Ипотека без первоначального взноса в 2021 году — взять квартиру в ипотеку без первого взноса по ставке от 5,9%

Ипотека без первоначального взноса в 2021 году открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

Возможна ли ипотека без первоначального взноса?

Ипотечный кредит без первоначальных взносов можно получить в ограниченном количестве банков. Выдают ипотеку такого типа Росбанк Дом, ЮГ-Инвестбанк, Райффайзенбанк, Абсолют Банк, ДОМ.РФ и др. Часто ипотекой без внесения первоначального платежа называются кредиты с участием средств материнского капитала – заёмщик не платит наличными, но фактически вносит аванс. Также кредиты с нулевым взносом часто предполагают выполнение дополнительных условий, например, залога имеющейся недвижимости.

Кому дают ипотечный кредит без ПВ?

Для оформления ипотеки без первого взноса к заемщику каждый банк предъявляет собственные требования, основанные на внутреннем регламенте. Например, такие программы могут действовать только для многодетных семей, квартиру можно приобретать у определенного застройщика. Ещё важнее – доход заемщика. Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Как купить квартиру без первоначального взноса в ипотеку?

Чтобы взять кредит на покупку жилья и не платить первый взнос, нужно: найти подходящую программу в банках, проверить, соответствуете ли вы требованиям (уровень дохода, возраст, тип жилья), отправить заявку онлайн, если это возможно, или обратиться в офис. Если есть материнский капитал, посмотрите предложения, где можно оформить ипотеку, используя эти средства в качестве аванса. Иногда можно оформить ипотечный кредит без первого взноса, используя существующее жильё или авто как залог.

Ипотека без первоначального взноса в 2017 году в Санкт-Петербурге

Сегодня банки предлагают широкий выбор программ ипотечного кредитования, которые рассчитаны на разные категории заемщиков. Предусмотрены разные процентные ставки, сроки кредитования, даже разный пакет документов в зависимости от условий. Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Как взять ипотеку без первоначального взноса

Шаг первый

Если вы являетесь городским очередником, то есть состоите на учете как нуждающийся в улучшении жилищных условий по одной из федеральных или региональных программ, то вы можете рассчитывать на предоставление безвозмездной субсидии от государства. Программ в Санкт-Петербурге действует несколько. Это федеральная программа «Жилище», программа «Молодежи – доступное жилье» и «Развитие долгосрочного жилищного кредитования». Они отличаются условиями и направлены на разные слои населения, но сумма выплаты является одинаковой для всех очередников. Сегодня это 30% от стоимости квартиры.

После получения подтверждения, что субсидия одобрена, заемщикам предстоит определиться с застройщиком и банком.

Шаг второй

Какие банки дают ипотеку без первоначального взноса можно узнать в многофункциональном центре, расположенном в вашем районе. Также непосредственно у застройщика или брокера недвижимости – они предоставят информацию по конкретному дому, где вы хотите купить квартиру. Здесь есть два решения: отталкиваться от банка-оператора субсидии и выбирать из тех объектов, с которыми он работает, или обратиться в компанию по продаже недвижимости и выбрать из тех объектов, которые имеют соответствующую аккредитацию.

Шаг третий

После оформления сделки остается только дождаться момента сдачи дома и получить долгожданные ключи от собственной квартиры!

После оформления сделки остается только дождаться момента сдачи дома и получить долгожданные ключи от собственной квартиры!Что делать, если нет субсидии

Получить субсидию – непросто. Помимо больших требований к очередникам и длинных листов ожидания, заемщикам предстоят процедуры согласования и оформления. Да и не каждый житель России может рассчитывать на такую выплату от государства. Поэтому во многих банках предусмотрена ипотека с минимальным первоначальным взносом. Кредитование в таком случае ведется на особых условиях. Также благодаря специальным программам от банков совместно с брокерами и застройщиками можно существенно снизить и сумму первого взноса, и ежемесячный платеж по кредиту.

Ипотека без первоначального взноса Киров

Ипотека без первоначального взноса – это реально!

В вашей семье есть стабильный официальный доход, но при этом не получается накопить деньги на первоначальный взнос или ваших накоплений не хватает до минимального размера первоначального взноса?

Компания «Гарант» предоставит вам возможность получить ипотеку без первоначального взноса!

Первый вариант – у вашей семьи есть материнский капитал (МСК). Мы превратим сертификат в первоначальный взнос сразу после рождения ребенка, не дожидаясь 3-летия малыша. Вы получите полностью сформированный первоначальный взнос в рублях на ипотеку или рассрочку от застройщика и приобретете квартиру в любой новостройке или на вторичном рынке.

Мы превратим сертификат в первоначальный взнос сразу после рождения ребенка, не дожидаясь 3-летия малыша. Вы получите полностью сформированный первоначальный взнос в рублях на ипотеку или рассрочку от застройщика и приобретете квартиру в любой новостройке или на вторичном рынке.

Второй вариант – эксклюзивно с декабря 2016 г. в нашем офисе вы можете оформить ипотеку без первоначального взноса (без собственных накоплений) на покупку новостройки в компании «Гарант».

Для кого подходит ипотека без первоначального взноса?

- Покупатели, у которых есть стабильный официальный доход, но при этом не хватает накоплений на первоначальный взнос по ипотеке.

- Покупатели, у которых есть материнский капитал, но нет накоплений на первоначальный взнос по ипотеке.

- Покупатели, у которых есть накопления, но они желают потратить их на ремонт в новой квартире.

- Покупатели, у которых есть собственное жилье, которое они планируют продать после переезда в новую квартиру и погасить часть ипотеки.

Как получить ипотеку без первоначального взноса?

- Обратиться в компанию «Гарант»

- Подать заявку на ипотеку

- Выбрать квартиру в новостройке

- Оформить сделку по покупке квартиры

- Отметить новоселье

Специалисты компании «Гарант»:

- Дадут полную консультацию на всех этапах сделки

- Помогут собрать необходимый пакет документов

- Помогут оформить ипотеку без первого взноса со скидкой от ведущих банков

- Помогут выбрать квартиру от застройщика в одной из 100 новостроек в Кирове

В офисе ФГ «Гарант» постоянно работает эксперт МФЦ «Мои документы». Вам не нужно ездить в отделения МФЦ и стоять там в очередях. В нашем офисе вы сможете подать и получить документы с государственной регистрации.

В офисе ФГ «Гарант» работает представитель банка ВТБ 24. Вы сможете бесплатно проконсультироваться, рассчитать ежемесячные платежи, и заключить кредитный договор. В рамках тесного взаимодействия с банком компания «Гарант» предоставляет эксклюзивную скидку по ипотеке — 0,5% на программы по новостройкам и 0,5% на программы по готовому жилью!

Вы сможете бесплатно проконсультироваться, рассчитать ежемесячные платежи, и заключить кредитный договор. В рамках тесного взаимодействия с банком компания «Гарант» предоставляет эксклюзивную скидку по ипотеке — 0,5% на программы по новостройкам и 0,5% на программы по готовому жилью!

Остались вопросы? Позвоните нам: +7 (8332) 219-999 ЗАЯВКА НА ИПОТЕКУ

Получить консультацию по ипотеке без первого взноса

Имя *

Телефон *

Отправить заявкуМожно ли взять ипотеку без первого взноса — Российская газета

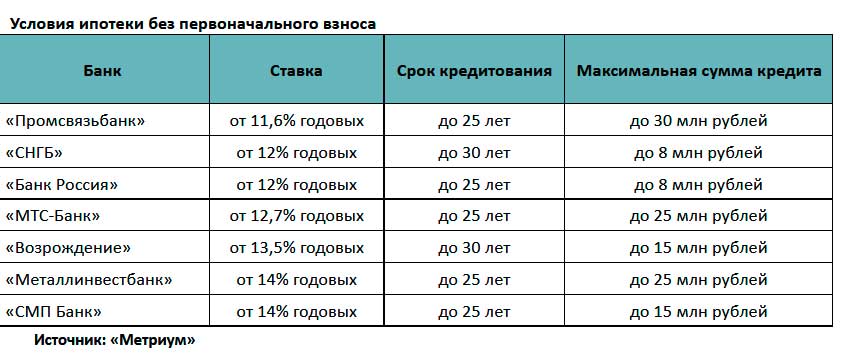

Крупные российские банки почти свернули практику выдачи ипотеки без первоначального взноса. Сейчас на рынке есть только восемь таких предложений у пяти банков, следует из подсчетов Frank RG для «Российской газеты». Очевидно, что спрос на такой продукт у клиентов есть, но банки не готовы внедрять его, опасаясь волны просрочек и неплатежей.

Банки начали отказываться от выдачи ипотеки без первого взноса, после того как ЦБ ужесточил требования к нагрузке на капитал по программам с первоначальным взносом менее 20%, рассказывает предправления Абсолют-банка Татьяна Ушкова. Это и отголосок глобальных событий — правила ипотечного кредитования ужесточались практически во всем мире после 2008 года. Тогда практика субстандартного кредитования (предоставление ссуд людям, которые могут испытывать трудности с соблюдением графика погашения) в США стала одной из главных причин мирового финансового кризиса, говорит советник гендиректора Frank RG Дмитрий Тарасов.

Спрос на ипотеку без первого взноса, конечно, есть, отмечает замруководителя Росбанк Дом Алексей Просвирин. Но банки оценивают не только спрос, но и риски — а наличие первоначального взноса у заемщика дает определенную гарантию, говорит он. Раньше кредитование без первого взноса было более распространено, но статистика показала, что заемщики, бравшие такую ипотеку, совершали наибольшее количество просрочек, рассказывает Просвирин.

Сейчас средняя величина первого взноса по ипотеке — 30%

Главный недостаток ипотеки без первого взноса для клиентов — ограниченное предложение, считает Просвирин. Ипотечные программы без первого взноса почти всегда относятся к конкретным домам и застройщикам. Нередко по таким программам предлагаются квартиры в домах, которые только начали строиться — а это тоже «подводные камни». Риски выдачи таких кредитов могут быть компенсированы повышенной стоимостью — для них логично устанавливать ставки, соизмеримые со ставками по потребкредитам, говорит Просвирин.

По словам Тарасова, ЦБ считает приемлемым минимальный уровень первого взноса по ипотеке в 20%, потому что примерно настолько снижались цены на жилье в последние кризисы. «И еще — экономическими исследованиями установлено, что это пограничный показатель изменения ответственного поведения заемщика», — добавляет он. По данным Ушковой, средний размер первоначального взноса по ипотеке сейчас составляет 30% — как правило, за счет людей, которые продают квартиру для покупки недвижимости большего метража.

Собеседники «РГ» исключают, что предложение ипотеки без первого взноса могло бы вырасти в будущем. В первую очередь — из-за колебаний цен на рынке жилья и привлекательности такого вида кредитования для заемщиков с низкой финансовой грамотностью, говорит Просвирин.

Квартиры в ипотеку без первоначального взноса в Санкт-Петербурге

Объекты

Октябрьская набережная

Морская миля

Цветной город, квартал 19

Цветной город, квартал 26

NEOPARK

Морская набережная, очередь 2

NEVA RESIDENCE

Морская набережная.

Расположение

Василеостровский Красногвардейский Красносельский Московский Невский Петроградский Приморский Центральный Автово Академическая Беговая Гражданский проспект Звёздная Кировский Завод Комендантский проспект Крестовский остров Купчино Ленинский проспект Ломоносовская Маяковская Московская Новочеркасская Озерки Петроградская Приморская Проспект Просвещения Спортивная Старая Деревня Улица Дыбенко Фрунзенская Чёрная Речка Чернышевская Чкаловская

Ипотека по двум документам без подтверждения дохода

Площадь квартиры больше 65 кв. м

При покупке квартиры площадью от 65 кв.м ставка снижена

Без подтверждения дохода

Цифровой бонус

Скидка за оформление в Личном кабинете клиента

Электронная регистрация и безопасный расчет

Я получаю/планирую перевести зарплату на карту ВТБ

Для зарплатных клиентов ВТБ и клиентов, планирующих перевод заработной платы в ВТБ в течение 3 месяцев с даты выдачи кредита

м

При покупке квартиры площадью от 65 кв.м ставка снижена

Без подтверждения дохода

Цифровой бонус

Скидка за оформление в Личном кабинете клиента

Электронная регистрация и безопасный расчет

Я получаю/планирую перевести зарплату на карту ВТБ

Для зарплатных клиентов ВТБ и клиентов, планирующих перевод заработной платы в ВТБ в течение 3 месяцев с даты выдачи кредита

Стоимость жилья, ₽ Введите, если знаете

Первоначальный взнос, ₽ От 250000 ₽ (10% стоимости жилья)

Ежемесячный доход, ₽

Расчет является предварительным. Точные условия по кредиту вам будут предоставлены в отделении банка.

Точные условия по кредиту вам будут предоставлены в отделении банка.

Ипотека без первоначального взноса в Твери 2021

Как купить квартиру без первоначального взноса в новостройке или вторичке. Варианты, условия, требования и риски.

Какую квартиру можно купить в ипотеку без первоначального взносаМожно купить и вторичку, и новостройку. Но как это сделать?

Официально в банках Твери нет таких программ. Обязательным требованием является наличие суммы в размере 10-20% от стоимости квартиры.

Некоторые банки якобы предлагают такую ипотеку, но по факту просто дают кредит на первый взнос.

Не каждую квартиру можно купить, не имея собственных средств.

Уточнить тонкости вы можете по телефону (4822) 73-59-79 или напишите нам в WhatsApp.

Как купить квартиру в Твери без первоначального взноса в новостройке или вторичке

Вариантов ипотеки без первого взноса несколько и все они являются лазейками в обход требований банка.

1. Под залог имеющейся недвижимости. Если у вас есть квартира, но нет накоплений, вы можете получить кредит под залог имущества. Есть ограничения!

2. Потребительский кредит на родственника или на себя. Довольно частый вариант, если позволяет доход.

3. По программе застройщика. Некоторые застройщики предлагают свои программы покупки новостройки в Твери без первого взноса по ипотеке. Тут надо быть осторожным, так как некоторые схемы могут быть рискованными.

4. С завышением и встречными расписками на вторичном рынке. В данном случае продавец как бы подтверждает распиской получение от вас денег в качестве первоначального взноса. Рискованная схема, работать только с проверенными объектами!

ВАЖНО! Не каждую новостройку в Твери и квартиру на вторичном рынке можно купить в ипотеку без первого взноса.

Рассчитать ипотеку и подобрать квартиру

Получите подходящие варианты квартир в новостройках и вторичном фонде под ваш бюджет.Бонус: мы пришлём вам одну из 40 наших статей о тонкостях покупки и ипотеки на выбор.

Трудности ипотеки

По статистике каждый четвертый заемщик получает отказ в ипотеке. Банки не раскрывают причин, но их может быть несколько. Самые распространённые:

1. Кредитная история

2. Недостаточный доход

3. Ошибка в оформлении заявки

4. Ошибочные данные в системе о заемщике.

Подробнее можете прочитать в нашей статье «Почему банки отказывают в ипотеке».

ВАЖНО! Даже если вам отказали, проблему можно решить. 98% наших клиентов получают одобрение банка.

Получите консультацию по ипотеке в Твери по телефону (4822) 73-59-79.

Когда нужна ипотека без первоначального взноса

- Накоплений нет совсем

- Накоплений не хватает для минимального взноса (меньше 10%)

- В качестве первого взноса предполагается продать квартиру

- Деньги хранятся на вкладе и при досрочном снятиии придется пожертвовать процентами

- Накопления нужно сохранить на ремонт.

Риски

- Больше платеж по ипотеке

- Повышенная финансовая нагрузка

- «Серые» схемы с застройщиками и расписками

- По сути, вы переплачиваете за квартиру размер отсутствующего первоначального взноса.

Почему банки требуют первоначальный взнос?

Так банки минимизируют свои риски и проверяют ваши финансовые возможности. Если вы смогли накопить на первый взнос по ипотеке, значит, вы продолжительное время ежемесячно откладывали деньги и хорошо дисциплинированы в финансовом плане.

Кроме того, ипотека выдается на длительный срок, и банк рискует своими деньгами. А получая часть стоимости квартиры в виде первоначального взноса, он снижает свои затраты и риски.

Покупать квартиру без первого взноса или копить?

Всё зависит от вашей ситуации и потребности:

— дохода

— размера накоплений

— есть ли у вас другая недвижимость

— есть ли доступные варианты на рынке

— насколько остро стоит потребность в квартире.

Чтобы вам было проще определиться, мы мы собрали все аргументы за накопления на первый взнос по ипотеке и за покупку квартиры без первоначального взноса:

| Копить | Не копить |

|

1. Тренируетесь откладывать, соблюдать финансовую дисциплину, вам будет проще с ипотекой 2. Ежемесячная финансовая нагрузка будет меньше 3. Больше выбор вариантов (далеко не каждую квартиру можно купить без первоначального взноса) 4. Если всё же решите купить без первоначального взноса, у вас на руках будут деньги на ремонт 5. Накопления можно инвестировать и получать прибыль. |

1. Цены растут постоянно. Если не откладывать по 25-40 тысяч ежемесячно, то копить можно вечно 2. В подходящем для вас доме может не остаться квартир 3. Если вы снимаете квартиру, то копить становится сложнее 4. Инфляция съедает часть накоплений, и рубль долгосрочно только обесценивается 5. Пока копите, можете сорваться и купить машину или путешествие |

В общем, чтобы принять верное решение нужен детальный расчет ситуации и профессиональный прогноз по ценам на недвижимость. Звоните!

Наши контакты

Как купить дом на 0 долларов в 2021 году: первый покупатель

Ипотека без предоплаты

Ипотека без первоначального взноса позволяет покупателям жилья впервые и повторным покупателям приобретать недвижимость без внесения денежных средств при закрытии, за исключением стандартных затрат на закрытие. Другие варианты, включая ссуду FHA, ипотеку HomeReady и ссуду Обычная 97, предлагают варианты с низким первоначальным взносом с минимальной скидкой до 3%. Взносы по ипотечному страхованию обычно сопровождают закладные с низким первоначальным взносом и без первоначального взноса, но не всегда.

Подходит ли вам ипотека без предоплаты?

Прекрасное время для покупки дома.

Продажи растут, предложение падает, а цены выросли во многих городах и районах. По сравнению со следующим годом сегодняшний рынок может показаться выгодным.

Кроме того, ипотечные ставки по-прежнему низкие.

Ставки на 30-летние ссуды, 15-летние ссуды и 5-летние ARM являются исторически низкими, что снижает ежемесячную стоимость владения домом.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (20 июля 2021 г.)В этой статье (Перейти к…)

Без первоначального взноса: займы USDA (100% финансирование)

Министерство сельского хозяйства США предлагает ипотеку со 100% финансированием. Программа официально известна как ипотека по Разделу 502, но чаще она называется «Сельская жилищная ссуда» или просто «ссуда Министерства сельского хозяйства США».

Хорошая новость о ссуде на сельское жилищное строительство Министерства сельского хозяйства США заключается в том, что это не просто «сельская ссуда» — она также доступна покупателям в пригородах.Цель Министерства сельского хозяйства США — помочь «покупателям жилья с низким и средним доходом», где бы они ни находились.

Многие заемщики, использующие кредитную программу Министерства сельского хозяйства США, хорошо зарабатывают на жизнь и проживают в районах, которые не соответствуют традиционному определению «сельской местности».

Например, студенческие города, включая Кристиансбург, Вирджиния; Государственный колледж, Пенсильвания; и даже пригороды Колумбуса, штат Огайо, соответствуют критериям приемлемости USDA. То же самое и в менее населенных пригородах некоторых крупных городов США.

Некоторые ключевые преимущества ссуды USDA:

- Нет требования к первоначальному взносу

- Нет максимальной покупной цены дома

- Вы можете включить соответствующий критериям ремонт дома и улучшения в сумму вашего кредита

- Авансовый гарантийный сбор может быть добавлен к остатку ссуды при закрытии; ипотечное страхование собирается ежемесячно

Просто имейте в виду, что USDA применяет ограничения дохода; ваш доход должен быть около или ниже среднего дохода в вашем районе.

Еще одним ключевым преимуществом является то, что ставки по ипотечным кредитам USDA часто ниже, чем ставки по сопоставимым ипотечным кредитам с низким или нулевым первоначальным взносом. Финансирование дома через USDA может быть самым дешевым путем к домовладению.

Проверьте мое право на участие в USDA (20 июля 2021 г.)Низкий первоначальный взнос: кредиты FHA (уменьшение на 3,5%)

«Ипотека FHA» — это немного неправильное название, потому что Федеральное жилищное управление (FHA) на самом деле не ссужает деньги. Скорее, FHA является страховщиком ссуд.

FHA публикует серию стандартов для ссуд, которые оно будет застраховать. Когда заемщик соответствует этим конкретным требованиям, FHA соглашается застраховать эту ссуду от убытков.

РуководствоFHA по ипотеке известно своим либеральным подходом к кредитным рейтингам и первоначальным взносам.

FHA обычно страхует жилищные ссуды для заемщиков с низким кредитным рейтингом, если существует разумное объяснение низкого FICO.

FHA допускает первоначальный взнос всего в 3 раза.5% на всех рынках США, за исключением нескольких квартир, одобренных FHA.

Прочие преимущества ссуды FHA:

- Ваш авансовый платеж может быть полностью получен из подарочных фондов или помощи при первоначальном взносе.

- Минимальный кредитный рейтинг составляет 500 баллов при 10% первоначальном взносе или 580 баллов при первоначальном взносе 3,5%. количество; После этого ипотечное страхование выплачивается ежемесячно.

Кроме того, FHA иногда может помочь домовладельцам, которые недавно испытали короткие продажи, потерю права выкупа или банкротства.

FHA страхует ссуды на сумму до 822 375 долларов в определенных «дорогостоящих» районах по всей стране. Районы с высокими затратами включают такие места, как округ Ориндж, Калифорния; район метро Вашингтона, округ Колумбия; и 5 районов Нью-Йорка.

Обратите внимание, что если вы хотите воспользоваться ссудой FHA, приобретаемый дом должен быть вашим основным местом жительства. Эта программа не предназначена для домов для отпуска или инвестиционной собственности.

Нажмите, чтобы увидеть ваше право на участие в программе FHA на 3,5% (20 июля 2021 г.)Низкий первоначальный взнос: HomeReady Mortgage (3% -ная скидка)

Ипотека HomeReady занимает особое место среди современных ипотечных кредитов с низким и нулевым первоначальным взносом.

Поддерживаемая Fannie Mae и доступная почти у каждого кредитора в США, ипотека HomeReady предлагает ставки по ипотечным кредитам ниже рыночных, снижение затрат на страхование ипотечных кредитов и самый инновационный андеррайтинг за более чем десятилетие.

Через HomeReady доход каждого, кто живет в доме, может быть использован для получения права на получение ипотечного кредита.

Например, если вы являетесь домовладельцем, живущим со своими родителями, и ваши родители зарабатывают доход, вы можете использовать их доход, чтобы получить право на получение пособия.

Аналогичным образом, если у вас есть дети, которые работают и оплачивают домашние расходы, эти доходы также можно использовать для целей квалификации.

Программа HomeReady также позволяет использовать доход постояльцев, чтобы получить право на участие, и вы также можете использовать доход от незонированной квартиры, даже если вам платят наличными.

жилищных ссуд HomeReady были разработаны, чтобы помочь домохозяйствам, состоящим из нескольких поколений, получить разрешение на ипотечное финансирование. Однако программой может пользоваться любой человек, проживающий в соответствующей области или отвечающий требованиям семейного дохода.

Прочтите этот полный текст вопросов и ответов HomeReady, чтобы узнать больше о программе.

Нажмите, чтобы увидеть, что ваше право на участие в программе HomeReady снизилось на 3% (20 июля 2021 г.)Низкий первоначальный взнос: Обычная ссуда 97 (3% вниз)

Программу «Обычный 97» можно приобрести у Fannie Mae и Freddie Mac. Это программа первоначального взноса в размере 3%, и для многих покупателей жилья это менее дорогой вариант ссуды, чем ипотека FHA.

Стандартные 97 основных квалификационных стандартов:

- Размер ссуды не может превышать 548 250 долларов, даже если дом продается по высокой цене.

- Имущество должно быть одноквартирным.Не разрешены многоквартирные дома

- Ипотека должна быть ипотечной с фиксированной процентной ставкой. Никакие ОРУ не разрешены через Обычную 97

Программа Обычная 97 не требует определенного минимального кредитного рейтинга, кроме тех, которые для типичной обычной жилищной ссуды. Программа также может быть использована для рефинансирования ипотечного кредита.

Кроме того, ипотека по обычному соглашению 97 предусматривает, что все 3% первоначального взноса должны поступать из подаренных средств, если даритель связан кровью или браком, законным опекунством, семейным партнерством или является женихом / невестой.

Нажмите, чтобы узнать о снижении вашего права на получение обычного кредита на 3% (20 июля 2021 г.)Без первоначального взноса: кредиты VA (100% финансирование)

Заем VA — это программа без выплаты денег, доступная для военнослужащих США и оставшихся в живых супругов.

Поддерживаемые Министерством по делам ветеранов США, ссуды VA аналогичны ссудам FHA в том смысле, что агентство гарантирует ссуды заемщикам, которые соответствуют рекомендациям VA по ипотеке.

Квалификация ссудыVA проста.

Большинство ветеранов, действующих и уволенных с честью военнослужащих имеют право на участие в программе VA. Кроме того, правообладатели имеют покупатели жилья, проработавшие не менее 6 лет в резерве или Национальной гвардии, а также супруги военнослужащих, погибших при исполнении служебных обязанностей.

Некоторые ключевые преимущества ссуды VA:

- Отсутствие требования к первоначальному взносу

- Гибкие минимальные значения кредитного рейтинга

- Ставки по ипотеке ниже рыночных

- Банкротство и другая унизительная кредитная информация не сразу лишает вас права

- Страхование ипотеки не требуется, только единовременный сбор за финансирование, который может быть включено в сумму кредита

Кроме того, кредиты VA не имеют максимальной суммы кредита.Можно получить ссуду VA сверх текущих соответствующих лимитов ссуды, если у вас достаточно сильный кредит и вы можете позволить себе платежи.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (20 июля 2021 г.)Низкий первоначальный взнос: «Дополнительный кредит» (10% -ная скидка)

Программа «Контрактный кредит» или «80/10/10» обычно предназначена для покупателей с кредитным рейтингом выше среднего. Фактически это два займа , призванные дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Прелесть 80/10/10 в его конструкции.

При получении кредита 80/10/10 покупатели вносят 10% первоначальный взнос до закрытия. Это оставляет 90% цены продажи дома для ипотеки.

Но вместо получения одной ипотечной ссуды под 90% покупатель делит ссуду на две части.

Первая часть 80/10/10 — это «80».

«80» представляет собой первую ипотеку и представляет собой ссуду на 80% от покупной цены дома. Обычно это обычный кредит через Fannie Mae или Freddie Mac, который предлагается по текущим рыночным ставкам по ипотеке.

Первая цифра «10» представляет вторую закладную. Это ссуда под 10% от покупной цены дома. Этот заем обычно представляет собой ссуду под собственный капитал (HELOAN) или кредитную линию под собственный капитал (HELOC).

Ссуды под залог собственного капитала представляют собой ссуды с фиксированной процентной ставкой. Кредитные линии под залог собственного капитала представляют собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

И остается последняя цифра «10», которая представляет собой сумму первоначального взноса покупателя — 10% от покупной цены.Эта сумма выплачивается наличными при закрытии.

ссуд 80/10/10 иногда называют дополнительными ссудами, потому что вторая ипотека «совмещает» с первой с целью увеличения общей суммы займа.

Ссуды80/10/10 предназначены для того, чтобы дать покупателям доступ к лучшим доступным ценам, поэтому кредиторы могут иногда рекомендовать альтернативную структуру. Например, если вы покупаете кондоминиум, рекомендуется структура 75/15/10, потому что ипотечные кредиты получают более высокие ставки с LTV 75% или меньше.

В качестве другого примера, процентные ставки по HELOC иногда лучше при больших размерах ссуд.Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по кредиту.

Однако в конечном итоге вы сами выбираете структуру своего кредита. Вы не можете быть вынуждены занять больше денег по второй ипотеке, чем вам удобно.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (20 июля 2021 г.)Покупателям жилья не нужно опускать 20%

Распространено заблуждение, что для покупки дома требуется «20 процентов ниже».И хотя это могло быть правдой в какой-то момент истории, этого не было с момента появления ссуды FHA в 1934 году.

На современном рынке недвижимости покупателям жилья не нужно вносить 20% первоначальный взнос. Однако многие считают, что это так (несмотря на очевидные риски).

Вероятная причина, по которой покупатели считают, что требуется снижение на 20%, заключается в том, что без снижения на 20% вам, скорее всего, придется платить за ипотечное страхование. Но это не обязательно плохо.

PMI — это не зло

Частное ипотечное страхование (PMI) — это ни хорошо, ни плохо, но многие покупатели жилья по-прежнему стараются избегать его любой ценой.

Цель частного ипотечного страхования — защитить кредитора в случае обращения взыскания — вот и все, для чего оно нужно. Однако, поскольку это стоит денег домовладельцев, PMI получает плохую репутацию.

Не должно.

Благодаря частной ипотечной страховке покупатели жилья могут получить одобрение ипотеки с менее чем 20% -ной скидкой. И, в конце концов, частное страхование ипотеки может быть отменено.

При сегодняшних темпах роста стоимости домов покупатель, снизивший 3%, может оплачивать PMI менее чем за четыре года.

Это совсем недолго. Однако многие покупатели, особенно новички, откладывают покупку, потому что хотят сэкономить 20 процентов.

Между тем, стоимость домов растет.

Для сегодняшних покупателей жилья размер первоначального взноса не должен быть единственным соображением.

Это связано с тем, что доступность жилья зависит не от размера вашего первоначального взноса, а о том, сможете ли вы управлять ежемесячными платежами и при этом иметь денежные средства, оставшиеся на «всю жизнь».”

Большой первоначальный взнос снизит сумму вашего кредита и, следовательно, даст вам меньший ежемесячный платеж по ипотеке. Однако, если вы исчерпали свои сбережения, чтобы внести такой большой первоначальный взнос, вы подвергаете себя риску.

Не тратьте все свои сбережения

Когда большая часть ваших денег связана в доме, финансовые эксперты называют это «домом для бедных».

Когда вы бедны дома, у вас много денег «на бумаге», но мало денег на повседневные расходы на жизнь и в чрезвычайных ситуациях.

И, как вам скажет каждый домовладелец, бывают чрезвычайные ситуации.

Обваливаются крыши, ломаются водонагреватели, вы заболеете и не можете работать. Иногда страхование может помочь вам в решении этих проблем, но не всегда.

Вот почему ты, будучи бедным по дому, может быть так опасен.

Многие люди считают, что экономить 20% на доме — это консервативно с финансовой точки зрения. Однако если 20% — это все ваши сбережения, использование полной суммы для первоначального взноса — это противоположность финансовой консервативности.

По-настоящему консервативный в финансовом отношении вариант — внести небольшой первоначальный взнос и оставить себе немного денег в банке. Быть бедным по дому — это не способ жить.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (20 июля 2021 г.)Часто задаваемые вопросы о первоначальном взносе по ипотеке

Вот ответы на некоторые из наиболее часто задаваемых вопросов об авансовых платежах по ипотеке.

Как я могу купить дом без денег?

Чтобы купить дом без денег, вам просто нужно подать заявление на ипотеку без выплаты процентов.Если вы не знаете, какой ипотечный кредит является вашим лучшим вариантом с нулевой выплатой, ничего страшного. Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Можно ли использовать денежные подарки в качестве первоначального взноса?Да, подарки можно использовать в качестве первоначального взноса за дом. Однако, когда вы получаете денежный подарок, вам нужно обязательно выполнить несколько процедур.

Например, убедитесь, что подарок сделан с использованием личного чека, кассового чека или банковского перевода; и храните бумажные документы о подарке, включая ксерокопии чеков и вашего депозита в банке.Также убедитесь, что ваш депозит в точности соответствует сумме подарка.

Ваш кредитор также захочет убедиться, что подарок на самом деле является подарком, а не замаскированной ссудой. Денежные подарки не требуют возврата.

Что такое программы помощи при первоначальном взносе?Программы помощи при первоначальном взносе доступны покупателям жилья по всей стране, и 87% домов на одну семью в США потенциально могут соответствовать этим требованиям. Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Существуют ли какие-либо субсидии на покупку жилья? Грантыдля покупателей жилья предлагаются в каждом штате, и все покупатели жилья в США могут подать заявку. Они также известны как программы помощи при первоначальном взносе (DPA). Программы DPA широко доступны, но используются редко — 87% домов на одну семью потенциально соответствуют требованиям, но менее 10% покупателей думают подать заявку. Ваш ипотечный кредитор может помочь вам определить, какие DPA подходят вам лучше всего.

Каковы требования FHA по ссуде? Требования к ссудеFHA: 1) У вас должен быть кредитный рейтинг не менее 500; 2) Ваш доход может быть подтвержден с помощью отчетов и квитанций W-2 или федеральных налоговых деклараций; 3) у вас не было истории банкротства, потери права выкупа или короткой продажи в течение последних 12 месяцев; 4) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг; 5) Приобретаемый дом должен быть основным местом проживания и не превышать лимитов по ссуде, установленной местным FHA.

Какие преимущества дает вкладывать больше денег?Так же, как ипотечные ссуды с низкой или нулевой ставкой дают преимущества, есть и преимущества вкладывать больше денег в покупку. Например, когда вы вкладываете больше денег в дом, сумма, которую вам нужно для ипотеки, меньше, что снижает ваш ежемесячный платеж по ипотеке. Кроме того, если ваша ссуда требует ипотечного страхования, при большем объеме выплат ваша ипотечная страховка «аннулируется» через меньшее количество лет.

Если я сделаю небольшой первоначальный взнос, оплачу ли я ипотечную страховку?Когда вы делаете небольшой первоначальный взнос, у вас больше шансов заплатить ипотечную страховку (MI), но не обязательно.Например, программа Гарантии жилищного кредита VA не требует ипотечного страхования, поэтому, если вы воспользуетесь ссудой VA, внесение небольшого первоначального взноса не будет иметь значения. И наоборот, ссуды FHA и USDA всегда требуют ипотечного страхования, поэтому даже при больших первоначальных взносах у вас будет ежемесячная плата за MI.

Единственная ссуда, по которой ваш первоначальный взнос влияет на вашу ипотечную страховку, — это обычная ипотека. Чем меньше ваш первоначальный взнос, тем выше ваш ежемесячный PMI. Однако, как только у вашего дома будет 20% капитала, вы сможете удалить свой PMI.

Если я сделаю небольшой первоначальный взнос, каковы будут мои гонорары кредитора?Размер вашего первоначального взноса не связан с комиссией вашего кредитора. Независимо от того, насколько велик или мал ваш первоначальный взнос, ваши кредитные сборы должны оставаться равными. Это связано с тем, что ипотечным кредиторам запрещено взимать более высокие комиссии в зависимости от размера вашего первоначального взноса. Однако следует отметить, что для разных типов ссуд могут потребоваться разные услуги (например, осмотр дома, осмотр крыши, оценка жилья), и это может повлиять на ваши общие расходы на закрытие ссуды.

Какой минимальный первоначальный взнос по ипотеке?Минимальные первоначальные взносы по ипотечной программе составляют: VA-кредит: первоначальный взнос 0%; Кредит USDA: первоначальный взнос 0%; Обычная 97 ипотека: 3% первоначальный взнос; HomeReady ипотека: первоначальный взнос 3%; и кредит FHA: первоначальный взнос 3,5%. В дополнение к этим программам часто доступны программы помощи при первоначальном взносе, которые в среднем приносят более 11 000 долларов сегодняшним покупателям жилья.

Есть ли ипотечные ссуды с нулевой предоплатой?Zero-down ипотека — это типы ссуд со 100% финансированием, предлагаемые США.S. Министерство сельского хозяйства (заем USDA или «Сельский жилищный заем») и Департамент по делам ветеранов (заем VA). Кроме того, существует несколько вариантов с низким первоначальным взносом, таких как ссуда FHA (уменьшение на 3,5%), обычная 97% (уменьшение на 3%) и ипотека HomeReady или Home Possible (уменьшение на 3%).

Как я могу внести первоначальный взнос?

Первоначальный взнос может финансироваться несколькими способами, и кредиторы часто проявляют гибкость. Некоторые из наиболее распространенных способов внесения авансового платежа — это использовать свой сберегательный или текущий счет или, для повторных покупателей, выручку от продажи вашего существующего дома.

Однако есть и другие способы внести первоначальный взнос.

Например, покупатели жилья могут получить денежный подарок в качестве первоначального взноса или могут занять у своего 401k или IRA (хотя это не всегда разумно).

Программы помощи при первоначальном взносе также могут финансировать первоначальный взнос. Как правило, программы помощи при первоначальном взносе ссужают или предоставляют деньги покупателям жилья с условием, что они живут в доме определенное количество лет — часто 5 лет или меньше.

Независимо от того, как вы финансируете свой первоначальный взнос, обязательно ведите бумажный след. Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Сколько дома я могу себе позволить?

Ответ на вопрос «Сколько дома я могу себе позволить?» является личным, и его не следует оставлять исключительно на усмотрение ипотечного кредитора.

Лучший способ ответить на вопрос, сколько вы можете позволить себе купить дом, — это начать с вашего ежемесячного бюджета и определить, сколько вы можете с комфортом платить за дом каждый месяц.

Затем, используя желаемый платеж в качестве отправной точки, воспользуйтесь ипотечным калькулятором и работайте в обратном направлении, чтобы найти максимальную цену покупки дома.

Обратите внимание, что сегодняшние ставки по ипотечным кредитам повлияют на ваши расчеты по ипотеке, поэтому обязательно используйте текущие ставки по ипотечным кредитам при оценке. Когда меняются ставки по ипотеке, меняется и доступность жилья.

Какие сегодня ставки по ипотеке с низким первоначальным взносом?

Сегодняшние ставки по ипотеке повсеместно низкие.А многие ипотечные кредиты с низким первоначальным взносом имеют ставки ниже рыночных благодаря их поддержке со стороны государства; это включает ссуды FHA (уменьшение на 3,5%) и ссуды VA и USDA (уменьшение на 0%).

Разные кредиторы предлагают разные ставки, поэтому вам нужно сравнить несколько предложений по ипотеке, чтобы найти лучшую сделку по ипотеке с низким или нулевым первоначальным взносом. Вы можете начать прямо здесь.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (20 июля 2021 г.)Fannie Mae по ипотеке с низким первоначальным взносом требует всего 3% от суммы

ипотека на 3 процента ниже варианты

Сегодняшние покупатели жилья имеют широкий выбор вариантов ипотеки с низким или нулевым первоначальным взносом.

Вы, наверное, слышали о ссуде FHA на 3,5%. Но многие покупатели жилья впервые не знают об ипотечных кредитах Fannie Mae и Freddie Mac с пониженной ставкой на 3 процента.

Ссуды HomeReady и Home Possible предназначены для покупателей жилья с низким доходом с гибкими правилами, которые делают домовладение более доступным.

Напротив, обычная ссуда 97 доступна при любом уровне дохода. Это отлично подходит для покупателей жилья, которые в противном случае могли бы иметь право на получение кредита, но не имеют ресурсов — или желания — внести первоначальный взнос в размере 5% или более.

Эти ипотечные ссуды с трехдневной ставкой были запущены несколько лет назад. Теперь это одна из самых востребованных программ для сегодняшних покупателей жилья.

Подтвердите свое право на получение ипотечной ссуды (20 июля 2021 г.)В этой статье (Перейти к…)

3% снижение права на ипотеку

Fannie Mae и Freddie Mac — агентства, устанавливающие правила «Соответствующие ссуды» — предлагают три ипотечные программы с низким первоначальным взносом.

Эти 3-процентные ипотечные кредиты открывают двери для покупателей жилья, которые не иметь «типичный» первоначальный взнос по обычной ссуде в размере 5% или более.

- Обычный 97 заем — ипотека с первоначальным взносом 3% для новых и повторных покупателей жилья. Без ограничений по доходу

- HomeReady заем — ипотечный кредит на 3% от Fannie Mae. Применяются ограничения дохода

- На главную Возможный — ипотека на 3% от Freddie Mac. Применяются ограничения дохода

Основное различие между этими программами — их целевая аудитория.

Программы HomeReady и Home Possible в основном предназначены для покупателей жилья с низким и средним доходом, а также для домохозяйств из разных поколений и покупателей из определенных районов проживания меньшинств.’

У них есть особые гибкие возможности, которые делают домовладение более доступным для правомочных заемщиков, например возможность использовать доход арендатора или соседа по комнате, чтобы помочь вам получить квалификацию.

Обе программы доступны как для новых, так и для повторных покупателей жилья, хотя обычно они больше ориентированы на новичков.

Обычный 97 более привлекателен. Отличный вариант для дома покупателей с хорошей кредитной историей, но скромными сбережениями — или для покупателей, которые хотят зарабатывать небольшой первоначальный взнос, чтобы их деньги не были связаны с недвижимостью, и они могли инвестировать в другое место.

Помимо этих различий, обычные 97, HomeReady и Home Возможные имеют аналогичные правила для квалификации:

- Минимальный кредитный рейтинг 620

- Надежный доход и занятость

- Чистый кредитный отчет (без потерь права выкупа или банкротства в последние годы)

- Отношение долга к доходу (DTI) ниже 43%, в большинстве случаев

- Дом должен быть «основным местом жительства» (вы будете жить там полный рабочий день)

- Ипотечный кредит не может превышать соответствующие лимиты ссуды; в настоящее время 548 250 долларов США в большинстве районов

- Может потребоваться учебный курс для первого покупателя дома

- Первоначальный взнос и заключительные расходы могут быть покрыты за счет подарочных фондов и / или программ помощи при первоначальном взносе

Многие ипотечные кредиторы имеют право делать все три вида ссуд.Хорошая идея — поискать кредитора, который это сделает. Тогда ваш кредитный специалист может помочь вам сравнить требования и ставки, чтобы увидеть, что лучше всего подходит для ваша ситуация.

Подтвердите свое право на получение ипотечной ссуды (20 июля 2021 г.)Условная 97 ипотека

Сегодня все больше и больше кредиторов предлагают 3% -ную скидку 97 ипотека как альтернатива стандартному 5% минимальному первоначальному взносу.

Этот кредит может быть идеальным для вас, если:

- У вас есть хороший кредит или отличный кредит, но скромные сбережения

- У вас нет хотите потратить все свои сбережения на первоначальный взнос и закрытие расходов

- Вы хотите как можно скорее отменить частную ипотечную страховку

- Вы хотите купить дом дороже, чем позволяют лимиты FHA по ссуде

В отличие от ссуд HomeReady и Home Possible, обычная ипотека 97 не имеет ограничений по доходу.Таким образом, это лучший выбор, если вы получаете значительный доход или если вы хотите совершить покупку с партнером или созаемщиком, и ваш совокупный доход будет выше допустимого предела.

Обычная ипотека 97 немного более гибкая, чем другие варианты 3% -ной скидки Fannie and Freddie. Но он по-прежнему имеет более жесткие ограничения, чем обычный кредит с 5%, 10% или 20% вниз.

Например, вы должны купить дом в качестве основного места жительства. Инвестиционная недвижимость и дома для отдыха не допускаются согласно обычной программе 97.

И, если все заемщики, указанные в заявке на получение кредита, покупают впервые, необходим курс обучения домовладению. (Хотя это не следует рассматривать как обман, потому что эти курсы могут быть очень ценными.)

Некоторые покупатели жилья предпочитают вносить больший первоначальный взнос, поскольку это снижает их ставку по ипотеке и ежемесячные платежи, но при этом большой первоначальный взнос не требуется.

Сделав меньший первоначальный взнос сейчас, покупатели могут избежать роста цен на жилье и начать наращивание собственного капитала.Выбор остается за вами.

Проверьте свое право на участие в программе условного 97 (20 июля 2021 г.)The Fannie Mae HomeReady ипотека

ипотечная программа Fannie Mae’s HomeReady — отличный вариант кредита для покупатели с низкими доходами. Вот некоторые из ключевых преимуществ:

- Доход арендатора может быть засчитан в вашем заявлении.

- Доход от жильцов, не занимающихся арендой, может учитываться в вашей заявке на получение кредита, если вы прожили с ними не менее года.

- Вам не нужно ничего тратить из своего кармана.100% вашего первоначального взноса и заключительных расходов может быть получено за счет подаренных средств или помощи при первоначальном взносе (DPA)

Гибкость подсчета дополнительных источников дохода для вашей ипотечной квалификации почти не имеет себе равных с любым другим типом кредита.

Это делает ссуду HomeReady особенно привлекательной для семей, состоящих из нескольких поколений, с работающими родителями и детьми; покупатели жилья, которые хотят сдать одну из своих комнат; и заемщики, у которых есть сосед по комнате, но они хотят купить дом самостоятельно.

Вы даже можете использовать ссуду HomeReady для покупки 2-, 3- или 4-квартирной собственности и сдачи в аренду дополнительных квартир для получения дополнительного дохода, если вы сами в ней живете. Но имейте в виду, что требования к многоквартирному кредиту немного строже.

Также обратите внимание, что общий доход семьи в вашей заявке на получение кредита не может превышать лимит Fannie Mae, который установлен на уровне 80% от среднего местного дохода в вашем районе. Вы можете узнать свой местный средний доход с помощью инструмента поиска Fannie Mae.

Проверьте свое право на участие в программе HomeReady (20 июля 2021 г.)The Freddie Mac Home Возможная ипотека

Возможная ипотека Freddie Mac’s Home очень похожа на Fannie Mae Дом готов.

- Пределы дохода установлены на уровне 80% от местной медианы.

- Доход постояльцев может быть засчитан в вашем заявлении, если арендатор проживает с вами не менее одного года.

- Полный первоначальный взнос и заключительные расходы могут быть получены из подарочных фондов или помощь при предоплате (DPA)

Однако ключевое отличие состоит в том, что Freddie Mac будет считать только доход от аренды на ваше приложение. Доход других жителей домохозяйства, как члены семьи и соседи по комнате, не могут считаться.

Как и Fannie Mae, Freddie Mac позволяет заемщикам приобретать недвижимость в 2–4 единицы с уплатой 3%, если домовладелец проживает в одной из квартир на постоянной основе.

Что такое ипотека ’97 LTV ‘?

Вы можете увидеть эти кредитные программы, называемые «ипотечными кредитами на 97 LTV». LTV означает «отношение кредита к стоимости», то есть показатель, позволяющий сравнивать сумму вашего кредита с рыночной стоимостью вашего дома.

В случае ипотеки 97 LTV сумма вашей ссуды составляет 97% от вашей стоимость дома.

LTV — еще один способ поговорить о первоначальных платежах. Если в кредите 3% требование о первоначальном взносе, то максимальный возможный LTV составляет 97%, потому что вы вносите не менее 3% от стоимости покупки из собственного кармана.

Таким образом, обычные займы 97, HomeReady и Home Possible вся ипотека ’97 LTV. ‘

Иная ипотека с низким и без первоначального взноса варианты

С введением обычного ипотечного кредита 97 компания U.С. правительство облегчает потенциальным покупателям возможность стать домовладельцами.

Fannie Mae и Freddie Mac присоединяются к FHA, VA и USDA в предложение ссуды с низким первоначальным взносом покупателям по всей стране.

Кредит FHA

Традиционные привлекательные условия 97 помогли ему захватить долю рынка за счет кредита FHA, который является еще одним популярным малым первоначальным взносом вариант при поддержке Федерального управления жилищного строительства.

Однако у FHA есть свое место.

FHA кредиты требуют первоначального взноса в размере 3.5%, и вам нужен только рейтинг FICO из 580, чтобы пройти квалификацию.

Для заемщикам с кредитным рейтингом от 580 до 620, кредит FHA обычно единственный жизнеспособный вариант. И покупатели жилья с далеко не идеальным кредитом — даже выше 620 — ссуды FHA могут оказаться более рентабельными, чем обычные 97.

Заемщики с кредитным рейтингом выше среднего, обычно экономьте, используя условный 97.

VA кредит

Кредиты наВА — еще один популярный продукт для сравнения обычных 97.

В наличии ветеранам и военнослужащим военной службы США, штат Вирджиния ссуды допускают 100-процентное финансирование и никогда не требуют постоянного страхование ипотеки — только единовременный взнос за финансирование.

ВА Ставки по ипотеке обычно составляют около 25 базисных пунктов (0,25%). ниже ставок для сопоставимого обычного кредита, а кредиты VA обеспечены Управление по делам ветеранов.

Кредит USDA

ссуд USDA — третий вариант сравнения.

долларов США ссуды гарантированы U.С. Департамент сельского хозяйства. Хотя они иногда называемые «Сельские жилищные ссуды», кредиты можно использовать и во многих пригородах. В Определение «сельская местность», данное Министерством сельского хозяйства США, охватывает большую часть суши США.

СсудыUSDA предлагают очень низкие ставки и обеспечивают 100% финансирование. У них также более низкие ставки ипотечного страхования, чем ссуды FHA и большинство обычных ипотечных кредитов.

Короче говоря, у сегодняшних покупателей жилья есть множество вариантов финансирования. Часто вопрос заключается не в том, «Могу ли я позволить себе жилье?», А в том, «Какой кредит наиболее доступен для меня?»

Проверьте варианты жилищного кредита (20 июля 2021 г.)Частное ипотечное страхование (PMI) vs.Ипотека FHA страховая премия (MIP)

Обычные ссуды 97, HomeReady и Home Possible идут с частным ипотечным страхованием (PMI). Эта ежемесячная плата, которая защищает ипотечного кредитора в случае дефолта, требуется для всех обычных ссуд с понижением менее 20%.

ссуд FHA также включают взносы по ипотечному страхованию (известные как «МИП»).

Так как узнать, что лучше?

Для правильного заемщика выбор Обычная ссуда под 3% по сравнению с ссудой FHA с низким первоначальным взносом:

- Обычные ссуды не взимают предоплату по страхованию ипотечного кредита, только и годовая плата (оплачивается ежемесячно).Кредиты FHA взимают предоплату за страхование ипотеки и ежегодно

- PMI могут быть отменены, как только вы достигнете 20% капитала. Ипотека FHA страхование обычно длится весь срок действия ссуды.

- Если у вас более высокий кредитный рейтинг, вы получите более низкие ставки PMI. FHA Ставки по ипотечному страхованию одинаковы независимо от кредита.

Нельзя сказать, что обычный кредит всегда лучше, чем FHA. Есть много случаев, когда кредит FHA более доступен (особенно если вы имеют низкий кредит).

Например, если ваш кредит находится на низком уровне для обычного кредит — около 620 — и вы делаете первоначальный взнос в размере 3%, PMI может стоить значительно больше, чем ипотечное страхование FHA.

Покупатели жилья должны рассмотреть все варианты ссуды с низким первоначальным взносом чтобы увидеть, какой из них имеет лучший баланс между процентной ставкой, авансовыми платежами, ипотечное страхование, и долгосрочные расходы.

«Правильный» тип ссуды будет отличаться для каждого заемщика.

3 процента вниз по ипотеке FAQ

Могу ли я получить ипотечный кредит со скидкой 3%?Да! Обычная программа 97 допускает снижение на 3% и предлагается многими кредиторами.Кредит HomeReady от Fannie Mae и кредит Freddie Mac’s Home Possible также позволяют снизить процентную ставку на 3% с дополнительной гибкостью в отношении дохода и кредитной квалификации. Ссуды FHA занимают второе место с минимальным первоначальным взносом 3,5%.

Кто имеет право на получение ипотечной ссуды на 3%?Чтобы претендовать на получение обычной ссуды на 3% ниже, вам обычно необходим кредитный рейтинг не ниже 620, двухлетний стаж работы, стабильный доход и отношение долга к доходу (DTI) ниже 43%. Если вы подаете заявление на получение ссуды HomeReady или Home Possible, также существуют ограничения дохода.Ссуды FHA допускают минимальный балл FICO 580 и отсутствие ограничений по доходу, но имеют требование о первоначальном взносе в размере 3,5%.

Могут ли впервые покупатели использовать обычную программу 97 для покупки дома?Да. Вы можете использовать обычную ссуду 97 с пониженной ставкой на 3 процента, если вы впервые или неоднократно покупали.

Что означает «покупатель жилья впервые»?Для большинства программ вы впервые покупаете жилье, если у вас не было дома в течение последних трех лет. Есть и другие исключения из этого правила для тех, у кого дома не могут быть отремонтированы до приемлемых для жизни стандартов, у тех, у кого есть мобильные дома (личная собственность) и другие.

Обычный 97 — это то же самое, что и программа HomeReady?Нет, это две разные ипотечные программы. Ссуда HomeReady предназначена для заявителей, которые соответствуют критериям получения дохода и относят их к категориям с низким или средним уровнем дохода. Обычный 97 не имеет ограничений по доходу и более широко доступен.

Разрешены ли в программе авансовые платежи, превышающие 3 процента?Размер вашего первоначального взноса по обычному кредиту не ограничен.Хотя, если вы положите 5% или более, вы больше не будете использовать обычную ипотеку 97, а скорее «обычную ссуду 95». При снижении на 10% и более это просто «стандартный» обычный заем. Чем больше ваш первоначальный взнос, тем ниже процентная ставка и ежемесячные платежи.

Лучше ли ипотека «3 вниз» через Fannie Mae и Freddie Mac, чем ссуда FHA?Не существует «лучшей» ипотечной программы с низким первоначальным взносом. То, что лучше для одного покупателя жилья, может оказаться не лучшим для другого.У каждой программы есть свои преимущества и недостатки. Чтобы найти подходящую программу, вам следует сравнить процентные ставки, ставки ипотечного страхования, авансовые платежи и проценты, выплачиваемые в течение срока действия ссуды. Подумайте, как долго вы будете оставаться дома и сколько вы хотите заплатить авансом.

Могу ли я использовать ипотеку с регулируемой процентной ставкой (ARM) с обычной 97?Нет, обычная 97 не допускает ипотечные ссуды с регулируемой ставкой, только ипотечные ссуды с фиксированной ставкой на срок «до 30 лет».

Каков предел ссуды по программе 3-процентной скидки через Fannie Mae и Freddie Mac?Обычные ссуды с понижением на 3 процента должны соответствовать стандартному лимиту ссуды Fannie Mae в размере 548 250 долларов США.«Соответствующие ссуды с высоким балансом», с более высокими кредитными лимитами в дорогих областях, не допускаются в рамках традиционной программы 97.

Какое максимальное количество квартир в доме по программе первоначального взноса в размере 3 процентов?Стандартная программа 97 разрешает проживание только на одну семью в основном доме (имеется в виду одноквартирный дом, кондоминиум или кооператив). Тем не менее, ссуды HomeReady и Home Possible со скидкой 3% позволяют использовать 2-, 3- и 4-квартирные дома.

Соответствуют ли дома для отдыха критериям нормы 97?Нет, программа первоначального взноса в размере 3 процентов предназначена только для основного жилья.Вам понадобится другой кредит на отпуск или на второй дом.

Могу ли я использовать обычные 97 для инвестиционной недвижимости?Нет, программа трехпроцентного авансового платежа предназначена только для первичных домов. Вы не можете профинансировать аренду или инвестицию в недвижимость с помощью этого продукта.

Требует ли обычная ипотечная программа 97, чтобы покупатели жилья посещали консультации покупателя жилья?Если все заемщики, указанные в заявке на получение ипотечного кредита, впервые покупают жилье, по крайней мере один заемщик должен будет пройти онлайн-курс обучения покупателя жилья.

Требует ли стандартная 97 ипотечная страховка?Да, соискатели ипотеки должны платить взносы по частному ипотечному страхованию (PMI). Однако, в отличие от кредитов FHA, обычный PMI может быть аннулирован, если домовладелец получит не менее 20% собственного капитала.

Могу ли я рефинансировать ссуду, не относящуюся к Fannie Mae, в Fannie Mae в рамках 97-процентной программы LTV?Нет, рефинансируемая ссуда должна быть жилищной ссудой Fannie Mae.

Как определить, является ли моя ссуда ипотечной ссудой Fannie Mae?Чтобы определить, поддерживает ли Fannie Mae вашу текущую ссуду, спросите своего кредитора или воспользуйтесь онлайн-инструментом Fannie Mae для поиска ссуды.

Разрешает ли ипотечная программа на 97 процентов рефинансирование наличными?Нет, 97-процентная ипотечная программа не допускает рефинансирования наличными. Заемщики могут осуществлять рефинансирование только с внесением наличных или рефинансированием с «ограниченным изъятием».

Снижение ставок по ипотеке на 3%

Сегодняшние процентные ставки по ипотеке находятся на историческом минимуме. Это включает ставки по обычным кредитам 97, HomeReady и Home Possible.

Ипотека с низким первоначальным взносом в сочетании с низкой процентной ставкой может домовладение более доступным, чем вы могли ожидать.

Проверьте свои ставки и право на участие сегодня, чтобы узнать, что вы можете себе позволить.

Подтвердите новую ставку (20 июля 2021 г.)

Сколько нужно положить на дом? Не 20%

Сколько нужно положить на дом?

Перво-наперво: идея о том, что у вас есть , чтобы вложить 20 процентов в стоимость дома, является мифом.

Средний покупатель дома впервые вкладывает только 6%, а некоторые кредитные программы позволяют всего 3% или даже ноль.

Не следует думать, что делать большой первоначальный взнос консервативно или делать небольшой первоначальный взнос рискованно. Правильная сумма зависит от ваших текущих сбережений и ваших целей при покупке дома.

Если вы можете купить дом с меньшими затратами и быстрее стать домовладельцем, это часто правильный выбор.

Подтвердите право на получение кредита с низким первоначальным взносом (20 июля 2021 г.)В этой статье (Перейти к…)

Сколько стоит первоначальный взнос на дом?

Размер первоначального взноса, необходимый для приобретения дома, зависит от типа ипотеки.

Самый популярный вариант ссуды, обычная ипотека, начинается от 3% до 5%. Для дома стоимостью 250 000 долларов это первоначальный взнос от 7 500 до 12 500 долларов.

Но чтобы избежать страхования частной ипотечной ссуды по одному из этих ссуд (которая оплачивается дополнительно каждый месяц), вам нужно снизить сумму на 20%. Это 50 000 долларов на дом за 250 000 долларов.

ссуды FHA позволяют покупать с понижением на 3,5%, что составляет 8750 долларов на тот же дом.

Некоторые типы ссуд позволяют покупать даже с нулевым вычетом.

К ним относятся ссуды USDA и VA, поддерживаемые государством, которые позволяют профинансировать 100% стоимости дома и положить 0 долларов на покупную цену.Тем не менее, вам, скорее всего, все равно придется покрыть часть или все свои предварительные закрывающие расходы наличными.

Итак, вам достаточно , чтобы в большинстве случаев откладывать около 3-5%. Но возникает вопрос: сколько денег нужно положить ?

Сколько нужно положить на дом?

Стоит ли вкладывать 20% в стоимость дома, даже если это не обязательно? Во многих случаях ответ отрицательный. Фактически, большинство людей опускают только 6-12%. Но правильная сумма зависит от вашей ситуации.

Например: если у вас много денег, накопленных в банке, но относительно низкий доход, сделать самый большой возможный авансовый платеж может быть разумным. Это потому, что большой первоначальный взнос уменьшает сумму кредита и уменьшает ежемесячный платеж по ипотеке.

Или, может быть, ваша ситуация обратная.

Может быть, у вас хороший семейный доход, но очень мало накоплений в банке. В этом случае, возможно, будет лучше использовать ссуду с низким первоначальным взносом или без предоплаты, планируя в какой-то момент отменить ипотечное страхование.

В конце концов, «правильный» первоначальный взнос зависит от ваших финансов и дома, который вы планируете купить.

Проверьте варианты первоначального взноса (20 июля 2021 г.)Преимущества 20% первоначального взноса

Большой первоначальный взнос поможет вам позволить себе больше дома с тем же ежемесячным доходом.

Допустим, покупатель хочет тратить 1000 долларов в месяц на страхование основной суммы долга, процентов и ипотечного кредита (при необходимости). Внесение 20% первоначального взноса вместо 3% увеличивает их бюджет на покупку дома более чем на 100 000 долларов при сохранении того же ежемесячного платежа.

Вот сколько дома покупатель в этом примере может приобрести под ставку по ипотеке 4%. Цена дома варьируется в зависимости от суммы, которую кладет покупатель.

| Первоначальный взнос (%) | Первоначальный взнос ($) | Ежемесячный платеж (основная сумма и проценты / PMI) | Домашняя цена, которую вы можете себе позволить |

| 3% | 884 долл. США / 116 долл. США | 154 500 долл. США | |

| 5% | $ 8 780 | 896 долл. США / 104 долл. США | 175 500 долл. США |

| 10% | $ 91 310 | $ 913/87 | 193 000 долл. США |

| 20% | 52 370 долл. США | 1000 долл. США / 0 долл. США | 261 500 долл. США |

Несмотря на то, что большой первоначальный взнос может помочь вам позволить себе больше, покупатели жилья ни в коем случае не должны использовать свои последний доллар для увеличения уровня первоначального взноса.

И, как показано на диаграммах ниже, вы не сэкономите тонну денег каждый месяц, вкладывая много денег.

Сделав первоначальный взнос в размере 75 000 долларов на дом за 300 000 долларов, вы сэкономите всего 500 долларов в месяц по сравнению с ссудой с нулевой первоначальной ставкой.

Недостатки размещения 20%

Как домовладелец, скорее всего, ваш дом станет вашим самым большим активом. Собственность может даже стоить больше, чем все ваши другие инвестиции вместе взятые.

Таким образом, ваш дом является одновременно убежищем и вложением.И если мы рассматриваем наш дом как инвестицию, он может определять решения, которые мы принимаем в отношении наших денег.

Самое рискованное решение, которое мы можем принять при покупке нового дома? Внесение тоже большой первоначального взноса.

Большой первоначальный взнос снизит вашу норму прибыли

Первая причина, по которой консервативные инвесторы должны следить за размером своего первоначального взноса, заключается в том, что он ограничивает рентабельность инвестиций в ваш дом.

Рассмотрим дом, стоимость которого в среднем по стране составляет около 5 процентов.

Сегодня ваш дом стоит 400 000 долларов. Через год он будет стоить 420 000 долларов. Независимо от вашего первоначального взноса, дом стоит на двадцать тысяч долларов больше.

Этот авансовый платеж повлиял на вашу норму прибыли.

- При снижении стоимости дома на 20% — 80 000 долларов — ваша норма прибыли составляет 25%.

- При снижении стоимости дома на 3% — 12 000 долларов — ваша норма прибыли составляет 167%.

Это огромная разница.

Однако! Мы также должны учитывать более высокую ставку по ипотеке плюс обязательное частное страхование ипотеки, которое сопровождает обычную ссуду под 3%, подобную этой.Ссуды с низким первоначальным взносом могут стоить больше каждый месяц.

Предполагая прирост на 175 базисных пунктов (1,75%) от ставки и PMI вместе, мы обнаруживаем, что домовладелец с низким первоначальным взносом платит дополнительно 6780 долларов в год, чтобы жить в своем доме.

При снижении на три процента и корректировке ставки и PMI норма доходности по ссуде с низким первоначальным взносом составляет , по-прежнему 105 процентов.

Чем меньше вы вкладываете, тем выше ваш потенциальный возврат инвестиций.

Проверьте свое право на получение ссуды с низким первоначальным взносом (20 июля 2021 г.)После внесения первоначального взноса вернуть деньги будет нелегко

Есть и другие соображения относительно первоначального взноса.

После внесения первоначального взноса вы не сможете получить доступ к этим деньгам, если не продадите дом или не возьмете ссуду под него.

Это связано с тем, что во время покупки любой первоначальный взнос, который вы вносите за дом, немедленно конвертируется из наличных денег в активы другого типа, известные как «домашний капитал».

Собственный капитал — это денежная разница между стоимостью вашего дома на бумаге и размером задолженности банку.

В отличие от наличных денег, домашний капитал является «неликвидным активом», что означает, что к нему нельзя легко получить доступ или потратить.

При прочих равных условиях инвестору лучше держать ликвидные активы по сравнению с неликвидными активами. В случае возникновения чрезвычайной ситуации вы можете использовать свои ликвидные активы, чтобы частично снизить давление.

Это одна из причин, по которой консервативные инвесторы предпочитают вносить как можно меньший первоначальный взнос.

Когда вы вносите небольшой первоначальный взнос, вы держите деньги в кармане, а не связываете их с недвижимостью.

Напротив, когда вы делаете большой первоначальный взнос, эти деньги связаны с банком, и вы можете получить к ним доступ только путем продажи, рефинансирования или получения ссуды под залог собственного капитала.

Приятно вносить крупный первоначальный взнос, потому что это снижает ваш ежемесячный платеж — вы можете увидеть это на ипотечном калькуляторе. Но когда вы вносите крупный первоначальный взнос за счет собственной ликвидности, вы можете подвергнуть себя риску.

Вы рискуете, когда стоимость вашего дома упадет

Третья причина рассмотреть вопрос о меньшем первоначальном взносе — это связь между экономикой и ценами на жилье в США.

В целом, по мере улучшения экономики США стоимость жилья растет.И, наоборот, когда экономика США проседает, стоимость жилья падает.

Из-за этой связи между экономикой и стоимостью дома покупатели, которые вносят большой первоначальный взнос, оказываются чрезмерно подверженными экономическому спаду по сравнению с покупателями, чьи первоначальные взносы невелики.

Мы можем использовать реальный пример спада на рынке жилья в прошлом десятилетии, чтобы выделить этот тип связи.

Рассмотрим покупку дома за 400 000 долларов и двух покупателей дома, каждый из которых имеет разные идеи о том, как купить дом.

Один покупатель вносит авансовый платеж в размере двадцати процентов, чтобы не платить частную ипотечную страховку своему банку. Другой покупатель хочет оставаться максимально ликвидным, выбрав ипотечную программу FHA, которая позволяет внести первоначальный взнос в размере всего 3,5%

.Во время покупки первый покупатель берет у банка 80 000 долларов и конвертирует их в неликвидный собственный капитал. Второй покупатель, используя ипотеку FHA, вкладывает в дом 14 000 долларов.

В следующие два года в экономике будет наблюдаться ухудшение.Стоимость жилья падает, а на некоторых рынках она падает на двадцать процентов.

Дома покупателей сейчас стоят 320 000 долларов, и ни один из домовладельцев не имеет ни капли собственного капитала.

Однако есть большая разница в их положениях.

Первому покупателю — тому, кто внес крупный первоначальный взнос, — 80 000 долларов испарились на рынке жилья. Эти деньги потеряны и не могут быть возвращены, кроме как за счет восстановления рынка жилья.

Однако для второго покупателя пропало только 14 000 долларов.Да, на данный момент дом находится «под водой», и по нему причитается больше денег, чем стоит дом, но это риск, который несет банк , а не заемщик.

И, в случае дефолта, у какого домовладельца, по вашему мнению, больше шансов лишить права выкупа?

Это нелогично, но покупатель, внесший крупный первоначальный взнос, с меньшей вероятностью получит помощь во время кризиса и с большей вероятностью столкнется с выселением.

Почему это правда? Потому что, когда домовладелец имеет хоть какой-то капитал, убытки банка ограничиваются, когда дом продается по взысканию права выкупа.В конце концов, двадцать процентов собственного капитала домовладельца уже потеряно, а оставшиеся убытки могут быть покрыты банком.

Выкупа права выкупа подводного дома, напротив, может привести к большим потерям. Все потерянные деньги — это деньги, ссуженные или утерянные банком.

Таким образом, консервативный покупатель осознает, что инвестиционный риск возрастает с увеличением размера первоначального взноса. Чем меньше первоначальный взнос, тем меньше риск.

Что такое первоначальный взнос?

В сфере недвижимости первоначальный взнос — это сумма наличных, которую вы вкладываете в покупку дома.

Первоначальные взносы различаются по размеру и обычно выражаются в процентах по сравнению с продажной ценой дома.

Например, если вы покупаете дом за 400 000 долларов, вы вносите 80 000 долларов в счет покупки, ваш первоначальный взнос составляет 20 процентов.

Точно так же, если вы принесли 12 000 долларов наличными до закрытия, ваш первоначальный взнос составит 3%.

Термин «первоначальный взнос» существует потому, что очень немногие люди предпочитают платить за дом наличными. Их первоначальный взнос — это разница между тем, что они покупают, и тем, что они занимают.

Требования к первоначальному взносу по ипотечным кредитам

Вы не можете просто выбрать размер первоначального взноса наугад.

В зависимости от ипотечной программы, на которую вы подаете заявку, будет указана минимальная сумма первоначального взноса.

Для наиболее широко используемых сегодня ипотечных программ требования к первоначальному взносу составляют:

- Заем FHA (при поддержке Федерального жилищного управления): минимум 3,5% первоначального взноса

- Заем VA (при поддержке Департамента по делам ветеранов): первоначальный взнос не требуется

- Заем Fannie Mae HomeReady: минимум 3% вниз

- Обычный Заем (с PMI): минимум 3%

- Обычный заем (без PMI): минимум 20%

- Займ USDA (поддержанный U.S. Министерство сельского хозяйства): Авансовый платеж не требуется

- Jumbo Loan: 10% вниз

Помните, однако, что эти требования — это всего лишь минимум . Как ипотечный заемщик, вы имеете право вкладывать столько денег в дом, сколько хотите, а в некоторых случаях имеет смысл вкладывать больше.

Покупка квартиры с помощью обычного кредита — один из таких сценариев.

Ставки по ипотечным кредитамCondo примерно на 12,5 базисных пункта (0,125%) ниже для кредитов, у которых отношение кредита к стоимости (LTV) составляет 75% или меньше.

Таким образом, вкладывая двадцать пять процентов в кондоминиум, вы получаете доступ к более низким процентным ставкам. Так что, если вы кладете двадцать процента, подумайте о дополнительных пяти, и вы, вероятно, получите более низкую ставку по ипотеке.

Внесение большего первоначального взноса также может сократить ваши расходы с помощью кредитов FHA.

Согласно новым правилам ипотечного страхования FHA, когда вы используете ипотеку FHA с фиксированной ставкой на 30 лет и вносите первоначальный взнос в размере 3,5 процента, ваш страховой взнос по ипотечному страхованию (MIP) FHA равен 0.85% годовых.

Однако, когда вы увеличиваете свой первоначальный взнос до 5 процентов, FHA MIP снижается до 0,80%. Это может сэкономить вам деньги каждый месяц и в течение срока кредита.

Подтвердите право на получение кредита с низким первоначальным взносом (20 июля 2021 г.)Что делать, если я не могу позволить себе первоначальный взнос?

Не все имеют право на ипотеку с нулевой ставкой. Большинству заемщиков требуется минимум 3% для обычной ипотеки или 3,5% для ссуды FHA.

Но что, если вы не можете позволить себе минимальный первоначальный взнос? Снижение на три процента стоимости дома за 300 000 долларов по-прежнему составляет 9 000 долларов — значительная сумма.

К счастью, есть программы, которые могут помочь.

Например, в каждом штате есть несколько программ помощи при авансовом платеже (DPA). Эти программы — часто финансируемые правительством штата, местными властями и некоммерческими организациями — предлагают деньги, чтобы сделать домовладение более доступным для покупателей жилья с низким доходом или из неблагополучных семей.

ФондыDPA могут поступать в виде гранта или ссуды, и эти ссуды часто прощаются, если вы живете в доме в течение определенного периода времени.

Чтобы узнать, имеете ли вы право на получение помощи, попросите своего риэлтора или кредитора помочь вам найти и подать заявку на участие в программах в вашем районе.

20% предоплата FAQ

Должен ли я вкладывать 20% в стоимость дома?Вам не нужно вкладывать 20 процентов в стоимость дома. Фактически, средний первоначальный взнос для новых покупателей составляет всего 7 процентов. И есть кредитные программы, которые позволяют вкладывать всего лишь ноль. Однако меньший первоначальный взнос означает более дорогую долгосрочную ипотеку. Если вы сэкономите менее 20% на покупке дома, у вас будет более крупная ссуда и более высокие ежемесячные платежи.Скорее всего, вам также придется заплатить за ипотечную страховку, которая может оказаться дорогостоящей.

Что такое правило снижения на 20%?«Правило 20% снижения» на самом деле миф. Как правило, ипотечные кредиторы хотят, чтобы вы вложили 20% в покупку дома, потому что это снижает их кредитный риск. Также существует «правило», согласно которому в большинстве программ взимается ипотечная страховка, если вы вкладываете менее 20 процентов (хотя в некоторых ссудах этого не происходит). Но это НЕ правило, что вы должны откладывать 20 процентов. Варианты первоначального взноса для крупных кредитных программ варьируются от 0% до 3, 5 или 10% процентов.

Лучше делать большой первоначальный взнос на дом?Не всегда лучше вносить большой первоначальный взнос за дом. Когда дело доходит до внесения первоначального взноса, выбор должен зависеть от ваших финансовых целей. Лучше отложить 20 процентов, если вы хотите минимально возможную процентную ставку и ежемесячный платеж. Но если вы хотите приобрести дом сейчас и начать наращивать капитал, возможно, лучше будет купить его с меньшим первоначальным взносом — скажем, от 5 до 10 процентов.Вы также можете внести небольшой первоначальный взнос, чтобы не тратить свои сбережения. Помните, вы всегда можете рефинансировать в будущем по более низкой ставке без ипотечного страхования.

Как избежать снижения PMI без снижения на 20%?Можно избежать снижения PMI менее чем на 20%. Если вы хотите избежать PMI, ищите оплачиваемую кредитором ипотечную страховку, дополнительную ссуду или банк со специальными ссудами без PMI. Но помните, бесплатного обеда нет. Чтобы избежать PMI, вам, вероятно, придется платить более высокую процентную ставку.И многие банки с кредитами без PMI имеют особую квалификацию, например, покупатели жилья впервые или с низким доходом.

Какие преимущества дает 20% -ная скидка на дом?Самыми большими преимуществами 20-процентной скидки на дом являются меньший размер кредита, более низкие ежемесячные платежи и отсутствие ипотечного страхования. Например, представьте, что вы покупаете дом стоимостью 300 000 долларов США под 4% годовых. С 20-процентной скидкой и без ипотечного страхования ваш ежемесячный платеж по основной сумме и процентам составит 1150 долларов.С 10-процентной скидкой и включенной ипотечной страховкой выплаты подскакивают до 1450 долларов в месяц. Здесь, если вы откладываете 20 процентов вместо 10, вы экономите 300 долларов в месяц.