Что такое эквайринг и для чего он нужен вашему бизнесу?

- 18.06.2019

- Просмотров:

Современные покупатели всё чаще оплачивают покупки с помощью пластиковых карт, поэтому перед продавцами встала важная задача: обеспечить клиентам возможность безналичного расчёта. Сегодня платежные терминалы стали чем-то обычным не только для крупных супермаркетов, но и для небольших магазинчиков и даже киосков. При этом мало кто задумывается, что такой способ оплаты гордо зовется эквайрингом. Что представляет собой эквайринг? Как это работает, и почему безналичный расчёт выгоден не только покупателям, но и продавцам?

Что такое эквайринг?

Эквайринг — это прием оплаты с пластиковых карт. Покупатель может приобрести так различные товары и услуги, причём не только в обычном супермаркете, но и рассчитаться картой в интернет-магазине.

Виды эквайринга

Можно выделить 3 основных вида эквайринга:

Каждый может стать участником эквайринга, когда совершает покупку в супермаркете, оплачивая её банковской картой. Вы прикладываете её или вставляете в терминал, вводите PIN-код, а затем видите на экране привычную надпись: «Успешно». Это классический пример торгового эквайринга. Для совершения торгового эквайринга применяются POS-терминалы, считывающие информацию необходимую для успешной сделки. Через них осуществляется связь с банком-эмитентом, который перечисляет оплату на расчётный счёт торговой точки, после чего выдаётся чек.

Мобильный эквайринг. Если в торговом эквайринге установлен стационарный POS-терминал, то в мобильном эквайринге POS-терминал подключается напрямую к смартфону владельца торговой точки. Так мобильный терминал может передвигаться. Для некоторых видов бизнеса такой способ оплаты является очень удобным. Однако у мобильной системы оплаты есть один существенный недостаток — безопасность сделок, проводимых таким образом, находится на среднем уровне или ниже среднего.

Так мобильный терминал может передвигаться. Для некоторых видов бизнеса такой способ оплаты является очень удобным. Однако у мобильной системы оплаты есть один существенный недостаток — безопасность сделок, проводимых таким образом, находится на среднем уровне или ниже среднего.

Интернет-эквайринг. Этот способ безналичной оплаты практикуется главным образом в интернет-магазинах. При этом не требуется установка дополнительного оборудования, вместо терминала здесь используется защищённая платежная страница, где покупатель вводит запрашиваемые реквизиты, которые нужны для проверки карты в банке-эмитенте. При этом оплата данным способом считается безопасной как для покупателя, так и для продавца.

Участники эквайринга

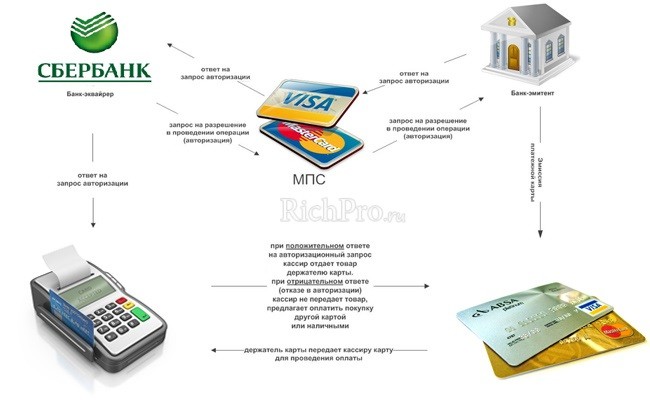

Кажется, что совершая покупку, вы заключайте сделку только с магазином, однако на самом деле участников эквайринга намного больше:

Банк-эквайер предоставляет продавцу расчётный счёт, куда поступают средства от оплаты, а также оборудование для совершения эквайринга и заботится о технической стороне вопроса.

Продавец – торговая точка с платёжным оборудованием банка-эквайера. Поставщик товаров и услуг, оплатить которые покупатель может, используя банковскую карту.

Банк-эмитент выпускает и предоставляет пластиковые карты, используя которые клиенты могут расплатиться через терминал в супермаркете или на платежной странице интернет-магазина. На банке-эмитенте лежит ответственность за осуществление точных расчетов при оплате пластиковой картой.

Клиент – покупатель, обладающий картой, выпущенной банком-эмитентом. С него комиссия за оплату пластиковой картой не взимается, он лишь оплачивает оговоренную сумму за обслуживание карты банку-эмитенту, обычно, раз в год.

Как работает эквайринг?

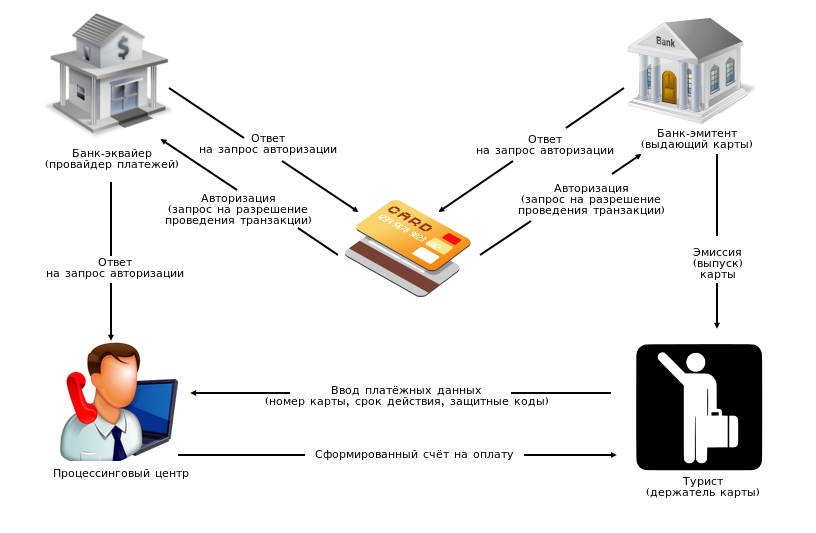

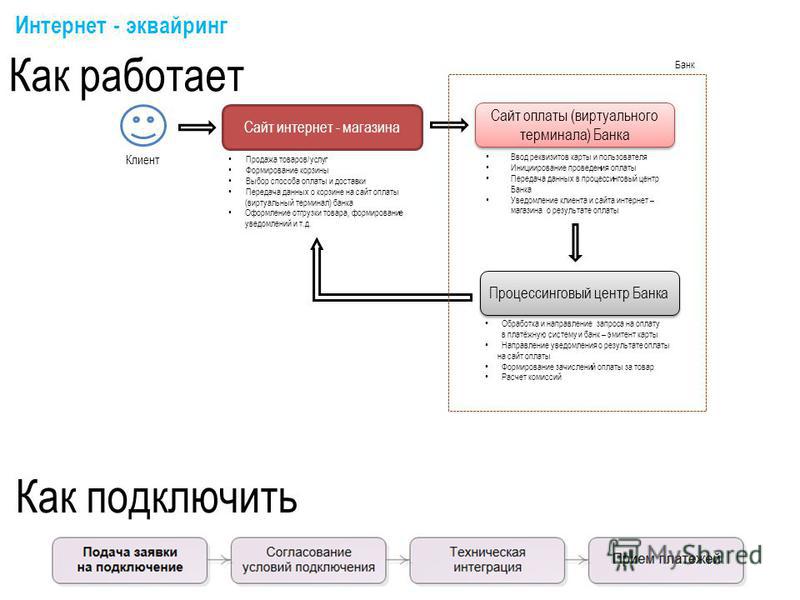

Процедура безналичного расчета через терминал или совершаемая в интернет-магазине несколько отличаются, проследить их различия можно в схеме, представленной ниже.

Чтобы подключить оплату банковскими картами в отдельном супермаркете или сети магазинов, продавцу нужно подписать договор с банком-эквайером, который предоставит расчётный счёт, подключит необходимое оборудование (терминалы, wi-fi роутеры), а также обучит персонал им пользоваться. Кроме того, на банке лежит обязательство предоставить расходные материалы для печати чеков. За это, согласно договору, продавец с каждой покупки отчисляет банку определенную комиссию. После проведения успешной операции банк обрабатывает платеж какое-то время, поэтому средства поступают на расчётный счет торговой точки в течение 1-3 дней.

Интернет-эквайринг работает несколько иначе, поскольку использовать платежный терминал во время онлайн-шоппинга нет возможности. Однако на продавце и банке-эквайере по-прежнему лежит обязанность обеспечивать высокий уровень безопасности сделки. Для этой цели при совершении сделки между покупателем и продавцом внедряется посредник – процессинговый центр или платежный агрегатор, который обеспечивает безопасность транзакции.

Плюсы и минусы эквайринга

Среди главных преимуществ эквайринга, как способа оплаты, можно перечислить:

Удобство. Современному покупателю проще платить безналичным способом. Это выгодно и продавцу, поскольку при оплате картой покупатель склонен тратить больше, чем оплачивая покупку наличными.

Защита от подделок. Если фальшивые купюры кассир может и не идентифицировать, то возможность подобного мошенничества при расчете картой полностью исключена.

Снижение процента недостачи, повышение точности расчёта, машины при пересчёте денег ошибаются гораздо реже, чем люди.

Возможность оплаты кредитными картами. По данным ЦБ на 2018 год в России в обороте находилось порядка 31,6 млн. кредитных карт, число которых продолжает расти. Кроме того, многие банки предлагает разнообразные кешбеки и бонусы держателям карт, поэтому они охотнее тратят деньги с банковских карт.

Если говорить о интернет-экваринге, то для многих покупателей – это единственный доступный способ оплатить покупку. Такие сделки совершать гораздо удобнее, чем отправляться в банк или ближайший салон связи, чтобы сделать денежный перевод или оплатить покупку через терминал.

При этом у экваринга есть и свои минусы:

Как правило, расходы на эквайринг покрываются за счет увеличения доходов торговой точки, если доход невелик, то эквайринг может стать дорогостоящим удовольствием для предпринимателя.

Технические проблемы. Конечно, на все время и случай, и где есть техническое оборудование, там время от времени возникают проблемы в его работе. Но если проблемы с оборудованием происходят регулярно, то репутация торговой точки может пострадать.

Мошенничество. Система эквайринга построена на том, что при мошенничестве с реквизитами карт, убыток покупателю компенсирует продавец из своего кармана.

Продавец же может получить возмещение убытка только в случае, если мошенника поймают, что при интернет-мошенничестве сделать довольно трудно.

Продавец же может получить возмещение убытка только в случае, если мошенника поймают, что при интернет-мошенничестве сделать довольно трудно.

Сколько стоит эквайринг?

Хотите ввести систему безналичного расчета в своем супермаркете или в интернет-магазине? Тогда вам будет полезно узнать, из чего складывается оплата за эквайринг.

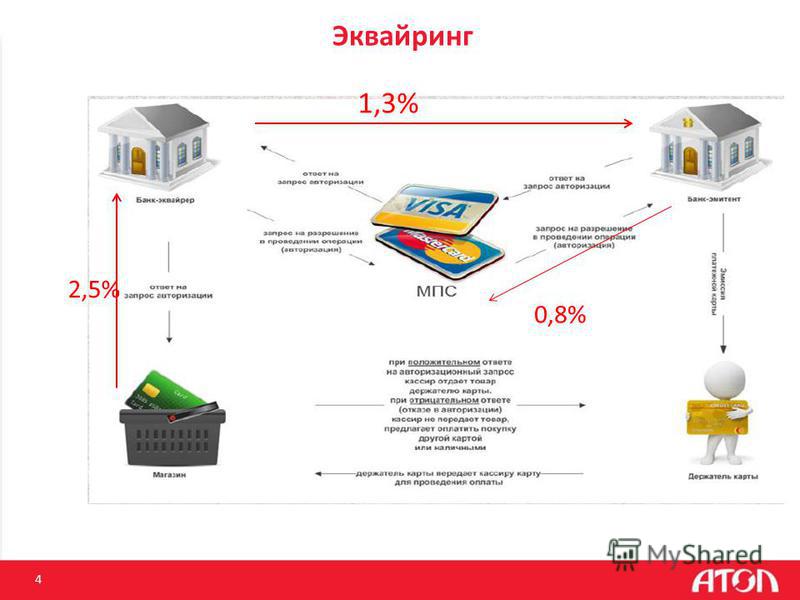

Для покупателя безналичный расчёт – бесплатная услуга, а продавцу приходится отчислять за каждую успешную транзакцию определенную комиссию, обычно, в рамках договора она составляет около 2-5% и складывается из нескольких составных частей:

-

Комиссия банка-эмитента

Её размер зависит от месторасположения банков-участников эквайринга. Если они находятся в одной стране, то комиссия небольшая. Комиссия для интернет-магазинов, как правило, больше, чем при платежах через POS-терминалы.

Тип магазина также влияет на размер комиссии. Для продуктовых магазинов она будет меньше, чем для магазинов, продающих бытовую технику или автомобили.

Поскольку всегда существует вероятность возврата покупки, для продуктовых магазинов — это обычно небольшие суммы, а вот если придется возвращать довольно крупную сумму за стиральную машину, банку это создает дополнительные трудности, поэтому и комиссия больше.

Поскольку всегда существует вероятность возврата покупки, для продуктовых магазинов — это обычно небольшие суммы, а вот если придется возвращать довольно крупную сумму за стиральную машину, банку это создает дополнительные трудности, поэтому и комиссия больше.Статус платежной карточки покупателя также влияет на размер комиссии. Если покупатель рассчитывается кредиткой, то комиссия будет больше, чем при списании средств с дебетовой карты. Также при обслуживании «золотых» карт и карт с персональными условиями размер комиссии больше.

-

Комиссия банка-эквайера

Банк, где открыт расчётный счёт продавца, также берет плату за проведение транзакций, в этом плане каждый банк устанавливает собственный размер комиссии. Если у вас еще нет расчётного счета, ознакомьтесь с условиями разных банков, соответствующих предполагаемому обороту средств с вашей торговой точки. Время от времени банки-эквайеры запускают выгодные акции, возможно, среди них вы найдете оптимальный тариф для своего бизнеса.

-

Комиссия платежного провайдера

Провайдер играет роль посредника, особенно, что касается покупок, совершаемых через интернет, предлагая разные тарифы для определенного оборота в месяц. В роли такого провайдера выступает агрегатор PayMaster. Платежный агрегатор позволяет клиентам интернет-магазинов расплачиваться при помощи любых пластиковых карт, а также использовать электронные деньги. При этом PayMaster не просто посредник, система обеспечивает высокий уровень безопасности во время сделки.

Комиссия банка-эмитента

Установка платежного терминала в магазине – признак «зрелости» бизнеса. Эквайринг позволяет не упускать клиентов, которые предпочитают оплачивать свои покупки пластиковыми картами, а не наличными. Безналичный способ оплаты – выгодное решение для малого, среднего и крупного бизнеса, позволяющее увеличить прибыль.

В интернет-магазинах безналичный расчет при помощи пластиковой карты стал одним из самых популярных способов оплаты покупок. Если кроме пластиковых карт вы хотите принимать к оплате электронные деньги, то обратите внимание на платежную систему PayMaster, которая позволяет оплачивать покупки самыми популярными способами при минимальной комиссии.

Если кроме пластиковых карт вы хотите принимать к оплате электронные деньги, то обратите внимание на платежную систему PayMaster, которая позволяет оплачивать покупки самыми популярными способами при минимальной комиссии.

Что такое эквайринг и как он работает — «Единая касса» Wallet One

Что такое эквайринг

Эквайринг – это приём банковских карт для оплаты товаров и услуг. Его проводит банк-эквайер, который устанавливает на торговых или сервисных предприятиях платёжные терминалы. Наверняка вы обращали внимание, что когда расплачиваетесь банковской картой в каком-либо магазине, на терминале, в который вы вставляете карту, появляется название банка. Этот банк и является эквайером у данного торгового предприятия, именно он проводит операции по платежам, то есть переводит средства со счёта в вашем банке-эмитенте (выдавшем вам карту) на счёт торгового предприятия.

Принцип работы эквайринга

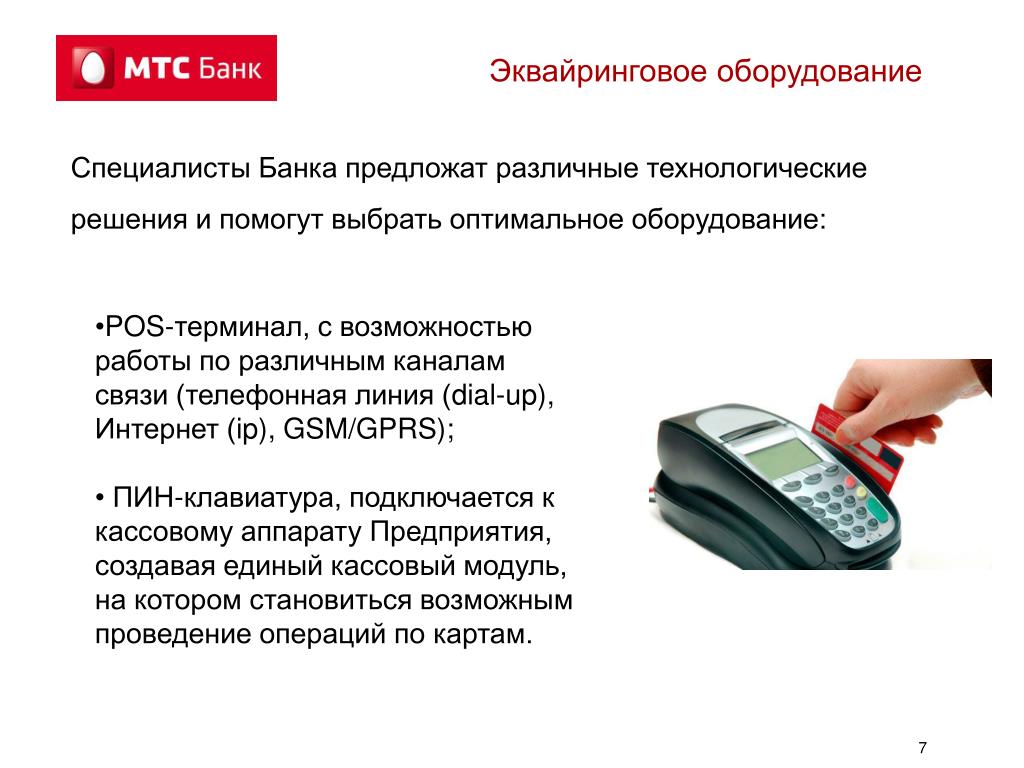

Технически процесс торгового эквайринга очень прост. Основное оборудование – платёжный терминал эквайринга – POS-терминал. Это электронное устройство поддерживает постоянную связь с банковской системой через интернет. Операция торгового эквайринга проходит в несколько этапов:

Основное оборудование – платёжный терминал эквайринга – POS-терминал. Это электронное устройство поддерживает постоянную связь с банковской системой через интернет. Операция торгового эквайринга проходит в несколько этапов:

- карта вставляется в платёжный терминал;

- происходит считывание данных с магнитной полосы, проверка платежеспособности и запрос в банк на разрешение оплаты;

- клиенту выдается чек, подтверждающий успешный факт проведения операции.

Как происходит зачисление средств при эквайринге:

- В конце каждого рабочего дня (или другого периода, который указывается в договоре с банком) фирма-клиент направляет в банк итоговые данные по операциям, произведённым с помощью банковских карт;

- Банк-эквайер обрабатывает эту информацию и рассылает её по банкам-эмитентам, после чего средства (за вычетом банковской комиссии) поступают на счёт организации в сроки, указанные в договоре эквайринга. Обычно это занимает один-два дня.

Процесс обработки информации по совершению платёжных операций называется процессинг, им занимаются процессинговые центры (провайдеры платёжных сервисов). Банковский процессинг связан с обслуживанием операций по картам международных и локальных платёжных систем.

Банковский процессинг связан с обслуживанием операций по картам международных и локальных платёжных систем.

В чём плюсы эквайринга

Использование эквайринга даёт серьёзное конкурентное преимущество на рынке. Эксперты полагают, что при правильном выборе банка-эквайера, который обеспечит высокий уровень обслуживания и надёжность услуг, торговый эквайринг может существенно увеличить эффективность предприятия за счёт улучшения имиджа, расширения клиентской базы и повышения прибыли.

По данным статистики, несмотря на воздействие неблагоприятных внешних и внутренних факторов, рынок банковских карт России в целом растёт, а вместе с ним растёт и российский рынок эквайринга и интернет-эквайринга.

Интернет-эквайринг – приём платежей по банковским картам через интернет с использованием специально разработанного интерфейса. При интернет-эквайринге расчётами с организациями электронной коммерции по платежам занимается банк-эквайер, а техническую поддержку обеспечивают сервис-провайдеры, которые отвечают за безопасность платежей и проводят процессинг электронных платежей в интернете.

Агрегатор платёжных решений «Единая касса» Wallet One предлагает партнёрам гибкие настройки эквайринга и надёжный процессинг. С «Единой кассой» технологии Wallet One доступны для интернет-магазинов и сервисов любого масштаба.

Платёжная система Wallet One работает во всех сегментах электронных платежей: терминалы, электронные деньги, приём онлайн-платежей для интернет-магазинов.

Что предлагает «Единая касса» Wallet One:

- быстрое подключение и простую интеграцию;

- карты, онлайн-банкинг, электронные кошельки, терминалы, мобильная коммерция – все способы оплаты по одному договору;

- приём платежей по банковским картам из России и стран СНГ;

- подключение платежей в 20 валютах и возможность вывода на расчётный счёт в долларах и евро;

- простую и наглядную аналитику по продажам, валюте и способам оплаты в личном кабинете;

- круглосуточную поддержку;

- адаптированную под мобильные устройства платёжную страницу;

- выводить деньги самым подходящим для вас способом.

Узнать подробнее о платёжной системе Wallet One и подключить «Единую кассу» можно на сайте https://www.walletone.com/ru/merchant/.

Читайте также

В июле 2017 года в правовую силу вступил Федеральный закон №54, целью которого был переход на новую контрольно-кассовую технику для полной отчетности перед налоговой.

Читать далее

В этом году из-за ФЗ-54 наступает пора перемен, которые затрагивают весь денежный бизнес, в том числе и онлайн-маркеты. Они наряду с остальными магазинами обязаны использовать контрольно-кассовые машины нового образца.

Читать далее54-ФЗ несет множество изменений. Например, теперь все предприниматели, имеющие дело с бизнесом, в основе которого лежат денежные операции, вынуждены использовать контрольно-кассовую технику нового образца.

Читать далееВ этом году происходит масса перемен в правилах работы абсолютно всех предпринимателей вследствие редакции ФЗ-54, который вынуждает всех использовать онлайн-кассы нового поколения, что способны передавать информацию в Федеральную налоговую службу в реальном времени.

Читать далееДеятельность курьеров необходима для нормального функционирования интернет-магазинов. Новая реформа непосредственно затронула их деятельность, обязывая использовать онлайн-кассы. Такие действия нужны для упрощения системы налогообложения и защиты покупателей от рисков мошенничества.

Читать далее

Что такое мобильный эквайринг? Услуги эквайринга – операции, оплата, стоимость, комиссия, оборудование 2can.

Как это работает?

Эквайринг с использованием обычного POS-терминала включает следующие операции. В картоприемник со считывающим устройством вставляется карта, информация которой расположена на магнитной полосе или чипе. После введения карты в кард-ридер активизируется система перевода денег, для подтверждения которой вводят необходимую сумму. После перечисления средств печатается в двух экземплярах чек – операция завершена.

В удобстве такого вида оплаты сомнений нет, но возможность безналичного расчета не всегда присутствует. Даже несмотря на большое количество пластиковых карт в обороте у населения, количество терминалов достаточно мало. Поэтому необходимо найти альтернативу обычному pos-терминалу.

Даже несмотря на большое количество пластиковых карт в обороте у населения, количество терминалов достаточно мало. Поэтому необходимо найти альтернативу обычному pos-терминалу.

Преимущества мобильного эквайринга

Абсолютно новым видом безналичного расчета в России является мобильный эквайринг. Он осуществляется при помощи простого оборудования – смартфона и подключенного кард-ридера.

Мобильные POS-терминалы работают с картами крупнейших международных систем Visa Int., MasterCard Worldwide, МИР и т.д.

Мобильный эквайринг от компании 2сan

Преимущества:

- Простая регистрация и заключение договора эквайринга, минимальная комиссия

- Гибкая система тарификации и сроков возмещения

- Получение денег без дополнительных и скрытых комиссий на расчетный счет в любом банке

- Гарантированное увеличение количества клиентов – владельцев пластиковых карт и как следствие успешный бизнес

- Средний уровень увеличения чека – 20%

- Абсолютная безопасность производимых расчетов

- Понятная система составления отчетности

- Осуществление клиентской поддержки в любое время суток и в любой день недели на протяжении всего года

- Простота в управлении платежами

Сотрудничество с 2сan гарантирует Вашему бизнесу стремительный прогрессивный рост. Ведь упрощение системы оплаты позволит Вам обслужить за минимальное количество времени больше клиентов. Это понравиться и самим потребителям товаров и услуг, ведь они смогут сэкономить время, освободившись от бесконечных очередей. От сотрудничества с 2сan Вы извлечете самое полезное, а именно:

Ведь упрощение системы оплаты позволит Вам обслужить за минимальное количество времени больше клиентов. Это понравиться и самим потребителям товаров и услуг, ведь они смогут сэкономить время, освободившись от бесконечных очередей. От сотрудничества с 2сan Вы извлечете самое полезное, а именно:

- Простоту подключения необходимых систем

- Безопасный сервис и надежность в расчетах

- Возможность осуществлять транзакции при помощи карт мировых платежных систем

- Бесплатное и своевременное обеспечение кард-ридерами

- Компактную и удобную систему отчетности

- Возможности формирования аналитических отчетов по продажам

Дешевый мобильный эквайринг – это будущее. С каждым днем все большую популярность приобретают интернет-магазины, а это значит, что понадобится надежная и удобная система перечисления денежных средств.

Ее готова предоставить компания 2can – компания, которая создает уверенность в будущем.

Установка банковских терминалов для оплаты картой Ставропольпромстройбанк

Торговый эквайринг — это услуга, позволяющая торговой организации принимать банковские карты в качестве оплаты за свои товары и услуги.

Преимущества приема банковских карт к оплате:

- Прием к оплате карт различных платежных систем обеспечивает Покупателям широкий выбор вариантов платежа.

- Клиенты торговых организаций смогут расходовать большие суммы и делать это значительно чаще, поскольку они не будут ограничены имеющимися наличными средствами.

- Владельцы карт легче решаются на незапланированные покупки.

- Не придется опасаться фальшивых банкнот и мошенничества, работать с картами намного проще и безопаснее.

ПАО Ставропольпромстройбанк гарантирует выгодные условия обслуживания и возмещение денежных средств в кратчайшие сроки.

Функции Банка при совершении расчетов:

- Установка в местах реализации товаров/услуг необходимого оборудования.

- Бесплатное обучение сотрудников торгового предприятия правилам обслуживания держателей карт и оформления операций с использованием карт.

- Проверка платежеспособности банковской карты при проведении операции оплаты товара/услуги по карте.

- Бесплатное предоставление необходимых расходных материалов.

- Оперативные консультации в случае возникновения затруднений при оформлении операций оплаты по картам.

Как происходит оплата по банковской карте:

- Покупатель предъявляет банковскую карту для оплаты покупки.

- У Банка запрашивается разрешение на совершение операций через электронный терминал.

- Банк через платежную систему связывается с банком-эмитентом, выпустившим банковскую карту, получает разрешение на проведение операции и дает разрешение предприятию.

- Держатель карты подписывает чек. Операция завершена. Оформление операции не более 1-2 минут.

Оборудование, необходимое для проведения операций с использованием карты:

Электронный терминал (POS-терминал) — электронное устройство, предназначенное для автоматизированного совершения операций с использованием карт. Наличие электронного терминала позволяет принимать к оплате банковские карты, что значительно ускоряет проведение операции оплаты.

Оборудование, рекламные материалы и обучение Банк предоставляет

бесплатно.Эквайринг | АО Банк «ККБ»

Интернет-эквайринг

Платежи для Вашего бизнеса разумное решение любой онлайн-компании

Наш Банк предлагает для Вас интернет-эквайринг нового поколения. Простые и безопасные расчёты в торгово-сервисных предприятиях и на сайте Вашей компании. Воспользоваться услугой интернет-эквайринга может любое юридическое лицо или индивидуальный предприниматель.

Торговый-эквайринг

Торговый эквайринг — это услуга, позволяющая предприятиям торговли и сервиса принимать в оплату товаров и услуг платёжные (банковские) карты. Внедрение услуги торгового эквайринга позволяет предприятию существенно повысить уровень сервиса для своих клиентов/покупателей, а также значительно увеличить объём продаж, так как по имеющейся статистике, при оплате картой клиенты тратят в среднем на 30-35% больше, чем при оплате наличными.

Услуга торговый эквайринг позволит Вам:

Снизить риски, повысить уровнь безопасности деятельности Вашего предприятия за счёт уменьшения оборота наличных денежных средств в результате безналичных расчётов, снизить уровнь риска, связанного с хранением больших сумм наличных денежных средств в торговой точке, а также риска финансовых потерь, связанного с приёмом фальшивых купюр или ошибками персонала

Повысить уровень продаж за счёт дополнительного способа оплаты, которые помогают увеличить как Ваш общий доход, так и средний размер сделки (клиенты – держатели банковских карт обычно готовы потратить больше, чем покупатели с наличными денежными средствами)

Увеличить торговый оборот за счёт привлечения нового сегмента клиентов с более высокой платёжеспособностью, готовых оплачивать товары/услуги с использованием банковских карт

Повысить производительность, оптимизировать учёт продаж за счёт обеспечения высокой скорости расчётов по безналичным платежам, сокращение расходов на инкассацию и хранение наличных денежных средств

Повысить качества клиентского сервиса за счёт предоставления Вашим клиентам современных способов оплаты, позволяющих клиентам оплачивать товары/услуги с помощью кредитных карт

Наш Банк оказывает широкий спектр услуг торгово-сервисным предприятиям:

- Обучение персонала

- Установка оборудования

- Клиентская поддержка

- Организация и поддержка программ лояльности на базе пластиковых карт

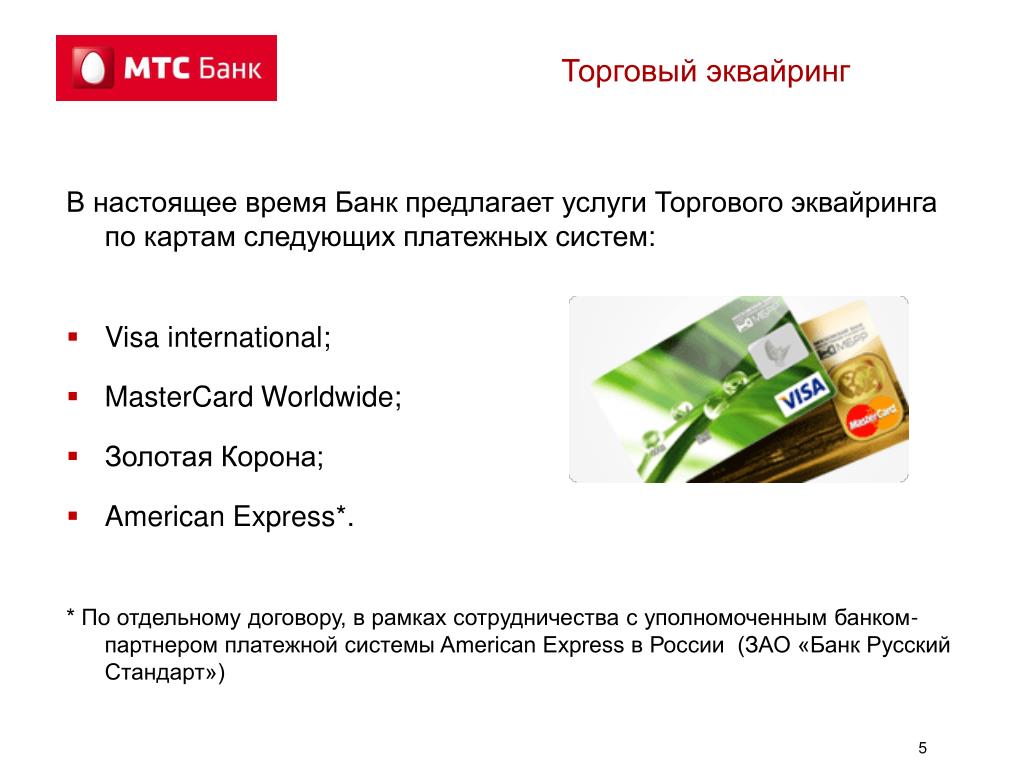

- Организация и поддержка операций по приёму в оплату товаров и услуг с использованием банковских карт международных и локальных платёжных систем (торговый эквайринг):

- Visa International

- MasterCard Worldwide

- JCB International

- UnionPay

- МИР

Интернет-эквайринг для начинающих | Журнал про дело

Интернет-эквайринг — это услуга, с помощью которой ваши клиенты смогут оплачивать свои покупки через интернет, используя данные своей банковской карты. С вашей стороны необходимо предоставить возможность осуществлять оплату через платежный интерфейс.

С вашей стороны необходимо предоставить возможность осуществлять оплату через платежный интерфейс.

Всё больше предпринимателей выбирает интернет-эквайринг, поскольку он удобен для обеих сторон, а кроме того, позволяет продавцу сэкономить на инкассации. В свою очередь, клиент может легко и оперативно рассчитаться за товары и услуги.

Есть еще один момент: принимая к оплате банковские карты, вы увеличиваете объем продаж и получаете платежеспособных клиентов. По статистике именно владельцы пластиковых карт склонны совершать покупки в интернете, и с деньгами они расстаются легче.

Как это работает, и кто в этом участвует?

Огромный плюс интернет-эквайринга в том, что для него не нужно устанавливать специальное оборудование и дополнительные приложения, достаточно выйти в интернет. Клиент просто вводит данные своей карты, после чего списывается необходимая сумма и перечисляется продавцу. Вся процедура происходит в несколько этапов:

- клиент выбирает товар или услугу на сайте интернет-магазина и добавляет его в «корзину»;

- выбирает вариант оплаты банковской картой;

- происходит переадресация на страницу провайдера, покупатель вводит данные карты;

- провайдер формирует запрос и направляет его в банк-эмитент;

- проводится авторизация в международной платежной системе;

- интернет-провайдер получает уведомление о том, что операция может быть проведена;

- клиринговый файл направляется банку-эквайеру;

- осуществляется возмещение по операциям в пользу интернет-магазина;

- формируется отчет о платеже.

В этот сложный и многоуровневый процесс вовлечены клиент, продавец, банк, где обслуживается клиент, банк-эквайер, где открыт расчетный счет продавца, процессинговый центр системы платежей, электронная система платежей, расчетный банк системы платежей.

Сложно? На самом деле нет. Если интернет не тормозит, вся процедура занимает от силы 5–10 минут.

Дополнительные функции

Есть у интернет-эквайринга несколько дополнительных функций, которые помогают выстраивать комфортные и прозрачные отношения с клиентами:

- инвойсинг — счет выставляется по электронной почте либо в смс;

- оплата в один клик. Как только покупатель сделает первую оплату, в дальнейшем ему не придется заново вводить данные своей карты;

- заморозка средств на счете покупателя — применяется, если нужно убедиться в наличии товара на складе;

- рекуррентный платеж. Это вид платежей, из которых подтвердить нужно только первый, остальные осуществляются в автоматическом режиме.

Торговый vs интернет-эквайринг: в чем разница?

Ключевое отличие торгового эквайринга от интернет-эквайринга заключается в том, что для оплаты банковской картой требуется специальный POS-терминал.

При использовании интернет-эквайринге терминал не нужен, оплата осуществляется через интернет, поэтому услугой могут пользоваться и владельцы виртуальных карт.

Торговый эквайринг необходим предпринимателям, которые взаимодействуют с клиентами офлайн: например, владельцам кафе, магазинов, цветочных киосков, булочных. Конечно, можно рассчитываться только наличными, но будьте готовы к тому, что клиентов у вас будет по умолчанию меньше, чем у конкурентов, поскольку люди всё больше предпочитают безнал и чаще всего просто не имеют в кошельке нужной суммы.

Кроме того, банки предлагают кэшбэки и скидки на категории: то есть клиент получает денежные бонусы за оплату покупок по карте. Покупатель с большим удовольствием заглянет к вам после работы, если сможет расплатиться за хлеб или чашку кофе по карточке и ему не придется тратить время на поиски банкомата.

Интернет-эквайринг мечты: где его искать?

Сейчас многие банки предоставляют услугу интернет-эквайринга, и прежде чем сделать единственно правильный выбор, стоит сделать следующее:

- сравните размер комиссии и выбирайте самый выгодный для вас;

- оцените, насколько оперативно работает служба технической поддержки банка;

- изучите несколько тарифов и заранее узнайте, что нужно, чтобы сменить тариф;

- ознакомьтесь со стоимостью подключения услуги.

Готово? Теперь можете смело отправлять заявку на подключение.

Отметим, что ДелоБанк подключает к услуге интернет-эквайринга совершенно бесплатно. Для этого вам достаточно открыть расчетный счет (это займет несколько минут) и в личном кабинете в разделе «Сервисы» выбрать «Эквайринг». Затем заполните и отправьте небольшую анкету, после чего специалист банка свяжется с вами и согласует время и дату подключения. Подробнее об услуге интернет-эквайринга в ДелоБанке здесь: delo. ru/services/internet_acquiring

ru/services/internet_acquiring

Что такое эквайринг и как он работает | ИТуслуга.ру

Эквайринг — это набор технических операций и юридических действий между владельцем банковской карты, продавцом и кредитной организацией (банком-эквайером).

Для того, чтобы запустить процесс совершения торговых операций через эквайринг, владелец бизнеса обязан подписать с банком договор на предоставление эквайринговых услуг.

Принципы работы эквайринга варьируется, в соответствии с каждым отдельным видом.

В случае с торговым эквайрингом оплата товаров посредством банковских карт происходит через предоставляемый банком POS-терминал с возможностью контактной и бесконтактной оплаты (нет необходимости вводить пин-код при сумме покупки до 1000 руб).

Банк, предоставляющий услуги эквайринга, берет процент от суммы покупки и зачисляет деньги на счет продавца.

В интернет-эквайринге все транзакции происходят удаленно в сети Интернет без использования POS-терминала. Осуществляется переадресация на страницу банка, где необходимо ввести данные для оплаты. Здесь также принимает участие компания, специализирующаяся на организации защищенного соединения для безопасного совершения транзакции. Технологии защиты бывают разных типов: подтверждение через смс-сообщение, специальные протоколы шифрования, определенные стандарты обработки и сбережения

Осуществляется переадресация на страницу банка, где необходимо ввести данные для оплаты. Здесь также принимает участие компания, специализирующаяся на организации защищенного соединения для безопасного совершения транзакции. Технологии защиты бывают разных типов: подтверждение через смс-сообщение, специальные протоколы шифрования, определенные стандарты обработки и сбережения

При мобильном эквайринге POS-терминал заменяет обычный смартфон. Чтобы совершить транзакцию необходимо установить соответствующее приложение и воспользоваться мини-приставкой для считывания. В остальном алгоритм действий аналогичен торговому эквайрингу.

Можно выделить такие этапы осуществления эквайринга:

• Считываются данные банковской карты

• Информация о лице, намеривающемся совершить покупку, передается в процессинговую службу банка, которому принадлежит карта

• Происходит автоматическая проверка наличия на счету необходимой для совершения транзакции суммы

• Происходит списание средств

• Печать чека для продавца и покупателя (копия чека).

• Процент от суммы транзакции списывает банк, а оплаченная сумма направляется на счет продавца

• Вся торговая операция занимает до 1 минуты

Определение приобретения

Что такое приобретение?

Приобретение — это когда одна компания покупает большую часть или все акции другой компании, чтобы получить контроль над этой компанией. Приобретение более 50% акций целевой фирмы и других активов позволяет покупателю принимать решения о вновь приобретенных активах без одобрения других акционеров компании. Приобретения, которые очень распространены в бизнесе, могут происходить с одобрения целевой компании или несмотря на ее неодобрение.С одобрения часто бывает оговорка о запрете магазина во время процесса.

В основном мы слышим о приобретениях крупных известных компаний, потому что эти крупные и значимые сделки, как правило, доминируют в новостях. В действительности слияния и поглощения (M&A) между малыми и средними фирмами происходят чаще, чем между крупными компаниями.

Зачем покупать?

Компании приобретают другие компании по разным причинам. Они могут стремиться к экономии за счет масштаба, диверсификации, увеличению доли рынка, усилению синергии, снижению затрат или новым нишевым предложениям.Другие причины для приобретений перечислены ниже.

как способ выхода на внешний рынок

Если компания хочет расширить свою деятельность в другой стране, покупка существующей компании в этой стране может быть самым простым способом выхода на зарубежный рынок. У приобретенного бизнеса уже будет собственный персонал, торговая марка и другие нематериальные активы, которые могут помочь гарантировать, что приобретающая компания выйдет на новый рынок с прочной базой.

Как стратегия роста

Возможно, компания столкнулась с физическими или логистическими ограничениями или исчерпала свои ресурсы.Если компания обременена подобным образом, то зачастую разумнее приобрести другую фирму, чем расширять свою собственную. Такая компания может искать перспективные молодые компании для приобретения и включения в свой поток доходов в качестве нового способа получения прибыли.

Такая компания может искать перспективные молодые компании для приобретения и включения в свой поток доходов в качестве нового способа получения прибыли.

для уменьшения избыточных мощностей и снижения конкуренции

Если конкуренция или предложение слишком высоки, компании могут стремиться к приобретениям, чтобы сократить избыточные мощности, устранить конкуренцию и сосредоточиться на наиболее продуктивных поставщиках.

для освоения новых технологий

Иногда для компании может быть более рентабельным приобретение другой компании, которая уже успешно внедрила новую технологию, чем тратить время и деньги на разработку самой новой технологии.

Должностные лица компаний несут фидуциарную обязанность проводить тщательную юридическую проверку целевых компаний перед совершением любого приобретения.

Приобретение, поглощение или слияние?

Хотя технически слова «поглощение» и «поглощение» означают почти одно и то же, на Уолл-стрит они имеют разные нюансы. В общем, «приобретение» описывает в первую очередь дружескую сделку, при которой обе фирмы сотрудничают; «поглощение» предполагает, что целевая компания сопротивляется покупке или решительно возражает против нее; термин «слияние» используется, когда покупающая и целевая компании взаимно объединяются, чтобы сформировать совершенно новое предприятие. Однако, поскольку каждое приобретение, поглощение или слияние является уникальным случаем со своими особенностями и причинами заключения сделки, использование этих терминов имеет тенденцию частично совпадать.

В общем, «приобретение» описывает в первую очередь дружескую сделку, при которой обе фирмы сотрудничают; «поглощение» предполагает, что целевая компания сопротивляется покупке или решительно возражает против нее; термин «слияние» используется, когда покупающая и целевая компании взаимно объединяются, чтобы сформировать совершенно новое предприятие. Однако, поскольку каждое приобретение, поглощение или слияние является уникальным случаем со своими особенностями и причинами заключения сделки, использование этих терминов имеет тенденцию частично совпадать.

Приобретения: в основном дружелюбные

Дружественные приобретения происходят, когда целевая фирма соглашается на приобретение; его совет директоров (B из D или правление) одобряет приобретение.Дружественные поглощения часто работают на взаимную выгоду приобретающей и целевой компаний. Обе компании разрабатывают стратегии, гарантирующие, что приобретающая компания приобретает соответствующие активы, и они проверяют финансовую отчетность и другие оценки на предмет любых обязательств, которые могут возникнуть с активами. Как только обе стороны соглашаются с условиями и соблюдают все юридические положения, покупка продолжается.

Как только обе стороны соглашаются с условиями и соблюдают все юридические положения, покупка продолжается.

Поглощения: обычно негостеприимные, часто враждебные

Недружественные поглощения, обычно известные как «недружественные поглощения», происходят, когда целевая компания не дает согласия на приобретение.Враждебные поглощения не имеют такого же соглашения с целевой фирмой, поэтому приобретающая фирма должна активно покупать крупные доли целевой компании, чтобы получить контрольный пакет, что вынуждает к приобретению.

Даже если поглощение не совсем враждебное, это означает, что фирмы не равны по одному или нескольким важным аспектам.

Слияния: взаимное, создание нового предприятия

Как взаимное слияние двух компаний в одно новое юридическое лицо, слияние является более чем дружественным приобретением.Слияния обычно происходят между компаниями, которые примерно равны по своим основным характеристикам — размеру, количеству клиентов, масштабу операций и так далее. Сливающиеся компании твердо убеждены в том, что их объединенная компания будет более ценной для всех сторон (особенно для акционеров), чем любая из них в одиночку.

Сливающиеся компании твердо убеждены в том, что их объединенная компания будет более ценной для всех сторон (особенно для акционеров), чем любая из них в одиночку.

Оценка кандидатов на приобретение

Прежде чем совершить приобретение, компании необходимо оценить, является ли ее целевая компания хорошим кандидатом.

- Цена подходящая? Метрики, которые инвесторы используют для оценки кандидата на приобретение, различаются в зависимости от отрасли. Когда поглощения терпят неудачу, это часто происходит из-за того, что запрашиваемая цена целевой компании превышает эти показатели.

- Изучите долговую нагрузку . Целевую компанию с необычно высоким уровнем обязательств следует рассматривать как предупреждение о потенциальных проблемах в будущем.

- Необоснованное судебное разбирательство . Несмотря на то, что судебные иски являются обычным явлением в бизнесе, хороший кандидат на приобретение не имеет дела с судебным процессом, превышающим разумный и нормальный для его размера и отрасли.

- Изучите финансовую отчетность. Хорошая цель для приобретения должна иметь ясную, хорошо организованную финансовую отчетность, которая позволит покупателю беспрепятственно провести комплексную проверку. Полная и прозрачная финансовая отчетность также помогает предотвратить нежелательные сюрпризы после завершения приобретения.

Безумие приобретений 1990-х

В корпоративной Америке 1990-е запомнятся как десятилетие интернет-пузыря и мегасделки. В частности, в конце 1990-х годов произошла серия многомиллиардных приобретений, невиданных на Уолл-стрит со времен бурных 80-х годов прошлого века.От покупки Yahoo! Broadcast.com за 5,7 млрд долларов в 1999 году до покупки Excite за 7,5 млрд долларов от AtHome Corporation, компании наслаждались феноменом «рост сейчас, прибыльность позже». несколько недель 2000 года.

Ключевые выводы

- Приобретение происходит, когда одна компания покупает большую часть или все акции другой компании.

- Если фирма покупает более 50% акций целевой компании, она фактически получает контроль над этой компанией.

- Приобретение часто бывает дружественным, а поглощение может быть враждебным; слияние создает совершенно новую организацию из двух отдельных компаний.

Реальный пример приобретения

AOL и Time Warner (2000)

AOL Inc. (первоначально America Online) — самая разрекламированная онлайн-служба своего времени, которую часто превозносили как «компанию, которая принесла Интернет в Америку». Основанная в 1985 году, на пике своей популярности в 2000 году AOL была крупнейшим интернет-провайдером в США.Тем временем медиа-конгломерат Time Warner, Inc. осуждали как компанию «старых медиа», несмотря на его материальный бизнес, такой как издательское дело и телевидение, и завидные отчеты о доходах.

В 2000 году, мастерски проявив свою самоуверенность, молодой выскочка AOL приобрела почтенного гиганта Time Warner за 165 миллиардов долларов; это превзошло все рекорды и стало самым большим слиянием в истории. Идея заключалась в том, что новая организация, AOL Time Warner, станет доминирующей силой в индустрии новостей, издательского дела, музыки, развлечений, кабельного телевидения и Интернета.После слияния AOL стала крупнейшей технологической компанией Америки.

Идея заключалась в том, что новая организация, AOL Time Warner, станет доминирующей силой в индустрии новостей, издательского дела, музыки, развлечений, кабельного телевидения и Интернета.После слияния AOL стала крупнейшей технологической компанией Америки.

Однако совместная фаза длилась менее десяти лет. По мере того как AOL теряла ценность и лопнул пузырь доткомов, ожидаемые успехи слияния не оправдались, и AOL и Time Warner распустили свой союз:

- В 2009 году AOL Time Warner распалась в результате сделки по дополнительному предприятию.

- С 2009 по 2016 год Time Warner оставалась полностью независимой компанией.

- В 2015 году Verizon Communications, Inc.(NYSE: VZ) приобрела AOL за 4,4 миллиарда долларов.

AT&T и Time Warner (2018)

В октябре 2016 года AT&T (NYSE: T) и Time Warner (TWX) объявили о сделке, в рамках которой AT&T купит Time Warner за 85,4 миллиарда долларов, превратив AT&T в активиста СМИ. В июне 2018 года после затяжной судебной тяжбы AT&T завершила сделку по приобретению Time Warner.

Конечно, сделка по приобретению AT&T-Time Warner в 2018 году будет иметь такое же историческое значение, как сделка AOL-Time Warner в 2000 году; мы просто пока не можем точно знать, как это сделать.В наши дни 18 лет равняются многочисленным жизням, особенно в СМИ, коммуникациях и технологиях, и многое будет меняться. На данный момент, однако, очевидны две вещи:

- Завершение слияния AT & T-Time Warner уже привело к изменению большей части медиаиндустрии.

- M&A предприятие все еще живо.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Определение эквайера

Что такое покупатель?

Покупатель — это компания, которая получает права на другую компанию или деловые отношения посредством сделки. Эти сделки обычно представляют собой слияния или поглощения, но также могут быть другими структурированными соглашениями. Покупатели выкупают компанию и приобретают ее собственность, как правило, путем покупки значительной части акций целевой компании.

Обычно эквайеры также являются финансовыми учреждениями, которые приобретают права на торговый счет, который позволяет им обслуживать и управлять банковским счетом продавца, связанным с электронными платежами клиентов.

Ключевые выводы

- Эквайер может относиться как к корпоративному эквайеру, так и к торговому эквайеру.

- Корпоративный покупатель — это компания, которая получает права на другую компанию или деловые отношения посредством сделки.

- Торговый эквайер — это торговый банк, используемый продавцом для обработки электронных платежей для своих клиентов.

- Корпоративные покупатели покупают другие компании, потому что считают, что можно получить какую-то выгоду.Они делают это путем покупки за наличные, покупки акций или обмена акциями.

- Торговые эквайеры упрощают электронные платежи через свою торговую сеть и управляют коммуникациями, расчетами и депозитами на счете продавца.

Что такое покупатель

Существует множество причин, по которым компания может быть заинтересована в приобретении другой компании. Эти причины могут включать снижение конкуренции, создание синергетического эффекта и доступ к новому рынку.

Отношения с покупателем могут различаться в зависимости от типа заключенной сделки. Корпорации могут приобретать другую компанию в процессе сделки, которая позволяет им платить согласованную цену за права владения другой компанией и интегрировать ее в свои текущие бизнес-операции. Это может быть покупка за наличные, покупка акций, обмен акций или сочетание всего этого.

Приобретение обычно согласовывается обеими компаниями, но иногда может быть односторонним.В этом случае приобретение является враждебным поглощением, и целевая компания обычно применяет процедуры, чтобы избежать поглощения, например, использование отравляющих таблеток.

В платежной индустрии эквайер также может быть финансовым учреждением, которое сотрудничает с продавцом для выполнения электронных платежных транзакций и процессов депозита.

Например, розничный магазин, торгующий одеждой, хотел бы создать систему электронных платежей, которая позволяет его покупателям производить электронные платежи с помощью кредитной карты или телефона.Розничный торговец будет пользоваться услугами торгового эквайера, также известного как торговый банк, который возьмет на себя контроль над счетом продавца и будет принимать депозиты на счет от платежей клиентов.

Типы эквайеров

Корпоративный покупатель

При корпоративном приобретении покупателем является компания, покупающая другую компанию по определенной цене. Корпоративные приобретения обычно согласовываются двумя сторонами. Они позволяют компании-покупателю полностью взять на себя управление бизнесом и интегрировать его в свой текущий бизнес.

При приобретении компания-покупатель полагает, что она получает прибыль от покупки другой компании и поглощения ее полезных компонентов при прекращении ее непродуктивных. Таким образом, он также считает, что улучшает компанию, которую покупает.

При поглощениях с участием публичных компаний покупатель обычно видит краткосрочное падение цены акций при приобретении компании. Падение обычно связано с неопределенностью сделки и премией, которую покупатель платит за покупку.

Торговец-покупатель

В соглашении с продавцом-эквайером эквайер выступает в качестве стороннего партнера продавца. Продавцы должны сотрудничать с финансовым учреждением для обработки электронных транзакций и получения электронных платежей.

Торговый эквайер — это, как правило, поставщик банковских услуг, который управляет электронным переводом средств клиентов на торговый счет. Торговый банк-эквайер также может быть известен как расчетный банк, поскольку он способствует обмену данными и расчетам торговых платежей.

Каждый раз, когда дебетовая или кредитная карта используется для совершения платежа, необходимо связываться с продавцом-эквайером для обработки и расчета. Торговый эквайер может диктовать типы платежей, которые он разрешит обрабатывать.

Как правило, эквайеры поддерживают процессинговые отношения с сетью поставщиков, обычно включая крупных процессинговых компаний, таких как Visa, Mastercard и American Express. Некоторые продавцы-эквайеры могут иметь сетевые права только с одним процессором фирменных карт, что может ограничивать типы брендовых карт, которые продавец может принимать.

Эквайер будет взимать с продавца различные сборы, которые подробно описаны в их соглашении. Большинство эквайеров взимают комиссию за транзакцию, а также ежемесячную плату. Комиссия эквайера за транзакцию покрывает расходы, связанные с сетевой обработкой. Ежемесячная плата также может взиматься для покрытия различных других аспектов обслуживания счета.

определение эквайринга по The Free Dictionary

Таким образом, представления о добре и зле по своему происхождению являются лишь средством достижения цели, средством обретения власти.И поскольку, будучи таким безразличным к мыслям, похожим на славу или забывчивость, я все же не смог предотвратить приобретение какой-то репутации, я счел своим долгом сделать все возможное, чтобы спасти себя, по крайней мере, от того, чтобы Нас, коммунистов, упрекали в желании отменить право личного приобретения собственности как результата собственного труда человека, который якобы является основой личной свободы, деятельности и независимости.Наконец, новый раздел 355 (e) в первоначальной редакции применяется только к «лицу», приобретающему 50 или более процентов доли в распределительной или любой контролируемой корпорации. Самый простой случай — это приобретение одного нематериального актива по определенной цене от несвязанная сторона. Характер актива, а не способ его приобретения, определяет последующий учет приобретающей организацией этого актива. По вышеизложенным причинам необходимо разъяснить правило предотвращения оттока, чтобы предусмотреть, что между приобретающим лицом не существует никаких «порчающих» отношений. и продавец целевых акций.В случае слияния с компанией-покупателем, которая бенефициарно владеет определенным процентом акций компании, права «переворачиваются» и становятся правами на покупку акций компании-покупателя с 50-процентной скидкой. IRS постановил, что если, в соответствии с Согласно интегрированному плану, недавно созданная дочерняя компания приобретающей корпорации, находящаяся в полной собственности, сливается с целью с последующим слиянием целевой компании с приобретающей корпорацией, сделка будет представлять собой единое установленное законом слияние целевой компании с приобретающей корпорацией, которая квалифицируется как Sec .В случае сделок, которые иначе квалифицируются как безналоговая реорганизация в соответствии с разделом 368 (a) (1) (A), (B), (C) или (G) (удовлетворяющие требованиям разделов 354 (b) (1)) (a) и (B)), раздел 368 (a) (2) (c) разрешает приобретающей корпорации передавать приобретенные активы или акции корпорации, «контролируемой» приобретающей корпорацией. Приобретающая корпорация формирует новую дочернюю компанию посредством внесение денежных средств или ликвидных активов. Требование отрицательной поправки на истекающие убытки было спорным положением, когда оно было обнародовано в предлагаемых правилах, и вызвало множество критических комментариев.(22) Чтобы развеять опасения налогоплательщиков, IRS предоставила возможность выбора в окончательных положениях, чтобы разрешить приобретающей компании отказаться от использования убытков приобретенной компании. (23) Это решение должно быть сделано путем подачи заявления с налоговой декларацией для год приобретения дочерней компании. (24) При таком выборе NOL или капитальные убытки считаются истекающими непосредственно перед тем, как дочерняя компания становится членом приобретающей консолидированной группы.Приобрести определение и значение | Словарь английского языка Коллинза

Примеры «приобретать» в предложении

приобрести

Эти примеры были выбраны автоматически и могут содержать конфиденциальный контент.Прочитайте больше… Затем они приступили к приобретению соперников.Times, Sunday Times (2016)

Самый важный способ управления вашей библиотекой — это внимательно относиться к тому, что вы приобретаете.Христианство сегодня (2000)

Научиться критически и творчески читать может быть так же сложно, как научиться писать.Times, Sunday Times (2007)

Они приобрели привычку моргать перед лицом судьбы.Times, Sunday Times (2007)

Именно тогда в дело вступают годы приобретения опыта и контактов.Times, Sunday Times (2015)

Когда они движимы любопытством к приобретению знаний, они делают это с сильной жаждой.Evans, Peter & Deehan, Geoff Происхождение разума — как и почему интеллект (1990)

Легче говорить о приобретении запасов, чем о поиске хороших запасов по разумным ценам.Times, Sunday Times (2006)

Еще одна проблема — научиться расслабляться.Times, Sunday Times (2007)

Звезде лиги регби могут потребоваться годы, чтобы приобрести привычку к объединению.Times, Sunday Times (2014)

Она приобрела бесценный практический опыт как пианистка и как руководитель группы.Times, Sunday Times (2007)

Подробнее …

Они приобретают знания и квалификацию, чтобы получить хорошую работу.Times, Sunday Times (2013)

Все дело в приобретении глобальных навыков для конкуренции в мировой экономике.Times, Sunday Times (2007)

Некоторые из моих недавно приобретенных привычек кажутся мне любопытными.Times, Sunday Times (2008)

Итак, первая новая покупательская привычка, которую нужно приобрести, — это составление списка.Times, Sunday Times (2008)

Он уже использовал большую часть знаний, полученных в программе, для внесения изменений на своем рабочем месте.Times, Sunday Times (2010)

Действуя таким образом, он не только учил их геологии, но и преподносил уроки о том, как следует приобретать геологические знания.Йерли, Стивен «Наука, технологии и социальные изменения» (1988)

По мере того, как вы становитесь старше, вы приобретаете способность излагать ценностное предложение.Times, Sunday Times (2007)

Это не то, что приобретается с опытом и возрастом.Times, Sunday Times (2006)

Теперь он приобрел нужный опыт.The Sun (2011)

В Alchemy он приобрел репутацию скупщика и возрождения больных компаний.Times, Sunday Times (2007)

К пальто прилагается записка от солдата о том, как он его приобрел, и оригинал счета.Times, Sunday Times (2014)

Именно то, как он должен заниматься добычей, отнимает у него столько же времени вне корта, сколько и жесткая прививка.Times, Sunday Times (2010)

глагол приобретения — определение, изображения, произношение и примечания по использованию

глагол (формальный) Формы глагола| настоящее время простой Я / вы / мы / они приобретают | |

| он / она / он приобретает | |

| приобретенное простое прошедшее время | |

| приобретенное причастие прошедшего времени | |

| -образующая форма приобретение |

- приобрести что-то, чтобы получить что-то своими силами, способностями или поведением

- Она хорошо владеет английским языком.

- Сколько времени потребуется, чтобы приобрести необходимые навыки?

- Я хотел бы применить полученные навыки в работе, которая мне нравится.

- Он приобрел репутацию нечестного человека.

- Я недавно пристрастился к оливкам.

- Когда вы приобретете базовые навыки работы с компьютером, вы будете готовы приступить к работе.

- приобрести любовь к чему-либо

- приобрести дурную репутацию / судимость / загар / внешний вид / внешний вид

- приобрести что-то, чтобы получить что-то путем покупки или передачи

- Еще не вся земля, приобретенная для дороги, оплачена.

- Австрия обязалась не приобретать ядерное оружие.

- Имущество, приобретенное преступным путем, будет конфисковано.

Продавец же может получить возмещение убытка только в случае, если мошенника поймают, что при интернет-мошенничестве сделать довольно трудно.

Продавец же может получить возмещение убытка только в случае, если мошенника поймают, что при интернет-мошенничестве сделать довольно трудно. Поскольку всегда существует вероятность возврата покупки, для продуктовых магазинов — это обычно небольшие суммы, а вот если придется возвращать довольно крупную сумму за стиральную машину, банку это создает дополнительные трудности, поэтому и комиссия больше.

Поскольку всегда существует вероятность возврата покупки, для продуктовых магазинов — это обычно небольшие суммы, а вот если придется возвращать довольно крупную сумму за стиральную машину, банку это создает дополнительные трудности, поэтому и комиссия больше.