как взять + условия и программы банков

В статье рассмотрим, в каком банке молодая семья сможет получить ипотеку. Разберем условия, программы, размер первоначального взноса и субсидии от государства. Мы подготовили для вас порядок подачи онлайн-заявки с официальных сайтов банков и собрали отзывы клиентов.

Где взять ипотеку молодой семье: процентные ставки лучших банков

Тинькофф Банк

от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

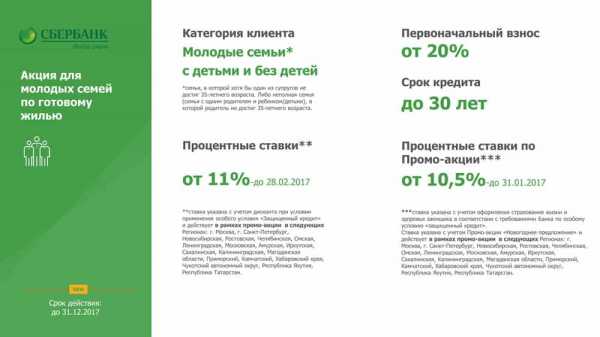

Сбербанк

от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Райффайзенбанк

от 6% ставка в год

- Сумма: до 26 млн р.

- Ставка: 6 — 12,75%.

- Срок: от года до 30 лет.

- Возраст: 21 — 65 лет.

- Можно оформить жилье с перепланировкой.

- Одобрение без первоначального взноса.

УБРиР

от 7,9% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 7,9 — 11,75%.

- Срок: от года до 30 лет.

- Возраст: от 23 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрят ипотеку даже при наличии 2 действующих кредитов.

ВТБ

от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

от 9,12% ставка в год

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Газпромбанк

от 5,4% ставка в год

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Открытие

от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Уралсиб

от 8,9% ставка в год

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Бинбанк

от 6% ставка в год

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 15%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Срок рассмотрения заявки — от 1 дня.

- Можно подтвердить доход справкой по форме банка.

Ак Барс Банк

от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 12,5%.

- Срок: от года до 25 лет.

- Возраст: 18 — 70 лет.

- Первоначальный взнос: от 10%.

- Можно погасить досрочно без комиссии.

Юникредит

от 6% ставка в год

- Сумма: до 30 млн р.

- Ставка: 6 — 16,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 15%.

Кредит Европа Банк

от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в СКБ-банке

от 8,75% ставка в год

- Сумма: от 350 тыс. до 20 млн р.

- Ставка: 8,75 — 16%.

- Срок: от 3 лет до 30 лет.

- Возраст: от 23 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Срок одобрения — от 1 дня.

Ипотека в банке Зенит

от 6% ставка в год

- Сумма: до 25 млн р.

- Ставка: от 6%.

- Срок: до 25 лет.

- Первоначальный взнос: от 15%.

- Возраст: от 21 до 60 лет.

- Можно взять ипотеку по двум документам.

ВБРР

от 8,9% ставка в год

- Сумма: от 500 тыс. до 40 млн р.

- Ставка: 8,9 — 12,4%.

- Срок: до 30 лет.

- Первоначальный взнос — от 10%.

- Возраст: от 21 до 65 лет.

- Досрочное погашение в любой день без штрафов.

Центр-инвест банк

от 6% ставка в год

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 6 — 11,25%.

- Срок: от года до 20 лет.

- Возраст: с 18 до 65 лет.

- Первоначальный взнос: от 10%.

- Досрочное погашение без штрафов.

Возрождение

от 9,2% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 9,2 — 13,50%.

- Срок: от 3 до 30 лет.

- Возраст: с 18 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрение от 1 часа.

Ипотека в банке БЖФ

от 9,5% ставка в год

- Сумма: до 10 млн р.

- Ставка: 9,5 — 13,99%.

- Срок: от года до 20 лет.

- Первоначальный взнос: от 0%.

- Возраст: от 21 до 65 лет.

- Можно взять ипотеку по двум документам.

Абсолют Банк

от 6% ставка в год

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 10,25%.

- Срок: до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 20%.

- Можно привлечь 4 созаемщиков.

- Можно подтвердить доход выпиской с зарплатного счета.

Запсибкомбанк

от 6% ставка в год

- Сумма: до 50 млн р.

- Ставка: 6 — 12%.

- Срок: от 1 до 30 лет.

- Возраст: от 20 до 65 лет.

- Первоначальный взнос — от 10%.

- Срок рассмотрения заявки — от 1 часа.

МинБанк

от 5,9%

- Сумма: от 100 тыс. до 10 млн р.

- Ставка: 5,9 — 11%.

- Срок: от года до 30 лет.

- Возраст: от 22 до 65 лет.

- Первоначальный взнос — от 10%.

- Можно оформить ипотеку по двум документам.

Россия

от 9% ставка в год

- Сумма: от 300 тыс. до 15 млн р.

- Ставка: 9 — 13,7%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 15,2%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Можно привлечь до 4 созаемщиков.

- Срок рассмотрения заявки — 2 дня.

Севергазбанк

от 8,9% ставка в год

- Сумма: от 300 тыс.

- Ставка: 8,9 — 13,25%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 65 лет.

- Можно погасить ипотеку досрочно в любое время.

Левобережный

от 8,25% ставка в год

- Сумма: от 353 тыс. до 99 млн р.

- Ставка: 8,25 — 11,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 5%.

- Можно подтвердить доход справкой по форме банка.

- Можно оформить ипотеку по временной регистрации.

Аверс банк

от 6% ставка в год

- Сумма: от 100 тыс. до 15 млн р.

- Ставка: 6 — 14%.

- Срок: от года до 20 лет.

- Возраст: от 21 до 65 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в Фора-банке

от 7% ставка в год

- Сумма: от 600 тыс. до 10 млн р.

- Ставка: 7 — 21,55%.

- Срок: от 3 лет до 25 лет.

- Возраст: от 21 до 65 лет.

- Первоначальный взнос — от 5%.

- Можно взять ипотеку по паспорту.

Ипотека в Примсоцбанке

от 6% ставка в год

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: от 6%.

- Срок: до 30 лет.

- Возраст: от 18 до 65 лет.

- Можно взять ипотеку без первоначального взноса.

- Срок одобрения — от 2 дней.

Глобэкс

от 6% ставка в год

- Сумма: до 25 млн р.

- Ставка: 6 — 9,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Можно взять ипотеку по двум документам.

Ипотека в банке Русь

от 10,6% ставка в год

- Сумма: от 300 тыс. до 6 млн р.

- Ставка: 10,6%.

- Срок: от 3 лет до 30 лет.

- Возраст: от 21 до 70 лет.

- Можно подтвердить доход справкой по форме банка.

- Можно оформить ипотеку по двум документам.

Как подать онлайн-заявку на ипотеку?

Получить предварительное решение банка о предоставлении ипотеки можно без посещения отделения. Для этого достаточно оформить заявку на сайте выбранного банка.

Получить предварительное решение банка о предоставлении ипотеки можно без посещения отделения. Для этого достаточно оформить заявку на сайте выбранного банка.

Например, в Сбербанке для этого создан сервис ДомКлик, и подача заявки происходит в 3 шага:

- Проходим регистрацию в сервисе. Для этого можно указать Ф.И.О. и номер телефона или воспользоваться логином и паролем для входа в Сбербанк Онлайн.

- Заполняем анкету. В ней нужно указать паспортные данные, информацию о работодателе, доходах и расходах (аренда жилья, выплаты по другим кредитам и т. д.).

- Загружаем копию паспорта, трудовой книжки и справки о доходах 2-НДФЛ.

Банки рассматривают заявки в течение 1 — 10 дней. Уведомление об одобрении вы получите на телефон. Положительное решение действительно в течение 30 — 90 дней в зависимости от того, предложение какого банка вы выбрали.

Условия ипотеки для молодой семьи

Льготная ипотека предоставляется на покупку вторичного жилья и приобретение квартиры в строящемся доме.

Поддержка для молодоженов предоставлена в 3 видах:

- Федеральная программа «Молодая семья — Доступное жилье». Помощь государства заключается в субсидии на погашение долга или оплату части стоимости жил

kredit-online.ru

Социальная ипотека для молодых семей в 2018 году: что это такое и условия получения

В разных регионах страны применяются разные виды социальной ипотеки. Чтобы узнать о подробностях реализации программы в конкретном городе и о правилах ее получения, нужно обращаться в органы местного самоуправления — а именно в тот департамент (отдел, управление и т.п.), который занимается жилищной политикой города.

Компетентные специалисты обязаны проконсультировать по поводу условий социальной ипотеки, а также по просьбе обратившегося произвести предварительные расчеты с учетом размера первоначального взноса, размера и срока кредита, величины ежемесячных выплат по кредиту и дохода молодой семьи.

Соц. ипотека — государственная программа, специально разработанная для того, чтобы социально незащищенные слои населения (молодежь, военные, молодые семьи) могли улучшать свои жилищные условия за счет льготного ипотечного кредитования и использования средств государственной поддержки.

Социальная ипотека для молодой семьи — реальный шанс молодых супругов стать владельцами собственного жилья уже в начале семейной жизни. Это не только помогает улучшить быт, но и создает оптимальную атмосферу и условия для рождения и воспитания детей.

Кому положена социальная ипотека

Существуют следующие виды льготных программ по приобретению жилья, предусмотренные законом:

- предоставление бесплатного муниципального жилья в собственность или по социальному найму;

- субсидирование государством части стоимости жилья — например, по программе Молодая семья, Жилье для российской семьи;

- уменьшение процентной ставки по кредиту (ипотеке) на приобретение жилья — собственно говоря, и есть социальная ипотека;

Если Вы — молодая семья, и социальная ипотека может быть Вам доступна, то обращайтесь в местную администрацию. Программа помощи молодым семьям в приобретении жилья действует практически во всех городах России.

Важно знать, что социальная ипотека может быть объединена со средствами, которые положены семье при участии в программе Материнский капитал.Условия получения

Если молодая семья хочет воспользоваться возможностью участия в программе «Социальная ипотека», то нужно соответствовать следующим условиям, выдвигаемым органами местного самоуправления:

- Возраст каждого из супругов в семье не может быть более 30 лет;

- Семья должна быть обязательно признанной нуждающейся в улучшении жилищных условий, что подразумевает включение семьи в очередь на получение муниципального жилья (необходимо получить соответствующее свидетельство, действительное в течение двух месяцев), что производится органами местного самоуправления;

- Молодая семья должна иметь средства в достаточном объеме, чтобы оплатить стоимость жилья в той части, которая превышает размер предоставляемой субсидии, либо у семьи должен быть достаточный ежемесячный заработок для погашения ипотеки.

К участникам этого вида ипотеки определенные требования могут предъявлять также банки, которые сотрудничают с государственной и муниципальной властью по поводу реализации программы социальной ипотеки и которые, собственно говоря, выдают ипотечные кредиты.

Требования к заемщикам со стороны банков могут касаться гражданства, прописки, продолжительности трудового стажа и т.п. Для участников социальной ипотеки в силе остается требование оформить обязательное ипотечное страхование за свой счет.

Необходимые документы для оформления

Чтобы получить право на участие в программе «Молодая семья» и оформить ипотеку на жилье, семье необходимо собрать и предоставить в банк, участвующий в программе, следующие документы:

- Свидетельство о включении в очередь на получение муниципального жилья.

- Договор на приобретение конкретного жилья, выбранного семьей.

- Документы, подтверждающие наличие собственных денежных средств или доходов.

molodaja-semja.ru

Ипотека для молодой семьи, условия получения льготы

Молодоженам, только начавшим вить свое семейное гнездышко, довольно сложно обзавестись собственным жильем. Учитывая возросшие расходы, нестабильную экономическую ситуацию, дорогие кредиты, взятие даже обычной ипотеки весьма затруднено. А если у пары появляется малыш, то затраты многократно возрастают. Однако есть выход – это программа –ипотека молодым, нуждающимся в жилье семьям. Ее могут получить граждане до 35 лет, нуждающиеся в новом жилье и при обращении в АИЖК.

Молодоженам, только начавшим вить свое семейное гнездышко, довольно сложно обзавестись собственным жильем. Учитывая возросшие расходы, нестабильную экономическую ситуацию, дорогие кредиты, взятие даже обычной ипотеки весьма затруднено. А если у пары появляется малыш, то затраты многократно возрастают. Однако есть выход – это программа –ипотека молодым, нуждающимся в жилье семьям. Ее могут получить граждане до 35 лет, нуждающиеся в новом жилье и при обращении в АИЖК.

Кто может взять льготную ипотеку

По федеральной программе «Молодая семья» отдельные категории граждан могут взять государственную помощь на покупку квартиры для личного проживания. Она выражается в виде разовой субсидии, которую допустимо потратить только на оплату ипотеки.

В 2016-м требования к потенциальным заемщикам не изменились. По-прежнему ключевыми остаются три условия:

- Возрастной ценз – кто-то из супругов не может оказаться старше 35 лет. Если кто-то старше, например муж, которому 36, а жена моложе – ей 33, то семья может претендовать на получение помощи от государства.

- Брак должен быть официально зарегистрирован. При этом не имеет значения, какой это по счету брак и имел ли место развод или смерть супруга. Так, ипотеку может взять даже мать-одиночка при условии, что ее уровня дохода хватит для обеспечения платежей по кредиту. Однако гражданский брак не является основанием для взятия льготного займа.

- Пара должна стоять на учете в администрации города или поселка как нуждающаяся в улучшении условий проживания. Именно для таких семей, не имеющих собственного угла, и придумана государственная программа, реализующая доступное жилье.

Если не выполняется хоть одно требование, то заемщики, увы, не могут получить льготы. Им придется кредитоваться на общих условиях или воспользоваться другой подходящей ипотечной программой.

Базовые условия

При участии в программе вполне разумно рассчитывать на помощь государства. Как правило, она выражается в виде субсидии, которая перечисляется на счет банка для погашения части долга. Однако базовые требования заемщики должны соблюсти сами. К ним относятся:

1. Необходимость уплатить первоначальный взнос. Для бездетных семей он составляет не менее 20% от стоимости жилья, для семей с ребенком – не менее 15%. Таким образом, размер ипотечного кредита на покупку жилья составляет до 85% от цены квартиры.

2. Достаточный доход. Совокупного дохода созаемщиков, в число которых обязательно входит вторая половинка основного плательщика, должно хватать на обслуживание долга. При этом у них на руках должно оставаться не менее 40% дохода плюс размер прожиточного минимума на каждого малыша.

Статья в тему: кто такой созаемщик в ипотеке?

3. Оформление и уплата страховки. Застраховать придется и заемщика, и жилище. Договор оформляется на один год, затем его нужно продлить. Если этого не сделать, то банк поднимет процентную ставку на 1 пункт.

Кроме того, следует знать еще несколько особенностей программы.

Приобретаемое жилье будет в залоге у банка. Это означает, что заемщик не сможет распоряжаться им до того момента, пока не выплатит весь долг. Затем достаточно снять обременение и поступать с квартирой по своему разумению.

В большинстве банков предусмотрено досрочное погашение долга, при этом никакие штрафы за это не взимаются и дополнительные ограничения не накладываются.

Имеются особенности при оформлении жилья в ипотеку при использовании маткапитала. Так, заемщику придется оформить у нотариуса специальный документ — обязательство о выделении детям доли в квартире. Контролировать его исполнение будет орган опеки и попечительства.

На льготную ипотеку действуют те же правила налогового вычета, что и на стандартный жилищный кредит. Так, можно оформить возврат налогов от суммы уплаченных процентов (13% от 3 миллионов) или от стоимости объекта недвижимости (13% от 2 миллионов). Оба вычета лучше совместить.

Статья в тему: как получить налоговый вычет при покупке квартиры в ипотеку

Преимущества ипотеки для молодых

Несмотря на то, что ипотека сама по себе довольно выгодный продукт, жилищный заем для молодых семей имеет дополнительные преимущества, главное из которых — сниженная процентная ставка. Она действительно низкая, самая минимальная составляет 12,5% (в Сбербанке). Ее повышение вызвано следующими факторами:

- размер минимального взноса – чем больше первый платеж, тем лучше и дешевле будет стоимость кредита на жилье, при взносе до 30% – ставка от 13% до 13,5%, при взносе свыше –50–12,5%;

- продолжительность кредитования – чем дольше срок, тем выше ставка, самое оптимальное – брать кредит не дольше, чем на 10 лет;

- наличие детей – в разных банках по-разному, где-то за количество детей ставка увеличивается на 0,5 пунктов, где-то, напротив, снижается;

- отказ от страховки – сразу повышает ставку на 1%, но отказаться от страхования в первый год нельзя, без этого взять кредит не получится;

- без подтверждения дохода – повышает ставку от 0,5% до 2%, возможно при оплате более 50% стоимости квартиры, и то не во всех банках;

- является ли обратившийся участником зарплатного проекта – для них обычно предусмотрено снижение ставки на 0,5 пункта.

К другим преимуществам выгодной ипотеки, делающей жилье более доступным, относятся:

- возможность отсрочить платеж на 3 года после рождения малыша – при этом проценты платить все-таки придется;

- возможность отсрочки первых платежей до 2 лет, если семья приобрела недостроенное жилье – однако уплаты процентов опять-таки избежать не получится;

- отсутствие любых комиссий;

- привлечение большего числа созаемщиков, чей совокупный доход учитывается при расчете максимальной ссуды.

Таким образом, условия ипотеки молодоженам по сравнению со стандартными продуктами банка более выгодные. Заемщики могут рассчитывать и на особое внимание со стороны финансового учреждения, ведь значительную часть их долга оплачивает государство. Даже если семья не выкупит жилье, то средства в любом случае останутся в банке.

Алгоритм оформления ипотеки

Наверняка, многие задумывались, как взять ипотеку на выгодных условиях, и направлялись в банк. Но это не совсем правильный путь, так как сперва лучше получить поддержку от государства, и только потом искать банк, жилье и подпрограмму.

Взять выгодную ипотеку не так-то просто. Федеральная программа подразумевает выдачу сертификата на внушительную сумму, и заемщикам придется постараться.

Для этого им надо следовать такому алгоритму:

- Обратиться в администрацию населенного пункта для получения статуса нуждающихся в улучшении жилищных условий. Документы, которые надо собрать, назовут специалисты отдела жилищной политики. Обычно это удостоверения личности, свидетельства на право владения недвижимостью, выписка из домовой книги.

- Записать заявление на включение в программу «Молодая семья» и оформить сертификат на субсидирование. Как правило, для этого надо простоять на учете определенное время – сколько именно пройдет, зависит от объемов финансирования программы.

- Обратиться за помощью в Агентство по ипотечному жилищному кредитованию. Специалисты организации предложат несколько вариантов взятия ипотеки в банках, подготовят список доступной для покупки недвижимости, исходя из финансовых возможностей семьи, помогут собрать документы.

- После выбора подходящей ипотеки нужно отправить заявку, получить одобрение – и можно начинать оформлять сделку.

- Жилищный сертификат может быть потрачен в качестве первоначального или очередного взноса, что даст преимущества заемщику в нелегком деле погашения долга.

В каких банках действует программа?

Возможность приобрести жилье молодоженам на доступных условиях реализована в следующих федеральных банках:

- Сбербанк;

- ВТБ24;

- Газпромбанк;

- Россельхозбанк;

- Татфондбанк;

- Первомайский;

- Банк Москвы и ряд других.

Чтобы лучше узнать конкретные требования и оценить вероятность получения ипотеки, нужно обратиться непосредственно к кредитному специалисту.

Таким образом, помощь государства в кредитовании молодых семей довольно велика, но заемщики должны полностью соответствовать установленным требованиям. Они должны соответствовать возрастному цензу, числиться в списке нуждающихся на улучшение жилищных условий и располагать достаточной суммой для оплаты первоначального взноса.

Реальность такова, что ожидать помощь от государства для получения доступного жилья по ипотеке приходится долго, порой несколько лет. Однако в большинстве случаев это отличный способ обрести свое «гнездышко», так как для молодых семей предусмотрено множество льгот и послаблений. Например, допускается отсрочка платежей при ухудшении финансового состояния.

Для выбора программы кредитования лучше всего обратиться в АИЖК, специалисты которого не только подберут подходящее жилище, но и помогут с выбором банка и оформлением заявки.

Загрузка…Автор статьи

Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело.

Написано статей

kredit-blog.ru

Ипотека программа Молодая семья в 2019 году

Ипотека по государственной программе «Молодая семья» в 2019 году будет осуществляться на тех же условиях, что и ранее. Напомним, что данная государственная программа начала свое действие еще в 2006 году и за это время помогла тысячам молодых семей приобрести свое собственное жилье.

Условия

Основной целью проекта является помощь в улучшении жилищных условий, а также повышение доступности ипотечного кредита для заемщиков с небольшими доходами. Это выражается в предоставлении участникам денежной субсидии в размере 30-40%, которую можно потратить на оплату первоначального взноса по жилищным кредитам, на строительство собственного жилья, либо же на участие в долевом строительстве.

Для того чтобы принять участие в данной программе, необходимо соответствовать условиям:

- Заемщику должно быть младше 35 лет;

- Нужно иметь зарегистрированный брак или детей;

- Быть признанным в улучшении жилищных условий.

Последнее условие рассчитывается исходя из того, сколько квадратных метров приходится на 1 проживающего в квартире. Для каждого региона этот показатель уникален, поэтому узнавать его нужно в МФЦ или в городской администрации вашего региона.

Важно: нужно иметь доходы, достаточные для ипотечных выплат, при этом доход обязательно нужно подтверждать справкой о доходах. Вам нужно будет помимо обычного подтверждения платежеспособности предоставить выписку с банковского счета о наличии у вас достаточных денежных средств, либо справку от банка о готовности выдать вам кредит.

Нюансы

Обратите внимание, что у супругов не должно быть иной недвижимости в собственности, это противоречит условиям участия. Вы можете отказаться или подарить свою собственность, но после этого нужно будет выждать как минимум 3 года для того, чтобы иметь возможность подать заявку.

Сразу ли можно получить субсидию? К сожалению, нет. Когда вы подадите заявление на участие, вас внесут в общий список тех семей, которые рассчитывают на государственную помощь.

Деньги выделяются из федерального и муниципального бюджета в ограниченном количестве, каждый год объем разный. Именно так и продвигается очередь.

Также отметим, что действие данного федерального проекта рассчитано до 2020 года. Будет ли он продлен после этого срока — пока неизвестно, мы будем отслеживать новости и публиковать их на нашем сайте.

Как получить ипотеку молодой семье?

Как мы уже упоминали ранее, потенциального участника будут оценивать по нескольким критериям: нуждаемость, возрастной ценз, доход и гражданство. Если вы под все требования подходите, то вы можете переходить к выполнению следующих этапов:

- Сначала вам нужно подать заявления и пакета документов в органы местной власти для того, чтобы стать участником программы. Сделать это можно при личном обращении, либо через Интернет, если у вас есть регистрация на сайте Госуслуг. Согласно действующему регламенту, на рассмотрение уходит до 10 дней, после чего вам должны отправить ответ с итоговым решением.

- Если решение будет положительным, вас включат в список участников, а также дадут ваш номер в очереди. Как правило, чем быстрее вы собираете документы, тем больше ваши шансы. Зачастую очередь на ближайший год занимается за 1 месяц.

- Далее идет непосредственно этап с получением субсидии. Когда подойдет ваша очередь, вам на руки выдадут специальное свидетельство, которое подтверждает тот факт, что вы попали в программу жилищного субсидирования.

- Когда у вас на руках будет этот сертификат, его нужно будет предоставить в банк, на это дается 30 календарных дней. Выбрать можно лишь тот банк, который сотрудничает с данной программой, к примеру, Сбербанк, ВТБ, Ак Барс банк. В банковском учреждении будет открыт счет, вы получаете реквизиты, их вы отдадите в органы местной власти, из бюджета которых начисляются средства. Отдельно представляются и выписки о назначении средств.

- Далее банку перечисляют деньги, как правило, средства приходят на счет в течение двух месяцев, если очередь ваша подошла в текущем году.

Иными словами, вам не удастся использовать субсидию в качестве первоначального взноса, т.к. даже после получения сертификата денежные средства приходят не сразу. Поэтому нужно предварительно иметь собственные накопления.

Ипотека для молодой семьи от Сбербанка

Помимо денежных выплат, заемщики могут рассчитывать на особые условия от банков, например — Сбербанка, где:

- процентная ставка начинается от 10,2% годовых,

- первоначальный взнос начинается от 15%,

- для таких семей будет предоставляться кредит на максимально долгий срок (до 30 лет).

- при рождении ребенка, заемщику предоставляется отсрочка по выплате процентов по ипотеке на 3 года.

- можно использовать для оплаты кредита средства Материнского капитала. Подробнее о программах этого банка можно узнать здесь.

Стать участником данной программы могут (в том числе и неполные) семьи, где супруги не старше 35лет. При этом банку все равно, есть ли у вас недвижимость или нет, признаны вы нуждающимися или нет. Это не государственный проект, это частная ипотечная акция.

Многие спрашивают, какая нужна зарплата, чтобы получить ипотеку в Сбербанке? Отвечаем: она должна минимум в 2 раза превышать ваш ежемесячный платеж по кредиту, т.е. составлять не менее 25-30 тыс. рубл. Подробнее этот вопрос описан здесь.

Важно иметь положительную кредитную историю. Если у вас раньше были проблемы с погашением задолженностей даже в других банках, то Сбербанк с вами работать не будет.

Помните, что ипотека по программе «Молодая семья» в 2019 году в разных регионах имеет свои особенности, поэтому для получения консультации и записи в очередь вам нужно обращаться в администрацию вашего города.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Ипотека для молодой семьи в 2019 году

Ипотека для молодой семьи реализуется в соответствии с Правилами предоставления молодым семьям субсидий на приобретение жилья в рамках реализации подпрограммы «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2015 — 2020 годы (в дальнейшем по тексту — Правила) для молодых семей — участников программы, возраст супругов в которой не превышает 35 лет, или неполных семей, состоящих из одного молодого родителя до 35 лет. Кроме этого, молодая семья должна состоять на учете в качестве нуждающейся в улучшении жилищных условий и иметь доходы, достаточные для получения ипотечного жилищного кредита или займа на рыночных условиях. При соблюдении этих условий молодая семья может рассчитывать на участие в программе и получение государственной субсидии на жилье.

Поскольку в соответствии с Правилами государственная субсидия может быть использована в том числе на уплату первоначального взноса при получении ипотечного жилищного кредита или погашение основной суммы долга и уплату процентов по ипотечным кредитам, полученным раньше, чем была получена субсидия, ипотека для молодой семьи становится более реальной за счет повышения платежеспособности заемщика и уменьшения рисков, связанных с возвратом ипотечного кредита.

- Размер субсидии, предоставляемой государством молодой семье в рамках реализации программы «Обеспечение жильем молодых семей», составляет не менее 30% расчетной стоимости жилья для молодой семьи, не имеющих детей, и не менее 35% для молодой семьи с детьми, в том числе для неполной молодой семьи, состоящих из 1 молодого родителя и 1 ребенка и более.

Расчет размера субсидии производится исходя из размера общей площади жилого помещения, установленного для семей разной численности, количества членов молодой семьи — участницы подпрограммы и норматива стоимости 1 м2 общей площади жилья по муниципальному образованию, в котором молодая семья включена в список участников подпрограммы. Норматив стоимости 1 м2 общей площади жилья по муниципальному образованию для расчета размера субсидии устанавливается органом местного самоуправления, но не выше средней рыночной стоимости 1 м2 общей площади жилья по субъекту Российской Федерации, определяемой уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

В соответствии с пунктом 15 Правил размер общей площади жилого помещения, с учетом которой определяется размер субсидии, составляет:

- для семьи численностью 2 человека (молодые супруги или 1 молодой родитель и ребенок) — 42 м2;

- для семьи численностью 3 и более человек, включающей помимо молодых супругов 1 и более детей (либо семьи, состоящей из 1 молодого родителя и 2 и более детей) — по 18 м2 на 1 человека.

Расчетная (средняя) стоимость жилья, используемая при расчете размера субсидии, определяется по формуле:

СтЖ = Н x РЖ, где:

СтЖ — расчетная (средняя) стоимость жилья, используемая при расчете размера субсидии;

Н — норматив стоимости 1 м2 общей площади жилья по муниципальному образованию;

РЖ — размер общей площади жилого помещения, определяемый в соответствии с пунктом 15 Правил.

Размер субсидии рассчитывается на дату выдачи свидетельства, указывается в свидетельстве и остается неизменным в течение всего срока его действия.

Молодая семья получает именное свидетельство при включении в программу «Обеспечение жильем молодых семей», срок действия которого не более 7 месяцев с даты его выдачи. Полученное свидетельство сдается владельцем в банк-партнер федеральной программы, который открывает именной банковский счет, предназначенный для зачисления субсидии. В этом банке возможно получение ипотечного кредита молодой семьей. Недвижимость, приобретаемая в кредит по ипотеке становится собственностью заемщика, но оформляется в залог банку до полного погашения полученного кредита.

- Кроме этого, молодой семье — участнице подпрограммы при рождении (усыновлении) 1 ребенка может предоставляться дополнительная субсидия за счет средств бюджета субъекта Российской Федерации и (или) местного бюджета в размере не менее 5 % расчетной (средней) стоимости жилья, исчисленной в соответствии с настоящими Правилами, для погашения части расходов, связанных с приобретением жилого помещения (созданием объекта индивидуального жилищного строительства), в порядке, определяемом соответственно органом исполнительной власти субъекта Российской Федерации и (или) органом местного самоуправления.

Размер и условия предоставления дополнительной социальной выплаты при рождении ребенка необходимо уточнять в своем регионе проживания. Так, в Калужской области, Постановлением Правительства Калужской области от 11 марта 2014 г. N 157 размер социальной выплаты на цели погашения части ипотечного кредита предоставляется молодой семье, которая получила социальную выплату на приобретение жилья, в процентном отношении от расчетной (средней) стоимости жилого помещения, определенной в соответствии с Правилами, составляет при рождении (усыновлении):

- первого ребенка — 5 %;

- второго ребенка — 7 %;

- третьего ребенка и последующих детей — 10 %.

Также, Постановлением Правительства Калужской области от 11 марта 2014 г. N 159 молодым семьям – участникам Программы «Молодая семья» предусмотрена социальная поддержка при ипотечном кредитовании в форме единовременной дополнительной социальной выплаты за счет средств областного бюджета для возмещения части процентной ставки по кредитам в соответствии с Положением о порядке и условиях предоставления дополнительных социальных выплат за счет средств областного бюджета для возмещения части процентной ставки по кредитам или займам на приобретение жилья или строительство индивидуального жилого дома, в том числе по ипотечным жилищным кредитам.

С региональными программами «Обеспечение жильем молодых семей» можно ознакомиться на нашем портале «Молодая семья» в разделе «Программа в регионах» по региону своего проживания.

vse-obipoteke.ru

Взять ипотеку молодой семье: советы, обзор программ

Добавлено в закладки: 0

Каждая молодая семья хочет иметь отдельное жилье. Но приобрести квартиру сегодня непросто. Жилье имеет высокую стоимость. На накопление нужной суммы придется потратить длительный промежуток времени. Ускорить приобретение недвижимости поможет ипотека, но погашение классического займа обременительна. Для расчета с банком придется ежемесячно отдавать существенную часть дохода.

Уменьшить нагрузку на семейный бюджет могут помочь государственные льготные программы ипотечного кредитования для молодых семей. Сегодня действует целый ряд предложений, позволяющих приобрести квартиру на выгодных условиях. Использование программ связано с рядом плюсов и минусов. Детальный анализ особенностей предложения поможет молодой семье выбрать подходящий вариант ипотеки.

Кто обладает правом на ипотеку для молодой семьи?

Понятие «молодая семья» распространяется не на все супружеские пары. Претенденты на получение льготной ипотеки должны соответствовать требованиям по возрасту. Принять участие в федеральной программе «Молодой семье – доступное жилье». могут граждане, имеющие возраст от 18 до 30 лет. Если один член семьи соответствует требованиям, семья признается молодой. Она получает право принимать участие в ипотечном проекте для молодых супружеских пар.

Коммерческими организациями не определяется возрастная граница для участвующих в проекте по кредитованию.

Чтобы стать участниками льготного проекта кредитования, заемщики должны соответствовать 2 условиям:

- официально являться семьей, нуждающейся в улучшении условий проживания;

- доказать платежеспособность.

Перед тем, как взять ипотеку, молодой семье нужно занять очередь на получение муниципального жилья. Претенденты на квартиру должны быть признаны «нуждающимися» в улучшении условий. Статус присваивается, если в семье на 1 человека отводиться не более 10 метров кв. м. от общей жилплощади. Способность выплачивать кредит молодая пара может доказать, предоставив данные о доходе семьи. Он должен состоять из «белой зарплаты» или иных заработков, позволяющих выплачивать кредит.

Собрав документы, молодая семья сможет получить субсидию, величиной 35% от расчетной цены на недвижимость для молодых семейных пар без детей и 40% – для семей, имеющих одного ребенка или больше.

Получение ипотеки в банке

В кредитных организациях действует ряд льготных программ для молодых пар, нуждающихся в улучшениях жилищных условий. Лидером отрасли является Сбербанк. В организации действует программа «Ипотека молодой семье». Проект выступает дополнением к имеющимся кредитам:

- ипотечный кредит;

- ипотечный +;

- кредит на недвижимость.

Согласно программе, в качестве созаемщиков могут выступать не только члены пары, но и их родители. Особенность позволяет повысить максимальный размер доступного займа. По просьбе клиента банк может отсрочить возврат основной задолженности на срок до 5 лет. Но выплату процентов придется осуществлять. Молодой семье с ребенком банк готов выдать кредит, величиной до 85% от цены жилья. Условия предоставления займа могут видоизменяться в зависимости от региона.

Участие в программе: «Молодой семье — доступное жилье»

Приняв участие в программе “Молодой семье – доступное жилье, супруги смогут приобрести квартиру в долг на льготных условиях. Изначально проект действовал до 2015 года. Понимая актуальность программы, правительство продлило ее до 2020 года.

Заемщиками в проекте могут выступать молодые семейные пары не старше 35 лет, или семьи с детьми, где есть только один родитель не превысил установленное требование по возрасту. Для получения кредита с субсидией «нуждающиеся» в жилье семьи обязаны предъявить документы, подтверждающие размер дохода. Пара, получившая средства, по закону может их потратить на:

- покупку квартиры;

- приобретение дома;

- постройку жилья;

- первый взнос ипотеки;

- погашение кредитных процентов;

- выплату основного долга по кредиту.

Величина субсидии составляет 35% от цены недвижимости для бездетной пары и 40% — для пары с детьми.

Участвовать в программе разрешено единожды. Исключение составляют случаи, когда взявшая разрешение на получение ипотеки по программе семья не смогла вовремя использовать льготы.

Социальная ипотека для молодых семей

Использование социального кредитования позволяет понять, как взять ипотеку семье, если она удовлетворяет требованиям коммерческих банковских организаций. Первостепенное право на получение займа имеют:

- семьи, занимающие очередь на жилье;

- бюджетники;

- молодые семейные пары;

- военные.

Участвуя в программе, человек получит кредит на льготных условиях.

Сегодня существует ряд способов предоставления социальной ипотеки. Человек может рассчитывать на выплату субсидии или дотирование процентной ставки.

biznes-prost.ru