Что такое кредитные карты и как ими пользоваться

Сейчас практически у всех в кошелке есть платежные карты. И очень часто среди них можно увидеть кредитную карту. Она может помочь в решении некоторых финансовых вопросов. Но для эффективного пользования кредитной картой необходимо разобраться в особенностях ее функционирования и узнать, что это такое на самом деле.

Кредитная карта – это банковская пластиковая карта, на которой установлен определенный кредитный лимит. В современном мире кредитные карты получили широкое распространение. При недостатке собственных средств как наличных, так и для безналичного расчета в торгово-розничной сети, можно воспользоваться заемными средствами, которые предоставляет банк. Кредитные карты серьезно потеснили на рынке банковских услуг потребительские кредиты.

Как оформить?

В связи с высоким уровнем конкуренции условия оформления кредитных карт в банках становятся все более лояльными. Обычно банк требует предоставить паспорт и справку о доходах. В отдельных случаях справка может и не требоваться. Иногда банк может запросить дополнительные документы, например, загранпаспорт или водительское удостоверение.

Чтобы оформить кредитную карту, даже необязательно обращаться в отделение банка. Многие финансовые учреждения предоставляют возможность оформить ее даже через интернет. После того как карта будет готова, клиенту необходимо обратиться в отделение банка или заказать услугу доставки. Но, как правило, чем проще условия оформления, тем дороже обходится клиенту использование заемных средств. Карту оформить проще, если клиент уже является активным пользователем других продуктов конкретного банка и имеет в нем хорошую репутацию.

Как это работает?

После оценки платежеспособности заемщика банк устанавливает на платежную карту кредитный лимит. В каждом банке метод расчета возможного кредитного лимита отличается и может зависеть от многих показателей: возраст, место работы, социальный статус, наличие других кредитов, качество их обслуживания и многое другое.

При оформлении кредитной карты стоит внимательно изучить тарифы, ведь под низкой процентной ставкой могут скрываться другие комиссии, которые существенно влияют на стоимость заемных средств.

Необходимо обратить внимание на следующие пункты:

- Наличие льготного периода (грейс-периода) и способ его расчета.

- Дополнительные комиссии.

- Штрафные санкции за несвоевременное погашение задолженности.

- Наличие дополнительных услуг и их стоимость.

Льготный период

Грейс-период – это период, за который банк не начисляет проценты за пользование кредитом. Но необходимо внимательно изучить способ его расчета. Различают два способа:

- Период рассчитывается со дня первой транзакции (снятия денежных средств). То есть если, к примеру, клиент снимал деньги три раза, то срок беспроцентного периода рассчитывается со дня снятия первой суммы. Для того чтобы начался новый грейс-период, необходимо полностью погасить задолженность.

- Период определяется отдельно по каждой транзакции.

Максимальный срок беспроцентного периода обычно составляет до 55 дней. Эта услуга позволяет пользоваться кредитными средствами бесплатно, если заемщик успевает полностью погасить задолженность в оговоренный срок.

Грейс-период может не распространяться на отдельные операции. Есть банки, которые предоставляют возможность беспроцентного кредита исключительно на расчеты в торгово-розничной сети. Все эти моменты должны быть прописаны в договоре.

Снятие наличных

Условия снятия наличных тоже должны быть подробно прописаны в договоре. За обналичивание кредитных средств банк обычно снимает комиссию. Также может быть установлен определенный лимит на операцию. Лимит обычно устанавливается в пределах одних суток, и может быть снят после обращения в банк. Если клиент планирует снимать сумму, которая превышает допустимый лимит, то стоит заранее обратиться в банк и узнать все подробности снятия ограничения. Часто эта операция делается недостаточно быстро.

Расчеты в интернете: безопасность прежде всего

Многие кредитные карты можно использовать для оплаты товаров и услуг в интернете. Чтобы совершить операцию в сети, необходимо ввести в соответствующие поля следующую информацию:

- ФИО владельца кредитной карты.

- Срок ее действия.

- Код CVC2.

Код CVC2 указан на обратной стороне карты. Он может отсутствовать на картах Visa Electron Maestro. В таких случаях необходимо обратиться на клиентскую поддержку банка, и уточнить возможность использования карты для расчета в сети.

Если третье лицо знает эту информацию, то он может совершить оплату и без владельца. Поэтому ее нельзя никому сообщать.

Как погашать задолженность?

Обычно банки требуют в месяц погашать определенный минимальный платеж. Он составляет 5-10 % от суммы задолженности на конец расчетного периода. Иногда необходимо вносить фиксированный платеж. Из этого платежа удерживают проценты за использование кредита, но только в том случае, если уже закончился льготный период. Оставшаяся сумма идет на погашение основной задолженности. Эта сумма будет доступна к новому снятию.

Дополнительные комиссии

На стоимость обслуживания задолженности влияют также дополнительные комиссии. Они могут взиматься в следующих случаях:

- За выдачу наличных средств в банкомате и кассе банка. В банкомате другого банка комиссия за снятие может быть выше.

- Комиссия за дополнительные услуги: SMS информирование, интернет-банкинг, увеличение кредитного лимита, блокировка карта, перевыпуск в случае утери и т.д.

- За статус карты. Чем больше льгот и бонусов, тем дороже обойдется выпуск карты.

Этот список, конечно, не исчерпывающий. Чтобы не попасть в неприятную ситуацию, связанную с дополнительной оплатой, необходимо тщательно изучить тарифы банка на обслуживание кредитной карты.

Cash-back

Как эффективно пользоваться?

Чтобы пользоваться кредитной картой было выгодно, стоит придерживаться следующих правил:

- Пользоваться ею преимущественно при безналичных расчетах в торгово-розничной сети, так как за обналичивание денежных средств банк всегда снимает дополнительную комиссию.

- Внимательно следить за продолжительностью грейс-периода и стараться погашать задолженность в его пределах. Даже если еще нужны заемные средства, деньги можно снять опять, и льготный период банк начнет рассчитывать заново.

- Изучить дополнительные платные услуги и по возможности отказаться от них, если нет необходимости в их использовании.

- Использовать услугу SMS –информирования. Эта услуга обычно платная, но она позволяет контролировать задолженность по карте.

Для многих, кредитная карта – это не только удобный способ решения финансовых вопросов, но и еще соблазн для импульсивных трат и покупок. Заемные средства должны использоваться в непредвиденных ситуациях или тогда, когда это действительно эффективно.

law03.ru

Что такое кредитная карта, зачем она нужна и что нужно знать каждому

Сегодня банки предлагают своим клиентам большой выбор банковских продуктов. Наибольшей популярностью среди них пользуется кредитная карта. Что это такое, для чего нужна кредитная карта и как она работает, Вы узнаете далее.

-

Как работает кредитная карта?

-

Зачем нужна кредитная карта?

Этот современный банковский продукт дает возможность всегда иметь дополнительную сумму средств на счету. Это удобно в случае незапланированных покупок: например, появляется возможность воспользоваться неожиданными скидками или выгодными специальными предложениями, не дожидаясь, когда на дебетовую карту будет перечислена Ваша зарплата.

Кроме того, многие карты предусматривают системы вознаграждения за покупки, а также значительные скидки в магазинах — партнерах банка. Поэтому пользоваться ими бывает даже выгоднее, чем дебетовыми.

К тому же у них есть очень удобная опция — так называемый льготный период. Он может достигать 50 дней: если погасить долг в течение этого периода, то проценты за пользование деньгами банка не начисляются (сделать это необходимо до определенной даты, указанной в выписке).

-

- с бесплатным годовым обслуживанием,

- бесплатным снятием наличных и

- отсутствием штрафов за задержку платежа.

-

Можно также перевести деньги с любой кредитной карты на дебетовую или на счет в Ситибанке, а после этого без комиссии снять деньги в банкомате или банке.

-

Сколько кредитных карт может иметь один человек?

Можно оформить несколько карт в разных банках или в одном банке. Ситибанк предлагает широкий ассортимент кредитных карт с разными условиями и формами вознаграждений, каждая из которых может использоваться для различных ситуаций — например, одна карта выгодна для оплаты авиабилетов, а вторая — для шопинга. Кроме того, две карты позволяют более гибко пользоваться льготным периодом, погашая задолженности на картах в разное время.

Вы все еще раздумываете, нужна ли Вам кредитная карта?

Оформите кредитную карту прямо сейчас, чтобы воспользоваться всеми ее преимуществами и совершать покупки в любом месте и в любое время!

www.citibank.ru

Как работает кредитная карта

Как работает кредитная карта

Кредитная карта – это платежная карта с кредитными деньгами банка. Банк устанавливает кредитный лимит – сумму денег, которую готов дать вам в долг на оплату товаров и услуг. Вы возвращаете эти деньги банку с процентами.

Кредитная карта может заменять потребительские кредиты и кредиты на неотложные нужды. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не отчитываясь перед банком о его целевом использовании. А также — возможность постоянного возобновления кредитной линии после погашения.

Вот что нужно знать про кредитную карту:

Кредитный лимит

Это сумма, которую банк готов дать в долг после рассмотрения вашей заявки. Например, ваш кредитный лимит — 200 000 тенге. Вы тратите эти деньги на свое усмотрение: можете приобрести один ноутбук за 190 000 тенге или сделать десять покупок по 20 000 тенге. Вы возвращаете долг банку, и кредитная линия открывается вновь.

Грейс-период (льготный период)

Это срок, в течение которого банк начисляет минимальные проценты за использование средств или не начисляет совсем. Важное условие – погасить задолженность до окончания льготного периода.

Процентная ставка

Если вы не вернули деньги в течение льготного периода, то банк начисляет проценты. Размер банковского вознаграждения – процентная ставка – всегда указан в договоре.

Не допускайте ошибок

Кредитная карта дает иллюзию, что банк оплачивает ваши расходы. На самом деле, вы тратите деньги, которые еще не заработали. Если вы платите кредитной картой за продукты или коммунальные услуги, задумайтесь – возможно, с вашим семейным бюджетом что-то не так. Пользуйтесь кредитной картой грамотно и не допускайте ошибок, за которые заплатите из своего кармана.

Не оформляйте карту просто так

Банк берет деньги за кредитную карту, даже если она лежит «на всякий случай» и вы ее не используете. Вы в любом случае платите за обслуживание карты.

Не открывайте кредитку в трудный момент

Когда у вас проблемы с деньгами, вы хотите побыстрее их решить. Худший выход из ситуации – срочно оформить кредитную карту. У вас нет времени искать выгодное предложение, вы невнимательно читаете договор, не думаете о возврате займа и не считаете, сколько придется вернуть.

Думайте о возврате долга

Не тратьте деньги с кредитной карты, если не знаете, как будете их возвращать. Если вы потеряли работу и уже два месяца ходите по собеседованиям, то кредитка, конечно, может и должна помочь. Но это не значит, что вы тратите весь кредитный лимит за неделю в надежде, что финансовые трудности решатся сами собой.

Не снимайте наличные

Иногда нужны наличные: например, заплатить грузчикам или сантехнику. Не снимайте их с кредитки, если не уверены, что карта дает такую возможность. Иногда льготный беспроцентный период действует только при безналичных платежах. Если вы снимаете деньги в банкомате, банк возьмет комиссию за обналичивание денег и начнет начислять проценты.

Не игнорируйте договор

Вы уверены, что вернете потраченные деньги до окончания льготного периода, и не читаете договор. Но никто не застрахован от форс-мажора, поэтому узнайте процентную ставку и возможные штрафы.

Подтверждайте кредиткой бронирования

Используйте кредитную карту для бронирования отелей или аренды автомобилей в поездках. Отель заблокирует сумму на карте, а после оплаты наличными снимет блок. Банк не начисляет проценты на эту сумму, так как снятия денег не было.

Важно помнить о кредитной карте:

- Знайте кредитный лимит, льготный период, процентную ставку и комиссии, когда оформляете кредитную карту.

- Думайте о том, как будете возвращать потраченные деньги.

- Бронируйте кредиткой отели и автомобили.

fingramota.kz

Как работает кредитная карта?

В современном мире все большую популярность приобретает оплата товаров и услуг с помощью кредитной карты. А если у Вас еще и установлен автоматически возобновляемый льготный период, то тогда в течение двух месяцев, Вы без проблем сможете использовать средства, находящиеся на Вашей кредитной карте. Благодаря этому преимуществу, пользование кредитной картой является более выгодным и удобным, чем, например, трата времени на оформление потребительского кредита.

Механизм работы кредитной карты.

Рассмотрим механизм работы кредитной карты на примере покупки в магазине.

- Осуществляем покупку, расплачиваясь за нее с помощью кредитной карты. С Вашей кредитной карты снимается та сумма, которая необходима для оплаты покупки. В результате операции сумма наличных средств на карте уменьшается на сумму покупки.

- В следующий раз, когда Вы закидываете наличные средства на Вашу кредитную карту, происходит автоматическое погашение задолженности и сумма на карте вновь возрастает.

- Вы снова без всяких проблем можете продолжать оплачивать услуги и товары с помощью вашей кредитной карты.

Для того чтобы Вы всегда были в курсе о наличии средств на карте, Вы можете воспользоваться предоставляемой бесплатной услугой смс-информирования, где подробно будет представлена вся информация об операциях, производимых с помощью Вашей карты.

Что такое льготный период?

Период с момента осуществления оплаты покупки кредитной картой до предпоследнего рабочего дня последующего месяца называется льготным. Действовать такой период будет лишь в случае отсутствия на карте, какой-либо задолженности.

Важно иметь в виду, что в случае снятия денежных средств с кредитной карты, льготный период исчисляться не будет. Повторимся, он вступает в силу лишь при осуществлении оплаты товара или услуги.

Сегодня в нашей стране наибольшим спросом пользуются валютные кредитные карты, где основной денежной единицей являются рубли. Чаще всего большинство банков отказываются взимать с клиентов, пользующихся их кредитными картами, оплату за обслуживание в течение всего года. Процентная ставка кредитных карт равняется в среднем 25% годовых. Чтобы получить кредитную карту нужно обратиться в банк и заполнить заявление на ее выпуск.

Варианты использования кредитной карты:

Вариант №1

- оплачиваете покупку, рассчитываясь картой;

- задолженность покрываете до конца первого платежного периода;

- получаете возможность пользоваться деньгами с Вашей кредитной карты бесплатно, благодаря действию льготного периода кредитования.

Вариант №2

- оплачиваете покупку, рассчитываясь картой;

- в силу ряда обстоятельств погашаете задолженность по частям. При таком раскладе до конца первого платежного периода Вы обязаны внести на счет Вашей кредитной карты обязательный фиксированный платеж и начисленные проценты (чаще всего сумма обязательного платежа ровняется 10% от суммы задолженности, не считая просроченные средства).

Хорошо или плохо использовать кредитную карту решать Вам, но, кажется, пока не попробуешь ощутить все достоинства этой системы сам, объективно оценить будет сложно.

Опубликовано 12.08.2014 в 16:00

Понравилась статья? Поделись с друзьями в соц. сетях =)

f1nansist.ru

Как работает кредитная карта в льготный период

На вопросы пользователей портала Выберу.ру о том, как работает кредитная карта в течение льготного периода и как выбрать выгодную кредитку отвечают наши эксперты.

Часто пользователи спрашивают специалистов Выберу.ру о том, как работает кредитная карта. В большинстве случаев от дебетовых расчетных инструментов отличий нет. Вы можете проводить платежи в магазинах и интернете, оплачивая услуги и получая за это бонусы по программе лояльности.

Важной особенностью в том, как работает кредитная карта, является возможность погасить задолженность без начисления процентов. Для этого достаточно внести достаточную сумму на счет до окончания льготного периода. Обычно банками устанавливается срок без начисления процентов в 50-60 дней.

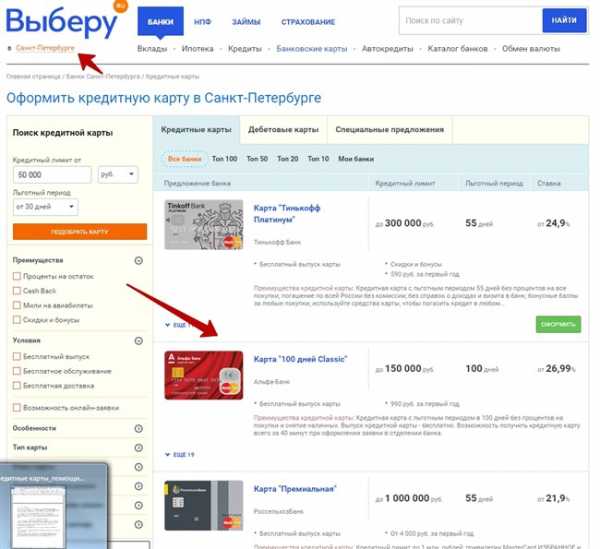

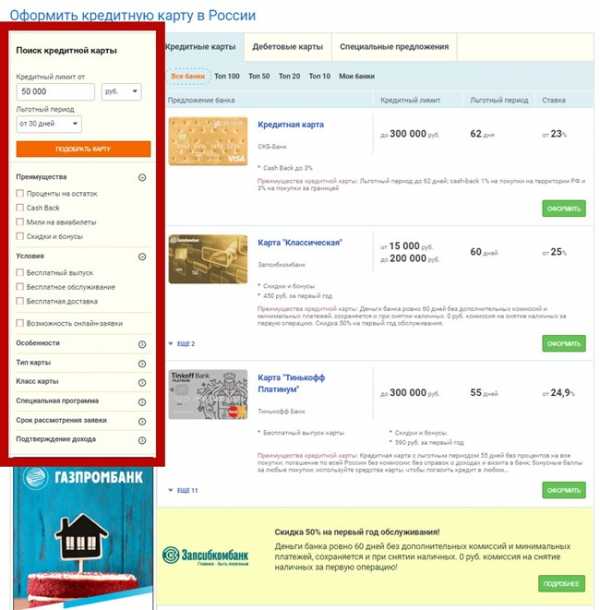

Как выбрать кредитную карту с подходящими параметрами

Говоря о том, как работает кредитная карта в льготный период, необходимо отметить, что вы можете подобрать платежный инструмент с подходящими вам параметрами с помощью сервиса Выберу.ру.

Для этого откройте раздел «Кредитные карты», где будут показаны все финансовые продукты, предлагаемые банками в вашем регионе.

Используя фильтры, расположенные слева, вы можете существенно упростить поиск подходящего варианта. Отсеять предложения можно по бесплатному выпуску или обслуживанию, доставке, процентам на остаток и другим параметрам.

Карты автоматически сортируются от минимальных процентов к максимальным. Открыв карточку подходящего вам финансового продукта, вы сможете посмотреть как работает кредитная карта в льготный период и после его окончания, а также другую важную информацию от банка.

www.vbr.ru

Кредитные карты, что такое кредитная карта в банках Беларуси

Кредитная карта – это пластиковая карта, позволяющая проводить платежи за счет банковского кредита. В этом состоит отличие кредитных от всех прочих банковских карт.

Последние новости:

По внешним признакам это обычная пластиковая карта, стандартного размера 85,6 мм на 53,98 мм, выполненная по технологии ISO 7810 и выше.

Все современные кредитные карты имеют индивидуальный номер как минимум из 16 знаков. В этом номере зашифрована некоторая информация о банке, эмитировавшем карту и карт-счете.

Кроме основного номера карта может иметь еще 3-х или 4-х значный код Card Verification Value 2 (CVC2). Им пользуются для проверки подлинности карты при интернет-платежах.

Как и все прочие банковские карты, кредитная обязательно имеет ПИН-код (PIN code) – пароль доступа к ее функционалу.

Кредитную карту можно использовать тремя способами:

- не пользоваться кредитом, но держать ее при себе как страховку на случай непредвиденных расходов;

- снять кредит наличными;

- проводить платежи кредитной картой.

Две первых возможности комментариев не требуют. Особенно интересным в современном мире кажется третий вариант. Рассмотрим здесь именно его.

Платеж по кредитной карте происходит так же, как другими банковскими картами. Все платежи можно разделить на две категории:

- с непосредственным участием пластиковой кредитной карты;

- без ее участия – удаленные платежи через интернет.

В первом случае карта вставляется в специальное считывающее устройство, или находится на определенном расстоянии от него.

В это время устройство:

- считывает с карты необходимую информацию;

- связывается с банком;

- посылает запрос на списание суммы платежа с кредитного счета клиента;

- получает подтверждение этой операции;

- закрывает процедуру платежа.

По смыслу эти действия означают то же, что и платеж полученными в кредит деньгами.

Но технически это гораздо удобнее, быстрее и безопаснее в отношении кражи наличности.

Платеж кредитной картой через интернет основан только на передаче получателю денег определенной информации о карте. Ее владелец подтверждает свое согласие на перевод введением определенных кодов. Получатель платежа также делает запрос в банк на списание средств.

Все платежи по кредитной карте требуют связи с банком эмитентом в он-лайн режиме. Операции без такой связи обсуждаются, но распространения не получили.

Преимущества и недостатки кредитных карт

Среди всех прочих банковских карт именно кредитные карты дают владельцу наибольшие преимущества по сравнению с наличными платежами.

Если расчету дебетовой картой предшествует внесение средств на карт-счет, т.е. добавляется одна лишняя операция по сравнению с платежом наличными, то расчет кредитной картой наоборот экономит одну операцию.

При расчете кредиткой на счет получателя списывается ровно та сумма, которая нужна. Нет необходимости давать сдачу, у плательщика не остается на руках лишних денег.

Из этого следует, что проценты по кредиту будут начисляться только на сумму платежа. Трудно представить себе заемщика, который брал бы в банке ровно столько, сколько нужно на ближайшую покупку, чтобы не платить лишних процентов. Такое возможно только при целевых кредитах, но их получение процедура долгая и громоздкая.

Безопасность расчетов кредитной картой выше, чем при наличном кредите. Деньги передаются из банка на счет получателя, т.е. кража их у владельца карты невозможна по сути.

Недостатки кредитных карт могут появиться только в отсутствие связи с банком.

Случаи хакерских атак и кражи средств со счетов известны. Но кража произойдет у банка, владельцев кредитных карт это коснется, только если будет доказана их вина в раскрытии информации.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

myfin.by

Кредитные карты — что это и зачем они нужны, плюсы и минусы кредиток

Что такое кредитная карта простыми словами. Преимущества использования кредитных карт.

В последнее время пластиковые карты в нашей стране стали широко распространены. Это связано с тем, что граждане стали более финансово-грамотными, а кредитные учреждения готовы предложить различные варианты кредитования населения, в т. ч. и путем оформления кредитных карт. Конкурируя между собой, банки стараются привлечь клиента максимально быстрым оформлением карты и минимально необходимым пакетом документов. В то же время для активного развития системы безналичных расчетов кредитные организации предлагают владельцам банковских карт различные скидки и привилегии, а также накопление бонусов за оплаченные картой покупки, которые можно обменивать на призы и подарки.

Однако в обществе и по сей день ведутся споры о том, стоит ли пользоваться кредитными картами или стараться обходиться исключительно своими средствами, не прибегая к услугам банков. При этом одни радуются возможности сразу купить понравившуюся вещь, даже не имея на нее средств, другие – жалуются на достаточно высокие проценты.

Попробуем разобраться в этом вопросе и объективно оценить достоинства и выявить недостатки расчетов при помощи кредитных карт. Прежде всего, определимся с основными понятиями.

Под кредитной картой следует понимать банковскую карту, позволяющую распоряжаться заемными средствами, размещенными на банковском счете, в пределах кредитного лимита.

Кредитный лимит – это максимально возможная сумма, которой клиент может воспользоваться при осуществлении расчетов или снятии средств с карты. Для каждого клиента сумма кредитного лимита устанавливается банком индивидуально и, как правило, зависит от доходов клиента, наличия положительной кредитной истории, возраста и прочих факторов, влияющих на его платежеспособность.

По платежной системе выделяют международные и национальные банковские кредитные карты. UnionCard относятся к национальным и действуют только на территории РФ. Visa и MasterCard являются международными платежными системами. Такими картами Вы можете рассчитываться как в РФ, так и за ее пределами. При этом следует учесть, что для Visa основной валютой является американский доллар, в то время, как для MasterCard основной валютой выступает евро. Поэтому, оформляя карту нужно учитывать, в каких странах Вам возможно предстоит ею расплачиваться. Так, например, планируя поездку в США более выгодно оформить Visa, где рубли сразу будут конвертироваться в американские доллары.

При расчетах же MasterCard в США рубли сначала будут пересчитываться в евро, и только уже после этого конвертироваться в американскую валюту. Соответственно, путешествуя по Европе, расчеты выгоднее производить посредством MasterCard. Кредитные карты также разделяют по степени престижа. Наиболее распространенными являются электронные (Maestro, Cirrus) и классические (Classic) карты, поскольку их годовое обслуживание относительно недорогое.

Преимущества использования кредитной карты

Электронные карты главным образом используются для снятия наличных в банкоматах, ими также можно оплатить покупки в магазинах. Классические карты обладают несколько большими возможностями: с их помощью можно оплачивать покупки, приобретенные в сети Интернет, приобретать авиа- и железнодорожные билеты, бронировать отели и пр.

Золотые (Gold) и платиновые (Platinum) кредитные карты являются статусными. Ими, как правило, пользуются лица с доходами выше среднего. Годовое обслуживание этих карт достаточно дорогое, но при этом они имеют более высокую сумму кредитного лимита и обладают некоторыми дополнительными привилегиями (например, скидки в элитных ресторанах, бутиках и пр.). Разобравшись с тем, какими бывают кредитные карты, перейдем к изучению их достоинств.

- Во-первых, кредитная карточка может выступать дополнительным источником финансирования при отсутствии или нехватке собственных средств.

- Во-вторых, с помощью кредитной карты можно совершать покупки в сети Интернет, оплачивать мобильную связь и коммунальные услуги, не выходя из дома.

- В-третьих, заемные средства всегда под рукой, и Вам не нужно каждый раз обращаться в банк за получением кредита, ожидать одобрения необходимой суммы или искать знакомого, у которого можно было бы одолжить деньги до зарплаты.

- В-четвертых, у каждой кредитной карты есть льготный период, в течении которого можно пользоваться деньгами банка и не платить за это проценты, если ежемесячно погашать всю сумму задолженности до отчетной даты.

- В-пятых, если у Вас нет возможности восстановить истраченный кредитный лимит сразу, вы можете вносить на отчетную дату минимальный платеж (как правило, он составляет 5-10% от суммы кредитного лимита) и выплачивать задолженность, как обычный кредит, самостоятельно регулируя сумму платежа (но не менее минимального), исходя из своих финансовых возможностей.

- В-шестых, возможность получать дополнительные скидки, бонусы и прочие привилегии, осуществляя расчеты при помощи кредитной карты.

Недостатки кредитных карт

К недостаткам кредитных карт можно отнести следующие моменты:

- Во-первых, ставка процентов по кредитным картам, как правило, более высокая по сравнению с потребительским кредитованием.

- Во-вторых, оформляя карту нужно быть готовым к дополнительным тратам, например, за годовое обслуживание карты, sms-оповещения о произведенных картой операциях, запрос выписок по счету, комиссия при снятии кредитных средств в банкоматах и пр.

- В-третьих, возможность мгновенного приобретения желаемой вещи может привести к потере контроля за своими тратами. Поэтому прежде чем тратить кредитные средства необходимо лишний раз задуматься о необходимости такого приобретения и оценить свои финансовые возможности.

- В-четвертых, используя кредитную карту в расчетах нужно быть крайне внимательным, поскольку бывают случаи двойного списания средств в результате технических сбоев или ошибок кассира. Поскольку такую ошибку легко идентифицировать, вернуть излишне списанную суммы не составит большого труда, нужно только обратиться с претензией в банк.

- В-пятых, если Вы решите расстаться с картой, после восстановления кредитного лимита не поленитесь убедиться в том, что на вашем счете задолженность действительно отсутствует. Сделать это необходимо через месяц после пополнения счета, запросив письменное подтверждение у банка. Помните, что даже копеечная задолженность может привести к серьезным штрафам и пеням, а также подпортить вашу кредитную историю. Ну и самое основное, будьте бдительны: не сообщайте никому пин-код своей карты, а в случае утери или кражи банковской карты незамедлительно осуществите блокировку счета, позвонив в свой банк. Помните, соблюдение элементарных правил безопасности при осуществлении расчетов банковской карты — залог вашего финансового благополучия.

credits.ru