Единый налог — Что такое Единый налог?

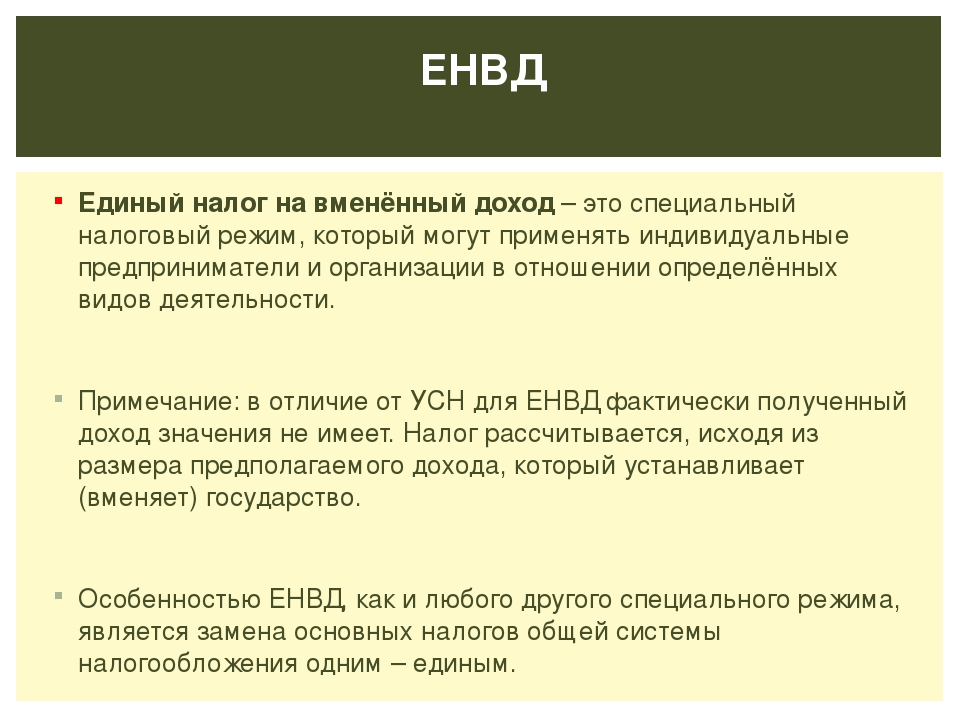

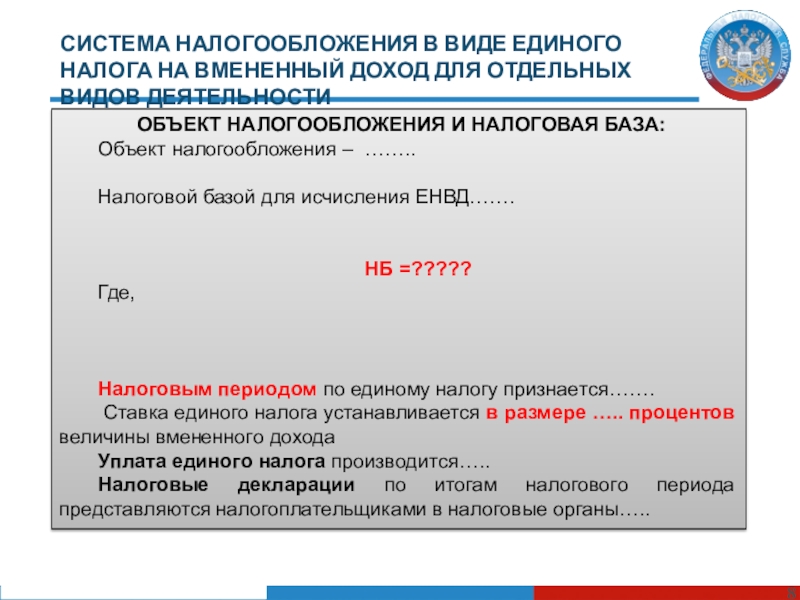

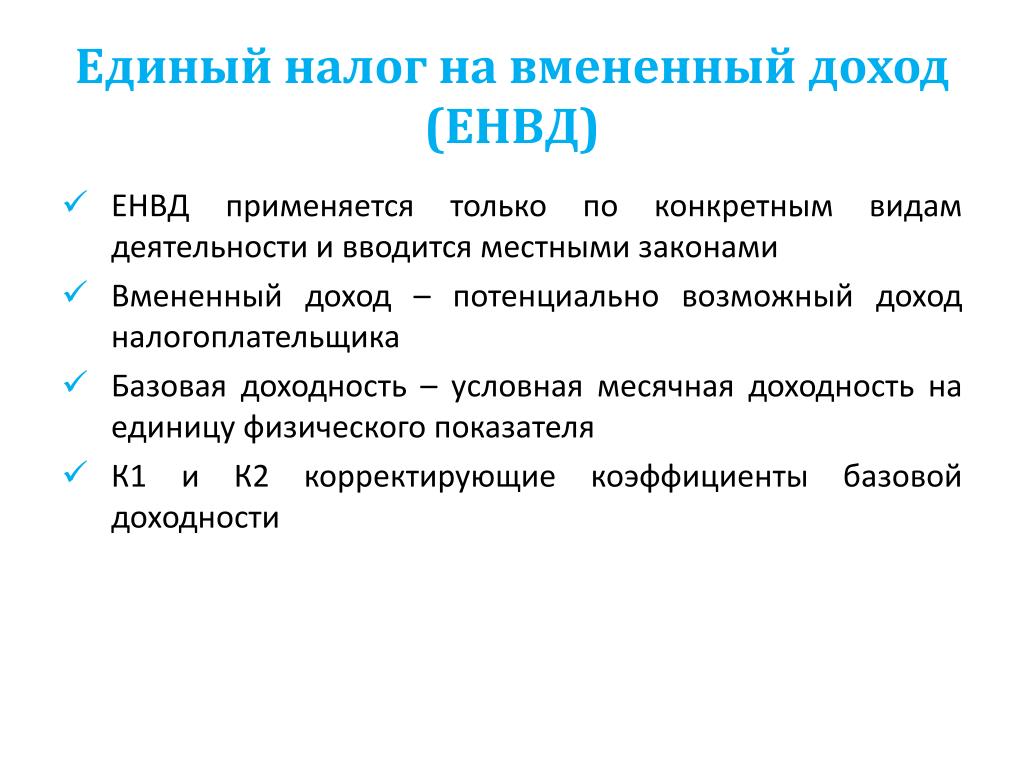

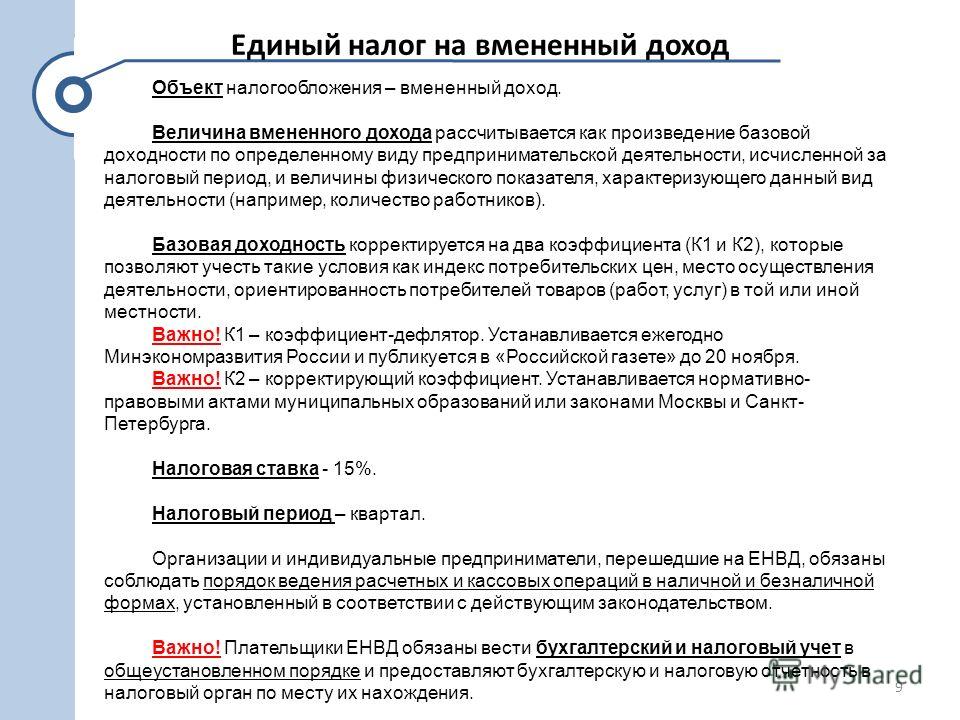

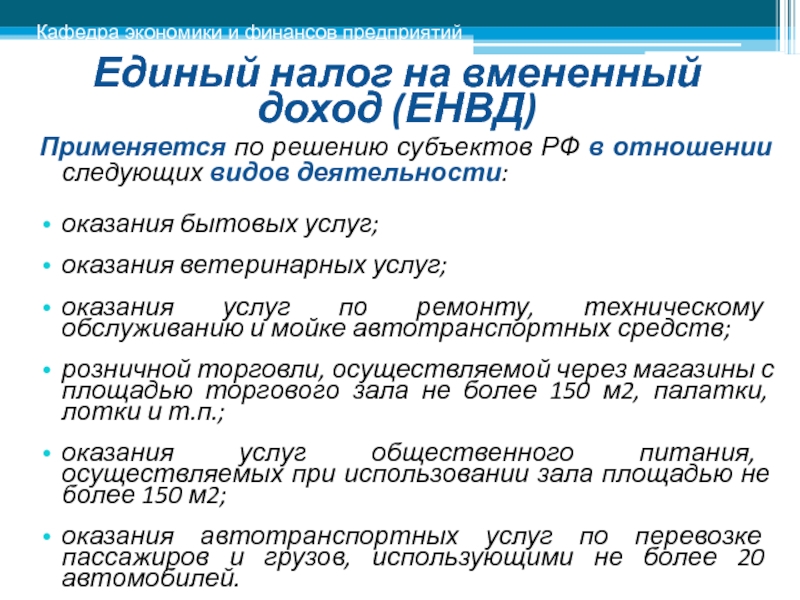

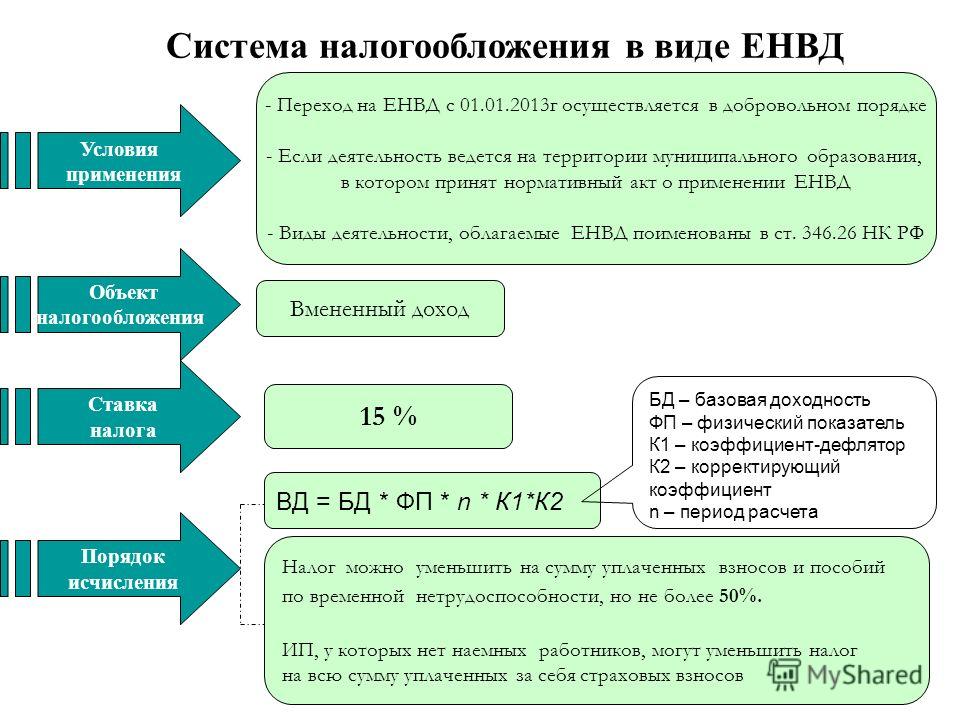

Единый налог — это налог, который заменяет или объединяет все налоги и платежи в государственные внебюджетные фонды.Единый налог на вмененный доход для определенных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов власти субъектов РФ.

Однако плательщики единого налога не освобождаются от государственных и таможенных пошлин и платежей, лицензионных и регистрационных сборов, налогов на приобретение транспортных средств и на их владельцев, земельного налога и др.

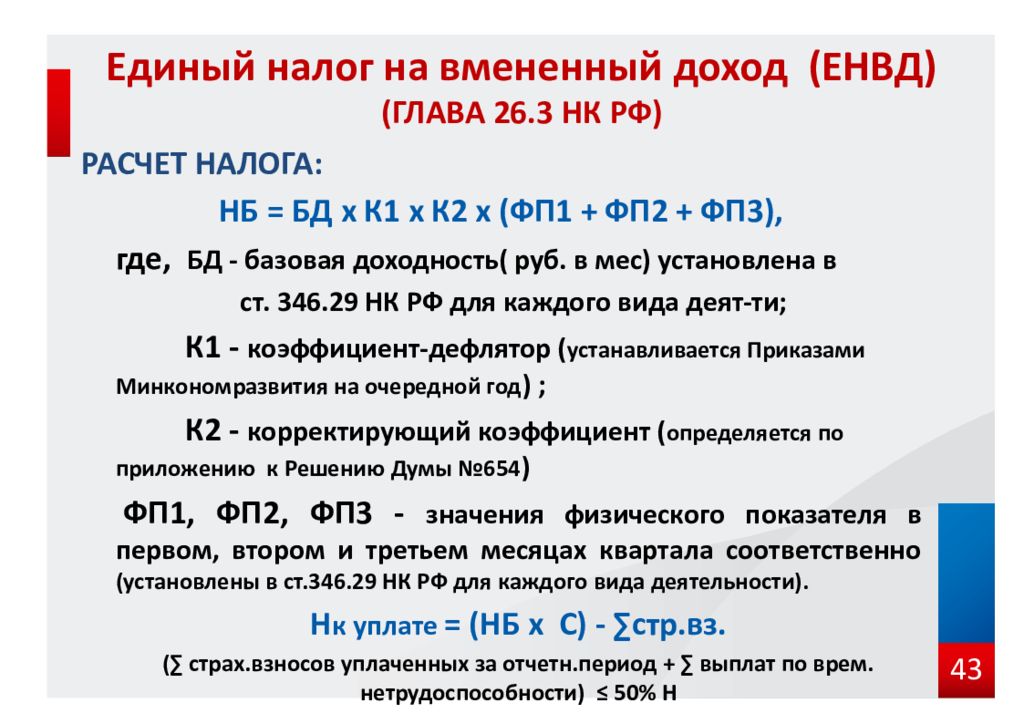

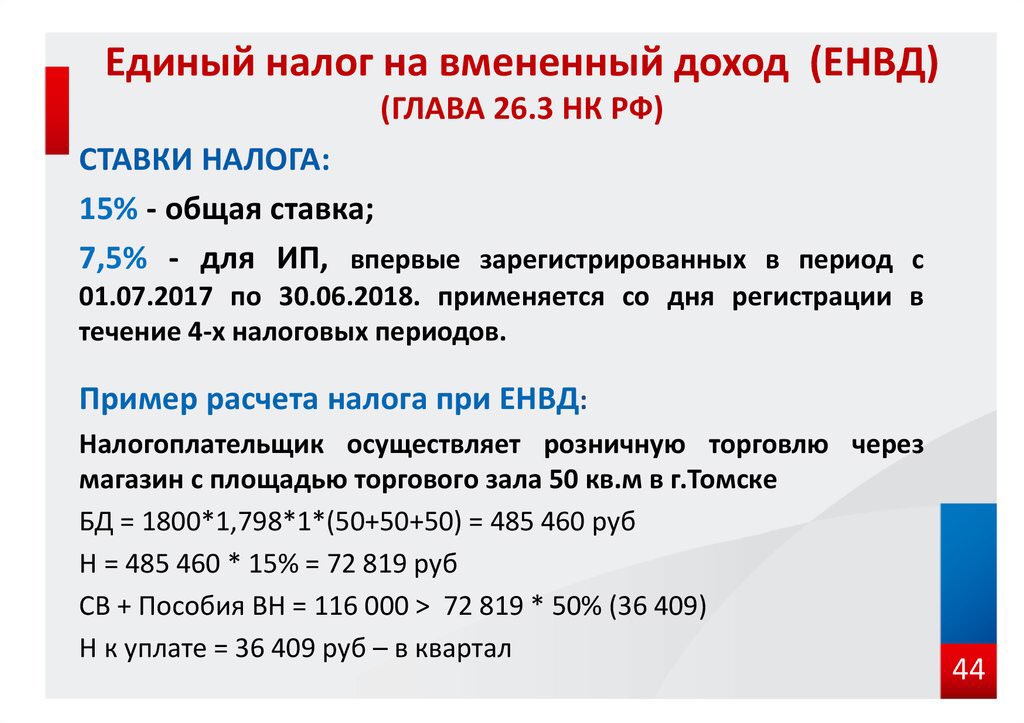

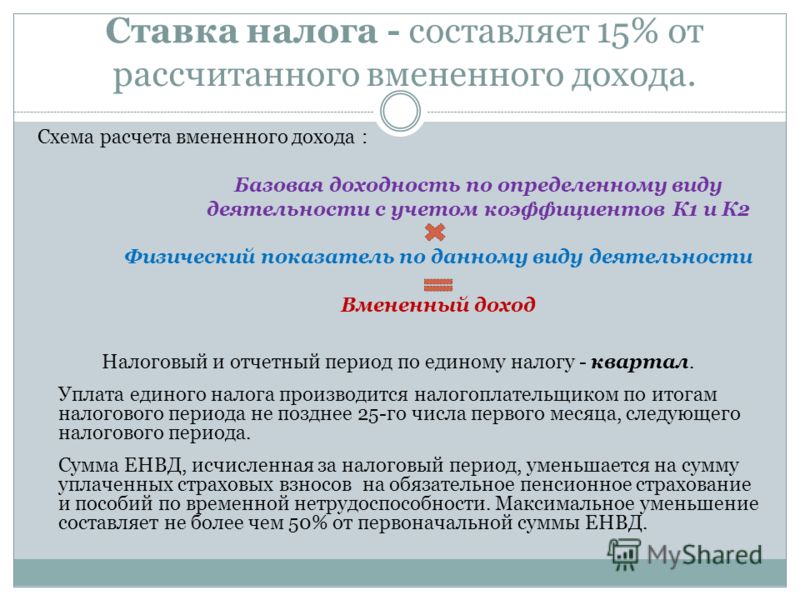

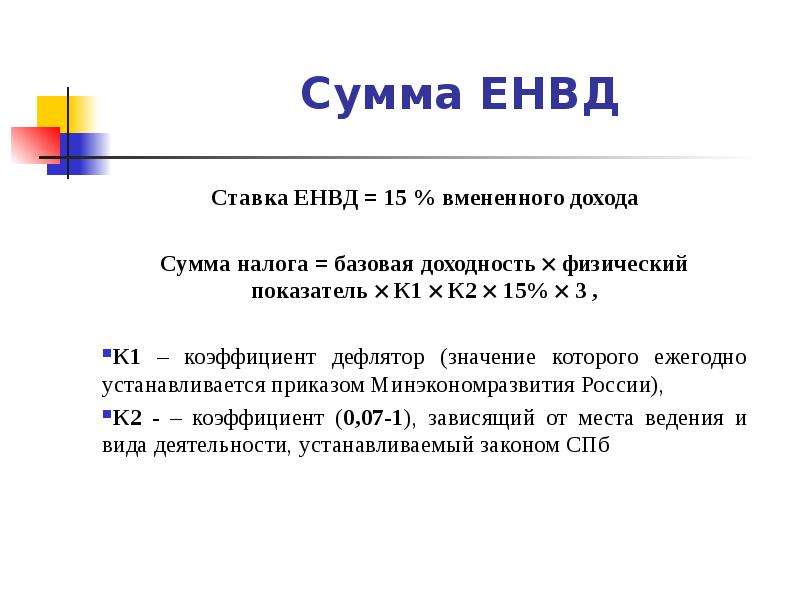

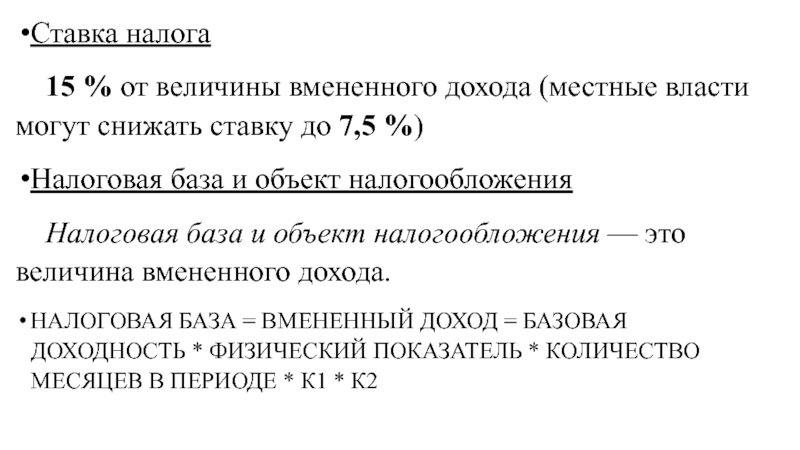

Ставка единого налога устанавливается в размере 20 % вмененного дохода.

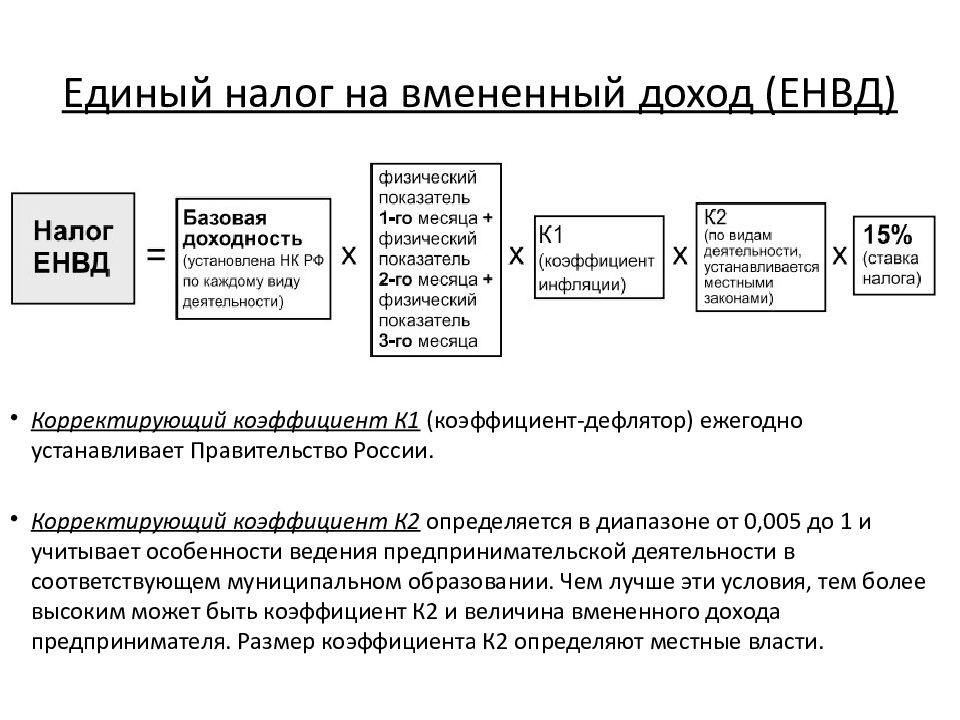

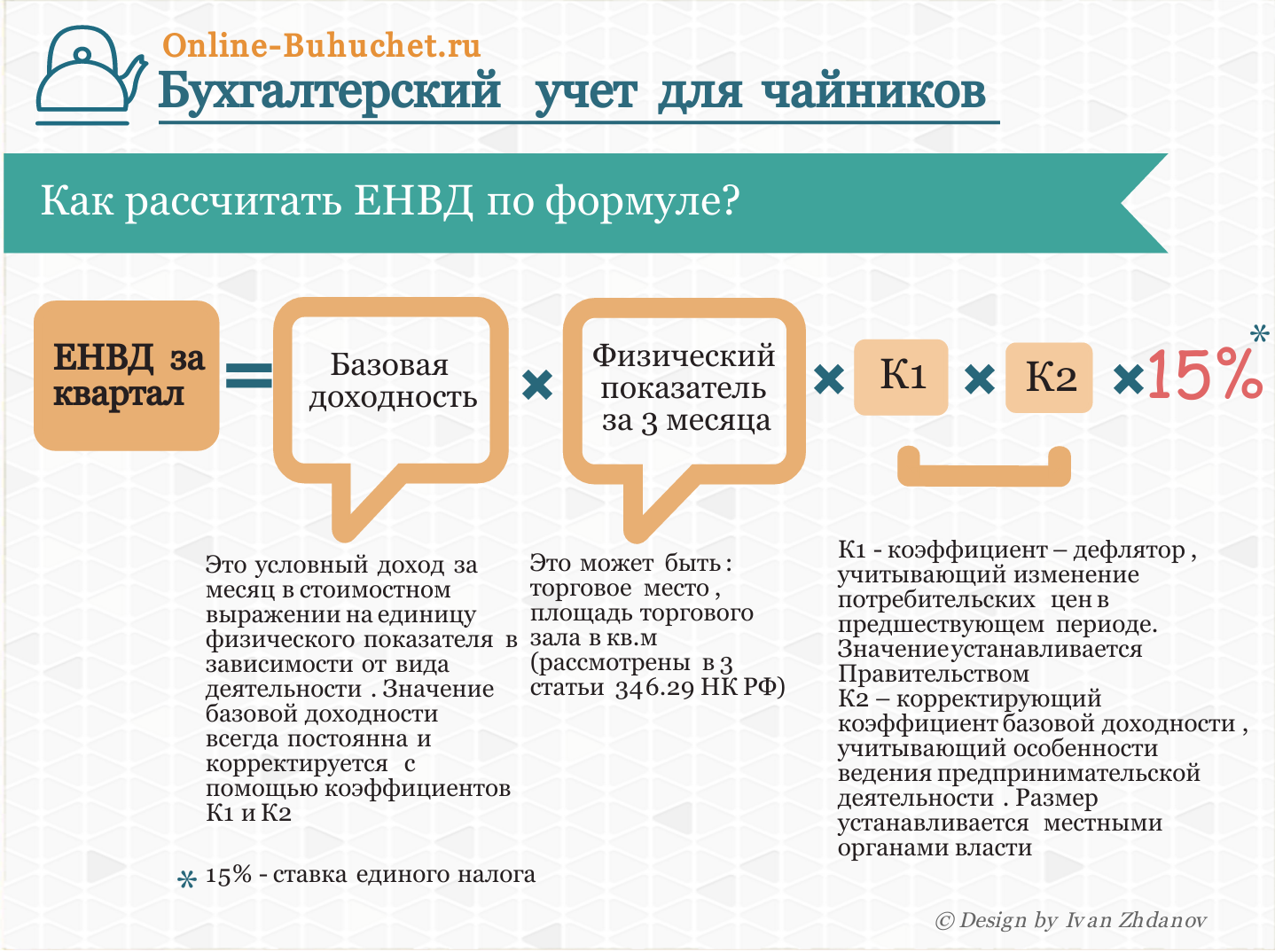

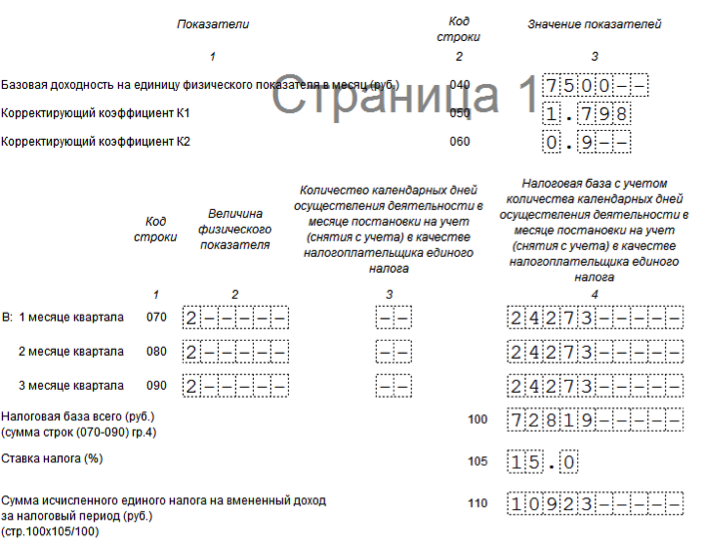

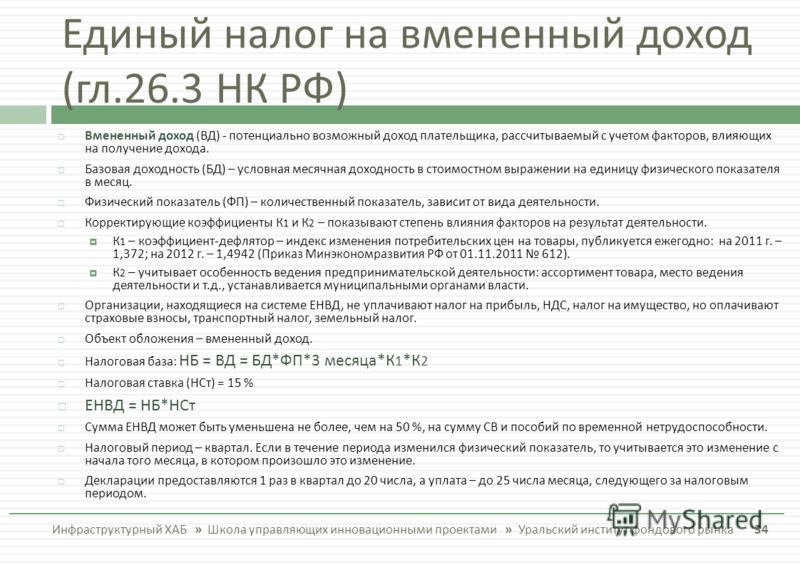

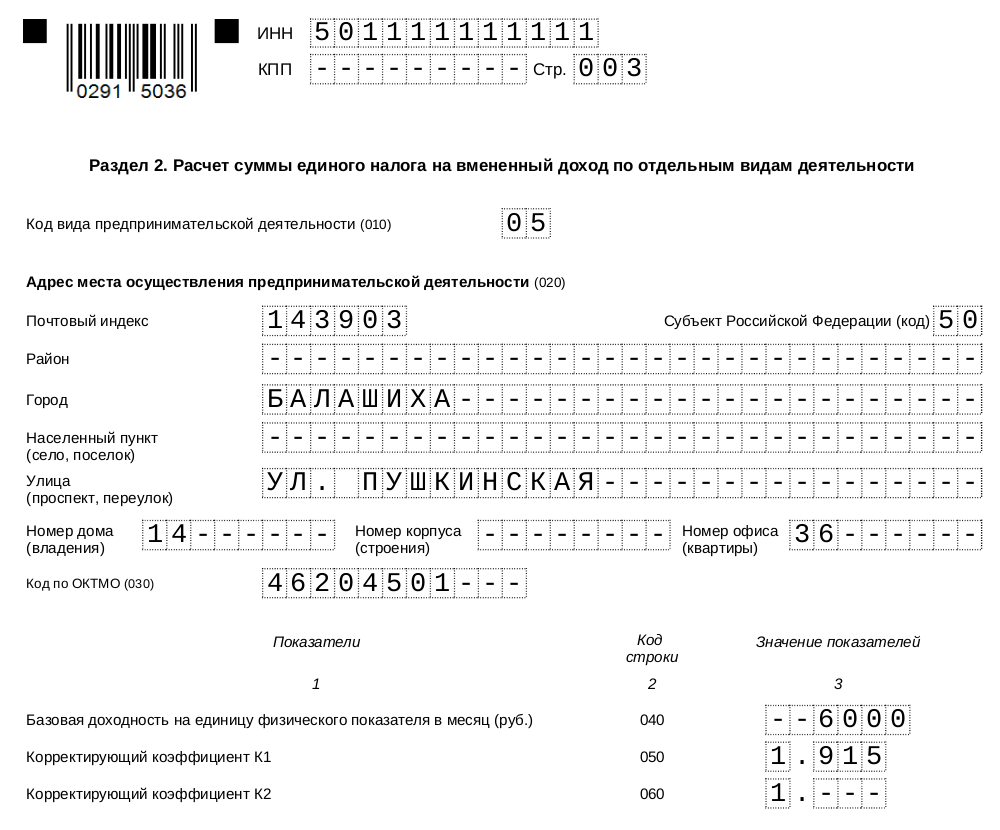

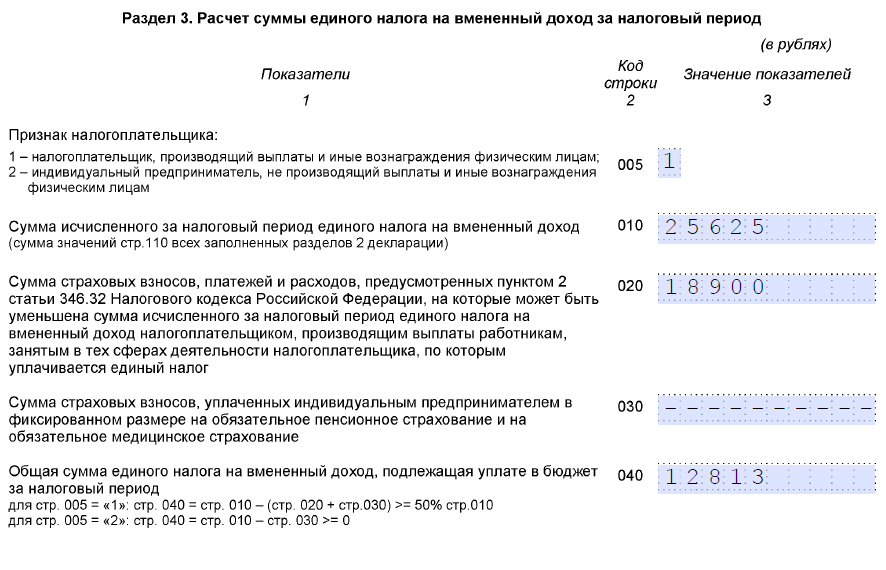

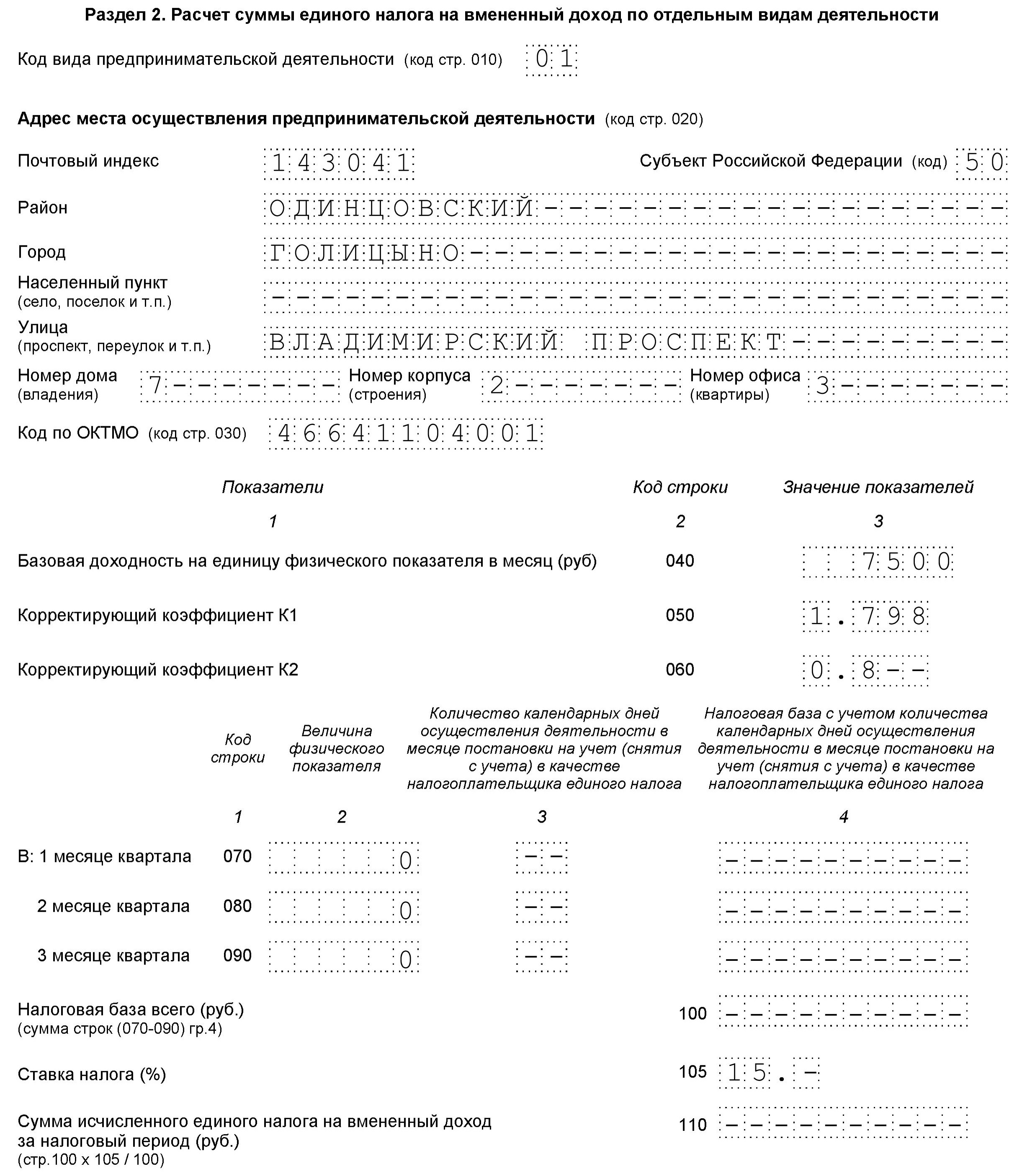

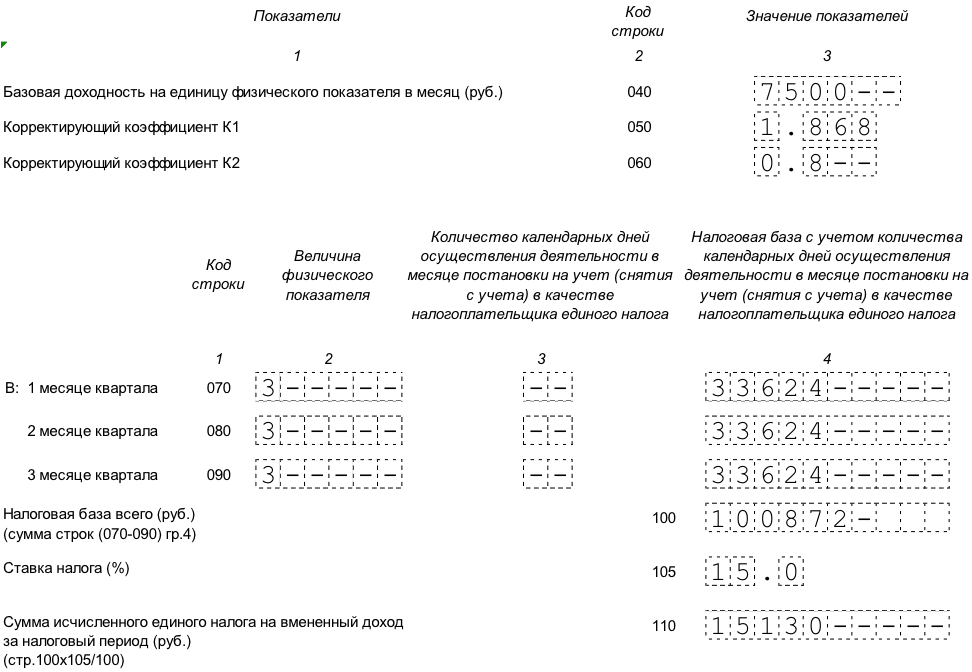

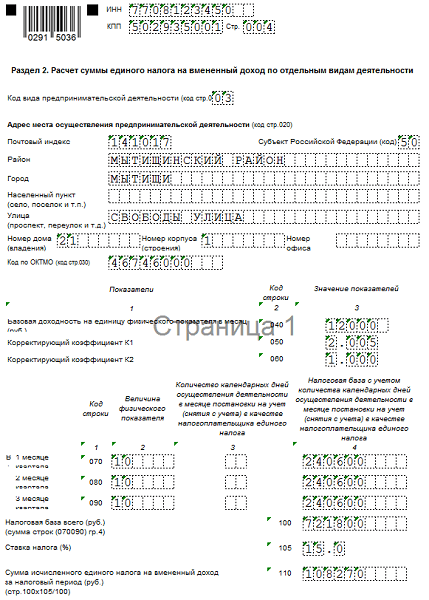

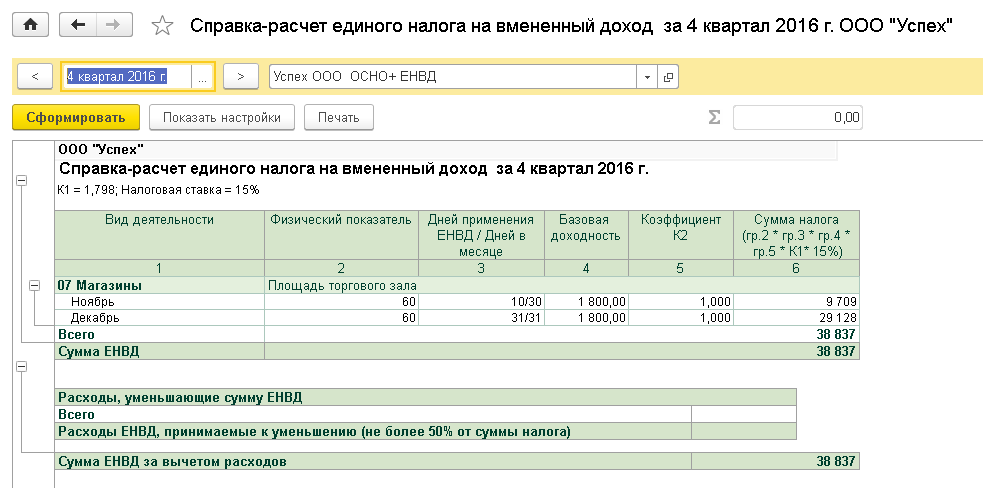

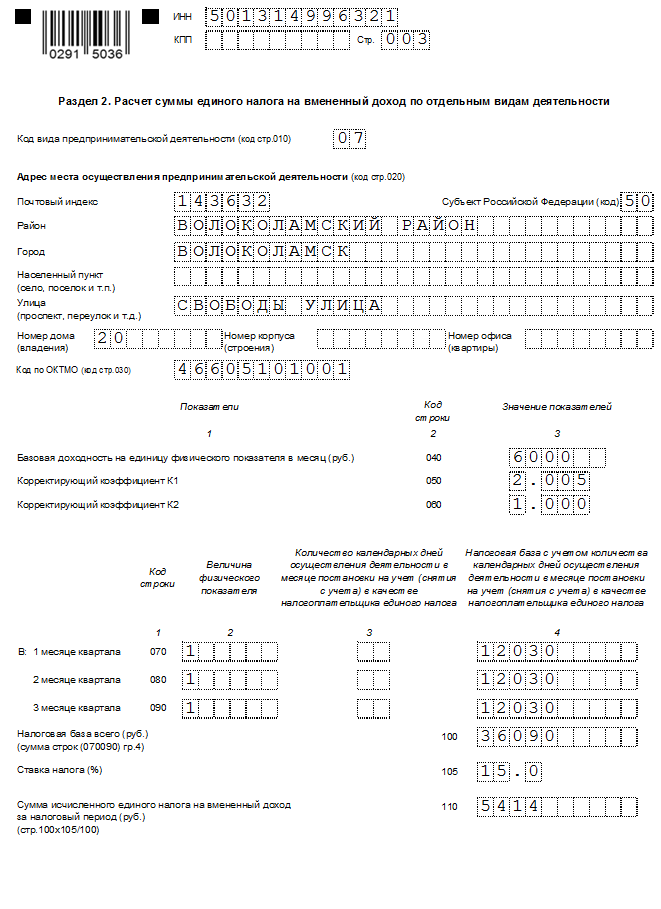

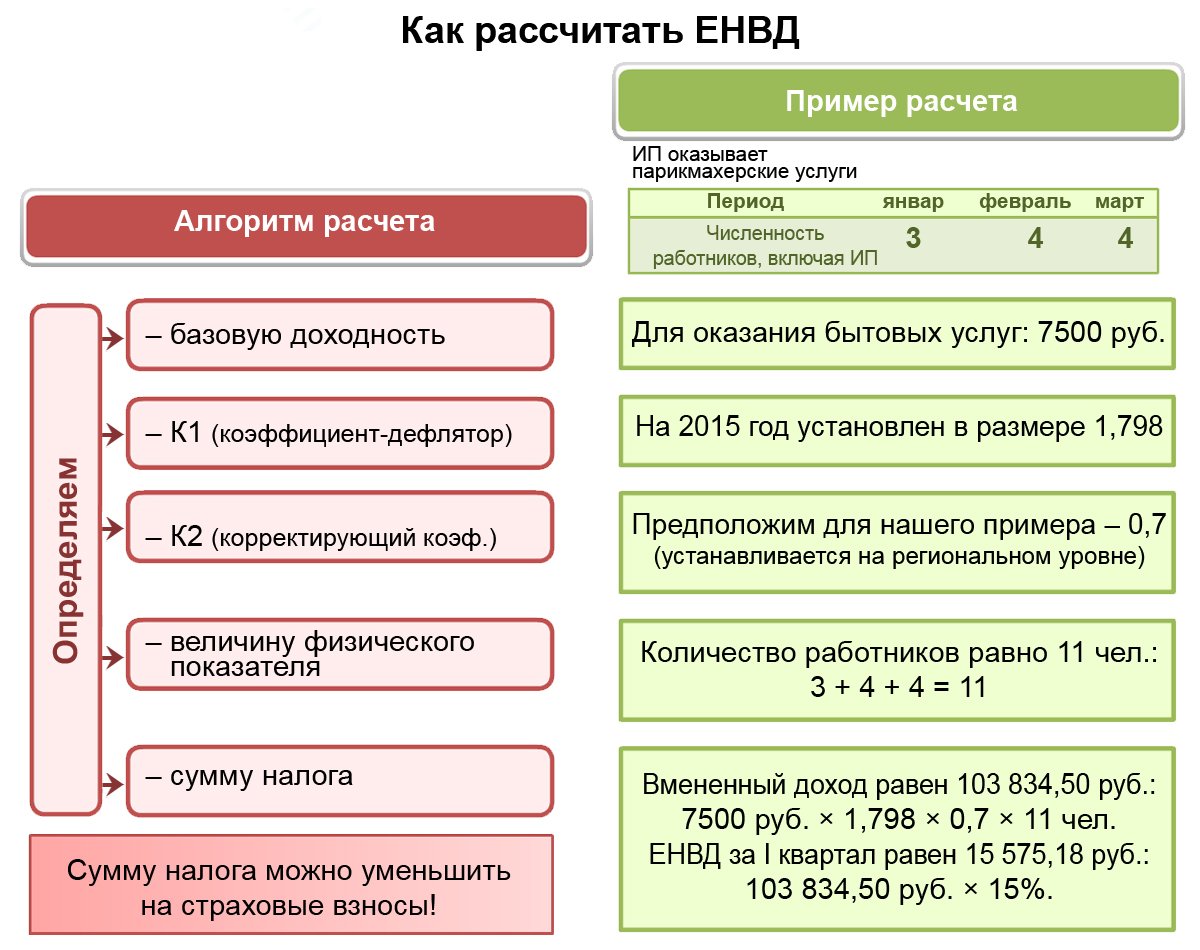

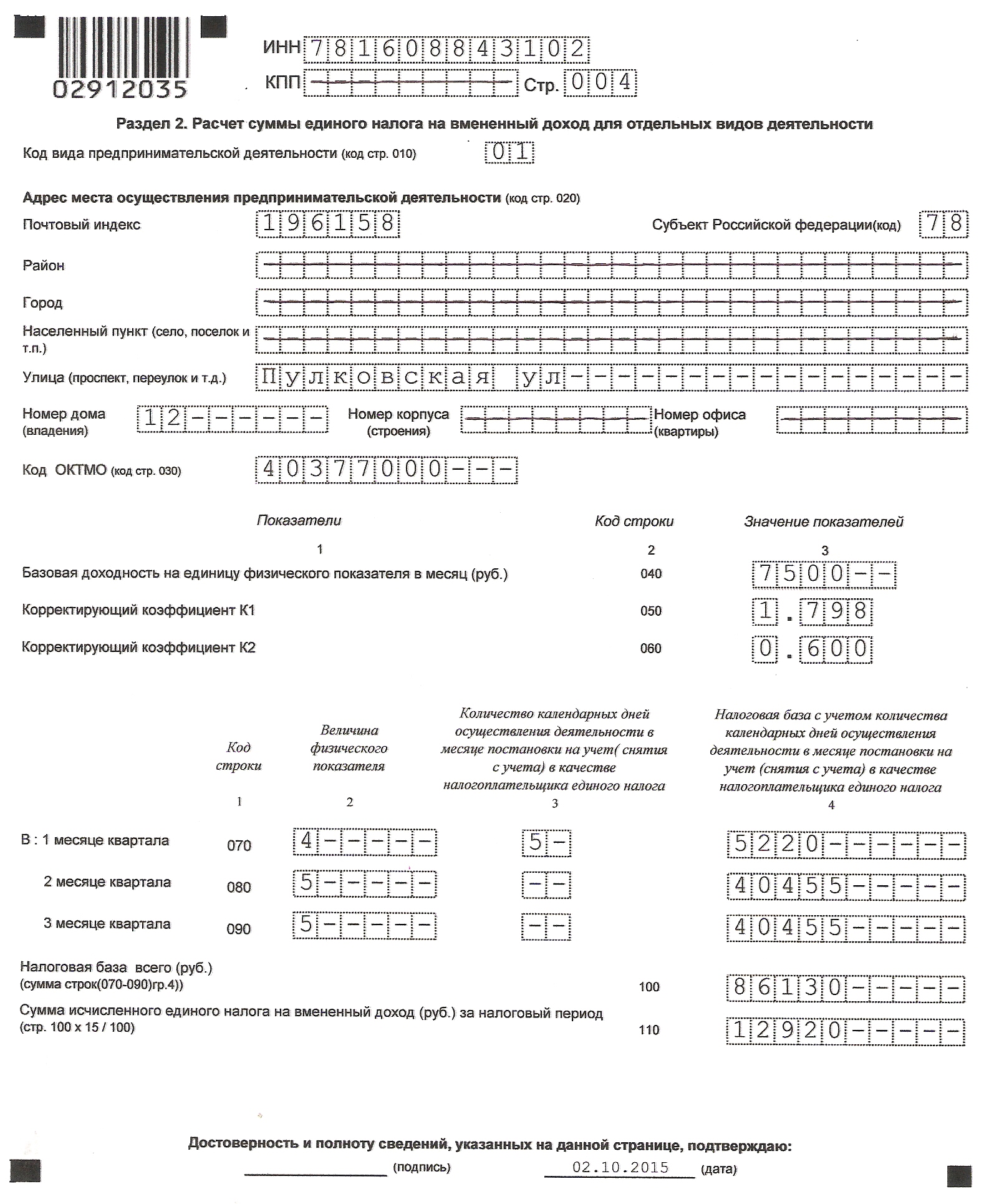

Сумма единого налога рассчитывается с учетом указанной ставки налога, значения базовой доходности, числа физических показателей, влияющих на результаты предпринимательской деятельности, по которым устанавливаются повышающие (понижающие) коэффициенты базовой доходности.

Единый налог вносится ежемесячно авансовым платежом.

Но плательщики налога могут авансом внести налог за 3, 6, 9 или 12 месяцев сразу.

В этом случае они получают скидку с суммы налога соответственно на 2, 5, 8 и 11 %.

Из суммы единого налога, вносимого юридическим лицом, 25 % перечисляется в федеральный бюджет (из них 4 % — в Федеральный дорожный фонд), 25 % — в государственные внебюджетные фонды (из них 18,35 % — в Пенсионный фонд; 0,125 % — в федеральный, а 2,15 % — в территориальный фонд обязательного медицинского страхования; 3,45 % — в Фонд социального страхования; 0,95 % — в фонд занятости), 50% — в бюджеты субъектов РФ и местные бюджеты.

Указанное распределение единого налога создает прямую заинтересованность региональных и местных властей во всемерном поощрении предпринимательской деятельности в сфере малого бизнеса на подведомственных им территориях.

Патентная и упрощенная системы налогообложения станут альтернативой уходящей системе единого налога на вмененный доход — Объявления — События

Бизнес сообщество Приморского края активно обсуждает перспективы упразднения с 2021 года специального режима налогообложения в виде единого налога на вмененный доход (ЕНВД). У налогоплательщиков впереди есть целый год, чтобы определиться и перейти на другие налоговые режимы.

Система ЕНВД с момента введения представляла собой режим налогообложения, позволяющий государству собирать налог с представителей мелкого и даже среднего бизнеса в сферах, где значительная часть расчетов с покупателями и заказчиками ведется в наличной денежной форме, и, у бизнеса имелась возможность минимизировать свои налоговые обязательства.

До последнего времени ЕНВД – один из самых востребованных специальных режимов налогообложения, используемых малым бизнесом. Размер налога при ЕНВД не зависит от денежных показателей деятельности, в основу расчета положены показатели физические, которые и учитывать и контролировать проще, а также есть возможность привязать их к условному вмененному доходу.

Однако в последние годы имеется тенденция снижения популярности этого режима налогообложения из-за предстоящего упразднения.

Отмена «вмененки» – давно ожидаемое и прогнозируемое событие. Систему планировалось отменить еще в 2018 году, но в последствие возможность ее применения продлена до 2021 года (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. N 97-ФЗ).

Действующие нормы законодательства о налогах и сборах предоставляют возможность применения других специальных режимов налогообложения, например, в виде упрощенной системы налогообложения (УСН) или в виде патентной системы налогообложения (ПСН) для индивидуальных предпринимателей.

Эти режимы можно назвать льготными, поскольку налоговое бремя налогоплательщиков, применяющих такой режим, существенно ниже, чем у тех, кто применяет общий режим налогообложения.

Сравнивая УСН с ЕНВД, где ставка те же 15% следует отметить, что упрощенная система учитывает фактическую доходность, полученную налогоплательщиком, а не вмененный доход, что соответствует принципу равенства налогообложения.

Правительством запланированы меры по расширению возможностей использования патентной системы с учетом накопленной практики применения системы налогообложения в виде ЕНВД. Государственной думой в I чтении принят Проект ФЗ № 720839-7, где предусмотрено внесение изменений в действующую ПСН, которые, по сути, приблизят ПСН к ЕНВД.

Таким образом, у бизнес — сообщества, в связи с упразднением специального режима налогообложения в виде ЕНВД, есть год, чтобы перейти на другой специальный налоговый режим.

Напомним, что выбрать приемлемую систему налогообложения и рассчитать сумму налогов можно на сайте ФНС России в сервисах «Создай свой бизнес» и «Налоговый калькулятор – выбор режима налогообложения».

Если налогоплательщик переходит на упрощенную систему налогообложения, то уведомление об этом необходимо представить в налоговый орган заблаговременно, но не позднее 31 декабря 2020 года. А в случае перехода на патент заявление рекомендуется также подавать заранее, но не позднее 20 декабря 2020 года.

А в случае перехода на патент заявление рекомендуется также подавать заранее, но не позднее 20 декабря 2020 года.

Пресс-служба Управления ФНС России по Приморскому краю

Коллегия адвокатов «Регионсервис» — межрегиональный лидер в вопросах правовой защиты бизнеса — Решением Кемеровского городского Совета ставка единого налога на вмененный доход снижена с 15 до 7,5 процентов

20.04.2020г.Решением Кемеровского городского Совета ставка единого налога на вмененный доход снижена с 15 до 7,5 процентов.

На сайте Кемеровского городского Совета опубликовано решение от 08.04.2020 года № 317 «О внесении изменений в постановление Кемеровского городского Совета народных депутатов от 30.09.2005 года № 264 «О введении в действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

Данным решением установлено, что с 1 января по 31 декабря 2020 года ставка единого налога на вмененный доход составляет 7,5 процентов для организаций и индивидуальных предпринимателей, основным видом деятельности которых являются виды деятельности указанные в пункте 1.

Вместе с тем в решении не учтены виды деятельности, предусмотренные постановлением Правительства Российской Федерации от 10.04.2020 года № 479 «О внесении изменений в перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции»: деятельность в области демонстрации кинофильмов 59.14; деятельность в области здравоохранения — стоматологическая практика 86.23.

Напомним, что в соответствии с пунктом 1 статьей 346. 31 Налогового кодекса Российской Федерации ставка единого налога на вмененный доход установлена в размере 15 процентов величины вмененного дохода.

31 Налогового кодекса Российской Федерации ставка единого налога на вмененный доход установлена в размере 15 процентов величины вмененного дохода.

При этом нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут быть установлены ставки единого налога в пределах от 7,5 до 15 процентов в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности, в отношении которых может применяться единый налог (п.2 ст. 346.31 НК РФ).

Решение от 08.04.2020 года № 317 вступает в силу после его официального опубликования и распространяет свое действие на правоотношения, возникшие с 01.01.2020 года.

Также обращаем внимание, что Правительством Российской Федерации продолжает расширяться перечень пострадавших отраслей.

04.2020 года № 540 «О внесении изменений в постановление от 03.04.2020 года № 434», которым приняты изменения в постановление Правительства Российской Федерации от 03.04.2020 года № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции». В указанный перечень добавлена торговля непродовольственными товарами.

04.2020 года № 540 «О внесении изменений в постановление от 03.04.2020 года № 434», которым приняты изменения в постановление Правительства Российской Федерации от 03.04.2020 года № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции». В указанный перечень добавлена торговля непродовольственными товарами.Коллегия адвокатов «Регионсервис» будет продолжать в оперативном режиме отслеживать изменение действующего правового регулирования уголовных и вытекающих из них правоотношений в период борьбы с пандемией COVID-19 и публиковать аналитические обзоры.

Для получения экстренных консультаций по любым вопросам, связанным с регулированием правоотношений в период действия ограничительных мер, направленных на борьбу с пандемией COVID-19, вы можете писать на нашу «горячую» почту: covid19@regionservice. com с пометкой в теме письма «COVID-19». Мы постараемся принять в работу Ваше обращение и дать по нему ответ в течение 24 часов.

com с пометкой в теме письма «COVID-19». Мы постараемся принять в работу Ваше обращение и дать по нему ответ в течение 24 часов.

Данный материал подготовлен исключительно в информационных и/или образовательных целях и не является юридической консультацией или заключением. Коллегия адвокатов «Регионсервис», ее руководство, адвокаты и сотрудники не могут гарантировать применимость такой информации для Ваших целей и не несут ответственности за Ваши решения и связанные с ними возможные прямые или косвенные потери и/или ущерб, возникшие в результате использования содержащейся в данных материалах информации или какой-либо ее части.

Официальный сайт Администрации города Южно-Сахалинска

Южно-сахалинским предпринимателям напоминают, что с 1 января 2021 года прекратила свое действие система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

В целях обеспечения плавного перехода предпринимателей налогоплательщиков с ЕНВД на другие системы налогообложения разработан проект закона Сахалинской области, вносящий изменения в региональное налоговое законодательство.

Проектом закона предлагается для всех организаций и индивидуальных предпринимателей, применяющих систему налогообложения в виде ЕНВД или совмещающие ЕНВД с другими видами налогообложения и желающих перейти на УСН, установить пониженные налоговые ставки:

1) если объектом налогообложения являются доходы, уменьшенные на величину расходов:

— 5 % в 2021 году;

— 10 % в 2022 году;

2) если объектом налогообложения являются доходы:

— 1 % в 2021 году;

— 4 % в 2022 году;

Помимо этого, для социально ориентированных форматов торговли – налогоплательщиков, осуществляющих деятельность в сфере розничной торговли продовольственными товарами в торговых объектах, имеющих статус «Социальный магазин», и (или) участников проекта «Региональный продукт «Доступная рыба», осуществляющих деятельность в сфере розничной торговли на территории Сахалинской области, будут установлены пониженные налоговые ставки:

1) если объектом налогообложения являются доходы, уменьшенные на величину расходов:

— 5% в 21 году;

— 8% в 22 году;

— 13% в 23 году и последующие годы.

2) если объектом налогообложения являются доходы:

— 1% в 21 году;

— 2% в 22 году;

— 4% в 23 году и последующие годы.

Для обеспечения перехода индивидуальных предпринимателей с ЕНВД на патентую систему налогообложения будут увеличены максимальные размеры площади торговых залов стационарной торговой сети и организаций общественного питания, единиц транспортных средств, расширены перечни видов деятельности.

В ближайшее время проект Закона планируется внести на рассмотрение в Сахалинскую областную Думу.

Новости — Официальный сайт администрации Волгограда

02.06.2020

О мерах поддержки организаций и индивидуальных предпринимателей – налогоплательщиков единого налога на вмененный доход

Решением Волгоградской городской Думы от 29.05.2020 № 25/497 «О мерах поддержки организаций и индивидуальных предпринимателей – налогоплательщиков единого налога на вмененный доход, осуществляющих деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, на территории Волгограда» организациям и индивидуальным предпринимателям – налогоплательщикам единого налога на вмененный доход (далее – ЕНВД), осуществляющим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, предоставлены следующие меры поддержки:

1. С 01.07.2020 по 30.09.2020 установлена ставка ЕНВД в размере 7,5 процента величины вмененного дохода в отношении следующих видов предпринимательской деятельности:

С 01.07.2020 по 30.09.2020 установлена ставка ЕНВД в размере 7,5 процента величины вмененного дохода в отношении следующих видов предпринимательской деятельности:

оказания бытовых услуг;

оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

оказания услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания;

оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

оказания услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров.

2. На 2020 год установлено значение коэффициента, учитывающего иные особенности ведения предпринимательской деятельности (Кио), применяемого при расчете значения корректирующего коэффициента базовой доходности К2 в размере 0,875 для налогоплательщиков, осуществляющих деятельность в соответствии со следующими кодами Общероссийского классификатора видов экономической деятельности ОК 029-2014 (КДЕС Ред.2):

45.32 Торговля розничная автомобильными деталями, узлами и принадлежностями;

45.40.2 Торговля розничная мотоциклами, их деталями, составными частями и принадлежностями в специализированных магазинах;

45.40.3 Торговля розничная мотоциклами, их деталями, узлами и принадлежностями прочая;

47.19 Торговля розничная прочая в неспециализированных магазинах;

47.4 Торговля розничная информационным и коммуникационным оборудованием в специализированных магазинах;

47.5 Торговля розничная прочими бытовыми изделиями в специализированных магазинах;

47.6 Торговля розничная товарами культурно-развлекательного назначения в специализированных магазинах;

47. 7 Торговля розничная прочими товарами в специализированных магазинах;

7 Торговля розничная прочими товарами в специализированных магазинах;

47.82 Торговля розничная в нестационарных торговых объектах и на рынках текстилем, одеждой и обувью;

47.89 Торговля розничная в нестационарных торговых объектах и на рынках прочими товарами;

47.99.2 Деятельность по осуществлению торговли через автоматы.

Пострадавшие отрасли российской экономики установлены постановлением Правительства Российской Федерации от 03.04.2020 № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции» и определяются налогоплательщиками ЕНВД по коду основного вида деятельности, информация о котором содержится в едином государственном реестре юридических лиц либо едином государственном реестре индивидуальных предпринимателей по состоянию на 01.03.2020.

Губернатор и Правительство / Сообщения пресс-службы

22 октября на заседании регионального Правительства был одобрен проект о внесении изменений в закон «О налоговых ставках налога, взимаемого в связи с применением упрощённой системы налогообложения, на территории региона Ульяновской области».

«Внесенные изменения позволят обеспечить максимально комфортный и плавный переход субъектов бизнеса на упрощённую систему налогообложения в связи с отменой единого налога на вменённый доход. Для нас важно поступательно улучшать деловой климат в регионе. Данная мера поддержки не только постепенно выведет бизнес из кризиса, но и поможет обеспечить его стабильную работу с учетом налоговой нагрузки», — отметил Губернатор Сергей Морозов.

Напомним, что с 1 января 2021 года единый налог на вменённый доход (ЕНВД) будет полностью отменен в России.

По словам главы регионального Министерства цифровой экономики и конкуренции Николая Зонтова, в настоящее время ЕНВД в регионе используют 17 948 организаций и индивидуальных предпринимателей. Аналитика финансовой деятельности показала, что данные изменения увеличат налоговую нагрузку на бизнес. Такой резкий рост может привести к уходу ряда предприятий в теневую экономику.

«Законопроектом мы предлагаем установить пониженные ставки 1% или 4% по УСН по системе «доходы» для объектов розничной торговли, перевозок пассажиров и грузов, гостиничного бизнеса, общепита и ряда других сфер. Эта система является прозрачной и легкой с точки зрения администрирования. Большая часть для данных видов деятельности признана наиболее пострадавшими из-за пандемии коронавируса, поэтому положительное решение окажет дополнительную поддержку предпринимателям», — рассказал Николай Зонтов.

Эта система является прозрачной и легкой с точки зрения администрирования. Большая часть для данных видов деятельности признана наиболее пострадавшими из-за пандемии коронавируса, поэтому положительное решение окажет дополнительную поддержку предпринимателям», — рассказал Николай Зонтов.

В настоящее время в регионе действуют четыре пакета антикризисных мер, благодаря которым предприниматели получили возможность рассрочки налоговых платежей, снижение ставки налога на имущество, льготные ставки по единому налогу на вмененный доход и ослабление внимания со стороны контрольно-надзорных органов. Отдельно предусмотрена поддержка для рекламной отрасли. В разработке находится компенсация затрат при работе с маркетплейсами, это позволит бизнесу увеличить продажи.

Добавлено: 22 октября 2020 года, 15:03

Подписаться на рассылку

налоговых расходов | Министерство финансов США

Какие налоговые расходы?

Налоговые расходы определяются законом как «потери доходов, связанные с положениями федерального налогового законодательства, которые допускают специальное исключение, освобождение или вычет из валового дохода или которые предусматривают специальный кредит, льготную ставку налога или отсрочку налогообложения. обязанность.» Эти исключения можно рассматривать как альтернативу другим инструментам политики, таким как программы расходов или регулирования.

обязанность.» Эти исключения можно рассматривать как альтернативу другим инструментам политики, таким как программы расходов или регулирования.

Каковы самые большие налоговые расходы? (Десять лет, оценка 2021-2030 финансового года)

- Исключение взносов работодателей на взносы по медицинскому страхованию и медицинскому обслуживанию (2 807 130 миллионов долларов США)

- Исключение чистого вмененного дохода от аренды (1 645 980 миллионов долларов США)

- Прирост капитала (кроме сельского хозяйства, древесины, железной руды и угля) (1 270 250 миллионов долларов США)

- Пенсионные планы с установленными взносами (1,168,850 млн долларов США)

Учитываются ли поведенческие реакции при оценке налоговых расходов?

Как правило, нет, оценки предполагают, что налогоплательщики не меняют своего выбора в отношении того, какую деятельность им предпринять.Однако оценки допускают «поведение налоговой формы», поскольку налогоплательщики пытаются минимизировать налоговые обязательства. Например, налоговые расходы на вычет процентов по ипотечным кредитам позволяют налогоплательщикам переключаться с разбивки вычетов по статьям на использование стандартных вычетов, если они в лучшем случае. Напротив, налоговые расходы для взносов 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых контрактов для преобразования доля фирмы в взносах 401 (k) в заработную плату, поэтому включает в себя нечто большее, чем простое поведение налоговой формы.

Например, налоговые расходы на вычет процентов по ипотечным кредитам позволяют налогоплательщикам переключаться с разбивки вычетов по статьям на использование стандартных вычетов, если они в лучшем случае. Напротив, налоговые расходы для взносов 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых контрактов для преобразования доля фирмы в взносах 401 (k) в заработную плату, поэтому включает в себя нечто большее, чем простое поведение налоговой формы.

Принесет ли отмена резерва доход, эквивалентный оценкам в этих таблицах?

Нет. Во-первых, налоговые расходы не включают влияние изменений в экономическом поведении. Во-вторых, смета налоговых расходов предназначена для полностью поэтапных налоговых изменений. Для положений с важными временными эффектами сумма доходов, полученных в результате отмены в течение типичного десятилетнего бюджетного окна, может отличаться от оценки налоговых расходов. В-третьих, оценка налоговых расходов учитывает только изменения в налогах на прибыль.Изменение некоторых налоговых положений может повлиять на другие налоги, такие как налог на заработную плату или налог на наследство.

В-третьих, оценка налоговых расходов учитывает только изменения в налогах на прибыль.Изменение некоторых налоговых положений может повлиять на другие налоги, такие как налог на заработную плату или налог на наследство.

В чем разница между эффектом текущего дохода и эффектом приведенной стоимости?

Влияние текущих доходов представляет собой отчет о годовом движении денежных средств по налоговым расходам с учетом удержания налогов, расчетных платежей и сроков подачи налоговых деклараций. Приведенная стоимость — это сводная мера влияния выручки за несколько лет, дисконтированная до настоящего времени, чтобы отразить временную стоимость денег.Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей на будущее.

Почему некоторые налоговые расходы увеличивают доходы?

Оценка налоговых расходов для резерва, который должным образом рассматривается как налоговая субсидия или налоговая льгота, тем не менее, может принимать отрицательное значение в некоторые годы, что указывает на то, что в эти годы он увеличивает выручку. Это происходит из-за временных эффектов. Резервы, которые ускоряют отчисления или отсрочивают признание дохода, оказывают компенсирующее влияние на доход с течением времени и, в зависимости от характера базовой экономической деятельности, могут иметь отрицательное влияние на доход в конкретном году.Для этих типов налоговых расходов оценка приведенной стоимости дает более значимое измерение стоимости резерва.

Это происходит из-за временных эффектов. Резервы, которые ускоряют отчисления или отсрочивают признание дохода, оказывают компенсирующее влияние на доход с течением времени и, в зависимости от характера базовой экономической деятельности, могут иметь отрицательное влияние на доход в конкретном году.Для этих типов налоговых расходов оценка приведенной стоимости дает более значимое измерение стоимости резерва.

Что такое отрицательные налоговые расходы?

Закон о бюджете определяет налоговые расходы как положения налогового законодательства, связанные с потерей доходов. Положения по налогу на увеличение доходов иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. Выше). Примеры, которые можно рассматривать как отрицательные налоговые расходы, включают отказ в вычете компенсации за неисполнение обязательств на сумму, превышающую 1 миллион долларов для публичных компаний, и поэтапный отказ от личного освобождения от налогов для налогоплательщиков с высокими доходами.

Почему не указывается общая сумма всех налоговых расходов?

Важным предположением, лежащим в основе каждой оценки налоговых расходов, представленной ниже, является то, что другие части Налогового кодекса остаются неизменными. Из-за взаимодействия между положениями, как правило, неправильно добавлять отдельные налоговые расходы для каждого положения, чтобы получить общую сумму для отмены всех сразу. Эти взаимодействия могут увеличивать или уменьшать предполагаемое влияние налоговых расходов на доход.Например, отдельные детализированные вычеты на благотворительные взносы, процентные расходы по ипотеке, а также государственные и местные налоги являются налоговыми расходами. При индивидуальном рассмотрении сумма их влияния на выручку больше, чем при их совместном рассмотрении. Это связано с тем, что, когда все отменяются сразу, более вероятно, что оптимальным поведением налогоплательщика в налоговой форме будет требование стандартного вычета, который ограничивает общий прирост доходов от отмены детализированных вычетов. В другом примере, из-за шкалы прогрессивных ставок, рассмотрение исключения из дохода совместно приведет к тому, что некоторые налогоплательщики попадут в более высокие налоговые категории и, таким образом, увеличат совместную оценку по сравнению с оценкой индивидуальных налоговых расходов.

В другом примере, из-за шкалы прогрессивных ставок, рассмотрение исключения из дохода совместно приведет к тому, что некоторые налогоплательщики попадут в более высокие налоговые категории и, таким образом, увеличат совместную оценку по сравнению с оценкой индивидуальных налоговых расходов.

Как обрабатываются просроченные резервы?

Оценки сделаны в соответствии с действующим законодательством, по состоянию на 1 июля календарного года опубликованы последние оценки. Расчеты представляются для резервов, срок действия которых истек или истекает, если они влияют на доходы в первом финансовом году, указанном в таблицах налоговых расходов, и далее, до тех пор, пока эти резервы не будут постепенно отменены и не будут продлены.

Налогооблагаемый доход Миннесоты | Налоговое управление Миннесоты

field_block: node: page: title

field_block: node: page: body

Как правило, вы должны платить подоходный налог штата Миннесота, если применимо любое из этих условий:

- Вы проживаете в Миннесоте в течение всего года или его части.

- Вы живете или проводите в Миннесоте более полугода, и вы владели, занимали или содержали жилье в штате (резиденция, пригодная для круглогодичного проживания и оснащенная собственными удобствами для приготовления пищи и купания).

- Вы получаете доход из источников в Миннесоте.

Вам не нужно платить подоходный налог Миннесоты, если применимо одно из следующих условий:

В этой таблице объясняется, когда доход подлежит налогообложению в Миннесоте и какие формы необходимо заполнять.

Распределение дохода

| Если вы | Для целей налогообложения вас считают | Вы должны заплатить налог Миннесоты по номеру | Использование форм |

|---|---|---|---|

| Постоянный житель Миннесоты | Резидент на весь год | Весь ваш доход | |

Вы постоянно проживаете в другом штате, но вы:

| Резидент на весь год | Весь ваш доход | |

| Переехал в Миннесоту или из Миннесоты в течение года | Постоянно проживающий |

| |

Вы постоянно проживаете в другом штате, но вы:

| Постоянно проживающий |

| |

| Вы постоянно проживаете в другом штате и не соответствуете правилу Миннесоты о 183 днях | Иногородний | Ваш доход из источников в Миннесоте |

Норвегия — Налогообложение международных руководителей

Каковы основные категории разрешений на работу для долгосрочных командировок в Норвегию? В этом контексте укажите, требуется ли местный трудовой договор для конкретного типа разрешения.

В Норвегии мы в основном различаем следующие категории разрешений на работу;

1) «Квалифицированные рабочие» с местными работниками (норвежский работодатель / норвежский фонд заработной платы).

2) «Поставщики услуг», которые остаются сотрудниками в своей стране / юрисдикции.

Для того, чтобы быть отнесенным к категории «квалифицированный рабочий» (местная занятость — № 1 выше), как правило, требуется наличие местного трудового договора, однако эта категория разрешения также используется, когда работник находится на норвежской заработной плате ( даже если на самом деле нет местного контракта).Однако в этом последнем сценарии необходимо подготовить «Форму предложения о приеме на работу» (стандартная форма, выданная иммиграционными властями).

«Поставщиков услуг» можно разделить на категории в зависимости от того, кто является клиентом в Норвегии:

a) «международные компании», где клиент в Норвегии является филиалом той же компании, в которой они работают в стране происхождения / юрисдикции

b) если клиент в Норвегии — компания, которая не входит в ту же группу компаний, что и работодатель в их стране / юрисдикции.

Предоставьте общий обзор процесса получения разрешения на работу и вид на жительство для долгосрочных командировок (включая время обработки и максимальный срок действия разрешения).

1. Настройте User-ID на иммиграционном портале / портале приложений (1 день).

2. Заполните соответствующую анкету онлайн, оплатите сбор за обработку и запишитесь на прием в иммиграционном офисе (посольство / консульство Норвегии в стране происхождения / юрисдикции или местная полиция / сервисный центр в Норвегии, если представлен доверенным лицом) для подачи подтверждающих документов (1 -7 дней).Это собрание (№ 3 ниже) не требуется в тех случаях, когда UDI разрешает электронную подачу документов через портал онлайн-заявок.

3. Встреча №1: встреча в посольстве / консульстве Норвегии в стране / юрисдикции или в местной полиции / сервисном центре в Норвегии, если представлена доверенным лицом) для подачи подтверждающих документов (может занять до 3 недель в зависимости от времени ожидания. запись в календаре онлайн-бронирования).

запись в календаре онлайн-бронирования).

4. Иммиграционные власти обрабатывают заявку (3-4 недели, могут отличаться).

5. (Встреча № 2: если требуется въездная виза, заявителю необходимо встретиться в посольстве / консульстве / центре визового обслуживания в своей стране / юрисдикции, чтобы получить въездную визу (1-7 дней в зависимости от того, где должна быть получена въездная виза). ).

6. Встреча № 2 / № 3: По прибытии в Норвегию заявитель встретится с местной полицией или в сервисном центре, чтобы оформить вид на жительство для работы и заказать карту проживания. С этого дня заявитель может начать работать в Норвегии на законных основаниях (время ожидания записи на прием в календаре онлайн-бронирования может отличаться).

7. Примерно через 10 дней после проведения встречи заявитель получит свой вид на жительство.

Существуют ли требования к минимальной заработной плате для получения долгосрочной работы и вида на жительство по назначению? Могут ли учитываться надбавки при заработной плате?

Да. Требуется, чтобы условия оплаты и труда не были хуже, чем применимый коллективный договор или шкала оплаты труда в рассматриваемой отрасли. Любые новые соглашения / шкалы заработной платы или корректировки должны быть отражены в заработной плате и условиях труда заявителя со дня их вступления в силу, чтобы они всегда выплачивались в соответствии с применимым коллективным договором / шкалой заработной платы.

Требуется, чтобы условия оплаты и труда не были хуже, чем применимый коллективный договор или шкала оплаты труда в рассматриваемой отрасли. Любые новые соглашения / шкалы заработной платы или корректировки должны быть отражены в заработной плате и условиях труда заявителя со дня их вступления в силу, чтобы они всегда выплачивались в соответствии с применимым коллективным договором / шкалой заработной платы.

Если такого коллективного договора или шкалы заработной платы не существует, то условия оплаты и труда не должны быть хуже, чем обычно для данной профессии и места.

Если невозможно сказать, что является «нормальным» для данной профессии и места, определяется, что минимальная заработная плата должна устанавливаться в зависимости от того, какой уровень квалификации требует работа.

Если требуется степень бакалавра: 398 800 норвежских крон в год

Если требуется степень магистра: 430 500 норвежских крон в год.

(обратите внимание, что это рейтинги, действующие с мая 2020 года. Ставки корректируются ежегодно).

Ставки корректируются ежегодно).

Денежные надбавки могут быть включены при расчете заработной платы (например, надбавка за прожиточный минимум и надбавка при назначении на работу). Однако покрытие работодателем транспортных расходов и проживания не может быть включено.

Существует ли ускоренный процесс, который может ускорить получение визы / разрешения на работу?

Нет, для Норвегии нет возможности ускоренного прохождения.

На каком этапе работнику разрешается приступить к работе при подаче заявления на долгосрочную работу и вид на жительство (правопреемники / местный найм)?

См. Наш ответ выше относительно процесса подачи заявки (пункт 6).Сотруднику разрешается приступить к работе со дня проведения встречи с местной полицией / сервисным центром в Норвегии.

Можно ли преобразовать краткосрочное разрешение / бизнес-визу на долгосрочное разрешение в Норвегии?

Нет, потребуется новое заявление на вид на жительство для работы, однако некоторым категориям заявителей может быть разрешено подавать это заявление из Норвегии.

Можно ли продлить разрешение на работу и проживание?

Да.

Первый вид на жительство для работы может быть предоставлен на 3 года, но не на более длительный срок, чем заявленный, и не на период, превышающий продолжительность трудовых отношений.

Если есть соображения, указывающие на необходимость дальнейшего ограничения продолжительности, разрешение выдается на более короткий срок. Примером таких соображений может быть необходимость проверить, продолжают ли соблюдаться условия разрешения. Таким образом, в таких случаях установившейся практикой является выдача разрешения на 1 год или меньше в соответствии с вышеизложенным.

Ходатайство о выдаче вида на жительство в качестве квалифицированного работника может быть продлено при условии соблюдения требований для получения разрешения на проживание в первый раз. В этой связи необходимо проверить, действительно ли кандидат работал в соответствии с первоначальным предложением о работе, в том числе получал согласованную оплату.

Если заявление о продлении подано не позднее, чем за 1 месяц до истечения срока действия разрешения, заявитель имеет право продолжить проживание на тех же условиях до тех пор, пока по нему не будет принято окончательное решение.

Существует ли квота, система или тест на рынке труда?

Да, но это практически не влияет на возможность получения вида на жительство для работы.

Условием является то, что кандидат охвачен квотой, установленной Министерством труда и социальных дел по согласованию с Министерством торговли, промышленности и рыболовства и Министерством финансов, или что должность не может быть заполнена домашним трудом. или рабочая сила из ЕЭЗ.

Ежегодно Министерство труда и социальных дел устанавливает квоту, определяющую, сколько видов на жительство квалифицированным работникам может быть предоставлено без проведения индивидуальной оценки рынка труда. Квота публикуется в циркуляре министерства и размещена на веб-сайте министерства.

Требование квоты или оценки рынка труда не распространяется на разрешение в качестве квалифицированного работника для заявителя, который является гражданином страны / юрисдикции, которая является членом Всемирной торговой организации (ВТО), и который работает в международная компания.

Только после того, как квота будет заполнена, может быть проведена индивидуальная оценка рынка труда, прежде чем в том же календарном году могут быть выданы какие-либо другие разрешения. В таком случае следует получить справку от Норвежского управления труда и социального обеспечения (NAV). Вид на жительство не может быть предоставлен без согласия NAV.

Какие налоговые категории?

Ставка подоходного налога в США разделена на семь сегментов, обычно называемых налоговыми скобками. Все налогоплательщики платят по возрастающим ставкам по мере роста их доходов через эти сегменты.Если вы пытаетесь определить свою предельную налоговую ставку или самую высокую федеральную налоговую категорию, вам необходимо знать две вещи:

- ваш статус подачи .

Это означает, подаете ли вы как холост, женатый (совместно или раздельно) или как глава семьи.

Это означает, подаете ли вы как холост, женатый (совместно или раздельно) или как глава семьи. - ваш налогооблагаемый доход . Ваш налогооблагаемый доход не равен вашей заработной плате; скорее это сумма ваших обычных источников дохода (заработная плата, инвестиционные проценты, пенсионные выплаты и т. д.) за вычетом любых корректировок и удержаний. Нужна помощь в определении этого числа? Узнайте, , как рассчитать свой налогооблагаемый доход .

2020 шкалы федерального налога

Диапазоны дохода для конкретных налоговых категорий могут незначительно изменяться каждый год из-за корректировок на инфляцию, поэтому вам нужно будет ссылаться на год при просмотре групп подоходного налога. Здесь мы очерчиваем налоговые скобки 2020 года. Если вам нужно сослаться на налоговые скобки на 2019 год, вы найдете их ниже на странице.

Примечание: квадратные скобки для соответствующей критериям вдовы такие же, как и для статуса совместной регистрации в браке.

| 2020 налоговые скобки | ||||

| Скорость | Одиночный | Женат, подает раздельно | В браке подача заявления совместно | Глава домохозяйства |

| Налогооблагаемый доход свыше. . . | ||||

| 10% | $ 0 | $ 0 | $ 0 | $ 0 |

| 12% | $ 9 875 | $ 9 875 | $ 19 750 | 14 100 долл. США 90 100 |

| 22% | $ 40 125 | $ 40 125 | $ 80 250 | $ 53 700 |

| 24% | $ 85 525 | $ 85 525 | $ 171 050 | 85 500 долл. США |

| 32% | $ 163 300 | $ 163 300 | $ 326 600 | $ 163 300 |

| 35% | $ 207 350 | $ 207 350 | 414 700 долл. США США | $ 207 350 |

| 37% | $ 518 400 | 311 025 долл. США 90 100 | $ 622 050 | $ 518 400 |

Понимание того, как работают шкалы федерального подоходного налога

После того, как вы узнаете свой статус регистрации и сумму налогооблагаемого дохода, вы сможете найти свою налоговую категорию.Однако вы должны знать, что не весь ваш доход облагается налогом по этой ставке. Например, если вы попадаете в категорию 22%, не весь ваш доход облагается налогом по ставке 22%. Это почему?

Причина в том, что в системе подоходного налога США используется дифференцированная система налогообложения, разработанная таким образом, что индивидуальные налогоплательщики платят по возрастающей ставке по мере роста их дохода, как указано в таблице налогов на 2020 год выше.

Давайте посмотрим на Сару, у которой зарегистрированный статус холостяка и налогооблагаемый доход в размере 50 000 долларов США. Используя приведенную выше информацию за 2020 год, мы можем определить общую сумму налога Сары.

Используя приведенную выше информацию за 2020 год, мы можем определить общую сумму налога Сары.

- Определите сумму налога для каждого сегмента налогооблагаемой прибыли. Сара заплатит:

- 10% на первые 9875 долларов налогооблагаемой прибыли

- 12% на следующие 30 249 долларов (40 125- 9 876 долларов)

- 22% от оставшихся 9 874 долл. США (50 000–40 126 долл. США)

- Добавьте налогооблагаемые суммы для каждого сегмента (988 долларов + 3630 долларов + 2172 долларов) = 6 790 долларов

В 2020 году Сара заплатит 6790 долларов налога.

Кронштейны подоходного налога: важные термины

Терминология, касающаяся скобок подоходного налога и налоговых ставок, временами может сбивать с толку.Чтобы прояснить, что имеется в виду, давайте рассмотрим несколько релевантных терминов, относящихся к этой теме.

- Ставка налога на прибыль — это различные проценты, по которым применяются налоги.

- Подоходные налоговые скобки — Это диапазоны доходов, к которым применяется налоговая ставка. В настоящее время существует семь диапазонов или сегментов.

- Предельная налоговая ставка — Это ставка, по которой облагается налогом последний доллар дохода. В приведенном выше примере предельная ставка налога для Сары составляет 22%.

- Эффективная или средняя налоговая ставка — это общая сумма уплаченного налога в процентах от общей налогооблагаемой прибыли. В случае Сары ее средняя налоговая ставка составляет 13,6% (6 790 долларов США / 50 000 долларов США).

В дополнение к этим определениям полезно понимать, что процентные значения в таблице выше применимы к доходам из обычных источников. Отдельный набор налоговых ставок применяется к другим категориям доходов. Например, если ваша прибыль падает ниже пороговой суммы ставки, любой получаемый вами долгосрочный прирост капитала облагается налогом по ставке 0% или 15%.

2019 налоговые скобки

Завершаете подачу документов на 2019 год? Используйте следующую таблицу, чтобы определить свои налоговые категории на 2019 год.

2019 налоговые скобки | ||||

| Скорость | Одиночный | Женат, подает раздельно | В браке подача заявления совместно | Глава домохозяйства |

| Налогооблагаемый доход свыше. . . | ||||

| 10% | $ 0 | $ 0 | $ 0 | $ 0 |

| 12% | $ 9 700 | $ 9 700 | $ 19 400 | $ 13850 |

| 22% | $ 39 475 | $ 39 475 | $ 78 950 | $ 52 850 |

| 24% | $ 84 200 | $ 84 200 | $ 168 400 | $ 84 200 |

| 32% | $ 160 725 | $ 160 725 | $ 321 450 | $ 160 700 |

| 35% | $ 204 100 | $ 204 100 | $ 408 200 | $ 204 100 |

| 37% | $ 510 300 | 306 175 долл. США США | $ 612 350 | $ 510 300 |

U.S. вопросы о налоговой скобке?

Хотите понять, как на вас повлияли изменения в налоговых категориях? Или узнать, как можно снизить налогооблагаемый доход? Хорошо осведомленные налоговые профи в H&R Block могут помочь.

Что такое вмененный доход для домашних партнеров? — Greedhead.net

Необходимые файлы cookie помогают сделать веб-сайт пригодным для использования, обеспечивая такие основные функции, как навигация по страницам и доступ к защищенным областям веб-сайта.Веб-сайт не может нормально работать без этих файлов cookie.

Мы не используем файлы cookie этого типа.

Маркетинговые файлы cookie используются для отслеживания посетителей на веб-сайтах. Намерение состоит в том, чтобы отображать рекламу, которая актуальна и интересна для отдельного пользователя и, следовательно, более ценна для издателей и сторонних рекламодателей.

Намерение состоит в том, чтобы отображать рекламу, которая актуальна и интересна для отдельного пользователя и, следовательно, более ценна для издателей и сторонних рекламодателей.

Мы не используем файлы cookie этого типа.

Файлы cookie аналитики помогают владельцам веб-сайтов понять, как посетители взаимодействуют с веб-сайтами, собирая и сообщая информацию анонимно.

Мы не используем файлы cookie этого типа.

Файлы cookie предпочтений позволяют веб-сайту запоминать информацию, которая меняет его поведение или внешний вид, например, ваш предпочтительный язык или регион, в котором вы находитесь.

Мы не используем файлы cookie этого типа.

Неклассифицированные файлы cookie — это файлы cookie, которые мы классифицируем вместе с поставщиками отдельных файлов cookie.

Мы не используем файлы cookie этого типа.

Быстрый рост мирового богатства

Специальный отчетВзлет и рост глобального баланса: насколько продуктивно мы используем наше богатство

Мы заимствовали страницу из корпоративного мира, а именно балансовый отчет, чтобы подвести итоги здоровья и устойчивости мировой экономики, когда она начинает восстанавливаться после пандемии COVID-19. Этот взгляд из баланса дополняет более типичные подходы, основанные на ВВП, уровнях капитальных вложений и других показателях экономических потоков, которые отражают изменения экономической стоимости. Наш отчет, Рост глобального баланса: насколько продуктивно мы используем наше богатство? , дает всесторонний взгляд на мировую экономику после двух десятилетий финансовых потрясений и более чем десяти лет интенсивного вмешательства центрального банка, перемежаемого пандемией.

Этот взгляд из баланса дополняет более типичные подходы, основанные на ВВП, уровнях капитальных вложений и других показателях экономических потоков, которые отражают изменения экономической стоимости. Наш отчет, Рост глобального баланса: насколько продуктивно мы используем наше богатство? , дает всесторонний взгляд на мировую экономику после двух десятилетий финансовых потрясений и более чем десяти лет интенсивного вмешательства центрального банка, перемежаемого пандемией.

В десяти странах, на которые приходится около 60 процентов мирового ВВП — Австралии, Канаде, Китае, Франции, Германии, Японии, Мексике, Швеции, Великобритании и США — историческая связь между ростом чистой стоимости активов и рост ВВП больше не продолжается.Хотя в последние два десятилетия экономический рост в странах с развитой экономикой был умеренным, балансы и чистая стоимость, которые долгое время отслеживали, увеличились в три раза. Это расхождение возникло по мере роста цен на активы, но не в результате тенденций 21 века, таких как растущая цифровизация экономики.

Скорее, в экономике, которая все больше движется за счет нематериальных активов, таких как программное обеспечение и другая интеллектуальная собственность, изобилие сбережений изо всех сил пытается найти инвестиции, обеспечивающие достаточную экономическую отдачу и долговременную ценность для инвесторов.Вместо этого эти сбережения нашли свое отражение в недвижимости, на которую в 2020 году приходилось две трети чистой стоимости активов. Прочие основные фонды, которые могут стимулировать экономический рост, составляют лишь около 20 процентов от общей суммы. Более того, стоимость активов сейчас почти на 50 процентов выше долгосрочного среднего значения по отношению к доходу. А на каждый доллар чистых новых инвестиций за последние 20 лет общие обязательства выросли почти на 4 доллара, из которых около 2 долларов приходятся на долги.

Видео

Состояние мировой экономики Эти результаты поднимают важные вопросы для политиков и руководителей бизнеса. Главный из них: претерпевает ли глобальная экономика смену парадигмы по мере того, как мир находит новые источники богатства? Какими могут быть некоторые из этих новых средств сбережения? Или мы рискуем вернуться к историческому среднему значению, которое может привести к снижению чистой стоимости активов? И что потребуется, чтобы сбалансировать мировую экономику?

Главный из них: претерпевает ли глобальная экономика смену парадигмы по мере того, как мир находит новые источники богатства? Какими могут быть некоторые из этих новых средств сбережения? Или мы рискуем вернуться к историческому среднему значению, которое может привести к снижению чистой стоимости активов? И что потребуется, чтобы сбалансировать мировую экономику?

Чтобы построить глобальный баланс, мы складываем все реальные активы в экономике, а также все финансовые активы во всех секторах (включая, в частности, финансовый сектор), аналогично тому, как корпорация строит свой баланс.На функциональном уровне глобальный баланс состоит из трех взаимосвязанных компонентов: баланса реальной экономики, финансового баланса и баланса финансового сектора. Каждая составляет около 500 триллионов долларов, что примерно в шесть раз превышает ВВП (Иллюстрация 1).

Приложение 1

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами.Напишите нам по адресу: [email protected]

Если вам нужна информация об этом контенте, мы будем рады работать с вами.Напишите нам по адресу: [email protected]Баланс реальной экономики содержит 520 триллионов долларов реальных активов, таких как машины и оборудование, инфраструктура, здания, природные ресурсы и интеллектуальная собственность или ИС. На стороне пассивов они отражаются как чистая стоимость активов.

Чистая стоимость — это то, что остается после вычета всех финансовых активов и обязательств.

Финансовый баланс домашних хозяйств, корпораций и правительств содержит 510 триллионов долларов в финансовых активах, таких как акции, облигации, пенсионные фонды, а также денежные средства и депозиты, которые облегчают владение и передачу рисков в отношении реальных активов, а также позволяют сбережениям и потреблению с течением времени.Эти финансовые активы отражаются на стороне пассивов баланса, поскольку они представляют собой возможные требования к тем же самым секторам.

И, наконец, финансовые учреждения создают и посредничают в этих финансовых активах и обязательствах — в процессе трансформации их рисков, сроков погашения и размера — и удерживают 510 триллионов долларов в финансовых активах и аналогичном уровне обязательств. В то время как каждый из этих трех балансов уравновешивается внутри себя на уровне закрытой экономики, в нашем анализе десяти стран наблюдается небольшое отрицательное чистое финансовое положение, что означает, что эти страны коллективно заимствуют у остального мира, и поэтому активы и обязательства не совпадают точно.

На глобальном уровне реальные активы представляют собой чистую стоимость, а совокупные финансовые активы и обязательства — нетто

Видео

Джонатан Воетцель в мировом балансе Ключевой концепцией этого исследования является концепция чистой стоимости как зеркального отражения реальных активов на глобальном уровне. Чистая стоимость — это средство сбережения, которое определяет богатство и помогает поддерживать получение дохода в будущем. В этом отчете мы оцениваем активы и пассивы, валовые и чистые, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения.Для домашних хозяйств чистая стоимость включает как реальные активы, такие как собственность, так и финансовые активы, такие как акции и облигации.

Чистая стоимость — это средство сбережения, которое определяет богатство и помогает поддерживать получение дохода в будущем. В этом отчете мы оцениваем активы и пассивы, валовые и чистые, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения.Для домашних хозяйств чистая стоимость включает как реальные активы, такие как собственность, так и финансовые активы, такие как акции и облигации.

Однако на уровне глобальной или закрытой экономики все финансовые активы сопоставляются с соответствующими обязательствами. Акции, на которые приходится примерно половина богатства сектора домашних хозяйств, являются обязательствами корпораций-эмитентов. Точно так же ипотека — это обязательство для семьи, но актив для финансового учреждения. Хотя валовой объем финансовых активов огромен, после вычета соответствующих финансовых обязательств чистая совокупная стоимость равна нулю.

Чистая стоимость — это то, что остается после вычета всех финансовых активов и обязательств, и поэтому эквивалентно стоимости реальных нефинансовых активов. Таким образом, финансовые активы представляют собой богатство для секторов, учреждений, домашних хозяйств и стран, но в консолидированном глобальном балансе они не увеличивают чистую стоимость активов, а финансовые обязательства не уменьшают ее.

Таким образом, финансовые активы представляют собой богатство для секторов, учреждений, домашних хозяйств и стран, но в консолидированном глобальном балансе они не увеличивают чистую стоимость активов, а финансовые обязательства не уменьшают ее.

Мир никогда не был богаче — с большим разбросом по странам и домохозяйствам

Мировой баланс и чистая стоимость активов за период с 2000 по 2020 год выросли более чем в три раза.Активы выросли с 440 триллионов долларов, или примерно в 13,2 раза больше ВВП, в 2000 году до 1540 триллионов долларов в 2020 году, а чистая стоимость активов выросла со 160 триллионов долларов до 510 триллионов долларов. Средняя чистая стоимость капитала на душу населения составляла 66 000 долларов США, но существуют большие различия между странами, и тем более между домохозяйствами в рамках одной экономики. В странах из нашей выборки чистая стоимость капитала на душу населения варьировалась от 46 000 долларов в Мексике до 351 000 долларов в Австралии. Чистая стоимость активов варьировалась от 4,3 ВВП в США до 8,2 ВВП в Китае (Иллюстрация 2).

Чистая стоимость активов варьировалась от 4,3 ВВП в США до 8,2 ВВП в Китае (Иллюстрация 2).

Приложение 2

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту.Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]Несколько факторов определяют уровень чистой стоимости активов по отношению к ВВП в разных странах. Они включают в себя запасы ресурсов, торговые балансы и нормы инвестиций, а также уровни цен на активы по сравнению с потребительскими корзинами. Например, Австралия, Канада и Мексика обладают значительными природными ресурсами, в то время как экспортеры обрабатывающей промышленности Германия и Япония обладают значительными чистыми финансовыми активами.В Китае и Японии одни из самых высоких показателей отношения чистой стоимости капитала к ВВП.

Чистый капитал в среднем составлял 66 000 долларов на душу населения в десяти странах, включенных в нашу выборку, с большими различиями между странами и домохозяйствами.

Среди десяти стран на Китай приходилось 50 процентов прироста чистой стоимости или богатства с 2000 по 2020 год, за ним следовали Соединенные Штаты — 22 процента. Япония, на долю которой в 2000 году приходился 31 процент богатства десяти экономик, в 2020 году владела лишь 11 процентами.

В секторах домохозяйств Китая и США 10 процентов самых богатых домохозяйств владеют двумя третями благосостояния. В Соединенных Штатах доля богатства страны, принадлежащая 10% самых богатых домохозяйств, выросла с 67% в 2000 г. до 71% в 2019 г., а доля владельцев богатства в беднейших 50% снизилась с 1,8% в 2000 г. до 1,5%. в 2019 году. В Китае 10 процентов самых богатых домохозяйств владели 48 процентами национального богатства в 2000 году, а к 2015 году эти домохозяйства владели 67 процентами.Нижние 50 процентов китайских домохозяйств владели 14 процентами состояния в 2000 году и 6 процентами в 2015 году.

Профили активов, пассивов и чистой стоимости различаются в зависимости от секторов экономики, при этом домохозяйства владеют примерно 95 процентами богатства

Домохозяйства — конечные владельцы богатства. Для домашних хозяйств реальные активы, в основном жилье, составляют почти половину чистой стоимости активов. Чистые финансовые активы, примерно равные пенсионные активы, депозиты и капитал, составляют вторую половину. Распределение активов между домохозяйствами варьируется в зависимости от страны.Например, домохозяйства в Австралии, Франции, Германии и Мексике владеют зданиями и землей, в то время как в Соединенных Штатах капитал и пенсии составляют большую часть благосостояния домохозяйства. В Японии депозиты составляют более одной трети всех активов домохозяйств. Благодаря этим финансовым активам и владениям недвижимостью домохозяйства в десяти странах контролируют 95 процентов чистой стоимости активов, варьирующейся от 64 процентов национальной чистой стоимости в Мексике до 135 процентов в Соединенных Штатах.

Для домашних хозяйств реальные активы, в основном жилье, составляют почти половину чистой стоимости активов. Чистые финансовые активы, примерно равные пенсионные активы, депозиты и капитал, составляют вторую половину. Распределение активов между домохозяйствами варьируется в зависимости от страны.Например, домохозяйства в Австралии, Франции, Германии и Мексике владеют зданиями и землей, в то время как в Соединенных Штатах капитал и пенсии составляют большую часть благосостояния домохозяйства. В Японии депозиты составляют более одной трети всех активов домохозяйств. Благодаря этим финансовым активам и владениям недвижимостью домохозяйства в десяти странах контролируют 95 процентов чистой стоимости активов, варьирующейся от 64 процентов национальной чистой стоимости в Мексике до 135 процентов в Соединенных Штатах.

Государственный сектор, который часто рассматривается как источник богатства, владеет в основном общественными зданиями, инфраструктурой, землей и природными ресурсами, составляющими около 90 процентов ВВП, а в некоторых странах также владеет финансовыми активами, такими как доли в государственных предприятиях. Что касается пассивов баланса, то во многих странах государственный долг превышает стоимость государственных реальных активов.

Что касается пассивов баланса, то во многих странах государственный долг превышает стоимость государственных реальных активов.

Домохозяйствам принадлежит около 95 процентов чистой стоимости активов.

Нефинансовые корпорации, создатели богатства, владеют производственными активами, такими как машины, фабрики и нематериальные активы, в размере 0,8 от ВВП, а запасы составляют примерно 0,4 от ВВП. У них также есть значительные владения недвижимостью, такие как отели, рестораны и офисные здания.Они фактически передают это богатство домашним хозяйствам через заемные средства и акции. Реальные активы в корпоративном секторе колеблются от 1,3-кратного ВВП в США до 3,8-кратного ВВП в Китае.

Финансовые корпорации, посредники в богатстве, отражают активы и обязательства в других секторах. У них есть финансовые активы, такие как ипотека, государственные и корпоративные облигации и акции. В то же время они должны депозиты, облигации и пенсионные активы, в основном домашним хозяйствам. Финансовый сектор включает центральные банки и их увеличивающиеся балансы.

Финансовый сектор включает центральные банки и их увеличивающиеся балансы.

Стоимость жилой недвижимости, включая землю, составила 46 процентов от чистой стоимости активов в мире в 2020 году, при этом на корпоративные и правительственные здания и связанные с ними земли приходятся еще 23 процента. Прочие основные фонды, такие как инфраструктура, промышленные сооружения, машины и оборудование, нематериальные активы и запасы полезных ископаемых — типы активов, которые обычно являются движущей силой экономического роста, — составляли лишь пятую часть реальных активов или чистой стоимости активов, варьируясь от 15 процентов в Соединенном Королевстве. и Франция до 39 процентов в Японии (Иллюстрация 3).

Приложение 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: McKinsey_Website_Accessibility@mckinsey. com

comНематериальные активы относятся к интеллектуальной собственности, такой как НИОКР и программное обеспечение, и играют все более важную роль в современной экономике. В 2015 году ОЭСР сообщила, что ожидаемая доходность нематериальных активов составила 24 процента, что является самым высоким показателем среди произведенных категорий активов.Тем не менее, нематериальные активы составляют лишь 4 процента от общей чистой стоимости активов и поэтому не служат значительным средством сохранения стоимости, по крайней мере, в соответствии с действующими стандартами бухгалтерского учета. Причина в том, что стоимость нематериальных активов для их корпоративных владельцев, как предполагается, быстро снижается из-за морального износа и конкуренции, хотя их ценность для общества может иметь гораздо более длительный срок хранения.

Среди десяти стран компании и рынки в Канаде и Соединенных Штатах могут показаться более благоприятными для оценки нематериальных активов, чем в других странах. Например, по мере роста отношения рынка к балансовой стоимости стоимость корпоративного капитала в Соединенных Штатах превысила стоимость базовых чистых активов на один раз в ВВП в 2020 году. Это может отражать более высокую стоимость нематериальных активов, но также может иметь отношение к рынку и конкурентной среде.

Например, по мере роста отношения рынка к балансовой стоимости стоимость корпоративного капитала в Соединенных Штатах превысила стоимость базовых чистых активов на один раз в ВВП в 2020 году. Это может отражать более высокую стоимость нематериальных активов, но также может иметь отношение к рынку и конкурентной среде.

До 2000 года рост чистой стоимости капитала в значительной степени отслеживал рост ВВП на глобальном уровне, с редкими отклонениями страны от модели, например, в Соединенных Штатах в конце 1970-х и начале 1980-х годов в преддверии кризиса сбережений и ссуд. а в Японии — во время пузыря активов, за которым последовал банковский кризис в начале 1990-х годов (Иллюстрация 4).

Приложение 4

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected] Чистая стоимость активов по рыночной стоимости начала расти значительно быстрее, чем ВВП, в большинстве десяти стран примерно в 2000 году, даже несмотря на то, что реальные инвестиции продолжали двигаться вместе с ВВП. Это совпадает с периодом, когда процентные ставки и доходность недвижимости упали до исторического минимума. В период с 2000 по 2020 год чистая стоимость капитала по сравнению с ВВП была в среднем на 104 процентных пункта выше, чем в период с 1970 по 1999 год. Наибольшее увеличение чистой стоимости по отношению к ВВП в период с 2000 по 2020 год было во Франции, где оно выросло на 371 процентный пункт в реальном выражении. цены на недвижимость резко выросли, особенно в начале 2000-х годов.

Это совпадает с периодом, когда процентные ставки и доходность недвижимости упали до исторического минимума. В период с 2000 по 2020 год чистая стоимость капитала по сравнению с ВВП была в среднем на 104 процентных пункта выше, чем в период с 1970 по 1999 год. Наибольшее увеличение чистой стоимости по отношению к ВВП в период с 2000 по 2020 год было во Франции, где оно выросло на 371 процентный пункт в реальном выражении. цены на недвижимость резко выросли, особенно в начале 2000-х годов.

Более высокие цены на активы составили около трех четвертей роста чистой стоимости активов в период с 2000 по 2020 год, в то время как сбережения и инвестиции составили только 28 процентов

Видео

Ану Мадгавкар о причинах быстрого роста собственного капитала Чистый капитал — это требование к будущему доходу, и исторически его рост в значительной степени отражал инвестиции, которые стимулируют производительность и рост, в дополнение к общей инфляции. Однако за последние два десятилетия чистые инвестиции как доля от ВВП были низкими и сокращались, особенно в странах с развитой экономикой, составляя всего 28 процентов от роста чистой стоимости активов. Увеличение цен на активы составило 77 процентов роста чистой стоимости активов, и более половины этих ценовых эффектов превышали общую инфляцию. (4 процента сверх 100 процентов отражают отрицательные чистые финансовые активы на глобальном уровне.)

Однако за последние два десятилетия чистые инвестиции как доля от ВВП были низкими и сокращались, особенно в странах с развитой экономикой, составляя всего 28 процентов от роста чистой стоимости активов. Увеличение цен на активы составило 77 процентов роста чистой стоимости активов, и более половины этих ценовых эффектов превышали общую инфляцию. (4 процента сверх 100 процентов отражают отрицательные чистые финансовые активы на глобальном уровне.)

Оценка реальных активов увеличилась за последние два десятилетия, поскольку процентные ставки упали, а операционная прибыль не изменилась или снизилась

Реальные активы имеют решающее значение для мировой экономики.Доходность этих активов напрямую составляет около четверти ВВП. Рост реальных активов также способствует увеличению производительности труда, что, в свою очередь, способствует экономическому росту.

По мере того, как стоимость активов резко возросла, прибыль от оценки сверх инфляции превысила операционную доходность в нескольких странах за последнее десятилетие. Это дало инвесторам основание отдавать приоритет потенциальному росту цен на активы над реальными экономическими инвестициями в операционные активы и их улучшение (Иллюстрация 5).

Это дало инвесторам основание отдавать приоритет потенциальному росту цен на активы над реальными экономическими инвестициями в операционные активы и их улучшение (Иллюстрация 5).

Приложение 5

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]Операционная рентабельность произведенных активов значительно различается в десяти странах: от 3 до 4 процентов в анализируемых нами странах Европейского союза и Азии, от 6 до 8 процентов в Австралии, Канаде, Великобритании и США и 11 процентов в Мексика.Портфели активов и состав секторов лишь частично объясняют эти различия. В Австралии и Соединенном Королевстве высокие цены на землю могут исказить некоторые выводы; в Канаде и США высокие урожаи сохраняются даже после корректировки.

Снижение процентных ставок и, в частности, доходности от аренды сыграло решающую роль в повышении стоимости активов

Чистая стоимость активов с 2000 года выросла из-за падения процентных ставок. Наш анализ выявил сильную обратную корреляцию между пятилетними скользящими средними чистой стоимости активов и номинальными процентными ставками после 2000 года.В Японии и США эти отношения не сохранились, вероятно, потому, что обе страны работали над восстановлением своих балансов после финансовых кризисов. В Японии и Китае наблюдалось самое низкое среднегодовое снижение долгосрочных процентных ставок среди наших стран.

Наш анализ выявил сильную обратную корреляцию между пятилетними скользящими средними чистой стоимости активов и номинальными процентными ставками после 2000 года.В Японии и США эти отношения не сохранились, вероятно, потому, что обе страны работали над восстановлением своих балансов после финансовых кризисов. В Японии и Китае наблюдалось самое низкое среднегодовое снижение долгосрочных процентных ставок среди наших стран.

Цены на жилье примерно утроились с 2000 по 2020 год в десяти странах, которые мы рассмотрели.

Недвижимость иллюстрирует основу прибыли от оценки и ее связь с процентными ставками или ставками дисконтирования.Поскольку цены на жилье выросли, примерно утроившись в среднем по десяти странам из выборки с 2000 по 2020 год, влияние более высокого арендного дохода, включая условно исчисленную арендную плату на собственность, находящуюся в полной собственности, было перевешено резким снижением доходности от аренды. Доходность от аренды обычно снижается при снижении процентных ставок по мере уменьшения затрат на финансирование. Таким образом, снижение процентных ставок сыграло решающую роль в росте цен на недвижимость. Неэластичное предложение земли также сыграло свою роль, в противном случае можно было бы ожидать снижения арендной платы из-за падения процентных ставок, а не роста цен на недвижимость.Австралия, Канада, Франция и Соединенное Королевство показали самый высокий рост стоимости жилой недвижимости по отношению к ВВП.

Доходность от аренды обычно снижается при снижении процентных ставок по мере уменьшения затрат на финансирование. Таким образом, снижение процентных ставок сыграло решающую роль в росте цен на недвижимость. Неэластичное предложение земли также сыграло свою роль, в противном случае можно было бы ожидать снижения арендной платы из-за падения процентных ставок, а не роста цен на недвижимость.Австралия, Канада, Франция и Соединенное Королевство показали самый высокий рост стоимости жилой недвижимости по отношению к ВВП.

Из чистой прибыли, связанной с недвижимостью на глобальном уровне, около 55 процентов было получено за счет более высоких цен на землю, а 24 процента — за счет более высоких затрат на строительство. Оставшийся 21 процент был получен в результате чистых инвестиций, то есть строительства новых домов или улучшения существующих с меньшим износом.

В долгосрочной исторической перспективе цены на недвижимость кажутся завышенными

Согласно данным лауреата Нобелевской премии Роберта Шиллера, цены на жилье с поправкой на инфляцию в Соединенных Штатах за последние 130 лет в основном изменялись в соответствии с инфляцией цен на товары. Однако из этого правила было два исключения: начало во время и сразу после Второй мировой войны, начало в конце 1990-х и продолжалось до 2006 года. Затем цены на жилье резко упали во время финансового кризиса 2008 года и после него, но с тех пор вернулись к докризисному уровню. .

Однако из этого правила было два исключения: начало во время и сразу после Второй мировой войны, начало в конце 1990-х и продолжалось до 2006 года. Затем цены на жилье резко упали во время финансового кризиса 2008 года и после него, но с тех пор вернулись к докризисному уровню. .

Еще более долгосрочный взгляд на цены на жилье сосредоточен на канале Херенграхт в Амстердаме, построенном более трех веков назад до 1650 года. Здесь цены на жилье также в значительной степени менялись в соответствии с инфляцией с течением времени, а арендная плата в значительной степени колебалась на уровне такими же темпами, как и цены на жилье.Данные Амстердама также показывают заметный рост реальных цен на жилье, начиная с 1990-х по 2005 год (когда данные заканчиваются). Реальные цены в 2005 году были близки к пику конца XVIII века.

Почти весь рост чистой стоимости капитала с 2000 по 2020 год произошел в секторе домашних хозяйств в результате роста стоимости капитала и недвижимости

Чистая стоимость капитала в секторе домашних хозяйств выросла с 4,2 раза ВВП в 2000 году до 5,8 раза ВВП в 2020 году, превысив темпы роста чистой стоимости в целом. Половина прироста чистой стоимости домашних хозяйств была обеспечена за счет роста стоимости акций, особенно в Китае, Швеции и США, а еще 40 процентов — за счет роста стоимости жилья.Стоимость жилья в Австралии, Канаде, Франции и Великобритании выросла более чем на один полный ВВП. Чистая стоимость активов домашних хозяйств также выросла в результате увеличения депозитов, которые поступали в них в результате создания денег и мер стимулирования, но долг в секторе домашних хозяйств оставался относительно стабильным по отношению к ВВП.

Половина прироста чистой стоимости домашних хозяйств была обеспечена за счет роста стоимости акций, особенно в Китае, Швеции и США, а еще 40 процентов — за счет роста стоимости жилья.Стоимость жилья в Австралии, Канаде, Франции и Великобритании выросла более чем на один полный ВВП. Чистая стоимость активов домашних хозяйств также выросла в результате увеличения депозитов, которые поступали в них в результате создания денег и мер стимулирования, но долг в секторе домашних хозяйств оставался относительно стабильным по отношению к ВВП.

С 2000 по 2020 год финансовые активы, такие как акции, облигации и деривативы, выросли в 8,5–12 раз от ВВП. По мере роста цен на активы на каждый доллар новых чистых инвестиций приходилось почти 2 доллара долга и около 4 долларов общих обязательств, включая долг.

Различия между странами были самыми разными: сумма долга, создаваемого на каждый доллар новых чистых инвестиций, варьировалась от чуть более 1 доллара в Китае до почти 5 долларов в Соединенном Королевстве.

На каждый доллар чистых новых инвестиций в период с 2000 по 2020 год приходилось почти 2 доллара долга и около 4 долларов общих обязательств, включая долг.

В финансовом секторе финансовые активы выросли с 4,4 раза ВВП в 2000 году до 6,0 раза ВВП в 2020 году. Валютные и депозитные обязательства, в частности, продемонстрировали значительный рост на 96 процентных пунктов.Балансы центральных банков, которые включены в финансовый сектор и отражают многие из этих валютных обязательств, в совокупности увеличились с 0,1 раза ВВП в 2000 году до 0,5 раза в 2020 году. Более 40 процентов глобального роста произошло с 2019 по 2020 год во время COVID. -19 пандемия.

Видео

Ян Мишке о том, что происходит со стоимостью активов Финансовые активы за пределами финансового сектора выросли с 4.В 2 раза превышал ВВП в 2000 году до 6,0 раза в ВВП в 2020 году. Отношение долга к ВВП за пределами финансового сектора выросло на 79 процентных пунктов, со значительной разницей между десятью странами. (В целом по экономике отношение долга к ВВП увеличилось на 77 процентных пунктов за этот период.)

(В целом по экономике отношение долга к ВВП увеличилось на 77 процентных пунктов за этот период.)

В отличие от 1980-х и 1990-х годов, это быстрое расширение в целом соответствовало быстрому росту стоимости активов и цен и значительно превышало новые инвестиции. Финансовые активы и обязательства домашних хозяйств, правительств и нефинансовых корпораций выросли в среднем на 3.Совокупные чистые инвестиции в реальные активы во всех десяти странах в 9 раз превышают совокупные чистые инвестиции, а задолженность — в среднем в два раза больше совокупных чистых инвестиций. Другими словами, на каждый доллар новых чистых инвестиций приходилось 4 доллара финансовых обязательств (Иллюстрация 6).

Приложение 6

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: McKinsey_Website_Accessibility @ mckinsey.ком Отношение долга к ВВП — это показатель, обычно используемый для оценки устойчивости долга, и хотя это соотношение аналогично в Китае, Франции и Великобритании, отношения кредита к стоимости заметно различаются: от 57 процентов в Китае до 98 процентов. во Франции до 138 процентов в Соединенном Королевстве. Отношения ссуды к стоимости, которые сравнивают уровни долга со стоимостью произведенных активов, особенно высоки в государственных секторах десяти стран, где долг часто на несколько факторов выше, чем базовые государственные активы.Несмотря на рост долга, его стоимость по отношению к ВВП резко снизилась из-за снижения процентных ставок.

во Франции до 138 процентов в Соединенном Королевстве. Отношения ссуды к стоимости, которые сравнивают уровни долга со стоимостью произведенных активов, особенно высоки в государственных секторах десяти стран, где долг часто на несколько факторов выше, чем базовые государственные активы.Несмотря на рост долга, его стоимость по отношению к ВВП резко снизилась из-за снижения процентных ставок.

Существуют разные способы интерпретации увеличения балансов и чистой стоимости активов по отношению к ВВП. Это может означать смену экономической парадигмы или может предшествовать возврату к историческому среднему значению, мягко или внезапно. Стремление к мягкой ребалансировке за счет более быстрого роста ВВП вполне может быть самым безопасным и наиболее желательным вариантом. Чтобы добиться этого, перенаправление капитала на более производительные и устойчивые виды использования, по-видимому, является экономическим императивом нашего времени не только для поддержки роста и окружающей среды, но и для защиты нашего богатства и финансовых систем.

С первой точки зрения, произошла смена экономической парадигмы, которая сделала наши общества богаче, чем в прошлом, по отношению к ВВП. С этой точки зрения, глобальные тенденции, включая старение населения, высокую склонность к сбережению среди тех, кто находится в верхнем конце диапазона доходов, и переход к увеличению инвестиций в нематериальные активы, которые быстро теряют свою частную ценность, потенциально могут изменить правила игры, которые влияют на сбережения-инвестиции. остаток средств. Все это вместе может привести к устойчиво более низким процентным ставкам и стабильным ожиданиям на будущее, тем самым поддерживая более высокую оценку активов, чем в прошлом.

Согласно противоположной точке зрения, этот длительный период расхождения может закончиться, и высокие цены на активы могут в конечном итоге вернуться к своему долгосрочному отношению к ВВП, как это было в прошлом. Увеличение инвестиций в восстановление после пандемии, в цифровую экономику или в обеспечение устойчивости может изменить динамику сбережений и инвестиций и, например, оказать давление на необычно низкие процентные ставки, существующие в настоящее время во всем мире. Это привело бы к существенному снижению стоимости недвижимости, которое поддерживало рост чистой стоимости активов в мире в течение последних двух десятилетий.

Это привело бы к существенному снижению стоимости недвижимости, которое поддерживало рост чистой стоимости активов в мире в течение последних двух десятилетий.

Под вопросом не только устойчивость расширенного баланса; так же и его желательность, учитывая некоторые движущие силы и потенциальные последствия расширения. Например, полезно ли для экономики, что высокие цены на жилье, а не инвестиции в производственные активы, являются двигателем роста, и что богатство в основном строится за счет повышения цен на существующее богатство?

Тогда для лиц, принимающих решения, наиболее разумным путем может быть работа по стабилизации и сокращению баланса по отношению к ВВП за счет роста номинального ВВП.Для этого им потребуется перенаправить капитал на новые производительные инвестиции в реальные активы и инновации, ускоряющие экономический рост.

Для руководителей предприятий это будет означать определение новых возможностей роста и способов повышения производительности труда за счет капиталовложений, которые дополняют, а не вытесняют их сотрудников. Многие корпорации сегодня имеют избыточную ликвидность, которую они могли бы развернуть. Например, инвестиции в устойчивое развитие могут превратиться из затрат в возможность роста, если будут созданы такие рамочные условия, как более высокие цены на выбросы углерода, которые потребуют больших инвестиций, но сохранят равные условия для конкуренции между конкурентами.Могут ли изменения в способе учета нематериальных активов на корпоративных балансах привести к увеличению инвестиций? И как руководители бизнеса должны думать о предоставлении новых средств сбережения, обосновании оценки стоимости акций и увеличении благосостояния семьи?