Как узнать задолженность по кредиту в Россельхозбанке в банкинге

Россельхозбанк — один из лидирующих банков по части объема кредитного портфеля, многие заемщик обращаются за заемными средствами именно сюда. Понятно, что и вопросов у этих многочисленных клиентов предостаточно. Например, многим интересно, как узнать остаток по кредиту Россельхозбанка, посмотреть общее состояние задолженности. И инструментов для этого предостаточно.

Узнать задолженность по кредиту Россельхозбанка можно разными методами, все их рассмотрим на Бробанк.ру. Если вы планируете делать досрочное погашение ссуды, то информация должна быть максимально точной. Только так вы сможете покрыть долг раньше срока и избавиться от необходимости платить проценты.

Что такое остаток по кредиту

Многие неверно трактуют это понятие, поэтому для начала разберемся, что такое остаток по кредиту. Для некоторых остаток — это то, сколько еще осталось отдавать банку в виде ежемесячных платежей.

Чаще всего под остатком по кредиту понимается сумма остаточного долга, которую осталось заплатить. Каждый ежемесячный платеж состоит из части процентов и части основного долга. В начале выплат преобладают проценты, поэтому основной долг уменьшается медленно. Россельхозбанк преимущественно применяет такую, аннуитетную схему составления графика выплаты.

Остаток долга — это само тело кредита. Иначе его можно назвать суммой для досрочного погашения. Это сумма, которую можно положить на счет и закрыть ссуду. В этом случае оставшихся процентов не будет, ссуда закрывается раньше положенного срока.

Как посмотреть остаток кредита в графике

Вся схема погашения кредитного долга отражается в графике платежей, который Россельхозбанк передает заемщику в бумажном виде. Его же можно увидеть в онлайн-банке, если к нему получен доступ. В графике отражается следующая информация по каждому регулярному платежу:

- его дата списания, когда деньги уже должны лежать на счету;

- сумма, которую нужно положить на счет;

- состав каждого платежа: сколько уходит на гашение основного долга, а сколько составляют проценты;

- остаток задолженности.

Нас интересует именно последний пункт. Это и есть остаток кредита или сумма без процентов, которую нужно заплатить в текущем месяце для досрочного гашения кредита.

Информация из графика — справочная. Если вы намерены погашать ссуду досрочно, лучше обратиться в банк для получения точной информации.

Дело в том, что график отражает идеальную картину. Но он не учитывает возможных подключенных дополнительных услуг. Если заемщик совершал просрочки, пусть даже в пару дней, банк начислит пени, то есть сумма уже будет другой. Поэтому уточняйте информацию, если вам нужен точный результат.

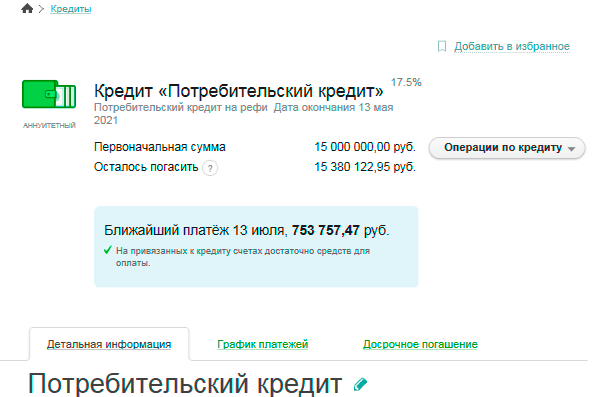

Получение информации в банкинге Россельхозбанка

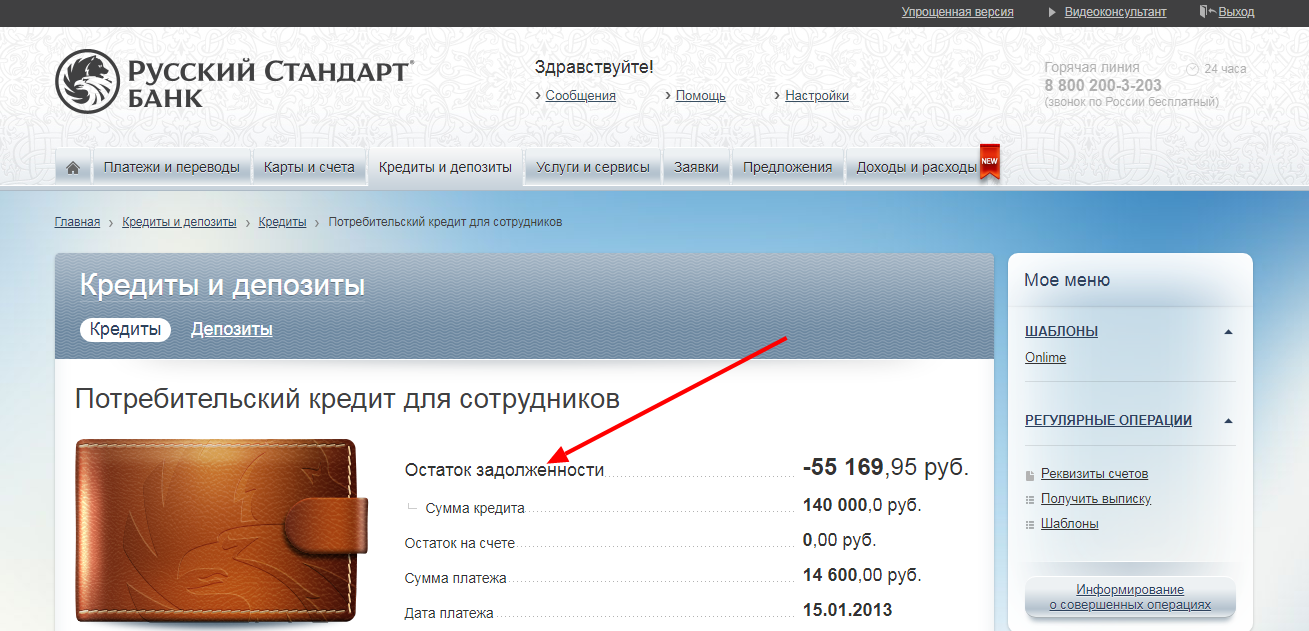

Идеальный вариант получения информации — банкинг Россельхозбанка. Все банки, и РСХ, предоставляют всем своим клиентам бесплатный онлайн-сервис. Там можно проводить любые финансовые операции, заказывать услуги и просматривать информацию по собственным счетам и кредитам.

Как узнать остаток по кредиту Россельхозбанка:

- Зайти в банкинг под своими учетными данными.

Ссылка на вход в систему.

Ссылка на вход в систему. - Открываете вкладку “Кредиты”. Отразятся все открытые на имя клиента кредитные счета, нужно выбрать именно тот, по которому необходимо получить информацию.

- Зайти в детальную информацию по этой ссуде, там вы и увидите график платежей в электронном виде, где отображается остаток по кредиту.

Этот график платежа актуальный, он отражает реальное положение дел, поэтому на него можно опираться. Более того, если вы хотите увидеть остаток по кредиту Россельхозбанка для проведения досрочного гашения ссуды, заявку на эту операцию также можно направить через банкинг.

Как подключиться к банкингу

Если вы сразу не подключились к системе, рекомендуем это сделать. Сервис бесплатный и действительно полезный. Информация о счетах и остатках по кредитам всегда будет под рукой.

Россельхозбанк предлагает несколько вариантов подключения:

- в терминале РСХ, если есть его банковская карточка. Нужно зайти в раздел меню “Услуги банка” и там выбрать пункт подключения интернет-банка.

в любом офисе банка, предоставив менеджеру паспорт; - самостоятельная регистрация с помощью телефона, привязанного к услугам РСХ. Регистрация проводится по карте Россельхозбанка или через Госуслуги. Регистрация завершается звонком на горячую линию банка по номеру 8-800-100-01-00.

После регистрации можно скачать и установить на свой смартфон мобильное приложение банка. Это аналог банкинга, но создан для использовать с мобильного. Через приложение также можно просматривать остатки по кредитам.

Посещение офиса Россельхозбанка

Если использование банкинга вам неудобно, можете использовать стандартные методы получения информации. Самый простой — посещение офиса банка. На сайте организации найдете перечень офисов для всех городов с указанием времени работы.

Чтобы узнать остаток по кредиту Россельхозбанка, нужно предоставить менеджеру паспорт. Сам кредитный договор не нужен, информация о клиенте есть в базе компании. Сотрудник РСХ может указать на остаток по ссуде как на сегодняшний день, так и на любой другой.

Сам кредитный договор не нужен, информация о клиенте есть в базе компании. Сотрудник РСХ может указать на остаток по ссуде как на сегодняшний день, так и на любой другой.

То есть, если вы намерены сделать досрочное гашение кредита в следующем месяце 10 числа, можете заранее получить информацию на эту дату. Это позволит сориентироваться по финансам.

Другие варианты получения информации:

- позвонить на общую горячую линию Россельхозбанка по номеру 8 (800) 100-0-100. Банк использует голосовой помощник, нужно сказать ему голосом “Узнать остаток по кредиту”. Вы будете переадресованы на оператора, который после идентификации личности и кредита укажет нужную информацию;

- используя банкомат, если у заемщика есть карточка РСХ. Информация отразится в разделе “Остаток по кредиту”, ее можно распечатать на квитанции.

Как видно, вариантов как узнать остаток кредита Россельхозбанка предостаточно. Вы можете использовать любой удобный.

Если вы хотите сделать досрочное гашение

Чаще всего остаток по кредиту люди узнают с целью сделать полное досрочное погашение ссуды. По закону это можно сделать когда угодно, и банк неправомочен чинить этому препятствия и брать комиссию.

Для начала вам нужно узнать точную сумму основного долга на день досрочного гашения ссуды. Для этого обратитесь на горячую линию Россельхозбанка или в его офис. Само заявление можно написать в отделении банка или направить его через онлайн-банк — как вам удобно.

Заявление пишется заранее, обычно минимум за 5 до даты проведения досрочного гашения. В обозначенную дату клиент должен обеспечить на счету нужную сумму. Она спишется, кредит закроется. Далее нужно взять в офисе банка справку о том, что обязательства выполнены. Желательно хранить документ на всякий случай в течение трех лет.

Источники информации

Сайт Россельхозбанка.

Об автореИрина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 0

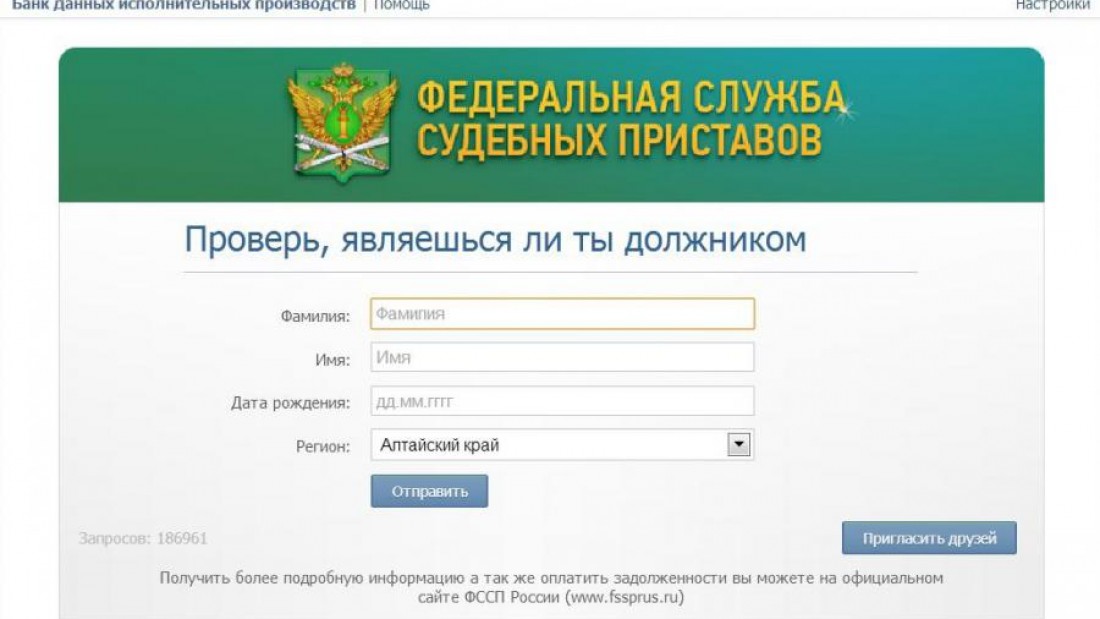

Как узнать есть ли задолженность по кредиту?

Кредиты серьезно вошли в жизнь многих россиян, и использовать услуги кредитования чаще бывает проще, нежели потом погасить долги по ним. Возникают различные вопросы, касающиеся задолженности по кредитам. На них требуются точные и правильные ответы, ведь с банковскими организациями лучше не шутить. Каким образом оплачивать платежи? В какой временной период? Каким образом узнать задолженность по кредиту? Последний вопрос, несмотря на то, что он кажется самым простым, порой также вызывает различные недоумения, нуждающиеся в пояснениях.

Возникают различные вопросы, касающиеся задолженности по кредитам. На них требуются точные и правильные ответы, ведь с банковскими организациями лучше не шутить. Каким образом оплачивать платежи? В какой временной период? Каким образом узнать задолженность по кредиту? Последний вопрос, несмотря на то, что он кажется самым простым, порой также вызывает различные недоумения, нуждающиеся в пояснениях.

Ведь от грамотно вычисленной задолженности по кредиту в банковской организации зависит и финансовая репутация клиента.

Даже маленькая неточность может привести к штрафу, пеням и иным финансовым санкциям.

Каким образом клиент может узнать свою задолженность по кредиту?

1) Платежная задержка. Вариант нельзя считать самым лучшим, но если другие применить никак не получится, использовать можно и его. Поскольку банковская организация должна сопровождать кредитное дело клиента (обязана сообщать ему о своевременной кредитной оплате), то в случае наступления задержки оплаты банковская организация обязательно сообщит об этом заемщику посредством телефонного разговора либо письменно. Она сообщит сумму неоплаченного платежа, сумму штрафа и остаток задолженности. Если после того, как был оформлен кредит, происходила смена контактной информации (номера телефона либо адреса), то ждать ответа от банковского учреждения придется долго, а за этот временной период к долгу могут прибавиться пени и прочие санкции. Если изменились данные, необходимо сообщать об этом не только родным и близким, но и кредитору.

Она сообщит сумму неоплаченного платежа, сумму штрафа и остаток задолженности. Если после того, как был оформлен кредит, происходила смена контактной информации (номера телефона либо адреса), то ждать ответа от банковского учреждения придется долго, а за этот временной период к долгу могут прибавиться пени и прочие санкции. Если изменились данные, необходимо сообщать об этом не только родным и близким, но и кредитору.

2) Посетить отделение кредитного учреждения. Нужно принести с собой документы, подтверждающие клиентскую личность и договор. Некоторые банковские организации держат специальных работников, занимающихся послепродажным обслуживанием, и в их обязанность входит сообщение суммы долга обратившемуся клиенту. Но часто каждый работник финансовой организации может посмотреть информацию по кредиту клиента, и имеет право сообщать информацию о задолженности.

3) Может позвонить на горячую линию финансового учреждения либо на стандартный номер телефона банковского учреждения. Телефоны финансовой организации прописаны в договоре, а в случае с карточным кредитом – прописаны на пластике. Информацию о долге можно получить в тоновом режиме – требуется набрать на клавиатуре телефон определенных данных или же лично позвонить оператору call-центра. При звонке необходимо идентифицировать себя путем сообщения оператору конфиденциальной информации о себе. Поскольку поддержка работает круглые сутки, использовать данную услугу можно когда угодно.

Телефоны финансовой организации прописаны в договоре, а в случае с карточным кредитом – прописаны на пластике. Информацию о долге можно получить в тоновом режиме – требуется набрать на клавиатуре телефон определенных данных или же лично позвонить оператору call-центра. При звонке необходимо идентифицировать себя путем сообщения оператору конфиденциальной информации о себе. Поскольку поддержка работает круглые сутки, использовать данную услугу можно когда угодно.

4) Можно просмотреть информацию на сайте банковского учреждения. Благодаря Интернету процедура послепродажного обслуживания стала намного проще – теперь возможно получение информации о задолженности, не выходя из дома. Чтобы осуществить этот способ на практике, необходимо просто зарегистрироваться на сайте банковского учреждения, запомнить свой логин и пароль, и в случае возникновения необходимости использовать такую услугу. Это все делается и в отделении учреждения. Интернет поможет просмотреть любую информацию по всем счетам.

5) Можно рассчитать информацию вручную. Благодаря листику, ручке, калькулятору и кредитному договору с дополнениями можно (если человек разбирается в финансовых деталях) в самостоятельном порядке рассчитать кредитную задолженность. Стоит все же учитывать, что точный расчет задолженности возможен лишь банковской организацией, поэтому сумма, рассчитанная самостоятельно, все равно должна потом быть проверена.

6) Можно посмотреть задолженность в банкомате или терминале (по кредитной карте). Оборудование выдаст отрицательный баланс либо же сумму задолженности. Здесь стоит учитывать, что во многих случаях расчет процентов по кредитным картам происходит в начале месяца за предыдущий и поэтому, если информацию узнавали на конец месяца и погашали в то же время, в начале следующего месяца стоит еще раз посмотреть, возможно, есть небольшой «хвостик», который необходимо погасить.

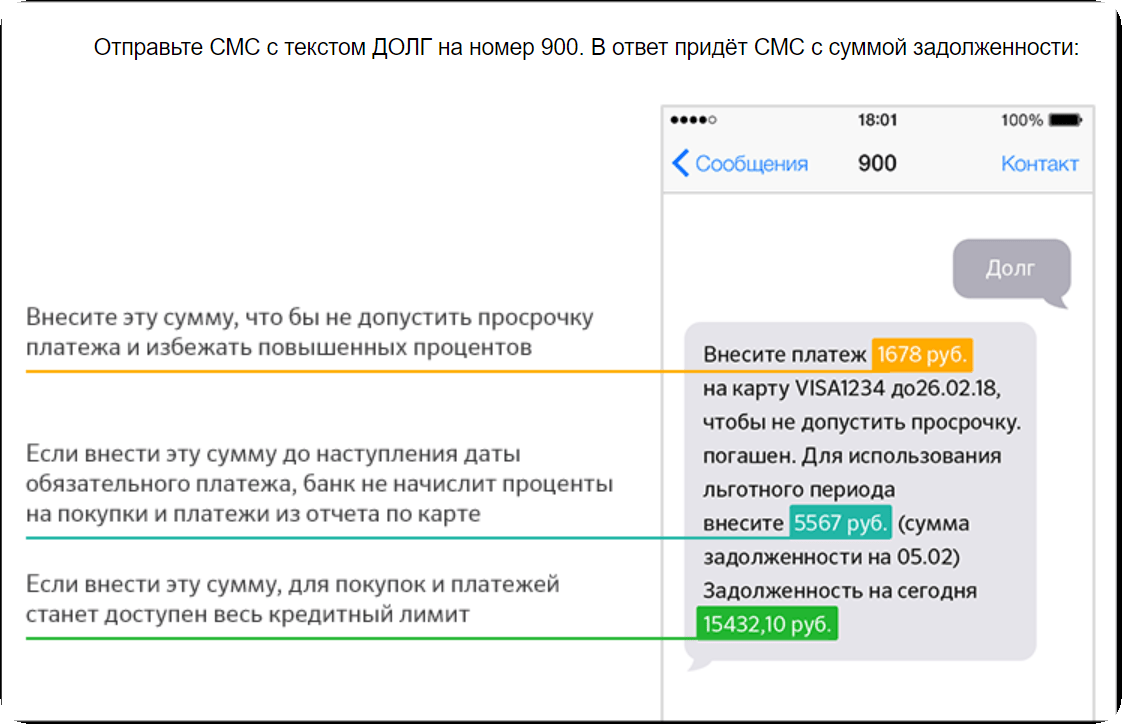

7) Воспользоваться смс-запросом. Считается очень удобной услугой. Отправив свои определенные данные на конкретный номер, можно получить в ответном сообщении размер суммы задолженности, которую необходимо погасить.

Отправив свои определенные данные на конкретный номер, можно получить в ответном сообщении размер суммы задолженности, которую необходимо погасить.

Все вышеобозначенные варианты относятся к потребительским и карточным кредитам. Задолженность кредитная, предметом которой считается ипотека, и проверка кредитов с просроченной задолженностью, проверяются немного по-иному.

Каким образом узнать задолженность по залоговому кредиту?

Ипотека – дело серьезное и относиться к нему необходимо также. Другими словами, она является залоговым кредитом. Узнать сумму задолженности можно через интернет, по телефону горячей линии или лично у сотрудника банка. После погашения задолженности, клиент обязан еще примерно два раза обратиться в банковскую организацию. Первый раз – для удостоверения оплаты всей задолженности, не забывая о страховке, обязательно заключаемой при этом виде кредитования (обычно ее временной период превышает срок погашения кредита на несколько месяцев). В условиях кредитного соглашения содержится временной период закрытия страховки, но обращение за разъяснением лишним не будет. Второй раз – чтобы вывести имущество из залога и получить документ о закрытии кредита.

Второй раз – чтобы вывести имущество из залога и получить документ о закрытии кредита.

Обладая просроченным кредитом в банковском учреждении, клиент должен в обязательном порядке осуществить проверку своей задолженности лично в отделении. Это очень просто объяснить. Как все знают, порядок погашения задолженности осуществляется на указанные в договоре и в платежных документах счета, а для финансовых санкций у ряда банковских учреждений есть отдельные счета, которые в договоре отмечены, но не прописаны. Работник банковского учреждения в такой ситуации занимается предоставлением этих реквизитов для погашения насчитанных просроченных процентов. Мера предосторожности возникновения штрафов – это своевременное погашение ежемесячного платежа и контроль банковского учреждения, который принимал оплату и который должен своевременно ее перечислить кредитору.

О проверке задолженности по кредиту, которого нет

Бывает и такой случай, когда гражданин кредит вовсе не брал, но он у него существует. Мошеннические операции с кредитами уже не являются редкостью. Если возникает такая ситуация, гражданин не должен «забивать» на нее и считать, что если кредит им не оформлялся, то и делать ничего не стоит. Ведь последствия в виде коллекторского давления и подпорченной кредитной истории вряд ли кого-то могут порадовать. Первый необходимый шаг – составить обращение в банковское учреждение, предъявляющее претензии и узнать, каким образом был оформлен долг. Второй шаг – поход в полицию и написание заявления. Третье действие – проконтролировать, чтобы мошенник был наказан.

Мошеннические операции с кредитами уже не являются редкостью. Если возникает такая ситуация, гражданин не должен «забивать» на нее и считать, что если кредит им не оформлялся, то и делать ничего не стоит. Ведь последствия в виде коллекторского давления и подпорченной кредитной истории вряд ли кого-то могут порадовать. Первый необходимый шаг – составить обращение в банковское учреждение, предъявляющее претензии и узнать, каким образом был оформлен долг. Второй шаг – поход в полицию и написание заявления. Третье действие – проконтролировать, чтобы мошенник был наказан.

Кредитование в нашей стране регулируют: Гражданский Кодекс Российской Федерации, Федеральный Закон «О банках и банковской деятельности», Положение ЦБР «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)», а также ряд других законодательных актов.

Главный документ, регулирующий отношения заемщика и кредитора, это договор кредита. Кредитное соглашение считается разновидностью договора займа и составляется в письменной форме. В нем прописывают все главные моменты сопровождения кредита, в том числе и моменты, связанные с погашением задолженности. Обязанности сторон, прописанные в договоре должны выполняться неукоснительно, а все поправки фиксироваться дополнительными соглашениями.

Кредитное соглашение считается разновидностью договора займа и составляется в письменной форме. В нем прописывают все главные моменты сопровождения кредита, в том числе и моменты, связанные с погашением задолженности. Обязанности сторон, прописанные в договоре должны выполняться неукоснительно, а все поправки фиксироваться дополнительными соглашениями.

Точное и своевременное погашение задолженности по кредитам поможет сформировать клиенту положительную кредитную историю. Своевременная проверка состояния кредита спасает обе стороны от нервных потрясений и денежных потерь.

Проблемы с кредитами? Пишите, мы поможем Вам!

Как узнать свою кредитную историю по ИНН. Первое кредитное бюро в 2021 году

Что такое кредитная историяКредитные карты, ипотека, автокредиты, овердрафты, товары в рассрочку…На сегодняшний день, кредиты уже абсолютно обыденное явление. Все чаще и чаще они выступают своеобразной палочкой-выручалочкой для многих граждан нашей страны.

Беря кредит в той или иной организации казахстанцы вступают с ней в некие отношения. А вот то, каким «партнером» они были в этих отношениях, показывает история кредитных обязательств. То есть, если говорить простыми словами, — это информация о вас, как о должнике, о ваших кредитах и о вашей платежной дисциплине. В ней можно увидеть, погашен ли ваш кредит в полном объеме, были ли допущены просрочки по платежам и другое.

Если говорить более конкретно, то в рейтинге заемщика отображается:

- Вся информация о вас, как о заемщике. Т.е., указана информация о кредиторах, данные о ставках и суммах кредитов, указаны сроки исполнения. Так же отображаются все кредитные договоры

- Насколько выполняются обязательства. Т.е., есть ли на данный момент просрочки, штрафные санкции, задолженности, случаи невозврата

- Количество запросов кредитной истории на вас как заемщика из разных организаций и банков

Нужно отметить, что отображаемая в отчете информация может быть не только от банков, но и от лизинговых компаний или других организаций, предоставляющих кредитные услуги.

Все кредитные истории граждан Республики Казахстан хранятся в Первом кредитном бюро. Согласно Закону «О кредитных бюро и формировании кредитных историй в Республике Казахстан», срок их хранения составляет 10 лет с момента получения последних данных о субъекте кредитной истории. Поэтому стоит помнить, если ваша кредитная привлекательность далека от идеала, взять новый кредит в ближайшие 10 лет будет сложнее.

К своему рейтинге заемщика нужно относится ответственно. Ведь он может пригодиться не только при еще одной попытке получения очередного кредита, но и в других случаях. Бытует информация, что данные будут учитываться при приеме на работу. То есть, если у вас имеются невыплаченные кредиты или проблемы с выплатой кредитов, соискатель может отказать вам в приеме на работу.

Помимо просрочки и невыплат, на качество вашей кредитной привлекательности могут повлиять и другие факторы. Например, часто банки обращают внимание на наличие невыполненных обязательств по коммунальным услугам, налогам или штрафам.

Если у вас возникла необходимость узнать свой рейтинг заемщика, сделать это можно двумя способами: в режиме онлайн или лично обратившись в соответствующее учреждение.

Получить данные о своей кредитной истории в режиме онлайн вы можете на таких сайтах:

- сайт Первого кредитного бюро

- сайт Электронного правительства Республика Казахстан

Для того, чтобы заказать персональный кредитный отчет на одном из этих порталов, вам необходимо сперва зарегистрироваться на одном из них, далее – пройти авторизацию, заполнить заявку и подписать ее электронной цифровой подписью (ЭЦП).

Если ЭЦП у вас нет, то сперва ее необходимо получить. Для этого вам нужно:

- зайти на портал Электронного правительства Республика Казахстан

- изучить инструкцию пользователя

- установить специальное программное обеспечение

- подать онлайн-заявку

- подтвердить заявку в НАО ГК «Правительство для граждан»

- установить регистрационные свидетельства НУЦ РК

Кстати, получить ЭЦП можно на следующие типы хранилищ: файловая система, Kaztoken, ЭЦП на sim-карте, удостоверения личности.

Возвращаемся к заказу персонального кредитного отчета в режиме онлайн. Стоит отметить, что получить данный отчет один раз в год можно абсолютно бесплатно. А вот за каждый последующий отчет в течении года вам уже придется заплатить 400 тенге.

Кстати, получить отчет вы можете только о себе.

Услуга предоставления персонального кредитного отчета в режиме онлайн доступна круглосуточно.

Хочется отметить, что, помимо заказа персонального кредитного отчета, на сайтах Первого кредитного бюро и Электронного правительства Республика Казахстан вы можете заказать услугу по контролю вашей кредитной истории, а также услугу оспаривания информации по кредитной истории.

Если у вас нет возможности узнать свой рейтинг заемщика в режиме онлайн или вы просто не сторонник получения данных таким способом, то для заказа персонального кредитного отчета вы можете лично обратиться в один из центров обслуживания населения (ЦОН), в офис Первого кредитного бюро или в отделение АО «Казпочта». При себе вам необходимо будет иметь документ, удостоверяющий личность и ИНН.

При себе вам необходимо будет иметь документ, удостоверяющий личность и ИНН.

Стоимость первого отчета в году будет для вас бесплатным. Каждого последующего – 400 тенге. Но стоит еще отметить, что в АО «Казпочта» и в ЦОН за предоставление услуги дополнительно взимается комиссия в размере 250 тенге.

Когда обновляется кредитная историяКак уже было описано выше, кредитная история, согласно законодательству, сохраняется в ПКБ на протяжении 10 лет. И именно по истечению этого срока можно будет сказать, что она обновилась. Кредитная история все так же будет числится в Первом кредитном бюро, но уже не будет нести той ценности, что раннее. Ибо теперь в ней будет зафиксирована лишь краткая информация о вашем контракте и фактическая дата погашения кредита. Информация о количестве дней и сумме просрочек отображаться уже не будет.

Если говорить о действующей/актуальной кредитной истории, то стоит знать, что данные по ней должна обновляться в бюро кредитных историй не позднее 15 дней с даты изменения или получения банками любых данных в отношении субъекта кредитной истории.

Как заемщику исправить репутацию? Вопрос, которым часто задаются владельцы плохих кредитных историй.

Нужно сразу отметить, что исправить, очистить или удалить плохой рейтинг заемщика никак нельзя. Единственное, что вы можете с ней сделать, если в этом есть необходимость, это ее улучшить.

Первое, что можно сделать для улучшение вашей кредитной привлекательности – это погасить существующую проблемную задолженность, если таковая имеется. Это уже существенно улучшит вашу ситуацию. Так как получить новый кредит, имея, на сегодняшний день, не погашенный проблемный займ, практически не реально. А вот если задолженности уже нет – банки готовы рассматривать возможность сотрудничества с вами.

Второе, что можно сделать – это взять микрозайм, кредитку или, например, кредит на небольшую сумму и, в дальнейшем, добросовестно и вовремя погашать по ним задолженность. Пара-тройка таких вовремя и добросовестно погашенных кредитов значительно улучшать вашу репутацию в глазах банка. Подобрать нужный займ вы можете по ссылкам: Кредитные карты онлайн, Онлайн кредит на карту, Кредиты онлайн наличными, Кредиты наличными, Кредитные карты.

Подобрать нужный займ вы можете по ссылкам: Кредитные карты онлайн, Онлайн кредит на карту, Кредиты онлайн наличными, Кредиты наличными, Кредитные карты.

Третье, что можно сделать – это открыть депозит (оптимально: пополняемый депозит). Данный фактор никак напрямую не повлияет на вашу историю кредитных обязательств, но однозначно сыграет в вашу пользу. Ведь при подаче заявки на кредит, банк должен принять во внимание тот факт, что у вас есть актив виде депозита. А если вы его еще и регулярно пополняете, то это хороший знак для банка, говорящий о вашей платежеспособности. Ознакомиться с актуальными рейтингами и условиями депозитов в банках Казахстана можно по ссылке.

Улучшение кредитной истории – процесс кропотливый, и требующий времени. Но стоит понимать, что без этого ваше возможное плодотворное сотрудничество с банками, практически, сводится на нет.

Что делать, если вы нашли в своей кредитной истории неверные данные

Если вы увидели в отчете о КИ недостоверную информации, вы можете оспорить ее. Для этого нужно предоставить подтверждающие документы. Сделать это можно бесплатно на сайте ПКБ. Перейдя по ссылке, нажмите кнопку «Оспорить», опишите ошибку и предоставьте соответствующие документы. Срок оспаривания – 15 рабочих дней.

Для этого нужно предоставить подтверждающие документы. Сделать это можно бесплатно на сайте ПКБ. Перейдя по ссылке, нажмите кнопку «Оспорить», опишите ошибку и предоставьте соответствующие документы. Срок оспаривания – 15 рабочих дней.

На сегодняшний день, узнать задолженность по кредиту не составляет особого труда. Сделать это можно несколькими способами:

- личное обращение в офис/отделение кредитной организации, где оформлялся кредит

- с помощью интернет-банкинга

- звонок в колл-центр кредитного учреждения

- обращение в Первое кредитное бюро (доступно в режиме онлайн)

Списка банков, дающих кредиты клиентам с плохой КИ, на текущий момент, не существует. И вообще, сложно назвать хотя бы один банк, про который можно с 100% уверенностью сказать, что он выдает займы клиентам с отрицательной КИ.

Нужно понимать, что финансовые организации рассматривают каждую ситуацию индивидуально. И если, например, вашему соседу с плохой историей кредитования в выдаче кредита отказали, то это совсем не означает, что откажут и вам. Ведь если вами были допущены незначительные просрочки, или допущены в силу весомых причин (тяжелая болезнь, увольнение с работы), то банк может закрыть на это глаза.

Также стоит помнить, что у каждого банка наработаны свои критерии оценки кредитоспособности. То есть, если для одного банка просрочка платежей сроком 10 дней считается нормой, то для другого может стать весомой причиной для отказа в выдаче кредита.

Вывод один: не стоит бояться обращаться в банк или другую кредитную организацию с целью получения кредита, если у вас плохая история кредитных обязательств. Ведь тот факт, получите вы кредит или нет, зависит лишь от вашей конкретной ситуации.

Первое кредитное бюроО Первом кредитном бюро мы упоминали немного выше. Что ж это такое?

Что ж это такое?

Первое кредитное бюро – единственное бюро кредитных историй в Республики Казахстан. Именно в нем хранятся все КИ граждан и предприятий нашей республики (а это больше, чем 40 миллионов контрактов). С ПКБ сотрудничает более 270 поставщиков-получателей информации.

В ПКБ предоставляются услуги как физическим и юридическим лицам, так и кредитным организациям. Физическим лицам доступны такие услуги:

- персональный кредитный отчет

- контроль КИ

- персональный кредитный рейтинг

- оспаривание данных

- подписка на Unlim

- отчет о банковской гарантии/поручительстве

юридическим:

- корпоративный кредитный отчет

- оспаривание

- отчет о банковской гарантии/поручительстве

Основная миссия Первого кредитного бюро – это содействие банкам и финансовым организациям в своевременном выявлении и снижении правовых, экономических и репутационных рисков при работе с клиентами.

Первое кредитное бюро существует на рынке уже 14 лет (с 2004 года). В состав его учредителей входят такие организации как: Народный банк Казахстана, Fortebank, БанкЦентрКредит, АТФ Банк, Цесна Банк, а также международный холдинг Creditinfo.

В состав его учредителей входят такие организации как: Народный банк Казахстана, Fortebank, БанкЦентрКредит, АТФ Банк, Цесна Банк, а также международный холдинг Creditinfo.

Справочная информация о Первом кредитной бюро доступна по ссылке.

Информация для заемщиков – Запсибкомбанк в Ялуторовске

Что такое цессия?Цессия – это процедура, по которой Запсибкомбанк уступает (передает) свои права (требования) по кредиту другой кредитной организации – Банку ВТБ. При этом, если у Клиента есть ипотечный кредит, по которому оформлена закладная, то Запсибкомбанк осуществляет ее продажу Банку ВТБ.

Когда будет происходить цессия?

Предполагаемый период цессии – период с 15 июня по 31 августа 2021г.

Какие виды кредитов попадут в цессию?

Запсибкомбанк самостоятельно определяет перечень кредитов для цессии. Если у Клиента есть кредитная карта и/или овердрафт, то рекомендуем закрыть этот кредитный продукт в Запсибкомбанке и открыть аналогичный в Банке ВТБ, в дальнейшем Запсибкомбанк планирует повышение комиссии за ежегодное / ежемесячное обслуживание кредитной карты.

Как Клиент узнает, что его кредит попадет в цессию?

Запсибкомбанк после даты цессии направит Клиенту уведомление о цессии заказным письмом по адресу фактического проживания, указанному в информационной система Банка.Дополнительно, Запсибкомбанк уведомит Клиентов о предстоящей цессии посредством: — sms / viber-информирования;

— рассылки e-mail;

— оповещения в Интернет-Банке и его Мобильном приложении;

— звонка от автоинформатора.

Клиент не сможет получить уведомление по данному адресу (адрес изменился/ Клиент находится в отъезде/ планирует отпуск). Что ему делать?

До проведения цессии Клиенту необходимо обратиться в офис Запсибкомбанка и предоставить актуальные контактные сведения.

Почему Клиент не получил уведомление?

Уведомление направляют Клиенту после проведения уступки прав (требований) в пользу Банка ВТБ. Значит, на данный момент уступка еще не была проведена, поэтому уведомление Клиенту еще не отправлено.

Если уже прошла уступка, кредит закрыт, а sms-уведомление и уведомление по почте России Клиенту не приходило, почему?

Sms/Viber-уведомление должно поступить в ближайшее время, также направлено письменное уведомление по почте России на адрес, выбранный Клиентом для получения корреспонденции от Банка. Для уточнения возникающих вопросов по кредиту рекомендуем обратиться в Банк ВТБ по номерам 1000 (бесплатный звонок с мобильного телефона из любого региона), 8(800)100-24-24 (звонок бесплатный по России) или при личном обращении в офис Банка ВТБ.

Для уточнения возникающих вопросов по кредиту рекомендуем обратиться в Банк ВТБ по номерам 1000 (бесплатный звонок с мобильного телефона из любого региона), 8(800)100-24-24 (звонок бесплатный по России) или при личном обращении в офис Банка ВТБ.

Возможно ли погасить кредит до цессии?

До даты цессии Клиент может осуществлять платежи по кредиту, в т.ч. полное досрочное гашение, привычным для него способом. Обращаем внимание, что в дату цессии Клиенту будет недоступно гашение кредита.

В связи с этим, для удобства Клиента, в период предполагаемой цессии с 15 июня по 31 августа 2021г. Запсибкомбанк рекомендует производить гашение кредита в дату платежа по графику или не ранее, чем за 2 календарных дня до такой даты (за 2-4 календарных дня – если гашение будет происходить через Интернет-Банк и Мобильное приложение «ВТБ-онлайн» и устройствах самообслуживания Банка ВТБ (ПАО).

Как будет происходить гашение кредита после цессии?

После уступки прав (требований) по кредиту Банку ВТБ гашение кредита должно происходить в пользу Банка ВТБ. Для своевременной оплаты кредита после цессии рекомендуем Клиенту уже сейчас обратиться в любой офис Банка ВТБ с целью открыть Мастер счёт и подключить ВТБ Онлайн (при себе иметь паспорт). Мастер счет необходимо открыть на имя основного заемщика. Обращаем внимание, что после цессии гашение кредитов в Запсибкомбанке будет невозможно.

Зачем Клиенту открывать Мастер счет в Банке ВТБ?

Мастер счет в Банке ВТБ необходим Клиенту для автоматического списания платежей по кредиту. После того, как кредит будет передан в Банк ВТБ, для оплаты платежа Клиенту необходимо обеспечивать наличие средств на счете до даты платежа. В дату платежа сумма со счета будет списана автоматом в счет гашения кредита.

В дату платежа сумма со счета будет списана автоматом в счет гашения кредита.

Что будет, если Клиент не обратится в ВТБ для открытия счета?

В день исполнения обязательств по кредиту Клиенту необходимо будет открыть Мастер счет на имя основного заемщика в Банке ВТБ и пополнить его на сумму ежемесячного платежа, чтобы не допустить просрочку. В случае отсутствия возможности самостоятельно открыть Мастер счет в Банке ВТБ, Клиент может оформить на Доверенное лицо нотариально заверенную доверенность с правом открытия и пополнения Мастер счета в Банке ВТБ (ПАО). Получить консультацию по оформлению доверенности Клиент может в любом отделении Банка ВТБ или в контакт-центре по телефонам: 1000 — с мобильного телефона, 8 (800) 100-24-24.

Как Клиент узнает с какого счета ВТБ будет проходить списание кредита после цессии? Если у Клиента есть карта Банка ВТБ, ему обязательно открывать Мастер счет?

Для уточнения данной информации Клиент может обратиться в Контактный центр Банка ВТБ по номеру 1000 или в удобный для него офис Банка ВТБ.

Если Клиент заранее внес сумму для оплаты кредита в Запсибкомбанк и получил уведомление о цессии, то что будет с его деньгами, их вернут?

Да, сумма будет возвращена. Для этого Клиенту следует обратиться в отделение Запсибкомбанка или Банка ВТБ, обслуживающего клиентов Запсибкомбанка, и написать заявление установленного образца (при необходимости). Либо Клиент может перевести данную сумму на свой счет (Мастер счет для гашения кредита) в Банк ВТБ (при наличии открытого счета) посредством Интернет-Банка и его Мобильного приложения.

Что будет с Закладной по ипотечному кредиту?

После цессии Закладная будет храниться в Банке ВТБ, который будет являться Новым владельцем закладной.

Нужно ли переоформлять полис страхования, заключение которого предусмотрено условиями Договора кредитования?

После получения Уведомления о цессии Клиенту необходимо предоставить в страховую компанию, с которой у него заключен договор страхования, заявление по форме, установленной страховой компанией, о смене первого выгодоприобретателя по действующему договору страхования на Банк ВТБ.

Если кредит уже продан (уступлен) Банку ВТБ, и Клиент оформил новый полис страхования, то данные о страховании Клиент должен передать Банку ВТБ. Подробная информация о страховании размещена на сайте Банка ВТБ в разделе «Страхование»: https://www.vtb.ru/personal/drugie-uslugi/credit-service/cession-zapsibkombank/

Как изменится порядок действий при возникновении страхового случая после цессии кредита?

Как и ранее при возникновении страхового случая Клиенту необходимо будет напрямую обратиться в страховую компанию.

Будет ли действительно страхование после перехода в Банк ВТБ?

Страхование будет действительно весь оплаченный срок.

Изменятся ли условия кредитования после цессии?

Существенные условия Договора кредитования, в том числе такие как процентная ставка, сумма и срок платежа, срок действия договора кредитования — не изменяются.

Изменятся реквизиты для оплаты кредита, они будут прописаны в уведомлении, отправленном Клиенту от Банка ВТБ. Новые реквизиты для оплаты кредита также можно будет узнать в отделении Банка ВТБ.

Если по кредиту оформлен залог имущества, он прекращается?

Нет, после того, как право требования по кредиту перейдет в пользу Банка ВТБ, новым Залогодержателем имущества, принятого в качестве обеспечения по кредиту, автоматически станет Банк ВТБ. Смена Залогодержателя произойдет без участия Клиента.

Если по кредиту предоставлено поручительство, оно прекращается?

Нет, т.к. к Банку ВТБ такжепереходят права кредитора по договорам, заключенным в обеспечение исполнения обязательств по Договору кредитования.

Что делать, если Клиент не хочет, чтобы по его кредиту была цессия? Или, если Клиент не давал согласие на передачу его кредита в другой банк?

В настоящее время идет официальная процедура присоединения Запсибкомбанка к Группе Банка ВТБ. Передача кредитов осуществляется в рамках данной процедуры. Присоединение завершится до конца текущего года и Запсибкомбанк перестанет существовать, как банк (юридическое лицо). Ввиду наличия у Клиента обязательств по кредиту перед Запсибкомбанком, требования по их уплате перейдут в банки, входящие в Группу ВТБ

Как Клиент может получить информацию по кредиту?

После цессии кредита заказать справки, получить информацию по кредиту можно будет в Банке ВТБ. Для получения консультации и уточнения информации Клиент может обратиться в любое отделение Банка ВТБ или в контакт-центр по телефонам: 1000 — с мобильного телефона, 8 (800) 100-24-24.

Для получения справок за период обслуживания в Запсибкомбанке Клиенту необходимо будет обратиться в офис Запсибкомбанка.

Как найти остаток студенческой ссуды — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Если вы взяли федеральные студенческие ссуды на оплату учебы, у вас может быть несколько ссуд на разные годы. У вас может быть еще больше ссуд, если вы также занимали частные ссуды на обучение.

Если вы не консолидируете или не рефинансируете свои ссуды, вы, возможно, не сможете справиться с ними всеми. Вот почему важно знать остаток по кредиту и как его узнать.

Почему важно знать, сколько вы задолжали

Очень важно отслеживать остаток по студенческой ссуде, особенно если вы отвечаете за несколько ссуд. Если вы потеряете из виду хотя бы один срок платежа, вы можете задержать платежи по кредиту. История платежей составляет 35% вашего рейтинга FICO, и один пропущенный или просроченный платеж может привести к снижению вашего кредитного рейтинга.

Федеральные студенческие ссуды имеют лимиты ссуды, которые зависят от года и типа ссуды, которую вы взяли. Например, студентам-первокурсникам разрешается брать кредиты на сумму до 3500 долларов США в виде прямых субсидируемых федеральных займов. Студенты третьего курса могут получить субсидированные ссуды на сумму до 5 500 долларов.

Если субсидируемые ссуды не покрывают ваши расходы, возможно, вам придется взять дополнительные ссуды. Это могут быть федеральные прямые несубсидированные ссуды, федеральные ссуды PLUS или частные студенческие ссуды. Каждый год, когда вам нужно брать кредит, вы будете брать хотя бы один студенческий кредит, если не больше.

Когда вы занимали студенческие ссуды, вы соглашались выплатить эту сумму, плюс проценты, когда вы закончили учебу или опустились ниже уровня зачисления на полставки. К тому времени, когда вы начнете погашение, ваш долг может сменить обслуживающую компанию ссуду (то есть компанию, которая собирает ваши платежи), что еще больше затрудняет выяснение того, как вы можете начать платежи. Но выяснение того, сколько вы должны и какие компании управляют вашими ссудами, является важным шагом в отслеживании погашения ссуды.

Проверка остатка средств по федеральной студенческой ссуде

Если вы заняли деньги у U.S. Департамент образования, есть несколько разных способов проверить остаток по студенческой ссуде.

1. Зайдите в Национальную систему данных о студенческих ссудах (NSLDS)

Департамент образования руководит NSLDS. Отсюда вы можете создать Федеральный идентификатор помощи студентам (FSA ID) или войти в свою существующую учетную запись.

NSLDS сообщит вам:

- Сколько вы взяли в долг

- Тип имеющихся у вас ссуд (например, субсидированные они или несубсидированные).

- Процентная ставка по каждой ссуде

- Статус платежа

- Ваш кредитный агент (у вас может быть несколько)

2.Свяжитесь с вашей школой

Иногда не все ссуды отображаются в NSLDS. Например, ссуды, которые вы не брали сами, например родительские ссуды PLUS, будут отображаться в отчете ваших родителей. Вместе с тем, не все кредитные организации часто отчитываются перед NSLDS. Это означает, что вы можете не найти все свои ссуды, особенно если вы брали ссуду недавно.

Если вы хотите убедиться, что все ваши ссуды учтены, обратитесь в офис финансовой помощи вашей школы. Они смогут найти информацию о вашем аккаунте, включая все ссуды, оформленные на ваше имя.

Имейте в виду, что, хотя вы могли бы получить информацию о кредиторе, предоставившем вашу ссуду, когда вы учились в школе, есть вероятность, что с тех пор ваша ссуда перешла к другому владельцу. Вы по-прежнему можете связаться с обслуживающим вас кредитным агентом, но вам, возможно, придется немного покопаться, если вы обнаружите, что ваш кредит перешел в портфель другой компании.

Проверка остатка средств на частную студенческую ссуду

Каждый частный студенческий кредитор обрабатывает ссуды по-своему; национальной базы данных по частным займам нет.Если вы не знаете, с чего начать, воспользуйтесь этими советами:

- Обратитесь в свой колледж или университет . В отделе финансовой помощи вашего учебного заведения будут указаны исходные данные о ссуде, и вы сможете узнать, какая компания предоставила вам ссуду.

- Обратитесь к первоначальному кредитору . Ваш первоначальный кредитор может по-прежнему быть вашим текущим кредитором, но это не всегда так. Свяжитесь с первоначальным кредитором, чтобы узнать, могут ли они указать вам, у кого сейчас есть ваши ссуды.Возможно, вам придется обратиться ко многим сервисным центрам, чтобы найти самую последнюю версию.

- Проверьте свой кредитный отчет . Если вы не знаете первоначального кредитора или где его найти, используйте AnnualCreditReport.com. Это позволяет получать кредитные отчеты из трех основных кредитных бюро: Equifax, Experian и TransUnion. Вы увидите подробную информацию о первоначальном обслуживающем вас ссуде, что даст вам отправную точку.

Следует ли рефинансировать или консолидировать для упрощения погашения?

Выплата всех кредитов может быть похожа на работу на неполный рабочий день.Вы должны следить за своей заемной суммой, процентной ставкой, сроком погашения и минимальной суммой к оплате каждый месяц.

Чтобы упростить ваши платежи, вы можете подумать об объединении или рефинансировании своих ссуд.

Консолидация федерального займа

Федеральная ссуда прямой консолидации объединяет все ваши федеральные ссуды в одну, удобную для управления ссуду. Ваша процентная ставка является фиксированной и усредняется по всем вашим займам, а затем округляется до ближайшей одной восьмой процентного пункта.Это доступно только для федеральных студенческих ссуд; частные студенческие ссуды не принимаются.

Вам следует объединиться, если вы:

Вам следует пропустить консолидацию, если вы:

- Хотите погасить кредит быстрее

- Хотите более низкую процентную ставку

- Получите скидки по процентной ставке или другие льготы при погашении с текущими кредиторами

- уже находятся на пути к плану IDR или PSLF; консолидация перезапустит ваши часы в этих программах *

* Министерство образования объявило о временных изменениях, которые позволяют заемщикам, имеющим право на получение PSLF, консолидировать определенные ссуды без перезапуска часов.Если вы объедините соответствующие кредиты до 31 октября 2022 года, предыдущие платежи все еще могут иметь право на PSLF. Найдите полную информацию о действиях, которые вы должны предпринять, на сайте Федеральной помощи студентам.

Рефинансирование частной студенческой ссуды

Рефинансирование похоже на консолидацию в том, что вы объединяете все свои ссуды в одну управляемую ссуду. Но рефинансирование осуществляется только с частными кредиторами; федеральное правительство не предлагает рефинансирование студенческих ссуд. Это означает, что вы потеряете защиту федеральных займов, если рефинансируете федеральные займы в частные.

Вы можете рефинансировать как частные, так и федеральные студенческие ссуды вместе. Вы заполните заявку с кредитором и подробно опишите все текущие студенческие ссуды, которые вы хотите рефинансировать. Когда ваша заявка будет одобрена, вы начнете вносить один ежемесячный платеж по новой ссуде новому кредитору.

Вам следует рефинансировать, если вы:

- Иметь хорошую или отличную кредитную историю и обеспечивать более низкую процентную ставку, чем та, которую вы платите сейчас.

- Имеете несколько ссуд у разных кредиторов, особенно частные ссуды.

- Может обеспечить меньший ежемесячный платеж, увеличив срок кредита.

Вам следует избегать рефинансирования, если вы:

- У вас недостаточно сильного кредита, чтобы получить более низкую процентную ставку.

- У вас есть федеральные займы, на которые распространяется план IDR, или вы собираетесь получить PSLF.

- Хотите сохранить федеральную защиту и льготы, такие как отсрочка и снисхождение, на случай, если у вас возникнут финансовые трудности.

Хотя консолидация и рефинансирование могут упростить ваши платежи, они не обязательно являются лучшим решением для всех.Просмотрите свои ссуды, включая процентную ставку, условия погашения, сколько вы платите каждый месяц и сколько вы можете сэкономить, если выберете любой из этих вариантов. Если вы не экономите деньги или со временем можете заплатить больше, возможно, вам стоит пока остаться в соответствии с текущим графиком погашения.

Студенческая ссуда по умолчанию: что это такое и как ее восстановить

Найти последний

Невыполнение студенческой ссуды может показаться ошеломляющим. Но если вы допустили дефолт, вы не одиноки: в течение трех лет после вступления в силу 9.По данным Департамента образования, 7% заемщиков студенческих ссуд не имеют дефолта.

В рамках первого законопроекта о помощи в связи с коронавирусом правительство запретило федеральным студенческим ссудам вступать в дефолт и приостановило деятельность по сбору тех, которые уже были. Эти меры защиты действуют до 31 января 2022 года.

В течение этого перерыва вы можете вернуть кредиты с хорошей репутацией с помощью таких опций, как санация и консолидация ссуд. Примите меры как можно скорее, чтобы избежать штрафов, таких как невыполненная заработная плата и конфискованный возврат налогов, когда деятельность по сбору платежей возобновится.

Что такое дефолт по студенческой ссуде?

Неисполнение студенческой ссуды означает, что вы не производили платежи, как указано в договоре о ссуде, также известном как вексель. Сроки по умолчанию различаются для разных типов студенческих ссуд.

Федеральные студенческие ссуды. Большинство федеральных студенческих ссуд вступают в силу по умолчанию, когда платежи просрочены примерно на девять месяцев или 270 дней. По ссудам Federal Perkins может быть выполнен дефолт немедленно, если вы не произведете запланированный платеж в установленный срок.

Частные студенческие ссуды. Бюро финансовой защиты потребителей заявляет, что частные студенческие ссуды часто не возвращаются после трех пропущенных платежей или в общей сложности 120 дней, но проверьте вексель по вашему кредиту, чтобы узнать конкретные сроки. Некоторые частные ссуды не возвращаются после одного пропущенного платежа.

Что происходит до дефолта?

Перед дефолтом по федеральным студенческим ссудам они входят в статус просрочки. Ссуды считаются просроченными, как только вы пропустите платеж, хотя ваш обслуживающий персонал не будет сообщать об этих просроченных платежах в кредитные бюро до истечения 90 дней.

Просроченные федеральные студенческие ссуды имеют право на отсрочки и планы погашения, которые могут сделать платежи более доступными, такие как погашение, основанное на доходе, отсрочка и отсрочка. Вы не можете использовать эти варианты после дефолта по ссуде, поэтому немедленно свяжитесь со своим обслуживающим агентом, если вы задержите платежи.

Многие частные кредиторы помогут вам наверстать упущенное, временно снизив ежемесячный платеж или разрешив приостановить погашение с отсрочкой или отсрочкой.

Не погашены ли студенческие ссуды?

Если вы не уверены, что ваши студенческие ссуды не погашены, самый простой способ выяснить это — обратиться к своему обслуживающему персоналу. Если вы не уверены, кто это, или не готовы поговорить с ними о своих кредитах, у вас есть несколько других вариантов.

Войдите на studentaid.gov. У всех заемщиков федеральной студенческой ссуды есть учетная запись My Federal Student Aid, к которой они могут получить доступ со своим идентификатором FSA. Войдите в свою учетную запись, выберите ссуду и посмотрите статус ее погашения, чтобы узнать, указан ли он как дефолтный.Ваша учетная запись также включает информацию о вашем сервисном центре, если она вам нужна.

Получите свой кредитный отчет. В вашем кредитном отчете в разделе отрицательной информации будут указаны дефолты по федеральным и частным студенческим ссудам. Вы можете бесплатно получать копию своего отчета один раз в год на сайте Annualcreditreport.com.

Эти ресурсы могут не обновляться в режиме реального времени, поэтому ваша ссуда может быть дефолтной и не отображаться как таковая. Лучше всего подтвердить статус вашего кредита у обслуживающего персонала.

Как отвечать сборщикам долгов

Получение звонков от сборщика долгов — еще один признак невыполнения обязательств по студенческому кредиту.

Держатели федеральных студенческих ссуд могут размещать просроченные студенческие ссуды в коллекторском агентстве, если вы не договорились с ними об оплате. Частные студенческие ссуды обычно считаются «списанными» или безнадежными после 120 дней пропущенных платежей и могут быть проданы коллекторскому агентству

Что произойдет, если вы не выплатите студенческие ссуды?

Просрочка по студенческому кредиту может повлиять на вас разными способами.Штрафы за неисполнение обязательств включают следующее.

Ваш заемщик может взять у вас другие деньги.

Чтобы получить федеральные студенческие ссуды, ваш заемщик может удерживать вашу заработную плату и удерживать ваши налоговые возмещения и другие государственные платежи, например чеки социального обеспечения.

Владельцы частных студенческих ссуд не могут получить ваши налоговые возмещения или выплаты по социальному страхованию, но могут подать на вас в суд. Если они получат решение в их пользу, они могут получить деньги из вашей зарплаты или даже из ваших банковских счетов, чтобы выплатить невыплаченную ссуду.

Ваш кредитный рейтинг поврежден

Невыполнение обязательств по студенческому кредиту и предшествующие ему просроченные платежи могут оставаться в вашем кредитном отчете в течение семи лет. Эта отрицательная оценка может сделать заем на машину, дом или дополнительное образование более дорогим — или потенциально невозможным. По умолчанию вы также можете снять квартиру, подписаться на новый тарифный план сотовой связи или даже найти работу.

Просроченные платежи и проценты будут продолжать увеличивать ваш долг, увеличивая сумму вашей задолженности.С вас также может взиматься плата за взыскание невыплаченной ссуды. Эти затраты на взыскание могут составлять до 25% от баланса вашей ссуды.

Например, допустим, вы задолжали 30 000 долларов на момент дефолта. Чтобы погасить ссуду, вам, возможно, придется заплатить до 7500 долларов на сборы сверх этого баланса в 30 000 долларов.

Это может повлиять на ваше образование.

Если у вас нет студенческой ссуды по умолчанию, вы не сможете брать дополнительные студенческие ссуды или получать другую федеральную помощь, чтобы вернуться в школу.

Если вы уже закончили учебу, ваше учебное заведение может по своему усмотрению удерживать вашу академическую справку до тех пор, пока ваш долг не будет погашен.

Ваша профессиональная лицензия может быть приостановлена

Законы о приостановлении действия лицензии и их исполнение сильно различаются от штата к штату. Но если вы работаете в такой области, как медицина или преподавание, ваш штат может приостановить или отозвать вашу профессиональную лицензию в случае невыполнения обязательств по студенческой ссуде. Это может произойти и с вашими водительскими правами.

Единственный штраф, о котором вам не нужно беспокоиться, — это арест или тюремное заключение за неуплату студенческой ссуды.Однако ваш кредитор может подать на вас в суд, чтобы вернуть ваши ссуды. Во многих штатах, если ваш кредитор выиграет решение суда против вас, вас могут арестовать за невыполнение постановления суда. Не игнорируйте судебные повестки.

Мои студенческие ссуды просрочены. Что мне делать?

Департамент образования предлагает три четких способа взыскания после дефолта по федеральному студенческому кредиту: погашение, консолидация и реабилитация. Каждый из них может предотвратить или остановить последствия невыполнения обязательств, если вы будете действовать достаточно быстро; лучший для вас, вероятно, будет зависеть от ваших приоритетов.

Если вы хотите полностью расплатиться с долгами

При неисполнении обязательств по студенческим займам вся сумма задолженности подлежит оплате немедленно. Если вы можете себе это позволить, вы можете выплатить свои ссуды и покончить со своим долгом. Конечно, для большинства заемщиков это невозможно. Возможно, вам удастся договориться о выплате студенческой ссуды меньше, чем вы должны, но не ожидайте больших сбережений.

Не берите личную ссуду для выплаты студенческой ссуды, даже если она просрочена. Индивидуальные ссуды обычно имеют более высокие процентные ставки, чем студенческие ссуды.Изучите другие средства, которые не увеличат ваши долги.

Можете ли вы погасить просроченную студенческую ссуду в банкротстве?

Если вы хотите помочь своей кредитной истории

Восстановление студенческой ссуды — лучший вариант в большинстве случаев, потому что это единственный вариант, который удаляет дефолт из вашего кредитного отчета, хотя просроченные платежи, о которых сообщалось ранее, останутся.

Чтобы восстановить свои ссуды, вы должны производить девять ежемесячных платежей по ссуде в течение 10 месяцев подряд.Ваши ежемесячные платежи будут составлять 15% от вашего дискреционного дохода, или вы можете запросить меньшую сумму.

Вы можете восстановить студенческую ссуду только один раз. Если вы выберете этот вариант, убедитесь, что вы можете позволить себе платежи после завершения процесса, вероятно, за счет подписки на план погашения, ориентированный на доход.

Если вы хотите быстро урегулировать дефолт или уже погасили ссуду

Помимо полной оплаты, консолидация студенческой ссуды является самым быстрым способом выхода из дефолта.Вы можете выполнить одно из следующих действий:

Сделать три полных, своевременных, последовательных ежемесячных платежа по просроченной ссуде.

Согласитесь выплатить новую ссуду в соответствии с планом погашения, ориентированным на доход.

Объединение может иметь смысл, если вам нужно быстро устранить дефолт, например, если вы возвращаетесь в школу и вам нужна финансовая помощь. Консолидация не удалит строку по умолчанию из вашего кредитного отчета.

Как взыскать задолженность по частному студенческому кредиту

Частные студенческие ссуды не имеют стандартных вариантов возврата, как федеральные ссуды.

Спросите своего кредитора о возможностях выхода из невыполнения обязательств. У него могут быть варианты, аналогичные программам дефолта по федеральным займам, или вы можете договориться о другом решении по погашению или согласиться на выплату студенческого займа меньше, чем вы должны.

Если вы не можете договориться со своим кредитором, подумайте о том, чтобы обратиться к юристу, который специализируется на студенческих ссудах. Рынок частных студенческих ссуд особенно сложен, поэтому решающее значение имеет тот, кто разбирается в системе, ваших правах и возможностях.

Как получить дополнительную помощь по студенческому кредиту

Законные организации по оказанию помощи по студенческому кредиту не будут звонить, писать или писать по электронной почте заемщикам с предложениями об урегулировании задолженности. Избегайте компаний по «облегчению долгового бремени», которые обещают немедленное прощение студенческой ссуды. Если это звучит слишком хорошо, чтобы быть правдой, обычно так оно и есть.

Вот некоторые проверенные справочные ресурсы по студенческим ссудам, которые можно использовать для получения информации, совета или того и другого; это авторитетные организации с проверенной историей:

Многие из этих организаций предлагают бесплатные консультации.В некоторых случаях вам может потребоваться заплатить гонорар, например, в случае с сертифицированным некоммерческим консультационным агентством по кредитованию или если вы нанимаете адвоката.

Калькулятор студенческой ссуды

Использование калькулятора студенческой ссуды может помочь вам разработать стратегию погашения студенческой ссуды, которая подходит именно вам. Калькулятор студенческой ссуды Bankrate показывает основную информацию о вашей существующей или будущей студенческой ссуде, а также показывает, какой ежемесячный платеж по кредиту вы можете ожидать, сколько времени у вас уйдет на погашение всей ссуды и сколько процентов вы заплатите в целом.

Введите данные своего студенческого кредита в калькулятор ниже, чтобы увидеть свои личные результаты.

Что нужно знать об этом калькуляторе

Перед использованием калькулятора студенческой ссуды, приведенного выше, подготовьте несколько сведений о вашей ссуде.

Сумма кредита

Суммы займа различаются в зависимости от того, изучаете ли вы федеральный или частный студенческий заем. Сумма предлагаемого кредита также может быть ограничена в зависимости от вашего уровня регистрации (например,g., бакалавриат по сравнению с аспирантом или студентом-профессионалом) или программа на получение степени.

Сумма федерального студенческого кредита

Студенты бакалавриата:

- Прямые субсидированные займы: до 5 500 долларов США в год.

- Прямые несубсидированные займы: до 12 500 долларов США в год.

Аспиранты:

- Прямые несубсидированные займы: до 20 500 долларов США в год.

- Прямые ссуды ПЛЮС: в пределах заявленной в школе стоимости посещения за вычетом другой полученной финансовой помощи.

Родители иждивенцев бакалавриата:

- Ссуды ПЛЮС для родителей: В пределах заявленной в школе стоимости посещения за вычетом другой полученной финансовой помощи.

Сумма частного студенческого кредита

Сумма ссуды для частных студенческих ссуд может варьироваться в зависимости от кредитора. Каждый кредитор устанавливает свои собственные критерии заимствования, годовые лимиты заимствования, процентные ставки и условия погашения.

Как правило, частные кредиторы студенческой ссуды предлагают суммы ссуды, которые покрывают разрыв между стоимостью обучения в школе и любой другой финансовой помощью, которую получает студент.Некоторые кредиторы также устанавливают лимиты на пожизненные заимствования, которые для некоторых степеней могут достигать 150 000 долларов и более.

Независимо от того, занимаете ли вы государственный или частный студенческий ссуду, занимайте только ту сумму, которая вам нужна на учебный год после исчерпания всех вариантов грантов и стипендий. Если вам необходимо взять ссуду для финансирования пробелов в образовании, подумайте о максимальном увеличении лимитов федеральной студенческой ссуды, прежде чем переходить к частной студенческой ссуде, поскольку федеральные студенческие ссуды имеют дополнительные преимущества, такие как планы погашения, ориентированные на доход, и стандартизированные программы для работы с нуждающимися.

Срок кредита

Срок кредита — это время, в течение которого вы должны полностью погасить ссуду. Для федеральных студенческих ссуд по стандартному плану погашения срок ссуды по умолчанию составляет 10 лет. Однако студенческие ссуды с альтернативным планом выплат предлагают срок от 10 до 25 лет.

Как и сумма частной студенческой ссуды, условия выплаты частной студенческой ссуды различаются в зависимости от кредитора. Срок частных студенческих ссуд может составлять от пяти до 20 лет.

Более короткий срок кредита может помочь вам сэкономить больше денег на выплате процентов в течение периода погашения, но приведет к увеличению ежемесячного платежа.Некоторые кредиторы предлагают более низкие процентные ставки в качестве стимула на краткосрочный период. С другой стороны, более длительный срок ваших студенческих ссуд снизит ваш ежемесячный платеж, но со временем накопит больше процентов.

Перед тем, как брать студенческие ссуды, убедитесь, что вы знаете все варианты сроков, которые предлагает ваш кредитор, чтобы вы могли выбрать правильный путь для своих финансовых потребностей.

Процентная ставка

Предлагаемая процентная ставка зависит от типа кредитора, которого вы ищите, и от вашего финансового положения.Федеральные студенческие ссуды предлагают одинаковую процентную ставку для всех заемщиков, независимо от кредитного рейтинга или дохода. С другой стороны, частные студенческие ссуды часто проводят проверку кредитоспособности и устанавливают процентные ставки в соответствии с вашей кредитоспособностью. Чем выше ваш кредитный рейтинг, тем ниже процентные ставки.

Имейте в виду, что самые низкие процентные ставки, рекламируемые на сайтах кредиторов, могут быть недоступны для вас. Чтобы узнать, какие процентные ставки вы получите, воспользуйтесь функциями предварительной квалификации кредиторов, если они доступны.Предварительная квалификация позволяет вам ввести основные сведения о себе и желаемой ссуде в обмен на краткую информацию о предлагаемых ставках и условиях.

Дополнительные факторы, которые следует учитывать при расчете процентов по студенческому кредиту

При расчете процентов по студенческому кредиту имейте в виду, что есть еще несколько ключевых факторов:

- Фиксированные и плавающие ставки. В отличие от федеральных студенческих ссуд, которые предлагают только фиксированные процентные ставки, некоторые частные кредиторы предлагают фиксированные или переменные процентные ставки по студенческим ссудам.Фиксированная ставка не изменится в течение срока действия кредита, но переменная ставка может уменьшаться или увеличиваться в зависимости от рыночных условий.

- Срок действия. Короткий или длительный срок вашей студенческой ссуды резко влияет на общую сумму процентов, которую вы будете платить. Помимо расчета общей суммы выплаченных процентов, калькулятор студенческой ссуды выше показывает, какая часть вашего ежемесячного платежа идет на проценты; чтобы увидеть это представление, нажмите «показать график амортизации».

- Кредитный рейтинг. Частные студенческие ссуды требуют проверки кредитоспособности. Чем сильнее ваш кредит, тем больше вероятность того, что вам будут предложены конкурентоспособные низкие процентные ставки. Заемщики с плохой кредитной историей могут получить одобрение по более высокой процентной ставке, что означает, что в целом на выплату процентов будет потрачено больше денег.

Что дальше?

Учащимся, которым необходимо взять ссуду на обучение на предстоящий учебный год, всегда следует сравнивать несколько вариантов ссуды. Прежде чем принимать решение, изучите процентные ставки, условия и льготы или льготы для заемщиков между различными кредиторами.

Если вы ищете способы сэкономить на процентах по уже имеющейся у вас студенческой ссуде, одним из вариантов может быть рефинансирование вашей студенческой ссуды. Рефинансирование студенческой ссуды — это вид частной ссуды. Кредиторы выплатят ваши первоначальные ссуды (федеральные и частные), а вы выплатите новому частному кредитору полную сумму ссуды, выплаченную им от вашего имени, плюс проценты.

Заемщиков | Федеральная помощь студентам

У большинства студентов есть студенческие ссуды, но немногие из них знают, что делать, если их текущий статус образования или финансовое положение изменится.Узнайте, как направить заемщиков студенческой ссуды в правильном направлении, когда они переводят школу, бросают учебу, сталкиваются с трудностями при совершении платежей или собираются поступить в аспирантуру.

Что делать, если заемщик не знает, как платить по кредиту?

Что происходит, когда заемщик переходит в другую школу?

Что происходит с федеральными студенческими ссудами, когда заемщик бросает школу?

Что делать, если заемщик не может позволить себе ежемесячные платежи?

Что делать, если заемщик хочет поступить в аспирантуру?

Что делать, если заемщик не знает, как платить по кредиту?

Распространенный вопрос среди недавно получивших образование заемщиков по студенческой ссуде: «Как / когда / где мне делать платежи по студенческой ссуде?» Если вы слышите этот вопрос от заемщика, краткий ответ: «Узнайте у своего кредитного учреждения.«Вот несколько мест, где вы можете предложить заемщику найти дополнительную информацию:

- Чтобы узнать, кто обслуживает его или ее ссуду, а также каков остаток по ссуде, заемщик должен проверить «Моя федеральная помощь студентам» на сайте StudentAid.gov/login.

- Чтобы узнать о погашении кредита, изучить детали вариантов погашения и попробовать оценщик погашения для сравнения планов погашения, заемщик должен посетить StudentAid.gov/repay.

Топ

Что происходит, когда заемщик переходит в другую школу?

Когда учащиеся переводят школу, они часто предполагают, что, как и их оценки, их ссуды «передаются» вместе с ними.Студенты также забывают уведомить первоначальную школу и кредитную организацию.

Если учащийся посещает новую школу хотя бы на полставки, то ссуда не подлежит немедленному погашению. Что, вероятно, изменится, так это размер федеральной помощи студентам, которую получает учащийся, поскольку помощь пересчитывается с учетом стоимости посещения новой школы.

Текущая ссуда студента не «переносится» в новую школу, но засчитывается в разрешенные федеральные лимиты студенческой ссуды.

Топ

Что происходит с федеральными студенческими ссудами, когда заемщик бросает школу?

Когда заемщик опускается ниже уровня зачисления на половину рабочего дня, для его или ее ссуды обычно наступает льготный период — установленный период времени до начала погашения.(Не все федеральные студенческие ссуды имеют льготные периоды.) Льготный период дает студенту время для финансовых расчетов и выбора плана погашения. Проценты будут начисляться в течение льготного периода.

Прекращение учебы влечет за собой финансовые последствия. Например, ученик может не иметь возможности получить возмещение за обучение или плату от школы (ученик должен обратиться в офис финансовой помощи школы).

Очков для обсуждения:

- В то время как школа может проинформировать обслуживающую ссуду о том, что учащийся бросил школу, студент должен убедиться, что он или она также связались с обслуживающей ссудой, чтобы выбрать план погашения, узнать, когда платежи подлежат оплате и в какой сумме, и т.п.

- Заемщик должен выплатить ссуду, даже если он бросит учебу или не найдет работу после окончания школы. Если заемщик не выплатит ссуду, это повлияет на его или ее кредитную историю, и он или она не сможет купить машину или дом, получить кредитные карты или получить определенные виды работы.

Топ

Что делать, если заемщик не может позволить себе ежемесячные платежи?

Как и в случае с любым другим типом ссуды или кредитного обязательства, невыполнение или невыполнение федеральной студенческой ссуды может нанести ущерб кредиту заемщика.Если вы консультируете заемщика, которому грозит задержка выплаты по студенческому кредиту, предложите ему или ей изучить следующее:

Темы для обсуждения:

- Заемщик должен уведомить своего кредитного учреждения, как только он или она ожидают, что у него возникнут проблемы с оплатой. Специалист по обслуживанию ссуды может помочь заемщику определиться с вариантами погашения, которые подходят для финансового положения заемщика.

- Игнорирование звонков обслуживающего вас ссуды по поводу непогашенной задолженности по студенческому кредиту только ухудшит положение и вынудит кредитора принять меры против студента.

Совет: перед тем, как учащиеся бросят школу, поощрите их искать возможности трудоустройства, предлагающие прощение ссуд, и подумать о планах погашения своих ссуд на обучение, ориентированных на доход.

Топ

Что делать, если заемщик хочет поступить в аспирантуру?

Высшая школа — это финансовое обязательство, и оно особенно обескураживает тех, кому необходимо занять деньги в дополнение к существующим займам от их высшего образования.Если у заемщика есть федеральные займы, которые подлежат погашению, когда он или она поступает в аспирантуру или профессиональную школу, заемщик может иметь право на отсрочку в школе, если зачислен как минимум на полставки.

Вы также можете предложить заемщикам рассмотреть возможность консолидации ссуды, если у них есть несколько федеральных ссуд.

Примечание. С 1 июля 2012 г. аспиранты и студенты с профессиональной степенью больше не имеют права на получение субсидируемых кредитов. У этих студентов по-прежнему есть возможность брать несубсидированные ссуды и ссуды PLUS.

Топ

Как выйти из дефолта

В некоторых случаях, вне зависимости от того, является ли ваша ссуда просроченной или нет, вы можете иметь право на полное аннулирование федеральной ссуды на обучение.Аннулирование студенческой ссуды часто ограничивается очень конкретными ситуациями, но в таких ситуациях, согласно федеральному закону, такая возможность должна быть доступна должникам. Вы не можете отменить свой студенческий кредит на основании неудовлетворенности своим колледжем, полученной степенью или перспективами трудоустройства после окончания учебы. Обстоятельства, при которых вы имеете право на аннулирование кредита, включают:

- Связано со школой, например, ваша школа закрывает или фальсифицирует свидетельство о пособии учащимся

- Утрата трудоспособности или смерти заемщика

- Аннулирование ссуды Perkins на основании квалификационной профессии

Хотя вышеупомянутые обстоятельства дают вам доступ к аннулированию ссуды по закону, вам нужно будет доказать, что вы соответствуете очень конкретным критериям, чтобы ваше заявление об аннулировании было одобрено.Если ваша заявка на аннулирование кредита будет принята, не только будет аннулирована задолженность, но в большинстве случаев правительство должно выплатить все предыдущие платежи и помочь восстановить ваш кредит. Важно отметить, что аннулирование кредита — это не то же самое, что банкротство.

Вот более подробная информация об обстоятельствах, связанных со школой, которые могут обеспечить потенциальное право на отмену кредита:

Закрытие школы

Вы можете подать заявление об отмене ссуды, если вы посещали школу, которая закрылась на время вашего зачисления, или если вы отказались от нее за 120 дней до закрытия школы и не смогли завершить образовательную программу из-за закрытия.Типы ссуд, имеющих право на аннулирование ссуды на закрытие школы, — это прямые ссуды и ссуды FFEL, PLUS и Perkins. Чтобы подать заявку на отмену ссуды на закрытие школы, заполните эту форму и отправьте ее по адресу:

Федеральная группа по оказанию помощи студентам Министерства образования США

Региональный офис, кабинет 8633

50 Beale St.

Сан-Франциско, Калифорния 94105-1813

Ложная сертификация

Вы можете подать заявление об отмене ложной сертификационной ссуды, если учреждение, в котором вы учились, ложно подтвердило ваше право на получение федеральной помощи студентам.Национальный центр защиты прав потребителей описывает четыре способа, которыми это может произойти: «Есть четыре конкретные категории, которые могут привести к выписке. Первые три категории ложной сертификации: «Возможность получения пособия», «Дисквалифицирующий статус» и «Подделка» применимы только к FFEL и прямым займам, полученным по крайней мере частично 1 января 1986 г. или после этой даты. Четвертая категория, кража личных данных, доступна, если ложная сертификация произошла как в результате кражи личных данных ». Для получения дополнительной информации об этих потенциальных ситуациях посетите веб-сайт Национального центра защиты прав потребителей.

Невыплаченный возврат

Вы можете подать заявление об отмене невыплаченного возмещения по кредиту, если вы рано ушли из школы. Если вы ходили в школу менее 60 процентов срока погашения кредита, вы должны были получить возмещение хотя бы части того, что вы взяли взаймы. Ваша школа должна была вернуть деньги обслуживающему вас специалисту, который затем должен уведомить вас о вашем возмещении. Узнайте больше на сайте Национального центра защиты прав потребителей.

Погашение кредита | Офис финансовой помощи

Вы здесь:

Консультации по вопросам выхода из ссуды (a.к.а. Выходное интервью)

Когда вы будете готовы к выпуску из МГУ, мы пригласим вас принять участие в консультациях по вопросам выхода из кредита, что вы можете сделать лично, по почте или в Интернете. Консультации по ссуде предоставят информацию о том, чего ожидать, когда вы начнете погашать ссуду.

Национальная система данных о студенческих ссудах (NSLDS)

NSLDS позволяет вам искать информацию о ВАШИХ кредитах, в том числе о том, сколько вы должны и кто ваши кредиторы и обслуживающие лица.

К кому обращаться после окончания или отъезда МГУ

- Для кредитов Stafford (Direct) , Parent PLUS и Grad PLUS :

- Если вы брали заем через MSU до осени 2003 г. или после лета 2008 г., проверьте свою кредитную историю на NSLDS, чтобы найти своего кредитного специалиста. Веб-сайт StudentLoans.gov предоставляет контактную информацию для всех кредитных организаций Stafford (Direct) и PLUS.

- Если вы взяли ссуду в период с осени 2003 г. по лето 2008 г., ваши ссуды, вероятно, будут обрабатываться Службой предоставления образовательных ссуд Великих озер (1-800-247-0462).

- Для кредитов Perkins , Health Professions и Robert Young :

- Примерно через 3 месяца после окончания или отъезда из МГУ вы получите платежную книжку, а через 9 месяцев вы начнете отправлять свои платежи в МГУ.

- По вопросам во время погашения обращайтесь в МГУ по ссуде к получению по телефону 1-517-355-5140.

- Для частных (альтернативных) ссуд , обратитесь к своим кредитным заявкам, чтобы найти своего кредитора или обслуживающего лица.

Калькуляторы выплат по кредиту

Программы прощения ссуд

При определенных обстоятельствах федеральное правительство полностью или частично аннулирует ссуду на образование. Эта практика называется прощением ссуды или аннулированием ссуды.

Консолидация ссуд

Прежде чем рассматривать возможность консолидации ссуды, вы должны знать, что если вы получили особые льготы для заемщика, заимствуя у предложенных MSU кредиторов, вы можете потерять некоторые из этих преимуществ (включая снижение процентных ставок). Для получения дополнительной информации см. Нашу страницу, посвященную консолидации ссуд.

Финансовые трудности, отсрочка, снисхождение, невыполнение обязательств

Если вы не можете выплатить свой студенческий кредит, есть отсрочка и Доступны варианты снисходительности.Последствия невыполнения обязательств по студенческой ссуде серьезны, поэтому изучите свои варианты ДО того, как вы не вернетесь.

Дополнительные полезные ссылки

Как быстро избавиться от задолженности по студенческой ссуде за меньшие деньги

Поиск лучшего способа избавиться от задолженности по студенческой ссуде для вашей уникальной финансовой ситуации.

Студенческие ссуды в настоящее время являются вторым по величине источником долга в США после ипотеки. Они также являются источником бесконечного стресса для заемщиков, пытающихся их устранить.Хорошая новость заключается в том, что существуют решения, которые могут помочь заемщикам более эффективно выплачивать школьные ссуды. Фактически, исследование Счетной палаты правительства (GAO) показало, что около половины заемщиков федеральных студенческих ссуд переплачивают. Вам просто нужно выяснить, как эффективно избавиться от задолженности по студенческому кредиту, учитывая ваш бюджет и кредитную ситуацию.

Решения, которые мы подробно рассмотрим ниже, объясняют, как избавиться от задолженности по студенческим займам более эффективным способом. Существуют решения, которые помогают снизить ежемесячные платежи в соответствии с вашим бюджетом и позволяют претендовать на прощение по федеральному кредиту.На другом конце спектра также есть решения для ускорения погашения, чтобы вы могли быстрее выбраться из долга и минимизировать общие процентные расходы.

Меню быстрого запуска для избавления от задолженности по студенческой ссуде

Общая информация о том, как избавиться от задолженности по студенческой ссуде

Какие факторы определяют право на получение различных решений?

Варианты, которые вы выбираете, чтобы выбраться из долгов, начинаются с того, чего вы хотите достичь:

- Вам нужны более низкие ежемесячные платежи, которые лучше подходят для вашего бюджета?

- Хотите быстро погасить ссуду, что также помогает снизить общие процентные расходы, применяемые к вашему долгу?