Показатель EBITDA. Что это такое и как его считать

Почти все компании при публикации финансовой отчетности указывают такой показатель, как EBITDA. Понимание принципа расчета и того, для чего он используется, необходимо каждому инвестору.

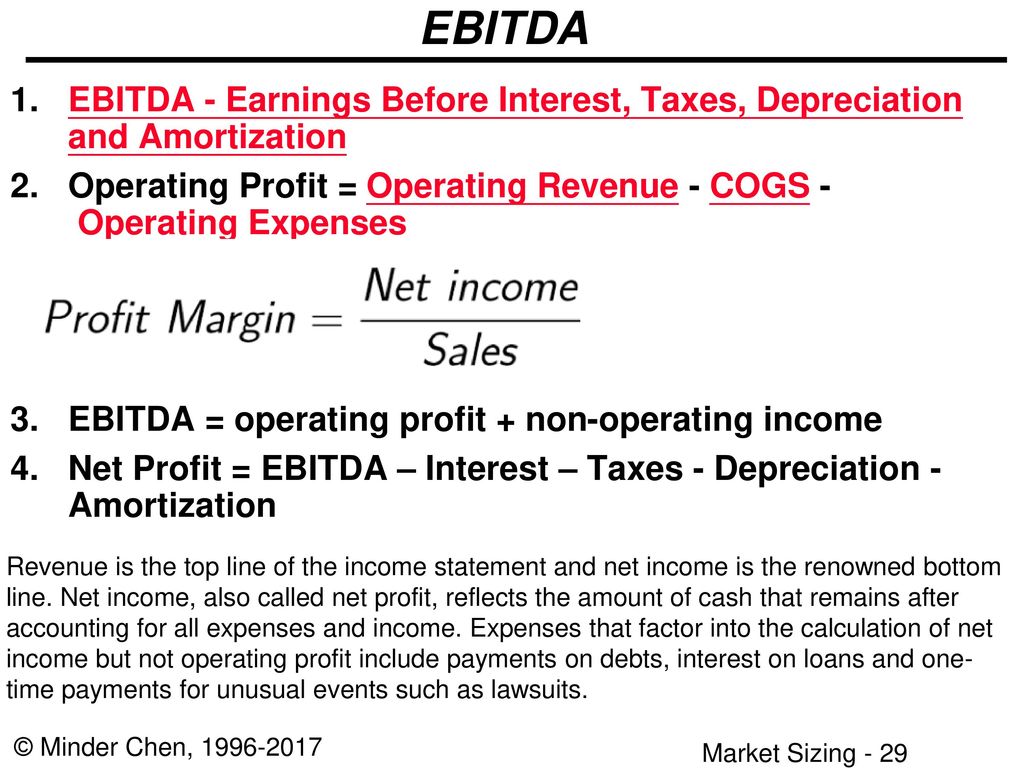

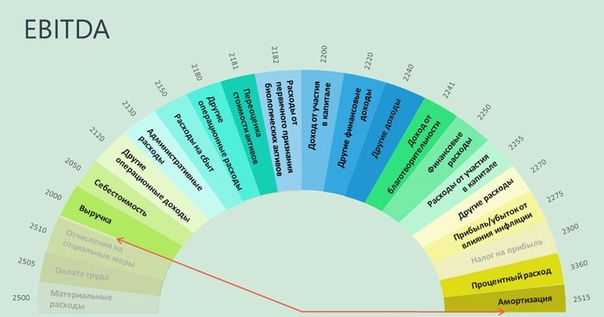

Согласно определению EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании рассчитывает EBITDA отдельно и использует его для наглядности финансового положения компании.

Показатель EBITDA начал использоваться в 1980-х годах для анализа способности компании обслуживать долги. В сочетании с чистой прибылью показатель служил источником информации, например, о том, какую сумму процентных платежей по задолженности может обеспечить компания в ближайшей перспективе. Данный показатель и сейчас продолжает использоваться для анализа кредитоспособности компаний. Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

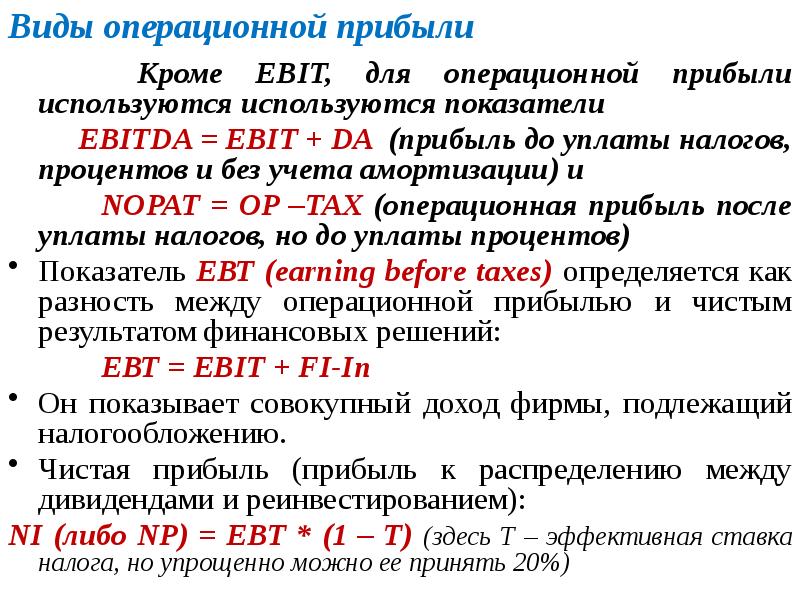

Существует два основных метода расчета показателя EBITDA:

1. Более простой, но более надежный метод — «Сверху вниз».

EBITDA = Операционная прибыль + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов

Таким образом, мы принимаем тот факт, что операционная прибыль является основным источником дохода фирмы. Разница EBITDA от операционной прибыли заключается только в начисленной амортизации, которую мы возвращаем. Иначе этот показатель называют OIBDA, но, тем не менее, многие компании именно так производят свои расчеты.

Преимущество данного метода в его простоте: пользователю отчетности при расчете показателя тяжело допустить ошибку, и вместе с этим менеджменту компании крайне трудно ввести в заблуждение акционеров.

2. Более сложный, теоретический метод, который напрямую следует из названия показателя — «Снизу-вверх».

EBITDA = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов

Этот метод означает, что мы начинаем расчет от конечного значения чистой прибыли компании и возвращаем обратно приведенные статьи расходов. Основным недостатком данного метода является то, что любые вторичные или одноразовые статьи отчетности также попадут в конечный результат, что делает анализ показателя в динамике более сложным.

Стоит также отметить, что в данном случае менеджменту легче манипулировать числами, используя различные методы подсчета.

Следует понимать, что при расчете показателя EBITDA вторым способом мы захватываем все строки отчетности, которые находятся между операционной и чистой прибылью. Очень часто в учет заходят одноразовые расходы/доходы, понесенные фирмой.

Чтобы сделать показатель EBITDA более пригодным для анализа в динамике, применяются разнообразные корректировки на одноразовые статьи. Например, исключаются списания и переоценка активов, валютные разницы и т.

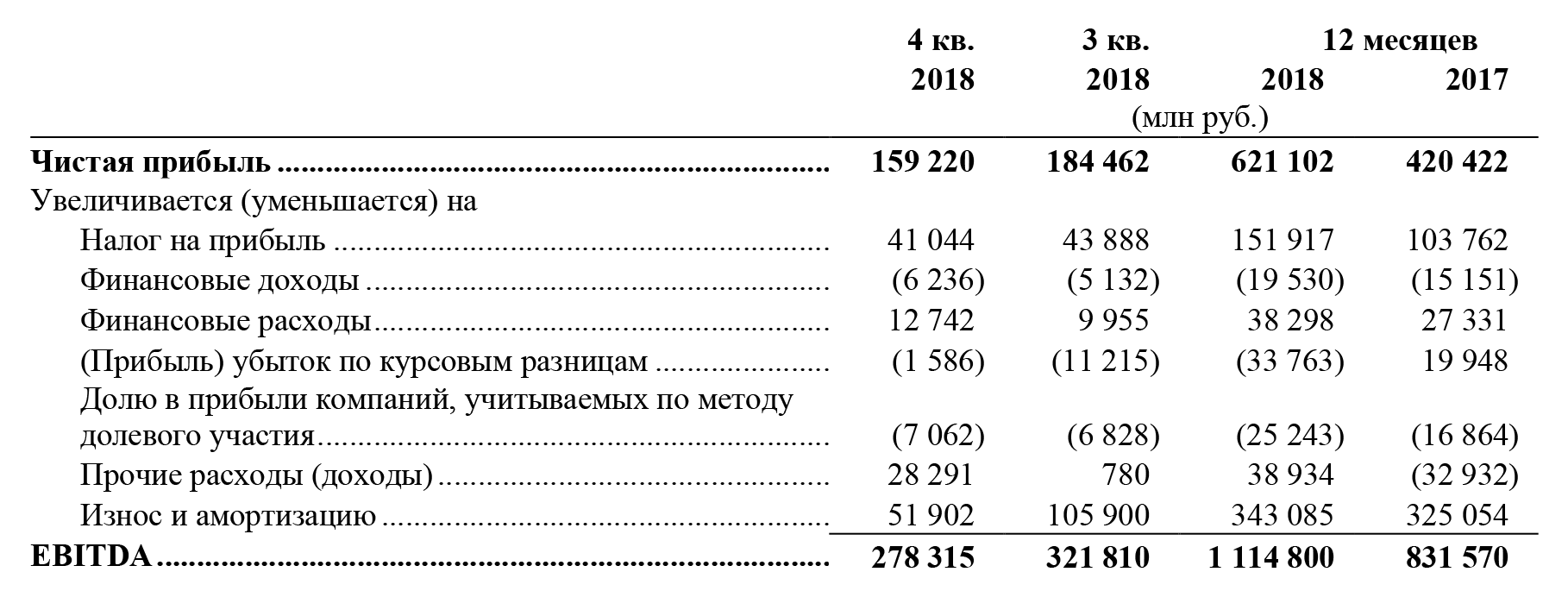

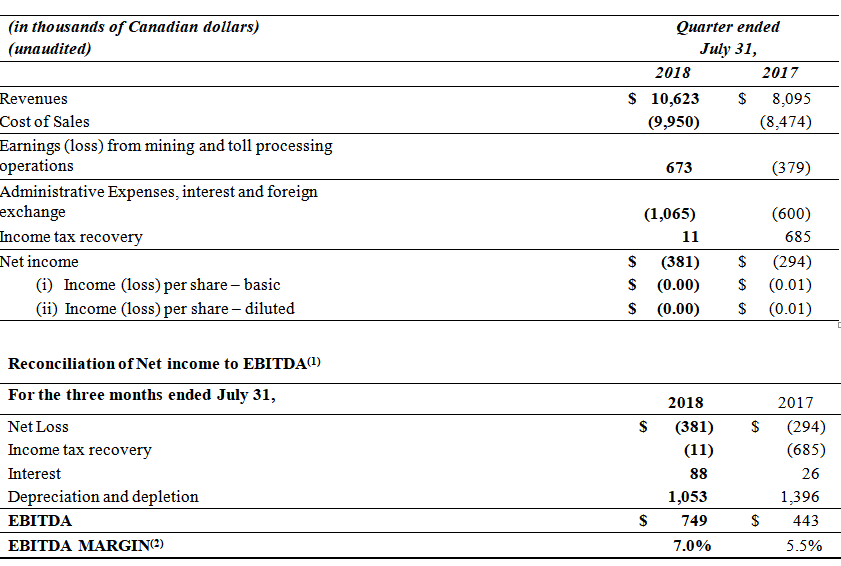

Рассмотрим расчет показателя EBITDA, на примере компании Полюс.

Для начала посмотрим отчет о финансовых результатах компании. Сразу можем заметить, что в нем не указана начисленная амортизация. В таких случаях для расчета показателя EBITDA нам также потребуется отчет о движении денежных средств компании.

Теперь у нас есть все необходимые данные, чтобы посчитать EBITDA двумя методами.

1. EBITDA «Сверху вниз» = Операционная прибыль + амортизация = 1455 + 178 = 1633

2. EBITDA «Снизу-вверх» = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов = 1241 + 200 + 290 + 178 = 1909

Как мы видим, значения, посчитанные двумя способами, довольно сильно расходятся. Производя расчет вторым способом, мы захватили много одноразовых статей, не связанных с основной деятельностью компании. Из чего следует, что мы должны скорректировать наш показатель. Для удобства возьмем пример корректировки, которую провела сама компания.

Для удобства возьмем пример корректировки, которую провела сама компания.

Как мы видим, были удалены доходы, не связанные с основной деятельностью (курсовые разницы, процентные доходы и т.д.) и обратно восстановлены одноразовые расходы (обесценение активов, благотворительные взносы и т.д.).

После корректировки EBITDA, посчитанные первым и вторым способом, почти совпали.

Самый популярный показатель «грязной прибыли» (так иногда называют EBITDA) имеет массу преимуществ и недостатков:

Преимущества:

— Принято считать, что EBITDA довольно точно отображает «денежную прибыль» от основного вида деятельности компании.

— Удобен для использования при сравнении компаний, работающих в одной отрасли. При этом не имеет значения размер инвестиций (основных средств), размер долговой нагрузки, а также режим налогообложения компаний. Другими словами, при сравнении компаний не учитывается налоговая ставка страны, в которой располагается компания, структура капитала и учетная политика.

— EBITDA используется не только в оценке компаний, но и в кредитном и финансовом анализе.

— Позволяет приблизительно оценить объем долга, который потенциально сможет осилить компания. Также оценить возможности для инвестиций.

— При «добросовестном» подсчете показатель является надежным, т.к. он не допускает манипуляций во внутренних статьях отчетности. Например, если компания решила завысить амортизацию, на одну и ту же величину уменьшится чистая прибыль и увеличится амортизация. Таким образом, поменяется лишь структура показателя, но не конечный результат.

Недостатки:

— Компании могут менять базу для измерения показателя EBITDA, использовать разные методы расчёта либо корректировки. Тем самым менеджмент может манипулировать финансовыми результатами фирмы. Следовательно, надо более тщательно разбираться, как был собран показатель за весь рассматриваемый период времени.

— Компании с высокой долговой нагрузкой оказываются в более выгодном положение.

— Такая же картина складывается и в случае с амортизацией. EBITDA не отражает потребности в будущих инвестициях компании. Это говорит о том, что при сравнении компаний из разных сфер, например, производства и сферы услуг, в выигрыше будут компании с большей долей основных средств.

Здесь нужно сделать акцент на то, что показатель EBITDA является первичным индикатором для скрининга компаний. После первичного осмотра фирма требует более детального изучения.

Показатель EBITDA для отдельных отраслей

При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA. Например, для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

Для ритейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR, скорректированный на величину аренды. Также он используется в авиационной отрасли, т.к. большинство самолетов покупаются в лизинг:

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании. В конечном счете для компаний разного размера и формата он позволяет сравнить исключительно коммерческий успех компании.

Открыть счет

БКС Брокер

Расчет EBITDA по РСБУ | Современный предприниматель

При анализе результатов деятельности компании используется несколько показателей прибыльности – от маржинальной до чистой прибыли. Особое место среди них занимает EBITDA. Рассмотрим, в чем состоит экономический смысл этого показателя и можно ли его рассчитать на основе российских стандартов бухгалтерского учета (РСБУ).

Что такое EBITDA и зачем нужен этот показатель

Сама англоязычная аббревиатура EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) говорит о том, что этот показатель пришел в Россию из международной практики учета.

Он представляет из себя прибыль до уплаты налогов без учета расходов на проценты по кредитам и амортизационных отчислений. По сути, это прибыль до налогообложения без учета расходов на привлечение внешнего финансирования.

Различные предприятия работают на разных системах налогообложения, имеют разный состав основных фондов и структуру капитала (т.е. соотношение между собственными и заемными средствами).

Использование EBITDA «очищает» финансовый результат компании от переменных факторов и позволяет более объективно оценить эффективность самого бизнеса. С ее помощью можно объективно сравнивать предприятия разных стран, отраслей, масштабов деятельности. Естественно, в данном случае применяют не абсолютную величину EBITDA, а относительные показатели на ее основе.

Чаще всего используется рентабельность продаж по EBITDA:

Ре = EBITDA / В, где

В – выручка от реализации за отчетный период

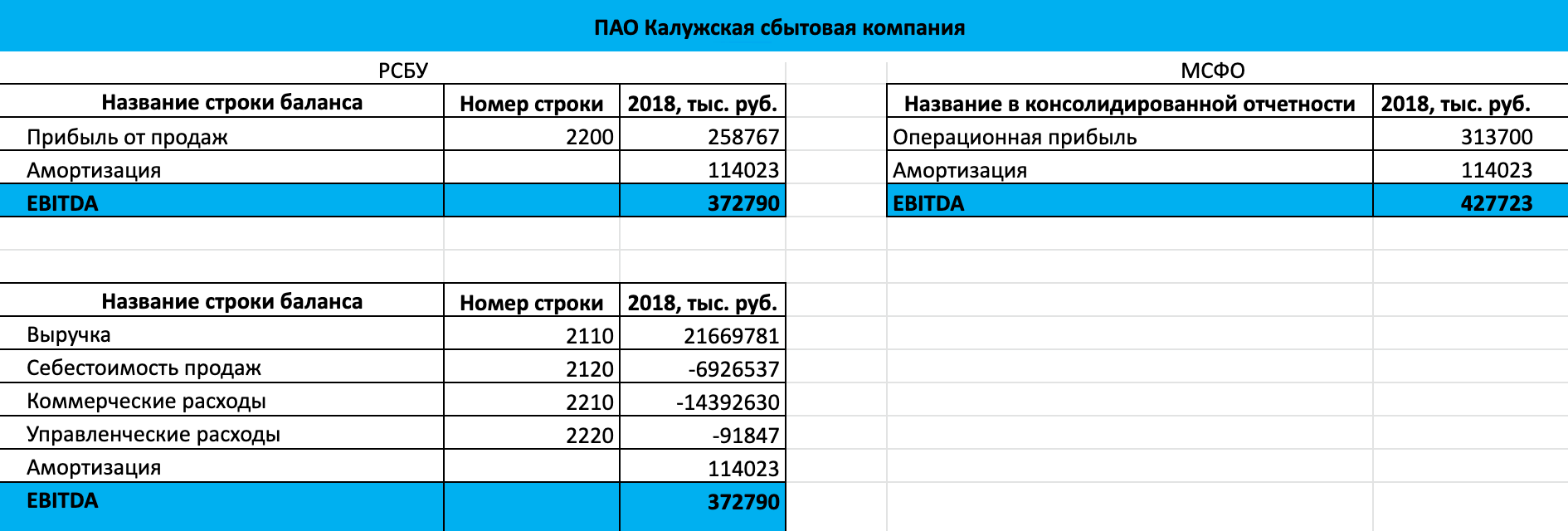

Расчет EBITDA по РСБУ

Несмотря на то, что этот показатель «адаптирован» под международные стандарты МСФО, его можно рассчитать и на основании данных российского бухучета. Большая часть данных берется из отчета о финансовых результатах (форма № 2).

EBITDA по РСБУ можно рассчитать, используя следующую формулу:

EBITDA = Чистая прибыль + Налоги + Проценты по кредитам и займам к уплате + Амортизация

Все показатели, кроме амортизации, можно взять из формы 2 «Отчет о финрезультатах». Данные по амортизации берутся из формы № 5 (пояснения к бухгалтерскому балансу).

Подставив в формулу строки соответствующих форм отчетности, получим

EBITDA = стр. 2400 ф.2 + стр. 2410 ф.2 + (стр. 2430 ф.2 + стр.2450 ф.2 + стр.2460 ф.2) + стр. 2330 ф.2+ стр. 5640 ф.5

Значения в скобках могут как вычитаться, так и прибавляться при расчете EBITDA по РСБУ. Дело в том, что в скобках указаны налоговые разницы, которые могут влиять на прибыль по-разному, в зависимости от соотношения между показателями бухгалтерского и налогового учета.

Дело в том, что в скобках указаны налоговые разницы, которые могут влиять на прибыль по-разному, в зависимости от соотношения между показателями бухгалтерского и налогового учета.

Пример

Чистая прибыль ООО «Альфа» за 2017 г. составила 2000 т. р., налог на прибыль к уплате – 500 т. р., начисленная амортизация – 1200 т. р., проценты по полученным кредитам и займам – 400 т. р. Отклонений между бухгалтерским и налоговым учетом не было. EBITDA компании за 2017 год составит:

EBITDA = 2000 + 500 + 1200 + 400 = 4100 т. р.

Из расчета следует, что ООО «Альфа» в состоянии нести годовую кредитную нагрузку в объеме до 4100 т. р.

Вывод

EBITDA – финансовый показатель, характеризующий эффективность работы компании без учета налогов, амортизации и затрат на привлечение капитала. Она позволяет объективно сравнить компании, относящиеся к разным сферам деятельности. Чтобы определить EBITDA по стандартам бухучета, принятым в РФ, нужны данные отчетных форм № 2 и № 5.

можно ли ими намеренно манипулировать?

Например, согласно МСФО(IAS) 39 «Финансовые инструменты, признание и оценка» дебиторская задолженность учитывается по «амортизированной стоимости», которая предполагает дисконтирование долгосрочной задолженности, а также начисление резерва по сомнительным долгам. Соответственно в этом контексте резерв по сомнительным долгам, а также величина дисконтирования задолженности не должны включаться в расчет при подсчете показателя EBITDA. Поскольку дисконтирование задолженности отражается в отчетности в разделе финансовых (процентных) расходов, то оно не попадает в расчет EBITDA. А вот резерв по сомнительным долгам имеет двойственную природу – с одной стороны это амортизация дебиторской задолженности, с другой – процентные расходы, связанные с обесценением задолженности. И тем не менее этот резерв иногда включают в расчет EBITDA.

Нет четкого понимания и в части включения в расчет показателя EBITDA дивидендов к получению. С одной стороны они отражаются в составе «финансовых доходов» и соответственно не должны включатся в расчет показателя EBIIDA. С другой стороны – дивиденды это не проценты.

С одной стороны они отражаются в составе «финансовых доходов» и соответственно не должны включатся в расчет показателя EBIIDA. С другой стороны – дивиденды это не проценты.

Если же посмотреть на такой показатель как «Прибыль от участия в ассоциированных компаниях» рассчитываемый согласно МСФО (IAS) 28, то это тоже по сути будущие дивиденды, подлежащие к получению от зависимых предприятий. Однако здесь и вовсе нет однозначного понимания – этот показатель может отражаться как в составе «финансовых доходов» ниже показателя «операционная прибыль» (как например в финансовой отчетности ОАО «Газпром» ), так и в составе «выручки» выше показателя «операционная прибыль» (как например в финансовой отчетности ОАО «НК «Роснефть») – а соответственно данный показатель может как включаться, так и не включатся в расчет показателя EBITDA.

Часто ведутся дискуссии и о том, включать ли расходы на благотворительность и аналогичные им расходы в расчет показателя EBITDA. Хотя эти расходы не относятся ни к категории процентов, ни к категории амортизации – они также и не являются результатом операционной деятельности компании, поскольку менеджмент может регулировать их величину и свободно снизить или прекратить их без ущерба для производства. Поэтому некоторые методики расчета показателя EBITDA предполагают исключение данных расходов при расчете показателя.

Хотя эти расходы не относятся ни к категории процентов, ни к категории амортизации – они также и не являются результатом операционной деятельности компании, поскольку менеджмент может регулировать их величину и свободно снизить или прекратить их без ущерба для производства. Поэтому некоторые методики расчета показателя EBITDA предполагают исключение данных расходов при расчете показателя.

Таким образом, посчитать показатель EBITDA можно несколькими способами, и выбранный способ нужно применять последовательно и не менять методику расчета показателя. Поскольку как именно считать показатель для каждой конкретной компании нигде не описывается, организации как-правило сами договариваются с банками о том, каким образом рассчитывается данный показатель.

Если пользователем отчетности является банк, предоставивший кредит – подписывается специальный документ — сертификат соответствия, в котором раскрывается методика расчета EBITDA и каждый из составных элементов, вошедших в расчет этого показателя.В случае если показатель EBITDA используется для расчета премий и иных вознаграждений менеджменту, методика его расчета закрепляется в локальных нормативных документах организации (внутренних регламентах, положениях). Методики расчета EBITDA могут отличаться в различных организациях, что может сделать несопоставимым для сравнения показатели EBITDA даже в аналогичных организациях.Документ иллюстрирует что полученный результат расчета показателя EBITDA соответствует требованиям банка к нормативам для данного показателя, установленным в кредитном договоре.

ROE (рентабельность капитала)

Наряду с EBITDA еще одним важнейшим показателем для принятия решений является ROE (рентабельность капитала). Показатель широко известен и распространен, потому что ROE показывает рентабельность собственного капитала, т.е. потенциальный инвестор, посмотрев на этот показатель в отчетности и его динамику, понимает какой доход (в процентах) он может зарабатывать на акциях данной компании, и сравнить его с другими предприятиями. Но смысл показателя ROE существенно глубже.

Но смысл показателя ROE существенно глубже.

Хотя бы тот факт, что на основе факторного анализа изменений в ROE основаны модели оценки темпов устойчивого роста Д. Ван Хорна и Р. Хиггинса уже показывает какой важный этот показатель. Например, согласно модели Д. Ван Хорна изменения в ROE раскладываются на вклад таких факторов, как

- оборачиваемость активов [выручка]/[активы],

- рентабельность продаж [прибыль]/[выручка],

- финансовый рычаг [собственный капитал]/[заемный капитал],

- доля реинвестирования прибыли [прибыль – дивиденды]/[прибыль].

Выявление несоответствий между динамикой изменения каждого из факторов, и причины вызывающих эти изменения, позволяют прогнозировать будущую динамику изменения показателя ROE и прогнозировать доходность по акциям компании. Факторный анализ показателя ROE тесно связан и с управлением на основе золотого правила экономики предприятия [100% <темп роста активов <темп роста выручки <темп роста прибыли] и поиска нарушений соответствий в темпах роста прибыли, выручки и активов.

Однако показатель ROE основывается на данных финансовой отчетности компании, а соответственно обладает недостатками, которыми обладает сама финансовая отчетность. В силу правил ее составления, она включает только 60-70% активов, которыми обладает организация – в ней не отражены ни кадровый потенциал, ни сформировавшаяся деловая репутация, ни изменения в рыночной доли, контролируемой организацией. Правда все эти изменения отражаются в цене акций компании на бирже. Вот почему рыночная капитализация компании не совпадает оценкой ее чистых активов по бухгалтерской отчетности, а колебания в рыночной капитализации зачастую никак не связаны с изменениями в бухгалтерской отчетности.

Но если компания не публичная и не котируется на бирже – получается у инвесторов и акционеров нет других источников информации для принятия управленческой решений, кроме как финансовые показатели, посчитанные на основе бухгалтерской отчетности по МСФО. Поэтому приходится делать комплексный анализ, и определять как именно повлияют на будущую прибыль изменения факторов, не отраженных в бухгалтерской отчетности, и результаты такого анализа принимать во внимание вместе с финансовым показателем ROE и другими показателями.

Отражение в финансовой отчетности по МСФО некоторых операций, связанных с реорганизацией бизнеса, может вызвать изменение в финансовых коэффициентах, в частности в ROE, хотя фактически эти изменения не оказывают никакого влияния ни на эффективность использования ресурсов, ни на производительность труда, ни на рыночную долю, занимаемую организацией, а являются чисто корпоративными мероприятиями.

Например, перепродажа дочерней компании внутри группы или ее присоединение к одной из компанией группы вызывает необходимость переоценки акций и иных финансовых вложений, находящихся на балансе присоединяемой компании по справедливой стоимости на дату такой сделки. Кроме того, такие сделки приводят к отражению в учете идентифицированных нематериальных активов, ранее не отраженных в учете (торговые марки, базы данных, права на ресурсы и т.п.). С точки зрения консолидированной отчетности в целом по группе никаких изменений не происходит, однако финансовые коэффициенты изменяются, т. к. те статьи отчетности, которые ранее отражались по исторической стоимости теперь пересчитаны по справедливой стоимости, часть активов, которая ранее не была признана в учете — теперь становится отражена.

к. те статьи отчетности, которые ранее отражались по исторической стоимости теперь пересчитаны по справедливой стоимости, часть активов, которая ранее не была признана в учете — теперь становится отражена.

Инструменты выявления манипулирования финансовыми коэффициентами

Манипулирование финансовыми коэффициентами, это вовсе не намеренное искажение исходных данных, входящих в расчет финансовых коэффициентов или изменение методики расчета коэффициентов. Такие действия легко могут быть найдены аудиторами и инвесторами.

Манипулирование финансовыми коэффициентами – это изменение оценок менеджмента в отношении событий, которые признаются в финансовой отчетности на основе этих самых оценок (оценочные резервы, справедливая стоимость и. т п.). Под манипулированием также следует понимать выполнение корпоративных мероприятий, приводящих к признанию в финансовой отчетности активов и обязательств, которые существовали и ранее, но не были признаны (изменение корпоративной структуры, ведущее к необходимости переоценки по справедливой стоимости активов и обязательств ранее отраженных по исторической стоимости).

Поскольку в составе активов и обязательств современных организаций становится все большое статей, подлежащих оценке по справедливой стоимости на основе применения профессионального суждения, это приводит к более широким возможностям для манипулирования финансовыми коэффициентами. Соответственно должны появляется инструменты и технологии, направленные на предотвращение такого манипулирования. Именно поэтому сегодня все большую значимость приобретает внедрение в практике аудита технологий автоматизированного аудита, основанных на работе с «большими данными» и применении автоматизированных инструментов бизнес-анализа в ходе аудита. Аудиторским компаниям сегодня специалисты по работе с данными и программисты требуются в гораздо большей степени, чем традиционные аудиторы.

Например, KPMG в 2014 г. подписала соглашение с McLarenGroup об использовании ее прогностического анализа, применяемого в гонках «Формулы-1». Аудиторам эта технология позволит оценить, как изменения cash-flow, процентных ставок или расходов на маркетинг отразятся на будущей выручке компании. У Deloitte уже есть технология Argus, умеющая быстро выуживать из разнородных документов бухгалтерскую информацию.

У Deloitte уже есть технология Argus, умеющая быстро выуживать из разнородных документов бухгалтерскую информацию.

Такие инструменты, обрабатывая огромные массивы данных (в основном это информация, которая не отражается в финансовой отчетности) в короткие сроки, позволяют проверить, насколько обосновано изменение оценок менеджмента, на основе которых признаются активы и обязательства в финансовой отчетности, какова величина активов и обязательств, которые не отражаются в финансовой отчетности, но влияют на ее стоимость и могут быть признаны в учете, например в случае покупки этой компании и ее включения в консолидированную отчетность другой компании.

Рентабельность по EBITDA (EBITDA Margin)

Определение

Рентабельность по EBITDA (EBITDA Margin) — отношение специфического вида прибыли (убытка) EBITDA к выручке.

Сам показатель EBITDA показывает прибыль (убыток) компании до указанных выплат. А рентабельность по нему характеризует удельный вес EBITDA в выручке, коэффициент отражает прибыльность (убыточность) компании до уплаты процентов, налогов и амортизации.

Рентабельность по EBITDA может быть использована для сравнения эффективности нескольких фирм из разных стран и с различными структурами капитала, но работающими в одной и той же сфере.

Формула расчёта (по отчётности)

EBITDA / Строка 2110 отчёта о финансовых результатах

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Что такое EBITDA (простым языком) и Как это помогает инвесторам

EBITDA компаний простыми словами, это маркер того, насколько успешна основная деятельность. Также полученное число показывает в состоянии ли бизнес обслуживать долги.

Знать методику расчета и смысл этого термина должны знать и экономисты, и инвесторы – это пригодится при оценке акций, в которые планируются вложения.

Что такое EBITDA простыми словами

Аббревиатура сформировалась от английского Earnings before interest, taxes, depreciation and amortization.

EBITDA – это прибыль компании до того, как она уменьшится на величину амортизации, налогов и прочих отчислений.

EBITDA простыми словами – это показатель того, чего удается добиться компании в результате основной своей деятельности. Это более адекватная база для анализа по сравнению, например, с чистой прибылью и прочими финансовыми показателями.

Что касается истории, то впервые показатель EBITDA начал рассчитываться в 1980-х годах. Тогда была популярна схема Leveraged Buyouts. Нужен был некий критерий, который бы позволил оценить принесет ли такая покупка выгоду.

При этой схеме приобретаемый бизнес потенциальные покупатели не рассматривают как инвестицию на 10-20 лет. В их глазах это скорее набор активов, которые можно выгодно перепродать, погасить займы и остаться в плюсе. EBITDA дает понимание стоит ли делать такую покупку.

Со временем эту методику не забыли. В отчетности этот показатель компании не приводят, но экономисты и инвесторы пользуются им часто. При этом ни в IFRS (международные стандарты финотчетности), ни в US GAAP (правила ведения бухучета в США) процедура расчета этого показателя не указана как обязательная.

При этом ни в IFRS (международные стандарты финотчетности), ни в US GAAP (правила ведения бухучета в США) процедура расчета этого показателя не указана как обязательная.

Что показывает EBITDA компании

Если разобраться в том, что такое EBITDA простым языком, то это оценка эффективности работы в приоритетном для компании направлении.

Если соотнести результат с долговой нагрузкой, получим представление о том, достаточно ли финансов для обслуживания долга, уплаты налогов, покрытия амортизации. То есть получаем еще и анализ кредитоспособности.

Для наглядности сделаем небольшое сравнение (показатели вымышлены):

На первый взгляд лучше выглядит вариант В. Амортизация у нее существенно меньше, постоянные расходы почти втрое ниже, чем у конкурента.

Неплохо оптимизировано налогообложение, ничего не тратится на обслуживание долга. Рентабельность в этом примере рассчитывалась по чистой прибыли (она соотносилась с выручкой).

Теперь посчитаем рентабельность, но уже с учетом EBITDA. Вспомним определение термина – из расчета нужно убрать амортизацию, расходы на налоги, сохранив лишь постоянные и переменные расходы.

Вспомним определение термина – из расчета нужно убрать амортизацию, расходы на налоги, сохранив лишь постоянные и переменные расходы.

Таблица примет следующий вид:

Здесь рентабельность рассчитывалась уже по EBITDA, и ситуация изменилась кардинально. Предпочтительнее выглядит уже компания А.

Это говорит о том, что именно компания А имеет большие шансы справиться с долговой и налоговой нагрузкой. Взглянув на переменные расходы становится ясно почему это происходит.

У компании В 1,5 раза выше переменные расходы, это может объясняться, например, неэффективной работой с расходными материалами. То есть компания В менее эффективно работает в своей сфере.

Опираясь на этот простой анализ для инвестора предпочтительнее выглядит компания А. Это не значит, что конкурент разориться или не принесет доход, но большая надежность у кандидата с максимальной рентабельностью по EBITDA.

EBIT и EBITDA

Эти показатели связаны, нужно понимать разницу между ними. EBIT рассматривается как промежуточный финансовый показатель, показывает величину прибыли до того как из нее вычтут амортизацию. По сути это EBITDA без учета амортизации. Считается неплохим результатом, если EBIT хотя бы выше нуля.

EBIT рассматривается как промежуточный финансовый показатель, показывает величину прибыли до того как из нее вычтут амортизацию. По сути это EBITDA без учета амортизации. Считается неплохим результатом, если EBIT хотя бы выше нуля.

Для оценки реальных денежных потоков применяется именно EBITDA, а не EBIT. Исключение из расчета амортизации не позволяет EBIT дать реальную информацию о денежных потоках. Может оказаться так, что EBIT положительный, но после добавления расходов получаем отрицательный показатель.

Если бизнес сравнивается по EBIT, предпочтение отдавайте тем вариантам, у кого расчет дал большее число.

EBITDA и операционная маржа

Эти показатели роднит то, что они характеризуют рентабельность компании, но смысл показателей несколько разнится.

Под маржей операционной прибыли понимается тот процент выручки, который остается если ввести в расчет все сопутствующие расходы при производстве товара и его себестоимость. В числителе дроби операционная прибыль, а в знаменателе – доход.

Прибыль компании используется в расчетах в обоих случаях, но эти показатели нельзя приравнивать друг к другу. EBITDA рассчитывается для понимания общей эффективности компании, покроют ли заработанные деньги все статьи расходов.

Операционная маржа – это скорее база для сокращения переменных затрат. В ее расчете участвуют все переменные затраты (даже расходы на маркетологов, зарплаты персонала и прочие категории).

Как рассчитать EBITDA

Не существует единственно верной методики расчета этого показателя. Расчет EBITDA может проводиться 2 путями:

- сверху-вниз;

- снизу-вверх.

На каждом методе остановимся подробнее.

Спускаемся сверху-вниз

Это простейший способ, формула расчета:

EBITDA = Depreciation and amortization + Operating income (loss)

В профильной литературе при такой методике расчета иногда используют термин OIBDA, подчеркивая значимость операционной прибыли в расчетах.

Из преимуществ этого подхода отметим простоту и надежность расчетов. Практически невозможно подтасовать отчетность.

Практически невозможно подтасовать отчетность.

В нашем примере воспользуемся отчетностью компании J.C. Penney Company Inc. Расчет ведется по итогам первых 9 месяцев 2019 г. Из всего отчета нас интересуют строки Depreciation and amortization (амортизация) и Operating income (операционная прибыль).

Из таблицы выше амортизация равна $415 млн., а операционный убыток– $110 млн. EBITDA оказывается равной $305 млн.

Расчет снизу-вверх

Диаметрально противоположный метод, движемся снизу-вверх и последовательно прибавляем к чистой прибыли налоги, амортизацию и прочие элементы. Что касается того, как рассчитать EBITDA, то формула примет вид

EBITDA = Net profit + Interest + Taxes + Depreciation and amortization

В соответствии с отчетностью EBITDA = 415 + 220 – 295 + 5 = $345 млн.

Разница по сравнению с расчетом по 1 методу составляет 11,48%. Это довольно много, такая разница возникает не из-за погрешности расчетов. Это может происходить из-за того, что второй метод захватывает в расчет некоторые одноразовые статьи расходов, искажая реальное значение EBITDA.

В нашем примере из полученных $345 млн. нужно вычесть доход в рамках статьи Other components of net periodic pension cost/(income) ($39 млн.) и добавить сумму в $1 млн. по статье (Gain)/loss on extinguishment of debt.

После коррекции получаем значение EBITDA в 345 – 39 + 1 = $307 млн. По сравнению с расчетом по первому методу расхождение составило всего 0,66% – это достаточная точность расчетов.

Отчетность можно брать либо на сайтах компаний (в примере выше отчеты выкладываются прямо на сайте компании JCPenney). Та же информация находится и на информационно-аналитических порталах, таких как macrotrends.net.

Что касается того, как считать EBITDA, то если вы инвестор и хотите просто сравнить компании по эффективности их работы, то лучше выбирать первый метод. Результаты практически совпадают по обеим методикам, а расчет по 1-му методу на порядок проще, результат не нужно корректировать, учитывать разные статьи расходов.

Зачем EBITDA инвестору

Ни чистый долг, ни прибыль, ни совокупный объем инвестиций, ни прочие финпоказатели не дают реальную картину происходящего с компанией. ТОП менеджеры могут влиять на статистику. Если рассматривать компании по их капитализации, объему долгов и прочим единичным финпоказателям, то рискуете не увидеть общую картину.

ТОП менеджеры могут влиять на статистику. Если рассматривать компании по их капитализации, объему долгов и прочим единичным финпоказателям, то рискуете не увидеть общую картину.

EBITDA показывает следующее:

- Как эффективно работает компания в своем секторе, работает она лучше или хуже, чем конкуренты;

- Есть ли у нее пространство для маневра, достаточно ли она зарабатывает для обслуживания долга, выплат налогов, справится ли с амортизацией;

- Приносит ли бизнес доход.

Даже без расчетов различных коэффициентов EBITDA на основе этого индикатора можно выбрать самые перспективные для вложений компании. Для инвестора это основное – ему нужно понять куда можно вложить деньги с максимальной надежностью.

Исследуем компании с разной EBITDA и рентабельностью по этому показателю. Для упрощения задачи в примере воспользуемся готовыми данными.

В таблице ниже – основные показатели, рассчитанные по EBITDA для крупных игроков, работающих в телекоммуникационной сфере.

| Компания | EV/EBITDA | Рентабельность по EBITDA | Долг/EBITDA |

|---|---|---|---|

| Мегафон | 5,6 | 37,0% | 2,4 |

| МТС | 4,2 | 46,0% | 1,3 |

| МГТС | 12,0 | 51,0% | 0,0 |

| Центральный телеграф | 1,7 | 52,0% | -1,5 |

| Ростелеком | 4,3 | 32,0% | 1,9 |

| Таттелеком | 3,2 | 28,0% | 1,0 |

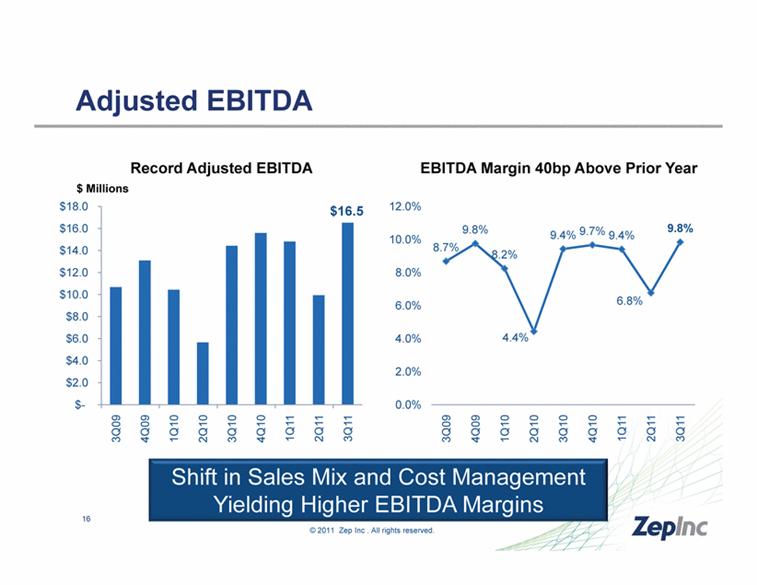

Теперь оценим графики акций соответствующих компаний. На рисунке ниже показаны значения рентабельности в процентах.

Как видите, максимальный рост наблюдался по компаниям с максимальной рентабельностью по EBITDA. Есть вероятность, что и в будущем картина не изменится и эти бумаги дадут неплохой доход. Что касается текущего падения, то оно объясняется фактором коронавируса, страдает фондовый рынок в целом.

При этом есть и небольшие несоответствия. Так, Ростелеком при рентабельности в 32% рос меньше, чем бумаги Таттелекома с рентабельностью в 28%. Также выделяется Мегафон со слабым ростом и неплохой рентабельностью.

Этот пример показывает, что даже если отсеивать компании по рентабельности на основе EBITDA, то можно отсеять слабые с точки зрения потенциальной прибыли бумаги. По тем, которые останутся, есть вероятность слабого роста или даже просадки, но вероятность этого невелика.

Преимущества и недостатки EBITDA

Начнем с преимуществ, к ним отнесем:

- Это универсальный показатель, использующийся и инвесторами, и экономистами. Его эффективность проверена десятилетиями, он не показывает бесполезную информацию;

- Увидеть реальную картину могут мешать особенности местного налогообложения, размер привлеченных инвестиций, структура капитала в целом. EBITDA отбрасывает все лишнее и показывает основное, по этому показателю можно выбрать действительно наиболее эффективную компанию;

- Четкую оценку возможности компании справиться с долговой нагрузкой;

- Сложность манипуляции.

У руководства бизнеса нет возможности подтасовывать отчетность. Даже если в отчете завысить, например, амортизацию, то это снизит чистую прибыль. Напомним – значение EBITDA получаем как сумму этих величин, то есть результат останется неизменным.

У руководства бизнеса нет возможности подтасовывать отчетность. Даже если в отчете завысить, например, амортизацию, то это снизит чистую прибыль. Напомним – значение EBITDA получаем как сумму этих величин, то есть результат останется неизменным.

Но этот показатель неидеален, из недостатков выделить стоит:

- Не учитываются ситуации, когда бизнес в больших долгах и их приходится обслуживать;

- Не учитывается потребность в инвестициях. У кого больше основных средств тот и будет выгоднее выглядеть по EBITDA;

- Может меняться база для расчета этого индикатора. Расчет EBITDA по балансу не регламентирован нигде, поэтому пространство для маневра со стороны тех, кто готовит статистику, все же остается.

EBITDA дает информацию по данным на текущий момент. Не позволяет заглядывать в будущее, но дает четкий ответ на то, какая из компаний лучше работает в своей сфере.

Модификации показателя EBITDA

Мультипликатор EBITDA за время своего существования обзавелся рядом модификаций. Из основных выделим:

Из основных выделим:

- EBITDAR – используется при оценке компаний, имеющих технику в лизинге, а также тех, кто тратит существенный бюджет на аренду площадей. К стандартной формуле добавляются расходы на лизинг и аренду;

- OIBDA – из расчета исключены неоперационные расходы, в расчетах опираемся на операционную прибыль;

- EBITDAX – применяется при работе с компаниями, работающими в сфере добычи полезных ископаемых. У них существенные расходы идут на разведку новых месторождений, эти затраты добавляются в формулу;

- EBITDAM – не самая распространенная модификация, помимо амортизации учитываются еще и расходы на менеджмент;

- EBITA – из стандартной формулы исключается износ оборудования;

- EBITD – исключена амортизация. Используется для создания шаблонов и дальнейшего исследования того как различные методы амортизации влияют на показатель.

В зависимости от отрасли, в которой работает компания, могут создаваться иные модификации EBITDA. Делается это просто – в расчетную формулу добавляется соответствующая статья расходов.

Делается это просто – в расчетную формулу добавляется соответствующая статья расходов.

Рентабельность по EBITDA

На основании этого показателя рассчитывается ряд коэффициентов, использующихся при более глубоком анализе компаний:

- EBITDA margin (рентабельность) – рассчитывается как отношение EBITDA к выручке компании;

- Сумма долговых обязательств/EBITDA – меньшее значение означает меньшую долговую нагрузку;

- Чистый долг/EBITDA;

- EBITDA/процентный расход.

Ключевое в оценке надежности – насколько EBITDA превышает долги. Желательно, чтобы по результатам расчетов число как минимум втрое превышало долги компании. Это что-то вроде негласного правила, нормативные значения приведенных выше показателей не существуют.

Заключение

Индикатор EBITDA для инвестора ценен тем, что дает быструю оценку эффективности работы любой компании. Этого достаточно для быстрого отбора кандидатов для инвестпортфеля. С помощью этого анализа сокращается выбор до минимума, а уже потом следует этап детального изучения отчетности.

Полезные статьи:

При этом EBITDA не показывает всю информацию о компании, вам придется самостоятельно оценивать перспективы роста прибыли, потенциал роста продаж, долговую нагрузку и прочие показатели. Так что с отчетностью поработать все же придется. После этого останется лишь сформировать инвестпортфель и наблюдать за его ростом.

EBITDA Формула | Калькулятор (Примеры с шаблоном Excel)

Формула EBITDA (Содержание)

- формула

- Примеры

- Калькулятор

Что такое формула EBITDA?

Термин «EBITDA» является аббревиатурой для Прибыль до вычета процентов, налогов, а также амортизации и амортизации, и, как следует из названия, EBIDTA относится к прибыли компании до вычета процентов, налогов, а также амортизации и амортизации. Формула для EBITDA может быть получена путем добавления процентов, налогов, износа и амортизации к чистой прибыли. Математически это представляется как

EBITDA = Net Income + Interest + Tax + Depreciation & Amortization

Давайте рассмотрим пример, чтобы лучше понять расчет EBITDA.

EBITDA Formula — Пример № 1

Давайте возьмем пример ABC Ltd для расчета EBITDA. ABC Ltd занимается производством безалкогольных напитков в городе Ламбертон, штат Северная Каролина (США). Согласно опубликованному недавно годовому отчету, оборот компании составил 250 000 долларов США. Информация доступна из отчета о доходах.

Рассчитать EBITDA ABC Ltd. в течение финансового года на основе предоставленной информации.

Решение:

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

- EBITDA = 80 000 долларов США + 15 000 долларов США + 5 000 долларов США + 20 000 долларов США

- EBITDA = $ 120 000

Таким образом, ABC Ltd получила EBITDA в размере 120 000 долларов в течение года.

Формула EBITDA — пример № 2

Давайте возьмем реальный пример Bombardier Inc. для расчета EBITDA. Согласно годовому отчету, опубликованному за год, заканчивающийся 31 декабря 2018 года, из отчета о прибылях и убытках предоставляется следующая информация.

Рассчитайте EBITDA Bombardier Inc. в течение финансового года на основе предоставленной информации.

Решение:

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = Чистая прибыль + Финансирование + Налог + Амортизация и амортизация

- EBITDA = 318 долл. США + 721 долл. США + 77 долл. США + 272 долл. США

- EBITDA = 1 388 млн долл. США

Таким образом, EBITDA Bombardier Inc. в течение года составила 1 388 млн долларов.

EBITDA Formula — Пример № 3

Давайте возьмем другой реальный пример Apple Inc. На основе последнего годового отчета за год, заканчивающийся 29 сентября 2018 года, информация доступна. Рассчитайте чистую прибыль на основе этой информации, а затем рассчитайте EBITDA Apple Inc., если процентные расходы и расходы на амортизацию и амортизацию составляют 3240 миллионов долларов США и 10 903 миллионов долларов США соответственно.

Рассчитайте чистую прибыль на основе этой информации, а затем рассчитайте EBITDA Apple Inc., если процентные расходы и расходы на амортизацию и амортизацию составляют 3240 миллионов долларов США и 10 903 миллионов долларов США соответственно.

Решение:

Чистый доход рассчитывается как:

- Чистый доход = 265 595 долл. США — 163 756 долл. США — 14 236 долл. США — 16 755 долл. США + 2 005 долл. США — 13 372 долл. США

- Чистый доход = 59 531 млн. Долларов

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

- EBITDA = 59 531 долл. США + 3240 долл. США + 13 372 долл. США + 10 903 долл. США

- EBITDA = 87 046 млн. Долларов

Таким образом, доход Apple Inc. за год составил 59 531 миллион долларов, а EBITDA — 87 046 миллионов долларов.

объяснение

Формула для EBITDA может быть получена с помощью следующих шагов:

Шаг 1:

Во-первых, определите чистый доход компании за год, который легко доступен в виде отдельной статьи в отчете о прибылях и убытках.

Шаг 2:

Затем определите процентные расходы, понесенные компанией, которые обычно отражаются в отчете о прибылях и убытках как финансовые расходы. Он рассчитывается как произведение процентной ставки и непогашенной задолженности.

Шаг 3:

Затем определите подоходный налог, уплаченный в течение года, и он рассчитывается как произведение эффективной ставки корпоративного налога и дохода до налогообложения. Это также отражается как позиция в отчете о прибылях и убытках.

Шаг 4:

Затем определите расходы на износ и амортизацию материальных и нематериальных активов соответственно. Это также легко доступно в отчете о прибылях и убытках.

Шаг 5:

Наконец, формула для EBITDA может быть получена путем добавления процентов (шаг 2), налога (шаг 3) и амортизации (шаг 4) к чистой прибыли (шаг 1), как показано ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

Актуальность и использование формулы EBITDA

С точки зрения финансового аналитика, EBITDA является одним из наиболее важных показателей, так как он помогает оценить эффективность компании с точки зрения ее операционной прибыли. EBIDTA в основном фокусируется на основной деятельности компании, но исключает влияние других неоперационных видов деятельности. Примеры таких внереализационных видов деятельности включают процентные расходы, уплаченные налоги и расходы на амортизацию и амортизацию. Фактически, компания может улучшить свои финансовые показатели, делая упор на операционную прибыльность, которая полностью зависит от компании. Таким образом, EBITDA или операционная прибыль являются таким важным показателем, как единичный показатель эффективности. Однако следует помнить, что анализ EBITDA должен проводиться среди компаний в той же отрасли (аналогичный учет) и шкалы (аналогичная налоговая шкала), иначе анализ не приведет к каким-либо значимым результатам.

EBIDTA в основном фокусируется на основной деятельности компании, но исключает влияние других неоперационных видов деятельности. Примеры таких внереализационных видов деятельности включают процентные расходы, уплаченные налоги и расходы на амортизацию и амортизацию. Фактически, компания может улучшить свои финансовые показатели, делая упор на операционную прибыльность, которая полностью зависит от компании. Таким образом, EBITDA или операционная прибыль являются таким важным показателем, как единичный показатель эффективности. Однако следует помнить, что анализ EBITDA должен проводиться среди компаний в той же отрасли (аналогичный учет) и шкалы (аналогичная налоговая шкала), иначе анализ не приведет к каким-либо значимым результатам.

EBITDA Formula Calculator

Вы можете использовать следующий EBITDA Formula Calculator

| Чистая прибыль | |

| Интерес | |

| налог | |

| амортизация | |

| EBITDA | |

| EBITDA = | Чистая прибыль + проценты + налоги + амортизация | |

| 0 + 0 + 0 + 0 = | 0 |

Рекомендуемые статьи

Это руководство по формуле EBITDA. Здесь мы обсудим, как рассчитать EBITDA вместе с практическими примерами. Мы также предоставляем калькулятор EBITDA с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсудим, как рассчитать EBITDA вместе с практическими примерами. Мы также предоставляем калькулятор EBITDA с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Как рассчитать стоимость капитала по формуле?

- Что такое формула для расчета налогооблагаемого дохода?

- Расчет эффективной налоговой ставки

- Примеры формулы корреляции

Как считать EBITDA — Инвест Like

Настоящий выпуск мы посвятим ответу на вопрос, как считать EBITDA.

Так, оценка производится при помощи определенных критериев. Один из них – EBITDA. Однако прежде придется объяснить, что это такое. Ведь, как известно, прежде чем инвестировать в акции той или иной компании, их следует оценить.

Что такое EBITDAИтак, EBITDA, или Earnings Before Interest, Taxes, Depreciation

and Amortization – есть

выручка компании. Однако непросто выручка, а то,

что имелось до вычета кредитного процента. Также сюда не включена амортизация

по нематериальным активам. Итак, EBITDA называют реальную прибыль той или иной компании. Важно,

что временные затраты наполучение этой прибыли в данном случае не учитываются.

Также сюда не включена амортизация

по нематериальным активам. Итак, EBITDA называют реальную прибыль той или иной компании. Важно,

что временные затраты наполучение этой прибыли в данном случае не учитываются.

- Во-первых, можно посчитать EBITDA самостоятельно. Однако делать это необязательно.

- Во-вторых, напомним, что этот критерий публикуется в финансовых отчетах компаний. Так, размещают эту информацию на сайтах компаний.

- В-третьих, отметим, что различные компании по-разному считают EBITDA.

Здесь существуют две основные формулы.

- Во-первых, можно начать с чистой прибыли. При этом к чистой прибыли прибавляют начисленный налог на прибыль, а после – начисленные проценты по кредитам. Также сюда прибавляют амортизацию основных средств компании и ее активов (нематериальных). Отметим, что эта формула всегда нуждается в корректировке.

- Во-вторых, из выручки вычитают себестоимость услуг или товаров. После вычитают коммерческие, административные и прочие расходы. Кроме того, сюда прибавляется амортизация основных средств и активов (нематериальных).

- Наконец, помните, что данный коэффициент указывает на то, насколько выгодна основная деятельность компании. Кроме того, он покажет, за какое время компания может окупить собственную стоимость. Между тем, EBITDA отвечает и за показатели уровня закредитованности компании. Так, вы узнаете, способна ли компания возвращать свои долги.

Итак, теперь вызнаете, как считать EBITDA и зачем это делать. Однако отметим, что важно не забывать о том, что критерием EBITDA можно манипулировать. Случается, что именно этим занимаются некоторые аналитики. Таким образом, этот критерий не может считаться единственным при оценке бизнеса.

Что такое EBITDA — формула, определение и объяснение

Что такое EBITDA?

EBITDA означает E arnings B efore I процентов, T осей, D epreciation и A и является метрикой, используемой для оценки операционных показателей компании. Его можно рассматривать как прокси для денежного потока. Cash Flow. Cash Flow (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или отдельного лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени.Есть много типов CF из всей деятельности компании.

Изображение: Курс финансового анализа CFI.

Показатель EBITDA представляет собой разновидность операционного дохода (EBITEBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках до чистой прибыли. EBIT также иногда называют операционным доходом и назвал это, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных) из выручки от продаж.), что исключает внереализационные расходы и некоторые безналичные расходы. Целью этих вычетов является устранение факторов, которые владельцы бизнеса могут использовать по своему усмотрению, таких как долговое финансирование, структура капитала, методы амортизации Амортизационные расходы Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде. покупается в России. Это есть и налоги (в некоторой степени). Его можно использовать для демонстрации финансовых показателей фирмы без учета структуры ее капитала.

EBITDA фокусируется на операционных решениях бизнеса, потому что он учитывает его прибыльность. Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Хотя это достигается за счет его основных операций до того, как будут приняты во внимание влияние структуры капитала, левереджа и неденежных статей, таких как амортизация.

Это не признанная метрика, используемая стандартами МСФО (IFRS) Стандарты МСФО — это Международные стандарты финансовой отчетности (МСФО), которые состоят из набора правил бухгалтерского учета, которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире или ОПБУ США. На самом деле, некоторые инвесторы, такие как Уоррен Баффет, особенно презирают Уоррен Баффет — EBITDA Уоррен Баффет хорошо известен тем, что не любит EBITDA. Уоррену Баффету приписывают высказывание «Думает ли руководство, что зубная фея платит за капитальные затраты?» Для этого показателя, поскольку он не учитывает амортизацию активов компании. Например, если компания имеет большое количество амортизируемого оборудования (и таким образом, большая сумма расходов на амортизацию), то затраты на поддержание и поддержание этих основных фондов не учитываются.

Формула EBITDA

Вот формула для расчета EBITDA:

EBITDA = Чистая прибыль + Проценты + Налоги + Амортизация + Амортизация

OR

EBITDA = Операционная прибыль + Амортизация

9000Ниже приводится объяснение каждого компонента формулы:

Проценты

Процентные расходы Расходы по процентам возникают в компании, которая финансируется за счет заемных средств или аренды капитала.Проценты указаны в отчете о прибылях и убытках, но могут также исключаться из EBITDA, поскольку они зависят от структуры финансирования компании. Он исходит из денег, которые он взял в долг для финансирования своей коммерческой деятельности. У разных компаний разная структура капитала Структура капитала Структура капитала относится к сумме долга и / или собственного капитала, используемой фирмой для финансирования своей деятельности и финансирования своих активов. Структура капитала фирмы, приводящая к разным процентным расходам. Следовательно, легче сравнивать относительную эффективность компаний, добавляя обратно проценты и игнорируя влияние структуры капитала на бизнес.Обратите внимание, что процентные платежи не облагаются налогом, что означает, что корпорации могут воспользоваться этим преимуществом в виде так называемого корпоративного налогового щита. Налоговый щит. Налоговый щит — это допустимый вычет из налогооблагаемого дохода, который приводит к сокращению причитающихся налогов. Стоимость этих щитов зависит от действующей налоговой ставки для корпорации или физического лица. Общие расходы, подлежащие вычету, включают износ, амортизацию, выплаты по ипотеке и процентные расходы.

Налоги

НалогиУчет налога на прибыль Налог на прибыль и его учет являются ключевой областью корпоративных финансов.Наличие концептуального понимания учета налога на прибыль позволяет варьироваться и зависеть от региона, в котором работает бизнес. Они являются функцией налоговых правил, которые на самом деле не являются частью оценки работы управленческой команды, и поэтому многие финансовые аналитики Сертификация FMVA® Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и Ferrari, предпочитают добавлять их обратно при сравнении предприятия.

Амортизация

Амортизация Расходы на амортизацию Когда долгосрочный актив приобретается, он должен капитализироваться, а не списываться на расходы в том отчетном периоде, в котором он был приобретен.Это и амортизация (D&A) зависят от исторических инвестиций, которые компания сделала, а не от текущих операционных показателей бизнеса. Компании вкладывают средства в долгосрочные основные фонды Долгосрочные активы Долгосрочные активы — это активы, которые компания использует в своем производственном процессе, со сроком полезного использования более одного года. Такие активы (например, здания или транспортные средства) также теряют стоимость из-за износа. Расходы на амортизацию основаны на ухудшении части материальных основных средств компании.Расходы на амортизацию возникают, если актив является нематериальным. Нематериальные активы Нематериальные активы Согласно МСФО нематериальные активы представляют собой идентифицируемые немонетарные активы без физического содержания. Как и все активы, нематериальные активы, такие как патенты, амортизируются, поскольку у них ограниченный срок полезного использования (конкурентная защита) до истечения срока их действия.

D&A в значительной степени зависит от допущений относительно полезного срока службы, ликвидационной стоимости, аварийной стоимости Спасательная стоимость — это оценочная стоимость актива в конце срока его полезного использования.Остаточная стоимость также известна как стоимость брака и метод начисления амортизации. Методы амортизации. Наиболее распространенные типы методов амортизации включают прямолинейный, двойной уменьшающийся остаток, единицы продукции и цифры суммы лет. Существуют различные формулы для расчета амортизации актива. Расходы на амортизацию используются в бухгалтерском учете для распределения стоимости материального актива на протяжении срока его полезного использования. использовал. Из-за этого аналитики могут обнаружить, что операционная прибыль отличается от того, что, по их мнению, должно быть, и поэтому D&A не учитывается при расчете EBITDA.

Расходы на D&A могут быть указаны в отчете о движении денежных средств фирмы в разделе «Денежные средства от операционной деятельности». Операционный денежный поток. Операционный денежный поток (OCF) — это сумма денежных средств, полученных в результате обычной операционной деятельности предприятия в определенный период времени. раздел. Поскольку износ и амортизация являются неденежными расходами, Неденежные расходы Денежные расходы отражаются в отчете о прибылях и убытках, поскольку принципы бухгалтерского учета требуют их отражения, несмотря на то, что они фактически не оплачиваются наличными., он добавляется обратно (по этой причине расход обычно является положительным числом) в отчете о движении денежных средств.

Пример. Расходы на износ и амортизацию для XYZ составляют 20 долларов.

Зачем использовать EBITDA?

Показатель EBITDA обычно используется в качестве прокси для денежного потока. Наличный поток Поток наличных денег (CF) — это увеличение или уменьшение суммы денег, имеющихся у компании, учреждения или физического лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени.Есть много типов CF. Он может дать аналитику быструю оценку стоимости компании, а также диапазон оценки, умножив его на оценочный коэффициент. Множитель EBITDA. Множитель EBITDA — это финансовый коэффициент, который сравнивает стоимость предприятия компании с ее годовой EBITDA. Этот коэффициент используется для определения стоимости компании и сравнения ее со стоимостью других аналогичных предприятий. Мультипликатор EBITDA компании представляет собой нормализованный коэффициент различий в структуре капитала, полученный из отчетов об исследовании капитала Отчет об исследовании капитала Отчет об исследовании капитала представляет собой документ, подготовленный аналитиком, который дает инвесторам рекомендации покупать, держать или продавать акции компании., отраслевые сделки или процесс слияния и поглощения, слияния и поглощения Это руководство проведет вас через все этапы процесса слияния и поглощения. Узнайте, как совершаются слияния и поглощения и сделки. В этом руководстве мы опишем процесс приобретения от начала до конца, различные типы покупателей (стратегические и финансовые покупки), важность синергии и транзакционные издержки.

Кроме того, когда компания не получает прибыль Net IncomeNet Доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.Пока он достигнут, инвесторы могут обратиться к EBITDA для оценки компании. Многие частные инвестиционные компании используют эту метрику, потому что она очень удобна для сравнения аналогичных компаний в той же отрасли. Владельцы бизнеса используют его, чтобы сравнить свои результаты с конкурентами.

Недостатки

EBITDA не признается в соответствии с ОПБУ или стандартами МСФО (IFRS) Стандарты МСФО — это Международные стандарты финансовой отчетности (МСФО), которые состоят из набора правил бухгалтерского учета, которые определяют, как операции и другие учетные события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире. Некоторые скептически относятся (например, Уоррен Баффетт Уоррен Баффетт — EBITDA) Уоррен Баффет известен тем, что не любит EBITDA. Считается, что Уоррен Баффет сказал: «Думает ли руководство, что зубная фея платит за капитальные затраты?») К его использованию, потому что он представляет компанию так, как будто она никогда не использовала ее. уплачивали проценты или налоги, и это показывает, что активы никогда не теряли своей естественной стоимости с течением времени (без амортизации или капитальных затрат Капитальные расходы Капитальные затраты относятся к средствам, которые используются компанией для покупки, улучшения или обслуживания долгосрочных активов улучшение вычитается).

Например, быстрорастущая производственная компания может показывать увеличение продаж и EBITDA из года в год (YoYYoY (Year over Year) YoY означает год за годом и представляет собой тип финансового анализа, используемый для сравнения данных временных рядов. Полезно для измерения рост, обнаружение тенденций). Чтобы быстро расширяться, компания со временем приобрела много основных средств, и все они были профинансированы за счет долгов. Хотя может показаться, что у компании сильный рост выручки, инвесторам следует обратить внимание и на другие показатели, такие как капитальные затраты, денежный поток и чистая прибыль.

Видео Объяснение EBITDA

Ниже приводится короткое видео-руководство по прибыли до вычета процентов, налогов, износа и амортизации. В коротком уроке будут рассмотрены различные способы его расчета и приведены несколько простых примеров для работы.

Видео: Программа обучения финансовых аналитиков CFI Сертификация FMVA® Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.P. Morgan и Ferrari.

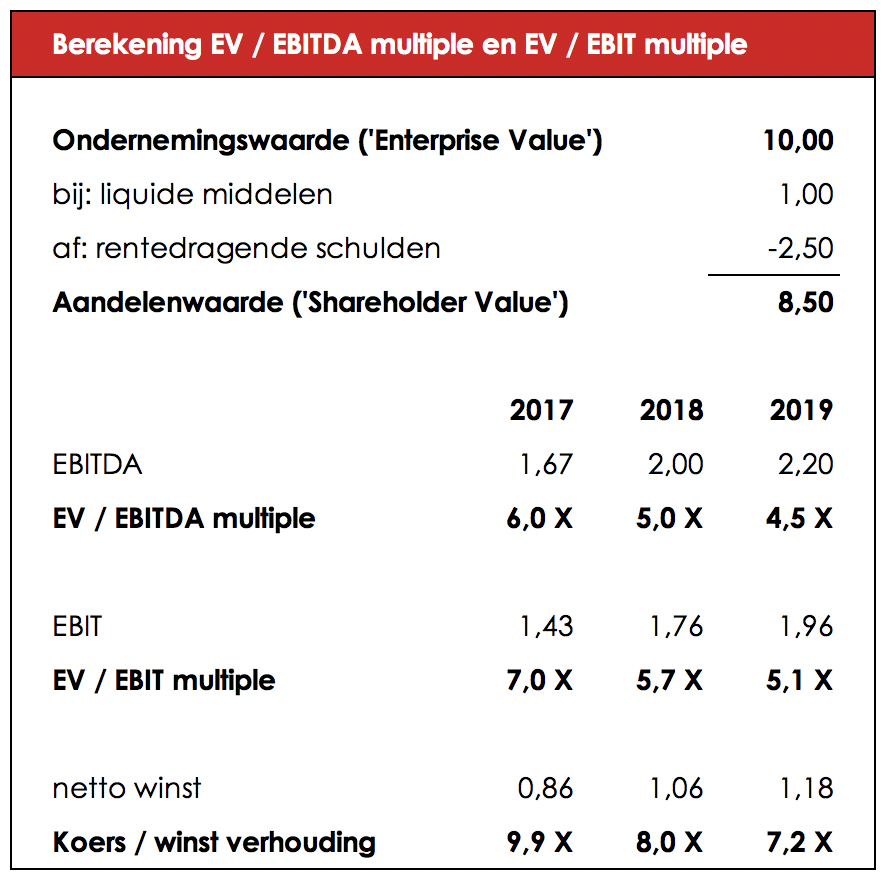

EBITDA, использованная в оценке (мультипликатор EV / EBITDA)

При сравнении двух компаний соотношение стоимости предприятия / EBITDA EV / EBITDAEV / EBITDA используется при оценке для сравнения стоимости аналогичных предприятий путем оценки их стоимости предприятия (EV ) к коэффициенту EBITDA относительно среднего. В этом руководстве мы разбиваем мультипликатор EV / EBTIDA на его различные компоненты и шаг за шагом расскажем, как его рассчитать, чтобы дать инвесторам общее представление о том, переоценена ли компания (высокий коэффициент) или недооценена. (низкий коэффициент).Важно сравнивать компании, которые похожи по своей природе (одна и та же отрасль, операции, клиенты, маржа, темпы роста и т. Д.), Поскольку разные отрасли имеют очень разные средние коэффициенты (высокие коэффициенты для отраслей с высокими темпами роста, низкие коэффициенты для отраслей с низким ростом отрасли).

Эта метрика широко используется в оценке бизнеса Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент, который определяется путем деления стоимости компании на EBITDA.

Изображение: Курс оценки бизнеса CFI.

EV / EBITDA Пример:

Компании ABC и Компания XYZ — конкурирующие продуктовые магазины, работающие в Нью-Йорке. ABC имеет стоимость предприятия 200 миллионов долларов и EBITDA 10 миллионов долларов, в то время как фирма XYZ имеет стоимость предприятия. Стоимость предприятия (EV) Стоимость предприятия или стоимость фирмы — это полная стоимость фирмы, равная ее стоимости собственного капитала, плюс чистый долг. плюс любые использованные доли меньшинства в размере 300 млн долларов США и EBITDA в размере 30 млн долларов США.Какая компания недооценена по EV / EBITDA?

Компания ABC: Компания XYZ:

EV = 200 млн долл. EV = 300 млн долл.

EBITDA = 10 млн долл. EBITDA = 30 млн долл.

EV / EBITDA = 200 млн долл. / 10 млн долл. = 20x EV / EBITDA = 300 долл. США. M / $ 30M = 10x

На основе EV / EBITDA компания XYZ недооценена, поскольку у нее более низкий коэффициент.

EBITDA в финансовом моделировании

EBITDA часто используется в финансовом моделировании Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать. в качестве отправной точки для расчета свободного денежного потока без обязательств. Прибыль до вычета процентов, налогов, износа и амортизации является настолько часто используемым показателем в финансах, что его полезно использовать в качестве ориентира, даже если финансовая модель оценивает бизнес только на основе его свободного денежного потока Свободный денежный поток (FCF) Бесплатно Денежный поток (FCF) измеряет способность компании производить то, что больше всего волнует инвесторов: доступные денежные средства распределяются по собственному усмотрению.

Изображение: видео курсы финансового моделирования CFI.

Пример расчета № 1

Компания XYZ учитывает свои амортизационные расходы в размере 20 долларов как часть операционных расходов. Рассчитайте их прибыль до амортизации и амортизации налогов на проценты:

EBITDA = Чистая прибыль + Налоговые расходы + Процентные расходы + Амортизация и амортизация

= 25 долларов США + 20 долларов + 10 долларов США + 20

9000 долларов США = 20 9000 долларов США.EBITDA = Выручка — Стоимость проданных товаров — Операционные расходы + Амортизация и амортизация

= 100 — 20 — 25 долларов + 20

= 75 долларов

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в поле форму ниже и скачайте бесплатный шаблон прямо сейчас!

Пример расчета № 2

Амортизация и амортизация компании XYZ связаны с использованием машины, на которой упаковываются продаваемые конфеты.Они платят держателям долга 5% годовых и имеют ставку налога 50%. Какова прибыль XYZ до вычета амортизации по процентным налогам?

Первый шаг: Заполните отчет о прибылях и убытках Шаблон отчета о прибылях и убыткахБесплатный шаблон отчета о прибылях и убытках для загрузки. Создайте свой собственный отчет о прибылях и убытках с помощью годовых и ежемесячных шаблонов в файле Excel

Процентные расходы = 5% * 40 долларов США (операционная прибыль) = 2

долларов СШАПрибыль до налогообложения = 40 долларов США (операционная прибыль) — 2 доллара США (процентные расходы) = 38

долл. СШАНалоговые расходы = 38 долл. США (прибыль до налогов) * 50% = 19 долл. США

Чистая прибыль = 38 долл. США (прибыль до налогов) — 19 долл. США (расходы по налогам) = 19

долл. США* Примечание: чистую прибыль также можно найти в денежном выражении. Отчет о движении за вычетом расходов на износ и амортизацию.

Второй шаг: Найдите расходы на износ и амортизацию

В отчете о движении денежных средств Отчет о движении денежных средств Отчет о движении денежных средств (также называемый отчетом о движении денежных средств) является одним из трех ключевых финансовых отчетов. которые сообщают о денежных средствах, расходы указаны как 12 долларов США.

Поскольку расходы относятся к машинам, которые упаковывают конфеты (амортизирующий актив напрямую помогает в производстве запасов), расходы будут частью их себестоимости проданных товаров (COGS) Стоимость проданных товаров (COGS) Стоимость товаров Продано (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Сюда входит стоимость материалов, прямая.

Третий этап: Рассчитать прибыль до уплаты налогов на проценты. Амортизация и амортизация

EBITDA = Чистая прибыль + Налоговые расходы + Процентные расходы + Амортизация и амортизация

= 194 долларов + 12 долларов США + 2 доллара США. = 52

EBITDA = Выручка — Себестоимость проданных товаров — Операционные расходы + Амортизация

= 82 — 23 — 19 долларов + 12

= 52

Дополнительные ресурсы

Мы надеемся, что у этого есть был полезным руководством по EBITDA — Прибыль до амортизации и уплаты налогов на проценты.Если вы хотите сделать карьеру в сфере корпоративных финансов, об этом показателе вы много услышите. Чтобы продолжить изучение, мы настоятельно рекомендуем следующие дополнительные ресурсы CFI:

- EBIT vs EBITDAEBIT vs EBITDAEBIT vs EBITDA — два очень распространенных показателя, используемых в финансах и оценке компаний. Есть важные отличия, плюсы и минусы, которые нужно понять. EBIT означает: прибыль до уплаты процентов и налогов. EBITDA означает: прибыль до вычета процентов, налогов, износа и амортизации. Примеры и

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент. , драйверы, прогнозирование, объединение трех отчетов, анализ DCF, подробнее

- Как стать отличным финансовым аналитиком Руководство для аналитиков Trifecta®Полное руководство о том, как стать финансовым аналитиком мирового уровня.Вы хотите быть финансовым аналитиком мирового уровня? Вы хотите следовать передовым отраслевым практикам и выделиться из толпы? Наш процесс, называемый «Аналитик Trifecta®», состоит из аналитики, презентации и мягких навыков.

Что такое EBITDA — формула, расчет и сценарии использования

Что такое прибыль до уплаты процентов, налогов, износа и амортизации — EBITDA?

EBITDA, или прибыль до вычета процентов, налогов, износа и амортизации, является показателем общих финансовых результатов компании и в некоторых случаях используется в качестве альтернативы чистой прибыли.EBITDA, однако, может вводить в заблуждение, поскольку не учитывает стоимость капитальных вложений, таких как основные средства.

Эта метрика также исключает расходы, связанные с долгом, за счет добавления процентов и налогов к прибыли. Тем не менее, это более точный показатель эффективности компании, поскольку он может показать прибыль без учета бухгалтерских и финансовых вычетов.

Проще говоря, EBITDA — это показатель рентабельности. Хотя закон не требует от компаний раскрывать свою EBITDA, согласно U.S. общепринятые принципы бухгалтерского учета (GAAP), его можно разработать и отчитаться, используя информацию, содержащуюся в финансовой отчетности компании.

Данные о прибыли, налогах и процентах находятся в отчете о прибылях и убытках, в то время как показатели износа и амортизации обычно находятся в примечаниях к операционной прибыли или в отчете о движении денежных средств. Обычный способ расчета EBITDA — начать с операционной прибыли, также называемой прибылью до уплаты процентов и налогов (EBIT), а затем добавить обратно износ и амортизацию.

Формула и расчет EBITDA

EBITDA рассчитывается простым способом, с информацией, которую легко найти в отчете о прибылях и убытках и балансе компании.

Взаимодействие с другими людьми EBITDA знак равно Чистый доход + Интерес + Налоги + D + А куда: D знак равно Амортизация А знак равно Амортизация \ begin {align} & \ textit {EBITDA} = \ text {Чистая прибыль} + \ text {Процент} + \ text {Налоги} + \ text {D} + \ text {A} \\ & \ textbf {где: } \\ & \ text {D} = \ text {Амортизация} \\ & \ text {A} = \ text {Амортизация} \\ \ end {выровнено} EBITDA = Чистая прибыль + Проценты + Налоги + D + A, где: D = Амортизация A = Амортизация

Взаимодействие с другими людьми EBITDA знак равно Операционный доход + DE + AE куда: DE знак равно Расходы на амортизацию AE знак равно Амортизационные расходы \ begin {align} & \ textit {EBITDA} = \ text {Операционная прибыль} + \ text {DE} + \ text {AE} \\ & \ textbf {где:} \\ & \ text {DE} = \ text {Расходы на амортизацию} \\ & \ text {AE} = \ text {Расходы на амортизацию} \\ \ end {выровнены} EBITDA = операционная прибыль + DE + A, где: DE = амортизационные расходы AE = амортизационные расходы

Ключевые выводы

- EBITDA — широко используемый показатель корпоративной прибыльности

- EBITDA можно использовать для сравнения компаний друг с другом и со средними показателями по отрасли.

- Кроме того, EBITDA является хорошим показателем динамики основной прибыли, поскольку устраняет некоторые посторонние факторы и позволяет проводить больше сравнений «яблок с яблоками».

- EBITDA можно использовать как ярлык для оценки денежного потока, доступного для погашения долга по долгосрочным активам.

EBITDA и выкуп заемных средств

EBITDA впервые стала заметной в середине 1980-х годов, когда инвесторы, выкупившие долю заемных средств, изучили проблемные компании, которые нуждались в финансовой реструктуризации.Они использовали EBITDA, чтобы быстро рассчитать, смогут ли эти компании выплатить проценты по этим финансируемым сделкам.

Банкиры, занимающиеся выкупом заемных средств, продвигали EBITDA как инструмент, позволяющий определить, сможет ли компания обслуживать свой долг в ближайшем будущем, скажем, в течение года или двух. Если посмотреть на коэффициент покрытия EBITDA компании (по крайней мере, теоретически), то инвесторы смогут понять, сможет ли компания выплатить более тяжелые процентные платежи, с которыми она столкнется после реструктуризации. Например, банкиры могут возразить, что компания с EBITDA 5 миллионов долларов и процентными ставками 2 доллара.5 миллионов имели покрытие процентов по два — более чем достаточно для выплаты долга.

EBITDA была популярным показателем в 1980-х годах для измерения способности компании обслуживать долг, использованный при выкупе с использованием заемных средств (LBO). Уместно использовать ограниченный показатель прибыли до того, как компания будет полностью задействована в LBO. EBITDA получила дальнейшее распространение во время пузыря «доткомов», когда у компаний были очень дорогие активы и долговая нагрузка, которые скрывали то, что аналитики и менеджеры считали обоснованными показателями роста.

По EBITDA

С тех пор использование EBITDA распространилось на широкий круг предприятий. Его сторонники утверждают, что EBITDA позволяет более четко отразить операции за счет исключения расходов, которые могут скрыть реальные результаты деятельности компании.

EBITDA — это, по сути, чистая прибыль (или прибыль) с добавленными процентами, налогами, износом и амортизацией. EBITDA может использоваться для анализа и сравнения прибыльности компаний и отраслей, поскольку исключает влияние финансовых и капитальных затрат.EBITDA часто используется в оценочных коэффициентах, и ее можно сравнить со стоимостью и выручкой предприятия.

Процентные расходы и (в меньшей степени) процентный доход добавляются обратно к чистой прибыли, что нейтрализует стоимость долга, а также влияние процентных выплат на налоги. Налог на прибыль также добавляется к чистой прибыли, что не всегда увеличивает EBITDA, если компания имеет чистый убыток. Компании, как правило, обращают внимание на показатели EBITDA, когда у них не очень впечатляющая (или даже положительная) чистая прибыль.Это не всегда явный признак злонамеренного рыночного обмана, но иногда его можно использовать, чтобы отвлечь инвесторов от отсутствия реальной прибыльности.

Компании используют амортизационные счета для расчета стоимости основных средств или капитальных вложений. Амортизация часто используется для покрытия затрат на разработку программного обеспечения или другой интеллектуальной собственности. Это одна из причин, по которой технологические и исследовательские компании на ранних стадиях используют показатель EBITDA при общении с инвесторами и аналитиками.

Управленческие команды будут утверждать, что использование EBITDA дает лучшее представление о тенденциях роста прибыли, если исключить счета расходов, связанные с капиталом. Хотя использование EBITDA в качестве показателя роста не обязательно вводит в заблуждение, иногда оно может затмить фактические финансовые результаты и риски компании.

Недостатки EBITDA

EBITDA не подпадает под общепринятые принципы бухгалтерского учета (GAAP) как показатель финансовых результатов.Поскольку EBITDA не является показателем GAAP, его расчет может варьироваться от одной компании к другой. Компании нередко делают упор на EBITDA, а не на чистую прибыль, потому что это более гибко и может отвлекать от других проблемных областей в финансовой отчетности.

Важный красный флаг для инвесторов — это когда компания начинает показывать EBITDA в отчетах, хотя раньше она этого не делала. Это может произойти, когда компании берут большие займы или испытывают рост капитальных затрат и затрат на разработку.В этом случае EBITDA может отвлекать инвесторов и вводить в заблуждение.

Не учитывает стоимость активов

Распространенное заблуждение состоит в том, что EBITDA представляет собой денежную прибыль. Однако, в отличие от свободного денежного потока, EBITDA не учитывает стоимость активов. Одним из наиболее распространенных критических замечаний по EBITDA является то, что он предполагает, что прибыльность является функцией только продаж и операций — почти как если бы активы и финансирование, необходимые компании для выживания, были подарком.

Игнорирует оборотный капитал

EBITDA также не включает денежные средства, необходимые для пополнения оборотного капитала и замены старого оборудования.Например, компания может продавать продукт с целью получения прибыли, но что она использовала для приобретения запасов, необходимых для заполнения каналов продаж? В случае компании-разработчика программного обеспечения EBITDA не признает расходы на разработку текущих версий программного обеспечения или будущих продуктов.

Различные начальные точки

Хотя вычитание процентных платежей, налоговых сборов, износа и амортизации из прибыли может показаться достаточно простым, разные компании используют разные показатели прибыли в качестве отправной точки для EBITDA.Другими словами, EBITDA подвержена влиянию игр по учету прибыли, которые можно найти в отчете о прибылях и убытках. Даже если учесть искажения, возникающие в результате процентов, налогообложения, износа и амортизации, показатель прибыли в EBITDA все равно будет ненадежным.

Замыкает оценку компании

Хуже всего то, что EBITDA может сделать компанию менее дорогой, чем она есть на самом деле. Когда аналитики смотрят на мультипликаторы EBITDA цены акций, а не на чистую прибыль, они получают более низкие мультипликаторы.

Рассмотрим исторический пример оператора беспроводной связи Sprint Nextel. 1 апреля 2006 г. акции торговались в 7,3 раза выше прогнозируемой EBITDA. Это может показаться низким коэффициентом, но это не означает, что компания выгодна. В сравнении с прогнозируемой операционной прибылью, Sprint Nextel торговался в 20 раз выше. Чистая прибыль компании превысила предполагаемую прибыль в 48 раз. При оценке стоимости компании инвесторам необходимо учитывать другие ценовые мультипликаторы, помимо EBITDA.

Ограничения EBITDA

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) добавляет амортизационные расходы обратно в операционную прибыль компании.Аналитики обычно полагаются на показатель EBITDA для оценки способности компании получать прибыль только от продаж и для сравнения аналогичных компаний с разной структурой капитала. EBITDA не является показателем GAAP и иногда может использоваться намеренно, чтобы скрыть реальные показатели прибыли компании.

Из-за этих проблем EBITDA более заметна для компаний, находящихся на стадии развития, или для компаний с большой долговой нагрузкой и дорогими активами.