Что будет если не платить кредит – советы юристов 2020

От форс-мажоров не застрахован никто, а советы в Интернете очень расходятся, начиная от с легкой руки данных советов «да ничего не будет, забей» до разнокалиберных ужасов с выселением на улицу. Команда Financer.com пообщалась с юристами, банковскими сотрудниками и финансовыми экспертами и составила подробную инструкцию о том, что будет, если не платить кредит или если платить его не полностью.

Обязательно дочитайте статью до конца – последним блоком дается короткая, но подробная инструкция, что делать в подобной ситуации.

Что произойдет если не платить кредит

Допустим, заемщику задержали зарплату или случился другой форс-мажор – и он не может внести ежемесячный платеж.

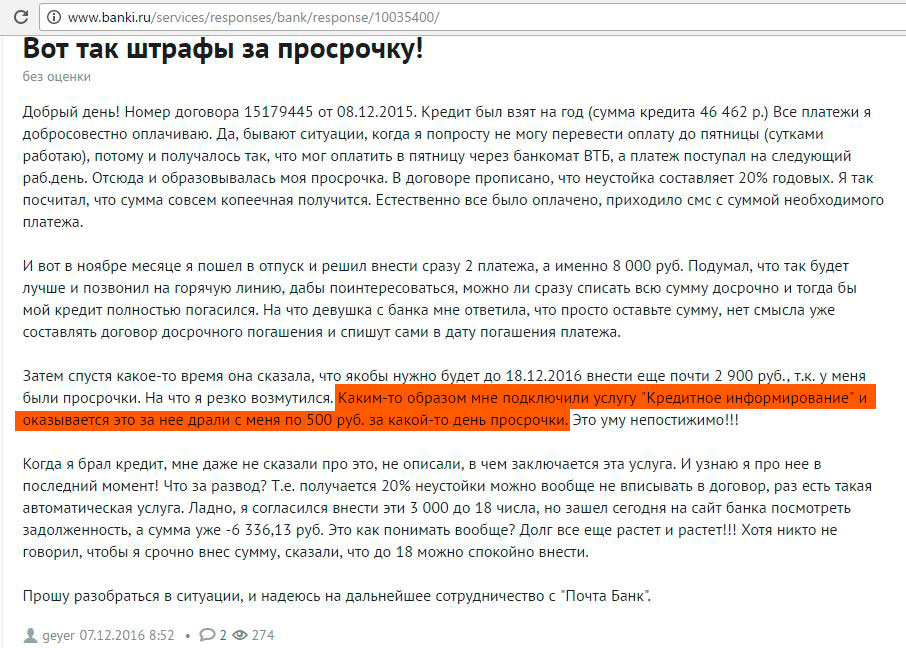

- в зависимости от условий договора, с первого – пятого дня просрочки начнут начисляться пени + должнику начислят штраф за просрочку

- с клиентом свяжется банковский сотрудник, чтобы напомнить о просрочке и выяснить, что происходит

Дальнейшее развитие событий зависит только от заемщика.

Что будет, если игнорировать и не отвечать на звонки

Как ни странно, одной из самых частых стратегий у должников становится игнорирование. Как будто, если не отвечать и не реагировать кредитор забудет о долге и спишет его.

В реальности ситуация совершенно иная:

- первый вариант – если заемщик никак не реагирует, и ситуация не решается, с высокой вероятностью долг будет передан коллекторскому агентству;

- второй вариант – банк или уже коллекторы могут обратиться в суд для взыскания задолженности, в таком случае у должника будут изъяты финансовые средства, а возможно, и имущество для погашения долга;

- третий вариант – если речь идет об ипотеке или ином залоговом кредите, залоговое имущество реализуется на торгах для покрытия задолженности.

Могут ли отобрать квартиру

Один из самых частых вопросов, которому мы посвятили отдельную статью.

Теоретически закон на стороне должника – формально по закону у человека не имеют право отбирать единственное жилье, и некоторые заемщики считают это спасением.

На практике – никто не мешает кредитору реализовать залоговое имущество с предоставлением заемщику другой жилплощади. Как вы понимаете, это просто будет некое дешевое жилье с минимальным числом квадратных метров (вплоть до комнаты в коммуналке).

Что могут сделать коллекторы

Существуют два совершенно полярных заблуждения:

- Это страшные всемогущие люди. Они растрезвонят о проблемах всему миру, сожгут ваш дом и искалечат должника.

- Коллекторы ничего не могут. Они просто пугают. Достаточно не реагировать, и все рассосется само собой.

Истина, как всегда где-то рядом.

Что реально могут сделать коллекторы

Максимальный лимит – 1 раз в день, 2 раза в неделю, 8 раз в месяц.

Допустимый период звонка – с 08:00 до 22:00 в будние дни и с 9:00 до 20:00 в выходные

- Встречаться лично

Максимальный лимит – 1 раз в неделю

- Отправлять сообщения

Голосовые, текстовые и т. д.

д.

Максимальный лимит – 2 раза в день, 4 раза в неделю, 16 раз в месяц.

- Общаться о задолженности с третьими лицами

Только если это указано в кредитном договоре. К сожалению, данный пункт многие заемщики не замечают – и это еще один повод внимательно читать текст документа перед подписанием.

В кредитном договоре также могут быть прописаны иные условия, однако должник имеет право отказаться от взаимодействия с коллектором.

Помните

При любом взаимодействии связывающийся с вами сотрудник обязан назвать свои имя и фамилию, а также сообщить наименование кредитора, чьим представителем он является.

Что коллекторы не имеют права делать

- Оказывать психологическое давление

Оскорблять, унижать, угрожать причинением вреда здоровью, жизни, имуществу.

- Наносить материальный вред

В том числе, портить имущество любым способом.

- Раскрывать сведения о долге третьим лицам

Даже если в договоре прописано право на связь с родственниками или иными людьми, коллектор только имеет право пытаться найти должника. Сообщать о сумме задолженности (и тем более, делать это публично – надписями в подъезде, объявлениями в Интернете) коллектор не имеет права.

- Обманывать и давать заведомо неверную информацию

Например, говорить о своей принадлежности к госорганам, завышать сумму задолженности и т.д.

Можно ли не общаться с коллектором

Можно. Для этого нужно подать заявлению коллектору или кредитору о нежелании общаться.

Важно понимать, что в таком случае со 100% вероятностью последует обращение в суд.

Если с должника будут взыскивать деньги по суду, реализация этого мероприятия перейдет к судебным приставам, с которыми договориться уже не получится – придется платить.

Что делать, если ваши права нарушаются

- В первую очередь, если дело дошло до коллекторского агентства, не стоит сразу отказываться идти на контакт.

- Если же ваши права нарушаются, в вашу сторону допускают некорректное общение, обрывают телефон, заваливают сообщениями, обратитесь в ФССП (Федеральную Службу Судебных Приставов). Обращения можно подать онлайн. В случае психологического давления, угроз, причинения материального или физического вреда, обязательно подайте заявление в полицию.

- Если банк не сообщил о передаче долга коллекторам (а кредитор обязан это сделать), подайте жалобу через онлайн-форму на сайте ЦБ РФ.

Осторожно! Мошенники

Что будет, если не платить кредит банку, но вернуть деньги коллектору?

Прежде чем делать это, обязательно проверьте коллекторское агентство на регистрацию в госреестре.

Нередко аферисты, через собственные внутренние каналы узнав о проблемах человека, начинают терроризировать его звонками, обещая убрать долг, например, за возвращение только части. Обрадованный человек торопиться отдать деньги… а потом выясняет, что все еще числится должником.

Обрадованный человек торопиться отдать деньги… а потом выясняет, что все еще числится должником.

Что будет, если платить кредит не полностью

При частичном платеже в любом случае считаются просрочки с начислением пени, штрафов и т.д.

Через какое-то время с вами обязательно свяжется сотрудник кредитной организации и поинтересуется, в чем причина задержки.

пени и штрафы меньше, чем если совсем не платить

меньше риски передачи долга коллекторскому агентству – пока кредитор понимает, что получает с должника некую «отдачу», он еще задумается, стоит ли передавать долг стороннему лицу (ведь безнадежные обязательства выкупаются по заведомо меньшей стоимости)

Плюсы хотя бы частичных платежей:

штрафы/пени в любом случае капают

кредитная история портится

если ситуация продолжительное время не решается (особенно если должник не выходит на связь и не вступает в диалог) долг в любом случае будете передан коллекторскому агентству

Минусы частичных платежей:

Подытожим

Если платить кредит не полностью, ситуация измениться незначительно. Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

- подайте заявление на реструктуризацию

- запросите кредитные каникулы

- попробуйте вариант с рефинансированием

Что будет, если не платить кредит Сбербанку

Довольно часто заемщиков интересует ситуация по конкретному банку. И тогда появляются вопросы а-ля, что будет если не платить кредит Тинькофф, Альфа-банка, Сбербанка, Открытие и т.д.

На самом деле, порядок действий во всех банковских организациях примерно одинаков и, если вы брали ссуду действительно в крупной организации, а не в МФО «Рога и копыта», какого-то великого кошмара не будет.

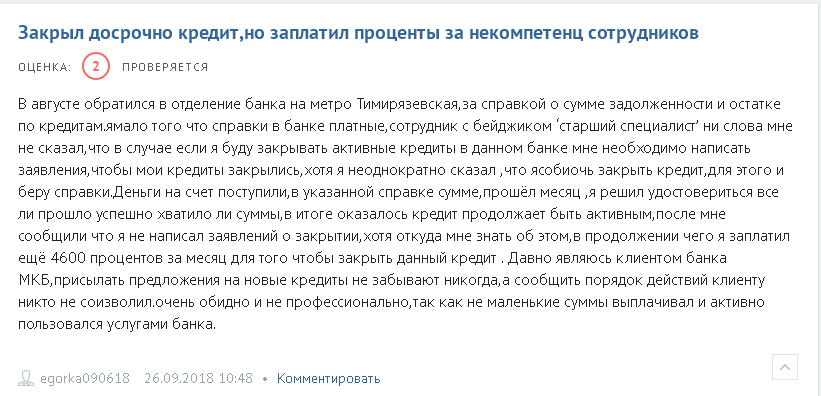

Сотрудники ТОП-овых банков приучены в любой ситуации с достаточной вежливостью общаться с клиентами, даже имеющими серьезные просрочки. Конечно, нельзя исключать чисто человеческий фактор. Сюрприз в том, что даже будучи должником, при неадекватной беседе со стороны сотрудника, вы можете подать жалобу, и она обязательно будет рассмотрена.

В ситуации с долгом это не поможет, но некое моральное удовлетворение предоставит.

Что если дело дошло до суда

- Не игнорируйте ситуацию, обязательно обратитесь к юристу

- Соберите документальные подтверждения причины отсутствия платежей

- Воспользуйтесь помощью адвоката, чтобы добиться комфортных платежей

Определенный плюс в ситуации есть – как только кредитор подает в суд, прекращается начисление пеней и штрафов.

Плюс – с высокой долей вероятности гасить в таком случае придется только основное тело долга.

Существенный минус – надолго испорченная кредитная история, без возможности получить ссуду в другой организации, и необходимость в срочном порядке выполнить судебное предписание. Приставы церемониться не будут.

Стоит ли объявлять себя банкротом

Многим кажется довольно выгодной возможность объявить себя банкротом – согласно законодательству, в таком случае погашать задолженность не придется. В реальности это не лучшая стратегия.

В реальности это не лучшая стратегия.

Сам процесс объявления банкротом стоит денег, и в судебной практике есть несколько прецедентов, когда заемщику отказали в банкротстве именно потому, что у нег не было средств на эту процедуру. Парадокс, но тем не менее.

Поэтому банкротство очевидно не лучший выход.

Что делать

Итак, мы разобрались, что будет, если не платить кредит. Теперь вопрос, как поступить?

Действия зависят от стадии ситуации, на которой вы находитесь.

- Если просрочки еще нет. Вы просто понимаете, что не сможете внести как минимум следующий платеж, обязательно прочитайте статью о том, что делать, если нечем платить кредит.

- Просрочка образовалась, и банковская организация требует долг. В ваших интересах пойти на контакт и выработать устраивающую обе стороны стратегию. Это может быть реструктуризация долга, кредитные каникулы и т.д. Кредитор сам заинтересован в получении средств, поэтому с 90% вероятностью клиенту пойдут навстречу.

- Если долг уже передан коллекторам. Постарайтесь договориться с коллекторским агентством.

Обратите внимание

При проблемах с внесением кредитных платежей может помочь рефинансирование потребительского или ипотечного займа.

Вы можете не только снизить процент, но и получить сумму большую, чем задолженность, и какое-то время использовать ее для внесения платежей.

Важно помнить – практически ни одна банковская организация не согласиться рефинансировать заемщика, уже имеющего просрочку по обязательствам. Поэтому начинайте действовать сразу, как только появились проблемы.

Материал подготовлен на основе: Федерального закона N230, открытой информации банков, коллекторских агентств, БКИ, отзывов заемщиков

Срок исковой давности по кредиту

Любое кредитное обязательство перед банком имеет свой определенный срок действия. В том случае, когда заемщик прекращает исправно выполнять платежи по кредиту, то финансовое учреждение начинает выставлять требования к возврату задолженности, используя при этом различные способы.

В том случае, когда заемщик прекращает исправно выполнять платежи по кредиту, то финансовое учреждение начинает выставлять требования к возврату задолженности, используя при этом различные способы.

Платить или подождать?

В самую последнюю очередь, как правило, применяется судебное разбирательство. Но тут необходимо отметить один нюанс – возврату через суд подлежит только та задолженность, срок исковой давности которой не истек. Иными словами, существует определенный промежуток времени, на протяжении которого кредитор в судебном порядке имеет полное право потребовать возврат долга.

Довольно часто большинство недобросовестных заемщиков, зная эту особенность, делают все возможное, чтобы «натянуть» время и избежать полной оплаты кредита. Иногда подобное может случаться при реорганизации банковского учреждения, его банкротстве или слиянии банка с другими более крупным компаниями.

Необходимо сразу же отметить, что факт «закрытия» банка с финансового рынка не означает, что все обязательства по кредитным договорам автоматически спишутся. В подобных ситуациях, кредитные портфели учреждения покупаются другими банками и уже они будут «выбивать» всю задолженность, поэтому уйти от оплаты кредита не получится.

В подобных ситуациях, кредитные портфели учреждения покупаются другими банками и уже они будут «выбивать» всю задолженность, поэтому уйти от оплаты кредита не получится.

Если же и попытаться как-то не платить задолженность, то это в будущем может негативно сказаться на заемщике:

Но бывает всякое! Ни один человек не застрахован от того, чтобы не попасть в ситуацию, когда финансовая ситуация в его жизни очень нестабильна. Поэтому он может задерживать выплату по кредиту годами. Долг растет, а без того сложную жизненную ситуацию усугубляют звонки коллекторов.

Если начать рассматривать понятие «исковая давность по кредиту» с точки зрения законодательства, то она представляет собой период, на протяжении которого кредитор имеет законное право потребовать у заемщика возврат кредита, применяя судовой иск. Поэтому очень важно знать законодательную базу, если заемщик будет иметь полную информацию о порядках и законах, то может просто оттянуть время и дождаться наступления периода, когда иск не будет действовать. Часто период исковой давности считается одним из способов избежать погашения кредита.

Часто период исковой давности считается одним из способов избежать погашения кредита.

Правила исчисления сроков давности

На данный момент срок исковой давности составляет три года. При этом данный временной промежуток характеризуется своими нюансами, не зная их можно легко оказаться в суду. Законодательством предусмотрено наказание заемщиков, которые злоупотребляют своими правами и специально затягивают время погашения задолженности до истечения исковой давности. Если реально возникает ситуация при которой нет возможности оплачивать кредит, то ее необходимо решать другими способами, которые не противоречат закону.

Законом предусмотрено такое понятие для того, чтобы банком были определены конкретные сроки, в пределах которых он сможет заявить о нарушении прав и потребовать от должника выполнить обязательства. Обычно общий такой срок ограничивается тремя годами. А специальные сроки не касаются договоров о кредите.

Теоретически, это выглядит так, будто должник имеет полное право три года ничего не платить, а потом безнаказанно заявить о том, что все сроки прошли и соответственно он ничего не должен. Это почти так, но не совсем. Чтобы такая ситуация действительно была законной и правомерной, необходимо чтобы присутствовали еще кое-какие факторы.

Это почти так, но не совсем. Чтобы такая ситуация действительно была законной и правомерной, необходимо чтобы присутствовали еще кое-какие факторы.

С какого времени делать отсчет?

Во-первых, необходимо понять, с какого момента можно отсчитывать эти спасительные три года. Есть распространенная ошибка – начинать отсчет с момента, когда истекает срок кредитного договора. Это неверно. У банка в подобных ситуациях есть своя «подушка безопасности». Возможно, что в кредитном договоре описан соответствующий пункт, по которому банк имеет полное право потребовать выплату всей суммы долга, если установлено, что должник не выполняет своих обязательств. Момент, когда кредитор узнал о прекращении выплат и воспользовался своим законным правом и есть отправная точка отсчета трех лет.

В таком случае все заканчивается для должника хорошо. Это идеальный вариант. Но подобное разрешение проблемы возможно только, если в течении этих трех лет заемщик не предпринял никаких попыток возобновления или продления договорных отношений с кредитором и сам банк не сделал ничего, дабы взыскать задолженности с неплательщика.

На самом деле такой вариант далек от реальности и больше похож на сказку. Ни один банк так просто по доброте душевной не простит долг. В реальности ситуация гораздо сложнее. Во-первых, банк может прибегнуть к услугам коллекторов. Во-вторых – подать в суд. И в первом и во втором случае срок исковой давности обнуляется, и отсчет начинается с момента подачи жалобы или обращения в коллекторское агентство.

И неважно, какое именно действие совершил банк для принуждения неплательщика к возврату долга. Любой этап учитывается, даже работа судебного пристава. Не обратился банк к приставам и не подал исполнительный лист за эти три года – прекрасно. Долг ему не нужен и жизнь должника по истечению трех лет становится прекрасной. Но на деле банк будет повторять это действие до бесконечности, не переступая трехлетнего рубежа. И тогда срок давности иска по кредиту никогда не закончится.

Можно ли вообще не платить?

Самое главное – это запомнить, что только при наличии трех условий, должник, совершенно легально, может не совершать выплат по кредиту, опираясь на срок давности иска.

- Во-первых, он не должен предпринимать никаких действий, дабы решить возникшие из-за задолженности проблемы перед банком на протяжении трех лет.

- Во-вторых, сам банк должен быть пассивен и не предпринимать ничего, дабы вернуть сумму долга.

- В-третьих, в случае, если кредитор обратился за помощью в суд по прошествии трех лет, заемщик в праве подать ходатайство, дабы были учтены последствия, предусмотренные истечением срока давности иска по кредиту. Тогда суд не станет отсчитывать сроки, а примет во внимание ходатайство одной из сторон.

Условия практически невыполнимые, но всегда есть место чуду. Всегда есть вероятность, что подобный сложный вопрос может решиться в пользу должника.

Типичные ошибки, которые встречаются в исчислении исковой давности:

- Период действия срока исковой давности не начинается с момента составления и подписания договора на кредит

- Срок иска не будет истекать, если заемщик на протяжении трех лет официально общался с финансовым учреждением по вопросам задолженности

- Исковая давность не может быть бесконечной

- Период иска не начинается и не заканчивается после окончания сроков, выделенных на погашение кредитной задолженности.

Существует определенная схема исчисления срока исковой давности:

- Период исковой давности вступает в силу с момента последнего оплаченного платежа по кредиту. Одним словом, если заемщик последний раз гасил кредит 2-3 месяца назад, после чего полностью не выполнял своих обязательств, то тогда начинается отсчет.

- В том случае, если клиент на протяжении 90 дней вообще не оплачивал задолженность, то кредитор начнет выполнять комплексную проверку заемщика (как это делается читайте в этой статье), возможно, предъявит ему досрочное взыскание. И только тогда начнет действовать период исковой давности.

- Когда до наступления искового периода, у кредитора и заемщика была договоренность с подписанием соответствующих документов или уведомлений. Поэтому, если клиент банка хочет избежать полной или частичной уплаты кредита, то лучше всего постараться вообще никак не общаться с банком, где оформлялся кредитный договор, не отвечать на уведомления, заказные письма и звонки.

Можно ли требовать долг после истечения сроков давности?

Очень часто можно столкнуться с такой проблемой, как срок исковой давности уже прошел, но с заемщика продолжают требовать возврат денег. Нужно сразу отметить, что подобные действия финансовых учреждений полностью не правомерны. Иногда кредитор может несвоевременно выявить наличие просроченной задолженности, надеясь на страх заемщика ее возвратить. Если такое происходит, то первым делом необходимо обратиться к профессиональному юристу и получить качественную консультацию, после чего уже принимать решения. Конечно же, заемщика могут вызвать в суд. Но не нужно сразу же отчаиваться. Встречным действием может стать оформление ходатайства, в котором указывается момент окончания срока действия исковой давности.

Есть сроки давности для коллекторов?

Намного сложней будет разрешить сложившуюся ситуацию, если кроме банка начнут свою работу коллекторы. Причем методы выбивания долгов они применяют не всегда законные и корректные. Поэтому если пришлось столкнуться с угрозами компаний коллекторов, нужно последовать следующим советам:

Поэтому если пришлось столкнуться с угрозами компаний коллекторов, нужно последовать следующим советам:

Лучше всего попытаться решить финансовые проблемы деликатными способами. Иногда бывают ситуации, когда заемщик полностью погасил кредитную задолженность, а кредиторы все равно подают на него в суд. Это случается, как правило, по техническим проблемам, когда не проводятся платежи. Тогда без помощи квалифицированного адвоката не обойтись.

Проблемы с кредитами? Пишите или звоните!

Срок исковой давности по кредитной задолженности

Нередко случается так, что банком предъявляются требования к заемщику о погашении задолженности по кредиту через несколько лет после истечения срока действия договора. На практике в связи с этим возникает вопрос по поводу определения срока, в течение которого кредитор (банк) может обратиться в суд с иском по поводу возврата кредитной задолженности.

На практике в связи с этим возникает вопрос по поводу определения срока, в течение которого кредитор (банк) может обратиться в суд с иском по поводу возврата кредитной задолженности.

Поскольку дрязги между банками и проблемными заемщиками иногда могут затягиваться на годы, то, благодаря этому закону появляется лазейка, с помощью которой заемщик, прекративший внесение платежей по кредиту, может избежать необходимости погашения долга на законных основаниях. Это означает, что если в течение трех лет между банком и должником не было никакой связи, то задолженность может быть аннулирована. Теоретически все предельно ясно, но на практике можно столкнуться с разного рода нюансами.

Как следует вести себя должнику, чтобы увеличить вероятность аннулирования долга?

Первый подвох заключается в сроке давности по кредиту, который начинает отсчитываться с того момента, когда был пропущен первый платеж. Но он аннулируется при первом же обращении банкиров к должнику, после чего начинает тикать снова. И в этом вся суть. Например, вы – должник и надеетесь, что за три года банкиры как бы забудут о вас, не станут тревожить ни звонками, ни заказными письмами. Но вы совершили оплошность – взяли трубку, расписались в получении письма… Контакт между вами и банком состоялся, в результате чего заново стартовал 3-годичный период.

Но он аннулируется при первом же обращении банкиров к должнику, после чего начинает тикать снова. И в этом вся суть. Например, вы – должник и надеетесь, что за три года банкиры как бы забудут о вас, не станут тревожить ни звонками, ни заказными письмами. Но вы совершили оплошность – взяли трубку, расписались в получении письма… Контакт между вами и банком состоялся, в результате чего заново стартовал 3-годичный период.

Впрочем, опытные юристы могут цепляться за некоторые детали. По их убеждению, у банка нет возможности доказать, что телефонную трубку взяли именно вы, а не кто-то из ваших родственников, а это означает, что никакого контакта на самом деле не было. Когда же должник расписывается за письмо, то этим он подтверждает лишь факт получения письма, а не ознакомления с долгом. Вполне возможно, что он выбросил письмо, не читая его. Получается, что в судебной практике бывают случаи, когда банк не может предъявить веских доказательств своего контакта с проблемным заемщиком, то 3 года отсчитываются с дня первого пропуска платежа, и, когда срок исковой давности по кредиту закончится, долги будут прощены официально.

Бывает, что банк не тревожит должника, потому что он продал долг коллекторскому агентству. Факт передачи долга новому лицу не означает возобновление отсчета срока давности по кредиту. Поэтому по прошествии 3 лет ни банк, ни коллекторы не имеют права требовать у заемщика погашения долга. Это возможно при том же условии – что между ними и заемщиком не было никаких контактов.

Все не так уж и просто…

Коллекторы, пользуясь лазейками в законодательстве и пробелами в юридических знаниях граждан, нередко требуют возврата долга даже по истечении 3-х лет. Впрочем, по словам юристов, каждый из случаев имеет свои тонкости и в каждом из них надо разбираться отдельно. Например, в некоторых кредитных договорах содержится условие, согласно которому действие кредитного договора может длиться, пока кредит не будет полностью погашен заемщиком. Это иногда берут на вооружение банки и коллекторы. Запомните, в любом случае срок исковой давности по кредиту в России составляет 3 года, и дополнительное условие, прописанное в кредитном договоре, правового значения не имеет!

Согласно статье 198 ГК РФ , соглашением сторон невозможно изменить сроки исковой давности по кредиту, а также порядок их исчисления.

Из этого следует, что наличие в кредитном договоре другого срока исковой давности, кроме указанного в законе – это основание для того, чтобы признать значение этой части кредитного договора ничтожным.

Но, в любом случае, чтобы не тратить нервы и время на судебные тяжбы, лучше стараться исправно вносить платежи по кредиту.

Учитывайте, что просто так, без борьбы, ваш долг никто не спишет.

Срок исковой давности по кредиту в странах СНГ

В большинстве стран СНГ срок исковой давности по кредиту тоже составляет 3 года, но, например, в Украине он является действительным лишь с тех случаях, если в договоре не указано иное. Согласно ГК Украины , срок исковой давности по кредиту не может быть уменьшен, только увеличен.

В Казахстане совершенно иная ситуация: любому потенциальному заемщику при оформлении кредита в банках разъясняют, что по кредиту не предусмотрено исковой давности. Лишь в случае, если заемщик уже совсем безнадежный, долг может быть списан банком. Кредит будет числиться за заемщиком и через 2-3 десятка лет. Банк вправе будет потребовать от должника возврата не только основного долга с процентами, но и возмещения судебных издержек (расходы на юриста, адвокатов). Ко всему заемщику придется заплатить госпошлину в размере 3% от суммы иска (сумма иска обычно равна сумме задолженности).

Кредит будет числиться за заемщиком и через 2-3 десятка лет. Банк вправе будет потребовать от должника возврата не только основного долга с процентами, но и возмещения судебных издержек (расходы на юриста, адвокатов). Ко всему заемщику придется заплатить госпошлину в размере 3% от суммы иска (сумма иска обычно равна сумме задолженности).

Некоторые нюансы

- Есть ли разница в сроке исковой давности по потребительскому кредиту и ипотеке? И в том, и в ином случае срок равен 3 годам, но пусть ипотечные заемщики не тешат себя мыслью, что они, спрятавшись на этот период, избегут необходимости выплачивать жилье, купленное в кредит. Им, скорее всего, просто не будут давать покоя сначала банкиры, а потом судебные исполнители и коллекторы. Так что прятаться в последнем случае – это значит только навредить себе, «нарастив» лишние проценты и окончательно застряв в долговой яме, либо лишившись недавно приобретенного жилья.

- В случае смерти заемщика его обязательства по кредиту переходят к наследникам, а отсчет 3-летнего срока давности по неуплаченным кредитам также начинается с момента первой неуплаты от имени новоиспеченного должника.

Что будет если не платить кредит банку 3 года в России?

Если верить статистике, каждый 3 заемщик периодически задерживает платежи по кредиту и допускает просрочку. Есть и те, кто перестает выполнять наложенные банком обязательства, отказываясь возвращать кредит годами. Но что будет, если не платить полученный в банке кредит 3 года? Какие могут быть последствия? Могут ли простить долги, если их не платить на законных основаниях? Ответы на эти вопросы мы рассмотрим далее.Срок исковой давности

По законодательству России период исковой давности равен 3 годам. За этот временной промежуток банк вправе подать требование в суд и взыскать задолженность по неоплаченному кредиту с неплательщика. Если такого не произошло, востребовать долги с гражданина в принудительном порядке банк не сможет.Кредитные учреждения прекрасно разбираются в судебном законодательстве, поэтому поступают следующим образом:

- При небольшом долге ждут 2-2,5 года, пока задолженность максимально увеличится, начисляют пени и штрафы, а ссуду начинают взыскивать ближе к окончанию исковой давности.

Сложные долги быстро продают коллекторским агентствам, которые занимаются возвратом денег.

Сложные долги быстро продают коллекторским агентствам, которые занимаются возвратом денег. - Заключают соглашение с заемщиком, который обязывается погасить долги на особых условиях: при применении реструктуризации, уменьшения суммы регулярных выплат, снижения процентной ставки и пр.

В редких ситуациях банку невыгодно судиться с клиентом. Случается, что кредитные учреждения используют «серые» схемы выдачи займов, в результате чего им не нужна огласка в ходе судебного процесса. Или кредит был выдан мошенникам, а владелец персональных данных никаких соглашений не оформлял.

Иногда банк тянет с разбирательством по другим причинам, надеясь на ответственность клиента. Если учреждение начислило большую сумму штрафов и процентов, суд может принять сторону заемщика и ограничить сумму задолженности только долгом и процентами по нему.

Важно! Суд пытается досконально изучить жизненные обстоятельства неплательщика и устанавливает посильную долговую нагрузку. Поэтому ежемесячная сумма выплаты задолженности не должна превышать 50% подтвержденного дохода заемщика.

Только если банк не обратится в суд в течение 3 лет, должник получает шанс вообще не платить кредит. Началом отсчета временного промежутка станет дата возникновения первой задолженности.

Однако из этого правила существует исключение. Если должник хоть единожды контактировал с менеджером банка, расчет исковой давности начинается снова. Если клиент расписался в уведомлении, ответил на звонок специалиста отдела взыскания или посетил банковский офис для подачи заявки на реструктуризацию, кредитор сможет и дальше начислять завышенные пени и проценты.к содержанию ↑

Как рассчитать срок исковой давности

Законодательство предлагает различные варианты подсчета периода исковой давности. Расчет может быть выполнен:- с даты первой просрочки по банковскому кредиту;

- с момента выдачи займа, если клиент не платил вовсе;

- со дня продажи кредита сторонней организации и пр.

Таким образом, расчет ведется с момента, когда банк узнал о невыполнении должником обязательств по выплате займа. Если рассматривать конкретные примеры из судебной практике, суд исчисляет период подачи иска с дня внесения последнего взноса за отчетный период.Когда кредитное учреждение не готово идти на уступки неплательщику и выставило требование о досрочном закрытии ссуды, а его представитель лично встретился с должником, то срок подачи исковых требований рассчитывается заново. Обязательное условие – факт подтверждения личного контакта.

Утверждения кредитора, что если заемщик снял трубку телефона или посетил банковское отделение, он выразил согласие на погашение долга, безосновательны. Перечисленные факты не подтверждают принятие должником предложенных банкирами условий.

На заметку. Разрешается ли продлевать исковую давность, по прошествии 3 лет? Такой вариант возможен только при урегулировании вопросов между сторонами сделки и скреплении намерений официальными документами.

Срок исковой давности прошел, что дальше

Не стоит надеяться на прощение долга, если срок подачи иска подошел к концу. Банк не сможет востребовать деньги через суд, однако вправе усложнить спокойную жизнь неплательщика. Организация продолжит еженедельно названивать, писать письма или попросту продаст просроченные долги коллекторам. Опротестовать действия кредитора гражданин не в праве – подобная схема прописана в условиях договора любого банка.Отказ оплачивать долги обрушит кредитную историю заемщика. Рейтинг испортится окончательно, что повлечет отказы при обращениях в другие банки в течение 15 лет, пока данные размещены в хранилище кредитных историй. Исправить репутацию можно, но на это уйдет несколько лет.

Каких действий ожидать от кредитора? Сотрудники банка могут продолжать названивать по указанному в договоре номеру, писать на почту или в соцсети, попытаться восстановить исковую давность и направить заявление в районный суд.

Как поступить заемщику? Стоять на своем – если время вышло, вы больше никому ничего не должны. Игнорируйте обращения, не берите трубку, отказывайтесь от визитов в банк и тем более ничего не подписывайте. При угрозах от сотрудников банка или коллекторов напишите заявление участковому.к содержанию ↑

Игнорируйте обращения, не берите трубку, отказывайтесь от визитов в банк и тем более ничего не подписывайте. При угрозах от сотрудников банка или коллекторов напишите заявление участковому.к содержанию ↑

Кредит ошибочно или незаконно оформили на ваше имя

Ситуация, когда банк требует выплачивать несуществующую ссуду, не из приятных. Если ваши паспортные данные попали в сеть, был утерян или подделан паспорт, ксерокопией воспользовались третьи лица — гражданину придется подтверждать свою правоту в суде. Самое обидное, что доказывать непричастность к оформлению договора придется самостоятельно. Сделать это сложно, так как банк станет всеми силами доказывать обратное.На заметку. Если кредит взяли не вы, ни в коем случае не оплачивайте платежи. Фактом внесения денег на счет вы подтверждаете свое согласие выполнить обязательства перед кредитором.

Не спешите платить ссуды за детей, родителей или других родственников – обязанности по выплате задолженности возлагаются только на получателя.

Если же вы являетесь созаемщиком по финансовым обязательствам, не спешите вносить регулярные платежи до решения суда. При нарушении прав и назойливых требованиях банка вернуть долги у поручителя есть право отстаивать правоту в судебных инстанциях.к содержанию ↑

Если же вы являетесь созаемщиком по финансовым обязательствам, не спешите вносить регулярные платежи до решения суда. При нарушении прав и назойливых требованиях банка вернуть долги у поручителя есть право отстаивать правоту в судебных инстанциях.к содержанию ↑Долг требуют коллекторы

Периодически банки продают договоры с просрочкой коллекторским агентствам с нарушением прав заемщика. Чтобы законно отстоять свои интересы, необходимо знать следующую информацию:- Передавать право востребовать долги банки вправе только с разрешения суда и при согласии плательщика. Если кредитор сделал это самовольно, права гражданина нарушены, поэтому он имеет право начать разбирательство в суде.

- Компании по взысканию долгов могут работать с просроченной задолженностью до тех пор, пока не подошел к концу период исковой давности.

Если прошло больше времени, а кредиторы все еще молчат, по закону долги должны быть списаны.

Если прошло больше времени, а кредиторы все еще молчат, по закону долги должны быть списаны. - Прямые угрозы жизни, здоровью, финансовому благосостоянию незаконны. В случае разбирательств суд станет на сторону должника.

- Начисление коллекторами штрафов и пеней – это мошенничество. Никаких дополнительных платежей, кроме выплат, установленных банком, коллекторы требовать не имеют права.

- При любых незаконных требованиях, дополнительных накрутках, пенях, в интересах должника обратиться в суд. Разбирательство установит, насколько законно банк рассчитал долг.

Выводы

При наступлении срока давности искового процесса задолжавший освобождается от уплаты долга. Однако это не значит, что деньги спишут просто так. Файл неплательщика банк передаст в хранилище кредитных историй на 15 лет. В результате этого кредитный рейтинг гражданина снизится до минимума. По каждому обращению в банки поступит отказ, а трудоустройство в финансовом секторе станет невозможным. Спустя 3 года после последнего взноса и разговора с сотрудником банка, должник не обязан выполнять долговые требования. Однако если его финансовая ситуация улучшится, ссуду лучше закрыть, чтобы исправить кредитный рейтинг.

В результате этого кредитный рейтинг гражданина снизится до минимума. По каждому обращению в банки поступит отказ, а трудоустройство в финансовом секторе станет невозможным. Спустя 3 года после последнего взноса и разговора с сотрудником банка, должник не обязан выполнять долговые требования. Однако если его финансовая ситуация улучшится, ссуду лучше закрыть, чтобы исправить кредитный рейтинг.К Вам поступают звонки из банков и кредитных организаций по взысканию долгов?

Замучили звонки из банков и кредитных организаций по взысканию долгов, ваших или ваших знакомых? Принимаем следующие методы ответной борьбы.

Как общаться с коллекторами?

При поступлении звонка, вежливо попросите представиться, назвать полную фамилию, имя и отчество, организацию. Тем временем включите диктофон или видеозапись, фотоаппарат — они сейчас есть почти в каждом телефоне.

Объясните коллектору, что вы готовы решать вопрос об оплате в установленном законом порядке, путем разрешения вопросов о задолженности в суде. Если коллектор все же продолжает высказывать претензии, то постарайтесь убедить его прислать все свои финансовые претензии в письменной форме. При этом напомните, что все необходимые данные должны быть Вам высланы заказным письмом. Попросите приложить к письму: копию кредитного договора, копию Устава коллекторской компании, доверенность, которую получил сотрудник организации на пользование персональными данными должника, учредительные документы и подробный расчет сумм задолженности. Все пересланные документы попросите заверить соответствующими подписями и печатями. Пока такого письма не будет, продолжение разговора бессмысленно.

Если коллектор все же продолжает высказывать претензии, то постарайтесь убедить его прислать все свои финансовые претензии в письменной форме. При этом напомните, что все необходимые данные должны быть Вам высланы заказным письмом. Попросите приложить к письму: копию кредитного договора, копию Устава коллекторской компании, доверенность, которую получил сотрудник организации на пользование персональными данными должника, учредительные документы и подробный расчет сумм задолженности. Все пересланные документы попросите заверить соответствующими подписями и печатями. Пока такого письма не будет, продолжение разговора бессмысленно.

В период разговора с коллекторами нельзя что-либо отрицать или с чем-либо соглашаться. Ваша позиция должна быть нейтральной, ведь пока нет письменных претензий или решения суда, никто не вправе требовать выплаты непонятных процентов и комиссий.

В случае если вам хамят, вымогают деньги, угрожают физической расправой, уничтожением имущества, «украшают» двери или стены надписями и у Вас уже есть неопровержимые доказательства в виде аудио, видео, фото файлов, смс и электронных писем – обращайтесь в полицию. Но сами никогда не угрожайте коллектору, так как в этом случае они так же могут написать заявление в органы внутренних дел.

Но сами никогда не угрожайте коллектору, так как в этом случае они так же могут написать заявление в органы внутренних дел.

В случае если вы действительно имеете долг по кредиту и не имеете возможности в настоящий момент выполнить свои обязательства, помните, что есть закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ. В нем четко указано, что коллекторам не допускается совершать следующие действия:

непосредственное взаимодействовать с заемщиком или лицом, предоставившим обеспечение по договору; непосредственное взаимодействовать или взаимодействовать посредством коротких текстовых сообщений, направляемых с использованием сетей подвижной радиотелефонной связи, в рабочие дни в период с 22 до 8 часов по местному времени и в выходные и нерабочие праздничные дни с 20 до 9 часов по местному времени. Кредитор, коллектор, не вправе совершать юридические и иные действия, направленные на возврат задолженности, с намерением причинить вред заемщику или лицу, предоставившему обеспечение по договору. Из закона следует, что вас не могут беспокоить звонками и смс в позднее время, а также никаких визитов к вам домой коллекторы осуществлять не могут. И тем более не имеют права портить ваше имущество (путем нанесения надписей), угрожать вам и вымогать денежные средства. А также в случае если коллекторы набрались наглости и ворвались в вашу квартиру с угрозами, то всегда вызывайте полицию, ведь противоправное поведение коллектора налицо.

Из закона следует, что вас не могут беспокоить звонками и смс в позднее время, а также никаких визитов к вам домой коллекторы осуществлять не могут. И тем более не имеют права портить ваше имущество (путем нанесения надписей), угрожать вам и вымогать денежные средства. А также в случае если коллекторы набрались наглости и ворвались в вашу квартиру с угрозами, то всегда вызывайте полицию, ведь противоправное поведение коллектора налицо.

Кроме того следует помнить, что если вы являетесь должником, требуйте, чтоб кредитор обратился за взысканием долга в суд. По решению суда будет выдан исполнительный лист. Его исполняют только судебные приставы, которые работают по закону об исполнительном производстве. Помните, что приставы не могут наложить арест на предметы первой необходимости, описать жилье, телевизор, если они единственные. И так далее. Ограничений достаточно много. Взыскание на доходы, будет наложено тоже в пределах определенных законом процентов.

Никогда не верьте коллектору на слово. Коллекторы используют разные уловки. Показывают, например, бумагу — якобы решение суда. Там может быть написано все, что угодно. Но это «филькина грамота», верить которой не нужно. Проверить решение суда возможно на сайте суда, которым принято данное решение.

Коллекторы используют разные уловки. Показывают, например, бумагу — якобы решение суда. Там может быть написано все, что угодно. Но это «филькина грамота», верить которой не нужно. Проверить решение суда возможно на сайте суда, которым принято данное решение.

Запомните для себя важное правило: если вы брали кредит в одном банке, но деньги с вас требует совершенно другая организация, то не спешите возвращать долг. Сначала обратитесь в банк-кредитор, узнайте, уступили они третьему лицу права на ваш долг или нет. Уступка права требования должна быть оформлена отдельным договором. Для договора обязательна письменная форма (простая или нотариальная). Для передачи права требования достаточно договоренности между старым и новым кредиторами. Согласия Вашего не требуется, но при этом вы должны быть письменно уведомлены о том, что права требовать с вас долг перешло к другому лицу.

Итак, если Ваш банк не уведомлял вас о том, что право требования долга передано другому лицу, не отдавайте деньги коллекторам.

Зачастую коллекторы начинают названивать и писать письма родителям и близким родственникам.

Коллекторы, применяя психологические методы убеждения, заставляют родственников, особенно пожилых родителей, которые воспринимают такие вещи близко к сердцу, принять меры и срочно, лично самим оплатить долг. Родственники идут и переводят деньги на указанные им счета. Но где гарантия, что деньги ушли туда, куда нужно, и долг погашен полностью, а через неделю или месяц им не придут новое сообщение о долге?

Еще одно правило для родственников должников. Если Вы не являетесь стороной кредитного договора – так почему вы должны платить? Сообщите коллекторам, что эти вопросы они должны решать с должником, а не с вами. А в случае если коллекторы проявляют настойчивость, угрожают, сообщите им, что если они еще раз позвонят, вы обратитесь в полицию. Как правило, это помогает. Так как такие действия являются вымогательством, а это уголовно наказуемое деяние. Не бойтесь угроз, тем более, если у вас лично нет кредитов. Никто не может просто взять и отобрать ваше имущество.

Никто не может просто взять и отобрать ваше имущество.

Если вы не знаете должника, или Ваш телефон оказался ошибочно внесенным в базу коллектора. Объясните коллектору, что по данный номер принадлежит совершенно другому человеку; что должник Вам не известен и место нахождения его вы не знаете; занесите номер телефона в черный список оператора связи; в случае если звонки продолжаются, попросите предоставить сведения о банке, в котором имеется задолженность; обратитесь в банк с просьбой разобраться в данной проблеме и исключить ваш контактный телефон из списка должников; В случае если звонки продолжаются, записывайте разговоры на диктофон и подавайте заявление в прокуратуру.

Юрисконсульт ОМВД России по Артинскому району

Банки забирают автомобили за долги по кредитам :: Autonews

О массовых возвратах “кредитных” автомобилей в банки пока говорить рано, однако, со слов дилеров, такие просьбы начали поступать. По данным коллекторского агентства Morgan&Stout, доля “автокредитных” долгов в портфелях должников по автокредитам сегодня распределяется по следующим подвидам: около 15% принадлежит просроченным задолженностям, около 30% – тем, кто в принципе отказывается платить, и 55% – добропорядочным заемщикам без средств.

По данным коллекторского агентства Morgan&Stout, доля “автокредитных” долгов в портфелях должников по автокредитам сегодня распределяется по следующим подвидам: около 15% принадлежит просроченным задолженностям, около 30% – тем, кто в принципе отказывается платить, и 55% – добропорядочным заемщикам без средств.Точной статистики по “возвратным” автомобилям банки пока предоставить не готовы. Однако, как рассказал руководитель управления кредитования и страхования ГК “Автомир” Иван Романов, банки предлагают автодилерам схемы продажи таких авто. “Камнем преткновения стал вопрос об оценке данных автомобилей, – комментирует эксперт. – Банки при оценке автомобиля ориентируются на сумму долга заемщика, а автосалоны – на его реальную рыночную стоимость. А вот здесь найти сумму, устраивающую обе стороны, достаточно сложно”.

По мнению экспертов из ГК “АвтоСпецЦентр”, пик невозврата кредитов по автокредитованию придется на конец первого – начало второго квартала. Еще порядка трех месяцев потребуется на оформление юридических процедур, связанных с реализацией залогового имущества. “Таким образом, появления на вторичном рынке заметного количества автомобилей, чьи владельцы оказались не в состоянии выполнять свои обязательства перед банками, следует ожидать во втором-третьем квартале, – комментирует финансовый директор ГК “АвтоСпецЦентр” Олег Мосеев. – Оценить масштаб явления пока очень сложно, но очевидно, что оно будет если не массовым, то точно – достаточно частым”.

“Таким образом, появления на вторичном рынке заметного количества автомобилей, чьи владельцы оказались не в состоянии выполнять свои обязательства перед банками, следует ожидать во втором-третьем квартале, – комментирует финансовый директор ГК “АвтоСпецЦентр” Олег Мосеев. – Оценить масштаб явления пока очень сложно, но очевидно, что оно будет если не массовым, то точно – достаточно частым”.

Опасность таится в том, что даже после возврата автомобиля в банк в сегодняшней ситуации клиент может оказаться все равно должен. “Есть автомобили, по которым имеется просроченная задолженность в USD, с учетом выросшего курса нынешняя рыночная стоимость автомобиля не может в полном объеме покрыть остаток задолженности, – рассказывает заместитель генерального директора по кредитованию “Независимость-Финсервис” Сергей Цацулин. – В итоге у клиента может остаться частичная задолженность перед банком даже после реализации автомобиля”.

Поскольку в ближайшей перспективе неплатежеспособность населения по автокредитам будет только расти, поток заложенных авто к реализации будет увеличиваться, считают в “Альфа-Банке”. Увы, фактически потребитель, не способный платить по кредиту, практически всегда останется в убытке. “Когда дело решается в судебном порядке, при оценке автомобилей, например, служба судебных приставов в обязательном порядке пользуется рекомендациями Минэкономики, вычисления по которым дают цену на 30-40% ниже рыночной, – объясняет коммерческий директор Morgan&Stout Елена Прокопеня. – Разумеется, это не устраивает ни банк, ни заемщика. Поэтому заемщики предпочитают договариваться с банком, а продавать машины не на торгах Росимущества, а у дилеров. В то же время при взыскании в судебном порядке приставы взимают от суммы взыскания около 7% от стоимости проданного автомобиля”.

Увы, фактически потребитель, не способный платить по кредиту, практически всегда останется в убытке. “Когда дело решается в судебном порядке, при оценке автомобилей, например, служба судебных приставов в обязательном порядке пользуется рекомендациями Минэкономики, вычисления по которым дают цену на 30-40% ниже рыночной, – объясняет коммерческий директор Morgan&Stout Елена Прокопеня. – Разумеется, это не устраивает ни банк, ни заемщика. Поэтому заемщики предпочитают договариваться с банком, а продавать машины не на торгах Росимущества, а у дилеров. В то же время при взыскании в судебном порядке приставы взимают от суммы взыскания около 7% от стоимости проданного автомобиля”.

Тем не менее дилеры уже готовятся к появлению “кредитных” автомобилей. В частности, некоторые компании уже проводили консультации с банками относительно алгоритма взаимодействия в таких ситуациях, обговорили финансовые условия. “С каждой сделки дилер будет получать фиксированную маржу, – рассказывают в “АвтоСпецЦентре”. – Параллельно мы готовим новые площадки для реализации автомобилей с пробегом”. По мнению И. Романова, клиенты заинтересуются данными автомобилями, если их цена будет ниже рыночной на 10-20%.

– Параллельно мы готовим новые площадки для реализации автомобилей с пробегом”. По мнению И. Романова, клиенты заинтересуются данными автомобилями, если их цена будет ниже рыночной на 10-20%.

Так или иначе, банки в сегодняшних условиях готовы идти на любые уступки, в том числе на замораживание процентов, лишь бы отыграть стоимость автомобиля. Сами банки настаивают, что главное – сесть и “по-человечески переговорить”. “Если клиент абсолютно точно не сможет возобновить погашение автокредита в обозримом будущем, то мы рассматриваем различные варианты продажи кредитного автомобиля, – говорят в банке “Авангард”. – В том числе возможен вариант, когда клиент сам ищет на него покупателя. Не стоит забывать, что банк – не автосалон и не занимается продажей автомобилей, и поэтому в интересах банка способствовать тому, чтобы автомобиль был продан быстро и в то же время за адекватную цену”.

Развитие данной ситуации может происходить двумя способами, говорит заместитель директора дирекции по взысканию просроченной задолженности “Альфа-Банка” Ольга Мазурова. Во-первых, клиент, вышедший на просроченную задолженность, сам сообщает банку, что не способен платить по кредиту, и просит реализовать кредитный автомобиль в счет погашения задолженности по кредитному соглашению. В этом случае заемщик оформляет генеральную доверенность на сотрудника службы взыскания долгов банка или же самостоятельно в сжатые сроки подбирает покупателя на автомобиль, при этом сотрудник службы взыскания долгов банка контролирует заключение договора купли-продажи автомобиля, цену реализации и внесение денег заемщиком на его кредитный счет.

Во-первых, клиент, вышедший на просроченную задолженность, сам сообщает банку, что не способен платить по кредиту, и просит реализовать кредитный автомобиль в счет погашения задолженности по кредитному соглашению. В этом случае заемщик оформляет генеральную доверенность на сотрудника службы взыскания долгов банка или же самостоятельно в сжатые сроки подбирает покупателя на автомобиль, при этом сотрудник службы взыскания долгов банка контролирует заключение договора купли-продажи автомобиля, цену реализации и внесение денег заемщиком на его кредитный счет.

Второй вариант – для запущенных случаев, когда клиент скрывается. Клиента, вышедшего на просроченную задолженность, накапливающего ее и не желающего осуществлять сотрудничество с банком, передают в работу группе Hard collection. Сотрудник этой группы устанавливает личный контакт с клиентом на территории его проживания/работы и предлагает передать автомобиль в добровольную реализацию. В случае отказа клиента ему объясняются все последствия отказа от сотрудничества с банком и инициирования судебного взыскания в его отношении, и при повторном отказе дело передается в суд. В случае согласия клиента последний оформляет генеральную доверенность на сотрудника службы взыскания долгов, автомобиль снимается с учета, оценивается независимым экспертом-оценщиком и продается в счет погашения задолженности по кредиту. Реализация авто может происходить как адресно покупателю – физическому лицу, так и на комиссионных началах.

В случае согласия клиента последний оформляет генеральную доверенность на сотрудника службы взыскания долгов, автомобиль снимается с учета, оценивается независимым экспертом-оценщиком и продается в счет погашения задолженности по кредиту. Реализация авто может происходить как адресно покупателю – физическому лицу, так и на комиссионных началах.

Третий вариант – это уже насильственное взыскание, отданное, как правило, на аутсорсинг коллекторам, которое включает в себя: подачу искового заявления в суд об обращении взыскания на заложенное имущество – автомобиль, предварительное и основное заседание суда, решение суда, исполнение его решения, назначение публичных торгов; при этом автомобиль выставляется по цене, определенной в решении суда. Если автомобиль продан, денежные средства перечисляются от судебного пристава банку или коллекторскому агентству, при этом исполнительное производство оканчивается. В случае если автомобиль не продан, торги объявляются несостоявшимися.

Что касается интересов рядовых потребителей, дилеры считают, что “кредитный отказник” может оказаться выгодным приобретением. Машина получается относительно новая (преимущественно поступят автомобили 1-2 лет), 100%-ная гарантия юридической чистоты автомобиля и сделки купли-продажи, полный комплект документов и т. д. Кроме того, дилеры уверены, что автомобили должников будут продаваться с существенным дисконтом – ведь банки будут заинтересованы в скорейшей реализации предмета залога и не станут “биться” за максимальную цену. Так что те, кто планирует приобрести автомобиль с пробегом, в скором времени получат вариант, альтернативный покупке автомобиля с рук.

Машина получается относительно новая (преимущественно поступят автомобили 1-2 лет), 100%-ная гарантия юридической чистоты автомобиля и сделки купли-продажи, полный комплект документов и т. д. Кроме того, дилеры уверены, что автомобили должников будут продаваться с существенным дисконтом – ведь банки будут заинтересованы в скорейшей реализации предмета залога и не станут “биться” за максимальную цену. Так что те, кто планирует приобрести автомобиль с пробегом, в скором времени получат вариант, альтернативный покупке автомобиля с рук.

Елена Костякова

Что будет, если не платить ипотеку

Если клиент вдруг лишается возможности платить ипотечный кредит, то банк вправе подать в суд иск о расторжении договора. Тогда задолженность погашается из стоимости реализованного имущества. При этом большая часть должников находит решение проблемы с банком в ходе судебного процесса, так что на практике с принудительной реализацией квартиры столкнулись немногие — в каждом регионе имеется до десяти случаев, когда банки обращались в суд за обращением взыскания на квартиры. Для многих россиян покупка квартиры — самое крупное приобретение, а возможность ипотечного кредитования — едва ли не единственная. Поэтому заёмщики с финансовыми проблемами до последнего пытаются найти выход. Банки тоже не заинтересованы в тяжбах и обращаются в суд, только когда другие варианты исчерпаны.

Для многих россиян покупка квартиры — самое крупное приобретение, а возможность ипотечного кредитования — едва ли не единственная. Поэтому заёмщики с финансовыми проблемами до последнего пытаются найти выход. Банки тоже не заинтересованы в тяжбах и обращаются в суд, только когда другие варианты исчерпаны.

На невнесение платежа банки реагируют в первый же месяц. Сначала они пытаются связаться с должником, выяснить причину. Банк вообще не может требовать взыскания заложенного имущества в судебном порядке, если сумма неисполненного обязательства составляет менее 5% от стоимости предмета ипотеки и период просрочки составляет менее трёх месяцев. Схема выглядит так: первый месяц — первая просрочка, второй месяц — попытки решить вопрос во внесудебном порядке, третий месяц — исчерпав все варианты, банк готовит иск в суд, четвёртый месяц — банк подаёт в суд. Следующие два месяца проходят в ожидании судебного заседания. Тем временем уже полгода должник не платит. А тут уже сумма неисполненного обязательства превышает 5-процентный порог. Поэтому на практике обратить взыскание на квартиру возможно через шесть-семь месяцев, но надо чётко знать, что большие проблемы являются следствием маленьких и фактически начинаются с первого неплатежа.

Поэтому на практике обратить взыскание на квартиру возможно через шесть-семь месяцев, но надо чётко знать, что большие проблемы являются следствием маленьких и фактически начинаются с первого неплатежа.

Чтобы избежать судебных тяжб, заёмщику необходимо сразу, как только он понял, что у него возникли финансовые трудности, направить в банк письменное заявление о существенном изменении обстоятельств, в связи с которыми возникли финансовые проблемы, и приложить подтверждающие документы. Подтверждающими документами могут быть копия трудовой книжки и приказ об увольнении в связи с сокращением, выписка из истории болезни, а если финансовые трудности возникли в связи со смертью члена семьи, то нужно предоставить свидетельство о смерти. Банк может согласиться на реструктуризацию долга. Самый распространённый вариант — когда банк увеличивает срок кредитования, за счёт чего уменьшается размер ежемесячного платежа. Также банк вправе предоставить клиенту льготный период, когда заёмщик платит только проценты. Если в реструктуризации отказали, то заёмщик может опередить банк и обратиться в суд с заявлением об изменении договора ипотечного кредитования. Но следует учитывать, что согласно статье 451 Гражданского кодекса изменение договора в связи с существенным изменением обстоятельств допускается судом в исключительных случаях, — не стоит пренебрегать помощью юриста.

Если в реструктуризации отказали, то заёмщик может опередить банк и обратиться в суд с заявлением об изменении договора ипотечного кредитования. Но следует учитывать, что согласно статье 451 Гражданского кодекса изменение договора в связи с существенным изменением обстоятельств допускается судом в исключительных случаях, — не стоит пренебрегать помощью юриста.

Если договориться не удалось, то заложенное имущество продаётся с публичных торгов по решению суда. Если его не получается продать за месяц, то цена снижается на 15 %. Нереализованное жильё предлагается взыскателю в счёт погашения задолженности на 25 % ниже первоначальной стоимости. Кроме того, из стоимости имущества погашаются судебные и иные расходы на взыскание задолженности, неустойка, просроченные проценты, просроченная задолженность по кредиту.

Наличие прописанных в квартире детей не является препятствием для реализации заложенного имущества. Снятие с регистрационного учёта осуществляется органами УФМС без непосредственного участия гражданина. Согласно Жилищному кодексу, люди, лишившиеся квартиры в результате просроченной задолженности по ипотечному кредиту, временно поселяются в дома манёвренного фонда. Однако пока таких домов почти нигде нет.

Согласно Жилищному кодексу, люди, лишившиеся квартиры в результате просроченной задолженности по ипотечному кредиту, временно поселяются в дома манёвренного фонда. Однако пока таких домов почти нигде нет.

Часто банки для решения вопроса о взыскании задолженности обращаются к коллекторским организациям. Заёмщик должен помнить, что законом коллекторы не уполномочены совершать действия, направленные на взыскание задолженности, тем более они не вправе оказывать психологическое давление на человека. Банк, по статье 388 Гражданского кодекса, вправе уступить требования по кредитному договору только с согласия заёмщика. Если заёмщик такого согласия банку не давал, то смело может игнорировать все требования коллекторов. Можно просто вешать трубку. Если коллектор продолжает беспокоить, можно сообщить, что ведётся запись разговора (даже если на самом деле это не так), попросить представиться, запросить документ, подтверждающий передачу долга коллекторской организации, сказать о том, что вы на это согласия не давали. Не нужно оправдываться перед коллектором, сообщать ему личные сведения, контакты родственников, знакомых. Если коллектор звонит поздно ночью или рано утром, оскорбляет, угрожает, то должник может обратиться в милицию или в суд с иском о компенсации морального вреда.

Не нужно оправдываться перед коллектором, сообщать ему личные сведения, контакты родственников, знакомых. Если коллектор звонит поздно ночью или рано утром, оскорбляет, угрожает, то должник может обратиться в милицию или в суд с иском о компенсации морального вреда.

Что произойдет, если я не поеду по личному кредиту?

У вас были все намерения вернуть личный заем, когда вы подписывали кредитный договор. Но потом произошла жизнь — может быть, неожиданная потеря работы, травма или развод — и теперь вы пропустили платеж и вам грозит дефолт.

Невыполнение обязательств по личному кредиту означает, что ваш ежемесячный платеж просрочен как минимум на 30 дней. В результате ваш кредит может быть погашен, и ваш кредитный рейтинг, вероятно, пострадает.

Пришло время действовать: обратитесь к кредитору и объясните свою ситуацию.Некоторые кредиторы предложат краткосрочную помощь, особенно заемщикам, пострадавшим от кризиса COVID-19. Вы можете уменьшить серьезный ущерб, проявив инициативу.

Вот чего ожидать в случае дефолта по личному кредиту и что делать сейчас, если вы столкнулись с дефолтом.

Руководство NerdWallet по COVID-19

Узнайте о ваших вариантах управления долгом, о том, как работает государственная помощь и что вы можете сделать для ее подготовки.

Когда наступает дефолт по индивидуальному займу?

Невыполнение кредита для физических лиц означает, что платеж просрочен на 30–90 дней.Точные сроки зависят от типа ссуды, кредитора и условий вашего кредитного договора.

Личные ссуды просрочены, но не просрочены, если платеж задерживается всего на несколько дней. По истечении льготного периода от 10 до 15 дней с вас может взиматься штраф за просрочку платежа. Комиссия может взиматься в виде суммы в долларах (от 15 до 40 долларов) или в процентах от подлежащей оплате (от 5% до 10%).

Платеж должен быть просрочен не менее чем на 30 дней, чтобы кредитор сообщил кредитным бюро о просрочке платежа. Просроченные платежи могут снизить ваш кредитный рейтинг FICO на 100 пунктов, если ваш кредитный рейтинг от хорошего до отличного (от 690 до 850).

По умолчанию не только наносят ущерб вашему кредитному рейтингу; они также остаются в вашем кредитном отчете на срок до семи лет и могут затруднить право на получение нового кредита.

Последствия невозврата кредита для физических лиц

После невыплаты кредита кредитор либо переводит невыплаченный остаток кредита во внутренний отдел взыскания задолженности, либо продает его стороннему сборщику долгов. Вы можете получать телефонные звонки, письма, электронные письма или текстовые сообщения от коллекторской компании в попытке вернуть долг.

Если ваш кредит не обеспечен залогом, кредитор или сборщик долгов могут подать на вас в суд, чтобы потребовать выплаты путем удержания заработной платы, или наложить залог на принадлежащий вам актив, например, ваш дом, — говорит Расс Форд, финансовый планировщик и основатель Wayfinder. Финансовый.

«Тот факт, что [кредиторы] не имеют собственности для наложения ареста, не означает, что [невыполнение обязательств] не имеет последствий, и они не могут заставить вас вернуть ее», — говорит Форд.

Если ссуда обеспечена активом, например автомобилем, сберегательными или инвестиционными счетами, кредитор имеет право наложить арест на этот актив для возмещения своих убытков, как указано в кредитном соглашении.

Например, если ссуда была обеспечена правом собственности на автомобиль, кредитор может отправить письмо с требованием оплаты. По словам Форд, он может вернуть автомобиль в собственность, если не будет возвращен в установленные сроки.

Наконец, если у вас есть со-заявитель по вашему кредиту, будь то со-подписавший или созаемщик, этот человек находится на крючке, чтобы заплатить в случае вашего невыполнения обязательств.

Что делать, если вы столкнулись с невыполнением кредита

Обратитесь к кредитору: проявите инициативу и позвоните кредитору до наступления срока следующего платежа.Кредитор может предоставить некоторое облегчение — например, временную приостановку или отсрочку платежей по ссуде — если вы объясните свою ситуацию.

«Всегда лучше укусить пулю и разобраться с этим и обратиться за помощью к кредитору, прежде чем он перейдет к взысканию или дефолту», — говорит Форд.

Сборщики долгов незаконно прибегают к злоупотреблениям, несправедливости или обману при попытках взыскания долгов. Если коллектор оскорбляет вас или нарушает закон, вы можете подать жалобу в Бюро финансовой защиты потребителей и связаться с генеральным прокурором вашего штата.

Обратитесь к юристу. Если вам уже предъявили иск, лучше всего обратиться за помощью к юристу.

Вам необходимо явиться в суд, чтобы избежать неисполнения приговора, в котором судья разрешает дело и автоматически выносит решение в пользу кредитора или сборщика долгов.

Поговорите с кредитным консультантом: агентство кредитного консультирования может работать с вами над вашим бюджетом или создавать новый план составления бюджета, который может высвободить денежные средства для выплаты вашей задолженности и помочь вам оставаться в курсе всех ваших долгов.

Что произойдет, если вы не заплатите студенческую ссуду?

Если вы не выплатите студенческую ссуду, вы, вероятно, не встретите у своей двери группу вооруженных маршалов США, как это сделал один человек из Техаса. Тем не менее, игнорировать этот долг — плохая идея.

Во многих отношениях невыплата по студенческой ссуде имеет точно такие же последствия, что и неуплата кредитной карты. Однако в одном ключевом отношении все может быть намного хуже. Большинство студенческих ссуд гарантированы федеральным правительством, а федералы обладают полномочиями, о которых сборщики долгов могут только мечтать.Вероятно, это будет не так плохо, как вооруженные маршалы у вашей двери, но это может быть очень неприятно.

Вот что происходит.

Ключевые выводы

- Вы можете использовать федеральные программы помощи по студенческим ссудам, чтобы помочь вам выплатить долг до того, как он перейдет в дефолт.

- Сообщите своему кредитору, если у вас могут возникнуть проблемы с выплатой студенческой ссуды.

- Невыплата студенческой ссуды в течение 90 дней классифицирует задолженность как просроченную, что означает, что ваш кредитный рейтинг пострадает.

- По прошествии 270 дней студенческая ссуда не используется и может быть передана в коллекторское агентство для возврата.

Во-первых, вы «просрочили»

Если ваш платеж по кредиту просрочен на 90 дней, он официально считается «просроченным». Об этом факте сообщают во все три основных кредитных бюро. Ваш кредитный рейтинг пострадает.

Это означает, что любые новые заявки на получение кредита могут быть отклонены или предоставлены только по более высоким процентным ставкам, доступным для рискованных заемщиков.Плохой кредитный рейтинг может повлиять на вас и по другим причинам. Потенциальные работодатели часто проверяют кредитные рейтинги соискателей и могут использовать их как меру вашего характера. То же самое и с поставщиками услуг сотовой связи, которые могут отказать вам в желаемом контракте на обслуживание. Коммунальные предприятия могут потребовать залог от клиентов, которых они не считают кредитоспособными. Потенциальный домовладелец может отклонить ваше заявление.

Коммунальные предприятия могут потребовать залог от клиентов, которых они не считают кредитоспособными. Потенциальный домовладелец может отклонить ваше заявление.

Невыполнение обязательств по студенческой ссуде имеет почти те же последствия, что и неуплата кредитной карты.

Учетная запись «используется по умолчанию»

Если ваш платеж задерживается на 270 дней, он официально считается «невыполненным». Финансовое учреждение, которому вы должны деньги, направляет ваш счет в коллекторское агентство. Агентство сделает все возможное, чтобы заставить вас заплатить, за исключением действий, запрещенных Законом о справедливой практике взыскания долгов. Коллекторы долга также могут взимать сборы, чтобы покрыть расходы на сбор денег.

Могут пройти годы, прежде чем федеральное правительство вмешается, но когда это произойдет, его полномочия значительны.Он может изъять ваш возврат налога и применить его к вашей непогашенной задолженности. Он может пополнить вашу зарплату, то есть свяжется с вашим работодателем и организует отправку части вашей зарплаты непосредственно правительству.

Что вы можете сделать

Эти ужасные последствия можно избежать, но вам нужно действовать до того, как ваш кредит погаснет. Несколько федеральных программ призваны помочь, и они открыты для всех, у кого есть федеральные студенческие ссуды, такие как ссуды Stafford или Grad Plus, но не для родителей, которые взяли ссуды для своих детей.

Три аналогичные программы, называемые «Возврат на основе дохода» (IBR), «Плата по мере зарабатывания» (PAYE) и «Пересмотренная оплата по мере зарабатывания» (REPAYE), сокращают выплаты по ссуде до доступного уровня в зависимости от дохода заявителя и размера семьи. Правительство может даже внести часть процентов по ссуде и простит оставшуюся задолженность после того, как вы произведете платежи в течение нескольких лет.

Баланс действительно прощается, но только через 20-25 лет выплат. Выплаты могут быть уменьшены до нуля, но только при очень низком доходе должника.

Программа прощения ссуд на государственные услуги разработана специально для людей, работающих на государственной службе, в правительстве или в некоммерческой организации. Участвующие в программе люди могут иметь право на прощение федерального долга после 10 лет работы и 10 лет выплат.

Участвующие в программе люди могут иметь право на прощение федерального долга после 10 лет работы и 10 лет выплат.

Подробная информация об этих федеральных программах доступна в Интернете, как и информация о праве на участие. Важно помнить, что ни одна из этих программ не доступна для людей, чьи студенческие ссуды перешли в дефолт.

Хороший первый шаг — связаться со своим кредитором, как только вы поймете, что у вас могут возникнуть проблемы с выплатами. Кредитор может работать с вами над более выполнимым планом погашения или направить вас к одной из федеральных программ.

Одна верхняя сторона

У студенческой задолженности есть положительная сторона. Если вы продолжите платить, это улучшит ваш кредитный рейтинг. Согласно Experian, потребители с задолженностью по студенческим ссудам в среднем имеют более высокий кредитный рейтинг, чем те, у кого нет студенческих долгов.Эта солидная кредитная история может иметь решающее значение для молодого человека, пытающегося получить первую ссуду на покупку автомобиля или ипотеку.

Наихудший сценарий

Наихудшим сценарием был случай, когда человек оказался на пороге с вооруженными маршалами США. Деньги он взял в долг 29 лет назад и не выплатил. Правительство наконец подало в суд. По данным Службы маршалов США, несколько попыток вручить ему судебный приказ потерпели неудачу. В 2012 году с ним связались по телефону, и он отказался явиться в суд.В том же году судья выдал ему ордер на арест, сославшись на его отказ явиться. Когда маршалы, наконец, столкнулись с ним у дома, он сказал CNN: «[Я] вошел внутрь, чтобы достать пистолет, потому что я не знал, кто эти парни».

Вот как вы в конечном итоге сталкиваетесь с вооруженным отрядом маршалов США при поддержке местной полиции за неуплату студенческой ссуды в 1500 долларов. Для протокола: этот человек сказал, что, по его мнению, он заплатил долг, не знал об ордере на арест и не помнил телефонный звонок.

Однако даже у этой печальной истории есть достаточно счастливый конец. В конце концов, доставленный в суд, этот человек согласился начать выплату своей старой студенческой ссуды, плюс начисленные проценты, из расчета 200 долларов в месяц. После 29 лет выплаты процентов долг в размере 1500 долларов вырос примерно до 5700 долларов.

После 29 лет выплаты процентов долг в размере 1500 долларов вырос примерно до 5700 долларов.

Итог

У правительства и банков есть отличный повод работать с людьми, у которых возникают проблемы с выплатой студенческих ссуд. Задолженность по студенческим займам достигла рекордно высокого уровня: по оценкам, сейчас 45 миллионов человек имеют средний остаток в размере 37 000 долларов.Вы можете быть уверены, что банки и правительство так же озабочены получением денег, как и вы их возвратом.

Просто убедитесь, что вы предупредили их, как только увидите впереди потенциальные проблемы. Игнорирование проблемы только усугубит ее. (Дополнительную информацию см. В разделе «Кому на самом деле принадлежит задолженность по студенческой ссуде?»)

Вот что произойдет, если вы не выплатите свои студенческие ссуды

Ежедневно более 3000 человек не выплачивают свои федеральные студенческие ссуды.

Среднестатистическому заемщику по студенческому долгу требуется 20 лет, чтобы погасить свои ссуды, и в настоящее время более 44 миллионов американцев владеют в общей сложности 1 долларом. 4 триллиона задолженности по студенческим ссудам. Но многие заемщики не знают, что на самом деле происходит, если вы не можете произвести платеж.

4 триллиона задолженности по студенческим ссудам. Но многие заемщики не знают, что на самом деле происходит, если вы не можете произвести платеж.

Прежде всего, пропуск платежа по студенческому кредиту ухудшит ваш кредитный рейтинг и затруднит получение займа в будущем. Но помимо кредитного рейтинга, точные последствия невыплаты студенческих ссуд зависят от того, принадлежат ли они федеральному правительству или частной компании по ссуде на образование.

Федеральные студенческие ссуды

Федеральные студенческие ссуды часто являются лучшим выбором, когда дело доходит до финансирования степени, отчасти потому, что они предлагают низкие процентные ставки и гибкие планы погашения.

Если вы пропустите платеж по федеральным студенческим займам, у вас есть 270 дней на то, чтобы сделать платеж, прежде чем ваш долг перейдет в невыполнение. После дефолта федерального студенческого долга правительство может удержать вашу зарплату, ваш чек социального страхования, возврат федерального налога и даже ваше пособие по инвалидности.

Департамент образования часто работает со сторонними коллекторскими агентствами, которые взимают штрафы и сборы за невыполнение платежа, иногда до 18 процентов от остатка вашей ссуды.

Крис Райан | Getty Images

Известно также, что правительство предъявляло иски заемщикам. Министерство юстиции сообщает, что за последние два года более 3300 заемщиков студенческих ссуд были привлечены к ответственности за неисполнение обязательств. Практически во всех случаях заемщик проигрывает. Если победит правительство, оно может наложить арест на ваш дом и даже заставить его продать.

Эксперт по студенческим ссудам Хизер Джарвис говорит Vice, что в настоящее время «федеральное правительство не часто подает иски, потому что им это не нужно.Но они сделают это, если посчитают, что это даст им доступ к другим активам ».

Эксперты прогнозируют, что федеральная программа судебных исков будет расширяться в ближайшие годы под руководством министра образования Бетси ДеВос.

Частные студенческие ссуды

Частные студенческие ссуды очень много менее гибкие, чем у федерального правительства. Конкретные процедуры, когда заемщики пропускают платеж, различаются в зависимости от политики компании, договора с заемщиком и законодательства штата.

Джошуа Коэн, юрист, специализирующийся на задолженности по студенческим займам, рассказывает Business Insider: «Единственное средство правовой защиты частный кредитор должен подать на вас в суд, и они судятся с вами в соответствии с законодательством штата, и каждый штат отличается.»

Частные компании, занимающиеся студенческими ссудами, известны тем, что они агрессивно предъявляют иски студентам за невыполнение своих обязательств по кредитам. Например, National Collegiate, крупнейший держатель долга по частным студенческим займам в стране, проиграла серию судебных дел по всей стране, потому что они подали в суд. заемщикам, не имеющим надлежащих документов. В этих случаях были погашены миллионы долга.

В заявлении по электронной почте генеральный прокурор Нью-Йорка Эрик Т. Шнайдерман сказал CNBC Make It: «Эти отчеты глубоко обеспокоены, но, к сожалению, последовательны. Благодаря все более циничной и свободной культуре, которую мы наблюдаем, индустрия студенческих ссуд захватывает власть.»

Есть шаги, которые вы можете предпринять, чтобы защитить себя. Избегайте хищнических частных кредитных компаний и коммерческих колледжей и исследуйте, какой план погашения лучше всего подходит для вас.

Если вы уже заняли деньги и против вас подает иск Держатель студенческого долга, обязательно подтвердите, что у вашего обвинителя есть все необходимые документы. И если вы считаете, что стали жертвой мошенничества, вы можете работать с таким адвокатом, как Клиника хищнического кредитования и защиты потребителей при Гарвардской школе права.

Понравилась эта история? Нравится CNBC Сделайте это на Facebook

Не пропустите пропустите: 5 способов быть умнее при выплате студенческих ссуд

Вот что произойдет, если вы не заплатите больше всего общие виды долгов

У американцев больше долгов, чем когда-либо прежде. По состоянию на 31 марта этого года общий долг американских домохозяйств составлял 12,73 триллиона долларов, что превысило рекордные 12 долларов.В 2008 году было достигнуто 68 триллионов.

По состоянию на 31 марта этого года общий долг американских домохозяйств составлял 12,73 триллиона долларов, что превысило рекордные 12 долларов.В 2008 году было достигнуто 68 триллионов.

Некоторые утверждали, что заемщики должны объединиться и отказаться от выплаты растущего долга. В 2015 году в авторской статье New York Times под названием «Почему я не выплачивал свои студенческие ссуды» писатель Ли Сигел объяснил, что он не планирует выплачивать свои студенческие ссуды, и вообразил мир, в котором заемщики все вместе поступают так же.