Ипотека без первоначального взноса | Агентство Недвижимости «Квадрат»

Ипотечный кредит без первого взноса

- Получение квартиры в короткий срок, как только появилась необходимость, не нужно откладывать деньги.

- Переплата выше обычного ипотечного кредита;

- Может потребоваться предоставление залога, либо поручителя с высокой заработной платой;

- Такая ипотека рассматривается в индивидуальном порядке, возможны и другие способы ее получения.

(для взноса используется потребительский кредит)

- Нет нужды в предоставлении поручителя или залога;

- Процентная ставка существенно ниже предыдущего варианта; вероятность одобрения кредита очень высока.

- Оплата потребительского кредита с большими процентами, из-за чего доходы должны быть гораздо выше для оплаты двух кредитов одновременно.

Первый взнос – материнский капитал

- Ипотечный кредит предоставляется, как только сертификат капитала был предоставлен банку;

- Нет необходимости возиться с наличными деньгами: расчет пенсионного фонда с банком осуществляется в безналичной форме и по написанию заявления.

- Не все застройщики, а также продавцы вторичной недвижимости готовы ждать перечисления денежных средств в течение двух месяцев. Если остальная часть суммы будет внесена наличными, то продавец будет ждать от пенсинного фонда получения только материнского капитала. Если же недвижимость приобретается в ипотеку + материнский капитал, то ему придется ждать всю сумму от продажи в течение двух месяцев.

(по возможности одного)

- Ипотечный кредит предоставляется, как только сертификат капитала был предоставлен банку;

- Нет необходимости возиться с наличными деньгами: расчет пенсионного фонда с банком осуществляется в безналичной форме и по написанию заявления.

- Не все застройщики, а также продавцы вторичной недвижимости готовы ждать перечисления денежных средств в течение двух месяцев. Если остальная часть суммы будет внесена наличными, то продавец будет ждать от пенсинного фонда получения только материнского капитала.

Если же недвижимость приобретается в ипотеку + материнский капитал, то ему придется ждать всю сумму от продажи в течение двух месяцев.

Если же недвижимость приобретается в ипотеку + материнский капитал, то ему придется ждать всю сумму от продажи в течение двух месяцев.

Как получить ипотеку без первоначального взноса

- Фото: Наталия Пылина/GiperNN

Приобрести жилую недвижимость исключительно на кредитные деньги, не внося первоначальный взнос, крайне сложно, но можно. Существует несколько вариантов такой ипотеки.

Для дальнейшего понимания: первоначальный взнос по ипотеке — это сумма, вносимая заёмщиком по договору купли-продажи недвижимости со своей стороны. А оставшиеся деньги вносит банк в качестве кредита. Первоначальный взнос служит гарантией платежеспособности заёмщика для банка. Те, кто внёс первоначальный взнос, как правило, более аккуратно обслуживают обязательства по кредиту. Тем не менее, есть варианты без первоначального взноса.

Существующие возможности

Перво-наперво проверьте, не относитесь ли вы к социальной группе, которой положена ипотечная льготная программа.

Для военнослужащих есть военная ипотека. О ней подробно мы расскажем чуть позже.

Использовать в качестве первоначального взноса материнский капитал. Сразу после рождения ребёнка можно внести сертификат. Правда, тут есть нюанс: нужно одобрение от банка, которое может и не последовать, если у семьи недостаточный уровень официального дохода или он вовсе отсутствует.

Если повезёт, можно стать участником банковской маркетинговой акции, когда кредитное учреждение позволяет оформить ипотеку без первоначального взноса. Тут поможет близкая к идеальной кредитная история.

Залог, в качестве которого есть недвижимость. Банк в таком случае получает обеспечение ипотечного кредита и лояльнее относится к заёмщику. Иногда залогом может стать автомобиль или другое высоколиквидное имущество.

Куда более тяжёлый вариант — потребительский кредит, средства от которого идут в качестве первоначального взноса. На заёмщика ложится двойное обременение.

На заёмщика ложится двойное обременение.

Лучшие предложения по ипотеке от банков Нижнего Новгорода

НайтиПри любом из перечисленных вариантов, решение принимаете не вы, а банк, который одобряет или не одобряет получение ипотеки по тому или иному варианту.

Возможна и непосредственно ипотека без первоначального взноса. Но нужно понимать, что за это придётся заплатить. В прямом смысле слова: выше ставка, длиннее срок, больше платежи. Банк может навязать обязательное страхование, выдвинуть дополнительные требования.

Расчёты, плюсы, минусы

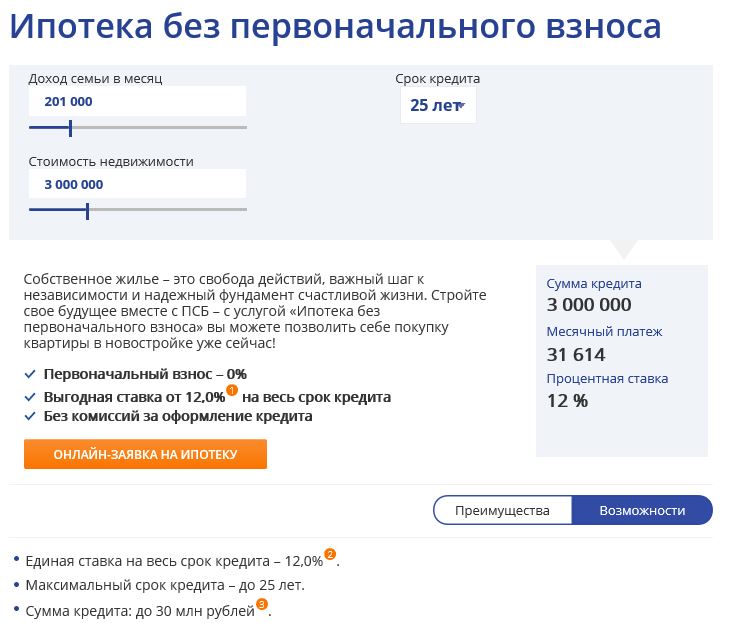

Для расчёта ипотеки без первоначального взноса стоит использовать онлайн-калькулятор, лучше — на нескольких сайтах, в силу того, что калькуляторы не идентичны и есть разного рода нюансы при расчётах. И помните — эти данные лишь своего рода опорные, окончательно параметры рассчитает только банковский служащий при одобрении ипотечного кредита.

Читайте также

Материнский капитал и ипотекаЕсть ряд преимуществ и недостатков ипотеки без первоначального взноса. Первый и очевидный плюс — это возможность получения ипотеки в сложных экономических обстоятельствах. Не нужно годами копить деньги на первоначальный взнос. Минусы зато неочевидны, но они есть. Возрастает сложность оформления ипотечного кредита и требования банка к заёмщику. Такой кредит дороже на 1,5% — 2% как минимум, в том силе — за счёт дополнительных выплат, служащих минимизации риска невозврата для банка. Выше ежемесячный платёж. Сложнее рассчитать финансовую нагрузку, особенно если используется схема с потребительским кредитом как источником первоначального взноса.

Первый и очевидный плюс — это возможность получения ипотеки в сложных экономических обстоятельствах. Не нужно годами копить деньги на первоначальный взнос. Минусы зато неочевидны, но они есть. Возрастает сложность оформления ипотечного кредита и требования банка к заёмщику. Такой кредит дороже на 1,5% — 2% как минимум, в том силе — за счёт дополнительных выплат, служащих минимизации риска невозврата для банка. Выше ежемесячный платёж. Сложнее рассчитать финансовую нагрузку, особенно если используется схема с потребительским кредитом как источником первоначального взноса.

Можно ли взять ипотеку без первого взноса — Российская газета

Крупные российские банки почти свернули практику выдачи ипотеки без первоначального взноса. Сейчас на рынке есть только восемь таких предложений у пяти банков, следует из подсчетов Frank RG для «Российской газеты». Очевидно, что спрос на такой продукт у клиентов есть, но банки не готовы внедрять его, опасаясь волны просрочек и неплатежей.

Банки начали отказываться от выдачи ипотеки без первого взноса, после того как ЦБ ужесточил требования к нагрузке на капитал по программам с первоначальным взносом менее 20%, рассказывает предправления Абсолют-банка Татьяна Ушкова. Это и отголосок глобальных событий — правила ипотечного кредитования ужесточались практически во всем мире после 2008 года. Тогда практика субстандартного кредитования (предоставление ссуд людям, которые могут испытывать трудности с соблюдением графика погашения) в США стала одной из главных причин мирового финансового кризиса, говорит советник гендиректора Frank RG Дмитрий Тарасов.

Спрос на ипотеку без первого взноса, конечно, есть, отмечает замруководителя Росбанк Дом Алексей Просвирин. Но банки оценивают не только спрос, но и риски — а наличие первоначального взноса у заемщика дает определенную гарантию, говорит он. Раньше кредитование без первого взноса было более распространено, но статистика показала, что заемщики, бравшие такую ипотеку, совершали наибольшее количество просрочек, рассказывает Просвирин.

Сейчас средняя величина первого взноса по ипотеке — 30%

Главный недостаток ипотеки без первого взноса для клиентов — ограниченное предложение, считает Просвирин. Ипотечные программы без первого взноса почти всегда относятся к конкретным домам и застройщикам. Нередко по таким программам предлагаются квартиры в домах, которые только начали строиться — а это тоже «подводные камни». Риски выдачи таких кредитов могут быть компенсированы повышенной стоимостью — для них логично устанавливать ставки, соизмеримые со ставками по потребкредитам, говорит Просвирин.

По словам Тарасова, ЦБ считает приемлемым минимальный уровень первого взноса по ипотеке в 20%, потому что примерно настолько снижались цены на жилье в последние кризисы. «И еще — экономическими исследованиями установлено, что это пограничный показатель изменения ответственного поведения заемщика», — добавляет он. По данным Ушковой, средний размер первоначального взноса по ипотеке сейчас составляет 30% — как правило, за счет людей, которые продают квартиру для покупки недвижимости большего метража.

Собеседники «РГ» исключают, что предложение ипотеки без первого взноса могло бы вырасти в будущем. В первую очередь — из-за колебаний цен на рынке жилья и привлекательности такого вида кредитования для заемщиков с низкой финансовой грамотностью, говорит Просвирин.

|

| ||||||||||||||||||||||||||||||||||||||||||||||||

как получить, как не переплачивать, в какие банки обращаться, 28 октября 2020 — Novostroy.su

Ипотека без первоначального взноса – не самый популярный продукт на ипотечном рынке, который до сих существует вопреки усилиям Центробанка. Правда, предлагают его лишь несколько банков, не самые серьезные игроки на рынке жилищного кредитования.

Ни «Сбербанк», ни банк «ВТБ» таким кредитованием не занимаются. Актуальные предложения без первоначального взноса декларируют лишь две кредитные компании – банк «Россия» и банк «СНГБ» («Сургутнефтегазбанк»).

Где купить квартиру без первоначального взноса

Во многих жилых комплексах можно встретить предложения по ипотеке без первоначального взноса. Не во всех. Застройщики, как правило, предлагают максимально возможную линейку предложений по ипотеке, чтобы охватить всех потенциальных покупателей.

«Клиенты нашей компании могут приобрести квартиру с «нулевым взносом», воспользовавшись ипотекой от банка «Россия». Условия ее оформления не отличаются от стандартных требований банка, процентная ставка составляет от 11,5%. Она существенно выше среднерыночных предложений, так как в ставку заложены риски, связанные с отсутствием первоначального взноса. Программа актуальна в случаях, когда нужно срочно решить жилищный вопрос, при этом сбережений еще не накоплено»

«Клиенты «КВС» могут оформить ипотеку с нулевым первым взносом. Такую опцию предлагают два наших банка-партнера: ставки начинаются от 10,1%. Однако в последнее время программы без первого взноса перестали пользоваться спросом. Все дело в ипотеке с господдержкой, которая позволяет взять кредит всего от 5,85%. Разумеется, на фоне такой ставки программы с нулевым первым взносом оказываются совсем непривлекательны», – говорит гендиректор агентства недвижимости ГК «КВС» Анжелика Альшаева.

Все дело в ипотеке с господдержкой, которая позволяет взять кредит всего от 5,85%. Разумеется, на фоне такой ставки программы с нулевым первым взносом оказываются совсем непривлекательны», – говорит гендиректор агентства недвижимости ГК «КВС» Анжелика Альшаева.

Существуют и эксклюзивные предложения — на покупку конкретных объектов. Так, «ТКБ» («Транскапиталбанк») без первоначально взноса готов дать ипотеку на покупку квартир в ЖК «Успенский квартал» и ЖК «Королев» в Одинцовском районе Подмосковья. Процентная ставка — 7,4%. Недвижимость, вероятно, залоговая, продавцом выступает «Ивестторгбанк», который входит в «ТКБ».

Некоторые застройщики, впрочем, от таких программ держатся подальше. «Ипотека с нулевым взносом – очень рискованный продукт, дефолтные заемщики не нужны ни банку, ни застройщику, ни государству. Ведь, по сути, первый взнос является показателем платежеспособности заемщика», – отмечает директор по развитию компании «Л1» Надежда Калашникова.

«Программы с нулевым первым взносом мы не используем. Практика работы с программами, направленными на покупателей без накоплений, показала, что у большинства таких потенциальных заемщиков по факту не оказывается возможности для дальнейших ежемесячных платежей», – категоричен Дмитрий Фалкин, директор по продажам Группы RBI (входят компании RBI и «Северный город»).

Впрочем, и заемщику невыгодно использовать ипотеку с нулевым первоначальным взносом – процентная ставка выше почти в два раза, т.е. платить придется в два раза больше по процентам, чем, к примеру, по госипотеке.

Кредитные условности

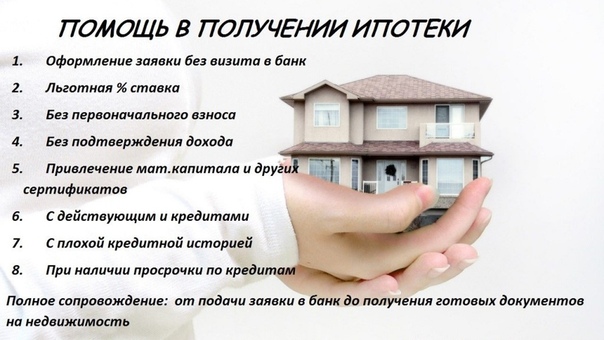

Банкиры уверяют, что условия всех программ ипотечного кредитования схожи. Получить ипотеку могут граждане РФ, с постоянным стажем от 6 месяцев, плюс документы о доходах. Но в случае с ипотекой без первоначального взноса банкиры страхуются не только высокой процентной ставкой.

Банк «Россия», к примеру, не принимает по программе «Новые метры без первоначального взноса» справку о доходах в свободной форме (документ позволяет учитывать «серые» доходы), а исключительно 2-НДФЛ. Также банк может выдвинуть требование по степени готовности объекта (до 70%). Ну и остается безусловное право банка не одобрить кредит без объяснения причин.

Также банк может выдвинуть требование по степени готовности объекта (до 70%). Ну и остается безусловное право банка не одобрить кредит без объяснения причин.

Где найти первоначальный взнос

«Ипотеку без первоначального взноса получить достаточно сложно, программ таких у банков практически нет, а если у кого они и декларируются, то получить кредит, как правило, непросто. Но у клиентов все же есть возможности разрешить данную проблему. Существует несколько способов взять ипотеку без первоначального взноса», – рассказала Татьяна Хоботова, территориальный менеджер по работе с партнерами по ипотеке Северо-Западного филиала банка «Открытие».

-

Льготные ипотечные программы. Например, «молодая семья» или «молодой учитель» и т.д. Индивидуальные условия действуют для каждого региона получения ипотеки без первоначального взноса. К примеру, в нашем городе действует программа «Развитие долгосрочного жилищного кредитования в Санкт-Петербурге», согласно которой из бюджета можно получить компенсацию до 30% от стоимости жилья.

Получить могут не все, а только льготные категории горожан. Также соцвыплату можно получить по программе «Молодежи – доступное жилье» – до 40% от стоимости квартиры, плюс 5% за каждого ребенка.

Получить могут не все, а только льготные категории горожан. Также соцвыплату можно получить по программе «Молодежи – доступное жилье» – до 40% от стоимости квартиры, плюс 5% за каждого ребенка. - Военная ипотека. Этот вариант подходит только для военнослужащих. Преимуществом военной ипотеки является то, что за участников программы Минобороны РФ вносит не только первоначальный взнос, но и последующие ежемесячные платежи.

-

Ипотека с материнским капиталом. Можно использовать капитал в качестве первоначального взноса, но не все банки принимают в качестве первоначального взноса только его. Как правило, необходимы и собственные средства. «Сделки с материнским капиталом в нашей компании проходят достаточно часто: его принимают многие банки-партнеры «КВС». Использовать только маткапитал в качестве первого взноса позволяют «ВТБ», «Сбербанк» и некоторые другие. Главное, чтобы средства покрывали минимальный первый взнос банка, – комментирует Анжелика Альшаева.

– Некоторые наши партнеры принимают в качестве первого взноса материнский капитал, но требуют, чтобы у клиентов все же были собственные средства. Например, в размере 5% или 10%».

– Некоторые наши партнеры принимают в качестве первого взноса материнский капитал, но требуют, чтобы у клиентов все же были собственные средства. Например, в размере 5% или 10%». - Ипотека под залог имеющейся недвижимости. Этот вариант подойдёт только тем, у кого уже есть дом или квартира в собственности.

- Первоначальный взнос через потребительский кредит. Схема распространённая, но очень тяжёлая для заёмщика, поскольку нужно будет одновременно выплачивать сразу два кредита, и не все банки позитивно относятся к такому варианту.

- Дополнительное обеспечение. Некоторые банки иногда соглашаются выдать кредит без первоначального взноса при залоге автомобиля или другого высоколиквидного имущества.

- Дополнительное страхование по кредиту и повышенная ставка по кредиту.

«Общий нюанс получения ипотеки без первоначального взноса любым из этих способов заключается в том, что нужно получить одобрение от банка, что не всегда возможно. Например, если кредитная история далека от идеальной, или нет возможности официально подтвердить доход», – резюмирует Татьяна Хоботова.

Например, если кредитная история далека от идеальной, или нет возможности официально подтвердить доход», – резюмирует Татьяна Хоботова.

Всего за восемь месяцев текущего года стоимость квадратного метра в новостройках Петербурга выросла на 12,5%. Это выше рекорда 2014 года, когда сегмент за год прибавил 12%. Почему жилье так стремительно дорожает, и к чему это может привести рынок недвижимости в России, Novostroy.su выяснил у экспертов.

Ипотека без первоначального взноса

Купить квартиру в ипотеку без первого взноса в Санкт-Петербурге не так-то просто. Есть несколько банков, предлагающих ипотеку на первичном рынке или готовое жилье только от определенных застройщиков и на некоторые объекты. На практике мало клиентов, желающих покупать квартиру в ипотеку на навязанных условиях, ведь если что-то продают дешевле – значит оно не очень-то и нужно. В подобных случаях лучше обратиться за помощью к экспертам рынка. В нашей компании почти каждая четвертая сделка приходится на ипотеку без первого взноса.

Собственных средств – 0%;

Программа действует на готовое жилье и новостройки;

Ставка от 8,5 % годовых;

Без поручительства или с привлечением 3-х лиц;

Срок до 30 лет;

На приобретение квартир, комнат, загородной и коммерческой недвижимости.

Для тех клиентов, кто не может оплатить первый взнос на покупку недвижимости в ипотеку, наши банки-партнеры предусмотрели несколько вариантов развития событий:

Первый – это покупка квартиры у застройщика в строящемся или готовом доме, в которой сразу можно жить. Тогда изначально Заемщика ожидает Повышенная процентная ставка, которую вы можете уменьшить на 1,5 – 2 %, если в точности выполнять условия банка, предоставившего займ, по выплате части кредитных обязательств и оформления прав собственности. Кстати, все это и так выполняется добросовестным заемщиком. Если процент за пользование кредитом остается высоким, то можно воспользоваться рефинансированием ипотеки и переоформить ипотечный кредит по более низкой процентной ставке (ниже 8,5% годовых).

Этот вариант проще и более официальный, но тогда выбор объектов ограничен предложениями застройщика, как правило это не особо ликвидные объекты от которых избавляются любой ценой

Второй – это покупка готовой квартиры или загородного дома. Здесь есть свои тонкости во взаимодействии с кредитными организациями, оценочными компаниями и продавцом недвижимости. Он позволит приобрести понравившуюся недвижимость по вашим возможностям. Копить при этом не нужно, а если есть денежные средства, то использовать их на ремонт или свои нужды.

Третий – это оплата первоначального взноса материнским капиталом и другими субсидиями. Тут есть свои тонкости:

- Материнский капитал как первый взнос позволяют использовать на 100% только 2-3 банка, остальные просят 5 или 10% от стоимости объекта оплатить собственными средствами, которые не всегда есть у семьи где работает один родитель. Даже с повышением размера мат. капитала в 2020 году это требование банков не отменяется.

- Субсидии, как первоначальный взнос принимают только застройщики и далеко не все. Ведь субсидия идет завершающим платежом и некоторые из них переводят годами!!! Не все строители готовы ждать столько ждать, поэтому выбор квартиры будет сильно ограничен опять таки неликвидным товаром, ведь хорошие разбирают с одновременной оплатой.

Четвертый – потребительский кредит на первый взнос. Здесь все может закончится печально развалом ипотечной сделки. Ведь, непосредственно перед подписанием ипотечного договора, когда уже внесен аванс за квартиру и потрачены средства на оценку и прочие сопутствующие расходы- банк еще раз проверяет кредитную нагрузку Заемщика. А при возникновении в кредитной истории нового обязательства (кредитной карты, потребительского кредита, займа МФО или частного инвестора) – банк пересчитывает возможную сумму ипотеки, соответственно снижает ее или вообще отказывает в выдаче ипотечного кредита. При этом понесенные Вами затраты никто не вернет. С учетом ужесточения требований ЦБ к оценке кредитоспособности клиента в 2020 году, таких неудачных заемщиков становится все больше. К сожалению, не все «специалисты» на рынке недвижимости знают это и советуют своим клиентам устаревшие способы. Следует быть внимательным при выборе агента по недвижимости или самостоятельном изучении вопроса.

С учетом ужесточения требований ЦБ к оценке кредитоспособности клиента в 2020 году, таких неудачных заемщиков становится все больше. К сожалению, не все «специалисты» на рынке недвижимости знают это и советуют своим клиентам устаревшие способы. Следует быть внимательным при выборе агента по недвижимости или самостоятельном изучении вопроса.

Конечно, можно использовать все вышеперечисленные варианты, но сделать максимально выгодно и с положительным результатом лучше воспользовавшись советом опытных риелторов или агентов по ипотеке. Мы гарантируем бесплатную консультацию и профессиональную помощь в ипотеке без первоначального взноса.

Позвоните нам по телефону: +7 (812) 243-16-46

Ипотека без первоначального взноса в 2017: выгода или хитрость?

Проблема многих желающих приобрести жилье сводится, в основном, к отсутствию необходимых для покупки средств, и в такой ситуации разумнее всего прибегнуть к ипотечному кредитованию. Но что делать, если финансов нет даже на первый взнос? В последнее время набирает популярность программа ипотечного кредитования с нулевым первоначальным взносом. Что скрывается под этой формулировкой, какие риски с ней связаны и где можно оформить такую ипотеку разобрался SPbHomes.ru.

Но что делать, если финансов нет даже на первый взнос? В последнее время набирает популярность программа ипотечного кредитования с нулевым первоначальным взносом. Что скрывается под этой формулировкой, какие риски с ней связаны и где можно оформить такую ипотеку разобрался SPbHomes.ru.

ЖК «Новое Сертолово»

Что такое ипотека с нулевым взносом

После завершения программы господдержки ипотеки, многие замерли в ожидании резкого взлета процентных ставок, однако самые пессимистичные прогнозы не оправдались – удорожание осталось на том же уровне и даже стало снижаться. По подсчетам экспертов, из 10 покупателей новостроек 4 приходят на сделку с ипотекой.

Особую нишу стали занимать кредиты на жилье без первоначального взноса, к которым сами финансисты относятся весьма скептически. Настороженность, прежде всего, возникает из-за определенной доли рисков как для банка, так и для заемщика. В чем же они состоят?

- Ненадежность заемщика.

Кредитуемый, не внесший ни рубля из собственных денег, не чувствует всей полноты ответственности. Здесь работает чистая психология – человек, годами копивший некую сумму, будет осознавать, насколько нелегко это было сделать. Соответственно уровень финансовой грамотности и дисциплины у заемщика по классической схеме намного выше. Иными словами, для банка он благонадежнее. По печальной статистике, процент просрочек в программах с обнуленным взносом выше. Все это побуждает банки придирчивее подходить к вопросу одобрения такого кредита: большее количество документов (оформить ипотеку по двум документам будет нельзя), большее число поручителей, подорожание страхования и т.д.

Кредитуемый, не внесший ни рубля из собственных денег, не чувствует всей полноты ответственности. Здесь работает чистая психология – человек, годами копивший некую сумму, будет осознавать, насколько нелегко это было сделать. Соответственно уровень финансовой грамотности и дисциплины у заемщика по классической схеме намного выше. Иными словами, для банка он благонадежнее. По печальной статистике, процент просрочек в программах с обнуленным взносом выше. Все это побуждает банки придирчивее подходить к вопросу одобрения такого кредита: большее количество документов (оформить ипотеку по двум документам будет нельзя), большее число поручителей, подорожание страхования и т.д. - Ставка. Вследствие отсутствия первоначального взноса, годовая процентная ставка будет существенно выше. Такая политика представляется абсолютно прозрачной и понятной: заниматься благотворительностью и терять деньги ни один кредитор не намерен. Заемщикам, прежде, чем решиться на оформление, стоит тщательно просчитать целесообразность такого хода – возможно, накопить самостоятельно будет более выгодно (самая распространенная на сегодняшний день ставка по классическим программам ипотеки – 10,9%, минимальная из возможных в программе без первоначального взноса – 12,75%).

- Подводные камни для клиента. Ужесточение требований со стороны банков не всегда означает добросовестность самих организаций или сотрудничающих с ними застройщиков: иногда за названием скрываются маркетинговые ходы, не ведущие абсолютно ни к какой выгоде для заемщика. За отсутствием первоначального взноса может скрываться необходимость оформления потребительского кредита, средства которого пойдут в счет взноса; взятие в качестве залога уже имеющегося имущества, например, старая квартира; готовность заменить первоначальный взнос материнским капиталом, который и так можно использовать для оплаты ипотеки в большинстве банков.

- Хитрость компаний. Застройщики, предлагающие оформить такую ипотеку на какие-либо отдельные строящиеся объекты, часто сами вносят первоначальный взнос за покупателя. Это может означать одно из двух: либо компания не хочет по каким-либо причинам оглашать снижение цен, либо, что более вероятно, размер взноса может отразиться на базовой стоимости квартиры, которая будет соответственно выше.

Для покупателя же в этом случае нет никаких подводных камней: на клиента оформляется обычная ипотека с соответствующими ставками, а первоначальный взнос от его лица платит застройщик.

Для покупателя же в этом случае нет никаких подводных камней: на клиента оформляется обычная ипотека с соответствующими ставками, а первоначальный взнос от его лица платит застройщик.

Платежи высчитываются, как и в случае ипотеки со взносом, исходя из ежемесячного постоянного дохода, срока выплат, годовой ставки, кредитной истории заемщика, наличия или отсутствия страхования. Во многих банках для зарплатных клиентов или сотрудничавших ранее действуют скидки (например, в ВТБ24 для клиентов банка ставка снижается с 11,75% до 10,9%). Досрочное погашение кредитов возможно, однако, как пояснили опрошенные сотрудники банков, каждый случай должен быть обсуждаем отдельно.

ЖК Skandi Klubb

Где можно оформить ипотеку с нулевым взносом

Так как предложение ипотеки без первоначального взноса интересно еще и тем, кто торопится с покупкой недвижимости по ряду причин (а времени на сбор крупной суммы уже нет), потенциальным заемщикам стоит сравнить предложения банков. Подобные программы есть у очень ограниченного числа кредитных организаций и лишь на определенные новостройки.

Подобные программы есть у очень ограниченного числа кредитных организаций и лишь на определенные новостройки.

Главным отличием подобных программ является строгое требование справки о доходах 2-НДФЛ, а не по форме банка.

Приобрести квартиры с 0% первоначальным взносом можно в ЖК «Новое Сертолово» и «Ясно.Янино» от застройщика «КВС». СМП Банк, выступающий в качестве банка-партнера, установил минимальные процентные ставки для объектов в 12% и 13,5% соответственно. Максимальный срок выплат – 10 лет.

Абсолютно на все объекты от Normann распространяется программа «Донхлеббанка» c 15% годовых. Непрерывный трудовой стаж на одном месте должен составлять не менее полугода. Такой широкий диапазон проектов обусловлен тем, что банк с недавних пор входит в структуру компании.

Также купить жилье по аналогичным условиям предлагают в 3-ей очереди ЖК «Новоселье: городские кварталы» от застройщика «Новоселье». Партнерами выступают все тот же СМП Банк (13% годовых) и банк «Санкт-Петербург» (БСПБ). У БСПБ действует наиболее выгодная программа: ставка составит 12,75% годовых, максимальный срок выплат – 25 лет. Однако существует жесткое условие – покупатель обязан иметь как минимум одну успешно погашенную ипотеку в любом банке.

У БСПБ действует наиболее выгодная программа: ставка составит 12,75% годовых, максимальный срок выплат – 25 лет. Однако существует жесткое условие – покупатель обязан иметь как минимум одну успешно погашенную ипотеку в любом банке.

В ЖК Skandi Klubb от «Бонава» действует предложение от банка «Санкт-Петербург», однако, в отличие от объекта «Новоселья», ставка в 12,75% годовых устанавливается на время строительства дома, а после регистрации прав она снижается до 12,25%.

В малоэтажном ЖК «Счастье» от «ЛенСтройГрада» можно взять квартиру в ипотеку с нулевым взносом в «Сургутнефтегазбанке» под 11,75% годовых в первые 2 года и 12,95% годовых в последующие годы выплат. Максимальный срок кредитования – 30 лет.

Одним из примеров скрытых условий является программа от застройщика «Ленстройтрест»: первоначальный взнос компания берет на себя, однако на покупателя оформляется классическая ипотека в Сбербанке, ВТБ24 или в банке ГЛОБЭКС. Ставки и условия при этом не отличаются от привычных ипотечных продуктов организаций со взносом.

Банк «Санкт-Петербург» дает ипотеку без первоначального взноса ЖК «Трилогия» и «Клены» от «Петрополя» с 12,75% годовых. «Промсвязьбанк» же предлагает ипотечный кредит на все новостройки «Полис Групп», но по более высокой ставке – 13% годовых.

Отдельное предложение с нулевым взносом на любую из аккредитованных новостроек существует в банке «Санкт-Петербург»: заем выдается под 11,75% годовых, однако для первого взноса необходимо оформить потребительский кредит на 2 года с минимальной ставкой от 12%. Кроме того, вновь действует непреложное правило – необходимо быть клиентом банка в течение минимум полугода.

Ипотечных программ с нулевым первоначальным взносом без каких-либо оговорок в крупных банках, вроде Сбербанка, ВТБ24, Газпромбанка, Россельхозбанка, БИНБАНКА и проч., нет. Насколько выгодна такая форма оплаты необходимо рассчитывать в каждом конкретном случае с соблюдением всех условий. Процент отказов по сравнению с обычными ипотечными кредитами выше, так как кредитной истории и платежеспособности уделяется повышенное внимание. SPbHomes.ru советует подробно изучить все детали и только после этого принимать решение.

SPbHomes.ru советует подробно изучить все детали и только после этого принимать решение.

| Название ЖК | Название банка | Годовая ставка, % |

|---|---|---|

ЖК «Янила Кантри» | Сбербанк, ВТБ, ГЛОБЭКС | От 10,9% |

ЖК «Юттери» | Сбербанк, ВТБ, ГЛОБЭКС | От 10,9% |

ЖК «IQ Гатчина» | Сбербанк, ВТБ, ГЛОБЭКС | От 10,9% |

ЖК «Новое Сертолово» | СМП банк | 12% |

ЖК Skandi Klubb | Банк «Санкт-Петербург» | 12,75% |

ЖК «Трилогия» | Банк «Санкт-Петербург» | 12,75% |

ЖК «Клены» | Банк «Санкт-Петербург» | 12,75% |

ЖК «Краски лета» | Банк «Санкт-Петербург» | 12,75% |

ЖК «Счастье» | Сургутнефтегазбанк | 11,75-12,95% |

ЖК «Новоселье: городские кварталы» | СМП Банк Банк «Санкт-Петербург» | 13% 12,75% |

ЖК от «Полис Групп» | Промсвязьбанк | 13% |

ЖК «Ясно. | СМП банк | 13,5% |

ЖК от Normann | Донхлеббанк | 15% |

Как купить дом на 0 долларов в 2021 году: первый покупатель

Ипотека без первоначального взноса

Ипотека без первоначального взноса позволяет покупателям жилья впервые и повторным покупателям приобретать недвижимость без внесения денег при закрытии, за исключением стандартных затрат на закрытие. Другие варианты, включая ссуду FHA, ипотеку HomeReady ™ и ссуду Conventional 97, предлагают варианты с низким первоначальным взносом с минимальной скидкой до 3%. Взносы по ипотечному страхованию обычно сопровождаются ипотекой с низким первоначальным взносом и без первоначального взноса, но не всегда.

Подходит ли вам ипотека без первоначального взноса?

Отличное время для покупки дома.

Продажи растут, предложение падает, а цены выросли во многих городах и районах. По сравнению со следующим годом сегодняшний рынок может показаться выгодным.

По сравнению со следующим годом сегодняшний рынок может показаться выгодным.

Кроме того, ставки по ипотеке по-прежнему низкие.

Ставки на 30-летние ссуды, 15-летние ссуды и 5-летние ARM являются исторически низкими, что снизило ежемесячную стоимость владения домом.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (16 февраля 2021 г.)В этой статье:

Без первоначального взноса: займы USDA (100% финансирование)

Министерство сельского хозяйства США предлагает ипотеку со 100% финансированием. Программа официально известна как ипотека по Разделу 502, но чаще она называется жилищной ссудой в сельской местности.

Хорошая новость о ссуде на сельское жилищное строительство Министерства сельского хозяйства США заключается в том, что это не просто «сельская ссуда» — она также доступна покупателям в пригородах.Целью Министерства сельского хозяйства США является охват «покупателей жилья с низким и средним доходом», где бы они ни находились.

Многие заемщики, использующие программу гарантированного жилищного ссуды на одну семью Министерства сельского хозяйства США, хорошо зарабатывают и проживают в районах, которые не соответствуют традиционному определению сельских районов.

Например, студенческие города, включая Кристиансбург, Вирджиния; Государственный колледж, Пенсильвания; и даже пригороды Колумбуса, штат Огайо, соответствуют требованиям USDA. То же самое и в менее населенных пригородах некоторых крупных У.С. города.

Некоторые ключевые преимущества кредита USDA:

- Вы можете включить соответствующий критериям ремонт и улучшения дома в размер кредита.

- Максимальная покупная цена дома

- Комиссия за гарантию добавляется к остатку кредита при закрытии; ипотечное страхование собирается ежемесячно

Еще одним ключевым преимуществом является то, что ставки по ипотечным кредитам USDA часто ниже, чем ставки для сопоставимых ипотечных кредитов с низким или нулевым первоначальным взносом. Финансирование дома через USDA может быть самым дешевым средством домовладения.

Финансирование дома через USDA может быть самым дешевым средством домовладения.

Низкий первоначальный взнос: кредиты FHA (уменьшение на 3,5%)

Ипотека FHA в некоторой степени неправильно используется, потому что FHA фактически не выдает ссуд. Скорее, FHA является страховщиком ссуд.

FHA публикует серию стандартов для ссуд, которые оно будет застраховать. Когда банк андеррайтирует и финансирует ссуду, которая соответствует этим конкретным требованиям, FHA соглашается застраховать эту ссуду от потерь.

РуководствоFHA по ипотеке известно своим либеральным подходом к кредитным рейтингам и первоначальным взносам.FHA обычно страхует жилищный заем для заемщиков с низким кредитным рейтингом, если существует разумное объяснение низкого FICO.

FHA допускает первоначальный взнос всего в 3,5 процента на всех рынках США, за исключением нескольких одобренных FHA квартир.

Прочие преимущества ссуды FHA:

- Ваш первоначальный взнос может полностью состоять из «подарочных фондов».

- Требуемый кредитный рейтинг составляет 500

- Взносы по ипотечному страхованию выплачиваются авансом при закрытии, а затем ежемесячно.

Кроме того, FHA поддерживает домовладельцев, у которых недавно были короткие продажи. , потери права выкупа или банкротства через программу агентства Back to Work.

FHA страхует ссуды на сумму до 822 375 долларов США в определенных «дорогостоящих» районах по всей стране. Районы с высокими затратами включают округ Ориндж, Калифорния; район метро Вашингтона, округ Колумбия; и 5 районов Нью-Йорка.

Нажмите, чтобы увидеть ваше право на участие в программе FHA на 3,5% (16 февраля 2021 г.)

Низкий первоначальный взнос: HomeReady ™ Mortgage (3% -ная скидка)

Ипотека HomeReady ™ занимает особое место среди современных ипотечных кредитов с низким и нулевым взносом.

При поддержке Fannie Mae и доступен почти в каждой стране.S. lender, ипотечный кредит HomeReady ™ предлагает ставки по ипотечным кредитам ниже рыночных, снижение затрат на ипотечное страхование и является самой инновационной идеей андеррайтинга за более чем десятилетие.

Через HomeReady ™ доход каждого, кто живет в доме, может быть использован для получения права на получение ипотечного кредита.

Например, если вы являетесь домовладельцем, живущим со своими родителями, и ваши родители зарабатывают доход, вы можете использовать их доход, чтобы получить право на получение пособия.

Аналогичным образом, если у вас есть дети, которые работают и оплачивают домашние расходы, эти доходы также можно использовать для целей квалификации.

Кроме того, с помощью HomeReady ™ вы можете использовать доход от проживания, чтобы получить квалификацию; и вы также можете использовать доход от незонированной квартиры, даже если вам платят наличными.

Домашние ссуды HomeReady ™ были разработаны, чтобы помочь домохозяйствам, состоящим из нескольких поколений, получить разрешение на ипотечное финансирование. Тем не менее, программа может использоваться любым человеком в соответствующей области; или кто соответствует требованиям семейного дохода.

Прочтите этот полный текст вопросов и ответов HomeReady ™, чтобы узнать больше о программе.

Нажмите, чтобы увидеть, что ваше право на участие в программе HomeReady снизилось на 3% (16 февраля 2021 г.)Низкий первоначальный взнос: Обычная ссуда 97 (3% вниз)

Примечание редактора. Программа Conventional 97 была прекращена в декабре 2013 года.Позднее он был восстановлен Федеральным агентством жилищного финансирования в конце 2014 года. Этот раздел был обновлен, чтобы отразить рекомендации по новому продукту.

Программу «Обычный 97» можно приобрести у Fannie Mae и Freddie Mac. Это 3-процентная программа первоначального взноса, и для многих покупателей жилья это менее затратный вариант по сравнению с ссудой FHA.

Кроме того, ипотека по обычному соглашению 97 позволяет полностью уплатить трехпроцентный взнос из подаренных средств, если даритель связан кровными или семейными связями; либо через законную опеку или домашнее партнерство; или жених / невеста.

Стандартные 97 основных квалификационных стандартов:

- Размер ссуды не может превышать 548 250 долларов, даже если дом находится на рынке с высокой стоимостью.

- Объект недвижимости должен быть одноквартирным жилым домом. Размещение многоквартирных домов не допускается.

- Ипотека должна быть с фиксированной процентной ставкой. Никаких ARM через Обычную 97.

Программа Обычная 97 не требует определенного минимального кредитного рейтинга, кроме тех, которые для типичного обычного жилищного кредита.Программа также может быть использована для рефинансирования жилищного кредита.

Нажмите, чтобы увидеть ваше право на получение обычного кредита на 3% ниже (16 февраля 2021 г.)

Без первоначального взноса: кредиты VA (100% финансирование)

Заем VA — это программа без выплаты денег, доступная для военнослужащих США и оставшихся в живых супругов.

Гарантированные Министерством по делам ветеранов США ссуды VA похожи на ссуды FHA в том, что агентство гарантирует выплату кредиторам, выдающим ссуды, что означает руководящие принципы по ипотеке VA.

VA проста.

Квалификация ссудыVA доступна для действительной службы, и обслуживающий персонал, уволенный с честью, имеет право на участие в программе VA. Кроме того, правообладатели имеют покупатели жилья, проработавшие не менее 6 лет в резерве или национальной гвардии, а также супруги военнослужащих, погибших при исполнении служебных обязанностей.

Некоторые ключевые преимущества ссуды VA:

- Вы можете использовать временное проживание

- Банкротство и другие унизительные кредиты не лишают вас сразу же права

- Ипотечное страхование не требуется

Ссуды VA также допускают размер ссуды до 822 375 долларов США в районах с высокой стоимостью.Это может быть полезно в таких областях, как Сан-Франциско, Калифорния; и Гонолулу, Гавайи, где расположены военные базы США.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (16 февраля 2021 г.)

Низкий первоначальный взнос: «Дополнительный кредит» (10% -ная скидка)

Программа «контрейлерного кредита» обычно предназначена для покупателей с кредитным рейтингом выше среднего. Фактически это двух займов , призванных дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Фактически это двух займов , призванных дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Прелесть 80/10/10 — это его структура.

При получении кредита 80/10/10 покупатели вносят предоплату в размере десяти процентов до закрытия. Это оставляет девяносто процентов от цены продажи дома для ипотеки. Но вместо того, чтобы давать одну ипотеку на 90%, покупатель делит ссуду на части.

Первая часть 80/10/10 — это «80».

«80» представляет собой первую ипотеку и представляет собой ссуду на 80% от покупной цены дома. Этот заем обычно представляет собой обычный заем через Fannie Mae или Freddie Mac; и он предлагается по текущим рыночным ставкам по ипотеке.

Первая цифра «10» представляет вторую ипотеку и представляет собой ссуду в размере 10% от покупной цены дома. Этот заем обычно представляет собой ссуду под залог собственного капитала (HELOAN) или кредитную линию под залог собственного капитала (HELOC).

Ссуды под залог собственного капитала представляют собой ссуды с фиксированной ставкой. Линия кредитов под залог собственного капитала представляет собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

Линия кредитов под залог собственного капитала представляет собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

И остается последняя «10», которая представляет сумму первоначального взноса покупателя — десять процентов от покупной цены.Эта сумма выплачивается наличными при закрытии.

ссуд 80/10/10 иногда называют дополнительной ипотекой, потому что вторая ссуда «совмещается» с первой для увеличения общей суммы займа.

Ссуды80/10/10 предназначены для того, чтобы дать покупателям доступ к лучшим доступным ценам, поэтому кредиторы иногда могут рекомендовать альтернативную структуру. Например, для покупателей кондоминиумов рекомендуется 75/15/10, потому что ипотечные кредиты получают более высокие ставки с LTV 75% или меньше.

В качестве другого примера, процентные ставки по HELOC иногда лучше при больших размерах ссуд. Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по кредиту. Однако выбор структуры вашего кредита остается за вами.

Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по кредиту. Однако выбор структуры вашего кредита остается за вами.

Нельзя заставить вас занять больше денег по второй ипотеке, чем вам удобно.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (16 февраля 2021 г.)

Препятствие для первоначального взноса

Однако в наши дни новых покупателей отпугивает не ежемесячный платеж — это перспектива снижения 20%.

Покупатели получают хорошие доходы, но немногие из них накопили много денег в банке.

Хорошая новость заключается в том, что существует множество ипотечных программ, не требующих или не требующих больших денег, и они доступны для широкой публики — никаких обручей не требуется.

Хотите купить дом практически без разницы? Вы можете.

Покупателям жилья не нужно опускать 20%

На сегодняшнем рынке жилья США покупателям жилья не нужно вносить 20-процентный первоначальный взнос. Однако многие считают, что это так (несмотря на очевидные риски).

Однако многие считают, что это так (несмотря на очевидные риски).

Распространено заблуждение, что для покупки дома требуется «20 процентов снижения». И хотя это могло быть правдой в какой-то момент истории, этого не было с момента появления ссуды FHA, которая произошла в 1934 году.

Вероятная причина, по которой покупатели полагают, что требуется 20% -ный первоначальный взнос, заключается в том, что при одном конкретном типе ипотеки — обычной ипотеке — выплата 20% означает, что частное страхование ипотеки (PMI) не требуется.

PMI не зло

Paying PMI — это ни хорошо, ни плохо, но потребители, похоже, ненавидят это.

Цель частного ипотечного страхования — защитить кредитора в случае обращения взыскания — вот и все, для чего оно нужно. Однако, поскольку это стоит денег, частное ипотечное страхование получает плохую репутацию.

Не должно.

Благодаря частному страхованию ипотеки покупатели жилья могут получить одобрение ипотеки с выплатой менее 20 процентов и, в конечном итоге, частное страхование ипотеки может быть отменено.

При той скорости, с которой сегодняшние дома растут в цене, покупатель, снизивший 3%, будет платить PMI менее чем за четыре года.

Это совсем недолго. Тем не менее, многие покупатели — особенно новички — откладывают покупку, потому что хотят сэкономить на большем спаде.

Между тем стоимость домов растет.

Сегодняшним покупателям жилья следует рассмотреть вопрос о внесении первоначального взноса, но не только его.

Это связано с тем, что доступность жилья зависит не от размера вашего первоначального взноса, а о том, сможете ли вы управлять ежемесячными платежами и при этом иметь денежные средства, оставшиеся на «жизнь».

Большой авансовый платеж уменьшит вашу заемную сумму и, следовательно, даст вам меньший ежемесячный платеж, который нужно вносить каждый месяц. Однако, если вы исчерпали свои сбережения, чтобы внести такой большой первоначальный взнос, вы подвергаете себя риску.

Не тратьте все свои сбережения

Когда большая часть ваших денег связана в доме, финансовые эксперты называют это «домом для бедных».

Когда вы бедны дома, у вас есть много денег «на бумаге», но мало из них, доступных для повседневных жизненных ситуаций.

И, как каждый домовладелец скажет вам, случаются чрезвычайные ситуации.

Обваливаются крыши, ломаются водонагреватели, вы заболеете и не можете работать. Иногда страхование может помочь вам в решении этих проблем, но не всегда.

Вот почему бедняжка может быть такой опасной.

Многие люди считают, что экономить 20% на доме — это консервативно с финансовой точки зрения. Однако, если эти 20 процентов — это все, что у вас есть, откладывать 20 процентов — это полная противоположность финансовой консервативности.

По-настоящему консервативный в финансовом отношении вариант — внести небольшой первоначальный взнос.

Быть бедным в доме — не способ жить.

Нажмите, чтобы увидеть ваше право на НУЛЕВОЕ снижение (16 февраля 2021 г.)

Вопросы и ответы о первоначальном взносе по ипотеке

В этом FAQ:

Как я могу купить дом без денег? Чтобы купить дом без выплаты денег, вам просто нужно подать заявление на ипотеку без выплаты процентов. Если вы не знаете, какая ипотечная ссуда является вашим лучшим вариантом с нулевой выплатой, ничего страшного.Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Если вы не знаете, какая ипотечная ссуда является вашим лучшим вариантом с нулевой выплатой, ничего страшного.Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Да, подарки можно использовать в качестве первоначального взноса за дом. Однако, когда вы получаете денежный подарок, вам нужно обязательно выполнить несколько процедур.

Например, убедитесь, что подарок сделан с помощью личного чека, кассового чека или банковского перевода; и храните бумажные документы о подарке, включая ксерокопии чеков и вашего депозита в банк.Также убедитесь, что ваш депозит в точности соответствует сумме подарка.

Ваш кредитор также захочет убедиться, что подарок на самом деле является подарком, а не скрытой ссудой. Денежные подарки не требуют возврата.

Что такое программы помощи FHA по первоначальному взносу? Программы помощи при первоначальном взносе FHA доступны для покупателей жилья, и 87% домов на одну семью в США потенциально соответствуют требованиям. Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Гранты на покупку жилья доступны покупателям жилья в США, и все они имеют право подать заявку, они также известны как программы помощи при первоначальном взносе (DPA). Программы DPA широко доступны, но используются редко — 87% домов на одну семью потенциально соответствуют требованиям, но менее 10% покупателей думают подать заявку. Ваш ипотечный кредитор может помочь вам определить, какие DPA лучше всего подходят для вас.

Каковы требования FHA по ссуде? Требования FHA по ссуде: 1.) У вас должен быть кредитный рейтинг не ниже 500; 2.) Доход, который может быть подтвержден с помощью отчетов и квитанций W-2 или федеральных налоговых деклараций; 3. ) Отсутствие истории банкротства, потери права выкупа или короткой продажи за последние 12 месяцев. 4.) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг.

) Отсутствие истории банкротства, потери права выкупа или короткой продажи за последние 12 месяцев. 4.) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг.

Точно так же, как ипотечные ссуды с низкой и нулевой деньгами имеют преимущества, есть и преимущества вкладывать больше денег в покупку.Например, когда вы вкладываете больше денег в дом, сумма, которую вам нужно для ипотеки, меньше, что снижает ваш ежемесячный платеж по ипотеке. Кроме того, если для вашей ипотеки требуется страхование ипотечного кредита, с большим количеством денег, ваша ипотечная страховка «аннулируется» через меньшее количество лет.

Если я сделаю небольшой первоначальный взнос, оплачу ли я ипотечную страховку? Когда вы вносите небольшой первоначальный взнос, вы с большей вероятностью заплатите ипотечную страховку (MI), но не обязательно. Например, программа гарантии жилищного кредита штата Вирджиния не требует ипотечного страхования, поэтому, если вы воспользуетесь ссудой штата Вирджиния, внесение небольшого первоначального взноса не имеет значения. И наоборот, ссуды FHA и USDA всегда требуют ипотечного страхования, поэтому даже при больших первоначальных взносах у вас будет ежемесячная плата за MI.

И наоборот, ссуды FHA и USDA всегда требуют ипотечного страхования, поэтому даже при больших первоначальных взносах у вас будет ежемесячная плата за MI.

Единственная ссуда, по которой ваш первоначальный взнос влияет на вашу ипотечную страховку, — это обычная ипотека. Чем меньше ваш первоначальный взнос, тем выше ваш ежемесячный PMI. Однако, как только у вашего дома будет двадцать процентов собственного капитала, вы сможете удалить свой PMI.

Если я сделаю небольшой первоначальный взнос, каковы будут комиссионные моего кредитора? Размер вашего первоначального взноса не связан с комиссией вашего кредитора.Независимо от того, насколько велик или мал ваш первоначальный взнос, ваши кредитные сборы должны оставаться равными. Это связано с тем, что ипотечным кредиторам запрещено взимать более высокие комиссии в зависимости от размера вашего первоначального взноса. Однако следует отметить, что для разных типов ссуд могут потребоваться разные услуги (например, осмотр дома, осмотр крыши, оценка жилья), и это может повлиять на ваши общие расходы на закрытие ссуды.

Минимальный первоначальный взнос для ипотеки составляет:

— VA кредит: 0% первоначальный взнос

— Кредит USDA: 0% первоначальный взнос

— Обычная 97 ипотека: 3% первоначальный взнос

— HomeReady ™ ипотека: 3% первоначальный взнос

— Кредит FHA: 3.Первоначальный взнос в размере 5%

В дополнение к вышеуказанным программам часто доступны программы помощи при первоначальном взносе, которые в среднем приносят более 11 000 долларов сегодняшним покупателям домов.

Есть ли ипотечные ссуды с нулевой скидкой? Zero down ипотека — это типы ссуд со 100% финансированием, предлагаемые Министерством сельского хозяйства США (ссуды USDA или «Сельские жилищные ссуды») и Департаментом по делам ветеранов (ссуды VA). Кроме того, существует несколько вариантов низкого первоначального взноса, например, ссуда FHA (3. 5%), обычных 97% (3%) и ипотеки HomeReady (3%).

5%), обычных 97% (3%) и ипотеки HomeReady (3%).

Как я могу внести первоначальный взнос?

Первоначальный взнос может финансироваться несколькими способами, и ваш кредитор зачастую проявляет гибкость. Некоторые из наиболее распространенных способов внесения авансового платежа — использовать свой сберегательный или текущий счет; или, для повторных покупателей, выручка от продажи вашего существующего дома.

Однако есть и другие способы внести первоначальный взнос. Например, покупатели жилья могут получить денежный подарок за свой первоначальный взнос или могут занять у своих 401 тыс. Или IRA (хотя это не всегда разумно).

Программы поддержки авансового платежа также могут финансировать первоначальный взнос. Как правило, программы помощи при первоначальном взносе предоставляют деньги покупателям жилья с условием, что они живут в доме определенное количество лет — часто 5 лет или меньше.

Тем не менее, независимо от того, откуда вы вносите свой первоначальный взнос, не забывайте вести бумажный след. Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Сколько дома я могу себе позволить?

Ответ на вопрос «Сколько дома я могу себе позволить?» является личным, и его не следует оставлять на усмотрение ипотечного кредитора.

Лучший способ ответить на вопрос о том, сколько вы можете позволить себе купить дом, — это начать со своего ежемесячного бюджета и определить, сколько вы можете с комфортом платить за дом каждый месяц. Затем, используя желаемый платеж в качестве отправной точки, воспользуйтесь ипотечным калькулятором, чтобы найти максимальную цену покупки дома в обратном порядке.

Обратите внимание, что сегодняшние ставки по ипотечным кредитам повлияют на ваши расчеты по ипотеке, поэтому обязательно используйте текущие ставки по ипотечным кредитам при проведении расчетов.Когда меняются ставки по ипотеке, меняется и доступность жилья.

Какие сегодня низкие ставки по ипотеке при первоначальном взносе?

Не все будут иметь право на сегодняшние ссуды с низким первоначальным взносом, и это нормально. Следующая самая низкая ссуда с первоначальным взносом исходит от Fannie Mae и Freddie Mac, и для нее требуется всего пять процентов. Это тоже хороший вариант оплаты с низким первоначальным взносом.

Следующая самая низкая ссуда с первоначальным взносом исходит от Fannie Mae и Freddie Mac, и для нее требуется всего пять процентов. Это тоже хороший вариант оплаты с низким первоначальным взносом.

Узнайте текущие ставки по ипотеке в реальном времени. Ваш номер социального страхования не требуется для начала работы, и все цитаты идут с доступом к вашим текущим рейтингам по ипотечным кредитам.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (16 февраля 2021 г.)Гранты и ссуды для первого покупателя жилья

У того, кто впервые покупает дом, есть свои преимущества

Если вы впервые покупаете жилье, вы иметь доступ к специальным ипотечным программам с низкими первоначальными взносами и гибкими руководящие указания.

Возможно, вы даже будете в очереди на получение гранта на оплату первоначального взноса и закрытия.

Гранты для первоначального покупателя жилья доступны в каждом штате.Если у вас приличный кредит, но у вас мало денег, вы можете претендовать на него.

В этой статье (Перейти к…)

Как найти гранты для первого покупателя жилья

Как первый дом покупатель, предлагающий наличные для первоначального взноса и закрытие расходов, является одним из самые большие препятствия.

К счастью, существуют гранты и ссуды, чтобы помочь покупателям жилья стать собственниками.

Лучший способ определить, есть ли вы имеете право на получение гранта или помощи — обратиться в орган власти в городе или городе, в котором вы хотите купить дом.

Первоначальный взнос и стоимость закрытия

помощь, как правило, не рекламируется широко, поэтому обязательно поспрашивайте.

- Ваш агент по недвижимости может помочь вам найти местные грантовые программы. Опытный риэлтор, вероятно, работал с другими заемщиками, которым нужна небольшая помощь, чтобы попасть в их новый дом.

- Ваш кредитный специалист также может помочь вам найти первоначальный платеж и помощь при закрытии сделки.

В частности, они могут предложить программы, с которыми кредитор готов работать и которые он использовал в прошлом.

В частности, они могут предложить программы, с которыми кредитор готов работать и которые он использовал в прошлом. - Если вы работаете в государственном секторе, спросите своего работодателя. В некоторых областях у некоммерческих организаций есть программы грантов, чтобы помочь сотрудникам правоохранительных органов, учителям или специалистам скорой медицинской помощи, например

Многие программы грантов также основаны на доходе, и многие требуют, чтобы заемщики прошли курс обучения покупателей жилья, чтобы узнать о домовладении и ипотечное заимствование.

Возможно, вам придется покопаться самостоятельно, чтобы найти ресурсы, доступные вам и на которые вы имеете право.

Подтвердите свое право на участие в программе при первом покупателе жилья (16 февраля 2021 г.)Как получить право на получение гранта для первого покупателя жилья

Требования для получения гранта для первого покупателя жилья зависят от программ, доступных в вашем регионе.

«В каждом штате страны есть жилье финансовое агентство, и все они предлагают специальные программы для покупатели впервые », — говорит Анна Дезимоун, автор Жилищного финансирования 2020.

Она объясняет, что помощь при первом покупателе жилья обычно бывает двух видов:

- Гранты для первого покупателя дома — Деньги на ваш первоначальный взнос и / или закрытие расходов, которые не нужно возвращать

- Ссуды для первого покупателя жилья — Деньги на ваш первоначальный взнос и / или закрытие расходов, либо погашается по очень низкой процентной ставке, либо не подлежит погашению, пока вы не продадите дом или не рефинансируете.Ссуды для первого покупателя жилья могут быть даже прощены (то есть их не нужно возвращать), если покупатель остается в доме определенное количество лет

ДеСимоун отмечает, что агентства

обычно предлагают субсидии около 4% от покупной цены дома.

«И многие программы также предоставляют дополнительную помощь для покрытия заключительных расходов».

Конечно, независимо от того, право на получение гранта для первого покупателя жилья будет зависеть от местных правил.

Ангел Мерритт, ипотечный менеджер Zeal Credit Union, объясняет, что каждая из этих программ имеет разные квалификационные требования.

«Как правило, вам понадобится минимум 640 кредитный рейтинг. И ограничения дохода могут быть основаны на размере семьи и собственности. место, — говорит Мерритт.

Программы ссуды для первого покупателя жилья

Множество программ жилищного кредитования обслуживают в первый раз покупатели. Многие из этих программ имеют более слабые инструкции по размещению заемщиков с более низким кредитом, доходом или низким доходом платежи.

Вот основные требования к претендовать на некоторые из самых популярных домов для новичков ссуды покупателя:

| Ссуда для первого покупателя жилья | Как пройти квалификацию |

| Заем FHA | 3. Первоначальный взнос 5%, минимум 580 кредитных баллов FICO, максимум отношения долга к доходу 50%. Нет ограничения дохода. 1-, 2-, 3- и 4-квартирные дома имеют право на участие Первоначальный взнос 5%, минимум 580 кредитных баллов FICO, максимум отношения долга к доходу 50%. Нет ограничения дохода. 1-, 2-, 3- и 4-квартирные дома имеют право на участие |

| Обычная ссуда 97 | Первоначальный взнос 3%, минимум 620-660 кредитного рейтинга FICO, максимум 43% DTI, должно быть частной собственностью. Нет ограничения дохода |

| Fannie Mae HomeReady Loan | 3% первоначальный взнос, минимум 660 баллов FICO, максимум 45% DTI, максимум 97% LTV, годовой доход не может превышать 100% медианного дохода для этой области |

| Возможный жилищный кредит Freddie Mac | 3% первоначальный взнос, минимум 660 баллов FICO, максимум 45% DTI, максимум 97% LTV, годовой доход не может превышать 100% медианного дохода для этой области |

| VA Жилищный кредит | Первоначальный взнос 0%, минимум 580-660 кредитного рейтинга FICO, максимум 41% DTI, должен быть ветеран, действующий военнослужащий или не состоящий в повторном браке супруга ветерана KIA / MIA |

| Жилищный заем USDA | 640 Минимальный кредитный рейтинг FICO, максимум 41% DTI, годовой доход не может превышать 115% от среднего дохода в США, необходимо покупать в соответствующих критериям сельских районах |

| FHA 203 (k) Кредит на реабилитацию | 3. Первоначальный взнос 5%, минимум 500-660 баллов FICO, максимум 45% DTI, минимальные расходы на реабилитацию 5000 долларов Первоначальный взнос 5%, минимум 500-660 баллов FICO, максимум 45% DTI, минимальные расходы на реабилитацию 5000 долларов |

Не все правила, перечисленные выше, обязательно в камне.

Например, вы могли бы имеете право на получение ссуды FHA с кредитным рейтингом от 500 до тех пор, пока вы можете внести 10% первоначальный взнос.

Или вы можете претендовать на получение ссуды Fannie Mae с соотношением долга к доходу 50% вместо 43%. Но вам потребуются другие компенсирующие факторы (например, более крупный сберегательный счет), чтобы соответствовать требованиям.

Итак, изучите варианты ссуды. Четное если у вас есть особые обстоятельства, скорее всего, вас будет легче квалифицировать как первый дом покупатель, чем вы думаете.

Проверьте варианты жилищного кредита (16 февраля 2021 г.)

Кто есть считается новым покупателем жилья?

Все, кто покупает свои самые первые

home автоматически становится «покупателем впервые».

Но повторные покупатели иногда могут считаться покупателями жилья впервые, что позволяет им получить право на специальные кредитные программы и финансовую помощь.

«Согласно большинству программ, впервые покупатель дома — это человек, не имевший права собственности в течение последних трех лет », — говорит Райан Лихи, менеджер по продажам Mortgage Network, Inc.

Если у вас не было дома в течение последних 3 лет, вас считают первым покупателем дома

Некоммерческие организации и органы местного самоуправления, которые предлагают большинство гранты для покупателя жилья впервые, используйте это правило трех лет, чтобы определить, домовладение.

Это особенно хорошие новости для «Покупатели-бумеранги», которые владели домом в прошлом, но прошли короткую продажу, обращение взыскания или банкротство.

В соответствии с правилом трех лет этим людям легче вернуться в собственность через гранты и ссуды, приобретающие жилье впервые.![]()

Консультации для первые покупатели жилья на сегодняшнем рынке

Как правило, покупателям, впервые покупающим недвижимость, необходимо подтвердить как минимум двухлетний доход и стабильную работу, чтобы претендовать на получение жилищного кредита. Хотя могут быть способы получить квалификацию с менее чем двумя годами работы.

Покупатели жилья также должны внимательно следить за своим кредитом.

Хотя FHA допускает кредитный рейтинг на уровне 580, кредиторы могут устанавливать свои собственные, более жесткие правила.

И требования к кредитам могут время от времени меняться, как мы видели в разгар пандемии COVID.

«Некоторые кредиторы, которые ранее принимали кредитный рейтинг 580 для ссуды FHA, увеличили этот минимум до 620 до 660», — говорит Рэндалл Йейтс, генеральный директор The Lenders Network.

«Если у вас есть проблемы с кредитом,

Я бы рекомендовал использовать все дополнительное время, которое у нас есть во время этого отключения, чтобы получить

кредит в порядке. ”

”

Чтобы улучшить свой кредитный рейтинг, попробуйте:

- Звонок на компании кредитной карты и запросить увеличение кредитной линии

- Сохранение вашего остаток ниже 30% допустимого кредитного лимита

- Если вы не можете оплатить счет вовремя, позвоните в компанию, обслуживающую вашу кредитную карту, и попросите отсрочку платежей без отрицательного отчета в кредитное агентство

И помните — первый раз домой покупатель или нет, вы можете найти кредиторов, готовых предложить некоторую гибкость с их руководящие принципы.

Особенно, если вы прямо на краю претендуя на ипотеку, убедитесь, что вы ходите по магазинам и просите много вопросы перед тем, как оформить кредит.

И не бойтесь задавать вопросы насчет квалификационных требований, — предлагает Мерритт. «Если ваш заем профессионал не готов все объяснять, ищите другого кредитора ».

Подтвердите право на покупку дома (16 февраля 2021 г.)Полезная информация для первого дома покупатели

Если вы впервые покупаете дом, вы многое узнаете о

процесс ипотеки по ходу дела.

Но есть несколько вещей, которые следует учитывать всем, кто впервые покупает жилье. знать перед тем, как начать.

Обычные займы по сравнению с государственными займами

Обычные ссуды — это то, что большинство из нас ассоциирует с ипотекой.

При поддержке Fannie Mae и Freddie Mac, обычные займы обычно предлагают низкие ставки и доступное страхование ипотеки — особенно для заемщики с высоким кредитным рейтингом.

Но многие покупатели жилья впервые в конечном итоге получают субсидии ипотечные кредиты.К ним относятся ипотечные кредиты FHA, VA и USDA.

Государственная поддержка субсидированных кредитов помогает кредиторам предлагать низкие ставки и низкие первоначальные взносы — даже для заемщиков без хорошей кредитной истории.

- Ссуды FHA являются наиболее распространенными ссудами, застрахованными государством. Они поддерживаются Федеральной жилищной администрацией и допускают кредитный рейтинг от 580 при первоначальном взносе всего в 3,5%.

- ссуды VA обычно являются лучшим вариантом для ветеранов и военнослужащих. Они позволяют нулевой первоначальный взнос и имеют исключительно низкие ставки.Только ветераны, действующие военнослужащие и их пережившие супруги могут получить ссуду VA

- Ссуды USDA, поддерживаемые Министерством сельского хозяйства США, также допускают финансирование без предоплаты. Однако они предназначены только для покупателей с низким и средним доходом в сельской местности.

Субсидированные ссуды предназначены для того, чтобы помочь покупателям жилья приобретать или рефинансировать основное место жительства; они не предназначены для домов отдыха или инвестиционная недвижимость.

Также важно помнить, что правительство не ссужает деньги покупателям жилья.Скорее, он страхует ссуды, предоставленные утвержденными кредиторы.

Кредиторы, предлагающие ссуды FHA, VA и USDA, могут подавать собственные заявки.

критерии андеррайтинга. Это означает, что требования и ставки варьируются в зависимости от кредитора, поэтому

важно поискать лучшее предложение.

Страхование ипотеки

Для большинства типов жилищных кредитов требуется страхование ипотеки, если заемщик ставит менее 20%.

Ипотечное страхование помогает защитить кредитора в случае невыполнения обязательств по кредиту. Его оплачивает заемщик.

Тип ипотечного страхования зависит от типа вашего кредита и авансовый платеж.

- Обычные ссуды требуют частного ипотечного страхования (PMI), , но только если ссуда до стоимости коэффициент (LTV) превышает 80%. Это означает, что 20% первоначальный взнос позволяет избежать PMI

- Ссуды FHA требуют авансовых и текущих взносов по ипотечному страхованию (MIP). Если вы не внесете не менее 10%, выплаты MIP продолжаются в течение всего срока действия кредит. Если вы вносите 10% первоначальный взнос, MIP действует в течение 11 лет

- USDA ипотечное страхование работает как FHA MIP, с предоплатой и годовая плата.Но ставки по ипотечному страхованию USDA ниже

- VA ссуды не требуют постоянной ипотеки страхование, но они взимают авансовый «сбор за финансирование», который может быть включен в сумма кредита

Ипотечное страхование иногда получает плохую репутацию, но часто стоимость

того стоит, если он позволяет получить новый жилищный заем под низкие проценты сегодня

тарифы.

Прочие ежемесячные расходы

Ваши расходы на жилье будут включать в себя не только выплату ипотечный кредит и проценты.

Ежемесячные выплаты по ипотеке также включают:

- Налоги на недвижимость: Обслуживающий вас ипотечный кредит может разделите свой годовой счет по налогу на имущество на 12 частей, добавив одну к ежемесячный платеж. Это поможет вам избежать больших счетов из вашего округа каждые 6 или 12 месяцев.

- Страхование домовладельцев: Кредиторы требуют страхование домовладельцев в случае повреждения имущества. Страховые компании взимают премии ежегодно, но опять же, ваш кредитный агент может разделить расходы и распределить их между все 12 месяцев

- Страхование ипотеки: Страхование ипотеки также оплачивается ежемесячно.При необходимости авансовое страхование ипотеки может быть добавлено к вашей ссуде. сумма, которая повлияет на ваши ежемесячные платежи

В сумме эти расходы могут добавить несколько сотен долларов

в месяц к выплате по ипотеке, поэтому важно включить их в

бюджет.

Что такое сегодняшние процентные ставки по ипотеке?

Грант или ссуда, полученная впервые покупателем дома, может помочь покрыть первоначальный взнос и заключительные расходы и устранят ваше последнее препятствие на пути к домовладению.

В сочетании с низкими процентными ставками сегодня эти программы делают домовладение более доступным и доступным, чем когда-либо.

Подтвердите свой новый тариф (16 февраля 2021 г.)

кредитов USDA | Требования и ставки по займам USDA на 2021 год

Что такое жилищный заем USDA?

ссуд USDA — это ипотечные кредиты, выданные Министерством сельского хозяйства США в рамках программы жилищных ссуд на гарантированное развитие сельских районов.

ссуд USDA доступны покупателям жилья с доходом от низкого до среднего в их районе.Они предлагают финансирование без первоначального взноса, сниженное страхование ипотеки и ставки по ипотеке ниже рыночных.

USDA ипотечные ссуды позволяют людям жить в домах, которые никогда не думали, что могут делать что-либо, кроме аренды.

Эта информация о кредите USDA верна на сегодняшний день, 16 февраля 2021 г.

Подтвердите право на получение кредита USDA (16 февраля 2021 г.)В этой статье (Перейти к…)

Кредитные требования USDA

Право на участие в программеUSDA зависит от покупателя и собственности.

Во-первых, дом должен находиться в квалифицированной «сельской» местности, которую USDA обычно определяет как население менее 20 000 человек.

Во-вторых, покупатель должен ежемесячно платить USDA потолок дохода. Чтобы иметь право на участие, вы не можете заработать более 15% выше местного средний доход. Вы также должны использовать дом в качестве своего основное место жительства (запрещены дома для отдыха или инвестиционная недвижимость).

Заемщики также должны соответствовать стандартам «способности выплатить» USDA, в том числе:

- Право на доход — Стабильная работа и ежемесячный доход, подтвержденный налоговыми декларациями

- Кредитные требования — Кредитный рейтинг FICO не менее 640 (хотя он может варьироваться в зависимости от кредитора)

- Коэффициент существующего долга — Отношение долга к доходу в большинстве случаев составляет 41% или меньше

Чтобы узнать, соответствует ли приобретаемая недвижимость требованиям USDA, вы можете использовать карты соответствия USDA.

Ставки по кредитам USDA: как они сравниваются с FHA и обычными?

По сравнению с другими кредитными программами, ставки по ипотеке USDA являются одними из самых низких из доступных.

СтавкиUSDA обычно соответствуют только ссуде VA, которая предназначена исключительно для ветеранов. Эти две программы — USDA и VA — могут предлагать процентные ставки ниже рыночных, поскольку их государственная гарантия защищает кредиторов от убытков.

Другие ипотечные программы, такие как ссуда FHA и обычная ссуда, могут иметь процентные ставки около 0.На 5% -0,75% выше, чем в среднем по USDA.

Тем не менее, ставки по ипотеке личные. Получение ссуды USDA не обязательно означает, что ваша ставка будет «ниже рыночной» или совпадать со ставками по ссуде USDA.

Чтобы получить минимально возможную ставку и ежемесячные платежи, вы

нужен отличный кредитный рейтинг и низкие долги. Внесение большего первоначального взноса

тоже помогает.

Внесение большего первоначального взноса

тоже помогает.

Вам также нужно делать покупки у нескольких различных ипотечных кредиторов Министерства сельского хозяйства США.

Каждый кредитор USDA устанавливает ставки по-разному, поэтому сравнение индивидуальных ставок более чем одной компании — единственный способ найти самый низкий вариант.

Получите ссуду в USDA сегодня (16 февраля 2021 г.)Как работают кредиты USDA

Используя ссуду USDA, покупатели могут финансировать 100 процентов покупной цены дома, пока получение доступа к ставкам по ипотечным кредитам выше средних. Это потому, что USDA Ставки по ипотеке снижены по сравнению с другими низкими первоначальными платежами кредиты.

Кроме того, кредиты Министерства сельского хозяйства США — это еще не все

что необычно.

График погашения не

иметь «воздушный шар» или что-нибудь нестандартное; закрывающие расходы обычные;

пени за предоплату никогда не применяются.

Две области, в которых ссуды USDA отличаются от , относятся к ссуде тип и размер первоначального взноса.

- При получении кредита USDA не нужно вносить первоначальный взнос. Это одна из двух основных кредитных программ, которые допускают нулевое финансирование.

- Кредитная программа USDA требует, чтобы вы взяли ссуду с фиксированной ставкой. Ипотечные ссуды с регулируемой процентной ставкой недоступны в рамках программы сельского кредитования Министерства сельского хозяйства США.

Сельские ссуды могут использоваться Как впервые покупатели жилья, так и повторные покупатели.Консультация домовладельца — не требуется использовать программу USDA.

Подтвердите новую ставку (16 февраля 2021 г.)Кредиты USDA требуют ипотечного страхования (MI)

USDA «гарантирует» свои ипотечные кредиты —

это означает, что он предлагает защиту ипотечным кредиторам в случае, если заемщики USDA

дефолт. Но программа частично самофинансируется.

Чтобы сохранить эту кредитную программу работает, USDA взимает оплачиваемую домовладельцем ипотечную страховку премии.

С 1 октября 2016 года Министерство сельского хозяйства США снизило расходы на страхование ипотечных кредитов как на авансовую, так и на ежемесячную плату.

Текущие ставки по ипотечному страхованию USDA:

- Для покупок — предоплата 1,00% в зависимости от суммы кредита

- Для рефинансирования — предоплата 1,00% в зависимости от суммы кредита

- Для всех займов — годовая комиссия 0,35%, в зависимости от остаток основного долга каждый год

В качестве примера из реальной жизни: дом покупатель с размером ссуды в 100 000 долларов получит Предварительная стоимость ипотечного страхования составляет 1000 долларов США, плюс ежемесячный платеж в размере 29 долларов США.17 на годовую ипотеку страхование.

USDA авансовое страхование ипотеки

не оплачиваются наличными. Он добавляется к остатку по кредиту за вас, поэтому вы платите его со временем.

Он добавляется к остатку по кредиту за вас, поэтому вы платите его со временем.

по ипотечному страхованию USDA ниже, чем по обычным кредитам или FHA.

- Взносы по ипотечному страхованию FHA включают 1,75% авансовых взносов по ипотечному страхованию и 0,85% годовых в MIP

- Взносы по обычному частному ипотечному страхованию (PMI) различаются, но часто могут превышать 1% ежегодно

С Кредиты под гарантии USDA, ипотечное страхование страховые премии — это лишь малая часть того, что вы обычно платите.Еще лучше, USDA ставки по ипотеке низкие.

Ставки по ипотекеUSDA часто являются самыми низкими среди ставок по ипотеке FHA, ставок по ипотеке VA и обычных ставок по ипотеке, особенно когда покупатели вносят небольшой или минимальный первоначальный взнос.

Для покупателя со средним

кредитный рейтинг, ипотечные ставки USDA могут быть 100

базисных пунктов (1,00%) или более ниже ставок сопоставимого обычного кредита.

Более низкие ставки означают более низкую ипотеку платежей каждый месяц, поэтому займы USDA могут быть чрезвычайно доступный.

Об ипотеке на сельское жилье USDA

Кредит на развитие сельских районов полностью Название — Гарантированная жилищная ссуда на развитие сельских районов Министерства сельского хозяйства США. Тем не менее Программа более известна как ссуда USDA.

Кредит на развитие сельских районов иногда называют ссуда «Раздела 502», которая относится к разделу 502 (h) Жилищного закона 1949 г., что делает программу возможной.

Эта программа предназначена для помощь покупателей дома для одной семьи и стимулировать рост малонаселенные, «сельские» и малообеспеченные районы.

Это может показаться ограничительным. Но на самом деле 97% карты США имеют право на ссуду USDA, включая многие пригородные районы вблизи крупных городов. Любая территория с населением 20 000 или меньше (или 35 000 или меньше в особых случаях) может иметь право на участие.