EBITDA Формула | Калькулятор (Примеры с шаблоном Excel)

Формула EBITDA (Содержание)

- формула

- Примеры

- Калькулятор

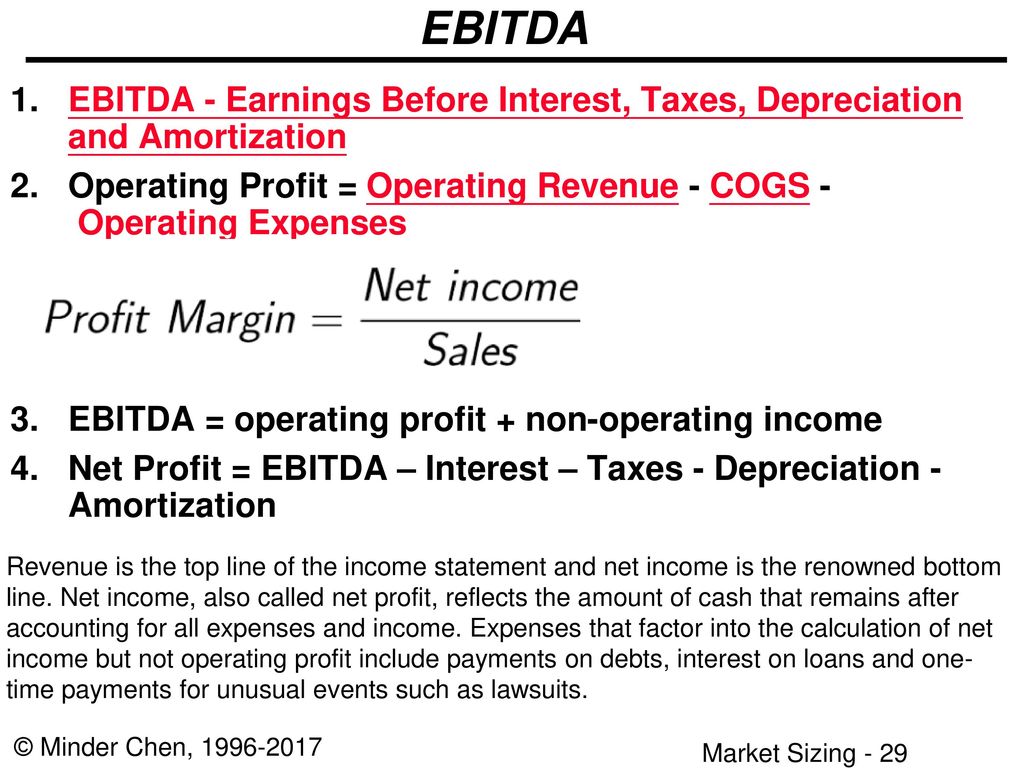

Что такое формула EBITDA?

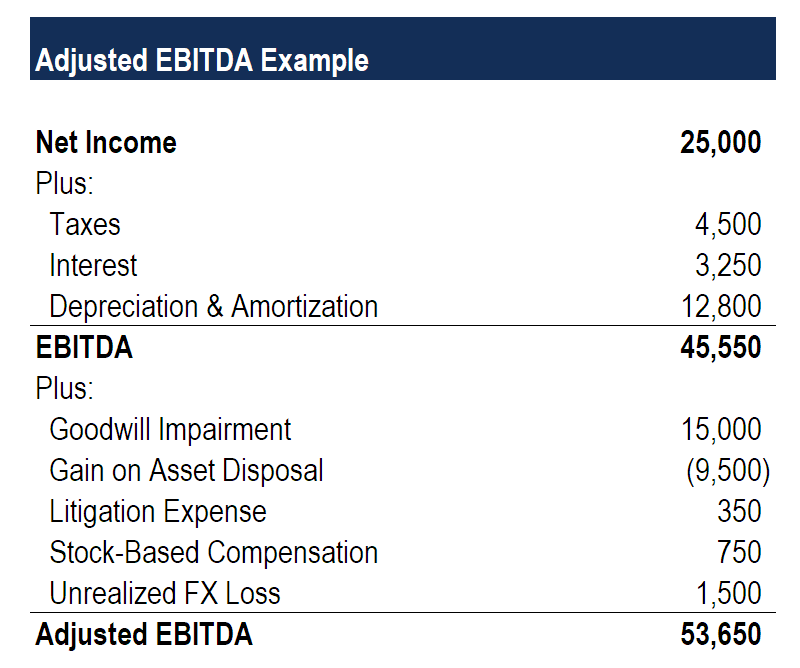

Термин «EBITDA» является аббревиатурой для Прибыль до вычета процентов, налогов, а также амортизации и амортизации, и, как следует из названия, EBIDTA относится к прибыли компании до вычета процентов, налогов, а также амортизации и амортизации. Формула для EBITDA может быть получена путем добавления процентов, налогов, износа и амортизации к чистой прибыли. Математически это представляется как

EBITDA = Net Income + Interest + Tax + Depreciation & Amortization

Давайте рассмотрим пример, чтобы лучше понять расчет EBITDA.

Вы можете скачать этот шаблон EBITDA Formula Excel здесь — Шаблон EBITDA Formula ExcelEBITDA Formula — Пример № 1

Давайте возьмем пример ABC Ltd для расчета EBITDA. ABC Ltd занимается производством безалкогольных напитков в городе Ламбертон, штат Северная Каролина (США). Согласно опубликованному недавно годовому отчету, оборот компании составил 250 000 долларов США. Информация доступна из отчета о доходах.

ABC Ltd занимается производством безалкогольных напитков в городе Ламбертон, штат Северная Каролина (США). Согласно опубликованному недавно годовому отчету, оборот компании составил 250 000 долларов США. Информация доступна из отчета о доходах.

Рассчитать EBITDA ABC Ltd. в течение финансового года на основе предоставленной информации.

Решение:

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

- EBITDA = 80 000 долларов США + 15 000 долларов США + 5 000 долларов США + 20 000 долларов США

- EBITDA = $ 120 000

Таким образом, ABC Ltd получила EBITDA в размере 120 000 долларов в течение года.

Формула EBITDA — пример № 2

Давайте возьмем реальный пример Bombardier Inc. для расчета EBITDA. Согласно годовому отчету, опубликованному за год, заканчивающийся 31 декабря 2018 года, из отчета о прибылях и убытках предоставляется следующая информация.

Рассчитайте EBITDA Bombardier Inc. в течение финансового года на основе предоставленной информации.

Решение:

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = Чистая прибыль + Финансирование + Налог + Амортизация и амортизация

- EBITDA = 318 долл. США + 721 долл. США + 77 долл. США + 272 долл. США

- EBITDA = 1 388 млн долл. США

Таким образом, EBITDA Bombardier Inc. в течение года составила 1 388 млн долларов.

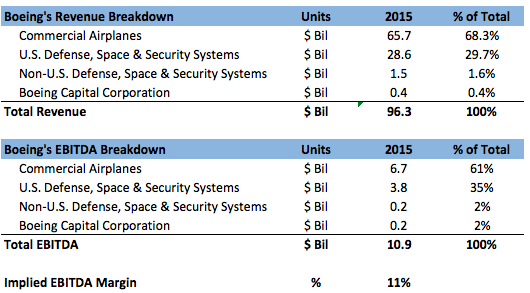

EBITDA Formula — Пример № 3

Давайте возьмем другой реальный пример Apple Inc. На основе последнего годового отчета за год, заканчивающийся 29 сентября 2018 года, информация доступна. Рассчитайте чистую прибыль на основе этой информации, а затем рассчитайте EBITDA Apple Inc., если процентные расходы и расходы на амортизацию и амортизацию составляют 3240 миллионов долларов США и 10 903 миллионов долларов США соответственно.

Решение:

Чистый доход рассчитывается как:

- Чистый доход = 265 595 долл. США — 163 756 долл. США — 14 236 долл. США — 16 755 долл. США + 2 005 долл. США — 13 372 долл. США

- Чистый доход = 59 531 млн. Долларов

EBITDA рассчитывается по формуле, приведенной ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

- EBITDA = 59 531 долл. США + 3240 долл. США + 13 372 долл. США + 10 903 долл. США

- EBITDA = 87 046 млн. Долларов

Таким образом, доход Apple Inc. за год составил 59 531 миллион долларов, а EBITDA — 87 046 миллионов долларов.

объяснение

Формула для EBITDA может быть получена с помощью следующих шагов:

Шаг 1:

Во-первых, определите чистый доход компании за год, который легко доступен в виде отдельной статьи в отчете о прибылях и убытках.

Шаг 2:

Затем определите процентные расходы, понесенные компанией, которые обычно отражаются в отчете о прибылях и убытках как финансовые расходы. Он рассчитывается как произведение процентной ставки и непогашенной задолженности.

Он рассчитывается как произведение процентной ставки и непогашенной задолженности.

Шаг 3:

Затем определите подоходный налог, уплаченный в течение года, и он рассчитывается как произведение эффективной ставки корпоративного налога и дохода до налогообложения. Это также отражается как позиция в отчете о прибылях и убытках.

Шаг 4:

Затем определите расходы на износ и амортизацию материальных и нематериальных активов соответственно. Это также легко доступно в отчете о прибылях и убытках.

Шаг 5:

Наконец, формула для EBITDA может быть получена путем добавления процентов (шаг 2), налога (шаг 3) и амортизации (шаг 4) к чистой прибыли (шаг 1), как показано ниже.

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

Актуальность и использование формулы EBITDA

С точки зрения финансового аналитика, EBITDA является одним из наиболее важных показателей, так как он помогает оценить эффективность компании с точки зрения ее операционной прибыли. EBIDTA в основном фокусируется на основной деятельности компании, но исключает влияние других неоперационных видов деятельности. Примеры таких внереализационных видов деятельности включают процентные расходы, уплаченные налоги и расходы на амортизацию и амортизацию. Фактически, компания может улучшить свои финансовые показатели, делая упор на операционную прибыльность, которая полностью зависит от компании. Таким образом, EBITDA или операционная прибыль являются таким важным показателем, как единичный показатель эффективности. Однако следует помнить, что анализ EBITDA должен проводиться среди компаний в той же отрасли (аналогичный учет) и шкалы (аналогичная налоговая шкала), иначе анализ не приведет к каким-либо значимым результатам.

EBIDTA в основном фокусируется на основной деятельности компании, но исключает влияние других неоперационных видов деятельности. Примеры таких внереализационных видов деятельности включают процентные расходы, уплаченные налоги и расходы на амортизацию и амортизацию. Фактически, компания может улучшить свои финансовые показатели, делая упор на операционную прибыльность, которая полностью зависит от компании. Таким образом, EBITDA или операционная прибыль являются таким важным показателем, как единичный показатель эффективности. Однако следует помнить, что анализ EBITDA должен проводиться среди компаний в той же отрасли (аналогичный учет) и шкалы (аналогичная налоговая шкала), иначе анализ не приведет к каким-либо значимым результатам.

EBITDA Formula Calculator

Вы можете использовать следующий EBITDA Formula Calculator

| Чистая прибыль | |

| Интерес | |

| налог | |

| амортизация | |

| EBITDA | |

| EBITDA = | Чистая прибыль + проценты + налоги + амортизация | |

| 0 + 0 + 0 + 0 = | 0 |

Рекомендуемые статьи

Это руководство по формуле EBITDA. Здесь мы обсудим, как рассчитать EBITDA вместе с практическими примерами. Мы также предоставляем калькулятор EBITDA с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсудим, как рассчитать EBITDA вместе с практическими примерами. Мы также предоставляем калькулятор EBITDA с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Как рассчитать стоимость капитала по формуле?

- Что такое формула для расчета налогооблагаемого дохода?

- Расчет эффективной налоговой ставки

- Примеры формулы корреляции

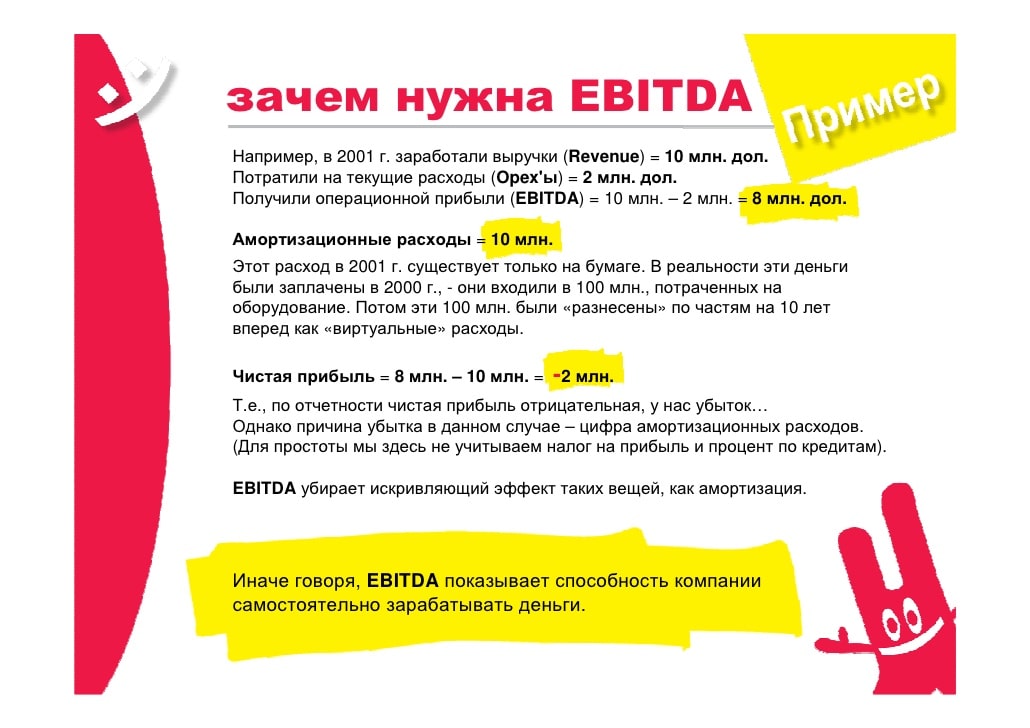

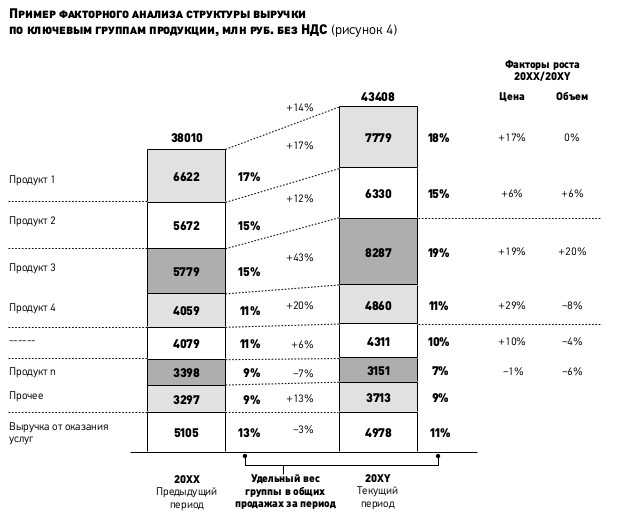

Что такое EBITDA (ебитда) и как ее рассчитать

EBITDA позволяет проследить формирование прибыли на всех уровнях. Кроме того, с помощью EBITDA можно сравнивать похожие по роду деятельности и размерам компании.

Действительно, две совершенно одинаковых на первый взгляд компании могут иметь отличающуюся в разы чистую прибыль, в то время как EBITDA первой и второй компании будут примерно равными.

Такие существенные различия в прибыльности могут быть объяснены, если мы посмотрим на формирование прибыли на всех уровнях. Для этого нам и понадобится показатель EBITDA.

Итак, если EBITDA двух компаний примерно равны, а деятельность компаний является идентичной, тогда мы можем проанализировать как формируется их прибыль.

Первое, что мы сделаем — вычтем амортизацию из показателей EBITDA. Получим показатель

В каких случаях будет существенное расхождение в EBIT

1. Если компании используют различные методы начисления амортизации. Например, одна из них использует ускоренный метод, предполагающий списание значительной части основных средств за первые годы эксплуатации, а вторая — равномерный, предполагающий равные списания в течении всей эксплуатации.

2. Если компании начали эксплуатацию основных средств в разное время, или, у одной из них — незначительное количество основных средств (она предпочитает, например, лизинг покупке имущества), а у второй — значительно их больше.

Не стоит забывать, что средства амортизационного фонда никуда не уходят, они остаются у компании! Более того, они не облагаются налогами и, поэтому, компании часто стараются списать значительную часть имущества в виде амортизации в первые годы использования имущества.

Выбрать компанию и начать торговлю CFD на акции

Теперь исключим из EBIT выплаченные проценты по обязательствам и получим EBT — это прибыль до налогов. Так как различные компании формируют источники финансирования разными путями, то и долговые обязательства будут разными.

Кроме того, проценты, под которые компании привлекают заемные средства, будут отличаться и, соответственно, размер выплат тоже будет разным. В отличие от амортизации выплаченные проценты уходят из компании.

После выплаты налогов у нас остается чистая прибыль, которая пойдет на выплату дивидендов акционерам и на развитие компании. Величина чистой прибыли является прямым следствием методов расчета амортизации, величины долга и стоимости его обслуживания, а также от величины налогов и сборов и способов их оптимизации.

Более подробно о том, что такое EBITDA и EBIT, а также, как рассчитываются эти показатели вы узнаете из короткого видео ниже

Оценка стоимости ценных бумаг: особенности оценки акций

Как оценивать акции перед покупкой? Общей информации для начинающих инвесторов много, но четкие инструкции приходится искать по крупицам. Подготовили для вас подробную шпаргалку, с которой оценка ценных бумаг будет наиболее эффективной.

Какие показатели используются

Показатели для анализа акций:

- Мультипликатор Р/Е

- Мультипликатор PEG

- Мультипликатор Net/Debt/EBITDA

- Мультипликатор EV/EBITDA

- Dividend Yield

- Мультипликатор EV/Sales

- FCF Yield

- NIM

- ROE

- Buyback Yield

- VaR

- Коэффициент Шарпа

Разберем каждый показатель по порядку.

Мультипликатор Р/Е

Позволяет определить, как инвесторы оценивают компанию по отношению к среднему значению по отрасли.

Чтобы рассчитать значение Р/Е, разделите рыночную капитализацию компании на ее чистую прибыль. Вы увидите, какую прибыль создает компания на 1 акцию. Если P/E = 3,3 (5423 млрд /1620 млрд), то при покупке компании в настоящий момент срок окупаемости составит 3,3 года при условии, что норма прибыли не изменится. На российском рынке в среднем P/E = 8 считается нормой, а в США это значение около 20.

За последние десятилетия P/E акций, включенных в индекс S&P500, составлял примерно 18. Колебания показателя варьировались в диапазоне от 10 до 35. На основании этих данных можно сделать вывод, что если значение P/E выше 20, то для покупки акции компании не лучшее время. Если в портфеле уже есть бумаги и их показатель P/E равен 30-35, самое время их продать, так как идет переоценка стоимости компании, которая приведет к снижению цен на бумаги.

Мультипликатор Р/Е делится на два подтипа: Training P/E и Forward P/E.

- Training P/E показывает отношение капитализации компании на текущий момент к чистой прибыли за последний год (значение чистой прибыли берется из отчетности компании).

- Forward P/E показывает отношение капитализации компании на текущий момент к чистой прибыли за следующий год (значения прибыли берутся из прогнозов аналитиков).

Чем ниже значение P/E, тем дешевле стоят акции по отношению к прибыли. Низкий P/E означает, что либо акции недооценены рынком, либо компания испытывает трудности. Если P/E высокий, то акции либо переоценены рынком, либо у инвесторов высокие ожидания в будущем. Значение P/E зависит от того, на какой ступени находится компания. Молодые и быстрорастущие компании генерируют мало чистой прибыли, поэтому P/E может быть как очень высоким, так и очень низким. У больших компаний показатель P/E обычно низкий, так как нет перспектив быстрого роста чистой прибыли.

Мультипликатор PEG

Показывает отношение P/E к темпу роста чистой прибыли. Чем он ниже, тем выше вероятность недооценки акций. Добавление ожидаемого роста компании в соотношение помогает скорректировать результат для компаний, которые могут иметь высокие темпы роста и высокий P/E.

Чем он ниже, тем выше вероятность недооценки акций. Добавление ожидаемого роста компании в соотношение помогает скорректировать результат для компаний, которые могут иметь высокие темпы роста и высокий P/E.

Считается, что эталонная величина показателя равна 1. Если меньше, это может означать, что по отношению к потенциальному росту чистой прибыли компания недооценена. Если PEG больше 1, то компания может быть переоценена.

Рассмотрим пример. Предположим, P/E равен 20, чистая прибыль растет на 10% в год. PEG = 20/(10%*100) = 2

таблица скроллится вправо| Компания | X | Y | Z |

|---|---|---|---|

| P/E | 35 | 25 | 15 |

| Прогноз роста | 40 | 20 | 10 |

Компания Х на первый взгляд по показателю P/E выглядит переоцененной и не подходящей для покупки бумаг. Но, если принять во внимание прогноз роста и рассчитать коэффициент PEG по всем трем компаниям, то получим значения 0. 875, 1.25, 1.5. Тогда компания Х выглядит более привлекательной для инвестиций при условии, что прогноз по прибыли будет верным.

875, 1.25, 1.5. Тогда компания Х выглядит более привлекательной для инвестиций при условии, что прогноз по прибыли будет верным.

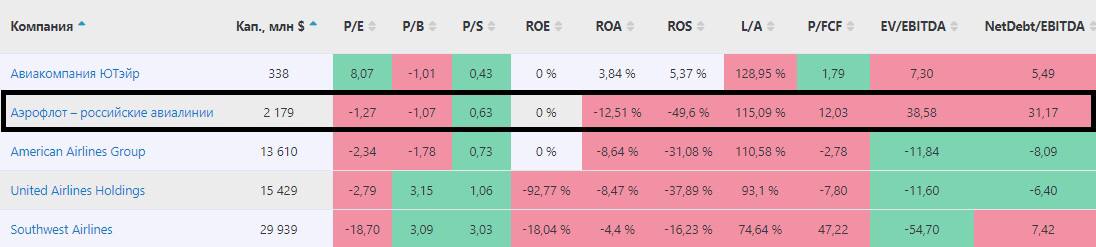

Мультипликатор Net/Debt/EBITDA

Показывает относительный уровень чистого долга компании к EBITDA (прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации). Благодаря мультипликатору можно увидеть, через сколько лет компания сможет погасить долг из операционной прибыли при условии, что чистый долг и EBITDA будут постоянными. Показатель может быть отрицательным, если организация имеет больше наличных денег, чем долгов.

В целом нет конкретных определений, какой уровень долга следует считать высоким или низким.

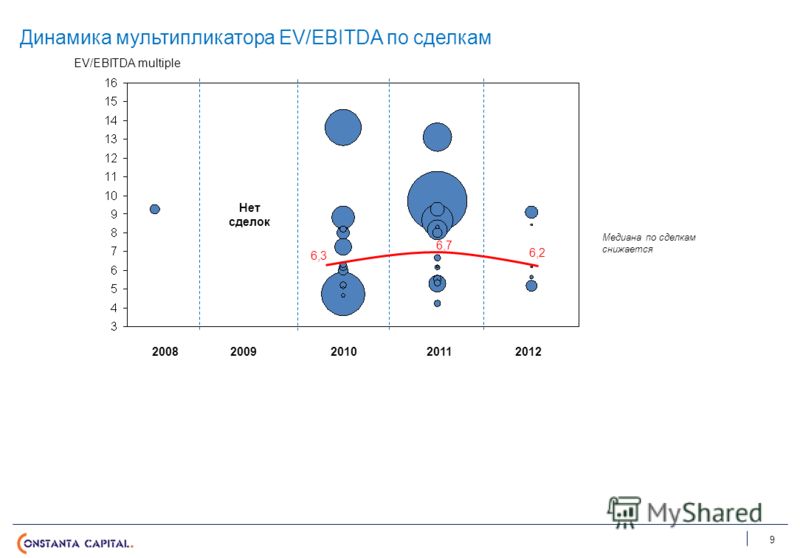

Мультипликатор EV/EBITDA

Помогает оценить стоимость компании с учетом источников финансирования по отношению к EBITDA. EV – это стоимость предприятия. Расчет EV происходит по формуле:

Рыночная капитализация + долг + привилегированные акции + миноритарные проценты – наличные деньги.

То есть при покупке компании выкупаются собственный капитал и долг, но наличные деньги снижают уплаченную цену.

EV/EBITDA используется для расчета рентабельности инвестиций компании и сравнения с другими компаниями в рамках одной индустрии.

Чем ниже показатель, тем дешевле акции компании по отношению к операционной прибыли. Если показатель слишком низкий, значит акции либо недооценены рынком, либо у компании проблемы с ведением бизнеса, и наоборот.

Dividend Yield (DY)

Дивидендная доходность. Этот коэффициент отношения дивидендов к стоимости акций показывает доходность в процентах, которую приносят дивиденды за определенный период. Наиболее распространенные варианты показателя:

- DY за последние 12 месяцев (сумма дивидендов за последний год / текущая цена акций).

- DY за следующие 12 месяцев (сумма дивидендов за следующий год / текущая цена акций).

- Исторический DY (сумма всех дивидендов за конкретный период / средняя цена акций за тот же период).

Очевидно, что чем выше дивидендная доходность, тем лучше. Но есть нюансы.

Если дивиденды слишком высокие, возможно, компания не видит перспектив выгодного вложения средств в развитие бизнеса или испытывает затруднения, поэтому распределяет их между акционерами. Обычно быстрорастущие компании платят маленькие дивиденды или не платят их вообще, т. к. эффективно вкладывают средства в развитие бизнеса и обеспечивают бОльшую доходность за счет роста цены самих акций.

Обычно быстрорастущие компании платят маленькие дивиденды или не платят их вообще, т. к. эффективно вкладывают средства в развитие бизнеса и обеспечивают бОльшую доходность за счет роста цены самих акций.

Мультипликатор EV/Sales

Показывает, сколько годовых выручек стоит компания.

EV / Sales = (Рыночная капитализация + долг + привилегированные акции + миноритарные проценты – наличные деньги) / Годовая выручка.

Инвесторами принято считать наиболее привлекательным значение в диапазоне от 1 до 3, но на практике оно может сильно отличаться (в зависимости от индустрии бизнеса). Если показатель выше среднерыночного по отрасли, это может оцениваться как ожидание инвесторами роста доходов компании. Чем показатель ниже, тем компания более недооценена. EV/Sales может быть и отрицательным. Это связано с тем, что у компании много наличных на балансе.

Пример расчета по Аэрофлоту (AFLT) за 3 месяца 2020 года (данные взяты из консолидированной отчетности):

EV = Рыночная капитализация + Долговые обязательства – Денежные средства = 97 736 015 636 + 41 463 000 000 + 4 934 000 000 – 26 962 000 000 = 117 171 015 636.

Выручка АFLT = 123 894 000 000.

EV/Sales = 0,95. Значит на момент расчета Аэрофлот инвестиционно-привлекателен.

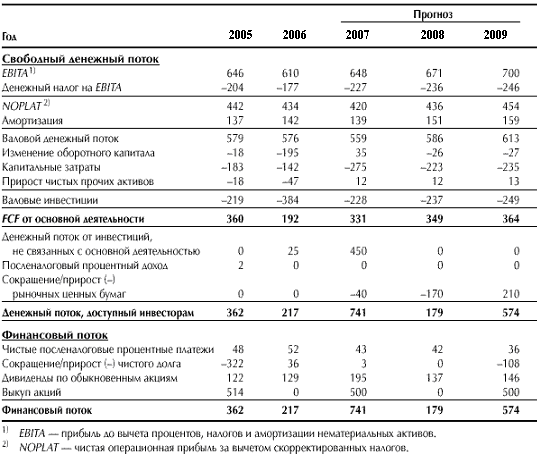

Мультипликатор FCF Yield

Этот показатель имеет много общего с Dividend Yield (DY). Если DY показывает, на какую доходность может рассчитывать инвестор при покупке акции, то доходность FCF Yield (доходность свободного денежного потока) показывает, сколько денежного потока можно получить при покупке акции.

FCF Yield = Свободный денежный поток/Текущая цена акции.

Свободный денежный поток (FCF) – это деньги за определенный период, которыми располагает компания после инвестиций в поддержание или расширение базы активов, после уплаты налогов, операционных затрат и других расходов. То есть, EBITDA – (налоги + изменения в оборотном капитале + другие затраты) = FCF.

Если FCF положительный, значит инвесторы оценивают работу компании достаточно эффективной. Если эти деньги у компании забрать, это никак не повлияет на ее деятельность. Из этих денег выплачиваются дивиденды акционерам, хотя могут направляться и на другие задачи бизнеса.

Если FCF отрицательный, это не означает сразу, что дела у компании идут плохо. Вероятно, что прибыль реинвестируется в производство и расширение бизнеса.

Что касается FCF Yield. Если показатель отрицательный, трудности могут быть, но не факт. В этом случае следует дополнительно изучить иные мультипликаторы и особенности ведения бизнеса.

Если FCF Yield стабильно положительный, это говорит о финансовой устойчивости компании.

Мультипликатор NIM

NIM или чистая процентная маржа. Этот показатель актуален для банков и демонстрирует разницу между процентными доходами от выданных кредитов и выплаченных процентов по депозитам. Положительная процентная маржа говорит о том, что компания работает с прибылью. Отрицательная маржа говорит о работе в убыток.

Мультипликатор ROE

Показывает способность компании генерировать прибыль из собственного капитала.

Показатель выражается в процентах и рассчитывается как соотношение чистой прибыли к среднему акционерному капиталу за определенный период. Средний акционерный капитал рассчитывается путем добавления собственного капитала в начале периода. Начало и конец периода должны совпадать с тем временем, в течение которого зарабатывается чистый доход.

Средний акционерный капитал рассчитывается путем добавления собственного капитала в начале периода. Начало и конец периода должны совпадать с тем временем, в течение которого зарабатывается чистый доход.

ROE = (Чистая прибыль) \ (Капитал)*100%

Проще говоря: FCF / капитал (активы компании – долги).

Считать ROE хорошим или плохим, зависит от среднего показателя среди компаний одной индустрии. Чем выше значение показателя, тем лучше.

Показатель считается одним из самых важных для принятия решения о приобретении акций.

Мультипликатор Buyback Yield

Помогает оценить эффект от потенциального обратного выкупа акций. Коэффициент выкупа рассчитывается как отношение суммы денежных средств, уплаченных компанией для выкупа ее обыкновенных акций за последний год, разделенных на ее рыночную капитализацию в начале периода выкупа.

Согласно статистике, обратный выкуп акций в большинстве случаев влияет на котировки положительно. Выкуп приводит к сокращению общего объема бумаг эмитента в обращении, оставшиеся бумаги на вторичном рынке пропорционально возрастают в цене. Соответственно, возрастает и доходность на одну акцию.

Соответственно, возрастает и доходность на одну акцию.

Мультипликатор VaR (Value at Risk)

Позволяет оценить возможный риск изменения стоимости ценной бумаги или портфеля. Этот коэффициент используется чаще всего инвестиционными и коммерческими банками для определения потенциальных потерь в их портфелях. Для акции месячный показатель VaR будет отражать, на сколько процентов может измениться стоимость акции за месяц.

Например, организация может определить, что актив имеет 3% в месяц VaR 2%. Это значит, что 3% является вероятностью снижения стоимости актива на 2% в течение месяца.

Коэффициент Шарпа

Используется, чтобы помочь инвесторам понять доходность инвестиций по сравнению с риском вложения.

Рассчитывается по формуле: (доходность портфеля – безрисковая доходность) / стандартное отклонение избыточной прибыли портфеля.

Безрисковая доходность – доходность, которую в любом случае будет иметь инвестор. Для примера можно рассмотреть доходность казначейских облигаций США.

При сравнении двух активов с одинаковым ожидаемым доходом вложение в актив с более высоким коэффициентом Шарпа будет менее рискованным.

Еbitda: что это такое, формула расчета

Статья описывает суть понятия ebitda, дает его определение и приводит алгоритм формулы расчета. Так же в статье описываются основные разновидности ebitda и особенности ее использования в финансовом анализе.

Что такое ebitda

Оценка финансовых результатов деятельности фирмы проводится с применением многих параметров, главными из которых являются различные методики исследования прибыли. Однако, этот показатель не всегда позволяет полноценно исследовать деятельность компании, что связано с используемыми системами учетной политики, формами отчетности и действующей системой расчета и уплаты налогов. Для получения достоверных и развернутых сведений о финансовых результатах, специалисты по аналитике используют несколько других, производных от прибыли, показателей.

Одним из подобных показателей является ebitda, понятие которого мы и разберем в этой статье

Ebitda – это значение прибыли, рассчитанное без учета уплаченных кредитных процентов и налогов, а также – амортизации. Суть показателя – характеристика результата финансовой стороны работы компании в части основной операционной активности. Он показывает – насколько компания способная в рамках реализации профильного направления работы приносить прибыль и генерировать положительный денежный поток.

Если сравнить формулы расчета ebitda и прибыли, то видно, что показатель ebitda – это та же прибыль, но очищенная от долговых обязательств фирмы, налоговой составляющей и амортизационных расходов.

Преимущества использования показателя:

- отсутствие налоговой составляющей позволяет сравнивать компании с одной сферой деятельности, но разными системами обложения налогами;

- отсутствие амортизационных расходов дает возможность корректно сравнить результаты фирм, использующих разную политику расчета амортизации, имеющие несопоставимые объемы капиталовложений и находящиеся на различных циклах инвестиционных процессов;

- возможность не учитывать кредитный фактор позволяет проводить параллели между компаниями с различной структурой собственного и заемного капитала;

- показатель ebitda всегда выше прибыли, за счет того, что в нем нет части расходов.

Ebitda используется практически во всех коммерческих компаниях, как важный и дополняющий прибыль показатель. Для получения грамотно спланированного инвестиционного проекта, скачайте у нас на сайте полноценный готовый бизнес-план, включающий расчеты ключевых экономических и финансовых характеристик плана. В качестве альтернативы вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены особенности и основные проблемы вашего конкретного предприятия си сферы деятельности.

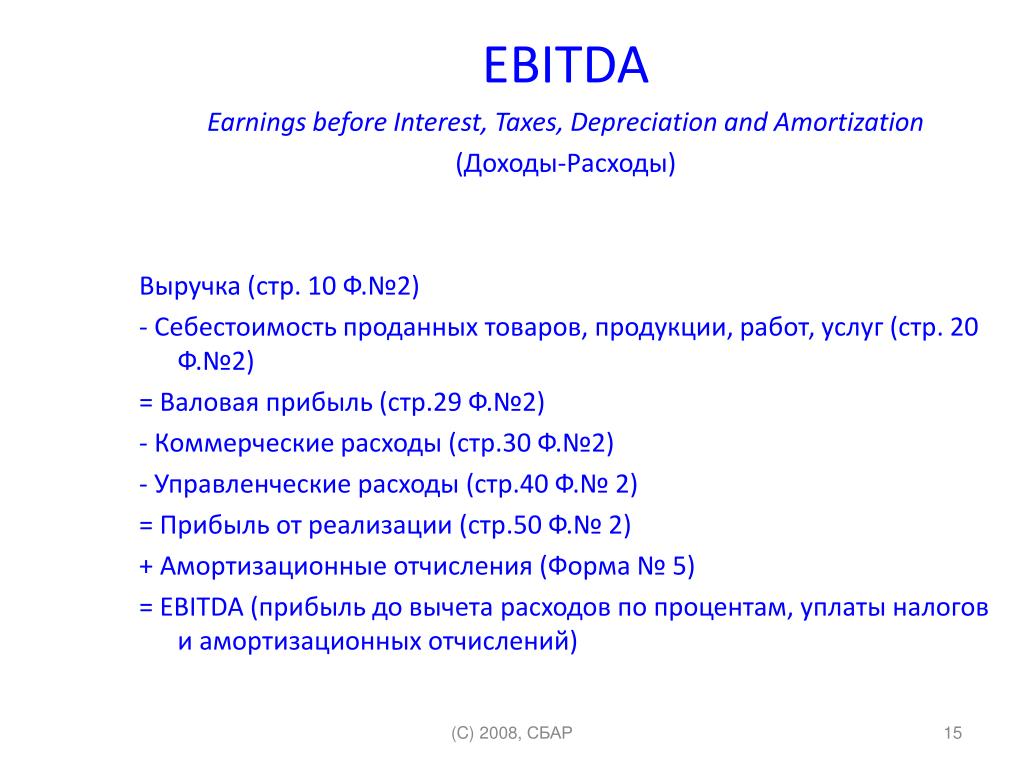

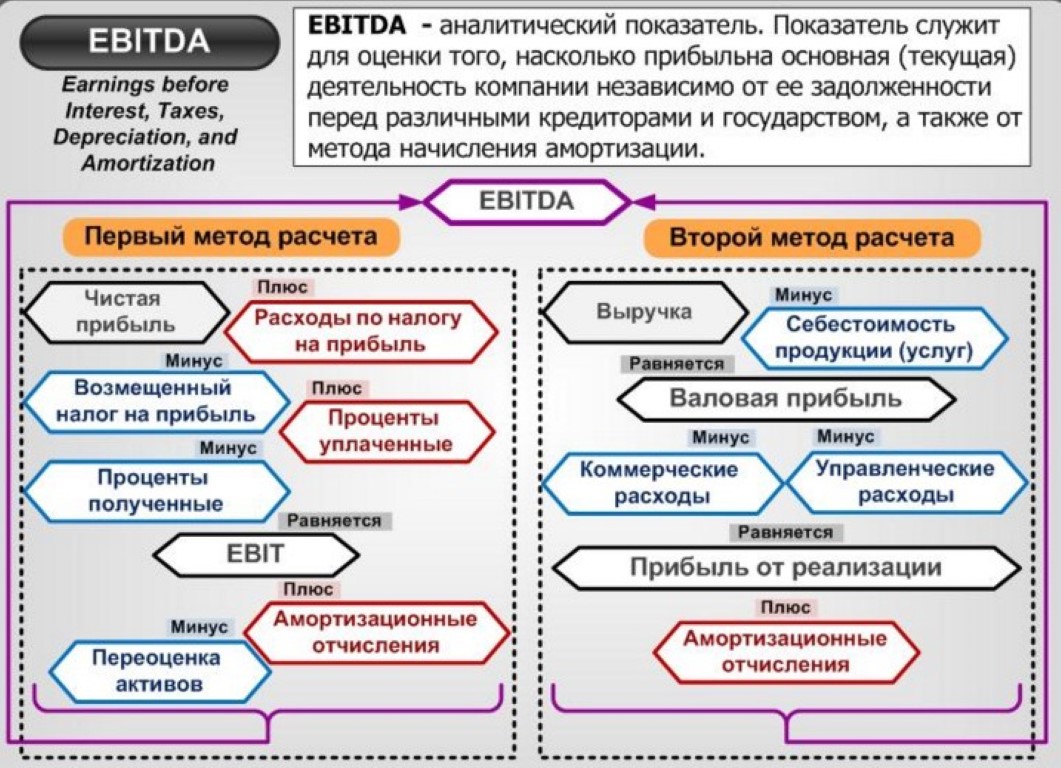

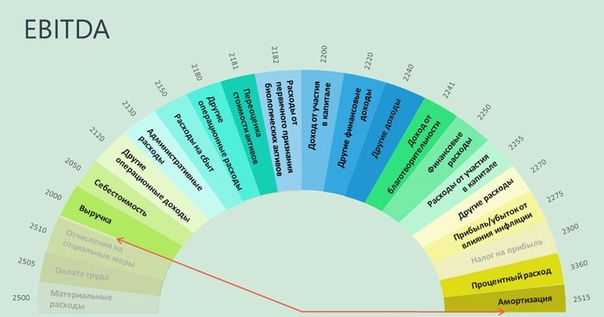

Формула расчета ebitda

Все операции расчета показателя ebitda осуществляются на основе соответствующей отчетности о финансовых результатах компании. Используемые формы:

- бухгалтерский баланс (форма №1) — берутся данные по амортизации основных средств и нематериальных активов.

- отчет о прибылях и убытках (форма №2) – все остальные составляющие расчета.

В настоящее время существует несколько способов расчета EBITDA, которые можно объединить в два подхода:

Формула расчета показателя ebitda по МСФО (международная система отчетности):

Ebitda = Чистая прибыль + начисленный налог на прибыль – возмещения по нему + непредвиденные затраты – непредвиденные доходы + проценты по кредитам и займам уплаченные – проценты по кредитам и займам полученные + амортизация основных средств и нематериальных активов – результаты переоценки активов

Процесс расчета показателя EBTIDA по формуле, рекомендуемой МСФО, затратен по времени и трудоемок, но дает достаточно точный результат, при условии, что все используемые компоненты формулы присутствуют финансовой и бухгалтерской отчетности компании, то есть предусмотрены ее учетной политикой.

Формула расчета показателя ebitda РСБУ (российская система отчетности):

Ebitda = прибыль или убыток от реализации + Амортизация;

или

Ebitda = Чистая прибыль + начисленные налоги + проценты по кредитам и займам уплаченные + Амортизация

Источники данных для расчета по РСБУ.

Форма №2, строки:

- прибыль от реализации — 2200;

- чистая прибыль –2400;

- проценты по кредитам и займам к уплате –2330;

- налоговые отчисления – 2410, 2421 и 2450;

Приложение к балансу – Форма №5, номер таблицы:

- амортизация — 3.

Хотя второй метод проще, но он не обеспечивает точности результатов, присущих первой методике.

Если полученное значение показателя ebitda отрицательное, то даже в рамках операционной деятельности, фирма убыточна.

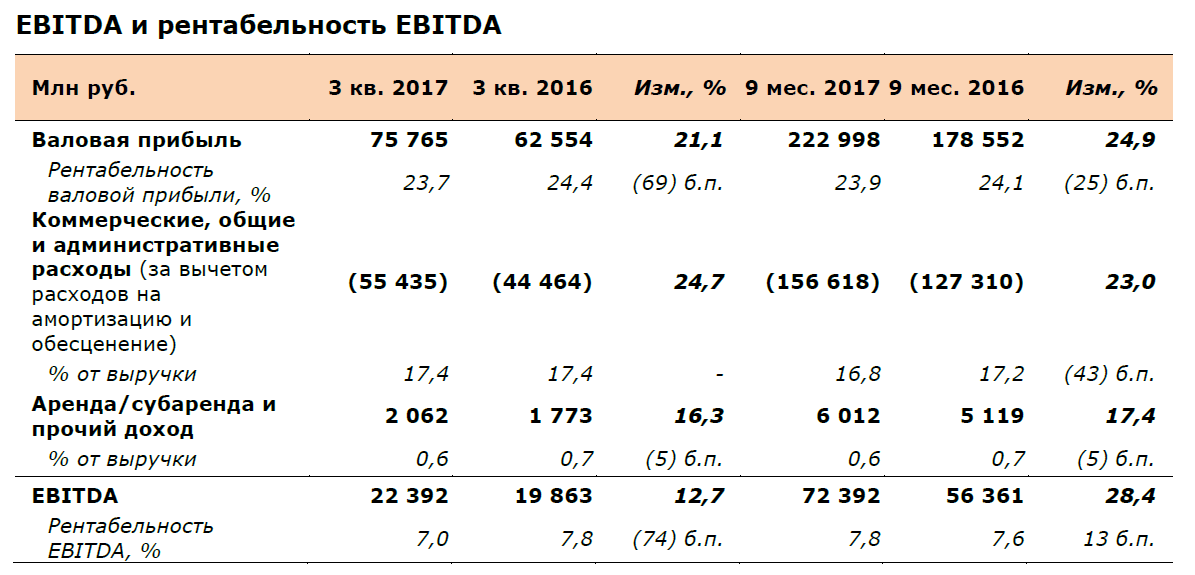

Ebitda margin и прочие ее виды

Ebitda служит основой для расчета и активного использования производных от нее показателей.

- Ebitda margin, или определение рентабельности по ebitda. Рассчитывается, как частное от деления показателя ebitda на выручку от продаж. Ebitda margin рассчитывается в процентах и характеризует общую прибыльность фирмы, без учета кредитной, налоговой и амортизационной составляющих.

Используется показатель пори сравнении различных компаний – конкурентов и позволяет определить, чей основной бизнес ведется эффективнее. Второй способ анализа – изучение динамики ebitda margin. Рост в течение нескольких отчетных периодов говорит о повышении качества ведения бизнеса и роста конкурентного преимущества перед аналогичными компаниями на рынке.

Используется показатель пори сравнении различных компаний – конкурентов и позволяет определить, чей основной бизнес ведется эффективнее. Второй способ анализа – изучение динамики ebitda margin. Рост в течение нескольких отчетных периодов говорит о повышении качества ведения бизнеса и роста конкурентного преимущества перед аналогичными компаниями на рынке. - ev/ebitda – это мультипликатор отношения стоимости предприятия к ebitda. Он позволяет потенциальному инвестору провести предварительную оценку периода возврата денежных средств, которые он собирается вложить в компанию. На показатель не влияет состав капитала фирмы, сумма расчетов по процентам кредитов и займов, налоговая составляющая и капиталоемкость. Это позволяет сравнивать между собой предприятия с различным соотношением частного и заемного капитала, налоговой схемой и политикой начисления амортизации. Даже компании, использующие различные схемы бухгалтерского учета, могут быть сравнены по этому критерию.

Другой стороной показателя является его индикативная способность характеризовать степень востребованности акций компании:

- ниже среднеотраслевых значений – акции фирмы недооценены;

- выше среднеотраслевых значений – акции фирмы переоценены.

Для расчета стоимости предприятия используется общая цена активов компании, с учетом всех финансовых источников обеспечения работы, собственного капитала, включая акции, долгосрочных и краткосрочных кредитных обязательств. Для расчета используется формула: Стоимость компании = Рыночная капитализация + Чистый долг.

- Коэффициент debt/ebitda раскрывает отношение обязательств фирмы к ebitdaПо сути – это возможность компании выполнять все свои текущие финансовые обязательства. Использование коэффициента debt/ebitda позволяет соотнести долговую нагрузку с имеющимися финансовыми возможностями.

Debt – все краткосрочные и долгосрочные обязательства фирмы. В экономической науке принято считать нормальным значение отношения debt/ebitda ниже 3.

Debt – все краткосрочные и долгосрочные обязательства фирмы. В экономической науке принято считать нормальным значение отношения debt/ebitda ниже 3.

Помимо показателя EBITDA есть и другие виды доходов организации. Каждый из этих видов имеет свои особенности расчетов.

Особенности применения ebitda

Необходимость применения показателя ebitda вызывает много споров и часто подвергается критике, однако по-прежнему используется большинством компаний на всех уровнях менеджмента, владельцев и акционеров.

Сразу стоит сказать, что ответа на необходимость применения показателя в финансовом анализе деятельности – вопрос спорный. В каждом случае, исследователи и аналитики преследуют определенные цели, и именно от них надо отталкиваться, принимая решение о применении того или иного показателя.

Основные недостатки и преимущества использования показателя ebitda:

- Он не включает в себя параметры деятельности, определяемые масштабом компании и суммой вложенных в ее открытие инвестиций.

- Не содержит факторов, определяемых особенностями используемой системы налогообложения и начисленными налогами, так как принимает во внимание только компоненты операционной деятельности

- Отсутствие в расчете амортизационного фактора, не позволяет объективно оценить те расходы, которые несет любое крупное предприятие на содержание и модернизацию используемых технологических линий, машин и оборудования. И если анализ проводится с целью планирования работы на долгую перспективу, показатель не эффективен.

В общем, ebitda отлично подойдет в ситуациях, когда сравниваются две компании одной сферы деятельности, или динамика одной из них в краткосрочном периоде, в области достижения операционных результатов.

Мы предлагаем вашему вниманию типовые бизнес-планы в разных отраслях экономики. Например, бизнес-план пошива одежды или ателье может вам пригодиться, когда вы решите запустить свой проект.

Осторожное и грамотное использование ebitda позволяет производит оценку операционной деятельности, если исследователь не будет забывать о том, что со временем производственные мощности потребуют средств на расширение и модернизацию. Чтобы рассчитать все параметры инвестиционного проекта, скачайте с нашего сайта полноценный структурированный бизнес-план, с основными показателями финансовых и экономических результатов, что привлечет серьезных инвесторов или кредитные средства на реализацию проекта. В качестве альтернативного варианта, закажите индивидуальный бизнес-план «под ключ», и мыс создадим уникальный проект, идеально подходящий для вашего предприятия и сферы предпринимательства.

Чтобы рассчитать все параметры инвестиционного проекта, скачайте с нашего сайта полноценный структурированный бизнес-план, с основными показателями финансовых и экономических результатов, что привлечет серьезных инвесторов или кредитные средства на реализацию проекта. В качестве альтернативного варианта, закажите индивидуальный бизнес-план «под ключ», и мыс создадим уникальный проект, идеально подходящий для вашего предприятия и сферы предпринимательства.

Мультипликатор EBITDA. Что это и виды расчётов. | Трейдинг/Криптовалюта/Инвестиции

Всем привет!

Мультипликаторы — производные финансовые показатели, по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба.

Они показывают относительные характеристики бизнеса.

Хочу разобрать один из мультипликаторов, который отражает доходы компаний без учёта финансовых, бухгалтерских и правительственных факторов.

EBITDA. Прибыль до вычета процентов, налогов, износа и амортизации.

EBITDA — это показатель, используемый для измерения операционных показателей компании.

В некоторых случаях он используется в качестве альтернативы валовой прибыли или чистой прибыли, поскольку он показывает четкую картину прибыли компании без учета налогов или других связанных с бухгалтерским учетом оценок.

EBITDA представляет собой прибыль до вычета:

- Процентов — расходы, вызванные процентными ставками;

- Налогов — расходы, вызванные налоговыми ставками;

- Амортизации — неденежные расходы, связанные с постепенным снижением стоимости материальных и нематериальных активов предприятия с течением времени.

Зачем нужен EBITDA?

Показатель EBITDA помогает сравнивать прибыльность компаний и отраслей, устраняя влияние финансовых, бухгалтерских и правительственных факторов.

Это дает четкое представление о доходах компании.

Как рассчитывается EBITDA?

Мои разработки:Ценная информация об инвестировании в криптовалюты, стратегии, инструменты и

фишки в нашем Telegram-канале Крипталий. Рекомендую!Подписаться

→ t.me/cryptalyОбщепринятой формулы расчета показателя нет, компания может использовать наиболее привлекательный для нее вариант формулы.

Формула расчета по баланс

уEBITDA = прибыль от реализации товара + амортизация ОС и НМА без учета прочих поступлений и расходов.

ОС (основные средства) — часть имущества организации, которое предполагается использовать в течение периода времени свыше 12 месяцев в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.

Примеры ОС: здания, сооружения, земельные участки, вычислительная техника, объекты природопользования (вода, недра и др. природные ресурсы).

НМА (нематериальные активы) — результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые предполагается использовать в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение периода времени свыше 12 месяцев.

Примеры НМА: произведения науки, литературы и искусства, изобретения, товарные знаки, фирменное наименование, деловая репутация.

Формула расчёта по МСФО

МСФО — международные стандарты финансовой отчетности.

EBITDA = Чистая прибыль + Налог на прибыль + Возмещенный налог на прибыль + Внереализационные расходы — Внереализационные доходы + Оплаченные проценты — Принятые проценты + Амортизация основных средств (включаемая в цену выпускаемого продукта) — Переоценка активов

Расчет по показателям из международных норм отчетности отличается точностью результата.

Недостаток методики — необходимость производить дополнительные вычисления для получения показателей, отсутствующих в бухгалтерском балансе.

РСБУ — Российские стандарты бухгалтерского учёта.

Для получения исходных данных потребуются «Отчет о финансовых результатах» и «Бухгалтерский баланс — показатели амортизации».

EBITDA = Выручка от реализации — Себестоимость + Налоги + Проценты по займам + Амортизация ОС и НМА

В сравнении с расчетом по бухгалтерскому балансу этот метод точнее и информативнее.

По сравнению с методикой, опирающейся на показатели МФСО, данный вариант проигрывает по точности результата, но выигрывает за счет использования доступных статей бухгалтерского баланса и финансового отчета.

Почему у некоторых компаний нет EBITDA?

Если компания классифицируется как страховая или банковская, EBITDA не будет доступна из-за ее методологии расчета. Эти компании не будут иметь затрат на проданные товары, продажу, а также общих и административных расходов, которые необходимы при расчете.

Эти компании не будут иметь затрат на проданные товары, продажу, а также общих и административных расходов, которые необходимы при расчете.

Отношение стоимости предприятия к EBITDA

Отношение стоимости предприятия к EBITDA рассчитывается как стоимость предприятия, деленная на EBITDA.

Стоимость предприятия / EBITDA

Что показывает отношение стоимости предприятия к EBITDA?

Этот коэффициент показывает, за какой период времени прибыль, израсходованная на амортизацию и выплату процентов, окупит затраты на приобретение компании.

Этот коэффициент особенно полезен при оценке капиталоемких предприятий, в которых амортизация является значительным расходом.

Некоторые эксперты считают, что значение ниже 10 считается нормальным, однако сравнение этого соотношения с другими компаниями в той же отрасли будет более точным способом определения хорошей стоимости предприятия по отношению к EBITDA.

Отношение долга к EBITDA

Отношение долга к EBITDA рассчитывается как общая сумма долга, деленная на EBITDA.

Этот коэффициент используется в качестве показателя для прогнозирования общей прибыльности бизнеса, компании или фирмы до вычета налогов и других статей бухгалтерского учета.

Общий долг / EBITDA

Что показывает отношение долга к EBITDA?

Этот коэффициент показывает может ли компания оплатить свои долги и обязательства, если это необходимо, своими доходами.

Иногда показатель EBITDA считается более точным показателем прибыли от деятельности компании, поскольку он рассчитывает прибыль до учета любых других статей бухгалтерского учета.

Таким образом, соотношение долга к EBITDA может обеспечить более четкое понимание имеющихся средств для погашения долга.

Рентабельность по EBITDA

Рентабельность по EBITDA рассчитывается как EBITDA, деленная на выручку. Затем результат умножается на 100.

Затем результат умножается на 100.

EBITDA / выручка * 100%

Что показывает рентабельность по EBITDA?

Этот коэффициент говорит инвестору или аналитику, сколько операционных денежных средств генерируется на каждый доллар/рубль дохода.

Компания с высокой рентабельностью по EBITDA более эффективна и максимизирует свою прибыльность, в то время как компания с низкой рентабельностью по EBITDA может работать неэффективно или работать в конкурентной отрасли.

EBITDA в Trading View

EBITDA компаний на Trading View можно посмотреть в разделе «Отчётность» → «Отчёт о доходах».

Ценная информация об инвестировании в криптовалюты, стратегии, инструменты и фишки в нашем Telegram-канале Крипталий. Рекомендую!

Подписаться → t.me/cryptaly

Мои разработки:СКИДКА 10% на комиссии на Binance при регистрации по моей реферальной ссылке!

Другие статьи:#инвестиции #инвестиции для начинающих #финансы #финансовая грамотность #деньги

Соотношения и пропорции — Расстояние, скорость и время

Оценить очень

важный тип соотношения, используемый во многих повседневных задачах, таких как покупка продуктов,

путешествия, медицина — на самом деле, почти каждая деятельность включает в себя какой-то тип

темп. Мили в час или футы в секунду равны и скорости. Число

сердечных сокращений в минуту называется «частота сердечных сокращений ». Если вы спросите

няня, «Какой у вас рейтинг ?», вы спрашиваете, сколько

долларов в час с вас будет взиматься плата.Маленькое словечко « на »

всегда указывает на то, что вы имеете дело со скоростью . Цена за единицу

конкретная ставка, которая сравнивает цену с некоторой единицей измерения. Например,

предположим, яйца продаются по цене 0,72 доллара за дюжину. Цена за единицу составляет 0,72 доллара США.

на 12 или 6 центов за яйцо.

Мили в час или футы в секунду равны и скорости. Число

сердечных сокращений в минуту называется «частота сердечных сокращений ». Если вы спросите

няня, «Какой у вас рейтинг ?», вы спрашиваете, сколько

долларов в час с вас будет взиматься плата.Маленькое словечко « на »

всегда указывает на то, что вы имеете дело со скоростью . Цена за единицу

конкретная ставка, которая сравнивает цену с некоторой единицей измерения. Например,

предположим, яйца продаются по цене 0,72 доллара за дюжину. Цена за единицу составляет 0,72 доллара США.

на 12 или 6 центов за яйцо.

Слово «за» можно заменить на «/» в задачах, поэтому 6 центов за яйцо также могут должно быть написано 6 центов / яйцо.

Умные покупатели

знать, как оценить цену за единицу при принятии решения о том, что лучше покупать

больший размер предмета.Многие повседневные проблемы связаны со скоростью, используя

расстояние и время. Мы можем решить эти проблемы, используя пропорции и крест.

продукты. Однако проще воспользоваться удобной формулой: скорость равна расстоянию.

деленное на время: r = d / t. Собственно, эта формула происходит прямо от пропорции

расчет — просто один шаг умножения уже сделан

для вас, так что это быстрый способ выучить формулу и использовать ее. Ты можешь написать

эту формулу двумя другими способами, чтобы найти расстояние (d = rt) или время (t

= d / r).

Мы можем решить эти проблемы, используя пропорции и крест.

продукты. Однако проще воспользоваться удобной формулой: скорость равна расстоянию.

деленное на время: r = d / t. Собственно, эта формула происходит прямо от пропорции

расчет — просто один шаг умножения уже сделан

для вас, так что это быстрый способ выучить формулу и использовать ее. Ты можешь написать

эту формулу двумя другими способами, чтобы найти расстояние (d = rt) или время (t

= d / r).

Примеры

Давайте

скажем, вы проехали на велосипеде 2 часа и проехали 24 мили. Какая у вас оценка

скорость? Используйте формулу r = d / t. Ваша ставка составляет 24 мили, разделенные на 2 часа,

итак:

руб. = 24 мили ÷ 2 часа = 12 миль в час.

А теперь скажем вы ехали на велосипеде со скоростью 10 миль в час в течение 4 часов. Сколько миль ты путешествовал? На этот раз используйте формулу расстояния d = rt:

г

= 10 миль в час × 4 часа = 40 миль.

Далее вы едете 18 миль и путешествуйте со скоростью 12 миль в час. Как долго это длилось Вы? Используйте формулу времени t = d / r:

т = 18 миль ÷ 12 миль в час = 1,5 часа, или 1 ½ часа.

назад наверх

Калькулятор расценок

Использование калькулятора

Найдите курс или цену за единицу с помощью этого калькулятора.

Ставка — это соотношение, при котором сравниваются количества различных товаров.А единичная ставка — это ставка, в знаменателе которой стоит 1. Если у вас есть ставка, например цена за какое-то количество товаров, а количество в знаменателе не равно 1, вы можете рассчитать цена за единицу или цена за единицу, выполнив операцию деления: числитель делится на знаменатель.

Примеры того, как найти ставку или цену за единицу

Райан купил 3 яблока за 1 доллар. 80. Какова цена за единицу или стоимость одного яблока?

80. Какова цена за единицу или стоимость одного яблока?

- Мы хотим знать цену за единицу яблок, поэтому мы устанавливаем соотношение с количеством яблок в знаменателе. Итоговая цена указывается в числителе. Таким образом, дробь составляет 1,80 / 3.

- Завершите деление: 1,80 ÷ 3 = 0,60. Можно сделать вывод, что цена единицы яблока составляет 0,60 доллара за 1 штуку. Райан заплатил за единицу товара 0,60 доллара за яблоко (60 центов за 1 яблоко = 0,60 / 1).

В гончарном магазине можно сделать 176 кофейных кружек за 8 часов в день.Сколько кружек они могут сделать за час?

- Мы хотим знать количество кружек, изготовленных за единицу часа, поэтому мы установили соотношение с часами в знаменателе. Общее количество кружек, изготовленных за день, записывается в числитель. Итак, дробь 176/8.

- Завершите деление: 176 ÷ 8 = 22. Можно сделать вывод, что стоимость единицы изготовления кружки в час составляет 22/1. Магазин гончарных изделий производит 22 кружки в час (22 кружки в час = 22/1).

Кайли может пробежать 12 кругов за 30 минут.Сколько кругов она пробегает в минуту?

- Мы хотим знать количество кругов в минуту, поэтому мы устанавливаем соотношение с минутами в знаменателе. Общее количество кругов записывается в числитель. Итак, дробь — 12/30.

- Завершите деление: 12 ÷ 30 = 0,4. Можно сделать вывод, что скорость единицы круга за минуту составляет 0,4 / 1. Кайли может бегать 0,4 круга в минуту (0,4 круга за 1 минуту = 0,4 / 1).

Дополнительная литература

Оцените урок в Braining Camp.

Знайте, как рассчитать процентную ставку за несколько простых шагов.

Расчет процентной ставки — совсем не трудный метод для понимания. Умение рассчитать процентную ставку может решить множество проблем с заработной платой и сэкономить деньги при принятии инвестиционных решений. Существует простая формула для расчета простых процентных ставок. Если вы знаете размер своего кредита и сумму процентов, которую можете заплатить, вы можете рассчитать максимальную процентную ставку для себя.

Используя простую формулу расчета процентов, вы также можете увидеть свои процентные платежи за год и рассчитать годовую процентную ставку.

Вот пошаговое руководство по расчету процентной ставки.

Как рассчитать процентную ставкуЗнайте формулу, которая поможет вам рассчитать процентную ставку.

Шаг 1: Чтобы рассчитать процентную ставку, вам необходимо знать формулу процентов I / Pt = r , чтобы получить свою ставку.Здесь

I = Сумма процентов, выплаченных в определенный период времени (месяц, год и т. Д.)

P = Основная сумма (деньги до процентов)

t = Период времени

r = Проценты ставка в десятичной системе

Вы должны запомнить это уравнение, чтобы рассчитать базовую процентную ставку.

Шаг 2: После того, как вы введете все значения, необходимые для расчета вашей процентной ставки, вы получите свою процентную ставку в десятичном виде.Теперь вам нужно преобразовать полученную процентную ставку, умножив ее на 100. Например, десятичное число, такое как .11 , не очень поможет при определении вашей процентной ставки. Итак, если вы хотите найти свою процентную ставку для ,11 , вам нужно умножить ,11 на 100 (0,11 x 100).

В этом случае ваша процентная ставка будет (0,11 x 100 = 11) 11% .

Шаг 3: Кроме этого, вы также можете рассчитать ваш задействованный период времени, сумму основного долга и сумму процентов, выплаченных за определенный период времени, если у вас есть другие входные данные.

Расчет суммы процентов, выплаченных за определенный период времени, I = Prt .

Рассчитайте основную сумму, P = I / rt.

Рассчитать задействованный период времени t = I / Pr .

Шаг 4: Самое главное, вы должны убедиться, что ваш временной период и процентная ставка соответствуют одному и тому же параметру.

Например, по ссуде вы хотите узнать свою ежемесячную процентную ставку через год.В этом случае, если вы положите t = 1 , вы получите окончательную процентную ставку как процентную ставку за год. Принимая во внимание, что если вы хотите ежемесячную процентную ставку, вы должны указать правильное количество прошедшего времени. Здесь вы можете рассматривать период времени как 12 месяцев.

Пожалуйста, помните, что ваш период времени должен совпадать с суммой выплаченных процентов . Например, если вы рассчитываете ежемесячные процентные платежи за год, то можно считать, что вы выполнили 12 платежей.

Кроме того, вы должны убедиться, что проверили период времени (еженедельно, ежемесячно, ежегодно и т. Д.), Когда ваши проценты рассчитываются в вашем банке .

Шаг 5: Вы можете положиться на онлайн-калькуляторы, чтобы получить процентные ставки для сложных ссуд, таких как ипотека. Вы также должны знать процентную ставку своего кредита, когда подпишетесь на него .

Иногда бывает трудно определить, что означает определенная ставка, для колеблющихся курсов.Таким образом, лучше использовать бесплатные онлайн-калькуляторы, выполнив поиск «калькулятор переменных годовых процентов», «калькулятор процентов по ипотечным кредитам» и т. Д.

Ставка доходности — Узнайте, как рассчитать норму прибыли (ROR)

Что такое норма доходности ?

Норма прибыли (ROR) — это прибыль или убыток от инвестиции за определенный период времени. Другими словами, норма доходности — это прирост.Поскольку расчет доходности прироста капитала включает рыночную цену ценной бумаги с течением времени, его можно использовать для анализа колебаний рыночной цены ценной бумаги. См. Расчет и пример (или убыток) по сравнению со стоимостью первоначальных инвестиций, обычно выражаемой в форме процента. Когда ROR положительный, это считается прибылью, а когда ROR отрицательный, он отражает убыток от инвестиций.

Видео Объяснение нормы прибыли

Посмотрите это короткое видео, чтобы быстро понять основные концепции, рассматриваемые в этом руководстве, включая определение нормы прибыли, формулу для расчета ROR и годовой ROR, а также примеры расчетов.

Формула нормы прибыли

Стандартная формула для расчета ROR выглядит следующим образом:

Имейте в виду, что любая прибыль, полученная в течение периода удержания инвестиций должны быть включены в формулу. Например, если акция стоит 10 долларов, а ее текущая цена составляет 15 долларов, а дивиденды в размере 1 доллара выплачиваются в течение периода, дивиденды должны быть включены в формулу ROR. Он будет рассчитан следующим образом:

((15 долларов США + 1 доллар — 10 долларов США) / 10 долларов США) x 100 = 60%

Пример расчета нормы прибыли

Адам является розничным инвестором и решает приобрести 10 акций компании. Компания А по цене 20 долларов за единицу.Адам владеет акциями компании А два года. За это время Компания А выплачивала годовые дивиденды в размере 1 доллара на акцию. После владения ими в течение двух лет Адам решает продать все 10 акций компании А по цене без выплаты дивидендов в 25 долларов. Адам хотел бы определить норму прибыли в течение двух лет, когда он владел акциями.

Для определения нормы прибыли сначала рассчитайте сумму дивидендов, полученных им за двухлетний период:

10 акций x (1 доллар годовых дивидендов x 2) = 20 долларов дивидендов от 10 акций

Затем подсчитайте, за какую сумму он продал акции:

10 акций x 25 долларов = 250 долларов (прибыль от продажи 10 акций)

Наконец, определите, во сколько Адам приобрел 10 акций компании A:

10 акций x 20 долларов = 200 долларов США (Стоимость покупки 10 акций)

Подставьте все числа в формулу нормы прибыли:

= ((250 долларов США + 20 долларов США — 200 долларов США) / 200 долларов США) x 100 = 35%

Таким образом, Адам получил 35% прибыли на свои акции за двухлетний период.

Годовая норма прибыли

Обратите внимание, что обычная норма прибыли описывает прибыль или убыток, выраженный в процентах, от инвестиции за произвольный период времени. Годовая доходность, также известная как сложный годовой темп роста (CAGR) CAGRCAGR означает сложный годовой темп роста. Это показатель годового темпа роста инвестиций с течением времени с учетом сложного процента. — это доходность инвестиций за каждый год.

Формула для годовой доходности

Формула для годовой доходности выглядит следующим образом:

Аналогично простой норме доходности, любая прибыль, полученная в течение периода удержания этих инвестиций, должна быть включена в формула.

Пример годовой нормы прибыли

Давайте вернемся к приведенному выше примеру и определим годовую доходность. Напомним, что Адам купил 10 акций по цене 20 долларов за штуку, получал 1 доллар дивидендов на акцию каждый год и продал акции по цене 25 долларов через два года. Годовая доходность будет следующей:

((250 долларов + 20 долларов) / 200 долларов)

1/2 — 1 = 16,1895%Таким образом, Адам получил годовую прибыль в размере 16.1895% от его инвестиций.

Альтернативные меры возврата

Возвращение может означать разные вещи для разных людей, и важно знать контекст ситуации, чтобы понимать, что они означают. В дополнение к вышеупомянутым методам измерения доходности существует несколько других типов формул.

Общие альтернативные меры доходности включают:

- Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая составляет чистую приведенную стоимость (NPV) проекта. нуль.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций.

- Рентабельность капитала (ROE) Рентабельность капитала (ROE) Рентабельность капитала (ROE) — это показатель прибыльности компании, который рассчитывается путем деления годовой прибыли (чистой прибыли) компании на стоимость ее общего акционерного капитала (т. Е. 12 %). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом.

- Рентабельность активов (ROA) Формула рентабельности активов и ROA Формула ROA.Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам.

- Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) — это показатель эффективности, используемый для оценки возврата инвестиций или сравнения эффективности различных инвестиций.

- Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала — ROIC — это рентабельность или показатель эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций и акционерами фирмы.ROIC компании часто сравнивают с ее WACC, чтобы определить, создает ли компания ценность или разрушает ее.

Дополнительные ресурсы

CFI является официальным поставщиком услуг аналитика финансового моделирования и оценки (FMVA). Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить необходимую уверенность в своей финансовой карьере. Запишитесь сегодня! сертификация, предназначенная для обучения финансовых аналитиков навыкам моделирования оценки.Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы:

- Инвестирование: руководство для начинающих Инвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли.

- Бета-версия без рычага (бета-версия актива) Бета-версия без рычага / бета-версия актива (бета-версия актива) — это волатильность доходности для бизнеса без учета его финансового рычага. Он учитывает только свои активы.

- Базовые точки (bps) Базовые точки (BPS) Базовые точки (BPS) — это обычно используемая метрика для измерения изменений процентных ставок. Базисная точка — одна сотая процента.

- Технический анализ: руководство для начинающихТехнический анализ — руководство для новичков Технический анализ — это форма оценки инвестиций, при которой анализируются прошлые цены для прогнозирования будущих ценовых действий. Технические аналитики считают, что коллективные действия всех участников рынка точно отражают всю соответствующую информацию и, следовательно, постоянно определяют справедливую рыночную стоимость ценных бумаг.

Калькулятор процентной ставки

Калькулятор процентной ставки определяет реальные процентные ставки по ссудам с фиксированными сроками и ежемесячными платежами. Например, он может рассчитывать процентные ставки в ситуациях, когда автосалоны предоставляют только информацию о ежемесячных платежах и общую цену, не включая фактическую ставку по автокредиту. Вместо этого для расчета процентов по инвестициям используйте калькулятор процентов или калькулятор сложных процентов, чтобы понять разницу между разными процентными ставками.

Используется показатель пори сравнении различных компаний – конкурентов и позволяет определить, чей основной бизнес ведется эффективнее. Второй способ анализа – изучение динамики ebitda margin. Рост в течение нескольких отчетных периодов говорит о повышении качества ведения бизнеса и роста конкурентного преимущества перед аналогичными компаниями на рынке.

Используется показатель пори сравнении различных компаний – конкурентов и позволяет определить, чей основной бизнес ведется эффективнее. Второй способ анализа – изучение динамики ebitda margin. Рост в течение нескольких отчетных периодов говорит о повышении качества ведения бизнеса и роста конкурентного преимущества перед аналогичными компаниями на рынке.

Debt – все краткосрочные и долгосрочные обязательства фирмы. В экономической науке принято считать нормальным значение отношения debt/ebitda ниже 3.

Debt – все краткосрочные и долгосрочные обязательства фирмы. В экономической науке принято считать нормальным значение отношения debt/ebitda ниже 3.