Кассовый разрыв на предприятии. Покрытие, причины

Содержание страницы

Кассовый разрыв представляет собой несоответствие операционного и финансового цикла. К примеру, компания планирует закупить партию сырья для производства товаров. На это планируется выделить средства, возвращенные дебитором по его задолженности. Однако дебитор не может вернуть долг, а потому средств нет. Появление разрывов – совершенно рядовая ситуация и для небольших, и для крупных компаний.

Причины образования кассового разрыва

Кассовый разрыв формируется по ряду причин:

- Посредственная оптимизация рабочих процессов.

- Задержки с выплатой дебиторской задолженности.

- Экономическая обстановка в государстве.

- Проблемы с экспортом.

- Принятие новых законов, напрямую влияющих на рабочие процессы.

- Санкции, наложенные на предприятие.

- Проблемы с логистикой.

- Возникновение форс-мажоров.

- Приостановка процессов ввиду праздничных дней.

Далеко не всегда кассовый разрыв образуется вследствие непрофессионализма управленческого состава. Обычно причина – объективные факторы. Как правило, это несвоевременный возврат задолженности дебиторами. Несмотря на это, основная задача менеджмента – минимизация разрывов.

Особенности расчета имеющегося разрыва

Для выявления размера разрыва нужно сформировать отчет о движении финансовых средств. Если в результате расчетов образовалось отрицательное значение, оно и будет являться рассматриваемым показателем. Имеет смысл провести анализ остатков товарных запасов. На основании их размера определяются дальнейшие действия. В частности, имеющийся остаток может покрыть нужды предприятия, что позволит не проводить срочные закупки.

Размер кассового разрыва определяется по сведениям, изложенным в платежном календаре. Рассмотрим упрощенную форму расчетов:

ДС + ПД — ПП = ОДС

В формуле использованы следующие показатели:

- ДС – объем денег на начало дня, в котором проводится операция.

- ПД – реальный размер выплат дебиторами.

- ПП – платежи поставщикам.

- ОДС – остаток денег на закрытие дня.

Отрицательный результат – серьезный повод к принятию срочных мер.

Как избежать появления КС?

Куда проще не допустить возникновения кассового разрыва, чем покрывать его. Сделать это вполне возможно даже в случае, если несоответствие образуется вследствие объективных факторов. Рассмотрим эффективные превентивные меры:

- Формирование плана движения средств.

- Просьбы о предоплате. Приобретение товара покупателем предполагает массу затрат. Это расходы на закупку, подготовку изделия к продаже, доставку. Однако руководство должно предусмотреть возможность отказа покупателя от покупки. В данном случае придется тратиться еще и на возврат товара. Несмотря на все эти затраты, фактически продажа проведена не была. Соответственно, средства на счета компании не поступили. При этом произошел вывод денег из оборота. Непредсказуемых расходов можно избежать при предоплате. Задача руководства – стимулирование потребителей к совершению предоплаты. Для этого есть много путей: предоставление скидок, бесплатная доставка, подарки при совершении предоплаты, наценка на продукцию (в стоимость будет входить наложенный платеж, доставка изделия с курьером). Все это сулит меньшие траты со стороны компании относительно трат на погашение разрыва.

- Уменьшение замороженных активов (продукция, сырье и прочее). Одна из причин недостатка денег для проведения текущих операций – заморозка активов. Обычно возникает она вследствие отсутствия отлаженной модели закупок, при закупке чрезмерного объема сырья. Выход из положения – приобретение товара в размере, который нужен для текущей операционной деятельности. Оставшиеся средства идут на более ликвидные нужды: повышение числа заказов или увеличение оборота.

В любой компании можно реализовать один из этих методов. Имеет смысл выбрать тот способ, который подходит для конкретной ситуации.

Как покрыть уже имеющийся кассовый разрыв?

Перечисленные методы позволяют не допустить образования разрыва. Однако что делать, если он уже появился? Для этого есть способы:

- Рассрочка. Обеспечивает сглаживание движения средств. Небольшие выплаты каждый месяц позволяют не держать большой остаток на счете. Рассрочку можно просить и от поставщиков, и от покупателей. В последнем случае имеет смысл потребовать частичную предоплату. Получение средств раньше срока и сокращение текущих расходов уменьшает разрыв. Этот метод имеет важное преимущество – отсутствие комиссии и процентов.

- Введение счета с овердрафтом. Овердрафт представляет собой кредитование счета компании. То есть если средств на счете на оплату текущих расходов будет недостаточно, их можно получить от банка без оформления кредита. На счете после получения средств образуется минус. Деньги, которые переводятся на него, идут на оплату задолженности. Преимущества овердрафта – это получение средств в минимальные сроки, автоматическое покрытие долга. Некоторые банковские учреждения выдают льготный период кредитования. То есть в этот период проценты начисляться не будут.

- Факторинг. Представляет собой комплексные услуги для организаций, которые работают по принципу постоплаты. Рассмотрим принципы факторинга. Сначала магазин доставляет продукцию потребителю. Затем магазин уступает право требования задолженности фактору. Следующий шаг – перечисление фактором части денег компании. Средства покупателя идут фактору. Оставшуюся часть он также переводит компании. При этом вычитается комиссия. У этого способа есть масса плюсов: быстрое получение средств, что важно при затяжных оборотах, предоставление денег без залога, частичная передача функций по контролю над дебиторскими долгами фактору.

- Оформление кредиток со льготными условиями кредитования. Многие обязательства компаний покрываются за счет личных банковских карт руководителя. Оформление кредитной карты позволит проводить безналичную оплату текущих расходов. Плюсы способа – мгновенное получение денег и отсутствие процентов в рамках льготного периода.

Все эти способы имеют свои преимущества. Однако наиболее эффективными являются именно превентивные меры.

Пример кассового разрыва в малом бизнесе

Рассмотрим одну из самых распространенных причин краха некрупного бизнеса у новичков, впервые сталкивающихся с кассовым разрывом. Представим себе, что ИП открыл магазинчик, взяв помещение в аренду, закупил товар, проплатил рекламу, оформил на работу продавцов (затрата – зарплата и соцвзносы) и т.п. Пусть первый год выдался удачным: магазинчик заработал клиентуру, продержался в сезонный спад спроса и очень удачно закрыл финансовый год. Обрадованный владелец хочет поощрить себя и потратить часть заработанных денег на свои желания. При этом средства, естественно, оказываются изъятыми из бизнеса.

На следующий год магазин оказывается без «финансовой подушки» для покрытия кассовых разрывов, возникающих в «несезон» и вследствие других факторов. Как обычно действует неопытный ИП:

- не делает новые закупки товаров;

- обедняет ассортимент;

- уменьшает расходы на рекламу;

- увольняет часть штата и т.п.

Иногда, пытаясь спасти положение, предприниматель берет кредит, не имея четкого плана по его возврату, тем самым еще больше залезая в финансовую кабалу. По факту, он стремится сократить расходы, а на самом деле, теряет клиентуру и в результате в момент, когда спрос мог бы повыситься, у него нет средств на его удовлетворение, налицо кассовый разрыв.

Правильный вариант реагирования – думать о возможном варианте кассового разрыва заранее, ибо для любого бизнеса он более чем вероятен. Что можно предпринять:

- завести специальный резерв для подобных случаев;

- добиться у контрагентов отсрочки платежей по поставкам;

- взять кредит на оптимальных условиях, спланировав его возврат;

- вынимая деньги из бизнеса, хорошо просчитать рентабельность.

Неправильные решения:

- поднять цены – люди быстро поймут, что они завышены;

- надеяться на лояльность постоянных покупателей – ее недостаточно для сохранения прежнего объема денежных поступлений;

- распродавать товар по себестоимости или ниже – это такая же потеря денег;

- снизить рекламу – это утрата клиентуры.

ИТОГ. Любое решение, принятое после кассового разрыва, априори будет убыточным, так как ситуацию придется спасать с большими или меньшими вложениями. Правильные решения должны быть стратегическими, то есть приниматься до момента наступления кризисной ситуации. Кассовый разрыв должен быть ликвидирован «в уме» еще до того, как он наступит в реальности.

assistentus.ru

Кассовый разрыв

Много сказано уже о кассовом разрыве, много написано и, тем не менее, он является основной болью для малого и среднего бизнеса. В кассовый разрыв могут попадать любые компании, независимо от размера. Это может быть крупный бизнес, средний бизнес, малый бизнес, микробизнес и для всех это является неприятным моментом. Однако, мой опыт работы с крупными компаниями говорит о том, что для большого бизнеса кассовый разрыв – это управляемый процесс и, как правило, компании заранее знают, что у них планируется кассовый разрыв, знают сколько он будет длиться и сколько будет стоить решение этой проблемы. В то же время для малого бизнеса – это всегда большая проблема. Известно, что 95 процентов малого бизнеса в России не доживает до 3-х лет. Бизнес просто разоряется и основой причиной этого является кассовый разрыв. В этом заключается парадокс: одно и тоже явление будет проблемой для одних компаний и рабочей ситуацией для других. Причина кроется в том, что крупные компании научились управлять кассовыми разрывами, а малые компании – нет. Более того, общий уровень финансовой грамотности менеджмента в крупном бизнесе несравнимо выше, чем в малых и средних компаниях. В этом нет ничего страшного, это дело наживное, и эта статья является одной из ступенек для того чтобы повысить ваш уровень финансовой грамотности. Мы разберем каковы причины кассовых разрывов, чем он опасен для бизнеса и как его предотвратить.Итак, что же такое кассовый разрыв? Это временная нехватка денег на покрытие своих обязательств. Кассовый разрыв может длиться день, два, неделю, две недели, три недели, месяц – он будет длиться ровно столько, сколько вам не будет хватать денег в обороте для того покрыть свои текущие обязательства. При этом кассовый разрыв не имеет ничего общего с прибыльностью или убыточностью бизнеса.

Что такое прибыльность или убыточность? Это покрытие всех своих расходов за счет доходов. При расчете прибыльности/убыточности движение денежных средств (в кассе и по расчётному счету) не учитываются, потому что доходы и расходы считаются методом «начисления», а не в парадигме: «деньги пришли – деньги ушли». Получается, что и прибыльные и убыточные компании могут попадать в кассовые разрывы.

Одной из причин, по которой прибыльная компания может попасть в кассовый разрыв – увеличение запасов и/или дебиторской задолженности. Компания вкладывает деньги в приобретение товаров или сырья, тем самым «замораживая» денежные средства, или продают товар (работы, услуги) с отсрочкой платежа и тоже «замораживает» деньги, создавая условия для кассового разрыва.

Убыточные же компании попадают в кассовые разрывы из-за возросших обязательств при одновременном уменьшении доходов.

При расчете кассового разрыва учитываются наличные денежные средства (в кассе) и деньги на расчетном счете. Величина кассового разрыва рассчитывается следующим образом:

Остаток денег на начало месяца (или на начало дня) + Приход денежных средств за месяц (за день) – Расход денежных средств за тот же период = Остаток на конец месяца (дня)

Если остаток положительный – это говорит о том, что у вас хватает денег на покрытие обязательств, а если остаток отрицательный – то у вас кассовый разрыв. При этом, ваш бизнес может быть прибыльным.

Для большинства предпринимателей малого и среднего бизнеса, это совершенного не очевидные вещи. Предприниматели считают, что прибыль – это те деньги, которые есть у них на счете или лежат в кассе. Это огромная ошибка, которая ведет к неправильным выводам в отношении своего финансового положения и к ошибочным решениям.

Существует 9 основных причин кассовых разрывов:

- Первая причина – это отсутствие кассового планирования, т.е. вы не прогнозируете свои денежные поступления и денежные расходы. Если вы не осуществляете планирования поступления и расходования денежных средств, то вероятность возникновения кассового разрыва очень высока.

- Но есть и другая проблема с планированием – излишне оптимистичный взгляд на доходы и расходы. Вы планируете приход денежных средств больше, чем он может быть на самом деле, а расход – меньше, чем он есть на самом деле. Такое некачественное планирование вводит вас в заблуждение о том, что у вас в течение месяца все будет нормально. Низкое качество финансового планирования – это вторая причина возникновения кассовых разрывов. Подходить к кассовому планированию нужно исключительно консервативным методом, который заключается в следующим: планируя денежные поступления, необходимо исходить из того, что часть мы можем не получить, однако расходы, скорее всего, нам придется оплачивать вовремя. Подобный консервативный подход дает максимально реалистичный результат, т.е. мы на горизонте планирования в месяц, неделю или 10 дней понимаем: возникнут у нас кассовые разрывы или не возникнут.

- Третья причина кассовых разрывов – не гармонизированная дебиторская и кредиторская задолженность. Напомню, что дебиторская задолженность – это задолженность ваших покупателей, которые с вами еще не расплатились (они вам должны). Кредиторская задолженность – это ваши долги, которые вы должны заплатить своим поставщикам, подрядчикам, а также своим сотрудникам в качестве заработной платы. Кассовый разрыв возникнет, если сроки погашения кредиторской задолженности больше, чем сроки погашения дебиторской задолженности. В этом случае необходимость оплатить ваши долги возникнет раньше, чем оплатят долги вам. Например, срок оплаты аренды – до 10 мая, а оплата от покупателя за товары поступит не ранее 20 мая. В отсутствии других поступлений и остатков на счетах – это классический пример кассового разрыва.

- Следующая, четвертая причина возникновения кассовых разрывов – это рост бизнеса. Когда компания растет, вы делаете дополнительные запасы, расширяете торговые площади, закупаете оборудование, тем самым вы «замораживаете» деньги в товарах и оборудовании. Безусловно, они принесут вам доходы и денежный приход, но это случится по истечении некоторого времени, а свои обязательства вы должны погасить сейчас. Это и будет являться кассовым разрывом. Более того, если вы реализуете товары с отсрочкой платежа, вы получаете неоплаченную дебиторскую задолженность, а значит, можете попасть в кассовый разрыв из-за не гармонизированной дебиторской и кредиторской задолженности (третья причина).

- Пятая причина кассового разрыва – отсутствие регламента платежей, т.е. отсутствие правил, по которым вы осуществляете платежи в вашем бизнесе. В правилах, как правило, отражаются следующие моменты:

— Кто согласовывает платежи?

— В какие дни происходят оплаты?

— Очередность осуществления платежей (какие платежи нельзя переносить, а какие – можно)

— Запрет на осуществление оплаты раньше установленной срока (по договору)

Это необходимый минимум, в регламент можно вносить и другие правила, необходимые для грамотного планирования и управления денежными потоками вашей организации.

- Шестая причина кассовых разрывов – это убыток. Как я уже говорила, кассовый разрыв и убыточность бизнеса – это не тождественные понятия. Тем не менее, если бизнес убыточен, то вероятность кассовых разрывов очень велика. Убыток – это когда ваши совокупные расходы больше совокупных доходов, а это значит, что и платежей для покрытия расходов вам придется выполнить больше (и на большие суммы), чем вы получите доходов. В этой ситуации, кассовый разрыв практически неизбежен.

- Седьмая причина связана с собственниками бизнеса. Кассовый разрыв возможен, когда вы забрали из бизнеса существенную сумму денежных средств в виде условных «дивидендов». Сумма дивидендов рассчитывается на основании Отчета о прибылях и убытках и показывается в виде суммы «чистой прибыли». Выводя из бизнеса денег больше, чем величина «чистой прибыли», вы ставите под удар свою компанию. Подобный вывод денежных средств может стать причиной кассового разрыва, когда для погашения долгов у компании просто нет денег.

- Важной причиной возникновения кассовых разрывов является отсутствие дополнительных источников финансирования. Если у компании нет финансового резерва или она не может быстро привлечь дополнительные деньги, то последствия кассового разрыва могут быть весьма серьезными. Чем дольше компания не оплачивает свои долги, тем больше будут претензии от поставщиков, больше пени по налогам и больше штрафы за невыплату зарплаты. Поэтому для минимизации подобных рисков, у любой компании должна быть возможность быстрого привлечения денег. И это восьмая причина.

- Девятая причина: предположим вы смогли составить прекрасный кассовый план, вы гармонизировали дебиторскую и кредиторскую задолженность, у вас есть источники дополнительного финансирования, но при этом вы не контролируете выполнение плана. План живет своей жизнью, а бизнес – своей. Это тоже является причиной возникновения кассовых разрывов. Получается, что вы занимаетесь планированием ради планирования. Предприниматели, которые начали серьезно заниматься планированием, не всегда могут донести до своих сотрудников необходимость контроля поступления и расходования денежных средств, заложенных в плане. Если контроль отсутствует, то план остается лишь бумажкой, на которую вы зря потратили самый ценный ресурс – свое время.

Основные минусы кассового разрыва:

1. Нечем платить по своим долгам. Собственно, это суть кассового разрыва, когда у нас возникла временная нехватка денежных средств.

2. Эмоциональный стресс. Когда предприниматель понимает, что завтра ему надо заплатить зарплату или оплатить счет поставщику, а сегодня у нет на это денег – он вынужден в срочном порядке искать дополнительные источники покрытия разрыва. В худшем случае – продавать/закладывать имущество. Безусловно, это большой эмоциональный стресс для любого предпринимателя.

3. Возникновение неконтролируемых долгов. При возникновении кассового разрыва предприниматель может не знать какая сумма ему нужна для его преодоления, он не знает под какие проценты можно получить кредит или заем. Он может бездумно привлечь дополнительное финансирование и тем самым создать для своей компании неконтролируемые долги, которые вкупе с начисляемыми процентами могут привести к самым неприятным последствиям.

4. Банкротство – самое серьезное и опасное последствие кассового разрыва.

Кроме минусов, в кассовых разрывах есть определенные положительные моменты.

Плюсы кассового разрыва:

1. Предприниматель, регулярно попадающий в кассовые разрывы, рано или поздно задумается об управлении финансами и финансовым результатом своей компании. Тем самым кассовый разрыв подталкивает бизнесмена принимать решения и вести бизнес на основе финансовых показателей.

2. Работа с дебиторской и кредиторской задолженностью. Кассовый разрыв дает понимание, что кредиторская задолженность по срокам погашения должна быть больше, чем дебиторская. Обеспечив это, предприниматель снизит риск возникновения разрывов.

3. Эффективное управление запасами. Предприниматель должен понимать, что нельзя держать слишком много денег в запасах. Запасы могут обесцениваться, продать их становиться все сложнее, доход от их продажи может быть меньше тех денег, которые были вложены в запасы. Как следствие, необходимо заниматься контролем запасов на складах.

4. Понимание необходимости ведения платежного календаря и установления регламента осуществления платежей. Попадая в кассовый разрыв, предприниматель начинает задумываться о том, что ему нужен платежный календарь. Он понимает, что необходимо заранее заниматься планированием денежных средств, нужно выстраивать бизнес-процессы в компании так, чтобы было и кассовое планирование, и выполнение кассового плана. Для этого необходимо установление правил платежей, т.е. написание инструкций и регламентов для осуществления платежей в компании; установление платежных дней; установление кто может инициировать платежи; в какие сроки; может ли компания делать предоплату; какая ответственность за осуществление оплаты раньше, чем установлено в договоре и другие правила необходимые предпринимателю для управления его бизнесом.

5. Проработка дополнительных источников финансирования, т.е. у компании всегда должны быть источники для оперативного покрытия кассового разрыва. Могут возникнуть непредвиденные обстоятельства, которые нельзя предсказать даже при самом лучшем финансовом планировании, и на этот случай у компании должны быть источники финансирования в виде возможности привлечения быстрого овердрафта в банке, либо возможности получения быстрого кредита (займа), или иного способы покрытия кассового разрыва.

Итак, мы дали определение кассового разрыва, выявили основные причины возникновения разрывов, оценили плюсы и минусы этого явления.

В следующей статье мы рассмотрим правила планирование денежных средств, обозначим основные шаги для предотвращения кассовых разрывов, а также назовем основные формы заемного финансирования.

Умение управлять деньгами, это только один маленький шаг к умению управлять финансами в бизнесе. Это важный навык, но не основной. Кассовое планирование не ответит на главные вопросы вашего бизнеса: Сколько бизнес зарабатывает прибыли? Как работает ваш капитал? Что выгоднее: развивать бизнес или забрать все деньги и положить их на депозит в банке? И самый интересный вопрос, который мучает малый бизнес: Почему прибыль есть, а денег нет? Если вы уже достаточно опытный предприниматель и готовы вкладываться в свое развитие по-серьезному, то приглашаю вас на мой курс «Финансы. Инструкция по применению» для предпринимателей и руководителей малого и среднего бизнеса.

Подробности о курсе по ссылке

www.finanswers.ru

причины, формула расчета, источники финансирования

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected].

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: [email protected]

Контактный телефон: +7(495)133-20-43

www.ekam.ru

Кассовый разрыв подкрался незаметно

Бизнес живет, пока на счетах есть деньги. Поступила предоплата, закончился контракт и рассчитался покупатель — кажется, что денег хватит на все. Но стоит перечислить залог поставщику, заплатить зарплату сотрудникам, выплатить пару госпошлин и закрыть аренду — на счету опять нет денег, а следующие платежи никто не отменял. Когда предприниматель должен заплатить больше, чем у него сейчас есть, он попадает в кассовый разрыв.

Кассовый разрыв — это недостаток средств для погашения необходимых расходов. Предприниматель должен больше, чем есть на счетах.

Столкнуться с кассовым разрывом неприятно. Чтобы сберечь свой бизнес, предпринимателям приходится вести сложные переговоры с контрагентами, искать дополнительное финансирование или рисковать своей деловой репутацией. Мы поможем избежать ошибок и расскажем, почему возникают кассовые разрывы, как их предсказать и избежать.

Кассовый разрыв возникает вне зависимости от прибыльности и масштабов бизнеса. Доходит до того, что в многомиллионной компании не хватает денег на самые небольшие операции. Причина для этого одна — рассинхронизация прихода и расхода денежных средств. То есть деньги приходят позже, чем они были нужны. Случиться это может в одном из трех случаев.

Работа с поставщиками по предоплате. В начале работы бизнеса нет достаточного запаса средств на долгосрочные контракты по отсрочке платежа. Часто после закупки у предпринимателя не остается денег ни на что. Собственные средства тают на глазах, а будущие расходы неизменно наступают.

Аркадий заказал из Китая партию беспроводных наушников и договорился о реализации с закупщиком розничной сети Марком. Аркадий выкупил партию целиком, Китайский поставщик дал хорошую скидку за предоплату, получил деньги и отправил товар. Марк заплатит, когда получит наушники на склад. Но таможня задержала доставку на неделю. Товар есть, за него обязательно заплатят. Но никто не отменял Аркадию обязательные платежи за аренду офиса, которые он рискует просрочить из-за задержки.

Работа с покупателями в отсрочку. По отсрочке работают крупные компании: торговые сети, крупнейшие компаний страны и госкорпорации. Они зависят от сложной системы бюджетирования и не могут рассчитаться с мелкими поставщиками по факту: федеральные сети платят через 1 — 2 месяца после поставки, госкорпорации — раз в квартал, государство — в конце календарного года.

В мае Аркадий подписал контракт на поставку наушников в федеральный интернет-магазин. Он получит деньги через два месяца после отгрузки — в июле. Сейчас сумма поставки заморожена в дебиторской задолженности. Чтобы рассчитаться с поставщиками или заплатить налоги, Аркадию придётся искать дополнительные источники финансирования.

Специфический или сезонный бизнес. Особенно подвержены кассовым разрывам компании с рваным денежным потоком: участники тендеров, поставщики единичных крупных заказчиков, сезонные компании. Кассовый разрыв возникает, когда от момента знакомства с заказчиком до получения оплаты проходит несколько недель или месяцев. Если нет постоянного притока средств, то и распределять их становится очень сложно. Даже одна незначительная трата может вогнать предпринимателя в долги.

В производстве мороженого есть явная сезонность — выручка летом перекрывает затраты прохладных месяцев. Чем ближе к высокому сезону, тем меньше денег на счету. Рассчитывать на дополнительные вливания не приходится, а каждый потраченный в пустую рубль может отправить компанию в кассовый разрыв.

Самое неприятное, когда эти ситуации совпадают — вы должны предоплатить сырье, дождаться оплаты от покупателей и рассчитаться по налогам, чтобы счета не заморозили. Такие совпадения могут вывести компанию из бизнеса, поэтому их нужно планомерно просчитывать. В следующем модуле расскажем, как спрогнозировать кассовый разрыв.

Признаки кассового разрыва

Предприниматели, которые ведут отчет движения денежных средств (ДДС), гарантированно увидят кассовый разрыв по отрицательным конечным показателям. Но составить ДДС непросто, об этом мы рассказали в этой статье. Здесь остановимся на показателях, которые помогут определить и спрогнозировать кассовый разрыв, и уберечь свою компанию.

Самый простой способ, определить кассовый разрыв — ежедневно рассчитывать остаток денежных средств.

Денежные средства на конец дня = Денежные средства на начало дня + Поступления от покупателей − Выплаты поставщикам

Расчет этого показателя на две недели вперед покажет, в какие дни компания оказывается на краю кассового разрыва. Так вы получите запас времени, за который сможете предотвратить кассовый разрыв.

| Дата | Денежные средства на начало дня | Поступления от покупателей | Выплаты поставщикам | Денежные средства на конец дня |

|---|---|---|---|---|

| 13 июня 2017 | +100 000 ₽ | +20 000 ₽ | -60 000 ₽ | +60 000 ₽ |

| 14 июня 2017 | +60 000 ₽ | +20 000 ₽ | -60 000 ₽ | +20 000 ₽ |

| 15 июня 2017 | +20 000 ₽ | +20 000 ₽ | -60 000 ₽ | -20 000 ₽ |

| 16 июня 2017 | -40 000 ₽ | +60 000 ₽ | -20 000 ₽ | 0 ₽ |

Как предотвратить кассовый разрыв

Кассовый разрыв не смертелен — это рабочая ситуация. Предприниматель может перекрыть его овердрафтом или факторингом, занять деньги в банке или свалиться в просрочку. Но эти варианты съедают маржу, лишают бизнесмена прибыли и портят его репутацию. К ним прибегать мы рекомендуем только в крайних случаях. Чтобы избежать разрыва нужно:

- Организовать финансовое планирование. Первый и главный совет — следите за своими деньгами. Составьте платежный календарь, запишите в него, когда и сколько должны вам и должны вы. Так вы заранее будете видеть возможные ситуации кассового разрыва.

- Управлять дебиторской и кредиторской задолженностью. Старайтесь, чтобы вам всегда платили прежде, чем вы сами должны будете заплатить. Попросите рассрочку у поставщиков и предоплату у покупателей. Пусть лучше деньги осядут на счетах, откуда их легко можно будет снять. Договориться можно обо всем — мы расскажем, как это сделать в следующий раз.

- Сохранять легко реализуемый товарный остаток. В крайнем случае продайте то, что легче всего реализовать — ваши наиболее ликвидные активы. Так вы разморозите деньги и рассчитаетесь с кредиторами.

- Поддерживать постоянный денежный поток. Легче жить компаниям, у которых много пусть и мелких операций. Поддерживайте постоянные обороты на расчетном счете. Если это позволяет модель бизнеса, реализуйте товар в розницу, работайте с мелкими контрагентами. Чем диверсифицированнее ваш доход, тем он устойчивее.

Одна из главных задач, которые выполняет онлайн-сервис для финансово-управленческого учета ПланФакт – предсказывать кассовые разрывы. Вы можете зарегистрироваться и бесплатно оценить все возможности сервиса прямо сейчас.

planfact.io

как предупредить и что делать ?

Из-за чего возникают кассовые разрывы?

Самая частая причина того, что у компании заканчиваются деньги – это убыточная бизнес-модель. Проще говоря, продаж недостаточно, чтобы покрыть расходы компании. Даже если в Excel все идеально, на деле часто может пойти иначе.

Но даже в устойчивом бизнесе с регулярным притоком денег и с прибыльной бизнес-моделью может произойти временная нехватка денег из-за ошибок в приоритетности платежей. Не дождались поступления от клиента и провели не обязательные траты, а на выплаты обязательств не хватает.

Другая причина – пост-оплата клиентами и отсутствие контроля дебиторской задолженности. Многие, стремясь привлечь и удержать покупателей, предлагают отсрочку оплаты, поставку по пост-оплате. Это иногда может выйти боком компании. Выручка будет приходить с задержкой, а по счетам контрагентов все равно придется платить точно в срок. В итоге на бумаге компания прибыльная, а по факту все время попадает в кассовый разрыв.

Денег на текущие траты может не хватать, если ошибиться с объемом закупок товара. Когда компания закупает партию товара, она «замораживает» деньги в товарной форме. Если партия большая, и много товара лежит на скалах и полках магазина, «живых денег» компании может не хватить. Таким образом при неграмотно организованных закупках кассовые разрывы будут появляться с завидной регулярностью. Особенно, если товары сезонные.

Как заранее узнать, не попадает ли компания в кассовый разрыв?

Когда же денег на счете недостаточно для покрытия издержек, обычно предприниматель оказывается в состоянии цейтнота и теряет больше денег в итоге. Чтобы такого не было, нужно заранее планировать все поступления и расходы и вести расчет денег в будущем.

Рассчитать кассовый разрыв не сложно. Формула выглядит так:

ОДС = ДС + П – О,

ОДС – этот остаток денежных средств конец определенного дня; ДС – остаток денег на начало этого дня; П – это поступления; О – это оплаты.

То есть, чтобы узнать, когда может наступить кассовый разрыв, возьмете остаток денег на сегодня, и далее на каждый день, прибавляя этих днях поступления и отнимая оплаты. Поступления можно внести из плана продаж, выплаты – на основе планируемых бюджетов. Просчет желательно сделать на несколько месяцев вперед.

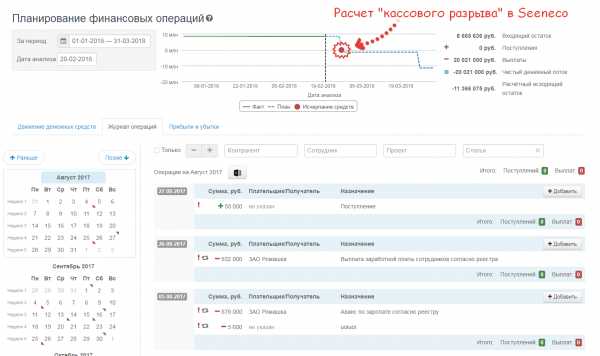

Эту формулу расчета можно заложить в Excel. В итоге у вас получится платежный календарь, где вы будете видеть прогноз остатка денег в будущем. Можно так же использовать платежный календарь в какой-нибудь финансовой системе. Такой календарь есть в сервисе Seeneco. В отличии от простой электронной таблицы он позволяет быстро заводить плановые операции прямо через календарь и зацикливать повторяющиеся платежи. Сервис показывает график с остатком денежных средств будущем и сам ведет расчет кассового разрыва, предупреждая об этом заранее.

Сам по себе платежный календарь – лишь инструмент. Он покажет будут ли дни, когда у компании будет минусовой баланс. Если такая ситуация возникает, то это повод перепланировать платежи. Например, если зарплату нужно выдать 1-го числа, а налоги оплатить до 10-го, то сначала выручка должна направляться на эти нужды, и только потом на дополнительные траты без четкой даты исполнения и жестких обязательств. В идеале на начало месяца на счетах уже должно быть достаточно средств, чтобы оплатить все обязательные расходы, остальное уже оплачивается по мере получения доходов в этом месяце.

Что делать, чтобы избежать кассового разрыва?

При наличии платежного календаря есть время и возможность среагировать на приближение кассового разрыва. Однако можно так выстроить процессы, чтобы такие ситуации не возникали.

1. Измените платежную политику. Попробуйте добиться гибкости исходящих платежей и точности поступлений. В идеале нужно, чтобы клиенты перешли на предоплату, а сама компания могла оплачивать свои счета с отсрочкой. Безусловно, это вопрос переговоров, но, если вы достигните в них успеха, компания будет более финансово устойчивой.

2. Выстройте работу с должниками. Отлаженная работа с задолженностью клиентов ускоряет расчеты и получение денег. Для этого можно обсудить сроки платежей с должниками, составить индивидуальные графики выплат, назначить штрафы за нарушение и просрочку. В компании должны быть ответственные лица за работу с дебиторами, чтобы своевременно напоминать о платежах, работать с просроченной задолженностью, вести переписку и переговоры. Бонусная система поощрения тех, кто вовремя платит, тоже срабатывает.

3. Снижайте запасы. Еще один способ противостоять кассовым разрывам – своевременно делать специальные предложения по сезонным товарам, устраивать распродажи запасов, превращая неликвид в наличные. Оптимально, конечно, не доводить до затоваривания и закупать минимальные партии товаров, пользующихся спросом. Тогда деньги не будут надолго выпадать из оборота и будут быстро возвращаться в кассу без длительных пауз.

Чем покрыть кассовый разрыв?

Когда нужны деньги немедленно, нет времени на планирование и наведение порядка уже не поможет. Нужно срочно искать деньги, чтобы покрыть кассовый разрыв. Здесь может быть 3 направления поиска денег: контрагенты, сам бизнес или его учредители, внешние финансовые организации.

1. Контрагенты. В первую очередь, проанализируйте платежи, на которые на хватает денег. Спасением может стать договоренность с контрагентами, по которой компания получит отсрочку платежей. Часто удается сдвинуть дату внесения арендной платы, расчетов с поставщиком. Но это работает только с внешними контрагентами: зарплату и налоги лучше выплачивать без опозданий.

2. Собственник. Источником финансирования могут стать собственные средства владельца компании или инвестора. С точки зрения финансового учета, это будет займ бизнесу. Если такие займы происходят регулярно и бессистемно, посмотрите внимательнее на бизнес-модель. Возможно бизнес существует на деньги собственника и не может сам себя прокормить.

3. Банки и финансовые организации. Если первые два варианта не применимы, остается искать внешнее финансирование. Первым делом на ум приходит кредит на кассовый разрыв, но на практике получить деньги от банка не просто: нужно подготовить пакет документов, дождаться решения. К тому же практика показывает, что банки редко дают кредит под покрытие кассового разрыва малому бизнесу.

Многие банки стали предлагать овердрафт к расчётному счету. Банк одобряет определенную сумму лимита, которым может воспользоваться компания. Когда это необходимо бизнесмен просто может потратить больше, чем имеется собственных средств. Доступ к деньгам одобряется, к примеру, на год вперед и в любой момент им можно воспользоваться.

К сожалению, овердрафты есть не у всех банков и доступны не всем клиентам, или их сумма не достаточна для покрытия кассового разрыва. В такой ситуации предпринимателю приходится очень непросто: начинаются поиски денег у сомнительных структур, попытки продать какие-то активы.

Сейчас стали появляться хорошие альтернативные решения. Одно из них – платформа займов от частных инвесторов «Поток», входящая в «Альфа Групп». Seeneco выбрал эту площадку в качестве своего партнера. Сервис Seeneco анализирует финансовую информацию бизнеса и вовремя подсказывает о приближении кассового разрыва. Если нет возможности все исправить собственными силами и время не ждет, сервис предлагает компании, у которой намечается кассовый разрыв, воспользоваться деньгами от этой площадки. «Поток» подходит в данной ситуации тем, что займ выдается только по основе анализа банковской выписки, и деньги перечисляют быстро – за 1-2 дня. При этом деньги бизнесу дают частные инвесторы (что снимает некоторые требования, обязательные для банка), а платформа проводит скоринг, обработку заявок и берет на себя все формальности по сделке. Бизнес при этом не доплачивает сервису, наоборот, получает скидку по займу.

Итоги

Грамотное управление финансами, управленческий учет и платежная дисциплина снижают риск кассового разрыва:

- Платежный календарь позволит разобраться с поступлениями и расходами.

- Работа с дебиторской задолженностью снизит срок ожидания платежей.

- Отслеживание товарных остатков способствует эффективному планированию закупок.

Лучше предупредить кассовые разрывы, чем в спешке искать деньги на их покрытие. Но если проблема с нехваткой средств возникла здесь и сейчас, когда вы еще не навели порядок в своем бизнесе, то решат ее доступные и «быстрые деньги»: кредитная линия, овердрафт или P2B-займы.

Одна из задач Seeneco рассчитать возникновение кассовых разрывов, вовремя порекомендовать источник для получения заемных средств на покрытие кассового разрыва.

Еще больше полезных материалов о финансах компании на blog.seeneco.com

spark.ru

почему возникает, как не допустить и где брать деньги на его покрытие — Блог Seeneco

Кассовый разрыв – это фигуральное выражение, означающее, что компании нужно что-то оплатить, а денег для этого нет. Это не значит, что компания – банкрот. Как правило, средства в бизнесе есть, но они еще в пути или заморожены в активах и дебиторской задолженности.

Кассовые разрывы могут возникнуть в любом бизнесе по нескольким причинам. Для управленца важно выявить проблемы, предугадать нехватку «живых» денег и быстро найти финансирование для покрытия минуса.

Из-за чего возникают кассовые разрывы?

Убыточная бизнес-модель. Даже если в Excel бизнес-модель идеальна, на деле может быть не так. Например, сняли шикарный офис в центре и наняли секретаря с высокими запросами, ожидая подписания крупного контракта, но сделка расстроилась, и к концу месяца компания не может оплатить аренду и выдать зарплату.

Ошибки в приоритетности платежей. Руководитель фирмы не дождался поступления от клиента и провел необязательные траты, а на выплаты по обязательствам не хватило.

Дебиторская задолженность. Большая дебиторская задолженность возникает, когда компания, стремясь привлечь и удержать покупателей, предлагает рассрочку или отсрочку. Такое заигрывание с клиентами может выйти боком компании: выручка будет приходить с задержкой, а по счетам контрагентов приходится платить точно в срок. В итоге на бумаге компания прибыльная, а по факту все время попадает в кассовый разрыв.

Ошибки в закупках. Когда компания закупает партию товара, она «замораживает» деньги в товарной форме. Как только этот товар будет продан, деньги вернуться в оборот для оплат расходов. Если партия большая, и много товара лежит на скалах и полках магазина, «живых денег» компании может не хватить. Таким образом при неграмотно организованных закупках кассовые разрывы могут появляться с завидной регулярностью. Особенно, если товары сезонные.

Как заранее узнать, не попадает ли компания в кассовый разрыв?

Обычно бизнесмен оказывается в состоянии цейтнота, когда уже денег на счете недостаточно для покрытия издержек. Чтобы такого не было, нужно заранее планировать все поступления и расходы и вести расчет денег в будущем.

Формула расчета кассового разрыва простая:

ОДС = ДС + П – О,

ОДС – этот остаток денежных средств конец определенного дня; ДС – остаток денег на начало дня; П – это поступления; О – это оплаты.

Таким образов просчитайте остаток денег на сегодня, и на каждый день в будущем исходя из регулярных и эпизодических оплат. Поступления можно внести из плана продаж, выплаты – на основе планируемых бюджетов. Просчет желательно сделать на несколько месяцев вперед.

Эту формулу расчета можно заложить в Excel. В итоге у вас получится платежный календарь, где вы будете видеть прогноз остатка денег в будущем. Можно так же использовать платежный календарь в какой-нибудь финансовой системе. Такой календарь есть в сервисе Seeneco. В отличии от простой электронной таблицы он позволяет быстро заводить плановые операции прямо через календарь и зацикливать повторяющиеся платежи. Сервис показывает график с остатком денежных средств будущем и сам ведет расчет кассового разрыва, предупреждая об этом заранее.

Платежный календарь в Seeneco с точностью до дня построит график остатков денег на счетах. Это поможет предсказать проблемы с наличием денежных средств и принять меры по устранению кассовых разрывов.

Сам по себе платежный календарь – лишь инструмент для предпринимателя. Платежный календарь покажет будут ли дни, когда у компании будет минусовой баланс. Если такая ситуация возникает, то это повод перепланировать платежи. Например, если кредит нужно погасить 1-го числа, зарплату выдать 5-го, а налоги оплатить до 10-го, то сначала выручка должна направляться на эти нужды, и только потом на дополнительные траты без четкой даты исполнения и жестких обязательств. В идеале на начало месяца на счетах уже должно быть достаточно средств, чтобы оплатить все обязательные расходы, остальное уже добавляется по мере получения доходов в этом месяце.

Профилактика временной нехватки денег

При наличии платежного календаря есть время и возможность среагировать на приближение кассового разрыва. Однако есть несколько рекомендаций, которые помогают оздоровить финансовую культуру компании и уменьшить риск нехватки денег.

Снизить риск появления кассовых разрывов помогает изменение платежной политики. Необходимо добиться гибкости исходящих платежей и точности поступлений. В идеале нужно, чтобы клиенты перешли на предоплату, а сама компания могла оплачивать свои счета с отсрочкой. Безусловно, это вопрос переговоров, но, если вы достигните в них успеха, компания будет более финансово устойчивой.

Отлаженная работа с задолженностью клиентов ускоряет расчеты и получение денег. Для этого можно обсудить сроки платежей с должниками, составить индивидуальные графики выплат, назначить штрафы за нарушение и просрочку. Бросать расчеты на самотек не стоит. В компании должны быть ответственные лица за работу с дебиторами, чтобы своевременно напоминать о платежах, работать с просроченной задолженностью, вести переписку и переговоры. Бонусная система поощрения тех, кто вовремя платит, тоже срабатывает.

Еще один способ противостоять кассовым разрывам – своевременно делать специальные предложения по сезонным товарам, устраивать распродажи запасов, превращая неликвид в наличные. Оптимально, конечно, не доводить до затоваривания и закупать минимальные партии товаров, пользующихся спросом. Тогда деньги не будут надолго выпадать из оборота и будут быстро возвращаться в кассу без длительных пауз.

Меры по предупреждению кассовых разрывов:

- Переход на пост-оплату с поставщиками и на предоплату от клиентов;

- Управление дебиторской задолженностью;

- Повышение оборачиваемости товаров и рост продаж.

Чем покрыть кассовый разрыв?

Когда нужны деньги немедленно, нет времени на планирование и наведение порядка уже не поможет. Нужно срочно искать деньги, чтобы покрыть кассовый разрыв. Здесь может быть 3 источника: контрагенты, сам бизнес или его учредители, внешние финансовые организации.

В первую очередь, проанализируйте платежи, на которые на хватает денег. Спасением может стать договоренность с контрагентами, по которой компания получит отсрочку платежей. Часто удается сдвинуть дату внесения арендной платы, расчетов с поставщиком. Но это работает только с внешними контрагентами: зарплату и налоги лучше выплачивать без опозданий.

Источником финансирования могут стать собственные средства владельца компании или инвестора. С точки зрения финансового учета, это будет займ бизнесу. Если такие займы происходят регулярно и бессистемно, посмотрите внимательнее на бизнес-модель. Возможно бизнес существует не деньги собственника и не может сам себя прокормить.

Если первые два варианта не применимы, остается искать внешнее финансирование. Первым делом на ум приходит кредит на кассовый разрыв, но на практике получить деньги от банка не просто: нужно подготовить пакет документов, дождаться решения. К тому же практика показывает, что банки редко дают кредит под покрытие кассового разрыва малому бизнесу.

Многие банки стали предлагать овердрафт к расчётному счету. Банк одобряет определенную сумму лимита, которым может воспользоваться компания. Когда это необходимо бизнесмен просто может потратить больше, чем имеется собственных средств. Каждый раз подавать заявку, собирать документы и ждать решения не придется – доступ к деньгам одобряется, к примеру, на год вперед и в любой момент им можно воспользоваться.

К сожалению, овердрафты есть не у всех банков и доступны не всем клиентам, или их сумма не достаточна для покрытия кассового разрыва. В такой ситуации предпринимателю приходится очень непросто: начинаются поиски денег у сомнительных структур, попытки продать какие-то активы.

Сейчас стали появляться хорошие альтернативные решения. Одно из них – платформа займов от частных инвесторов «Поток», входящая в «Альфа Групп». Seeneco выбрал эту площадку в качестве своего партнера. Сервис Seeneco анализирует финансовую информацию бизнеса и вовремя подсказывает о приближении кассового разрыва. Если нет возможности все исправить собственными силами и время не ждет, сервис предлагает бизнесу, у которых намечается кассовый разрыв, воспользоваться деньгами от этой площадки. «Поток» подходит в данной ситуации тем, что займ выдается только по основе анализа банковской выписки, и деньги перечисляют быстро – за 1-2 дня. При этом деньги бизнесу дают частные инвесторы (что снимает некоторые требования, обязательные для банка), а платформа проводит скоринг, обработку заявок и берет на себя все формальности по сделке. Бизнес при этом не доплачивает сервису, наоборот, получает скидку по займу.

Итоги

Грамотное управление финансами, управленческий учет и платежная дисциплина избавят бизнес от кассовых разрывов:

- Автоматизация учета и контроля убережет от трудностей с прогнозированием.

- Платежный календарь позволит разобраться с поступлениями и расходами.

- Работа с дебиторской задолженностью снизит срок ожидания платежей.

- Отслеживание товарных остатков способствует эффективному планированию закупок.

Лучше предупредить кассовые разрывы, чем в спешке искать деньги на их покрытие. Но если проблема с нехваткой средств возникла здесь и сейчас, когда вы еще не навели порядок в своем бизнесе, то решат ее доступные и «быстрые деньги»: кредитная линия, овердрафт или P2B-займы.

Одна из задач Seeneco рассчитать возникновение кассовых разрывов, вовремя порекомендовать источник для получения заемных средств на покрытие кассового разрыва.

Поделиться ссылкой:

Похожее

seeneco.com

причины, формула расчета, прогнозирование :: BusinessMan.ru

Кассовый разрыв бюджета может возникнуть ввиду несвоевременного поступления денежных средств. О том, каковы причины данных обстоятельств, как их можно предугадать и наименее безболезненно избежать, пойдет дальнейший разговор.

Определение кассового разрыва

Кассовые разрывы – это временная нехватка денежных средств, необходимых для погашения текущих обязательств. К примеру, пришло время платить налоги, а поступление выручки от покупателей еще не было осуществлено. Инструментом для покрытия кассового разрыва может служить краткосрочный кредит или займ, необходимый для пополнения оборотных средств.

Не менее распространенной банковской услугой является овердрафт. Банк может пополнить текущий счет клиента, чтобы последний смог оплатить последние расчетно-кассовые документы, если собственные средства отсутствуют или их не хватает. При этом предоставляемая в кредит сумма полностью покрывает недостающую.

Как рассчитать кассовый разрыв?

Формула расчета кассового разрыва имеет следующий вид: ДС+ПД-ПП=ОДС, где:

- ДС – денежные средства, присутствующие на счете в начале операционного дня;

- ПД – фактические дебиторские платежи;

- ПП – сумма, которую следует оплатить поставщикам;

- ОДС – денежная сумма, которая осталась к закрытию операционного дня.

Если формула расчета дала в результате отрицательную величину, значит, нужно пытаться уменьшить дебиторскую задолженность.

Почему появляются кассовые разрывы?

Временные кассовые разрывы – это недопоступление в течение определенного периода доходов, без которых невозможно осуществить неотложные расходы. Последние предусматриваются утвержденной бюджетной росписью с учетом источников финансирования дефицита бюджета.

Кассовый разрыв бюджета обычно возникает ввиду определенных объективных обстоятельств, а именно: сезонный характер проведения мероприятий по финансированию достаточного завоза грузов, выплата отпускных, оплата бюджетным работникам проезда, проведение капитального расхода и т. д. Все это является неравномерным проведением значительной части расходов.

Для основного временного кассового разрыва присущ периодический характер и регулярное ежегодное повторение. Следовательно, ничего не препятствует разработке методики, позволяющей спланировать временные кассовые разрывы на основе прогнозных значений доходов и расходов в течение определенных периодов финансового года, за исключением чрезвычайных ситуаций.

Внешние причины возникновения кассовых разрывов

Причины кассовых разрывов могут быть разными. Например, такая проблема может образоваться ввиду следующих внешних факторов:

- «банковский» форс-мажор, например, внезапный отзыв лицензии у банка, в котором обслуживается организация.

- Смена адреса места нахождения требует перерегистрации в подразделении налоговой службы и в Пенсионном фонде. В результате получается, что бухгалтер компании, помня о том, что в прошлом квартале была переплата, не проводит платеж в текущем отчетном периоде. А из-за смены реквизитов зачет платежа, вероятнее всего, не осуществится, и будет иметь место временной кассовый разрыв.

- Переход на упрощенную систему налогообложения отменяет оплату НДС, аванса по налогу на имущество и налога на прибыль. Наступает июнь, и, отправляя срочный электронный платеж поставщику, бухгалтер узнает, что налоговой инспекцией был заблокирован расчетный счет компании на всю остаточную сумму ввиду того, что не был предоставлен отчет по НДС за 1 квартал. А разблокировка расчетного счета далеко не быстрое занятие, в результате имеем недостаток денежных средств.

О внутренних причинах кассовых разрывов

Внутренние факторы предвидеть так же тяжело, как и внешние. Например, иногда покупатель вместо денежного расчета в адрес компании просит произвести зачет встречного однородного требования или имеющегося страхового депозита, если таковой имеется. Кроме того, владелец компании может потребовать изъять средства в свою пользу, руководствуясь при этом п. 11 ст. 251 НК РФ.

Как предотвратить кассовый разрыв?

Кассовые разрывы – это дефицит денежных средств, который далеко не всегда можно предусмотреть. Но все-таки существует несколько способов его предотвращения:

- Создание платежного календаря. Спланированное движение денежных средств во многих случаях позволяет избежать кассовых разрывов. В данном документе следует указать: кому, когда и сколько следует оплатить. Платежи должников также нужно указать в платежном календаре.

- Планирование. Получение и выплату денег рекомендуется совмещать.

- Предоплата. Можно предоставить скидку тем клиентам, которые могут оплатить часть или весь товар еще во время размещения заказа.

- Борьба с дебиторской задолженностью.

О вариантах займов для выхода из кассового разрыва

Кассовые разрывы – это прогнозируемая в определенное время текущего финансового года нехватка денежных средств на расчетном счете. Решить эту проблему можно посредством одного из следующих вариантов займа:

- Поставщики. Для начала следует сообщить поставщикам (если работа с ними давно налажена) о своей финансовой потребности. Есть большая вероятность того, что поставщик заинтересуется инвестированием в пользу компании, испытывающей временные трудности.

- Продажа дебиторской задолженности и заказов на поставку. При наличии выставленных клиентам крупных счетов можно попробовать обратиться в факторинговую компанию. Правда, такие структуры обычно выкупают только те счета, оплата которых гарантирована, да и размер дисконта у них достаточно велик – до 25% от суммы.

- Банк. Получение большой суммы кредита в банке обычно требует личного поручительства. Чтобы не рисковать собственным имуществом, можно снизить величину запрашиваемой суммы.

О тактических и стратегических ошибках менеджмента

Кассовый разрыв часто возникает из-за того, что имеет место быть несбалансированность бюджетов движения денежных средств:

- финансирование разных или смежных направлений бизнеса в рамках одной группы компаний;

- обеспечение ресурсами зависит друг от друга и от того, насколько согласованы действия руководителей.

Если платежеспособность партнера не подкрепляет никакой залог, и риск ложится только на кредитора, это служит усугубляющим фактором. Подобное свойственно для крупных корпоративных компаний, практикующих развитие разных видов деятельности.

В эту же группу риска попадают просчеты менеджмента в принятии решений. Например, если из оборота были изъяты средства для финансирования вложений в новый проект, подающий надежды на быструю отдачу. Подобная проблема грозит предприятиям, доход которых сформирован за счет нескольких партнеров, отрицательное положение в бизнесе которых сразу же отразится на предприятии-поставщике. С тем же самым сталкиваются компании, долгое время сотрудничающие с бюджетными заказами, или маленький бизнес, рискованность клиентской базы которого очень высока.

Оптимизация дебиторской задолженности

Когда уже взят кредит на устранение кассового разрыва, стоит подумать о том, как его поскорее погасить. Так вот, досрочное получение сумм дебиторской задолженности – неплохой вариант решения данной задачи.

Основные способы оптимизации дебиторской задолженности:

- исключение из числа партнеров предприятий, которым присуща высокая степень риска;

- использование таких способов оплаты дебиторской задолженности, как вексель, ценная бумага и т. д.;

- разработка и внедрение принципов расчета между компанией и контрагентами на протяжении будущего периода;

- разработка условий обеспечения взыскания просроченных платежей;

- рефинансирование задолженности.

businessman.ru