пенсионерам, без первоначального взноса, с плохой кредитной историей

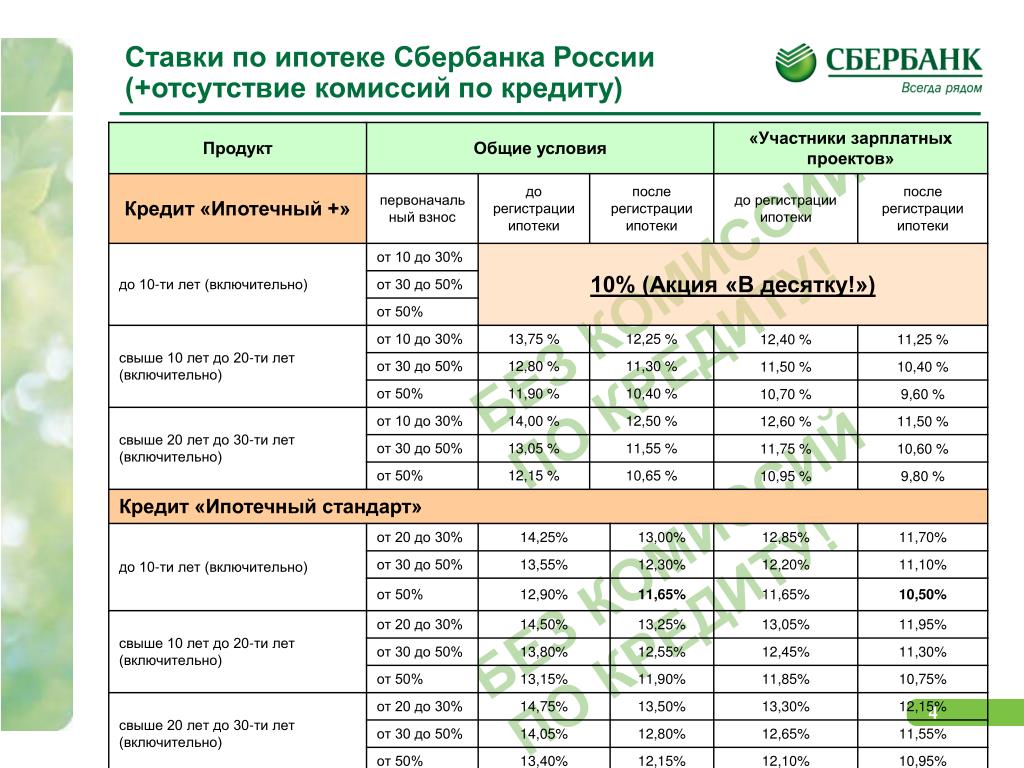

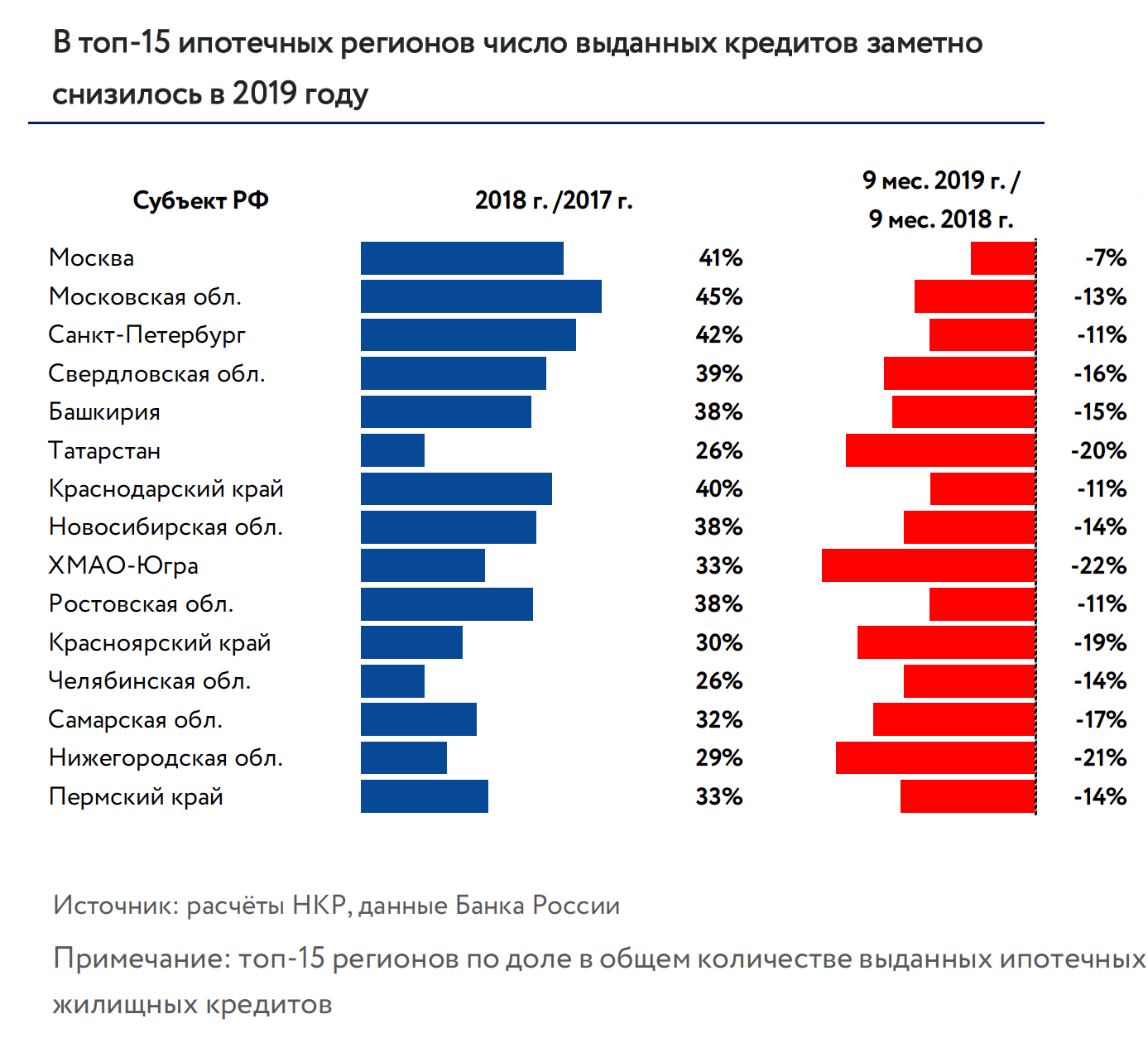

Снижение процентной ставки, которое произошло в последние 3-4 года, сделало ипотеку более доступной для потенциальных заемщиков. Вместе с тем, этот вид кредитования является наиболее долгосрочным и крупным в плане выделяемых банками сумм. Поэтому вполне естественным является предъявление к клиентам достаточно серьезных требований.

Содержание

Скрыть- Основные требования банков по ипотеке

- Возраст

- Гражданство

- Прописка

- Стаж

- Платежеспособность

- Первый взнос

- Кредитная история

- Другие требования

- Как происходит изучения соискателей ипотеки?

- Способы определения платежеспособности

- Требования к документам

- Кому не дают ипотеку?

- Есть ли альтернатива?

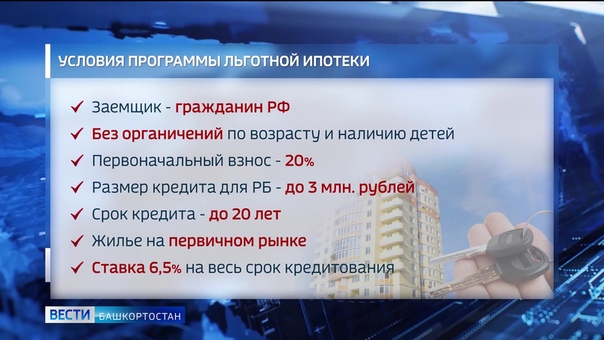

- Кому дают ипотеку с господдержкой?

- Кому дают ипотеку без первого взноса?

Основные требования банков по ипотеке

При принятии решения об одобрении выдачи ипотечного кредита тому или иному потенциальному заемщику банки руководствуются несколькими основными критериями. В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

При этом каждый банк имеет возможность самостоятельно устанавливаться значение применяемых им критериев

Возраст

Большая часть банков, включая бесспорного лидера отечественной финансовой отрасли Сбербанк, установили минимальную возрастную планку для выдачи ипотеки на уровне 21 года. Такой подход объясняется более серьезными требованиями, предъявляемыми при долгосрочном кредитования, чем, например, при потребительском, которое доступно практически в любой финансовой организации по достижении 18-летнего возраста. Однако, некоторые банки, самым крупным из которых является Уралсиб, все-таки готовы оформлять ипотеку клиентам, если им исполнилось 18 лет.

Что касается верхнего возрастного предела, установленного для получателей ипотеки, то в большинстве случаев определяется возраст, которого клиент достигнет на момент полного расчета по кредиту. В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков. Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков. Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

Гражданство

Практически все крупные отечественные кредитные организации оформляются ипотеку исключительно для российских граждан. В этом число входит Сбербанк, Газпромбанк, Россельхозбанк и т.д. Однако, в последние годы некоторые финансовые учреждения, учитывая появившийся достаточно серьезный спрос, стали кредитовать иностранных граждан, законно проживающих и работающих на территории России. Это касается, прежде всего, банков с иностранным участием, включая Росбанк, Райффайзенбанк, а также ряд серьезных российских банков, например, ВТБ, Открытие и Транскапиталбанк.

В подобной ситуации в число обязательных требований к заемщику включается официальное оформление регистрации и разрешение на работу в РФ.

Прописка

Несколько лет назад требование, связанное с наличием постоянной регистрации по месту нахождения банка, оформляющего ипотечный кредит, было обязательным. Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки. В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки. В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Стаж

Наличие трудоустройства практически всегда выступает обязательным требованием к потенциальному заемщику при оформлении ипотечного кредита. Однако, конкретная величина стажа работы на последнем месте каждым банком устанавливается самостоятельно. Обычно от клиента требуется наличие, как минимум, полугодичного трудоустройства.

Тем не менее, в некоторых случаях данное требование не является критичным, так как даже при работе в течение месяца кредит вполне реально получить. Такой вариант возможен, например, в банке Дельтакредит. Но при этом заемщику предлагаются менее выгодные условия ипотеки, которые могут заключаться:

- В повышенной процентной ставке;

- В сокращении максимального срока кредитования;

- В необходимости предоставления поручительства или дополнительного залога.

Платежеспособность

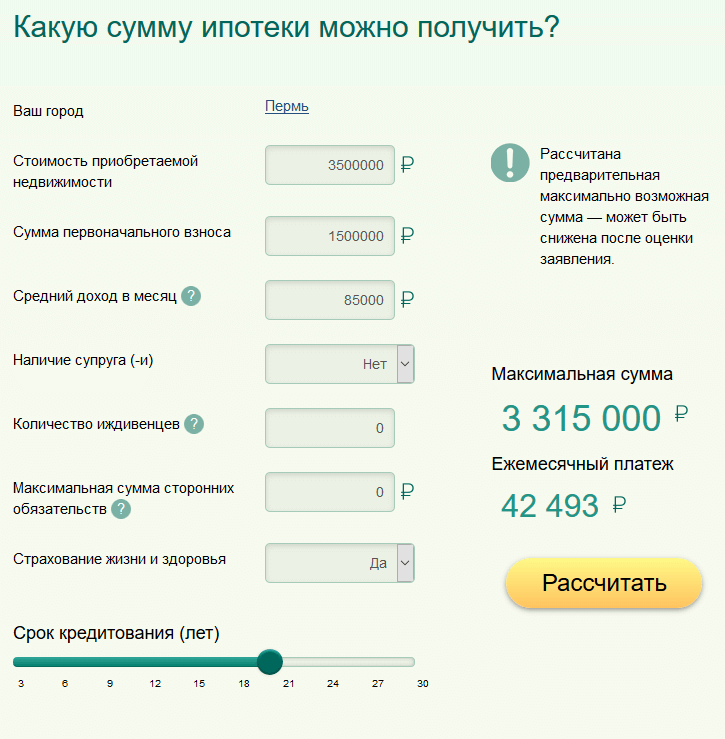

Ключевой критерий, напрямую влияющий как на саму возможность кредитования, так и на предлагаемые банком условия. Уровень платежеспособности клиента зависит от нескольких факторов, в число которых входят:

- Совокупный доход с учетом всех имеющихся у клиента источников;

- Количество членов семьи, что определяет величину постоянных расходов;

- Наличие уже имеющихся кредитных и других видов финансовых обязательств.

Исходя из уровня платежеспособности, определяется такой важный параметр кредита как величина регулярного ежемесячного платежа. Далее с учетом получившейся суммы вычисляется максимальная величина ипотеки и продолжительность действия кредитного договора.

Таким образом, именно платежеспособность потенциального клиента в значительной степени влияет на все параметры займа.

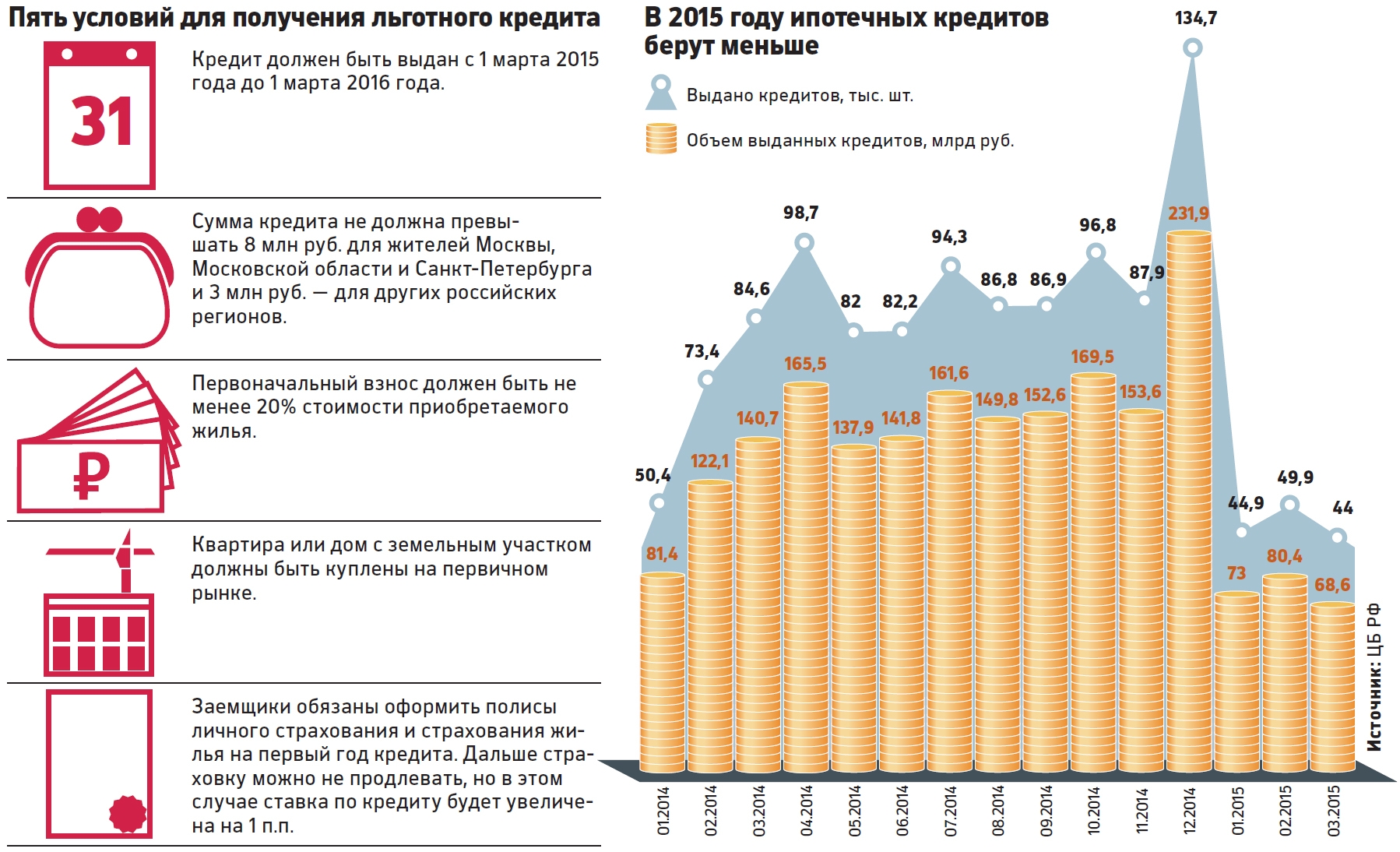

Первый взнос

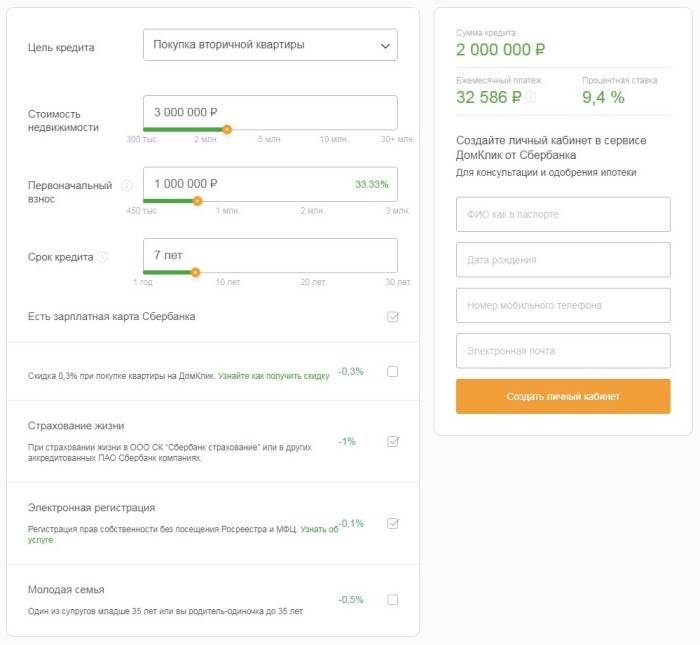

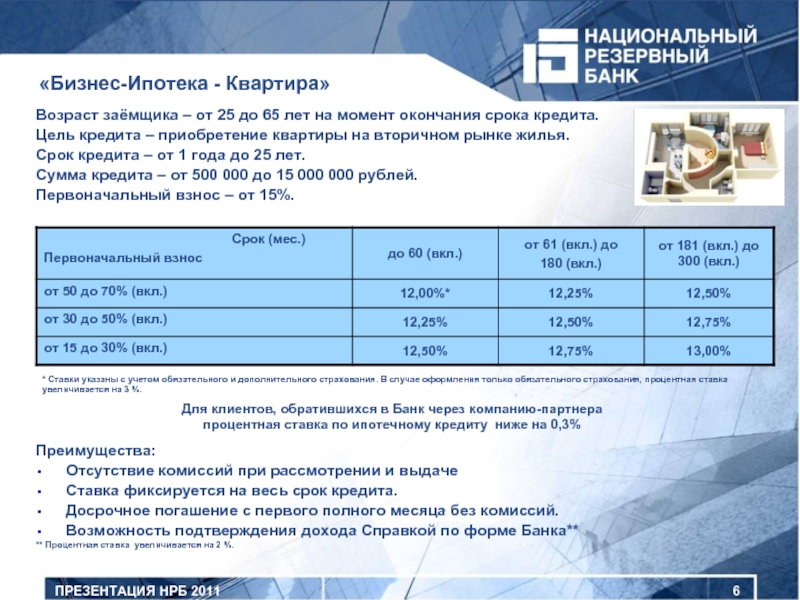

Минимальная величина первоначального взноса на приобретение квартиры или другого вида недвижимости в ипотеку составляет 10%. Однако, в некоторых случаях она устанавливается на более высоком уровне. Например, при покупке готовой квартиры в ипотеку через Сбербанк первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Однако, в некоторых случаях она устанавливается на более высоком уровне. Например, при покупке готовой квартиры в ипотеку через Сбербанк первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Аналогичные предлагаемым Сбербанком условиям установлены и в других кредитных организациях. Указанный размер первоначального взноса зависит, прежде всего, от ликвидности оформляемой в ипотеку недвижимости. Именно поэтому при покупке квартиры он обычно заметно ниже, чем при приобретении частного дома.

Кредитная история

Наличие беспроблемной кредитной истории, наряду с платежеспособностью клиента, является в современных условиях наиболее значимым критерием одобрения сделки по оформлению ипотеки. Более того, текущие просрочки по уже взятым заемщиком финансовым обязательствам означают почти 100%-ю вероятность отказа в выдаче кредита. Подобная политика банков объясняется достаточно просто.

Последние несколько лет реальные доходы населения неуклонно снижаются, что привело к появлению серьезных финансовых проблем у большого количества заемщиков. Очевидно, что наличие трудностей с выплатой ранее взятых займов с большой степенью вероятности может привести к аналогичным проблемам с ипотекой. Именно поэтому клиентам, имеющим испорченную кредитную историю и, тем более, текущие просрочки, рассчитывать на одобрение ипотечного кредита крайне проблематично.

Другие требования

Помимо перечисленных выше обязательных требований, некоторые банки устанавливают дополнительные условия, выполнение которых также необходимо для оформления ипотеки. В их число обычно входят:

- Предоставление дополнительного залога, помимо покупаемой квартиры, в виде какого-либо имущества. В этом случае клиенту предоставляется пониженная процентная ставка и более выгодные условия кредитования;

- Заключение договора поручительства. Еще один фактор, положительно влияющий на возможные параметры ипотеки;

- Открытие счета в банке, оформляющем кредит.

Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Как происходит изучения соискателей ипотеки?

Проверка потенциального клиента осуществляется работниками службы безопасности и кредитного отделка банка. При этом каждая финансовая организация разрабатывает собственный механизм контроля. Однако, несмотря на некоторые различия, всегда проверяется:

- Кредитная история клиента;

- Характеристики объекта недвижимости, который планируется приобрести;

- Сведения о доходах и месте трудоустройства заемщика.

Способы определения платежеспособности

Оценка платежеспособности клиента осуществляется с учетом нескольких факторов. Наиболее важными из них являются: уровень постоянных доходов, стаж трудоустройства на последнем месте работы, занимаемая должность, а также величина расходов на содержание семьи и размер других обязательных платежей по имеющимся обязательствам.

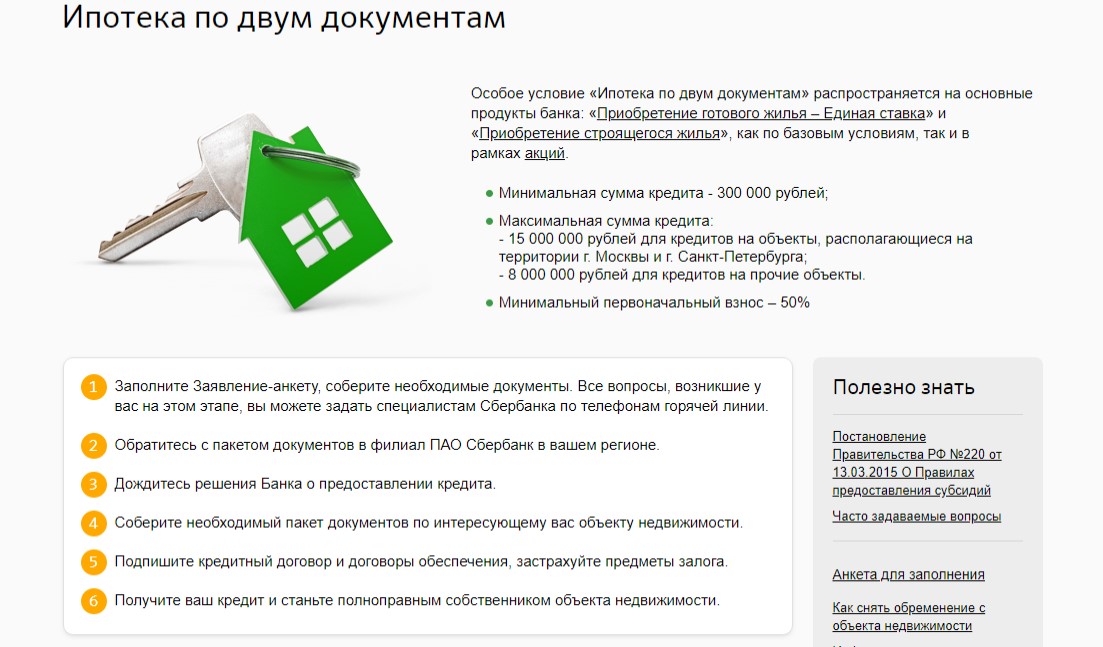

Требования к документам

При оформлении ипотеки от потенциального заемщика требуется предоставить пакет документов, первая часть которых касается непосредственно клиента:

- Анкета клиента банка;

- Паспорт и другие личные документы, перечень которых устанавливается банком, включая ИНН, СНИЛС, военный билет и т.д.;

- Справка о доходах, а также копия трудовой книжки и действующего контракта;

- Документы о семейном положении;

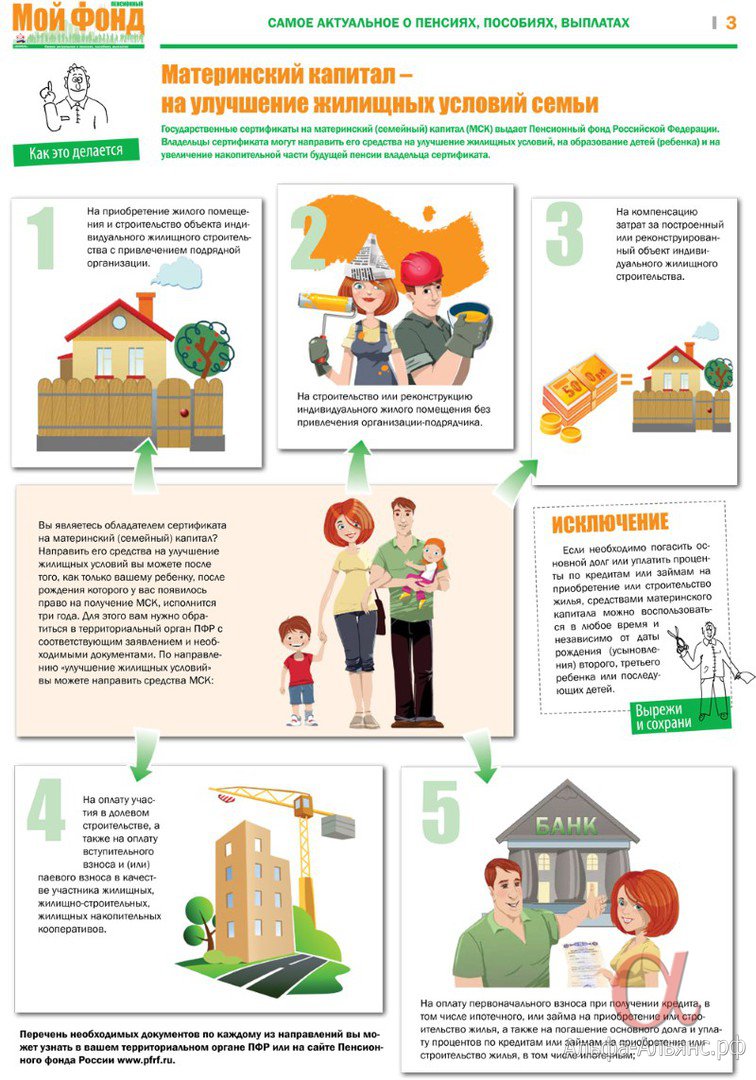

- Документы, подтверждающие возможность осуществить первый взнос, например, свидетельство о маткапитале или выписка со счета в банке.

Вторая часть документов относится к приобретаемому в ипотеку объекту недвижимости и включает:

- Отчет об оценке квартиры, дома или другого вида недвижимости с указанием данных об эксперте, составившем его;

- Паспорт или другой документ, удостоверяющий личность продавца;

- Свидетельство о праве собственности продавца на объект недвижимости или выписка из ЕГРН;

- Технический и кадастровый паспорта на квартиру или дом;

- Согласие второго супруга/и, если он/она не выступают в качестве созаемщика по кредиту;

- Страховой полис на покупаемую недвижимость (оформляется после предварительного одобрения сделки со стороны банка).

Кому не дают ипотеку?

Можно выделить два главных препятствия для получения ипотеки. Первое из них связано с отсутствием или недостаточным уровнем официального дохода. В подобной ситуации часто оказываются фрилансеры, работники, которые получают заработную плату по серым схемам, а также предприниматели и самозанятые.

Второй проблемой является наличие плохой кредитной истории. Подобная ситуация относится сегодня к достаточно распространенным.

Она может быть дополнительно осложнена наличием ранее взятых и еще невыплаченных кредитов.

Есть ли альтернатива?

В качестве альтернативы для ипотечного кредитования может выступать получение потребительского займа. Требования к этой категории клиентов намного менее серьезные, хотя и процентная ставка, как правило, выше.

Другой реальным вариантом получения денежных средств является обращение в МФО. Однако, в этом случае речь идет о небольших суммах и коротком сроке кредитования. Очевидно, что приобрести квартиру в подобной ситуации нереально.

Очевидно, что приобрести квартиру в подобной ситуации нереально.

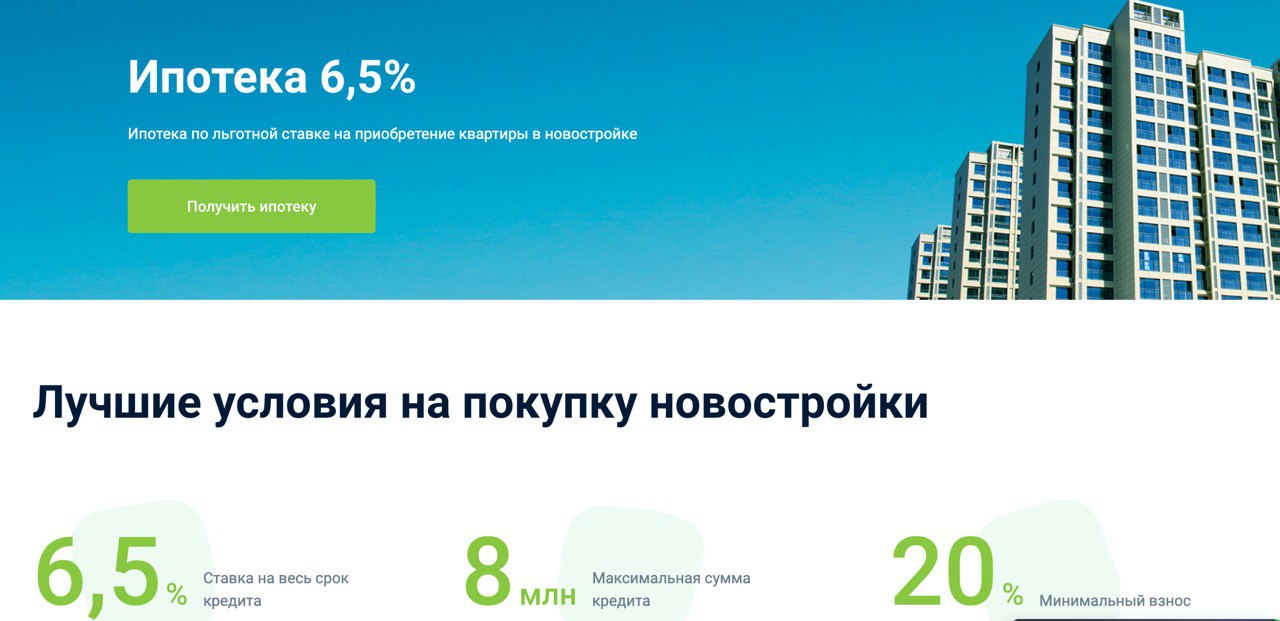

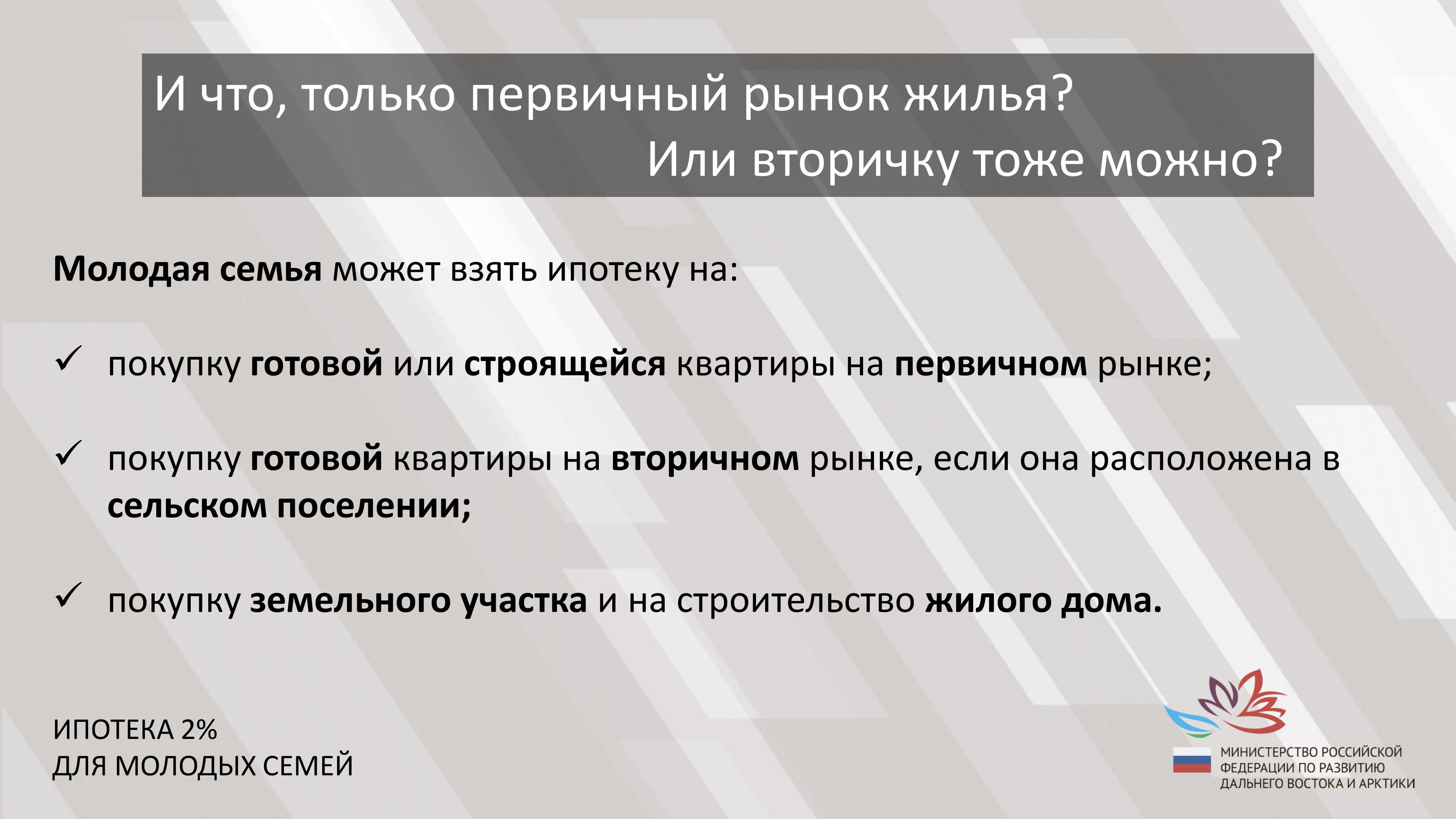

Кому дают ипотеку с господдержкой?

Ипотека с государственной поддержкой предоставляется некоторым категориям потенциальных заемщиков. К ним относятся:

- Семьи, получившие право на материнский капитал;

- Семьи, в состав которых входят дети-инвалиды или члены семьи с ограниченными возможностями;

- Семьи, имеющие несовершеннолетних детей;

- Военнослужащие, а также лица, участвующие в военных действиях.

Кому дают ипотеку без первого взноса?

Сократить или полностью исключить необходимость первоначального взноса по ипотечному кредиту может использование сертификата на материнский капитал, а также получение жилья по программе военной ипотеки. Кроме того, избежать стартового платежа позволяет участие в рекламных акциях и программах, которые периодически проводят некоторые банки и застройщики, предлагая при этом льготные условия оформления ипотеки.

youtube.com/embed/IUoK6T9LYoI»/>

Кому банки дают ипотеку на квартиру, а кому отказывают?

Некоторым покупателям жилья, которые обращаются за ипотекой, банки отказывают. Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Перед тем, как выдать кредит, банк тщательно анализирует кандидатуру возможного клиента. Для такой проверки придумали даже особый термин – андеррайтинг. Все секреты этой процедуры в банках не раскрывают, но кое-что о ней известно.

Итак, если вы – потенциальный заемщик, банк прежде всего будет выяснять, насколько вы платежеспособны. Имеют значение уровень дохода, активы, наличие созаемщиков. Обычно в банке руководствуются правилом: на выплату кредита не должно уходить больше 50% общего дохода семьи. Если вы не укладываетесь в эти цифры, в кредите могут отказать. При этом банк оставит за вами право повторно обратиться за ипотекой, если ваш доход повысится.

На отказ банка могут повлиять и личные обстоятельства: допустим, зарплата у вас выше средней, но при этом вы являетесь родителем несовершеннолетних детей, что тоже делает вашу кандидатуру уязвимой в глазах банка. Или у вас на момент обращения за ипотекой есть приличный доход, но профессия редкая или экзотическая, такая работа кажется банку нестабильной – по этой причине тоже могут не пойти навстречу. Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Причиной для отказа может стать недостаточный первоначальный взнос. Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Даже если проверка на платежеспособность пройдена успешно, вам все равно могут отказать – если банк усомнился в вашей надежности. Чаще всего в этом виновата плохая кредитная история. Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Кстати, по причине предоставления недостоверной информации в банках отказывают каждому пятому заемщику. Например, вы сообщили в банк о месте своей работы, назвали все контакты. Не исключено, что сотрудники банка будут звонить по указанным вами телефонам и задавать уточняющие вопросы. Если ваши сведения не подтвердятся или на звонки в офисе никто не ответит, это тоже повод для отказа в выдаче ипотеки.

Очень серьезной ошибкой, если не сказать больше, является подделка документов, фальшивые справки или трудовые книжки. Это все наводит на мысли, что заемщик тоже «фальшивый», банк наверняка не станет с таким связываться. Как правило, сложно получить ипотечный кредит и клиентам, у которых была судимость.

В список факторов, которые способны повредить потенциальному ипотечнику, можно еще добавить небольшой стаж, частую смену работы, а также возраст.

Если вам меньше 23 лет и больше 65 лет, получить ипотеку будет труднее, чем остальным заемщикам.

Иногда поводом для отказа может быть даже причина, которая вам покажется несущественной – вы не являетесь клиентом данного банка. То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

Теперь вы знаете, почему могут отказать в ипотеке.

Поэтому прежде чем обращаться за кредитом:

- устройтесь на постоянную работу,

- тщательно подготовьте все документы,

- изучите программы банков,

- найдите ликвидный объект недвижимости.

- Выясните, какой банк дает ипотеку без первоначального взноса (если у вас нет денег на такой взнос), но лучше постарайтесь накопить хотя бы 15-20% от суммы ипотеки – тогда ваши шансы повысятся.

Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Так что, пробуйте.

Ипотека в Турции для иностранцев: 8 самых часто задаваемых вопросов и ответы на них

2020-й стал для Турецкой Республики годом ипотечного бума. Историческое снижение ставок по кредитам, инициированное властями страны в ответ на коронавирусную угрозу, привело к рекордным показателям продаж жилья. Всего с января по октябрь 2020-го суммарный объём ипотечных сделок с недвижимостью Турции вырос на 124,2 процента в годовом исчислении и составил 534 тыс 246 домов и квартир — почти на 10 млрд евро. Специально для тех, кто задумывается о получении ипотечного кредита в Турции, портал Turk.Estate публикует ответы на самые популярные вопросы на эту тему.

Содержание

На каких условиях турецкие банки будут выдавать ипотеку иностранцам в 2021 году? Можно ли будет получить кредит в рублях?

Как коммерческие, так и государственные банки Турецкой Республики охотно дают жилищные кредиты иностранцам. Оформить ипотеку в Турции в 2021 году можно будет с вышеперечисленным минимумом документов, которые, к тому же, никто не будет проверять. Оформление кредита занимает порядка трёх-пяти рабочих дней, получить его можно сроком на семь — пятнадцать лет (с возможностью досрочного погашения с минимальными штрафными санкциями). Россиянам, украинцам, казахстанцам и гражданам стран бывшего СНГ турецкие банки дадут в кредит сумму в размере от 30 до 50 процентов от стоимости объекта недвижимости. Гражданам Евросоюза можно рассчитывать на получение до 80 процентов от стоимости квартиры в Турции. Ипотечный кредит может получить иностранец в возрасте от 21 до 65 лет. Выдача кредитов осуществляется в евро, долларах, турецких лирах, британских фунтах и даже в рублях. Максимальный размер ипотечного кредита зависит от условий того или иного банка, в среднем этот порог равен 250 тыс евро.

Оформить ипотеку в Турции в 2021 году можно будет с вышеперечисленным минимумом документов, которые, к тому же, никто не будет проверять. Оформление кредита занимает порядка трёх-пяти рабочих дней, получить его можно сроком на семь — пятнадцать лет (с возможностью досрочного погашения с минимальными штрафными санкциями). Россиянам, украинцам, казахстанцам и гражданам стран бывшего СНГ турецкие банки дадут в кредит сумму в размере от 30 до 50 процентов от стоимости объекта недвижимости. Гражданам Евросоюза можно рассчитывать на получение до 80 процентов от стоимости квартиры в Турции. Ипотечный кредит может получить иностранец в возрасте от 21 до 65 лет. Выдача кредитов осуществляется в евро, долларах, турецких лирах, британских фунтах и даже в рублях. Максимальный размер ипотечного кредита зависит от условий того или иного банка, в среднем этот порог равен 250 тыс евро.

Могут ли иностранцы стать участниками исторической ипотечной кампании и получить кредит с самыми низкими процентными ставками?

К сожалению, не могут. Турецкая ипотечная кампания 2020-го была запущена исключительно для граждан страны, с целью поддержать экономику, пошатнувшуюся под влиянием пандемии коронавируса. Ипотечные ставки в начале кампании составляли 0,64 процента за новые квартиры в Турции и 0,72 процента — за вторичку. Сейчас ставки выросли и продолжают расти от месяца к месяцу. Минимальные ипотечные ставки для иностранных граждан составляют в конце 2020 года:

Турецкая ипотечная кампания 2020-го была запущена исключительно для граждан страны, с целью поддержать экономику, пошатнувшуюся под влиянием пандемии коронавируса. Ипотечные ставки в начале кампании составляли 0,64 процента за новые квартиры в Турции и 0,72 процента — за вторичку. Сейчас ставки выросли и продолжают расти от месяца к месяцу. Минимальные ипотечные ставки для иностранных граждан составляют в конце 2020 года:

- 5,75 процента в евро;

- 6,28 процента в долларах;

- 18-20 процента в турецких лирах;

При этом размер процентной ставки незначительно меняется в зависимости от срока, на который иностранец берёт ипотеку в Турции. Жилищные кредиты иностранным гражданам предоставляют как государственные, так и коммерческие банки Республики. Рекомендуем перед оформлением кредита рассмотреть предложения нескольких банков (чтобы выбрать самое выгодное на данный момент), а уж потом определяться.

Какие документы будут нужны для получения иностранцам ипотеки в Турции в 2021 году?

Пакет документации как для коммерческого, так и для государственного банка Турции обязательно включает:

- загранпаспорт заявителя и ксерокопию с нотариально заверенным переводом паспорта на турецкий язык;

- документ, подтверждающий платежеспособность заявителя. Это может быть выписка из банка о движении средств на расчётном счёте за полгода-год, также может быть справка о доходах или (для предпринимателей) отчётная документация за последние 6-12 месяцев;

- подтверждение адреса проживания. Это может быть квитанция (не очень старая, до шести месяцев) за свет или воду, штраф и т.п. Главное, чтобы на квитанции было указано ФИО заявителя и его адрес проживания у себя в стране. Если у заявителя есть турецкий ВНЖ и адрес, можно подтвердить банку именно его;

- турецкий ИНН (индивидуальный номер налогоплательщика). Он оформляется бесплатно, в течение одного визита в местный налоговый орган города пребывания заявителя;

- свидетельство на право собственности (ТАПУ и его ксерокопия) на покупаемую в ипотеку недвижимость в Турции.

Рекомендуем также при возможности взять документы, которые не являются обязательными, но которые могут также сыграть положительную роль во время одобрения ипотечного кредита в Турции. Это могут быть:

- бумаги, подтверждающие факт владения недвижимостью, автомобилями, земельным участком или другим ценным имуществом;

- документы, подтверждающие попутные доходы заявителя (сдача в аренду недвижимости, пенсия, алименты и т.п.).

Напомним, что процедура получения иностранцами ипотеки в Турции регулируется «Законом об ипотечном кредитовании иностранных граждан», вступившим в силу в марте 2007-го.

Можно ли иностранцу оформить ипотеку в Турции, не приезжая в страну (удалённо)?

Можно! Наступление коронавирусной эпохи стало стимулом для продавцов недвижимости в Турции, которые быстро освоили продажи квартир иностранцам онлайн. Такие сделки не требуют личного присутствия иностранного покупателя и осуществляются по доверенности, которую он оформляет на представителя компании-застройщика или агентства недвижимости Турции.

Какие расходы на ипотеку ждут иностранца в Турции?

Оформление кредита на жильё обойдётся покупателю квартиры примерно в 1200-1500 евро. В эту сумму будут включены все расходы — от оплаты услуг присяжного переводчика и нотариуса, оплаты экспертизы объекта до страховки и банковской комиссии (0,05 процента от суммы кредита).

Экспертиза объекта — обязательная процедура, которая позволяет банку оценить перспективы того или иного объекта недвижимости и определить размер кредита. Экспертиза осуществляется оценщиками из банка и оплачивается получателем ипотечного кредита, стоимость экспертизы в конце 2020 года — 1300 лир (около 140 евро).

Экспертиза осуществляется оценщиками из банка и оплачивается получателем ипотечного кредита, стоимость экспертизы в конце 2020 года — 1300 лир (около 140 евро).

Страхование квартиры (от угрозы землетрясений) — также обязательная процедура, которая обойдётся покупателю квартиры 150-250 евро в год.

Можно ли купить в ипотеку жильё на стадии строительства?

Ипотечные кредиты в Турции выдаются банками только на готовое, сданное в эксплуатацию жильё, располагающее исканом (техпаспортом готовности объекта). При этом ипотека не выдаётся на квартиры, площадь которых меньше 50 квадратных метров (т.е. апартаменты планировки «студио»). Как быть тем, кто хочет купить в кредит строящуюся квартиру? Рекомендуем воспользоваться беспроцентной рассрочкой от застройщика. А затем, когда жилой комплекс будет сдан в эксплуатацию, можно будет добрать недостающие на покупку средства при помощи ипотечного кредита. Беспроцентная рассрочка от застройщика предоставляется, как правило, до конца строительства и даже дольше.

Может ли ипотечная квартира в Турции окупиться за счёт аренды?

Как показывает практика, сдача в аренду свежекупленной квартиры позволит окупить примерно половину (иногда — две трети) ипотечного платежа. Т.е. не стоит полностью рассчитывать на то, что удастся регулярно гасить ипотечные платежи при помощи арендной платы. Так, например, апартаменты планировки 1+1 (в Аланье, Анталье, Махмутларе, Белеке, Стамбуле, Измире) можно гарантированно сдать в долгосрочную аренду за 1500-2000 лир в месяц, а ипотечный платёж за покупку такой квартиры будет составлять порядка 3500-4000 лир в месяц. Покупателю квартиры в ипотеку нужно быть готовым примерно к такой разнице.

Ипотека в Турции в 2020 году: интересные факты

- Благодаря беспрецедентной ипотечной кампании цены на недвижимость в Турции выросли в 2020 году до рекордных показателей. Так с января по ноябрь рост средний рост цен на квартиры в Турции зафиксирован на уровне 29,6 процента.

При этом в провинции Анталья, где россияне покупают недвижимость чаще всего, жильё подорожало на 46,15 процента, а в Аланье — на целых 78,27 процента. Данные предоставлены TurkStat.

При этом в провинции Анталья, где россияне покупают недвижимость чаще всего, жильё подорожало на 46,15 процента, а в Аланье — на целых 78,27 процента. Данные предоставлены TurkStat. - Ипотечная кампания помогла Турции преодолеть последствия коронавируса, запустив 250 подсекторов экономики, смежных с сектором строительства и недвижимости.

Почему не взлетает доступная ипотека под 7%

Реалии в 5 раз хуже ожиданий

Перед запуском программы планировалось, что в 2021 г. банки выдадут льготные кредиты 5 тысячам семей на общую сумму 5 млрд грн. Таким образом, фактический показатель сейчас отстает от плана почти в 5 раз.

По данным Минфина, за март-ноябрь — 9 месяцев со старта программы «доступной ипотеки» — было выдано лишь 1,1 тыс кредитов на почти 1 млрд грн.

В то же время, по данным НБУ, за 9 месяцев (январь-сентябрь) текущего года банки в общей сложности выдали более 7,5 тыс ипотечных кредитов на общую сумму 6,1 млрд грн. Скорее всего, льготные кредиты также учитываются в данных НБУ, которые формируются на основе опроса банков.

Примечательно, что основные параметры рыночного и льготного кредитования примерно одинаковы.

Средняя сумма рыночного ипотечного кредита — 810 тыс грн, льготной ипотеки — 870 тыс грн, то есть даже больше!

В денежном выражении на вторичный рынок приходится 88% рыночной ипотеки, льготной — 76%. То есть льготная программа даже более прогрессивная.

Так, за 10 месяцев текущего года государственный Ощадбанк выдал 2 тыс. ипотечных кредитов на общую сумму 1,4 млрд грн. При этом в рамках госпрограммы был выдан лишь 201 кредит на 180 млн грн (доля госпрограммы — 10−13%).

Почему же на льготную ипотеку, которая вдвое дешевле рыночной, приходится всего лишь 16% рынка?

Читайте также: Ипотека-2021: На каких условиях можно взять кредит на жилье

Ограничения для заемщиков

Первое логичное объяснение — наличие ограничений для заемщиков.

Любая госпрограмма имеет свои ограничения, однако в данном случае они в целом достаточно либеральные.

Объект льготной ипотеки

Приобрести с помощью льготной ипотеки можно готовые квартиры либо частные дома, а также строящееся жилье.

Однако стоимость приобретаемого объекта не должна превышать 2,5 млн грн. Это — примерно $93 тыс. Само по себе это ограничение некритично даже с учетом роста цен на недвижимость, особенно столичную.

В то же время в связке с другим ограничением — это может стать проблемой.

Возраст и цена

В первоначальном варианте программы приобретаемая недвижимость не могла быть старше 3 лет. Не секрет, что именно такие новые, но уже введенные в эксплуатацию и благоустроенные квартиры стоят максимально дорого. Если же квартира без ремонта, то всплывают другие препятствия. «Часто такая недвижимость требует дополнительных вложений, так как продается без каких-либо отделочных работ (после застройщика)», — отмечает Валентина Розанова, начальник управления развития розничного бизнеса и кредитования ОТП Банка.

Например, в Киеве подыскать современную «единичку», которая бы одновременно соответствовала этим двум критериям программы — задача не из легких. Но уже в пригороде столицы это намного реальнее, не говоря уже о других регионах.

Следует отметить, что 21 октября Кабмин внёс изменения в условия программы. Теперь в городах-миллионниках можно будет покупать объекты не старше 10 лет. Для остальных населенных пунктов ограничения вообще сняты.

Конечно, данная новация должна улучшить ситуацию, но вряд ли радикально. 10-летнее жилье считается новым и стоит соответственно дорого.

Площадь тоже ограничена

Есть еще ограничение по площади недвижимости.

Нормативная площадь предмета ипотеки не должна превышать 50 «квадратов» на одинокого гражданина или семью из двух человек. Плюс на каждого следующего члена семьи полагается по 20 «квадратов».

То есть семья из 4 человек может претендовать на жилье площадью 90 «квадратов». Это — современные просторные 3-комнатные квартиры.

Более того, даже если реальная площадь объекта больше нормативной, то лишние «квадраты» просто выносятся за скобки льготной ставки и обслуживаются по рыночных процентам.

Изначально превышение площади объекта не должно было быть больше 20% сверх нормативного значения, но недавно этот параметр повысили до 40%.

То есть в нашем примере для семьи из 4 человек площадь объекта не может превышать 126 «квадратов». Для столичного региона данное ограничение практически неактуально, за исключением, возможно, частных домов в пригороде.

Требования к заемщику

По отношению собственно к заемщику можно выделить лишь пару важных ограничений, которые, впрочем, также не выглядят критичными.

1. Доход — не более…

Среднемесячный доход семьи не должен быть больше 10-кратного размера средней зарплаты в регионе, где находится предмет ипотеки.

По данным Госстата, в сентябре в Киеве средняя зарплата составила 20,6 тыс грн. То есть среднемесячный доход семьи заемщика не должен превышать 206 тыс грн ($7,6 тыс)!

Такое требование является вполне логичным, чтобы льготной ипотекой не пользовались состоятельные граждане, которые могут себе позволить обслуживать рыночную ставку.

Другое дело, что проконтролировать соблюдение этого параметра практически нереально — значительная доля дохода может быть неподтвержденной.

Банкиры уверяют, что ограничений на досрочное погашение льготной ипотеки нет. Таково требование закона. Это значит, что льготный заемщик может гасить ипотеку со значительным опережением графика, как рекомендовал «Минфин».

С одной стороны, такие состоятельные клиенты вряд ли являются целевой аудиторией для госпрограммы. С другой, погашая кредит быстро, они наряду со своими экономят и государственные деньги, которые выделяются на компенсацию процентов банкам.

Недвижимость — менее…

Потенциальный заемщик и/или члены его семьи не должны иметь в собственности жилья, в том числе строящегося, площадь которого превышает нормативную площадь предмета ипотеки.

То есть наша условная семья из 4 человек не сможет претендовать на льготную ипотеку для покупки второго жилья, если уже располагает жилплощадью более 126 «квадратов». Из формулировки нормы не совсем очевидно: идет речь о площади одного объекта либо суммарной площади нескольких. По духу, должно говориться о суммарной площади. Ведь вряд ли семья, располагающая 3-мя «единичками» по 50 «квадратов», является целевой аудиторией для льготной ипотеки.

Из формулировки нормы не совсем очевидно: идет речь о площади одного объекта либо суммарной площади нескольких. По духу, должно говориться о суммарной площади. Ведь вряд ли семья, располагающая 3-мя «единичками» по 50 «квадратов», является целевой аудиторией для льготной ипотеки.

В любом случае очевидно, что данное ограничение также не есть критичным.

Вполне рыночными являются и такие параметры льготной программы, как:

максимальная сумма кредита — 2 млн грн;

максимальный срок — 20 лет;

минимальный собственный взнос — 15%.

Читайте также: Ипотека: как взять на 25 лет, чтобы погасить за 5

Ограничения для банков

Может, ипотечная госпрограмма не интересна банкам из-за рисков, связанных с механизмом сотрудничества?

Главный из них: что будет, если государство приостановит выплату компенсаций? Такое уже случалось ранее по аналогичным программам.

Скорее всего, в таком случае заемщику придется платить по рыночной ставке. Похоже, банки не исключают такой сценарий изначально.

Похоже, банки не исключают такой сценарий изначально.

Так, в государственном Ощадбанке «Минфину» сообщили, что анализируют платежеспособность заемщиков исходя не из льготной ставки в 7%, а из базовой — UIRD12+4,5% (в ноябре была 13,3% годовых).

Банкиров можно понять, хотя такой подход является не вполне корректным. Ведь льготная ипотека на то и льготная, чтобы быть доступной для тех, кому не по карману рыночная.

Базовые ставки — рыночные

Ставка UIRD12+4,5% (в ноябре — 13,3% годовых) является максимальной для кредитов, которые могут выдаваться на покупку вторичной недвижимости в рамках госпрограммы. По более дорогим займам государство не будет компенсировать ставку.

Это — номинальная, а не эффективная ставка. Поэтому является вполне рыночной. По данным НБУ, в сентябре средневзвешенная эффективная ставка (с учетом комиссий и страховок) для вторичного рынка составила 13,6% годовых.

Для «первички» до введения объекта в эксплуатацию в рамках госпрограммы действовала более высокая базовая ставка — UIRD12+7% (16%).

Однако недавно она была увеличена на 2 п.п. (UIRD12+9%), то есть до 18% годовых. Для сравнения: по данным НБУ, рыночная эффективная ставка для «первички» в сентябре составляла 15,4% годовых.

В любом случае максимальная ставка по кредиту не может превышать 30% годовых.

Теоретически этот лимит может быть нарушен только в случае форс-мажора, когда депозиты (индекс UIRD) подорожают более чем до 21−25% годовых.

Но даже в разгар банкопада в 2015 г. значение UIRD12 не превышало 22% годовых.

Комиссии — слабое место

А вот по комиссиям ограничение гораздо ощутимее — не более 0,5% от суммы кредита на весь срок договора.

То есть традиционная одноразовая комиссия за выдачу кредита не может превышать 0,5%. В рамках рыночных предложений данная комиссия составляет 0,99−2,99% от суммы кредита!

Каких-либо ограничений на стоимость страховок не предусмотрено вовсе. Хотя очевидно, что здесь возможны злоупотребления.

Порядок выплаты компенсаций

Фонд развития предпринимательства (ФРП) выплачивает банкам компенсацию процентов по ипотеке ежемесячно. Если заемщик попадает на просрочку, то компенсации перестают выплачиваться до момента, пока он не вернется в график. Если просрочка превышает 3 месяца, то заемщик безвозвратно теряет право на компенсацию процентов.

Если заемщик попадает на просрочку, то компенсации перестают выплачиваться до момента, пока он не вернется в график. Если просрочка превышает 3 месяца, то заемщик безвозвратно теряет право на компенсацию процентов.

Банк имеет право применять повышенную штрафную ставку (не более чем на 5 п.п.) по кредиту исключительно на период нарушения заемщиком договорных обязательств. Дополнительные проценты не компенсируются и ложатся на плечи заемщика.

Есть и другие причины, по которым можно лишиться господдержки. Например, если заемщик предоставил неправдивую информацию. Скажем, заемщик скрыл факт владения дорогой/крупной недвижимостью. В этом случае государство может потребовать даже возврат незаконно полученной компенсации.

В чем проблема — не понятно

Ничего критичного в условиях ипотечной госпрограммы мы не нашли. Ответ на вопрос — почему буксует программа — не удалось получить и у участников рынка.

Банки, учитывая «президентский» статус программы, не отличаются откровенностью относительно истинных причин ее неудач. На соответствующий запрос «Минфина» ответы прислали всего два кредитора: Ощад и ОТП.

На соответствующий запрос «Минфина» ответы прислали всего два кредитора: Ощад и ОТП.

Формально участниками ипотечной госпрограммы являются 19 банков. При этом в НБУ о выдаче ипотечных кредитов отчитываются более 20 финучреждений.

Однако реально кредиты в рамках госпрограммы выдали только 10 банков, из них лишь 5 игроков — более сотни. У остальных — не более полутора десятков.

Весной Владимир Мудрый, предправления ОТП Банка, рассказывал «Минфину» о перспективах ипотеки в целом и госпрограммы, в частности. Однако пока ОТП получил всего 10 заявок и выдал лишь 6 льготных кредитов.

Как подать заявку на кредит

Всего на конец ноября потенциальные заемщики подали в банки суммарно 1573 заявок. За это время было выдано лишь 1,1 тыс кредитов. То есть 438 заявок — в процессе рассмотрения и отказных.

Регламент программы предусматривает такой порядок:

1. Претендент обращается в уполномоченный банк с пакетом документов

2. В течение 5 рабочих дней банк должен проверить соискателя на соответствие условиям и попросить подать заявку.

3. Еще в течение 5 дней с момента подачи официальной заявки должен быть заключен кредитный договор и выдан кредит!

Почему при таких сжатых сроках почти треть поданных заявок «в процессе» — непонятно.

По словам Валерии Малаховой, директора департамента розничного бизнеса Ощадбанка, основной причиной формирования «навеса» заявок являются проблемы клиентов с подбором жилья, согласно требованиям программы.

Читайте также: Владимир Мудрый: Торговля акциями превратилась в социальную активность

Что даст изменение условийКабмин либерализировал условия программы еще 21 октября. Однако банкиры говорят, что новые условия ещё «не вступили в силу». Чтобы начать работать по новым условиям, банки-участники должны переподписать договора с Фондом развития предпринимательства (ФРП), который реализует программу. «Фонд прислал нам договор в начале недели. Мы планируем подписать его в кратчайшие сроки», — пообещали в Ощадбанке.

Банкиры прогнозируют активизацию программы после запуска новых правил. «Последние изменения в программе по возрасту и площади недвижимости являются одними из важных критериев, поэтому мы рассчитываем на увеличение количества клиентов и спроса на кредиты по программе «Доступная ипотека под 7%», — отмечает Валентина Розанова из ОТП Банка.

«Последние изменения в программе по возрасту и площади недвижимости являются одними из важных критериев, поэтому мы рассчитываем на увеличение количества клиентов и спроса на кредиты по программе «Доступная ипотека под 7%», — отмечает Валентина Розанова из ОТП Банка.

В Ощадбанке считают, что заметным ускорителем стало бы снижение процентных ставок. «Учитывая рост цен на недвижимость, которая за последние полгода подорожала на 30%, увеличился и платеж по кредиту. Снижение ставки по кредиту дало бы возможность снизить кредитную нагрузку на клиента и стимулировало бы увеличение спроса», — говорит Валерия Малахова.

Использование части своих пенсионных накоплений на жилье и (или) лечение

Выберите филиал:

Абай

Абай (село)

Айтеке би

Акколь

Акку

Аккыстау

Акмол

Аксай

Аксу

Аксу (село)

Аксу-Аюлы

Аксуат

Актау

Актобе

Актогай (село)

Актогай (станция)

Алга

Алматы

Алтай

Аральск

Аркалык

Аршалы

Арыс

Астраханка

Атакент

Атбасар

Атырау

Аулиеколь

Аягоз

Әйет

Б.

Момышулы

МомышулыБалпык би

Балхаш

Баянаул

Бейнеу

Бескарагай

Боровское

Бородулиха

Булаево

Глубокое

Державинск

Ерейментау

Есик

Есиль

Жаксы

Жалагаш

Жанаарка

Жанакорган

Жанаозен

Жанатас

Жангала

Жанибек

Жансугурово

Жаркент

Жезказган

Железинка

Жетысай

Житикара

Жосалы

Жымпиты

Зайсан

Зеренда

Индер

Иртышск

Казталовка

Казыгурт

Калбатау

Кандыагаш

Капчагай

Карабалык

Карабулак

Караганда

Каражал

Карасу

Каратау

Каратобе

Карауылкелды

Каркаралинск

Каскелен

Касым Кайсенова

Кеген

Кентау

Кобда

Кокпекты

Кокшетау

Комсомольское

Кордай

Костанай

Кулан

Кульсары

Курчатов

Курчум

Кызылорда

Құрманғазы

Ленгер

Лисаковск

Макат

Макинск

Мангистау

Мартук

Махамбет

Мерке

Миялы

Новоишимское

Нур-Султан

Нура

Осакаровка

Отеген батыр

Павлодар

Петропавловск

Пресновка

Риддер

Рудный

Сайхин

Сарань

Сарканд

Сарыагаш

Сарыколь

Сарыозек

Сатпаев

Саумалколь

Семей

Сергеевка

Степногорск

Т.

Рыскулова

РыскуловаТайынша

Талгар

Талдыкорган

Талшик

Тараз

Таскала

Текели

Темирлановка

Темиртау

Теренколь

Теренозек

Тобыл

Торгай

Торетам

Туркестан

Узунколь

Узынагаш

Улкен Нарын

Уральск

Урджар

Усть-Каменогорск

Ушарал

Уштобе

Федоровка (село)

Форт-Шевченко

Хромтау

Чапаево

Чингирлау

Чунджа

Шалкар

Шарбакты

Шардара

Шаулдер

Шахтинск

Шаян

Шелек

Шемонаиха

Шетпе

Шиели

Шолаккорган

Шортанды

Шу

Шубаркудук

Шымкент

Щучинск

Экибастуз

Явленка

Жилье для медработников: списки, сроки и условия — 03.

10.2019 | Strategy2050.kz

10.2019 | Strategy2050.kz— Ботагоз Шаймардановна, расскажите, пожалуйста, на каком этапе сейчас работа по предоставлению арендного жилья работникам сферы здравоохранения?

— В целях обеспечения работников здравоохранения арендным жильем наше ведомство заключило соглашение с АО «Ипотечной организацией «Казахстанская Ипотечная Компания» в рамках реализации Государственной программы жилищного строительства «Нұрлы жер». Арендное жилье будет предоставляться нуждающимся в нем медработникам с последующим выкупом. Соглашение о реализации арендного жилья с последующим выкупом участникам программы «Нұрлы жер» было утверждено постановлением Правительства Республики Казахстан от 22 июня 2018 года № 372.

На сегодняшний день уже проводится работа по предоставлению арендного жилья в Актюбинской и Карагандинской области. Хотелось бы отметить, что все квартиры, которые предоставляются в рамках этой программы – первичное жилье.

— Сколько медработников нуждаются в жилье?

— Прежде нужно сказать, что по условиям настоящего Соглашения участниками программы являются физические лица, состоящие в трудовых отношениях с Министерством здравоохранения, его ведомством и подведомственными организациями в соответствии с предоставленными списками (о потребности в жилье).

Согласно составленным спискам, потребность в жилье на сегодня составляет более трех тысяч квартир (в том числе в г. Нур-Султан — 1709, Алматы – 1128, другие регионы — 473).

— Как составляются списки, по каким критериям и кто претендует на жилье в первую очередь?

— Списки составляются в соответствии с требованиями государственной программы жилищного строительства «Нұрлы жер». На жилье претендуют в первую очередь участники программы, имеющие большой стаж работы в сфере здравоохранения и многодетные семьи.

Хочу отметить, что основные требования к участникам программы следующие:

1. Это должны быть физические лица, являющиеся гражданами РК, состоящие в трудовых отношениях с министерством, его подведомственными организациями.

Это должны быть физические лица, являющиеся гражданами РК, состоящие в трудовых отношениях с министерством, его подведомственными организациями.

2. Претендент должен иметь постоянную регистрацию по месту жительства в населенном пункте, в котором он претендует получить арендное жилье независимо от срока проживания.

3. Отсутствие по территории Республики Казахстан у участника программы и постоянно совместно проживающих с ним членов его семьи (супруги, несовершеннолетних детей), а также других членов семьи, включенных в состав семьи и указанных в заявлении, арендного жилья с выкупом или жилья на праве собственности (общей совместной собственности, доли в долевой собственности, составляющей общую совместную (долевую) собственность других членов семьи, указанных в настоящем пункте, как единицу жилья), за исключением:

— наличия комнат в общежитиях, полезной площадью менее 15 квадратных метров на каждого члена семьи;

— жилых домов саманного и каркасно-камышитового типа в аварийном состоянии, грозящего обвалом (обрушением), которое подтверждается соответствующей справкой местного исполнительного органа по месту нахождения данного жилища.

4. Отсутствие фактов преднамеренного ухудшения жилищных условий участником программы и постоянно совместно проживающих с ним членов его семьи (супруг(-а), несовершеннолетних детей), а также других членов семьи, включенных в состав семьи и указанных в заявлении, путем обмена жилого помещения или отчуждения жилища, принадлежащего ему на праве собственности, в течение последних пяти лет территории РК.

5. Подтверждение возможности исполнения обязательств соответствующими доходами.

6. Не допускается участнику программы претендовать на получение более 1 единицы жилья, за исключением случаев, предусмотренных программой.

7. Не допускается участие лица, супруг (а) которого до заключения брака приобрел (а) жилье на условиях аренды с выкупом, за исключением случаев, предусмотренных программой.

— Расскажите об условиях, на которых предоставляется данное жилье?

— Жилье с последующим выкупом предоставляется на основе условия «Казахстанской ипотечной компании». Основными условиями предоставления арендного жилья с выкупом в рамках программы в соответствии с внутренними документами компании являются:

Основными условиями предоставления арендного жилья с выкупом в рамках программы в соответствии с внутренними документами компании являются:

— срок аренды — до 240 (двести сорок) месяцев;

— единовременный платеж по договору аренды, оплачиваемый участником программы в пользу компании в размере 1% от общей стоимости жилища в случае одобрения предоставления ему арендного жилья;

— возможность частичного досрочного погашения и досрочного выкупа арендного жилья;

— нужно отметить, что арендная плата не включает в себя стоимость эксплуатационных и коммунальных услуг, а также расходы по содержанию, ремонту объектов недвижимости и расходы по возмещению налогов, которые подлежат оплате арендатором самостоятельно за свой счет.

— По какой оплате будет предоставляться арендное жилье с последующим выкупом?

— Стоимость аренды первичного жилья с выкупом за один квадратный метр составит не более 1 450 тенге, при сроке аренды 240 (двести сорок) месяцев.

— Сколько человек будет обеспечено арендным жильем и в какие сроки?

— Мы планируем рассмотреть распределение 1,5 тысячи квартир в течение двух лет. Выдача жилья планируется по мере предоставления жилья АО «Казахстанская ипотечная компания».

— Спасибо за интервью!

Рабига Нурбай

Чем отличается получение ипотеки в кондоминиуме?

Покупка кондоминиума — это часто выбор людей, ценящих удобство. Но получение этого удобства означает, что вам придется столкнуться с несколькими дополнительными проблемами, когда дело доходит до права на получение ипотечного кредита.

Требования к ипотеке для кондоминиума более жесткие, чем для обычного жилищного кредита, и ставки по ипотеке, как правило, также выше. Кроме того, есть определенные расходы, которые вы должны оплатить в связи с ипотекой кондоминиума, с которыми вы не столкнетесь при стандартном жилищном займе.

Не только это, но, помимо того, что вы должны иметь право на получение ипотеки, ассоциация домовладельцев, в которой вы покупаете квартиру, также должна пройти проверку.

Нельзя сказать, что дополнительные сложности при получении ипотеки для кондоминиума станут серьезным препятствием для получения ссуды; пока вы готовы к ним и знаете, чего ожидать, с вами все будет в порядке.

Вот основные моменты при получении ипотеки в кондоминиуме, о которых вам следует знать.

Ставка может быть выше

Ставки по ипотеке для кондоминиумов обычно выше, чем тот же заемщик, если бы они покупали дом на одну семью на аналогичных условиях. Это потому, что ипотека кондоминиумов считается несколько более рискованной ссудой, чем ипотека для домов на одну семью.

По обычной ипотеке, обеспеченной Fannie Mae, ставка по кондоминиуму обычно будет на одну восьмую — четверть процента (0,125–0,250 процентных пункта) выше, чем то, что вы заплатили бы за дом для одной семьи. Это связано с тем, что Fannie Mae взимает с кредиторов авансовый сбор в размере 0,75 процента от суммы кредита по всем ипотечным жилищным кредитам с выплатой менее 25 процентов. Кредиторы обычно покрывают это, повышая ставку по ипотеке в качестве компенсации.

Это связано с тем, что Fannie Mae взимает с кредиторов авансовый сбор в размере 0,75 процента от суммы кредита по всем ипотечным жилищным кредитам с выплатой менее 25 процентов. Кредиторы обычно покрывают это, повышая ставку по ипотеке в качестве компенсации.

Вы можете избежать повышения ставки, просто заплатив 0,75 процента вперед или сделав первоначальный взнос в размере 25 процентов от покупной цены или более. Однако такой большой первоначальный взнос недоступен для многих покупателей кондоминиумов, особенно если они впервые покупают жилье.

Имея ссуду FHA, вы можете внести первоначальный взнос за кондоминиум размером всего 3,5 процента и при этом платить по той же ставке, что и при более крупном первоначальном взносе. Однако FHA взимает авансовый сбор за страхование ипотеки в размере 1,75 процента от суммы ссуды, который не взимается по ссудам Fannie Mae.

Вы также можете обнаружить, что некоторые кредиторы будут взимать более высокие ставки по ипотечным кредитам для ипотечных кредитов, сделанных в определенных штатах, особенно во Флориде и Неваде. Хотя это увеличение часто бывает довольно небольшим, в некоторых случаях оно может быть почти на полпроцента выше, чем то, что вы заплатили бы за тот же кредит в другом штате.Эти корректировки варьируются от кредитора к кредитору, поэтому стоит присмотреться к ним.

Хотя это увеличение часто бывает довольно небольшим, в некоторых случаях оно может быть почти на полпроцента выше, чем то, что вы заплатили бы за тот же кредит в другом штате.Эти корректировки варьируются от кредитора к кредитору, поэтому стоит присмотреться к ним.

Вам может потребоваться более крупный первоначальный взнос

Как отмечалось выше, чтобы получить лучшие ставки по ссуде Fannie Mae, вам необходимо потратить не менее 25 процентов на кондоминиум; Покупатели односемейных домов могут получить лучшую цену, выложив только 20 процентов или меньше.

Кроме того, некоторые кредиторы могут потребовать, чтобы вы вложили как минимум 20% стоимости кондоминиума. Отчасти это зависит от местоположения; Кондоминиумы во Флориде и Неваде, в частности, имеют более высокие требования к первоначальному взносу, чем в других штатах.Тем не менее, в других областях первоначальный взнос за кондоминиум может составлять всего 5 процентов для тех, у кого отличный кредит.

FHA позволяют вносить первоначальные взносы в размере всего 3,5% для квартир. Тем не менее, вы должны будете выложить 10% при покупке квартиры в новом жилом комплексе, не имеющем гарантии не менее 10 лет.

Не упускайте из виду сборы ассоциации

Кондоминиумы, как правило, дешевле, чем дома на одну семью (хотя отчасти потому, что они обычно меньше), поэтому ваш платеж по ипотеке на кондоминиум, вероятно, будет ниже, чем на дом.Однако, думая о выплате ипотечного кредита на кондоминиум, не забывайте принимать во внимание сборы ассоциации.

Все кондоминиумы имеют так называемые ассоциации домовладельцев, которые несут ответственность за содержание и ремонт фасада здания, территории и любых общих объектов общего пользования. Они финансируются за счет взносов, которые владельцы кондоминиумов выплачивают каждый месяц в дополнение к выплатам по ипотеке.

Взносы ассоциации домовладельцев могут сильно различаться в зависимости от предоставляемых услуг и от того, насколько дорого обходится содержание всей собственности. Как показывает практика, вы редко обнаружите, что они ниже 100 долларов в месяц, в то время как 500 долларов и выше не являются чем-то необычным для более качественной недвижимости.

Как показывает практика, вы редко обнаружите, что они ниже 100 долларов в месяц, в то время как 500 долларов и выше не являются чем-то необычным для более качественной недвижимости.

Хотя это дополнительные расходы, которые будут добавлены к вашей ипотеке, сборы ассоциации домовладельцев помогут вам сэкономить деньги другими способами. Поскольку ассоциация несет ответственность за содержание территории и внешний ремонт, вам не нужно беспокоиться о случайных крупных расходах на такие вещи, как новая крыша, замена сайдинга или покупка и эксплуатация газонокосилки.(Вы должны платить за обслуживание вещей, которые на самом деле находятся внутри вашего устройства, что часто включает в себя такие важные предметы, как печь и водонагреватель).

С осторожностью покупайте кондоминиум в районе, где сборы ассоциации необычно низкие. Может случиться так, что они не заряжают достаточно для надлежащего содержания собственности, что со временем может снизить стоимость вашей отдельной единицы.

Также имейте в виду, что взносы ассоциации не являются фиксированными — они могут быть увеличены, иногда значительно, если ассоциация домовладельцев сочтет это необходимым.

Соответствует ли собственность требованиям?

В кондоминиуме у вас есть общие интересы с другими жителями комплекса. Ассоциация домовладельцев несет ответственность за то, чтобы весь комплекс продолжал функционировать как жизнеспособное предприятие. Таким образом, кредитор захочет убедиться, что и вы, и сама застройка находятся на прочной финансовой основе, прежде чем он одобрит ипотеку.

Fannie Mae, Freddie Mac и FHA имеют определенные стандарты, которым должны соответствовать застройки кондоминиумов и ассоциации их домовладельцев, прежде чем они утвердят ипотеку на покупку квартиры.Среди основных требований всех трех — то, что по крайней мере половина единиц должна быть занята владельцем и что ни один инвестор не может владеть более чем 10 процентами единиц (для вновь построенных объектов собственности применяются другие правила).

Fannie and Freddie также требует, чтобы ассоциации домовладельцев вкладывали не менее 10 процентов своих годовых доходов в резервный фонд для долгосрочных нужд. FHA имеет более строгие стандарты и требует, чтобы недвижимость прошла финансовую проверку за последние 12 месяцев.Многие застройки не хотят проходить этот шаг каждый год, что ограничивает количество одобренных FHA кондоминиумов, доступных на рынке.

Если проект не соответствует этим «агентским» руководящим принципам, все еще возможно получить ипотеку кондоминиума, воспользовавшись услугами так называемого «портфельного» кредитора. Это кредиторы, которые не продают свои ипотечные кредиты Fannie Mae, FHA или другому агентству, а вместо этого хранят их в своих собственных инвестиционных портфелях или продают напрямую инвесторам.

Это означает, что им не нужно следовать рекомендациям Fannie / Freddie / FHA, но они или их инвесторы могут устанавливать свои собственные. Такие ипотечные кредиты обычно имеют меньше ограничений, но обычно взимают значительно более высокие процентные ставки — часто на три полных процентных пункта выше ставок лучших агентств. Требования к первоначальному взносу в размере 20-30 процентов и более также являются обычным явлением.

Требования к первоначальному взносу в размере 20-30 процентов и более также являются обычным явлением.

Все это может немного усложнить получение ипотеки для кондоминиума, чем получение ссуды для дома на одну семью.Но они не должны быть серьезными препятствиями, если вы к ним готовы.

Покупаете кондоминиум? Вот что вам нужно знать в 2021 году

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

В кондоминиуме есть что нравится.В зависимости от того, где вы живете и от конкретного сообщества, кондоминиум может поставляться с более дешевой ипотекой, меньшими затратами на обслуживание и множеством первоклассных удобств.

Но у жизни в кондоминиуме есть свои недостатки — начиная с кредита. Ваш кредитор внимательно изучит квартиру во время процесса андеррайтинга, чтобы убедиться, что она соответствует всем требованиям.

Вот что вам нужно знать перед покупкой квартиры :

Что такое кондоминиум?

Кондо или кондоминиум — это единое целое в пределах многоквартирного дома.Владельцы квартир могут иметь доступ к таким удобствам, как тренажерный зал, бассейн, зона для выгула собак, бизнес-центр и другие общие зоны.

В отличие от квартиры, совет кондоминиумов, избираемый владельцами квартир, обычно управляет удобствами, устанавливает бюджет и спонсирует мероприятия.

Как владелец квартиры, вы будете платить ежемесячную плату за кондоминиум для покрытия расходов на недвижимость, установленных ассоциацией.

Кроме того, вам, возможно, придется участвовать в специальных оценках, которые представляют собой проекты и ремонт, оплаченные вами и другими владельцами.

Плюсы и минусы покупки кондей

Есть несколько ключевых различий между покупкой кондоминиума и дома на одну семью. Перед покупкой дома ознакомьтесь с некоторыми из плюсов и минусов:

Плюсы

- Они более доступны по цене. Покупка квартиры обычно дешевле, чем покупка дома. По данным Национальной ассоциации риэлторов, средняя цена существующего дома на одну семью в США составляла 314 300 долларов в декабре 2020 года, а средняя цена кондоминиума составляла всего 272 200 долларов.

- У вас будет доступ к общим удобствам. В зависимости от кондоминиума у вас может быть доступ к прекрасным удобствам и возможности пообщаться с соседями.

- У них может быть лучшая безопасность. Некоторые ассоциации кондоминиумов нанимают охранников для патрулирования территории, что может означать более безопасный район.

Минусы

- Вы должны будете оплатить сборы ТСЖ. Сборы Condo могут варьироваться от пары сотен долларов до более тысячи долларов в месяц, но они варьируются в зависимости от ассоциации и могут со временем увеличиваться.Эти сборы могут использоваться для оплаты таких вещей, как страховка, парковка, безопасность и общие удобства. Перед покупкой квартиры подумайте, сможет ли ваш бюджет справиться с этими дополнительными расходами.

- К вам будут применяться другие ограничения. Каждая ассоциация кондоминиумов устанавливает свои собственные соглашения и ограничения, которые являются правилами, которым должны следовать члены. Они могут варьироваться от просто раздражающих до откровенно ограничительных, а нарушение правил может повлечь за собой крупный штраф.

- Их может быть сложнее продать. Жизнь в кондоминиуме не для всех, что может сузить круг покупателей, борющихся за вашу собственность.

Если вы подумываете о покупке кондоминиума, обязательно сделайте покупки по хорошей цене. Credible упрощает это — вы можете сравнить всех наших кредиторов-партнеров и увидеть предварительно квалифицированные ставки всего за три минуты.

Credible упрощает получение ипотеки- Мгновенное упрощенное предварительное одобрение: Требуется всего 3 минуты, чтобы узнать, имеете ли вы право на мгновенное упрощенное предварительное одобрение, без ущерба для вашего кредита.

- Мы сохраняем конфиденциальность ваших данных: Сравните ставки от нескольких кредиторов, при этом ваши данные не будут продаваться или рассылаться спамом.

- Современный подход к ипотеке: Завершите оформление ипотечного кредита онлайн с помощью банковских интеграций и автоматических обновлений. Поговорите с кредитным специалистом, только если хотите.

Найти цены сейчас

См .: Финансирование дуплекса: как получить ссуду для многоквартирного дома

Как получить кредит на квартиру

Получить ипотечный кредит на кондоминиум обычно сложнее, чем получить ипотечный кредит на дом.

Квартира является частью многоквартирного дома, поэтому финансы заемщика переплетаются с финансами других, и кредиторы рассматривают этот тип жилья как более рискованное вложение.

Выбранная вами квартира должна продемонстрировать хорошее финансовое положение, если вы хотите претендовать на ипотеку. Вот несколько советов по покупке квартиры:

1. Знайте свои варианты

При покупке кондоминиума у вас есть те же варианты ипотеки, что и при покупке дома на одну семью.К ним относятся:

- Обычные ссуды

- Кредиты FHA

- VA кредиты

Продолжайте читать: 10 ошибок, которых следует избегать, покупая жилье впервые

2. Убедитесь, что вы соответствуете требованиям

У каждой кредитной программы будут свои правила, касающиеся ипотеки для кондоминиумов.

Если вы хотите получить ссуду FHA — привлекательный вариант для тех, кто впервые покупает жилье, — вам нужно будет проверить, внесена ли квартира в утвержденный агентством список кондоминиумов.Департамент по делам ветеранов публикует аналогичный список для кредитов VA.

Если квартира появится в одном из этих списков, она, скорее всего, будет одобрена для получения обычной ипотеки.

Подробнее: Квартиры, одобренные FHA: как найти

3. Получите предварительное одобрение

Лучший способ узнать, будет ли кондоминиум соответствовать требованиям программы, — это спросить кредитора и получить предварительное одобрение ипотеки.

В ходе этого процесса кредитор проверит ваши финансы и сообщит вам, сколько вы можете позволить себе по жилищному кредиту.Если вы имеете в виду конкретную квартиру, кредитор может определить, соответствует ли она требованиям.

См. Также: Как работает процесс ипотечного андеррайтинга?

4. Ищите квартиру с гарантией

Гарантированная квартира — это та квартира, которая соответствует требованиям, установленным Fannie Mae и Freddie Mac.

Эти агентства, которые покупают и страхуют большинство обычных ссуд Америки, хотят убедиться, что квартира находится в финансово стабильном сообществе, прежде чем покупать ссуду.

Fannie Mae и Freddie Mac говорят, что квартиры, на которые распространяется гарантия, обычно соответствуют следующим требованиям:

- Не более 15% квартир не оплачивают взносы ассоциации кондоминиумов

- Не менее 10% годового бюджета ассоциации находится в резервах

- Определенный процент квартир занят собственниками

- У кондоминиума много индивидуальных владельцев, поэтому ни одно юридическое лицо не владеет более чем определенным количеством квартир

- Ассоциация имеет соответствующее страховое покрытие

Квартира без гарантии не отвечает этим требованиям, поэтому получить ипотеку будет сложнее.В этом случае вы можете подумать о покупке дома на одну семью или об оплате кондоминиума наличными.

5. Изучите кондоминиум

Перед покупкой квартиры вам нужно изучить ассоциацию, чтобы убедиться, что квартира является хорошей инвестицией.

Попросите ассоциацию предоставить копии ее руководящих документов, которые предоставят вам все подробности о ее финансовом состоянии.

Совет: Если вы заметили в руководящих документах ассоциации невысокие резервные фонды или историю судебных разбирательств, это — красные флажки.Адвокат по недвижимости может помочь вам расшифровать эти документы.Вы также захотите узнать, кто отвечает за повседневную работу. Если это компания по управлению недвижимостью, вы можете узнать о ее репутации через Better Business Bureau или через онлайн-обзоры.

6. Подайте заявку на жилищный кредит

Если ваша квартира соответствует требованиям, вы можете подать заявление на жилищный кредит. Кредитор рассмотрит ваши финансы и отправит ассоциации кондоминиумов список вопросов.

Например, кредитор захочет узнать, сколько единиц находится в сообществе, кто в них проживает и будут ли проводиться специальные оценки.

Подходит ли вам квартира?

Вам нужно будет подумать, соответствует ли ваш образ жизни правилам и положениям кондоминиума.

Например, если у вас есть домашнее животное, вы играете на музыкальных инструментах и планируете обустроить свой дом, вам нужно будет проверить, разрешит ли это ассоциация домовладельцев.

Но если вы не против соблюдать правила ассоциации, платить ежемесячные взносы и жить в непосредственной близости от соседей, то владение квартирой может быть для вас хорошим вариантом.

При поиске ипотечных кредиторов следует учитывать такие факторы, как ставки, комиссии и кредитные продукты. Credible позволяет быстро и легко сравнивать данные нескольких кредиторов; Вы можете увидеть свои ставки, предварительно квалифицированные нашими кредиторами-партнерами, в таблице ниже всего за три минуты.

Об авторе

Ким Портер

Ким Портер — эксперт в области кредитов, ипотеки, студенческих ссуд и управления долгом.Она была представлена в US News & World Report, Reviewed.com, Bankrate, Credit Karma и многих других.

ПодробнееГлавная »Все» Ипотека » Все, что нужно знать о покупке кондо

Что нужно знать о ссуде для кондо

Финансирование покупки дома в кондоминиуме несколько отличается от процесса покупки дома на одну семью. Во-первых, ипотека кондоминиума обычно идет с более высокими процентными ставками, и ее также может быть труднее получить из-за дополнительного андеррайтинга.

Вот что вам нужно знать об ипотеке для кондоминиумов и о том, чем процесс ее получения может отличаться от финансирования других типов жилья.

Как работает финансирование кондо?

Финансирование кондоминиума в целом аналогично финансированию дома на одну семью. Фактически, те же типы ссуд, которые доступны для односемейных покупателей жилья, доступны покупателям кондоминиумов, в том числе:

Основные отличия заключаются в том, что ипотека для квартир часто включает дополнительные шаги и дополнительные документы, а также имеет несколько более высокие процентные ставки.

«Ставки обычно выше на 0,125–0,25 процента», — говорит Стив Накаш, управляющий директор компании Blue Spot Home Loans, подразделения Cherry Creek Mortgage, базирующейся в Денвере. «Это связано с тем, что ограничения или оценки, налагаемые ассоциацией домовладельцев (ТСЖ) или ассоциацией кондоминиумов, находятся вне контроля заемщика, что создает уровень риска для кредиторов».

Ваш кредитор также должен получить дополнительные документы от ассоциации кондоминиумов, ТСЖ или управляющей компании.Сюда могут входить:

- Форма анкеты о кондоминиуме

- Информация о том, сколько единиц жилья занято владельцем по сравнению с арендатором и сколько единиц принадлежит одному предприятию

- Копия основного страхового полиса кондоминиума

«По сути, кредитор должен одобрить как отдельного покупателя, так и проект кондоминиума для финансирования», — говорит Накаш.

Для этого сам кондоминиум должен пройти проверку и соответствовать стандартам кредитора.Например, по словам Джеффри Лойда, руководителя Mortgage Acuity, директора Mortgage Acuity, текущие руководящие принципы кредитования не могут быть более 15 процентов владельцев квартир, а один инвестор не может владеть более чем 10 процентами квартир. ипотечный брокер в Хакенсаке, Нью-Джерси.

Кроме того, кондоминиум должен соблюдать стандарты страхового покрытия и не участвовать в судебных процессах, которые могут привести к финансовым потерям для ассоциации кондоминиумов.

«Руководящие принципы кредитования не допускают строительства кондоминиумов, в которых более 35 процентов площади отводится под коммерческие площади», — добавляет Лойд.«Это потому, что кредиторы считают, что получение значительной части дохода от здания от одного или нескольких коммерческих арендаторов может быть для них рискованным».

В некоторых случаях может потребоваться полная проверка, которая потребует получения дополнительных документов от ТСЖ или управляющей компании, таких как отчеты о бюджете и документ Соглашения, условия и ограничения (CC&R).

Требования к ипотеке для кондоминиума

Чтобы получить право на финансирование кондоминиума, вы должны соответствовать определенным требованиям, предъявляемым к типу ссуды, которую вы собираетесь получить.Согласно Орландо Майнеру, генеральному директору компании Miner Capital Funding в Сент-Луисе, здесь приводится разбивка различных требований к участникам:

Обычный заем

- Минимальный первоначальный взнос от 3% до 5%

- 620 минимальный кредитный рейтинг

- Отношение долга к доходам (DTI) не более 36%

- Квартира в кондоминиуме должна быть вашим основным местом проживания

Кредит FHA

Вы можете искать квартиры, одобренные FHA, на веб-сайте Министерства жилищного строительства и городского развития США (HUD).Требования для получения ссуды FHA включают:

- Минимальный первоначальный взнос 3,5% с кредитным рейтингом 580 или выше

- Коэффициент DTI не более 50%

- Кондоминиум должен быть вашим основным местом жительства и соответствовать минимальным требованиям FHA к собственности

«FHA потребует, чтобы каждый проект был рассмотрен и одобрен HUD или уполномоченным учреждением», — поясняет Эстер Филлипс, старший вице-президент по продажам компании Key Mortgage Services, расположенной в Чикаго. «У FHA также есть процесс выборочного утверждения для утверждения отдельного подразделения по сравнению со всей ассоциацией, но для этого, по сути, требуется такой же объем информации и документации.”

Заем VA

- Вы должны быть военнослужащим, ветераном или правомочным пережившим супругом

- Авансовый платеж не требуется

- Минимальный кредитный рейтинг не требуется

- Отсутствует максимальное отношение DTI; однако у вас должны быть другие «компенсирующие факторы», такие как более высокий кредитный рейтинг, если ваш коэффициент DTI превышает 41%

- Квартира в кондоминиуме должна быть вашим основным местом проживания

«VA имеет свой собственный процесс утверждения, с требованиями, аналогичными FHA и обычному финансированию, — говорит Филлипс, — но он не позволяет утверждать отдельное подразделение; весь проект должен быть рассмотрен и утвержден.”

Вы можете искать квартиры, одобренные VA, в вашем штате с помощью поискового инструмента Департамента по делам ветеранов США (VA). Просто отметьте «Утверждено», а затем выберите свой штат для списка проектов.

Кредит USDA

- Недвижимость должна находиться в сельской местности, которую Министерство сельского хозяйства США считает правомочным

- Авансовый платеж не требуется

- Минимальный кредитный рейтинг не требуется

- Коэффициент DTI не более 41%

- Квартира в кондоминиуме должна быть вашим основным местом проживания

Как получить ссуду для кондо

Чтобы повысить ваши шансы на получение разрешения на финансирование и покупку кондо, следуйте этим советам:

- Тщательно исследуйте недвижимость в кондоминиуме. «Убедитесь, что вы хотите совершить покупку в хорошо управляемой, финансово здоровой ассоциации кондоминиумов, которая в основном заполнена собственниками-жильцами», — рекомендует Лойд.

- Изучите различные варианты финансирования и типы ссуд. «Определите тип ссуды, которую вы собираетесь получить, чтобы знать, нужно ли сначала утвердить проект, например, FHA или VA», — советует Филлипс.

- Ожидайте увеличения затрат на закрытие и времени закрытия. «Заемщик должен оплатить необходимые документы от управляющего агента кондоминиума, такие как анкета кондоминиума, финансовая отчетность кондоминиума и страховой документ для здания в целом», — отмечает Лойд.«Это может вернуть вам пару сотен долларов к закрытию. Кроме того, поскольку в кредитный процесс вовлечены дополнительные участники, такие как ассоциация кондоминиумов и ее страховая компания, ожидаются более длительные сроки закрытия, часто 30 дней и более ».

Подробнее:

Покупка квартиры — хорошее вложение | Ипотека

Кондо могут быть привлекательным вариантом жилья. Часто они требуют меньшего обслуживания, могут стоить значительно дешевле, чем дом на одну семью, и многие из них предлагают удобные удобства, такие как бассейны и фитнес-центры.Это может сделать их особенно привлекательными для людей, которые не хотят сдавать в аренду.

Однако покупка квартиры может сильно отличаться от покупки дома. У кредиторов могут быть разные критерии для получения ссуды на кондоминиум. Перед покупкой вы захотите понять разницу между покупкой дома и кондоминиума, а также как получить максимальную отдачу от своих инвестиций.

Что делает кондоминиум, кондо?

Квартиры и квартиры могут выглядеть похожими снаружи, но разница заключается в праве собственности:

- Квартиры: Один человек владеет всем многоквартирным домом, затем сдает в аренду отдельные помещения

- Кондо: Индивидуальные Кондоминиумы находятся в частной собственности в более крупном здании или сообществе, и владелец квартиры имеет процентную долю владения в общих элементах, таких как удобства, внешний вид здания и территория

Кондо могут быть отдельными в здании, многоэтажными таунхаусами или отдельно стоящими.Владельцы кондоминиумов будут вносить ежемесячный взнос в пользу ассоциации домовладельцев (ТСЖ), иногда называемый взносами ТСЖ. Эти сборы могут идти на налоги, страхование, общее содержание и обслуживание любых удобств, а также внешнего вида здания и территории.

Плюсы и минусы покупки кондей

Преимущества владения кондоминиумом

Вот несколько преимуществ владения квартирой:

- Ценник зачастую ниже дома. Средняя цена продажи кондоминиума в ноябре 2020 года составляла 271 400 долларов, в то время как средняя цена продажи дома на одну семью составляла 315 500 долларов.Это большая разница в цене, особенно если вы копите на крупный первоначальный взнос.

- Они требуют меньшего внешнего обслуживания. Управляющая компания обычно берет на себя все внешнее обслуживание вашей квартиры. Это означает, что вам не нужно беспокоиться о кровле, сайдинге или уходе за садами, если у вашей квартиры нет частного двора. Это может сократить время, которое вы тратите на внешний ремонт.

- Многие квартиры предлагают общественные удобства. Вы можете воспользоваться такими удобствами, как бизнес-центр, бассейн, фитнес-центр или место для пикника.Все это обслуживается ТСЖ или управляющей компанией, так что вы можете просто наслаждаться этим.

Потенциальные подводные камни при покупке квартиры

Хотя кондоминиумы предлагают множество преимуществ, вот несколько потенциальных недостатков:

- Вам принадлежит только то, что находится внутри стен. Возможно, вы не сможете принять окончательное решение о том, что происходит за пределами вашей собственности. От цвета внешней краски до растений и вывешивания флага — все регулируется уставом ТСЖ, а решения принимаются членами ТСЖ.

- Правила и положения ТСЖ могут не соответствовать вашим потребностям. Регулирующие документы ТСЖ, подзаконные акты, правила и положения должны быть внимательно изучены, чтобы убедиться, что вы понимаете их перед покупкой. Возможно, вы не сможете сдать свою собственность позже . Если вы покупаете квартиру с намерением сдать ее в какой-то момент, обязательно ознакомьтесь с правилами сообщества. Некоторые сообщества ограничивают продолжительность аренды квартиры и соотношение арендной платы, поэтому в будущем у вас может не быть такой возможности.

Чем покупка квартиры отличается от покупки дома

При покупке кондоминиума в процессе кредитования может быть еще несколько шагов. Ваш кредитор рассмотрит не только ваши финансы и стоимость квартиры, но и ее финансовую стабильность и характеристики проекта. Управление сообществом может повлиять на стоимость и конкурентоспособность кондоминиума сейчас и в будущем, поэтому кредиторы захотят убедиться, что сообщество хорошо управляется и финансово устойчиво, прежде чем они одобрит вашу ссуду.

Еще одна вещь, о которой следует помнить при покупке кондоминиума, — это то, что некоторые из них не подлежат гарантии, то есть проект кондоминиума не соответствует требованиям Fannie Mae, Freddie Mac, FHA или VA. Это может сократить диапазон ссуд, на которые вы имеете право. Квартиры без гарантии может быть сложнее продать или рефинансировать позже, и вы можете в конечном итоге заплатить больше в виде процентов. Ваш агент по недвижимости или консультант по жилищному кредитованию должен помочь вам определить, является ли квартира необоснованной.

Кондо — хорошая инвестиция?

Ваши потребности и бюджет определят, будет ли кондоминиум хорошей инвестицией.Однако при принятии решения следует учесть некоторые моменты.

Стоимость кондоминиума при перепродаже

Некоторые люди считают, что кондоминиумы медленно растут в цене, особенно по сравнению с домами на одну семью, но это не всегда так. Кондо могут расти быстрее в оживленных городских районах, чем в пригородах, где, как правило, предпочитают дома на одну семью.