Понятие лизинга и его виды: подходы

Лизинг представляет собой специфическую форму финансирования долгосрочных инвестиций. Суть лизинговой сделки заключается в том, что лизинговая компания по поручению лизингополучателя приобретает имущество за счет собственных средств и предоставляет его в пользование лизингополучателю. В сделке с лизингом участвуют как минимум три субъекта: продавец имущества, лизинговая компания и лизингополучатель.

Виды лизинга

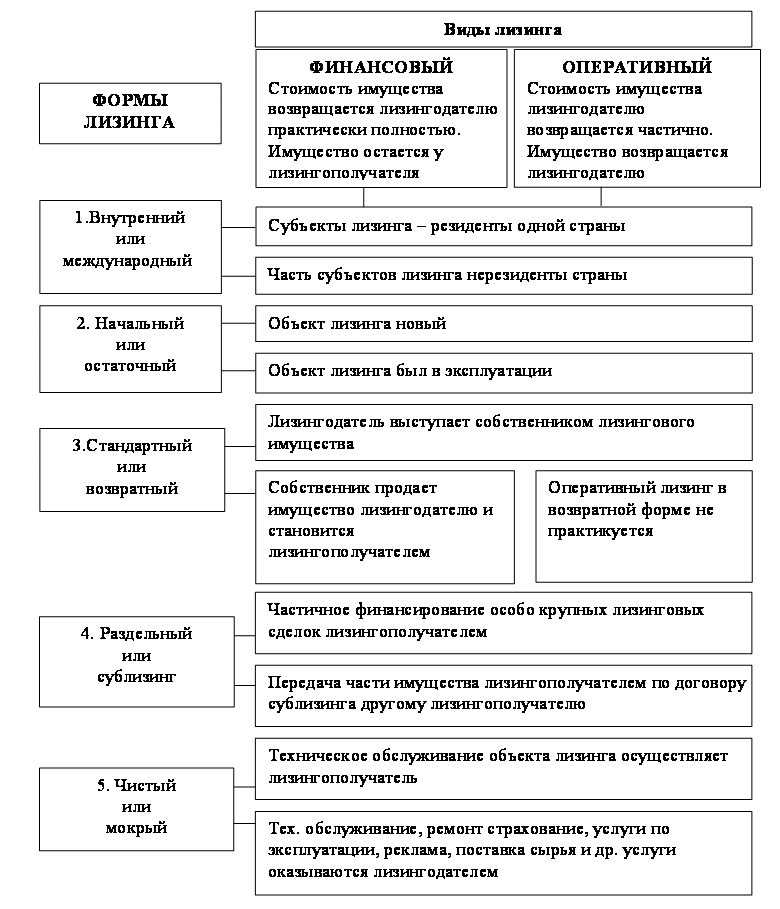

Лизинг может осуществляться в различных видах. Выделяют следующие основные виды лизинга (рисунок 1).

Виды лизингаКак отмечает Кознов А.Б. «наиболее распространенный подход к классификации лизинга включает в себя рассмотрение финансового и оперативного лизинга». Финансовый лизинг предполагает, что в течение срока договора лизинга лизингодатель возвращает себе полную стоимость объекта лизинга за счет лизинговых платежей и при этом получает прибыль. Срок договора лизинга в этом случае приближается к сроку эксплуатации имущества.

Бухгалтерские проводки и пример расчета приобретения автомобиля в лизинг — Читать здесь

Понятие лизинга с позиции разных авторов

При сделке с использованием оперативного лизинга срок договора лизинга существенно короче нормативного срока эксплуатации имущества. В результате чего, лизинговые платежи не покрывают полной стоимости имущества. Для получения прибыли лизингодатель вынужден повторно сдавать имущество другому лизингополучателю. Поэтому у лизингодателя возникает риск того, что он не возместит полную стоимость имущества, если не будет спроса на объект лизинга.

В таблице 1 представлены основные подходы к определению понятия лизинга и лизинговых операций.

Таблица 1 – Основные подходы к определению понятия и сущности лизинга и лизинговых операций

| Автор | Характеристика понятия |

Шаркова

А. В. В. | «Лизинг – это форма экономических отношений, которая отражает совокупность таких хозяйственных операций, как купля-продажа, аренда, обслуживание, поставка оборудования и техники, поручение и др.». |

| Ковалев В.В. | «Лизинг — это инструмент позволяющий получить необходимое оборудование или иные нужные предприятию для дальнейшей деятельности, что не требует от предприятия привлечения собственных ресурсов произвести модернизацию основных фондов». |

| Гребнева Т.В. | «Лизинг — это финансовый инструмент для длительного размещения ресурсов с предоставлением финансовой выгоды клиентам». |

| Байкот Е.В. | «Лизинг как современная форма аренды, определяется, как вид предпринимательской деятельности, который в свою очередь направлен на инвестирование привлеченных или временно свободных средств». |

| Воронина М.В. | «Лизинг представляет собой совокупность имущественных и экономических отношений, которые возникают при приобретении имущества в собственность и последующей его сдачи во временное пользование за определенную плату». |

[flat_ab id=»5″]

Колмыкова Т.С. отмечает, что «субъектами лизинга являются собственник имущества (лизинговая компания), пользователь имущества (лизингополучатель) и продавец лизингового имущества (предприятие-изготовитель, торговая организация и др.)».

Лизинговая сделка

сопровождается двумя или более договорами: купли-продажи, собственно лизинга, а

также кредитным, страхования, договором на техническое обслуживание и пр. В

договоре обычно фиксируются срок аренды, сумма арендных выплат, соглашение о

продлении срока действия контракта, приобретение риска, например, в случае случайной

гибели арендатора или арендодателя, девальвации национальной валюты, любые меры

по уходу и содержанию арендованного имущества.

Самвелян Р.В. предлагает классифицировать договоры аренды самым различным критериям: «по типу арендуемого имущества (автомобилестроение, машиностроение, компьютерная техника), или по мобильности арендуемого имущества (лизинг оборудования / лизинг недвижимости), или по типу партнеров по контракту (частный лизинг / акционерный лизинг)».

Чтобы оценить выгодность лизинговой сделки, как отмечает Морозко Н.И., «необходимо провести подробный анализ затрат и выгод с учетом особенностей организации налогового и бухгалтерского учета. Выгодность лизинга независимо от особенностей учета в значительной степени зависит от согласованных в договорах аренды прав и обязанностей арендодателя и арендатора».

Лизинг в зависимости от использования и срока аренды имеет много различных преимуществ, что позволяет организациям активизировать свою инвестиционную и инновационную деятельность. К числу основных преимуществ лизинга можно отнести налоговые льготы, предсказуемость, ликвидность, индивидуальный подход к заключению договора финансовой аренды.

Лизинг как источник финансирования инвестиций является перспективной возможностью модернизации парка оборудования российских организаций, однако в силу экономического спада и падения спроса на продукцию организаций, рынок лизинга будет существенно сокращаться.

Просмотров 8 492

Сущность лизинга, формы и виды лизинга: финансовый, операционный, международный.

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи. Именно поэтому лизинг также называется финансовой арендой.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%).

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Понятие и характеристика финансовой аренды (лизинга)

Понятие финансовой аренды

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК РФ) определяет финансовую аренду следующим образом:

По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести

в собственность указанное лизингополучателем имущество у определенного им продавца

и предоставить лизингополучателю это имущество за плату во временное владение и

пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности

за выбор предмета лизинга и продавца. Договором финансовой аренды может

быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется

лизингодателем.

Лизингодатель в этом случае не несет ответственности

за выбор предмета лизинга и продавца. Договором финансовой аренды может

быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется

лизингодателем.

Правда, следует признать, что любое определение финансовой аренды является ограниченным и не может учесть всех форм и проявлений этого кредитного-инвестиционного инструмента. Согласно определению Европейской федерации национальных ассоциаций по лизингу оборудования (Leaseurope): «Аренда — это соглашение между собственником имущества (арендодателем) и арендатором, согласно которому первый передает право пользования активом арендатору на оговоренный срок в обмен на периодические выплаты» (также широко известно определение лизинга, установленное Конвенцией УНИДРУА, см. стр. 18).

Основополагающими нормативными актами, регулирующими лизинговые правоотношения

на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской

Федерации и Федеральный закон «О финансовой аренде (лизинге)» от 29 октября

1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

№164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

Лизингодатель остается собственником оборудования, в то время как лизингополучатель приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении определенного срока лизингополучатель может приобрести право собственности по договоренности с лизингодателем.

Согласно международной практике, лизинг представляет собой подвид арендных отношений, который характеризуется тем, что: а) лизингополучатель не приобретает права собственности на объект лизинга; б) риски и выгоды от пользования объектом лизинга лежат на лизингополучателе; в) оплата производится в рассрочку и (обычно) покрывает полную стоимость объекта лизинга и требуемую норму доходности лизингодателя1.

|

1В целом, участники сделки имеют значительную свободу в определении договорных условий, которые регулируют их взаимоотношения. |

Чаще всего при финансовой аренде лизингодатель приобретает для передачи в лизинг выбранный лизингополучателем объект лизинга у выбранного лизингополучателем продавца. Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой сделки страховой компании 2.

|

2При лизинге автомобилей может дополнительно страховаться гражданская ответственность лизингополучателя при эксплуатации Предмета лизинга. |

Основные черты финансовой аренды

Финансовая аренда (лизинг) — характеризующаяся длительным сроком контракта и амортизацией

всей или большей части стоимости арендуемого имущества. Фактически финансовая

аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Фактически финансовая

аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

Преимущества лизинга

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств:

|

Международная практика |

Российская специфика |

|

Относительно более дешевый вид финансирования капитальных затрат | |

|

За счет эффекта масштаба и/или положения на рынке лизинговая компания может получить финансирование по более низким ставкам либо предложить более выгодные финансовые условия. |

Часто российские лизинговые компании создаются ФПГ, либо банками для целей модернизации компаний группы или оптимизации налогообложения. В результате их кредитный рейтинг может уступать рейтингам потенциальных лизингополучателей. |

|

Экономический эффект от использования налоговых льгот. |

Снижение базы по налогу на прибыль и налога на имущество. |

|

Относительная гибкость как инструмента средне- и долгосрочного финансирования: | |

|

Лизинг предполагает 100%-е финансирование инвестиционного проекта и не требует немедленного начала платежей. Арендные платежи обычно начинаются после поставки имущества арендатору. |

Многие лизинговые компании требуют от своих клиентов одну или несколько из следующих форм обеспечения: аванс (обычно 15%-30% от закупочной стоимости лизингового имущества), депозит или другое доп. |

|

Не требуется дополнительного залога или прочих ограничений на деятельность лизингополучателя (ограничение на дальнейшие заимствования). |

Многие лизинговые компании требуют гарантии (поручительства) третьих лиц, залог активов или дополнительное страхование. |

|

Возможность снижения валютных рисков за счет фиксации ставок по лизингу. |

|

|

Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования. |

|

Недостатки лизинга

|

Международная практика |

Российская специфика |

|

Относительная негибкость условий лизинга | |

|

Обычно фиксированные ставки лизинга (проявляется при снижении рыночных ставок). |

В практике иногда используются плавающие ставки и гибкие графики лизинговых платежей — в соответствии с особенностями денежного потока лизингополучателя. |

|

Ограничения, которые лизингодатель может наложить на использование имущества. |

Иногда лизингодатель накладывает дополнительные ограничивающие условия (срок лизинга, нормы использования). |

|

При устаревании объекта лизинга до окончания действия лизингового договора, лизингополучатель продолжает платить арендные платежи до конца контракта. |

|

|

Налоговые последствия | |

|

Налоговые льготы при лизинге могут быть меньше, чем аналогичные льготы при осуществлении капитальных затрат за счет собственных средств. |

Возможная задержка с возвратом НДС лизингодателем. |

|

Уплата лизингодателем налога на пользователей автодорог по ставке 1% (отменяется с 1 января 2003г.). |

|

Классификация договоров аренды

В мировой практике существует два основных вида аренды: оперативная и финансовая3 - «operating lease» и «financial lease». Терминологически в англо-саксонском праве финансовая аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда, как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования. Напротив, «operating lease» или аренда, как правило, используется для приобретения права пользования средством в течение определенного периода времени без приобретения самого средства; следовательно, при аренде арендатор избегает большей части рисков, связанных с оборудованием.

|

3 При этом, международное понятие «оперативная аренда» идентично российскому термину «аренда», а международному понятию «финансовая аренда» соответствуют российские термины: «финансовая аренда» и «лизинг». |

Виды лизинговых соглашений можно дифференцировать следующим образом:

|

Классификационные признаки |

Формы лизинга |

|

Объект |

1) Движимое имущество |

|

2) Недвижимое имущество | |

|

Срок |

1) Долгосрочные |

|

2) Среднесрочные | |

|

3) Краткосрочные | |

|

Условия начисления амортизации |

1) С полной (ускоренной) амортизацией |

|

2) С неполной амортизацией | |

|

Сфера рынка |

1) Внутренний |

|

2) Международный | |

|

3) Транзитный | |

|

Организация |

1) Прямой |

|

2) Косвенный | |

|

3) Возвратный | |

|

4) Левередж | |

|

Объем обслуживания |

1) Чистый |

|

2) Полный | |

|

3) Комплексный | |

|

4) Генеральный | |

|

Тип лизинговых платежей |

1) Денежный |

|

2) Компенсационный | |

|

3) Смешанный |

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества. При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению арендатора и предоставляет ему право использования в коммерческих и производственных целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на срок меньший или равный амортизационному периоду объекта; арендатор несет все риски, расходы и налоги во время действия контракта.

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный4. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах. В данном случае не имеет значения местонахождение продавца имущества. Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

|

4 В российском законодательстве (в статье 7 Закона «О финансовой аренде (лизинге)» № 164-ФЗ от 29.10.1998 г. с изменениями и дополнениями от 29.01.2002) предусмотрены только две формы лизинга: внутренний и международный. |

По организации выделяется прямой лизинг, когда изготовитель или владелец имущества выступает в качестве лица, сдающего его в аренду, и косвенный, при котором сдача в аренду ведется через третье лицо.

Возвратный лизинг (lease-back) заключается в продаже промышленным предприятием части его собственного имущества лизинговой компании с одновременным подписанием договора об его аренде. В такой операции только два участника: арендатор имущества (бывший владелец) и лизинговая компания (новый владелец). Такая сделка дает возможность предприятию получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию, и использовать их для новых капитальных вложений. Рентабельность данной операции будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, она может привлекать другие лизинговые компании для участия в проекте. В этом случае основной лизингодатель оплачивает лишь часть стоимости имущества, а на остальную сумму привлекает другие компании. При этом собственником имущества становится основной лизингодатель.

По объему обслуживания можно выделить договор чистого лизинга, полного комплексного и генерального. При чистом лизинге дополнительные расходы по обслуживанию арендуемого имущества берет на себя лизингополучатель, а при полном лизинге лизингодатель может брать на себя техническое обслуживание, ремонт, страхование, подготовку персонала и другие расходы, связанные с использованием объекта сделки. Основное преимущество полного лизинга состоит в предоставлении широкого спектра услуг, оказываемых лизингодателем (возможно даже с привлечением производителя).

Комплексный лизинг предполагает, что кроме оплаты передаваемого имущества лизингодатель осуществляет дополнительные инвестиции, связанные с объектом лизинга и необходимые для организации процесса производства (закупка сырья, комплектующих, расходных материалов). В зарубежной практике применяется генеральный лизинг, в договоре которого предусматривается право дополнять заявку на имущество для передачи в лизинг без заключения новых договоров.

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта.

Интересы сторон лизинговой сделки

Лизинг является важным источником средне- и долгосрочного финансирования предприятий во многих странах, независимо от их размеров или уровня развития. В странах с развитой экономикой лизинг является решением проблемы приобретения основных средств, которое экономически эффективно для всех участников лизинговой сделки. Это имеет особое значение для обеспечения финансирования малых и средних, а также открывающихся предприятий, которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции в экономике наряду с созданием новых рабочих мест.

Согласно исследованию Международной финансовой корпорации, можно выделить несколько основных причин обращения к услугам лизинговых компаний в Российской Федерации. К ним относятся:

- большая гибкость лизинга

- менее жесткие требования по дополнительному обеспечению и гарантиям

- более продолжительные сроки финансирования

- меньшее количество бюрократических барьеров

- налоговые преимущества

- большая поддержка со стороны поставщиков

Наиболее значимой причиной, однако, является недоступность банковских кредитов для многих лизингополучателей. Это подчеркивает одно важное качество лизинга: во многих случаях лизинг является альтернативным источником финансирования, не конкурируя напрямую с банковским кредитованием.

Экономические выгоды лизинга как схемы осуществления реальных инвестиций

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в определенное противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования. Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами.

Целесообразность лизинговой сделки для ее участников можно рассматривать в двух направлениях: с точки зрения организационно-правовых интересов или экономических интересов. При этом экономические интересы участников лизинга могут рассматриваться как текущие (статические) (например, в разрезе одного лизингового платежа), так и в динамическом аспекте, т.е. на протяжении всего периода использования имущества с учетом фактора стоимости денег во времени.

С организационной точки зрения формирование лизинговых отношений означает возникновение

промежуточного звена между кредитором и потребителем инвестиций. Поэтому преимущества

и недостатки включения лизинговой сделки в цепочку «кредит — лизинг — приобретение

основных фондов» должны и могут рассматриваться:

а) с точки зрения интересов кредитора;

б) с точки зрения интересов получателя основных фондов — предмета лизинговой сделки.

Условно назовем агентов экономических интересов в случае организации инвестиционных вложений посредством лизинговой сделки следующим образом: «производитель», «лизинговая компания» и «лизингополучатель».

Производитель

Промышленные предприятия не всегда могут сразу оплачивать приобретение дорогостоящей техники, а производители не в состоянии осуществлять поставки в кредит, поскольку сами нуждаются в дополнительных оборотных средствах для организации производства.

Поставщикам оборудования (как российским, так и зарубежным) использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Для поставщиков оборудования лизинг является средством продажи оборудования. Поскольку многие предприятия испытывают нехватку денежных средств и не имеют доступа к банковским кредитам, лизинг остается единственным способом получения оборудования конечным пользователем.

В силу своих особенностей, лизинг становится альтернативой традиционным банковским кредитам, и при определенных обстоятельствах обладает привлекательностью для некоторых категорий клиентов. В этом плане лизинг не конкурирует с банковским финансированием, а скорее дополняет его.

Лизинговая компания

Экономический интерес лизинговой компании состоит в получении дохода, превышающего средний уровень дохода от инвестиционной деятельности (за счет комиссии, премии за риск). При этом риск самой компании снижается за счет:

В западной практике дополнительным плюсом для лизинговой компании может быть возможность приобретения продукции или ценных бумаг лизингополучателя. Кроме этого, существуют положительные налоговые последствия лизинговой формы финансирования инвестиций.

Лизингополучатель

Финансовыми источниками осуществления инвестиционных вложений для производственного предприятия являются собственные средства (нераспределенная прибыль и акционерный капитал) или заемные средства (преимущественно в виде кредитных средств). При ограниченных финансовых возможностях лизингополучатель может приобрести оборудование для увеличения производственных мощностей и повышения способности генерировать доходы.

Согласно западной практике, для лизингополучателей лизинг может быть предпочтительнее банковского кредита, поскольку от них требуется продемонстрировать не длительную кредитную историю, а способность генерировать соответствующие денежные средства, достаточные для покрытия лизинговых платежей.

Для лизингополучателя финансовая аренда (лизинг) позволяет обновлять основные фонды, формировать техническую базу производства для новых видов продукции, расплачиваясь за арендованное имущество по мере получения дохода от производимой с помощью этого имущества продукции. В развитых странах лизинг по сравнению с кредитом является более доступной формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по кредитной сделке, т.к. предприятие получает фонды в полную собственность лишь при условии полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может быть переложена на лизинговую компанию).

С точки зрения лизингополучателя появление в кредитной цепочке промежуточного агента в лице лизинговой компании (которая является собственником предмета лизинга), означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования целевого использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием.

Привлекательность лизинга для лизингополучателя основывается также на возможности применять ускоренную амортизации имущества. Для компании ускоренная амортизация имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно, повышает рентабельность собственного капитала.

Значение лизинга для экономического развития

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом работают не только лизинговые компании, связанные с администрацией регионов, муниципальными банками, федеральными и местными агентствами содействия развитию малого и среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают, что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Развитая лизинговая отрасль расширит возможности финансирования реального сектора экономики, будет способствовать росту внутреннего производства, реализации основных средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние полтора года произошло увеличение объемов банковского кредитования реального сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении этой стратегической задачи, стоящей перед российской экономикой, в переоснащении основных фондов промышленных предприятий.

Понятие лизинга

Принято считать, что лизинг является американским изобретением 50-х годов, которое было перевезено через десятилетие американскими предпринимателями в Европу, а затем и в Японию. Однако многие специалисты не согласны с таким взглядом на историю лизинга и утверждают, что экономические отношения, подобные лизинговым были известны уже задолго до нашей эры.

Английские термины «leasing», а также «leasor» и «lesee» (стороны договора лизинга) не имеют адекватного перевода в русском языке. Многие европейские ученые признают сложность перевода термина «лизинг» на другие языки. Корень «лиз» в переводе с греческого означает растворение, а с английского — арендовать, сдавать в наем. Поэтому, в виду того, что термин «лизинг» уже достаточно прочно вошел в обиход и используется как в отечественной, так и в зарубежной литературе, нецелесообразно, вероятно, переводить его вообще.

Основной идеей лизинга является то, что для получения прибыли совсем не обязательно иметь средства производства в собственности, достаточно лишь иметь право их использовать и извлекать доход. Поэтому лизинг позволяет предпринимателям в пору становления бизнеса начать производственную деятельность, не обладая значительным первичным капиталом.

В теории и на практике лизинг характеризуется следующими определениями:

1) способ кредитования предпринимательской деятельности;

2) одна из форм долгосрочной аренды;

3) способ купли — продажи средств производства или права пользования чужим имуществом;

4) инвестиционная деятельность.

С одной стороны, лизинг по своему содержанию соответствует кредитным отношениям (выдаче кредита под покупку производственных фондов). Лизингодатель оказывает лизингополучателю финансовую услугу, приобретая имущество у производителя (продавца) за полную стоимость в собственность, а лизингополучатель возмещает эту стоимость лизингодателю периодическими платежами, включающими в себя по аналогии с кредитом расходы лизингодателя на приобретение и содержание имущества (сумма кредита) и уплату процентов по нему.

Также можно сравнить лизинговые отношения с предоставлением лизингодателем лизингополучателю коммерческого кредита по договору купли-продажи с рассрочкой оплаты за имущество, передаваемое в лизинг, в виде лизинговых платежей.

С другой стороны, лизинг тесным образом связан с арендным механизмом. И в Гражданском кодексе Российской Федерации лизинг трактуется как финансовая аренда, а сам договор лизинга — как особый подвид договора долгосрочной аренды.

В действительности же, совокупность всех этих определений наиболее полно отражает экономическую сущность лизинга. Сочетание одновременно свойств кредитной сделки, инвестиционной и арендной деятельности образует новую организационно-правовую форму бизнеса — лизинг.

В данной форме реализуется комплекс имущественных отношений, связанных с передачей средств производства во временное пользование путем их купли и последующей сдачи в аренду.

Таким образом, лизинг представляет собой сложную трехстороннюю сделку, в которой финансирующая лизинговая фирма (лизингодатель) приобретает у фирмы — изготовителя движимое или недвижимое имущество и передает его в распоряжение фирмы — арендатора — лизингополучателя.

Взаимоотношения сторон лизинговой сделки можно охарактеризовать следующим образом:

- Будущий лизингополучатель, нуждающийся в определенных видах имущества, подбирает поставщика и в силу отсутствия достаточных средств для приобретения имущества обращается к будущему лизингодателю с просьбой о его участии в сделке. Договором также может быть предусмотрено, что выбор поставщика и приобретаемого имущества осуществляется лизингодателем.

- Лизингодатель за счет собственных или заемных средств осуществляет закупку данного имущества и, сохраняя право собственности на предмет лизинговой сделки, передает его по договору лизинга лизингополучателю.

- Лизингополучатель получает в пользование приобретенное имущество и в течение срока лизинга выплачивает лизинговые платежи в порядке, сроки, форме и на условиях, предусмотренных в лизинговом договоре.

Существуют арендные сделки, которые, не попадают под несколько «узкое» российское определение лизинга, но считаются таковыми во многих странах мира.

Например, по Российским законам не считается операцией лизинга сделка с имуществом, которое не может быть использовано для предпринимательских целей, хотя в других странах данные сделки могут считаться лизинговыми.

Таким образом, понятие лизинга имеет много интерпретаций, которые также зависят от истории развития лизинговых отношений и законодательства каждой отдельно взятой страны. Особенности российского законодательства в отношении лизинга будут рассмотрены нами далее.

Please enable JavaScript to view the comments powered by Disqus. comments powered byВыгоден ли международный лизинг | ООО «Альфа-Лизинг»

Самый важный вопрос при оценке экономической эффективности лизинга в международном формате является определение места реализации данной услуги согласно действующего российского законодательства. Так как в случае, если местом реализации услуги становится РФ, лизингополучатель вынужден оплачивать НДС два раза, а именно: при ввозе имущества и при оплате периодических лизинговых платежей. Что касается уплаты НДС с лизинговых платежей, то налог будет взиматься в случае, если местом реализации услуг лизинга будет признаваться территория Российской Федерации. Место реализации работ (услуг) определяется согласно положениям ст. 148 НК РФ. Лизинг является разновидностью аренды, но о нем в ст. 148 ничего не сказано. Официальная позиция такова: лизинг как разновидность аренды подчиняется тем же правилам определения места реализации, что и услуги по сдаче имущества в аренду.

Российская Федерация признается местом реализации услуг по предоставлению любого оборудования в лизинг, а реализация услуг по предоставлению недвижимого имущества, находящегося на территории Российской Федерации, облагается НДС в любом случае. Поэтому международный лизинг таких объектов — крайне редкая ситуация.

При международном лизинге лизингодателем является иностранная организация, а в соответствии с пп. 7 п. 1 ст. 309 НК РФ доходы, полученные иностранной организацией от лизинговых операций с имуществом, используемым на территории Российской Федерации (если получение таких доходов не связано с предпринимательской деятельностью иностранной организации через постоянное российское представительство), относятся к доходам иностранной организации от источников в Российской Федерации и подлежат обложению налогом на прибыль, удерживаемым у источника выплаты доходов. К таким доходам, в частности, относятся доходы от лизинговых операций. Если лизингодатель является резидентом государства, с которым у Российской Федерации заключено и действует соответствующее соглашение об избежании двойного налогообложения, при налогообложении доходов лизингодателя необходимо учитывать положения такого соглашения.

При международном лизинге наиболее приемлемым является применение такого таможенного режима, как временный ввоз, когда иностранные товары используются в течение определенного срока (срока временного ввоза) на таможенной территории Российской Федерации с полным или частичным условным освобождением от уплаты таможенных пошлин, налогов и без применения к этим товарам запретов и ограничений экономического характера, установленных в соответствии с законодательством Российской Федерации о государственном регулировании внешнеторговой деятельности (ст. 209 Таможенного кодекса РФ).

Несмотря на то что данный режим является льготным, поскольку предусматривает полное или частичное освобождение от уплаты ввозных таможенных платежей, российские организации — лизингополучатели редко его используют, поскольку он ограничен максимально допустимым сроком нахождения предмета лизинга на территории Российской Федерации в два года (ст. 213 ТК РФ). В отношении товаров, относящихся к основным производственным фондам (средствам), при условии, что они не являются собственностью российских лиц, пользующихся ими на таможенной территории Российской Федерации, допускается временный ввоз с применением частичного освобождения от уплаты таможенных пошлин, налогов на 34 месяца.

Помимо ограничения сроков нахождения товаров на территории Российской Федерации ТК РФ содержит еще ряд условий для применения режима временного ввоза, которые заключаются в следующем. Временный ввоз допускается при условии, что товары могут быть идентифицированы таможенным органом при их обратном вывозе (реэкспорте). Таким образом, временно ввезенные товары должны оставаться в неизменном состоянии, за исключением изменений вследствие естественного износа или естественной убыли при нормальных условиях перевозки (транспортировки), хранения и использования (эксплуатации). С временно ввезенными товарами допускается совершать операции, необходимые для обеспечения их сохранности, включая ремонт (за исключением капитального ремонта и модернизации), техническое обслуживание и другие операции, необходимые для сохранения потребительских свойств товаров и поддержания товаров в состоянии, в котором они находились на день их помещения под таможенный режим временного ввоза. Распоряжение временно ввезенными товарами иными способами не допускается (п. п. 2 — 4 ст. 211 ТК РФ).

При этом таможенный орган вправе требовать от лица, заявляющего таможенный режим временного ввоза, предоставления гарантий надлежащего исполнения обязанностей, установленных ТК РФ (ст. 160), в т.ч. предоставления обязательства об обратном вывозе временно ввезенных товаров (п. п. 1 и 2 ст. 210 ТК РФ).

Еще одно важное условие применения режима временного ввоза заключается в том, что временно ввезенными товарами может пользоваться лицо, получившее разрешение на временный ввоз (ст. 211 ТК РФ). В силу данного условия в целях дальнейшего использования предмета лизинга на территории Российской Федерации декларантом должна выступать российская организация — лизингополучатель.

При частичном условном освобождении от уплаты таможенных пошлин, налогов за каждый полный и неполный календарный месяц нахождения товаров на таможенной территории Российской Федерации уплачивается 3% суммы таможенных пошлин, налогов, которая подлежала бы уплате, если бы товары были выпущены для свободного обращения.

При расчете объема таможенных платежей могут возникнуть проблемы с определением размера таможенной пошлины, поскольку законодательство в настоящее время не содержит четких предписаний о порядке определения таможенной стоимости товаров, передаваемых по договору лизинга. Зачастую лизингополучатели при ввозе предметов лизинга используют первый метод (по стоимости сделки с ввозимыми товарами), т.к. он является наиболее выгодным, поскольку позволяет учесть реальную цену товара и затраты на его приобретение. Таможенные органы нередко оспаривают возможность применения первого метода и необходимость использования шестого метода (резервного) при определении таможенной стоимости предмета лизинга, объясняя это особенностями лизинговых отношений (Письмо ФТС России от 19.11.2008 N 05-33/48386).

Режим временного ввоза должен быть завершен либо вывозом оборудования с таможенной территории Российской Федерации, либо помещением под иной таможенный режим. Действующим законодательством не установлен строгий порядок завершения режима временного ввоза, однако следует учитывать необходимость четкого соблюдения сроков возможности применения данного таможенного режима (два года, а в некоторых случаях — 34 месяца).

Недостатки международного лизинга заключаются в следующем:

- классический финансовый лизинг может быть выгоден только в ситуации, когда иностранное юридическое лицо готово предложить условия лизинга, существенно более интересные чем Российская лизинговая компания. Однако, иностранные компании не предлагают такие продукты на рынке РФ, а риски для них при оценке Российских компаний существенно выше.

- международный лизинг может быть интересен за счет льготного режима налогообложения, однако в таком случае речь может идти только о рассрочке таможенных платежей, а в конце срока лизинга имущество подлежит вывозу с территории РФ, что не позволяет говорить о достаточной эффективности использования имущества, так как лизингополучатель обязан будет заплатить все таможенные платежи, хоть и с рассрочкой, однако имущество в собственность на территории РФ не получит.

- необходимость при отсутствии освобождения предмета лизинга от таможенных платежей платить НДС как при ввозе имущества, так и при оплате лизинговых платежей, при некорректном составлении договора или неправильной трактовке структуры платежей фискальными органами есть риски оплаты двойной суммы НДС — первый раз при ввозе, второй раз при оплате лизинговых платежей как налоговый агент

- максимальный срок временного ввоза или вывоза товара не может превышать двух лет, что меньше обычного срока действия договора лизинга (три — пять лет), а это связано с необходимость продления срока временного ввоза;

- большое количество споров с таможенными органами о порядке определения таможенной стоимости предмета лизинга;

- в день, когда истекает срок временного ввоза, лизингодатель или лизингополучатель должен заявить о смене таможенного режима на другой или поместить товар на склады временного хранения, что весьма проблематично при условии, что предмет лизинга — это стационарное или используемое в непрерывном технологическом процессе оборудование.

- международный финансовый лизинг отнесен таможенными органами к группе риска, т.е. к сделкам, способным привести к неуплате таможенных платежей. Это свидетельствует о повышенном внимании фискальных органов к участникам внешнеэкономической деятельности, задействованным в подобных проектах. А следовательно, таможенные органы требуют дополнительные обеспечительные меры, что усложняет администрирование сделки или требует дополнительных финансовых затрат.

Все вышеизложенное позволяет сделать вывод: плюсов от практического применения международного лизинга не так много, а экономически для многих объектов лизинга это просто невыгодно. Выгода международного лизинга возникает в ситуации, когда лизингополучатель не платит налогов при ввозе и освобожден от оплаты НДС на лизинговые платежи. А это имеет место только в части ограниченного перечня имущества, в основном не имеющего аналогов в РФ, и в отношении только тех предметов лизинга, местом реализации лизинговой услуги по которым будет иностранное государство. Поэтому международный лизинг будет пока развиваться в сегменте авиа, где он получает максимальную поддержку со стороны государства.

Международный лизинг внутри таможенного союза также сложен в администрировании. Но при этом есть еще и реальные финансовые недостатки такой схемы.

В рамках таможенного союза отсутствует как таковое понятие импорта, поэтому процедура сделок международного лизинга проще в реализации. Однако, в данном случае также имеет место налоговый аспект и территория, которая признается местом оказания услуги. Если в случае с оборудованием это будет территория лизингополучателя, а следовательно обязанность уплаты НДСа с лизинговых платежей возникает именно у лизингополучателя, то в случае с транспортом это будет территория лизингодателя. Поэтому при лизинге транспорта именно лизинговая компания будет обязана оплачивать НДС в бюджет. При этом источником оплаты данного НДСа будет ее клиент-резидент другой страны Таможенного союза. Однако механизмов зачета или возврата НДСа между государствами не существует, поэтому в ситуации с лизингом транспорта лизингополучатель по существу теряет НДС, оплачиваемый в составе лизинговых платежей на стоимость услуги лизинговой компании – резидента другой страны Таможенного союза.

Еще одна сложность заключается в законодательном регулировании налога на имущество, так как в странах участниках Таможенного союза данный налог платится по-разному. При этом вне зависимости от того какие ставки налога действуют на территории лизингополучателя, а возможно даже при его отсутствии на конкретные виды имущества, налог на имущество будет оплачиваться лизинговой компанией. При этом фактор так называемого баланса также не играет роли, так как учет предмета лизинга на балансе иностранного государства автоматически не создает у стороны, на балансе которой учитывается предмет лизинга, обязанности по оплате налога. В случае, если в государстве лизинговой компании налог на имущество предусмотрен, а в государстве лизингополучателя налог на имущество отсутствует, налоговыми органами лизингодателя данный налог скорее всего все равно будет взыскан. Таким образом, лизинговая компания должна будет его включить в состав лизинговых платежей. Это в конечном счета также негативно отражается на экономике сделок международного лизинга внутри Таможенного союза.

В итоге для лизингодателя проще и выгоднее создавать дочернюю компанию на сопредельной территории, чем оформлять международный лизинг в Беларуссию или Казахстан.

Что такое лизинг? Текст научной статьи по специальности «Экономика и бизнес»

Что такое лизинг?

АЛ. Флёрова

Кандидат химических наук, заместитель директора Института промышленного развития

Богатство состоит не во владении имуществом, а в праве пользования им.

Аристотель

Сегодня весь мир, а развитые страны особенно, живут по принципу «берешь и пользуешься сегодня, платишь завтра». Разнообразие этого лозунга видно в терминах аренда, отсроченный платеж, покупка в кредит, лизинг*. Наиболее перспективным из перечисленных путей приобретения имущества является лизинг. Во всем развитом мире более 50% основных средств приобретается в лизинг.

Ситуация в России характеризуется явным дефицитом «длинных» и дешевых денег: высокая процентная ставка, короткий срок кредита говорят о том, что это не инвестиционные средства, а деньги на пополнение оборотных средств. «Длинные» низкопроцентные низкорисковые ресурсы позволяют использовать лизинговые схемы. Лизинг, пожалуй, один из немногих финансовых инструментов, который сегодня действительно работает.

Что же такое лизинг? Термин происходит от английского слова «leasing» — аренда. В английском языке существует понятие оперативного и финансового лизинга. Оперативный лизинг соответствует понятию обыкновенной аренды в российском законодательстве, а финансовый лизинг — финансовой аренды, или лизингу. Поэтому, употребляя термин «лизинг» применительно к России, имеем в виду финансовую аренду или то, что соответствует английскому «financial leasing».

Лизинг (согласно федеральному закону «О лизинге» [2, 4]) — вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату на определенный срок на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем.

Таким образом, лизинговые отношения рассматриваются законодательством как инвестиционные и осуществляемые в рамках треугольника: поставщик (производитель) — лизингодатель (инвестор) — лизингополучатель (пользователь).

Однако лизинг является лишь одной из разновидностей инвестиционной деятельности, определение которой дано в ст. 1 федерального закона «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [3]. Этот закон трактует инвестиционную деятельность как вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. Причем под инвестициями понимаются денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку.

Итак, лизинг — это комплекс имущественных отношений, возникающих в связи с приобретением имущества (объекта лизин-

* Инициативная группа Г осдумы во главе с заместителем председателя комитета по банкам и кредитным организациям Анатолием Аксаковым с целью русификации ставших уже привычными терминов предлагает вместо «лизинга” употреблять слова “прокато-покупка”. [Ред.]

га) и последующей передачей его во временное пользование. Это договор финансовой аренды, по которому одна сторона (арендатор, или лизингополучатель) может использовать имущество, принадлежащее лизинговой компании (арендодатель, или лизингодатель) и приобретенное по заказу лизингополучателя, за определенную периодическую плату. Важнейшим элементом этого договора является то, что юридическая собственность (сохраняемая лизинговой компанией) отделяется от экономического использования актива (находящегося во владении арендатора). Лизинговую компанию интересует способность арендатора осуществлять арендную плату, а не его кредитная история, активы или собственный капитал. Такой договор особенно удобен новым, малым или средним предприятиям, не имеющим длительной финансовой истории. Обеспечением сделки является само лизинговое имущество.

Иными словами, лизинговая компания (лизингодатель) по просьбе лизингополучателя приобретает имущество (оборудование) и отдает в пользование с условием обязательного постепенного выкупа в течение срока договора. Фактически роль лизинговой компании заключается в финансировании покупки имущества и обеспечении его доставки, установки, наладки и пуска. Право собственности на переданное имущество остается за лизинговой компанией до момента полного расчета по договору.

Предприятию или предпринимателю совсем не обязательно иметь в собственности имущество, чтобы работать и получать прибыль. Достаточно располагать правом использования этого имущества в течение определенного срока. Это особенно важно для тех предприятий, которые не располагают необходимыми средствами для приобретения оборудования в собственность. Механизм лизинга позволяет им приобрести право пользования оборудованием на определенный срок за посильную арендную плату. Также предусматривается вариант, когда оборудование переходит в собственность предприятия по истечении оговоренного срока пользования им.

Гражданский кодекс Российской Федерации [1]определяет лизинг как финансовую аренду (ст. 665, 666):

«По договору финансовой аренды (лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей. Арендодатель в этом случае не несет ответственности за выбор предмета арендыы и продавца.

Договором финансовой арендыы может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем.

Предметом договора финансовой арендыI могут быть любы/е непотребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов».

Объектом лизинга может быть движимое и недвижимое имущество.

Движимое имущество — все, что не относится к недвижимости: машины, оборудование, средства вычислительной техники, транспортные средства и пр.

Недвижимое имущество: здания, сооружения, воздушные суда, морские суда, суда внутреннего плавания, космические объекты.

В кодексе предусмотрены следующие особенности лизинговых операций:

1) право выбора объекта лизинга и продавца лизингового имущества принадлежит лизингополучателю, если иное не предусмотрено договором;

2) лизинговое имущество используется лизингополучателем только в предпринимательских целях;

3) лизинговое имущество приобретается лизингодателем у продавца лизингового имущества только при передаче его в лизинг лизингополучателю;

4) сумма лизинговых платежей за весь период лизинга должна включать полную (или близкую к ней) стоимость лизингового имущества в ценах на момент заключения сделки;

5) имущество, переданное в лизинг, в течение всего срока действия договора лизинга является собственностью лизингода-

теля, за исключением имущества, приобретаемого лизинговой компанией за счет бюджетных средств;

6) в договоре лизинга может быть предусмотрено право выкупа лизингового имущества лизингополучателем по истечении или до истечения срока договора;

7) по соглашению сторон в договоре лизинга может предусматриваться ускоренная амортизация лизингового имущества в соответствии с законодательством Российской Федерации. Так, п. 3 ст. 31 федерального закона «О лизинге» гласит: «при применении ускоренной амортизации используется равномерный (линейный) метод ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3».

Из определения финансовой аренды (лизинга) по Гражданскому кодексу следует, что любая лизинговая сделка предполагает участие трех субъектов лизинга:

а) лизингодателя (арендодателя) —

лица, которое специально приобретает имущество для сдачи его во временное пользование;

б) лизингополучателя (арендатора) -лица, получающего имущество во временное пользование;

в) продавца — лица, продающего имущество, являющееся объектом сделки.

Участие трех субъектов в лизинговой сделке является отличительной чертой финансовой аренды от обыкновенной.

В обыкновенной же аренде участвуют только два субъекта:

а) арендодатель;

б) арендатор.

Также при обыкновенной аренде арендодатель приобретает оборудование на свой страх и риск, а не по заказу арендатора. При такой аренде одно и то же оборудование может сдаваться в аренду несколько раз.

Лизинговые сделки имеют разные схемы, две простейшие из них приведены на рис. 1 и 2.

Рисунок 1

Схема лизинговой сделки (вариант 1)

1. Будущий лизингополучатель, нуждающийся в определенном имуществе, самостоятельно подбирает располагающего этим имуществом продавца.

2. Лизингополучатель обращается к будущему лизингодателю с просьбой о его участии в сделке. 3-4. Лизингодатель покупает у поставщика выбранное лизингополучателем имущество.

5. Лизингодатель передает имущество лизингополучателю на оговоренных условиях.

Рисунок 2

Схема лизинговой сделки (вариант 2)

1. Будущий лизингополучатель, нуждающийся в определенном имуществе, обращается к лизингодателю и поручает ему выбрать продавца.

2-3. Лизингодатель находит продавца и покупает у него имущество.

4. Лизингодатель передает имущество лизингополучателю на оговоренных условиях.

В зависимости от принадлежности участников сделки лизинг подразделяется на внутренний (все участники сделки принадлежат одной стране) и международный (один из участников сделки принадлежит другой стране).

Внутренний лизинг регулируется законодательством Российской Федерации. К нему также могут быть применены нормы Конвенции УНИДРУА о международном финансовом лизинге [8], поскольку она стала частью внутреннего права и определяет основные понятия, используемые при ведении лизинговых операций. Что касается использования в этом случае иностранного права, то оно возможно лишь в том случае, когда это дозволено внутренним правом.

Международный лизинг подчиняется правилам упомянутой конвенции и при определенных обстоятельствах на него могут быть распространены правила иностранного законодательства. В этом случае права и обязанности сторон договора лизинга регулируются российским правом в части, не противоречащей конвенции.

Особенности международных операций, осуществляемых субъектами лизинга, определены ст. 34 закона «О лизинге». Так, согласно данной статье, в случае если лизингодатель привлекает денежные средства от нерезидентов Российской Федерации в целях приобретения предмета лизинга на срок более шести месяцев, но не превышающий срока действия договора лизинга, он не обязан иметь лицензию Центрального банка Российской Федерации на осуществление международных операций, связанных с движением капитала, что значительно облегчает процесс оформления операций по международному лизингу.

К тому же ввоз в Российскую Федерацию и вывоз из нее предмета лизинга в целях его использования по договору лизинга на срок более шести месяцев, а также оплата полной суммы договора лизинга за период, превышающий шесть месяцев, не являются операциями, связанными с движением капитала, в соответствии с законодательством Российской Федерации о валютном контроле и валютном регулировании.

Указанные положения подтверждают, что проведение международного лизинга поощряется российским законодательством.

Значение лизингового сектора для экономического развития

Сегодня лизинг является важным источником среднесрочного финансирования предприятий во многих странах, будь то малые предприятия или предприятия, занимающиеся запуском орбитальных спутников. Лизинг выгоден всем участникам сделки. Лизингополучателю он позволяет превращать имеющиеся в наличии у предприятия небольшие финансовые ресурсы в производственные капиталовложения, а лизингодателя интересует поток денежных средств (лизинговый платеж) в период использования оборудования, а не объем активов либо собственного капитала лизингополучателя или его кредитная история. В силу того что инвестирование происходит в основные средства, предприятие может приступить к производству и генерировать достаточный доход для внесения лизингового платежа.

Лизинговые компании избегают проблемы нецелевого использования фондов лизингополучателем, так как следить за целевым использованием оборудования гораздо проще, нежели контролировать использование денежных средств. С точки зрения продавца лизинг способствует сбыту его продукции. В целом же развитие лизинговой отрасли положительно влияет на экономическое развитие по нескольким направлениям.

^ Лизинг создает дополнительную конкуренцию на рынке финансовых услуг. Лизинг способствует проведению индустриальной и финансовой политики. В дополнение к мобилизации ликвидных средств для формирования капитала предприятий лизинг является важным стабилизационным фактором во время экономического спада, так как он значительно увеличивает эффективность льготного налогового режима, установленного для осуществления капиталовложений.

Преимущества лизинга для лизингополучателя

1. Преимущества в учете арендуемого имущества:

— лизинговые платежи, уплачиваемые лизингополучателем, учитываются у него в себестоимости, то есть средства на их уплату формируются до образования облагаемой налогом прибыли;

— лизинг не увеличивает долг в балансе лизингополучателя и не затрагивает соотношение собственных и заемных средств, то есть возможность лизингополучателя получать дополнительные займы не снижается;

— учет и амортизация лизингового имущества отражается на балансе лизингодателя. Срок лизинга, как правило, соответствует периоду амортизации предмета лизинга, но срок лизингового контракта обычно бывает меньше. Чем больше срок лизинга и соответственно ниже остаточная стоимость имущества, тем свободнее условия эксплуа-

тации имущества и дальнейшего его использования.

2. Снижение потребности в собственном капитале — сделка полностью финансируется лизингодателем.

3. Доступность средств — лизинг может быть единственным источником средств для фирм, еще не имеющих деловой истории и достаточных активов для обеспечения залога.

4. Гибкость системы платежа — адаптация платежа к возможному движению денежных средств пользователя.

5. Ускоренная амортизация объекта лизинга — расширяется возможность оперативного обновления устаревшего оборудования, снижается налогооблагаемая прибыль.

6. Фактор времени — срок лизинга может быть значительно больше срока кредита, имеет место неравномерность разновременных затрат и поступления денежных средств.

7. Налоговые льготы, государственная поддержка — уменьшение налогооблагаемой прибыли, снижение таможенных пошлин и налогов по операциям международного лизинга.

8. Увеличение производственного потенциала.

9. Совершенствование технологии производства.

10. Снижение риска при освоении новой продукции — в случае недостаточного спроса есть возможность вернуть взятое в аренду имущество лизингодателю.

Кроме того, лизингополучатель имеет ряд преимуществ при реализации проекта по лизинговой схеме. Среди них:

^ аренда обеспечивает финансирование лизингополучателя в точном соответствии с потребностями в финансируемых активах. так как лизинг служит средством реализации и стимулом для дополнительного расширения производства, государственная политика, как правило, направлена на поощрение и расширение лизинговых операций.

Преимущества лизинга для лизингодателя

1. Безопасность сделки — право собственности на актив остается за лизингодателем.

2. Согласованность расходов — расходы и доходы от инвестиций идут параллельно.

3. Четкая определенность лизинговых платежей.

4. Уменьшение негативных последствий изменения конъюнктуры рынка — устанавливаются долгосрочные отношения с пользователем и относительно стабильные лизинговые платежи.

5. Возможность использования налоговых льгот.

Преимущества лизинга для продавца (производителя) имущества

1. Проведение активного маркетинга.

2. Установление обратной связи — оперативное выявление конструктивных недостатков оборудования.

3. Снятие риска неплатежа — оплату и гарантии берет на себя лизинговая компания.

4. Средство эффективной рекламы.

5. Повышение спроса на вспомогательное оборудование.

6. Ускорение темпа обновления выпускаемой модели.

7. Уменьшение негативных последствий изменения конъюнктуры рынка.

Когда лизинг необходим бизнесу?

Лизинг имеет целый ряд преимуществ по сравнению с покупкой непосредственно или в кредит. Он совершенно необходим, если:

— налоги сдерживают инвестиционную активность предприятия;

— дефицит оборотных средств не позволяет расширять производство;

— требуется ускорить процесс возврата инвестиций.

Кроме того, отражение средств производства на балансе как полученных по договору лизинга может оградить предприятие от недобросовестных кредиторов, пытающихся получить его активы в судебном порядке. В то же время лизингополучатель сохранит свои права в рамках договора лизинга даже в том случае, если переданные активы оспорены у лизинговой компании третьим лицом по решению суда.

Механизм лизинга существенно облегчает привлечение товарных и финансовых кредитов нерезидентов с целью приобретения основных средств.

Закон о лизинге позволяет осуществлять операции, связанные с движением капитала без получения лицензии Центрального банка России, что значительно упрощает выбор кредитора, получение кредита, его обслуживание, а при необходимости и пролонгирование.

Лизинговая компания имеет право без лицензии Центробанка оплачивать проценты нерезидентам за рассрочку платежа по импортным контрактам, что снимает ряд ограничений по величине процентов и порядку их оплаты.

Выгоды от лизингового финансирования

1. Появляется возможность расширить производство и наладить обслуживание оборудования без крупных единовременных затрат и необходимости привлечения заемных средств.

2. Смягчается проблема ограниченности ликвидных средств, затраты на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства для вложения в другие виды активов.

3. Не привлекается заемный капитал, в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капитала.

Кроме того, приобретение оборудования по лизинговой схеме позволяет рентабельным предприятиям существенно уменьшить налогооблагаемую базу путем оптимизации налоговых отчислений. В частности, платежи по лизинговому договору в полном объеме относятся на себестоимость, существенно снижая налог на прибыль. За счет ускоренной амортизации общий период уплаты налога на имущество сокращается в три раза, для автотранспорта — в полтора раза. Если имущество ставится на баланс лизинговой компании, клиент освобождается от уплаты налога на имущество.

Совокупность вышеперечисленных льгот по налогообложению при прочих равных условиях позволяет клиенту экономить до 15% при сравнении лизинга и кредита.

Если говорить о ценообразовании, то необходимо отметить, что в лизинге используется не привычная всем «годовая ставка на остаток инвестиции», а «удорожание оборудования в год». Удорожание показывает, сколько клиент переплачивает в год от стоимости оборудования по договору купли-продажи.

Любая лизинговая компания, привлекая средства для финансирования конкретных сделок, по существу является неким «оптовиком» на финансовом рынке. Сегодня те, кто привлекает деньги отечественных банков, не в состоянии предложить нормальную, доступную для российского бизнесмена ставку финансирования. В то время как привлечение иностранных инвестиций позволяет лизинговым компаниям снижать ставку в валюте.

Ежегодное удорожание оборудования оценивается от 9 — 11%. Сюда входит вознаграждение лизинговой компании, компенсация затрат на страхование предмета лизинга и налоги. Рассчитывая график платежа, лизингодатель подробно объясняет клиенту, за что он платит.

Лизинг как особая форма хозяйствования оказывает комплексное воздействие на основные составные элементы производственного процесса. Лизинг эффективен при оперативном использовании достижений научно-технического прогресса, увеличении масштаба деятельности, снижении удельных расходов и интенсификации всей производственной деятельности.

Регулированию лизинговой деятельности уделено значительное внимание в российском законодательстве, что говорит о большом практическом значении данного вида деятельности как для отдельных предприятий, так и для экономики государства в целом.

Развивающаяся экономика страны, выбравшей инновационный путь развития, постоянно нуждается в обновлении основных средств, в техническом перевооружении. На

сегодняшний день лизинг — один из основных финансовых инструментов, позволяющих осуществлять крупномасштабные капитальные вложения в развитие материально-технической базы любого производства.

Литература:

1. Гражданский кодекс Российской Федерации.

2. Федеральный закон от 29 января 2002 г. № 31-ФЗ «О внесении изменений и дополнений в федеральный закон «О лизинге».

3. Федеральный закон от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

4. Федеральный закон от 29 октября 1998 г. № 164-ФЗ «О лизинге».

5. Федеральный закон от 16 января 1998 г. № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге».

6. Закон Российской Федерации от 26 июля 1991 г. № 1488-1 «Об инвестиционной деятельности в РСФСР».

7. Инструкция по заполнению формы федерального государственного статистического наблюдения № 1-лицензия «Сведения о коммерческом обмене технологиями с зарубежными странами (партнерами)».

8. Конвенция УНИДРУА о международном финансовом лизинге от 28 мая 1988 г.

9. www.epigraph.info.

1 0. www.fadr.msu.ru.

11. www.kranex.ru

1 2. www.leasingportal.ru.

Понятия, используемые в нормативно — законодательной базе Российской Федерации

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную оценку и вкладываемые в объекты предпринимательской и (или) иной деятельности в

целях получения прибыли и (или) достижения иного полезного эффекта.

Лизинг:

— вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату на определенный срок на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем;

— совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

Лизинговая деятельность — вид

инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

Лизинг (аренда) лицензий —

аренда исключительного права на пользование патентом или иным объектом промышленной собственности на определенной территории, используемым в производственных или коммерческих целях лизингодержате-лем при сохранении прав собственности за арендодателем.

Лизинговая сделка — совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

Лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату на определенный срок на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату на определенный срок на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

Договор лизинга — договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской де-

ятельности.р, В.Н. Бурмистров

Внешняя торговля Российской Федерации

— М.: Весть, 2006. — 479 с. (30 п.л.)

Вышло в свет учебное пособие по внешней торговле России, подготовленное профессором ВАВТ В.Н. Бурмистровым. Эта книга продолжает и совершенствует перечень ранее изданных трудов этого же автора.

В книге три раздела: 1) Внешнеэкономические связи — важный фактор социальноэкономического развития страны (России). 2) Основы государственного регулирования ВЭД в России. 3) Динамика стоимостных и количественных параметров внешней торговли Российской Федерации.

Автор существенно обновил книгу, доведя информацию в основном до 2004 года. К книге прилагается терминологический словарь и такие основополагающие документы, как Указ Президента РСФСР от 15 ноября 1991 «О либерализации внешнеэкономической деятельности на территории РСФСР», Федеральный закон «Об основах государственного регулирования внешнеторговой деятельности» от 8 декабря 2003 г., Федеральный закон «О валютном регулировании и валютном контроле» от 10 декабря 2003 г.

Рецензировали книгу профессора ВАВТ А.С. Белорусов, К.В. Холопов и И.И. Кретов.

Что такое лизинг. О лизинге. РЕСО-Лизинг.

Лизинг или финансовая аренда — это разновидность арендных отношений, в результате которых Лизингодатель (арендодатель) обязуется приобрести в собственность указанное Лизингополучателем имущество у определенного им продавца и предоставить Лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Главная отличительная особенность лизинга — Лизингодатель не несет ответственности за выбор предмета аренды, условий его приобретения и продавца.

Лизинг — это инвестиционный инструмент, позволяющий Вам, не отвлекая единовременно большого объема собственных средств, провести модернизацию предприятия и обновление основных фондов, расширить производство, приобретая новое, современное, высокотехнологичное оборудование, автотранспорт и технику. Лизинг — это альтернатива банковским кредитам, при использовании лизинга Вы получаете долгосрочный заемный капитал, сохраняя открытыми уже имеющиеся банковские кредитные линии, и оптимизируете налогооблагаемую базу Вашего предприятия, более рационально используя прибыль.

Виды лизинга

В соответствии с Законом «О финансовой аренде (лизинге)», принятом в 1998 г., в РФ установлены следующие основные формы лизинга — внутренний лизинг и международный лизинг. Также в законе выделяется сублизинг, как вид поднайма, при котором Лизингополучатель, получивший в финансовую аренду имущество, сам становится Лизингодателем и передает его уже собственному клиенту.

По мере развития отрасли в лизинговом сообществе утвердились термины: возвратный лизинг, при котором лизингополучатель и продавец имущества — одно и то же лицо, и оперативный лизинг, при котором имущество по окончании или в процессе договора не выкупается, а возвращается лизинговой компании, то есть является фактически обычной арендой.

В связи с отменой ранее существовавшего требования об обязательном коммерческом использовании предмета лизинга имущество может предоставляться в лизинг и физическим лицам, как это широко практикуется, например, в США. Однако, в России лизинг для физических лиц не получил распространения из-за существующего налогообложения по НДС.

Субъекты лизинговой сделки

Лизингодатель — юридическое лицо, которое за счет привлеченных и (или) собственных средств по заявке Лизингополучателя приобретает у Продавца имущество в собственность (оборудование, автотранспорт, недвижимость) и предоставляет его в качестве предмета лизинга Лизингополучателю во временное владение и пользование на определенных условиях, за указанную регулярную плату и на определенный срок. Все параметры сделки указываются в договоре лизинга.

Лизингополучатель (Клиент) — юридическое лицо, которое в соответствие с договором лизинга осуществляет выбор предмета лизинга, принимает его от Лизингодателя во временное владение и пользование на определенных договором лизинга условиях.

Продавец (Поставщик) — юридическое лицо, с которым Лизингодатель заключает договор купли-продажи и приобретает указанный Лизингополучателем предмет лизинга.

Определение лизинга от Merriam-Webster

аренда | \ ˈLē-siŋ , -ziŋ \Первое известное использование

лизингадо XII века в значении, определенном выше

История и этимология для

лизингаСреднеанглийский lesing , от староанглийского lēasung , от lēasung до лжи, от lēas false

Узнать больше about

leasingПроцитировать эту запись

«Лизинг.” Словарь Merriam-Webster.com , Merriam-Webster, https://www.merriam-webster.com/dictionary/leasing. По состоянию на 4 марта 2021 г.

ГНД Чикаго APA Мерриам-ВебстерКомментарии к записи лизинг

Что побудило вас искать лизинг ? Сообщите, пожалуйста, где вы это читали или слышали (включая цитату, если возможно).