Принципал и бенефициар. Кто это в банковской гарантии

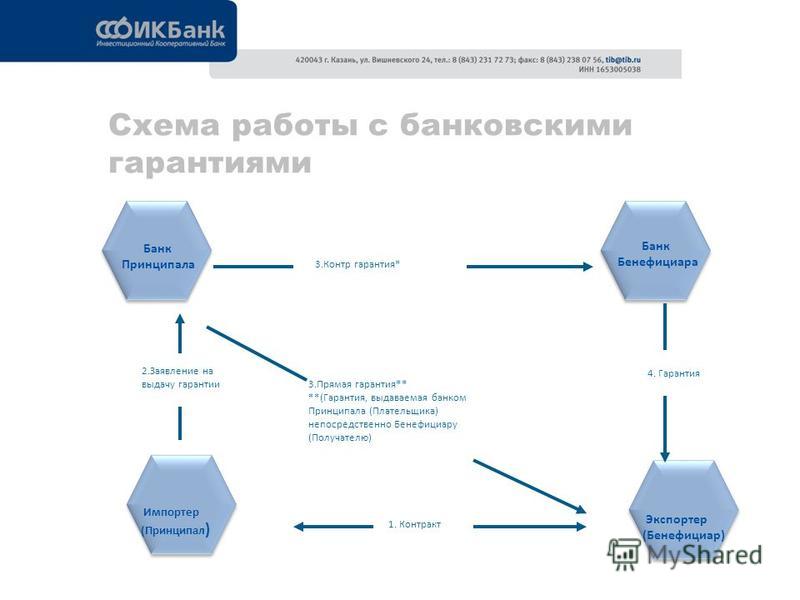

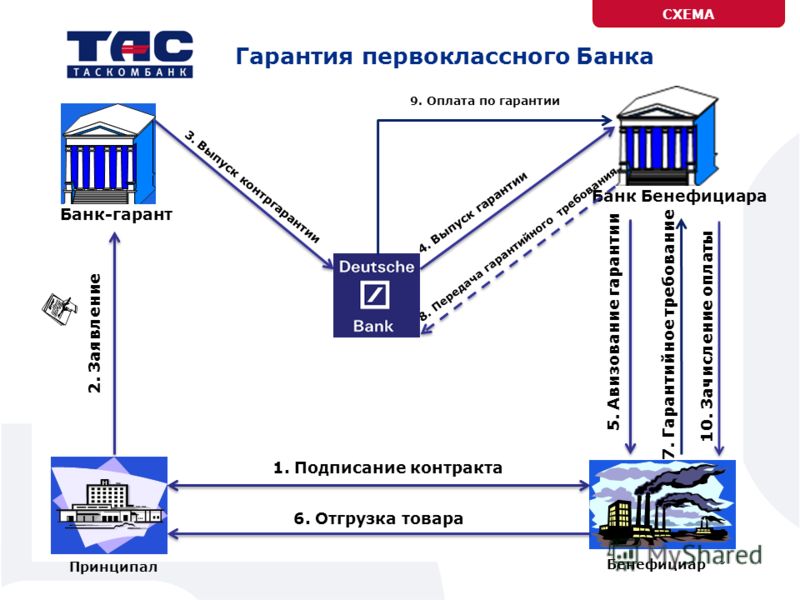

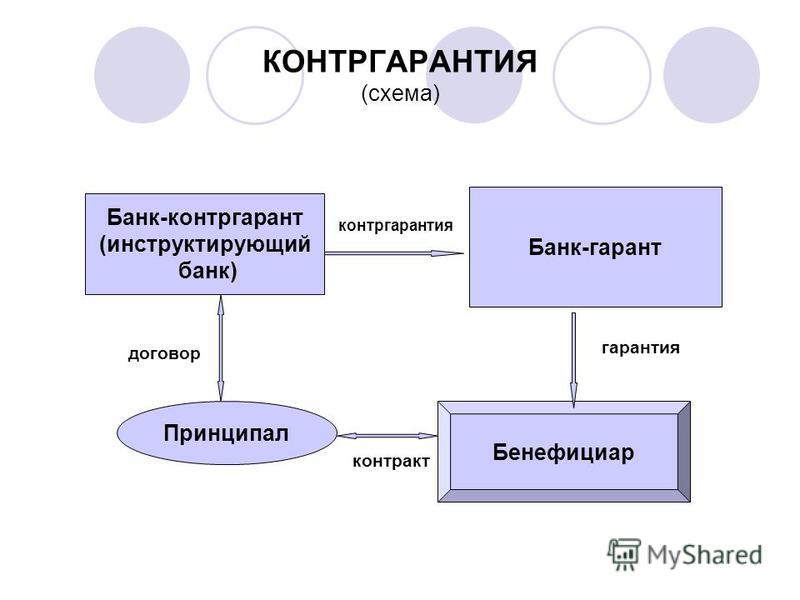

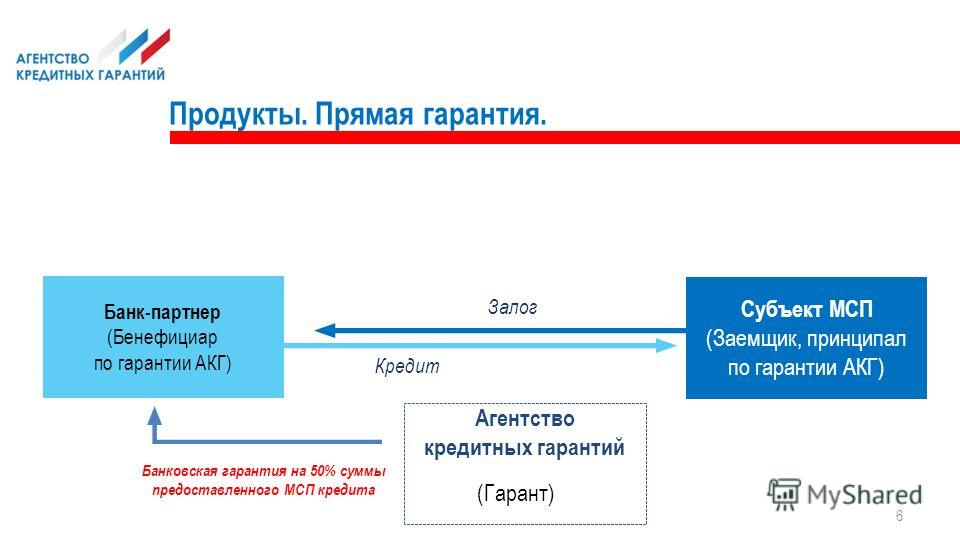

Оформляя банковскую гарантию, финансовая организация обязуется компенсировать неисполненное обязательство денежной суммой. Наличие такого документа минимизирует риск хозяйствующего субъекта, в пользу которого он выдается. Принципал и бенефициар в банковской гарантии – участники сделки, обеспеченной обязательством банка выплатить деньги пострадавшей стороне, если наступит гарантийный случай. Они имеют определенные права и обязанности в отношении друг друга, а также в отношении банка, согласившегося гарантировать исполнение договора одной из сторон.

Банковская гарантия: гарант, принципал, бенефициар

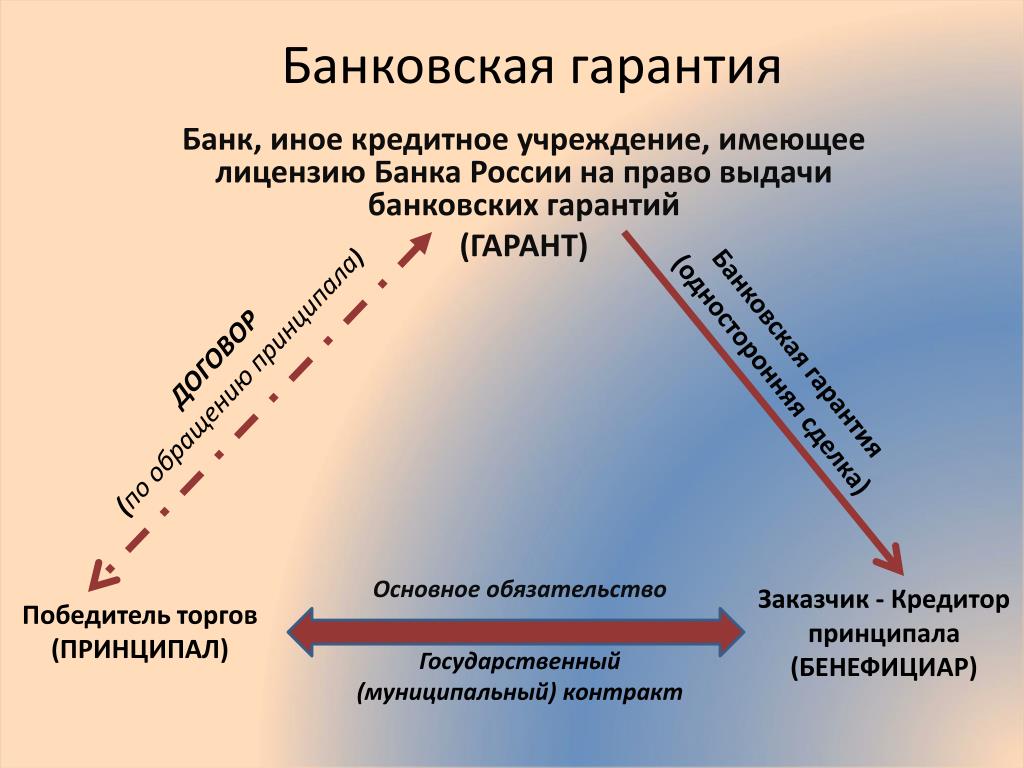

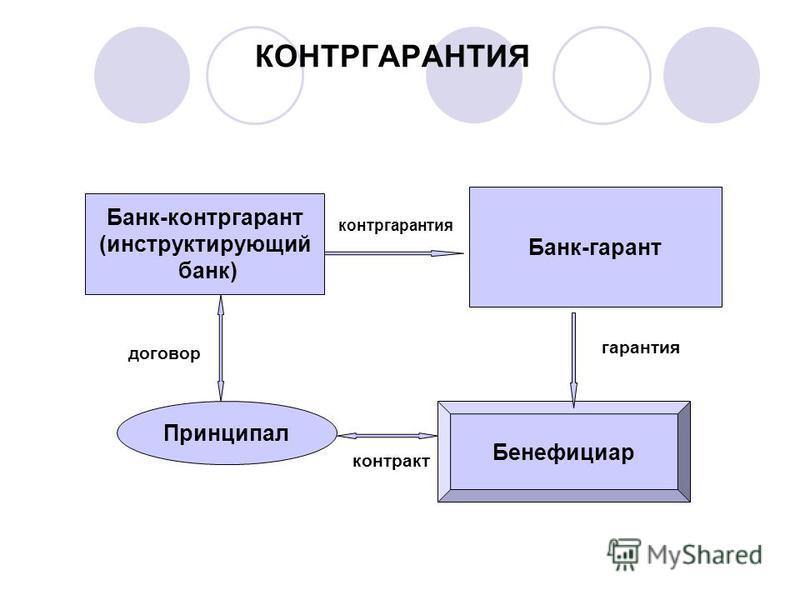

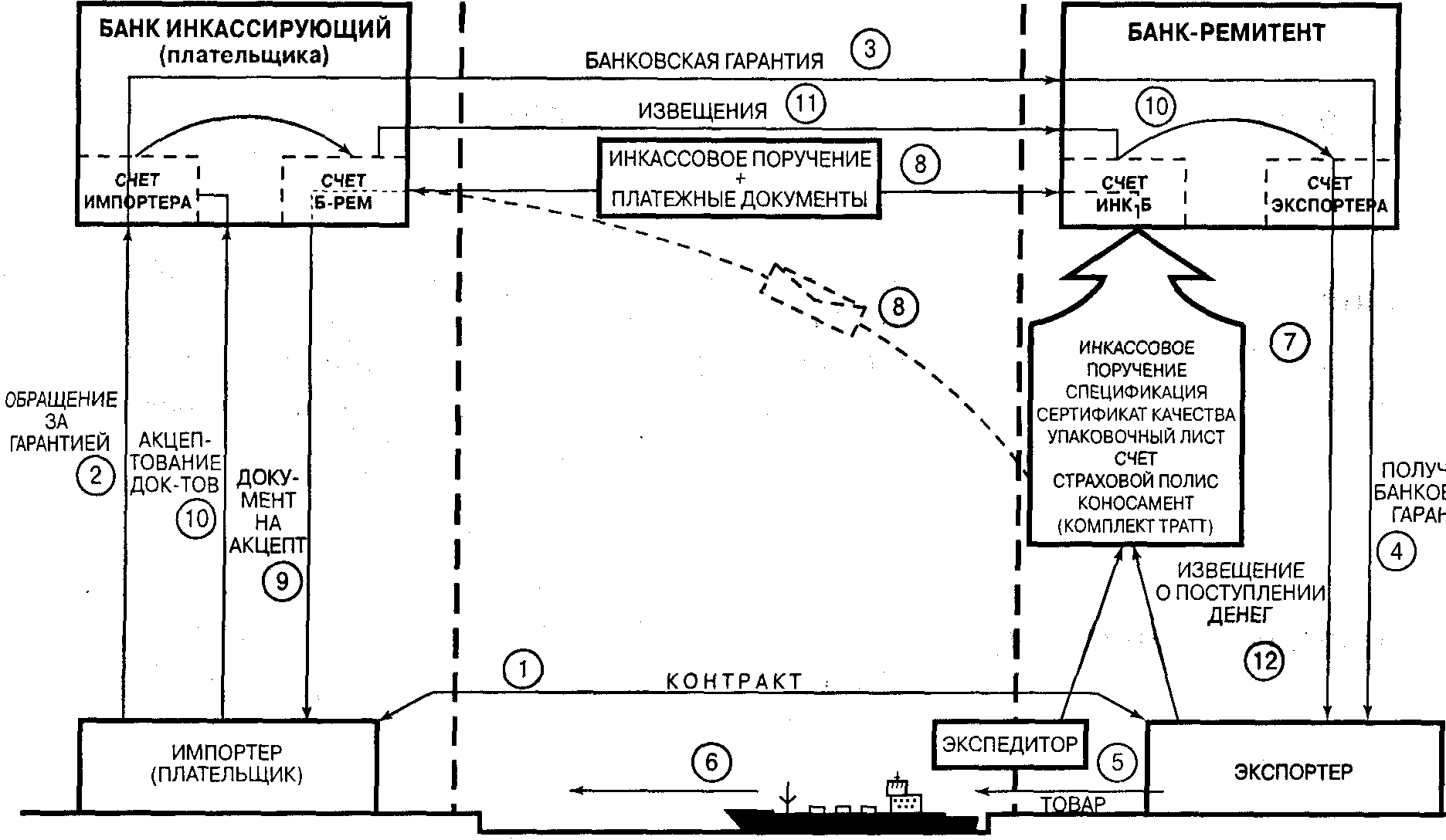

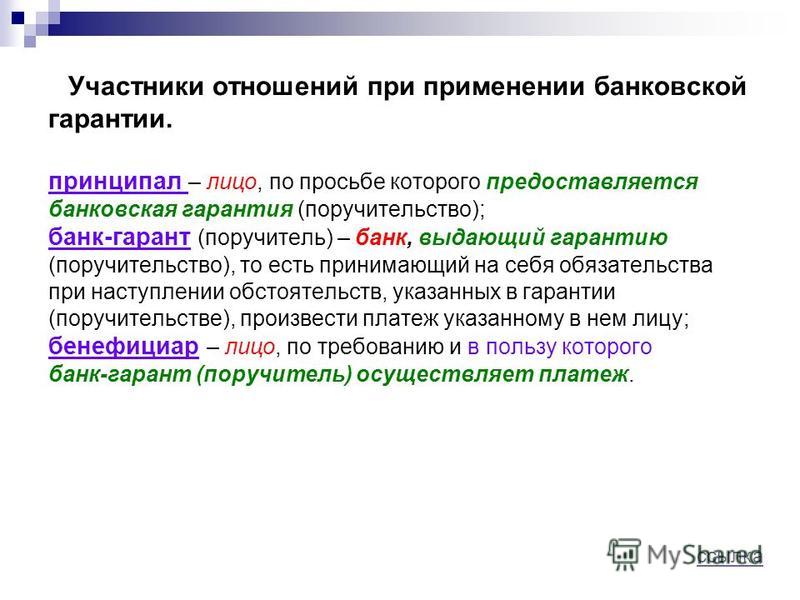

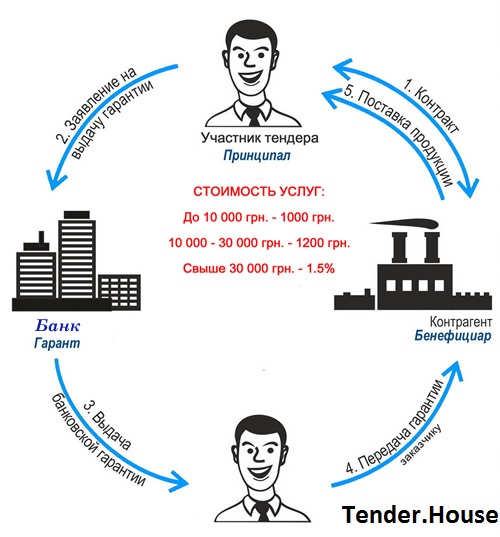

В обеспечении сделки банковской гарантией (сокращенно – БГ) участвуют три субъекта:

гарант – тот, кто выдает гарантийный документ;

бенефициар – который получит денежное возмещение, если контрагент не выполнит свои обязательства;

принципал – лицо, чье обязательство по основному договору обеспечивает БГ.

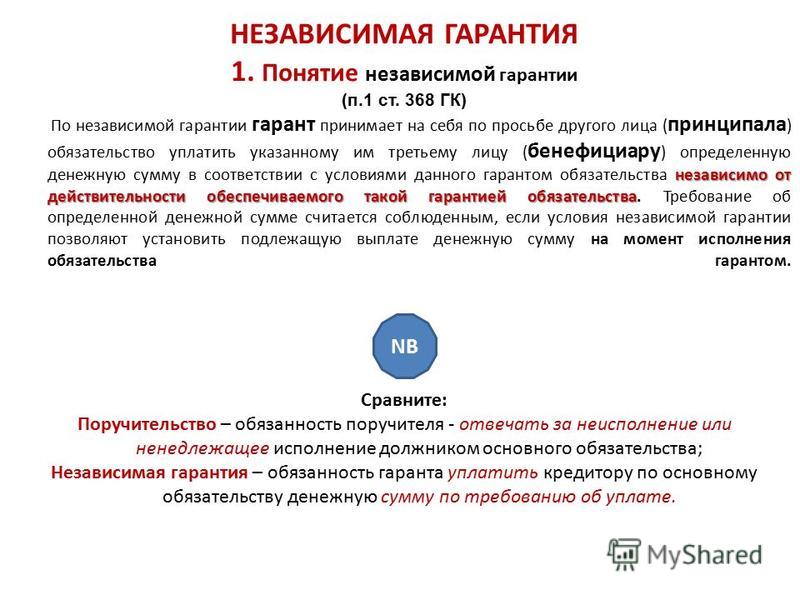

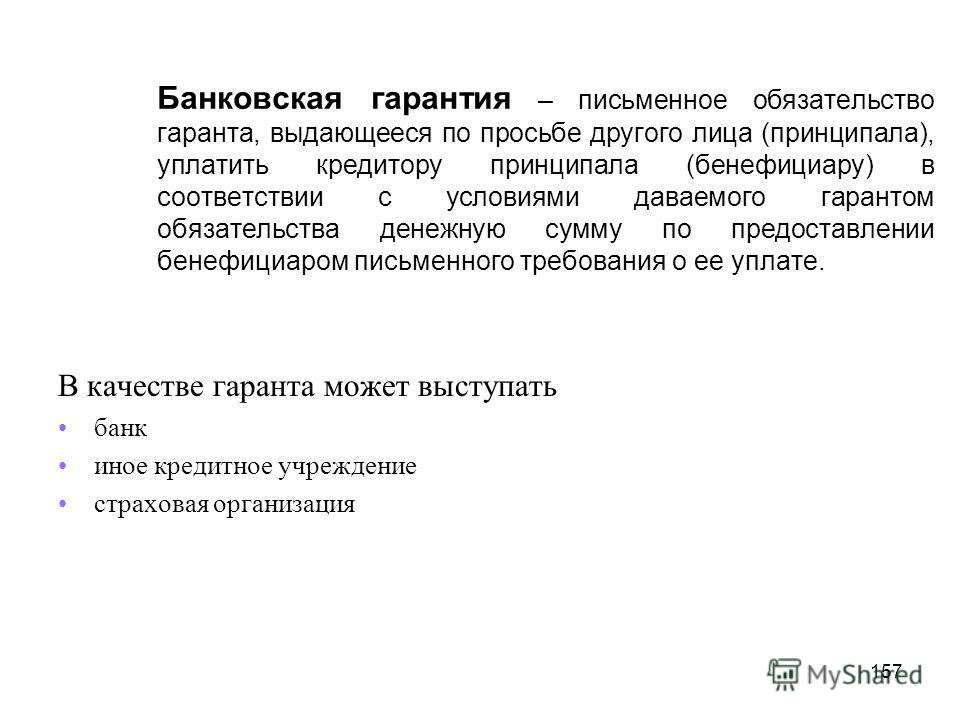

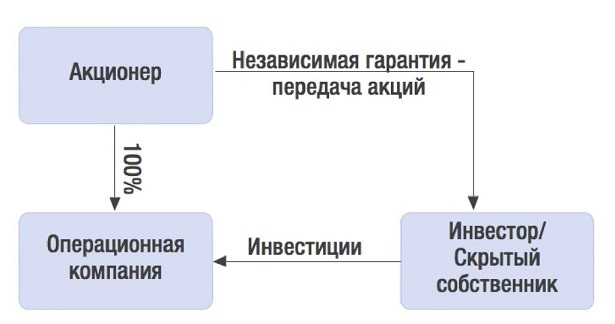

Закон разрешает выступать в роли гаранта банкам и другим кредитным организациям (п.3 368 ст. Гражданского кодекса РФ). Этим БГ отличается от независимой гарантии, которую вправе выдавать любые коммерческие организации.

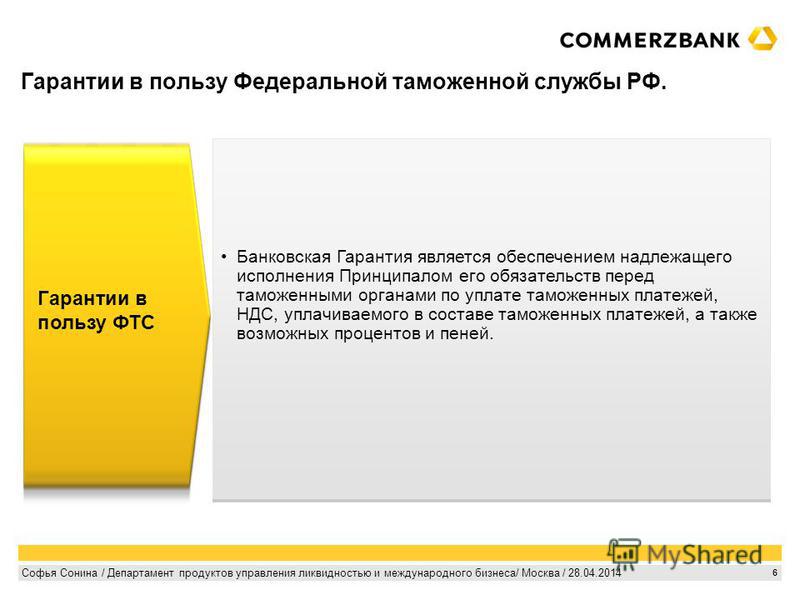

Выбор банка зависит от того, какое обязательство обеспечивается банковской гарантией. Если оно касается уплаты налога в установленный срок (ст. 74.1 Налогового кодекса РФ), или участия в госзакупках (ст. 45 закона № 44-ФЗ от 05.04.2013 о контрактной системе в сфере закупок для муниципальных и государственных нужд), БГ вправе выдавать только банки, включенные в специальные списки Минфина РФ. Перечни таких финансовых организаций регулярно публикуются на официальном сайте ведомства.

Читайте также: Реестр банков, выдающих банковские гарантии

Бенефициар – это кто в банковской гарантии?

Бенефициар – лицо, интересы которого защищает БГ. Он получит от банка денежную сумму, если партнер нарушит условия сделки, например, не оплатит приобретенные товары, своевременно не вернет долг или не устранит дефекты произведенных работ в оговоренный срок. Стороны сами решают, какое обязательство обеспечивается БГ.

Стороны сами решают, какое обязательство обеспечивается БГ.

Нужно учесть, что банк выплачивает бенефициару не сумму, которую обязан вернуть должник, а ту, которая прописана в гарантийном соглашении (ст. 377 Гражданского кодекса РФ). Она может быть больше, меньше или идентична величине долга.

В некоторых случаях бенефициар обязан потребовать БГ от контрагента, в частности, при осуществлении госзакупок. Но банковская гарантия часто оформляется не по требованию закона, а по просьбе кредитора (бенефициара), который хочет «застраховать» себя от недобросовестности партнера, и соглашается участвовать в сделке только при условии предоставления банковской гарантии. Помимо денежной компенсации, которую он сможет получить при срыве сделки, для бенефициара БГ – дополнительное подтверждение надежности партнера. Банк проверяет деятельность и финансовое положение должника, прежде чем стать его гарантом.

Читайте также: Банковская гарантия: образец

Принципал – это кто в банковской гарантии?

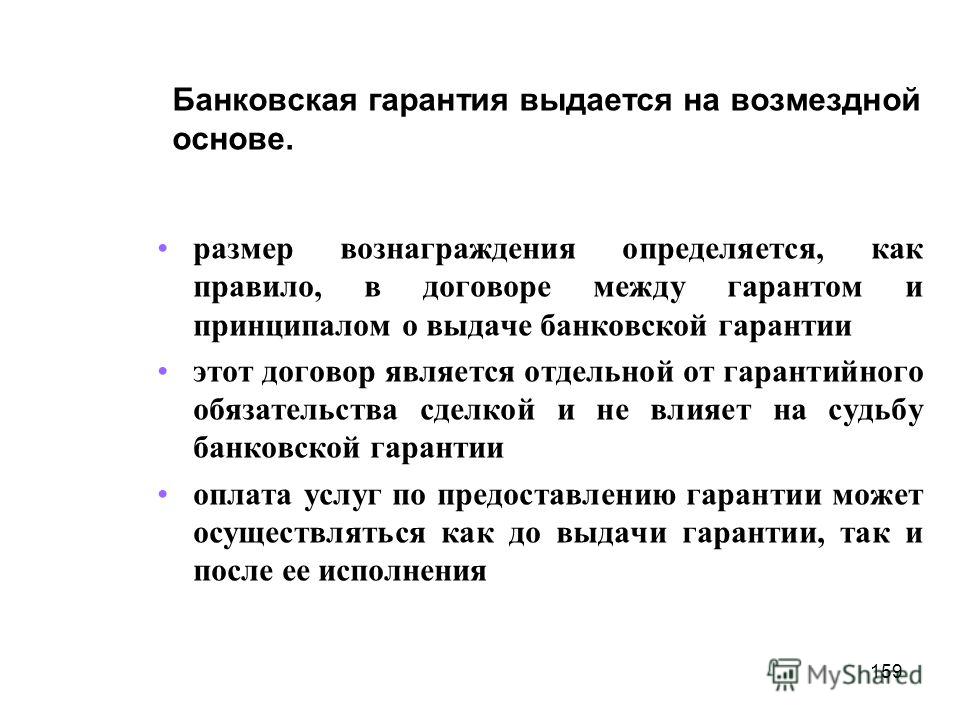

Принципал – это должник (поставщик, исполнитель), чье обязательство обеспечивается банковской гарантией. Она выдается банком по его просьбе за определенное вознаграждение. Обычно размер такого вознаграждения банку устанавливается в процентном соотношении от суммы обеспечения (от 1% до 10%). Хотя теперь это не обязательное условие выдачи БГ, так как с 1 июня 2015 ст. 369 Гражданского кодекса РФ, где оно было прописано, утратила свою силу (федеральный закон № 42-ФЗ от 08.03.2015). Но для банков выдача гарантий является выгодным инструментом преумножения капитала, поэтому рассчитывать на бесплатную выдачу БГ принципалу не стоит.

Она выдается банком по его просьбе за определенное вознаграждение. Обычно размер такого вознаграждения банку устанавливается в процентном соотношении от суммы обеспечения (от 1% до 10%). Хотя теперь это не обязательное условие выдачи БГ, так как с 1 июня 2015 ст. 369 Гражданского кодекса РФ, где оно было прописано, утратила свою силу (федеральный закон № 42-ФЗ от 08.03.2015). Но для банков выдача гарантий является выгодным инструментом преумножения капитала, поэтому рассчитывать на бесплатную выдачу БГ принципалу не стоит.

То есть, по договору банковской гарантии принципал – это лицо, за которое, в случае невыполнения им своих обязательств, рассчитается банк-гарант. Он перечислит денежную сумму бенефициару при наступлении обстоятельств, указанных в гарантии. Если гарантия безусловная, банк переведет деньги кредитору (заказчику) по его требованию, без каких-либо условий.

Обязательства принципала по банковской гарантии фиксируются в отдельном соглашении с банком, где, в частности, прописываются:

размер вознаграждения, которое он должен выплатить банку;

обязанности принципала при наступлении страхового случая;

его ответственность перед банком-гарантом при нарушении условий договора, и т.

д.

д.

Принципал не вправе в одностороннем порядке менять условия договора с банком после выдачи БГ.

Читайте также: Бухучет банковских гарантий у принципала

Ответственность сторон перед гарантом

Бенефициар возмещает убытки банку, если предъявленное требование о выплате денежной суммы было необоснованным, или подтверждалось недостоверными документами. Если в подобных случаях убытки гаранта погасил принципал, недобросовестный кредитор должен компенсировать ему понесенные расходы (ст. 375.1 Гражданского кодекса РФ).

Ответственность принципала по банковской гарантии установлена ст. 379 ГК РФ. Он обязан вернуть деньги банку, выплаченные бенефициару по гарантии – в соответствии с условиями соглашения.

Принципал и банковская гарантия: все о стороне

В банковской гарантии принципал выступает инициатором правоотношений, ведь по его просьбе гарант, другая сторона договора, берет на себя финансовое обязательство перед бенефициаром. Последний, по договору, выдает согласованную сумму денежных средств. Регулирует данные отношения первая часть Гражданского кодекса РФ (далее ГК РФ), а именно – ст.368. С 2015 года банковская гарантия именуется независимой.

Последний, по договору, выдает согласованную сумму денежных средств. Регулирует данные отношения первая часть Гражданского кодекса РФ (далее ГК РФ), а именно – ст.368. С 2015 года банковская гарантия именуется независимой.

Для вступления в такую сделку, участник должен соответствовать ряду требований, иначе он получит отказ в выдаче банковской гарантии. Принципалом может выступать любое лицо – организация, физическое лицо или индивидуальный предприниматель. Понятное дело, что эта сторона по договору должна обладать определенным правом и дееспособностью.

Получение принципалом банковской гарантии: преимущества

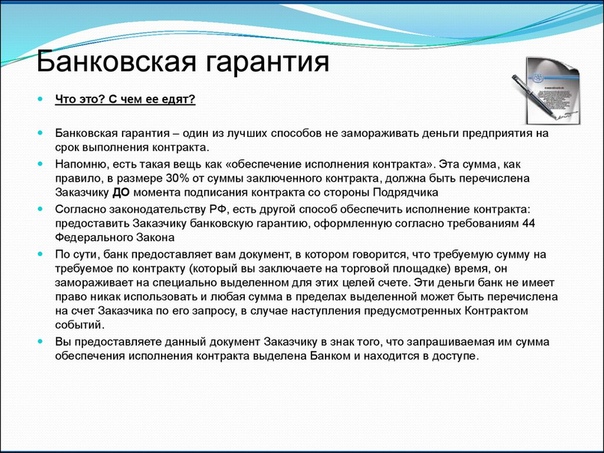

Принципалу выгодно вступать в отношения по банковской гарантии, поскольку это ему позволяет:

- Существенно экономить, если брать в сравнение обычное потребительское кредитование;

- Это выгодная альтернатива размещения денежных средств на депозите заказчика, без их извлечения из хозяйственного оборота. Прибыль от этого зачастую превышает комиссионные выплаты по договору банковской гарантии, поэтому такая расстановка будет предпочтительней для принципала;

- В случае непредвиденных обстоятельств остаться на плаву позволит дополнительная страховка на случай всевозможных рисков при ведении дел.

Так что банковская гарантия оправдывает себя в финансовом плане перед принципалом. Гарантия распространяется на различные случаи форс-мажора, которые принципал не в силах предотвратить. К примеру, после тендера победитель отказывается подписывать контракт, хотя ранее это уже было оговорено, и он согласился со всеми условиями;

Так что банковская гарантия оправдывает себя в финансовом плане перед принципалом. Гарантия распространяется на различные случаи форс-мажора, которые принципал не в силах предотвратить. К примеру, после тендера победитель отказывается подписывать контракт, хотя ранее это уже было оговорено, и он согласился со всеми условиями; - К тому же, такая сделка полезна для бизнеса, поскольку придает значимости имиджу, открывает принципалу путь к участию в крупных тендерах и аукционах. Подобные обеспечительные меры имеют место при заключении контрактов с государством и крупными корпорациями.

Принципал: оформление банковской гарантии

Процесс оформления банковской гарантии принципалом, имеет свои особенности, их обязательно стоит учитывать.

Плата принципала за банковскую гарантию

В 2015 году законом отменено обязательное возмездное предоставление банковской гарантии принципалу. Но гарант – это коммерческая организация, которая преследует цель извлечения прибыли из своей деятельности, поэтому существует крайне маленькая вероятность получить подобные услуги бесплатно.

Правда ГК РФ порядок этих выплат и их величины никак не регламентируют. Потому эти вопросы освещаются в тексте соглашения, и в силах принципала договориться о наиболее выгодных для него условиях. Как правило, вознаграждение определяется в процентном соотношении, а расчет ведется от суммы гарантии. И тут два варианта: либо устанавливается процент, либо годовая процентная ставка, а будет она зависеть от срока действия банковской гарантии.

Обязанности принципала по банковской гарантии

Волеизъявление сторон должно быть исключительно добровольным, иначе договор не будет иметь юридической силы. В случае если принципал не выполнит взятых на себя обязательств в срок и надлежащим видом, он второй стороне по контракту будет обязан компенсировать заранее оговоренную сумму денег. Вот поэтому заявитель по договору выступает должником, лишь получая отлагательство платежей. После того, как гарант удовлетворит требования бенефициара, к нему переходит регрессное право требования от принципала возмещения уплаченных бенефициару сумм.

Также договором банковской гарантии может быть предусмотрено начисление неустойки при неисполнении принципалом обязательства по возмещению совершенных гарантом платежей. Оговариваются сторонами и прочие нюансы, такие, как сроки и т.п. Часто для того, чтобы минимизировать банковские риски дополнительно оговаривается и обязанность принципала дать письменное согласие на списание со всех счетов без его согласия денежных средств. В договоре согласия бывает прописано и то, что принципал будет поддерживать обороты по счетам в определенных объемах, чтобы обеспечивался источник погашения долга. Все это нужно для закрытия срочной и просроченной задолженностей.

В договоре согласия бывает прописано и то, что принципал будет поддерживать обороты по счетам в определенных объемах, чтобы обеспечивался источник погашения долга. Все это нужно для закрытия срочной и просроченной задолженностей.

Обязательства бенефициара и гаранта по гарантии

Но в банковской гарантии принципал является не единственным обязанным лицом. В частности, бенефициар несет перед ним ответственность в виде возмещения убытков, если предоставляет недостоверные документы или необоснованно требует уплаты денежной суммы. Любая из сторон будет полностью отвечать за виновные недобросовестные действия тогда, когда ими наносится вред другим участником правоотношений с целью собственного обогащения.

Также регулирует закон и действия гаранта по договору. В частности, в случае необоснованного приостановления платежа по банковской гарантии он отвечает не только перед бенефициаром, но и перед принципалом. Последний должен быть незамедлительно поставлен в известность, если гарант получил от бенефициара требование, приостановил выплаты (озвучиваются сроки и причины) или прекращает действие банковской гарантии.

Статья размещена на сайте «Банковская гарантия».

VkontakteFacebookTwitterGoogle+PinterestMail.ruOdnoklassniki

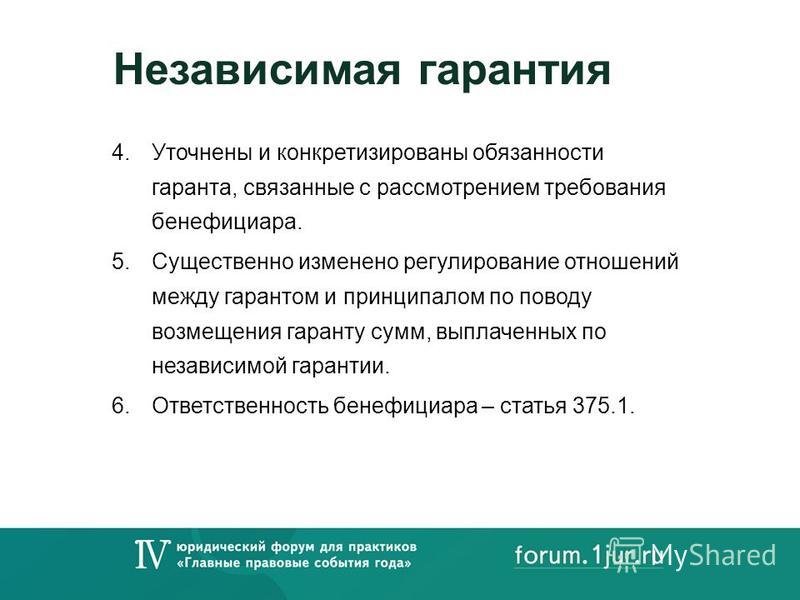

ВС РФ разъяснил нюансы применения независимой гарантии

По словам одного из экспертов «АГ», детальное правовое регулирование правоотношений в сфере независимых гарантий появилось в ГК РФ сравнительно недавно, поэтому разъяснения ВС носят актуальный характер. Другой эксперт отметил, что высшая судебная инстанция преимущественно рассмотрела в своем обзоре достаточно очевидные вопросы, которые не должны вызывать сложностей или неоднократно рассматривались судами, однако в обзоре затронут и ряд вопросов, которые не так очевидны при первом приближении.

5 июня Президиум Верховного Суда РФ утвердил Обзор судебной практики разрешения споров, связанных с применением законодательства о независимой гарантии. Документ состоит из 17 пунктов и разработан в целях унификации судебной практики по спорам, возникающим в вышеуказанной сфере.

По мнению юриста арбитражной практики юридической фирмы VEGAS LEX Семена Лопатина, в обзоре Верховный Суд в основном рассмотрел достаточно очевидные вопросы, которые не должны вызывать сложностей или неоднократно рассматривались судами, однако был затронут ряд вопросов, которые не так очевидны при первом приближении.

«К последним можно отнести пункты об обязанности выплат по контракту, заключенному на торгах, при этом цена не была установлена изначально; о возможности установления зависимости исчисления срока банковской гарантии от основного обязательства, в данном случае от выплаты аванса. В целом обзор не изменил подхода ВС РФ, выработанного на основании норм ГК РФ, что выплаты по гарантии возможно не производить только в случае, когда действия бенефициара явно направлены на злонамеренное повторное получение выгоды, уже приобретенной по основной сделке. Также ВС РФ подтвердил то, что принципал имеет право взыскать расходы на получение гарантии в случае невозможности реализации контракта по вине заказчика, если предоставление гарантии было обязательным условием», – заключил эксперт.

Так, из п. 1 документа следует, что для возникновения обязательства из независимой гарантии достаточно одностороннего волеизъявления гаранта, если иное прямо не предусмотрено в тексте самой гарантии. При этом Семен Лопатин заметил, что данный подход напрямую следует из формулировок гражданского законодательства.

В п. 2 обзора отмечено, что обязательство из независимой гарантии нельзя признать отсутствующим из-за неуказания в ней наименования бенефициара, если достоверно установлено лицо, в пользу которого была выдана эта гарантия.

В соответствии с п. 3 начало срока действия независимой гарантии может определяться моментом совершения бенефициаром действий, относящихся к исполнению основного договора.

Согласно п. 4 документа требование о платеже по независимой гарантии считается представленным своевременно, если оно направлено гаранту в пределах срока действия гарантии и условиями независимой гарантии не предусмотрено иное.

Как указано в п. 5 обзора, требование об определении в независимой гарантии выплачиваемой бенефициару денежной суммы считается соблюденным, если ее условия позволяют установить эту сумму на момент исполнения обязательства гарантом.

В п. 6 отмечено, что по общему правилу при внесении изменений в условия основного договора, в обеспечение исполнения обязательств по которому выдана гарантия, объем обязательств гаранта не изменяется.

Из п. 7 обзора следует, что сами по себе недействительность или незаключенность соглашения о выдаче независимой гарантии, подписанного принципалом и гарантом, не свидетельствуют об отсутствии обязательства из гарантии.

В п. 8 документа отмечено, что нарушения, допущенные при выдаче независимой гарантии, могут быть противопоставлены требованию бенефициара о платеже по гарантии, если он являлся стороной соглашения о выдаче гарантии и знал об этих нарушениях.

В п. 9 обзора разъясняется, что гарант не вправе отказать бенефициару в удовлетворении его требования, если приложенные к этому требованию документы по внешним признакам соответствуют условиям независимой гарантии.

9 обзора разъясняется, что гарант не вправе отказать бенефициару в удовлетворении его требования, если приложенные к этому требованию документы по внешним признакам соответствуют условиям независимой гарантии.

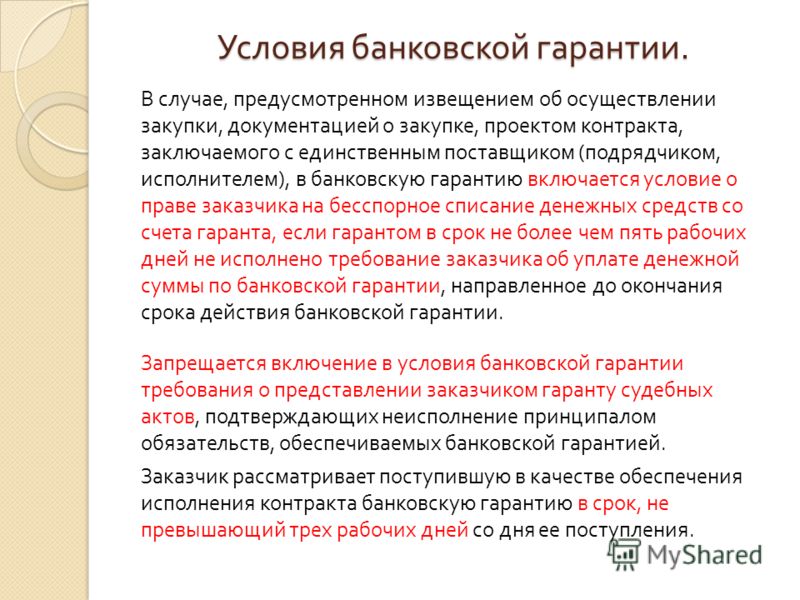

В соответствии с п. 10 документа условие банковской гарантии, обеспечивающей исполнение госконтракта, о приложении к требованию о платеже оригинала гарантии на бумажном носителе является ничтожным.

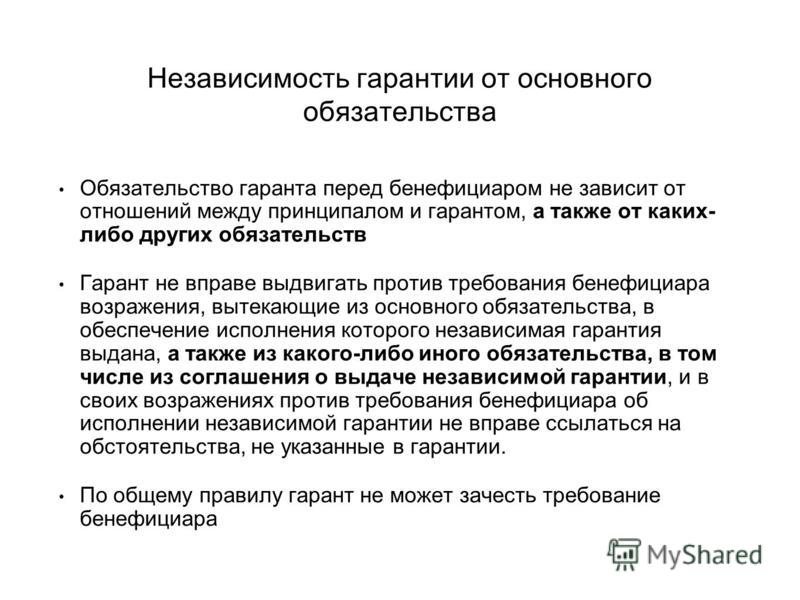

Содержание п. 11 поясняет, что обязательство гаранта перед бенефициаром не зависит от того основного обязательства, в обеспечение исполнения которого выдана гарантия, даже если в самой гарантии содержится ссылка на это обязательство.

Исходя из п. 12 денежные суммы, уплаченные гарантом бенефициару по независимой гарантии, возмещаются принципалом в порядке, предусмотренном ст. 379 ГК РФ. Соответствующее возмещение не может быть квалифицировано в качестве неосновательного обогащения гаранта, если он произвел выплату по гарантии согласно ее условиям.

В п. 13 отмечено, что расходы принципала на оплату банковской гарантии по государственным (муниципальным) контрактам, прекращенным по обстоятельствам, за которые отвечает бенефициар, являются убытками принципала, подлежащими возмещению бенефициаром.

Согласно п. 14 банкротство лица, выдавшего независимую гарантию, которое наступило в период действия гарантии, не является основанием для прекращения обязательств из гарантии, но свидетельствует о снижении обеспечительной функции гарантии и может являться основанием для перерасчета согласованной ранее платы за выдачу гарантии.

По мнению партнера юридической группы PARADIGMA Марата Хасанова, в указанном пункте озвучена однозначная позиция о том, что последующее банкротство лица, выдавшего независимую гарантию, не является основанием для прекращения обязательств по ней. «В судебной практике имели место разные подходы к данному вопросу. По ряду дел суды занимали позицию, что банкротство гаранта могло влиять на объем его обязательств по гарантиям и даже влечь за собой прекращение его гарантийных обязательств перед бенефициарами. Верховный Суд в обзоре подчеркнул, что кредиторы могут заявлять свои требования по гарантиям по отношению к гаранту и в процедуре конкурсного производства в порядке, установленном Законом о банкротстве. Согласно позиции ВС последующее банкротство гаранта может только влиять на перерасчет размера платы за выдачу гарантии в сторону уменьшения, так как финансовая эффективность гарантии после банкротства гаранта действительно снижается», – отметил эксперт.

Верховный Суд в обзоре подчеркнул, что кредиторы могут заявлять свои требования по гарантиям по отношению к гаранту и в процедуре конкурсного производства в порядке, установленном Законом о банкротстве. Согласно позиции ВС последующее банкротство гаранта может только влиять на перерасчет размера платы за выдачу гарантии в сторону уменьшения, так как финансовая эффективность гарантии после банкротства гаранта действительно снижается», – отметил эксперт.

В п. 15 поясняется, что иск бенефициара к гаранту, отказавшемуся удовлетворить своевременно предъявленное требование о платеже по независимой гарантии, может быть заявлен в пределах общего срока исковой давности.

Из п. 16 документа следует, что принципал вправе взыскать с бенефициара превышение суммы, полученной бенефициаром по независимой гарантии от гаранта, над действительным размером обязательств принципала перед бенефициаром.

В п. 17 обзора отмечено, что при направлении бенефициаром гаранту требования о платеже, предусмотренного ст. 374 ГК РФ, досудебный порядок в рамках АПК РФ считается соблюденным.

374 ГК РФ, досудебный порядок в рамках АПК РФ считается соблюденным.

Комментируя обзор, Марат Хасанов отметил, что детальное правовое регулирование правоотношений в сфере независимых гарантий (в том его виде, как оно существует сейчас) появилось в российском ГК РФ сравнительно недавно – с марта 2015 г. По его мнению, целью обзора является разъяснение многих вопросов по гарантиям участникам гражданского оборота, использующим этот инструмент в своей хозяйственной деятельности.

В свою очередь Семен Лопатин добавил, что независимая гарантия является одной из самых востребованных обеспечительных гарантий. «Несмотря на то что сам механизм выдачи гарантий и выплаты гарантийных сумм является достаточно прозрачным, суды рассматривают большое количество споров из независимой гарантии. При этом порой принимаются взаимоисключающие судебные акты, в том числе и противоречащие судебной практике, подтвержденной ВС РФ», – заметил эксперт.

Может ли требование о платеже по банковской гарантии быть признано недействительным по иску принципала? // Примеры из практики и способы защиты от злоупотребления бенефициара

Банковская гарантия как способ давления при разрешении спорных ситуаций

Как известно, независимая (банковская) гарантия – специфический способ обеспечения исполнения обязательства, который представляет из себя ускоренное средство получения бенефициаром выплаты в случае нарушения принципалом взятого на себя обязательства (ст. 368 ГК РФ). Наиболее часто к данному способу обеспечения обязательства стороны обращаются в государственных закупках, когда одним из условий заключения договора является предоставление банком гарантии надлежащего исполнения обязательств поставщиком/подрядчиком по договору на определенную сумму.

368 ГК РФ). Наиболее часто к данному способу обеспечения обязательства стороны обращаются в государственных закупках, когда одним из условий заключения договора является предоставление банком гарантии надлежащего исполнения обязательств поставщиком/подрядчиком по договору на определенную сумму.

В силу регламентируемого принципа независимости гарантии от обеспечиваемого обязательства банк не наделяется правом на исследование и оценку обстоятельств исполнения обязательств по обеспечиваемому договору, не вправе учитывать возражения принципала и может отказать в выплате только в случае несоответствия предъявленных документов формальным условиям гарантии (например, в части наименования либо реквизитов предъявленных документов). Поэтому на практике институт независимой (банковской) гарантии нередко превращается в инструмент давления заказчика на исполнителя договора при разрешении спорных ситуаций, поскольку после направления требования в банк принципал оказывается в ситуации, когда он не может повлиять на решение банка и становится обязанным компенсировать банку выплаченную сумму в короткие сроки.

Стоит отметить, что несмотря на ограниченный перечень оснований для отказа в выплате, банк все же имеет возможность оставить требование без удовлетворения и в последующем судебном споре по иску бенефициара выдвинуть доводы о злоупотреблении права. В то же время, принципал формально имеет скудный инструментарий для защиты собственных интересов, как правило, ограниченный иском о взыскании убытков либо неосновательного обогащения, который подается на фоне уже начавшегося взыскания со стороны банка.

Очевидно, что такое положение вещей не всегда является справедливым, в связи с чем чувствуется необходимость поиска эффективного и своевременного способа защиты интересов принципала, являющегося самой слабой стороной данных правоотношений.

Анализ судебной практики показывает, что в подобной ситуации принципалы, как правило, пытаются активно воспрепятствовать выплате по банковской гарантии, обращаясь с соответствующим иском в суд. Разнородность и противоречивость заявляемых требований свидетельствует о том, что данная категория споров имеет правовую неопределенность и вызывает у истцов сложности в формировании предмета иска. В частности, принципалы обращаются в суд с исками о признании факта злоупотребления со стороны бенефициара; о признании действий бенефициара незаконными; о признании обязательств по выплате отсутствующими; о понуждении банка отказать в выплате по гарантии; о признании требования бенефициара недействительным и прочими. Но в подавляющем большинстве случаев суды отказывают в иске с мотивировкой о неправильно избранном способе защиты, что приводит к потере драгоценного времени на защиту.

В частности, принципалы обращаются в суд с исками о признании факта злоупотребления со стороны бенефициара; о признании действий бенефициара незаконными; о признании обязательств по выплате отсутствующими; о понуждении банка отказать в выплате по гарантии; о признании требования бенефициара недействительным и прочими. Но в подавляющем большинстве случаев суды отказывают в иске с мотивировкой о неправильно избранном способе защиты, что приводит к потере драгоценного времени на защиту.

Причина неоднородности судебной практики по данной проблематике

Думается, что причина указанной неоднородности судебной практики кроется в недостаточной определенности правовой природы требования бенефициара о платеже по банковской гарантии.

Если в отношении непосредственно банковской гарантии суды сформировали единую позицию о том, что это односторонняя сделка, где в качестве стороны выступает банк, то в случае с требованием бенефициара такой определенности нет. Хотя стоит признать, что правоотношения, возникающие в связи с выдачей банковской гарантии, характеризуются сложным субъектным составом, а также сложной структурой обязательственных связей участников таких правоотношений. В частности, в отношениях, возникающих в связи с выдачей гарантии, по общему правилу участвуют и гарант, и бенефициар, и принципал, поскольку каждый из них имеет права и несет обязанности, корреспондирующие правам и обязанностям двух других упомянутых субъектов.

В частности, в отношениях, возникающих в связи с выдачей гарантии, по общему правилу участвуют и гарант, и бенефициар, и принципал, поскольку каждый из них имеет права и несет обязанности, корреспондирующие правам и обязанностям двух других упомянутых субъектов.

Думается, что требование бенефициара также имеет элементы сделки, поскольку, направляя требование банку бенефициар порождает комплекс обязательств банка по выплате ему денежных средств, а принципала – по возмещению выплаты банку (ст. 153 ГК РФ). То есть, требование бенефициара запускает механизм, порождающий возникновение прав и обязанностей, а значит, как и любая сделка, такое требование может признаваться недействительным. Однако анализ судебной практики показывает, что в делах по искам о признании требования бенефициара недействительным суды, в принципе, устраняются от рассуждений о правовой природе требования бенефициара и возможности признания такого требования недействительным по общим основаниям недействительности сделок.

В силу того, что независимая (банковская) гарантия получила широкое распространение среди инструментов обеспечения обязательств, споры между принципалом и бенефициаром по вопросу выплаты денежных средств по гарантии возникают достаточно часто, что позволяет провести исследование сложившейся ситуации. Принятые судами по подобным спорам решения позволяют выделить два сложившихся подхода в судебной практике:

- Требование бенефициара может быть признано недействительным по общим основаниям о недействительности сделок [1]

Подавляющая часть судебных актов имеют отказной характер, однако мотивировочная часть решений свидетельствует о том, что обстоятельства предъявления бенефициаром требования проходят через тест наличия оснований для недействительности. Суды не указывают на ненадлежащий способ защиты права, но отказывают в удовлетворении иска в связи с его недоказанностью.

- Иск о признании требования бенефициара недействительным не является надлежащим способом защиты, поскольку требование не является гражданско-правовой сделкой [2]

Стоит отметить, что подобная практика встречается не часто и также не содержит каких бы то ни было рассуждений о том, по каким причинам требование бенефициара не может являться сделкой.

Так или иначе, отсутствие аргументированных рассуждений суда по данной проблематике приводит к тому, что каждый инициируемый спор принципалом начинается с начала и каждый раз сопровождается сопутствующим спором о наличии либо отсутствии права на подобный иск.

Существует ли положительная практика?

Проведенный анализ судебной практики показывает, что исковые требования, направленные на запрет либо понуждение банка отказать в выплате по банковской гарантии, – нежизнеспособны Впрочем, это является логичным, поскольку в данном случае такое требование вступает в противоречие с основами правового регулирования данного способа защиты права (право требовать исполнения обязательства в натуре принадлежит кредитору). Также не имеет особых перспектив самостоятельное требование о признании злоупотребления в действиях бенефициара, поскольку констатация о злоупотреблении не приводит к защите права, что противоречит основным задачам судопроизводства (ст. 2 АПК РФ).

Тем не менее, положительные кейсы по данной проблематике существуют, однако, являются редкими, оттого представляют особенную ценность для анализа.

За исключением единичного случая, когда обществу удалось добиться удовлетворения иска о признании действий бенефициара незаконными (в качестве бенефициара был госорган)[3], вся остальная положительная практика так или иначе связана с иском о признании требования о платеже по банковской гарантии недействительным [4].

При подготовке иска по одному из указанных дел нами было обнаружено, что, заявляя иск о признании требования бенефициара недействительным, принципалы неизменно сталкивались с затруднительностью доказывания иска, поскольку суд ограничивался только анализом обстоятельств предъявления такого требования, но уклонялся от анализа взаимоотношений сторон по обеспечиваемому гарантией обязательству. Отказ судов от исследования обстоятельств исполнения обеспечиваемого обязательства предсказуемо предрешает исход спора.

Учитывая данную особенность, нами был выработан подход, который, как мне кажется, имеет самые устойчивые шансы на получение судебной защиты, что и было впоследствии подтверждено принятыми судебными актами по делу.

Эффективная концепция судебной защиты интересов принципала от предъявленного банку требования о платеже по банковской гарантии

Стоит оговориться, что в июне 2019 Верховным судом РФ утвержден Обзор судебной практики разрешения споров, связанных с применением законодательства о независимой гарантии, в пункте 11 которого высшая судебная инстанция разъяснила возможность отходить от принципа независимости гарантии и отказывать в иске бенефициара о взыскании денежных средств с банка в случае установления обстоятельств явного злоупотребления правом.

Данная правовая позиция была применена и дополнена в указанном деле Арбитражным судом города Санкт-Петербурга и Ленинградской области, который рассмотрев требования истца установил, что просрочка при выполнении строительных работ была допущена по вине заказчика, который не выполнял встречных обязательств (требование о платеже по гарантиям обосновывалось нарушением сроков работ). При таких условиях суд признал возможность защиты интересов подрядчика от негативных последствий, которые последовали бы в результате выплаты по гарантии, посредством признания требования о платеже недействительным.

Судя по тому, что в судебных актах по данному делу неоднократно указывается на совокупность взаимосвязанных требований, влекущих защиту прав и интересов, можно заключить, что принятию подобного решения способствовало заявление истцом одновременно комплекса требований:

(1) о признании обязательств по договору подряда исполненными надлежащим образом (без просрочки исполнения обязательства).

(2) о признании требования бенефициара о платеже по банковской гарантии недействительным.

Таким способом суд вынужден исследовать обстоятельства взаимоотношения сторон по договору подряда несмотря на независимый характер гарантии от обеспечиваемого обязательства. По этой причине, можно предположить, что примененная в деле концепция защиты (иск о признании обязательств исполненными + признание требования недействительным в связи со злоупотреблением правом) обеспечивает полноценное и всестороннее рассмотрение обстоятельств спора и может быть использована и по другим делам с похожими обстоятельствами.

Данная концепция иска делает более реальным шанс на получение обеспечительных мер

Для полноценной защиты собственных интересов принципалу важно добиться запрета выплаты по банковской гарантии до разрешения спора по существу. В противном случае иск будет рассматриваться параллельно спору с банком о возмещении произведенной выплаты.

Данная ускоренная защита может быть получена посредством заявления об обеспечении иска. Однако стоит учитывать, что по обеспечительным мерам практика складывается аналогичным образом. Наиболее часто, суды отказывают в обеспечительных мерах в виде запрета выплаты по банковским гарантиям, ссылаясь на особый статус института банковской гарантии в качестве безусловного получения денежных средств без каких-либо споров.

В рассматриваемом деле истец добился обеспечительных мер, указав на сохранение status quo до момента рассмотрения иска и наличие злоупотреблений в действиях бенефициара, получившего надлежащее исполнение по договору. Как следует из судебных актов двух инстанций, суды обращали внимание именно на предъявленную концепцию исковых требований, которая в совокупности может привести к защите нарушенного права.

Как следует из судебных актов двух инстанций, суды обращали внимание именно на предъявленную концепцию исковых требований, которая в совокупности может привести к защите нарушенного права.

Правоустановительный иск о признании обязательств исполненными вкупе с иском о признании требования недействительным позволяет истцу предоставить доказательства получения бенефициаром надлежащего исполнения и отсутствия основания для истребования денежных средств по гарантии, а значит со ссылкой на п. 11 Обзора судебной практики Верховного суда РФ и с учетом пониженного стандарта доказывания возможно отойти от особенностей института независимой гарантии и добиваться запрета на выплату до разрешения спора по существу.

Рекомендации при обеспечении обязательств банковской гарантией

Как говорил известный китайский мыслитель, воины-победители сперва побеждают и только потом вступают в битву; те же, что терпят поражение, сперва вступают в битву и только затем пытаются победить. Так и здесь, универсального способа защиты от злоупотребления бенефициара не имеется и каждый раз стоит исходить из конкретного набора обстоятельств, но крайне важным является еще на этапе выдачи банковской гарантии заложить основу для последующей победы. По итогам глубокой проработки казуса, представляется возможным предложить следующие общие рекомендации, которые повысят шансы на успешную защиту интересов принципала в споре с заказчиком и банком:

Так и здесь, универсального способа защиты от злоупотребления бенефициара не имеется и каждый раз стоит исходить из конкретного набора обстоятельств, но крайне важным является еще на этапе выдачи банковской гарантии заложить основу для последующей победы. По итогам глубокой проработки казуса, представляется возможным предложить следующие общие рекомендации, которые повысят шансы на успешную защиту интересов принципала в споре с заказчиком и банком:

- Предусмотреть в соглашении с банком обязательное условие об уведомлении о поступлении требования бенефициара

Если не настаивать, то банки не стремятся возлагать на себя обязанность уведомлять принципала о получении требования платежа по гарантиям. Однако стоит убедить банк включить такое условие, поскольку оно находится в интересах, в том числе и самого банка, который может потерять деньги. Подрядчику же это позволит принять экстренные меры на упреждение взыскания денег, необходимых больше в обороте.

- Информировать банк о ходе исполнения обязательств по обеспечиваемому договору

По общему правилу, банк не вправе исследовать обстоятельства исполнения договора и давать этому свою правовую оценку. Однако в отдельных случаях проинформированность банка, например, об объемах принятых работ может позволить отклонить требование бенефициара, основанное на сведениях о невыполнении работ подрядчиком.

Однако в отдельных случаях проинформированность банка, например, об объемах принятых работ может позволить отклонить требование бенефициара, основанное на сведениях о невыполнении работ подрядчиком.

- При формировании исковых требований оценивать перспективу защиты ими прав и законных интересов подрядчика

Важно, чтобы заявленные требования в действительности приводили к защите нарушенного права. В противном случае в иске будет отказано в связи с неправильно избранным способом защиты. Например, в требовании о понуждении банка отказать в выплате должно быть отказано, поскольку суд не может подменить функции банка по рассмотрению требования. Однако с тактической точки зрения, стоит заявлять требование, которое понудит суд исследовать взаимоотношения сторон при исполнении договора. Это приведет к более полноценному разрешению спора о правомерности выплаты по банковской гарантии.

- В заявлении о принятии обеспечительных мер обосновывать злоупотребление бенефициара на получение выплаты

Судебная практика исходит из того, что безусловное право на выплату по банковской гарантии не может ограничиваться на период судебного разбирательства. Однако судам разъяснено о возможности отойти от принципа независимости при наличии злоупотребления правом. Учитывая ускоренный порядок рассмотрения заявления об обеспечения иска и принятия решения при применении пониженного стандарта доказывания, приведение доводов в пользу того, что бенефициар получил надлежащее исполнение, повысит шансы на удовлетворение заявления. Приведение в качестве примера немногочисленной судебной практики также будет не лишним (такая практика нами была найдена, например, в определении ВС РФ от 29.12.2017 № 305-ЭС17-20661).

Однако судам разъяснено о возможности отойти от принципа независимости при наличии злоупотребления правом. Учитывая ускоренный порядок рассмотрения заявления об обеспечения иска и принятия решения при применении пониженного стандарта доказывания, приведение доводов в пользу того, что бенефициар получил надлежащее исполнение, повысит шансы на удовлетворение заявления. Приведение в качестве примера немногочисленной судебной практики также будет не лишним (такая практика нами была найдена, например, в определении ВС РФ от 29.12.2017 № 305-ЭС17-20661).

- В споре руководствуйтесь общими принципами права и положительной судебной практикой

Отсутствие явно выраженного способа защиты и устойчивой судебной практики еще не означает, что истец не может принимать меры по предотвращению негативных последствий путем подачи иска. Пункт 11 Обзора судебной практики ВС РФ о независимой гарантии в совокупности с пунктом 78 постановления Пленума ВС РФ от 23.06.2015 № 25 и универсальными принципами добросовестности позволят обосновать необходимость признания требование бенефициара о платеже по гарантии недействительным.

- Используйте в качестве доказательства своей позиции институт экспертизы

Подрядные споры, как правило, связаны с необходимостью рассмотрения технически сложных вопросов взаимодействия сторон. Поэтому получение экспертного заключения по результатам проведения строительно-технической экспертизы (как в судебном порядке, так и в порядке нотариального обеспечения доказательств) будет способствовать формированию аргументированной позиции. При этом сведения об инициировании нотариальной экспертизы может также повысить шансы на обеспечение иска.

В завершении стоит отметить, что появление понятного механизма защиты принципала от злоупотребления бенефициара приведет к созданию правовой определенности сторон при исполнении обязательств, а заказчиков упредит от недобросовестного использования инструмента банковской гарантии. Поэтому призываю коллег использовать предложенную нами концепцию иска и делиться похожим опытом.

[1] например, Постановление Арбитражного суда Московского округа от 31. 10.2018 № Ф05-1593/2016 по делу № А40-171885/2014; Постановление Арбитражного суда Северо-Западного округа от 01.02.2019 № Ф07-11/2019 по делу N А52-5427/2017; Постановление Арбитражного суда Уральского округа от 18.05.2018 № Ф09-1900/18 по делу № А60-32779/2017; Постановление Арбитражного суда Московского округа от 31.10.2018 № Ф05-1593/2016 по делу № А40-171885/2014; Определение Арбитражного суда Кабардино-Балкарской Республики от 22.03.2016 по делу № А20-960/2016.

10.2018 № Ф05-1593/2016 по делу № А40-171885/2014; Постановление Арбитражного суда Северо-Западного округа от 01.02.2019 № Ф07-11/2019 по делу N А52-5427/2017; Постановление Арбитражного суда Уральского округа от 18.05.2018 № Ф09-1900/18 по делу № А60-32779/2017; Постановление Арбитражного суда Московского округа от 31.10.2018 № Ф05-1593/2016 по делу № А40-171885/2014; Определение Арбитражного суда Кабардино-Балкарской Республики от 22.03.2016 по делу № А20-960/2016.

[2] например, Постановление Арбитражного суда Дальневосточного округа от 22.08.2019 № Ф03-2679/2019 по делу № А73-16053/2018.

[3] Определение Верховного суда РФ от 29.12.2017 № 305-ЭС17-20661 по делу № А40-141497/2014.

[4] Решения Арбитражного суда города Санкт-Петербурга и Ленинградской области от 25.12.2018 по делу № А56-121265/2018, Арбитражного суда города Санкт-Петербурга и Ленинградской области от 13.03.2010 по делу № А56-114113/2019.

Принципал — это кто в банковской гарантии

Банковская гарантия и стороны данного договораГарантия представляет собой вид обеспечения исполнения обязательств, в соответствии с которым банковская организация — гарант обязуется выплатить кредитору определенную соглашением денежную сумму за должника в случае невыполнения им основных обязательств.

БГ является разновидностью независимой гарантии, которой посвящены нормы § 6 (ст. 368–379) Гражданского кодекса РФ. Исходя из положений п. 3 ст. 368 ГК РФ, БГ выдаются только банковскими или другими кредитными организациями, тогда как независимая гарантия вообще может быть предоставлена любыми коммерческими фирмами.

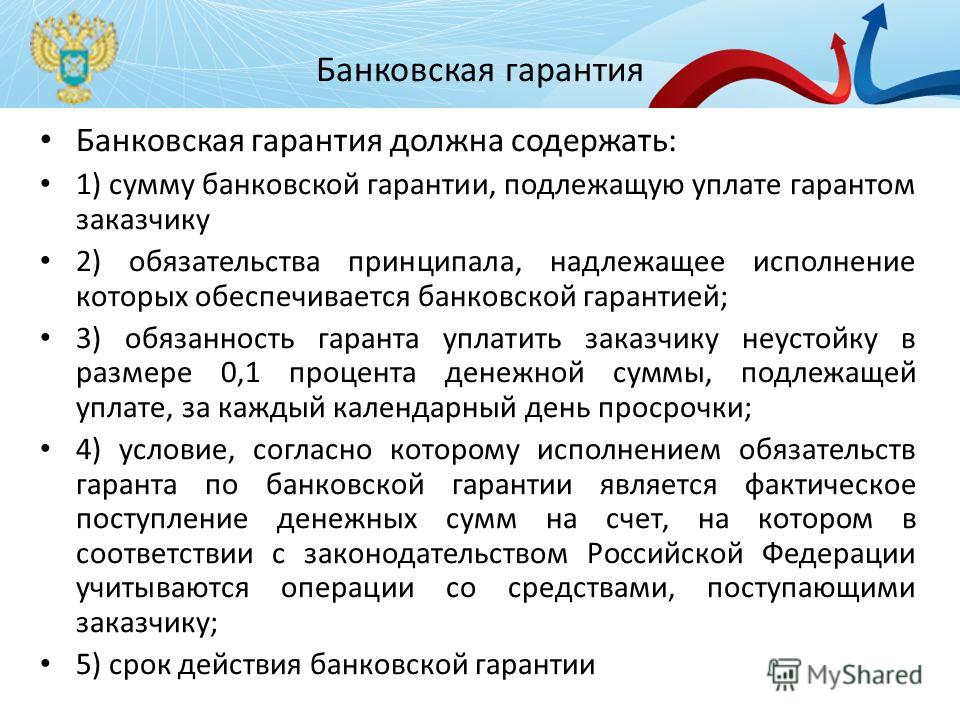

Физически БГ выглядит как документ, содержащий следующую информацию (п. 4 ст. 368 ГК РФ):

- дату предоставления;

- сведения о принципале, бенефициаре, гаранте;

- базовое обязательство, обеспечиваемое гарантией;

- размер подлежащей выплате суммы или схему его исчисления;

- период действия гарантии;

- события, при наступлении которых БГ подлежит выплате.

Стороны банковской гарантии — это:

- гарант;

- принципал;

- бенефициар.

Принципал и бенефициар — это кто в банковской гарантии? Это частый вопрос, отчасти потому, что рядовому пользователю данные специфические термины непонятны.

Принципал и бенефициар в БГ являются сторонами основного обязательства — должником и кредитором соответственно. При этом изначальное обязательство может быть не связано с получением займа или кредита. Однако в условиях гарантии исполнитель (поставщик и т. п.) по обеспечиваемым отношениям признается должником, а заказчик (покупатель и т. п.) — кредитором.

Гарантом в отношениях БГ выступает аккредитованное банковское учреждение, не являющееся стороной в первоначальной сделке, которое по запросу должника (принципала) принимает на себя обязанность по обеспечению указанного обязательства в части непокрытых расходов или сумме, которая также определяется в договоре.

Поскольку БГ — это сделка между принципалом и банком-гарантом, говорить о каких-либо обязательствах бенефициара в этих отношениях нельзя. Все обязательства бенефициара связаны с выполнением условий по основной сделке.

Кто является выгодоприобретателем по банковской гарантииБенефициар (кредитор по базовому обязательству) в БГ является выгодоприобретателем, так как наделен правомочием требовать причитающуюся ему сумму от стороны-гаранта, если должник своих обязательств не исполнил.

БГ предоставляет выгодоприобретателю право:

Подпишитесь на рассылку

- на получение платежей от банка;

- надлежащее исполнение условий основной сделки;

- возврат авансирования и др.

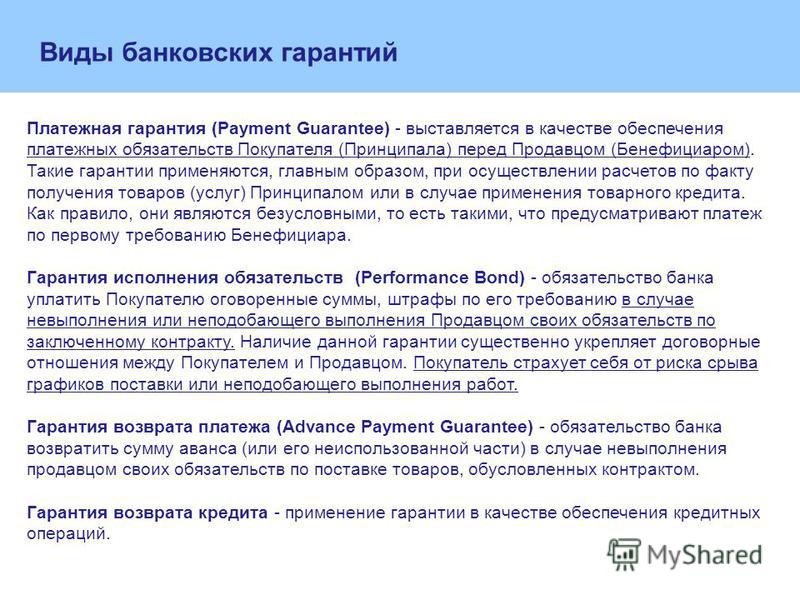

В зависимости от вида гарантии бенефициар может заявить:

- безусловное прошение о выплате гарантийных сумм;

- требование о выплате гарантии, обосновав документально наступление обстоятельств, предусмотренных гарантийным договором и являющихся основанием для уплаты гарантийных сумм.

Кроме того, правом выгодоприобретателя является возможность отказа от банковской гарантии.

Соответственно, с правомочиями бенефициара соотносятся обязанности банковской организации-гаранта:

- Рассмотреть заявку. Если в процессе рассмотрения заявления выгодоприобретателя обнаружится, что изначальное обязательство недействительно, отчасти выполнено или завершено, гарант:

- обязан оповестить выгодоприобретателя;

- вправе остановить выплату в ожидании ответа;

- обязан произвести оплату при получении второй заявки.

- Удовлетворить обоснованное требование о выплате и выплатить гарантию. Отказ возможен только в случае ненадлежащей комплектации пакета прилагаемой документации или обращение за выплатой за пределами срока действия гарантии.

Кто принципал в банковской гарантии — это понятно. Но кто такой аппликант?

Аппликант в банковской гарантии — это такой же принципал, но исключительно по внешнеторговым сделкам. Статус, основные права и обязанности такого лица аналогичны статусу, правам и обязанностям принципала во внутренних банковских гарантиях, с корректировкой на международное законодательство.

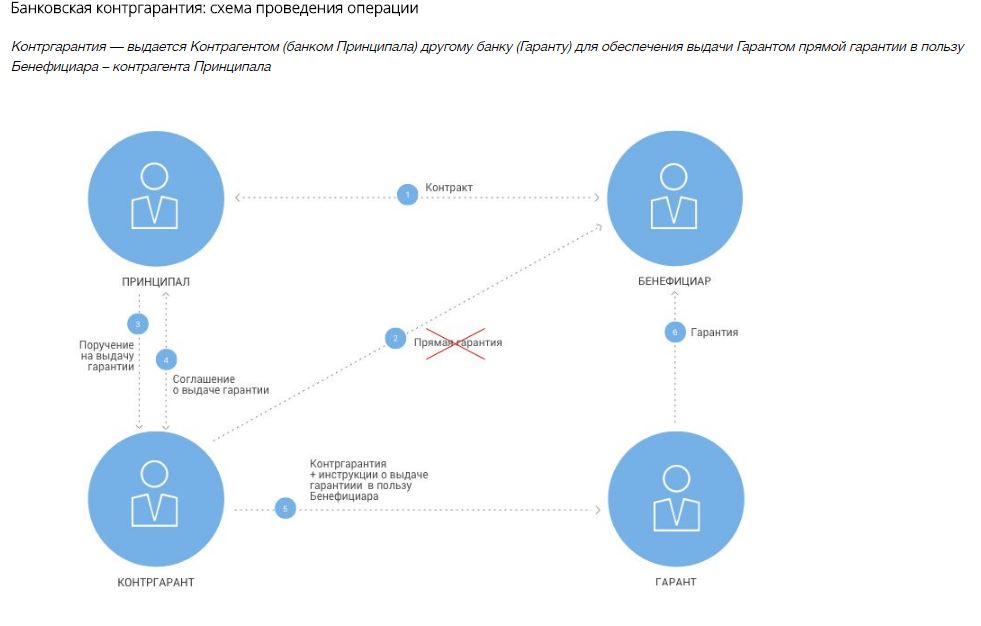

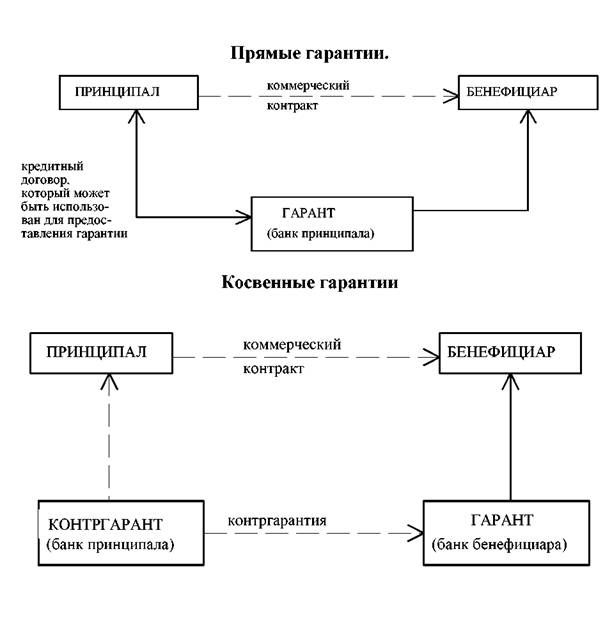

Так, в банковских гарантиях по экспортным сделкам, помимо 3 лиц (аппликанта, бенефициара и гаранта), может участвовать четвертый субъект – поручитель (банк в стране аппликанта). Банк аппликанта наделяется обязанностью передать гарантию банку бенефициара (банку в стране заказчика по основной сделке).

При определении статуса принципала в банковской гарантии необходимо учитывать двойные обязательства последнего. Принципал в условиях БГ несет обязательства как перед гарантом (банком), так и перед бенефициаром (кредитором).

Так, в отношении гаранта принципал обязуется:

- возместить сумму, выплаченную по гарантии банком бенефициару;

- выплатить вознаграждение (несмотря на то, что такая обязанность законодательно не установлена, вероятность безвозмездности рассматриваемой услуги невелика).

Перед бенефициаром у принципала существует обязанность исполнить свои обязательства по основной сделке, а также предоставить БГ, если такое условие содержит основной договор.

***Таким образом, отвечая на основной вопрос темы, можно сделать вывод, что принципал в БГ выступает стороной в отношениях по гарантии и исполняющей стороной в обязательствах по основной сделке.

Еще больше материалов по теме в рубрике: «Договор».

Пробный бесплатный доступ к системе на 2 дня.

Основные термины и понятия / ПромТрансБанк

Гарант — банк, иное кредитное учреждение либо страховая организация;

Принципал — лицо, которое в обеспечиваемом гарантией обязательстве выступает в качестве должника;

Бенефициар — кредитор принципала по обеспечиваемому банковской гарантией обязательству.

Статья 368. Понятие банковской гарантии

В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате.

Статья 369. Обеспечение банковской гарантией обязательства принципала

1. Банковская гарантия обеспечивает надлежащее исполнение принципалом его обязательства перед бенефициаром (основного обязательства).

2. За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение.

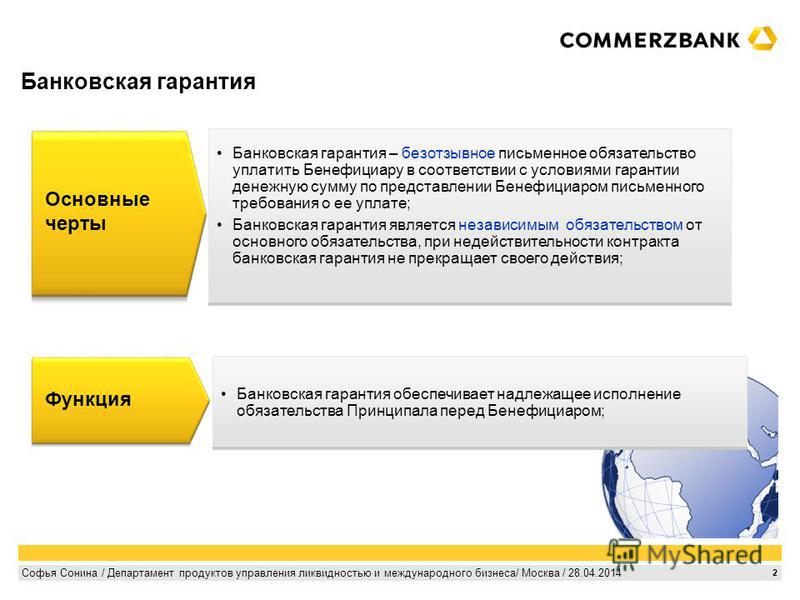

Статья 370. Независимость банковской гарантии от основного обязательства

Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство.

Статья 371. Безотзывность банковской гарантии

Банковская гарантия не может быть отозвана гарантом, если в ней не предусмотрено иное.

Статья 372. Непередаваемость прав по банковской гарантии

Принадлежащее бенефициару по банковской гарантии право требования к гаранту не может быть передано другому лицу, если в гарантии не предусмотрено иное.

Статья 373. Вступление банковской гарантии в силу

Банковская гарантия вступает в силу со дня ее выдачи, если в гарантии не предусмотрено иное.

Статья 374. Представление требования по банковской гарантии

1. Требование бенефициара об уплате денежной суммы по банковской гарантии должно быть представлено гаранту в письменной форме с приложением указанных в гарантии документов. В требовании или в приложении к нему бенефициар должен указать, в чем состоит нарушение принципалом основного обязательства, в обеспечение которого выдана гарантия.

2. Требование бенефициара должно быть представлено гаранту до окончания определенного в гарантии срока, на который она выдана.

Статья 375. Обязанности гаранта при рассмотрении требования бенефициара

1. По получении требования бенефициара гарант должен без промедления уведомить об этом принципала и передать ему копии требования со всеми относящимися к нему документами.

2. Гарант должен рассмотреть требование бенефициара с приложенными к нему документами в разумный срок и проявить разумную заботливость, чтобы установить, соответствуют ли это требование и приложенные к нему документы условиям гарантии.

Статья 376. Отказ гаранта удовлетворить требование бенефициара

1. Гарант отказывает бенефициару в удовлетворении его требования, если это требование либо приложенные к нему документы не соответствуют условиям гарантии либо представлены гаранту по окончании определенного в гарантии срока.

Гарант должен немедленно уведомить бенефициара об отказе удовлетворить его требование.

2. Если гаранту до удовлетворения требования бенефициара стало известно, что основное обязательство, обеспеченное банковской гарантией, полностью или в соответствующей части уже исполнено, прекратилось по иным основаниям либо недействительно, он должен немедленно сообщить об этом бенефициару и принципалу.

Полученное гарантом после такого уведомления повторное требование бенефициара подлежит удовлетворению гарантом.

Статья 377. Пределы обязательства гаранта

1. Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром ограничивается уплатой суммы, на которую выдана гарантия.

2. Ответственность гаранта перед бенефициаром за невыполнение или ненадлежащее выполнение гарантом обязательства по гарантии не ограничивается суммой, на которую выдана гарантия, если в гарантии не предусмотрено иное.

Статья 378. Прекращение банковской гарантии

1. Обязательство гаранта перед бенефициаром по гарантии прекращается:

1) уплатой бенефициару суммы, на которую выдана гарантия;

2) окончанием определенного в гарантии срока, на который она выдана;

3) вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту;

4) вследствие отказа бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств.

Прекращение обязательства гаранта по основаниям, указанным в подпунктах 1, 2 и 4 настоящего пункта, не зависит от того, возвращена ли ему гарантия.

2. Гарант, которому стало известно о прекращении гарантии, должен без промедления уведомить об этом принципала.

Статья 379. Регрессные требования гаранта к принципалу

1. Право гаранта потребовать от принципала в порядке регресса возмещения сумм, уплаченных бенефициару по банковской гарантии, определяется соглашением гаранта с принципалом, во исполнение которого была выдана гарантия.

2. Гарант не вправе требовать от принципала возмещения сумм, уплаченных бенефициару не в соответствии с условиями гарантии или за нарушение обязательства гаранта перед бенефициаром, если соглашением гаранта с принципалом не предусмотрено иное.

Банковская гарантия в РБ. Получение банковской гарантии

Банковская гарантия

Защитите себя от рисков

Выбрать банковскую гарантию

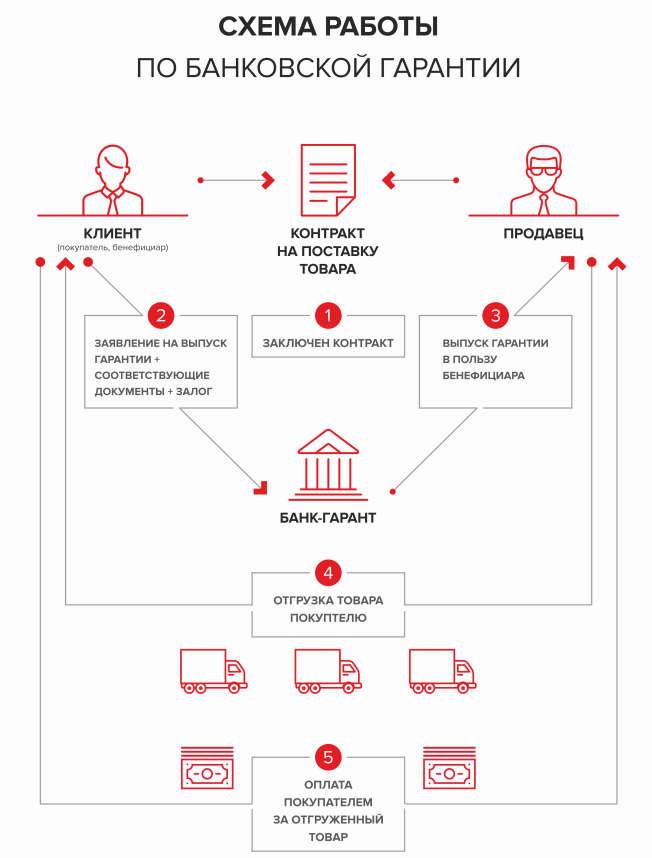

Банковская гарантия – это способ обеспечения исполнения обязательств, которое отражается в письменном обязательстве банка уплатить бенефициару сумму в соответствии с условиями гарантии.

Покупатель, используя банковскую гарантию, страхует себя от рисков не поставки или не оказания услуг при наличии требования платить предоплату за товар или услугу.

Поставщик, используя банковскую гарантию, страхует себя от риска неоплаты при поставке товара или оказания услуги без предоплаты.

Что вы получите

Преимущества для бенефициара

1

Снижение рисков, ведь банк тщательно проверяет репутацию принципала

2

Возможность быстро получить средства, которые смогут компенсировать последствия нарушения договора

3

Невозможность отзыва гарантии банком, если это не оговорено в тексте гарантии

Преимущества для принципала

1

Возможность сначала получить товар или услугу, а заплатить потом

2

Возможность подтвердить свою репутацию, поскольку банк выдает гарантию только в случаях высокой уверенности в принципале

3

Возможность существенно сэкономить в сравнении с обычным кредитованием

4

Повышение лояльности со стороны контрагента за счет его уверенности в состоятельности сделки

Получить консультацию

Какие есть варианты?

Гарантия по первому требованию

Гарант дает бенефициару обязательство уплатить денежную сумму по его первому письменному требованию, составленному в соответствии с условиями гарантии.

Условная гарантия

Кроме письменного требования понадобятся документы, которые доказывают или подтверждают неисполнение принципалом обязательств перед бенефициаромВиды банковской гарантии

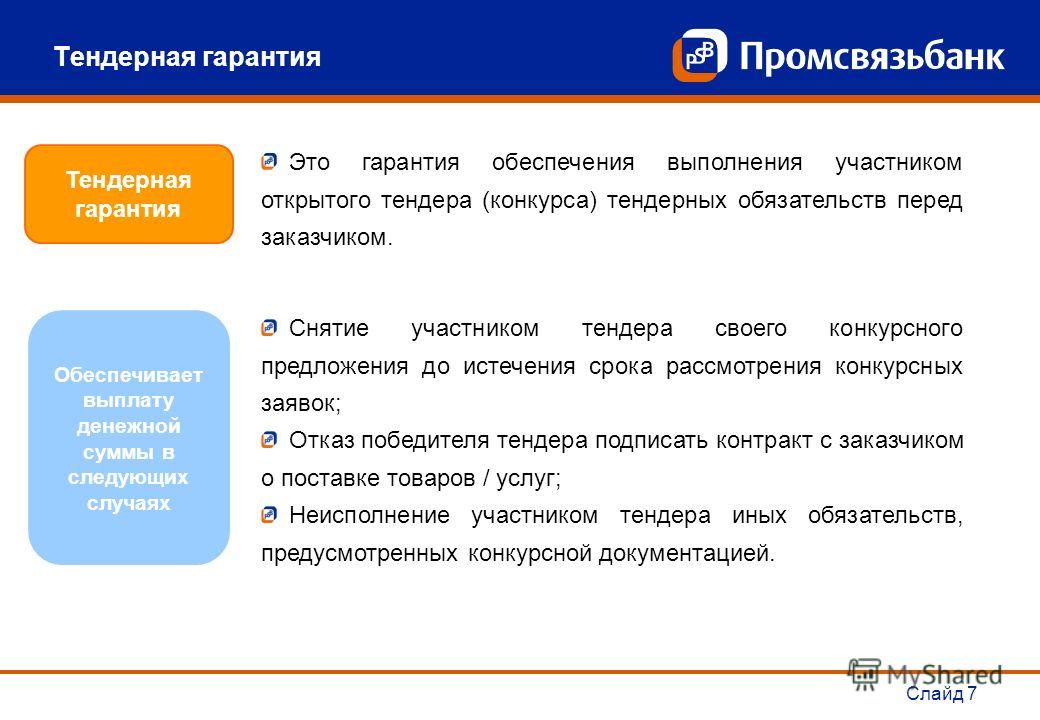

- Тендерная гарантия применяется при проведении тендерных торгов. Гарантийная сумма может быть выплачена банком-гарантом заказчику, если принципал выиграл тендер, но потом отказался от сделки

- Так, заказчик не только защищается от риска, но и избавляется от необходимости самостоятельной проверки репутации каждого участника тендера.

- Таможенная гарантия актуальна для тех компаний, которые занимаются импортом:

- Освобождение от необходимости вносить обязательные таможенные платежи

- Избавление от обязанности выводить собственные средства из оборота

- Сокращение срока перевозки товара благодаря разрешению вопроса о немедленной уплате пошлины

- Гарантия обеспечения платежей применяется в случае, когда, когда бенефициар выполнил свои обязательства (например, поставил товар, выполнив условия договора), а принципал получил товар и не оплатил его.

- Тогда вступает в силу гарантия обеспечения платежей: банк-гарант уплачивает гарантийную сумму бенефициару, то есть бенефициар получает вознаграждение за свою работу.

- Гарантия исполнения контракта выплачивается в случае нарушения принципалом своих обязательств по договору. Это может быть как полное неисполнение, так и ненадлежащее исполнение обязательств.

- Особенности:

- Гарантия исполнения контракта может выставляться в качестве обеспечения отдельных условий договора, например, сроков поставки, качества продукции и др.

- Бенефициар может выставить требование на выплату гарантии, подкрепив его судебным решением, принятым в пользу бенефициара. Такой вариант компенсации может оказаться единственно возможным, если дело дошло до суда и ответчик признан неплатежеспособным.

- Представим ситуацию: бенефициар заключил договор с принципалом и внес предоплату, но действий от принципала не последовало, т.

е. он забрал предоплату и нарушил условия договора.

е. он забрал предоплату и нарушил условия договора. - Если предварительно составить гарантию обеспечения возврата авансового платежа, то бенефициар сможет защитить себя от мошенничества. Такая гарантия действует и в случае с авансом (внесения части стоимости), и в случае с полной предоплатой. При этом банк-гарант обязуется выплатить бенефициару сумму, равную предоплате

Условия выдачи банковской гарантии

1

Срок государственной регистрации в качестве юридического лица: от 6 месяцев

2

Срок банковской гарантии определяется индивидуально

3

Обеспечение обязательств по гарантии:

• залог,

• гарантийный депозит денежных средств,

• страхование финансового риска

4

Стоимость оформления гарантии определяется индивидуально

5

Комиссия за сопровождение гарантии определяется индивидуально

Получить консультацию

Получить консультацию

Федоров

Владимир Вячеславович

Исполнительный директор

+375 (17/29/33) 306-20-40

fedorov@bsb. by

by

Черноок

Илья Николаевич

Начальник департамента кредитования

+375 (17/29) 306-20-40

[email protected]

Гришан

Полина Викторовна

Экономист департамента кредитования

+375 (17/29) 306-20-40

Виды гарантий в предпринимательском праве

Гарантия — это в основном обещание, данное третьей стороной, что она покроет долг физического или юридического лица, если они не смогут продолжать делать это самостоятельно. 3 мин. Чтения

1. Договор гарантии2. Важнейшие части договора гарантии

3. Различные виды гарантии

В хозяйственном праве существует несколько видов гарантий. Гарантия — это в основном обещание, данное третьей стороной, что она покроет долг лица или компании, если это лицо или компания не смогут продолжать делать это самостоятельно.В какой-то момент существования компании потребуется долг. И при привлечении этого долга финансовое учреждение, которое выдает ссуду, должно будет убедиться, что есть все шансы, что ссуда будет полностью погашена.

И при привлечении этого долга финансовое учреждение, которое выдает ссуду, должно будет убедиться, что есть все шансы, что ссуда будет полностью погашена.

Договор поручительства

В договоре о гарантии четко оговариваются характер и размер долга, который кредитор должен взыскать с основного должника. Его основная цель — добиться выплаты любого неурегулированного долга третьей стороной, а именно лицом, дающим гарантию, также известным как поручитель или поручитель.

Весь процесс состоит из двух разных договоров: первый между основным должником и кредитором, а второй между тем же кредитором и поручителем. Контракты независимы друг от друга, и ответственность должна быть четко определена с любыми последующими продлениями или сокращениями на основе этого первоначального определения.

Важнейшие части договора гарантии

- Основные факторы, составляющие действительный договор, такие как полное согласие сторон, действительное вознаграждение и т.

Д., должно быть выполнено.

Д., должно быть выполнено. - Основной долг должен быть создан заранее. В большинстве случаев договор гарантии стремится предложить кредитору обеспечение в отношении непогашенного долга, который должен быть оплачен основным должником, таким образом определяя цель договора гарантии.

Различные виды гарантий

- Односторонний договор коммерческого кредита — Обычно используется в коммерческих сделках, он используется либо между оптовыми и розничными продавцами, либо между розничным торговцем и конечным покупателем.Этот тип соглашения подразумевает, что товары поставляются либо оптом розничному продавцу, либо от розничного продавца покупателю без немедленной оплаты и договоренности об оплате в более поздний срок.

- Банковская гарантия — это вид гарантии, выдаваемой финансовым учреждением или банком, что они покроют любой долг, привлеченный лицом или учреждением, если они не могут сделать это сами. Эта практика помогает предприятиям расти, позволяя им использовать определенные товары и услуги, имея при этом возможность платить за них в какой-то момент в будущем, тем самым позволяя компании инвестировать по более высокой ставке, чем они бы делали без поддержки банка.

гарантия.

гарантия. - Аккредитив — это письмо, написанное с целью или с просьбой предоставить кредит либо лицу, написавшему письмо, либо конкретным организациям, упомянутым в письме, и оно чаще всего используется в международной торговле.

- Облигации с абсолютным исполнением — прямая сделка, по которой поручитель выплатит сумму, указанную в контракте, если лицо, первоначально привлекающее долг, не может этого сделать.

- Bid bond — Используется для выполнения государственных контрактов, он в основном гарантирует, что после того, как вы выиграете соответствующий контракт, вы продолжите выполнять работу, на которую подписались.

- Гарантийный залог — при экспорте товаров этот тип гарантии гарантирует, что соответствующие товары будут действительно доставлены.

- Ретроспективная гарантия — это гарантия, выданная, когда долг уже не погашен.

- Предполагаемая гарантия — Выдается в отношении будущего долга.

- Специальная гарантия — также известная как простая гарантия, это тип, который используется при работе с одной транзакцией и, следовательно, с отдельным долгом.

- Непрерывная гарантия — тип гарантии, используемый в повторяющихся транзакциях, он остается в силе до тех пор, пока не будет активно отменен сторонами.

- Личная гарантия — Когда владелец бизнеса получает финансирование для своего бизнеса, ему может потребоваться предоставить личную гарантию, что означает, что он несет личную ответственность за выплату некоторой или всей суммы долга в ситуации, когда компания не может это сделать.

- Гарантия действительности — используется компаниями для гарантии того, что выставленный счет действительно действителен и может быть получен.

- Гарантии — гарантия, гарантирующая конечному покупателю, что приобретенный товар или проданная ему услуга соответствует определенным стандартам качества и долговечности.Они могут быть закреплены законом или специально предложены продавцами для повышения доверия к своим товарам или услугам.

Если вам нужна помощь с любым типом гарантии, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Гарантийный договор | Значение

Что такое договор гарантии?

Договор гарантии — значение, главное

сек. 126 Индийского Закона о контрактах 1872 года, который касается контракта о гарантии, определил его как «контракт на выполнение обещания или освобождение от ответственности третьего лица в случае его невыполнения».

Пример: A предоставляет ссуду в размере 10 000 рупий B, а C обещает A, что, если B не выплатит ссуду, я ее верну.Это договор гарантии. В нем участвуют три стороны:

- Поручительство , дающее гарантию.

- Основной должник , в отношении дефолта которого дается гарантия.

- Кредитор , которому дается гарантия.

Пример: A поставляет товары B в соответствии с гарантией платежа C от B к A. Это означает, что, если B не заплатит, C будет обязан заплатить. Это «Гарантийный договор».

Здесь B — основной должник, C — поручитель, а A — кредитор.

Гарантия может иметь вид « устный » или « письменный ». Как и любой другой контракт, он также должен соответствовать всем требованиям действующего контракта. Как уже было сказано, в договор гарантии участвуют три стороны. При этом есть еще три договора залога а именно

1. Между A и B [A поставляет товары в кредит B, который обещает, что он заплатит].

2. Между A и C [C гарантирует цену товара, я заплачу].

3. Между C и B [B возмещает C в случае невыполнения B уплатой суммы A).

Основы договора гарантии

1. Согласие всех сторон

Все три стороны, а именно основной должник, кредитор и поручитель, должны согласиться заключить такой договор.

2. Ответственность

В договоре поручительства ответственность поручителя является вторичной, т.е. кредитор должен сначала возбудить дело против должника, и если последний не выполняет свое обещание, то только он может предъявить иск по поручительству.

3. Наличие долга

Гарантийный договор предполагает наличие ответственности, которая подлежит исполнению по закону. Если такой ответственности нет, договор гарантии не может быть заключен. Таким образом, если долг, который требуется гарантировать, уже истек или недействителен, поручительство не несет ответственности.

4. Рассмотрение

Между кредитором и поручителем должны быть договоренности, чтобы обеспечить исполнение контракта.Рассмотрение также должно быть законным. В договоре поручительства возмещение, полученное основным должником, считается достаточным возмещением поручителя.

Все, что было сделано, или любое сделанное обещание в пользу основного должника может быть достаточным возмещением поручителя для предоставления гарантии

— п. 127 Закона о контрактах Индии 1872 г. ..

127 Закона о контрактах Индии 1872 г. ..

Таким образом, любая выгода, полученная должником, является достаточным возмещением для привязки поручителя.Но прошлое рассмотрение не является рассмотрением договора гарантии. Должно быть новое соображение, исходящее от кредитора.

5. Запись не требуется

Гарантийный договор может быть устным или письменным. Это может быть явным или подразумеваемым поведением сторон.

Примечание : Гарантийный договор всегда должен заключаться в письменной форме в соответствии с законодательством Англии.

6. Суть действующего договора

Он должен иметь все необходимое для действующего контракта, такие как оферта и акцепт, намерение создать правовые отношения, способность заключать договор, подлинное и свободное согласие, законный объект, законное рассмотрение, определенность и возможность исполнения, а также юридические формальности.

7. Отсутствие сокрытия фактов

Отсутствие сокрытия фактов

Кредитор должен раскрыть поручителю факты, которые могут повлиять на ответственность поручителя. Гарантия, полученная путем сокрытия таких фактов, недействительна. Таким образом, гарантия недействительна, если кредитор получает ее путем сокрытия существенных фактов.

8. Отсутствие искажения фактов

Гарантия не может быть получена путем искажения фактов для поручителя. Хотя договор гарантии не является договором uberrimae fidei i.е. абсолютно добросовестно и, следовательно, не требует полного раскрытия всех существенных фактов основным должником или кредитором поручителю до того, как он заключит договор. Но факты, которые могут повлиять на степень ответственности поручителя, должны быть достоверно представлены

Поручительство

Определение

Поручительство — это второй из трех основных типов договоренностей о взаимной безопасности, упомянутых в начале этой главы (безопасность личного имущества, поручительство, безопасность недвижимого имущества), и наиболее распространенный. Кредиторы часто просят владельцев небольших закрытых компаний гарантировать их ссуды компании, а материнские корпорации также часто выступают поручителями по долгам своих дочерних компаний. Первыми поручителями были друзья или родственники основного должника, которые согласились — бесплатно — предоставить свою гарантию. Сегодня большинство поручителей в коммерческих сделках — это страховые компании (но страхование — это не то же самое, что поручительство).

Кредиторы часто просят владельцев небольших закрытых компаний гарантировать их ссуды компании, а материнские корпорации также часто выступают поручителями по долгам своих дочерних компаний. Первыми поручителями были друзья или родственники основного должника, которые согласились — бесплатно — предоставить свою гарантию. Сегодня большинство поручителей в коммерческих сделках — это страховые компании (но страхование — это не то же самое, что поручительство).

Поручительство Тот, кто обещает действовать или заплатить в случае неисполнения обязательств другим: поручитель.это тот, кто обещает выплатить или выполнить обязательство основного должника Лицо, долг которого гарантирован поручительством., и, строго говоря, поручительство несет основную ответственность по долгу: кредитор может потребовать выплаты от поручителя, когда долг подлежит оплате. Кредитор — это лицо, перед которым основной должник (и, строго говоря, поручитель) имеет обязательство. Очень часто кредитор требует, чтобы сначала должник предоставил обеспечение для обеспечения долга, и, кроме того, чтобы должник взял на себя поручительство, чтобы дополнительно удостовериться, что кредитору произведена оплата или выполнено исполнение. Например, Дэвид Дебтор хочет, чтобы Банк ссудил его корпорации David Debtor, Inc. 100 000 долларов. Банк говорит: «Хорошо, господин Должник, мы дадим корпорации деньги взаймы, но мы хотим, чтобы ее компьютерное оборудование служило гарантией, и мы хотим, чтобы вы лично гарантировали долг, если корпорация не сможет ее выплатить». Однако иногда между поручителем и основным должником может отсутствовать соглашение; Поручительство могло заключить сделку с кредитором в качестве поручительства без согласия или ведома основного должника.

Например, Дэвид Дебтор хочет, чтобы Банк ссудил его корпорации David Debtor, Inc. 100 000 долларов. Банк говорит: «Хорошо, господин Должник, мы дадим корпорации деньги взаймы, но мы хотим, чтобы ее компьютерное оборудование служило гарантией, и мы хотим, чтобы вы лично гарантировали долг, если корпорация не сможет ее выплатить». Однако иногда между поручителем и основным должником может отсутствовать соглашение; Поручительство могло заключить сделку с кредитором в качестве поручительства без согласия или ведома основного должника.

Поручитель — Поручитель, обещающий оплатить или выполнить договорное обязательство в случае неисполнения обязательств другим лицом; Поручительство. также является тем, кто гарантирует обязательства другого, и поэтому для практических целей гарант обычно является синонимом поручительства — эти термины используются в значительной степени взаимозаменяемо. Но вот техническое различие: поручитель обычно является стороной первоначального договора и подписывает свое (или свое) имя в первоначальном соглашении вместе с поручительством; вознаграждение за договор принципала такое же, как вознаграждение поручителя — он связан договором с самого начала, и он также должен знать о невыполнении обязательств основным должником, так что неуведомление кредитора об этом не освобождает ей никакой ответственности. С другой стороны, гарант обычно не заключает соглашение с кредитором одновременно с основным должником: это отдельный договор, требующий отдельного рассмотрения, и если гарант не уведомлен о невыполнении обязательств основным должником, гарант может потребовать исполнение обязательства в той мере, в какой его несообщение наносит ему ущерб. Но, опять же, поскольку термины в основном синонимичны, здесь используется поручительство , чтобы охватить и то, и другое.

С другой стороны, гарант обычно не заключает соглашение с кредитором одновременно с основным должником: это отдельный договор, требующий отдельного рассмотрения, и если гарант не уведомлен о невыполнении обязательств основным должником, гарант может потребовать исполнение обязательства в той мере, в какой его несообщение наносит ему ущерб. Но, опять же, поскольку термины в основном синонимичны, здесь используется поручительство , чтобы охватить и то, и другое.

Рисунок 22.6 Защиты основного должника и поручителя

Виды поручительства

При наличии интереса, государственного или частного, который требует защиты от возможности неисполнения обязательств, используются поручительства. Например, арендодатель может потребовать, чтобы коммерческий арендатор не только внес залог, но и предъявил доказательства наличия у него онлайн-поручительства, готового выдержать трехмесячную арендную плату в случае неисполнения арендатором своих обязательств. Часто муниципальные власти хотят, чтобы их дорожный подрядчик продемонстрировал наличие гарантии на случай, если по какой-либо причине подрядчик не сможет завершить проект.Многие штаты требуют, чтобы генеральные подрядчики имели облигации, приобретенные у страховых компаний, в качестве условия получения лицензии подрядчика; страховая компания является поручителем — она выплатит, если подрядчик не завершит работы на дому клиента. Это виды гарантийного залога, гарантирующего собственнику недвижимости (как застройщику или муниципалитету) выполнение строительного контракта или выплату фактического ущерба в размере залога в случае, если подрядчик не выполнит его.. Судья часто требует, чтобы обвиняемый по уголовному делу внес залог, гарантирующий его явку в суд — это вид поручительства, в котором залог является поручительством, — или чтобы истец внес залог, возмещающий ответчику расходы, вызванные задержками. по иску — судебный залогЗалог, поданный в суд в качестве гарантии. Например, сторона в судебном иске может внести судебный залог, чтобы гарантировать выплату вердикта, пока рассматривается апелляция.

Часто муниципальные власти хотят, чтобы их дорожный подрядчик продемонстрировал наличие гарантии на случай, если по какой-либо причине подрядчик не сможет завершить проект.Многие штаты требуют, чтобы генеральные подрядчики имели облигации, приобретенные у страховых компаний, в качестве условия получения лицензии подрядчика; страховая компания является поручителем — она выплатит, если подрядчик не завершит работы на дому клиента. Это виды гарантийного залога, гарантирующего собственнику недвижимости (как застройщику или муниципалитету) выполнение строительного контракта или выплату фактического ущерба в размере залога в случае, если подрядчик не выполнит его.. Судья часто требует, чтобы обвиняемый по уголовному делу внес залог, гарантирующий его явку в суд — это вид поручительства, в котором залог является поручительством, — или чтобы истец внес залог, возмещающий ответчику расходы, вызванные задержками. по иску — судебный залогЗалог, поданный в суд в качестве гарантии. Например, сторона в судебном иске может внести судебный залог, чтобы гарантировать выплату вердикта, пока рассматривается апелляция. Банк снимет залог со своих сотрудников на случай, если они украдут деньги из банка — кассир банка в данном случае является основным должником (гарантия верности, обычно приобретаемая работодателем для покрытия служащих, которым доверено ценное имущество или средства.). Однако, как мы увидим, поручители не предполагают финансовых потерь, как страховые компании: поручители ожидают, что в большинстве случаев они будут возвращены, если они будут выполнены. Основной должник обращается в страховую компанию и покупает облигацию — полис поручительства. Стоимость премии зависит от поручителя, типа залога, на который подана заявка, и от финансовой истории заявителя. Разумная оценка стоимости премии составляет от 1 до 4 процентов, но если компания по поручительству классифицирует заявителя как высокорисковый, премия падает между 5 и 20 процентами от суммы облигации.Когда покупатель недвижимости соглашается взять на себя ипотеку продавца (обещает выплатить ипотечный долг), продавец становится поручителем: если залогодержатель не освобождает продавца (что маловероятно), продавец должен заплатить в случае дефолта покупателя.

Банк снимет залог со своих сотрудников на случай, если они украдут деньги из банка — кассир банка в данном случае является основным должником (гарантия верности, обычно приобретаемая работодателем для покрытия служащих, которым доверено ценное имущество или средства.). Однако, как мы увидим, поручители не предполагают финансовых потерь, как страховые компании: поручители ожидают, что в большинстве случаев они будут возвращены, если они будут выполнены. Основной должник обращается в страховую компанию и покупает облигацию — полис поручительства. Стоимость премии зависит от поручителя, типа залога, на который подана заявка, и от финансовой истории заявителя. Разумная оценка стоимости премии составляет от 1 до 4 процентов, но если компания по поручительству классифицирует заявителя как высокорисковый, премия падает между 5 и 20 процентами от суммы облигации.Когда покупатель недвижимости соглашается взять на себя ипотеку продавца (обещает выплатить ипотечный долг), продавец становится поручителем: если залогодержатель не освобождает продавца (что маловероятно), продавец должен заплатить в случае дефолта покупателя.

Создание поручительства

Поручительство может возникать только на основании договора. К поручительству применяются общие принципы договорного права. Таким образом, человек, обладающий общей способностью заключать договор, может стать поручителем.Для заключения договора поручительства требуется рассмотрение: если Должник просит друга выступить в качестве поручителя, чтобы побудить Кредитора предоставить Кредитору ссуду, вознаграждение, которое Дебитор предоставляет Кредитору, также действует как вознаграждение, которое дает Друг. Если поручительство возникает после того, как Кредитор уже предоставил кредит, потребуется новое возмещение (при отсутствии применения доктрины эстоппеля векселя). Вы можете вспомнить из глав, посвященных контрактам, что обещание одного лица выплатить или выполнить долги или невыполнение обязательств другого лица должно быть подтверждено письменным документом в соответствии с законом о мошенничестве (за исключением «основной цели»).

На договоры поручительства в некоторой степени влияет государственное регулирование. В соответствии с Правилом кредитной практики Федеральной торговой комиссии 1985 года кредиторам запрещается искажать информацию об обязательствах поручителя. Кредиторы также должны направить поручителю уведомление, в котором разъясняется характер обязательства и потенциальная ответственность, которая может возникнуть, если одно лицо возьмет на себя ответственность за другой долг.

Полный анализ и обзор

Источник изображения — http://bit.ly/2lh305kЭту статью написал Суряш Кумар , выпускник Бангалорского института юридических исследований.В статье рассказывается о Договоре поручительства.

Договор гарантии — это конкретный договор на исполнение. Это называется специфической производительностью, потому что это справедливая помощь. Это не обычное средство правовой защиты, при котором адекватная компенсация ущерба. Ущерб и конкретное исполнение являются средствами правовой защиты, доступными в случае нарушения обязательств стороной по контракту; первое — «заместительное средство», а второе — «специфическое средство».

Закон предписывает, что в случае, когда фактический ущерб от невыполнения контракта не может быть измерен или денежная компенсация недостаточна, одна сторона может попросить суд дать указание другой стороне выполнить требования контракта.