Сущность и функции денег: история, мифы, реальность

Есть два основных мнения, которые на деле мало соответствуют реальности. Это:

- финансовое рабство населения у банков из-за кредитов;

- бесконтрольная эмиссия денег по желанию центральных банков.

Чтобы разобраться в их ошибочности, начнём с азов. Получение любой собственности возможно лишь в одном случае — в результате трудовой деятельности. Покупка, наследование, завоевание — всё это было бы невозможно без первоначального этапа, создания реального продукта.

Наращивать объёмы собственности можно при условии, что разница в доходах и расходах, прибыли, положительна. Но потенциал у всех разный. Поэтому на практике складывается интересная ситуация — закон Парето в действии: 80% активов находится в распоряжении 20% населения. Прекрасная возможность для теории противостояния бедных и богатых. Однако важен не столько объём накоплений, сколько умение их создавать при любых условиях. Так, скромно живущий по средствам окажется богаче того, кто имеет кредитную недвижимость.

Желание сохранить и приумножить личные средства выглядит логичным. Основной инструмент — временная передача собственности в чужое пользование за некоторую оговорённую оплату. Имеющиеся активы начинают работать, увеличивая благосостояние своего владельца. Естественно, без оценки способностей тех, кто берёт средства в долг, не обойтись.

С ростом спроса на подобные услуги возник бизнес, который стал посредником в передаче собственности, обеспечив эффективное управление капиталом. Таким посредником стали банки. У них есть все ресурсы для оценки потенциального кредитозаёмщика: профильные специалисты, налаженные процессы и право на получение собственности в случае невыполнения условий возврата займа. Именно это и порождает миф, что контроль над всем имуществом принадлежит банкам.

Однако у банковских денег тоже есть владельцы — люди, положившие свои сбережения на депозитный счёт. Именно они — конечные кредиторы заёмщиков. Отследить ситуацию легко с помощью балансовой отчётности, по которой общая прибыль владельцев банка заметно уступает выплатам по вкладам.

Партнёрство кредитора и заёмщика — это условия, при которых доля прибыли идёт в счёт оплаты за предоставленные средства. Форма участия в прибыли и основа конкуренции — ставка по кредиту. Риск есть у обеих сторон. Но у компании есть выбор — оформить заём или выпустить акции. Частное же лицо занимает деньги для приобретения ценностей, на которые оно фактически не заработало. И здесь тоже платой за такую возможность становится процент.

Рассуждения об основах кредитования позволяют понять, что вся собственность мира принадлежит отнюдь не банкам. Ею владеют лица, чей баланс доходов и расходов остаётся положительным. А источником дохода может быть как человеческий труд, так и работа уже накопленных средств.

Теперь поговорим о втором мифе — бесконтрольной эмиссии денег. Кто-то приносит деньги в банк, кто-то берёт там же кредит. Но его сумма будет меньше вклада из-за частичного резервирования. Размер резерва определяет государственный центральный банк. В развитых странах он часто равен нулю, у нас на сегодняшний день его уровень установлен Указанием Банка России от 31. 05.2019 № 5158-У. Это способ снизить риски банковской системы от невозврата кредитных средств.

05.2019 № 5158-У. Это способ снизить риски банковской системы от невозврата кредитных средств.

Передача денег от одного лица к другому носит название денежного мультипликатора. Чем он выше, тем больше количество раз средства передавались «из рук в руки». Это влечёт за собой увеличение денежной массы и частично характеризует уровень доверия в сложившейся экономической ситуации. Так как основным посредником в перераспределении денег является банк, частичное резервирование влияет на значение кредитного мультипликатора.

В кризис доверие к экономике падает, кредиторы пытаются вернуть средства. Это приводит к снижению денежной массы, стоимость активов падает, растут просрочки по долговым платежам, уменьшается доход населения. В такой ситуации центробанк может провести прямой или косвенный выпуск денег. Первый — это выкуп у банков невозвратных долгов. Второй — снижение ставки рефинансирования. Оба варианты сохранят объём денег, но приведут к инфляции. Важная задача — найти баланс между ростом цен в будущем и социальными проблемами в настоящем.

Печатать деньги просто так не имеет никакого смысла — история не раз доказывала это. Впрочем, оба мифа можно наглядно рассмотреть на примере США. Развитая экономика Соединённых Штатов сделала доллар универсальной валютой, и теперь ФРС страны стоит перед непростой задачей: найти золотую середину между количеством выпускаемых денег и надёжностью доллара. Ведь бесконтрольная печать банкнот существенно ослабляет мировую валюту.

Другой миф тоже хорошо виден на американском примере. На начало 2019 года внешний госдолг США составлял почти 22 триллиона долларов. Например, Китай входит в число основных кредиторов Штатов, но почему-то контроля над их собственностью нет. Да и поддержание доллара важно для сохранения ценности долга. Получается, что невыплата долга не влечёт за собой существенных последствий и потерь, — заёмщик напрямую не влияет на состояние кредитора.

Происхождение денег, теории происхождения денег, функции и суть денег

Денежные единицы – обладающий наибольшей ликвидностью товар, служащий эквивалентом стоимости прочих товаров. Происхождение денег сегодня экономистами достоверно не определено.

Происхождение денег сегодня экономистами достоверно не определено.

Теории происхождения денег: современные экономические концепции

Общепринятыми среди экономистов являются теории происхождения денег, характеризующие возникновение денежных единиц принципиально разными подходами:

- рационалистическая, предполагающая введение оценочных эквивалентов стоимости как результат взаимной договоренности представителей социума;

- эволюционная, объясняющая происхождение финансовых измерителей развитием товарного обмена, характеризуемым «растянутыми» временными рамками.

Первую концепцию поддерживает абсолютное большинство западных экономистов, вторая является общепринятым постулатом отечественной экономической науки.

Функции происхождения денег

- мера стоимости, служащая эталоном для товаров, позволяющим приравнивать разнородную продукцию и определять ее ценность;

- средство обращения, обеспечивающее возможность преодоления временных, пространственных ограничений при реализации обмена товаров;

- средство платежа, являющееся эквивалентом выражения величины долговых обязательств и инструментом их погашения;

- средство накопления – денежные измерители, временно отсутствующие в обороте в силу капитализации;

- мировые деньги – всемирные платежные единицы, принимаемые за резервные валюты.

Дополнительно выделяют функцию – средство формирования сокровищ.

Происхождение и суть денег: определение понятия

Экономисты трактуют происхождение и суть денег, исходя из двух концепций. Согласно рационалистической теории денежные единицы имеют условный характер, являются продуктом экспериментального узаконивания стоимостных эквивалентов.

Трактовка сущности финансовых единиц в рамках эволюционной теории основана на их товарной природе. Деньги – всеобщий стоимостный эквивалент.

Денежные измерители позволяют оценить стоимость товаров, играют роль счетных денег. Их функции наиболее точно отражают сущность финансовых знаков, используемых для реализации товарно-денежных операций в условиях современного экономического рынка.

Происхождение, сущность и функции денег

Существует множество теорий по поводу происхождения денег, но в основе каждой из них лежит принцип обмена. Рождение денег исторически происходило параллельно со всеми процессами обмена.

В примитивных обществах рыночные отношения носили неустоявшийся характер, поэтому там преобладал натуральный обмен, или бартер, т.е. Т-Т — акт купли и акт продажи одновременно без посредства денег. В роли денег при этом выступали разные товары и существовала добровольная договоренность обменивающихся сторон о том, сколько единиц одного блага можно было посредством бартера обменять на единицы другого блага. Пропорции устанавливались в зависимости от случайных обстоятельств, от степени потребности. К натурообмену возвращаются во времена войн или иных социальных потрясений.

Латинский корень «капитал» происходит от слова «скот». В старину в России обменные эквиваленты назывались «кунами» — от меха куницы, ходили «меховые» деньги. Деньгами были кожа, табак, бусы, раковины, вино, рабы. Существовала система взаимных зачетов — клиринг, при которой разница погашается дополнительными товарными поставками.

Роль их посредников закрепляется за слитками металлов — медь, бронза, железо, серебро, золото. Обмен уже осуществляется по схеме Т-Д-Т. Золото и серебро являлись эквивалентом по мере увеличения общественного богатства в силу своей редкости, и казалось бы, ценности обречены выполнять роль денежного материала.

Роль их посредников закрепляется за слитками металлов — медь, бронза, железо, серебро, золото. Обмен уже осуществляется по схеме Т-Д-Т. Золото и серебро являлись эквивалентом по мере увеличения общественного богатства в силу своей редкости, и казалось бы, ценности обречены выполнять роль денежного материала.Бумажные деньги первоначально были в виде расписок о принятии товара на хранение, уплате налогов, податей, выдаче кредита.

Влияние денег на производство, очевидно, сокращает общие издержки, время, необходимое для нахождения партнера, способствует дальнейшей специализации труда; торговля обособляется в самостоятельный сектор экономики.

В России эмиссия бумажных денег — ассигнаций — началась в 1769 г. Предполагалось, что и другие страны введут бумажные деньги и возможен будет обмен их на серебро и золото. Но произошел сбой в этом механизме, и к концу XVIII в. излишек ассигнаций заставил приостановить размен, курс ассигнационного рубля стал падать, товарные цены стали расти.

Экономист-теоретик в этой области Ф. Хайек назвал процесс возникновения и использования денег «порядком человеческого сотрудничества». И это действительно добровольное сотрудничество, когда без принуждения один собственник (владелец товара) в результате сотрудничества обменивает его на другой товар под названием деньги. При этом роль денег исполняли разные товары до тех пор, пока таким товаром не стало золото, а теперь бумажные и им подобные деньги.

Деньги по мере развития цивилизации стали товаром, обладающим наибольшей способностью к обмену на любые другие товары. Следовательно, деньги — это товар, обладающий наибольшей способностью к сбыту или обмену-ликвидности. Такова формула денег по определению К. Менгера, изложенная им в книге «Основания политической экономии». К. Менгер объясняет причины, по которым золото и серебро стали деньгами, в силу следующих их свойств: сохраняемости, портативности, экономической делимости, относительной редкости в природе.

Происхождение , сущность и функции денег

Фрагмент работы Введение Содержание Список литературы

ЗАКЛЮЧЕНИЕ

Таким образом, на основе изученного теоретического материала, и в соответствии с поставленными во введении целью работы, задачами и проведенным исследованием, можно сделать следующие выводы:

• сущность и виды денег изменяются под влиянием развития товарных отношений, в результате процесса эволюции поочередно возникают и развиваются различные виды денег;

• деньги, представляют собой товар, который выполняет различные функции, между которыми существует взаимосвязь и единство, обусловленное сущностью денег;

• функции денег в рыночной экономике заключаются в следующем: как ме Показать все ры стоимости, как средства обращения, как средства платежа, как средства накопления;

Подводя итог анализу происхождения, сущности и функций денег, следует, что роль денег в экономике очень велика и существенна. Экономические отношения в обществе строятся посредством особого инструмента, которым являются деньги, и соответственно функции денег осуществляются только при участии людей.

Проявление сущности денег происходит через их функции, а модификация видов денег обусловлена современными экономическими отношениям. Современные экономические системы характеризуются сложными экономическими связями, усложнением торговли между странами, развитием высокотехнологичных товаров и услуг.

Работа не претендует на полный, исчерпывающий охват всех проблем, связанных с исследованием происхождения, сущности и функций денег. Вместе с тем, поставленные в курсовой работе цель и задачи выполнены.

Скрыть

ВВЕДЕНИЕ

В условиях современной экономики, когда происходит процесс глобализации мирового сообщества, под влиянием этого процесса происходят изменения и в экономических отношениях. Процесс глобализации экономики характеризуется значительным ростом перемещений товаров, услуг и капитала, а также увеличением обмена информацией и технологиями.

Деньги — важный элемент экономической системы. Денежные системы основываются на исследовании процессов воздействия денег на состояние экономики в целом. В современной экономике деньги выполняют роль регулятора хозяйственной деятельности. С помощью денег проявляются и строятся отношения между людьми в процессе товарного производства, товарного обмена и товарного потребления. Поэтому деньги являются единым измерителем стоимости, который необходим при сра

Показать все

внении или обмене товаров.

Отметим, что поиск всеобщего эквивалента для обращения всех видов товаров привел к эволюции денег как особого товара, выполняющего функции средства обме¬на, платежа, измерения стоимости, накопления богатства.

В процессе развития экономических отношений деньги подвержены изменениям. Функции денег относительно стабильны, но и они под воздействием различных факторов, связанных с изменением самих денег, также претерпевают изменения. Постепенно усложняются экономические отношения и развитие информационных технологий дают новый вектор развития дальнейшему процессу эволюции денег. Данный эволюционный процесс приводит к трансформации сущности и видов денег, и характеризуется изменением их функций. Именно этими факторами обусловлен интерес к исследованию денег как экономической категории. Все более актуальным становится изучение функционирования и использования денег в рыночных отношениях в условиях г7лобализации мировой экономики.

Таким образом, всем вышесказанным можно охарактеризовать актуальность выбранной темы исследования. Целью данной курсовой работы является рассмотрение происхождения, сущности и функций денег.

Целью данной курсовой работы является рассмотрение происхождения, сущности и функций денег.

Для достижения данной цели необходимо решить следующие задачи:

• Рассмотреть историю возникновения и развития денег;

• Выявить сущность и виды денег;

• Рассмотреть состав и особенности функций денег;

• Изучить функции денег в рыночной экономике;

• Выявить проблемы и перспективы реализации функций денег.

Объектом исследования являются деньги как экономическая категория. Предметом исследования – процесс эволюции денег и их функций.

В работе были использованы следующие методы: изучение литературы по данной теме, сравнительный анализ.

Стоит отметить, что ввиду своей актуальности данная тема широко освещается как в специализированной, так и в общеэкономической периодической печати.

Решение данных задач определило структуру курсовой работы. Работа состоит из введения, двух глав, заключения и списка литературы, а также приложения.

Скрыть

ВВЕДЕНИЕ 3

Глава 1.

Сущность, виды и роль денег в экономике 5

Сущность, виды и роль денег в экономике 51.1. История возникновения и развития денег 5

1.2. Сущность и виды денег 11

Глава 2. Функции денег в современной экономике 15

2.1. Функции денег: состав и особенности 15

2.2.Функции денег в рыночной экономике 17

2. 3. Проблемы и перспективы реализации функций денег 19

ЗАКЛЮЧЕНИЕ 24

СПИСОК ЛИТЕРАТУРЫ: 26

СПИСОК ЛИТЕРАТУРЫ:

1. Агапова Т.А., Серегина С.Ф. Макроэкономика: Учебник. – 9-е изд., перераб. и доп. – М.: Маркет ДС, 2013. – 416с.

2. Антонов Н.Г, Пессель М.А. Денежное обращение, кредит и банки: учебник. — М.: Финстатинформ, 2005. — 368 с.

3. Белоглазова Г.Н. Деньги. Кредит. Банки. Конспект лекций. – М.: Юрайт, 2011. — 158с.

4. Голиченко О.Г. Деньги, инфляция, производство. – М.: Экономика, 1997. – 95с.

5. Гриспен А. Эпоха потрясений. Проблемы и перспективы мировой финансовой системы. – М.: Юнайтед Пресс, 2010. [Электронный ресурс]// http://www. rulit.net/books/epoha-potryasenij-problemy-i-perspektivy-mirovoj-finansovoj-sistemy-read-229772-7.html

rulit.net/books/epoha-potryasenij-problemy-i-perspektivy-mirovoj-finansovoj-sistemy-read-229772-7.html

6. Елисеев А.С. Современная экономика. – М.: Дашков и К., 2008. – 498с.

7. Ильин С.С., Васильева Т.И. Экономика. Высшее образование. – М.:

Показать все

АСТ; СЛОВО,2010. – 544с.

8. Куликов Л.М. Основы экономической теории: учеб.пособие. – 2 –е изд., перераб. и доп. – М.: Финансы и статистика, 2007. – 210с.

9. Лаврушин О.И. Деньги, кредит, банки. – М.: Кнорус, 2012. – 560с.

10. Мамедов О.Ю. Современная экономика: учебное пособие: — М.: Кнорус, 2013. – 316с.

11. Макконел Кемпбелл Р., Брю Стенли Л. Экономикс: принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. Т.1 — М.: Республика, 1995.

12. Миллер, Роджер Лерой и др. Современные деньги и банковское дело. – М.: ИНФРА-М, 2000. – 824с.

13. Современная экономика: учебник / под ред. Мамедова О.Ю.- М.: КНОРУС, 2010. – 320с.

14. Общая теория денег и кредита / под ред. Е.Ф. Жукова. – М.: ЮНИТИ, 2007. – 303 с.

Е.Ф. Жукова. – М.: ЮНИТИ, 2007. – 303 с.

15. Халевинская Е.Д. Мировая экономика и международные экономические отношения: Учебник. — М.: Экономистъ, 2003. — 303 с.

16. Чекрыжева Е.А. Ценообразование: учебное пособие / Е.А.Чекрыжева, И.А.Васильева. — Омск, 2002. -92с.

Скрыть

Презентация «Причины возникновения, виды и функции денег»

Слайды и текст этой презентации

Слайд 1

Причины возникновения, виды и функции денег

Слайд 2

Деньги – особый товар, который является единственным всеобщим эквивалентом.

Слайд 3

Происхождение денег

Рационалистическая концепция

происхождение денег как результат соглашения между людьми, которые поняли, что для улучшения условий обмена нужны специальные инструменты;

Эволюционно-историческая концепция

происхождение денег как длительный исторический процесс развития экономического сотрудничества, как результат развития процесса обмена.

Слайд 4

Требования предъявляемые к деньгам к моменту их появления

Однородность

Высокая ценность даже малого объема

Устойчивость к воздействиям окружающей среды

Легкая делимость на произвольные по размеру части

Умеренная ограниченность

Относительная стабильность предложения

Слайд 5

Роль денег в рыночной экономике

Слайд 6

1

Средство измерения стоимости

Слайд 7

Эволюция форм стоимости

1. Простая или случайная форма стоимости

Товар А = Товар В

2. Полная или развернутая форма стоимости

3. Всеобщая форма стоимости

4. Денежная форма стоимости

Слайд 8

Деньги как мера стоимости

При помощи денег субъекты

измеряют и соизмеряют стоимость

всех товаров

Функцию деньги выполняют

при помощи масштаба цен

Назначение денег в данной функции состоит в том, что они используются в ценообразовании

Слайд 9

2

Средство обращения

Слайд 10

Деньги выступают в качестве посредника в бесконечном процессе товарно–денежного обращения

Для выполнения этой функции нужны реальные деньги

Деньги должны быть санкционированными государством и пользоваться всеобщим признанием в качестве денег

Деньги как средство обращения

Слайд 11

3

Средство накопления

Слайд 12

Деньги покидают сферу обращения и оседают в домашних сейфах и на счетах в банках

Эта функция выполняется вследствие абсолютной ликвидности денег

В качестве средства накопления выступает золото и неполноценные деньги

Основное условие выполнения этой функции – стабильность покупательной способности

Деньги как средство накопления

Слайд 13

4

Средство платежа

Слайд 14

Деньги выступают как средство уплаты долга при несовпадении покупок и продаж во времени и пространстве

Используются наличные или безналичные деньги

Товары могут быть проданы в кредит. Кредитные сделки породили векселя

Кредитные сделки породили векселя

Деньги как средство платежа

Слайд 15

Ликвидность — возможность использования денежных средств (финансовых активов) в качестве платежного средства

Слайд 16

5

средство обмена

Слайд 17

6

мировые деньги

Слайд 18

Деньги используются для международных расчетов

В роли мировых денег

выступают доллар США и евро

Функции мировых денег

Слайд 19

1) делимость

2) портативность

3) долговременность

4) узнаваемость.

5) стандартизированность

Свойства денег

Слайд 20

Появление денег с выполнением их функций случайными товарами

Закрепление за золотом роли всеобщего эквивалента

Этап перехода к бумажным или кредитным деньгам

Постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей

Этапы развития денег

Слайд 21

Виды денег

Слайд 22

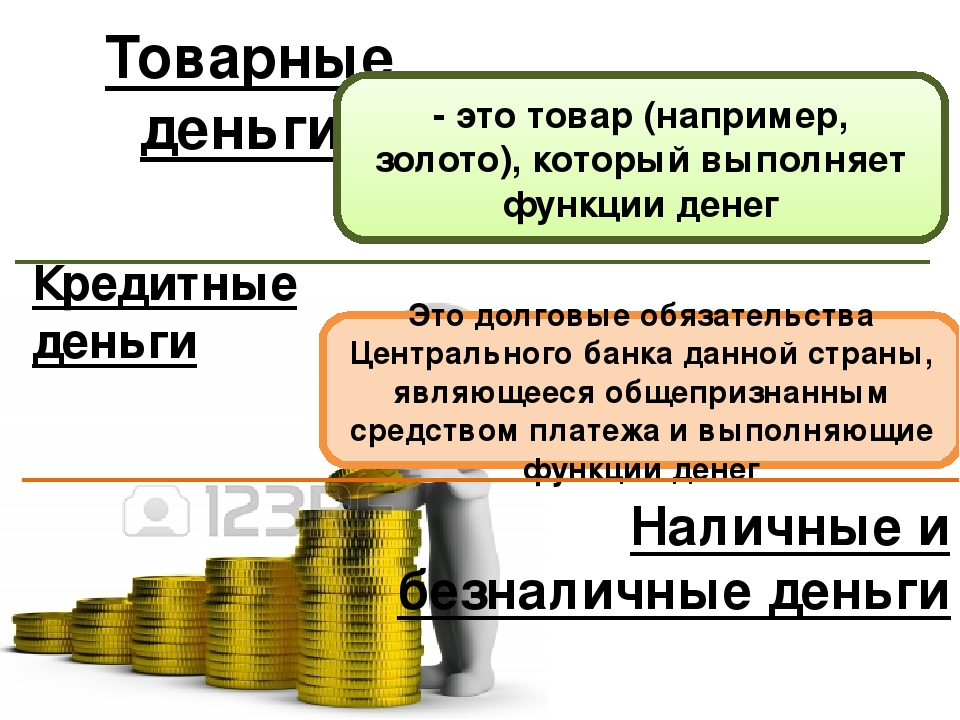

Товарные деньги

— это товар (например, золото), который выполняет функции денег

Кредитные деньги

Это долговые обязательства Центрального банка данной страны, являющееся общепризнанным средством платежа и выполняющие функции денег

Наличные и безналичные деньги

Деньги, причины возникновения, функции денег

Автор:

Миронова Н. С.

С.

Возрастной диапазон:

8-9 класс

Изучаемые элементы содержания образования:

Понятия:

деньги, типы денег, функции денег, историческая эволюция денег, ликвидность денег, происхождение бумажных денег, кредитные карточки.

Необходимое учебное оборудование:

текстовые материалы для учащихся, рабочий лист для учащихся, текстовые материалы для учителя.

Место проведения урока:

Музей денег.

Сайт музея: http://muzeydeneg.ru/

Экспозиция расположена по адресу: Ленинградское шоссе, 59, в здании Московского речного пароходства.

Режим работы: понедельник-пятница с 10:00 до 18:00.

Телефон для справок: 8 (499) 652 94 56.

Проезд: ст. м. «Речной вокзал» (первый вагон из центра), далее – выход из стеклянных дверей направо, пройти вперед между павильоном метро и забором, до конца забора, далее поворот налево, идти до Ленинградского шоссе, ориентир – магазин «Магнолия», пройти немного вперед по шоссе в сторону области, далее перейти по подземному переходу на другую сторону, из перехода выход направо, взять немного левее по диагонали и войти в лесопарковую зону, расположенную параллельно Ленинградскому шоссе, пройти вперед до здания Московского речного пароходства, на первом этаже расположена экспозиция Музея денег.

Возможно указание на связанные памятные даты:

2 декабря – День банковского работника, отмечается с 1990 года.

Форма проведения урока:

урок-исследование

Галерея изображений:

foto1

foto2

foto3

foto4

foto5

foto6

foto7

foto8

foto9

Свободное описание урока:

Цель учителя: научить учащихся оперировать знаниями, использовать полученные знания на практике, творчески их использовать.

Приложения:

- Текстовый материал для учеников

- Коллекция элементов

- Текстовые материалы учителя

- Задания

- Тесты

- Ссылки

- Технологическая карта

- Дополнительные материалы

48.

Деньги. Происхождение, сущность и функции денег.

Деньги. Происхождение, сущность и функции денег.В экономической теории существует ряд направлений экономической мысли, которые по-своему трактуют вопрос о происхождении денег.

Концепции происхождения денег:

Эволюционная. История их возникновения объясняется как результат развития общественного разделения труда, обмена и товарного производства.

Рационалистическая. Представители ее отстаивают мысль, что происхождение денег объясняется соглашением между людьми. Эта идея господствовала до концаXVIIIстолетия, но многие современные экономисты придерживаются этой концепции.

Наиболее общее определение денег: Деньги — это товар особого рода, который выполняет роль всеобщего эквивалента.

Это

означает, что такой товар обязан

соизмерять своей стоимостью стоимость

всех товаров предлагаемых на рынке. В

истории развития человеческого общества

и обменных процессов известны такие

примеры, когда в роли денег выступали:

ракушки, камушки, палочки, скот, меховые

шкурки, соль.

В

истории развития человеческого общества

и обменных процессов известны такие

примеры, когда в роли денег выступали:

ракушки, камушки, палочки, скот, меховые

шкурки, соль.

Функции денег:

Мера стоимости.

Главной и основной функцией является мера стоимости. Выполняя эту функцию деньги соизмеряют стоимость всех предлагаемых к обмену товаров. Эту функцию деньги выполняют идеально, т.е. при определении стоимости других товаров не нужно иметь в наличии деньги. Существует большое количество товаров, все они имеют разную стоимость, для того что бы соизмерить их цены в любом государстве применяется масштаб цен.

Масштаб цен– это весовое количество денежного металла, которое в данной стране является всеобщим эквивалентом. В каждой стране основная денежная единица делится на более мелкие денежные единицы.

Средства обращения.

Долгое

время товарообмен осуществлялся в Вите

Т-Т. С появлением денег обмен стал

осуществляться по формуле Т-Д-Т. Деньги

выполняют роль простого посредника

между актами продажи и купли.

С появлением денег обмен стал

осуществляться по формуле Т-Д-Т. Деньги

выполняют роль простого посредника

между актами продажи и купли.

Средства накопления и образования сокровищ.

Выполнение деньгами этой функции вызывается (объективно) потребностями рынка и товарного производства. Каждый производитель, что бы оградить себя от рыночной стихии должен иметь определенный запас денег. Часто эта функция перерастает в образование сокровищ.

Функция платежа

Эту

функцию деньги начинают выполнять

только тогда, когда появляется возможность

продавать и покупать товары с отсрочкой

платежа (в кредит). Когда наступает

время платы денег за взятую вещь –

проявляется функция денег как платежного

средства. Эту функцию деньги выполняют

когда осуществляется выплата стипендий

студентам, заработной платы работникам,

когда нужно оплатить коммунальные и

прочие услуги.

Мировые деньги.

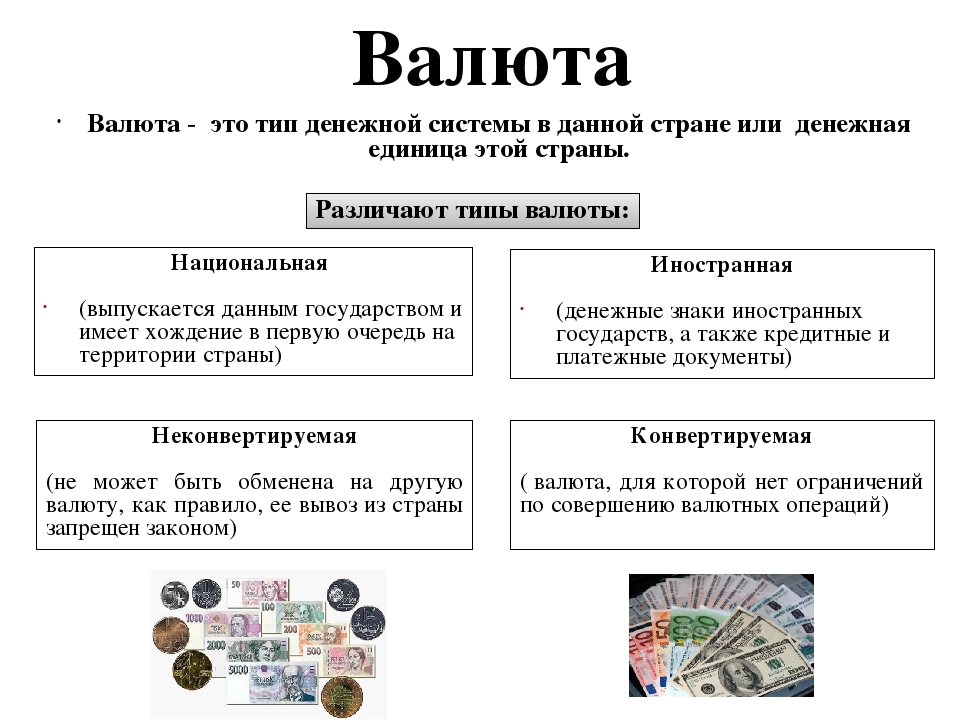

Расширение товарно-денежных отношений за пределы национальных границ вызывает к необходимости выполнения деньгами свой 5-ой функции. На мировом рынке деньги выступают как мировое платежное средство, как правило расчеты между странами осуществляются не по каждой сделке, а путем зачета долговых обязательств через международные банки. В практике международных расчетов на ряду с деньгами в виде золотых монет и слитков функционируют денежные знаки отдельных стран. Первым денежным знаком (валютой) был фунт стерлингов. Англия – это первая страна в которой стали проявляется элементы капиталистического производства (текстильная промышленность). Так же применяются доллары США, евро, Йены.

Важнейшим

вопросом является вопрос об определи

их количества, которое нужно выпустить

в обращение в стране, что бы их хватало

для обеспечения нормального товарооборота.

Это количество определяется законами

денежного обращения и в первую очередь

основным законом денежного обращения. Согласно общему (основному) количество

денежных единиц должно быть прямо

пропорционально количеству товаров и

услуг, их ценам и обратно пропорционально

скорости обращения денежной единицы.

Согласно общему (основному) количество

денежных единиц должно быть прямо

пропорционально количеству товаров и

услуг, их ценам и обратно пропорционально

скорости обращения денежной единицы.

,

M– исходное количество денег, которое нужно выпустить в обращение.

Q– количество товаров и услуг производимых в обществе за определенный период времени.

P– это цены на эти товары и услуги.

V– скорость обращения денежной единицы.

Чем меньше люди, физические лица, будут изымать денег из обращения (накапливать), тем меньше их нужно допечатывать и выпускать в обращение. На основании этой формулы Эрвин Фишер вывел формулу:

Формула (модель) Фишера. Эта формула четко показывает феномен инфляции. Из этой формулы четко видно, что при увеличении показателя М при неизменном V, будет происходить рост цен.

Что такое деньги — положительные деньги

Определение денег в Википедии [i]

Деньги — это любой объект, который обычно принимается как платеж за товаров и услуг и погашение долгов в данной стране или социально-экономическом контексте. Основные функции денег различаются следующим образом: средство обмена ; расчетная единица ; накопитель значений ; и, иногда, стандарт отсрочки платежа .

Основные функции денег различаются следующим образом: средство обмена ; расчетная единица ; накопитель значений ; и, иногда, стандарт отсрочки платежа .

Деньги возникли как товарные деньги , но почти все современные денежные системы основаны на бумажных деньгах .

Определение денег в Википедии правильно в первом абзаце, но есть серьезная проблема со вторым абзацем. Деньги возникли не как товарные деньги. Это банальное, но ошибочное предположение, которое вскоре будет объяснено.

Происхождение денег [ii]

Существует три основных теории происхождения денег: —

1 Деньги созданы для торговых целей;

2 Деньги были созданы для социальных целей;

3 Деньги были созданы для религиозных целей.

1 Деньги созданы для торговых целей

Большинство экономистов полагают, что деньги возникли для торговых целей, потому что они были более гибкими, чем бартер. Это означало, что деньги сами по себе были ценным товаром, например, рогатый скот в древних цивилизациях, позже золото и серебро на вес и, наконец, чеканка — золотые и серебряные монеты.

Это означало, что деньги сами по себе были ценным товаром, например, рогатый скот в древних цивилизациях, позже золото и серебро на вес и, наконец, чеканка — золотые и серебряные монеты.

Все это кажется достаточно разумным, пока вы не поймете, что это попытка оправдать происхождение металлических денег, иначе какое место скот в этой идее металлических денег? Они этого не делают.Более того, металлические деньги предполагают высокий уровень развития: они предполагают признание частной собственности в противоположность племенной собственности: они предполагают признание контрактов и правовую систему для их обеспечения. В то время как крупный рогатый скот в качестве денег гораздо легче принять, потому что его легко оценить в примитивном обществе, без правовой системы, которая произвольно навязывала бы ценность.

2 Деньги созданы на социальные нужды

Вторая теория состоит в том, что деньги были созданы для социальных целей, таких как установление цены невесты или как кровные деньги для кого-то, убитого или раненого другим племенем.

3 Деньги созданы для религиозных целей

Третья теория состоит в том, что деньги были созданы для религиозных целей. Бернар Лаум в своей книге Heiliges Geld (Святые деньги) утверждает, что деньги произошли из восточных храмов как предписанная жертва богам и выплата священникам.

Золото было бы самым легким металлом для древнего человека, который можно было бы добыть из горных пород в руслах рек, за ним следовала медь, а добыча серебра требовала самых передовых технологий.Это противоречит всем нашим инстинктивным представлениям о том, что золото ценно, потому что его очень трудно получить. Скорее золото стало ценным именно потому, что его было относительно легко добыть и оно красиво выглядело. Золото и серебро дарили храмам на Востоке в качестве подношения жрецам и подношения богам, а также другие товары, такие как ячмень и пшеница. Со временем храмы приобрели бы большую часть существующего золота и серебра. Эта теория подтверждается огромным количеством золота и серебра, захваченного Александром Великим из восточных храмов в 330 г. до н. Э.[iii]

до н. Э.[iii]

Монетизация золота

Между 1500 г. до н.э. и 1000 г. до н.э. средство обмена перешло от стандарта крупного рогатого скота к золотому весу. [Iv] Храмы сыграли важную роль в превращении золота в деньги.

На протяжении веков в храмах накапливались золото и серебро. Для декоративных целей требовалось совсем немного. Тот факт, что храмы накапливали так много золота, был основным фактором, повлиявшим на решение превратить его в деньги или монетизировать.

Теория состоит в том, что жрецы, должно быть, решили использовать часть этого излишка золота путем его монетизации: они могли, например, определить, что 130 граммов золота стоят 1 корову. Сверхурочные священники взимали бы плату за свои услуги, такие как советы о том, когда сажать урожай, и предлагали бы стандартную плату за эти услуги.

Теория о том, что жрецы определяли стоимость золота произвольно, противоречит торговому происхождению денег, которое предполагает, что стоимость золота определялась усилиями, затраченными на его добычу и преобразование в стандартную денежную единицу.

Деньги — порождение закона

Применяя логику к этим трем теориям, можно понять, как корова была стандартной денежной единицей в древней Ирландии и Греции, а одна рабыня стоила 3-4 коровы в обеих этих двух древних цивилизациях. [V] корова; сколько лет корове; сколько телят будет у коровы; сколько молока может дать корова; ценность его шкуры и мяса, его удобрения, его родословная…

Но как вы оцениваете, скажем, 130 гран золота, которые, кажется, были стандартным весом золотой денежной единицы в древние времена? Священники пользовались авторитетом среди широкой публики; у них было много золота; они определили цену на свои услуги; и когда они решили монетизировать золото, они могли определить его стоимость по отношению к цене существовавшей стандартной расчетной единицы денег, которой была корова.

Теория происхождения денег в современной цивилизации имеет наибольший смысл в том, что деньги были созданы для религиозных целей. Священники в храмах указали деньгам ценность. Поэтому деньги в форме золота или серебра на вес были первой бумажной валютой. Он имел ценность и как средство платежа, и как товар.

Поэтому деньги в форме золота или серебра на вес были первой бумажной валютой. Он имел ценность и как средство платежа, и как товар.

Следовательно, весовые деньги являются творением закона и не имеют ничего общего с спросом и предложением золота, воспринимаемой трудностью добычи золота и торговой теорией происхождения денег.

Стоимость денег

Обретают ли деньги ценность, потому что банки выдают 97% их в виде кредита? Обретают ли деньги ценность, потому что они выпускаются банками в качестве долга и должны быть возвращены вместе с процентами? Что придает деньгам ценность?

Деньги имеют ценность только потому, что все граждане страны работают вместе в благоприятных социальных и правовых рамках. Деньги имеют ценность только потому, что они принимаются в качестве средства обмена для всей страны и принимаются правительством для уплаты налогов.Если мы можем согласиться с тем, что именно это делает деньги ценными, тогда деньги следует рассматривать как общественный ресурс, предназначенный для общего блага. Если это делает деньги ценными, их не следует выпускать частными банками для их собственной выгоды.

Если это делает деньги ценными, их не следует выпускать частными банками для их собственной выгоды.

Характеристики денег

Деньги имеют три характеристики по мнению экономистов: —

1 Платежное средство;

2 Расчетная единица;

3 Средство сбережения.

Деньги — определение

Из трех характеристик денег — Платежное средство , безусловно, является самым важным.Если деньги принимаются населением в качестве безусловного платежного средства, они ценны для общества. Деньги позволяют гражданам работать вместе для общего блага.

Есть много возможных определений денег: —

1 Деньги — творение закона.

2 Деньги сами по себе не являются материальным богатством, а являются способностью обрести богатство.

3 Деньги — это знак, ничего не стоящий сам по себе, но символизирующий богатство.

4 Деньги — абстрактная социальная сила, основанная на законе.

5 Деньги — это все, что правительство принимает в виде налогов.

6 Деньги — это средство обмена, которое регулируется законодательством.

7 Деньги — это средство обмена, приемлемое для народа.

8 Деньги имеют ценность только как средство обмена, потому что они принимаются Народом и законно исполняются Правительством, действующим от имени Народа.

:

Стивен Зарленга определяет деньги: —

Сущность денег (помимо того, что используется для их обозначения) — это абстрактная социальная сила, воплощенная в законе как безусловное средство платежа. [vi]

Мое определение денег: —

Деньги — безусловное средство платежа, знак богатства, ничего не стоящее само по себе, но символизирующее богатство, потому что оно закреплено в законе; и управляется правительством как общественный ресурс для народа и от его имени.

Металлические деньги

Свойство сбережения, присущее товарным деньгам, противоречит наиболее важной характеристике денег как безусловного средства платежа.

В США есть значительное количество людей, которые осознают эту проблему, но их решение монетизировать золото или серебро могло бы значительно ухудшить текущую плохую ситуацию с частичным резервированием. Для них деньги — товар. Это противоречит историческому случаю денег, который состоит в том, что деньги являются порождением закона и, следовательно, должны быть знаком богатства, символизируя богатство, но не само богатство.

Золотые и серебряные монеты могут копить богатые люди в ожидании, что в будущем они будут стоить больше.Это уменьшило бы количество денег в обращении, нарушив основную функцию денег, которая заключается в том, что они являются средством обмена.

Внимательно соблюдайте эти правила: очень распространенная ошибка — говорить, что деньги — это товар… Слитки ценятся по их весу…. деньги оцениваются по их марке. [vii]

Джон Локк, английский врач и философ (1632 — 1704)

Серебро и золото . .. (не имеют) постоянной ценности … Мы должны различать деньги, поскольку они являются слитками, которые являются товаром, и поскольку, будучи отчеканенными, они превращаются в валюту, их ценность как товара, и их стоимость как валюта — это разные вещи… [viii]

.. (не имеют) постоянной ценности … Мы должны различать деньги, поскольку они являются слитками, которые являются товаром, и поскольку, будучи отчеканенными, они превращаются в валюту, их ценность как товара, и их стоимость как валюта — это разные вещи… [viii]

Бенджамин Франклин, отец-основатель США, Polymath (1706 — 1790)

В мире недостаточно серебра или золота, чтобы действовать как нормально функционирующая валюта.Если определить деньги как товар, такой как золото или серебро, они дадут тем богатым людям, которые контролируют большую часть золота и серебра во всем мире, еще больше богатства и больший контроль над судьбами нации и мира.

Частичное резервное банковское дело могло быть создано только ювелирами-банкирами из-за существования металлических денег. Это привело к появлению векселей и, в конечном итоге, к кредитованию и нашей нынешней банковской системе. Понимая историю денег, следует отказаться от идеи металлических денег как решения наших денежных проблем.

Природа денег

Деньги — это общий ресурс, который должно создаваться Правительством на благо Народа.

Деньги существуют не по природе, а по закону [ix]

Аристотель, греческий философ (384 г. до н.э. — 322 г. до н.э.)

Очевидно, что в 4 -м -м веке до нашей эры, почти 2500 лет назад, Аристотель понял природу денег. Деньги — это не товар, который нужно добывать, как золото или серебро.Деньги — это не товар, который нужно выращивать, как пшеница или ячмень. Деньги — это не животное, как корова или коза. Природа денег такова, что это легальное изобретение. Деньги — создание закона. Греческое название денег — «номисма», которое происходит от «номос», что означает закон или обязательный обычай. Аристотель определял деньги как абстрактную юридическую силу, контролируемую государством для общего блага.

Четвертая ветвь правительства

Политологи называют три ветви власти: исполнительную; Законодательное собрание; и судебная власть.

Стивен Зарленга в «Утерянной науке о деньгах» убедительно и убедительно доказывает, что существует четвертая ветвь правительства (осознаем мы это или нет), называемая властью денег. Денежная сила — это способность выпускать деньги в любой стране. Мартин Ван Бурен (8, -й, -й президент США, 1782–1862) придумал эту фразу, и в этой книге она останется заглавной в честь этого поистине великого понимания природы и принадлежности процесса создания денег.

Эта способность создавать денежную массу страны должна быть наиболее важной функцией правительства. Поскольку частные банки в настоящее время создают более 97% денежной массы, они контролируют наиболее важную ветвь правительства — Денежную власть, которая фактически узурпировала систему сдержек и противовесов, закрепленную в этих трех других ветвях правительства в нашем западном регионе. демократии.

Стивен Зарленга внес величайший вклад в денежную реформу, недвусмысленно заявив, что денежная власть на сегодняшний день является величайшей из всех ветвей правительства. Тот факт, что в настоящее время это не так признано, привел к заметному искажению и развращению общества.

Тот факт, что в настоящее время это не так признано, привел к заметному искажению и развращению общества.

Конституционный императив для определения денег

Денежная власть настолько важна, что должна быть официально признана законом. Как только общество получает контроль над денежной эмиссией, оно не может позволить банкирам выпускать деньги снова.

Интересно, что конституция США заявляет в статье 1, разделе 8, пункте 5, что конгресс имеет право « монета денег, регулировать их стоимость ».

Можно интерпретировать это как конституционный мандат Конгресса выпускать деньги и расходовать их в обращении. Кто-то может возразить, что Конгресс имеет право вернуть себе право выпускать национальные деньги у частной Федеральной резервной системы.

Однако то, что в пункте 5 статьи 1 раздела 8 говорится полностью: —

Для чеканки денег, регулирования их стоимости и иностранной монеты, а также установления стандарта мер и весов;

Из этого пункта можно было бы истолковать, что только Конгресс имеет право чеканить деньги, то есть производить только монеты, используемые в Соединенных Штатах. Монеты производятся Монетным двором США, бюро Казначейства США, и составляют около 1/1000 денежной массы США. Монеты составляют единственную часть денежной массы США, которая приносит прямую пользу правительству и народу.

Монеты производятся Монетным двором США, бюро Казначейства США, и составляют около 1/1000 денежной массы США. Монеты составляют единственную часть денежной массы США, которая приносит прямую пользу правительству и народу.

Учитывая важность денег для нашего общества, я считаю, что четкое определение должно быть включено в каждую конституцию (или иным образом закреплено в законе), определяя деньги и констатируя их высшую важность в управлении обществом.

Деньги — слуга, а не хозяин

Вся денежная масса должна создаваться Правительством для народа и от его имени.Деньги должны стать слугой человека, а не его господином.

[ii] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), стр. 9-11.

[iii] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), стр. 17.

[iv] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002), стр. 19.

19.

[v] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), стр. 11.

[vi] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), стр. 657.

[vii] Доступ к цитате: — Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), P396.

[viii] Доступ к цитате: — Stephen Zarlenga, The Lost Science of Money , (American Monetary Institute, 2002), P 396.

[ix] Стивен Зарленга, Утраченная наука о деньгах, , (Американский валютный институт, 2002 г.), стр. 9.

Представляем деньги | Безграничная экономика

Определение денег

Деньги — это любой предмет, который обычно принимается в качестве оплаты товаров и услуг и погашения долга.

Цели обучения

Различают три основные функции денег: средство обмена, расчетную единицу и средство сбережения

Основные выводы

Ключевые моменты

- Деньги бывают трех видов: товарные деньги, бумажные деньги и фидуциарные деньги.

Большинство современных денежных систем основаны на бумажных деньгах.

Большинство современных денежных систем основаны на бумажных деньгах. - Товарные деньги получают свою стоимость от товара, из которого они сделаны, тогда как бумажные деньги имеют ценность только по приказу правительства.

- Деньги функционируют как средство обмена, расчетная единица и средство сбережения.

Ключевые термины

- Fiat money : Деньги, которым придается ценность, потому что те, кто их используют, считают, что они имеют ценность; значение не является производным от какой-либо внутренней характеристики.

Деньги — это любой предмет, который обычно используется в качестве оплаты товаров и услуг и погашения долгов в данном социально-экономическом контексте или стране. Деньги бывают трех видов: товарные деньги, бумажные деньги и фидуциарные деньги.

Многие предметы исторически использовались в качестве товарных денег, включая редкие в природе драгоценные металлы, раковины, ячменные бусы и другие вещи, которые считались ценными. Стоимость товарных денег определяется товаром, из которого они сделаны.Сам товар составляет деньги, а деньги — товар.

Стоимость товарных денег определяется товаром, из которого они сделаны.Сам товар составляет деньги, а деньги — товар.

Товарные деньги : Раковины ракушек использовались в качестве товарных денег в прошлом. Стоимость товарных денег определяется тем товаром, из которого они сделаны.

Фиатные деньги — это деньги, стоимость которых не зависит от внутренней стоимости или гарантии того, что они могут быть конвертированы в ценный товар (например, золото). Вместо этого он имеет ценность только по государственному приказу (указу). Обычно правительство объявляет фиатную валюту законным платежным средством, что делает незаконным отказ принимать фиатную валюту в качестве средства погашения всех долгов.Бумажные деньги — это пример бумажных денег.

Фидуциарные деньги включают депозиты до востребования (например, текущие счета) банков. Фидуциарные деньги принимаются на основании доверительного управления их эмитентом (банком).

Большинство современных денежных систем основаны на бумажных деньгах. Однако на протяжении большей части истории почти все деньги были товарными деньгами, такими как золотые и серебряные монеты.

Однако на протяжении большей части истории почти все деньги были товарными деньгами, такими как золотые и серебряные монеты.

Функции денег

Деньги выполняют три основные функции. Это средство обмена, расчетная единица и средство сбережения:

- Средство обмена: Когда деньги используются для посредничества при обмене товарами и услугами, они выполняют функцию средства обмена.

- Учетная единица: это стандартная числовая единица измерения рыночной стоимости товаров, услуг и других операций. Это стандарт относительной стоимости и отсрочки платежа, и как таковой является необходимым предварительным условием для заключения коммерческих соглашений, связанных с задолженностью. Чтобы функционировать в качестве расчетной единицы, деньги должны делиться на более мелкие единицы без потери стоимости, быть взаимозаменяемыми (одна единица или единица должна восприниматься как эквивалент любой другой), а также иметь определенный вес или размер, чтобы их можно было проверяемо исчислить.

- Средство сбережения: чтобы действовать как средство сбережения, деньги должны надежно сохраняться, храниться и извлекаться. Он должен быть предсказуемо пригодным для использования в качестве средства обмена при извлечении. Кроме того, стоимость денег должна оставаться стабильной с течением времени.

Экономисты иногда отмечают дополнительные функции денег, такие как стандарт отсрочки платежа и функция меры стоимости. «Стандарт отсрочки платежа» является приемлемым способом урегулирования долга — единицы, в которой выражены долги.Статус денег как законного платежного средства означает, что деньги можно использовать для погашения долгов. Деньги также могут выступать в качестве стандартной меры и общего наименования торговли. Таким образом, это основа для котировок и заключения сделок. Его наиболее важное использование — это метод сравнения значений разнородных объектов.

Функции денег

Денежная экономика является значительным усовершенствованием по сравнению с бартерной системой, при которой товары обменивались напрямую на другие товары.

Цели обучения

Проанализировать, как характеристики денег делают их эффективным средством обмена

Основные выводы

Ключевые моменты

- Бартерная система имеет ряд ограничений, включая двойное совпадение желаний, отсутствие единой меры стоимости, неделимость определенных товаров, сложность отсроченных платежей и сложность хранения богатства.

- Несмотря на многочисленные ограничения, бартерная система работает хорошо, когда валюта нестабильна или недоступна для ведения торговли.

- Деньги долговечные, делимые, портативные, жидкие и устойчивые к подделкам.

- Деньги служат средством обмена, расчетной единицей, средством сбережения и стандартом отсрочки платежа.

Ключевые термины

- бартер : Обмен товаров или услуг без привлечения денег.

Бартер — это система обмена, при которой товары или услуги напрямую обмениваются на другие товары или услуги без использования средства обмена, например денег. Взаимный обмен происходит мгновенно и не откладывается по времени. Обычно он двусторонний, хотя может быть многосторонним и обычно существует параллельно с валютными системами в большинстве развитых стран, хотя и в очень ограниченной степени. Бартерная система имеет ряд ограничений, которые делают транзакции очень неэффективными, в том числе:

Взаимный обмен происходит мгновенно и не откладывается по времени. Обычно он двусторонний, хотя может быть многосторонним и обычно существует параллельно с валютными системами в большинстве развитых стран, хотя и в очень ограниченной степени. Бартерная система имеет ряд ограничений, которые делают транзакции очень неэффективными, в том числе:

Бартер : При бартерной системе люди, обладающие чем-то ценным, могут обменять это на что-то аналогичное или более ценное.

- Двойное совпадение желаний: потребности продавца товара должны соответствовать потребностям покупателя.В противном случае транзакция не состоится.

- Отсутствие общей меры стоимости: В денежной экономике деньги играют роль меры стоимости всех товаров, позволяя сравнивать их стоимости друг с другом. Это невозможно в бартерной экономике.

- Неделимость определенных товаров: если человек хочет купить определенное количество товаров другого лица, но имеет платеж только за один неделимый товар, стоимость которого превышает то, что человек хочет получить, бартерная сделка невозможна.

- Сложность отсроченных платежей: невозможно производить платежи в рассрочку и сложно производить платежи в более поздний момент времени.

- Сложность хранения богатства: если общество полагается исключительно на скоропортящиеся товары, хранить богатство на будущее может быть непрактично.

Несмотря на длинный список ограничений, бартерная система имеет ряд преимуществ. Он может заменить деньги в качестве метода обмена во время валютного кризиса, например, когда валюта нестабильна (например,грамм. гиперинфляция или дефляционная спираль) или просто недоступны для ведения торговли. Это также может быть полезно, когда имеется мало информации о кредитоспособности торговых партнеров или когда отсутствует доверие.

Денежная система является значительным улучшением по сравнению с бартерной системой. Он позволяет количественно оценить стоимость товаров и сообщить об этом другим. Деньги имеют несколько определяющих характеристик. Это:

- Долговечный.

- Делимый.

- Портативный.

- Жидкость.

- Учетная единица.

- Законное платежное средство.

- Устойчив к подделкам.

Деньги служат четырем основным целям. Это:

- Средство обмена: объект, который обычно принимается в качестве формы оплаты.

- Учетная единица: средство отслеживания того, сколько что-то стоит.

- Средство сбережения: его можно сохранить и впоследствии обменять на товары и услуги по приблизительной стоимости.

- Стандарт отсроченных платежей (не все экономисты считают это определяющим назначением денег).

Использование денег в качестве средства обмена устранило основную трудность двойного совпадения потребностей в бартерной системе. Он разделяет акт продажи и покупки товаров и услуг и помогает обеим сторонам независимо друг от друга получить максимальное удовлетворение и прибыль.

Измерение денежной массы: M1

M1 охватывает наиболее ликвидные компоненты денежной массы, включая валюту, находящуюся у населения, и чековые депозиты в банках.

Цели обучения

Определить M1

Основные выводы

Ключевые моменты

- Федеральная резервная система измеряет денежную массу с помощью трех денежных агрегатов: M1, M2 и M3.

- M1 — это самая узкая мера денежной массы, включающая только деньги, которые можно потратить напрямую.

- M2 — более широкая мера, охватывающая M1 и почти деньги.

- M3 включает M2 плюс относительно меньше ликвидных денег. Однако на практике эта мера больше не используется.

Ключевые термины

- M1 : сумма наличных денег в обращении плюс сумма на текущих банковских счетах.

Федеральная резервная система измеряет денежную массу с помощью трех основных денежных агрегатов: M1, M2 и M3.

M1 — это самая узкая мера денежной массы, включающая только деньги, которые можно потратить напрямую. В частности, M1 включает валюту и все чековые депозиты. Под валютой понимаются монеты и бумажные деньги, находящиеся в руках населения. Чековые депозиты относятся ко всем расходуемым депозитам в коммерческих банках и сберегательных кассах.

Чековые депозиты относятся ко всем расходуемым депозитам в коммерческих банках и сберегательных кассах.

M1 : Мера M1 включает денежные средства в руках населения и чековые депозиты в коммерческих банках.

Более широкий показатель денег, чем M1, включает не только все расходуемые остатки в M1, но и некоторые дополнительные активы, называемые «почти денежными».Почти деньги не могут быть потрачены так же легко, как валюта или деньги на текущем счете, но их можно превратить в потраченные остатки с очень небольшими усилиями или затратами. Ближайшие деньги включают то, что находится на сберегательных счетах и паевых инвестиционных фондах денежного рынка. Более широкая категория денег, охватывающая все эти активы, называется M2. M3 включал M2 плюс относительно менее ликвидный, близкий к деньгам. На практике мера M3 больше не используется Федеральной резервной системой.

Представьте, что Лаура кладет 900 долларов на свой текущий счет в мире, где нет других денег (M1 = 900 долларов). Банк выделяет 10% от суммы на обязательные резервы, а оставшиеся 810 долларов банк может предоставить в кредит. При выдаче кредита денежная масса M1 увеличивается на 810 долларов (M1 = 1710 долларов). Тем временем Лаура выписывает чек на 400 долларов. Общая денежная масса M1 не изменилась; он включает чек на 400 долларов и 500 долларов, оставшихся на текущем счете (M1 = 1710 долларов). Чек Лауры случайно испорчен в прачечной. M1 и ее текущий счет не меняются, потому что чек никогда не обналичивается (M1 = 1710 долларов).Тем временем банк ссужает Мэнди созданный им кредит в размере 810 долларов. Мэнди кладет деньги на текущий счет в другом банке. Банк должен держать 10% в качестве резервов и иметь 729 долларов для ссуд. Это создает деньги с обещанием заплатить из предыдущего обещания заплатить, увеличивая денежную массу M1 (M1 = 2439 долларов). Теперь банк Мэнди ссужает деньги кому-то другому, который кладет их на текущий счет в другом банке, и процесс повторяется.

Банк выделяет 10% от суммы на обязательные резервы, а оставшиеся 810 долларов банк может предоставить в кредит. При выдаче кредита денежная масса M1 увеличивается на 810 долларов (M1 = 1710 долларов). Тем временем Лаура выписывает чек на 400 долларов. Общая денежная масса M1 не изменилась; он включает чек на 400 долларов и 500 долларов, оставшихся на текущем счете (M1 = 1710 долларов). Чек Лауры случайно испорчен в прачечной. M1 и ее текущий счет не меняются, потому что чек никогда не обналичивается (M1 = 1710 долларов).Тем временем банк ссужает Мэнди созданный им кредит в размере 810 долларов. Мэнди кладет деньги на текущий счет в другом банке. Банк должен держать 10% в качестве резервов и иметь 729 долларов для ссуд. Это создает деньги с обещанием заплатить из предыдущего обещания заплатить, увеличивая денежную массу M1 (M1 = 2439 долларов). Теперь банк Мэнди ссужает деньги кому-то другому, который кладет их на текущий счет в другом банке, и процесс повторяется.

Измерение денежной массы: M2

M2 — это более широкий показатель денежной массы, чем M1, включая все деньги M1 и те, которые могут быть быстро преобразованы в жидкие формы.

Цели обучения

Определить M2

Основные выводы

Ключевые моменты

- M2 состоит из всех компонентов M1 плюс почти деньги.

- Почти деньги — это относительно ликвидные финансовые активы, которые можно быстро конвертировать в деньги М1.

- Ближайшие денежные средства включают сберегательные вклады, небольшие срочные вклады и паевые инвестиционные фонды денежного рынка.

Ключевые термины

- M2 : сумма наличных денег в обращении плюс банковские счета, сберегательные счета и мелкие депозиты.

Не существует единого «правильного» показателя денежной массы. Вместо этого существует несколько показателей, классифицированных по континууму между узкими и широкими денежными агрегатами. К узким критериям относятся только наиболее ликвидные активы, которые легче всего использовать для расходования (например, валюта и чековые депозиты). Более широкие меры добавляют менее ликвидные виды активов (депозитные сертификаты и т. Д.). Континуум соответствует тому, как различные типы денег более или менее контролируются денежно-кредитной политикой.К узким мерам относятся меры, более непосредственно затрагиваемые и контролируемые денежно-кредитной политикой, тогда как более широкие меры менее тесно связаны с действиями денежно-кредитной политики.

Д.). Континуум соответствует тому, как различные типы денег более или менее контролируются денежно-кредитной политикой.К узким мерам относятся меры, более непосредственно затрагиваемые и контролируемые денежно-кредитной политикой, тогда как более широкие меры менее тесно связаны с действиями денежно-кредитной политики.

Различные типы денег обычно классифицируются как «M». Во всем мире они варьируются от M0 (самый узкий) до M3 (самый широкий), но какая из мер фактически является основным направлением разработки политики, зависит от центрального банка страны.

M2 — это один из агрегатов, по которым Федеральная резервная система измеряет денежную массу.Это более широкая классификация денег, чем M1, и ключевой экономический индикатор, используемый для прогнозирования инфляции. M2 состоит из всех жидких компонентов M1 плюс почти деньги. Почти деньги — это относительно ликвидные финансовые активы, которые можно легко конвертировать в деньги М1. В частности, к почти денежным средствам относятся сберегательные вклады, небольшие срочные вклады (менее 100 000 долларов США), которые становятся доступными при наступлении срока погашения, и паевые инвестиционные фонды денежного рынка.

Федеральный резерв : Исторически Федеральный резерв измерял денежную массу, используя агрегаты M1, M2 и M3.Совокупность M2 включает M1 плюс почти деньги.

Представьте, что Лаура выписывает чек на 1000 долларов и приносит его в банк, чтобы открыть счет на денежном рынке. Это приведет к уменьшению M1 на 1000 долларов, но M2 останется прежним. Это связано с тем, что M2 включает счет денежного рынка в дополнение ко всем деньгам, учитываемым в M1.

Другие измерения денежной массы

В дополнение к обычно используемым агрегатам M1 и M2 также используется несколько других показателей денежной массы.

Цели обучения

Объясните, как измеряется денежная масса

Основные выводы

Ключевые моменты

- M0 — это мера всех физических денег и монет, находящихся в обращении в экономике.

- МБ — это мера, которая охватывает всю физическую валюту, монеты и депозиты Федеральной резервной системы (специальные депозиты, которые могут иметь только банки в ФРС).

- Различные формы денег в статистике денежной массы правительства возникают в результате практики банковского обслуживания с частичным резервированием.Каждый раз, когда банк выдает ссуду в банковской системе с частичным резервированием, создается новая денежная сумма, которая составляет компоненты, не относящиеся к M0, в статистике M1 -M3.

Ключевые термины

- M0 : количество монет и банкнот в обращении.

- MB : Доля резервов коммерческих банков, которая хранится на счетах в их центральном банке, плюс общая валюта, находящаяся в обращении среди населения.

В дополнение к обычно используемым агрегатам M1 и M2, также используется несколько других измерений денежной массы.Более конкретно:

Денежная масса в евро : Все показатели денежной массы взаимосвязаны, но использование разных показателей может привести экономистов к разным выводам.

- M0: Общая сумма всей физической валюты, включая монеты.

M0 = Банкноты Федерального Резерва + Банкноты США + Монеты.

M0 = Банкноты Федерального Резерва + Банкноты США + Монеты. - МБ: означает «денежная база», относящаяся к базе, на которой создаются все другие формы денег. МБ — это сумма всей физической валюты плюс депозиты Федеральной резервной системы (специальные депозиты, которые могут иметь только банки в ФРС).MB = Монеты + Банкноты США + Банкноты Федерального Резерва + Депозиты Федерального Резерва.

- M1: Общая сумма M0 (наличные / монеты) вне системы частного банковского обслуживания плюс сумма депозитов до востребования, дорожных чеков и других проверяемых депозитов.

- M2: M1 + большинство сберегательных счетов, счетов денежного рынка, паевые инвестиционные фонды розничного денежного рынка и срочные вклады небольшого номинала (депозитные сертификаты на сумму менее 100 000 долларов США).

- M3: M2 + все другие депозитные сертификаты (крупные срочные вклады, остатки паевых инвестиционных фондов институционального денежного рынка), депозиты в евродолларах и соглашения о обратной покупке.

- M4-: М3 + коммерческая бумага.

- M4: M4- + казначейские векселя (или M3 + коммерческие бумаги + казначейские векселя)

- MZM: «Деньги с нулевым сроком погашения» — это один из самых популярных агрегатов, используемых ФРС, поскольку его скорость исторически является наиболее точным предсказателем инфляции. Это М2 — срочные вклады + фонды денежного рынка.

- L: Самый широкий показатель ликвидности, который Федеральная резервная система больше не отслеживает. M4 + Банковское согласие.

Различные формы денег в статистике денежной массы правительства возникают в результате практики банковского обслуживания с частичным резервированием.Банковское обслуживание с частичным резервированием — это практика, при которой банк сохраняет только часть депозитов своих клиентов в качестве доступных резервов для удовлетворения требований о снятии средств. Каждый раз, когда банк выдает ссуду в банковской системе с частичным резервированием, создается новая сумма денег. Этот новый тип денег составляет компоненты, не относящиеся к M0, в статистике M1-M3.

Этот новый тип денег составляет компоненты, не относящиеся к M0, в статистике M1-M3.

Происхождение денег и банковского дела

Происхождение денег и банковского делаИстория кредита и банковского дела уходит корнями гораздо дальше, чем история монеты.Тем не менее, история происхождения денег уходит корнями еще дальше. Все еще.

Происхождение денег в их различных формах и банковского дела обсуждается в книга Глина Дэвиса, на которой написано это эссе основан.

Дэвис, Глин. История денег из с древних времен до наших дней, 3-е изд. Кардифф: Университет Уэльса, 2002. 720 страниц. Мягкая обложка: ISBN 0 7083 1717 0. Твердая обложка: ISBN 0 7083 1773 1.

См. Также Деньги в художественной литературе

Что такое деньги?

На первый взгляд ответ на этот вопрос кажется очевидным; мужчина или женщина в

улица согласилась бы на монеты и банкноты, но принимали бы они их из любого

страна? А чеки? Вероятно, они были бы менее готовы принять их, чем

монеты и банкноты своей страны, но банковские деньги (т. е. все, за что вы можете

выписать чек) на самом деле составляет самую большую долю стоимости

общая денежная масса. А как насчет I.O.U. (, я должен вам ), кредитных карт и золота?

Золотой стандарт принадлежит истории, но даже сегодня многие богатые люди по-разному

части мира предпочли бы хранить часть своего богатства в форме золота, чем в

официальные валюты, подверженные инфляции. Привлекательность золота с эстетической точки зрения.

точки зрения, и его устойчивость к коррозии — два из свойств, которые привели к

его использовали для денежных операций на протяжении тысяч лет.Напротив,

форма денег практически без каких-либо материальных свойств — электронные деньги —

похоже, стремительно набирает популярность.

е. все, за что вы можете

выписать чек) на самом деле составляет самую большую долю стоимости

общая денежная масса. А как насчет I.O.U. (, я должен вам ), кредитных карт и золота?

Золотой стандарт принадлежит истории, но даже сегодня многие богатые люди по-разному

части мира предпочли бы хранить часть своего богатства в форме золота, чем в

официальные валюты, подверженные инфляции. Привлекательность золота с эстетической точки зрения.

точки зрения, и его устойчивость к коррозии — два из свойств, которые привели к

его использовали для денежных операций на протяжении тысяч лет.Напротив,

форма денег практически без каких-либо материальных свойств — электронные деньги —

похоже, стремительно набирает популярность.

В разное время и в разное время в качестве денег использовались разные вещи.

места. Приведенный ниже алфавитный список взят со страницы 27 из A History of Money by

Glyn Davies , включает лишь небольшую часть огромного разнообразия

примитивные деньги и никакие современные формы.

Янтарь, бусы, каури, барабаны, яйца, перья, гонги, мотыги, слоновая кость, нефрит, чайники, кожа, циновки, гвозди, волы, свиньи, кварц, рис, соль, наперстки, умаки, водка, вампум, пряжа и заппозац (декорированные топоры).

Практически невозможно определить деньги с точки зрения их физической формы или свойства, так как они настолько разнообразны. Следовательно, любое определение должно основываться на его функции.

Функции денег

Специальные функции (в основном микроэкономические)- Расчетная единица (аннотация)

- Единая мера стоимости (аннотация)

- Среда обмена (бетон)

- Платежное средство (бетон)

- Стандарт на отсрочку платежа (аннотация)

- Ценник (бетон)

- Ликвидный актив

- Структура рыночной системы распределения (цены)

- Причинный фактор в экономике

- Контроллер хозяйства

Не все используется как деньги, а все перечисленные выше функции. Кроме того, функции любой конкретной формы денег могут изменяться со временем. Как указывает Глин Дэвис на странице 28:

«То, что сейчас является основной или основной функцией в конкретном сообществе или стране, может не были первой или первоначальной функцией во времени, в то время как то, что вполне могло быть вторичная или производная функция в одном месте могла быть в другом регионе оригинал, породивший родственную вторичную функцию… Логический перечень поэтому функции в таблице не подразумевают приоритета ни по времени, ни по важности, для тех, которые в первую очередь могут отражать только их конкретное время и место »

Далее он приходит к выводу, что наилучшее определение выглядит следующим образом:

Деньги — это все, что широко используется для совершения платежей и учета долги и кредиты.

Причины развития денег

В предисловии автор пишет:

«Деньги возникли в значительной степени не по экономическим причинам: от дани, а также

от торговли, от кровавых денег и денег за невесту, а также от бартера, от церемониальных

и религиозных обрядов, а также из торговли, а также из показных украшений

как из-за того, что он действует как обычное занятие между экономическими людьми. «

«

Одним из наиболее важных улучшений по сравнению с простейшими формами раннего бартера было тенденция выбирать один или два элемента вместо других, так что предпочтительный предметы были частично приняты из-за их способности действовать как средства массовой информации обмен. Товары были выбраны в качестве предпочтительных предметов бартера по ряду причин: некоторые из-за того, что их было удобно и легко хранить, некоторые из-за высокого плотности стоимости и были легко переносимы, а некоторые потому, что они были прочными.Эти товары, будучи широко востребованными, можно было бы легко обменять на другие и, следовательно, они стали приниматься как деньги.

В той мере, в какой недостатки бартера послужили толчком для

развитие денег, которое стимулировало чисто экономическое, но археологическое, литературное

и лингвистические свидетельства древнего мира, и осязаемые свидетельства фактического

виды примитивных денег из многих стран демонстрируют, что бартер был не основной фактор в происхождении и самом раннем развитии

Деньги.

Многие общества имели законы, требующие компенсации в той или иной форме за преступления насилие, вместо ветхозаветного подхода «око за око». Автор отмечает, что слово «платить» происходит от латинского «pacare» , что означает изначально для умиротворения, умиротворения или примирения — через соответствующее подразделение значение обычно приемлемо для обеих сторон. Не менее распространенным обычаем была оплата невестам, чтобы компенсировать главе семьи утрату дочери Сервисы.Правители с очень древних времен облагали налогами или взимали дань. от своих подданных. Религиозные обязательства могут также включать уплату дани или какие-то жертвы. Таким образом, во многих обществах требовалось средство платы за кровь, деньги за невесту, налог или дань, и это дало большой толчок к распространению денег.

Объекты, изначально принятые для одной цели, часто оказывались полезными для

другие неэкономические цели и, в связи с их растущей приемлемостью, стали

также используется для общей торговли, дополняя или заменяя бартер.

Таким образом, использование денег возникло из глубоко укоренившихся обычаев; неуклюжесть бартер давал экономический импульс, но не это было главным фактором. Он развился независимо в разных частях света. О единственной цивилизации, которая функционировала без денег была у инков.

Примитивные формы денег

Использование примитивных форм денег в странах третьего мира и Северной Америки более недавний и лучше документированный, чем в Европе, и его исследование проливает свет на вероятные истоки современных денег.Среди обсуждаемых тем — использование вампума и обычай потлача или конкурентного обмена подарками в Северной Америке, дискообразный камни на Япе, раковины каури на большей части Африки и Азии, крупный рогатый скот, маниллы и китовые зубы.

Маниллы — это декоративные металлические предметы, которые в Западной Африке носили в качестве украшений и использовали.

как деньги еще в 1949 году. Они были показной формой украшения, их

ценность в этой роли является основной причиной их приемлемости в качестве денег. Вампума

использование в качестве денег в Северной Америке, несомненно, стало продолжением ее

желательность украшения. Драгоценные металлы использовались в украшениях повсюду

истории, и это могло быть одной из причин, почему они были приняты для использования в качестве денег во многих

древние общества и цивилизации.

Вампума

использование в качестве денег в Северной Америке, несомненно, стало продолжением ее

желательность украшения. Драгоценные металлы использовались в украшениях повсюду

истории, и это могло быть одной из причин, почему они были приняты для использования в качестве денег во многих

древние общества и цивилизации.

В фиджийском обществе китовые зубы были (и в некоторых случаях остаются) существенная особенность некоторых церемоний. Одно из их использования было в качестве выкупа за невесту, с символическое значение, подобное обручальному кольцу в западном обществе.Киты зубы были «тамбуа» (от которого происходит наше слово «табу» ), что означает, что они имели религиозное значение, как и фей-камни Япа, которые все еще использовались в качестве денег еще в середине 1960-х годов.

Церемонии потлача коренных американцев были формой бартера, имевшего социальную

и церемониальные функции, которые были не менее важны, чем его экономические функции. Следовательно, когда потлач был объявлен вне закона в Канаде (законом, который был позже

отменены) некоторые из самых сильных стимулов к работе были удалены — в ущерб

молодых слоев индийских общин.Эта форма бартера не уникальна

в Северную Америку. Глин Дэвис отмечает, что самый знаменитый пример

Конкурсный обмен подарками был встречей Соломона и царицы около 950 г. до н.э.

Савы. «Экстравагантная показуха, попытка превзойти друг друга в великолепии.

обменов, и, прежде всего, обязательства взаимности, были столь же типичными

в этой знаменитой встрече, хотя и на достойном княжеском уровне, как и в случае с более

мирские виды бартера в других частях света.»(стр. 13).

Следовательно, когда потлач был объявлен вне закона в Канаде (законом, который был позже

отменены) некоторые из самых сильных стимулов к работе были удалены — в ущерб

молодых слоев индийских общин.Эта форма бартера не уникальна

в Северную Америку. Глин Дэвис отмечает, что самый знаменитый пример

Конкурсный обмен подарками был встречей Соломона и царицы около 950 г. до н.э.

Савы. «Экстравагантная показуха, попытка превзойти друг друга в великолепии.

обменов, и, прежде всего, обязательства взаимности, были столь же типичными

в этой знаменитой встрече, хотя и на достойном княжеском уровне, как и в случае с более

мирские виды бартера в других частях света.»(стр. 13).

Крупный рогатый скот назван автором «первым оборотным капиталом человечества».

(стр. 41). Религиозное использование скота для жертвоприношений, вероятно, предшествовало их

принятие для более общих денежных целей. За качество жертвы — «без пятна или

порок »- был важен, но для денежных целей большее значение имело количество

так как скот, как и монеты, можно сосчитать. Очевидно, были очень практические причины

для связи между скотом и богатством, но антропологические данные из

Африка совсем недавно показала, что когда скот рассматривается как форма денег,

будет цениться не только здоровый, но и тощий скот в ущерб здоровью.

окружающая среда, поддерживающая их и их владельцев.

Очевидно, были очень практические причины

для связи между скотом и богатством, но антропологические данные из

Африка совсем недавно показала, что когда скот рассматривается как форма денег,

будет цениться не только здоровый, но и тощий скот в ущерб здоровью.

окружающая среда, поддерживающая их и их владельцев.

Глин Дэвис цитирует лингвистические свидетельства, чтобы показать, насколько древние и широко распространенные связь между скотом и деньгами была. Английские слова «капитал», «движимое имущество» и «скот» имеют общий корень. Аналогично «денежное» происходит от латинского слова , обозначающего крупный рогатый скот, «pecus» , а в валлийском языке (авторское родной язык) слово «да» в качестве прилагательного означает «хороший» , но используется существительное означает как «крупный рогатый скот» , так и «товары» .

Автор также предупреждает, что «не следует путать абстрактное понятие

бык как расчетная единица или мера стоимости, что является его важным, но не только

денежная функция с ее громоздкой физической формой. Как только это

реализовано (положение, к которому быстро пришли примитивные люди, если еще не все экономисты или

антропологи), включение крупного рогатого скота в качестве денег легко приемлемо, на практике

и логика »(стр. 41). Он также указывает, что вплоть до нынешнего столетия

Киргизы русских степей использовали лошадей как свою основную денежную единицу с овцами.

как дочерняя единица.Небольшую сдачу дали овчину.

Как только это

реализовано (положение, к которому быстро пришли примитивные люди, если еще не все экономисты или

антропологи), включение крупного рогатого скота в качестве денег легко приемлемо, на практике

и логика »(стр. 41). Он также указывает, что вплоть до нынешнего столетия

Киргизы русских степей использовали лошадей как свою основную денежную единицу с овцами.

как дочерняя единица.Небольшую сдачу дали овчину.

Изобретение банковского дела и чеканки