Что такое реинвестирование прибыли простыми словами

Приветствую всех читателей блога! Недавно в своём Телеграм-канале опубликовал текст на тему того, как и когда стоит выводить деньги из инвестиций. В том числе, коснулись темы «Как лучше поступать с полученной в процессе прибылью». В конце поста я провел опрос подписчиков и выяснил, что большинство предпочитает реинвестирование прибыли, а вариант с постоянным выводом пассивного заработка от инвестиций никто не рассматривает.

Если вы знаете об эффекте сложных процентов, то понимаете, что реинвестирование на длинной дистанции сильно увеличивает прибыльность вложений. Ходят легенды о забытых банковских счетах и криптокошельках, на которых cкопились миллионы… Впрочем, обратную сторону медали тоже нельзя недооценивать — реинвестиции легко потерять вместе с первоначальным вкладом и это обиднее вдвойне.

Из этой статьи вы узнаете:

Что такое реинвестирование простыми словами

Вопрос о том, что делать с прибылью от инвестиций, для каждого инвестора стоит по-своему. Кто-то хочет получать пассивный доход и тем самым добиться финансовой независимости — и это нормально, ведь одна основных целей инвестирования — заставить деньги делать деньги.

В свою очередь, реинвестирование позволяет максимально увеличить возможную доходность инвестиций. Итак, тема сегодняшнего разговора:

Реинвестирование — это повторное вложение полученной от инвестиций прибыли. Заработок добавляется к основному вкладу на следующий период инвестирования, либо переводится в другие инструменты.

Простой пример: вы вложили 100000 валютных единиц в банк на 12 месяцев с доходностью 10% годовых. Очевидно, в конечном итоге вы на этом заработали 10000 валютных единиц. Если при продлении вклада вы добавите эти 10000 к первоначальному вкладу в 100000, это и будет реинвестирование прибыли. Новый размер вклада составит 110000 и, как нетрудно посчитать, новая прибыль уже будет несколько больше — 11000 вместо 10000. Если немного продолжить расчёты, то получится такая таблица:

| Год | Начало | Конец | Прибыль |

| 1 | 100000 | 110000 | 10000 |

| 2 | 110000 | 121000 | 11000 |

| 3 | 121000 | 133100 | 12100 |

| 4 | 133100 | 146410 | 13310 |

| 5 | 146410 | 161051 | 14641 |

Наглядно видно, что реинвестиции позволили каждый год увеличивать прибыль от вклада без каких-либо дополнительных действий. Более того, рост прибыли постоянно ускоряется — к 20 году она составила бы уже не 10000, а 67270!

Кстати, если вам надо просчитать прибыль от вклада/инвестиций по примеру выше, воспользуйтесь бесплатным калькулятором инвестора на моём блоге.

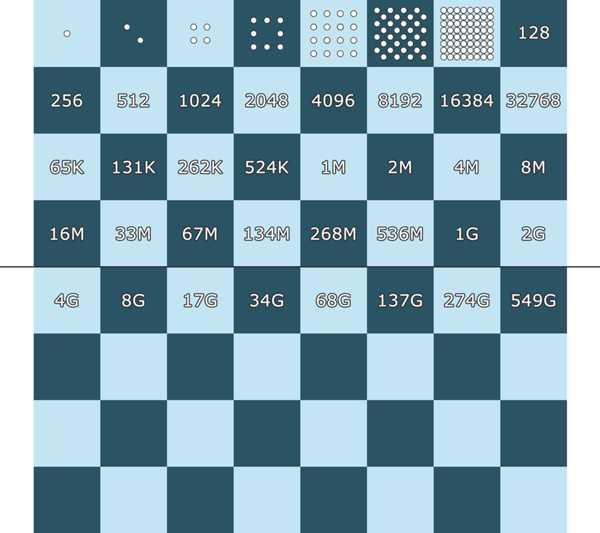

Существует известная притча о древнеиндийском создателе шахмат по имени Сесса. Когда он пришел к своему правителю и показал игру, тот был очень доволен и позволил выбрать любую награду. Сесса был математиком и поступил хитро — попросил одно зерно пшеницы за первую клетку, два зерна за вторую, четыре за третью, восемь за четвертую и так далее. Правитель не особо разбирался в числах и легко согласился. Однако, когда его казначей провёл подсчёты, оказалось, что расплатиться невозможно:

Уже на 40 клетке количество зерён достигло 549 миллиардов, а общая награда составила бы 264 — 1, что равняется 18 446 744 073 709 551 615. Столько не нашлось не то что у одного правителя, на всей Земле во всех странах!

Вот так простыми словами можно объяснить принип реинвестирования прибыли. Хотя такие впечатляющие цифры доходности, как в задаче о зёрнах, получить на практике не получится. Давайте посмотрим примеры, которые ближе к реальности, чем шахматная математика.

↑ К СОДЕРЖАНИЮ ↑

Реинвестиции на реальных примерах

Я подготовил для вас несколько примеров реинвестирования с наглядными графиками. Всё посчитано в Excel, при желании вы можете посмотреть всё в деталях и поиграться с цифрами. Файл с расчётами качайте здесь:

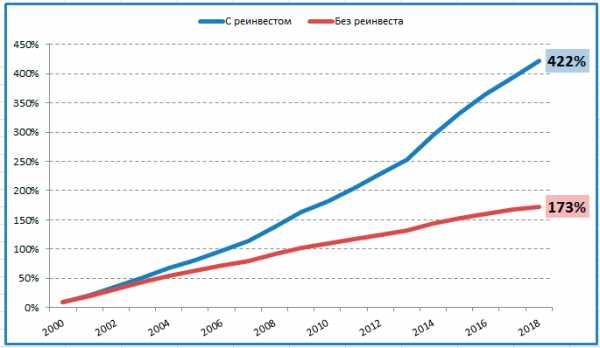

Для начала, как работает реинвестирование прибыли в относительно стабильном мире банковских депозитов:

Перед вами рост рублёвого депозита в процентах за 20 лет при годовой доходности вклада от 6% до 13%. Как видите, разница колоссальная: если инвестор не выводит прибыль, он получает почти на 250% больше, это очень много.

При этом в первые годы разницы практически нет, но после 2010 года видно, как быстро растёт вклад. Польза реинвестирования выглядит очевидной, однако мы не учитываем возможность банкротства банка и другие нюансы, это нужно иметь ввиду. А еще мы проигнорировали инфляцию, которая на самом деле сильно влияет на реальную ставку реинвестирования.

Инфляция — обесценивание валюты за счёт увеличения цен на товары и услуги. Из-за этого валюта теряет покупательную способность и становится менее ценной.

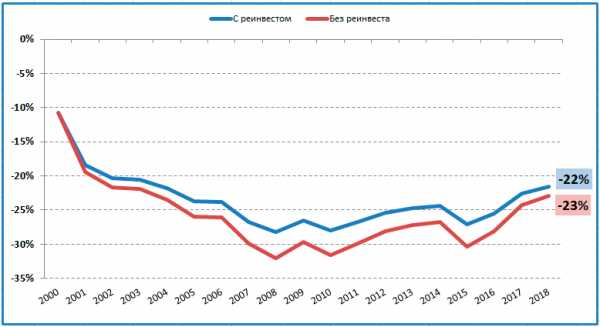

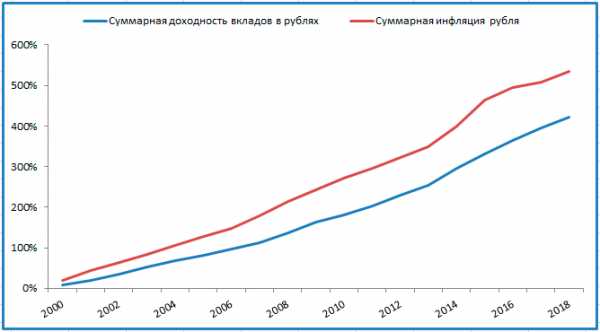

Если мы продолжим предыдущий пример и учтём инфляцию рубля, получим совершенно другой график:

Просто сравните, как красиво все выглядело в теории и как слабенько на практике! Если добавить инфляцию, банковские депозиты как средство получения пассивного дохода в рублях совершенно теряют смысл. Возможность разбогатеть, вкладывая деньги в банк на долгий-долгий срок выглядит откровенным мифом. Депозиты можно использовать разве что для сохранения денег, и то не всегда — есть периоды, когда инфляция нивелирует прибыль от вкладов.

Реинвестирование в случае маленькой или отрицательной доходности инвестиционного инструмента (точнее, если доходность не превышает инфляцию) не даёт реальных преимуществ.

Банковские депозиты — достаточно предсказуемый способ вложения денег, а как работают реинвестиции там, где доходность не гарантирована и не предопределена заранее? Далеко ходить не надо — есть финансовые рынки, в том числе рынок акций, на котором можно подобрать компании с хорошим потенциалом роста и выплатой дивидендов.

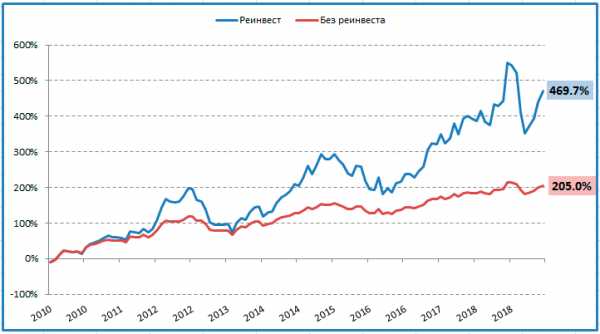

Мы уже знаем, что инфляция может сильно подпортить результаты инвестирования, поэтому стоит обратить внимание на рынок акций со стабильной валютой. Первым на ум, естественно, приходит американский рынок, где годовая инфляция за последние 20 лет не превышала 4%:

На американском фондовом рынке тысячи разных компаний, акции которых обращаются на нескольких биржах: NYSE, NASDAQ, AMEX и т.д. Исследовать возможности реинвестирования в каждую компанию было бы слишком долго, для примера просто возьмем одну из самых известных — Apple:

Результат на графиках уже с учётом инфляции доллара. Как видим, на рост цены акций Apple инфляция сильно не повлияла, и это еще не учтены дивиденды. Конечно, по одному технологическому гиганту судить обо всём фондовом рынке нельзя. Тем не менее, очевидно, что американская фонда явно лучше подходит для реинвестирования прибыли, чем банковские депозиты.

При низкой инфляции и хорошей доходности инвестиционного инструмента, реинвестирование работает отлично.

Похожим образом можно анализировать другие рынки — всё сводится к борьбе доходности инвестиционного инструмента и инфляции. Можно и в рублях успешно инвестировать, но не под жалкие 6% годовых от банка, а в тот же фондовый рынок или рублёвые ПАММ-счета.

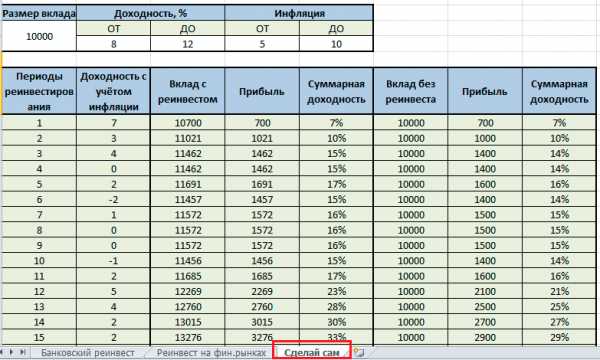

На последней вкладке файла, который предлагался вам в начале раздела, я добавил лист «Сделай сам», где можете подставить ожидаемые значения доходности и инфляции — и посмотреть, какие могут быть результаты. Можно задать, например, такие вводные:

Excel автоматически рассчитает прибыль за несколько периодов, по заданным вами диапазонам доходности и инфляции (для каждого периода реинвеста числа выбираются случайно). Это ближе к реальным условиям и позволяет увидеть итоги инвестирования по оптимистичным и пессимистичным сценариям.

Так как доходность и инфляция — случайные значения, они будут меняться после каждого действия в Экселе. Например, просто найдите пустой столбец и жмите Enter — цифры будут меняться и перестраивать графики. Так вы увидите разные возможные сценарии реинвеста и сможете оценить общую перспективность инвестирования. Конечно, это всего лишь грубая математическая модель, но попробовать рекомендую.

↑ К СОДЕРЖАНИЮ ↑

Реинвестирование прибыли — за и против

Однозначно, реинвестирование — это один из самых эффективных способов увеличить прибыль от инвестиционных вложений. Достаточно оставлять прибыль в работе — и сложный процент постепенно сделает своё дело. Можно добиться более стабильных результатов, переводя прибыль в другие инструменты — из инвестиционного портфеля деньги не выводятся, но за счёт диверсификации активов риски становятся ниже.

Тем не менее, из прошлого раздела стало ясно, что не всегда реинвестирование прибыли бывает эффективным. Мы столкнулись с тем, что при высокой инфляции реинвестиции могут не дать положительного эффекта — и тогда, очевидно, лучше снимать прибыль и просто тратить её на нужные вещи (разумеется, не забывая, что деньги надо расходовать с умом). Не надо смотреть, как тают сбережения. Либо вкладывать деньги там, где инфляция не так сильно влияет на ставку реинвестирования.

Другая проблема, связанная с реинвестированием — это возможность потерять всю прибыль. Не существует безрисковых инвестиций, а значит всегда есть вероятность потерять деньги. Так не лучше ли снимать от греха подальше всё, что удалось заработать? Тут каждый инвестор сам решает, однако когда речь идёт о высокорискованных вложениях вроде ПАММ-счетов, тактика выхода в безубыток (заработал 100% — вывел начальный депозит) становится весьма актуальной.

Если вы все же хотите реинвестировать прибыль, то вот вам несколько советов:

Чем дольше — тем лучше. Положительный эффект от реинвестиций накапливается постепенно, как снежный ком: сначала он небольшой — но чем дальше, тем он сильнее. В зависимости от ставки доходности разгон может занять 5, 10 и даже 20 лет, но чем дальше, тем быстрее идёт рост. Также многое зависит от инфляции — она накапливается по тем же правилам, что и доходность, а значит деньги тоже быстрее обесцениваются с течением времени:

Казалось бы, уж за 20 лет банковский депозит поборет инфляцию за счёт сложных процентов, но как видите — этого не происходит. Скорее наоборот, инфляция накапливается и её график со временем отрывается всё больше.

Надежность — превыше всего. Это следствие прошлого совета: чтобы инвестировать долго и успешно, нужно чтобы все шло как по маслу. Выбор банка, брокера или другой организации, через которую вы будете вкладывать деньги — это очень ответственный шаг. Нужно внимательно изучать всю доступную информацию и принимать взвешенное решение. Любая недооценка рисков может сильно аукнуться. Причем обиднее всего будет через несколько лет, когда накопится приличная сумма — потеря времени даже страшнее, чем потеря денег.

Перераспределяйте прибыль. Заработанные деньги можно и нужно инвестировать в другие инструменты. Так вы уменьшаете риск потерять большую сумму, которая накопится за несколько циклов реинвестирования.

Постоянно следите за ситуацией. Эта общая рекомендация для каждого инвестора, но особенно актуально при использовании реинвестиций. При экспоненциальном росте вашего вклада точно так же растут и различные инвестиционные риски, а значит каждая допущенная вами ошибка будет обходиться всё дороже и дороже.

↑ К СОДЕРЖАНИЮ ↑

Где стоит реинвестировать прибыль, а где нет

По ходу статьи мы с вами выяснили, что не все реинвестиции одинаково полезны. Точнее, не для каждого инвестиционного инструмента есть смысл использовать подобную тактику. Предлагаю пройтись по наиболее популярным способам вложения денег и прикинуть, где стоит прибыль оставлять в работе, а откуда лучше выводить заработанное почаще.

Акции — скорее всего, да. Дело в том, что процесс реинвестирования будет происходить сам по себе — мы же покупаем не деньги, а именно акции, которые меняют свою стоимость без нашего участия. Чтобы выводить прибыль, нам придётся продавать акции, а этого не самый лучший вариант. А что делать с дивидендами? По сути, докупка акции за счёт дивидендов — это и есть настоящие реинвестиции, и они могут быть очень прибыльными, если вы проинвестируете в хороший бизнес.

Банки — скорее всего, нет. Об этом я уже писал, коротко резюмирую — депозиты с трудом перекрывают инфляцию, а значит прибыль обесценивается с той же скоростью, с какой зарабатывается. Имхо, лучше просто тратить проценты на что-то полезное или переводить в более доходные инвестиционные инструменты.

Инвестиции на Форекс — по ситуации. Разнообразие возможностей вложения денег на валютном рынке большое. Можно выбирать консервативные активы, где желательно реинвестировать прибыль, чтобы выжать максимум. Можно искать рискованные высокодоходные варианты, где лучше выводить прибыль сразу же. Особенно, если используется одна из разновидностей стратегии Мартингейла,

Недвижимость — и да, и нет. Сдача жилья в аренду — это просто способ получать стабильный пассивный доход, но даже тут реинвест может быть полезен. К примеру, можно год сдавать квартиру и на полученные деньги сделать ремонт, что позволит повысить арендную плату.

Бизнес — однозначно да, особенно на первых порах. Бизнес должен расти, иначе он со временем может заглохнуть. Без реинвестирования доходов этого сложно добиться. Даже такой бизнес, как сайт в Интернете, растёт намного лучше с помощью реинвеста доходов от рекламы.

Образование — да, да и ещё раз да. Вообще инвестиции в образование считаются одними из самых прибыльных, а в наше время учиться нужно чуть ли не постоянно, чтобы успевать за изменениями в мире и бизнесе. Обычно сложно точно оценить отдачу от затрат на образование, но если речь идёт об обучении инвестированию — просто смотрите на доходность вашего инвестиционного портфеля.

Криптовалюты — скорее нет, чем да. Пока что крипта остаётся крайне спорным способом инвестирования, на стабильный рост как в акциях мы не можем рассчитывать. Это значит, что полученную прибыль лучше вывести и проинвестировать в более надежный актив. В принципе, я вижу неплохой способ реинвеста в крипте — расширение вашей личной майнинг-фермы, но их рентабельность тоже сейчас под вопросом.

Пирамиды и хайпы — однозначно нет. Тут даже обсуждать нечего: если есть шанс потерять весь вклад, причём неизвестно когда, но достаточно скоро — значит надо как можно быстрее заработать 100% и вывести первоначальный вклад. А еще лучше — просто вовремя выйти из хайпа с хорошим плюсом, но это искусство доступно лишь избранным, большинство инвесторов чаще теряют свои вклады.

↑ К СОДЕРЖАНИЮ ↑

Реинвестирование прибыли — простая и эффективная тактика для увеличения прибыльности вложений. Её применение не требует особых усилий — необходимо просто оставлять прибыль в работе. Это, кстати, может быть психологически сложно, ведь всегда хочется снять деньги и купить себе что-нибудь эдакое. А никто не говорил, что легко быть инвестором 🙂

Зато очень легко потерять деньги, если действовать необдуманно и из-за жадности применять реинвестирование там, где это противопоказано. Поэтому уделяйте побольше времени расчётам и анализу, чтобы вы были готовы к любым возможным сценариям при инвестировании. Предупреждён — значит вооружён!

Под конец статьи предлагаю поучаствовать в традиционном голосовании:

Загрузка …

Друзья, спасибо вам за потраченное на статью время! Если она вам понравилась — обязательно расскажите о ней своим друзьям и коллегам:

Также не поленитесь оставить какой-нибудь комментарий, ваше мнение помогает делать блог лучше.

Пойду работать над другими интересными темами, а вы подписывайтесь на обновления блога, чтобы ничего не пропустить!

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.webinvestor.pro

Реинвестирование это способ увеличения пассивного дохода

Приветствую! Скажите мне, ну кому из нас не хочется быть успешным и финансово независимым? Полагаю, что те, кто скажет, что для него материальные блага – это совершенно незначимый вопрос, просто лукавят. Поскольку главная наша с вами задача на пути к богатству и процветанию – это минимизация трудозатрат и максимизация прибыли, совершенно очевидно, что достичь своей цели мы можем только за счет создания мощного источника пассивного дохода.

В прошлых статьях мы уже говорили о том, с чего начать инвестирование, как сформировать инвестиционный портфель ценных бумаг, чтобы обеспечить себя дополнительным доходом. Сегодня же я хочу рассказать вам о том, как получить от одного и того же капитала бо’льшую отдачу. Для этого нам нужно научиться правильно распределять капитал, полученный в результате инвестиционной операции. Реинвестирование – это наше единственное решение данной задачи. О том, что это такое, как это работает, и, с чего начать, мы поговорим прямо сейчас.

Что такое реинвестирование?

Итак, ни для кого не секрет, что две главные задачи инвестора, — это получение пассивного дохода и его ежемесячное или ежеквартальное увеличение за счет реинвестирования.

Под понятием «Реинвестирование» мы с вами будем понимать повторное либо дополнительное инвестирование прибыли, которая была получена в результате первоначального вложения капитала для получения пассивного дохода. Проще говоря, данный процесс является ни чем иным, как повторным вложением полученных процентов, начисленных по прошествии некоторого периода времени. Проценты по реинвестированному вкладу насчитываются с учетом тех средств, что уже были добавлены к сумме основного капитала.

к содержанию ↑

Использование

Технология reinvestment появилась на западе и сегодня активно используется во всем мире. Ее использование позволяет значительно увеличить доходность начального депозита, вне зависимости от того, каким были его стартовый размер. Всякий раз, когда вы будете пополнять свой вклад, помните о том, что средства прибавляются к первоначальной сумме вклада, а расчет процентов производится уже от обновленной суммы, образовавшейся в момент пополнения счета.

Во многих западных банках клиентам предлагают эксклюзивные условия по вкладам, которые предполагают возможность реинвестирования прибыли, создавая тем самым, взаимовыгодное сотрудничество между инвестором и банком. Для нас, как для вкладчиков, возможность реинвестировать проценты — это реальный шанс в максимально сжатые сроки

к содержанию ↑

Виды реинвеста

В зависимости о того, какой объект инвестируется, реинвестиции разделяют на:

- реальные — вложения капитала для создания реальных активов, связанных с выполнением операционной деятельности всевозможных субъектов экономики

- финансовые — вложения капитала во всевозможные финансовые инструменты, к примеру, инвестиции в акции или в рынок Форекс (инвестиции в ПАММ-счета)

В последнем случае реинвестиции могут быть как ориентированы на долгосрочное капиталовложение, так и иметь исключительно спекулятивный характер.

к содержанию ↑

Формы реинвестиций

Финансовые реинвестиции могут иметь такие формы:

- долговые ценные бумаги

- долевые ценные бумаги

- банковские депозиты

Главная цель спекулятивных финансовых реинвестиций заключается в получении дохода в конкретный период времени. Что же до

к содержанию ↑

Формулы расчёта

Для того, чтобы понимать правильность своего решения касательно вложения средств в тот или иной проект, необходимо предварительно просчитать потенциально возможную выгоду. Поможет нам в этом деле калькулятор реинвестирования, находящийся в правой части главной страницы блога. Принцип его действия довольно прост и во многом схож с калькулятором сложных процентов: вы вводите все необходимые данные, а калькулятор автоматически рассчитывает ожидаемую прибыль.

Если же вы не доверяете программным продуктам, рассчитать прибыльность реинвестиций можно по формуле:

FV = PV * (1+i)^n

, где:

- FV — это сумма ожидаемого дохода, который мы получим в конце реинвестиционного периода

- PV — первоначальная сумма инвестиции

- i — процентная ставка

- n —срок реинвестирования

Поможет в принятии решения касательно того, стоит ли вкладывать деньги в проект или нет, и коэффициент реинвестирования. С его помощью можно оценить доли прибыли фирмы, которые:

- направляются компанией на выплаты дивидендов

- остаются на предприятии и вкладываются в производство

K=(Прибыль-Дивиденды)*100%/(Обор+Инв+ПА+РК)

, где:

- К — коэффициент реинвестирования

- Прибыль— денежные средства, полученные фирмой как результат хозяйственной деятельности

- Дивиденды — выплачиваемые дивиденды

- Обор — общая стоимость оборудования с учетом амортизации

- Инв — инвестиции

- ПА — прочие активы

- РК — рабочий капитал

Оптимальным значением данного показателя является 8-10%.

к содержанию ↑

Принцип действия реинвестирования

Главная задача, которая должна решаться в процессе реинвестирования, — это увеличение дохода за счет неоднократного вложения заработанных в результате инвестирования средств.

Такого рода вклады чаще всего используются для получения дополнительного дохода, который впоследствии можно использовать для своих целей.

Реинвестирование выгодно для вкладчиков, поскольку способствует увеличению их капитала. Происходит это за счет:

- Самостоятельного увеличения дохода в результате прибавления к первоначальной сумме вклада полученных в результате капиталовложения процентов

- Дополнительного процесса начисления процентов на полученную в результате реинвестирования сумму

к содержанию ↑

Секрет успеха технологии reinvestment

Чтобы реинвестирование было успешным, необходимо строго соблюдать ряд требований:

- Увеличивать прибыльность за счет более частого повторного капиталовложения

- Стараться реинвестировать средства как минимум раз в месяц, а в идеале и еженедельно

- Проценты будут начисляться до тех пор, покуда будет существовать первоначальная инвестированная сумма

- Чем большей будет сумма стартового капитала и срок инвестирования, тем эффективнее и прибыльнее окажется повторное капиталовложение

Самое главное условие, которое должно выполняться в процессе капитализации, — это сохранение заработанных процентов для продолжения их работоспособности и получения дополнительной прибыли.

к содержанию ↑

Навыки, которые развиваются у инвестора

В целом, повторное капиталовложение считается одним из наиболее дешевых вариантов финансирования. Каждый вкладчик вправе самостоятельно решать судьбу распределения своих средств и определять, будет ли реинвестирование основным или дополнительным источником для получения дохода.

Если вкладчик собирается пользоваться технологией reinvestment для того, чтобы обеспечить себя источником основного дохода, ему придется хорошенько изучить и прочувствовать рынок. В данном случае инвестору предстоит научиться:

- быстро реагировать на те или иные колебания рынка

- приспосабливаться к действующим на рынке законам и следовать установленным на нем правилам

- рисковать

Если сравнивать процесс капитализации и получения прибыли в результате инвестирования в акции, то станет совершенно очевидно, что реинвестирования будет гораздо менее рискованным, а главное, дешевым путем финансирования. Однако, нужно помнить и о таком явлении, как инфляция, которое, к сожалению, является буквально неотъемлемой составляющей нашей экономики.

к содержанию ↑

Пример реинвестиций

Ну а теперь давайте перейдем к более насущному и немного посчитаем деньги. Предположим, что у вас, как у инвестора, имеется 1000 долларов свободных средств, которые вы планируете использовать в качестве первоначального капитала. Вкладывать эти деньги вы собираетесь в ПАММ-счет. За услуги доверительного управления в данном случае взимается вознаграждение в размере 50%.

Доходность ПАММ-счета управляющего представлена в таком виде:

- Январь +20,5%

- Февраль +10,87%

- Март +21,06%

- Апрель +11,02%

- Май +10,77%

- Июнь -5,1%

к содержанию ↑

Без реинвеста

В случае, если нами не будет использоваться технология reinvestment, доходность такого капиталовложения составит:

- в январе +102,5 доллара

- в феврале +54,35 доллара

- в марте +105,3 доллара

- в апреле +55,1 доллар

- в мае +53,85 доллара

- в июне -25,5 долларов

Если вы ежемесячно будете выводить из проекта полученную прибыль, то доходность инвестиции составит 34,5% или 345,6 долларов.

к содержанию ↑

С реинвестом

А теперь давайте изучим доходность этой же инвестиции при условии, что вы будете реинвестировать ежемесячную прибыть. В таком случае доход составит:

• в январе +102,5 доллара

• в феврале +59,92 доллара

• в марте +122,4 доллара

• в апреле +70,79 долларов

• в мае +73 доллара

• в июне -36,43 долларов

Таким образом, при условии ежемесячной капитализации, общий доход составит 39,22% или 392,18 долларов. Реинвестирование позволило значительно увеличить доходность капиталовложений. Всего за 6 месяцев ваш инвесторский доход вырос на 4,72%.

к содержанию ↑

Пример реинвестирования процентов прибыли

Для закрепления изложенного материала предлагаю разобрать еще один практический пример. Представьте, что в вашем распоряжении находится 10 000 долларов, которые вы отдаете в доверительное управление. Средняя доходность инвестиции составляет 25% годовых. То есть, ежегодно вы будете получать 2 500 долларов в виде пассивного дохода, который можно будет смело тратить на свои капризы и удовольствия. Буквально за 4 года ваш доход составит 10 000 долларов, а значит, инвестиция даст 100% прибыль.

А теперь давайте выясним, сколько можно будет получить через 4 года, если вся полученная прибыль будет реинвестироваться. Для удобства я представлю эту информацию в виде таблицы:

| Период, год | Сумма на начало периода , $ | Прибыль , $ | Сумма в конце периода , $ |

|---|---|---|---|

| 1 | 10 000 | 2 500 | 12 500 |

| 2 | 12 500 | 3 125 | 15 625 |

| 3 | 15 625 | 3 906 | 19 531 |

| 4 | 19 531 | 4 882 | 24 414 |

Как видите, буквально к концу второго года прибыльность инвестиции позволила увеличить первоначальную сумму вклада вполовину. А к концу срока капиталовложения, через 4 года, полученная прибыль превысила сумму начального вклада почти в 2,5 раза. Таким образом, конечная прибыль с учетом капитализации составила 14 414 долларов (против 10 000 долларов, которые мы получили в первом случае) или 144%. То есть, разница доходности между этими вариантами инвестирования составила 44%. Причем, если продлевать срок инвестиции, то доходность будет еще больше.

к содержанию ↑

Выводить или реинвестировать — вот в чем вопрос

У многих представителей малого, среднего и крупного бизнеса довольно часто возникает проблема,

В свою очередь сторонники капитализации, напротив, настаивают на том, чтобы инвесторы заставляли свою прибыль работать и вкладывали ее в различные финансовые проекты, каких на нашем отечественном рынке немало. Поклонники технологии reinvestment уверены в том, что каждый инвестор, который участвует в капитализации, никоим образом не рискует собственными сбережениями, поскольку в инвестиционный инструментарий направляется один лишь пассивный доход.

Несмотря на существование определенный рисков, капитализация все же остается для большинства игроков финансового рынка чуть ли не единственной возможностью преумножить свой капитал без особого усердия. В долгосрочном периоде капитализация способна принесли вполне внушительную прибыль. В общем-то, именно в этом и заключается ее главное преимущество. Доходность повторных вложений зависит от размера процентной ставки, которая устанавливается учредителем инвестиционного проекта, и времени, в течение которого будут работать инвестиции.

к содержанию ↑

Отказ от капитализации

Если же вкладчики сознательно отказываются от реинвестирования, они собственноручно лишают себя возможности максимизировать получаемый доход. В таком случае теряется главная идея финансовых операций, которые связаны с вложением личных средств. Те, кто только делают первые шаги на финансовом рынке, и лишь приступают к освоению инвестиционной деятельности, должны помнить о необходимости составления сбалансированого портфеля финансовых инструментов. Идеально, если портфель будет наполнен инвестиционными проектами, которые смогут дополнить один другой в критической ситуации.

Категорический отказ от капитализации может быть оправдан лишь при условии, что физическое лицо, субъект предпринимательской деятельности, получает предложение вложить собственные средства в малознакомый и сомнительный проект или финансовый инструмент. В таком случае отказ не просто желателен, а буквально необходим, поскольку

к содержанию ↑

Заключение

Могу вас заверить, что реинвестирование — это один из простейших и вместе с тем эффективнейших способ наращивания капитала. Практически все успешные инвесторы активно применяют технологию reinvestment. Помните, что до тех пор, пока вы не заставите свои деньги работать на вас, ни о каком успехе и финансовой независимости не может быть и речи. Чем больше денег вы «отправите на работу», тем больший доход они вам принесут. Ну а на этом я, пожалуй, буду заканчивать. Надеюсь, что я сумел донести до вас идею капитализации и убедить в том, что данная технология способна принести выгоды каждому. Если у вас остались какие-то вопросы или вы хотите поделиться собственным опытом реинвестирования, как всегда, милости прошу в комментарии. А пока я с вами прощаюсь. До скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

что это такое простыми словами? Примеры реинвестирования денег |

Реинвест — это повторное инвестирование денег в один и тот же инвестиционный инструмент, которое осуществляется не новыми средствами, а прибылью полученной от первоначального вложения. Т.е., допустим Вы инвестировали 1000$ в инструмент «А». Через некоторое время Вы возвратили свою 1000, и получили прибыль 200$. Затем прибыль с депозитом, либо только чистую прибыль Вы вновь инвестировали в инструмент «А» (сделали «реинвест»).

Или еще пример. Допустим Вы вложили 500$ в инструмент «Б». Через определенный промежуток времени Вы получили прибыль 150$ от вложенных средств, но при этом Ваша инвестиция продолжает работу. Увидев в проекте «Б» потенциал, Вы решаетесь вложить туда еще этих 150$, т.е. реинвестировать. Во втором случае, прибыль будет Вам капать уже не от первоначальной суммы в 500$, а от суммы в 650$ (тело депозита + начисленные проценты), образуя сложный процент.

Виды реинвеста и его цели

Исходя из приведенных выше примеров, мы видим что существует 2 вида реинвеста:

- Реинвестирование в тот момент, когда тело депозита уже отработало свой срок, и возвращено инвестору;

- Реинвестирование в процессе работы депозита, когда инвестор еще не вышел в профит.

В первом случае, Вы решаетесь на повторный круг, когда Ваш вклад уже полностью отработал, и Вы вернули свой первоначальный депозит и какие-то проценты. Т.е. вложили, заработали, и все заработанное снова пустили в работу в том же инвестиционном инструменте.

Во втором случае, Вы, не дожидаясь, пока Ваш вклад завершит работу, вкладываете все получаемые от него проценты снова в этот же инструмент. Таким образом, Вы наращиваете сумму своего первоначального депозита, а соответственно начисления прибыли по нему растут.

Целью реинвеста является увеличение своего профита от инвестиций в конкретный инвест. инструмент. Повторно вкладывая средства, Вы тем самым увеличиваете свой инвестиционный капитал, который начинает приносить больший процент прибыли, чем это было в самом начале. Т.е. Вы не держите прибыль у себя на руках в бездействии, а заставляете ее работать на Вас также как и основной капитал. Чем чаще Вы реинвестируете, тем больше потенциального дохода Вы получите. Такой подход сравним с кредитным плечом на Форексе, ведь Вы получаете доход на сумму, которая больше той что была у Вас в начале инвестиционного цикла.

В настоящее время мнения насчет определения данного понятия расходятся. Кто-то считает, что реинвестом можно считать повторные вложения прибыли в разные проекты, а кто-то в одни и те же. Я придерживаюсь второго мнения, и считаю его наиболее правильным, так как вкладывая полученные проценты в другие инвестиционные инструменты, мы по сути инвестируем в новые направления, которые представляют собой новые инвестиционные циклы, а соответственно несут в себе совершенно другие риски, доходность и т.д. Однако право на жизнь имеют два мнения.

Обязательные условия для реинвеста

Повторные вложения несут в себе довольно большие риски, и чтобы их избежать, ну или хотя бы свести к минимуму, необходимо соблюдать ряд условий:

- Надежность инвестиционного инструмента. Если Вы вкладываете деньги в проект, который сам по себе очень рискованный, и существует большая вероятность того что Вы потеряете свои средства полностью или частично, то вывод в данном случае один: реинвест исключен. Сами посудите, зачем повторно вкладываться туда, где даже первоначальный вклад находится под большой угрозой. Это по сути игра в лотерею, тут либо повезет либо нет. Поэтому, пользуйтесь данной процедурой только в тех инструментах, в которых Вы более менее уверены. К примеру, банковский депозит очень подходит для этого, чего не скажешь про интернет-проекты (хайпы), в которых повторные вложения можно делать в исключительных случаях.

- Финансовая грамотность. Если Вы совсем не разбираетесь в инвестиционных процессах, то не стоит заниматься реинвестированием. Необходимо уметь анализировать экономические и политические новости, и делать хотя бы примерные прогнозы по движению цены того либо иного актива, посредством которого Вы делали вложения, а также по работе инструмента, где находится Ваш капитал. Если Вы совсем нулевой в данных вопросах, то советую забыть про данную процедуру.

- Это Ваши не последние деньги. Настоятельно рекомендую не заниматься реинвестами в тех случаях, когда у Вас нету финансовой подушки безопасности (отложенных свободных денег), которая способна Вас спасти, либо поддержать в случае потери инвестиционного капитала.

Стоит ли реинвестировать в хайпах?

Если Вы заядлый хайпер или новичок, который уже себя попробовал в хайп-индустрии, то наверняка в Вашей голове возникали мысли о реинвесте. Возможно Вы даже не раз реинвестировали прибыль, и после этого теряли все. Не исключаю и случаев, когда повторные вложения приносили Вам хороший профит. Итак, давайте разберемся стоит ли увлекаться данной процедурой, и в каких случаях это делать нельзя.

Сразу скажу, что большинстве случаев реинвест в хайпах несет угрозу полного проигрыша, и потери своих средств. Hyip-проекты недолговечны, что в свою очередь, говорит о нецелесообразности повторных вложений в данной сфере. Это не только моя сугубо теоретическая точка зрения, она безусловно подтверждена на практике. За время работы в интернете, я вкладывал свои деньги и криптовалюту в более 100 различных хайпов, и выявил некоторые особенности с которыми хочу поделиться:

- Реинвест необходимо полностью исключить в фаст-проектах. Это категория самая быстроскамная, и тут какие-либо повторные вклады с 95%-й вероятностью принесут Вам убыток. Воспользоваться данной процедурой в фастах с успехом могут только рефоводы, которые помимо вклада имеют хороший доход от своих рефералов, который сможет перекрыть все возможные убытки. Я бы даже «рекомендовал» реинвестировать этой категории, так как этим действием они смогут изрядно продлить жизнь фасту.

- Не делайте реинвестов, если видите признаки скорого скама проекта.

- Повторный вложения в hyip-проектах должны производиться только теми средствами, которые Вы получили в виде процентов поверх Вашего депозита. Т.е. забрали из проекта тело вклада, или другими словами «вышли в безубыток», и дальше делайте с поступаемой прибылью что хотите. Реинвест только лишь прибыли максимально снизит риски, так как рискуете Вы по сути только своим чистым доходом. Эта теория считается актуальной в тех хайпах, в которых выход в безубыток не затянут. К примеру, если выход в ноль в хайпе наступает на 6-й месяц, то явно тут не стоит баловаться повторными вложениями, так как навряд ли хайп проработает больше года, даже если Вы вложились на самом старте (такие случаи бывают, но очень редко).

- Не реинвестируйте в хайпах со следующими условиями: 1) Депозит целиком возвращается в конце круга, а до этого Вы получаете только проценты, в которые тело вклада не включено; 2) Выход в безубыток составляет более 100 дней. По поводу второго пункта я уже все объяснил в предыдущем абзаце. А что касается первого, то в данном случае есть больший риск скама проекта после окончания такого круга, так как касса хайпа значительно вымывается за счет выплат депозитов, и тут уже все зависит от админов и активности вкладчиков. Поэтому я не рекомендую повторные вклады в данных случаях.

- Реинвест наиболее эффективен в случаях когда Вы зашли в hyip на самом старте, ну или близко к нему. В таких ситуациях, если в проекте работает толковый админ, который пришел не забрать кассу, а как следует поработать, велика вероятность прохождения хайпом хотя бы пару кругов. Таким образом, т.к. Вы инвестируете на старте, реинвестиция после первого круга будет в тему.

- Если Вы уже реинвестировали прибыль в проекте, то на этом и остановитесь. Не надо увлекаться данной процедурой несколько раз в одном проекте.

- Ищите проекты с профессиональной подготовкой. Если Вы вкладываетесь в хайп, который работает только в интернете, сайт его кривой и сделан на скорую руку, то не стоит увлекаться повторными вложениями. Старайтесь выбирать для этой процедуры надежные проекты, в которых есть регистрация в оффшоре, какие-то документы, хорошая легенда, понятный, интуитивный сайт для людей, а также имеется развитие на земле, т.е. открываются офисы, представительства, проводятся живые презентации и т.д. Такие проекты в основном приходят точно не на 1 круг, так как такого рода подготовка стоит больших денег, и чтобы все это как следует окупить и остаться в прибыли, одного круга будет мало. Таким образом, частенько такие хайпы показывают уверенную работу, где инвестора частенько балуются реинвестом. Но переусердствовать не стоит.

- Держите себя в руках. По себе знаю, что бывают ситуации, когда ты просто-напросто борешься со своим разумом. Допустим, Вы вложились в хороший проект, который отлично идет, и показывает ошеломительные результаты. Вы уже заработали много прибыли, но под воздействием гормона счастья, какой-то голос в Вашей голове будет говорить Вам: «Вложись еще, тут большие перспективы, и можно заработать еще больше…». Обычно в такие моменты новички не выдерживают, и все таки реинвестируют, забивая на все вышеизложенные правила. В итоге теряют свои деньги, и потом почему-то жалуются. Не будьте жадными, и вырабатывайте стойкость характера.

internetboss.ru

РЕИНВЕСТИРОВАНИЕ — это… Что такое РЕИНВЕСТИРОВАНИЕ?

- РЕИНВЕСТИРОВАНИЕ

- РЕИНВЕСТИРОВАНИЕ

(plough-back) Система финансирования инвестиций в компании путем реинвестирования прибылей. Она отличается от финансирования инвестиций с помощью займов или нового выпуска акционерного капитала (equity capital). Преимущество реинвестирования заключается в сохранении контроля и снижении соотношения между собственными и заемными средствами (gearing), если компания брала займы в истекшем периоде. Недостаток состоит в том, что полная зависимость от внутренних средств ограничивает возможное ее развитие. Реинвестирование также не может применяться в новых компаниях.

Экономика. Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир». Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000.

- РЕИНВЕСТИРОВАНИЕ

повторное, дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов, прибыли. Такое инвестирование позволяет концентрировать инвестиции в одном объекте, расширять производство. Сферой финансовых реинвестиций являются ценные бумаги, а реальных инвестиций — основной и оборотный капитал.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- РЕЗЮМЕ

- РЕИНВЕСТИЦИИ

Смотреть что такое «РЕИНВЕСТИРОВАНИЕ» в других словарях:

реинвестирование — реинвестирование … Орфографический словарь-справочник

Реинвестирование — дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов или прибыли. По английски: Reinvestment См. также: Реинвестирование Инвестиционная… … Финансовый словарь

реинвестирование — рефинансирование, реинвестиция, вкладывание, вложение Словарь русских синонимов. реинвестирование сущ., кол во синонимов: 4 • вкладывание (12) • … Словарь синонимов

реинвестирование — реинвестиция Направление нераспределенной прибыли на финансирование расширения деятельности предприятия. [http://www.lexikon.ru/dict/fin/a.html] реинвестирование 1.Перемещение капитала из одних активов в другие более эффективные объекты… … Справочник технического переводчика

Реинвестирование — повторное, дополнительное вложение капитала в экономику для увеличения ранее вложенных инвестиций. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Реинвестирование — осуществление капитальных вложений в объекты предпринимательской деятельности на территории Российской Федерации за счет доходов или прибыли иностранного инвестора или коммерческой организации с иностранными инвестициями, которые получены ими от… … Официальная терминология

Реинвестирование — (Reinvestment) 1.Перемещение капитала из одних активов в другие более эффективные объекты инвестирования в процессе инвестиционной деятельности предприятия.2. Повторное вложение в данную отрасль (предприятие) капитала за счет полученной прибыли… … Экономико-математический словарь

Реинвестирование — (англ. reinvestment) по законодательству РФ об иностранных инвестициях осуществление капитальных вложений в объекты предпринимательской деятельности на территории РФ за … Энциклопедия права

РЕИНВЕСТИРОВАНИЕ — (от лат. re повторное действие и investire облагать) повторное, дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов, прибыли. Р. позволяет… … Юридическая энциклопедия

Реинвестирование — (Reinvestment) Понятие реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Информация о понятии реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Содержание Содержания 1. в дивидендной … Энциклопедия инвестора

dic.academic.ru

Реинвестирование — это… Что такое Реинвестирование?

- Реинвестирование

-

повторное, дополнительное вложение капитала в экономику для увеличения ранее вложенных инвестиций.

Словарь бизнес-терминов. Академик.ру. 2001.

- Реимпорт

- Реинвестирование Дивидендов

Смотреть что такое «Реинвестирование» в других словарях:

реинвестирование — реинвестирование … Орфографический словарь-справочник

Реинвестирование — дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов или прибыли. По английски: Reinvestment См. также: Реинвестирование Инвестиционная… … Финансовый словарь

РЕИНВЕСТИРОВАНИЕ — (plough back) Система финансирования инвестиций в компании путем реинвестирования прибылей. Она отличается от финансирования инвестиций с помощью займов или нового выпуска акционерного капитала (equity capital). Преимущество реинвестирования… … Экономический словарь

реинвестирование — рефинансирование, реинвестиция, вкладывание, вложение Словарь русских синонимов. реинвестирование сущ., кол во синонимов: 4 • вкладывание (12) • … Словарь синонимов

реинвестирование — реинвестиция Направление нераспределенной прибыли на финансирование расширения деятельности предприятия. [http://www.lexikon.ru/dict/fin/a.html] реинвестирование 1.Перемещение капитала из одних активов в другие более эффективные объекты… … Справочник технического переводчика

Реинвестирование — осуществление капитальных вложений в объекты предпринимательской деятельности на территории Российской Федерации за счет доходов или прибыли иностранного инвестора или коммерческой организации с иностранными инвестициями, которые получены ими от… … Официальная терминология

Реинвестирование — (Reinvestment) 1.Перемещение капитала из одних активов в другие более эффективные объекты инвестирования в процессе инвестиционной деятельности предприятия.2. Повторное вложение в данную отрасль (предприятие) капитала за счет полученной прибыли… … Экономико-математический словарь

Реинвестирование — (англ. reinvestment) по законодательству РФ об иностранных инвестициях осуществление капитальных вложений в объекты предпринимательской деятельности на территории РФ за … Энциклопедия права

РЕИНВЕСТИРОВАНИЕ — (от лат. re повторное действие и investire облагать) повторное, дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов, прибыли. Р. позволяет… … Юридическая энциклопедия

Реинвестирование — (Reinvestment) Понятие реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Информация о понятии реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Содержание Содержания 1. в дивидендной … Энциклопедия инвестора

dic.academic.ru

Что такое реинвестирование?

Что такое реинвестирование?

Реинвестиции – это дополнительное или повторное вложение капитала, полученного в результате инвестиционных операций, при этом необязательно вкладывать средства в тот же объект, в котором уже была получена прибыль.

Целью реинвестиций является максимально быстрое увеличение дохода, путем организованного повторного вложения капитала.

В зависимости от объектов инвестирования, выделяют финансовые и реальные реинвестиции. Реальные реинвестиции представляют собой вложение капитала в создание каких-либо реальных активов, которые связаны с выполнением операционной деятельности различных экономических субъектов.

В свою очередь финансовые реинвестиции – это вложение капитала в разнообразные финансовые инструменты, например, на рынок форекс (доверительное управление или ПАММ-счета) или в ценные бумаги. Этот вид реинвестиций может ориентироваться на долгосрочные вклады или иметь спекулятивный характер. Выделяют следующие формы финансовых реинвестиций: долговые или долевые ценные бумаги и банковские депозиты.

Главной целью спекулятивных финансовых реинвестиций является получение дохода в определенный период времени. Стратегической целью долгосрочных финансовых реинвестиций является участие в управлении инвестиционным объекта.

Пример реинвестиций

Предположим, что какой-либо инвестор располагает капиталом в размере 1000 долларов. Объектом его инвестирования является ПАММ-управляющий sven, вознаграждение которого составляет 50%. Рассмотрим доходность данного ПАММ-счета за полгода с применением и без применения реинвестиций.

Предположим, что доходность ПАММ-счета управляющего выглядит таким образом:

- Январь: +20,21%

- Февраль: +11,31%

- Март: +18,05%

- Апрель: +9,04%

- Май: +12,77%

- Июнь: -3,6%

Пример №1. Без применения реинвестиций

- Доход за январь: +101,05$;

- Доход за февраль: +56,55$;

- Доход за март: +90,25$;

- Доход за апрель: +45,20$;

- Доход за май: +63,85$;

- Доход за июнь: -18,00$.

При условии, что инвестор в конце каждого года будет выводить прибыль, его доход, в общей сложности, составит 33,89% или 338.9$.

Пример №2. С применением ежемесячных реинвестиций

- Доход за январь: +101,05$;

- Доход за февраль: +62,26$;

- Доход за март: +104,99$;

- Доход за апрель: +57,33$;

- Доход за май: +84,64$;

- Доход за июнь: -25,38$.

Так, при условии, что каждый месяц свой доход инвестор будет реинвестировать, его доход в общей сложности составит 38,49% или 384.89$.

Приведенные примеры показывают, что реинвестиции – это способ существенного увеличения дохода. В данном случае за пол года доход инвестора увеличился на 5%. В примере для упрощения подсчетов рассматривались ежемесячные реинвестиции, на самом деле в случае реинвестирования в ПАММ-счета реинвестиции будут ежедневными, а доход, соответственно, гораздо большим.

Популярное в моем блоге:

Отчет по трейдингу за август 2019: -2,87%

Не пошло в августе. Или, точнее, пошло да не туда. Убытки – обычное дело в трейдинге. Убыточный месяц, идущий после нескольких к ряду прибыльных, так….

Читать полностьюЕжедневная аналитика по евро и моя торговля в режиме реального времени на ее основе.

Текущий результат: +24.18%

Результаты трейдинга с начала 2019: +9,47%

Подробнейvpluse.net

Реинвестиции | Что такое реинвестирование капитала | Ставка и коэффициент реинвестирования

Содержание статьи:

- Что такое реинвестиция?

- Отличительные особенности

- Суть реинвестирования

- Коэффициент реинвестирования

Инвесторы, владельцы и акционеры бизнеса постоянно ищут ответы на вопросы: «Как увеличить прибыль?», «Как улучшить финансовые показатели?» и другие похожие вопросы так или иначе связанные с увеличением дохода от той деятельности, которой они занимаются.

Сегодня мы рассмотрим наиболее простой и в тоже время эффективный способ достижения поставленных задач.

Реинвестиции это отличный способ увеличить прибыльность инвестиционного проекта, не привлекая дополнительных средств.

Реинвестициями называют повторное вложение прибыли после окончания периода инвестирования в тот же объект. Смысл реинвестирования заключается в том, чтобы максимально нарастить капитал за кратчайшие сроки.

Схожее по теме: Дезинвестиции

Принцип реинвестирования или капитализации (рекапитализации) проще всего понять на примере начисления прибыли с вкладов.

Например, если проценты на тело вклада начисляются каждый месяц, и вы не снимаете их со счета, равно как и не уменьшаете тело вклада, то в следующем месяце проценты будут начисляться на тело вклада и на сумму процентов, начисленных в прошлом периоде. Когда закончится первый период, тело вклада увеличится на сумму начисленных за период процентов.

В просторечии эта операция называется «проценты на проценты». В финансовой математике — начисление сложных процентов.

Капитализация процентов прописывается в условиях договора.

Реинвестиции могут осуществляться не только в один и тот же объект, но и в любые другие. делается это с целью увеличения количества инструментов в портфеле инвестора и снижения рисков потери капитала.

Главными отличительными особенностями реинвестирования являются:

- полученный доход от вложений направляется повторно в тот же актив для увеличения будущей прибыли

- полное либо частичное реинвестирование (полное – вся полученная прибыль отправляется обратно в оборот, частичное – часть средств инвестируется обратно, часть расходуется на личные нужды)

- цикличность вложений (реинвестирование происходит из раза в раз)

- в начале деньги должны работать ради денег, что означает, доход на начальном этапе будет минимальным либо его не будет вообще

- самый дешёвый источник финансирования.

Основополагающие вещи, которые прямым образом влияют на размер прибыли, получаемой от осуществления реинвестиций:

- величина начального инвестиционного капитала

- длительность периода на котором осуществляются повторные вложения (чем больше период, тем выше уровень прибыли, и тем выше динамика ее роста)

- уровень прибыли за отчетный период

- экспертная оценка ситуации в той отрасли или сфере, где располагается объект вложений.

Задачи, которые решает реинвестиция капитала:

- развитие и расширение бизнеса/производства

- независимость от других источников финансирования

- получение максимально возможных доходов при прочих равных условиях.

Реинвестициями в широком смысле слова можно считать любые доходы от бизнеса, вложенные в этот же бизнес (дивиденды акционеров, пущенные на развитие компании; прибыли, направленные на расширение сферы деятельности организации и так далее).

Размер дохода от реинвестиций складывается на основе «сложного процента».

Также можно сделать вывод, что инвесторы используют такой финансовый инструмент, как реинвестиции, для максимально быстрого наращивания инвестиционной прибыли, что является безоговорочным плюсом. Однако и оно подвержено рискам, поэтому всегда необходимо четко проанализировать и дать грамотную оценку и обоснование планируемых вами вложений.

Минусом реинвестиций является то, что средства не изымаются из оборота, инвестор не использует их, пока прибыль от процесса инвестирования не достигнет нужной величины. Если реинвестиции осуществляются по договору, например, банковского вклада, инвестор чаще всего не может изъять их без потери прибыли.

Коэффициент реинвестирования, формула

Показатель коэффициент реинвестирования, наглядно показывающий насколько эффективно на предприятии происходит распределение прибыли.

Формула коэффициента реинвестирования = сумма нераспределенной прибыли и резервного капитала компании на конец отчетного периода — сумма нераспределенной прибыли и резервного капитала компании на начало отчетного периода / чистая прибыль компании * 100%.

Чем выше показатель, тем больше предприятие занимается реинвестициями собственной прибыли обратно в производство. Реинвестиции эффективны лишь в тех случаях, когда у компании есть предпосылки к росту, иначе капитал будет потрачен впустую.

Когда инвесторы отказываются от процедуры реинвестирования, они обрекают себя на минимальные уровни доходности в долгосрочном периоде и упускают тем самым инициативу и общий смысл инвестиционных операций, а именно извлечение выгоды. Отказ от реинвестиций оправдан лишь в нескольких случаях. Например, когда инвестор хочет познакомиться с новым для него инвестиционным инструментом, посмотреть насколько он надежно работает, как быстро происходят выплаты, выплачивается ли обещанная прибыль и т.д.

Во всех других случаях просто необходимо повторно вкладывать полученный доход, а особенно если инвестиционный актив дает хороший процент доходности, обладает высоким уровнем надежности и ваши планы на него носят долгосрочный характер.Реинвестирование это самый эффективный инструмент для масштабирования бизнеса.

mir-investicyj.ru