Альтернативный проект главы о реструктуризации долгов юридических лиц: русская модель

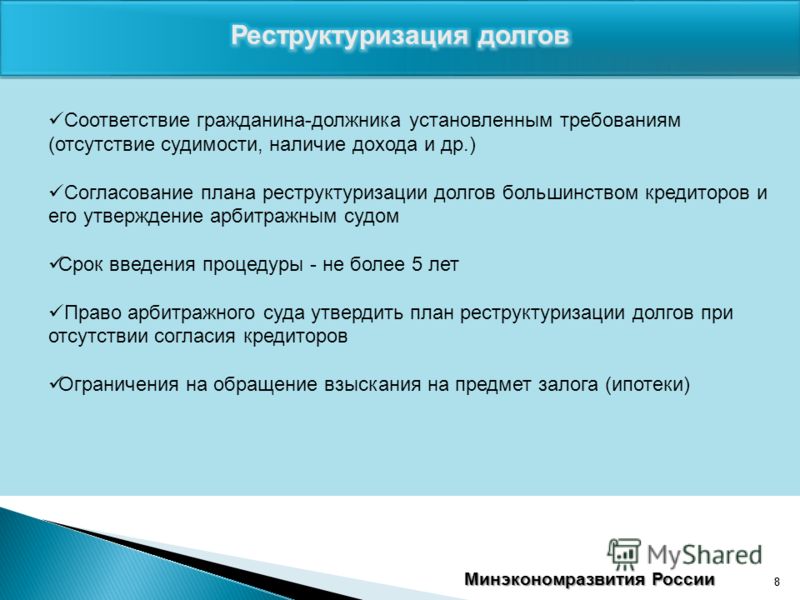

Как известно, во исполнение поручения Президента Российской Федерации Минэкономразвития России разработан проект главы Закона о банкротстве, посвященный реструктуризации долгов юридических лиц. Такой проект, сопровождаемый и иными (не относящимися к реструктуризации) предложениями по реформированию, в настоящее время дорабатывается с учетом отрицательного отзыва, в том числе государственно-правового Управления Президента Российской Федерации.

В свою очередь, сегодня стало известно о создании в аппарате Правительства Российской Федерации «управления по обратной связи», которое будет отвечать за проработку проектируемых решений Правительства России с представителями общественности в широком смысле.

Принимая два указанных факта во внимание, а также проведенную работу по анализу мировых практик реструктуризации долгов, предложим альтернативный проект главы о реструктуризации долгов юридических лиц.

Почему нужна альтернатива

Краткая история разработки проекта Минэкономразвития свидетельствует о том, что за основу соответствующего проекта взята глава 11 Банкротного кодекса США (Chapter11 USBankruptcyCode). В пояснительной записке, правда, не сообщается, известно ли разработчикам о том, что такая глава уже в 2014 году в США была признана нуждающейся в реформировании, в связи с чем подготовлены 400-страничные предложения Американского института банкротства. Оценивается такая глава как устаревшая и на европейском уровне.

В этой связи показательно, что национальное (в противовес копирующему) реформирование реструктуризации является трендом. Так, сообщается, что реформа соответствующих положений идет или уже прошла не только в США, но и в Голландии, Германии, Англии.

Представляется, что при разработке проекта все же не учитывались текущие тенденции. Например, из разработанного проекта не следует, что к реструктуризации долгов юридических лиц, относящихся к субьектам малого и среднего предпринимательства, может быть применен особый подход. Между тем, необходимость такой специализации законодательных решений одинаково признается как в отчете ABI (Small and Medium-Sized Enterprise), так и в Отчете Института европейского права, посвященном спасению бизнеса (Special arrangements for small and medium-sized enterprises (SMEs) including natural persons (but not consumers)).

Между тем, необходимость такой специализации законодательных решений одинаково признается как в отчете ABI (Small and Medium-Sized Enterprise), так и в Отчете Института европейского права, посвященном спасению бизнеса (Special arrangements for small and medium-sized enterprises (SMEs) including natural persons (but not consumers)).

Кроме того, возражения вызывает сама идея включения в российскую континентальную правовую систему англо-американских решений. Опыт такой трансплантации на российскую почву показывает, что с внедрением соответствующих механизмов возникают сложности.

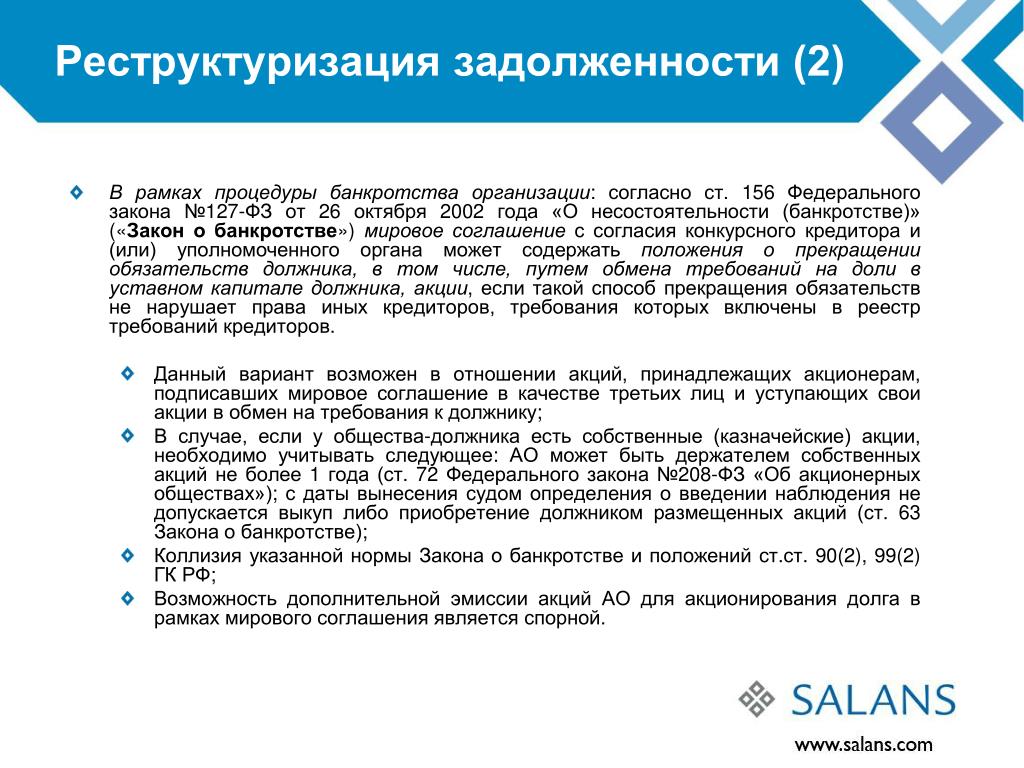

В частности, сам механизм решения вопроса — через включение новой главы наряду с мировым соглашением — не учитывает правовую природу соответствующих инструментов. В континентальной системе права план реструктуризации признается договором, что неизбежно приведет к коллизии инструментов реструктуризации и мирового соглашения. Так, согласно п. 29 Отчета Института европейского права, посвященного спасению бизнеса в банкротном праве,  P. 92. Para. 29. В Отчете также приводятся ссылки на немо-язычную литературу: Madaus Stephan.Der Insolvenzplan (Mohr Siebeck, Tübingen, 2011).О договорном характере реструктуризации уже писал Александр Задорожный.

P. 92. Para. 29. В Отчете также приводятся ссылки на немо-язычную литературу: Madaus Stephan.Der Insolvenzplan (Mohr Siebeck, Tübingen, 2011).О договорном характере реструктуризации уже писал Александр Задорожный.

Что предлагается

Все вышеизложенное побудило предпринять попытку разработки отечественной (континентально-правовой) модели реструктуризации долгов. Такое решение, однако, не следует расценивать как самобытное: при проектировании учтен колоссальный опыт регулирования реструктуризации, изложенный, в частности, в Отчете Института европейского права о спасении бизнеса в банкротном праве.

Кратко альтернатива сводится к следующему.

Прежде всего, с точки зрения правовой природы реструктуризация долгов признается договором между должником и кредиторами. Такая договорная природа отвечает на вопрос о соотношении с мировым соглашением: оно является видом реструктуризации долгов наряду с внесудебной реструктуризацией (workout) и изначальной (первоначальной) реструктуризацией долгов (в западно-европейской традиции –pre-insolvency proceedings).

Кроме того, договорная квалификация акцентирует внимание именно на соглашении и необходимости достижения компромисса (в свете возможного принуждения, cramdown).

Предполагается, что право на первоначальную реструктуризацию может быть у должников, бизнес который в принципе способен дать возможность расплатиться по долгам.

Новая глава учитывает и внесудебную реструктуризацию

С учетом континентально-правовых решений и договорной природы реструктуризации представлено место для главных проблем реструктуризации: порядка заключения соглашения, обеспечения его исполнения, расторжению и т.п.

Глава учитывает мировые тенденции и предполагает возможность особого отношения к малому и среднему бизнесу.

С точки зрения политико-правовых решений представляемая ниже глава является нейтральной. По сути, это база (структура), разработанная для России, то есть в ее правовой системе. Такую базу, в свою очередь, можно наполнять решениями в зависимости от политико-правовых предпочтений (сроки, принуждение, классы и т.п.)

По сути, это база (структура), разработанная для России, то есть в ее правовой системе. Такую базу, в свою очередь, можно наполнять решениями в зависимости от политико-правовых предпочтений (сроки, принуждение, классы и т.п.)

Глава может быть инкорпорирована в российское законодательство в виде новой редакции главы VIII (Мировое соглашение).

ГЛАВА VIII. СОГЛАШЕНИЕ О РЕСТРУКТУРИЗАЦИИ ДОЛГОВ ЮРИДИЧЕСКОГО ЛИЦА

Понятие и виды соглашений о реструктуризации долговюридического лица

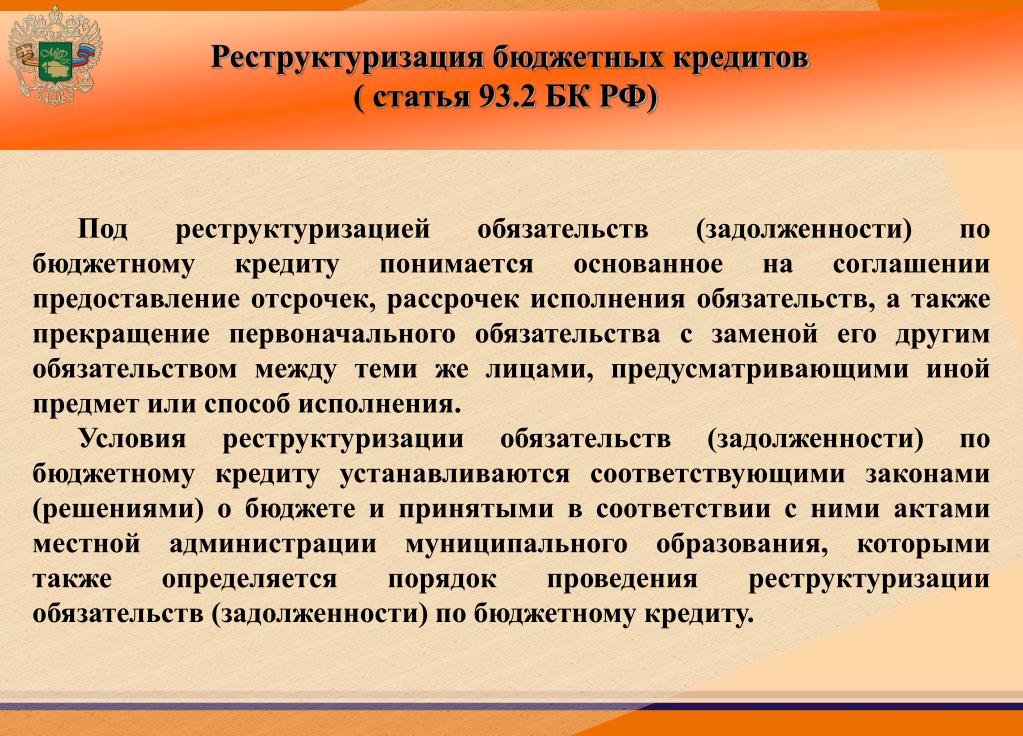

В силу соглашения о реструктуризации долгов юридического лица изменяются объем, срок, способ исполнения или предмет исполнения обязательств должника, испытывающего финансовые трудности, в целях обеспечения возможности их исполнения.

Под должником, испытывающим финансовые трудности понимается лицо, имеющее признаки неплатежеспособности и (или) недостаточности имущества, либо предполагающее, что такие признаки могут возникнуть в краткосрочной перспективе.

Соглашение о реструктуризации долгов юридического лица может быть заключено должником, в отношении которого не ведется производство по делу о реструктуризации или о банкротстве (внесудебная реструктуризация долгов юридического лица).

Соглашение о реструктуризации долгов юридического лица может быть заключено должником, в отношении которого по его заявлению возбуждено дело о реструктуризации (первоначальная реструктуризация долгов юридического лица).

Соглашение о реструктуризации долгов юридического лица может быть заключено должником, в отношении которого ведется производство по делу о банкротстве (производная реструктуризация долгов юридического лица).

Внесудебная реструктуризация долгов юридического лица

Должник и кредиторы вправе заключить внесудебное соглашение о реструктуризации долгов.

Такое соглашение изменяет обязательства перед кредиторами, являющимися сторонами соглашения о реструктуризации долгов.

Первоначальная реструктуризация долгов юридического лица

Должник, удовлетворяющий критериям, указанным ниже, вправе подать заявление о реструктуризации долгов юридического лица.

Правом на подачу заявления о реструктуризации долгов юридического лица обладает должник:

- имеющий признаки неплатежеспособности и (или) недостаточности имущества;

- имущества которого достаточно для погашения расходов по делу о реструктуризации;

- представивший обоснование возможности восстановления платежеспособности в течение запрашиваемого срока реструктуризации до уровня, позволяющего удовлетворить как минимум половину от имеющегося объема обязательств.

Заявление о первоначальной реструктуризации вместе с доказательствами, подтверждающими удовлетворение должника критериям, указанным выше, направляется в арбитражный суд по месту нахождения должника.

При соответствии заявления указанным выше условиям суд возбуждает производство по делу о реструктуризации долгов юридического лица.

Производная реструктуризация долгов юридического лица

Заключение и утверждение производного соглашения о реструктуризации долгов влечет прекращение производства по делу о банкротстве в отношении должника.

Разработка соглашения о реструктуризации долгов юридического лица

Проект первоначального соглашения о реструктуризации долгов юридического лица должно быть разработано должником в течение 2 месяцев с момента возбуждения дела о реструктуризации.

Внесудебное соглашение о реструктуризации долгов юридического лица, может быть разработано должником, кредиторами, уполномоченным органом в любое время.

Производное соглашение о реструктуризации долгов юридического лица может быть разработано в любое время до завершения производства по делу о банкротстве.

Реструктуризационный посредник

Кредиторы, должник вправе привлекать для разработки любого соглашения о реструктуризации долгов реструктуризационного посредника.

Реструктуризационный управляющий

В случае, когда исполнение соглашения о реструктуризации долгов обеспечивается ограничением полномочий на совершение сделок и иных действий должником в виде необходимости получения согласия наблюдателя, функции наблюдателя исполняет реструктуризационный управляющий.

Требования, являющиеся объектом соглашения о реструктуризации долгов юридического лица

Объектом реструктуризации являются требования конкурсных кредиторов (требования денежного характера, относящиеся к требованиям, удовлетворяемым в третью очередь).

Объектом реструктуризации могут быть как требования с наступившим, так и с ненаступившим сроком исполнения.

Стороны соглашения о реструктуризации долгов юридического лица

Сторонами внесудебного соглашения о реструктуризации долгов являются должник и все согласившиеся на его заключение кредиторы, а также третьи лица – в случае предоставления им прав и возложения на них обязанностей – с их согласия.

Сторонами первоначального и производного соглашений о реструктуризации долгов являются должник, согласившиеся на это третьи лица, а также кредиторы третьей очереди, чьи требования поименованы в соответствующем соглашении, независимо от того, согласились они на это или нет.

Деление кредиторов на классы

В целях принятия кредиторами решения об одобрении соглашения о реструктуризации кредиторы делятся на классы.

В любом случае выделяются следующие классы: кредиторы, требования которых обеспечены имуществом должника; кредиторы по требованиям из кредитных договоров; уполномоченный орган.

Порядок принятия решения об одобрении соглашения о реструктуризации долгов юридического лица со стороны кредиторов

Решение об одобрении соглашения о реструктуризации долгов считается принятым, если все классы кредиторов проголосовали за такое одобрение.

Каждый класс кредиторов принимает решение об одобрении соглашения о реструктуризации долгов в отдельном порядке. Решение класса кредиторов об одобрении соглашения о реструктуризации долгов считается принятым, если за одобрение проголосовали кредиторы, имеющие требования, составляющие более половины от объема требований кредиторов соответствующего класса.

Обязательное заключение соглашения о реструктуризации долгов юридического лица

Суд может утвердить соглашение о реструктуризации и в отсутствие одобрения всех классов кредиторов, если его условия позволяют получить несогласным кредиторам более, нежели они получили бы при расчетах с ними в порядке конкурсного производства.

Суд не может утвердить соглашение о реструктуризации долгов юридического лица без согласия всех классов кредиторов, если оно не предусматривает одну из следующих обязанностей должника, его участников:

- ввести наблюдателя

- изменить структуру органов управления

- внести ограничения в учредительные документы, ограничивающие полномочия органов управления

Отсрочка исполнения обязательств на период достижения соглашения о реструктуризации долгов и ее последствия (мораторий)

С момента возбуждения дела о реструктуризации долгов юридического лицаприостанавливается исполнение обязательств перед кредиторами, требования которых возникли до даты возбуждения.

Такое приостановление прекращается в случае, если по истечении четырех месяцев с момента возбуждения дела о реструктуризации долгов в суд не представлено соглашение о реструктуризации долгов, по вопросу одобрения которого кредиторами принято решение.

Обеспечительные меры в рамках переговоров о заключении соглашения о внесудебной реструктуризации долгов юридического лица

Должник может ходатайствовать перед арбитражным судом по своему месту нахождения о вынесении определения о запрете осуществлять действия по взысканию долга конкретным кредитором, если должник находится в стадии переговоров о заключении внесудебного соглашения о реструктуризации.

Такое ходатайство может быть удовлетворено при условии, что большинство кредиторов должника согласны на приостановление и участвуют в переговорах о реструктуризации, при этом действия указанного конкретного кредитора препятствуют заключению соглашения о реструктуризации долгови осуществляются с целью побуждения участников переговоров к выкупу требования названного кредитора (стратегическое сдерживание).

Удовлетворение требований кредиторов первой и второй очередей

Производное соглашение о реструктуризации долгов может быть утверждено судом после удовлетворения требований кредиторов, относящихся к первой-второй очередям удовлетворения.

Суд может обусловить утверждение первоначального соглашения о реструктуризации удовлетворением требований кредиторов первой и второй очередей.

Утверждение судом соглашения о реструктуризации

Внесудебное соглашение о реструктуризации долговне подлежит утверждению судом и связывает стороны с момента его заключения.

Первоначальное и производное соглашение о реструктуризации становится обязательным для его сторон с момента утверждения судом.

Порядок и последствия заключения соглашения о первоначальной реструктуризации долгов

Соглашение о первоначальной реструктуризации долгов заключается в процедуре реструктуризации долгов, возбуждаемой по заявлению должника.

Заключение такого соглашения считается состоявшимся при выраженном согласии на него со стороны должника, а также при принятии кредиторами решения об одобрении соглашения в порядке, предусмотренном настоящей главой.

В случаях, когда заключение соглашения реструктуризации долгов в силу настоящей главы является обязательным для кредиторов, соглашение будет считаться заключенным и в том случае, когда при отсутствии решения об одобрении соглашения кредиторами соответствующее решение примет суд по делу о реструктуризации.

Первоначальное соглашение о реструктуризации долгов вступает в силу с момента его утверждения судом.

С момента утверждения первоначального соглашения о реструктуризации судом обязательства, предусмотренные им, считаются, соответственно, измененными или прекращенными.

Порядок и последствия заключения производного соглашения о реструктуризации долгов юридического лица

Производное соглашение о реструктуризации долгов заключается в порядке, предусмотренном для первоначального соглашения о реструктуризации долгов, в любой процедуре банкротства должника.

С момента утверждения производного соглашения о реструктуризации судом обязательства, предусмотренные им, считаются, соответственно, измененными или прекращенными.

Действие соглашения о реструктуризации долгов в отношении третьих лиц

Первоначальное и производное соглашения о реструктуризации долгов юридического лица действуют в отношении должника и всех кредиторов, требования которых поименованы в соответствующем соглашении о реструктуризации, в том числе в отношении кредиторов, не принимавших участие в голосовании по вопросу одобрения соглашения или голосовавших против такого одобрения.

Внесудебное соглашение о реструктуризации долгов юридического лица действует в отношении лиц, выразивших согласие на его заключение в качестве сторон.

Участие в соглашении о реструктуризации долгов юридического лица третьих лиц

Соглашение о реструктуризации долгов любого вида может предполагать участие в нем третьего лица в качестве стороны.

В частности, из соглашения может возникать обязанность третьего лица удовлетворить отдельные требования, предоставить заем должнику.

Промежуточное финансирование

Участник должника, кредитор, третье лицо могут выдать заем должнику для покрытиярасходов, возникающих в период моратория (период достижения соглашения о реструктуризации долгов юридического лица).

Участник должника, кредитор, третье лицо могут предоставить соответствующие средства безвозмездно.

Требование о возврате предоставленного займа не может быть субординировано и подлежит удовлетворению после удовлетворения требований кредиторов второй очереди.

Исполнение должником обязательства по возврату займа не может быть оспорено по правилам главы 3.1 Закона о банкротстве.

Новое финансирование

Участник должника, кредитор, третье лицо могут выдать заем должнику для исполнения соглашения о реструктуризации.

Участник должника, кредитор, третье лицо могут предоставить соответствующие средства безвозмездно.

Требование о возврате предоставленного займа не может быть субординировано и подлежит удовлетворению после удовлетворения требований кредиторов второй очереди.

Исполнение должником обязательства по возврату займа не может быть оспорено по правилам главы 3.1 Закона о банкротстве.

Правовое положение работников

Требования работников подлежат удовлетворению до утверждения производного соглашения о реструктуризации долгов, до утверждения первоначального соглашения о реструктуризации, если таким удовлетворением обусловлено утверждение последнего соглашения.

Соглашение о реструктуризации может предусматривать прекращение трудовых отношений в случае, если их наличие препятствует исполнению соглашения о реструктуризации.

Обеспечение исполнения соглашения о реструктуризации долгов

Исполнение обязательств должника из соглашения о реструктуризации долгов может быть обеспечено любыми способами обеспечения.

Исполнение обязательств должника из соглашения о реструктуризации долгов может быть обеспечено изменением структуры органов управления, введением ограничений на совершение сделок в учредительные документы должника.

Содержание соглашения о реструктуризации долгов юридического лица

Соглашение о реструктуризации может предусматривать любое изменение или прекращение обязательств должника, при условии, что такие изменение или прекращение направлены на получение кредиторами должника исполнения в большем объеме, чем им причиталось бы при расчетах в конкурсном производстве.

Условие об изменении сроков исполнения обязательств

Максимальный срок, на который может быть отсрочено исполнение обязательства, составляет 2 года.

Условие о прощении долга в части

Соглашение о реструктуризации может содержать условия о прощении долга полностью или в части.

Соглашение о реструктуризации не может содержать условие о прощении долга кредитором, не проголосовавшим за утверждение соглашения о реструктуризации (далее – несогласный кредитор), если при этом оно для проголосовавшего за одобрение соглашения кредитора не содержит условий о прощении долга или содержит условие о прощении долга в меньшем объеме, чем для несогласного кредитора.

Условие о прекращении обязательства отступным

Соглашение о реструктуризации долгов может предусматривать прекращение обязательств предоставлением имущества должника или третьего лица.

Если такое прекращение нарушает очередность и пропорциональность удовлетворения требований кредиторов, то оно может иметь место при согласии кредиторов, положение которых хуже, чем получающего отступное кредитора.

Условие о предоставлении в порядке отступного права участияв капитале должника

Соглашение о реструктуризации может предусматривать конвертацию долга в капитал должника.

Такая конвертация производится посредством увеличения уставного капитала и предоставления дополнительного выпуска акций или доли в уставном капитале кредитору в порядке отступного.

Конвертация долга в капитал может предваряться уменьшением уставного капитала до 1 рубля.

Условие о запрете контрагенту отказываться от договора или реализовывать иные права из него

Соглашение о реструктуризации может предусматривать запрет контрагенту должника отказываться от договора или реализовывать иные права из него, препятствующие получению исполнения из договора должником, если исполнение названного договора является необходимым для исполнения соглашения о реструктуризации (ipso facto clauses).

Условие о прекращении действия убыточного договора

Соглашение о реструктуризации может предусматривать прекращение действия договора, который является убыточным для должника.

Условие о прекращении действия договора, препятствующего исполнению обязательств в соответствии с соглашением о реструктуризации долгов юридического лица

Соглашение о реструктуризации может предусматривать прекращение действия договора, который препятствует исполнению соглашения о реструктуризации долгов.

Условие об изменении структуры органов управления

Соглашение о реструктуризации может предусматривать включение в состав органов управления должника второго руководителя, избираемого собранием кредиторов.

Соглашение о реструктуризации может предусматривать обязательное введение в состав совета директоров (наблюдательного совета) члена совета директоров, номинированного сообществом кредиторов.

Соглашение о реструктуризации может предусматривать создание дополнительного органа управления в виде комитета кредиторов (на период исполнения соглашения).

Условие о наблюдателе

Соглашение о реструктуризации может предусматривать, что в течение срока исполнения соглашения о реструктуризации долгов должник обязан согласовывать отдельные сделки с нааблюдателем (реструктуризационным управляющим).

Условие об обязанности реорганизации должника

Соглашение о реструктуризации может предусматривать обязанность членов органов управления принять решение о реорганизации должника.

Условие о введении ограничений на совершение сделок в учредительные документы

Соглашение о реструктуризации может предусматривать обязанность членов органов управления принять решение о включении в учредительные документы должника, ограничивающие право исполнительных органов должника на совершение сделок.

В частности, ограничение может устанавливаться с указанием на необходимость согласование определенных сделок с собранием или комитетом кредиторов.

Особенности оспаривания сделок должника при заключении первоначального соглашения о реструктуризации долгов юридического лица

Правом на подачу заявления об оспаривании сделки должника по основаниям, предусмотренным главой 3. 1 Закона о банкротстве, обладают: должник, реструктуризационный управляющий, кредиторы.

1 Закона о банкротстве, обладают: должник, реструктуризационный управляющий, кредиторы.

Изменение соглашения о реструктуризации долгов юридического лица

По инициативе должника и (или) кредиторов соглашение о реструктуризации долгов может быть изменено.

Изменение соглашения о реструктуризации долгов осуществляется в той же форме и в том же порядке, что и заключение соглашения о реструктуризации долгов.

Расторжение внесудебного соглашения о реструктуризации долгов юридического лица

Расторжение внесудебного соглашения о реструктуризации долгов юридического лица допускается в отношении отдельного кредитораи осуществляется по правилам, предусмотренным ст. 450 ГК РФ.

Расторжение первоначального и производного соглашений о реструктуризации долгов юридического лица

Расторжение первоначального и производного соглашений о реструктуризации долгов юридического лица вотношении отдельного кредитора не допускается.

Такое соглашение может быть расторгнуто по инициативе должника и (или) кредиторов в случае неисполнения соглашения о реструктуризации долгов в отношении более, чем четверти требований, включенных в соответствующее соглашение.

Последствия расторжения первоначального соглашения о реструктуризации долгов юридического лица

Последствием расторжения первоначального соглашения о реструктуризации долгов юридического лица является восстановление обязательств, учтенных в соглашении, до объема и условий, существовавших на момент заключения соглашения, за вычетом полученного удовлетворения.

Последствия расторжения производного соглашения о реструктуризации долгов юридического лица

С момента расторжения производного соглашения о реструктуризации долгов возобновляется процедура банкротства, в которой такое соглашение было заключено.

Последствием расторжения производного соглашения о реструктуризации долгов юридического лица является восстановление обязательств, учтенных в соглашении, до объема и условий, существовавших на момент заключения соглашения, за вычетом полученного удовлетворения.

Последствия расторжения внесудебного соглашения о реструктуризации долгов юридического лица

Последствием расторжения внесудебного соглашения о реструктуризации долгов юридического лица является восстановление обязательств, учтенных в соглашении, до объема и условий, существовавших на момент заключения соглашения, за вычетом полученного удовлетворения.

Особенности заключения соглашения о реструктуризации долгов юридического лица с должником, относящимся к малому или среднему предпринимательству

Период отсрочки в рамках соглашения о реструктуризации долгов может быть не более 3 лет.

Первоначальное соглашение о реструктуризации долгов юридического лица – субъекта малого и среднего предпринимательства может заключаться при условии его утверждения в административном порядке, если должник имеет задолженность только из кредитных договоров и (или) по уплате обязательных платежей.

Кредиторы по требованиям из кредитных договоров и по уплате обязательных платежей обязаны участвовать в переговорах о заключении внесудебного соглашения о реструктуризации долгов и ограничиваются в осуществлении исполнительных действий на период таких переговоров, но не более 4 месяцев с даты направления должником, являющимся субъектом малого или среднего предпринимательства, предложения о начале названных переговоров.

| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей (предоставляется не менее одного из ниже перечисленных и актуальных на дату подачи заявления о реструктуризации) в зависимости от основания для реструктуризации: | ||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего).

|

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. 4.1 4.1

|

Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 | Призыв /прохождение срочной военной службы в армии | ||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

Реструктуризация: практика и советы экспертов

Конференцию открыл своим выступлением Максим Бунякин, управляющий партнер

Федеральный рейтинг.

группа

Корпоративное право/Слияния и поглощения

группа

Рынки капиталов

группа

Земельное право/Коммерческая недвижимость/Строительство

×

, который также выступил модератором всей конференции. Он рассказал о реорганизации бизнеса. Реорганизация помогает передавать действующий бизнес. Не акции, а именно целый бизнес, объяснил эксперт – например, целый завод, который находится в аренде. Сделать это через другие механизмы гораздо сложнее, подчеркнул Бунякин.

Он рассказал о реорганизации бизнеса. Реорганизация помогает передавать действующий бизнес. Не акции, а именно целый бизнес, объяснил эксперт – например, целый завод, который находится в аренде. Сделать это через другие механизмы гораздо сложнее, подчеркнул Бунякин.

Если реорганизация по разным причинам все же не подходит, есть альтернативы – например, передача договоров, приобретение или отчуждение имущества, ликвидация и последующая раздача имущества другим юрлицам. Еще один интересный механизм реструктуризации – выплата дивидендов, но не деньгами, а акциями или долями дочерних компаний, рассказал Бунякин. При этом стратегия зачастую зависит от того, какой именно бизнес реорганизуется. Например, для кредитных организаций есть свои особенности, потому что нужно получать одобрение ЦБ.

А «совмещенная реорганизация» позволит выделить компанию из одной компании и сразу присоединить ее к целевой структуре. Технически это происходит за один день. Такая схема пригодится, например, когда в многоуровневом холдинге нужно сделать из «внучки» «дочку».

При работе с кредиторами главное не забыть о существовании каких-либо «хитростей» в существующих соглашениях, отметил Бунякин. Иногда даже в типовых договорах кто-то, например, менеджер, договаривается о нетиповых условиях. Приходится проверять все. «Есть хороший инструмент – соглашение с кредитором. Можно заранее договориться с кредитором, что он не будет предъявлять требования в случае реорганизации», – посоветовал Дмитрий Попов, управляющий партнёр Popov Law Services.

Юлия Ненашева, партнер директор корпоративной практики Branan Legal, рассказала о практических кейсах, которые провела юрфирма. Например, работающий завод решили присоединить к управляющей компании. Большую часть проекта заняли подготовительные и пост-реорганизационные мероприятия. Кроме того, в целях обеспечения непрерывности производственной деятельности важно было не только завершить реорганизацию в отчетную дату, но и чтобы эта дата была известна. «Настолько была важна дата, что была отдельная рабочая группа по дате окончания», – поведала Ненашева.

Максим Башкатов, преподаватель кафедры гражданского права Юридического факультета МГУ им. М.В. Ломоносова, руководитель направления «Правовое развитие» фонда «Центр стратегических разработок», дал практические советы по тому, как выбрать инструмент реструктуризации отношений сторон.

Так, можно изменить сроки исполнения обязательства, способ исполнения, договориться об отступном или о новации долга. Эксперт рассказал обо всех рисках, которые несут в себе эти способы. Например, изменение способа исполнения невозможно, если обязательство неделимо – то есть предмет такого обязательства нельзя разделить на однородные части. А при соглашении о новации нужно внимательно заключать договор, ведь если неясно, о чем договорились стороны – об отступном или о новации – действует презумпция отступного. «Фиксируйте переговоры с контрагентом, чтобы было ясно, о чем вы договаривались», – посоветовал Башкатов.

Практика«С точки зрения рисков банкротства, новация всегда лучше отступного. Она хороша для должника, хотя бы потому, что он показывает свое стремление спасти бизнес и договориться. Это показывает добросовестность», – считает партнер РАУД Юрий Апухтин.

Она хороша для должника, хотя бы потому, что он показывает свое стремление спасти бизнес и договориться. Это показывает добросовестность», – считает партнер РАУД Юрий Апухтин.

Дмитрий Попов рассказал про due dilligence долговых обязательств. Нужно определить зоны риска и посмотреть, что за бизнес, что за договор с ними заключен и оценить антимонопольные, налоговые риски. Оценить содержание договоров, из которых возник долг. Еще одной зоной риска может быть обеспечение исполнения обязательств, а также сам предмет обеспечения.

Due dilligence в идеале нужно закончить до принятия управленческого решения о реорганизации. Потому что в итоге то, что находится в договорных отношениях, может повлиять на итог мероприятия.

Дмитрий Попов

Наталья Коцюба, председатель совета Национального союза профессионалов антикризисного управления, подробно рассказала о поправках в банкротное законодательство, которая введет процедуру реструктуризации долгов в процедуру банкротства юридических лиц (см. «Спасти должника: как поменяется закон о банкротстве»). «Сопротивление этому законопроекту в профессиональном сообществе достаточно серьезное, чем все закончится – узнаем в ближайшие дни, когда придет отзыв из администрации президента», – высказала свое мнение эксперт.

«Спасти должника: как поменяется закон о банкротстве»). «Сопротивление этому законопроекту в профессиональном сообществе достаточно серьезное, чем все закончится – узнаем в ближайшие дни, когда придет отзыв из администрации президента», – высказала свое мнение эксперт.

Банкротство и риски

Больше о банкротстве говорили во второй части конференции. Вадим Бородкин, советник Orchards, рассказал об основных банкротных рисках финансовой и корпоративной реструктуризации. Сейчас ярко выражен конфликт между внешними и внутренними кредиторами. И как раз в процессе реструктуризации внешний кредитор может стать внутренним. Но в 2020 году ВС ввел понятие компенсационного финансирования. И теперь при реструктуризации сделок нужно быть намного аккуратнее – все новые соглашения попадут под подозрения.

Под компенсационное финансирование можно подвести все – кредиты, займы, поставки, аренды. Все, что позволяло отсрочить подачу заявления о банкротстве – все попадает под этот термин.

Вадим Бородкин

Коллега Бородкина по Orchards, партнер юрфирмы Алексей Станкевич рассказал, как использовать реструктуризацию для защиты актива при корпоративном конфликте – на примере кейса ПАО «Биохимик». В обществе был сложный конфликт, один из участников был максимально недобросовестным. Решили перевести актив в «тихую гавань» – подальше от него. Переводили через договор купли-продажи, но такой метод нес несколько существенных рисков.

В обществе был сложный конфликт, один из участников был максимально недобросовестным. Решили перевести актив в «тихую гавань» – подальше от него. Переводили через договор купли-продажи, но такой метод нес несколько существенных рисков.

Акционер начал оспаривать сделки. В одном из споров суды решили, что если доля истца в ходе процесса уменьшилась до <1%, то он лишается права на оспаривания сделок. «Очень важен момент рассмотрения иска», – отметил эксперт. Кроме того, суды согласились с тем, что если акционер изменил адрес, то он не может считаться не уведомленным должным образом.

Возникали и другие процессуальные вопросы. Например, при споре об оценке стоимости нужно было предоставить отчет об определении рыночной стоимости актива. Суд отказался назначить экспертизу. Но оппоненты ошиблись, потому что они могли оспорить сам отчет.

Идеология о злоупотреблении процессуальным правом – это не просто идеология, это работает. Если суд видит, что одна сторона затягивает процесс, это можно и нужно использовать.

Алексей Станкевич

Юрий Апухтин, партнер РАУД, остановился на методах погашения долгов имуществом через банкротство – и на рисках, которые несет в себе такой метод. В процедуре кредитор может получить интересующее его имущество через отступное, с помощью мирового соглашения или через вхождение в уставный капитал с последующим погашением реестра.

Отступное можно провести в процедуре только после торгов. До – нельзя. В этом и заключается главный риск отступного – кто-то может купить его до вас. Кроме того, возможно дальнейшее оспаривание стоимости отступного. «Продвинутой» версией отступного станет мировое соглашение. Банкротный закон дает возможность заключить «мировую» посредством погашения требований тем же отступным. И соглашение можно утвердить на любом этапе. Но оно должно быть экономически обоснованным и более выгодным, чем продажа имущества на торгах, рассказал эксперт.

Риски мирового соглашения: оспаривание собрания кредиторов, на котором его утвердят, неутверждение соглашения судом и последующее его оспаривание как сделки.

Юрий Апухтин

Наконец, еще одна опция – выкуп акций и долей. Если компанию нужно сохранить, то процедуру банкротства тогда получится прекратить – и выйти из процедуры с нужными активами. Апухтин считает такой вариант самым безопасным с точки зрения оспаривания.

Больше советов и лайфхаков – на наших ноябрьских конференцияхМы берем небольшую паузу, но надеемся встретиться с вами снова уже 11 ноября, на традиционном Форуме литигаторов! На 13 ноября запланирована подробнейшая тематическая конференция «Банкротство – 2020: реалии и прогнозы», а 18 ноября мы соберем ведущих экспертов в области интеллектуальной собственности, которые расскажут о судебной практике, сделках с объектами и будущем IP.

Депутаты Госдумы от Краснодарского края предложили закрепить в законе реструктуризацию долгов пострадавшим от ЧС

admkrai. krasnodar.ru

krasnodar.ruДепутаты Госдумы от Краснодарского края Наталья Костенко и Иван Демченко подготовили и направили в ЦБ и правительство РФ законопроект, предусматривающий реструктуризацию кредитной задолженности для людей, пострадавших в результате чрезвычайной ситуации или техногенной катастрофы. Банки, согласно законопроекту, должны будут рассмотреть обращение заемщика о реструктуризации кредита в течение двух недель со дня подачи заявления.

Наталья Костенко привела в пример жителей Кубани и Крыма, которые в результате летних наводнений лишились имущества и единственного жилья, которое у некоторых было приобретено в ипотеку. “Сейчас в головах у этих людей, столкнувшихся со страшной трагедией, появляются лишь мысли как жить дальше и обеспечить себя и членов своей семьи самым необходимым: жильем, предметами первой необходимости, личным вещами”, — отметила парламентарий.

Ранее “Югополис” сообщал о том, что ЦБ рекомендовал банкам простить кредиты пострадавшим от наводнения людям. Однако, как пояснила Наталья Костенко, обращение регулятора не является обязательным к исполнению. Окончательное решение остается за банками, а они соглашаются на такие условия неохотно.

Депутаты Госдумы предложили наделить Банк России правом определять условия и порядок для реструктуризации долгов пострадавших и не вносить ее в кредитную историю как ухудшающий фактор.

«Для кого-то важно снизить размер ежемесячного платежа по кредиту с пролонгацией срока кредитования, а кому-то, например, потерявшему жилье, приобретенное в ипотеку, и не имеющему высоких доходов, возможно, и потребуется прощение долга”, — прокомментировал Иван Демченко. По его словам, сейчас решение о реструктуризации полностью зависит от банка. Однако ЧС — это объективное обстоятельство, и люди, по его словам, должны быть защищены законодательно.

Также Иван Демченко и Наталья Костенко планируют контролировать ход исполнения банками рекомендаций ЦБ РФ в отношении реструктуризации долгов пострадавших от наводнений жителей шести муниципалитетов Краснодарского края — Туапсинского, Славянского и Северского районов, Горячего Ключа, Сочи и Геленджика.

Наталья Костенко также заявила о намерении провести приемы граждан и разъяснить им их права и возможности по облегчению кредитного бремени. “Это позволит не только защитить интересы пострадавших в ЧС кубанцев, но и нам как авторам инициативы об обязательной реструктуризации долгов такой категории граждан — собрать необходимую аргументацию для продвижения нашего законопроекта в дальнейшем”, — сообщила депутат Госдумы.

Реструктуризация и финансовое оздоровление бизнеса

Банкротство несет в себе потенциал реализации широкого круга решений, от предоставления компании возможности реструктуризации до обеспечения максимального возврата средств кредиторам.

Наша глобальная команда занимает лидирующие позиции на рынке в области осуществления комплекса мероприятий в рамках банкротств крупных и средних компаний. Мы консультируем по вариантам реструктуризации с использованием процедуры банкротства с целью достижения максимальной выгоды для всех заинтересованных сторон. Мы являемся экспертами в области несостоятельности (банкротства) по российскому, британскому и международному праву и работаем совместно с глобальной сетью фирм PwC, предлагая оптимальные решения с учетом специфики сложившихся обстоятельств.

Планирование действий в непредвиденных обстоятельствах

Мы понимаем, какое давление оказывается на руководство компании и директоров, и какая на них возлагается ответственность в периоды, когда вероятность банкротства возрастает. Мы оказываем поддержку менеджменту, учитывая интересы всех заинтересованных сторон.

Работая с руководством компании, наши опытные специалисты по оказанию юридических услуг в области реструктуризации и несостоятельности (банкротства) разработают четкую индивидуальную программу, предусматривающую план действий на случай отсутствия согласованного решения (сделки по соглашению сторон) и начала процедур банкротства.

Дополнительно, мы используем свои знания особенностей российского рынка, технические знания и накопленный проектный опыт для достижения максимального экономического эффекта при реструктуризации, при необходимости моделируя различные сценарии банкротства.

Наше преимущество состоит в наличии международного опыта в сфере банкротств у представителей российской практики, которые оказывали услуги в области реструктуризации и несостоятельности в составе международных команд, принимавших участие в ряде масштабных и резонансных банкротств по всему миру, включая банкротство крупнейшего инвестиционного банка Lehman Brothers. Мы имеем экспертизу, квалификацию и опыт мобилизации команд специалистов в разных странах и регионах для того, чтобы оперативно получить контроль над бизнесом в целях сохранения и увеличения его стоимости.

Реструктуризация долга: что это такое и как работает

Реструктуризация долга может стать жизненно важным средством, если вы изо всех сил пытаетесь оплачивать свои счета. Это происходит, когда кредитор меняет условия вашего кредитного договора, тем самым делая ваш долг более доступным. Реструктуризация ссуды может принимать различные формы: от постоянной модификации ссуды с более длительным сроком погашения до снижения процентной ставки или текущего баланса.

Чтобы разобраться в реструктуризации долга и определить, насколько это лучше для вас, давайте ответим на следующие вопросы:

Что такое реструктуризация долга?

Когда ваши финансы истощены, вам, возможно, придется начать выбирать, по каким счетам оплачивать.Пропуск платежа может привести к пени за просрочку платежа, что может нанести ущерб вашему кредиту и заставить кредиторов конфисковать любое обеспечение, используемое для обеспечения долга, например, с автокредитами. Но если вы обратитесь к своим кредиторам, они могут предложить варианты облегчения долгового бремени.

Программа временных трудностей может позволить вам пропустить несколько платежей или избежать некоторых сборов. Во время серьезной неудачи или если вы уже на несколько месяцев опаздываете по счетам, кредиторы могут сделать необычное предложение о реструктуризации вашего кредитного соглашения. Это часто называют реструктуризацией проблемной задолженности.

Если вы ищете реструктуризацию долга по кредитной карте или реструктуризацию ссуды в рассрочку, реструктуризация может принимать разные формы.

Виды реструктуризации долга

Один из примеров реструктуризации долга — это когда домовладельцы получают модификацию ипотечного кредита. Кредит может быть изменен (то есть реструктурирован) несколькими способами:

- Продление срока погашения

- Снижение процентной ставки

- Уменьшение остатка

- Восстановление просроченного счета текущим и добавление неоплаченной части к основному сальдо

Другие типы кредиторов и эмитентов кредитных карт могут предлагать аналогичные виды реструктуризации долга, которые могут помочь вам сохранить вашу собственность или избежать дефолта по долгу.

Реструктуризация долга также может быть результатом подачи заявления о банкротстве в соответствии с Главой 13, которая позволяет вам погасить включенные долги с одобренным судом планом погашения. Планы погашения обычно рассчитаны на срок от трех до пяти лет, после чего остаток включенной задолженности погашается.

Как работает процесс реструктуризации долга?

Если вы ищете реструктуризацию долга у кредитора, вы можете выполнить следующие действия. (Для получения информации о подаче заявления о банкротстве в соответствии с Главой 13 щелкните здесь.)

- Свяжитесь с кредитором и объясните свои финансовые трудности: Реструктуризация долга — это ответ кредитора заемщикам, которые изо всех сил пытаются оплатить свои счета. В идеале вам следует обратиться к своему кредитору, как только вы поймете, что не сможете позволить себе платежи. Обратиться к своему кредитору может быть лучше для получения кредита, чем ждать, пока кредитор свяжется с вами, поскольку они сделают это только после того, как вы пропустили платежи и уже начислили комиссионные.

- Дождитесь ответа кредитора: Кредиторы, как правило, не обязаны вам помогать и могут придерживаться первоначальных условий ссуды.Если они решат сделать это, а вы не сможете оплатить счет, с вас могут взимать штрафы за просрочку платежа, а о ваших просроченных платежах можно будет сообщить в бюро кредитных историй. После значительного отставания ваш аккаунт может быть отправлен в коллекцию — или вам могут предъявить иск о выплате долга.

- Если кредитор предлагает помощь, взвесьте свои варианты: Кредитор может предложить временную помощь в трудных условиях или реструктуризацию кредита. Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения.

- Вести переговоры с кредитором: Вы можете обсудить условия вашего нового контракта, прежде чем принять предложение о реструктуризации долга. Например, вы можете попытаться договориться о более низкой сумме платежа или получить отказ от комиссий и начисленных процентов.

- Примите новые условия: Если вы согласны с новыми условиями кредита, вам необходимо официально принять и подписать соглашение. После этого вы будете обязаны выполнить новое соглашение и продолжить выплату долга.

Какие есть альтернативы реструктуризации долга?

- Консолидация долга : При консолидации долга вы берете новую ссуду или кредитную линию для погашения текущей задолженности. Таким образом вы заменяете свой старый долг новым, в идеале с другими условиями, такими как более низкая процентная ставка. Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

- План управления долгом: Вместо того, чтобы пытаться заключить соглашение о реструктуризации долга напрямую со своим кредитором, вы могли бы работать с некоммерческой организацией по консультированию по кредитам.Консультант может вести переговоры с вашими кредиторами от вашего имени и может составить план управления долгом. Как правило, они доступны для необеспеченных долгов, таких как кредитные карты, и консультант может договориться о более низких процентных ставках, более низких платежах, отказе от комиссионных и привести ваши просроченные счета в текущее состояние.

- Отсрочка платежа или отсрочка платежа: Отсрочка или отсрочка платежа позволяет вам временно пропустить несколько платежей без уплаты штрафов за просрочку платежа или без уведомления кредитных бюро о вашем счете с опозданием.Это могут быть хорошие варианты, если вы столкнулись с временной неудачей, но не хотите или не хотите менять ссуду навсегда.

- Глава 7 Банкротство : Если вы перегружены долгами и не думаете, что облегчение долгового бремени или реструктуризация поможет, банкротство по главе 7 может быть лучшим вариантом. Если вы соответствуете требованиям, вы сможете погасить соответствующие необеспеченные долги, которые вы включаете в банкротство, помогая вам начать все сначала и высвобождая ресурсы для погашения любого оставшегося долга.

Часто задаваемые вопросы о реструктуризации долга

Можно ли реструктурировать личный заем?

Ваш личный кредитор может предложить реструктурировать вашу ссуду, если у вас возникнут проблемы с оплатой. Вы можете обратиться к своему кредитору, чтобы объяснить, почему вы не можете позволить себе обычные платежи, и узнать, предложат ли они какое-либо облегчение или реструктуризацию.

Влияет ли реструктуризация долга на ваш кредитный рейтинг?

Реструктуризация долга может повлиять на ваш кредитный рейтинг в зависимости от типа реструктуризации.Например, если вы подаете заявление о банкротстве, это появится в ваших кредитных отчетах и нанесет ущерб вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Реструктуризация долга — хорошая идея?

Реструктуризация долга может быть хорошей идеей, если у вас возникли проблемы с оплатой. Это может частично зависеть от вашего общего финансового положения и типов реструктуризации долга, которые предлагает ваш кредитор.Рассмотрите предложения и другие варианты, такие как консолидация долга или банкротство, чтобы определить, что лучше для вас.

Реструктуризация долга вашего бизнеса? Вот что вам нужно знать.

Если ваш бизнес испытывает трудности с выплатами, одним из возможных вариантов является реструктуризация долга. — Getty Images / DragonImages По оценке Федеральной резервной системы за 2019 год, около 70% малых предприятий имеют непогашенную задолженность. Взятие долгов — это нормальная часть ведения бизнеса, но неожиданные события (например, пандемия или рецессия) могут затруднить своевременную выплату ваших платежей.

Многие владельцы малого бизнеса в настоящее время изо всех сил пытаются погасить свой бизнес-долг. Существуют альтернативы невыполнению платежа. Вот что значит реструктуризация долга и как определить, подходит ли этот способ для вашего бизнеса.

Что означает реструктуризация долга?

Если вам сложно погасить ссуду или кредитную линию, эксперты Nav, финансовой компании для малого бизнеса, говорят, что есть три вещи, которые владельцы бизнеса могут сделать, чтобы улучшить денежный поток и упростить своевременную оплату. :

- Рефинансирование : замена существующей ссуды на новую ссуду, которая погашает задолженность по первой.

- Консолидация: консолидируйте несколько долгов в рамках одной ссуды, чтобы упростить выплату долга.

- Реструктуризация: пересмотрите свой существующий долг и выработайте более выгодные условия погашения с существующими кредиторами.

Реструктуризация долга может включать в себя обращение к кредитору с просьбой временно снизить вашу процентную ставку или работу с поставщиком для корректировки дат платежей (например, увеличение сроков оплаты с 30 до 60 дней, чтобы у вас было больше времени для заработка) .Реструктуризация обычно происходит по двум сценариям: проблемная бизнес-задолженность и общая бизнес-задолженность.

[ Прочтите подробнее : Практическое руководство по финансированию вашего малого бизнеса с помощью бизнес-кредитов и не только]

Реструктуризация проблемной и общей бизнес-задолженности

Некоторые компании реструктурируют задолженность из-за события в их бизнесе жизненный цикл, а не из-за финансовой необходимости. «Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником членам семьи», — поясняет The Small Business Chronicle.

Таким образом, существует две категории реструктуризации корпоративной задолженности. Первый — это общая реструктуризация долга, когда процесс реструктуризации не несет никаких убытков кредитору. «Этот тип реструктуризации может происходить, когда кредитор продлевает срок ссуды или снижает процентную ставку, что позволяет должнику временно собрать себя в финансовом отношении, а затем выплатить свои долги позже», — поясняет один эксперт.

Второй тип называется реструктуризацией проблемной задолженности бизнеса.В этом сценарии кредитор действительно теряет часть стоимости первоначальных инвестиций. Очевидно, кредиторы предпочитают избегать этого сценария как можно чаще.

[ Подробнее: Как подать заявление о банкротстве]

Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником члену семьи.

Стивен Буш, The Small Business Chronicle

Шаги по реструктуризации бизнес-долга

Процесс реструктуризации вашего бизнес-долга выглядит по-разному в зависимости от ситуации.Если это общая реструктуризация бизнеса, например, а не чрезвычайная ситуация, вы можете обнаружить, что кредиторы более склонны к изменению условий оплаты и процентных ставок. Если вы столкнулись с проблемой реструктуризации корпоративной задолженности, может быть полезно вызвать специалиста, который поможет вести переговоры от вашего имени или рассмотреть вопрос о рефинансировании или консолидации. В целом, однако, вот шаги по реструктуризации вашего делового долга.

- Выясните, где проблема . Не все ваши долги нуждаются в реструктуризации, поэтому определите проблему, которая мешает вашему бизнесу работать хорошо.Есть ли кредит под высокую процентную ставку? Поставщик с немедленными сроками оплаты? Определите, где реструктуризация окажет наибольшее влияние. Кроме того, приготовьтесь объяснить кредитору, почему ваш бизнес не может выполнить существующие условия кредита.

- Посчитайте, что вы можете себе позволить. Следующий шаг — выяснить, сколько ваша компания может платить по этим долгам ежемесячно. «Если процент, который вы можете заплатить, составляет 8% или более, то самостоятельная реструктуризация вполне возможна.Но если он меньше 8%, вам следует обратиться за профессиональной помощью », — рекомендует один эксперт.

- Подготовьте «письмо о трудностях». Это официальный документ, в котором подробно описывается, почему вашей компании необходимо реструктурировать долговые обязательства. Он будет включать данные и финансовые отчеты, подтверждающие ваше дело. Когда вы обращаетесь с просьбой, важно быть открытым и честным.

- Договориться . Помните, что в интересах кредитора работать с вами, чтобы разработать лучший план платежей.В противном случае они проиграют, окупив свои первоначальные вложения. Если вы не знаете, как вести переговоры с кредитором, обратитесь за помощью к профессиональной фирме по реструктуризации долга, которая поможет вам в этом процессе.

Реструктуризация долга проводится для предприятий любого размера, но это не единственный вариант. Вы всегда можете рефинансировать, консолидировать или получить бизнес-ссуду в SBA. Если ваш бизнес финансово устойчив и вы только переживаете тяжелый период, вы также можете рассмотреть возможность открытия кредитной линии.Есть много вариантов!

CO— призван вдохновить вас ведущими уважаемыми экспертами. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Подпишитесь на нас в Instagram , чтобы узнать больше советов экспертов и историй владельцев бизнеса.

Сообщение от

Вас приглашают присоединиться к частной сети руководителей.

Узнайте, как 45 000 руководителей развивают свой бизнес. Подключайтесь к проверенным компаниям в защищенной частной сети, чтобы находить новых клиентов, зарабатывать деньги и находить надежные решения для любых бизнес-приоритетов.

Выучить большеОпубликовано 21 октября 2020 г.

Реструктуризация долга — обзор

6.7 Трудности, с которыми сталкивается Греция, огромны, а не уникальны

Суверенное кредитование было изобретено Периклом 25 веков назад как инструмент, обеспечивающий его переизбрание из года в год демосами древних Афин .То, что он тратил, было общественными деньгами, и когда богатство города-государства Афины больше не могло позволить себе его подаяний, Перикл заплатил за них богатством Альянса, бережно хранящимся в Парфеноне.

Как и следовало ожидать, другие города-государства возражали против этого бесцеремонного использования своих денег, и некоторые вышли из Альянса. Перикл начал военные экспедиции, чтобы покорить их, и этим он зажег Пелопоннесскую 30-летнюю гражданскую войну, которая знаменовала конец Древней Греции и открыла путь к римскому завоеванию.Постараемся не повторить ту же ошибку.

В настоящее время, как и практически все другие западные страны, современная Греция страдает от чрезмерных расходов, что является прямым результатом полного отсутствия политического руководства. Никос Ксидакис из Катимерини прав, когда пишет в статье, что «Греция уже некоторое время находится в чрезвычайном положении, и с ним нужно бороться. Люди обязаны переоценить свои приоритеты с точки зрения будущего, однако не ставя под угрозу демократию и не разбивая общество на столько частей, чтобы его больше нельзя было собрать воедино.” 26

Есть много работы, которую нужно сделать, чтобы выбраться из-под земли. «Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными. Его бедственное положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

К началу октября 2012 года, не прошло и семестра после ИОО, официальный уровень безработицы в Греции вырос до 24.4 процента, второй по величине в ЕС после Испании. Уровень безработицы среди молодых греков упал до удручающих 55,4 процента, немного опередив уровень безработицы в Испании. Многие работники частного сектора, в том числе учителя и медсестры, жаловались на то, что государь не платит им регулярно (который якобы использовал часть вырученных средств для выплаты заработной платы и пенсий).

Решение о выделении новых фондов финансовой помощи Греции снова и снова откладывалось до тех пор, пока Тройка, а затем и министры финансов Евроландии не одобрили — и они одобряют, только если считают, что греческое правительство выполнило свои обещания.Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Трудность сводить концы с концами на уровне национального бюджета привела к новой неопределенности в отношении того, объявят ли Афины дефолт или нет, даже если реструктуризация долга теоретически сократит сумму задолженности по государственным займам. Министр финансов Греции считает, что сокращение пенсий и зарплат в государственном секторе почти на 5 млрд евро, включенное в проект бюджета на 2013 год, было достаточно значительным, чтобы обеспечить первичный профицит бюджета в размере 1.4 процента ВВП. 28 Тройка была обеспокоена тем, что из-за экономической ситуации:

- •

Налоговые поступления будут ниже прогнозируемых, а

- •

В бюджете все еще останется место для перерасхода средств.

По мнению некоторых наблюдателей, правительство уклонялось от сокращения раздутого числа государственных служащих, несмотря на обязательство сократить фонд заработной платы в государственном секторе на 150 000, при этом госслужащие выходят на пенсию раньше, чем через год, на 75 процентов их заработной платы. предыдущая зарплата.Неудовлетворительное решение было достигнуто, чтобы удовлетворить партнеров правительства по коалиции.

Растущие бюджетные трудности поставили под сомнение мудрость выбранного курса спасательных программ, который не гарантировал, что Греция не собирается объявить дефолт или покинуть Евроланду. По этим двум вопросам мнения экономистов были и остаются разделенными.

Некоторые эксперты считают, что Греция объявит дефолт по своему долгу из-за недостаточного общего сокращения долга и отсутствия экономического подъема.Более того, из-за второго пакета помощи страна оказалась в невыносимой долговой ситуации. Есть разница между принятием условий 12-часового финансирования и возвращением к потенциалу роста.

Если управление греческой экономикой, когда она все еще росла, оставляло желать лучшего, то управление программой жесткой экономии, введенной после первой финансовой помощи, было хуже. Как говорилось в статье The Economist : «Самые большие удары были нанесены малым семейным предприятиям (с 50 сотрудниками или меньше), которые составляют 99 процентов предприятий и содержат три четверти рабочей силы частного сектора.Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истощает рабочих ». 29

Если бы у Греции была собственная валюта, ей пришлось бы девальвировать не менее 40 процентов, чтобы выйти на траекторию роста, при условии выполнения других положений, таких как реструктуризация рынка труда и повышение конкурентоспособности. Конечно, то, что написано о Греции, одинаково справедливо для Испании, Италии, Португалии, Словении и Кипра. Вместе с Ирландией это 7 из 17 государств-членов Еврозоны.Это инфекционное заболевание, а проблема с высоким долгом в том, что он имеет тенденцию оставаться чрезмерным.

- •

Для простой выплаты процентов требуется новая задолженность, и

- •

Деньги налогоплательщиков продолжают использоваться только для предотвращения дефолта страны.

По мнению экономистов и финансовых аналитиков, даже если выход Греции из Еврозоны не состоится, это не станет концом европейского долгового кризиса. Придется вести переговоры с Испанией и Италией.Оба находятся над обрывом, но требуют условий лучше, чем те, которые предоставлены Греции.

«Лучшие условия» — это то, о чем спрашивает испанец Мариано Рахой, что является выражением надежды, а не вазой, подкрепленной вескими аргументами, а «надежда» — это не стратегия для суверенов. Пример Греции, Португалии, Италии и Испании продемонстрировал, что политики могут стать дестабилизирующей силой для перспектив страны. Общественность знает, что опрос, проведенный компанией Edelman по связям с общественностью, показал, что только 13 процентов людей доверяют политическим лидерам говорить правду. 30 Ложь в пользу общества и траты сверх средств государства:

- •

Ослабляет демократию, делая голосование предметом одолжений,

- •

Извращает обязанность каждого гражданина заботиться о себе и своих family, и

- •

Приводит к чрезмерному заемным средствам общества, потребляя намного больше, чем страна производит, и импортируя разницу, расплачиваясь за счет долга.

Недоверие к политикам свидетельствует о послевоенном духе в Европе, где демократия, богатство и процветание использовались как синонимы, а это не так.Расходы, превышающие средства государства, в конечном итоге приводят к банкротству.

Социальная сеть и ее права не имеют ничего общего с демократией. Они увидели свет при автократическом режиме. Пенсии впервые были учреждены в XIX веке при Отто фон Бисмарке. В Пруссии не было демократии. Право, установленное Бисмарком в свое время, было доступно для государства, потому что пенсионеры прожили еще 2 или 3 года, а не 20 или 30 лет, как они живут сегодня.

Реструктуризация долга — это простое рефинансирование или реструктуризация проблемного долга?

В текущих экономических условиях заемщики всех типов испытывают снижение доходов и денежных потоков.В результате многие заемщики стремятся сократить предусмотренные договором денежные расходы, наиболее заметными из которых являются выплаты по долгам. Более того, стремясь сохранить чистую процентную маржу и доходные активы, учреждения открыты для работы с существующими клиентами, чтобы поддерживать отношения. Обе эти проблемы приводят к вопросу: является ли реструктуризация долга простым рефинансированием или «реструктуризацией проблемной» задолженности (TDR)?

Чтобы ответить на этот вопрос, нам нужно знать три фактора, которые всегда должны присутствовать при реструктуризации проблемной задолженности.

Сначала , существующее кредитное соглашение должно быть официально продлено, продлено и / или изменено. Неформальные соглашения не представляют собой реструктуризацию, поскольку условия векселя не изменились по контракту.

Второй , заемщик должен испытывать финансовые затруднения. Определение этого фактора требует серьезного профессионального суждения. Однако в бухгалтерской литературе есть некоторые показатели финансовых трудностей, в том числе:

- Заемщик допустил дефолт по долговым обязательствам.

- Заемщик объявил или находится в процессе объявления банкротства. В отсутствие реструктуризации заемщик не может получить средства из другого источника по рыночным ставкам, доступным для благополучных должников.

- Денежный поток заемщика недостаточен для обслуживания существующей задолженности на основе фактических или прогнозируемых результатов.

В-третьих, , кредитор предоставляет уступку, которую он иначе не рассматривал бы. Уступки могут принимать различные формы, включая снижение эффективной процентной ставки, прощение процентов и / или основной суммы долга, изменение или расширение требований к выплате, а также отказ от финансовых ковенантов для увеличения денежного потока.

Если присутствуют все три фактора, произошла реструктуризация проблемной задолженности, и необходимо рассмотреть и надлежащим образом отразить различные проблемы. Некоторые из этих вопросов включают в себя часть резерва на покрытие убытков по ссудам и аренде в Отчете по стандартам финансового учета (SFAS) 114, признание выручки и уровень внутреннего кредитного риска. Согласно SFAS 114 реструктуризация проблемной задолженности считается обесцененной, и необходимо провести анализ на предмет обесценения.

Несмотря на то, что доступны три метода оценки обесценения, обычно применяется метод дисконтирования денежных потоков.Этот метод основан на том факте, что кредитор и заемщик установили ожидаемый поток денежных средств. Если эти лежащие в основе денежные потоки отделены от ликвидации обеспечения или продажи ссуды, методы оценки справедливой рыночной стоимости недоступны.

Рассмотреть признание процентного дохода

Еще одна оценка, которую следует рассмотреть, — это признание процентного дохода. Как правило, если кредит не начислялся до реструктуризации, нормативные требования указывают, что кредит не должен начисляться до тех пор, пока заемщик не проявит готовность и способность погасить.Если кредит был начислен, доход может продолжать признаваться при условии, что документально подтвержденный анализ заемщика показывает, что результаты будут гарантированы. Наконец, реструктуризация проблемной задолженности должна, как правило, оставаться в пределах критикуемых или классифицируемых внутренних рейтингов кредитного риска до тех пор, пока не будет обеспечено разумное погашение, не исчезнут четко определенные слабые места и не ожидается убытков.

Используйте надежное управление рисками

Надежная практика управления рисками является важным аспектом при рассмотрении вопросов и рисков, связанных с реструктуризацией проблемной задолженности.Основы этой практики включают разработку и внедрение соответствующих политик, процедур и лимитов; надежные информационные системы управления; и адекватный внутренний контроль. Кредитная политика и процедуры учреждения должны обеспечивать четкое понимание того, что такое реструктуризация проблемной задолженности, как с ней обращаться, кто имеет возможность санкционировать такие транзакции и какие существуют связанные с этим лимиты (полномочия, а также лимиты толерантности к риску). . С точки зрения систем управленческой информации, должны быть установлены процедуры, обеспечивающие правильное отражение реструктуризации в нормативных и финансовых документах.Кроме того, отчетность должна держать высшее руководство и дирекцию в курсе масштабов этой деятельности и ее относительного успеха.

Более того, эффективные системы внутреннего контроля необходимы для эффективного выявления связанных рисков и управления ими. Две очень важные контрольные функции — это внутренняя проверка кредита и внутренний аудит. Эффективная функция проверки ссуд будет сообщать о соблюдении установленных политик и процедур, помогать в выявлении реструктуризации проблемной задолженности, подтверждать уместность реструктуризации и обеспечивать поддержание соответствующих внутренних рейтингов кредитного риска.Надежные службы внутреннего аудита проверяют наличие соответствующих процедур отчетности и ее точность. Они гарантируют, что реструктуризация проблемной задолженности включена в раздел

SFAS 114 резерва для анализа убытков по ссудам и что используемый метод оценки обесценения является правильным. Наконец, они подтверждают, что внедрены и соблюдаются надежные методы признания выручки.

Для получения дополнительной информации см. Обновление, появившееся осенью 2011 г. «Центральный банк»: «Недавнее обновление Стандарта бухгалтерского учета разъясняет и добавляет указания по реструктуризации проблемной задолженности».«

>> Подробнее в Интернете

Руководство по надзору за безопасностью и работоспособностью ФРС Сент-Луиса

SFAS 114

Стоит ли рассматривать реструктуризацию долга?

Многие предприятия столкнулись с серьезными проблемами с денежным потоком во время пандемии COVID-19. В результате некоторые могли задержать или пропустить платежи по кредиту. Вместо того, чтобы подавать заявление о банкротстве в суд, должники-нарушители могут обратиться к кредиторам по поводу реструктуризации своих ссуд.

Реструктуризация vs.Глава 11

Внесудебная реструктуризация долга — это процесс, с помощью которого государственная или частная компания неофициально пересматривает непогашенные долговые обязательства со своими кредиторами. Заключенное в результате соглашение имеет обязательную юридическую силу и может позволить проблемной компании уменьшить свой долг, продлить сроки погашения, изменить условия платежей или консолидировать ссуды.

Реструктуризация долга — гораздо менее экстремальная и обременительная (не говоря уже о менее затратной) альтернатива подаче заявки на защиту от банкротства согласно Главе 11 (реорганизация).И кредиторы часто более восприимчивы к реструктуризации, чем к риску в суде по делам о банкротстве.

Виды реструктуризации

Существует два основных типа внесудебной реструктуризации долга:

1. Общие. Такой тип переговоров дает компании, испытывающей трудности, время, необходимое для восстановления ее финансового положения за счет увеличения сроков погашения кредита, снижения процентных ставок и консолидации долга.Кредиторы обычно предпочитают общую реструктуризацию, потому что это означает, что они получат всю причитающуюся сумму, даже если это произойдет в течение более длительного периода времени.

Общая реструктуризация подходит компаниям, которые переживают временный кризис — например, внезапную потерю крупного клиента или уход ключевого члена управленческой команды, — но при этом имеют хорошие финансовые показатели. Изменения в структуре долга могут быть постоянными или временными. Если они будут постоянными, кредиторы, скорее всего, будут настаивать на увеличении доли в капитале или увеличении выплат по займам в качестве компенсации.

2. Проблемы. Реструктуризация проблемной задолженности требует от кредиторов списания части непогашенной задолженности проблемной компании и окончательного принятия этих убытков. Обычно кредитор и должник достигают мирового соглашения вместо банкротства.

Это решение подходит, когда компания просто не может выплатить свои текущие долги по текущим процентным ставкам и единственной альтернативой является банкротство. Однако кредиторы могут получить некоторую компенсацию в виде увеличения доли в капитале компании или, если она будет приобретена, в объединенной компании.

Во время пандемии COVID-19 Совет по стандартам финансового учета получил много вопросов о том, как применять руководство по бухгалтерскому учету при реструктуризации долга. Так, недавно он опубликовал документ для сотрудников учебных заведений, чтобы помочь финансово неблагополучным заемщикам проработать детали.

Думаете о реструктуризации долга?

Мы в курсе последних событий в этой тонкой бухгалтерской теме. Свяжитесь с нами, чтобы мы помогли отразить реструктурированные кредиты в финансовой отчетности вашей компании.

Реструктуризация кредитов, связанных с COVID-19, кредиторами

Эта публикация была частично изменена, чтобы отразить определенные положения Закона о консолидированных ассигнованиях от 2021 года.22 марта 2020 года различные регулирующие органы финансовых учреждений на федеральном уровне и уровне штатов выпустили Межведомственное заявление об изменениях ссуды и отчетности для финансовых учреждений, работающих с клиентами, пострадавшими от коронавируса . В межведомственном заявлении представлены мнения агентств о том, являются ли ссуды, реструктурированные кредиторами в ответ на COVID-19, реструктуризацией проблемной задолженности (TDR) в соответствии с ASC 310-40, Дебиторская задолженность — Реструктуризация проблемной задолженности кредиторами .FASB согласился с интерпретацией бухгалтерского учета, представленной в межведомственном заявлении.

Однако после вступления в силу Закона о CARES 27 марта 2020 года агентства пересмотрели свое заявление , чтобы учесть взаимодействие между разделом 4013 Закона CARES и позициями, изложенными в межведомственном заявлении. Для получения дополнительной информации о Разделе 4013 Закона CARES см. Снимок на 2020-14 гг. «Закон CARES касается TDR и CECL для банков ».

Взаимодействие межведомственного заявления и закона CARES Раздел 4013 Закона CARES, как впоследствии разъясняется Законом о консолидированных ассигнованиях от 2021 года, предоставляет финансовым учреждениям, в том числе страховым компаниям, возможность приостановить применение ASC 310-40 к приемлемой реструктуризации ссуд.Реструктуризация ссуды имеет право в соответствии с разделом 4013, если реструктуризация связана с COVID-19, срок погашения ссуды не превышает 30 дней по состоянию на 31 декабря 2019 г., а реструктуризация выполняется в период с 1 марта 2020 г. 60 дней после прекращения действия чрезвычайного положения в стране или 1 января 2022 года.