Основные методы оценки активов – компания «Апхилл»

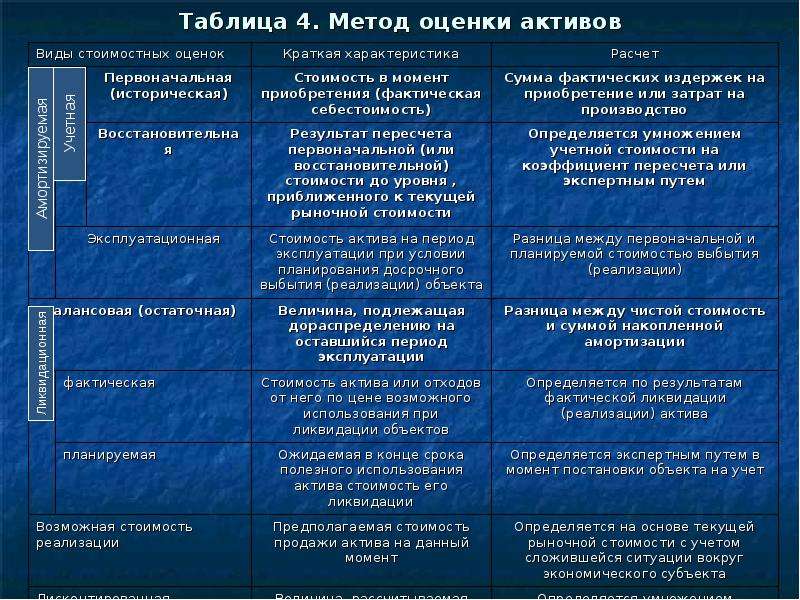

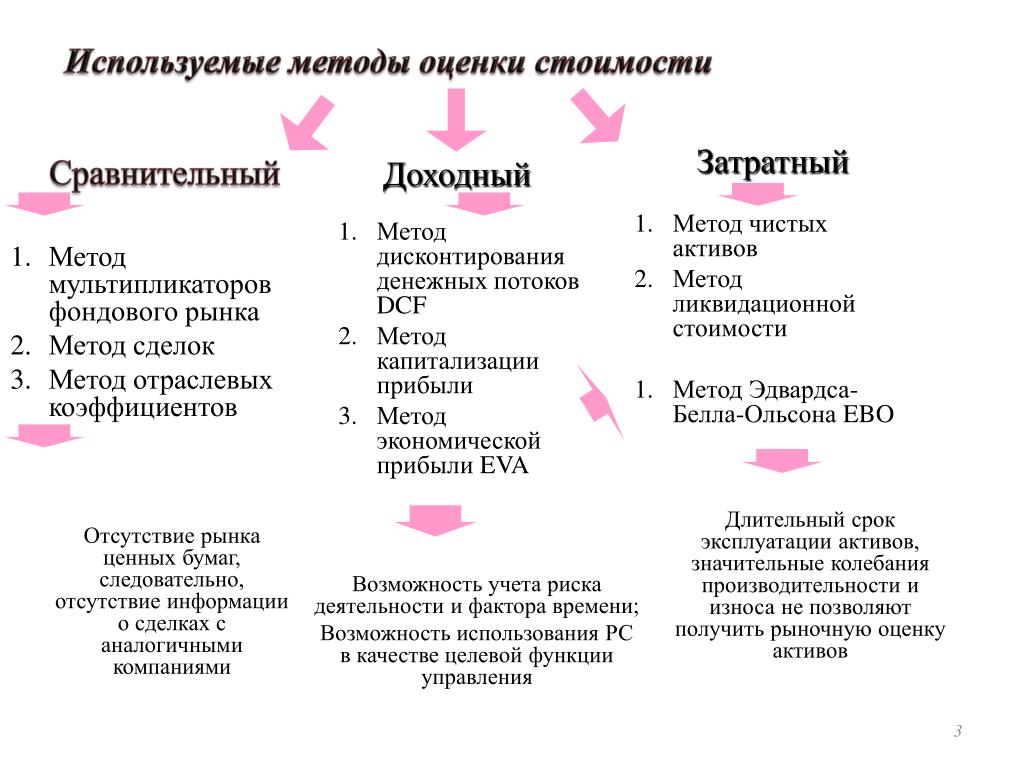

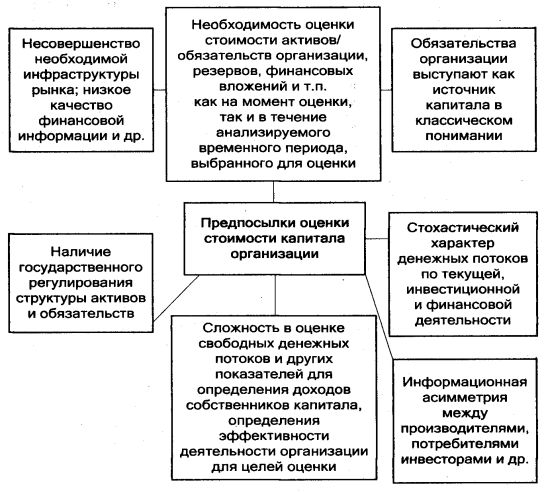

В оценочной деятельности для определения стоимости имущества могут использоваться следующие методы оценки активов: затратный, доходный и сравнительный. Эти методы оценки стоимости активов представляют собой концептуальные подходы, которые предусматривают применение различных методик для получения оценочной стоимости.

Затратный метод оценки активов

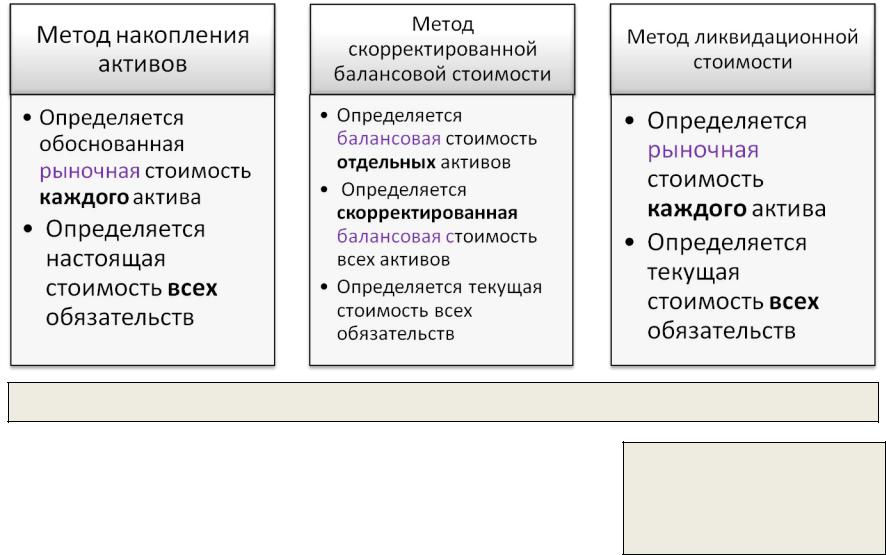

Оценка активов затратным методом предусматривает использование следующих оценочных техник:

- Метод оценки чистых активов

Метод чистых активов в оценке бизнеса предполагает, что балансовая и рыночная стоимость активов не равны между собой, и необходимо осуществить корректировку именно балансовой цены.

Метод чистых активов при оценке стоимости бизнеса, предусматривает выполнение процедуры оценивания в следующем порядке:

- Рассчитывается рыночная стоимость материальных активов и основных средств (инструментов и оборудования, машин, земельных участков, зданий и сооружений), запасов и материалов, товаров;

- Оцениваются нематериальные активы: лицензии, авторские права, права на использование программного обеспечения, бренды, интеллектуальная собственность и т.

д.;

д.; - Рассчитывается рыночная стоимость финансовых активов: депозитных вкладов, инвестиций в ценные бумаги, дебиторской задолженности и т.д.;

- Осуществляется оценка как краткосрочных, так и долгосрочных обязательств. При этом стоимость определяется с использованием метода дисконтирования, позволяющего получить стоимость на установленную дату;

- Стоимость бизнеса рассчитывается как разность между текущей рыночной стоимостью активов и пассивов.

- Метод ликвидационной стоимости, который используется для оценки стоимости имущества ликвидируемых предприятий.

Доходный метод оценки активов

Доходный метод оценки активов предполагает использование техник, позволяющих определить стоимость объекта с учетом доходов, которые можно получить от его использования.

Подобный подход может применяться в случае, если объект оценки генерирует доход, или есть возможно достоверно спрогнозировать будущие доходы. Если хотя бы одно из условий не выполняется, то доходный подход не используется.

Если хотя бы одно из условий не выполняется, то доходный подход не используется.

Метод оценки доходности активов

- Метод оценки капитальных активов (капитализации дохода), который используют для объектов, приносящих стабильный доход, имеющий прогнозируемые темпы роста;

- Метод дисконтирования денежных (финансовых) потоков, который применяется, когда доходы являются нестабильными и существенно отличаются в зависимости от конкретного периода. Этот метод оценки доходности активов предполагает приведение будущих доходов к стоимости на текущую дату.

Методы оценки финансовых активов также предполагают использование доходного подхода. При этом может применяться модель оценки CAPM, учитывающая существующие риски и дальнейшую корректировку конечной стоимости активов.

Современные методы оценки активов предприятия целесообразно использовать не только в случаях, когда проведение оценивания предусмотрено в обязательном порядке, но и для принятия рациональных управленческих решений. Воспользовавшись услугами экспертов-оценщиков компании «Апхилл», вы получите не только информацию о реальной стоимости активов, но и данные, которые помогут оптимизировать ключевые бизнес-процессы. В своей работе мы используем методы оценки оборотных, а также других видов активов, позволяющие определить их реальную стоимость, на основании которой вы получаете возможность:

Воспользовавшись услугами экспертов-оценщиков компании «Апхилл», вы получите не только информацию о реальной стоимости активов, но и данные, которые помогут оптимизировать ключевые бизнес-процессы. В своей работе мы используем методы оценки оборотных, а также других видов активов, позволяющие определить их реальную стоимость, на основании которой вы получаете возможность:

- оптимизировать управление компанией;

- разрабатывать эффективные бизнес-планы;

- минимизировать риски при совершении сделок купли-продажи;

- оценить кредитоспособность;

- обеспечить грамотное инвестирование.

Оценка стоимости активов | Современный предприниматель

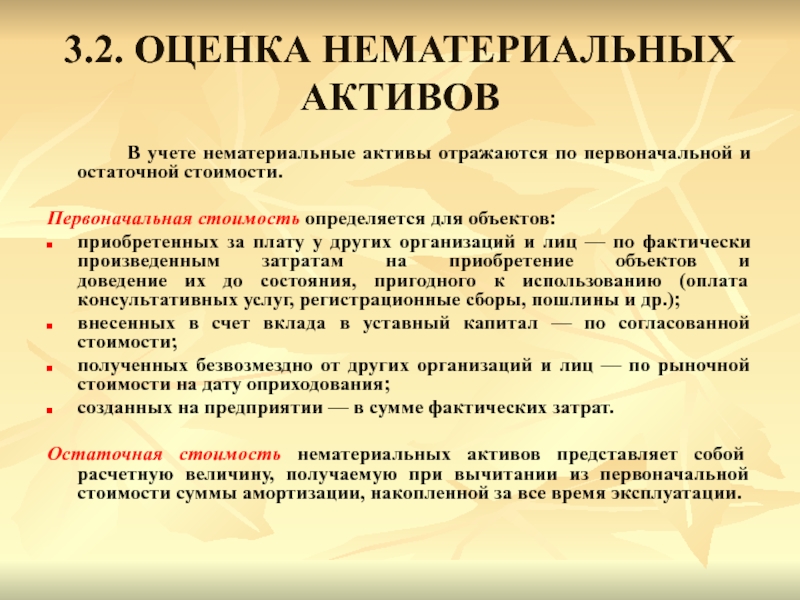

Оценка активов предприятия – процедура по установлению рыночной (при необходимости иной) стоимости имущества фирмы. Проводится она на базе восстановительной цены объектов, при этом учитывают износ — физический и моральный. Профессиональную оценочную деятельность в РФ регламентирует закон № 135-ФЗ от 29.

Виды активов компании

Активами принято считать имущество в собственности предприятия и имеющее стоимость. Это могут быть:

- запасы, товары, готовая продукция;

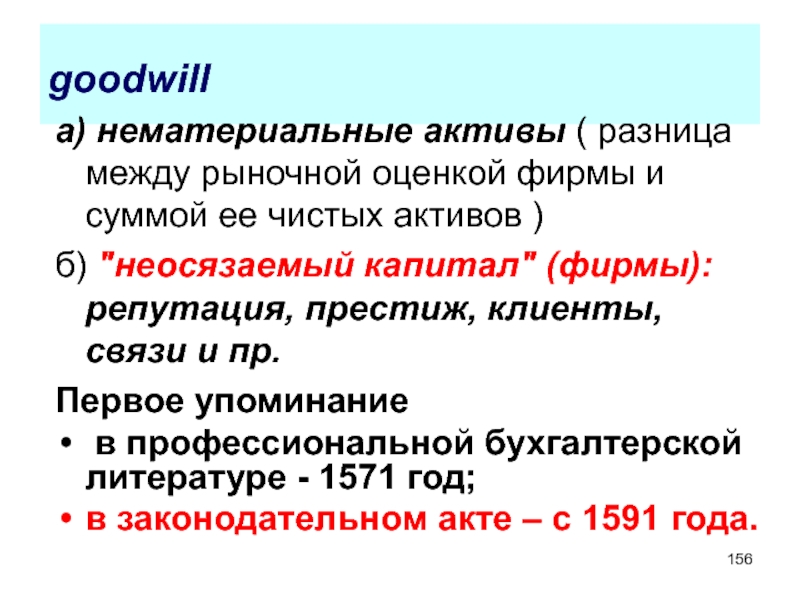

- нематериальные ресурсы — лицензионные программы, бренды, деловая репутация;

- недвижимость и другие основные фонды – станки, оборудование, транспорт;

- денежные средства, банковские активы;

- ценные бумаги, акции, и др.

Все это – ценности, приносящие прибыль владельцам, поэтому оценивать их необходимо, и делать это следует, учитывая современные реалии рынка. Степень подверженности инфляции у разных видов активов различна, по этому признаку активы различают как:

- монетарные (деньги наличные и в банке, депозиты, краткосрочные вложения), т.

е. не нуждающиеся в переоценке, поскольку их цена всегда реальна;

е. не нуждающиеся в переоценке, поскольку их цена всегда реальна; - немонетарные, т. е. готовые продукты, ОС, МПЗ и товары для продажи. Это имущество переоценивается, поскольку их реальная цена может изменяться со временем.

Оценка стоимости активов: понятие

Процедура оценки осуществляется на базе представленной компанией финансовой отчетности и экспертных юридических мероприятий с применением современных методик.

Традиционным способом оценки активов является метод на основе цены приобретения объекта либо производственной себестоимости, уменьшенной на сумму амортизации. Однако при проведении оценочных действий специалисту необходимо свободно ориентироваться в сложившейся рыночной ситуации, учесть множество факторов, кардинально влияющих на цену объекта. Окончательная стоимость объектов формируется на анализе реальной рыночной ситуации. Особую трудность при оценке вызывают НМА, например, торговые марки, программные продукты или деловая репутация. Особенностью проведения анализа имущества является оценка активов и пассивов, под которыми понимается анализ имеющихся долговых обязательств компании.

Особенности проведения процедуры

В зависимости от цели, поставленной компанией перед специалистом-оценщиком, оценка стоимости активов может осуществляться по фирме в целом либо по группам имущества:

- недвижимость, к которой относятся здания, сооружения, жилой и нежилой фонды, участки земли, незавершенные объекты;

- транспорт, машины и оборудование;

- МПЗ;

- ценные бумаги, акции, векселя;

Отчет об оценке активов

Отчет является официальным документом и содержит информацию:

- о компании — заказчике;

- о характере применяемой при оценке имущества методики;

- об исследуемых объектах;

- о результатах оценки;

- об анализе финансовой отчетности.

К отчету прилагаются необходимые документы — приложения.

Подготавливается отчет в соответствии с действующими требованиями и стандартами, он прошит, постранично пронумерован и скреплен печатью организации, проводившей оценку.

Оценка рыночной стоимости активов и имущества действующего предприятия

— эмиссии акций предприятия,

— приватизации учреждения,

— определения целесообразности воплощения каких-либо идей, по поводу управления предприятием,

— реорганизационных или ликвидационных процессов.

Очень часто, такая оценка является слагаемой процесса бизнес-планирования. В таком случае бизнес-план составляется исключительно в соответствии с фактическими данными. В таком случае отчет об оценке является основной разработки бизнес-плана.

Проводящаяся специалистами нашей компании оценка рыночной стоимости предприятия включает в себя:

— при затратном подходе – определение рыночной стоимости имущества предприятия (материальные и нематериальные активы). Такой подход при оценивании оптимально подходит в ситуации, когда планируется продажа предприятия, для точного установления всех его активов,

— при оценке по доходному методу – базой для выполнения необходимых расчетов является планируемая прибыль в будущих периодах. Это подход основан на планируемой прибыли в будущем для инвесторов, а не на стоимости находящихся на балансе предприятия активов.

Когда проводится оценка стоимости активов предприятия, наши профессиональные оценщики определяют реальную стоимость активов, которые на конкретный момент времени находятся на балансе конкретного предприятия. Мы имеем огромный опыт оценивания активов. Активы – это разнообразные блага, которые обладают какой-то ценностью. К активам предприятия относятся материальные и финансовые ресурсы, недвижимое имущество и ценные бумаги. «Чистые активы» — это стоимость всех активов организации за вычетом имеющихся долгов. Таким образом, выполняется оценка стоимости имущества предприятия.

«Чистые активы» — это стоимость всех активов организации за вычетом имеющихся долгов. Таким образом, выполняется оценка стоимости имущества предприятия.

Среди главных целей выполнения такого вида оценки стоит выделить:

— продажу/покупку предприятия,

— внедрение международных принципов отчетности,

— списание активов,

— оптимизация используемой схемы налогообложения.

Когда выполняется оценка стоимости действующего предприятия, его рассматривают в качестве единого целого, включая все принадлежащее ему имущество:

— недвижимость,

— транспорт,

— машины и оборудование,

— сырье и продукцию,

— объекты интеллектуальной собственности и прочие нематериальные активы (патенты, знаки обслуживания, фирменные наименования и т.п.).

Проблемы оценки рыночной стоимости нематериальных активов и незавершенных НИОКР

Вязников Алексей Николаевич

Additional contact information

Вязников Алексей Николаевич: СПбГУЭФ

Izvestiâ Sankt-Peterburgskogo gosudarstvennogo èkonomičeskogo universiteta Известия Санкт-Петербургского государственного экономического университета, 2012, issue 4, 71-73

Abstract:

В статье рассматриваются проблемы оценки стоимости незавершенных НИОКР и связанные с этим корректировки бухгалтерской (финансовой) отчетности в соответствии с РПБУ и МСФО. Анализируется противоречивость отнесения затрат на НИОКР для целей бухгалтерского учета и оценки рыночной стоимости.

Анализируется противоречивость отнесения затрат на НИОКР для целей бухгалтерского учета и оценки рыночной стоимости.

Keywords: РЫНОЧНАЯ СТОИМОСТЬ; MARKET VALUE; СПРАВЕДЛИВАЯ СТОИМОСТЬ; FAIR VALUE; ОЦЕНКА БИЗНЕСА; VALUATION; БУХГАЛТЕРСКИЙ УЧЕТ; ACCOUNTING; НИОКР; МСФО; IFRS; R&D (search for similar items in EconPapers)

Date: 2012

References: Add references at CitEc

Citations: Track citations by RSS feed

Downloads: (external link)

http://cyberleninka.ru/article/n/problemy-otsenki- … zavershennyh-niokr-1

Related works:

This item may be available elsewhere in EconPapers: Search for items with the same title.

Export reference: BibTeX RIS (EndNote, ProCite, RefMan) HTML/Text

Persistent link: https://EconPapers.repec.org/RePEc:scn:032786:16552809

Access Statistics for this article

More articles in Izvestiâ Sankt-Peterburgskogo gosudarstvennogo èkonomičeskogo universiteta Известия Санкт-Петербургского государственного экономического университета from CyberLeninka, Федеральное государственное бюджетное образовательное учреждение высшего образования «Санкт-Петербургский государственный экономический университет (СПбГЭУ)»

Bibliographic data for series maintained by CyberLeninka ().

Экспресс-оценка стоимости бизнеса | СБИС Помощь

Экспресс-оценка стоимости бизнесаСБИС позволяет оценить рыночную и балансовую стоимость организации, а также помогает понять, насколько интересен бизнес с точки зрения вложений. Например, если вы хотите оценить стоимость предприятия перед покупкой, продажей или началом инвестирования.

Просмотреть оценку стоимости бизнеса контрагента

- Откройте карточку компании.

- Перейдите на вкладку «Опубликованные сведения» в раздел «Стоимость бизнеса».

Оценить стоимость бизнеса своей компании можно в разделе «Отчетность/Аналитика».

Методы расчета рыночной стоимость компании

СБИС позволяет рассчитать стоимость компании, оценить ее положение относительно конкурентов и спрогнозировать будущие доходы. Для расчета рыночной стоимости организации используются пять методик:

- метод рынка капитала — основывается на использовании цен акций компаний-аналогов;

- метод регрессионого анализа — основан на расчете соответствия между стоимостью на бирже и показателями прибыли и стоимости имущества для компании одной отрасли;

- метод чистых активов — отражает стоимость имущества компании за вычетом ее долгов;

- стоимость компании на бирже — оценка рыночной стоимости компании в соответствии с данными биржи;

- метод дисконтирования денежных потоков — оценивает возможность компании приносить доход в среднесрочной перспективе.

Чтобы получить подробную информацию по используемым алгоритмам расчета, нажмите на название методики.

Как увеличить прибыль

СБИС оценивает потенциал роста компании в зависимости от суммы инвестированных средств и дает прогноз на случай вложений. Измените объем инвестиций на панели настроек, система покажет как может увеличиться выручка и прибыль компании.

Оценить положение компании относительно конкурентов

СБИС ищет конкурентов компании по встроенным алгоритмам и сортирует по стоимости бизнеса. Владельцы компаний увидят здесь ближайших конкурентов, инвесторы — альтернативные направления вложения средств.

Рядом с заголовком раздела указана дата построения списка конкурентов. Список обновляется по кнопке .

Чтобы получить более подробную информацию по конкуренту, нажмите название компании.

В случае если вы хотите получить последние данные по стоимости вашей компании и улучшить положение среди конкурентов, воспользуйтесь функцией публикации свежей бухгалтерской отчетности.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Определение рыночной стоимости акций акционерного общества, оценка стоимости чистых активов 🚩⭐

Порядок определения рыночной стоимости имущества (в том числе акций) общества регламентируется ст. 77 Закона об АО. Этот порядок применяется не только в случаях приобретения и выкупа акций, но и при определении цены (денежной оценки) имущества, а также цены размещения или цены выкупа эмиссионных ценных бумаг. Он применим, в частности, в следующих случаях:

— при оплате дополнительных акций общества неденежными средствами. Денежная оценка имущества, вносимого в оплату акций, производится советом директоров АО;

— при оплате дополнительных акций общества, размещаемых посредством подписки. Цена определяется советом директоров, но не может быть ниже номинальной стоимости акций; при определении цены приобретения обществом собственных размещенных акций;

— при определении цены выкупа обществом собственных размещенных акций.

Критериев определения рыночной стоимости в современной редакции Закона об АО не установлено. Для оценки рыночной стоимости акций привлекается независимый оценщик. Независимый оценщик должен привлекаться при оплате акций неденежными средствами для определения рыночной стоимости имущества; при этом величина денежной оценки имущества, произведенной учредителями общества и советом директоров, не может быть выше величины оценки, произведенной независимым оценщиком. Независимый оценщик действует на основании Закона об оценочной деятельности. Отчеты независимых оценщиков относятся к числу документов, подлежащих обязательному хранению обществом.

Закон об АО устанавливает обязательность привлечения к процессу определения цены (денежной оценки) имущества государственного финансового контрольного органа в ситуациях, когда государство и (или) муниципальное образование являются обладателями более 2% голосующих акций общества. Непривлечение государственного финансового контрольного органа может являться основанием для признания недействительным решения совета директоров по оценке имущества. Так, например, Постановлением Президиума ВАС РФ от 19 апреля

Так, например, Постановлением Президиума ВАС РФ от 19 апреля

2002 г. № 4529/01 отменены все судебные акты по делу о признании частично недействительным решения совета директоров ОАО «Гостиничный комплекс «Астория»» в части утверждения рыночной стоимости акций.

Порядок оценки стоимости чистых активов акционерных обществ утвержден приказом Минфина России и ФКЦБ России от 29 января

2003 г. № 10н/03-6/пз. Под стоимостью чистых активов АО понимается величина, определяемая путем вычитания из суммы активов АО, принимаемых к расчету, суммы его пассивов, принимаемых к расчету, а оценка имущества, средств в расчетах и других активов и пассивов АО производится в соответствии с требованиями нормативных правовых актов по бухгалтерскому учету. В состав активов, которые необходимо принимать к расчету, входят:

необоротные активы, т.е. нематериальные активы, основные средства, незавершенное строительство, доходные вложения, долгосрочные финансовые вложения и пр.;

оборотные активы, т. е. запасы, НДС по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и иные виды имущества, за исключением стоимости фактических затрат на выкуп собственных акций для их последующей перепродажи или аннулирования и задолженности учредителей по взносам в уставный капитал. В состав пассивов, принимаемых к расчету стоимости чистых активов АО, входят:

е. запасы, НДС по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и иные виды имущества, за исключением стоимости фактических затрат на выкуп собственных акций для их последующей перепродажи или аннулирования и задолженности учредителей по взносам в уставный капитал. В состав пассивов, принимаемых к расчету стоимости чистых активов АО, входят:

долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства;

краткосрочные обязательства по займам и кредитам;

кредиторская задолженность;

задолженность участникам (учредителям) по выплате доходов;

резервы предстоящих расходов;

прочие краткосрочные обязательства.

Оценка стоимости чистых активов производится акционерным обществом ежеквартально и в конце года на соответствующие отчетные даты.

Информация о стоимости чистых активов раскрывается в промежуточной и годовой бухгалтерской отчетности АО.

Доверьте решение своих проблем профессионалам!

Более подробную информацию можно получить в разделах сайта:

Оценка рыночной стоимости акций

Сопутствующие услуги:

Из всех ценных бумаг, обращающихся сегодня на российском рынке, акции имеют наибольшее распространение. Оценка акций – трудоемкий процесс, требующий многих специальных знаний: финансовых, юридических, экономических, производственных, маркетинговых и других.

Оценка акций – трудоемкий процесс, требующий многих специальных знаний: финансовых, юридических, экономических, производственных, маркетинговых и других.

Ссылки на разделы статьи.

Квалифицированно проведенная оценка позволяет определить не только достоверную рыночную стоимость акций компании, но, в некоторых случаях, даже помогает сохранить ее жизнеспособность.

Акцией называется ценная бумага, выпускаемая акционерным обществом при его создании, реорганизации, в случае преобразования предприятия в акционерное общество, а также в целях увеличения уже имеющегося уставного капитала. Иначе говоря, акции представляют собой важнейший инструмент формирования и аккумулирования финансовых ресурсов компании, эффективное управление которыми невозможно без оценки их стоимости.

С другой стороны, акции способны быть объектами различных сделок (например, купли — продажи), т. е. выступать в качестве товара. В таких случаях корректное определение их рыночной стоимости подразумевает проведение независимой оценки.

Таким образом, оценка рыночной стоимости акций выполняет две основные функции:

- определение стоимости общества (его доли, которая соответствует оцениваемому пакету акций) для управления бизнесом и принятия инвестиционных решений;

- определение рыночной стоимости акции, по которой она может быть передана другому лицу на открытом рынке при осуществлении сделок с ней.

Случаи обязательной и добровольной оценки акций

Действующее законодательство предусматривает следующие случаи, когда оценка акций является обязательной:

Сопутствующие услуги:

- выкуп обществом акций, принадлежащих акционерам;

- вовлечение в сделку ценных бумаг, полностью или частично принадлежащих государству;

- приватизация, муниципализация, национализация, банкротство, ликвидация, реорганизация предприятий;

- залог акций, в т.ч. при реструктуризации задолженности перед бюджетом;

- привлечение инвестиций;

- в частных случаях – при составлении брачного контракта, раздела имущества и пр.

;

; - в других случаях (по решению общего собрания акционеров).

В следующих случаях оценка стоимости акций может быть инициативной (необязательной):

- экспертиза – установление достоверной рыночной стоимости акции в спорной ситуации или в суде;

- сделки купли-продажи;

- в целях налогообложения;

- для определения стоимости наследства;

- для других нужд (по желанию инициатора оценки).

Оценка пакетов акций

За исключением случаев оценки котируемых акций (тех бумаг, которые обращаются на бирже), оценка пакета акций осуществляется на основе анализа составляющих бизнеса общества. Необходимо также понимать, что рыночная цена одной акции в пакетах различного размера будет не одинакова, а также то, что различные пакеты акций будут иметь свои особенности оценки.

В целях оценки принято выделять следующие акции:

- «Золотую» акцию. Правовой статус такой ценной бумаги, выпускающейся в единственном экземпляре, дает исключительные преимущества ее обладателю (например, право наложения вето на проведение наиболее значимых организационных процедур компании), а потому владение ею оценивается значительно дороже, чем другими акциями.

- Отдельные котируемые акции. Оценка таких акций проводится, чаще всего, для необязательных случаев: оформление наследства, раздел имущества бывших супругов и т. д.

При оценке пакетов акций выделяют:

- 100%-ный пакет акций – традиционно для оценки такого пакета требуется провести полный анализ хозяйственной деятельности общества (оценку его активов).

- Контрольный пакет акций – чаще всего его оценка проводится для сделок купли-продажи, а также в целях кредитования бизнеса, когда контрольный пакет выступает в качестве залога для кредитора или инвестора.

- Складочный мажоритарный пакет акций, который подразумевает оценку контрольного пакета бумаг, распределенных среди нескольких держателей.

- Блокирующий пакет акций – в силу своих значительных преимуществ подразумевает солидную премию за право владения им, которая должна быть учтена при расчете его стоимости.

- Миноритарный пакет акций – оценка такого пакета, как правило, связана с процедурой выделения доли одного из владельцев ценных бумаг в целях их продажи другим акционерам общества или третьим лицам, желающим войти в его состав.

См. также: выкуп крупных пакетов акций.

Какие факторы влияют на стоимость акций?

Рыночная стоимость акций зависит от множества факторов. Некоторые из них важнее при оценке, другие имеют меньшую значимость. Наибольшее значение при оценке стоимости акций имеют:

- Рентабельность и ликвидность акционерного общества. Финансовые показатели компании — главная движущая сила цены акции. Ценные бумаги предприятия, показывающего хороший финансовый результат, пользуются спросом, а вместе с ним растет и их стоимость, и наоборот.

- Конъюнктура фондового рынка и его общее состояние. Рыночное поведение акций зависит не только от «успешности» ее эмитента. Во-первых, любая отрасль в целом в разное время переживает и подъемы, и спады, а это отражается на стоимости акций отдельных предприятий. Во-вторых, на фондовом рынке существуют различные силы, которые способны влиять на движение цен.

- Размер дивидендов. Дивиденды позволяют инвесторам получать доход, а потому чем выше их размер, тем больше ценятся акции.

- Величина отраслевых и инвестиционных рисков. Такие риски связаны с возможностью частичной или полной потери денежных средств акционерами. Чем выше риск, тем ниже оценивается акция. Среди факторов риска можно выделить следующие: политические, экономические, законодательные, инфляционные, региональные, операционные, технические и некоторые другие.

Кроме того, стоимость акций зависит от:

- территориального нахождения общества;

- темпов прироста стоимости;

- отраслевой принадлежности эмитента;

- стоимости чистых активов компании;

- вида акций, их котируемости на рынке;

- внутренней и международной экономической ситуации;

- мотивов поведения типичных покупателей и продавцов и т. п.

Методы оценки рыночной стоимости акций

Оценка стоимости акции, в общем случае,заключается в определении ее рыночной цены на основе предполагаемого дохода и ожидаемого риска. Выбор методики расчета рыночной стоимости ценной бумаги зависит от ее характера (котируемая – некотируемая, высоколиквидная – среднеликвидная – малоликвидная – неликвидная, эмиссионная – неэмиссионная), количества бумаг, условий сделок.

Метод оценки исходя из стоимости всего предприятия

Алгоритм расчета стоимости акций по данной методике заключается в следующем:

- определяется рыночная стоимость предприятия;

- обосновываются величины имеющихся премий и скидок;

- определяется рыночная стоимость акции.

При этом цена акции будет зависеть от размера того пакета, в составе которого она оценивается.

Метод сравнения продаж

В основе такого метода лежит сравнительный оценочный подход и принцип замещения (максимальную стоимость данного имущества определяет наименьшая цена, по которой можно приобрести другое эквивалентно полезное имущество).

Рыночная оценка акции осуществляется следующим образом:

- ищется информация о ценах сделок (о котировках) с аналогичными акциями;

- выявляются различия в условиях совершения сделок с оцениваемой акцией и ее аналогом;

- обосновываются отклонения в различиях условий этих сделок;

- определяется стоимость оцениваемой акции с учетом имеющихся корректировок.

Метод дисконтирования дивидендов

Такой метод оценки рыночной стоимости акций тоже существует, однако применяется он на практике довольно редко. В основе метода лежит функциональная зависимость размера начисляемых на простую акцию дивидендов от финансового результата деятельности общества.

Почему данный метод редко используется? Дело в том, что даже среднесрочные прогнозы деятельности предприятий, которые подразумевает дивидендная методика, как правило, не определенны и очень трудоемки, что, в свою очередь, негативно влияет на точность подобных расчетов. Кроме того, метод не дает возможность учесть такую существенную составляющую цены акции, как полезность обладания.

Документы, необходимые для оценки акций

Для рыночной оценки акций акционерного общества (или доли в акционерном капитале) потребуется представить правоустанавливающие документы оцениваемой компании, дающие максимально полную информацию о ней. Кроме того, в зависимости от конкретной ситуации, специалист-оценщик может запросить:

- проспекты эмиссий акций, отчеты об итогах их выпуска;

- бухгалтерскую и налоговую отчетность;

- аудиторские заключения;

- инвентаризационные документы;

- информацию об основных фондах и имеющихся активах;

- информацию о кредиторской и дебиторской задолженности;

- погодовой бизнес-план с горизонтом до 5-ти лет.

Комплект документов, необходимых для оценки рыночной стоимости акций в той или иной ситуации, различен. Перечень всей необходимой информации для оценки назовет сам оценщик при заключении договора.

Правовая база

Порядок проведения процедуры оценки акций в России регламентируется следующими нормативными документами:

- Гражданским кодексом РФ;

- Законом «Об оценочной деятельности в Российской Федерации»;

- Законом «Об акционерных обществах»;

- Законом «О приватизации государственного и муниципального имущества»;

- Законом «О несостоятельности (банкротстве)»;

- Законом «О залоге»;

- Законом «Об инвестиционной деятельности в Российской Федерации».

Читайте также: оценка стоимости ценных бумаг.

Что такое справедливая рыночная стоимость?

У вас есть бизнес-активы? Если вы ведете малый бизнес, у вас, вероятно, есть много материальных и нематериальных активов. И когда вы продаете эти активы или покупаете новые, вы должны знать их справедливую рыночную стоимость.

Вы должны знать справедливую рыночную стоимость своих активов, чтобы вести точные бухгалтерские книги малого бизнеса, получать внешние инвестиции и продавать свою собственность. Кроме того, вы должны знать справедливую рыночную стоимость активов, которые вы хотите приобрести, чтобы не переплачивать.

Что такое справедливая рыночная стоимость?

Справедливая рыночная стоимость — это цена, по которой актив будет продаваться на текущем рынке. Проведение анализа справедливой рыночной стоимости показывает покупателям и продавцам, сколько стоит актив в текущих рыночных условиях. Справедливая рыночная стоимость актива может быть выше, ниже или равна той, за которую вы его купили.

В то время как справедливая рыночная стоимость актива колеблется в зависимости от условий открытого рынка, балансовая стоимость актива — это сумма, за которую вы приобрели актив (за вычетом амортизации).Вы регистрируете балансовую стоимость в балансе вашего малого бизнеса. Знание балансовой стоимости актива по сравнению с рыночной стоимостью помогает определить, увеличилась или уменьшилась стоимость актива.

Цель честного анализа рынка

Вы можете рассмотреть возможность проведения честного анализа рынка актива при его продаже. Таким образом, вы знаете, что покупатель предлагает за него справедливую цену. И вы также можете провести объективный анализ рынка актива, который хотите купить.

Справедливая рыночная оценка не обязательно означает, что вы хотите продать или купить активы.Как правило, нет никакого давления покупать или продавать после справедливой рыночной оценки.

Вы можете провести справедливую рыночную оценку, чтобы удовлетворить инвесторов или кредиторов, произвести страховые выплаты, рассчитать налоги или при заполнении форм IRS.

Справедливая рыночная оценка важна при получении внешнего финансирования. Инвесторы и кредиторы хотят знать, сколько стоят ваши активы и бизнес, прежде чем давать вам деньги.

Страховые компании также могут быть заинтересованы в справедливой рыночной оценке активов, которые вы хотите застраховать.Большинство страховых случаев основываются на процентном соотношении справедливой рыночной стоимости застрахованного объекта, а не на цене, которую вы за него изначально заплатили.

Некоторые налоговые оценки также основаны на справедливой рыночной стоимости. Например, налог на имущество частично основан на справедливой рыночной стоимости имущества.

Вы жертвуете бизнес-активы на благотворительность? Если вы хотите заявить о благотворительных пожертвованиях малого бизнеса в качестве налогового вычета, вы должны указать справедливую рыночную стоимость актива в доходе вашего бизнеса.

Как определить справедливую рыночную стоимость активов

Если вы считаете, что справедливая рыночная оценка имеет решающее значение для вашего малого бизнеса, вам необходимо знать, как ее проводить.Вот несколько советов по определению справедливой рыночной стоимости активов:

1. Собрать информацию

Перед тем, как провести справедливую рыночную оценку, вы должны иметь достаточный объем информации об активе. Вы должны знать цену покупки, возраст, популярность и дефицит актива.

Во-первых, начнем с покупной цены актива. Сколько он стоил изначально? Если актив является вашей собственностью, поищите в своих записях подтверждение покупки (т. Е. Оригинал квитанции).Если вы хотите купить актив, попросите у продавца копию оригинального чека.

Затем посчитайте, сколько лет активу. Когда он был куплен изначально? И спросите себя, сколько альтернативных активов существует на рынке.

2. Проведите сравнение

Чтобы провести справедливую рыночную оценку, вам необходимо сравнить актив с другими активами на рынке.

При сравнении следует задать два вопроса:

- Как оцениваются аналогичные активы?

- Сколько будет стоить замена актива?

Однако есть много других факторов, которые отличают ваши активы от других активов на рынке.В результате вы должны отнестись к ответам на два вышеупомянутых вопроса с недоверием.

3. Проконсультируйтесь со специалистом

При оценке актива вызовите стороннюю помощь. Получите совет от людей, которых считают экспертами в отрасли. Они могут предоставить информацию о состоянии актива.

Вы также можете нанять оценщика для определения справедливой рыночной стоимости недвижимости. Прежде чем выбрать оценщика, исследуйте, чтобы найти лучшего для оценки.

Когда вы проводите справедливую рыночную оценку или управляете своими бухгалтерскими книгами, вам необходимо иметь записи для ее подтверждения.Ознакомьтесь с онлайн-программным обеспечением для бухгалтерского учета Patriot, чтобы узнать о точной и доступной системе учета. Кроме того, мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию прямо сейчас!

Эта статья была обновлена с момента ее первоначальной публикации 13 августа 2015 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Исследование рыночной стоимости нематериальных активов

За последнюю четверть века интеллектуальный капитал превратился в ведущий класс активов.Термин «интеллектуальный капитал» обычно относится к традиционным активам интеллектуальной собственности — патентам, товарным знакам и авторским правам. В Ocean Tomo мы уникальным образом включаем в определение «интеллектуального капитала» нематериальные активы особых клиентов, особенно корпоративные и государственные права.

В период с 1995 по 2015 год доля нематериальных активов в рыночной стоимости увеличилась с 68% до 84%. В июле Ocean Tomo обновила исследование IAMV, чтобы изучить экономические последствия нового коронавируса.Мы обнаружили, что COVID-19 ускорил тенденцию к увеличению доли IAMV, при этом нематериальные активы сейчас составляют более 90% рыночной стоимости S & P500. Рост стоимости интеллектуального капитала можно увидеть при оценке рыночной капитализации S&P 500, как показано на диаграмме ниже.

Эта тенденция сохраняется и для индекса S&P Europe 350, хотя и в меньшей степени, с увеличением с 71% в 2015 году до 74% в 2020 году.

Учитывая, что коронавирус в той или иной степени затронул все страны, Ocean Tomo также исследовал влияние COVID-19 на рыночную стоимость азиатских стран.Мы обнаружили, что в Китае, Японии и Южной Корее COVID-19 привел к снижению доли IAMV в Shanghai Shenzen CSI 300, Nikkei 225 и KOSDAQ Composite Index соответственно.

Хотя отчасти это объясняется различиями в отчетах и более высокой волатильностью по сравнению с S & P500 IAMV, Южная Корея также была особо отмечена за свой успех в борьбе со вспышкой в пределах своих границ, но никогда не была полностью заблокирована. Экономические последствия, связанные с его более успешным ответом на пандемию, чем его региональные (и глобальные) соседи, могли иметь более серьезные последствия для стоимости нематериальных активов.

Нематериальные активы теперь составляют 90% всей стоимости бизнеса. Загрузите исследование рыночной стоимости нематериальных активов Ocean Tomo.

Оценка активов — Частный фонд Минимальный доход от инвестиций — Прочие активы

Справедливая рыночная стоимость активов, кроме акций, денежных средств и долей участия в общих трастовых фондах, определяется ежегодно, за исключением случаев, описанных в разделе «Активы, удерживаемые менее одного года». Оценка может производиться сотрудниками частного фонда или любым другим лицом, независимо от того, является ли это лицо дисквалифицированным.Такая оценка, если она принята IRS, действительна только в том налоговом году, за который она была произведена. На следующий налоговый год требуется новая оценка. Однако справедливая рыночная стоимость любой доли в недвижимости, включая любые улучшения в ней, может быть определена на пятилетней основе путем письменной, сертифицированной, независимой оценки квалифицированным лицом, которое не является ни дисквалифицированным лицом, ни работником частного сектора. Фонд.

Оценка должна содержать заявление о том, что, по мнению оценщика, оцененные активы были оценены в соответствии с принципами оценки, которые регулярно используются при оценке такого имущества с использованием всех разумных методов оценки.Фонд должен хранить копию независимой оценки для своих записей. Если оценка обоснована, фонд может использовать ее для налогового года, для которого проводится оценка, и для каждого из четырех следующих налоговых лет.

Любая оценка недвижимости сертифицированной независимой оценкой может быть заменена в течение пятилетнего периода более поздней пятилетней оценкой сертифицированной независимой оценкой или ежегодной оценкой. Самая последняя оценка будет использована для определения минимальной доходности инвестиций фонда.

Оценка должна быть произведена не позднее последнего дня первого налогового года, к которому применяется новая оценка.

Налоговое управление США не повлияет на оценку, если она произведена должным образом в соответствии с обсуждаемыми здесь правилами, в течение пятилетнего периода, к которому она применяется, даже если реальная справедливая рыночная стоимость недвижимости изменится в течение этого периода.

При проведении оценки должны использоваться общепринятые методы оценки. Приемлема оценка, основанная на приемлемых методах оценки имущества для целей федерального налога на имущество.Оценка — это определение справедливой рыночной стоимости, и ее не следует толковать в техническом смысле как специфическую для конкретного имущества или интересов в нем, как, например, прав на полезные ископаемые в недвижимом имуществе.

Почему важна рыночная стоимость

В бизнес-транзакциях или любой транзакции, которая включает передачу актива, вы должны иметь реалистичное представление о том, сколько стоит актив. Один из методов определения стоимости актива — определение рыночной стоимости. В этой статье мы очерчиваем понятие рыночной стоимости и описываем, как она определяется и где используется.

Что такое рыночная стоимость?

Рыночная стоимость — это цена, которую покупатели готовы платить за актив на рынке. В случае публично торгуемых активов или организаций она также известна как рыночная капитализация и рассчитывается путем умножения текущей цены на количество находящихся в обращении единиц. Есть несколько компонентов, которые используются при расчете рыночной стоимости некоторых активов, таких как предприятия и недвижимость, это гораздо больше, чем просто знание цен на акции.При определении рыночной стоимости бизнеса также могут учитываться такие компоненты, как стоимость нематериальных активов и будущая стоимость связанных активов. Рыночная стоимость — это больше, чем цена, но она обозначает истинный базовый объект, а не только воспринимаемую стоимость.

Почему важна рыночная стоимость?

Одна из основных причин важности рыночной стоимости заключается в том, что она предоставляет конкретный метод, устраняющий двусмысленность или неопределенность для определения стоимости актива.На рынке покупатели и продавцы часто по-разному воспринимают ценность продукта. Покупатели захотят платить меньше, а продавцы надеются получить больше. Основная цель определения рыночной стоимости — дать справедливую оценку стоимости или стоимости актива. Проще говоря, это цена, по которой товар обычно продается. Покупатели имеют возможность заплатить, а продавцы также могут принять цену, превышающую или меньшую рыночной.

Как работает рыночная стоимость?

Рыночная стоимость применяется по-разному на разных рынках.В мире бизнеса или публичных компаний термин рыночной стоимости, иначе известный как справедливая рыночная стоимость или рыночная капитализация, рассчитывается путем умножения текущей цены акции на количество акций в обращении. Это означает, что, когда цены нестабильны, ожидается, что рыночная стоимость также будет нестабильной. В сфере недвижимости существует три различных подхода к расчету рыночной стоимости:

- Подход сравнения продаж: Рыночная стоимость основана на том, за что аналогичные объекты недвижимости недавно были проданы на том же рынке.

- Затратный подход: Затратный подход предпочтителен для нового строительства и начинается с расчета затрат на восстановление собственности с аналогичными удобствами и функциями, но с использованием современных строительных материалов. Затем амортизация вычитается из рассчитанной стоимости для получения рыночной стоимости.

- Доходный подход: Доходный подход используется для собственности, приносящей доход от аренды.

Когда предприятия определяют рыночную стоимость продукта или услуги, они используют ряд различных стратегий, и очень часто рыночная стоимость не всегда отражается в продажной цене.Может быть нацеленность на получение определенной прибыли, и это будет зависеть от сопутствующих затрат. Рыночная стоимость также часто будет основываться на восприятии, а в стратегиях, основанных на ценах, более высокие цены воспринимаются как более выгодные. В таких ситуациях цены не всегда могут отражать соответствующую рыночную стоимость.

Рыночная стоимость также полезна для ориентации на определенные рынки. С более дорогими продуктами, которые признаны за лучшее качество, целевым рынком, вероятно, будут покупатели с более высокими доходами.Для продуктов, которые считаются имеющими более низкую рыночную стоимость, целевой рынок, вероятно, будет ориентирован на бюджет, который предпочитает более низкие цены. Другая стратегия, основанная на рыночной стоимости, — это установление стоимости, которая привлекает покупателей со средним уровнем дохода, ценами, которые отражают баланс доступности и приемлемого качества.

Примеры рыночной стоимости

Продавец выставляет недвижимость по цене 750 000 долларов. Это основано на ценах, по которым была продана аналогичная недвижимость в этом районе, однако покупатели не готовы предлагать более 600 000 долларов.Затем определяется рыночная стоимость собственности в 600 000 долларов.

Рыночная стоимость бизнеса

Для публично торгуемых акций компании самый простой способ рассчитать рыночную стоимость — это умножить количество акций в обращении на текущую цену. В качестве примера: у компании в обращении 1 000 000 обыкновенных акций. В настоящее время цена акции на крупной бирже составляет 43 доллара. Его рыночная стоимость оценивается в 43 миллиона долларов. В случаях, когда количество акций в обращении меньше, альтернативной стратегией является оценка компании на основе отношения продаж к рыночной стоимости аналогичных предприятий.При продажах в 6 000 000 долларов, когда отношение продаж к рыночной стоимости аналогичных предприятий составляет 0,5: 1. Рыночная стоимость измеряемой компании составляет 3 000 000 долларов. (0,5 * 6 000 000 долл. США)

Частные компании

Для частных компаний оценка рыночной стоимости компании включает анализ цен аналогичных предприятий.

Если ваш бизнес связан с ИТ, одним из примеров может быть:

Три компании среднего размера, занимающиеся информационными технологиями, недавно проданы за 9 000 000 долларов США, 17 100 000 долларов США и 12 500 000 долларов США.Усреднение этих трех цен дает примерно 12 870 000 долларов США, что может быть подходящей рыночной стоимостью вашего бизнеса, если бы эти предприятия были аналогичного размера и структуры.

Наиболее подходящим методом определения рыночной стоимости малых предприятий является метод множителя. Этот метод включает такие данные, как доход, валовые продажи, запасы или чистая прибыль, которые умножаются на коэффициент для получения рыночной стоимости бизнеса.

- Коэффициент или множитель для бухгалтерских фирм среднего размера равен 1.5

- После сбора финансовых данных годовая выручка определяется в размере 2 500 000 долларов США

- Рыночная стоимость этого бизнеса оценивается в 3 750 000 долларов США: (1,5 * 2,500 000 долларов США)

Этот метод обеспечивает очень приблизительную оценку многих других важных факторов для определение реальной стоимости компании игнорируются.

Что такое справедливая рыночная стоимость и как она рассчитывается?

Справедливая рыночная стоимость — это цена, по которой бизнес, недвижимость или другой актив будут продаваться на открытом и конкурентном рынке, где покупатель и продавец имеют адекватную информацию о соответствующих фактах, разумное время для завершения сделки без какого-либо принуждения, действуют в их собственные интересы и взаимно согласовываем цену.Справедливая рыночная стоимость обычна в вопросах недвижимости и налогообложения, но она также используется при переговорах о заработной плате, продажах бизнеса и многих других сделках, все из которых зависят от цены, которая кажется разумной для заинтересованных сторон. Вот как это определяется, факторы, которые могут усложнить такое определение, и некоторые общие способы его использования.

Оценка справедливой рыночной стоимостиСуществует четыре основных метода определения справедливой рыночной стоимости.

- Себестоимость или продажная цена .Если товар был недавно куплен или продан, это может быть хорошим индикатором его справедливой рыночной стоимости.

- Продажа сопоставимых активов . Когда агент по недвижимости представляет потенциальному продавцу дома список последних продажных цен на близлежащие похожие дома, известные как сопоставимые, это способ определения справедливой рыночной стоимости.

- Стоимость замены . Это может иметь значение при урегулировании страхового случая, а также при составлении налоговой декларации. Это относится к тому, сколько будет стоить покупка или строительство аналогичной собственности или актива.

- Экспертное заключение . По мнению этого эксперта, когда вы нанимаете профессионального оценщика, который даст вам оценку объекта недвижимости, итоговая цифра будет его справедливой рыночной стоимостью.

Одна из наиболее распространенных областей, где используется справедливая рыночная стоимость, — это оценка стоимости пожертвований, не облагаемых налогом. Налоговая служба предостерегает от чрезмерно шаблонного подхода к этой задаче.Необходимо учитывать такие факторы, как желательность, использование и дефицит актива, а также разницу во времени между приобретением актива и его дарением.

Оценка стоимости недвижимости для целей местных налогов на недвижимость обычно влечет за собой определение справедливой рыночной стоимости. Справедливая рыночная стоимость также используется в бракоразводных процессах, когда недвижимость должна быть продана или разделена.

Страховые претензии, банкротства, ипотечные заявки часто требуют использования справедливой рыночной стоимости, равно как и оценка любых налогов, которые могут взиматься с унаследованного имущества.

Проблемы оценки справедливой рыночной стоимостиНе существует единого способа определения справедливой рыночной стоимости, который всегда был бы наилучшим для всех ситуаций.

Например, если вы купили машину у кого-то, кто был вынужден быстро продать из-за неизбежного перевода на работу за границей, вы могли заплатить значительно ниже справедливой рыночной стоимости. Если позже вы решите пожертвовать автомобиль на благотворительность, вы можете потребовать вычет, превышающий ту цену, по которой вы его купили.

Аналогичным образом, точность сопоставимых показателей агента по недвижимости зависит от использования последних продаж близко сопоставимых объектов недвижимости. Правильное использование восстановительной стоимости требует точной оценки затрат, а также учета амортизации и других факторов. Наконец, оценка справедливой рыночной стоимости оценщиком зависит от его компетентности и полноты доступной информации.

Известный домен — это еще одна область, где справедливая рыночная стоимость часто не актуальна, потому что лицо, теряющее свою собственность, находится под принуждением.

Определить справедливую рыночную стоимость особенно сложно, когда речь идет об уникальных предметах, таких как искусство и предметы ручной работы, потому что их может быть мало или вообще нет. И особенно сложная наука прогнозирования будущего часто вступает в игру при оценке бизнеса, потому что сегодняшняя стоимость может зависеть от будущего денежного потока в течение следующих нескольких лет. В конечном итоге справедливая рыночная стоимость — это всего лишь приблизительная оценка.

Также важно не путать справедливую рыночную стоимость с внутренней стоимостью или рыночной стоимостью.При определении рыночной стоимости обычно предполагается выставить актив на продажу и, в конечном итоге, завершить сделку. Справедливая рыночная стоимость является более гипотетической, и фактическая продажа и смена владельца не всегда ожидается.

ИтогСправедливая рыночная стоимость — это цена, по которой собственность будет переходить из рук в руки между желающим покупателем и желающим продавцом, не будучи принужденным к покупке или продаже, и оба они обладают достаточным знанием соответствующих фактов.Он широко используется во многих финансовых сферах, особенно в налоговых вопросах и при сделках с недвижимостью. Но он также используется аукционными домами и в объявлениях о продаже в Интернете. Хотя основная идея достаточно проста, в зависимости от обстоятельств различные источники и инструменты для оценки справедливой рыночной стоимости могут давать сильно различающиеся числа.

Советы по оценке справедливой рыночной стоимости- Рассмотрите возможность работы с опытным финансовым консультантом, если вам нужно определить справедливую рыночную стоимость налога, недвижимости, продажи бизнеса или для других целей.Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут. Если вы готовы к сотрудничеству с местным консультантом, который поможет вам в достижении ваших финансовых целей, начните прямо сейчас.

- Оценка стоимости недвижимости для целей уплаты налогов может быть затруднена. Однако простой в использовании калькулятор налога на недвижимость может дать вам быстрое представление о том, сколько вы должны правительству.

Фото: © iStock.com / Eva-Katalin, © iStock.com / AndreyPopov, © iStock.com / Андрей Яланский

Марк Хенрикс Марк Хенрикс занимается личными финансами, инвестированием, выходом на пенсию, предпринимательством и другими темами более 30 лет. Его авторская подпись внештатного сотрудника появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который даст вам жизнь.Его любимые репортажи — это те репортажи, которые помогают обычным людям увеличить свое личное богатство и удовлетворение жизнью. Выпускник программы журналистики Техасского университета, он живет в Остине, штат Техас. В свободное время он любит читать, заниматься волонтерством, выступать в дуэте с акустической музыкой, каякингом, альпинизмом в дикой природе и соревнованиями по триатлону.Методы оценки: руководство

Так же, как существует множество причин для поиска оценки бизнеса, существует несколько различных типов методов оценки, которые можно использовать для расчета справедливой и оправданной стоимости бизнеса или его активов.Выбор наилучшего метода оценки — это первый шаг к определению стоимости бизнеса или бизнес-активов.

При определении того, какой тип или типы оценки использовать в конкретном случае, необходимо учитывать несколько факторов, включая причину оценки, отрасль и характеристики конкретного бизнеса. Во многих случаях требуется сочетание методов анализа оценки для достижения приемлемой стоимости. В этой статье мы рассмотрим различные методы оценки, наиболее часто используемые и принятые в бухгалтерской практике, и которые лучше всего подходят для каждой цели.

Цель оценки

Ряд ситуаций требует определения текущей экономической стоимости компании:

- Желание продать бизнес в связи с выходом на пенсию, разводом, здоровьем или семейными обстоятельствами

- Потребность в долговом или долевом финансировании для обеспечения расширения или решения проблем с денежным потоком

- Добавление новых партнеров или участников ООО

- Продажа доли в бизнесе партнером или участником

- Расчет стоимости для целей налогообложения

Причина проведения оценки будет определять объем анализа оценки — это для определения стоимости недвижимости для целей налога на недвижимость или для определения стоимости бизнеса для целей продажи? Причина оценки предоставит необходимую точку данных для использования лучших методов анализа оценки. (Твитнуть!)

Нужен опытный аналитик, который поможет определить наиболее подходящий метод оценки и предоставит экспертное мнение о ценности? Запланируйте бесплатный звонок для ознакомления с Valentiam.

Типы методов оценки

Для определения экономической стоимости бизнеса обычно используются три основных метода оценки: рыночная , стоимость и доход ; у каждого метода есть свои преимущества и недостатки. В следующих разделах мы объясним каждый из этих методов оценки и ситуации, для которых каждый подходит.Мы также рассмотрим примеры из электроэнергетики, чтобы продемонстрировать, как каждый метод может быть использован для оценки конкретного типа бизнес-активов.

Методы рыночной оценки

Существует два основных рыночных подхода к оценке бизнеса.

Первый основан на поиске сопоставимых компаний, анализе соотношений цена / прибыль и других стоимостных показателей, установлении среднего значения и применении его к рассматриваемой компании. Очевидно, что это очень неточный способ оценки стоимости, отчасти из-за того, что рынки могут недооценивать или переоценивать компании.Кроме того, трудно оценить, насколько разница в мультипликаторах между аналогичными компаниями связана с факторами, специфичными для отдельных компаний.

Второй подход к рыночной оценке аналогичен использованию сопоставимых объектов недвижимости. Этот подход основан на анализе продаж аналогичной недвижимости и показывает полную денежную стоимость путем анализа недавних продаж или цен предложения аналогичных компаний. Если аналогичные операции не идентичны предмету бизнеса, продажная цена сопоставимого имущества корректируется, чтобы отразить отличия от предмета бизнеса.

В нашем примере электростанция может быть оценена с использованием метода рыночной оценки. Использование рыночного подхода может повлечь за собой рассмотрение недавно построенного завода на том же рынке вместо поиска сделок, которых, вероятно, будет немного и они будут редкими. Если на рынке нет сопоставимых активов, для сравнения можно использовать завод, который в настоящее время строится или утвержден для строительства.

Как и при оценке недвижимости, сопоставимые заводы необходимо скорректировать, чтобы отразить отличия от завода, который вы пытаетесь оценить.Например, при оценке недвижимости, если вы используете сопоставимый дом с 3 спальнями, а оцениваемое имущество имеет 2, то продажная цена сопоставимого дома корректируется с учетом дополнительной спальни. Тот же принцип применим и к электростанциям. Актив может иметь разный срок службы; меняющиеся экологические нормы и правила государственной политики имеют большое влияние на стоимость. Например, если оцениваемая электростанция работает на угле, могут возникнуть экологические или нормативные проблемы, которые могут сделать производство электроэнергии на угле экономически нецелесообразным.

У рыночного подхода есть несколько недостатков. Во многих ситуациях рынок может быть недостаточно активным, чтобы предоставлять данные о продажах сопоставимой недвижимости, и могут отсутствовать надежные источники для независимой проверки стоимости. При оценке крупных, сложных объектов, приносящих доход, тщательный анализ аналогичных операций затруднен; не только меньше таких транзакций, но и информация, связанная с экономическими факторами, которые повлияли на решения покупателей в этих транзакциях, недоступна в публичных записях.Эти типы транзакций часто включают покупку нематериальных активов, таких как товарные знаки, патенты, выгодные контракты, коммерческие тайны и отношения с клиентами. Фактическая справедливая стоимость этих активов не известна постороннему лицу, не участвовавшему в продаже.

Чтобы быть полезной для целей сравнения, продажная цена сопоставимой компании должна определять компоненты ее стоимости — материальные активы по сравнению с нематериальными активами, реальную собственность по сравнению с личной, и налогооблагаемые активы по сравнению с неналогооблагаемыми активами. Даже если оценщик может выделить различные элементы стоимости, сложность факторов может сделать продажу менее надежным индикатором стоимости предприятия.И даже если вся необходимая информация доступна, процесс корректировки стоимости сопоставимых объектов и компании является субъективным и, таким образом, дает оценку, которая не столь надежна, как оценка, рассчитанная с помощью другого метода оценки.

По этим причинам, метод рыночной оценки может предоставить некоторые полезные данные, касающиеся «текущей ставки» для аналогичного бизнеса в данный момент времени, но во многих случаях он не будет адекватно оценивать фактическую справедливую стоимость компании. Однако рыночный подход иногда используется в качестве метода оценки слияний и поглощений (M&A). В сделке слияния и поглощения компания-покупатель часто ожидает достижения некоторого вида синергии в бизнесе за счет приобретения рассматриваемого бизнеса и, как следствие, не так озабочена установлением точной стоимости рассматриваемой компании при ведении переговоров о покупке. Подход к рыночной оценке также является одним из наиболее часто используемых методов оценки в финансах.

Метод оценки затрат

Затратный подход основан на логике принципа замещения.Идея состоит в том, что осмотрительные инвесторы не будут платить за недвижимость больше, чем они заплатили бы за заменяющую собственность эквивалентную полезность. Как и в случае с рыночным подходом, есть две потенциальные отправные точки для стоимостного подхода к оценке: стоимость воспроизведения , и стоимость замещения .

- Стоимость воспроизведения — это оценочная стоимость в текущих ценах для создания точной копии рассматриваемого актива с использованием тех же материалов, тех же строительных технологий и стандартов, дизайна и качества изготовления, а также с учетом всех недостатков собственности, сверх -адекватность и устаревание в этом точном дубликате.

- Стоимость замены — это стоимость замены существующей собственности на новую эквивалентную полезность на указанную дату.

По понятным причинам стоимость замещения более значима с точки зрения принципа замещения; осмотрительный инвестор не стал бы копировать существующую собственность и включать устаревшие, избыточные или неиспользуемые функции.

В нашем примере с электростанциями, если компания рассматривает возможность приобретения завода, который обслуживает 100 000 человек, она не будет платить за существующую станцию больше, чем она потратит на строительство новой станции для обслуживания тех же 100 000 человек.Стоимость нового завода можно определить, посчитав стоимость материалов и стоимость строительства. Стоимость строительства нового современного и функционально эквивалентного завода обычно будет ниже, чем восстановление существующего завода. Новый завод можно построить менее затратным и более эффективным способом с использованием новейших строительных материалов и технологий, а также новейших технологий. Новый завод исключит устаревшее оборудование, которое менее эффективно. Кроме того, новый завод позволяет избежать кумулятивных капитальных затрат на техническое обслуживание, которые создают в бухгалтерских книгах «призрачные активы» — активы, которые существуют, но не используются для работы на полную мощность.Затем стоимость корректируется путем амортизации для получения текущей восстановительной стоимости за вычетом амортизации рассматриваемой электростанции.

Одним из преимуществ затратного подхода является то, что это очень надежный метод оценки капитала, поддерживаемый текущими рыночными затратами и операционной средой. Он обеспечивает четкую стоимость материального имущества, поскольку эта стоимость четко отделена от всех других активов. Затратный подход, используемый в сочетании с доходным подходом, позволяет косвенно оценивать нематериальные активы.Материальная стоимость, установленная на основе затратного подхода, вычитается из стоимости предприятия, установленной на основе доходного подхода; остаток — это стоимость нематериальных активов.

С точки зрения ограничений, затратный подход требует большого количества надежных данных. Это требует расчета стоимости материалов, оборудования и рабочей силы, а также, для нашего примера, разработки информации о наиболее эффективном способе обслуживания этих 100 000 клиентов. Поиск и обработка этой информации требует больших объемов данных и времени.

Метод оценки доходов

Доходный подход основан на предпосылке, что текущая полная денежная стоимость собственности равна текущей стоимости будущих денежных потоков, которые она будет обеспечивать в течение оставшегося экономического срока службы. Это классический подход к оценке, но он требует тщательного анализа и детализации. Метод оценки дохода имеет самый высокий модельный риск — риск того, что ваша модель окажется несоответствующей, — поскольку он основан на многих предположениях. Однако усилия, необходимые для использования доходного метода, также часто приводят к более точной оценке, особенно в сочетании с другими методами оценки. Этот подход позволяет прогнозировать стоимость на основе различных сценариев и может использоваться для выполнения анализа чувствительности.

Есть несколько шагов, чтобы применить этот подход:

- Оценка годовых денежных потоков, которые разумный инвестор ожидал бы получить от объекта недвижимости в течение определенного периода времени.

- Преобразование расчетных денежных потоков в их эквивалент текущей стоимости с использованием нормы доходности, которая учитывает относительный риск прогнозируемого денежного потока и временную стоимость денег.

- Оценка остаточной стоимости, если таковая имеется, на конец определенного прогнозного периода.

- Преобразование остаточной стоимости, если таковая имеется, в эквивалент текущей стоимости.

- Добавление текущей стоимости предполагаемых денежных потоков за определенный прогнозный период к остаточной стоимости, если таковая имеется, для получения стоимости предприятия компании.

- Вычеты из оборотного капитала, нематериального имущества и других исключенных активов из стоимости предприятия для определения стоимости материальных активов рассматриваемой компании.

Доходный подход уместен, если целью является получение справедливой и оправданной стоимости предприятия. Однако в таких ситуациях, как установление стоимости для налогов на имущество, материальная собственность должна оцениваться отдельно; доходный подход не допускает разделения по типам активов. Другое ограничение заключается в том, что рассчитанная стоимость очень чувствительна к предположениям о периоде прогноза, стоимости капитала и полученной конечной скорости роста; любые небольшие изменения в этих ключевых допущениях могут существенно повлиять на присвоенное значение.Пандемия COVID-19 служит напоминанием о том, что прогнозы, сделанные на годы вперед, могут быть, а могут и не сбыться. Прогнозы стоимости капитала должны отражать риск достижения прогнозируемой доходности; Очевидно, что новый ресторан или отель, который открылся в марте 2020 года, не работал бы так, как прогнозировалось в бизнес-плане, разработанном годом ранее. Следовательно, оценки на основе дохода наиболее надежны для предприятий со стабильными предсказуемыми денежными потоками.

Как отмечалось ранее, доходный подход можно комбинировать с затратным подходом, который позволит проводить прямую оценку материальных активов и косвенную оценку нематериальных активов.Нематериальные активы также могут быть смоделированы отдельно, а затем эта стоимость может быть проверена на основе полученной остаточной нематериальной стоимости из подхода, основанного на доходах коммерческого предприятия. Такой комбинированный подход обеспечит обоснованную справедливую стоимость для большинства целей, в которых необходима оценка бизнеса, в дополнение к оценке стоимости различных типов активов.

Независимо от цели проведения оценки, получение точных и обоснованных значений стоимости бизнеса и / или бизнес-активов — это трудный и сложный процесс, требующий навыков опытных профессионалов в области оценки.Эксперт по оценке бизнеса обладает знаниями и опытом, необходимыми для выбора наилучшего метода оценки для ваших конкретных потребностей и расчета справедливой и точной стоимости.

Нужна помощь в определении справедливой стоимости вашего бизнеса?

В Valentiam наши специалисты по оценке имеют опыт применения всех методов оценки, приемлемых в бухгалтерской практике. Мы привносим в каждый проект коллективный десятилетний опыт в области оценки и трансфертного ценообразования. Позвоните нам, чтобы узнать, как мы можем помочь вам с оценкой вашего бизнеса и потребностями в трансфертном ценообразовании.

4.6.6.10 Общие положения по оценке активов

Сводка

В этой теме обсуждается:

- как оценить актив (1.1.A.290)

- влияние новых оценок, а

- оценка и переоценка отдельных финансовых вложений.

Оценка активов

Активы обычно оцениваются по чистой рыночной стоимости (1.1.M.40). Чистая рыночная стоимость — это сумма, которую человек ожидал бы получить, если бы он продал актив на открытом рынке, за вычетом любых действительных долгов или обременений (1.1.E.108).

Если актив принадлежит другому лицу, стоимость актива для лица определяется с использованием его доли в активе (1.1.I.185).

Пример: Лицо имеет 40% -ную долю в активе рыночной стоимости 100 долларов. Стоимость актива для человека составляет 40 долларов (100 долларов на 40%).

Для некоторых активов требуется оценка. Оценка проводится профессионально квалифицированным оценщиком, назначенным Centrelink. Для ВСЕХ других активов оценка лица принимается как разумная, ЕСЛИ не кажется, что стоимость была занижена, И стоимость, вероятно, повлияет на оплату лица.От человека НЕ ожидается получения профессиональной оценки какого-либо актива.

Ссылка на политику: SS Guide 4.6.6.30 Обременения и ссуды под активы

Актуарные оценки

Актуарные оценки требуются, если:

- пожизненный интерес передан для целей выбытия, ИЛИ

- условная процентная ставка, оставшаяся часть или возвратная доля создается лицом ИЛИ приобретается за ценное вознаграждение (1.1.V.25).

В этих обстоятельствах актуарная оценка используется для точной оценки сданного пожизненного интереса и для определения точной стоимости условного, оставшегося или возвратного интереса, созданного или приобретенного лицом.

Эффект от новых оценок

Оценка, которая выше, чем предыдущая оценка или оценка лица, применяется с первого дня выплаты жалованья после ее получения.

Исключение: Если есть доказательства того, что лицо умышленно исказило детали актива, тогда стоимость может быть применена с даты, предшествующей дате оценки.

Для оценки ниже, чем предыдущая оценка или оценка лица, должны применяться правила даты вступления в силу.

Ссылка на закон: SSAct раздел 23 (1) — «день выплаты жалованья», раздел 1118 Определенные активы, которые не принимаются во внимание при расчете стоимости активов лица

Ссылка на политику: SS Guide 8.6.1 Дата вступления в силу решений — Краткое изложение законодательства

Оценка и переоценка рыночных инвестиций и ценных бумаг, котирующихся на бирже

Оценка и переоценка рыночных инвестиций и ценных бумаг, котирующихся на бирже, проводится в соответствии с указаниями, изложенными ниже.Инвестиции с рыночной привязкой — это управляемые инвестиции, стоимость которых колеблется в соответствии с рыночными изменениями.

Первоначальная оценка

Когда определяется новое требование лица, все связанные с рынком управляемые инвестиции лица и котируемые на бирже ценные бумаги оцениваются с использованием последних цен за единицу, доступных Centrelink.

Переоценка

Стоимость всех котируемых на бирже ценных бумаг и рыночных инвестиций переоценивается с использованием последних цен, доступных Centrelink 20 марта и 20 сентября каждого года.

Также переоценивается стоимость привязанных к рынку управляемых инвестиций лица и зарегистрированных на бирже ценных бумаг:

- , когда лицо запрашивает переоценку 1 или более своих рыночных управляемых инвестиций или котируемых ценных бумаг, и

- после уведомляемого события, которое влияет на 1 или несколько связанных с рынком управляемых инвестиций лица или листинговых ценных бумаг.

Дополнительная переоценка управляемых инвестиций, привязанных к рынку, также может происходить в исключительных экономических обстоятельствах (см. Примечание).

При переоценке одной или нескольких управляемых инвестиций лица, привязанных к рынку, и котируемых ценных бумаг, все связанные с рынком управляемые инвестиции и акции лица переоцениваются с использованием последних цен.

Пояснение: Это гарантирует, что условное обоснование применяется к текущей рыночной стоимости всех финансовых вложений.

Пример: Если человек сообщает, что он продал некоторые акции, все связанные с рынком управляемые инвестиции этого лица и котируемые на бирже ценные бумаги обновляются с использованием последних цен.

Примечание: Дополнительная переоценка произошла в ноябре 2008 года во время мирового финансового кризиса.

Ссылка на закон: SSAct раздел 1084A Оценка и переоценка определенных финансовых вложений

.

д.;

д.; е. не нуждающиеся в переоценке, поскольку их цена всегда реальна;

е. не нуждающиеся в переоценке, поскольку их цена всегда реальна;

;

;