Основные виды налоговых споров и их классификация

Налоговые споры и их классификация законодателем определены довольно четко, при этом основными актами, на которые стоит обратить внимание, являются Налоговый и Арбитражный процессуальный кодексы, а также Кодекс административного судопроизводства. В статье далее мы разберемся с терминологией налоговых споров и их классификацией.

Понятие налоговых споров

Налоговый спор — это противоречие, возникшее между сторонами налоговых правоотношений, которое разрешается в порядке, предусмотренном законом, в частности ст. 138 НК, главой 32 КАС и главой 26 АПК РФ. Однако прежде, чем рассматривать вопрос о налоговых спорах и их классификации, нелишне будет уточнить, что законодатель подразумевает под налоговыми правоотношениями.

Ответ на этот вопрос дает ст. 2 НК РФ: это правоотношения, которые носят властный характер и связаны с установлением, введением и взиманием налогов, сборов и страховых взносов на территории РФ. Помимо этого, отнести к налоговым можно также правоотношения, связанные с осуществлением налогового контроля, обжалования актов или действий (бездействий) должностных лиц.

2 НК РФ: это правоотношения, которые носят властный характер и связаны с установлением, введением и взиманием налогов, сборов и страховых взносов на территории РФ. Помимо этого, отнести к налоговым можно также правоотношения, связанные с осуществлением налогового контроля, обжалования актов или действий (бездействий) должностных лиц.

Иными словами, к налоговым спорам относятся следующие ситуации:

- Споры, связанные с оспариванием актов (как нормативного, так и ненормативного характера), регулирующих налоговые правоотношения.

- Взыскание обязательных платежей и санкций налоговой инспекцией или таможенными органами.

Субъекты налоговых правоотношений и виды налоговых споров

Субъектами правоотношений в сфере налогового права являются, согласно ст. 9 НК РФ:

- таможенные органы;

- налогоплательщики;

- организации — налоговые агенты;

- налоговые органы.

Соответственно, эти же категории являются участниками споров. Однако в некоторых ситуациях стороной конфликта может быть и иной орган, в компетенцию которого входит издание нормативного акта, затрагивающего права участников спора. Кроме этого, чертой налогового разногласия является то, что одной стороной будет являться налогоплательщик, а другой — государственный орган, а правоотношения между ними всегда носят административный, властный характер.

Что касается предмета налогового спора, то к нему относятся права и обязанности участников возникших правоотношений. Иными словами, налогоплательщики защищают свои права, которыми они наделены в силу ст. 21 НК, госорган же требует от них исполнения соответствующих обязанностей. Допускается возникновение налогового спора и по другим основаниям (например, обжалование актов нормативного и ненормативного характера по налогам и сборам).

При этом в зависимости от субъектного состава конфликта выделяют споры, возникшие:

- по инициативе налогоплательщика;

- по инициативе госоргана.

По предметному критерию разногласия споры могут относиться к вопросам:

- нарушенных прав или неисполненных обязанностей;

- обжалования актов права.

В зависимости от порядка рассмотрения:

- рассматриваемые в судебном порядке;

- решаемые во внесудебном порядке.

Ниже мы рассмотрим основные стадии данной разновидности споров.

Стадии налогового спора

- Начало спора

Налоговый спор, как правило, начинается с того, что одна из сторон правоотношений выявляет нарушение ее прав или неисполнение обязанностей другим участником отношений. Иными словами, должен иметь место юридический факт, с которого и начинается процесс спора. - Досудебная стадия

Потерпевшая сторона предъявляет свои претензии второму участнику конфликта и ждет ответа на возражения. Начинается так называемая досудебная стадия, суть которой заключается в том, что сторонам дается возможность разрешения всех противоречий до обращения в суд.

Разберем досудебную стадию на конкретном примере. Допустим, организация получает акт проверки от налоговой инспекции. Далее составляются возражения и собирается необходимый пакет документов. Жалоба направляется в вышестоящий налоговый орган для разрешения. В случае отказа в ее удовлетворении при несогласии с вынесенным решением организация может инициировать судебную стадию путем обращения в суд.

- Судебная стадия

На этой стадии потерпевшая сторона направляет исковое заявление в суд — арбитражный или общей юрисдикции в зависимости от характера правоотношений. К заявлению в этом случае необходимо приложить все доказательства и процессуальные документы, которые указаны законодателем в качестве обязательных. Стадия заканчивается вынесением решения суда, в котором спорный вопрос решается.

***

Таким образом, налоговый спор всегда носит властный характер, то есть одной из сторон всегда выступает государство в лице уполномоченных органов. При этом налогоплательщик вне зависимости от сложности вопроса всегда сможет защитить свои интересы в судебном порядке, если на досудебной стадии этого сделать не получилось.

При этом налогоплательщик вне зависимости от сложности вопроса всегда сможет защитить свои интересы в судебном порядке, если на досудебной стадии этого сделать не получилось.

Зарипов Вадим Маратовичруководитель аналитической службы юридической компании «Пепеляев Групп», заместитель главного редактора журнала «Налоговед» СТАТЬЯ 54.1 НК РФ: КОДИФИКАЦИЯ СУДЕБНЫХ ДОКТРИН ИЛИ НОВЫЕ ПРАВИЛА? СПОСОБЫ ЗАЩИТЫ В СПОРАХ О НЕОБОСНОВАННОЙ НАЛОГОВОЙ ВЫГОДЕ НАЛОГОВЫЕ ПРОВЕРКИ:

|

Герасименко Светлана Анатольевнадействительный государственный советник юстиции РФ 3-го класса СПОСОБЫ ЗАЩИТЫ ПРАВ НАЛОГОПЛАТЕЛЬЩИКОВ В АРБИТРАЖНОМ СУДЕ

НАЛОГОВЫЕ ПОСЛЕДСТВИЯ ПРИЗНАНИЯ СДЕЛОК НЕДЕЙСТВИТЕЛЬНЫМИ

|

Никонов Андрей Александровичстарший партнер юридической компании «Пепеляев Групп» ВИДЫ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ И ОТВЕТСТВЕННОСТЬ за их совершение:

|

Артюх Алексей Андреевичпартнер юридической компании TAXOLOGY НАЛОГ НА ПРИБЫЛЬ. РАЗБОР НЕРЕШАЕМЫХ НАЛОГОВЫМ КОДЕКСОМ СИТУАЦИЙ С УЧЕТОМ СУДЕБНОЙ ПРАКТИКИ

|

Никонов Андрей Александровичстарший партнер юридической компании «Пепеляев Групп» НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (Глава 21 НК РФ)): 12 видов споров о применении НДС:

|

Виды налоговых споров — Правовой Центр ВЕСТ

Из всех категорий судебных дел налоговые споры относятся к числу самых сложных. Чтобы решить налоговый спор, необходимо четко квалифицировать конкретный спор. От этого зависит правильность применения той или иной нормы права.

Определение стратегии судебного разрешения налогового спора напрямую зависит от того, насколько систематизированы теоретические познания и практические навыки работы по разрешению налоговых споров.

Поэтому представителей в решении налоговых споров нужно выбирать, в первую очередь, оценивая их практический опыт судебных ведений дел, и конкретную направленность деятельности. Узкая специализация является определенной гарантией того, что юрист выберет правильную линию представительства.

Чтобы понимать, какой вариант представительства налогоплательщика выбрать, специалист должен в первую очередь определить, к какому виду налоговых споров относится конкретная ситуация.

Конечно, определение вида налогового спора не является залогом успешного его разрешения, но это дает ориентир для выбора тактических и стратегических приемов выхода их разногласий.

Существует множество критериев, по которым можно разделять налоговые споры на виды.

Наиболее распространенный классификатор налоговых споровПравовые споры – считаются таковыми, если налогоплательщик и налоговый орган по-разному истолковывают отдельные нормы материального права. Разная трактовка в результате приводит к тому, что одна из сторон (или обе) может применять определенную норму, допуская ошибки.

Правовые споры обычно регулируются в досудебном рассмотрении.

Процедурные – споры, при которых налогоплательщик считает, что в процедурах осуществления налогового контроля или производства налоговых дел, которые относятся к правонарушениям, были допущены ошибки.

Поскольку в законодательстве четко прописаны правила проведения налогового контроля, то даже мелкое формальное нарушение уже является поводом для процедурного налогового спора.

Но на практике картина меняется. Нередко суды игнорируют нарушения, которые были допущены налоговыми органами. Часто также пропускаются такие спорные действия налоговых органов, на которых нет четкого запрета в НК. Обе причины приводят к тому, что представители налоговых органов умышленно нарушать прядок проведения мероприятий (например, даты и сроки проверок).

Обычно суд объясняет подобное нивелирование тем, что процедурные нарушения существенно не влияют на факт законности привлечения налогоплательщика к ответу.

Чтобы выиграть такой спор, необходимо доказать существенность процедурного нарушения.

Фактические споры – разное видение фактического положения дела, касающегося (прямо или косвенно) налогооблагаемой деятельности налогоплательщика.

Большинство налоговых споров связано именно с фактическими обстоятельствами. Чаще всего это касается достоверности документов, имеющихся у налогоплательщика. Подозрение в неполном освещении хозяйственной деятельности или поиск незаконно получаемой налогоплательщиком выгоды – тоже распространенная причина возникновения спора.

Чаще всего это касается достоверности документов, имеющихся у налогоплательщика. Подозрение в неполном освещении хозяйственной деятельности или поиск незаконно получаемой налогоплательщиком выгоды – тоже распространенная причина возникновения спора.

Решение фактических споров обычно проходит в арбитражных судах.

Виды налоговых споров в зависимости от того, кто выступает инициаторомСпоры по инициативе налогоплательщика – это обычно оспаривание процедур, нормативно-правовых актов, действий (или бездействия) налоговой по отношению к налогоплательщику.

Споры по инициативе налогового органа (налогового агента) касаются взысканий всевозможных налоговых сборов с налогоплательщика (например, дополнительный налог на НДС), санкций против него и так далее.

Споры по инициативе таможенного органа – это преимущественно разногласия, касающиеся пошлинных сборов.

Чаще всего инициатором налоговых споров выступает налоговый орган.

По факту разрешения спора в суде

Досудебные споры. Налогоплательщик обязан перед подачей в суд обратиться в досудебный орган урегулирования споров. Сегодня, если жалоба подана с соблюдением всех правил, ее обязательно должны рассмотреть.

Судебные споры. Наиболее затратный и сложный вариант урегулирования разногласий налогоплательщика с налоговым органом.

Большинство налоговых споров носят комплексный характер. В одном деле могут быть связаны между собой, например, фактический и правовой виды налогового спора. Это создает сложности в процессуальной деятельности представителей спорящих сторон. К тому же налоговое законодательство постоянно обновляется и усовершенствуется. Нередко налогоплательщик просто физически не успевает тщательно самостоятельно следить за этими обновлениями и становится добросовестным нарушителем закона.

Вам также может быть интересно:

Как выбрать адвоката? Зачастую, оказавшись в непростой ситуации (решение которой невозможно без знания законов и понимания их), человек осознает, что без помощи юриста выхода не найти. Перед ним…

Перед ним…

Каждый предприниматель, открывая собственное дело рассчитывает на получение прибыли, но порой бизнес оборачивается долгами, и единственным выходом из ситуации становится фиксация…

Налоговые споры: понятие, виды, особенности и пути решения

Закон Российской Федерации предусматривает уплату налогов физическими, а также юридическими лицами Данные обязанности регулируются Налоговым Кодексом Российской Федерации…

- Налоговые споры (НС) возникают в случае несвоевременной подачи в налоговую документов либо сведений.

- Упущение сроков по представлению в налоговую налоговых деклараций.

- НС возникает в случаях, когда сумма налогового сбора от доходов физического лица возврату не была принята.

- Налоговый спор может возникнуть при отказе возместить налог на добавленную стоимость, так называемый НДС.

- НС возникает при привлечении к налоговой ответственности.

- Дополнительное начисление пени либо налогов.

- Налоговые споры возникают при отказе налоговых органов в регистрации или снятии с учёта.

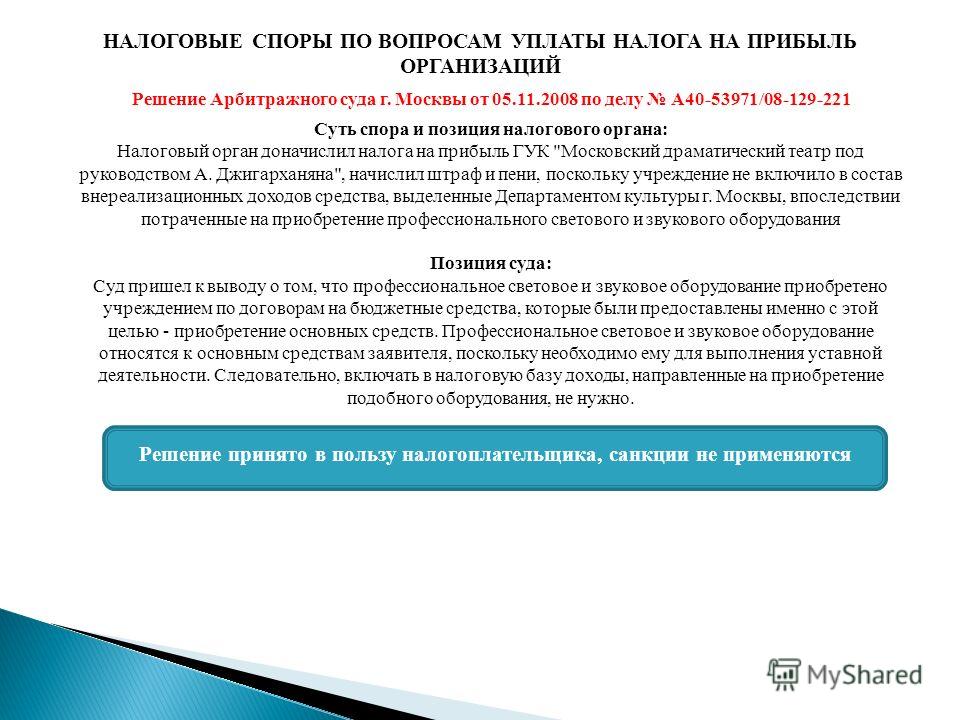

В качестве примера можно рассмотреть следующий реальный кейс:

Каковы причины возникновения налоговых споров?

Деятельность налоговой инспекции, а также недобросовестное отношение граждан в вопросе уплаты налогов являются причинами появления споров. Что касается вины налоговых органов, то тут следует отметить работу сотрудников организации, которые зачастую не проявляют расторопность в работе с клиентами, а также некомпетентны в вопросах начисления налогов. Нередко причинами появления налоговых споров становятся неправильно поданная информация, которую подают иные органы, что приводит к начислению штрафных санкций, пени и попыткам налоговой инспекции взыскать образовавшуюся задолженность.

Например, владелец транспортного средства не снял его с учёта в ГИБДД, хотя уже долгое время не является его собственником (продажа авто), при этом ГИБДД с запозданием подаёт информацию о продаже транспорта либо с запозданием вносит все изменения в свою базу данных. Такое действие и становится причиной начисления налогов. Подобное касается не только продажи транспортных средств, но и недвижимости.

Такое действие и становится причиной начисления налогов. Подобное касается не только продажи транспортных средств, но и недвижимости.

Но всегда можно найти выход из сложившейся ситуации:

- Предпринять попытку оспорить происходящее, при этом грамотно суметь привести нужные аргументы в свою пользу.

- Заплатить налоговые сборы в добровольном порядке., которые были начислены с ошибками.

Можно отметить несколько вариантов решения проблемы:

- Урегулировать вопрос в досудебном порядке.

- Обратиться в суд с целью решения сложившейся ситуации.

В случаях, когда гражданин юридически не подкован, а также не разбирается в тонкостях налогового законодательства, велика вероятность неудачной попытки урегулирования спора. При этом налоговый орган может отказать принять позицию гражданина.

Чтобы увеличить шансы на победу в споре с налоговым органом, следует обратиться за юридической либо адвокатской помощью.

На нашем сайте вы можете задать вопрос юристу бесплатно. Для жителей Москвы и Московской области, Санкт-Петербурга и Ленинградской области консультация по телефону и первичная консультация в офисе осуществляются бесплатно. Чтобы задать вопрос юристу — воспользуйтесь специальной формой сразу под этой статьей.

Если принято решение обратиться за помощью к юристу, то следует обратить внимание на его практику по налоговым спорам. Квалифицированный юрист, опытный адвокат при грамотном применении Налогового, Гражданского, Административного законодательства поспособствует вынесению решения в пользу своего клиента.

Юристы, практикующие работу по решению вопросов, связанных с налогами, работают по нескольким направлениям:

1. Сопровождает выездные, а также камеральные проверки налоговой на вопрос соблюдения законности. В это входит:

- проверка документации организации;

- консультация, а также рекомендация по вопросам устранения нарушений, которые были выявлены в ходе проверки;

- участие юриста во время проведения контрольных мероприятий.

2. Помогают оспорить отказ без оснований налогового органа возместить НДС, а также излишние средства, образовавшиеся в процессе переплаты налогов либо сборов.

3. Помогают урегулировать разногласия, когда налоговая инспекция пытается привлечь к ответственности, связанной с нарушением налогового законодательства. Зачастую Налоговый орган необоснованно пытается вынести требования взыскать пени, обязательные платежи, а также накладывает штрафные санкции. Квалифицированный юрист оспорит такие решения в пользу своего клиента, а также отстоит его права.

По вопросам налогов квалифицированный юрист оказывает следующие услуги:

- Консультация. Юрист либо адвокат проконсультирует обратившегося за помощью по имеющимся вопросам, связанных с налогообложением, а также с налоговыми преступлениями.

- Проведёт правовую экспертизу документов.

- Выступит в качестве представителя интересов своего клиента не только в налоговых инстанциях, но и в суде.

- Осуществляет подготовку необходимой документации.

- Оказывает услуги в досудебном урегулировании конфликтов с органом ИФНС.

- Принимает участие в судебных разбирательствах на стороне защиты клиента: подготовка процессуальных документов, участие в процессе, обжалование незаконного постановления суда и прочее.

Опытные юристы, адвокаты помогут клиенту оспорить:

- Акты камеральной, налоговой проверок.

- Действия либо бездействие со стороны чиновников при проведении проверки на всех уровнях.

- Вынесенные административные штрафы, а также постановления об административных правонарушениях.

Налоговые споры в арбитражном суде в Москве, помощь в решении налоговых спорах

Налоговые споры является одной из самых распространенных на сегодня категорий судебных дел, рассматриваемых в арбитражных судах. Цена иска по налоговым спорам очень часто высока на столько, что от результата рассмотрения соответствующего дела иногда может зависеть дальнейшая коммерческая деятельность компании.

Классификация

Основными видами налоговых споров, имеющих место в современной арбитражной практике, являются:

- споры, связанные с применением к предпринимателям налоговых санкций за совершение различных налоговых правонарушений (к примеру, непредставление налоговых деклараций, нарушение правил учета доходов и расходов, невыполнение обязанностей налогового агента и т.д.).

- споры, связанные с отказом в возмещении НДС.

- споры, связанные с проведением камеральных и выездных проверок предпринимателя.

- споры, связанные с блокировкой расчетного счета, списанием средств с него и т.д.

Следует учитывать, что нормы действующего законодательства возлагают на налоговые органы обязанность по доказыванию обстоятельств, послуживших основанием к принятию или совершению обжалуемых решений или действий. При этом необходимо отметить, что очень часто арбитражные суды разделяют позицию, изложенную предпринимателем-налогоплательщиком. Это связано с тем, что зачастую решения и действия налоговых органов не основаны на законе, а выносятся и совершаются на основании формального применения норм такого закона.

Это связано с тем, что зачастую решения и действия налоговых органов не основаны на законе, а выносятся и совершаются на основании формального применения норм такого закона.

| ! |

Исход большинства налоговых споров напрямую зависит от того, кто осуществляет отстаивание и защиту прав предпринимателя. |

Залогом успеха в разрешении налоговых споров являются квалификация, практика, опыт и знания представителей налогоплательщика.

Федеральное законодательство подвержено частым изменениям. Это приводит к противоречиям между его положениями и становится причиной спорных ситуаций. Особенно несовершенно налоговое законодательство. В Налоговом Кодексе РФ не найдется ни одной статьи, которая бы не подвергалась хоть раз исправлениям, дополнениям. Хаотичность в этой области приводит к тому, что права предпринимателей и учредителей организаций часто нарушаются. Да и сами владельцы бизнесов из-за постоянных изменений в статьях нормативно-правового акта не могут быть уверены в правомерности своих действий или действий по отношению к ним со стороны органов власти.

Да и сами владельцы бизнесов из-за постоянных изменений в статьях нормативно-правового акта не могут быть уверены в правомерности своих действий или действий по отношению к ним со стороны органов власти.

Когда дело доходит до судебных разбирательств, предпринимателям понадобится квалифицированная помощь адвоката по налоговому праву. В юридической практике налоговые споры считаются самой проблемной категорией дел. Выиграть его может специалист, находящийся в курсе всех нововведений в законодательстве и умеющий найти лазейку среди противоречивых положений.

Есть ли смысл вести споры с органами государственной власти?

Раньше владельцы фирм предпочитали не связываться с налоговыми инспекциями и пытаться отстоять свои права, даже если они открыто нарушались. Предприниматели платили штрафы, чтобы не нарваться на более строгое наказание. Эта позиция была в корне неверна, т.к. порождала произвол и коррупцию со стороны представителей государственного органа. К счастью, ситуация в настоящее время меняется. Предприниматели изучают законодательство либо нанимают опытных юристов, чтобы не допустить нарушения законных прав даже по незначительному поводу. Растет юридическая грамотность и понимание, что государство в лице стоящих у его власти лиц не всегда защищает своих граждан. За свои интересы надо бороться.

Сбор доказательной базы

Налоговые споры достаточно проблемные по своей сути. Помимо сбора доказательств правомерности действий со стороны организации-налогоплательщика, необходимо привести достоверные и убедительные факты нарушения норм права со стороны налоговой инспекции. Только при наличии этих условий арбитражный суд сможет аннулировать решение налогового органа.

| ! |

Доказательства собирает не только налогоплательщик, но и налоговая инспекция. Исход дела во многом будет зависеть от того, чья доказательная база покажется судье более убедительной. Немаловажную роль при этом будет играть выбранная налогоплательщиком стратегия. |

Поэтому целесообразней всего воспользоваться услугами профессиональной команды юристов, специализирующихся на налоговом праве.

Помощь при разрешении споров

Юридическое Бюро под руководством Шахбазова Константина Архимедовича оказывает всестороннюю юридическую помощь в решении налоговых споров. Мы гарантируем индивидуальный подход к каждому клиенту с учетом его ситуации и осуществляем следующие виды услуг:

- Консультация индивидуальных предпринимателей и представителей организаций по вопросам изменения положений в Налоговом Кодексе и правомерное использование этих нововведений в своей деятельности.

- Подготовка и написание заключений по этим вопросам.

- Обработка предоставленной клиентом информации о нарушении его законных прав и анализ правомерности и необходимости действий, совершенных налоговой инспекцией в его отношении.

- Представительство и защита законных прав и интересов клиента, рассмотрение споров в арбитражном суде по делу о возмещении и возврату переплаченной суммы денежных средств, ушедших на оплату налогов, включая НДС.

- Опротестование действий налоговой инспекции, заблокировавшей операции по расчетным счетам налогоплательщика, в результате чего фирме был причинен финансовый урон, возместить который должен налоговый орган.

- Оптимизация всех налоговых сборов и выплат с целью уменьшения итоговой суммы.

- Контроль за соблюдением правил проведения налоговой проверки с целью предотвращения возможных неправомерных действий со стороны налогового органа.

- Общение с инспекторами, проводящими проверку.

Мы гарантируем положительное решение по вашему делу, если за него возьмутся наши специалисты. Уверенность в этом дают выигранные нашими адвокатами налоговые споры, благодарные отзывы клиентов, постоянное стремление к профессиональному росту. У нас работают юристы, специализирующиеся на налоговом законодательстве и владеющие практическими навыками в этой области.

Почему мы?

Индивидуальный подход к каждому клиенту «Академии Права»

Ценим время клиента и своё время. Работаем на результат.

Используем только законные методы для решения задач в судах.

Прозрачная и полная отчетность о статусе ведения дел.

Всегда в курсе нововведений в законодательстве.

Успешный опыт ведения дел по 25 направлениям права

Порядок досудебного урегулирования налоговых споров

В соответствии с п. 2 ст. 138 Налогового кодекса Российской Федерации акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (за исключением актов ненормативного характера, принятых по итогам рассмотрения жалоб, апелляционных жалоб, актов ненормативного характера федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, действий или бездействия его должностных лиц) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган в порядке, предусмотренном Кодексом.

В настоящее время Налоговый кодекс Российской Федерации предусматривает две процедуры административного обжалования указанных видов решений налогового органа в вышестоящем налоговом органе:

— апелляционный порядок обжалования;

— общий порядок обжалования.

Выбор одной из применяемых процедур зависит от того, вступило ли в силу обжалуемое решение на момент обращения с жалобой. Если решение еще не вступило в силу, то оно может быть обжаловано в апелляционном порядке.

Пункт 2 ст. 139.1 Налогового кодекса Российской Федерации предусматривает, что апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения в вышестоящий налоговый орган может быть подана до дня вступления в силу обжалуемого решения.

В соответствии с п. 9 ст. 101 Налогового кодекса Российской Федерации решения о привлечении или об отказе в привлечении к ответственности за совершение налогового правонарушения вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение (его представителю).

Таким образом, апелляционная жалоба в отношении не вступившего в силу решения о привлечении (об отказе в привлечении) к налоговой ответственности подается в течение одного месяца со дня вручения такого решения налогоплательщику или его представителю.

Согласно п. 1 ст. 139.1 Налогового кодекса Российской Федерации апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения подается через вынесший соответствующее решение налоговый орган, который обязан в течение трех дней со дня поступления указанной жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

Подача апелляционной жалобы приостанавливает исполнение обжалуемого решения налогового органа.

Не могут быть обжалованы в апелляционном порядке решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенные федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

В соответствии с п. 2 ст. 139 Налогового кодекса Российской Федерации жалоба в вышестоящий налоговый орган может быть подана, если иное не установлено Налоговым кодексом Российской Федерации, в течение одного года со дня, когда лицо узнало или должно было узнать о нарушении своих прав.

Жалоба на вступившее в силу решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке, может быть подана в течение одного года со дня вынесения обжалуемого решения.

Жалоба в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, может быть подана в течение трех месяцев со дня принятия вышестоящим налоговым органом решения по жалобе (апелляционной жалобе).

К жалобе могут быть приложены обосновывающие ее документы.

В случае пропуска по уважительной причине срока подачи жалобы этот срок по ходатайству лица, подающего жалобу, может быть восстановлен вышестоящим налоговым органом.

1.2 Виды налоговых споров. Налоговые споры

Похожие главы из других работ:

Досудебные процедуры урегулирования налоговых споров

1.1 Понятие и виды налоговых споров

На сегодняшний день термин «налоговые споры» получил широкое распространение как в юридической литературе, так и в судебной практике (п. 1 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12 октября2006 г…

Досудебные процедуры урегулирования налоговых споров

1.2 Организация процедуры досудебного урегулирования налоговых споров

Досудебное урегулирование налоговых споров — это процедура, применение которой позволяет оперативно урегулировать возникающие конфликты, не доводя разрешение спора до судебного разбирательства…

Налоговые споры

Глава 1. Общая характеристика налоговых споров

…

Налоговые споры

1.2 Виды налоговых споров

Отдельного внимания требует исследование видов налоговых споров. Классификация налоговых споров может быть осуществлена по различным основаниям. По субъектному составу выделяют споры между налоговыми органами, с одной стороны…

Налоговые споры

Глава 2. Особенности разрешения налоговых споров

…

Налоговые споры

2.1 Досудебное урегулирование налоговых споров

С 1 января 2009 года введен обязательный досудебный порядок обжалования. Одна из его задач — разгрузка судов от множества однотипных дел, споров по вопросам факта, а не права…

Общие положения о защите прав налогоплательщиков

1.2 Понятие и классификация налоговых споров

Основным квалифицирующим признаком налогового спора является то, что налоговым является только тот спор, который вытекает из налоговых правоотношений, а именно: — из отношений по установлению…

Общие положения о защите прав налогоплательщиков

1.3 Подведомственность и подсудность налоговых споров

Правильный выбор судебного органа, компетентного рассматривать возникший между налогоплательщиком и налоговым органом спор, является важной предпосылкой оперативности и эффективности судебной защиты прав налогоплательщика…

Порядок и способы досудебного урегулирования налоговых споров

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГОВЫХ СПОРОВ

…

Порядок и способы досудебного урегулирования налоговых споров

ГЛАВА 2. АНАЛИЗ ДОСУДЕБНОГО ПОРЯДКА РАЗРЕШЕНИЯ НАЛОГОВЫХ СПОРОВ

…

Порядок и способы досудебного урегулирования налоговых споров

2.3 Направления совершенствования досудебного порядка разрешения налоговых споров

Повысить эффективность досудебного урегулирования налоговых споров возможно только путем введения новых специальных инструментов, применяемых при досудебном урегулировании налоговых споров. При чем таких инструментов…

Проблемы разрешения налоговых споров

1. Теоретические аспекты налоговых споров и их разрешение в судебном порядке

…

Проблемы разрешения налоговых споров

2.1 Анализ разрешения налоговых споров в досудебном порядке

Процедура рассмотрения акта проверки и материалов налоговой проверки нижестоящим налоговым органом достаточно подробно регламентирована и принципиально за последнее время не менялась…

Проблемы разрешения налоговых споров

2.2 Анализ разрешения налоговых споров в судебном порядке

Анализ разрешения налоговых споров в судебном порядке проведем на основе данных, представленных на рисунке 2.2. Исходя из данных диаграммы можно сделать выводы…

Проблемы разрешения налоговых споров

3. Направления совершенствования досудебного порядка разрешения налоговых споров

Повысить эффективность досудебного урегулирования налоговых споров возможно только путем введения новых специальных инструментов, применяемых при досудебном урегулировании налоговых споров. При чем таких инструментов…

Налоговые споры и судебные разбирательства — Eversheds Sutherland

Международная практика налоговых споров и судебных разбирательств Eversheds Sutherland защищает интересы клиентов при проведении проверок, апелляций и налоговых споров IRS.

Eversheds Sutherland направляет клиентов как в ожидаемых, так и в реальных налоговых спорах — от планирования, направленного на избежание налоговых споров, до проведения проверок IRS, апелляций и налоговых споров.

Наши юристы по налоговым спорам консультируют клиентов по вопросам работы с IRS на всех уровнях административных разбирательств, от предварительных аудитов и процедур аудита до апелляций и судебных разбирательств IRS на любом из многочисленных форумов, где могут быть поданы налоговые дела.Мы управляем всеми аспектами налоговых проверок и налоговых разногласий, включая смягчение потенциальных споров до привлечения IRS, добровольное раскрытие информации, стратегическое управление процессом разрешения споров во время аудитов и апелляций и изучение творческих альтернативных вариантов разрешения споров. Наши юристы по налоговым спорам имеют долгую и успешную репутацию в разрешении дел наших клиентов на уровне аудита и апелляции.

Наши юристы по налоговым спорам имеют большой опыт во всех аспектах налоговых споров, начиная с судебных процессов в США.S. Налоговый суд, окружные суды и Федеральный претензионный суд США для апелляции в апелляционных судах США и Верховном суде США. Наш опыт охватывает весь спектр налоговых вопросов, включая корпоративные, партнерские, индивидуальные и налоговые дела.

Почему Эвершедс Сазерленд

Национальная практика. Наша практика налоговых споров и судебных разбирательств недавно была названа U.S. News-Best Lawyers «Юридической фирмой года» 2019 года в области налоговых споров.

Опыт. Более 30 юристов занимаются налоговыми спорами и судебными спорами, связанными с налогом на прибыль, налогом на недвижимость, государственными и местными налогами и акцизами. Мы досконально разбираемся в типах проблем, на которые в последнее время обращает внимание IRS, например, претензии на иностранные налоговые льготы или льготы на исследования и эксперименты, производственные вычеты по Разделу 199, ремонт по сравнению с капитализацией, исследования разделения затрат, дела о партнерстве TEFRA, предлагаемые отмены налогов. освобожденный статус и претензии IRS о штрафах.Несмотря на то, что мы часто можем разрешать разногласия без судебного разбирательства, наши налоговые стороны обладают опытом и навыками для эффективного и действенного ведения судебных разбирательств, когда это становится необходимым. За последние годы мы подали более 100 судебных дел от имени более чем 50 клиентов.

Ключевые отношения. Наши юристы по налоговым спорам имеют обширные отношения с IRS и Министерством юстиции, а наши знания налоговой системы позволяют нам часто заключать очень выгодные соглашения.Наша фирма подготовила двух комиссаров IRS, одного начальника апелляционной инстанции IRS и одного главного юрисконсульта IRS. Более того, многие из наших поверенных по налоговым спорам ранее работали в Налоговом управлении США, Казначействе США и Конгрессе, а также в государственных и местных органах власти.

Поддержка всей компании. Наши налоговые юристы являются частью гораздо более крупной и разнообразной юридической фирмы. Мы можем и делаем, опираясь на таланты и опыт других судебных исполнителей, а также других адвокатов с широким спектром понимания и знаний.

Гайки и болты

Наш опыт включает:

- Аудит IRS и другие административные процедуры, представительство и управление

- Запросы информационных документов (IDR)

- Процесс проверки качества (QEP)

- Неопределенные налоговые позиции (UTP)

- Процесс обеспечения соответствия (CAP)

- Апелляционные жалобы

- Частные письма, технические консультации, добровольное раскрытие информации

- Судебное разбирательство в налоговом суде

- Судебное разбирательство по делу о возмещении в федеральных районных судах и U.S. Федеральный суд иска

- Судебные разбирательства в отношении государственных и местных налогов

- Апелляционный процесс

- Альтернативное разрешение споров (предварительные соглашения, медиация, арбитраж)

Принять меры

Налоговые поверенные Эвершедса Сазерленда готовы предоставить клиентоориентированный подход, который постоянно оценивает наиболее эффективное и рентабельное разрешение всех форм налоговых споров и споров.

НАЛОГОВОЕ РАЗБИРАТЕЛЬСТВО 360 — Анализ налоговых споров в режиме реального времени McDermott

Ниже представлено краткое изложение важных рекомендаций Службы внутренних доходов (IRS) и соответствующих налоговых вопросов за неделю с 27 сентября 2021 года по 1 октября 2021 года.Кроме того, чтобы постоянно обновлять информацию о налоговых последствиях COVID-19, посетите нашу страницу ресурсов здесь.

28 сентября 2021 г .: IRS выпустило процедуру получения доходов, добавив Чили в список юрисдикций, с которыми у Соединенных Штатов есть действующее соглашение об обмене информацией для отчетности о выплатах процентов по депозитам. IRS также добавило две страны — Доминиканскую Республику и Сингапур — в список юрисдикций, с которыми Министерство финансов США и IRS определили целесообразность установления отношений автоматического обмена.

29 сентября 2021 г .: IRS выпустило проект инструкций по дополнительным доходам и убыткам (Приложение E формы 1040), касающихся отчетности о доходах или убытках от сдачи в аренду недвижимости, роялти, партнерских отношений, S-корпораций, имений, трастов и остаточных долей участия в инвестиционные каналы ипотечного кредитования недвижимости (REMIC).

1 октября 2021 г .: Казначейство и IRS опубликовали поправки к окончательным положениям (Решение Казначейства 9922), которые были опубликованы в Федеральном реестре 12 ноября 2020 г.В Постановлении Казначейства 9922 даны указания относительно распределения и распределения вычетов и подлежащих зачету иностранных налогов, определения дохода от финансовых услуг, переопределения иностранного налога, наличия иностранных налоговых кредитов в рамках переходного налога, применения ограничения иностранного налогового кредита к консолидированным группам. , корректировки гибридных счетов вычетов, которые следует учитывать в отношении определенных включений в доход американским акционером, соглашений о финансировании по каналам связи, включающих гибридные инструменты, и учета определенных платежей в соответствии с положениями о глобальном нематериальном низком налогообложении дохода.

1 октября 2021 г .: Казначейство и IRS опубликовали уведомление и запрос комментариев относительно всех форм, используемых организациями, освобожденными от налогообложения, для определения того, что такие организации выполняют условия работы в рамках ограничений их освобождения от налогов. IRS предоставило список соответствующих форм. Письменные комментарии должны быть предоставлены не позднее 30 ноября 2021 года.

1 октября 2021 года: Казначейство и IRS опубликовали уведомление и запрос комментариев относительно бремени, связанного с формами деклараций о подоходном налоге в США для индивидуальных налогоплательщиков.Запрос касается формы 1040 и связанных с ней форм деклараций, которые используются физическими лицами для отчетности о своих доходах, подлежащих налогообложению, и расчета их правильных налоговых обязательств. Письменные комментарии должны быть предоставлены не позднее 3 декабря 2021 года.

1 октября 2021 года: IRS опубликовало пресс-релиз, напоминающий гражданам США, иностранцам-резидентам и любым местным юридическим лицам о том, что крайний срок продления для подачи их годового отчета иностранного банка и финансового Счета (FBAR) — 15 октября 2021 г.

1 октября 2021 г .: IRS опубликовало еженедельный список письменных определений ( e.грамм. , Правила частного письма, Меморандумы о технических консультациях и Консультации главного юрисконсульта).

Особая благодарность Робби Алипуру из нашего офиса в Чикаго за сводку новостей на этой неделе .

Как разрешить налоговый спор?

Автор: Фрэнк Марано-младший, Esquire-

Налоговая служба изучает и проверяет декларации и отбирает налогоплательщиков для проверки на основании нескольких факторов, многие из которых Служба не раскрывает.Однако федеральные налоговые споры часто возникают из-за несогласия налоговых органов с вашей налоговой позицией и из-за того, что система налогообложения зависит от добровольного соблюдения.

IRS в настоящее время проводит пять основных типов аудиторских программ:

- Программа автоматического занижения отчетов (AUR), которая представляет собой простейший аудит и обычно состоит из компьютеров IRS, которые сопоставляют элементы, предварительно указанные в индивидуальных налоговых декларациях, с информацией, сообщаемой плательщиками в таких формах, как W-2 и Форма 1099;

- Заочный экзамен, который заключается в отправке IRS письма, в котором задается вопрос о едином налоге;

- Офисная проверка, где налогоплательщика просят посетить IRS и принести записи и информацию, относящиеся к проверке;

- Полевой экзамен, который используется для большинства бизнес-отчетов и более крупных и сложных индивидуальных отчетов; и

- Исследовательский аудит, при котором декларации выбираются случайным образом из научной выборки на основе конечных цифр номера социального страхования налогоплательщика.

Лучшее время для разрешения налогового спора — на самом низком уровне. На этом этапе налогоплательщик будет работать с агентом, который проводил проверку и знаком со всеми фактами и обстоятельствами, связанными с предметами спора.

Однако, если спор не может быть разрешен, налоговый агент готовит отчет с подробным описанием последствий для налогоплательщика и причин включения дополнительного дохода или запрета определенных статей.Налогоплательщик после получения этого письма (обычно называемого «30-дневным письмом») может либо принять выводы эксперта, запросить конференцию с местным апелляционным офисом IRS, либо дождаться получения официального уведомления о недостатках, в котором объясняется, что налог будет начисляться, если не будет подана петиция в Налоговый суд США.

Если налогоплательщик запрашивает конференцию с Апелляционным управлением и сумма предлагаемого дополнительного налога составляет менее 25 000 долларов за каждый рассматриваемый год или налоговый период, налогоплательщик может подать небольшой запрос.Такое разбирательство носит неформальный характер, и свидетельские показания не даются под присягой, однако Апелляционное управление может потребовать представления документов под страхом наказания за лжесвидетельство, чтобы обеспечить честность разбирательства и чтобы налогоплательщик был откровенен.

Если налогоплательщик подает ходатайство в Налоговый суд, IRS через местное отделение своего главного юрисконсульта должно подать ответ в течение 60 дней. Другие формальности подачи документов также являются частью этого этапа в зависимости от характера дела.

Если налогоплательщик не добьется положительного результата в налоговом суде, у него / нее могут быть варианты, включая апелляцию в Апелляционный суд США. Однако, если налогоплательщик выбрал и получил статус мелкого налогового дела, решение Налогового суда не подлежит обжалованию.

Кроме того, налогоплательщику может быть разрешено обойти Налоговый суд и обратиться за пересмотром в Окружной суд США своей юрисдикции или Суд по федеральным претензиям США. Однако оба этих альтернативных суда требуют, чтобы налогоплательщик уплатил оспариваемую сумму, а затем запросил возмещение в IRS.Будет ли налогоплательщик рассматривать свое дело в любом из этих судов, зависит от фактов и обстоятельств каждого дела.

В заключение, конфронтация с IRS требует, чтобы представитель с опытом и осведомленностью не только помогал налогоплательщику с судебными аспектами дела, но и помогал в решении, следует ли рассматривать спор в максимально возможной степени или следует ли достичь компромисса с IRS. Команда опытных профессионалов МакЭлри Харви может помочь вам преодолеть стрессовые ситуации, связанные с IRS.

Чтобы записаться на консультацию, свяжитесь с группой практики коммерческого и корпоративного права МакЭлри Харви по телефону (610) 436-0100.

Налоговые споры — Daniel Rosefelt & Associates, LLC, Адвокат и CPA

Щелкните по ссылкам ниже, чтобы узнать больше о различных налоговых судах.

Иногда для успешного решения налоговой проблемы требуется судебный процесс в одном из четырех различных федеральных судов, обладающих юрисдикцией в отношении налогообложения: Налоговый суд Соединенных Штатов, Окружной суд Соединенных Штатов, Суд США по делам о банкротстве и Претензионный суд Соединенных Штатов.Дэниел Розфельт представлял налогоплательщиков в различных налоговых спорах во всех этих федеральных судах и в судах штатов.

Наши обширные знания о налоговых спорах и соответствующем законодательстве помогают нам понять, какой суд лучше всего подходит для решения ваших конкретных вопросов. Если вы рассматриваете налоговую тяжбу с IRS или налоговым органом штата, свяжитесь с Daniel Rosefelt & Associates, LLC, адвокатом и бухгалтером по телефону (301) 656-4424 или заполнив нашу десятисекундную контактную форму , чтобы узнать ваши реальные варианты. . Мы обслуживаем клиентов в США и по всему миру из нашего офиса в Бетесде, штат Мэриленд.

Налоговый суд США

Большинство налоговых дел рассматривается в Налоговом суде США по одной ключевой причине: помимо суда по делам о банкротстве, это единственный форум, в котором налогоплательщики могут начать судебный процесс до уплаты налоговых обязательств, заявленных IRS. Когда налоговое дело возбуждается в других федеральных судах, налогоплательщик должен выплатить спорную сумму, а затем подать иск о возмещении.

Юрисдикция Налогового суда США включает полномочия по рассмотрению большинства споров, касающихся ответственности налогоплательщика по оспариваемым подоходным налогам, рассмотрение некоторых принудительных действий по сбору налогов, предложенных IRS, и рассмотрение решений IRS об отклонении запроса налогоплательщика о компромиссном предложении. Он также охватывает снижение штрафа, освобождение от ответственности невиновного супруга, заявление IRS об ответственности получателя, определенные виды декларативного освобождения от ответственности, корректировку распределения партнерств и переклассификацию работников в качестве служащих или независимых подрядчиков.

Суд состоит из 19 судей, назначаемых Президентом. Судьи судов обладают специальными знаниями в области федерального налогового законодательства и несут ответственность за толкование положений Налогового кодекса и связанных с ним нормативных актов, а также за обеспечение справедливого и равноправного налогообложения налогоплательщиков налогов со стороны IRS. Находясь в Вашингтоне, округ Колумбия, судьи путешествуют по стране и периодически проводят судебные процессы в других указанных городах. Судебные разбирательства проводятся перед одним судьей и без присяжных.

Дело возбуждается заявлением.В случаях недостатка, как правило, ходатайство должно быть подано в течение 90 дней после даты отправки уведомления о недостатке по почте. Однако у налогоплательщиков есть 150 дней на то, чтобы подать петицию, если их уведомление о несоответствии отправлено по почте, когда налогоплательщик находится за пределами Соединенных Штатов. При подаче петиции также необходимо оплатить регистрационный сбор. После подачи ходатайства уплата основного налога, предложенного IRS, не требуется до тех пор, пока дело не будет решено.

В спорах о дефиците, в которых участвует 50 000 долларов или меньше за каждый год, налогоплательщики могут решить, что их дело будет рассматриваться в соответствии с упрощенной процедурой Суда по рассмотрению дел о малых налогах.Судебные разбирательства по мелким налоговым делам, как правило, менее формальны, приводят к более быстрому рассмотрению дел, и налогоплательщики часто сами выступают по делу. Решения, принятые в порядке малого налогового дела, обжалованию не подлежат. Однако более крупные дела регулируются сложными процессуальными правилами и правилами доказывания, и налогоплательщики обычно представлены налоговыми специалистами, имеющими лицензию на практику в Суде.

Большинство дел урегулируются по взаимному соглашению между налогоплательщиком и IRS до судебного разбирательства.Если судебное разбирательство проводится и принимается решение, председательствующий судья обычно издает отчет, в котором излагаются как установленные факты, так и мнение. Затем дело закрывается в соответствии с мнением судьи путем внесения решения, в котором указывается размер дефицита или переплаты, или указывается такое иное возмещение, предоставленное Судом. Решения налогового суда могут быть обжалованы в Апелляционном суде США.

Окружной суд США

Для подачи налогового дела в U.S. District Court, налогоплательщик должен выплатить оспариваемую сумму, а затем запросить возмещение в IRS . После получения отказа в удовлетворении запроса налогоплательщика и исчерпания административных средств защиты IRS, налогоплательщик может подать иск о возмещении в свой окружной суд США, где налогоплательщик получает право на судебное разбирательство дела присяжными, чего нельзя добиться в налоговом суде или суде по претензиям. В окружном суде США нет минимальной суммы для налоговых споров, но стоимость и сложность дела в федеральном окружном суде часто ограничивают этот вариант только крупными делами.

Суд США по делам о банкротстве

Суд по делам о банкротстве США обладает юрисдикцией для решения широкого круга налоговых вопросов, касающихся налогоплательщиков, которые находятся в рассматриваемом деле о банкротстве. Средства правовой защиты, доступные налогоплательщику в суде по делам о банкротстве, различаются в зависимости от того, относится ли дело налогоплательщика к делу главы 7, главы 13 или главы 11. Во всех случаях банкротства Суд обладает юрисдикцией разрешать почти все споры с участием IRS, государственных налоговых органов и налогоплательщика. Суды по делам о банкротстве будут определять, среди прочего, сумму или обоснованность иска IRS о дефиците, действительность и объем налоговых обязательств IRS, «стоимость» прав IRS и право налогоплательщика / должника на выполнение налоговых обязательств. утверждается IRS.

Суд по делам о банкротстве часто является «дружественным» форумом для налогоплательщиков. Помимо Налогового суда США, это единственный форум, на котором налогоплательщик может оспорить налоговое обязательство до выплаты предполагаемого обязательства и затем требовать возмещения. По этим причинам количество налоговых споров, рассматриваемых в суде по делам о банкротстве, быстро растет. Налоговые дела в суде о банкротстве рассматриваются единоличным федеральным судьей без присяжных заседателей.

Претензионный суд США

Кассационный суд имеет юрисдикцию рассматривать иски о возврате налогов, которые уже были уплачены налогоплательщиком.После того, как налогоплательщик произведет платеж, он или она может подать иск в Претензионный суд США о возмещении спорной суммы без ограничения минимальной или максимальной суммы. Эти споры рассматриваются судьей, и суд присяжных отсутствует. Налогоплательщики не могут требовать возмещения определенных штрафов IRS в Кассационном суде. Как правило, Кассационный суд рассматривает крупные налоговые претензии к национальным и многонациональным компаниям и является необычным местом для рассмотрения индивидуальных дел.

Нужна помощь? Свяжитесь с нами

Не обращайтесь в IRS в одиночку.Налоговые разногласия требуют поддержки опытной команды. Если вы считаете, что ваша ситуация требует судебного разбирательства, свяжитесь с Daniel Rosefelt & Associates, LLC, адвокатом и бухгалтером по телефону (301) 656-4424 или заполнив нашу десятисекундную контактную форму .

Налоговые споры и судебные разбирательства | Ирвин Митчелл Солиситорс

Что происходит в налоговом расследовании HMRC?

HMRC проводит три основных типа налоговых расследований.Их часто называют запросом Раздела 9A, Кодексом практики 8 (COP8) и Кодексом практики 9 (COP9).

Это не уголовное расследование и не всегда приводит к уголовному преследованию. Тем не менее, HMRC может начать уголовное расследование и судебное преследование, если вы не выполните его или они обнаружат доказательства серьезных преступлений.

Запросы по Разделу 9A используются HMRC для проверки информации, указанной в вашей налоговой декларации о самооценке. Они могут относиться к определенному аспекту вашей налоговой декларации или к случайной проверке вашей заявки.Обычно они проводятся посредством письменного общения с HMRC.

Расследование COP8 используется, если HMRC подозревает вас в уклонении от уплаты налогов или незначительном мошенничестве. Обычно они включают в себя серию неофициальных встреч и переписку между вами и HMRC для выявления недоплаченных налогов.

Расследования COP9 используются, когда HMRC подозревает вас в серьезном мошенничестве, но не возбуждает уголовное дело. Вы должны предоставить HMRC подробный отчет о ваших налоговых делах, а также обо всем, что вы сделали — намеренно или нет — что привело к нарушениям.

После того, как расследование определит размер невыплаченного налога (включая проценты), вы и HMRC договариваетесь о выплате штрафа на основе вашего поведения до и во время расследования. Вы заплатите меньше штрафа, если будете готовы помочь и сотрудничать.

Придется ли мне идти в суд?

Большинство гражданских налоговых расследований заканчиваются тем, что вы и HMRC соглашаетесь о размере налога и размера штрафа, который вы должны заплатить.В этом случае вам не нужно обращаться в суд.

Если вы не можете прийти к взаимному соглашению и не согласны с решением HMRC по делу, вы можете подать апелляцию и начать судебное разбирательство в гражданском суде или трибунале.

Если HMRC начнет уголовное расследование против вас и обнаружит доказательства уголовных преступлений, вам, возможно, придется обратиться в суд для уголовного преследования.

Независимо от типа налогового спора, в котором вы участвуете, очень важно как можно раньше обратиться за юридической консультацией и представлением интересов.Это даст вам наилучшие шансы разрешить спор без обращения в суд.

Если вам все же нужно обратиться в суд, наши юристы также могут посоветовать вам представлять интересы и поддержать вас на протяжении всего процесса.

Свяжитесь с нами через Интернет или позвоните по телефону 0370 1500 100, чтобы узнать больше о том, чем мы можем помочь.

Что делать, если я не согласен с решением HMRC?

Если вы недовольны результатами расследования HMRC, вы можете запросить внутреннюю проверку.Это будет выполнять другой офицер HMRC, который ранее не участвовал в этом деле. Они могут подтвердить или изменить цифры первоначального расследования.

Если вы все еще недовольны, вы можете обжаловать решение в гражданском суде или трибунале — это начнет судебный процесс.

Во время судебного разбирательства вы и HMRC представляете доказательства ваших различных расчетов налогов. Суд или трибунал примет решение о правильной сумме налога.

Если они обнаружат, что вам недоплачили, вы получите крайний срок для выплаты разницы, плюс проценты и штраф.Вам может быть разрешено вносить платежи в рассрочку.

Если вы не внесете требуемых платежей, вам грозит уголовное преследование.

Какие правонарушения могут повлечь за собой уголовное преследование?

Хотя HMRC рассматривает мелкие дела об уклонении от уплаты налогов и мошенничестве в рамках гражданского судопроизводства, более серьезные правонарушения могут подвергнуться уголовному преследованию. Сюда могут входить:

- Уклонение от уплаты подоходного налога

- Уклонение от уплаты НДС

- Обман государственных доходов

- Предоставление фальшивых документов или информации в HMRC

- Контрабанда или мошенническое уклонение от уплаты акциза на импортные товары (например,грамм. сигареты, алкоголь)

- Отмывание денег.

В настоящее время возбуждено больше уголовных дел за налоговые правонарушения, чем когда-либо прежде. Если вы столкнулись с каким-либо налоговым судебным процессом, вам необходимо как можно скорее получить юридическую консультацию. Позвоните нам по телефону 0370 1500 100 и поговорите с нашей командой сегодня конфиденциально.

С какими штрафами я могу столкнуться?

Вы должны уплатить все неуплаченные налоги вместе с процентами, начисленными с даты уплаты налога.Дополнительные штрафы будут зависеть от типа судебного процесса, который вы проходите:

Civil — Вы можете обсудить денежный штраф с HMRC в зависимости от суммы неуплаченного налога, от того, был ли пропущенный платеж преднамеренным, а также от того, насколько вы сотрудничали во время расследования. Если вы не можете договориться о наказании, решение будет принято в суде или трибунале. HMRC может публично публиковать информацию о штрафах сверх определенных пороговых значений.

Уголовное дело — Уголовное преследование может привести к штрафу, тюремному заключению или и тем, и другим.В любом случае вы все равно должны вернуть налог. Вам также может быть приказано оплатить судебные издержки. К уклонению от уплаты налогов относятся чрезвычайно серьезно и часто караются суровыми штрафами.

Вы также можете быть привлечены к ответственности в соответствии с Законом о доходах от преступной деятельности 2002 года и Положением о борьбе с отмыванием денег 2017 года. Ваше имущество может быть конфисковано, если вы признаны виновным в отмывании денег.

Наши юристы могут помочь вам избежать гражданских или уголовных наказаний или договориться о менее суровых наказаниях.Свяжитесь с нами онлайн или позвоните нам по телефону 0370 1500 100 для получения дополнительной информации.

Harrison & Held, LLP | Адвокат по налоговым спорам

Наша команда по налоговым спорам имеет значительный опыт ведения судебных разбирательств по всем видам налоговых дел в Налоговом суде Соединенных Штатов, Окружном суде Соединенных Штатов, Федеральном суде США по искам и Апелляционных судах Соединенных Штатов на всей территории Соединенных Штатов. Наша команда по налоговым спорам ревностно представляет интересы всех типов налогоплательщиков в судебных процессах, связанных с дефицитом, возвратом и взысканием налогов.Наши адвокаты — это больше, чем просто участники судебного процесса — мы судебные адвокаты, обладающие сильным сочетанием как судебных, так и существенных налоговых знаний.

Примеры нашего опыта налоговых споров:

- Тяжба по встречным ходатайствам для упрощенного судебного разбирательства в Федеральном суде США по искам о большом возмещении штрафа за просрочку подачи от имени исполнителя;

- Судебный процесс в Апелляционном суде девятого округа Соединенных Штатов по вопросу FICA, который был произведен по первому впечатлению, с вынесением решения в упрощенном порядке от имени налогоплательщика;

- Тяжба в Окружном суде Соединенных Штатов для Северного округа Иллинойса о возмещении штрафов за непредставление отчетов об определенных операциях с наличными в форме 8300;

- Тяжба в Налоговом суде США по делу о полисе страхования жизни на сумму около 20 миллионов долларов с разделением долларов;

- Тяжба в Налоговом суде США по поводу реализованной встроенной прибыли в размере 7 миллионов долларов, которую предлагается оценить против юридического лица при преобразовании из корпорации C в корпорацию S.

- Многочисленные дела, поданные в Налоговый суд США, касаются апелляций в связи с процедурами взыскания, проведенными в IRS;

- Тяжба в Окружном суде США Южного округа Нью-Йорка по сделке «Деривиум», включающей предполагаемую «предполагаемую или конструктивную продажу» квалифицированной заменяющей собственности налогоплательщиком в связи со сделкой ESOP;

- Судебное разбирательство в Федеральном суде США по искам, касающееся приведения в исполнение иска осведомителя против IRS; и

- Защита иска, возбужденного Министерством юстиции США против налогоплательщика о принудительном исполнении или изъятии различных федеральных налоговых залогов в Окружном суде Соединенных Штатов по Центральному округу Флориды.

Наши юристы по налоговым спорам работают, чтобы разрешать все налоговые споры как можно более выгодно, эффективно и с минимальными затратами.

Наша команда по урегулированию налоговых споров имеет обширный опыт представления интересов налогоплательщиков на всех уровнях налоговой службы, а также перед государственными и местными налоговыми органами. Группа Harrison & Held, LLP по разрешению налоговых споров, состоит из юристов, которые ранее активно работали в налоговой службе, и многие из юристов команды имеют дипломы CPA, MBA и магистра права в области налогообложения.Мы представляем налогоплательщиков во всех типах налоговых споров, включая налог на наследство и дарение, подоходный налог, акцизный налог, налог на заработную плату, налог с продаж и использования, налог на имущество и все связанные с этим штрафы и пени. Команда по расследованию налоговых споров представляла тысячи налогоплательщиков, которые выходят за рамки самых разных классификаций организаций и географических границ. Многие из наших адвокатов перечислены в таких публикациях, как «Ведущие юристы», «Супер юристы» и «Chambers».

В число наших клиентов в этой области входят физические лица, трасты и поместья, государственные и частные предприятия, хедж-фонды, некоммерческие организации, государственные учреждения, включая индейские племена, и партнерства TEFRA.

Наши регулярные и текущие услуги включают:

- Аудиторское представительство

- Апелляционное представительство

- Коллекционное представительство

- Компромиссные предложения

- Уголовный розыск отдела защиты

- Государственные и местные налоговые проверки

- Действия разоблачителей

- Добровольное раскрытие информации и раскрытие информации о офшорных счетах

- Споры по налогу на имущество

Юридическая фирма по налоговым спорам в Канаде

Навигация по сложному, меняющемуся ландшафту

На фоне усиленного общественного и правительственного дискурса об уклонении от уплаты налогов, а также все более сложных и постоянно меняющихся правил и требований соблюдения, корпорации сталкиваются с более пристальным вниманием к своей практике налогового планирования и растущим риском участия в налоговых спорах.По мере увеличения размера и доли налоговых споров, репутационные и финансовые последствия для бизнеса также возрастают, при этом потенциальное воздействие на них привлекает внимание руководителей высшего звена и менеджеров по управлению рисками предприятий. Доступ к стратегическим и опытным консультантам по налоговому праву необходим для смягчения последствий налоговых споров и судебных разбирательств.

Признанный «краеугольным камнем канадского налогового рынка с заметным участием в налоговых спорах» (Chambers Global 2015), Ослер консультирует канадские и иностранные корпорации, ведущие бизнес в Канаде, по всем аспектам избежания, управления и ведения судебных разбирательств. налоговые споры.Наши рекомендации, основанные на нашем передовом опыте в области налогового планирования и трансфертного ценообразования, направлены на предотвращение и управление рисками. Мы тесно сотрудничаем с коммерческими и юридическими группами наших клиентов, предоставляя целенаправленные и стратегические рекомендации, чтобы помочь нашим клиентам избежать изнурительных налоговых платежей и штрафов — особенно в спорах о «ставке на компанию».

Наши клиенты извлекают выгоду из нашего значительного опыта в упреждающем управлении и разрешении аудиторских и апелляционных споров с CRA, а также благодаря нашему глубокому знанию Закона о подоходном налоге и процессов принятия решений CRA.Хотя мы работаем с клиентами, чтобы избежать обращения в суд, когда это возможно, судебные исполнители Osler успешно представляли интересы клиентов в нескольких наиболее важных налоговых судебных спорах в Канаде. Ослер выступал в качестве советника по важным и сложным налоговым делам национального значения, затрагивающим большие классы налогоплательщиков, в Верховном суде Канады, Федеральном апелляционном суде, Налоговом суде Канады и других судах в многочисленных налоговых делах, которые повлияли на канадские налоги. закон. Наша работа включает в себя выполнение функций советника по первому делу GAAR, по которому налогоплательщик выиграл дело в Верховном суде Канады, и по первому делу о трансфертном ценообразовании, по которому налогоплательщик выиграл дело в Верховном суде Канады.Стратегическая направленность Osler, а также глубина и широта нашего опыта бесценны для наших клиентов. Наши клиенты также извлекают выгоду из опыта и суждений юристов нашей ведущей в отрасли группы по гражданским спорам и нашей опытной группы поддержки судебных процессов.

Osler находится на переднем крае рынка, консультируя клиентов по всему спектру спорных налоговых вопросов, включая:

- Трансфертное ценообразование

- Уклонение от уплаты налогов и общее правило противодействия уклонению от уплаты налогов в федеральном и провинциальном контексте

- Налогообложение ресурсов

- Расчет прибыли

- Налог на товары и услуги

- Отчисление процентов

- Научные исследования и экспериментальные разработки (SR&ED) кредитов

- Толкование договоров

- Корпоративные реорганизации

- Корпоративный контроль

- Вознаграждения акционерам и работникам

- Вычет расчетных платежей и прочих расходов

- Зачет по иностранным налогам

- Значение инвентаря

- Резиденция для целей налогообложения

- Ряд административных и процедурных налоговых вопросов (включая письма с требованиями, доступ к информации и вопросы, связанные с привилегиями)

СДЕЛКИ И КЕЙСЫ

- Канада Trustco Mortgage Co.против Королевы , 2005 SCC 54; 2004 DTC 6119 (F.C.A.) — Верховный суд Канады постановил, что GAAR не применяется к сделке продажи с обратной арендой.

- Королева против GlaxoSmithKline Inc ., 2012 SCC 52 — Верховный суд Канады сформулировал надлежащий подход к определению соответствующих рыночных цен в канадском законодательстве.

- Королева против General Electric Capital Canada Inc ., 2010 FCA 344 — Первый случай трансфертного ценообразования в Канаде, в котором применяется современный режим трансфертного ценообразования, изложенный в разделе 247 Закона о подоходном налоге (Канада), в дополнение к режим, установленный в бывшем подразделе 69 (2).

- TD Securities (США) LLC против Королевы , 2010 TCC 186 — Отменил давнюю политику CRA отказывать американским компаниям с ограниченной ответственностью в льготах по договору.

- Inter-Leasing Inc. против Онтарио (министр доходов), ONCA 575, 2014 г., ред. 2013 ONSC 2927 — Применение режима GAAR провинции Онтарио к межпровинциальному налоговому планированию.

- Husky Energy Inc. и др. Против Альберты / Королевы , 2011 ABQB 268, aff’d 2012 ABCA 231 — Применение режима GAAR провинции Альберта к межпровинциальному налоговому планированию.

- Дайшова — Марубени Интернэшнл Лтд. Против Канады , 2013 SCC 29 — Налоговый режим принятия обязательств по возврату.

- CIBC World Markets Inc. против Альберты / Королевы , 2011 FCA 270 — Успешная апелляция по налогу на товары и услуги, касающаяся основополагающего принципа требования о налоговых льготах для целей налога на товары и услуги.

- Королева против 3850625 Canada Inc. (ранее Fording Coal, Ltd.), 2011 FCA 117 — Решение благоприятно для многих компаний, занимающихся добычей полезных ископаемых, которые стремятся к широкому толкованию правил предоставления ресурсов.

- Гиффорд против Королевы, 2004 SCC 15 — Подтвердил учет процентных расходов как текущих расходов для ростовщиков.

- Telus Communications Inc.

1 НК РФ;

1 НК РФ;

Основные направления налоговых проверок, риски.

Основные направления налоговых проверок, риски.