Налоговые льготы

УСН ПО СТАВКЕ 5%

Применяется в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

Категории налогоплательщиков:

1.Индивидуальные предприниматели и организации, созданные:

· выпускниками общеобразовательных организаций, профессиональных образовательных организаций или очной формы обучения образовательных организаций высшего образования в течение одного календарного года непосредственно после окончания образовательной организации;

· обучающимися в период обучения в общеобразовательных организациях, профессиональных образовательных организациях или по очной форме обучения в образовательных организациях высшего образования.

2.Индивидуальные предприниматели или коммерческие организации, за исключением унитарных предприятий, зарегистрированные в соответствии с законодательством РФ и имеющие статус резидента центра регионального развития Пензенской области.

Закон Пензенской области от 30.06.2009 №1754-ЗПО

НАЛОГОВЫЕ КАНИКУЛЫ

Законом Пензенской области № 2684-ЗПО от 04.03.2015 (вступил в силу 17.03.2015) введены налоговые каникулы в виде нулевой налоговой ставки для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанного Закона и перешедших на упрощенную или патентную систему налогообложения в отношении видов предпринимательской деятельности в производственной, социальной и (или) научной сферах.

НАЛОГОВЫЕ ЛЬГОТЫ ДЛЯ IT– КОМПАНИЙ

Снижение налоговой ставки по налогу на прибыль организаций, осуществляющих деятельность в области информационных технологий.

Закон Пензенской области от 04.07.2014 №2571-ЗПО

Расчет стоимости патента (ссылка http://patent.nalog.ru/info/ )

Патентная система налогообложения представляет собой специальный налоговый режим для ИП, который они могут применять наряду с общей системой, УСН или ЕНВД.

Патентная система применяется в отношении отдельных видов деятельности в соответствии с Законом Пензенской области от 28.11.2012 №2299-ЗПО (с последующими изменениями) «О введении патентной системы налогообложения на территории Пензенской области и установлении размеров потенциально возможного к получению индивидуальным предпринимателем годового дохода по видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения».

К основным преимуществам патентной системы налогообложения относятся:

Уплата всего одного налога – за выданный патент, причем сумма налога не зависит от фактических доходов ИП. ИП освобождается от уплаты НДФЛ, НДС и налога на имущество физических лиц.

Возможность оплаты патента в два этапа.

ИП применяет упрощенный порядок ведения учета.

Налоговая декларация в рамках патентной системы налогообложения не предоставляется. Взаимоотношение ИП и налоговых органов значительно упрощаются. Тем не менее предприниматели, применяющие патентную систему, обязаны вести налоговый учет доходов в целях контроля за соблюдением ограничения по доходам от реализации в книге учета доходов.

Microsoft Word — Титул2_14_.doc

%PDF-1.6 % 1 0 obj > endobj 6 0 obj ) /Creator (PScript5.dll Version 5.2.2) /Producer (Acrobat Distiller 7.0 \(Windows\)) /ModDate (D:20110602153604+07’00’) /Title >> endobj 2 0 obj > stream 2011-06-02T15:36:04+07:002011-06-02T15:35:58+07:002011-06-02T15:36:04+07:00PScript5.dll Version 5.2.2application/pdf

0 (Windows)

endstream

endobj

3 0 obj

>

/Encoding >

>>

>>

endobj

4 0 obj

>

endobj

5 0 obj

>

endobj

7 0 obj

>

endobj

8 0 obj

>

endobj

9 0 obj

>

endobj

10 0 obj

>

endobj

11 0 obj

>

endobj

12 0 obj

>

endobj

13 0 obj

>

endobj

14 0 obj

>

endobj

15 0 obj

>

endobj

16 0 obj

>

endobj

17 0 obj

>

endobj

18 0 obj

>

endobj

19 0 obj

>

stream

HVK6tX#TB@|ӽn ?%$[ϣܖ__q:=G8~zS_Z|}iB

\Ah`Vj@L:%vJ]Nu’eBM{aO䝭ty|z^8ZI

0 (Windows)

endstream

endobj

3 0 obj

>

/Encoding >

>>

>>

endobj

4 0 obj

>

endobj

5 0 obj

>

endobj

7 0 obj

>

endobj

8 0 obj

>

endobj

9 0 obj

>

endobj

10 0 obj

>

endobj

11 0 obj

>

endobj

12 0 obj

>

endobj

13 0 obj

>

endobj

14 0 obj

>

endobj

15 0 obj

>

endobj

16 0 obj

>

endobj

17 0 obj

>

endobj

18 0 obj

>

endobj

19 0 obj

>

stream

HVK6tX#TB@|ӽn ?%$[ϣܖ__q:=G8~zS_Z|}iB

\Ah`Vj@L:%vJ]Nu’eBM{aO䝭ty|z^8ZIМастерская систем – WISYS.

RU

RUОбщая характеристика решения

Конфигурация «Бухгалтерия предприятия» предназначена для автоматизации бухгалтерского и налогового учета, включая подготовку обязательной (регламентированной) отчетности в организации. Бухгалтерский и налоговый учет ведется в соответствии с действующим законодательством Российской Федерации.

«1С:Бухгалтерия 8» поддерживает решение всех задач бухгалтерской службы предприятия, если бухгалтерская служба полностью отвечает за учет на предприятии, включая, например, выписку первичных документов, учет продаж и т. д. Данное прикладное решение также можно использовать только для ведения бухгалтерского и налогового учета.

Самая новая редакция 3.0 разработана на основе конфигурации «Бухгалтерия предприятия» редакции 2.0:

- обеспечивается сохранение методологии ведения бухгалтерского и налогового учета редакции 2.0,

- накопленные в редакции 2.0 данные при переходе на новую редакцию сохраняются.

Учет «от документа» и типовые операции

Основным способом отражения хозяйственных операций в учете является ввод документов программы, соответствующих первичным бухгалтерским документам. Кроме того, допускается непосредственный ввод отдельных проводок. Для группового ввода проводок можно использовать типовые операции – простой инструмент автоматизации, легко и быстро настраиваемый пользователем.

Кроме того, допускается непосредственный ввод отдельных проводок. Для группового ввода проводок можно использовать типовые операции – простой инструмент автоматизации, легко и быстро настраиваемый пользователем.

Ведение учета деятельности нескольких организаций

«1С:Бухгалтерия 8» позволяет вести бухгалтерский и налоговый учет хозяйственной деятельности нескольких организаций. Учет по каждой организации можно вести в отдельной информационной базе. В то же время конфигурация предоставляет возможность использовать общую информационную базу для ведения учета нескольких учреждений – юридических лиц. Это удобно, если их хозяйственная деятельность тесно связана между собой: можно использовать общие списки товаров, контрагентов (деловых партнеров), работников, складов (мест хранения) и т. д., а обязательную отчетность формировать раздельно.

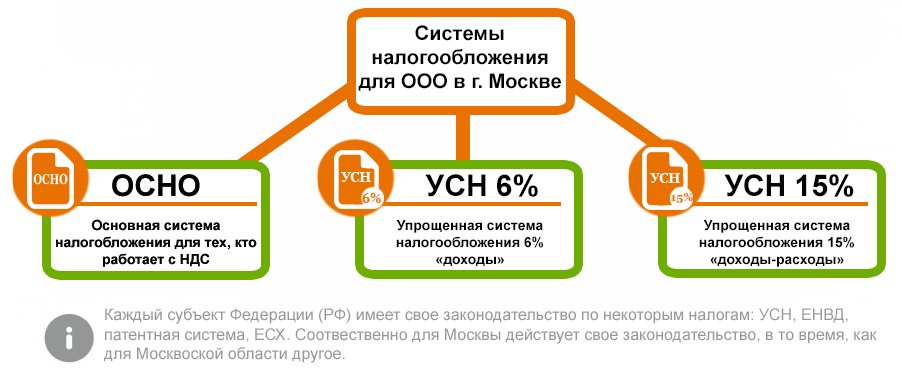

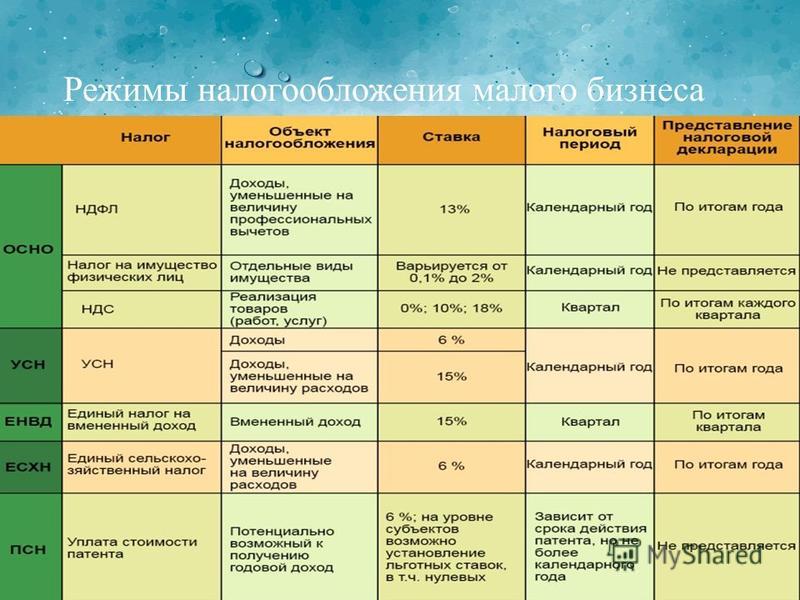

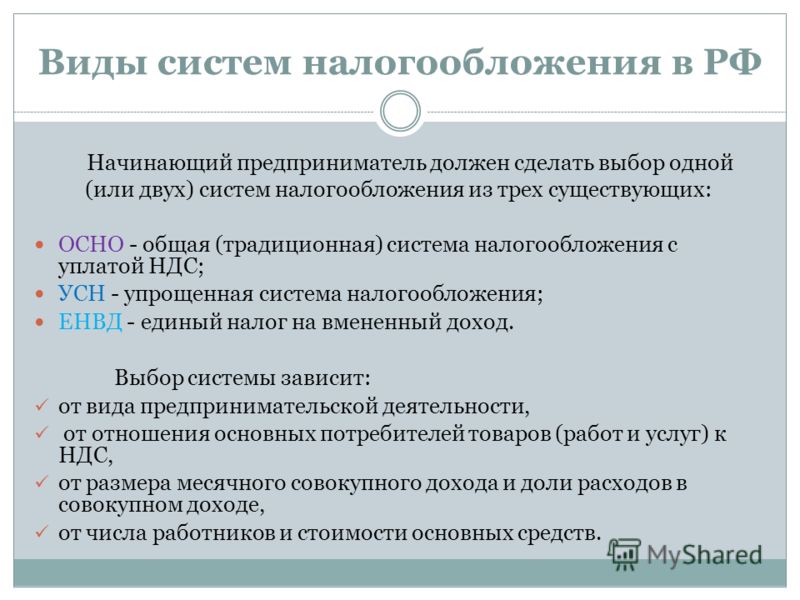

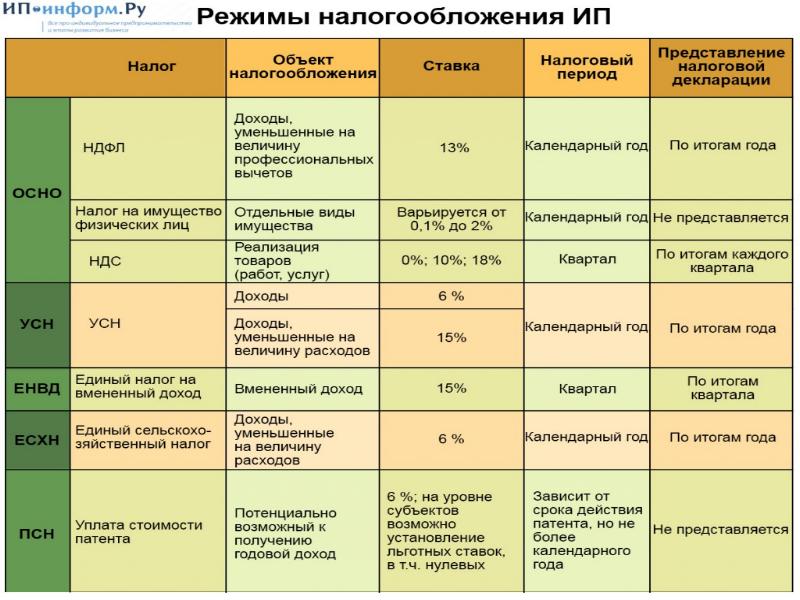

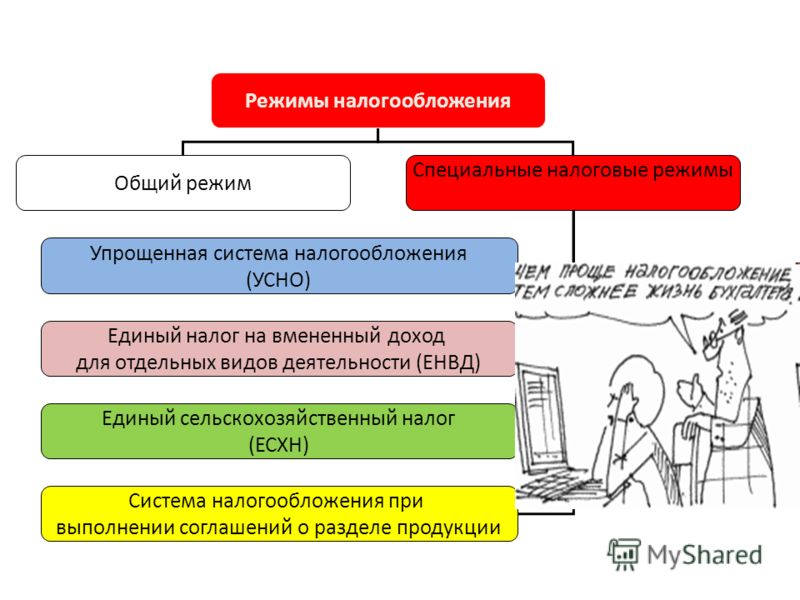

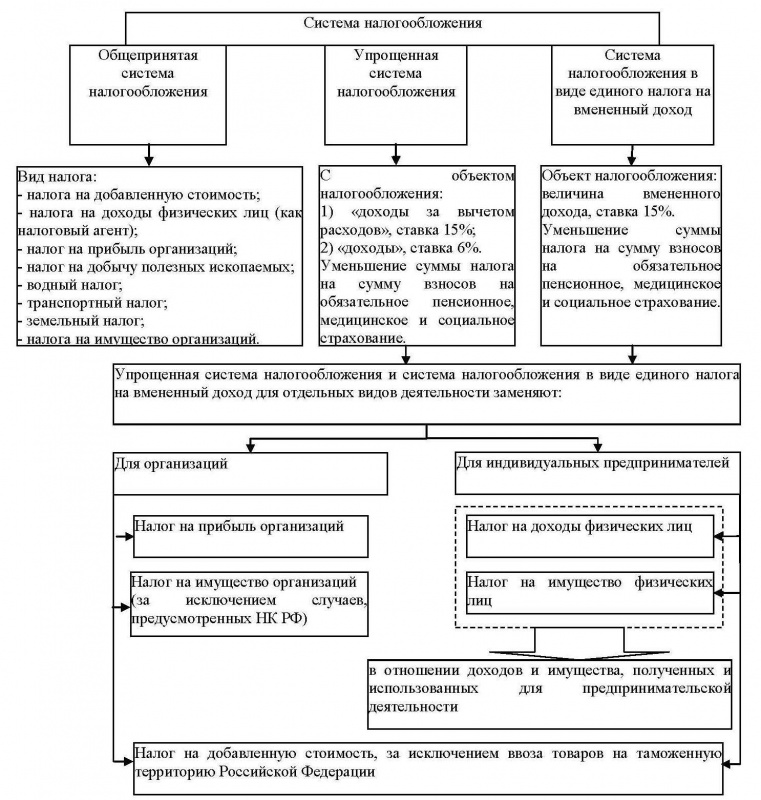

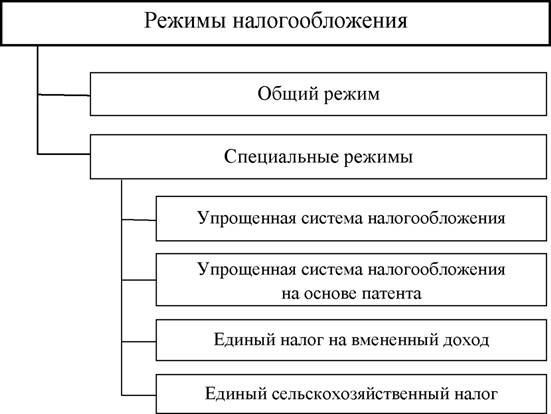

Поддержка разных систем налогообложения

В программе для коммерческих организаций и индивидуальных предпринимателей поддерживаются следующие системы налогообложения:

- общая система налогообложения (налог на прибыль для организаций в соответствии с гл.

25 НК РФ),

25 НК РФ), - упрощенная система налогообложения (гл. 26.2 НК РФ),

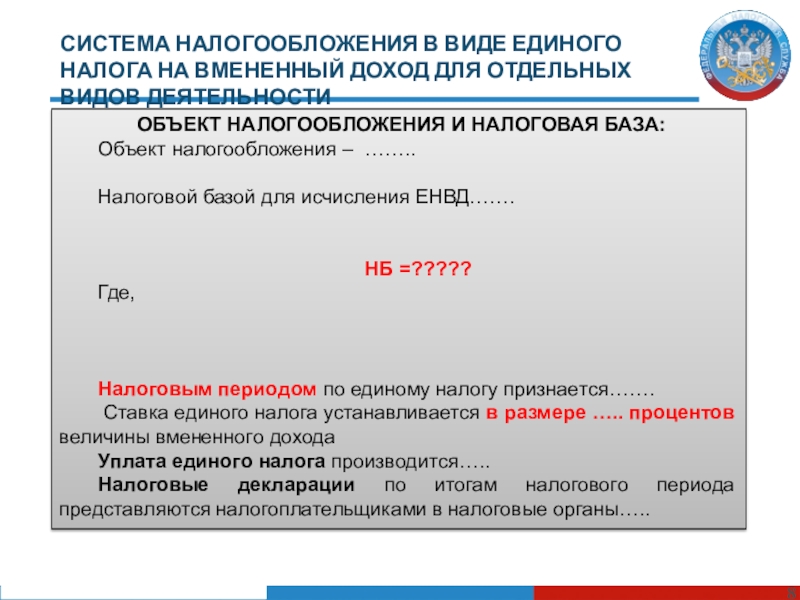

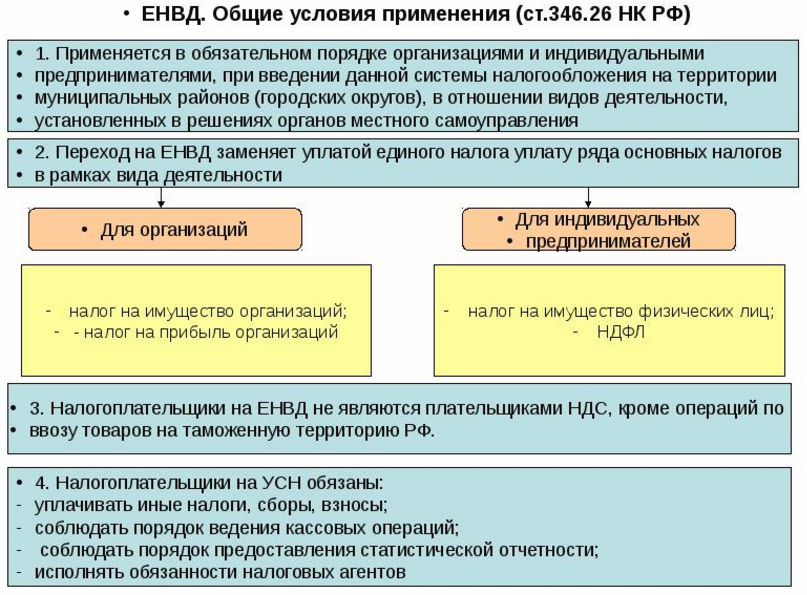

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (гл. 26.3 НК РФ).

Для индивидуальных предпринимателей поддерживается:

- общая система налогообложения (НДФЛ в соответствии с Приказом Министерства финансов РФ от 13.08.2002 № 86н/БГ-3-04/430),

- упрощенная система налогообложения (гл. 26.2 НК РФ),

- упрощенная система налогообложения на основе патента (ст. 346.25.1 НК РФ),

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (гл. 26.3 НК РФ).

Учет материально-производственных запасов

Учет товаров, материалов и готовой продукции реализован согласно ПБУ 5/01 «Учет материально-производственных запасов» и методическим указаниям по его применению. Поддерживаются следующие способы оценки материально-производственных запасов при их выбытии:

- по средней себестоимости,

- по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Для поддержки способов оценки ФИФО на счетах учета материально-производственных запасов ведется партионный учет. Различные способы оценки могут применяться независимо для каждой организации. В бухгалтерском и налоговом учете организации способы оценки МПЗ совпадают.

Складской учет

По складам может вестись количественный или количественно-суммовой учет. В первом случае оценка товаров и материалов для целей бухгалтерского и налогового учета не зависит от того, с какого склада они получены. Складской учет может быть отключен, если в нем нет необходимости.

В информационной базе можно отразить результаты инвентаризации, автоматически сверяемые с данными учета. На основании инвентаризации отражается выявление излишков и списание недостач.

Учет торговых операций

Автоматизирован учет операций поступления и реализации товаров и услуг. При продаже товаров выписываются счета на оплату, оформляются накладные и счета-фактуры. Все операции по оптовой торговле учитываются в разрезе договоров с покупателями и поставщиками. Для импортных товаров учитываются данные о стране происхождения и номере грузовой таможенной декларации.

Для импортных товаров учитываются данные о стране происхождения и номере грузовой таможенной декларации.

Для розничной торговли поддерживается как оперативное отражение розничной реализации, так и отражение продаж по результатам инвентаризации. Товары в рознице могут учитываться по покупным или по продажным ценам. Для розничных продаж поддерживается оплата банковскими кредитами и использование платежных карт.

Автоматизировано отражение возвратов товаров от покупателя и поставщику.

Поддерживается использование нескольких типов цен, например: оптовая, мелкооптовая, розничная, закупочная и т. п. Это упрощает отражение операций поступления и реализации.

Учет комиссионной торговли и агентских договоров

В программе поддерживается учет по комиссионным (агентским) договорам на продажу и на закупку.

Автоматизирован учет продажи товаров и услуг через комиссионера (агента). Поддерживается отражение операций по передаче товаров на субкомиссию. При формировании отчета комитенту или регистрации отчета комиссионера можно сразу произвести расчет и отразить удержание комиссионного вознаграждения.

Автоматизирован учет агентских услуг со стороны агента (оказание услуг от своего имени, но за счет принципала) и со стороны принципала (оказание услуг через агента).

Автоматизирован учет операций по комиссионной (агентской) закупке товаров и услуг, как на стороне комиссионера (агента), так и на стороне комитента (принципала). Учтена специфика оформления документов по учету НДС при таких операциях. При формировании отчета комитенту можно сразу произвести расчет и отразить удержание комиссионного вознаграждения.

Учет операций с тарой

Автоматизированы операции по учету возвратной многооборотной тары. Учтена специфика налогообложения таких операций и расчетов с поставщиками и покупателями.

Учет банковских и кассовых операций

Реализован учет движения наличных и безналичных денежных средств и валютных операций. Поддерживается ввод и печать платежных поручений, приходных и расходных кассовых ордеров. Реализован учет денежных документов.

На основании кассовых документов формируется кассовая книга установленного образца.

Реализован учет денежных средств платежного агента, ведется отдельная кассовая книга.

Автоматизированы операции по расчетам с поставщиками, покупателями и подотчетными лицами (включая перечисление денежных средств на банковские карты сотрудников или корпоративные банковские карты), внесение наличных на расчетный счет и получение наличных по денежному чеку, приобретение и продажа иностранной валюты. При отражении операций суммы платежей автоматически разбиваются на аванс и оплату.

Платежные поручения на уплату налогов (взносов) можно формировать автоматически.

Реализован механизм обмена информацией с программами типа «Клиент банка».

Учет расчетов с контрагентами

На счетах расчетов с контрагентами ведется аналитический учет в разрезе контрагентов, договоров, документов расчетов. Поддерживается автоматический зачет аванса как по договору в целом, так и по конкретному документу взаиморасчетов. Способ погашения задолженности по договору можно указать непосредственно в документах оплаты. Способ зачета авансов указывается в документах поступления и реализации.

Способ зачета авансов указывается в документах поступления и реализации.

Учет расчетов с поставщиками и покупателями можно вести в рублях, условных единицах и иностранной валюте. Курсовые разницы по каждой операции рассчитываются автоматически.

Расчеты с контрагентами в конфигурации всегда ведутся с точностью до документа расчетов. При оформлении документов поступления и реализации можно использовать как общие цены для всех контрагентов, так и индивидуальные для конкретного договора.

В конфигурации поддерживается учет резервов по сомнительным долгам в бухгалтерском и налоговом учете.

Учет основных средств и нематериальных активов

Учет основных средств и нематериальных активов ведется в соответствии с ПБУ 6/01 «Учет основных средств» и ПБУ 14/2007 «Учет нематериальных активов». Автоматизированы основные операции по учету: поступление, принятие к учету, начисление износа (амортизации), модернизация, передача, списание, инвентаризация. Возможно распределение сумм начисленной амортизации за месяц в налоговом учете между несколькими счетами или объектами аналитического учета.

Учет основного и вспомогательного производства

Автоматизирован расчет себестоимости продукции и услуг, выпускаемых основным и вспомогательным производством, учет переработки давальческого сырья, учет спецодежды, спецоснастки, инвентаря и хозяйственных принадлежностей. В течение месяца учет выпущенной готовой продукции ведется по плановой себестоимости. В конце месяца рассчитывается фактическая себестоимость выпущенной продукции и оказанных услуг.

Учет полуфабрикатов

Для сложных технологических процессов, предполагающих промежуточные стадии с выпуском полуфабрикатов, поддерживается складской учет полуфабрикатов и автоматический расчет их себестоимости.

Учет косвенных расходов

«1С:Бухгалтерия 8» поддерживает учет различных расходов, не связанных напрямую с выпуском продукции, оказанием работ, услуг, – косвенных расходов. В конце месяца производится автоматическое списание косвенных расходов.

Для учета общехозяйственных расходов поддерживается применение метода «директ-костинг». Этот метод предусматривает, что общехозяйственные расходы списываются в месяце их возникновения и полностью относятся на расходы текущего периода. Если в организации метод «директ-костинг» не применяется, то общехозяйственные расходы распределяются между стоимостью произведенной продукции и незавершенным производством.

Этот метод предусматривает, что общехозяйственные расходы списываются в месяце их возникновения и полностью относятся на расходы текущего периода. Если в организации метод «директ-костинг» не применяется, то общехозяйственные расходы распределяются между стоимостью произведенной продукции и незавершенным производством.

При списании косвенных расходов возможно применение различных методов распределения по номенклатурным группам продукции (услуг). Для косвенных расходов возможны следующие базы распределения:

- объем выпуска,

- плановая себестоимость,

- оплата труда,

- материальные затраты,

- выручка,

- прямые затраты,

Учет НДС

Учет НДС реализован в соответствии с нормами гл. 21 НК РФ. Автоматизировано заполнение книги покупок и книги продаж. Для целей учета НДС ведется раздельный учет операций, облагаемых НДС и не подлежащих налогообложению согласно ст. 149 НК РФ. Отслеживаются сложные хозяйственные ситуации в учете НДС при реализации с применением ставки НДС 0 %, при строительстве хозяйственным способом, а также при исполнении организацией обязанностей налогового агента. Суммы НДС по косвенным расходам в соответствии со ст. 170 НК РФ могут быть распределены по операциям реализации, облагаемым НДС и освобожденным от уплаты НДС.

149 НК РФ. Отслеживаются сложные хозяйственные ситуации в учете НДС при реализации с применением ставки НДС 0 %, при строительстве хозяйственным способом, а также при исполнении организацией обязанностей налогового агента. Суммы НДС по косвенным расходам в соответствии со ст. 170 НК РФ могут быть распределены по операциям реализации, облагаемым НДС и освобожденным от уплаты НДС.

Помощник по учету НДС контролирует порядок выполнения регламентных операций.

Учет заработной платы, кадровый и персонифицированный учет

В «1С:Бухгалтерии 8» ведется учет движения персонала, включая учет работников по основному месту работы и по совместительству. При этом внутреннее совместительство поддерживается опционально, то есть поддержку можно отключить, если на предприятии это не принято. Обеспечивается формирование унифицированных форм по трудовому законодательству.

Автоматизированы следующие операции:

- начисление зарплаты работникам предприятия по окладу с возможностью указать способ отражения в учете отдельно для каждого вида начисления;

- ведение взаиморасчетов с работниками вплоть до выплаты зарплаты и перечисления зарплаты на карточные счета работников;

- депонирование;

- исчисление регламентированных законодательством налогов и взносов, облагаемой базой которых служит заработная плата работников организаций;

- формирование соответствующих отчетов (по НДФЛ, налогам (взносам) с ФОТ), включая подготовку отчетности для системы персонифицированного учета ПФР.

При выполнении расчетов учитывается наличие на предприятии инвалидов, налоговых нерезидентов.

Налоговый учет по налогу на прибыль

Налоговый учет по налогу на прибыль ведется на тех же счетах, что и бухгалтерский учет. Это упрощает сопоставление данных бухгалтерского и налогового учета и выполнение требований ПБУ 18/02 «Учет расчетов по налогу на прибыль». По данным налогового учета автоматически формируются налоговые регистры и налоговая декларация по налогу на прибыль.

Для выявления ошибок налогового учета и учета разниц в оценке активов и обязательств предназначен отчет «Анализ состояния налогового учета по налогу на прибыль».

Упрощенная система налогообложения

Автоматизирован учет хозяйственной деятельности организаций, применяющих упрощенную систему налогообложения. Налоговый учет по УСН ведется в соответствии с гл. 26.2 НК РФ. Поддерживаются следующие объекты налогообложения:

- доходы,

- доходы, уменьшенные на величину расходов.

Книга учета доходов и расходов формируется автоматически.

Для анализа структуры доходов и расходов налогового учета по УСН предназначен отчет «Анализ состояния налогового учета по УСН».

Учет деятельности, облагаемой единым налогом на вмененный доход

Независимо от того, применяет ли организация УСН или общую систему налогообложения, некоторые виды ее деятельности могут облагаться единым налогом на вмененный доход (ЕНВД). В конфигурации предусмотрено разделение учета доходов и расходов, связанных с деятельностью, облагаемой и не облагаемой ЕНВД. Расходы, которые нельзя отнести к определенному виду деятельности в момент их совершения, можно распределять автоматически по завершении периода.

Учет доходов и расходов индивидуальных предпринимателей – плательщиков НДФЛ

Учет доходов и расходов индивидуальных предпринимателей, применяющих общую систему налогообложения, ведется в соответствии с Порядком учета доходов и расходов, и хозяйственных операций для индивидуальных предпринимателей, утвержденным приказом Минфина РФ от 13. 08.2002 № 86н/БГ-3-04/430, главами 23 и 25 НК РФ.

08.2002 № 86н/БГ-3-04/430, главами 23 и 25 НК РФ.

Автоматически формируется Книга учета доходов и расходов и хозяйственных операций по форме, утвержденной приказом Минфина РФ от 13.08.2002 № 86н/БГ-3-04/430, и налоговая декларация по НДФЛ.

Патентная система

В соответствии со статьей главой 26.5 НК РФ индивидуальные предприниматели, осуществляющие определенные виды деятельности, вправе перейти на упрощенную систему налогообложения на основе патента. УСН на основе патента может применяться предпринимателями на общей или упрощенной системе налогообложения. По каждому патенту ведется отдельная Книга учета доходов по специальной форме.

Завершающие операции месяца

Автоматизированы регламентные операции, выполняемые по окончании месяца, в том числе переоценка валюты, списание расходов будущих периодов, определение финансовых результатов и другие. Помощник закрытия месяца позволяет определить необходимые регламентные операции закрытия месяца и выполнить их в правильной последовательности и без ошибок.

В состав конфигурации входит набор отчетов «Справки-расчеты», отражающих расчеты, связанные с проведением регламентных операций по закрытию месяца: «Распределение косвенных расходов», «Расчет налога на прибыль и другие».

Стандартные бухгалтерские отчеты

Конфигурация предоставляет пользователю набор стандартных отчетов, которые позволяют анализировать данные по остаткам, оборотам счетов и по проводкам в самых различных разрезах. При формировании отчетов настраивается группировка, отбор и сортировка выводимой в отчет информации, исходя из специфики деятельности организации и выполняемых пользователем функций. Отчеты соответствуют требованиям законодательства к бухгалтерским регистрам.

Экспресс-проверка учета

Экспресс-проверка ведения учета помогает пользователю в любой момент получить сводную и детализированную информацию о корректности данных. Все проверки объединены в группы:

- положения учетной политики,

- анализ состояния бухгалтерского учета,

- операции по кассе,

- ведение книги продаж по НДС,

- ведение книги покупок по НДС.

Отчет о результатах экспресс-проверки сопровождается комментариями к каждой выполненной проверке, которые содержат:

- предмет контроля,

- результат проверки,

- возможные причины ошибок,

- рекомендации по устранению ошибок.

Регламентированная отчетность

В программу включены обязательные (регламентированные) отчеты, предназначенные для представления собственникам организации и контролирующим государственным органам, включая формы бухгалтерской отчетности, налоговые декларации, отчеты для органов статистики и государственных фондов.

Для налоговых деклараций предусмотрена проверка контрольных соотношениям, используемых ФНС.

Поддерживаются следующие предусмотренные законодательством виды формирования и сдачи регламентированной отчетности:

- в печатном виде, в том числе с двухмерным штрихкодом;

- в электронном виде с выгрузкой на носитель информации;

- по телекоммуникационным каналам связи.

Принцип сдачи отчетности через телекоммуникационные каналы связи заключается в подготовке необходимых форм регламентированной отчетности, их подписании электронной цифровой подписью (ЭЦП) абонента и последующей отправке в контролирующие органы через спецоператора непосредственно из программы «1С:Бухгалтерия 8».

Сервисные возможности

- Контроль и исключение ошибочных ситуаций

- Загрузка классификаторов и курса валют

- Поиск данных

- Управление доступом к учетным данным

- Использование торгового оборудования

- Работа с распределенными информационными базами

Версии «1С:Бухгалтерии 8»

«1С:Бухгалтерия 8» выпускается в трех версиях, предназначенных для ведения бухгалтерского и налогового учета: базовая, ПРОФ и КОРП. Базовая версия представляет собой однопользовательский аналог версии ПРОФ «1С:Бухгалтерии 8».

подготовлено с использованием материалов www. 1c.ru

1c.ru

Официальный сайторганов местного самоуправлениягорода Нижневартовска

Налогообложение отдельных видов объектов недвижимого имущества по кадастровой стоимости с 1 января 2015 года

В связи с вступлением в силу Федерального закона от 2 ноября 2013 года № 307-ФЗ «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации» у регионов появилась возможность вводить особый порядок определения налоговой базы исходя из кадастровой стоимости отдельных видов объектов недвижимого имущества.Согласно подпунктам 1, 2 пункта 1 статьи 378.2 Налогового кодекса Российской Федерации (далее – Кодекс) правила налогообложения по кадастровой стоимости касаются коммерческой недвижимости: административно-деловых и торговых центров, нежилых помещений, в которых размещены офисы, объектов торговли, общественного питания и бытового обслуживания. Целью нововведения является приближение оценочной стоимости коммерческой недвижимости к ее рыночной стоимости.

Порядок исчисления налога на имущество организаций исходя из кадастровой стоимости в отношении указанных объектов недвижимости применяется на территории Ханты-Мансийского автономного округа – Югры с 1 января 2015 года.

В соответствии с пунктом 8 статьи 378.2 Кодекса постановлением Правительства Ханты-Мансийского автономного округа – Югры от 4 апреля 2014 года № 118-п определен состав сведений, подлежащих включению в перечень объектов недвижимого имущества, в отношении которых налоговая база по налогу на имущество организаций определяется как кадастровая стоимость (далее – Перечень).

Согласно Федерального закона от 2 апреля 2014 года № 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» организации, применяющие упрощенную систему налогообложения, не освобождаются от уплаты налога на имущество организаций в отношении тех объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая, а не среднегодовая стоимость. Аналогичные ограничения предусмотрены и в отношении организаций, уплачивающих единый налог на вмененный доход для отдельных видов деятельности.

Аналогичные ограничения предусмотрены и в отношении организаций, уплачивающих единый налог на вмененный доход для отдельных видов деятельности.

В случае несогласия с включением и (или) не включением объекта недвижимости в предварительный перечень, а так же в связи с изменением фактического использования объекта недвижимости его собственник (владелец) имеет право обратиться в уполномоченный орган в порядке, установленным постановлением Правительства автономного округа от 17.03.2017 №90-п «О порядке определения вида фактического использования зданий (строений, сооружений) и помещений для целей налогообложения и о внесении изменения в приложение 2 к постановлению Правительства Ханты-Мансийского округа — Югры от 4 мая 2007 года №115-п «О создании комиссии по мобилизации дополнительных расходов в бюджет Ханты-Мансийского автономного округа — Югры».

Налоги для бизнеса | Внутренняя налоговая служба

Форма вашей деятельности определяет, какие налоги вы должны платить и как вы их платите. Ниже приведены пять основных типов налогов на бизнес.

Ниже приведены пять основных типов налогов на бизнес.

Подоходный налог

Все предприятия, кроме партнерств, должны подавать годовую налоговую декларацию. Партнерства подают информационный бюллетень. Форма, которую вы используете, зависит от того, как организован ваш бизнес. Обратитесь к Бизнес-структурам, чтобы узнать, какие декларации вы должны подавать в зависимости от созданного предприятия.

Федеральный подоходный налог — это распределительный налог. Вы должны платить налог по мере того, как вы зарабатываете или получаете доход в течение года. Обычно из заработной платы сотрудника удерживается подоходный налог. Если вы не платите налог посредством удержания или не платите таким образом достаточно налога, возможно, вам придется заплатить расчетный налог. Если от вас не требуется производить расчетные налоговые платежи, вы можете уплатить любые причитающиеся налоги при подаче декларации. Для получения дополнительной информации см. Публикацию 583.

Расчетный налог

Как правило, вы должны платить налоги на доход, включая налог на самозанятость (обсуждается далее), путем регулярных платежей по расчетному налогу в течение года. Для получения дополнительной информации см. Расчетные налоги.

Для получения дополнительной информации см. Расчетные налоги.

Налог на самозанятость

Налог на самозанятость (SE) — это налог на социальное обеспечение и бесплатную медицинскую помощь в первую очередь для физических лиц, которые работают на себя. Ваши платежи по налогу на SE вносят вклад в ваше страхование в рамках системы социального обеспечения. Страхование социального обеспечения предоставляет вам пенсионные пособия, пособия по инвалидности, пособия по случаю потери кормильца и пособия по больничному страхованию (Medicare).

Как правило, вы должны платить налог SE и подавать Приложение SE (форма 1040 или 1040-SR), если применимо одно из следующих условий.

- Если ваш чистый доход от самозанятости составлял 400 долларов и более.

- Если вы работаете в церкви или квалифицированной контролируемой церковью организации (кроме служителя или члена религиозного ордена), которая избрала освобождение от налогов на социальное обеспечение и медицинскую помощь, вы облагаетесь налогом SE, если вы получаете $ 108,28 или больше.

в заработной плате от церкви или организации.

в заработной плате от церкви или организации.

Примечание: Существуют особые правила и исключения для иностранцев, членов рыболовных бригад, нотариусов, государственных или местных государственных служащих, иностранных правительств или сотрудников международных организаций и т. Д.Для получения дополнительной информации см. Налог на самозанятость.

Налоги на трудоустройство

Когда у вас есть сотрудники, вы, как работодатель, несете определенные обязанности по налогу на трудоустройство, которые вы должны платить, и формы, которые вы должны заполнять. Налоги на занятость включают следующее:

- Налоги на социальное обеспечение и медицинское обслуживание

- Удержание федерального подоходного налога

- Федеральный налог на безработицу (FUTA)

Для получения дополнительной информации см. Налоги на трудоустройство для малого бизнеса.

Акцизный налог

В этом разделе описаны акцизы, которые вам, возможно, придется заплатить, и формы, которые вы должны заполнить, если вы выполните одно из следующих действий.

- Производство или продажа определенных товаров.

- Осуществлять определенные виды бизнеса.

- Использовать различное оборудование, оборудование или продукты.

- Получать оплату за определенные услуги.

Форма 720 — Федеральные акцизы, указанные в Форме 720, состоят из нескольких широких категорий налогов, включая следующие.

Экологические налоги.

Налоги на связь и воздушный транспорт.

Налоги на топливо.

Налог на первую розничную продажу тяжелых грузовиков, прицепов и тракторов.

Налоги производителей на продажу или использование различных товаров

Форма 2290 — Федеральный акцизный налог взимается с некоторых грузовиков, седельных тягачей и автобусов, используемых на дорогах общего пользования.Налог применяется к транспортным средствам, облагаемая налогом полная масса 55 000 фунтов и более. Сообщите о налоге в форме 2290. Для получения дополнительной информации см. Инструкции к форме 2290.

Форма 730 — Если вы занимаетесь приемом ставок или проведением пула ставок или лотереи, вы можете нести ответственность за уплату федерального акцизного налога на ставки. Используйте форму 730, чтобы рассчитать размер налога на получаемые вами ставки.

Форма 11-C — Используйте форму 11-C «Профессиональный налог и регистрационная декларация для отыгрыша», чтобы зарегистрироваться для любой деятельности по отыгрышу ставок и уплатить федеральный профессиональный налог на отыгрыш.

Акцизный налог включает несколько общих программ акцизного налога. Одна из важнейших составляющих акцизной программы — моторное топливо. Для получения дополнительной информации см. Акцизы.

9 фактов о сквозных бизнесах

Подавляющее большинство предприятий в США не являются C-корпорациями, которые облагаются корпоративным налогом. Скорее, большинство предприятий — около 95 процентов — являются «сквозными», когда их доход «передается» их владельцам, которые облагаются налогом по индивидуальному подоходному налогу.

Транзитные предприятия включают индивидуальные предприниматели, партнерства и S-корпорации. Поскольку на решения этих компаний влияют как корпоративные, так и индивидуальные налоговые системы, они приносят большую часть дохода от бизнеса в США, различаются по размеру и сложности и работают в различных отраслях экономики в целом, они представляют собой необычные проблемы для налоговой реформы.

Как администрация Трампа, так и республиканский план налоговой реформы Палаты представителей на 2016 год предлагают значительное сокращение налогов, уплачиваемых с доходов от бизнеса, включая налоги, уплачиваемые владельцами транзитных предприятий.Например, налоговый план Трампа предлагает снизить ставку корпоративного налога с 35 до 15 процентов, а максимальную ставку налога на доход, полученный от сквозного бизнеса, с 39,6 до 15 процентов.

Чтобы помочь понять политические соображения, связанные с налогообложением транзитных предприятий, и последствия потенциальных реформ, вот девять фактов о сквозных налогах и нынешнем подходе США к налогообложению бизнеса.

Щелкните каждый факт, чтобы перейти к его обсуждению.

- Большинство предприятий являются сквозными.

Из 26 миллионов предприятий в 2014 году 95 процентов были сквозными, и только 5 процентов были C-корпорациями. - Практически все предприятия мелкие.

В 2014 году почти 99 процентов предприятий, будь то транзитные предприятия или корпорации C, имели продажи или поступления в размере 10 миллионов долларов или меньше. - Передачи — это не обязательно малые предприятия.

На небольшое количество крупных предприятий приходится большая часть сквозной прибыли и экономической деятельности. - Проходные предприятия теперь приносят большую часть дохода от бизнеса.

В начале 1980-х годов С-корпорации приносили почти весь доход от бизнеса. В 2013 году только 44 процента доходов владельцев бизнеса были получены через C-корпорации. - Транзитные предприятия платят более низкие налоговые ставки, чем корпорации C.

Разрыв между более низкой ставкой налога на сквозные и более высокими ставками, с которыми сталкиваются C-корпорации, создает серьезный стимул для компаний не регистрироваться и организовываться в качестве промежуточных. - Множество видов бизнеса способствует неэффективному уходу от налогов.

Имея так много вариантов выбора при определении того, как структурировать бизнес и распределять ли доход от бизнеса в виде прибыли, заработной платы или прироста капитала, владельцы бизнеса имеют значительный стимул и возможность уклоняться от уплаты налогов. - Рост сквозного бизнеса подорвал корпоративные доходы и доходы от фонда заработной платы.

Если бы относительные доли сквозной и C-корпоративной деятельности удерживались на уровне 1980 года, средняя ставка налога на доход от бизнеса в 2011 году принесла бы не менее 100 миллиардов долларов дополнительных доходов только в 2011 году . - Транзитный доход в основном получают люди с высокими доходами.

Около 70 процентов дохода партнерства приходится на верхний 1 процент по сравнению с менее чем 50 процентами корпоративных дивидендов и 11 процентами заработной платы. - Транзитные компании несут значительную долю налогового разрыва.

Около 41 процента налогового разрыва с 2008 по 2010 год, или 190 миллиардов долларов, возникло из-за сквозного занижения дохода и, следовательно, уплаты слишком небольшого подоходного налога.

Факт 1: Большинство предприятий являются сквозными.

Из 26 миллионов предприятий в 2014 году 95 процентов были сквозными, в то время как только 5 процентов составляли C-корпорации (рис. 1). 1 C-корпорации, в число которых входит большинство публично торгуемых предприятий, платят налоги на корпоративном уровне. В результате доход C-корпораций потенциально облагается налогом дважды: один раз на корпоративном уровне (с максимальной ставкой налога 35 процентов) и еще раз, когда прибыль распределяется между акционерами через дивиденды или прирост капитала (по ставке до 23 процентов). .8 процентов). Организация C-корпорации предоставляет владельцу ограниченную ответственность (то есть личные активы владельца защищены от коммерческих убытков) и облегчает сложное финансирование, такое как продажа акций населению. Напротив, «сквозные» не платят корпоративный налог. Вместо этого их прибыль «проходит» в индивидуальные налоговые декларации их владельцев и облагается налогом по индивидуальной ставке.

- Индивидуальные предприниматели являются наиболее распространенным типом сквозного бизнеса и составляют 43 процента сквозных и 41 процент всех предприятий.Эти компании управляются одним налогоплательщиком в самых разных сферах деятельности, начиная от няни и горничных, водителей совместного пользования, строительных или разнорабочих и даже некоторых врачей и юристов. Поскольку индивидуальные предприниматели пользуются меньшей правовой защитой, чем зарегистрированные предприятия, и принадлежат одному налогоплательщику, они, как правило, относительно малы. Чистый доход индивидуальных предпринимателей подлежит обложению как индивидуальным подоходным налогом, так и налогом на заработную плату в соответствии с Законом о самозанятых предприятиях (SECA).

- Партнерские отношения — второй по численности вид сквозного бизнеса. Партнерства подают налоговую декларацию на уровне юридического лица, но доход товарищества распределяется между отдельными партнерами в пропорциях, определенных их соглашением о партнерстве. Помимо того, что они принадлежат налогоплательщикам США, партнерства могут принадлежать широкому кругу предприятий, частных лиц, некоммерческих или иных партнерств. Кроме того, компании с ограниченной ответственностью (LLC) могут выбрать налогообложение как товарищества.Благодаря налоговым льготам и юридическим преимуществам, предлагаемым законом о партнерстве, партнерства теперь используются для организации значительной части финансовых операций, операций с недвижимостью и управления инвестициями. 2 В то время как полные партнеры подлежат SECA в отношении своего коммерческого дохода, партнеры с ограниченной ответственностью подлежат SECA только в отношении определенных платежей, а применение налогов SECA к членам многих компаний с ограниченной ответственностью (LLC) неясно. 3

- S-корпорации подают корпоративную налоговую декларацию и обычно пользуются той же правовой защитой, что и C-корпорации, но их доход передается пропорционально акционерам.В отличие от C-корпораций или партнерств, количество акционеров S-корпорации ограничено, может быть только один класс акций, и акционеры, как правило, должны быть физическими лицами из США (т.е. не освобожденными от налогов организациями или пенсионными счетами, другими корпорациями или партнерские отношения). Доход S-корпорации не подлежит SECA, но владельцы, которые предоставляют услуги корпорации, обязаны выплачивать себе «разумную компенсацию» в виде заработной платы, которая облагается налогом на заработную плату.

Хотя они и не являются «сквозными», многие закрытые корпорации C, в которых владельцы также являются менеджерами, имеют определенные сходства с сквозными, и на практике доходы их владельцев часто облагаются налогом так же, как и доход единоличных собственники.Владельцы / менеджеры закрытых корпораций C часто выплачивают себе заработную плату, которая вычитается из корпоративного налога, вместо дивидендов, которые таковыми не являются. Таким образом, они сохраняют ограниченную ответственность и юридические преимущества регистрации, но избегают двух уровней корпоративного налога, получая свой доход в качестве заработной платы. В результате налоги, с которыми они сталкиваются, больше похожи на общих партнеров или индивидуальных предпринимателей, чем, скажем, на публично торгуемые корпорации C.

Факт 2: Почти все предприятия малые.

Подавляющее большинство предприятий США являются небольшими, независимо от того, являются ли они транзитными предприятиями или C-корпорациями. На рисунке 2 показана доля предприятий с выручкой в размере 10 млн долларов США по видам бизнеса. Поступления обычно означают продажи, но могут включать доход от юридических услуг, полученную арендную плату или доход от портфеля финансовой фирмы. В 2014 году почти 99 процентов всех предприятий были «малыми» по этому стандарту (Рисунок 2). 4 Почти каждое индивидуальное предприятие было малым бизнесом; но 95 процентов C-корпораций также были небольшими.

Независимо от того, является ли бизнес сквозным партнерством или S-корпорацией, или является ли это C-корпорация, не является хорошим индикатором размера, сложности или даже количества акционеров бизнеса.

Факт 3: Сквозные предприятия не обязательно являются малыми предприятиями.

В то время как большинство предприятий являются небольшими, большая часть экономической деятельности происходит в крупных предприятиях, включая крупные сквозные потоки. В 2014 году почти 83 процента всех продаж и 81 процент прибыли были начислены предприятиям с общей выручкой более 10 миллионов долларов, хотя эти предприятия составляли лишь 1 процент от всех фирм (Рисунок 2, Рисунок 3). 5 Крупные предприятия несут ответственность почти за все продажи и прибыль C-корпораций, а также значительную часть продаж и прибыли партнерств и S-корпораций. В отличие от этого, среди индивидуальных предпринимателей только 9 процентов продаж и менее 1 процента прибыли приходятся на долю крупного бизнеса.

Большинство хедж-фондов, фондов прямых инвестиций, юридических, консалтинговых и бухгалтерских фирм являются партнерствами; эти предприятия могут быть крупными глобальными предприятиями. Действительно, в 2014 году около четверти дохода от партнерского бизнеса было получено в секторах финансов, недвижимости и холдинговых компаний, а около 13 процентов — от юридических фирм.С появлением публично торгуемых партнерств, несколько сквозных компаний теперь принадлежат тысячам акционеров и торгуются на фондовых биржах, как публичные C-корпорации. Точно так же крупные S-корпорации напрямую конкурируют с крупными C-корпорациями в таких отраслях, как машиностроение и строительство, торговля и профессиональные услуги.

В результате такой концентрации деятельности и прибылей экономические, налоговые и распределительные эффекты изменений ставок налога на предприятия в значительной степени связаны с тем, как они влияют на крупные фирмы.

Факт 4: Проходящие через бизнесы теперь приносят большую часть дохода.

В начале 1980-х годов С-корпорации приносили почти весь доход от бизнеса. 6 В 2013 году только 44% дохода владельцев бизнеса было получено через C-корпорации. 7 Владельцы S-корпораций и партнерств теперь получают около половины всех доходов от бизнеса.

Сдвиг произошел из-за налоговых и юридических изменений, которые пошли на пользу владельцам сквозного бизнеса и сделали сквозную форму более привлекательной.Например, в 1986 году максимальная ставка индивидуального подоходного налога была ниже ставки корпоративного налога. Это создало серьезные стимулы для того, чтобы бизнес не регистрировался, а новые предприятия организовывались в качестве промежуточных. Ограничения на количество акционеров S-корпорации постепенно увеличивались с 15 в 1980 году до 100 акционеров сегодня — и до шести поколений членов семьи теперь рассматриваются как один акционер. Законодательство сняло ограничения на деятельность, финансовые структуры и акционеров S-корпораций.Что касается партнерств, изменения в законодательстве штата установили новые типы юридических лиц, такие как компании с ограниченной ответственностью (LLC), а нормативные изменения, такие как правила «отметьте квадратик», завершенные в 1996 году, позволили множеству типов бизнеса выбрать для налогообложения как партнерства ( просто установив флажок). Совсем недавно введение надбавки к программе Medicare и налога на чистый инвестиционный доход, которые освобождали прибыль S-корпораций от любого налога, увеличило относительную выгоду от получения дохода через S-корпорацию.

Факт 5: Сквозные предприятия платят более низкие налоговые ставки, чем корпорации C.

Корпоративный доход часто облагается налогом дважды: один раз на уровне предприятия с максимальной предельной ставкой 35 процентов и снова на индивидуальном уровне, когда прибыль распределяется между акционерами в качестве дивидендов (с максимальной ставкой 23,8 процента). Для облагаемых налогом акционеров это дает совокупную максимальную маржинальную ставку более 50 процентов (Рисунок 5). Однако более 75 процентов корпоративных акционеров освобождены от уплаты U.S. налоги на уровне акционеров, поскольку они либо освобождены от налогов, например, университетские фонды или пенсионные и пенсионные фонды, либо являются иностранными акционерами, которые, как правило, не несут ответственности за эти налоги. 8 Единственным налогом для этих акционеров является налог корпоративного уровня.

Установленная ставка налога для постоянных владельцев ниже. Главные партнеры в партнерствах сталкиваются с максимальной налоговой ставкой в размере 43,4 процента (39,6 процента по подоходному налогу плюс 3,8 процента налога на заработную плату в рамках программы Medicare).Кроме того, большую долю дохода партнерств составляет портфельный доход — долгосрочный прирост капитала, который облагается налогом по максимальной ставке 23,8 процента. В то время как большая часть дохода от прироста капитала, поступающего через партнерства, представляет собой просто доход от капитальных вложений партнеров с ограниченной ответственностью, некоторая часть представляет собой «перенесенные проценты», которые общие партнеры получают в качестве компенсации за свои инвестиционные услуги.

S-корпорации имеют самую низкую максимальную ставку дохода от бизнеса — 39,6 процента, поскольку прибыль S-корпораций не облагается ни ставкой налога на заработную плату на заработанный доход, ни налогом на чистый инвестиционный доход, который обычно применяется к инвестиционному доходу.

Конечно, не все владельцы бизнеса сталкиваются с верхним пределом ставки, и даже если они это сделают, они могут воспользоваться другими вычетами, кредитами и льготами, что снижает налог, который они платят; и некоторые из их акционеров могут быть освобождены от налогов. Рисунок 5 показывает, что даже после учета этих факторов средняя эффективная ставка налога на прибыль на корпоративный доход (около 32 процентов) по-прежнему существенно выше эффективных ставок, уплачиваемых транзитными предприятиями. 9 Напротив, эффективная налоговая ставка для индивидуальных предпринимателей составляет около 14 процентов, примерно 16 процентов для партнерств и 25 процентов для S-корпораций.(Ставка на профессиональные услуги и партнерства в сфере здравоохранения, где подавляющая часть дохода — это обычный доход от бизнеса, а не прирост капитала, составляла около 22 процентов.) Этот разрыв между ставкой налога на сквозные услуги и C-корпорацией создает серьезный стимул для предприятия, которые необходимо исключить и организовать в качестве транзитных, и это движущая сила относительного роста транзитного сектора.

Наконец, за верхними установленными ставками и за средними эффективными ставками скрываются существенные различия в том, какие налоги платят отдельные владельцы бизнеса.Большинство предприятий небольшие, получают относительно скромный доход и поэтому имеют относительно низкие ставки. В результате в 2014 году более 85 процентов предприятий, использующих сквозные операции, столкнулись с максимальным показателем в 25 процентов или меньше; только 3 процента столкнулись с предельной ставкой более 30 процентов (Рисунок 6). 10 Однако для гораздо большей доли сквозного дохода действительно применяются высокие предельные ставки налога на прибыль. Почти половина сквозного дохода в 2014 году поступила от предприятий с максимальным уровнем дохода не менее 35 процентов.Другими словами, на небольшое количество крупных переходов ложится подавляющее большинство налогового бремени сектора.

Факт 6. Множество видов бизнеса способствует неэффективному уходу от налогов.

Неудивительно, что владельцы бизнеса стремятся минимизировать налоги, которые они должны. Множество различных хозяйствующих субъектов на выбор и гибкость в определении того, распределяется ли доход владельцев бизнеса в виде прибыли, заработной платы или прироста капитала, предоставляют значительные возможности для структурирования бизнеса с целью снижения налогов.Поскольку каждый из этих источников дохода может облагаться налогом по разным ставкам, владельцы бизнеса тратят много времени и средств на попытки структурировать свою деятельность таким образом, чтобы минимизировать налоги.

На рис. 7 показано, как эти искажения влияют на распределение доходов между собственниками. Владельцы небольших C-корпораций (с выручкой менее 10 миллионов долларов), как правило, получают весь свой доход в виде трудовых доходов (в частности, вознаграждения должностных лиц), который вычитается фирме, что снижает их корпоративный доход почти до нуля. .Поскольку заработная плата облагается налогом по максимальной ставке около 43,4 процента, итоговый налоговый счет существенно ниже ставки в 50,5 процента, с которой они столкнулись бы, если бы сначала уплатили корпоративный налог, а затем — индивидуальный налог на дивиденды.

Владельцы S-корпораций, напротив, сталкиваются с противоположным стимулом. В то время как заработная плата облагается налогом по ставке 43,4 процента, максимальная ставка прибыли, таким образом, составляет 39,6 процента. На практике около 55 процентов дохода владельцев S-corp распределяется как прибыль и только 45 процентов как заработок.Хотя правила «разумной компенсации» применимы как к C-корпорации, так и к менеджерам-владельцам S-корпорации, эта модель предполагает, что они не работают; Стимул к снижению налогов приводит к существенно разным схемам компенсации и получения прибыли.

В товариществах правила другие — предполагается, что все полные товарищества (GP) должны платить налоги на самозанятость, — но все большее число партнеров не являются терапевтами для целей налогообложения, включая LP и многих владельцев LLC. Хотя трудно оценить, какая часть дохода партнерства уклоняется от налога на заработную плату, примерно 9 процентов от общего чистого дохода партнерства, распределенного между отдельными партнерами в 2011 году, по-видимому, избежали SECA (и, таким образом, облагались налогом только как прибыль от бизнеса).Даже среди партнеров с положительным, непассивным партнерским доходом (то есть без учета портфельного и пассивного дохода) около 20 процентов распределенной прибыли, по-видимому, избегают налогов SECA. 11 Около 45 процентов от общего дохода партнерства подлежали налогообложению в качестве трудовых доходов в соответствии с SECA. Кроме того, значительную долю дохода партнерства составляет доход от портфеля (в основном прирост капитала и дивиденды), который облагается налогом по существенно более низким ставкам. Чтобы минимизировать налоги, генеральные партнеры в сфере недвижимости или финансовых фирмах, которые предоставляют управленческие услуги инвесторам, обычно берут часть своего дохода в виде портфельного дохода — «начисленных процентов» — а не заработной платы.

Усилия, затраты и сложность структурирования бизнеса и деловой активности для минимизации налогов неэффективны и расточительны. Предложения, которые создают большую разницу между налоговыми ставками, с которыми сталкиваются корпорации, и промежуточными доходами, или заработной платой и доходом от бизнеса, вероятно, еще больше усугубят эти проблемы.

Факт 7: Рост сквозных доходов подорвал корпоративные доходы и доходы от фонда заработной платы.

Изменение доли доходов, получаемых сквозным бизнесом, и более низкие эффективные налоговые ставки, которые они платят, существенно снизили налоговую нагрузку на владельцев бизнеса.Согласно одному исследованию Казначейства США, если бы относительные доли сквозной и C-корпоративной деятельности удерживались на уровне 1980 года, средняя ставка налога на доход от бизнеса в 2011 году составила бы 28 процентов вместо 24 процентов. Это означает, что только в 2011 году упущенная выручка превысила 100 миллиардов долларов. 12

Рост сквозного бизнеса также способствовал размыванию налоговой базы заработной платы, которая финансирует трастовые фонды социального обеспечения, инвалидности и Medicare. До середины 1980-х годов владельцы закрытых предприятий платили налоги на заработную плату в системе социального обеспечения и медицинской помощи в отношении большей части своего дохода.Большинство предприятий были либо индивидуальными предпринимателями, либо полными товариществами (в которых весь доход от бизнеса рассматривается как заработная плата для целей налога на заработную плату) или закрытыми корпорациями C (владельцы которых обычно выплачивали свой доход в качестве заработной платы, чтобы избежать двойного налога на прибыль). Растущая доля дохода, начисляемого партнерам с ограниченной ответственностью, LLC и другим лицам, которые регистрируются в качестве партнерств и S-корпораций, подорвала налоговую базу по заработной плате, поскольку эти организации либо по закону исключены из базы заработной платы, либо отсутствие ясности в законе позволяет владельцам избежать уплаты налога. 13 В 2011 году около 71% сквозного дохода владельцев облагались налогами на социальное обеспечение или медицинскую помощь; в 1994 году эта доля превышала 88 процентов (диаграмма 8). Кроме того, сквозной бизнес-доход со временем увеличивался как доля от общего дохода. В результате эти сдвиги подорвали долгосрочную платежеспособность целевых фондов, зависящих от доходов от фонда заработной платы.

Факт 8: сквозной доход получают в основном люди с высокими доходами.

Подавляющую часть сквозного дохода получают те, кто находится на самом верху шкалы доходов.Фактически, около 70 процентов дохода партнерства приходится на 1 процент самых богатых по сравнению с 44 процентами корпоративных дивидендов (Рисунок 9). 14 Лица, относящиеся к нижним 80 процентам, практически не получают сквозного дохода. 15 Более того, люди с более высокими доходами, как правило, получают гораздо большую долю своего дохода от бизнеса по сравнению с лицами с более низкими доходами, поскольку верхний 1 процент зарабатывает только около 11 процентов заработной платы. 16 Таким образом, любое снижение налоговой ставки для сквозных предприятий принесет большую пользу налогоплательщикам с высокими доходами.

Факт 9. Сквозные предприятия несут значительную долю налогового разрыва.

Налоговый разрыв измеряет сумму налогового обязательства, которое должно быть уплачено, но не подлежит уплате. Такое несоблюдение может проявляться в нескольких формах, включая непредставление документов, занижение доходов и недоплату налогов. Около 41 процента от общего налогового разрыва с 2008 по 2010 год, или 190 миллиардов долларов, возникло из-за того, что владельцы сквозного бизнеса занижали доход для целей налогообложения доходов и заработной платы. 17 Индивидуальные предприниматели, например, платили только около 36 процентов причитающихся им налогов и несли почти 30 процентов индивидуального подоходного налога с занижением налогового разрыва (диаграмма 10). 18

4 типа бизнес-структур и их налоговые последствия

Вкратце:

- При открытии нового бизнеса необходимо выбрать бизнес-структуру, которая будет иметь как юридические, так и налоговые последствия.

- Индивидуальные предприниматели, партнерства, ООО и корпорации являются наиболее распространенными структурами.

- Анализ инфраструктуры и целей вашего бизнеса может помочь определить, какая структура подойдет лучше всего.

Начать новый бизнес — это здорово. Вы можете создать свой продукт, обнаружить свой потенциальный рынок, выбрать место для бизнеса … и затем вы попадаете в законную часть.Вашей компании необходимо выбрать бизнес-структуру — и часто все это звучит как юридическая тарабарщина.

Выбор бизнес-структуры — важный шаг для новой компании. Это может повлиять на текущие расходы, ответственность и то, как может быть настроена ваша бизнес-команда. Эта тема становится особенно актуальной во время налогового сезона, поскольку структура вашего бизнеса имеет прямые налоговые последствия.

Не бойтесь: ниже мы описываем наиболее распространенные типы бизнес-структур и их соответствующие налоговые последствия.

ПРИМЕЧАНИЕ : 21 марта Казначейство и Служба внутренних доходов (IRS) объявили, что срок подачи налоговой декларации по федеральному подоходному налогу в 2020 году автоматически продлен с 15 апреля до 15 июля из-за последствий коронавируса.

- Индивидуальный предприниматель ips , C корпорации и LLC s , работающие в качестве индивидуального предпринимателя, или корпорация C должны до 15 июля подать заявку и заплатить свои федеральные налоги в 2020 году.

- Партнерства , Корпорации S и LLC, организованные как товарищество, или корпорация S должны были уже подать свои федеральные налоги (или запросить продление) к соответствующему крайнему сроку 16 марта. Однако этот доход будет переведен в их индивидуальную налоговую декларацию, и они должны будут заплатить до 15 июля.

- Для тех предприятий, которые им должны, крайние сроки уплаты налогов штата варьируются.

Какие четыре типа бизнес-структур?

1. ИП

Индивидуальное предпринимательство — наиболее распространенный вид бизнес-структуры. Согласно определению IRS, индивидуальный предприниматель «- это тот, кто самостоятельно владеет некорпоративным бизнесом». Ключевое преимущество ИП заключается в его простоте. Здесь нет различия между бизнесом и лицом, которому он принадлежит, а это означает, что владелец имеет право на всю прибыль.Однако это также означает, что индивидуальный предприниматель несет ответственность по всем долгам, убыткам и обязательствам бизнеса. Это означает, что кредиторы или заявители судебных исков могут иметь доступ к личным счетам и активам владельца бизнеса, если счета предприятия не могут покрыть долг. Примеры индивидуального предпринимательства включают писателей-фрилансеров, независимых консультантов, наставников и поставщиков общественного питания.

С точки зрения налоговых последствий индивидуальное предпринимательство считается «сквозной организацией».Это также известно как «сквозная организация» или «финансово прозрачная организация». Это означает, что сам бизнес не платит налогов. Вместо этого налоги «передаются» владельцу, который уплачивает их в своих личных отчетах по обычным ставкам подоходного налога в обычный налоговый день, обычно 15 апреля (15 июля в 2020 году).

2. Партнерство

В структуре бизнеса партнерство — это «отношения, существующие между двумя или более людьми, которые объединяются для ведения торговли или бизнеса.У товариществ есть три общих типа классификации: полное товарищество, товарищество с ограниченной ответственностью или товарищество с ограниченной ответственностью.

- Полное товарищество : Состоит из двух или более партнеров, которые несут всю ответственность в равной степени. Это означает, что оба партнера принимают участие в повседневных операциях бизнеса. Это также означает, что партнеры несут равную ответственность по любым долгам, возникшим в результате бизнеса. Все партнеры считаются «генеральными партнерами».”

- Партнерство с ограниченной ответственностью (LP) : Имеет как минимум одного «главного партнера» и одного «партнера с ограниченной ответственностью». Генеральный партнер принимает на себя право собственности на бизнес-операции и неограниченную ответственность. Партнер с ограниченной ответственностью, также известный как молчаливый партнер, инвестирует капитал в бизнес. Однако партнеры с ограниченной ответственностью не участвуют в повседневных операциях, не имеют права голоса и, следовательно, несут ограниченную ответственность.

- Товарищество с ограниченной ответственностью (ТОО) : В этом соглашении все партнеры несут ограниченную личную ответственность, что означает, что они не несут ответственности за правонарушения (т.е. акты халатности или халатности), совершенные другими партнерами. Все партнеры ТОО могут участвовать в управлении бизнесом. Он имеет тенденцию быть более гибким, чем предыдущие формы партнерства, потому что партнеры могут определять свою собственную структуру управления.

Подобно индивидуальному предпринимательству, товарищества считаются сквозной организацией, когда дело доходит до налогообложения. Во многих отношениях партнерство похоже на расширенное индивидуальное предприятие, но с преимуществами и недостатками, присущими партнеру.Партнер может предоставить бизнесу знания, навыки и капитал. Но, хотя они могут повлиять на бизнес положительно, они также могут повлиять на него отрицательно. Вам должно быть комфортно с кем бы вы ни вели бизнес.

Налоговые декларации партнерства должны быть поданы на пятнадцатый день третьего месяца после окончания налогового года организации, что обычно приходится на 15 марта (или 16 марта в 2020 году). Однако, хотя налоги подаются в марте, партнеры, как правило, не платят налоги на бизнес до крайнего срока в апреле (15 июля в 2020 году), поскольку он переходит в их личную налоговую декларацию.

3. Общество с ограниченной ответственностью

Теперь с компанией с ограниченной ответственностью (LLC) все становится немного рискованно. IRS заявляет, что LLC — это «бизнес-структура, разрешенная законом штата». Это означает, что он сформирован в соответствии с законодательством штата, а правила, регулирующие деятельность LLC, варьируются от штата к штату. В зависимости от выборов, сделанных LLC и ее характеристик, IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца LLC (т.е. «неучтенное лицо» со многими характеристиками индивидуального предпринимателя).

ООО считается гибридным юридическим лицом, потому что оно имеет черты многих других бизнес-структур, в зависимости от выборов, проводимых собственниками. Это придает ему большую защиту и гибкость, чем некоторые из его бизнес-структур. С точки зрения защиты, участники LLC не несут личной ответственности. Поскольку LLC является юридическим лицом, созданным в соответствии с законом штата, у нее есть гибкость в отношении режима федерального налогообложения.Например, LLC с одним участником может облагаться налогом как индивидуальное предприятие или корпорация. ООО с несколькими участниками может облагаться налогом как товарищество или корпорация.

Вышеупомянутая гибкость вызывает некоторые расхождения, когда речь идет о сроках уплаты федерального налога.

- LLC, которая предпочитает рассматриваться на федеральном уровне как индивидуальное предприятие или корпорация C (подробнее о типах корпораций C ниже), как правило, будет иметь дату подачи и уплаты федерального налога 15 апреля (15 июля в 2020 году).

- Тем не менее, LLC, облагаемая налогом как корпорация или партнерство S, обычно будет иметь дату подачи федеральной налоговой декларации 15 марта (16 марта в 2020 году) и крайний срок оплаты в соответствии с их индивидуальной декларацией о доходах.

4. Корпорация

Корпорации — это компания или группа лиц, уполномоченных действовать как единое юридическое лицо. Это означает, что компания считается отдельной и отличной от ее владельцев (т.е. здесь нет никакой личной ответственности). Однако корпорация имеет право на многие из прав, которыми обладают физические лица, поэтому ее иногда называют «юридическим лицом». Например, корпорация может подать в суд или ей предъявить иск, заключать контракты и имеет право на свободу слова.

IRS разделяет корпорации на две отдельные классификации: «корпорация C» и «корпорация S».

- C corporation (C corp) : Корпорация C считается обозначением по умолчанию для корпораций.Все корпорации начинают с классификации «C» при регистрации учредительных документов в государственном агентстве по регистрации предприятий. В отличие от наших предыдущих бизнес-структур, корпорации C не являются сквозными организациями. Они облагаются корпоративным подоходным налогом. Владельцы по-прежнему должны платить подоходный налог с населения с прибыли, что называется двойным налогообложением.

- S corporation (S corp) : Корпорация S существенно отличается от корпорации C, поскольку она является сквозной организацией, что позволяет ей избегать двойного налогообложения.Тем не менее, IRS устанавливает строгие стандарты для компаний, желающих получить статус S-корпорации, особенно в отношении акционеров. Например, корпорация S может иметь только 100 акционеров, и они должны быть гражданами / резидентами США. (Для стартапов нет ничего необычного в том, что они выпускают 100 000 акций с самого начала).

Как и партнерства, S-корпорация всегда должна подавать годовую федеральную налоговую декларацию к пятнадцатому числу третьего месяца после окончания налогового года, как правило, 15 марта (16 марта в 2020 году).Затем доход передается в индивидуальные декларации его членов, которые соответствуют обычному апрельскому налоговому дню (15 июля в 2020 году).

Корпорации — единственная налоговая структура бизнеса, допускающая бессрочное существование. Это означает, что его продолжительность не зависит от прихода и ухода акционеров, должностных лиц и директоров.

Каковы налоговые плюсы и минусы каждой бизнес-структуры?

| Структура бизнеса | Налоговые льготы | Налоговые минусы |

|---|---|---|

| ИП |

|

|

| Партнерство |

|

|

| Общество с ограниченной ответственностью (ООО) |

|

|

| Корпорация C |

|

|

| Корпорация S |

|

|

🌱 Чистая прибыль

Выбор юридической структуры бизнеса — важный шаг в жизненном цикле вашего бизнеса. Это повлияет на все, от возможности привлечь инвесторов до личной ответственности и оформления документов.

Компании должны сопоставить свои личные обстоятельства и цели с возможными юридическими структурами. Самое главное, что все решения должны приниматься во внимание экспертные рекомендации от бизнеса и юрисконсульта до рассмотрения дела.

FAQ по налогу на прибыль | Налоговое управление штата Нью-Хэмпшир

Нужна помощь?

Звоните (603) 230-5920Пн – Пт с 8:00 до 16:30

Что такое налог на прибыль бизнеса (BPT)?

Для налоговых периодов, заканчивающихся до 31 декабря 2016 г., 8.Налог в размере 5% взимается с доходов от ведения коммерческой деятельности в штате Нью-Гэмпшир. Для предприятий с несколькими штатами доход распределяется с использованием взвешенного коэффициента продаж, равного двум, а также факторов заработной платы и собственности. Организации, ведущие унитарный бизнес, должны использовать комбинированную отчетность при подаче налоговой декларации в штате Нью-Гэмпшир.

Для налоговых периодов, заканчивающихся 31 декабря 2016 г. или позднее, ставка BPT снижается до 8,2%. Для налоговых периодов, заканчивающихся 31 декабря 2018 г. или позднее, ставка BPT снижается до 7.9%. Для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, ставка BPT снижается до 7,7%. Для налоговых периодов, заканчивающихся 31 декабря 2022 г. или позднее, ставка BPT снижается до 7,6%.

График ставок BPT и BET

Кто платит BPT?

Любая коммерческая организация, организованная для получения прибыли или получения прибыли, ведущая коммерческую деятельность в пределах государства, подлежит обложению этим налогом. Однако организации с валовым коммерческим доходом от всей своей деятельности не более 50 000 долларов США не обязаны подавать декларацию.Для налоговых периодов, заканчивающихся 31 декабря 2022 г. или позднее, этот порог подачи документов увеличивается до 92 000 долларов США.

Когда нужно вернуть BPT?

Для налоговых периодов, начинающихся после 31 декабря 2015 года, партнерские отчеты должны быть поданы на 15-й день 3-го месяца после окончания налогового периода. Корпоративные, имущественные, фидуциарные и комбинированные отчеты должны быть поданы на 15-й день 4-го месяца после окончания налогового периода.

Должен ли я производить расчетные платежи?

Требуются четыре сметы с уплатой 25% каждая на 15-й день 4-го, 6-го, 9-го и 12-го месяцев налогового периода для любого налогового обязательства, превышающего 200 долларов.

Обязан ли я платить смету в течение моего первого года?

Да, если налоговое обязательство превышает 200 долларов, но вы можете претендовать на исключение из штрафа в соответствии с RSA 21-J: 32, IV (d), заполнив форму DP-2210/2220.

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920.

У меня есть собственник; Могу ли я разделить доход от аренды между собой и женой?

Нет, если только не существует двух отдельных и отличных друг от друга прав собственности.См. Кодекс административных правил NH, ред. 307.04 (e).

Должен ли я подавать декларацию BPT, если мой доход от продажи в рассрочку составляет менее 50 000 долларов?

Требования к подаче документов определяются в год продажи для всех лет, независимо от года получения дохода. Таким образом, если валовой доход от бизнеса превышает 50 000 долларов США (92 000 долларов США для налоговых периодов, заканчивающихся 31 декабря 2022 г. или позднее) в год продажи, независимо от суммы, полученной в последующие годы, вы должны подавать документы до тех пор, пока не будут выполнены все выплаты. сообщил.См. Кодекс административных правил NH Rev 302.07 (f).

Относятся ли в Нью-Гэмпшире к корпорациям Sub-S иначе, чем к корпорациям C в налоговых целях?

Нет, корпорации Sub-S рассматриваются так же, как корпорации C. Сквозные статьи в Приложении K включаются в корпоративный доход при определении налогооблагаемой прибыли бизнеса.

Все ли федеральные таблицы должны быть приложены к декларациям?

Да. Все федеральные расписания должны быть включены в исходные и измененные отчеты.Право собственности должно включать Таблицы C, D, E, F, 4797, 6252, если применимо. Для получения дополнительной информации см. «Общие инструкции» в соответствующем налоговом году на странице «Формы и инструкции» нашего веб-сайта.

Как рассчитать переходящий чистый операционный убыток (NOL)?

Для целей расчета суммы любого вычета переходящего остатка NOL, разрешенного в соответствии с RSA 77-A: 4, XIII для налоговых периодов, заканчивающихся 1 июля 2005 г. или позднее, раздел 172 Налогового кодекса, действующий 31 декабря 1996 г., должен быть последовал.Для налоговых периодов, закончившихся до 1 июля 2005 г .:

(1) Любая сумма убытка сначала переносится на те налоговые годы, которые требуются Налоговым кодексом США, без применения выборов в разделе 172 (b) (3) и применяется к любому доходу в налоговых годах перенесенного налога до любых оставшихся убыток переносится как вычет NOL.

(2) Перенос убытков, как предусмотрено в пункте (1) выше, не приводит ни к допустимому вычету NOL в годы переноса, ни к возврату ранее уплаченных налогов.Исправленный возврат, поданный для таких целей, запрещен.

(3) Неспособность коммерческой организации перенести NOL обратно и применить их к доходу предыдущих прибыльных лет приведет к тому, что убыток будет считаться полностью погашенным в год (годы) переноса.

Как рассчитывается перенос NOL?

NOL распределяется по годам в соответствии с RSA 77-A: 3. NOL может быть перенесен только на 10 лет, следующих за годом убытка.Сумма NOL, созданная в налоговом году, которая может быть перенесена на будущие периоды, ограничена следующим образом:

| Дата: | Максимальная сумма: |

|---|---|

| 30.06.2003 или ранее | 250 000 долл. США |

| 01.07.2003 — 30.06.2004 | 500 000 долл. США |

| 01.07.2004 — 30.06.2005 | 750 000 долл. США |

| 01.07.2005 — 31.12.2012 | 1 000 000 долл. США |

| 01.01.2013 или позже | 10 000 000 долл. США |

Требуется ли форма вычета DP-132, NOL?

Да, за год используется вычет NOL.Вы должны предъявить подтверждение заявленного года убытков.

Могу ли я внести поправку в NOL и получить возмещение?

Нет. Чистые операционные убытки должны переноситься на 3 года только для целей определения переносимой суммы для налоговых периодов, заканчивающихся до 1 июля 2005 г. См. «Как рассчитать чистый операционный убыток (NOL)?» выше.

Можно ли использовать кредит Управления по финансированию развития сообществ NH (CDFA) в счет налога с BPT и налога на предприятия?

Да. Для получения дополнительной информации позвоните в службу налогоплательщиков Налогового управления Нью-Гэмпшира по телефону (603) 230-5920 или посетите веб-сайт NH CDFA по адресу www.nhcdfa.org.

Должно ли при подаче формы DP-2210/2220 использоваться одно и то же исключение во всех четырех кварталах?

Нет, каждый квартал стоит сам по себе.

Что такое унитарный бизнес?

Унитарный бизнес определяется в RSA 77-A: 1 XIV как «одна или несколько связанных бизнес-организаций, занимающихся коммерческой деятельностью как в пределах этого государства, так и за его пределами, среди которых существует единство собственности, работы и использования или взаимозависимость в их деятельности. функции.См. Кодекс административных правил NH Rev 300 Единство собственности; Единство действия; Единство использования; Взаимозависимость в их функциях.

Что означает нексус?

Требуется ли организация подавать налоговые декларации, зависит от того, связана ли она с государством. Nexus определяется как некоторая определенная связь или минимальная связь между государством и организацией, которую оно стремится обложить налогом. Если вы ведете бизнес за пределами штата, который продает или сдает в аренду материальное личное имущество в этом штате, см. Кодекс административных правил NH, ред. 304.01 для наглядного списка тех видов деятельности, которые создают взаимосвязь.

26 Кодекс США § 501 — Освобождение от налога на корпорации, определенные трасты и т. Д. | Кодекс США | Закон США

Ссылки в текстеРазделы 306A и 306B Закона об электрификации сельских районов 1936 года, упомянутые в подст. (c) (12) (B) (iv), относятся к разделам 936a и 936b, соответственно, Раздела 7 «Сельское хозяйство». Раздел 311 Закона был отнесен к разделу 940a Раздела 7 до его отмены Pub. Л.104–127, раздел VII, §780, 4 апреля 1996 г., 110 Stat. 1151.

Дата вступления в силу настоящего подпункта, указанного в пп. (c) (12) (H) (vii) — дата вступления в силу Pub. L. 108–357, утвержденный 22 октября 2004 г.

Закон Роберта Т. Стаффорда о помощи в случае стихийных бедствий и чрезвычайной помощи, упомянутый в подст. (c) (12) (J) (i), является Pub. L. 93–288, 22 мая 1974 г., стр. 88 Stat. 143, который в основном относится к главе 68 (§5121 и последующие) раздела 42 «Общественное здравоохранение и благосостояние».Для полной отнесения этого Закона к Кодексу см. Примечание к Краткому названию, изложенное в разделе 5121 Раздела 42 и Таблицы.

Раздел 831 (b) (2) (B) (ii), упомянутый в подст. (c) (15) (C) был изменен на раздел 831 (b) (2) (C) (ii) издательством Pub. Л. 114–113, разд. Q, раздел III, §333 (a) (1) (B), 18 декабря 2015 г., 129 Stat. 3106.

Федеральный закон 1977 года о безопасности и охране здоровья в шахтах, упомянутый в подст. (c) (21) (D) (i), является Pub. L. 91–173, 30 декабря 1969 г., 83 Stat. 742, с изменениями, внесенными Pub. Л. 95–164, нояб.9, 1977, 91 Stat. 1290. Часть C раздела IV Закона обычно относится к части C (§931 и последующие) подраздела IV главы 22 раздела 30 «Минеральные земли и горная промышленность». Для полной отнесения этого Закона к Кодексу см. Примечание к Краткому названию, изложенное в разделе 801 Раздела 30 и Таблицах.

Раздел 4223 Закона о гарантированном пенсионном доходе 1974 года, упомянутый в подст. (c) (22) (A) (i), (C), (D), относится к разделу 1403 Раздела 29 «Труд».

Раздел 4049 Закона о гарантированном пенсионном доходе от 1974 года, упомянутый в подст.(c) (24), был отнесен к разделу 1349 Раздела 29 до его отмены Pub. L. 100–203, раздел IX, §9312 (a), 22 декабря 1987 г., 101 Stat. 1330–361.

Дата вступления в силу Закона 1986 года о внесении изменений в пенсионный план для единственного работодателя, упомянутого в подст. (c) (24) — дата вступления в силу раздела XI Pub. L. 99–272, утвержденный 7 апреля 1986 г.

Дата вступления в силу настоящего подпункта, указанного в пп. (c) (27) (B) (iii) (I), дата вступления в силу Pub.Л. 105–34, утвержденная 5 августа 1997 г.

Раздел 15 (j) Закона о пенсионном обеспечении железных дорог 1974 года, упомянутый в подст. (c) (28), относится к разделу 231n (j) Раздела 45 «Железные дороги».

Раздел 1322 Закона о защите пациентов и доступном медицинском обслуживании, упомянутый в подст. (c) (29) (A), (B) (ii), относится к разделу 18042 Раздела 42 «Общественное здравоохранение и социальное обеспечение».

Федеральный закон о кредитных союзах, упомянутый в подст. (l) (1), закон от 26 июня 1934 г., гл. 750, 48 Стат.1216 с поправками. Раздел III Федерального закона о кредитных союзах обычно относится к подразделу III (§ 1795 и последующие) главы 14 раздела 12 «Банки и банковское дело». Для полной отнесения этого Закона к Кодексу см. Раздел 1751 раздела 12 и таблиц.

Разделы 21A и 21B Закона о федеральном жилищном ссудном банке, указанные в подст. (l) (2), (3), относятся к бывшим разделам 1441a и 1441b, соответственно, Раздела 12, Банки и банковское дело. Раздел 21A Закона был отменен Pub.L. 111–203, раздел III, §364 (b), 21 июля 2010 г., 124 Stat. 1555.

Разделы 1181 (b) и 1855 (d) Закона о социальном обеспечении, указанные в подст. (l) (4) и (o), относятся к разделам 1320e (b) и 1395w – 25 (d), соответственно, раздела 42 «Общественное здравоохранение и благосостояние».

Разделы 212 (a) (3) (B) и 219 Закона об иммиграции и гражданстве, указанные в подст. (p) (2) (A), (C) (i), относятся к разделам 1182 (a) (3) (B) и 1189, соответственно, раздела 8 «Иностранцы и гражданство».

Закон о международных чрезвычайных экономических полномочиях, упомянутый в подст. (p) (2) (B) — это заголовок II Pub. L. 95–223, 28 декабря 1977 г., 91 Stat. 1626, с поправками, который обычно классифицируется по главе 35 (§1701 и последующие) раздела 50, Война и национальная оборона. Для полной отнесения этого Закона к Кодексу см. Примечание к Краткому названию, изложенное в разделе 1701 Раздела 50 и Таблицах.

Раздел 5 Закона об участии Организации Объединенных Наций 1945 года, упомянутый в подст. (p) (2) (B), относится к разделу 287c раздела 22 «Международные отношения и половые отношения».

Раздел 140 (d) (2) Закона о разрешении внешних сношений, 1988 и 1989 финансовые годы, упомянутый в подст. (p) (2) (C) (i), относится к разделу 2656f (d) (2) Раздела 22 «Международные отношения и половые отношения».