Вложить деньги в акции — полное руководство для начинающих

Инвестирование в акции для начинающих – именно эта тема заслуживает особого внимания, поскольку профессионалы, уже давно зарабатывающие на вкладах в ценные бумаги, и так все знают. С одной стороны, считается, что инвестирование в акции той или иной компании – не самое подходящее дело для новичков, поскольку с небольшими суммами (скажем, менее 1,5 тысячи долларов) в это море финансов заходить глупо: мол, далеко не уплывете и только ноги замочите.

С другой стороны, многие специалисты придерживаются прямо противоположного мнения: чем раньше начать учиться в мире акций и торгов на биржах – тем лучше. Ведь там рискуют все – и опытные финансисты, и новички. Только у последних, если они инвестируют в акции небольшие суммы, во-первых, риск потерять многое минимален, во-вторых, чем раньше начинаешь – тем больше заработаешь за много лет даже с изначальных крошечных вложений.

Зачем вам нужны акции

В мире предпринимателей, считается, что инвестирование в акции – достаточно простой и удобный инструмент получения прибыли, причем, как мы уже говорили, не только для тех, кто располагает крупными суммами для вложений: ведь может повезти даже со 100 свободными долларами.

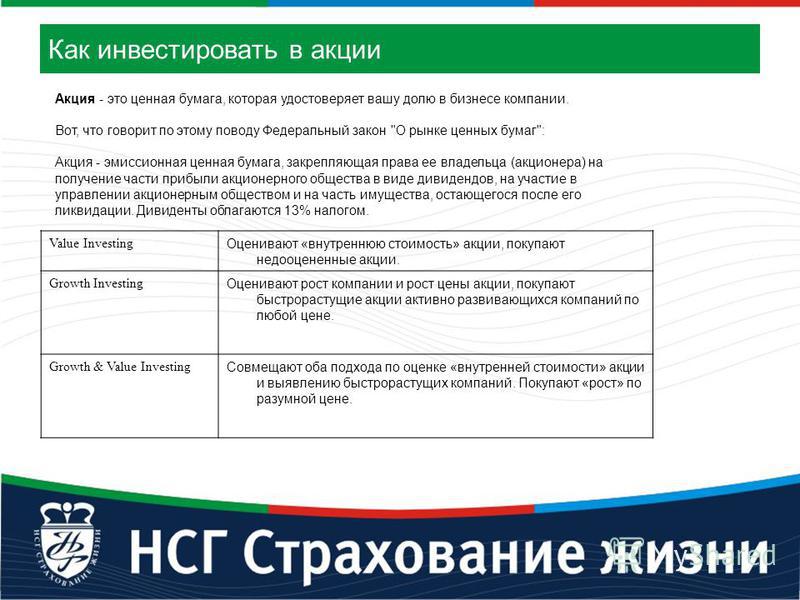

Первое. Что такое акции? Это вид ценных бумаг. Их выпускает компания, и эти бумаги дают владельцу возможность и право получать ту или иную долю ее прибыли. Чем у предпринимателя больший пакет акций – тем выше его влияние на компанию. Но последнее – это уже не для начинающих.

Когда той или иной компании нужны для развития средства, она предлагает свои акции инвесторам. Как только инвестор покупает акции он, во-первых, автоматически в той или иной степени получает долю компании, а во-вторых, зарабатывает. Последнее происходит на биржах, где вращаются акции компаний, грубо говоря, продаются и покупаются. Компании развиваются и зарабатывают, вместе с этим дорожают и их акции. В определенные промежутки времени, как правило, в конце года, подсчитывается прибыль компании, которая потом делится пропорционально между всеми держателями ценных бумаг и, соответственно, распределяется прибыль – дивиденды.

Брокер, которого не стоит бояться

Инвестору, который решил сделать первый шаг в мир акций и торгов на бирже, лучше всего, конечно, заручиться поддержкой специалиста.

Брокер (что один человек, что команда специалистов) – это как маклер по продаже и поиске недвижимости. Последнему выгодно больше всего продать и найти, чтобы получить больший процент от того, кто в сделке заинтересован. Так и с брокером: ему же лучше предложить инвестору наиболее выгодные акции той или иной компании, а потом сделать все, чтобы они продавались активнее и вообще высоко котировались бирже, – чтобы самому заработать прилично.

Да, конечно, инвестор и сам может попробовать выйти на биржу (в интернете масса ресурсов, предлагающих это), однако важно понимать, что быстро научиться торговать в той системе фактически невозможно, и ошибки, увы, неизбежны. А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

В сети масса платных и бесплатных курсов на разных языках: как начинающему инвестировать в акции и торговать на бирже. Что такое биржа? Это структура, регулирующая механизм работы рынка, например, ценных бумаг, валют, разных товаров. Раз уж вы сами решили попробовать себя на бирже, тогда – главный совет. Если хотите избежать серьезных финансовых потерь, тогда рекомендуем стартовать с минимально допустимыми суммами: просто ради тренировки. Да, кстати, те же брокеры на разных интернет-площадках предлагают начинающим инвесторам услугу: открыть демо-счет, где можно достаточно безопасно провести первые сделки и вообще понять весь механизм.

А не купить ли «кусочек» Google…

Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.Однако, если вы начинающий инвестор и хотите только попробовать зарабатывать «на акциях», которые вращаются на фондовом рынке, то такой вопрос, как влияние на работу целой компании, вообще не должен беспокоить. Представьте себе: вы приобретете лишь несколько акций компании Coca-Cola, Google или Microsoft, которые эти гиганты запускают в продажу ради дополнительной прибыли, но вовсе не для того, чтобы обеспечить каждого крошечного инвестора право влиять на работу огромной системы. К тому же большая часть участников фондового рынка вообще не имеют такого количества акций, чтобы влиять на развитие компании-гиганта.

Однако даже скромное количество акций дает возможность зарабатывать, например, за счет колебания цен на ценные бумаги и курсов валют. Да и еще: начинающему инвестору важно понимать, что быстрых выплат в процессе торговле акций, как правило, ждать не приходится. Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Инвестору – самому или при помощи брокера – важно выбрать стратегию и концепцию. К примеру, одна из стратегий: купи и держи. Вы купили акции, вложив 1 000 долларов, скажем, на 55 лет под 20% годовых (такова средняя доходность на фондовом рынке). Значит, за 3 года доход составит примерно 1 700 долларов, за 20 лет – около 38 000, за 55 – близко к 9 100 500. Можно ли заработать скорее? Конечно! Но тут как повезет. Между прочим, для того, чтобы хорошо заработать, совсем необязательно покупать акции, скажем, Apple, IBM, General Motors. Эти компании уже сейчас стоят миллиарды долларов. И представьте только: что же им надо сделать, чтобы подорожать в два раза, то есть, чтобы их акции существенно подскочили в цене, а значит, и вы получили бы большую прибыль.

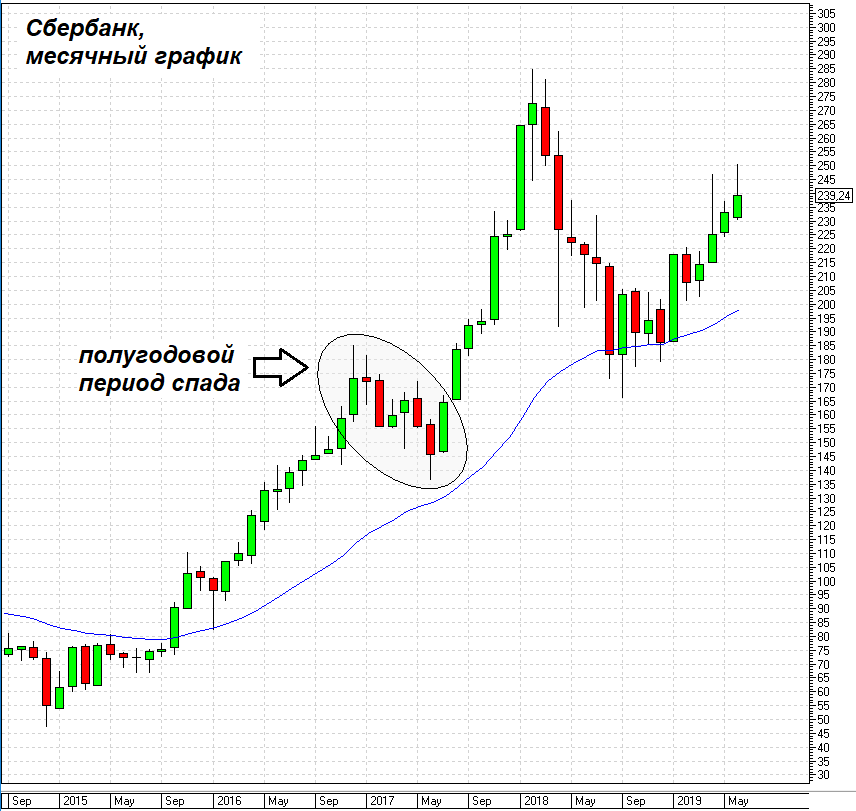

Как правило, максимальную прибыль дают как раз акции не самых известных мировых компаний. Считается, что лучшая компания для инвестирования – та, у которой акции в данный момент в стадии спада – дешевые. Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Смелым – везет, но осторожным – больше

Все важно взвешивать и четко осознавать: для чего именно вам нужны акции. Вы способны это делать сами – лишь после теоретических занятий? Уверены? Тогда – вперед. А если не уверены, тогда лучше обзавестись консультантом и действовать через брокеров. Обычно годами вырабатывается навыки: выбирать правильное время для покупки и продажи акций на бирже.

Иногда, между прочим, везет: акции, купленные новичком «на удачу» поднимаются в цене чуть ли не на 300% в течение нескольких дней. Если человек вложил крупную сумму в ценные бумаги, то еще более крупную получил.

Вложение денег в акции и ценные бумаги |Все

Статья о вложении личных денег (ценные бумаги)

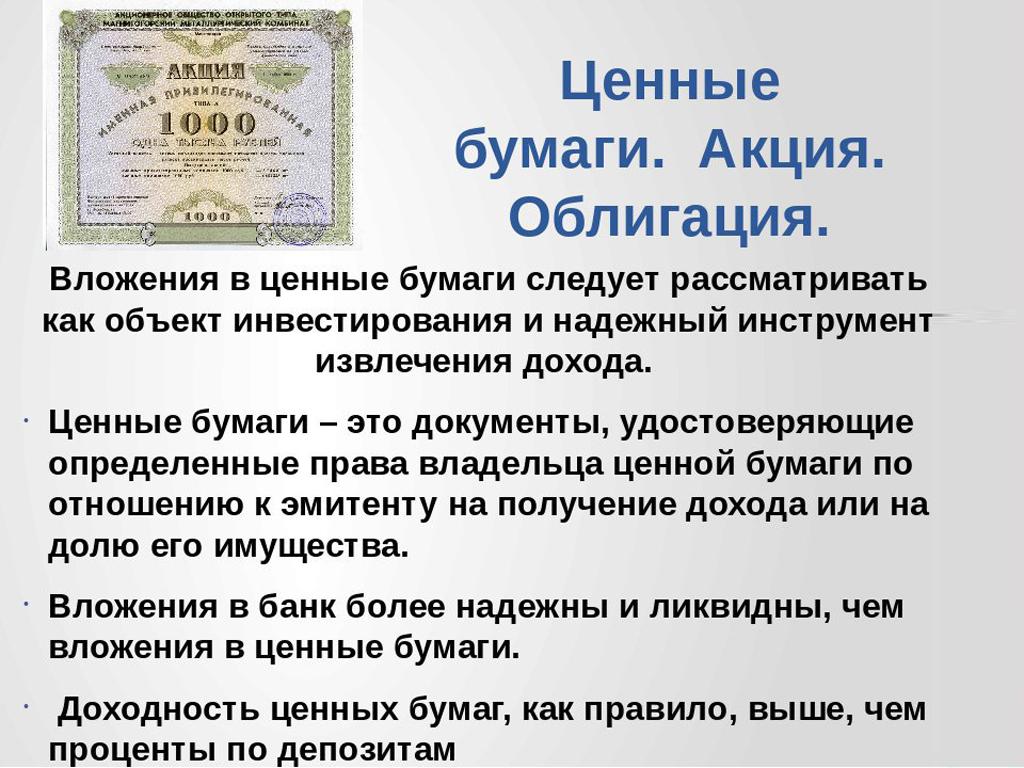

Большинство граждан ныне сталкиваются с вопросами эффективного вложения личных сбережений в доходные и надежные финансовые инструменты, которые позволят им не только не беспокоиться о сохранности своих средств, но и получать регулярную прибыль. Современная российская экономика предлагает массу разнообразных вариантов, в числе которых покупка недвижимости, банковские вклады, инвестиции в валюту, приобретение драгоценных металлов, антиквариата и т.

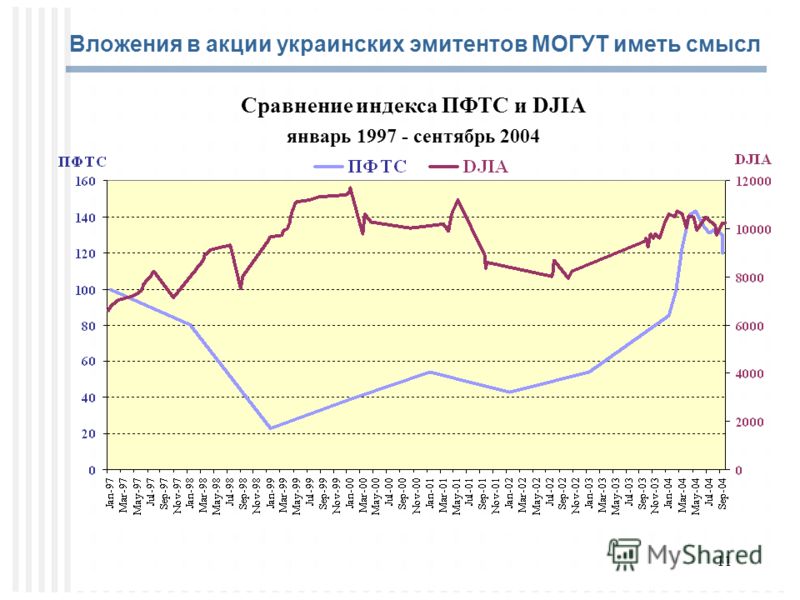

Согласно статистическим данным, за последние 13 лет именно ценные бумаги отличались значительным уровнем доходности в сравнении с иными объектами инвестирования, в частности:

граждане России, которые, начиная с 2000 года, хранили сбережения в форме наличности, к 2014 году потеряли 84% их реальной стоимости;

срочные банковские депозиты за этот же срок обеспечили прирост основной суммы вкладов в среднем на 325%;

перепродажа недвижимости, приобретенной в том же 2000 году, обеспечила продавцам в 2013 году доходность в размере 440% от стоимости жилья;

прибыльность ценных бумаг на ММВБ и РТС, включающая, как проценты и дивиденды, так и курсовую разницу увеличились на 547%.

Рис. 1. Изменение доходности от инвестиций в различные финансовые инструменты в России в период с 2000 по 2013 год

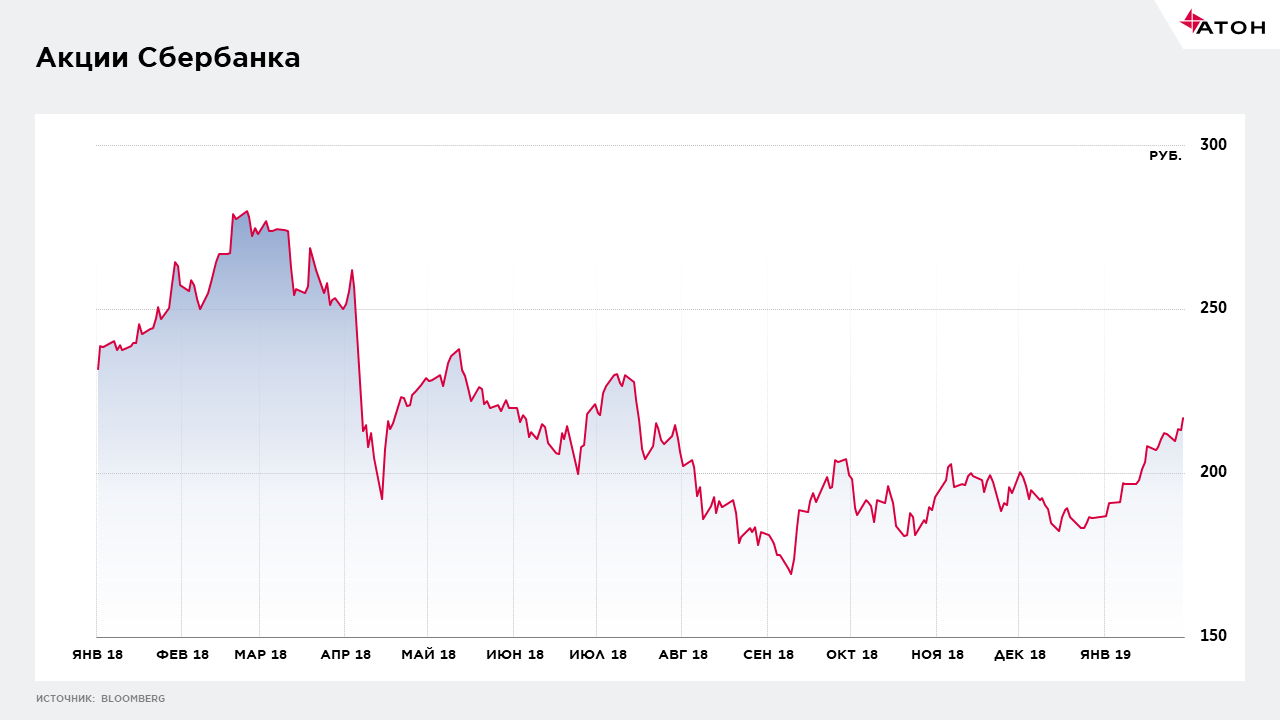

Следует отметить, что вложения денег в акции крупных АО всегда выгодны. Так, краткосрочные изменения их курсов в любом случае оборачиваются положительной тенденцией в долгосрочной перспективе. Объясняется это тем, что рост спроса на продукцию корпораций влечет повышение её стоимости. Это в свою очередь формирует высокие прибыли, а также прирост дивиденда и курсовой стоимости. Так, по оценкам специалистов, вложение денег в акции «Газпрома» или «Сбербанка» может принести инвесторам годовую доходность в размере 30-50%, в то время как некоторые компании «второго эшелона» позволяют рассчитывать на 80-120% прироста, хотя и при большем уровне риска.

Рис. 2. Доходность акций отдельных корпораций РФ в 2013 году

Вложение личных сбережений в ценные бумаги носит портфельный характер, иными словами инвестор, как правило, приобретает целый набор финансовых инструментов, которые отличаются друг от друга по степени риска, срокам погашения и характеру получения текущего дохода.

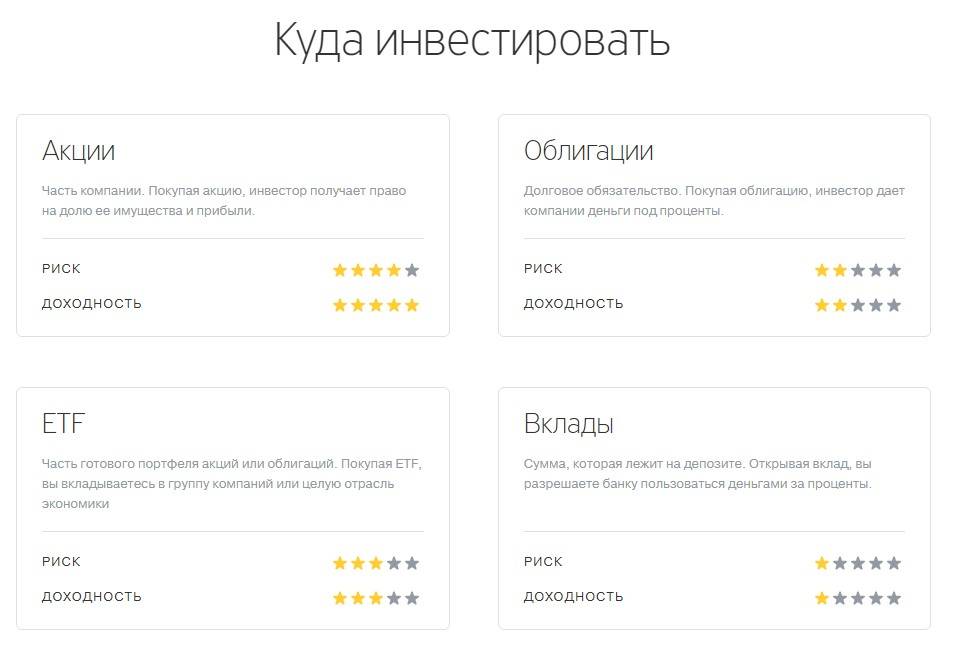

Объектами инвестирования на российском фондовом рынке выступают обращающиеся на нем финансовые инструменты, наиболее популярными из которых являются акции и облигации, а также инструменты срочного рынка, в частности фьючерсы и опционы.

Акции являются корпоративными ценными бумагами, которые выпускаются только частными компаниями. Приобретая акции, инвестор получает личное право в форме участия в голосованиях на общих собраниях акционеров и материальное вознаграждение в виде дивиденда. Акция есть титул, определяющий права владения, пользования и распоряжения частью имущества компании. Исходя из этого, вложение денег в «Газпром», по сути, может означать обычную покупку его акций.

До того, как вложить деньги в акции, инвесторам крайне важно определить на какой из двух их видов падет выбор.

Обыкновенные акции дают акционеру право на членство в общем собрании акционеров корпорации с числом голосов равным количеству принадлежащих ему акций. Однако дивиденд по ним зависит от размера годовой прибыли корпорации. Именно поэтому представляется выгодным вложить деньги в акции «Газпрома» или «Сбербанка», поскольку эти крупные корпорации демонстрируют высокие прибыли на протяжении многих лет.

Однако дивиденд по ним зависит от размера годовой прибыли корпорации. Именно поэтому представляется выгодным вложить деньги в акции «Газпрома» или «Сбербанка», поскольку эти крупные корпорации демонстрируют высокие прибыли на протяжении многих лет.

Привилегированные акции не дают права голосовать и принимать решения на общем собрании акционеров, однако обеспечивают дивидендом постоянного размера, выплачиваемым даже в убыточные годы.

Таким образом, решая в какие акции вложить деньги, инвестор делает выбор между надежностью и возможностью единовременно получить высокую прибыль.

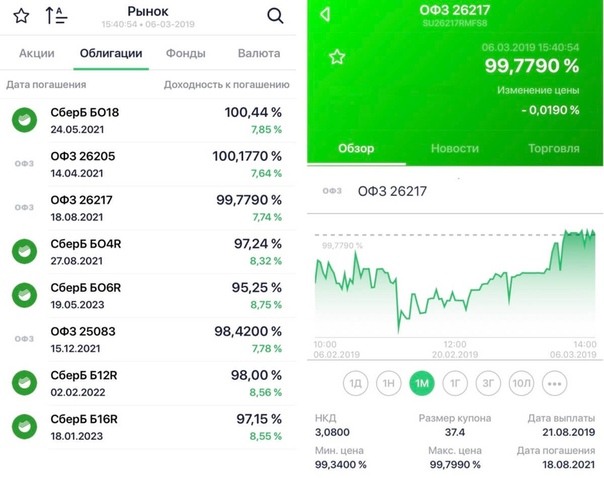

Облигации представляют собой обязательство эмитента выплатить держателям фиксированную сумму в конкретный момент времени. Данный инструмент фондового рынка обеспечивает инвестору доход в виде процента. Важно отметить, что эмитентами облигаций выступают, как частные фирмы, так и государство.

Весьма популярными на российском фондовом рынке в последние годы становятся так называемые инструменты срочного рынка или производные ценные бумаги. Они действуют не автономно, а на основе сделок с акциями и облигациями.

Они действуют не автономно, а на основе сделок с акциями и облигациями.

В частности, фьючерс представляет собой договорённость между брокером и инвестором о купле-продаже в определённый день в будущем конкретной ценной бумаги по заранее установленной цене.

Опцион является аналогичным фьючерсу инструментом фондового рынка, однако является обязательством продавца и лишь правом покупателя на осуществление запланированной заранее сделки с ценными бумагами.

Рис. 3. Взаимосвязь риска и доходности для различных видов ценных бумаг

Следует отметить, что выбирая облигации, опционы или акции, и определяя, куда вложить деньги инвестор делает непростой выбор между риском и доходностью. При этом и то, и другое достаточно легко оценить, проанализировать и предугадать, благодаря публичной информации о динамике фондовых индексов. Кроме того, все биржи регулярно составляют биржевые бюллетени, которые содержат информацию об итогах торгов.

Следует отметить, что существенным аргументом, который стимулирует инвестора вложить деньги в ценные бумаги, является правовая защита сделок с инструментами фондового рынка. Так, в России для этого имеется устойчивая законодательная база, соблюдение которой контролирует Федеральная служба по финансовым рынкам.

Так, в России для этого имеется устойчивая законодательная база, соблюдение которой контролирует Федеральная служба по финансовым рынкам.

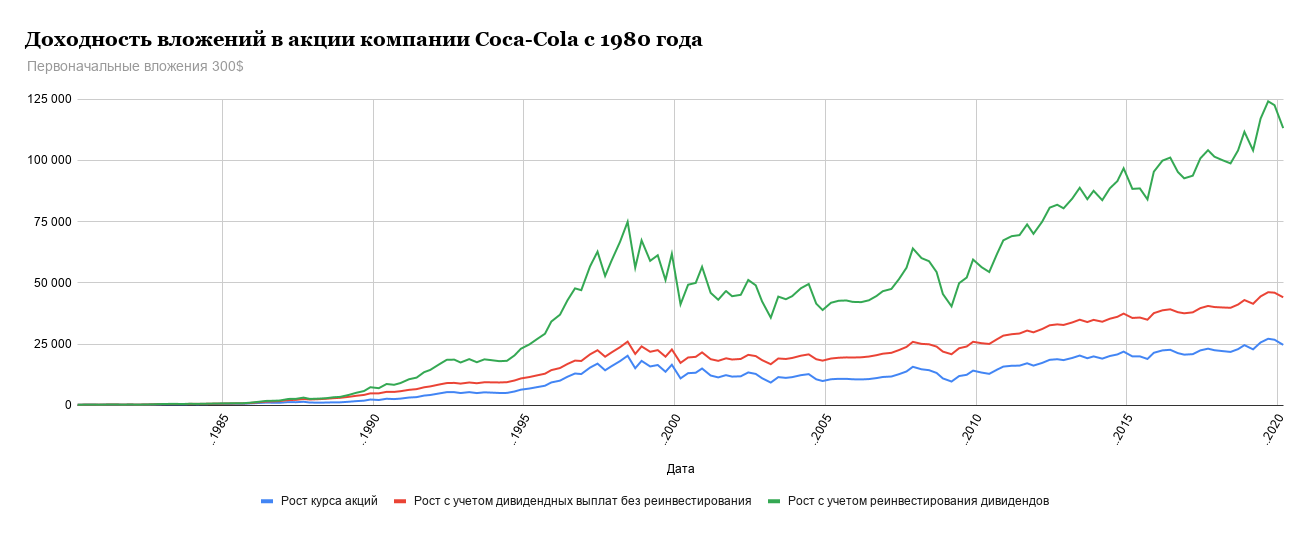

Все приведенные выше аргументы могут сформировать у граждан интересное умозаключение, которое будет сводиться к следующему: «Я хочу вложить деньги в акции, однако мои сбережения слишком малы для подобных операций». Такого рода позиция ошибочна, ведь ценные бумаги вовсе не требуют огромного первоначального капитала. Реально начать вложения с малых сумм. Далее следует приучить себя реинвестировать получаемую на фондовой бирже прибыль обратно в ценные бумаги. Это может со временем сформировать существенный пассивный доход.

И наконец, присутствие на рынке ценных бумаг института профессиональных участников позволяет рядовым вкладчикам, не имеющим специальных знаний в данной сфере, участвовать в торгах. Кроме того, действующие в рамках любой фондовой биржи, депозитарии и клиринговые палаты обеспечивают сделки необходимой степенью прозрачности, быстроты и надежности.

Таким образом, инвестирование личных сбережений в ценные бумаги – это надежный и эффективный способ выгодного вложения средств, который спасает накопления от инфляции, а также формирует по ним регулярный пассивный доход.

Как инвестировать в акции? Как зарабатывать на акциях?

Есть три основных способа заработать на акциях:

Купить по низкой цене и продать по высокой.

Заработок на изменении курса возможен в двух вариантах. Либо покупать при временном падении цены, а через время, дождавшись подъема, продавать (long). Либо взять акции у брокера «в долг», продать дорого, а потом купить дешевле (short). Второй вариант предполагает определенный опыт и понимание рынка, первый доступен для широкого круга игроков. В первом варианте выгода меньше, но ниже и риск, а сам процесс не требует от держателя особых специфических знаний и навыков, Во втором же случае потребуются умение взвешенно рисковать, время, внимательность и глубокое погружение в тему.

Приобрести акции как опционы, в условия которых заложено изменение цены.

Сформировать портфель акций, с которых можно будет получать прибыль в виде дивидендов.

Мы подробно остановимся на третьем способе заработка, поскольку именно его можно рассматривать как полноценное инвестирование.

Как правильно инвестировать в акции?

Вот несколько важных тезисов о том, как инвестировать в акции. Они будут полезны участникам рынка, которые еще не имеют опыта взаимодействия с этим видом ценных бумаг:

Собирайте информацию. Есть масса специализированной литературы, такой как ежегодные письма Уоррена Баффета, книги Линча, Грэма и многие другие.

Вникайте. Если можете поближе познакомиться с компанией, куда собираетесь вложить деньги, — сделайте это. Ориентируясь только на документы, никогда не узнаешь о множестве вещей, которые способны сыграть ключевую роль во взлете или в провале организации.

А таким фактором может быть сущая мелочь вроде удачно расположенного офиса или обновления автопарка.

А таким фактором может быть сущая мелочь вроде удачно расположенного офиса или обновления автопарка.Привлекайте специалистов. Если не можете принять взвешенное и обоснованное решение самостоятельно, пригласите для консультации профессионального брокера или финансиста. Но помните, что все риски за принятые решения несете только вы.

Планируйте в долгую. 8–10 лет — тот срок, на который имеет смысл ориентироваться. Если есть сомнения, что потенциально интересная компания проживет столько времени — значит, она вам не нужна.

Не тратьте последнее. Чтобы инвестировать в акции, нужно иметь действительно свободные средства. И желательно — финансовую подушку с запасом на год.

Диверсифицируйте риски. Составляйте портфель из акций 10–12–15 предприятий. Расширяйте его по мере возможности, увеличивайте инвестиционный капитал.

Будьте гибким.

Если цена акций выросла на 40–50% — подумайте, есть ли смысл продать акции и «закрыть» эту часть инвестиций, оставшись с хорошей прибылью.

Если цена акций выросла на 40–50% — подумайте, есть ли смысл продать акции и «закрыть» эту часть инвестиций, оставшись с хорошей прибылью.

Первая сделка новичка на этом рынке, скорее всего, будет заключена при помощи компании, которая является официальным посредником между инвесторами и акционерными компаниями на торговых площадках всего мира.

Как заработать на инвестициях в акции?

Говоря о том, как инвестировать деньги в акции, нужно сразу отметить, что мало в каких странах эти ценные бумаги ходят в классическом виде собственно бумаг. Уже давно торговля происходит по электронным реестрам — это значит, что расширился веер возможностей для покупателей ценных бумаг. Вот как можно инвестировать деньги в акции сегодня:

самостоятельно, покупая акции у посредников или инвесторов по договору;

на фондовой бирже через брокера (понадобится счет, открытый в брокерской компании).

Этот способ предполагает комиссионные выплаты посреднику;

Этот способ предполагает комиссионные выплаты посреднику;опосредованно — через ПИФы (паевые инвестиционные фонды). В этом случае управление портфелем лежит на руководстве фонда. Инвестор только вкладывает средства, получает дивиденды и платит фонду комиссионные.

Можно упомянуть также опционы и фьючерсы — это способ заработка на разнице цены акций в разных временных интервалах, но не полноценный инвестиционный инструмент, предполагающий долгосрочное планирование.

То же можно сказать про спекулятивные вложения в акции. Тут есть два варианта: купить акции во время кризиса предприятия и перепродать позднее, когда положение стабилизируется, или покупать акции молодых перспективных компаний, чтобы через непродолжительное время продавать их на пике стоимости. В этом варианте высок риск, но и прибыль предлагается более высокая, чем по долгосрочному инвестированию.

Если начальный капитал — скромный для этого рынка (например, две тысячи долларов), то такие краткосрочные вложения при условии удачи быстро увеличат капитал. Впоследствии можно будет сформировать портфель для длительного вложения. Но для успеха требуется хорошо ориентироваться на рынке ценных бумаг.

Впоследствии можно будет сформировать портфель для длительного вложения. Но для успеха требуется хорошо ориентироваться на рынке ценных бумаг.

Виды акций и выдача дивидендов

Акции могут быть обычными и привилегированными, т. е. с правом на первоочередную выплату дивидендов и ставкой, выше, чем у обычных акций. Они также дают держателю расширенные права на участие в управлении компанией (по сравнению с обычными акционерами).

Можно инвестировать в акции напрямую, через ПИФ, опцион, фонд, брокеров и так далее. Выбор зависит от стратегии, портфеля, капитала и опыта инвестора.

Заработок на дивидендах — ежегодный (либо по итогам полугода / квартала / другого временного интервала). Размер прибыли не фиксирован и зависит от годовой прибыли акционерного общества. То есть от суммы, которая останется у компании после вычета всех налогов, расходов, издержек и вложений в развитие бизнеса. Оставшуюся сумму делят между инвесторами и акционерами. По привилегированным акциям выплаты делают раньше, чем по обычным.

По привилегированным акциям выплаты делают раньше, чем по обычным.

Дивиденды могут быть денежными или стоковыми — выплачиваются имуществом или ценными бумагами. Выплаты подлежат налогообложению, как всякий другой доход. Расчет долей акционеров делается пропорционально их вкладу в акции компании.

Инвестору, который выбирает зарабатывать на дивидендах, есть смысл диверсифицировать портфель, вкладываясь в разные организации и секторы. Имеет смысл также составлять его не только из акций — берите в актив и другие их инструменты, например облигации.

В какие акции инвестировать?

Кто-то предпочитает акции предприятий, которые растут долго и неспешно, обеспечивая инвесторов стабильными дивидендами. Инвесторы, желающие стабильного притока капитала, вкладываются обычно в акции компаний, которые работают в максимально стабильных секторах и имеют длительную историю выплат дивидендов. Это могут быть «голубые фишки», коммунальные предприятия, трасты с инвестициями в недвижимость и так далее.

Другие инвесторы выбирают акции молодых предприятий, которые могут резко пойти вверх, а могут и упасть даже ниже номинала.

Общее правило выбора, в какие акции инвестировать, — то же, которое действует для любых направлений инвестирования: нужно выбирать сферы, в которых разбираетесь. Ведь на успех или провал деятельности любой организации влияет множество факторов. Только зная ситуацию в объеме и динамике, можно оценивать ее реальные преимущества и перспективы развития.

Можно ли рассматривать акции как инвестиции?

Можно, всегда при этом помня, что доход по акциям не гарантирован. Даже консервативный инвестор, который вкладывается в стабильно растущие компании, обеспечивающие высокую доходность, все равно рискует, пусть и минимально.

Именно поэтому выше была оговорка, что в акции не следует вкладываться как в единственное и последнее решение и уж тем более не имеет смысла отдавать последнее. Акции — направление для вложений свободных средств с целью постепенного наращивания капитала.

Покупать акции сейчас или ждать обвала? — Финансы на vc.ru

Многие из нас мечтают вернуться на машине времени в прошлое, продать все свои активы (квартиры, машины) и прикупить на все вырученные деньги акции Tesla, а ещё лучше Bitcoin’ов. Кажется, что покупая акции на самом дне, мы получим максимальную прибыль когда они отрастут. Но так ли это на самом деле? Ниже будет знаменитый пост-исследование на эту тему с Reddit.

{«id»:209871,»url»:»https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»title»:»\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&title=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&text=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&title=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&text=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&text=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?&body=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala&text=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u043e\u043a\u0443\u043f\u0430\u0442\u044c \u0430\u043a\u0446\u0438\u0438 \u0441\u0435\u0439\u0447\u0430\u0441 \u0438\u043b\u0438 \u0436\u0434\u0430\u0442\u044c \u043e\u0431\u0432\u0430\u043b\u0430?&body=https:\/\/vc.ru\/finance\/209871-pokupat-akcii-seychas-ili-zhdat-obvala»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

18 386 просмотров

Я уверен, что некоторые из вас уже видели интерпретацию или перевод поста-исследования с Reddit про сравнение финансовых результатов 3-х друзей-инвесторов, которые инвестировали в индекс S&P500, придерживаясь различных стратегий относительно времени входа на рынок. Но в связи с тем, что многие читатели моего блога не понимают о каком исследовании речь, я хочу представить свою собственную интерпретацию этого интересного исследования, сохранив все цифры и расчеты из оригинальной статьи.

Но в связи с тем, что многие читатели моего блога не понимают о каком исследовании речь, я хочу представить свою собственную интерпретацию этого интересного исследования, сохранив все цифры и расчеты из оригинальной статьи.

Я нашел и загрузил исторические данные S&P 500 за 41 год в Google Таблицы и смоделировал три разных портфеля, названных в честь трех известных вам друзей: Росса, Чендлера и Джо. Все трое экономили по 200$ в месяц и вкладывали их в индекс S&P500 в течение 41 года. В общей сложности каждый из них вложил в индекс по 99 000$. Но через 41 год все они получили разные суммы в зависимости от их инвестиционных стратегий.

Buy and Hold (Покупай и держи)

Росс, Чендлер и Джо были в курсе, что обыграть рынок достаточно сложно, поэтому придерживались стратегии “Buy and Hold”, покупая на протяжении всего этого времени один и тот же индексный фонд S&P500. Однажды купив паи данного фонда, они никогда их не продавали и всегда реинвестировали дивиденды. Однако, у них были разные стратегии относительно того, когда нужно входить на рынок.

Однажды купив паи данного фонда, они никогда их не продавали и всегда реинвестировали дивиденды. Однако, у них были разные стратегии относительно того, когда нужно входить на рынок.

Обвалы фондового рынка США 1979-2020

Росс и Чендлер понимали, что фондовый рынок не может расти вечно и история это подтверждает. За последние 40 лет было пять крупных рыночных обвалов:

Неудачник Росс

Один из друзей, а именно Росс, оказался самым неудачливым из всех. Он откладывал ежемесячно по 200$ на сберегательный счет, получая 3% годовых. Получалось так, что он вкладывал свои сбережения в индекс S&P500 в самое худшее время из всех возможных, то есть прямо перед обвалами. Он начал с того, что откладывал деньги 8 лет только для того, чтобы вложить все свои сбережения в индекс S&P500 на пике рынка в 1987 году, прямо перед Черным понедельником.

Он откладывал ежемесячно по 200$ на сберегательный счет, получая 3% годовых. Получалось так, что он вкладывал свои сбережения в индекс S&P500 в самое худшее время из всех возможных, то есть прямо перед обвалами. Он начал с того, что откладывал деньги 8 лет только для того, чтобы вложить все свои сбережения в индекс S&P500 на пике рынка в 1987 году, прямо перед Черным понедельником.

После падения рынка на 33% Росс ничего не продавал и не покупал на фондовом рынке, но продолжал откладывать ежемесячно по 200$ на сберегательный счет в банке. Каждый раз когда он инвестировал все свои накопления в фондовый рынок, рынок постигал очередной кризис, сопровождавшийся значительным падением. В феврале 2020 года он вложил все свои деньги в индекс S&P500, чтобы начать наблюдать падение рынка в 34%.

Даже учитывая тот факт, что Росс выбирал самое неподходящее время для инвестиций за последние 40 лет, его вложенные 99 000$ выросли до 773 358$. Согласитесь, что это не такой уж и печальный результат. Стратегия “Купи и держи” в самом пессимистичном варианте всё-равно дала возможность неудачнику Россу увеличить свои вложения почти в 8 раз, ведь рынок всегда восстанавливался и рос дальше, превосходя первоначальные точки входа.

Согласитесь, что это не такой уж и печальный результат. Стратегия “Купи и держи” в самом пессимистичном варианте всё-равно дала возможность неудачнику Россу увеличить свои вложения почти в 8 раз, ведь рынок всегда восстанавливался и рос дальше, превосходя первоначальные точки входа.

Всевидящий Чендлер

Чендлер, в отличие от Росса, мог видеть будущее. Он также сохранял свои деньги на сберегательном счете, приносящем 3% годовых, чтобы каждый раз инвестировать свои деньги в фондовый рынок на самом дне каждого из пяти кризисов. После инвестирования он продолжал держать свой индексный фонд и параллельно откладывал по 200$ каждый месяц на сберегательный счет под 3% годовых, ожидая очередного обвала.

Невозможно представить в реальной жизни такого счастливчика или провидца, который бы каждый раз с невероятной точностью угадывал дно рынка.

Чендлер был вознагражден за свое идеальное время входа на рынок. Сегодня его сбережения в 99 000$ выросли до 1 123 573$. Это впечатляющий результат, но интересно отметить, что сравнивая идеальные точки входа на рынок с самыми ужасными, мы получаем разницу в результатах всего лишь в 45%. И Росс, и Чендлер смогли преумножить свои вложения благодаря покупке индексного фонда и стратегии “купи и держи”.

Стабильный Джо

Джо никогда ничего не откладывает на сберегательный счет, а автоматически инвестирует каждый месяц 200$ в индексный фонд. Джо, в отличие от своих друзей, не пытался угадывать дно или пик рынка. Он не следил за ценами на акции и не слушал предсказаний судного дня.

Он не следил за ценами на акции и не слушал предсказаний судного дня.

В день открытия своего брокерского счета в 1979 году он вложил первые 200$ в индексный фонд S&P 500. Каждый месяц, получая очередную зарплату, он вкладывал 200$ в индексный фонд по любой текущей цене. Джо инвестировал всегда: на пике и на дне рынка; в первый и в последний месяц года, а также в каждый месяц между ними. Он никогда не откладывал свои деньги на сберегательный счет, приносящий 3% годовых.

Спустя 41 год после начала инвестирования счет Джо вырос с вложенных 99 000$ до 1 620 708$. Его незамысловатый подход “стабильно и каждый месяц инвестировать в индексный фонд по любой цене” показал лучший результат. Несмотря на то, что у Джо не было таланта предугадывать дно рынка, его инвестиции принесли ему на 500 000$ больше, чем всевидящему Чендлеру.

Итоги эксперимента

- Сэкономлено и проинвестировано каждым из друзей: 99 000$

- Стратегия: Купи и держи индексный фонд S&P 500

- Росс (худшие точки входа): 773 358$

- Чендлер (лучшие точки входа): 1 123 573$

- Джо (ежемесячное инвестирование): 1 620 708$

В данном эксперименте Росс, Ченлдер и Джо – вымышленные персонажи. Никто не может точно предсказать рыночный пик или точку дна. Но все цифры реальны, они основаны на точной доходности индексного фонда S&P 500 и сберегательного счета с 3%-ой ставкой за последний 41 год. Вот таблица, которую я использовал для получения этих результатов.

Вот таблица, которую я использовал для получения этих результатов.

Если вы беспокоитесь, что рынок слишком перекуплен, и нас ждет обвал в скором времени; если вы хотите дождаться неизбежного падения, прежде чем вкладывать деньги, то подумайте: настолько ли вы хорошо умеете предсказывать рынок, что сможете сделать это лучше, чем Чендлер, который знал когда нужно инвестировать с точностью до дня. И даже если вы настолько хороши, поймите, что это все еще проигрышная стратегия по сравнению с незамысловатым подходом Джо (стабильно покупать индексный фонд каждый месяц). Выходит, что самая простая и самая скучная стратегия являлась самой выгодной на протяжении последних 40 лет.

Если статья показалась вам интересной, то буду рад вашей подписке на мой Telegram-канал «Движение FIRE», где я уже больше года рассказываю о своем собственном опыте достижения «ранней пенсии» и финансовой независимости в условиях нашей страны через инвестиции в фондовый рынок.

Зачем и как начинать инвестировать в ценные бумаги?

Хранение свободных денежных средств на счете или на сберегательном счете в течение длительного времени значительно ограничивает возможности заработать или же защитить свои средства от инфляции.

Альтернатива, которая в долгосрочной перспективе дает потенциально лучшие возможности прибыли, – это пока что мало освоенное латвийским обществом вложение накоплений в акции или фонды. Зачем и как вкладывать, поясняет эксперт инвестиционного отдела Swedbank Роландс Заулс.

Зачем вкладывать?

«Деньги, которые лежат на счете, не приносят прибыли, они даже теряет свою стоимость из-за инфляции, а деньги, положенные на сберегательный счет или депозит, сейчас не приносят большой отдачи из-за низких процентных ставок. Поэтому сейчас – хорошее время искать новые способы позволить капиталу расти. Например, для жителей, которые направляют часть свободных средств на сделки с ценными бумагами, в долгосрочной перспективе открываются потенциально хорошие возможности зарабатывать на финансовых рынках. Поэтому Swedbank, начиная с 9 декабря сего года, к сделкам с торгуемыми на Балтийской бирже ценными бумагами применяет нулевую комиссионную плату за куплю и продажу, а также нулевую комиссию к управляемым Группой Swedbank инвестиционным фондам в том, что касается купли, продажи, обмена и держания долей фонда на счете ценных бумаг. Наша цель – чтобы по возможности больше людей вдохновить сделать первые шаги в мире инвестиций. Разумеется, не следует направлять на инвестиции все свои деньги, сначала лучше создать хотя бы подушку безопасности на непредвиденные жизненные ситуации и затраты.

Поэтому сейчас – хорошее время искать новые способы позволить капиталу расти. Например, для жителей, которые направляют часть свободных средств на сделки с ценными бумагами, в долгосрочной перспективе открываются потенциально хорошие возможности зарабатывать на финансовых рынках. Поэтому Swedbank, начиная с 9 декабря сего года, к сделкам с торгуемыми на Балтийской бирже ценными бумагами применяет нулевую комиссионную плату за куплю и продажу, а также нулевую комиссию к управляемым Группой Swedbank инвестиционным фондам в том, что касается купли, продажи, обмена и держания долей фонда на счете ценных бумаг. Наша цель – чтобы по возможности больше людей вдохновить сделать первые шаги в мире инвестиций. Разумеется, не следует направлять на инвестиции все свои деньги, сначала лучше создать хотя бы подушку безопасности на непредвиденные жизненные ситуации и затраты. Но когда эта подушка создана, попробовать куплю акций или фондов можно и со сравнительно небольшой суммой денег. Инвестиции на финансовых рынках вовсе не начинаются только с 1000 евро и более. Например, каждый может приобрести хотя бы одну акцию предприятия стоимостью в несколько десятков евро и накапливать опыт уже как акционер, который следит за событиями на финансовых рынках», – признает Р.Заулс.

Но когда эта подушка создана, попробовать куплю акций или фондов можно и со сравнительно небольшой суммой денег. Инвестиции на финансовых рынках вовсе не начинаются только с 1000 евро и более. Например, каждый может приобрести хотя бы одну акцию предприятия стоимостью в несколько десятков евро и накапливать опыт уже как акционер, который следит за событиями на финансовых рынках», – признает Р.Заулс.

Куда вкладывать?

Первые шаги в инвестировании можно пройти в тестовом режиме, приобретая и продавая акции предприятий или вкладывая деньги в инвестиционные фонды. Предприятия продают такие акции на бирже, поскольку предприятиям необходим капитал для развития.

Вкладывая в акции предприятий, и вы можете стать акционером предприятия и зарабатывать, когда цены акций на бирже возрастают, или получить часть прибыли предприятия, когда оно будет выплачивать дивиденды. При успешном развитии предприятия интерес инвесторов увеличивается и растет рыночный спрос на акции конкретного предприятия, тем самым растет стоимость акций. В подобной рыночной ситуации вы можете продать акции по более высокой цене, и разница цен будет вашей выгодой, или прибылью. Кроме того, имеется возможность приобрести акции предприятия, которое работает успешно и с прибылью, и часть прибыли получать в виде дивидендов. Эту сумму вы можете использовать, как заблагорассудится, – потратить, положить на накопление или приобрести новые акции.

В подобной рыночной ситуации вы можете продать акции по более высокой цене, и разница цен будет вашей выгодой, или прибылью. Кроме того, имеется возможность приобрести акции предприятия, которое работает успешно и с прибылью, и часть прибыли получать в виде дивидендов. Эту сумму вы можете использовать, как заблагорассудится, – потратить, положить на накопление или приобрести новые акции.

В свою очередь, инвестиционные фонды, по сути, являются объединением средств нескольких вкладчиков, управляемым профессиональным управляющим вкладов с целью получить максимально большую прибыль для средств вкладчиков. Важнейшие плюсы фондов – обширная диверсификация по различным индустриям, регионам и даже финансовым инструментам. Инвестиционные фонды – отличное решение для тех, кто еще не так уж хорошо ориентируется на финансовых рынках, но хочет в долгосрочной перспективе добиться положительной отдачи и дополнительной прибыли, которая предохранит его сбережения от инфляции и приумножит их.

Как начать вкладывать в ценные бумаги?

Чтобы начать инвестировать, необходим счет, на котором вы будете хранить ценные бумаги. Самое подходящее решение – инвестиционный счет, который дает возможность платить подоходный налог с населения с прибыли только в тот момент, когда снятая с инвестиционного счета сумма превышает вложенную. Этот счет можно открыть в интернет-банке (в компьютере или в мобильном телефоне) или в любом филиале банка. На открытый инвестиционный счет начисляйте выбранную вами сумму вложений, а в интернет-банке бесплатно осуществляйте сделки с выбранными ценными бумагами, торгуемыми на Балтийской бирже, и с управляемыми Группой Swedbank инвестиционными фондами.

Самое подходящее решение – инвестиционный счет, который дает возможность платить подоходный налог с населения с прибыли только в тот момент, когда снятая с инвестиционного счета сумма превышает вложенную. Этот счет можно открыть в интернет-банке (в компьютере или в мобильном телефоне) или в любом филиале банка. На открытый инвестиционный счет начисляйте выбранную вами сумму вложений, а в интернет-банке бесплатно осуществляйте сделки с выбранными ценными бумагами, торгуемыми на Балтийской бирже, и с управляемыми Группой Swedbank инвестиционными фондами.

Прежде чем вкладывать, обозначьте цели

Инвестиции, как и любые другие действия с деньгами, должны быть продуманными. Поэтому в первую очередь вам самому себе надо ответить на вопрос – какова моя цель? Что я хочу предпринять с помощью этих денег в будущем? И как мои уже имеющиеся денежные средства могут помочь в реализации выдвинутых целей? Кроме того, надо попытаться по возможности объективно оценить себя – каково мое восприятие риска, какова моя натура в плане решимости? И только тогда можно браться за осуществление вложений, стараясь не впадать в эмоции и придерживаться выбранной стратегии.

«Чтобы стать инвестором, во-первых, надо оценить, насколько большую сумму вы готовы вложить, осознавая и возможный риск ее потерять. Кроме того, на инвестиции лучше смотреть в долгосрочной, а не в краткосрочной перспективе. Мы часто не готовы ждать, когда наконец-то будет прибыль, вопреки азбучной истине самого инвестирования – надо смотреть в долгосрочной перспективе. Конечно, могут быть моменты, когда, вкладывая, можно заработать действительно много и быстро. Но чаще всего до инвестиционного урожая какое-то время придется подождать», – указывает Р.Заулс.

Как инвестировать, чтобы заработать? Смотрите видео Nasdaq Baltic:

Инвестиции в валюте в 2020 году

Одно из главных правил успешного инвестирования – распределение капитала между разными классами активов. Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

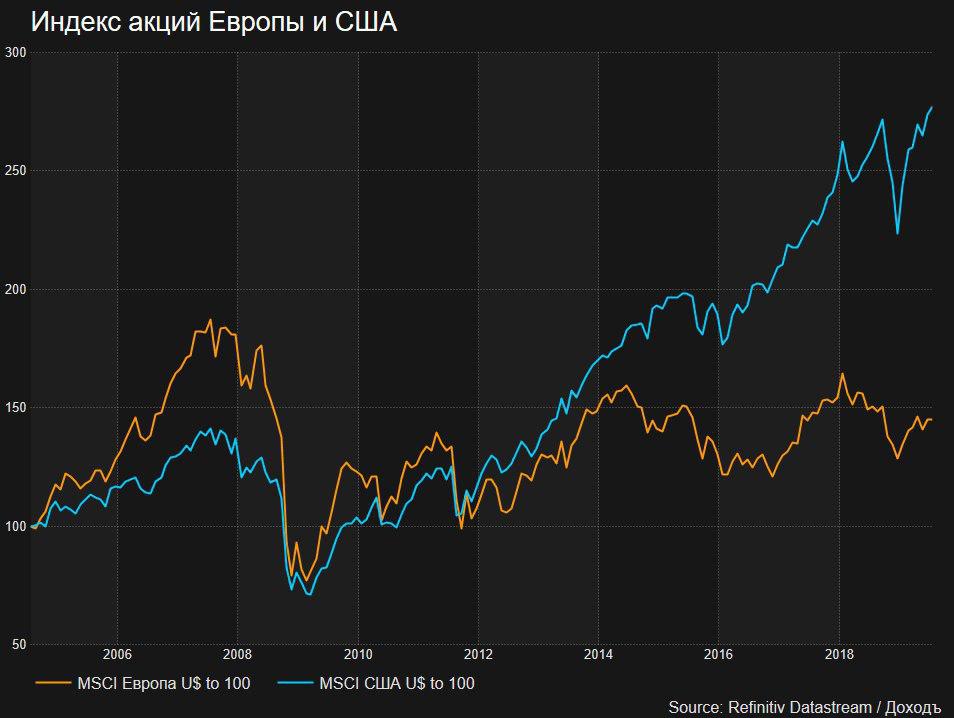

Использование валютных финансовых инструментов в дополнение к рублёвым решает сразу две задачи. С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

Какая пропорция между валютами будет оптимальной? Это зависит, прежде всего, от целей накопления. Если вы рассматриваете формирование портфеля сбережений на длительный срок, то на практике используют подход: 50% – вложения в рублях, 50% – в долларах и евро.

Прошлый год порадовал инвесторов — фондовые рынки выросли на 15–30%. В 2020 году имеются предпосылки для сохранения позитивной динамики. Среди благоприятных факторов – мягкая денежно-кредитная политика мировых ЦБ и потепление в торговых отношениях Америки и Китая. Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Для получения высоких инвестиционных результатов выбирайте инструменты с оптимальным для вас балансом риска и доходности. Следите за ключевыми событиями в политике и экономике и помните о правиле диверсификации.

Инвестиции в технологии

В 2019 году центральные банки по всему миру, включая Федеральную резервную систему (ФРС) США, проводили мягкую денежно-кредитную политику. Регуляторы понижали процентные ставки, уменьшали резервные требования для банков, покупали государственные облигации — делали всё, чтобы стимулировать рост деловой активности и потребительских расходов. В 2020 году экономика ощутит на себе позитивный эффект такой политики.

Великобритания вышла из Евросоюза в оговорённом порядке, сторонам останется договориться о торговом соглашении. Между тем США и Китай заключили первую фазу торговой сделки. У инвесторов станет меньше поводов для беспокойства, и это всегда позитив для фондовых рынков.

Инвестбанк Goldman Sachs и агентство Bloomberg считают маловероятной рецессию экономики США в 2020 году. Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Чтобы заработать на росте, рассмотрите инвестиционную стратегию Технологичные компании 4.0 с фиксированными ставками в 7% годовых в евро и 10% в долларах США. Стратегия приносит доход, если акции четырёх входящих в неё американских компаний — Broadcom, Qualcomm, Facebook, Adobe не опускаются ниже уровня в 75% (за 100% принимается цена бумаг на дату покупки).

Разобраться, как работает этот продукт и как происходит начисление процентов можно у менеджеров Альфа-Банка, оставьте заявку на сайте.

Учимся инвестициям в БПИФ

Инвестиции на развитых рынках в валюте привлекают повышенное внимание на фоне низких ставок по вкладам в долларах и евро. В России одним из самых удобных и выгодных механизмов для этих целей являются биржевые паевые инвестиционные фонды – аналог популярных на Западе индексных фондов (ETF).

Биржевой ПИФ отражает динамику определённого индекса в реальном времени. Паи можно купить и продать в любой момент, при этом сделки заключаются на Московской бирже, что позволяет зарабатывать на инструментах зарубежных рынков в рамках российской юрисдикции. Такие инвестиции отличаются прозрачным ценообразованием, высокой ликвидностью и технологичностью.

Первые в России биржевые фонды в долларах и евро были созданы управляющей компанией Альфа-Капитал. Сейчас мы предлагаем рассмотреть три валютных БПИФ:

•

Альфа Технологии 100 (в долларах) – для вложений в акции 100 крупнейших технологических компаний, которые торгуются на американской фондовой бирже NASDAQ.

•

Альфа БПИФ S&P 500 (в долларах) – для инвестиций в американские компании, входящие в индекс S&P 500.

•

Альфа Европа 600 (в евро) – для вложений в акции 600 европейских компаний, которые покрывают 90% европейского рынка акций и 17 стран Еврозоны. Для удобства клиентов, которые не планируют самостоятельно приобретать паи на бирже, доступны стратегии доверительного управления.

Облигации для консерваторов

Вспышка коронавируса в Китае в начале 2020 года, напомнила инвесторам об осторожности при выборе инвестиционной стратегии. Чтобы избежать лишних рисков, портфель лучше формировать надёжными активами.

Скорее всего, предпочтительной валютой размещения может стать доллар США, который вряд ли пострадает в случае шокового сценария или кризиса.

Оптимальнее всего в 2020 году выбрать наименее рискованные продукты в свой портфель. Например, такими могут стать долларовые облигации.

При выборе облигаций фокус с критерия «доходность» должен быть смещён к категориям «дюрация»* и надёжность эмитента. С помощью дюрации инвесторы понимают средний срок возврата инвестиций.

В связи с неоднозначной геополитической обстановкой, при составлении портфеля лучше всего отдавать предпочтение сбалансированному подходу, то есть иметь в портфеле облигации с разными сроками погашения.

Можно рассмотреть три бумаги:

•

Gazprom-34 с доходностью к погашению 3,73% и датой погашения 28.

04.2034;

04.2034;•

Russia-28 с доходностью к погашению 2,69% и датой погашения 24.06.2028;

•

Alfa IQ 6.95% с доходностью к погашению 5,75%.

Как вложить деньги в акции – разберемся, на что ориентироваться перед вложением

1 Инвестиции – возможности российского рынка

Многие начинающие инвесторы путают два таких понятия, как:

- «инвестиции в акции», при которых вложение капитала в акции осуществляется на средне/долгосрочный период, в расчете на рост цены ценной бумаги;

- «торговля акциями на фондовом рынке» через интернет – в этом случае прибыль извлекается из изменения котировок акций, как в сторону роста, так и в сторону снижения цены, преимущественно в краткосрочном периоде. Это инструмент получения спекулятивного дохода.

Торговля на фондовых рынках, которой занимаются трейдеры, предполагает наличие серьезных знаний в области фундаментального и технического анализа рынка ценных бумаг, стратегий торговли и навыков работы на торговых терминалах и является высокорискованным занятием. Если вы хотите вложить деньги в торговлю акциями, то вы можете торговать ими самостоятельно через брокерскую компанию или же отдать деньги в управление брокерской компании, но это тема отдельной статьи.

Если вы хотите вложить деньги в торговлю акциями, то вы можете торговать ими самостоятельно через брокерскую компанию или же отдать деньги в управление брокерской компании, но это тема отдельной статьи.

Мы же рассмотрим средне- и долгосрочные инвестиции в акции и инвестиции в облигации, формирование инвестиционного портфеля и управление им с целью максимизации прибыли и минимизации рисков. Российский инвестор имеет возможность вложить деньги в акции как зарубежных, так и отечественных компаний.

Инвестирование в ценные бумаги западных компаний российский инвестор может осуществлять только через брокерскую компанию, имеющую лицензию на торговлю ценными бумагами на зарубежных биржевых рынках. В России вложения в акции можно осуществлять на бирже и напрямую, вне биржевого рынка. На бирже вложение денег в различные акции проводятся непосредственно через брокера.

Для этого инвестор открывает брокерский счет и вносит депозит для покупки ценных бумаг. За обслуживание брокерского счета инвестор уплачивает комиссию. Но далеко не все российские компании представлены на бирже. Вложить деньги в ценные бумаги компаний, не представленных на бирже, можно через договор купли-продажи с оформлением права на владение акциями у регистратора, который ведет учет прав собственности на акции.

За обслуживание брокерского счета инвестор уплачивает комиссию. Но далеко не все российские компании представлены на бирже. Вложить деньги в ценные бумаги компаний, не представленных на бирже, можно через договор купли-продажи с оформлением права на владение акциями у регистратора, который ведет учет прав собственности на акции.

Кроме акций инвестор может вложить деньги в различные облигации и сформировать инвестиционный портфель из акций и облигаций. Инвестирование в ценные бумаги – процесс достаточно сложный и требует от инвестора определенного уровня финансовой грамотности. Вкратце опишем этот процесс.

2 В какие акции вложить деньги?

Прежде всего, определитесь с числом акций, включаемых в инвестиционный портфель. По этому вопросу однозначных рекомендаций не существует. Как правило, число компаний в портфеле частного инвестора колеблется от 3 до 8. Никогда не инвестируйте все деньги в акции только одной компании. Минимум – акции трех предприятий, согласно правилам диверсификации.

Максимум определяется вашей способностью ежедневно отслеживать и анализировать поступающую информацию. Конечно, многое определяется размером вашего депозита или суммой инвестируемого капитала. Формировать портфель необходимо из акций, принадлежащих различным секторам экономики. Основными секторами западного рынка являются:

- основные материалы;

- потребительские товары;

- финансы;

- здравоохранение;

- промышленные товары;

- услуги;

- технологический сектор;

- коммунальные услуги.

Сектора экономики состоят из отраслей, и анализ макроэкономической ситуации в них чрезвычайно важен. Если вы рассчитываете на рост стоимости акций в период роста экономических показателей, то следует уделить особое внимание акциям секторов с максимальным потенциалом роста и имеющих максимальное соотношение Р/Е (цена/прибыль). Если же экономика находится в фазе стагнации, необходимо покупать надежные акции, обеспечивающие стабильный доход от дивидендов. Вам следует в этом случае ориентироваться на высокую дивидендную доходность акций (dividend yield). Между этими показателями существует обратная зависимость: с ростом Р/Е доходность по дивидендам снижается.

Вам следует в этом случае ориентироваться на высокую дивидендную доходность акций (dividend yield). Между этими показателями существует обратная зависимость: с ростом Р/Е доходность по дивидендам снижается.

Одной из причин такого соотношения является то, что новые компании в большинстве случаев нуждаются в объемном финансировании для вывода на рынок своих инновационных разработок и занятия определенной ниши. Если экономика страны растет, то возрастает доступность кредитования, и размещать ценные бумаги через IPO намного легче. Если экономика в рецессии, то инвесторы стараются снизить риски, соответственно, кредитование проводится под более высокий процент, что повышает риск непогашения облигаций и невозврата кредита.

3 Выбор страны для инвестирования

Выбор страны для инвестирования лучше проводить на основе анализа стадии экономического развития – предпочтение отдается той стране, экономика которой находится в фазе подъема, причем, приоритет принадлежит стране, которая в эту фазу вступила раньше других. Здесь большое значение отводится анализу темпов роста экономики – проценту роста ВВП.

Здесь большое значение отводится анализу темпов роста экономики – проценту роста ВВП.

Также важными факторами являются уровень развития финансового рынка, налогообложения. Зачастую инвесторы инвестиции в акции и формирование портфеля начинают уже на стадии окончания рецессии. Если экономика страны находится в фазе роста, то наиболее перспективными являются акции роста. Если экономика стагнирует, то предпочтение отдается акциям надежных компаний с хорошей дивидендной историей.

4 Факторы, оказывающие влияние на выбор акций

Ценные бумаги, как объект инвестирования, характеризуют финансовое состояние компании. Существует множество показателей, на которые инвестору необходимо ориентироваться, осуществляя вложение денег в различные акции.

- Рыночная капитализация компании – желательно выбирать в диапазоне от $300 млн. до $2 млрд. Необходимо учитывать, что крупные известные компании, скорее всего, будут и дальше демонстрировать незначительный, но стабильный рост, а акции небольших компаний могут вырасти значительно.

Если ваша инвестиционная стратегия нацелена на рост акций, то вас должны интересовать небольшие нишевые компании с серьезным потенциалом роста. То есть ищите компании с постоянно растущими объемами выручки, стабильностью прибыли и денежных потоков.

Если ваша инвестиционная стратегия нацелена на рост акций, то вас должны интересовать небольшие нишевые компании с серьезным потенциалом роста. То есть ищите компании с постоянно растущими объемами выручки, стабильностью прибыли и денежных потоков. - Стоимость акции – более $5.

Акции меньшей стоимости, как правило, имеют более высокую волатильность, достигающую в отдельные дни до 20 %, что значительно повышает риски.

- Среднедневной объем торгов – от 300 000.

Это очень важный показатель, характеризующий ликвидность акции, то есть возможность продать ценные бумаги по рыночному или близкому к нему курсу. При низком показателе сделать это проблематично, поскольку спрос на акции незначительный, а спрэд широкий. 300 000 – это минимальный порог, защищающий от низкой ликвидности.

5 Размер дивидендов, финансовые коэффициенты и технический анализ

Обычно высокие дивиденды платят компании, которые не инвестируют капитал в собственное развитие, и такие компании подходят для консервативного портфеля.

Ценные бумаги компаний являются надежными, если их бизнес финансово стабилен, рентабелен и эффективен. Поэтому при выборе акций компаний нужно изучить коэффициенты платежеспособности, рентабельности и ликвидности.

- Соотношение заемных и собственных средств – показатель D/E. Чем этот показатель меньше, тем финансово более устойчива компания.

- Срочная ликвидность предприятия – Quick Ratio. Нормативное значение показателя ≥ 1. При поиске платежеспособных компаний нужно использовать показатель, который учитывает наиболее ликвидные активы компании.

- Маржа валовой прибыли – Positive (> 0%)

- Маржа операционной прибыли – Positive (> 0%)

- Возврат отдачи на собственный капитал должен быть выше 10 %. В противном случае выгодней вложить деньги в банк, чем рисковать, делая инвестиции в ценные бумаги.

После предварительного отбора вы должны провести технический анализ ценных бумаг на их графике: смотрите, прежде всего, на существующий рыночный тренд – если тренд на понижение цены, то от покупки таких акций следует отказаться до момента формирования на графике сигнала на покупку. Графический анализ акций можно проводить через интернет на специальных сервисах.

Графический анализ акций можно проводить через интернет на специальных сервисах.

6 Формирование инвестиционного портфеля

Как уже говорилось, вложения в отдельные акции не являются надежными. По любой из купленных акций существует значительный риск получения убытков, вплоть до полной потери инвестиций. Поэтому грамотное долгосрочное инвестирование в акции предполагает формирование инвестиционного портфеля. Исходя из конкретной цели инвестора, при формировании портфеля акций учитываются такие факторы, как уровень доходности, диверсификация портфеля, допустимый уровень риска. В зависимости от инвестиционных свойств ценных бумаг различают три типа портфеля: портфель роста, портфель дохода, портфель роста и дохода.

- Портфель роста формируется из ценных бумаг, по которым инвестор рассчитывает получать доход преимущественно с роста курсовой стоимости акций при стандартном уровне выплаты дивидендов. Выделяют портфель агрессивного, консервативного и среднего роста.

- Портфель дохода формируется на получение текущего высокого дохода за счет процентных и дивидендных выплат. Формируется преимущественно из ценных бумаг дохода, для которых характерны высокие дивиденды и умеренный рост курсовой стоимости. Это могут быть как вложения в акции, так и инвестиции в облигации,которые имеют высокие текущие выплаты. Особенностью такого портфеля является получение определенного уровня дохода при минимальной степени риска. В зависимости от уровня риска, различают портфель регулярного дохода (средний доход при минимальном риске) и портфель доходных бумаг (высокий доход при среднем риске).

Портфель роста и дохода. Используется для избегания возможных потенциальных потерь, как от снижения курсовой стоимости акций, так и от низких выплат по дивидендам. При этом одна часть финансовых активов приносит инвестору рост капитализации, а другая – доход, при необходимости компенсируя друг друга. Различают портфель двойного назначения,включающий ценные бумаги, приносящие высокий доход при одновременном росте вложенного капитала, и сбалансированный портфель, состоящий из быстрорастущих курсовых ценных бумаг и из высокодоходных акций в определенной пропорции.

7 Стратегии инвестирования в акции и управление инвестиционным портфелем

Различают различные стратегии управления инвестиционным портфелем, основные из которых приведены ниже.

Инвестиционный портфель подлежит периодической ревизии для того, чтобы составляющие его ценные бумаги не вошли в противоречие с целями инвестора, изменившейся экономической обстановкой и ухудшением качества ценных бумаг. Некоторые инвесторы ревизию портфелей осуществляют достаточно часто (еженедельно).

Таким образом, даже эти материалы статьи свидетельствуют, о том, что самостоятельное инвестирование в ценные бумаги требует высокой компетентности, серьезных навыков анализа и информированности. Как говорил Уоррен Баффетт: «Если вы инвестируете в то, в чем плохо разбираетесь – то это просто азартные игры». И вы знаете, чем это может закончиться.

Бесспорно, если вы профессионально разбираетесь в тонкостях и специфике фондового рынка, имеете серьезный стартовый капитал, можете сформировать диверсифицированный портфель ценных бумаг и грамотно управлять им, то инвестирование в акции может стать источником получения дохода. В противном случае, особенно без наличия достаточного капитала, знаний и свободного времени, рекомендуем вам доверительное управление на рынке Forex.

В противном случае, особенно без наличия достаточного капитала, знаний и свободного времени, рекомендуем вам доверительное управление на рынке Forex.

Существуют интересные инвестиционные инструменты, такие как ПАММ-счета, ПАММ-индексы, ПАММ-фонды, показывающие хорошую доходность и не требующие значительного капитала. По крайней мере, лучше начать с этих инструментов, а по мере приобретения знаний и опыта осваивать и другие инвестиционные инструменты.

И в заключении – два видео на эту тему:

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединиться к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединиться к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединиться к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединиться к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Недвижимость против акций: что лучше для инвестиций?

Какая стратегия лучше: инвестирование в недвижимость или создание портфеля акций?

Многие американцы делают то и другое: 65% домашних хозяйств в США заняты собственниками, по данным Бюро переписи населения США, а по данным Бюро статистики труда, 55% американских рабочих участвуют в пенсионном плане работодателя. Если вы относитесь к их числу, то, вероятно, имеете некоторое влияние на фондовый рынок.

Если вы относитесь к их числу, то, вероятно, имеете некоторое влияние на фондовый рынок.

Но если вы хотите удвоить объем инвестиций или вы новичок в инвестировании и пытаетесь выбирать между ними, будет разумно знать преимущества и недостатки каждой стратегии.

Также важно знать, что вам не нужно выбирать. Вы можете приобрести доли в инвестициях в недвижимость, не беспокоясь о покупке, управлении и продаже недвижимости.

Инвестиции в недвижимость

Традиционные инвестиции в недвижимость можно разделить на две широкие категории: жилая недвижимость — например, ваш дом, недвижимость для сдачи в аренду или продажа домов для покупки, а затем перепродажа с целью получения прибыли — и коммерческая недвижимость, например жилые комплексы, офисные здания и торговые центры.

Плюсы

Инвестиции в недвижимость легко понять. Хотя процесс покупки жилья может быть сложным, основы просты: приобретите недвижимость, управляйте обслуживанием (и арендаторами, если у вас есть дополнительные свойства помимо вашего места жительства) и попытайтесь перепродать по более высокой цене.

Кроме того, владение материальным активом может заставить вас чувствовать больший контроль над своими инвестициями, чем покупка долей собственности в компаниях через акции.

Кроме того, владение материальным активом может заставить вас чувствовать больший контроль над своими инвестициями, чем покупка долей собственности в компаниях через акции.Долговое инвестирование безопаснее с недвижимостью.Также известная как «ипотека», вы можете инвестировать в новую недвижимость с первоначальным взносом в размере 20% или меньше и профинансировать оставшуюся часть стоимости недвижимости. Инвестирование в акции с долгом, известное как маржинальная торговля, чрезвычайно рискованно и строго для опытных трейдеров.

Инвестиции в недвижимость могут служить страховкой от инфляции. Владение недвижимостью обычно считается страховкой от инфляции, поскольку стоимость жилья и арендная плата обычно растут с инфляцией.

Владение недвижимостью может иметь налоговые льготы.Домовладельцы могут иметь право на налоговый вычет по ипотечным процентам, выплачиваемым на сумму до первого миллиона долларов ипотечной задолженности.

Также существуют налоговые льготы при продаже основного места жительства, например, исключение, которое может позволить вам избежать налога на прирост капитала на чистую выручку в размере 250 000 долларов США, если вы не замужем (или 500 000 долларов США, если вы состоите в браке и подаете совместно). Если вы владеете и продаете коммерческую недвижимость, вы можете избежать прироста капитала за счет обмена 1031 (если вы реинвестируете выручку в недвижимость аналогичного типа).А инвестиционная недвижимость может получить налоговые льготы за счет амортизации или списания износа собственности. Узнайте больше о налоговых льготах, связанных с домовладением, в этом налоговом справочнике.

Также существуют налоговые льготы при продаже основного места жительства, например, исключение, которое может позволить вам избежать налога на прирост капитала на чистую выручку в размере 250 000 долларов США, если вы не замужем (или 500 000 долларов США, если вы состоите в браке и подаете совместно). Если вы владеете и продаете коммерческую недвижимость, вы можете избежать прироста капитала за счет обмена 1031 (если вы реинвестируете выручку в недвижимость аналогичного типа).А инвестиционная недвижимость может получить налоговые льготы за счет амортизации или списания износа собственности. Узнайте больше о налоговых льготах, связанных с домовладением, в этом налоговом справочнике.

Минусы

Инвестиции в недвижимость могут быть больше работы, чем акции. Хотя покупка недвижимости проста для понимания, это не означает, что работа по обслуживанию собственности, особенно сдаваемой в аренду, легкой. Владение собственностью требует гораздо большего капитала, чем покупка акций или вложений в акции, таких как паевые инвестиционные фонды.

Недвижимость дорогая и крайне неликвидная. Инвестиции в недвижимость, даже если они занимают наличные, требуют крупных первоначальных вложений. Получить ваши деньги от инвестиций в недвижимость путем перепродажи намного сложнее, чем простота покупки и продажи акций с помощью мыши.

Операционные издержки с недвижимостью высоки. Продавец может рассчитывать на значительные затраты на закрытие сделки, которые могут составлять от 6% до 10% от максимальной цены продажи. Это значительное сокращение по сравнению с акциями, особенно сейчас, когда большинство брокеров не взимают комиссию за сделки с акциями.

Сложно диверсифицировать ваши вложения недвижимостью. Местоположение имеет значение при инвестировании в недвижимость. Продажи могут упасть в одной области, а цены — в другой. Диверсификация покупки недвижимости по местоположению и типу (например, сочетание жилой и коммерческой недвижимости) требует гораздо более глубоких карманов, чем у среднего инвестора.

Не факт, что ваши инвестиции окупятся. Хотя цены на недвижимость имеют тенденцию к росту со временем, всегда существует риск продать недвижимость в убыток — финансовый кризис 2008 года напомнил об этом.Это, конечно, относится и к акциям.

Инвестиции в акции

Покупка акций имеет существенные плюсы — и некоторые важные минусы — о которых следует помнить, прежде чем делать решительный шаг.

Профи