Лизинг для юридических лиц — Эльба

Лизинг — это аренда имущества, которое позже можно выкупить. С помощью лизинга компания получает дорогое имущество, на покупку которого не хватает денег. Сочетает в себе функции кредита и аренды, но отличается от них.

Кредит может выдать только банк, а договор лизинга заключают и с банком, и с компанией, и даже с физическим лицом. Имущество, купленное на кредитные деньги, сразу становится собственностью покупателя. При лизинге имущество попадает в собственность только после выплаты сумм, зафиксированных в договоре.

От аренды лизинг отличается тем, что арендованное имущество возвращается арендодателю, а при лизинге — выкупается.

Что можно взять в лизинг

Любые непотребляемые вещи — например, автомобили, оборудование и недвижимость.

Исключения:

- земельные участки и природные объекты,

- товар без индивидуальных данных и номеров,

- списанное имущество,

- имущество, которое нельзя продавать без специального разрешения.

По закону объект имущества, передаваемый в лизинг, должен быть точно идентифицирован. Поэтому нельзя оформить в лизинг станок без заводского номера или автомобиль без VIN.

Под запрет попадают товары, которые не находятся в свободном обращении. Например, ракетно-технические комплексы, шифровальные устройства, специальные средства слежения и наблюдения.

Кроме законодательных ограничений, лизинговая компания может установить свои требования. Например, сложно будет оформить в лизинг имущество с низкой ликвидностью.

Участники лизинга

Лизингодатель за счёт собственных или кредитных средств покупает имущество и передаёт его во временное пользование лизингополучателю с последующим выкупом.

Лизингополучатель берёт имущество во временное пользование с правом последующего выкупа по договору лизинга.

Продавец заключает договор купли-продажи с лизингодателем. По закону продавец одновременно может быть лизингополучателем в рамках одного договора.

По закону продавец одновременно может быть лизингополучателем в рамках одного договора.

Две схемы лизинга

- Трёхсторонний договор между поставщиком товара, лизингодателем и лизингополучателем.

- Два договора. Лизингодатель заключает договор купли-продажи с продавцом, а потом подписывает договор лизингополучателем.

После заключения договора лизингополучатель платит ежемесячно. Срок выплаты зависит от предмета лизинга и может составлять от 1 года до 7 лет.

Право собственности на предмет лизинга покупатель получает, когда внесёт последний платёж. Все три стороны договора лизинга получают выгоду. Продавец сразу получает стопроцентную оплату товара. Лизинговая компания получает прибыль с ежемесячной выплаты процентов.

Покупатель может сразу использовать оборудование, недвижимость или автомобиль, не выводя из оборота крупные суммы.

Сдавайте отчётность в три клика

Эльба возьмёт бухгалтерию на себя. Сервис подготовит отчётность и отправит её через интернет. Загружать платежи поможет связь с банками и онлайн-кассами.

Лизинговые платежи

В состав суммы, которую лизингополучатель отчисляет лизингодателю за право использовать имущество, входят:

- амортизация объекта во время действия договора,

- компенсация процентов по кредиту, если лизингодатель использовал кредитные деньги,

- оплата дополнительных услуг лизингодателя, например, страхование,

- комиссионное вознаграждение,

- стоимость имущества, разбитая на части и включённая в состав ежемесячных лизинговых платежей.

Оформляя договор, участники сделки уточняют общую сумму отчислений, форму и метод расчёта, способы оплаты и периодичность.

Условия договора лизинга

Предмет

В нём обязательно указывают индивидуальные признаки имущества. Это дата производства, заводской или идентификационный номер, местонахождение и другое. Если не согласовать предмет, договор считается незаключённым.

Это дата производства, заводской или идентификационный номер, местонахождение и другое. Если не согласовать предмет, договор считается незаключённым.

Размер лизинговых платежей

Это общая сумма платежей по договору лизинга. В неё входят доход лизингодателя и возмещение его затрат на покупку и передачу имущества лизингополучателя. В общую сумму можно включить выкупную цену предмета лизинга, если по договору он потом переходит лизингополучателю.

Срок

Стороны сделки определяют срок, в течение которого лизингополучатель будет пользоваться имуществом и когда выкупит его, если это предусмотрено договором.

Закон не устанавливает ограничений по срокам лизинга. Участники сделки могут сами его установить.

Условие о продавце

Продавца обычно выбирает лизингополучатель, а договор с ним заключает лизингодатель. В договоре обязательно нужно указать, кто продавец имущества и каким будет порядок взаимодействия с ним.

Как право собственности на имущество переходит от лизиногодателя к лизингополучателю

Условия устанавливают в договоре. Обычно таким условием является выплата всех сумм по договору.

Например, этот пункт в договоре может быть таким: «Лизингополучатель становится собственником лизингового имущества с момента уплаты всей суммы лизинговых платежей».

Тогда, перечислив последнюю сумму, лизингополучатель становится собственником имущества, а стороны могут подтвердить этот факт только подписанием акта приёма-передачи предмета договора.

Исключение — если право собственности нужно регистрировать в госреестрах. Например, здание станет собственностью лизингополучателя только после регистрации.

Плюсы и минусы лизинга

Преимущества

- Договор лизинга на крупную сумму заключить проще, чем получить кредит на продолжительный срок. Сложнее всего приходится молодым компаниям с пока ещё низкими финансовыми показателями. Лизинговой компании выгодно финансировать даже такие компании, потому что риски ниже: предмет лизинга по договору остаётся в собственности лизингодателя.

- Организация может сэкономить на налогах. Налогооблагаемая база снижается за счёт лизинговых платежей, которые вычитают из доходов.

- Можно договориться о графике платежей. Одним организациям удобно платить равные суммы каждый месяц. Бизнес других зависит от сезона, поэтому в межсезонье сумма платежей снижается.

- Первоначальный взнос может быть небольшим или совсем отсутствовать. Авансовый платёж по договору лизинга варьируется от 5% до 45%.

- За исключением авансового платежа, организация вносит оплату по договору после фактического получения имущества. Поэтому не нужно перечислять лизинговые платежи, если поставка оборудования затянулась на несколько месяцев.

- Лизинговые компании тщательно выбирают поставщиков. Это снижает риск получить бракованный товар и плохое техническое обслуживание.

Недостатки

- Объект лизинга находится в собственности лизинговой компании. Если просрочить платежи, то можно лишиться имущества.

- Оборудование ещё до окончания срока действия договора может устареть и выйти из строя. Тогда лизингополучателю придётся ремонтировать имущество за свой счёт и выплачивать все лизинговые платежи

Документы для оформления договора лизинга

Юридические лица

Для заключения договора лизинга соберите такие же документы, как и на оформление кредита:

- заявку-анкету на лизинг. обычно заполняют вместе с сотрудником лизинговой компании,

- копию устава организации,

- приказ о назначении руководителя организации,

- паспорт руководителя организации и копию первой страницы и страницы с регистрацией по месту жительства,

- паспорта и их копии совладельцев компании с долей собственности больше 15%,

- копию бухгалтерского баланса за последний отчётный период,

- налоговую декларацию по налогу на прибыль за четыре года или протокол об электронной отчётности,

- решение собрания учредителей, которое одобряет заключение договора лизинга, по запросу лизингодателя,

- другие документы, которые запросит лизинговая компания.

Индивидуальные предприниматели

Пакет документов для оформления лизинга ИП небольшой. В него входят:

- заявка-анкета на лизинг, заполненная вместе с сотрудником лизинговой компании,

- паспорт и его копия,

- налоговые декларации, заверенные налоговой,

- справка из банка, в котором открыт расчётный счёт, с подтверждением годового оборота.

Лизинг автомобилей, лизинг авто, автомобиль в лизинг для физлиц

ПечатьФинансовый лизинг — это современный и доступный способ приобретения имущества посредством долгосрочной аренды с правом выкупа.

Лизинг автомобилей — это приобретение интересующего автомобиля и передача его во временное владение и пользование за плату на основании договора между Лизингодателем (временным собственнником автомобиля) и Лизингополучателем (физическим, юридическим лицом или индивидуальным предпринимателем). Лизингополучатель выбирает необходимую модель автомобиля и комплектацию, а лизингодатель приобретает его в собственность и передает Лизингополучателю за плату во временное владение и пользование. По окончании срока лизинга Лизингополучатель приобретает предмет лизинга по цене, оговоренной сторонами при заключении договора лизинга.

Лизинг авто — простой и удобный способ приобретения транспортных средств. Право пользования автомобилем Лизингополучатель получает после заключения договора и внесения первого платежа. Далее он погашает ежемесячные лизингове (арендные) платежи. По окончании срока лизинга автомобиль возвращается ЗАО АВАНГАРД ЛИЗИНГ или выкупается Лизингополучателем по остаточной стоимости в зависимость от условий, согласованных при заключении договора. В лизинг можно получить любой автомобиль, в том числе и с пробегом (бывший в употреблении).

Лизинг удобен тем, что лизинговые компании менее пристально изучают финансовое состояние клиента, чем банки.

При оформлении лизинга необходим минимальный пакет документов. Клиент подает заявку на лизинг и готовит пакет документов, требуемый лизинговой компанией: заявка на приобретение автомобиля или оборудования, регистрационные и учредительные документы, документы подтверждающие финансовую состоятельность.

Клиент подает заявку на лизинг и готовит пакет документов, требуемый лизинговой компанией: заявка на приобретение автомобиля или оборудования, регистрационные и учредительные документы, документы подтверждающие финансовую состоятельность.

Также как и при кредитовании, лизинг предполагает ежемесячные платежи. На этом сходство заканчивается, и начинаются различия. Главное из них — после подписания договора лизинга договор купли-продажи на машину оформляется Лизингодателем и продавцом, которого выбирает Лизингополучатель. Собственником авто в течение срока лизинга будет лизинговая компания, а Лизингополучатель имеет возможность пользоваться машиной на основании договора лизинга (аренды). При этом Лизингодатель, по договоренности с Лизингполучателем, может брать на себя регистрацию автомобиля, страхование КАСКО и прохождение плановых техосмотров, а в случае возникновения ДТП выступает посредником между клиентом, страховой компанией и СТО. То есть лизинг — это не просто аренда и не просто кредит. Это целый комплекс сопутствующих услуг, здорово экономящих время клиента. В случае ДТП, лизингодатель может предоставить (естественно не бесплатно) техническую помощь, эвакуатор и даже временную замену автомобиля.

Некоторые компании даже не ждут выплаты от страховщика, а сами оплачивают ремонт, что значительно сокращает сроки восстановления машины. Но главное отличие лизинга от кредита заключается в уникальной возможности поменять авто или вернуть, если у клиента изменятие ся потребности или предпочтения. Дело в том, что при лизинге (в отличие от кредита) платежи за машину рассчитываются без остаточной стоимости автомобиля. Под этим понятием лизинговые компании понимают ту часть стоимости автомобиля, которую клиент должен выплатить в конце срока лизинга — если хочет получить машину в собственность. Начинает пользоваться популярностью и приобретение автомобилей в лизинг компаниями для своих сотрудников. В этом случае договор заключается с работодателем, а на работника оформляется генеральная доверенность.

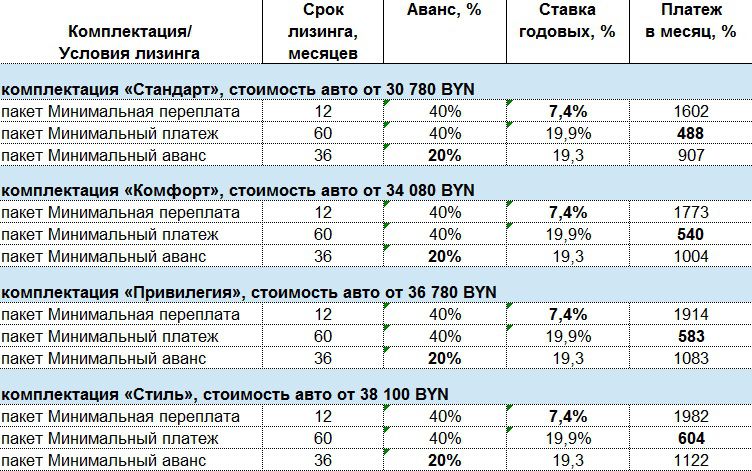

ЗАО «АВАНГАРД ЛИЗИНГ»: ВАРИАНТЫ АВТОМОБИЛЕЙ В ЛИЗИНГ

Пример: лизинг автомобиля представительского класса

|

Год выпуска: Любой Комплектация: Любая Объем двигателя: Любой Трансмиссия: Любая Цена : по запросу |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Ежемесячный платеж с учетом КАСКО: по запросу Страховка КАСКО: включена на срок лизинга Гарантия: На условиях продавца или производителя |

Лизинг автомобиля представительского класса от ЗАО «Авангард Лизинг» — возможность улучшить имидж вашей компании, не прибегая к крупным финансовым расходам. Данное предложение публикуется в качестве примера. Посмотреть все актуальные предложения авто в лизинг различных марок можно на странице Автодилеры.

Лизинг авто : малолитражный автомобиль

|

Год выпуска: 2010 Модель: Peugeot 107 Расход топлива: 4,6 л на 100 км Трансмиссия: МКП Цена: по запросу |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. Ежемесячный платеж с учетом КАСКО: по запросу Страховка КАСКО: включена на срок лизинга Гарантия: 3 года или 100 000 км пробега |

Лизинг авто с небольшим объемом двигателя – оптимальный вариант для компаний, которые нуждаются в оперативной курьерской доставке по Минску и Беларуси. Более того, лизинг малолитражного легкового автомобиля позволяет организации значительно экономить на топливе. ЗАО «АВАНГАРД ЛИЗИНГ» предлагает в лизинг авто экономичных моделей от ведущих мировых производителей: Toyota, Peugeot и других

Лизинг авто для такси

|

Год выпуска: 2010 Комплектация: Комфорт плюс Объем двигателя: 1600 Трансмиссия: МКП Цена: по запросу |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Ежемесячный платеж с учетом КАСКО: по запросу Страховка КАСКО: включена на срок лизинга Гарантия: 3 года или 100 000 км пробега |

Лизинг легковых автомобилей может использоваться как крупными таксопарками, так и таксистами-ИП. ЗАО «АВАНГАРД ЛИЗИНГ» предлагает в лизинг автомобили любых марок и моделей для нужд такси. Лизинг автомобиля для такси – удобный, быстрый и простой способ обновить автопарк. При этом лизингополучателю нет необходимости брать дорогой кредит и вносить всю стоимость автомобиля сразу, что позволяет оптимизировать расходы.

ЗАО «АВАНГАРД ЛИЗИНГ» предлагает в лизинг автомобили любых марок и моделей для нужд такси. Лизинг автомобиля для такси – удобный, быстрый и простой способ обновить автопарк. При этом лизингополучателю нет необходимости брать дорогой кредит и вносить всю стоимость автомобиля сразу, что позволяет оптимизировать расходы.

Лизинг авто для персонала

|

Год выпуска: 2016 Модель: Peugeot 308 SW Объем двигателя: 1600 Тип двигателя: дизель\бензин Цена: по запросу |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Ежемесячный платеж с учетом КАСКО: по запросу Страховка КАСКО: включена на срок лизинга Гарантия: 3 года или 100 000 км пробега |

Лизинг автомобиля для персонала позволяет выбрать подходящее авто с учетом пожеланий компании и нужд сотрудников. Если сотрудники Вашей компании совершают частые командировки по Беларуси или длительные поездки по городу – здесь однозначно подойдет надежный дизельный автомобиль. Если есть необходимость в частой курьерской доставке – можно взять в лизинг несколько небольших авто. Автомобиль в лизинг для служебного пользования может послужить хорошим способом поощрения сотрудников.

Лизинг джипа: пример

|

Год выпуска: 2016 Модель: Peugeot 4007 Объем двигателя: 2179 Расход топлива: 9,6 л на 100 км Цена: по запросу |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. Ежемесячный платеж с учетом КАСКО: по запросу Страховка КАСКО: включена на срок лизинга Гарантия: 3 года или 100 000 км пробега |

Лизинг джипа – сегодня этот вид VIP- лизинга авто быстро набирает популярность. Если компания планирует развиваться и выглядеть представительной в глазах клиентов, взять джип в лизинг – один из доступных способов продемонстрировать успешность. При этом фирма получает возможность экономить на налогах (лизинговые платежи относятся на себестоимость), а также оптимизировать расходы за счет удобного, разработанного специально под потребности Вашей фирмы графика лизинговых платежей.

Volkswagen Golf VI в лизинг

|

Год выпуска: 2016 Модель: Golf VI Объем двигателя: 1600 Мощность: 75 л.с. Трансмиссия: МКП |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Страховка КАСКО: включена на срок лизинга Цена: 26172 USD Ежемесячный лизинговый платеж на 36 мес.: 740 USD |

Volkswagen Golf по праву считается самым успешным из

немецких автомобилей. Пять поколений автомобилей марки Golf изменялись и

совершенствовались в соответствии с мировыми тенденциями и требованиями, благодаря чему стали почитаемы в широком кругу

автолюбителей. Новый Golf VI с обновленным дизайном кузова отличается инновационным

турбодизельным двигателем TDI, в котором реализована технология «common

rail» с безупречными рабочими

характеристиками в сочетании с экономным расходом топлива.

Пять поколений автомобилей марки Golf изменялись и

совершенствовались в соответствии с мировыми тенденциями и требованиями, благодаря чему стали почитаемы в широком кругу

автолюбителей. Новый Golf VI с обновленным дизайном кузова отличается инновационным

турбодизельным двигателем TDI, в котором реализована технология «common

rail» с безупречными рабочими

характеристиками в сочетании с экономным расходом топлива.

Автомобиль среднего класса MG 350 с механической КПП в лизинг

|

Год выпуска: 2016 Модель: MG 350 Объем двигателя: 1500 Мощность: 106 л.с. Трансмиссия: МКПП |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Цена: 18 890 USD Ежемесячный лизинговый платеж на 36 мес.: 399 USD Гарантия: 3 года или 100 000 км пробега |

MG350 – это высококачественный британский

автомобиль, в котором сочетаются передовые технологии, дизайн и искусство распределения внутреннего пространства. Преимущество автомобилей MG – в соотношении цены, качества и уровня оснащения. Это уникальное предложение в Беларуси на рынке автомобилей среднего класса с бензиновым

высокоэффективным экономичным двигателем для частых командировок или длительных поездок по городу.

Автомобиль среднего класса MG 350 с автоматической КПП в лизинг

|

Год выпуска: 2016 Модель: MG 350 Объем двигателя: 1500 Мощность: 106 л.с. Трансмиссия: АКПП |

Авансовый платеж: от 10% до 40% Срок лизинга: от 12 мес. до 60 мес Цена: 20 990 USD Ежемесячный лизинговый платеж на 36 мес.: 443 USD Гарантия: 3 года или 100 000 км пробега |

MG350 – это высококачественный британский автомобиль, в котором сочетаются передовые технологии, дизайн и искусство распределения внутреннего пространства. Преимущество автомобилей MG – в соотношении цены, качества и уровня оснащения. Это уникальное предложение в Беларуси на рынке автомобилей среднего класса с бензиновым высокоэффективным экономичным двигателем для частых командировок или длительных поездок по городу.

Чем отличается лизинг от кредита?

При кредитовании во временное пользование передаются денежные средства (денежная форма кредита).

При лизинге лизинговая компания покупает необходимое клиенту имущество и передаёт его во временное владение и пользование на условиях договора лизинга.

Таким образом, лизинг отличается от кредита тем, что при кредите в пользование передаются денежные средства, а при лизинге – конкретное имущество.

Приобретение имущества в лизинг имеет ряд преимуществ по сравнению с получением кредита:

- требование к лизингополучателю при лизинге менее жёсткие, чем требования к заёмщику при получении кредита

- меньший срок рассмотрения заявки на получение лизинга.

- сроки финансирования по лизингу больше, чем сроки кредита. При лизинге стандартный срок финансирования – 36 месяцев, при этом многие лизинговые компании предлагают финансирование на срок до 5 лет и даже до 10 лет

- требования по дополнительному обеспечению при лизинге отсутствуют либо существенно ниже, чем при кредите. В случае заключения лизинговой сделки предмет лизинга, являясь собственностью лизинговой компании до конца действия договора лизинга, обеспечивает риски лизингодателя. В большинстве случаев предоставления дополнительного обеспечения по лизингу не требуется

- лизинговое имущество свободно от претензий кредиторов лизингополучателя. Предмет лизинга в течение всего срока договора лизинга является собственностью лизинговой компании. Вследствие этого лизинговое имущество не может быть арестовано либо изъято кредиторами лизингополучателя при возникновении различных экономических споров

Помимо преимуществ у лизинга есть определённые недостатки, которые также необходимо учитывать при выборе метода финансирования:

- лизингополучатель не является собственником предмета лизинга. Любые действия в отношении лизингового имущества (изменение места эксплуатации, сдача в субаренду и т.п.) должны быть согласованы с лизинговой компанией

- на предмет лизинга может быть обращено взыскание по обязательствам лизинговой компании. Лизингодатель, являясь собственником переданного в лизинг имущества, может предоставить его в залог по своим кредитным договорам

Что за услуга такая – лизинг? Отвечаем на частые вопросы

10 Ноября 2020

Если вы пока не определились, подходит ли данный способ приобретения автомобилей или техники именно вам, и в голове больше вопросов, чем ответов, то мы не зря написали эту статью. Сегодня отвечаем на самые частые вопросы клиентов, которые только знакомятся с услугой лизинга.

Сегодня отвечаем на самые частые вопросы клиентов, которые только знакомятся с услугой лизинга.Что такое лизинг?

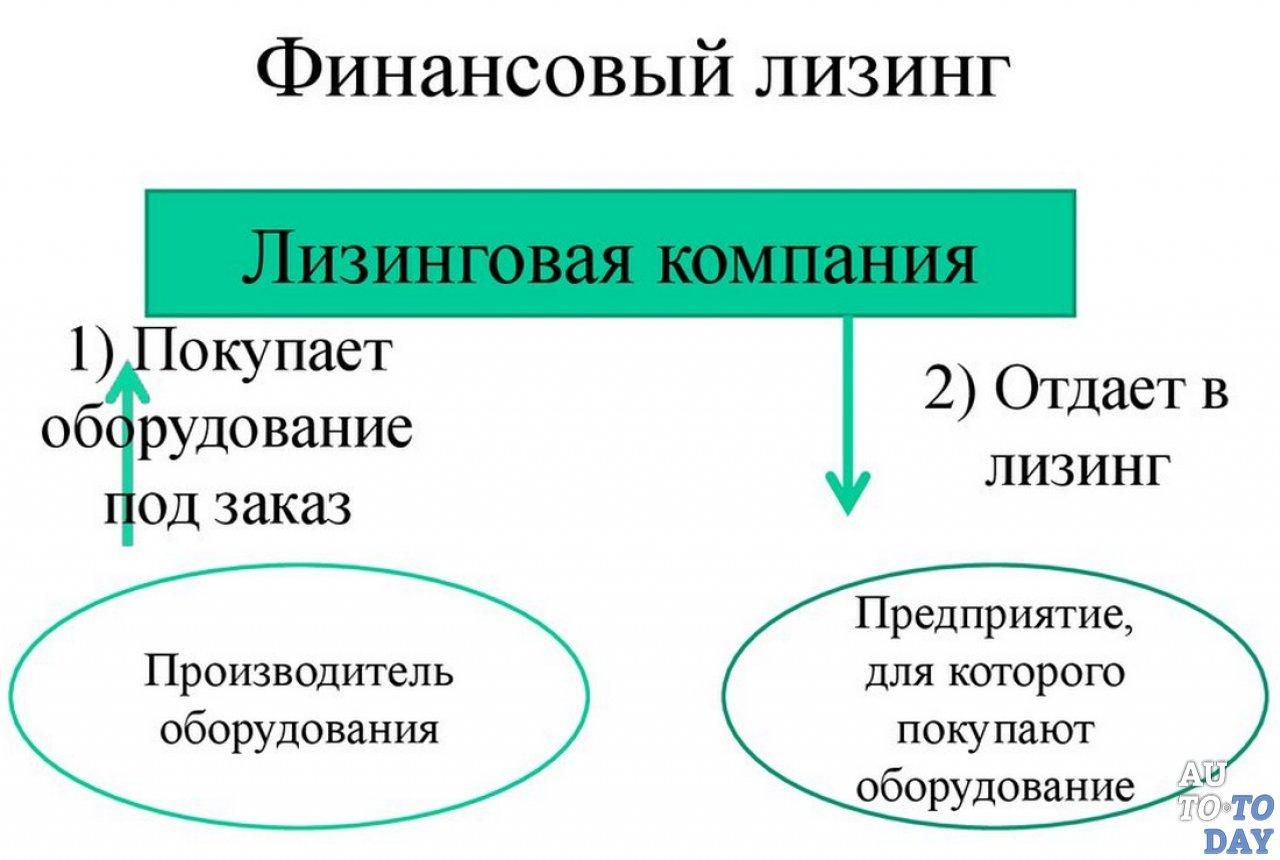

Лизинг – это способ приобретения автомобиля или другого имущества. Его часто сравнивают с арендой или кредитом. Но это не одно и то же. Финансовый лизинг — это трехсторонняя сделка: лизинговая компания покупает технику у поставщика и передает ее компании-получателю в пользование. В конце срока договора техника становится собственностью компании-получателя. Лизинг имеет множество преимуществ, которые делают его столь популярным не только во всем мире, но и в России. С лизингом компания-клиент получает дополнительные скидки, налоговые выгоды и упрощенные процедуры оформления сделки.

Что можно и нельзя брать в лизинг?

Предметом лизинга могут быть:

— транспортные средства: автомобили (легковые, коммерческие, грузовые)

— специальная техника, дорожно-строительная техника, сельскохозяйственная техника

— ж/д вагоны разного назначения

— различное оборудование (буровые установки, станки, различные машины).

Что нельзя взять в лизинг:

— сырье

— стройматериалы

— топливо

— продукты питания

— землю, леса, водоёмы, природные ресурсы

В чем заключается сделка?

Если очень кратко, то лизинговая компания (лизингодатель) приобретает в собственность имущество (предмет лизинга) у поставщика или продавца и передает его потребителю (лизингополучателю) в пользование. В течение срока действия договора лизинга лизингополучатель выплачивает стоимость приобретенного имущества, включая вознаграждение за предоставление финансирования. Когда стоимость по договору будет полностью выплачена, имущество переходит в собственность клиента.

Сделка лизинга на практике занимает от 1 дня до недели. Многое зависит от того, есть ли в наличии у поставщика предмет лизинга, который нужен клиенту или его требуется привезти на место сделки, а также от наличия необходимых документов у клиента.

Кредит и лизинг – в чем разница?

В кредите клиент получает деньги на покупку, а в лизинге – транспортное средство (или другую технику). В кредите клиент получает право собственности имуществом сразу при подписании договора. В лизинге – после окончания договора. В лизинге клиент законным способом экономит около 30% стоимости предмета лизинга за счет зачета НДС и снижения налога на прибыль. Это больше, чем при покупке предмета лизинга в кредит.

Кто может воспользоваться лизингом?

ВТБ Лизинг предоставляет услуги лизинга индивидуальным предпринимателям и юридическим лицам. Если у клиента есть бизнес со сроком регистрации старше 6 месяцев и потребность в транспорте, добро пожаловать к нам!

Сколько стоит лизинг?

Узнать предварительные расчеты по договору лизинга очень легко:

Зайдите на главную страницу vtb-leasing.ru., немного вниз и найдите лизинговый калькулятор.

Внесите данные по желаемой сделке (срок договора, цена автомобиля, а также авансовый и выкупной платежи).

Всё готово — теперь можно ознакомиться с ориентировочной суммой ежемесячного платежа по договору. Удобно и то, что калькулятор сразу показывает величину выгоды за счёт снижения налога на прибыль и возврата НДС. Однако, калькулятор учитывает не все возможные условия, поэтому его результаты являются предварительными. Чтобы получить более полные и окончательные суммы по договору, оставьте заявку, и наш специалист составит коммерческое предложение именно для вашего бизнеса.

что это такое, виды лизинга и условия получения

Фактически каждый успешный бизнес достигает точки, в которой новое оборудование, начиная от оргтехники и компьютеров до производственного оборудования и транспорта, становится необходимостью. Но что если у вас на счету недостаточно средств для приобретения этого оборудования, а приобретение его в кредит не самая правильная опция?

В данном случае для предпринимателей существует популярное решение – лизинг оборудования. Более 80% бизнесов берут какое-либо оборудование в лизинг (по данным Ассоциации Лизинга и Финансирования Оборудования (США)). При правильных условиях лизинг оборудования может помочь бизнесу, испытывающего трудности со свободными денежными средствами, приобрести оборудование для того чтобы продолжать рост и оставаться конкурентоспособным. И даже если у бизнеса имеются денежные средства, лизинг все равно остается наилучшей опцией.

Более 80% бизнесов берут какое-либо оборудование в лизинг (по данным Ассоциации Лизинга и Финансирования Оборудования (США)). При правильных условиях лизинг оборудования может помочь бизнесу, испытывающего трудности со свободными денежными средствами, приобрести оборудование для того чтобы продолжать рост и оставаться конкурентоспособным. И даже если у бизнеса имеются денежные средства, лизинг все равно остается наилучшей опцией.

ЛИЗИНГ ОБОРУДОВАНИЯ

Лизинг оборудования — это довольна простая вещь: это соглашение, в соответствии с которым вы берете необходимое вам оборудование в лизинг (аренду) вместо того чтобы покупать его или искать заемное финансирование для его приобретения. Это, в свою очередь, позволяет вести бизнес эффективно и без задержек. По сути это тоже самое, что и лизинг автомобиля.

В течение определённого количества месяцев вы платите лизинговые платежи, а когда срок лизинга заканчивается у вас появляется выбор: пролонгировать текущий договор лизинга, выкупить оборудование или вернуть оборудование.

Конечно у лизинга есть как преимущества, так и недостатки. С одной стороны, вы всегда будете иметь самое новое и совершенное оборудование. С другой стороны, приобретение в лизинг в долгосрочной перспективе получается дороже, чем просто покупка. Если вы начинающий предприниматель, работающий один, вы, возможно, не получите всех преимуществ от лизинга, но, если ваш бизнес быстро растет, лизинг оборудования может стать отличным решением.

ПОЧЕМУ СТОИТЬ ИСПОЛЬЗОВАТЬ ЛИЗИНГ?

Давайте рассмотрим 7 сценариев, где лизинг имеет больше смысла, чем прямая покупка.

1. ВАМ НЕОБХОДИМО ИМЕТЬ САМОЕ НОВОЕ ОБОРУДОВАНИЕВ

Некоторые компании могут годами обходиться одним и тем же оборудованием. Для других же, особенно в технологической сфере, даже небольшое устаревание оборудование может стать большим недостатком.

Лизинг в отличие от покупки позволяет регулярно обновлять оборудование. В то время как покупка оборудования каждые год-два является абсолютно не практичной, краткосрочный лизинг позволяет оборудовать вашу компанию последними образцами оборудования и техники. Если вы рассматриваете приобретение электроники или медицинского оборудования, например, лизинг — это наилучшее решение для вашего бизнеса.

Если вы рассматриваете приобретение электроники или медицинского оборудования, например, лизинг — это наилучшее решение для вашего бизнеса.

2. ВАМ НЕОБХОДИМО ПОТРАТИТЬ ДЕНЬГИ НА ДРУГИЕ ЦЕЛИ

Далеко не всегда удобно тратить большие деньги на обновление оборудования. Лизинг позволяет сохранить денежные средства и направить их на более срочные и важные направления бизнеса.

3. У ВАС НЕТ ДОСТАТОЧНО СОБСТВЕННЫХ СРЕДСТВ ДЛЯ ПОКУПКИ

В большинстве случае лизинг не требует большого авансового платежа, поэтому это наилучший вариант для предпринимателей, у которых на данный момент нет необходимой для покупки суммы денежных средств. В дополнение, лизинговые платежи обычно меньше, чем ежемесячные платежи по кредиту.

4. У ВАС ИМЕЕТСЯ СТАРОЕ ОБОРУДОВАНИЕ, КОТОРОЕ ВЫ ХОТИТЕ ПРОДАТЬ

Если ваша компания планирует обновить имеющееся оборудование, но не имеет времени для его продажи, лизинг может стать удобным решением. Некоторые лизинговые компании готовы предложить услугу трейд-ин для вашего старого оборудования, что избавит вас от необходимости поиска покупателя и зачастую позволит получить скидку на условия по лизингу на новое оборудование.

5. ВЫ ХОТИТЕ ЭКОНОМИТЬ НА НАЛОГАХ

Лизинг оборудования имеет большое финансовое преимущество — экономия на налогах. Лизинговые платежи полностью относятся на себестоимость, что позволяет экономить на налоге на прибыль.

6. ГИБКИЕ УСЛОВИЯ

Если вы выбираете между заемным и лизинговым финансированием, обратите внимание на то, что лизинг является более гибким решением. В случае лизинга вы имеете возможность включить в рамки договора дополнительные расходы такие как обучение, установка и пр.

7. ВЫ НЕ ПЛАНИРУЕТЕ ДОЛГО РАБОТАТЬ НА ДАННОМ ОБОРУДОВАНИИ

Если вы планируете работать на оборудовании более 5 лет, то покупка наличными или через заем имеют смысл. Но, если оборудование не требуется вам на такой долгий срок или вы окончательно не уверены, что это оборудование то, что вам нужно, то имеет смысл взять его в лизинг.

В вопросе выбора между покупкой или лизингом оборудования нет единственно правильного ответа – только правильные или неправильные обстоятельства. Если ваш бизнес подпадает под один из вышеописанных сценариев, лизинг оборудования станет самым верным решением.

ЗАРЕГИСТРИРУЙТЕСЬ В ЛИЧНОМ КАБИНЕТЕ АРЕНЗА И ПОЛУЧИТЕ НЕОБХОДИМУЮ СУММУ НА ПОКУПКУ ОБОРУДОВАНИЯ

Что такое лизинг? | Работа, карьера, бизнес

С английского «lease» переводится как аренда. Лизинг — это вид финансовой сделки в сфере услуг кредитования. Лизинговая компания — не что иное, как кредитная организация. Проще говоря, кредитная компания приобретает оборудование или имущество, сдает его в аренду (лизинг) и, таким образом, получает прибыль.

Предметом товарного кредитования, каким и является лизинг, могут быть различные предприятия, автомобили, оборудование, сельскохозяйственная техника, сооружения, суда, самолеты.

На деле это может выглядеть так: лицо, заинтересованное в каком-либо имуществе или в оборудовании, обращается в компанию по оказанию услуг лизинга для его приобретения. Затем лизинговая компания рассматривает ликвидность данной сделки и приобретает интересующий объект лизинга.

Самый актуальный вопрос, выгодно ли использовать лизинг? Как и в любой сфере кредитных услуг, здесь тоже имеются свои риски. Для лиц, заинтересованных получить имущество в лизинг, выгодным может быть тот момент, что поручитель не нужен в большинстве случаев. Документы оформляются быстро. Также не требуется залог, так как объект лизинга фактически является залогом. Если проще, нечем выплачивать лизинг — имущество забирают обратно. Широко используется страховка, поэтому если с имуществом что-то случится, страховка перекроет убыток.

В чем концепция лизинга?

Лизинг — это инструмент финансовой системы кредитования. Суть которого — сочетание долговременной аренды и финансового кредита. Лизинг предоставляет возможность пользоваться имуществом, владеть, а затем его выкупить.

Однако лизинг без права выкупа тоже существует. В этом случае имущество возвращается лизинговой компании. Компания, которая предоставляет лизинг, называется лизингодателем. А лицо (физическое или юридическое), которое получает в пользование на правах аренды имущество, является лизингополучателем. В этой сделке также принимают участие поставщик и страховая компания.

Поставщик, опять же, может быть лицом юридическим или физическим. Продавец через договор купли-продажи продает лизингодателю приобретенное им имущество или то, которое производит.

Страховое агентство выполняет страховку оборудования или имущества, которое является объектом лизинга. Компания, предоставляющая услугу лизинга, осуществляет регистрацию всех документов, следит за техническим состоянием оборудования и выполняет его обслуживание, ремонт. Тем самым освобождая лизингополучателя от данных проблем.

В чем же отличие кредита от лизинга?

Важные моменты лизинга

1. Залог в предоставлении услуг лизинга не требуется.

2. Небольшой список документов и быстрое рассмотрение заявки лизинга.

3. Возмещение НДС.

4. Имущественный налог заметно уменьшается.

5. Страхование убытков при порче имущества.

6. Не требуется поручитель.

7. Для компаний — обновление основных фондов.

8. Возврат имущества или его обмен.

9. Выкуп имущества по истечении арендного срока — по нулевой ставке.

Лизинг, как финансовая услуга, выгоден больше всего для компаний и организаций. Предприятие получает возможность пользоваться имуществом сразу же после подписания договора лизинга, извлекая прибыль в свою пользу. Также при лизинге предусматривается снижение налогов, в том числе и возмещение НДС. Что дает возможность компании или предприятию развиваться.

Если компания приобретает в лизинг представительский автомобиль, то имеется возможность сэкономить на соцвыплатах и налогах. Лизингодатель предоставляет услуги страхования автомобиля и оформления полного пакета документов. А также выполняет техобслуживание имущества. Лизингополучатель тем самым экономит время и средства для других целей.

Имеется возможность приобрести в лизинг оборудование для развития отраслей. Это может быть медицина, телекоммуникации, нефтепереработка, строительство и другие отрасли. При этом предприятие, которое приобретает в лизинг оборудование, экономит на имущественном налоге. Имеются и многочисленные программы, позволяющие организациям получить определенные бонусы при лизинге.

Прежде чем брать имущество в аренду, следует сопоставить все предложения как по кредиту, так и по лизингу. В каких-то случаях может быть выгоден кредит, в других — лизинг. Для физлиц кредит все же будет дешевле. Организациям (юрлицам) лизинг — это оптимальный вариант приобретения имущества и его эксплуатации.

Что такое лизинг и в чем отличия от кредита

Для предпринимателей, ориентированных на работу с минимальными затратами, знакомо понятие лизинга. Лизинг – это аренда на долгий срок чего-либо с последующей возможностью его выкупить.Что такое лизинг?

Например, предприниматель заинтересованный в определенном оборудовании может взять его у лизингодателя, заключив с ним договор-аренды. Суть его заключается в первоначальной оплате, затем оставшуюся сумму разбивают на нужный срок. По окончании действия договора предприниматель может выкупить оборудование по остаточной стоимости. Если же оно по каким-то параметрам ему не подходит, то имущество спокойно возвращается назад. Это отличает лизинг от обычного кредита. Так как лизинг – это одна из форм аренды, то лизингодателем может выступать любое лицо, у которого необходимое имущество находится в собственности.Предмет лизинга

- Транспорт, в том числе военная спецтехника.

- Здания и сооружения.

- Оборудование.

- Предприятия независимо от их крупности.

- Другое интересуемое имущество.

Преимущества и виды

Предмет лизингового договора освобождается от налога на прибыль. Лизингополучатель сам определяет оптимальные условия сделок, использует имущество по своему усмотрению и в будущем может его выкупить.Автолизинг

Оформление автомобиля в аренду. Пользоваться им разрешается сразу, а по окончании лизинга есть возможность его выкупить или вернуть назад. Данный вид лизинга может оформить даже физическое лицо.Лизинг оборудования

С ростом спроса на рынке, многим предприятиям требуется своевременное обновление оборудования, техники и прочее. В этих условиях хорошую роль играет лизинговый договор.Финансовый лизинг

Его суть в том, что в сделке принимают участие три лица. Посредник берет ресурс у лизингодателя и передает его другому лицу на своих условиях.Лизинг персонала

Его предоставляют кадровые агентства. Сотрудников можно арендовать на определенный срок или разово для решения поставленных задач. Ответственность за персонал ложится на плечи лизингодателя.Лизинг для работодателей – очень хорошая помощь в бизнесе, позволяющая существенно сэкономить, увеличив мощность предприятия.

Лизинг и его отличия от кредита

Лизинг вошел в привычный глоссарий не так давно. Тем не менее, многие задаются вопросом, в чем же его значимое отличие от кредитования.

Лизинг является непосредственным видом финансовых услуг, который соединяет в себе части кредитования. И все же, между этими двумя понятиями имеются различия.

Предметом кредитных продуктов являются денежные суммы, а у лизинга – это имущество любого вида. Это считается особым преимуществом, так как можно выбрать любой предмет от недвижимости, до автомобиля.

При получении кредитного продукта, клиент распоряжается ссудой по своему усмотрению (или использует на определенные цели). По договору лизинга, лизингополучать имеет право независимо распоряжаться имуществом, собственником которого является лизингодатель.

Обязательные ежемесячные выплаты по кредитным продуктам вносятся исключительно материальными средствами (деньгами). График внесения обязательных платежей прописан в договоре. По договору лизинга устанавливается гибкий график оплаты. Имеется возможность отсрочки обязательных платежей, в случае крайней необходимости.

Страхование. При оформлении кредита, в итоговую стоимость включатся сумма обязательного страхования. Как показывает практика, при отказе заемщика от данной услуги, кредит не выдается, т.е. приходит отказ от банка. Условия страхования обычно не удовлетворят клиентов, что становится частой претензией. В случае лизинга все иначе – клиент сам выбирает условия страхования, которые наиболее выгодные для него.

Это основные и очевидные различия двух финансовых инструментов. Но не окончательные. К примеру, если по договору лизинга, предметом пользования является автомобиль, то техосмотром и иными формальностями занимается лизинговая компания.

Пока вы пользуетесь имуществом лизинговой компании, на вас не налагаются налоги на имущество. По окончанию выплат, имущество переходит к лизингодателю, либо может остаться у лизингополучателя.

По срокам рассмотрения заявки, что лизинг, что кредит не имеют особого отличия. Но все же на рассмотрения заявки по кредиту в банке уходит не менее 2 часов, лизинговая заявка же рассматривается не более 15 минут.

Прежде чем выбрать, каким именно финансовым инструментом пользоваться, стоит сравнить не только внешние признаки, но и финансовые нюансы.

Аренда против арендной платы: в чем разница?

Скорее всего, вы сейчас снимаете комнату, дом или квартиру, поскольку более 43 миллионов семей в той или иной форме находятся в состоянии аренды.

Но действительно ли вы снимаете свой дом или вы его сдаете?

Если вас смущает разница между договором аренды и договором аренды, мы готовы помочь.

Разница между арендой и арендой

Ключевое различие между арендой и арендой составляет , их продолжительность .

В то время как аренда остается в силе в течение периода времени, указанного в соглашении, договор аренды охватывает краткосрочный период , который не обязательно указывается.

Например, вы и ваш постоянный партнер можете подписать договор аренды сроком на один год. Однако, возможно, вы захотите заключить помесячный договор аренды при первом переезде со своим партнером, потому что это более гибкий вариант (на случай, если что-то не получится).

Что означает аренда?

Аренда относится к краткосрочному соглашению одной стороны, проживающей или использующей часть собственности, принадлежащей другой стороне.

Арендная плата сама по себе относится к регулярным платежам, производимым арендодателем арендатором, сдающим в аренду какой-либо тип собственности, например дом или квартиру.

При аренде домовладелец имеет право изменить условия договора аренды по своему усмотрению. Кроме того, стандартный договор аренды действует помесячно.

Что означает аренда?

Аренда — это форма , описывающая соглашение между арендодателем и арендатором, определяющее, на какой срок будут сдаваться в аренду актив или имущество, а также другие условия, связанные с жильем.

Как показывает практика, договор аренды охватывает продленный период времени , известный как «срок». Что касается недвижимости, то срок аренды обычно составляет один год.

Договор аренды не продлевается автоматически после окончания срока, и для продолжения использования собственности необходимо будет оформить продление договора аренды.

Некоторые договоры аренды включают пункт, позволяющий арендатору продолжать помесячную аренду после окончания срока аренды.

Договоры аренды могут использоваться для покрытия всех видов собственности, например:

- Дома

- Апартаменты

- Земля

- Транспортные средства

- Мебель

- Коммерческая недвижимость

- Инструменты и оборудование

Договоры аренды — это юридические документы, имеющие обязательную силу . Условия договора аренды не могут быть изменены, и арендатор и владелец недвижимости должны соблюдать договор .

Однако есть исключения, и изменение договора аренды возможно, хотя и арендодатель, и арендатор должны согласовать поправки, чтобы изменения вступили в силу.

Что значит сдать дом в аренду?

Аренда дома дает арендаторам чувство безопасности проживания в доме, а также гибкость отсутствия необходимости покупать собственность.

Как и в случае любой аренды, условия документа определяют, на какой срок вы можете сдавать недвижимость в аренду, согласованную ежемесячную арендную плату и другие различные условия, такие как необходимое обслуживание дома или двора.

В отличие от аренды квартиры, арендодатели, которые сдают дом в аренду, могут также включить в договор аренды пункт « опцион на покупку » или « аренда с правом владения ».По договору аренды с возможностью выкупа (и в зависимости от точных условий аренды) каждый арендный платеж действует как инвестиций в качестве первоначального взноса за дом.

Договоры аренды с выкупом являются привлекательным вариантом для многих людей или семей, у которых возникают проблемы с получением ипотечной ссуды.

Как работает аренда квартир?

При выборе между сдачей квартиры внаем или в аренду важно учитывать , на какой срок вы готовы сдавать квартиру.

Вы согласны с проживанием в этом многоквартирном доме по крайней мере год?

Если у вас нет и вы хотели бы иметь что-то более гибкое, возможно, вам больше подойдет подписание ежемесячного договора аренды или субаренда собственности другому арендатору с договором субаренды. Однако убедитесь, что вы не задаете вопрос «Что такое субаренда?» прежде чем подписывать что-либо.

Например, студент колледжа, который планирует уезжать из города каждое лето, может оказаться не в состоянии оформить долгосрочную аренду, и альтернативные варианты аренды , упомянутые выше, были бы идеальными в их ситуации.

Если вы все же решите сдавать квартиру, аренда квартиры действует так же, как и аренда дома, хотя без права покупки квартиры или здания.

Если вы планируете снимать квартиру, вам почти наверняка потребуется подписать договор аренды.

Арендапротив аренды: в чем разница?

Разница между терминами «аренда» и «рента» частично зависит от контекста.Например, арендовать автомобиль можно всего на несколько дней, пока вы находитесь в отпуске, тогда как аренда автомобиля предполагает ежемесячные платежи в течение нескольких месяцев или лет. В этой статье мы сосредоточимся на аренде и аренде в контексте недвижимости.

Узнай сейчас: что лучше: аренда или покупка?

Разница между арендой и арендой: жильеРазница между арендой и арендной платой заключается в том, что аренда обычно длится 12 месяцев, в то время как договор аренды обычно длится 30 дней.Предположим, вы переезжаете в новый город и все еще принимаете решение «арендная плата» или «покупка». Вы хотите снять дом или квартиру. Если вы готовы взять на себя обязательства, вы можете подписать договор аренды, который обычно длится 12 месяцев. Некоторые арендодатели предлагают аренду на шесть, 18 или 24 месяца, но аренда на год является стандартной.

И арендодатель, и арендатор (вы) должны соблюдать условия аренды в течение всего срока аренды. Это означает, что домовладелец не может поднять арендную плату без вашего письменного согласия или выселить вас без причины, и вы не можете прекратить платить арендную плату или расторгнуть договор аренды без каких-либо последствий.

«Последствия» в случае разрыва договора аренды обычно означает, что вам придется либо найти кого-то, кто возьмет на себя оставшуюся часть договора аренды, либо вы потеряете залог. Если вы перестанете платить арендную плату, домовладелец может подать в суд на ваше выселение.

По окончании срока аренды арендаторам, как правило, не гарантируется возможность продления (кроме случаев, когда у них есть квартира со стабилизированной арендной платой). В зависимости от условий, с которыми вы и ваш домовладелец согласны, по окончании срока аренды вам придется либо освободить квартиру, либо заключить помесячный договор аренды, либо продлить договор аренды по той же или более высокой цене.Важно внимательно прочитать договор аренды, прежде чем подписывать его, чтобы иметь четкое представление об условиях.

Если вы не знаете, как долго вы хотите оставаться в квартире, вы можете найти домовладельца, который готов предложить договор аренды. Договор аренды обычно имеет 30-дневный срок и автоматически продлевается в конце периода аренды, если одна из сторон не решит расторгнуть договор аренды.

Договор аренды дает вам больше возможностей отказаться от аренды дома или квартиры, не уплачивая при этом высокую финансовую цену.Но с другой стороны, с договором аренды арендодатель также имеет право изменять условия (включая цену) в конце каждого 30-дневного периода, если он или она предоставит вам письменное уведомление.

Связанная статья: Инвестиции в недвижимость

Аренда против аренды: коммерческая недвижимостьКогда вы проходите мимо пустующей витрины, вы обычно видите табличку «Сдается в аренду». На практике это то же самое, что и «Аренда», потому что владелец бизнеса будет платить арендную плату за использование коммерческого помещения, будь то офисное помещение, склад или витрина.

Однако коммерческая аренда различается в зависимости от того, что включается в аренду. Некоторые договоры коммерческой аренды включают в себя все. Это означает, что «арендная плата», которую вы платите каждый месяц домовладельцу, включает в себя такие вещи, как ваша доля налогов на недвижимость и страхование, плюс ваша доля затрат на содержание интерьера и экстерьера коммерческого помещения. Это часто называется полной арендой или арендой с полным спектром услуг.

Прочие договоры аренды не являются всеобъемлющими. Это называется чистой арендой.При чистой аренде вы платите арендодателю один раз в месяц за аренду, а также свою долю некоторых общих расходов. Затем вы можете самостоятельно настраивать и оплачивать такие вещи, как уборка и коммунальные услуги. Хотя аренда с полным спектром услуг более удобна для арендатора, вы можете сэкономить деньги, найдя собственного поставщика таких услуг, как уборка.

При оценке коммерческой аренды всегда полезно иметь четкое представление о том, что входит в ваш ежемесячный платеж и что вам нужно будет покрыть отдельными платежами либо арендодателю, либо поставщикам услуг.Также важно четко сформулировать условия аренды. Например, если общие налоги на здание увеличиваются, имеет ли домовладелец право требовать больше денег при аренде?

Связанная статья: Соотношение цены и арендной платы в 76 городах США

Разница между арендой и лизингом: итогиРешение об аренде или аренде сводится к выбору между стабильностью и гибкостью. Если у вас есть вопросы об условиях аренды или договора аренды, всегда разумно задать их, прежде чем подписывать что-либо или передавать залог.В разных городах и штатах действуют разные законы и обычаи в сфере недвижимости, поэтому, если вы новичок в городе, особенно важно получить ясность об условиях аренды или договора аренды.

Обновление : есть еще финансовые вопросы? SmartAsset может помочь. Так много людей обратилось к нам за помощью в вопросах налогообложения и долгосрочного финансового планирования, что мы запустили нашу собственную службу согласования, чтобы помочь вам найти финансового консультанта. Инструмент сопоставления SmartAdvisor может помочь вам найти человека, с которым можно работать, чтобы удовлетворить ваши потребности.Сначала вы ответите на ряд вопросов о своей ситуации и целях. Затем программа сузит ваши варианты от тысяч консультантов до трех доверенных лиц, которые соответствуют вашим потребностям. Затем вы можете прочитать их профили, чтобы узнать о них больше, взять интервью у них по телефону или лично и выбрать, с кем работать в будущем. Это позволяет вам найти подходящий вариант, в то время как программа выполняет большую часть тяжелой работы за вас.

Фото: © iStock.com / sturti, © iStock.com / -Oxford-, © iStock.ru / Feverpitched

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.Аренда против аренды — разница и сравнение

Взаимосвязь аренды и аренды

В сфере недвижимости аренда — это договор, определяющий условия использования собственности.Это включает в себя то, что сдается в аренду, на какой срок и другие условия, с которыми соглашаются обе стороны (например, разрешено ли проживание с домашними животными в собственности).

Арендная плата — это периодический платеж, выплачиваемый собственнику недвижимости (часто называемый «арендодателем») за использование указанного имущества, которым может быть здание, жилое помещение (дом, квартира и т. Д.), Коммерческое помещение (офис, магазин, склад и т. д.) или земельный участок. В других бизнес-случаях арендная плата — это платеж или серия платежей, производимых собственнику имущества за использование этого имущества, такого как оборудование, транспортные средства, промышленное оборудование и т. Д.

Как долго длится аренда

Аренда обычно устанавливается на срок от 6 до 12 месяцев, но может охватывать больше или меньше времени. Термин «договор аренды» является синонимом «аренды».

Поскольку аренда является договорным соглашением, обе стороны обязаны соблюдать его на протяжении всего срока аренды. Арендная плата должна выплачиваться своевременно и последовательно — обычно в 1-е число месяца — и часто за просрочку платежа взимается штраф в соответствии с условиями аренды.С другой стороны, собственник недвижимости не может в одностороннем порядке расторгнуть договор аренды или изменить условия без согласия арендатора (плательщика арендной платы).

В сфере недвижимости письменное предложение о заключении договора аренды (например, аренда дома) является обязательным. По этой причине не следует делать несколько письменных предложений, поскольку может быть принято более одного. В этот момент человек уже заключил несколько договоров аренды и должен платить несколько арендных плат.

Окончание аренды

Дата истечения срока аренды позволяет любой из сторон закончить или продлить условия на другой год (или любые временные рамки, определенные в договоре аренды).В сфере недвижимости это обычно делается за 60–90 дней до окончания срока аренды. Это означает, что арендаторы могут сообщить, что они уезжают, или указать, что они остаются. Арендодатель может указать, что будут применяться изменения, такие как повышение арендной платы (часто ограниченное договором аренды или законом), которое арендатор может принять, обсудить или отклонить.

Лизинг и аренда по месяцам

По истечении срока аренды арендаторы автоматически переходят на помесячный договор аренды, если только обе стороны не подпишут новый договор аренды с новым сроком действия или пока одна или обе стороны не откажутся от помесячного соглашения. .В этом сценарии арендаторы обычно должны соблюдать правила, установленные в первоначальном договоре аренды, но условия могут меняться ежемесячно.

Помесячные соглашения содержат основные плюсы и минусы как для арендаторов, так и для владельцев недвижимости. Помесячные договоры аренды дают арендаторам возможность перемещаться в любое удобное время, не беспокоясь о передаче или разрыве договора аренды. Для владельцев недвижимости это делает доход от аренды неопределенным. Чтобы компенсировать эту неопределенность, многие владельцы недвижимости предпочитают взимать с помесячных арендаторов гораздо более высокую арендную плату, чем те, которые находятся в аренде, что делает заключение помесячных соглашений недопустимым для большинства арендаторов.

В некоторых случаях ежемесячные соглашения более распространены и с меньшей вероятностью связаны с истекшим сроком аренды. В городах с временным населением (например, в Лас-Вегасе) краткосрочная аренда является обычным делом и не обязательно связана с более высокой арендной платой.

Субаренда и уступка

После подписания договора аренды арендатор несет ответственность за внесение арендных платежей и содержание собственности. Если у арендатора возникает необходимость временно покинуть собственность, он или она обычно может сдать в субаренду (a.к.а., субаренда) в собственности. Это означает, что другое лицо — субарендатор — будет жить в собственности и продолжать платить за нее арендную плату в соответствии с условиями субарендатора — первоначального арендатора.

Может ли арендатор сдавать недвижимость в субаренду, может зависеть от условий, уже согласованных в договоре аренды; однако большинство арендодателей и управляющих компаний не откажутся от такой договоренности без уважительной причины. [1] Стоит отметить, что, хотя лицо, сдающее в субаренду, находится в помещении, окончательная ответственность за арендную плату и имущество остается за арендатором, подписавшим первоначальный договор аренды, а это означает, что субаренда несет определенный риск, в частности .

Уступка может произойти, когда арендатор покидает собственность, а договор аренды берет на себя другое лицо. Уступки иногда более широко известны как «передача в аренду». Арендодатели обязаны содействовать передаче аренды, если арендатор нашел кого-то, кто возьмет на себя аренду. В отличие от субаренды, уступка означает, что в договор аренды вносятся изменения с целью передачи конечной ответственности за имущество от старого арендатора (цедента) новому арендатору (правопреемнику) без изменения условий аренды.

Список литературы

Аренда против аренды — разница и сравнение

Взаимосвязь аренды и аренды

В сфере недвижимости аренда — это договор, определяющий условия использования собственности. Это включает в себя то, что сдается в аренду, на какой срок и другие условия, с которыми соглашаются обе стороны (например, разрешено ли проживание с домашними животными в собственности).

Арендная плата — это периодический платеж, выплачиваемый собственнику собственности (часто называемому «арендодателем») за использование указанного имущества, которым может быть здание, жилое пространство (дом, квартира и т. Д.)), коммерческое помещение (офис, магазин, склад и т. д.) или земельный участок. В других бизнес-случаях арендная плата — это платеж или серия платежей, производимых собственнику имущества за использование этого имущества, такого как оборудование, транспортные средства, промышленное оборудование и т. Д.

Как долго длится аренда

Аренда обычно устанавливается на срок от 6 до 12 месяцев, но может охватывать больше или меньше времени. Термин «договор аренды» является синонимом «аренды».

Поскольку аренда является договорным соглашением, обе стороны обязаны соблюдать его на протяжении всего срока аренды.Арендная плата должна выплачиваться своевременно и последовательно — обычно в 1-е число месяца — и часто за просрочку платежа взимается штраф в соответствии с условиями аренды. С другой стороны, собственник недвижимости не может в одностороннем порядке расторгнуть договор аренды или изменить условия без согласия арендатора (плательщика арендной платы).

В сфере недвижимости письменное предложение о заключении договора аренды (например, аренда дома) является обязательным. По этой причине не следует делать несколько письменных предложений, поскольку может быть принято более одного.В этот момент человек уже заключил несколько договоров аренды и должен платить несколько арендных плат.

Окончание аренды

Дата истечения срока аренды позволяет любой из сторон закончить или продлить условия на другой год (или любые временные рамки, определенные в договоре аренды). В сфере недвижимости это обычно делается за 60–90 дней до окончания срока аренды. Это означает, что арендаторы могут сообщить, что они уезжают, или указать, что они остаются. Арендодатель может указать, что будут применяться изменения, такие как повышение арендной платы (часто ограниченное договором аренды или законом), которое арендатор может принять, обсудить или отклонить.

Лизинг и аренда по месяцам

По истечении срока аренды арендаторы автоматически переходят на помесячный договор аренды, если только обе стороны не подпишут новый договор аренды с новым сроком действия или пока одна или обе стороны не откажутся от помесячного соглашения. . В этом сценарии арендаторы обычно должны соблюдать правила, установленные в первоначальном договоре аренды, но условия могут меняться ежемесячно.

Помесячные соглашения содержат основные плюсы и минусы как для арендаторов, так и для владельцев недвижимости.Помесячные договоры аренды дают арендаторам возможность перемещаться в любое удобное время, не беспокоясь о передаче или разрыве договора аренды. Для владельцев недвижимости это делает доход от аренды неопределенным. Чтобы компенсировать эту неопределенность, многие владельцы недвижимости предпочитают взимать с помесячных арендаторов гораздо более высокую арендную плату, чем те, которые находятся в аренде, что делает заключение помесячных соглашений недопустимым для большинства арендаторов.

В некоторых случаях ежемесячные соглашения более распространены и с меньшей вероятностью связаны с истекшим сроком аренды.В городах с временным населением (например, в Лас-Вегасе) краткосрочная аренда является обычным делом и не обязательно связана с более высокой арендной платой.

Субаренда и уступка

После подписания договора аренды арендатор несет ответственность за внесение арендных платежей и содержание собственности. Если у арендатора возникает необходимость временно покинуть собственность, он или она обычно может сдать это имущество в субаренду (также известную как субаренду). Это означает, что другое лицо — субарендатор — будет жить в собственности и продолжать платить за нее арендную плату в соответствии с условиями субарендатора — первоначального арендатора.

Может ли арендатор сдавать недвижимость в субаренду, может зависеть от условий, уже согласованных в договоре аренды; однако большинство арендодателей и управляющих компаний не откажутся от такой договоренности без уважительной причины. [1] Стоит отметить, что, хотя лицо, сдающее в субаренду, находится в помещении, окончательная ответственность за арендную плату и имущество остается за арендатором, подписавшим первоначальный договор аренды, а это означает, что субаренда несет определенный риск, в частности .

Уступка может произойти, когда арендатор покидает собственность, а договор аренды берет на себя другое лицо. Уступки иногда более широко известны как «передача в аренду». Арендодатели обязаны содействовать передаче аренды, если арендатор нашел кого-то, кто возьмет на себя аренду. В отличие от субаренды, уступка означает, что в договор аренды вносятся изменения с целью передачи конечной ответственности за имущество от старого арендатора (цедента) новому арендатору (правопреемнику) без изменения условий аренды.

Список литературы

Аренда против аренды — разница и сравнение

Взаимосвязь аренды и аренды

В сфере недвижимости аренда — это договор, определяющий условия использования собственности. Это включает в себя то, что сдается в аренду, на какой срок и другие условия, с которыми соглашаются обе стороны (например, разрешено ли проживание с домашними животными в собственности).

Арендная плата — это периодический платеж, выплачиваемый собственнику собственности (часто называемому «арендодателем») за использование указанного имущества, которым может быть здание, жилое пространство (дом, квартира и т. Д.)), коммерческое помещение (офис, магазин, склад и т. д.) или земельный участок. В других бизнес-случаях арендная плата — это платеж или серия платежей, производимых собственнику имущества за использование этого имущества, такого как оборудование, транспортные средства, промышленное оборудование и т. Д.

Как долго длится аренда

Аренда обычно устанавливается на срок от 6 до 12 месяцев, но может охватывать больше или меньше времени. Термин «договор аренды» является синонимом «аренды».

Поскольку аренда является договорным соглашением, обе стороны обязаны соблюдать его на протяжении всего срока аренды.Арендная плата должна выплачиваться своевременно и последовательно — обычно в 1-е число месяца — и часто за просрочку платежа взимается штраф в соответствии с условиями аренды. С другой стороны, собственник недвижимости не может в одностороннем порядке расторгнуть договор аренды или изменить условия без согласия арендатора (плательщика арендной платы).

В сфере недвижимости письменное предложение о заключении договора аренды (например, аренда дома) является обязательным. По этой причине не следует делать несколько письменных предложений, поскольку может быть принято более одного.В этот момент человек уже заключил несколько договоров аренды и должен платить несколько арендных плат.

Окончание аренды

Дата истечения срока аренды позволяет любой из сторон закончить или продлить условия на другой год (или любые временные рамки, определенные в договоре аренды). В сфере недвижимости это обычно делается за 60–90 дней до окончания срока аренды. Это означает, что арендаторы могут сообщить, что они уезжают, или указать, что они остаются. Арендодатель может указать, что будут применяться изменения, такие как повышение арендной платы (часто ограниченное договором аренды или законом), которое арендатор может принять, обсудить или отклонить.

Лизинг и аренда по месяцам

По истечении срока аренды арендаторы автоматически переходят на помесячный договор аренды, если только обе стороны не подпишут новый договор аренды с новым сроком действия или пока одна или обе стороны не откажутся от помесячного соглашения. . В этом сценарии арендаторы обычно должны соблюдать правила, установленные в первоначальном договоре аренды, но условия могут меняться ежемесячно.

Помесячные соглашения содержат основные плюсы и минусы как для арендаторов, так и для владельцев недвижимости.Помесячные договоры аренды дают арендаторам возможность перемещаться в любое удобное время, не беспокоясь о передаче или разрыве договора аренды. Для владельцев недвижимости это делает доход от аренды неопределенным. Чтобы компенсировать эту неопределенность, многие владельцы недвижимости предпочитают взимать с помесячных арендаторов гораздо более высокую арендную плату, чем те, которые находятся в аренде, что делает заключение помесячных соглашений недопустимым для большинства арендаторов.

В некоторых случаях ежемесячные соглашения более распространены и с меньшей вероятностью связаны с истекшим сроком аренды.В городах с временным населением (например, в Лас-Вегасе) краткосрочная аренда является обычным делом и не обязательно связана с более высокой арендной платой.

Субаренда и уступка

После подписания договора аренды арендатор несет ответственность за внесение арендных платежей и содержание собственности. Если у арендатора возникает необходимость временно покинуть собственность, он или она обычно может сдать это имущество в субаренду (также известную как субаренду). Это означает, что другое лицо — субарендатор — будет жить в собственности и продолжать платить за нее арендную плату в соответствии с условиями субарендатора — первоначального арендатора.

Может ли арендатор сдавать недвижимость в субаренду, может зависеть от условий, уже согласованных в договоре аренды; однако большинство арендодателей и управляющих компаний не откажутся от такой договоренности без уважительной причины. [1] Стоит отметить, что, хотя лицо, сдающее в субаренду, находится в помещении, окончательная ответственность за арендную плату и имущество остается за арендатором, подписавшим первоначальный договор аренды, а это означает, что субаренда несет определенный риск, в частности .

Уступка может произойти, когда арендатор покидает собственность, а договор аренды берет на себя другое лицо. Уступки иногда более широко известны как «передача в аренду». Арендодатели обязаны содействовать передаче аренды, если арендатор нашел кого-то, кто возьмет на себя аренду. В отличие от субаренды, уступка означает, что в договор аренды вносятся изменения с целью передачи конечной ответственности за имущество от старого арендатора (цедента) новому арендатору (правопреемнику) без изменения условий аренды.

Список литературы

Аренда против аренды — разница и сравнение

Взаимосвязь аренды и аренды

В сфере недвижимости аренда — это договор, определяющий условия использования собственности. Это включает в себя то, что сдается в аренду, на какой срок и другие условия, с которыми соглашаются обе стороны (например, разрешено ли проживание с домашними животными в собственности).

Арендная плата — это периодический платеж, выплачиваемый собственнику собственности (часто называемому «арендодателем») за использование указанного имущества, которым может быть здание, жилое пространство (дом, квартира и т. Д.)), коммерческое помещение (офис, магазин, склад и т. д.) или земельный участок. В других бизнес-случаях арендная плата — это платеж или серия платежей, производимых собственнику имущества за использование этого имущества, такого как оборудование, транспортные средства, промышленное оборудование и т. Д.

Как долго длится аренда

Аренда обычно устанавливается на срок от 6 до 12 месяцев, но может охватывать больше или меньше времени. Термин «договор аренды» является синонимом «аренды».

Поскольку аренда является договорным соглашением, обе стороны обязаны соблюдать его на протяжении всего срока аренды.Арендная плата должна выплачиваться своевременно и последовательно — обычно в 1-е число месяца — и часто за просрочку платежа взимается штраф в соответствии с условиями аренды. С другой стороны, собственник недвижимости не может в одностороннем порядке расторгнуть договор аренды или изменить условия без согласия арендатора (плательщика арендной платы).

В сфере недвижимости письменное предложение о заключении договора аренды (например, аренда дома) является обязательным. По этой причине не следует делать несколько письменных предложений, поскольку может быть принято более одного.В этот момент человек уже заключил несколько договоров аренды и должен платить несколько арендных плат.

Окончание аренды

Дата истечения срока аренды позволяет любой из сторон закончить или продлить условия на другой год (или любые временные рамки, определенные в договоре аренды). В сфере недвижимости это обычно делается за 60–90 дней до окончания срока аренды. Это означает, что арендаторы могут сообщить, что они уезжают, или указать, что они остаются. Арендодатель может указать, что будут применяться изменения, такие как повышение арендной платы (часто ограниченное договором аренды или законом), которое арендатор может принять, обсудить или отклонить.

Лизинг и аренда по месяцам

По истечении срока аренды арендаторы автоматически переходят на помесячный договор аренды, если только обе стороны не подпишут новый договор аренды с новым сроком действия или пока одна или обе стороны не откажутся от помесячного соглашения. . В этом сценарии арендаторы обычно должны соблюдать правила, установленные в первоначальном договоре аренды, но условия могут меняться ежемесячно.

Помесячные соглашения содержат основные плюсы и минусы как для арендаторов, так и для владельцев недвижимости.Помесячные договоры аренды дают арендаторам возможность перемещаться в любое удобное время, не беспокоясь о передаче или разрыве договора аренды. Для владельцев недвижимости это делает доход от аренды неопределенным. Чтобы компенсировать эту неопределенность, многие владельцы недвижимости предпочитают взимать с помесячных арендаторов гораздо более высокую арендную плату, чем те, которые находятся в аренде, что делает заключение помесячных соглашений недопустимым для большинства арендаторов.

В некоторых случаях ежемесячные соглашения более распространены и с меньшей вероятностью связаны с истекшим сроком аренды.В городах с временным населением (например, в Лас-Вегасе) краткосрочная аренда является обычным делом и не обязательно связана с более высокой арендной платой.

Субаренда и уступка

После подписания договора аренды арендатор несет ответственность за внесение арендных платежей и содержание собственности. Если у арендатора возникает необходимость временно покинуть собственность, он или она обычно может сдать это имущество в субаренду (также известную как субаренду). Это означает, что другое лицо — субарендатор — будет жить в собственности и продолжать платить за нее арендную плату в соответствии с условиями субарендатора — первоначального арендатора.

Может ли арендатор сдавать недвижимость в субаренду, может зависеть от условий, уже согласованных в договоре аренды; однако большинство арендодателей и управляющих компаний не откажутся от такой договоренности без уважительной причины. [1] Стоит отметить, что, хотя лицо, сдающее в субаренду, находится в помещении, окончательная ответственность за арендную плату и имущество остается за арендатором, подписавшим первоначальный договор аренды, а это означает, что субаренда несет определенный риск, в частности .

Уступка может произойти, когда арендатор покидает собственность, а договор аренды берет на себя другое лицо. Уступки иногда более широко известны как «передача в аренду». Арендодатели обязаны содействовать передаче аренды, если арендатор нашел кого-то, кто возьмет на себя аренду. В отличие от субаренды, уступка означает, что в договор аренды вносятся изменения с целью передачи конечной ответственности за имущество от старого арендатора (цедента) новому арендатору (правопреемнику) без изменения условий аренды.

Список литературы

Определениев кембриджском словаре английского языка

租借 , 租用, 租約 , 租契…

Узнать больше賃 貸 契約, ~ を 賃 借 す る, ~ を 賃 貸 す る…

Узнать большезалог [мужской], громче, залог…

Узнать большеcontracte d’arrendament, arrendar, llogar…

Узнать большеعَقد الإيجار, يَستَأجِر…

Узнать большеnájemní smlouva, najmout si…

Узнать большеสัญญา เช่า, เช่า…

Узнать большеsự cho thuê nhà đất, cho thuê…

Узнать большеwynajem, umowa najmu, dzierżawa…

Узнать большеder Mietvertrag, (ver) mieten…

Узнать большеleie, leiekontrakt, (leie) kontrakt…

Узнать большеarrendamento, arrendar, tomar em arrendamento…

Узнать больше租借 , 租用, 租约 , 租契…

Узнать большеcontratto d’affitto, locazione, affittare…

Узнать большеконтракт об аренде…

Узнать большеContrato de arrendamiento, alquilar, arrendamietno [мужской род…

Узнать больше .

до 60 мес

до 60 мес до 60 мес

до 60 мес