Карта Корпоративная (тариф Простой) Тинькофф Банк условия обслуживания | Оформить Корпоративная (тариф Простой) от Тинькофф Банка онлайн

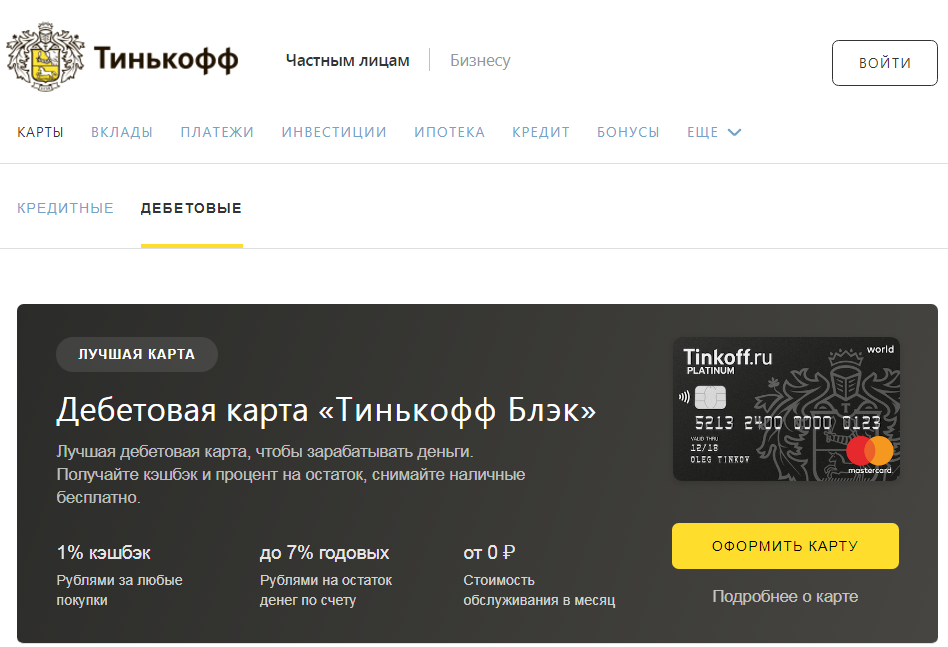

Перед тем как заказать дебетовку, стоит узнать, что данный продукт собой представляет, изучить аргументы за его использование, приводимые специалистами. Особенное внимание необходимо уделить процедуре обзора лучших предложений с процентом на остаток, кешбэком и другими бонусами. Выбор подходящей карты Корпоративная (тариф Простой) Тинькофф Банка — один из самых важных этапов, обеспечивающий потенциальному клиенту выгоду.

О предложении

ДК — пластиковая карточка, выпущенная конкретным банком и привязанная к счету владельца. Ею можно оплачивать товары в магазинах, снимать наличные в банкоматах и вносить интернет-платежи.

Обычно дебетовки именные. Каждая обладает конкретным периодом действия. Как только он истекает, осуществляется блокировка.

Снять со счета больше денег, чем на нем размещено, нельзя. В минус он уводится, когда держатель добровольно активирует овердрафт.

Чтобы пользоваться ДК было удобнее, стоит подключить СМС-уведомления, помогающие следить за балансом, прибылью и расходами.

При снятии наличных и оплате товаров в магазинах вводится ПИН-код. Его знает только сам владелец и не сообщает никому. У него также имеется доступ в онлайн-кабинет, где можно просматривать отчеты, делать переводы и т. д.

Как воспользоваться услугой

Чтобы заказать карточку, соискатель может обратиться в любой банк РФ. Многие из них не обращают внимания на регион проживания клиента, так как оказывают услуги дистанционно, через интернет.

Заявления на выпуск Корпоративная (тариф Простой) карт Тинькофф Банка подаются очень быстро вне зависимости от способа оформления. Для того чтобы их приняли, нужно лишь предъявить паспорт потребителя.

Если процедура проводилась в режиме онлайн, изделие доставляется или в банковское отделение, или на дом курьером.

Чем ДК особенны

Чем продукт привлекает потребителей:

- удобно обналичивать средства.

Не нужно идти в банк и стоять в очереди, чтобы снять некую сумму. Банкоматы действуют в круглосуточном режиме, найти их можно почти повсюду;

Не нужно идти в банк и стоять в очереди, чтобы снять некую сумму. Банкоматы действуют в круглосуточном режиме, найти их можно почти повсюду; - человек избавлен от необходимости носить с собой наличные и пересчитывать мелочь на кассе;

- на остаток на счете начисляется процент. Если учесть еще и кешбэк, использование карточки становится очень выгодным;

- онлайн-оплата.

Для тех, кто испытывает трудности при подборе продукта, способного принести наибольшую выгоду, создан сервис Banki.ru. Здесь процедура выбора заметно упрощается, чему способствуют фильтры, калькулятор, отзывы, форумы и т. д. Посетитель нашего сайта точно знает, что не допустит ошибку и заключит удачную сделку, выбрав карту Корпоративная (тариф Простой) по условиям ее получения и использования.

Горячая линия Тинькофф банка, служба поддержки Тинькофф банка, бесплатная горячая линия 8-800

Клиенты Тинькофф банка могут воспользоваться бесплатной горячей линией, которая осуществляет их техническую поддержку. Воспользовавшись бесплатными телефонами можно получить квалифицированную помощь специалистов по самым различным вопросам.

Воспользовавшись бесплатными телефонами можно получить квалифицированную помощь специалистов по самым различным вопросам.

Содержание

Скрыть- Телефон горячей линии Тинькофф банка

- Бесплатная горячая линия

- Телефон горячей линии Тинькофф Мобайл

- Горячая линия по кредитным картам

- Линия по оформлению карт

- Поддержка пользователей из других стран

- Кредитная горячая линия

- Горячая линия по вкладам

- Поддержка Тинькофф Бизнес

- Линия по вопросам инвестиций

- Служба по работе с партнерами банка

- Обращение в головной офис компании

- Что потребуется для обращения в поддержку?

- Что можно выяснить по телефону?

- В каком случае поддержка не сможет помочь?

- Другие способы связи

- Компетентность операторов Тинькофф банка

Телефон горячей линии Тинькофф банка

Служба поддержки работает во всех регионах России, и предоставляет возможность клиентам осуществлять звонки на горячую линию со стационарных аппаратов и мобильных телефонов бесплатно из любого уголка страны. Единый номер телефона горячей линии – 8- 800-555-10-10.

Единый номер телефона горячей линии – 8- 800-555-10-10.

Чтобы позвонить в банк из-за рубежа, если клиент находится на отдыхе или в деловой поездке, необходимо набрать номер оператора бесплатной линии банка +7 (495) 648-11-11. При этом звонок специалистам технической поддержки выполняется по номеру, который оплачивается в соответствии с тарифным планом мобильного оператора, который обслуживает клиента.

Юридические лица, корпоративные клиенты также могут воспользоваться телефоном горячей линии. Для этой категории обслуживаемых в банке клиентов предусмотрен номер 8-800-755-11-10. Он позволяет осуществлять бесплатные звонки с любых телефонов по всей России.

Бесплатная горячая линия

Номер 8 800 555?10-10 бесплатен для клиентов, связаться с операторами можно на протяжении 24 часов. Линия работает круглосуточно. Позвонив по данному номеру, клиент может проконсультироваться ряду вопросов:

- обслуживание в банке;

- тарифы;

- подключение или отключение услуг;

- по кредитным платежам;

- списание средств;

- детальная информация по платежам;

- обслуживание кредита.

Телефон горячей линии Тинькофф Мобайл

По вопросам, связанным с проблемой работы связи можно обратиться по телефонам техподдержки Тинькофф Мобаил: 8 800 555-49-29 и +7 499 649 59 95, а также посредством короткого номера 995.

Горячая линия по кредитным картам

Все вопросы, касающиеся использования кредитных карт можно решать по номеру телефона бесплатной поддержки 8 800 755-10-10.

Линия по оформлению карт

Оформление кредитных карт осуществляется с помощью звонка на телефон с номером 8 800 555-77-78, 8 800 755-27-71.

Поддержка пользователей из других стран

Чтобы дозвониться из-за границы по вопросам кредитных карт, их оформления, блокирования и др., нужно набрать номер +7 495 648-11-11.

Кредитная горячая линия

Чтобы подать заявку на получение кредита наличными, нужно позвонить оператору по телефону 8 800 5550911.

Горячая линия по вкладам

Выяснить вопросы по вкладам, дебетовым картам, проконсультироваться со специалистами банка можно по нескольким номерам. Воспользовавшись этими каналами связи, клиенты имеют возможность задать интересующие вопросы по актуальным вкладам, страховании. Кроме того, можно дать заявку на оформление дебетовой карты.

Воспользовавшись этими каналами связи, клиенты имеют возможность задать интересующие вопросы по актуальным вкладам, страховании. Кроме того, можно дать заявку на оформление дебетовой карты.

- 8 800 5552277 – открытие вклада или дебетовой карточки;

- 8 800 7552550 – задать вопросы по обслуживанию кредитных карт, вкладов;

- +7 495 6455919 – для пребывающих за границей – решение вопросов обслуживания вкладов и кредитных карт.

Поддержка Тинькофф Бизнес

Банк не имеет отделений, поэтому сотрудничество с ИП, юридическими лицами происходит в дистанционном режиме. Для ИП и юрлиц выделяются персональные менеджеры, которые помогают решать все возникающие проблемы оперативно и качественно. Задавать вопросы служащим банка проще всего, связавшись с ними по следующим телефонным линиям:

- 8 800 7551110 – горячая линия для бизнеса;

- +7 499 605-11-10 горячая линия для тех, кто находится в других странах.

Линия по вопросам инвестиций

Вопросы инвестиций в банке решаются по следующим контактным номерам: 8 800 755-27-56 (бесплатно). Для звонков из других стран нужно использовать канал связи: +7 499 605-10-01.

Для звонков из других стран нужно использовать канал связи: +7 499 605-10-01.

Служба по работе с партнерами банка

Партнеры банка имеют возможность поддерживать взаимосвязь через электронную почту [email protected].

Обращение в головной офис компании

Банк Тинькофф располагает головным офисом, который функционирует в Москве. Он находится по адресу: 1-й Волоколамский проезд, дом 10 строение 1.

Что потребуется для обращения в поддержку?

Чтобы идентифицировать клиента, обратившегося в службу поддержки, провести необходимые операции по его счету, или внести корректировки в него, потребуется:

- назвать данные своего паспорта;

- знать и указать несколько последних цифр номера карты;

- сообщить оператору информацию, которая была внесена при регистрации в банке как контрольная.

Что можно выяснить по телефону?

Бесплатные линии позволяют клиентам банка:

- произвести активацию карточки банка;

- выяснить информацию по текущему балансу, минимальным платежам, задолженности;

- поднять кредитный лимит;

- уточнить тарифный план;

- уточнить статус поданной заявки;

- осуществить блокировку карты;

- выяснить информацию о последних операциях по карточке.

В каком случае поддержка не сможет помочь?

Если клиент во время звонка указывает неправильные данные, сотрудник вправе прекратить разговор и не помогать клиенту решать вопросы, связанные с его обслуживанием. Это позволяет избежать мошеннических действий со стороны третьих лиц.

Другие способы связи

- Обращение на сайте

Чтобы задать вопрос менеджеру банка, необходимо зайти на официальный его сайт, непосредственно на странице входа можно сделать онлайн-звонок, нажав рядом с номером 8 800 555-777-8 кнопку активации.

- Электронная почта

Связаться с сотрудниками банка можно при помощи электронной почты:

Также есть возможность задать вопросы сотрудникам банка через официальные страницы в соцсетях: Одноклассники, ВК, Фейсбук, Google Plus.

Компетентность операторов Тинькофф банка

Работники Тинькофф банка оперативно решают все вопросы, поступающие от клиентов по всем каналам связи. Реагирование на звонки осуществляется быстро, проблемы клиентов устраняются на должном профессиональном уровне.

Реагирование на звонки осуществляется быстро, проблемы клиентов устраняются на должном профессиональном уровне.

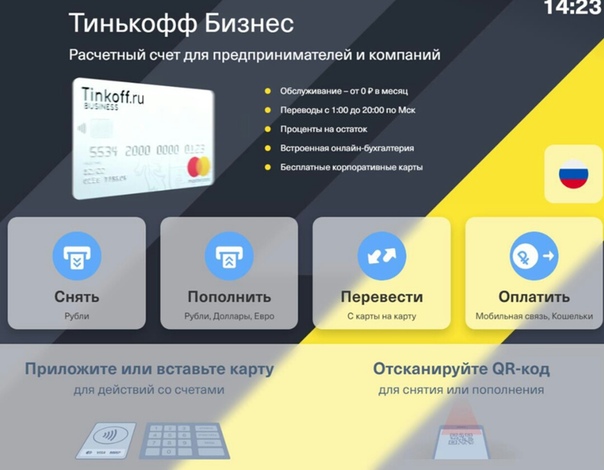

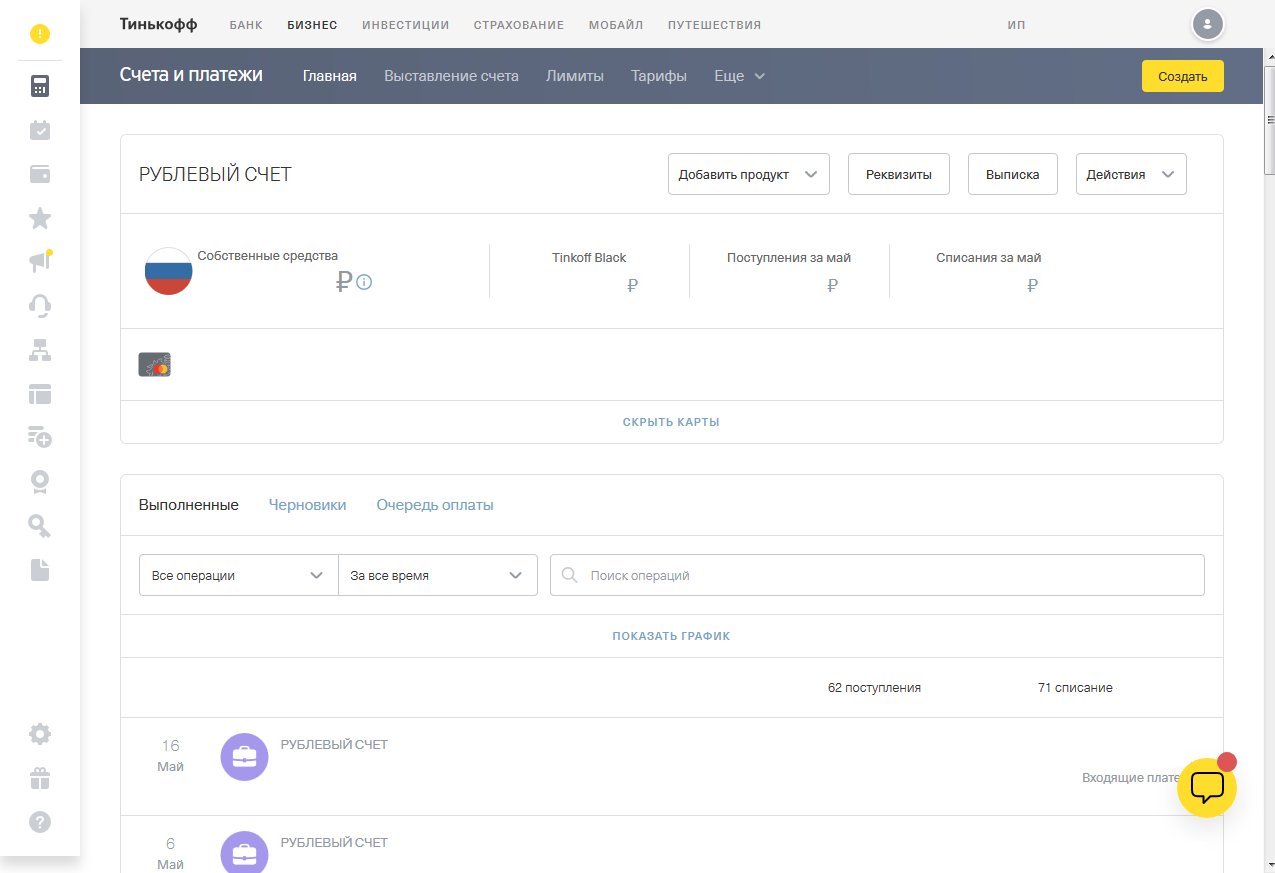

Импорт выписок из Тинькофф Бизнеса и экспорт платежек в Тинькофф Бизнес

Обмен данными с Тинькофф Бизнесом возможен только на платных тарифах.

Настройка

- Перейдите в раздел Меню пользователя → Приложения.

- Прокрутите вниз до приложения Тинькофф Бизнес

- Нажмите на кнопку Установить. Откроется окно входа в Тинькофф Бизнес.

- Добавьте организации, для которых вы хотите настроить обмен данными с Тинькофф Бизнесом.

- Нажмите на кнопку Авторизовать.

- Предоставьте доступ к выбранной организации в личном кабинете Тинькофф Бизнеса.

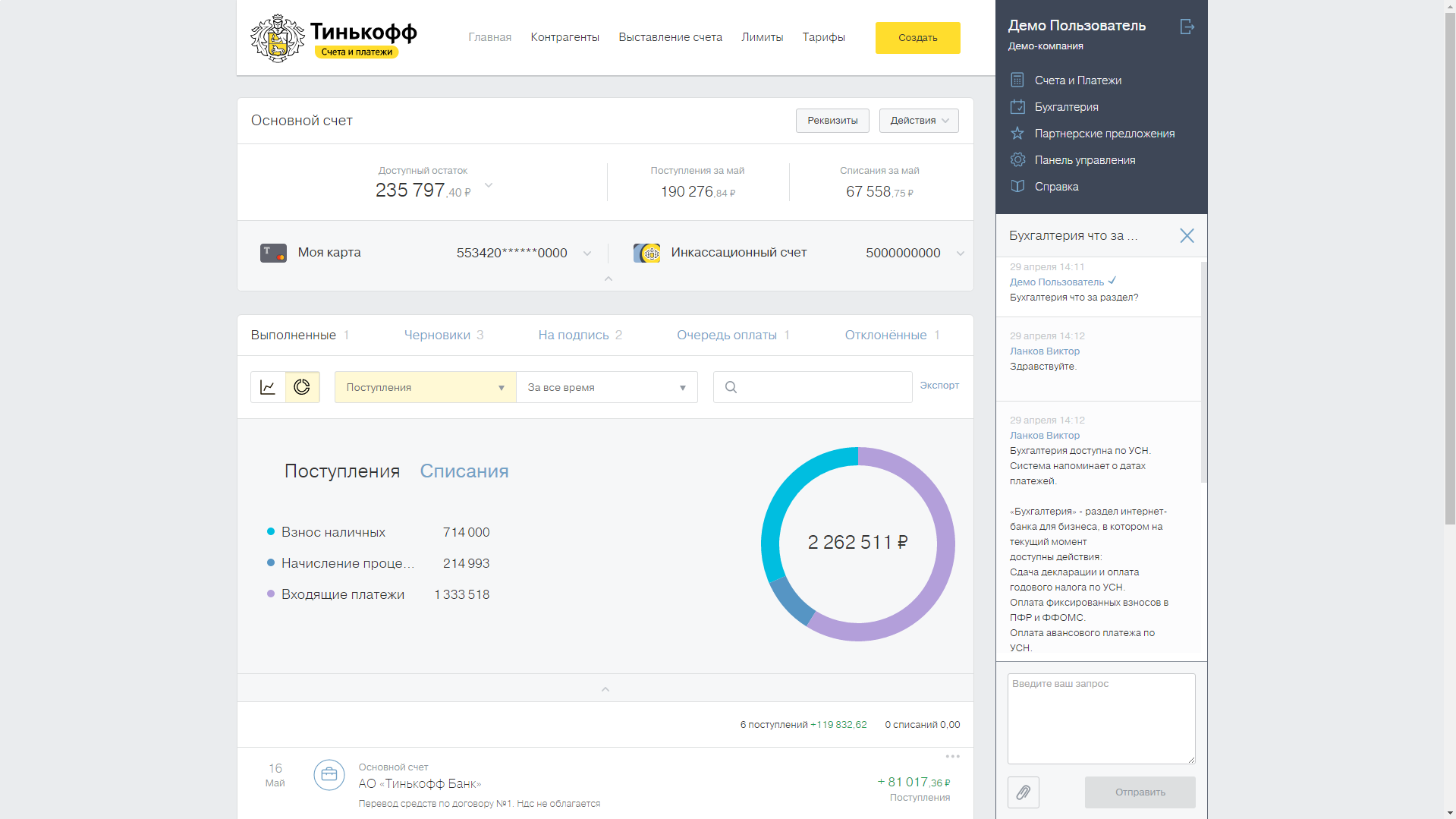

Импорт банковской выписки из Тинькофф Бизнеса

- В разделе Деньги → Платежи нажмите на кнопку Импорт и выберите в выпадающем списке Банковская выписка из Тинькофф Бизнес.

- Выберите счет, по которому нужна выписка, и обозначьте период.

- Нажмите на кнопку Импортировать выписку.

- По завершении процесса нажмите на кнопку Выбрать платежи. Откроется окно выбора платежек.

- Отметьте флажками документы, которые вы хотите загрузить в МойСклад, и нажмите кнопку Загрузить. Выбранные документы появятся в разделе Деньги → Платежи.

Экспорт платежных поручений в Тинькофф Бизнес

- Перейдите в раздел Деньги → Платежи.

- Отметьте флажками исходящие платежи, которые вы хотите отправить в Тинькофф Бизнес.

- Нажмите на кнопку Экспорт и выберите в выпадающем списке

- Если с платежками все в порядке, в колонке Состояние появляется статус Готов.

Для документов, которые не прошли проверку, указываются красные предупреждения. Нажмите на кнопку Экспортировать готовые.

Для документов, которые не прошли проверку, указываются красные предупреждения. Нажмите на кнопку Экспортировать готовые. - Результаты экспорта отображаются в разделе Меню пользователя → Настройки → Обмен данными → Экспорт.

Краткий обзор бизнес-модели нашей компании

Группа — инновационный поставщик розничных финансовых услуг через Интернет, работающий в России с помощью высокотехнологичной недорогой платформы. Мы называем это «бизнес-моделью Тинькофф».

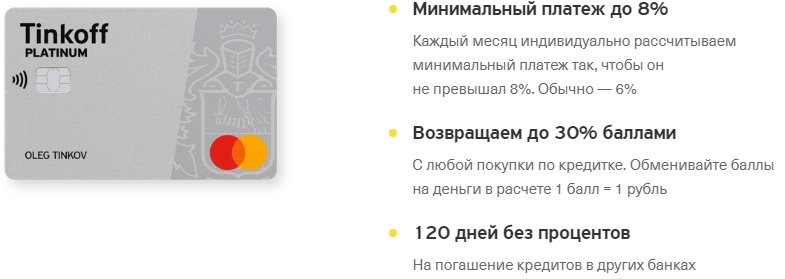

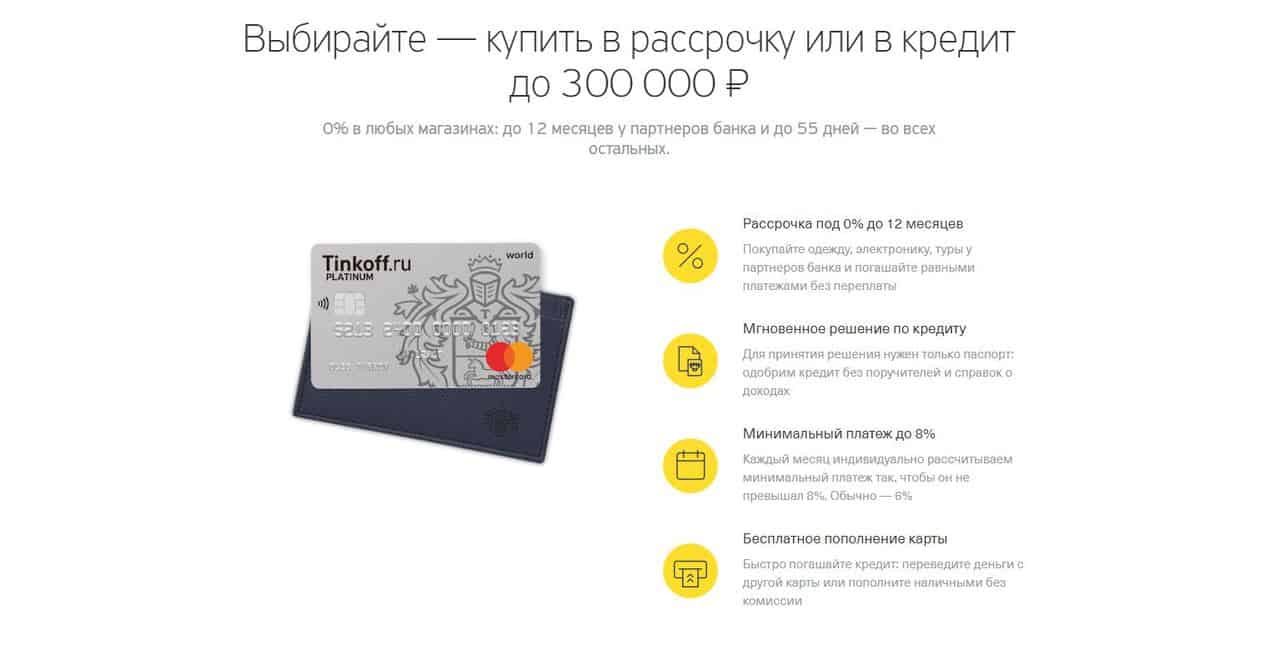

Группа является вторым по величине эмитентом кредитных карт на российском рынке. В то время как кредитные карты составляют основной бизнес Группы, Группа диверсифицирует объем своих некредитных продуктов и услуг, доступных клиентам как на основе собственных услуг, так и на основе брокерских услуг, через единый центр обслуживания клиентов онлайн, Тинькофф.ru (также называется Финансовый супермаркет). Такие дополнительные линейки некредитных продуктов обычно требуют ограниченных капитальных вложений, но предоставляют ценную возможность диверсифицировать источники доходов Группы, привлечь новые клиентские сегменты и увеличить поток клиентов, тем самым создавая дополнительные возможности для перекрестных продаж.

Хозяйственная деятельность Группы осуществляется на территории России. Группа также представлена на Кипре, где находится головной офис холдинговой компании и управляет домашним колл-центром и бизнесом по разработке программного обеспечения, а также дочерними предприятиями в Латвии и Казахстане.

Бизнес-модель Тинькофф ориентирована на его онлайн-платформу Tinkoff.ru, передовую высокотехнологичную платформу розничных финансовых услуг с более чем 10 миллионами посетителей в месяц. Веб-сайт Tinkoff.ru действует как централизованная платформа для привлечения клиентов, через которую клиентам предоставляется широкий спектр кредитных и некредитных продуктов и услуг. Платформа отличается расширенной функциональностью и поддерживается отмеченными наградами интернет-банком и услугами мобильного банкинга Группы, а также центрами обработки вызовов большого объема.Основными каналами привлечения клиентов для Группы являются Интернет и мобильная связь, но она также использует агентов по прямым продажам и партнерские отношения (совместные бренды) для привлечения клиентов.

Основными каналами маркетинга и сбыта Группы являются ее онлайн-каналы (Интернет, мобильная связь и телепродажа), которые, по мнению руководства Группы, оптимизируют сферу охвата и позволяют получить доступ к другим частям страны, которые в остальном не обслуживаются.Сеть доставки «умного курьера» позволяет компании доставлять карты и другие товары и услуги потребителям по всей России в течение одного или двух дней. Эта легкая с инфраструктурой операционная структура обеспечивает низкую базу фиксированных затрат и высокую степень гибкости для ускорения или замедления бизнеса в зависимости от внешней среды.

Бизнес-модель Тинькофф включает в себя обширный аутсорсинг различных сервисных и операционных функций. .

Операции Группы поддерживаются передовыми ИТ-возможностями, которые поддерживают операционную эффективность Тинькофф. ru и ее бизнес-модель онлайн / удаленного обслуживания. Кроме того, сосредоточение внимания Группы на анализе данных позволяет ей эффективно таргетировать свои маркетинговые и продуктовые предложения и дает ей преимущество в процессах андеррайтинга, анализа рисков и сбора. Руководство Группы считает, что относительно низкий уровень проникновения розничных финансовых услуг, относительно высокая маржа, а также нормативные и технологические барьеры для входа конкурентов Группы делают бизнес-модель Тинькофф привлекательной с точки зрения потенциала роста и конкурентных преимуществ.

ru и ее бизнес-модель онлайн / удаленного обслуживания. Кроме того, сосредоточение внимания Группы на анализе данных позволяет ей эффективно таргетировать свои маркетинговые и продуктовые предложения и дает ей преимущество в процессах андеррайтинга, анализа рисков и сбора. Руководство Группы считает, что относительно низкий уровень проникновения розничных финансовых услуг, относительно высокая маржа, а также нормативные и технологические барьеры для входа конкурентов Группы делают бизнес-модель Тинькофф привлекательной с точки зрения потенциала роста и конкурентных преимуществ.

Руководство Группы считает, что Группа является одним из самых узнаваемых и популярных брендов в сфере финансовых услуг в России. Узнаваемость бренда Группы очень высока благодаря высокому профилю ее акционера-основателя Олега Тинькова, от фамилии которого и произошел бренд. Имя «Тинькофф» связано с известной предпринимательской деятельностью Тинькова, благодаря которой в России был запущен ряд успешных предприятий и брендов.

Стратегическая цель Группы — стать интегрированным поставщиком розничных финансовых услуг, обслуживающим клиентов через высокотехнологичную онлайн-платформу, которая предлагает высококачественные услуги и удобство, сохраняя при этом прибыльность и эффективное управление рисками на основе данных.

С момента запуска в апреле 2016 года онлайн-платформа Группы Тинькофф.ru, стал центральным элементом его гибкой бизнес-модели, создав высококачественную масштабируемую платформу, через которую потребители могут получить доступ как к собственным, так и к брокерским продуктам и услугам. Платформа Tinkoff.ru, которую в 2017 году посещают в среднем около 10 миллионов человек в месяц, привлекает большой объем интернет-трафика, что делает ее ключевым инструментом для привлечения клиентов и маркетинга.

Группа намерена и дальше развивать функциональность Тинькофф.ру и других мобильных и онлайн-сервисов, чтобы обеспечить удобное универсальное место назначения, которое потребители могут использовать для удовлетворения всего спектра своих финансовых потребностей в розничной торговле, тем самым увеличение как общего количества клиентов Группы, так и увеличения количества продуктов и услуг, используемых каждым клиентом.

Руководство Группы считает, что за счет расширения присутствия Группы в Интернете таким образом она улучшит доступ к клиентам в регионах, недостаточно обслуживаемых физическими отделениями банков, и к клиентам из более состоятельных и технически подкованных демографических групп, которые проводят больше времени в Интернете и, как правило, используют больше финансовых средств. Сервисы. Кроме того, ожидается, что по мере увеличения трафика на ее платформе Tinkoff.ru Группа получит доступ к дополнительным данным о потребительских тенденциях и предпочтениях, которые она сможет использовать для дальнейшего совершенствования процессов маркетинга и кредитного анализа и андеррайтинга.

Группа быстро превращается в уникальное решение для банковского обслуживания образа жизни и будет продолжать расширять ассортимент продуктов и улучшать качество обслуживания клиентов.

Помощь МСП в развитии бизнеса с помощью цифрового банкинга — интервью с Тинькофф

Федор Бухаров , вице-президент Тинькофф и руководитель Тинькофф Бизнес , дает ценную информацию о том, что означает предоставление необходимых финансовых услуг для стимулирования инноваций и роста в секторе МСП

Не могли бы вы рассказать подробнее о Тинькофф Бизнесе и вашем корпоративном банковском секторе? Какие основные услуги вы предлагаете и каковы потребности / проблемы для МСП?

Запущенный в 2015 году, Тинькофф Бизнес предлагает полный спектр финансовых услуг для малого и среднего бизнеса, включая расчетно-кассовый и платежный сервисы для счетов в различных валютах, кредиты, бухгалтерские услуги, конструктор веб-сайтов и документов, программу расчетных карт, мерчант-эквайринг, интернет-эквайринг. , кредиты для торговых точек, продукты для субъектов государственных закупок, а также CRM-система для управления продажами.Клиенты Тинькофф Бизнес также получают бесплатные зарплатные карты для сотрудников и доступ к персональному менеджеру, круглосуточную службу поддержки с удаленной помощью и возможность настраивать продукты под свои нужды.

, кредиты для торговых точек, продукты для субъектов государственных закупок, а также CRM-система для управления продажами.Клиенты Тинькофф Бизнес также получают бесплатные зарплатные карты для сотрудников и доступ к персональному менеджеру, круглосуточную службу поддержки с удаленной помощью и возможность настраивать продукты под свои нужды.

Мы продолжаем внедрять новые продукты и услуги, постоянно улучшая качество обслуживания клиентов. Мы разрабатываем все наши продукты в Тинькофф с одной целью — помочь предпринимателям и владельцам бизнеса сосредоточиться на развитии и развитии своего бизнеса вместо того, чтобы стоять в очереди, чтобы поговорить с менеджерами в переполненных филиалах (это одна из причин, почему мы полностью безотказный).Клиенты Тинькофф Бизнес могут выполнять большую часть всех бизнес-задач в своем мобильном приложении. Наши продукты также помогают оптимизировать их бизнес. Например, открытый API помогает наладить бизнес-процессы и сократить расходы на рутинные операции.

Нашим крупным клиентам мы предлагаем услуги, которые помогают им увеличить продажи. Чтобы помочь в этом, в феврале 2020 года Тинькофф Бизнес запустил первый в России полномасштабный аутсорсинговый банковский колл-центр для МСП. Новый внешний колл-центр для бизнеса вырос из облачного колл-центра Тинькофф, крупнейшего в Европе.Специально обученные операторы теперь могут обслуживать бизнес-потребности малых и средних предприятий и обрабатывать звонки круглосуточно и без выходных по всей России и Казахстану. С помощью нового центра обработки вызовов малые и средние предприятия могут продавать свои продукты и услуги по телефону, проводить опросы, получать отзывы и звонить потенциальным клиентам. Предприятия могут выбирать, сколько операторов они хотят работать на них. Работа с операторами колл-центра Тинькофф позволяет сэкономить на найме и обучении представителей малого и среднего бизнеса по обслуживанию клиентов. Клиенты Тинькофф Бизнес могут управлять этой услугой в личном кабинете своих аккаунтов, где они могут прослушивать звонки и получать аналитику по звонкам, сделанным операторами.

Используя наш многолетний опыт в области технологий и бизнеса, Тинькофф может настраивать свои продукты с учетом всех потребностей и запросов малого и среднего бизнеса и крупного бизнеса.

Тинькофф CoronaIndex продемонстрировал изменение в поведении малых и средних предприятий и потребителей во время пандемии. Ожидаете ли вы, что это изменение превратится из тенденции, вызванной изоляцией, в стандартное поведение для всех вовлеченных сторон?

Как и следовало ожидать, мы наблюдаем сдвиг в сторону внедрения онлайн-сервисов во время блокировки.Люди, которые до этого момента не были заинтересованы в изменении своих покупательских или банковских привычек, были вынуждены попытаться делать больше онлайн, когда вступили в силу меры блокировки. Я считаю, что даже несмотря на то, что меры изоляции в России продолжают ослабевать, многие из этих людей будут продолжать использовать цифровые продукты и услуги в будущем, испытав на себе легкость и удобство этого.

По сути, пандемия стала катализатором ускорения цифровой революции в России, в том числе в банковском деле и электронной коммерции. Что касается операционной деятельности, то для нас мало что изменилось, поскольку Тинькофф был и остается внеофисным поставщиком цифровых финансовых услуг и услуг в сфере образа жизни.

Что касается операционной деятельности, то для нас мало что изменилось, поскольку Тинькофф был и остается внеофисным поставщиком цифровых финансовых услуг и услуг в сфере образа жизни.

Тинькофф показывает, что деловая активность в России стала быстро возвращаться к уровням, существовавшим до COVID-19. Потребительские расходы и доходы МСП неуклонно росли с начала второго квартала.

Первая неделя карантина была самой сложной для бизнеса, для них она стала шоком, но практически сразу многие сегменты показали постепенный рост.Мы увидели, что в мае оборот салонов красоты и сферы услуг в целом начал восстанавливаться, поскольку эти предприятия постепенно стали открываться в разных регионах России.

Катастрофы не было, и многие предприятия адаптировались, другим пришлось выжидать и вернуться к работе позже, хотя и не в том же масштабе. Если вирус удастся остановить и новых ограничений не будет, то различные сегменты бизнеса со временем смогут полностью восстановиться.

На основании ваших измерений, проведенных для оказания помощи МСП во время пандемии коронавируса — снижение комиссий, платежные каникулы, помощь МСП в переходе в онлайн-среду, среди прочего — какие из них вам было сложнее всего реализовать и почему?

В первую очередь, мы внедрили те виды мер поддержки, которые было проще и быстрее всего внедрить, чтобы наши клиенты могли сразу же обратиться к нам за помощью.У нас было мало времени на то, чтобы объединить наши ресурсы для создания комплексных решений, потому что мы все неожиданно оказались в тисках глобальной пандемии. Однако мы смогли быстро оценить, какие виды платежей мы могли бы снизить для наших клиентов. Мы заключили соглашения о ссуде с банком-партнером и обеспечили клиентам возможность воспользоваться доступной государственной поддержкой, немедленно реализовав эту помощь.

Мы понимали, что наша помощь не должна ограничиваться настройкой финансовых инструментов.Поэтому мы быстро реструктурировали наши внутренние процессы и создали отдельную команду, которая помогла нашим клиентам перевести свой бизнес в онлайн. Поскольку мы сами всегда работали в Интернете, мы понимали, что компаниям следует делать в этой области. Так что мы не просто помогали им советами. Мы проникли в суть бизнеса наших клиентов и предложили помощь в создании веб-сайтов с помощью нашего конструктора веб-сайтов, собрали ценные скидки на услуги доставки и цифровые рекламные акции от наших партнеров, а также провели вебинары с экспертами по соответствующим темам.

Поскольку мы сами всегда работали в Интернете, мы понимали, что компаниям следует делать в этой области. Так что мы не просто помогали им советами. Мы проникли в суть бизнеса наших клиентов и предложили помощь в создании веб-сайтов с помощью нашего конструктора веб-сайтов, собрали ценные скидки на услуги доставки и цифровые рекламные акции от наших партнеров, а также провели вебинары с экспертами по соответствующим темам.

Что касается мобильного приложения «Тинькофф Корпоративный банкинг», заметили ли вы заметный всплеск активности, особенно если сравнивать его с традиционными банковскими методами?

Нам сложно сравнивать наше приложение Тинькофф Бизнес с традиционным банкингом, поскольку мы работаем исключительно в сфере цифрового банкинга. Однако мы заметили, что вовлеченность пользователей продолжала расти до 270 000 активных пользователей в месяц и 120 000 активных пользователей в день. Невозможно сказать, насколько это связано с изоляцией.

После всех мер, которые вы приняли и реализовали, чтобы помочь своим клиентам из МСП, как это повлияло на лояльность и удержание клиентов?

Думаю, положительный эффект очевиден, если посмотреть на цифры — они говорят сами за себя. На начало года у нас было 545 000 клиентов МСБ с общим остатком на текущих счетах 50,9 млрд рублей. С тех пор эта цифра выросла до 565 000 клиентов МСБ с общим остатком на текущих счетах 57,4 млрд рублей.

На начало года у нас было 545 000 клиентов МСБ с общим остатком на текущих счетах 50,9 млрд рублей. С тех пор эта цифра выросла до 565 000 клиентов МСБ с общим остатком на текущих счетах 57,4 млрд рублей.

Какие планы на будущее у Тинькофф, учитывая текущую глобальную ситуацию?

В рамках клиентоориентированной операции мы продолжим прислушиваться к мнению клиентов Тинькофф Бизнес, чтобы внедрять инновации и улучшать наши предложения для малого и среднего бизнеса.Мы планируем и дальше разрабатывать сложные технологические продукты, которые упростят жизнь нашим клиентам в сегменте среднего бизнеса. Мы также установили высокие стандарты работы с индивидуальными предпринимателями и продолжим придерживаться этих стандартов в будущем. В настоящий момент мы готовимся к работе с все большим количеством клиентов, поскольку считаем, что тенденция к увеличению количества работ в Интернете и переходу на цифровые технологии сохранится. Поэтому мы ожидаем появления новых клиентов цифрового банкинга, которые раньше не могли представить себе работу с внеофисным банком. После пандемии COVID-19 они начали понимать и ценить удобство цифрового банкинга. Кроме того, у нас есть ряд крупных корпоративных клиентов, которым требуются более сложные индивидуальные решения, учитывающие специфику их бизнеса и использующие наши технологии и опыт. Мы планируем и дальше работать со всеми этими типами клиентов Тинькофф Бизнес, стремясь предоставлять лучший в своем классе сервис.

После пандемии COVID-19 они начали понимать и ценить удобство цифрового банкинга. Кроме того, у нас есть ряд крупных корпоративных клиентов, которым требуются более сложные индивидуальные решения, учитывающие специфику их бизнеса и использующие наши технологии и опыт. Мы планируем и дальше работать со всеми этими типами клиентов Тинькофф Бизнес, стремясь предоставлять лучший в своем классе сервис.

О Федоре Бухарове

Федор — вице-президент Тинькофф, отвечает за развитие предложения Тинькофф Банка для МСП и отвечает за Тинькофф Бизнес.Он начал свою карьеру в банковской сфере в 2002 году и занимался развитием малого и среднего бизнеса в ЮниКредит Банке, Банке СОЮЙЗ и Московском Кредитном Банке. Федор окончил Новосибирский государственный технический университет и имеет степень Финансовой академии при Правительстве Российской Федерации.

О компании Тинькофф Бизнес

Тинькофф был основан в конце 2006 года и является одним из крупнейших независимых цифровых банков в мире, обслуживающим более 11 миллионов клиентов по всей России. Не имея филиалов с момента своего основания, Тинькофф предоставляет клиентам широкий спектр финансовых и жизненных услуг через свой суперприложение и интерфейс веб-сайта. В 2015 году Тинькофф запустил Тинькофф Бизнес, ориентированный на обслуживание малого и среднего бизнеса.

Не имея филиалов с момента своего основания, Тинькофф предоставляет клиентам широкий спектр финансовых и жизненных услуг через свой суперприложение и интерфейс веб-сайта. В 2015 году Тинькофф запустил Тинькофф Бизнес, ориентированный на обслуживание малого и среднего бизнеса.

Способ оплаты — Тинькофф

Тинькофф Банк — компания, выпускающая кредитные карты, и первый онлайн-банк в России. Он предлагает широкий спектр услуг, от мобильных личных счетов до услуг для бизнеса, инвестиций и страховых продуктов, а также является вторым по величине эмитентом кредитных карт в России.

Платежный поток

- Шаг 1: Выберите Тинькофф и нажмите Купить

- Шаг 2: Перейти на сайт Тинькофф Банка. На этой странице вы можете оплатить заказ через мобильное приложение Тинькофф Банк или в личном кабинете на сайте.

Шаг 3. Для оплаты через приложение введите номер телефона, связанный с вашим онлайн-банком, и нажмите «Продолжить».

Вы получите push-уведомление, которое перенаправит вас в приложение, где вы сможете оплатить заказ.

Вы получите push-уведомление, которое перенаправит вас в приложение, где вы сможете оплатить заказ.Шаг 4: Для оплаты на веб-сайте войдите в свою учетную запись, указав свое имя пользователя и пароль, найдите счет в разделе «Платежи» и произведите оплату.

- Шаг 5: Вы можете получить квитанцию после успешной оплаты.

Тинькофф

| название | описание |

|---|---|

| Страны | RU |

| Тип | Банковский перевод |

| Валюта обработки | руб. |

| Поддерживаемые валюты | См. Коды валют |

| Время подтверждения платежа | Немедленное |

| Возвратные платежи | № |

| Возврат | Есть |

| Частичное возмещение | Есть |

| Срок возврата | Безлимитный |

| Требуется адаптация | Есть |

| Периодические платежи | № |

| Мобильный интерфейс | Есть |

| Открывается в новом окне | Есть |

Мин. Лимит транзакции Лимит транзакции | 0.30 евро |

Доступные модели:

Включено в вашу учетную запись Paymentwall.

Терминал 3.

Тинькофф черная дебетовая карта в визитнице на деревянном фоне Фотография, картинки, изображения и сток-фотография без роялти. Изображение 145011137.

Тинькофф Черная дебетовая карта в визитнице на деревянном фоне Фотография, картинки, изображения и сток-фотография без роялти. Изображение 145011137.Тинькофф черная дебетовая карта в визитнице на деревянном фоне

Только для редакционного использования: это изображение можно использовать только в редакционных целях.Использование этого изображения в рекламных, коммерческих или рекламных целях запрещено, если лицензиат не получил дополнительных разрешений. 123RF.com не предоставляет никаких услуг по оформлению.

S M L XL РедактироватьТаблица размеров

| Размер изображения | Идеально подходит для |

| S | Интернет и блоги, социальные сети и мобильные приложения. |

| М | Брошюры и каталоги, журналы и открытки. |

| л | Плакаты и баннеры для дома и улицы. |

| XL | Фоны, рекламные щиты и цифровые экраны. |

Используете этот элемент в публикации, превышающей 500 000 экземпляров

?

Распечатать Электронный Всесторонний

6960 x 4640 пикселей | 58.9 см x 39,3 см | 300 точек на дюйм | JPG

Масштабирование до любого размера • EPS

6960 x 4640 пикселей | 58,9 см x 39,3 см | 300 точек на дюйм | JPG

Скачать

Купить одно изображение

6 кредита

Самая низкая цена

с планом подписки

- Попробуйте 1 месяц на 2209 pyб

- Загрузите 10 фотографий или векторов.

- Нет дневного лимита загрузок, неиспользованные загрузки переносятся на следующий месяц

221 ру

за изображение любой размер

Цена денег

Ключевые слова

Похожие изображения

Нужна помощь? Свяжитесь с вашим персональным менеджером по работе с клиентами

@ +7 499 938-68-54

Мы используем файлы cookie, чтобы вам было удобнее работать. Используя наш веб-сайт, вы соглашаетесь на использование файлов cookie, как описано в нашей Политике использования файлов cookie

Используя наш веб-сайт, вы соглашаетесь на использование файлов cookie, как описано в нашей Политике использования файлов cookie

Как построить прибыльный цифровой банк с Тинькофф

Оливер Хьюз — генеральный директор Tinkoff Group, одной из самых успешных в мире групп цифрового банкинга с более чем десятью миллионами клиентов.

Тинькофф торгуется на бирже, что вносит ясность в его операционную модель в то время, когда многие известные потребительские цифровые банки стремятся привлечь клиентов в ущерб прибыльности.

Оливер провел Тинькофф через три финансовых кризиса, поэтому привносит опыт и перспективы в нынешний кризис COVID.

Это увлекательное обсуждение юнит-экономики в цифровом банкинге и успешных бизнес-моделей с генеральным директором с тринадцатилетним опытом в этой игре.

Полная расшифровка:

Уилл Бисон:

Оливер Хьюз, добро пожаловать в Rebank.

Оливер Хьюз:

Здравствуйте.Спасибо за приглашение.

Уилл Бисон:

Приятно общаться с вами. Этот разговор, похожий на номер, который нам удалось получить на Rebank за последние пару месяцев, во время блокировки, карантина и более широкого кризиса COVID, — это тот разговор, который мы пытались выстроить в линию в течение некоторого времени и не делали удалось. А теперь, когда все перешло на удаленное управление, достаточно легко перейти к Zoom и подключиться. Так рада, что мы смогли это сделать.

Уилл Бисон:

Оливер, у тебя есть захватывающая предыстория, в которую я хотел бы попасть.Вы являетесь генеральным директором Тинькофф Банка, крупнейшего цифрового банка в России и потенциально крупнейшего цифрового банка в мире. Интересно, не могли бы вы побыстрее просто отпустить нас, представить Тинькоффа и рассказать о том, чем вы, ребята, делаете?

Оливер Хьюз:

Конечно. Итак, мы на самом деле группа, я генеральный директор Тинькофф Групп, это не просто банк. И это очень важно для нашего сегодняшнего разговора, потому что внутри группы у нас есть банк. В банке, очевидно, есть все потребительские услуги, которые вы ожидаете увидеть.У нас есть инвестиционный брокер, у нас есть бизнес-направление для малого бизнеса, который в основном является транзакционным бизнесом. У нас есть онлайн-эквайер, торговый эквайер, так что если вы думаете о Stripe. У нас также есть страховщик — онлайн-страховщик. У нас есть онлайн-турагент, у нас есть виртуальный оператор мобильной связи под названием Тинькофф Мобайл, в нашей группе все называется Тинькофф, так что это просто Тинькофф что-то вроде.

Итак, мы на самом деле группа, я генеральный директор Тинькофф Групп, это не просто банк. И это очень важно для нашего сегодняшнего разговора, потому что внутри группы у нас есть банк. В банке, очевидно, есть все потребительские услуги, которые вы ожидаете увидеть.У нас есть инвестиционный брокер, у нас есть бизнес-направление для малого бизнеса, который в основном является транзакционным бизнесом. У нас есть онлайн-эквайер, торговый эквайер, так что если вы думаете о Stripe. У нас также есть страховщик — онлайн-страховщик. У нас есть онлайн-турагент, у нас есть виртуальный оператор мобильной связи под названием Тинькофф Мобайл, в нашей группе все называется Тинькофф, так что это просто Тинькофф что-то вроде.

Оливер Хьюз:

Так что это гораздо больше, чем просто банк, и я все это возглавляю.Мы существуем довольно давно, так что существуем уже 13 лет. Мы начали работу в 2007 году, что было интересным временем для запуска FinTech, в то время, когда запускалась монолайн кредитных карт. Итак, мы прошли через довольно много препятствий на своем пути, это наш третий большой кризис, кризис коронавируса, но мы выросли в довольно большой бизнес. Итак, в нашей экосистеме 11 миллионов клиентов, которые быстро растут. Теперь нам нужно было вырасти до 20 миллионов клиентов, и мы действительно хотим увеличить это число и посмотреть, сможем ли мы более чем удвоить нашу клиентскую базу в течение следующих нескольких лет.Это, вероятно, делает нас одним из крупнейших цифровых банков в мире, но очевидно, что у китайцев также есть довольно крупные игроки.

Итак, мы прошли через довольно много препятствий на своем пути, это наш третий большой кризис, кризис коронавируса, но мы выросли в довольно большой бизнес. Итак, в нашей экосистеме 11 миллионов клиентов, которые быстро растут. Теперь нам нужно было вырасти до 20 миллионов клиентов, и мы действительно хотим увеличить это число и посмотреть, сможем ли мы более чем удвоить нашу клиентскую базу в течение следующих нескольких лет.Это, вероятно, делает нас одним из крупнейших цифровых банков в мире, но очевидно, что у китайцев также есть довольно крупные игроки.

Оливер Хьюз:

Пару дней назад я разговаривал с главой Нубанка, которого я очень хорошо знаю, и у них также есть большая активная клиентская база. Итак, мы наверху, скажем так, и очень быстро растем. Итак, мы представляем экосистему онлайн-финансовых услуг и образа жизни. Мы предоставляем широкий спектр финансовых услуг потребителям и бизнесу, а также, что очень важно, помимо финансовых услуг.Итак, в сфере развлечений, путешествий, мобильных услуг, контента — целая куча бесплатных цифровых вещей. И мы, безусловно, в каком-то смысле крупнейший игрок в России в сфере онлайн-финансовых услуг, но и здесь есть довольно жесткая конкуренция, о которой, я уверен, мы поговорим немного позже.

И мы, безусловно, в каком-то смысле крупнейший игрок в России в сфере онлайн-финансовых услуг, но и здесь есть довольно жесткая конкуренция, о которой, я уверен, мы поговорим немного позже.

Уилл Бисон:

Хорошо. Так что я рад, что в этом очень кратком вступлении вы, тем не менее, подобрали несколько моментов, которые, я думаю, могут сделать этот разговор интересным.Во-первых, конечно, послужной список и масштаб, которого вы, ребята, достигли. Один из них — это масштаб, широта предложения продуктов, которое вы, ребята, разработали, и, как вы правильно заметили, оно выходит далеко за рамки банковского дела. И затем, я думаю, я пытаюсь провести некоторые параллели или, по крайней мере, экстраполировать элементы этого разговора из вашего конкретного опыта на более широкую глобальную сцену цифрового банкинга. Интересно, что вы упомянули Дэвида из Нубанка, который недавно присоединился к нам в подкасте, мы, вероятно, должны наверстать упущенное.

Уилл Бисон:

Вы сказали, что начинали как монопольную компанию по выпуску потребительских кредитных карт, что фактически является тем, чем занимается Nubank, а затем вы упомянули о некоторых китайских финансовых технологиях и финансовых компаниях, WeChats и тому подобном. По сути, это звучит так, будто то, что вы выросли из этого монолинии кредитного бизнеса, по сути является суперприложением. Эта модель, как я думаю, все мы знаем, имела огромное распространение в Азии, но модель, которую, вообще говоря, люди на Западе не считают естественной эволюцией ландшафта здесь.Вероятно, мы сможем разбирать все эти части по мере продвижения, но просто углубимся в это описание немного подробнее. Не могли бы вы немного рассказать о том, как банковское дело вписывается в предложение более широкой группы? И еще задал вопрос, как предложение банковской деятельности обогащается предложениями других групп?

По сути, это звучит так, будто то, что вы выросли из этого монолинии кредитного бизнеса, по сути является суперприложением. Эта модель, как я думаю, все мы знаем, имела огромное распространение в Азии, но модель, которую, вообще говоря, люди на Западе не считают естественной эволюцией ландшафта здесь.Вероятно, мы сможем разбирать все эти части по мере продвижения, но просто углубимся в это описание немного подробнее. Не могли бы вы немного рассказать о том, как банковское дело вписывается в предложение более широкой группы? И еще задал вопрос, как предложение банковской деятельности обогащается предложениями других групп?

Оливер Хьюз:

Конечно. Итак, если вы посмотрите на наш набор различных услуг в рамках экосистемного подхода, в широком смысле мы разделим наши различные услуги и продукты на три категории.Итак, первые — это наши локомотивы, то есть продукты, с помощью которых мы ежегодно привлекаем миллионы клиентов в нашу экосистему. Итак, это наше мобильное приложение плюс дебетовая карта, очень упрощенная. Итак, очевидно, что вы видите много других типов стартапов по всему миру в Европе и США, особенно в последнее время. У нас есть набор услуг, которые позволяют нам монетизировать клиентов, когда они попадают в экосистему. Так что это кредитные продукты, инвестиции, малый бизнес, транзакционные услуги, страхование и все такое.

Итак, очевидно, что вы видите много других типов стартапов по всему миру в Европе и США, особенно в последнее время. У нас есть набор услуг, которые позволяют нам монетизировать клиентов, когда они попадают в экосистему. Так что это кредитные продукты, инвестиции, малый бизнес, транзакционные услуги, страхование и все такое.

Оливер Хьюз:

И, наконец, у нас есть третья категория — услуги, которые позволяют нам привлекать существующих клиентов. Повышайте лояльность, стимулируйте транзакции, стимулируйте перекрестные продажи и тем самым увеличивайте жизненную ценность клиентов. Так что вам нужно посмотреть на все это вместе. Очевидно, что есть некоторые совпадения, поэтому некоторые из наших бизнес-направлений представляют собой продукты, с помощью которых мы можем привлечь большое количество клиентов. Например, брокерский бизнес — мобильное приложение Tinkoff Investments.Сейчас у нас открыто два миллиона счетов, 600 000 из которых были открыты только в этом году, если я думал уже о большем, и это способ привлечения клиентов в экосистему, а также монетизации.

Оливер Хьюз:

Итак, это общий обзор, но вы должны вернуться к нашему происхождению. Итак, мы начинали как онлайн-компания по выпуску кредитных карт без филиалов, а в те времена онлайн вообще не было. А затем, в конце концов, мы создали другие продукты, мы добавили депозиты, стали финансироваться от розничных клиентов, затем добавили страховые услуги и множество других вещей, так что это был довольно эволюционный путь развития за последние 10 лет или около того.Но поскольку у нас был бизнес, который приносил прибыль, мы всегда получали положительную прибыль с восьми до десяти месяцев. И когда мы вышли из инвестиционной фазы, и с тех пор мы были прибыльными.

Оливер Хьюз:

Мы думаем не только о наших клиентах и о том, что мы можем им предложить, но и о чистой прибыли, так что наша компания должна быть прибыльной, и все, что мы делаем, должно быть прибыльным. У нас был прибыльный бизнес, который затем финансировался, создавал другие наши предприятия, некоторые из которых мы могли субсидировать, например, Tinkoff Black, наше мобильное приложение и дебетовые карты. Так что если вы думаете, что я не знаю Monzo, Revolut, Chime внутри Тинькофф. У нас уже открыто девять миллионов счетов, так что это уже довольно большой бизнес, и он очень быстро растет. Это субсидируется некоторыми другими предприятиями, которые определяют нашу прибыль. Итак, у нас есть этот органичный подход, и все взаимосвязано.

Так что если вы думаете, что я не знаю Monzo, Revolut, Chime внутри Тинькофф. У нас уже открыто девять миллионов счетов, так что это уже довольно большой бизнес, и он очень быстро растет. Это субсидируется некоторыми другими предприятиями, которые определяют нашу прибыль. Итак, у нас есть этот органичный подход, и все взаимосвязано.

Оливер Хьюз:

Итак, мы стараемся думать об этом как можно более целостно. Мы, конечно же, не создаем и не покупаем предприятия, мы не являемся компанией по слияниям и поглощениям, и мы не видим ничего страшного в этих трех категориях, которые я начал описывать для нашего существующего бизнеса или которые влияют на нашу прибыль.Вот как мы подходим к этому вопросу.

Лекс Соколин:

Так что, если я могу с головой окунуться, это звучит здорово — построить прибыльный бизнес вместо неприбыльного, и я всегда выберу тот, который приносит деньги, это имеет смысл, но на практике это, конечно, намного сложнее, чем формулировка миссии. Итак, вопрос, который у меня к вам, заключается в том, что в ваших уникальных обстоятельствах, по вашему мнению, позволило вам применить этот экономический подход, а не то, что мы видели во всем мире? Насколько мы знаем, это стоит два миллиарда горящих денег, прежде чем вы достигнете существенного масштаба.И смежное наблюдение заключается в том, что во многих местах на Западе стоимость привлечения клиентов настолько высока, что заставить это уравнение работать очень сложно.

Итак, вопрос, который у меня к вам, заключается в том, что в ваших уникальных обстоятельствах, по вашему мнению, позволило вам применить этот экономический подход, а не то, что мы видели во всем мире? Насколько мы знаем, это стоит два миллиарда горящих денег, прежде чем вы достигнете существенного масштаба.И смежное наблюдение заключается в том, что во многих местах на Западе стоимость привлечения клиентов настолько высока, что заставить это уравнение работать очень сложно.

Лекс Соколин:

Если говорить о Monzos, Revoluts, Robinhoods, Stash и Acorns, все эти компании без исключения сжигают десятки миллионов долларов в год и теряют деньги на каждом отдельном покупателе. Итак, вопрос в том, как вам удалось сделать это по-другому? Есть ли что-то в российском потребителе и предпочтениях в отношении этого, а также в вариантах, которые сделали это возможным? Или есть что-то в инфраструктуре банковского дела и рынков капитала в России, что сделало это возможным? Что было двигателем роста и чем отличается ваша маржинальная экономика?

Оливер Хьюз:

Конечно. Так что это очень большой вопрос, я постараюсь разбить его на части, потому что в противном случае я мог бы говорить пару дней, а у нас, к сожалению, не будет пары дней. Итак, в России очень конкурентная среда, в России есть очень хорошие игроки в финансовом пространстве. Так что дело не в том, что Тинькофф пришел и украл шоу, потому что ничего не происходило, потому что они просто упали на рынке, это совсем не так. Номер один, номер два — это очень сильно регулируемый рынок.Итак, когда мы начинали, оно было менее регулируемым, вероятно, недостаточно регулируемым, но теперь потребительское кредитование в России чрезмерно регулируется, я бы сказал, во многих отношениях, что речь идет не о регуляторном аспекте.

Так что это очень большой вопрос, я постараюсь разбить его на части, потому что в противном случае я мог бы говорить пару дней, а у нас, к сожалению, не будет пары дней. Итак, в России очень конкурентная среда, в России есть очень хорошие игроки в финансовом пространстве. Так что дело не в том, что Тинькофф пришел и украл шоу, потому что ничего не происходило, потому что они просто упали на рынке, это совсем не так. Номер один, номер два — это очень сильно регулируемый рынок.Итак, когда мы начинали, оно было менее регулируемым, вероятно, недостаточно регулируемым, но теперь потребительское кредитование в России чрезмерно регулируется, я бы сказал, во многих отношениях, что речь идет не о регуляторном аспекте.

Оливер Хьюз:

И на самом деле маржа в России намного ниже, чем была, и намного ниже, чем на многих других рынках, включая Бразилию, с которой мы начали, намного ниже. Поэтому я бы сказал, что мы отправились в путь с особым складом ума. Итак, мы говорим об интерфейсе, мы об опыте клиентов, мы о высшем сервисе. Мы стремимся к росту с большой буквы и стимулируем этот рост за счет виральности продукта, мобильных приложений и использования этого объединенного подхода с экосистемой — да, но мы также о чистой прибыли. Итак, наш основатель и акционер Олег Тиньков — российский предприниматель, добившийся собственного успеха, и он всегда заботился о чистой прибыли, а также о предоставлении отличного качества обслуживания клиентов.

Мы стремимся к росту с большой буквы и стимулируем этот рост за счет виральности продукта, мобильных приложений и использования этого объединенного подхода с экосистемой — да, но мы также о чистой прибыли. Итак, наш основатель и акционер Олег Тиньков — российский предприниматель, добившийся собственного успеха, и он всегда заботился о чистой прибыли, а также о предоставлении отличного качества обслуживания клиентов.

Оливер Хьюз:

А в России мы не принимали решение в 2007 году, когда слово FinTech было придумано и стало очень, очень модным.Это не то же самое, что мы выбираем между маршрутом капитализации рынка капитала или маршрутом прибыльности и моделью самофинансирования. Выбора не было, в России нет избытка капитала, и за последние несколько лет стало хуже, а не лучше. Таким образом, у вас не может быть супер-подпитываемой модели, основанной на частном капитале, потому что это просто невозможно, вокруг нет капсулы частного капитала. Таким образом, мы должны найти способ зарабатывать деньги, нам нужно было создать бизнес-направления, которые генерировали этот доход, который мы затем могли бы использовать для развития других бизнес-направлений, которые, возможно, имели более низкую маржу, но приводили к большему количеству клиентов.

Оливер Хьюз:

И позволил создать наш фантастический интерфейс, сервисы UX, lifestyle и все остальное. Так что это был не выбор, это было то, что жизнь диктовала обстоятельствам, операционной среде, в которой мы работаем. И снова, это наш третий кризис, поэтому мы знаем, как выглядят кризисы. Мы несколько раз подвергались промывке. 2008 год, 2009 год стал для нас в России тяжелым кризисом, особенно как для стартапа в сфере потребительского кредитования. Я чувствую, что нам сделали прививку очень рано, мы узнали, как управлять своим бизнесом, мы поняли операционные рычаги, различные варианты выхода, которых мы должны задействовать в нашем бизнесе.Чтобы справиться с этим не только во времена высоких темпов роста, но и в тяжелые времена, которые наступили в 2014, 2015 годах, российском кризисе.

Оливер Хьюз:

Итак, мы поняли, что вы не можете вести бизнес, в котором вы сжигаете деньги, потому что, если вы сделаете это в России, Белый Рыцарь не придет вас спасти, вы мертвы. Поэтому нам нужно было найти способы построить бизнес, на котором мы зарабатываем деньги. Так что у нас очень дисциплинированный подход. Очевидно, что у нас есть бизнес-модель, которая нам помогает, мы — очень сильный соперник в России, поэтому все дело в исполнении и всех сопутствующих деталях.Это очень сильный бренд, который мы создавали на протяжении многих лет в сфере финансов в финансовой сфере, но это также говорит о том, как мы думаем о цифрах в нашем бизнесе. Поэтому мы применяем то, что мы называем подходом на основе NPV, и любой, кто знаком с Capital One, будет это хорошо знать.

Поэтому нам нужно было найти способы построить бизнес, на котором мы зарабатываем деньги. Так что у нас очень дисциплинированный подход. Очевидно, что у нас есть бизнес-модель, которая нам помогает, мы — очень сильный соперник в России, поэтому все дело в исполнении и всех сопутствующих деталях.Это очень сильный бренд, который мы создавали на протяжении многих лет в сфере финансов в финансовой сфере, но это также говорит о том, как мы думаем о цифрах в нашем бизнесе. Поэтому мы применяем то, что мы называем подходом на основе NPV, и любой, кто знаком с Capital One, будет это хорошо знать.

Оливер Хьюз:

Я бы сказал, что, возможно, мы гораздо глубже внедрили культуру NPV в нашу организацию, потому что она влияет на все, что мы делаем. Таким образом, мы думаем о горизонтальной экономике, а не о разрозненной вертикальной экономике, не связанной с объединением, и поэтому каждый, скажем так, клиент, которого мы заказываем, подобен небольшому инвестиционному решению. Принимая во внимание особенности канала, в котором мы купили, в виде стоимости приобретения, стоимости риска, если это кредитный продукт. Стоимость обслуживания зависит от канала и типа клиента, очевидно, от стоимости финансирования. Таким образом, мы думаем об этом как о мини-балансовом бизнесе с минимальным инвестиционным решением, а в модели NPV мы используем 30% -ную минимальную ставку.

Принимая во внимание особенности канала, в котором мы купили, в виде стоимости приобретения, стоимости риска, если это кредитный продукт. Стоимость обслуживания зависит от канала и типа клиента, очевидно, от стоимости финансирования. Таким образом, мы думаем об этом как о мини-балансовом бизнесе с минимальным инвестиционным решением, а в модели NPV мы используем 30% -ную минимальную ставку.

Оливер Хьюз:

Подводя итоги, это довольно длинный ответ, но это был большой вопрос, который затрагивает самое сердце Тинькофф.30% -ный барьер соответствует A, чтобы мы знали, ошибаемся ли мы. Тогда мы не собираемся бронировать когорту за когортой убыточных клиентов, а экономика единицы идет не так. И B, потому что мы знаем, как выглядит кризис, и вам нужен этот дополнительный буфер, чтобы вы могли выдержать кризис, а не съесть наличные и не получить отрицательную прибыль. Итак, все основано на решениях NPV, и у нас есть данные, у нас есть аналитические возможности для применения подхода, основанного на NPV, и это все, что касается организационного дизайна. Таким образом, подавляющее большинство учреждений не только не думают об этом, даже если они думают об этом, они не могут этого сделать. И это я бы сказал, вероятно, средний ответ на ваш вопрос о том, почему нам удалось сделать это с прибылью.

Таким образом, подавляющее большинство учреждений не только не думают об этом, даже если они думают об этом, они не могут этого сделать. И это я бы сказал, вероятно, средний ответ на ваш вопрос о том, почему нам удалось сделать это с прибылью.

Уилл Бисон:

С точки зрения подхода NPV, который, несомненно, отразится на том, что вы сказали, если вы посмотрите на него на основе каждого клиента. Это не только продукт кредитной карты, но и все отношения, которые они могут установить с вами не сразу, а через какое-то время.И я думаю, это почти возвращает меня к некоторым из ваших предыдущих ответов об этих интегрированных продуктах, выходящих за рамки банковского дела. Не могли бы вы помочь мне очень ощутимо понять среднего покупателя. Какова их первоначальная точка соприкосновения с Тинькофф? Что их привлекает? Как эти отношения расширяются? А потом, два года не знаю, какую роль в их жизни играет Тинькофф? С каким из ваших предприятий или продуктов они взаимодействуют?

Оливер Хьюз:

Конечно. Это отличный вопрос, поэтому давайте пройдем типичный путь в экосистему Тинькофф. Таким образом, вы, скорее всего, услышите о Тинькофф, если не видели рекламы по телевизору или не видели одну из наших Не знаю чего-то с точки зрения эффективности в Интернете, тогда вы, вероятно, услышите о нас от друг. Этому другу, вероятно, будет от 25 до 40 лет, он, вероятно, будет городским, более мобильным во всех смыслах этого слова, так что в России он вроде как массовый богатый профессионал, а мы только в России. Этот человек скажет: «Это отличный сервис, просто скачайте мобильное приложение — и вперед.”

Это отличный вопрос, поэтому давайте пройдем типичный путь в экосистему Тинькофф. Таким образом, вы, скорее всего, услышите о Тинькофф, если не видели рекламы по телевизору или не видели одну из наших Не знаю чего-то с точки зрения эффективности в Интернете, тогда вы, вероятно, услышите о нас от друг. Этому другу, вероятно, будет от 25 до 40 лет, он, вероятно, будет городским, более мобильным во всех смыслах этого слова, так что в России он вроде как массовый богатый профессионал, а мы только в России. Этот человек скажет: «Это отличный сервис, просто скачайте мобильное приложение — и вперед.”

Оливер Хьюз:

Итак, молва, сила которой, вероятно, станет вашим первым ориентиром, после чего вы пойдете и закажете себе Черную карту Тинькофф. Здесь я должен сделать очень важный шаг: к сожалению, мы не можем проводить чистую мобильную регистрацию в России, потому что российское законодательство, центральный банк по-прежнему требует, чтобы мы встречались лицом к лицу. Итак, у нас есть 3000 так называемых умных курьеров, которые ежедневно доставляют товары по России.И что они делают, так это выполнение, доставку, последующее обслуживание, перекрестные продажи, дополнительные продажи, но также идентификацию, то есть KYC для центрального банка. Надо еще паспортный чек, подпись и все такое.

Итак, у нас есть 3000 так называемых умных курьеров, которые ежедневно доставляют товары по России.И что они делают, так это выполнение, доставку, последующее обслуживание, перекрестные продажи, дополнительные продажи, но также идентификацию, то есть KYC для центрального банка. Надо еще паспортный чек, подпись и все такое.

Оливер Хьюз:

Итак, мы проводим около 30 000 встреч в день, так что это очень большая работа, поскольку мы привлекаем полмиллиона новых клиентов каждый месяц, иногда до миллиона. Итак, вы подаете заявку на получение Тинькофф Блэк онлайн, это ваша дебетовая карта.Загрузите мобильное приложение, если вы еще этого не сделали, и вперед. Итак, у вас встреча обычно в тот же день, может быть, на следующий день. Вы, наверное, воспользовались парочкой дополнительных услуг, возможно, на момент доставки вы решили стать клиентом Тинькофф Мобайл, может быть, застраховали свой автомобиль через Тинькофф как угодно и стали клиентом Тинькофф Блэк. Очевидно, что все удалено, потому что у нас нет физического следа, у нас нет филиала и никогда не будет.

Очевидно, что все удалено, потому что у нас нет физического следа, у нас нет филиала и никогда не будет.

Оливер Хьюз:

Итак, клиент уже знаком с основной основной финансовой услугой, платежи бесплатны, снятие средств в банкоматах бесплатно, что очень важно в России, потому что у большинства людей есть дебетовые карты.Это очень хорошо проработанный технологический рынок, где они получили дебетовую карту через программу заработной платы. Итак, это корпоративные отношения между банком, который обычно является государственным банком, со своим работодателем, и вам, по сути, без выбора предоставили дебетовую карту, она называется зарплатной картой, зарплатной картой. Очевидно, что у нас нет ни этого корпоративного бизнеса, ни корпоративных отношений, поэтому у нас есть самостоятельно приобретенные клиенты, которые приходят к нам, потому что мы им нравимся, и именно здесь они хотят иметь свои основные банковские отношения.

Оливер Хьюз:

Вот и получили Тинькофф Блэк Кард и поехали. В мобильном приложении у нас есть около 6 миллионов активных пользователей в месяц в мобильном приложении, и он очень быстро растет, так что это очень глубокое проникновение мобильных устройств в нашу клиентскую базу. Очевидно, что вы можете выполнять все свои финансовые услуги: осуществлять платежи, переводы, проверять свой баланс, а затем делать все, что угодно, но вы также можете открыть другие счета, потому что вас уже идентифицировали.Итак, вы откроете инвестиционный счет, брокерский счет и станете розничным инвестором с возможностью инвестиций, так что если вы думаете о Robinhood внутри Тинькофф. Вы можете быть предпринимателем, у вас может быть собственный бизнес, и поэтому вы, вероятно, пойдете и откроете счет индивидуального предпринимателя или счет малого бизнеса.

В мобильном приложении у нас есть около 6 миллионов активных пользователей в месяц в мобильном приложении, и он очень быстро растет, так что это очень глубокое проникновение мобильных устройств в нашу клиентскую базу. Очевидно, что вы можете выполнять все свои финансовые услуги: осуществлять платежи, переводы, проверять свой баланс, а затем делать все, что угодно, но вы также можете открыть другие счета, потому что вас уже идентифицировали.Итак, вы откроете инвестиционный счет, брокерский счет и станете розничным инвестором с возможностью инвестиций, так что если вы думаете о Robinhood внутри Тинькофф. Вы можете быть предпринимателем, у вас может быть собственный бизнес, и поэтому вы, вероятно, пойдете и откроете счет индивидуального предпринимателя или счет малого бизнеса.

Оливер Хьюз:

Вы можете захотеть получить личную ссуду, чтобы подать заявку на получение личной ссуды или использовать транзакционную кредитную карту. У нас есть карта авиамили, независимая от авиакомпаний, под названием ALL Airlines, многие люди выбирают этот вариант, это очень важный продукт для нас. Вы застрахуете свою машину, потому что получите какие-то дополнительные предложения, такие как… Итак, есть все эти виды основных транзакционных услуг в финансовом бизнесе, страхование, которое эти люди, эти клиенты будут брать. Но также тогда вы попадаете в интересную часть, часть образа жизни. Итак, в нашем суперприложении вы можете заказать такси, вы можете заказать столик в ресторане, вы можете купить онлайн билеты в театр, кино, что бы это ни было.

Вы застрахуете свою машину, потому что получите какие-то дополнительные предложения, такие как… Итак, есть все эти виды основных транзакционных услуг в финансовом бизнесе, страхование, которое эти люди, эти клиенты будут брать. Но также тогда вы попадаете в интересную часть, часть образа жизни. Итак, в нашем суперприложении вы можете заказать такси, вы можете заказать столик в ресторане, вы можете купить онлайн билеты в театр, кино, что бы это ни было.

Оливер Хьюз:

Вы можете покупать авиабилеты и бронировать гостиницу, мы являемся крупнейшим партнером по бронированию.com в России. Вы можете заказать цветы, вы можете записаться на домашние занятия фитнесом, транслируя все, что угодно, так что там есть всевозможные предложения. Во многом это связано с кэшбэком, некоторые из них просто обычные люди, заходящие в мобильное приложение, потому что все это буквально одним щелчком мыши в одном месте. Каждые пару недель мы добавляем услуги в суперприложение для образа жизни, поэтому каждую неделю или около того появляется что-то новое в виде новых категорий. Мы добавляем электронную коммерцию и, скажем так, агрегатор торговых площадок, чтобы все ваши услуги были в одном месте.Все, что вам нужно, может быть предоставлено в цифровом виде, и мы сделаем это.

Мы добавляем электронную коммерцию и, скажем так, агрегатор торговых площадок, чтобы все ваши услуги были в одном месте.Все, что вам нужно, может быть предоставлено в цифровом виде, и мы сделаем это.

Оливер Хьюз:

Таким образом, у вас как у клиента появляется все больше причин становиться все более и более заинтересованными и начинать пользоваться все большим и большим количеством услуг, особенно потому, что вы получаете преимущества от того, что являетесь постоянным клиентом. Так что чем более лояльным вы будете, тем больше вы получите, тем больше преимуществ вы получите как участник экосистемы Тинькофф. Итак, через пару лет вы уже используете три-четыре любых продукта Тинькофф и удовлетворяете многие свои потребности в экосистеме Тинькофф.Которая сотрудничает со всеми крупными онлайн-компаниями в России и во всем мире, но не покидая экосистему, потому что мы знаем все ваши данные. Так что вам не нужно идти и запоминать разные логины и что угодно, потому что все это единый вход, вы можете просто сделать это в Тинькофф с помощью части платежей.

Лекс Соколин:

Один вопрос: как вы думаете о стратегии для суперприложения? И это зависит от географии, но от того, являются ли финансовые услуги лишь небольшой частью того, что делает технологическая компания.И финансы просто встроены в Amazon и Shopifys мира, а финансовые функции как бы просто исчезают. Или, как в случае, который вы описываете, на самом деле финансовые услуги — это суперприложение, а все остальное — внутренние функции финансового приложения. Как вы думаете, что определяет это различие в том, кому принадлежит большая часть внимания, и являются ли финансы определяющими или просто товаром, встроенным во все другие вещи?

Оливер Хьюз:

Конечно.Так что это отличный вопрос, Лекс. И это все еще вопрос, на который нет ответа, но мне кажется, что разные рынки имеют разные пути развития. Итак, если вы посмотрите на некоторых крупных финансовых игроков, все они имеют собственное наследие. Итак, если вы посмотрите на некоторые из, скажем, игр FinTech, некоторые из них могли быть построены вокруг электронной коммерции, так что это, очевидно, Alibaba с AliPay, Rakuten в Японии, Amazon и Amazon Prime, Amazon Finance. Затем у вас есть другие финансовые компоненты в экосистеме, которые были построены на основе мессенджеров, так что это, очевидно, WeChat.В определенной степени поиск, скажем, Google и в России Яндекс, эквивалент Google с большей долей рынка в России.

Затем у вас есть другие финансовые компоненты в экосистеме, которые были построены на основе мессенджеров, так что это, очевидно, WeChat.В определенной степени поиск, скажем, Google и в России Яндекс, эквивалент Google с большей долей рынка в России.

Оливер Хьюз:

Это один из немногих рынков в мире, где есть такая ситуация. И это попытка выстроить финансовые услуги вокруг других основных предприятий. В России мы наблюдаем нечто немного иное, и я считаю, что это может проявиться и в других частях мира в довольно меняющейся картине.Итак, у вас на самом деле есть основные финансовые платформы, Тинькофф, а другой на самом деле — Сбербанк, который является крупнейшим государственным банком в России, но у них совершенно другой эволюционный путь, который выстроился в смежные области из финансовой платформы. Таким образом, мы строим экосистему вокруг финансового ядра, а не привязываем финансы к одному из основных, например электронной коммерции.

Оливер Хьюз:

Нельзя сказать, что одно из них лучше, но, в конце концов, финансовые услуги требуют определенного опыта работы со всем, определенной организационной структуры и определенной психологической подготовки, если хотите. Потому что без баланса невозможно построить успешный финансовый бизнес или бизнес в сфере FinTech. Я только что сказал грязное слово, да? Так что это балансовый бизнес, и все финтех-компании за последние шесть или семь лет, которые они существуют, в основном подразумевают, что кредитование — это полное табу. Балансовый бизнес — ругательное слово, и мы собираемся построить такую огромную финансовую воронку с мобильным приложением на хорошей дебетовой карте, а затем создать рынок.

Потому что без баланса невозможно построить успешный финансовый бизнес или бизнес в сфере FinTech. Я только что сказал грязное слово, да? Так что это балансовый бизнес, и все финтех-компании за последние шесть или семь лет, которые они существуют, в основном подразумевают, что кредитование — это полное табу. Балансовый бизнес — ругательное слово, и мы собираемся построить такую огромную финансовую воронку с мобильным приложением на хорошей дебетовой карте, а затем создать рынок.

Оливер Хьюз:

Ну, это не работает. Мы тоже пытались создать рынок, он не масштабируется. Да, вы можете что-то с этим сделать, в нем есть немного жизни, но у него нет ног, чтобы дать вам масштабируемый бизнес и, конечно, не приведет вас к положительной прибыли. Итак, у вас должен быть бухгалтерский баланс, поэтому в классическом банкинге просто по-другому. Вы берете депозиты, затем ссужаете их, и тогда на эти депозиты есть маржа.Не очень сексуально, люди не любят об этом говорить, но так устроена экономика. И поэтому, если вы хотите получить это, вам нужно заняться бухгалтерским бизнесом, чтобы иметь успешный финансовый бизнес.

И поэтому, если вы хотите получить это, вам нужно заняться бухгалтерским бизнесом, чтобы иметь успешный финансовый бизнес.

Оливер Хьюз:

Дело не только в интерфейсе, дело не только в высокой частоте в терминах «косить» и «косить» и так далее, обо всех ваших показателях и результатах. Речь идет не только о том, как привлекать клиентов и управлять своей маркетинговой воронкой, и обо всем остальном, что нам известно.Речь идет о том, как вы управляете финансами, стоящими за этим, и для этого вам нужно выйти на строго регулируемую территорию. Вы не можете просто зарабатывать деньги на платежах, если вопрос о том, действительно ли вы действительно можете зарабатывать деньги на платежах устойчиво, независимо от того, насколько велик ваш бизнес, является весьма спорным. Затем вы попадаете в самые разные области, касающиеся управления клиентами, если вы начинаете давать ссуды, а не просто быть парнями, которые берут деньги людей и обрабатывают их транзакции.

Оливер Хьюз:

Вы начинаете быть банком, но банком другого типа.Таким образом, мы чувствуем, что рано или поздно все FinTech-компании станут балансовыми предприятиями, что означает, что они должны получить лицензию. А если они этого не сделают, то им придется либо продать и быть поглощенным другим игроком, либо они, вероятно, исчезнут и увянут на корню.

Уилл Бисон:

Хорошо, Оливер, так что по этому поводу, во-первых, я согласен с актуальностью баланса в долгосрочной перспективе. Что вы скажете цифровому претенденту с оценкой в 5 миллиардов долларов, у которого нет баланса, который не придерживается стратегии баланса? Я думаю, что рыночная капитализация Тинькофф, котируемый на публичных торгах, в настоящее время составляет около 2 миллиардов долларов.Итак, что вы скажете основателю цифрового банка, который скажет: «Да, но посмотрите, насколько я ценнее, потому что я не использую стратегию баланса. Меня ценят как технологическую компанию, для которой не нужно бронировать деньги? »

Оливер Хьюз:

Конечно. Я думаю, что сейчас Тинькофф около трех с половиной миллиардов, но в последнее время он так сильно колеблется, что это зависит от того, когда вы смотрели. Это не особенно актуально, но незадолго до того, как мы вошли в кризис COVID, у нас было около 5 миллиардов, но, очевидно, мы получили в прошлом году 550 миллионов долларов чистой прибыли.Принимая во внимание, что компания, о которой вы говорите, оценивается в 5 миллиардов долларов, вероятно, потеряла 50, 100 или 150 миллионов долларов, что угодно. Не обязательно, но, скажем, для аргументации, чтобы сделать нашу дискуссию более драматичной. Итак, на рынке, скажем, инвесторы склонны применять разные мультипликаторы к разным типам бизнеса.

Я думаю, что сейчас Тинькофф около трех с половиной миллиардов, но в последнее время он так сильно колеблется, что это зависит от того, когда вы смотрели. Это не особенно актуально, но незадолго до того, как мы вошли в кризис COVID, у нас было около 5 миллиардов, но, очевидно, мы получили в прошлом году 550 миллионов долларов чистой прибыли.Принимая во внимание, что компания, о которой вы говорите, оценивается в 5 миллиардов долларов, вероятно, потеряла 50, 100 или 150 миллионов долларов, что угодно. Не обязательно, но, скажем, для аргументации, чтобы сделать нашу дискуссию более драматичной. Итак, на рынке, скажем, инвесторы склонны применять разные мультипликаторы к разным типам бизнеса.

Оливер Хьюз:

И если это чистый бизнес с комиссионными и комиссионными, то они будут применять более высокий мультипликатор, потому что считается, что в потоке доходов этой конкретной компании меньше волатильности.Хорошо, давайте примем это за чистую монету ради аргумента. Для балансового бизнеса, особенно если есть элемент потребительского кредитования, тогда предоставляется скидка, потому что цикличность … Извините, я предупреждал вас, что мой английский ухудшается после 20 лет работы в России. Цикличность доходов этой компании строго регулируется и так далее, поэтому применяется определенная скидка.

Для балансового бизнеса, особенно если есть элемент потребительского кредитования, тогда предоставляется скидка, потому что цикличность … Извините, я предупреждал вас, что мой английский ухудшается после 20 лет работы в России. Цикличность доходов этой компании строго регулируется и так далее, поэтому применяется определенная скидка.

Оливер Хьюз:

Также, поскольку мы находимся в России, действует российская скидка.Но со временем я думаю, что появляется еще один элемент, который заключается в том, что как только эта частная FinTech-компания, финансируемая частным капиталом, станет публичной, что многие из них будут делать сверхурочно, они выйдут и проведут IPO. Тогда они столкнутся с совершенно другим зверем, нежели то, с которым они имели дело до сих пор, их называют публичным инвестором. А государственный инвестор оценивает вас по-другому. Поэтому иногда нам задают вопрос, почему вас ценят меньше, чем финтех-компания X в стране Y или на континенте Y?

Оливер Хьюз:

Когда вы зарабатываете намного больше, вы работаете намного дольше, вы прошли через кризисы, прошли испытания и все остальное, и у вас отличный рост, потому что мы растем как Билли-о. И ответ заключается в том, что мы зарегистрированы на бирже, публично торгуются на Лондонской фондовой бирже, в отличие от молодых компаний, финансируемых частным капиталом. Есть совсем другая парадигма, и со временем люди начнут говорить: «Хорошо, мы вложили деньги, а где масло на хлебе?» Ваша юнит-экономика должна начать накапливаться. Вы увеличиваете масштаб с юнит-экономикой, пока не поправляетесь.

И ответ заключается в том, что мы зарегистрированы на бирже, публично торгуются на Лондонской фондовой бирже, в отличие от молодых компаний, финансируемых частным капиталом. Есть совсем другая парадигма, и со временем люди начнут говорить: «Хорошо, мы вложили деньги, а где масло на хлебе?» Ваша юнит-экономика должна начать накапливаться. Вы увеличиваете масштаб с юнит-экономикой, пока не поправляетесь.

Оливер Хьюз:

Если вы перестанете расти, вы перестанете зарабатывать деньги, и, насколько я понимаю, это точно не относится к большинству финтех-компаний, которые я вижу, и поэтому им будут задавать те же вопросы. .Очевидно, что это не черное и белое, я слишком упрощал, но ответ — A, как только вы станете публичной компанией, к вам будут применяться стандарты, и парадигма, благодаря которой вас ценят, будет совсем другой. И B, вы не можете быть быстрорастущей компанией без возврата дохода, без возврата прибыли навсегда. Музыка останавливается в какой-то момент, и, возможно, она прекратилась за последние пару месяцев во время этого кризиса COVID, но время покажет.

Уилл Бисон:

Есть ли у вас представление о стоимости привлечения клиентов и о том, как они меняются с течением времени?

Оливер Хьюз:

Конечно.Не раскрывая каких-либо коммерческих секретов и цифр, которые не являются достоянием общественности, на стороне потребительского кредитования, особенно на стороне кредитной карты, где мы напрямую обращаемся к потребителю через цифровые каналы, стоимость приобретения действительно не снижается со временем, так что это довольно постоянный. Он немного меняется по сезонным причинам, в зависимости от того, что происходит с рисками, внешней средой, кризисами и т. Д., Но в целом он довольно постоянен. Но вы можете увеличить это, потому что вы бронируете этих клиентов на основе NPV.Таким образом, вы ожидаете NPV за определенный период времени, которую вы собираетесь получить от этого клиента, и, следовательно, знаете, сколько вы можете потратить.

Оливер Хьюз:

На транзакционных предприятиях, например, на потребительское мобильное приложение и дебетовую карту Tinkoff Black или бизнес-направление малого и среднего бизнеса, которое у нас также является транзакционным. Что касается брокерского бизнеса, то со временем вы получаете виральность, потому что это не продвигающий продукт, это вытягивающий продукт, а мужественность способствует привлечению клиентов, если вы делаете хорошую работу и выполняете ее должным образом.Итак, где, например, всего лишь точка данных для вас, пять, шесть лет назад 80% клиентов, заходивших на эту платформу Tinkoff Black в основном через Интернет, получали оплату. Это была оплата за эффективность рекламы, и 20% прибыли органически, а теперь все наоборот.

Что касается брокерского бизнеса, то со временем вы получаете виральность, потому что это не продвигающий продукт, это вытягивающий продукт, а мужественность способствует привлечению клиентов, если вы делаете хорошую работу и выполняете ее должным образом.Итак, где, например, всего лишь точка данных для вас, пять, шесть лет назад 80% клиентов, заходивших на эту платформу Tinkoff Black в основном через Интернет, получали оплату. Это была оплата за эффективность рекламы, и 20% прибыли органически, а теперь все наоборот.

Оливер Хьюз:

Итак, 85% поступают без органической оплаты и это чистая вирусность и 15% оплачиваются. Таким образом, со временем ваши затраты на привлечение уменьшаются с точки зрения бронирования транзакционных клиентов, если вы получаете правильный эффект, сетевой эффект.Но на этих дебетовых картах вы не зарабатываете деньги, поэтому у вас может быть немного свободного обращения, поэтому вы зарабатываете деньги в казначействе, но мы теряем на транзакционной основе деньги для каждого из этих клиентов. Так же, как и все финтех-компании, которые используют мобильное приложение, дебетовую карту и мобильные платежи. Различия в том, что мы перекрестно продаем их с нашим собственным балансовым продуктом, будь то страховой продукт, бизнес-продукт, брокерская деятельность, кредитование, и именно так мы монетизируем этих клиентов.

Так же, как и все финтех-компании, которые используют мобильное приложение, дебетовую карту и мобильные платежи. Различия в том, что мы перекрестно продаем их с нашим собственным балансовым продуктом, будь то страховой продукт, бизнес-продукт, брокерская деятельность, кредитование, и именно так мы монетизируем этих клиентов.

Оливер Хьюз: