Что будет, если не платить кредит

Доступность кредитования привела к тому, что заемные обязательства получили сотни тысяч клиентов. Получая средства от банка, граждане рассчитывают на скорое погашение долга, однако зачастую платежеспособность только ухудшается, образуется долг, начисляются неустойки. Допуская просрочки, клиент задумывается о том, что будет, если не платить кредит, если дальнейшие выплаты уже невозможны.

Актуальность проблемы с невыплатами по кредитам

Последние годы общая экономическая ситуация не радует финансовыми перспективами большинство населения. Снижение уровня дохода, рост цен и тарифов в определенных сегментах экономики, снижение оборотов и прибыли предпринимателей, потеря работы наемными работниками – таковы обстоятельства, с которыми сталкивается большинство неплательщиков по потребительским и целевым кредитам (автокредиты, ипотека и пр.). Проблема неплатежей приобретает массовый характер, что требует принятия дополнительных мер финансовой защиты как со стороны заемщика, так и со стороны банка.

Некоторые банки прибегают к массовым акциям по рефинансированию долга по займам, взятым в других банках, другие – настойчиво предлагают оформить страховые полисы на период кредитования, третьи предлагают кредитование с оформлением залогового имущества.

Для физических лиц ситуация осложняется тем, что наиболее популярным видом кредитования были кредитки, выдаваемые практически по первому требованию, без справок о доходах и каких-либо дополнительных усилий со стороны человека. Наличие «легких» денег позволило на время компенсировать ухудшение финансового положения, однако по мере расходования средств на карте и увеличения срока кредитования сумма долга за 1-5 лет вырастала как «снежный ком». Попытки перекредитоваться в другом банке приводили к образованию все новых долгов и обязательств по выплате процентов банку. При отсутствии своевременных активных действий должник банков попадал в ситуацию банкротства с дальнейшими негативными последствиями на

kredit-blog.ru

Что будет, если не платить кредит вообще: отзывы

Недобросовестных заемщиков часто беспокоит вопрос – что будет, если не платить кредит. Крупные банки (ВТБ 24, Банк Москвы, Бинбанк, Сбербанк) точно не оставят в покое заемщика до возвращения долга.

Варианты действий банка

Поначалу, когда просрочены выплаты, банк вежливо напоминает о долге.

Поначалу, когда просрочены выплаты, банк вежливо напоминает о долге.Если человек взял в банке кредит, особенно на крупную сумму и перестал его выплачивать, то вскоре появятся звонки из банка с напоминанием о долге и сроках его погашения. Если человек платит частично по займу, то это один разговор, но если заемщик совсем перестал вносить даже малейшие платежи и отказывается выплачивать долг по кредиту, то тут появляется серьезная дилемма.

Банкам такие люди не нравятся, и они стараются вернуть заемные деньги с прибылью. Чтобы заемщик смог погасить долг, применяются различные меры – сотрудничество или давление.

Первый вариант наиболее предпочтителен для заемщика и кредитора, так как выгоден обоим – займ полностью погасят, но может быть спустя удлиненный срок выплат.

Если заемщик отказывается выплачивать деньги за кредит и вообще не признает своих обязанностей, то кредитор начнет действовать иными методами.

Банку невыгодно терпеть убытки и он будет использовать все доступные методы, пока кредит не будет оплачен заемщиком в полном размере.

Существуют такие варианты действий банка при отказе заемщика выполнять обязательства по кредитам:

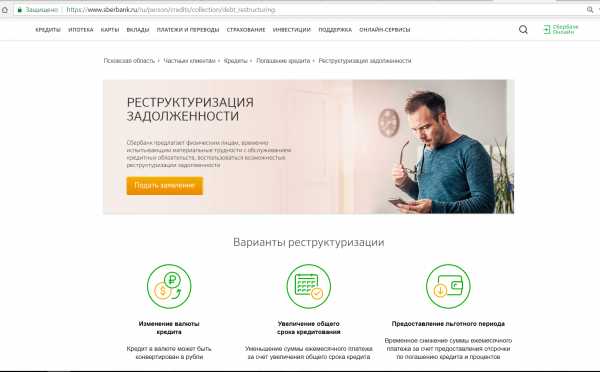

- От банка поступает предложение по реструктуризации кредита – уменьшение процентной ставки и увеличение срока выплат – очень выгодный вариант для заемщика. Оплатить кредит на подобных условиях легче и кредитная история не испортиться. Предложение о реструктуризации может выдвинуть и сам заемщик, а банк согласиться или отказаться.

- Передача кредита коллекторам – очень неприятная ситуация. Множество людей сталкивались с коллекторами — методы они используют не самые приятные для возврата заемщиком денег.

- Судебное разбирательство – официальный шаг, приближающий банк к получению заемных денег. Если заемщик долго не погашает кредит, то банк имеет право подать в суд на неплательщика. Чтобы было судебное разбирательство, и заемщик вернул деньги нужно ждать длительное время, не менее полгода, а то и год. Банки стараются прибегать к такому варианту в последнюю очередь и при условии действительно большого долга.

- Передача дела судебным приставам – для заемщика самая неблагоприятная — исправить положение дел крайне трудно и средства на погашение долга будут списываться в принудительном порядке. И может придется заплатить за кредит своей квартирой или другим имуществом.

Действия банка во многом зависят от вида кредита. Если это ипотека или другие кредиты с залоговым имуществом, то банкам не целесообразно затрачивать ресурсы и «выбивать» долг с заемщика, они просто отберут залог и смогут вернуть заемные деньги. Но если это потребительский кредит, то тут банк приложит все усилия, чтобы заемщик выплатил долг.

Варианты выхода из ситуации

Не стоит сразу переживать, если банк уже начал предпринимать какие-либо действия.

Нужно взять и внимательно рассмотреть ситуацию под разными углами и найти решение возникших трудностей с кредитом. Не бывает не решаемых ситуаций, нужно просто не откладывать дело, а решать мгновенно, тогда получится выйти из ситуации даже в выигрыше, и мы сейчас рассмотрим как.

Реструктуризация кредита

Реструктуризация кредита — один из возможных вариантов погашения задолженности.

Реструктуризация кредита — один из возможных вариантов погашения задолженности.Если выплатить кредит согласно установленным требованиям не удается, то стоит обратиться в банк для реструктуризации займа. В банке могут сделать поблажку человеку, если у него имелись веские основание, чтобы перестать вовремя вносить платежи по кредиту.

Заемщик должен собрать бумаги, подтверждающие тяжелое финансовое положение вследствие рождения ребенка, увольнения с работы из-за сокращения штата, тяжелой болезни, смерти близкого родственника. Банк рассмотрит документы и вынесет решение. В лучшем варианте заемщику предложат увеличить срок выплат по кредиту (до 10 лет) и уменьшить процентную ставку, для снижения ежемесячной финансовой нагрузки.

При отказе банка в реструктуризации заемщик должен требовать получения решения в письменном виде. Тогда при подаче банка дела в суд, заемщик сможет доказать, что не уклонялся от ответственности, а старался решить возникшие трудности. Суд может стать на сторону заемщика и тогда проценты по кредиту, штрафы и пенни значительно снизятся.

Главное – это обратиться за реструктуризацией в первый месяц после пропуска платежа, чтобы показать желание сотрудничать. Если сделать это через 4 месяца или сроком позднее, то дело уже будет передано в суд, и решать ситуацию придется в определенном порядке.

Передача коллекторам

Если заемщик длительное время не возвращает долг и отказывается разговаривать с сотрудниками банка, то дело могут передать коллекторам, чтобы те способствовали возврату займа.

Иногда коллекторы ведут себя не совсем корректно.

Иногда коллекторы ведут себя не совсем корректно.Действия коллекторов часто являются незаконными или же очень грубыми, происходит это так:

- Коллекторы названивают по несколько раз в день и требуют возврата денег.

- Угрожают по телефону не только на основании действующего законодательства (призвать к ответственности), но и лично – физическим насилием.

- Приходят домой без приглашения, подстерегают на улице.

- Могут испортить имущество, чтобы показать серьезность своих намерений.

Все эти действия являются противоправными, и терпеть посягательства на личное пространство заемщик не обязан.

Необходимо обязательно:

- Собирать и записывать все телефонные звонки.

- Находить свидетелей личных встреч с коллекторами.

- Получить выписку с телефонного счета.

- Написать заявление в прокуратуру.

- Не реагировать на угрозы и всегда оставаться спокойным при разговоре с коллекторами.

Эти действия помогут доказать неправомерность их действий и иметь возможность получить моральную компенсацию за нанесенный ущерб от коллекторского агентства, но придется обратиться в суд. Полученные с суда деньги потом могут быть потрачены на возврат долга банку.

Если банк подаст в суд на заемщика, то эти сведения можно будет использовать против кредитора – по закону он не имел права разглашать тайну кредитного договора.

Связываться с коллекторами не стоит, особенно если долг не большой. Всегда лучше решать вопросы непосредственно с банком. Следует знать, что дело передают коллекторам не сразу, проходит минимум три месяца с тех пор, как заемщик перестает вносить средства по кредиту. Да и продают банки не отдельные кредиты, а пакеты, и по очень низкой цене. При своевременном обращении в банк с просьбой пересмотреть условия кредита, кредитор скорее пойдет навстречу заемщику, а сотрудничать с коллекторами откажется.

Связываться с коллекторами не стоит, особенно если долг не большой. Всегда лучше решать вопросы непосредственно с банком. Следует знать, что дело передают коллекторам не сразу, проходит минимум три месяца с тех пор, как заемщик перестает вносить средства по кредиту. Да и продают банки не отдельные кредиты, а пакеты, и по очень низкой цене. При своевременном обращении в банк с просьбой пересмотреть условия кредита, кредитор скорее пойдет навстречу заемщику, а сотрудничать с коллекторами откажется.

Судебное разбирательство

Когда этап с коллекторами, просьбами вернуть деньги и предложениями от банка пройден, то кредитору остаётся только подать в суд на заемщика. Не стоит сразу беспокоиться, в суде имеются значительные преимущества и уладить все недоразумения с банком можно в свою пользу.

Когда этап с коллекторами, просьбами вернуть деньги и предложениями от банка пройден, то кредитору остаётся только подать в суд на заемщика. Не стоит сразу беспокоиться, в суде имеются значительные преимущества и уладить все недоразумения с банком можно в свою пользу.

У заемщика появляется возможность официально доказать, что просрочки образовались не по его вине и попросить отсрочку по выплатам. Если суд встанет на сторону заемщика, то все штрафы и пенни, что были начислены за время неплатежеспособности, автоматически спишутся. Оплачивать придется только сумму взятого кредита, с процентами или без, зависит от решения суда.

Заемщик для получения выгодных условий по возврату долга за кредит обязательно должен:

- Присутствовать на каждом заседании суда.

- Иметь документы, подтверждающие неплатежеспособность.

- Иметь документ об отказе в реструктуризации.

- Требовать реструктуризации кредита у банка уже в суде.

- Подготовить иск к банку, особенно если он передавал дело коллекторам или нарушал закон относительно прав заемщика.

Суд чаще всего становится на сторону заемщика и пытается найти компромисс, устраивающий обе стороны. Может кредитор согласиться дать отсрочку по платежам, если заемщик предоставит документы, подтверждающие, что сейчас он способен погасить кредит полностью, просто ему необходимо время. Меру ответственности присуждает суд, но на полное прощение долгов рассчитывать не стоит, так как судья не вправе простить заемщику долг без согласия кредитора, а банки откажутся

Если же суд встанет на сторону банка, то у заемщика имеется 10 дней на оспаривание решения.

Если права заемщика были нарушены и тот может это доказать, то дело отправят для дальнейшего разбирательства. Такая ситуация не из легких, поэтому нужно начинать думать, как возвращать долг банку, иначе последствия могут оказаться крайне неприятными – дело возьмут судебные приставы.

Передача судебным приставам

Если дело о кредите не удалось решить в суде, то его передадут судебным приставам.

Если дело о кредите не удалось решить в суде, то его передадут судебным приставам.У человека есть 10 дней, что бы оспорить решения и еще 5 дней, что погасить долг и штрафы, назначенные банком. В противном случае судебные приставы могут начать «восстанавливать правосудие».

Они могут на законных основаниях:

- Забирать 50% зарплаты ежемесячно в счет уплаты долга по кредиту.

- Забрать недвижимое имущество, принадлежащее заемщику, а также находящееся в совместном владении с близкими родственниками (жена или муж).

- Наложить арест на банковские счета, списать с них средства для погашения долга по кредиту (социальные выплаты судебные приставы не имеют права трогать).

- Препятствовать выезду заемщика за границу.

Эти меры не обрадуют заемщика, и лучше не доводить ситуацию до крайностей.

Если кредит не погашался 2 года и более, то проценты и пенни набежали значительные, и судебные приставы могут лишить человека большей части его прибыли и имущества – не стоит давать им такой шанс.

Если дело передано судебным приставам, но в течение трех лет с заемщика не взыскали плату по кредиту, то исполнительное производство по делу закрывается. Это правило распространяется только на заемщиков, не укрывавшихся от суда, а также не скрывавших имущества, которое могло бы быть взыскано в качестве уплаты по кредиту.

Срок исковой давности

3 года – это срок, по истечении которого с заемщика снимается вся ответственность за невыплаченный кредит, если не удалось к этому времени взыскать с него плату. Кредитная история человека будет испорчена, и возможность оформить в будущем кредит практически отсутствует. Если человеку нечем погашать кредит, у него нет работы, личного имущества и тому подобного, то судебные приставы просто исправить ситуацию. Существует вариант уголовной ответственности, но в судебной практике такое решение практически не принимается. Максимально недобросовестный заемщик отделается условным сроком.

Недобросовестные заемщики пытаются скрыться на эти три года. Но полностью исчезнуть, закрыть все счета и списать с себя все имущество очень хлопотливая работа, особенно если она проделывается из-за неуплаты по маленькому кредиту.

Срок исковой давности начинается от момента последней выплаты по кредиту заемщиком.

Существуют определенные условия действия срока исковой давности:

- За три года заемщик не должен вносить ни единого платежа по кредиту.

- Неплательщик не выходит на связь с банком, коллекторами, судом.

- Заемщик не признает свою ответственность за невыполнение кредитных обязательств.

Соответствовать этим требованиям в течение трех лет достаточно проблематично. Не стоит рассчитывать на срок исковой давности, особенно если дело банк уже передает в суд. Лучше постараться решить ситуацию с банком полюбовно и избежать суровых штрафов, а также повернуть дело в свою пользу, прилично сэкономив.

Видео

Отзывы

creditsoviets.com

Что могут сделать банки если не платить кредит?

К нам часто обращаются с вопросом: «Не плачу кредит, какие будут последствия?» Если человек раньше не попадал в такую ситуацию, то его тревожат различные опасения. Давайте рассмотрим, насколько они обоснованы.

Что будет, если не платить?

Не имеет значения, человек не платит простой потребительский кредит, за машину или ипотеку. Если он не вносит очередной платеж, во всех случаях события начинают развиваться по похожему сценарию.

Начинается все со звонков от сотрудников службы безопасности с просьбами погасить как можно скорее. Звонки раздаются ежедневно по нескольку раз. Вежливым тоном менеджеры банка напоминают, к чему может привести неоплата. Они извещают о своем намерении передать долги коллекторам, а затем направить иск в суд.

После начинают приходить письма от банка по почте. В них также содержатся предупреждения о последствиях непогашения. Сотрудники отдела взыскания долгов могут прийти домой, если человек долго не платит. К этому времени уже подключаются коллекторы. Они практикуют звонки с неизвестных номеров, угрожают чем только можно, не соблюдают законы. Их цель — превратить жизнь должника в настоящий ад.

Коллекторы угрожают не только должнику. Они обзванивают всех родственников и знакомых, контакты которых удается раздобыть. Идут на обман, уверяя, что люди обязаны выплачивать кредит своего друга или родственника. Звонят на работу заемщика, позорят. Пишут в соцсети, распространяя порочащую человека информацию.

Если должник прятался где-то, менял телефонные номера, и предыдущие меры не возымели успех, примерно через полгода банк направляет заявление в суд. После чего к общей сумме долга, процентам и штрафам, добавляются судебные расходы. Начинается исполнительное производство. Если должник не может гасить задолженность после суда, приходят приставы и описывают все имущество, кроме единственного жилья (если оно не заложено) и некоторых вещей личного пользования. Вещи уходят с торгов в оплату долга.

На этом исполнительное производство не заканчивается. На все счета должника также накладывается арест. С его доходов ежемесячно снимается большая доля поступлений в счет погашения задолженности. Если приставы посчитают в определенный момент, что у должника уже нет ни имущества, ни денежных средств для оплаты долга, то они могут на какое-то время остановить производство. Но оно будет возобновлено по первому же требования кредитора. Так будет продолжаться, пока банк не получит все свои деньги назад.

Таким образом, избегать уплаты обязательного взноса по кредиту не самая хорошая идея. Если у банка не получится выбить долг с помощью коллекторов, он заставит должника платить кредит по суду. Но что делать, если гасить задолженность совсем нечем? Есть ли законные способы не платить кредит? Вариантов несколько, рассмотрим их далее.

Способы не платить кредит

Должники, которые долго не платят и избегают встреч и разговоров с сотрудниками банков, коллекторами и приставами, рассчитывают на просрочку исковой давности. О том, что происходит на самом деле, было сказано выше. Случаев, когда банки реально забывали о долгах и списывали их по истечении срока давности, очень мало. Надеяться на подобное стечение обстоятельств не самая выигрышная стратегия.

Если действительно нечем платить, можно попытаться договориться с банком. Клиентам, которые ранее исправно вносили платежи и испытывают временные трудности, банк пойдет навстречу. На какое-то время заемщику будут предоставлены кредитные каникулы, в течение которых нужно только выплачивать проценты по кредиту. Это время дается для того, чтобы человек смог вернуть финансовую состоятельность и войти в прежний график платежей. Но этот вариант не избавляет от долгов навсегда.

Следующий способ предполагает наличие страховки, которую банки требуют оформлять при подписании кредитного договора. Если ваша финансовая несостоятельность связана с наступлением одного из маловероятных страховых случаев, то кредит за вас оплатит компания, предоставившая полис.

Самым надежным и абсолютно законным способом не платить кредит является банкротство физических лиц. Для простых граждан такая возможность существует только последние 2 года, поэтому люди еще ничего не знают об этом.

Списание долгов

Многие стараются платить кредит сколько могут, даже если для этого им приходится влезать в новые долги. Порой чтобы оплатить очередной платеж, приходится идти на отчаянные меры. Люди соглашаются на так называемые быстрые деньги от МФО и оказываются на очередном витке проблем с долгами.

Это делать необязательно. Если у человека нет возможности погашать кредит, он может заявить о своем банкротстве и не платить на абсолютно законных основаниях. А в дальнейшем, пройдя процедуру банкротства до конца, получить комфортный график выплаты долга или полное мсписание долгов. Должнику, который не платит кредит, стоит обратиться за помощью к нашим юристам за бесплатной консультацией по тел. 8-800-333-89-13. Не дожидайтесь, пока банки опробуют на вас все свои методы взыскания. Пройдите процедуру банкротства физических лиц.

dolgam.net

Что будет если не платить микрозаймы в 2019 году: советы юристов, что грозит?

В некоторых случаях именно микрозаймы могут стать выходом из тяжелой ситуации, когда человеку срочно нужны деньги. Возможность одолжить денежную сумму на небольшой срок с гарантией надежности низкого процента – это шанс расплатиться с долгами и не стать банкротом.

В современном мире на рынке услуг представлено множество микроорганизаций, которые готовы предоставить нуждающемуся гражданину необходимую сумму.

Из-за того, что данная услуга довольно востребована, уже сформировался рынок, на котором представлены самые надежные фирмы, что пользуются доверием клиентов.

Но заемщики не всегда готовы возвращать долги. Поэтому стоит разобраться в вопросе, что будет, если не платить микрозаймы и чем это грозит.

Некоммерческие частные фирмы занимаются выдачей не очень большой суммы денег под внушительные проценты. Именно их называют микрофинансовыми организациями. В России они появились после исчезновения Советского Союза.

Чтобы тщательно разобраться во всех нюансах, связанных с микрозаймамы и их погашением, нужно начать с изучения законодательной базы, которая обеспечивает легальное существование микрокредитных фирм.

Такую базу обеспечивает ФЗ «О микрофинансовой деятельности» от 2010 года. Что касается условий выдачи денег населению, то микрофинансовые организации ограничены только размером займа.

Особенности работы микрофинансовых организаций

О всех особенностях финансовой сделки указывается очень коротко, но конкретно. Заем в небольшом размере выдается на условиях, которые прописаны в договоре между сторонами.

О всех особенностях финансовой сделки указывается очень коротко, но конкретно. Заем в небольшом размере выдается на условиях, которые прописаны в договоре между сторонами.

Это означает, что если клиент взял деньги от некоммерческой организации, то вернуть долг ему придется так, как того пожелает заимодавец.

Микрокредитование не попадает под общие правила, которые регулируют выдачу в долг денежных средств под проценты юридическим и физическим лицам.

Несмотря на то, что употребляется слово «микрокредитование», но официально кредитом такой заем не считается.

Что касается организаций, то они не являются ни банками, ни брокерскими конторами, ни биржами. Они имеют довольно расплывчатый юридический статус между субъектами малого бизнеса и частными кредитными предприятиями.

Эти факторы спровоцировали такие особенности микрокредитных организаций (МФО):

- Данные организации практически никаким образом не проверяют платежеспособность клиента, так как не несут ответственности за то, что выдали заем, к примеру, безработному клиенту. Если человек обращается в такие фирмы, он должен иметь с собой только паспорт гражданина РФ. Не требуется ни справка о доходах по форме 2-НДФЛ, ни трудовая книжка, ни ИНН. Сведения о том, сможет ли клиент оплачивать микрозайм ограничены графой «место работы» в анкете-заявлении.

- Наиболее важная особенность заключается в том, что фирмы из сферы микрофинансирования могут назначать какие угодно высокие проценты. При этом здесь используется политика, которая действует на всех, особенно кто ничего не понимает ни в математике, ни в основах экономики – проценты всегда озвучиваются по дням, а не за год, что на первый взгляд кажется относительно приемлемым условием.

- Не существует четких регламентов относительно штрафных санкций. Каждая организация, которая хочет вернуть свои деньги от клиента-неплательщика, назначает взыскания по собственному усмотрению. Довольно редко фирмы, что занимаются микрокредитованием, обращаются с суд. В большинстве случаев разбирательства проходят в частном порядке.

- Отсутствуют четкие строки погашения кредита. Нередко случается, что клиенты могут оставлять «тело» кредита не погашенным и вносить выплаты только по процентам. Фирмы также могут оттягивать погашение задолженности любыми способами, даже мгновенно переезжать, ведь почти всегда собственных зданий у таких организаций нет. Офисные площади используются в торговых центрах.

- В итоге можно определить, что главный принцип деятельности подобных организаций основан на непрозрачности. Преобладает закрытый тип экономической деятельности, при котором финансовые сделки регулируются в одностороннем порядке.

- Еще одной особенностью деятельности МФО является то, что их клиенты – это в основном физические лица, люди, которые занимаются наемным трудом за плату. Довольно редко юридическое лицо или индивидуальный предприниматель решит воспользоваться микрозаймом. Это вызвано тем, что платить проценты по огромным суммам абсолютно невыгодно. При этом предприятия могут обанкротиться, пока будут возвращать долги МФО.

Микрозаймы, взятые через интернет

В 2019 году микрозайм можно получить не только путем заключения договора в офисе организации и получения денег в кассе. Сейчас довольно распространенными являются онлайн-займы.

В 2019 году микрозайм можно получить не только путем заключения договора в офисе организации и получения денег в кассе. Сейчас довольно распространенными являются онлайн-займы.

Суть заключается в том, что получить средства можно без личного контакта между сторонами, через интернет.

В этом случае лучше всего, когда стороны имеют электронную цифровую подпись. Тогда заключение договора будет безопасным. Несмотря на это, граждане редко используют данный сервис.

Кроме того, оформлять ЭЦП ради получения займа небольшой денежной суммы, очень накладно и невыгодно.

Поэтому заимодавец предусмотрел иные процедуры, они позволяют оформить кредит без ЭЦП. Заемщик выполняет определенные действия, что будут свидетельствовать о принятии условий.

Помимо этого могут выдвигаться определенные требования, они заключаются в том, что карта или кошелек, на которые будут производиться взыскания, должны принадлежать заемщику.

Подобное выдвигается и относительно номера телефона с помощью которого происходит регистрация.

Таким образом, легитимность такого договора сомнению не подлежит. Займ, оформленный через интернет должен быть возвращен так же, как и тот, который оформленный в офисе.

Последствия невозврата долга

Если не платить микрозаймы, взятые через интернет, это будет иметь такие последствия:

- Начало претензионной работы в виде звонков, претензий, визитов по адресу проживания, писем на электронную почту.

- Возможна подача искового заявления в суд.

- Инициация исполнительного производства со всеми вытекающими последствиями.

- В случае злостного уклонения от оплаты возможна уголовная и административная ответственность.

Основные причины невыплаты микрозаймов

Невыплата задолженности по микрозаймам происходит по таким причинам:

- Должнику нечем платить. Чаще всего подобное происходит из-за неправильного анализа собственных финансовых возможностей или через наступление определенных жизненных обстоятельств.

- Заемщик сознательно не хочет возвращать долг. В этом случае речь идет о злостном уклонении от возврата, к должнику могут применяться соответствующие меры ответственности.

- Человек не может вернуть долг по обстоятельствам, которые от него не зависят. К примеру, если он находится в зоне стихийного бедствия.

Причины невыплаты микрозайма и их анализ имеют важное значение, так как позволяют определить возможные последствия.

Если человек столкнулся с чрезвычайными ситуациями и его тревожит вопрос: не могу оплатить кредит, что делать? То в этом случае простой отказ сулит только усилением ответственности, а штрафные санкции вообще можно будет оспорить.

Что случится, если не платить микрозайм

Микрофинансовые организации довольно часто используют жесткие методы для взыскания просроченной задолженности.

Поэтому, если не отдавать долг, клиенту могут грозить диалоги с коллекторскими агентствами, что используют незаконные методы для влияния на заемщика.

Варианты такого диалога часто фигурируют в новостных лентах, должника могут запугивать, портить имущество, оказывать психологическое давление. Поэтому лучше изначально позаботиться о том, чтобы МФО не начала процесс взыскания.

Если гражданин понимает, что не может выплатить займ в установленный срок, то следует узнать у компании о наличии услуги пролонгации. Так можно решить свою проблему, но данная возможность предоставляется не всеми организациями.

Пролонгация – это изменение срока возвращения займа. При этом не налаживается срок за просрочку и не портится кредитная история. Если клиент подает заявление, дата внесения платежа переносится на несколько недель.

Но пролонгация не предоставляется безвозмездно, за нее гражданин платит. Применять ее можно неоднократно.

Возможные варианты внесения платы:

- Выплата процентов, которые набежали, когда к отсрочке полагается только основная сумма займа, которую получил гражданин.

- Фиксированная сумма за продление сроков возврата.

Можно ли не платить микрозайм законно

Клиенты МФО – это люди, которые попали в сложную жизненную ситуацию. Но большие проценты по займу и штрафные санкции за просрочку, что очень усугубляет ситуацию.

Клиенты МФО – это люди, которые попали в сложную жизненную ситуацию. Но большие проценты по займу и штрафные санкции за просрочку, что очень усугубляет ситуацию.

Поэтому нередко возникает вопрос, как законно не платить микрозаймы, существуют ли способы, чтобы избежать оплаты долга или его части.

Один из способов не возвращать долг – это обнаружения нарушения закона в работе микрофинансовых организаций, в условиях договора и доказательство своей правоты в судебном порядке.

В соответствии с законодательством, МФО запрещается:

- Совершать сделки без регистрации в государственном реестре микрофинансовых организаций.

- Требовать от заемщика возвращения долга, если права на него переданы коллекторскому агентству.

- Вносить изменения в существенные условия сделки после подписания договора.

- Не указывать процентную ставку на первой странице договора потребительского кредита.

Важно учитывать, что по договорам, которые были заключены в 2019 году, штрафы за просрочку начисляются только на остаток долга. Максимальная сумма базовых процентов по договору с МФО ограничена суммой займа, помноженной на три.

В случае обнаружения отступлений от закона, следует обращаться в суд. При этом вернуть сумму займа придется в любом случае, но суд поможет заемщику уменьшить или списать штрафы, а возможно и основные проценты по займу.

Есть и другие основания для подачи иска к МФО:

- Ничтожность сделки, которая была совершена недееспособным заемщиком.

- Несовершеннолетний возраст должника, обман заемщика, в результате чего сделку признают недействительной.

- Использование МФО сложной жизненной ситуации заемщика, которое выражается в предложении заведомо невыгодных процентов.

Еще один вариант – выкупить долг у МФО или коллекторов в рамках договора цессии. Цена договора обычно меньше остатка долга с процентами, но МФО соглашаются на нее, чтобы вернуть хоть что-то.

В таком случае долг может быть погашен за символическую сумму, списан или заемщик будет обязан вернуть остаток долга с процентами, но без штрафов.

Существует и такой вариант, при котором заемщик признает себя банкротом. Для клиентов МФО такой способ возможен, когда долг по микрозайму не единственный.

В таком случае придется обращаться в суд, оплатить вознаграждение финансовому управляющему, госпошлину, отказаться от поездок за границу на время разбирательства. Подлежащее имущество для ареста продадут, чтобы вернуть часть долга.

Можно не платить МФО и не переживать о судебных разбирательствах, если истек срок исковой давности. Но подобное практически невозможно.

Это вызвано тем, что кредиторы постоянно напоминают неплательщикам о долгах и актуализируют дату исчисления срока.

Советы юристов

Если все вышеперечисленные действия заемщик не может осуществить, то выходам становится обращение за помощью к специалистам.

Основные советы юристов:

- Можно рассмотреть вариант с рефинансированием. Но к заключению новой сделки стот подойти серьезно, чтобы он действительно оказался более выгодным для клиента.

- Если МФО обратилось в суд, важно не пропускать судебные заседания. В случае несогласия с требованиями истца, ответчику нужно подготовить письменное возражение, указав ссылки на правовые акты.

- В ситуации, когда судебный акт уже вынесен, можно просить отсрочки или рассрочки его исполнения.

Каждый случай уникальный, поэтому на консультации у юриста можно получить более подробную информацию и совет.

Неоплата микрозайма грозит некоторыми последствиями, которые могут иметь довольно негативные воздействия на должников.

Поэтому при возможности лучше не допускать просрочек и своевременно исполнять свои обязательства.

Когда платить микрозайм невозможно, то стоит воспользоваться вышеуказанными рекомендациями, это может минимизировать последствия.

Видео: Как решить проблемы с займами МФО за 7 шагов

zaschita-prav.com

Что будет, если не платить? | Полезная информация

На волне новостей о закредитованности россиян становится все более актуальным запрос о просрочке платежа. Что делать, если выплачивать долги по займу становится невозможным?Предположим, вы имеете несколько займов в разных МФО и точно исполняете свои обязательства до наступления просрочки. При этом в любой момент может произойти ситуация, которая выбьет вас из финансовой колеи – потеря работы, близкого человека, серьезная поломка техники и многое другое. Не исключено, что временно вы не сможете исполнять свои платежные обязательства по договорам. Появится просрочка и штрафные санкции.

Таким образом, пока вы пытаетесь справится с жизненной ситуацией, долги начинают расти как снежный ком. В итоге вы получаете к оплате внушительный счет. Опускаются руки. Что же делать с долгами?

Советники на форумах в интернете скажут, что можно просто забыть об этом и ничего не платить. Ведь, по их мнению, микрофинансовые организации ничего вам не сделают, будут звонить, а потом отстанут. Но это далеко не так.

Я никому не должен.

Итак, вы решили «залечь на дно», на уговоры МФО отвечать, что ничего не должны, и просто ждать разрешения ситуации. Знайте, что путь выбран неправильно!

С начала просрочки с вами будут связываться сотрудники микрофинансовой организации и пытаться урегулировать вопрос мирным способом. Наш совет – не ждите следующей стадии, соглашайтесь на предложенные условия либо предложите свои, адекватные вашим возможностям.

Разговор с представителем компании не вразумил, и вы продолжаете стоять на своем? Что ж, едем дальше. МФО отправляет договор в коллекторское агентство. Для должника это грозит ужесточением условий выплаты долга. Коллекторы редко предлагают разные варианты погашения, в отличие от сотрудников микрофинансовой компании — ни рассрочек, ни реструктуризации ждать не приходится. Их деятельность направлена на то, чтобы полностью закрыть задолженность в рамках действующего законодательства. Особенно, если договор полностью продан агентству, и МФО уже получила за него средства. Предлагать лояльные условия клиенту уже просто нет смысла.

Нужно отметить, что легальные МФО не работают с «черными» коллекторами, так как их методы далеки от этических и моральных норм. В случае грубого нарушения закона при общении с клиентом может пострадать репутация микрофинансовой организации.

Далее, вас непременно будет ждать суд. Так как существует Договор, подписанный вами, есть подтверждение факта получения денег, поэтому вопрос признания вас виновным будет лишь временным. А в случае, когда должник намеренно оформил заем, не собираясь его погашать, действия его могут признать мошенническими, и это уже другая статья.

Что же получится в итоге? Даже, если у вас нет недвижимости и какого-либо имущества, долг все равно может взыскиваться частями — удерживаться из заработной платы, списываться с банковских счетов. Тогда ваша долговая яма станет еще глубже, так как выплаты по судебным искам могут растянуться на долгие годы.

Я — банкрот!

Банкротство предлагается как «волшебная таблетка», которая избавит от всех головных болей сразу. Но она подходит не всем, и тут есть свои «побочные эффекты».

Во-первых, процедура стоит недешево, платить за услуги все равно придется. Во-вторых, счета будут заморожены, некоторые долги будут удерживать с официальных доходов. В-третьих, имущество подлежит продаже, кроме единственного жилья семьи. Далее наверняка возникнут проблемы с выездом за границу. И, наконец, банкрот попадает в список лиц, которому не дают ни кредит, ни заем.

Существует еще одна категория «помощников» должников. Это юридические фирмы, «избавляющие» от долгов. Они обещают аннулировать задолженность перед всеми МФО и банками через суд. За свои услуги, конечно, они просят оплату. Если у вас действительно очень тяжелая жизненная ситуация, и денег едва хватает, то вы рискуете загнать себя еще дальше в угол. В реальности, полностью списать все долги они не в силах, так как это противоречит законодательству. Но повесить на вас свой счет и судебные издержки могут вполне.

Очевидно, что путем «забывания» про свои долги, ничего хорошего вы не добьетесь. Со временем счета станут больше, а проблемы серьезнее. Отнеситесь к этому вопросу внимательнее и выход обязательно найдется!

МКК «Срочноденьги» рекомендует использовать пролонгацию договора взамен просрочек. Своевременно производя платежи по процентам, клиент:

— платит меньше

— сохраняет хорошую кредитную историю

— избегает негативных последствий

Добросовестное исполнение обязанностей заемщика гарантирует ему максимум пользы. Для постоянных клиентов с хорошей историей компания предлагает более выгодные условия займа, снижение процентной ставки, увеличение суммы и срока займа, участие в розыгрышах ценных призов.

srochnodengi.ru

Не плачу кредит имущества нет, что будет если не платить

Приходя в банк за каким-либо видом кредитного продукта, благонадёжный потенциальный заёмщик в большинстве случаев собирается исправно платить банку необходимые суммы. Но различные жизненные обстоятельства, плачевная экономическая ситуация в стране, массовые сокращения рабочих мест – всё это чаще всего стаёт причиной невозврата кредитных средств.

Приходя в банк за каким-либо видом кредитного продукта, благонадёжный потенциальный заёмщик в большинстве случаев собирается исправно платить банку необходимые суммы. Но различные жизненные обстоятельства, плачевная экономическая ситуация в стране, массовые сокращения рабочих мест – всё это чаще всего стаёт причиной невозврата кредитных средств.

За неисполнение кредитных обязательств банки имеют право забирать имущество заёмщика, находящееся в его личной собственности (квартира, коммерческое помещение, автомобиль, дом, дача). Но, бывают случаи, когда заёмщик совсем не имеет никакой собственности.

Действия банков

Дело о неуплате долга передаётся судебным приставам, а они уже подают запросы во все возможные государственные организации и реестры. В ходе этого процесса и выясняется, действительно ли у заёмщика нет никакого движимого или недвижимого имущества.

Действия судебных приставов

- Приставы обязательно посещают место прописки и проживания и описываю находящиеся там предметы с целью их последующей реализации – это мебель, различная бытовая техника, ценные произведения искусства ( в этот список не входят предметы первой необходимости и еда).

- Подаётся запрос в налоговую инспекцию для установления места работы должника. В случае официального трудоустройства, работодателю приходит исполнительный лист. На его основании из зарплаты должника будет взиматься ежемесячно 50% от общей суммы заработной платы в пользу банка.

- Если заемщик не трудоустроен, тогда будут верифицированы все банковские счета во всех финансовых организациях. При обнаружении депозитных или текущих счетов у должника, на них будет наложен арест, а средства изъяты и переданы кредитной организации, за которой у него числится долг (исключением является социальные счета – детские выплаты и некоторые социальные льготы).

- Заёмщику запрещают выезд из страны до полной уплаты всех долгов. Соответствующие бумаги, приставы отправляют самому должнику, пограничникам и в миграционные службы.

- Если один из супругов является злостным неплательщиком, исполнители могут арестовать половину совместно нажитого имущества (жилья, автомобиля), записанного на другого супруга, за исключением имущества, которое приобретено или получено в дар до брака, что должно быть подтверждено документально.

Если платить по кредитам нет возможности

- В первую очередь стоит уведомить об этом банк, не дожидаясь предупредительных писем с его стороны. Иногда банк предоставляет кредитные каникулы сроком до 6 месяцев, чтобы у заёмщика было время поправить своё финансовое положение.

- Добиваться пролонгации или реструктуризации долга, пересмотров графика выплат. Во многих случаях банк идёт навстречу проблемному клиенту.

- Пытаться платить хоть какую-нибудь сумму, чтобы банк видел заинтересованность заёмщика в мирном разрешении сложной ситуации.

Если всё-таки дело уже дошло до судопроизводства и исполнительных служб, то советуется проконсультироваться у профессиональных адвокатов.

Недаром службы безопасности банков имеют громадный штат квалифицированных юристов. Правозащитники могут остановить решение суда, подготовить жалобы и административные иски и даже отменить арест залогового имущества, если оно было наложено с нарушением закона « Об исполнительном производстве» также пересмотреть условия кредитного договора.

Не стоит относиться легкомысленно к проблеме неуплаты кредита, даже если у должника нет в собственности никакого имущества. Тюремное заключение вряд ли возможно, а вот принудительные обязательные работы, штрафы, арест квартиры, взыскания из зарплаты, невозможность свободно передвигаться за пределы страны – всё это вполне реально по решению суда.

moepravo.pro

Что будет если не платить кредит Сбербанку: последствия и этапы разбирательства

Максим Демченко

15 августа 2018

Шрифт A A

Нет времени читать?

Ежегодно около 6 миллионов россиян оказываются не способными вовремя исполнять свои обязательства по кредитному договору. Поэтому когда задолженность растет, возникает вопрос: «Что будет, если не платить кредит в Сбербанке?».

Невнесение платежа по кредиту или кредитной карте

Сбербанком установлена система информирования заемщика о том, что ему необходимо внести очередной платеж по кредиту — за несколько дней до обязательного платежа клиенту направляются sms-сообщения с информацией о сумме и дате. Если клиент проигнорировал напоминание и не исполнил свои обязательства в срок, Сбербанк применяет к должнику такую штрафную санкцию, как неустойка.

Периодическое невнесение платежей

Если клиент пропускает несколько платежей (подряд или нет — не имеет значения), ему необходимо будет выплатить 20% годовых от суммы оставшейся задолженности. Также кредитор может потребовать от должника досрочно погасить кредит в полном размере или заблокировать кредитную карту.

Блокировка платежного инструмента не освобождает от ответственности перед банком. Заемщик обязан уплатить все наложенные штрафы и саму сумму долга.

Уклонение от уплаты кредита

Уклонение от выплат по кредиту имеет для должника серьезные последствия:

- Испорченная кредитная история. У должника будут затруднения с оформлением кредитов в других организациях.

- Испорченная репутация. Кредитная организация перепродает долг коллекторскому агентству. Его сотрудники сообщают работодателю, соседям, родственникам должника о цели своих звонков.

- Судебный процесс.

Если Сбербанк выигрывает процесс, судебные издержки приходится уплачивать проигравшей стороне, то есть, заемщику.

Этапы разбирательства

Банк имеет право подать заявление в суд на взыскание задолженности с должника в течение 3-х лет с начала невнесения платежей.

Досудебный

До подачи заявления в суд менеджеры банка пытаются связаться с неплательщиком по телефону и почте. Но если клиент не идет на контакт или скрывается от специалистов кредитной организации, то дело переходит в суд. На этом этапе банк разрывает договор с неплательщиком и штрафы по кредиту перестают начисляться.

Судебный

Чаще всего суд принимает решение в пользу банка и назначает способ, которым будут осуществляться платежи по кредиту. При этом должнику не обязательно находиться в суде во время разбирательства, вердикт могут вынести и без его личного присутствия.

Заемщик может в судебном порядке оспорить размер долга, если у него есть документальные подтверждения того, что просрочка по кредиту была допущена по уважительным причинам.

К ним относятся:

- Серьезная болезнь.

- Временное лишение трудоспособности.

- 3адержка и невыплата заработной платы.

В этом случае штрафы и пени должны быть аннулированы.

Исполнение решения

Суд постановляет должнику выплатить сумму займа и назначает срок на это. Но если решение суда не было исполнено, оно переходит к судебным приставам, которые предпринимают действия по взысканию задолженности. Это может быть:

- Арест имущества — этот способ используется только в том случае, когда нет другой возможности взыскать задолженность. Но при этом арестовать недвижимость могут только в том случае, если у должника в собственности находится несколько квартир или домов. Лишить единственного места для проживания банк не имеет права.

- Взыскание с финансовых счетов — судебные приставы могут взять под свой контроль все банковские счета клиента и удерживать с них задолженность. Здесь тоже есть ограничение — приставы не имеют права полностью перекрывать все счета, лишая человека средств для существования.

- Ограничение начислений заработной платы — судебные приставы могут отправить по месту работы должника исполнительный лист, согласно которому до 50% заработной платы будет поступать в счет долга.

- Запрет на выезд из страны — должник лишается любой возможности выехать из страны до того момента, пока не выплатит все долги перед кредитной организацией.

Вокруг деятельности судебных приставов много мифов и домыслов. Например, ходят слухи, что за долги перед банком могут лишить родительских прав. Эта информация неверная. Такие действия к должникам не предпринимаются, так как не являются законными.

Что делать, если нет денег

Самый лучший вариант при отсутствии денег для уплаты кредита — сотрудничать с банком. Об этом рассказывается в данном видео:

Реструктуризация кредита

Если клиент ведет открытые переговоры с представителями банковской организации и не уклоняется от выплат, а не может их совершать по финансовым обстоятельствам, банк может предложить следующие варианты решения этой проблемы:

- Увеличить срок выплаты кредита и за счет этого уменьшить размер ежемесячных выплат;

- На определенный период отменить штрафные санкции.

Подать заявление на реструктуризацию можно в отделении или на сайте банке.

Чтобы получить реструктуризацию надо предоставить в банк документальные подтверждения финансовых проблем: справку из больницы, трудовую книжку и так далее. Более подробно об этом говорится в этом видео:

Объявление банкротства

В 2015 году Правительством РФ был принят закон, который дал возможность физическим лицам объявлять себя банкротом. Объявление банкротства означает, что человек не способен выполнять свои финансовые обязательства, в том числе и выплачивать задолженности по кредиту. В этом случае на все имущество банкрота налагается арест и независимый представитель, назначенный судом, оценивает и продает его на аукционе. А средства, вырученные от продажи имущества идут на погашение задолженностей перед кредиторами.

Страховой случай

Сбербанк при оформлении кредитов настаивает на заключении дополнительного договора страхования. Он защищает заемщиков при потере работы, трудоспособности или смерти. То есть, если человек теряет работу и это условие включено в страховку, весь кредит банку полностью выплачивает страховая компания.

В отношениях с кредитной организацией главное — честность и открытость. Платить долги все равно придется,но лучше это сделать до того, как будет назначен суд или в двери постучатся коллекторы. Тем более Сбербанк предлагает массу вариантов, облегчающих должнику финансовое бремя.

bankonomika.ru