Что такое факторинг простыми словами

Банк НФК (АО) Контакты:Адрес: ул. Кожевническая, д. 14 115114 Москва, Телефон:(495) 787-53-37, Телефон:(495) 995-21-31, Электронная почта: [email protected]

Адрес2: ул. Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21 400050 г. Волгоград, Телефон:(8442) 43-44-00, Электронная почта: [email protected]

Адрес3: ул.Свободы, д. 73, офис 311 394018 Россия, г. Воронеж, Телефон:(473) 228-19-78, 228-19-79, Электронная почта: [email protected]

Адрес4: ул. Хохрякова, 10, оф. 504-505 620014 Свердловская область, г. Екатеринбург, Телефон:(343) 310-14-55, Электронная почта: [email protected]

Адрес5: ул. Рабочая, д. 2а, офис 29А (3952) 486 331 г. Иркутск, Телефон:(3952) 486 331, Электронная почта: [email protected]

Адрес6: ул. Декабристов, 85б, офис 409, 410 420034 г. Казань, Телефон:(843) 200-09-47, 200-10-35, Электронная почта: [email protected]

Адрес7: Ленинский пр., д. 30, офис 508 236006 г. Калининград, Телефон:(4012) 53-53-87, Электронная почта: [email protected]

Адрес8: ул. Красная д. 152 г. Краснодар, Телефон:(861) 226-42-52, 226-45-54, Электронная почта: [email protected]

Адрес9: ул. Алексеева, д. 49, офис 6-14. 660077 г. Красноярск, Телефон:(391) 200-28-20, Электронная почта: [email protected]

Адрес10: ул. Нижегородская, 24 603000 г. Нижний Новгород, Телефон:(831) 288-02-89, Электронная почта: [email protected]

Адрес11: ул. Ленина, 52, офис 505 630004 г. Новосибирск, Телефон:(383) 212-06-18, 212-06-19, Электронная почта: [email protected]

Адрес12: ул. Николая Островского, 59/1 614007 г. Пермь, Телефон:(342) 211-50-28, Электронная почта: [email protected]

Адрес13: ул. Красноармейская, д. 200, 8 этаж, оф. 803 344000 г. Ростов-на-Дону, Телефон:(863) 263-88-30, Электронная почта: [email protected]

Адрес14: пр.К.Маркса, д.201 «Б» (бизнес-крепость «Башня») 443080 г. Самара, Телефон:(846)993-61-62, 993-61- 64, 993-61-63, Электронная почта: [email protected]

Адрес15: ул. Восстания, 18, офисы 405-407 191014 Санкт-Петербург, Телефон:(812) 644-40-71, Электронная почта: [email protected]

Адрес16: ул.Танкистов, д.37, оф.304, 305 410019 г. Саратов, Телефон:(8452) 57-27-63, Электронная почта: [email protected]

Адрес18: ул. К. Маркса, д.38, офис 319 454091 г. Челябинск, Телефон:(351) 239-93-90, 239-93-91, 239-93-92, Электронная почта: [email protected]

Адрес19: ул. Республиканская, д.3, корпус 1, офис 404 150003 г. Ярославль, Телефон:(4852) 58-11-88, Электронная почта: [email protected]

www.factoring.ru

Факторинг что это простыми словами, факторинг простыми словами

Для того чтобы вести бизнес без перебоев, предприятию нередко приходится привлекать денежные средства в рамках беззалогового кредитования. Сегодня это выгоднее всего делать по условиям факторинга. Однако перед тем, как прибегать к такому виду займов, очень важно разобраться: факторинг, что это.

Факторинг — это простыми словами разновидность беззалогового кредита для организаций, предоставляющих своим клиентам товары или же услуги при условии отсрочки платежей. Такое финансирование компаниям обычно предоставляют банки. Использование механизма факторинга позволяет многим компаниям поддерживать свою бесперебойную экономическую деятельность, компенсируя затраты на поставки сырья, готовой продукции, а также проведение тех или иных работ без предоплаты. Также именно этот механизм позволяет многим фирмам упрощать свой бухгалтерский учет и расширять деятельность по мере необходимости без привлечения долгосрочных кредитов.

Факторинг: что это простыми словами через понимание роли участников процесса

В сделке по факторингу участвуют всего три стороны. Схематично их функции в договоре факторинга можно представить в виде следующей таблицы:

Роль | Выгода от участия в факторинге | |

Кредитор | Лицо, предоставляющее товары или услуги | Возможность вести бизнес бесперебойно, вкладывая в закупки новых товаров и активов средства, предоставленные фактором |

Дебитор | Покупатель | Отсрочка платежа за предоставленные товары и услуги |

Фактор | Организация, предоставляющая беззалоговый займ (обычно в этой роли выступает банк) | Комиссия от сделки |

Данные роли будут распределены между участниками факторинга независимо от того, по какой именно схеме проводится сделка.

Виды факторинга

Различают закрытый факторинг, при котором организация предоставляет клиентам товары или услуги с отстроченным платежом, беря у банка краткосрочный кредит на основании появившейся дебиторской задолженности (этот тип является наиболее распространенным) и открытый факторинг, при котором задолженность полностью переходит к банку, соответственно, покупателю товара или услуги приходится рассчитываться уже непосредственно с этой организацией. Такой тип факторинга менее популярен.

Также в международной практике выделяют:

На условия факторинга значительно влияют риски участников. Если сделка оформляется с регрессом, то поставщик может лишиться части финансирования в том случае, если должник не произведет оплату за товар или услугу в срок. В данном случае фактор имеет право передать неоплаченные счета поставщику с требованием возмещения. При таких условиях риски факторинга существенно возрастают. Если речь идет о факторинге без регресса, то поставщик не зависит от платежеспособности покупателя, так как проблему неоплаты полностью берет на себя посредник. Следовательно, риск неоплаты товара снижается до нуля, в то время как задолженность взыскивается факторинговой компанией самостоятельно.

Помимо этого особо выделяют такие виды факторинга как тендерный, который предоставляется для компаний, выигравших контракт на продажу продукции или проведение определенных работ, а также факторинг-гарантию, при котором компании, предоставляющей товары или услуги, не дается финансирование.

Открытый и закрытый факторинг

В первом случае факторинг схема различается в зависимости от того, насколько осведомлены участники сделки. При открытом факторинге и покупатель, и поставщик знает о присутствии фактора, что отражается в документах об отгрузке. В этом случае дебитор рассчитывается с банком, которому полностью уступается задолженность. При закрытом типе договоренность между поставщиком и фактором является конфиденциальной. Плательщик перечисляет оплату кредитору по стандартной схеме, в то время как поставщик возвращает ее посреднику.

Этапы факторинга и схема процесса

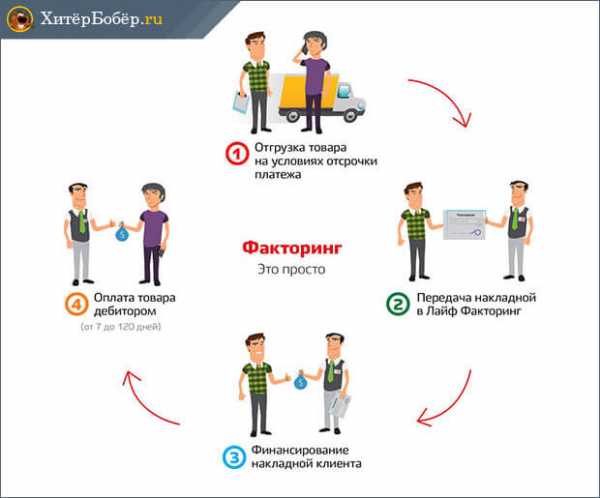

Для лучшего понимания схемы факторинга, давайте рассмотрим конкретный пример открытого факторинга:

- Кредитор предоставляет своему заказчику услуги, либо же интересующие его товары с отсрочкой платежа.

- Кредитор передает фактору ведомость, подтверждающую появление дебиторской задолженности за предоставленные товары или услуги.

- Фактор порывает значительную часть задолженности. Сумма проводки в пользу кредитора при этом может составлять от 70% до 95%.

- Дебитор погашает свою задолженность за товары или же услуги.

- Кредитор с фактором проводят окончательные взаиморасчёты. Фирма возвращает фактору ранее выплаченные им средства с установленными договором процентами, а банк, выполняющий роль фактора, отдает кредитору остаток средств (в зависимости от условий договора этот остаток составит от 30% и до 5%). Это завершающий этап сделки факторинга.

Данный пример раскрывает этапы факторинга закрытого типа. В том же случае, если стороны работают по открытой схеме, кредитор получает от банка 100% компенсации суммы за товары или же услуги, соответственно, последний этап в данной схеме упускается.

Преимущества и недостатки факторинга

Эффективность факторинга заключается в том, что его механизм позволяет поставщику существенно снизить свои риски. Важно то, что при получении денежных средств по схеме факторинга предоставление залога не требуется. Однако одним финансированием преимущества факторинга не ограничиваются. Посредник принимает на себя многие другие функции, связанные с управлением дебиторской задолженности: ведет учет выплат, контролирует сроки погашения, обеспечивает бухгалтерское и статистическое управление задолженностью, готовит финансовую отчетность. Избавление от дополнительной нагрузки позволяет компании сконцентрироваться на своем основном виде деятельности. Таким образом, использование факторинга позволяет существенно сократить организационные издержки. Что касается покупателя, то у него появляется возможность получить дополнительную отсрочку платежа, а также согласовать удобный для себя график выплат.

Однако, если проанализировать отзывы, можно сделать вывод, что есть и недостатки факторинга. В первую очередь это касается дороговизны услуг, вследствие чего некоторые компании предпочитают кредит. В том случае если покупатели стабильно платят в срок, что обеспечивает ритмичность поставок и оплаты, то привлечение фактора нецелесообразно. Менее привлекателен факторинг с правом регресса.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

10

9 831 просмотр Подпишитесь на Bankiros.ruПредыдущая статья

Факторинг с регрессом и без регресса

Следующая статья

Электронный факторинг

bankiros.ru

Виды факторинга , с регрессом и без регресса,оборотный факторинг, внешний и внутренний, открытый и закрытый реверсивный, факторинг кредитования и договоров

Виды и понятие факторинга

Факторинг представляет собой финансирование под уступку денежного требования, либо перепродажу сумм дебиторской задолженности банку. Факторинг вытекает только из договоров, в которых предусмотрена оплата по факту – то есть с отсрочкой платежа. Получается, что продукция уже отгружена, в бухгалтерском учете выручка показана (возможно, с нее уже уплачены налоги), а деньги то еще от покупателя не получены. Данная ситуация вызывает разрыв ликвидности, снижает финансовую устойчивость организации, нарушает производственный цикл организации, и это не берем в расчет случай образования просрочки при оплате. Факторинг позволяет избежать проблем, связанных с такой оплатой. Фактор (в лице которого чаще всего банк либо специализированная факторинговая компания) покупает у поставщика дебиторскую задолженность покупателя. В зависимости от роли и открытия информации сторонами факторинг бывает разных видов.

Плюс данной схемы очевиден – продавец получает деньги сразу же, которыми он может распорядиться по своему усмотрению. Банк (факторинговая компания) имеет с данной операции свою маржу – определенный процент от суммы выкупленных обязательств плюс комиссии. И далее покупатель производит окончательный расчет уже с банком (факторинговой компанией).

Итак, схема факторинга следующая:

Участники – продавец, покупатель, фактор

Продавец продает задолженность покупателя фактору. При этом у продавца не возникает сбоев, связанных с недостатком финансовых средств. Фактор получает комиссию за оказание услуг продавцу. Покупатель получает возможность отсрочки платежа. Так наиболее просто выглядит схема факторинга:

Обратите внимание, не каждая дебиторская задолженность может быть подвергнута факторингу. ДЗ подвергается тщательной проверке на предварительном этапе, где оценивается реальность ее взыскания с должника, и , следовательно, его финансовое состояние. Также пакет документов по факторингу будет проверяться специалистами банка и он должен соответствовать жестким требованиям – как законодательства, так и требованиям банка.

Факторинг с финансированием и факторинг без финансирования

Факторинг с финансированием подразумевает оплату банком сумм дебиторской задолженности поставщика в размере около 85% за вычетом дисконта (маржи банку), в том числе и досрочную оплату. Остальные 15% суммы сделки бронируются на случай получения претензий по качеству, количеству, параметрам продукции. Маржа банка может выражаться как процент от сделки, комиссионное вознаграждение.

Факторинг без финансирования предусматривает передачу фактору права на получение сумм выручки. То есть банк не оплачивает вместо покупателя выставленные счета (как в первом случае), а на основании полученных от продавца счетов к оплате истребует от покупателя оплату на условиях и в сроки, определенные договоров поставки продукции. Компания-фактор играет посредническую роль.

Открытый и закрытый факторинг

В открытом факторинге предусматривается уведомление всех сторон об участии в процессе оплаты компании-фактора (банка). Покупатель уведомлен об участии банка в процессе расчетов.

При закрытом факторинге покупатель не уведомлен об участии в расчетах третьей стороны – фактора. Покупатель производит расчет согласно договору с продавцом продукции, а тот уже самостоятельно ведет расчет с фактором для погашения платежа.

Факторинг с регрессом и факторинг без регресса

Факторинг с регрессом предусматривает, что в случае неоплаты со стороны покупателя, сумма денежных средств будет списана с покупателя. Ставка по такому факторингу будет более выгодной, так как риск компании-фактора значительно снижается. Факторинговая компания (банк) выплатит бОльшую часть от суммы дебиторской задолженности покупателя в найкратчайшие сроки (например, 95% задолженности при заключении договора факторинга, остальное – при исполнении своих обязательств должником). Сделки такого характера – факторинг с регрессом занимают около 88% удельного веса в объеме сделок факторинга.

Факторинг без регресса предусматривает полное взятие компанией-фактором на себя рисков по неоплате покупателем суммы дебиторской задолженности, что сильно сказывается на ставке за пользование денежными средствами и делает такой вид факторинга наименее распространенным на практике.

Внутренний и внешний виды факторинга

Внутренний факторинг осуществляется при условии нахождения всех участвующих сторон в одной стране.

При внешнем факторинге стороны находятся в разных странах, и договор факторинга заключается чаще всего на часть задолженности, имеющуюся в конкретной стране в рамках одного или нескольких покупателей. Это также называют заключением договора глобальной цессии.

Возможные причины отказа в факторинговом обслуживании со стороны банка:

- Организация имеет множества дебиторов, удельный вес каждого из которых незначителен

- Организация ведет бизнес по схеме «купил-продал» — так называемый в народе «перекид»

- Продукт по договору факторинга вызывает сомнение в части его быстрой реализации и ликвидности

- Организация выступает субподрядчиком

- Организация осуществляет розничную торговлю мелкими партиями товара

- Организация использует в том числе неденежные формы расчета

Итак, подведем итог вышесказанному. Факторинг можно отнести к активной банковской операции, подразумевающей переуступку прав на денежные требования. Каждая из участвующих сторон может вынести из данной операции определенную выгоду – своевременность расчетов для поставщика, отсрочка для покупателя, комиссия для фактора. Фактором может выступать как банк (чаще всего на практике), так и специализированная факторинговая компания. Не любая задолженность подпадает под факторинг, и не каждая получит возможность финансирования под уступку денежного требования.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

00

2 095 просмотров Подпишитесь на Bankiros.ruПредыдущая статья

Альфа банк факторинг

Следующая статья

ВТБ факторинг

bankiros.ru

Договор факторинга: особенности, тонкости, нюансы

Как правило, под факторингом понимается продажа дебиторской задолженности и/или передача агентских функций по управлению ей третьей стороне. Зачастую факторинг путают с цессией и кредитом. Несомненные сходства есть, но все-таки это разные (как минимум, с юридической точки зрения) инструменты.

В частности, факторинг в корне отличается от цессии, которая представляет собой уступку права требования по договору. При цессии права требований полностью передаются новой стороне, и таким образом меняется контрагент договора. Права требований при цессии продаются в одностороннем порядке без согласия должника (дебитора). Последнего просто уведомляют, что теперь он должен не фирме А, а фирме Б (и не важно, согласен он или нет).

Простой пример: зимой Городской ипотечный банк перепродал банку «Союз» свои ипотечные кредиты. Заемщики просто узнали, что теперь должны будут возвращать свои долги по ипотеке «Союзу», а не Городскому ипотечному банку. А коллекторские агентства, кстати, покупают просроченные кредиты по договору цессии.

Самое главное, что факторинг и цессия регулируются разными законодательными положениями. Всё, что касается факторинга, прописано в главе 43 Гражданского кодекса «Финансирование под уступку денежного требования». Цессия регулируется главой 24 ГК «Перемена лиц в обязательстве».

По договору факторингового обслуживания в простейшем случае фактор берет на себя функции финансового агента, которые, по сути, представляют собой управление дебиторской задолженностью, а именно:

— ведение реестра дебиторов (учет дат возникновения задолженности, сумм задолженности, графиков погашения),

— работа с должниками по уплате денежных средств, в том числе судебная и претензионная работа (по сути – юридическое сопровождение),

— анализ финансового состояния контрагентов – потенциальных и действующих – на предмет возможности предоставления отсрочки платежа и/или товарного кредита (иначе говоря, анализ возможности дальнейшего возникновения задолженности).

Как правило, управление дебиторской задолженностью ведется на основе современных специализированных компьютерных систем.

Подписывая договор факторингового обслуживания, четко определите, за что вы собираетесь платить деньги: только за учет и фиксирование фактов задолженности или за управление ими. Желательно, чтобы в договоре была прописана обязанность фактора не просто проводить учет долгов и переговоры с должниками, а обеспечивать сбор денежных средств в течение четко оговоренного промежутка времени. Также у фактора не должно быть права получать денежные средства напрямую от должника. Иначе не исключена ситуация, когда вместо сотни небольших неплательщиков вы получите одного крупного (в виде фактора).

Полная услуга факторинга зачастую воспринимается как аналог банковского кредитования: отгрузка товаров или предоставление услуг осуществляется с отсрочкой платежа. Но есть и существенное отличие: факторинговая компания сразу перечисляет денежные средства поставщику. Соответственно, покупатель (дебитор) становится должен факторинговой компании, а не продавцу.

Отличие кредитного договора от факторинга, как и в случае с цессией, сформулировано в Гражданском кодексе РФ.

Это отличие, в первую очередь, заключается в том, что факторинг в России практически во всех случаях регрессный. Что это значит? В случае, если покупатель в течение срока финансирования не рассчитается с факторинговой компанией, поставщику придется вернуть факторинговой компании не только денежные средства, полученные в момент отгрузки, но и комиссионное вознаграждение, а также в дальнейшем решать вопрос о задолженности непосредственно с дебитором, самостоятельно. Безрегрессный факторинг, соответственно, интереснее поставщику: если покупатель вовремя не рассчитывается – это проблема факторинговой компании.

Это важная деталь, на которую следует обратить внимание при подписании договора факторингового обслуживания. В «чистом» виде, как правило, не прописывается, регрессный факторинг или безрегрессный – это не юридический термин. Скорее всего, суть описанной выше схемы будет «спрятана» в обязанностях поставщика.

Необходимо также понять, кто будет оплачивать услуги факторинговой компании по предоставлению заемных средств. Обычно «цена вопроса» перекладывается на покупателя, но не каждому покупателю это понравится. Поэтому заранее необходимо понять, а главное – в договоре или приложениях к нему – прописать этот момент.

Желательно, чтобы в договоре факторинга содержалась четкая инструкция (формула) расчета суммы вознаграждения за факторинговое обслуживание (как правило, она достаточно запутанная).

Идеальный вариант – когда схема документооборота и финансовых потоков максимально детально прописана: указаны сроки, ответственные, размеры платежей и так далее. В операции факторинга участвуют три стороны: поставщик, покупатель и факторинговая компания. Желательно, чтобы на уровне договоров все стороны четко понимали, как будет происходить финансирование и какие документы будут необходимы в процессе.

В предыдущих статьях мы писали, что важен не только договор факторингового обслуживания, но и заключаемый между всеми сторонами процесса трехсторонний договор. В соответствии с договором потребитель получает отсрочку платежа, но при этом у него возникают финансовые обязательства перед факторинговой компанией. Или перед поставщиком – это уж как договоритесь. Зачастую потребители не хотят брать на себя дополнительные обязательства. В этом случае поставщик регулирует финансовую сторону вопроса путем изменения ценовой политики: например, снизив скидку для клиентов, покупающих товар в рассрочку.

Ну и, конечно, необходимо обращать внимание на «стандартные» пункты договоров типа «фактор имеет право в одностороннем порядке расторгнуть договор» или «фактор имеет право потребовать уплаты комиссионного вознаграждения раньше срока» и т.д.

В целом, факторинг – достаточно эффективный инструмент управления дебиторской задолженностью, но на практике достаточно дорогой. Работать ли вам с факторинговыми компаниями – решайте сами. Главное – до подписания договора факторингового обслуживания (хоть в качестве поставщика, хоть в качестве покупателя) обратите внимание на все стороны документа, описанные в нашей статье.

www.klerk.ru

Договор факторинга. Образец заполнения и бланк 2019 года

Договор факторинга (или договор финансирования) подразумевает двухстороннее соглашение, в силу которого один участник договора (финансовый агент), передает своему контрактуальному партнеру (клиенту) деньги в обмен на право денежных требований к третьему лицу – должнику.Файлы в .DOC:Бланк договора факторингаОбразец договора факторинга

Суть договора и правовое регламентирование

Правовое регулирование правоотношений факторинга осуществляется на основании статьи 824 ГК РФ. В соответствии со смыслом статьи, под договором факторинга подразумевается финансирование под уступку материального (денежного) требования.

Само финансирование при этом подразумевает возмездность услуги. Условиями договора, таким образом, становятся следующие действия контрагентов:

- Финансовый агент передает своему контрагенту (клиенту) финансовые средства в виде займа или аванса.

- Контрагент (клиент) уступает финансовому агенту имеющееся у него право требовать возврата денег у третьего лица (должника).

Обязанности и права финансового агента

К обязанностям и правам финансового агента как субъекта договора факторинга относятся следующие действия, которые ему надлежит выполнить в рамках договора:

- передать деньги клиенту в размере, соразмерном праву истребования долга с третьего лица;

- принять на себя обязанности по учету требований клиента к должникам;

- предпринять меры по обеспечению возврата должниками денежных средств;

- воплотить свое право требования, то есть предъявить должникам претензии по выплатам долга;

- принять от должников платежи.

Также договор может предусматривать обязанность финансового агента вести бухгалтерский учет в интересах клиента и предоставлять ему другие услуги по предмету договора, то есть по долговым обязательствам должников.

Выступать в качестве финансового агента может любое кредитное учреждение, в частности, при попытке клиента получить кредит в банке.

Если банк усомнится в платежеспособности клиента, но положительно оценит имеющиеся у клиента права по истребованию долгов, то кредит может быть выдан на основании договора факторинга, причем долговые обязательства клиент предоставит банку в качестве залога или гарантий.

Если клиент сможет закрыть кредит, то права требования долгов вернутся к нему, если же нет, то эти права перейдут в собственность кредитора.

Предмет договора факторинга

Услуга, оказываемая финансовым агентом своему клиенту, является тем стержнем, на котором основываются все условия договора факторинга. Причем оказываемая услуга является разноплановой и включает в себя несколько форм гражданско-правовых отношений, к примеру:

- уступку права требования;

- заем или кредитования;

- аванс;

- оказание услуг и т.д.

Легче будет рассмотреть договор факторинга на небольшом примере.

Прикладной факторинг

В качестве субъекта примера будет удобно взять некую крупную компанию «А», среди заказчиков которой имеется большое количество должников.

Несмотря на обширный фронт работ и заказов, у компании «А» начинаются финансовые проблемы, связанные с задержкой оплаты ее товаров или услуг.

Помочь такой компании сможет организация «Б», специализирующаяся на истребовании долгов за вознаграждение. Она переведет на счет компании денежные средства, в которых та нуждается, а взамен получит от нее право истребовать долг с должников.

Оформляться эта помощь будет в виде договора факторинга, по условиям которого «А» получит деньги для продолжения своей деятельности, а «Б» – должника, от которого будет требовать возврата долга.

Содержание договора и особые услуги

В тексте договора контрагенты оговаривают:

- вид факторинга;

- объем денежных средств, получаемый клиентом от финансового агента;

- объем комиссионного вознаграждения финансового агента;

- гарантии, предоставляемые контрагентами друг другу;

- ответственность за неисполнение условий договора;

- другие условия, которые стороны пожелают закрепить в договоре.

К другим (дополнительным) услугам, устанавливаемым на усмотрение сторон договора факторинга, может относиться осуществление бухгалтерских операций по учету долговых требований.

Подобная услуга будет актуальной в случае, если клиент передает финансовому агенту право требования по долговым обязательствам в отношении многих или нескольких должников.

Виды факторинга

Под видом договора факторинга подразумевается способ уступки денежных требований. Так, клиент по договору может:

- обменять право денежных требований на денежное финансирование со стороны финансового агента;

- передать право денежных требований финансовому агенту в виде залога, призванного обеспечить возврат финансирования. Право требования в таком случае перейдет к финансовому агенту только в случае, если клиент не сможет вернуть сумму, полученную от финансового агента в порядке финансирования по договору факторинга.

Другое разделение по видам факторинга осуществляется в силу реальности либо консенсуальности договорных обязательств.

В зависимости от подобного деления можно говорить о потенциальной возможности либо невозможности принудить финансового агента к выдаче кредита клиенту, а клиента принудить к передаче права требования долговых обязательств.

Если договор факторинга является консенсуальным, то права и обязанности контрагентов возникнут после достижения ими соглашения по условия договора. При реальном характере договора права и обязанности возникнут только при передаче предмета договора, то есть денег и долговых обязательств.

Консенсуальный договор даст сторонам право принудить своего контрагента к передаче предмета договора. При реальном характере договора такого права у контрагентов не будет.

Часть 1 статьи 824 ГК позволяет сторонам заключение договора с осуществлением передачи предмета договора как в реальном времени, так и в будущем.

Риски факторинга

Как и любые кредитные правоотношения, договор факторинга относится к типу договоров с повышенными рисками.

Поэтому до момента заключения договора финансовому агенту требуется проведение тщательного анализа финансового положения контрагента и должника (должников) с тем, чтобы убедиться в возможности возврата затраченных кредитных средств.

Анализ производится по нескольким позициям:

- ликвидность баланса;

- срок задолженности;

- состав задолженности;

- конкурентоспособность и возможность реализации выпускаемой клиентом или должником продукции;

- рынок, на котором сбывается продукция клиента или должника;

- конъюнктура рынка сбыта;

- платежеспособность клиента и должника и т.д.

Проведение анализа осуществляется аналитиками финансового агента на основании:

- бухгалтерской документации клиента или должника;

- кредитных историй клиента или должника;

- информация в средствах массовой информации, касающаяся клиента или должника и т.д.

При наличии заявки клиента на кредит на условиях договора факторинга кредитная организация обязана осуществить анализ в течение двух недель.

При положительных выводах по результатам проведения анализа кредитная организация (банк) заключает с клиентом договор факторинга с обязательным включением в текст договора следующих позиций:

- верхний лимит кредитной суммы, выдаваемой клиенту;

- верхний лимит долговых обязательств, принимаемых на инкассо.

Лимит кредитной суммы определяется исходя из объема долговых обязательств, право на которые имеет клиент по договору факторинга.

Сроки

Закон не регламентирует срок, на который может быть заключен договор факторинга, то есть длительность договора всецело оставляется на усмотрение контрагентов. Практика показывает, что минимальный срок действия договора факторинга не может быть менее одного года.

zakonius.ru

что это такое простыми словами + виды

Что такое факторинг? В чем его преимущество? Какие виды факторинга бывают и как правильно выбрать факторинговую компанию новичку?

Добрый день! С вами Эдуард Стембольский. Я больше десяти лет проработал финансистом в различных отечественных компаниях. Сегодня мы с вами поговорим о факторинге.

Мой профессиональный профиль – оптимизация дебиторской задолженности. Факторинг очень часто позволял мне избежать кассовых разрывов и нормализовать денежный поток предприятия.

Итак, если вы хотите, чтобы ваши деньги не «оседали» у контрагентов в самый неподходящий момент – читайте дальше.

1. Что такое факторинг — полный обзор понятия для новичков

В узком смысле, факторинг – это особый формат торгового кредитования. Более обширно понятие факторинга звучит следующим образом:

Факторинг — это беззалоговое предоставление денежных (оборотных) средств поставщику в ответ на переуступку им денежного требования к покупателю (возникающего в момент отгрузки товара или оказания услуги).

Новым собственником прав на востребование оплаты становится факторинговая компания (фактор). Важный момент – фактор получает «дебиторку», по которой не фиксировались нарушения условий оплаты. В противном случае он являлся бы коллектором. А это принципиально иное направление деятельности!

Более широкая трактовка понятия факторинга включает в себя также процессы оценки и страхования рисков неплатежей, которые зависят от того, насколько надежна компания-покупатель.

История возникновения факторинга

История факторинга берет свое начало в эпохе античности. Об этом, в частности, говорит происхождение термина от латинского facio, буквально переводящегося как «тот, кто делает».

Базовая причина формирования потребности в факторинге – развитие мировой торговли, предполагавшей существенный временной промежуток между отгрузкой продукции и оплатой.

В России факторинг получил развитие в начале «нулевых». Основными компаниями-факторами выступают отечественные банки. Российский факторинговый оборот в настоящий момент не превышает 0,5% от ВВП (в экономиках западных стран это показатель составляет от 2% до 20%).

2. Зачем нужен факторинг и каковы его главные преимущества

Итак, выше мы разобрались с тем, что это такое «факторинг». Если дать определение факторингу простыми словами, то оно будет звучать следующим образом:

Факторинг – это получение денег поставщиком от фактора в срок, который короче чем тот, что предусмотрен контрактом на поставку товара.

Чаще всего фактор одномоментно выплачивает около 90% от стоимости товара. Остальная сумма поступает после того, как покупатель подтвердит получение продукции и отсутствие каких-либо претензий или осуществит оплату.

Разумеется, что условия факторинга предполагают оплату услуг фактора (в виде некоторой комиссии).

Потребность в подобной схеме может возникнуть в случае форс-мажора. Очень часто быстро нарастить оборотный капитал оказывается дешевле, используя различные схемы факторинга, чем прибегая к краткосрочным кредитам. А в отечественной практике доступ малых предприятий к заемным средствам существенно затруднен.

Но может ли факторинг изначально закладываться в финансовые планы предприятия? Ответ утвердительный. Многие компании вынуждены прибегать к факторингу, работая в условиях «рынка покупателей».

Отсрочка платежа выступает как конкурентное преимущество, а повышение оборачиваемости оборотных средств достигается благодаря факторингу.

В отечественной практике факторинг часто встречается при оформлении поставок товаров и услуг от небольших фирм в адрес гигантских корпораций.

Крупные юридические лица нередко проявляют негибкость при договорной работе и готовы сотрудничать, лишь используя некое «шаблонное» соглашение на поставку.

Добиться изменения условий оплаты практически невозможно, этому противостоит бюрократия корпораций-гигантов, не желающая допускать прецедент изменения устоявшейся практики.

Важно!

Распространенная проблема в подобном случае – возникновение налоговых обязательств раньше поступления выручки, так как реализация признается по факту отгрузки товара.

Факторингу присущи еще несколько преимуществ:

- в отличие от кредита, он не требует использования залога;

- факторинговая компания фактически проводит инкассацию задолженности клиента;

- договор факторинга – это в некотором смысле страховка от риска неплатежа.

Основные преимущества и недостатки факторинга представлены в таблице ниже. Анализ проведен на основе сравнения с банковским кредитом.

3. Основные виды факторинга и их особенности

Существуют множество разновидностей факторинга в зависимости от потребностей клиентов.

Основные виды факторинга следующие:

- открытый и закрытый;

- с регрессом и без регресса;

- внутренний и международный.

Ниже, я расскажу вам о каждом более подробно.

С точки зрения информирования участников факторинговой сделки о ее заключении различают открытый и закрытый (конфиденциальный) факторинг.

В первом случае покупатель получает информацию о том, что поставщик заключил договор с компанией-фактором. При этом счет-фактура оформляется соответствующим образом (делается запись о необходимости перечислить средства в пользу фактора).

Во втором, означает, что плательщик не уведомляется о том, что заключен факторинговый договор. Должник перечисляет средства в адрес поставщика, а тот, в свою очередь, выплачивает их фактору.

С позиции распределения рисков бывает факторинг с регрессом и факторинг без регресса.

Факторинг с регрессом, т.е. право регресса означает, что в случае нарушения должником условий контракта, фактор может вернуть поставщику неоплаченные счета и потребовать возврата кредита. В реальных условиях данное условие очень редко предусматривается в договорах.

Факторинг без регресса предусматривает, что фактор не только берет на себя риски неоплаты, но и обязуется покрыть все издержки своего клиента, сопряженные с взысканием долга (включая судебные).

С точки зрения резидентности участников факторинговой сделки выделяют внутренний факторинг и внешний (международный).

При внутреннем факторинге и поставщик, и покупатель, и фактор зарегистрированы в одной стране.

При международном факторинге участники сделки – резиденты разных стран. Для внешнего факторинга характерны долгосрочные договоры, предполагающие передачу фактору всей дебиторской задолженности какого-либо покупателя или все покупателей-резидентов конкретной страны.

4. Как работает факторинг — 3 этапа факторинга

С позиции поставщика факторинговая сделка довольно проста. Учитывая невысокие риски, один из базовых критериев – расценки на услуги компании-фактора. Впрочем, некоторые нюансы мы рассмотрим ниже. Этапы факторинга с точки зрения факторинговой компании выглядят по-другому.

Этапы и схема работы факторинга:

Этап 1. Оценка потенциального клиента

На этом этапе анализируется работа потенциального клиента. Наибольшее внимание уделяется финансовому состоянию его дебиторов. Это сопряжено с тем, что основной риск фактора – невыполнение покупателем своих обязательств.

В процессе этой работы от поставщика запрашивается информация:

- о контрагентах;

- об условиях поставок и оплат;

- о фактах нарушений договорных обязательств.

Служба безопасности фактора должна проверить достоверность полученных данных. Также рассматривается кредитный рейтинг покупателей. По возможности исследуется информация о своевременности погашения им кредитов, полученных в банках.

Условия договора на поставку анализируются на соответствие условиям других подобных договоров, заключаемых на рынке. В случае наличия существенных отклонений анализируются их причины (это позволяет минимизировать вероятность возникновения злоупотреблений).

Также компания-фактор должна оценить вероятность возникновения рекламаций (претензий), исследовать подобные случаи и понять их причины.

Этап 2. Оформление факторинговой сделки

Заключение договора проводится после того, как фактор принимает решение обслуживать всю дебиторскую задолженность клиента или некоторую ее часть.

В договоре обязательно отражаются:

- условия и порядок финансирования,

- механизм передачи прав на дебиторскую задолженность,

- стоимость услуг и порядок расчетов.

Одновременно с этим фактор может принять решение о страховании риска неисполнение покупателем своих обязательств.

Этап 3. Контроль факторингового договора

Это очень важная часть деятельности факторинговой компании.

Постоянно ведется работа по ряду направлений:

- Анализ исполнения участниками сделки своих обязательств и формирование претензий в случае их нарушения.

- Мониторинг соответствия активов, задействованных при реализации договора факторинга, требованиям фактора, отраженным в договоре.

- Периодическая переоценка как самого клиента, так и его дебиторов. Особенно это касается тех предприятий, которые относятся к проблемным секторам национальных экономик.

5. Как правильно выбрать факторинговую компанию — 5 советов от эксперта

Ниже я расскажу вам, как правильно выбрать факторинговую компания, которой можно доверить работу с вашей дебиторской задолженность.

5 золотых советов для новичков:

- Определитесь, для чего вам нужны услуги факторинга. Если основная задача – решить проблему с конкретным контрагентом, то вам подойдет и достаточно узкий перечень услуг. В противном случае ищите того фактора, который согласится обслуживать всю вашу дебиторскую задолженность и работать с нестандартными поставками. Возможно, что это обойдется чуть дороже, но вы гарантированно не останетесь без оборотных средств.

- Не «зацикливайтесь» на банках, особенно если ваш оборот невелик. К сожалению, отечественные банкиры могут предоставлять крупным и мелким клиентам услуги разного качества. Понимая, что на вашем обороте не заработать много, они будут слишком долго рассматривать предоставляемые вами документы. В этом смысле небольшие факторинговые компании могут работать значительно более оперативно.

- Не ленитесь собрать отзывы о компании в «мировой паутине». Но не паникуйте, наткнувшись на негативные впечатления какого-либо одного клиента. Психология человека устроена так, что, оставшись недовольным обслуживанием, он получает значительно более мощную мотивацию «наследить в Интернете».

- Оцените стоимость услуг. Два основных вопроса в данном случае – это размер комиссии фактора и существование или отсутствие комиссии за просрочку платежа покупателем.

- Поинтересуйтесь возможностью использовать электронный документооборот и электронную подпись. На практике это может ускорить поступление денег на несколько дней.

6. Заключение

Итак, в этой статье мы ознакомились с вами с таким инструментом как факторинг, разобрались с тем, как с его помощью улучшить процесс управления оборотным капиталом и сформулировали положения, которые помогут выбрать факторинговую компанию для сотрудничества.

Однако при формировании денежного потока может использоваться еще ряд механизмов, повышающих эффективность работы предприятия. Следите за выходом новых статей на нашем сайте. Со временем мы расскажем про каждый из них.

И в заключении предлагаю вам посмотреть интересное видео о том, как работает факторинг на примере промо-ролика компании Лайф Факторинг.

Своими мнениями по теме делитесь в комментариях и не забывайте ставить лайки! Всего вам доброго!

hiterbober.ru

Факторинг — это… Что такое Факторинг?

Факторинг (англ. factoring от англ. factor — посредник, торговый агент) — это комплекс услуг для производителей и поставщиков, ведущих торговую деятельность на условиях отсрочки платежа.

В операции факторинга обычно участвуют три лица: фактор (факторинговая компания или банк) — покупатель требования, поставщик товара (кредитор) и покупатель товара (дебитор). Основной деятельностью факторинговой компании является кредитование поставщиков путём выкупа краткосрочной дебиторской задолженности, как правило, не превышающей 180 дней. Между факторинговой компанией и поставщиком товара заключается договор о том, что ей по мере возникновения требований по оплате поставок продукции предъявляются счета-фактуры или другие платёжные документы. Факторинговая компания осуществляет дисконтирование этих документов путём выплаты клиенту 60−90 % стоимости требований. После оплаты продукции покупателем факторинговая компания доплачивает остаток суммы поставщику, удерживая процент с него за предоставленный кредит и комиссионные платежи за оказанные услуги[1].

Виды факторинга

Существует большое количество разновидностей факторинговых услуг, отличающихся друг от друга прежде всего степенью риска, который принимает на себя факторинговая компания.

Факторинг с регрессом (англ. recourse factoring) — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. Однако в случае невозможности взыскания с должника сумм в полном объёме, клиент переуступивший долг, обязан возместить фактору недостающие денежные средства[2].

Факторинг без регресса (англ. non recourse factoring) — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. При невозможности взыскания с должника сумм в полном объёме факторинговая компания потерпит убытки (правда, в рамках выплаченного финансирования клиенту)[2].

Факторинг бывает открытым (с уведомлением дебитора об уступке) и закрытым (без уведомления). Также он бывает реальным (денежное требование существует на момент подписания договора) и консенсуальным (денежное требование возникнет в будущем)[3].

При участии одного Фактора в сделке факторинг называется прямым, при наличии двух Факторов — взаимным[3].

При классификации видов факторинга стоит обратить внимание на инвойс-дискаунтинг, хотя он и имеет ряд существенных отличий, несмотря на то, что в нем присутствуют черты регрессного закрытого факторинга.

Факторинг называется внутренним (domestic factoring), если стороны по договору купли-продажи, а также факторинговая компания находятся в одной и той же стране.

Факторинг называется внешним (чаще используется название международный факторинг)(international factoring), если поставщик и его клиент являются резидентами разных государств.

Правовое регулирование факторинга

В XX веке факторинговые операции получили широкое распространение в международной коммерческой практике. Участники деловых отношений столкнулись с отсутствием правового регулирования факторинговых операций. В Европе данные операции регламентировались в основном общими нормами обязательственного права. При этом надо учитывать, что в разных правовых системах нормы гражданского права и практика их применения отличаются друг от друга[4].

Поэтому в мае 1988 года на международной конференции в Оттаве была принята Конвенция о международном факторинге, подготовленная Международным институтом унификации частного права. Данная конвенция помогла унифицировать ряд норм, регулирующих правовые отношения участников факторинговых сделок, и урегулировала вопросы, не имевшие решения в национальных правовых системах[4].

Под факторинговым контрактом конвенция понимает контракт, заключённый между одной стороной (поставщиком) и другой стороной (финансовым агентом), в соответствии с которым[4]:

- поставщик должен или может уступать финансовому агенту денежные требования, вытекающие из контрактов купли-продажи товаров, заключаемых между поставщиком и его покупателями (должниками), за исключением контрактов, которые относятся к товарам, приобретаемым преимущественно для личного, семейного и домашнего использования;

- финансовый агент выполняет, по меньшей мере, две из следующих функций:

- финансирование поставщика, включая заём и предварительный платёж;

- ведение учёта (бухгалтерских книг) по причитающимся суммам;

- предъявление к оплате денежных требований;

- защита от неплатёжеспособности должников;

- должники должны быть уведомлены о состоявшейся уступке требования.

Российская Федерация в настоящее время участником конвенции не является. В России факторинг появился только в марте 1996, когда была принята Часть вторая Гражданского кодекса.

В статье 824 ГК РФ дается следующее определение факторинга как финансирование под уступку долгового требования, само определение факторинга отсутствует. По договору финансирования под уступку долгового требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), а клиент уступает или обязуется уступить финансовому агенту это денежное требование. Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательств клиента перед финансовым агентом.

Иными словами, фактические долги (денежные требования) могут быть проданы кредитором определенному лицу, обладающему свободными денежными средствами (финансовому агенту), который обязуется выплатить клиенту (кредитору) причитающийся ему долг третьего лица, за вычетом собственных интересов и комиссии. А когда наступит срок платежа по указанным суммам, финансовый агент взыщет их с должника. Комиссия факторинговой компании обычно складывается из нескольких составляющих — комиссия за сервис, процент за деньги, комиссия за кредитный риск и регистрацию поставки.

Закон различает два вида денежных требований, которые могут быть предметом уступки: срок платежа по которым уже наступил, то есть реально существующая задолженность, и платежные обязательства, срок платежа по которым еще не наступил (будущие требования). ..

Преимущества факторинга

Благодаря договору факторинга поставщик может сразу получить от фактора плату за отгруженный товар, что позволяет ему не дожидаться оплаты от покупателя и планировать свои финансовые потоки. Таким образом факторинг обеспечивает предприятие реальными денежными средствами, способствует ускорению оборота капитала, повышению доли производительного капитала и увеличению доходности. Помимо финансирования оборотных средств при факторинге банк покрывает значительную часть рисков поставщика: валютные, процентные, кредитные риски и риск ликвидности[5].

При этом кредитор, заключая договор факторинга, получает возможность вернуть долг через более длительный срок по сравнению с коммерческим кредитом (в отдельных случаях долг пролонгируется под дополнительные обязательства), разрешается также частичное погашение долга, что стимулирует покупку товаров через факторинговые компании[5].

Коммерческие банки и факторинговые компании расширяют с помощью факторинга круг оказываемых услуг и увеличивают размеры прибылей[5].

История

| В этом разделе не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 12 мая 2011. |

Начало операциям факторинга положил созданный в Англии еще в XVII в. Дом факторов (House of Factors). Перед фактором, знавшим товарный рынок, платежеспособность покупателей, законы и торговые обычаи данной страны, ставились задачи поиска надежных покупателей, хранения и сбыта товара, а также последующего инкассирования торговой выручки.

Однако бурное развитие факторинговой деятельности наблюдается в Северной Америке лишь во второй половине XIX в. При этом первоначально американские факторы всего лишь принимали у производителей товар для реализации. Особенно ярко это проявлялось в сфере торговли текстилем. Но с течением времени, в связи с введением в Европе высоких таможенных пошлин на текстиль, производители начали создавать собственные системы сбыта своей продукции на европейском рынке, которые включали в себя и элементы производства. В результате этого американские факторы вынуждены были изменить форму своей деятельности, преобразившись из посредников при продаже товаров (agent factoring) в институты, финансирующие производителей товаров (credit factoring). Они разработали также своё ноу-хау о способе финансирования клиентов, которое включало дисконт и исполнение получаемых от клиентов денежных требований, а также принятие на себя финансовых рисков. В сферу своей деятельности факторы включали также ведение бухгалтерии производителей, внесение денежных авансов в счет будущих поступлений от контрагентов и предоставление кредитов для закупки сырья и финансирования производства. Таким образом, американские факторы начали осуществлять деятельность, типичную для банковских организаций. Данная схема настолько прижилась в США, что в настоящее время 90 % производителей текстиля используют схему факторинга.

В начале 60-х гг. прошлого века началась экспансия американских товаропроизводителей в Западную Европу, что привело к активизации деятельности европейских факторинговых компаний. Уже к середине 60-х гг. были созданы две крупнейшие факторинговые ассоциации: IFG (International Factors Group) и FCI (Factors Chain International). Объем факторинговых операций неуклонно возрастал, увеличивалось количество факторинговых компаний, работающих как на внутреннем, так и на международном рынках. Этот процесс продолжается и по сей день. По данным FCI, мировой оборот факторинговых операций вырос с 1996 г. по 2001 г. более чем в 2,3 раза, составив 720,19 млрд евро, причем более 96 % объема факторинга пришлось на внутренний факторинг.

Необходимость унификации регулирования факторинговой деятельности в связи с частично международным характером её использования привела к созыву в Оттаве в 1988 г. дипломатической конференции по принятию проектов конвенций о международном факторинге и международном финансовом лизинге, которые были подготовлены Международным институтом унификации частного права (УНИДРУА). Одним из итоговых документов данной конференции явилась Конвенция УНИДРУА о международном факторинге, подписанная 28 мая 1988 г.

Данная Конвенция сыграла значительную роль в развитии факторинговой деятельности, поскольку национальное законодательство многих государств не содержало практически никаких норм, регулирующих факторинг. Она послужила основой для разработки национального законодательства в данной области, после её принятия ряд государств ввели факторинг в систему своего гражданского права.

Гражданский кодекс Российской Федерации с 26.01.1996 года содержит 43-ю главу, посвященную отношениям факторинга, которые именуются как «финансирование под уступку денежного требования» [6].

Факторинг в России

В СССР факторинг был внедрен в 1988 г. в качестве эксперимента Промстройбанком и Жилсоцбанком. Из-за полного отсутствия на тот момент какой-либо методической литературы и невозможности получить доступ к мировому опыту, сущность этой услуги была несколько извращена. Факторинговым отделам переуступалась только просроченная дебиторская задолженность, соглашение заключалось как с поставщиком, так и с покупателем, причем первому гарантировались платежи путем кредитования покупателя. Факторинговое обслуживание носило характер разовых сделок без обеспечения комплекса страховых, информационных, учетных и консалтинговых услуг, подразумеваемых факторингом.

Кредит и факторинг

| В этом разделе не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 12 мая 2011. |

По сравнению с кредитованием факторинг имеет ряд существенных преимуществ[источник не указан 710 дней]:

- Залоговое обеспечение. В отличие от кредитования, где необходимо в большинстве случаев обязательное материальное залоговое обеспечение (основные средства, товары в обороте, сырье и прочее), при операциях факторинга обеспечением выступает дебиторская задолженность компании.

- Оценка финансового состояния. Жесткие требования к финансовому состоянию компании и качеству финансовой отчетности в меньшей степени влияют на положительное решение вопроса при факторинге, чем при кредитовании. Факторинговые компании в большей степени интересуются качеством и диверсификацией дебиторской задолженности поставщика.

- Гибкая схема работы. В отличие от кредитования, факторинг не связывает так руки финансовым директорам жесткими временными рамками (при кредитовании в основном используется единовременная или по утвержденному графику выборка кредитных средств и аналогичное погашение). Факторинговое финансирование осуществляется по факту отгрузки товара одобренным дебиторам и фактически пропорционально объему продаж. Погашение же факторингового финансирования осуществляется в момент оплаты отгруженного товара дебиторами.

- Высокие темпы роста продаж. Более «гибкое» и постоянное финансирование при факторинге в совокупности с эффективным управлением дебиторской задолженностью позволяет более высокими темпами увеличивать товарооборот компании. По факту отгрузки товара в адрес одобренных дебиторов финансируется 90% от суммы каждой поставки. Таким образом, объем финансирования растет пропорционально объему продаж.

Даже самые простейшие расчеты показывают, что при равных условиях факторинг позволяет в течение одного года увеличить товарооборот в 2 раза быстрее, чем при кредитовании на пополнение оборотных средств. Используя факторинг с получением финансирования от Фактора сразу после отгрузки товара, вы будете всегда обладать денежными средствами для производства/закупки и продажи товара, не дожидаясь поступления оплаты от покупателей за ранее отгруженный товар.

Кроме того, факторинг — это не только финансирование. Полный комплекс факторинговых услуг подразумевает управление дебиторской задолженностью, покрытие ряда рисков (потери ликвидности, кредитного, инфляционного, валютного), информационно-аналитическое обслуживание (специальные IT, позволяющие контролировать движение денежных средств, текущее состояние дебиторской задолженности, платежную дисциплину покупателей, планировать ежедневные финансовые потоки компании и формировать аналитические отчеты для принятия управленческих решений). Перечисленные услуги и формируют добавленную стоимость факторинга, которая отличает факторинг от обычного кредитования.

Сравнительная характеристика факторинга, кредита и овердрафта

| Факторинг | Кредит | Овердрафт |

|---|---|---|

| Погашается из денег, поступающих от дебиторов клиента. | Возвращается Банку заемщиком | Возвращается Банку заемщиком |

| Выплачивается на срок фактической отсрочки платежа (до 90 — 120 календарных дней) | Выдается на фиксированный срок. | Устанавливаются жесткие сроки пользования траншем, как правило, не превышающие 30 дней |

| Выплачивается в день поставки товара | В обусловленный кредитным договором день | Срок действия договора ограничен |

| Переход компании на расчетно-кассовое обслуживание в Банк не требуется | Банк может включить в кредитный договор условие о переходе заемщика на расчетно-кассовое обслуживание в Банк | Банк может включить в кредитный договор условие о переходе заемщика на расчетно-кассовое обслуживание в Банк |

| Не требуется никакого обеспечения | Банк может потребовать предоставить залог по кредиту и/или обязать заемщика обеспечить обороты по расчетному счету, адекватные сумме займа | Предусмотрено поддержание определенного оборота (5:1) по расчетному счету. Обеспечение в виде залога не требуется |

| Размер не ограничен и может увеличиваться по мере роста объема продаж клиента | Выдается на заранее обусловленную сумму | Лимит устанавливается из расчета 15-50% от месячных кредитовых поступлений на расчетный счет заемщика |

| Погашается в день фактической оплаты дебитором поставленного товара | Погашается в заранее обусловленный день | Все кредитовые поступления автоматически списываются с расчетного счета в погашение овердрафта и процентов по нему |

| Факторинговое финансирование выплачивается автоматически при предоставлении накладной и счета-фактуры | Для получения кредита необходимо оформлять огромное количество документов | Для получения овердрафта необходимо оформлять большое количество документов |

| Продолжается бессрочно | Погашение не гарантирует получение нового | Погашение не гарантирует получение нового |

| Сопровождается сервисом, который включает в себя: управление дебиторской задолженностью, покрытие рисков, связанных с поставками на условиях отсрочки платежа, консалтинг и многое другое | При кредитовании помимо предоставления средств клиенту и РКО Банк не оказывает заемщику каких-либо дополнительных услуг | При овердрафте помимо предоставления средств клиенту и РКО Банк не оказывает заемщику каких-либо дополнительных услуг |

См. также

Ссылки

Примечания

- ↑ Деньги. Кредит. Банки: Учебник / Под ред. Г. Н. Белоглазовой. — М.: Высшее образование, 2009. — С. 163.

- ↑ 1 2 Трошин А. Н., Мазурина Т. Ю., Фомкина В. И. Финансы и кредит: Учебник. — М.: Инфра-М, 2009. — С. 276-277. — (Высшее образование). — 3 000 экз. — ISBN 978-5-16-003527-7

- ↑ 1 2 Абалкин Л. И., Аболихина Г. Л., Адибеков М. Г. Лизинговые, факторинговые, форфейтинговые операции банков. — М.: ДеКА, 1995. — ISBN 5-86006-040-8

- ↑ 1 2 3 Карабанова К. И. Курс лекций по банковскому праву. — Волгоград: Издательство ВолГУ, 2002. — С. 219, 222. — ISBN 5-85534-663-3

- ↑ 1 2 3 Абашкин Ф. Ю. Финансирование оборотного капитала предприятия при помощи факторинга // Вестник Нижегородского университета им. Н. И. Лобачевского. Серия: Экономика и финансы. — Нижний Новгород: Нижегородский государственный университет им. Н. И. Лобачевского, 2004. — № 2. — С. 311-316.

- ↑ ГК РФ, Часть 2

dic.academic.ru