что это такое простыми словами

Своп (от англ. Swap) используется при заключении сделок по купле / продаже ценных бумаг, когда любая операция сопровождается обратной продажей / покупкой. При подобных обменных манипуляциях предполагается обмен платежами в течение большого периода времени. Прибегают к данному методу с целью накопления объемов активов и обязательств, снижения уровня рисков или изменения их характера, хеджирования, а также получения финансирования под залог ценных бумаг.

Виды Свопов

Трейдерам на рынке Форекс также приходится разбираться, что такое своп. При покупке / продаже валютных пар всегда совершаются взаимообратные операции — покупка одной и реализация второй валюты. По сути, делается ставка на повышение курса основной и на понижение котируемой денежной единицы.

Swap позволяет распределить риски между обеими сторонами сделки.

В зависимости от конкретной сферы применения различают следующие его виды:

- Процентный (IRS, Interest Rate Swap). Инструмент для замены одной формы процентных ставок на другие, например, фиксированная меняется на плавающую (по соглашению сторон). Типовой пример — соглашение о будущей процентной ставке.

- Валютный (Currency Swap). Является комбинацией противоположных финансовых сделок (конверсионных) при наличии точно обозначенных дат валютирования и экспирации Swap.

- На акции (Stock Swap). Речь идет об обмениваемых платежных потоках по акциям для получения прибыли из различий доходности индексов, процентных ставок.

- На драгоценные металлы. Подобные сделки преимущественно совершаются ради хеджирования рисков, но особого влияния на рынок драгметаллов не оказывают.

- Кредитный дефолтный Swap (CDS, Credit Default Swap). Инструмент, позволяющий подстраховываться от убытков при дефолте из-за обесценивания долговых обязательств.

- Свопцион (Swaption). Производный инструмент от свопов и опционов. Позволяет заключать сделку с указанными параметрами (фиксированной ценой) в будущем.

- Сделка РЕПО (Repo, Repurchase Agreement). Вариант конверсионной сделки. Обратная операция проводится в будущем в строго оговоренный срок по заранее известной цене.

Стандарты заключения любой из перечисленных разновидностей сделок устанавливаются по решению BBA (British Bankers Association, ассоциации британских банкиров) или ISDA (International Swap and Derivatives Association). В отдельно взятых государствах существует вероятность применения собственных правил, это зависит от законодательной базы развития внутреннего рынка, наличия взаимоотношений с зарубежными фирмами.

Swap на бирже

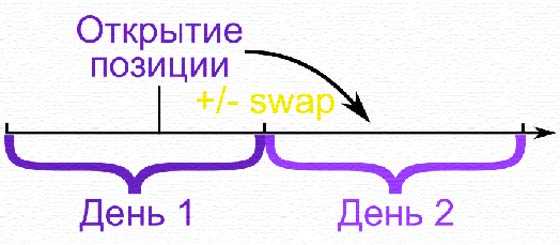

В лексиконе трейдеров на фондовой бирже или на рынке Форекс часто употребляется данный термин. Сделки своп осуществляются автоматически в момент наступления новых суток. Если ордер будет закрыт в тот же день, когда был открыт, то разница в котировках по рабочим валютам будет не особо заметной, но стоит остаться в рынке до следующего дня, как будут заметны изменения — на каждый ордер начисляется своп. Речь идет о валютном свопе.

Свопы могут представлять собой взаимное кредитование в разных валютах.

Во время переноса открытой позиции на следующий торговый день своп начисляется или списывается. Есть одно дополнение — в ночь со среды на четверг взимается тройной размер стандартной суточной ставки. Именно в этот период проводится расчет по неторговым дням (суббота и воскресенье). Несмотря на то, что биржа закрыта, за кредит, выдаваемый брокером на основании выбранного кредитного плеча, все равно необходимо платить.

Можно обратить внимание, что в регионах перенос позиций происходит в разное время. Это происходит из-за смещения по времени по сравнению с Нью-Йорком. Биржи всегда ориентируются на время 17:00 (EST) нью-йоркского часового пояса, приравниваемое к 00:00 времени в торговых терминалах. В Москве наступает 1 час ночи, в других регионах — соответственно их часовому поясу относительно московского.

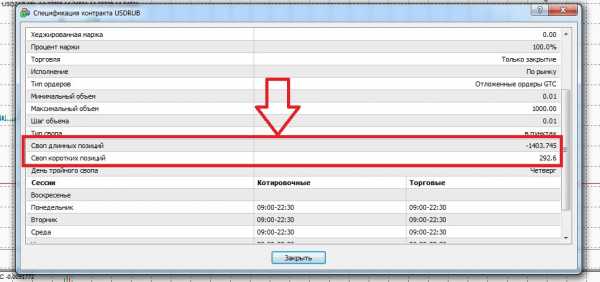

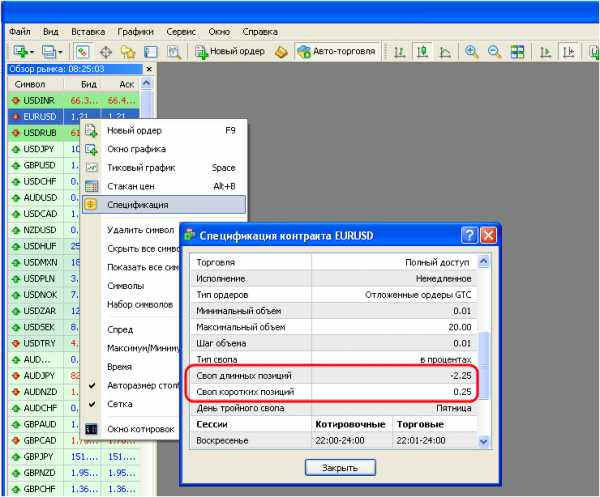

Сумма свопа зависит от текущей процентной ставки Центрального банка по конкретной валюте. Трейдеры, предпочитающие долгосрочную торговлю, стараются подбирать валютные пары с минимальным значением или торгуют в сторону положительного свопа (например, по AUDUSD). В торговом терминале MetaTrader 4 размер комиссии можно узнать в зависимости от валютной пары. Она доступна при выборе в списке символа, с которым предстоит работать.

Торговые стратегии Форекс на базе свопов

Свопы являются ключевым элементом торговых стратегий на рынке Форекс.

Выбор торгового инструмента осуществляется по спецификации валютных пар. Наиболее востребованы инструменты с австралийским долларом — AUDUSD, AUDJPY. Но работать придется исключительно в сторону покупок, т. к. своп значителен для обоих типов ордеров (Buy и Sell), но если открыть продажи, то придется смириться с отрицательным значением комиссии. Если «австралиец» является котируемой валютой, например, GBPAUD, то ситуация кардинально меняется — на этой паре выгодными являются продажи.

Ключевыми элементами торговых стратегий, использующих своп, являются:

- Использование тайм-фрейма не ниже h5, чтобы краткосрочные колебания цены не влияли на решение трейдера. В основном применяется дневной промежуток D1 или месячный W1.

- Применение технических индикаторов, иных инструментов для выявления флэта с перспективой отсутствия тренда в течение длительного срока.

- Выставление цели (Take Profit) и фиксация убытков (Stop Loss) на значительном расстоянии от точки открытия ордеров, чтобы незначительные изменения цены не приводили к закрытию перспективной позиции.

В качестве сигнализатора часто используют паттерны, т. к. они формируются постепенно и при наличии четко выраженной тенденции. Иногда применяют так называемую «лесенку» из нескольких последовательно открываемых сделок. Новые позиции появляются по мере выхода ранее созданных в прибыль, что позволяет на первых порах избегать повышенных рисков. Реже данную методику используют при движении цены против первых ордеров, в этом случае расчет идет на закрытие серии сделок путем усреднения, когда появляются признаки начала тренда.

Хеджирование рисков с помощью свопов

Одним из наиболее убыточных рисков является вероятность такого изменения котировок валюты, процентных ставок или стоимости ценных бумаг, что после закрытия сделок для трейдера остается лишь один выход — фиксировать потери. Но благодаря своевременному применению своп-сделок шансы выйти из ситуации с минимальной утратой будут выше. Идея заключается в достижении договоренности по проведению обратной сделки по заранее оговоренным ценам, т. е. потенциальные риски равномерно распределяются между обеими сторонами. Вероятность получения убытков зависит от развития рынка, открытия своевременных контрактов, позволяющих компенсировать скачки котировок, стоимости ценных активов.

Грамотное применение свопов позволяет повысить прибыльность финансовых операций.

Ключевым отличием своп-контрактов является:

- Отсутствие обязательства обмена какими-либо активами, в расчет берется лишь их стоимостная переменная.

- Наличие обязательной комиссии, несмотря на невещественный характер сделки.

- При заключении контракта сразу указывается срок, когда планируется совершение обратной сделки.

Основным вариантом использования свопов для хеджирования является предоставление встречных кредитов, равнозначных по сумме, в разных валютах, с одним / приближенным сроком погашения. Иногда применяется обычное соглашение о купле / продаже валюты по ставке спот, когда заранее оговаривается котировка и конкретный момент в будущем.

Что такое своп-линия

В кризисный 2008 год распространилось еще одно понятие — своп-линия. Подразумевается наличие договоренностей между Центральными банками различных государств по обмену валюты строго по договоренному курсу. Правила действуют либо в течение конкретного срока, либо пока не будет достигнут заранее обозначенный объем обмениваемой валюты. Первая транзакция совершается по текущему курсу, а обратная — с наценкой.

Своп-операции обычно осуществляются в разной валюте.

Появился термин еще в 1920-х годах, но пользовались такой схемой крайне редко. За счет нее периодически компенсировали колебания курса валют, возникающие в краткосрочной перспективе из-за локальных событий. Помимо этого, своп-линии открывают широкие возможности по эмиссии валют, предоставлению кредитов иностранным банкам в валюте государства, например, в евро для американских финансовых учреждений.

Применение свопов в России

На российском финансовом рынке больше распространены кредитные (дефолтные) свопы. Их применение связано с повышенным риском обесценивания денег в течение типичного срока кредитных обязательств. Вероятность попадания в кризисную ситуацию возникает у обеих сторон — и у кредитора, и у заемщика. Все зависит от валюты, в которой выдавался кредит, а также ситуации на внутреннем и мировом рынках. С иностранной валютой имеется риск интервенции, когда ее курс резко изменяется в отношении российского рубля без особых на то причин.

Фактически своп-операции по кредитным обязательствам юридических лиц являются своеобразной страховкой. Заинтересованная организация платит третьему лицу одноразовую сумму или периодические платежи за то, чтобы в случае дефолта получить взамен компенсацию для погашения убытков, полученных в результате банкротства заемщика и обесценивания денежных средств. Иногда применяется форма физической поставки. В таких случаях обязательство касается выкупа определенных активов по оговоренной цене при условии проявления неблагоприятных событий.

Применение дефолтных свопов обусловлено их более выгодной стоимостью в сравнении с классической страховкой. Специалисты на финансовых рынках отмечают повышенную управляемость кредитных рисков в отличие от процентных и валютных. Более рисковые сделки в России употребляются редко, преимущественно о них заходит речь, когда бизнес ведется с зарубежными партнерами. Хеджирование рисков кредитными свопами возможно с участием не только страховых компаний, но и независимых банковских учреждений или инвестиционных фондов, крупных компаний или заинтересованных частных лиц.

alpari.com

Что такое своп на бирже и как с ним работать

Среди всех брокерских комиссий именно своп вызывает максимум споров и разногласий у трейдеров. Кто-то отказывается из-за него от долгосрочных стратегий, в то время как другие игроки используют комиссию в своих целях. В любом случае каждый начинающий и опытный трейдер должен знать, что представляет собой своп на бирже и как он может повлиять на прибыльность сделок.

Понятие свопа на бирже

Своп – это брокерская комиссия, которая возникает в результате переноса открытого ордера на следующий день. При этом она может быть как положительной, так и отрицательной. В первом случае сумма комиссии зачисляется на ваш счет, а во втором – снимается с депозита. Происходит перенос открытого ордера ежедневно в 21:00 по GMT.

Обратите внимание. Даже после года торговли далеко не все трейдеры знают, зачем нужен своп на бирже, что это и как им пользоваться. Дело в том, что если вы торгуете только короткими позициями внутри дня, данная комиссия может оставаться для вас загадкой долгое время. Необходимость разобраться в понятии “своп” возникает только при совершении средне- и долгосрочных сделок.

Положительный и отрицательный своп на бирже

Многие трейдеры задаются следующим вопросом: “Своп на бирже – что это и каким образом он может стать положительным?”. Для этого давайте разберемся в механизме торговли на Форекс.

Допустим, вы открываете ордер на покупку EUR/USD. По факту в этот момент осуществляется 2 сделки: покупается евро и продается доллар. Часть валюты, в которой вы держите депозит, сразу меняется на евро. При этом деньги не переходят в распоряжение брокеру, а хранятся в банке, предоставляющем фирме-посреднику кредит, куда начисляется процент. В данной ситуации это делает банк США, так как мы продаем именно доллар.

В результате кредит в американский банк начисляется с % ставки за сделку, которая получается от банка Европы. Разница между ставками купленной и проданной валюты и называется свопом на бирже. В зависимости от условий, предоставляемых банками и брокером, эта разница может быть отрицательной либо положительной.

Пример

В качестве примера возьмем ту же валютную пару EUR/USD. Процентные ставки, о которых пойдет речь, произвольные. Проанализируем оба варианта – с плюсовым и минусовым свопом на бирже.

- Покупка актива. Если мы создаем ордер на покупку, тогда приобретаем евро и продаем доллар. Сумма % ставки евро равна 2, а ставка доллара составляет 1%. Таким образом мы получаем +1%.

3% — 2% = 1%

- Продажа актива. В случае продажи при аналогичных данных возникает обратный результат. И у нас выходит отрицательный своп, равный -1%.

2% — 3% = -1%

Как заработать на свопе

Обратите внимание, что получить прибыль на свопе при торговле на коротких временны́х интервалах нельзя. Во-первых, даже положительный своп на бирже не способен принести достойный доход всего за несколько дней. Во-вторых, кроме него еще существует такая комиссия, как спред, из-за которой теряется часть средств сразу после открытия сделки. Здесь следует помнить важное правило: сумма свопа всегда меньше спреда. Поэтому сделку нужно держать довольно долгое время, чтобы она вышла в плюс.

Итак, каким же образом можно заработать на свопе? Такой способ дохода появился относительно недавно. Он называется кэрри-трейдинг. Суть стратегии довольно проста и заключается она в следующих этапах:

- Выбираем валютные пары с максимальными положительными процентными ставками от свопа.

- Делаем технический анализ выбранного актива. Необходимо изучить ценовые колебания за последнюю неделю, чтобы выявить бычий или медвежий тренд на рынке. Дополнительно рекомендуем изучить фундаментальный анализ, ведь во время серьезных новостей на рынке могут произойти сильные колебания цены.

- После выявления тренда выбираем наиболее удачную точку для входа и открываем позицию.

Торговля без свопов

Как упоминалось ранее, отношение к свопам у трейдеров совершенно разное. Не у всех данная комиссия ассоциируется с возможностью заработать. А многие трейдеры и вовсе опасаются лишиться части депозита из-за свопа. Если вы относитесь к их числу, тогда рекомендуем попробовать торговлю без свопов. Сделать это можно 2-мя способами:

- Внутридневная торговля. Если вы осуществляете сделки до 21:00 по GMT, тогда точно не столкнетесь с этой комиссией. Если же в отдельных случаях есть смысл оставить ордер открытым на несколько дней, то больши́х финансовых потерь из-за минусового свопа на бирже не возникнет.

- Безсвоповые счета. Далеко не все брокерские фирмы предоставляют возможность открыть безсвоповый счет. Однако если вы занимаетесь долгосрочной торговлей, тогда лучше найти компанию, оказывающую такие услуги. Перед открытием ордеро́в внимательно ознакомьтесь с предоставляемыми условиями. Нередко брокер взимает двойную комиссию за осуществление сделки, чтобы компенсировать отсутствие свопа.

Дополнительные рекомендации по использованию свопа на бирже

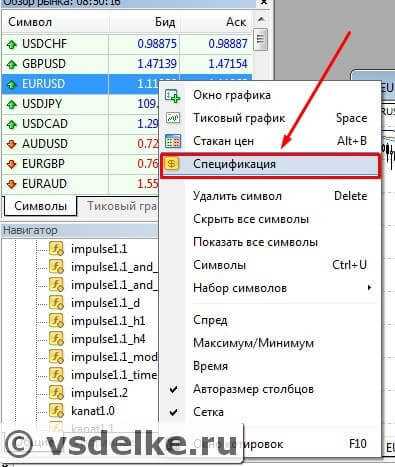

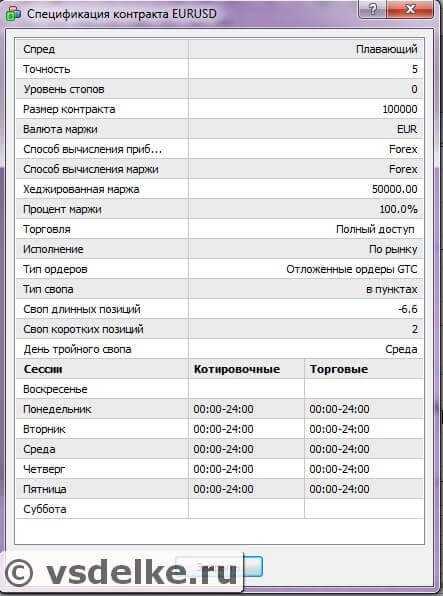

Посмотреть процентные ставки по свопам для каждой валютной пары получится в табличке с активами с левой стороны. Для этого в торговой платформе МТ4 выберите вкладку “Меню” – “Спецификация”, где будет указана необходимая информация.

- Учтите, что со среды на четверг каждую неделю своп автоматически зачисляется в троекратном размере. Это происходит в качестве компенсации из-за того, что по субботам и воскресеньям банки не работают. Поэтому не рекомендуем открывать сомнительные сделки с отрицательным свопом в среду.

- При выборе активов обратите внимание на экзотические валютные пары. Иногда там бывают более выгодные проценты за своп.

- Если вы планируете открыть ордер с отрицательным свопом на несколько недель, заранее просчитайте возможные убытки.

Как видите, варианты использования свопа различные. Теперь, зная зачем нужен своп на бирже, что это такое и как извлечь из него пользу, вы сможете либо избежать дополнительных расходов, либо увеличить доход без особых усилий.

Пассивный доход с инвестиций в облигации

Облигации — самый быстрый и безопасный путь к доходным инвестициям!

УЗНАТЬ ПОДРОБНЕЕ

УЗНАТЬ ПОДРОБНЕЕfindfxway.com

Валютный своп (swap) на Форекс

Очень часто новичков на форекс останавливает от торговли на дневных графиках наличие свопов (swap). Их пугает осознание того, что за удержание позиции дольше суток с них возьмут дополнительную плату. Но свопы бывают и положительными. Так что же такое своп (swap)? Лишний убыток или возможность для дополнительной прибыли? Можно ли не платить своп? Ответы на эти и другие вопросы ниже.

Что такое своп (swap) на форекс

Итак, что такое своп (swap)? Это разница процентных ставок по кредитам двух валют, зачисляемая на счёт, либо взимаемая со счёта, при переносе торговой позиции на следующие сутки. Причём своп бывает, как положительным, так и отрицательным.

Почему мы платим на перенос позиции за следующие сутки?

Во-первых, мы не хотим получить реальные поставки валюты. Допустим мы купили пару EUR/USD. Наша задача не состоит в том, чтобы получить евро и продать доллар. Мы всего лишь заинтересованы в каких-то спекуляциях с валютной парой. Нам интересно, что бы цена пошла вверх или вниз в зависимости от нашей позиции. Мы не хотим получить реальную поставку n-ого количества валюты. Так как мы просто спекулируем, а реальные деньги нам не нужны, то наша позиция, наш ордер, просто переносится на следующий день без поставки реальной валюты. И во время этого переноса начисляется своп .

Давайте рассмотрим это на примере. Допустим, мы покупаем пару EUR/USD. Фактически мы покупаем евро и продаём доллар. Если процентная ставка по евро 2%, а по доллару 1%, то при ролловере (переносе позиций на следующий день), вы получите положительный своп около 1%.

2% — 1% = 1%

А если же мы продаём пару EUR/USD, то тогда мы покупаем доллар и продаём евро. Если процентная ставка по евро 2%, а по доллару 1%, то при ролловере своп будет отрицательным и составлять около 1%

1% — 2% = -1%

Почему же взимаются эти проценты?

Когда мы продаём доллар то, так как у нас его нет изначально, мы берём его взаймы. И соответственно платим за это кредитную процентную ставку 1%. Если мы держим нашу позицию при переносе на следующий день. Если мы продаём то, чего у нас нет мы платим процентную ставку за использование заемных средств.

Почему же мы получаем определённый процент в зависимости от процентной ставки? Почему когда мы покупаем, какую-либо валюту нам должны доплачивать?

Дело в том что, когда мы покупаем к примеру евро. Мы автоматически соглашаемся на то, что наша позиция может быть использована для предоставления кредита на продажи евро другим игрокам. Таким образом, когда мы что-то покупаем, мы получаем процентную ставку. А когда мы что-то продаём, мы платим процентную ставку за предоставление кредита. Так как нам позволили продать то, чего у нас не было. И вот эта самая разница процентных ставок называется Своп. Теперь надеюсь вам стало более понятно.

Где же найти своп в терминале?

В терминале своп отражается, когда вы открываете какую-либо позицию. И если вы держите её в момент переноса позиции на следующий день, то есть как правило больше суток, то своп отображается там же, где находятся показатели прибыли, убытка по текущим позициям, цена открытия, закрытия. Там же вы найдёте колонку Своп. Он может быть, как положительным, так и отрицательным. И в зависимости от того, сколько раз был начислен, либо списан своп с позиции, графа прибыль будет так же изменяться с учётом свопа.

Обратите внимание, что в ночь со среды на четверг взимается либо начисляется тройной своп. Потому что в выходные банки закрыты, а ставку по кредитам мы всё равно платим либо получаем. Именно по этой причине начисляется тройной своп. Об этом стоит помнить и обращать внимание.

Как я уже упоминал, свопы начисляются в 17:00 по времени Нью-Йорка (США). Или в 0:00 часов по времени в торговом терминале. По Московскому времени это примерно час ночи.

Где посмотреть на свопы?

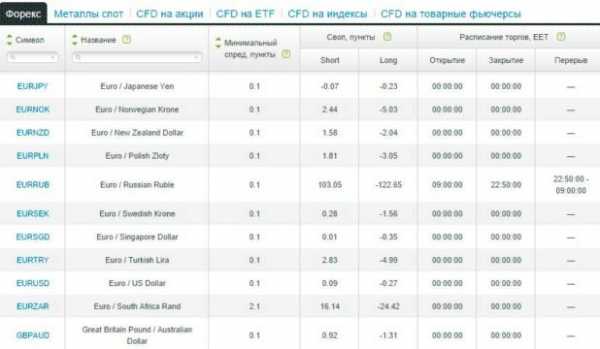

Пишутся данные о свопах на сайтах ваших брокеров. К примеру, у Alpari это доступно в разделе: «Торговые продукты – Forex– Спецификация контрактов»

Ниже можно увидеть список валютных пар и данные по свопам:

Своп для коротких позиций и для длинных. Если указано значение с минусом, значит своп отрицательный. И так указанно по всем валютам.

Обратите внимание, что процентные ставки у Центробанков разные, по разным валютным парам спреды могут быть как незначительными, так и весьма заметными.

Как к примеру, по доллару/китайскому юаню:

Свопы по по коротким позициям почти 13 пунктов в плюс. По длинным позициям так же 13 пунктов, но в минус. Это может быть весьма существенно, особенно если вы держите позицию неделю.

Также своп можно посмотреть в терминале наведя мышку на окно «Обзор рынка». Нажать правой кнопкой мыши, выбрать «символы» и выбрать интересующий нас символ.

Здесь будет указан своп длинных и коротких позиций. На фото ниже вы можете видеть, что своп для USD/JPY для длинных позиций отрицательный и для коротких так же отрицателен.

Возникает логичный вопрос. Стоит ли обращать внимание на свопы? Одним из препятствий, которые состоит на пути новичков, желающих торговать на дневных графиках, то есть открывать позиции раз в день и анализировать позиции на графиках D1, где одна свеча – один день, являются свопы.

Новички думают, что «так как я буду платить свопы за перенос позиции на следующий день, то тогда я на этом буду терпеть какие-то значительные убытки». Это мнение совершенно не верно. Если конечно вы торгуете основными валютными парами. Если вы не торгуете какими-то экзотическими валютными парами, то свопы можно не учитывать.

Лично я торгую на дневных графиках и на свопы не обращаю внимание. Так как кредитные ставки у Центробанков крупнейших стран очень низкие, то свопы, что в плюс, что в минус, какой-либо значимой нагрузки не несут. Потому что, если мы возьмём своп по тому же EUR/USD, он составит очень малое значение и обращать на него внимание смысла нет. Даже если бы вы держали позицию 10 дней, вам было бы начислено, к примеру, 5 пунктов. На дневных графиках цели ставятся от 100 пунктов, то мы понимаем, что своп незначителен.

Если вы не держите позиции не более 2 недель, то на свопы внимания можно не обращать. А если же вы позиционный трейдер и относитесь скорее к инвесторам, держите позиции по несколько месяцев, а возможно и год и более, — то на свопы стоит обратить внимание. Так как если вы держите позицию год, то за это время может набежать внушительная сумма.

Как действовать в случае, если вы торгуете держа позиции от месяца и более?

В этом случае вам пригодятся бессвоповые счета. В настоящие время практически все брокеры предоставляют возможность создать такой счёт. При его открытии нужно просто указать, что вы хотите счет без свопа. Но при этом стоит помнить, что будет взиматься повышенная комиссия за позицию. Так как брокеру нужно компенсировать свои убытки.

Таким образом если вы не держите позиции открытыми дольше месяца, то на свопы можно внимание не обращать. Если конечно вы торгуете не экзотическими валютными парами, а основными.

Если же вы относите себя скорее к инвесторам и держите позиции открытыми по несколько месяцев, то вам стоит присмотреться к бессвоповым счетам.

Для тех, кто хочет углубиться в вопрос свопов, можно в интернете посмотреть таблицу процентных ставок Центробанков мира. Вбиваете эту фразу в поисковик. И вам выдаются сайты, на которых есть такая информация:

Для примера, я зашёл на сайт FXSTREET.

В таблице имеются данные Европейского ЦБ, Австралийского, Канадского, Индонезии и т. д. Все данные здесь есть. Можно рассмотреть текущую ставку, предыдущее значение, а так же дату по изменению процентной ставки.

Керри Трейдинг (Carry Trading)

Существуют так же стратегии, направленные на работу именно со свопами. В целом их называют керри трейдинг (Carry Trade). Суть керри трейдинга в том, чтобы держать позицию как можно дольше и получать положительный своп. Практически, стратегия направленна на то, чтобы заработать на свопах, а не на движении цены в сторону нашей позиции.

Такие стратегии применяются к тем валютам у которых есть существенный положительный своп. Скажем на том же EUR/USD применять такую стратегию бесполезно. Так как свопы очень маленькие. Для керри трейдинга стоит отбирать именно пары с высоким свопом.

Опять же, выбрать их можно на странице спецификаций контрактов:

Вот к примеру пара AUD/DKK. У неё своп по коротким позициям отрицательный. Нас это не интересует. А вот своп по длинным позициям 2,5 пункта. Соответственно если мы будем держать позицию долгое время, то на свопах можно неплохо заработать. Но у этой пары большой спред 23,9 пунктов, по этой причине она нам не интересна. Слишком высокая комиссия за открытие позиции.

Рассмотрим другие валютные пары с высокими положительными свопами.

Пара EUR/NOK. По коротким позициям своп 2,5 пункта. Но при этом спред небольшой и составляет 0,1. Это нам в плюс, так как не будет мешать открывать позиции. Но есть ли нам смысл просто так открывать короткую позицию и держать её долгое время? Вдруг у этой валютной пары глобальный тренд восходящий? В этом случае нам будет невыгодно долгое время держать короткие позиции. Так как в долгосрочной перспективе мы потеряем деньги от роста цены. Поэтому нужно найти пару с высоким положительным свопом, и чтобы при этом её долгосрочный глобальный тренд, который длится годами, был в ту сторону позиции, в которую мы собираемся торговать.

Давайте рассмотрим пару EUR/NOK. Есть ли у неё глобальный тренд вниз?

На недельном графике в целом у пары тренд как таковой отсутствует. Но если переключиться на дневные графики, то видна повышенная тенденция вниз.

То есть в принципе эту валютную пару можно использовать для керри трейдинга. Мы будем открывать короткую позицию и держать её долгое время. Возможно месяц, а то и год и более. Естественно просто так мы заходить на позицию не будем, но я надеюсь, что этот пример пояснил вам суть керри трейдинга. Подробнее мы об этом поговорим в одном из следующих уроков на нашем сайте.

С уважением, Павел

TradeLikeaPro.ru

tlap.com

как заработать, а не потерять 3000 долларов за год

Содержание статьи:

Форекс брокеры объясняют наличие свопов разницей при «доставке трейдеру валюты»:

Своп (swap) — это ежедневное начисление или снятие с депозита трейдера денежных средств за перенос позиции по открытым сделкам на следующие сутки. Форекс-брокер по свопам каждый день автоматически добавляет или снимает в 0 часов определенную сумму с вашего депозита.

а) в процентных ставках Нацбанков (если у ФРС США она 0.25% , в зоне евро 0.05%, у банка Англии 0.5%)

б) между кредитной и депозитной ставкой кредита, который они предоставляют трейдеру, торгующего плечом более, чем 1 к 1 (обычно у форекс трейдеров плечо 1-100, 1-200).

Пример из жизни объяснения природы свопов. Представьте: вы взяли кредит в европейском банке и разместили его, как депозит в банке США (продажа EURUSD брокером для своего трейдера), Что у вас получится? Верно, убыток. А если наоборот: купить евро за доллары, взятые в кредит в США (покупка EURUSD). Выйдет… еще больший убыток, т.к. депозитная ставка в ЕС еще меньше, чем кредит в США.

Пример за перенос позиции на следующий день по сделке:

- buy EURUSD своп — 0.4 доллара за каждый день при 0.1 лоте

- sell EURUSD своп — 0.8 долларов (это 292 доллара за год при торговле всего 0.1 лотом или почти 3 тыс. долларов у тех, кто торгует «стандартным лотом»)

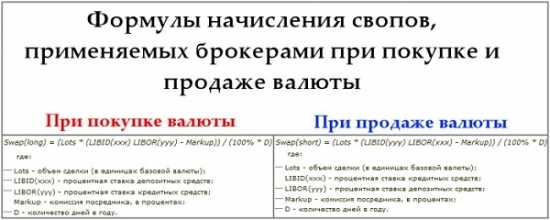

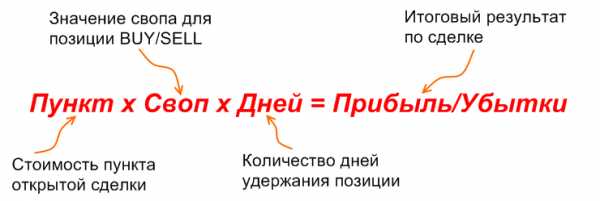

Для математиков даем точную формулу расчета свопов, которую гуманитариям не рекомендуем ни запоминать, ни даже вникать, т.к. считать размер свопов все-равно будете не вы, а ваш форекс-брокер.

Подробнее о формуле расчета свопа, а также о двух видах валютных свопов и сроках их валютирования можно прочитать в статье «Валютные свопы».

В итоге, небольшая сумма за сутки превращается для трейдера в существенную за месяц и гигантскую за год или несколько лет торговли на форексе от 3 до 12% депозита. К примеру, если у вас торговый счет на 10.000 долларов США, согласитесь, намного приятнее приобрести за год 500 долларов, чем потерять за этот период 1 тысячу, лишь в конце года случайно заменив потерю.

Masterforex-V: валютные свопы — это скрытый спред брокеров форекс.

Трейдеры,торгуя средне- или долгосрочно, порой не обращают внимание на свопы, а зря. Потери от отрицательных свопов, могут не только уменьшить общую прибыль, но и превратить всю торговлю в убыточное мероприятие.

Не верите? Давайте вместе с новоиспеченным инвестором просто посчитаем: берем 1млн долларов, покупаем 250 лотов валютной пары EUR/USD по цене 1,05 у брокера FxPro и держим ордер четыре года с целью 1,25. Теоретически, прибыль составит 5 млн долларов. А практически — в два раза меньше. Почему? Потому что, своп лонг по валютной паре EUR/USD у данного брокера составляет -6,66 долларов за сутки за один лот! А если предположить, что валютная пара останется на отметке 1,05 или чуть ниже этого — то инвестор лишится своего миллиона долларов!

Поэтому, если трейдер торгует краткосрочно внутри дня — у него проблем не возникает (многие брокеры сегодня предлагают минимальный спред по паре EUR/USD всего 0.3 пункта). Но как только (по разным причинам) закрыть сделку в этот же день не получилось, то в игру вступают уже другие правила — брокер ежедневно будет снимать со счета трейдера по 6 пунктов. Другими словами, через сутки разница между покупкой и продажей будет равна не 0,3 пункта, а 6,3 пункта, через месяц уже 180 пипсов, через два — 360 пунктов, дальше можете посчитать сами. А если у вас не один открытый ордер, а два, три, четыре?

Вы не обращали внимание, что все брокеры рекламу «самых низких спредов» выносят на первую страницу сайтов, а таблицу свопов прячут так, что на ее поиски необходимо привлекать тех.поддержку сайта? Как, например, у брокеров FxPro или XM.com, свопы которых по той же валютной паре EUR/USD составляют -6,6 и -6,84 пунктов соответственно. Причем обмана как такового и нет. Если вы закроете сделку в тот же день, спред составит 0,3 пункта, как в рекламе. Если же нет, то каждый день с вашего счета будут списывать минимум 6,6 доллара за каждый лот.

www.masterforex-v.org

Что такое своп в трейдинге на Форекс?

Получение пассивного дохода мечта каждого, и трейдеры не исключение. Однако пассивность опасна и даже банковские депозиты уже не дают гарантии спокойного сна и получения заветных процентов. Так что открывать сделки придется, но может быть достаточно только одной, если грамотно использовать своп в трейдинге.

Расчет валютных свопов

Базовым параметром является учетная ставка Центробанка, которая определяет процент за пользование заемными средствами для государственных и коммерческих структур. Размер ставки влияет на уровень инфляции и определяет общее направление монетарной политики.

На рынке Forex кредитное плечо предоставляется максимум на сутки, поэтому сделка со стороны брокера фактически состоит из двух операций: открытия с заданным кредитным плечом и ее закрытие в ближайшие 00:00 по GMT. Если нужно перенести сделку на следующий торговый день купленная (BUY) валюта зачисляется на депозит, а реализуемая (SELL) оформляется как кредит.

Таким образом, получается своп или финансовая операция, выполняющая обратную продажу (контрсделку) по продаже валюты через ранее оговоренные сроки, цену и объем позиции. В итоге сделка остается открытой на длительный период. Операции купли-продажи производятся автоматически, без участия трейдера и каждый брокер устанавливает свои проценты за их проведение – именно поэтому значения swap могут отличаться на 2-3%.

На межбанковском рынке плата за перенос открытой позиции рассчитывается как разница между процентными ставками Центробанков принимающих участие в валютной сделке. В зависимости от торгуемого актива может быть как положительный, так и отрицательный. В редких случаях он нулевой, когда ставки оказываются равными. Свопы рассчитываются и начисляются в 21:00 GMT. По завершению торгового дня межбанковские сделки переходят в состояние условного закрытия (rollover), затем начисляются или снимаются проценты и в первую минуту нового дня позиции продолжают действовать.

Своп увеличивает баланс депозита, когда учетная ставка по валютной паре до 21:00 GMT меньше чем после 21:00 GMT. Соответственно проценты будут списаны со счета, когда итоговая ставка снизилась после 21:00 GMT Отрицательные значения появляются чаще, так как процентные ставки незначительно различаются между собой и брокер может добавить к ним еще и свои комиссии в пределах 0,5-1,5%.

Информация ежедневно публикуется в отчетах Центробанков, данные используются крупными игроками Forex и брокерами для расчета «внутренних свопов». Текущий своп Форекс входит в параметры спецификации торгового актива, доступен на сайте брокера или непосредственно в торговом терминале MetaTrader.

Своп может возвращаться брокером на постоянной основе или как рекламная акция. Обычно это касается только отрицательной части в виде бонуса – снять его нельзя, но вся полученная прибыль доступна к выводу. Может быть установлена предельная сумма, выше которой возврат не производится.

Биржевой, процентный и банковский своп

Биржевой вариант, в отличие от Форекс, может не предусматривать прямой обмен акциями. Он может произойти в будущем, что выгодно обеим сторонам: право владением акций не предается, появляется возможность обойти законодательные ограничения на покупку определенных активов.

Величина свопов может быть определена в биржевом контракте или определяться на специальном аукционе после закрытия торговой сессии. Имеется производный финансовый инструмент (дериватив) для упрощения операций использующих своп – EDS (Equity Default Swaps). Данный актив позволяет хеджировать риски падения курса акций или цены контракта.

Процентный представляет собой процент по отложенным поставкам финансовых средств на межбанковском рынке. Базовой является LIBOR – Лондонская межбанковская ставка предложения, обновляется ежедневно и косвенно влияет на своп Форекс.

После ипотечного кризиса 2008 года между ФРС и ЕЦБ была создана специальная «своп-линия» для проведения быстрых конвертационных операций Forex по согласованному курсу и срокам. Таким образом контролируется эмиссия обеих валют и европейский долларовый кредитный рынок.

Торговые счета, на которых отсутствует своп

Первоначально счета, на которых нет начислений за перенос позиции (swap-free), были созданы для трейдеров исповедующих ислам, поэтому они еще называются «исламскими». Его приверженцам запрещены любые финансовые операции, связанные с получением процента на капитал, что и представляют собой свопы.

Счета давно избавились от религиозных аналогий и предлагаются всеми крупными брокерами Forex. Отсутствие комиссии за перенос теоретически позволяет держать открытую позицию неограниченно долго, но по факту это встречается редко. В условиях подобных счетов могут быть ограничения по сроку действия, после которого позиция автоматически закрывается или торговым активам, на которых отсутствует своп Форекс.

Если брокер предлагает swap-free счет однозначно стоит воспользоваться даже при существующих ограничениях. Свопы не единственный источник заработка, среднесрочные (до месяца) торговые стратегии тоже могут принести хорошую прибыль при минимуме комиссии.

Стратегия Carry Trade

Закончим с теорией и начнем зарабатывать. С английского Carry Trade переводится как «открой и держи» или «торговля с переносом». Данный подход кардинально отличается от других стратегий и дает возможность трейдеру иметь пассивный доход, используя только своп. Пик его популярности приходится на 80-е года прошлого столетия. Принципы стратегии просты:

- Находим актив с положительной динамикой и открываем покупку.

- В начале каждого торгового дня брокер или биржа начисляет своп на торговый счет, который при благоприятной рыночной ситуации может доходить до 1,5% от объема сделки.

- Если восходящий тренд продолжается, не закрываем позицию.

На первый взгляд может показаться, что 1,5% за один день не стоит внимания, когда можно попытаться заработать 20-30% на стратегии скальпинга или внутридневной торговле. Однако по итогам месяца своп Форекс может дать 15-20% пассивного дохода независимо от волатильности, бокового рынка, где заработать могут только профессионалы и прочих факторов.

Доход по стратегии считается по следующей формуле:

Таким образом, стратегия Carry Trade дает возможность:

- Получать двойную прибыль. Когда позиция открыта по тренду, то кроме свопов получаем дополнительный доход от «взятых» пунктов.

- Не требуется постоянный контроль. Внутри дня проверять своп можно не чаше 1-2 раз и остается достаточно времени на другие стратегии и анализ рынка.

Мультивалютный своп Форекс

Один из самых надежных способов торговли с минимальным риском – использование «корзины» валют. Пары и тройки валют подбираются таким образом, чтобы компенсировать убыток друг друга и выйти на общий положительный результат. Главное в использовании корзины – контролируемое изменение объема открытых позиций по данным процентных ставок и монетарной политики Центробанков.

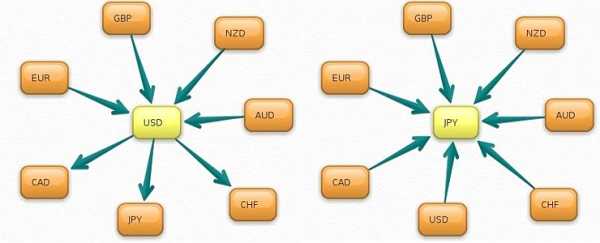

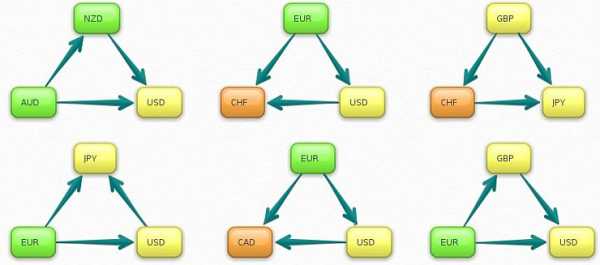

Примером правильной комбинации валютных пар Forex является сеточный советник BasketFX. Из него мы возьмем только принцип создания «корзин» для безубыточных сделок. На первом этапе распределим пары на две группы – с долларом США и японской иеной.

Затем в каждой корзине выделяем «кольца» из трех пар подобранных так, чтобы не было одновременных сильных движений по всем элементам. Таким образом, достигается 100% диверсификация риска и даже при сильном росте или падении свопа на Форекс по третьей паре кольца должен компенсировать потери и большую часть времени корзина будет находиться в прибыли.

Мультивалютные свопы требует тщательного анализа и большого депозита, поэтому новички должны начинать с одного кольца и постепенно переходить на полную корзину.

Особенности работы по всем типам swap

На первый взгляд все просто: находим растущую пару и открываем покупку, на падающей паре продажу и получаем прибыль. Но в реальности торговать в плюс свопы на Форекс можно только при выполнении обязательных условий:

- Не должно быть признаков падения котировки. Доход увеличивается только когда идет долгосрочный восходящий тренд с пониженной волатильностью. Это поможет переждать периоды коррекций, не доводя депозит до критических значений.

- Падение процентной ставки Центробанка. За этим всегда следует разворот тренда вниз и падение котировок, как минимум, в среднесрочной перспективе. Крупные игроки проводят закрытие длинных позиций, перевод средств в иные активы, что нарушает стратегии отрабатывающие своп. В качестве примера можно вспомнить 2008 год когда снижение ставок банком Японии привело к росту иены и большим убытком по связанным валютам и сделкам Carry Trade.

- Валютная интервенция. Всегда начинаются неожиданно, и как это скажется на дальнейшем движении цены предсказать сложно. Чаще всего наибольшие «страдания» испытывает иена, на которой интервенции носят регулярный характер, связанный с экспортным характером экономики Японии, но одновременно она чаще всего используется в «корзине» валют.

- Стабильность ведущих мировых экономик. Своп будет приносить доход только при отсутствии негативных явление в экономике стран Евросоюза, США, Китая и Японии. Резкая смена политической ситуации тоже не идет на пользу – были случаи, когда после смены правящей партии или президента начинался длительный отрицательный тренд.

Некоторые рекомендации по торговле:

- Начинаем торговать своп Форекс с Сarry Trade по основным валютным парам и индексам, например, EUR/USD или S&P 500. По мере увеличения депозита и опыта постепенно переходим на фьючерсы, акции и валютный арбитраж.

- Новички должны начинать только с небольших лотов, так как если пара и связанный с ней своп Форекс начнут движение в противоположном направлении можно без дополнительной нагрузки на депозит провести усреднение или открытие новых ордеров по лучшей цене и закрыть текущие убытки. В случае возобновления основного движения по предыдущим сделкам опять будет положительный итог от переноса позиции.

- В ночь со среды на четверг большинство брокеров начисляют тройной своп. Причиной этому продолжающиеся межбанковские сделки в выходные дни, когда рынок Форекс закрыт. В Пн-Ср происходит закрытие, и рассчитываются коррекционный своп.

- Торгуя на экзотических валютных парах, всегда помните об их низкой ликвидности, высокой волатильности и большом спреде. Так для USD/MNX (доллар/мексиканский песо) даже 150 пунктов не являются пределом, а для GBP/CHF и 6 пунктов вызывают недовольство трейдеров. Такая разница между ASK и BID может забрать весь заработок, несмотря на долгий положительный тренд.

- Брокеры Forex не всегда положительно относятся к тому, что своп используется как инструмент пассивного заработка. Логика в этом есть: начисление дохода происходит без взимания спреда т.е. исключительно собственными средствами. Ограничения на статегии Carry Trade могут быть прописаны в Пользовательском соглашении, например, выше определенного значения своп корректируется в меньшую сторону. Могут быть скрытые комиссии по счетам swap-free, обмен информацией с другими ДЦ для выявления арбитражных схем использующих свопы.

- Встроенный тестер MetaTrader не учитывает своп, что искажает результаты автоматических советников. На скальпинговых и внутридневных стратегиях пропуском переноса позиции можно пренебречь, а вот методики, основанные на сетках ордеров и свинг-трейдинге могут дать на длинных периодах до 20% погрешности.

Выясните возможные ограничения перед открытием депозита, но как показывает практика у солидных брокеров можно без проблем использовать swap.

Подведем итог. Используя своп на Форекс получить ощутимую прибыль можно только долгосрочной торговлей. Чем дольше удерживается позиция, тем лучше итоговый результат, поэтому внутридневные и даже недельные сделки не имеют смысла.

Конечно, долгосрочный своп в трейдинге предъявляет повышенные требования к размеру депозита, чтобы быть в рынке по нескольку месяцев, но шанс заработать есть не только у маркетмейкеров. Для этого нужно найти валютную пару с высокой процентной ставкой, открыть среднесрочную (несколько недель) позицию и быть готовым закрыть ее в начале разворота тренда.

babyforex.ru

Своп на бирже и трейдинге — что это такое, как рассчитывается

Валютный своп на Форексе — что это и для чего он нужен. Как его рассчитать и посмотреть? За что с трейдеров берется эта комиссия и как от нее можно избавится. Все это Вы узнаете из этой статьи.

1. Что такое валютный своп на Форекс

Валютный своп (от англ. «Swap») — это комиссия, которую берут Форекс брокеры за перенос позиции на следующий деньНе на всех типах счетах есть своп. Бывают безсвопые счета — swap-free. Но это скорее исключение, т.к. на всех обычных счетах они присутствуют.

Отметим, что комиссия может быть как отрицательной, так и положительной. Это зависит от разницы в ключевых процентных ставках центробанков.

Например, Вы открыли позицию SELL (на понижение) по паре EURUSD. В этом случае каждый день будет начисляться положительный своп, поскольку ставка ФРС выше, чем ЕЦБ (на момент 2017-2019 года). Вам платят за то, что Вы держите позицию!

Каждый день ночью происходит начисление свопа. В ночь со среды на четверг происходит тройное списание (за выходные дни).

В спецификации торгов у каждого брокера своп указывают в пунктах.

Посмотреть текущий уровень свопы у открытой или закрытой сделки можно прямо в терминале Метатрейдера :

2. Как рассчитывается своп

Swap рассчитывается для каждой валютной пары индивидуально. Причем его значения разные для позиции Long (покупка) и Short (продажа). Не бывает так, чтобы оба направления были положительны. По одному направлению будет играть заметно выгоднее, чем по другому.

В зависимости от разницы в процентных ставках разных стран этот процент будет разный. Например, если в США ставка 0.75%, а в Еврозоне 0%, то пара EURUSD будет иметь положительный swap при игре на понижение Евро.

Большая процентная ставка делает эту валюту как бы дороже. Проще объяснить на примере с рублем.

В России процентная ставка постоянно изменяется, но на данный момент она равна 7.5%. И из-за этого рубль чувствует себя гораздо лучше, чем если бы ставка была ниже. Иностранные инвесторы приходят в Россию с долларами. Покупают рубли, кладут их под проценты (а это 7-8% годовых). Потом спустя время покупают доллары и уходят. В итоге они за год заработают 7-8%, что очень много. В их странах столько нельзя заработать просто положив деньги в банк.

Таким образом, спрос на валюту в стране с большой процентной ставкой есть, из-за этого она и становится крепче.

Примечание

Комиссия «своп» уходит к дилинговому центру и называется это на их языке «сторидж».

3. Как посмотреть свопы

Свопы у каждого брокера будут отличаться. При этом они еще могут изменяться чуть ли не каждый день. Поэтому надо периодически проверять их, особенно если позиции открыты с долгосрочной перспективой.

Сделать это можно либо на сайте брокера в разделе спецификация рынка. Например, у Альпари это выглядит так:

В терминале можно посмотреть спецификацию конкретной валютной пары нажав правой кнопкой на ее название.

4. Стоит ли учитывать свопы в стратегии торговли

При торговле интрадей (внутри дня) свопы можно не учитывать, т.к. они рассчитываются только при переносе позиции на следующий день.

При краткосрочной торговле, когда позиция удерживается до 5-10 дней, можно не обращать внимания на swap. Если держать позиции длительный срок (пару месяцев), то стоит учитывать эту комиссию, поскольку может набежать приличная сумма.

5. Как заработать на свопах

Открыв позицию на долгий-долгий период с положительным свопом, получится неплохие деньги. Главное, чтобы пара не сыграла в противоположную сторону. Это уже как повезет

Второй способ: открыть позицию у одного брокера с положительным свопом, а у другого брокера открыть противоположную позицию на счету без свопа. В итоге получается ситуация, когда фактически деньги лежат под процент. Получается где-то 5-10% годовых в валюте, это с учетом адекватных размеров кредитных плеч. Можно зарабатывать и больше, если взять еще больший размер плеча.

vsdelke.ru

Что такое своп на Форекс

Работа на торговых площадках подразумевает хорошее знание специальной терминологии. В этой статье пойдет речь о том, что такое своп на бирже Форекс, каким он бывает и как извлечь доход при его использовании.

В прямом переводе с английского термин «swap» означает «обмен». В биржевой торговле так называют плату за перенос открытой сделки на следующий день. С данным понятием сталкиваются, как правило, те игроки, которые работают со среднесрочными и долгосрочными позициями. Трейдеры, заключающие дневные сделки без переноса через ночь, со свопом не сталкиваются.

Начисление свопа происходит в 21:30 по Гринвичу (17:00 по нью-йоркскому времени или 01:00 по Москве). При этом следует учитывать – со среды на четверг плата берется в тройном размере (за грядущие выходные дни).

Зачем платить за перенос?

Для начала следует разобраться в том, как образуется своп. По правилам торговых площадок, поставка приобретенной валюты должна происходить на следующий рабочий день. Но в тех случаях, когда позиция не закрывается в течение рабочих суток, происходит swap tomorrow next (swap tom next или rollover). Ордер по окончании торговых суток закрывается и тут же снова открывается. При этом все параметры и котировки сохраняются прежними. За эту операцию брокер берет комиссию – своп.

За что берется комиссия?

Изначально у игрока нет никаких валютных инструментов. Открывая сделку, трейдер условно берет их в долг у брокера. Разумеется, за пользование средствами берется кредитная ставка. При переносе позиции через ночь этот транш снова должен быть оплачен. Своп удерживается ежедневно, так как нет возможности начислить сумму за все время удержания открытой позиции, поскольку неизвестно, когда именно ордер может быть закрыт.

При покупке актива игроком подразумевается, что открытой позицией как кредитом могут пользоваться другие трейдеры на рынке. Соответственно, при покупке на бирже чего-либо спекулянт получает кредитную процентную ставку. В противоположной ситуации игрок продает то, чего у него не было, беря инструмент в долг. Получается, в этом случае он сам должен платить проценты.

На торговой площадке спекулянт работает с парой валют. Та из них, которую покупают, откладывается на депозит, а та, что продают – берется в кредит. Поскольку валюты одной пары относятся к разным странам, то ставки по кредиту и депозиту могут значительно отличаться.

Из всего сказанного можно сделать вывод, что своп – это разница между депозитной и кредитной процентными ставками. Иначе говоря, это транш за возможность покупать или продавать активы, которых у игрока нет.

Каким может быть своп

Множество трейдеров считают – своп на бирже Форекс может быть только отрицательным. В большинстве случаев они правы, но иногда разница ставок становится положительной.

Подобное может произойти в случае, когда депозитная ставка больше кредитной. Простой пример: игрок приобретает 1 стандартный лот в 100 000 пары GPB/USD по курсу 1,9700 с процентной ставкой в США – 2 %, в Великобритании – 5 %. В этом случае происходит продажа USD, который берется в кредит под 2 % годовых. Соответственно, GPB кладется на депозит под 5 % годовых. Плата за своп составит $5 910 в год или $5 910/365 дней = $16,19 в сутки.

Расчет годовой суммы происходит следующим образом: ((5 % – 2 %)*100 000*1,9700))/100 %.

При продаже той же пары ситуация будет обратной – кредитная ставка превысит депозитную. В этом случае со счета ежедневно будет списываться $16,19.

В примере для простоты понимания берется одинаковый процент для валют. В реальности же депозитные и кредитные ставки по одному виду валют не совпадают.

Очень важно брать во внимание минусовый своп на Forex, особенно если планируется не закрывать позиции более 2 недель. В противном случае накопившаяся сумма может сильно изменить результат сделки.

В тех случаях, когда игрок рассчитывает работать с открытой позицией месяц и более, может быть, выгоднее будет воспользоваться бессвоповым счетом. Данный вид счетов весьма востребован у трейдеров, поэтому они есть у большинства брокеров. Отсутствие свопа брокер компенсирует сбором повышенных комиссий при открытии сделки. Поэтому, прежде чем воспользоваться подобной услугой, спекулянт должен тщательно просчитать возможную выгоду.

Прибыль от свопов можно получать даже в тех случаях, когда цена длительное время вообще стоит на месте. Такая стратегия получила название Carry Trade. В основном она применима лишь пар с максимальной разницей процентных ставок. Чаще всего используют AUD/JPY, GPB/JPY или NZD/JPY.

Данная стратегия долгосрочная – прибыль ее использования можно ожидать лишь через несколько месяцев, а то и лет. К тому же она применима лишь в условиях экономической стабильности. Еще нюанс: при данной системе никогда не выставляется уровень Stop Loss – у трейдера должен быть приличный «запас прочности», чтобы можно было выдержать проседание рынка.

111999.ru