оформление, выдача и проводки в бухгалтерском учете

Выплата заработной платы на зарплатные банковские карты работников уже достаточно распространенное явление. Но многие работодатели продолжают, по прежнему, выплачивать заработную плату по-старинке — через кассу. Движут ими, в большинстве своем, не консервативные взгляды, а простой предпринимательский расчёт. При небольшом количестве сотрудников обслуживание зарплатного проекта с банком может быть дорогостоящим удовольствием. Да и часто, выручку, накопившуюся в кассе, удобнее не везти в банк, а использовать на выплаты сотрудникам.

Но при выплате заработной платы через кассу всегда есть вероятность, что кто-либо из сотрудников не получит причитающихся ему денежных средств. Вот в таких случаях бухгалтеру, или предпринимателю, если он лично занимается выдачей заработной платы, приходится депонировать причитающиеся работнику выплаты.

Что такое депонированная заработная плата

Сам термин происходит от французского слова «dépôt» — то есть хранилище, склад. В этом плане термин «депонирование» родственен такими понятиям как «депозит», «депонент», «счет депо» и не финансовому, а транспортному понятию «депо» — место стоянки подвижного состава железных дорог. Отсюда становится ясно и значение слова «депонирование» — хранение. Соответственно депонированная зарплата, это заработная плата, находящаяся на сохранении у работодателя, до момента её получения работником.

Почему возможны ситуации, в которых заработная плата может быть не выдана — понятно: работник мог неожиданно заболеть, срочно уехать в командировку, либо не выйти на работу в дни выдачи заработной платы. Но кассир не имеет права держать указанную сумму в кассе, дожидаясь выхода работника, потому что нормативными распоряжениями Центрального банка России установлены строго лимитированные сроки её выдачи. Если работодатель в платёжной ведомости на выплату не указал меньший срок, то срок на выплаты работникам через кассу установлен в пять рабочих дней. Если к окончанию этого срока зарплата не выдана кому-либо из работников, в ведомости делается соответствующая отметка и денежные суммы возвращаются в банк. О том, как оформить это правильно расскажем далее.

Как оформить депонирование заработной платы

Выплаты заработной платы через кассу осуществляются с использованием платёжных либо расчётно-платёжных ведомостей. Каждая из них подразумевает, что в графе напротив своей фамилии и суммы «к выдаче» работник проставляет свою подпись. В случае если сотрудник не явился для получения причитающихся ему сумм в кассу до окончания срока указанного в титульной части ведомости, то кассир в графе, предназначенной для подписи сотрудника, указывает, что сумма депонирована. То есть, в этом месте делается надпись «депонировано», либо проставляется оттиск штампа с соответствующей надписью.

Отметим, что сроки выплаты заработной платы на предприятии (у индивидуального предпринимателя) устанавливаются внутренним локальным правовым актом (например, коллективным договором, положением об оплате труда). Указывать в платежной ведомости, на выплату заработной платы, срок окончания выплат по ведомости ранее срока выплаты заработной платы работодатель не вправе.

В случае неполучения денежных средств одним из сотрудников общая сумма «к выдаче» по платёжной ведомости не совпадет с суммой выданных денежных средств. Соответственно, кассир, на последней странице платёжной ведомости, указывает размер выданных сумм и сумму, которая была депонирована. На фактически выданную, по данной ведомости, сумму заработной платы выписывается расходный кассовый ордер.

Но этим действия в отношении депонированной заработной платы не ограничиваются. Так для отражения всех депонированных сумм рекомендуется составлять соответствующий реестр. Ранее составление такого документа было обязательным, сейчас нет. Но без реестра депонированных сумм будет сложно оценить размеры задолженностей перед конкретными работниками.

В таком реестре рекомендуется указывать табельный номер сотрудника, его фамилию и инициалы, расчётный период за который не выплачена заработная плата, сумму задолженности и номер платежной ведомости.

Даже если заработная плата не получена работником, то работодатель — налоговый агент, все равно, обязан удержать из неё НДФЛ и перечислить его в бюджет. Для целей налогообложения суммы оплаты труда считаются полученными с момента отражения их в зарплатных ведомостях, вне зависимости от того задепонированы они или нет.

Депонированная зарплата, проводки бухгалтерского учета

Соответственно, как и каждую операцию с денежными средствами депонирование заработной платы необходимо отразить соответствующей бухгалтерской проводкой по счета бухучета. Проводка, отражающая выдачу заработной платы через кассу, выглядит следующим образом:

Дебет 70 (Расчеты с сотрудниками по оплате труда) — Кредит 50 (Касса)

Если какая-то часть заработной платы не выплачена, например, вследствие заболевания работника, и её сумма задепонирована, то производится следующая проводка:

Дебет 70 (Расчеты с сотрудниками по оплате труда) — Кредит 76, субсчет 4 (Расчеты по депонированным суммам)

Так как заработная плата работника не получена, то согласно, указаниям Центробанка России она должна быть возвращена на расчетный счет работодателя. Для этих целей используется следующая проводка:

Дебет 51 (расчетный счет) — Кредит 50 (касса)

Как выдать депонированную заработную плату

Работник получить депонированную заработную плату может в любое время, как только появится на рабочем месте. Отказать ему в выдаче заработной платы нельзя. Выдача такой заработной платы происходит, как правило, по расходному кассовому ордеру, выписываемому на сумму неполученной ранее заработной платы. Отражаются операции связанные с выдачей таких сумм следующими бухгалтерскими проводками:

- Дебет 50 (Касса) Кредит 51 (Расчетный счет) — данная бухгалтерская проводка отражает получение работодателем денежных средств в банковском учреждении, в котором он обслуживается.

- Дебет 76, субсчет 4 «Расчеты по депонированным суммам» — Кредит 50 (Касса) — выдача работнику ранее не полученной и депонированной работодателем заработной платы.

Обратите внимание: Зарплата работника отражается в бухгалтерском учёте в месяц её начисления, в не зависимости от того в каком месяце работник её получил. Этот момент имеет значение для учета сумм израсходованных на оплату труда для целей налогообложения.

Что делать если работник так и не получил депонированную заработную плату?

Не секрет, что многие работники работают на условиях внешнего совместительства, либо имеют по несколько трудовых книжек. Часто при фактическом уходе с места работы, сотрудники отдела кадров не имеют возможности правильно оформить увольнение, а кассир выдать заработную плату. Суммы невыплаченной зарплаты продолжают числиться на бухгалтерских счетах предприятия.

Законодательство позволяет списать такую задолженность перед работником по истечении трёх лет с момента образования задолженности. Если заработная плата так и и не была получена работником, она включается в состав прочих доходов организации (предпринимателя).

Проводки по счетам бухгалтерского учета, в этой ситуации используются следующие:

Дебет 76, субсчет «Расчеты по депонированным суммам» — Кредит 91-1 — списание задепонированной зарплаты в связи с истечением трехлетнего срока исковой давности.

Мнение эксперта

Мария Богданова

Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

На практике депонирование заработной платы сейчас очень редкое явление, потому что каждый работник старается получить причитающуюся ему зарплату в минимальные сроки. Если работник отсутствовал по причине командировки или болезни, то он получит зарплату как только вернётся на работу. В случае же длительной болезни бухгалтер, предварительно выписав ордер, имеет право навестить сотрудника в больнице и выдать ему зарплату там, заполнив все необходимые документы.

В случае смерти работника, его зарплату можно выплатить только членам его семьи. При их отсутствии денежные средства можно перечислить на депозит нотариуса (ст. 327 ГК РФ), который занимается вопросами наследования умершего сотрудника. Сделать это следует через 4 месяца после смерти сотрудника. Спорные денежные средства станут частью наследственной массы, и могут быть переданы наследникам в соответствии с очередностью наследования, в том случае если они обратятся к нотариусу.

На основании ст. 1151 ГК РФ при отсутствии наследников у работника, его заработная плата становится вымороченным имуществом и передаётся в казну РФ.

В любом случае, несмотря на кажущуюся легкость оформления депонирования заработной платы, это достаточно ответственный процесс. В нём затрагиваются как интересы работника, или индивидуального предпринимателя, так и государства. Необходимо помнить, что право на оплату труда — одно из важнейших трудовых прав предоставленных сотруднику трудовым законодательством. И необоснованное лишение, а так же выплата по истечении установленного внутренними документами срока, может иметь последствия для работодателя в виде штрафов трудовой инспекции.

Оцените статью: Поделитесь с друзьями!Депонирование заработной платы: это

На чтение 8 мин. Просмотров 25 Опубликовано

Использование банковских карт для выдачи заработной платы является стандартным процессом. Однако существует категория работодателей, которые продолжают использовать кассовую систему выдачи оплаты труда. Объяснить данный фактор достаточно просто — стоимость обслуживания расчетного счета компании может значительно превышать расходы по зарплатному проекту.

Торговым компаниям более удобно использовать денежные ресурсы, скопившиеся в кассе для выплаты зарплаты персоналу. При использовании рассматриваемого метода существует вероятность возникновения ситуации, когда один или несколько тружеников не получают выплаты по различным обстоятельствам. В такой ситуации, лицу, отвечающему за выдачу финансовых средств, необходимо депонировать выплату, полагающуюся труженику. В данной статье мы предлагаем рассмотреть вопрос о том, что такое депонированная заработная плата.

Депонированная заработная плата – это оплата труда, которую сотрудники по каким-то причинам не смогли получить вовремя

Депонированная заработная плата – это оплата труда, которую сотрудники по каким-то причинам не смогли получить вовремяЧто такое депонирование зарплаты

Рассматриваемый термин имеет французские корни и переводится, как склад. Это означает, что термин «депонирование» имеет родственную связь с термином «депонент» и «депозит». В нашем случае, депонирование трудовых выплат, обозначает хранение денежных ресурсов на счете работодателя.

Как показывает практика, существует более десятка различных причин, которые могут препятствовать получению положенных выплат. К таким ситуациям можно отнести внезапную болезнь, нахождение в служебной поездке или любые иные причины. Нужно отметить, что бухгалтер организации не обладает правом «заморозить» денежные средства до момента возвращения сотрудника на свое рабочее место.

Когда возникает необходимость в депонировании

Согласно правилам, которые установлены Центральным Банком Российской Федерации, зарплата персонала выдается только в течение ограниченного временного отрезка. При передаче платежного поручения работникам банка, работодателю необходимо указать конкретный временной промежуток, необходимый для раздачи денежных средств. Стандартный срок, отведенный под эту операцию, составляет пять рабочих дней. В той ситуации, когда в течение установленного срока один или несколько тружеников не получают положенных выплат, в платежных документах фиксируется специальная отметка. Деньги, оставшиеся у работодателя, должны быть переданы в банковскую службу. Именно в таких ситуациях, у бухгалтерского отдела возникает потребность депонирования финансовых средств.

Сроки хранения невыданной заработной платы

Депонирование заработной платы – это финансовая операция, подразумевающая «заморозку» денежных ресурсов до момента их получения работником компании. Мы уже говорили выше, что существуют определенные временные рамки, взаимосвязанные с выдачей зарплаты сотрудников. Нужно обратить внимание, что для депонированной заработной платы лимиты отсутствуют. Из этого можно сделать вывод, что труженик может в любой момент обратиться в бухгалтерский отдел с просьбой о выдаче депонированных денег.

В текущем законодательстве отсутствует регламент, регулирующий срок хранения депонированных финансовых средств.

Согласно стандартному порядку, общая величина срока, в течение которого работник может затребовать финансовые ресурсы, составляет не более трех лет. В течение данного промежутка времени, работник имеет законное право обратиться в контролирующие органы с просьбой обязать работодателя вернуть причитающиеся деньги.

Если сотрудник не получил заработную плату вовремя, она депонируется

Если сотрудник не получил заработную плату вовремя, она депонируетсяПорядок получения и выдачи

Зарплата может быть получена как самим сотрудником компании, так и уполномоченным лицом, на которого оформлена соответствующая доверенность. В том случае, когда на протяжении всего отрезка времени, во время которого осуществляется выдача финансовых средств труженик не смог явиться в бухгалтерию компании, финансовые ресурсы депонируются. Неполученная выплата передается в банковскую службу, обслуживающую расчетный счет предприятия. В платежных документах, передающихся работникам банка, следует указать о наличии тружеников, которые не получили оклад и другие причитающиеся выплаты.

При депонировании оплаты труда, бухгалтеру компании необходимо сформировать письменное уведомление для сотрудника. Данный документ является простым бланком, содержащим в себе сведения о состоянии финансовых средств.

Действия работника

Не выданная заработная плата фиксируется в расходном кассовом ордере. Данный документ используется для выдачи денежных средств работнику. Сотрудник имеет право затребовать оплату в любой из дней. Нужно отметить, что денежные средства выдаются только при условии наличия необходимой суммы в кассе компании. Если объема имеющихся денежных средств не хватает для расчета с сотрудником, бухгалтеру компании необходимо затребовать необходимую сумму в банковской организации. Как правило, продолжительность данной процедуры составляет около одного рабочего дня.

Давайте рассмотрим порядок действий, которые необходимо выполнить работнику, не получившему оплату:

- Заполнить соответствующее заявление и передать его бухгалтерскому отделу.

- Дождаться ответа.

- Явиться в кассу для получения денежных средств.

Обязанности бухгалтерии

При выполнении финансовых операций, бухгалтерскому отделу необходимо сделать соответствующие отметки в специальных журналах. Проводка депонированной заработной платы в бухгалтерском учете представляет собой следующую последовательность действий:

- Д70 (Выдача оплата сотрудникам компании) – К50 (Касса).

- Д70 (Выдача оплата сотрудникам компании) – К76, сч4 (Выдача депонированной оплаты). Данная операция выполняется в том случае, когда работник компании не получил часть или полную сумму заработной платы по различным причинам.

- Д51 (Расчетный счет) – К50 (Касса). Согласно постановлению Центрального Банка Российской Федерации, денежные средства, не переданные сотрудникам, должны быть возращены банковской организации. Данная сумма впоследствии будет использоваться для выдачи депонированной оплаты.

Расчеты в бухгалтерии не представляют особого труда. Опытный специалист в данной сфере способен составить необходимый отчет в течение нескольких минут после получения заявки от работника компании.

Если работник не получил зарплату в указанный срок (например, был на больничном или в командировке), он имеет право получить ее в любое время

Если работник не получил зарплату в указанный срок (например, был на больничном или в командировке), он имеет право получить ее в любое времяЧто делать, если за зарплатой не явились

Контролирующими органами установлены жесткие рамки, ограничивающие длительность срока выдачи заработной платы. В случае отсутствия одного из работников в период выдачи денежных средств, бухгалтеру компании необходимо сделать специальную отметку в кассовом ордере. Депонированные средства возвращаются на расчетный счет предприятия. Далее эти деньги могут быть использованы для выдачи сотруднику, после получения соответствующей заявки.

Согласно установленным правилам, длительность срока, установленного для востребования неполученной заработной платы, составляет три года. В течение данного отрезка времени работник компании должен обратиться в бухгалтерский отдел. При нежелании работодателя осуществить выдачу финансовых средств, работник имеет полное право подать исковое заявление в суд. Если в течение вышеуказанного срока деньги не были востребованы работником, то данные средства превращаются в дополнительный доход компании. Это означает, что данная сумма не подлежит выдаче работнику. Данные правила зафиксированы в сто девяносто шестой статье Гражданского Кодекса.

Давайте рассмотрим, как выглядит проводка суммы заработной платы, которая осталась невостребованной сотрудниками:

Д76 (Расчет по депонированной сумме) – К91 (Списание финансовых средств на основании истечения срока исковой давности).

Рассматриваемый процесс требует высокой концентрации внимания, поскольку любое допущение ошибки может стать причиной возникновения конфликта между работодателем и сотрудником компании. В действующем законодательстве говорится о том, что право получения оплаты за выполнение трудовых обязательств защищается Трудовым Кодексом.

Лишение зарплаты без весомых обстоятельств, а также нарушение правил выдачи финансовых средств, может привести к штрафным санкциям, наложенным контролирующими органами.

По мнению экспертов, бухгалтеру компании не следует спешить с оформлением документов о депонированной заработной плате. Перед этим шагом необходимо узнать о причинах отсутствия труженика в день выдачи заработной платы. Кассиру компании рекомендуется лично связаться с работником и напомнить о выдаче финансовых средств. Специалисты рекомендуют стараться избегать тех ситуаций, когда зарплата остается невостребованной.

В случае возникновения конфликта с работником, последний имеет право обратиться в трудовую инспекцию или суд для защиты своих интересов. Как правило, данные службы становятся на сторону труженика, что оборачивается штрафными санкциями в отношении администрации компании. В подобной ситуации, суд может обязать директора фирмы произвести выплату всей причитающейся суммы и добавить финансовую компенсацию. Размер компенсации рассчитывается на основе ставки, установленной Центральным Банком.

Депонированную зарплату компания может выдать работнику в любой день, а не тянуть до следующих сроков выплаты заработка

Депонированную зарплату компания может выдать работнику в любой день, а не тянуть до следующих сроков выплаты заработкаНалогообложение депонированной зарплаты (учет)

Довольно часто можно услышать вопрос о порядке вычета налоговых взносов и дополнительных платежей в счет социальных фондов из депонированных денежных средств. Согласно установленному порядку, депонированная ЗП не подлежит налогообложению. Данный факт объясняется тем, что налоговые взносы вычитаются на момент начисления финансовых средств.

Это означает, что при получении оплаты, сотрудник получает сумму, из которой вычтены все обязательные платежи. Финансовый учет подразумевает фиксацию факта оплаты налогов с зарплаты сотрудника в бухгалтерской ведомости.

Выводы (+видео)

В заключение необходимо отметить, что при «заморозке» финансовых средств, у сотрудника отсутствуют поводы для беспокойства. Действующее законодательство Российской Федерации уделяет повышенное внимание защите прав и интересов каждого труженика. Для получения депонированной оплаты достаточно составить соответствующую заявку и передать её в бухгалтерский отдел. Далее бухгалтер компании обращается в банк, для получения средств, которые будут выданы работнику. Согласно установленным правилам, работник, не получивший заработную плату, может востребовать её в течение трех лет. Сумма невостребованная в течение данного отрезка времени рассматривается как дополнительный доход компании.

Вконтакте

Одноклассники

Google+

ее учет и оформление, срок и порядок выдачи, бухгалтерские проводки

Заработная плата должна выплачиваться работнику строго в сроки, установленные правилами внутреннего распорядка, трудовым или коллективным договором. Это требование прописано в ст. 136 Трудового кодекса и должно неукоснительно соблюдаться работодателем. Но если в назначенный день сотрудник отсутствовал на своем рабочем месте и не смог получить положенные ему денежные средства, то образуется депонированная зарплата.

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию или задайте вопрос на сайте. Это бесплатно.

8 (800) 350-31-84

Что такое депонирование заработной платы

Сотрудники могут получать зарплату одним из следующих способов:

- Наличными из кассы организации.

- В безналичной форме на банковский счет.

Депонированная зарплата возникает только в том случае, если работник получает заработную плату в наличной форме. Ведь для того, чтобы перечислить ее на карту сотрудника не требуется его личного присутствия на рабочем месте. Тогда как если работник в день получения отсутствовал и не поручил ее получение иным лицам, то зарплата останется невыплаченной. В данном случае она подлежит депонированию.

Под депонированием зарплаты понимается ее отражение как неполученной в первичной документации и бухгалтерском учете. Согласно другому определению, под депонированием можно понимать процедуру передачи на хранение в кассу или на банковский счет наличных денег, которые не были получены сотрудником в установленные для выдачи зарплаты сроки.

При этом причины неполучения зарплаты в положенные сроки могут быть самыми разнообразными: болезнь работника, его отпуск, нахождение в длительной командировке.

В чем смысл депонирования

После того как истекло 5 дней с даты выдачи зарплаты, не полученные работниками средства в обязательном порядке подлежат депонированию (передаче на хранение до обращения за ними).

Работодатель обязан выплачивать зарплату в строго установленные сроки. В случае просрочки независимо от ее причин и наличия вины работодателю грозит материальная и административная за несвоевременную выплату зарплаты. Если в ходе поверки будет выявлена невыплаченная зарплата, а в платежной ведомости не будет отметки «Депонировано», то руководитель вынужден будет заплатить штраф и компенсацию за просрочку в выплате.

Чтобы избежать ответственности за невыплату зарплаты в установленные сроки, работодатель должен депонировать зарплату. Тем самым он снимает с себя вину за несвоевременную выплату.

Депонировать невыплаченную зарплату нужно и по причине того, что эти деньги уже не принадлежат предприятию и их нельзя потратить, а также по причине необходимости следования Указаниям Банка России от 2014 года №3210-У (в частности, пункту 6.5).

Где должна храниться невыплаченная зарплата: в банке или на предприятии?

При превышении лимита кассы сумму невыплаченной зарплаты нужно будет сдать в банк, согласно п. 2 Указания Банка РФ от 2014 года №3210-У. Но если кассовый лимит не превышен, то депонированная зарплата может храниться в наличной форме в кассе организации.

Лимит кассового остатка устанавливается банком, в котором обслуживается организация. За нарушение кассовой дисциплины работодатель может быть привлечен к административной ответственности. Величина штрафа для руководителей составляет 4-5 тыс. р., для организаций – 40-50 тыс. р. по ст. 15.1 КоАП.

Правила о необходимости депонирования неполученной в установленные сроки зарплаты распространяются и на представителей малого бизнеса, а также на индивидуальных предпринимателей. Но по правилам, которые прописаны в Указаниях Банка РФ от 2014 года №3210-У0, они вправе не соблюдать кассовые лимиты. Таким образом, они могут не сдавать депонированную зарплату в банк и хранить ее в кассе до выплаты работнику.

Документальное оформление

Порядок депонирования денежных средств отличается от простого хранения наличных. Согласно Указаниям Банка России от 2014 года №3210-У, данная процедура состоит из таких этапов:

- Бухгалтер делает отметку «Депонировано» в платежной ведомости.

- Кассир определяет сумму выплаченной и отложенной зарплаты. Ее он указывает в итоговой строке ведомости.

- Затем он сверяет суммы выданной и депонированной зарплаты и сверяет ее с указанной в ведомости.

- Подписанная ведомость передается руководителю.

Выплата заработной платы наличными из кассы организации оформляется через расчетно-платежную или платежную ведомость. Если в установленные сроки зарплата не была получена, то напротив фамилии такого сотрудника в ведомости нужно сделать отметку «Депонировано» (в том месте, где сотрудник должен расписаться).

Сумму депонированной зарплаты также следует отобразить в специальном реестре депонентов, который составляется в свободной форме. Он содержит указание на сотрудника и размер задолженности по зарплате перед ним.

Сроки

Зарплата депонируется вплоть до того, как она будет востребована сотрудником, который не смог получить ее своевременно. Максимальный срок депонирования составляет 3 года (хотя официально срок хранения депонентов нигде не прописан).

Если в течение 3 лет депонированная зарплата не будет получена работником, то она, согласно ст. 196 ГК РФ (здесь указан сроки исковой давности для получения зарплаты), подлежит включению в состав доходов как в рамках бухучета, так и в целях определения налога на прибыль.Когда истекли положенные для хранения три года, депонированная зарплата поступает в прочие доходы: Дебет 76.04, Кредит 91.01. Списанные депоненты входят в состав налогооблагаемой базы для определения налога на прибыль.

Для того чтобы списать задолженность по зарплате, работодателю следует составить Акт инвентаризации и бухгалтерскую справку. В последней прописывается причина образования задолженности и указывается на истечение срока исковой данности.

Бухгалтерские проводки депонированной зарплаты

На суммы депонированной зарплаты в бухгалтерском учете нужно сделать такие записи: Дебет счета 70 «Расчеты с персоналом по оплате труда» – Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» – субсчет «Расчеты по депонированным суммам».

В случае когда в дальнейшем заработная плата будет выплачена из кассы предприятия, то нужно сделать проводку: Дебет счета 76 «Расчеты с разными дебиторами» – субсчет «Расчеты по депонированным суммам» – Кредит счета 50 «Касса».

Депонированная зарплата должна быть включена в состав расходов для определения налога на прибыль в месяце ее начисления, когда фирма применяет метод начисления либо в момент ее выплаты работнику при кассовом методе.

НДФЛ перечисляется с депонированной зарплаты в день ее планируемого получения, то есть до того, как она будет выплачена.

Выплата ранее депонированной заработной платы

Трудовое законодательство не предусматривает особого порядка обращения за депонированной зарплатой. Сотрудник может обратиться в кассу организации в устной или письменной форме.

В первом случае об этом необходимо сообщить бухгалтеру, который должен учесть запрашиваемую сумму зарплаты при подаче заявок на выдачу наличных в кассу организации.

Если в компании действует заявительный характер получения депонированной зарплаты, то работнику следует передать письменную заявку в свободной форме в секретариат.

Таким образом, практически в каждой организации возникают случаи, когда работники не могут своевременно получить положенную им заработную плату. В такой ситуации их зарплату депонируют на предприятии вплоть до обращения за денежными средствами. Необходимость депонирования возникает исключительно при выплате зарплаты в наличной форме: при безналичном расчете данная процедура лишена смысла. Работник вправе получить задепонированную зарплату в течение 3 лет после ее начисления. Это обусловлено сроками исковой давности, которые прописаны в ст. 196 Гражданского кодекса.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии. Это бесплатно.8 (800) 350-31-84

Загрузка…

Загрузка… как проводится выплата депонентской задолженности

Последние изменения:

Трудовые отношения предполагают возмездный характер, при выполнении одной стороной поручений другой стороны. Вознаграждение, получаемое работником, представляет собой заработок. Когда человек не может получить оплату за труд в день выдачи в кассе и происходит депонирование заработной платы, это предусматривает соблюдение некоторых действий по учету средств, подлежащих выплате впоследствии.

Когда требуется

Порядок выполнения финансовых расчетов между работодателем и наемным сотрудником регламентируется положениями ТК и пунктами договора (индивидуально с работником или коллективом). Отдельные правила могут быть установлены внутренним регламентом компании, зафиксированным в документах и приказах.

Порядок выполнения финансовых расчетов между работодателем и наемным сотрудником регламентируется положениями ТК и пунктами договора (индивидуально с работником или коллективом). Отдельные правила могут быть установлены внутренним регламентом компании, зафиксированным в документах и приказах.

Расчеты наличными с выплатой через кассу компании – способ, уходящий в прошлое, поскольку отвлекает от рабочего процесса и заставляет предпринимать дополнительные действия. Большинство организаций в России перешли на безналичные расчеты. Пока в расчетах с компанией остается место для наличности, периодически возникают проблемы с передачей денег отсутствующему работнику. В таких случаях, кассир в течение ограниченного количества дней ожидает возврата сотрудника, а бухгалтерия вынуждена депонировать сумму, если сотрудник так и не появился.

Депонированная заработная плата – это средства, начисленные работодателем, но не уплаченные в отведенный срок работнику. С помощью депонирования заработок не исчезает и подлежит учету по бухгалтерии, а депоненты по заработной плате получат деньги либо в кассе предприятия, либо обратившись в бухгалтерию, когда прошел период выдачи наличности.

При депонировании бухгалтерия отражает невыплаченные деньги по первичной бухгалтерии и бухучету. Важный нюанс – включать депонированные суммы в рассчитываемые налоги и взносы. Следует помнить, что такой способ учета невыплаченной суммы не влияет на налогообложение, ведь обязанность возникает при начислении, а не при выдаче средств или депонировании.

Общие правила

Когда работник не является в кассу, возникает некоторый срок, в течение которого сохраняется право на получение выплаты на предприятии. Далее приходится соблюдать определенную процедуру, чтобы получить средства, а в бухгалтерии возникает ряд дополнительных проводок.

Согласно общепринятым нормам, человек вправе получить заработанную сумму в кассе в течение 5 дней. Весь этот срок, включая день выдачи, средства сохраняются в кассе. Период ожидания не включает выходные и праздничные дни.Когда выясняется, что денежные средства так и не были уплачены человеку, по истечении периода сотрудник обращается к бухгалтеру, который организует расчет в размере депонированной зарплаты.

Право получить заработанное не ограничено какими-либо нормами, за исключением действия срока давности приравненное 3 годам. Чтобы вернуть средства, которые ранее не были получены, придется обратиться в суд.

Со стороны работника должны быть выполнены следующие действия:

- Обращение к бухгалтеру после выхода на работу.

- Получение расходного кассового ордера.

- Принятие наличных, если в кассе есть необходимая сумма.

При отсутствии денег, бухгалтер организует запрос в банк для получения нужной суммы наличными, а выплата депонированной заработной платы через банк производится в течение рабочего дня. Никаких дополнительных действий со стороны трудоустроенного гражданина не потребуется.

Налогообложение

Отдельное внимание следует уделить определению налогообложения по депонированной сумме и уплате страховых перечислений.

Оплата налоговых платежей регулируется п.3 ст.226 НК РФ. Согласно законодательству, обязательство по отчислениям подоходного налога возникает после выдачи средств на руки конкретному человеку, в отношении которого и начислен налоговый платеж.

Таким образом, при депонированной зарплате срок по уплате подоходного налога увеличивается. Обязанность оплаты НДФЛ подлежит исполнению после того, как человек получит средства по факту.

В отношении отчислений по соцстрахованию обязанность оплаты сохраняется, независимо от того, выдана из кассы заработанная сумма по факту, или депонирована. Как установлено п.1 ст.424 налогового законодательства, днем выплаты будет считаться дата начисления.

Оплата страховых взносов осуществляется в течение отведенного по п.3 ст. 431 НК РФ срока, а именно – до 15 дня месяца, который следует за отчетным периодом.

Бухгалтерские проводки

Поскольку в России действует срок исковой давности, средства, отведенные под выплату заработка, неполученного в кассе, хранятся на банковских счетах организации в течение 3 лет. После того, как истечет 3-летний период давности, депонированная сумма должна быть возвращена на расчетный счет, неполученная зп остается в распоряжении компании, начислившей заработок отсутствующему работнику.

По документам депонентская задолженность числится как доход, полученный не от основной деятельности предприятия.

В течение 3-летнего периода, пока не истек отведенный гражданским законодательством срок исковой давности, работник вправе обратиться к работодателю и потребовать произвести расчеты. Основанием для перечисления заработанной суммы станет судебное постановление. Истцом по судебному разбирательству выступает работник, подавший иск о произведении расчетов по депонированным суммам заработка.

Следует разобраться, что значит депонировать зарплатные суммы на предприятии. Финансовые средства, выделенные для выдачи наемному работнику в день зарплаты, хранит вначале бухгалтер-кассир в пределах предприятия. Далее наличные средства передаются в банк, в котором обслуживается предприятие.

Несмотря на 5-дневное ограничение в сроках хранения суммы в кассе и 3-летнему сроку давности, все депонированные выплаты фиксируют в бухгалтерских проводках, отражают в документах по бухгалтерии (ведомость, книга учета, реестр). В результате, потерять депонированную зарплату невозможно.

Бухгалтеру важно знать, отражается записью на счетах, когда трудоустроенный гражданин не явился в кассу за начислением. Эти средства отражаются по счету 76.4, а процесс депонирования заработка отображается в бухгалтерских проводах на предприятии:

- Действия по депонированию средств, начисленных и выделенных для выдачи конкретному работнику, который не смог получить оплату вместе со всеми: Д70-К76.4.

- По истечении периода ожидания средства передают снова в обслуживающий банк на хранение, с выполнением проводки: Д51-К50.

- Когда работник обращается в бухгалтерию для получения задолженности по зарплатным отчислениям, происходит возврат депонированных средств в размере оплаты труда работника со следующей бухгалтерской проводкой: Д50-К51.

- Когда заработок выдается после хранения на банковском счету предприятия, бухгалтер совершает следующие проводки между счетами: Д76.4-К50.

Не всегда работнику удается получить средства за свой труд, либо человек, по каким-то причинам отказывается от платежа работодателя, в таком случае, денежные средства по депонированной зарплате переходят в разряд невостребованных и подлежат далее учету по счету 91, отвечающем за внереализационные расходы. Последняя проводка выглядит как Д76.4-К91.

Расчеты с помощью наличных происходят редко, поскольку большинство предприятий перешло на безналичные расчеты с наемным персоналом. Выпустив карточку, человек гарантированно получает трудовой доход, где бы он ни находился.

Когда организация расположена далеко от крупных населенных пунктов, либо не предполагает ведение безналичных расчетов, следует обращать особое внимание на даты выплаты заработной платы в кассе. Но даже в случае отсутствия на рабочем месте в установленные дни, человек сохраняет право потребовать выдачи депонированной зарплаты сразу по возвращении.

Бесплатный вопрос юристу

Нуждаетесь в консультации? Задайте вопрос прямо на сайте. Все консультации бесплатны/ Качество и полнота ответа юриста зависит от того, насколько полно и четко вы опишете Вашу проблему:

© 2020 zakon-dostupno.ru

Депонирование заработной платы — что это такое, проводки и как отражается записью

В данной статье мы подробно расскажем о депонированной заработной плате, и о том с помощью каких проводок эту операцию можно отразить в бухгалтерских счетах.

Депонированная зарплата – это часть начисленной денег, которые были не получена в сроки установленные организацией для этих целей.

Общие правила выплаты заработной платы

Заработная плата – это эквивалентное денежное выражение выполненной работы, оказанных услуг, размер которой зависит от сложности работы, объема приложенного труда.

Выплату вознаграждения за выполненную работу следует проводить по нескольким правилам:

- Выдача денежных средств, производится в наличном выражении в кассе предприятия;

- Перечисление в безналичном выражении на банковский счет сотрудника, после предоставления документации с реквизитной информацией карты либо сберегательной книжки;

- Заработная плата может быть выплачена в натуральном выражении, что должно производиться по договоренности работодателя и сотрудника, но объем натуральной оплаты не должен превышать 20% от общего размера, подлежащей к выдаче, заработной платы.

Перечисления и способы выплаты оплаты работы необходимо прописать в тексте трудового договора с работником.

Выдача денежного выражения оплаты труда производится лично сотруднику либо представителю при наличии соответствующей доверенности на получение оплаты труда.

Для обеспечения исполнения 136 статьи Трудового кодекса, выдачу заработной платы рекомендуется производить дважды за рабочий месяц. Однако, за предприятием остается право выбора без авансового расчета по оплате труда.

- За первые 15 дней месяца организацией выплачивается аванс, в счет полагающейся оплаты за полный месяц. Из средств аванса не удерживаются суммы социальных начислений. В коллективном договоре либо в трудовом соглашении работодатель обязан указать:

- Дату выплаты авансовой части и оставшейся заработной платы, а также максимальные сроки выдачи;

- Денежное выражение размера выплачиваемого аванса по всем сотрудникам либо в отдельности по структурным участкам, но не выше месячного тарифного оклада или ставки. Для контроля сумм выплачиваемого аванса в расчетный отдел бухгалтерии табельщикам необходимо предоставить табеля учета отработанного времени два раза за отчетный период, до утвержденной даты авансовой выплаты и до дня полного расчета за месяц.

- Если предприятие не практикует выдачу авансовых выплат, то расчет за месяц производится до 15 числа, последующего месяца за отчетным периодом. Удержание социальных начислений производится из общего размера оплаты труда за месяц.

Депонирование заработной платы

С депонированием чаще всего сталкиваются предприятия, производящие выплату денежных средств работникам в наличном выражении через кассу организации.

Понятие депонирования – это полагаемые к выплате средства, не полученные на руки в нормативные сроки в согласовании с коллективным контрактом. Сумма считается подлежащей для депонирования, только если не получена по вине служащего.

Отдельно, для каждого предприятий Банком России устанавливается, путем банковских расчетов, определенный лимит – ограничение, которое при хранении денежных активов в кассе учреждения, превышать нельзя.

Суммы для оплаты труда, полученные из банка, должны быть выданы в течение 3 суток, в условиях Крайнего Севера срок увеличивается еще на 48 часов.

Не полученную оплаты трудового отработанного времени, начисление следует депонировать и положить на хранение в банковскую организацию.

Причины

Аспекты возникновения сумм депонента:

- Нахождение служащего в производственной командировке;

- Если сотрудник находится в очередном либо внеочередном отпуске;

- При заболевании работника;

- Также, необходимо депонировать начисленную оплату работы погибшего сотрудника.

Срок и порядок

Денежные средства на расчет по оплате труда, превышающие установленный лимит, разрешается содержать в кассе не больше трех суток.

По пришествии нормативного срока следует:

- Ведомость по оплате труда кассиру следует закрыть.

- Оставшиеся, не выплаченными, суммы депонировать.

- В строке с фамилией и депонентом следует сделать запись «Депонировано».

- На сумму депонированной заработной платы следует составить расходный кассовый ордер, с отражением в нем, перечисление в банк.

- На ту же сумму составить объявление на сдачу наличных денежных активов в банк.

Сроки хранения

- Депонент сохраняется на банковском активе организации 3 летний срок. Если служащий в этот срок не обратился за получением депонента, то депонент зачисляется на прибыль организации.

- Реестр депонированных сумм необходимо сохранять в течение пятилетнего срока. Отсчет начинается с начала года, следующего за тем годом, в котором появилась депонированная задолженность перед работником.

Учет

При депонировании сумм оплаты труда, у предприятия образовывается кредиторская задолженность перед сотрудником.

Учет сумм депонированной заработной платы:

- В период срока хранения учет не полученных сумм ведется на бухгалтерском счете 76-4.

- После окончания трехлетнего срока сумма переводится на 91 счет.

- Учет ведется в соответствующем кассовом реестре, в котором указывается:

- Номер регистрации кассового расхода и сумма депонированной заработной платы;

- Дата возникновения кредиторской задолженности перед служащим.

Реестр открывается на один календарный год, а остатки на конец отчетного года отражаются в графе остаток на начало года в новом кассовом реестре депонента следующего года.

В бухгалтерском балансе депонированную задолженность следует отражать по строке задолженность по оплате труда, а не кредиторскую задолженность перед прочими контрагентами.

Стоит отметить, что учет заработной платы по трудовым соглашениям тоже отражаются на 76 счете, и бухгалтеру нужно внимательно следить за раздельным ведением этой оплаты труда и депонированных сумм, так как в балансе эти статьи расходов отражаются по-разному.

Депонирование заработной платы, проводки

Начисление оплаты труда в бухгалтерских записях необходимо отражать непосредственно в текущем месяце, независимо будет ли она депонирована либо нет. Возникновение депонированной заработной платы следует отражать на бухгалтерских счетах организации приведенными проводками:

- При неполучении платы, сумму оплаты труда надо перенести на счет 76-4 «Расчеты по депонированным суммам»: Дт 70 Кт 76-4 – 10000.

- Поступившие на счет «Касса», средства следует переместить на счет 51 «Расчетный счет»: Дт 51 Кт 50 – 10000.

- Если работник востребовал депонент, то выдачу необходимо отразить:

- Получение средств из банка обратно в кассу организации: Дт 50 Кт 51 – 10000;

- Выдача сотруднику: Дт 76-4 Кт 50 – 10000.

- По прошествии периода хранения невостребованных сумм составляется бухгалтерская корреспонденция: Дт 76-4 Кт 91 – 10000.

Налогообложение

Активы, невостребованной оплаты труда не влияют на налогообложение. До момента выдачи оплаты работы и депонирования, социальные налоги по законодательству необходимо оплатить в бюджет. При расчете и оплате налогов, предприятию не известно, возникнет ли кредиторская задолженность с депонентами, не востребовавшими оплаты работы.

- При оплате НДФЛ в бухгалтерии этот факт отражается проводкой: Дт 68 Кт 51.

- Оплата ФСС и взносов в ПФР: Дт 69 Кт 51.

Депонированные суммы оказывают влияние на формирование базы для налогообложения при применении системы упрощенного налогового учета «Доходы минус расходы», так как сумма по счету 76-4 входит в состав расходов предприятия. Стоит заметить, что заработный депонент для налогового обложения прибыли организации следует списывать по истечении трехлетнего срока.

Выдача

Руководителю при составлении коллективного соглашения, для оптимальной работы с потенциальными депонентами, следует указать определенные даты и сроки, в которые работник может обратиться за получением заработной платы, депонированной на банковское хранение.

Выплату следует произвести в указанные даты либо по обращению работника в ближайшие сроки, не откладывая до следующей выдачи заработной платы.

Действие сотрудника

Служащий может востребовать получение депонента в бухгалтерии организации. Для получения служащий имеет возможность оформить обращение в письменном запросе либо в устно.

В случае гибели работника за получением депонента может обратиться близкий родственник при предъявлении соответствующих документов.

Задание кассира

При обращении работника в кассу предприятия, кассиру необходимо:

- Сформировать запрос, сообщая о появлении работника, требующем выплатить не полученные суммы депонента;

- Оформить заявку, на получение наличных денежных средств, в обслуживающий банк;

- Произвести выплату, отражая ее в расходном регистрационном ордере;

- Отразить факт выплаты в книге учета депонированных пассивов;

- Зафиксировать получение в кассовой документальной книге учета;

- При получении доверенным лицом работника, в расходном ордере необходимо отразить данные сотрудника и лица, получившего депонент;

- Сверить и осуществить подписание расходных документов главным бухгалтером либо директором.

Особые случаи

Работодатель обязан выплатить депонент при первом обращении работника. Если требование не выполняется, и работодатель задерживает выплату либо отказывается от оплаты, то работник имеет право обратиться за юридической помощью в инспекцию по труду либо в судебные органы для административного разбирательства.

Руководителю следует обращать особое внимание на учет депонента и строго контролировать его выдачу. При неправомерном выполнении указанных требований, органы по контролю над деятельностью предприятий, могут привлечь организацию к административной ответственности.

Статья была полезна?

0,00 (оценок: 0)

Что такое депонирование

Депонирование — это организованный процесс хранения отдельных элементов. Понятие распространяется не только на экономическую и финансовую сферы, но и на документальную и даже биологическую. Под экономическим депонированием подразумевается хранение ценностей, финансовых ресурсов, а также произведений искусств, а под денежным – организация сбережения ценных бумаг и денежных средств. С точки зрения биологии, сохранять можно микроорганизмы в хранилищах с целью дальнейшего использования. Документальное хранилище представляет собой преобразование документов в электронный вид и хранение и в информационной глобальной сети для предоставления к ним доступа.

Понятие депонирования

Задепонировано — что это значит?

Физические лица, имея свободные средства, стремятся их не только сохранить, но и приумножить. Отличной идеей решения вопроса будет вклад на расчетный счет в одной из банковских структур. Он может быть осуществлен в виде нескольких видов ценностей:

- национальная валюта;

- иностранная валюта;

- драгоценные металлы.

Пример банковского депонирования

Депонированная сумма – это денежные средства, вложенные под определенный процент. Вкладчик предоставляет банку в распоряжении свои денежные средства, за что получает ежемесячное вознаграждение в строго оговоренном договором размере. Депонирование средств вкладчиками обеспечивает операции кредитования бизнеса, который способствует развитию экономики ввиду регулярного пополнения бюджета за счет обязательных отчислений с прибыли. Параметр может быть применен для оценки ликвидности банковской структуры, выраженной в соотношении денежных запасов в наличном измерении к величине вкладов.

Депозитные деньги глазами западных и отечественных специалистов

Что такое депонирование в бухгалтерии

Субъект предпринимательской деятельности, использующий наемный труд, обязан его оплачивать в регламентируемые законом сроки. Заработная плата может выдаваться в наличном или безналичном измерении. Если работодатель предпочитает оплату труда производить наличными средствами, то для ее выдачи нужно личное присутствие работника.

Депонирование в бухгалтерии

Ввиду различных причин, не зависящих от руководителя компании, сотрудникам деньги могут быть вовремя не выданы. Это может быть связано с отсутствием человека на работе ввиду болезни, командировки или отгулов. В такой ситуации, бухгалтер, ответственный за проведение кассовых операций, обязан их сдать обратно в банк.

Депонирование в бухгалтерии – это финансовые операции, связанные с передачей наличных денежных средств, относящихся к категории заработной платы, из кассы в банк.

Процедура необходима для соблюдения законодательных норм, регламентирующих учет денежного остатка в величине кассового лимита. Стоит отметить, что параметр отличается ограниченными размерами. В случае его превышения предприятию придется оплатить штраф.

Вконтакте

Одноклассники

Google+

Депонирование —это… Что такое депонирование: суть

Добавлено в закладки: 0

Что такое депонирование? Описание и определение термина

Депонирование – это в общем значении, организованный процесс хранения.

Разновидностями депонирования являются хранение документов, ценностей, научных работ, депонирование может быть применено и по отношению к микроорганизмам.

Депонирование микроорганизмов, к примеру, – это гарантированное хранение микроорганизмов долгое время в специализированных хранилищах — депозитариях микроорганизмов. Как правило, с этим так же связана обязательная регистрация микроорганизма в депозитарии, проверка его на жизнеспособность и микробиологическую чистоту.

Если говорить в контексте депонирования ценностей в банке, то банк не использует эти средства, а просто берет на себя функцию их хранения.

Депонирование документа являет собой размещение документа в электронной форме в глобальной информационной сети с целью предоставления к нему свободного доступа на некоммерческой основе. Этот термин обыкновенно используется для обозначения практики рецензируемых журналов по размещению электронных копий статей и выступлений на конференциях, а также докладов, размещённых в репозиториях или в других общедоступных архивах с целью увеличения доступности, частоты использования и цитирования. Депонирование по своей сути одно из двух общеизвестных методов обеспечения свободного доступа. Другой метод- это свободная публикация в журналах, находящихся в свободном доступе. По другому такую публикацию называют «золотым» путём к свободному доступу, а депонирование — «зелёным».

Рассмотрим более детально, что значит термин депонирование.

Суть депонирования

Депонирование это депозит ценностей (это могут быть деньги, драгоценности, предметы искусства, например, картины, досье и что — либо ценное) в банке на хранение, когда эти предметы соответственно упакованы и опечатаны.

Банк является лишь хранителем эти ценности, но не использует их как капиталовложения клиента.

Также депонированием является передача на хранение в государственное учреждение, банк, нотариальную контору денег, ценных бумаг и депонирование заработной платы, командировочных, премий. Это происходит, когда на счет были начислены денежные средства, но по каким-то причинам не были получены работниками в определенные банковскими инструментами сроки. В таком случае они зачисляются на личный расчетный счет в банках на хранение на неопределенный срок. Все большее развитие получает практика депонирования акций, то есть помещение их владельцами на хранение в специальную фирму или финансово-кредитную организацию, сопровождающееся передачей хранителю прав голоса по акциям.

Депонирование в банке — это хранение свободных денег. Раньше депонирование средств в банке оформлялось распиской или частным векселем. Но со временем доверие к банкам росло и на хранение к ним стали поступать достаточно крупные денежные суммы под обеспечение всего лишь бухгалтерской записи – отсюда и произошло название «депозит» (взнос, вложение). В общем, за определенное время банковские вклады стали привычной, а также удобной формой хранения денег для частных лиц, и неотъемлемой частью развития любого общества. Важно отметить, что именно эти средства служат источником кредитования бизнеса, помогают развиваться экономике государства и в целом оздоравливают государство.

За депонирование банк платит проценты вкладчику. Величина депозитов — вещь переменная и зависит от разных факторов, например, от экономической ситуации в стране, усилий и профессионализма самого банка, его денежных запасов. депозиты обеспечивались величиной наличных денег банка. Отношение резерва банка в виде наличных денег к величине вкладов показывало ликвидность банка или всей банковской системы.

Мы коротко рассмотрели термин депонирование, постарались раскрыть его суть и виды.

Оставляйте свои комментарии или дополнения к материалу.

Определение депозита клиента — AccountingTools

Депозит клиента — это денежные средства, выплаченные компании клиентом, взамен которого компания еще не предоставила товары или услуги. Компания обязана предоставить указанные товары или услуги либо вернуть денежные средства. Депозиты клиентов обычно используются в четырех ситуациях:

Плохая кредитоспособность . Когда у клиента настолько плохая кредитная история, что компания требует от него предоплаты.

Высокая стоимость . Когда заказанные товары настолько дороги для производства компании, что она требует от клиента залога для оплаты производства товаров.

Индивидуальные . Когда товары изготавливаются по индивидуальному заказу в соответствии со спецификациями клиента и поэтому не могут быть перепроданы, если покупатель откажется от своего заказа на поставку.

Осторожные товары . Когда клиент хочет зарезервировать товар, еще не приняв доставку.

Компания, получающая депозит клиента, первоначально учитывает депозит как обязательство. После того, как компания выполняет договор с клиентом, она дебетует счет обязательств для устранения обязательства и кредитует счет доходов для регистрации продажи. Это может происходить поэтапно, если результаты рассылаются в течение определенного периода времени.

Компания изначально не несет никаких налоговых обязательств, когда принимает депозит от клиента. Это обязательство возникает только после того, как компания выполняет поставку по контракту с покупателем и конвертирует депозит в сделку продажи.

Депозит клиента обычно классифицируется как текущее обязательство, поскольку компания обычно предоставляет услуги или товары в течение одного года с момента внесения депозита. Если залог предназначен для долгосрочного проекта, который не будет решен в течение одного года, его можно было бы классифицировать как долгосрочное обязательство.

Связанные курсы

Справочник по бухгалтерскому учету

Как проводить аудит доходов

Признание доходов

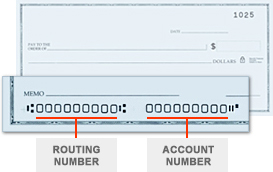

Получите возврат быстрее: попросите IRS направить ваш возврат на один, два или три счета.

Самый лучший и самый быстрый способ получить возврат налога — это бесплатно зачислить его в электронном виде на ваш финансовый счет. Программа IRS называется прямым депозитом. Вы можете использовать его для внесения возмещения на один, два или даже три счета.

Восемь из 10 налогоплательщиков получают возмещение с помощью прямого депозита. Это просто, безопасно и надежно. Это та же самая система электронных переводов, которая используется для перечисления почти 98 процентов всех пособий по социальному обеспечению и делам ветеранов на миллионы счетов.

Сочетание прямого депозита с электронной подачей документов — самый быстрый способ получить возмещение. IRS выдает более 9 из 10 возмещений менее чем за 21 день. Вы можете отслеживать возврат средств с помощью раздела «Где мой возврат?» инструмент.

Прямой депозит прост в использовании. Просто выберите его в качестве метода возврата в налоговой программе и введите номер счета и маршрутный номер. Или сообщите своему налоговому инспектору, что вам нужен прямой депозит. Вы даже можете использовать прямой депозит, если вы один из немногих, кто все еще подает документы на бумаге.Обязательно дважды проверьте свою запись, чтобы избежать ошибок.

Прямой депозит также экономит ваши деньги. Это обходится налогоплательщикам страны более чем в 1 доллар за каждый выданный бумажный чек на возмещение, но только десять центов за каждый внесенный прямой депозит.

Возмещение федерального налога часто является самым крупным разовым чеком, который получают многие люди. Это подходящее время, чтобы начать или увеличить свои сбережения. Вы можете разделить возмещение на два или три дополнительных финансовых счета, включая индивидуальный пенсионный счет, или приобрести до 5000 долларов США в U.S. Сберегательные облигации серии I.

Разделить возмещение очень просто. Вы можете использовать свое налоговое программное обеспечение, чтобы делать это в электронном виде. Или используйте форму IRS 8888 «Распределение возмещения» (PDF) (включая покупку сберегательных облигаций), если вы подаете бумажную декларацию. Просто следуйте инструкциям в форме. Если вы хотите, чтобы IRS перечислило ваш возврат только на один счет, используйте строку прямого депозита в вашей налоговой форме.

С разделенным возвратом у вас есть удобный вариант управления своими деньгами — отправка части вашего возмещения на счет для немедленного использования, а часть для будущих сбережений — в сочетании с скоростью и безопасностью прямого депозита.

Ваш возврат должен быть переведен только непосредственно на счета, открытые на ваше имя; имя вашего супруга или обоих, если это совместный аккаунт. На один финансовый счет или предоплаченную дебетовую карту можно внести не более трех электронных платежей. Налогоплательщики, которые превысили лимит, получат уведомление IRS и возмещение в бумажной форме.

Независимо от того, подаете ли вы документы в электронном или бумажном виде, прямой перевод дает вам доступ к возврату быстрее, чем бумажный чек.

Прямой депозит также исключает возможность того, что ваш чек может быть утерян, украден или возвращен в IRS как невозможный для доставки.

Связанные товары:

.Как внести деньги с помощью мобильного чекового депозита

Пропустить навигацию Личный- Личный

- Богатство

- Бизнес

- Коммерческий

- Рынки капитала

- SearchGO

- Найти нас

- EN

- Поддержка / Язык

-

Канада

Канада- Английский

- Французский

-

США

США- Английский

-

Китай

Китай- 中文

- Интернет-банкинг Регистрация для онлайн-банкинга с помощью дебетовой или кредитной карты BMO

- BMO InvestorLine

- BMO Nesbitt Burns

- BMO SmartFolio

- BMO Mutual Funds

- BMO Private Banking

- BMO Mastercard

- Интернет-банкинг для бизнеса

GO

GO- Личный

- Банковские счета Банковские счета

Заработайте 300 долларов и исключите 2.75 сбережений

Заработайте 300 долларов и исключите 2.75 сбережений- Банковские счета

- Чековые счета

- Сберегательные счета

- Перейти на BMO

- Сравнить банковские счета

- Новичков в Канаде

- Канадские вооруженные силы, ветераны и RCMP 9000

- Совместное банковское обслуживание для экономии на ежемесячной плате

- Банковские услуги

- Банковские соглашения

- Международные банковские операции

Банковские услуги для

студентовПозвольте нам помочь вам

- Сравните текущие счета

- Помогите мне выбрать счет

- Сделать счет — назначение филиала

- Существующие клиенты: добавить счета

- Кредитные карты Кредитные карты

- Кредитные карты

- Cash Back

- BMO Rewards

- AIR MILES

- Без комиссии

- Низкая комиссия / низкая ставка 3

- Студент 900 04

- Affinity (партнер)

- Small Business

- Prepaid Mastercard

- Просмотреть все кредитные карты

Кредитные карты

- Помогите мне выбрать

- Сравните кредитные карты

- Безопасность и безопасность

- Информация о туристических услугах

- Услуги и инструменты для карт

- Apple Pay

- Google Pay

Инструменты и информация

Позвольте нам помочь вам

- Сравните кредитные карты

- Часто задаваемые вопросы о кредитных картах

- Программа вознаграждений BMO

- Активируйте свою кредитную карту

- карта

- Ипотека Ипотека

- Ипотека

- Ставки по ипотеке

- Сравните ставки по ипотеке

- BMO Smart Fixed Mortgage

- Специальные предложения

- Homeowner ReadiLine

- Инструменты для ипотеки, калькуляторы 9-000 одобрение 9000 4

- Страхование ипотеки

- Страхование невыполнения обязательств по ипотеке

- Покупка дома

- Первый покупатель жилья

- Переключить мою ипотеку на BMO

- Продление или рефинансирование

- Продление моей ипотеки3 Варианты рефинансирования жилья 9000

Решения по ипотечному кредитованию

- Куплю мою следующую недвижимость

Свяжитесь с нами

- Запишитесь на звонок

- Запишитесь на прием в отделении

- Найти специалиста по мобильной ипотеке

- Подать заявку онлайн

- Загрузить документы

- Банковские счета Банковские счета

- Ссуды И линии кредита Ссуды и линии кредита

- Ссуды и линии кредита

- Ссуды

- Ссуды частным лицам

- Ссуды под залог собственного капитала

- Ретро-активатор RRSP

- Кредитные калькуляторы

Инструменты, калькуляторы и информация

- Персональная кредитная линия 9 0003 Кредитная линия домовладельца

- RRSP ReadiLine

- Homeowner ReadiLine

кредита

- Кредитная линия для студентов

- Кредитная линия для студентов

Кредиты

Что такое проводка в бухгалтерском учете? — AccountingTools

Проводка в бухгалтерском учете — это когда сальдо во вспомогательных книгах и общем журнале переносятся в главную книгу. При проводке в главную книгу переносится только общий баланс вспомогательной книги, а не отдельные операции во вспомогательной книге. Менеджер по бухгалтерскому учету может принять решение проводить публикации относительно нечасто, например, раз в месяц или, возможно, так часто, как раз в день.

Вспомогательные книги используются только при большом объеме транзакционной деятельности в определенной области учета, такой как запасы, кредиторская задолженность или продажи.Таким образом, публикация применима только к ситуациям с большим объемом. Для ситуаций с небольшими объемами транзакций записи делаются непосредственно в главной книге, поэтому нет вспомогательных книг и, следовательно, нет необходимости в проводке.

Например, ABC International выставляет своим клиентам 20 счетов-фактур в течение недельного периода, для которых итоги в вспомогательной книге продаж указаны для продаж на сумму 300 000 долларов. Контроллер ABC создает проводку, чтобы переместить общую сумму этих продаж в главную книгу с дебетованием 300 000 долларов на счет дебиторской задолженности и кредитом 300 000 долларов на счет доходов.

Проводка также используется, когда материнская компания ведет отдельные комплекты бухгалтерских книг для каждой из своих дочерних компаний. В этом случае бухгалтерские записи для каждой дочерней компании, по сути, такие же, как и вспомогательные книги, поэтому итоговые суммы по дочерним компаниям проводятся в учетные записи материнской компании. Это также можно обработать в отдельной электронной таблице с помощью процесса консолидации вручную.

В некоторых системах бухгалтерского учета исключена проводка, в которой не используются вспомогательные книги.Вместо этого вся информация хранится непосредственно в счетах, перечисленных в главной книге.

Когда используется проводка, кто-то, изучающий информацию в главной книге, должен «развернуть» итоги счетов, проведенных в соответствующие счета главной книги, и искать в подробных записях, перечисленных в соответствующих вспомогательных книгах. Это может повлечь за собой значительный объем дополнительных исследовательских работ.

С точки зрения закрытия бухгалтерских книг проводка является одним из ключевых процедурных шагов, необходимых перед созданием финансовой отчетности.В этом процессе должны быть сделаны все корректировочные записи в различных вспомогательных книгах и общем журнале, после чего их содержание будет разнесено в главную книгу. На этом этапе обычно устанавливается флаг блокировки в бухгалтерском программном обеспечении, чтобы никакие дополнительные изменения во вспомогательных книгах и журналах не могли быть внесены в течение закрываемого отчетного периода. Затем открывается доступ к вспомогательным книгам и журналам для следующего отчетного периода.

Если проводка случайно не выполняется в процессе закрытия, итоги в главной книге не будут точными, равно как и финансовые отчеты, составленные из главной книги.

Сопутствующие курсы

Пакет обучения бухгалтера

Справочник по бухгалтерскому учету

Закрытие книг

Канада

Канада США

США Китай

Китай Заработайте 300 долларов и исключите 2.75 сбережений

Заработайте 300 долларов и исключите 2.75 сбережений