механизм формирования прибыли, расчет, динамика, планирование — Контур.Бухгалтерия

Механизм формирования прибыли

Прибыль — это главная цель предпринимательской деятельности. И речь идет не только о дивидендах для владельца бизнеса: за счет прибыли предприятие может развиваться, увеличивать фонд оплаты труда сотрудников, заниматься социально значимыми проектами. Прибыль показывает эффективность работы организации, а анализ прибыли помогает понять, стоит ли вести и развивать бизнес дальше. Поэтому важно ее правильно рассчитывать и планировать.

Как рассчитать прибыль?

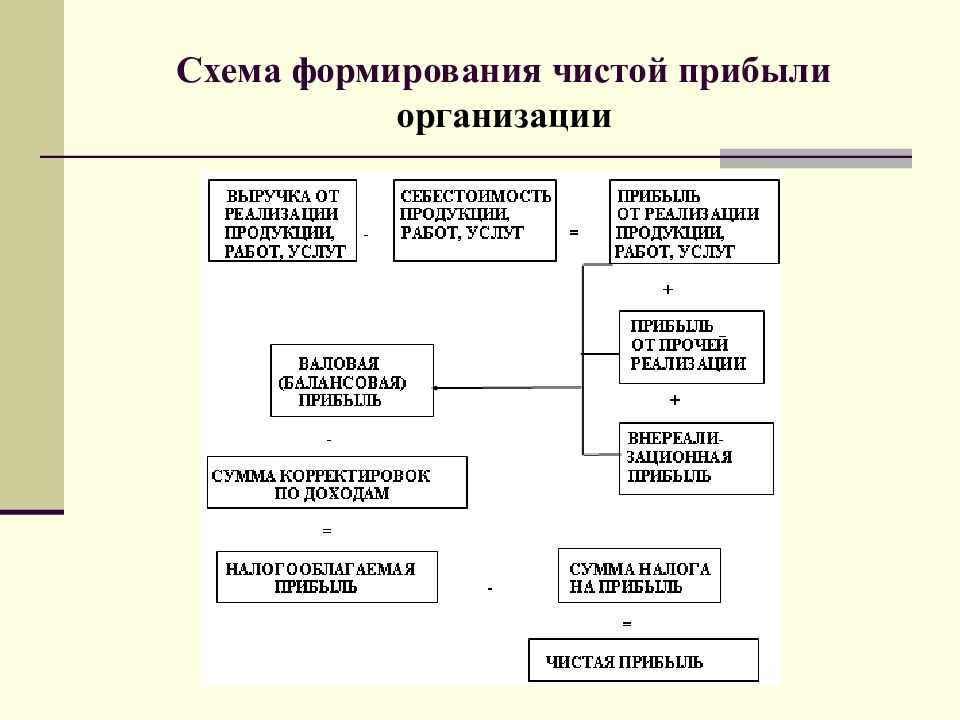

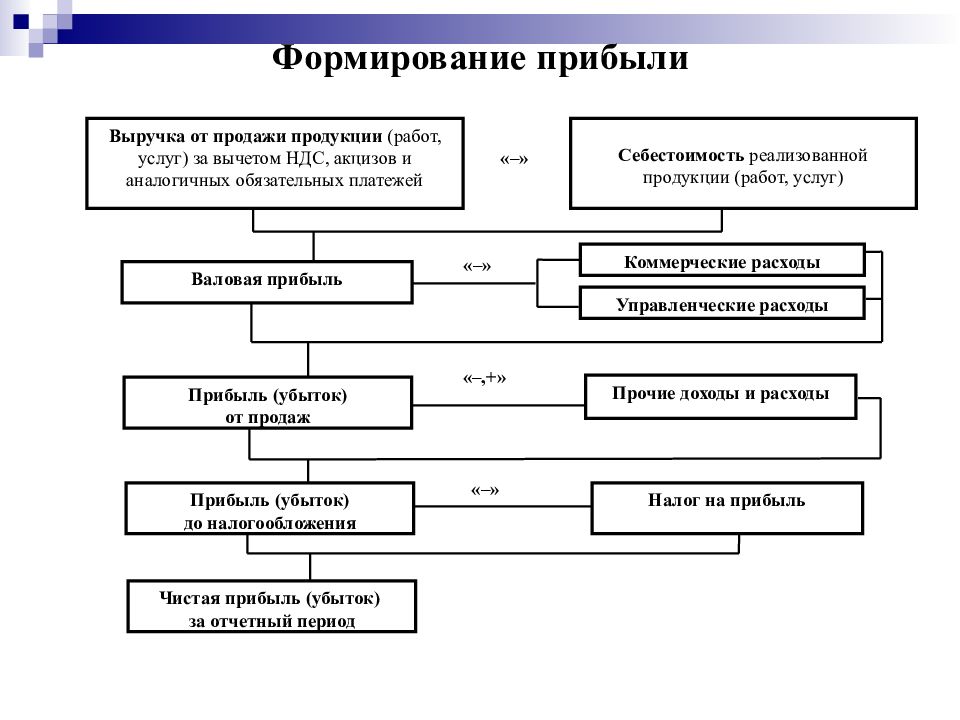

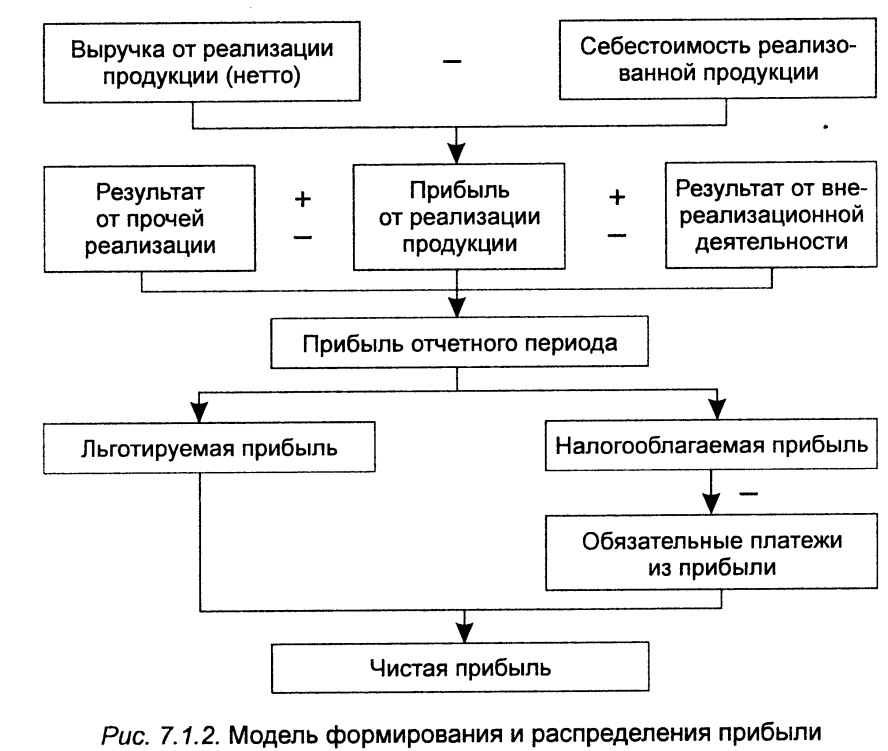

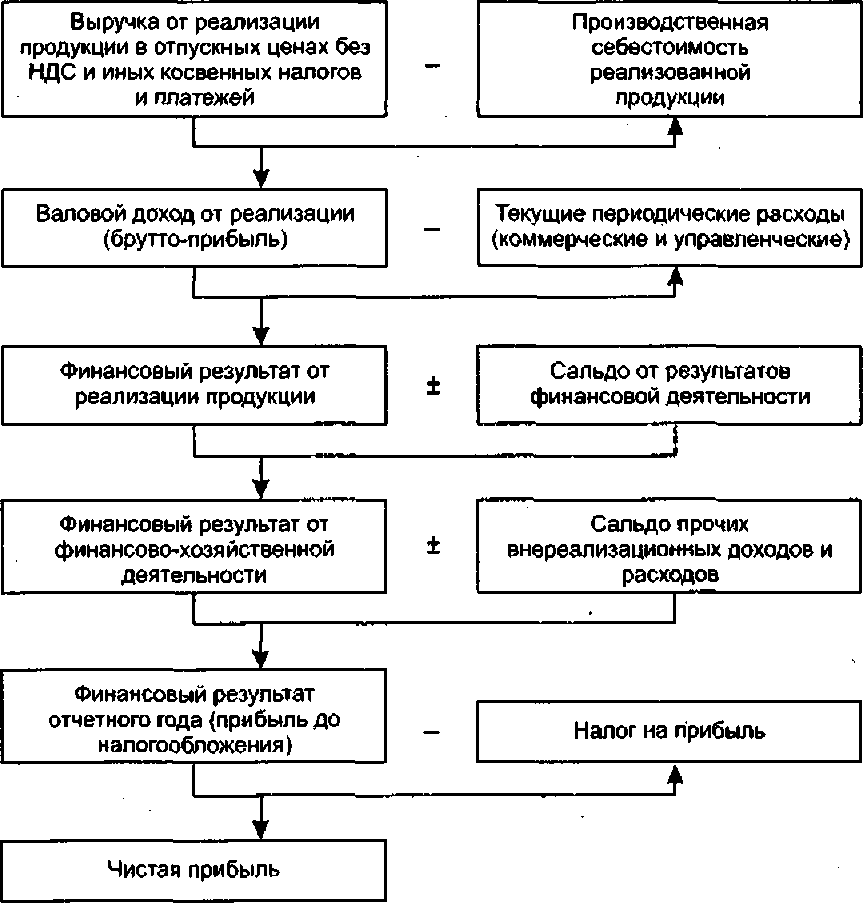

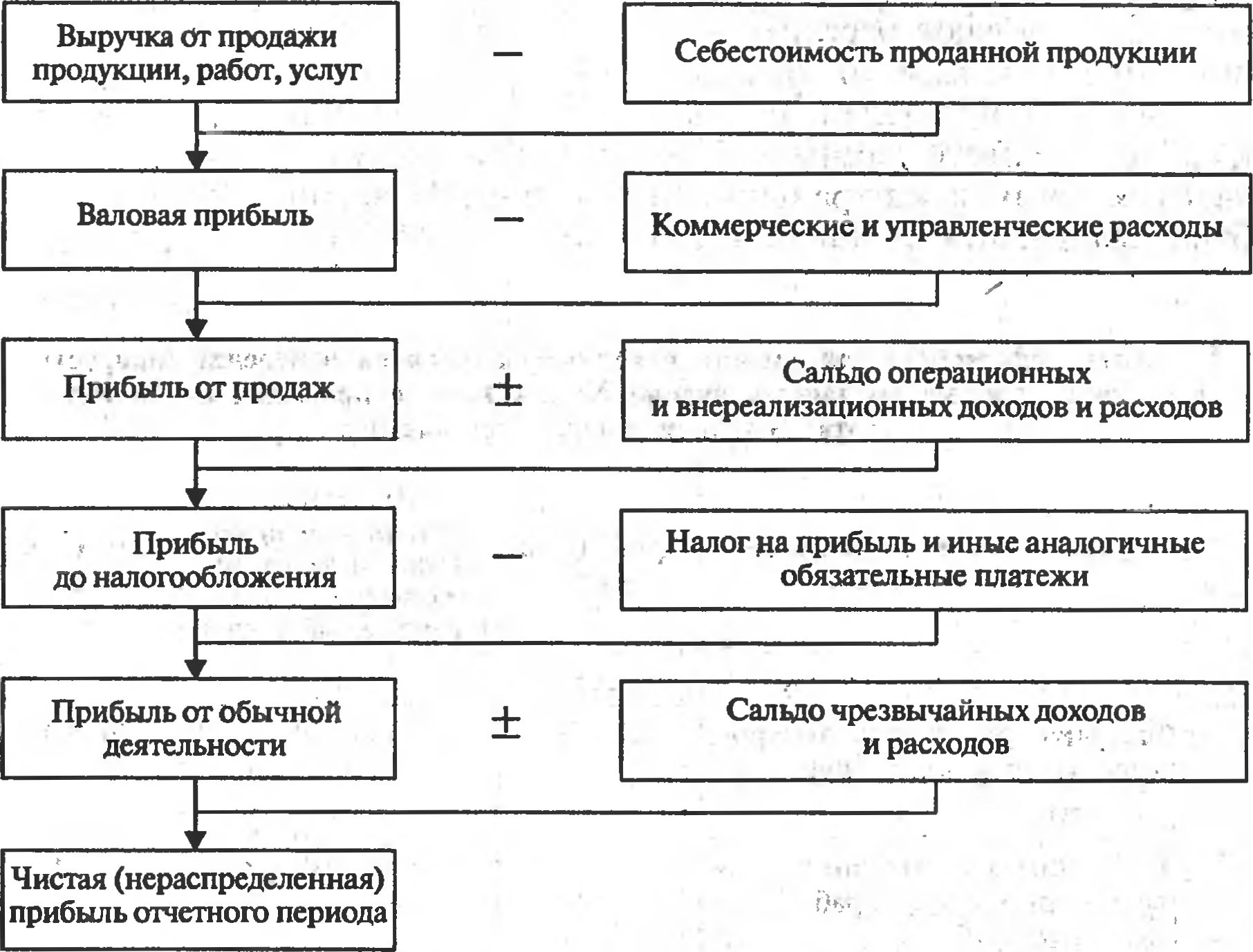

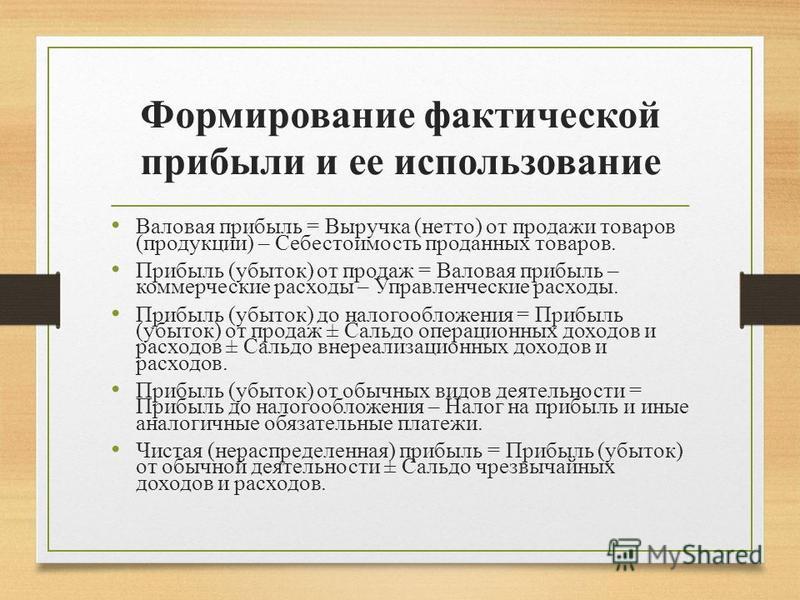

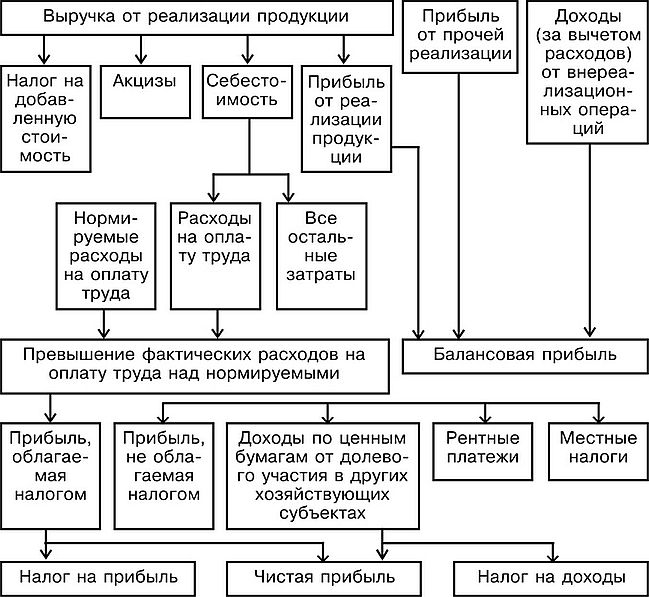

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги. Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли.

Динамика прибыли

При анализе и планировании важно наблюдать все формы прибыли в динамике. Для хорошего и стабильного роста бизнеса нужна правильная динамика между выручкой, валовой прибылью, прибылью от продаж и чистой прибылью. При благоприятном для бизнеса раскладе быстрее и интенсивнее всего растет чистая прибыль. На втором месте по темпам роста должна быть прибыль от продаж, на третьем — валовая, на четвертом — выручка. Если эта последовательность не соблюдается, то по мере роста бизнеса чистая прибыль может сокращаться. Чтобы поймать эту “поломку” и, более того, чтобы ее не допустить, предприниматель должен рассматривать такой показатель, как рентабельность предприятия.

Рентабельность

Рентабельность — это относительный показатель эффективности предприятия. Относительным он называется, потому что мы вычисляем отношение прибыли к другой величине. Существует несколько формул расчета рентабельности, и каждый вид рентабельности описывает отдельные специфические процессы.

Относительным он называется, потому что мы вычисляем отношение прибыли к другой величине. Существует несколько формул расчета рентабельности, и каждый вид рентабельности описывает отдельные специфические процессы.

Одна из самых “говорящих” формул — рентабельность в отношении тех затрат, которые несет предприятие. Здесь мы рассматриваем прибыль от продаж и те совокупные затраты, которые с этими продажами связаны:

Рентабельность затрат = прибыль / затраты

Так мы видим, сколько копеек прибыли содержится в одном рубле затрат. При благоприятном развитии бизнеса этот показатель не должен падать. И именно за этим следит управленец. Рентабельность затрат тоже нужно рассматривать в динамике и сравнивать с теми показателями, которые были у бизнеса прежде. Также рентабельность можно сравнивать с показателями конкурентов в той же отрасли. Когда мы сравниваем показатели и анализируем ситуацию, мы начинаем понимать, в каком направлении следует двигаться и что менять в бизнесе, чтобы рентабельность росла.

За счет чего можно повысить рентабельность?

Если мы видим отрицательную динамику рентабельности, то необходимо принимать меры, чтобы не допустить убытка или выйти из него.

Есть два ключевых показателя, которые определяют рентабельность. Это уровень наценки и интенсивность оборачиваемости активов предприятия. К сожалению, не существует универсального рецепта прибыльного бизнеса: невозможно сделать ставку ни на высокую наценку, ни на высокую оборачиваемость. Каждый из этих показателей может “подвести” и лишить ожидаемой прибыли. Предпринимателю приходится анализировать ситуацию собственного бизнеса и вырабатывать управленческую стратегию. Он может увеличить наценку при сохранении оборачиваемости, либо понизить наценку, но при этом повысить оборачиваемость и получить больше прибыли. Еще один вариант — разделить бизнес на несколько сегментов и в одном сегменте делать ставку на наценку, а в другом — на оборачиваемость. Так мы стараемся повысить число копеек прибыли в одном рубле продаж.

Еще один способ влиять на прибыль — сокращение и планирование расходов. Уменьшая расходы в основной деятельности, мы уменьшаем себестоимость и снижаем нагрузку на валовую прибыль. Сокращая операционные расходы, мы увеличиваем прибыль от продаж.

Планирование прибыли

Планирование прибыли — процесс, с которого начинается любая предпринимательская деятельность. Финансовое планирование прибыли подразумевает главным образом расчет основных видов доходов и затрат, которые предстоят предприятию в определенном периоде. Расчеты строятся на основаннии анализа рынка и прогнозов, в работу берутся примеры предприятий в интересующей нас отрасли. Планируя прибыль, управленец старается добиться финансирования всех затрат предприятия, предотвратить проблемы с отчислениями в бюджет и внебюджетные фонды и обеспечить постоянный приток чистой прибыли и “живых” денег.

Для этого с помощью различных инструментов ведется работа главным образом с тремя основными факторами, которые влияют на прибыль предприятия и о которых мы уже говорили:

- величина установленной цены (или наценка),

- объем продаж (или оборачиваемость активов),

- уровень затрат на изготовление товара.

Важно понимать, можем ли мы увеличивать цену и влиять на объемы продаж. Для этого проводится изучение спроса на рынке и поиск новых клиентов, уточняются задачи рекламного отдела. Также важна работа по уменьшению издержек на производство товаров или услуг: программы по рациональному использованию сырья и рабочего времени, закуп новой выгодной техники и технологий, стимуляция сотрудников, поиск новых поставщиков. Для страхования собственной деятельности организация может создавать различные фонды, предназначенные для помощи в непредвиденных ситуациях. Тогда формирование прибыли включает формирование резерва, которым можно воспользоваться в критической ситуации.

Если анализ и планирование показывают, что вместо ожидаемого дохода получается дефицит денежных средств, то можно ставить вопрос о закрытии неподъемных кредитов, о реорганизации предприятия и, вообще, о целесообразности его работы. Планирование позволяет рассмотреть эти вопросы вовремя, пока убыток еще не стал значительным.

Таким образом, расчет прибыли и рентабельности, а также планирование прибыли позволяют спрогнозировать деятельность предприятия и его эффективность, вовремя скорректировать деятельность (работая с ценой, объемом продаж и расходами) и предотвратить фатальную финансовую просадку бизнеса.

Автор: Елена Космакова

Ведите бизнес и бухучет в Контур.Бухгалтерии — удобном онлайн-сервисе для совместной работы бухгалтера и директора компаний малого бизнеса. Сервис легок для понимания, бесплатно обновляется и содержит подсказки для корректного ведения учета. Целый месяц сервис можно тестировать бесплатно!

Попробовать бесплатно

Как определяется чистая прибыль предприятия

При анализе деятельности компании экономист оценивает такие показатели, как прибыль и чистая прибыль. Поскольку понятие прибыли неоднородно, разница в этих терминах весьма внушительна. Разберемся, какова специфика каждого из них.

Прибыль и чистая прибыль: разница

По общим правилам под прибылью понимается разность между доходами фирмы (от продажи выпущенной продукции) и затратами, понесенными в процессе производства и реализации (например, оплата поставок сырья, труда персонала фирмы, привлеченных посредников и др. ). На самом деле экономисты всегда рассматривают несколько видов прибыли: валовую, прибыль от продаж, прибыль до уплаты налогов и, наконец, чистую прибыль.

). На самом деле экономисты всегда рассматривают несколько видов прибыли: валовую, прибыль от продаж, прибыль до уплаты налогов и, наконец, чистую прибыль.

Валовую прибыль находят как разность между выручкой от реализации товаров (уменьшенной на сумму НДС и акциза) и их себестоимостью.

Прибыль от продаж – это показатель валовой прибыли, уменьшенный на размер коммерческих и управленческих затрат.

Прибыль до налогообложения вычисляют, корректируя прибыль от продаж на суммы дохода или расхода от операций, не связанных с основной деятельностью (внереализационных).

И лишь теперь можно рассматривать формирование чистой прибыли. Она соответствует прибыли до налогообложения, уменьшенной на сумму уплаченных налогов и других необходимых налоговых расходов, например, выплат постоянных налоговых обязательств. Из показателя чистой прибыли вычитают и чрезвычайные расходы (если они были понесены).

Итак, чистая прибыль предприятия – это только доля прибыли фирмы, оставшаяся после осуществления всех необходимых платежей. Она является капиталом, который может использоваться в интересах владельцев компании — например, инвестироваться в развитие производства, направляться на пополнение основных и оборотных активов, поощрение персонала фирмы, выплату дивидендов и т. п.

Она является капиталом, который может использоваться в интересах владельцев компании — например, инвестироваться в развитие производства, направляться на пополнение основных и оборотных активов, поощрение персонала фирмы, выплату дивидендов и т. п.

Представленные выше виды прибыли – взаимосвязанные между собой экономические категории, с подсчетом которых сталкивается любая компания – от начинающего бизнесмена до огромных корпораций. Разобравшись, в чем состоит отличие прибыли от чистой прибыли, поговорим о чистой прибыли, как об экономическом показателе.

Чистая прибыль: как определяется и от чего зависит

Сумма чистой прибыли, определяемой как доход компании от производственной и коммерческой деятельности, уменьшенный на сумму всех расходов предприятия – показатель экономического здоровья компании. На нее влияют внутренние и внешние факторы. К внутренним относятся:

величина выручки;

- величина себестоимости реализованных товаров;

- структура затрат;

- цены на продукцию;

- уровень налоговой нагрузки на компанию и др.

В меньшей мере на прибыль компании оказывают влияние внешние факторы, такие как климатические и социально-экономические условия региона, цены на ресурсы, предложения транспортников и др.

Анализ чистой прибыли

Экономист, анализируя сумму чистой прибыли, сравнивает ее с прибылью предыдущих периодов, вычисляя абсолютные и относительные величины расхождений.

Увеличение чистой прибыли говорит о росте производства продукции и продаж, снижении себестоимости, улучшении свойств, характеристик и структуры выпускаемой продукции, возможно об избавлении от простаивающего оборудования (его продаже или сдаче в аренду), грамотном использовании производственных площадей и имеющихся ресурсов.

Снижение чистой прибыли говорит об уменьшении объема продаж, росте себестоимости продукции, возможном завышении цены продукта, из-за чего снизились показатели реализации. Если с производственными вопросами все в порядке, то следует обратить внимание на снижение производительности труда и качества выпускаемого продукта, нарушение условий труда и другие факторы. Снижение прибыли – индикатор, на который ориентируется руководство компании и, соответственно, ищет пути разрешения возникающих проблем, разрабатывая мероприятия для оздоровления ситуации.

Снижение прибыли – индикатор, на который ориентируется руководство компании и, соответственно, ищет пути разрешения возникающих проблем, разрабатывая мероприятия для оздоровления ситуации.

Чистая прибыль в отчете о финансовых результатах

Сумму чистой прибыли за отчетный период отражают в строке 2400 Отчета о финансовых результатах (ОФР), где показываются все доходы и расходы компании, выводится финансовый результат. В отличие от ОФР в балансе показатели строк формируются нарастающим итогом. Поэтому случаи идентичности сумм чистой прибыли в балансе (в строке 1370 в составе нераспределенной прибыли) и в ОФР довольно редки. Совпасть показатели могут лишь во вновь созданной компании или при условии полного распределения прибыли и обнулении балансовой строки перед началом отчетного периода.

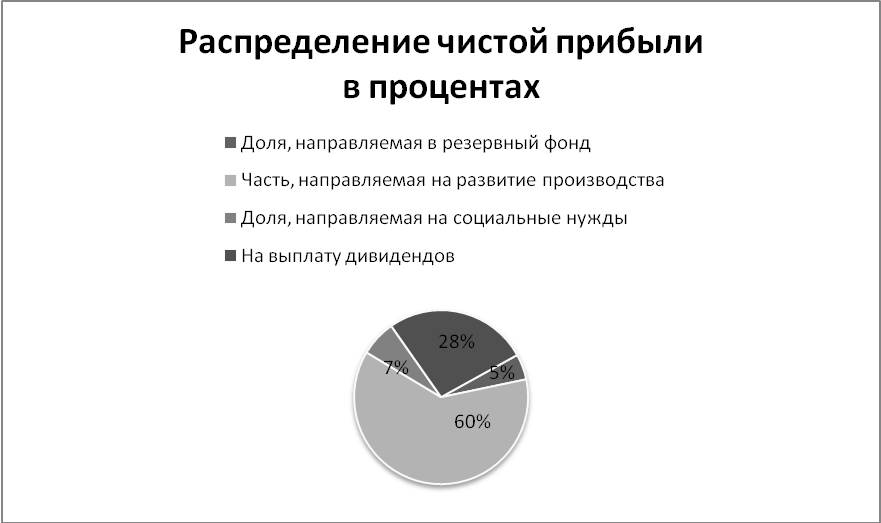

Распределение чистой прибыли

Сумма чистой прибыли, оставшаяся в распоряжении фирмы, распределяется предприятием самостоятельно. Направления использования чистой прибыли могут быть самыми разнообразными. Из ее средств формируют фонды – накопления, потребления, резервные.

Из ее средств формируют фонды – накопления, потребления, резервные.

Фонд накопления, используется, в основном, на развитие компании в техническом плане – приобретаются новые активы и технологии, финансируются проведения научно-исследовательских изысканий, проводится разработка проектов и другие мероприятия. Из фонда потребления выплачивают дивиденды держателям акций, не связанные с производством премии работникам, материальную помощь и другие социальные проекты.

Резервные фонды формируют для погашения непредвиденных затрат, связанных со стихийными проявлениями или имеющими производственный характер. Например, создают резерв по сомнительным долгам для стабилизации финансового состояния компании при возникновении просроченной задолженности дебиторов.

Чистая прибыль — показатели ЧП, как посчитать и увеличить

Чистая прибыль – это часть заработка компании, которую предприниматель может использовать по собственному усмотрению. Фактически извлечение чистой прибыли (ЧП) – это основная цель предпринимательства и главный его интерес. Но не следует путать этот показатель с другими видами прибыли: экономической, бухгалтерской, балансовой. Перечисленные виды прибыли являются расчетными для нужд бухгалтерского и налогового учета, и полностью изымать их из оборота предприятия хозяин не имеет права.

Фактически извлечение чистой прибыли (ЧП) – это основная цель предпринимательства и главный его интерес. Но не следует путать этот показатель с другими видами прибыли: экономической, бухгалтерской, балансовой. Перечисленные виды прибыли являются расчетными для нужд бухгалтерского и налогового учета, и полностью изымать их из оборота предприятия хозяин не имеет права.

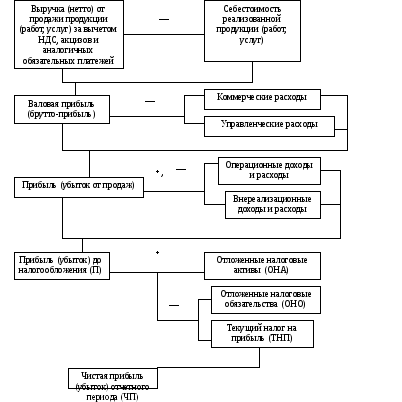

Что такое ЧП, и как ее посчитать

Теоретически формула чистой прибыли достаточно проста – валовая прибыль минус налог на прибыль юр. лица или налог на доходы ИП (для субъектов, применяющих льготные режимы, − минус налог, установленный для их бизнеса). Но это только в теории, на деле все сложнее. Налоги, которые фирма платит в процессе производства и/или реализации товаров/услуг (НДС, акциз, налоги, связанные с оплатой труда, и т. д.), включаются в валовые расходы, и на сумму затрат, понесенных в связи с уплатой этих налогов, увеличивается валовая прибыль (ВП). Это важно помнить при расчете ЧП, поскольку иногда от ВП отнимают сумму всех налогов, уплаченных предприятием в отчетном периоде. Но это ошибочный подход.

Но это ошибочный подход.

Важно! Расчет чистой прибыли производится после формирования баланса за отчетный период. Администрация предприятия может получать показатели ЧП по результатам работы за месяц, квартал, год. Но официально раскрывать свои финансовые показатели (в том числе и ЧП) фирма обязана только по результатам работы за год.

ЧП указывается в бланке бухгалтерского учета − отчете о финансовых результатах. Форму бланка можно найти на сайте справочной правовой системы «Консультант плюс» www.consultant.ru. Эту форму должны заполнять в обязательном порядке все субъекты хозяйствования (в том числе и те, кто применяют специальные налоговые режимы). Срок подачи – до 31 марта года, следующего за отчетным. Предоставляется документ в отделение Федеральной налоговой службы по месту регистрации.

Для того чтобы цифра ЧП отражала реальную картину работы предприятия, перед тем как посчитать чистую прибыль, бухгалтер анализирует все основные показатели работы компании. При этом в учет берутся не только результаты деятельности за текущий период, но и формируется расчетный задел на будущее. Итак, перед тем как определить чистую прибыль, необходимо поэтапно высчитывать:

При этом в учет берутся не только результаты деятельности за текущий период, но и формируется расчетный задел на будущее. Итак, перед тем как определить чистую прибыль, необходимо поэтапно высчитывать:

- доход (минус НДС, акциз)

- себестоимость продаж

- ВП

- коммерческие и управленческие издержки

- прочие доходы и расходы предприятия

- прибыль к налогообложению

- текущий налог на прибыль (НП)

- изменение отложенного НП

- изменение отложенных налоговых активов по НП

И только после того, как будут произведены все вышеперечисленные расчеты, можно определить чистую прибыль. А уже ЧП можно тратить на дивиденды, на дополнительные выплаты сотрудникам, на формирование резервного фонда и на прочие мероприятия по упрочнению финансового статуса компании.

Отличие ЧП от других видов прибыли

ВП – более общий показатель работы компании, определяющийся путем вычитания из общей выручки только себестоимости продаж (траты, которые, в соответствии с первичными документами, можно отнести к расходам, связанным с производством и реализацией товаров/услуг). Если из ВП вычесть управленческие расходы, то получится значение прибыли. Если уже из этого показателя вычесть прочие расходы, то можно зафиксировать цифру прибыли к налогообложению. И уже после вычитания всех обязательств по НП получится вывести данные по ЧП. Таким образом, перед тем как найти чистую прибыль, необходимо установить валовую, прибыль от продаж и прибыль к налогообложению. При такой системе подсчета вполне очевидно, что если у предприятия есть валовая прибыль, то чистой может и не быть, когда, например, сильно раздуты управленческие расходы.

Если из ВП вычесть управленческие расходы, то получится значение прибыли. Если уже из этого показателя вычесть прочие расходы, то можно зафиксировать цифру прибыли к налогообложению. И уже после вычитания всех обязательств по НП получится вывести данные по ЧП. Таким образом, перед тем как найти чистую прибыль, необходимо установить валовую, прибыль от продаж и прибыль к налогообложению. При такой системе подсчета вполне очевидно, что если у предприятия есть валовая прибыль, то чистой может и не быть, когда, например, сильно раздуты управленческие расходы.

Какими могут быть показатели ЧП

Положительный результат по ЧП − прибыль, а отрицательная чистая прибыль − убыток. Последний при расчетах может возникнуть в следующих случаях:

- себестоимость продаж больше, чем выручка (нет ВП)

- управленческие расходы больше, чем ВП (нет прибыли от продаж)

- прочие расходы больше, чем прибыль от продаж (нет прибыли к налогообложению)

- обязательства по НП больше, чем прибыль к налогообложению (чистый убыток)

Чтобы не получить отрицательные показатели по прибыли, необходимо контролировать буквально все этапы экономической жизни компании. Полезно прочитать, как составить свот-анализ магазина.

Полезно прочитать, как составить свот-анализ магазина.

Как увеличить ЧП

Чем раньше администрация установит причины падения финансовых показателей, тем проще будет получить в итоге положительные цифры по ЧП. Так, управленческое отличие валовой прибыли от чистой прибыли в том, что увеличить валовую прибыль можно, снизив только показатель себестоимости продаж, а вот чтобы получить положительный результат по чистой прибыли, нужно работать над всеми статьями доходов и расходов. По чистой прибыли считается рентабельность продаж. Этот показатель демонстрирует, насколько грамотно подобрана ценовая политика и каким образом издержки соответствуют обороту. Формула расчета этого вида рентабельности: ЧП/выручка. Полезно узнать, каковы самые рентабельные виды бизнеса. Для увеличения ЧП динамично развивающиеся компании используют факторный анализ чистой прибыли. При этом анализируются все факторы, которые влияют на финансовые результаты.

Для удобства эти факторы делят на внутренние и внешние. К внутренним относятся:

К внутренним относятся:

- материальная база

- трудовые ресурсы

- технологии производства/продаж и т. д.

К внешним факторам можно отнести:

- сезонность и погодные условия

- ситуацию на региональном, федеральном и мировом профильных рынках

- цены на сырье и т. д.

Заключение

За формирование и учет ЧП на предприятии отвечают экономисты и бухгалтеры. Самостоятельно рассчитать эти цифры без специального обучения предприниматель не сможет. Те небольшие компании, которые не могут позволить себе наемного финансиста, могут сегодня пользоваться услугами консалтинговых и аудиторских контор. Такие услуги стоят не очень дорого, но позволяют быть уверенным в том, что предприятие работает по правильным финансовым показателям.

Юрий МурановГлавный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

(18 оценок, среднее: 4.9 из 5)

ЧИСТАЯ ПРИБЫЛЬ — это… Что такое ЧИСТАЯ ПРИБЫЛЬ?

- ЧИСТАЯ ПРИБЫЛЬ

- -1) часть валового дохода, которая остается в распоряжении предприятия после формирования фонда оплаты труда и уплаты налогов, отчислений, обязательных платежей в бюджет, в вышестоящие организации и банки.

Ч.п. используется для стимулирования коллектива и расширения производства; 2) сумма прибыли и налога с оборота. Ч.п. является основным источником формирования доходов бюджета и денежных накоплений предприятия.

Ч.п. используется для стимулирования коллектива и расширения производства; 2) сумма прибыли и налога с оборота. Ч.п. является основным источником формирования доходов бюджета и денежных накоплений предприятия.

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

- ЧИСТАЯ ПОКУПАТЕЛЬНАЯ СПОСОБНОСТЬ

- ЧИСТАЯ ПРИБЫЛЬ НА АКЦИЮ

Смотреть что такое «ЧИСТАЯ ПРИБЫЛЬ» в других словарях:

Чистая прибыль — (available earnings) См.: чистая прибыль в расчете на одну акцию (earnings per share). (income profit) Любая сумма, причитающаяся человеку или организации, которая представляет собой чистый доход и не используется для оплаты капитала. Данный… … Финансовый словарь

Чистая Прибыль — (net profit) 1. Чистая прибыль до уплаты налогов (net profit before taxation): Прибыль организации после учета всех поступлений и выплат.

В торговых организациях чистая прибыль получается путем вычета из валовой прибыли (gross profit) всех… … Словарь бизнес-терминов

В торговых организациях чистая прибыль получается путем вычета из валовой прибыли (gross profit) всех… … Словарь бизнес-терминовЧистая прибыль — Чистая прибыль часть балансовой прибыли предприятия, остающаяся в его распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет. Чистая прибыль используется для увеличения оборотных средств предприятия,… … Википедия

чистая прибыль — Прибыль за период, полученная после вычета из прибыли всех расходов за этот период. [http://www.lexikon.ru/dict/uprav/index.html] Тематики бухгалтерский учет EN net incomenet earnings … Справочник технического переводчика

ЧИСТАЯ ПРИБЫЛЬ — (net profit) Прибыли организации после учета всех сделанных расходов. Она может быть рассчитана как до, так и после вычета подлежащего уплате налога. Экономика. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Дж. Блэк. Общая редакция: д.

э … Экономический словарь

э … Экономический словарьЧистая прибыль — (Net Income) Чистая прибыль и ее подсчет, формулы чистой прибыли Часть балансовой прибыли предприятия, схема получения чистой прибыли, механизм использования чистой прибыли предприятия Содержание Содержание Раздел 1. Понятие , формула расчёта… … Энциклопедия инвестора

Чистая прибыль — NET PROFIT Валовой доход компании (см. Total revenue) за вычетом внешних издержек (см. Explicit cost). В бухгалтерской отчетности чистая прибыль рассчитывается как валовая прибыль (см. Gross profit) минус операционные расходы. См. Profit, Profit… … Словарь-справочник по экономике

чистая прибыль — прибыль за покрытием всех расходов предприятия … Справочный коммерческий словарь

ЧИСТАЯ ПРИБЫЛЬ — – прибыль, оставшаяся в распоряжении предприятия после уплаты налогов. Рассчитывается как разница между валовой прибылью и выплатами в бюджет … Краткий словарь экономиста

чистая прибыль — прибыль за вычетом налогов, полученная предприятием за определенный период … Словарь экономических терминов

Чистая прибыль — (убыток) Чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Постановление Правительства РФ от 25.06.03 № 367 Об утверждении Правил проведения… … Словарь: бухгалтерский учет, налоги, хозяйственное право

Постановление Правительства РФ от 25.06.03 № 367 Об утверждении Правил проведения… … Словарь: бухгалтерский учет, налоги, хозяйственное право

Что такое прибыль, как и для чего считать её в вашем предприятии

Финансовое самоубийство владельцев бизнесаВ прошлом году ко мне за консультацией обратился один бизнесмен.

……

Беглый анализ состояния предприятия показал, что его бизнес медленно, но уверенно движется к закату. Самый простой показатель проблемы – чистая прибыль предприятия ниже банковского процента, который мог бы получать владелец, вложив деньги просто в банк…

Подробнее…

Введение

Частный бизнес развивается в России немногим больше 20 лет. За столь малый срок не успела сформироваться внятная система обучения предпринимателей основам ведения бизнеса. И часто из-за этого малый бизнес работает по интуиции, делает ошибки и выдумывает велосипед, давно описанный в учебниках. Тем самым владельцы предприятий сами загоняют себя в рамки ремесленников, обменивающих своё время на деньги для проживания. Даже ремесленник может получать солидный доход, но иногда это может сослужить ему плохую службу – человек перестает учиться, воспринимать информацию извне.

Тем самым владельцы предприятий сами загоняют себя в рамки ремесленников, обменивающих своё время на деньги для проживания. Даже ремесленник может получать солидный доход, но иногда это может сослужить ему плохую службу – человек перестает учиться, воспринимать информацию извне.

Термины.

Для того чтобы правильно понимать показатели вашего предприятия, а также научиться влиять на них, сначала необходимо определиться с терминами.

Выручка.

Деньги, принесенные клиентами за некоторый период, во всех их проявлениях: наличные в кассу, платежи на расчетный счет, платежи по кредитным картам.

Доход.

Обязательства, которые перед нами стали нести наши клиенты после оказания нами услуг и передачи товара. Именно эти обязательства наши клиенты и закрывают платежами. В большинстве автосервисов деньги за услуги и товар берут день в день, поэтому выручка почти равна доходу. Однако очень важно понимать различия между этими терминами, так как прибыль считается именно по доходу.

Валовая прибыль (маржинальная, грязная).

Разница между стоимостью услуг и товаров, переданных клиентом и себестоимостью этих товаров и услуг.

Отметим, что себестоимость товаров интуитивно понятна – её можно считать по-разному (FIFO, LIFO, по среднему), но всегда есть цена поступления товара. Сложнее с оценкой себестоимости услуг. При использовании самой простой, процентной системы начисления зарплаты для слесарей – всё настолько же интуитивно, как и с товарами. Однако доказано, что эффективность мотивации процентной схемой самая низкая. При использовании других схем мотивации нецелесообразно доходить в расчете себестоимости до уровня документа заказ-наряда или конкретной услуги. Более правильным подходом будет считать себестоимость суммовым методом – отношение суммы оказанных услуг к начислению заработной платы. При этом эффективность оказания тех или иных услуг опять же считать не через себестоимость работ, а через соотношение вырученных от этих услуг средств за вычетом прямых затрат (например, на материалы) на потраченное время.

Операционная прибыль.

Прибыль после учета всех постоянных и переменных затрат, но без учета налогов, пеней и штрафов, процентов по кредитам.

Чистая прибыль.

Результат деятельности предприятия за период, после всех постоянных и переменных расходов за этот период.

Распределение чистой прибыли.

Часто руководители и владельцы бизнеса считают, что в конце месяца (а иногда и дня) могут забрать на личные нужды живыми деньгами всю полученную за этот месяц (или день) чистую прибыль. Однако, это ошибочный подход.

Во-первых, в формировании прибыли не участвуют платежи клиентов. Попытка считать прибыль предприятия на основании платежей – одна из самых распространенных проблем владельцев малого бизнеса. Связано это с естественным желанием забрать вечером из кассы деньги «из прибыли» на личные нужды. Однако оказав услуг по ремонту автомобиля по договору с отсрочкой платежа прибыль ваш автосервис уже получил, но эта прибыль «ушла» в задолженность клиентов, а не в выручку. Поэтому в вашем предприятии необходимо разделять денежные потоки и потоки обязательств.

Во-вторых, чистую прибыль практически невозможно пускать только на дивиденды. Из чистой прибыли увеличиваются оборотные средства, создаются резервы, инвестируется дальнейшее развитие бизнеса.

Стоит отдельно заметить, что во многих предприятиях расходование чистой прибыли может быть бесконтрольным. Чаще всего это происходит за счет закупа товаров и расходных материалов. Если за период вы получили товаров на сумму больше, чем себестоимость товаров, проданных в этом же периоде, то вы автоматически вложили часть чистой прибыли в увеличение оборотных средств.

Учетная политика, рекомендации.

Одни и те же действия могут быть описаны в разных предприятиях разными документами, а также могут означать для собственника или управленца разные вещи.

Так, например, одна из простейших политик – себестоимость товара. В общеупотребимых есть три основные политики: FIFO (первый на приход – первый на уход), LIFO (первый на приход – последний на уход) и средневзвешенная.

В зависимости от вашего выбора по учетной политике показатели будут отличаться от периода к периоду.

Рекомендуемые учетные политики для использования Нетикс Трциепс в вашем предприятии:

Получение данных в учетной системе Нетикс Трицепс.

Для правильной настройки Нетикс Трицепс необходимо внести категории в тип начислений в соответствии с учетной политикой предприятия.

Счет 99 «Прибыли и убытки» / КонсультантПлюс

СЧЕТ 99 «ПРИБЫЛИ И УБЫТКИ»

Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году.Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также от прочих доходов и расходов, включая чрезвычайные. По дебету счета 99 «Прибыли и убытки» отражаются убытки (потери, расходы), а по кредиту — прибыли (доходы) организации. Сопоставление дебетового и кредитового оборота за отчетный период показывает конечный финансовый результат отчетного периода.На счете 99 «Прибыли и убытки» в течение отчетного года отражаются:- прибыль или убыток от обычных видов деятельности — в корреспонденции со счетом 90 «Продажи»;- сальдо прочих доходов и расходов за отчетный месяц — в корреспонденции со счетом 91 «Прочие доходы и расходы»;

— потери, расходы и доходы в связи с чрезвычайными обстоятельствами хозяйственной деятельности (стихийное бедствие, пожар, авария, национализация и т.п.) — в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п.

К чрезвычайным расходам относятся расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.). В частности, к чрезвычайным расходам относятся:

некомпенсируемые потери от стихийных бедствий (уничтожение или порча производственных запасов, готовых изделий и других материальных ценностей, потери от остановки производства и прочее), включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий, за вычетом стоимости полученного при этом металлолома, топлива и материалов — в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.;

некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями, — в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.

На счете 99 «Прибыли и убытки» в течение года отражаются также начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций — в корреспонденции со счетом 68 «Расчеты по налогам и сборам».Для повышения аналитичности информации и с учетом предложенных вариантов отражения соответствующих объектов на счетах 90 «Продажи», 91 «Прочие доходы и расходы», к счету 99 «Прибыли и убытки» могут быть открыты субсчета:99-1 «Прибыли и убытки от обычных видов деятельности»;

99-2 «Прибыли и убытки от операционной деятельности»;

99-3 «Прибыли и убытки от внереализационных операций»;

99-4 «Чрезвычайные доходы»;

99-5 «Чрезвычайные расходы»;

99-6 «Платежи по налогу на прибыль и финансовым санкциям»;

99-7 «Прибыли и убытки отчетного года».

На субсчете 99-1 учитывают (отражают) прибыли и убытки от обычных видов деятельности (от продажи продукции, товаров, выполненных работ и оказанных услуг и др.).

На субсчете 99-2 учитывают (отражают) прибыли и убытки от операционной деятельности, выявленные на счете 91 «Прочие доходы и расходы» (например, от продажи и прочего списания основных средств, нематериальных активов, от продажи материалов, ценных бумаг и др.).На субсчете 99-3 учитывают (отражают) прибыли и убытки, выявленные от внереализационных операций на счете 91 «Прочие доходы и расходы» (т.е. путем сопоставления внереализационных доходов и внереализационных расходов на счете 91 «Прочие доходы и расходы»).На субсчете 99-4 учитывают (отражают) чрезвычайные доходы по видам или группам (от пожаров, наводнений и др.).

На субсчете 99-5 учитывают (отражают) чрезвычайные расходы по видам или группам (в результате пожаров, гибели скота в связи с эпизоотией, гибели посевов сельскохозяйственных культур в результате засухи и др.).

На субсчете 99-6 учитывают (отражают) операции по начислению налога на прибыль

и финансовым санкциям (суммы налога на прибыль

, штрафов и пени в бюджет).

На субсчете 99-7 учитывают (отражают) прибыль или убыток отчетного года, выявленный путем сопоставления совокупной прибыли и совокупного убытка на субсчетах 99-1, 99-2, 99-3, 99-4, 99-5, 99-6.

По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается. При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 «Прибыли и убытки» в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)».Построение аналитического учета по счету 99 «Прибыли и убытки» должно обеспечивать формирование данных, необходимых для составления отчета о прибылях и убытках.

СЧЕТ 99 «ПРИБЫЛИ К УБЫТКИ»

КОРРЕСПОНДИРУЕТ СО СЧЕТАМИ:

Содержание операции | Корреспондирующий счет | |

По дебету счета | ||

Списана стоимость (остаточная или первоначальная) основных средств, утраченная в результате чрезвычайных обстоятельств (аварий, пожаров) | ||

Списана стоимость внеоборотных активов, уничтоженных в результате стихийных бедствий (пожаров, наводнений и др.) | ||

Списана стоимость материально-производственных запасов, уничтоженных или испорченных в результате стихийных бедствий | ||

Списана стоимость животных, павших или забитых в связи с эпизоотией, стихийными бедствиями и иными чрезвычайными событиями | ||

Списаны потери от остановки производства в результате пожара и других чрезвычайных ситуаций | ||

Списаны общепроизводственные, общехозяйственные расходы и расходы на продажу в результате чрезвычайных ситуаций | ||

Списана стоимость отгруженных товаров, испорченных в результате стихийных бедствий | ||

Списаны денежные средства, утраченные в результате национализации, пожара | ||

Списаны финансовые вложения, утраченные в результате чрезвычайных обстоятельств | ||

Начислен налог на прибыль и платежи на перерасчет по этому налогу | ||

Начислена оплата труда и отражены отчисления на социальные нужды за работы по предотвращению или ликвидации последствий стихийных бедствий | ||

То же самое — расходы через подотчетных лиц | ||

Списана стоимость материального ущерба, ранее ошибочно отнесенного на счет виновных лиц | ||

Списание некомпенсированных страховыми возмещениями потерь от стихийных бедствий и иных страховых случаев | ||

Отражены убытки структурных подразделений, выделенных на самостоятельный баланс | ||

В конце года отражена сумма нераспределенной прибыли | ||

Списан убыток обычных видов деятельности | ||

Списано сальдо (убыток) прочих доходов и расходов | ||

Списаны расходы будущих периодов из-за чрезвычайных ситуаций | ||

По кредиту счета | ||

Оприходованы материалы от ликвидации объектов основных средств в результате чрезвычайных ситуаций | ||

Отражены денежные средства, поступившие в кассу и на счета организации в банке в связи со стихийными случаями | ||

Списана задолженность перед поставщиками и подрядчиками в результате чрезвычайных обстоятельств | ||

Списаны суммы чрезвычайных расходов на счет виновных лиц | ||

Отражено начисление задолженности на страховщика в результате наступления страхового случая | ||

Отражена прибыль структурных подразделений, выделенных на отдельный баланс | ||

В конце года определен и отражен непокрытый убыток | ||

Списана прибыль от обычных видов деятельности | ||

Списано сальдо (прибыль) прочих доходов и расходов |

Чистая прибыль — предприятие — Большая Энциклопедия Нефти и Газа, статья, страница 1

Чистая прибыль — предприятие

Cтраница 1

Чистая прибыль предприятия определяется как разница между прибылью отчетного года и величиной налога с учетом льгот. Направления использования чистой прибыли определяются предприятием самостоятельно. Основные направления использования прибыли следующие: отчисления в резервный капитал, образование фондов накопления и фондов потребления, отвлечение на благотворительные и другие цели, в акционерных обществах — выплата дивидендов. [1]

Чистая прибыль предприятия используется на собственные хозяйственные цели. Общая сумма чистой прибыли и ее распределение утверждаются советом предприятия. [2]

Чистая прибыль предприятия определяется как разница между облагаемой налогом балансовой прибылью и величиной налогов с учетом льгот. Направления использования чистой прибыли предприятие намечает само. [3]

Чистая прибыль предприятия используется на образование резервного капитала, фондов накопления и фондов потребления, на благотворительные и иные цели, а в акционерных обществах — на выплату дивидендов. [5]

Чистая прибыль предприятия определяется как разница между прибылью отчетного года и величиной налога с учетом льгот. Направления использования чистой прибыли определяются предприятием самостоятельно. Основные направления использования прибыли следующие: отчисления в резервный капитал, образование фондов накопления и фондов потребления, отвлечение на благотворительные и другие цели, в акционерных обществах — выплата дивидендов. [6]

Определяется чистая прибыль предприятия при среднеотраслевом уровне рентабельности, для чего среднеотраслевой показатель рентабельности перемножается на собственные средства предприятия. [7]

Часть чистой прибыли предприятия с определенной периодичностью ( ежегодно, ежеквартально, раз в полгода) распределяется между акционерами в соответствии с видами и количеством акций, находящихся в их владении. [8]

Из чистой прибыли предприятия вносят платежи за крепит и могут образовать резервный фонд. [9]

Направления расходования чистой прибыли предприятия определяются решением трудового коллектива. [10]

При распределении чистой прибыли предприятия определенная ее часть должна быть выплачена акционерам в качестве дивиденда, дохода по ценным бумагам, которыми они владеют, а часть идет в фонд накопления и фонд инвестиций, то есть на развитие производства. Увеличение части чистой прибыли, расходуемой на выплату дивидендов по ценным бумагам, ведет к уменьшению доли прибыли, направляемой на развитие производства. При произвольном перераспределении этих долей может возникнуть ситуация, при которой в будущем прибыль может уменьшиться из-за нерациональной политики распределения прибыли в настоящем. Можно сказать, что речь идет о необходимости выработки целенаправленной и целесообразной финансовой политики в области распределения прибыли на развитие производства и выплаты дивидендов. [11]

Рассмотрим пример определения чистой прибыли предприятия в зависимости от ставок налогов, наличия льгот и порядка налогообложения. [12]

Как формируется и распределяется чистая прибыль предприятия. [13]

По истечении пятилетнего срока чистая прибыль предприятия вырастет при эксплуатации газодизельных автопоездов на 20 %, а чисто газовых — на 28 % с каждого рейса. [14]

Как формируется и распределяется чистая прибыль предприятия. [15]

Страницы: 1 2 3 4

Как рассчитать чистую прибыль

Независимо от того, работаете вы бухгалтером или нет, может быть полезно понять, как рассчитать чистую прибыль. Это потому, что для управления бухгалтерскими книгами вашей компании полезно знать некоторые из самых фундаментальных финансовых терминов и расчетов. Определение чистой прибыли также может быть полезно по ряду других причин, например, для определения финансового состояния вашей компании. Хотя он не предоставит вам всех деталей, он может дать вам некоторое представление о том, как работает ваша компания.В этой статье мы определим чистую прибыль, ее важность и способы ее расчета.

Связано: Узнайте о том, как стать бухгалтером

Что такое чистая прибыль?

Чистая прибыль — это сумма денег, оставшаяся после вычета различных расходов из общей выручки. Эти расходы могут включать проценты, операционные расходы, налоги и многое другое. Чистая прибыль также известна как чистая прибыль, чистая прибыль и чистая прибыль и выражается в долларах.Он известен как чистая прибыль, поскольку его можно найти в последней строке отчета о прибылях и убытках компании.

Низкая или отрицательная чистая прибыль указывает на различные проблемы, такие как сокращение продаж, плохое управление расходами, плохой маркетинг, неэффективное ценообразование, плохой опыт обслуживания клиентов со стороны сотрудников и многое другое. Высокую или положительную чистую прибыль можно отнести к нескольким благоприятным переменным.

Важно отметить, что чистая прибыль будет варьироваться в зависимости от отрасли, в которой вы работаете, и компании, в которой вы работаете.

Связано: Значение увеличения вашего бизнес-словаря

Что такое маржа чистой прибыли?

Норма чистой прибыли — это коэффициент, который используется для расчета суммы прибыли, которую компания получает от своей общей выручки. Выражается в процентах. В отличие от чистой прибыли, маржа чистой прибыли дает вам лучшее представление о финансах вашей компании, а не просто смотреть только на чистую прибыль. Маржу чистой прибыли можно рассчитать, разделив чистую прибыль на общий доход и умножив полученное значение на 100, чтобы получить процент.

Важность чистой прибыли

Чистая прибыль важна по нескольким причинам. В конечном итоге это помогает определить финансовую устойчивость компании. В зависимости от вашей роли в деловом мире он может иметь различные преимущества. Например, инвесторы используют чистую прибыль, чтобы определить, стоит ли компания рисковать вложением средств. Кредиторы используют его, чтобы определить, следует ли им предлагать ссуду для бизнеса. Как владелец бизнеса, чистая прибыль помогает вам оценить свое финансовое положение по сравнению с другими аналогичными предприятиями.

Связано: Your Guide to Careers in Finance

Как рассчитать чистую прибыль

Чтобы чистая прибыль была полезной, вам нужно знать, как ее рассчитать. Вот различные формулы, которые вы можете использовать для расчета чистой прибыли:

чистая прибыль = общий доход — общие расходы

Вы также можете использовать следующую формулу:

чистая прибыль = валовая прибыль — расходы

Если вы хотите рассчитать маржу чистой прибыли, разделите чистую прибыль на общий доход и умножьте на 100.Формула для этого выглядит следующим образом:

маржа чистой прибыли = (чистая прибыль / общий доход) x 100

Вот шаги, которые необходимо предпринять при расчете чистой прибыли:

1. Определите общий доход

Чтобы рассчитать чистую прибыль, вам необходимо определить общий доход. Общая выручка относится к общей сумме поступлений от продаж. Если вы не знаете общий доход, умножьте количество проданных товаров на цену товара.

2.Определите общие расходы

Общие расходы — это сумма расходов до вычета чистой прибыли. Чтобы рассчитать это, вычтите чистую прибыль из общей выручки.

3. Вычтите оба значения.

Теперь, когда у вас есть оба вышеуказанных значения, вы можете рассчитать чистую прибыль. Для этого вычтите общие расходы из общей выручки.

Примеры

Чтобы лучше понять чистую прибыль, рассмотрим следующие примеры:

Пример 1

Предположим, что за определенный период компания А получила общий доход в размере 500000 долларов.За тот же период они накопили общие расходы в размере 300 000 долларов. Поскольку чистая прибыль — это общий доход за вычетом общих расходов, их чистая прибыль составит 200 000 долларов, потому что 500 000 долларов (общая выручка) — 300 000 долларов (общие расходы) равны 200 000 долларов.

Пример 2

Допустим, компания B получила валовую прибыль в размере 700 000 долларов в 2019 году. Однако у нее также были различные расходы, такие как аренда в размере 15 000 долларов, зарплата сотрудников в размере 480 000 долларов и затраты на снабжение в размере 300 000 долларов.В конечном итоге их чистая прибыль составит — 95 000 долларов. Это связано с тем, что 700 000 долларов (валовая прибыль) минус (15 000 + 480 000 + 300 000 долларов) равняется -95 000 долларов.

Как увеличить чистую прибыль

Если вы надеетесь увеличить чистую прибыль своей компании, вот несколько советов, которые следует учитывать:

- Избавьтесь от продуктов или услуг, которые не приносят прибыли.

- Проверьте цены на продукты или услуги вашей компании.

- Сократите текущие расходы вашей компании.

- Сократите расходы.

1. Избавьтесь от продуктов или услуг, которые не приносят прибыли

Если у вас есть продукт или услуга, которые не приносят прибыли, подумайте об их удалении из своего инвентаря. Это гарантирует, что вы не тратите впустую место на полках или какие-либо расходы, понесенные при заказе расходных материалов.

2. Просмотрите цены на продукты или услуги вашей компании.

Если у вас есть бизнес, важно сравнить, сколько вы взимаете за конкретный товар или услугу, с другими предприятиями, предлагающими то же самое потребителям. .Если вы взимаете немного больше, это может помочь увеличить вашу чистую прибыль.

3. Сократите текущие расходы вашей компании

Другими словами, ограничьте накладные расходы вашей компании. Чтобы увеличить чистую прибыль, сравните накладные расходы с накладными расходами других аналогичных предприятий в вашей отрасли.

4. Снижение затрат

Это может включать в себя множество вещей, например переговоры с поставщиками и продавцами о более низких расходах на поставку. Также неплохо подумать, какие расходные материалы не приносят прибыли, и исключить их из своего бюджета.Это поможет снизить любые расходы, которые несет ваша компания.

Чистая прибыль: определение и расчет — видео и стенограмма урока

Что такое чистая прибыль?

Чистая прибыль , часто называемая чистой прибылью, — это сумма денег, которая остается у компании после вычета всех расходов, включая налоги, из общей выручки. Чистая прибыль указывается в отчете о прибылях и убытках компании и является одним из ключевых показателей успеха или неудачи бизнес-операций компании в течение определенного периода времени.Фактическая формула для расчета чистой прибыли:

Чистая прибыль = Общий доход — Общие расходы

Чтобы проиллюстрировать концепцию чистой прибыли, давайте посмотрим на историю Джесси.

Джесси был гордым молодым человеком. В возрасте 12 лет ему удалось найти способ заработать за лето. Он собирался косить газон, и ему приходилось делать по семь ярдов каждую неделю. По подсчетам Джесси, 7 ярдов в неделю по цене 20 долларов за ярд дадут ему 140 долларов в неделю на траты. Если бы он все сохранил, то к концу лета у него могло бы быть более 1600 долларов.Он собирался стать богатым! В конце первой недели Джесси с гордостью пересчитал свой заработок своему отцу Джеймсу.

«Посмотри на это, папа, — сказала Джесси, — холодно, наличные деньги!»

«Понятно, — сказал Джеймс Джесси, — вы отлично справились».

«Ага, папа, как я все это рассчитал, к концу лета я мог бы накопить более 1600 долларов, чтобы потратить столько, сколько хочу».

Джеймс не мог не усмехнуться. «Ты права, Джесси. К концу лета вы заработали бы более 1600 долларов, но это не та сумма, которую вам придется откладывать.«

» Почему бы и нет? — спросила Джесси.

‘Потому что, Джесси, ты должна думать о том, сколько тебе стоит заработать эти деньги. Вы можете рассчитывать только на чистую прибыль, а не на все, что вам платят за скашивание травы ».

На лице Джесси появилось замешательство. Он не совсем понимал эту вещь о чистой прибыли ».

Позвольте мне объяснить немного лучше, Джесси, — сказал Джеймс. «Видите ли, в деловом мире с финансами все немного сложнее. Сумма денег, которую вы зарабатываете на продаже продукта или услуги, называется доходом.Итак, когда вам платят за стрижку чьей-то травы, вы получаете доход. Однако зарабатывать деньги тоже нужно денег. Подумай об этом. Кто платит за газ в газонокосилке?

«Да, — сказала Джесси.

‘Верно. А кто заплатит за заточку ножей газонокосилки? — спросил Джеймс.

— Думаю, это тоже я, а? — сказала Джесси.

‘Ага, это так. В бизнесе, чтобы узнать, сколько денег вы действительно заработали, вам нужно провести небольшой подсчет. Сумма чистой прибыли в долларах, которую вы можете сказать, что вы заработали и должны потратить, называется чистой прибылью.Чистая прибыль — это сумма денег, которая у вас осталась после вычета всех ваших расходов ».

Что это такое и как рассчитать

Маржа чистой прибыли — это коэффициент рентабельности, который выражает прибыль от коммерческих операций в процентах от выручки или чистых продаж. Он учитывает все расходы, с которыми сталкивается бизнес, а не только стоимость проданных товаров.

Вот как его рассчитать, как аналитики используют коэффициент и некоторые сценарии, при которых эффективность коэффициента может снизиться.

Что такое маржа чистой прибыли?

Маржа чистой прибыли — это коэффициент, который сравнивает прибыль компании с общей суммой денег, которую она приносит. Он измеряет, насколько эффективно работает компания. Если, например, компания имеет маржу чистой прибыли в размере 20%, это означает, что она сохраняет 0,20 доллара на каждый доллар дохода от продаж.

Этот коэффициент используется, чтобы дать аналитикам представление о финансовой устойчивости компании. Компании, которые получают большую прибыль на доллар продаж, более эффективны.Эта эффективность увеличивает шансы компании на выживание, когда линейка продуктов не соответствует ожиданиям или когда период экономического спада поражает экономику в целом.

Как рассчитать маржу чистой прибыли?

Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистую выручку. Чтобы превратить ответ в проценты, умножьте его на 100. Некоторые аналитики могут использовать выручку вместо чистых продаж — либо они дадут вам аналогичный ответ, но чистые продажи будут немного более конкретными.

БалансКак работает маржа чистой прибыли

Прежде чем вы сможете рассчитать маржу чистой прибыли, вам нужно будет рассчитать чистую прибыль и чистые продажи.

Чистая прибыль рассчитывается путем вычитания всех ваших расходов из ваших доходов. К ним относятся заработная плата, зарплата, коммунальные услуги и другие расходы.

Вы можете рассчитать чистую выручку, вычтя свои надбавки, возвраты и скидки из общей выручки. Надбавки — это проблемы с продуктом или услугой, которые приводят к снижению цены, чтобы удовлетворить клиента.Возврат — это любой возврат средств за товар или услугу.

Интерпретация вашей чистой прибыли

Маржа чистой прибыли может указывать на то, насколько хорошо компания конвертирует свои продажи в прибыль. Другими словами, процент, рассчитываемый уравнением чистой прибыли, — это процент ваших доходов, которые являются прибылью, которую компания получает.

И наоборот, это соотношение также указывает сумму дохода, которую вы теряете из-за затрат и расходов, связанных с вашим бизнесом.Это может помочь аналитикам понять, следует ли бизнесу сосредоточиться на сокращении расходов.

И чистые продажи, и чистая прибыль связаны друг с другом, так как расходы могут увеличивать цены и уменьшать продажи (в зависимости от вашего продукта и аудитории). Не всегда легко определить точные отношения.

Например, увеличение расходов на производство более качественного продукта может привлечь достаточно клиентов для увеличения чистых продаж. С другой стороны, увеличение расходов может также снизить чистую выручку, если слишком большая часть этих расходов перекладывается на клиентов в виде более высоких цен.Если покупатели решат, что повышение цен не стоит более качественного продукта, выручка упадет.

Ограничения маржи чистой прибыли

Долговое финансирование — заем денег для финансирования вашей деятельности — может снизить вашу чистую прибыль. Если вы решите использовать заемное финансирование для своего бизнеса, вы увидите увеличение процентных расходов, что может привести к искажению вашей чистой прибыли до нежелательного уровня.

Однако это не обязательно означает, что заемное финансирование было неправильным шагом для вас.Определение качества маржи чистой прибыли в подобных сценариях часто требует более глубокого анализа того, почему был приобретен долг, как он будет использоваться и является ли приемлемым соотношение долга к активам.

Маржу чистой прибыли можно использовать для эффективного сравнения показателей за разные периоды. Однако это дает надежные результаты только в том случае, если в ваших расходах ничего не изменилось.

Чем больше вы меняете свои расходы, тем менее надежной становится маржа чистой прибыли для сравнения прошлогодних показателей.

Продолжая анализировать финансовые результаты и показатели своего бизнеса, вы можете со временем скорректировать расходы. Имейте в виду, что при этом снижается сопоставимость этого измерения за несколько периодов.

Ключевые выводы

- Норма чистой прибыли — это формула соотношения, которая сравнивает прибыль предприятия с его общими расходами.

- Маржа чистой прибыли позволяет аналитикам оценить, насколько эффективно работает компания.

- Чем выше маржа чистой прибыли, тем больше денег у компании.

- Сравнение чистой прибыли с чистыми продажами даст вам наиболее точные результаты, но выручку можно использовать вместо чистых продаж.

: определение и способы ее расчета

Мониторинг вашей чистой прибыли — ключевой компонент в понимании того, насколько прибылен ваш малый бизнес и где вы можете сократить ненужные расходы.

Он показывает, сколько прибыли вы получаете на каждый фунт дохода после вычета всех операционных расходов, процентов и налогов.Он демонстрирует общий успех вашего бизнеса, поэтому так важен для аналитиков и акционеров.

В этом посте мы объясним, что такое маржа чистой прибыли, как ее рассчитать, какова средняя маржа прибыли британских компаний и почему она важна для успеха малого бизнеса.

Главный совет: Хотя мы вкратце коснемся их ниже, важно, чтобы у вас было полное представление о различных типах расходов, которые вы понесете как владелец малого бизнеса, прежде чем углубляться в особенности расчета вашей чистой прибыли.Таким образом, вам будет легче придерживаться заранее определенного бизнес-бюджета, что, в свою очередь, поможет вам выявить ненужные или чрезмерные затраты и принять соответствующие меры для сокращения расходов, улучшения денежного потока и, в конечном итоге, повышения прибыльности. Чтобы узнать больше, прочтите наше руководство по учету расходов💡.

Содержание

- Как рассчитать размер чистой прибыли?

- Калькулятор чистой прибыли

- Почему важно знать маржу чистой прибыли вашего малого бизнеса?

- Способы увеличения чистой прибыли

- Ограничения расчета чистой прибыли

- Мнения экспертов

- 📹 Видео мастер-класса: Как максимизировать прибыль

- Заключение

Как можно рассчитать чистую прибыль?

Что такое маржа чистой прибыли?

Норма чистой прибыли — это процент прибыли вашего бизнеса от общего дохода.Вы отслеживаете свою чистую прибыль в своем отчете о прибылях и убытках или отчете о прибылях и убытках (P&L), который является одним из трех основных финансовых отчетов, о которых вам следует знать.

Верхний совет: Чтобы узнать больше о трех основных финансовых отчетах и о том, как точно регистрировать все без исключения ваши бизнес-расходы, чтобы получить исчерпывающий обзор ваших затрат, прочитайте наше полное руководство по учету стартапов 📣.

Норма чистой прибыли рассчитывается путем деления чистой прибыли на доход, умноженного на 100.

Прежде чем приступить к расчету чистой прибыли, полезно сначала понять компоненты, которые влияют на ее результат, такие как чистая прибыль, операционные расходы и себестоимость продаж.

Формула чистой прибыли:

Маржа чистой прибыли = (чистая прибыль / выручка) x 100

Что такое чистая прибыль?

Чистая прибыль часто относится к «чистой прибыли» . Это истинная прибыльность вашего бизнеса после учета всех операционных расходов и себестоимости проданных товаров (COGS).

Чистая прибыль = выручка — (себестоимость + эксплуатационные расходы)

Допустим, ваш бизнес зарабатывает 10 000 фунтов стерлингов на продажах, а производство вашей продукции обходится вам в 7 000 фунтов стерлингов. Вы также потратили дополнительно 1000 фунтов стерлингов на эксплуатационные расходы (например, налоги).

Общий объем продаж — (себестоимость проданных товаров + операционные расходы) = чистая прибыль

10000 фунтов стерлингов — (7000 фунтов стерлингов + 1000 фунтов стерлингов) = 2000 фунтов стерлингов

Чистая прибыль ÷ объем продаж = маржа чистой прибыли

2000 фунтов стерлингов ÷ 10000 фунтов стерлингов = 0,2

0.2 × 100 = 20%

Ваш бизнес будет иметь чистую прибыль в размере 20% . Следовательно, 20% вашего общего дохода от продаж — это прибыль.

Полезный совет: Платить налоги должен каждый человек и каждый бизнес. Тем не менее, есть несколько способов уменьшить сумму налогов, которые вы платите, чтобы сохранить и вернуть больше денег в свой бизнес — жизненно важный компонент для роста и расширения вашего предприятия. Чтобы узнать больше, прочитайте наше руководство по 8 налоговым льготам, которые могут получить малые предприятия 💸.

Что такое доход?

Доход — это то, сколько ваша компания зарабатывает в течение определенного периода времени. Ваш общий доход рассчитывается путем умножения цены ваших продуктов или услуг на количество единиц или проданное количество.

Какова себестоимость проданных товаров (COGS)?

Стоимость проданных товаров (COGS) относится к прямым затратам на материалы и рабочую силу, использованные для производства вашего продукта. Он включает в себя следующие расходы:

- Хостинг

- Сырье

- Транспортировка товаров к их текущему местонахождению

Главный совет: Хотя стоимость продаж относительно проста для понимания, ее довольно сложно подсчитать. в зависимости от типов продуктов или услуг, которые вы продаете, а также от того, являются ли они прямыми или косвенными продажами.Чтобы узнать больше о том, что включать в себестоимость продаж, как работает формула COG, а также ознакомиться с некоторыми экспертными знаниями об этом процессе, прочтите наше руководство по управлению и расчету себестоимости продаж ✅.

Что такое операционные расходы?

Операционные расходы — это общие расходы, не связанные напрямую с производством, но понесенные в повседневной деятельности вашего бизнеса. Включает:

- Заработная плата

- Комиссионные с продаж

- Выплаты сотрудникам

- Пенсионные взносы

- Поездки

- Аренда

- Ремонт

- Налоги

Что такое валовая прибыль?

Валовая прибыль — это доход, который ваша компания получает за вычетом стоимости проданных товаров (COGS). Разница между валовой прибылью и чистой прибылью заключается в том, что из валовой прибыли не вычитаются все прочие операционные расходы. Отображается в абсолютных фунтах.

Маржа валовой прибыли = (выручка компании — себестоимость проданных товаров) / выручка компании

Что такое маржа валовой прибыли?

Маржа валовой прибыли также представляет собой выручку за вычетом COGS, но отображается в процентах, а не в абсолютной сумме в фунтах стерлингов.

Хотя он имеет то же значение, что и валовая прибыль, маржа валовой прибыли имеет гораздо более полезное аналитическое и сравнительное значение.

Мы не будем углубляться в детали валовой прибыли в этой статье, но ее полезно использовать в качестве альтернативного инструмента для оценки общего состояния вашей компании.

Калькулятор чистой прибыли

Почему важно знать маржу чистой прибыли вашего малого бизнеса?

Знание чистой прибыли вашего малого бизнеса поможет вам понять, как ваши продажи переводятся в прибыль. Эти знания необходимы для принятия обоснованных решений относительно операционных успехов вашей компании и помогают прогнозировать будущую норму прибыли.Это также помогает вам сравнивать свой бизнес с другими компаниями в вашей отрасли, независимо от размера, что полезно при проведении маркетинговых исследований по мере необходимости.

Резкое снижение вашей чистой прибыли является сигналом о том, что пора провести финансовый анализ и оценить, какие области вашей компании требуют внимания для повышения маржи.

Полезный совет: Прогноз движения денежных средств помогает вам оценить и записать, сколько денег будет поступать и уходить из вашего бизнеса в течение 12 месяцев.Некоторые из преимуществ сохранения прогноза денежного потока заключаются в прогнозировании резких скачков или нехватки денежного потока, принятии более эффективных бизнес-решений (т. Е. Если у вас действительно есть деньги для найма новых талантов или начала создания нового продукта), планирования кредитов или линий или кредитовать и предоставлять заинтересованным сторонам ключевую информацию и контекст. Чтобы узнать больше, прочитайте наше полное руководство по прогнозированию денежных потоков 📈.

Способы увеличения вашей чистой прибыли

Если у вас низкая или отрицательная маржа чистой прибыли, вы потенциально можете повысить прибыльность своего малого бизнеса за счет снижения затрат или увеличения чистых продаж.Вот несколько реальных способов сделать это:

Увеличьте свой доход. Вы можете пересмотреть свои стратегии ценообразования и изменить цену вашего продукта (ов) или улучшить свои маркетинговые усилия.

Полезный совет: Узнайте больше о том, как найти приемлемую цену для ваших продуктов, а также о лучших ценовых моделях, чтобы оставаться конкурентоспособными и добиться успеха, в нашем 6-шаговом руководстве по ценообразованию на продукт и достижению прибыльных наценок ⚡️.

Уменьшите свои расходы. Найдите более дешевых поставщиков для своих товаров, договоритесь с поставщиками о более выгодных сделках или сократите упаковку для более дешевых почтовых расходов.

Сократите операционные расходы. Оцените свои затраты на рентабельность инвестиций, аналогичные обедам с клиентами, рабочим конференциям и т. Д., И при необходимости сократите их.

Уменьшите процентные расходы. Вы можете перевести деньги на инструмент, который дает более высокую доходность, или отдать предпочтение уплате взносов над другими расходами, чтобы избежать скрытых комиссий или штрафов.Например, если вы выплачиваете ссуду с высокой процентной ставкой, постарайтесь передать остаток другому поставщику с более низкой процентной ставкой.

Полезный совет: Что касается налогов, хороший бухгалтер, вероятно, поможет вам найти способы сократить ваши налоговые счета, найдя дополнительные налоговые вычеты и воспользовавшись льготами. Если вы не совсем уверены в различиях между бухгалтером и бухгалтером и в том, как они могут помочь вашему малому бизнесу, прочтите наше руководство по разнице между бухгалтером и бухгалтером 🔍.

Эти меры помогут вам увеличить ваш доход и снизить расходы, что, в свою очередь, должно привести к увеличению прибыли.

Какой размер прибыли должен получать бизнес в Великобритании?

Данные, взятые из Управления национальной статистики, показывают, что средняя маржа прибыли британских компаний в третьем квартале 2019 года составила:

- 9,3% для частных нефинансовых корпораций

- 9,4% для производственных компаний

- 14.9% для компаний, которые предоставляют услуги

Отчет Legal and General’s State of the Nation’s SMEssss подразделяет среднюю прибыль малого бизнеса в Великобритании на три категории:

- Новые предприятия , то есть предприятия, которым два года или меньше . 51% этих предприятий имеют чистую прибыль в размере 50 000 фунтов стерлингов или меньше.

- Предприятия со зрелостью , то есть предприятия возрастом от трех до 10 лет. Их средняя прибыль составляет 261 000 фунтов стерлингов.

- Зарегистрированные предприятия , то есть предприятия старше 10 лет. Их средняя прибыль составляет 342 000 фунтов стерлингов.

Поскольку маржа чистой прибыли представляет собой процент, а не конкретную сумму, выраженную в фунтах, можно сравнить прибыльность двух или более предприятий независимо от размера.

Это может сказать вам, насколько хорошо вы работаете в своей отрасли, и проинформировать потенциальных инвесторов, если вы получаете достаточно прибыли, чтобы покрыть свои расходы.

Полезный совет: Лучший способ привлечь внимание инвестора — это составить всеобъемлющий бизнес-план, который дает финансистам подробную информацию, необходимую для принятия обоснованного решения. Чтобы узнать больше, прочтите наше полное руководство о том, как создать успешный бизнес-план 📌.

Ограничения расчета чистой прибыли

Важно помнить, что маржа чистой прибыли — это всего лишь один показатель, который не дает полной картины того, как обстоят дела у вашего бизнеса.

Также важно взглянуть на другие показатели из вашего отчета о прибылях и убытках, такие как денежный поток или валовая прибыль, как обсуждалось ранее. Давайте рассмотрим два ограничения, позволяющих сосредоточиться на чистой прибыли как на показателе успеха.

Ограничение №1: Сравнение компаний

Норма чистой прибыли обычно рассчитывается для сравнения показателей двух компаний. Однако компании в разных отраслях могут иметь две совершенно разные бизнес-модели.

Например, ювелирная компания, продающая несколько дорогих товаров, может иметь гораздо более высокую норму прибыли по сравнению с супермаркетом, который продает множество недорогих товаров.

Сравнивать эти две компании бессмысленно, поскольку они ведут совершенно разные операции и принадлежат к разным отраслям. Следовательно, вы должны стремиться к прибыли, которая поможет вам достичь ваших целей по доходам и прибыли.

Ограничение № 2: Манипуляция прибылью

Владелец малого бизнеса может сократить долгосрочные расходы за счет сокращения расходов на такие важные дела, как бухгалтерский учет или аренда, чтобы увеличить свою прибыль в краткосрочной перспективе.

Это может ввести в заблуждение и сделать чистую прибыль обманчиво здоровой для потенциальных инвесторов.Это известно как «сглаживание доходов» или «манипулирование прибылью». Согласно AccountingCoach, входящее сглаживание «относится к уменьшению колебаний доходов корпорации. Сглаживание доходов может варьироваться от хороших методов ведения бизнеса до мошеннических отчетов ». Вы можете узнать больше об этом в их статье на эту тему.

💡Экспертные идеи

Insights автор: Амарджит Ханс (Amarjeet Hans) — старший консультант в Crystal Clear Business Consultants, обеспечивая малому и среднему бизнесу направление, рост и стабильность, необходимые для достижения успеха.

Почему владельцу малого бизнеса важно знать свою валовую прибыль?

Маржа валовой прибыли — это процент выручки, удерживаемый вами после учета затрат на проданные товары. Эта цифра очень распространена и очень нужна в качестве основного средства измерения прибыли вашего бизнеса.

Для малого бизнеса валовая прибыль просто показывает, сколько денег вы зарабатываете по сравнению со стоимостью продукта, чтобы вы могли спрогнозировать и интерпретировать потенциальную прибыль и вклад в другие ваши расходы на ведение бизнеса.

Что такое хорошая чистая прибыль?

Норма чистой прибыли — это процент выручки, остающийся после вычета всех операционных расходов, процентов и налогов из общей выручки компании.

Хорошая маржа будет значительно варьироваться в зависимости от отрасли и размера бизнеса, но, как правило, 10% чистой прибыли считается средней, 20% маржа считается высокой (или «хорошей»), а 5-процентная маржа считается высокой (или «хорошей»). % маржа низкая.

📹 Видео мастер-класса: Как получить максимальную прибыль

Одна из ключевых черт успешного бизнеса — это то, что он максимально использует деньги, которые генерирует.

В этом мастер-классе Tide вы узнаете новые интересные способы увеличения вашей прибыли. Вы услышите, как наши спикеры обсуждают:

- Как создать воронку продаж 💸

- Как улучшить взаимодействие с клиентами 📣

- Как улучшить свой маркетинг 💻

- Как повысить свою продуктивность 📈

Наши колонки

Заключение

Полное понимание вашей чистой прибыли является ключом к общему успеху и прибыльности вашего бизнеса.

Отслеживание этого числа позволяет лучше оценить, когда пора скорректировать операционные расходы и себестоимость, а когда сосредоточиться на увеличении доходов. Внесение таких операционных изменений поможет со временем увеличить маржу чистой прибыли, что улучшит положение вашей компании для одобрения инвесторов и долгосрочного процветания.

Беспокоитесь о том, что вам не заплатят? Получите гарантированную оплату с помощью Invoice Protection

Защитите свои денежные потоки и душевное спокойствие, застраховав свои счета.С помощью Invoice Protection ваш платеж гарантирован, даже если ваш клиент не может заплатить вам (применяются положения и условия). Его легко настроить, нет никаких долгосрочных обязательств, и вы платите только по счету. Попробуйте защиту счетов с учетной записью Tide.

Дополнительная литература:

6 шагов по установлению цены на продукт и достижению прибыльных наценок

Какова стоимость проданного товара (COGS)?

Что такое прогноз движения денежных средств?

Фото helloquence, опубликовано на Unsplash

Определение, типы, формула, мотив, как это работает

Прибыль — это доход, остающийся после оплаты всех затрат.Эти затраты включают оплату труда, материалы, проценты по долгу и налоги. Прибыль обычно используется при описании деловой активности. Но все, у кого есть доход, имеют прибыль. Это то, что осталось после оплаты счетов.

Прибыль — это награда владельцев бизнеса за вложения. В небольших компаниях он выплачивается напрямую как доход. В корпорациях он часто выплачивается в виде дивидендов акционерам.

Когда расходы превышают доходы, это называется убытком. Если компания слишком долго терпит убытки, она становится банкротом.

Ключевые выводы

- Прибыль — это доход, оставшийся после урегулирования всех расходов.

- Три формы прибыли: валовая прибыль, операционная прибыль и чистая прибыль.

- Норма прибыли показывает, насколько хорошо компания использует выручку.

- Прибыль движет капитализмом и рыночной экономикой.

- Увеличение доходов и сокращение расходов увеличивают прибыль.

Виды прибыли

Компании используют три типа прибыли для изучения различных сфер деятельности своих компаний.Это валовая прибыль, операционная прибыль и чистая прибыль.

Валовая прибыль

Валовая прибыль вычитает стоимость проданных товаров (COGS) из общего объема продаж. Переменные затраты — это только те затраты, которые необходимы для производства каждого продукта, такие как сборщики, материалы и топливо. Он не включает постоянные затраты, такие как заводы, оборудование и отдел кадров. Компании сравнивают продуктовые линейки, чтобы определить, какая из них наиболее прибыльна.

Операционная прибыль

Операционная прибыль включает как переменные, так и постоянные затраты.Поскольку он не включает определенные финансовые затраты, его также обычно называют EBITDA.

EBITDA (без учета амортизации) используется гораздо чаще, чем EBITA, которая включает амортизацию.

Это расшифровывается как «Прибыль до уплаты процентов, налогов, износа и амортизации». Он используется чаще всего, особенно для сервисных компаний, у которых нет продуктов.

Чистая прибыль

Чистая прибыль включает все затраты. Это наиболее точное представление о том, сколько денег зарабатывает бизнес.С другой стороны, это может ввести в заблуждение. Например, если компания генерирует много денег и инвестирует в растущий фондовый рынок, это может выглядеть так, как будто у нее все хорошо. Но у него может просто быть хороший финансовый отдел, и он не зарабатывает деньги на своих основных продуктах.

Компании анализируют все три типа прибыли, используя маржу прибыли. Это прибыль, будь то валовая, операционная или чистая, деленная на выручку.