Образец заполнения декларации 3-НДФЛ для ИП

Индивидуальные предприниматели не всегда применяют специальные налоговые режимы, иногда они являются плательщиками НДФЛ и обязаны сдавать декларацию по этому налогу.

Вот для таких ИП мы подготовили образец заполнения формы 3-НДФЛ. В ней мы решили показать не только предпринимательский доход, но и продажу личного имущества (автомобиля) и социальный налоговый вычет за лечение. Для заполнения декларации можно пользоваться бесплатными программами, скачать которые можно на сайте ФНС: «Декларация» и «НалогоплательщикЮЛ».

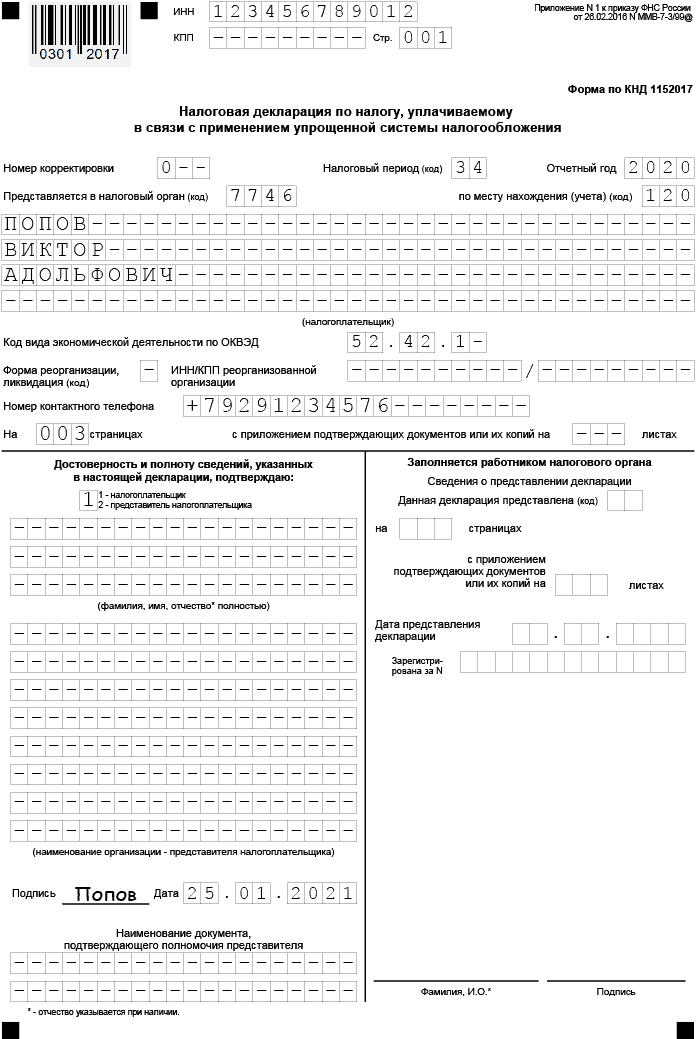

Заполнение титульного листа обычно проблем не вызывает. Стоит только обратить внимание на то, что ФИО предпринимателя не надо указывать в строках над подписью, там указывают фамилию только доверенного лица, если оно подписывает декларацию за ИП.

Скачайте полный вариант заполнения 3-НДФЛ для ИП.Заполнение декларации надо начинать не с раздела 1 и даже не с раздела 2, а с листов А-И.

В Листе В следует обратить внимание на строки 130 и 140. Это авансовые платежи, которые должны были быть рассчитаны предпринимателю налоговыми органами. Даже если вы их не уплатили, надо обязательно их указать в этих строках, иначе произойдет задвоение начисления этой суммы в программе налоговой. Об этой проблеме неоднократно писали предприниматели на нашем форуме.

ИП, являющимся плательщиками торгового сбора, надо иметь ввиду, что уплаченный сбор не включается в состав профессиональных налоговых вычетов, он указывается отдельно в разделе 2.

Помощь в заполнении декларации для ИП

Налоговая декларация для ИП является необходимым документом, подтверждающим доходы и расходы индивидуального предпринимателя за определенный период. Для заполнения бланка необходима внимательность и аккуратность, поскольку его составляют по определенным стандартам. Если отсутствует опыт, рекомендуем заказать налоговую декларацию ИП.

Для заполнения бланка необходима внимательность и аккуратность, поскольку его составляют по определенным стандартам. Если отсутствует опыт, рекомендуем заказать налоговую декларацию ИП.

Как заполнить налоговую декларацию для ИП

Заполнение отчета для налоговой инспекции отличается от подготовки других документов несколькими требованиями. Вся необходимая информация размещается на трех листах. Основное требование — заполнение печатными буквами на русском языке. Допускается использование синей или черной ручки. Можно сдать налоговую декларацию в ФНС в электронном виде.

Заполнение налоговой декларации начинается с титульного листа, где указывается ИНН. Если отчет является первичным, то для обозначения номера корректировки используется значение 0. При повторной подаче необходимо указать соответствующую цифру.

Заполнение любой декларации — ответственная задача, которая требует внимательности, поскольку к ней предъявляется множество требований. Любые исправления и ошибки запрещены. Если нужно сдать декларацию в ИФНС в электронной форме, необходимо оформить уникальную подпись для заверения подготовленного отчета.

Если нужно сдать декларацию в ИФНС в электронной форме, необходимо оформить уникальную подпись для заверения подготовленного отчета.

Сроки сдачи декларации

Законом установлены определенные сроки подачи декларации:

- все предприниматели, которые используют упрощенную систему налогообложения (УСН) и ЕСХН, обязаны сдать соответствующий отчет до 31 марта;

- организации без какой-либо деятельности в отчетный период подают отчет до 31 марта;

- для индивидуального предпринимателя (ИП)отчетный период заканчивается 30 апреля, тот же срок установлен для физических лиц.

В случае, когда последний день для предоставления налоговой декларации оказывается нерабочим, можно сдать отчет о доходах и расходах в рабочий день.

Как мы можем помочь

Предоставляем помощь в заполнении декларации для ИП и консультацию специалистов. Мы подготовим документ с отчетом по УСН, ОСН или другому виду налогообложения в соответствии с установленными правилами.

Сотрудничество с нашей компанией — это:

Не знаете, как заполнить необходимые документы и нужна помощь? Мы сделаем все за вас!

Образец заполнения декларации по ЕНВД для ИП и ООО в 2021 году

Налоговая декларация по ЕНВД представляется ИП и юридическими лицами, применяющими единый налог на вмененный доход. Рассмотрим порядок, особенности заполнения и сдачи отетности на вмененке, способы и сроки ее представления в ИФНС.

Сроки уплаты и сдачи декларации по ЕНВД

Организации и индивидуальные предприниматели, вставшие на учет в налоговом органе в качестве налогоплательщиков единого налога (ЕНВД) обязаны представлять в налоговый орган по месту учета налоговую декларацию по итогам каждого квартала не позднее 20-го числа месяца следующего за кварталом.

При исчислении ЕНВД размер реально полученного дохода значения не имеет – сумма налога зависит от вмененного дохода, который установлен нормами Налогового кодекса РФ.

Следует отметить, что если предпринимательская деятельность не велась, то все равно необходимо сдавать заполненную декларацию – законодательством не предусмотрена подача нулевой декларации по ЕНВД. Предпринимателям придется оплачивать единый налог, пока они не снимутся с учета как плательщики ЕНВД.

Сдавать декларацию по ЕНВД и уплачивать налог необходимо 4 раза в год:

| № квартала | Крайняя дата представления декларации | Срок уплаты налога |

| Первый | 20 апреля текущего года | до 25 апреля текущего года |

| Второй | 20 июля текущего года | до 25 июля текущего года |

| Третий | 20 октября текущего года | до 25 октября текущего года |

| Четвертый | 20 января следующего календарного года | до 25 января следующего календарного года |

Способ представления налоговой декларации

Предоставить декларацию в налоговый орган можно тремя способами:

- в бумажной форме лично или через представителя – отчетность сдается в двух экземплярах.

Экземпляр с отметкой налогового органа о принятии декларации будет служить подтверждением сдачи отчетности;

Экземпляр с отметкой налогового органа о принятии декларации будет служить подтверждением сдачи отчетности; - направить в виде почтового отправления с описью вложения. В этом случае подтверждением сдачи отчетности будет служить опись с указанием отсылаемой декларации, а дата отправления в почтовой квитанции будет считаться датой сдачи декларации;

- передать в электронном виде по телекоммуникационным каналам связи по договору через оператора ЭДО или через сервис на сайте ФНС.

Декларации необходимо сдавать в налоговый орган по фактическому месту ведения деятельности. За исключением ситуаций, когда нельзя однозначно определить место ведения деятельности (разносная торговля, перевозка грузов и т.д.). В подобных случаях организации подают декларации по ЕВНД в ИФНС по месту нахождения (юридическому адресу), ИП – по месту регистрации (прописки). Адрес и код вашей налоговой можно найти на сайте ФНС.

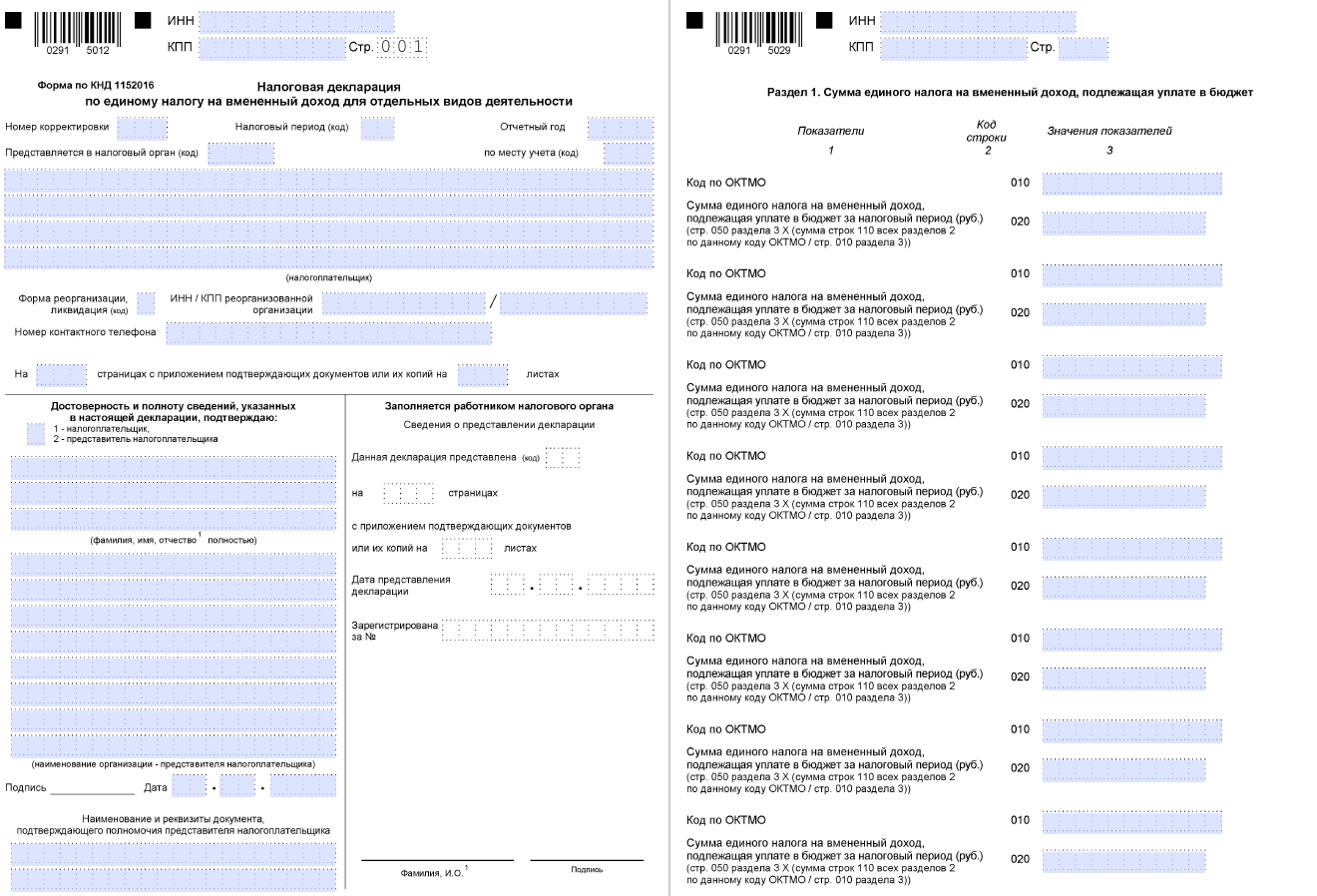

Бланк декларации по ЕНВД

Налоговая декларация по ЕНВД заполняется организациями и ИП, осуществляющими предпринимательскую деятельность по отдельным видам деятельности, облагаемую единым налогом на вмененный доход.

Форма декларации и Порядок ее заполнения утверждены Приказом ФНС России от 04.07.2014 N ММВ-7-3/353@.

Скачать бланк формы по КНД 1152016 налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности.

Для тех, кто предпочитает PDF или у кого нет Экселя, бланк декларации по ЕНВД в формате PDF – скачать

Инструкция по заполнению декларации по ЕНВД – скачать

Декларация ЕНВД состоит из следующих разделов:

- Титульный лист;

- Раздел 1 “Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”;

- Раздел 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”;

- Раздел 3 “Расчет суммы единого налога на вмененный доход за налоговый период”.

Общие требования к порядку заполнения

Все страницы декларации, начиная с титульного листа, должны быть пронумерованы сквозной нумерацией (например, 1-я страница – «001»; вторая – «002» и т. д.).

д.).

Все показатели записываются, начиная с первой (левой) ячейки, при этом, если какие-либо ячейки остались незаполненными в них необходимо ставить прочерки. В случае если декларация заполняется при помощи программного обеспечения – прочерки не проставляются.

Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно.

При заполнении декларации не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать;

- скрепление листов.

При заполнении декларации необходимо использовать чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей осуществляется заглавными печатными буквами.

При заполнении декларации на компьютере печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

В верхней части каждой страницы организации указывают ИНН и код причины постановки на учет (КПП), который присвоен организации как налогоплательщику ЕНВД тем налоговым органом, в который представляется декларация. Индивидуальные предприниматели прописывают свой ИНН.

На титульном листе и страницах первого раздела, необходимо поставить подпись и дату подписания декларации.

Удобнее заполнять сначала второй раздел, потом третий, а в последнюю очередь первый раздел декларации.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом – учет показателей для исчисления налога, ведется раздельно по каждому виду деятельности.

Размер вмененного дохода за квартал, в течение которого произведена постановка на учет/снятие с учета организации/ИП в качестве плательщика ЕНВД, рассчитывается пропорционально начиная с даты постановки/снятия с учета организации/ИП в налоговом органе в качестве плательщика единого налога.

Образец заполнения декларации по ЕНВД

Для примера заполним декларации по ЕНВД с учетом следующих условий:

- для организаций: ООО “Альфа” осуществляет розничную торговлю в магазине с площадью торгового зала 15 кв. м., код ОКВЭД 47.99. Общество зарегистрировано как плательщик ЕНВД в налоговом органе по месту осуществления деятельности. Отчетный период – 2 квартал 2018г.;

- для индивидуальных предпринимателей: ИП Иванов И.И. оказывает автотранспортные услуги населению по перевозке грузов, код ОКВЭД 49.41. Деятельность осуществляется без наемных работников. ИП состоит на учете в качестве плательщика ЕНВД в налоговом органе по месту регистрации (прописки) с 15 мая 2018г. Отчетный период – 2 квартал 2018г.

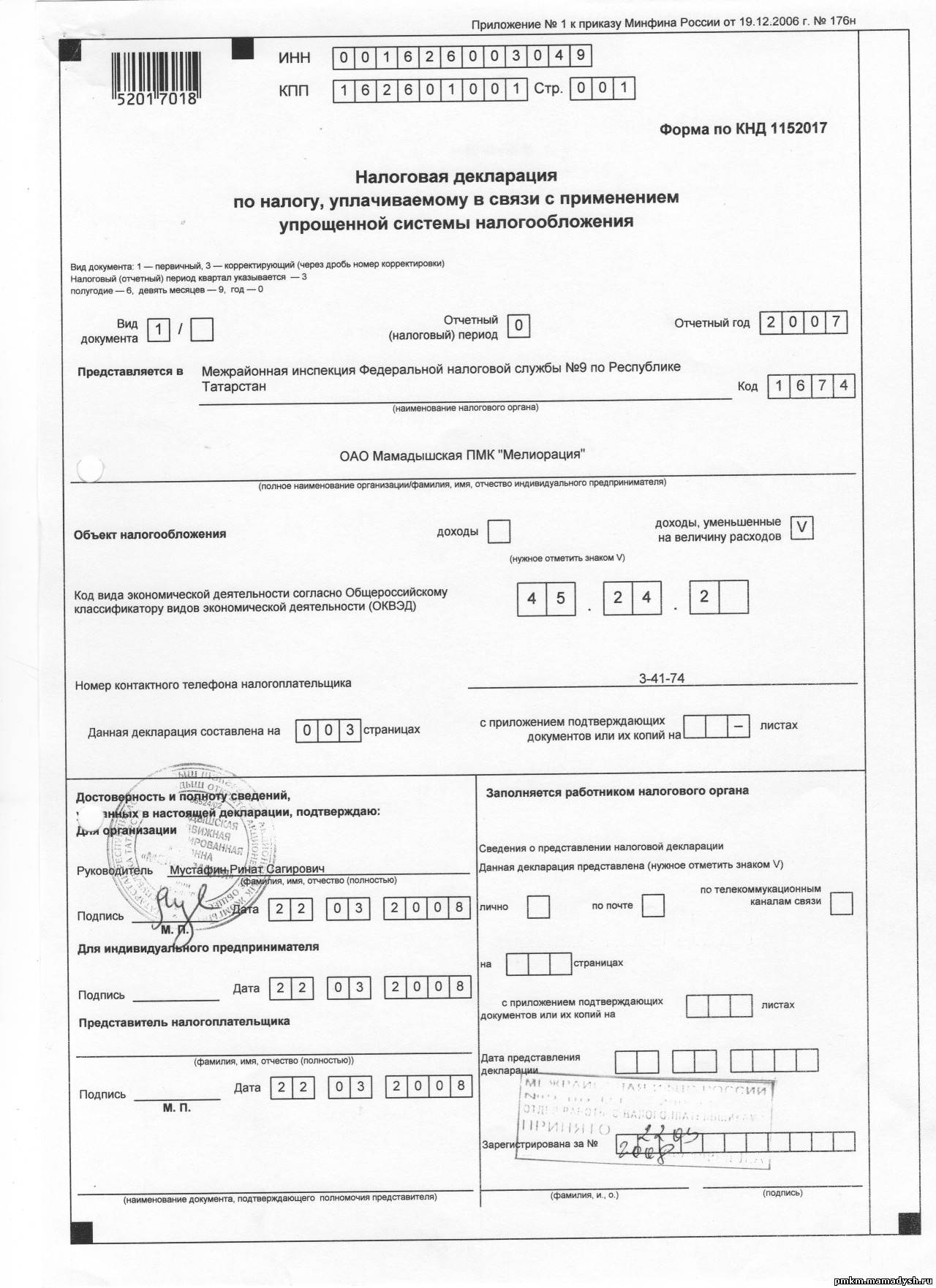

Титульный лист

На титульном листе заполняем следующие данные:

- ИНН/КПП организации.

Организации указывают КПП, который был получен в ИФНС по месту постановки на учет в качестве налогоплательщика ЕНВД. ИП указывает только свой ИНН;

Организации указывают КПП, который был получен в ИФНС по месту постановки на учет в качестве налогоплательщика ЕНВД. ИП указывает только свой ИНН; - Номер корректировки – при представлении первичной декларации указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.;

- Налоговый период – код налогового периода, за который подается декларация:

- 21 — за первый квартал;

- 22 — за второй квартал;

- 23 — за третий квартал;

- 24 — за четвертый квартал.

- Отчетный год – указывается год, за который сдается декларация;

- Код ИНФС по месту учета в качестве плательщика ЕНВД;

- Код по месту учета – значение выбирается в зависимости от места постановки на учет в качестве плательщика ЕНВД. Если это ИФНС по месту осуществления деятельности, то ООО выбирают код 310, ИП – 320. В случае осуществления деятельности по развозной или разносной розничной торговли, размещению рекламы на транспортных средствах, оказания автотранспортных услуг код постановки на учет указывается по месту нахождения ООО – 214, ИП указывает код 120 – по месту прописки;

- Наименование и ОКВЭД – прописываются полное наименование организации/фамилия, имя, отчество ИП (без сокращений) и код, по которому ведется деятельность ЕНВД.

Организации могут найти свои коды деятельности в выписке из ЕГРЮЛ, ИП – в выписке из ЕГРИП;

Организации могут найти свои коды деятельности в выписке из ЕГРЮЛ, ИП – в выписке из ЕГРИП; - Поля «Форма реорганизации, ликвидация (код)», «ИНН/КПП реорганизованной организации» заполняют только организациями в случае их реорганизации или ликвидации. Индивидуальные предприниматели в данном разделе ставят прочерки;

- Номер контактного телефона;

- Количество страниц, на которых составлена декларация;

- При наличии документов, которые прилагаются к декларации – указывается их количество.

Левый нижний блок предназначен для подтверждения внесённых сведений и указания даты представления декларации.

Образец титульного листа для ООО

Образец титульного листа для ИП

Раздел 2

Заполнение декларации начинается с раздела 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”, который заполняется отдельно по каждому виду осуществляемой предпринимательской деятельности и коду ОКТМО.

Для расчета налоговой базы и самой суммы налога по разделу 2 необходимо указать показатели:

- базовую доходность на единицу физического показателя в месяц;

- значение коэффициента-дефлятора К1;

- значение корректирующего коэффициента К2;

- величина физического показателя за каждый месяц;

- ставку налога.

Для удобства все данные внесены пошагово в таблицу.

| Номер строки | Показатель |

| 010 | код вида предпринимательской деятельности – выбирается из Приложения 5 к Порядку заполнения декларации (розничная торговля с торговыми залами – код 07, оказание автотранспортных услуг по перевозке грузов – код 05) |

| 020 | полный адрес места осуществления предпринимательской деятельности (в случае представления декларации по месту нахождения ООО/ИП – указываем юридический адрес организации/адрес прописки ИП) |

| 030 | код по ОКТМО места осуществления деятельности |

| 040 | базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК (розничная торговля с торговыми залами – базовая доходность 1800, оказание автотранспортных услуг по перевозке грузов – базовая доходность 6000) Найти её можно в пункте 3 ст.346.29 НК (розничная торговля с торговыми залами – базовая доходность 1800, оказание автотранспортных услуг по перевозке грузов – базовая доходность 6000) |

| 050 | установленный государством на календарный год коэффициент-дефлятор К1. В 2018 году он составлял 1,868. Коэффициент К1 на 2019 год составляет 1,915. |

| 060 | корректирующий коэффициент базовой доходности К2 – утверждается региональными органами власти. Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице. |

| 070-090 | расчет вмененного дохода помесячно за отчетный квартал |

| 070-090 графа 2 | величина физического показателя в целых единицах по соответствующему виду деятельности в каждом месяце квартала. При изменении показателей – изменение отражается с того же месяца, в котором оно произошло |

| 070-090 графа 3 | количество дней осуществления деятельности в месяце – заполняется только в случаях, когда декларация сдается за квартал, в котором произошла постановка на учет как плательщика ЕНВД (не с начала месяца), либо снятие с учета до окончания квартала. Если работали полный квартал – проставляются прочерки. Если работали полный квартал – проставляются прочерки. |

| 070-090 графа 4 | налоговая база (величина вмененного дохода) за каждый календарный месяц квартала (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)). |

| 100 | общая налоговая база за 3 месяца квартала (сумма строк 070-090 по графе 4) |

| 105 | ставка налога 15% |

| 110 | сумма налога за квартал, которая рассчитывается по формуле: строка 100 х 15%. |

Образец заполнения раздела 2 для ООО

Образец заполнения раздела 2 для ИП

Раздел 3

В третьем разделе “Расчет суммы единого налога на вмененный доход за налоговый период” происходит расчет суммы единого налога на вмененный доход, подлежащего к уплате с учетом данных, отраженных во всех заполненных разделах 2 декларации.

Заполнение начинается с кода признака налогоплательщика (стр. 005). Для ИП, не производящих выплаты работникам, указываем код «2», для всех остальных категорий – код «1». Факт наличия или отсутствия работников у ИП влияет на размер уменьшения единого налога на уплаченные страховые взносы. Так, ИП без наемных работников может уменьшить сумму налога по ЕНВД по декларации на всю сумму уплаченных в отчетном квартале фиксированных страховых взносов. Полученная сумма налога к уплате в этом случае не может быть меньше 0.

005). Для ИП, не производящих выплаты работникам, указываем код «2», для всех остальных категорий – код «1». Факт наличия или отсутствия работников у ИП влияет на размер уменьшения единого налога на уплаченные страховые взносы. Так, ИП без наемных работников может уменьшить сумму налога по ЕНВД по декларации на всю сумму уплаченных в отчетном квартале фиксированных страховых взносов. Полученная сумма налога к уплате в этом случае не может быть меньше 0.

При наличии наемных работников уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога.

Далее указываются:

| Номер строки | Показатель |

| 010 | сумма значений строк 110 всех заполненных разделов 2 декларации |

| 020 | общая сумма страховых взносов и больничных пособий, перечисленных средств в течение квартала за работников, которые заняты в сфере применения ЕНВД. Уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога |

| 030 | общая сумма фиксированных страховых взносов, уплаченная ИП за себя в течение отчетного квартала |

| 040 | общая сумма налога ЕНВД подлежащая к уплате в бюджет, за минусом взносов: для ИП без наемных работников: строка 010 – строка 030. для ООО и ИП с наемными работниками: строка 010 – (строка 020 + строка 030), при этом итоговое значение должно быть не меньше 50% от итога из строки 010. Если получилось меньше, то записываем сумму налога по строке 010 разделенную на 2, с округлением результата в большую сторону. |

Образец заполнения раздела 3 для ООО

Образец заполнения раздела 3 для ИП

Раздел 1

“Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”. Этот раздел заполняется последним. В нем отражается сумма единого налога, подлежащая уплате в бюджет.

По строке 010 – указывается код по ОКТМО. Если деятельность одна или ведется по одному ОКТМО, то в строке 010 указываем ОКТМО из раздела 2.

По строке 020 – отражается сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период. Она равна сумме налога из строки 040 раздела 3.

Если деятельность осуществлялась по несколько по разным ОКТМО, то заполняются дополнительные строки 010, 020.

В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 Декларации

Образец заполнения раздела 1 для ООО

Образец заполнения раздела 1 для ИП

После того как все разделы заполнены – проверяем все сведения и расчеты, нумеруем все страницы документа, начиная со второй и проставляем их количество на титульном листе. При необходимости прикладываем документы, ставим подпись и дату.

Декларация готова для сдачи в налоговый орган.

В случае если в декларации по ЕНВД допущена ошибка, то в соответствии со статьей 81 НК РФ, организация может сдать в инспекцию уточненную налоговую декларацию.

4. 1 / 5 ( 13 голосов )

1 / 5 ( 13 голосов )

Заполнение налоговой декларации онлайн (УСН, ООО, ЕНВД, ИП)

30.06.2021

Реализованы изменения формы и формата представления «Сведений о трудовой деятельности зарегистрированного лица (СЗВ-ТД)» в соответствии с Постановлением Правления ПФР от 27.10.2020 № 769п

Реализованы изменения форм Счет-фактура и УПД в соответствии с Постановлением Правительства РФ от 02.04.2021 № 534

30.06.2021

Реализованы изменения формата и формы налоговой декларации по НДС в соответствии с Приказом Федеральной налоговой службы от 26.03.2021 № ЕД-7-3/228@

21.04.2021

Обновлён Формат представления отчетности ОФР (номер версии формата RU:5.04)

02. 04.2021

04.2021

Новая декларация по ЕСХН. Приказ № ЕД-7-3/926@ вступил в силу 29.03.2021

29.03.2021

Функционал «Многобазовые операции 6-НДФЛ» приведен в соответствие новому формату 5.01 (для отчетности начиная с 1 кв. 2021 года)

При печати справок о доходах (2-НДФЛ) в том числе за 2021 год открыта кнопка «Реестр» как для справки одному получателю, так и для всех получателей (в связи с большой популярностью реестра)

18.03.2021

Реализована новая форма декларации по налогу на имущество организаций. Приказ ФНС России от 09.12.2020 № КЧ-7-21/889@.

25.02.2021

05. 02.2021

02.2021

Добавлена статистическая форма «Сведения о деятельности индивидуального предпринимателя за 2020 год» (№ 1-предприниматель)

20.01.2021

Добавлена статистическая форма «Сведения о численности и заработной плате» № 1-Т с возможностью вывода на печать

14.01.2021

Реализована возможность заполнения данных из доходов для формы 6-НДФЛ за 2021 отчетный год

11.01.2021

Размер МРОТ с 01.01.2021 установлен в соответствии со статьей 3 Федерального закона от 29.12.2020 № 473-ФЗ

Расчет больничных, приходящихся на 2021-й год, производится в соответствии со статьей 4 Федерального закона от 29.12.2020 № 478-ФЗ

Сервис регистрации деклараций о соответствии

Сервис позволяет регистрировать и прекращать действие деклараций следующих типов

Декларации о соответствии требованиям технических регламентов Евразийского экономического союза (Таможенного союза)

Декларации о соответствии требованиям технических регламентов РФ

Декларации о соответствии продукции, включенной в Единый перечень Евразийского экономического союза (Таможенного союза)

Используя Сервис, Вы сможете формировать печатные формы деклараций о соответствии и приложений к ним

Зарегистрированные декларации будут доступны для просмотра в открытой части реестра деклараций о соответствии на официальном сайте Федеральной службы по аккредитации сразу после подписания квалифицированной электронной подписью.

Для регистрации или прекращения действия декларации через Сервис необходимо:

- Зарегистрироваться на Едином портале государственных и муниципальных услуг как индивидуальный предприниматель или юридическое лицо.

Зарегистрироваться - Получить квалифицированную электронную подпись в аккредитованном удостоверяющем центре.

Список аккредитованных удостоверяющих центров - Скачать и установить плагин для подписания декларации квалифицированной электронной подписью

Внимание! Декларации о соответствии указанных ниже технических регламентов в соответствии с установленными требованиями подлежат регистрации только в аккредитованных Росаккредитацией органах по сертификации:

- ТР ТС 001/2011 «О безопасности железнодорожного подвижного состава»:

- ТР ТС 002/2011 «О безопасности высокоскоростного железнодорожного транспорта»;

- ТР ТС 003/2011 «О безопасности инфраструктуры железнодорожного транспорта»;

- ТР ТС 006/2011 «О безопасности пиротехнический изделий».

Войти Ответы на часто задаваемые вопросы

Для корректной работы Сервиса рекомендуем использовать браузеры Google Chrome версии 58.0 и выше, Яндекс.Браузер последней версии

Служба технической поддержки ФГИС Росаккредитации:

Электронная почта:

Как заполнить декларацию компаниям на упрощенной системе налогообложения — Российская газета

До 31 марта организации, работающие по упрощенной системе налогообложения, должны представить в инспекцию декларацию по новой форме, утвержденной приказом ФНС России от 04.07.14 N ММВ-7-3/352. Индивидуальные предприниматели должны сдать декларацию не позднее 30 апреля.

Новая декларация стала более объемной, вместо трех страниц в ней теперь шесть. Появились новые разделы, они заполняются в зависимости от объекта налогообложения. Кроме того, добавился раздел для тех, кто получает целевое финансирование.

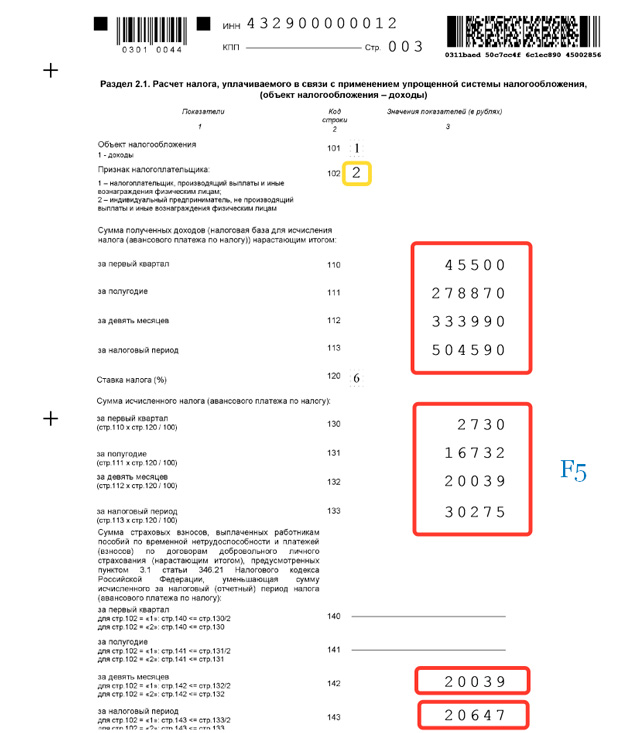

Если объектом налогообложения выбраны «Доходы», то заполнять нужно разделы 1.1 и 2.1 декларации. Удобнее начать с раздела 2.1, там содержатся данные для расчета налога.

В разделе 2.1 декларации появился новый показатель — «Признак налогоплательщика». В строке102 организация или индивидуальный предприниматель (ИП) с сотрудниками указывают признак 1, ИП без сотрудников — 2.

В строках 110-113 проставляется сумма доходов, полученных за отчетные периоды (квартал, полугодие, 9 месяцев) и в целом за год. Доходы подсчитываются нарастающим итогом с начала года. В строках 130-133 указываются авансовые платежи по налогу и сумма налога за год (6% от полученных доходов).

Налог можно уменьшить на такие расходы, как страховые взносы, уплаченные за сотрудников и за ИП; пособия, выплаченные сотрудникам за первые три дня больничного из средств работодателя; взносы за работников по договору добровольного медицинского страхования. Эти платежи следует указать нарастающим итогом в строках 140-143 за каждый период, когда они фактически совершались.

В разделе 1.1 отражаются суммы налога к уплате в бюджет. В каждом отчетном периоде предусмотрены поля для указания ОКТМО (необходимо использовать вместо ОКАТО с 01.01.2014 года). В первой строке 010 заполните код по месту регистрации. Остальные строки, 030, 060 и 090, нужно заполнять только при смене адреса.

Авансовые платежи и налог за год уменьшаются на расходы по следующим правилам: организации, а также ИП с сотрудниками — не больше половины от суммы аванса или налога; ИП без сотрудников могут снижать аванс или налог полностью на страховые взносы, которые заплатили за себя.

Сумма аванса по налогу УСН за первый квартал отражается в строке 020, она уменьшается на страховые взносы, уплаченные в I квартале. Авансовый платеж за полугодие снижается на страховые взносы и на аванс за первый квартал из строки 020. Результат отражается в строке 040, а если он получится отрицательным — в строке 050.

Суммы авансового платежа за 9 месяцев и налога к уплате за год нужно уменьшить на страховые взносы, а также на авансовые платежи за предыдущие периоды. Если есть суммы к уменьшению в строках 050 или 080, на них нужно снизить авансовые платежи при вычете из налога.

Если объектом налогообложения выбран «Доходы за вычетом расходов», то заполняются разделы декларации 1.2 и 2.2.

В строках 210-213 раздела 2.2 отражают доходы за каждый период с начала года; в строках 220-223 соответственно приводятся расходы.

При расчете налога учитывайте только расходы, которые: экономически обоснованы и направлены на получение дохода; упомянуты в списке расходов в ст. 346.16 НК; подтверждены документально.

Обычно расходы признаются на более позднюю из дат: день погашения обязательств перед поставщиком или день получения товаров (работ, услуг). Однако в отношении отдельных видов расходов действуют специальные правила (предусмотрены ст. 346.16, 346.17).

Налоговую базу при УСН можно снизить за счет убытков прошлых 10 лет. Если у вас есть неучтенные убытки, которые хотелось бы включить в расчет налога за 2014 год, укажите их сумму в строке 230.

Авансовые платежи и сам налог на УСН рассчитываются с разницы между доходами и расходами и отражаются в строках 270-273. Сначала определяется налоговая база за каждый период — в строках 240-243. Если расходы превысят доходы и образуется убыток, заполняются строки 250-253.

Налоговая ставка устанавливается в каждом регионе местным законом, ее величина для каждого отчетного периода указывается в строках 260-263. Ставка может меняться, к примеру, если вы в течение 2014 года переезжали из одного региона в другой.

На УСН «Доходы за вычетом расходов» по итогам налогового периода нужно рассчитать минимальный налог (1% от полученного дохода) и отразить показатель в строке 280.

Коды ОКТМО в разделе 1.2 нужно указать в строке 010, а остальные строки, 030, 060 и 090, заполнить только при смене адреса в этих периодах.

Платеж за I квартал к уплате рассчитывается с разницы между доходами и расходами. Суммы авансов за полугодие и 9 месяцев исчисляются с доходов и расходов с начала года и уменьшаются на авансы за предыдущие периоды.

Коды ОКТМО в разделе 1.2 нужно указать в строке 010, а остальные строки, 030, 060 и 090, заполнить только при смене адреса в этих периодах

Сравните минимальный налог с суммой «обычного» налога за год. Если последний окажется больше, рассчитайте сумму к уплате. Налог за год уменьшается на авансовые платежи (за минусом суммы уменьшения), доплата отражается в строке 100. Или же в строке 110 — при отрицательной разнице. Если больше окажется минимальный налог, нужно рассчитать его сумму к перечислению в строке 120. Сумма минимального налога уменьшается на авансовые платежи. И не исключено, что строка 120 будет равна нулю, а строка 110 — заполнена. Например, если исчисленные в течение года авансовые платежи больше, чем минимальный налог.

Поскольку в новой декларации минимальный налог к уплате рассчитывается с учетом авансов, то заявление на зачет налога писать не придется. Если вы не платили авансы вовремя, по итогам года нужно доплатить и авансы, и минимальный налог, иначе возникнут недоимки.

ICMS-ST процесс дополнения и реституции и декларация для государств RS, SC и SP — Финансы | Динамика 365

- 21 минута на чтение

В этой статье

Бразильские штаты Риу-Гранди-ду-Сул (RS), Сан-Паулу (SP) и Санта-Катарина (SC) определили и внедрили новый процесс для расчета и отчетности о компенсации и возмещении налоговых сумм ICMS-ST во внутренних операциях в конечные потребители, когда товары приобретаются в режиме налогового замещения (ICMS-ST).Этот процесс применяется к розничным и не розничным компаниям.

Ежемесячно налогоплательщик должен, как правило, определять разницу между суммой ICMS-ST, которая рассчитывается во входящих фискальных документах, и суммой ICMS-ST, которая рассчитывается в исходящих фискальных документах для конечного потребителя. В зависимости от определения состояния могут применяться исключения и особые правила.

Эта разница между входящей и исходящей суммой известна как корректировка ICMS-ST , потому что корректировка может быть как положительной (+), так и отрицательной (-), и ее необходимо указывать в налоговой отчетности SPED или других связанных налоговых отчетах.

- Налогоплательщикам необходимо определить сумму налога ICMS-ST для сбора продуктов, подпадающих под действие ICMS-ST

- Рассчитанную сумму ICMS-ST необходимо сравнить с суммой налога на покупку ICMS-ST

- В зависимости от результата налогоплательщикам необходимо зарегистрировать корректировку положительную или отрицательную

- Определите ICMS-ST для дополнения или восстановления

Пример высокого уровня

Покупка — входящий фискальный документ Базовая сумма ICMS-ST = 80.00

ICMS-ST рассчитано => 80,00 × 18 процентов = 14,00 реалов

Продажи — базовая сумма исходящего финансового документа = 90,00

Эффективность ICMS-ST = 90,00 × 18 процентов = 16,20 реалов

Сумма ICMS-ST для дополнения = 16,20 реалов (вступает в силу ICMS-ST) — 14,00 реалов (ICMS-ST с момента покупки) = 2,20 реала (> 0,00)

–или–

Закупка — входящий финансовый документ BC ST = 80.00

ICMS-ST рассчитано => 80,00 × 18 процентов = 14 реалов.00

Продажи — исходящий финансовый документ Базовая сумма = 70,00

Эффективность ICMS-ST = 70,00 × 18 процентов = 12,60 реалов

Сумма ICMS-ST для возмещения = 12,60 реалов (вступает в силу ICMS-ST) — 14,00 реалов (ICMS-ST с момента покупки) = -1,40 реала (<0,00)

Внедрение штата Сан-Паулу

Новый налоговый отчет, CAT 1219, был введен государством SP. Эта налоговая декларация требует, чтобы компании ежемесячно представляли налоговую декларацию ICMS-ST для дополнения налогов и возмещения сумм ICMS-ST.

Файл выписки создан на основе версии 1.1.0 документа с форматом руководства.

Область применения

В следующих таблицах представлена информация о записях, созданных с помощью оператора CAT 1218.

Запись 0000 — Открытие выписки и идентификация налогоплательщика и участника

| Номер | Поле | Описание |

|---|---|---|

| 01 | REG | Фиксированный текст, для которого задано значение 0000 |

| 02 | PERIODO | Отчетный период |

| 03 | НОМЕР | Фирменное наименование организации |

| 04 | CNPJ | Регистрационный номер юридического лица в Национальном реестре юридических лиц (CNPJ) |

| 05 | IE | Государственный регистрационный номер (ИП) юридического лица |

| 06 | COD_NUM | Бразильский институт географии и статистики (IBGE) код |

| 07 | COD_VER | Код версии макета.Это поле заполняется вручную при запуске отчетов. |

| 08 | COD_FIN | Код назначения файла. Это поле заполняется вручную при запуске отчета. Доступны следующие значения: |

- 00 — Обычная доставка файлов

- 01 — Сдача файла, требуемого налоговым органом

- 02 — Доставка файла для замены ранее загруженного файла

Запись 0150 — Таблица участников

В эту запись включаются только пользователи, у которых есть транзакции в отчетном периоде бронирования.На каждого пользователя ведется одна запись.

| Номер | Поле | Описание |

|---|---|---|

| 01 | REG | Фиксированный текст, для которого задано значение 0150 |

| 02 | COD_PART | Идентификационный код участника |

| 03 | НОМЕР | Личное или фирменное наименование участника |

| 04 | COD_PAIS | Код страны / региона участника |

| 05 | CNPJ | Регистрационный номер участника CNPJ |

| 06 | CPF | Регистрационный номер участника Регистра физических лиц (РЗЛ) |

| 07 | IE | Государственный регистрационный номер участника |

| 08 | COD_MUN | Код IBGE |

Запись 0200 — Таблица идентификации позиции

В эту запись включаются только позиции, проводки которых были проведены в отчетном периоде резервирования.Для каждого элемента есть одна запись.

| Номер | Поле | Описание |

|---|---|---|

| 01 | REG | Фиксированный текст, для которого задано значение 0200 |

| 02 | COD_ITEM | Код товара |

| 03 | DESCR_ITEM | Описание товара |

| 04 | COD_BARRA | Штрих-код товара |

| 05 | UNID_INV | Единица измерения запасов |

| 06 | COD_NCM | Код фискальной классификации |

| 07 | ALIQ_ICMS | Ставка ICMS, применяемая к позиции во внутренних операциях |

| 08 | CEST | Код спецификатора налоговой замены (CEST) |

Запись 1050 — Весы

Эта запись сообщает об общей сумме (начальная и окончательная складские позиции) записей 1100.Для каждого элемента есть одна запись. Информация собирается из функциональных возможностей Предполагаемых налоговых балансов в налоговой оценке ICMS-ST.

| Номер | Поле | Описание |

|---|---|---|

| 01 | REG | Фиксированный текст, для которого установлено значение 1050 |

| 02 | COD_ITEM | Код товара по записи 0200 |

| 03 | QTD_INI | Начальное количество номенклатуры на начало периода |

| 04 | ICMS_TOT_INI | Накопленная начальная стоимость всей ICMS, поддерживаемая налогоплательщиком и рассчитанная для объекта на начало периода |

| 05 | QTD_FIM | Окончательное количество номенклатуры на конец периода |

| 06 | ICSM_TOT_FIM | Накопленная окончательная стоимость общей ICMS, подтвержденная налогоплательщиком и рассчитанная для объекта на конец периода |

Запись 1100 — Запись данных баланса

Эта запись содержит подробные сведения об электронных фискальных документах.Эта информация собирается из информации, которая хранится на вкладках Исходящие и Входящие страницы Предполагаемые налоги .

| Номер | Поле | Описание |

|---|---|---|

| 01 | REG | Фиксированный текст, для которого установлено значение 1100 |

| 02 | CHV_DOC | Электронный фискальный документ ACCESSKEY значение |

| 03 | ДАННЫЕ | Дата фискального документа |

| 04 | NUM_ITEM | Порядковый номер позиции в электронном фискальном документе |

| 05 | IND_OPER | Значение, указывающее тип операции: |

| 06 | COD_ITEM | Код товара по записи 0200 |

| 07 | CFOP | Налоговый кодекс операций и положений (CFOP) |

| 08 | QTD. | Количество товара. Для возврата не используются отрицательные значения. Ценности всегда положительные. |

| 09 | ICMS_TOT | Общая стоимость ICMS, подтвержденная налогоплательщиком во входящих фискальных документах |

| 10 | VL_CONFR | Значения ICMS и ICMS-ST для исходящих фискальных документов |

| 11 | COD_LEGAL | Код правовой основы для гипотезы реституции или дополнения ICMS-ST.Описание кодов см. В следующей таблице. |

В следующей таблице описаны коды для гипотезы восстановления или дополнения ICMS-ST.

| Код | Гипотеза восстановления или дополнения ICMS-ST | Наблюдение |

|---|---|---|

| 1 | Операция, при которой восстановление или дополнение ICMS-ST применимо в соответствии с гипотезой пункта I статьи 269 RICMS | Исходящий фискальный документ конечным потребителям с видом налога ICMS-ST и налоговым кодом = 60 |

| 2 | Операция, при которой восстановление ICMS-ST применимо в соответствии с гипотезой пункта II статьи 269 RICMS | Исходящий фискальный документ на уменьшение запасов CFOP 5.927 / другие с типом налога ICMS и налоговым кодом = 90 |

| 3 | Операция, при которой восстановление ICMS-ST применимо в соответствии с гипотезой пункта III статьи 269 RICMS | Исходящий фискальный документ — ICMS-CST [30] (освобожден или не облагается налогом) |

| 4 | Операция, при которой восстановление ICMS-ST применимо в соответствии с гипотезой пункта IV статьи 269 RICMS | Исходящий фискальный документ в другое государство — ICMS-ST [60] (Interstate) |

| 0 | Операция, при которой восстановление или дополнение ICMS-ST неприменимо | Прочие исходящие фискальные документы с видом налога ICMS-ST и налоговым кодом <> 60 |

Реализация на уровне штата Риу-Гранди-ду-Сул

Постановлением 54308/2018 государство РС установило порядок расчета и представления отчетности о дополнении или возмещении налоговых сумм ICMS-ST для плательщиков (розничных и не розничных продавцов), которые осуществляют деятельность, связанную с товарами, подпадающими под режим налоговой замещения ( ICMS-ST).

Государство определило два процесса: один для компаний розничной торговли, а другой — для компаний, не занимающихся розничной торговлей.

Область применения

Сумма ICMS-ST, которая рассчитана для дополнения и реституции, указывается в SPED Fiscal ICMS-ST в записи 1900 и связанных записях корректировок, таких как записи 1921 и 1923, поскольку штат считает этот процесс субоценкой ICMS-ST. .

Компании, не занимающиеся розничной торговлей

| Запись | уровень | Описание | Комментарий | Параметры из состояния RS |

|---|---|---|---|---|

| 1001 | 1 | Открытие блока 1 | Блок 1900 Опция установлена на Да . | |

| 1900 | 2 | Показатель субналогового исчисления ICMS-ST | Индикатор оценки субналога и Описание субналога поля | |

| 1910 | 3 | Период бронирования | ||

| 1920 | 4 | ИТОГО составляет | Обобщение из записи 1921 г. записи | |

| 1921 | 5 | RS001920 | Операция корректировки, которая суммирует все действующие суммы ICMS из: исходящих фискальных документов для конечных потребителей (CFOP 5 *), где CST = 60 и тип налога = ICMS и / или ICMS-ST | Код корректировки, выбранный в Дебет из исходящих финансовых документов поле |

| 1923 | 6 | 1: N записей | Подробная информация об исходящих фискальных документах по позициям или консолидированная по фискальному документу | Консолидировать рекорд 1923 опцион |

| 1921 | 5 | RS021922 | Корректирующая транзакция, которая суммирует сумму ICMS-ST или, если ICMS-ST не существует, предполагаемую сумму ICMS из входящих фискальных документов, где ICMS-ST = 60, и которые связаны с ранее упомянутым исходящим фискальным документом Примечание: Поступающие фискальные документы товаров отражаются только в записи 1921-RS001920. | Код корректировки, выбранный в Кредит из входящих финансовых документов поле |

| 1923 | 6 | 1: N записей | Подробная информация о входящих фискальных документах по позициям или консолидированных фискальных документах | Консолидировать рекорд 1923 опцион |

| 1921 | 4 | RS041921 или RS011921 | Корректирующая операция дополнения или реституции | Код корректировки, который выбран в Дополнение (обратное) или Реституция (обратное) поле |

| E220 | RS101921 | Корректирующая проводка, созданная для отчета в записи E220 | Код настройки, выбранный в поле Дополнение (E210-E220) поле | |

| E111 | RS011021 | Корректирующая проводка, созданная для отчета в записи E111 | Код корректировки, выбранный в поле Возмещение (E111) поле |

Компании розничной торговли

| Запись | уровень | Описание | Комментарии | Параметры из состояния RS |

|---|---|---|---|---|

| 1001 | 1 | Открытие блока 1 | Блок 1900 Опция установлена на Да . | |

| 1900 | 2 | Показатель субналогового исчисления ICMS-ST | Индикатор оценки субналога и Описание субналога поля | |

| 1910 | 3 | Период бронирования | ||

| 1920 | 4 | ИТОГО составляет | Обобщение из записи 1921 г. записи | |

| 1921 | 5 | RS021921 | Кредит: Операция корректировки, которая суммирует сумму ICMS-ST или, если ICMS-ST не существует, предполагаемую сумму налога ICMS из всех утвержденных и зарегистрированных входящих финансовых документов, полученных в течение периода.Если входящий фискальный документ не имеет связанного исходящего фискального документа в периоде, эти операции не будут учитываться в сводке | .Код корректировки, выбранный в Кредит из входящих финансовых документов поле |

| 1923 | 6 | 1: N записей | Подробная информация о входящих фискальных документах по позициям или консолидированных фискальных документах | Консолидировать рекорд 1923 опцион |

| 1921 | 5 | RS021920 | Кредит из запасов: Проводка корректировки, которая используется для регистрации кредита запасов.Эта сумма рассчитывается на основе опции Предполагаемый налоговый баланс , доступной в ICMS-ST, форме в отношении начального сальдо запасов. Поскольку об этой корректировке необходимо сообщать тремя частями, поле DESCR_COMPL_AJ в записи 1921 года содержит следующий текст: «Доблесть судебного решения по делу RICMS, Ливро III, статья 25-A, I, примечание 05, 1/3» | Код корректировки, выбранный в поле Кредит запасов |

| 1921 | 5 | RS011920 | Реверсирование кредита: Операция корректировки, которая суммирует налог ICMS из исходящего фискального документа неконечному потребителю, где код налогообложения = 60, и / или конечному потребителю, где ICMS = освобождаемый или необлагаемый налогом код <> 60 | Код корректировки, который выбран в поле Сторнирование кредита |

| 1921 | 5 | RS001920 | Дебет: Операция корректировки, которая суммирует исходящие налоговые документы ICMS, действующие (CFOP 5 *) для конечного потребителя, где код налогообложения = 60 | Код корректировки, выбранный в Дебет из исходящих финансовых документов поле |

| 1923 | 6 | 1: N записей | Подробная информация об исходящих фискальных документах по позициям или консолидированная по фискальному документу | Консолидировать рекорд 1923 опцион |

| 1921 | 5 | RS041921 | Корректирующая операция дополнения или реституции | Код корректировки, который выбран в Дополнение (обратное) или Реституция (обратное) поле |

| 1926 | 5 | Платежный ICMS-ST | Равно E250.Эта запись создается, когда есть сумма, которую нужно собрать, и платеж существует в налоговой оценке ICMS-ST (компенсация). | |

| E220 | RS101921 | Корректирующая проводка, созданная для отчета в записи E220 | Код настройки, выбранный в поле Дополнение (E210-E220) поле | |

| E111 | RS011021 | Корректирующая проводка, созданная для отчета в записи E111 | Код корректировки, выбранный в поле Возмещение (E111) поле |

Реализация штата Санта-Катарина

Через SEF Portaria No.396/2018, штат SC установил порядок расчета и отчетности о дополнении или возмещении сумм налога ICMS-ST для плательщиков (розничных и не розничных продавцов), которые осуществляют деятельность, связанную с товарами, подпадающими под режим налоговой замещения (ICMS-ST ).

Область применения

| Блок | уровень | Записи | Описание |

|---|---|---|---|

| 0 | 0 | 0000 | Открытие файла |

| 1 | 0001 | Открытие блока 0 | |

| 2 | 0005 | Дополнительная информация о юридическом лице | |

| 2 | 0100 | Бухгалтерская информация | |

| 2 | 0190 | Обозначение единицы измерения | |

| 2 | 0200 | Идентификация товаров и услуг | |

| 2 | 0220 | Преобразование единиц измерения | |

| 2 | 0990 | Блок закрытия 0 | |

| H | 1 | H001 | Блок открывания H |

| 2 | H005 | Товарно-материальные ценности | |

| 2 | H010 | Инвентарная позиция | |

| 1 | H990 | Запорный блок H | |

| 2 | 2 | 2001 | Блок открывания 2 |

| 2 | 2100 | Ежемесячная оценка — Итоги пополнения и возврата товаров, подлежащих обложению налогом типа ICMS-ST | |

| 3 | 2110 | Ежемесячная оценка — Итоги пополнения и возмещения по товарам | |

| 4 | 2113 | Модель фискального документа 55 продажи / возврата товаров, идентифицированных в записи 2110 | |

| 5 | 2114 | Дополнение к фискальному документу, указанному в декларации продаж | |

| 5 | 2115 | Торговый дополнительный фискальный документ | |

| 4 | 2120 | Единичное среднемесячное взвешенное значение базы расчета налога ICMS-ST в отношении собственной деятельности и ICMS-ST поступления товаров | |

| 5 | 2130 | Модель 55 финансового документа поступления товаров с видом налога ICMS-ST, указанным в записи 2110 и связанных с ней декларациях | |

| 6 | 2132 | Дополнение к фискальному документу, указанному в декларации о покупке | |

| 6 | 2136 | Закупочные дополнительные фискальные документы | |

| 1 | 2990 | Блок закрытия 2 | |

| 9 | 1 | 9001 | Блок открывания 9 |

| 2 | 9900 | Файловые записи | |

| 1 | 9990 | Блок закрытия 9 | |

| 0 | 9999 | Закрытие файла |

Следующие записи выходят за рамки: 2112 (исходящие фискальные документы, которые генерируются фискальным принтером ECF) и 2131.

Настройка

Перейти к Администрирование организации > Настройка > Бразильские параметры .

На вкладке Финансовый документ в разделе ICMS-ST установите для следующих параметров значение Да :

- Предполагаемый налог ICMS-ST — Включите этот процесс для создания связанных тегов в формате XML при выдаче NF-e налоговым органам.

- Предполагаемые налоговые бухгалтерские книги ICMS-ST — Включите этот процесс для расчета сумм возмещения и компенсации ICMS-ST и создания соответствующих отчетов в зависимости от штата, в котором фискальное учреждение имеет регистрацию ICMS-ST (SC, SP или RS) .

Перейдите к Финансовые книги > Настройте > Параметры финансовых книг для каждого состояния , а затем выберите соответствующее состояние ( SP , SC или RS ).

Предполагаемый налог

На вкладке «Предполагаемый налог » Быстрая вкладка параметров налоговых книг на страницу состояния , установите следующие параметры:

Алгоритм расчета предполагаемого налога — Выберите метод, который используется для расчета предполагаемого налога ICMS-ST, когда исходящие финансовые документы конечным и не конечным потребителям создаются и разносятся в Dynamics 365 Finance.Этот параметр используется для заполнения связанных тегов при модели фискального документа NF-e.

- Последняя покупка — Используйте информацию из последних входящих финансовых документов, проведенных в течение периода.

SPED Алгоритм расчета предполагаемого налога — Выберите метод, который используется для расчета предполагаемого налога ICMS-ST на основе налоговых оценок ICMS-ST, созданных в Налоговых книгах Модуль :

- Среднее значение — Расчет средней суммы из входящих фискальных документов.Этот метод должен быть выбран для состояния SP или SC.

- Последняя покупка — Используйте информацию из последних входящих финансовых документов, проведенных в течение периода. Этот метод необходимо выбрать для состояния RS.

Оценка субналога ICMS-ST в штате РС

Для состояния RS, поскольку суммы и подробные сведения о расчете компенсаций и возмещения ICMS-ST сообщаются в SPED Fiscal в записи 1900 и других связанных записях, требуется дополнительная настройка для автоматического создания корректировочных транзакций, установленных Указом 54308 / 2018.

Перейдите к Финансовые книги > Настройка > Параметры финансовых книг для каждого состояния , выберите состояние RS , а затем на экспресс-вкладке Параметры ICMS-ST дополнительной оценки установите следующие параметры:

- Блок 1900 — Установите для этой опции значение Да для создания записей оценки субналога ICMS-ST, которые подробно описаны в сеансе области действия.

- Индикатор субналоговой оценки — Выберите тип индикатора, который используется для идентификации субналоговой оценки.

- Описание оценки субналога — введите описание оценки субналога, которое указано в поле 03 DESCR_COMPL_OUT_APUR в записи 1900.

- Имя журнала для корректировки возмещения / дополнения — Выберите журнал, который используется для создания и разноски налоговой оценки компенсации и возмещения.

- Кредит из входящих финансовых документов — выберите соответствующий код корректировки для этого типа корректировки.

- Дебет из исходящих финансовых документов — выберите соответствующий код корректировки для этого типа корректировки.

- Розничная компания — Установите для этого параметра значение Да , если основным видом деятельности в этом состоянии является розничная торговля. В противном случае установите значение Нет .

- Восстановление кредита — Выберите соответствующий код корректировки для этого типа корректировки.

- Кредит запасов — выберите соответствующий код корректировки для этого типа корректировки.

- Дополнение (обратное) — Выберите соответствующий код корректировки для этого типа корректировки.

- Восстановление (обратное) — Выберите соответствующий код корректировки для этого типа корректировки.

- Дополнение (E210-E220) — Выберите соответствующий код корректировки для этого типа корректировки. После создания этой корректировки налоговая оценка ICMS-ST будет обновлена.

- Восстановление (E111) — Выберите соответствующий код корректировки для этого типа корректировки.При создании этой корректировки налоговая оценка ICMS будет обновлена, поскольку в налоговой оценке ICMS разрешены только кредиты.

- Консолидировать запись 1923 — Установите для этого параметра значение Да , чтобы консолидировать или составить отчет о записи 1923 по финансовому документу (никакие позиции не будут детализированы). Поле 08 COD_ITEM останется пустым.

Шаги репродукции

Налоговая оценка ICMS-ST

Перед созданием отчета для каждого штата необходимо создать финансовый период резервирования для месяца, создать налоговую оценку ICMS-ST для штата, а затем рассчитать любые сальдо, применимые в этом состоянии.Если вы хотите создать корректировку кредита, связанную с позицией запаса, отметьте Да, , установите флажок Кредитовая корректировка запасов в форме налоговой оценки ICMS-ST перед подтверждением.

Примечание

Кредитовая корректировка, связанная с позицией запасов, применима только для состояний RS и SC.

Перейти к Налоговые книги > Обычный > Налоговое исчисление > ICMS-ST .

На странице ICMS-ST на панели действий на вкладке Общие в группе Просмотр выберите Предполагаемый баланс налогов .

Страница Предполагаемый баланс налогов включает поля, которые необходимы для целей отчетности. Вот несколько примеров этих полей:

- Код товара

- Название продукта

- ID измерения

- Значения инвентаризационной аналитики

- Единица измерения запасов

- Кол-во

- Налоговая ставка ICMS и базовые суммы ICMS-ST

- Сумма на единицу запасов и всего

На панели действий на вкладке Общие в группе Вычисления выберите Вычислить остатки запасов .Система рассчитывает начальное начальное сальдо и конечное сальдо и показывает значения по номеру позиции.

Вот как работает функция расчета начального сальдо:

- Проверить, существует ли предполагаемое налоговое сальдо за предыдущий период. Если остаток не найден, запускается расчет. Если баланс найден, процедура учитывает значения за предыдущий период.

- Выберите все товары в запасах в наличии, по которым были проводки до текущего периода.

- Рассчитайте количество для каждого выбранного товара в первый день периода.

- Найдите последнюю покупку для каждого товара, для которого была проведена налоговая транзакция ICMS-ST.

- Используя суммы налогов от последней покупки и преобразовав закупочную единицу в единицу запасов, рассчитайте суммы ICMS и ICMS-ST для количества запасов в наличии.

Вот как работает функция расчета конечного сальдо. Эта функция применима только к состоянию SP.

- Удалите старые предполагаемые налоговые сальдо за период, кроме тех, которые используются для следующего периода. Эти суммы будут обновлены, а все остальные суммы будут пересчитаны.

- Выберите все товары в наличии, по которым в течение периода проводились какие-либо операции.

- Найдите предполагаемый налог для каждой позиции.

- Рассчитайте сальдо в предыдущих периодах, чтобы получить количество начального сальдо. Если в предыдущих периодах нет сальдо, величина начального сальдо равна 0 (нулю).

- Выберите все входящие финансовые документы за период, суммируйте суммы налогов ICMS и ICMS-ST и суммируйте количества товаров.

- Рассчитайте среднюю сумму на единицу, суммируя итоговые суммы ICMS и ICMS-ST во всех входящих документах и разделив их на суммарное количество в этих документах.

- Выберите все исходящие финансовые документы и просуммируйте их количество. Затем рассчитайте суммы налогов ICMS и ICMS-ST, используя среднюю сумму, рассчитанную на шаге 6.

- Рассчитайте итоговые суммы и количества сальдо, используя значения из предыдущих периодов, а также суммы входящих и исходящих документов за текущий период. Эти суммы были рассчитаны на этапах 5 и 7 соответственно.

Расчет предполагаемого налога

После первого расчета остатков откройте страницу Предполагаемые налоги и выберите Рассчитать предполагаемые налоги .

На странице есть поля, необходимые для отчетности.На каждой вкладке показаны соответствующие налоговые документы, которые применимы для компенсации и реституции в соответствии с критериями, установленными законодательством штата.

Примечание

Вкладка Возврат кредита применима только к штату RS, и на этой вкладке отображаются исходящие фискальные документы для неконечных потребителей, где код налогообложения = 60, и / или для конечных потребителей, где ICMS = код налогообложения, освобожденного или не облагаемого налогом < > 60.

В нижней части страницы показаны общие суммы.

Вот как работает средний алгоритм для расчета предполагаемого налога:

- Выберите все строки всех исходящих финансовых документов в текущем периоде.

- Для каждой позиции из этих строк выберите все строки всех входящих финансовых документов, которые имеют одинаковый код позиции в текущем периоде. Затем рассчитайте средние суммы налогов ICMS и ICMS-ST.

- Если в периоде нет входящих документов, рассмотрите соответствующую запись в предполагаемом налоговом сальдо.

Примечание

Для состояния SP не рассчитываются средние значения для дополнительных финансовых документов на продажу и заказов на поставку. Учитываются только значения из исходных фискальных документов.

Создать корректировки

Для состояния RS используйте кнопку Создать корректировки , чтобы сгенерировать соответствующую налоговую корректировку, которая должна быть сообщена в SPED Fiscal.

В зависимости от типа бизнеса компании (розничный или нерозничный) отдел Финансов генерирует соответствующие корректировки:

- Дебет исходящих фискальных документов.

- Кредит для входящих фискальных документов.

- Кредит из складской позиции (начальное сальдо). Эта налоговая корректировка создается один раз и делится на три части.

- Восстановление кредита.

- Компенсация и реституция (сторнирование).

- Компенсация в записи E220.

- Реституция в записи E111.

Примечание

После выбора Создать корректировки нет возможности вернуться в исходное состояние.Чтобы сообщить о записи E220 или E111, необходимо вручную сторнировать транзакцию корректировки, созданную во время выполнения функции Создать корректировки. Другие корректировки, относящиеся к дебету, кредиту, кредиту для запасов и сторнированию кредита, создаются только для целей SPED Fiscal. Вы не сможете увидеть эти транзакции, потому что они сохранены во временной таблице.

Сформировать выписку

Состояние СП

Перейдите к Налоговые книги > Обычные > Период бронирования , а затем на вкладке Налоговые отчеты выберите CAT 4218 SP .Этот отчет также доступен в налоговой оценке ICMS-ST для штата ИП.

В поле Имя файла введите полный путь, по которому текстовый файл должен быть сохранен. Включите имя файла.

В поле Layout version выберите версию.

В поле Тип файла выберите тип файла:

- Обычный

- Специальное указание

- Заменитель

Созданный текстовый файл необходимо сначала проверить с помощью приложения налогового органа.После утверждения файла вы можете отправить информацию в налоговые органы.

Состояние РС

- Перейдите к Фискальные книги > Обычные > Период бронирования , а затем на вкладке Налоговые отчеты выберите SPED фискальный . Этот отчет также доступен в налоговой оценке ICMS-ST для штата РС.

- Задайте параметры, которые обычно устанавливаются для создания финансового отчета SPED. Чтобы сгенерировать запись 1900 и другие связанные записи, вы должны установить параметры, необходимые для генерации финансового отчета SPED.Чтобы настроить эти параметры, выполните следующие действия:

- Создайте и синхронизируйте соответствующий период бронирования.

- Синхронизация инвентаря. Если возможно, возьмите кредит из начального сальдо запасов.

- Создайте или обновите налоговую оценку ICMS-ST для штата RS.

- Рассчитайте предполагаемый остаток налога (если применимо).

- Рассчитать предполагаемый налог.

- Сгенерируйте корректировки.

- Выполните оставшиеся шаги, связанные с налоговой оценкой ICMS-ST.

- Создайте фискальный отчет SPED обычным способом.

Состояние SC

Перейдите в Финансовые книги> Настройка> Параметры налоговой отчетности , а затем выберите SPED DRCST .

На экспресс-вкладке Параметры настройки добавьте интернет-адрес и адрес заголовка запроса, чтобы соответствующий файл XML можно было отправить в государственные налоговые органы.

Перейдите на Администрирование организации> Настройка> Бразильские параметры .

На вкладке Финансовый документ в разделе ICMS-ST установите для следующих параметров значение Да , чтобы включить функцию расчета предполагаемого налога в процессе выдачи NF-e и в SPED Fiscal ICMS- Налоговое исчисление СТ:

- Предполагаемый налог ICMS-ST

- Предполагаемые налоговые книги ICMS-ST

Перейдите к Налоговые книги > Обычные > Период бронирования , а затем на вкладке Налоговые отчеты выберите SPED DRCST .Этот отчет также доступен в налоговой оценке ICMS-ST для штата SC.

В поле Имя файла введите полный путь, по которому текстовый файл должен быть сохранен. Включите имя файла.

В поле Тип файла выберите тип файла.

Файл отправлен с помощью веб-служб. Требуется сертификат. После того, как ответное сообщение получено вместе с результатом государственной проверки, ответ сохраняется в том же месте, где был сгенерирован файл.

Декларация о браке или гражданском союзе

В день торжественной церемонии вы должны заполнить форму Декларация о браке (DEC − 50) или Декларация гражданского союза (DEC − 55).

Эти формы доступны на английском и французском языках, только в бумажной версии.

Каждая форма пронумерована и состоит из четырех страниц в следующем порядке:

- Оригинал Декларация о браке (DEC − 50) или Декларация гражданского союза (DEC − 55), страница 1 — белый лист;

- Оригинал Return of Marriage (SP − 2) или Return of Civil Union (SP − 7), страница 2 — белый лист;

- Копия супругов Декларации о браке (DEC-50) или Декларации гражданского союза (DEC-55), страница 3 — зеленый лист;

- Копия должностного лица Декларации о браке (DEC-50) или Декларации гражданского союза (DEC-55), стр. 4 — желтый лист.

Подпись декларации о браке

В конце церемонии служащий, супруги и два свидетеля должны подписать Декларацию о браке (DEC-50) или Декларацию гражданского союза (DEC-55), заполненную ранее. Должностное лицо должно передать супругам их копию формы (зеленая копия).

Должностное лицо и супруги должны также подписать Return of Marriage (SP-2) или Return of Civil Union (SP-7) на второй странице декларации.

Начало страницы

Как получить бланк декларации

Назначенное должностное лицо не предпринимает никаких действий для получения формы Декларация о браке (DEC-50) или Декларации гражданского союза (DEC-55). Документ отправляется ему по почте вместе с письмом-разрешением.

Для других категорий должностных лиц формы Декларации о браке (DEC-50) и Декларации гражданского союза (DEC-55) предоставляются Директором гражданской службы при предъявлении официального номера.Запрос можно подать по телефону или на любой из наших двух стоек обслуживания.

Начало страницы

Дата отзыва: 2019-03-27

Form S.P.202 Скачать заполняемый PDF-файл или заполнить онлайн-заявление сотрудника частного детектива New Jersey

ЗАЯВЛЕНИЕ ЧАСТНОГО ДЕТЕКТИВНОГО СОТРУДНИКА

Отдел полиции штата

Департамент права и общественной безопасности

Штат Нью-Джерси

Вся информация, указанная в этой форме, считается предоставленной под присягой.Любое искажение фактов является причиной лишения права трудоустройства

или может быть наказуемо по закону в соответствии с N.J.S. 2С: 28-2, 2С: 28-3 и 2С: 28-7.

Ни одно лицо не может быть нанято каким-либо обладателем лицензии частного детектива до тех пор, пока такое лицо, которое будет нанято на работу, не оформит

и не предоставит такому держателю сертификата лицензии следующее заявление в соответствии с положениями Закона о частных детективах

1939 года »с поправками, внесенными главой 152 Закона 1948 года.

К этому заявлению должна быть приложена копия квитанции Sagem Morpho в качестве доказательства снятия отпечатков пальцев.

Заявление должно быть составлено почерком лица, которое будет нанято владельцем лицензии частного детектива

, и должно быть сохранено работодателем.

Номер сотрудника ____________. Все отчеты сотрудников должны быть пронумерованы последовательно, начиная с

Номер 1. Один раз присвоенный номер не может использоваться для любого другого сотрудника. При последующем повторном найме любого сотрудника этому сотруднику

снова должен быть присвоен его старый номер.Введенный здесь номер должен совпадать с номером, введенным на листах с отпечатками пальцев

.

Заказчик: Заполнить несмываемыми чернилами.

Имя лицензиата: ______________________________________________________________________

Торговая компания: ____________________________________________________________________________

Адрес: ______________________________________________________________________________

Дата выдачи лицензии: __________________________ Номер лицензии: _________________________

1.а. Полное имя сотрудника __________________________________________ № S.S. ____________________

б. Адрес проживания ____________________________________________________________________________

c. Домашний телефон: ____________________ Сотовый телефон: ____________________ Электронная почта: ______________________

d. Возраст _____ Место и дата рождения ________________________________________________________________

(Дата)

(Город)

(Округ)

(Штат)

(Страна)

e.Вы гражданин США? _____________. Если нет, подали ли вы заявление о намерении

стать гражданином? __________ Если пожар, когда и где? ____________________________________________

(Дата)

(Название суда)

(Город)

(Государство)

ф.

Если вы не являетесь гражданином США, гражданином или подданным какой страны вы являетесь? ____________________

С.П. 202 (Ред. 04/07)

ЗАЯВЛЕНИЕ ЧАСТНОГО ДЕТЕКТИВНОГО СОТРУДНИКА

Отдел полиции штата

Департамент права и общественной безопасности

Штат Нью-Джерси

Вся информация, указанная в этой форме, считается предоставленной под присягой.Любое искажение фактов является причиной лишения права трудоустройства

или может быть наказуемо по закону в соответствии с N.J.S. 2С: 28-2, 2С: 28-3 и 2С: 28-7.

Ни одно лицо не может быть нанято каким-либо обладателем лицензии частного детектива до тех пор, пока такое лицо, которое будет нанято на работу, не оформит

и не предоставит такому держателю сертификата лицензии следующее заявление в соответствии с положениями Закона о частных детективах

1939 года »с поправками, внесенными главой 152 Закона 1948 года.

К этому заявлению должна быть приложена копия квитанции Sagem Morpho в качестве доказательства снятия отпечатков пальцев.

Заявление должно быть составлено почерком лица, которое будет нанято владельцем лицензии частного детектива

, и должно быть сохранено работодателем.

Номер сотрудника ____________. Все отчеты сотрудников должны быть пронумерованы последовательно, начиная с

Номер 1. Один раз присвоенный номер не может использоваться для любого другого сотрудника. При последующем повторном найме любого сотрудника этому сотруднику

снова должен быть присвоен его старый номер.Введенный здесь номер должен совпадать с номером, введенным на листах с отпечатками пальцев

.

Заказчик: Заполнить несмываемыми чернилами.

Имя лицензиата: ______________________________________________________________________

Торговая компания: ____________________________________________________________________________

Адрес: ______________________________________________________________________________

Дата выдачи лицензии: __________________________ Номер лицензии: _________________________

1.а. Полное имя сотрудника __________________________________________ № S.S. ____________________

б. Адрес проживания ____________________________________________________________________________

c. Домашний телефон: ____________________ Сотовый телефон: ____________________ Электронная почта: ______________________

d. Возраст _____ Место и дата рождения ________________________________________________________________

(Дата)

(Город)

(Округ)

(Штат)

(Страна)

e.Вы гражданин США? _____________. Если нет, подали ли вы заявление о намерении

стать гражданином? __________ Если пожар, когда и где? ____________________________________________

(Дата)

(Название суда)

(Город)

(Государство)

ф.

Если вы не являетесь гражданином США, гражданином или подданным какой страны вы являетесь? ____________________

С.П. 202 (Ред. 04/07)

2.Назовите свой бизнес или занятие, которыми вы занимались в течение пяти лет, непосредственно предшествующих дате подачи заявления

вашему работодателю, с указанием места или мест, где этот бизнес или занятие велось, и

имени или имен работодателей, если таковые имеются, с указанием их дат:

Место жительства

Имя и адрес

Месяц / год

Занятие

(Укажите номер, улицу и город)

Работодателя

От _____ / _____

По

_____ / _____

От _____ / _____

К

_____ / _____

От _____ / _____

До

_____ / _____

От _____ / _____

К

_____14 _____ 900_15 / _____

К

_____ / _____

3.Были ли вам когда-либо предъявлены обвинения в совершении какого-либо преступления или правонарушения в этом штате или любом другом штате или территории? __________

Если да, укажите полную информацию.

___

_________________________________________________________________________

_____

______________________________________________________________________________________________

4. Рассматривается ли какая-либо жалоба на вас в настоящее время в каком-либо департаменте, бюро, совете, прокуратуре, уголовном суде

или любом другом правительственном или регулирующем органе или должностном лице ? ______________ Если да, опишите подробнее.

5. Были ли вы когда-нибудь осуждены за мелкий проступок или преступление первой или второй степени? __________________

Если да, укажите

подробности ____________________________________________________________________________

_____________

6. Были ли вы когда-либо осуждены за:

a. Незаконное использование, ношение или хранение пистолета или другого опасного оружия? _______________________________

б. Изготовление или хранение орудий взлома? _______________________________________________________

c.Покупка или получение похищенного имущества; воровство или кража? ________________________________________________

г. Незаконный въезд в здание? ___________________________________________________________________

e. Помощь в побеге из тюрьмы? _____________________________________________________________________

ф.

Незаконное хранение, под влиянием или распространение вызывающих привыкание наркотических средств или любого контролируемого

опасного вещества? _________________________________________________________________________

7.Были ли вы когда-либо осуждены за какое-либо другое преступление или правонарушение? __________ Если да, опишите все подробности.

__________________

______________________________________________________________________________________________

______________________________________________________________________________________________

8. a. Была ли когда-либо отозвана лицензия частного детектива, выданная вам или партнерству или корпорации, членом которых вы были

или должностным лицом, в этом штате или любом другом штате или территории в связи с осуждением за какое-либо из преступлений или правонарушений

указано в этом разделе? __________ Если да, укажите полную информацию

___________________________

___________________________________________________________________________________________

___________________________________________________________________________________________

b.Было ли когда-либо отклонено какое-либо заявление, поданное вами на получение лицензии в качестве частного детектива, этим штатом или любым другим штатом или территорией

из-за признания виновным в совершении каких-либо преступлений или правонарушений, указанных в предыдущем разделе? __________

Если да, укажите полную информацию

__________________________________________________________________________

___________________________________________________________________________________________

___________________________________________________________________________________________

9.Были ли когда-либо отклонены, приостановлены или отозваны какие-либо лицензии или разрешения, выданные вам или запрошенные вами?

___________ Если да, предоставьте полную информацию

_________________________________________________________________

____

______________________________________________________________________________________________

10. Были ли вы уволены по какой-либо причине по какой-либо причине? _________ Если да, укажите полную информацию

_________________

______________________________________________________________________________________________

______________________________________________________________________________________________

11.Имя работодателя (лицензиата), которому подано это заявление:

_________________________________

______________________________________________________________________________________________

ШТАТ НЬЮ-ДЖЕРСИ

Город ________________________________________

SS

Округ _____________________________________

__________________________________________________________________________________________

(Имя лица, производящего Настоящее Заявление)

под присягой дает показания и говорит: что он является вышеуказанным лицом; что он прочитал вышеизложенное заявление и отметил ответы на него

; что такие ответы верны, насколько ему известно, и что он лично поставил свою подпись на этом af-

фидавите; что вышеперечисленные ответы написаны почерком ответственного лица.

Подпись ______________________________________

Присягаю передо мной _______________________________

день _________________________________, _________

(год)

_________________________________________________

Нотариус

Form S.P.202A Скачать заполняемый PDF-файл или заполнить заявление сотрудника агентства онлайн-безопасности Нью-Джерси

ЗАЯВЛЕНИЕ СОТРУДНИКА АГЕНТСТВА БЕЗОПАСНОСТИ

Отдел полиции штата

Департамент права и общественной безопасности

Штат Нью-Джерси

Вся информация, указанная в этой форме, считается предоставленной в качестве заявления под присягой.Любое искажение фактов является причиной лишения права трудоустройства

или может быть наказуемо по закону в соответствии с N.J.S. 2С: 28-2, 2С: 28-3 и 2С: 28-7.

Ни одно лицо не может быть нанято каким-либо держателем лицензии охранного агентства до тех пор, пока такое лицо, которое будет нанято, не оформит

и не предоставит такому держателю лицензии следующее заявление в соответствии с положениями «Закона о регистрации

Офицера безопасности. (SORA) »с поправками, внесенными в соответствии с главой 134 Закона 2004 года.

Заявление должно быть сделано почерком лица, нанятого лицензированным охранным агентством, и должно быть сохранено

охранным агентством.

Временный идентификационный номер или номер сертификата сотрудника службы безопасности _____________________.

Заказчик: Заполнить несмываемыми чернилами.

Название охранного агентства: ________________________________________________________________

Торговая компания: ____________________________________________________________________________

Адрес: ______________________________________________________________________________

Дата выдачи лицензии: __________________________ Номер лицензии: _________________________

1.а. Полное имя сотрудника __________________________________________ № S.S. ____________________

б. Адрес проживания ____________________________________________________________________________

c. Домашний телефон: ____________________ Сотовый телефон: ____________________ Электронная почта: ______________________

d. Возраст _____ Место и дата рождения ________________________________________________________________

(Дата)

(Город)

(Округ)

(Штат)

(Страна)

e.Вы гражданин США? _____________. Если нет, подали ли вы заявление о намерении

стать гражданином? __________ Если пожар, когда и где? ____________________________________________

(Дата)

(Название суда)

(Город)

(Государство)

ф.

Если вы не являетесь гражданином США, гражданином или подданным какой страны вы являетесь? ____________________

С.П. 202А (04.07)

ЗАЯВЛЕНИЕ СОТРУДНИКА АГЕНТСТВА БЕЗОПАСНОСТИ

Отдел полиции штата

Департамент права и общественной безопасности

Штат Нью-Джерси

Вся информация, указанная в этой форме, считается предоставленной в качестве заявления под присягой.Любое искажение фактов является причиной лишения права трудоустройства

или может быть наказуемо по закону в соответствии с N.J.S. 2С: 28-2, 2С: 28-3 и 2С: 28-7.

Ни одно лицо не может быть нанято каким-либо держателем лицензии охранного агентства до тех пор, пока такое лицо, которое будет нанято, не оформит

и не предоставит такому держателю лицензии следующее заявление в соответствии с положениями «Закона о регистрации

Офицера безопасности. (SORA) »с поправками, внесенными в соответствии с главой 134 Закона 2004 года.

Заявление должно быть сделано почерком лица, нанятого лицензированным охранным агентством, и должно быть сохранено

охранным агентством.

Временный идентификационный номер или номер сертификата сотрудника службы безопасности _____________________.

Заказчик: Заполнить несмываемыми чернилами.

Название охранного агентства: ________________________________________________________________

Торговая компания: ____________________________________________________________________________

Адрес: ______________________________________________________________________________

Дата выдачи лицензии: __________________________ Номер лицензии: _________________________

1.а. Полное имя сотрудника __________________________________________ № S.S. ____________________

б. Адрес проживания ____________________________________________________________________________

c. Домашний телефон: ____________________ Сотовый телефон: ____________________ Электронная почта: ______________________

d. Возраст _____ Место и дата рождения ________________________________________________________________

(Дата)

(Город)

(Округ)

(Штат)

(Страна)

e.Вы гражданин США? _____________. Если нет, подали ли вы заявление о намерении

стать гражданином? __________ Если пожар, когда и где? ____________________________________________

(Дата)

(Название суда)

(Город)

(Государство)

ф.

Если вы не являетесь гражданином США, гражданином или подданным какой страны вы являетесь? ____________________

С.П. 202А (04.07)

2.Назовите свой бизнес или занятие, которыми вы занимались в течение пяти лет, непосредственно предшествующих дате подачи заявления

вашему работодателю, с указанием места или мест, где этот бизнес или занятие велось, и

имени или имен работодателей, если таковые имеются, с указанием их дат: