ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО ЕДИНОМУ НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

Приложение N 2

Утверждено

Приказом МНС России

от 21.11.2003 N БГ-3-22/647

Налоговая декларация по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее — декларация), заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации (далее — Кодекс), за каждый отчетный (налоговый) период.

Декларация представляется налогоплательщиками:

по итогам отчетного периода — не позднее 25 дней со дня окончания соответствующего отчетного периода;

по итогам налогового периода налогоплательщиками — организациями — не позднее 31 марта года, следующего за истекшим налоговым периодом; налогоплательщиками — индивидуальными предпринимателями — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налоговая декларация может быть представлена в электронном виде в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным Приказом МНС России от 02.04.2002 N БГ-3-32/169 (зарегистрирован в Минюсте России 16.05.2002, N 3437; «Бюллетень нормативных актов федеральных органов исполнительной власти», 2002, N 21).

Уплата единого или минимального налога производится по месту нахождения организации (по месту жительства индивидуального предпринимателя).

Квартальные авансовые платежи по единому налогу уплачиваются налогоплательщиками не позднее 25 числа первого месяца, следующего за истекшим отчетным периодом.

Единый налог (минимальный налог), подлежащий уплате по истечении налогового периода, уплачивается налогоплательщиками — организациями не позднее 31 марта года, следующего за истекшим налоговым периодом; налогоплательщиками — индивидуальными предпринимателями — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Открыть полный текст документа

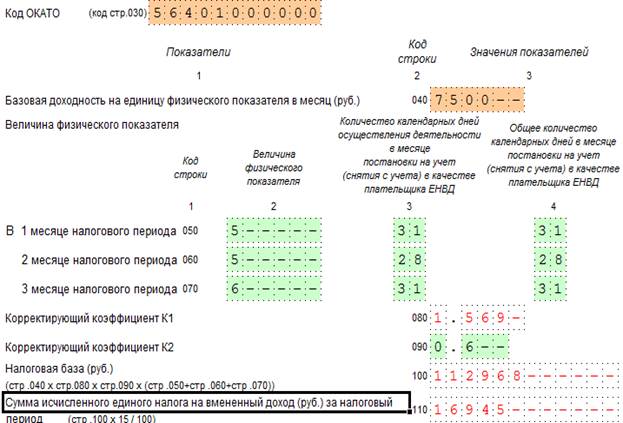

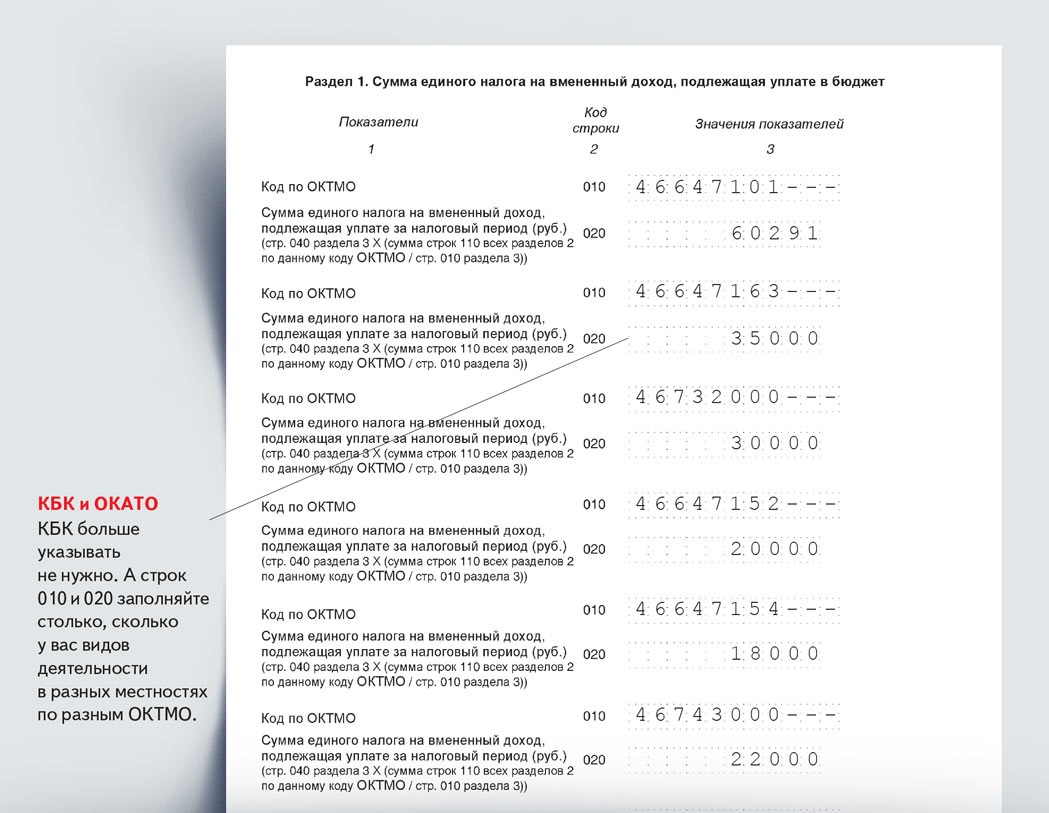

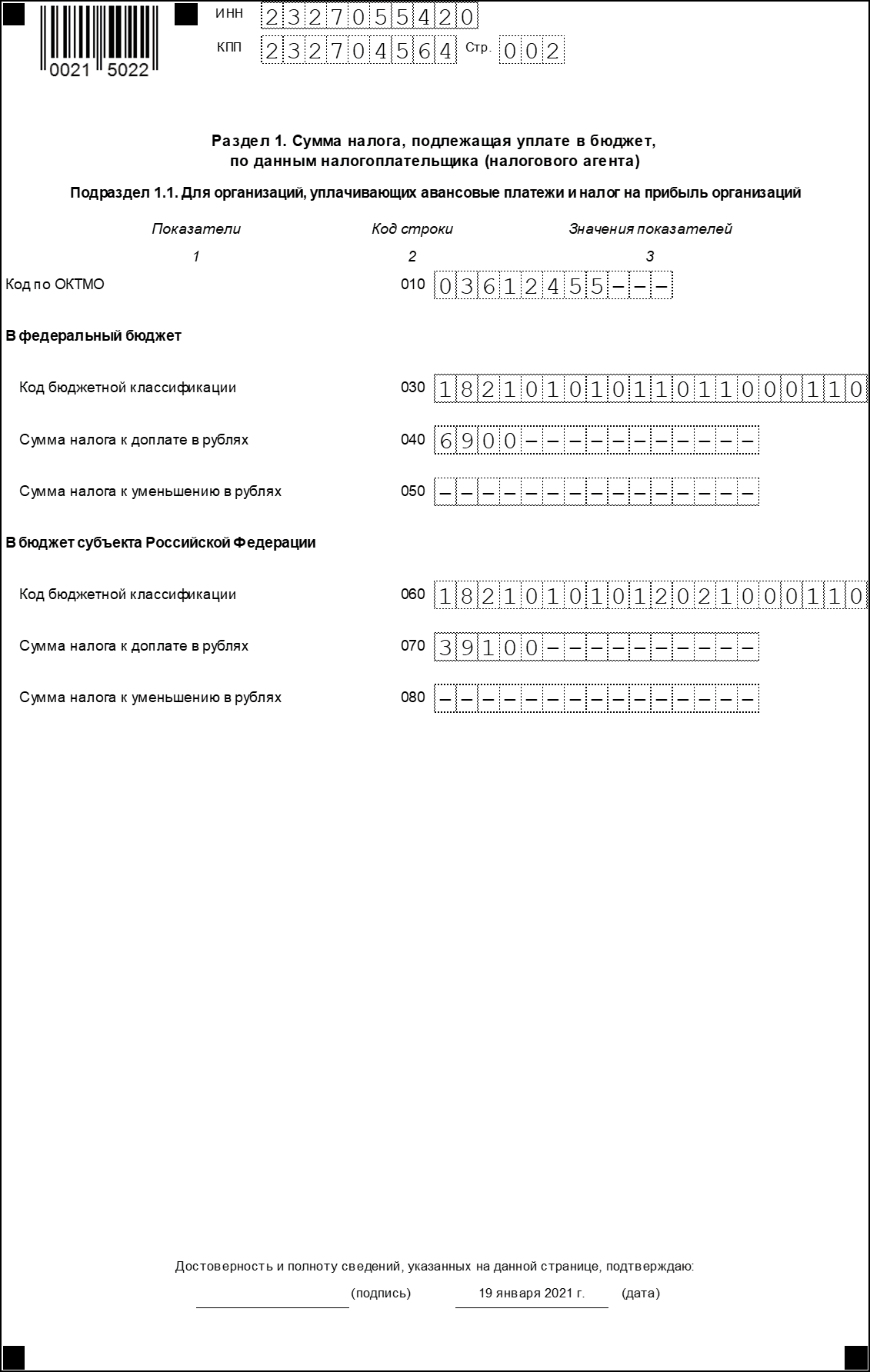

Как заполнять декларацию по ЕНВД при наличии филиала

Плательщиком налога является организация

Налоговым периодом по ЕНВД признается квартал (ст. 346.30 Налогового кодекса РФ). Декларации надо представлять не позднее 20-го числа первого месяца следующего налогового периода (п. 3 ст. 346.32 Налогового кодекса РФ).

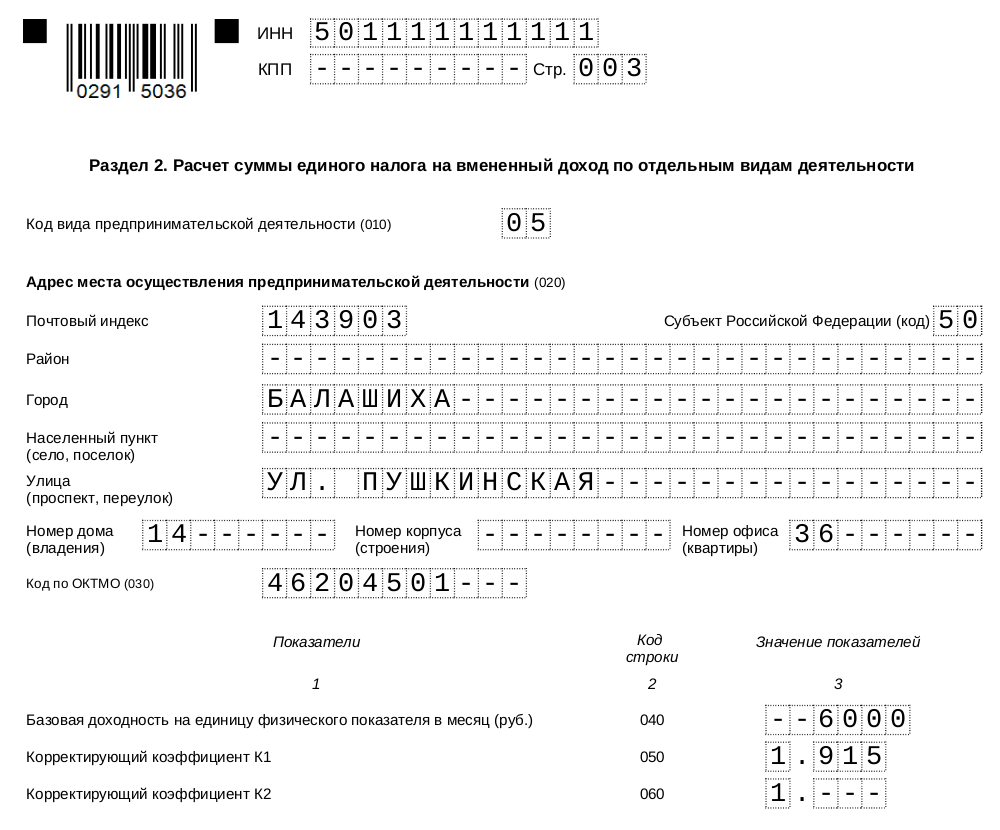

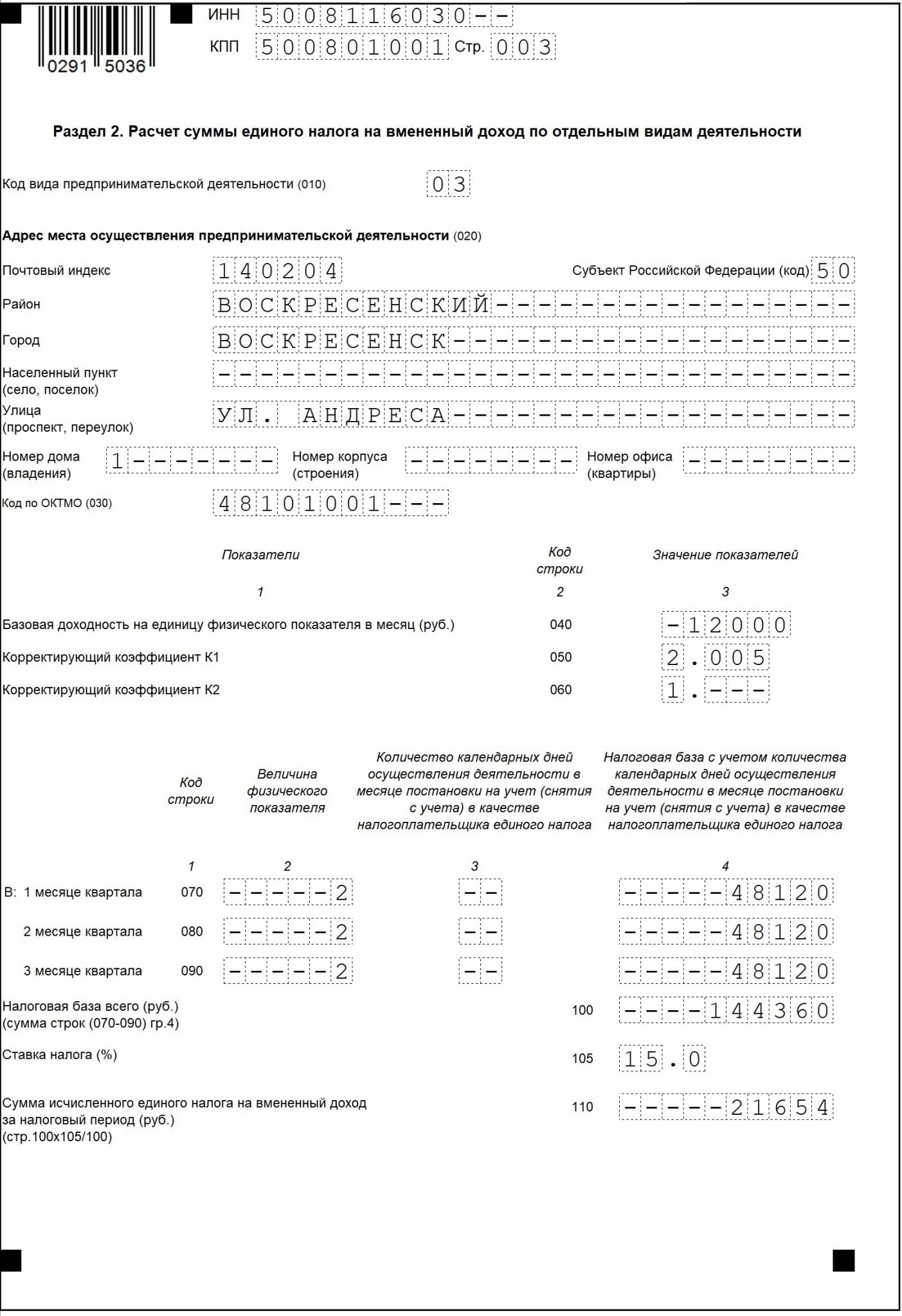

Некоторые организации представляют декларации по ЕНВД, указывая в них КПП обособленного подразделения с кодом причины постановки на учет 43 или 45. Кроме того, некоторые организации, состоящие на учете в качестве плательщика единого налога на вмененный доход и представившие налоговые декларации по этому налогу по каждому обособленному подразделению, указывают в них его КПП.

По мнению налоговиков, такой вариант заполнения неверен.

Встать на учет в качестве плательщиков единого налога на вмененный доход обязаны организации, а не их обособленные подразделения. Это указано в статье 346.28 Налогового кодекса РФ.

В пункте 2.5 Порядка заполнения налоговой декларации по ЕНВД, утвержденного приказом ФНС России от 23 января 2012 г. № ММВ-7-3/13@, сказано, что налоговая декларация представляется организацией в инспекцию по месту постановки на учет в качестве плательщика единого налога не позднее 20-го числа первого месяца следующего налогового периода.

При заполнении налоговой декларации компании следует указывать ИНН и КПП, присвоенные по месту ее нахождения.

Их значения указаны в свидетельстве о постановке на учет. Об этом сказано в подпункте 1 пункта 3.2 Порядка.

А в пункте 5.1 установлено, что раздел 2 налоговой декларации по единому налогу заполняется организацией отдельно по каждому виду деятельности.

Предусмотрено два варианта заполнения

В зависимости от конкретной ситуации у торговой организации есть два варианта заполнения налоговой декларации по единому налогу.Первый вариант применяется в том случае, если все подразделения организации, применяющие систему налогообложения в виде уплаты единого налога на вмененный доход, находятся на территории, подведомственной одной и той же налоговой инспекции. В этом случае представляется только одна налоговая декларация по ЕНВД. Раздел 2 этой декларации заполняется отдельно по каждому виду деятельности и по обособленному подразделению.

При этом на титульном листе в поле «по месту учета» нужно будет указывать код 214 (по местонахождению российской организации, не являющейся крупнейшим налогоплательщиком).

А в 5-6-й позициях КПП нужно указать код причины постановки на учет 35 «постановка на учет организации в качестве плательщика ЕНВД». Основание — письмо ФНС России от 5 февраля 2014 г. № ГД-4-3/1895.

Основание — письмо ФНС России от 5 февраля 2014 г. № ГД-4-3/1895.

Впрочем, можно здесь указывать и код 01 (постановка на учет в налоговом органе российской организации в качестве налогоплательщика по месту ее нахождения).

Второй вариант применяется в случае, если обособленные подразделения находятся на территории, подведомственной разным налоговым инспекциям. В этом случае фирма должна встать на учет в качестве плательщика этого налога в каждой инспекции, на подведомственной территории которой компания ведет указанную деятельность. Тогда ежеквартально налоговую декларацию придется представлять в каждую из этих инспекций.

При этом раздел 2 декларации нужно будет заполнить отдельно по каждому виду деятельности и по каждому месту ее ведения.

В этом случае на титульном листе налоговой декларации в поле «по месту учета» нужно проставить код 310 (по месту осуществления деятельности российской организации).

А в 5-6-й позициях КПП указать код причины постановки на учет 35 «постановка на учет организации в качестве плательщика ЕНВД». Такие рекомендации налоговики дали в письме № ГД-4-3/1895. Отметим, что доведенная до организаций позиция чиновников из высшего налогового ведомства не нова.

Такие рекомендации налоговики дали в письме № ГД-4-3/1895. Отметим, что доведенная до организаций позиция чиновников из высшего налогового ведомства не нова.

Аналогичные рекомендации давали финансисты в письмах Минфина России от 11 февраля 2011 г. № 03-11-11/35, от 8 июня 2010 г. № 03-11-11/160 и от 25 марта 2010 г. № 03-11-11/76.

Опубликовано в журнале «Учет в торговле» № 4, апрель 2014 г.

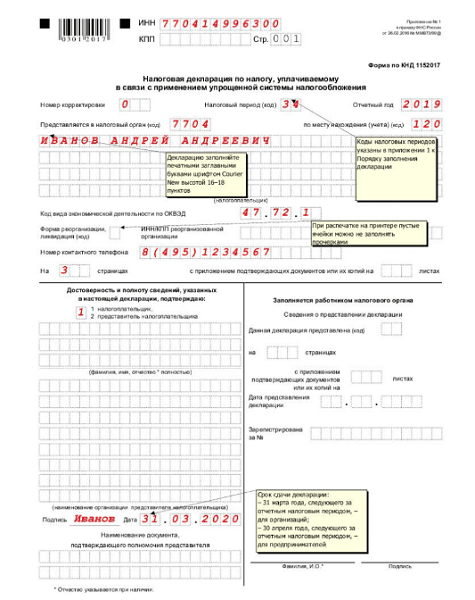

Налоговая декларация ИП: особенности систем налогообложения

Налоговая декларация ИП — документ, в котором предприниматель заявляет о доходе и исчисленном налоге. Опираясь на данные в декларации, налоговый орган контролируют величину налога, подлежащего к уплате.

Декларацию подают в налоговую инспекцию с разной периодичностью, в зависимости от режима налогообложения ИП. Предприниматели на ОСНО сдают декларацию по нескольким налогам в разные периоды. Проще отчитаться тем, кто применяет УСН, ЕСХН, ЕНВД.

Проще отчитаться тем, кто применяет УСН, ЕСХН, ЕНВД.

Важно: индивидуальные предприниматели на режиме ПСН не сдают налоговую декларацию. От составления и подачи отчета их освобождает ст. 346.52 НК РФ.

Как будет выглядеть декларация — также зависит от режима налогообложения. Информация о правилах заполнения и сроках подачи деклараций для ИП на каждом из режимов представлена в статье.

Налоговая декларация ИП на ЕСХН и УСН

ИП на ЕСХН платят налог авансом раз в полгода. А декларацию по единому налогу подают раз в год не позднее 31 марта.

Правила заполнения и представления декларации по ЕСХН установлены приказом ФНС № ММВ-7-3/384@.

ИП на УСН платят единый налог ежеквартально, но представляют налоговую декларацию в ФНС по итогам года. Отчитаться нужно не позднее 30 апреля.

Составление декларации и подача в ИФНС происходит в порядке, установленном приказом ФНС № ММВ-7-3/99@. Декларацию нужно сдать, даже если ИП не ведет деятельность или еще не имеет оборотов.

Декларацию по УСН в налоговую можно предоставить в бумажном виде, в том числе по почте. Однако если в компании работает 25 человек или более, отчитываться нужно в электронном виде. Передачу данных по защищенным каналам обеспечивают спецоператоры связи. Декларацию заполняют в компьютерных программах или сервисах.

Сервис Новый Астрал Отчет работает в браузере — не занимает место на компьютере и позволяет работать с разных устройств. Он сохраняет данные отчетности, когда операционная система компьютера подводит.

Пользователь Новый Астрал Отчет может не беспокоится о том, как выглядит тот или иной вид отчета. Нужно только выбрать, куда отчитаться. А заполнению формы поможет автозаполнение и подсказки.

Неподача отчетности вовремя грозит ИП штрафом в 5% от неуплаченного налога за каждый месяц просрочки. Максимальный штраф составляет 30% от неуплаченного налога. Инспекция может заблокировать счёт ИП, если бизнес не рассчитается с задолженностью в 10 дней.

Налоговая декларация ИП на ЕНВД

Налоговый периодом на ЕНВД составляет квартал. Отчитываться в ИФНС нужно по итогам каждого квартала не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Отчитываться в ИФНС нужно по итогам каждого квартала не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Порядок заполнения «вмененной» декларации на 2019 год утвердил приказ ФНС № ММВ-7-3/414@.

За неподачу декларации в срок индивидуальный предприниматель на ЕНВД несет ответственность в соответствии ст. 119 НК РФ.

Важно: оформление «нулевой» декларации на ЕНВД не предусмотрена. Налог ЕНВД рассчитывается не от фактически полученной прибыли, а от вмененного дохода. Платить налоги и сдавать декларацию нужно, даже если компания не ведет деятельность.

Налоговая декларация ИП на ОСНО

В отличие от организаций, ИП на ОСНО не платят налог с прибыли, а значит не сдают и декларацию по налогу на прибыль.

Предприниматели на ОСНО составляют и сдают:

Составление декларации 3-НДФЛ является ежегодной обязанностью ИП на общем режиме налогообложения. Декларацию представляют в налоговую не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Форму декларации и порядок заполнения установил приказ ФНС № ММВ-7-11/569@673557. В ней отражают годовой доход и исчисленный налог.

Декларацию по НДС сдают по итогам каждого квартала в соответствии с п. 5 ст. 174 НК РФ. Сделать это нужно не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Неподача отчетности в срок грозит ИП штрафом в размере 5% от неуплаченного налога за каждый месяц просрочки. Поэтому если ИП только начал работать или приостановил деятельность, нужно сдать «нулевую» декларацию.

Официальное название «нулевки» — единая (упрощенная) налоговая декларация. Составить и заполнить отчет нужно в соответствии с приказом Минфина № 62н.

«Нулевую» декларацию подают компании на ОСНО, у которых в отчетном периоде не было оборотов по банковским счетам и кассе и нет объекта налогообложения по соответствующим налогам.

О форме 1040 Дополнительные связанные элементы

О форме 4952, Удержание инвестиционных процентов

Информация о форме 4952 «Вычет из инвестиционного процента», включая последние обновления, соответствующие формы и инструкции о том, как подавать. Используйте эту форму для расчета суммы инвестиционных расходов по процентам, которую вы можете вычесть за текущий год, и суммы, которую вы можете перенести на будущие годы.

Используйте эту форму для расчета суммы инвестиционных расходов по процентам, которую вы можете вычесть за текущий год, и суммы, которую вы можете перенести на будущие годы.

О форме 6251, Альтернативный минимальный налог — Физические лица

Информация о форме 6251 «Альтернативный минимальный налог — физические лица», включая последние обновления, соответствующие формы и инструкции о том, как подавать.Форма 6251 используется физическими лицами для расчета альтернативного минимального налога. Используйте эту форму, чтобы определить сумму альтернативного минимального налога (AMT), если таковая имеется.

О форме 8283, Неденежные благотворительные взносы

Информация о форме 8283 «Неденежные благотворительные взносы», включая последние обновления, соответствующие формы и инструкции о том, как подавать. Форма 8283 используется для вычета вычета за благотворительный взнос имущества или аналогичных предметов имущества, заявленная стоимость которых превышает 500 долларов.

О форме 8582, Ограничения потери пассивной активности

Информация о форме 8582 «Ограничения потери пассивной активности», включая последние обновления, соответствующие формы и инструкции о том, как подавать документы. Форма 8582 используется физическими лицами, имениями и трастами с убытками от пассивной деятельности для расчета суммы любых убытков от пассивной деятельности (PAL), допустимых в текущем налоговом году.

О форме 8606, невычитаемые IRA

Информация о форме 8606, IRA, не подлежащих вычету, включая последние обновления, связанные формы и инструкции о том, как подавать.Форма 8606 используется для сообщения об определенных взносах и распределениях в / от определенных типов IRA.

О форме 8822, изменение адреса

Информация о форме 8822 «Изменение адреса», включая последние обновления, соответствующие формы и инструкции о том, как подать заявку. Форма 8822 используется налогоплательщиками для уведомления IRS об изменениях домашнего или служебного почтового адреса или местонахождения предприятия.

О форме 8829, Расходы на использование вашего дома в коммерческих целях

Информация о форме 8829 «Расходы на использование вашего дома в коммерческих целях», включая последние обновления, соответствующие формы и инструкции о том, как подавать.Используйте форму 8829, чтобы подсчитать допустимые расходы на коммерческое использование вашего дома в Приложении C (форма 1040) и любой перенос сумм на следующий год.

О форме 9465, Запрос о рассрочке платежа

Информация о форме 9465 «Запрос о рассрочке платежа», включая последние обновления, соответствующие формы и инструкции по подаче. Форма 9465 используется налогоплательщиками для запроса ежемесячной рассрочки платежа, если они не могут уплатить всю сумму налога, которую они должны.

Как заполнять налоговую декларацию как профессионал

Уменьшение налогов на прибыль — это упражнение в финансовой пригодности. Вы стремитесь к меньшему количеству. Как и в гольфе, это цель, которая может быть достигнута с честью, если умение и практика.

Как и в гольфе, это цель, которая может быть достигнута с честью, если умение и практика.

Этот образец налоговой декларации, подготовленный в консультации с Бобом Мейганом, вице-президентом TurboTax, налогового программного обеспечения, опубликованного Intuit, проведет вас через весь процесс. Понимание того, как это работает, может помочь, независимо от того, полагаетесь ли вы на профессионального составителя отчетов, делаете ли вы возврат вручную или используете программное обеспечение, как мы это сделали здесь.

(Вот полная копия декларации .)

Возвращение предназначено для гипотетической пары из пригорода Нью-Йорка, Сэмюэля и Фелисити. Их совокупный налогооблагаемый доход в размере 89 985 долларов (, строка 43, ) помещает их в 25-процентную федеральную налоговую категорию. Благодаря различным перерывам и вычетам их чистая прибыль намного меньше, чем их общий доход в размере 190 700 долларов (, строка 22, ).

Все налогоплательщики получают льготы по нижней шкале в части своего налогооблагаемого дохода.Для супружеских пар, подающих документы совместно, 25-процентная скобка применяется к налогооблагаемому доходу от 75 300 до 151 900 долларов, а налогооблагаемый доход рассчитывается после различных перерывов.

У них трое иждивенцев: их дети, Сирил и Хайди, и пожилой родитель Сидней, который живет с ними, поэтому они потребовали пять личных освобождений. Постатейные отчисления и кредиты на образование также помогли снизить налогооблагаемый подоходный налог.

Начало работы с 1040

Форма 1040 сначала просит налогоплательщика перечислить все доходы.Затем он учитывает корректировки, вычеты и личные льготы, чтобы определить, какой доход подлежит налогообложению. Большинство цифр переносятся из рабочих листов или дополнительных форм и графиков. Налогооблагаемый доход и налог на него рассчитываются на странице 2, как и кредиты — которые более ценны, чем вычеты, потому что они уменьшают налоги доллар за доллар.

В этой декларации налог на самозанятость (, строка 57, ), который покрывает сумму, которую Самуэль должен платить за социальное обеспечение и бесплатную медицинскую помощь, добавляется к подоходному налогу для общих налоговых расчетов.Последний номер на странице 2 показывает либо возврат, либо платеж.

Собирайте документы даже для онлайн-подачи

Налоговая служба призывает налогоплательщиков подавать документы в электронном виде. Однако люди, которые готовят свои собственные декларации, могут отправлять по почте бумажные формы. В любом случае подготовка одинакова.

Во-первых, соберите документы, касающиеся доходов и удержаний, включая официальные формы: W-2, 1099, 1098, K-1 и другие, присланные работодателями, банками, брокерскими фирмами и всеми, кто вам платил.Плательщики также должны отправить копии в I.R.S. Компьютеры агентства сравнивают доходы с данными плательщиков. Если вам не хватает W-2 или 1099; перейти к источнику для новой копии.

Подавать совместно или самостоятельно

Как и большинство супружеских пар, Сэмюэл и Фелисити подают документы совместно (, строка 2, ). Их пять исключений находятся на Line 6 . Фелисити, дизайнер, получает зарплату в размере 103 500 долларов, которая уменьшается на 10 000 долларов, которые она внесла в свой пенсионный план 401 (k).Ее чистая заработная плата в размере 93 500 долларов указана в графе 1 ее W-2 и в строке 7 , из 1040. Взнос 401 (k) указан в ее W-2, но не в их налоговой декларации. Самуэль — индивидуальный инженер-консультант. Его чистый доход, 91 561 доллар после аренды офиса и других расходов, переводится из Графика C в строку , строка 12, .

Проценты, дивиденды, прирост капитала

Налогооблагаемый процентный доход в размере 613 долларов США указан в строке 8a . Их обыкновенные дивиденды в размере 923 доллара, указанные в форме 1099-DIV, выпущенной финансовыми учреждениями, показаны в строке , Строка 9a, . Как и большинство дивидендов от внутренних акций и паевых инвестиционных фондов, все они считаются «квалифицированными» и появляются в строке , Строка 9b . Они облагаются налогом как долгосрочный прирост капитала — 15 процентов для большинства людей и 20 процентов для тех, кто находится в группе подоходного налога в размере 39,6 процента. Люди в группах с 10 и 15 процентами не платят налоги на квалифицированные дивиденды или прирост капитала, но должны отчитываться о них.

Как и большинство дивидендов от внутренних акций и паевых инвестиционных фондов, все они считаются «квалифицированными» и появляются в строке , Строка 9b . Они облагаются налогом как долгосрочный прирост капитала — 15 процентов для большинства людей и 20 процентов для тех, кто находится в группе подоходного налога в размере 39,6 процента. Люди в группах с 10 и 15 процентами не платят налоги на квалифицированные дивиденды или прирост капитала, но должны отчитываться о них.

Этой паре не нужно было подавать Приложение B, потому что они не заработали более 1500 долларов в виде процентов или дивидендов.

Прирост капитала в размере 4 103 доллара США (, строка 13, ) поступает из Графика D, , строка 16, . Их общий доход составляет 190 700 долларов (, строка 22, ).

Очень важный номер

Затем идут две корректировки, часто называемые вычетами над чертой. Самуэль может вычесть половину своего налога на самозанятость, который идет на социальное обеспечение и медицинскую помощь, 6 469 долларов (, строка 27, ). Работодатели платят половину этих налогов за сотрудников и могут вычитать свою долю, поэтому самозанятые люди, которые платят весь налог, вычитают половину.На , строка 28, — 17 018 долларов для пенсионного плана Самуэля с отсрочкой налогов для самозанятых. Это максимальный вклад, который он может сделать, по расчетам TurboTax. Работающие люди, которые занимаются побочными консультациями или работают внештатно, могут брать аналогичные вычеты или корректировки, если они внесли свой вклад в пенсионный план по самозанятости.

Работодатели платят половину этих налогов за сотрудников и могут вычитать свою долю, поэтому самозанятые люди, которые платят весь налог, вычитают половину.На , строка 28, — 17 018 долларов для пенсионного плана Самуэля с отсрочкой налогов для самозанятых. Это максимальный вклад, который он может сделать, по расчетам TurboTax. Работающие люди, которые занимаются побочными консультациями или работают внештатно, могут брать аналогичные вычеты или корректировки, если они внесли свой вклад в пенсионный план по самозанятости.

Скорректированный валовой доход пары в размере 167 213 долларов указан в строке , строка 37, . Это важное число влияет на многие другие и может ограничивать некоторые вычеты и кредиты.Часто это отправная точка для вашей государственной налоговой декларации.

После детализированных вычетов в размере 56 978 долларов (, строка 40, , из Приложения A) и пяти личных освобождений на сумму 20 250 долларов (, строка 42, ), налогооблагаемый доход пары составляет 89 985 долларов (, строка 43, ). Обычный налог на это составляет 13 540 долларов (, строка 44, ). Альтернативный минимальный налог (A.M.T.), который отрицает личные льготы и льготы, такие как вычет государственных и местных налогов, был ниже, чем обычный налог для этой пары. Строка 45 в этой декларации пуста: они не несли ответственности за A.M.T.

Обычный налог на это составляет 13 540 долларов (, строка 44, ). Альтернативный минимальный налог (A.M.T.), который отрицает личные льготы и льготы, такие как вычет государственных и местных налогов, был ниже, чем обычный налог для этой пары. Строка 45 в этой декларации пуста: они не несли ответственности за A.M.T.

Take Credits

Далее идут кредиты, которые уменьшают налоги доллар на доллар. Налогоплательщики требуют возмещения расходов в размере 959 долларов (, строка 50, ) и 639 долларов (, строка 68, из Таблицы 8863 для расходов на обучение в колледже Сирила.

Налог на самозанятость в размере 12 937 долларов (строка , строка 57, ) исходит из Таблицы SE. Налоги в размере 14000 долларов были удерживается из зарплаты Фелисити (, строка 64, ).Поскольку Самуэль работает не по найму, его заработок не подлежал удержанию, и никакие налоги не удерживались с его инвестиционного дохода, поэтому они платили ежеквартальные ориентировочные налоги в размере 10 000 долларов (, строка 65, ). В итоге ( 78 ) они должны 879 долларов. Они не получают возмещения, но довольны: поскольку они тщательно подсчитали, они не дали казначейству беспроцентную ссуду. Также они не понесли штрафа за неуплату налога в достаточной сумме в течение года.

В итоге ( 78 ) они должны 879 долларов. Они не получают возмещения, но довольны: поскольку они тщательно подсчитали, они не дали казначейству беспроцентную ссуду. Также они не понесли штрафа за неуплату налога в достаточной сумме в течение года.

Таблица A: Постатейные вычеты

Невозмещенные медицинские расходы, превышающие 10 процентов скорректированного валового дохода, могут быть вычтены.Налогоплательщики не могут вычесть все свои расходы (42 157 долларов США по строке 1 , ), но имеют право на вычет в размере 25 426 долларов США (строка 4 ), главным образом потому, что они платят взносы за дополнительную страховку в Сиднее и за лечение, не покрываемое Medicare или его Medigap. политика.

Пара может вычесть подоходный налог штата в размере 5 172 долларов (строка , строка 5, ) и налог на недвижимость в размере 13 000 долларов (строка , строка 6, ), а также проценты по ипотеке в размере 9500 долларов (строка , строка 10, ).

Они также могут вычесть подарки на благотворительность в размере 3880 долларов США (строка , строка 19 ), включая 3640 долларов США наличными (строка , строка 16, ) и 240 долларов США (строка , строка 17, ) на стоимость одежды, пожертвованной для церковных собраний. продажа. В случае проверки заявители должны иметь возможность предъявить письменные доказательства, например банковские записи, для денежных пожертвований и квитанции, выданные благотворительной организацией для подарков на сумму 250 долларов и более.

Убытки от несчастных случаев и краж (, строка 20, ) могут быть вычтены, если убытки, не возмещенные за счет страховых возмещений или других выплат, превышают 100 долларов за инцидент плюс 10 процентов скорректированного валового дохода.Относительно немного людей имеют право, но те, кто подает форму 4684 (не показана) вместе со своими декларациями.

Поскольку различные детализированные вычеты, такие как профсоюзные или профессиональные взносы, невозмещенные коммерческие расходы сотрудников и сборы за подготовку налогов (, строка 27, ), разрешены только для расходов, превышающих 2 процента скорректированного валового дохода, они не могли их брать.

Детализированные вычеты составляют 56 978 долларов (, строка 29, ), что намного выше стандартного вычета в 12 600 долларов для супружеских пар, подающих совместную регистрацию, поэтому для этой пары стоит детализировать.

Приложение C: Прибыль или убыток от бизнеса

Как неинкорпорированный технический консультант, Сэмюэл должен подать Приложение C для индивидуального предпринимательства.

У него был валовой доход в размере 131 250 долларов (, строка 7, ) и расходы в размере 39 689 долларов (, строка 28, ), и вычли 4398 долларов (, строка 9, ) за то, что он проехал на своей машине 8145 миль по бизнесу. В 2016 году вычет за пробег в служебных целях составляет 54 цента за милю. Самые большие расходы, подробно описанные в Части II, составили 12 000 долларов на аренду офиса (, строка 20b, ).Купив офисную мебель и оборудование в последние годы, Сэмюэл не приобрел в прошлом году ничего, что могло бы подлежать немедленному списанию, известному как вычет по статье 179, в отличие от амортизации оборудования в течение нескольких лет (, строка 13, ).

Возвраты, содержащие Приложение C, имеют уровень аудита выше среднего, и проверенные заявители должны обосновывать вычеты, поэтому подробные записи важны. Самуэль сообщил о чистой прибыли в размере 91 561 доллар (, строка 31, ).

Приложение D и Форма 8949: Прирост и убыток капитала

Продажи активов, которые привели к чистому приросту или убытку капитала, отражаются в Приложении D, в котором числа взяты из Формы 8949.

Прошлым летом пара, обеспокоенная президентской кампанией и видя, что их акции в Twitter и Goldman Sachs теряют свою стоимость, продали эти акции. Они потеряли 3279,50 долларов на Goldman (Часть 1I Приложения 8949) и 5 868 долларов в Твиттере (Часть II из 8949). Убытки до 3000 долларов могут быть использованы для компенсации обычного дохода; что-то еще может быть перенесено на будущие годы.

Но осенью они решили получить прибыль в размере 1400 долларов на Exxon Mobil и 9750 долларов на Amazon, что дало им чистую прибыль.У них также было распределение прироста капитала во взаимных фондах в размере 2100 долларов (График D, , строка 13, ), в результате чего их чистая долгосрочная прибыль составила 7 382 долларов (, строка 15, ). В сочетании с их краткосрочным убытком в размере 3279 долларов (, строка 7, , таблица D), у них была чистая прибыль в размере 4 103 долларов (, строка 16, , таблица D), которая переносится на , строка 13, формы 1040.

Schedule D также используется для отчета о продажах недвижимости, произведений искусства и других активов, включая муниципальные облигации.(Только проценты по этим облигациям, а не прибыль от продаж, не облагаются налогом.) У налогоплательщиков не было ни одной из этих продаж для отчетности.

Затраты по заявленным продажам включают брокерские сборы и сборы, а цена продажи рассчитывается после вычета таких сборов. Активы, удерживаемые в течение года или менее, являются краткосрочными, и их продажи отражаются в Части I. Краткосрочная прибыль облагается налогом так же, как и обычный доход. Долгосрочная прибыль облагается налогом по более низким ставкам, чем обычный доход, и не облагается налогом для тех, кто находится в 10 и 15-процентной скобках.

Таблица SE: Налог на самозанятость

Фермеры ( Строка 1a ) и независимые подрядчики или консультанты платят налоги на самозанятость для социального обеспечения и медицинской помощи. Чистая прибыль Сэмюэля в размере 91 561 доллар, как указано в Приложении C, занесена в строки 2 и 3 Таблицы SE и умножена на 92,35 процента для определения его налогооблагаемой базы дохода, 84 557 долларов, в строке , строка 4 . В свою очередь, это число умножается на 15,3 процента, что составляет сумму 12,4 процента для социального обеспечения и 2.9 процентов для Medicare. В результате 12 937 долларов по , строка 5, — это налог на самозанятость Самуэля.

Расчет немного отличается для людей, чья база заработка превышает 118 500 долларов, потому что на этом заканчиваются налоги на социальное обеспечение, но налоги по программе Medicare применяются ко всем заработанным доходам. Они должны умножить сумму в строке 4 на 2,9 процента, добавить ее к 14 694 долларам и ввести результат в строку , строку 5 . В любом случае половина суммы в строке 5 — $ 6 469 для Сэмюэля — вводится в строку 6 , затем переносится в строку 27 формы 1040 для вычета из дохода.

Форма 8863: Образовательные кредиты

Два кредита на образование, Американский кредит возможностей, который может быть востребован в течение четырех лет обучения в бакалавриате, при условии, что студент зачислен как минимум на половину учебного дня, и пожизненный учебный кредит. в этой форме.

Предел дохода для требования полного кредита American Opportunity Credit представляет собой модифицированный скорректированный валовой доход в размере 80 000 долларов для индивидуальных заявителей, но те, у кого доход до 90 000 долларов США, могут претендовать на уменьшенный кредит.Диапазон составляет от 160 000 до 180 000 долларов для супружеских пар, подающих совместно.

Налогоплательщики, чей модифицированный скорректированный валовой доход находился в пределах диапазона, смогли потребовать кредит в размере 1 598 долларов (, строка 7, ) для Сирила, студента колледжа. На странице 1 формы эта сумма разделена на возмещаемый кредит в размере 639 долларов США (, строка 8, ) и невозмещаемый кредит в размере 959 долларов США (, строка 9, ). Возвратные кредиты позволяют правомочным налогоплательщикам, чьи налоги ниже суммы кредита, требовать возмещения разницы.

В налоговом кодексе есть другие льготы для расходов на образование, которые налоговое программное обеспечение может определить для пользователей, ответивших на его анкету.

Как подать федеральную налоговую декларацию

Подать федеральную налоговую декларацию

IRS начало принимать и обрабатывать федеральные налоговые декларации 12 февраля 2021 года. Чтобы приступить к подаче налоговой декларации, вам сначала нужно узнать, сколько денег вы заработали в 2020 году. Затем вам нужно будет решить, следует ли принимать налоговую декларацию. стандартный вычет или укажите свой доход.Наконец, вам необходимо отправить все до 17 мая 2021 года.

Шаги по подаче налоговой декларации

Соберите документы, в том числе:

Форма W-2 от каждого работодателя

Другое отчеты о доходах и процентах (формы 1099 и 1099-INT)

Квитанции на благотворительные пожертвования, медицинские и коммерческие расходы, если вы указываете свой доход

Выберите свой статус подачи.Статус подачи документов зависит от того, состоите ли вы в браке. Процент, который вы платите для покрытия домашних расходов, также влияет на ваш статус регистрации.

Решите, как вы хотите подавать налоговую декларацию. IRS рекомендует использовать программное обеспечение для подготовки налоговых деклараций для электронной подачи, чтобы получить самые простые и точные декларации.

Определите, берете ли вы стандартный вычет или учитываете ли доход по статьям.

Если у вас есть задолженность, узнайте, как произвести налоговый платеж, в том числе подать заявку на план выплат.

Подайте налоговую декларацию до 17 мая 2021 г.

Узнайте, как проверить статус возврата налога.

Выплаты за экономический ущерб от коронавируса (EIP) и пособия по безработице

Из-за пандемии COVID-19 вы могли получать пособие по безработице и / или выплату за экономический ущерб (EIP), в зависимости от вашего права на участие.

IRS не считает EIP как налогооблагаемый доход, поэтому вам не нужно указывать его в налоговой декларации за 2020 год.

Проверьте, получили ли вы оба стимулирующих платежа, соответствуете ли вы критериям. Вы можете потребовать недостающие деньги из EIP, заполнив налоговую декларацию за 2020 год для получения возвратного кредита на восстановление. Недостающие деньги EIP будут выплачены либо в виде возврата налогов, либо в виде более низких налоговых счетов.

Если вы потеряли работу и имеете право на получение компенсации, полученные вами выплаты по безработице считаются налогооблагаемым доходом. Вы должны были получить форму 1099-G, в которой будет указана сумма фонда по безработице, которую вы получили в течение года.Используйте эту форму, чтобы указать доход от пособия по безработице в своей федеральной налоговой декларации.

Защитите себя от кражи личных данных, связанных с налогами

Кража налогового идентификатора происходит, когда кто-то крадет вашу личную информацию для подачи налоговой декларации с использованием ваших личных данных. Обычно мошенник, подающий налоговую декларацию, использует ваш номер социального страхования для подачи налоговой декларации с целью получения возмещения. Чтобы защитить себя от кражи идентификационного номера налогоплательщика, вы можете получить шестизначный PIN-код для защиты личности (IP-PIN) в IRS.ПИН-коды IP известны только вам и IRS, поэтому IRS может подтвердить вашу личность при подаче декларации. Узнайте больше о том, как работает IP-PIN и как его применить.

Обратитесь в IRS по вопросам подачи налоговой декларации

Для получения максимально быстрой информации IRS рекомендует найти ответы на ваши вопросы в Интернете. Вы также можете позвонить в IRS, но время ожидания для разговора с представителем может быть очень долгим. Этот вариант лучше всего подходит для менее сложных вопросов.

Статус единой подачив вашей налоговой декларации за 2021 год.Узнайте свой статус подачи в налоговой декларации

Холост — это основной статус подачи документов для не состоящих в браке лиц, которые не соответствуют требованиям для подачи документов в качестве главы семьи. Если вы не состояли в браке в последний день и налогового года, вы не имеете права использовать какой-либо другой статус регистрации, тогда вы должны подать налоговую декларацию как холост. См. Налоговые ставки для индивидуальных файлов. Налоговый совет : Если вы являетесь родителем-одиночкой или ухаживаете за иждивенцем, родственником, вам следует выяснить, имеете ли вы право на регистрацию, используя налоговый инструмент главы семьи или HOHucator; это может снизить ваши налоги.

Если у вас есть какие-либо вопросы по личному налогу, воспользуйтесь одним из более чем 10 бесплатных инструментов налогового калькулятора, которые позволяют получить ответы в несколько кликов.

Чтобы узнать, соответствуете ли вы критериям одиночной подачи, вы должны задать себе 2 вопроса:

- Был ли я женат в последний день года?

- Могу ли я претендовать на какой-либо другой статус подачи?

1. Если вы ответили «Да» на первый вопрос (вы были женаты 31 декабря), то вы не можете подать заявление как холост, если вы не разлучены по закону.Если 31 декабря вы состояли в браке и не разлучены по закону, вам необходимо будет использовать один из статусов регистрации в браке (совместная подача заявки в браке или подача заявки в браке отдельно).

2. Если вы ответили «Да» на второй вопрос (вы имеете право на другой статус подачи), тогда вы можете подавать как холост, но вы можете получить больший возврат налога (или меньше налогов), если вы используете другой статус подачи. в вашей налоговой декларации.

Женат или не женат?

Для целей налогообложения ваше семейное положение на весь год определяется вашим семейным положением в последний день года.Если 31 декабря вы не состояли в браке, развелись или были разлучены по закону в соответствии с законодательством штата, то вы считаются «не состоящими в браке» или не состоящими в браке в течение всего года. Если вы состояли в браке (и не разлучены по закону) 31 декабря, то вы считаются женатыми в течение всего года. Существует исключение для вдов и вдовцов: если ваш супруг (а) умер в течение года, вы все равно можете подать заявление о совместной регистрации в браке за этот год. В течение следующих двух лет вы можете иметь право подать заявление в качестве вдовы или вдовца.

Если вы не состоите в браке, и у вас есть ребенок на иждивении или соответствующее лицо, вы можете подать налоговую декларацию, используя более выгодный статус подачи, чем холост. Вы можете получить более высокие налоговые ставки и другие налоговые льготы, если вы соответствуете требованиям для подачи документов в качестве главы семьи или соответствующей требованиям вдовы (вдовы).

Глава семьи: Если вы не состоите в браке и заплатили более половины стоимости содержания дома для отвечающего требованиям лица, то вы можете подать заявление в качестве главы семьи.

Соответствующая требованиям вдова или вдовец: Если ваш супруг умер, вы не вступили в повторный брак и содержали ребенка-иждивенца, вы можете подать заявление в качестве соответствующей критериям вдовы или вдовца в течение двух лет после смерти вашего супруга.

Если вы вступили в брак в последний день года, вы не можете подать заявление как холост. Однако вы можете подать заявление о браке отдельно вместо того, чтобы подавать совместную декларацию со своим супругом.

Вы можете претендовать на статус единой подачи при составлении налоговой декларации 1040.Его легко подать как Single на eFile.com. Выбор статуса подачи налоговой декларации — это первое, что вы делаете, когда начинаете готовить налоговую декларацию онлайн.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Требования к подаче | H&R Block

Требования к подаче налоговой декларации обычно зависят от трех факторов:

- Ваш статус регистрации

- Ваш валовой доход

- Ваш возраст

Статус регистрации

Всего пять статусов подачи:

- Не замужем

- Женат, подает вместе

- Женат, подает отдельно

- Соответствующая вдова

- Глава семьи

Читайте дальше, чтобы узнать больше о каждом статусе подачи и получить дополнительную информацию о налоговой декларации.

Одноместный

Вы соответствуете требованиям для подачи заявки на получение индивидуального статуса, если в последний день года применимы оба условия:

- Вы не состоите в браке или проживаете отдельно от своего супруга в соответствии с указом о разводе или раздельном содержании.

- Вы не имеете права подавать документы в качестве главы семьи или вдовы (вдовы).

Вы также можете быть холостым, если овдовели до 1 января 2020 г. и не вышли замуж повторно в течение 2020 г. Однако вы можете снизить свой налог, если имеете право подавать документы как

- Глава семьи

- Соответствующая требованиям вдова (вдова) с ребенком-иждивенцем

Если вы отвечаете требованиям к подаче налоговой декларации по единому статусу и вам меньше 65 лет, вы должны подать заявление, если ваш федеральный валовой доход составлял 12 400 долларов США или более.Если вам 65 лет или больше, вы должны подать заявление, если ваш федеральный валовой доход составлял 14 050 долларов или больше.

Семейное положение в браке

Считается, что вы состоите в браке, если в последний день года поданы оба условия:

- Вы состоите в законном браке.

- Вы не разделены по закону на основании развода или отдельного распоряжения о содержании.

Супружеская пара может подать совместную или отдельную декларацию.

Если ваш (а) супруг (а) умирает в течение года, и вы, и ваш супруг (а) считаются женатыми в этом году.Если вы не вступите в повторный брак в течение года, вы можете подать совместную или отдельные декларации.

Если вы вступите в повторный брак в том же году, когда умер ваш супруг (а), вы должны сделать и то, и другое:

- Подайте совместную или отдельную декларацию вашему новому супругу.

- Подать заявление о заключении брака отдельно для умершего супруга.

Женат, подача отдельно

Супружеская пара может подать как совместную, так и отдельную декларацию. Однако совместный возврат часто приводит к снижению федерального налога.

Если вы подаете отдельные декларации, налоговые ставки обычно выше. Кроме того, IRS ограничивает вычеты и кредиты, которые вы можете получить, если подаете отдельную заявку.

Соответствующая вдова (эр)

Вы соответствуете требованиям к регистрации вдовы (вдовы), если все они применимы:

- Вы имеете право подать совместную декларацию за год смерти вашего супруга. Не имеет значения, подали ли вы на самом деле совместную декларацию.

- Ваш (а) супруг (а) умер в любой из двух налоговых лет, непосредственно предшествующих текущему налоговому году, и вы не вступали в повторный брак.Итак, на 2020 год ваш супруг должен умереть в 2018 или 2019 году.

- Вы можете заявить, что один из этих родственников находится на иждивении по вашему возвращению, за исключением приемных детей:

- Сын

- Дочь

- Пасынок

- Падчерица

- Вы оплатили более половины стоимости содержания дома в течение года. Он должен был быть домом для вашего ребенка или пасынка в течение всего года.

Глава семьи

Чтобы соответствовать требованиям к регистрации статуса главы домохозяйства, они должны соответствовать действительности:

- В последний день года вы не состояли в браке или считались незамужними.

- Вы оплатили более половины стоимости содержания дома в течение года.

- Соответствующее лицо проживало с вами в доме более полугода, за исключением временного отсутствия. Однако, если подходящим лицом является ваш иждивенец, он не обязан жить с вами.

Для получения дополнительной информации см. Публикацию 17: Ваш федеральный подоходный налог.

Женат, но считается не состоящим в браке для целей налогообложения

Чтобы считаться не состоящим в браке согласно требованиям к подаче налоговой декларации, должны применяться все эти требования:

- Вы подаете налоговую декларацию отдельно от супруга.

- Вы оплатили более половины расходов на содержание дома в течение всего года.

- Ваш дом был основным домом более полугода для одного из этих людей:

- Сын или пасынок

- Дочь или падчерица

- Воспитанник

- Вы можете потребовать иждивенца. Однако это не применяется, если вы не можете заявить права на иждивенца, потому что родитель, не являющийся опекуном, требует ребенка. Чтобы узнать больше, см. Публикацию 17: Ваш федеральный подоходный налог.

- Ваш (а) супруг (а) не проживал в доме в течение последних шести месяцев года.

Пример: Предположим, вы:

- Проживал отдельно от вашего супруга с 3 февраля 2020 г.

- У вас нет указа о разводе или письменного соглашения о раздельном проживании

- Не хочу подавать совместную декларацию

- Завести одного ребенка

Если вы заплатили больше более половины стоимости содержания дома, в котором вы и ваш ребенок проживали в течение всего года, считается, что вы не состоите в браке для целей налогообложения.В этом случае вы имеете право подать заявление как глава семьи.

Подавая заявление в качестве главы семьи, вы можете претендовать на кредиты и вычеты, недоступные для состоящих в браке лиц, подающих отдельно. К ним относятся:

- Кредит заработанного дохода (EIC)

- Кредит по уходу за детьми и иждивенцами

- Кредиты на образование

- Вычет процентов по студенческой ссуде

Чтобы узнать больше, см. Публикацию 501: Освобождения, стандартные вычеты и информация о подаче.

2020 Требования к подаче налоговой декларации для большинства людей

Вы должны подать декларацию за 2020 год, если у вас есть определенная сумма валового дохода. Требования к валовому доходу для каждого статуса регистрации:

- Статус единой подачи:

- 12 400 долл. США для лиц младше 65 лет

- 14 050 долл. США, если возраст 65 лет и старше

- Семейное положение в браке:

- 24 800 долл. США, если оба супруга моложе 65 лет

- 26 100 долл. США, если один супруг моложе 65 лет и один супруг 65 лет и старше

- 27 400 долларов, если оба супруга старше 65 лет

- Женат, подача документов раздельно — 5 долларов для всех возрастов

- Глава семьи:

- 18 650 долл. США для лиц младше 65 лет

- 20 600 долл. США, если возраст 65 лет и старше

- Соответствующая требованиям вдова с ребенком-иждивенцем:

- 24 800 долл. США для лиц младше 65 лет

- 26 100 долл. США для лиц старше 65 лет

2020 Требования к подаче налоговой декларации для детей и других иждивенцев

Если ваш родитель или кто-то другой может заявить, что вы являетесь иждивенцем, требования к подаче документов зависят от вашего:

- Валовой доход

- Трудовой доход

- Нетрудовой доход

Вам необходимо подать декларацию, если вы:

- Одинокий иждивенец в возрасте до 65 лет, не слепой, и применимо любое из следующих условий:

- Ваш нетрудовой доход превышал 1100 долларов.

- Ваш заработанный доход превысил 12 400 долларов США.

- Ваш валовой доход был больше, чем:

- 1100 долларов США

- Ваш заработанный доход до 12 050 долларов США плюс 350 долларов США

- Одинокий иждивенец в возрасте 65 лет и старше или младше 65 лет и слепой, и любое из этих Подайте заявку:

- Ваш нетрудовой доход составил более 2750 долларов США.

- Ваш заработанный доход превысил 14 050 долларов США.

- Ваш валовой доход был больше, чем:

- 2750 долларов США

- Ваш заработанный доход до 12 050 долларов США плюс 2000 долларов США

- Одинокий иждивенец в возрасте 65 лет и старше, слепой; применимо любое из следующих условий:

- Ваш нетрудоспособный доход составил более 4400 долларов.

- Ваш заработанный доход составил более 15 700 долларов США.

- Ваш валовой доход был больше, чем:

- 4400 долларов США

- Ваш заработанный доход до 12 050 долларов США плюс 3650 долларов США

Дополнительная налоговая информация

Вы должны подать заявление, если на 2020 год применимо какое-либо из этих условий:

- Вы должны уплатить любые специальные налоги, включая любой из следующих:

- Альтернативный минимальный налог (AMT)

- Дополнительный налог на соответствующий план, включая IRA, или другой счет с налоговым льготом.Однако, если вы подаете заявку только потому, что у вас есть задолженность по налогу, вы можете заполнить форму 5329 самостоятельно.

- Налог на домашнюю занятость. Однако, если вы подаете заявку только потому, что у вас есть этот налог, вы можете заполнить Таблицу H отдельно.

- Налог на социальное обеспечение и медицинское обслуживание на любую из этих категорий:

- Советы, которые вы не сообщили своему работодателю

- Заработная плата, полученная вами от работодателя, который не удерживал эти налоги

- Возврат кредита при первом покупателе жилья

- Зачисленные налоги, включая невыплаченный налог на социальное страхование, медицинское обслуживание или пенсионный налог с железной дороги, в отношении:

- Советы, которые вы сообщили своему работодателю

- Групповое срочное страхование жизни

- Дополнительные налоги на медицинские сберегательные счета.Для получения дополнительных сведений см. Инструкции для строки 62.

- Возврат налогов

- Вы (или ваш (а) супруг (а), если подаете совместно) получили выплаты по медицинскому сберегательному счету (HSA), медицинскому сберегательному счету Archer (MSA) или распределению MSA по программе Medicare Advantage.

- Ваш чистый доход от самозанятости составлял не менее 400 долларов США.

- Вы получали заработную плату в размере 108,28 долларов или более от церкви или квалифицированной контролируемой церковью организации, которая освобождена от налогов на социальное обеспечение и медицинское обслуживание.

- Авансовые платежи по налоговому вычету страховых взносов были произведены для вас, вашего супруга (-и) или иждивенца, которые зарегистрировались в страховом покрытии через рынок. Вы (или кто бы то ни было записал вас) должны были получить форму 1095-A, в которой указана сумма авансовых платежей.

Если вы должны вернуть деньги, вам не нужно беспокоиться об уплате штрафа за позднюю подачу декларации. Однако, если вы не подадите декларацию о возмещении в течение трех лет после установленной даты, вы не получите возмещение.

Для получения дополнительной информации см. Форму 1040.

Как заполнить форму 1040 (2020)

Форма 1040 — это налоговая форма, которую вы будете ежегодно отправлять при уплате федерального подоходного налога. До 2018 налогового года существовало несколько версий 1040, но на 2019 год и далее форма была объединена в одну версию. В то время как людям с более сложной налоговой ситуацией может потребоваться больше форм и графиков, каждый, кто подает налоговую декларацию, должен будет заполнить наш 1040.Если вам нужна помощь с налогами и другими финансовыми вопросами, подумайте о поиске финансового консультанта.

Форма 1040 ОпределенаПолное название, которое IRS дает форме 1040: «Форма 1040: Индивидуальная налоговая декларация США». Что касается налогов за 2019 год, которые вы подаете в 2020 году, вам нужно будет использовать форму 1040, чтобы сообщить о своем доходе. Таким образом, от этой формы зависит, сколько денег вы должны будете заплатить или сколько денег получите обратно.

По состоянию на 2019 год существует только одна версия формы 1040, что означает, что все податели налоговой декларации должны ее использовать.Ранее заявители с простыми налоговыми ситуациями могли использовать 1040EZ или 1040A. Однако эти формы больше не используются из-за налогового плана, который президент Трамп подписал в конце 2017 года. Единственным исключением из этого правила является форма 1040NR, которую используют иностранцы-нерезиденты.

Форма 1040 ИнструкцииВ 1040 есть две страницы. На первой странице запрашиваются ваши основные личные данные. Это включает ваше имя, адрес, номер социального страхования (SSN) и статус регистрации.Если вы подаете совместно, вам также необходимо указать имя и SSN вашего супруга.

Заполнители с иждивенцами должны добавить имена, SSN и отношения (к подателю) каждого иждивенца. Рядом с каждым иждивенцем есть поле, в котором вы можете проверить, требуете ли вы налоговый вычет на ребенка или зачет для других иждивенцев.

Вы также увидите поле, которое вы должны поставить галочкой, чтобы подтвердить, что вы, ваш супруг (если вы подаете совместно) и все ваши иждивенцы имели соответствующее медицинское страхование или освобождение от страхового покрытия в течение всего года.

Последняя часть первой страницы требует, чтобы вы подписались, а затем указали род занятий. Вы должны сделать это после того, как заполните оставшуюся часть формы. Если вы работаете с налоговым составителем или бухгалтером, чтобы заполнить форму 1040, они также подпишут и введут свои данные.

Введите свой доходДальше все становится немного интенсивнее по математике. Строки с 1 по 7 относятся к вашему доходу. Если у вас есть W-2, вам нужно будет ввести здесь информацию о доходах из этой формы.Вам также необходимо приложить все формы W-2, которые у вас есть.

Затем вы можете ввести информацию о любых процентах, дивидендах, пенсиях, аннуитетах, распределениях по индивидуальным пенсионным счетам (IRA) или пособиях по социальному обеспечению. Используя все эти источники дохода, вы рассчитаете и введите свой скорректированный валовой доход (AGI) в строке 8b.

Рассчитайте свой AGIПосле того, как вы записали весь свой доход, самое время внести в него необходимые корректировки.Эти корректировки называются вычетами сверх черты. Они получают это звание, потому что вы должны удалить их из своего общего дохода, прежде чем вы сможете получить свой AGI. Ваш AGI — это показатель дохода, который федеральное правительство фактически использует для определения суммы вашей задолженности по подоходному налогу.

Для получения этих вычетов вам потребуется приложить к декларации дополнительные формы. Раньше 1040 включал 15-строчную секцию, которая проводила филеров через ряд доступных вычетов над линией.Но поскольку не все податели налоговых деклараций вносят коррективы, этот раздел был удален из 1040 и распределен по таблицам с 1 по 6.

Так, например, если вы хотите подать заявку на вычеты сверх черты по налогу на самозанятость, вам нужно будет приложить две формы. Приложение 4 теперь позволяет вам заявить, что вы требуете вычет, а затем вам нужно приложить форму SE, чтобы фактически потребовать его.

Обратите внимание, что некоторые вычеты, существовавшие в предыдущие годы, были отменены следующим налоговым законодательством.Примерами вычетов в связи с прекращением деятельности являются вычеты на переезд, обучение и сборы в колледже.

Просмотрите возможные налоги и кредитыПосле того, как вы внесли необходимые корректировки и нашли свой AGI, вы можете рассмотреть некоторые другие налоги и кредиты. Прежде всего, вам нужно указать в строке 9 либо ваш стандартный вычет, либо сумму ваших детализированных вычетов. Если у вас есть квалифицированный вычет из дохода от бизнеса, вы укажите его в строке 10.

Строки с 11 по 14 позволяют вам вводить суммы определенных кредитов, если вы имеете на них право. Например, вы можете ввести сумму налоговой скидки на ребенка в строке 13a.

Если у вас уже был удержан какой-то федеральный налог из вашего дохода, вы можете указать эту сумму в строке 17. Вам также необходимо будет приложить Приложение 4, если вы заплатили другие налоги.

Проверьте возврат средствСледующий раздел посвящен вашему возмещению. Если число в строке 19 (ваши общие платежи) больше числа в строке 16 (ваш общий налог), значит, вы переплатили государству и подлежат возмещению.Вычтите строку 16 из строки 19, чтобы получить сумму, на которую вы переплатили, и введите ее в строку 20.

В оставшейся части раздела возмещения введите банковские реквизиты (номер счета и маршрутный номер) текущего или сберегательного счета, на который вы хотите получить возмещение. Если вы хотите получить возмещение в виде бумажного чека или хотите использовать его для покупки сберегательных облигаций, вам нужно будет указать это в форме 8888.

Определите, сколько вы должныЕсли строка 19 (уплаченные налоги) меньше строки 16 (причитающиеся налоги), то вам необходимо заплатить IRS еще немного денег.Вот для чего предназначен последний раздел формы 1040. Это вполне уместно называется «Сумма вашей задолженности».

В строке 23 вычтите строку 19 из строки 16, чтобы получить сумму, которую вы должны. В строке 24 введите любые причитающиеся штрафы, если применимо.

ИтогФорма 1040 — это основная форма для подачи федерального подоходного налога. Независимо от вашего финансового положения, вам необходимо использовать эту форму для налогов за 2019 год. Форма проведет вас через вычисление вашего AGI и получение любых кредитов или вычетов, на которые вы имеете право.Форма заканчивается тем, что помогает определить размер возмещения или сумму вашей задолженности. Вы также можете использовать онлайн-налоговое программное обеспечение, чтобы упростить расчеты. помочь упростить процесс подачи документов с помощью налогового программного обеспечения.

Советы по управлению налогами- Основная часть любого всеобъемлющего финансового плана — это план ваших налогов. Фактически, финансовые консультанты обычно предлагают эту услугу своим клиентам. Попробуйте использовать бесплатный инструмент подбора финансовых консультантов SmartAsset, чтобы связаться с тремя финансовыми консультантами в вашем регионе.Начать сейчас.

- По мере изменения вашего дохода перепроверьте, как эти изменения повлияют на вашу федеральную налоговую декларацию. Чтобы получить представление о том, сколько вы получите обратно или должны будете заплатить, воспользуйтесь калькулятором федерального подоходного налога SmartAsset.

Фото: © iStock / ronstik, © iStock / Drazen Zigic, © iStock / Pra-chid

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью.Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.Как заполнить форму IRS 1040 — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Если вы когда-либо подавали федеральную налоговую декларацию в США.S., скорее всего, вы использовали форму IRS 1040. Это форма, используемая большинством людей для подачи декларации о подоходном налоге с населения, отчета о доходе, полученном в течение года, и определения того, какая часть этого дохода подлежит налогообложению после подачи заявления о налоговых вычетах. и кредиты.

В зависимости от типа дохода, вычетов и кредитов, которые вы претендуете, заполнение формы 1040 может быть простым или чрезвычайно сложным. Этот обзор поможет вам разобраться в основах заполнения формы 1040.

Где найти форму 1040

IRS предлагает PDF-версию формы 1040, которую вы можете заполнить вручную, но пока не ищите версию 2021 года — ту, которую вы будете использовать для подачи налоговой декларации в 2022 году — пока что.Форма 1040 от 2021 года все еще находится в стадии разработки и, вероятно, не будет доработана до середины января 2022 года. Это дает Конгрессу время для внесения в последний момент изменений в налоговое законодательство и дает IRS время для обновления налоговых форм, чтобы отразить эти изменения.

Для заполнения формы 1040 вы также можете:

- Используйте бесплатные заполняемые формы IRS (доступны с середины января до середины октября)

- Получите копии налоговых форм в Центре помощи налогоплательщикам IRS (в настоящее время доступно только по предварительной записи)

- Запросите копии по телефону 1-800-829-3676 (доступно с понедельника по пятницу, 7 a.м. до 22:00 время местное)

- Используйте одну из популярных налоговых программ, например TurboTax, TaxAct или H&R Block

Независимо от того, какой метод вы выберете, налоговые формы обычно не доступны до середины января.

Как заполнить форму 1040

Перед тем, как начать, соберите все свои налоговые документы, включая W-2, 1099 и другие записи о ваших доходах и удержаниях. Оттуда вы можете шаг за шагом заполнить форму 1040.

Шаг 1. Введите основную информацию

В первой половине формы 1040 задаются некоторые основные вопросы о вашем статусе регистрации, идентификации, контактной информации и иждивенцах.

При вводе вашего имени и имен вашего супруга и иждивенцев убедитесь, что вы вводите их точно так, как они указаны в их карточках социального обеспечения. Использование псевдонима или имени в браке (если вы официально не обновили свое имя в Управлении социального обеспечения) может привести к отклонению вашей налоговой декларации из-за электронной подачи и задержек в обработке бумажных деклараций.

Шаг 2. Сообщите о своем доходе

Следующие несколько строк формы 1040 содержат строки для отчетности по нескольким различным источникам дохода, в том числе:

- Заработная плата (указана в вашем W-2)

- Проценты и дивиденды

- Пенсионный доход от IRA, 401 (k) s, пенсий и социального обеспечения

Если у вас есть другие источники налогооблагаемого дохода, такие как доход от бизнеса, аренды собственности, фермы или пособия по безработице, вам также необходимо приложить Приложение 1 к своей форме 1040.

Schedule 1 — это также место, где вы сообщаете о корректировках дохода, также известных как «сверхстрочные вычеты». Они включают в себя такие вещи, как взносы на сберегательный счет для здоровья или пенсионный план для самозанятых, взносы на медицинское страхование для самозанятых людей и вычет процентов по студенческому кредиту.

Ознакомьтесь с Инструкциями по форме 1040 IRS для получения дополнительной информации о типах доходов и корректировках, которые содержатся в Приложении 1.

Вычитание корректировок дохода из вашего общего дохода даст вам скорректированный валовой доход (AGI), который указывается в строке 11 вашей формы 1040.

Шаг 3. Получите свои вычеты

Когда вы заполняете форму 1040, вы можете выбрать между разбивкой по статьям или заявлением о стандартном вычете. Большинство заявителей выбирают стандартный вычет, но если ваши общие детализированные вычеты больше, чем стандартный вычет для вашего статуса подачи, вы можете детализировать, заполнив Таблицу А и приложив ее к своей Форме 1040.

Детализированные вычеты включают:

- Медицинские и стоматологические расходы

- Государственные и местные налоги

- Проценты по ипотеке

- Подарки на благотворительность

- Несчастные случаи (потери, связанные с вашим домом, транспортными средствами или личным имуществом, вызванные катастрофой, объявленной на федеральном уровне)

Даже если вы не укажете детали, вы можете вычесть до 300 долларов США из денежных взносов, внесенных в соответствующие благотворительные организации в течение 2021 года (600 долларов США при совместной подаче документов в браке) в строке 12b формы 1040.

Если вы владеете сквозным бизнесом, вы также можете получить выгоду от требования о вычете квалифицированного коммерческого дохода по линии 13.

Ваш AGI за вычетом всех доступных вычетов — это ваш налогооблагаемый доход, который указывается в строке 15 формы 1040.

Шаг 4. Рассчитайте налог

Вы рассчитаете свой налог на второй странице формы 1040. Инструкции к форме 1040 включают таблицы для помощи в расчетах, но налоговое программное обеспечение (или квалифицированный налоговый специалист) может сделать это за вас.

Есть несколько других налогов, которые вам, возможно, придется заплатить, в том числе:

Инструкции по форме 1040 предоставляют более подробную информацию об этих налогах и о том, как указать их в Приложении 2.

Шаг 5: Получите налоговые льготы

Если у вас есть иждивенцы, вы можете претендовать на налоговый кредит на ребенка или на других иждивенцев. Чтобы запросить эти кредиты, приложите Форму 2441 или Приложение 8812 (если вы требуете дополнительный налоговый кредит на ребенка) к своей Форме 1040.

Другие кредиты включены в Таблицу 3, в том числе:

Вычтите эти кредиты (и любые налоги, которые вы уже заплатили за год) из рассчитанного налога.В результате вы получаете либо возврат, либо сумму, которую вы задолжали за год.

Заполнив и подписав налоговую декларацию, вы можете заполнить форму 1040 в электронном виде или распечатать и отправить ее по адресу, указанному в инструкциях к форме 1040.

Сравните лучшее налоговое программное обеспечение для самозанятых

Звучит просто, правда? Для многих налогоплательщиков это не так. Вам может потребоваться подать несколько дополнительных форм и графиков в форму 1040. По этой причине рекомендуется либо работать с квалифицированным налоговым специалистом, либо использовать программное обеспечение для подготовки налогов, которое будет задавать вопросы и поможет вам выбрать и заполнить правильные формы. .

.