Ипотека под залог имеющейся недвижимости в Сбербанке в 2019 году: условия и документы

Оформление недвижимости в обеспечение банку является обязательным условием ипотечного кредитования. Ипотека под залог имеющейся недвижимости в Сбербанке распространенная процедура оформления кредита.

Ипотечный кредит под залог жилья в Сбербанке

Для выдачи ипотеки Сбербанк потребует залог – обеспечением могут выступить не все объекты. В плане собственности имеющаяся недвижимость может быть любая, например родственников. Если в собственности нет недвижимости, то ввиду залога выступит приобретаемое жилье.

Условия ипотечного кредитования в Сбербанке

Сбербанк это одна из самых лидирующих финансовых организаций в стране. Ипотека в Сбербанке имеет свои преимущества:

- надежность – заемщик может быть уверен в прозрачности сделки, так как Сбербанк занимает первое место по выдаче ипотеки;

- можно использовать практически любой вид имеющейся собственности в качестве обеспечения;

- широкий список льготных условий и государственных программ, благодаря которым заемщик может существенно снизить процент по займу.

Условия оформления ипотеки под залог имеющейся недвижимости практически не отличаются от оформления ипотеки на стандартных условиях.

- срок кредитования до 30 лет;

- процентная ставка от 12 %;

- валюта ипотеки – рубли;

- кредит предоставляется не более 80 % от оценочной рыночной стоимости залогового объекта.

Виды обеспечения для оформления ипотеки

Обеспечение ипотеки является основным условием её получения. Ввиду обязательства выступает имеющееся либо приобретаемое жильё. Таким образом, Сбербанк существенно уменьшает риск недобросовестности плательщика.

Для обеспечения можно использовать практически все виды имеющейся недвижимости: земельный участок, долевая собственность, загородный дом, квартира и т.д. Так же для обеспечения зачастую используют два вида объектов, например дом и земельный участок. Главное для Сбербанка это предоставление альтернативы и доказательство вашего финансового благосостояния.

Для доказательства банк потребует не только справки о доходах, но и первоначальный взнос. Это показывает Сбербанку, что заемщик умеет планировать свои расходы.

Объект обеспечения – приобретаемое жильё

Это классический и распространенный способ оформления ипотеки. Залогом выступает приобретаемая недвижимость, но ипотека под залог недвижимости в Сбербанке имеет свои преимущества и недостатки. Заемщику придется застраховать не только объект недвижимости, но и свою жизнь, что подразумевает траты.

Стоит отметить, что страхование мужчин при оформлении ипотеки обойдется дороже. Девушки и женщины до 35 лет оцениваются Сбербанком, как надежные и ответственные заемщики, поэтому и страховая премия существенно ниже.

Так же Сбербанк предъявляет жесткие требования к объекту обеспечения, если вы выбираете новостройку, то выбор будет ограничен только партнерами-застройщиками, если же вы приобретаете вторичное жильё, банк примет только экономически выгодное имущество, ввиду решения проблем по погашению основного долга.

Залог имеющейся недвижимости

В качестве обеспечения вы можете предоставить банку другой объект, как в личной собственности, так и других собственников. Залогом может выступить:

Не все объекты можно предложить Сбербанку, как обеспечение. Рассмотрим более подробно, какую недвижимость банк считает неликвидной:

- год постройки дома должен быть не старше 1970 года;

- если квартира продавалась более 5 раз, у кредитора возникнут опасения с юридической точки зрения;

- деревянные строения не подходят под залог;

- Сбербанк не рассматривает «ветхое» жильё;

- если жильё невозможно приватизировать;

- долевая имеющаяся собственность рассматривается только в определенных случаях;

- на объекте зарегистрированы: инвалиды, несовершеннолетние, военные и недееспособные лица.

Долевое жильё рассматривается Сбербанком индивидуально, обычно требуется либо переоформление, либо заявление от участника обще долевого объекта о том, что его доля так же будет находиться в залоге у банка. Конечно же, ни один собственник беспричинно не отдаст свою долю в залог, но это не значит, что юристы банка откажут в сделке.

Как таковая ипотека под залог имеющейся собственности в Сбербанке не выдается, Сбербанк выдает нецелевой кредит под залог имеющейся недвижимости. То есть заемщик сможет распорядиться деньгами на свое усмотрение. Преимуществом такого кредита является низкая процентная ставка. А банк охотнее выдает ипотеку, если залог признан более чем ликвидным.

Залог – земельный участок

Ввиду объекта обеспечения земельный участок не всегда охотно рассматривается банком. Реализация земельного участка весьма проблематична, поэтому Сбербанк тщательно проверяет документы и географию объекта. При одобрении банком предложенного залога, играют роль такие факторы как:

- качество земли;

- удаленность от инфраструктуры;

- коммуникации;

- назначение земли.

Документы для оформления ипотеки под залог имеющегося жилья

Сбор документов идентичен процедуре стандартного оформления ипотечного кредита:

- анкетирование;

- паспорт гражданина РФ;

- доказательство финансового благополучия;

- согласие супруга/супруги;

- справка из органов опеки, если на объекте прописан несовершеннолетний ребенок;

- документы собственности на объект обеспечения.

Оформление любого кредита предполагает сбор документов со стороны заемщика, когда оформляется ипотека под залог имеющейся недвижимости, потребуется дополнительная документация на объект залога.

- оценочная процедура;

- документ на право собственности;

- если объект имеющейся недвижимости не является собственностью заемщика, необходима нотариально заверенная доверенность о передаче прав распоряжения объектом;

- свидетельство о регистрации объекта.

Преимущества и недостатки ипотеки под залог имеющейся недвижимости

- Банк охотно идет на сделку в случае полного удовлетворения ликвидностью объекта.

- Нецелевой кредит можно использовать не только на приобретение жилья.

- Объектом обеспечения выступает недвижимость, как в личной собственности, так и сторонних лиц.

- Необязателен первоначальный взнос, единственное условие, это то, что Сбербанк сможет одобрить кредит не более 80 % от оценочной стоимости.

- Широкий список льготных и спецпредложений для зарплатных клиентов, пенсионеров, молодых семей.

К недостаткам можно отнести:

- Обязательное страхование объекта обеспечения и жизни заемщика.

- Высокие предъявляемые требования к объекту;

- Более высокая процентная ставка, но в сравнении с обычным потребительским кредитом, оно существенно меньше.

Подведем итоги

Ипотека под залог имеющейся недвижимости в Сбербанке выгодна тем, что можно использовать денежные средства по усмотрению. Но даже несмотря на это, граждане охотнее приобретают вторую недвижимость именно по данной схеме.

Заём выдается в большинстве случаев, единственной причиной отказа в банке может послужить плохая кредитная история, по всем остальным параметрам Сбербанк охотно идет на сделку, и за короткий срок оформляет кредит.

Ипотека под залог квартиры

s-ipoteka.info

Ипотека жилья под залог приобретаемой недвижимости

Одной из самых выгодных для банков и наиболее приемлемых для населения форм кредитования является ипотека под залог приобретаемой недвижимости, ведь при оформлении данного займа нет необходимости искать предмет залога. Существует целый ряд разнообразных программ данного вида ссуды, но у них у всех есть общий элемент — приобретаемое жилье с использованием этого кредита является залогом по ипотеке. Как оформить ипотеку под залог приобретаемого жилья?

Как оформить ипотеку под залог приобретаемого жилья?

Принцип кредитования под залог приобретаемой квартиры очень прост. Заемщик оформляет ссуду в одном из финансовых учреждений с условием, что купленное за счет этих денег жилье впоследствии перейдет банку в качестве залога. Таким образом, данный принцип позволяет заемщику получить долгожданную жилую недвижимость, а банк получает прибыль в виде процентов по кредиту, а за счет залога жилья минимизирует возможные риски невозврата заемных средств.

Сегодня оформить ипотеку под залог приобретаемой недвижимости можно практически в любом банке: от небольших кредитных организаций, до крупнейших финансовых учреждений. Процесс получения займа по любой из программ будет примерно одинаковым: для начала потенциальный заемщик должен будет получить одобрение банка, потом ему предстоит выбрать жилье на первичном или вторичном рынке, оценить и застраховать недвижимость и т. д. После согласования объекта кредитования с банком, заемщик заключает договор ипотеки с кредитором и получает необходимую сумму денег для совершения сделки купли-продажи с продавцом жилья.

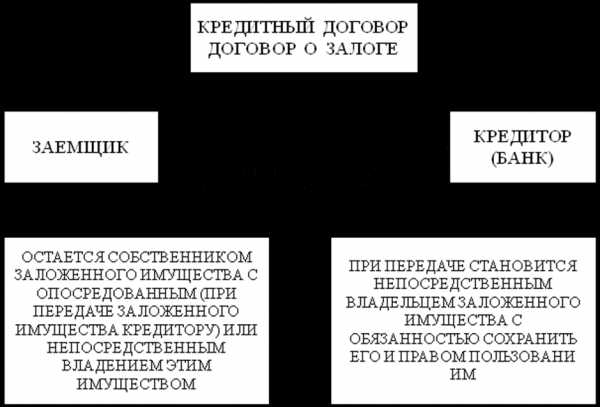

Особенности оформления ипотеки под залог имущества

Итак, приобретение жилья в ипотеку предполагает залог покупаемой недвижимости. Это означает, что на время действия договора ипотеки между банком и заемщиком, жильем будет пользоваться заемщик, но юридически право собственности на имущество будет находиться у банка. Заемщик может себя и свою семью прописать в квартире по ипотеке, проводить там косметический ремонт, но продавать, дарить или делать перестройки в квартире без согласования с кредитором не имеет права.

Чтобы оформить ипотеку под залог покупаемой квартиры, прежде всего, необходимо ознакомиться с ипотечными предложениями ближайших банков, собрать пакет документов, необходимых для заключения сделки, затем выбрать недвижимость, соответствующую требованиям финансового учреждения, а затем уже заключить ипотечный договор с банком, который определит права и обязанности всех сторон данного кредитного соглашения.

В список требований банка непременно входит пункт об обязательном единовременном погашении части стоимости жилья в качестве минимального первоначального взноса. Сумма первоначального платежа определяется условиями выбранной программы в конкретном банке. Также в обязательном порядке проводится полный анализ и проверка подлинности, всех представленных заемщиком, документов. Тонкости ипотеки под залог приобретаемого имуществаКроме того, обязательно анализируется платежеспособность клиента, которая является важнейшим условием предоставления ипотечного займа. После подписания ипотечного соглашения с банком и договора купли-продажи с продавцом жилья, заключение сделки регистрируется. После государственной регистрации, заемщик получает свидетельство о праве собственности на недвижимость, предоставленную банку в залог, согласно кредитному договору.

Тонкости ипотеки под залог приобретаемого имуществаКроме того, обязательно анализируется платежеспособность клиента, которая является важнейшим условием предоставления ипотечного займа. После подписания ипотечного соглашения с банком и договора купли-продажи с продавцом жилья, заключение сделки регистрируется. После государственной регистрации, заемщик получает свидетельство о праве собственности на недвижимость, предоставленную банку в залог, согласно кредитному договору.

Плюсы и минусы ипотеки под залог покупаемого жилья

Главной положительной стороной ипотеки под залог покупаемого жилья можно назвать то, что данный вид кредитования сегодня предлагают все без исключения финансовые учреждения, которые работают с подобными ссудами. Это значит, что заемщику не придется тратить время и нервы на поиск банка, более того, он не будет никак ограничен в выборе кредитора с наиболее привлекательными условиями ипотечного кредитования.

Другими немаловажными достоинствами данного вида жилищных кредитов можно назвать:

- Относительно небольшую процентную ставку по сравнению с другими видами кредитования (12%-16%)

- Возможность получения крупной суммы — до 90% от стоимости жилья на срок до 30 лет

- Быстроту оформления ипотечного займа под залог приобретаемого жилья (7−20 рабочих дней)

- Разнообразие программ жилищного кредитования под залог покупаемой недвижимости

- Возможность участия заемщика в программах льготного кредитования.

К отрицательным сторонам данной программы можно отнести ограничения использования залогового жилья, предусмотренные договором ипотеки, а также необходимость ежегодного страхования недвижимости, а заемщику придется ежегодно приносить в банк обновленные справки о доходе. Кроме того, переплата по ипотеке до сих пор остается на достаточно высоком уровне.

Однако, несмотря на существенные минусы ипотеки под залог покупаемой недвижимости, этот вид кредитования до сих пор остается наиболее востребованных среди заемщиков, поскольку данный вид ссуды, сочетает в себе качественный уровень оказания услуги и приемлемую стоимость.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму для юридической консультации в конце статьи. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 577-00-25 доб. 643

Москва, Московская область

+7 (812) 425-66-30 доб. 643

Санкт-Петербург, Ленинградская область

8 (800) 350-23-69 доб. 643

Федеральный номер (звонок бесплатный для всех регионов России)!

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму для юридической консультации в конце статьи. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 577-00-25 доб. 643

Москва, Московская область

+7 (812) 425-66-30 доб. 643

Санкт-Петербург, Ленинградская область

8 (800) 350-23-69 доб. 643

Федеральный номер (звонок бесплатный для всех регионов России)!

Оценка статьи:

Загрузка…moezhile.ru

Ипотека под залог имеющейся недвижимости в Москве

Ипотека под залог жилья в банках Москвы

Ипотечное кредитование в 2019 году пользуется значительным спросом среди физических лиц Москвы. При этом, существует значительное количество форм и видов такой банковской услуги, среди которых особого внимания заслуживает ипотека под залог имеющейся недвижимости в Москве. Данный вид ипотечного кредитования для многих москвичей представляет собой реальную возможность улучшить жилищные условия прямо сейчас.

Как правило, ипотеку в Москве под залог недвижимости оформляют заемщики, которые уже располагают жилплощадью и принимают решение о расширении собственных квадратных метров. Кроме того, ипотека под залог квартиры в Москве крайне востребована среди молодых семей, которые живут с родителями и желают переехать в собственное жилье. В таком случае, в залог вносится родительская квартира, благодаря чему молодая семья получает возможность получить собственную жилплощадь на крайне выгодных условиях.

На сегодняшний день достаточно многие банки предоставляют ипотеку под залог жилья в Москве. Физические лица могут выбирать из множества кредиторов, среди которых наиболее надежными являются такие крупные московские банки, как Сбербанк, Банк ВТБ, Газпромбанк, Россельхозбанк, Альфа-Банк и многие другие.

Чем привлекателен кредит под залог имеющегося жилья в Москве?

Получение в качестве обеспечения по кредиту уже имеющейся жилплощади существенно снижает банковские риски. Благодаря этому, банковские учреждения предоставляют заемщикам лояльные ипотечные программы, которые характеризуются комплексом положительных факторов, а именно:

- более низкие процентные ставки, нежели при других видах кредитов на квартиры;

- длительный период возврата долга, благодаря которому заемщик может самостоятельно определить доступную сумму ежемесячного платежа;

- отсутствие штрафных санкций при досрочном возврате ссуды;

- возможность оформить ипотечный кредит под залог квартиры в Москве без первого взноса.

При этом, следует учитывать, что банки выдвигают особые условия к залоговому имуществу. В качестве залога может выступать исключительно высоколиквидная и юридически необремененная недвижимость. Заемщик также должен предоставить в банк все документы касательно жилья, которые подлежат тщательной проверке.

Выбрать банк, предоставляющий ипотечный кредит на наиболее выгодных условиях, помогает онлайн-калькулятор ипотеки в Москве. Введите необходимые параметры кредита и сравните все предложения банков Москвы.

Дополнительная информация по ипотеке в Москве

moskva.bankiros.ru

Взять в банке кредит под залог ипотечной квартиры

В сложных экономических условиях порой каждому из нас приходится идти на крайние меры. К счастью, взять кредит под залог ипотечной квартиры, имея правоустанавливающие документы на недвижимость, вполне возможно. Чем ближе завершение выплаты ипотеки, тем выше будет сумма получаемого кредита. Если выплат было сделано не так много, то заемщик может претендовать как максимум на 35–45% от ее розничной стоимости.

Заложить строящуюся квартиру, находящуюся в ипотеке, потенциальный заемщик может при наличии договора долевого участия. После получения данного документа можно производить различные манипуляции. При оформлении квартиры в залог следует учитывать будущую рыночную стоимость жилья.

Условия кредитования

Обязательным условием должны быть документы, подтверждающие право собственности на недвижимость, договор на кредитование с банком, история платежей по кредиту и паспорт гражданина РФ. Ваша заявка будет рассмотрена, и специалисты примут решение о выдаче кредита в короткий срок. Дополнительные справки о доходах не понадобятся. Кредит выдается без поручителей, и вы не обязаны подавать отчет о потраченных средствах.

При оформлении займа вы узнаете о сроках и процентах при погашении, обо всех расходах и комиссиях. Получить кредит может практически любой гражданин. Существует возможность досрочного погашения, дополнительная плата за это не взимается.

Подводные камни

Обратившись к опытным брокерам, вы может рассчитывать на индивидуальный подход. Честный специалист поможет выбрать оптимальную именно для вас систему кредитования, изучит принятые процентные ставки по кредиту и возможность досрочного погашения.

Обращаясь в нашу компанию, вы сэкономите массу времени и решите свои финансовые проблемы, избавив себя от непосильных долговых обязательств и прочих неприятностей, связанный с потерей ипотечного жилья.

credits-on-line.ru

федеральный закон 102 (ФЗ 102)

Ипотечное кредитование широко распространено в России на сегодняшний день, но необходимо понимать, что есть множество вариантов получения необходимой денежной ссуды. Если у человека нет собственной жилой недвижимости, то он оформляет кредитный договор с обеспечением за счет приобретаемых или строящихся квадратных метров.

Но существует также и ипотека под залог имеющейся недвижимости, если в собственности у заявителя имеется личная квартира или дом. Именной такой вариант кредитования и кажется большинству людей наиболее интересным и выгодным, но ведь необходимо поговорить и о возможных «подводных камнях».

В любом случае, ипотека является выгодным предложением для той категории людей, которая нуждается в улучшении свои жилищных условий, а собственных сбережений не хватает для оформления сделки по приобретению жилого объекта.

Разновидности ипотечного кредитования

На сегодняшний день большинством банков предложено 2 основных вида кредитных программ:

- Целевые программы кредитования.

- Нецелевые варианты выделения кредитных средств.

В первом случае выделяемые финансовым учреждением деньги идут исключительно на приобретение жилого объекта. Кредитные средства нельзя использовать в других целях. Что же касается нецелевого ипотечного кредитования, то здесь предложены более свободные условия использования выделенных банком средств.

Виды банковских программ и условия

Когда мы говорим об ипотечных кредитах с существующим обеспечением в виде имеющейся в собственности заявителя жилой собственности, можно говорить о довольно разнообразных по условиям предложений от банков. Большинство финансовых структур могут предложить своему клиента 2 ключевых денежных займа под приобретение жилищного объекта:

Когда мы говорим об ипотечных кредитах с существующим обеспечением в виде имеющейся в собственности заявителя жилой собственности, можно говорить о довольно разнообразных по условиям предложений от банков. Большинство финансовых структур могут предложить своему клиента 2 ключевых денежных займа под приобретение жилищного объекта:

- Ипотека под улучшение жилищных условий.

- Типовое жилищное кредитование.

В первом случае речь идет о предоставлении денежных средств банком на покупку новой квартиры или дома с оформлением залога и прописанным в договоре обязательством продажи залогового объекта недвижимости для уплаты основной доли в кредитного обязательства. При этом сроки реализации недвижимости устанавливаются банком.

Такой вариант ипотеки может быть оформлен и без внесения первоначальных взносов, но срок действия договора выходит меньшим, чем в типовых предложениях жилищного кредитования. И еще одним нюансом является тот момент, что оформляемая ипотека под залог недвижимости без первоначального взноса может предложить денежный заем не превышающий 80% стоимости квартиры, которая оформляет в залог.

Обычная жилищная ипотека не требует от заявителя реализации собственной квартиры или дома, который оформлен в качестве залога. Необходимо лишь уплачивать ежемесячные платежи по погашению основного долга. При этом в разных банках могут прописываться разные условия ипотечного договора, включая и различные проценты по кредиту.

Требования, которые предъявляются к оформляемой в залог недвижимости

Ипотека под залог имеющегося жилья может быть оформлена с вариантом, когда в качестве обеспечения выступает квартира в многоэтажном жилом доме или же частным дом.

Если выбран последний вариант, то в качестве залога будет оформлен не только сам дом, но и земельный участок. Банк готов рассмотреть залоговое обеспечение недвижимости, которая имеет исключительно высокую ликвидность.

Дополнительные правила, касающиеся оформления в залог жилой недвижимости, регламентируются на основании закона 102 ФЗ об ипотеке залоговой недвижимости.

Что прописано в федеральном законодательстве

Федеральный закон об ипотеке залоговой недвижимости был впервые принят в 1998 году, но с того момента основные пункты были неоднократно переписаны. В настоящий момент ФЗ по ипотеке содержит около 14 глав. Сюда включены основные понятия об ипотечном кредитовании и условия действия данного договора.

В соответствии с ФЗ 102 официально задокументировано несколько основоположных правил, которые должны быть известны человеку, ориентированному на заключение ипотеки:

- В качестве залогового имущества, которое выступает в ипотечных кредитных договорах, может выступать недвижимое имущество, официально оформленное на заемщика в органах ЕГРП.

- Запрещено в качестве залога использовать отдельные части объекта недвижимости: комнаты, этажи. Если заемщик планирует прописать их в ипотечном договоре, то ему необходимо заранее оформить их, как самостоятельная недвижимая собственность.

- В качестве залога не может выступить та недвижимость, приватизация которой невозможно. Аналогичным образом невозможно передавать в залог недвижимость, которая в будущем подлежит обязательной приватизации.

В ФЗ прописано также, что передаваемая в залог недвижимость остается в пользовании у залогодателя. О других особенностях оформления ипотечного кредитования с обязательным залоговым оформлением можно ознакомиться в последней правки ФЗ 102 от 2019 года.

Выбор банка

Если вас заинтересовала ипотека под квартиры и вы имеете право на оформления подобного кредитного договора в соответствии с ФЗ, то необходимо приступать непосредственно к выбору банка, который оказывает подобные услуги населению.

Интересные предложения по ипотечному кредитованию предлагает для своих клиентов Сбербанк, но есть и другой ряд финансовых структур, чьи предложения также необходимо рассматривать.

Наиболее важным моментом для вас должен стать итоговый процент переплаты по предлагаемой банком процентной ставке. Именно эти цифры будут прописаны в итоговом договоре и на основании их придется выплачивать регулярные платежи. Также следует уточнить срок оформления ипотеки, который готов предложить заемщику банк и ознакомиться с дополнительными условиями.

Учтите, что придется предоставить ряд документов вместе с заявлением на получение кредита. Обязательным является страхование и отчетность по доходу с рабочего места. Общий пакет документов может различаться в зависимости от финансового учреждения и конкретной банковской программы.

Отдельно уточните у консультанта или же на официальном сайте банка о возможности смены предмета залога и преждевременной уплате задолженности по кредиту. Это может пригодиться вам в будущем.

Последние слова

Ипотечное кредитование с оформлением собственной недвижимости в залог является реальной возможностью улучшить свои жилищные условия прямо сейчас. Вопрос только в сборе пакета документов и условиях, прописанных банком. Внимательно изучите все предложения и сделайте свой осознанный выбор. Удачи!

Читайте также:

ipoteka-expert.com

Ипотека под залог имеющейся недвижимости в Сбербанке: программы, условия

Залог недвижимости гарантирует банку возврат заемных денежных средств. Ипотека под залог имеющейся недвижимости в Сбербанке выдается в рамках нескольких ипотечных продуктов: в обеспечение оформляются принадлежащие титульному заемщику либо созаемщикам квартиры, коттеджи, дома.

Жилищное кредитование под квартиру, дом, землю: действующие в 2016 году условия

Сбербанк выдает ипотеку под недвижимое имущество в рамках 5 программ:

- «Акция на новостройки»;

- «Приобретение строящегося жилья»;

- «Строительство дома»;

- «Приобретение готового жилья»;

- «Загородная недвижимость».

Состояние залогового имущества влияет на размер суммы займа. По «Акции на новостройки» кредитная организация готова выдать заемщику ссуду в размере 85% оценочной стоимости квартиры, дома. На приобретение готового, строящегося помещения – 80%, а на строительство коттеджа, туан-хауза, загородного дома – 75%.

Сбербанк охотно предоставляет ссуду клиентам, которые предлагают как гарантию кредита другую недвижимую собственность. В этом случае заключается дополнительный договор залога. Проводится оценка жилого помещения, земельного участка, которая определяет размер суммы займа.

Вместе с кредитными менеджерами банка можно рассчитать приблизительную цену залогового жилья и размер ипотеки. Исходя из этих показателей, подбирается подходящая программа кредитования.

Требования к залоговому имуществу

Не каждую квартиру, дом либо земельный участок можно предоставить банку как гарантию по ссуде. Сбербанком к такой собственности выдвигается ряд требований:

- без обременения;

- в жилом состоянии;

- проведенные водопровод, электричество, канализация;

- соответствие планировки техническому паспорту;

- отсутствие в списках аварийного, подлежащего капитальному ремонту, сносу.

Документы для получения жилищного кредита

Для рассмотрения ипотечной заявки клиенту необходимо предоставить в банк ряд документов, подтверждающих право собственности на закладываемый объект:

- свидетельство о госрегистрации права собственности на залогодателя;

- договор мены, купли-продажи, дарения, любой договор, подтверждающий возникновение права собственности;

- оценку стоимости;

- выписку из ЕГРП;

- технический паспорт;

- согласие супруга залогодателя, согласие необходимо заверить у нотариуса;

- если одним из собственников жилья выступает несовершеннолетний, необходимо разрешение органов опеки;

- брачный договор;

- выписку из домовой книги.

Если в обеспечение передается земельный участок, обязательно предоставляется оригинал кадастрового паспорта.

В каких случаях выгодно взять кредит под недвижимость

При ипотечном кредитовании в обеспечение обычно оформляется приобретаемое имущество. Исходя из его ценности, рассчитывается максимальный объем кредита. Если заемщик нуждается в большей сумме, выгодно предоставить как гарантию возврата уже имеющееся имущество, цена которого должна быть выше цены нового объекта.

frombanks.ru