ООО на общей системе налогообложения

Общая система налогообложения (ОСНО) в соответствие с действующим налоговым законодательством Российской Федерации является базовой. То есть при регистрации фирмы или ИП вы автоматически становитесь налогоплательщиком с общей системой налогообложения, для того чтобы применять УСН или ЕНВД нужно подать соответствующее заявление в налоговую.

Особенностью общей системы налогообложения, при грамотном бухгалтерском обслуживании, становится возможность оптимизации налоговой базы, позволяющей существенно сократить налоговые платежи. Выгодно применять ОСНО в том случае, если большинство поставщиков и покупателей организации также применяют ОСНО, и являются плательщиками НДС. В этом случае у всех участников цепочки «поставщик – покупатель» сохранятся возможность уменьшить НДС к уплате в бюджет на сумму НДС, полученного от поставщика. То есть если вы ориентированы на работу с крупными «игроками», то выгоднее применять ОСНО.

Плюсом общей системы налогообложения является возможность сразу учесть полученный убыток.

Существенным минусом применения ОСНО является — большая налоговая нагрузка. Общая система налогообложения включает в себя все известные виды налогов, по каждому налогу существуют свои сроки уплаты налогов и сдачи отчетности.

Организации на общей системе налогообложения должны уплачивать, и отчитываться по следующим налогам:

Налоги | Налоговая база | Ставка налога |

Налог на прибыль | Доходы — расходы | 20% |

НДС | Наценка | 18% |

Налог на имущество | Среднегодовая стоимость имущества | 2,2% |

Транспортный налог | Транспортные средства (при наличии) | В зависимости от транспортного средства |

Земельный налог | Земельный участок (при наличии) | 0,3 % или 1,5% |

Страховые взносы | Начисленная заработная плата | 30% |

Это обусловлено большим объемом отчетных документов как за саму организацию, так и за ее работников. Подобное бухгалтерское обслуживание оплачивается ежемесячно и его стоимость указана в таблице ниже.

Это обусловлено большим объемом отчетных документов как за саму организацию, так и за ее работников. Подобное бухгалтерское обслуживание оплачивается ежемесячно и его стоимость указана в таблице ниже.Стоимость бухгалтерских услуг при ОСНО

Бухгалтерское сопровождение ООО | до 3-х работников, стоимость в месяц |

— до 20 документов в месяц | 8 000 р. |

— до 60 документов в месяц | 10 500 р. |

— до 100 документов в месяц | 14 000 р. |

Когда сдавать отчет | Наименование отчета ООО на ОСН | Куда сдавать отчет ООО на общей системе налогообложения |

15. | Расчет по взносам Форма 4-ФСС | ФСС по месту постановки на учет |

20.01 | Сведения о среднесписочной численности | ИФНС |

20.01 | Налоговая декларация по НДС | ИФНС |

15. | Расчет по взносам РСВ-1 ПФР | ПФР по месту постановки на учет |

15.02 | Опись сведений АДВ-6-2 | ПФР по месту постановки на учет |

15.02 | Реестр сведений СЗВ-6-2 | ПФР по месту постановки на учет |

28. | Налоговая декларация по прибыли | ИФНС |

30.03 | Налоговая декларация по налогу на имущество | ИФНС |

30.03 | Бухгалтерский баланс (Форма 1) | ИФНС |

30. | Отчет о прибылях и убытках (Форма 2) | ИФНС |

01.04 | Справка о доходах физического лица 2-НДФЛ | ИФНС |

15.04 | Расчет по взносам Форма 4-ФСС | ФСС по месту постановки на учет |

20. | Налоговая декларация по НДС | ИФНС |

28.04 | Налоговая декларация по прибыли | ИФНС |

30.04 | Налоговая декларация по налогу на имущество | ИФНС |

15. | Расчет по взносам РСВ-1 ПФР | ПФР по месту постановки на учет |

15.05 | Опись сведений АДВ-6-2 | ПФР по месту постановки на учет |

15.05 | Реестр сведений СЗВ-6-2 | ПФР по месту постановки на учет |

15. | Расчет по взносам Форма 4-ФСС | ФСС по месту постановки на учет |

20.07 | Налоговая декларация по НДС | ИФНС |

28.07 | Налоговая декларация по прибыли | ИФНС |

30. | Налоговая декларация по налогу на имущество | ИФНС |

15.08 | Расчет по взносам РСВ-1 ПФР | ПФР по месту постановки на учет |

15.08 | Опись сведений АДВ-6-2 | ПФР по месту постановки на учет |

15. | Реестр сведений СЗВ-6-2 | ПФР по месту постановки на учет |

03.10 | Налоговая декларация по налогу на имущество | ИФНС |

15.10 | Расчет по взносам Форма 4-ФСС | ФСС по месту постановки на учет |

20. | Налоговая декларация по НДС | ИФНС |

28.10 | Налоговая декларация по прибыли | ИФНС |

15.11 | Расчет по взносам РСВ-1 ПФР | ПФР по месту постановки на учет |

15. | Опись сведений АДВ-6-2 | ПФР по месту постановки на учет |

15.11 | Реестр сведений СЗВ-6-2 | ПФР по месту постановки на учет |

Налогообложение ООО в Украине 2021.Таблица налогов,ставки

Главная / Наши статьи 📚

Итак, Вы заказали услугу регистрация ООО и перед Вами возникла дилемма какое налогообложение ООО выбрать. Следует отметить, что налогообложение ООО в Украине ничем не отличается от налогообложения других организационно-правовых форм хозяйствования.

Общеизвестно, что в Украине вступил в силу новый Налоговый кодекс, который значительно изменил и унифицировал систему налогообложения ООО, налогообложение СПД и пр. Общества с ограниченной ответственностью могут применять системы налогообложения как общую, так и упрощенную, т.е. быть на едином налоге по фиксированной процентной ставке.

Принятие нового НК не принесло ожидаемой стабильности налоговой системы Украины, наоборот, ежегодно в правила налогообложения обществ с ограниченной ответственностью вносятся десятки изменений — только за предыдущий год таковых было более десятка, при несложных подсчетах становится ясным, что изменения вносились фактически ежемесячно.

Изменения 20201

Кардинальных изменений в перечне налогов, подлежащих уплате в Украине не предусмотрено. Изменения больше носят уточняющий характер либо относятся к узкопрофильным предприятиям, так среди изменений можно выделить следующее:

1. пересмотрен порядок использования кассовых аппаратов

2. уточнен перечень юрлиц, которые не могут быть на едином налоге

уточнен перечень юрлиц, которые не могут быть на едином налоге

А также увеличен порог выручки для единоналожников.

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

3DБухгалтерия, кандидат экономических наук

Все системы налогообложения можно разделить на три условные группы:

- Общая система налогообложения

- Упрощенная система налогообложения ООО

- Льготное налогообложение

Рассмотрим их все более детально:

Общая система налогообложения ООО в Украине

Основным налогом в этой системе является налог на прибыль. Основное отличие такой системы является в том, что налогооблагаемой базой (т.е. базой с которой платится налог на прибыль) является прибыль — сумма, которая вычисляется путем отнимания от величины всех доходов (выручки) суммы понесенных расходов. Такая модель налогообложения предусматривает более кропотливую систему бухгалтерского учета. Заказав комплекс бухгалтерских услуг в Киеве вам не за что будет переживать.

Основное отличие такой системы является в том, что налогооблагаемой базой (т.е. базой с которой платится налог на прибыль) является прибыль — сумма, которая вычисляется путем отнимания от величины всех доходов (выручки) суммы понесенных расходов. Такая модель налогообложения предусматривает более кропотливую систему бухгалтерского учета. Заказав комплекс бухгалтерских услуг в Киеве вам не за что будет переживать.

Ставка налога на прибыль — в 2021 году составляет 18% (ставка в 2020 году составляла 18%). В вопросе сроков оплаты налога законодательство разделяет предприятия на две категории в завсисмости от размера годовой выручки:

а) менее 40 млн. — такие предприятия платят налог раз в год по итогу подачи годовой декларации;

б) более 40 млн. — такие ООО оплачивают налог на прибыль ежеквартально.

Следует также отметить, что ООО на общей системе дополнительно уплачивают такие виды налогов:

Налог на дивиденды – 5% для предприятий на общей системе налогообложения (9% для единоналожников). С 2015 года начисленные дивиденды дополнительно подпадают под начисление и удержание военного сбора (1,5%)

С 2015 года начисленные дивиденды дополнительно подпадают под начисление и удержание военного сбора (1,5%)

НДС — ставка – 20% подробнее об НДС в Украине

ЕСВ и налог на прибыль физлиц, военный сбор — налоги, связанные с начислением заработной платы и подобных платежей.

экологический налог — для некоторых предприятий, например, за выбросы в атмосферу вредных веществ и т.п.

и прочие налоги, описанные в нашем материале налоги в Украине.

Упрощенная система налогообложения ООО

В отличие от общей системы налогообложения, базой для начисления налога является единый весь доход (выручка и пр.).

Единый налог начисляется по фиксированной ставке, размер которой засисит от группы налогоплательщика. Группа плательщика единого налога зависит от таких показателей ООО:

3-я группа — введены два критерия:

- граничный лимит такого ООО не превышает 7 млн. грн. дохода в год

- годовое среднестатистическое количество наемного персонала не ограничено

4-я группа

Плательщиками 4-ой группы могут быть исключительно предприятия, которые ранее платили фиксированный сельхозналог

Льготное налогообложение ООО

С введением в действие НК, законодатель предусмотрел ряд льгот для предприятий:

- Для малого бизнеса — ставка налога на прибыль 0%. Детальнее читайте в нашем материале регистрации безналогового ООО.

- Для субъектов программной индустрии. Ставка налога на прибыль — 5% и свобождение от уплаты НДС.

Сравнительная таблица способов налогообложения ООО в Украине

Расширенное описание читайте в нашем материала Единый налог в Украине

|

|

Общая система |

Единый налог 3 группа |

|

| ставка | 18% от прибыли |

5% |

3% + НДС |

| ограничения по кол-ву работников |

нет | нет |

|

| ограничение размера выручки |

нет | выручка не более 7 млн. в год |

|

| ограничения по видам деятельности |

нет |

Упрощенное налогообложение ООО не применяется при таких видах деятельности:

|

|

| ограничения по видам ООО | нет |

Ограничения на применение упрощенной системы налогообложения предприятий распространяются на такие компании:

|

|

| учет |

Общая система бухучета |

Упрощенное налогообложение ООО | Упрощенная + учет НДС |

| отчеты | Год:

Месяц: Квартал: |

Месяц:

Квартал:

|

|

| перечень налогов и сборов |

— налог на прибыль |

— единый налог прочие |

— единый налог + НДС |

| ограничения по расчетам |

нет |

исключительно денежные расчета (наличные/безналичные) |

|

| регистрация плательщиком НДС |

1. Обязательно при превышении выручки 1 млн. грн. за прошедший год.

|

невозможно |

обязательно

|

| кассовый аппарат |

Применение РРО обязательно, кроме осуществления торговли продукцией собственного производства, за исключением: 1. предприятий общественного питания и торговли, 2. реализация технически сложных товаров, подлежащих гарантийному ремонту по перечню КМУ. 3. реализация лекарственных препаратов и товаров медицинского назначения 4. реализация ювелирных и бытовых товаров из драгоценных/полудрагоценных металлов и камней При исключительно безналичных расчетах — необязательно. |

||

|

|

|||

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 520. Для оценки необходима авторизация.

Система налогообложения: (не)легкий выбор

При открытии бизнеса необходимо решить, какую систему налогообложения выбрать. Если Вы физическое лицо — предприниматель (ФЛП), то выгодна только упрощенная система. Работать на общей системе налогообложения предпринимателю нет никакого смысла. По сравнению с ООО на общей системе, у предпринимателя на общей системе налогообложения хуже все: и налогов больше, и ответственности больше. А что же делать предпринимателям, если для планируемого вида деятельности не разрешен единый налог, например, торговля алкоголем? Либо есть другие причины, по которым работать как ФЛП нельзя либо нежелательно. В таком случае необходимо открывать общество с ограниченной ответственностью.Выбор системы налогообложения для юридического лица идет по двум векторам: общая или упрощенная система, с НДС или без НДС. И начинать нужно именно с выяснения, а выгодно ли фирме становиться плательщиком НДС. Для ответа на этот вопрос нужно определиться: наши основные покупатели и поставщики товаров/услуг являются ли плательщиками НДС? Если компания будет закупать товар у плательщиков НДС (либо импортировать) и одновременно продавать плательщикам НДС, то быть плательщиком НДС обязательно. Если и покупатели, и поставщики — неплательщики НДС, то компании быть плательщиком НДС не выгодно. В случае если среди покупателей и поставщиков есть и плательщики, и неплательщики, то задача становится чуть сложнее и нужно сделать расчет прогнозируемых оборотов и сумм НДС. Делая расчеты, нужно учесть, что фирма с НДС собственнику будет обходиться дороже: больше нагрузка на бухгалтерию, а значит, больше расходов на ведение бухгалтерского учета.

Если НДС необходим, то нужно сделать выбор между общей системой с НДС и упрощенной системой с НДС (единый налог 3% с оборота). Если можно работать без НДС, то выбираем между общей системой без НДС и единым налогом 5% с оборота. Часто бывает, что общая система без НДС выгодна, особенно в начале деятельности, когда прибыль невелика либо ее вообще нет. Но нужно учесть, что работать на такой системе можно только до оборота в 1 млн. грн. за 12 месяцев.

Расчет налогов на общей и упрощенной системах без НДС проиллюстрируем на примере. В нашем примере вся полученная прибыль выплачивается собственнику (физическому лицу) как дивиденды.

Особенности общей системы налогообложения для ИП

Плюсы ОСНО:

- нет ограничений по видам деятельности

- привлекательность для контрагентов, в связи с тем, что вы будете работать с НДС

- открытый перечень расходов, в целях уменьшения налоговой базы по НДФЛ

Минусы ОСНО:

- сложный учет (скорее всего, потребуется привлечь профессионального бухгалтера)

- большой объем отчетности (ежеквартально — обязательно, но может быть также и ежемесячная отчетность)

- большое количество и сумма уплачиваемых налогов

Варианты отчетности:

-

Самый простой вариант — ИП работает без наемных работников, не использует свое имущество в предпринимательских целях:

- НДФЛ (за себя) раз в год

- НДС ежеквартально

-

Чуть сложнее — ИП нанял работников:

- НДФЛ (за себя) раз в год

- НДФЛ (за работников) раз в год

- НДС ежеквартально

- отчетность в фонды по страховым взносам ежеквартально

-

ИП использует свое имущество в предпринимательской деятельности:

Отчитываться не нужно — инспекция сама рассчитает и пришлет по домашнему адресу квитанции на транспортный, земельный налог и налог на имущество - Если ИП занимается чем-то специфическим, то может добавиться отчетность по акцизам, водному налогу и др.

Внимание!

ИП уплачивает страховые взносы за себя всегда! Независимо от того ведется деятельность или нет, какой режим налогообложения выбран, нанимались ли сотрудники и др.

Верный

шаг к успеху!

Верный

шаг к успеху!

Налоги ООО|Выбор налогообложения для ООО|Какой налог для ООО

Доброго времени суток! Добро пожаловать на сайт для начинающих предпринимателей! Сегодня я продолжаю рассматривать тему “Какие шаги нужно сделать после регистрации ООО”

И на очереди у меня статья о том какое выбрать налогообложение для своего ООО.

Тема эта несомненно очень важная, поэтому я постараюсь максимально подробно ее раскрыть.

Начнем с самого начала и выясним какие системы налогообложения можно применять для ООО в 2015 году.

Системы налогообложения ООО

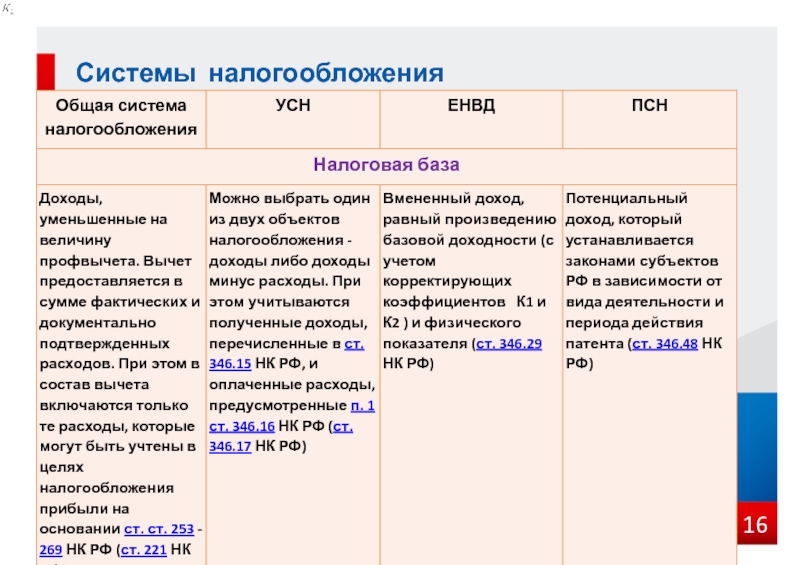

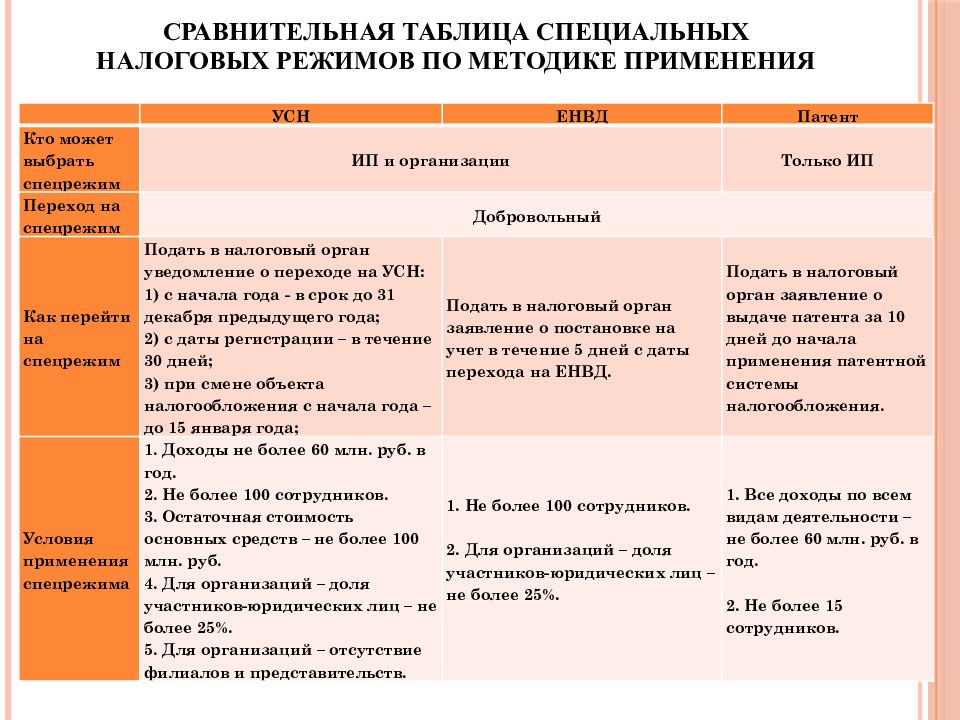

Организация может пользоваться следующими системами налогообложения:

- ОСНО – общая система налогообложения;

- УСН – упрощенная система налогообложения;

- ЕСХН – единый сельскохозяйственный налог;

- ЕНВД – единый налог на вмененный доход.

Как видно выбор вполне приемлемый. Теперь рассмотрим когда и какую систему налогообложения стоит применять для своего ООО.

Общая система налогообложения для ООО

Начать пожалуй стоит с того что после регистрации ООО организация автоматически попадает на налог ОСНО.

Налог ОСНО отличается своей сложностью и если Вы выберете данное налогообложение, то Вам обязательно понадобится бухгалтер.

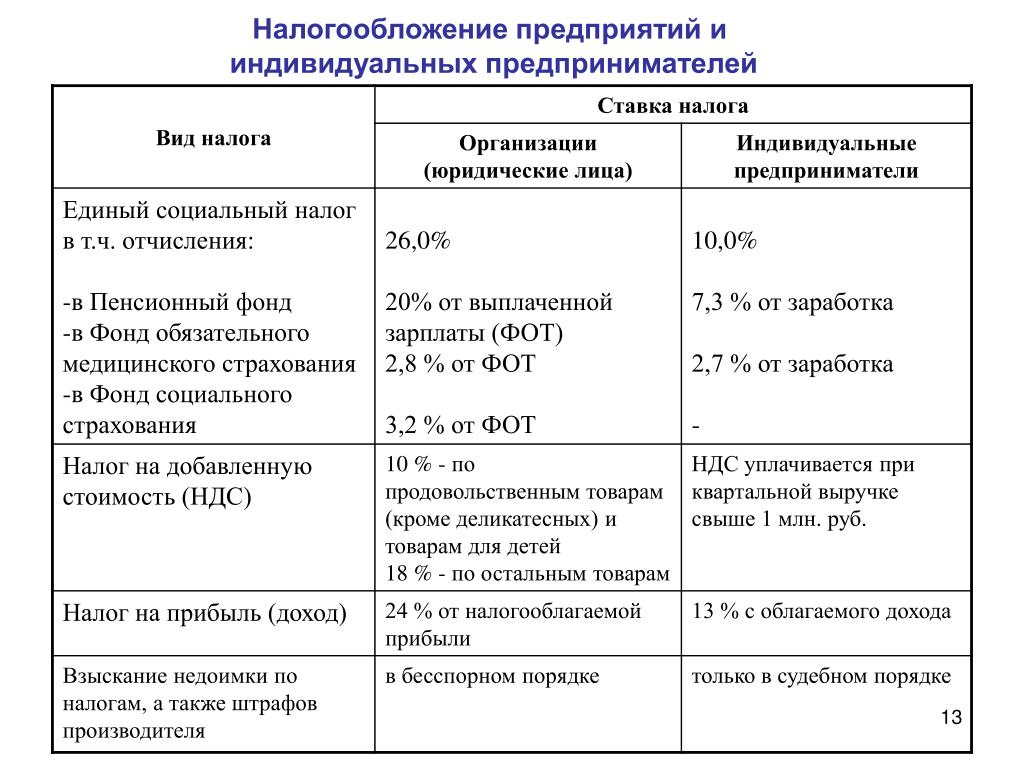

Налоговое бремя на ОСНО самое высокое:

- Налог на прибыль. Размер налога на прибыль для ООО 20% от прибыли;

- Налог НДС. Так же организации придется платить налог НДС (налог на добавленную стоимость) от 0 до 18% в зависимости от деятельности которую Вы будете вести;

- Налог на имущество. Конечно же нужно оплачивать налог на имущество;

- Дивиденды. При выводе денег с организации необходимо оплачивать налог на дивиденды в размере 13%.

В налогообложении ОСНО есть только один позитивный момент–это как ни странно налог НДС.

ОСНО – единственная система налогообложения ООО на которой оплачивается налог НДС.

Многие организации (юридические лица) и бюджетные организации работают только с теми организациями, которые работают с НДС.

Так что если Ваши заказчики или покупатели бюджетные организации или юридические лица, то хочешь не хочешь придется работать на налогообложении ОСНО.

Так же на данной системе налогообложения стоит работать организациям которые занимаются производством.

Я лично не рекомендую данное налогообложение. Подробно о налоге ОСНО можно прочитать в моей статье “Налогообложение ОСНО”.

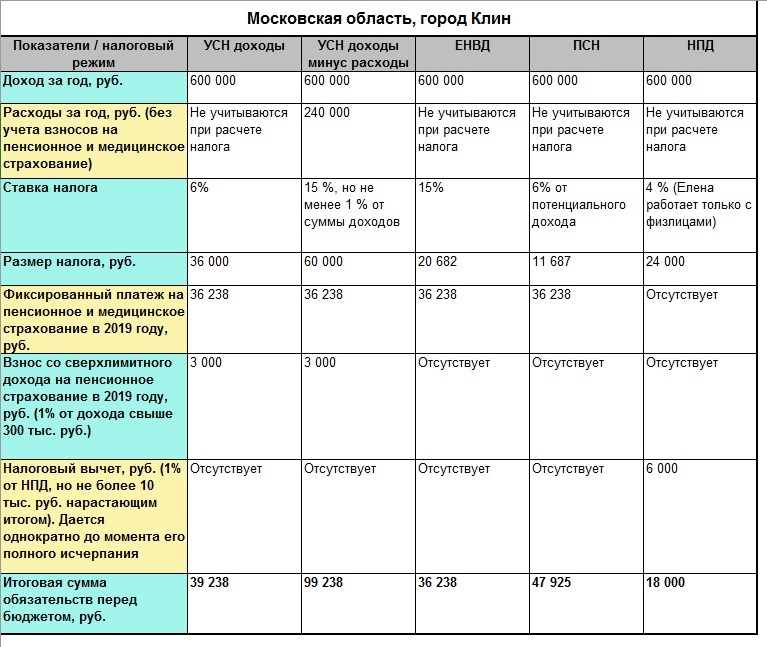

Упрощенная система налогообложения для ООО

Данное налогообложение очень распространено и чаще всего применяется для ООО, Вы можете встретить аббревиатуру УСН (именно так сокращенно называется упрощенная система налогообложения), иногда этот налог называют упрощенка.

Если рассматривать налог УСН со стороны ООО, то стоит отметить, что данное налогообложение довольно выгодно организациям.

Налог УСН делится на 2 вида:

- УСН доходы. Налог оплачивается с общего оборота ООО, величина налога УСН-доходы равна 6%.

- УСН Доходы минус расходы. Налог оплачивается в размере 15% от чистой прибыли организации.

Налогообложение УСН Доходы для ООО

Размер налога в 6% выгодно платить если Вы занимаетесь сферой услуг или в торговле у Вам высокая наценка на товар (более 100%).

В других случаях платить 6% от общего оборота ООО становится не выгодно.

Налог УСН Доходы минус расходы для ООО

Данную систему налогообложения выгодно применять в случае если у Вас производство или торговля.

Что касается торговли, то как правило -это оптовая торговля (здесь маржа маленькая).

Относительно производства, организация несет существенные расходы которые в данном случае можно списывать и платить налоги с чистой прибыли (размер налога 15%).

Подробно про налогообложение УСН Вы можете прочитать в статье: «Налогообложение УСН»

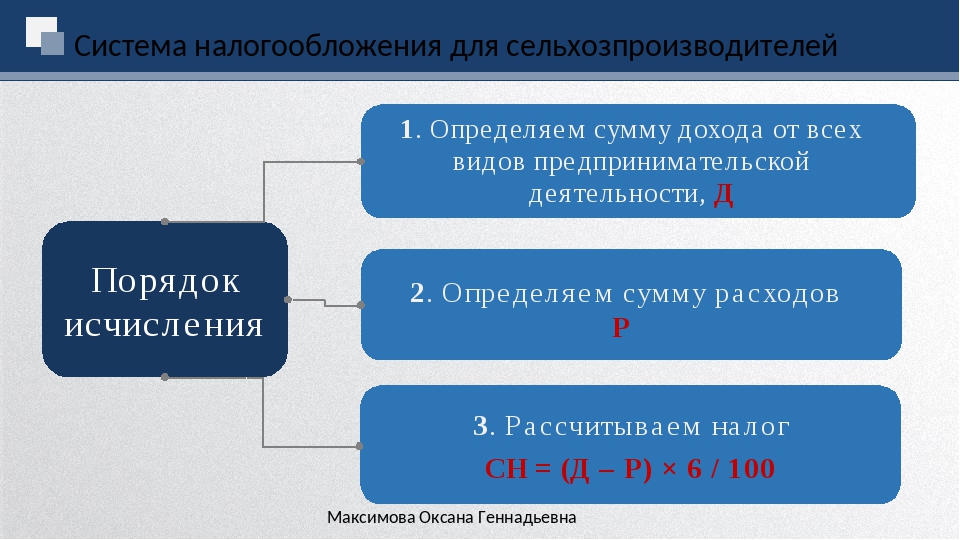

ЕСХН для ООО

Применять налог ЕСХН для ООО могут только организации которые занимаются сельским хозяйством.

Подробно о налоге ЕСХН в статье «Налогообложение ЕСХН»

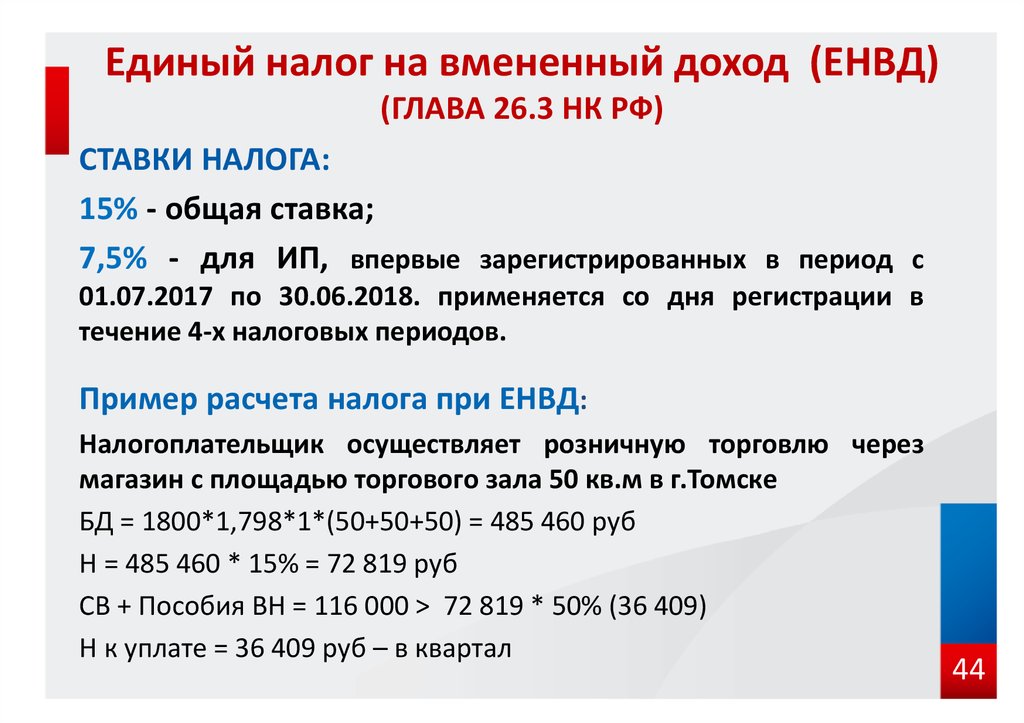

Налогообложение ЕНВД для ООО

Относительно налога ЕНВД для ООО, то данное налогообложение является вторым после УСН которое применяют организации.

Обращаю внимание что для применения налога ЕНВД существуют ограничения по физическим показателям.

Так же применять налог ЕНВД можно не ко всем видам деятельности, так что перед выбором этого налога, надо уточнить можно его применять в Вашем случае или нет.

Налог ЕНВД для организаций стоит применять если:

- Ваша деятельность относится к сфере услуг;

- Ваша организация занимается торговлей.

Подробно о налогообложение ЕНВД в моей статье: «Налогообложение ЕНВД».

Хотя в любом случае перед тем как выбрать налог для своего ООО необходимо просчитать все варианты налогообложения и тогда Вы точно сможете определить самый правильный вариант.

Я же Вам даю рекомендации и на выбор налогообложения влияет довольно много факторов.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом статью я закончу. Если есть вопросы, то Вы можете присоединиться к моей группе ВК » Секреты бизнеса для новичка», здесь Вы можете получить полноценную бесплатную консультацию.

Удачного бизнеса! Пока!

Характеристики эффективной налоговой системы

‹< Вернуться к обзору нашей налоговой системы | Перейти к налоговому миксу в Оклахоме ››

Хорошая налоговая система должна отвечать пяти основным условиям: справедливость, адекватность, простота, прозрачность и простота администрирования.

Хотя мнения о том, что составляет хорошую налоговую систему, разнятся, существует общее мнение, что эти пять основных условий должны быть максимизированы в максимально возможной степени.

1. Справедливость , или справедливость, означает, что каждый должен платить справедливую долю налогов. Есть два важных понятия эквити: горизонтальное эквити и вертикальное эквити .

- Горизонтальный капитал означает, что налогоплательщики в аналогичном финансовом состоянии должны платить аналогичные суммы налогов.

- Вертикальный капитал , однако, не менее важен. Вертикальное равенство означает, что более обеспеченные налогоплательщики должны платить налоги по крайней мере такую же долю дохода, что и менее обеспеченные.Вертикальная справедливость включает в себя классификацию налогов как регрессивных , пропорциональных или прогрессивных.

- Регрессивный налог : Налог является регрессивным, если люди с низким доходом платят большую долю дохода в виде налогов, чем люди с более высокими доходами. Практически любой налог на предметы первой необходимости, например на продукты питания, приобретенные в продуктовом магазине, является регрессивным, поскольку люди с низким доходом должны тратить на эти предметы первой необходимости большую часть своего дохода. Налог с продаж в Оклахоме — один из примеров.

- Пропорциональный налог : Налог является пропорциональным, если все налогоплательщики платят одинаковую долю дохода в виде налогов. Никакие налоги не являются действительно пропорциональными. Налоги на имущество часто подходят ближе всего, поскольку обычно существует тесная связь между доходом домохозяйства и стоимостью собственности, в которой они живут. Корпоративный подоходный налог часто приближается к пропорциональному, потому что одна ставка применяется к большей части корпоративного дохода.

- Прогрессивный налог : Прогрессивный налог требует от лиц с более высоким доходом платить более высокую долю своего дохода в виде налогов.Философия прогрессивных налогов заключается в том, что люди с более высокими доходами могут себе позволить и должны ожидать, что они будут предоставлять большую долю государственных услуг, чем те, кто менее платежеспособен. Федеральный подоходный налог — лучший пример прогрессивного налога; Налоговая служба сообщает, что один процент налогоплательщиков с наибольшим доходом заплатил 37 процентов федерального подоходного налога в 2016 году.

Хотя ни одна система налогов не является совершенной, важно стремиться к горизонтальной справедливости, поскольку налогоплательщики должны верить, что с ними обращаются одинаково.Так же важно стремиться к вертикальной справедливости, чтобы правительство не стало обузой для жителей с низкими доходами.

2. Достаточность означает, что налоги должны обеспечивать достаточный доход для удовлетворения основных потребностей общества. Налоговая система соответствует тесту на адекватность, если она обеспечивает достаточный доход для удовлетворения спроса на общественные услуги, если ежегодный рост доходов достаточен для финансирования роста стоимости услуг, и если существует достаточная экономическая деятельность того типа, который подлежит налогообложению, так что ставки могут быть относительно низкими.

3. Простота означает, что налогоплательщики могут избежать лабиринта налогов, форм и требований к подаче документов. Более простая налоговая система помогает налогоплательщикам лучше понять систему и снижает затраты на соблюдение требований.

4. Прозрачность означает, что налогоплательщики и руководители могут легко найти информацию о налоговой системе и о том, как используются налоговые деньги. Благодаря прозрачной налоговой системе мы знаем, кто облагается налогом, сколько они платят и что делается с деньгами.Мы также можем узнать, кто (в широком смысле) платит налог и кто пользуется налоговыми льготами, вычетами и кредитами.

5. Простота администрирования означает, что налоговая система не слишком сложна и не требует больших затрат ни для налогоплательщиков, ни для сборщиков налогов. Правила хорошо известны и довольно просты; формы не слишком сложные; государство может определить, своевременно и правильно ли уплачиваются налоги, а государство может проводить проверки справедливо и эффективно. Стоимость сбора налога должна быть очень небольшой по сравнению с собранной суммой.

‹< Вернуться к обзору нашей налоговой системы | Перейти к налоговому миксу в Оклахоме ››

Почему это важно при уплате налогов — Ведение бизнеса

Почему это важно?

Почему налоговые ставки и налоговое администрирование имеют значение?

Для стимулирования экономического роста и развития правительствам нужны устойчивые источники финансирования социальных программ и государственных инвестиций. Программы, обеспечивающие здравоохранение, образование, инфраструктуру и другие услуги, важны для достижения общей цели — процветающего, функционального и упорядоченного общества.И они требуют от правительств увеличения доходов. Налогообложение оплачивается не только для общественных товаров и услуг; это также ключевой ингредиент в социальном контракте между гражданами и экономикой. То, как взимаются и расходуются налоги, может определять легитимность правительства. Привлечение к ответственности правительств способствует эффективному администрированию налоговых поступлений и, в более широком смысле, хорошему управлению государственными финансами. 1

Всем правительствам нужны доходы, но задача состоит в том, чтобы тщательно выбрать не только уровень налоговых ставок, но и налоговую базу.Правительствам также необходимо разработать систему соблюдения налоговых требований, которая не будет препятствовать участию налогоплательщиков. Данные недавнего опроса фирм по 147 странам показывают, что компании считают налоговые ставки одними из пяти основных ограничений для своей деятельности, а налоговое администрирование — одними из первых 11. 2 Фирмы в странах с лучшими показателями по легкости использования Doing Business Показатели уплаты налогов склонны воспринимать как налоговые ставки, так и налоговое администрирование как меньшее препятствие для бизнеса (диаграмма 1).

Рисунок 1 — Налоговое администрирование и налоговые ставки воспринимаются как меньшее препятствие в странах, которые имеют более высокие баллы по показателям уплаты налогов Источники: база данных Doing Business ; Обзоры предприятий Всемирного банка (http://www.enterprisesurveys.org).Примечание: отношения значимы на уровне 1% и остаются значимыми при контроле дохода на душу населения.

Почему налоговые ставки имеют значение?

Сумма налоговых затрат для предприятий имеет значение для инвестиций и роста.Там, где налоги высоки, предприятия более склонны отказываться от формального сектора. Исследование показывает, что более высокие налоговые ставки связаны с меньшим количеством формальных предприятий и меньшими частными инвестициями. Повышение эффективной ставки налога на прибыль на 10 процентных пунктов связано с уменьшением отношения инвестиций к ВВП до 2 процентных пунктов и снижением ставки входа в бизнес примерно на 1 процентный пункт. 3 Повышение налогов, эквивалентное 1% ВВП, сокращает объем производства в течение следующих трех лет почти на 3%. 4 Исследования, посвященные решениям транснациональных компаний о том, куда инвестировать, показывают, что повышение на 1 процентный пункт установленной ставки корпоративного подоходного налога уменьшит местную прибыль от существующих инвестиций в среднем на 1,3%. 5 Повышение эффективной ставки налога на прибыль на 1 процентный пункт снижает вероятность создания дочерней компании в экономике на 2,9%. 6

Налог на прибыль составляет только часть общей стоимости налога на бизнес (в среднем около 39%).В Боливарианской Республике Венесуэла, например, номинальный корпоративный подоходный налог основан на прогрессивной шкале в размере 15–34% от чистой прибыли, но общий счет налога на бизнес – даже после учета вычетов и освобождений – составляет 73,31% коммерческой прибыли за счет ряда других налогов (налог на прибыль, четыре налога и сборы на рабочую силу, налог с оборота, налог на имущество и налог на науку, технологии и инновации).

Сохранение налоговых ставок на разумном уровне может способствовать развитию частного сектора и формализации бизнеса.Умеренные налоговые ставки особенно важны для малых и средних предприятий, которые способствуют экономическому росту и занятости, но не вносят значительного увеличения налоговых поступлений. 7 Типичное распределение налоговых поступлений по размеру фирм для стран Африки к югу от Сахары, Ближнего Востока и Северной Африки показывает, что микро-, малые и средние предприятия составляют более 90% налогоплательщиков, но вносят только 25–35% налоговых поступлений. 8 Возложение высоких налоговых расходов на предприятия такого размера может не сильно увеличить государственные налоговые поступления, но может заставить предприятия перейти в неформальный сектор или, что еще хуже, прекратить свою деятельность.

В Бразилии правительство создало Simples Nacional , налоговый режим, призванный упростить сбор налогов для микро- и малых предприятий. Программа снизила общие налоговые расходы на 8% и способствовала увеличению ставки лицензирования бизнеса на 11,6%, увеличению регистрации микропредприятий на 6,3% и увеличению числа фирм, зарегистрированных в налоговых органах, на 7,2%. Сборы доходов выросли на 7,4% в результате увеличения налоговых платежей и отчислений на социальное страхование. Simples Nacional также зачислено на счет увеличения доходов, прибыли, оплачиваемой занятости и основного капитала фирм официального сектора. 9

Компании заботятся о том, что они получают за свои налоги. Качественная инфраструктура имеет решающее значение для нормального функционирования экономики, поскольку она играет центральную роль в определении места экономической деятельности и видов секторов, которые могут развиваться. Здоровая рабочая сила жизненно важна для конкурентоспособности и производительности экономики. – Инвестиции в оказание медицинских услуг имеют важное значение как по экономическим, так и по моральным причинам.Базовое образование повышает эффективность каждого работника, а качественное высшее образование и профессиональная подготовка позволяют экономике продвинуться вверх по цепочке создания стоимости за пределы простых производственных процессов и продуктов.

Эффективность, с которой налоговые поступления преобразуются в общественные товары и услуги, варьируется во всем мире. Последние данные из Индикаторов мирового развития и Индекса человеческого развития показывают, что такие экономики, как Ирландия и Малайзия — , которые имеют относительно низкие общие налоговые ставки — , эффективно генерируют налоговые поступления и конвертируют прибыль в высококачественные общественные товары и услуги. (фигура 2).Данные показывают обратное для Анголы и Афганистана. Экономическое развитие часто увеличивает потребность в новых налоговых поступлениях для финансирования растущих государственных расходов. В то же время требуется время, чтобы экономика могла удовлетворить эти потребности. Однако более важным, чем уровень налогообложения, является то, как используются доходы. В развивающихся странах высокие налоговые ставки и слабое налоговое администрирование — не единственные причины низких сборов налогов. Размер неформального сектора также имеет значение; налоговая база намного уже, потому что большинство работников неформального сектора получают очень низкую заработную плату.

Рисунок 2 — Высокие налоговые ставки не всегда приводят к хорошему качеству государственных услуг Источники: база данных Doing Business ; Индекс человеческого развития 2018, база данных Всемирного банка 2018.Почему имеет значение налоговое администрирование

Эффективное налоговое администрирование может помочь стимулировать предприятия к официальной регистрации, тем самым расширяя налоговую базу и увеличивая налоговые поступления. Несправедливое и капризное налоговое администрирование может подорвать репутацию налоговой системы и подорвать легитимность правительства.Во многих странах с переходной экономикой в 1990-е годы неспособность улучшить налоговое администрирование при введении новых налоговых систем привело к неравномерному наложению налогов, повсеместному уклонению от уплаты налогов и более низким, чем ожидалось, налоговым поступлениям. 10

Соблюдение налогового законодательства важно для того, чтобы система работала для всех и поддерживала программы и услуги, улучшающие жизнь. Один из способов поощрить соблюдение правил — сделать правила как можно более ясными и простыми. Чрезмерно сложные налоговые системы связаны с серьезным уклонением от уплаты налогов.Высокие затраты на соблюдение налогового законодательства связаны с более крупным неформальным сектором, ростом коррупции и меньшим объемом инвестиций. Страны с простыми, хорошо продуманными налоговыми системами способны стимулировать деловую активность и, в конечном итоге, инвестиции и занятость. 11 Новое исследование показывает, что важным фактором, определяющим выход компании на рынок, является легкость уплаты налогов, независимо от ставки корпоративного налога. Исследование 118 стран за шесть лет показало, что снижение налогового административного бремени — на 10%, измеряемого количеством налоговых платежей в год и временем, необходимым для уплаты налогов — , привело к увеличению на 3% годовых. ставки входа в бизнес. 12

Налоговое администрирование меняется по мере того, как экосистема, в которой оно функционирует, становится шире и глубже, в основном из-за значительного увеличения потоков цифровой информации. Налоговые администрации реагируют на эти вызовы путем внедрения новых технологий и аналитических инструментов. Они должны переосмыслить свою деятельность, предложив перспективу более низких затрат, более строгого соблюдения требований и стимулов для послушных налогоплательщиков. 13 Правительство Таджикистана сделало налоговую реформу главным приоритетом для страны, поскольку оно стремится достичь своих целей в области развития.В 2013 году в Таджикистане был запущен Проект реформы налоговой администрации, в результате чего в стране была построена более эффективная, прозрачная и ориентированная на предоставление услуг налоговая система. Модернизация ИТ-инфраструктуры и внедрение единой системы налогового управления повысили эффективность и уменьшили физическое взаимодействие между налоговыми служащими и налогоплательщиками. После улучшения обслуживания налогоплательщиков количество активных фирм и индивидуальных налогоплательщиков, подающих налоги, увеличилось вдвое, а сбор доходов сильно вырос.Налогоплательщик в Таджикистане провел 28 дней в 2016 г., соблюдая все налоговые нормы, по сравнению с 37 днями в 2012 г. 14

Низкие затраты на соблюдение налоговых требований и эффективные процедуры могут иметь большое значение для компаний. В САР Гонконг, Китай, например, стандартной фирме, занимающейся изучением конкретных примеров, пришлось бы производить только три платежа в год, что является наименьшим числом платежей в мире. В Катаре и Саудовской Аравии ему придется произвести четыре платежа, что по-прежнему является одним из самых низких в мире.В Эстонии соблюдение налога на прибыль, налога на добавленную стоимость (НДС) и налогов и сборов на рабочую силу занимает всего 50 часов в год, около 6 рабочих дней.

Исследованияпоказывают, что компании Doing Business требуется в среднем больше времени для соблюдения НДС, чем для соблюдения корпоративного подоходного налога. Однако время, необходимое компании для соблюдения требований по НДС, сильно различается. Исследования показывают, что это объясняется различиями в административной практике и в том, как применяется НДС.Соблюдение нормативных требований обычно занимает меньше времени в странах, где один и тот же налоговый орган управляет НДС и корпоративным подоходным налогом. Использование онлайн-регистрации и оплаты также значительно сокращает время соблюдения требований. Также имеют значение периодичность и длина деклараций по НДС; требования по представлению счетов-фактур или другой документации с возвратами добавляют ко времени соблюдения требований. Оптимизация процесса соответствия и сокращение времени, необходимого для соблюдения требований, важны для эффективной работы систем НДС. 15

Почему важны процессы постфайлинга?

Подача налоговой декларации в налоговый орган не означает согласия по окончательному налоговому обязательству.Часто испытания налогообложения начинаются после подачи налоговой декларации. Процессы постфиллинга –, такие как подача заявления о возмещении НДС, прохождение налоговой проверки или обжалование налоговой оценки –, могут быть наиболее сложным взаимодействием между бизнесом и налоговым органом. Компаниям, возможно, придется вкладывать больше времени и усилий в процессы, происходящие после подачи налоговых деклараций, чем в обычные процедуры соблюдения налогового законодательства.

Почему важны системы возврата НДС?

Возврат НДС — неотъемлемая часть любой современной системы НДС.В принципе, закон облагается налогом на конечного потребителя, а не на предприятия. Согласно руководящим принципам налоговой политики, установленным Организацией экономического сотрудничества и развития (ОЭСР), система НДС должна быть нейтральной и эффективной. Отсутствие эффективной системы возмещения НДС для предприятий с превышением входящего НДС в данном налоговом периоде подорвет эту цель. НДС может оказывать искажающее влияние на рыночные цены и конкуренцию и, следовательно, сдерживать экономический рост. 16

Процессы возврата могут быть основным недостатком систем НДС.Это мнение подтверждается исследованием, посвященным механизмам возмещения НДС в 36 странах мира. 17 Даже в странах, где существуют процедуры возврата, предприятия часто считают этот процесс сложным. В исследовании изучается порядок обращения налоговых органов с избыточным НДС, размер требований о возмещении, процедуры, которым следуют заявители на возмещение, и время, необходимое налоговым органам для обработки возмещения. Исследование показало, что установленные законом временные рамки для возмещения имеют решающее значение, но часто не применяются на практике.

Задержки и неэффективность систем возмещения НДС часто являются результатом опасений, что система может быть использована для злоупотреблений и подвержена мошенничеству. 18 Руководствуясь этой озабоченностью, многие страны приняли меры по сдерживанию и ограничению использования системы возмещения НДС и подвергают требования о возмещении к тщательной процедурной проверке. Это также одна из причин, почему в некоторых странах нередко требование о возмещении НДС автоматически вызывает дорогостоящий аудит, что подрывает общую эффективность системы.

The Doing Business Компания по изучению примера, TaxpayerCo., Является внутренним бизнесом, который не занимается международной торговлей. Он осуществляет общепромышленную и коммерческую деятельность и работает второй год. TaxpayerCo. соответствует порогу НДС для регистрации, а его ежемесячные продажи и ежемесячные операционные расходы фиксируются в течение года, что приводит к получению положительного итогового НДС, подлежащего уплате в течение каждого отчетного периода. Сценарий тематического исследования был расширен и теперь включает капитальную закупку машины в июне.Эти значительные капитальные затраты приводят к тому, что входящий НДС превышает исходящий НДС в июне месяце.

Результаты показывают, что на практике только 107 из стран, охваченных Doing Business , допускают возврат НДС наличными в этом сценарии. В это число не входят 26 стран, которые не взимают НДС, и пять стран, в которых покупка машины освобождена от НДС. 19 В некоторых странах право на получение немедленного денежного возмещения ограничивается определенными типами налогоплательщиков, такими как экспортеры, посольства и некоммерческие организации.Так обстоит дело в 34 странах, включая Беларусь, Боливию, Колумбию, Доминиканскую Республику, Эквадор, Казахстан, Мали и Филиппины.

В других странах предприятиям разрешается требовать возмещения денежных средств только после переноса избыточного кредита на определенный период времени (четыре примера, четыре месяца). Чистый остаток НДС возвращается бизнесу только по истечении этого периода. Так обстоит дело с 26 странами из 190, по оценке Doing Business .

Законодательство других стран –, как правило, страны с более слабыми административными или финансовыми возможностями для обработки денежных возмещений –, могут не разрешать возмещение напрямую.Вместо этого налоговые органы требуют от предприятий перенести претензию и зачесть избыточную сумму в счет будущего выходного НДС.

Что касается процедурных проверок, то в 77 из 107 стран, которые допускают возмещение НДС наличными в сценарии Doing Business , требование о возмещении НДС, вероятно, приведет к дополнительной проверке, проводимой перед утверждением наличных средств по НДС. возвращать деньги. Эффективные программы аудита и системы возврата НДС неразрывно связаны. Налоговые проверки (прямые и косвенные) различаются по своему объему и сложности: от полной проверки — , которая обычно влечет за собой всестороннюю проверку всей информации, относящейся к расчету налоговых обязательств налогоплательщика за определенный период — , до ограниченной проверки. аудит по объему, ограниченный конкретными вопросами в налоговой декларации, или индивидуальный аудит, ограниченный одним элементом.

В Канаде, Дании, Италии и Норвегии запрос на возмещение НДС может вызвать переписку, которая требует меньшего взаимодействия с аудитором и меньшего количества документов. Напротив, в большинстве стран Африки к югу от Сахары, где, вероятно, будет проводиться проверка, налогоплательщики подвергаются полевой проверке, в ходе которой аудитор посещает помещения налогоплательщика.

Что касается формата запроса на возмещение НДС, то в 52 из 107 стран возмещение НДС рассчитывается и запрашивается в рамках стандартной декларации по НДС, подаваемой в каждый отчетный период.В других странах процедура запроса варьируется от подачи отдельного заявления, письма или формы на возмещение НДС до заполнения определенного раздела декларации по НДС, а также подготовки некоторой дополнительной документации для обоснования претензии. В этих странах предприятия тратят в среднем 5,5 часов на сбор необходимой информации, расчет требований и подготовку заявления о возмещении и другой документации до их подачи в соответствующий орган.

В целом страны ОЭСР с высоким доходом являются наиболее эффективными в обработке возмещения НДС (в среднем 14).3 недели на обработку возмещения (включая некоторые страны, где, вероятно, будет проводиться аудит). Страны Европы и Центральной Азии также демонстрируют хорошие результаты: среднее время обработки возмещения составляет 23,1 недели. Эти экономические системы обеспечивают возмещение таким образом, чтобы не подвергать предприятия ненужным административным расходам и пагубным последствиям для денежных потоков.

Данные Doing Business также показывают положительную корреляцию между временем выполнения процедуры возмещения НДС и временем выполнения требований для подачи стандартной декларации по НДС и уплаты обязательств по НДС.Эта взаимосвязь указывает на то, что налоговые системы, соблюдение которых сложнее при подаче налоговой декларации, с большей вероятностью будут вызывать сложности на протяжении всего процесса.

Почему важны налоговые проверки?

Налоговые проверки играют важную роль в обеспечении соблюдения налоговых требований. Тем не менее, налоговая проверка — одно из самых деликатных взаимодействий между налогоплательщиком и налоговым органом. Это налагает бремя на налогоплательщика в большей или меньшей степени в зависимости от количества и типа взаимодействия (выезд аудитора на место или посещение офиса налогоплательщиком) и уровня документации, запрашиваемой аудитором.Поэтому важно, чтобы существовала правильная правовая база для обеспечения добросовестности при проведении налоговыми органами проверок. 20

Подход, основанный на оценке риска, учитывает различные аспекты бизнеса, такие как историческое соответствие, отраслевые и отраслевые характеристики, соотношение долга и кредита для предприятий, зарегистрированных в качестве плательщика НДС, и размер бизнеса, чтобы лучше оценить, какие предприятия наиболее эффективны. склонны к уклонению от уплаты налогов. Одно исследование показало, что методы интеллектуального анализа данных для аудита, независимо от метода, охватывают больше налогоплательщиков, не соблюдающих правила, чем выборочные проверки. 21

Однако при подходе, основанном на оценке риска, точные критерии, используемые для выявления фирм, не соблюдающих правила, должны быть скрыты, чтобы налогоплательщики не планировали целенаправленно, как избежать обнаружения, и допустить некоторую степень неопределенности для стимулирования добровольного соблюдения. 22 23 В большинстве стран действуют системы оценки рисков для отбора компаний для проведения налоговых проверок, и основа отбора этих компаний не раскрывается. Несмотря на то, что это процедура постфиллинга, стратегии аудита могут иметь фундаментальное влияние на то, как компании подают документы и платят налоги.Для анализа проверок прямых налогов сценарий практического примера Doing Business был расширен, чтобы предположить, что TaxpayerCo. допустила простую ошибку при расчете своих налоговых обязательств, что привело к неверной декларации по корпоративному подоходному налогу и, как следствие, недоплате причитающегося налога на прибыль. TaxpayerCo. обнаружил ошибку и добровольно уведомил налоговый орган. Во всех странах, где взимается корпоративный подоходный налог — , только 10 из 190 налогоплательщиков — не могут уведомить власти об ошибке, подать исправленную декларацию и любую дополнительную документацию (обычно письмо с объяснением ошибки и, в некоторых случаях, , исправленная финансовая отчетность) и незамедлительно выплатите разницу.Компании тратят в среднем 5,7 часа на подготовку измененной декларации и любых дополнительных документов, отправку файлов и осуществление оплаты. В 76 странах ошибка в налоговой декларации, вероятно, будет предметом дополнительной проверки (даже после немедленного уведомления налогоплательщика).

В 37 странах эта ошибка приведет к всестороннему анализу декларации по подоходному налогу, что потребует от предприятий дополнительных затрат времени. В большинстве случаев аудитор выезжает на территорию налогоплательщика.В среднем налоговые органы начинают комплексную проверку за 83 дня. В этих случаях налогоплательщики потратят 24 часа на выполнение требований аудитора, пройдя несколько раундов взаимодействия с аудитором в течение 10,3 недель и ожидая 8,1 недели, пока аудитор вынесет окончательное решение по оценке налога. В странах ОЭСР с высоким доходом и в странах Центральной Азии действуют самые простые и простые процессы для исправления незначительной ошибки в декларации о подоходном налоге.В 28 странах в группе стран ОЭСР с высоким уровнем дохода ошибка в декларации по налогу на прибыль не вызывает дополнительных проверок налоговыми органами. От налогоплательщиков требуется только подать исправленную декларацию и, в некоторых случаях, дополнительную документацию и уплатить разницу в причитающихся налогах. Страны Латинской Америки и Карибского бассейна больше всего страдают от длительного процесса исправления незначительной ошибки в декларации о доходах, поскольку в большинстве случаев это связано с аудитом, требующим от налогоплательщиков времени ожидания окончательной оценки.

—————

ПРИМЕЧАНИЯ

1 ФИАС. 2009. «Налогообложение как государственное строительство: реформирование налоговых систем для обеспечения политической стабильности и устойчивого экономического роста». Группа Всемирного банка, Вашингтон, округ Колумбия.

2 Обследования предприятий Всемирного банка (http://www.enterprisesurveys.org).

3 Дьянков, Симеон, Тим Гансер, Карали МакЛиш, Рита Рамальо и Андрей Шлейфер. 2010. «Влияние корпоративных налогов на инвестиции и предпринимательство.” Американский экономический журнал: Макроэкономика 2 (3): 31–64.

4 Ромер, Кристина и Дэвид Ромер. 2010. «Макроэкономические последствия налоговых изменений: оценки, основанные на новой оценке фискальных шоков». Американский экономический обзор 100: 763–801.

5 Хейзинга, Гарри и Люк Лавен. 2008. «Перемещение международной прибыли внутри транснациональных корпораций: многострановая перспектива». Журнал общественной экономики 92: 1164–82.

6 Никодем, Гаэтан.2008. «Корпоративный подоходный налог и экономические искажения». Рабочий документ CESifo 2477, CESifo Group, Мюнхен.

7 Хиббс, Дуглас А. и Виолетта Пикулеску. 2010. «Налоговая толерантность и соблюдение налоговых требований: как правительство влияет на склонность фирм войти в неофициальную экономику». Американский журнал политических наук 54 (1): 18–33.

8 Международный налоговый диалог. 2007. «Налогообложение малых и средних предприятий». Справочный документ для Международной конференции по налоговому диалогу, Буэнос-Айрес, октябрь.

9 Файнзилбер, Пабло, Уильям Ф. Мэлони и Габриэль В. Монтес-Рохас. 2011. «Улучшает ли формальность работу микрофирм? Данные бразильской программы SIMPLES ». Журнал экономики развития 94 (2): 262–76.

10 Берд, Ричард. 2010. «Умное налоговое администрирование». Economic Premise (Всемирный банк) 36: 1–5.

11 Дьянков, Симеон, Тим Гансер, Карали МакЛиш, Рита Рамальо и Андрей Шлейфер. 2010. «Влияние корпоративных налогов на инвестиции и предпринимательство.” Американский экономический журнал: Макроэкономика 2 (3): 31–64.

12 Понтус Браунерхьельм и Йохан Э. Эклунд. 2014. «Налоги, налоговое административное бремя и создание новых фирм». KYKLOS 67 (февраль): 1–11.

13 ОЭСР (Организация экономического сотрудничества и развития). 2017. Сравнительная информация по ОЭСР и другим странам с развитой и развивающейся экономикой. Париж, Франция: ОЭСР.

14 IFC (Международная финансовая корпорация).2018. «Улучшение налогового администрирования может увеличить частные инвестиции и ускорить экономическое развитие в Таджикистане». Международная финансовая корпорация, Вашингтон, округ Колумбия.

15 Саймонс, Сьюзен, Невилл Хоулетт и Катя Рамирес Алькантара. 2010. Влияние соблюдения требований НДС на бизнес . Лондон: PwC.

16 ОЭСР (2014 г.), Тенденции в области потребительского налога, 2014 г .: НДС / НДС и ставки акцизов, тенденции и вопросы политики, Издательство ОЭСР, Париж.

17 Грэм Харрисон и Рассел Крелов, 2005 г., «Возврат НДС: обзор опыта стран» Рабочий документ МВФ WB / 05/218, Вашингтон Д.C.

18 Кин М., Смит С., 2007, «Мошенничество и уклонение от уплаты НДС: что мы знаем и что можно сделать?». Рабочий документ МВФ WP / 07/31.

19 Стоит отметить, что 28 экономик, проанализированных в отчете Doing Business , не облагают НДС.

20 ОЭСР (2006 г.), Налоговое администрирование в ОЭСР и отдельных странах, не входящих в ОЭСР: Серия сравнительной информации (2006 г.), Издательство ОЭСР, Париж.

21 Гупта М. и В. Нагадевара. 2007. «Стратегия выбора аудиторов для улучшения налогового соблюдения: применение методов интеллектуального анализа данных.”В Основах электронного правительства, ред. А. Агарвал и В. Рамана. Материалы одиннадцатой Международной конференции по электронному управлению, Хайдарабад, Индия, 28–30 декабря.

22 Алм Дж. И Макки М., 2006, «Соблюдение налоговых требований как игра для координации», Journal of Economic Behavior & Organization , Vol. 54 (2004) 297–312

23 Хваджа, М. С., Р. Авасти, Дж. Лоэприк, 2011, «Подходы к налоговому аудиту с учетом рисков и страновой опыт», Всемирный банк, Вашингтон, округ Колумбия.

Норвегия — Физические лица — Налоги на доходы физических лиц

Норвежское налоговое законодательство различает полную налоговую ответственность для налогоплательщиков-резидентов и ограниченную налоговую ответственность для налогоплательщиков-нерезидентов. Резиденты облагаются подоходным налогом со своих доходов по всему миру, тогда как налогоплательщики-нерезиденты облагаются подоходным налогом только с определенных видов доходов из норвежских источников.

Чтобы упростить отчетность и соблюдение правил временной занятости в Норвегии, введена система PAYE, которая вступает в силу с 1 января 2019 года.Схема PAYE применима к работникам-нерезидентам, подлежащим ограниченной налоговой ответственности, за исключением работающих на море и моряков на судах, чья зарплата ниже налогового уровня 3 (на 2021 год будет 651 250 норвежских крон [NOK]) и проживает в квартире. Ставка 25% (включая отчисления на социальное страхование 8,2%). Если применяется PAYE, вычеты не применяются.

Если применяется PAYE, работники не нуждаются в индивидуальной налоговой декларации. Налог является окончательным при уплате и поэтому не подлежит изменению.

Если физическое лицо облагается налогом в Норвегии только часть доходного года, доход рассчитывается в годовом исчислении. То же самое относится и к определенным вычетам (например, персональный вычет и минимальный вычет, см. Раздел «Вычеты» ).

Норвежская система подоходного налога для физических лиц основана на двойной системе налогообложения: общий доход и личный доход.

Общий подоходный налог

Общий доход облагается налогом по фиксированной ставке 22%. Общая база по налогу на прибыль включает все категории налогооблагаемого дохода (т.е. доход от занятости, бизнеса и капитала). Налоговые льготы, расходы и определенные убытки вычитаются при расчете общего дохода. Налогами на общий доход являются окружной налог, муниципальный налог (Норвегия разделена на 11 округов и 356 муниципалитетов) и государственный налог.

Кронштейн налога на доходы физических лиц

Личный доход от 184 800 до 260 100 норвежских крон облагается налогом в размере 1,7%. Для личного дохода от 260 100 норвежских крон до 651 250 норвежских крон ставка налога за границу составляет 4.0%. Для личного дохода от 651 250 до 1 021 550 норвежских крон ставка налога составляет 13,2%. Личный доход, превышающий 1 021 550 норвежских крон, облагается налогом в размере 16,2%. База подоходного налога с населения включает в себя доходы в основном от работы по найму, включая пособия в натуральной форме, и пенсии.

Литература: Виды налогов | Макроэкономика [Устарело]

Виды налогов

Трудно представить что-либо, что не облагалось налогом в то или иное время. Окна, туалеты, кнопки, нездоровая пища, соль, смерть — все это облагается специальными налогами.В целом налоги относятся к одной из четырех основных категорий.

Подоходным налогом облагаются доходы, полученные физическим или юридическим лицом; налоги на имущество взимаются с активов; налоги с продаж взимаются со стоимости проданных товаров; акцизы взимаются с определенных товаров или услуг. На рисунке 15.1 показаны основные виды налогов, финансирующих все уровни государственного управления в Соединенных Штатах.

Рисунок 15.1 Источники государственных доходов, 2007 г. На диаграмме показаны источники доходов федерального правительства, правительства штата и местного самоуправления в США.В данных не учтены доходы от государственных коммунальных услуг и магазинов спиртных напитков. Все цифры выражены в миллиардах долларов. Источник: Бюро переписи населения США, Статистический обзор США, 2008 г. (онлайн), таблицы 422 и 461.

Подоходный налог с населения

Федеральный подоходный налог с населения является крупнейшим источником налоговых поступлений в США; большинство штатов и многих городов также облагают налогом доход. Все системы подоходного налога применяют различные исключения к общему доходу налогоплательщика до получения налогооблагаемого дохода, т.е. суммы дохода, которая фактически подлежит налогообложению.Например, в федеральной системе подоходного налога США семья вычитала 3200 долларов из общего дохода, полученного в 2005 году на каждого члена семьи, в рамках расчета налогооблагаемого дохода.

Подоходный налог может быть регрессивным, пропорциональным или прогрессивным. Используемые сегодня системы подоходного налога являются прогрессивными.

Анализируя влияние прогрессивной налоговой системы на выбор налогоплательщика, экономисты сосредотачиваются на предельной налоговой ставке. Это ставка налога, которая будет применяться к дополнительному 1 доллару полученного налогооблагаемого дохода.Предположим, что физическое лицо получало налогооблагаемый доход в размере 8 025 долларов США и платило федеральный подоходный налог в размере 802,50 долларов США, или 10% налогооблагаемого дохода (мы игнорируем освобождения, которые отменяют налоги для такого лица). Однако если налогоплательщик получит на 100 долларов больше налогооблагаемого дохода, эти 100 долларов будут облагаться налогом по ставке 15%, ставка, которая применялась в 2008 году к налогооблагаемым доходам в диапазоне от 8 025 до 32 550 долларов для физических лиц. Таким образом, это лицо столкнулось с предельной ставкой налога в размере 15%.

Экономисты утверждают, что выбор делается на пределе; Таким образом, именно предельная ставка налога, скорее всего, повлияет на решения.Предположим, что человек в нашем примере подумывает о дополнительной работе, которая увеличит его или ее доход до 15 025 долларов в год. При предельной налоговой ставке 15% физическое лицо будет удерживать 5 950 долларов из дополнительных 7 000 заработанных долларов. Это те 5 950 долларов, которые человек будет взвешивать против альтернативных издержек упущенного досуга, решая, выполнять ли дополнительную работу.

Налог на недвижимость

Налоги на имущество — это налоги, взимаемые с активов. Например, местные органы власти обычно взимают налог на имущество с предприятий и личного имущества.Государственный служащий (обычно местный эксперт) определяет стоимость собственности, и затем к этой стоимости применяется пропорциональная ставка налога.

Владение собственностью, как правило, сосредоточено среди групп с более высокими доходами; экономисты обычно рассматривают налоги на собственность как прогрессивные. Этот вывод, однако, основан на предположениях о том, кто на самом деле платит налог, и этот вопрос будет рассмотрен позже в этом модуле.

Налоги с продаж

Налоги с продаж — это налоги, взимаемые с продаж фирмы и обычно взимаемые с розничных продаж.Некоторые предметы, такие как продукты питания и лекарства, часто освобождаются от налога с продаж.

Люди с более низкими доходами обычно тратят большую часть своих доходов на потребление товаров, покрытых налогом с продаж, чем люди с более высокими доходами. Таким образом, налоги с продаж, вероятно, будут регрессивными.

Акцизы

Отдельные статьи облагаются акцизным налогом. В некоторых случаях акцизы оправдываются как способ препятствовать потреблению недостойных товаров, таких как сигареты и алкогольные напитки.В других случаях акциз — это разновидность налога на полученную выгоду. Например, акцизы на бензин обычно предназначены для использования при строительстве и содержании автомагистралей, поэтому те, кто платит налог, получают выгоду от предоставляемых услуг.

Самый важный акцизный налог в США — это налог на заработную плату, взимаемый с заработков рабочих. В 2007 году налог на заработную плату составлял 12,4% и взимался с доходов до 97 500 долларов. Часть налога на заработную плату в размере 2,9% от Medicare взималась со всей заработной платы без ограничений.Половина налога на заработную плату взимается с работодателей, половина с работников. Поступления от этого акциза на фонд заработной платы используются для выплаты пособий по социальному обеспечению и медицинской помощи. Почти две трети домохозяйств США платят больше по налогу на заработную плату, чем по любым другим налогам.

Анализ налоговой нагрузки

В следующий раз, когда вы покупаете товар в магазине, обратите внимание на налог с продаж, установленный вашим штатом, округом и городом. Клерк набирает сумму, затем складывает налог. Магазин — это организация, которая «платит» налог с продаж, в том смысле, что он отправляет деньги правительственным учреждениям, которые его наложили, но на самом деле вы оплачиваете счет — или вы? Возможно ли, что налог с продаж влияет на цену самого предмета?

Эти вопросы относятся к анализу налоговых поступлений, типу экономического анализа, который пытается определить, на чем лежит фактическое бремя налога.Лежит ли бремя потребителей, рабочих, владельцев капитала, владельцев природных ресурсов или владельцев других активов в экономике? Когда налог на товар или услугу увеличивает цену на сумму налога, бремя налога ложится на потребителей. Если вместо этого он снижает заработную плату или цены на некоторые другие факторы производства, используемые при производстве товаров или услуг, облагаемых налогом, бремя налога ложится на владельцев этих факторов. Если налог не изменяет цену продукта или цены факторов производства, бремя ложится на владельца фирмы — владельца капитала.Если цены корректируются на часть налога, бремя делится.

На рис. 15.2 приведен пример анализа налоговых поступлений. Предположим, что D 1 и S 1 — это кривые спроса и предложения на говядину. Равновесная цена составляет 3 доллара за фунт; равновесное количество составляет 3 миллиона фунтов говядины в день. Теперь предположим, что введен акциз в размере 2 долларов за фунт говядины. Не имеет значения, взимается ли налог с покупателей или продавцов говядины; Важно видеть, что налог вбивает «клин» в 2 доллара за фунт между ценой, которую платят покупатели, и ценой, которую получают продавцы.Этот налог показан на выставке в виде вертикальной зеленой линии; его высота — 2 доллара.

Рисунок 15.2 Налоговые ставки в модели спроса и предложения. Предположим, что рыночная цена говядины составляет 3 доллара за фунт; равновесное количество составляет 3 миллиона фунтов в день. Теперь предположим, что взимается акцизный налог в размере 2 долларов за фунт, показанный вертикальной зеленой линией. Мы вставляем этот налоговый клин между кривыми спроса и предложения. Он повышает рыночную цену до 4 долларов за фунт, предлагая покупателям платить половину налога в виде более высокой цены.Продавцы получают цену в 2 доллара за фунт; они платят половину налога, получая более низкую цену. Равновесное количество падает до 2 миллионов фунтов в день.

Мы вставляем наш налоговый «клин» между кривыми спроса и предложения. В нашем примере цена, которую платят покупатели, увеличивается до 4 долларов за фунт. Цена, полученная продавцами, падает до 2 долларов за фунт; остальные 2 доллара идут правительству. Количество спроса и предложения говядины падает до 2 миллионов фунтов в день. В этом случае мы заключаем, что покупатели несут половину бремени налога (цена, которую они платят, увеличивается на 1 доллар за фунт), а продавцы несут вторую половину (цена, которую они получают, падает на 1 доллар за фунт).Помимо изменения цены, дополнительное налоговое бремя возникает в результате сокращения излишка потребителя и производителя. Мы не показали это сокращение на графике.

На рисунке 15.3 показано, как налоговые поступления зависят от относительной эластичности спроса и предложения. На всех четырех панелях показаны рынки с одинаковой начальной ценой P 1, определяемой пересечением спроса D 1 и предложения S1. Мы взимаем акцизный налог, обозначенный вертикальной зеленой линией. Как и раньше, мы вставляем этот налоговый клин между кривыми спроса и предложения.Мы предполагаем, что сумма налога на единицу одинакова на всех четырех рынках.

Рисунок 15.3 Налогообложение и эластичность спроса и предложения. Мы показываем эффект акцизного налога, обозначенный вертикальной зеленой линией, так же, как на рисунке 15.2. Мы видим, что покупатели несут большую часть бремени такого налога в случаях относительно эластичного предложения (Рисунок (а)) и относительно неэластичного спроса (Рисунок (г)). Продавцы несут большую часть бремени в случаях относительно неэластичного предложения (панель (b)) и относительно эластичного спроса (панель (c)).

На панели (а) у нас есть рынок с относительно эластичной кривой предложения S 1. Когда мы вставляем наш налоговый клин, цена повышается до P 2; рост цен почти равен сумме налога. На панели (b) у нас есть та же кривая спроса, что и на панели (a), но с относительно неэластичной кривой предложения S 2. На этот раз цена, которую платят покупатели, почти не растет; продавцы несут большую часть налогового бремени. Когда кривая предложения относительно эластична, основная часть налогового бремени ложится на покупателей.Когда предложение относительно неэластично, основную нагрузку несут продавцы.

Панели (c) и (d) выставки показывают одинаковый налог, взимаемый на рынках с идентичными кривыми предложения S 1. С относительно эластичной кривой спроса D 1 на панели (c) (обратите внимание, что мы находимся в верхнем половина, то есть эластичный участок кривой), большая часть налоговой нагрузки ложится на продавцов. При относительно неэластичной кривой спроса D 1 дюйм, панель (d) (обратите внимание, что мы находимся в нижней половине, то есть в неэластичной части кривой), большая часть бремени ложится на покупателей.Если спрос относительно эластичен, бремя налога ложится на продавцов. Если спрос относительно неэластичен, бремя бремени ложится на покупателей.

Бюджетное управление Конгресса США (CBO) подготовило подробные исследования федеральной налоговой системы. Используя налоговое законодательство, действовавшее в августе 2004 года, он ранжировал население США в соответствии с доходом, а затем разделил население на квинтили (группы, содержащие 20% населения). Затем, учитывая федеральное налоговое бремя, налагаемое индивидуальным подоходным налогом, налогом на заработную плату для социального страхования, корпоративным подоходным налогом и акцизными налогами на каждый квинтиль, а также с доходом, полученным людьми в этом квинтиле, он спрогнозировал среднюю налоговую ставку, с которой столкнулась эта группа в 2006 году. .В исследовании налоги назначались на основе того, кто несет бремя, а не на основании того, кто платит налог. Например, во многих исследованиях утверждается, что, хотя предприятия платят половину налогов на фонд заработной платы, бремя налогов на фонд заработной платы фактически ложится на домохозяйства. Причина в том, что кривая предложения рабочей силы относительно неэластична, как показано на панели (b) рисунка 15.3. С учетом этих корректировок результаты CBO, показывающие прогрессивность федеральных налогов, представлены в таблице 15.2.

Таблица 15.2 Федеральное налоговое бремя в США

| Категория дохода | Домохозяйства (количество, млн) | Средний совокупный доход домохозяйства до налогообложения | Эффективная ставка федерального налога, 2006 г. (в процентах) |

| Самый низкий квинтиль | 24,0 | $ 18 568 | 5,6 |

| Второй квинтиль | 22,8 | $ 42 619 | 12.1 |

| Средний квинтиль | 23,3 | $ 64 178 | 15,7 |

| Четвертый квинтиль | 23,2 | $ 94 211 | 19,8 |

| Наивысший квинтиль | 24,3 | $ 227 677 | 26,5 |

| Все квинтили | 118,3 | $ 89 476 | 21,6 |

В регрессивной налоговой системе люди из самых низких квинтилей сталкиваются с самыми высокими налоговыми ставками.Пропорциональная система устанавливает одинаковые ставки для всех; прогрессивная система требует более высоких ставок для людей из более высоких децилей. В таблице приведены оценки CBO нагрузки на каждый квинтиль федеральных налогов в 2006 году. Как видите, налоговая структура в Соединенных Штатах является прогрессивной.

ОСНОВНЫЕ ВХОДЫ

- Основными принципами налогообложения являются принципы платежеспособности и полученной выгоды.

- Процент дохода, полученного при регрессивном налогообложении, увеличивается по мере падения дохода.Пропорциональный налог взимает постоянный процент дохода независимо от уровня дохода. Прогрессивный налог требует более высокого процента дохода, так как налоги увеличиваются по мере роста доходов.

- Предельная ставка налога — это ставка налога, которая применяется к дополнительному доллару полученного дохода.

- Анализ налоговых поступлений направлен на определение того, кто в конечном итоге несет бремя налога.

- Основными видами налогов являются налоги на прибыль, налоги с продаж, налоги на имущество и акцизы.

- Покупатели несут большую часть бремени акцизного налога, когда предложение относительно эластично, а спрос относительно неэластичен; продавцы несут большую часть бремени, когда предложение относительно неэластично, а спрос относительно эластичен.

- Федеральная налоговая система в США прогрессивная.

Обзор налогов Нью-Гэмпшира

Налоговое управление штата Нью-Гэмпшир намерено, чтобы данная публикация предназначалась для общей налоговой информации и, следовательно, не должна рассматриваться как полное обсуждение всех аспектов этого налогового законодательства. Поскольку ставки, проценты и другие аспекты налогообложения меняются, рекомендуется, чтобы любое заинтересованное лицо ознакомилось с законами и правилами или запросило непосредственно в этом Департаменте текущую информацию, относящуюся к вашей ситуации.

Обзор налогов штата Нью-Гэмпшир — презентация губернатора и совета 1/23/2019

Налог на коммерческое предприятие

| RSA 77-E | Глава Rev 2400 | BET Часто задаваемые вопросы |

Что это?

Для налоговых периодов, заканчивающихся до 31 декабря 2016 г., налог в размере 0,75% начисляется на налоговую базу стоимости предприятия, которая представляет собой сумму всех выплаченных или начисленных компенсаций, уплаченных или начисленных процентов и дивидендов, выплаченных коммерческим предприятием после особых корректировки и раскладки.

Для налоговых периодов, заканчивающихся 31 декабря 2016 г. или позднее, ставка СТАВКИ снижается до 0,72%. Для налоговых периодов, заканчивающихся 31 декабря 2018 г. или позднее, ставка СТАВКИ снижается до 0,675%. Для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, ставка СТАВКИ снижается до 0,60%.

График ставок BPT и BET

Кто это платит?

Для налоговых периодов, начинающихся 1 января 2017 г. или после этой даты, предприятия с валовой выручкой от всей своей деятельности на сумму более 208 000 долларов США или налоговой базой на сумму более 104 000 долларов США должны подавать декларацию.

Для налоговых периодов, начинающихся 1 января 2019 года или после этой даты, предприятия с валовой выручкой от всей своей деятельности на сумму более 217 000 долларов США или налоговой базой на сумму более 108 000 долларов США должны подавать декларацию.

Для налоговых периодов, начинающихся 1 января 2021 г. или после этой даты, предприятия с валовой выручкой от всей своей деятельности на сумму более 222 000 долларов США или налоговой базой на сумму более 111 000 долларов США должны подавать декларацию.

В соответствии с RSA 77-E: 5, I, комиссар DRA раз в два года корректирует пороговые значения ставок BET с учетом инфляции, округляя до ближайших 1000 долларов США, используя Индекс потребительских цен для всех городских потребителей Северо-Восточного региона, опубликованный Бюро труда. Статистика Министерства труда США с использованием суммы, опубликованной за июнь в году, предшествующем началу налогового года.

| Пороги подачи исторической налоговой декларации для коммерческих предприятий | |||

|---|---|---|---|

| Начало налоговых периодов: | Поступления сверх: | ИЛИ | База налога на стоимость предприятия больше, чем: |

| 01.01.2021 или позже | $ 222 000 | ИЛИ | 111 000 долл. США 90 489 |

| 1/1 / 2019-12 / 31/2020 | 217 000 долл. США 90 489 | ИЛИ | 108 000 долл. США 90 489 |

| 01.01.17-12.31.18 | $ 208 000 | ИЛИ | 104 000 долл. США 90 489 |

| Окончание налоговых периодов: | Поступления сверх: | ИЛИ | База налога на стоимость предприятия больше, чем: |

| 31.12.15 — 31.12.16 | 207 000 долл. США 90 489 | ИЛИ | 103 000 долл. США 90 489 |

| 31.12.13 — 30.12.15 | 200 000 долл. США 90 489 | ИЛИ | 100 000 долл. США 90 489 |

| 01.07.01 — 30.12.13 | 150 000 долл. США 90 489 | ИЛИ | 75 000 долл. США 90 489 |

| До 01.07.2001 | 100 000 долл. США 90 489 | ИЛИ | 50 000 долл. США |

Когда нужно вернуть?

Для налоговых периодов, начинающихся 31 декабря 2015 г. или ранее, корпоративные декларации должны быть поданы на 15-й день 3-го месяца после окончания налогового периода.Право собственности, партнерство и фидуциарные декларации должны быть поданы на 15-й день 4-го месяца после окончания налогового периода. Некоммерческие декларации подлежат оплате на 15-й день 5-го месяца после окончания налогового периода.

Для налоговых периодов, начинающихся после 31 декабря 2015 года, отчеты партнерства должны быть поданы на 15-й день 3-го месяца после окончания налогового периода. Корпоративные, имущественные, фидуциарные и комбинированные отчеты должны быть поданы на 15-й день 4-го месяца после окончания налогового периода.Некоммерческие декларации подлежат оплате на 15-й день 5-го месяца после окончания налогового периода.

Должен ли я производить расчетные платежи?

Да, для налоговых периодов, заканчивающихся 31 декабря 2013 г. или после этой даты, если ваше расчетное налоговое обязательство превышает 260 долларов. Требуются четыре сметных платежа по ставке 25% каждая на 15-е число 4-го, 6-го, 9-го и 12-го месяцев налогового периода.

Для налоговых периодов, заканчивающихся до 31 декабря 2013 года, если ваше расчетное налоговое обязательство превышает 200 долларов США, требуются четыре расчетных платежа, выплачиваемых по 25% каждый на 15-й день 4-го, 6-го, 9-го и 12-го месяцев налогового периода.

Как мне зарегистрировать свой новый бизнес?

Новые предприятия должны регистрироваться, обратившись в офис государственного секретаря NH, корпоративный отдел, 107 N. Main Street, Concord, NH 03301-4989, или по телефону (603) 271-3246.

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920 или напишите в NH DRA по PO Box 637, Concord, NH 03302-0637.

Налог на прибыль предприятий

| RSA 77-A | Глава Rev 300 | BPT Часто задаваемые вопросы |

Что это?

Для налоговых периодов, заканчивающихся до 31 декабря 2016 г., 8.Налог в размере 5% взимается с доходов от ведения коммерческой деятельности в штате Нью-Гэмпшир. Для предприятий с несколькими штатами доход распределяется с использованием взвешенного коэффициента продаж, равного двум, а также факторов заработной платы и собственности. Организации, ведущие унитарный бизнес, должны использовать комбинированную отчетность при подаче налоговой декларации в штате Нью-Гэмпшир.

Для налоговых периодов, заканчивающихся 31 декабря 2016 г. или позднее, ставка BPT снижается до 8,2%. Для налоговых периодов, заканчивающихся 31 декабря 2018 г. или позднее, ставка BPT снижается до 7.9%. Для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, ставка BPT снижается до 7,7%.

График ставок BPT и BET

Кто это платит?

Любая коммерческая организация, организованная для получения прибыли или получения прибыли, ведущая коммерческую деятельность в пределах государства, подлежит обложению этим налогом. Однако организации с валовым коммерческим доходом от всей своей деятельности не более 50 000 долларов США не обязаны подавать декларацию.

Когда срок возврата?

Для налоговых периодов, начинающихся 31 декабря 2015 г. или ранее, корпоративные декларации должны быть поданы на 15-й день 3-го месяца после окончания налогового периода.Право собственности, партнерство и фидуциарные декларации должны быть поданы на 15-й день 4-го месяца после окончания налогового периода. Некоммерческие декларации подлежат оплате на 15-й день 5-го месяца после окончания налогового периода.

Для налоговых периодов, начинающихся после 31 декабря 2015 года, партнерские отчеты должны быть поданы на 15-й день 3-го месяца после окончания налогового периода. Корпоративные, имущественные, фидуциарные и комбинированные отчеты должны быть поданы на 15-й день 4-го месяца после окончания налогового периода.Некоммерческие декларации подлежат оплате на 15-й день 5-го месяца после окончания налогового периода.

Должен ли я производить расчетные платежи?

Да, если предполагаемое налоговое обязательство превышает 200 долларов. Требуются четыре сметных платежа по ставке 25% каждая на 15-е число 4-го, 6-го, 9-го и 12-го месяцев налогового периода.

Как мне зарегистрировать свой новый бизнес?

Новые предприятия должны регистрироваться, направив письмо в офис государственного секретаря штата Нью-Хэмпшир, Корпоративный отдел, 107 N.Main Street, Concord, NH 03301-4989 или по телефону (603) 271-3246.

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920 или напишите в NH DRA по PO Box 637, Concord, NH 03302-0637.

Налог на услуги связи

| RSA 82-A | Глава Rev 1600 | CST Часто задаваемые вопросы |

Что это?

Налог в размере 7% на все услуги двусторонней связи.

Кто это платит?

Налог оплачивается потребителем и взимается поставщиками двусторонней связи.Все поставщики услуг двусторонней связи, включая розничных продавцов услуг беспроводной связи и VoIP с предоплатой, несут ответственность за сбор налогов с потребителя и подачу декларации в Департамент.