Биржа валют онлайн, график биржи, торги в реальном времени, реальные курсы валют

Биржа валют онлайн — прекрасный способ поправить свое финансовое положение. Если раньше совершать сделки по продаже/покупке валюты можно было только, являясь брокером, то сегодня достаточно иметь выход в Интернет и торговую платформу (в большинстве случаев предоставляется брокерами бесплатно).

Но нужно понимать, что высокая прибыль сопровождается большими рисками. Около 97% трейдеров терпят большие убытки, поэтому не стоит пробовать себя в роли трейдера, если речь идет о последних деньгах. Кроме того, перед тем, как совершать сделки, неплохо было бы пройти обучение торговле и попробовать свои силы на виртуальном счете.

Биржа валют онлайн: график

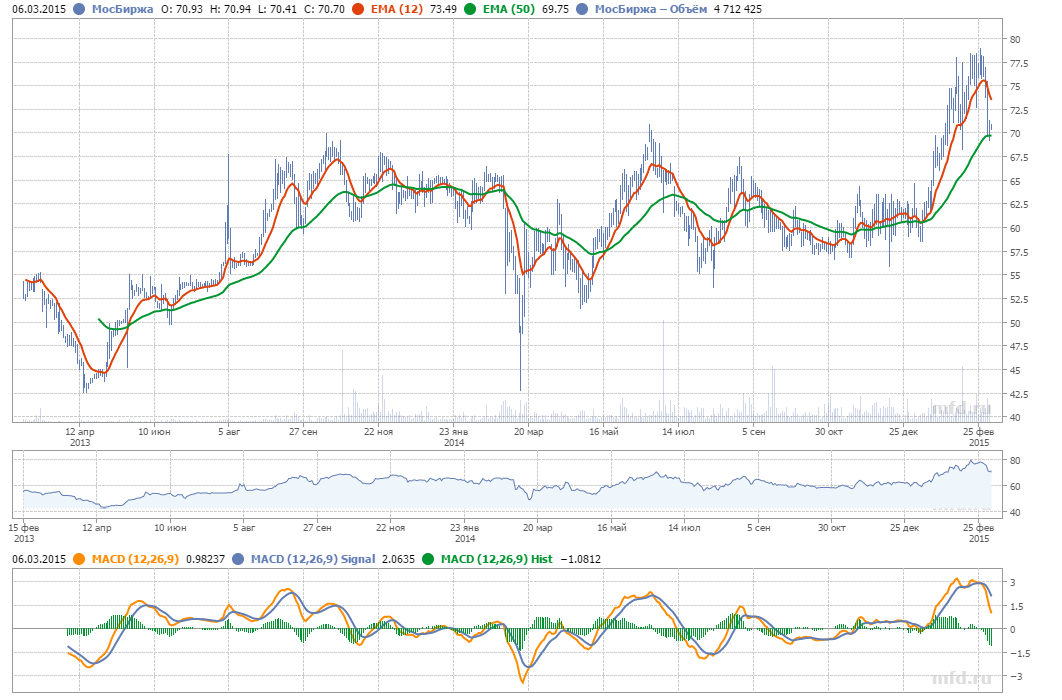

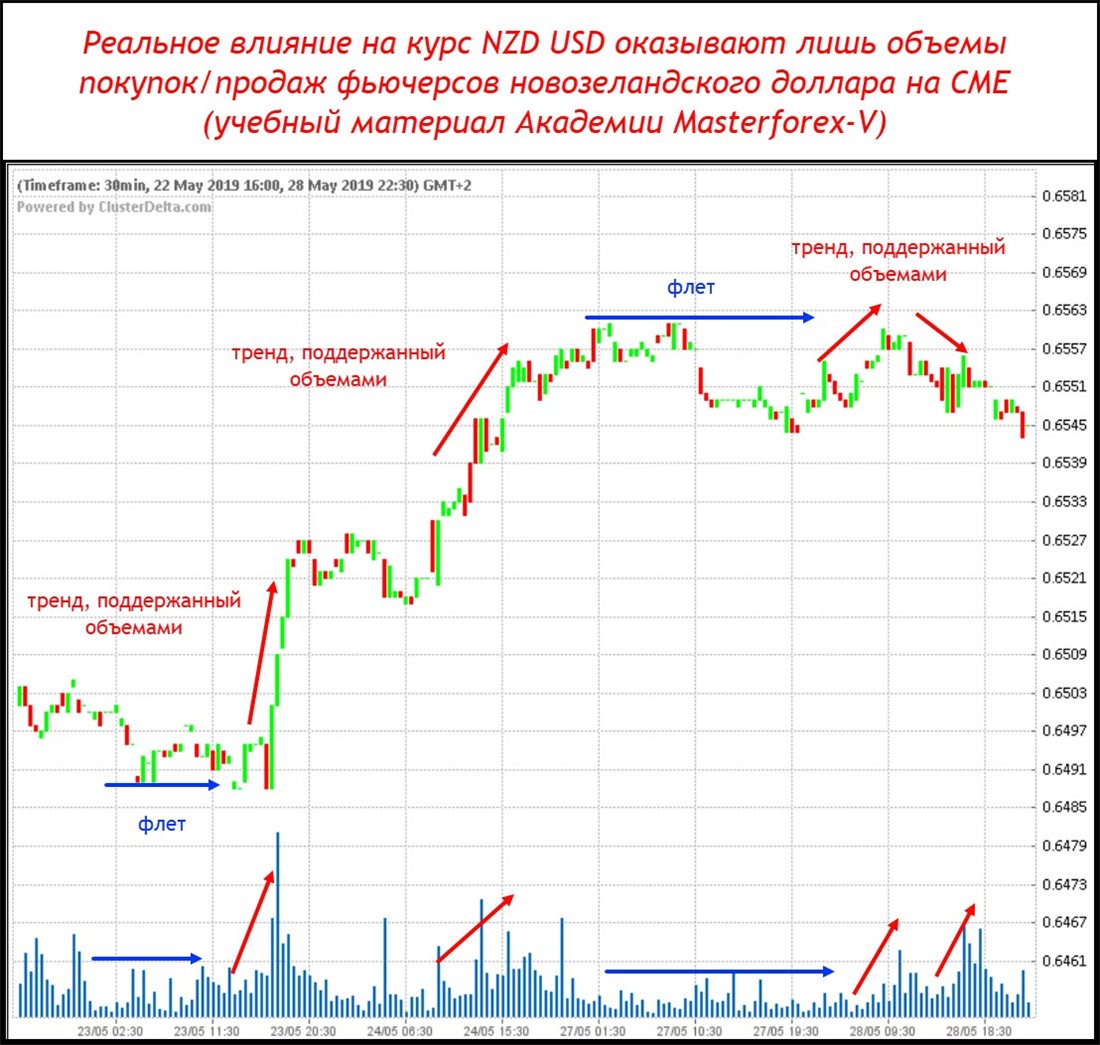

Хотите зарабатывать на курсах валют? Обратите внимание на валютную биржу: благодаря кредитному плечу, предоставляемому брокерами, вы сможете получать достаточно серьезную прибыль даже на мелких колебаниях доллара, рубля, йены и других валют. Понятно, что «тыкая пальцем в небо», вы рискуете все потерять. Поэтому трейдеры всего мира пытаются анализировать скачки цены, визуализированной на графиках.

Понятно, что «тыкая пальцем в небо», вы рискуете все потерять. Поэтому трейдеры всего мира пытаются анализировать скачки цены, визуализированной на графиках.

Для того чтобы начать торговать, нужно скачать платформу — на ней вы сможете увидеть графики, отображающие изменения цены за минуту, час, три часа, день, месяц, год и так далее. На основе этих графиков, используя методы технического анализа, анализируя экономические и политические новости разных стран, вы научитесь предугадывать вероятное движение цены и зарабатывать на этом.

Биржа валют онлайн: торги в реальном времени

Биржа валют работает 24 часа в сутки. По выходным обычно трейдеры торговать не имеют возможности (сделки совершаются, в основном, банками в это время), но в рабочие дни никто не помешает вам совершить сделку по покупке или продаже валюты. Будет ли успешной эта сделка? Это зависит от того:

- насколько серьезно вы относитесь к обучению профессии трейдера;

- насколько тонко вы научились чувствовать рынок;

- научились ли вы соотносить свои риски с возможным доходом.

Грамотные, опытные трейдеры даже при большем количестве убыточных сделок за определенный период, умудряются выходить в общий плюс. Это вопрос наличия торговой системы и четкого соблюдения ее правил.

Реальные курсы валют на бирже

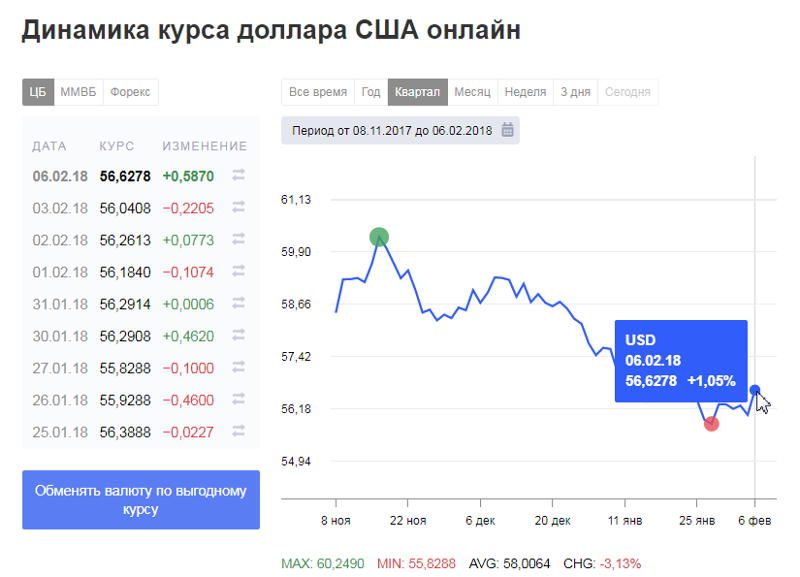

Знания — это не только сила, но это также прекрасная возможность заработать. Возьмем, к примеру, полную осведомленность по вопросам реальных курсах валют на биржах. Даже если вы не являетесь трейдером (начинающим ли, профессионалом ли), вы все равно можете извлечь пользу из знаний о курсах валют на бирже.

Банки зачастую несколько запаздывают с курсами валют, меняя их один-два раза в сутки, и это можно использовать на благо своему финансовому положению. Видите, например, курс валюты в банке один, а на рынке эта валюта уже торгуется дороже… Кто помешает вам купить ее сегодня по привлекательной цене, чтобы завтра продать дороже? Но не забывайте про риски, ведь после вашей покупки валюта может резко упасть в цене, и вы останетесь с убытком, поэтому всегда взвешивайте свои решения, оценивая не только возможную прибыль, но и потенциальные риски.

Курсы валют онлайн на ММВБ

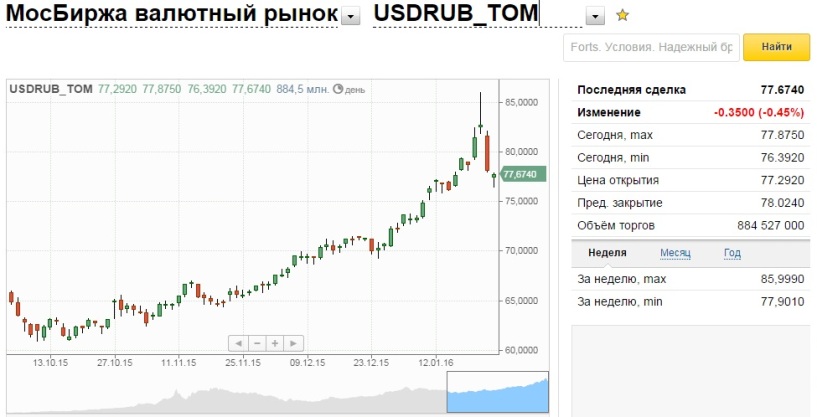

ММВБ (теперь Московская биржа) является крупнейшей биржей Восточной и Центральной Европы. По итогам июля 2016 размер среднедневного оборота только валютного рынка составил почти 22 млрд долларов. Мы расскажем, как формируются курсы валют и ведётся биржевая торговля.

Биржевой курс валюты ММВБ

Биржевой курс валют формируется по рыночному принципу и основывается на спросе и предложении.

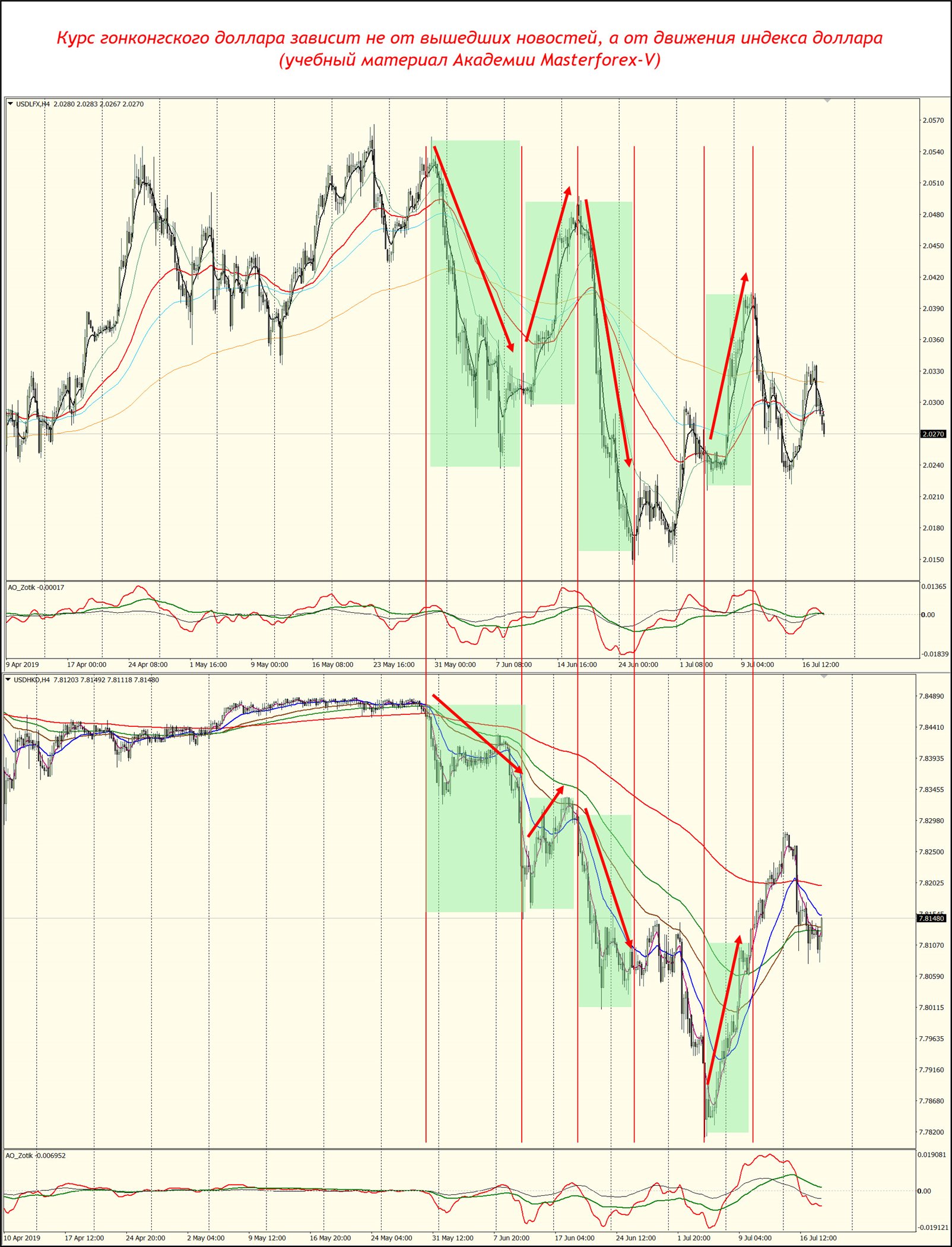

За российские рубли продаются такие валюты:

- Доллар США;

- Евро;

- Британский фунт;

- Гонконгский доллар;

- Китайский юань;

- Белорусский рубль;

- Украинская гривна;

- Казахстанский тенге.

Кроме того, евро продаётся за доллары США.

Благодаря курсам валют ММВБ формируется стоимость рубля по отношению к мировым валютам. На основе этого показателя ЦБ РФ устанавливает официальный курс рубля.

Для того чтобы заработать на валютном рынке достаточно предугадать, по какому из видов денежных знаков курс повысится. Нужно покупать такую валюту с целью последующей продажи. Чем больше вложений – тем больше заработок. Для этого необходимо анализировать многочисленные внешнеэкономические факторы, а также состояние внутреннего рынка, динамику и текущие показатели валют.

Курсы валют ММВБ онлайн в реальном времени

Онлайн-мониторинг котировок валют можно производить на сайте finanz.ru, rbc.ru и других ресурсах, а также использовать информацию официального сайта Московской биржи.

Московская биржа обеспечивает проведение валютных операций с хорошей ликвидностью по основным валютным парам и высокой надёжностью. Деятельность биржи регулируется ЦБ РФ и ФСФР, а Национальный Клиринговый Центр (центральный контрагент) гарантирует 100% исполнение условий сделок.

С центральным контрагентом можно быть уверенным, что будет сделано всё для того, чтобы интересы сторон не были нарушены.

Торги на ММВБ

Основная торговая валютная площадка Московской биржи – это СЭЛТ (система электронных валютных торгов). Вести торговлю можно онлайн либо в региональных представительствах ММВБ.

Биржа открывается в 10:00 и работает беспрерывно до 23:50. После покупки валюта выводится на счёт. Главное преимущество покупки иностранных денежных знаков на бирже перед банковскими обменными пунктами в том, что курс в первом случае будет значительно выгоднее, чем во втором. Даже с учётом брокерской и биржевой комиссии.

При выборе брокера и банка, в котором будет открыт счёт, учитывайте рейтинги их надёжности.

Торговать валютой на Московской бирже могут абсолютно все – частные лица, корпорации, резиденты, нерезиденты.

Совет от Сравни.ру: Можно бесплатно потренироваться вести торги на Игровом сервере ММВБ. При этом не нужно рисковать собственными деньгами. Игровой сервер подойдёт и начинающим и опытным трейдерам, которые хотят протестировать новые алгоритмы роботы.

доллары и евро по рыночной цене — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Курсы валют онлайн, нефть, золото, индексы

Курсовой монитор предоставляет котировки в режиме онлайн.

Курсы ЦБ на сегодня и завтра представлены для двух валют: доллар США и евро. В выходные и праздничные дни курсы ЦБ не изменяются, т.к. нет торгов на бирже. В рабочие дни ЦБ определяет официальные курсы на завтра (следующий день) после полудня, а точнее после 11:30 по Москве, когда видит первые результаты торгов на бирже утром.

Калькулятор валют позволяет рассчитывать суммы конвертации из долларов в рубли по биржевому курсу или курсу ЦБ. Поддерживаются и другие валюты. Выберите валюты и укажите нужную сумму — расчет будет выполнен мгновенно. Биржевые курсы для калькулятора обновляются каждые десять минут.

Курсовой монитор работает с 2015 года и имеет простой адрес Kurs2015.ru. Сохраните закладку нажав Ctrl+D, или на iPhone нажмите внизу экрана, Добавить в «Домой», или на Android нажмите внизу/вверху экрана, Добавить на главный экран, Добавить.

В Курсовом мониторе представлены следующие инструменты:

Обратите внимание, что здесь представлены курсы за 1 единицу валюты. У Центрального банка РФ официальные курсы некоторых валют даны за 10-10000 единиц. Поэтому уровни курсов валют могут различаться.

У Центрального банка РФ официальные курсы некоторых валют даны за 10-10000 единиц. Поэтому уровни курсов валют могут различаться.

На бирже

В России и странах СНГ преобладает биржевая торговля валютами, а на западных рынках валютных бирж нет. Биржа хороша тем, что помимо возможности свести продавца и покупателя валюты, биржа гарантирует и осуществляет расчеты по совершенной сделке. Это устраняет риск банального не получения валюты (денег) от непорядочного или неплатежеспособного контрагента (банка). Именно поэтому услуги биржи так востребованы в странах, где уровень доверия друг другу не достаточно высок и где лучше положиться на гарантии биржи (государства) в этом вопросе.

Альтернативный вариант торгов позволяет участникам совершать сделку в любой момент во время проведения торгов на бирже. Участники видят так называемый список (”стакан”) заявок, поданных другими. Можно подать свою заявку на сделку по желаемому курсу или заключить сделку по лучшему имеющемуся курсу встречной заявки. Курсы сделок, заключенных в течение дня, различаются — курс то растет, то снижается в зависимости от баланса спроса и предложения валюты.

В электронных торговых системах

Таких систем в мире много, но важнейшие из них те, где проходят наибольшие объемы торгов валютой, поскольку баланс спроса и предложения там и определяет движение курсов валют в мире. Эти системы принадлежат крупнейшим западным банкам, агентствам и брокерам: Deutschebank, Citibank, Thomson Reuters, Bloomberg, ICAP и др. В банковских системах один банк предоставляет клиентам курсы валют , которые меняет в зависимости от спроса. Если много покупают – курс повышается автоматически, согласно заложенным алгоритмам. У агентств и брокеров система торгов похожа на биржевую, когда заявки участников образуют торговый “стакан”, но, в отличие от бирж, расчеты по сделкам не гарантированы. Т.е. имеется риск не получить свои деньги от контрагента по сделке. Зато комиссия за сделки обычно заметно ниже биржевой.

В банковских системах один банк предоставляет клиентам курсы валют , которые меняет в зависимости от спроса. Если много покупают – курс повышается автоматически, согласно заложенным алгоритмам. У агентств и брокеров система торгов похожа на биржевую, когда заявки участников образуют торговый “стакан”, но, в отличие от бирж, расчеты по сделкам не гарантированы. Т.е. имеется риск не получить свои деньги от контрагента по сделке. Зато комиссия за сделки обычно заметно ниже биржевой.Чтобы контролировать величину риска в таких системах участники торгов указывают друг на друга разрешенный максимальный объем сделок, а система отслеживает, чтобы все сделки проходили строго в рамках этих ограничений. Да, есть риск проблем с расчетами по сделкам (правда, на Западе такие риски гораздо ниже, чем в РФ и СНГ), но зато комиссия за сделки в таких системах заметно ниже, чем на биржах. Биржа взимает дополнительную плату за гарантированное проведение расчетов по сделкам с валютой.

Курсы валют и на бирже и в электронных системах торгуются на одних и тех же уровнях поскольку банки торгуют и там и там, и курсы валют выравниваются за счет автоматического выставления заявок в системах. Программы в банках следят за возможность заработать на отличие курсов валют в разных торговых системах и на бирже и как только появляется небольшое отличие курсов в одном месте покупают, а в другом продают, зарабатывая на разнице. Происходит это быстро и курсы валют во всех системах выравниваются лишая другие банки возможности заработать на разнице курсов в разных системах.

Программы в банках следят за возможность заработать на отличие курсов валют в разных торговых системах и на бирже и как только появляется небольшое отличие курсов в одном месте покупают, а в другом продают, зарабатывая на разнице. Происходит это быстро и курсы валют во всех системах выравниваются лишая другие банки возможности заработать на разнице курсов в разных системах.

По телефону

По-прежнему сделки совершаются и по телефону во многих странах. Количество сделок велико, но суммарные объемы постепенно снижаются год от года, уступая дорогу электронной торговле валютами. Например, российские компании не имеют права заключать сделки на Московской бирже напрямую, и потому все их сделки на продажу и покупку валюту проходят через банки. Большая часть таких сделок заключается по телефону. Финансисты крупных компаний связываются с банками по телефону, чтобы поторговаться и добиться от банка более выгодного обменного курса.Прогноз курса Биткоина на 2021, 2022-2024 годы.

Прогноз цен на нефть на 2021, 2022-2024 годы.

Если курсы валют изменяются – значит – это кому-нибудь нужно.

Курсы валют определяются спросом и предложением. Валюта – это тоже товар и его цена определяется спросом на него. Если товар в дефиците, то стоимость его растет.

Из чего формируется спрос на иностранную валюту?

Валюта нужна для приобретения товаров и услуг за рубежом компаниям-импортерам и гражданам страны. Валюта требуется для погашения ранее взятых займов в валюте. Валюта также используется как средство накопления гражданами, компаниями и государственными органами. В России самая большая заначка иностранной валюты у Центрального банка (более 300 млрд. долларов). Конечно же, валюта приобретается еще и для инвестирования за рубежом и вывода капиталов из страны инвесторами, спекулянтами и гражданами.

Из чего формируется предложение иностранной валюты в стране?

Экспортная валютная выручка компаний-экспортеров (в РФ это, прежде всего, доходы от продажи сырья: газа, нефти и пр. ). Прочие компании и граждане также могут продавать свою накопленную валюту. Зарубежные инвесторы продают иностранную валюту, чтобы приобрести местную валюту и вложить ее в реальные инвестиционные проекты в стране. Инвесторы кредитуют местные компании и банки в валюте, которая тоже попадает на валютообменный рынок.

). Прочие компании и граждане также могут продавать свою накопленную валюту. Зарубежные инвесторы продают иностранную валюту, чтобы приобрести местную валюту и вложить ее в реальные инвестиционные проекты в стране. Инвесторы кредитуют местные компании и банки в валюте, которая тоже попадает на валютообменный рынок.

Спекулянты вкладывают деньги на короткие сроки – от нескольких дней до нескольких месяцев. Это так называемые “горячие деньги”. Они зарабатывают на разнице доходностей валют в различных странах. Например, в России доходность в 2015 году была 10-15%, а Европе и США менее 1%. Спекулянты занимают деньги по низкой ставке за рубежом, конвертируют их в рубли и вкладывают в финансовые инструменты с высокой доходностью (местные облигации, акции, депозиты) в России. Спекулянты внимательно следят за ситуацией на рынке и при первых же признаках дестабилизации выводят деньги. Рублевый актив продается, и рубли конвертируются обратно в иностранную валюту. Для них является неблагоприятным сценарий резкой девальвации рубля, т. к. потеря на обменном курсе съест их прибыль от более высоких процентов.

к. потеря на обменном курсе съест их прибыль от более высоких процентов.

ЦБ может продавать валюту для поддержания стабильного курса или сглаживания резких скачков курсов валют. Действия ЦБ зависят от заявленной валютной политики.

В некоторых странах центральные банки поддерживают фиксированный валютный курс, тогда ЦБ продает или покупает каждый день столько валюты, сколько требуется рынку, чтобы сбалансировать спрос и предложение. Такой вариант могут позволить себе только страны, где имеется огромный запас накопленной валюты ЦБ. Например, в Саудовской Аравии. Это страна нетто-экспортер, где приток валюты от продажи нефти за рубеж намного превышает расход валюты на покупку импорта.

В странах, где зафиксирован курс валюты или он находится в узком валютном коридоре, но в страну не поступает достаточно валютной выручки и ЦБ не хватает валютных резервов, возникает дисбаланс спроса и предложения валюты в стране – ЦБ предлагает не достаточно валюты для удовлетворения всего объема спроса. Рынок находится в ожидании постоянного роста курса валют, что способствует неизбежной девальвации местной валюты время от времени и практике черного рынка обмена наличной валюты по неофициальному курсу. Часто в таких странах административно ограничивают право покупки валюты и действуют ограничения на вывод капитала из страны. Например, Венесуэла.

Рынок находится в ожидании постоянного роста курса валют, что способствует неизбежной девальвации местной валюты время от времени и практике черного рынка обмена наличной валюты по неофициальному курсу. Часто в таких странах административно ограничивают право покупки валюты и действуют ограничения на вывод капитала из страны. Например, Венесуэла.

В странах, где действует режим плавающего валютного курса, ЦБ старается не вмешиваться в торги и определение курса валют. Реальное соотношение спроса и предложения участников рынка на ежедневных торгах формирует курсы валют. В некоторых странах ЦБ и правительство обязывают участников внешнеэкономической деятельности продавать валюту. Например, в России государственные компании-экспортеры вынуждены продавать часть своей валютной выручки. При этом, сам ЦБ оставляет за собой право на проведение интервенций на покупку и продажу валюты для снижения резких колебаний курсов и пополнения резервов.

Таким образом, курсы валют изменяются под действием спроса и предложения валюты, которые зависят в основном от:

• торгового баланса страны (соотношение объема валюты от экспорта к затратам на импорт товаров)

• актуального режима валютной политики и действий правительства страны и центрального банка, а также регуляторов рынка

• привлекательности страны для инвестиций и кредитования (политическая и экономическая стабильность, предсказуемость, открытость страны для движения капитала, перспектива роста экономики)

• действий спекулянтов для заработка на разнице процентных ставок или ожидания изменения валютного курса

• валютообменные операции компаний и граждан (сбережения, погашения кредитов)

• юридические ограничения на международное сотрудничество (санкции)

Почему страны девальвируют свои валюты?

Девальвация — это один их самых эффективных способов решения экономических проблем страны. Снижение курса национальной валюты позволяет:

Снижение курса национальной валюты позволяет:

• получать больше выручки в национальной валюте от экспорта страны для исполнения бюджета страны.

• сделать продукцию экспортеров страны более привлекательной для покупателей за рубежом за счет снижения ее стоимости

• снизить потребление импортных товаров и направить потребление на более дешевых (местных) производителей

• обесценить долговые обязательства страны, номинированные в национальной валюте

Отрицательной стороной девальвации курса является:

• обеднение населения относительно других стран

• дестабилизация экономической ситуации и снижение доверия граждан к своей валюте и правительству

• рост цен на импортные товары и товары с импортной составляющей

• снижение доступности импортного оборудования и технологий

• сложности с выплатами долгов, номинированных в иностранной валюте

• рост недоступности кредитования за счет роста процентных ставок и ухудшения кредитоспособности заемщиков.

Цена на нефть онлайн.

Курс рубля онлайн.

Все о деньгах, финансах и инвестициях

Успешные торги на Форексе: как заработать дивиденды

Рынок Forex — валютная биржа, на которой проводится взаимный валютный трейдинг. Все его участники проводят операции по торговле валютой при участии дилинговых центров или банков (поставщиков ликвидности).

Подобное направление бизнеса — инновационная схема приобретения финансовой независимости. Открывает такую возможность биржевая торговля Форекс. Здесь возможен резкий рост котировок на 10 пунктов буквально за несколько минут и даже секунд, а цена пункта может взлететь до сотен долларов. Итог — инвестор получает возможность в краткий срок значительно увеличить свои вложения.

Преимущества торговли на Форексе

Форекс предлагает инвесторам (даже начинающим) целый ряд преимуществ. В первую очередь — трейдингом может заниматься любой участник, независимо от доходов, объема первоначального взноса, навыков инвестирования. Что ожидает трейдеров:

Что ожидает трейдеров:

- Возможность получить быструю прибыль. Краткосрочная торговля на Форексе позволяет зарабатывать на разнице курсов и котировок, которые часто меняются.

- Возможность заниматься частным трейдингом (на себя) в оптимальном режиме и удобных условиях.

- Возможность стать брокером Forex. Торги на Форексе можно проводить в финансовых структурах, благодаря чему устраняются риски для капиталов.

- Возможность обучения — предусмотрены пробные сделки на демоаккаунте.

Веские основания для ведения бизнеса на Forex:

- Высокая волатильность (изменчивость курсов валют).

- Высокая ликвидность (возможность обменять одну валюту на другую без особых потерь).

- Минимальные расходы на трейдинг (около 5$ на покупку 100 000$ базовой валюты).

- Маржинальность торгов (плечо от 1:1 до 1:1000).

- Отсутствие ограничений .

Высокая волатильность — это гарант быстрой и прибыльной торговли на Форексе. Волатильность курса валют позволяет зарабатывать на разнице в ценах за несколько минут. Частое явление — рост валютной пары на сотни пунктов в сутки.

Волатильность курса валют позволяет зарабатывать на разнице в ценах за несколько минут. Частое явление — рост валютной пары на сотни пунктов в сутки.

Высокая ликвидность также делает популярными онлайн-торги на Форексе. Фактически за один день тут проходит свыше $3 трлн, при этом трейдеры могут присутствовать на валютном рынке в любое время. Такая возможность открывает доступ для торгов в момент изменения курсов валюты — если курс одной валюты падает, то обязательно взлетает курс другой. Таким образом, все активы на рынке — это ликвидные активы.

Минимальные расходы на трейдинг — это один из факторов, который позволяет вести торговлю на Форексе с нуля (центовые счета). Участники не несут расходы за комиссию, поскольку дилеры, банки поддерживает спред. Существенно сократить расходы позволяет отсутствие физического носителя, поскольку активом выступают деньги, поэтому инвестор не оплачивает доставку и т. д.

Характерно, что все сделки на Форексе проводятся в реальном времени, т. е. онлайн. Торги открыты 24 часа в сутки — кроме субботних и воскресных дней. Принцип таков: трейдинг оканчивается в Азии и сразу начинается на Западе, сначала в Европе, а затем в Америке.

е. онлайн. Торги открыты 24 часа в сутки — кроме субботних и воскресных дней. Принцип таков: трейдинг оканчивается в Азии и сразу начинается на Западе, сначала в Европе, а затем в Америке.

Именно поэтому валютная биржа стала столь популярной как у начинающих, так и у продвинутых инвесторов — сделки с высоколиквидными активами практически исключают риски потери вложенного капитала и гарантируют прибыль.

<a href=»Bt8KKY8A»> <img src=»https://scounter.rambler.ru/top100.cnt» alt=»Rambler’s Top100″ border=»0″ /> </a>Биржа валют в реальном времени — Как вести торги на валютной бирже?

_________

_________

План:

— Понятие валюты и котировки валют

— Что такое валютная биржа — обзор понятия

— Что представляют собой валютные торги на бирже?

— 4 главных плюса ведения торгов на валютной бирже

— Биржа валют онлайн: торги в реальном времени

— Котировки валют в режиме реального времени на finanz.ru

— Как вести торги на валютной бирже в реальном времени — 6 основных этапов

— Заключение

Валюта (от итал. «valuta» — стоимость) — национальные денежные знаки иностранного государства, а также кредитные и платежные документы (векселя, чеки и т.п., выраженные в иностранных денежных единицах и использующихся в международных расчетах. Валютным курсом называется соотношение между двумя различными валютами или цена одной валюты выраженной через стоимость другой валюты.

«valuta» — стоимость) — национальные денежные знаки иностранного государства, а также кредитные и платежные документы (векселя, чеки и т.п., выраженные в иностранных денежных единицах и использующихся в международных расчетах. Валютным курсом называется соотношение между двумя различными валютами или цена одной валюты выраженной через стоимость другой валюты.

Валюта, которая покупается или продается, называется торгуемой валютой, а валюта, которая служит для оценки торгуемой валюты — валютой котировки. Так в примере валютной пары USD/RUB, доллар США является торгуемой валютой, а рубль — валютой котировки.

В зависимости от места нахождения биржи, от страны, где совершается валютная сделка, различают прямую котировку валюты и косвенную (обратную) котировку валюты. При прямой котировке валюты стоимость единицы иностранной валюты выражается через некоторое количество национальной денежной единицы.

Например, 1 доллар = 58 рублям. Если сделка совершается в любой другой стране, то применяется косвенная котировка валюты: стоимость национальной денежной единицы выражается в некотором количестве иностранной денежной единицы. Например 1 рубль = 1/58 доллар США. При прямой котировке курс Bid является курсом покупки торгуемой (иностранной) валюты и курсом продажи национальной валюты. Курс Ask — это курс продажи иностранной валюты и покупки национальной валюты. Разница между курсом Bid от курса Ask, называется спредом (spread). При прямой котировке курс продавца обычно больше курса покупателя. При косвенной котировке курс покупателя больше курса продавца. На finanz.ru Вы можете найти как прямые, так и косвенные котировки валют.

Например 1 рубль = 1/58 доллар США. При прямой котировке курс Bid является курсом покупки торгуемой (иностранной) валюты и курсом продажи национальной валюты. Курс Ask — это курс продажи иностранной валюты и покупки национальной валюты. Разница между курсом Bid от курса Ask, называется спредом (spread). При прямой котировке курс продавца обычно больше курса покупателя. При косвенной котировке курс покупателя больше курса продавца. На finanz.ru Вы можете найти как прямые, так и косвенные котировки валют.

Если котировка двух валют проводится путем расчета через третью валюту, то такая котировка называется кросс-курсом. Как правило, при расчете кросс-курсов третьей валютой выступает доллар США. Это связано с тем, что доллар США является не только основной резервной валютой, но и валютой сделки в большинстве валютных операций. Торговля на разницах курсов валют традиционно является одной из наиболее прибыльных среди видов финансовых операций. Торговля валютами происходит в электронном виде круглосуточно, так как она не прикреплена к какой — либо торговой площадке.

Основными международными валютами считаются Доллар США, Евро, Швейцарский Франк, Японская Йена, Британский Фунт. Биткойн является виртуальной валютой, торги которой возможны только в электронном виде.

Вам также может быть интересно почитать о форекс курсах валют в реальном времени.

_________

— Что такое валютная биржа — обзор понятия

_______

Валютная биржа — это площадка, на которой осуществляется покупка и продажа денежных единиц различных государств. Валютную биржу нередко называют Форексом, но это не совсем так. О том, что такое Форекс и как на нём заработать, мы подробно писали в предыдущей статье.

Первоначально целью создания валютной биржи было обеспечение удобства обмена валют. Однако постепенно эта задача отошла на второй план. Сегодня Форекс в первую очередь используется с целью получения прибыли трейдерами.

Определить точный оборот валютного рынка не представляется возможным. Однако исследования показывают, что в среднем он превышает 4 триллиона долларов.

Можно выделить большое количество участников торгов:

1) физические лица;

2) инвестиционные фонды;

3) центральные банки;

4) брокеры.

Режим работы валютной биржи – круглосуточно в будние дни. При этом многие современные брокеры позволяют одновременно торговать на валютной и фондовой бирже. На последней осуществляется работа с ценными бумагами – акциями, облигациями и производными от них.

Также читайте о времени экспирации.

Важным отличием рынка Форекс от фондовой биржи является торговля исключительно через интернет. Для торговли валютами нет специального помещения. Есть, конечно, специальные секции на биржах, например, на Московской. Однако они созданы лишь для удобства торговли, формирование цен валют здесь не осуществляется.

Важным преимуществом рынка Форекс являются особенные колебания цен на валюты. Они движутся относительно стабильно. Если случаются неожиданно резкие скачки, чаще всего цены возвращаются в определенный диапазон в течение определенного временного промежутка.

На фондовом рынке некоторые инструменты могут полностью обесцениться. Это происходит при крахе и банкротстве компаний, выпустивших их.

_________

— Что представляют собой валютные торги на бирже?

__________

Инструментами валютной биржи являются валютные пары (например, EUR/USD). Их название состоит из двух валют (евро/доллар). Чтобы заработать на валютной бирже, достаточно открыть позицию на покупку, ожидая рост↑ стоимости, или на продажу при ожидании ее снижения↓.

Специалисты отмечают, что довольно часто разворот рынка следует за активным ростом количества сделок в одном направлении. Иными словами, не стоит бежать за толпой. Если последует изменение направления движения котировок, можно получить огромный убыток.

Многие считают, что торговля на валютной бирже не составляет особого труда. Такое мнение сложилось благодаря тому, что существует только 2 категории сделок с валютой – покупка и продажа.

Но основная сложность трейдинга заключается в неумении большинства трейдеров правильно определить подходящий момент для входа на рынок и выхода из него. Для успешной торговли необходимо знать методики прогнозирования дальнейшего движения цены.

Для успешной торговли необходимо знать методики прогнозирования дальнейшего движения цены.

Для выбора времени покупки и продажи используются особые методики, которые разделяются на 2 крупных группы:

1) Фундаментальный анализ.

2) Технический анализ.

Возможно, вас заинтересует статья «График форекс в реальном времени»

________

— 4 главных плюса ведения торгов на валютной бирже

__________

Большинство трейдеров начинают знакомство с торговлей на бирже с Форекса, на котором основными инструментами являются валютные пары. Этот рынок имеет целый ряд преимуществ перед фондовым. Рассмотрим их подробнее.

1) Наличие кредитного плеча

На рынке Форекс валюта продается так называемыми лотами. Это означает, что нельзя совершить сделку с несколькими денежными единицами.

Размер одного лота равен 1 000 единицам, поэтому любая сделка должна быть кратна одной тысяче.

Естественно, далеко не у всех физических лиц имеется возможность внести на счет сумму, достаточную для приобретения хотя бы одного валютного лота.

Решить проблему помогает кредитное плечо. Оно представляет собой соотношение, которое показывает, какую часть собственных средств трейдер использует в сделке, а сколько он занимает у брокера. Максимальное значение кредитного плеча обычно не превышает 1:500.

Специалисты не рекомендуют торговать с плечом более 1:100.

С одной стороны кредитное плечо позволяет больше заработать, используя в торговле сумму, превышающую имеющуюся у трейдера в наличии. Однако не стоит забывать, что при этом возрастает и рискованность торговли.

2) Возможность удаленной торговли

Фондовые биржи изначально работали в зале, существенно позднее они начали работать в режиме онлайн. В то же время Форекс сразу создавался как рынок, работающий через интернет.

Для торговли валютой нет необходимости выходить из дома. Достаточно установить на компьютер или любое мобильное устройство специальную программу, которая называется торговым терминалом. После этого требуется провести анализ и можно открывать сделку.

Через интернет на Форексе осуществляется не только торговля. Также в режиме онлайн можно получать новости, а также изучать аналитику.

3) Круглосуточный трейдинг.

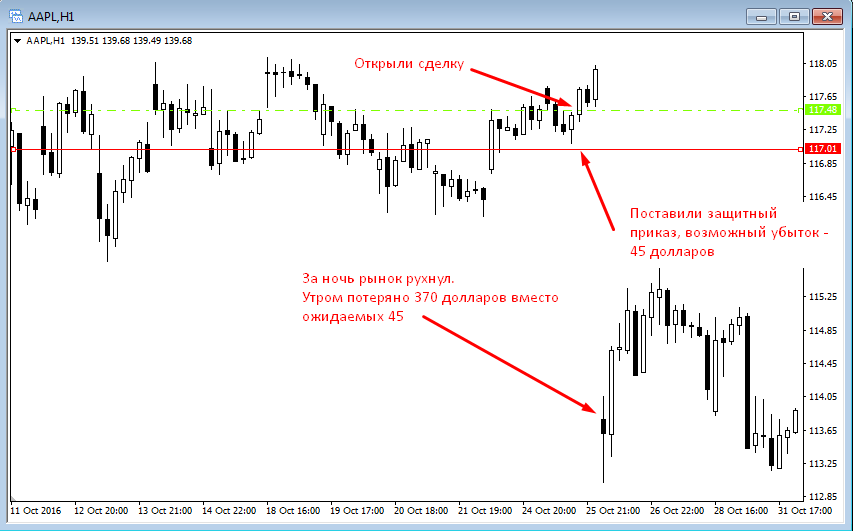

На фондовом рынке торговля ведется сессиями, на ночь биржа закрывается. В отличие от этого валютная биржа работает круглосуточно. Рынок закрывается только на выходные. Даже во время перерыва в работе валютной биржи осуществляется изменение курсов валютных пар.

Нередко после выходных под влиянием серьезных событий трейдеры наблюдают разрыв курса какой-либо валютной пары. Такую ситуацию называют гэп. Однако возникает она реже, чем на фондовой бирже. Связано это с тем, что Форекс закрывается только на выходные и праздники.

Гэп на бирже

Наглядный пример биржевого гэпа (разрыва в цене)

В некоторые дни не ведется торговля по конкретному инструменту, так как в пару входит валюта, где наступает национальный праздник.

4) Источник дополнительного дохода.

Некоторые трейдеры используют в торговле краткосрочные временные интервалы. Они следят за рынком на таймфреймах длиной в несколько минут.

Они следят за рынком на таймфреймах длиной в несколько минут.

Трейдеров, которые зарабатывают на малейшем изменении цен, называют скальперами, а стратегии, применяемые ими – скальпингом. Такие спекулянты вынуждены проводить около компьютера большое количество времени.

Далеко не у всех есть желание посвящать трейдингу огромное количество времени. Валютная биржа позволяет торговать и с минимальными затратами. Этого можно добиться, работая со средне и долгосрочными временными интервалами. Такой трейдинг может стать прекрасной возможностью дополнительного заработка.

Таким образом, Форекс обладает рядом преимуществ перед фондовой биржей. Специалисты рекомендуют начинающим трейдерам работать именно на валютном рынке.

Вам может понравиться статья «Форекс курсы валют в реальном времени»

______

— Биржа валют онлайн: торги в реальном времени

_________

Биржа валют онлайн — прекрасный способ поправить свое финансовое положение. Если раньше совершать сделки по продаже/покупке валюты можно было только, являясь брокером, то сегодня достаточно иметь выход в Интернет и торговую платформу (в большинстве случаев предоставляется брокерами бесплатно).

Для того чтобы начать торговать, нужно скачать платформу — на ней вы сможете увидеть графики, отображающие изменения цены за минуту, час, три часа, день, месяц, год и так далее. На основе этих графиков, используя методы технического анализа, анализируя экономические и политические новости разных стран, вы научитесь предугадывать вероятное движение цены и зарабатывать на этом.

Биржа валют работает 24 часа в сутки. По выходным обычно трейдеры торговать не имеют возможности (сделки совершаются, в основном, банками в это время), но в рабочие дни никто не помешает вам совершить сделку по покупке или продаже валюты. Будет ли успешной эта сделка? Это зависит от того:

1) насколько серьезно вы относитесь к обучению профессии трейдера;

2) насколько тонко вы научились чувствовать рынок;

3) научились ли вы соотносить свои риски с возможным доходом.

Грамотные, опытные трейдеры даже при большем количестве убыточных сделок за определенный период, умудряются выходить в общий плюс. Это вопрос наличия торговой системы и четкого соблюдения ее правил.

Это вопрос наличия торговой системы и четкого соблюдения ее правил.

Узнайте о торгах на бирже в реальном времени.

________

— Котировки валют в режиме реального времени на finanz.ru

__________

Представленные на странице сайта котировки валют в онлайн-режиме позволяют посетителям финансового портала finanz.ru в простой форме получать максимум информации об изменениях на валютном рынке России и рынке Forex/Форекс. Благодаря работе в реальном времени хоть в будние, хоть в выходные дни, днем или ночью, вы можете узнавать все о том, как меняются, например, курс доллара, фунта стерлингов и евро к рублю, как они соотносятся между собой, как коррелируют спрос и предложение и т.д.

При этом архив котировок валют дает возможность сравнить данные: например, с показателями закрытия торгов в прошлый день на Московской бирже (бывшая ММВБ-РТС). Такая информация для финансистов и экономистов очень полезна. С помощью ее анализа можно эффективно прогнозировать тренд на снижение или рост валютного курса — на сегодня, завтра и в более отдаленной перспективе (как официального от ЦБ РФ, так и в банках Москвы и на межбанковском рынке). А для большего удобства предусмотрели не только табло, где приведены текущие котировки иностранных валют, но и внедрили графики для отслеживания курсов в течение определенного периода времени. Эти методы упростят работу и помогут оценивать риски для надежных инвестиций и приумножения капитала.

_________

— Как вести торги на валютной бирже в реальном времени — 6 основных этапов

________

Этап 1. Выбор брокера.

При выборе брокера обращайте внимание на лицензию ЦБ РФ, время работы, количество клиентов и другие параметры.

Нельзя забывать и про торговые условия (величину спреда, количество валютных пар, скорость исполнения ордеров) и обучение. Давайте определим, какие «качества» отличают хороших брокеров от плохих.

!4!

Этап 2. Регистрация в системе.

Для регистрации достаточно указать электронную почту, пароль, номер мобильного телефона, по которому с вами свяжется менеджер компании.

Этап 3. Обзор предложений.

Внимательно проанализируете, чем брокер предлагает вам торговать и на каких условиях. Рассмотрите возможности вложения денег в ПАММ-счета, потому что это неплохой шанс увеличить депозит при наличии первоклассных трейдеров.

Этап 4. Открытие позиции.

Приняли решение торговать сами? Отлично, тогда анализируйте рынок и открывайте торговую позицию. Не забудьте предварительно пройти обучение техническому или фундаментальному анализу, чтобы не слить все деньги сразу.

Помните про демо-счет – хорошую возможность отработать все навыки до перехода к реальным торгам. Открытие сделки на «настоящие» деньги всегда связано с серьезными эмоциональными переживаниями, поэтому не торопитесь.

Этап 5. Изменение валютных курсов.

Цены колеблются постоянно. В скором времени, при ежедневных торгах, вы станете хладнокровны к мелким колебаниям и приблизитесь к уровню профессионального трейдера.

Этап 6. Закрытие позиции.

Обычно позиции закрываются по торговому приказу «Тейк Профит», но некоторые стратегии подразумевают ручное закрытие сделок.

Вот и вся последовательность. После нескольких недель торговли вы начнете проходить шесть этапов автоматически, вообще не задумываясь о своих действиях.

Вас заинтересует статья «Биржа криптовалют в реальном времени«.

_________

— Заключение

_________

На данный момент тема инвестирования довольно популярна в интернете, и найти информацию, как заработать на трейдинге новичку, не составит особого труда. Сегодня вы познакомились с биржей валют в реальном времени и узнали, как на ней торговать. Если вам что-то непонятно, вы всегда можете найти ответ на свой вопрос, как на этом сайте, так и на других популярных интернет-ресурсах.

Материал подготовлен Дилярой специально для blog-forex.org

Видео:

где выгоднее покупать валюту / Блог компании ITI Capital / Хабр

Традиционно, когда у жителей России возникает необходимость в покупке или продаже зарубежной валюты, они обращаются в банк для совершения соответствующих операций. Банки в нашей стране вообще являются самыми авторитетными финансовыми организациями и воспринимаются в качестве безальтернативного инструмента для совершения различных действий с деньгами.

На самом деле это не совсем верный подход, поскольку финансовые рынки в некоторых аспектах предоставляют большие возможности, чем могут предложить банки (в том числе в области сохранения финансов). Сегодня мы рассмотрим конкретный пример такой ситуации — покупку и продажу валюты.

Нужно купить доллары

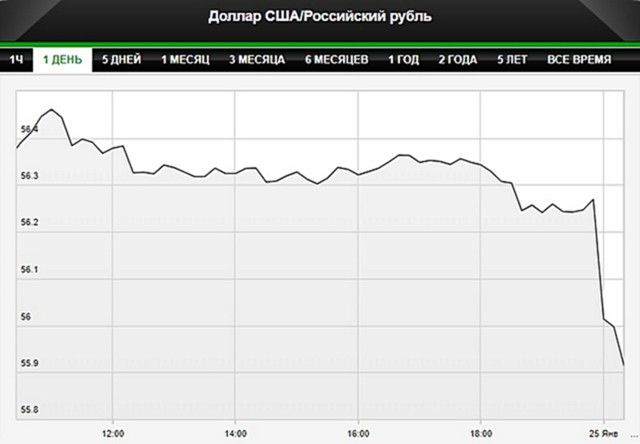

Подавляющее большинство наших соотечественников не пользуется иностранной валютой на постоянной основе, но иногда необходимость купить (или продать) доллары, евро или другую валюту возникает практически у каждого. При этом, когда сумма операции не совсем мала (к примеру, несколько тысяч долларов или евро), то совершение операции в обменнике становится не таким выгодным, как этого бы хотелось — устанавливаемый банком курс на покупку и продажу отличается от официального курса Банка России и биржевого курса конкретной валюты.

Из-за этого покупатель или продавец валюты при любом раскладе теряет определенную часть денег, часто достаточно существенную — особенно это актуально в относительно неспокойные времена, когда у населения периодически возникают опасения по поводу будущего рубля, с сопутствующим желанием купить валюту для сохранения финансов.

В ситуации необходимости купить или продать несколько тысяч зарубежных денежных знаков или совершения таких операций на регулярной основе логичнее и выгоднее обратить внимание на валютный рынок «Московской биржи».

О чем речь

При упоминании слов «биржа» и «валюта» в одном предложении у значительной части аудитории срабатывает ассоциация, заставляющая думать, что речь идет о рынке Forex. Это совершенно не так — в подавляющем большинстве случаев форекс-брокеры являются так называемыми «кухнями», которые не выводят клиентские приказы на покупку или продажу на свободный рынок — второй стороной в сделках часто выступает сам форекс-брокер, таким образом «играющий» против собственных клиентов и заинтересованный лишь в том, чтобы они потеряли свои деньги. Подробнее схему работы этого рынка мы описывали в двух отдельных топиках —

рази

два.

Настоящий валютный рынок характеризуется своей свободой и, одновременно, ответственностью его участников — брокеры, предоставляющие к нему доступ, официально аккредитуются и получают лицензии Банка России и соблюдают российское законодательство — в отличие от форекс-кухонь, которые практически всегда зарегистрированы в офшорах, а их деятельность в нашей стране не подразумевает получения лицензий.

Валютный рынок «Московской биржи» является старейшей в России организованной торговой площадкой, на которой проводятся торги иностранной валютой — операции осуществляются с 1992 года. Биржевой рынок является центром ликвидности по операциям с валютой — достаточно сказать, что Банк России устанавливает официальный курс российского рубля на основе результатов биржевых торгов.

Как купить валюту на бирже

Для того, чтобы купить валюту на бирже (как и акции различных компаний, вроде «

Яндекса») необходимо заключить договор с компанией-брокером, имеющей доступ на нужный рынок — в данном случае,

валютный. Далее клиенту заводится специальный счет, он перечисляет на него деньги и может осуществлять покупку и продажу валюты через интернет с помощью торгового

терминала(например,

SmartX).

Существуют два режима совершения операций — беспоставочный, при котором не предполагается физическая «поставка» сторонами сделки иностранной валюты — данный метод используется инвесторами для совершения спекулятивных операций или реализации арбитражных стратегий торговли на различных рынках. В случае, когда существует необходимость купить реальную валюту, больше подходит второй режим торгов — поставочный. Существует два варианта расчетов — T+0, при котором расчеты по сделке проходят в день её осуществления, и T+1 с расчетами на следующий день. Оба этих режима подходят для покупки валюты.

В общем случае алгоритм по покупке валюты будет выглядеть так:

- Открытие счета у брокера.

- Перевод денежных средств для осуществления операций.

- Установка торгового терминала.

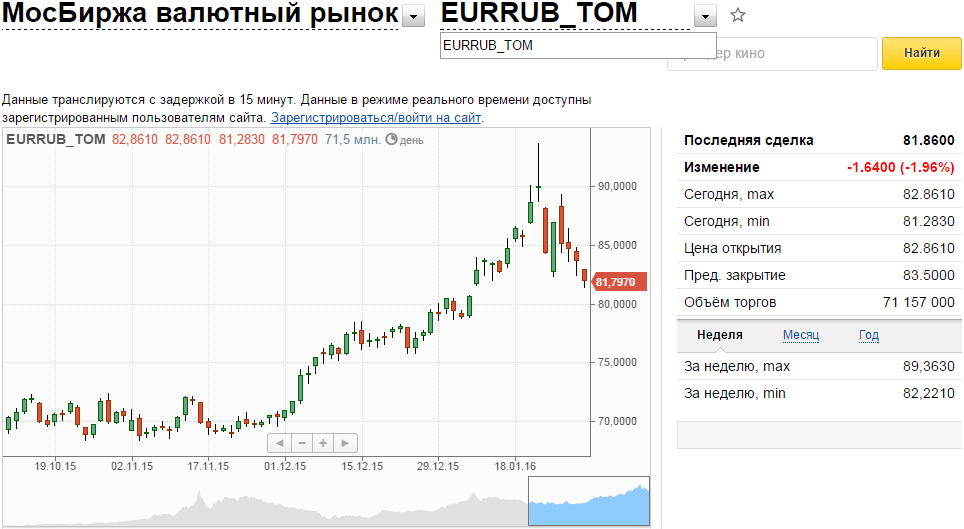

- Покупка нужного финансового инструмента — например, в случае необходимости покупки евро, нужно будет приобрести инструмент EURRUB_TOD — первым обозначается валюта покупки, затем валюта оплаты, далее идет срок исполнения (today).

- В момент совершения покупки брокер удержит с клиента комиссию за операцию (она значительно меньше, чем спред цен в обменниках).

- Далее валюта будет зачислена на валютный брокерский счет клиента, и он сможет отдать электронное распоряжение на вывод денег на банковский счет.

Брокеры обычно берут комиссию в размере сотых долей процентов от суммы сделки при покупке или продаже валюты. Некоторые компании также удерживают небольшую сумму при выводе средств с брокерского счета на банковский — все комиссии всегда указываются в тарифах конкретного брокера.

Плюсы

Главным преимуществом покупки валюты на бирже является тот факт, что разница между ценами покупки и продажи там составляет десятые доли копейки, а не несколько десятков копеек, как в обменных пунктах банков.

Зеленым цветом обозначены заявки на покупку, а красным — на продажу. Как видно, спред совсем невелик (1 лот контракта = 1 тысяче долларов)

Помимо выгодного курса для обмена, существуют и другие плюсы:

- Безопасность — все операции совершаются через интернет, что снимает риск мошенничества или физического отъёма денег злоумышленниками.

- Удобство проведения операций — снова спасибо технологиям, позволившим перенести все действия в сеть.

- Существует возможность использования валюты, купленной на биржевом рынке в качестве обеспечения по сделкам на других рынках — например акций или срочном. Это открывает хорошие возможности для профессиональной игры на бирже.

- •Помимо этого, доход от операций с валютой на бирже не облагается налогом — в том случае, если на брокерский счет была заведена сумма для её конвертации в валюту, а затем эта валюта была выведена. В случае получения прибыли от игры на разнице курсов — участник торгов должен подать налоговую декларацию и уплатить налог с дохода.

Наиболее выгодно покупать валюту на бирже тем, кто сталкивается с необходимостью регулярного совершения подобных операций — подобная необходимость может возникать в целом ряде случаев, например, при наличии крупных регулярных расходов за рубежом (оплата аренды и т.п.). В такой ситуации человек сможет регулярно покупать, продавать и выводить валюту на банковский счет через интернет — физическое присутствие понадобится лишь однажды при заключении договора с брокером.

Конечно, не все так гладко, и биржевой валютный рынок имеет свои ограничения, которые могут не устроить некоторых потенциальных покупателей и продавцов валюты.

Минусы

Основное неудобство биржевого валютного рынка вытекает из наличия нескольких звеньев в цепочке действий от появления желания совершения сделки с валютой, до получения этой валюты на счет в банке. Открытие счета у брокера, вывод средств в банк занимают определенное время — в этом плане добежать до обменника, конечно, получится быстрее, однако, если подобные операции происходят на регулярной основе, то выгоднее однажды открыть счет и совершать покупку или продажу в комфортных условиях.

Выводы

Валютный рынок «Московской биржи» является достаточно удобным инструментом для покупки или продажи валюты, однако, как и всякий инструмент, у него есть определенная сфера применения.

При совершении операций на валютном рынке необходимо понимать, что в случае необходимости покупки тысячи долларов для поездки в отпуск, логичнее обратиться в обменник банка. Однако если сумма больше (к примеру, от нескольких тысяч долларов или евро) а операции совершаются на более или менее регулярной основе, то вариант с работой на валютном рынке биржи значительно выгоднее постоянных походов в обменники.

P. S. На «Московской бирже», помимо валютного, появился и рынок драгоценных металлов — о том, как купить золотые и серебряные слитки мы рассказывали в отдельном топике. 11 сентября пройдет семинар ITinvest и «Московской бирже», на котором будут рассматриваться различные вопросы работы на этом рынке. Участие бесплатное, по предварительной регистрации — сделать это можно здесь. Ждем вас!

P. P .S. Если вы заметили в статью опечатку или ошибку, напишите личным сообщением, и мы оперативно все исправим. Спасибо, что читаете нас.

Статьи и ссылки по теме:

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Определение обмена валют в Интернете

Что такое обмен валюты в Интернете?

Обмен валюты онлайн — это интернет-платформа, которая облегчает обмен валют между странами. Это также может называться электронной валютной биржей. Валютные биржи зарабатывают деньги, взимая номинальную комиссию и используя спред между ценой покупки и продажи в валюте.

Обмен валюты, также известный как «бюро обмена валют» или «casa de cambio», не следует путать с валютным рынком (форекс), на котором трейдеры и финансовые учреждения осуществляют операции с валютами (хотя некоторые брокеры форекс также могут предлагать онлайн-валюту. обменный сервис.)

Ключевые выводы

- Обмен валюты онлайн — это централизованная онлайн-платформа для обмена одной валюты на другую.

- Обмен валюты онлайн обеспечивает немедленную прозрачность, что позволяет соответствующим сторонам следить за всеми аспектами транзакции, тем самым повышая эффективность, снижая затраты и повышая безопасность.

- Валютные биржи получают прибыль от спреда спроса и предложения валюты, а также могут взимать комиссию или комиссию.Брокеры Forex обычно предлагают обмен валюты онлайн как часть своих платформ.

Общие сведения об обмене валюты в Интернете

Предприятия по обмену валюты, как физические, так и онлайн, позволяют вам обменивать валюту одной страны на валюту другой путем выполнения транзакций покупки и продажи. Например, если у вас есть доллары США, и вы хотите обменять их на австралийские доллары, вы должны принести свои доллары США (или банковскую карту) в пункт обмена валюты и купить на них австралийские доллары.Сумма, которую вы сможете приобрести, будет зависеть от международного спотового курса, который в основном представляет собой ежедневно изменяющуюся стоимость, установленную сетью банков, торгующих валютами.

Обмен валюты онлайн — это, как подразумевается в этом термине, онлайн-система для обмена валюты одной страны на валюту другой, будь то на правительственном уровне (между странами) или на корпоративном уровне (бизнес для бизнеса). Это обеспечивает немедленную прозрачность, что позволяет соответствующим сторонам следить за всеми аспектами транзакции, тем самым повышая эффективность, снижая затраты и повышая безопасность.

Состоящая из сети компьютеров, соединяющих банки, брокеров и трейдеров, онлайн-обмен валют позволяет конвертировать валюты для доставки.

Обмен валюты против Форекс

Брокеры Forex обычно предлагают обмен валюты онлайн как часть своих платформ. Конкретная платформа, которая обрабатывает транзакцию, будет зависеть от брокера, предлагающего ее, местоположения трейдера и торгуемых валютных пар.

Форекс-брокеры — это фирмы, которые предоставляют валютным трейдерам доступ к торговой платформе и методам обмена валют в Интернете.Некоторые брокеры предлагают эту услугу бесплатно, а другие потребуют оплату либо в виде части спреда, либо в виде установленной комиссии. Большинство брокеров предлагают бесплатное использование универсального конвертера валют. Предприятия, занимающиеся импортом и экспортом, путешественники, фрилансеры и многие другие могут определить точную цену продукта или услуги в любой валюте со всего мира, используя обмен валюты онлайн. Как правило, большинство сайтов позволяют фиксировать текущий курс при совершении покупки.

Особые соображения

Обмен валюты онлайн часто является частью торговой платформы брокера.Эта платформа является порталом инвестора или трейдера на рынки. Таким образом, трейдеры должны убедиться, что платформа и любое программное обеспечение имеют следующие функции:

- Простота использования и приятный внешний вид

- Разнообразные инструменты технического и фундаментального анализа

- Сделки можно открывать и закрывать с легкостью

- Четкие кнопки покупки и продажи, а также легко читаемые торговые цены

- Настройка макета экрана

- Возможность устанавливать автоматические сделки и торговые оповещения

- Гибкость настройки параметров заказа и ввода

Большинство брокеров предложат использование бесплатного демо-счета, чтобы трейдеры могли протестировать торговую платформу перед открытием и пополнением счета.Кроме того, поскольку большинство брокеров обычно удалены от трейдеров и инвесторов, тем, кто заинтересован в использовании такой системы, следует изучить поставщиков, так как комиссии, доступность, безопасность и обслуживаемые валюты могут сильно различаться.

Ограничения валютных обменов в Интернете

Валюту не каждой страны можно обменять или конвертировать. Некоторые страны проводят денежно-кредитную политику, которая накладывает ограничения на конвертируемость их денег. Конвертируемость валюты важна в мировой экономике и критически важна для международной торговли.Неконвертируемая валюта создает серьезные препятствия для торговли и туризма.

Некоторые брокеры могут не заниматься обменом валют на контракты на разницу цен (CFD). Во время расчетов по фьючерсным контрактам CFD денежные платежи заменяют доставку актива.

Также не каждый брокер может заниматься обменом криптовалют. Криптовалюта — это органические цифровые или виртуальные деньги, которые используют блокчейн или криптографическую безопасность. Центральный банк не регулирует виртуальные валюты, и обмен на законное платежное средство доступен не для всех виртуальных валют.

Конвертер валют | Обменные курсы

OANDA использует файлы cookie, чтобы сделать наши веб-сайты удобными и адаптированными для наших посетителей. Файлы cookie не могут использоваться для вашей личной идентификации. Посещая наш веб-сайт, вы соглашаетесь с использованием файлов cookie OANDA в соответствии с нашей Политикой конфиденциальности. Чтобы заблокировать, удалить или управлять файлами cookie, посетите aboutcookies.org. Ограничение файлов cookie помешает вам воспользоваться некоторыми функциями нашего веб-сайта.

© 1996-2020 Корпорация OANDA.Все права защищены. OANDA, fxTrade и семейство товарных знаков OANDA fx принадлежат корпорации OANDA. Все другие товарные знаки, представленные на этом веб-сайте, являются собственностью их владельцев.

Торговля контрактами в иностранной валюте или другими внебиржевыми продуктами с использованием кредитного плеча с использованием маржи сопряжена с высоким уровнем риска и может не подходить для всех. Мы советуем вам тщательно обдумать, подходит ли вам торговля в свете ваших личных обстоятельств. Вы можете потерять больше, чем инвестируете (за исключением розничных клиентов OANDA Europe Ltd, у которых есть защита от отрицательного баланса).Информация на этом сайте носит общий характер. Мы рекомендуем вам получить независимую финансовую консультацию и убедиться, что вы полностью понимаете связанные с этим риски, прежде чем торговать. Торговля через онлайн-платформу сопряжена с дополнительными рисками. Обратитесь к нашему юридическому разделу здесь.

Ставки по финансовому спреду доступны только клиентам OANDA Europe Ltd, которые проживают в Великобритании или Ирландии. Контракты на разницу цен, возможности хеджирования MT4 и коэффициенты кредитного плеча, превышающие 50: 1, недоступны для резидентов США. Информация на этом сайте не предназначена для жителей стран, где ее распространение или использование любым лицом противоречило бы местным законам или постановлениям.

Счета OANDA (Canada) Corporation ULC доступны всем, у кого есть счет в канадском банке. Корпорация OANDA (Канада) ULC регулируется Организацией по регулированию инвестиционной индустрии Канады (IIROC), которая включает в себя базу данных онлайн-проверки консультантов IIROC (IIROC AdvisorReport), а счета клиентов защищены Канадским фондом защиты инвесторов в установленных пределах. Брошюра с описанием характера и ограничений покрытия доступна по запросу или на сайте www.cipf.ca.

OANDA Australia Pty Ltd регулируется ASIC Австралийской комиссии по ценным бумагам и инвестициям (ABN 26 152 088 349, AFSL № 412981) и является эмитентом продуктов и / или услуг на этом веб-сайте. Прежде чем принимать какие-либо решения о финансовых инвестициях, вам важно ознакомиться с текущим Руководством по финансовым услугам (FSG), Заявлением о раскрытии информации о продукте («PDS»), Условиями учетной записи и любыми другими соответствующими документами OANDA. Эти документы можно найти здесь.

OANDA Europe Limited — компания, зарегистрированная в Англии под номером 7110087, ее зарегистрированный офис находится на 3-м этаже, 18 St.Переулок Суизина, Лондон, EC4N 8AD. Он уполномочен и регулируется Управлением финансового надзора, №: 542574.

OANDA Japan Co., Ltd. Директор по финансовым инструментам первого типа в местном финансовом бюро Канто (Кин-шо) № 2137 Институт финансовых фьючерсов, номер подписчика 1571.

OANDA Europe Markets Limited — компания, зарегистрированная на Мальте под номером C95813, и ее зарегистрированный офис находится по адресу 171, Old Bakery Street, Valletta, VLT1455 Malta.Он авторизован и регулируется Управлением финансовых услуг Мальты.

карта сайта политика конфиденциальности Условия эксплуатацииВаш капитал под угрозой. Убытки могут превышать вложения. Торговля с кредитным плечом сопряжена с высоким риском и не для всех.

торговых платформ | Платформа онлайн-торговли

Ниже приведены три наиболее распространенные причины, по которым ваша сделка не была успешной:

1. Цена покупки или продажи не достигла указанной вами цели

Наиболее вероятная причина, по которой ваша сделка не была успешной. выполнить, потому что применимая рыночная цена не достигла указанной вами цены.В зависимости от настроек вашего графика, график, который вы просматриваете, может не отображать тип цены, применимый к вашей сделке.

Многие графики на нашей торговой платформе используют среднюю цену, то есть среднее значение между ценами «бид» и «аск», поэтому они не принимают во внимание спред. Спред — это разница между фактической ценой покупки и продажи финансового продукта в любой момент времени.

Длинная сделка (покупка) открывается по цене «аск» и закрывается по цене «бид».Короткая сделка (продажа) открывается по цене «бид» и закрывается по цене «аск». Чтобы проверить фактические торгуемые цены, вы можете добавить наложение цены «бид» или «аск» на график на нашей торговой платформе, нажав «Добавить исследование» в нижнем левом углу диаграммы и выбрав «Наложение цен». Здесь вы сможете выбрать максимальную или минимальную цену, а также наложение цены «бид» или «аск». Это покажет вам цену, которая запускает сделку.

Примечание: платформа MT4 показывает только цену предложения. Чтобы увидеть исторические «минимум / максимум», «спрос / предложение», вам нужно будет перейти на торговую платформу OANDA и выполнить шаги, упомянутые выше.

2. Недостаточно средств

В своем торговом тикете (окно нового ордера) вы можете ввести размер сделки, которую вы хотите открыть, чтобы увидеть маржу, необходимую для открытия этой сделки. Если вы размещаете рыночный ордер, наша платформа сразу же сообщит вам, если у вас недостаточно маржи (доступных средств) для размещения сделки. Если вы пытаетесь разместить ордер на вход, наша платформа не помешает вам разместить ордер, если у вас нет необходимой текущей маржи (доступных средств), но ордер не будет выполнен, если вы не увеличите доступные средства на своем счет при достижении заранее указанной цены входа.

3. Тейк-профит или стоп-лосс были установлены слишком близко к цене вашего ордера

Третья причина, по которой ваш ордер, вероятно, не сработал, заключается в том, что ваш тейк-профит или стоп-лосс были установлены слишком близко к цене вашего ордера. Действительный тейк-профит и стоп-лосс должны быть размещены дальше, чем текущий спред по финансовому инструменту, которым вы торгуете. Поскольку спред является динамическим и может увеличиваться во время новостных событий или нестабильных рыночных часов, мы рекомендуем всегда устанавливать тейк-профит и стоп-лосс в диапазоне, большем, чем максимальный спред для любого инструмента.Просмотрите наши последние спреды OANDA, чтобы определить уровни тейк-профита и стоп-лосса. Обязательно нажмите «Максимум», расположенный в правом верхнем углу диаграммы спреда (см. Ниже).

Что такое торговля на Форекс? Как торговать онлайн

Торговые платформы Форекс

Торговая платформа форекс — это окно трейдера на мировой валютный рынок. Чтобы ваша торговая платформа была эффективной, необходимо, чтобы она соответствовала многим задачам реального рынка.

FXCM предлагает набор надежных программных пакетов, каждый из которых обладает уникальными характеристиками и функциями. Наша флагманская платформа Trading Station предоставляет трейдерам максимум возможностей для совершения сделок, технического анализа и доступности. Мы также поддерживаем стандартное программное обеспечение Metatrader 4 (MT4), NinjaTrader, Zulutrade, ориентированную на социальную торговлю, и различные специализированные платформы. Независимо от вашего подхода к торговле на Форекс, будьте уверены, что FXCM удовлетворит ваши торговые потребности.Чтобы ознакомиться с нашими доступными платформами, нажмите здесь.

Если цены указаны с точностью до сотых центов, как вы можете увидеть значительную отдачу от своих инвестиций при торговле на валютном рынке? Ответ — кредитное плечо.

Что такое кредитное плечо на Форексе?