Налогообложение ООО ЗАО и остальных юридических лиц

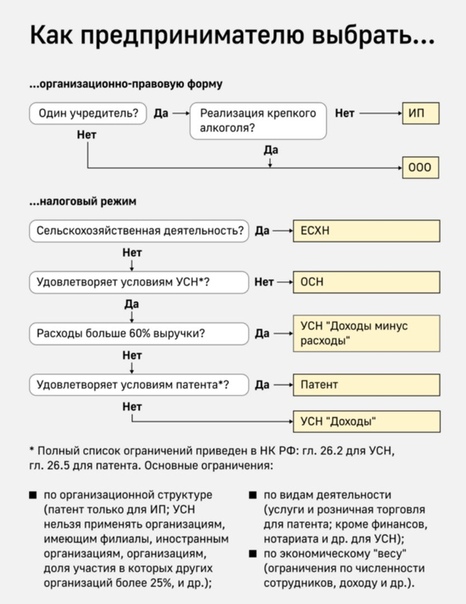

Несомненно верный выбор системы налогообложения общества с ограниченной ответственностью (ООО) имеет очень существенное значение.

Выбрать систему и определить налогообложение ООО в зависимости от вида деятельности лучше на начальном этапе ведения бизнеса или не позднее ноября месяца текущего года.

Налогообложение ООО

Проанализируйте свой бизнес или обратитесь к нам еще до момента открытия и мы поможем определиться с системой налогообложения ООО и ЗАО, ведь от этого напрямую зависит Ваша прибыль.

Если же в текущей деятельности предприятия возникают вопросы по эффективности и требуется снижение налогов в бюджет, то смена системы налогообложения наиболее рациональный метод.

А выбор объекта налогообложения в этом случае государство нам предоставляет:

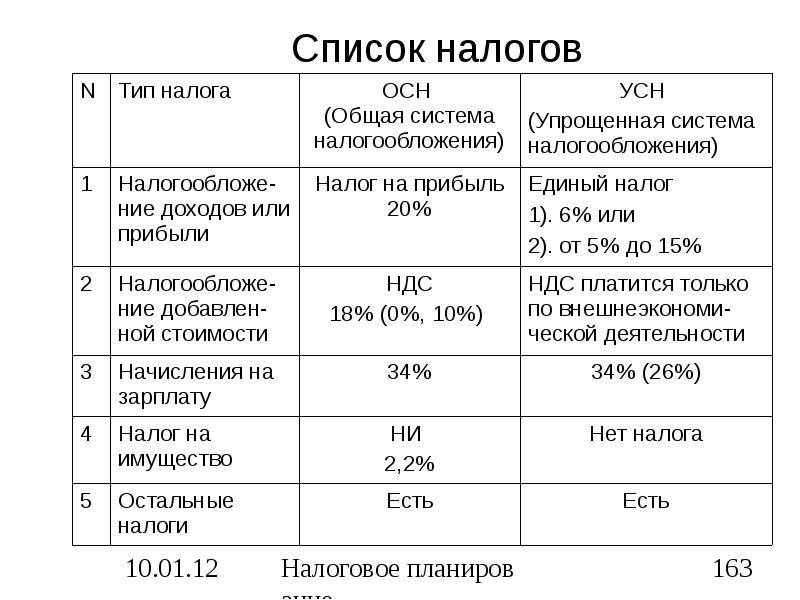

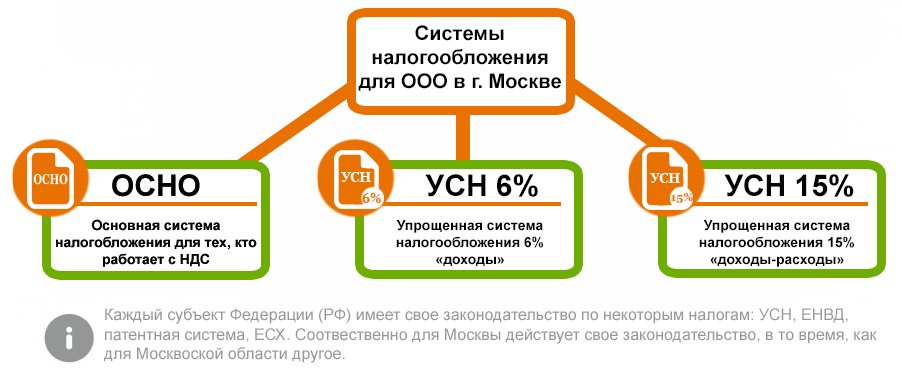

- общая система налогообложения (ОСНО)

- упрощенная система налогообложения (УСН) 6% доходы

- упрощенная система налогообложения (УСН) 15% доходы минус расходы

- налог на основе патента (для определенных видов деятельности)

Как только прошла государственная регистрация ООО или ЗАО возникает его правоспособность и необходимость исполнения обязанностей налогоплательщика по тем налогам, которые общество обязано уплачивать.

С момента открытия организация уже должна вести полный бухгалтерский учет, который включает:

- составление и предоставление статистической, бухгалтерской и налоговой отчетности в налоговые органы, внебюджетные фонды, органы государственной статистики

- составление и своевременное оформление первичной документации

- кадровое делопроизводство

- осуществление платежей и расчетов по заработной плате сотрудников

- ведение управленческого учета, составление и предоставление управленческой отчетности

При невыполнении или нарушении любого из перечисленных пунктов предприятие может быть оштрафовано на довольно значительные суммы, заблокирован ее расчетный счет в банке и даже уголовное преследование руководителя.

На кого положиться, если Вы профессионал в другой области и все время уходит на свой бизнес?

Предлагаем взаимовыгодное сотрудничество по бухгалтерскому сопровождению ООО или ЗАО с разными видами деятельности по таким основным направлениям:

- Бухгалтерский учет и сопровождение организаций

- Составление бухгалтерской отчетности

- Нулевая отчетность

- Налоговый учет

- Оптимизация налогообложения

- Расчет заработной платы работника

- Управленческий учет

- Персонифицированный учет

Уверяем, что партнерство с нами привнесет только облегчение и комфорт для Вас и Вашего предприятия!

Цены на комплексное бухгалтерское обслуживание фирм в зависимости от типа применяемого налогообложения:

Задать возникшие вопросы можно через форму заказа или позвонив по телефонам: +7 (926) 556-00-37, +7 (495) 532-89-69.

Общая система налогообложения (ОСНО): что это такое

Автор статьи: Судаков А.П.

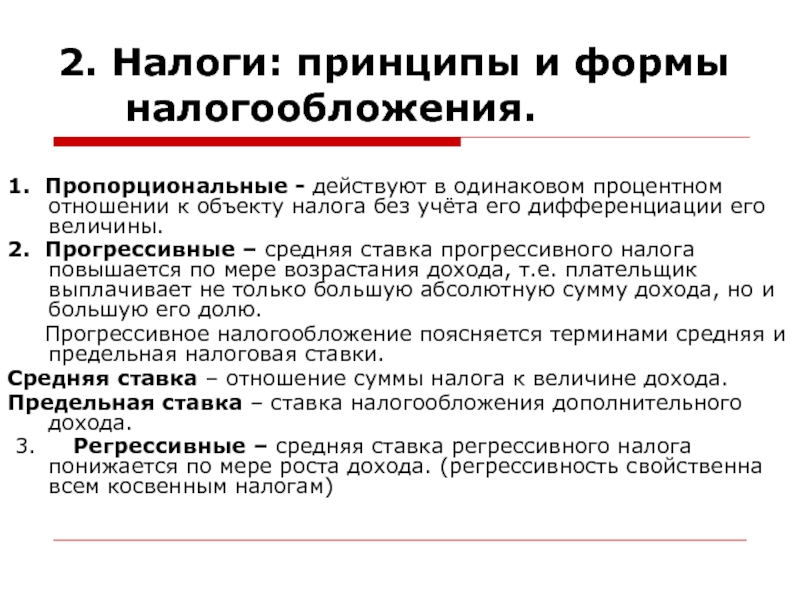

Осуществляя предпринимательскую деятельность, бизнесмены стремятся повысить эффективность производства за счёт сведения к минимуму налоговых отчислений и упрощения ведения бухгалтерской документации. Но существуют также и льготные схемы налогообложения. Они требуют соблюдения определённых условий ведения бизнеса. Это обуславливает невозможность применения налоговых льгот в некоторых производственных ситуациях. Подобные ситуации приводят к необходимости осуществления деятельности по схеме общей системы налогообложения, режим которой не имеет ограничений в способах ведения бизнеса, формирующих определённые параметры и критерии его функционирования.

Общая система налогообложения

По причине необходимости отчислений в государственную казну налогов в максимально предусмотренном Налоговым Кодексом размере, предприниматели не особо желают работать в режиме ОСНО.

Что такое ОСНО

Часто руководители субъектов предпринимательства желают узнать об ОСНО: что это такое простыми словами, какие существуют основные правила ведения деятельности в данном режиме, кому он подходит, и нужно ли ещё платить какие-либо отчисления в государственную казну, работая по данной схеме.

Расшифровка ОСНО определяет понятие общей системы налогообложения. ОСНО — это особая схема начисления налога для субъектов предпринимательской деятельности. Им вменяется в обязанность своевременно осуществлять переводы на расчётный счёт Налоговой Службы денежных средств, начисленных по статьям налогов, с учетом их полного списка, предусмотренного в Налоговом Кодексе.

Какие бывают системы налогообложения

Особенность применения

Осуществление предпринимательской деятельности в режиме ОСНО подразумевает необходимость уплаты всех законодательно предусмотренных видов налогов, а также ведение особого учёта платёжной документации.

Организация на общей системе налогообложения

Законодательно определён запрет на совмещение этого режима с единым сельхозналогом или «упрощёнкой». Однако, нормативные акты регулируют возможность введения дополнительного режима налогообложения в виде налога на вменённый доход или патента (для индивидуальных предпринимателей) и ЕНВД (для юридических лиц).

Преимущества и недостатки

Преимущества и недостатки применения ОСНО

Преимуществами ведения деятельности на общей системе налогообложения являются:

- возможность получения прибыли без ограничений;

- отсутствие необходимости оплачивать налог в случае отрицательного дохода;

- возможность задействовать неограниченное количество наёмных работников в достижении цели, связанной с результатами предпринимательской деятельности.

К отрицательным сторонам работы с использованием общего режима относятся:

- необходимость ведения бухгалтерского учёта;

- хранение документации на протяжении 4 лет.

Где применяется

ОСНО может быть применимо всеми субъектами, осуществляющими предпринимательскую деятельность в статусах юридического лица и индивидуального предпринимателя, в ситуациях, когда руководитель бизнеса не определился с налоговым режимом или в соответствии с нормами Налогового Кодекса в случаях, когда предприниматель не может использовать другие схемы оплаты налогов по причине несоответствия нормативным значениям параметров деятельности организации. Стоит отметить, что расчёт и порядок проведения платежей у юридических лиц и ИП несколько различается.

Стоит отметить, что расчёт и порядок проведения платежей у юридических лиц и ИП несколько различается.

В каких ситуациях применение ОСНО оправданно

Система налогообложения ОСНО выгодна в ситуациях, когда:

- Большая часть контрагентов субъекта предпринимательства осуществляет деятельность по идентичной налоговой схеме. Это обусловлено возможностью уменьшения налога на добавленную стоимость на её величину, входящую в стоимость товаров или услуг поставщиков или исполнителей.

- Партнёры, сотрудничающие с компанией, работающей на ОСНО, имеют возможность применять к вычету входящий НДС, уплаченный субъектом предпринимательства. Это обуславливает увеличение критерия конкурентоспособности на рынке, поскольку сотрудничество с компанией считается выгодным за счёт уменьшения стоимости продукции.

- Осуществляется регулярный импорт товаров, обуславливая необходимость его ввоза на таможенную территорию Российской Федерации, где нужно уплатить НДС, который в случае нахождения предприятия на общей системе налогообложения, можно вернуть обратно в виде вычета.

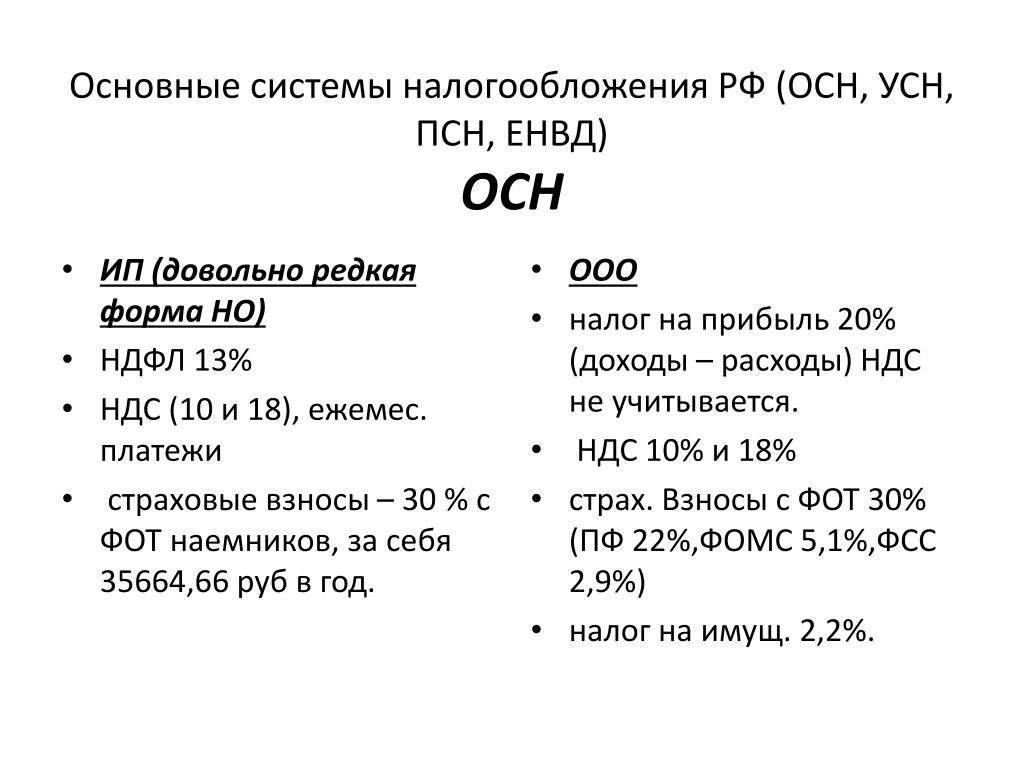

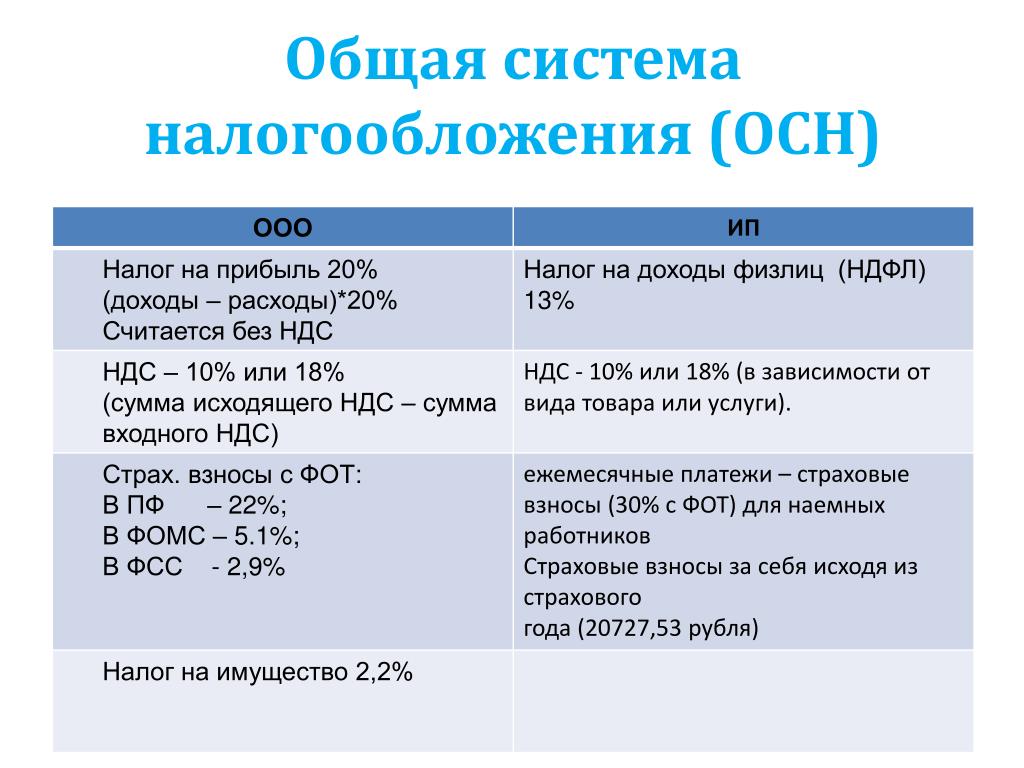

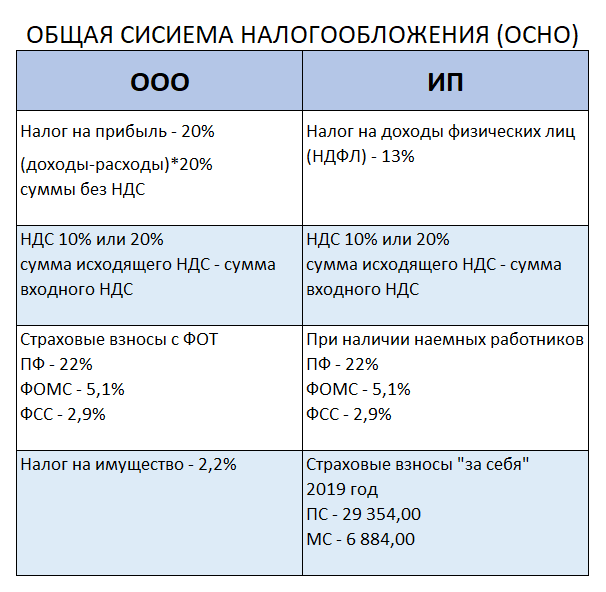

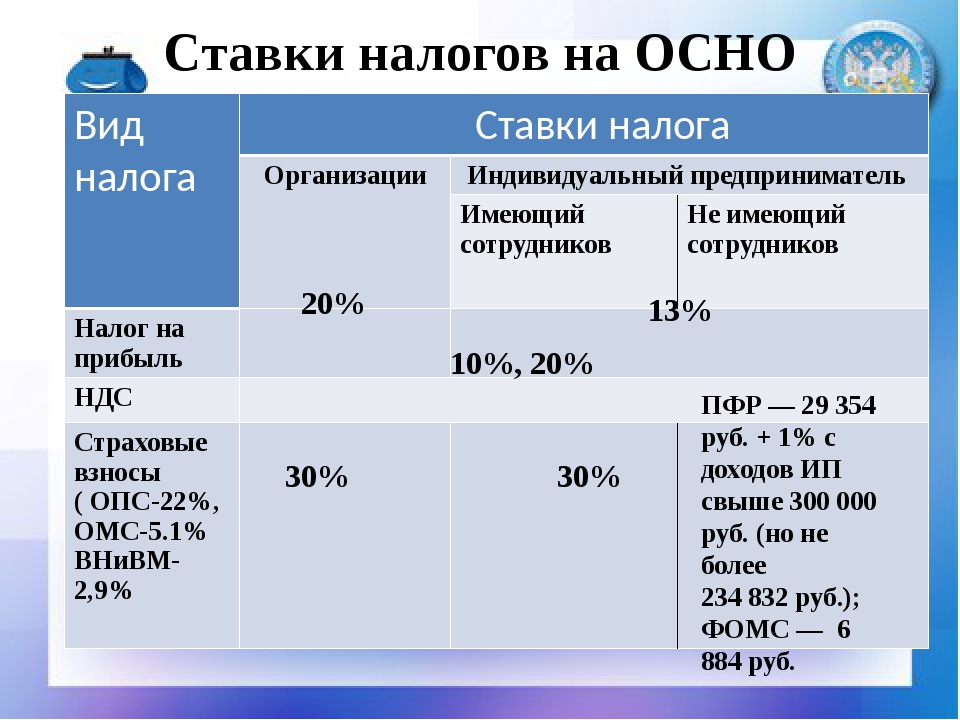

Как оплачивать налоги

Руководитель, приняв решение работать на общей системе налогообложения, должен осуществлять регулярные платежи в казну в размере двадцати процентов от суммы, соответствующей разнице между доходами и расходами компании. К списку расходов не предъявляются требования, выраженные нормативными ограничениями в сумме или в перечне мероприятий. Однако, каждая цифра, на которую произошло уменьшение величины налогового обязательства, должна быть обоснована и документально подтверждена.

Дополнительные отчисления

Субъекты предпринимательства в статусе юридического лица дополнительно должны проводить платежи:

- налог на добавленную стоимость по ставке от 0 до 18 процентов;

- налог на имущество, размер которого не может быть выше 2,2 процента;

- обязательное страхование;

- другие типы налогов, если субъект предпринимательской деятельности имеет соответствующие для начисления платежей объекты налогообложения.

Список законодательно предусмотренных дополнительных налогов для индивидуальных предпринимателей сокращён до трёх разделов:

- НДФЛ, взимаемый с доходов от ведения предпринимательской деятельности, в размере 13 процентов от его величины;

- НДС по ставке от 0 до 18 процентов;

- страховые взносы, размер которых зависит от количества наёмных работников.

Как перейти на схему работу по общему режиму

Общая система налогообложения может быть применена ко всем субъектам предпринимательства, руководители которых в месячный срок после проведения регистрационной процедуры не приняли решение об оформлении функционирования компании по схеме льготного обложения прибыли налогами. Если руководитель организации или ИП работает, используя другой налоговый режим, и желает его изменить на общую схему, то он имеет право перейти на ОСНО только с начала года, при условии, что до середины января было оформлено и направлено уведомление о соответствующем волеизъявлении в Налоговую службу.

Уведомление о переходе на ОСНО

В некоторых ситуациях, обусловленных нюансами функционирования субъекта предпринимательства, результатом которого является потеря прав, определяющих возможность использования льготного режима, на законодательном уровне предусмотрен перевод на ОСНО по инициативе представителей Налоговой Службы.

Реализация процедуры актуальна в ситуациях, когда наблюдается превышение критериев, соблюдение норм которых обязательно для льготных схем. Сюда относится: количество наёмных работников, доходы, стоимость активов компании.

Сюда относится: количество наёмных работников, доходы, стоимость активов компании.

Основы бухгалтерского учёта

Общая система налогообложения подразумевает необходимость организации бухгалтерского учёта в соответствии с Положением о правилах проведения мероприятия, основы которого отражены в законодательных нормах о бухгалтерском учёте и порядке использования контрольно-кассовой техники.

Для юридических лиц стоит отметить ряд особенностей, соблюдение которых позволит избежать штрафных санкций при проверках уполномоченными органами:

- Необходимо фиксировать и документально обосновывать доходы и расходы.

- Покупки и продажи следует учитывать в двух различных журналах, что обуславливает необходимость ведения двойной отчётности документов.

- Обязательно наличие архива, хранение документов в котором должно обеспечиваться на протяжении четырёх лет.

- Оформляя счёт-фактуру, нужно отражать в документе величину НДС, для упрощения процедуры вычета из ФНС.

- Использование кассового учёта позволяет автоматизировать отчётность расходов и доходов.

- Все операции должны быть проведены в соответствии с положениями об использовании кассы.

- Обязательно ведение книги баланса доходов и расходов.

- Все транзакции расходного и приходного типа должны фиксироваться в документах.

- В случае финансовых потерь невозможно оформление отсрочки оплаты налогов на следующий временной период.

Отчётность для субъектов предпринимательства, деятельность которых ведётся в соответствии с ОСНО

Основная система налогообложения — это соответствующий режим начисления обязательных к уплате на расчётный счёт Налоговой службы, платежей. Деятельность по ОСНО не исключает наличия дополнительных налогов, что обуславливает необходимость отчётности по каждому из них. Это объясняет внушительность списка отчётов, которые полежат подаче в уполномоченные органы.

Отчеты для юридических лиц

Годовые отчёты:

- по земельным и транспортным налогам;

- главный бухгалтерский;

- по доходам работников.

Ежеквартальные отчёты:

- о дополнительном доходе;

- по налогу на доходы;

- о налогах на имущество;

- об отчислениях в пенсионный фонд и в соцстрах за наёмных работников.

Отчеты для индивидуальных предпринимателей

Отчётности юридического лица и индивидуального предпринимателя идентичны, однако, ИП позволяется некоторые документы подавать в упрощённой форме или исключить их из списка. Применяемые меры лояльности уполномоченных органов к ИП следует предварительно с ними согласовать.

Вконтакте

Одноклассники

Google+

«Можно легко остановить бизнес и помочь отжать кое-кому, но это не ваш стиль» — в Мордовии поздравили налоговиков

Фото: Пресс-служба Главы РМ2 декабря Глава Мордовии Артём Здунов принял участие в торжественном мероприятии, посвященном Дню работников налоговых органов.

На входе в здание УФНС по РМ всех встречала умная камера, определяющая температуру тела и убедительность надетой маски. Прибыли председатель Госсобрания республики Владимир Чибиркин и врио Главы Саранска Илья Соколов, сотрудники в форме заполнили актовый зал. И все стали смотреть фильм об истории службы. Очень интересный и поучительный. Фото: Пресс-служба Главы РМ Фото: Пресс-служба Главы РМ Фото: Пресс-служба Главы РМ

«Самое главное, что мы собрались, — сказал Артём Алексеевич. — Все в масках. Но ситуация выправляется. При соблюдении дисциплины, надеюсь, мы их скоро снимем. Положительную динамику показывают основные налогообложения. Наводим порядок в кадастре. Нам любая копейка будет пользой. Отмечу информационную открытость службы. Вы превратились в настоящую сервисную службу, которая помогает заплатить налоги. Сегодня встречался с представителями фонда медицинского страхования. Все ещё есть серые схемы. Нужно работать».

Глава вручил достойным награды. Фото: Пресс-служба Главы РМ Фото: Пресс-служба Главы РМ Фото: Пресс-служба Главы РМ

«Вот этот праздник вы заслужили своим трудом, — присоединился к поздравлениям Чибиркин.

И тоже вручил награды.

«Обстановка улучшается, — добавил главный федеральный инспектор по РМ Михаил Сезганов. — Вы не работаете, а служите своей стране. Сегодня при виде налогового инспектора ни у кого не дрожат колени. Вы стали ближе к народу. Можно легко остановить бизнес и помочь отжать кое-кому. Но это не ваш стиль».

И тоже вручил награды.

«Добрый день и здравствуйте, — выступил Илья Соколов. — Налоги — это фундамент финансовой стабильности. Мы серьёзно относимся к этим вопросам. Есть планы на год и на месяц вперёд».

И тоже вручил награды.

LLC Регистрация в качестве корпорации или партнерства

Компания с ограниченной ответственностью (LLC) — это организация, созданная в соответствии с законом штата. В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца (неучтенное лицо). Местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Однако для целей налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Однако для целей налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Классификация

Правила классификации юридических лиц классифицируют определенные предприятия как корпорации:

- Бизнес-субъект, образованный в соответствии с федеральным законом или статутом штата или в соответствии с статутом признанного на федеральном уровне индейского племени, если в статуте это юридическое лицо описывается или упоминается как зарегистрированное или как корпорация, корпоративное образование или политическая организация.

- Ассоциация согласно разделу 301.7701-3 Регламента.

- Субъект хозяйствования, созданный в соответствии с федеральным законом или законом штата, если в уставе данное предприятие описывается или упоминается как акционерное общество.

- Зарегистрированное государством коммерческое предприятие, ведущее банковскую деятельность, если какие-либо из его вкладов застрахованы FDIC.

- Субъект хозяйствования, полностью принадлежащий государству или его политическому подразделению, или субъект хозяйствования, полностью принадлежащий иностранному правительству или другому субъекту, описанному в разделе 1 Правил.892.2-Т.

- Субъект хозяйствования, подлежащий налогообложению как корпорация в соответствии с положением кода, отличным от раздела 7701 (а) (3).

- Определенные иностранные организации (см. Инструкции к форме 8832).

- Страховая компания

Обычно LLC не включаются в этот список автоматически и поэтому не должны рассматриваться как корпорации.

В соответствии с правилами классификации юридических лиц, внутреннее юридическое лицо, в состав которого входит более одного участника, по умолчанию вступает в партнерство.Таким образом, LLC с несколькими владельцами может либо принять свою классификацию по умолчанию как товарищество, либо подать форму 8832, чтобы выбрать классификацию как ассоциацию, облагаемую налогом как корпорация.

Форма 8832 также подана для изменения классификации компании LLC. Таким образом, ООО, которое рассматривалось как партнерство в течение нескольких лет, может в перспективе изменить свою классификацию и рассматриваться как корпорация, заполнив форму 8832.

Подача

Если LLC является партнерством, к LLC будут применяться обычные налоговые правила партнерства, и она должна подать форму 1065, U.С. Возврат партнерского дохода. Каждый владелец должен указать свою пропорциональную долю дохода партнерства, кредиты и вычеты в Приложении K-1 (1065), долю дохода партнера, вычеты, кредиты и т. д. свою долю в партнерских доходах.

д. свою долю в партнерских доходах.

Если LLC является корпорацией, к LLC будут применяться обычные правила корпоративного налогообложения, и она должна подать форму 1120, налоговая декларация корпорации США. 1120 — это декларация по корпоративному подоходному налогу C, и нет никаких сквозных статей для 1040 или 1040-SR из декларации корпорации C.Однако, если соответствующая LLC выбрала S-корпорацию, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S-корпорации Инструкции, налоговая декларация США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

Для получения дополнительной информации о типах налоговых деклараций, которые необходимо подавать, о том, как обращаться с налогами на трудоустройство и о возможных проблемах, см. Публикацию 3402 «Налоговые вопросы для компаний с ограниченной ответственностью».

LLC против корпоративных налогов | legalzoom.

com

comКомпании с ограниченной ответственностью и корпорации являются популярными видами бизнеса, но налоги LLC могут сильно отличаться от налогов корпораций. Вот что вам нужно знать.

Налог на корпорации

Для целей налогообложения существует два типа корпораций: корпорации C и корпорации S. Все корпорации начинаются как корпорации C, но некоторые могут выбрать налогообложение как корпорации S, заполнив форму в Налоговой службе.

C Корпоративные налоги

КорпорацииC подают налоговую декларацию и уплачивают корпоративный подоходный налог с прибыли компании.

Если корпорация распределяет часть или всю эту прибыль между акционерами, акционеры платят подоходный налог с населения с этих распределений.

Поскольку распределения облагаются налогом как на корпоративном уровне, так и на уровне акционеров, корпорации C и их акционеры часто в конечном итоге платят больше налогов, чем корпорации S или LLC.

S Корпоративные налоги

Корпорации S не платят налог на прибыль. Вместо этого прибыль корпорации передается в личные налоговые декларации акционера, и каждый акционер уплачивает подоходный налог с населения со своей доли. По этой причине S-корпорации известны как «сквозные организации».

Вместо этого прибыль корпорации передается в личные налоговые декларации акционера, и каждый акционер уплачивает подоходный налог с населения со своей доли. По этой причине S-корпорации известны как «сквозные организации».

Корпорации должны соответствовать определенным требованиям, чтобы иметь право на налогообложение корпорации S:

- Должно быть 100 или меньше акционеров.

- Акционеры не могут быть товариществами, корпорациями или иностранцами-нерезидентами.

- Может быть только один класс акций.

Налоги на трудоустройство

Корпоративный акционер, который работает в бизнесе, считается наемным работником. Корпорация платит половину налогов на социальное обеспечение и медицинскую помощь работнику, а вторую половину удерживает из заработной платы акционера-сотрудника. Распределение прибыли акционера не облагается налогами на социальное обеспечение и медицинское обслуживание.

Сотрудники-акционеры иногда могут минимизировать свои налоги, беря меньшую зарплату и большую сумму в распределении.

Однако IRS требует, чтобы всем сотрудникам-акционерам выплачивалась разумная заработная плата за работу, которую они выполняют, поэтому, если сотруднику-акционеру платят слишком мало в качестве заработной платы, у них могут быть проблемы с IRS.

ООО Налог

ООО более гибкие, чем корпорации, когда дело касается налогообложения. Поскольку LLC является относительно новым типом хозяйствующего субъекта, у него нет собственной налоговой классификации в IRS. Вместо этого он может выбрать одну из трех классификаций:

- Налогообложение неучтенных юридических лиц. Когда LLC облагается налогом как юридическое лицо, не являющееся юридическим лицом, это как если бы LLC было индивидуальным предпринимателем или партнерством. Доходы и расходы ООО отражаются в личных налоговых декларациях владельцев. Налоговая форма LLC — это Приложение C к этой декларации. LLC будет облагаться налогом как юридическое лицо, не являющееся юридическим лицом, если оно не решит облагаться налогом как корпорация.

- C налогообложение корпораций. Заполнив форму 8832 в IRS, LLC может выбрать налогообложение как корпорация C.

- S. Корпоративное налогообложение. Если LLC соответствует требованиям по налогообложению S-корпораций, она может выбрать корпоративное налогообложение, а затем заполнить форму 2553 для налогообложения как S-корпорация.

Налоги на трудоустройство

Если LLC облагается налогом как неучтенная организация, ее владельцы, которые работают в этом бизнесе, считаются самозанятыми. LLC не платит свои налоги на Medicare или Social Security (также известные как налоги на самозанятость). Владельцы должны уплатить 15.3% налога на самозанятость для дохода до 118 500 долларов, и 2.9 процентов за дополнительный доход сверх этой суммы.

LLC, облагаемая налогом как корпорация, может обращаться со своими акционерами, работающими в компании, как со служащими и пользоваться теми же льготами по налогу на трудоустройство, что и корпорации.

ООО «Налоговые преимущества»

Таким образом, налоговые льготы ООО включают:

- Возможность налогообложения в качестве неучтенного лица. Если ваша компания не соответствует критериям корпорации S, это единственный способ получить сквозное налогообложение.

- Упрощенная налоговая декларация ООО. LLC, облагаемая налогом как неучтенная организация, не обязана подавать корпоративную налоговую декларацию, а LLC с одним участником должна подавать только личную декларацию.

- Больше гибкости. Сейчас ваш бизнес может облагаться налогом как неучтенное лицо, но изменить его на корпоративный налоговый статус можно позже.

Корпоративные налоговые льготы

К налоговым преимуществам корпораций относятся:

- Возможность минимизировать налоги на медицинское обслуживание и социальное обеспечение для сотрудников-акционеров.Тем не менее, если у вас нет других сотрудников, вам также придется потратить дополнительные средства и хлопоты по управлению платежной ведомостью.

Корпорации

Корпорации - S пользуются сквозным налогом и не облагаются двойным налогом на корпоративные дивиденды. Корпоративное налогообложение

- C может принести пользу компаниям, которые планируют оставлять деньги на банковском счете компании, а не передавать их акционерам. Это связано с тем, что прибыль, остающаяся у компании, облагается налогом по более низкой ставке корпоративного налога и больше не облагается налогом в качестве дивидендов.

- Некоторые пенсионные планы, опционы на акции и планы покупки акций для сотрудников доступны только для корпораций C. Акционеры корпорации

- C не платят налоги на определенные выплаты работникам, включая медицинские льготы, выплаты по страхованию жизни и взносы работодателя на гибкие счета расходов и сберегательные счета для здоровья. Члены LLC и акционеры корпорации S, владеющие более 2% бизнеса, должны платить налоги на эти льготы.

ООО против корпорации?

Найдите время, чтобы оценить свои варианты, прежде чем принимать окончательное решение. А если вы не уверены, посоветуйтесь с налоговым бухгалтером, который имеет опыт налогообложения малого бизнеса.

А если вы не уверены, посоветуйтесь с налоговым бухгалтером, который имеет опыт налогообложения малого бизнеса.

ООО против ИП | legalzoom.com

Выбор правильной бизнес-структуры при создании нового предприятия является важным решением. Многие владельцы малого бизнеса предпочитают две популярные бизнес-структуры из-за гибкости и простоты — компании с ограниченной ответственностью (LLC) и индивидуальные предприниматели.

Какой из них вы выберете, будет зависеть от вашей ситуации, но при выборе бизнес-структуры вам следует учитывать следующие моменты:

- Начальные затраты

- Постановление правительства и его влияние на вас

- Защита ответственности

- Налоговые последствия

В чем разница между ООО и ИП?

Общество с ограниченной ответственностью — юридическое лицо, образованное на государственном уровне. LLC существует отдельно от своих владельцев, известных как участники. Однако участники не несут личной ответственности по долгам и обязательствам бизнеса. Вместо этого ответственность несет ООО.

LLC существует отдельно от своих владельцев, известных как участники. Однако участники не несут личной ответственности по долгам и обязательствам бизнеса. Вместо этого ответственность несет ООО.

Индивидуальное предприятие — это некорпоративный бизнес, которым владеет и управляет одно лицо. Это самый простой вариант, без суеты. Вы имеете право на получение всей прибыли от бизнеса.

Однако, в отличие от LLC, вы также несете всю ответственность.

Чем отличается структура управления?

В ООО бизнес может принадлежать одному или нескольким участникам.Его члены обычно управляют ООО, но они также могут назначить менеджера для повседневной работы.

Членство в ООО и порядок его работы изложены в юридическом документе, известном как операционное соглашение.

В индивидуальном предприятии вы действительно являетесь хозяином и делаете все возможное. Нет партнеров или участников, с которыми нужно иметь дело.

Как насчет защиты личной ответственности?

В случае LLC ваши личные активы считаются недоступными, когда дело доходит до взыскания бизнес-долгов или других требований, если на вашу компанию подадут иск. В большинстве случаев кредиторы не могут касаться вашего дома, автомобиля или личных банковских счетов.

В большинстве случаев кредиторы не могут касаться вашего дома, автомобиля или личных банковских счетов.

В индивидуальном предпринимательстве нет разделения между вами и бизнесом. Вы имеете право на получение всей прибыли вместе со всеми долгами и обязательствами. Вы даже можете нести ответственность по обязательствам, причиненным вашими сотрудниками.

Можно ли совмещать бизнес-фонды и личные финансы?

Индивидуальным предпринимателям не нужно беспокоиться о смешивании корпоративных и личных счетов с юридической точки зрения.В глазах закона они считаются одним и тем же. Однако большинство экспертов по-прежнему не одобряют подобную практику.

В ООО вы должны соблюдать осторожность, чтобы хранить банковские записи и средства отдельно от ваших личных записей и средств. Нарушение этого правила может привести к потере защиты с ограниченной ответственностью.

Нужно ли регистрировать название вашей компании?

Государственное регулирование LLC включает обязательные слова, которые должны быть включены в название LLC — например, «LLC» или «общество с ограниченной ответственностью» может потребоваться в конце названия LLC. Регистрация вашего ООО обеспечивает защиту вашего имени в вашем штате.

Регистрация вашего ООО обеспечивает защиту вашего имени в вашем штате.

Индивидуальные предприниматели не сталкиваются с такими же требованиями. Однако, если владелец бизнеса планирует работать под названием компании, а не под своим именем, ему необходимо будет зарегистрироваться на «вымышленное название компании» или DBA («ведение бизнеса как») в своем штате.

Каковы налоговые последствия каждой бизнес-структуры?

По умолчанию вся прибыль, полученная ООО, облагается налогом только один раз. Это называется сквозным налогообложением.Как собственник, налоговые обязательства принадлежат вам и переходят к вашей личной налоговой декларации.

Чтобы подать налоговую декларацию, вы сообщаете о своих операционных результатах, включая прибыль или убыток, путем представления Прибыли или убытка от бизнеса (Индивидуальное предпринимательство) (Форма 1040, Приложение C) вместе с вашей личной налоговой декларацией 1040. LLC очень гибкая и может также облагаться налогом как индивидуальное предприятие, партнерство или корпорация.

Индивидуальный предприниматель также получает выгоду от сквозного налогообложения, поэтому вы будете сообщать о доходах или убытках своего бизнеса таким же образом.Разница в том, что у вас нет возможности подать заявку как корпорация.

Вы также не обязаны платить налоги с полной суммы дохода вашего индивидуального предпринимателя. Вместо этого вы будете платить налоги только с прибыли вашего бизнеса.

Как активировать каждую структуру для вашего бизнеса

Для создания ООО необходимо предоставить государству документ об организации, который иногда называют сертификатом организации. Требования различаются в зависимости от штата.

Обычно операционное соглашение LLC оформляется для документирования прав и обязанностей участников и менеджеров.

Вам также следует ожидать подачи определенных форм в ваше государственное агентство, обычно в Государственного секретаря, и уплату первоначального сбора за регистрацию, который может варьироваться от 50 до 500 долларов. LLC также должны подавать годовые или периодические отчеты и платить необходимый регистрационный сбор в большинстве штатов.

LLC также должны подавать годовые или периодические отчеты и платить необходимый регистрационный сбор в большинстве штатов.

В отличие от LLC, никаких официальных действий для создания вашего единоличного предприятия не требуется, если вы работаете от своего имени. Если вы хотите использовать другое имя, вам нужно подать заявку на администратора базы данных.

Вам также может потребоваться приобрести какие-либо обязательные лицензии или разрешения, и эти требования различаются в зависимости от региона, штата и отрасли.

Ищете ли вы защиту ответственности и гибкость LLC или менее формальный, неограниченный контроль над индивидуальным предпринимателем, теперь у вас есть инструменты для принятия более осознанного решения для вашего бизнеса и вашего будущего.

LLC против ИП: как выбрать

Выбор структуры юридического лица для вашей компании — одно из самых важных, но потенциально наиболее запутанных решений, которые вы будете принимать как владелец малого бизнеса. Если вы не юрист или налоговый эксперт, может быть трудно понять разницу между каждым типом бизнеса.Однако ваш выбор бизнес-единицы действительно имеет влияние на реальный мир, например, сколько вы платите налогов, сколько времени вы должны потратить на оформление документов и что произойдет, если кто-то подаст в суд на вашу компанию.

Новые владельцы бизнеса часто не понимают, в чем разница между компанией с ограниченной ответственностью (LLC) и индивидуальным предпринимателем. В этом руководстве мы внимательно рассмотрим LLC и индивидуальные предприятия и объясним, чем именно они отличаются с точки зрения образования, налогов, правовой защиты и многого другого.

Что такое ИП?

Индивидуальное предприятие — это некорпоративный бизнес с одним владельцем, и это самый простой и наименее затратный вид бизнеса для создания.Физическое лицо, которое ведет бизнес самостоятельно, по умолчанию является индивидуальным предпринимателем. Например, если вы работаете в качестве розничного продавца, внештатного сотрудника, ведете онлайн-бизнес или иным образом продаете товары и услуги, вы автоматически становитесь индивидуальным предпринимателем, если вы не приняли другую бизнес-структуру.

Обычно вы можете идентифицировать бизнес как индивидуальное предприятие по тому факту, что имя владельца является названием бизнеса, хотя индивидуальные предприятия также могут действовать под торговой маркой или торговым наименованием.Основная характеристика индивидуального предпринимательства заключается в том, что нет юридического разделения между бизнесом и владельцем бизнеса, поэтому владелец несет личную ответственность по долгам бизнеса.

Что такое ООО?

ООО — это юридически обособленное предприятие, созданное в соответствии с законодательством штата. LLC сочетает в себе элементы индивидуального предпринимательства, партнерства и корпорации и предлагает большую гибкость для владельцев. Владельцы ООО могут определять свою структуру управления, операционные процессы и налоговый режим.Один человек может сформировать LLC с одним участником или несколько человек могут сформировать LLC с несколькими участниками.

Вы можете идентифицировать бизнес как ООО, потому что его юридическое название будет заканчиваться фразой «общество с ограниченной ответственностью» или сокращением «ООО». Отличительной чертой LLC является то, что она предлагает защиту ответственности участников от долгов и обязательств бизнеса. В ходе обычной деятельности бизнес-кредитор или лицо, подающее на бизнес в суд, не могут преследовать личные активы владельцев.Мы разберемся, что это значит, более подробно чуть позже.

LLC против индивидуального предпринимателя: Регистрация

Вы можете быть удивлены, узнав, что нет ничего особенного, что вам обязательно нужно делать, чтобы создать индивидуальное предприятие. Фактически, вы можете управлять индивидуальным предпринимателем, даже не подозревая об этом. Любое лицо, продающее товары и услуги без партнера, по умолчанию является индивидуальным предпринимателем. В зависимости от того, где находится ваш бизнес, вам может потребоваться подать заявку на получение бизнес-лицензий или разрешений на зонирование, чтобы на законных основаниях управлять своим индивидуальным предпринимателем.И любой бизнес, включая индивидуальное предприятие, которое работает под торговой маркой, должен подать заявку на вымышленное фирменное наименование, также известное как сертификат DBA или «ведение бизнеса как». Тем не менее, это все, что касается оформления документов, что делает индивидуальное предпринимательство самым простым и наименее дорогостоящим видом бизнеса для начала.

LLC также может потребоваться подать на получение разрешений на ведение бизнеса и администратора баз данных (если работает под торговым наименованием). Но самый важный документ об учреждении ООО называется устав.Этот документ подтверждает существование вашего ООО и должен быть подан в штат, в котором вы работаете. Стоимость регистрации статей организации варьируется в зависимости от штата, но обычно составляет от 50 до 200 долларов.

ООО и ИП: операции и управление

ИП имеет простую операционную и управленческую структуру, потому что наверху всего один человек. Этот владелец может принимать любые бизнес-решения по своему усмотрению без участия третьих лиц.Конечно, большинство индивидуальных предпринимателей решают нанять сотрудников, юристов, экспертов по бухгалтерскому учету и других лиц для повседневного управления бизнесом. Но индивидуальному предпринимателю нужно только убедиться, что его бизнес работает безопасно и законно и что у него достаточно прибыли для покрытия бизнес-долгов.

Операционная и управленческая структура LLC более сложна и обычно описывается в операционном соглашении LLC. Хотя только несколько штатов требуют операционного соглашения, у большинства LLC есть соглашение, особенно у тех, которые состоят из нескольких участников.Операционное соглашение определяет долю владения каждого участника в бизнесе, права голоса и долю прибыли. LLC может управляться коллективно участниками или назначенным менеджером.

Обычно члены LLC решают вопросы компании пропорционально своей доле участия в бизнесе, называемой членскими единицами. Например, владелец 33% будет иметь одну треть голосов по вопросам компании, а владелец 25% будет иметь одну четверть голоса. Как правило, прибыль распределяется в соответствии с долей владения.В предыдущем примере владелец 33% будет получать одну треть прибыли бизнеса, а владелец 25% будет иметь право на одну четверть прибыли бизнеса.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая процентная ставка13,24% -19,24% Изменяемая годовая процентная ставка | ||

Годовая процентная ставка 9 месяцев за 2 года открытия счета | Начальная годовая процентная ставка0% начальная годовая процентная ставка за покупки в течение 12 месяцев | |

LLC против ИП: Налоги на одного участника A-

9000 ИП похожи друг на друга с точки зрения налогового режима.Оба являются сквозными организациями, что означает, что сам бизнес не платит налог на прибыль. Владелец сообщает доход от бизнеса в Таблице C, которая прилагается к его личной налоговой декларации, и доход облагается налогом по ставке подоходного налога владельца.ООО с несколькими участниками также являются сквозными организациями, каждый собственник отчитывается и уплачивает налоги со своей доли дохода от бизнеса. Единственное отличие состоит в том, что LLC с несколькими участниками должна подавать налоговую декларацию в IRS, форма 1065, U.С. Возврат партнерского дохода. Кроме того, каждый участник должен приложить Таблицу K-1 к своей личной налоговой декларации, в которой показана его доля в доходе бизнеса.

Помимо налога на прибыль, как LLC, так и индивидуальные предприниматели могут иметь дополнительные налоговые обязательства. Независимо от того, какую бизнес-структуру вы выберете, вам придется платить налог на заработную плату, если у вас есть сотрудники. Вам также необходимо будет взимать государственные и местные налоги с продаж, если вы продаете налогооблагаемые товары или услуги. И, наконец, как частный предприниматель, вы несете ответственность за уплату налогов на самозанятость в IRS.Эти налоги покрывают ваши налоговые обязательства по социальному обеспечению и программе Medicare.

Некоторые штаты и местные юрисдикции взимают дополнительные налоги с LLC. В зависимости от штата это может называться налогом на франшизу, налогом на LLC или налогом на бизнес. Вы также должны будете заплатить государственный и местный подоходный налог и налог на заработную плату.

Только LLC могут выбрать корпоративный налоговый статус.

Ключевым отличием LLC от индивидуальных предпринимателей является налоговая гибкость. Только владельцы ООО могут выбирать, как они хотят, чтобы их бизнес облагался налогом.Они могут либо придерживаться значения по умолчанию — сквозного налогообложения — либо выбрать, чтобы LLC облагалась налогом как S-корпорация или C-корпорация. S-корпорация — это сквозная организация. При налогообложении как C-корпорация LLC будет платить фиксированный 21% корпоративный подоходный налог на федеральном уровне (в большинстве штатов и некоторых населенных пунктах также взимаются корпоративные налоги).

LLC иногда могут сэкономить деньги, выбрав корпоративный налоговый статус. Когда компания облагается налогом как корпорация, дивиденды от бизнеса обычно облагаются налогом по более низкой ставке, чем обычный коммерческий доход.Кроме того, нераспределенная прибыль корпорации не облагается подоходным налогом. Напротив, участники LLC не могут рассматривать доход как дивиденды и должны платить налоги со всей прибыли бизнеса, независимо от того, остается ли она в компании или нет. Корпорация также имеет право на дополнительные налоговые вычеты и кредиты.

ООО против индивидуального предпринимателя: правовая защита

В случае индивидуального предпринимательства нет юридического разделения между бизнесом и владельцем. Владелец несет персональную ответственность по долгам бизнеса.Если бизнес обанкротится, индивидуальный предприниматель должен подать заявление о банкротстве, и как личные, так и коммерческие долги будут включены в процедуру банкротства. Кроме того, тот, кто подает в суд на индивидуальное предприятие, может указать собственника лично в иске и указать его личные активы.

Один из лучших способов защитить свои личные активы — это создать ООО. Поскольку LLC является юридически отдельным от владельца юридическим лицом, владелец не несет личной ответственности по обязательствам бизнеса.Если бизнес терпит неудачу, владельцы могут подать заявление о банкротстве, и им не нужно платить бизнес-кредиторам из своего кармана. И, за некоторыми исключениями, тот, кто подает в суд на ООО, не может лично предъявить иск владельцам. Конечно, владельцы LLC могут нести личную ответственность за мошенничество, халатность или долги, гарантированные персоналом. Не существует бизнес-структуры, которая обеспечивала бы абсолютную защиту владельцев обязательств, связанных с бизнесом.

LLC против индивидуального предпринимателя: оформление документов и соответствие требованиям

Последнее различие между LLC и индивидуальным предпринимателем.единоличное владение связано с оформлением документов и соблюдением требований. Как мы упоминали ранее, индивидуальное предприятие требует минимального количества документов перед запуском. После запуска индивидуальному предпринимателю нужно только следить за уплатой федеральных, государственных и местных налогов. Кроме того, индивидуальному предпринимателю может потребоваться продлить разрешение на ведение бизнеса.

LLC имеет больше обязанностей по соблюдению нормативных требований. После подачи первоначального устава организации, LLC во многих штатах должны подавать годовой отчет. LLC с несколькими участниками имеет еще больше обязанностей, таких как составление рабочего соглашения, выдача членских единиц, запись передачи прав собственности и проведение собраний участников.Ни один из этих шагов не требуется по закону, но настоятельно рекомендуется для ООО, чтобы сохранить защиту ответственности для участников. Кроме того, поскольку ООО является зарегистрированным бизнес-субъектом, для ликвидации ООО требуется дополнительная документация.

ООО или ИП: что выбрать?

Многие владельцы бизнеса, особенно фрилансеры или консультанты, начинают как индивидуальные предприниматели, потому что это легко. С самого начала требуется минимум документов и отсутствие больших затрат, что привлекает новых предпринимателей, особенно тех, кто тестирует бизнес-идею.Налоги также просты для индивидуальных предпринимателей, поскольку не требуется подавать отдельную налоговую декларацию.

Резина отправляется в путь по мере того, как ваш бизнес начинает расти. Структура единоличного владения не обеспечивает правовой защиты ваших личных активов, поэтому вы можете стать лично банкротом, если ваш бизнес не будет успешным, как планировалось, или столкнется с неожиданной проблемой. Владельцы LLC, с другой стороны, не несут личной ответственности по бизнес-долгам, поэтому вы получите больше защиты в случае банкротства бизнеса или судебного иска.

Вдобавок ко всему, LLC предлагают налоговую гибкость. Большинство владельцев ООО придерживаются сквозного налогообложения, которым облагаются индивидуальные предприниматели. Однако вы можете выбрать корпоративный налоговый статус для своей LLC, если это сэкономит вам больше денег. Все 50 штатов признают структуру LLC для поощрения роста малого бизнеса. Лучшая бизнес-структура для вас будет зависеть от многих факторов, и перед принятием этого важного решения лучше проконсультироваться с бизнес-юристом. Однако из-за сочетания защиты ответственности и налоговой гибкости LLC часто отлично подходит для владельца малого бизнеса.

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Бизнес-налог

Обзор

Как правило, если вы ведете бизнес в любом округе и / или зарегистрированном муниципалитете Теннесси, вам следует зарегистрироваться и уплатить налог на бизнес. Бизнес-налог состоит из двух отдельных налогов: государственного бизнес-налога и городского бизнес-налога.

За некоторыми исключениями, все предприятия, продающие товары или услуги, должны платить государственный налог на предприятия.Сюда входят предприятия с физическим местонахождением в штате, а также предприятия за пределами штата, осуществляющие определенные виды деятельности в штате. Если вы ведете бизнес за пределами штата, вы должны платить налог на бизнес штата, если у вас есть существенная связь (см. Руководство по налогообложению бизнеса в Теннесси) и вы:

- продать услугу, которая доставляется в офис в Теннесси,

- предметов аренды в Теннесси,

- продавать товары, которые отправлены или доставлены в место в Теннесси, или

- осуществляет продажи в качестве продавца природного газа клиентам, находящимся в Теннесси, посредством присутствия вашей собственности в Теннесси, посредством удержания пропускной способности трубопроводов, расположенных в Теннесси, или посредством использования кого-либо, находящегося в Теннесси, действующего от вашего имени.

Кроме того, если у вас есть офис в городе, в котором действует налог на бизнес, вы также должны платить городской налог на бизнес. Щелкните здесь, чтобы просмотреть полный список городов, в которых введен налог на бизнес.

Обратите внимание: если местоположение вашей компании не включено в список, это не обязательно означает, что вы не облагаетесь городским налогом на бизнес. В Теннесси есть много областей, которые управляются и являются частью прилегающего инкорпорированного города.

Если вы решите закрыть свой бизнес, вы должны подать окончательную налоговую декларацию в Налоговое управление в течение 15 дней после закрытия и уплатить причитающийся налог (минимум 22 доллара США). Компании, имеющие лицензии на минимальную деятельность и не подающие налоговые декларации, должны уведомить местных властей города и округа или Департамент доходов о закрытии бизнеса.

Общество с ограниченной ответственностью | FTB.ca.gov

Обзор

Общество с ограниченной ответственностью (ООО) сочетает в себе партнерство и корпоративную структуру.Вы можете создать ООО для ведения бизнеса или владения активами. Владельцы ООО являются участниками. LLC защищает своих членов от личной ответственности.

LLC будет либо:

- Организация, не являющаяся юридическим лицом (для федеральных целей), если она состоит только из одного члена

- Общество с ограниченной ответственностью с одним участником (SMLLC)

- Товарищество, если у него более одного собственника

- Товарищество с ограниченной ответственностью

- Товарищество с ограниченной ответственностью Общество с ограниченной ответственностью серии

- ООО, облагаемое налогом как корпорация

LLC должна иметь одинаковую классификацию как для Калифорнийского, так и для федерального налогообложения.

Открыть ООО

Чтобы зарегистрировать или организовать LLC в Калифорнии, обратитесь к Государственному секретарю (SOS):

- Веб-сайт

- Государственный секретарь Калифорнии

- Телефон

- 916-657-5448

- Почта

- Государственный секретарь Калифорнии

Поддержка подачи документов

А / я 944228

Сакраменто, Калифорния 94244-2280

Для получения дополнительной информации посетите Информацию о регистрации компании с ограниченной ответственностью (FTB 3556).

Ежегодный налог

Каждая LLC, которая ведет бизнес или организована в Калифорнии, должна платить ежегодный налог в размере 800 долларов США.

Этот ежегодный налог будет уплачиваться, даже если вы не ведете бизнес, до тех пор, пока вы не аннулируете свою LLC.

- У вас есть до 15 числа 4-го месяца с даты подачи заявления в SOS для уплаты ежегодного налога за первый год.

- Пример: Вы создаете новое ООО и регистрируетесь в SOS 18 июня 2020 г.Ваш ежегодный налог на ООО будет уплачен 15 сентября 2020 г. (15-е число 4-го месяца)

- Ваши последующие ежегодные налоговые платежи будут по-прежнему подлежать уплате 15-го числа 4-го месяца вашего налогового года.

Ежегодный налоговый платеж подлежит оплате с помощью налогового купона LLC (FTB 3522).

Уплата ежегодного налога

- Онлайн

- Банковский счет (Web Pay)

- Кредитная карта

- Почта

- Департамент налогообложения франшиз

А / я 942857

Сакраменто, Калифорния 94257-0631

Используйте FTB 3522 при оплате по почте.

Исключения из годового налога за первый год

ООО не облагаются ежегодными налогами и сборами, если выполняются оба из следующего:

- Они не вели бизнес в Калифорнии в течение налогового года.

- Их налоговый год составлял 15 дней или меньше

Краткое аннулирование

Если вы откажетесь от своего LLC в течение одного года с момента организации, вы можете подать краткую форму аннулирования (форма SOS LLC-4/8) в SOS.Ваша LLC не будет облагаться годовым налогом в размере 800 долларов США за первый налоговый год.

Комиссия ООО

Если ваша LLC будет зарабатывать более 250 000 долларов, вам придется заплатить комиссию. ООО должны рассчитать и уплатить комиссию до 15 числа 6 месяца текущего налогового года.

| Если округлить общий доход Калифорнии до ближайшего целого доллара, получится: | Размер комиссии: |

|---|---|

| 250 000–49 999 долл. США | $ 900 |

| 500 000–999 999 долл. США | 2 500 долл. США |

| 1 000 000–4 999 999 долл. США | 6000 долларов США |

| 5 000 000 долл. США или более | $ 11 790 |

Используйте расчетную комиссию для LLC (FTB 3536), чтобы перечислить расчетную комиссию.

Недоплата

Если вы не произведете оплату предполагаемого вознаграждения LLC до установленной даты возврата, к вам будут применены штрафы и пени. Посетите Сроки выполнения для предприятий для получения дополнительной информации.

Требования к подаче документов

Если ваша LLC соответствует одному или нескольким из следующих условий:

Тогда ваше ООО должно:

Иностранное незарегистрированное ООО

Если вы являетесь иностранным незарегистрированным ООО, которое соответствует всем следующим требованиям:

- Рассматривается как партнерство

- Имеет источник дохода в Калифорнии

- Не ведение бизнеса в Калифорнии

Тогда ваше ООО должно:

Поддерживайте активность своего ООО

Чтобы ваше ООО оставалось активным, вам необходимо:

- Заполните информационное сообщение с помощью SOS

- Подайте и оплатите подоходный налог штата

Приостановленные ООО

Мы не предоставляем автоматическое расширение файла для приостановленных LLC.Посетите Мой бизнес заблокирован для получения дополнительной информации.

Штраф SOS

SOS налагает штраф в размере 250 долларов, если вы не подадите свое информационное сообщение. Мы взимаем штраф от имени SOS.

Отмените ваше ООО

Зарегистрировано в SOS

Если вы закрываете свой бизнес, вы должны подать необходимые документы государственному секретарю и нам.

У нас вы должны:

- Подайте последнюю налоговую декларацию за текущий год.Отметьте применимое поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Не зарегистрирован в SOS

- Подайте последнюю налоговую декларацию за текущий год. Отметьте применимое поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Посетите Руководство по роспуску, передаче или аннулированию юридического лица в Калифорнии (публикация FTB 1038) для получения дополнительной информации.

Распределение и распределение

У вас может быть доход из источника в Калифорнии, если вы продаете товары клиентам из Калифорнии или оказываете услуги клиентам, которые получили выгоду от этой услуги в Калифорнии или владеют нематериальным активом, используемым в Калифорнии. Посетите раздел «Распределение и распределение» для получения дополнительной информации.

Свяжитесь с нами по поводу ООО

- Телефон

- (800) 852-5711

(916) 845-6500 (за пределами У.С.)

Будние дни с 7 до 17 - Чат

- Войдите в MyFTB для общения в чате

Будние дни с 7 до 17 - Почта

- Департамент налогообложения франшиз

А / я 942840

Сакраменто, Калифорния 942840-0040

Налоговые данные предприятий | Налоговое управление штата Нью-Хэмпшир

Налог на прибыль предприятий («НПП») был введен в действие в 1970 году.Налог рассчитывается с доходов от ведения хозяйственной деятельности на территории штата по ставке 7,7% для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее.

Для предприятий с несколькими штатами доход распределяется с использованием взвешенного коэффициента продаж, равного двум, и стандартных коэффициентов фонда заработной платы и собственности. Организации, ведущие унитарный бизнес, должны использовать комбинированную отчетность при заполнении своей декларации NH. Каждая коммерческая организация с валовым коммерческим доходом от всех видов деятельности более 50 000 долларов США должна подать декларацию BPT.

Налог на коммерческое предприятие («СТАВКА») был введен в действие в 1993 году. Налог рассчитывается на основе налогооблагаемой налоговой базы стоимости предприятия, которая представляет собой сумму всех выплаченных или начисленных компенсаций, уплаченных или начисленных процентов и дивидендов, выплаченных коммерческим предприятием на ставка 0,60% для налоговых периодов, заканчивающихся 31 декабря 2019 г. или после этой даты. Для налоговых периодов, начинающихся 1 января 2019 г. или позднее, каждое коммерческое предприятие с валовой выручкой от всех видов деятельности более 217 000 долларов США или налоговой базой на стоимость предприятия. на сумму более 108 000 долларов США, необходимо подать возврат BET.Для налоговых периодов, начинающихся 1 января 2021 г. или после этой даты, это значение изменится на 222 000 долларов США или 111 000 долларов США соответственно.

Уплаченная ставка может быть использована в качестве кредита против BPT. Любая неиспользованная часть кредита BET может быть перенесена и разрешена к BPT в течение пяти налоговых периодов из налогового периода, в котором была выплачена BET для кредитов, относящихся к налоговым периодам, закончившимся до 31 декабря 2014 г., и в течение десяти налоговых периодов от налогооблагаемой период, в котором была выплачена ставка BET по кредитам, относящимся к налоговым периодам, заканчивающимся 31 декабря 2014 г. или после этой даты.