Как узнать остаток долга по кредиту: простой калькулятор

Андрей Липов

06 октября 2017 г.

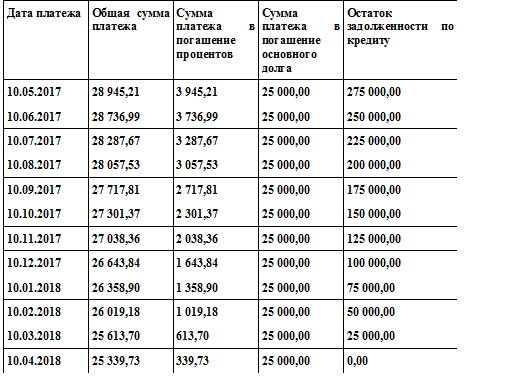

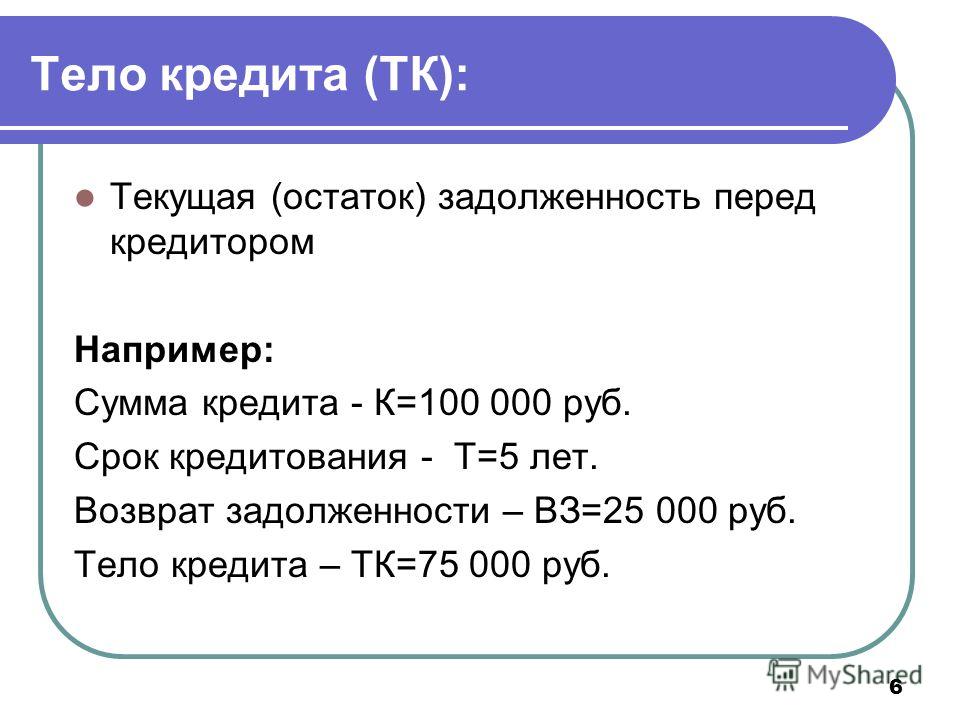

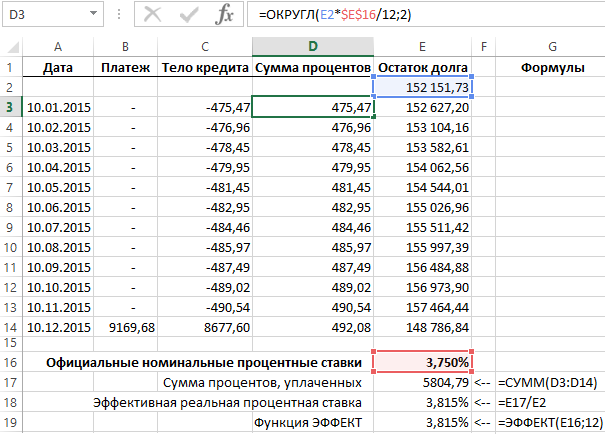

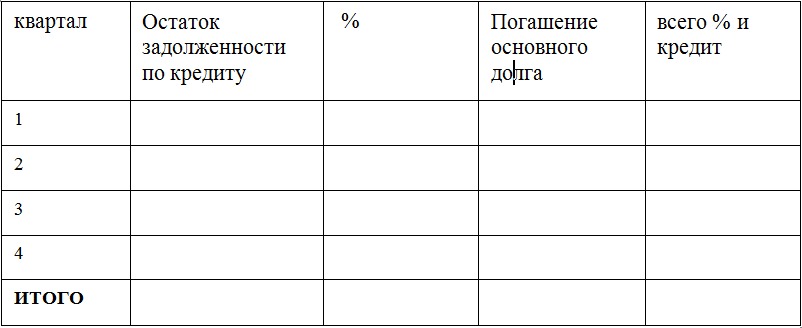

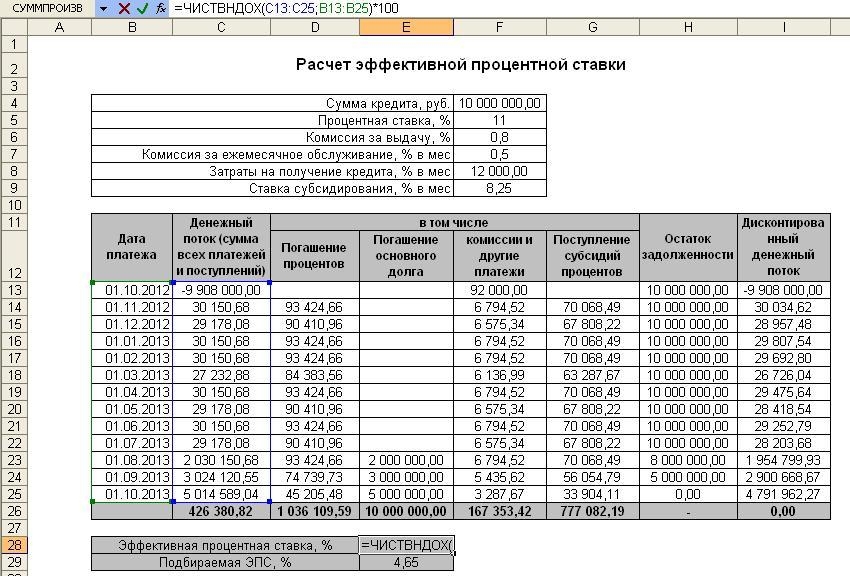

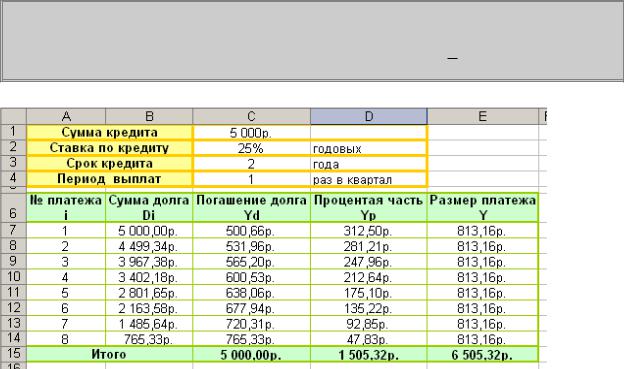

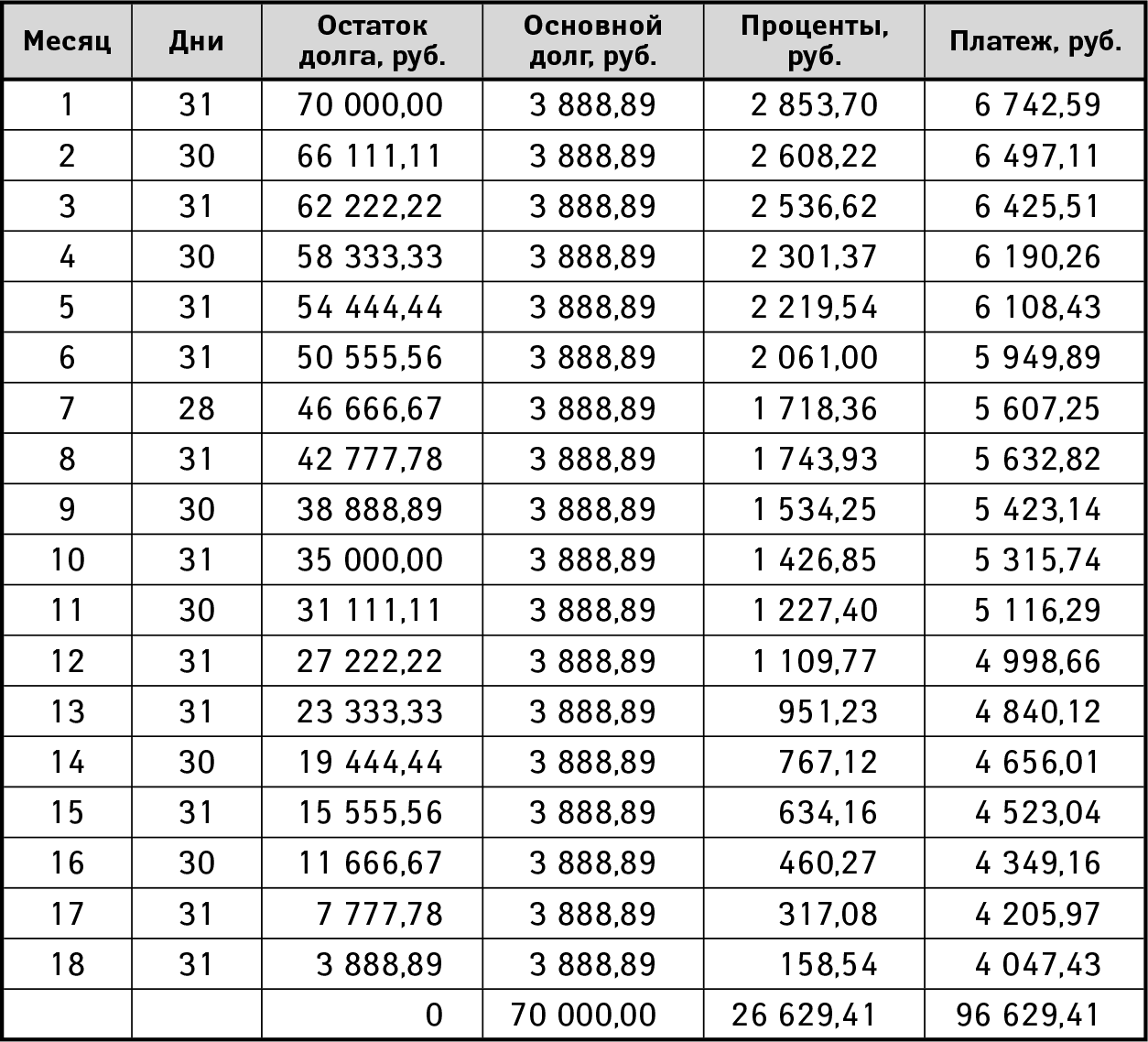

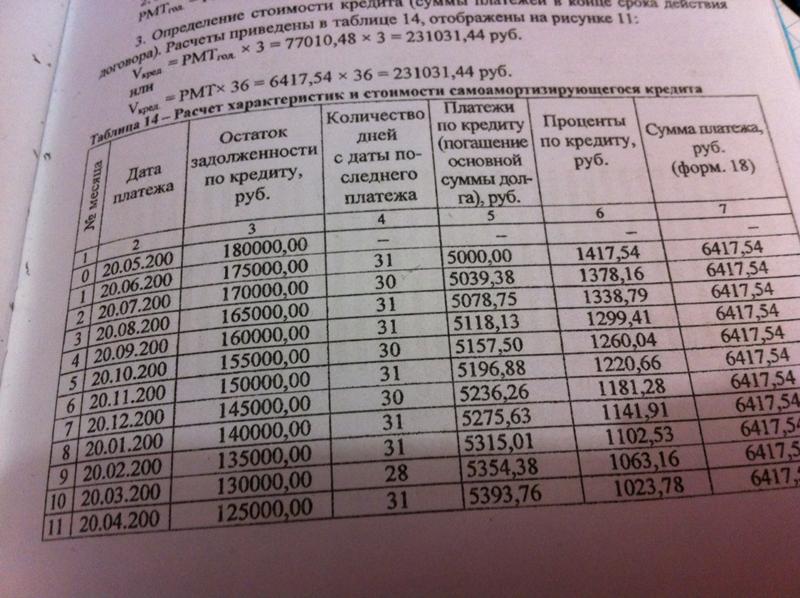

Каждая выплата по вашему кредиту состоит из части, идущей в качестве процентов банку, и части, идущей в погашение тела долга. Расчет остатка вашей задолженности зависит от схемы ее погашения:

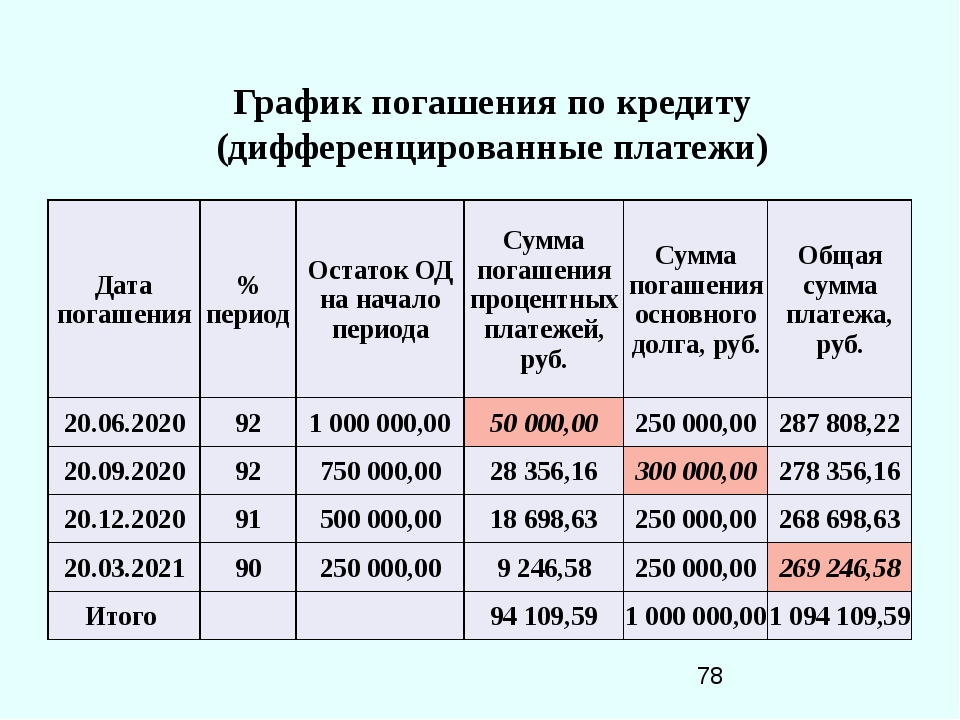

- В случае дифференцированных платежей все предельно просто: разделите всю сумму на количество месяцев кредита и умножьте на количество сделанных выплат. Полученную цифру вычтите из суммы кредита и вы увидите текущий остаток.

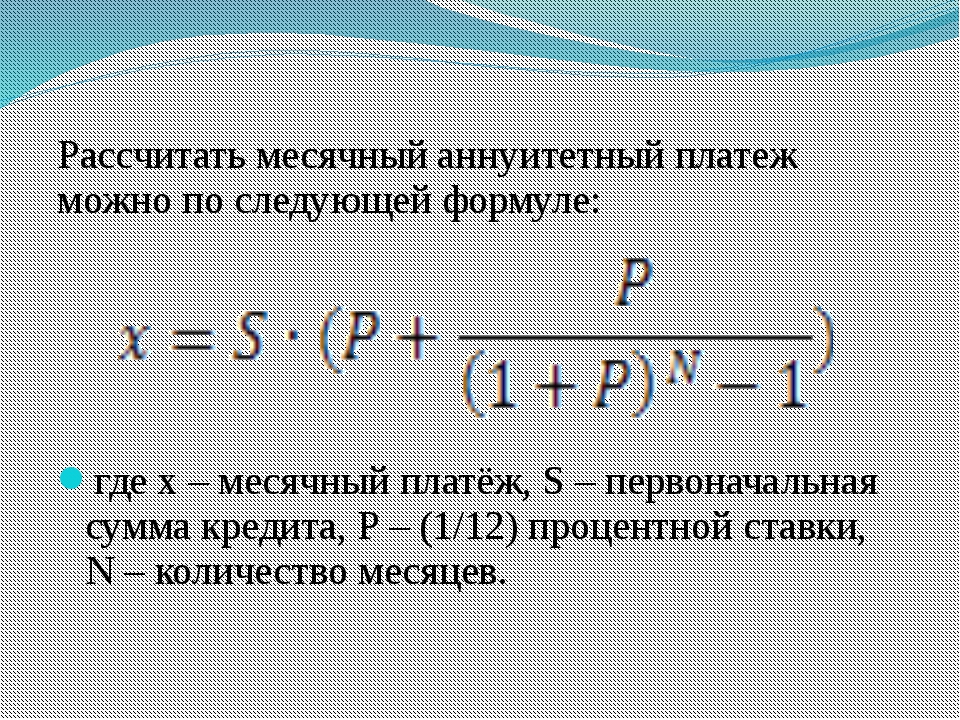

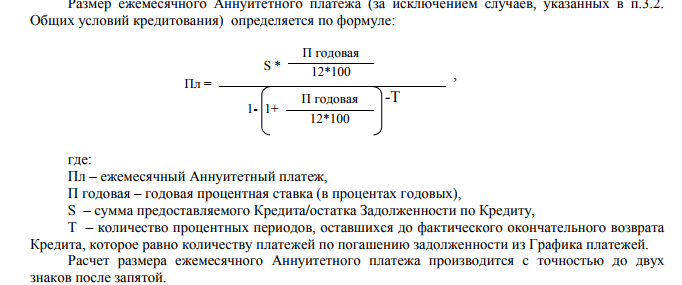

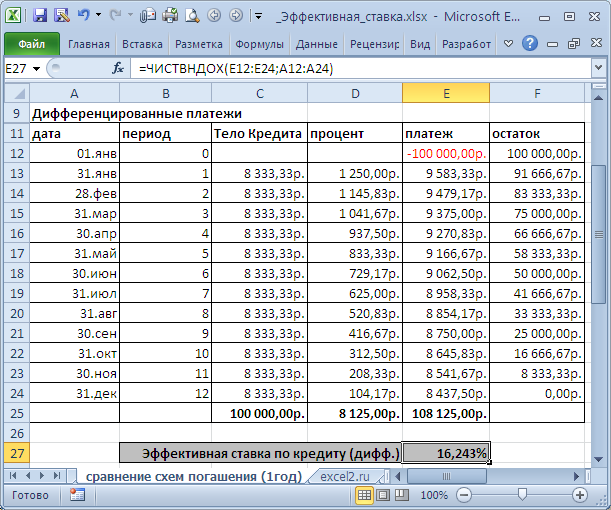

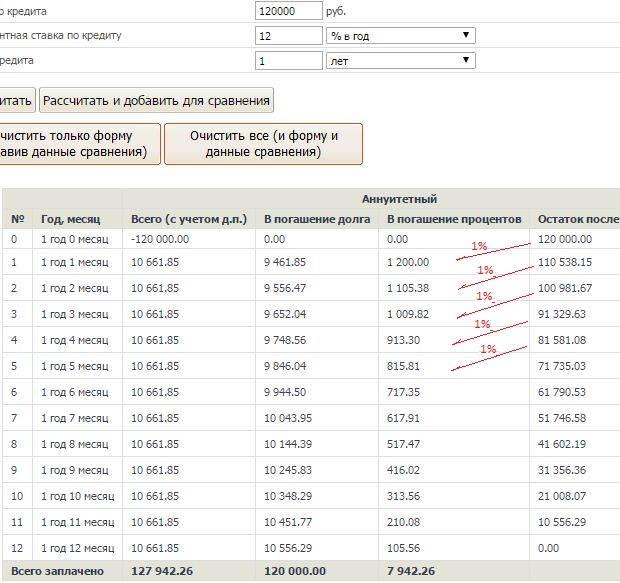

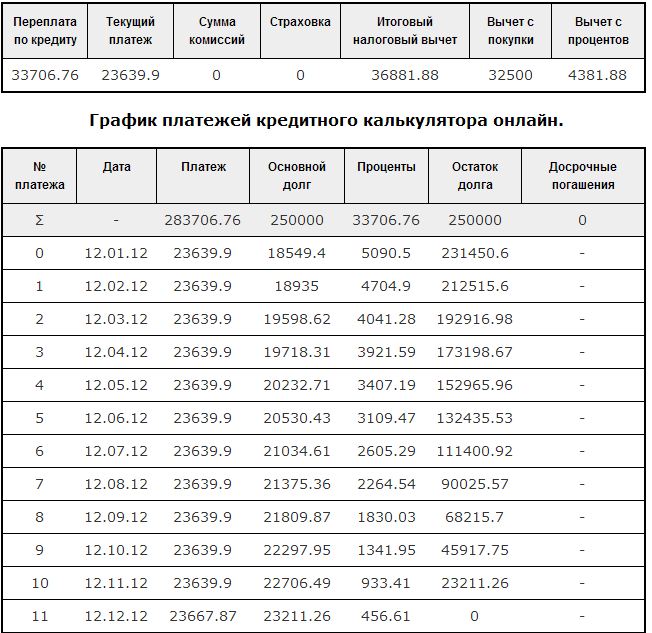

- В случае аннуитетной схемы, структура платежа каждый раз меняется. Для расчета остатка необходимо создавать график платежей. Читайте об этом ниже.

Калькулятор остатка долга по кредиту

Этот калькулятор рассчитает остаток тела долга в простом случае, не учитывая досрочные погашения или штрафы за просрочку выплат. Вам достаточно вспомнить основные параметры кредита и ввести их в эту форму:

Если вы платили ваш кредит ровно по графику, не делали досрочных погашений и не допускали просрочек, то вы можете узнать остаток долга по кредиту при помощи калькулятора, представленного выше.

Если же у вас было что-то из перечисленных вариантов погашений, штрафов и т. п., легче всего будет обратиться в банк одним из следующих способов:

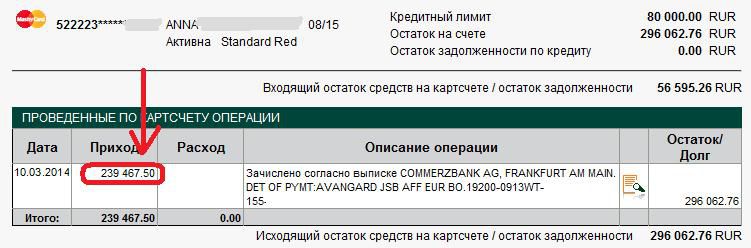

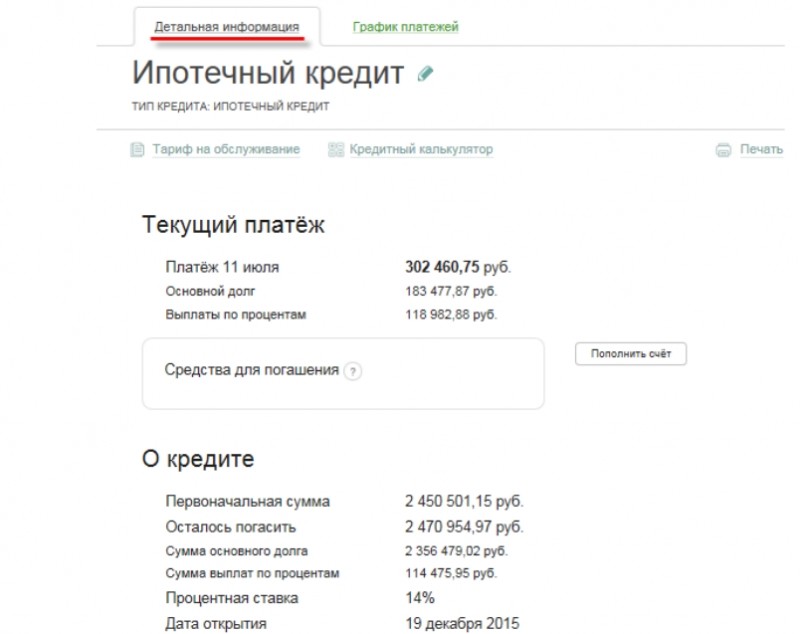

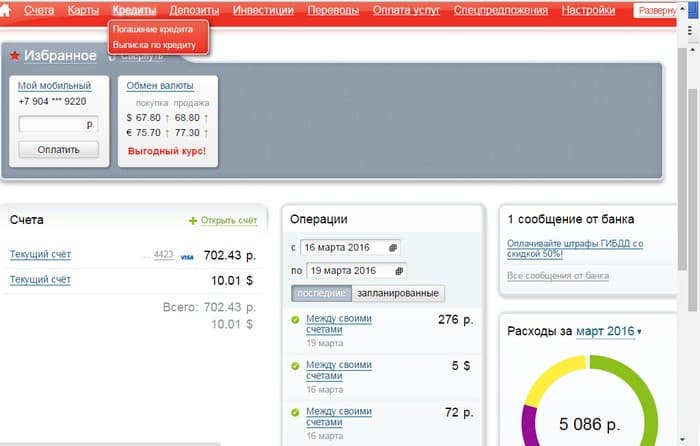

1. Интернет-банк

Это самый удобный способ, который предоставляют практически все современные банки. Для доступа к нему требуется логин и пароль. Их выдает либо банковский клерк еще при оформлении займа, либо вы можете получить их в любое время позже, обратившись в ваш банк. Как правило, эта услуга абсолютно бесплатна, но на всякий случай уточните этот момент.

2. По телефону

Позвоните в службу поддержки вашего банка. Номера, начинающиеся на 8-800 бесплатны по всей России, даже если набирать их с мобильника. Перед звонком приготовьте свой паспорт и кредитный договор. Скорее всего вас попросят назвать реквизиты этих документов.

3. Личный визит

Конечно, никто не запрещает вам просто прийти в банк и попросить клерка рассказать о текущем остатке. Вам нужно будет иметь с собой только паспорт. Копия кредитного договора хранится в банке, поэтому нет нужды таскать его с собой.

Копия кредитного договора хранится в банке, поэтому нет нужды таскать его с собой.

Разумеется, третий вариант самый долгий, но если уж вы пошли этим путем, заодно возьмите логин и пароль для интернет-банка. В дальнейшем узнавать остаток долга по вашему кредиту удобней будет при помощи варианта номер 1.

Если вам интересно как узнать остаток долга по кредиту при помощи расчетов аннуитетной схемы, вы можете почитать статью о составлении графика платежей.

Читайте так же выгодно ли будет взять кредит на досрочное погашение остатка по текущему кредиту.

Вашим друзьям будет полезна эта информация. Поделитесь с ними!

Комментарии

Для просмотра комментариев необходим JavaScriptУзнайте остаток по кредиту онлайн проверить остаток платежа по кредиту

Как узнать остаток по кредиту

Узнать остаток по кредиту можно несколькими способами: с помощью кредитной истории, через интернет, по СМС, в банкомате, отделении банка. Расскажем о каждом способе подробнее.

Расскажем о каждом способе подробнее.

Как узнать остаток платежа по кредиту с помощью кредитной истории

Как только вы взяли первый кредит, у вас появилась кредитная история. В кредитную историю попадают все ваши действия как заемщика: сколько кредитов брали, в каких банках, сколько выплатили и сколько осталось выплатить.

Титульная часть кредитной истории

Кредитная история особенно удобна для тех, кто выплачивает несколько кредитов. В одном документе содержатся сведения обо всех кредитах (при условии, что вы запросили кредитную историю в крупнейших бюро).

Получить кредитную историю

Как узнать остаток по кредиту через интернет

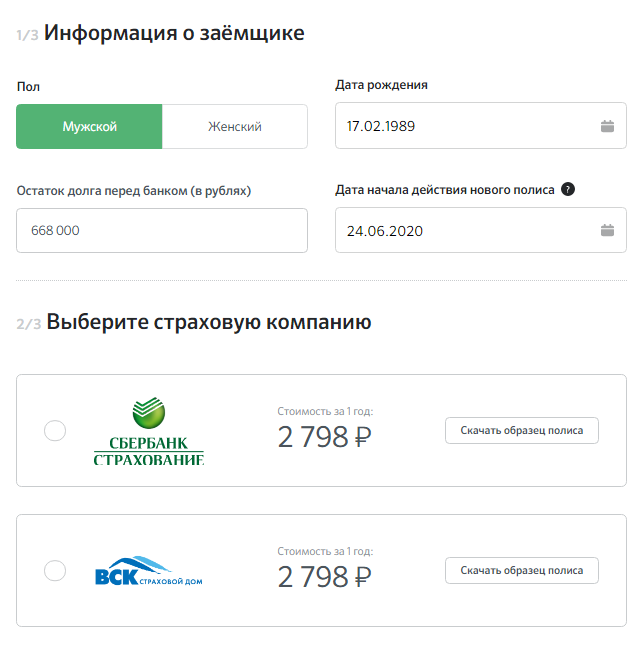

Если вы взяли кредит в крупном банке, у него должен быть сайт с личным кабинетом. В личном кабинете каждый заемщик может узнать остаток по кредиту.

Как правило, при оформлении кредита оператор автоматически генерирует логин и пароль для входа в личный кабинет.

В этом случае узнать остаток по кредиту онлайн вы сможете, посетив официальный сайт вашего банка. В личном кабинете вы не только увидите сумму очередного платежа и оставшуюся задолженность, но и сможете быстро внести деньги.

Раздел с кредитами в мобильном приложении Сбербанка

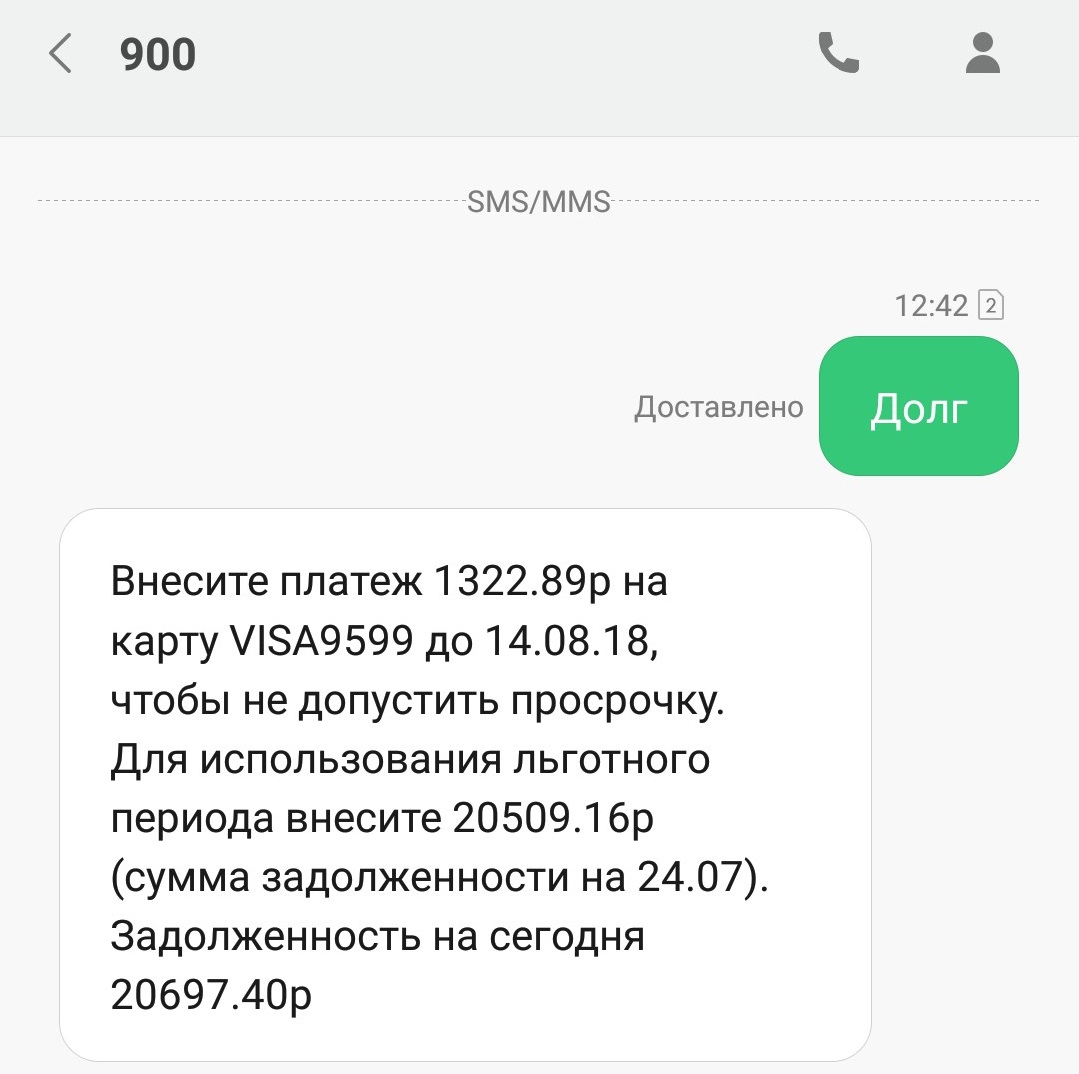

Как узнать остаток по кредиту через СМС

Сделать это можно посредством подключения услуги смс-уведомления. Такой способ обычно платный, но он служит хорошим напоминанием для заемщика. Чтобы подписаться на СМС-уведомления, поставьте галочку в соответствующей графе во время оформления кредитного договора.

Как проверить остаток по кредиту через отделение банка

Воспользоваться банкоматом для выдачи наличных. Они часто оснащены набором дополнительных функций. И чтобы узнать остаток задолженности по кредиту, достаточно вставить в терминал кредитную карту, ввести ПИН-код и воспользоваться меню.

Позвонить в банк. Оператор бесплатной линии (после подтверждения личных данных заемщика и его номера кредитного договора) проверит поступление платежей и ответит на все вопросы.

Посетить отделение банка. Это наиболее точный способ, позволяющий узнать остаток долга по кредиту, но и более затратный по времени. От вас потребуется паспорт и кредитный договор – по этим документам оператор сможет посмотреть всю интересующую вас информацию, узнать погашен ли кредит, либо какую сумму нужно доплатить для его полного погашения.

Вопросы и ответы по кредитованию частных лиц в банке > Ростовская область

Как узнать общую сумму задолженности по кредиту?

Уточнить сумму общей задолженности по кредиту можно несколькими способами:

— в терминале самообслуживания в разделе «Услуги Банка» при условии успешной идентификации.

Для проведения процедуры идентификации в установленном законом порядке в терминале требуется

ввести номер СНИЛС или ИНН заемщика, после сверки этих данных с информационной базой Банка

на мобильный номер, который был указан для связи при подаче кредитной заявки, придет sms с кодом. Код вводится в терминале для окончания процедуры идентификации. Идентификация не будет

произведена, если у Банка отсутствует информация о номере СНИЛС или ИНН. При наличии

соответствующей технической возможности в конкретном терминале Банка идентификацию можно пройти

с использованием карты Банка «Центр-инвест» посредством ввода ПИН-кода. Данный способ актуален для всех

видов кредита, кроме кредитов по банковским картам. Получить

Код вводится в терминале для окончания процедуры идентификации. Идентификация не будет

произведена, если у Банка отсутствует информация о номере СНИЛС или ИНН. При наличии

соответствующей технической возможности в конкретном терминале Банка идентификацию можно пройти

с использованием карты Банка «Центр-инвест» посредством ввода ПИН-кода. Данный способ актуален для всех

видов кредита, кроме кредитов по банковским картам. Получить

— при наличии карты Банка «Центр-инвест» с подключенным сервисом «Интернет-Банк» уточнить сумму общей задолженности можно в разделе «Информация по кредиту» на вкладке «Кредиты», сформировав справку о задолженности.

— у кредитного специалиста в офисе Банка при предъявлении документа, удостоверяющего

личность. При этом информация может быть представлена как в устной форме, так и в виде

справки об остатке задолженности по договору с подписью должностного лица, печатью банка.

Справка, как правило, выдается в офисе, где был оформлен кредит, на следующий рабочий день после

оформления заказа, при желании получить справку в другом офисе Банка необходимо учесть сроки

ее передачи. Заказать справку также возможно на сайте Банка в разделе «Онлайн заявки

физическим лицам» => Справка по кредитному договору.

При этом информация может быть представлена как в устной форме, так и в виде

справки об остатке задолженности по договору с подписью должностного лица, печатью банка.

Справка, как правило, выдается в офисе, где был оформлен кредит, на следующий рабочий день после

оформления заказа, при желании получить справку в другом офисе Банка необходимо учесть сроки

ее передачи. Заказать справку также возможно на сайте Банка в разделе «Онлайн заявки

физическим лицам» => Справка по кредитному договору.

— по телефону (863) 200-00-00,8-800-200-99-29, либо позвонив в отделение Банка, в котором Вы

оформили кредит. При этом информация в телефонном режиме предоставляется только Заемщику,

(Поручителю / Залогодателю) после успешной сверки с информационной базой банка паспортных данных,

а также любой иной дополнительной информации (в том числе кодового слова), которая была

представлена Клиентом при оформлении / обслуживании кредита.

Внимание, общая сумма задолженности актуальна только на дату формирования справки по кредитной задолженности и может не включать данные о платежах в счет погашения кредита, произведенных в день формирования справки.

Словарь ипотеки

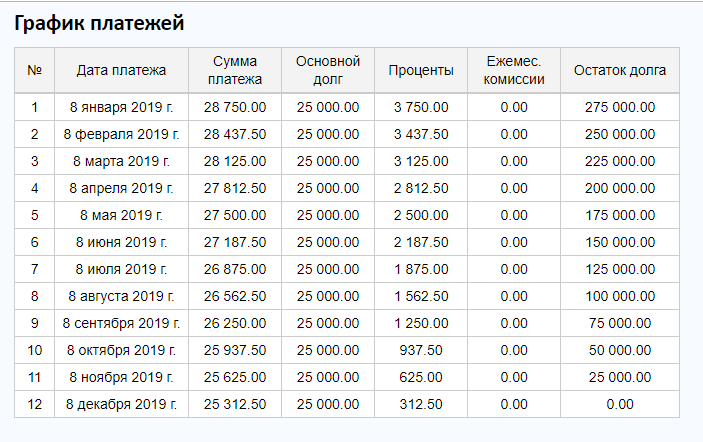

Аннуитетные платежи — равные платежи, содержащие денежные средства на оплату процентов и частичный возврат кредита. Если кредит погашается аннуитетными платежами, значит, каждый месяц вы будете платить банку одинаковую сумму независимо от того, находитесь ли вы в начале или в конце срока кредита.

Вторичный рынок — рынок недвижимости, на котором приобретается квартира, уже находившаяся в собственности другого лица.

Выгодоприобретатель — лицо, которое по договору страхования получает от страховой компании страховое возмещение при наступлении страхового случая. В случае ипотеки выгодоприобретателем является банк.

Договор долевого участия в строительстве — одна из разновидностей договора, по которому человек приобретаете квартиру в строящемся доме.

Единый государственный реестр прав на недвижимое имущество и сделок с ним (ЕГРП)

Заемщик — лицо, получающее кредит (клиент банка).

Залог — способ обеспечения по кредиту. Передача недвижимости в залог банку означает, что если клиент не может вернуть банку кредит, банк сможет продать недвижимость, чтобы вернуть его долг.

Залоговое обеспечение — имущество, передаваемое в залог Залогодатель — в ипотечном кредитовании «залогодателем» является клиент банка, передающий свою недвижимость в залог банку.

Застройщик — может быть Заказчик строительства или другая компания, которая получает в установленном порядке земельный участок под строительство и строит или организует строительство новостройки.

Ипотечный кредит (ипотека) — денежные средства, предоставленные Заемщику кредитором по Кредитному договору на приобретение/строительство жилого помещения.

Кредитная история — информация о том, какие кредиты брал заемщик и насколько дисциплинированно он выполнял свои обязательства по погашению кредита.

Кредитор — организация, предоставившая кредит (банк).

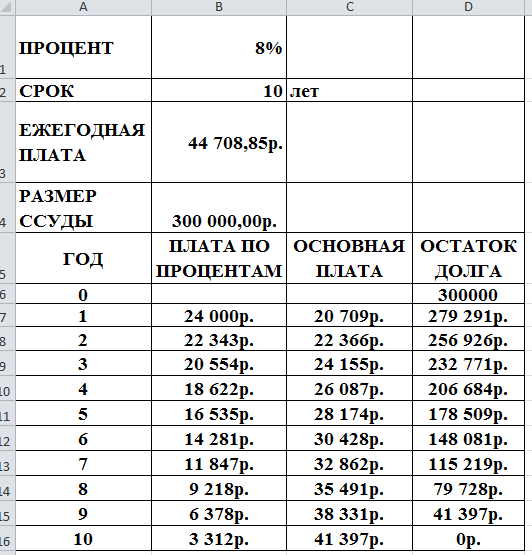

Основной долг — ваш долг банку без учета процентов.

Остаток ссудной задолженности

Оценка недвижимости — определение рыночной стоимости недвижимости (квартиры или дома).

Оценщик — компания, аккредитованная Банком и имеющая право определять рыночную стоимость недвижимости.

Первичный рынок — это рынок новостроек. Т. е. рынок построенной недвижимости, на котором вы можете приобрести квартиру, еще не находившуюся в чьей-либо собственности (вы будете первым собственником).

Погасить кредит — означает выплатить основной долг и проценты за пользование кредитом.

Процентная ставка — размер процента, который клиент уплачивает по кредиту.

Полная стоимость кредита

Полная стоимость кредита рассчитывается в соответствии с требованиями Банка России и включает в себя проценты за пользование кредитом, дополнительные комиссии Банка и платежи в пользу третьих лиц, обязанность по которым возникает из условий кредитного договора.

Полная стоимость кредита рассчитывается в соответствии с требованиями Банка России и включает в себя проценты за пользование кредитом, дополнительные комиссии Банка и платежи в пользу третьих лиц, обязанность по которым возникает из условий кредитного договора.Риэлтерское агентство — компания, предоставляющая посреднические услуги по операциям с недвижимостью, или другими словами «агентство недвижимости».

Созаемщик — человек, который вместе с Заемщиком, подписывает кредитный договор. Обычно Созаемщиком выступает супруг(а) Заемщика. Созаемщик вместе с Заемщиком несут солидарную ответственность по возврату долга. При солидарной ответственности банк предъявляет претензии одновременно и к Заемщику, и к Созаемщику.

Ссудная задолженность — это долг клиента банку. По мере постепенного погашения кредита ссудная задолженность уменьшается.

Страхование титула — страхование риска утраты права собственности на недвижимость.

Страхователь — лицо, заключившее со страховой компанией страховой договор, или другими словами, купившее страховой полис.

Страховая премия — это стоимость страхового полиса, которую вы платите страховой компании.

Страховое возмещение — сумма, которую страховая компания выплачивает выгодоприобретателю, если произошел страховой случай.

Страховой полис — договор страхования.

Страховой случай — случай, в результате которого страховая компания обязана выплатить страховое возмещение. Например, если вы застраховали квартиру от пожара, и случился пожар, то пожар — это страховой случай.

Титул — право собственности на что-либо. В ипотечном кредитовании под «титулом» имеется в виду право собственности на недвижимость.

Титульное страхование — страхование на случай потери права собственности на недвижимость.

Федеральная регистрационная служба (Росрегистрация) — государственный орган, регистрирующий права на недвижимость и сделки с недвижимостью. Федеральная регистрационная служба ведет Единый государственный реестр прав на недвижимое имущество и сделок с ним (ЕГРП).

Задать вопрос

* — Поля, обязательные для заполнения

Категория сообщения*

Услуги частным лицамУслуги корпоративным клиентамУслуги малому и среднему бизнесу

Тема сообщения*

Выберите темуVerified by VisaИнформационно-транзакционные терминалыИнтернет-офисДенежные переводыЛичный банковский счетКартыВкладыВопросы и ответы

Населенный пункт*

Выберите населенный пунктАбаканАнгарскАртемАчинскБелебейБиробиджанБлаговещенскБольшой КаменьВилючинскВладивостокДальнереченскДюртюлиЕкатеринбургИжевскИркутскИшимбайКомсомольск-на-АмуреКрасноярскКурганМагнитогорскМиассМоскваНаходкаНефтекамскНогликиОктябрьскийОренбургОхаПермьПетропавловск-КамчатскийРязаньСамараСаранскСпасск-ДальнийСпасский районУлан-УдэУссурийскУфаХабаровскЧебоксарыЧелябинскЮжно-СахалинскЯнаул

Офис*

Выберите офис

Электронная почта*

Текст сообщения*

Обработка персональных данных*

РН Банк. Вопросы и ответы.

Реструктуризация кредита — это изменение условий погашения кредитной задолженности. Банк рассматривает различные варианты реструктуризации, исходя из финансовых возможностей клиента. Например, льготный период по уплате основного долга.

Банк рассматривает различные варианты реструктуризации, исходя из финансовых возможностей клиента. Например, льготный период по уплате основного долга.

Как это работает:

· Банк предлагает вам снижение ежемесячных платежей на определенный срок

· размер ежемесячной финансовой нагрузки по кредиту после реструктуризации не изменяется

· штрафы не взимаются, кредитная история не портится

Вы можете подать заявку на реструктуризацию, если:

· ваш доход снизился за последний период по сравнению с доходом на момент выдачи кредита

· вашим работодателем был введен режим неполного рабочего дня, влекущий снижение дохода

· вы находитесь в отпуске без сохранения заработной платы

· вы потеряли работу

· у вас существенно увеличились ежемесячных расходов

Подать заявку можно онлайн, направив через форму «Написать нам»:

· Заявление-Анкету на реструктуризацию кредитной задолженности

· Копию ПТС

В зависимости от причины подачи заявки Банк может запросить следующие документы:

Для физических лиц

· Справка 2-НДФЛ

· Справка о доходах в свободной форме

· Выписка из Пенсионного Фонда РФ

· Выписка по р/с Клиента, открытом в другом банке

· Договора аренды

· Срочный трудовой договор, договор гражданско-правового характера

· Иные документы, подтверждающие регулярные доходы

· Обязательно предоставление трудовой книжки (в случае потери работы)

· Больничные листы, справки (в случае нахождения в декретном отпуске)

Для индивидуальных предпринимателей

· Копия налоговой декларации за последний налоговый период либо заверенная выписка с расчетного счета за последние 12 месяцев

После подачи заявления и предоставления необходимых документов, Банк рассмотрит Ваше обращение и примет решение об изменений условий по оплате кредита.

В случае одобрения реструктуризации, для подтверждения Вашего согласия с предложенными условиями, Вам будет необходимо подписать дополнительное соглашение к кредитному договору через Ваш личный кабинет в Мобильном приложении.

Рекомендуем заранее установить Мобильное приложение для оперативного согласования условий с вашей стороны.

Срок рассмотрения заявлений может составить до 30 дней. Несмотря на это, Банк предпринимает все усилия для скорейшего принятия решений по запросам.

Справка об остатке задолженности и кредитной истории

Населенный пункт * НовосибирскОбьБердскИскитимЛиневоБаганБарабинскБолотноеЧаныЧерепановоЧистоозёрноеЧулымДовольноеКарасукКаргатКыштовкаКоченевоКочкиКолываньКраснозёрскоеКупиноКуйбышевМасляниноМошковоОрдынскоеСузунТатарскТогучинУсть-ТаркаУбинскоеВенгеровоЗдвинскГорныйВерх-ТулаКемеровоНовокузнецкЛенинск-КузнецкийКалтанБарнаулБийскКрасноярскЯрковоОсинникиАчинскКраснообскПрокопьевскТомскАсино

Адрес офиса обслуживания * Главный офисДополнительный офис «Бердский»Дополнительный офис «Искитимский». Операционный офис «Кемеровский»Операционный офис «Новокузнецкий»Дополнительный офис «Голден Парк»Дополнительный офис «Бердский-2»Дополнительный офис «Искитимский-2». Внимание! Особый график работы продлён до 31 марта.Операционный офис «Кемеровский-2»Дополнительный офис «Дзержинский»Дополнительный офис «Заельцовский»Операционный офис «Алтайский»Операционный офис «Новокузнецкий-3»Операционный офис «Красноярский»Операционный офис «Томский»Дополнительный офис «Западный»Операционный офис «Калтанский»Операционный офис «Бийский»Операционный офис «Ленинск-Кузнецкий»Операционный офис «Асиновский»Дополнительный офис «Калининский»Дополнительный офис «Кировский». Дополнительный офис «К. Маркса, 23»Дополнительный офис «Октябрьский»Дополнительный офис в г. Обь.Дополнительный офис «Баганский»Дополнительный офис «Барабинский»Дополнительный офис «Болотнинский»Дополнительный офис «Венгеровский»Дополнительный офис «Доволенский»Дополнительный офис «Здвинский»Дополнительный офис «Карасукский». Дополнительный офис «Каргатский»Дополнительный офис «Колыванский»Дополнительный офис «Коченевский»Дополнительный офис «Кочковский»Дополнительный офис «Краснозерский»Дополнительный офис «Куйбышевский»Дополнительный офис «Купинский»Дополнительный офис «Кыштовский»Дополнительный офис «Маслянинский»Дополнительный офис «Мошковский»Дополнительный офис «Ордынский».

Операционный офис «Кемеровский»Операционный офис «Новокузнецкий»Дополнительный офис «Голден Парк»Дополнительный офис «Бердский-2»Дополнительный офис «Искитимский-2». Внимание! Особый график работы продлён до 31 марта.Операционный офис «Кемеровский-2»Дополнительный офис «Дзержинский»Дополнительный офис «Заельцовский»Операционный офис «Алтайский»Операционный офис «Новокузнецкий-3»Операционный офис «Красноярский»Операционный офис «Томский»Дополнительный офис «Западный»Операционный офис «Калтанский»Операционный офис «Бийский»Операционный офис «Ленинск-Кузнецкий»Операционный офис «Асиновский»Дополнительный офис «Калининский»Дополнительный офис «Кировский». Дополнительный офис «К. Маркса, 23»Дополнительный офис «Октябрьский»Дополнительный офис в г. Обь.Дополнительный офис «Баганский»Дополнительный офис «Барабинский»Дополнительный офис «Болотнинский»Дополнительный офис «Венгеровский»Дополнительный офис «Доволенский»Дополнительный офис «Здвинский»Дополнительный офис «Карасукский». Дополнительный офис «Каргатский»Дополнительный офис «Колыванский»Дополнительный офис «Коченевский»Дополнительный офис «Кочковский»Дополнительный офис «Краснозерский»Дополнительный офис «Куйбышевский»Дополнительный офис «Купинский»Дополнительный офис «Кыштовский»Дополнительный офис «Маслянинский»Дополнительный офис «Мошковский»Дополнительный офис «Ордынский». Дополнительный офис «Сузунский»Дополнительный офис «Татарский»Дополнительный офис «Тогучинский»Дополнительный офис «Убинский»Дополнительный офис «Усть-Таркский»Дополнительный офис «Чановский»Дополнительный офис «Черепановский»Дополнительный офис «Чистоозерный»Дополнительный офис «Чулымский»Дополнительный офис «Линевский». Дополнительный офис «Горный»Дополнительный офис «Первомайский»Операционный офис «Томский-3». Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»

Дополнительный офис «Сузунский»Дополнительный офис «Татарский»Дополнительный офис «Тогучинский»Дополнительный офис «Убинский»Дополнительный офис «Усть-Таркский»Дополнительный офис «Чановский»Дополнительный офис «Черепановский»Дополнительный офис «Чистоозерный»Дополнительный офис «Чулымский»Дополнительный офис «Линевский». Дополнительный офис «Горный»Дополнительный офис «Первомайский»Операционный офис «Томский-3». Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»ул. Кирова, 48 г. Новосибирск, 630102, Россия ул. Рогачева, 1 г. Бердск, Новосибирская область, 633009, Россия ул. Пушкина, 91 г. Искитим, Новосибирская область, 633210, Россия проспект Молодежный, 3а г. Кемерово, Кемеровская область, 650070, Россия ул. Кирова, 103 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Курчатова, 1 (3 этаж) г. Новосибирск, 630129, Россия ул. Максима Горького, 3 г. Бердск, Новосибирская область, 633010, Россия ул. Пушкина, 28Б г. Искитим, Новосибирская область, 630090, Россия ул. Ноградская, 16 г. Кемерово, Кемеровская область, 650000, Россия ул. Королева, 21/1 г. Новосибирск, 630015, Россия ул. Дуси Ковальчук, 252 г. Новосибирск, 630082, Россия пр. Ленина, 44а г. Барнаул, Алтайский край, 656038, Россия ул. Кирова, 57 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Молокова, 60 г. Красноярск, Красноярский край, 660135, Россия Совпартшкольный переулок, 13 г. Томск, Томская область, 634009, Россия ул. Забалуева, 51/1 г. Новосибирск, 630096, Россия ул. Комсомольская, 55 г. Калтан, Кемеровская область, 652740, Россия ул. имени Героя Советского Союза Васильева, д. 63а г. Бийск, Алтайский край, 659315, Россия пр. Ленина, дом 57/1 г. Ленинск-Кузнецкий, Ленинск-Кузнецкий городской округ, Кемеровская область, 652523, Россия Советская, 30 г. Асино, Томская область, 636840, Россия ул. Богдана Хмельницкого, 41 г. Новосибирск, 630110, Россия ул. Громова, 17 г. Новосибирск, 630088, Россия пр. Карла Маркса, 23 г.

Пушкина, 28Б г. Искитим, Новосибирская область, 630090, Россия ул. Ноградская, 16 г. Кемерово, Кемеровская область, 650000, Россия ул. Королева, 21/1 г. Новосибирск, 630015, Россия ул. Дуси Ковальчук, 252 г. Новосибирск, 630082, Россия пр. Ленина, 44а г. Барнаул, Алтайский край, 656038, Россия ул. Кирова, 57 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Молокова, 60 г. Красноярск, Красноярский край, 660135, Россия Совпартшкольный переулок, 13 г. Томск, Томская область, 634009, Россия ул. Забалуева, 51/1 г. Новосибирск, 630096, Россия ул. Комсомольская, 55 г. Калтан, Кемеровская область, 652740, Россия ул. имени Героя Советского Союза Васильева, д. 63а г. Бийск, Алтайский край, 659315, Россия пр. Ленина, дом 57/1 г. Ленинск-Кузнецкий, Ленинск-Кузнецкий городской округ, Кемеровская область, 652523, Россия Советская, 30 г. Асино, Томская область, 636840, Россия ул. Богдана Хмельницкого, 41 г. Новосибирск, 630110, Россия ул. Громова, 17 г. Новосибирск, 630088, Россия пр. Карла Маркса, 23 г. Новосибирск, 630073, Россия ул. Кирова, 108 г. Новосибирск, 630009, Россия ул. ЖКО Аэропорта, 24 г. Обь, Новосибирская область, 633103, Россия ул. М. Горького, 25а с. Баган, Новосибирская область, 632770, Россия ул. Карла Маркса, 122 г. Барабинск, Новосибирская область, 632336, Россия ул. М. Горького, 33 г. Болотное, Новосибирская область, 633340, Россия ул. Ленина, 63 с. Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д.

Новосибирск, 630073, Россия ул. Кирова, 108 г. Новосибирск, 630009, Россия ул. ЖКО Аэропорта, 24 г. Обь, Новосибирская область, 633103, Россия ул. М. Горького, 25а с. Баган, Новосибирская область, 632770, Россия ул. Карла Маркса, 122 г. Барабинск, Новосибирская область, 632336, Россия ул. М. Горького, 33 г. Болотное, Новосибирская область, 633340, Россия ул. Ленина, 63 с. Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д. 20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул. Ленина, 58 р. п. Сузун, Новосибирская область, 633623, Россия ул. Ленина, 61a г. Татарск, Новосибирская область, 632122,Россия ул. Лапина, 21 г. Тогучин, Новосибирская область, 633456, Россия ул. Ленина, 21а с. Убинское, Новосибирская область, 632520, Россия ул. Дзержинского, 10 с. Усть-Тарка, Новосибирская область, 632160, Россия ул. Советская, 189 р.п. Чаны, Новосибирская область, 632201, Россия ул. Партизанская, 23 г. Черепаново, Новосибирская область, 633525, Россия ул. Дзержинского, 26/1 р.п. Чистоозёрное, Новосибирская область, 632721, Россия ул. Чулымская, 20 г. Чулым, Новосибирская область, 632551, Россия Коммунистический проспект, 2 п.

20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул. Ленина, 58 р. п. Сузун, Новосибирская область, 633623, Россия ул. Ленина, 61a г. Татарск, Новосибирская область, 632122,Россия ул. Лапина, 21 г. Тогучин, Новосибирская область, 633456, Россия ул. Ленина, 21а с. Убинское, Новосибирская область, 632520, Россия ул. Дзержинского, 10 с. Усть-Тарка, Новосибирская область, 632160, Россия ул. Советская, 189 р.п. Чаны, Новосибирская область, 632201, Россия ул. Партизанская, 23 г. Черепаново, Новосибирская область, 633525, Россия ул. Дзержинского, 26/1 р.п. Чистоозёрное, Новосибирская область, 632721, Россия ул. Чулымская, 20 г. Чулым, Новосибирская область, 632551, Россия Коммунистический проспект, 2 п. Линево, Новосибирская область, 633216, Россия ул.Советская 15а р.п. Горный, Новосибирская область, 633411, Россия ул. Маяковского, 5 г. Новосибирск, 630037, Россия Иркутский тракт, 26 г. Томск, Томская область, 634049, Россия Квартал 8, д. 9 г. Куйбышев, Новосибирская область, 632383, Россия площадь Труда, 1 г. Новосибирск, 630108, Россия ул. Орджоникидзе, 33 г. Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, Россия

Линево, Новосибирская область, 633216, Россия ул.Советская 15а р.п. Горный, Новосибирская область, 633411, Россия ул. Маяковского, 5 г. Новосибирск, 630037, Россия Иркутский тракт, 26 г. Томск, Томская область, 634049, Россия Квартал 8, д. 9 г. Куйбышев, Новосибирская область, 632383, Россия площадь Труда, 1 г. Новосибирск, 630108, Россия ул. Орджоникидзе, 33 г. Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, Россия

Частые вопросы об ипотеке | Банк БЖФ — ипотека по низкой ставке

1. В кассах отделений АО «Банк БЖФ» Текущая оплата кредита во всех отделениях АО «Банк БЖФ» производится бесплатно. Денежные средства на рублевый счет Заемщика в Банке может внести как сам Заемщик, так и иное физическое лицо, обратившись кассу Банка, при наличии паспорта гражданина РФ и сведений о номере счета и ФИО (полностью) владельца счета.

2. Переводом через кассы сторонних банков

Через любой сторонний банк, используя услугу «межбанковский перевод» (реквизиты для перевода содержатся в Вашем кредитном договоре). За осуществление операции взимается комиссия стороннего банка. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

За осуществление операции взимается комиссия стороннего банка. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

3. Перечислением денежных средств из заработной платы Если вы получаете заработную плату на счет в АО «Банк БЖФ», вам достаточно оформить постоянное поручение на перевод в Банке. Если вы получаете заработную плату через сторонний банк, либо через кассу предприятия, вы можете обратиться в бухгалтерию своего предприятия и составить заявление на ежемесячное перечисление денежных средств. Реквизиты для перевода содержатся в вашем кредитном договоре. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

Уважаемые клиенты, просим Вас использовать следующие реквизиты, если Вы пользуетесь услугами других банков при безналичном перечислении своих средств на счета в АО «Банк БЖФ»:

Банк получатель: АО «Банк БЖФ»

БИК: 044525464

Кор/счет: 30101810545250000464

Получатель: ФИО (полностью)

ИНН получателя: может не заполняться

№ счета получателя: Ваш номер счета в АО «Банк БЖФ», в соответствии с договором текущего счета

Назначение платежа: Перевод средств в счет погашения обязательств по кред. Дог. № от

Дог. № от

4. Пополнить свой текущий счет в АО «Банк БЖФ» Вы можете через Партнеров Банка: сервис «Золотая корона – погашение кредитов»

Для осуществления первого платежа в этом сервисе, Вам необходимо помимо стандартных реквизитов платежа (номер счета, номер договора или номер карты; ФИО плательщика) называть БИК Банка.

5 способов консолидации долга по кредитной карте

Консолидация долга по кредитной карте — это стратегия, которая объединяет остатки по нескольким кредитным картам в один ежемесячный платеж.

Консолидация вашего долга идеальна, если новый долг имеет более низкую годовую процентную ставку, чем ваши кредитные карты. Это может снизить процентные расходы, сделать ваши платежи более управляемыми или сократить период выплаты.

Наилучший способ консолидации будет зависеть от размера вашей задолженности, вашего кредитного рейтинга и других факторов.

Вот пять наиболее эффективных способов погасить задолженность по кредитной карте:

Рефинансирование с помощью кредитной карты с переводом баланса.

Консолидируйте с помощью личного кредита.

Начать план управления долгом.

1. Баланс трансферная карта

0% начальный годовой период.

Для квалификации требуется кредит от хорошего до отличного.

Обычно взимается комиссия за перевод баланса.

Более высокая годовая процентная ставка вступает в силу после вводного периода.

Эта опция, также называемая рефинансированием кредитной карты, переводит задолженность по кредитной карте на кредитную карту с переводом баланса, которая не взимает процентов в течение рекламного периода, часто от 12 до 18 месяцев. Вам понадобится кредит от хорошего до отличного (690 или выше по шкале FICO), чтобы претендовать на большинство карт перевода баланса.

С карты с хорошим балансом не взимается ежегодная комиссия, но многие эмитенты взимают единовременную комиссию за перевод баланса в размере от 3% до 5% от переводимой суммы. Перед тем, как выбрать карту, посчитайте, уменьшит ли сберегаемый вами процент на сумму комиссии.

Перед тем, как выбрать карту, посчитайте, уменьшит ли сберегаемый вами процент на сумму комиссии.

Стремитесь полностью погасить свой баланс до того, как закончится начальный период годовой процентной ставки 0%. Любой остаток по истечении этого времени будет иметь обычную процентную ставку по кредитной карте.

2. Кредит на консолидацию кредитной карты

Фиксированная процентная ставка означает, что ваш ежемесячный платеж не изменится.

Низкая годовая процентная ставка для хорошей или отличной кредитной истории.

Прямые выплаты кредиторам, предлагаемые некоторыми кредиторами.

Трудно получить низкую ставку с плохой кредитной историей.

Некоторые ссуды несут комиссию за выдачу.

Кредитные союзы требуют членства для подачи заявки.

Вы можете использовать необеспеченный личный заем от кредитного союза, банка или онлайн-кредитора для консолидации кредитной карты или других видов долгов. В идеале, ссуда даст вам более низкую годовую процентную ставку по вашему долгу.

В идеале, ссуда даст вам более низкую годовую процентную ставку по вашему долгу.

Кредитные союзы — это некоммерческие кредиторы, которые могут предлагать своим членам более гибкие условия кредитования и более низкие ставки, чем онлайн-кредиторы, особенно для заемщиков с справедливой или плохой кредитной историей (689 или ниже по шкале FICO). Максимальная годовая процентная ставка, взимаемая федеральными кредитными союзами, составляет 18%.

Банковские ссуды обеспечивают конкурентоспособные годовые ставки для хороших заемщиков, а льготы для существующих клиентов банка могут включать более крупные суммы ссуд и скидки по ставке.

Большинство онлайн-кредиторов позволяют вам предварительно претендовать на получение ссуды для консолидации кредитной карты, не влияя на ваш кредитный рейтинг, хотя эта функция менее распространена среди банков и кредитных союзов.Предварительная квалификация дает вам предварительное представление о ставке, сумме и сроке кредита, которые вы можете получить после подачи официальной заявки.

Ищите кредиторов, предлагающих специальные функции для консолидации долга. Некоторые кредиторы, например Payoff, специализируются на консолидации долгов по кредитным картам. Другие, например Discover, отправят ссуды напрямую вашим кредиторам, что упростит процесс.

Не уверены, что личный заем — правильный выбор? Воспользуйтесь нашим калькулятором консолидации долга, чтобы ввести все долги в одном месте, увидеть типичные ставки от кредиторов и рассчитать сбережения.

3. Заем или кредитная линия под залог собственного капитала

Более низкие процентные ставки по сравнению с индивидуальными займами.

Может не потребоваться хороший кредит для квалификации.

Длительный период погашения снижает выплаты.

Чтобы получить право на участие в программе, вам необходим собственный капитал в вашем доме, и обычно требуется его оценка.

В безопасности дома, который вы можете потерять в случае невыполнения обязательств.

Если вы домовладелец, вы можете взять ссуду или кредитную линию на собственный капитал своего дома и использовать ее для погашения своих кредитных карт или других долгов.

Ссуда под залог собственного капитала — это единовременная ссуда с фиксированной процентной ставкой, а кредитная линия работает как кредитная карта с переменной процентной ставкой.

HELOC часто требует выплаты только процентов в течение периода использования, который обычно составляет первые 10 лет. Это означает, что вам нужно будет заплатить больше, чем минимальный платеж, чтобы уменьшить основную сумму долга и нанести удар по вашему общему долгу в течение этого времени.

Так как ссуды обеспечиваются вашим домом, вы, вероятно, получите более низкую ставку, чем по личной ссуде или кредитной карте с переводом остатка.Однако вы также можете потерять дом, если не будете в состоянии платить.

4. Кредит 401 (k)

Более низкие процентные ставки, чем необеспеченные кредиты.

Не влияет на ваш кредитный рейтинг.

Это может уменьшить ваш пенсионный фонд.

Большие штрафы и сборы, если вы не можете вернуть деньги.

Если вы потеряете работу или уволитесь с работы, вам, возможно, придется быстро вернуть ссуду.

Если у вас есть пенсионный счет, спонсируемый работодателем, например план 401 (k), не рекомендуется брать ссуду на нем, поскольку это может существенно повлиять на ваш выход на пенсию.

Считайте это только после того, как исключите карты перевода баланса и другие виды ссуд.

Одно из преимуществ заключается в том, что этот заем не будет отображаться в вашем кредитном отчете, поэтому он не повлияет на ваш счет. Но недостатки существенны: если вы не можете погасить задолженность, вам придется заплатить огромный штраф плюс налоги на невыплаченный остаток, и, возможно, вам придется бороться с еще большей задолженностью.

Кроме того, ссуды 401 (k) обычно подлежат погашению через пять лет, если вы не потеряете работу или не уволитесь; затем они должны быть уплачены в налоговый день следующего года.

5. План управления долгом

Возможно снижение вашей процентной ставки вдвое.

Не повредит ваш кредитный рейтинг.

Плата за запуск и ежемесячная плата являются обычными.

Погашение долга может занять от трех до пяти лет.

Планы управления долгом объединяют несколько долгов в один ежемесячный платеж по сниженной процентной ставке. Это лучше всего подходит для тех, кто изо всех сил пытается погасить задолженность по кредитной карте, но не имеет права на другие варианты из-за низкого кредитного рейтинга.

В отличие от некоторых вариантов консолидации кредитных карт, планы управления долгом не влияют на ваш кредитный рейтинг. Если ваш долг составляет более 40% вашего дохода и не может быть погашен в течение пяти лет, тогда банкротство может быть лучшим вариантом.

Управляйте долгом в трудные времена

Иногда долга не избежать. Следите за своими счетами с помощью NerdWallet, чтобы управлять ими с умом.

Часто задаваемые вопросы

Что такое консолидация долга?

Консолидация долга объединяет несколько долгов, таких как кредитные карты с высокой процентной ставкой или ссуды, в один платеж.

Следует ли консолидировать долг?

Консолидация долга может быть хорошей идеей для вас, если вы можете получить более низкую процентную ставку, чем та, которую вы в настоящее время платите по своим долгам. Это снизит процентные расходы, снизит ежемесячный платеж или поможет быстрее выплатить долг.

Как консолидация долга повлияет на мой кредит?

Ваш кредитный рейтинг может временно снизиться, когда кредитор или эмитент карты проводит жесткую проверку кредита. Но если вы заплатите вовремя и не будете расплачиваться с долгами в будущем, общий эффект может быть положительным.

Что такое консолидация долга?

Консолидация долга — это использование одной ссуды или кредитной карты для погашения нескольких ссуд или кредитных карт, что позволяет упростить выплату долга. С одним балансом вместо многих будет легче погасить долг и, в некоторых случаях, обеспечить более низкую процентную ставку от кредитора. Хотя консолидация долга дает множество преимуществ, есть и некоторые недостатки.

С одним балансом вместо многих будет легче погасить долг и, в некоторых случаях, обеспечить более низкую процентную ставку от кредитора. Хотя консолидация долга дает множество преимуществ, есть и некоторые недостатки.

Что такое консолидация долга?

Консолидация долга — это объединение нескольких долгов в один ежемесячный платеж путем их погашения кредитной картой или другим типом ссуды.

Как работает консолидация долга

Допустим, у вас есть несколько остатков по кредитным картам и небольшие ссуды с разными процентными ставками и ежемесячными платежами:

- Кредитная карта A: 3500 долларов США, 24,90% годовых

- Кредитная карта B: 2500 долларов США, 18,90% годовых

- Кредитная карта C: 1500 долларов США, 12,00% годовых

Вместо того, чтобы платить эти остатки по отдельности, вы можете объединить все три остатка в одну ссуду, которая требует одного платежа вместо трех.Например, если вы объедините эти остатки в ссуду на 7500 долларов под 7,00% годовых и погасите ссуду в течение четырех лет, вы заплатите 1120,80 долларов в виде процентов. Для сравнения, если вы производите минимальный ежемесячный платеж 4% по каждой карте, вам потребуется более 5440 долларов в виде процентных выплат и 12 лет, чтобы полностью погасить долг.

Для сравнения, если вы производите минимальный ежемесячный платеж 4% по каждой карте, вам потребуется более 5440 долларов в виде процентных выплат и 12 лет, чтобы полностью погасить долг.

Ваш кредитный рейтинг является фактором, определяющим право на низкую процентную ставку. Если ваш кредитный рейтинг сейчас выше, чем когда вы подавали заявку на получение кредитной карты, вы можете получить более низкую ставку, чем то, что у вас сейчас на кредитной карте (ах).

Виды консолидации долга

Есть несколько методов, которые вы можете использовать для консолидации долга. Ваши возможности могут быть ограничены в зависимости от типа долга, вашей кредитоспособности и любых имеющихся у вас недвижимых активов.

Перевод остатка на кредитной карте

Кредитная карта с высоким кредитным лимитом и поощрительной процентной ставкой по переводам баланса является хорошим кандидатом для объединения остатков по другим кредитным картам с высокой процентной ставкой на одной кредитной карте. Объединение ваших остатков под процентную ставку, которая ниже средней ставки ваших существующих остатков, позволяет вам сэкономить деньги на процентах и платить одной кредитной картой вместо нескольких.

Объединение ваших остатков под процентную ставку, которая ниже средней ставки ваших существующих остатков, позволяет вам сэкономить деньги на процентах и платить одной кредитной картой вместо нескольких.

обычно не засчитываются в начальные денежные средства, баллы или мили, предлагаемые картой.

Кредит на консолидацию долга

Кредиторы часто предлагают ссуды для «консолидации долга», которые, как правило, представляют собой необеспеченные ссуды для физических лиц, специально предназначенные для погашения долгов.Ссуды на консолидацию долга обычно имеют фиксированную процентную ставку и период погашения для более стабильных условий погашения.

Консолидация студенческой ссуды

Эти ссуды специально предназначены для объединения нескольких остатков студенческих ссуд в единую ссуду с одним ежемесячным платежом. Это может быть полезно, если у вас есть несколько студенческих ссуд с разными обслуживающими организациями. Консолидация студенческой ссуды доступна для частных и федеральных ссуд.

Консолидация студенческой ссуды доступна для частных и федеральных ссуд.

Ссуды под залог собственного капитала и кредитные линии

Ссуды под залог собственного капитала и кредитные линии обычно позволяют вам занимать до 80% -85% капитала вашего дома.Вариант ссуды позволяет вам взять определенную сумму денег, которую вы выплачиваете посредством фиксированных выплат в течение определенного срока. Кредитная линия собственного капитала (HELOC) похожа на кредитную карту в том смысле, что у вас есть доступ к деньгам всякий раз, когда они вам нужны, и вы платите проценты только с тех денег, которые вы фактически заимствуете. Однако будьте осторожны; вам, возможно, придется заплатить ряд сборов, чтобы завершить работу над HELOC. Затем вы возьмете деньги из своей ссуды или кредитной линии и погасите существующие долги, будь то кредитные карты, личные ссуды или другие заемные деньги.Взаимодействие с другими людьми

Ссуды под залог собственного капитала и кредитные линии требуют, чтобы вы использовали свой дом в качестве залога. Если вы не вернете ссуду или кредитную линию, вы можете потерять дом в результате обращения взыскания.

Если вы не вернете ссуду или кредитную линию, вы можете потерять дом в результате обращения взыскания.

Выплата ипотечного кредита, рефинансирование

Рефинансирование с выплатой наличных — это тип рефинансирования ипотеки, при котором вы получаете новую ипотеку, которая превышает вашу задолженность по первой ипотеке. Новая ипотека окупает старую, и вы получаете возможность получить разницу за счет «обналичивания». Вы можете использовать эти деньги для погашения существующих долгов, при условии, что одобренные вами средства покрывают остаток по кредитной карте и ссуде.Напоминаем, что рефинансирование с выплатой наличных обычно сопровождается затратами на закрытие сделки.

Консолидация долга стоит денег?

Возможно, вам придется заплатить дополнительные сборы в зависимости от выбранного вами метода консолидации долга. Некоторые типичные сборы включают:

- Комиссия за перевод остатка по кредитным картам (обычно 3% -5%)

- Комиссия за выдачу личных кредитов, используемых для консолидации долга

- Затраты на закрытие для ипотечных кредитов и кредитных линий

Лучший способ найти ссуду или кредитную линию с самыми низкими ставками — это получить расценки от нескольких кредиторов и сравнить комиссии. Вы обнаружите, что некоторые кредиторы, предлагающие личные ссуды для консолидации долга, например, не взимают никаких комиссий, в то время как другие взимают пени за просрочку платежа и комиссию за выдачу кредита.

Вы обнаружите, что некоторые кредиторы, предлагающие личные ссуды для консолидации долга, например, не взимают никаких комиссий, в то время как другие взимают пени за просрочку платежа и комиссию за выдачу кредита.

Плюсы и минусы консолидации долга

Консолидация долга имеет как преимущества, так и недостатки, которые следует учитывать, прежде чем принимать окончательное решение.

ПлюсыЛегче управлять своими расходами, объединив несколько долгов в один ежемесячный платеж.

Возможна более низкая процентная ставка

Может снизить общий ежемесячный платеж по долгу

Может не претендовать на процентную ставку ниже, чем ваш текущий остаток

Продленный срок погашения может стоить дороже даже при более низкой ставке

Некоторые ссуды требуют предоставления дома в качестве залога

Консолидация долга не уменьшает сумму вашей задолженности. Он просто реструктурирует ваш долг в (в идеале) более доступный ежемесячный платеж. Компромиссом может быть более длительный период погашения или более высокие проценты по сравнению с отсутствием консолидации.

Он просто реструктурирует ваш долг в (в идеале) более доступный ежемесячный платеж. Компромиссом может быть более длительный период погашения или более высокие проценты по сравнению с отсутствием консолидации.

Альтернативы консолидации долга

Изучив свои варианты, вы можете решить, что консолидация долга — не лучший способ справиться с вашей задолженностью. Двумя популярными методами выплаты, не требующими консолидации, являются стратегии долгового снежного кома и долговой лавины. Оба сосредоточены на погашении ваших долгов по одному.Долговой снежный ком фокусируется на выплате в первую очередь ваших самых маленьких остатков и переходе к более крупным остаткам, в то время как стратегия лавины долга в первую очередь обращается к остаткам с самыми высокими процентными ставками.

Если ваш долг стал неуправляемым или вам нужна помощь с финансами, обратитесь к консультантам по потребительскому кредитованию. Эти некоммерческие агентства работают с клиентами над созданием бюджета и согласовывают план управления долгом с кредиторами. План управления долгом направлен на то, чтобы помочь вам выплатить свои долги в течение трех-пяти лет с ежемесячным платежом, который вы можете себе позволить.

План управления долгом направлен на то, чтобы помочь вам выплатить свои долги в течение трех-пяти лет с ежемесячным платежом, который вы можете себе позволить.

Ключевые выводы

- Консолидация долга позволяет объединить несколько долгов в один баланс с помощью одного ежемесячного платежа.

- Вы можете сэкономить на процентах или сократить время погашения, объединив свои долги.

- Ссуда консолидации долга, ссуда собственного капитала или перевод баланса кредитной карты — вот несколько способов, которые следует рассмотреть.

- Консолидация долга — не всегда правильный выбор. Альтернативы включают методы долгового снежного кома или лавины, а также кредитные консультации.

Лучшие ссуды для консолидации долга на февраль 2021 г.

Руководство по банковскому рейтингу для выбора лучших ссуд для консолидации долга

По состоянию на пятницу, 26 февраля 2021 г.Почему стоит доверять Bankrate?

Bankrate сравнивает и исследует кредиторов и финансовые продукты более 40 лет. Сотни ведущих новостных организаций полагаются на Bankrate как на надежный источник информации. Bankrate стремится помочь вам принимать разумные и обоснованные решения о ваших финансах.Мы соблюдаем строгие правила, чтобы рекламодатели не влияли на наши редакционные материалы. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент проверяется на предмет достоверности.

Сотни ведущих новостных организаций полагаются на Bankrate как на надежный источник информации. Bankrate стремится помочь вам принимать разумные и обоснованные решения о ваших финансах.Мы соблюдаем строгие правила, чтобы рекламодатели не влияли на наши редакционные материалы. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент проверяется на предмет достоверности.

При покупке лучшей ссуды для консолидации долга ищите самую низкую процентную ставку, сумму ссуды, которая соответствует вашим потребностям, доступный и приемлемый срок погашения и низкие комиссионные сборы. Информация о ссуде, представленная здесь, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более подробной информации.Перечисленные ниже ведущие кредиторы выбираются на основе таких факторов, как годовая процентная ставка, суммы кредита, комиссии, требования к кредитам и широкая доступность.

Лучшие ставки по кредитам на консолидацию долга в феврале 2021 года

| Best Egg | 5,99% –29,99% | 3-5 лет | 2000–50 000 долларов | Работники с высоким доходом и хорошей кредитной историей |

| Выплата | 5. | 2–5 лет | 5 000–40 000 долларов | Консолидация задолженности по кредитной карте с кредитом ниже среднего |

| LightStream | 5,95% –19,99% (с автоплатой) | 2–7 лет | 5 000–100 000 долларов | Высокодолларовые кредиты и более длительные сроки погашения |

| PenFed | 6.49% –17,99% | 1–5 лет | 600–20 000 долларов | Меньшие ссуды в кредитном союзе |

| OneMain Financial | 18,00% –35,99% | 2–5 лет | 1500–20 000 долларов | Кредит от справедливой до плохой |

| Откройте для себя | 6,99% –24,99% | 3–7 лет | 2,500–35 000 долларов | Хороший кредит и финансирование на следующий день |

| Выскочка | 8. | 3-5 лет | 1000–50 000 долларов | Потребители с небольшой кредитной историей |

| Маркус от Goldman Sachs | 6,99% –19,99% (с автоплатой) | 3–6 лет | 3 500–40 000 долл. США | Консолидация крупных долгов |

Резюме: займы консолидации долга в 2021 году

Что такое консолидация долга?

Консолидация долга включает погашение нескольких долгов одной ссудой с одним фиксированным ежемесячным платежом.При консолидации долга вы обычно берете ссуду с более низкой процентной ставкой, чтобы сэкономить на процентах.

Самым популярным типом консолидируемой задолженности является задолженность по кредитной карте, поскольку она обычно имеет одни из самых высоких процентных ставок. Однако вы также можете консолидировать другие виды долгов, например, личные ссуды, ссуды до зарплаты и медицинские счета.

Что такое ссуда на консолидацию долга?

Ссуда на консолидацию долга — это тип индивидуальной ссуды, которая может помочь вам объединить несколько долгов с высокими процентами в новую ссуду (мы надеемся, с более низкой ставкой).При ответственном управлении ссуда на консолидацию долга может помочь вам сэкономить на процентах и потенциально быстрее расплатиться с долгами.

Как работают ссуды на консолидацию долга

С ссудой на консолидацию долга вы подаете заявку на получение ссуды на сумму, которую вы должны по существующим долгам. Как только вы получите одобрение на ссуду, вы получите ссуду и используете их для погашения своих кредитных карт или других ссуд. В некоторых случаях средства могут быть отправлены напрямую вашим кредиторам. С этого момента вы начнете ежемесячные выплаты по новому кредиту.

Преимущества ссуды на консолидацию долга

Консолидация долга может сэкономить ваши деньги. Если у вас есть несколько кредитных карт с двузначными процентными ставками и вы имеете право на личный заем на консолидацию долга по более низкой ставке, вы можете сэкономить кучу денег на процентах и сборах.

Это также упрощает ваши финансы. Ссуды на консолидацию долга объединяют несколько долгов в один ежемесячный платеж и имеют фиксированные ставки и установленный срок погашения, поэтому ваши ежемесячные платежи остаются неизменными, и вы знаете, когда будет выплачен долг.Ставки по кредитным картам варьируются, поэтому ваши ежемесячные платежи различаются в зависимости от вашего баланса, и трудно определить, когда ваши долги будут погашены.

Кроме того, если вы используете консолидированный заем для погашения нескольких долгов, особенно счетов по кредитным картам, это решение может положительно повлиять на ваш кредитный рейтинг. Модели кредитного скоринга, такие как FICO и VantageScore, придают большое значение коэффициенту использования кредита (взаимосвязи между лимитами вашей кредитной карты и балансом).Когда новый консолидированный заем приводит к снижению коэффициента использования кредита, в результате ваш кредитный рейтинг может вырасти.

Разумеется, вам нужно избегать просроченных платежей или повторного списания остатков по кредитной карте с ваших недавно оплаченных счетов. В противном случае вы можете поставить свою кредитную карту в худшее положение.

В противном случае вы можете поставить свою кредитную карту в худшее положение.

Как получить ссуду для консолидации долга

У всех кредиторов есть свои требования к потенциальным заемщикам. Распространенным требованием является кредитный рейтинг около 600-х годов, но некоторые кредиторы могут также искать минимальный годовой доход и низкое отношение долга к доходу — часть вашего дохода, которая идет на покрытие существующих долгов.

Даже если у вас плохая кредитная история, вы можете найти кредитора, который готов предоставить вам ссуду, хотя вам будут предложены более высокие процентные ставки. Если вы находитесь в этом сценарии, вы можете попробовать подать заявку с соавтором, имеющим хорошую репутацию. Наличие хорошего соавтора улучшает вашу общую кредитную картину, хотя имейте в виду, что соавтор разделяет некоторую ответственность за ссуду, если вы не можете произвести платежи.

Повредит ли мой кредитный рейтинг ссуда на консолидацию долга?

Подача заявки на ссуду для консолидации долга может временно повредить вашему кредитному рейтингу, поскольку кредитор должен будет провести жесткую проверку кредитоспособности, чтобы одобрить вас. Однако, если вы продолжите ежемесячные выплаты по кредиту, вы должны увидеть значительное улучшение своего рейтинга.

Однако, если вы продолжите ежемесячные выплаты по кредиту, вы должны увидеть значительное улучшение своего рейтинга.

Просто убедитесь, что вы своевременно вносите платежи по ссуде; пропущенные платежи могут повредить ваш кредит.

Ссуда консолидации долга по сравнению с кредитной картой с переносом остатка

Иногда может быть дешевле консолидировать долг с помощью кредитной карты с переносом остатка на 0 процентов. С картой переноса остатка вы перекладываете задолженность по другой кредитной карте на новую кредитную карту с начальной ставкой 0 процентов.Цель карты перевода баланса — погасить этот баланс до истечения срока действия начальной ставки, сэкономив при этом деньги на процентах. (При расчете потенциальной экономии не забудьте учесть комиссию за перевод баланса.)

Имейте в виду, что использование карты перевода баланса для погашения существующей задолженности по кредитной карте, вероятно, не снизит использование кредита так же эффективно, как задолженность консолидационный заем. В результате карта с переводом баланса может изначально не иметь такого же положительного влияния на ваш кредитный рейтинг.Кроме того, заем на консолидацию долга может быть лучшим способом оставаться дисциплинированным при выплате долга, поскольку у вас будут фиксированные ежемесячные платежи на протяжении всего срока действия займа.

В результате карта с переводом баланса может изначально не иметь такого же положительного влияния на ваш кредитный рейтинг.Кроме того, заем на консолидацию долга может быть лучшим способом оставаться дисциплинированным при выплате долга, поскольку у вас будут фиксированные ежемесячные платежи на протяжении всего срока действия займа.

Альтернативы ссуде на консолидацию долга

Ссуды на консолидацию долга могут быть полезны, но не всем подходят. Если вы ищете альтернативы ссудам на консолидацию долга, в приведенном ниже списке представлены некоторые дополнительные варианты, которые вы, возможно, захотите рассмотреть.

Использование собственного капитала

Один из популярных способов погашения существующей задолженности — это использование собственного капитала дома.Ссуды под залог собственного капитала и кредитные линии часто позволяют заемщикам обеспечивать более низкие процентные ставки, используя свои дома в качестве залога в обмен на финансирование. Просто не забудьте учесть риски, если вы рассматриваете этот вариант. Если вы не можете позволить себе производить платежи в соответствии с договоренностью, кредитор может конфисковать ваш дом.

Просто не забудьте учесть риски, если вы рассматриваете этот вариант. Если вы не можете позволить себе производить платежи в соответствии с договоренностью, кредитор может конфисковать ваш дом.

Услуги по облегчению долгового бремени

Услуги по облегчению долгового бремени, обычно называемые компаниями по урегулированию долга, предлагают еще один способ справиться с вашим долгом, если вы не справляетесь и не можете претендовать на получение консолидированного кредита.Эти компании могут обратиться к вашим кредиторам и сборщикам долгов от вашего имени, чтобы рассчитать вашу задолженность на меньшую сумму.

Если вы решите воспользоваться услугами по облегчению долгового бремени (возможно, в качестве альтернативы банкротству), вы должны знать, что сборы, взимаемые этими компаниями, могут быть высокими. Не торопитесь, чтобы полностью изучить сборы, обзоры и другие детали перед подачей заявки. Также разумно сравнить несколько компаний по облегчению долгового бремени, прежде чем брать на себя обязательства.

Кредитные консультации

Альтернативой услугам по облегчению долгового бремени, которая может помочь вам взять под контроль неконтролируемую долговую ситуацию, являются кредитные консультации.Консультационные компании по кредитованию часто (хотя и не всегда) являются некоммерческими организациями. Помимо консультирования по вопросам долга, эти компании могут также предложить услугу, известную как план управления долгом или DMP.

С помощью DMP вы делаете разовый платеж компании по кредитным консультациям, которая затем делит этот платеж между вашими кредиторами. Компания ведет переговоры о снижении процентов и комиссий от вашего имени, чтобы, надеюсь, снизить ваши ежемесячные долговые обязательства и помочь вам быстрее выплатить долг.

Имейте в виду, что даже в некоммерческих организациях DMP редко бывают бесплатными.Возможно, вам придется заплатить комиссию за установку в размере от 30 до 50 долларов плюс ежемесячный сбор (часто от 20 до 75 долларов) компании кредитного консультирования за управление вашим DMP в течение трех-пяти лет.

Подробная информация: Ставки по кредитам на консолидацию долга в 2021 году

Лучшее для людей с высоким доходом и хорошей кредитной историей: Best EggОбзор: Best Egg предлагает необеспеченные личные займы для различных целей, включая консолидацию долга. Лучшие ставки и условия предоставляются заемщикам, которые зарабатывают 100 000 долларов и более и имеют кредитный рейтинг не менее 700, что является «хорошо» по шкале FICO.Ссуды варьируются от 2000 до 50 000 долларов.

Льготы: Если вы выплачиваете консолидированный заем досрочно, штраф не взимается. Подача заявки и одобрение осуществляются онлайн, и вы можете получить деньги в течение одного рабочего дня.

На что обращать внимание: Комиссия за оформление составляет от 0,99% до 5,99%, и комиссия снимается с максимальной суммы кредита. Таким образом, если вы занимаетесь 10 000 долларов и платите 1 процентный взнос, вам будет выплачено 9 900 долларов, но вы все равно вернете 10 000 долларов. Также существует комиссия в размере 15 долларов США за просрочку платежа.

Также существует комиссия в размере 15 долларов США за просрочку платежа.

| Лучшее яйцо |

| 4,6 / 5,0 |

| 600 |

| 5,99% –29,99% |

| 2 000–50 000 долл. США |

| от 3 до 5 лет |

| Не указано |

| Комиссия за оформление кредита: от 0,99% до 5,99% от суммы кредита; Плата за просрочку: 15 долларов; Комиссия за возврат платежа: $ 15 |

Прочитать эксперт Bankrate Best Egg Review

Лучшее для консолидации долга по кредитной карте с кредитом ниже среднего: ВыплатаОбзор: Выплата отличается от других кредиторов тем, что ее личные ссуды могут использоваться только для консолидации задолженность по кредитной карте.Подача заявки и процесс утверждения выполняются онлайн.

Льготы: Нет никаких сборов за подачу заявления, штрафов за предоплату, штрафов за просрочку или ежегодных сборов. Заемщики с кредитным рейтингом 640 или выше могут иметь право на участие. Как и в случае с любой ссудой на консолидацию долга, есть шанс, что вы сможете поднять свой кредитный рейтинг, если будете соблюдать условия ссуды.

Заемщики с кредитным рейтингом 640 или выше могут иметь право на участие. Как и в случае с любой ссудой на консолидацию долга, есть шанс, что вы сможете поднять свой кредитный рейтинг, если будете соблюдать условия ссуды.

На что обращать внимание: Комиссия за оформление составляет от 0 до 5 процентов. Кроме того, Payoff не выдает ссуды в Массачусетсе, Миссисипи, Небраске или Неваде.

| Выплата |

| 4,5 / 5,0 |

| 640 |

| 5,99% –24,99% |

| 5 000–40 000 долларов |

| от 2 до 5 лет |

| Не указано |

| Комиссия за оформление: от 0% до 5% |

Прочитать Обзор выплат экспертов Bankrate

Лучшее для ссуд в высокие доллары и более длительных сроков погашения: LightStream Обзор: LightStream предлагает необеспеченные ссуды на консолидацию долга с фиксированной ставкой размером до 100000 долларов США, с количеством до семи лет на погашение. Но у вас должен быть отличный кредит, достаточные активы и доход, чтобы претендовать на получение крупного личного кредита.

Но у вас должен быть отличный кредит, достаточные активы и доход, чтобы претендовать на получение крупного личного кредита.

Льготы: Нет никаких комиссий или штрафов за досрочное погашение консолидированной ссуды. Процесс подачи заявки и утверждения осуществляется онлайн, что позволяет получить одобрение и внести деньги на ваш счет в тот же день.

На что обращать внимание: Для участия в программе у вас должен быть кредитный рейтинг не менее 660, а ссуды, оформленные без автоматического платежа, равны 0.На 5 процентных пунктов выше.

| LightStream |

| 4,6 / 5,0 |

| 660 |

| 5,95% –19,99% (с автоплатой) |

| 5 000–100 000 долларов |

| от 2 до 7 лет |

| Не указано |

| Нет |

Ознакомьтесь с обзором LightStream от эксперта Bankrate

Лучшее для небольших кредитов с кредитным союзом: PenFed Обзор: Федеральный кредитный союз Пентагона, известный как PenFed, предлагает необеспеченные личные займы с фиксированной ставкой для консолидации долга. Кредитные союзы обычно имеют более низкие затраты и комиссионные, чем другие кредиторы, потому что они являются некоммерческими предприятиями, принадлежащими их членам.

Кредитные союзы обычно имеют более низкие затраты и комиссионные, чем другие кредиторы, потому что они являются некоммерческими предприятиями, принадлежащими их членам.

Льготы: PenFed не взимает комиссию за оформление, ежегодную комиссию или штрафы за предоплату. Вы можете взять в долг всего 600 долларов. Процесс подачи заявки и одобрения может быть выполнен онлайн или в одном из отделений PenFed, с одобрением всего за один рабочий день.

На что обращать внимание: Вы должны стать членом кредитного союза, чтобы получить ссуду, и за каждую просрочку платежа взимается комиссия в размере 29 долларов США.

| PenFed |

| Не указано |

| 6,49% –17,99% |

| 600–20 000 долларов |

| от 1 года до 5 лет |

| Не указано |

| Штраф за просрочку: 29 долларов; Комиссия за возврат платежа: 30 $ |

Обзор: OneMain Financial предлагает необеспеченные индивидуальные ссуды с фиксированной ставкой для потребителей с поврежденной кредитной историей. Суммы ссуд меньше, а ставки выше, чем у обычных ссуд для консолидации долга, но кредитор по-прежнему является хорошей альтернативой рискованным кредиторам до зарплаты. Ваша кредитная история, доход и долговая нагрузка определяют, соответствуете ли вы критериям.

Суммы ссуд меньше, а ставки выше, чем у обычных ссуд для консолидации долга, но кредитор по-прежнему является хорошей альтернативой рискованным кредиторам до зарплаты. Ваша кредитная история, доход и долговая нагрузка определяют, соответствуете ли вы критериям.

Льготы: Штраф за досрочное погашение кредита отсутствует. Если вы не соответствуете требованиям для получения необеспеченного личного кредита, OneMain может принять ваш автомобиль, лодку, жилой дом или мотоцикл в качестве залога при условии, что они застрахованы и оценены по достаточной стоимости.

На что обращать внимание: OneMain взимает комиссию за инициирование, которая варьируется в зависимости от штата, и включает ее в ежемесячные платежи. Плата за просрочку платежа также зависит от штата. OneMain Financial не работает на Аляске, Арканзасе, Коннектикуте, Массачусетсе, Род-Айленде и Вермонте. Кроме того, заемщики во Флориде, Айове, Мэне, Миссисипи, Северной Каролине, Техасе и Западной Вирджинии имеют лимиты необеспеченных кредитов в размере от 7000 до 14000 долларов.

| OneMain Financial |

| 3.8 / 5,0 |

| Не указано |

| 18% –35,99% |

| 1500–20 000 долларов |

| от 2 до 5 лет |

| Не указано |

| Комиссия за оформление: от 1% до 10% или от 25 до 400 долларов США; Комиссия за просрочку: от 5 до 30 долларов или от 1,5% до 15%; Комиссия за недостаточность средств: от 10 до 50 долларов |

Прочтите эксперт Bankrate OneMain Financial Review

Лучшее для хорошего кредита и финансирования на следующий день: DiscoverОбзор: Discover предлагает необеспеченные личные займы для консолидации долга с возможностью платить кредиторам напрямую.Средний заемщик Discover имеет очень хорошую кредитоспособность.

Льготы: Персональные ссуды Discover не имеют комиссии за выдачу, затрат на закрытие или штрафов за досрочное погашение. Решение об одобрении можно получить в тот же день, когда вы подаете заявку, и получить деньги на следующий рабочий день, при условии, что ваша заявка будет точной и полной.

Решение об одобрении можно получить в тот же день, когда вы подаете заявку, и получить деньги на следующий рабочий день, при условии, что ваша заявка будет точной и полной.

На что обращать внимание: Существует штраф в размере 39 долларов за просрочку платежа, что выше, чем плата за просрочку платежа для многих других кредиторов. Совместные подписи также не допускаются.

| Откройте для себя |

| 4,8 / 5,0 |

| 660 |

| 6,99% –24,99% |

| 2 500–35 000 долл. США |

| от 3 до 7 лет |

| 25 000 долл. США |

| Плата за просрочку платежа: $ 39 |

Прочитать эксперт Bankrate Discover Review

Лучшее для потребителей с небольшой кредитной историей: Upstart Обзор: Upstart предлагает необеспеченные личные займы для консолидации долга потребителям, у которых нет большой кредитной истории, но есть регулярные доход. Upstart учитывает образование претендента, область обучения, потенциал заработка и историю работы.

Upstart учитывает образование претендента, область обучения, потенциал заработка и историю работы.

Льготы: Upstart не взимает штрафы за предоплату. Первоначальная заявка генерирует мягкий кредит, который не повредит вашей оценке, и вы можете получить деньги в течение одного рабочего дня после одобрения.

На что обращать внимание: У вас должен быть банковский счет в США. Upstart также взимает комиссию за инициирование до 8 процентов, что очень дорого.

| Выскочка |

| 4.5 / 5,0 |

| 620 |

| 8,27% –35,99% |

| 1 000–50 000 долл. США |

| 3 или 5 лет |

| Не указано |

| Комиссия за оформление: до 8%; Плата за просрочку платежа: более 5% от невыплаченной суммы или 15 долларов США; Плата за возвращенный чек: 15 долларов США; Единовременный сбор за бумажные копии: 10 | долларов

Читать эксперт Bankrate Upstart Review

Лучшее для консолидации крупных долгов: Маркус от Goldman Sachs Обзор: Маркус от Goldman Sachs предлагает необеспеченные личные займы для консолидации долга потребителям, у которых нет большой кредитной истории .

Льготы: Вы можете изменить дату погашения ежемесячного счета до трех раз в течение срока ссуды, а лимит ссуды в размере 40 000 долларов может удовлетворить заемщиков с большой задолженностью для консолидации.

На что обращать внимание: Совладельцы не допускаются, и получение средств займа может занять пять дней. Потребители с невысокой кредитной историей могут не соответствовать требованиям.

| Маркус от Goldman Sachs |

| 4,7 / 5,0 |

| Не указано |

| 6.99% –19,99% (с автоплатой) |

| 3500–40 000 долларов |

| от 3 до 6 лет |

| Не указано |

| Нет |

Прочитать эксперта по банковским ставкам Маркуса от Goldman Sachs Review

Следующие шаги

После того, как вы примете решение о том, является ли ссуда на консолидацию долга правильным шагом, поищите вокруг себя кредитора, который предоставит вам больше конкурентоспособные ставки и комиссии, основанные на вашей финансовой истории и кредитном рейтинге.

Вам также необходимо ознакомиться с требованиями кредитора, прежде чем подавать заявление. Это гарантирует, что вы не столкнетесь с многочисленными жесткими проверками кредитоспособности при подаче заявки на ссуду, на которую вы не имеете права.

Часто задаваемые вопросы о ссудах на консолидацию долга

Как высокие процентные ставки влияют на мою задолженность?

Выплачивая ссуду, вы не просто возвращаете взятую сумму — вы также ежемесячно выплачиваете дополнительную сумму в виде процентов.Если у вас высокая процентная ставка, с вашего непогашенного остатка будет взиматься дополнительная плата, поэтому погашение долга может занять больше времени.

Допустим, у вас есть задолженность по кредитной карте в размере 5000 долларов, и по карте требуется минимальный платеж в размере 2 процентов от вашего баланса. Используя калькулятор кредитной карты, вы можете увидеть, что ваш минимальный платеж начинается с 100 долларов. Если у вас есть 5-процентная процентная ставка по этой карте, примерно 20 долларов вашего минимального платежа пойдут на проценты, а 80 долларов — на основную сумму.

Однако при 18-процентной процентной ставке 75 долларов вашего платежа пойдут на проценты и только 25 долларов на основную сумму. Это также более чем вдвое увеличит количество времени, которое потребуется для выплаты ссуды, а сумма процентов, которые вы заплатите в течение периода выплаты, превысит первоначальный баланс кредитной карты.

Каковы риски ссуды на консолидацию долга?

Один из самых больших рисков консолидации долга — это возможность влезть в более глубокую задолженность.Если вы не сможете обуздать расходы, из-за которых у вас возникли долги, ссуда на консолидацию долга вам не поможет. Если вы используете ссуду для погашения своих кредитных карт, а затем снова начинаете увеличивать остаток на карте, вы копаете себя в более глубокой долговой яме.

Ежемесячные платежи тоже могут быть высокими. Поскольку вы погашаете несколько долгов с помощью ссуды, ваши ежемесячные платежи могут быть высокими — это не то же самое, что делать минимальные ежемесячные платежи по нескольким кредитным картам. Вы должны быть уверены, что сможете обрабатывать платежи до тех пор, пока кредит не будет погашен.

Управление долгом: 3 способа найти правильный баланс

Долг. Это факт жизни.

Отсутствие долгов — это здорово, но для большинства это нереально. И это нормально. Мало кто может заплатить наличными, чтобы купить дом, машину или получить образование в колледже. Тем не менее, разумно понимать свой долг и управлять им надлежащим образом.

Не все долги плохи.

На самом деле, вам нужна какая-то кредитная история, чтобы претендовать на ссуду, когда она вам действительно нужна.

«Многие из нас запрограммированы на то, чтобы таить чувство вины, когда мы должны деньги.Не имеет значения, будет ли это физическому лицу, ипотечной ссуде или компании-эмитенту кредитной карты. Ключевым моментом является определение правильного уровня долга для вас », — говорит Хизер Уинстон, помощник директора по финансовым консультациям и планированию компании Principal ® .

Winston предлагает несколько практических правил:

28% дохода до налогообложения

Максимальная сумма долга по вашему дому (основная сумма, проценты, налоги и страхование)

36% дохода до налогообложения

Максимальная сумма всех долгов, включая ваше жилье

Вы не одиноки.

В недавнем опросе мы спросили потребителей, вносят ли они какие-либо финансовые изменения в результате COVID-19, и 21% заявили, что собираются выплатить долг . *

Способы найти правильный баланс

1. Знайте, что вы должны.

Это все равно что записывать все, что вы едите, когда пытаетесь стать здоровым. Вы делаете это, чтобы знать, где вы стоите.

Для долга запишите остаток, процентную ставку и минимальный платеж. Зарегистрируйте это в нашей таблице управления долгом (PDF).

2. Оплатите.

Оцените свои долги по размеру или процентной ставке. Затем решите, как с этим бороться.

Метод снежного кома: Сосредоточьтесь на выплате в первую очередь средств на счету с наименьшим балансом. Продолжайте вносить минимальные платежи по прочим долгам. После выплаты первого долга переходите к следующему долгу с наименьшим остатком. Это может быть правильным методом, если вас мотивирует исчезновение небольших остатков.

Метод более высокой процентной ставки : Сначала сосредоточьтесь на долге с самой высокой процентной ставкой.Как только вы заплатите один, работайте над тем, у которого следующая по величине процентная ставка. Продолжайте вносить минимальные платежи по прочей задолженности. Если вы хотите платить меньше в течение срока кредита, этот метод может быть подходящим для вас.

«Когда вы выплачиваете долг с более высокой процентной ставкой, это обычно дает вам больше долгосрочной покупательной способности», — говорит Уинстон. «Но в конечном итоге делайте то, что вам больше всего подходит. Ключ в том, что независимо от того, какой метод вы выберете, выберите один и сосредоточьтесь на нем ».

Когда вы выплачиваете долг с более высокой процентной ставкой, это обычно дает вам более долгосрочную покупательную способность.”

Хизер Уинстон , помощник директора по финансовому консультированию и планированию

3. Управляйте своим долгом.

Продолжайте управлять своим долгом в рамках общего финансового плана.

- Настроить регулярные автоматические платежи . Несвоевременная оплата может повредить вашему кредиту, к тому же вы можете получить штраф. Автоплата может стать вашим другом.

- К быстрее погасите задолженность , сократите расходы из своего бюджета или увеличьте свой доход.

- Займите умный и хорошенько подумайте, прежде чем брать в долг.Прочтите «5 вопросов, которые нужно задать, прежде чем брать в долг». Если вы планируете финансировать будущие расходы (купить дом в следующем году или заплатить франшизу, потому что у вас будет ребенок), учтите это в своем общем финансовом плане.

- Для задолженности по кредитной карте договоритесь о более низкой процентной ставке . Позвоните по более низкой цене, и вы можете ее получить. Или рассмотрите хорошую кредитную карту с переводом баланса, которая позволяет переводить долг на карту с нулевым процентом в течение определенного периода времени. Но прочтите мелкий шрифт.Вы не хотите, чтобы вас застали врасплох, когда период акции закончится.

- Рефинансирование . Вы можете сэкономить деньги, тем более что процентные ставки сейчас очень низкие. Или консолидируйте задолженность , чтобы вы сделали один платеж. Просто проверьте условия — в процессе могут быть комиссии.

Знайте свой кредитный рейтинг.

Не забывайте о своем кредитном рейтинге . Знайте это и перепроверяйте каждый год. Вот как запросить бесплатную копию. (Это единственный веб-сайт, авторизованный федеральным правительством.)

Конечно, помогает выплата остатка по ссуде. Наличие большого количества долгов может повлиять на ваш счет, особенно большой долг по кредитной карте. Исправляйте ошибки в своем кредитном отчете, как только вы их обнаружите. Более высокие баллы обычно означают более легкое одобрение кредита.

Узнайте больше, прочитав «3 шага, чтобы понять свой кредитный рейтинг и сохранить его здоровым».

Основная сумма кредита: что это такое?