Разница EBIT и EBITDA — Инвестология

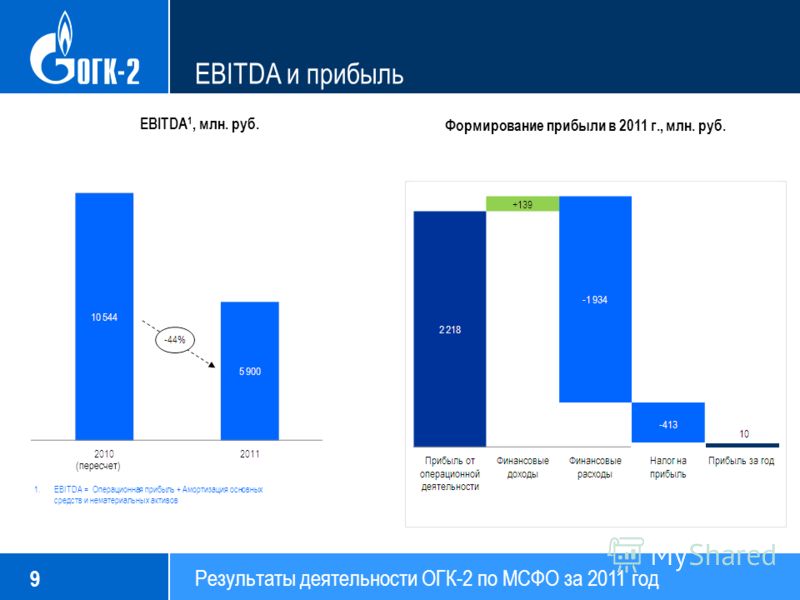

Рентабельность и эффективность бизнеса могут быть рассчитаны с помощью различных мультипликаторов, которые помогают сравнивать различные компании, действующие в той же отрасли или секторе. EBIT и EBITDA являются примерами таких мультипликаторов.

Для того чтобы понять в чем разница EBIT и EBITDA, сначала нужно понять, что каждая из них представляет.

- EBIT — прибыль до вычета процентов и налогов.

- EBITDA — прибыль до вычета процентов, налогов и амортизации.

Несмотря на то, что ни одна из метрик не соответствует требованиям общепринятым принципам бухгалтерского учета или GAAP, они часто используются инвесторами при оценке компании.

Финансовые аналитики часто объединяют EBIT с операционным доходом. Действительно, эти значения часто настолько тесно связаны, что их можно использовать взаимозаменяемо, не вызывая каких-либо проблем бухгалтерского учета. Комиссия по ценным бумагам и биржам США (SEC) предупреждает о прямом сравнении EBIT и операционных доходов, поскольку EBIT делает определенные корректировки по статьям, не включенным в операционный доход. Вместо этого SEC рекомендует использовать чистую прибыль, представленную в отчете о прибылях и убытках, для согласования EBIT с более дружественными по GAAP цифрами.

Вместо этого SEC рекомендует использовать чистую прибыль, представленную в отчете о прибылях и убытках, для согласования EBIT с более дружественными по GAAP цифрами.

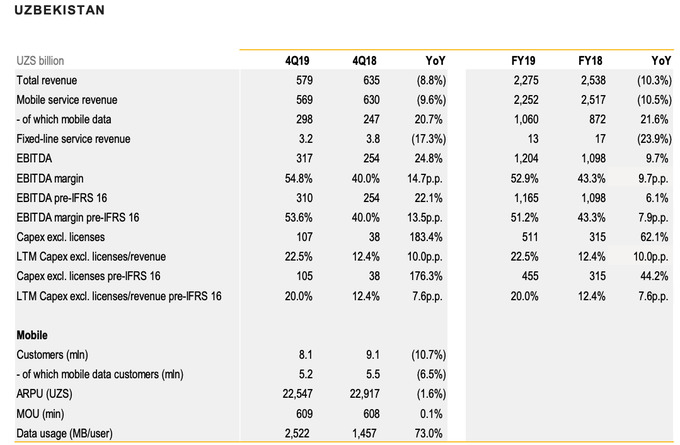

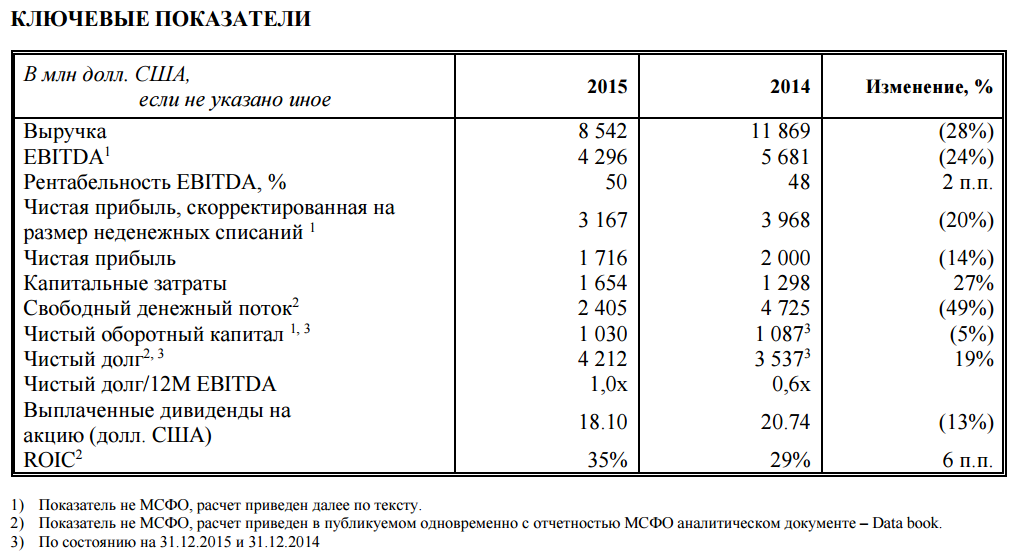

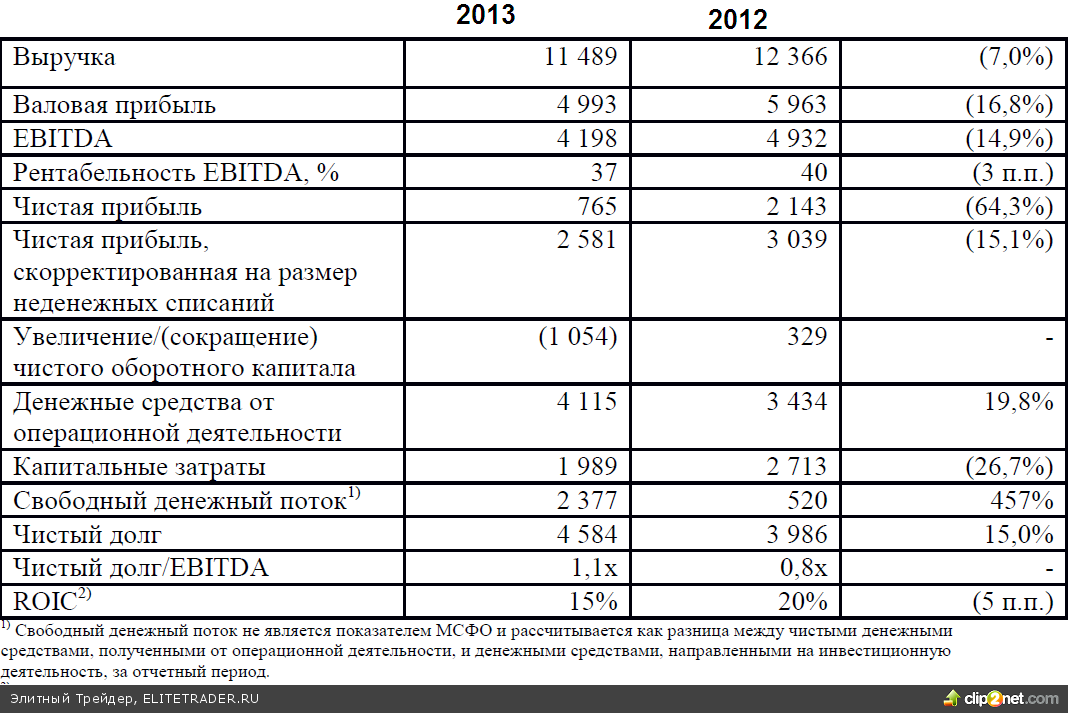

EBITDA пользуется популярностью среди сильно заемных и капиталоемких компаний, которым требуются большие амортизационные отчисления, такие как коммунальные услуги или телекоммуникационные компании. Это связано с тем, что эти компании имеют высокие нормы амортизации и крупные процентные платежи по долгам, что часто оставляет их с отрицательным доходом. В свою очередь, отрицательные показатели прибыли делают оценку сложной, поэтому аналитики вместо этого полагаются на показатель EBITDA, чтобы показать прибыль, фактически доступную для платежей по долгам. Это проявляется в отчете о прибылях и убытках, создавая положительные числа в общих моделях оценки.

Фундаментальное различие между EBIT и EBITDA заключается в том, что EBIT представляет собой операционный доход компании перед задолженностью и налогами, но после амортизации, тогда как EBITDA представляет собой операционный доход компании, до погашения долга, налогов и амортизации.

Разница между EBIT и EBITDA

Доходность и эффективность бизнеса могут быть рассчитаны с помощью различных показателей, которые помогают сравнивать различные компании, работающие в одной отрасли или секторе. EBIT и EBITDA являются примерами таких мер. EBIT или Прибыль до вычета процентов и налогов учитывает износ и амортизацию при расчете прибыли компании.И наоборот, EBITDA или прибыль до вычета процентов и налогов, износа и амортизации рассчитываются путем добавления неденежных расходов компании. Здесь мы представляем вам статью, которая поможет вам понять разницу между EBIT и EBITDA.

Сравнительная таблица

| Основа для сравнения | EBIT | EBITDA |

|---|---|---|

| Стенды для | Доход до уплаты процентов и налогов | Прибыль до вычета процентов, налогов, износа и амортизации. |

| Имея в виду | EBIT — это показатель прибыли компании, при котором учитываются все расходы, но не проценты и налог. | Показатель EBITDA называется мерой, отражающей фактические операционные показатели фирмы, которая не содержит скрытых расходов, таких как проценты, налоги, износ и амортизация. |

| Представляет собой | Результаты деятельности по методу начисления. | Результаты операций на основе денежных потоков. |

| расчет | Выручка — Операционные расходы | Выручка — операционные расходы (без учета износа и амортизации). |

Определение EBIT

EBIT, как следует из названия, это операционная прибыль фирмы до уплаты процентов и налогов. Это мера, которая показывает прибыль фирмы от операционной деятельности, поэтому она не учитывает другие факторы, кроме операционной прибыльности, то есть стоимость капитала и налоговое бремя. Это отражает способность фирмы зарабатывать на регулярных операциях.

Эта мера полезна для анализа операционной эффективности компании, игнорируя расходы на проценты и подоходный налог. Поскольку эти две переменные отличаются от фирмы к фирме, EBIT предоставляет идеальную меру для сравнения эффективности фирм, работающих в одной отрасли. Его можно рассчитать путем суммирования операционного дохода и внереализационного дохода, где операционный доход за вычетом операционных доходов за вычетом операционных расходов.

Его можно рассчитать путем суммирования операционного дохода и внереализационного дохода, где операционный доход за вычетом операционных доходов за вычетом операционных расходов.

Определение EBITDA

EBITDA — это сокращение от «Доход до вычета процентов», «Налог», «Амортизация и амортизация». Он сигнализирует о прибыльности и эффективности компании на основе операционных решений. Он игнорирует влияние неоперационных факторов, таких как стоимость капитала, неденежные статьи и налоговые последствия. Это верный показатель операционной эффективности компании. Рассчитано, чтобы знать, что компания на самом деле зарабатывает на своей деятельности.

Поскольку неоперационные факторы варьируются от компании к компании, это позволяет пользователям анализировать прибыльность компании, используя идеальную метрику производительности. Таким образом, сравнение может быть легко сделано между различными фирмами одинакового размера и характера.

Ключевые различия между EBIT и EBITDA

Существенные различия между EBIT и EBITDA объясняются в следующих пунктах:

- EBIT определяется как показатель прибыли компании, в котором учитываются все расходы, но не проценты и налоги.

С другой стороны, EBITDA — это показатель, который указывает на фактические операционные показатели фирмы; это бесплатно скрытых расходов, таких как проценты, налоги, износ и амортизация.

С другой стороны, EBITDA — это показатель, который указывает на фактические операционные показатели фирмы; это бесплатно скрытых расходов, таких как проценты, налоги, износ и амортизация. - EBIT отображает результаты деятельности по методу начисления. И наоборот, EBITDA — это результаты операций на кассовой основе.

- EBIT означает прибыль до уплаты процентов и налогов. Прибыль до вычета процентов, налогов, износа и амортизации.

- EBIT — это разница между выручкой и операционными расходами. В отличие от EBITDA, за вычетом выручки за вычетом операционных расходов (без учета износа и амортизации).

Заключение

Как общепринятые принципы бухгалтерского учета (GAAP) не разрешают включать обе эти меры в отчет о прибылях и убытках. Следовательно, они не являются частью финансовой отчетности, а рассчитываются компаниями отдельно, так как они используются акционерами и другими инвесторами для определения стоимости компании. Принципиальное различие между этими двумя терминами заключается в том, что EBIT представляет операционный доход компании до учета стоимости долга и налогов, но после амортизации и амортизации, тогда как EBITDA представляет операционный доход компании до учета стоимости долга, налоговых последствий и амортизации.

В чем разница между EBIT и EBITDA? – Финансовая энциклопедия

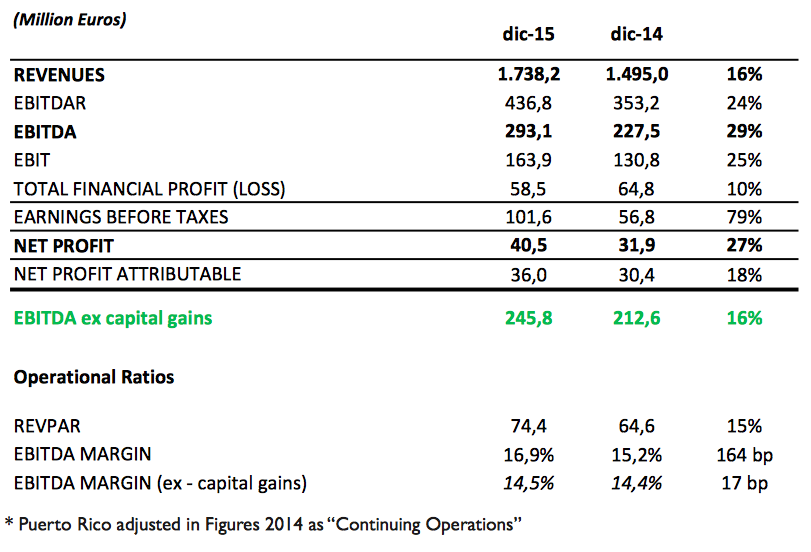

Для анализа прибыльности компании доступно несколько показателей. EBIT и EBITDA – две из этих метрик, и, хотя они имеют сходство, различия в их расчетах могут привести к разным результатам.

EBIT

Прибыль до уплаты процентов и налогов (EBIT) – это чистая прибыль компании до вычета расходов по налогу на прибыль и процентных расходов. EBIT используется для анализа эффективности основной деятельности компании без налоговых расходов и затрат на структуру капитала, влияющих на прибыль.

Для расчета EBIT используется следующая формула:

Поскольку чистая прибыль не включает процентные расходы и расходы по налогам, их необходимо снова добавить для расчета EBIT.

EBIT часто называют операционной прибылью, поскольку они не включают в свои расчеты налоги и процентные расходы. Однако бывают случаи, когда операционная прибыль может отличаться от EBIT.

EBT

Прибыль до налогообложения (EBT) отражает операционную прибыль, полученную до учета налогов, в то время как EBIT не включает как налоги, так и процентные платежи.

Удалив налоговые обязательства, инвесторы могут использовать EBT для оценки операционных показателей фирмы после исключения переменной, находящейся вне ее контроля. В Соединенных Штатах это наиболее полезно для сравнения компаний, у которых могут быть разные налоги штата или федеральные налоги. EBT и EBIT похожи друг на друга и отличаются только включением процентных расходов,

EBITDA

EBITDA или прибыль до вычета процентов, налогов, износа и амортизации – еще один широко используемый показатель для измерения финансовых показателей компании и потенциальной прибыли проекта.

EBITDA невключает налоги и проценты по долгам, а также амортизации и амортизационные расходы. Таким образом, EBITDA отражает прибыльность операционной деятельности компании до вычетов на капитальные активы, процентов и налогов.

EBITDA может быть рассчитана путем вычитания чистой прибыли и добавления процентов, налогов, износа и амортизации, посредством чего:

ЭБИТДАзнак равноНП + И + Т + Д + Ажчере:NP = Net profitЯ = ИнтерестТ = ТахесD = DepreciationА = Амортизатион\ begin {align} & \ text {EBITDA} = \ text {NP + I + T + D + A} \\ & \ textbf {где:} \\ & \ text {NP = Чистая прибыль} \\ & \ text {I = Проценты} \\ & \ text {T = Налоги} \\ & \ text {D = Амортизация} \\ & \ text {A = Амортизация} \\ \ end {Выровнено}Взаимодействие с другими людьмиEBITDAзнак равноНП + Я + Т + Д + Агде:NP = Чистая прибыльI = ИнтересT = налогиD = АмортизацияA = АмортизацияВзаимодействие с другими людьми

Сравнение EBIT и EBITDA

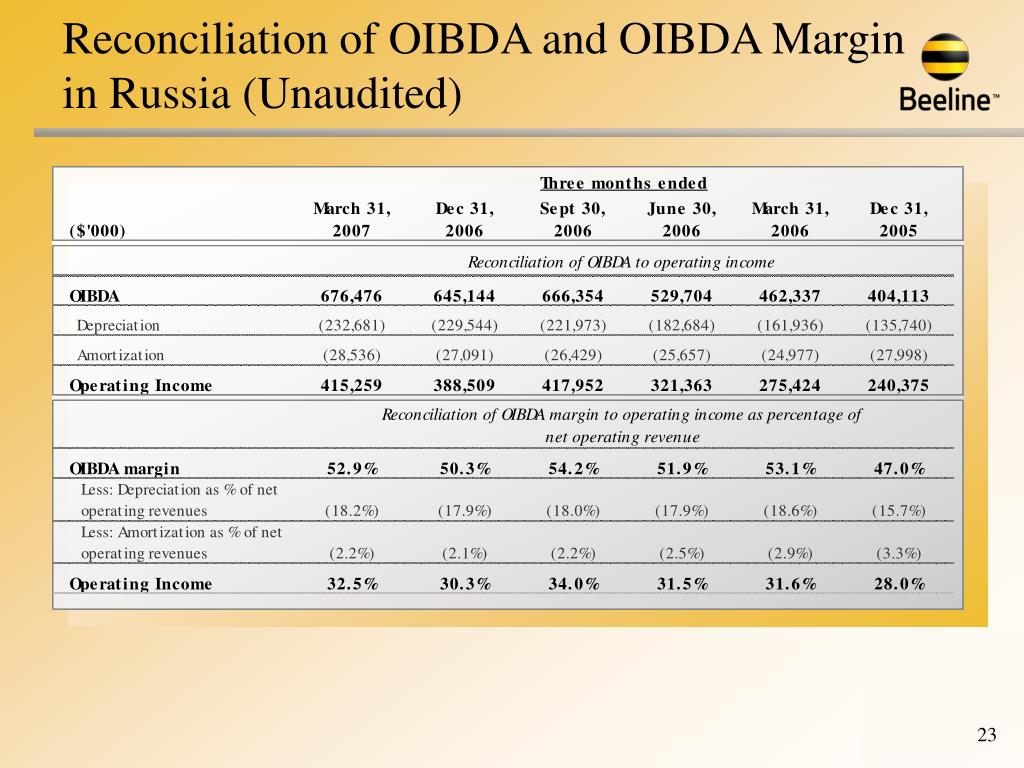

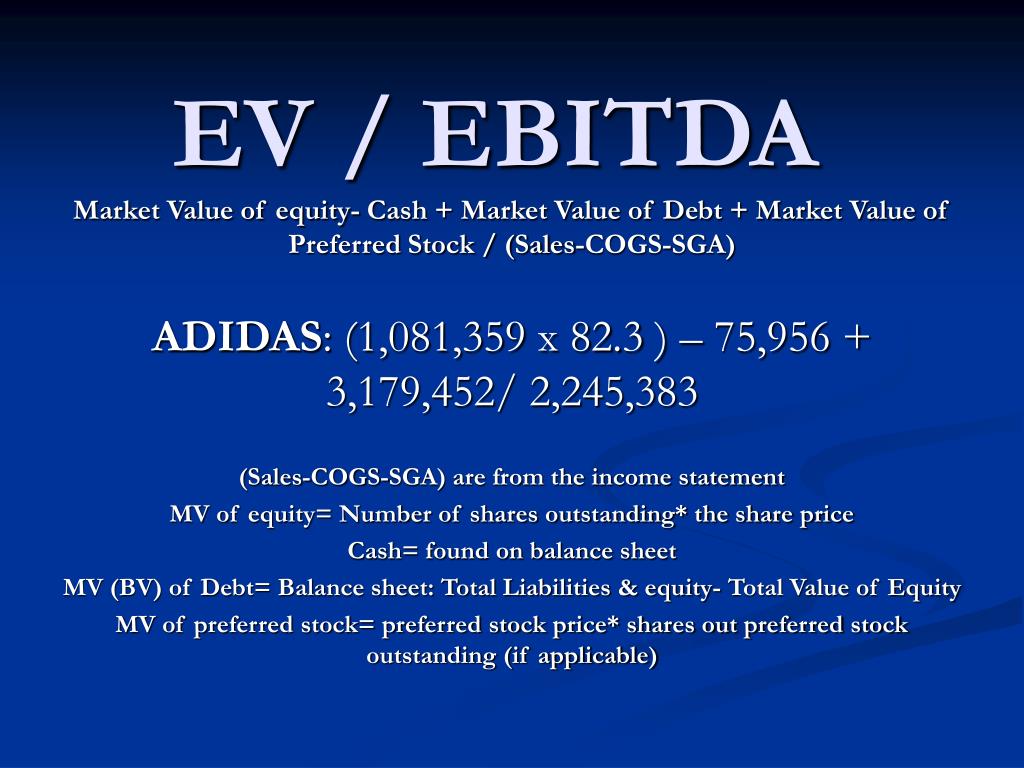

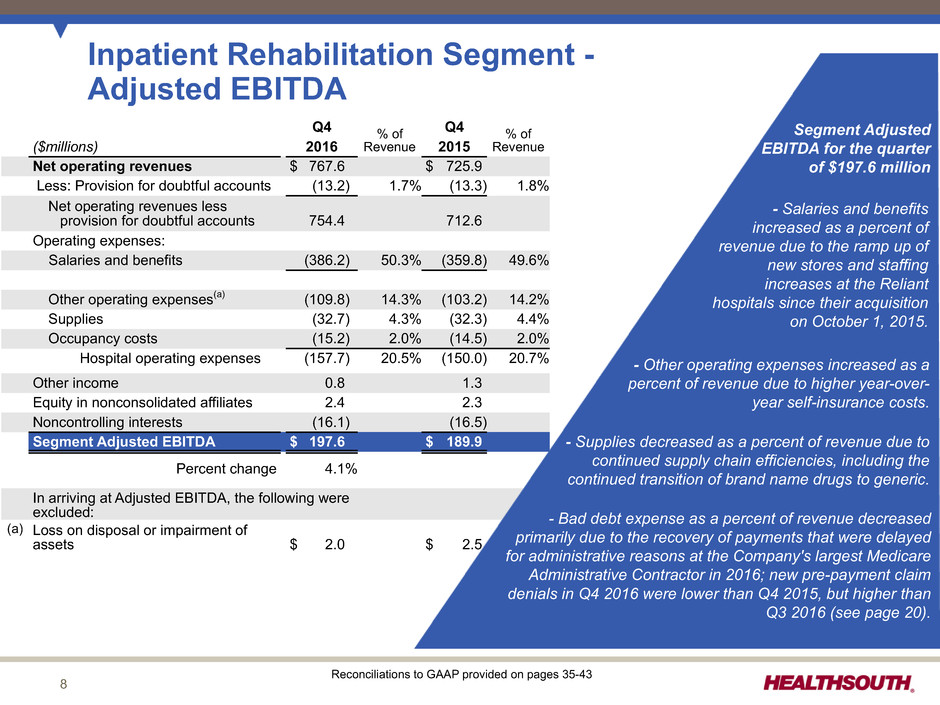

Ниже представлена часть отчета о прибылях и убытках JC Penney’s по состоянию на 5 мая 2018 года.

EBIT Джей Си Пенни:

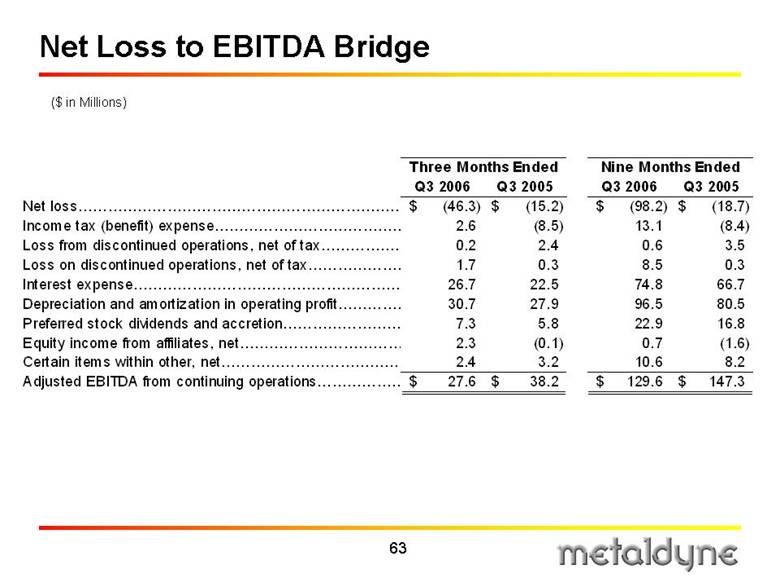

- Чистая прибыль составила 78 миллионов долларов, выделена синим цветом.

- Расходы по процентам составили 78 миллионов долларов, а расходы по налогам – это кредит в размере 1 миллиона долларов, выделенный зеленым цветом.

- EBIT составила – 1 миллион долларов за период или – 78 миллионов долларов (чистая прибыль) – 1 миллион долларов (налоги) + 78 миллионов долларов (проценты).

- Поскольку изначально налог на прибыль представлял собой выгоду в размере 1 млн долларов, признанную как увеличение чистой прибыли, он вычитается при расчете EBIT.

EBITDA JC Penney также рассчитывается с использованием чистой прибыли:

- Чистая прибыль составила 78 миллионов долларов, выделена синим цветом.

- Амортизация составила 141 миллион долларов, выделена красным.

- Чистые процентные расходы составили 78 миллионов долларов, а налоги – + 1 миллион долларов, выделены зеленым цветом.

- EBITDA составила 140 миллионов долларов или -78 миллионов долларов + 141 миллион долларов – 1 миллион долларов + 78 миллионов долларов (чистая процентная ставка).

- Опять же, налог на прибыль изначально был кредитом в размере 1 млн долларов, поэтому мы вычли его обратно для расчета EBITDA.

Из приведенного выше примера видно, что EBIT в размере – 1 миллион долларов полностью отличается от показателя EBITDA в размере 140 миллионов долларов. Для JC Penney износ и амортизация значительно увеличивают прибыль по EBITDA.

Соображения по EBIT и EBITDA

И EBIT, и EBITDA исключают стоимость долгового финансирования и налогов, в то время как EBITDA делает еще один шаг, возвращая амортизационные расходы в прибыль компании.34

Поскольку амортизация не отражается в EBITDA, когда две компании имеют разные суммы основных средств, EBITDA может быть лучшим показателем для сравнения операционных показателей. Компании с высоким уровнем основных средств будут иметь более высокую амортизацию и, следовательно, более низкую EBIT, чем компании с более низким уровнем основных средств. Показатель EBITDA полезен, потому что он позволяет сравнивать результаты до тех пор, пока не будет вычтена амортизация.

EBITDA также можно рассчитать, взяв операционный доход и добавив амортизационные отчисления. Обратите внимание, что каждая формула EBITDA может давать разные цифры прибыли. Разницу между двумя расчетами EBITDA можно объяснить продажей крупного оборудования или инвестиционной прибылью, но если это включение не указано явно, эта цифра может вводить в заблуждение.

Суть

EBIT и EBITDA являются важными показателями при анализе финансовых показателей компании. Различия в прибыльности в нашем примере показывают важность использования нескольких показателей в анализе.

#В

EBIT против EBITDA — 5 полезных отличий для изучения

Разница между EBIT и EBITDA

EBITDA, с другой стороны, означает «Прибыль до уплаты налогов», «Амортизация и амортизация», которые также можно извлечь из отчета о прибылях и убытках любой компании. Поэтому, когда амортизация не включена в операционные расходы, мы получаем EBITDA.

EBITDA, с другой стороны, означает «Прибыль до уплаты налогов», «Амортизация и амортизация», которые также можно извлечь из отчета о прибылях и убытках любой компании. Поэтому, когда амортизация не включена в операционные расходы, мы получаем EBITDA.- EBIT означает «Прибыль до уплаты процентов и налогов». В основном все операционные расходы в отношении Бизнеса вычитаются из Дохода, а остаток — Операционная прибыль. Операционная прибыль означает операционную эффективность компании — насколько хорошо управляются затраты (в основном операционные) и степень их измеряется маржой операционной прибыли.

- Маржу операционной прибыли мы можем получить по операционной прибыли как процент от продаж. Считается, что чем выше норма операционной прибыли, тем выше эффективность управления.

- Например, когда маржа операционной прибыли улучшается с 18, 8% в конкретном финансовом году по сравнению с 17% по сравнению с предыдущим годом, считается, что компания приняла определенные меры по сокращению операционных расходов и копирует с операционной маржи и наоборот,

- EBITDA означает Прибыль до уплаты налогов, процентов и амортизации.

Иногда аналитики предпочитают исключать расходы на амортизацию, потому что во время амортизации транзакция с наличными не задействована. Подрывается только внутренняя стоимость основных средств, тогда как реальные денежные средства остаются в балансе и циркулируют в самом оборотном капитале.

Иногда аналитики предпочитают исключать расходы на амортизацию, потому что во время амортизации транзакция с наличными не задействована. Подрывается только внутренняя стоимость основных средств, тогда как реальные денежные средства остаются в балансе и циркулируют в самом оборотном капитале. - Поэтому, когда сумма начисленной амортизации добавляется обратно, мы получаем EBITDA. Но в случае капиталоемких бизнесов, таких как телекоммуникации, недвижимость, авиалинии и т. Д., Амортизация влияет выше, чем на любой другой бизнес, скажем, информационные технологии и FMCG. Это связано с тем, что в нем задействовано большее количество основных средств.

- Таким образом, разница между маржой EBITDA и маржой EBIT будет выше для капиталоемкого бизнеса. Таким образом, реальная прибыль может быть видна, когда EBITDA принимается во внимание.

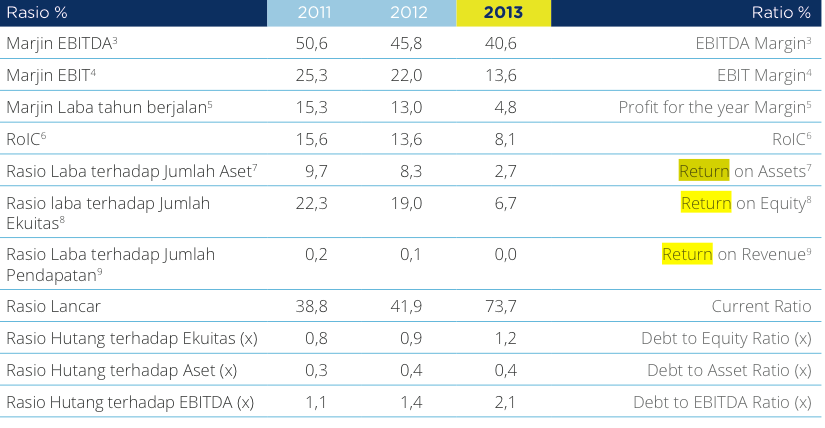

Изучение отчета о прибылях и убытках Jubilant Foodworks позволит пролить свет на ход бизнеса за последние два года.

| Финансовые показатели Jubilant Foodworks (INR в Mn) | ||

Подробности (МНО в Кр. ) ) | FY18 | FY17 |

| Чистый доход | 29804 | 25461 |

| Материальные затраты | 7514 | 6160 |

| Расходы на сотрудников | 6041 | 5845 |

| Расходы на аренду | 3157 | 2986 |

| Прочие расходы | 8628 | 8003 |

| EBITDA | 4464 | 2466 |

| EBITDA Margin | 15% | 10% |

| обесценивание | 1559 | 1512 |

| EBIT | 2905 | +954 |

| EBIT Margin | 10% | 4% |

| Прочие доходы | 227 | 145 |

| Исключительный предмет | — | 122 |

| PBT | 3133 | +978 |

| налог | 1068 | 305 |

| PAT | 2064 | +673 |

Приведенный выше пример показывает, что маржа EBITDA увеличилась с 10% до 15% в 18 финансовом году по сравнению с 17 финансовым годом, что на 50% выше. Но рентабельность по EBIT улучшилась с 4% до 10%, что на 2, 5% улучшилось благодаря «Амортизации; который был принят к сведению. Амортизация увеличилась с 1512 млн. Рупий в 17 финансовом году до 1559 млн. Рупий в 18 финансовом году, что на 23, 35% больше. И маржа была значительно улучшена.

Но рентабельность по EBIT улучшилась с 4% до 10%, что на 2, 5% улучшилось благодаря «Амортизации; который был принят к сведению. Амортизация увеличилась с 1512 млн. Рупий в 17 финансовом году до 1559 млн. Рупий в 18 финансовом году, что на 23, 35% больше. И маржа была значительно улучшена.

EBIT против EBITDA Инфографика

Ниже представлена разница между EBIT и EBITDA в топ-5

Ключевые различия между EBIT и EBITDA

Оба EBIT против EBITDA являются популярным выбором на рынке; Давайте обсудим некоторые основные различия между EBIT и EBITDA:

- EBIT — это показатель операционной эффективности с включением износа / амортизации в операционные расходы, тогда как EBITDA — это показатель операционной эффективности без износа / амортизации, поэтому эрозия основных средств и нематериальных активов не исключается, поскольку она является неденежной вещь.

- Основным фактором является износ или амортизация; Чем выше износ / амортизация, тем больше разрыв между EBIT и EBITDA.

В случае менее капиталоемких предприятий маржа EBIT против EBITDA практически не меняется.

В случае менее капиталоемких предприятий маржа EBIT против EBITDA практически не меняется. - Рентабельность по EBITDA является достойным показателем операционной эффективности в таких секторах, как телекоммуникации, авиация, недвижимость и т. Д., Поскольку в этих видах бизнеса задействовано огромное количество безналичных средств. Таким образом, реальный доход в большинстве случаев затмевается, если амортизация вычитается.

- Изменение методов начисления амортизации может дать определенные отличные результаты при расчете как EBIT, так и EBITDA. Как мы знаем, износ / амортизация является основным фактором; Внезапное изменение суммы амортизации может помешать прошлым коэффициентам.

Сравнение лицом к лицу между EBIT и EBITDA

Ниже приведено самое лучшее сравнение EBIT и EBITDA.

| Основа сравнения между EBIT и EBITDA | EBITDA | EBIT |

| Относится к | Стенды для прибыли до уплаты налогов и процентов, а также износ и амортизация | Стенды на прибыль до вычета процентов и налогов |

| Смысл | Когда все операционные расходы, кроме износа / амортизации (для нематериальных активов), вычитаются из дохода, мы получаем реальную операционную эффективность бизнеса, поскольку износ и амортизация являются неденежными статьями и остаются в оборотном капитале бизнеса. | Когда все операционные расходы вычитаются, тогда мы получаем фактическую доходность Компании. EBIT также известен как операционная прибыль, так как все расходы, связанные с бизнес-операциями, вычитаются из дохода, и не учитываются только проценты, уплаченные за долги и налоги. |

| Амортизация | Амортизация / амортизация не включены, и, таким образом, мы получаем реальный доход от бизнеса. | Амортизация / амортизация учитывается и в доходах. |

| вычисления | EBITDA = общий доход — все операционные расходы, за исключением износа и амортизации. | EBIT = совокупный доход — все операционные расходы, включая износ и амортизацию. |

| Финансовый рынок | Финансовые рынки подчеркивают, когда сектора являются капиталоемкими. Например, телекоммуникации, недвижимость, авиация и т. Д. | Финансовый рынок отдает приоритет этому соотношению, когда бизнес менее капиталоемкий. пример- производство, информационные технологии и т. д. пример- производство, информационные технологии и т. д. |

Вывод — EBIT против EBITDA

Соотношения EBIT и EBITDA являются ключевыми показателями при определении операционной эффективности бизнеса. Сравнительно более высокая маржа по сравнению с историческими годами определяет лучшую операционную эффективность компании. Таким образом, если амортизация остается неизменной, и компания получает более высокие доходы с такой же или меньшей суммой расходов, то у Компании возрастает эффективность операционной деятельности с лучшим управлением затратами, а более высокие доходы могут свидетельствовать о хорошем ассортименте продукции. Дополнения к продукту с высокой маржой — это то, что ищет бизнес, и это указывает на более высокую ценовую власть со стороны клиентов или клиента на основе более высокого роялти клиента.

Рекомендуемая статья

Это было руководством к разнице между EBIT и EBITDA. Здесь мы также обсудим ключевые различия EBIT и EBITDA с помощью инфографики и сравнительной таблицы. Вы также можете взглянуть на следующие статьи, чтобы узнать больше —

Вы также можете взглянуть на следующие статьи, чтобы узнать больше —

- Самые ценные нематериальные активы?

- Различия между акциями и акциями

- Покупка против Лизинга

- Сравнение долга и капитала

- Будущее против Вариантов Различия

- Акции против паевых инвестиционных фондов: в чем различия

- Преимущества и недостатки финансовых рынков

В чем разница между EBIT и EBITDA? — 2021

a:Большая часть разницы между EBIT или прибылью перед процентами и налогами и EBITDA или прибыль до уплаты процентов, налогов, амортизации и амортизации могут быть исчислены из их соответствующих наименований. Несмотря на то, что ни одна из фигур не соответствует требованиям бухгалтерского учета по общепринятым принципам бухгалтерского учета или GAAP, они часто используются инвесторами при оценке компании. Проще говоря, EBIT показывает операционную прибыль фирмы перед процентами и налогами, но после амортизации. EBITDA рассчитывает прибыль до того, как будет определена амортизация или амортизация.

Финансовые аналитики часто связывают EBIT с операционным доходом. Действительно, эти значения часто настолько тесно связаны, что их можно использовать взаимозаменяемо, не вызывая каких-либо проблем бухгалтерского учета. Комиссия по ценным бумагам и биржам США или SEC предупреждает против прямого сравнения EBIT и операционных доходов, поскольку EBIT делает определенные корректировки по статьям, не включенным в операционный доход. Вместо этого SEC рекомендует использовать чистую прибыль, представленную в отчете о прибылях и убытках, для согласования EBIT с более дружественными по GAAP цифрами.

EBITDA пользуется популярностью среди компаний с высокой долей заемных средств и капиталоемких предприятий, которые требуют большого количества амортизационных отчислений, таких как коммунальные услуги или телекоммуникационные компании. Это связано с тем, что эти фирмы имеют высокие нормы амортизации и крупные процентные платежи по долгам, часто оставляя их с отрицательным доходом. В свою очередь, отрицательные показатели прибыли делают оценку сложной, поэтому аналитики вместо этого полагаются на показатель EBITDA, чтобы показать прибыль, фактически доступную для платежей по долгам. Это проявляется, проявляясь выше в отчете о прибылях и убытках, создавая положительные числа в общих моделях оценки.

В свою очередь, отрицательные показатели прибыли делают оценку сложной, поэтому аналитики вместо этого полагаются на показатель EBITDA, чтобы показать прибыль, фактически доступную для платежей по долгам. Это проявляется, проявляясь выше в отчете о прибылях и убытках, создавая положительные числа в общих моделях оценки.

Так же, как некоторые слияния EBIT с операционным доходом, EBITDA сочетается с номерами денежных потоков. Это неуместно, поскольку показатель EBITDA основан на учете начислений в отчете о прибылях и убытках; Анализ надлежащего денежного потока требует кассового учета. Существенные различия между EBIT и EBITDA могут быть немного сложнее квалифицировать и в значительной степени основаны на распространенности и лечении обесценения для данной отрасли.

РАЗНИЦА МЕЖДУ EBIT И EBITDA | СРАВНИТЕ РАЗНИЦУ МЕЖДУ ПОХОЖИМИ ТЕРМИНАМИ — ЖИЗНЬ

EBIT v EBITDA EBIT рассчитывает операционную прибыль после вычета расходов из выручки без учета налогов и процентов. EBITDA, однако, не учитывает износ и амортизацию, кроме налогов и процентов. EBIT

EBITDA, однако, не учитывает износ и амортизацию, кроме налогов и процентов. EBIT

EBIT vs EBITDA

EBIT рассчитывает операционную прибыль после вычета расходов из выручки без учета налогов и процентов. EBITDA, однако, не учитывает износ и амортизацию, кроме налогов и процентов. EBIT сводит на нет используемые заемный капитал и налоговые ставки, а EBITDA сводит на нет бухгалтерский и финансовый эффект, что делает их пригодными для использования для сравнения прибыльности компаний. Из-за большого сходства между ними и того, как они рассчитываются, их часто неверно истолковывают или считают одинаковыми. В статье четко объясняется каждое понятие и указывается, чем эти два термина отличаются друг от друга.

Что такое EBIT?

EBIT относится к прибыли до уплаты процентов и налогов и измеряет прибыльность компании. EBIT также используется для оценки способности компании получать доход на постоянной основе в результате текущих деловых операций. EBIT рассчитывается как,

EBIT рассчитывается как,

EBIT = Выручка — Операционные расходы.

EBIT также можно рассчитать, добавив невыплаченные проценты и налоги к чистой прибыли. Поскольку EBIT не учитывает процентные и налоговые платежи, это упрощает сравнение прибыльности между компаниями, поскольку не принимаются во внимание разные ставки заемного капитала и налогов, уплачиваемые разными компаниями.

Что такое EBITDA?

EBITDA означает прибыль до вычета процентов, налогов, износа и амортизации. EBITDA выступает в качестве индикатора финансовых результатов фирмы и полезна для сравнения между конкурентами, поскольку бухгалтерский учет и финансовые эффекты не учитываются и, следовательно, не влияют на EBITDA. EBITDA рассчитывается как

EBITDA = Выручка — Расходы (все прочие расходы, кроме процентов, налогов, износа и амортизации).

Как показано в формуле, все расходы, кроме процентов, налогов, износа и амортизации, вычитаются из выручки, чтобы получить EBITDA. EBITDA полезна как средство определения способности компании выплачивать долги. Он также используется организациями, имеющими дорогостоящие активы, которые амортизируются в течение более длительных периодов времени. EBITDA обычно используется для оценки прибыльности компании, но может не служить хорошим индикатором денежного потока.

EBITDA полезна как средство определения способности компании выплачивать долги. Он также используется организациями, имеющими дорогостоящие активы, которые амортизируются в течение более длительных периодов времени. EBITDA обычно используется для оценки прибыльности компании, но может не служить хорошим индикатором денежного потока.

Недостатком использования EBITDA является то, что он не учитывает изменения в оборотном капитале или капитальных затратах и, следовательно, может не отображать истинную картину финансового положения фирмы.

В чем разница между EBIT и EBITDA?

Основное различие между EBIT и EBITDA заключается в суммах амортизации и амортизации. EBITDA — это прибыль до уменьшения процентов, налогов, износа и амортизации, тогда как EBIT — до уменьшения процентов и налога (амортизация и амортизация уменьшаются из прибыли, чтобы получить EBIT). Проще говоря, износ и амортизация включаются в EBIT и исключаются из EBITDA. EBIT включает в себя износ и амортизацию, которые могут выступать в качестве оценки капитальных затрат, которые необходимо нести для достижения прибыльности. EBITDA не включает износ или амортизацию и, следовательно, фокусируется на прибыльности фирмы, а не на расходах и инвестициях, которые необходимо было сделать для получения прибыли.

EBITDA не включает износ или амортизацию и, следовательно, фокусируется на прибыльности фирмы, а не на расходах и инвестициях, которые необходимо было сделать для получения прибыли.

Резюме:

EBIT vs EBITDA

• EBIT рассчитывается как EBIT = Выручка — Операционные расходы. EBIT также можно рассчитать, добавив невыплаченные проценты и налоги к чистой прибыли.

• EBITDA рассчитывается как EBITDA = Выручка — Расходы (все прочие расходы, за исключением процентов, налогов, износа и амортизации).

• Основное различие между EBIT и EBITDA — это учет амортизации и износа.

РАЗНИЦА МЕЖДУ EBIT И EBITDA (СО СРАВНИТЕЛЬНОЙ ТАБЛИЦЕЙ) — БИЗНЕС

Прибыльность и результативность предприятия можно рассчитать с помощью различных показателей, которые помогают сравнивать различные компании, работающие в одной отрасли или секторе. EBIT а также EBITD

Содержание:

Прибыльность и результативность предприятия можно рассчитать с помощью различных показателей, которые помогают сравнивать различные компании, работающие в одной отрасли или секторе. EBIT а также EBITDA являются примерами таких мер. EBIT или прибыль до уплаты процентов и налогов учитывает износ и амортизацию при расчете прибыли компании.

EBIT а также EBITDA являются примерами таких мер. EBIT или прибыль до уплаты процентов и налогов учитывает износ и амортизацию при расчете прибыли компании.

И наоборот, EBITDA или прибыль до вычета процентов и налогов, износа и амортизации рассчитывается путем добавления безналичных расходов компании. Здесь мы представляем вам статью, которая поможет вам понять разницу между EBIT и EBITDA.

Сравнительная таблица

| Основа для сравнения | EBIT | EBITDA |

|---|---|---|

| Стенды для | Прибыль до уплаты процентов и налогов | Прибыль до вычета процентов, налогов, износа и амортизации. |

| Имея в виду | EBIT — это показатель прибыли компании, в котором учитываются все расходы, но не проценты и налог. | Показатель, показывающий фактические операционные показатели фирмы, не связанный со скрытыми расходами, такими как проценты, налоги, износ и амортизация, известен как EBITDA. |

| Представляет собой | Результаты операций по начислению. | Результаты операций по денежному потоку. |

| Расчет | Выручка — операционные расходы | Выручка — операционные расходы (без учета износа и амортизации). |

Определение EBIT

EBIT, как следует из названия, представляет собой операционную прибыль фирмы до вычета процентов и налогов. Это показатель, который указывает на прибыль фирмы от операций, поэтому он не учитывает другие факторы, кроме операционной прибыльности, то есть стоимость капитала и налоговую нагрузку. Он отражает доходность фирмы от регулярных операций.

Этот показатель полезен при анализе операционной эффективности компании без учета расходов на проценты и налог на прибыль. Поскольку эти две переменные различаются от фирмы к фирме, EBIT представляет собой идеальную меру для сравнения результатов деятельности фирм, работающих в одной отрасли. Его можно рассчитать путем суммирования операционных доходов и внереализационных доходов, где операционная прибыль вычитается из операционных доходов за вычетом операционных расходов.

Определение EBITDA

EBITDA — это аббревиатура от «Прибыль до уплаты процентов, налогов, износа и амортизации». Он сигнализирует о прибыльности и производительности компании на основе операционных решений. Он игнорирует влияние неоперационных факторов, таких как стоимость капитала, неденежные статьи и налоговые последствия. Это верный показатель операционной эффективности компании. Он рассчитан на то, чтобы знать, что компания фактически зарабатывает от своей деятельности.

Поскольку неоперационные факторы варьируются от компании к компании, это позволяет пользователям анализировать прибыльность компании с использованием идеальной метрики производительности. Таким образом можно легко провести сравнение между различными фирмами схожего размера и характера.

Основные различия между EBIT и EBITDA

Существенные различия между EBIT и EBITDA объясняются нижеприведенными пунктами:

- EBIT определяется как показатель прибыли компании, в котором учитываются все расходы, но не проценты и налог.

С другой стороны, EBITDA — это показатель, который сигнализирует о фактических операционных показателях компании; без скрытых расходов, таких как проценты, налоги, износ и амортизация.

С другой стороны, EBITDA — это показатель, который сигнализирует о фактических операционных показателях компании; без скрытых расходов, таких как проценты, налоги, износ и амортизация. - EBIT отображает результаты операций по методу начисления. И наоборот, EBITDA — это результат операций на кассовой основе.

- EBIT означает прибыль до уплаты процентов и налогов. Прибыль до вычета процентов, налогов, износа и амортизации.

- EBIT — это разница между выручкой и операционными расходами. В отличие от EBITDA, это чистая выручка за вычетом операционных расходов (без учета износа и амортизации).

Вывод

Общепринятые принципы бухгалтерского учета (GAAP) не позволяют включать оба этих показателя в отчет о прибылях и убытках. Таким образом, они не являются частью финансовой отчетности, а рассчитываются компаниями отдельно, поскольку они используются акционерами и другими инвесторами для определения стоимости компании. Принципиальное различие между этими двумя терминами заключается в том, что EBIT представляет собой операционную прибыль компании до стоимости долга и налогов, но после износа и амортизации, тогда как EBITDA представляет операционную прибыль компании до стоимости долга, налоговых последствий, амортизации. и амортизация.

и амортизация.

EBIT vs EBITDA: основные различия и расчеты

Прибыль до уплаты процентов и налогов (EBIT) и прибыль до уплаты процентов, налогов, износа и амортизации (EBITDA) — два широко используемых показателя рентабельности бизнеса. Как следует из их названий, между двумя показателями есть сходство. EBIT — это чистая прибыль до вычета процентов и налогов; EBITDA аналогична, но также не включает износ и амортизацию — на практике EBIT измеряет способность компании получать прибыль от своей деятельности.Некоторые инвесторы опасаются использовать EBITDA для оценки прибыльности, поскольку считают, что это может дать неверную картину финансового состояния компании.

Ключевые выводы:

- EBIT и EBITDA являются показателями прибыльности бизнеса.

- EBIT — это чистая прибыль до вычета процентов и налогов.

- EBITDA дополнительно не включает износ и амортизацию.

- EBIT часто используется как показатель операционной прибыли; в некоторых случаях она равна операционному доходу, соответствующему метрике GAAP.

- Компании в ресурсоемких отраслях часто предпочитают EBITDA вместо EBIT.

- Ни EBIT, ни EBITDA не являются показателями GAAP; некоторые инвесторы с особой осторожностью относятся к EBITDA, поскольку считают, что это может дать неверную картину финансового состояния компании.

EBIT против EBITDA

И EBIT, и EBITDA являются показателями прибыльности основной деятельности компании. Ключевое различие между EBIT и EBITDA состоит в том, что EBIT вычитает стоимость износа и амортизации из чистой прибыли, а EBITDA — нет. Амортизация — это безналичные расходы, относящиеся к активам компании. Таким образом, EBIT включает некоторые неденежные расходы, тогда как EBITDA включает только денежные расходы.

Ни EBIT, ни EBITDA не являются утвержденными показателями в соответствии с Общепринятыми принципами бухгалтерского учета США (GAAP), набором правил, поддерживаемых Советом по стандартам финансового учета (FASB). По этой причине публичные компании и другие компании, которые должны соблюдать GAAP, не могут использовать EBIT или EBITDA для выполнения требований к отчетности, хотя они могут указать их в дополнение к показателям, утвержденным GAAP.

Что такое EBIT?

Прибыль до уплаты процентов и налогов (EBIT) — это обычный показатель операционной рентабельности компании.Как следует из названия, EBIT — это чистая прибыль без учета процентов по долгу и налогов. Обе эти затраты являются реальными денежными расходами, но они не связаны напрямую с основной деятельностью компании. Без учета процентов и налогов EBIT показывает основную прибыльность бизнеса.

Информация, используемая для расчета EBIT, указана в вашем отчете о прибылях и убытках. Также известный как отчет о прибылях и убытках, это способ увидеть расходы и доходы вашей компании за определенный период времени — обычно за три месяца.Отслеживать эту информацию можно с помощью таблиц, но это может занять много времени, быть неточным и усложняться по мере роста и развития вашего бизнеса. Даже малые предприятия могут извлечь выгоду из программного обеспечения для бухгалтерского учета, которое поможет отслеживать расходы. Лучшие в своем классе решения для бухгалтерского учета также могут легко интегрироваться с другими решениями для планирования ресурсов предприятия (ERP), такими как расчет заработной платы, управление человеческими ресурсами и управление запасами.

Также известный как отчет о прибылях и убытках, это способ увидеть расходы и доходы вашей компании за определенный период времени — обычно за три месяца.Отслеживать эту информацию можно с помощью таблиц, но это может занять много времени, быть неточным и усложняться по мере роста и развития вашего бизнеса. Даже малые предприятия могут извлечь выгоду из программного обеспечения для бухгалтерского учета, которое поможет отслеживать расходы. Лучшие в своем классе решения для бухгалтерского учета также могут легко интегрироваться с другими решениями для планирования ресурсов предприятия (ERP), такими как расчет заработной платы, управление человеческими ресурсами и управление запасами.

Расчет EBIT

Есть два способа рассчитать EBIT.Первый метод начинается с чистой прибыли и добавляет обратно уплаченные или предоставленные налоги и процентные расходы:

EBIT = Чистая прибыль + процентные расходы + налоги

EBIT = выручка от продаж — себестоимость — операционные расходы

EBIT, рассчитанная с использованием второго метода, всегда равна операционной прибыли, как определено в GAAP, но EBIT, рассчитанная с использованием первого метода, отличается от операционной прибыли, если чистая прибыль включает внереализационные доходы и / или расходы.

Анализ

EBIT — это показатель операционной прибыли. Это верно для обоих методов расчета. Устраняя влияние процентов и налогов, он показывает основную прибыльность бизнеса независимо от структуры капитала компании или налоговой юрисдикции, в которой она работает. Владельцы и менеджеры бизнеса могут использовать EBIT, чтобы получить представление о конкурентоспособности своего бизнеса и его привлекательности для инвесторов. Инвесторы и аналитики могут использовать EBIT для сравнения компаний в одном промышленном секторе, которые имеют разную структуру капитала или работают в разных налоговых юрисдикциях.

Однако, поскольку EBIT не включает стоимость обслуживания долга, она может создать ложное впечатление о финансовой устойчивости компании. Компания с высокой долей заемных средств может сообщать о такой же EBIT, что и компания с очень небольшим долгом, но компания с высокой долей заемных средств может потерпеть крах с большей вероятностью, если она испытает внезапное падение продаж.

EBIT — это лишь один из показателей финансового здоровья вашей компании. Но он, а также другие финансовые отчеты и показатели полагаются на точные и актуальные данные.Программное обеспечение для бухгалтерского учета поможет вам точно указать EBIT и другие показатели.

Что такое EBITDA?

Прибыль до вычета процентов, налогов, износа и амортизации — это показатель прибыльности бизнеса, который исключает влияние капитальных затрат, а также структуру капитала и налоговую юрисдикцию.

Как следует из названия, EBITDA отличается от EBIT без учета износа и амортизации.Износ и амортизация — это методы бухгалтерского учета, которые распределяют стоимость актива на несколько лет, что приводит к повторяющимся расходам, которые ежегодно вычитаются из выручки компании. Амортизация применяется к основным материальным активам, таким как машины, тогда как амортизация применяется к нематериальным активам, таким как патенты. Износ и амортизация не являются денежными расходами и не влияют на ликвидность компании. Таким образом, исключение износа и амортизации может дать бизнес-менеджерам возможность сравнить результаты своей компании с другими компаниями в той же отрасли.

Износ и амортизация не являются денежными расходами и не влияют на ликвидность компании. Таким образом, исключение износа и амортизации может дать бизнес-менеджерам возможность сравнить результаты своей компании с другими компаниями в той же отрасли.

Однако, поскольку он не включает движение оборотного капитала, он не эквивалентен операционному денежному потоку, как это определено в ОПБУ. Некоторые компании сообщают о скорректированном показателе EBITDA, который также исключает ряд разовых и исключительных статей.

Расчет EBITDA

Существует два широко используемых метода расчета EBITDA. Первый метод начинается с чистой прибыли и добавляет обратно проценты, налоги, износ и амортизацию:

EBITDA = Чистая прибыль + процентные расходы + налоги + износ + амортизация

Если вы рассчитываете EBITDA на основе финансовой отчетности компании, вы найдете в отчете о прибылях и убытках чистую прибыль, процентные расходы и налоги. Износ и амортизация иногда указываются отдельно как статьи в отчете о прибылях и убытках или в отчете о движении денежных средств. В качестве альтернативы они могут быть объединены в операционные расходы, и в этом случае вы обычно можете найти их в примечании, прилагаемом к счетам.

Износ и амортизация иногда указываются отдельно как статьи в отчете о прибылях и убытках или в отчете о движении денежных средств. В качестве альтернативы они могут быть объединены в операционные расходы, и в этом случае вы обычно можете найти их в примечании, прилагаемом к счетам.

Второй метод начинается с EBIT, рассчитанного с использованием одного из двух методов, описанных ранее, и добавляет обратно амортизацию и амортизацию. Формула:

EBITDA = EBIT + износ + амортизация

Анализ

EBITDA исключает стоимость активов компании, а также финансовые затраты и налоговые обязательства.Удаляя все внереализационные расходы, EBITDA дает то, что некоторые могут рассматривать как более чистое представление о базовой прибыльности вашего бизнеса, и может служить индикатором его способности генерировать свободные денежные средства от своей деятельности.

особенно полезна в качестве показателя рентабельности в ресурсоемких отраслях, где компании часто имеют высокую долю заемных средств. Для этих компаний ежегодные амортизационные и процентные расходы, связанные с этими активами, могут значительно снизить чистую прибыль.

Однако, поскольку EBITDA не включает эти расходы, это может создать ложное впечатление о финансовом состоянии компании. Проценты и налоги — это реальные деловые расходы, истощающие компании деньги. И хотя амортизация — это методы бухгалтерского учета, а не реальные денежные затраты, многие активы действительно теряют свою стоимость со временем и в конечном итоге должны быть заменены. Таким образом, EBITDA может создать впечатление, что расходы компании ниже, чем они есть на самом деле, и, следовательно, она более прибыльна, чем есть на самом деле.

Ключевые различия между EBIT и EBITDA?

| EBIT | EBITDA |

|---|---|

| Без учета процентов и налогов | Без учета процентов, налогов, износа и амортизации |

| Включая безналичные расходы (износ и амортизация) | Без безналичных расчетов |

| Измеряет операционную прибыль вашего бизнеса; часто такой же или равный операционной прибыли | |

| Широко освещается, особенно компаниями с высокой долей заемных средств и хорошей операционной прибылью | Часто используется в качестве показателя рентабельности для компаний, которые имеют крупные инвестиции в основной капитал, финансируемые за счет заемных средств |

| Может создать обманчивое впечатление об устойчивости компании к падению продаж | Может создать ложное впечатление об общем финансовом состоянии компании |

Зачем считать каждую?

EBIT и EBITDA служат несколько разным целям. EBIT — это показатель операционной прибыли, тогда как. В зависимости от характеристик компании тот или иной может оказаться более полезным. Часто использование обоих показателей помогает лучше понять способность компании получать доход от своей деятельности.

EBIT — это показатель операционной прибыли, тогда как. В зависимости от характеристик компании тот или иной может оказаться более полезным. Часто использование обоих показателей помогает лучше понять способность компании получать доход от своей деятельности.

Пример соотношения EBIT и EBITDA

Рассмотрим компанию, отчеты о доходах и движении денежных средств которой выглядят следующим образом:

| Отчет о прибылях и убытках | |

|---|---|

| Выручка от продаж | 1 200 000 долл. США |

| Себестоимость реализованной продукции (COGS) | 800 000 долл. США |

| Операционные расходы | 120 000 долл. США США |

| Процентные расходы | 70 000 долл. США |

| Уплаченный налог | 50 000 долл. США |

| Чистая прибыль | 160 000 долл. США |

| Отчет о движении денежных средств (первый раздел) | |

|---|---|

| Денежные средства от операционной деятельности | |

| Чистая прибыль | 160 000 долл. США США |

| Минус: износ и амортизация | 70 000 долл. США |

| Минус: изменение оборотных средств | 10 000 долл. США |

| Денежные средства от операций | 80 000 долл. США |

Высокие процентные расходы и амортизационные отчисления отражают тот факт, что компания имеет высокий уровень задолженности и значительную базу активов, которые со временем обесцениваются.

Расчет EBIT из чистой прибыли:

EBIT | = Чистая прибыль + уплаченный налог + процентные расходы = 160 000 долларов США + 50 000 долларов США + 70 000 долларов США = 280 000 долларов США |

Расчет EBIT от выручки:

EBIT | = Выручка от продаж — COGS — операционные расходы = 1,200,000 — 800,000 — 120,000 долларов = 280 000 долларов США |

Отчет о движении денежных средств дает нам износ и амортизацию, которые не показаны отдельно в отчете о прибылях и убытках. Итак, расчет EBITDA:

Итак, расчет EBITDA:

EBITDA | = EBIT + износ и амортизация = 280 000 долл. США + 70 000 долл. США = 350 000 долларов США |

Для этой компании EBITDA выше, чем EBIT, поэтому компания может предпочесть выделить EBITDA в качестве показателя эффективности.

Получите шаблон Free EBIT и EBITDA

Шаблон EBIT и EBITDA показывает информацию, содержащуюся в отчете о прибылях и убытках, и способы ее использования для расчета двух финансовых показателей.

Почему EBITDA предпочтительнее EBIT?

EBITDAчасто предпочтительнее EBIT компаниями, которые вложили значительные средства в материальные или нематериальные активы и, следовательно, имеют высокие ежегодные затраты на износ или амортизацию.Эти затраты уменьшают EBIT, а также чистую прибыль. Эти компании могут предпочесть использовать EBITDA, которая, как правило, выше, поскольку исключает эти затраты, как лучший индикатор базовой прибыльности бизнес-операций.

EBITDA также является популярным показателем для выкупа с использованием заемных средств, при котором инвестор финансирует приобретение компании за счет долга. Затем инвестор переносит задолженность на баланс приобретенной компании и снимает с нее денежные средства для выплаты процентов по долгу. Поскольку его можно использовать для оценки денежного потока, EBITDA может дать некоторое представление о том, способна ли целевая компания генерировать денежные средства, необходимые для выплаты процентов по долгу.

Поскольку его можно использовать для оценки денежного потока, EBITDA может дать некоторое представление о том, способна ли целевая компания генерировать денежные средства, необходимые для выплаты процентов по долгу.

На что указывает низкий показатель EBIT, но высокий показатель EBITDA?

Если у вашей компании низкая EBIT, но высокая EBITDA, у нее высокие амортизационные расходы. Это означает, что он, вероятно, имеет большое количество основных средств и со временем постепенно снижает стоимость этих активов.

Предположим, быстрорастущая компания со значительными денежными резервами испытывает высокий спрос на свою продукцию. Для удовлетворения спроса закупается дополнительное производственное оборудование. Поскольку компания может оплачивать оборудование из своих денежных резервов, покупка увеличивает базу материальных активов компании, но не увеличивает долгов. Правила IRS позволяют компании амортизировать активы в течение пяти лет. Следовательно, в течение этих пяти лет у компании будут увеличиваться амортизационные расходы, но низкие процентные ставки.EBIT не включает процентные платежи, но не амортизацию, тогда как EBITDA исключает и то, и другое. В результате EBITDA будет выше EBITDA.

Следовательно, в течение этих пяти лет у компании будут увеличиваться амортизационные расходы, но низкие процентные ставки.EBIT не включает процентные платежи, но не амортизацию, тогда как EBITDA исключает и то, и другое. В результате EBITDA будет выше EBITDA.

также была бы выше, чем EBIT, если бы компания приобрела нематериальный актив, такой как патент, и амортизировала бы его стоимость. Однако нематериальные активы не всегда могут быть амортизированы. Предположим, что публичная компания приобретает несколько дочерних компаний по цене, превышающей рыночную стоимость активов дочерних компаний. Дополнительная стоимость отображается на балансе материнской компании как нематериальный актив, называемый гудвиллом, который представляет собой стоимость ожидаемых будущих денежных потоков от дочерних компаний.FASB говорит, что публично торгуемые компании не должны амортизировать гудвил, хотя частные компании и некоммерческие организации могут сделать это.

Стоимость гудвила может быть снижена в какой-то момент, если по какой-либо причине приобретенная компания будет признана менее ценной, чем первоначально ожидалось, — это называется обесценением. Но в целом компания теперь имеет более крупную базу активов, а это означает, что соотношение между EBIT и EBITDA существенно не изменится.

Что вам нужно и зачем?

Если у компании высокие процентные расходы, она может предпочесть выделить операционную рентабельность компании, а не ее чистую прибыль, и поэтому выберет EBIT в качестве ключевого показателя эффективности.

Однако, если причиной высоких процентных расходов является то, что компания профинансировала крупномасштабные капитальные вложения за счет долга, она может предпочесть использовать EBITDA, поскольку амортизационные отчисления, вероятно, снизят EBIT.

Многие менеджеры могут предпочесть выделять EBITDA, а не EBIT, если между ними существует большая разница, что может иметь место, если компания оплатила активы наличными. Однако некоторые инвесторы опасаются EBITDA. Уоррен Баффет, например, сказал, что его слишком часто используют для «украшения» финансовой отчетности.

Однако некоторые инвесторы опасаются EBITDA. Уоррен Баффет, например, сказал, что его слишком часто используют для «украшения» финансовой отчетности.

Использование программного обеспечения для бухгалтерского учета для измерения EBIT и EBITDA

EBIT и EBITDA широко используются для измерения и сравнения прибыльности предприятий.Они могут быть полезны для демонстрации способности компании получать прибыль от своей основной деятельности после устранения влияния процентных выплат на задолженность, налоги и — в случае EBITDA — капитальные затраты. Однако ни EBIT, ни EBITDA не являются показателями, утвержденными GAAP, поэтому компании, которые должны соблюдать GAAP, должны использовать их вместе с утвержденными показателями. Некоторые инвесторы крайне настороженно относятся к EBITDA, поскольку считают, что это может дать неточное представление о финансовом состоянии компании.

Программное обеспечение Cloud для бухгалтерского учета может помочь вам отслеживать эти и другие финансовые показатели и составлять отчеты по ним. Имея доступ в режиме реального времени ко всем своим финансовым данным, вы можете быть в курсе того, что происходит в вашем бизнесе, независимо от того, находитесь ли вы в офисе или работаете удаленно. Таким образом, у вас всегда будет максимально полное и точное представление, чтобы вы могли принимать наилучшие стратегические решения для своего бизнеса.

Имея доступ в режиме реального времени ко всем своим финансовым данным, вы можете быть в курсе того, что происходит в вашем бизнесе, независимо от того, находитесь ли вы в офисе или работаете удаленно. Таким образом, у вас всегда будет максимально полное и точное представление, чтобы вы могли принимать наилучшие стратегические решения для своего бизнеса.

В чем разница между EBIT и EBITDA?

Для анализа прибыльности компании доступно несколько показателей. EBIT и EBITDA — две из этих метрик, и, хотя они имеют сходство, различия в их расчетах могут привести к разным результатам.

EBIT

Прибыль до уплаты процентов и налогов (EBIT) — это чистая прибыль компании до вычета расходов по налогу на прибыль и процентных расходов. EBIT используется для анализа эффективности основной деятельности компании без налоговых расходов и затрат на структуру капитала, влияющих на прибыль.

Для расчета EBIT используется следующая формула:

EBIT знак равно NI + IE + TE куда: NI = Чистая прибыль IE = процентные расходы TE = Расходы по налогам \ begin {align} & \ text {EBIT} = \ text {NI + IE + TE} \\ & \ textbf {где:} \\ & \ text {NI = чистый доход} \\ & \ text {IE = процент расходы} \\ & \ text {TE = Налоговые расходы} \\ \ end {выровнены} EBIT = NI + IE + TE, где: NI = чистый доход; IE = процентные расходы; TE = расходы по налогу.

Поскольку чистая прибыль не включает процентные расходы и расходы по налогам, их необходимо снова добавить для расчета EBIT.

EBIT часто называют операционным доходом, поскольку они не включают в свои расчеты налоги и процентные расходы. Однако бывают случаи, когда операционная прибыль может отличаться от EBIT.

EBT

Прибыль до налогообложения (EBT) отражает операционную прибыль, полученную до учета налогов, в то время как EBIT не включает как налоги, так и процентные платежи. EBT рассчитывается путем вычитания чистой прибыли и добавления налогов для расчета прибыли компании.

Удалив налоговые обязательства, инвесторы могут использовать EBT для оценки операционных показателей фирмы после исключения переменной, находящейся вне ее контроля. В Соединенных Штатах это наиболее полезно для сравнения компаний, у которых могут быть разные налоги штата или федеральные налоги. EBT и EBIT похожи друг на друга и отличаются только включением процентных расходов.

EBITDA

EBITDA или прибыль до вычета процентов, налогов, износа и амортизации — еще один широко используемый показатель для измерения финансовых показателей компании и потенциальной прибыли проекта.

EBITDA не включает налоги и процентные расходы по долгу, а также амортизационные расходы. В результате EBITDA отражает прибыльность операционных показателей компании до вычетов на капитальные активы, процентов и налогов.

EBITDA может быть рассчитана путем вычитания чистой прибыли и добавления процентов, налогов, износа и амортизации, посредством чего:

EBITDA знак равно НП + Я + Т + Д + А куда: NP = Чистая прибыль I = Интерес T = налоги D = Амортизация A = Амортизация \ begin {align} & \ text {EBITDA} = \ text {NP + I + T + D + A} \\ & \ textbf {где:} \\ & \ text {NP = Чистая прибыль} \\ & \ text {I = Проценты} \\ & \ text {T = Налоги} \\ & \ text {D = Амортизация} \\ & \ text {A = Амортизация} \\ \ end {Выровнено} EBITDA = NP + I + T + D + A, где: NP = чистая прибыль I = проценты T = налоги D = амортизация A = амортизация

Сравнение EBIT и EBITDA

Ниже представлена часть отчета о прибылях и убытках JC Penney по состоянию на 5 мая 2018 г.

EBIT Джей Си Пенни:

- Чистая прибыль составила убыток в размере 78 миллионов долларов, выделенных синим цветом.

- Расходы по процентам составили 78 миллионов долларов, а расходы по налогам — это кредит в размере 1 миллиона долларов, выделенный зеленым цветом.

- EBIT составила — 1 миллион долларов за период или — 78 миллионов долларов (чистая прибыль) — 1 миллион долларов (налоги) + 78 миллионов долларов (проценты).

- Поскольку изначально налог на прибыль представлял собой выгоду в размере 1 млн долларов, признанную как увеличение чистой прибыли, он вычитается при расчете EBIT.

EBITDA JC Penney также рассчитывается с использованием чистой прибыли:

- Чистая прибыль составила -78 миллионов долларов, выделена синим цветом.

- Амортизация составила 141 миллион долларов, выделена красным.

- Чистые процентные расходы составили 78 миллионов долларов, а налоги — + 1 миллион долларов, выделены зеленым цветом.

EBITDA

EBITDA - составила 140 миллионов долларов или -78 миллионов долларов + 141 миллион долларов — 1 миллион долларов + 78 миллионов долларов (чистая процентная ставка).

- Опять же, налог на прибыль изначально был кредитом в размере 1 млн долларов, поэтому мы вычли его обратно для расчета EBITDA.

Из приведенного выше примера видно, что EBIT в размере — 1 миллион долларов полностью отличается от показателя EBITDA в размере 140 миллионов долларов. Для JC Penney амортизация значительно увеличивает прибыль по EBITDA.

Анализ EBIT и EBITDA

И EBIT, и EBITDA исключают стоимость долгового финансирования и налогов, в то время как EBITDA делает еще один шаг, возвращая амортизационные расходы в прибыль компании.

Поскольку амортизация не отражается в EBITDA, когда две компании имеют разные суммы основных средств, EBITDA может быть лучшим показателем для сравнения операционных показателей. Компании с высоким уровнем основных средств будут иметь более высокую амортизацию и, следовательно, более низкую EBIT, чем компании с более низким уровнем основных средств. Показатель EBITDA полезен, потому что он обеспечивает сравнение результатов до яблок, до вычета амортизационных отчислений.

Компании с высоким уровнем основных средств будут иметь более высокую амортизацию и, следовательно, более низкую EBIT, чем компании с более низким уровнем основных средств. Показатель EBITDA полезен, потому что он обеспечивает сравнение результатов до яблок, до вычета амортизационных отчислений.

EBITDA также можно рассчитать, взяв операционный доход и добавив амортизационные отчисления.Обратите внимание, что каждая формула EBITDA может давать разные цифры прибыли. Разницу между двумя расчетами EBITDA можно объяснить продажей крупного оборудования или инвестиционной прибылью, но если это включение не указано явно, эта цифра может вводить в заблуждение.

Итог

EBIT и EBITDA являются важными показателями при анализе финансовых показателей компании. Различия в прибыльности в нашем примере показывают важность использования нескольких показателей в анализе.

EBIT против EBITDA — плюсы и минусы и важные различия, которые нужно знать

В чем разница между EBIT и EBITDA?

Разница между EBITEBIT GuideEBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж.а EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, износа и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры: Амортизация и амортизация Расходы на амортизацию Когда долгосрочный актив приобретается, он должен капитализироваться, а не списываться на расходы в том отчетном периоде, в котором он был приобретен.были добавлены обратно в прибыль EBITDA, но не поддержаны в EBIT. Это руководство по EBIT и EBITDA объяснит все, что вам нужно знать!

EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж.а EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, износа и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры: Амортизация и амортизация Расходы на амортизацию Когда долгосрочный актив приобретается, он должен капитализироваться, а не списываться на расходы в том отчетном периоде, в котором он был приобретен.были добавлены обратно в прибыль EBITDA, но не поддержаны в EBIT. Это руководство по EBIT и EBITDA объяснит все, что вам нужно знать!

EBIT означает: E arnings B efore I nterest и T осей.

EBITDA означает: E прибыль B до I процентов, T осей, D epreciation и A mortization.

Анализ EBIT

Как отмечалось выше, EBIT представляет собой прибыль (или чистый доход Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.Хотя это достигается через / прибыль, что одно и то же), к которым добавляются проценты и налоги. В отчете о прибылях и убытках можно легко рассчитать EBIT, начав с Прибыль до налогообложения (EBT) Прибыль до налогообложения или прибыль до налогообложения — это последний промежуточный итог в отчете о прибылях и убытках перед строкой чистой прибыли. EBT находится в строке, и к этой цифре прибавляются любые процентные расходы, которые компания могла понести.

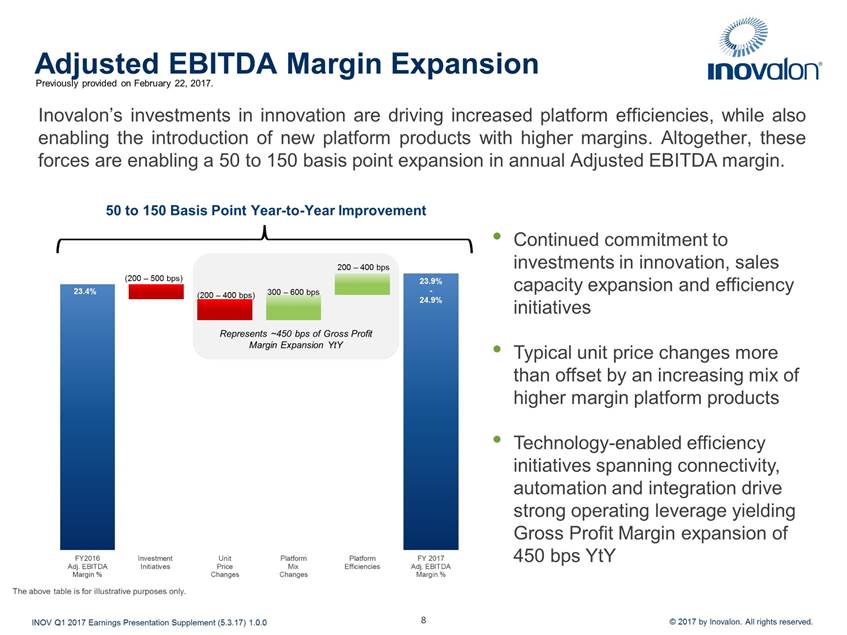

Анализ EBITDA

Чтобы прояснить это еще раз, EBITDA означает прибыль до вычета процентов, налогов, износа и амортизации. Дополнительное добавление амортизации и амортизации — единственное различие между EBIT и EBITDA.

Дополнительное добавление амортизации и амортизации — единственное различие между EBIT и EBITDA.

EBITDA может быть труднее рассчитать из отчета о прибылях и убытках Отчет о прибылях и убытках Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, который показывает их прибыль и убыток за определенный период времени. Прибыль или. Амортизация и амортизация могут быть включены в несколько мест в отчете о прибылях и убытках (в Себестоимость проданных товаров и как часть общих и административных SG & ASG&A включают все непроизводственные расходы, понесенные компанией в любой данный период.Он включает такие расходы, как аренда, реклама, маркетинговые расходы, например) и, следовательно, требует особого внимания.

Самый простой способ убедиться, что у вас есть полные значения износа и амортизации, — это проверить Отчет о движении денежных средств Отчет о движении денежных средств Отчет о движении денежных средств содержит информацию о том, сколько денежных средств компания сгенерировала и использовала в течение определенного периода, где они будут быть полностью разорванным.

Пример соотношения EBIT и EBITDA

Пример ниже показывает, как рассчитать EBIT и EBITDA в типичном отчете о прибылях и убытках.

Мы рассмотрим этот пример шаг за шагом, чтобы вы могли увидеть, как рассчитать каждый из этих показателей самостоятельно.

Для примера EBIT возьмем числа за 2019 год, начиная с прибыли, а затем добавим налоги и проценты.

Формула EBIT:

EBIT = 39 860 + 15 501 + 500 = 55 861

В примере EBITDA давайте продолжим использовать данные за 2019 год, а теперь возьмем все из примера EBIT и добавим еще 15003 Амортизация.

Формула EBITDA:

EBITDA = 39 860 + 15 501 + 500 + 15 003 = 70 864

Шаблон Excel

Загрузите бесплатный шаблон Excel CFI для сравнения расчетов EBITDA и EBIT. Попробуйте перестроить формулы и изменить числа, чтобы полностью понять различия.

Скачать бесплатный шаблон

Просто введите свое имя и адрес электронной почты в форму ниже, и вы можете скачать бесплатный шаблон прямо сейчас!

EBIT vs EBITDA Template

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Приведенный выше пример соотношения EBIT и EBITDA показывает, как можно рассчитать числа, начав с прибыли до налогообложения, а затем добавив соответствующие статьи в отчете о прибылях и убытках Отчет о прибылях и убытках Отчет о прибылях и убытках является одним из основных финансовых показателей компании. отчеты, показывающие их прибыль и убыток за определенный период времени.Прибыль или.

Когда использовать EBIT по сравнению с EBITDA

Существует много споров о том, какой показатель лучше, и есть веские аргументы по обе стороны забора.

Для компании или отрасли с относительно низкими капитальными затратами, необходимыми для поддержания своей деятельности, EBITDA может быть хорошим показателем денежного потока. Денежный поток. Денежный поток (CF) — это увеличение или уменьшение суммы денег, имеющихся у предприятия, учреждения или отдельного лица. .В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF.

Однако для компаний в таких капиталоемких отраслях, как нефтегазовая, горнодобывающая и инфраструктурная, EBITDA является почти бессмысленным показателем. Требуемый значительный объем капитальных затрат означает, что EBITDA и денежный поток часто очень сильно расходятся. В таком случае EBIT может быть более подходящим, поскольку амортизация отражает часть прошлых капитальных затрат.

Чтобы узнать больше по этой теме, мы обрисовали в общих чертах, почему Уоррен Баффет не любит использовать EBITDA Уоррен Баффет — EBITDA Уоррен Баффет, как известно, не любит EBITDA. Известно, что Уоррен Баффет сказал: «Считает ли руководство, что зубная фея платит за капитальные затраты?». Как он выразился: «Считают ли люди, что Зубная фея платит за капитальные затраты?»

Амортизация по сравнению с капитальными затратами

Амортизация не совсем соответствует капитальным затратам, но является аналогичной и представляет собой сглаженную версию таких расходов с течением времени.

Люди, которые предпочитают использовать EBIT, объясняют, что со временем амортизация Амортизационные расходы Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде, в котором он был приобретен. и капитальные затраты необходимы для ведения бизнеса, поэтому имеет смысл посмотреть на прибыль после амортизации.

С другой стороны, капитальные затраты могут быть очень неоднородными, а иногда и произвольными (т.е. деньги тратятся на рост, а не на поддержание бизнеса).

Люди, которые предпочитают использовать EBITDA, считают капитальные затраты в значительной степени дискреционными и поэтому считают, что их следует исключить.

Влияние на оценку

Капиталоемкие отрасли будут торговать с очень низким EV / EBITDA Множественный коэффициент EBITDA Мультипликатор EBITDA — это финансовый коэффициент, который сравнивает стоимость предприятия компании с ее годовой EBITDA. Этот коэффициент используется для определения стоимости компании и сравнения ее со стоимостью других аналогичных предприятий.Мультипликатор EBITDA компании представляет собой нормализованный коэффициент для различий в структуре капитала, мультипликаторы, потому что их расходы на амортизацию и требования к капиталу очень высоки. Это означает, что они могут быть «ловушкой ценности» для неподготовленного глаза (т.е. они кажутся недооцененными, но на самом деле таковыми не являются).

Мультипликатор EBIT всегда будет выше, чем мультипликатор EBITDA, и может быть более подходящим для сравнения компаний из разных отраслей.

Главное — знать свою отрасль и знать, какие показатели используются чаще всего и подходят для нее.

Для истинного анализа внутренней стоимости, например, при финансовом моделировании, EBITDA даже не актуальна, поскольку мы полностью полагаемся на безрычажный свободный денежный поток для оценки бизнеса.

Дополнительные ресурсы CFI

Мы надеемся, что вышеизложенное помогло пролить некоторый свет на основные различия между EBIT и EBITDA. CFI является официальным поставщиком услуг по финансовому моделированию и оценке (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести необходимую уверенность в своих финансах. карьера.Запишитесь сегодня! сертификация. Если вы хотите продолжить изучение тем, которые помогут продвинуться по карьерной лестнице, мы предлагаем следующий набор бесплатных ресурсов: Ресурсы по корпоративным финансам Бесплатные ресурсы для продвижения по карьерной лестнице в сфере корпоративных финансов. Библиотека ресурсов CFI включает шаблоны Excel, подготовку к собеседованию, технические знания, моделирование, которые, как мы считаем, будут для вас чрезвычайно ценными.

- мультипликаторы EV / EBITDA Типы оценочных мультипликаторов В финансовом анализе используется множество типов оценочных мультипликаторов.Их можно разделить на мультипликаторы собственного капитала и мультипликаторы стоимости предприятия.

- Сравнительный анализ компанииСравнительный анализ компании Это руководство показывает вам пошаговые инструкции по построению сопоставимого анализа компании («Компоненты») и включает бесплатный шаблон и множество примеров.

- Руководство по финансовому моделированиюЧто такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать.

- Бесплатные курсы по бухгалтерскому учету Бесплатные курсы по финансам

EBIT vs.EBITDA: в чем разница?

Независимо от того, являетесь ли вы финансовым профессионалом или просто заинтересованным акционером, вы, вероятно, раньше сталкивались с сокращениями «EBIT» и «EBITDA».

Оба этих аналитических показателя — способ измерения прибыли фирмы. Хотя они схожи, они существенно различаются и в конечном итоге измеряют две разные формы дохода. Вот что вам нужно знать о соотношении EBIT и EBITDA, если в ежеквартальном отчете упоминается одно из этих условий бухгалтерского учета.

Что такое EBIT?EBIT — это прибыль до вычета процентов и налогов и используется для измерения операционной прибыли фирмы.

Чтобы рассчитать EBIT, посмотрите отчет о прибылях и убытках фирмы. Вы должны взять общий доход (то есть все деньги, которые приносит фирма), а затем удалить все операционные расходы фирмы. Сюда входят такие статьи расходов, как стоимость товаров и продукции, заработная плата, аренда и связанные с ними накладные расходы, а также износ и амортизация.

Другой способ подумать об этом — рассчитать чистую прибыль фирмы, а затем добавить обратно процентные платежи и налоговые платежи. То, что у вас осталось, представляет собой операционную прибыль фирмы. Другими словами, общая выручка уменьшилась из-за затрат на то, чтобы оставаться в бизнесе.

Обратите внимание, что некоторые аналитики будут использовать другой подход, называемый EBT. Это прибыль до налогообложения. Хотя он используется в основном для тех же целей, что и EBIT, он представляет собой операционную прибыль фирмы после учета расходов, не зависящих от фирмы.

Этот аналитический подход рассматривает проценты как операционные расходы, потому что фирма добровольно взяла их на себя в ходе ведения бизнеса. Это делает его репрезентативным с точки зрения корпоративного поведения, суждений и неотъемлемых расходов.

Зачем нужно рассчитывать EBIT?Эта формула позволяет оценить эффективность бизнеса по его основной модели. По сути, насколько здоровы финансы этой компании в вакууме, где мы рассматриваем только бизнес-операции и ничего больше?

Ценность модели EBIT заключается в том, что аналитики учитывают налоги и финансирование сторонних расходов.Безусловно, эти категории имеют решающее значение, поскольку ни одна компания не может оставаться в бизнесе, если она не может платить налоги или выплачивать проценты по долгу. Однако, если рассматривать только чистую прибыль компании, налоги и проценты могут исказить рыночные показатели. Особенно здоровая финансовая или налоговая среда может заставить плохо управляемую компанию выглядеть хорошо, в то время как тяжелое налоговое бремя или плохо выбранная схема долга могут поставить прочную фирму в затруднительное положение.

Например, рассмотрим в остальном здоровую фирму, которая недавно провела массовый выкуп собственных акций с использованием заемных средств.В то время как отчет фирмы о доходах после выплаты процентов может показать, что компания изо всех сил пытается остаться в бизнесе, потенциальный покупатель может взглянуть на данные EBIT и увидеть компанию с прочными фундаментальными показателями и неправильно управляемой долговой нагрузкой, которая нуждается в рефинансировании.

Рассматривая чистую прибыль только в этом операционном контексте, аналитик может получить представление о том, насколько хорошо фирма ведет свой бизнес, до того, как поток капитала, кредитные структуры и государственный долг повлияют на результат.

Что такое EBITDA?EBITDA — это прибыль до вычета процентов, налогов, износа и амортизации.Это способ измерения денежного потока бизнеса.

Чтобы рассчитать EBITDA бизнеса, посмотрите отчет о прибылях и убытках фирмы. Вы должны взять общий доход, а затем учесть все операционные денежные затраты фирмы. Сюда входят такие категории, как стоимость товаров и производства, заработная плата и льготы, а также аренда и накладные расходы.

То, что у вас осталось, — это общее представление о денежном потоке фирмы от операционной деятельности. Другими словами, общий доход уменьшается на деньги, которые фирма активно тратит, чтобы оставаться в бизнесе.

Зачем нужно рассчитывать EBITDA?Обратите внимание, что, в отличие от EBIT, при расчете этого показателя мы не производили корректировку на износ и амортизацию. Это связано с тем, что ни одна из этих цифр не отражает фактических денежных затрат фирмы. Они представляют собой актуарное представление стоимости, потерянной по мере старения оборудования и имущества, убытков, которые не связаны с фактическими расходами фирмы.

Например, ваша фирма купила компьютер год назад за 1200 долларов.Сегодня он может стоить всего 800 долларов. Это означает, что фирма стоит на 400 долларов меньше, чем год назад, потому что общая сумма ее собственности и холдингов снизилась в цене, но на самом деле она не потратила этих денег.

Использование EBITDA позволяет аналитику оценить чистый денежный поток компании. Это дает представление о рабочем состоянии фирмы без абстрактного учета потерь. Это также дает аналитику представление о вероятной силе фирмы с точки зрения операций с большими объемами денежных средств, таких как расширение, реинвестирование и управление долгом.

Однако аналитикам и инвесторам следует быть осторожными при использовании EBITDA. Хотя денежный поток является ценным показателем будущих результатов деятельности фирмы, износ и амортизация не являются гипотетическими убытками. Они представляют собой истинное ухудшение со временем. Инвесторы, которые не учитывают это должным образом при анализе результатов деятельности компании, могут оказаться застигнутыми врасплох, когда компания не может эффективно заимствовать или преобразовать вложения капитала в наличные, когда денежный поток прерывается для крупномасштабных закупок или когда производительность ухудшается. из-за старения оборудования.

Основные различия между EBIT и EBITDAВаш анализ EBIT покажет вам, насколько хорошо компания может выполнять свою работу, в то время как ваш анализ EBITDA позволит оценить, какие возможности расходования денежных средств у этой компании могут быть.

EBITDA особенно полезен в случае компаний с очень большими капитальными вложениями. В этих случаях износ и амортизация могут сделать операционный бюджет компании гораздо менее здоровым, чем он есть на самом деле, даже до такой степени, что демонстрируются операционные убытки, несмотря на стабильный денежный поток.

Важно отметить, однако, что и EBIT, и EBITDA используются для получения выводов и оценочного анализа. Ни одна из метрик не утверждена GAAP и как таковая не является частью отчета о доходах или движении денежных средств фирмы.

ИтогПринципиальное различие между EBIT и EBITDA состоит в том, что EBITDA возвращается за счет износа и амортизации, а EBIT — нет. Это переводится в EBIT с учетом приблизительной суммы полученного дохода компании и в EBITDA, дающую представление об общем денежном потоке компании.Каждый расчет служит определенной цели, но оба в конечном итоге важны при анализе финансовых показателей компании.

Советы по инвестированию в компанию- Если у вас есть какие-либо сомнения или вопросы, вам может быть полезно поговорить с финансовым консультантом, прежде чем делать решительный шаг. Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Прежде чем вкладывать с трудом заработанные деньги в компанию, вам нужно провести небольшое исследование. И EBIT, и EBITDA являются показателями здоровья компании. Еще один полезный инструмент для оценки публичной компании — это отношение долга к собственному капиталу. Этот расчет описывает долги компании (другими словами, обязательства компании), разделенные на акционерный капитал (активы и стоимость компании).Высокое отношение долга к доходу может указывать на рискованное вложение.

Фото: © iStock.com / NicoElNino, © iStock.com / lovelyday12, © iStock.com / stnazkul

Эрик Рид Эрик Рид — внештатный журналист, специализирующийся на экономике, политике и глобальных проблемах, с существенным освещением финансов и личных финансов. Он принимал участие в таких изданиях, как The Street, CNBC, Glassdoor и Consumer Reports. Работа Эрика сосредоточена на влиянии абстрактных вопросов на человека с упором на аналитическую журналистику, которая помогает читателям более полно понять свой мир и свои деньги.Он делал репортажи из более чем дюжины стран, включая Сан-Паулу, Бразилия; Пномпень, Камбоджа; и Афины, Греция. Бывший адвокат, до того как стать журналистом, Эрик работал в судебных процессах по ценным бумагам и судебной защите по уголовным делам, на общественных началах занимался вопросами торговли людьми. Он окончил юридический факультет Мичиганского университета, и его можно встретить в любую субботу осенью, подбадривая его «Росомахи».EBIT vs EBITDA | Основные отличия | Примеры