Коэффициенты и показатели платежеспособности

Коэффициент платежеспособности – это показатель, который оценивает возможность компании оплачивать свои обязательства. Пренебрежение платежеспособностью – как собственной, так и контрагента – может дорого обойтись в ближайшем будущем, и привести к нарушению условий контрактов, задержкам оплаты, кассовым разрывам и угрозе банкротства. Читайте, как рассчитать и контролировать показатели платежеспособности.

В этой статье вы узнаете:

Что такое платежеспособность

В бытовом понимании платежеспособность — это наличие у предприятия возможности и желания оплачивать свои обязательства (как кредиты и займы, так и оплату перед поставщиками) вовремя и в полном объеме. Однако у финансового директора более комплексное понимание этого термина: можно говорить о способности обслуживать текущие платежи без задержек, можно говорить о способности взять кредит и погашать его из текущих и прогнозируемых расходов, а можно говорить о способности погасить все долги или возможность взять новые кредиты, используя все имеющиеся активы.

Оценка платежеспособности также должна учитывать ряд других важных параметров деятельности компании – рентабельность, структуру пассивов, абсолютные показатели денежных потоков (прогнозных и в ретроспективе), оборачиваемость запасов, кредиторской и дебиторской задолженности фирмы, так как они оказывают прямое влияние на способность обслуживать и в итоге закрыть все обязательства бизнеса.

Скачайте и возьмите в работу:

Коэффициент общей платежеспособности

Платежеспособность в узком смысле слова оценивает соответствующий коэффициент. Формула показателя платежеспособности:

где Копл – коэффициент платежеспособности;

СА – совокупные активы;

П1 – наиболее срочные пассивы;

П2 – Краткосрочные пассивы;

П3 – Долгосрочные обязательства.

П1, П2 и П3 – принятая для целей финансового анализа группировка обязательств, сумма этих трех элементов соответствует полной сумме реально существующей задолженности перед кредиторами, заемщиками и поставщиками у компании. Данная сумма не включает доходы будущих периодов и оценочные обязательства, которые, однако, учитываются в балансе как пассивы.

Экономический смысл общего показателя платежеспособности

Коэффициент дает нам информацию о том, насколько активы покрывают своей стоимостью размер обязательств, хватит ли их для погашения кредитов, займов и на то, чтобы расплатиться с государством и поставщиками.

Нормативное значение общего показателя платежеспособности

Нормативное значение для показателя – >1. То есть активов должно с избытком хватать на погашение всех обязательств.

Коэффициент общей платежеспособности: формула по балансу

Данный коэффициент в отдельных источниках называют коэффициентом общей платежеспособности, что соответствует его сути. Соответственно в терминологии и кодировке бухгалтерского учета Российской Федерации формула коэффициенте платежеспособности по балансу будет выглядеть так:

Коэффициент общей платежеспособности = Стр. 1100 + Стр. 120 Форма 1 / (Стр. 1520 Форма 1 + Стр. 1510 Форма 1 + Стр. 1550 Форма 1 + Стр. 1400 Форма 1).

Как управлять платежеспособностью компании

Смотрите, по каким показателям контролировать платежеспособность компании и что предпринять, чтобы ее повысить. Рекомендации пригодятся как компаниям, находящимся в стабильном финансовом положении, так и тем, кто испытывает недостаток в деньгах.

Управлять платежеспособностью

Коэффициент платежеспособности

Существует другой критерий платежеспособности, в литературе также называемый коэффициентом платежеспособности, но построенный немного иначе – в числителе у него не совокупные активы, а собственный капитал.

Экономический смысл

Он показывает, какая часть пассивов компании профинансирована из капитала собственников и, соответственно, пропорцию между собственными средствами и заемными в валюте баланса.

Формула расчета коэффициента платежеспособности

Кпл = СК/ ((П1) + (П2) + (П3)),

где Кпл – коэффициент платежеспособности;

СК – собственный капитал организации;

П1 – наиболее срочные пассивы;

П2 – Краткосрочные пассивы;

П3 – Долгосрочные обязательства.

Чем выше значение коэффициента, тем меньше компания зависит от заимствований, то есть тем большей долей активов она может распоряжаться без оглядки на текущие обязательства.

Коэффициент платежеспособности: формула по балансу

В кодировке статей баланса в Российском бухгалтерском учете формула коэффициента будет выглядеть так:

Коэффициент платежеспособности = Стр.1300 Форма 1 / (Стр.1520 Форма 1 + Стр.1510 Форма 1 + Стр.1550 Форма 1 + Стр.1400 Форма 1).

Нормативное значение

Пример расчета

Возьмем для примера упрощенный баланс условной компании «Первая платежеспособная компания» (табл. 1).

Таблица 1. Упрощенный баланс

|

Актив |

Пассив |

||||

|

Внеоборотные активы |

Код строки |

Капитал и резервы |

Код строки |

||

|

Нематериальные активы |

1110 |

1320 |

Уставный капитал |

1310 |

528 |

|

Основные средства |

1150 |

792 |

Нераспределенная прибыль (см. подробнее здесь) |

1370 |

396 |

|

Долгосрочные обязательства |

|||||

|

Кредит (коммерческая ипотека) |

1410 |

1320 |

|||

|

Оборотные активы |

Краткосрочные обязательства |

||||

Запасы |

1210 |

528 |

Краткосрочный кредит |

1520 |

924 |

|

Дебиторская задолженность |

1230 |

396 |

Кредиторская задолженность |

|

|

|

Денежные средства |

1250 |

396 |

|||

|

Баланс |

3432 |

Баланс |

|

||

Рассчитаем значение коэффициентов платежеспособности в таблице 2.

Таблица 2. Расчет

|

Показатели платежеспособности: |

Нормативное значение: |

||

|

Копл |

1,37 |

>1 |

|

|

Кпл |

0,37 |

0,5–0,7 |

Анализ полученных значений дает противоречивый результат – коэффициент общей платежеспособности выше единицы и это значит, что активов с избытком хватает на покрытие всех обязательств, но при этом второй показатель платежеспособности показывает, что доля пассивов, финансируемая из собственных средств мала для нормальной ситуации с платежеспособностью. Дело в том, что активы при всем желании срочно продать за полную стоимость с целью выплатить кредиты никогда не получится, следует оценить активы с учетом дисконта, который может составлять до 60% от полной стоимости.

Таблица 3. Скорректированный показатель платежеспособности

|

Скорректированный показатель платежеспособности |

Нормативное значение: |

||

|

Копл |

0,55 |

>1 |

Как видим ситуация изменилась, и оба коэффициента гармонизировались и дают одинаковый результат – у компании могут быть проблемы с платежеспособностью. Однако из вертикального анализа баланса мы видим, что большую часть (почти 53%) задолженности составляют долгосрочные пассивы и поэтому вероятность дефолта по долгам серьезно ниже, чем при 100% финансировании из краткосрочных источников. На оценку платежеспособности также могут повлиять оборачиваемость дебиторки и запасов, так как они составляют значительную часть активов, и если оборачиваемость быстрая – возможно не следует применять к ним такой большой дисконт.

Коэффициенты должны анализироваться в динамике и в сравнении с отраслевыми значениями или конкурентами – чтобы повысить качество анализа.

В зарубежной практике в качестве меры платежеспособности используются финансовый рычаг, отношение задолженность к собственному капиталу (debt-to-equity ratio, DTE ratio) и коэффициент покрытия процентов.

Три формы платежеспособности

В понятие платежеспособности компании органично вплетается понимание срочности обязательств и ликвидности имеющихся активов.

Как известно обязательства бывают долгосрочные и краткосрочные. Задача краткосрочных обязательств – финансирование на срок не более года возникающих или ожидаемых кассовых разрывов, обеспечение непрерывности работы бизнеса. Погашение краткосрочных обязательств, производится из текущих поступлений от операций и имеющихся остатков на счетах. Для погашения подобных кредитов и займов при нормальной финансовой ситуации не используются остатки сырья и готовой продукции на складах, долгосрочные депозиты, вложения в финансовые активы, и тем более оборудование, здания и сооружения.

Напротив, реализуя задачу развития бизнеса и роста стоимости, прибегают к долгосрочным заимствованиям в значительно более крупных размерах и в этом случае в расчет погашения идут прогнозные поступления от реализации планов. Такие прогнозы всегда грешат по отношению к реальности, и ошибка в большинстве случаев в не в пользу плановых значений. Поэтому, во избежание рисков, кредиторы рассчитывают в случае полной или частичной неудачи проекта на погашение кредита из менее доступных, но все же принадлежащих заемщику источников – долгосрочные депозиты, финансовые вложения, и так далее вплоть до недвижимости.

Это несколько спорная позиция, но термин платежеспособность в общеупотребимом смысле слова покрывает несколько специфических финансовых показателей:

- Кредитоспособность: возможность полностью и в срок погашать свои долговые обязательства, в первую очередь за счет краткосрочных и среднесрочных активов;

- Ликвидность: способность обслуживать краткосрочные обязательства из наиболее ликвидных средств предприяти

www.fd.ru

Формула платежеспособности и примеры

Сущность платежеспособности

Любая компания при ведении расчетов с контрагентами использует финансовые средства, также они используются в процессе приобретения сырья и материалов, оплате по кредитам, при покупке производственных фондов. Движение денежных средств способно оказать прямое влияние на процесс производства, поэтому все компании подвергают денежные потоки анализу для того, что бы продуктивней осуществлять планирование и прогнозирование эффективных вариантов развития предпринимательской деятельности. Самым популярным показателем в этой сфере является платежеспособность.

Формула платежеспособности способствует определению эффективность деятельности любой фирмы.

Виды задолженности

Для более лучшего понимания формулы платежеспособности, рассмотрим виды задолженности организаций в соответствии с временным характером:

- Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей: чистого капитала компании, отношения заемного и собственного капитала, графика погашения задолженности, покрытия процентов и др.

- Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула платежеспособности

Формула платёжеспособности в общем виде выглядит таким образом:

КП = СА / (Зкр + Здолг)

Здесь КП – платежеспособность предприятия,

СА – стоимость активов,

Зкр – краткосрочная задолженность,

Здолг – долгосрочная задолженность.

Формула платежеспособности (восстановления)

Также рассмотрим формулу восстановления платежеспособности, представленную в следующем виде:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп – показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В этом равенстве цифра 6 означает временной промежуток полгода (6 месяцев) — период потери платежеспособности.

Показательтекущей ликвидности (ТЛ) для этой формулы рассчитывается отношением стоимости текущих активов компаниик краткосрочной задолженности:

ТЛ = СОА / КО

Здесь СОА – стоимость оборотных активов,

КО – краткосрочные обязательства.

Примеры решения задач

ru.solverbook.com

Формула коэффициента платежеспособности

Понятие коэффициента платежеспособности

Любое предприятие веет расчеты с контрагентами, используя денежные средства при покупке сырья и материалов, оплате кредитов, приобретении фондов. Движение денежных средств оказывает прямое воздействие на весь производственный процесс компании. По этой причине все предприятия проводят анализ денежных потоков с целью планирования и прогнозирования наиболее успешных вариантов развития своего бизнеса. Одним из самых эффективных инструментов в этой сфере является показатель платежеспособности.

Формула коэффициента платежеспособности помогает выяснить эффективность деятельности любой компании.

Виды задолженности

Для лучшего понимания формулы коэффициента платежеспособности необходимо рассмотреть задолженность предприятия, которая в соответствии с временным характером может быть двух видов. Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей:

- Чистый капитал компании,

- Отношение заемных и собственных средств,

- Графики погашения задолженности,

- Покрытие процентов и др.

Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула коэффициента платежеспособности

При расчете коэффициента платежеспособности применяют следующую формулу:

Кпл = СА / (Зкр + Здолг)

Здесь К пл – показатель платежеспособности,

СА – сумма активов предприятия,

Зкр – сумма краткосрочной задолженности,

Здолг – сумма долгосрочной задолженности.

Формула восстановления платежеспособности

Также следует рассмотреть формулу восстановления платежеспособности, которая выглядит следующим образом:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп– показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В данной формуле цифра 6 отражает период шесть месяцев (период потери платежеспособности).

Для определения показателя текущей ликвидности (ТЛ) нужно рассчитать отношение суммы текущих активов ккраткосрочной задолженности предприятия:

ТЛ = ОА / КО

Здесь ОА – сумма оборотных активов,

КО – сумма краткосрочных обязательств.

Примеры решения задач

ru.solverbook.com

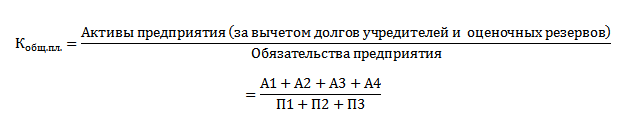

Общий показатель платежеспособности. Формула, инструкция

В статье мы расскажем об общем показателе платежеспособности предприятия. Данный финансовый показатель был предложен профессором А.Д. Шереметом для общей диагностики уровня финансовой устойчивости компании или оценке бизнес-плана.

В общем виде это деление суммы различных видов активов на различные пассивы. Формула расчета данного показателя следующая.

|  |

где:

А1 – наиболее ликвидные активы (денежные средства в банке и кассе предприятия, краткосрочные ценные бумаги),

А2 – быстро реализуемые активы (дебиторская задолженность, депозиты),

А3 – медленно реализуемые активы (готовая продукция, незавершенное производство, сырье и материалы),

А4 – трудно реализуемые активы (здания, земля, оборудование, транспортные средства),

П1 – срочные обязательства (кредиторская задолженность),

П2 – краткосрочные пассивы (краткосрочные кредиты и займы),

П3 – долгосрочные пассивы (долгосрочные кредиты и займы, аренда).

Нормативное значение для коэффициента общей платежеспособности >2. Данное неравенство будет выполнено только тогда, когда предприятие финансируется за счет собственных источников финансирования как минимум н 50%. По словам Шеремета основным фактором, который определяет общую платежеспособность у предприятия является наличие у предприятия собственного капитала (см. →коэффициент общей ликвидности).

Общий показатель платежеспособности предприятия определяет степень покрытия всех обязательств у предприятия ее активами и способность предприятия на долгосрочное функционирование, более подробно про показатели платежеспособности читайте в статье: “Показатели платежеспособности предприятия. 6 формул расчета“.

Резюме

В статье мы рассмотрели формулу показателя общей платежеспособности, который позволяет определить ликвидность бизнеса. Норматив у показателя >2. Важно отметить, что слишком большие значения показателя будут говорит о неэффективном управлении и наличии неиспользуемых собственных средств.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Коэффициент платежеспособности — Answr

Показатель платежеспособности компании, отражающий ее способность погасить свои все свои обязательства.

Для определения платежеспособности необходимо найти отношение собственного капитала предприятия к заемному. Для акционерного общества — это отношение всего акционерного капитала к активам (собственным средствам) компании. Таким образом, он характеризует долю вложенных владельцем компании средств от ее общего капитала.

Для определения платежеспособности необходимо найти отношение собственного капитала предприятия к заемному. Для акционерного общества — это отношение всего акционерного капитала к активам (собственным средствам) компании. Таким образом, он характеризует долю вложенных владельцем компании средств от ее общего капитала.

Виды детерминантов платежеспособности

Для характеристики платежеспособности предприятия существует несколько коэффициентов. Рассмотрим их более подробно.

- Коэффициент общей платежеспособности — демонстрирует способность фирмы покрывать все ее обязательства за счет всех ее средств. Под всеми обязательствами предприятия подразумеваются все ее долги. Расчет производится по следующей формуле:

КОП = Все активы / (Текущие + долгосрочные обязательства)

Рекомендуется, чтобы данное значение было больше 2.

- Коэффициент ликвидности (или текущей платежеспособности) — характеризует возможность предприятия покрывать все свои заемные средства с помощью оборотных активов. Для определения данного коэффициента используется следующая формула:

КЛ = Оборотные активы / краткосрочные обязательства

Как и в прошлом случае, оптимальное значение должно быть больше 2. Однако, чем оно выше, тем больше уверенность заемщиков в сохранности своих средств.

- Коэффициент собственной обеспеченности — данный показатель демонстрирует обеспеченность предприятия собственным капиталом как гарантию его финансовой устойчивости. Формула:

КСО = Собственный капитал / оборотные активы

Рекомендуется, чтобы значение данного коэффициента превышало 0,1 и чем оно больше, тем больше гарантий стабильности предприятия.

- Коэффициент потери платежеспособности — помогает заемщикам минимизировать риски, показывая, насколько быстро предприятие может утратить свою способность погасить перед ними обязательства. Формула для расчета данного коэффициента следующая:

КПП = (КЛ (на конец периода) + (норма платежеспособности / отчетный период − КЛ (на начало периода)) / 2

Превышение данным коэффициентом 1 означает отсутствие рисков по погашению обязательств.

Таким образом, при привлечении предприятием внешнего финансирования для расширения бизнеса крайне важно учитывать платежеспособность компании или ее способность погасить долги. Были рассмотрены базовые коэффициенты, показывающие платежеспособность компании. Учет данных коэффициентов необходим как заемщикам для удостоверения в сохранности их средств, так и самой компании для минимизации рисков банкротства.

answr.pro

Расчет и анализ коэффициентов ликвидности

Рассмотрим основные формулы и примеры расчета коэффициентов ликвидности. Эти показатели помогают оценить способность предприятия своевременно и в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность или текущая платежеспособность – одна из важнейших характеристик финансового состояния компании, которая определяет возможность своевременно оплачивать счета и фактически является одним из показателей банкротства. Поэтому результаты анализа финансовых коэффициентов ликвидности важны с точки зрения как внутренних, так и внешних пользователей информации о компании.

Расчет коэффициентов ликвидности

Для оценки ликвидности предназначены всем известные коэффициенты ликвидности общей, среднесрочной (промежуточной) и абсолютной (мгновенной) ликвидности.

Так как величина оборотных активов и краткосрочных обязательств быстро меняется, то коэффициенты порой отражают устаревшие данные. При их интерпретации следует учитывать данную особенность. См. как сделать анализ ликвидности по строкам баланса.

Коэффициент общей ликвидности

Коэффициент общей ликвидности характеризует способность предприятия выполнять краткосрочные обязательства за счет всех текущих активов. Классически он рассчитывается как отношение оборотных активов (текущих активов) и краткосрочных обязательств (текущих пассивов) компании.

Все показатели, используемые в расчетах, должны относиться к одной и той же отчетной дате.

Читайте также:

Читайте также:

Коэффициент абсолютной ликвидности

Коэффициент абсолютной (мгновенной) ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений, т.е. за счет наиболее ликвидной части активов.

Здесь денежные средства – денежные средства по данным баланса; КФВ – краткосрочные финансовые вложения по данным баланса.

Еще по теме:

Еще по теме:

Коэффициент среднесрочной (промежуточной) ликвидности

Коэффициент среднесрочной (промежуточной) ликвидности характеризует способность предприятия выполнять краткосрочные обязательства за счет текущих активов, обладающих средней степенью ликвидности.

При расчете показателя основным вопросом является разделение текущих активов на ликвидную и низколиквидную части. Этот вопрос в каждом конкретном случае требует отдельного исследования, так как к ликвидной части активов безоговорочно можно отнести лишь денежные средства. В классическом варианте расчетов коэффициента под наиболее ликвидной частью текущих активов понимаются денежные средства, краткосрочные финансовые вложения и непросроченная дебиторская задолженность до 12 месяцев.

Здесь ДЗдо12мес – дебиторская задолженность до 12 месяцев по данным баланса.

Коэффициент покрытия среднедневных платежей денежными средствами

При расчете показателей ликвидности предприятия возникает меньше затруднений, чем при их интерпретации. Например, управленческая интерпретация показателя абсолютной ликвидности в дробном выражении (0,05 или 0,2) затруднительна. Как оценить, является полученное значение оптимальным, приемлемым или критическим для компании? Для получения более четкой картины относительно состояния абсолютной ликвидности компании можно рассчитать модификацию коэффициента абсолютной ликвидности — коэффициент покрытия среднедневных платежей денежными средствами. Смысл такого расчета в том, чтобы определить, какое количество «дней платежей» покрывают имеющиеся у компании денежные средства.

Первый шаг расчета – определение суммы среднедневных платежей, осуществляемых организацией. Источником информации о величине среднедневных платежей может быть отчет о прибылях и убытках (форма № 2), а точнее, сумма значений по позициям данного отчета «Себестоимость реализации продукции», «Коммерческие расходы», «Управленческие расходы». Из этой суммы необходимо вычесть такие неденежные платежи, как амортизация. Подобная рекомендация приводится в зарубежной литературе. Однако напрямую использовать ее применительно к российским предприятиям затруднительно. Во-первых, российские предприятия нередко имеют значительные объемы запасов материалов и готовой продукции на складе. В связи с этим величина реальных платежей, связанных с осуществлением производственного процесса, может быть много больше, чем отраженная в форме № 2 себестоимость реализованной продукции.

Таким образом, для определения среднедневных оттоков денежных средств можно использовать информацию о себестоимости реализованной продукции (за вычетом амортизации), но с учетом изменений по статьям баланса «Производственные запасы», «Незавершенное производство» и «Готовая продукция», а также с учетом налоговых платежей за период.

Корректным является учет как положительных (увеличение), так и отрицательных (сокращение) приростов запасов, незавершенного производства и готовой продукции.

Таким образом, расчет среднедневных платежей по текущей производственной деятельности на основании данных бухгалтерской отчетности (баланса, отчета о прибылях) может быть осуществлен следующим образом:

Денежные платежи за период = (Себестоимость реализованной продукции + Управленческие расходы + Коммерческие расходы) за период – Амортизационные отчисления за период + Налог на прибыль за период + Прирост запасов материалов, незавершенного производства, готовой продукции за период.

Отметим, что для проведения расчета необходимо, чтобы информация формы № 2 была представлена за период (не нарастающим итогом) и все показатели, используемые в расчетах, относились к одному и тому же периоду времени.

Для более точного расчета среднедневных платежей, кроме информации о затратах на производство и реализацию продукции, можно учесть инвестиционные вложения за период, расходы на содержание социальной сферы и прочие затраты периода. Однако необходимо соблюдать принцип разумной достаточности – в расчетах рекомендуется учитывать только «весомые для расчетного счета» выплаты.

Можно создавать индивидуальные модификации формулы расчета среднедневных платежей. Например, из величины затрат на реализованную продукцию можно не исключать амортизационные отчисления. Таким образом можно компенсировать часть прочих платежей, которые необходимо включить в расчет (например, налоги или платежи по социальной сфере). Общая сумма уплачиваемых за период налогов напрямую не выделена в форме № 2, поэтому можно ограничиться налогом на прибыль (выделен в форме № 2).

Для определения величины среднедневных платежей необходимо общие денежные платежи за период разделить на продолжительность анализируемого периода в днях (Инт).

Для определения того, какое количество «дней платежей» покрывает имеющаяся у предприятия наличность, необходимо остаток денежных средств по балансу разделить на величину среднедневных платежей.

При расчете коэффициента покрытия среднедневных платежей денежными средствами может возникнуть справедливое замечание: остаток денежных средств по балансу может не вполне точно характеризовать объем денежных средств, которым предприятие располагало в течение анализируемого периода. Например, незадолго до отчетной даты (даты, отраженной в балансе) могли быть осуществлены крупные платежи, в связи с этим остаток денежных средств по балансу незначителен. Возможна обратная ситуация: в течение анализируемого периода остаток денежных средств у предприятия был недостаточным, но незадолго до отчетной даты заказчиком был погашен долг, в связи с этим сумма денежных средств на расчетном счете предприятия увеличилась. Отметим, что и классический показатель абсолютной ликвидности, и ликвидность в днях платежей основываются на данных, отраженных в балансе. В связи с этим погрешность обоих коэффициентов одинакова.

Полученные значения ликвидности в днях платежей более информативны, чем дробные значения коэффициента ликвидности, и позволяют более точно оценить ситуацию с абсолютной ликвидностью. Например, руководитель предприятия, имеющего стабильные условия расчетов с поставщиками и покупателями, производящего серийную продукцию, считает приемлемым коэффициент покрытия среднедневных платежей денежными средствами 10 –15 дней, т.е. остаток денежных средств, покрывающий 15 дней усредненных платежей. При этом коэффициент абсолютной ликвидности может составлять 0,08, т.е. быть ниже значения, рекомендуемого в западной практике анализа с помощью финансовых коэффициентов.

Анализ коэффициентов

В западной практике финансового анализа для оценки ликвидности компании используется сравнительный метод, при котором расчетные значения коэффициентов сравниваются со среднеотраслевыми. Несмотря на то что оптимальные значения коэффициентов для определенной отрасли и определенного предприятия уникальны, в качестве ориентира нередко используются следующие значения:

- для коэффициента общей ликвидности – по международным стандартам этот коэффициент должен находиться в диапазоне от 1 до 2;

- для коэффициента абсолютной ликвидности – в России для этого коэффициента принято значение 0,20 ^0,25; в других странах его значение не регламентируется;

- для коэффициента промежуточной ликвидности – по международным стандартам значение коэффициента быстрой ликвидности должно быть больше 1; в России его рекомендуемое значение лежит в диапазоне 0,7-0,8.

В России пока не существует обновляемой статистической базы оптимальных значений показателей ликвидности компаний различных сфер деятельности. Поэтому в российской практике при оценке ликвидности рекомендуется:

- обращать внимание на динамику изменения коэффициентов;

- определять значения коэффициентов, достаточных (приемлемых) для данной конкретной компании.

Можно предложить несколько вариантов расчета допустимого значения коэффициента общей ликвидности. Расчет показателя, допустимого для данного предприятия, базируется на правиле менеджмента, в соответствии с которым за счет собственного капитала были профинансированы наименее ликвидные текущие активы.

Алгоритм расчета достаточного коэффициента ликвидности

1. Определение наименее ликвидных оборотных активов. Как отмечалось выше, целесообразно выделять наименее ликвидные активы индивидуально для компании, однако можно воспользоваться утверждением

Наименее ликвидные оборотные активы, которые должны быть профинансированы за счет собственных средств = Материальные запасы + Незавершенное производство.

2. Определение поступлений от покупателей, имеющихся к сроку погашения обязательств перед кредиторами:

Здесь ДЗ —средняя величина дебиторской задолженности;

ОбКЗ — период оборота кредиторской задолженности;

ОбДЗ — период оборота дебиторской задолженности.

3. Определение суммы средств, необходимой для обеспечения бесперебойных платежей поставщикам:

Выбирается максимальное значение между значением формулы и нулем.

4. Определение достаточной величины чистого оборотного капитала:

5. Определение допустимой величины краткосрочных обязательств:

КОдопустимые = Оборотные активыфактические – ЧОКдостаточный

6. Определение достаточного коэффициента общей ликвидности:

Допустимые значения коэффициента общей ликвидности необходимо сравнить с его фактическими значениями, на основании чего можно сделать вывод о достаточности или недостаточности уровня общей ликвидности организации.

Пример расчета достаточной величины коэффициента общей ликвидности

У компании, баланс которой представлен в табл. 1, на три первые отчетные даты наблюдается активный рост коэффициента общей ликвидности, а также существенное превышение (в 1,75 раза) фактической величины коэффициента над минимально необходимым уровнем.

В последнем отчетном периоде наблюдается заметное снижение коэффициента общей ликвидности – с 2,28 до 1,18. Однако абсолютная величина 1,18 не опустилась ниже минимально допустимого уровня 1,16 (опустилась до минимально необходимого уровня). Таким образом, даже двукратное сокращение коэффициента общей ликвидности не означает потерю ликвидности и возникновение критической ситуации. Безусловно, снижение коэффициента общей ликвидности должно обращать на себя внимание и быть отмечено, но положение компании даже в такой ситуации можно признать приемлемым.

Таблица 1. Расчет достаточной величины коэффициента общей ликвидности

| Наименование позиций | 01.01.13 | Отчетные даты 01.01.14 01.01.15 | 01.01.16 | ||

|---|---|---|---|---|---|

| Баланс | |||||

| Незавершенное производство | 1 227 | 1 809 | 3 082 | 4 | 502 |

| Запасы сырья и материалов | 8 251 | 9 969 | 26 093 | 32 | 999 |

| Готовая продукция и товары | 1 916 | 9919 | 19 584 | 37 | 308 |

| Дебиторская задолженность | 5 400 | 14 546 | 58 917 | 187 | 930 |

| Денежные средства | 732 | 775 | 17 351 | 7 | 201 |

| Прочие текущие активы | |||||

www.fd.ru

Анализ платежеспособности предприятия

В финансах платежеспособность означает степень, в которой текущие активы субъекта хозяйствования превышают его текущие обязательства. Платежеспособность также может быть определена как способность бизнеса собирать свои долгосрочные фиксированные расходы в дополнение к достижению долгосрочного роста и расширения. Лучший уровень платежеспособности компании указывает на ее финансовую устойчивость. Когда компания неплатежеспособна, это означает, что она больше не может функционировать и находится на грани банкротства.

Концепция платежеспособности

Платежеспособность – это способность компании выполнять свои долгосрочные долги и финансовые обязательства. Платежеспособность необходима для того, чтобы оставаться в деятельности, поскольку она демонстрирует способность компании продолжать свою деятельность в обозримом будущем. Хотя компании также нужна ликвидность, чтобы процветать и погашать свои краткосрочные обязательства, такую краткосрочную ликвидность не следует путать с платежеспособностью.

Как себя проявляет платежеспособность?

Платежеспособность напрямую связана со способностью физического лица или предприятия оплачивать свои долгосрочные долги, включая любые связанные с ними проценты. Чтобы считаться платежеспособным, стоимость активов предприятия, будь то в отношении компании или физического лица, должна быть больше суммы его долговых обязательств. Различные математические вычисления выполняются для того, чтобы помочь определить платежеспособность бизнеса или человека.

Определенные события могут создать риск для платежеспособности предприятия. В случае бизнеса ожидаемое истечение срока действия патента может привести к риску платежеспособности, поскольку это позволит конкурентам производить данный продукт, что приведет к потере связанных с этим выплат роялти. Кроме того, изменения в некоторых нормативных актах, которые напрямую влияют на способность компании продолжать деловые операции, могут представлять дополнительный риск. Как юридические, так и физические лица могут столкнуться с проблемами платежеспособности в случае вынесения крупного судебного решения против них после судебного разбирательства.

Платежеспособность и ликвидность: соотношения понятий

Хотя платежеспособность отражает способность компании выполнять долгосрочные обязательства, ликвидность отражает способность компании выполнять свои краткосрочные обязательства. Для того, чтобы фонды считались ликвидными, они должны быть либо немедленно доступны, либо легко конвертироваться в используемые фонды. Наличные считаются самым ликвидным средством оплаты. Компания, которой не хватает ликвидности, может быть вынуждена объявить о банкротстве, даже если она платежеспособна, если она не может конвертировать свои активы в средства, которые можно использовать для выполнения финансовых обязательств.

Ликвидность – это способность компании оплачивать краткосрочные обязательства, а платежеспособность – ее способность выполнять свои долгосрочные обязательства. Ликвидность также относится к способности бизнеса быстро продавать активы для привлечения денежных средств.

Компания может иметь высокую ликвидность, но не платежеспособность, или высокую платежеспособность, но низкую ликвидность. Для функционирования на рынке важны как ликвидность, так и платежеспособность.

Сильно платежеспособная компания с проблемой ликвидности – проблемой с наличностью – обычно может получить деньги, одолжив ее. Банки более склонны кредитовать клиентов, которые являются платежеспособными.

Компания может быть неплатежеспособной, но имеет ликвидность. Это происходит, если у нее достаточно денежных средств для погашения текущих или краткосрочных долгов, однако все ее активы стоят меньше, чем общая сумма задолженности.

Бизнес может решить проблему несостоятельности, особенно если у него есть ликвидность. Для этого он должен сократить расходы, чтобы увеличить денежный поток. В итоге у него должно быть больше активов, чем долгов – или он может уменьшить долги, ведя переговоры с кредиторами, чтобы уменьшить общую сумму задолженности.

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности является ключевым показателем, используемым для измерения способности предприятия выполнять свои долговые обязательства, и часто используется потенциальными кредиторами бизнеса. Коэффициент платежеспособности показывает, достаточен ли денежный поток компании для удовлетворения ее краткосрочных и долгосрочных обязательств. Чем ниже коэффициент платежеспособности компании, тем выше вероятность того, что она не выполнит свои долговые обязательства.

Формула для коэффициента платежеспособности выглядит так:

где КП – коэффициент платежеспособности;

ОА – общая сумма активов, т.р.;

ОО – общая сумма обязательств, т.р.

Общие активы включают все запасы. Большее число указывает на большую платежеспособность. Например, компания с коэффициентом платежеспособности 1,2 является платежеспособной, а компания с коэффициентом платежеспособности 0,9 технически несостоятельна.

Коэффициент платежеспособности рассчитывается путем деления чистого операционного дохода компании после налогообложения на ее совокупные долговые обязательства. Чистый доход после налогообложения получается путем добавления неденежных расходов, таких как амортизация, к чистой прибыли. Эти цифры взяты из отчета о прибылях и убытках компании. Краткосрочные и долгосрочные обязательства находятся на балансе компании.

Как общее практическое правило, коэффициент платежеспособности выше 20% считается финансово обоснованным. Однако коэффициенты платежеспособности варьируются от отрасли к отрасли. Следовательно, коэффициент платежеспособности компании следует сравнивать с конкурентами в той же отрасли, а не рассматривать отдельно. Приветствуется его рост в динамике за 2-3 года.

О чем говорит значение коэффициента платежеспособности?

Коэффициент платежеспособности является одним из многих показателей, используемых для определения того, может ли компания оставаться платежеспособной.

Коэффициент платежеспособности представляет собой комплексную меру платежеспособности, поскольку он измеряет фактический денежный поток фирмы, а не чистый доход путем добавления амортизации и других неденежных расходов для оценки способности компании оставаться на плаву. Он измеряет этот объем денежных потоков по всем обязательствам, а не только по краткосрочным долгам. Таким образом, коэффициент платежеспособности оценивает долгосрочное состояние компании, оценивая ее способность к погашению по ее долгосрочному долгу и процентам по этому долгу.

Ограничения при использовании коэффициента платежеспособности

Компания может иметь низкую сумму долга, но если ее методы управления денежными средствами являются плохими, а кредиторская задолженность в результате возрастает, то ее платежеспособность может быть не такой прочной.

Алгоритм определения платежеспособности

Последовательность анализа:

- Рассчитать общие активы и суммарные обязательства компании. Общая сумма обязательств затем делится на общую сумму активов. Это соотношение называется отношением долга к совокупным активам, которое оценивает сумму активов компании, финансируемых кредиторами. Это долги, которые обязательно должны быть возвращены из денежных резервов компании в определенное время. Более высокий процент долгового финансирования представляет более рискованную компанию.

- Рассчитать сумму денежных средств и найти текущие обязательства как минимум за два года. Эти денежные средства от текущей деятельности затем делятся на средние текущие обязательства. Это число также отражает способность компании зарабатывать достаточно денег, чтобы в долгосрочной перспективе покрыть свои долги и другие обязательства.

- Суммировать чистый доход компании, налоговые и процентные расходы в целом, а затем разделить эту сумму на процентные расходы. Это раскрывает соотношение времени и процентного дохода, количественную оценку способности компании выплачивать проценты в срок.

- Вычесть капитальные затраты и денежные дивиденды из денежных средств от текущей деятельности. Это метод определения суммы свободного денежного потока компании. Свободный денежный поток – это количественная оценка суммы денежных средств, которыми обладает компания, Он позволяет осуществлять инвестиции, выплаты по долгам и общую ликвидность.

Коэффициентный анализ платежеспособности

Коэффициенты платежеспособности – это коэффициенты, которые рассчитываются для оценки финансового положения организации с точки зрения долгосрочной платежеспособности. Эти коэффициенты измеряют способность фирмы выполнять свои долгосрочные обязательства и тщательно отслеживаются инвесторами, чтобы понять и оценить способность бизнеса выполнять свои долгосрочные обязательства и помочь им в принятии решений для долгосрочного вложения своих средств в бизнес.

Соответственно, коэффициенты платежеспособности рассчитываются для оценки финансового положения, чтобы определить, является ли предприятие финансово устойчивым для выполнения своих долгосрочных обязательств.

Коэффициенты платежеспособности анализируют способность бизнеса погасить свой долгосрочный долг.

Ниже приведен список важных коэффициентов платежеспособности.

Индикатор 1: Соотношение долгосрочного долга и капитала

Эта формула коэффициента платежеспособности направлена на то, чтобы определить объем долгосрочных долговых обязательств, взятых на себя по отношению к акционерному капиталу. Она помогает найти рычаги воздействия на бизнес. Здесь долгосрочный долг включает долгосрочные кредиты, т.е. долговые обязательства, взятые у финансовых учреждений, а собственный капитал означает фонды акционеров, т.е. акционерный капитал и резервы в форме нераспределенной прибыли. Коэффициент также помогает определить, насколько объем долгосрочных долговых обязательств увеличился по сравнению с его вкладом в акционерный капитал.

Формула индикатора:

где С – соотношение долгосрочного долга к собственному капиталу;

ДД – долгосрочный долг, т.р.;

СК – общий собственный капитал, т.р.

Индикатор 2: Соотношение общего долга к собственному капиталу

Эта формула коэффициента платежеспособности предназначена для определения суммы общего долга (который включает в себя как краткосрочный, так и долгосрочный долг), который предприятие взяло на себя в отношении капитала, и помогает найти общий леверидж бизнеса. Коэффициент помогает определить, сколько бизнеса финансируется за счет долга по сравнению с вкладом в акции. Чем выше соотношение, тем выше леверидж и выше риск в связи с тяжелым долговым обязательством (в виде процентов и основных платежей) со стороны бизнеса.

Формула выглядит так:

где СД – соотношение общего долга к собственному капиталу;

ОД – общий долг, т.р.;

СК – общий собственный капитал, т.р.

Индикатор 3: Коэффициент задолженности

Этот коэффициент предназначен для определения доли общих активов компании (которая включает в себя как текущие активы, так и внеоборотные активы), которые финансируются за счет долга, и помогает оценить общий леверидж бизнеса. Чем выше коэффициент, тем выше леверидж и выше финансовый риск в связи с тяжелым долговым обязательством.

Формула расчета:

где КЗ – коэффициент задолженности;

ОЗ – общая задолженность, т.р.

ОА – общая сумма активов, т.р.

Индикатор 4: Коэффициент собственности.

Данный коэффициент устанавливает связь между средствами акционеров и совокупными активами бизнеса. Он указывает, в какой степени средства акционеров были инвестированы в активы бизнеса. Чем выше коэффициент, тем меньше рычаг и сравнительно меньше финансовый риск со стороны бизнеса. И наоборот, его можно рассчитать, взяв обратное соотношение финансовых рычагов.

Формула расчета:

где КС – коэффициент собственности;

ОК – общий капитал, т.р.

ОА – общие активы, т.р.

Пример анализа коэффициентов платежеспособности

Пример № 1. Для исследования платежеспособности компании следует провести аналитику ряда коэффициентов, отраженных в таблице ниже.

Анализ платежеспособности ООО «Феникс» в 2016-2018гг

| № п/п | Показатель | Расчет | 2016 год | 2017 год | 2018 год | Абсолютное отклонение (2018/2016) |

| 1 | Собственный капитал, т.р. | П4 | 10 | 10 | 10 | 0 |

| 2 | Наиболее срочные пассивы, т.р. | П1 | 0 | 120 | 35 | 35 |

| 3 | Краткосрочные пассивы, т.р. | П2 | 250 | 240 | 390 | 140 |

| 4 | Долгосрочные пассивы, т.р. | П3 | 0 | 0 | 0 | 0 |

| 5 | Внеобротные активы, т.р. | – | 250 | 360 | 425 | 175 |

| 6 | Выручка, т.р. | – | 3936 | 3892 | 2660 | -1276 |

| 7 | Число месяцев периода, мес. | – | 12 | 12 | 12 | 0 |

| 8 | Краткосрочные займы, т.р. | – | 0 | 0 | 0 | 0 |

| 9 | Оборотные активы, т.р. | – | 10 | 10 | 10 | 0 |

| Расчетные показатели | ||||||

| 10 | Коэффициент платежеспособности | стр.1/(стр.2+стр.3+стр.4) | 0,040 | 0,028 | 0,024 | -0,016 |

| 11 | Коэффициент собственной платежеспособности | (стр.1-стр.5)/стр.3 | -0,960 | -1,458 | -1,064 | -0,104 |

| 12 | Общая степень платежеспособности | (стр.4+стр.3)/(стр.6/стр.7) | 0,762 | 0,740 | 1,759 | 0,997 |

| 13 | Коэффициент задолженности по кредитам | (стр.4+стр.8)/(стр.6/стр.7) | 0,000 | 0,000 | 0,000 | 0,000 |

| 14 | Степень платежеспособности по текущим обязательствам | стр.3/(стр.6/стр.7) | 0,762 | 0,740 | 1,759 | 0,997 |

| 15 | Коэффициент покрытия текущих обязательств | стр.9/стр.3 | 0,040 | 0,042 | 0,026 | -0,014 |

| 16 | Доля собственного капитала в оборотных активах | (стр.1-стр.5)/стр.9 | -24,000 | -35,000 | -41,500 | -17,500 |

| 17 | Долгосрочная платежеспособность | стр.4/стр.1 | 0 | 0 | 0 | 0,000 |

По таблице можно сделать следующие выводы:

- наблюдается снижение коэффициента платежеспособности на 0,016, что является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- снижение коэффициента собственной платежеспособности на 0,104 является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- рост общей степени платежеспособности на 0,997;

- рост степени платежеспособности по текущим обязательствам на 0,997;

- снижение коэффициента покрытия текущих обязательств на 0,014;

- снижение доли собственного капитала в оборотных активах на 17,5.

Пример № 2. В таблице 13 представлено сравнение рассчитанных коэффициентов с нормативами.

Сравнение коэффициентов платежеспособности с нормативными значениями ООО «Феникс» в 2016-2018гг

| Индикатор | Норматив | 2016 год | 2017 год | 2018 год |

| Коэффициент платежеспособности | >0,5 | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения |

| Общая степень платежеспособности | >2 | низкая платежеспособность | низкая платежеспособность | низкая платежеспособность |

| Долгосрочная платежеспособность | <1 | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов |

| Степень платежеспособности по текущим обязательствам | <3 | предприятие считается платежеспособным | ||

| Коэффициент покрытия текущих обязательств | >2 | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства |

По результатам анализа платежеспособности компании можно сделать вывод о том, что она является низкой и не соответствует требуемым нормативам коэффициентов, что отрицательно характеризует финансовое состояние компании.

Ответы на часто задаваемые вопросы

Вопрос № 1. Что такое неплатежеспособная компания?

Ответ. Неплатежеспособная компания – это то, что происходит с компанией, когда она испытывает чрезвычайные трудности, пытаясь выполнить свои финансовые обязательства перед кредиторами.

Важно! Чтобы попытаться исправить ситуацию и предотвратить ее ухудшение, несостоятельная компания может согласиться на другие платежные соглашения с кредиторами. Неплатежеспособность предприятия может возникать из-за неадекватной обработки наличности, сокращения денежного потока или увеличения расходов.

Вопрос № 2. Каковы факторы неплатежеспособности?

Ответ. Существуют различные сценарии, способствующие несостоятельности в компании, такие как:

- использование ненадлежащего управления бухгалтерским учетом, которое может быть причиной создания недостаточного бюджета компании или неспособности следовать эффективному плану развития компании;

- рост затрат на оплату товаров или услуг, в результате которого клиенты покупают товары у другого поставщика для того, чтобы платить меньше, что, в свою очередь, способствует уменьшению денежного потока;

- потеря клиентов, которая приводит к потере дохода. Многие факторы могут способствовать потере клиентов, такие как: отсутствие обслуживания клиентов, неадекватные продукты или услуги, высокая стоимость продуктов и услуг, потеря интереса к продуктам или услугам и т. д;

- судебные иски, возбужденные клиентами, деловыми партнерами или поставщиками, которые могут привести к несостоятельности, когда компании приходится выплачивать значительные суммы денег за ущерб, что приводит к краху бизнеса;

- потерянный доход, когда товары или услуги не продвигаются или не прогрессируют, чтобы соответствовать потребностям их клиентов. Компании испытывают потерю дохода, когда их конкуренты предлагают своим клиентам более широкий и лучший выбор продуктов и услуг, а компания не может изменить свои продукты и услуги для удовлетворения растущих потребностей своих клиентов.

Подведем итоги. Платежеспособность – это способность компании выполнять свои долгосрочные долги и финансовые обязательства. Платежеспособность необходима для того, чтобы оставаться в бизнесе, поскольку она демонстрирует способность компании продолжать свою деятельность в обозримом будущем. Инвесторы могут использовать коэффициенты для анализа платежеспособности компании.

finzz.ru