Факторинг. Что это такое, какой бывает, история вопроса.

Факторинг – это инструмент финансирования дебиторской задолженности и покрытия рисков неплатежа со стороны покупателя при необходимости. Факторинг применяется компаниями, работающими на условиях отсрочки платежа. Сейчас факторинг популярен не только среди поставщиков, которым необходимо профинансировать дебиторскую задолженность, но и среди дебиторов, которые финансируют кредиторскую задолженность.

Немного истории

Развитие факторинга началось в XIV веке в Англии в текстильной отрасли.

Производства выбирали специальных

людей, посредников, знающих рынки сбыта (как правило удаленные от производства). Факторы не только

налаживали взаимоотношения с потенциальными покупателями, но и занимались инкассацией выручки.

Современные факторы (представители факторинговых компаний) не занимаются напрямую поиском и налаживанием

отношений с клиентами, но косвенно помогают в решении этого вопроса, поскольку обеспечивают доступ к

оперативному финансированию оборотного капитала и позволяют поддерживать ликвидность обеим сторонам

торговых отношений.

Однако активный рост рынка факторинга пришелся на конец XIX века, в США. Факторы выступали в роли посредников для немецких, английских, а также местных поставщиков текстиля. Факторинговые компании выступали гарантом оплаты всех товаров для поставщиков, и брали с них комиссию за риск неплатежа. Со временем, факторинговые компании начали самостоятельно выплачивать финансирование поставщикам.

В европейских странах Факторинговый рынок начал развиваться в 50-х годах XX

века вместе с ростом

популярности коммерческого кредитования. Многие покупатели все чаще видели возможности развития своего

бизнеса в использовании отсрочки платежа, тогда как поставщики испытывали нехватку оборотных средств и

зачастую не могли работать на условиях отсрочки. В этот момент факторинг стал не только спасением для

поставщиков – факторы выплачивали финансирование сразу после отгрузки товара, но и инструментом

повышения конкурентоспособности – покупатели выбирали в партнеры поставщиков, которые предоставляли

отсрочку платежа.

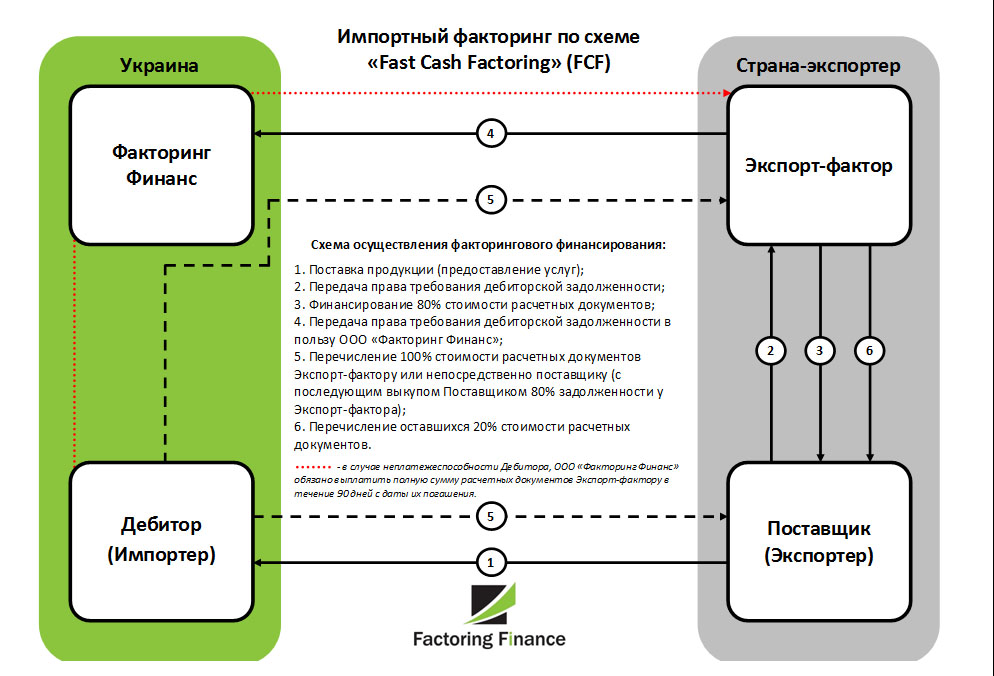

Примерно в это же время стал появляться спрос и на факторинговое финансирование международных поставок. Логичным продолжение развития рынка стала потребность в законодательной базе. Ключевым документом, который определяет сущность международного факторинга, стала Конвенция УНИДРУА «О международном факторинге».

В России первые попытки настройки факторинговых операций были предприняты в 1988 году, но их сущность существенно отличалась от классических международных стандартов. Поставщики уступали факторам переуступленную дебиторку, а факторы выплачивали целевое финансирование покупателям для расчета с поставщиками.

Первый регламент факторинговой деятельности появился в 1989 году, когда

вышло письмо Госбанка СССР №252

«О порядке осуществления операций по уступке поставщиками банку права получения платежа по платежным

требованиям за поставленные товары, выполненные работы и оказанные услуги».

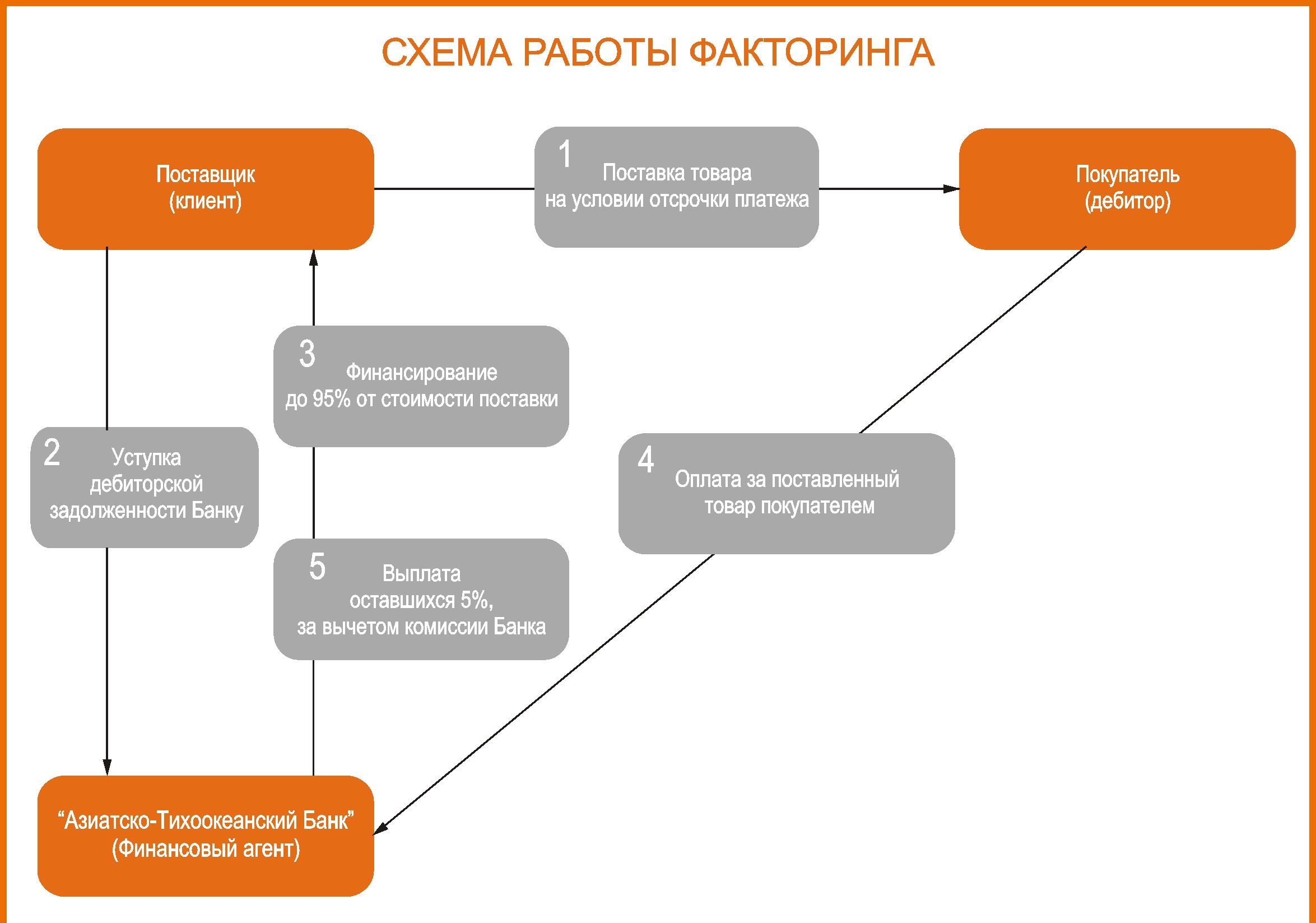

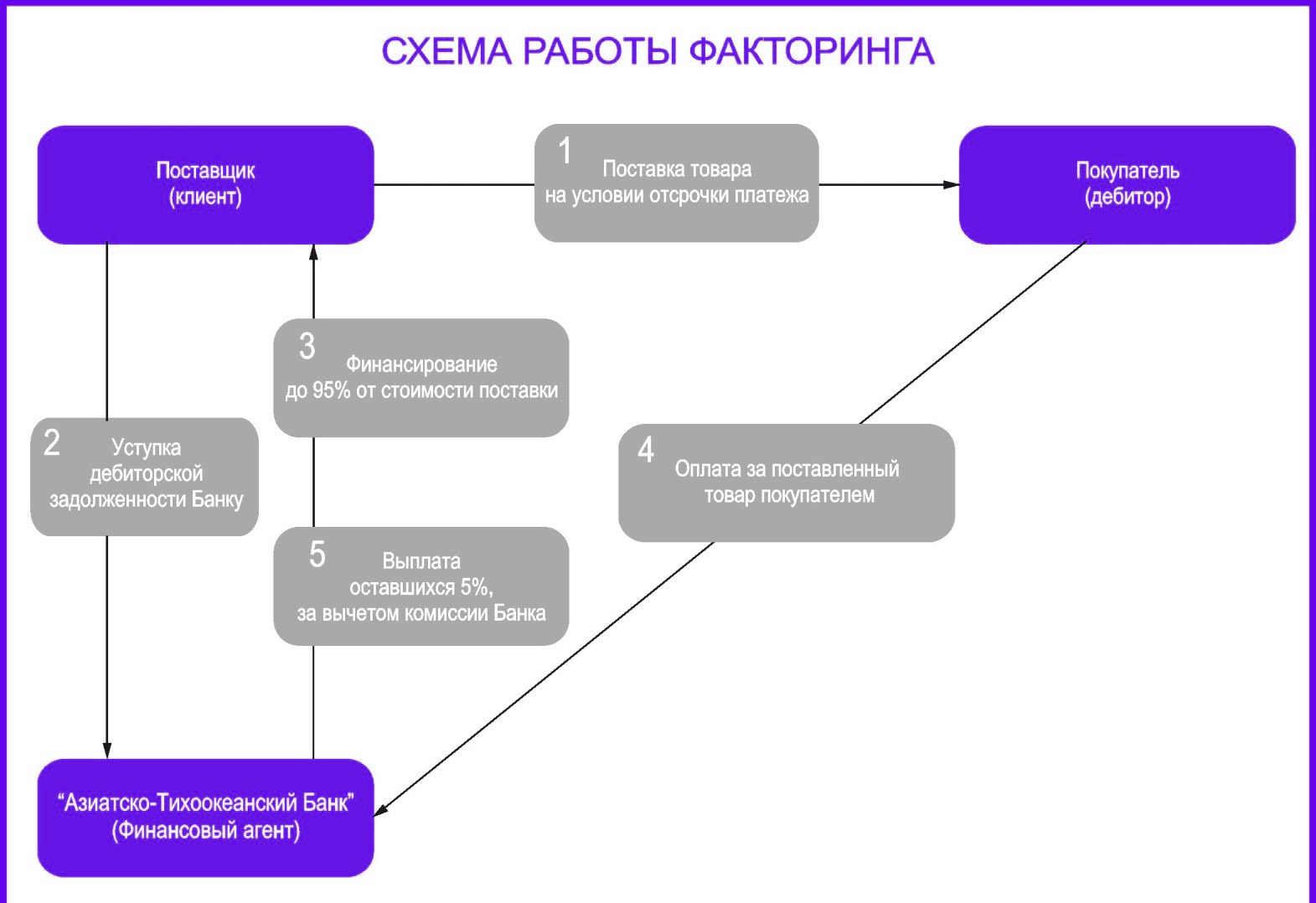

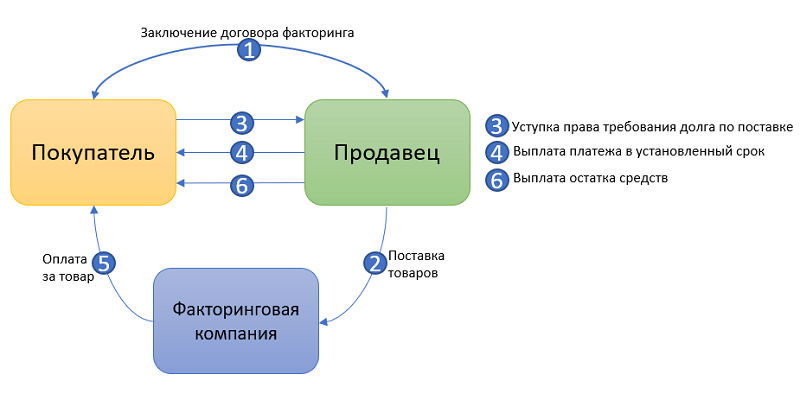

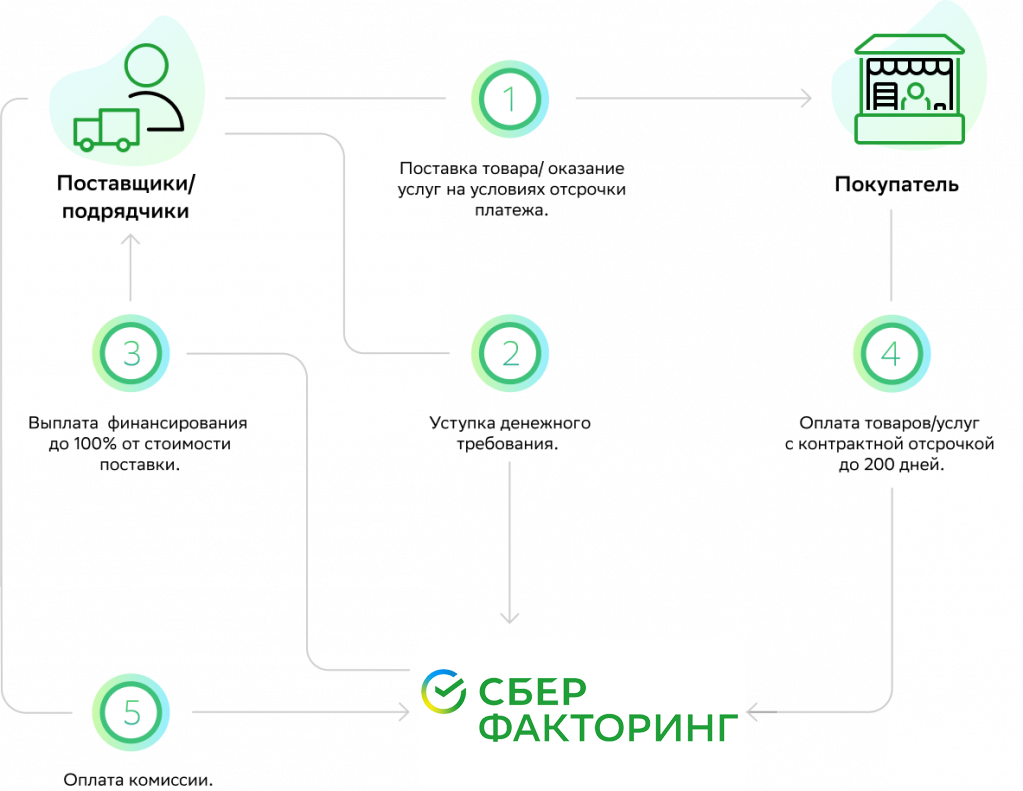

- Поставщик отгружает товар покупателю или оказывает услуги на условиях отсрочки платежа.

- Открытие Факторинг выплачивает поставщику финансирование до 95-100%

дебиторской задолженности по

переданным поставкам.

- Покупатель оплачивает 100% от суммы поставки на реквизиты Открытие Факторинг. Фактор перечисляет поставщику оставшиеся 5% от суммы ранее профинансированной поставки за вычетом комиссии за финансирование. Если изначально поставщику было выплачено 100% от суммы поставки, то Поставщик оплачивает факторинговую комиссию на основании выставленного счета.

Что такое факторинг простыми словами

Банк НФК (АО) Контакты: Адрес:

ул. Кожевническая, д. 14

115114

Москва,

Телефон:(495) 787-53-37,

Телефон:(495) 995-21-31,

Электронная почта: factoring@factoring.

Адрес2: ул. Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21 400050 г. Волгоград, Телефон:(8442) 43-44-00, Электронная почта: [email protected]

Адрес3: ул.Свободы, д. 73, офис 311 394018 Россия, г. Воронеж, Телефон:(473) 228-19-78, 228-19-79, Электронная почта: [email protected]

Адрес4:

ул. Хохрякова, 10, оф. 504-505

620014

Свердловская область, г. Екатеринбург,

Телефон:(343) 310-14-55,

Электронная почта: vya_va@factoring. ru

ru

Адрес5: ул. Рабочая, д. 2а, офис 29А (3952) 486 331 г. Иркутск, Телефон:(3952) 486 331, Электронная почта: [email protected]

Адрес6: ул. Декабристов, 85б, офис 409, 410 420034 г. Казань, Телефон:(843) 200-09-47, 200-10-35, Электронная почта: [email protected]

Адрес7: Ленинский пр., д. 30, офис 508 236006 г. Калининград, Телефон:(4012) 53-53-87, Электронная почта: [email protected]

Адрес8:

ул. Красная д. 152

г. Краснодар,

Телефон:(861) 226-42-52, 226-45-54,

Электронная почта: [email protected]

Красная д. 152

г. Краснодар,

Телефон:(861) 226-42-52, 226-45-54,

Электронная почта: [email protected]

Адрес9: ул. Алексеева, д. 49, офис 6-14. 660077 г. Красноярск, Телефон:(391) 200-28-20, Электронная почта: [email protected]

Адрес10: ул. Нижегородская, 24 603000 г. Нижний Новгород, Телефон:(831) 288-02-89, Электронная почта: [email protected]

Адрес11:

ул. Ленина, 52, офис 505

630004

г.

Адрес12: ул. Николая Островского, 59/1 614007 г. Пермь, Телефон:(342) 211-50-28, Электронная почта: [email protected]

Адрес13: ул. Красноармейская, д. 200, 8 этаж, оф. 803 344000 г. Ростов-на-Дону, Телефон:(863) 263-88-30, Электронная почта: [email protected]

Адрес14:

пр.К.Маркса, д.201 «Б» (бизнес-крепость «Башня»)

443080

г. Самара,

Телефон:(846)993-61-62, 993-61- 64, 993-61-63,

Электронная почта: hra_aa@factoring. ru

ru

Адрес15: ул. Восстания, 18, офисы 405-407 191014 Санкт-Петербург, Телефон:(812) 644-40-71, Электронная почта: [email protected]

Адрес16: ул.Танкистов, д.37, оф.304, 305 410019 г. Саратов, Телефон:(8452) 57-27-63, Электронная почта: [email protected]

Адрес17: ул. Крупской, д. 9, офис 727, 728, 729 450000 Республика Башкортостан, г. Уфа, Телефон:(347) 273-50-78, Электронная почта: [email protected]

Адрес18:

ул. К. Маркса, д.38, офис 319

454091

г. Челябинск,

Телефон:(351) 239-93-90, 239-93-91, 239-93-92,

Электронная почта: [email protected]

К. Маркса, д.38, офис 319

454091

г. Челябинск,

Телефон:(351) 239-93-90, 239-93-91, 239-93-92,

Электронная почта: [email protected]

Адрес19: ул. Республиканская, д.3, корпус 1, офис 404 150003 г. Ярославль, Телефон:(4852) 58-11-88, Электронная почта: [email protected]

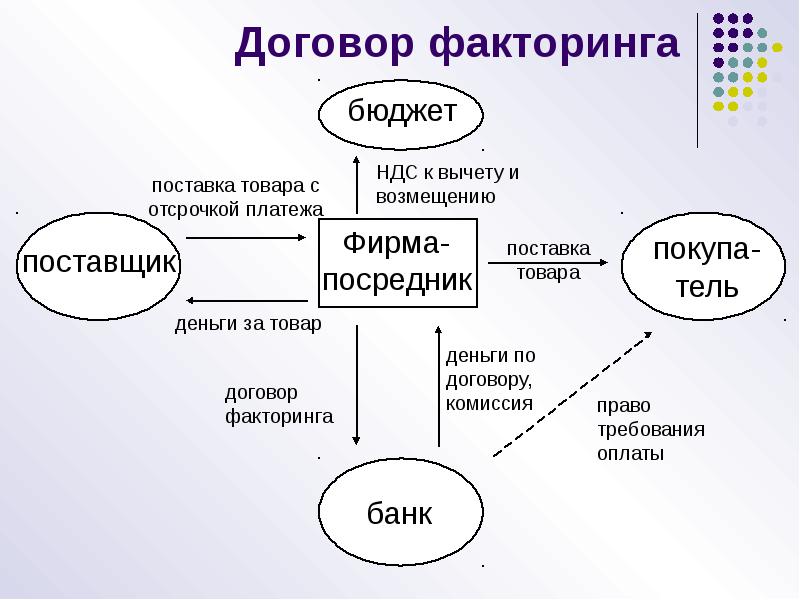

Что такое факторинг, о факторинге простыми словами, трехсторонний договор факторинга

Далеко не всегда имеющихся в компании средств хватает на то, чтобы своевременно исполнять обязательства, активно вести бизнес и развиваться. Если организация испытывает необходимость в дополнительных «вливаниях», ей на помощь приходит внешнее финансирование. Факторинг – это один из способов получить деньги извне и быстро пополнить оборотный капитал, решить стоящие перед бизнесом задачи.

Суть факторинга

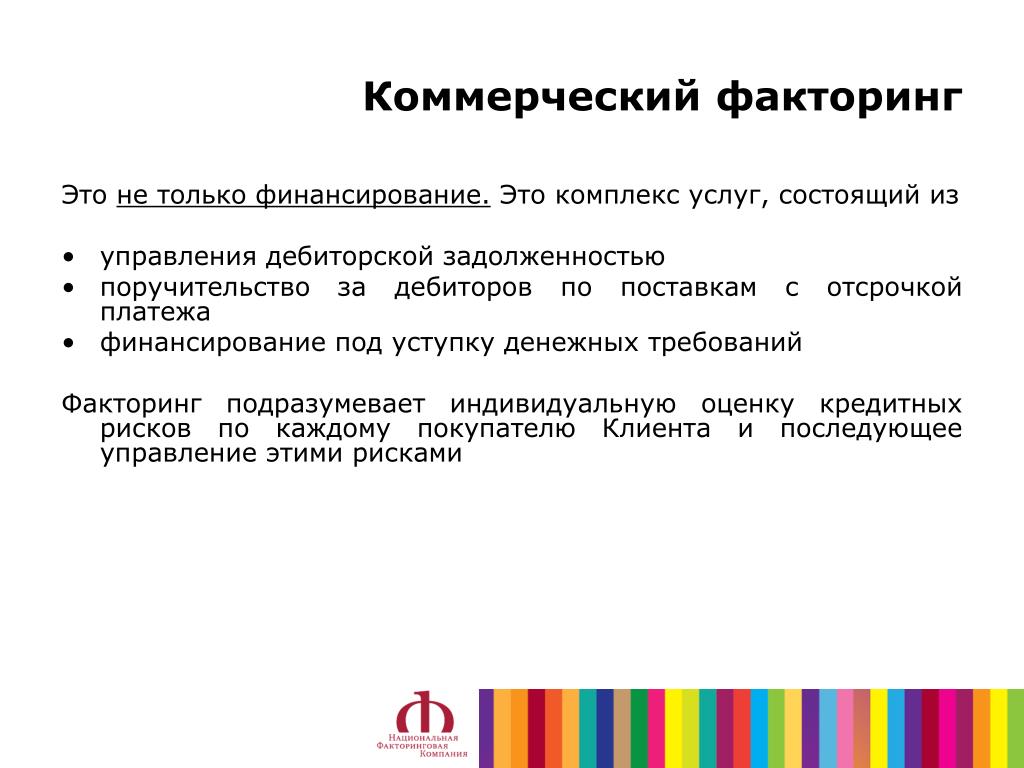

Факторинг – это финансирование от сторонней компании, которое выдается в счет уступки этой компании (фактору) денежных требований по контракту. Согласно российскому законодательству, финансирование будет считаться факторинговым, если одновременно:

· Клиент уступает факторинговой компании денежные обязательства по контракту.

· Факторинговая компания выдает финансирование в виде оплаты уступленных обязательств.

· Факторинговая компания оказывает клиенту дополнительные нефинансовые услуги (чаще всего – управление задолженностью, информационное сопровождение).

Итак, факторинг – это гибкий вид коммерческого финансирования, который позволяет быстро превратить задолженность по контракту в живые деньги. Так как фактически компания обменивает активы на денежные средства, не происходит увеличения кредитной нагрузки – а значит, факторинг можно успешно совмещать с кредитными продуктами.

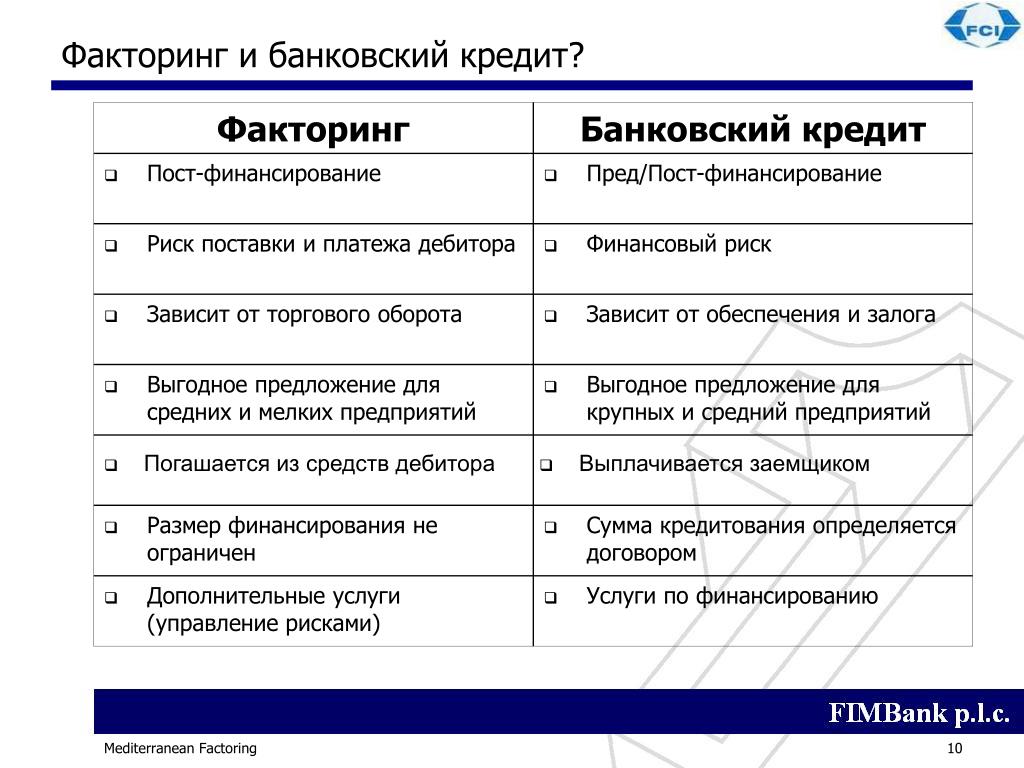

Читайте подробности в нашей статье «Чем отличается факторинг от кредита»

Не только для поставщика или подрядчика

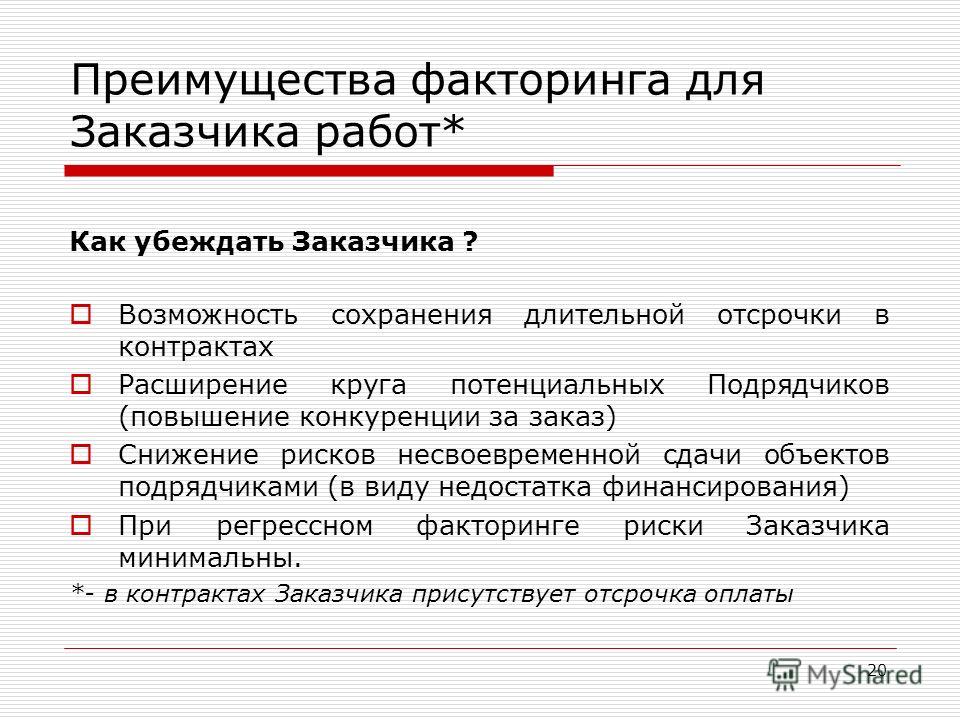

В своем классическом виде факторинг – это инструмент поставщика или подрядчика для быстрого получения средств по контракту/этапу контракта за счет уступки денежного требования. Однако в зависимости от того, какая сторона контракта заинтересована в получении финансирования и является его инициатором, клиентом факторинговой компании может быть как исполнитель контракта, так и его заказчик.

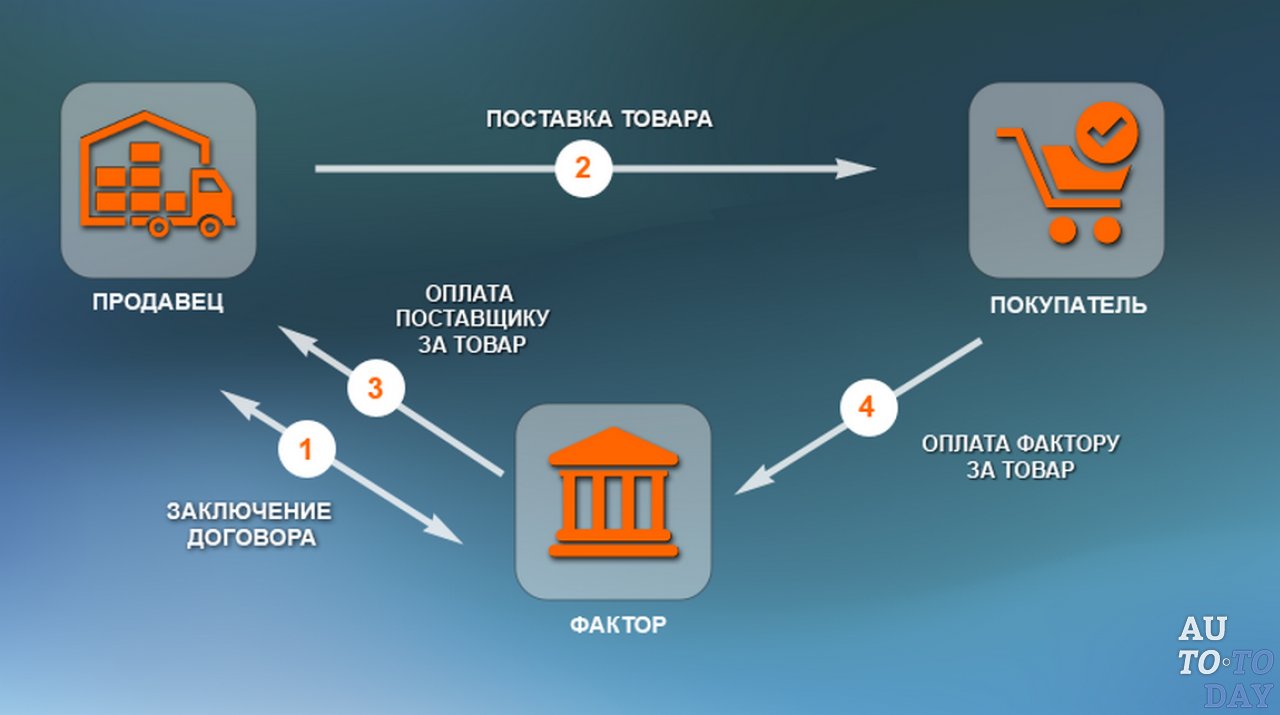

При этом в сделке всегда участвуют три стороны: исполнитель контракта, его заказчик и факторинговая компания.

1. Сторона контракта, которой необходимо финансирование, заключает договор с факторинговой компанией и уступает ей денежные требования по контракту.

2. Факторинговая компания выплачивает финансирование поставщику или подрядчику.

Факторинговая компания выплачивает финансирование поставщику или подрядчику.

3. В установленный срок заказчик оплачивает факторинговой компании уступленные денежные требования, тем самым возвращая выплаченное финансирование.

Заметим: кто бы ни был клиентом факторинговой компании – заказчик или исполнитель – финансирование перечисляется поставщику, а возвращает деньги заказчик, так как по контракту деньги всегда получает исполнитель, а платит – покупатель. Факторинговая компания предоставляет услугу досрочной оплаты обязательств, но от включения факторинга в сделку стороны начального контракта и их обязательства не меняются.

4. Клиент оплачивает факторинговой компании комиссию за пользование денежными средствами.

Подробности – в статье «Схема выдачи бездокументарного факторинга»

Примеры факторингового финансирования для поставщиков

Пусть имеется договор на поставку текстильной продукции с фабрики-производителя в торговую сеть. Товар поставляется равными партиями ежемесячно в течение года. Поставщик испытывает финансовые затруднения и хочет получить деньги раньше срока, для чего оформляет факторинг.

Товар поставляется равными партиями ежемесячно в течение года. Поставщик испытывает финансовые затруднения и хочет получить деньги раньше срока, для чего оформляет факторинг.

· Первый вариант. По договору предусмотрена отсрочка платежа – например, расчеты проходят поквартально за весь объем отгруженной за 3 месяца продукции. Если поставщик хочет получить деньги раньше, сразу после поставки, он заключает с факторинговой компанией договор факторинга существующих требований. Получив закрывающие документы за партию товара, он сразу уступает дебиторскую задолженность фактору и получает до 90% суммы, досрочно возвращая деньги в оборот.

· Второй вариант. По договору предусмотрена оплата по факту или отсрочка, но поставщику нужны деньги заранее, до исполнения контракта – например, на закупку сырья, оборудования или другие нужды. Он может уступить факторинговой компании и будущие денежные требования по еще не исполненному контракту. В таком случае после заключения договора факторинга будущих денежных требований поставщику сразу же выплачивается согласованная сумма (обычно до 50%), и уже потом он приступает к поставкам.

В таком случае после заключения договора факторинга будущих денежных требований поставщику сразу же выплачивается согласованная сумма (обычно до 50%), и уже потом он приступает к поставкам.

В обоих вариантах, когда подойдет срок оплаты по контракту, заказчик переведет деньги факторинговой компании, а в ходе окончательных взаиморасчетов клиент (поставщик) уплатит факторинговую комиссию и получит остаток суммы.

Примеры факторингового финансирования для заказчиков

Та же ситуация – имеется договор на поставку текстильной продукции с фабрики-производителя в торговую сеть, товар поставляется равными партиями ежемесячно в течение года. Но финансовые затруднения появились уже у заказчика. Поставщик же не против получать деньги в срок согласно договору, ему финансирование не требуется. Заказчик может оформить факторинг и получить необходимую ему дополнительную отсрочку платежа, а с поставщиком тем временем рассчитается факторинговая компания.

· Первый вариант. По договору предусмотрена выплата аванса, но заказчик не имеет возможности его перечислить. Он может заключить договор факторинга аванса – факторинговая компания перечислит поставщику необходимую сумму, и тот приступит к исполнению контракта.

Читайте подробности в статье «Факторинг аванса: быстрое финансирование для заказчиков»

· Второй вариант. Условия предоплаты по контракту нет, но заказчик не может в срок рассчитаться за уже поставленный товар. В этом случае можно оформить факторинг качества – факторинговая компания рассчитается с поставщиком по обязательствам заказчика.

Читайте подробности в статье «Факторинг качества: когда нужно своевременно расплатиться с поставщиком»

В обоих вариантах после истечения установленной договором факторинга отсрочки заказчик рассчитывается с факторинговой компанией, возвращая ей сумму финансирования. Кроме того, он оплачивает комиссию за пользование средствами.

Кроме того, он оплачивает комиссию за пользование средствами.

Чтобы узнать условия факторингового финансирования для вашей компании, подайте заявку на сайте GetFinance или свяжитесь со специалистом по телефону 8 (800) 500 55 52

Что такое факторинг | Схема, виды, этапы

Факторинг — это система финансовых услуг для производителей и поставщиков, которые продают свои товары и услуги на условиях отсрочки платежей.

Бывает, что организациям приходится выбирать: работать по предоплате или дать отсрочку. Если выбрать первый вариант, то некоторые клиенты откажутся от сотрудничества из-за невыгодных условий. Второй вариант может привести к тому, что у компании не останется денег для текущих расходов, и она обанкротится.

Факторинг поможет принять решение. Простыми словами — это своеобразная форма кредита для покупателя на оплату поставки товаров и услуг. Производитель или поставщик услуг передаёт право на задолженность посреднику — фактору. Это помогает получить оплату быстрее.

Производитель или поставщик услуг передаёт право на задолженность посреднику — фактору. Это помогает получить оплату быстрее.

Выступать в роли фактора может факторинговая компания или банк.

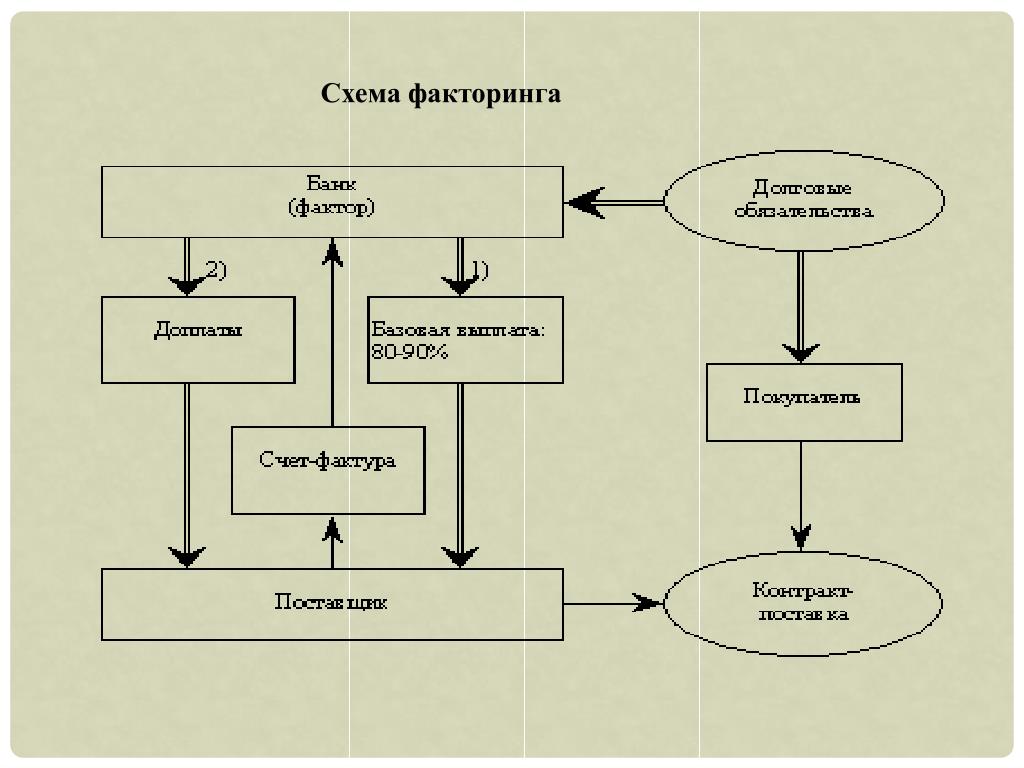

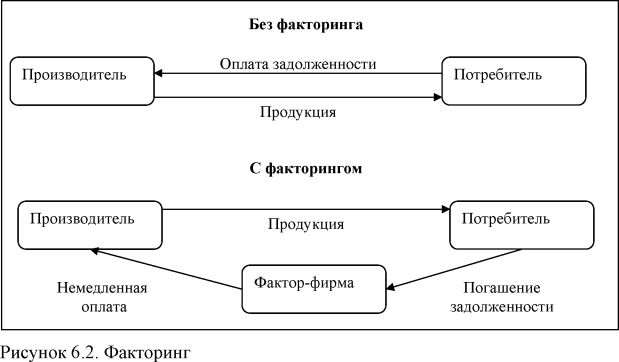

Схема факторинга

В факторинге всегда участвуют три стороны:

-

Поставщик товара — клиент факторинговой компании или отдела банка, кредитор.

-

Покупатель — дебитор.

-

Фактор — факторинговая компания или отдел банка.

Самая распространённая схема реализации факторинга состоит из четырёх шагов.

Шаг 1. Поставщик договаривается с покупателем об отсрочке платежа и отгружает товар. Отсрочка может составлять от одной недели до четырёх месяцев.

Шаг 2. Поставщик подписывает договор с фактором и передаёт ему накладные.

Шаг 3. Фактор выплачивает 90% от общей стоимости поставки по накладным. Оставшуюся сумму выплачивают после того, как покупатель получит и проверит товар.

Шаг 4. Покупатель выплачивает задолженность фактору.

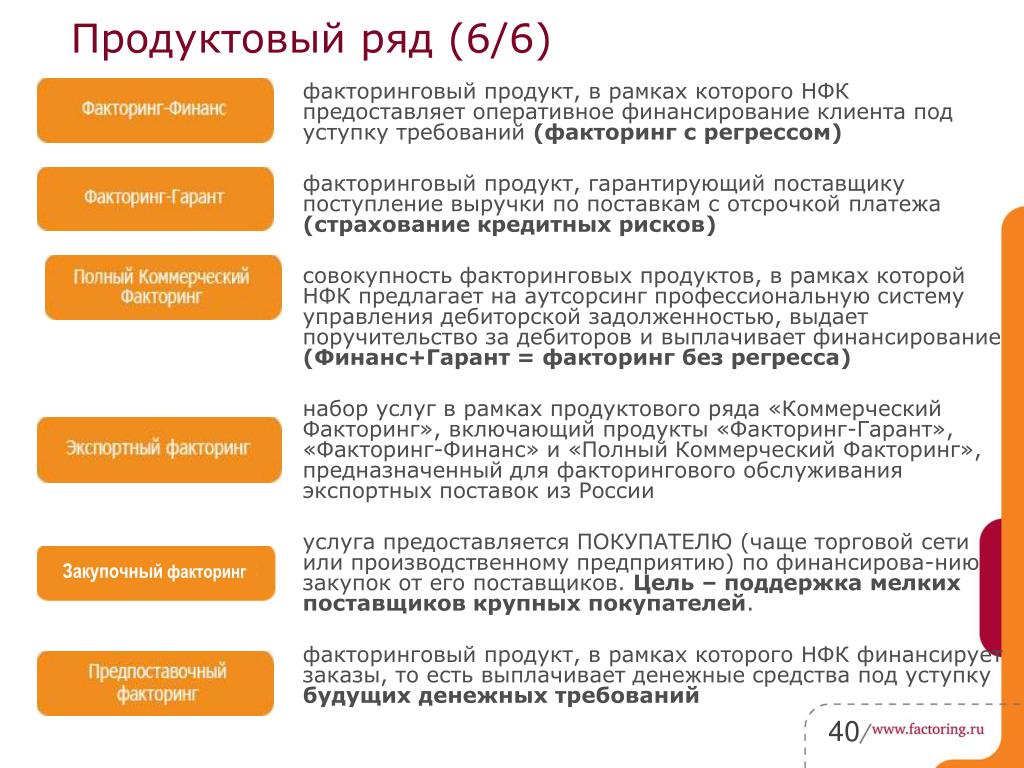

Виды факторинга

Существует несколько классификаций факторинга. Вот основные из них.

По способу информирования:

- Открытый факторинг — поставщик сообщил покупателю о заключении договора с фактором, и покупатель выплачивает задолженность фактору.

- Закрытый факторинг — поставщик не сообщает покупателю о факторинговой сделке. Покупатель выплачивает деньги поставщику, который расплачивается с фактором.

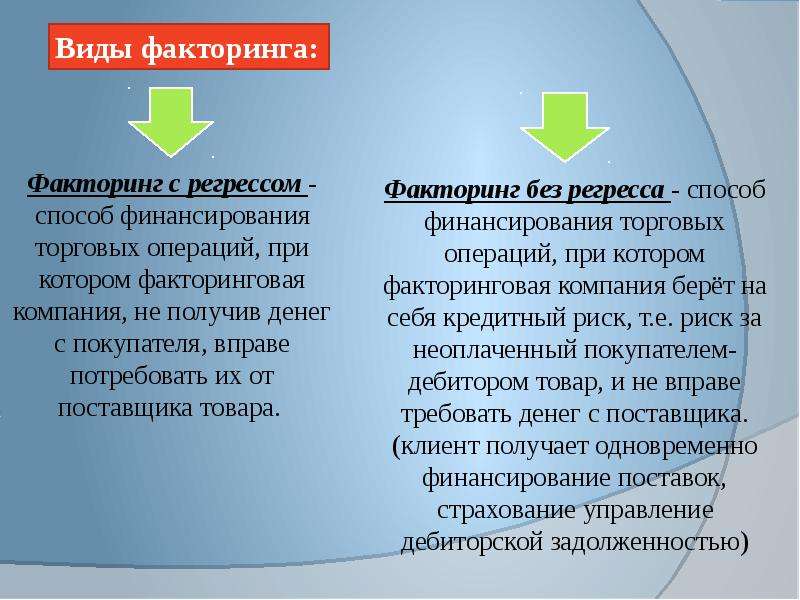

По распределению рисков факторинг может быть:

- С правом регресса — если должник нарушил договор, то фактор возвращает неоплаченные счета и требует вернуть деньги.

- Без права регресса — все риски берёт на себя факторинговая компания, и в случае взыскания долга покрывает все судебные издержки.

По времени возникновения долга факторинг может быть реальным, если договор заключают, когда уже наступили долговые обязательства, и консенсуальным, если долг переуступается заранее.

По резидентности участников факторинг бывает внутренним, если все участники — резиденты одной страны, и внешним, то есть международным.

В сделке может участвовать один или два фактора. В зависимости от этого факторинг бывает прямым и взаимным.

По спектру услуг:

- Широкий или конвенционный факторинг, если факторинговая компания, кроме финансирования и инкассации долга, предоставляет бухгалтерские, страховые и другие услуги;

- Узкий или ограниченный подразумевает, что перечень услуг ограничен основными функциями факторинга.

По виду документооборота факторинг бывает традиционным и электронным, если все документы оформляются и передаются в электронном виде.

Этапы факторинга

1. Перед заключением договора оцениваются финансовые возможности клиента. Поставщик предоставляет фактору информацию о покупателе, условиях доставки, оплаты, случаях нарушения договоров.

Перед заключением договора оцениваются финансовые возможности клиента. Поставщик предоставляет фактору информацию о покупателе, условиях доставки, оплаты, случаях нарушения договоров.

2. Подготовка и заключение договора факторинга. В договоре указывают:

- предмет договора

- права и обязанности сторон

- процедуру финансирования

- кредитный лимит

- условия передачи фактору права на долг

- стоимость услуг фактора и порядок расчёта

- действия при нарушении обязательств дебитором

- срок договора и другие условия.

3. Контроль сделки. В период действия договора важно, чтобы все участники исполняли обязательства. Если договор нарушен, оформляют претензию.

Факторинговая компания тоже может провести переоценку поставщика и покупателя и проконтролировать, что задействованные активы соответствуют требованиям по договору.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКогда факторинг полезен для предпринимателя

С помощью факторинга компании могут в короткие сроки увеличить оборотный капитал. Факторинг оказывается дешевле краткосрочных кредитов.

Факторинг оказывается дешевле краткосрочных кредитов.

Компании прибегают к этой системе финансирования, когда хотят привлечь покупателей, предлагая удобные способы оплаты.

Кто не может пользоваться факторингом

Компании, которые

- выпускают специализированные товары,

- выставляют счета после выполнения определённых работ,

- имеют много покупателей, которые не оплатили товары и услуги,

- работают с субподрядчиками,

- работают на условиях постпродажного обслуживания.

Факторинг не используют для расчётов между филиалами одной организации и погашения долговых обязательств физлиц и бюджетных организаций.

Статья актуальна на 08.02.2021

Что такое факторинг: простое и подробное объяснение, схема

Финансирование бизнеса » Услуги факторинга »

Факторинг представляет собой комплекс услуг, важнейшим звеном которого является уступка (продажа) дебиторской задолженности компании.

Факторинг простыми словами

Разберем приведенное выше определение подробнее и объясним его простыми доступными словами. Сущность факторинга очень проста, если отбросить специфические термины, разобраться в нем не составляет труда.

Долги одних компаний перед другими — это нормальное и широко распространенное явление. Именно долги в пользу конкретной фирмы называются ее дебиторской задолженностью. Как она возникает?

Например, оптовый продавец может отгрузить покупателю партию товара, а покупаетель рассчитывается с ним не сразу, а через неделю (по тем или иным причинам). Или: консалтинговая фирма провела анализ бизнеса другой организации, представила свои рекомендации, полностью выполнив условия договора. Фирма-клиент, по тому же договору, должна провести оплату в течение 10 дней (не мгновенно).

Очевидно, что проволочки в оплате серьезно мешают бизнесу, снижая его устойчивость и способность к развитию. Возращаясь к самому простому примеру — торговле — пока покупатель не оплатил выставленный оптовиком счет, продавец не может приобрести новую партию товара для обслуживания других контрагентов.

Сущность факторинга как раз и заключается в ликвидации этих проволочек. Третье лицо (банк, специализированная факторинговая компания) выкупает обязательства покупателя, предоставляя продавцу «живые» деньги сразу после продажи товара. Разумеется, это делается не бесплатно — однако возможность бесперебойного функционирования бизнеса обычно позволяет легко «отбить» комиссию фактора.

Механизм факторинга

Механизм достаточно прост, сложности в понимании возникают в связи с необходимостью хорошо понимать роли участников сделки.

Их трое.

| Кредитор | Дебитор | Фактор | |

| Роль | Поставщик товаров или услуг | Покупатель, клиент кредитора | Банк или специализированная компания |

| Выгода от сделки | Бесперебойный бизнес, привлекательность товара для покупателя за счет отсрочки, грамотное управление задолженностью | Получение отсрочки платежа | Комиссия за предоставленные услуги |

Вот обычные этапы процесса.

- Клиент факторинговой компании оказывает услуги или предоставляет покупателю товары и услуги с отсрочкой платежа.

- Клиент (продавец) передает фактору документы, подтверждающие факт появления дебиторской задолженности.

- Фактор покрывает большую часть задолженности (вплоть до 95%).

- Дебитор проводит оплату за товар или услуги.

- Кредитор и фактор проводят окончательные расчеты между собой: банк получает обратно свои деньги с дополнительной комиссией за услуги, продавец получает остаток полагающихся ему средств (5 — 30%).

Для окончательной ясности — ознакомьтесь со схемами.

Схема факторинга

Это наиболее простой вариант — закрытый тип. Фактор проводит расчеты только с кредитором.

В более сложном варианте — открытом — отношения есть между всеми тремя участниками. Покупатель рассчитывается уже с банком — то есть задолженность полностью устуается фактору.

Остальные этапы аналогичны первой схеме. Разумеется, различия в документообороте при этом достаточно существенны.

факторинговые услуги банка в Москве, условия и тарифы

Факторинг — это комплекс услуг для торговых и производственных предприятий, а так же компаний в сфере услуг, работающих на условиях отсрочки платежа, включающий в себя беззалоговое финансирование под уступку денежных требований, управление дебиторской задолженностью и информационное обслуживание.

Преимущества

-

Установление лимитов не только на федеральные сети, но и на дебиторов всех отраслей и сегментов

-

Финансирование в день предоставления электронных документов

-

Электронный документооборот (ЭДО)

-

Ежедневный профессиональный контроль СДМ-Банком состояния расчетов с дебиторами

-

Отслеживание факторинговых операций в режиме on-line через Личный кабинет

-

Договор факторинга заключается на неопределенный срок

-

Без ограничения по минимальной сумме лимита

-

Без штрафов за невыбранный лимит

Факторинг не дает деньгам «спать»

При работе с сетями очень важен такой фактор, как автоматизация процессов. В этом плане наша собеседница отметила сети АШАН и О`Кей, которым удалось достичь очень высокого уровня автоматизации в сфере верификации поставок при работе их поставщиков по факторингу.

В этом плане наша собеседница отметила сети АШАН и О`Кей, которым удалось достичь очень высокого уровня автоматизации в сфере верификации поставок при работе их поставщиков по факторингу.Павел Туфатулин, учредитель компании ООО «Союз Продукт», главным преимуществом работы по факторингу также назвал оперативное пополнение оборотных средств. Быстрое получение денег за отгруженный товар означает возможность покупки дополнительного сырья и увеличения количества поставок, при этом в больших объемах. «По данной схеме наша компания работает уже около пяти лет, и могу точно сказать, что если бы мы не пользовались этим инструментом, нам бы пришлось тратить ресурсы на поиск средств для покупки сырья, упаковки и пр., вместо того чтобы сконцентрироваться на поиске новых клиентов», – рассказывает наш собеседник. Таким образом, с учетом приемлемой стоимости услуги онлайн-факторинга, на которую, к слову, обратила внимание и В. Венкова, использование факторинга является экономически выгодным – именно за счет быстрой оборачиваемости денежных средств.

Вячеслав Феоктистов, представитель компании ООО «Русский Караван», помимо уже упомянутых повышения оборачиваемости и высвобождения денежных средств, снижения дебиторской задолженности, к перечню плюсов работы по факторингу также добавил увеличение коэффициента ROA, правда, с оговоркой, что затраты по факторингу должны быть ниже, чем прибыль от использования высвобожденных дебиторских средств.

Преимущество факторинга перед кредитом, по мнению В. Феоктистова, в том, что он предоставляется без залогов, под собственный товар, который к тому же уже продан. И это обстоятельство даже нивелирует более высокую процентную ставку. Также серьезным преимуществом факторинга как массового рыночного инструмента является минимальный набор документов для оформления договора и простота этой процедуры в режиме онлайн.

Максим Потрываев, генеральный директор ООО «Гелиос», подтвердил, что высвобожденные денежные средства его компания, как правило, также перенаправляет на различные производственные нужды, что позволяет активно развивать свой бизнес.

Что такое факторинг счетов и как он работает?

Что такое факторинг счетов?

Факторинг счетов-фактур — это вид финансирования счетов-фактур, при котором вы «продаете» часть или все неоплаченные счета-фактуры вашей компании третьей стороне в качестве способа улучшения вашего денежного потока и стабильности доходов. Факторинговая компания немедленно выплатит вам большую часть выставленной суммы, а затем получит платеж непосредственно от ваших клиентов. У факторинга счетов есть преимущества и недостатки, о которых мы расскажем в этой статье.

Факторинг счетов-фактур также называется факторингом дебиторской задолженности или долговым факторингом.

Как работает факторинг?

Факторинг счетов-фактур означает продажу контроля над вашей дебиторской задолженностью, частично или полностью. Это работает так:

Вы предоставляете своим клиентам товары или услуги обычным способом.

Вы выставляете своим клиентам счета за эти товары или услуги.

Вы «продаете» выставленные счета факторинговой компании.Факторинговая компания выплачивает вам большую часть выставленной суммы немедленно, обычно до 80-90% от стоимости, после проверки действительности счетов.

Ваши клиенты платят напрямую факторинговой компании. При необходимости факторинговая компания гонится за оплатой счета.

Факторинговая компания оплачивает вам оставшуюся сумму счета — за вычетом комиссии — после полной оплаты.

Когда вашей компании следует использовать факторинг?

Вашей компании следует использовать факторинг счетов-фактур, когда у вас обычно много неоплаченных счетов-фактур и из-за этого страдает ваш денежный поток.

В качестве примера предположим, что ваша организация продает на условиях 30-дневной оплаты. Большинство ваших должников заплатят в течение 30 дней — для некоторых может потребоваться погоня, для некоторых — нет — в то время как другие могут превысить лимит и потребовать более настойчивых усилий с вашей стороны. Этот 30-дневный доход может составлять основную часть вашего потенциального денежного потока, но на самом деле вы не можете его использовать. Факторинг счетов позволяет вам выпустить эти наличные почти сразу или, по крайней мере, большую их часть. Вы можете использовать эти деньги для:

Этот 30-дневный доход может составлять основную часть вашего потенциального денежного потока, но на самом деле вы не можете его использовать. Факторинг счетов позволяет вам выпустить эти наличные почти сразу или, по крайней мере, большую их часть. Вы можете использовать эти деньги для:

Сократить краткосрочные расходы

Погасить ссуду

Воспользоваться сезонными бизнес-возможностями

Или по любой причине, по которой денежный поток в противном случае может быть ограничением

Преимущества факторинга

Улучшенный и более предсказуемый денежный поток — с помощью факторинга счетов-фактур вы можете оплатить большую часть счетов почти сразу, вместо того, чтобы ждать поступления денег (возможно, после обширной погони от вашего имени).Это делает бизнес-планирование и прогнозирование более точным и позволяет использовать возможности, которые в противном случае были бы недоступны.

Больше шансов на выживание вашего бизнеса — лучший денежный поток дает вашему бизнесу больше шансов на выживание.

Многие предприятия терпят неудачу из-за плохого денежного потока, и факторинг счетов может сохранить ваше здоровье, если вы используете его с умом.

Многие предприятия терпят неудачу из-за плохого денежного потока, и факторинг счетов может сохранить ваше здоровье, если вы используете его с умом.Дешевле и проще, чем банковский заем. Факторинг счетов обычно дешевле, чем банковский заем, и его легче получить, что позволяет удовлетворить краткосрочные потребности в финансировании.Это также избавит вас от хлопот по управлению долгом. В зависимости от размера вашей клиентской базы это может быть большой экономией.

Снижает накладные расходы вашего бизнеса — услуги факторинга счетов могут снизить накладные расходы вашего бизнеса. Хотя существуют сборы, связанные с факторингом счетов-фактур, они могут быть меньше, чем расходы на оплату труда специального персонала по кредитному контролю. Факторинг счетов также может улучшить моральное состояние людей, работающих в вашей бухгалтерии, поскольку погоня за платежами часто является стрессовой работой.

Недостатки факторинга

Не подходит для предприятий с небольшим количеством клиентов — факторинг счетов не подходит для компаний с небольшим количеством основных клиентов.

Факторинговые компании предпочитают максимально широко распределять риск. Они стараются избегать высокой концентрации счетов-фактур всего нескольким клиентам.

Факторинговые компании предпочитают максимально широко распределять риск. Они стараются избегать высокой концентрации счетов-фактур всего нескольким клиентам.Требует больших обязательств. Хотя иногда возможно учесть небольшое количество счетов-фактур (так называемый выборочный факторинг или спотовый факторинг), большинство факторинговых компаний захотят взять на себя большую часть вашей дебиторской задолженности.Они также могут попытаться связать вас длительным контрактом, который может составлять два года или больше. Это необходимо с их точки зрения, но это означает, что вы не можете в любой момент просто окунуться в факторинг счетов и отказаться от него. Это важное бизнес-решение.

Обойдется дороже, если ваши клиенты склонны к риску — Факторинговые компании делают все возможное, чтобы точно определить риск просрочки платежа или невыплаты долга. Это означает, что они будут внимательно оценивать ваших клиентов. Их комиссионные будут отражать их восприятие кредитного риска — если вы или ваши клиенты считаете себя подверженными высокому риску, комиссионные будут высокими.

Дополнительные расходы, когда это не работает — могут потребоваться дополнительные выплаты, если ваши клиенты окажутся плательщиками хуже, чем ожидалось. Если клиент не платит, вам, возможно, придется вернуть сумму, которую факторинговая фирма уже заплатила вам, если вы не доплатите за факторинг без права регресса. Короче говоря, не ждите, что факторинговая компания возьмет на себя ваши безнадежные долги даром. Они, как и вы, занимаются бизнесом, чтобы зарабатывать деньги.

Может нанести вред вашим отношениям с клиентами — когда вы факторизуете счета-фактуры и кредитный контроль осуществляется факторинговой компанией, вы также передаете часть контроля над своими отношениями с клиентами.Если факторинговая компания занимается погашением долга холодным или агрессивным образом, вы рискуете, что ваши клиенты откажутся работать с вами в будущем. Они также могут рассматривать участие факторинговой компании как признак того, что ваш бизнес не идет хорошо.

Глоссарий

Дебиторская задолженность

Дебиторская задолженность — это деньги, которые компания должна своим клиентам. Этот причитающийся платеж происходит из-за обычного поведения предприятий, поставляющих товары или услуги до получения оплаты, согласно соглашению, они будут выплачены вскоре после того, как они выполнят то, что они обещали.

Этот причитающийся платеж происходит из-за обычного поведения предприятий, поставляющих товары или услуги до получения оплаты, согласно соглашению, они будут выплачены вскоре после того, как они выполнят то, что они обещали.

Термин «дебиторская задолженность» также используется для обозначения действия по обеспечению того, чтобы клиент платил деньги, которые он задолжал, и в этом смысле часто используется взаимозаменяемо с «кредитным контролем», «управлением должником» и «отслеживанием дебитора». . Типичные способы гарантировать, что клиент заплатит деньги, которые он должен, — это напоминания по электронной почте или по телефону, как до того, как деньги будут причитаться, так и после.

Факторинг дебиторской задолженности

Факторинг дебиторской задолженности — это еще один термин для факторинга счетов-фактур — вид финансирования счетов-фактур, при котором вы «продаете» часть или все неоплаченные счета-фактуры вашей компании третьей стороне в целях улучшения вашего денежного потока и стабильности доходов .

Период утверждения

Ожидаемое время для оплаты счетов. Любые долги старше указанного срока могут быть возвращены вам.

Денежный поток

Денежный поток — это мера суммы средств, поступающих в бизнес в заданный период времени (обычно в месяц). Денежный поток может быть как положительным, так и отрицательным, в зависимости от того, приносит бизнес больше или меньше денег, чем он потратил в этот период. Хотя положительный денежный поток является хорошим признаком, наличие очень высокого денежного потока может указывать на то, что бизнес недостаточно инвестирует в собственный рост.

Факторинг CHOCC

Факторинг CHOCC — это тип факторинга счетов-фактур, при котором вы по-прежнему отслеживаете оплату счетов-фактур, которые вы факторизовали, а не факторинговая компания. CHOCC — это аббревиатура, означающая «Клиент осуществляет собственный кредитный контроль».

Конфиденциальный факторинг

Конфиденциальный факторинг — это тип факторинга счетов, при котором ваши клиенты никогда не узнают, что они имеют дело с факторинговым бизнесом.

Кредитный контроль

Кредитный контроль — это действие по обеспечению выплаты клиентом денег, которые он должен.Его часто используют как синонимы «дебиторская задолженность», «управление должником» и «отслеживание должника». Типичные способы гарантировать, что клиент заплатит деньги, которые он должен, — это напоминания по электронной почте или по телефону, как до того, как деньги будут причитаться, так и после.

Факторинг долга

Факторинг долга — это еще один термин для факторинга счетов — типа финансирования счетов, при котором вы «продаете» часть или все неоплаченные счета вашей компании третьей стороне в качестве способа улучшения вашего денежного потока и стабильности доходов.

Выплаты

Дополнительные комиссии, взимаемые факторинговой компанией за административные вопросы, проверки кредитоспособности и т. Д.

Раскрытый факторинг

Раскрытый факторинг — это типичный вид факторинга счетов, когда ваши клиенты знают, что имеют дело с факторинговым бизнесом .

Финансирование счета-фактуры

Финансирование счета-фактуры — это совокупность способов монетизации вашего неоплаченного счета-фактуры, которые включают в себя получение процентной доли от стоимости счета-фактуры третьей стороной за вознаграждение, при этом сторона получает возмещение при получении счета-фактуры.

Факторинг без права регресса

Факторинг без права регресса — это тип факторинга по счетам, при котором безнадежные долги не возвращаются вам факторинговой компанией. Комиссии будут выше, чем при регрессном факторинге.

Условия оплаты

Условия оплаты относятся к согласованному сроку, в течение которого ваш клиент должен заплатить вам после того, как вы ему выставили счет. Обычные условия оплаты — 30, 60 и 90 дней (то есть оплата должна быть произведена через 30, 60 или 90 дней после того, как вы доставите свои товары или услуги и выставите счет своему клиенту).

Факторинг с регрессом

Факторинг с регрессом — это тип факторинга по счетам-фактурам, при котором факторинговая компания возвращает вам безнадежные долги.

Выборочный факторинг

Выборочный факторинг — это тип факторинга счетов, при котором факторируются отдельные или небольшие пакеты счетов, в отличие от больших сумм или всей книги продаж.

Спотовый факторинг

Спотовый факторинг — это тип факторинга счетов, при котором факторируются отдельные или небольшие пакеты счетов, в отличие от больших сумм или всей книги продаж.

Руководство: что такое совет по переводу денег?

Полученный от термина «перевод» (означающий «отправить обратно»), перевод означает денежную сумму, которая отправляется обратно или переводится другой стороне. Ознакомьтесь с нашим полным руководством по Консультации по денежным переводам.

Узнать больше о Консультации по денежным переводам?

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Как работает факторинг? 5 простых шагов

14 февраля 2018

Факторинг по счетам-фактурам, также известный как факторинг дебиторской задолженности, представляет собой решение для финансирования без долгов, используемое компаниями для контроля над своими финансами. Вместо того, чтобы ждать платежа клиента, факторинг выплачивает вам оплату сразу по вашим открытым счетам. Люди часто задаются вопросом: «Как работает факторинг?» Хотя процесс довольно прост, мы обнаруживаем, что многие по-прежнему хотят краткого объяснения того, как работает факторинг счетов, и с чего начать.

Вместо того, чтобы ждать платежа клиента, факторинг выплачивает вам оплату сразу по вашим открытым счетам. Люди часто задаются вопросом: «Как работает факторинг?» Хотя процесс довольно прост, мы обнаруживаем, что многие по-прежнему хотят краткого объяснения того, как работает факторинг счетов, и с чего начать.

Как работает факторинг?

Шаг 1. Выберите факторинговую компанию

Первым шагом к началу факторинга счетов является выбор надежной факторинговой компании. Есть много факторинговых компаний на выбор, но вы обязательно должны выбрать ту, которая подходит для вашего бизнеса.

Обязательно подумайте об этих моментах при выборе факторинговой компании.

- Как давно факторинговая компания работает?

- Факторинг с регрессом или без регресса?

- Работали ли они раньше с вашей отраслью?

- Какова продолжительность контракта?

- Какое минимальное и максимальное количество счетов-фактур вы можете факторизовать в месяц?

- Есть ли скрытые комиссии?

- Предлагают ли они поддержку бэк-офиса, такую как управление дебиторской задолженностью и взыскание?

Шаг 2.

Настройка учетной записи

Настройка учетной записиПосле того, как вы выберете факторинговую компанию и подпишете контракт, вы выберете, каких клиентов вы хотите задействовать.Факторинговая компания проведет комплексную проверку клиентов, которых вы хотите привлечь. Оттуда факторинговая компания устанавливает максимальную сумму в долларах для счетов-фактур, которые вы хотите факторизовать.

Шаг 3. Отправка счетов и получение наличных

Отправьте счета факторинговой компании. Когда факторинговая компания получает счета, вам переводится процент от суммы счета прямо на ваш банковский счет. — Если вы выберете TCI Business Capital в качестве факторинговой компании, мы будем выставлять вам счета в день их получения.

Шаг 4: Факторинговая компания отправляет счета вашему клиенту

Факторинговая компания затем отправляет ваши счета вашему клиенту для обработки и оплаты.

Шаг 5. Клиент оплачивает счет

Ваш клиент отправляет платеж факторинговой компании на согласованных условиях. Как только факторинговая компания получает платеж, оставшаяся часть счета возвращается вам за вычетом комиссии за факторинг.

Как только факторинговая компания получает платеж, оставшаяся часть счета возвращается вам за вычетом комиссии за факторинг.

Почему компании используют факторинг счетов?

Компании в самых разных ситуациях используют факторинг счетов.В конечном счете, каждый мотиватор факторинга счетов-фактур состоит в том, чтобы улучшить денежный поток. Если вы просто не можете дождаться платежа клиента или вам отказал банк, факторинг счетов может помочь вам взять под контроль свои финансы, чтобы у вас были наличные деньги для работы и роста.

Подходит ли вам факторинг счетов?

Ответ на вопрос «как работает факторинг?» это просто. Если вы можете использовать наличные для своей компании раньше, чем ваши счета будут оплачены, вам может помочь факторинг счетов.

TCI Business Capital гордится тем, что является факторинговой компанией номер один в Северной Америке. Более 20 лет мы помогаем компаниям работать и расти. Если вы хотите узнать больше о наших услугах или начать работу сегодня, позвоните нам по телефону (800) 707-4845 или свяжитесь с нами через Интернет, чтобы получить бесплатную консультацию по факторингу и расценки.

Более 20 лет мы помогаем компаниям работать и расти. Если вы хотите узнать больше о наших услугах или начать работу сегодня, позвоните нам по телефону (800) 707-4845 или свяжитесь с нами через Интернет, чтобы получить бесплатную консультацию по факторингу и расценки.

Факторинг счетов | Все, что вам нужно знать (серьезно)

Что это такое, как это работает, стоимость и многое другое.

Вам интересно, что такое факторинг и как он может помочь вашему бизнесу в капитале? Мы составили четкое и краткое руководство по факторингу счетов, чтобы вам не приходилось тратить время на поиск ответов в Интернете.

В этом подробном руководстве мы рассмотрим следующие темы:

- Основы факторинга счетов

- Пошаговый процесс факторинга

- Кто может получить выгоду от факторинга и почему?

- Факторинг по счетам и традиционные банковские ссуды

- Факторинг по счетам и финансирование по счетам

- Требования для утверждения факторинга

- Сколько денежных авансов вы получите?

- Сколько стоит факторинг?

- Типичные условия соглашения о факторинге

Мы надеемся, что этот полный справочник поможет вам досконально разобраться в факторинге счетов. Если после прочтения у вас остались вопросы, свяжитесь с нами. Мы будем рады помочь.

Если после прочтения у вас остались вопросы, свяжитесь с нами. Мы будем рады помочь.

Что такое факторинг счетов?

Факторинг счетов-фактур (или факторинг дебиторской задолженности) — это финансовая операция, при которой предприятие продает свои неоплаченные счета-фактуры факторинговой компании со скидкой. Компании, предлагающие товары или услуги другим предприятиям (или правительству), используют факторинг для получения доступа к немедленному денежному потоку.

Факторинг по счетам-фактурам и финансирование по счетам-фактурам часто используются как взаимозаменяемые, и поэтому их ошибочно принимают за одно и то же.Они не! Факторинг счетов — это продажа актива. Финансирование по счетам-фактурам (или финансирование под дебиторскую задолженность) — это бизнес-кредит, в котором неоплаченные счета-фактуры используются в качестве обеспечения.

Как работает факторинг счетов?

Процесс факторинга счетов состоит из четырех основных компонентов:

- Ваш бизнес

- Ваши клиенты (дебиторы)

- Один или несколько неоплаченных счетов

- Факторинговая компания (фактор)

Процесс факторинга состоит из семи этапов:

- Шаг 1 : Ваша компания продает товары другой компании и выставляет счета к оплате в течение 30–90 дней.

- Шаг 2 : Вы настраиваете счет с коэффициентом.

- Шаг 3 : Вы отправляете неоплаченные счета фактору.

- Шаг 4 : Фактор обеспечивает немедленный денежный аванс на основе согласованного процента.

- Шаг 5 : Должник оплачивает счет.

- Шаг 6 : Платеж зачисляется на временный резервный счет.

- Шаг 7 : Фактор вычитает комиссию и сумму аванса и переводит остаток на ваш банковский счет.

Пример факторинга счета-фактуры

- Ваша компания доставляет продукт XYZ в компанию Wholesale Inc., выставляет счет на 1000 долларов и дает должнику 60 дней на оплату.

- Вы подписываете соглашение с факторинговой компанией по выставлению счетов о следующем: ставка аванса 80% и плата за скидку 2% каждые 30 дней

- Вы продаете неоплаченный счет фактору и получаете аванс в размере 800 долларов США.

- На 29-й день должник отправляет чек в сейф, открытый факторингом на ваше имя.

- Факторинговая компания, выставляющая счета, получает деньги и помещает их на резервный счет.

- Фактор берет 20 долларов в качестве комиссии за факторинг, вычитает уже авансированные вам средства (800 долларов) и отправляет вам оставшийся баланс в 180 долларов (иногда это называется скидкой).

Каким образом владельцы бизнеса могут получить право на факторинг?

Факторинг счетов доступен исключительно для операций B2B (предприятия, которые продают предприятиям ИЛИ правительству). К сожалению, структура факторинга не предназначена для обслуживания розничных магазинов.

Факторинг — это доступное решение для оборотного капитала для растущих стартапов, малых предприятий и существующих организаций, которые продают кредитоспособным клиентам в кредит.

Крупные и малые предприятия в этих отраслях используют факторинг в качестве источника капитала (но не ограничиваясь):

- Персонал

- Грузоперевозки

- Транспорт

- Строительство

- Производство

- Дистрибьюция

- Одежда

- Безопасность Охрана

- Поставщики коммерческих услуг

- И многие другие.

..

..

Возможные причины для доступа к факторинговому финансированию:

- Вам нужен временный денежный поток для текущих расходов, заработной платы и других счетов поставщика.

- Вы не можете получить оборотный капитал от финансового учреждения.

- Вам необходим денежный поток в дополнение к текущему финансированию.

- Вы решили не добавлять задолженность в бухгалтерскую книгу.

Клиенты факторинга обычно имеют одну или несколько из следующих характеристик:

- Недостаточная кредитная история или плохие кредитные рейтинги

- Проблемное прошлое, включая предыдущие банкротства или отсрочки платежа

- Кредит отказано или превышен

- Малый бизнес с быстрым ростом

- Операционные убытки

- Отрицательная чистая стоимость

- Высокий уровень заемных средств

- Просроченные налоги

- Отсутствие обеспечения

Преимущества и недостатки использования факторинга счетов

Плюсы

- Быстрое увеличение денежного потока

- Вы можете предоставить условия вашим клиентам без забот

- Низкие квалификационные требования и простой процесс подачи заявки

- Высокий коэффициент одобрения

- Денежный поток без долга

- Не требуется залог или личные гарантии

- Минимальные требования к кредитному баллу

- Оперативная поддержка отдела A / R

- Намного дешевле, чем финансирование по счетам

Минусы

- Недоступно для B2C (те, которые работают только с потребителями)

- Дороже, чем традиционное финансирование бизнеса

- Требуется передача некоторого контроля над взаимодействие с клиентами относительно A / R

- Не решение для просроченных или просроченных неоплаченных счетов

- Ответственность за некредитоспособных клиентов (в большинстве случаев)

Банковское финансирование против факторинга счетов

Если вы имеете право на получение банковского кредита, возьми это! Так как это дешевле, чем факторинг счетов, выбор не составляет труда. К сожалению, многие организации не удовлетворяют требованиям к бизнес-кредитам.

К сожалению, многие организации не удовлетворяют требованиям к бизнес-кредитам.

Если вы не можете получить недорогую ссуду для бизнеса или не хотите добавлять долги в бухгалтерские книги, факторинг может быть лучшим решением, когда вы испытываете нехватку денежных средств.

Факторинг по счетам и финансирование по счетам

Важно различать факторинг по счетам и финансирование по счетам. Даже если для управления пробелами в финансировании бизнеса можно использовать оба варианта финансирования, структура и условия этих финансовых продуктов значительно различаются.

Это наиболее важная информация, которую необходимо учитывать при сравнении факторинга с финансированием по счетам:

- Факторинг — это сделка продажи.

- Финансирование счета-фактуры — это бизнес-кредит.

Факторинг счетов-фактур — это покупка неоплаченных счетов-фактур со скидкой. Вы получаете денежный аванс за покупку сразу после того, как фактор проверит и выкупит вашу дебиторскую задолженность. Поскольку вы больше не владеете дебиторской задолженностью, вы не отвечаете за ее взыскание с дебиторов.Кроме того, поскольку факторинг не является бизнес-ссудой, вам не нужно делать регулярные платежи.

Поскольку вы больше не владеете дебиторской задолженностью, вы не отвечаете за ее взыскание с дебиторов.Кроме того, поскольку факторинг не является бизнес-ссудой, вам не нужно делать регулярные платежи.

Финансирование по счетам (то же самое, что финансирование под дебиторскую задолженность или финансирование по счетам), с другой стороны, представляет собой бизнес-ссуду, основанную на активах. В этом случае вы берете в долг процент от неоплаченной суммы счета-фактуры, используя дебиторскую задолженность в качестве обеспечения. Вы получаете краткосрочную ссуду и сохраняете право собственности на дебиторскую задолженность. Таким образом, вы по-прежнему несете ответственность за взыскание долга и выплату причитающихся денег.

Вы найдете два типа предложений финансирования счетов-фактур:

- Финансирование дебиторской задолженности, предлагаемое традиционными известными банками

- Финансирование счетов-фактур онлайн-кредиторами

Первый тип похож на традиционный банковский кредит, и он намного дешевле, чем второй выбор. Этот вид финансирования имеет высокие условия одобрения и требует, чтобы у вашего бизнеса была отличная финансовая подготовка и кредитный рейтинг. Если вы считаете, что соответствуете требованиям, узнайте подробности у своего банкира.

Этот вид финансирования имеет высокие условия одобрения и требует, чтобы у вашего бизнеса была отличная финансовая подготовка и кредитный рейтинг. Если вы считаете, что соответствуете требованиям, узнайте подробности у своего банкира.

Второй вариант предлагается по всему Интернету кредиторами, которые хотят, чтобы вы путали факторинг с их предложением «финансирование по счетам». Это чрезвычайно доступные и рискованные бизнес-ссуды, которые в основном продаются малому бизнесу с периодической рассрочкой. Они используют вашу дебиторскую задолженность как предлог, чтобы одолжить вам дорогой капитал, но им все равно, сможет ли ваш клиент заплатить или нет.

Будьте внимательны! Многие малые предприятия попадают на эти предложения о финансировании к получению и в конечном итоге теряют всю свою маржу, чтобы покрыть процентные расходы.

Пожалуйста, прочтите эту статью, если вы хотите узнать больше об этих компаниях, финансирующих счета-фактуры.

Как компании получают право на факторинг?

Основные требования факторинга счетов:

- Ваш бизнес продает товары или услуги другим предприятиям или правительству.

- Годовой доход вашей компании превышает 50 000 долларов США.

- Ожидается, что ваши клиенты заплатят от 30 до 90 дней.

- Ваши клиенты платежеспособны.

Квалификационные требования различаются в зависимости от факторинговых компаний. Не стесняйтесь читать нашу статью о требованиях факторинга счетов для других потенциальных критериев.

Сколько денег вы получите авансом?

Процент вашего аванса, согласно положениям вашего факторингового соглашения, обычно составляет от 75 до 90 процентов от номинальной стоимости дебиторской задолженности.Умножьте процент аванса на сумму дебиторской задолженности, чтобы рассчитать, сколько средств вы получите авансом. Например, если ваша скидка составляет 80 процентов и вы учитываете неоплаченный счет в размере 2000 долларов, вы получите единовременную выплату в размере 1600 долларов. Пожалуйста, прочтите «Какой аванс по факторингу вы можете получить?» чтобы понять, как факторинговые компании определяют ваш процент аванса.

Помните, это еще не все финансирование, которое вы получите. Оставшаяся часть суммы счета за вычетом комиссионных за факторинг «возвращается или деблокируется», когда ваш клиент платит.

Стоимость факторинга счетов

Ставки факторинга счетов будут варьироваться в зависимости от объема продаж и кредитоспособности ваших клиентов. Тем не менее, вы можете рассчитывать на общую комиссию за факторинг счетов в размере от 1% до 3% за первый месяц и дополнительные от 0,3% до 1% каждые 10 дней.

Большинство факторов используют одну из следующих структур дисконтных ставок для расчета комиссий:

- Фиксированная скидка

- Комбинация фиксированной скидки и PRIME плюс маржа

Чтобы узнать больше, прочтите Сколько стоит факторинг ?.

Другие типовые условия договора факторинга

Помимо платы за услуги, большинство договоров факторинга счетов также включают следующие положения:

Факторинг с регрессом или без регресса

Факторинг с регрессом защищает фактор, когда дебиторская задолженность становится просроченной, требуя от вас погашения задолженности. деньги авансированы.

деньги авансированы.

Факторинг без права регресса теоретически освобождает вашу фирму от любой ответственности в случае неуплаты. Тем не менее, даже когда факторинговые компании рекламируют этот вариант, клиенты редко могут позволить себе чрезвычайно высокую премию.

Кроме того, обычно требуется, чтобы у вас была кредитная страховка, чтобы покрыть фактор риска потенциальной просрочки платежа. Чтобы получить одобрение страхового агентства, ваши клиенты должны иметь высокую кредитоспособность.

Для более подробного объяснения этих альтернатив, пожалуйста, ознакомьтесь с договоренностями факторинга без права регресса и без регресса.

Минимумы факторинга счетов-фактур — Сколько счетов вам нужно учесть?

Большинство договоров факторинга счетов требуют факторинга ежемесячного минимума, потому что чем меньше счетов-фактур, тем выше будут операционные расходы для факторинговой компании.Обычно эти минимумы устанавливаются в начале взаимоотношений с учетом вполне достижимых целей. Более высокий минимум должен снизить предлагаемую скидку факторинга счетов.

Более высокий минимум должен снизить предлагаемую скидку факторинга счетов.

Очень немногие факторинговые компании предлагают факторинг на месте, который позволяет вам учитывать только один неоплаченный счет за раз. Это может быть хорошим вариантом для владельцев бизнеса, которые хотят лишь разового увеличения денежных средств, но они получат гораздо более выгодную сделку, если будут поддерживать постоянные факторинговые отношения.

Автор Марк Дж. Марин

Как работает факторинг счетов

Факторинг счетов — один из способов быстрого получения средств, когда ваш бизнес сталкивается с нехваткой денежных средств.Компании, выставляющие счета своим клиентам, могут назначить любые неоплаченные счета факторинговой компании. Факторинговые компании будут работать с предприятиями, которые выставляют счета другим предприятиям или государственным учреждениям. Факторинговая компания предложит вашему бизнесу аванс в размере примерно 80% от суммы вашего счета. Клиент вашего бизнеса оплачивает факторинговую компанию, которая возвращает вам оставшуюся часть счета за вычетом комиссионных.

Малые предприятия, которым необходимо факторизовать счета на сумму до 5 миллионов долларов в месяц, получат выгоду от BlueVine.BlueVine не взаимодействует напрямую с клиентами и не собирает счета от имени компании. Однако, в отличие от поставщика финансирования счетов, BlueVine по-прежнему требует переуступки счетов. Процесс подачи заявки на BlueVine прост и полностью онлайн.

Посетите BlueVine

5 шагов факторинга счетов

1. Выставьте счет вашему клиенту

После того, как вы предоставили продукты или услуги своему клиенту из бизнеса (B2B) или из бизнеса в правительство (B2G), вы выставляете им счет на оплату.Чтобы иметь право на факторинг счетов, эти счета должны быть оплачены клиентом в течение 90 дней.

2. Продать и передать счет факторинговой компании

Перед получением факторингового финансирования по счетам вам нужно будет найти поставщика, с которым вы хотите работать, а затем пройти процесс подачи заявки. Факторинговая компания определит, соответствуете ли вы ее критериям для получения финансирования. Он также проведет комплексную проверку клиентов, которым выставлены счета, на предмет наличия у них кредитных рисков.

Он также проведет комплексную проверку клиентов, которым выставлены счета, на предмет наличия у них кредитных рисков.

Если факторинговая компания одобрит ваш бизнес на основе своего исследования, она заключит с вами соглашение. В соглашении будет установлена начальная максимальная сумма в долларах, которую вы можете занять, а также будут указаны сборы и плата за обслуживание, которые будут применяться. Одна из этих комиссий, ставка дисконтирования, частично определяется кредитоспособностью ваших клиентов. По возможности лучше использовать клиентов с хорошей историей платежей для факторинга счетов.

3. Факторинговая компания выставляет аванс по счету-фактуре

После подачи ваших счетов факторинговая компания предоставляет вам первоначальный аванс на основе согласованной ставки аванса.В среднем ставка аванса составляет 80% от стоимости счета-фактуры, также известной как база заимствования. Сумма аванса будет зависеть от размера вашей транзакции, вашей отрасли и других параметров риска.

Факторинговая компания может также отправить «уведомление об уступке» вашим клиентам, которым выставлен счет. В уведомлении говорится, что ваша компания назначила факторинговую компанию в качестве лица, которое будет получать будущие платежи по выставленным вами счетам. Все платежи будут поступать на специальный закрытый счет, созданный факторинговой компанией.

Некоторые отрасли более привыкли к факторингу счетов, чем другие. Транспортные и экспедиторские компании часто используют факторинг фрахта. Факторинг также распространен в строительстве. В этих отраслях может не быть проблемой сообщить клиенту, что вы назначили ему счет-фактуру. Если факторинг не является распространенным явлением в вашей отрасли, вы можете получить выгоду от финансирования счета-фактуры, которое не требует переуступки счетов-фактур.

4. Ваш клиент платит факторинговой компании

Ваш клиент будет платить факторинговой компании согласно условиям счета.Факторинговая компания будет обрабатывать сбор по всем счетам, которые вы ей присваиваете, в соответствии с Федеральным законом об уступке требований. Он будет пытаться следовать вашей истории методов сбора, если клиент не просрочил платеж.

Он будет пытаться следовать вашей истории методов сбора, если клиент не просрочил платеж.

5. Факторинговая компания оставляет остаток за вычетом комиссии

После получения платежа от вашего клиента факторинговая компания предоставит вам остаток счета, называемый суммой резерва, за вычетом своих комиссий. Если ваша ставка аванса составляла 80% при ежемесячной факторной ставке 3%, а ваш клиент выплатил в течение 30 дней, факторинговая компания выплачивает вам оставшиеся 17%.

Кто правильно выставляет счет-факторинг для

Факторинг по счетам подходит для предприятий, которым требуется постоянное решение для движения денежных средств, а также для предприятий, у которых есть счета на сумму не менее 25 000 долларов в месяц для клиентов B2B или B2G. Если вы выберете этот вариант, будьте готовы привлечь факторинговую компанию в качестве партнера в процессы управления дебиторской задолженностью и взыскания.

Типы факторинга счетов включают:

- Факторинг с регрессом: Факторинговая компания взимает плату непосредственно с предприятия, если она не может взимать плату со счета дебитора

- Факторинг без права регресса: Ваш бизнес не несет ответственности за неоплаченные счета — доступен только для предприятий с многочисленными счетами

- Точечный факторинг: Обычная форма факторинга для малых предприятий, поскольку владельцы бизнеса могут при необходимости факторинг конкретных счетов-фактур

- Факторинг без уведомления: Необычный, но доступный — соглашение о факторинге, которое не позволяет факторинговой компании общаться с клиентами

- Факторинг долга: Другой термин для факторинга счетов-фактур, обычно требующий от компании продажи всей партии счетов-фактур конкретному должнику

- Авансовый факторинг: Обычная форма факторинга, при которой часть аванса предоставляется бизнесу, а факторинговая компания сохраняет некоторый процент

- Факторинг по срокам погашения: Влечет за собой продажу счетов-фактур по установленной стоимости и редко предоставляет бизнесу дополнительные платежи, когда факторинговая компания получает счет-фактуру.

- Контрактный факторинг: Факторинговое соглашение, устанавливающее минимальную ежемесячную сумму факторинга для сохранения хорошей репутации — реже для новых факторинговых компаний, но обычно требуется для крупных финансовых соглашений.

Условия факторинга счетов, ставки и комиссии

Факторинг счетов-фактур — хорошее решение для оборотного капитала для предприятий различного размера и возраста, если у вашего предприятия есть соответствующие счета-фактуры.Вы можете претендовать на факторинг счетов-фактур, если у вас есть счета-фактуры, подлежащие оплате в течение 90 дней, и у вас нет серьезных налоговых или юридических проблем. Некоторые факторинговые компании будут работать со стартапами, в то время как другим потребуется не менее трех месяцев деловых операций.

Получить право на факторинг счетов-фактур зачастую проще, чем на долгосрочное финансирование. Если у вас есть счета B2B или B2G, подлежащие оплате в течение 90 дней, и у вас нет недавних налоговых или юридических проблем, вы, как правило, соответствуете требованиям. Хотя кредитные рейтинги и коэффициенты покрытия обслуживания долга (DSCR) могут быть серьезными препятствиями для других типов финансирования, они реже возникают при факторинге счетов-фактур.

Хотя кредитные рейтинги и коэффициенты покрытия обслуживания долга (DSCR) могут быть серьезными препятствиями для других типов финансирования, они реже возникают при факторинге счетов-фактур.

Краткий обзор факторинга счетов

Квалификация факторинга счета-фактуры

Для квалификации большинство факторинговых компаний рассматривают:

- Кому вы выставляете счет: Вы должны выставлять счета клиентам B2B или B2G. У ваших клиентов должны быть хорошие кредитные рейтинги, и они должны быть зарегистрированными предприятиями. Факторинговая компания должна быть уверена в том, что ваши клиенты могут оплатить ваш счет.

- Срок оплаты счетов: Счета должны быть оплачены в течение 90 дней и не обременены другими займами.Например, у вас не может быть другой непогашенной краткосрочной ссуды, если тот же счет-фактура является залогом.

- Налоговая и юридическая история: У вашего бизнеса не должно быть серьезных налоговых или юридических проблем.

Для вашего бизнеса могут быть другие требования, такие как минимальный кредитный рейтинг, но эти требования обычно гораздо менее строгие, чем у других кредиторов. Сравнение квалификационных требований ведущих факторинговых компаний может помочь вам решить, какая факторинговая компания лучше всего подходит для вашего бизнеса.

Ставки факторинга по счетам

Базовая стоимость фактора счета-фактуры зависит от двух факторов:

- Ставка дисконтирования (или факторная ставка): Ставка дисконтирования — это первичная стоимость заимствования денег у факторинговой компании и обычно взимается еженедельно или ежемесячно. Отраслевой диапазон составляет от 0,5% до 5% от стоимости счета в месяц. Многие из них будут иметь многоуровневую систему ставок дисконтирования, поэтому чем больше вы учитываете счета-фактуры в месяц, тем ниже может быть ваша ставка.

- Время, необходимое клиенту для оплаты: Ставки скидок взимаются через регулярные интервалы ― обычно еженедельно или ежемесячно ―, поэтому время, необходимое клиенту для оплаты вашего счета, будет определять ваши расходы.

Пример факторинговых затрат по счету: Предположим, вы факторизуете счет на 100 000 долларов по ставке аванса 80% и ставке дисконтирования 3% в месяц. В нашем примере вы получите аванс в размере 80 000 долларов США. Если ваш клиент произведет полную оплату по счету в течение 30 дней, факторинговая компания сохраняет свою комиссию по ставке дисконтирования в размере 3000 долларов США и выплатит вам оставшиеся 17000 долларов США.Общая сумма, которую вы получите, составляет 97 000 долларов США.

Возможные дополнительные сборы за факторинг по счету

Помимо ставки дисконтирования, существуют и другие сборы, с которыми вы можете столкнуться. Эти сборы будут варьироваться от компании к компании. Внимательно прочтите свое соглашение, чтобы узнать, сколько с вас могут взимать и размер комиссии.

Некоторые комиссии, которые могут возникнуть при факторинге счетов, включают:

- Сборы за оформление: Это авансовые расходы, связанные с началом новых факторинговых отношений и открытием вашего счета; они могут достигать 1000 долларов.

- Дополнительная плата: Если ваша ставка дисконтирования является фиксированной, то с вас может взиматься дополнительная плата для увеличения общей скидки, выплачиваемой по мере истечения срока действия счета. Эта комиссия может достигать 1%.

- Плата за обслуживание или сбор за сейф: Это фиксированная плата, которая взимается за хранение сейфа ―, который представляет собой специальный счет для выставленных счетов, ― на который должны быть оплачены. Этот сейф может стоить от 50 до 500 долларов в месяц.

- Взыскание просроченных платежей: Факторинговая компания может взимать с вас плату за свои усилия по взысканию просроченных платежей от ваших клиентов.Эти сборы варьируются и могут варьироваться от нуля до нескольких тысяч долларов.

- Комиссия за неиспользованную линию: Взимается за неиспользованную часть факторинга в течение данного месяца. Обычно он указывается в процентах и взимается ежемесячно.

Он может варьироваться от 0,15% до 0,5%.

Он может варьироваться от 0,15% до 0,5%. - Ежемесячная плата за минимальный объем: Если вы не генерируете определенный уровень комиссионных за ваши факторизованные счета в конкретный месяц, факторинговая компания может взимать с вас комиссию до 1000 долларов.

- Плата за продление: Плата за продление — это ежегодная плата, взимаемая после каждого полного года работы линии. Это может составлять до 1% от размера факторинга.

- Комиссия за транзакцию Автоматизированной клиринговой палаты (ACH): Это комиссия в размере до 30 долларов США, которая взимается за каждый выданный вам аванс или выплату.

- Комиссия за перевод: Эта комиссия взимается, если вы запрашиваете перевод вместо ACH. Плата может достигать 50 долларов.

- Сборы за проверку кредитоспособности: Они невелики по сравнению с другими сборами, но они могут быть переданы вам при любых проверках кредитоспособности, проводимых в отношении вас или ваших клиентов.

Если вы подаете заявку в несколько компаний, чтобы узнать, какая из них предложит вам лучшее предложение, сравните комиссии и ставки дисконтирования, взимаемые каждой из них.

Выбор подходящей факторинговой компании для выставления счетов

При выборе поставщика факторинга счетов следует учитывать несколько аспектов. Эти аспекты варьируются от уровня контактов с факторинговой компанией до типа факторинга, которым вы хотите заниматься. Некоторые вещи, которые следует учитывать при покупке факторингового финансирования, — это контакт клиента с факторинговой компанией, регресс или факторинг без права регресса, спотовый факторинг или контрактный факторинг, знакомство с отраслью и время для получения финансирования.

Связь с клиентом с факторинговой компанией

Одним из аспектов факторинга счетов, который может запугать владельцев бизнеса, является уровень контактов между факторинговой компанией и клиентами. Это связано с тем, что ваш клиент будет производить платежи третьей стороне, а не вам. Некоторые владельцы малого бизнеса представляют себе, как с трудом заработанными клиентами связываются компании, о которых они никогда не слышали, и вынуждают их заплатить.

Некоторые владельцы малого бизнеса представляют себе, как с трудом заработанными клиентами связываются компании, о которых они никогда не слышали, и вынуждают их заплатить.

Хотя эти опасения небезосновательны, они преувеличены.Да, некоторые факторинговые компании захотят напрямую общаться с вашими клиентами для проверки счетов, подтверждения назначения счета и согласования оплаты. Однако это чаще встречается в отраслях, где преобладает факторинг.

Некоторые факторинговые компании создают договоренности, в которых прямая связь с вашим клиентом гораздо меньше. Это можно сделать, открыв новый банковский счет на имя вашей компании, с контролем над счетом, предоставленным факторинговой компании.Ваши клиенты получают уведомление о новой учетной записи для оплаты. Если факторинговая компания связывается с вашим клиентом, она выдает себя за ваш расчетный отдел.

Факторинг с регрессом против безвозвратного обращения

Одна из наиболее важных концепций факторинга счетов, которую необходимо понимать, — это регресс или отказ от регресса. Факторинг с регрессом означает, что вы будете на крючке по поводу оплаты, если ваш клиент не оплатит счет в разумные сроки после установленной даты. Факторинг без права регресса — это когда факторинговая компания принимает на себя риск того, что клиент не заплатит.

Факторинг с регрессом означает, что вы будете на крючке по поводу оплаты, если ваш клиент не оплатит счет в разумные сроки после установленной даты. Факторинг без права регресса — это когда факторинговая компания принимает на себя риск того, что клиент не заплатит.

Факторинг с регрессом может стать проблематичным, если вы уже потратили деньги, которые вам выдали авансом. Лучше всего учитывать счета только тех клиентов, которые платят вовремя. Сборы могут продолжать накапливаться до тех пор, пока вы или ваш просрочивший клиент не оплатите счет, часто создавая новую проблему с денежным потоком. Однако при факторинге без права регресса, даже если ваш клиент не оплатит счет вовремя, ваш бизнес не окажется на крючке.

Внимательно прочтите свое соглашение, прежде чем подписывать: Некоторые фирмы рекламируют факторинг без права регресса, но затем перечисляют несколько причин, по которым счет может быть освобожден от него.Другие предложат соглашения о частичном регрессе. Внимательно прочтите свой контракт, чтобы понять, за что вы будете и не будете нести ответственности, если клиенты не оплатят счет или оплатят его с опозданием.

Спот-факторинг против контрактного факторинга

Спотовый факторинг позволяет продавать и присваивать индивидуальные счета-фактуры. Процесс подачи заявки и андеррайтинг такие же, как если бы вы учитывали все свои счета. Хотя это может показаться идеальным для вашего бизнеса, многие факторинговые компании предпочитают не учитывать подобный фактор.

Контрактный факторинг гораздо более распространен, чем спотовый факторинг, и является предпочтительным методом факторинга для большинства поставщиков бизнес-факторинга. Как правило, факторинг по контракту требует факторинга минимального ежемесячного объема счета-фактуры не менее 10 000 долларов США или требует факторинга каждого счета-фактуры конкретному клиенту.

Знакомство с отраслью

Факторинг — это область, в которой важно знать отрасль. Отрасль, в которой работаете вы и ваши клиенты, может повлиять на ваши сроки и затраты.Некоторые факторинговые компании специализируются на предоставлении финансирования конкретным отраслям и могут избегать других видов бизнеса.

Время получать финансирование

Еще одним важным фактором является то, как быстро вы получаете финансирование, и это может иметь большее значение, чем что-либо еще, если вам нужны наличные деньги для расчета заработной платы или покупки чего-то важного для вашего бизнеса. С факторинговым финансированием вы можете получить квалификацию в течение нескольких дней, а затем получить финансирование через один-три рабочих дня после этого. Точная скорость финансирования будет отличаться.

Если вы ищете партнера по факторингу счетов, рассмотрите вариант BlueVine. BlueVine не взаимодействует напрямую с клиентами и не собирает счета от имени компании. Они будут учитывать счета до 5 миллионов долларов в месяц.

Посетите BlueVine

Плюсы и минусы факторинга счетов

Факторинговое финансирование дает несколько преимуществ. Во-первых, как правило, нет требований к минимальному кредитному баллу, так как кредитоспособность вашего клиента — это то, что имеет значение для факторинговой компании.Кроме того, это быстрый способ получения наличных, и ваша дебиторская задолженность будет обрабатываться специалистами.

И наоборот, факторинговая компания может иметь прямой контакт с вашими клиентами. Затраты на факторинг могут быть высокими, если клиенты медленно платят. Кроме того, ваши счета-фактуры продаются третьей стороне, которая может подвергнуть вас общей регистрации Единого коммерческого кодекса (UCC).

Итог

Факторинг счетов позволяет вам занимать деньги на основании неоплаченных счетов-фактур для удовлетворения ваших текущих потребностей в денежных потоках.Пока ваши клиенты платят вовремя, стоимость факторинга может быть более доступной по сравнению с другими альтернативами краткосрочного бизнес-кредита. Если вы внимательно изучите, что факторинговые компании потребуют от вас, прежде чем подписывать какое-либо соглашение, это поможет вам принять наилучшее возможное решение, если вы выберете этот вариант финансирования.

Факторинг дебиторской задолженности — узнайте, как работает факторинг

Что такое факторинг дебиторской задолженности?

Факторинг дебиторской задолженности, также известный как факторинг, представляет собой финансовую операцию, при которой компания продает свою дебиторскую задолженность.Компании позволяют финансовой компании, которая специализируется на покупке дебиторской задолженности со скидкой (так называемый фактор). Факторинг дебиторской задолженности также известен как факторинг счетов-фактур или финансирование дебиторской задолженности.

Понимание того, как работает факторинг дебиторской задолженности

Факторинг — это финансовая операция, при которой компания продает свою дебиторскую задолженность финансовой компании (так называемый фактор). Фактор взимает платежи по дебиторской задолженности с клиентов компании.

Компании выбирают факторинг, если они хотят быстро получить наличные, а не ждать окончания срока кредитования Эффективная годовая процентная ставка Эффективная годовая процентная ставка (EAR) — это процентная ставка, которая корректируется с учетом начисления сложных процентов за определенный период. Проще говоря, эффективный. Факторинг позволяет компаниям немедленно наращивать остаток денежных средств и погашать любые невыполненные обязательства. Таким образом, факторинг помогает компаниям высвободить капитал. Чистый оборотный капитал. Чистый оборотный капитал (NWC) — это разница между текущими активами компании (за вычетом денежных средств) и текущими обязательствами (за вычетом долга) на ее балансе.который связан с дебиторской задолженностью, а также переносит риск дефолта, связанный с дебиторской задолженностью, на фактор.

Как оценивает дебиторскую задолженность факторинговые компании

Факторинговые компании взимают так называемый «факторинговый сбор». Комиссия факторинга — это процент от суммы факторинговой дебиторской задолженности. Ставка, взимаемая факторинговыми компаниями, зависит от:

- Отрасли, в которой находится компания

- Объем дебиторской задолженности, подлежащей факторингу

- Качество и кредитоспособность клиентов компании

- Дней просроченной дебиторской задолженности (средние дни просрочки)

Кроме того, ставка зависит от факторинга с правом регресса или факторинга без права регресса.Факторинговые компании обычно взимают более низкую ставку за факторинг с правом регресса, чем за факторинг без права регресса. Когда фактор несет весь риск безнадежных долгов (в случае факторинга без права регресса), для компенсации риска взимается более высокая ставка. При факторинге с регрессом компания, продающая свою дебиторскую задолженность, по-прежнему несет определенную ответственность перед факторинговой компанией, если некоторая ее часть окажется безнадежной.

По сути, чем проще факторинговая компания считает, что взыскание дебиторской задолженности, вероятно, будет, тем ниже факторинговый сбор.

Факторинг с регрессом и факторинг без регресса

Факторинг дебиторской задолженности может быть без регресса или с регрессом.

Вот сравнение между ними:

- Передача с регрессом: При передаче с регрессом фактор может потребовать возврат денег от компании, которая передала дебиторскую задолженность, если она не может получить от клиентов.

- Перевод без регресса: При передаче без регресса фактор принимает на себя все риски безнадежной дебиторской задолженности.Компания, передавшая дебиторскую задолженность, не несет ответственности по безнадежной дебиторской задолженности.

Пример факторинга с регрессом и факторинга без права регресса показан ниже.

Примеры факторинга дебиторской задолженности

1. Передача без права регресса

Компания А переводит дебиторскую задолженность на 500 миллионов долларов без права регресса на выручку в 400 миллионов долларов. Запись в журнале будет выглядеть следующим образом:

Примечание: 100 миллионов долларов считаются процентными расходами.Это показывает, что компания получила денежный поток раньше, чем если бы она ждала взыскания дебиторской задолженности.

2. Перевод с регрессом