Финансовый анализ и инвестиционная оценка предприятия

Согласно определению отечественных авторов, показатели рентабельности – показатели обобщенной характеристики эффективности работы предприятия в целом, показывающие, насколько прибыльна деятельность организации.

Большинство предприятий для оценки эффективности свое деятельности используют показатель рентабельности реализованной продукции. Он исчисляется по формуле:

Рентабельность продукции = Прибыль от реализации продукции / Себестоимость реализованной продукции

Рентабельность продукции определяет эффективность реализации продукции на 1 рубль проданной продукции. Другими словами показывается количество средств, оставшееся у предприятия после покрытия себестоимости продукции.

Еще один важный показатель основной деятельности предприятия — рентабельность активов. Он считается по формуле:

Рентабельность активов = Чистая прибыль / Средняя стоимость активов

Данный показатель является ключевым показателем эффективности деятельности предприятия.

Следующий важный показатель деятельности предприятия – рентабельность внеооборотных активов. Он определяет тот возврат, который генерируется фондами, используемыми в хозяйственной деятельности. Через него проявляется взаимосвязь баланса и отчета о прибылях и убытках. Он исчисляется по следующей формуле:

Рентабельность внеоборотных активов = Чистая прибыль / Средняя стоимость внеоборотных активов

Для комплексной оценки эффективности использования оборотных средств учитывается показатель рентабельности текущих активов по чистой прибыли:

Следующий показатель эффективности деятельности предприятия — рентабельность собственного капитала, который отражает эффективность использования собственных источников финансирования. Формула расчета имеет вид:

Рентабельность собственного капитала = Чистая прибыль / Средняя стоимость собственного капитала

Таким образом, данный показатель характеризует, сколько приходится суммы чистой прибыли на 1 рубль собственного капитала предприятия.

Рентабельность продаж исчисляется по формуле:

Рентабельность продаж = Прибыль от продаж / Выручка

Данный показатель характеризует, сколько приходится суммы прибыли от продажи на 1 рубль выручки предприятия.

Автор: Масенко Илья

beintrend.ru

Анализ рентабельности активов

Рентабельность активов – это комплексный показатель, позволяющий оценивать результаты основной деятельности предприятия. Он выражает отдачу, которая приходится на рубль активов компании.

Рентабельность активов = Чистая прибыль / средняя сумма активов

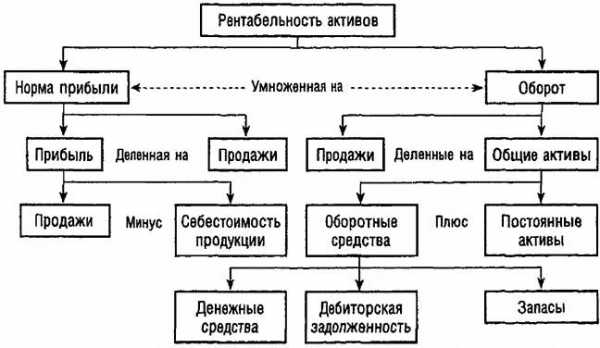

Для оценки влияния различных факторов можно использовать другую формулу:

Рентабельность активов = Рентабельность продаж х Оборачиваемость активов

Исследуя данное соотношение, для дальнейшего углубленного анализа можно определить степень влияния каждого из этих элементов.

Этот коэффициент должен быть одним из основных рабочих инструментов руководителя в управлении компанией. Являясь важнейшим показателем эффективности ее деятельности, он объединяет весь набор элементов, описывающих различные стороны работы предприятия. Анализируя взаимосвязи, можно выделить элементы, оказывающие наиболее сильное негативное влияние, и сосредоточить внимание на них.

Рентабельность текущих активов (RCA), %

Коэффициент демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании.

Рассчитывается по формуле:

RCA = (Чистая прибыль/Текущие активы)*100%

Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность внеоборотных активов (RFA), %

Коэффициент демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Рассчитывается по формуле:

RFA = (Чистая прибыль/Долгосрочные активы)*100%

Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного капитала (ROE), %

Коэффициент позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рассчитывается по формуле:

ROS = (Чистая прибыль/Собственный капитал)*100%

Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги.

Рентабельность инвестиций (ROI), %

Коэффициент показывает, сколько денежных единиц из собственного капитала и долгосрочных обязательств потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Рассчитывается по формуле:

ROI = (Чистая прибыль/(Собственный капитал + Долгосрочные активы))*100%

Ниже представлена таблица с основными финансовыми показателями.

Таблица 11. Основные финансовые коэффициенты

| Основные финансовые коэффициенты | Числитель | Знаменатель | Рекомендуем. значения |

| Коэффициенты ликвидности | |||

| Коэффициент абсолютной ликвидности (LR) | Денежные средства и краткосрочные инвестиции | Текущие обязательства | 0,2-0,5 |

| Коэффициент срочной ликвидности (QR) | Денежные средства и краткосрочные инвестиции + Счета и векселя к получению | Текущие обязательства | 0,7-0,8 |

| Коэффициент текущей (общей) ликвидности (CR) | Текущие активы | Текущие обязательства | |

| Чистый оборотный капитал (NWC) | Текущие активы — Текущие обязательства | > 0 | |

| Коэффициенты финансовой устойчивости | |||

| Коэффициент финансовой независимости (EQ/TA) | Собственный капитал | Суммарный актив | 0,5-0,8 |

| Суммарные обязательства к активам (TD/TA) | Долгосрочные об. + Текущие об. | Суммарный актив | 0,2-0,5 |

| Суммарные обязательства к собств. кап. (TD/EQ) | Долгосрочные об. + Текущие об. | Собственный капитал | 0,25-1 |

| Долгосрочные об. к активам (LTD/TA) | Долгосрочные об. | Суммарный актив | |

| Долгосрочные об. к внеоборотным акт. (LTD/FA) | Долгосрочные об. | Долгосрочные активы | |

| Коэффициент покрытия процентов (TIE), раз | Операционная прибыль | Проценты к выплате | |

| Коэффициенты деловой активности | |||

| Оборачиваемость рабочего капитала (NCT), раз | Чистый объем продаж | Чистый оборотный капитал | |

| Оборачиваемость основных средств (FAT), раз | Чистый объем продаж | Внеоборотные активы | |

| Оборачиваемость активов (TAT), раз | Чистый объем продаж | Сумма всех активов за год | |

| Оборачиваемость запасов (ST), раз | Себестоимость | Товарно-материальные запасы | |

| Оборачиваемость дебиторской задолженности (CP), раз | Чистый объем продаж | Долгосрочная дебит. задолженность + Краткосрочная дебит. задолженность | |

| Оборачиваемость кредиторской задолженности (CPR), раз | Себестоимость | Кредиторская задолженность | |

| Финансовый цикл в днях | 360/(ST + CP – CPR) | ||

| Коэффициенты рентабельности | |||

| Рентабельность продаж (ROS), % | Чистая прибыль | Чистый объем продаж | |

| Рентабельность собственного капитала (ROE), % | Чистая прибыль | Собственный капитал | |

| Рентабельность текущих активов (RCA), % | Чистая прибыль | Текущие активы | |

| Рентабельность внеоборотных активов (RFA), % | Чистая прибыль | Долгосрочные активы | |

| Рентабельность инвестиций (ROI), % | Чистая прибыль | Собственный капитал + Долгосрочные обязательства |

Литература

1. Бернстайл Л.А. Анализ финансовой отчетности. – М.: Финансы и статистика, 2002.

2. Винсент Дж. Лав Пособия Эрнст & Янг. Как понимать и использовать финансовую отчетность. – М.: «Джон Уайли & Санз», 1996.

3. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2002.

4. Качалин В.В. Финансовый учет и отчетность в соответствии со стандартами GAAP. – М.: Дело, 1998.

5. Колб Р.В., Родригес Р.Дж. Финансовый менеджмент. – М.: Издательство «Финпресс», 2001.

6. Лобанова Е.Н., Лимитовский М.А. Финансовый менеджер. – М.: ООО Издательско-Консалтинговая Компания «ДеКа», 2001.

7. Лукасевич И.Я. Анализ финансовых операций. — М.: ЮНИТИ, 1998.

8. Лукасевич И.Я. Финансовый менеджмент. – М.: Эксмо, 2009.

9. Хелферт Э. Техника финансового анализа. – М.: СПб.: Питер, 2004.

Приложение 1

infopedia.su

Рентабельность оборотных активов — формула расчета, коэффициент, показатели, как определить рентабельность?

Для того чтобы узнать, стоит ли открывать новый бизнес, принесет ли он пользу, и не уйдете ли вы в минус, рассчитывают множество показателей. Одним из важнейших по праву считают показатель рентабельности. Его могут рассчитывать при разработке новых предприятий или же оценке уже давно существующих.

Именно рентабельность является одним из важнейших показателей в бизнес-плане для привлечения инвесторов. Давайте вместе разберемся, как правильно рассчитать данный показатель, и что для этого нужно?

Формула расчёта

Если вы решили, что вам необходимо рассчитать данный показатель, вы можете сделать это самостоятельно.

Для этого вам надо найти соотношение чистой прибыли к средней стоимости оборотного капитала в год:Рентабельность = чистая прибыль / средняя стоимость оборотного капитала в год.

А чтобы найти чистую прибыль, вам понадобится от доходов фирмы отнять ее расходы:

Чистая прибыль = доходы – расходы.

Так, данный показатель влияет не только на степень прибыли, но также и на качество и величину производства, а также выполнение денежных планов.

Итак, для того чтобы решить, стоит ли ваша организация новых вложений, нужна ли ей амортизация, увеличение числа работников или же новые каналы сбыта, вам следует рассчитать показатель рентабельности оборотных активов. Именно он поможет вам в случае низкого показателя узнать, в какую сторону необходимо двигаться вашему предприятию.

Так, если его уровень слишком низкий, это может говорить о большем уровне активов на предприятии, значит, фирме следует каким-то образом увеличить свои продажи.

Нормативные значения

Нормативные значения рентабельности не имеют одного понятия, а потому зависят от того, чем занимается фирма:

- финансовая деятельность – норматив рентабельности активов составляет до 10%;

- производственная деятельность – показатель в данной категории немного больше и может варьироваться от 15 до 20%;

- товарная деятельность – нормативная рентабельность активов в данной сфере имеет самые большие показатели от 15 до 40%.

Причиной, по которой нормативная рентабельность активов имеет такие высокие показатели, является то, что данная организация имеет низкий уровень стоимости оборотных активов. Производственная деятельность имеет показатели ниже, но все это можно объяснить высокой стоимостью оборудования. Но финансовые организации проигрывают всем остальным за счет высокого уровня конкуренции, а потому не такого уровня чистого дохода.

Этот показатель служит для того, чтобы оценить уровень развития своей организации, а также сравнить ее со своими конкурентами и оценить их развитие. Он показывает, насколько эффективно фирма использует оборотные и необоротные активы.

Анализ рентабельности оборотных активов

Для того чтобы проанализировать оптимальное значение прибыльности организации, существует анализ рентабельности оборотных активов. Таким образом, чтобы понять, правильно ли функционирует фирма, нужно провести анализ сразу нескольких факторов. Именно этот подход поможет вам понять какой из факторов стоит улучшить и как следствие, проанализировать каждый фактор по отдельности.

Так, по этому принципу, на рентабельность активов могут влиять:

- доход, получаемый от продажи товаров;

- оборачиваемый капитал фирмы;

- часть изначальных средств в фирме;

Таким образом, данная модель будет создана исходя из следующих данных:

- финансовые отчеты фирмы;

- отчет о прибыли и убытках организации;

- данные о налогообложениях.

Что такое оборотные активы

Что такое оборотные активы можно понять исходя из самого названия – это деньги, которые оборачиваются буквально за пару дней. То есть это средства, которые постоянно используются в определенном цикле. Созданы они для авансируемых фондов или же оборотных фондов.

Итак, оборотными активами можно считать:

- сырье и материалы для производства – то, что является своеобразным предметом труда;

- деньги – один из самых ликвидных материалов в оборотных активах;

- деньги на дебиторских счетах – если говорить проще, это кредиты, которые организация выдала другим предприятиям;

- товары, которые уже были изготовлены и в данный момент хранятся на складах;

- товары, которые уже были изготовлены, но еще ждут оплаты за них – после их продажи, данный актив перейдет в деньги;

- услуги, которые уже выполнили, но еще не оплатили;

- НДС по покупаемым товарам.

Таким образом, все оборотные активы проходят три стадии:

- Денежная. На данном этапе все деньги, которые имеются у объекта, превращаются и уходят в производство, тем самым создавая производственные компоненты;

- Производственная. Несмотря на то что денежная стадия уже закончилась, они продолжают капать, как инвестиционные средства, тратиться они могут в заработные платы, сырье или амортизационные расходы, а в будущем эти траты, опять-таки, принесут деньги;

- Готовый товар. Даже на этом этапе деньги продолжают капать и вкладываются в упаковку и другие средства. Прекратится инвестирование только на стадии продажи товара, и то только потому, что все деньги вернутся.

Денежный капитал и дебиторскую задолженность не всегда можно рассчитывать, как оборотный капитал. Все дело в том, что данные средства имеют силу, только если они вернутся в течение года. Если же срок их окупаемости больше года, они не являются оборотным капиталом.

Значение рентабельности

Итак, если вы сомневаетесь, правильно ли вы вложили деньги в какую-либо организацию, стоит рассчитать показатель рентабельности оборотных активов.

Почему именно он? Все дело в том, что он объясняет, может ли организация вести непрерывную финансовую и производственную деятельность. Таким образом, оборотные активы – это деньги, которые были инвестированы в какую-либо организацию для того, чтоб получить свой фонд обращения.

Рентабельность оборотных активов определить очень просто. Для этого необходимо рассчитать чистую прибыль, отнимая доходы от расходов, и поделить их на величину оборотного капитала. Данный показатель расскажет, насколько компания может обеспечить хорошие объемы для прибыли, если взять их отношение к оборотным средствам. То есть чем выше коэффициент вы получите, тем больше эффективности приносит предприятие.

Для того чтобы полностью определить пользу, которую приносит предприятие, следует:

- разобрать, с какой динамикой работает данное предприятие;

- мониторить любые изменения, которые были замечены на предприятии;

- проанализировать степень доходности организации за конкретный период.

Что к ним относится

Уже разобравшись с вопросом что такое оборотные средства, мы можем подытожить, чтобы понять, что же можно отнести к данным показателям.

Итак, это может быть:

- запасы производства или организации;

- налог на добавленную стоимость, который относится к покупаемым товарам или ценностям;

- дебиторская задолженность фирмы – это средства, которые фирма дала в долг другой организации, отнести ее к оборотным капиталам можно только в случае, если данные средства будут возвращены в течение 1 года, или если объект, дающий деньги, уверен, что активы можно будет продать в любой момент;

- какие-либо финансовые вложения, но помните, что денежные средства сюда не относятся;

- деньги, денежные средства и предметы, которые можно отнести к денежному эквиваленту;

- услуги или товары, которые уже были изготовлены или выполнены, но деньги за них еще не заплатили;

- сырье, из которого в будущем будет сделан определенный продукт.

Как мы видим, сюда можно отнести еще много товаров или услуг, главное правило для этого списка – это то, что услуга или товар должны участвовать в постоянном цикле. Если деньги можно превратить в сырье, а сырье в продукт, то данные средства будут считаться оборотным капиталом, но только если данные превращения можно выполнить сроком, который меньше года.

Получается, коэффициент рентабельности может играть роль не только для собственников фирм, но и для их конкурентов и возможных инвесторов. Так, для кредиторов данный коэффициент будет просчитываться в связи с тем, сможет ли фирма оплатить кредит и проценты по нему в будущем, приносит ли организация прибыль, и будет ли безопасно предоставить ей кредит. На данном этапе рассматривается возможность приносить доход, а также уровень надежности для организации.

intless.ru