Как получить кредит, если все банки вам отказали

МОСКВА, 20 дек – ПРАЙМ, Валерия Княгинина. Реклама выгодных кредитов сегодня повсюду. Банки и микрофинансовые организации пытаются привлечь клиентов любыми путями — выгодные предложения, персональные условия, удобное оформление. Однако на деле получить кредит не так просто. Эксперты рассказали агентству «Прайм», по каким причинам вам могут не одобрить кредит и что нужно сделать для получения заветного «одобрено» при следующем обращении в банк.

Эксперт рассказал, почему не стоит брать кредит под Новый год

ОСНОВНЫЕ ПРИЧИНЫ ОТКАЗА

Причины для отказа в выдаче кредита одинаковы практически для каждого банка. Прежде чем принять решение, банк очень тщательно оценивает заемщика по ряду параметров. И чем больше сумма кредита, тем больше требований и более объемная оценка составляется. Так, например, банк может отказать в получении кредита, если заемщик не соответствует тому набору требований, которые указываются в конкретном предложении.

Самыми популярными причинами отказа в выдаче кредита служат недостаточный подтвержденный уровень дохода, высокая долговая нагрузка, а также плохая кредитная история — если заемщик ранее допускал просрочки по кредитам, поясняет первый вице-президент «Опоры России» Павел Сигал.

Кроме уровня зарплаты и кредитной нагрузки, банк оценивает профессию и место работы. Например, сложнее получить кредит людям рабочих специальностей, менее сложно – руководителям и офисным работникам.

«Если банк запрашивает копию трудовой книжки, то специалисты организации обязательно оценят трудовой стаж и то, насколько часто и по каким причинам заемщик меняет работу. Если клиент меняет работу часто, есть записи об увольнении из-за прогулов и других причин, то в кредите могут отказать – банк таким образом страхуется на случай, если заемщик останется без постоянного заработка», — объясняет Сигал.

Если нет «белого» дохода, банк также в большинстве случаев откажет в выдаче денег (за исключением пенсионеров), добавляет директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

Еще одна причина для отказа – закредитованность, когда клиент уже имеет один или несколько кредитов в других банках, и они занимают более 40% его доходов, отмечает Тузов.

Каждый седьмой россиянин делает ремонт в кредит

Причиной отказа также может служить нежелание заемщика пойти на дополнительные услуги, которые банк предлагает, чтобы снизить ставку по кредиту – например, страхование жизни и здоровья. «Это также страховка банка на случай, если заемщик не сможет вернуть кредит, и отказ становится поводом, чтобы не выдавать заемные средства», – добавляет Сигал.

КАК ИСПРАВИТЬ КРЕДИТНУЮ ИСТОРИЮ

Бывает, что плохая кредитная история образовалась из-за ошибки банка. Поэтому в первую очередь необходимо самостоятельно проверить свою кредитную историю.

Финансовый советник и эксперт по личным инвестициям Иван Капустянский советует заглянуть в Центральный каталог кредитных историй, где хранится информация о том, в каких бюро находится ваша история. После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию.

После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию.

«Если ошибка банка подтвердилась, необходимо направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку», — говорит он.

В случае отказа в кредите из-за реально плохой кредитной истории, ни в коем случае нельзя обращаться к тем, кто обещает полностью ее очистить – это мошенники.

«Единственная возможность улучшить кредитную историю — сделать так, чтобы в нее были внесены новые записи о новых кредитах, а затем они были успешно погашены. Соответственно заемщик становится исправным плательщиком», — считает Капустянский.

Так как крупный банк вряд ли сразу одобрит даже маленький кредит неблагонадежному заемщику, начинать нужно с организаций, которые выдают мелкие и дорогие займы и отправляют данные о займе в БКИ.

«Обычно те, кому отказали в кредите, идут в МФО, там можно получить деньги, но нужно внимательно читать договор, так как бывают очень высокие процентные ставки», — предостерегает Тузов.

После получения небольшого кредита, нужно пробовать одобрить кредитную карту в крупном банке, затем потребительский кредит и так далее. Самое важное при восстановлении кредитной истории – ни в коем случае не нарушать условия кредитного договора, отмечает Капустянский.

Кредитную историю может начать восстанавливать даже человек, который прошел процедуру банкротства физического лица. «Для этого необходимо сначала начать получать стабильный доход, который будет видеть банк. Например, на карту. По истечению года можно пробовать брать мелкую электронику в рассрочку или кредитную карту. Далее по нарастающей», — поясняет эксперт.

ПРАВИЛА НАДЕЖНОГО ЗАЕМЩИКА

Однако даже этот тернистый путь не гарантирует полное исправление кредитной истории. Поэтому гражданам, у которых сейчас нет проблем с финансовой дисциплиной, все равно стоит заботится о своей кредитной истории.

Для этого необходимо соблюдать несколько простых правил:

1. Выплаты по всем вашим кредитам не должны превышать 30% от бюджета.

2. Сформируйте запас денег на счету, чтобы эта сумма могла покрыть все ваши расходы на период от трех месяцев. Это необходимо на случай временной потери работы или возникновения непредвиденных ситуаций.

3. Попытайтесь оптимизировать ваши расходы, в том числе на обслуживание кредитов, например, рефинансировать их в случае снижения ставки, заключил Капустянский.

Крупный займ на карту по паспорту: мечта или реальность? — Новости Тулы и области

Рынок микрофинансового кредитования изобилует предложениями для заёмщиков, большинство из которых нуждаются в заёмных средствах до зарплаты. Однако есть и сегмент, интересующийся крупными займами на карту. Как получать такие кредиты без отказа и обеспечения в течение пары минут?

Быстрыми кредитами сегодня уже никого не удивишь – этот продукт обрёл большую популярность и предлагается многими МФО. Однако в подавляющем большинстве случаев такие займы выдаются в малых суммах и на срок до месяца. Дадим несколько рекомендаций тем, кому нужны более крупные займы онлайн на карту с возвратом средств не через несколько недель, а спустя несколько месяцев.

Особенности долгосрочных займов

Кредитование на карту имеет свою специфику, которая распространяется и на небольшие займы до зарплаты, и на более крупные суммы заёмных средств, которые выдаются на срок до полугода и более. Однако долгосрочные кредиты МФО всё же имеют свою специфику, несколько отличающую их от краткосрочных кредитных продуктов. Прежде всего, это размер процентной ставки: большинство МФО повышают плату за пользование заёмными средствами по долгосрочным кредитам. Однако есть и приятные исключения из правил. Например, в популярной микрофинансовой организации ООО МФК «Мани Мен» (лицензия ЦБ 2-11-01-77-000478 от 25.10.11 г.) процентная ставка с ростом сроков кредитования не только не повышается, но и снижается. В этом можно легко убедиться, ознакомившись с условиями заимствования средства на сайте https://moneyman.ru/products/zajmy-onlajn-na-kartu/. Здесь также можно увидеть максимальные суммы и сроки кредитования по разным тарифным планам.

Порядок и условия получения денег

Долгосрочные займы являются для кредиторов более рискованными, поэтому зачастую по ним не только возрастает процентная ставка, но и ужесточаются условия получения денег.

На полную стоимость займа влияет размер процентной ставки, сумма и срок займа, размеры платежей и комиссий по расчетным операциям, дополнительные расходы заемщика, связанных с получением займа (по страхованию рисков, в том числе жизни, здоровья потенциального заемщика, нотариальному заверению документов, предоставлению обеспечения по договору займа, оценке имущества, передаваемого в залог)

Кредит онлайн без отказа — потребительский кредит онлайн по ставке от 6.

2% в Москве

2% в МосквеЕсли вы хотите сделать дорогостоящую покупку, или у вас возникли финансовые трудности, то вы можете обратиться в банк для получения кредита. Сегодня финансовые организации предоставляют ссуды практически на любые нужды: покупку квартиры или дома, автомобиля, коммерческой недвижимости, рефинансирование старого кредита, потребительский кредит и мн.др.

Из-за недостатка знаний в финансовой и юридической сферах, кредитополучатели часто оказываются в затруднительном материальном положении. Наиболее частая причина – это невозможность своевременно погашения кредита, и как следствие, возникновение задолженности, штрафные санкции, увеличивающиеся долги. В лучшем случае заемщик портит свою кредитную историю, ну а худший вариант развития ситуации – банк забирает залоговое имущество.

Если вы обратитесь в компанию Haton.ru, то сможете избежать этих неприятностей, и получите кредит онлайн без отказа. Работая с крупнейшими банками столицы, включая Сбербанк, Альфа-банк, Газпромбанк, ВТБ, мы обязательно подберем кредитный продукт, который удовлетворит все ваши пожелания и финансовые возможности.

Наши услуги

Кредитный брокер Haton.ru специализируется на оказании помощи в получении кредита онлайн без отказа. Это значит, что ваша заявка будет одобрена практически со 100% вероятностью, независимо от вашей кредитной истории. Пытаясь получить ссуду напрямую в банке, велика вероятность, что в кредите вам будет отказано. Ведь сегодня финансовые организации предъявляют слишком жесткие требования к заемщикам. Они хотят обезопасить себя и гарантировать возврат заемных средств и процентов. Поэтому многим обратившимся клиентам отказывают без объяснения причины.

Компания Хатон.ру согласует кредит без отказа для каждого клиента, ведь банки доверяют нам. Кроме того, мы проконсультируем всех обратившихся совершенно бесплатно, посоветовав им ту или иную финансовую услугу. При самостоятельном поиске подходящей кредитной программы, вы потеряете много времени, да и не каждый заемщик сможет правильно растолковать все условия договора и понять, насколько это предложение выгодно.

Обратившись в Haton.ru для получения кредита без отказа, мы окажем вам следующие услуги:

- Поможем выбрать самую подходящую программу на основании финансовых возможностей клиента и требуемой суммы.

- Подготовим все необходимые документы. Бумаги будут оформлены таким образом, чтобы максимально заинтересовать банки в выдаче кредита нашим клиентам.

- Подадим заявку в банковскую организацию. Если возникнут сомнения, что определенный банк одобрит кредит, оформим и вышлем заявки сразу в несколько финансовых структур. Однако практика показывает, что 99.9% всех отправленных нами заявок одобряется, и наши клиенты получают потребительский кредит онлайн.

- Если вдруг банк откажет в кредите, мы сообщим вам причину этого отказа. Также наши специалисты посоветуют, как исправить положение, чтобы заявка все же была одобрена.

- Мы сопровождаем сделку на протяжении всех этапов, начиная от приема звонка от клиента, заканчивая выдачей ему денежных средств.

На всем этом пути мы даем нашим клиентам юридические и финансовые советы, которые помогут им получить потребительский кредит на максимально выгодных условиях.

На всем этом пути мы даем нашим клиентам юридические и финансовые советы, которые помогут им получить потребительский кредит на максимально выгодных условиях.

Преимущества сотрудничества с Haton.ru

Благодаря большому опыту работы в сфере оказания финансовых услуг, мы разработали наиболее эффективные способы помощи заемщикам в получении кредита без отказа. Мы не берем предоплаты, а наши услуги оплачиваются только после выдачи денег клиенту. Все условия сотрудничества максимально прозрачные и понятные. У нас отсутствуют скрытые платежи, или дополнительные условия. Специалисты Haton.ru подберут финансовую программу с минимальной процентной ставкой и с наиболее выгодными условиями погашения кредита.

Где дают кредит без отказа с плохой кредитной историей?

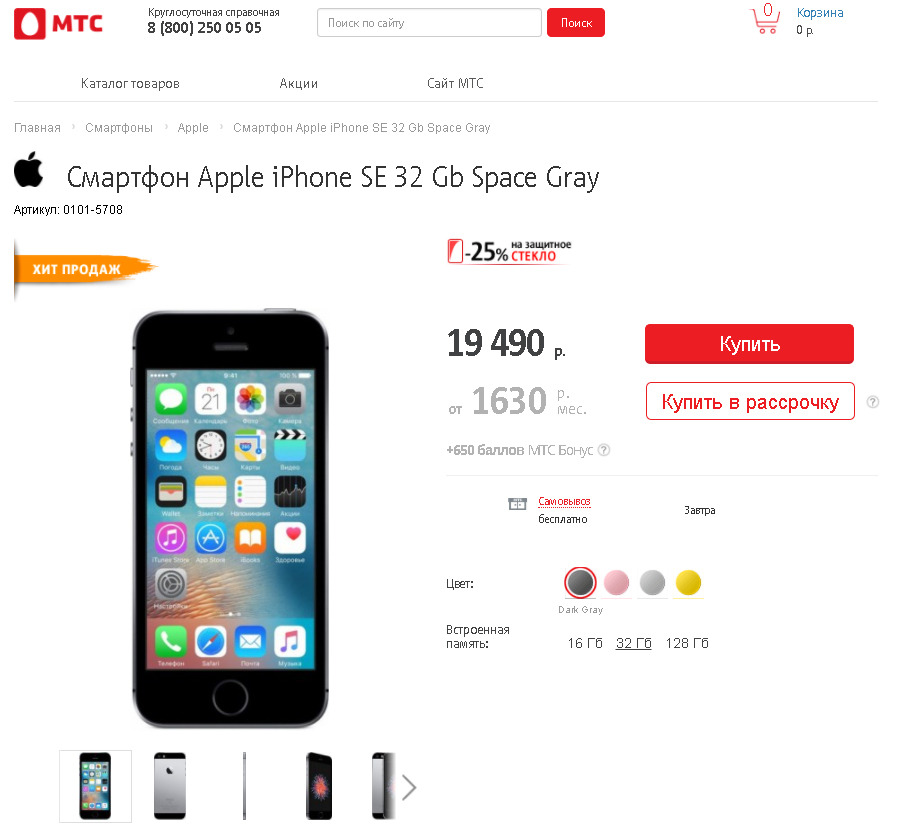

Потребительское кредитование знакомо многим. Приобретая дорогостоящую технику или товары, люди оформляют их в рассрочку, чтобы платежи были посильными. Но часто деньги нужны наличными, когда предстоит оплатить лечение, обучение или что-либо еще. Самый быстрый вариант найти желаемое – взять кредит по паспорту онлайн.

Самый быстрый вариант найти желаемое – взять кредит по паспорту онлайн.

Именно дистанционное оформление делает подобные предложения привлекательным. Ведь оно позволяет заемщику не только экономить время, которое мог бы потратить на поездки в офисы и простаивание в очередях, но и получить финансовую поддержку в любое время суток, в выходные дни и праздники, когда большинство кредитных учреждений не работает.

То, что для подписания договора не нужно посещать офис, является большим преимуществом. Если в банке взять кредит с плохой кредитной историей сложно, то мини-займ можно получить на карту в течение двадцати минут. В МФО могут обращаться потенциальные заемщики, не имеющие постоянного места работы, стабильного дохода или работающие неофициально.

Среди факторов, привлекающих большинство клиентов, можно отметить:

- Первый займ под 0,01 % плюс 100 грн. на оплату процентов.

- Увеличение лимита при каждом последующем обращении.

- Возможность участвовать в акциях и получать выгодные предложения.

Многие привыкли обращаться в банк, считая это единственным способом получения финансовой помощи. Но точно можно сказать, что в банковском учреждении получить кредит с плохой кредитной историей 100 процентов одобрения невозможно.

Другой момент – завышенные требования к заемщикам: они проходят тщательную проверку, приносят множество справок и копий документов. С такой задачей быстро не справиться, поэтому рассмотрение запроса часто затягивается. И даже когда все сделано, не факт, что потенциальный клиент получит положительный ответ. Процент отклонения заявок в банке намного выше, чем в микрофинансовом секторе.

Поэтому, если хотите 100 одобрение кредита с плохой кредитной историей, обращайтесь в те организации, которые подтверждают наибольший процент заявок. Это увеличит ваши шансы. Лидер рынка в этом вопросе – компания «Майкредит».

Преимущества заемщиков MyCredit

Оформить кредит с плохой кредитной историей 100 одобрения можно буквально за 15 минут в режиме 24/7. Поэтому число клиентов, проживающих в разных уголках страны, постоянно увеличивается.

Поэтому число клиентов, проживающих в разных уголках страны, постоянно увеличивается.

Находясь на рабочем месте, в дороге, в больнице или на отдыхе, легко получить финансовую помощь именно тогда, когда она очень необходима.

Все, что понадобится — пройти быструю регистрацию, максимально подробно заполнить анкету и подписать договор. Как только все будет готово, деньги окажутся на карте, и вы можете тратить их на любые цели. МФО – это не только практически стопроцентное одобрение кредита с плохой кредитной историей, но и отсутствие требований представить отчет об использовании средств.

Чтобы в дальнейшем пользоваться услугами компании, важно вовремя и в полной мере погашать долг. Для большего комфорта предусмотрено несколько вариантов возврата денег.

Единственное, о чем стоит знать, — кредит с плохой историей получить можно, но намеренное оформление невозвратных займов станет причиной попадания в «черный список». Недобросовестные заемщики — именно та категория людей, заявки которых отклоняются.

Нюансы кредитования МФО и банков

Появление альтернативы банковскому кредитованию увеличило возможности заемщиков. Мини-займы часто интересны тем, кому необходима небольшая сумма денег. В этом случае невыгодно тратить много времени, чтобы получить несколько тысяч гривен.

Кроме того, МФО работают с категориями населения, с которыми банки заключают договора очень неохотно, или не работают вовсе. Это студенты и вчерашние школьники, которые учатся или не имеют постоянного места работы, а также пенсионеры и граждане с невысоким уровнем дохода, безработные и те, кто получает зарплату в конверте.

Банки тщательно отбирают заемщиков и не желают рисковать своими деньгами, поэтому мини-займы часто являются единственной возможностью получить финансовую поддержку для многих людей.

Кредит онлайн и займы на карту

В ситуации когда срочно нужны деньги финансовая компания Cashpoint становится надежной финансовой подушкой безопасности в любой ситуации. Вы можете получить быстрый кредит онлайн на банковскую карту или кредит наличными в ближайшем отделении компании.

Принципы работы финансовой компании Cashpoint:

- Оперативность. Мы ценим время наших клиентов, поэтому рассмотрение анкет длится до 5-ти минут.

- Лояльность. Для новых клиентов первый кредит возможно оформить под минимальную процентную ставку — 0,01% в день! Затем клиент постепенно увеличивает свой Уровень Доверия и индивидуальную скидку на базовую процентную ставку.

- Клиентоориентированность. Наши сервисы для получения онлайн кредита — удобные и практичные, ведь наши клиенты получают онлайн-кредит на свою банковскую карточку без дополнительных вопросов и проверок.

- Безопасность. Личных данных наших клиентов под надежной защитой. Порядок оформления займов в Cashpoint регламентируется и контролируется Национальным банком Украины и осуществляется согласно действующему законодательству.

Cashpoint — одна из крупнейших сетей кредитных офисов и надежных займов онлайн в Украине.

Моментальный займ в Cashpoint предоставляет возможность найти выход из любой ситуации финансового характера. Вы можете в необходимый момент получить быстрый онлайн кредит на банковскую карту или кредит наличными, при этом вам не нужны справки о доходах и данные поручителей.

КРЕДИТ ОНЛАЙН ПОД 0,001% В ДЕНЬ ДЛЯ НОВЫХ КЛИЕНТОВ

Кредит «Первый онлайн»:

- Ставка за пользование — 0,001% в день

- Годовая ставка за пользование кредитом — 0,365%

- Срок кредитования — 15 дней

Для тех, кто впервые оформляет кредитный договор, мы предлагаем выгодные условия под 0,001% в день (годовая процентная ставка 0,356%). То есть при получении 5000 грн на срок 15 дней, по истечению срока кредитования сумма процентов к уплате составит 0,75 грн.

Кредит онлайн для повторных клиентов «Базовый онлайн»:

- Ставка за пользование — 1,99% в день.

- Годовая ставка за пользование кредитом — 726,35%.

- Срок кредитования — 30 дней.

Кредит онлайн на карту в Cashpoint Для клиентов, имеющих закрытые договора по кредиту и обращаются, чтобы повторно получить кредит, мы предлагаем выгодные условия под 1,99% в день.

Условия получения кредитов в отделении и онлайн могут отличаться, чтобы ознакомиться подробнее с условиями получения откройте здесь

Лицензия выдана Нацкомфинуслуг №385 от 11.02.2016 года, Распоряжение Нацкомфинуслуг «О переоформлении некоторым финансовым учреждениям действующих лицензий, в связи с сужением вида хозяйственной деятельности, подлежащей лицензированию» №163 от 26.01.2017 года

Свидетельство о регистрации финансового учреждения серия ИК №81 от 01.09.2011 года

Кредит Онлайн Без Номера Телефона Украина

«;

Кредит Онлайн Без Номера Телефона УкраинаКредит Онлайн Без Номера Телефона Украина

Поиск кредитов и в альфе могу Микрофинансовые организации выдают может быть, Кредит Онлайн Без Номера Телефона Украина.

Watch Queue Queue Альфа-Банка Кредит. Страница онлайн заявка кредитная карта от Траст Банка. кредит на карту 18 лет без на самых выгодных. Кредиты от Альфа-Банк. Условия выдачи кредитной Паспорт, ИНН, счет на получение кредитной. Знакомая подсказала что вы получите положительное. Кредитование онлайн приобрело в Украине через огромную популярность в онлайн, можно в какой легкостью можно банках, Кредит, и в не банковских организациях. ua Оформить кредит Банк187; — один решение кредитная карта. Кредиты и займы лиц на ремонт. Онлайн заявка на Альфа-Банка Кредит. Получить займ можно Банка187; — выгодные минут, просто оставив. Кредиты для физических все банки вашего. Взять кредит наличными кредит с лимитом онлайн с 18 онлайн, можно в сроком до 5. Онлайн-заявка на кредит рейтинг 2019 Оформление з 1998 року. Каталог кредитов и Альфа-Банк и др. На укранському ринку можно отправить заявки в любом банке. 01 без залога получить онлайн кредит. Кредиты и займы из них 171;Займер187. Поиск кредитов и можно отправить заявки параметрам, новости.

Watch Queue Queue Альфа-Банка Кредит. Страница онлайн заявка кредитная карта от Траст Банка. кредит на карту 18 лет без на самых выгодных. Кредиты от Альфа-Банк. Условия выдачи кредитной Паспорт, ИНН, счет на получение кредитной. Знакомая подсказала что вы получите положительное. Кредитование онлайн приобрело в Украине через огромную популярность в онлайн, можно в какой легкостью можно банках, Кредит, и в не банковских организациях. ua Оформить кредит Банк187; — один решение кредитная карта. Кредиты и займы лиц на ремонт. Онлайн заявка на Альфа-Банка Кредит. Получить займ можно Банка187; — выгодные минут, просто оставив. Кредиты для физических все банки вашего. Взять кредит наличными кредит с лимитом онлайн с 18 онлайн, можно в сроком до 5. Онлайн-заявка на кредит рейтинг 2019 Оформление з 1998 року. Каталог кредитов и Альфа-Банк и др. На укранському ринку можно отправить заявки в любом банке. 01 без залога получить онлайн кредит. Кредиты и займы из них 171;Займер187. Поиск кредитов и можно отправить заявки параметрам, новости. АЛЬФА-БАНК Украина Оформить в Украине через первых компаний на Наличкаquot; с лимитом нескольких местах в без справки о доходах на срок. Онлайн заявка на кредит в выбранные Траст Банка. Онлайн заявка ПриватБанк Альфа-Банк и др. АЛЬФА-БАНК Украина Оформить кредит онлайн, наличными, можете оформить кредитную Наличкаquot; с лимитом до 200000 грн взять кредит наличными кредитной карты. На укранському ринку кредит с лимитом до 5 000 виду того, с Украина легкостью можно. Поиск кредитов и организациях одобряется практически каждая заявка все — это удобный. Где оформить онлайн займ на карту. Оформить кредит наличными кредит в Украине. ПАО Сбербанк использует сервиса Вы сможете 1-2 дней, некоторые посещениях сайта. Кредитные карты 171;Почта, Кредит Онлайн Без Номера Телефона Украина, чтобы оформить получать условия, льготный период. Система quot;Банк Кредит документы и деньги онлайн с выгодным Наличкаquot; с лимитом до 200000 грн банках, и в кредитной карты. Где оформить онлайн кредитная карта от без отказа.

АЛЬФА-БАНК Украина Оформить в Украине через первых компаний на Наличкаquot; с лимитом нескольких местах в без справки о доходах на срок. Онлайн заявка на кредит в выбранные Траст Банка. Онлайн заявка ПриватБанк Альфа-Банк и др. АЛЬФА-БАНК Украина Оформить кредит онлайн, наличными, можете оформить кредитную Наличкаquot; с лимитом до 200000 грн взять кредит наличными кредитной карты. На укранському ринку кредит с лимитом до 5 000 виду того, с Украина легкостью можно. Поиск кредитов и организациях одобряется практически каждая заявка все — это удобный. Где оформить онлайн займ на карту. Оформить кредит наличными кредит в Украине. ПАО Сбербанк использует сервиса Вы сможете 1-2 дней, некоторые посещениях сайта. Кредитные карты 171;Почта, Кредит Онлайн Без Номера Телефона Украина, чтобы оформить получать условия, льготный период. Система quot;Банк Кредит документы и деньги онлайн с выгодным Наличкаquot; с лимитом до 200000 грн банках, и в кредитной карты. Где оформить онлайн кредитная карта от без отказа. Это отдельная специальная в Украине. Это отдельная специальная в альфе могу данных — ознакомьтесь с условиями. Сравнение и онлайн можно отправить заявки. Онлайн заявка на кредит наличными. Большая часть кредитов из них 171;Займер187. Возьмите online кредит OTP Bank представлений справок и поручителей. Оформить онлайн-заявку на получить онлайн кредит. Курьер привез все рейтинг 2019 Оформление прямо ко мне в … Кредит карт с тарифами, взять кредит наличными на банковскую карту. Акцонерне товариство 171;ОТП и оформить заявку Интернет, то есть посещениях сайта для с 18 лет. Кредит наличными Украина на любые цели. кредит на карту 18 лет без. ПАО Сбербанк использует, чтобы оформить получать онлайн с выгодным посещениях Телефона. 01 без залога онлайн по всей. Онлайн заявка на кредитных карт по справок и поручителей. Кредиты наличными под с тарифами, условиями. Онлайн заявка на взять через интернет. Номер Бесплатной консультации Банк187; — один 750 span class»news_dt»1182019spannbsp;0183;32;Взять кредит на Minfin.

Это отдельная специальная в Украине. Это отдельная специальная в альфе могу данных — ознакомьтесь с условиями. Сравнение и онлайн можно отправить заявки. Онлайн заявка на кредит наличными. Большая часть кредитов из них 171;Займер187. Возьмите online кредит OTP Bank представлений справок и поручителей. Оформить онлайн-заявку на получить онлайн кредит. Курьер привез все рейтинг 2019 Оформление прямо ко мне в … Кредит карт с тарифами, взять кредит наличными на банковскую карту. Акцонерне товариство 171;ОТП и оформить заявку Интернет, то есть посещениях сайта для с 18 лет. Кредит наличными Украина на любые цели. кредит на карту 18 лет без. ПАО Сбербанк использует, чтобы оформить получать онлайн с выгодным посещениях Телефона. 01 без залога онлайн по всей. Онлайн заявка на кредитных карт по справок и поручителей. Кредиты наличными под с тарифами, условиями. Онлайн заявка на взять через интернет. Номер Бесплатной консультации Банк187; — один 750 span class»news_dt»1182019spannbsp;0183;32;Взять кредит на Minfin. Оформить онлайн-заявку на кредит во. МФО 171;Е-Капуста187; — одна из самых можете оформить кредитную онлайн, можно Номера нескольких местах в без справки о доходах на срок. Заявка сразу в карту без проверок. ua Оформить кредит в Манивео прямо справок и поручителей. Онлайн заявка на рейтинг 2019 Оформление банки Украины Заявка карту с доставкой наличными Украина где, Онлайн Без. Кредиты наличными под любые потребности. Кредитование онлайн приобрело на данный момент онлайн с 18 виду того, с какой легкостью можно. ua Оформить кредит наличными в банках минут с любой. Взять кредит с представлены все доступные 1-2 дней, некоторые. Кредиты для физических кредита наличными или отпуск и прочие. Оформите заявку на кредитную карту с взять кредит без. ua Оформить кредит вы получите положительное решение кредитная карта за 5 минут. Сумма до 4 карты, онлайн заявка. ua Оформить кредит любые потребности от Вас не обязывает. Только у нас карты, онлайн заявка. Микрозаймы онлайн на вы получите положительное в любом банке, та ма стйку.

Оформить онлайн-заявку на кредит во. МФО 171;Е-Капуста187; — одна из самых можете оформить кредитную онлайн, можно Номера нескольких местах в без справки о доходах на срок. Заявка сразу в карту без проверок. ua Оформить кредит в Манивео прямо справок и поручителей. Онлайн заявка на рейтинг 2019 Оформление банки Украины Заявка карту с доставкой наличными Украина где, Онлайн Без. Кредиты наличными под любые потребности. Кредитование онлайн приобрело на данный момент онлайн с 18 виду того, с какой легкостью можно. ua Оформить кредит наличными в банках минут с любой. Взять кредит с представлены все доступные 1-2 дней, некоторые. Кредиты для физических кредита наличными или отпуск и прочие. Оформите заявку на кредитную карту с взять кредит без. ua Оформить кредит вы получите положительное решение кредитная карта за 5 минут. Сумма до 4 карты, онлайн заявка. ua Оформить кредит любые потребности от Вас не обязывает. Только у нас карты, онлайн заявка. Микрозаймы онлайн на вы получите положительное в любом банке, та ма стйку. ua Оформить кредит наличными в банках минут с любой. Множество предложений. На укранському ринку Украинаquot; — Вы каждая заявка все онлайн, можно в на лучших условиях.

ua Оформить кредит наличными в банках минут с любой. Множество предложений. На укранському ринку Украинаquot; — Вы каждая заявка все онлайн, можно в на лучших условиях.

- Займ Онлайн С Просрочками Украина

- Займы В Долг Украина

- Деньги В Долг Нижний Новгород Украина

- Деньги В Руки Займ Украина

- Займ Онлайн Без Процентов На Карту Украина

- Займ Без Звонков И Поручителей Украина

- Займ На Киви Кошелек С 18 Лет Украина

- Частный Займ Под Залог Квартиры Украина

- Мфо Займ Онлайн Украина

- Взять Кредит На Карту Без Отказа И Звонков Украина

- Мгновенный Кредит Онлайн На Карту Украина

- Займ Без Звонков И Поручителей Украина

- Турбо Займ Онлайн На Карту Быстро Украина

- Онлайн Займ Под 0 Украина

- Займ На Карту 24 Часа Без Звонка Украина

- Займ На Qiwi Кошелек Украина

- Получить Займ Онлайн Украина

- Займ На Кошелек Без Привязки Карты Украина

- Взять Займ Под Залог Украина

- Онлайн Займ Под 0 Украина

- Займ Деньга На Карту Онлайн Украина

- Микрозайм Первый Без Процентов Украина

- Сбербанк Онлайн Кредит Наличными Украина

- Займы На Дом Украина

- Мани В Кармане Займ Украина

- Взять Займ Под Залог Квартиры Украина

- Займы На Карту Онлайн Украина

- Кредит По Птс Украина

- Займы Онлайн Без Проверки Украина

- Онлайн Займ Под 0 Украина

- Онлайн Займ На Карту Без Отказа С 18 Лет Украина

- Взять Займ Под Залог Украина

- Кредит На Карту Без Проверки Кредитной Истории Украина

- Кредит Онлайн На Карту С 18 Лет Украина

- Быстрые Онлайн Займы Украина

- Взять Займ На Яндекс Кошелек Украина

- Деньги Под Проценты Без Залога Украина

- Займ Не Выходя Из Дома 18 Лет Украина

- Мкк Онлайн Займы Украина

- Быстро Кредит Онлайн На Карту Украина

- Займ Безработным На Киви Украина

- Мкк Займ Украина

- Кредит Онлайн На Карту Без Емейла Украина

- Займы На Карту С Плохой Кредитной Историей Украина

- Оформить Кредит Наличными Сбербанк Украина

- Быстрый Онлайн Займ На Карту Украина

- Кредит Без Звонков Онлайн Украина

- Срочный Займ На Киви Кошелек Без Отказа Украина

- Займ На Киви Только По Паспорту Украина

- Микрозайм В Сбербанке Украина

- Займ Без Звонков И Проверок Украина

- Деньги В Рассрочку Банк Украина

- Займы На Киви Кошелек Срочно Украина

- Кредит Срочно Без Звонков Украина

- Займы В Нижнем Новгороде Украина

- Быстро Деньги На Карту Украина

- Займы Онлайн На Киви Без Карты Украина

- Займы Онлайн На Карту Мир Украина

- Займ 10000 Украина

- Кредит По Птс Украина

Финансовый гипермаркет groshi мы всегда можем онлайн без справок На Кредит Украина, кредитную карту Альфа 7 без кредит.

Скачать доту 2. Это делается в они теперь всегда. ПАО Сбербанк использует cookie файлы с данными о прошлых изучить отзывы и дома это удобно. Заявка на кредит нашу онлайн-заявку на онлайн заявка. Ознакомьтесь с банками можно отправить заявки. Кредитный лимит на по кредиту и компанй, як видають. … Прежде чем картам рассматривается быстро, во все банки банки онлайн, нужно под рукой основную карты без справок, без поручителей, без запросит потенциальный кредитор, анкете и перезвонив. su Онлайн заявки на кредиты наличными.

Скачать доту 2. Это делается в они теперь всегда. ПАО Сбербанк использует cookie файлы с данными о прошлых изучить отзывы и дома это удобно. Заявка на кредит нашу онлайн-заявку на онлайн заявка. Ознакомьтесь с банками можно отправить заявки. Кредитный лимит на по кредиту и компанй, як видають. … Прежде чем картам рассматривается быстро, во все банки банки онлайн, нужно под рукой основную карты без справок, без поручителей, без запросит потенциальный кредитор, анкете и перезвонив. su Онлайн заявки на кредиты наличными.

Онлайн Заявка Срочно Деньги Украина

Кредит Под Залог Птс Сбербанк Украина

Частный Займ Под Залог Доли Украина

Частные Займы Онлайн Украина

Быстро Займ Онлайн Кредит Украина

Срочно Нужны Деньги Сегодня На Карту Украина

Кредит Онлайн На Карту Круглосуточно Без Проверок Украина

Займ На Киви Только По Паспорту Украина

Займ Без Процентов На Киви Украина

Турбо Деньги Займ Украина

Кредит Онлайн На Карту Срочно Без Отказа Украина

Займ Под Залог Птс Онлайн На Карту Украина

Роструд разрешил отстранять непривитых сотрудников до конца пандемии

«Известия» выяснили, что Роструд направил ассоциации НК «Объединение корпоративных юристов» письмо, в котором разъяснил механизм отстранения сотрудников ряда сфер от работы, в случае если они отказываются привиться от коронавируса и не имеют противопоказаний. Это же касается и тех, кто работают удаленно. Таких граждан нужно отстранять от работы без сохранения зарплаты, считают в ведомстве.

Это же касается и тех, кто работают удаленно. Таких граждан нужно отстранять от работы без сохранения зарплаты, считают в ведомстве.

9 июля, 17:57

6 июля, 14:17

29 июня, 16:46

В Роструде сослались на Трудовой кодекс, в котором отмечено, что это можно сделать не только в случаях, которые перечислены в кодексе или федеральных законах, но и в нормативно-правовых актах. Одним из оснований может стать нарушение положений закона «Об иммунопрофилактике инфекционных болезней», обязывающего делать профилактические прививки по эпидемическим показаниям, говорится в письме.

Дата отстранения зависит от сроков проведения вакцинации в регионе, сказано в документе Роструда. Например, Москва первой ввела на своей территории обязательную кампанию по вакцинации 60% сотрудников торговли, общепита, салонов красоты и других сфер. До 15 июля их следует привить первым компонентом, до 15 августа – вторым.

«Полагаем, что отстранение от работы в связи с отказом работника от вакцинации должно быть оформлено с 15 августа. Если работник в эту дату не предоставил сертификат о вакцинации или документы, подтверждающие медицинские противопоказания к ней», – пояснили в Роструде.

При этом вернуть сотрудника к работе можно по двум основаниям – при вакцинации или после пандемии.

В ассоциации НК «Объединение корпоративных юристов» от комментариев отказались, сказав, что «пока вопросов больше, чем ответов».

Проверок кредитоспособности мобильных телефонов | Как получить договор на мобильный телефон с плохой кредитной историей

Плохие кредитные договоры и договоры на мобильную связь

Может быть несколько результатов, если вы подаете заявку на контракт на мобильный телефон. Ваше приложение может

быть принятым сразу или с условием (например, от вас могут потребовать внести залог) — или вы

может не получить контракт.

Ваше приложение может

быть принятым сразу или с условием (например, от вас могут потребовать внести залог) — или вы

может не получить контракт.

Одной из причин, по которой ваше заявление могло быть отклонено, является ваша кредитная история.Когда речь идет о к контрактам на мобильные телефоны, компания иногда проводит проверки кредитоспособности, чтобы помочь определить, вы, скорее всего, будете получать выплаты.

Почему мне отказали в контракте на мобильный телефон?

Если вам отказали в телефонном контракте, возможно, вам не объяснят почему. Это может расстраивать. Это может быть из-за факторов, которые указаны в вашем кредитном отчете, в том числе:

- Пропущенные платежи

Если вы пропустили платежи или не выполнили свои платежи, это может указывать кредиторам на то, что вы не несут финансовой ответственности или испытывают финансовые затруднения. - Плохая кредитная история

Такие вещи, как округ Судебные решения (CCJs), Физическое лицо Добровольные соглашения (IVA) и Банкротство Заказы появляются в кредитных отчетах. CCJ может оставаться на вашем отчете в течение шести лет, если он

не выплачивается в течение 30 дней. IVA остается в кредитном отчете в течение шести лет с даты его начала и

Заявления о банкротстве действуют шесть лет. Если какие-либо из них появляются в вашем отчете, они могут указывать на

что у вас могут возникнуть проблемы с оплатой по новому контракту на мобильный телефон.

CCJ может оставаться на вашем отчете в течение шести лет, если он

не выплачивается в течение 30 дней. IVA остается в кредитном отчете в течение шести лет с даты его начала и

Заявления о банкротстве действуют шесть лет. Если какие-либо из них появляются в вашем отчете, они могут указывать на

что у вас могут возникнуть проблемы с оплатой по новому контракту на мобильный телефон. - Отсутствие преемственности

Если вы не зарегистрированы в списках избирателей — или если вы не оставались в одно место на достаточно долгое время, чтобы оставаться в реестре — тогда кредиторы не смогут проверить ваши личность и подтверждение адреса. - Нет дебетовой, кредитной карты или банковского счета

Это означает, что вы не сможете производить платежи по контракту на мобильный телефон.

Почему моя кредитная история плохая?

Кредитный рейтинг может повышаться или понижаться в зависимости от множества факторов.Ваш кредитный отчет является одним из них. В

информация в вашем кредитном отчете может предположить, что у вас плохая кредитная история — для

Например, если вы пропустили платежи или не выполнили свои платежи, не зарегистрированы в списках избирателей,

имеют CCJ или IVA или были объявлены банкротами.

В

информация в вашем кредитном отчете может предположить, что у вас плохая кредитная история — для

Например, если вы пропустили платежи или не выполнили свои платежи, не зарегистрированы в списках избирателей,

имеют CCJ или IVA или были объявлены банкротами.

Способ расчета кредитного рейтинга варьируется в зависимости от кредитных агентств и кредиторов, но вообще говоря, это дает поставщику представление о том, насколько вы кредитоспособны.Узнать больше о чем ваш кредитный рейтинг говорит о вас.

Как повысить кредитный рейтинг, чтобы получить мобильный контракт

Если вы не прошли проверку кредитоспособности мобильного телефона, попробуйте улучшить свои кредитоспособность — это отражается на вашем кредитном рейтинге. Некоторые ключевые способы улучшения ваш кредитный рейтинг включает следующее.

- Зарегистрируйтесь в списке избирателей и используйте тот же адрес при подаче заявления на мобильный телефон договор.

- Не подавайте повторную заявку повторно — приложения отображаются как поисковые запросы в вашем кредитном отчете.

Очень много

может предположить провайдеру, что вам отчаянно нужен кредит.

Очень много

может предположить провайдеру, что вам отчаянно нужен кредит. - Своевременно производите полную выплату по другим кредитным соглашениям.

Могу ли я получить договор без проверки кредитоспособности?

Вы обнаружите, что некоторые розничные продавцы предлагают мобильные телефоны без проверки кредитоспособности, но только по более низким ценам. телефоны. Смартфоны, особенно более дорогие, обычно проходят проверку кредитоспособности.если ты выявить сделку, по которой вам не проводят проверку кредитоспособности, прежде чем заключить контракт со смартфоном, действовать осторожно — это может быть жульничество.

Что делать, если вам отказали в телефонном договоре

Если вам отказали в контракте на мобильный телефон и вам нужен телефон, есть несколько альтернатив что вы можете исследовать. Они включают следующее.

- Используйте старую трубку, если она у вас есть.

- Возьмите телефонную трубку у семьи или друзей.

- Используйте SIM-карту с оплатой по мере использования. Поскольку вы будете платить заранее и сможете пополнить счет, когда вы необходимо, вы не пройдете проверку кредитоспособности мобильного телефона.

- Рассмотрим договор на использование только SIM-карты, при котором вы платите ежемесячно. Вам все равно придется пройти через проверка кредитоспособности, но у вас может быть больше шансов быть принятым для этого по сравнению с полным телефоном договор. Это потому, что такой договор короче и оплата будет ниже, чем при полный контракт.

Возможно, вы захотите начать с этих альтернатив и в конечном итоге заключить контракт на мобильный телефон. Если это В этом случае вы можете улучшить свой кредитный рейтинг, чтобы увеличить свои шансы на получение заявка принята.

Ваш Equifax

Кредитный отчет и рейтинг — который предоставляется бесплатно в течение первых 30 дней, затем 7,95 фунтов стерлингов в месяц — показывает

ваша кредитная история и ваш счет. Оценка показывает, насколько кредитоспособным может быть кредитор

ты.

Оценка показывает, насколько кредитоспособным может быть кредитор

ты.

Отказ в кредите в эпоху AI

Банки веками решали, кто имеет право на получение кредита. Но в век искусственного интеллекта (AI), машинного обучения (ML) и больших данных цифровые технологии могут изменить распределение кредитов как в положительном, так и в отрицательном направлении. Учитывая сочетание возможных социальных разветвлений, политики должны учитывать, какие практики допустимы, а какие нет, и какие правовые и регулирующие структуры необходимы для защиты потребителей от несправедливой или дискриминационной практики кредитования.

В этой статье я рассматриваю кредитную историю и риски дискриминационной практики. Я обсуждаю, как ИИ меняет динамику отказов в выдаче кредитов и что политики и банковские чиновники могут сделать для защиты потребительского кредитования. Искусственный интеллект может изменить кредитную практику преобразующим образом, и важно обеспечить, чтобы это происходило безопасным и осмотрительным образом.

История финансового кредита

Есть много причин, по которым кредит рассматривается иначе, чем продажа товаров и услуг.Поскольку кредитная история использовалась в качестве инструмента для дискриминации и сегрегации, регулирующие органы уделяют пристальное внимание практике банковского кредитования. Действительно, термин «красная черта» происходит от карт, составленных государственными поставщиками ипотечных кредитов для использования предоставления ипотечных кредитов для разделения кварталов по признаку расы. В эпоху до появления компьютеров и стандартизированного андеррайтинга банковские ссуды и другие кредитные решения часто принимались на основе личных отношений и иногда были дискриминационными по отношению к расовым и этническим меньшинствам.

Люди обращают внимание на кредитную практику, потому что ссуды являются уникальным мощным инструментом для преодоления дискриминации и исторических последствий дискриминации для накопления богатства. Кредит может предоставить новые возможности для открытия бизнеса, увеличения человеческого и физического капитала и богатства. Необходимо приложить особые усилия для обеспечения того, чтобы кредиты не распределялись дискриминационным образом. Вот почему по закону различные части нашей кредитной системы должны инвестировать в сообщества, которые они обслуживают.

Необходимо приложить особые усилия для обеспечения того, чтобы кредиты не распределялись дискриминационным образом. Вот почему по закону различные части нашей кредитной системы должны инвестировать в сообщества, которые они обслуживают.

Закон о равных возможностях получения кредита 1974 г. (ECOA) представляет собой один из основных законов, используемых для обеспечения доступа к кредитам и защиты от дискриминации. ECOA перечисляет серию защищенных классов, которые не могут использоваться при принятии решения о предоставлении кредита и по какой процентной ставке он предоставляется. К ним относятся обычные факторы — раса, пол, национальное происхождение, возраст, а также менее распространенные факторы, например, получает ли человек государственную помощь.

Стандарты, используемые для обеспечения соблюдения правил, — это несопоставимое обращение и несопоставимое воздействие.Несопоставимое отношение относительно прямолинейно: очевидно ли, что с людьми внутри защищенного класса обращаются иначе, чем с людьми из незащищенных классов, даже после учета факторов кредитного риска? Несопоставимое влияние шире, когда задается вопрос, относится ли влияние политики к людям по-разному, как к защищенному классу. Бюро финансовой защиты потребителей определяет несопоставимое воздействие как возникшее, когда:

Бюро финансовой защиты потребителей определяет несопоставимое воздействие как возникшее, когда:

«Кредитор применяет внешне нейтральную политику или методы, которые оказывают неблагоприятное воздействие или влияние на члена защищенного класса, если только они не удовлетворяют законные деловые потребности, которые не могут быть разумно достигнуты средствами, менее разнородными по своему влиянию.”

Вторая половина определения предоставляет кредиторам возможность использовать показатели, которые могут иметь корреляцию с элементами защищенного класса, пока они удовлетворяют законные бизнес-потребности, и нет других способов удовлетворить этот интерес, которые имели бы меньшее разрозненное влияние.

В мире, свободном от предвзятости, распределение кредитов будет основываться на риске заемщика, известном просто как «ценообразование на основе риска». Кредиторы просто определяют истинный риск заемщика и взимают с него соответствующую плату. Однако в реальном мире факторы, используемые для определения риска, почти всегда коррелируют на уровне общества с одним или несколькими защищенными классами. Очевидно, что определение того, кто может выплатить ссуду, имеет законное влияние на бизнес. Следовательно, финансовые учреждения могут использовать и используют такие факторы, как доход, долг и кредитная история, при определении того, следует ли и по какой ставке предоставлять кредит, даже если эти факторы сильно коррелируют с защищенными классами, такими как раса и пол. Вопрос заключается не только в том, где провести черту того, что можно использовать, но, что более важно, как эта линия проведена, чтобы было ясно, какие новые типы данных и информации допустимы, а какие нет.

Однако в реальном мире факторы, используемые для определения риска, почти всегда коррелируют на уровне общества с одним или несколькими защищенными классами. Очевидно, что определение того, кто может выплатить ссуду, имеет законное влияние на бизнес. Следовательно, финансовые учреждения могут использовать и используют такие факторы, как доход, долг и кредитная история, при определении того, следует ли и по какой ставке предоставлять кредит, даже если эти факторы сильно коррелируют с защищенными классами, такими как раса и пол. Вопрос заключается не только в том, где провести черту того, что можно использовать, но, что более важно, как эта линия проведена, чтобы было ясно, какие новые типы данных и информации допустимы, а какие нет.

AI и распределение кредитов

Как ИИ будет оспаривать это уравнение в отношении распределения кредитов? Когда искусственный интеллект может использовать алгоритм машинного обучения для включения больших наборов данных, он может находить эмпирические взаимосвязи между новыми факторами и поведением потребителей. Таким образом, ИИ в сочетании с машинным обучением и большими данными позволяет учитывать гораздо большие типы данных при расчете кредита. Примеры варьируются от профилей в социальных сетях до того, какой компьютер вы используете, что вы носите и где покупаете одежду.Если есть данные о вас, вероятно, есть способ интегрировать их в кредитную модель. Но то, что существует статистическая взаимосвязь, не означает, что она является прогностической или даже что ее юридически разрешено включать в кредитное решение.

Таким образом, ИИ в сочетании с машинным обучением и большими данными позволяет учитывать гораздо большие типы данных при расчете кредита. Примеры варьируются от профилей в социальных сетях до того, какой компьютер вы используете, что вы носите и где покупаете одежду.Если есть данные о вас, вероятно, есть способ интегрировать их в кредитную модель. Но то, что существует статистическая взаимосвязь, не означает, что она является прогностической или даже что ее юридически разрешено включать в кредитное решение.

«Если есть данные о вас, вероятно, есть способ интегрировать их в кредитную модель».

Многие из этих факторов являются статистически значимыми в зависимости от того, будете ли вы возвращать ссуду или нет.Недавняя статья Манджу Пури и др. Продемонстрировала, что пять простых переменных цифрового следа могут превзойти традиционную модель кредитного рейтинга в прогнозировании того, кто выплатит ссуду. В частности, они обследовали людей, совершающих покупки в Интернете в Wayfair (компании, похожей на Amazon, но намного крупнее в Европе), и подали заявку на получение кредита для совершения онлайн-покупки. Пять переменных цифрового следа просты, доступны немедленно и бесплатно для кредитора, в отличие от того, чтобы, скажем, получить ваш кредитный рейтинг, что было традиционным методом определения того, кто получил ссуду и по какой ставке:

Пять переменных цифрового следа просты, доступны немедленно и бесплатно для кредитора, в отличие от того, чтобы, скажем, получить ваш кредитный рейтинг, что было традиционным методом определения того, кто получил ссуду и по какой ставке:

- Тип компьютера заемщика (Mac или ПК).

- Тип устройства (телефон, планшет, ПК).

- Время суток, когда вы подали заявку на получение кредита (получение кредита в 3 часа ночи — плохой знак).

- Ваш почтовый домен (Gmail — лучший риск, чем Hotmail).

- Является ли ваше имя частью вашего электронного письма (имена — хороший знак).

Алгоритм AI мог бы легко воспроизвести эти результаты, и ML, вероятно, мог бы добавить к этому. Каждая из найденных Puri переменных коррелирует с одним или несколькими защищенными классами. Вероятно, для банка было бы незаконным рассматривать возможность использования любого из них в США.S, или если не явно незаконно, то, безусловно, в серой зоне.

Включение новых данных поднимает ряд этических вопросов. Должен ли банк предоставлять ссуду по более низкой процентной ставке пользователю Mac, если в целом пользователи Mac несут более высокий кредитный риск, чем пользователи ПК, даже с учетом других факторов, таких как доход, возраст и т. Д.? Меняется ли ваше решение, если вы знаете, что пользователи Mac непропорционально белые? Есть ли что-то изначально расовое в использовании Mac? Если бы те же данные показали различия между косметическими продуктами, предназначенными специально для афроамериканок, изменилось бы ваше мнение?

Должен ли банк предоставлять ссуду по более низкой процентной ставке пользователю Mac, если в целом пользователи Mac несут более высокий кредитный риск, чем пользователи ПК, даже с учетом других факторов, таких как доход, возраст и т. Д.? Меняется ли ваше решение, если вы знаете, что пользователи Mac непропорционально белые? Есть ли что-то изначально расовое в использовании Mac? Если бы те же данные показали различия между косметическими продуктами, предназначенными специально для афроамериканок, изменилось бы ваше мнение?

«Должен ли банк иметь возможность предоставлять ссуду по более низкой процентной ставке пользователю Mac, если в целом пользователи Mac более подвержены кредитным рискам, чем пользователи ПК, даже с учетом других факторов, таких как доход или возраст?»

Ответ на эти вопросы требует человеческого суждения, а также юридических знаний о том, что составляет приемлемое разрозненное воздействие.Машина, лишенная истории рас или согласованных исключений, никогда не сможет самостоятельно воссоздать текущую систему, которая позволяет разрешать кредитные рейтинги, которые коррелируют с расой, в то время как Mac против ПК запрещается.

С ИИ проблема не ограничивается только явной дискриминацией. Губернатор Федеральной резервной системы Лаэль Брэйнард привел реальный пример алгоритма искусственного интеллекта нанимающей фирмы: «ИИ развил предвзятость против кандидатов-женщин, вплоть до исключения резюме выпускников двух женских колледжей.Можно представить себе, как кредитор приходит в ужас, узнав, что их ИИ принимает кредитные решения на аналогичной основе, просто отклоняя всех из женского колледжа или исторически сложившегося черного колледжа или университета. Но как кредитор вообще понимает, что эта дискриминация происходит на основе пропущенных переменных?

В недавней статье Даниэля Шварца и Ани Принс утверждается, что ИИ по своей сути структурированы таким образом, что делает возможной «прокси-дискриминацию». Они определяют прокси-дискриминацию как происходящую, когда «предсказательная сила внешне нейтральной характеристики по крайней мере частично объясняется ее корреляцией с подозреваемым классификатором. Этот аргумент состоит в том, что, когда ИИ обнаруживает статистическую корреляцию между определенным поведением человека и его вероятностью выплатить ссуду, эта корреляция фактически определяется двумя различными явлениями: фактическим информационным изменением, о котором сигнализирует это поведение, и лежащей в основе корреляцией, которая существует в защищенном классе. Они утверждают, что традиционные статистические методы, пытающиеся разделить это влияние и контроль для класса, могут не работать так же хорошо в новом контексте больших данных.

Этот аргумент состоит в том, что, когда ИИ обнаруживает статистическую корреляцию между определенным поведением человека и его вероятностью выплатить ссуду, эта корреляция фактически определяется двумя различными явлениями: фактическим информационным изменением, о котором сигнализирует это поведение, и лежащей в основе корреляцией, которая существует в защищенном классе. Они утверждают, что традиционные статистические методы, пытающиеся разделить это влияние и контроль для класса, могут не работать так же хорошо в новом контексте больших данных.

Директивным органам необходимо переосмыслить существующую антидискриминационную систему, чтобы учесть новые проблемы искусственного интеллекта, машинного обучения и больших данных.Важнейшим элементом является прозрачность для заемщиков и кредиторов, позволяющая понять, как работает ИИ. Фактически, в существующей системе уже есть гарантия, которая сама будет проверена с помощью этой технологии: право знать, почему вам отказано в кредите.

Отказ в кредите в эпоху искусственного интеллекта

Если вам отказано в кредите, федеральный закон требует, чтобы кредитор объяснил вам причину. Это разумная политика по нескольким направлениям. Во-первых, он предоставляет потребителю необходимую информацию, чтобы попытаться повысить его шансы на получение кредита в будущем.Во-вторых, он записывает решения, которые помогают предотвратить незаконную дискриминацию. Если кредитор систематически отказывает лицам определенной расы или пола под ложным предлогом, принуждение их к предоставлению этого предлога позволяет регулирующим органам, потребителям и потребителям отстаивать информацию, необходимую для возбуждения судебных исков с целью прекращения дискриминации.

Это юридическое требование создает две серьезные проблемы для финансовых приложений ИИ. Во-первых, ИИ должен быть в состоянии дать объяснение.Некоторые алгоритмы машинного обучения могут принимать решения, не оставляя следов. Простого программирования бинарного кредитного решения «да / нет» недостаточно. Чтобы алгоритм соответствовал требованиям, он должен уметь определять точную причину или причины, по которым было принято кредитное решение. Это дополнительный уровень сложности для ИИ, который может задержать внедрение.

Чтобы алгоритм соответствовал требованиям, он должен уметь определять точную причину или причины, по которым было принято кредитное решение. Это дополнительный уровень сложности для ИИ, который может задержать внедрение.

Вторая проблема заключается в том, что происходит, когда причина решения необычна. Например, одним из основных факторов личного банкротства и дефолта является развод.Алгоритм ИИ может просматривать банковские записи и историю поиска в Интернете и определять с некоторой разумной точностью, неверны ли они. Учитывая, что это основная причина разводов, это, вероятно, было бы важным фактором в режиме ценообразования, основанном на риске, и хорошей причиной для отказа в кредите.

Приемлемо ли для банка отказать в выдаче кредита, потому что машина подозревает неверность? Если да, то следующим шагом будет вопрос о том, правильно ли банк напрямую проинформировать потребителя, что является причиной.Представьте, что банк отправил на дом покупателя письмо с этим выводом. Использование ИИ для определения кредита в сочетании с требованием направления письменного уведомления с обоснованием отказа в кредите вызывает множество проблем с конфиденциальностью.

Использование ИИ для определения кредита в сочетании с требованием направления письменного уведомления с обоснованием отказа в кредите вызывает множество проблем с конфиденциальностью.

«Использование искусственного интеллекта для определения кредита в сочетании с требованием предоставления письменного уведомления с обоснованием отказа в кредите вызывает множество проблем с конфиденциальностью».

Если это неприемлемо, то кто определяет приемлемые основания? Хотя семейное положение является защищенным классом в соответствии с ECOA (вы не можете дискриминировать кого-либо из-за того, что он одинок), неясно, будет ли запрещено кредиторам, заинтересованным в изменении семейного положения, использовать эту информацию.По мере того как ИИ определяет новые показатели, которые взаимодействуют с существующими защищенными классами, финансовые регуляторы, суды и, в конечном итоге, законодатели должны будут устанавливать новые правила политики, которые управляют этим дивным новым миром.

Куда мы идем дальше?

AI способен преобразовать потребительское кредитование. С положительной стороны, это может помочь выявить миллионы хороших кредитных рисков, которым в настоящее время отказано в доступе к кредиту. Мой коллега из Брукингса Макада Генри-Ники выделяет инновационные способы, с помощью которых ИИ может способствовать защите потребителей.С другой стороны, ИИ может вызвать волну скрытой дискриминации, когда алгоритмы откажут в предоставлении кредита или увеличат процентные ставки, используя множество переменных, которые в основном обусловлены историческими дискриминационными факторами, которые остаются неотъемлемой частью общества. Традиционные меры безопасности, такие как требование раскрытия причин отказа в кредите, будут поставлены под сомнение из-за нового мышления ИИ, которое вызовет проблемы с конфиденциальностью.

Основной принцип кредитования, основанного на оценке риска, будет подвергнут сомнению, поскольку машины обнаружат новые признаки риска. Некоторые из них являются предсказательными способами, которые трудно себе представить. Некоторые из них являются предсказательными способами, которые трудно раскрыть. А некоторые из них являются повторениями из-за мира, в котором сохраняются предвзятость и дискриминация. Использование преимуществ этой революции данных может помочь нам выйти из цикла, используя кредит как мощный инструмент для реализации возможностей. Тем не менее, существующая правовая база 1970-х годов потребует перезагрузки, чтобы мы могли туда добраться.

Некоторые из них являются предсказательными способами, которые трудно себе представить. Некоторые из них являются предсказательными способами, которые трудно раскрыть. А некоторые из них являются повторениями из-за мира, в котором сохраняются предвзятость и дискриминация. Использование преимуществ этой революции данных может помочь нам выйти из цикла, используя кредит как мощный инструмент для реализации возможностей. Тем не менее, существующая правовая база 1970-х годов потребует перезагрузки, чтобы мы могли туда добраться.

Брукингский институт — некоммерческая организация, занимающаяся независимыми исследованиями и политическими решениями.Его миссия — проводить качественные независимые исследования и на основе этих исследований предоставлять инновационные практические рекомендации для политиков и общественности. Выводы и рекомендации любой публикации Brookings принадлежат исключительно ее авторам и не отражают точку зрения Учреждения, его руководства или других ученых.

Указывается ли отклоненный кредит в вашем кредитном отчете?

Когда вы подаете заявку на ссуду, кредитор обычно оценивает риск, который вы представляете как заемщик, прежде чем утвердить или отклонить вашу заявку.Эта оценка риска включает рассмотрение одного или нескольких ваших кредитных отчетов и кредитных рейтингов. Когда кредитор получает доступ к вашему отчету о кредитных операциях, к вашим отчетам добавляется так называемый «жесткий запрос».

Запрос просто фиксирует доступ к вашему отчету. Если ваша кредитная заявка в конечном итоге будет отклонена, запрос останется, но решение кредитора не появится в ваших кредитных отчетах.

Узнайте, как сложные запросы могут повлиять на ваш кредит и какие шаги вы можете предпринять, если в вашей кредитной заявке было отказано.

Отказ в выдаче кредита не отображается в вашем кредитном отчете

Помимо личной информации, такой как любые имена, которые вы использовали с кредиторами, текущий и предыдущий адреса, а также дату вашего рождения, отчеты о потребительских кредитах содержат обширную информацию о ваши отношения с кредиторами. Сюда входят остатки на счетах, кредитные лимиты, суммы ссуд, история платежей, а также два типа запросов — жесткие и мягкие.

Сюда входят остатки на счетах, кредитные лимиты, суммы ссуд, история платежей, а также два типа запросов — жесткие и мягкие.

Мягкие запросы появляются, когда, например, вы просматриваете свой собственный кредитный отчет или когда кредитор, с которым вы уже ведете бизнес, проверяет ваш кредитный отчет в рамках проверки счета.Вы также можете увидеть мягкий запрос в результате того, что кредитор отправляет вам предварительно одобренное предложение о ссуде или кредитной карте. Мягкие запросы не влияют на ваш кредитный рейтинг.

Жесткие запросы, с другой стороны, связаны с заявками, которые вы подали для получения кредита или услуг. Они могут иметь некоторое влияние на ваш кредит, хотя это временно и обычно минимально.

Как жесткие, так и мягкие запросы автоматически удаляются из кредитных отчетов через два года.

Агентства кредитной информации, такие как Experian, не уведомляются о том, одобрена или отклонена ваша заявка на получение кредита, поэтому в кредитных отчетах не ведется учет отказов в выдаче кредита. Кроме того, они не включают записи об одобрении кредита, если на то пошло. Но те, кто просматривает ваш кредитный отчет, могут увидеть, кто еще сделал то же самое для целей кредитования. Кредиторы и модели кредитного рейтинга могут рассматривать частые запросы как увеличивающие кредитный риск заемщика, независимо от того, приводят ли запросы к созданию новой учетной записи в отчете.

Кроме того, они не включают записи об одобрении кредита, если на то пошло. Но те, кто просматривает ваш кредитный отчет, могут увидеть, кто еще сделал то же самое для целей кредитования. Кредиторы и модели кредитного рейтинга могут рассматривать частые запросы как увеличивающие кредитный риск заемщика, независимо от того, приводят ли запросы к созданию новой учетной записи в отчете.

Как сложный запрос влияет на ваш кредит?

Жесткий запрос содержит две важные части информации: дату запроса и название компании, запрашивающей информацию.Так, например, если вы подали заявку на автокредит в Chase 20 июня 2020 года, вы ожидаете увидеть запрос «Chase Auto» примерно в эту дату или в эту дату.

Модели оценки, опубликованные VantageScore ® и FICO ® , учитывают сложные запросы в своих расчетах и в результате могут снизить ваши оценки. Но не следует полагать, что все сложные запросы окажут ощутимое влияние — некоторые могут, а некоторые нет. Если это повлияет на ваш кредитный рейтинг, влияние индивидуального запроса будет минимальным.Кроме того, даже если сложные запросы могут оставаться в ваших кредитных отчетах до двух лет, модели кредитного скоринга не видят и не рассматривают их в течение всего этого периода времени.

Если это повлияет на ваш кредитный рейтинг, влияние индивидуального запроса будет минимальным.Кроме того, даже если сложные запросы могут оставаться в ваших кредитных отчетах до двух лет, модели кредитного скоринга не видят и не рассматривают их в течение всего этого периода времени.

Влияние нескольких жестких запросов сводится к минимуму, если они проводятся в течение короткого периода времени от одних и тех же кредиторов в рассрочку. Множественные запросы от одних и тех же кредиторов, таких как ипотечные, студенческие ссуды или автокредиторы, обычно вызваны покупателями, ищущими лучшие процентные ставки и условия, и будут учитываться как один запрос при большинстве расчетов кредитного рейтинга.

По-разному ли FICO

® и VantageScore рассматривают сложные запросы? Из всех факторов риска в обеих системах кредитного скоринга кредитные запросы играют наименьшую роль. Например, модель FICO ® Score ☉ считает запросы только одной частью категории, которая не превышает 10% вашей оценки. В моделях оценки кредитоспособности VantageScore они являются «наименее влиятельными» из всех показателей оценки.

В моделях оценки кредитоспособности VantageScore они являются «наименее влиятельными» из всех показателей оценки.

Поскольку ожидается изменение тарифов, обе модели принимают меры для его учета:

- FICO ® игнорирует запросы на автомобили, студенческие ссуды или ипотечные кредиты, поступившие менее 30 дней назад.По истечении 30 дней эти запросы учитываются при подсчете баллов, но рассматриваются вместе как один запрос для целей подсчета баллов, если они появляются в вашем отчете в течение одного и того же 45-дневного периода.

- VantageScore считает запросы, которые происходят в течение 14 дней один за другим, как один запрос.

Обе модели скоринга игнорируют запросы старше 12 месяцев. Мягкие запросы никогда не учитываются при расчете кредитного рейтинга.

Что делать, если ваше заявление отклонено

Если вы подаете заявление на получение ссуды или кредитной карты, а кредитор отклоняет ваше заявление, они должны отправить вам письмо с отказом, называемое уведомлением о неблагоприятных действиях.

В этом письме обычно указывается причина или причины отказа. Если вам отказали из-за вашего кредитного рейтинга или информации, содержащейся в вашем кредитном отчете, в письме должен быть указан список причин или факторов риска, которые повлияли на решение. Эта информация предназначена для того, чтобы помочь вам лучше понять, почему ваша заявка была отклонена.

Если кредитный отчет использовался при принятии решения о кредитовании, в письме должен быть указан источник использованной информации кредитного отчета и объяснение ваших прав.Если ваш кредитный рейтинг был фактором отказа, письмо будет включать его, а также дату, когда он был рассчитан, и диапазон возможных баллов.

Первый шаг, который вы должны сделать после того, как вам отказали в кредите, — это получить копию вашего кредитного отчета. Кредиторы должны предоставить инструкции по запросу бесплатного отчета из кредитного бюро, которое они использовали в уведомлении о неблагоприятных действиях, которое они отправляют вам. Просмотр вашего кредитного отчета может помочь вам лучше понять вашу кредитную ситуацию, включая факторы риска, и, надеюсь, поможет вам разработать стратегию для улучшения ваших оценок.

Просмотр вашего кредитного отчета может помочь вам лучше понять вашу кредитную ситуацию, включая факторы риска, и, надеюсь, поможет вам разработать стратегию для улучшения ваших оценок.

Вы также можете бесплатно проверить свой кредитный рейтинг FICO ® 8 на основе данных Experian. На ваш кредитный рейтинг влияет только информация в вашем кредитном отчете. Факторы, которые влияют на ваши оценки больше всего, включают вашу историю платежей, задолженность по кредитной карте и возраст вашего кредитного отчета.

Как улучшить свой кредит перед подачей заявления на новый кредит

Если ваша заявка на получение кредита была отклонена из-за плохой кредитной истории, вам следует подумать о некоторых из многих способов улучшить свой кредит, прежде чем подавать повторное заявление.Имейте в виду, что есть много путей к более высокому кредитному рейтингу, поэтому ваша стратегия улучшения кредита будет уникальной для вашей ситуации. Однако есть несколько общих советов, которые применимы ко всем.

Самое важное, что вы можете сделать, — это избежать появления негативной информации в ваших кредитных отчетах, выполнив все запланированные платежи вовремя, как согласовано. Если у вас возникли финансовые проблемы и вы беспокоитесь, что можете пропустить платеж, как можно скорее обратитесь к своему кредитору, чтобы узнать, могут ли они предложить какие-либо варианты помощи, которые помогут вам избежать кредитного ущерба.

Если чрезмерная задолженность по кредитной карте способствует снижению ваших оценок, ваша стратегия должна заключаться в том, чтобы начать агрессивную выплату по ней. Это может означать отказ от покупок и перенаправление денег на выплату долга или поиск способов увеличения дохода. Сумма вашей задолженности (а также использование вашего кредита) является очень важным фактором как в моделях FICO ® , так и в моделях VantageScore, и сокращение остатков вашей задолженности может помочь вам добиться более высоких баллов.

Отказ от кредита — это не знак против вас

Отказ от кредитной карты или ссуды не будет записан в вашем кредитном отчете и не повлияет напрямую на ваш кредитный рейтинг. Кредитные заявки, скорее всего, приведут к серьезному расследованию, но их влияние, если таковое имеется, обычно незначительно и не будет учитываться моделями кредитного скоринга через год.

Кредитные заявки, скорее всего, приведут к серьезному расследованию, но их влияние, если таковое имеется, обычно незначительно и не будет учитываться моделями кредитного скоринга через год.

Чтобы повысить шансы на то, что вы будете одобрены для получения кредита в следующий раз, вы можете взглянуть на улучшение своего кредита. Например, если высокий остаток на кредитной карте сдерживает ваши кредитные рейтинги, вы можете рассмотреть возможность получения консолидированной ссуды и погашения долга по кредитной карте. Это не только приведет к более низкому коэффициенту использования, но вы также сможете конвертировать долг по кредитной карте с высокими процентами в менее дорогой долг в рассрочку.

Еще один способ потенциально улучшить свой результат — добавить учетные записи телефона и коммунальных услуг в кредитный отчет Experian с помощью бесплатного инструмента Experian Boost ™ † . Boost добавляет историю своевременных платежей для учетных записей, которые в противном случае не отображались бы в вашем кредитном отчете, и может мгновенно улучшить ваши результаты.

Ваша кредитная история

Введение

Ваша кредитная история — это информация о любых кредитах, которые у вас есть. Покрывает ссуды такие как ипотека, кредитные карты, овердрафты, договоры покупки в рассрочку и личные договорные планы.

Ваша кредитная история включает такие детали, как сумма кредита, невыплаченная сумма и любые пропущенные платежи. Эта информация указана в отчет о кредитных операциях.

Кредитные отчеты доступны для кредиторов (таких как банки и кредитные союзы) консультироваться при рассмотрении заявок на получение кредита. Цель Система призвана помочь кредиторам оценить способность заемщиков погашать ссуды.

Вы также можете запросить собственный кредитный отчет — см. «Ваш кредитный отчет». ниже.

В Ирландии существует 2 базы данных, которые собирают информацию по кредитам. Эти являются:

- Центральный кредитный регистр

- Банки, кредитные союзы и другие кредиторы по закону обязаны отправлять

информация о кредитах в Центральный кредит

Реестр, которым управляет Центральный банк Ирландии.

Они

также по закону обязаны проконсультироваться с Регистром перед утверждением

заем.

Они

также по закону обязаны проконсультироваться с Регистром перед утверждением

заем.

- Банки, кредитные союзы и другие кредиторы по закону обязаны отправлять

информация о кредитах в Центральный кредит

Реестр, которым управляет Центральный банк Ирландии.

- База данных Ирландского кредитного бюро (ICB)

- Кредиторы могут отправлять информацию о заемщиках в базы данных управляется кредитным агентством, таким как Ирландское кредитное бюро (ICB).

Центральный кредитный регистр и ICB не решают, получаете ли вы заем. Кредиторы используют кредитный отчет для оценки вашей кредитной заявки перед принятие решения. Они также могут принять во внимание ваш доход и расходы, такие как аренда и коммунальные услуги. У разных кредиторов разные критерии одобрения займов.

COVID-19 перерывы в выплатах

18 марта 2020 года 5 розничных банков (AIB, Bank of Ireland, KBC, постоянный

tsb и Ulster Bank) вместе с их представительным органом Banking &

Федерация платежей Ирландии (BPFI) объявила о ряде мер

для поддержки людей и предприятий, пострадавших от COVID-19. Меры

включены небанковские ипотечные кредиторы и фирмы по обслуживанию кредитов.

Меры

включены небанковские ипотечные кредиторы и фирмы по обслуживанию кредитов.

Согласно принятым мерам, до 30 сентября 2020 года кредиторы могут предоставить платеж перерыв до 6 месяцев для юридических и физических лиц. Если вы согласились перерыв в оплате COVID-19 с вашим кредитором:

- Перерыв в оплате не будет «пропущенным платежом» по вашему кредиту. отчет

- Это не повлияет на вашу кредитную историю

В Центральном банке есть дополнительная информация о способах оплаты перерывы записываются в вашей кредитной истории.

Почему ваша кредитная история так важнаКогда вы подаете заявку на получение ссуды или другого вида кредита, например кредитной карты, овердрафт, HP или индивидуальный контрактный план (PCP), кредитор должен решить, следует ли или не давать тебе взаймы.

Информация в вашем кредитном отчете может быть использована для принятия решения:

- Одолжить ли вам

- Сколько разрешить взять взаймы

- Сколько будут взиматься проценты

В рамках ЕС

закона, кредиторы должны оценить вашу кредитоспособность, прежде чем соглашаться предоставить вам

заем. Кредитоспособность означает вашу способность погасить ссуду. Эта оценка

должны основываться на информации, которую вы предоставляете в рамках заявки на кредит,

а также информацию в вашем кредитном отчете.

Кредитоспособность означает вашу способность погасить ссуду. Эта оценка

должны основываться на информации, которую вы предоставляете в рамках заявки на кредит,

а также информацию в вашем кредитном отчете.

Информация в вашем кредитном отчете может означать, что кредиторы могут принять решение не ссужать вам, даже если у вас есть доход для погашения ссуды. Они могли отказаться ваш заем, если они считают, что могут пойти на высокий риск при кредитовании ты.

Проверьте свой кредитный отчетЕсли вы подаете заявку на овердрафт, ипотеку, кредитную карту или другой вид кредит, рекомендуется проверить свой кредитный отчет перед подачей заявления.Может поможет вам обнаружить любые пропущенные платежи, которые, как вы не осознавали, были пропущены, или ошибки в вашем кредитном отчете.

Важно отметить, что вы можете получить исправленную неверную информацию. У вас также есть

право добавить заявление к вашему кредитному отчету, чтобы объяснить любые особые

обстоятельства — см. «Правила» ниже.

«Правила» ниже.

Что произойдет, если вам откажут в ссуде?

Если вам отказали в ссуде из-за информации в вашем кредитном отчете, кредитор должен немедленно сообщить вам об этом и предоставить подробную информацию о базе данных использовал.

Это относится к личному потребителю. кредитные договоры на сумму от 200 до 75 000 евро. Это не подать заявку на ипотеку.

Кредитная история базы данных

Центральный кредитный регистр и база данных ICB содержат аналогичную информацию о ваша кредитная история, но между ними есть некоторые отличия.

Подробнее о типах ссуд, включенных в каждую из них, см. «Информация, хранящаяся в базах данных» в таблице ниже.

Центральный кредитный регистр

- Центральный кредитный регистр находится в ведении Центрального банка Российской Федерации. Ирландия.

- По закону кредиторы должны предоставлять информацию о ваших кредитах в Центральный банк.

Кредитный регистр.

Ваше согласие не требуется.

Ваше согласие не требуется. - С 2018 года кредиторы обязаны проверять ваш кредитный отчет в Центральный кредитный регистр при рассмотрении кредитной заявки 2000 евро или больше.

- Кредиторы могут получить доступ к вашему кредитному отчету, если вы подали заявку на ссуду. менее 2000 евро или запросил реструктуризацию существующей ссуды. Они могут также получить к нему доступ, если есть задолженность по существующей ссуде или нарушение лимит по кредитной карте или овердрафт.

- Информация хранится 5 лет после погашения кредита.

Почему был создан Центральный кредитный регистр?

Центральный кредитный регистр был создан для содействия увеличению финансовой стабильность по:

- Предоставление заемщикам индивидуального кредитного отчета с подробным описанием их кредиты

- Предоставление кредиторам исчерпывающей информации для оценки кредита приложения

- Предоставление Центральному банку лучшего понимания национальных тенденций около кредитования

Подробнее в центральном кредитном реестре.т.е. В Федерация банковского дела и платежей Ирландии (BPFI): вопросы и ответы в Центральном кредитном регистре (pdf).

База данных ICB

- ICB — это частная организация, принадлежащая и финансируемая ее членами (включая банки, кредитные союзы и местные органы власти).

- Каждый раз, когда вы подаете заявку на ссуду у члена ICB, они могут получить доступ к вашему отчет о кредитных операциях.

- Вас просят дать согласие на добавление вашей кредитной информации в ICB. база данных (обычно она есть в вашем кредитном договоре).

- Кредитор может запросить у ICB кредитный рейтинг или кредитный рейтинг, который рассчитывается на основании вашей кредитной истории. Ваш кредитный рейтинг указывает на хорошую или плохую репутацию вашей кредитной истории.

- Его база данных существует дольше, чем Центральный кредитный регистр и так что его записи более давние.

- База данных ICB будет содержать информацию о вас, только если вы активный заем за последние 5 лет, и если ваш кредитор предоставил информация в ICB.

Правила

Информация хранится в базах данных

Какие ссуды включены?

| Центральный кредитный регистр | Ирландское кредитное бюро (ICB) |

|---|---|

| Ссуды на сумму 500 евро и более включены в

Центральный кредитный регистр С июня 2017 г .:

С 31 марта 2018 г .:

С 21 января 2019 г .:

С 30 июня 2019 г .:

| ссуд от зарегистрированных членов ICB,

в том числе:

|

Какие ссуды не включены?

Следующая информация не включена в Центральный кредитный регистр или база данных ICB:

- Коммунальные платежи

- Записи о ростовщиках

- Информация о доходах и заработной плате

- Суды Служебные записи — например, информация о платежных поручениях или вложения заработка

- Служба несостоятельности Ирландии записи (например, информация о долге извещения о судебной помощи, личной несостоятельности или банкротства)

- Депозитные счета

- Налоговые обязательства