На сколько лет выгоднее брать ипотеку в банке

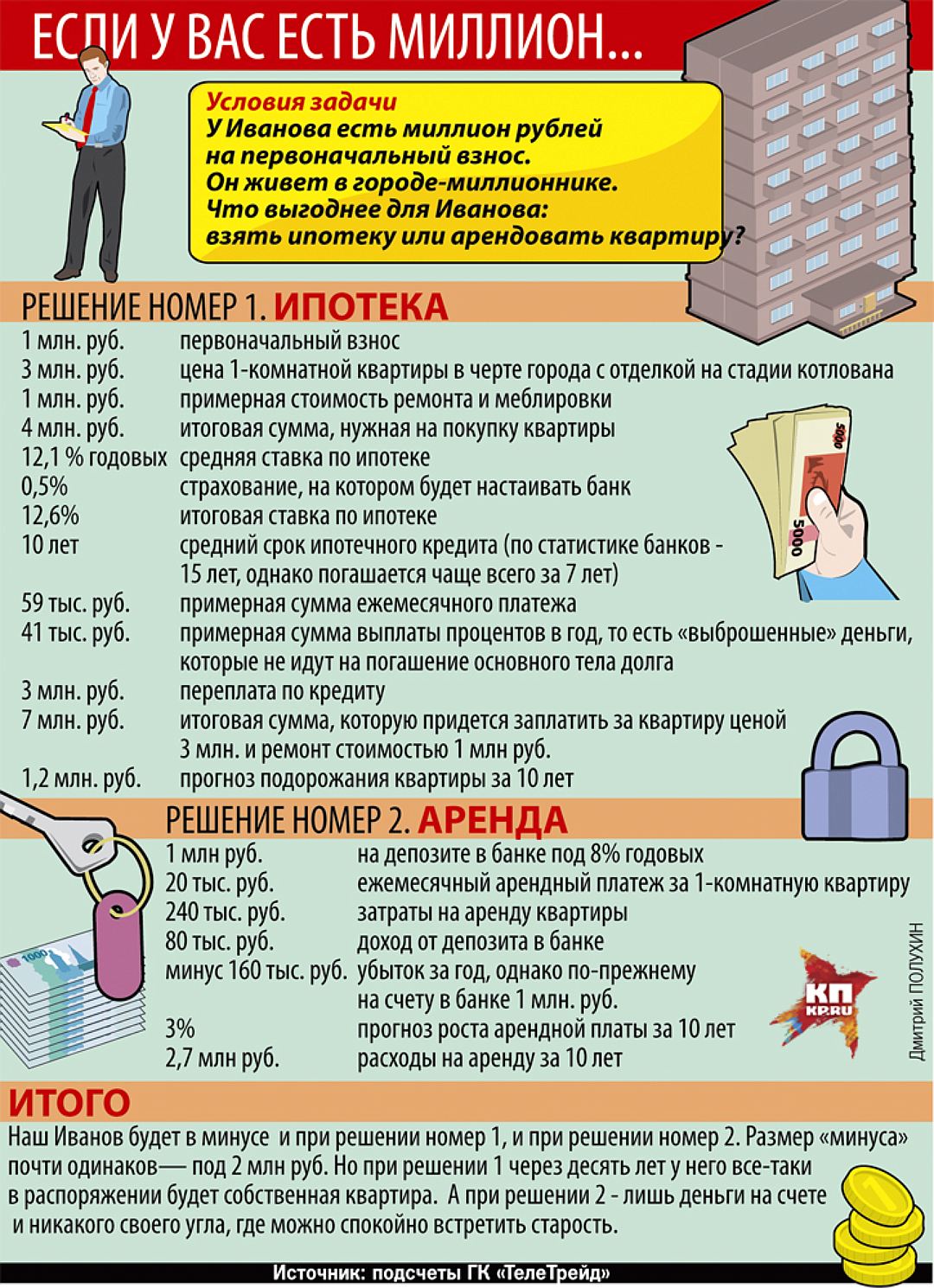

При оформлении ипотеки заемщик получает банковские средства на определенное время, в течение которого обязуется их вернуть вместе с процентами. Юридически эти условия отражены в кредитном договоре, где указана дата начала и окончания обязательств. Этот период и является сроком ипотечного кредитования. Зачастую причиной отказа заемщика от обращения в банк становится необходимость выплачивать задолженность долгие годы. Однако специалисты рекомендуют не спешить с выводами: с одной стороны долгий срок кредитования чреват большими переплатами, с другой — позволяет уменьшить финансовую нагрузку за счет снижения ежемесячных платежей. Как же найти «золотую середину»? Постараемся разобраться, на сколько лет выгоднее брать ипотеку.

На что влияет срок ипотеки

Срок ипотеки — один из наиболее важных параметров, от которого зависят условия дальнейшего сотрудничества с банком. Поэтому определиться с оптимальным периодом кредитования необходимо еще на этапе выбора ипотечной программы и оформления сделки.

Переплата. Каждый заемщик знает, что чем больше времени требуется на погашение задолженности, тем выше будет переплата. Нередко ее величина достигает одобренной суммы кредита.

Риски, связанные с невыплатой ипотеки. Оформляя ипотечный кредит на 15-20 лет, необходимо учитывать, что за такое продолжительное время может кардинально измениться как ситуация на рынке, так и жизненные обстоятельства. В этом случае возрастает риск невыплаты заемщиком остатка задолженности. Поэтому решая, на сколько лет брать ипотеку, стоит отсечь варианты, предполагающие длительные обязательства. Кроме того, эксперты напоминают о целесообразности кредитования жизни и здоровья, а также привлечения созаемщиков и поручителей

Досрочное погашение. При внесении частичных досрочных платежей осуществляется перерасчет оставшейся суммы задолженности по ипотеке. В этом случае заемщик может выбрать, уменьшить срок кредитования или размер ежемесячных выплат.

На сколько лет брать ипотеку — клиент банка решает в зависимости от собственных приоритетов и финансового положения. Долгосрочное кредитование влечет за собой переплаты, но при этом позволяет даже при небольшом доходе получить кредит и без проблем его обслуживать.

От чего зависит срок кредитования

Сроки кредитования во многих банках, как правило, не сильно различаются и в среднем составляют до 25 лет. Решение, на сколько лет брать ипотеку, зависит от следующих факторов:

Стоимость объекта недвижимости. Чем выше цена жилья, тем дольше заемщику придется выплачивать задолженность.

Финансовое положение. У клиентов банка с уровнем дохода выше среднего не возникнет затруднений с погашением долга, а значит, что и растягивать срок кредитования нет смысла

Первоначальный взнос. Чем больше предварительная выплата, тем меньше оставшаяся сумма задолженности, и, соответственно, выше вероятность рассчитаться с банком в короткие сроки.

Условия кредитора. Не все банки готовы выдавать ипотеку на длительный срок. Поэтому, чтобы заемщик соответствовал требованиям, ему предлагают альтернативные решения, например привлечь созаемщиков или поручителей.

Существуют и другие факторы, которые влияют на срок ипотеки, например доверие банка к заемщику, его кредитная история и наличие в прошлом просрочек, здоровье и возраст.

Срок кредитования и выгода

Каждый период кредитования имеет плюсы и минусы, с которыми рекомендуется ознакомиться перед подачей заявки в банк. Рассмотрим в качестве примера несколько вариантов.

Ипотека на 5 лет. Если вы задаетесь вопросом, на сколько лет выгодно брать ипотеку, чтобы было минимум переплаты, то это ваш вариант. В этом случае можно неплохо сэкономить на процентах. Однако есть и очевидный минус — высокие ежемесячные платежи. Банки на такие сделки соглашаются неохотно и одобряют ипотеку на такой срок только заемщикам с высоким уровнем дохода.

Ипотека на 10 лет. В этом случае ежемесячные платежи будет вдвое ниже, чем в предыдущем варианте, а переплата по кредиту выше. Сократить ее позволят частично досрочные выплаты с перерасчетом параметров.

Ипотека на 15 лет. Наиболее оптимальное решение, которое предполагает невысокие регулярные платежи и довольно высокую переплату, которую можно сократить, как и в предыдущем случае, частично досрочными выплатами.

Ипотека на 20 лет и выше. Вариант, рассчитанный на заемщиков с низким, но стабильным доходом. Несмотря на кажущуюся простоту и необременительность, решение имеет серьезный минус — уровень переплаты иногда достигает суммы, одобренной банком.

По мнению специалистов, с точки зрения размера переплат и ежемесячных платежей выгодно брать ипотеку в банке на 10-15 лет. Если впоследствии величина ежемесячных платежей окажется обременительной, можно воспользоваться услугой рефинансирования в этой или другой кредитной организации.

Чтобы перед подачей заявки на ипотечный кредит предварительно оценить финансовые возможности, узнать, на сколько лучше брать ипотеку, и подобрать подходящие условия кредитования, рекомендуется воспользоваться ипотечным калькулятором на сайте банка.

Ипотека для двух собственников не являющихся супругами

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Условия кредитования

- Особенности ипотечного договора на двух собственников

Для гражданских пар такая возможность тоже доступна, правда, с некоторыми оговорками. Как оформить ипотеку на двух собственников, которые не являются официальными супругами? Есть важные юридические нюансы, которые нужно знать будущим созаемщикам.

Условия кредитования

Кому выгодно брать ипотеку с созаемщиком, который не является супругом? Вариантов много. Два друга решили инвестировать в квартиру на стадии котлована, чтобы в будущем продать ее и заработать. Брат и сестра хотят вместе купить квартиру, потому что доверяют друг другу, а в одиночку не могут потянуть первоначальный взнос. Две юридические фирмы совместными усилиями берут кредит для расширения складских и торговых площадей. Иногда человек выбирает между поиском созаемщика и поручителя для ипотеки. Найти поручителя сложнее, чем созаемщика, потому что поручительство — это ответственность без выгоды.

Два друга решили инвестировать в квартиру на стадии котлована, чтобы в будущем продать ее и заработать. Брат и сестра хотят вместе купить квартиру, потому что доверяют друг другу, а в одиночку не могут потянуть первоначальный взнос. Две юридические фирмы совместными усилиями берут кредит для расширения складских и торговых площадей. Иногда человек выбирает между поиском созаемщика и поручителя для ипотеки. Найти поручителя сложнее, чем созаемщика, потому что поручительство — это ответственность без выгоды.

Как оформить ипотеку на двух собственников:

- Скопить средства на первоначальный взнос

- Иметь стабильный источник дохода

- Достичь возраста 21 год

- Иметь хорошую кредитную историю

Поскольку в законе об ипотеке нет требований к обязательному наличию семейных связей между людьми, которые хотят вместе взять ипотеку, кредит для двоих выдадут в любом банке. Сроки рассмотрения заявки и процедура оформления при этом стандартная, как для всех заемщиков.

Как правило, 2 человека имеют более высокий совокупный доход. За счет этого возрастают шансы на одобрение ипотеки. Придется собирать 2 пакета документов на каждого владельца. Зато получится быстрее выплатить долгосрочный кредит.

Иногда у одного созаемщика отличная КИ, а у второго были проблемы с выплатой банковских займов. В такой ситуации взять ипотеку сложнее. Придется подавать заявления в несколько банков и искать более лояльного кредитора. Вся материальная ответственность за погашение платежей может лежать на созаемщике с хорошей кредитной историей. Второй собственник будет владеть частью жилья без финансовых обязательств. Однако если первый не сможет платить, банк обратится ко второму за деньгами. Поэтому КИ проверяют у всех.

Особенности ипотечного договора на двух собственников

Прежде чем взять жилье в совместную ипотеку, нужно определиться с будущим видом долевой собственности:

- право общей совместной собственности — когда жилье разделено на комнаты и у каждого владельца есть отдельный техпаспорт на его часть жилья и свой лицевой счет.

Пример — обычная коммунальная квартира;

Пример — обычная коммунальная квартира; - общая долевая собственность — у каждого созаемщика в собственности находится некоторая часть жилья (1/2, 1/3 и так далее).

Банки охотно выдают ипотечные кредиты супругам, которые находятся в зарегистрированном браке. По закону супруги являются созаемщиками и владельцами приобретаемого жилья в равных долях, даже если жена сидит в декрете и выплаты производит только муж. Если созаемщики являются близкими родственниками, банк одобрит оформление залоговой квартиры в общую долевую собственность. Если квартира ранее не была разделена на комнаты и продается целиком, оформить общую совместную собственность будет сложнее, чем долевую. Проще всего купить в общую совместную собственность коммунальную квартиру, где уже есть разделение на комнаты.

Прежде чем искать человека для совместной покупки жилья в кредит, нужно учесть следующие нюансы:

- в договоре нужно указать порядок действий в случае, если один из созаемщиков не сможет платить;

- родственные, деловые и дружеские отношения со временем могут испортиться.

В договоре кредитования должно быть указано распределение долевой собственности, которое устраивает обе стороны. Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком;

В договоре кредитования должно быть указано распределение долевой собственности, которое устраивает обе стороны. Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком; - оспорить через суд право собственности созаемщиков по договору ипотеки сложно, но можно. Для этого необходимы твердые доказательства того, что человек не исполнял свои обязанности по договору.

Важный момент: плательщик, который погашает кредит за собственника, не являясь совладельцем жилья, — невозможная для банка ситуация. Теоретически плательщик может принимать деньги от родственников или третьих лиц для оплат кредита, но плательщик обязательно должен быть совладельцем недвижимости.

Оставить заявку

Стоит ли брать ипотеку. Что происходит с ипотекой в Украине

Вопрос доступной ипотеки, пожалуй, станет одним из самых остро обсуждаемых в 2020 году. Несмотря на бушующие страсти вокруг пандемии коронавируса и длительного карантина в различных его фазах сотни тысяч украинцев пристально следят за каждым заявлением о доступных кредитах на жилье. расспросило экспертов, выгодно ли сейчас брать кредиты на покупку квартир в новостройках и когда появится действительно массовая ипотека в Украине.

расспросило экспертов, выгодно ли сейчас брать кредиты на покупку квартир в новостройках и когда появится действительно массовая ипотека в Украине.

Чего уж лукавить: 2020-й точно войдет в историю независимой Украины как год борьбы за доступную ипотеку.

В целом на процент по ипотеке влияет множество факторов, среди которых особое внимание доходности активов банка, проценту за обязательное резервирование и, разумеется, учетной ставке. Ведь размер процентной ставки по кредиту напрямую зависит от учетной ставки НБУ.

Присоединяйтесь к нам в Telegram!Постепенное снижение ставки НБУ до 6% отразилось на стоимости привлеченных ресурсов, соответственно у банков появились возможности предложить деньги для покупки квартиры на более выгодных условиях. Так родились первые программы под 9,99% годовых, на которые тут же отреагировали люди.

К примеру, согласно информации, полученной от банков, с января по июль 2020 года ключевые участники рынка выдали около 3,4 тыс. ипотечных кредитов на первичном и вторичном рынках. В НБУ на запрос ответили, что общая сумма, которую банки выдали на ипотеку за январь-июнь нынешнего года, составила практически 1,5 млрд грн.

ипотечных кредитов на первичном и вторичном рынках. В НБУ на запрос ответили, что общая сумма, которую банки выдали на ипотеку за январь-июнь нынешнего года, составила практически 1,5 млрд грн.

Но с одной оговоркой. Речь идет о покупке, строительстве и реконструкции недвижимости. Орыся Юзвишин, директор департамента розничных клиентов АО Кредобанк, уточняет: с начала года на покупку жилья выдали 1,418 млрд грн.

По данным НБУ, средняя стоимость ипотечной квартиры составила около 1,5 млн грн, чаще всего заем берут под жилье на «вторичке». Это в первую очередь связано с опасениями ввязаться в долгострой. В среднем украинцы брали кредиты на 13 лет, а тело займа составляло около 840 млн грн. Среднемесячный доход типичного заемщика, по данным НБУ, составляет 45 тыс. грн, возраст — 37 лет.

45 тыс. грн — это практически $2 тыс., а ведь согласно последним данным Госстата, лишь 6,5% украинцев получают зарплату свыше 25 тыс. грн.

Но, по словам банкиров, та самая ставка в 10% позволяет существенно снизить порог «нужного» дохода для привлечения ипотечного займа.

Чтобы не быть голословным, Владимир Чорненький, директор по развитию розничного бизнеса департамента поддержки и координации сети «Правэкс Банка», предлагает взглянуть на цифры: при общих доходах семейства в 25 тыс. грн затраты на обслуживание ипотечного кредита (% и тело кредита) в размере 1 млн грн под 19% составляли 16 200 грн/кв. м, или 65% всего дохода, а на жизнь оставалось всего 8 800 грн. В то время со ставкой 9,99% затраты на обслуживание того же кредита составляют 9 640 (39% бюджета), а на жизнь остается 15 360 грн (61%).

Разница ощутимая. Поэтому не удивительно, что процент обращений за ипотечными кредитами на жилье в этом году действительно вырос. За последние три месяца положительная динамика прироста заявок на получение кредита под такую ставку составляет около 60% в месяц, рассказал эксперт.

За 7 месяцев 2020 года для покупки жилья на первичном и вторичном рынке в «Правэкс Банке» выдали 266 кредитов. «Причем по программе со ставкой 9,99% уже закрыто 70 кредитов на сумму 74 млн грн, а свыше 300 клиентов в течение последних месяцев получили положительное решение от банка и ищут подходящий вариант для покупки», — рассказал Чорненький.

В «Глобус Банке», который работает на рынке кредитования первичной недвижимости по партнерским программам с 40 застройщиками по более чем 200 объектам уже около 5 лет, прошедшие месяцы 2020 года тоже могут назвать удачными. За этот период банк выдал свыше 200 кредитов на сумму 150 млн грн и строит оптимистические планы на будущее.

Не отстает от коллег по рынку и Кредобанк. Юзвишин говорит, что процент их банка в общей массе выданных кредитов составляет 19%. А в Ощадбанке сообщили, что июль 2020 года стал рекордным за последние четыре года: сумма кредитов на жилье составила 82 млн. В целом за первое полугодие нынешнего года банк выдал 500 ипотек на сумму свыше 300 млн грн.

Что мешает доступной ипотеке в Украине

Вместе с тем взять ипотеку под 10% годовых можно всего у нескольких банков, которые легко пересчитать по пальцам одной руки. Да и они дают кредит под 10% вовсе не на 20 лет, а лишь на первое время — чаще на первый год, реже до 5 лет. Затем ставка меняется, и, как правило, она плавающая: UIRD12m + 3-5%. UIRD12m — это украинский индекс ставок по депозитам. Расчет производится на основе номинальных ставок депозитов физических лиц в 20 крупнейших банках. На данный момент он составляет 8,74%.

UIRD12m — это украинский индекс ставок по депозитам. Расчет производится на основе номинальных ставок депозитов физических лиц в 20 крупнейших банках. На данный момент он составляет 8,74%.

О стабильном значительном снижении процентных ставок по ипотечному кредитованию, по словам Катерины Лычаной, руководителя управления по работе с партнерами АО «Глобус Банк», можно будет говорить только в случае сохранения долгосрочной динамики снижения ставок по депозитам.

«Кредитовать под реальную ставку 10% годовых банк сможет только в том случае, если стоимость депозитного портфеля будет 6-7%», — убеждена она.

По словам эксперта, это также возможно с помощью дополнительных государственных программ частичной компенсации процентной ставки. Тогда заемщик будет получать процентную ставку ниже той, под которую кредитует банк, что выгодно для всех заинтересованных сторон.

Но тут потребуются политическая воля и решение стимулировать запуск массовой ипотеки реальной суммой в несколько десятков миллионов гривен. По оценкам специалистов рынка, это минимум 30-70 млн грн. А еще очень много сопутствующей работы, связанной со стабилизацией макроэкономических показателей в стране.

По оценкам специалистов рынка, это минимум 30-70 млн грн. А еще очень много сопутствующей работы, связанной со стабилизацией макроэкономических показателей в стране.

А вот прогнозировать, как будет развиваться ситуация дальше, достаточно сложно, поскольку история с коронавирусом внесла немало неразберихи в привычные устои.

Среди факторов, которые на данный момент задают дальнейший вектор развития ситуации, Екатерина Лычаная называет в первую очередь возможность ужесточения карантина, стоимость ресурсов и курсовые колебания.

Курсовые качели, с одной стороны, положительно влияют на продажи на первичном рынке, а с другой, по ее словам, могут спровоцировать отток депозитов, рост стоимости ресурсов и, соответственно, ставок по кредитам. К счастью, пока особого повода для беспокойства нет.

Мало снизить ставку по ипотеке

Опрошенные эксперты, не сговариваясь, назвали практически идентичные проблемы, которые мешают запуску доступной ипотеки в Украине.

Во-первых, это теневая экономика и неофициальные доходы. Чтобы взять кредит в банке на покупку квартиры, нужно объяснить, откуда взялись деньги. Для этого нужна справка о доходах. Далеко не все заемщики могут подтвердить свой заработок.

Чтобы взять кредит в банке на покупку квартиры, нужно объяснить, откуда взялись деньги. Для этого нужна справка о доходах. Далеко не все заемщики могут подтвердить свой заработок.

Во-вторых, необходимо планомерное и длительное снижение стоимости привлекаемых ресурсов, которые банки впоследствии могут использовать как кредитные.

В-третьих, высокие риски, которые несет банк. По словам Владимира Чорненького, банки готовы кредитовать, при этом их маржа составляет 2-4%, но им важно ощущать себя защищенными.

«Банки всегда готовы найти компромиссные варианты с клиентами, у которых возникли временные финансовые трудности. Есть множество вариантов урегулирования вопроса: реструктуризация, перенос срока уплаты, отсрочка платежей по кредиту и прочее — главное, чтобы заемщик шел на контакт с банком. К примеру, у нас даже есть программы, которые позволяют отсрочить уплату процента и тела кредита на 6-12 месяцев», — рассказал директор по развитию розничного бизнеса департамента поддержки и координации сети «Правэкс Банка».

Поэтому, когда идешь за кредитом на жилье, крайне важно отследить, как банк вел себя в предыдущие кризисные периоды, какую поддержку давал клиентам, готов ли он на уступки в случае непредвиденных трудностей.

Среди прочих факторов, которые негативно влияют на развитие ипотечного кредитования, Катерина Лычаная называет отсутствие возможности у банка использовать залог в виде имущественных прав на недвижимое имущество (согласно требованиям Национального банка Украины).

Изменение этого требования значительно упростило бы возможность получения кредита на жилье на «первичке», однако вопрос регулирования самого первичного рынка остается открытым.

Сейчас, по словам Чорненького, первичный рынок недвижимости генерирует 1,5% ВВП, а может потенциально увеличить этот процент до 5-7% за счет привлечения банковских ресурсов.

Чтобы банки масштабно зашли на этот рынок, нужно принять ряд законодательных инициатив, которые позволят защитить права инвесторов и кредиторов, убеждены эксперты.

Для этого нужна действенная реформа судебной системы и работа над ошибками законодательной базы.

В НБУ согласны, что действенный механизм защиты прав кредиторов и совершенное законодательное поле могут способствовать удешевлению ипотеки, но очень просят обратить внимание на непрозрачность первичного рынка жилья, отсутствие единых правил игры и высокие риски для инвесторов.

А это, к слову, вопрос и о выдаче разрешительной документации, то есть парализованной работе Государственной архитектурно-строительной инспекции, и об отсутствии нормального Генплана Киева с четким пониманием того, что, где и как мы строим, и о цифровой трансформации в строительной отрасли и электронном документообороте, который очень бы упростил жизнь.

Будет ли ипотека под 10% массовой в 2020 году

Чтобы ипотека считалась массовой, убежден Владимир Чорненький, каждая четвертая или третья сделка должна сопровождаться кредитом. Но о таком, убежден эксперт, можно говорить в перспективе 3-4 лет. В то же время 2020-й точно станет переломным для развития ипотечного кредитования. Так что увеличение объемов ипотечного кредитования мы будем наблюдать год к году, прогнозирует он.

В то же время 2020-й точно станет переломным для развития ипотечного кредитования. Так что увеличение объемов ипотечного кредитования мы будем наблюдать год к году, прогнозирует он.

«В соседней Польше в 2019 году было выдано 103 тыс. ипотечных кредитов, в Украине в 2019 году — менее 5 тыс., поэтому у нас значительный потенциал, и в ближайшие годы прирост данного вида кредитования составит 50-70% год к году», — считает Чорненький.

Если законодательные изменения будут способствовать урегулированию рынка, прирост может быть еще больше, конечно, если не принимать во внимание возможный негативный сценарий развития событий. Это девальвация национальной валюты, рост стоимости депозитов, подорожание процентов по кредитам, падение уровня платежеспособности заемщиков, рост уровня проблемного портфеля и т.п.

В Ощадбанке в свою очередь отмечают, что, несмотря на проседание платежеспособного спроса на первичном рынке жилья из-за карантина, небольшое восстановление интереса к ипотечным займам наблюдается с конца мая.

Для восстановления и роста объемов ипотеки в Украине, по словам экспертов, необходимо время и благоприятные экономические маркеры.

«Принимая во внимание существенное снижение учетной ставки, тенденции к снижению процентных ставок по депозитам, обязательные резервы, прибыль банка, непроцентные затраты, цену риска и другие траты, отсутствие значительных шоковых явлений на финансовых и валютных рынках, ставка по ипотечным кредитам может снижаться и дальше», — считают в банке.

В Нацбанке ожидают до конца года увидеть «некоторое оживление» в сегменте, но в то же время призывают учитывать влияние пандемии COVID-19 и связанных с ней карантинных мероприятий.

«Опыт первого полугодия показал, что они снижают спрос на кредиты, что обусловлено общей неопределенностью, в том числе и в отношении будущего материального состояния заемщиков», — констатируют в НБУ.

Понимание того, что дешевая ипотека может стать катализатором и для развития строительной отрасли, и для всей экономики страны, пожалуй, есть у всех принимающих решения сторон. Но для этого нужно поспособствовать снижению стоимости привлеченных ресурсов, уменьшению нормы резервирования для банков и пересмотру существующей нормативной базы по многим вопросам.

Но для этого нужно поспособствовать снижению стоимости привлеченных ресурсов, уменьшению нормы резервирования для банков и пересмотру существующей нормативной базы по многим вопросам.

Сделать ипотеку массовой могут не только действительно выгодные условия на срок до 20 лет, с низким процентом и порогом входа в сделку (от 15% собственных средств), но и ощущение безопасности и защищенности основных стейкхолдеров — кредитора и заемщика. А для этого важно разобраться с законодательной базой.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enterстоит ли брать жилье в кредит в 2020 году

Какие условия ипотечного кредитования доступны в Украине в 2020 году? Каковы плюсы и минусы этого продукта? Стоит ли оформлять ипотеку или лучше подождать?

Накопить на квартиру могут далеко не все жители Украины, но для решения проблемы можно взять кредит на покупку жилья в банке. Стоит ли брать жилье в ипотеку в Украине?

Стоит ли брать жилье в ипотеку в Украине?

Что такое ипотечное кредитование

Ипотечный кредит – это банковская ссуда, обеспеченная залогом недвижимости. По договору клиент сразу становится собственником жилья. Но, если он будет нарушать условия договора, банк может изъять недвижимость, продать ее и направить вырученные деньги на погашение долга.

Выделяют 3 основных вида ипотечных кредитов:

· на покупку жилья у застройщика;

· на приобретение недвижимости на вторичном рынке;

· не целевая ссуда под залог квартиры, уже имеющейся у заемщика.

Почему в Украине дорого покупать жилье в кредит

По оценкам экспертов проекта KreditsOnline, ставки по ипотеке в Украине достигают 18–22 % и более. Исключение составляет ипотека по партнерским программам застройщиков. По ней проценты снижаются до уровня в 11–12 % годовых. Правда, действуют льготные ставки обычно только первый год и затем возвращаются к средним по рынкам. Для сравнения, в Дании ставка по ипотеке нередко имеет отрицательное значение в районе минус 0,5 %.

Для сравнения, в Дании ставка по ипотеке нередко имеет отрицательное значение в районе минус 0,5 %.

Причин, почему в Украине дорогая ипотека, несколько:

· экономические трудности, высокая инфляция;

· завышенная стоимость ресурсной базы для банков;

· высокие требования по резервам для кредитных организаций по ипотечным ссудам;

· отсутствие государственных программ поддержки ипотеки;

· несовершенство законодательной базы.

Плюсы и минусы ипотеки

Главный плюс ипотеки – возможность приобрести жилье без необходимости копить деньги 10 и более лет. Человек избавляется от затрат на аренду квартиры и начинает платить уже за свою недвижимость.

Минусы у ипотеки также есть. Основный из них — высокая переплата, учитывая немаленькие ставки и длительный срок кредитования. Дополнительно к недостаткам ипотеки можно отнести невозможность полноценно распоряжаться квартирой до погашения долга.

Какие могут быть риски при ипотечном кредитовании

Заемщику необходимо тщательно просчитывать свои финансовые возможности по погашению задолженности перед оформлением кредита. Просрочка приведет к начислению штрафов и пеней, что только увеличивает переплату по ипотеке. При нарушении договора также возникает риск утраты заложенного жилья.

Просрочка приведет к начислению штрафов и пеней, что только увеличивает переплату по ипотеке. При нарушении договора также возникает риск утраты заложенного жилья.

При возникновении финансовых проблем рекомендуется связаться с банком-кредитором и попробовать договориться об отсрочке или реструктуризации задолженности. Если понятно, что трудности быстро преодолеть не удастся, есть смысл рассмотреть варианты продажи залогового имущества.

На какой срок лучше брать ипотеку

Подбирать срок кредитования нужно индивидуально с учетом финансовых возможностей и вероятности изменения ситуации с доходами в будущем. Эксперты рекомендуют брать кредит на максимально возможный срок. Для Украины это обычно 20 лет. Ежемесячный платеж будет в этом случае комфортней, а при наличии возможности для уменьшения переплаты можно досрочно погашать кредит.

Каковы условия взятия ипотеки на сегодняшний день

Ипотеку в Украине на приобретение недвижимости у застройщика или на вторичном рынке банки предлагают взять на срок до 10–20 лет. При оформлении кредита заемщику необходимо внести минимум 20–30 % от стоимости жилья.

При оформлении кредита заемщику необходимо внести минимум 20–30 % от стоимости жилья.

Ставки по ипотечным кредитам в Украине в начале 2020 года держатся около 18–22 % годовых. В 2019 году Кабмин начал работу над их снижением до уровня в 10–11 % годовых к концу 2020 года. Но на фоне экономических проблем вероятность успешного решения задачи невелика.

Заключение

Ипотека помогает жителям Украины приобрести квартиру без необходимости копить деньги 10–20 лет. Обходится она довольно дорого и связана с рисками для заемщика при изменении у него ситуации с доходами. Оформлять ипотечный кредит стоит, только если есть полная уверенность, что проблем с его погашением не будет, а без своей квартиры обходиться тяжело.

Ипотека или аренда квартиры: что выгоднее?

Аренда квартиры в Казахстане считается мерой вынужденной и временной. Большинство граждан не могут купить жильё из-за недостаточного дохода. Но есть и те, кто считает, что покупка недвижимости – неудачное вложение капитала, а ипотека в Казахстане слишком дорога. Жильё привязывает человека к одному месту и лишает мобильности.

Жильё привязывает человека к одному месту и лишает мобильности.

Выгодно ли иметь собственную квартиру? Стоит ли отдавать 20 лет половину зарплаты в счёт ипотеки? Или спокойнее арендовать жильё в течение всей жизни и открыть депозит в банке, получая проценты?

Что лучше? В каких случаях и для какой категории людей? Разбор Informburo.kz.

80% квартир на левобережье Астаны сдают в аренду

Считается, что есть несколько основных категорий людей, которые арендуют жильё:

- молодые люди, у которых нет семьи и которые только строят карьеру;

- студенты;

- молодые семьи;

- граждане, у которых нет денег на покупку квартиры и которые не подходят под условия ипотеки.

Однако, вопреки стереотипу, жильё снимает не только молодёжь, но и семейные люди, к тому же имеющие стабильный доход, который они инвестируют не в приобретение недвижимости, а в открытие бизнеса. Или накапливают проценты на банковском депозите.

«В центре Алматы трёхкомнатная квартира стоит около 35-40 млн тенге. Аренда «трёшки» в этом же районе обойдётся в среднем в 150-200 тысяч тенге. Так я лучше эти 35-40 млн или первоначальный взнос по ипотеке положу на депозит и буду накапливать проценты по нему. Или же открою свой бизнес. Я не привязан к одному месту. Например, могу уехать работать в другой город или страну», – считает Председатель Совета Ассоциации арендодателей апартаментов Казахстана Адий Кенжегарин.

Читайте также: Как арендовать квартиру и не стать жертвой мошенников

В «нулевых» годах квартиры подешевели в два раза в долларовом эквиваленте. Продать квартиру можно только в тенге, а казахстанская валюта нестабильна и зависит от курса российского рубля и цены на нефть.

Цены на аренду также понижаются с 2015 года, но это выгодно для арендатора. Например, в Нур-Султане на левом берегу цена снизилась с 230 тысяч до 150 тысяч тенге.

«Почему активно начала застраиваться тогда ещё Астана? Не только потому, что много людей приехало туда жить. На левобережье около 80% новых квартир в высотках купили иногородние. Но они в них не живут. Купили, сделали ремонт и сдают в аренду. А сами живут в Кызылорде, Шымкенте, Алматы, Актау. У них появились деньги, но они не инвестировали их в свой город», – отметил Адий Кенжегарин.

Приблизительная калькуляция: депозит, ипотека и аренда

Предположим, нуждающийся в собственном жилье казахстанец оформляет ипотеку по программе «Баспана хит» (первичное и вторичное жильё):

- Максимальная сумма займа в городах Алматы, Нур-Султан, Актау, Атырау и Шымкент составляет 25 млн тенге, в остальных – 15 млн тенге.

- Ставка вознаграждения зависит от базовой ставки Нацбанка РК, сегодня это 10,75%.

- Максимальный срок кредитования 15 лет.

- Первоначальный взнос – от 20%.

- Ежемесячный платёж составит 224 190 тенге.

- За всё время клиент выплатит за квартиру 40 млн 353 тысячи тенге. Переплата составит 15 млн 353 тысячи тенге.

По «7-20-25»:

- Максимальная сумма займа в городах Алматы, Нур-Султан, Актау, Атырау и Шымкент составляет 25 млн тенге, в остальных – 15 млн тенге.

- Ставка вознаграждения – 7%.

- Срок кредитования возьмём, как в «Баспана хит» – 15 лет.

- Первоначальный взнос – 20%.

- Ежемесячный платёж составит почти 180 тысяч тенге.

- За всё время клиент выплатит банку за квартиру 37 млн 357 тысяч тенге. Переплата составит 12 млн 357 тысяч тенге.

Читайте также: Цены на жильё: как изменился рынок недвижимости и что с ним будет в 2019 году?

Теперь предположим, что человек предпочёл ипотеке депозит в банке и решил арендовать квартиру:

- Сумма депозита – сумма первоначального взноса 20% – 5 млн тенге.

- Ставка вознаграждения на сберегательных депозитах на срок 36 месяцев сегодня составляет 12%.

- За три года накопится 6 млн 750 тысяч тенге, из них начисленная сумма – 1 млн 750 тысяч тенге.

- За 15 лет на счету аккумулируется 13 млн 750 тысячи тенге. Из них начисленная сумма по процентам 8 млн 750 тысяч тенге.

- Средняя стоимость аренды двухкомнатной квартиры в Алматы (60 м2) – 150 тысяч тенге в месяц.

- За 15 лет семья выплатит за проживание 27 млн тенге, на депозите в банке тем временем накопится 13 млн 750 тысяч тенге.

При расчёте не учитывалась инфляция, в прогнозах которой можно ошибиться и получить значительную погрешность. Также не рассчитывалась капитализация (начисление процентов на проценты) и ежемесячное пополнение депозита, которые в итоге увеличивают общую сумму накоплений.

Вывод: риск потерять жильё есть в обоих вариантах. При ипотеке потребитель должен быть психологически готов к тому, что в течение долгого времени будет погашать кредит. В случае потери работы нужно иметь либо финансовую подушку, либо обращаться в банк для отсрочки или реструктуризации долга. Если заёмщик лишается квартиры, то к банку отходят первоначальный взнос и частично выплаченный долг по ипотеке. Если заёмщик выплатит весь долг, то в итоге получит долгожданный бонус в виде собственного жилья. Пусть даже он заплатит за квартиру двойную цену.

В случае потери работы нужно иметь либо финансовую подушку, либо обращаться в банк для отсрочки или реструктуризации долга. Если заёмщик лишается квартиры, то к банку отходят первоначальный взнос и частично выплаченный долг по ипотеке. Если заёмщик выплатит весь долг, то в итоге получит долгожданный бонус в виде собственного жилья. Пусть даже он заплатит за квартиру двойную цену.

В случае с арендой жилья вероятность того, что владелец попросит освободить квартиру, нивелируется тем, что на рынке достаточно предложений арендного жилья. По приблизительным подсчётам только в Алматы сдаётся 20-25% жилого фонда города. На случай неожиданной потери работы арендатор может выплачивать ежемесячные платежи из процентов своего депозита. За 15 лет 27 млн уйдёт на аренду, а человек всё также будет без «собственного угла».

Ипотека или депозит – дело индивидуальное

Главный аргумент противников аренды заключается в том, что нет ничего хуже платить чужому человеку, который к тому же может попросить освободить жилплощадь в любой момент.

«Если вы трудоустроены и имеете стабильный, выше среднего доход, то лучше воспользоваться «7-20-25», «Баспана хит» и другими государственными программами. Но если у вас нестабильное финансовое положение и есть риск потерять работу, то первоначальный взнос и текущие выплаты по кредиту просто уйдут банку», – подчеркнул директор алматинского агентства недвижимости Нурлан Алыбаев.

Читайте также: Исламская ипотека в Казахстане: чем она отличается от других программ жилищного кредитования?

«Ликвидность такого актива как недвижимость низкая, порог вхождения довольно высокий, в то время как цены будут зависеть от состояния экономики и спроса. Тем не менее эти инвестиции для многих по-прежнему являются актуальными из-за статуса «реального актива». Плюс ко всему приобретаемая недвижимость достаточно часто сдаётся в аренду, что также может служить стимулом для соответствующих вложений», – добавил эксперт аналитического центра Ассоциации финансистов Казахстана Рамазан Досов.

«Снимай, а не владей»

Практика покупать квартиры в качестве сбережений рано или поздно выйдет из моды, уверены аналитики. Инвестиции в жилую недвижимость в период нестабильности не только не спасают от девальвации, но и не могут сохранить сбережения даже от потребительской инфляции.

«Недвижимость может называться активом, если она дорожает в цене либо приносит доход. Поэтому выгоднее снимать квартиру. Когда поменяется работа или дети пойдут в другую школу, то я для удобства поменяю район проживания. При этом мои деньги приносят доход, и это мне даёт мобильность. Старшее поколение не готово к переездам не то что заграницу, но и в своей стране. По идее, как американцы надо: где работа – там и живу», – считает Адий Кенжегарин.

В развитых странах очень большое количество людей живёт в арендуемом жилье. Например, в Германии около 70% населения не стремится покупать недвижимость и платить за неё высокие налоги. В Казахстане это явление пока только набирает обороты.

В Казахстане это явление пока только набирает обороты.

Читайте также: Цены на жильё: как изменился рынок недвижимости и что с ним будет в 2019 году?

«В основном это фрики (здесь: человек, помешанный на чём-

Жизненный принцип иметь собственное жильё досталась казахстанцам ещё с советских времён. Иметь свою квартиру стало обязательным не только по политическим причинам, но и ментальным.

«Родители обязаны вырастить детей и интегрировать их в среду. В советское время это правило преобразовалось в принцип «обзавестись собственным углом».

Когда человек покупает жильё, у него появляется уверенность и статус в глазах других. Своя квартира – это место, куда можно позвать родственников и друзей в гости, то есть играет роль психологический фактор. И, конечно, родительское спокойствие: квартира останется в наследство детям. В принципе, это нормально. Хотя в последнее время я замечаю, что всё больше людей арендуют жильё и чувствуют себя комфортно», – отметил экономист Айдар Байдаулетов.

Универсального ответа на вопрос «арендовать квартиру или брать ипотеку?» не существует. Нужно рассматривать каждый конкретный случай. Тем не менее набор общих правил включает некоторые экономические факторы. Если выплаты по ипотеке равны ежемесячным платежам по аренде, то рекомендуется воспользоваться жилищными займами. Тем более что жильё перейдёт к заёмщику на праве собственности. Аналогично, если доходы по депозитам выше в сравнении с ипотекой, то предпочтение отдаётся банковским вкладам.

Выгодно ли покупать квартиру в ипотеку?

Покупая квартиру в ипотеку на долгий срок, вы разрушаете свое благосостояние. Гораздо выгоднее первые 3 года снимать квартиру, накапливая свободные деньги. Ипотеку выгодно брать тогда, когда первоначальный взнос достигнет 45-50% от стоимости квартиры и срок ипотеки составит не больше 8 лет.

Гораздо выгоднее первые 3 года снимать квартиру, накапливая свободные деньги. Ипотеку выгодно брать тогда, когда первоначальный взнос достигнет 45-50% от стоимости квартиры и срок ипотеки составит не больше 8 лет.

В этом посте я хочу показать, что покупать квартиру в ипотеку на долгий срок не выгодно. Мы рассмотрим 2 сценария. Первый, вы покупаете квартиру в ипотеку при первоначальном взносе 15% на 20 лет. Второй, вы платите аренду и копите 3 года, увеличивая первоначальный взнос до 45%. И только потом берете ипотеку на более короткий срок. Давайте посмотрим что выгоднее.

Прежде чем начать, вы можете скачать файл расчетов по этой ссылке. Он вам понадобится, чтобы видеть все расчеты, следить за моей мыслью и позже использовать его для своих расчетов.

Заблуждения об ипотеке

В народе бытует заблуждение, что лучше сразу взять квартиру в ипотеку и тратить деньги на свою квартиру (на «себя»), чем платить аренду «кому-то». На самом деле цифры показывают, что вы больше переплачиваете банку, чем вы платите аренду.

Есть другое мнение — стоимость квартиры может вырасти, и лучше взять ипотеку сейчас, пока цены на квартиры не высокие. В ответ у меня есть 2 аргумента. 1. На ту сумму, которую вы переплачиваете банку, квартиры вряд ли вырастут в цене. 2. Мы недавно были свидетелями, как лопнул пузырь рынка недвижимости. Финансовые рынки мира до сих пор лихорадит. В такой ситуации, можно ожидать, что цены на жилье в ближайшее время не вырастут значительно. По сути, те проценты, которые вы переплачиваете банку, вы платите за устранение риска, что цены на жилье вырастут. Вы увидите, что это очень большая плата.

Условия задачи

Для наших расчетов возьмем стоимость квартиры в Алматы, скажем $100 000. Часто у молодых семей практически нет денег, поэтому возьмем минимально возможный первоначальный взнос 15% или $15 000. Сумма ипотеки составит $85 000. Срок ипотеки возьмем 20 лет (240 месяцев). Многие думают, чем больше срок, тем лучше. Мол, ежемесячные выплаты будут меньше. Процентную ставку по ипотеке возьмем 15%. Можно получить ставку меньше, но это гораздо сложнее. Допустим, вы можете выплачивать $1119 за ипотеку. Это свободные деньги от ваших расходов на еду, вещи, транспорт, развлечения и др. Но в эту сумму входит плата за аренду. Ведь после покупки жилья, вам не нужно будет ее платить.

Мол, ежемесячные выплаты будут меньше. Процентную ставку по ипотеке возьмем 15%. Можно получить ставку меньше, но это гораздо сложнее. Допустим, вы можете выплачивать $1119 за ипотеку. Это свободные деньги от ваших расходов на еду, вещи, транспорт, развлечения и др. Но в эту сумму входит плата за аренду. Ведь после покупки жилья, вам не нужно будет ее платить.

Также рассмотрим альтернативный сценарий – снимать квартиру за $500 долларов. Оставшуюся сумму в $619 ($1119 — $500) ежемесячно откладывать на депозит, который зарабатывает 8% годовых. Первоначальный взнос $15 000 тоже положить на депозит. За 3 года накопить $45 000 и получить ипотеку с первоначальным взносом 45% от стоимости квартиры на срок 8 лет. В следующем посте я описываю как правильно построить диверсифицированный и защищенный от рисков портфель сбережений — Формируем портфель личных инвестиций (сбережений).

Конечно, все эти показатели условны. Я старался взять типичные суммы, ставки и сроки. В моем файле вы можете подставить свои цифры и рассчитать вашу финансовую ситуацию. Любое улучшение будет делать вашу ситуацию лучше. Старайтесь снижать ставки, увеличивать первоначальный взнос, уменьшать срок ипотеки и увеличивать ставки по депозиту.

Сценарий 1. Покупаем квартиру в ипотеку

Итак, давайте рассмотрим первый сценарий. Вы покупаете квартиру в ипотеку. Ежемесячный платеж составит $1119. За первый год вы заплатите банку -$12 700, погасив основной долг всего $730. Вот такие шокирующие цифры! За второй и третий год вы заплатите проценты банку на сумму -$12 584 и -$12 448 соответственно, погасив основной долг на $847 и $984.

Сценарий 2. Копим 3 года и увеличиваем первоначальный взнос

Второй сценарий, вы снимаете квартиру 3 года, сберегаете деньги на депозите под 8% годовых и только при накоплении $45 000 (45%) берете ипотеку. При ежемесячном платеже -$500 ваши расходы на аренду за год составят -$6000. Кроме того, у вас ежемесячно остается $619, которые вы можете откладывать и зарабатывать на них проценты. При первоначальном депозите в $15 000 и ежемесячном пополнении в $619 за первый год вы заработаете на процентах $1 524, во второй год $2 267 и в третий год $3 072. Кроме того, за счет ваших ежемесячных поступлений, ваш депозит будет расти на $7 431 в год. К концу третьего года вы с успехом накопите необходимую сумму $44 156.

При ежемесячном платеже -$500 ваши расходы на аренду за год составят -$6000. Кроме того, у вас ежемесячно остается $619, которые вы можете откладывать и зарабатывать на них проценты. При первоначальном депозите в $15 000 и ежемесячном пополнении в $619 за первый год вы заработаете на процентах $1 524, во второй год $2 267 и в третий год $3 072. Кроме того, за счет ваших ежемесячных поступлений, ваш депозит будет расти на $7 431 в год. К концу третьего года вы с успехом накопите необходимую сумму $44 156.

Кроме того, увеличение первоначального взноса до 45% позволит сократить срок вашей ипотеки с 20 лет до 8 лет при сохранении ежемесячной выплаты $1119. Это значительно снизит выплаты по процентам за весь период ипотеки.

Сравнение сценариев

Давайте сравним 2 сценария между собой. Первые шокирующие цифры это то, что в первый год вы платите банку только процентов -$12 700. А за аренду вы заплатите всего -$6000 в год. Аргумент, что вы тратите на себя, покупая квартиру в ипотеку, не выдерживает никакой критики.

А за аренду вы заплатите всего -$6000 в год. Аргумент, что вы тратите на себя, покупая квартиру в ипотеку, не выдерживает никакой критики.

Следующий шокирующий факт, что в первом сценарии вы ежемесячно уменьшаете свое благосостояние на -$1063 (проценты банку являются невозвратными расходами). А во втором сценарии вы ежемесячно увеличиваете свое благосостояние на $719 (ежемесячный вклад на депозит + проценты по депозиту). На графике вы можете видеть какой кумулятивный (суммарный) эффект это оказывает на ваше финансовое состояние.

Кумулятивный эффект на благосостояние

Красная зона — ниже нуля, показывает, как разрушается ваше благосостояние (Net Worth). В течение первых 3х лет, вы становитесь беднее на -$38 763. Зеленая зона показывает, как ваш капитал увеличивается, и вы становитесь богаче на $30 070. Эффект прямо противоположный и масштаб просто поражает.

Теперь давайте посчитаем, сколько всего денег вы потратите на выплату процентов банку по первому и второму сценарию за весь период. По первому сценарию вы заплатите шокирующую сумму $183 625 только на проценты банку или 216% от суммы кредита. То есть за 20 лет, вы и ваши дети недополучат эту сумму. На эти деньги вы можете отучить вашего ребенка в одном из лучших университетов мира, например, в Гарварде (мой пост: Я мечтаю, чтобы моя дочь училась в Гарварде).

По второму сценарию вы заплатите процентами $36 929 или 67% от суммы кредита и -$18 000 на аренду за первые 3 года. Согласитесь, суммы значительно скромнее, чем в первом сценарии.

Цены на недвижимость

Возвращаясь к доводу, что цены на недвижимость могут вырасти за 3 года. Итак, мы выяснили, что за 3 года, вы заплатите -$38 763 только на проценты банку. А по второму сценарию ваше благосостояние вырастет на $30 700. То есть диапазон составляет $68 833.

Задайтесь вопросом, вырастут ли цены на квартиры на 68.8% в течении 3 лет?

Кроме того, всего процентов вы переплатите на -$145 696 ($182 625 – $36 929) больше по первому сценарию, чем по второму. Готовы ли вы платить такую цену, только лишь для того, чтобы устранить риск, что цены на недвижимость увеличатся?

Реальный пример

Я хочу привести реальный пример. Мои знакомые. Молодая семья. Муж и жена неплохо получают. Совокупный доход составляет около $3000. После свадьбы, с помощью родителей семье удается накопить $50 000 долларов на квартиру. Но жена хочет купить хорошую квартиру в новом доме за $150 000 долларов. Семья берет ипотеку $100 000. Выплата по этому кредиту составит около $1300. Казалось, при таком совокупном доходе выплаты по ипотеке выглядят нормальными. Через год-два, жена выйдет в декретный отпуск. На это время доход семьи составит $1500 при выплате по кредиту около $1300. Получается, что семья добровольно обрекает себя на финансовое рабство и крысиные бега.

Рекомендации

Если есть возможность, никогда не берите ипотеку или кредиты.

Если вы уже в кредите, то всеми силами досрочно погашайте его. Никакие депозиты и другие инвестиции не смогут покрыть расходы на проценты, которые вы платите банку.

Любыми правдами и неправдами сокращайте сумму ипотеки и увеличивайте первоначальный взнос.

Сокращайте срок ипотеки, чем меньше вы будете платить проценты, тем лучше для вас.

Живите по средствам, не покупайте машины, квартиры, вещи, которые вы не можете себе позволить в надежде, что заработаете в будущем.

Думайте долгосрочными категориями, а не сиюминутной необходимостью. Не разрушайте свое благосостояние и будущее ваших детей.

Думайте о финансовой стабильности вашей семьи. В случае болезни, декретного отпуска, потери работы, имейте запас финансовых средств, который позволят вам продержаться минимум год.

Выводы

Ипотека это финансовое рабство. Чем менее финансово защищены люди, тем в большую зависимость они попадают, и тем меньше шансов у них выкарабкаться из крысиных бегов.

Финансовая грамотность позволяет выигрывать эту неравную финансовую войну, и беречь вас от таких врагов как крысиные бега и чрезмерное потребление.

Когда мои друзья или родственники добровольно обрекают себя на финансовое рабство, у меня сердце кровью обливается. Поэтому одна из моих задач это обучать хотя бы своих близких и знакомых основам финансов и экономии.

Моей целью не было критиковать ипотеку и говорить что ипотека это зло. Моей основной целью целью было показать альтернативный способ как правильно спланировать и структурировать финансирование вашей квартиры. Я уверен, при правильном подходе вы сможете найти оптимальный для себя вариант.

Учитесь считать деньги, неумение этого делать обойдется вам очень дорого.

Мои посты по теме

Личные финансы — Основы экономии

Формирование инвестиционного портфеля для начинающих

Следуйте за мной в твиттере https://twitter.com/#!/rustem_karymov

Арендаторы платят ипотеку, «взламывая» ваш первый дом.

У вас недостаточно денег, чтобы купить свой первый дом? Или хотите быстро нарастить капитал? Один из вариантов выхода на рынок жилья — это «взломать дом» и купить многоквартирный дом для сдачи в аренду арендаторам и взимания с них суммы, достаточной для покрытия ипотеки, или близкой к ней.

Как впервые покупатель жилья вы можете быть арендодателем в собственном доме, но с арендаторами в отдельных квартирах вместо того, чтобы делить кухню, гостиную и другие общие помещения.

Соответствующие ссуды и жилищные ссуды, застрахованные Федеральной жилищной администрацией (FHA), имеют более высокие лимиты ссуды на дома, состоящие из четырех квартир, при условии, что покупатель проживает в одной из квартир в качестве основного места жительства. Это может позволить покупателям владеть домом по более высокой цене, чем в противном случае, поскольку 85 процентов общего дохода от аренды могут быть добавлены кредиторами к личному доходу покупателя, чтобы претендовать на ссуду FHA, и до 75 процентов — обычными кредиторами.

Наряду с выплатой ипотеки доходов арендаторов может хватить на оплату страхования жилья, налогов на недвижимость, содержание и другие расходы, связанные с владением домом.

Лимиты ссудFHA различаются в зависимости от округа. В 2019 году стандартный лимит ссуды FHA для дома с двумя квартирами составляет 403 125 долларов США, что примерно на 88 000 долларов больше, чем это позволяет для дома с одной квартирой. В районах средней ценовой категории, таких как Бостон и Миннеаполис, для двухквартирного дома установлен лимит по ссуде FHA в размере 930 300 долларов, что также является максимальной суммой в районах с высокими кредитами, таких как район метро Нью-Йорка, Вашингтон, округ Колумбия, и Сан-Хосе, Калифорния,

Только не назови это инвестиционной собственностью

Этот жилищный хакерство может звучать так, как будто вы превращаете свой дом в инвестиционную недвижимость, но технически это не так.Указав дом в качестве своего «основного места жительства», то есть вы проживаете в нем большую часть года, вы можете претендовать на самые низкие ставки по ипотеке, такие как ссуды FHA, которые требуют проживания в приобретаемой вами собственности.

Если он указан в ссуде как «инвестиционная собственность», то для владельца жить в ней незаконно, и получение инвестиционной ссуды на эту собственность будет представлять собой мошенничество с арендой », — говорит Майкл Кауфман, ипотечный брокер в R&J Capital Group в Форест-Хиллз. , Нью-Йорк. По словам Кауфмана, даже если в других квартирах есть арендаторы, технически это не инвестиционная недвижимость.

В то время как ссуда FHA может потребовать первоначального взноса в размере 3,5 процента, ссуда для инвестиционной собственности может потребовать 20 процентов вниз и иметь гораздо более высокую процентную ставку, поскольку кредиторы считают ее более рискованной.

Если дом является объектом смешанного использования, например, здание с магазином внизу и квартира наверху, это обычно считается коммерческой ссудой, — говорит он. «Если вы занимаетесь квартирой и сдаете магазин в аренду, вам понадобится арендный договор, который нужно передать кредитору», — говорит Кауфман.

Зачисление арендной платы в ипотеку

Чтобы справиться с потенциальными вакансиями, большинство кредиторов разрешают использовать только 75 процентов дохода от аренды для выплаты ипотеки. По словам Кауфмана, если это была инвестиционная недвижимость, в которой владелец не живет, многие кредиторы получат 100% дохода.

Если у вас еще нет арендаторов, кредитор может потребовать подписанные договоры аренды, чтобы подтвердить доход от аренды, если он дает вам кредит на это при расчете вашего ежемесячного дохода, говорит он.В ходе аттестации будет указано, появятся ли активные арендаторы.

«Определенно существует риск», — говорит Кауфман. «Вы должны это измерить и принять во внимание».

Но даже если доход от арендаторов покрывает всю вашу ипотеку, кредитор захочет, чтобы владелец имел некоторую финансовую поддержку, говорит он.

Более высокий первоначальный взнос не требуется, а доход от аренды может снизить отношение долга к доходу заемщика, что, возможно, упростит процедуру утверждения ссуды, говорит Кауфман.

Двухквартирные дома легче всего финансировать с помощью ссуды FHA, в то время как от трех до четырех квартир требуется трехмесячный резерв для платежей и прохождение теста на самодостаточность, когда арендная плата должна покрывать ипотеку, — говорит Алекс Дэниэл, ипотечный кредитор в В Лос-Анджелесе, первым домом которого был дуплекс, который он арендовал, арендатор ежемесячно оплачивал все, кроме 650 долларов своей ипотеки.

Радости арендодателя

Быть арендодателем с проживанием означает жить рядом с арендаторами.Это может быть как хорошо, так и плохо — например, если у них громкая вечеринка, и вы должны пойти и сказать им, чтобы они ее успокоили. И, конечно же, есть обслуживание, которое может потребовать удобства, если вы хотите сэкономить деньги и выполнить работу самостоятельно.

Райли Адамс, лицензированный бухгалтер из Луизианы, ведущий блог о личных финансах, направленный на помощь молодым специалистам в обретении финансовой независимости, говорит, что он тратит от четырех до восьми часов в месяц на обслуживание или ремонт двухквартирного дома в Новом Орлеане, которым владеет он и его жена. и еще четыре-восемь часов каждый месяц на содержание дома в краткосрочной аренде.

Пара живет в одной части дома, а долгосрочные арендаторы — в другой. Часть дома Адамса имеет отдельный боковой вход. Отдельная квартира за домом приносит им доход в виде краткосрочной аренды на AirBnB.

«За счет денег, полученных от наших арендаторов, и краткосрочных гостей, которые останавливаются у нас, мы полностью покрываем нашу ежемесячную ипотеку и сопутствующие расходы на жилье», — говорит Адамс. «Это позволяет нам жить в космосе бесплатно и« взламывать дома ».

Они использовали традиционную 30-летнюю ипотеку для покупки недвижимости и включили ожидаемый доход от аренды в общий доход, использованный для получения ссуды, говорит он.

Они заняты во время туристического сезона в Новом Орлеане с ноября по май, говорит он, и он, и его жена переключают квартиру между гостями.

«Однако, если жить бесплатно, все это того стоит», — говорит Адамс. «Это позволяет нам сэкономить на первоначальном взносе на совместное проживание в будущем».

Если вы не хотите иметь дело с возможными ночными звонками от арендаторов, погоней за арендной платой и, возможно, с вывозом вашей собственности кем-то, кто имеет круглосуточный доступ к вам как арендодателю, вы можете нанять компанию по управлению недвижимостью для наблюдения за другим подразделением. , — предлагает Шон Брейер, владелец компании Breyer Home Buyers в Атланте.

Не имея дела непосредственно с арендаторами и отдавая эту работу кому-то другому, вы создаете у арендаторов иллюзию, что вы также являетесь арендаторами, — говорит Брейер, который работал с компанией по управлению недвижимостью, что он будет там, когда заявители будут осмотр собственности.

«Это позволило нам провести дополнительную проверку людей, живущих рядом с нами», — говорит он. «Поскольку мы смогли помочь подобрать арендаторов, а не управлять ими, это сделало взлом дуплекса намного более приятным.”

Обратиться за юридической консультацией

Некоторые сделки с недвижимостью могут потребовать рассмотрения юристом. Стать домовладельцем — одно из них.

Кауфман рекомендует создать ООО или компанию с ограниченной ответственностью, чтобы защитить вас от личной ответственности по обязательствам компании. «Это дает вам уровень защиты от судебных исков, которые, как собственника собственности, могут подорвать вашу общую ценность», — говорит он. «Если ваше личное имя указано в документе, и вам предъявлены иски как владельцу собственности, потенциально вся ваша чистая стоимость может быть использована для выплаты предписанных судом платежей.”

LLC может ограничить вашу ответственность только теми активами, которые принадлежат компании, — говорит он. Поверенный по недвижимости может помочь.

Должен ли ваш первый дом быть инвестиционной собственностью?

Если вы молоды и хотите купить новый дом для проживания, вы можете подумать о том, чтобы превратить его в инвестиционную недвижимость. Хотя большинство людей ждут, пока они не купят свой первый или второй дом, чтобы начать инвестировать в недвижимость, вы можете начать гораздо раньше, чем вы думаете.Однако взяться за дело такого рода — непростая задача. Подумайте о том, чтобы заранее обсудить с финансовым консультантом свои планы.

Покупка вашего первого дома в качестве инвестицииМногие люди, особенно после ипотечного кризиса, задаются вопросом: «Является ли покупка дома хорошей инвестицией?» Один из способов облегчить ваше беспокойство о том, окупится ли покупка дома, — это сдать в аренду первый дом, который вы купите.Превратив свой дом в инвестиционную недвижимость, вы можете использовать свой неидеальный кредит, неидеальный образ жизни и ограниченные обязанности в качестве инвестиции. Все, что нужно, — это немного сообразительности и проницательности в сфере недвижимости.

Идея сделать свой первый дом инвестицией противоречит общим представлениям о личных финансах. Фактически, это противоречит тому, как большинство людей подходят к жизни после учебы. Типичный финансовый график для среднего взрослого американца может включать в себя переход от колледжа к первой работе, сдачу квартиры в аренду, вступление в брак и покупку дома и так далее и тому подобное.

Нет ничего плохого в том, чтобы следовать этому графику, поскольку это может дать вам достаточно времени, чтобы заработать кредит, сэкономить деньги и получить удовольствие от молодости. Но если вы 22-летний выпускник колледжа с солидной работой, ждать, пока вам не исполнится 30-40 лет, чтобы начать инвестировать в недвижимость, может быть неразумно.

Вот четыре причины, по которым вам стоит задуматься об инвестировании в недвижимость, пока вы еще молоды.

Причина №1: Вы можете справиться с большим риском, пока молоды.Быть молодым и независимым — это здорово. Вы можете устанавливать свои собственные правила, жить, где хотите, покупать то, что хотите, и путешествовать, когда захотите. Но это может быстро устареть, особенно если у вас есть другие цели.

Все деньги, которые вы сейчас тратите, «живя жизнью», живя в дрянной квартире, можно было бы потратить на что-нибудь другое. Экономия денег и получение кредита на строительство не являются невозможными, и они являются частью того, что вам нужно, чтобы получить ипотечный кредит (подробнее об этом ниже).Ваш нынешний образ жизни может фактически позволить вам сократить расходы таким образом, который может оказаться невозможным в дальнейшей жизни, когда у вас будут большие обязательства.

Если вы научитесь эффективно управлять своими деньгами, у вас будет достаточно денег для первоначального взноса.

Причина № 2: Вы можете найти выгодные предложения на определенных рынках недвижимости.По последним данным Национальной ассоциации риэлторов, цены на жилье растут. Тем не менее, на большинстве рынков недвижимости потенциальным покупателям предлагается много выгодных сделок в виде неэффективных продаж.Проблемные продажи — это дома или недвижимость, которые обычно были изъяты из-за того, что банк готов продать с убытком, чтобы очистить свои бухгалтерские книги. Эти неудовлетворительные продажи также помогают снизить стоимость всей недвижимости в этом районе.

В продаже много аварийных домов. Покупка одного из них позволит вам владеть инвестициями по значительно меньшей рыночной стоимости, особенно когда цены начинают расти. Однако перед покупкой недвижимости важно убедиться, что вы покупаете дом, который вам по карману.

Причина № 3: у вас будет еще один важный источник дохода.Если вы покупаете недвижимость, которую планируете сдавать в аренду, вы сможете получить прибыль от своих инвестиций, как только найдете арендаторов. Затем вы можете взять заработанные деньги и реинвестировать их в свою собственность или использовать их для оплаты других счетов и долгов.

Причина № 4: Вы можете воспользоваться ссудой FHA.Отраслевые стандарты гласят, что при покупке дома необходимо платить не менее 20%.Но если вы не можете позволить себе заплатить такую сумму, вы можете приобрести инвестиционную недвижимость со скидкой всего на 3,5%, получив ссуду FHA.

ссуд FHA дают возможность людям, у которых не самая лучшая кредитоспособность, стать домовладельцами. Если вы решите, что инвестирование — для вас, ссуда FHA может быть идеальным способом финансирования покупки. Однако есть одна загвоздка: ссуды FHA требуют, чтобы вы проживали в собственности, которую собираетесь купить. Чтобы обойти это правило, вы можете приобрести недвижимость с четырьмя арендуемыми квартирами и сделать одну квартиру своим основным местом жительства.

ИтогПолучение крупного кредита на покупку недвижимости может показаться сложной задачей, но у этого может быть серьезная выгода. Это особенно верно, если вы можете воспользоваться различными льготами, связанными с кредитами FHA. Тем не менее, убедитесь, что вы проявили должную осмотрительность, прежде чем вкладывать средства в какие-либо инвестиции.

Советы, как стать инвестором в недвижимость- Если вы считаете, что инвестирование в недвижимость могло бы быть правильным для вас, но не знаете, с чего начать, вы можете найти финансового консультанта, который поможет вам разобраться во всех возможных вариантах.Найти квалифицированного финансового консультанта не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам до трех финансовых консультантов в вашем регионе, и вы можете бесплатно опросить своих партнеров, чтобы решить, какой из них вам подходит. Если вы готовы найти консультанта, который поможет вам в достижении финансовых целей, начните прямо сейчас.

- Если вы нервничаете по поводу крупной покупки дома, есть другие способы приобрести недвижимость. Ознакомьтесь с руководством SmartAsset по REIT и инвестированию в недвижимость, чтобы узнать больше.

Фото: © iStock.com / jhorrocks, © iStock.com / skynesher, © iStock.com / Петар Чернаев

Тьерри Годар Тьерри Годар — бывший редактор SmartAsset, который пишет по различным вопросам личных финансов. Он является экспертом по таким темам, как покупка дома, экономия денег и составление бюджета. Тьерри получил степень по журналистике в колледже CUNY Baruch.Как купить второй дом и арендовать первый: 7 советов и часто задаваемых вопросов

Купить первый дом было достаточно сложно, и теперь вы хотите купить второй и стать арендодателем, сдав первый в аренду? Престижность.Это непросто, есть масса вещей, которые нужно проверить, прежде чем вы даже сможете купить свой второй дом. Не беспокойтесь, у нас есть все необходимое.

Итак, вы решили купить второй дом и сдать первый в аренду — отлично, теперь вам нужно выяснить, что нужно сделать, чтобы это произошло. Финансирование покупки вашего второго дома, получение статуса арендодателя и понимание финансовых последствий многоквартирного дома — это слишком много. Свяжитесь с опытным агентом по недвижимости, который поможет вам начать путь к покупке второго дома.

К счастью, мы подготовили полное руководство, в котором есть вся информация, необходимая для успешного перехода от домовладельца к домовладельцу. Вот что вам нужно знать об аренде своего первого дома.

Зачем сдавать свой дом в аренду?

Первоначальные затраты на покупку второго дома отпугивают многих потенциальных покупателей, особенно тех, кто уже имеет дело с затратами на приобретение первого дома. Однако перенос затрат на первый дом на арендаторов путем сдачи его в аренду создает потенциальный пассивный доход и налоговые льготы.К сожалению, это также означает, что домовладельцы берут на себя работу по управлению недвижимостью и становятся арендодателями.

Плюсы и минусы сдачи дома в аренду

Имейте в виду: покупка второго дома и сдача в аренду первого — непростая задача. К счастью, в долгосрочной перспективе это окупается, особенно если оно тщательно спланировано и выполнено. Вам нужно решить, подходит ли это вам.

Плюсы сдачи вашего дома в аренду

- Получение дохода

- Налоговые льготы и льготы

- Увеличение ваших активов

- Начало вашего инвестиционного путешествия в недвижимость

Минусы сдачи вашего дома в аренду

- являются более сложными

- Как арендодатель и управляющий недвижимостью

- Расходы

Можете ли вы сдать в аренду дом, на который у вас есть ипотечный кредит?

Возможна сдача дома в ипотеку.Вам нужно будет проверить текст вашего кредитного соглашения, напечатанный мелким шрифтом, чтобы узнать, можете ли вы сдать свой первый дом в аренду.

У некоторых кредиторов есть оговорки против сдачи в аренду собственности, а у других есть положения, требующие от вас подождать определенный период. Если вы обнаружите, что ваш кредитор не разрешает сдачу в аренду, возможно, будет возможно рефинансирование у другого кредитора, который разрешит изменение.

Налоговые последствия сдачи вашего дома в аренду

Классификация вашего дома будет иметь большое влияние на вашу налоговую декларацию.Налоговый поверенный — отличный ресурс для разгадки сложного языка IRS. Наиболее важным аспектом налоговых последствий сдачи в аренду вашего дома является определение того, будет ли ваш первый дом квалифицироваться как инвестиционная недвижимость или дом для отдыха.

Не заблуждайтесь, думая, что вы сможете вычесть проценты по ипотеке. Налоговое законодательство постоянно меняется, и по состоянию на 2019 год вычета процентов по ипотеке не существует. Есть много других вычетов, которые применяются к арендуемой собственности, общие расходы:

- Затраты на ремонт и техническое обслуживание

- Комиссионные сборы риэлтора

- Затраты на оценку ипотеки

- Затраты на выселение

- Расходы на амортизацию

- Юридические сборы за приобретение недвижимости14

Воспользуетесь ли вы обычным кредитом, возьмете HELOC или заплатите наличными, покупка дома существенно повлияет на ваши финансы.Чтобы успешно осуществить покупку второго дома, вам необходимо определить свое финансовое состояние и оценить возможные варианты. Очень важно выбрать правильный метод финансирования покупки вашего второго дома. Вот что вам нужно знать, чтобы принять правильное решение.

1. Оцените свои финансы

Покупка второго дома означает двойное финансовое бремя, но разумное финансирование может помочь вам сэкономить деньги в долгосрочной перспективе. Независимо от того, используете ли вы HELOC, обычный кредит или покупаете за наличные, вы можете ожидать более высоких процентных ставок, увеличения первоначальных платежей и более строгих требований к доходу.

Однако консультация финансового консультанта может помочь вам понять ваши финансовые потребности. Очень важно предвидеть расходы, связанные с покупкой второго дома, поскольку вы берете на себя долг, который вам придется погашать ежемесячно.

2. Возьмите ссуду под залог жилого фонда или HELOC

Ссуду под собственный капитал и HELOC позволяют домовладельцам использовать собственный заем и деньги под залог. Эти ссуды обычно используются для ремонта домов, но их также можно использовать для внесения первоначального взноса по второй ипотечной ссуде.

У них много общего, но это два разных типа ссуд. Процентные ставки по этим займам различаются и будут зависеть от вашего кредитора. Один из самых больших недостатков использования HELOC или ссуды под залог собственного капитала — это риск потери дома, если вы не сможете погасить ссуду.

Найдите свой второй дом уже сегодня!

Сэкономьте деньги на новом доме, сотрудничая с первоклассным агентом по недвижимости!

3. Обычные варианты ссуды

Использование обычных ссуд Fannie Mae или Freddie Mac — отличный способ финансировать ваш второй дом.Обычные ссуды не имеют многих ограничений в отношении типов собственности, для которых они могут использоваться. Тем не менее, они требуют более высоких кредитных рейтингов, подтверждения дохода, благоприятных DTI, а иногда и более высокого первоначального взноса.

Сколько нужно вкладывать во второй дом?

Если вы используете обычную ссуду для финансирования покупки своего второго дома, вам в большинстве случаев потребуется первоначальный взнос в размере 20%. Для заемщиков, отвечающих определенным финансовым требованиям, доступны меньшие первоначальные взносы в размере 10%, но более крупный первоначальный взнос может помочь вам получить право на более низкие процентные ставки и сэкономить вам тысячи в долгосрочной перспективе.

Еще один способ сэкономить — привлечь продавца. Продавцам разрешается оплатить от 6% до 9% затрат покупателя на закрытие сделки и предоплаты, если покупатель профинансировал покупку дома.

На что обратить внимание во второй собственности

После того, как вы решили купить новый дом, неплохо было бы убедиться, что ваша вторая собственность соответствует вашим будущим целям и вашим текущим потребностям. Убедившись в этом, вы будете точно знать, на что обращать внимание при покупке дома.Вот некоторые общие факторы, которые следует учитывать:

- Местоположение

- Размер

- Район

- Стоимость

- Школьный округ

- Преступность

Посещение опытного местного агента по недвижимости поможет вам определить ваши потребности и сузить круг вопросов. варианты второго дома. Они найдут для вас дом, который выполнит все ваши пожелания и даже сэкономит вам деньги.

Как превратить ваш дом в арендуемую недвижимость

Прежде чем превращать свой дом в арендуемую недвижимость, вы должны сделать все возможное, чтобы сделать это прибыльным и устойчивым предприятием.Подготовка — ключ к успеху сдачи вашей недвижимости в аренду. Вот как получить максимальную отдачу от сдачи в аренду вашего первого дома.

1. Введите цифры

Хотите получить прибыль от сдачи в аренду? Какой диапазон ставок вы можете взимать за арендуемую недвижимость? Определите денежный поток от вашей арендуемой собственности, чтобы решить, выгодно ли сдавать в аренду свой первый дом. Рассчитайте денежный поток от вашей инвестиционной собственности, используя нашу бесплатную настраиваемую таблицу.

2. Поговорите со своим текущим ипотечным кредитором.

Проверьте мелкий шрифт вашего кредитного соглашения, чтобы узнать, разрешено ли вам сдавать свой первый дом в аренду. У некоторых кредиторов есть оговорки против сдачи в аренду собственности, а у других есть положения, требующие от вас подождать определенный период. Если вы обнаружите, что ваш кредитор не разрешает сдачу в аренду, возможно, будет возможно рефинансирование у другого кредитора, который разрешит изменение.

3. Поговорите со своей страховой компанией по страхованию домовладельцев

Если вы сдадите свой дом в аренду, вам необходимо уведомить вашу страховую компанию по страхованию домовладельцев.Ваши ставки могут измениться в зависимости от того, приобретаете ли вы дополнительную страховку домовладельца или страховку домовладельца.

4. Понять налоговые последствия

Опытный налоговый адвокат позаботится о том, чтобы вы не переплатили налоги за арендуемую недвижимость, и поможет получить вычеты, на которые вы, возможно, не знали, соответствует ли ваша собственность требованиям. Текущий налоговый кодекс позволяет домовладельцам вычитать определенные расходы, такие как проценты по ипотеке, расходы на страхование, налоги на имущество и другие расходы на аренду.Вы также можете вычесть амортизацию из стоимости вашего дома.

5. Найдите арендаторов

Поиск хороших арендаторов является непременным условием успеха арендодателя. Сложные арендаторы — это кошмар, они могут повредить ваш дом, стоить вам денег и даже вынудить вас подать на них в суд во время процедуры выселения. Тщательный отбор арендаторов может помочь снизить вероятность подобных событий. Качественная проверка арендаторов включает:

- Проверка биографических данных всех взрослых старше 18 лет, проживающих в собственности.

- Обеспечение стабильной работы арендатора.

- Кредитные чеки.

- По соотношению арендной платы к доходу 3: 1.

- Получение истории арендатора.

- Вызов предыдущих домовладельцев.

- Убедитесь, что у арендатора есть система поддержки.

6. Решите, как вы собираетесь управлять недвижимостью.

Управляющие недвижимостью имеют множество обязанностей, включая мелкий ремонт, благоустройство территории, сбор арендной платы и общение с арендаторами.Если вы снимаете свой первый дом, сохраняя при этом свою повседневную работу, или если вам не удобно, возможно, вам не удастся управлять собственностью самостоятельно. Наем управляющего недвижимостью по стандартной для отрасли ставке 8–12% от собранной арендной платы может существенно снизить размер вашей прибыли.

7. Настройте свою финансовую инфраструктуру

Сбор арендной платы, хранение гарантийных депозитов и сохранение здорового сберегательного фонда для технического обслуживания и ремонта — домовладельцы имеют удовольствие выполнять все эти финансовые обязательства.Перед сдачей в аренду рекомендуется убедиться, что у вас есть солидный сберегательный счет для покрытия любых затрат на ремонт и техническое обслуживание.

Арендодателям нужно будет определить, как они хотят собирать арендную плату с арендаторов. Крайне важно вести учет любых арендных платежей, независимо от того, получены ли они по почте, через онлайн-платформу или вы собираете арендную плату лично. Не говоря уже о том, что может потребоваться создать счет условного депонирования для хранения гарантийных депозитов от арендаторов.

Дальнейшие действия

Если вы выполнили первые шаги по покупке второго дома для сдачи в аренду первого, вы готовы искать следующую недвижимость.Выбор подходящего кредитора и получение финансирования на ранней стадии — лучший способ начать процесс. Связь с талантливой недвижимостью в вашем районе сэкономит вам много времени, усилий и, что удивительно, денег.

Агент покупателя поможет вам при покупке вашего второго дома, от проведения выставок, размещения предложения на дом, который вы выберете, и, наконец, закрытия дома. Как только вы поселитесь в новом доме, вы будете готовы приступить к своим обязанностям арендодателя первым.

Часто задаваемые вопросы о сдаче дома в аренду

Могу ли я преобразовать свое основное место жительства в инвестиционную недвижимость?

Да, вы вполне можете превратить ваше основное место жительства в инвестиционную недвижимость. Прежде чем сдавать в аренду свое основное место жительства, вам необходимо обсудить изменение со своим ипотечным кредитором, страховой компанией домовладельцев и ТСЖ, если применимо. Сдача дома в аренду повлияет на вашу налоговую декларацию, но в остальном может принести стабильный источник дохода и стать отличным финансовым вложением.

Как долго вам нужно прожить в доме, прежде чем вы сможете сдать его в аренду?

В вашем кредитном соглашении будет указано, сколько времени вы должны ждать после покупки дома, чтобы сдать его в аренду. В большинстве случаев владелец должен проживать в доме не менее 12 месяцев после завершения сделки. По прошествии 12 месяцев владелец может открыть собственность арендаторам.

Могу ли я жить в своей инвестиционной собственности?

Да, вы можете жить в своей инвестиционной собственности, однако это может повлечь за собой налоговые последствия.Если вы сдаете дом в аренду на срок более 14 дней в году, ваш доход от аренды станет налогооблагаемым, и вы должны сообщить об этом в IRS. Если вы продаете свою инвестиционную недвижимость, вам будет сложно избежать налога на прирост капитала по статье 1031, если вы жили в этой собственности.

Выгодно ли сдавать дом в аренду?

Сдать дом в аренду может быть очень выгодно. Некоторые арендодатели сдают дома в аренду по ставкам, которые компенсируют расходы на выплаты по ипотеке, расходы, связанные с владением домом, и приносят прибыль.Местный агент по недвижимости может помочь вам рассчитать аналогичную аренду в этом районе, чтобы вы могли установить конкурентоспособную цену на свой дом.

Стоит ли быть домовладельцем?

Сдача дома в аренду может принести пассивный доход, но вы также возьмете на себя обязанности арендодателя и управляющего недвижимостью. Однако с налоговыми льготами и потенциалом роста и расширения инвестиций в недвижимость можно значительно увеличить свою прибыль. Взвесьте ответственность и прибыль, чтобы определить, подходит ли вам быть домовладельцем.

Статьи по теме

Вам также могут понравиться

Полное руководство по инвестиционной ипотеке в 2021 году

Если бы путь к богатству недвижимостью был легким, каждый был бы домовладельцем-миллионером или домовладельцем.

Сделать большие деньги на инвестиционной собственности (недвижимость, приобретенная с целью получения дохода от сдачи в аренду или прибыли от ее перепродажи) редко бывает так просто, как «покупай дешево, продавай дорого». Это требует тщательного исследования, планирования, тяжелой работы и доли удачи.

Но пока вы принимаете решения об инвестировании в недвижимость с широко открытыми глазами, финансовое вознаграждение может вас удивить и порадовать.

Готовы купить инвестиционную недвижимость? Щелкните здесь, чтобы проверить свое право на участие.В 2019 году средняя валовая прибыль (прибыль до расходов) от ремонта домов — покупки, ремонта и быстрой перепродажи домов — составила 39,9%.

Другими словами, средний игрок дома зарабатывал 39 900 долларов на каждые 100 000 вложенных долларов.