Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

ЕНВД отменен с 2021 года, поэтому осталось только уплатить налог и сдать отчет за 4 квартал 2020 года. Также статья может пригодиться при налоговых проверках, но, надеемся, они обойдут вас стороной.

Как правило, предприниматели перешли на патентную систему налогообложения, а ООО — на упрощёнку. Полезные советы и понятные инструкции по работе на этих системах налогообложения вы найдёте в нашей справочной.

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2020.

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

- развозная и разносная торговля

- размещение рекламы на транспорте

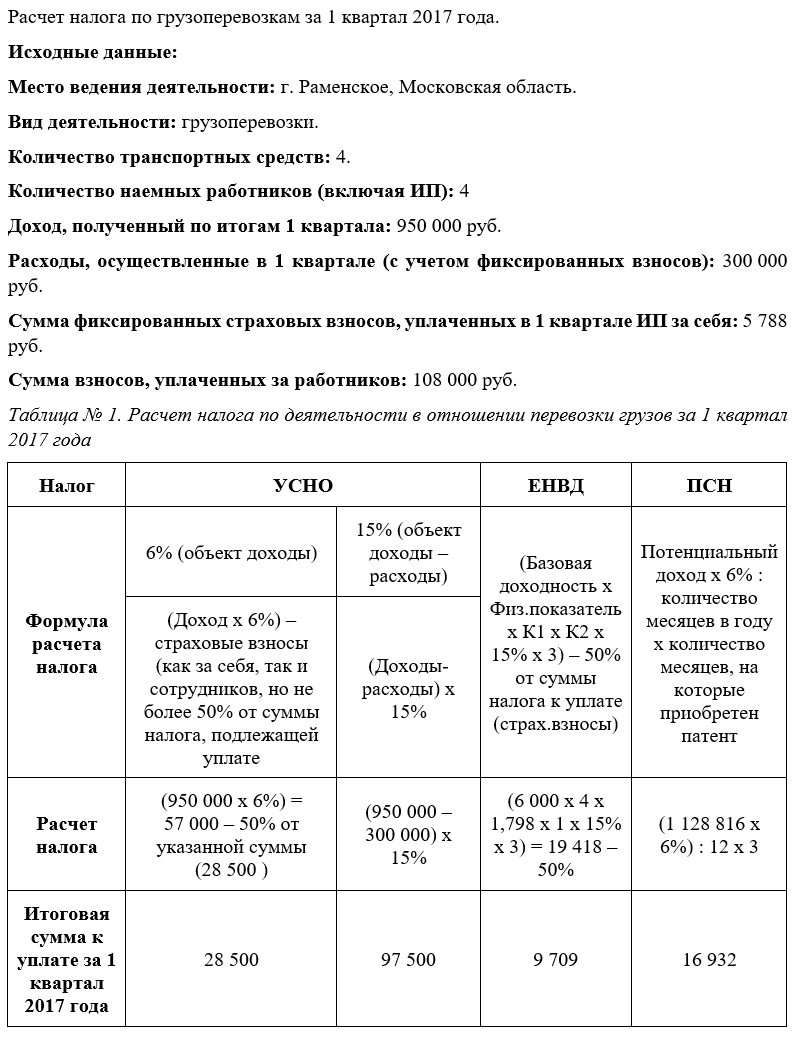

- грузоперевозки и услуги по перевозке пассажиров.

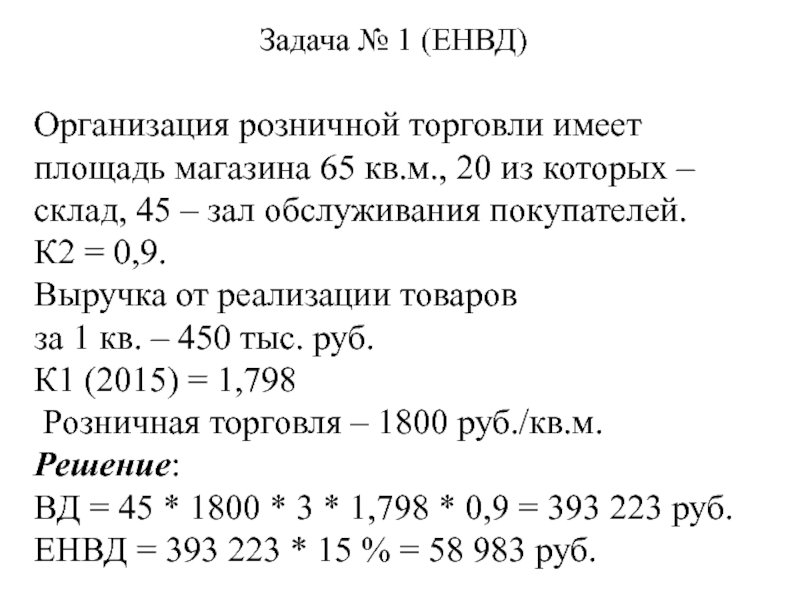

Расчет ЕНВД

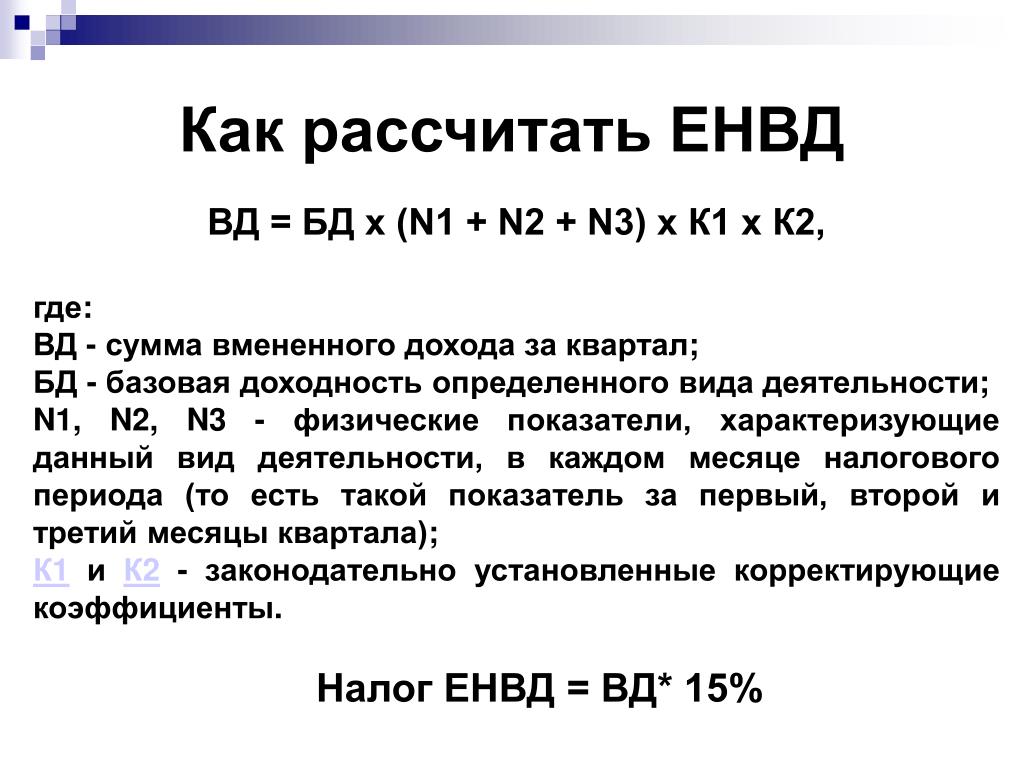

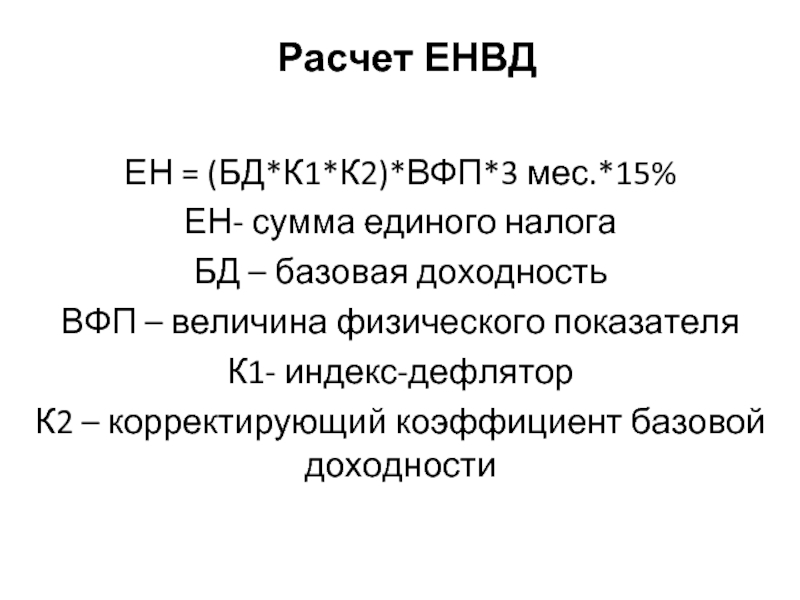

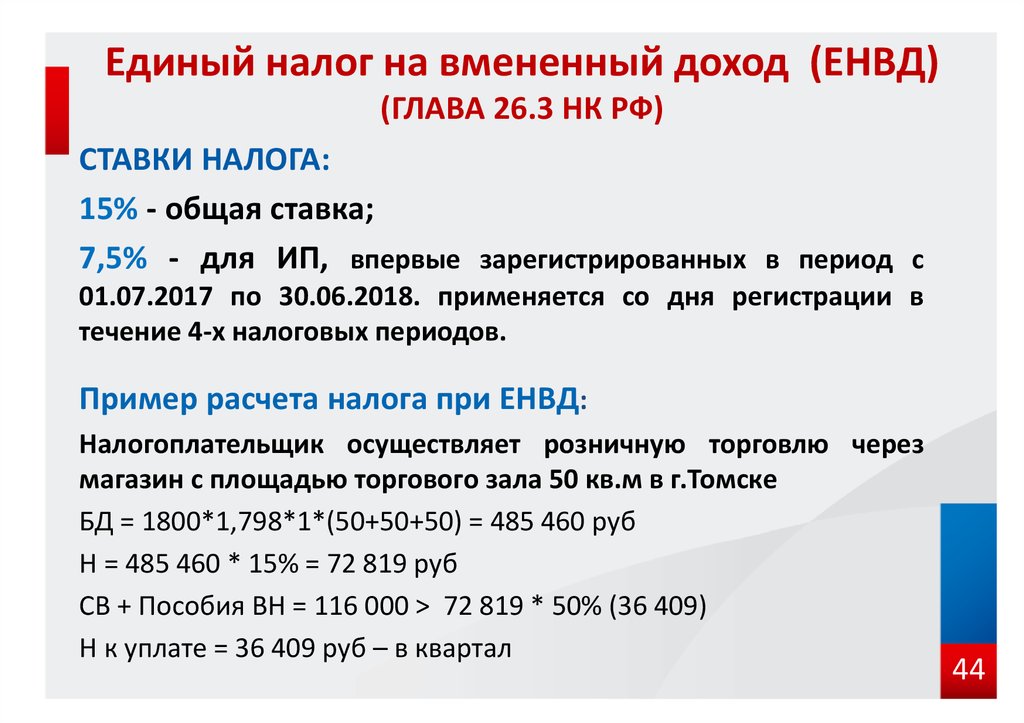

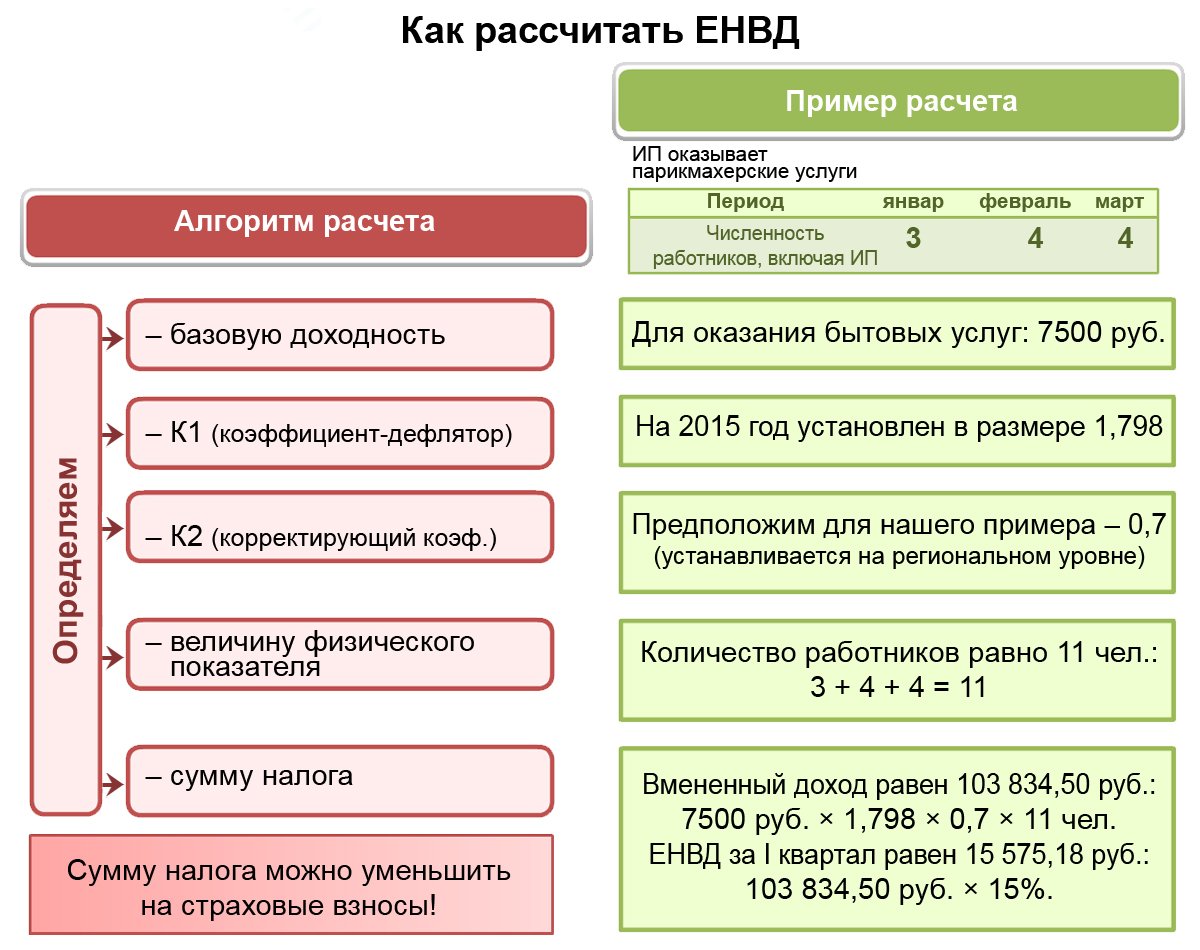

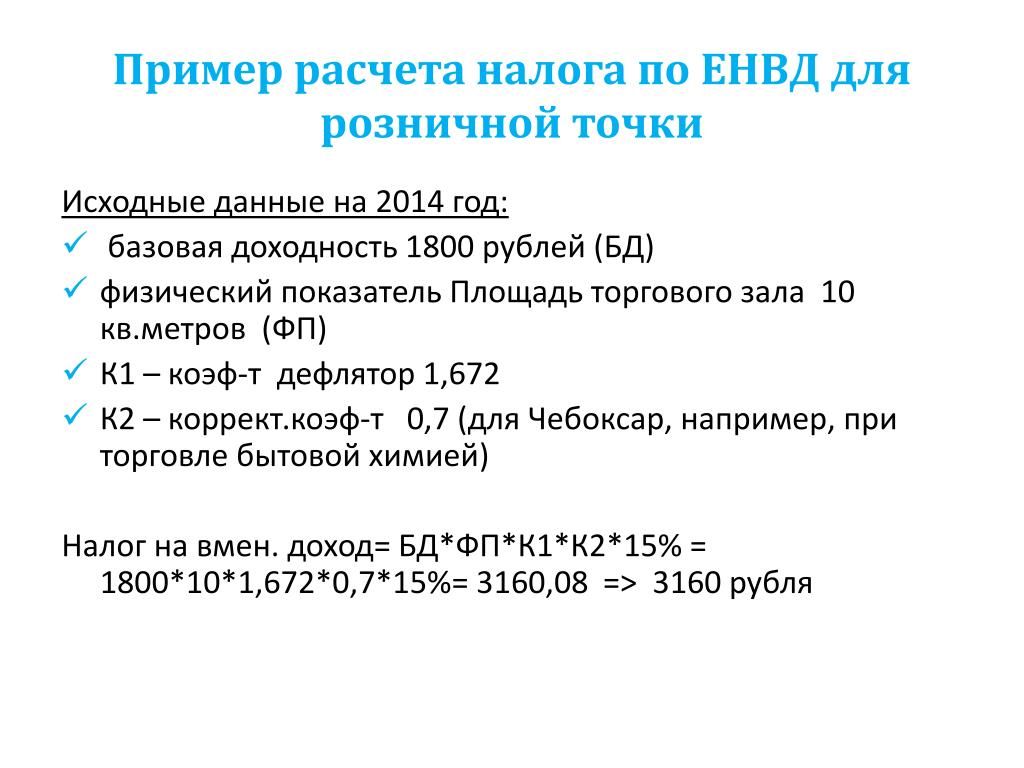

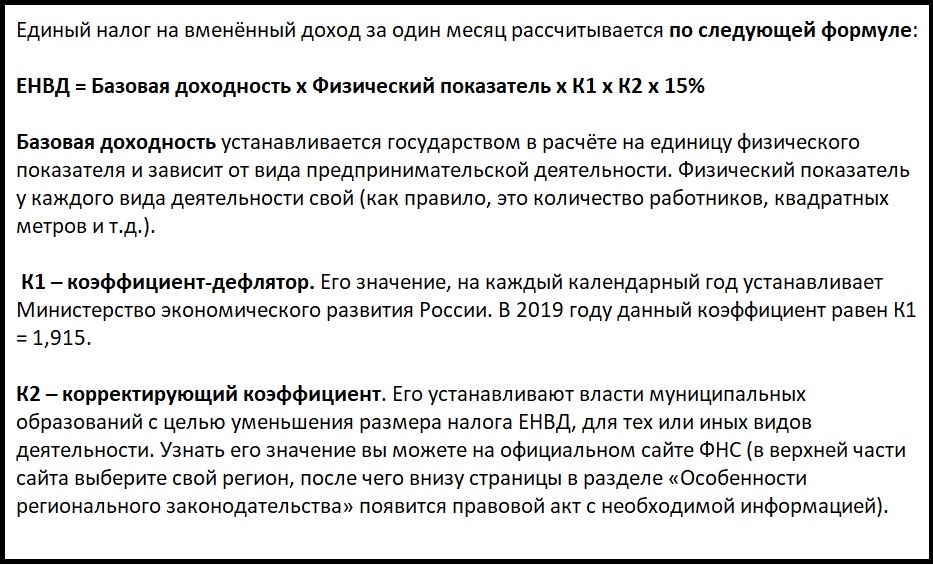

Налог ЕНВД рассчитывается по формуле:

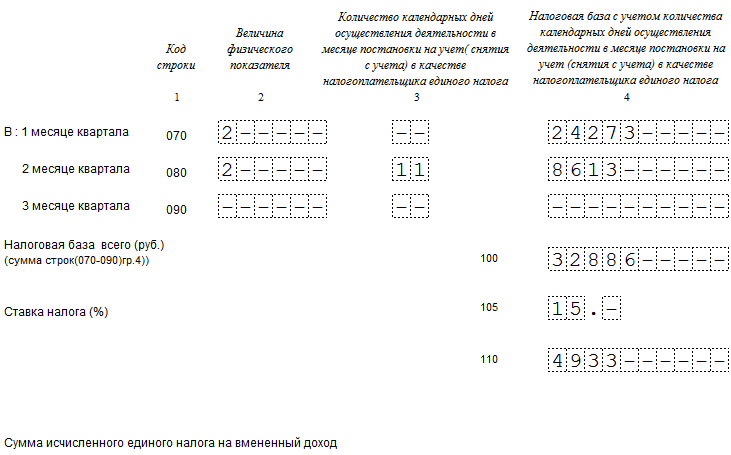

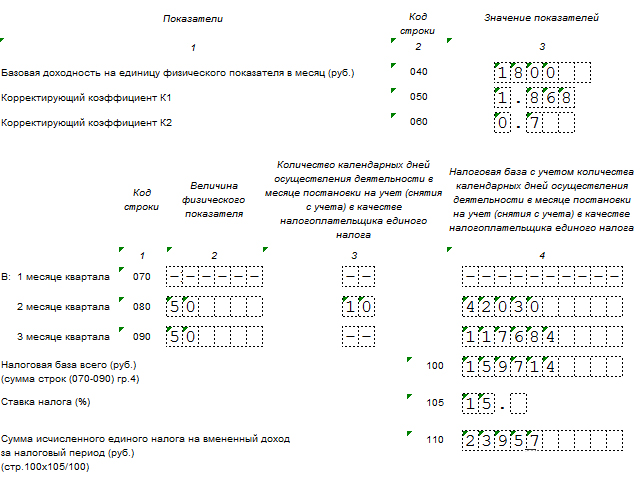

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

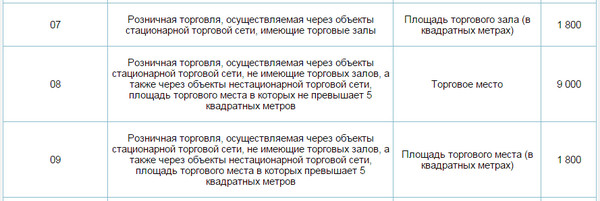

- БД — базовая доходность определяется по ст. 346.29 НК РФ,

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство. Для 2020 года он равен 2,005.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

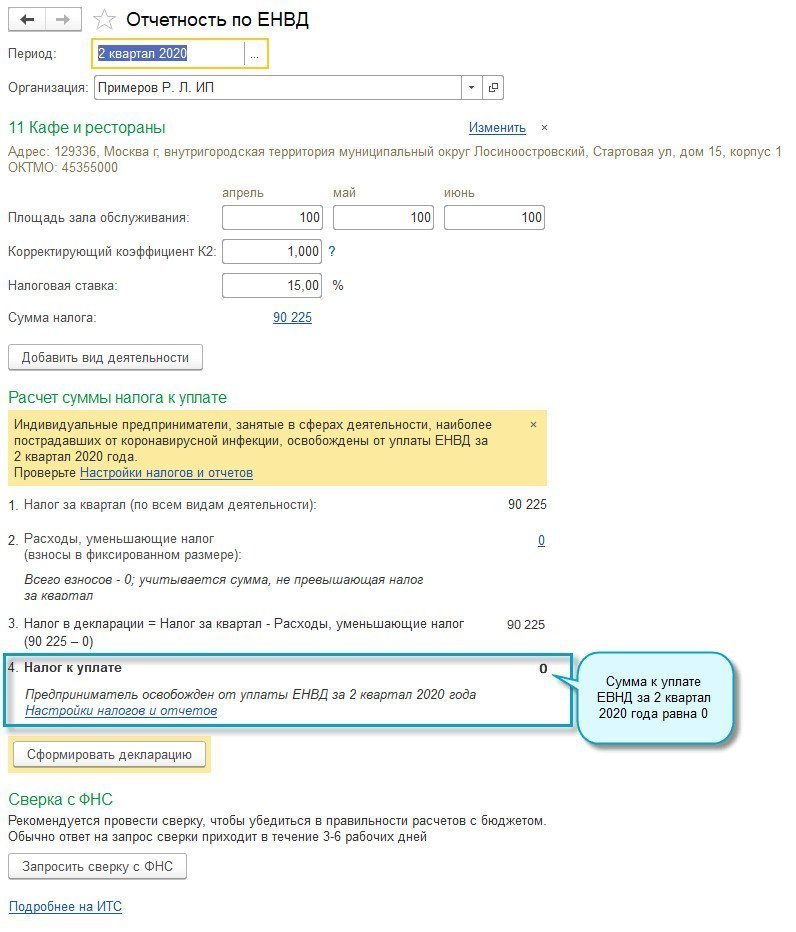

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

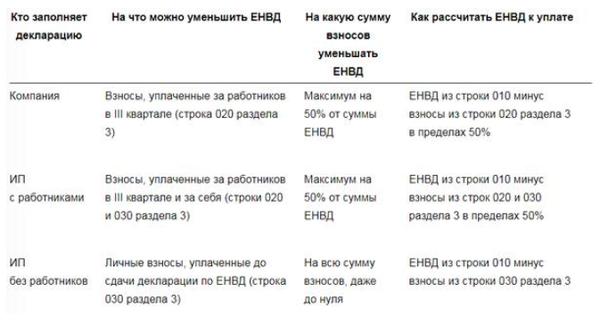

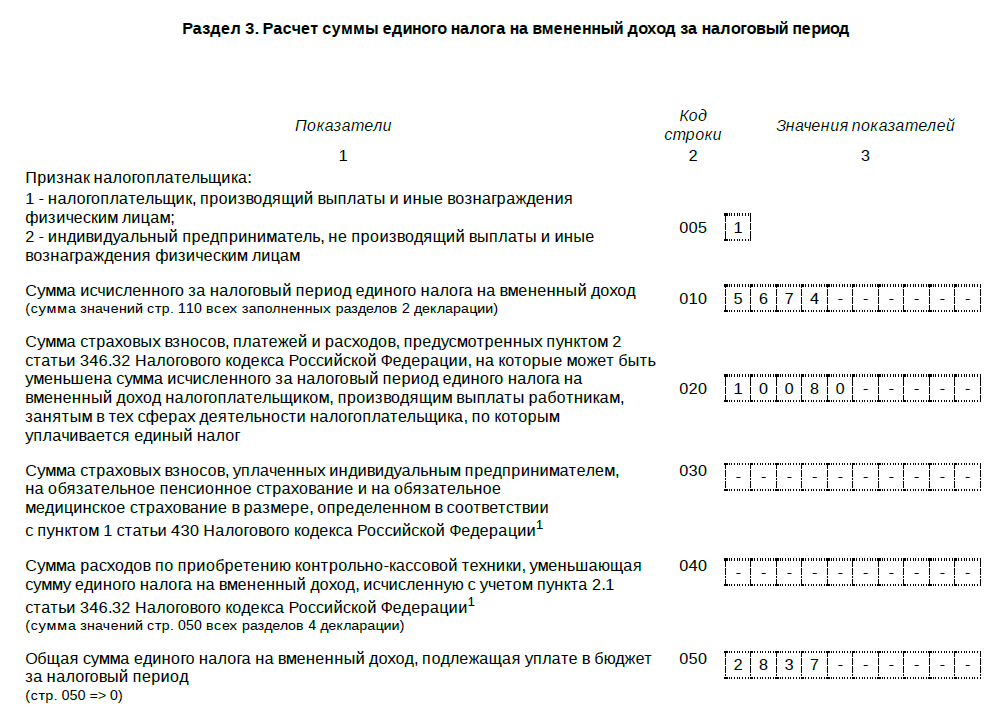

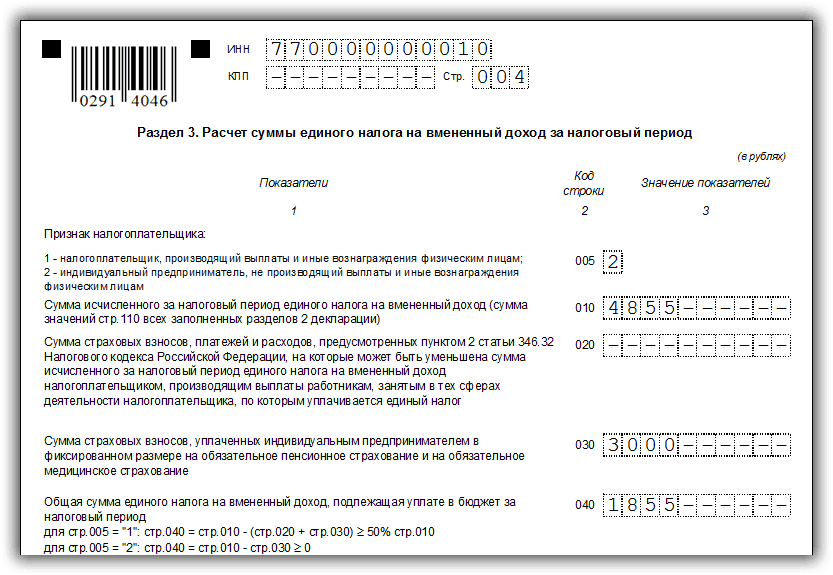

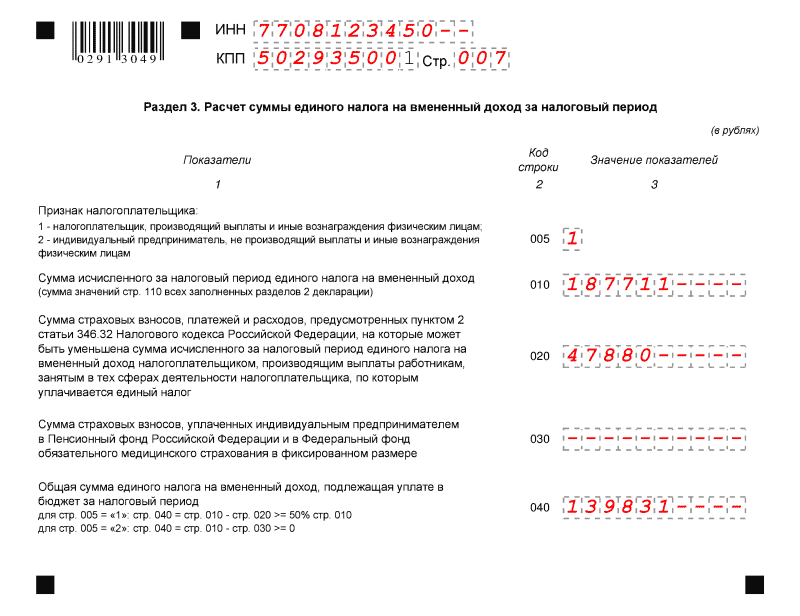

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.

Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2020 года нужно до 20 января.Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи.

При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

Калькулятор расчета ЕНВД онлайн. Рассчитать налог в году для ИП и ООО

ФП и БД указаны в статье Учтём также, что единый налог на вменённый доход платят не за месяц, а за квартал, поэтому полученную сумму надо умножить на 3. В этом случае вам не придётся искать значения базовой доходности и физического показателя. Производить самостоятельные манипуляции с составляющими формулы расчёта налога тоже не надо. Всё, что необходимо, это найти коэффициент К2 для вашего вида деятельности и территории ведения бизнеса.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать,

Это быстро и бесплатно!

Это быстро и бесплатно!Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг. Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст.

Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы. ЕНВД можно совмещать с другими режимами налогообложения. Подробнее см. Декларации плательщик вмененного налога сдает 4 раза в год — каждый квартал. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Патент приобретается на ограниченный период времени, а после окончания срока его действия нужно снова подавать документы для получения патента. Стоимость патента также рассчитывается исходя из предполагаемого дохода. Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Как рассчитать налог при ЕНВД, по какой формуле Расчет ЕНВД имеет свои нюансы: формула расчета ЕНВД включает в себя как реальные показатели бизнеса численность сотрудников, количество единиц транспорта, площадь магазина , так и предполагаемые — месячную доходность деятельности.

Это фиксированная сумма, которую рассчитывают чиновники, она меняется довольно редко. А для учета инфляционных процессов и местных особенностей деятельности используются коэффициенты-дефляторы: К1, который устанавливает Минэкономразвития, и К2 — его определяют муниципальные чиновники.

Для расчета ЕНВД необходимо знать налоговую базу. Как рассчитать налоговую базу по ЕНВД — читайте здесь.

Редко какая компания начинает свою работу с первого дня нового квартала. В связи с этим возникает вопрос: а как нужно считать вмененный налог, если фирма начала свою работу в середине месяца? Тогда вам нужно прочесть эту публикацию. У вмененки есть один несомненный плюс, благодаря которому этот спецрежим в некоторых случаях выгоднее, чем ПСН, которую также можно применять для многих видов деятельности, подпадающих под ЕНВД. Плательщик ЕНВД может уменьшить налог к оплате на сумму страховых взносов.

Если вы являетесь руководителем компании и хотите проверить работу ваших бухгалтеров, то вам пригодится наша статья. Данная публикация содержит формулу расчета вмененного налога, ссылки на регулирующие расчет законодательные акты, размеры коэффициентов-дефляторов и сам калькулятор для расчета ЕНВД. Зная размер физического показателя, вы можете рассчитать налог к уплате.

Главная новость, которую должны учитывать бухгалтеры в работе — значение коэффициента-дефлятора К1 на соответствующий год. Дефлятор на год см. Налоговая ставка по вмененному налогу определяется согласно НК РФ. Подробнее о ее размере можно узнать из этой статьи. Налоговая база — обязательный элемент любого налога. А чтобы вы правильно могли рассчитать вмененный налог, мы подготовили специальный материал.

Данная публикация содержит информацию о том, как рассчитать ЕНВД для соответствующего года с приведением примеров и ссылок на нормативные акты, чтобы в случае возникновения претензий со стороны налоговых органов вы могли обосновать свои подсчеты. В большинстве розничных магазинов на стенде информации для потребителей указано, что торговая точка работает на вмененке.

Почему ЕНВД для многих розничных продавцов является наиболее выгодным налоговым режимом? Кризисная ситуация в российской экономике вынуждает налогоплательщиков экономить на всем. Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

ЕНВД в годах может применяться для услуг в сфере грузоперевозок, ремонта и технического обслуживания транспортных средств, для автомоек.

Подробнее о том, как применять вмененку при оказании услуг по перевозке грузов, читайте в этой статье. А о том, какие физические показатели используются при расчете вмененного налога для станций СТО и автомоек, расскажет вам эта публикация. Поскольку вмененку нередко совмещают с другими налоговыми режимами, например, упрощенкой или ОСН, то возникает вопрос: как учесть при расчете физического показателя численность административно-управленческого и общехозяйственного персонала например, бухгалтеров, юристов, охранников?

Здесь мы подготовили ответ на этот вопрос с учетом разъяснений Минфина. Мы уже писали о том, что на ЕНВД бизнесмен может уменьшить налоговое бремя за счет уплаченных страховых взносов. А что делать в том случае, когда вы переплатили взносы и зачли их в счет предстоящих платежей, расскажет вам эта публикация. Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов — они представлены в статьях:.

Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов — они представлены в статьях:.

Начинающему бухгалтеру о расчете единого «вмененного» налога

Подробнее о ставке вмененного налога читайте в отдельной консультации. Величина физического показателя и базовая доходность в месяц для каждого вида предпринимательской деятельности определяются в соответствии с п. Подробнее о коэффициентах К1 и К2 читайте в отдельной консультации. Далее для определения налоговой базы за весь квартал к величине вмененного дохода, получившейся за тот месяц, в котором перешли на ЕНВД, прибавляется сумма дохода за остальные полные месяцы этого квартала п.

При расчете налога на вмененный доход следует учитывать, что налог оплачивается без копеек, полученная величина при значении менее 0,5 единицы отбрасывается, а 0,5 единицы и более округляются до целой единицы Приказ ФНС РФ от Возьмем для примера некий абстрактный магазин, торгующий женской одеждой.

Каких сотрудников включить в среднюю численность и кого не учитывать, смотрите в таблице. Для этого необходимо подать в инспекцию заявление по форме ЕНВД Срок — пять рабочих дней с даты открытия бизнеса. Прошлогоднее значение — 1,

Расчет ЕНВД в 2020 году – как рассчитать ЕНВД, формула, пример расчета единого налога

ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг. Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст. Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы. ЕНВД можно совмещать с другими режимами налогообложения. Подробнее см. Декларации плательщик вмененного налога сдает 4 раза в год — каждый квартал. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Подробнее см. Декларации плательщик вмененного налога сдает 4 раза в год — каждый квартал. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

ЕНВД для ИП в 2019 году: расчет, примеры, виды деятельности

.

.

.

Как рассчитать ЕНВД

.

.

Калькулятор ЕНВД

.

Узнайте, как самостоятельно рассчитать онлайн единый налог на вмененный доход (ЕНВД) за год в году с помощью нашего.

.

Расчет платежей для налога ЕНВД в 2019 и 2020 годах

.

.

.

.

.

.

| Система налогообложения | Величина дохода | Как инспектор узнает о сумме дохода | |

|---|---|---|---|

| Общая система налогообложения — ОСНО | Денежное выражение доходов, подлежащих обложению НДФЛ, уменьшенных на профессиональные вычеты | Доход отражается в декларации по форме 3-НДФЛ | |

| Упрощенная система налогообложения — УСН |

Все доходы, полученные ИП наличными или поступившие на расчетный счет, которые включаются в расчет налога по УСН. При объекте «Доходы-расходы» доходы можно уменьшить на расходы. При объекте «Доходы-расходы» доходы можно уменьшить на расходы.

|

Доход отражается в декларации по УСН по строке 210. Также доход отражается в КУДИР в графе 4 (если инспекторы запросят у ИП книгу учета доходов и расходов, то смогут проверить общую сумму дохода) | |

| Система налогообложения в виде уплаты единого налога с вмененного дохода |

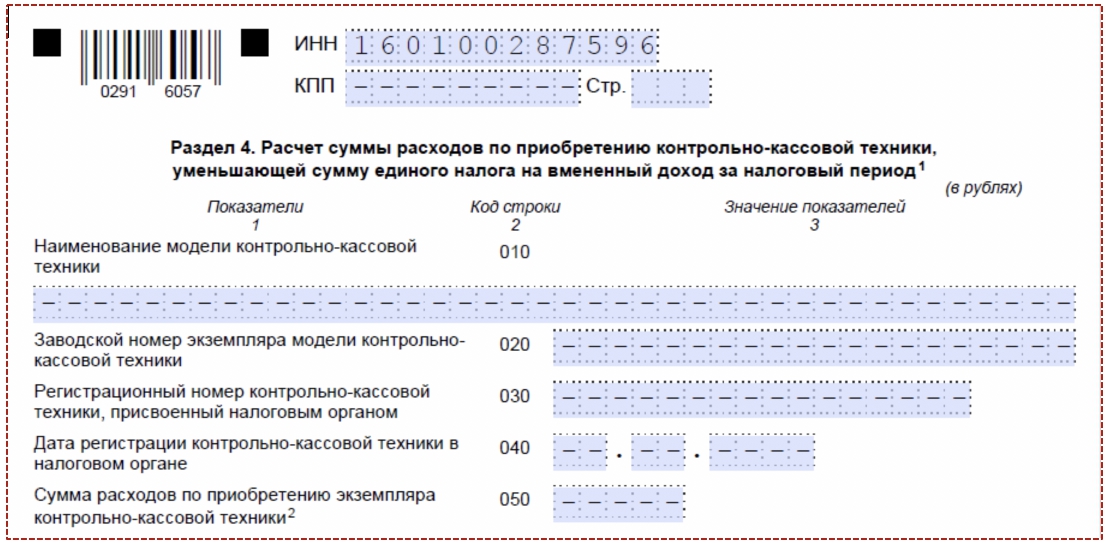

Берется вмененный доход, а не фактически полученные ИП доходы. Исходя из вмененного дохода рассчитывается сам налог ЕНВД, он же будет браться для фиксированных взносов ИП. Причем ЕНВД рассчитывается поквартально, поэтому вмененным доходом за год будет суммарный доход за все четыре квартала. Если ИП осуществляет несколько видов деятельности по ЕНВД, то суммируется вмененный доход по всем видам деятельности на ЕНВД. |

Вмененный доход указывается в строке 100 раздела 2 декларации по ЕНВД. Если разделов 2 несколько, то доход суммируется по всем разделам. При определении годового дохода складываются вмененные доходы по декларациям за все четыре квартала |

|

| Патентная система налогообложение — ПСО | Потенциально возможный доход, исходя из которого определяется сумма патента (т.е. потенциальный доход, установленный региональным законом с учетом срока патента, если патент на год, то полная сумма, если патент получен на срок менее года, тогда годовой доход учитывается пропорционально). | Этот доход инспекторы рассчитывают сами, когда определяют стоимость патента для ИП | |

| Налог на профессиональный доход — НПД |

Взносы за себя не платятся. Запрещено совмещение налоговых режимов. |

||

| Более одного режима налогообложения |

Суммируются доходы по каждому виду деятельности. Например, если совмещается УСН и ЕНВД, то берутся фактические доходы, полученные по УСН и к ним прибавляется вмененный доход, исходя из которого рассчитывается ЕНВД. |

Доход определят на основании сданной декларации (порядок см. выше в данной таблице), по патентной системе на основе расчета инспекции | |

Единый налог на вмененный доход (ЕНВД) в 2021 году для ИП и ООО

Этот материал обновлен 22.02.2021.

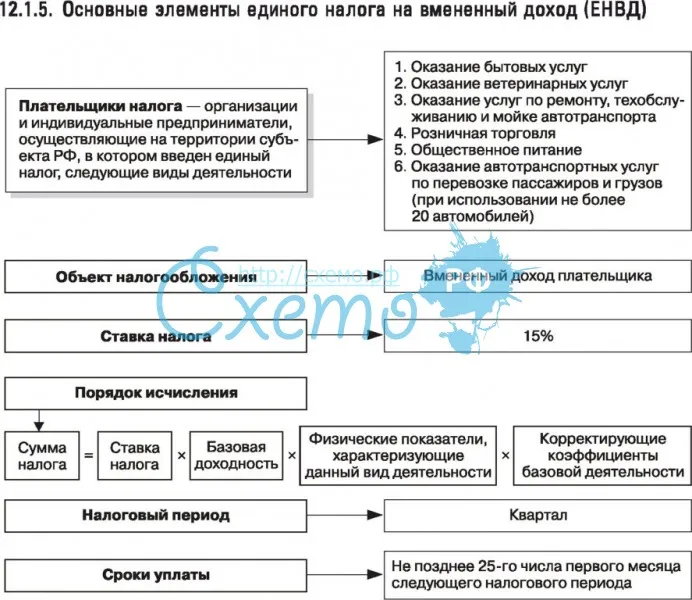

ЕНВД — единый налог на вмененный доход. Это специальный налоговый режим: компании или ИП платили налог не с фактического дохода, а с предполагаемого государством в этой сфере.

Диана Дёмина

разобралась с ЕНВД

Профиль автораАнтон Дыбов

эксперт по налогообложению

От других налогов они освобождались.

ЕНВД действовал для определенных сфер бизнеса, например для розницы, общепита, бытовых услуг.

С 1 января 2021 года вмененку отменили. Статья рассказывает о работе на этом спецрежиме в 2020 году.

Статья рассказывает о работе на этом спецрежиме в 2020 году.

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

Но если арендуется помещение без зала, тогда нет.

Виды деятельности

- Ветеринарные услуги.

- Услуги по ремонту, техобслуживанию и мойке автомототранспортных средств.

- Услуги автостоянок.

- Услуги по перевозке пассажиров и грузов (не больше 20 единиц транспорта).

- Розничная торговля (торговый зал не может превышать 150 м2).

- Общественное питание (зона обслуживания не может превышать 150 м2).

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Гостиничные услуги.

- Бытовые услуги.

- Услуги по сдаче в аренду торговых мест и точек питания без залов для обслуживания посетителей.

- Услуги по сдаче в аренду земельных участков под размещение объектов торговли или общепита.

Если работаете в одной из этих сфер, можно переходить на ЕНВД.

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Например, в Москве предприниматели не могут работать на ЕНВД.

С начала 2020 года нельзя применять ЕНВД, если продаете в розницу лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

абз. 12 ст. 346.27 НК РФ

подп. 38 п. 2 и подп. 1 п. 3 ст. 346.43 НК РФ

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой.

Вдруг какой-то регион тоже запретит ЕНВД.

Вдруг какой-то регион тоже запретит ЕНВД. - Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВДЧтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИПРасчет налога по ЕНВД

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Об установлении коэффициента К1 для ЕНВД на 2020 год

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

Налоговая ставка для ЕНВД

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Как уменьшить налог по ЕНВД

Сумму налога по ЕНВД можно уменьшить:

- На страховые взносы за сотрудников и за себя.

- На больничные за первые три дня болезни сотрудника.

- На вычет по кассе.

Если ИП работает один, можно уменьшить сумму ЕНВД до нуля. С сотрудниками — только вполовину. При расчете ЕНВД за квартал учитывают страховые взносы, которые заплатили в том же квартале.

ИП работает без сотрудников и платит 40 874 Р взносов за себя. Взносы он платит равными частями четыре раза в год, за каждый квартал получается 10 218,5 Р. За первый квартал уже оплатил. Допустим, сумма ЕНВД за первый квартал вышла 10 220 Р. Он может вычесть из общей суммы уплаченные страховые взносы:

10 220 Р — 10 218,5 Р = 1,5 Р

Округляем до 2 Р — столько ИП должен оплатить по ЕНВД за первый квартал.

Сроки уплаты ЕНВД

ЕНВД платят каждый квартал, до 25-го числа:

- первый квартал — не позднее 25 апреля;

- второй квартал — не позднее 25 июля;

- третий квартал — не позднее 25 октября;

- четвертый квартал — не позднее 25 января следующего года.

Если крайний срок уплаты налога выпадает на праздничный или выходной день, он переносится на следующий рабочий день. К примеру, за четвертый квартал 2019 года налог можно оплатить до 27 января 2020 года, потому что 25 января — это суббота.

Если не вовремя заплатить правильно посчитанный ЕНВД, то начислят пени. Штрафа не будет.

Налоговый учет и отчетность по ЕНВД

Компании или ИП на ЕНВД не обязаны вести налоговый учет. Даже записывать доходы не нужно, потому что они никак не влияют на расчет налога.

- первый квартал — не позднее 20 апреля;

- второй квартал — не позднее 20 июля;

- третий квартал — не позднее 20 октября;

- четвертый квартал — не позднее 20 января следующего года.

Если не сдать декларацию по ЕНВД, но сам налог заплатить в срок, штраф — 1000 Р. Если не сдать декларацию и не заплатить налог, штраф — 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 Р.

Совмещение с другими налоговыми режимами

ЕНВД применяют к отдельным видам деятельности, поэтому этот налоговый режим можно совмещать с ОСН, УСН и патентом. Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Компания «Здоровая грядка» занимается розничной и оптовой торговлей овощами. Розничная торговля подпадает под ЕНВД, а оптовая — нет. Значит, платить налоги с оптовой торговли нужно по другой налоговой схеме, например по УСН.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности.

Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

Утрата права на ЕНВД

Если компания или ИП перестает соответствовать требованиям, право на ЕНВД теряется. Например, средняя численность сотрудников превысила 100 человек — с этого момента работать на ЕНВД нельзя. Придется подавать уведомление в налоговую и переходить на другую систему налогообложения.

Как снять компанию или ИП с ЕНВД

Чтобы перестать платить вмененку, нужно подать в налоговую заявление в двух экземплярах. На это есть пять дней с момента, когда компания перестала работать по ЕНВД или потеряла на него право.

Форма ЕНВД-3 — для организаций

Форма ЕНВД-4 — для ИП

В течение пяти рабочих дней после получения заявления налоговая выдаст уведомление. Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Если подать уведомление в налоговую позже срока, компанию или ИП снимут с учета в последний день месяца, когда подали заявление. Проще говоря, если опоздать, то конкретный день подачи заявления уже не так важен: будь то 5 или 15 мая — с учета все равно снимут только 31 мая.

Как перейти с ЕНВД на другой налоговый режим

Есть несколько случаев, когда компания или ИП переходит с ЕНВД на другой налоговый режим.

Теряет право ЕНВД. В этом случае компания или ИП автоматически переходит на общую систему налогообложения до конца года.

Больше не работает по вмененному виду деятельности. ООО может перейти на упрощенку с первого числа месяца, в котором снялась с учета по единому налогу. ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

Патентная система налогообложения

Хочет перейти на другую систему налогообложения. На общую систему можно перейти автоматически при снятии с учета по ЕНВД. На УСН — только с 1 января следующего года.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения. Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности.

Платить все равно придется по полной.

Платить все равно придется по полной. - Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

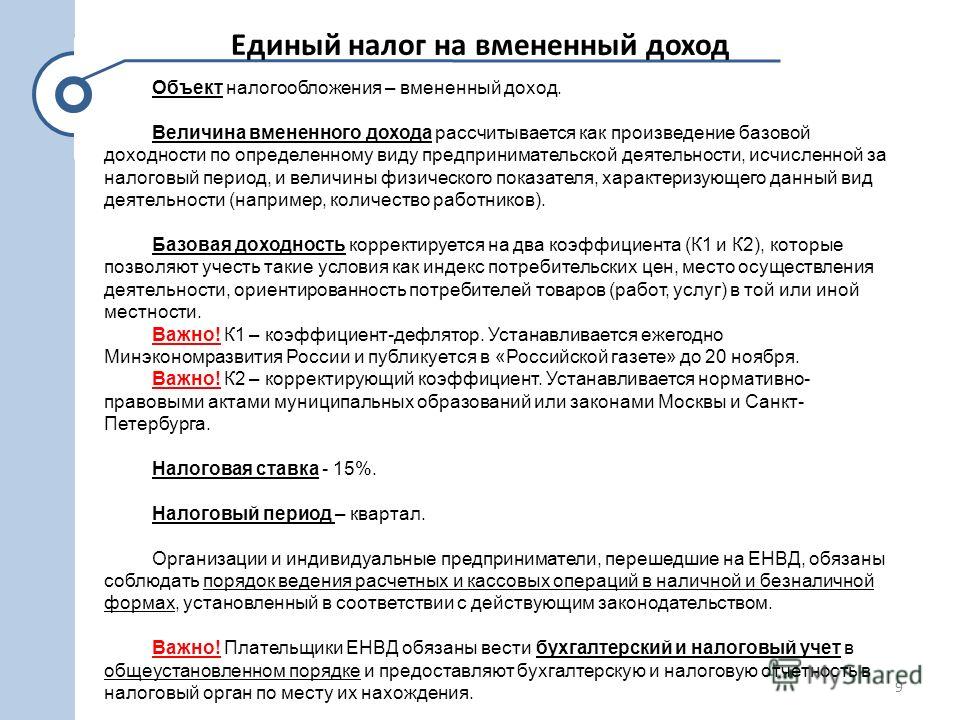

Единый налог на вмененный доход

Решения Собрания депутатов МО «Моркинский муниципальный район» по ЕНВД

О едином налоге на вмененный доход (ЕНВД, или его еще называют «вмененка»). Что это такое?

ЕНВД есть не что иное, как система налогообложения, предусмотренная для некоторых видов предпринимательской деятельности. Обратите внимание на слово деятельность. Не юридическое лицо и не предприниматель. Вот почему ЕНВД идет вместе с общей или же упрощенной системой налогообложения, но ни в коем случае не заменяет эти две системы налогообложения. Основное отличие ЕНВД то, что налог берется не с фактически полученного, а с вмененного дохода, то есть с того, который предполагается у вас чиновниками.

Основное отличие ЕНВД то, что налог берется не с фактически полученного, а с вмененного дохода, то есть с того, который предполагается у вас чиновниками.

Какие же виды деятельности облагаются системой вмененного налога?

В соответствии с пунктом 2 статьи 346.26 Налогового кодекса Российской Федерации (НК РФ), только местная власть в каждом отдельном муниципальном образовании принимает решение о том, какая именно деятельность (в соответствии с перечнем в Налоговом кодексе) будет облагаться вмененным налогом. (Решение собрания депутатов №68 от 26.10.2005г и о внесении изменений №22 от 26.11.2014г.)

Какие налоги платятся при ЕНВД?

Безусловно — единый налог на вмененный доход (срок уплаты — не позднее 25-го числа первого месяца следующего налогового периода). ЕНВД рассчитывается не по фактическим доходам, а по «потенциально возможным». А основным фактором, определяющим этот потенциально возможный доход, является физический показатель вашей деятельности: площадь торгового зала или зала обслуживания посетителей, количество автомашин или работников — для каждого вида деятельности он свой, смотрите статью 346.29.

А основным фактором, определяющим этот потенциально возможный доход, является физический показатель вашей деятельности: площадь торгового зала или зала обслуживания посетителей, количество автомашин или работников — для каждого вида деятельности он свой, смотрите статью 346.29.

Точно так же платятся взносы на обязательное пенсионное страхование (ПФР), вносы на медицинское страхование (ОМС), взносы по временной нетрудоспособности и материнству и на страхование от несчастных случаев и производственных заболеваний (ФСС), на них ЕНВД никак не влияет. И налог на доходы с физичесуких лиц (НДФЛ) с заработной платы сотрудников, который рассчитывают, удерживают и перечисляют в бюджет налоговые агенты.

Какие налоги не платятся при ЕНВД?

Налог на прибыль (налог на доходы физических лиц для предпринимателей), налог на имущество, НДС. Не платятся эти налоги лишь для хозяйственных операций, облагаемых по вмененке. Если же фирма или предприниматель совершили хотя бы одну операцию, не подпадающую под ЕНВД, то с нее должны быть уплачены все налоги в соответствии с его системой налогообложения, как налогоплательщика — общей или упрощенной.

Если же фирма или предприниматель совершили хотя бы одну операцию, не подпадающую под ЕНВД, то с нее должны быть уплачены все налоги в соответствии с его системой налогообложения, как налогоплательщика — общей или упрощенной.

Как рассчитать ЕНВД?

Это как раз несложно. Находите в статье 346.29 НК РФ свой вид деятельности и смотрите базовую доходность для него на единицу физического показателя. Что является этим показателем — там же. Умножаете эту базовую доходность на свой физпоказатель и на коэффициент-дефлятор К1, устанавливаемый Правительством РФ на каждый год (в 2015- 1,798). Получаете величину предполагаемого дохода, которую вам рассчитали законодатели.

Теперь заглядываем в местный нормативно-правовой акт о ЕНВД — если местные законодатели решили сделать вам поблажку, то там вы найдете корректирующий коэффициент К2 для вашего вида деятельности. (Решение собрания депутатов №68 от 26.10.2005г, о внесении изменений №22 от 26.11.2014г.) Согласно п. 6 ст. 346.29 НК РФ данный коэффициент определяется как произведение значений, учитывающих влияние на результат предпринимательской деятельности тех или иных факторов. То есть, в этом случае умножаем предполагаемый доход на К2, что сохранит или уменьшит доход (коэффициент не превышает единицы).

(Решение собрания депутатов №68 от 26.10.2005г, о внесении изменений №22 от 26.11.2014г.) Согласно п. 6 ст. 346.29 НК РФ данный коэффициент определяется как произведение значений, учитывающих влияние на результат предпринимательской деятельности тех или иных факторов. То есть, в этом случае умножаем предполагаемый доход на К2, что сохранит или уменьшит доход (коэффициент не превышает единицы).

Теперь берем 15% от полученной суммы — это и будет сумма налога за месяц. За квартал — суммируем помесячный налог или просто умножаем его на три, если не менялся физпоказатель.

Если у вас несколько объектов или несколько видов деятельности, то налог по каждому рассчитывается отдельно, а потом эти суммы складываются.

Как можно уменьшить единый налог?

Согласно статье 346.32 единый налог уменьшается на суммы уплаченных страховых взносов на обязательное пенсионное страхование, обязательное медицинское страхование, взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний и на суммы пособий по временной нетрудоспособности, выплаченных работникам. Но тут есть несколько ограничений:

Но тут есть несколько ограничений:

- во-первых, учитываются только суммы страховых взносов в ПФР, ФФОМС и ФСС, уплаченных в налоговом периоде;

- во-вторых, конечно же, выплаты по больничным листам надо брать лишь те, что делаются за ваш счет, а не за счет ФСС;

- в-третьих, в целом налог можно уменьшить не больше чем на 50%. То есть, берем исчисленный налог, вычитаем из него пенсионные взносы и выплаты по больничным и сравниваем то, что осталось, с половиной исходной суммы. Если после уменьшения осталось больше 50% — платим то, что получилось, если меньше — платим половину рассчитанного налога. Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы в ПФ РФ и ФФОМС в фиксированном размере.

Формула расчета ЕНВД за квартал:

(базовая доходность) × (физпоказатель) × К1 × К2 × (3 месяца) × (ставка налога 15%) = ЕНВД за квартал.

Налог на прибыль: кто платит и как рассчитать

Платеж выполняется как российскими, так и иностранными организациями. Размер налога на прибыль формируется в зависимости от итогового материального дохода, от функционирования организации, за вычетом установленной суммы не менее 12,5%. Перечень доходов, освобожденных от налогообложения предусмотрена в ст. 251 НК РФ.

Все компании платят его ежегодно, по окончанию налогового периода. При этом ежемесячно вносят авансовые платежи, исходя из дохода или прибыли, полученной в предыдущем квартале. Это основная статья расходов для всех владельцев среднего и крупного бизнеса, а также для малого бизнеса, не перешедшего на УСН.

Кто платит налог на прибыль?

- ООО, АО, ПАО и т.д.

- Иностранные ЮЛ, получающие денежные потоки из России.

- Все налоговые резиденты РФ, включительно — иностранцы.

- Организации из других стран с местом представительства или управления в России.

При этом, его не обязаны платить:

- Организации, применяющие особый порядок уплаты — ЕСХН, УСН, ЕНВД.

- Участники проекта «Инновационный центр «Сколково».

- Индивидуальные предприниматели.

Как рассчитать налог на прибыль?

Прежде всего определяется сумма. Она умножается на соответствующую ставку. Формула:

Ставка* база (п. 1 ст. 286 НК РФ)

Налоговая база содержит:

- указанный период;

- средства от реализации товаров, работ или услуг;

- расходы за тот же промежуток времени;

- доход/потери от реализации;

- внереализационный доход;

- поступления/потери от внереализационных операций;

- денежные зачисления от реализации имущественных прав;

- базу за указанные сроки.

Из итоговой суммы заработка вычитается сумма убытка, налоговая база определяется отдельно по видам доходов.

Основная ставка —20%. 3% — в федеральный бюджет, 17% — в региональный. Нередко устанавливаются специальные ставки.

Отчетность по налогу на прибыль

Организации обязаны подавать декларацию в ИФНС с указанным сроком, который зависит от авансовых платежей — ежемесячных или ежеквартальных. Годовая декларация подается до 28 марта каждого года. Уплата производится также до этой даты.

Как рассчитать ЕНВД при закрытии торговой точки

Минфин разъяснил, как рассчитывать ЕНВД, если налогоплательщик закрыл одну из торговых точек. Если «вмененщик» закрыл один объект розничной торговли, не прекращая при этом «вмененной» деятельности в сфере розничной торговли на других объектах, то ЕНВД по закрытому магазину рассчитывается не за полный месяц, в котором произошло изменение физического показателя, а исходя из фактических дней его работы.

Причем, независимо от того, снимается ли налогоплательщик с налогового учета по данному виду деятельности или продолжает ее осуществлять на других аналогичных объектах розничной торговли. К такому выводу, который согласуется с позицией многих арбитражных судов, пришел Минфин России в письме от 03.12.15 № 03-11-09/70689.

К такому выводу, который согласуется с позицией многих арбитражных судов, пришел Минфин России в письме от 03.12.15 № 03-11-09/70689.

Речь идет о распространенной ситуации. Налогоплательщик, осуществляющий деятельность через несколько объектов розничной торговли, в середине месяца закрыл один из магазинов. Как в таком случае рассчитать ЕНВД? Ранее Минфин заявлял, что открытие или закрытие нового объекта приводит к изменению величины физического показателя.

А значит, следует руководствоваться положениями пункта 9 статьи 346.29 НК РФ. Напомним, в этой норме сказано: если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, то при исчислении суммы ЕНВД указанное изменение следует учитывать с начала того месяца, в котором оно произошло.

Таким образом, если ИП закрыл один из магазинов, к примеру, 25 августа, то ЕНВД с учетом изменившейся величины физического показателя следует исчислять с 1 августа. Иными словами за месяц, в котором налогоплательщик прекратил деятельность через закрытую торговую точку, единый налог по этому объекту не исчисляется и не уплачивается.

Иными словами за месяц, в котором налогоплательщик прекратил деятельность через закрытую торговую точку, единый налог по этому объекту не исчисляется и не уплачивается.

Этот же принцип действует при открытии нового объекта. Например, если новый магазин открыт 16 апреля, то при расчете «вмененного» налога изменение величины физического показателя учитывается с 1 апреля, а не с 16-го (письмо Минфина от 30.10.13 № 03-11-11/46223; «Минфин напомнил порядок расчета ЕНВД при открытии и закрытии новой торговой точки»).

Решения судов

Суды в большинстве своем указывают на то, что в описанном случае следует применять положения пункта 10 статьи 346.29 НК РФ.

Из этого пункта следует, что если налогоплательщик снимается с учета в качестве плательщика ЕНВД (не с первого дня календарного месяца), то размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления предпринимательской деятельности.

Таким образом, при расчете единого налога нужно исходить из фактического количества дней, в течение которых налогоплательщик имел возможность осуществлять предпринимательскую деятельность в конкретном магазине.

Например, если один из павильонов закрыт 22 апреля, то налог в отношении закрытого павильона следует рассчитывать с 1 по 22 апреля (см. «Суд разъяснил, как правильно исчислить ЕНВД, если одна из торговых точек была закрыта в связи с расторжением договора аренды»).

Отметим, что в описанном выше судебном решении налоговики настаивали на уплате налога за весь месяц, в котором был закрыт павильон. Тем самым чиновники руководствовались позицией ФНС, речь о которой пойдет ниже.

Позиция ФНС

Мнение ФНС относительно расчета ЕНВД по закрытой торговой точке отличается и от разъяснений Минфина, и от вышеназванной позиции суда. С ним можно ознакомиться на официальном сайте ФНС, прочитав информационное сообщение «Об изменении величины физического показателя при ЕНВД: расчет налоговой базы».

Чиновники налогового ведомства заявляют, что в рассматриваемом случае положения пункта 10 статьи 346.29 НК РФ не применяются.

Объясняется это тем, снятие с учета плательщика ЕНВД происходит на основании заявления, представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности.

А при закрытии одной из торговых точек предприниматель не снимается с учета как плательщик ЕНВД.

Но и оснований для применения пункта 9 статьи 346.29 НК РФ также нет, отмечается в информационном сообщении ФНС. Обоснование — в данном случае имеет место не изменение величины физического показателя, а прекращение деятельности в сфере розничной торговли через один из объектов торговли.

В итоге налоговики пришли к выводу о том, что при закрытии предпринимателем одного из магазинов, единый налог следует рассчитывать за полный месяц, в котором объект торговли прекратил деятельность.

Новая позиция Минфина

Теперь обратимся к свежему письму Минфина от 03.12.15 № 03-11-09/70689. В нем финансовое ведомство высказало мнение, которое соответствует упомянутому выше судебному решению.

Так, авторы комментируемого письма заявили: если налогоплательщик прекратил деятельность через объект розничной торговли, то единый налог исчисляется в соответствии с пунктом 10 статьи 346. 29 Налогового кодекса. То есть исходя из фактического количества дней, в течение которых работал конкретный магазин.

29 Налогового кодекса. То есть исходя из фактического количества дней, в течение которых работал конкретный магазин.

Причем независимо от того, снимается ли налогоплательщик с налогового учета по этому виду деятельности или продолжает ее осуществлять на других аналогичных объектах розничной торговли.

Стоит уточнить, что новая позиция Минфина применима для ситуации, когда физический показатель определяется как площадь торгового зала или площадь торгового места.

Если же физический показатель — количество торговых мест или торговых аппаратов, то в случае изменения количества торговых мест (количества торговых автоматов) единый налог исчисляется в соответствии с пунктом 9 статьи 346.29 НК РФ. Пункт 10 статьи 346.

29 НК РФ применяется только в случае прекращения деятельности в виде розничной торговли через указанные объекты торговли и снятия с учета в качестве налогоплательщиков ЕНВД, пояснили в Минфине.

Как посчитать envd — Налоги 2021

Единый налог на вмененный доход ( ЕНД ) — один из самых простых налогов с точки зрения метода его исчисления. Одна из причин этого — массовая распространенность: перечень видов деятельности, подлежащих налогообложению ЕНВД , охватывает многие популярные секторы малого бизнеса. После небольшого ознакомления с нормативной базой вполне можно рассматривать ЕНВД самостоятельно, не обращаясь в бухгалтерские аутсорсинговые фирмы.

Одна из причин этого — массовая распространенность: перечень видов деятельности, подлежащих налогообложению ЕНВД , охватывает многие популярные секторы малого бизнеса. После небольшого ознакомления с нормативной базой вполне можно рассматривать ЕНВД самостоятельно, не обращаясь в бухгалтерские аутсорсинговые фирмы.

Инструкция

одна

Первое, что нужно сделать для рассмотрения ЕНД , — это определить конкретный объект налогообложения и его базовую доходность. В статье 346.26 Налогового кодекса Российской Федерации перечислены виды экономической деятельности, на которые распространяется режим ЕНВД . Однако у каждого из них есть своя специфика. Таким образом, статья 346.29 Налогового кодекса представляет в виде таблицы физические показатели каждого вида деятельности и базовую доходность на единицу каждого из них.

2

Умножив количество задействованных физических показателей на базовую норму доходности, вы получите налоговую базу для дальнейшего расчета. Чтобы считать условно исчисленным доходом , затем скорректируйте полученное число с учетом коэффициентов K1 и K2. Показатель К1 ежегодно утверждается соответствующим Постановлением Правительства Российской Федерации. Коэффициент К2 следует искать в региональном законодательстве, поскольку он утвержден субъектами Российской Федерации.

Чтобы считать условно исчисленным доходом , затем скорректируйте полученное число с учетом коэффициентов K1 и K2. Показатель К1 ежегодно утверждается соответствующим Постановлением Правительства Российской Федерации. Коэффициент К2 следует искать в региональном законодательстве, поскольку он утвержден субъектами Российской Федерации.

3

Далее рассчитываем сумму налога за один месяц. Для этого полученное значение ЕНВД умножаем на ставку — 15 процентов. Если в течение одного квартала физические показатели и базовая доходность не изменились, сумму налога, рассчитанную за один месяц, можно просто умножить на 3. Если в каждом месяце использовались разные физические показатели, то вмененного дохода за каждый месяц должны быть рассматривается отдельно.

Как рассчитать envd для ритейлеров в 2019 году

Единый налог на вмененный доход рассчитывается на основе базовой доходности и коэффициентов К1 и К2.Они, как правило, зависят от региона, в котором ведется деятельность. В вашем налоге вам необходимо приобрести справку о вмененном налоге в вашем районе.

В вашем налоге вам необходимо приобрести справку о вмененном налоге в вашем районе.

Вам понадобится

- Калькулятор и «Решение о системе налогообложения в виде единого налога на вмененный доход»

Инструкция

одна

Вмененный доход рассчитывается по формуле:

Вмененный доход = базовый доход * (N1, N2, N3) * K1 * K2, где N1, N2, N3 — физический показатель за каждый месяц налогового периода.

Единый налог = вмененный доход за квартал * 15%

2

Итак, если у вас розничная торговля, осуществляемая на торговых площадках, то базовая доходность будет равна 1800 * на торговую площадь в квадратных метрах.

(Например, площадь вашего торгового зала 15 кв. М., Тогда базовая доходность равна

15 * 1800 = 27000 — на 1 мес.). Затем определите K1 по текущему году. К1 — коэффициент, установленный на календарный год, учитывающий изменение потребительских цен.Устанавливается Правительством РФ.

Получаем: 1800 * 15 = 27000

27 000 * 3 (полных месяцев) = 81 000

Умножить на коэффициент K1 (в 2011 году K1 = 1,372)

81000 * 1, 372 = 111132

3

Затем умножьте на K2, что равно: K2 = KVD * Kmd, где KVD — это вид деловой активности, умноженный на рассчитанный компонент. Посмотрите купленную брошюру. К2 для розничной торговли (непродовольственные товары) — 0.8.

Посмотрите купленную брошюру. К2 для розничной торговли (непродовольственные товары) — 0.8.

Далее ищем коэффициент, определяющий расчетную единицу по месту деятельности.

Ищем в таком же счете за этот год. Если наш магазин находится в центре города, то Кмд = 1

Тогда К2 = 0,8 * 1 = 0,8.

111132 * 0,8 = 88905,6

Округляем и получаем 88906. Это наш условный доход за 3 месяца при площади 15 кв.м.

четыре

Налог на вмененный доход будет равен

.88906 * 15% = 13336 руб.

Следует отметить, что для сделки , не имеющей торговой площадки, базовый физический индикатор будет другим.

Из полученной суммы вычитаем сумму уплаченных в этот период страховых взносов по обязательному пенсионному страхованию (не более 50% от начисленного налога) и получаем сумму налога на вмененный доход к уплате.

Налоговые декларации необходимо подать в налоговый орган до 20-го дня после отчетного периода.

Полезный совет

В программе Taxpayer LE удобно формировать отчет

Wagner & Experts — Как найти подходящую налоговую систему для вас

В нашей предыдущей статье мы рассмотрели наиболее распространенные российские налоговые системы. В этой статье мы рассмотрим доступные варианты, которые могут помочь вам сэкономить на налогах, но они доступны только ограниченному кругу предприятий. Затем мы завершим статью некоторой информацией о том, как комбинировать налоговые системы для достижения максимального эффекта.

В этой статье мы рассмотрим доступные варианты, которые могут помочь вам сэкономить на налогах, но они доступны только ограниченному кругу предприятий. Затем мы завершим статью некоторой информацией о том, как комбинировать налоговые системы для достижения максимального эффекта.

Этот налог, как следует из названия, применяется исключительно к сельскому хозяйству и рыболовству.

ESHN заменяет налог на прибыль (подоходный налог с физических лиц для индивидуальных предпринимателей) и налог на имущество, за исключением имущества, облагаемого налогом по кадастровой стоимости.С 2019 года он не будет автоматически освобождаться от НДС. Чтобы обойти эту проблему, очень важно попросить налоговую службу об освобождении от НДС. Это потому, что только малый бизнес может отказаться от уплаты НДС. Максимальный размер дохода, необходимый для этого, ограничен и ежегодно уменьшается. Из-за этого ESHN потерял большую часть своей прежней привлекательности для крупного бизнеса. Однако, если принять во внимание более низкие налоговые ставки, эта налоговая система все еще может быть привлекательной перспективой.

Однако, если принять во внимание более низкие налоговые ставки, эта налоговая система все еще может быть привлекательной перспективой.

ESHN полезен, если ваш доход от продажи сельскохозяйственной продукции составляет более 70% от вашего общего дохода.Однако размер вашего дохода не ограничен. В рыболовстве есть дополнительное ограничение: количество сотрудников не может превышать 300.

Вы платите налог с разницы между вашими доходами и расходами. Принцип такой же, как и в случае с USN — если вы не получите денег, вы не будете платить налоги. Ставка устанавливается регионами и составляет от 0% до 6%.

Недостатки этой налоговой системы заключаются в ограниченном количестве расходов, не подлежащих вычету из налогооблагаемой базы, и в жизненно важной необходимости документального подтверждения ваших расходов.

2. Патентная система налогообложения (PSN) Только индивидуальные предприниматели могут использовать так называемый «патент». Это позволяет им не платить подоходный налог и НДС при переводе средств на деятельность, связанную с патентами.

PSN во многом похож на ENVD, поскольку налог уплачивается на основе вмененного дохода, а не вашего фактического дохода. Единственная разница в том, какие типы бизнеса могут его использовать. Вы можете найти полный список правомочных предприятий в статье 346.43 Налогового кодекса Российской Федерации.

ПлюсыДанная налоговая система хорошо подходит для индивидуальных предпринимателей.Только имейте в виду, что вам не разрешается нанимать более 15 сотрудников, а максимальный патентный доход составляет 60 миллионов рублей в год.

Ставка всего 6%. Регионы могут предоставить два года налоговых каникул для различных видов бизнеса.

Для PSN нет каких-либо общих правил, поскольку практически все зависит от того, в каком регионе вы находитесь: лимиты доходов, численность персонала вашей компании, тип бизнеса, любые уступки и вмененный доход. Поэтому вам нужно будет разобраться с любыми тонкостями местного законодательства в вашем регионе.

Мы с радостью поможем вам в этом, если вы оставите нам свой номер телефона . Мы позвоним вам и поможем продвигать ваш бизнес вперед.

Кроме того, патентная система налогообложения (PSN) имеет преимущество, которого нет ни в одной другой налоговой системе: минимальный срок действия «патента» составляет один месяц, что позволяет вам использовать эту систему по мере возникновения необходимости на условие, что вы соблюдаете все правила. Во всех остальных налоговых системах вы можете менять их не чаще одного раза в год.

У PSN есть еще одно преимущество — нет необходимости вести налоговый учет. Вы просто платите и отдыхаете. Важно помнить, что нужно вести учет людей, если у вас есть сотрудники.

Минусы Однако эта налоговая система не лишена подводных камней. Налоговик часто говорит, что PSN — достойная замена ENVD. К сожалению, это просто неправда. В отличие от ENVD, PSN не уменьшает ваши социальные отчисления. Поэтому при подсчете расходов важно включать все виды социальных отчислений в общую налоговую нагрузку.Эта налоговая система может оказаться менее выгодной, чем кажется на первый взгляд.

Поэтому при подсчете расходов важно включать все виды социальных отчислений в общую налоговую нагрузку.Эта налоговая система может оказаться менее выгодной, чем кажется на первый взгляд.

Совершенно новый! NPD — экспериментальная налоговая система для самозанятых работников. Этим могут воспользоваться индивидуальные предприниматели без сотрудников, а также люди, которые хотят заработать немного денег в качестве индивидуальных предпринимателей, не имея необходимости регистрироваться в качестве такового.

Это самая либеральная налоговая система для «маленького парня» — нет бухгалтерского учета, социальных отчислений и кассовых аппаратов.Вы платите 4% от дохода, полученного от физических лиц, и 6% от дохода, полученного от юридических лиц, и вам не нужно вникать в темные глубины российского налогового законодательства.

Эта налоговая система имеет ряд возможных ограничений доступа, касающихся как типа бизнеса, которым вы владеете, так и вашего дохода. Люди в торговле могут забыть о NPD. Однако если вы предлагаете услуги или выполняете работы, а ваш доход не превышает 2,4 миллиона рублей в год, вполне возможно, что вы сможете принять участие в этом эксперименте.

Люди в торговле могут забыть о NPD. Однако если вы предлагаете услуги или выполняете работы, а ваш доход не превышает 2,4 миллиона рублей в год, вполне возможно, что вы сможете принять участие в этом эксперименте.

На данный момент данная налоговая система действует только в Москве, Татарстане, Московской и Калужской областях. Однако в ближайшее время планируется расширение его присутствия в других регионах.

Неудивительно, что недостаток этой системы связан с одним из ее преимуществ: отсутствие социальных отчислений, очевидно, означает, что вы не будете застрахованы. Однако, если состояние вашей будущей пенсии вас не слишком беспокоит, вам не о чем беспокоиться. Если ваша вера в государственную помощь в пенсионном возрасте еще не полностью иссякла, вы можете добровольно платить социальные отчисления, разумеется, сверх вашего NPD.

Теперь давайте объединим их. Сочетание различных налоговых систем позволяет нам максимально использовать их преимущества.

Например, у вас есть автосервис и магазин автозапчастей. Прибыль от магазина невелика, однако ваш доход от ремонта автомобилей постоянно превышает размер прибыли, которую вы подали в налоговую систему ENVD. Используйте систему ENVD для своих учетных записей в магазине и систему USN для своего авторемонтного бизнеса.Вот и все! Вы заплатите меньше налогов, чем если бы вы перевели весь бизнес на USN.

Вот еще возможные комбинации:

- ОСНО + ENVD

- USN + ENVD

- ОСНО + ПСН

- УСН + ПСН

- PSN + ENVD

- ЕСХН + ПСН

- ЭШН + ЭНВД

Однако объединение разных налоговых режимов в одном бизнесе усложнит бухгалтерский учет.Скорее всего, вам потребуется помощь опытных бухгалтеров, если вы решите комбинировать режимы.

Краткое описание А теперь давайте рассмотрим пошаговое руководство по выбору наиболее оптимальной системы уплаты налогов.

- Отложите на время свои организационные и юридические документы и выясните, какие налоговые системы доступны для вашего бизнеса.

- Вычеркните варианты, недоступные в вашем регионе.

- Уточните, сколько НДС нужно вашим потенциальным клиентам.Если ваши клиенты — физические лица, им не нужен НДС. Если вы работаете с другими предприятиями, использующими налоговую систему OSNO, они, скорее всего, будут работать с плательщиками НДС.

- Определите ваш тип бизнеса, ваш бюджетный взнос, вашу прибыльность и любые другие бизнес-переменные. Подчеркните все налоговые системы, для которых вы не превышаете лимиты.

- Рассчитайте ваше потенциальное налоговое бремя для остальных разновидностей налоговой системы.

- Проанализируйте результаты и выберите наиболее выгодную для вас систему уплаты налогов.

Голова в спине от всех требований, ограничений и комбинаций? Не волнуйся! Просто позвоните в компанию Wagner & Experts по номеру и получите консультацию в нашем офисе на улице Новый Арбат в Москве. Наши специалисты посоветуют, как лучше всего сочетать налоговые режимы. Оставьте нам свой номер и начните пользоваться своей налоговой экономией!

Наши специалисты посоветуют, как лучше всего сочетать налоговые режимы. Оставьте нам свой номер и начните пользоваться своей налоговой экономией!

видов документов, сроки, порядок доставки

Система льготного налогообложения ЕНВД позволяет предпринимателям упростить ведение бухгалтерского учета, но не полностью освобождает от представления отчетной документации.На сегодняшний день отчетность ИП ЕНВД определяется наличием наемных сотрудников у предпринимателя.

Особенности использования ЕНВДПредпринимательская деятельность регулируется Налоговым кодексом, поэтому ИП регистрируется в налоговой инспекции и самостоятельно перечисляет все обязательные платежи. Так как бизнесмен является субъектом малого бизнеса, у него есть возможность выбрать наиболее подходящую систему налогообложения.

Один из возможных вариантов — ЕНВД. Его особенность зависит от сферы деятельности, а не от хозяйствующего субъекта.Его можно рассчитать на основании положений местного законодательства. Правила установлены Налоговым кодексом.

Когда ЕНВД принимается к исчислению фиксированного дохода. На основании этой суммы ,, определяется вмененный доход и сумма к выплате. Эта цифра показывает, сколько, согласно законодательству, ИП может заработать за 30 дней. Каждая сфера деятельности имеет свою конкретную ориентировочную прибыль. Перед законодательством ИС необходимо не только вести внутренний бухгалтерский учет бизнеса, но и заполнять необходимые отчеты и платить отдельные налоги.

Сегодня существует перечень документальной отчетности, которую в обязательном порядке передают бюджетные предприятия и ФНС. Основная составляющая, определяемая ежемесячно, — расчетная доходность. Этот показатель задает не потребитель, то есть это не реальный доход компании / частной фирмы. Ее определяет налоговая инспекция, применяя нормы закона.

Особый порядок исчисления вмененного налога диктует необходимые элементы для налогообложения. При выборе ЕНВД ИП не платите налог на социальное обеспечение, имущество, подоходный налог (за исключением определенных случаев), НДС.Особенность также действует как отсутствие подотчетности ИП ЕНВД, ФНС подается в налоги, от которых освобождаются.

ИП является плательщиком следующих налогов:

- налоги на землю;

- государственная пошлина;

- налоги на транспорт;

- другой акциз.

ИП имеют право не платить налоги:

- недвижимость;

- с прибылью;

- доход;

- NDS (не взимает комиссию с клиентов, а также уплачивает НДС, взимаемый поставщиками, и уплачивает таможенные пошлины).

Предприниматели не освобождаются от взносов работодателей на социальное страхование. Взносы возмещаются путем уменьшения налога не более чем на 50%.

Уплатить данный налог необходимо в порядке, сфера деятельности которого попадает под действие налогового режима на территории России, где она введена. Налог взимается со всех, кто попадает под его действие.

Законодательство прописывает сферу деятельности субъектов, относящихся к налоговому режиму. Возможные области применения перечислены в Налоговом кодексе:

- мастерские, парикмахерские.

- Ветеринарные услуги.

- Автомойка, ремонт.

- Продажа в магазинах и павильоне, не более 150 м 2 (киоски).

- Ресторанные услуги с площадкой обслуживания не более 150 м. Кв.

- Транспортные услуги с автопарком не более 20 автомобилей.

- Виды рекламных услуг. Сдается

- помещение.

- Гостиницы, хостелы.

- Бытовые услуги.

ИП отчитывается перед ЕНВД в 2018 году ежеквартально, до 25 числа следующего месяца.Зная простую формулу, можно рассчитать сумму бесплатной налоговой составляющей. Корректировки и изменения внесут муниципальные власти. Сумма

ЕНВД легко определяется умножением трех показателей:

- рентабельность.

- Индикаторы К1 и К2. Подсчитайте местные власти.

- Цифра №3 определила направление бизнеса, некоторые нюансы. В каждой зоне, которой они владеют, будь то количество единиц транспорта или торговых площадей. Эта ставка определяется индивидуально.

Все цифры суммируются, и от итоговой суммы рассчитывается 15%. Это налог.

Последние изменения 2018, индекс коснулся K1 (эталонная доходность). он увеличился, впервые за 3 года, сейчас 1868 (совсем недавно он был равен 1798).

Еще одно из изменений этого года — форма отчетности ЕНВД ИП. Он изменился в связи с новыми требованиями работы с онлайн-кассовыми аппаратами. Эта функция учитывает введение в форму введенных новых строк.

Владельцы бизнеса платят не только ЕНВД. Страховая выплата на себя — фиксированная сумма, обязательная к оплате.

Отчетность ИП ЕНВД с работниками должна отражать уплату НДФЛ с заработной платы персонала. Необходимо делать переводы в ФСС, ПФР и ФФОМС.

Когда бизнесмен нанял сотрудников, он обязан передать данные в ФС и ФСС. Вы должны предоставить информацию обо всех наемных работниках. Ежегодно, до 20 января, ИП с наемными работниками проходят отчеты по средней численности.Отчетность

ИП в ЕНВД определяется в том числе на основании сведений, составляющих коммерческую тайну. Просьба предоставить бухгалтерские книги ФНС незаконно. Предпринимателю на ЕНВД разрешено вести его учет в упрощенном виде.

Не может быть документально подтвержденной информации приходов / расходов, но целесообразно сохранить накладные, документы на товар. Это не только способствует внутреннему контролю и управлению, но при необходимости первичные документы могут быть представлены во время проверок.

Если вы хотите применить ЕНВД системы IP, выберите одно из действий, относящихся к этому налоговому режиму.

После этого ИП регистрируется в IRS. Процедура проводится по месту нахождения бизнеса или ИП. Если вы планируете вести бизнес в нескольких секторах, необходимо разработать каждый.

при заморозке, при закрытии компании следует обратиться в ФНС. Необходимо написать заявление о снятии с регистрации в качестве плательщика ЕНВД.

Каждый квартал, ИП отчет не позднее 25 числа. До наступления срока необходимо сдать декларацию на ЕНВД, оплатить пошлину, сообщить в ФСС (если есть наемный персонал).Во время оплаты также предоставляются отчеты по другим обязательным платежам (земельный, транспортный налог и др.).

Какая отчетность по IP-аренде ЕНВД? Отчетность по ИП ЕНВД устанавливается в зависимости от организационной формы компании. Например, ООО предоставляет намного больше отчетной документации, чем ИП.

Порядок сдачи отчетов по ЕНВД

Подача ИП ЕНВД предполагает подготовку следующих документов:

- Декларация по ENVD.Требуется взять ООО и ИП. В декларации рассчитывается сумма налога, подлежащего уплате. Расчет производится по формуле. Реальный доход не указан.

- Таблица с численностью сотрудников, которая включает всех сотрудников за последний год (прибывших и уволенных). Лизинг ООО и ИП. При отсутствии в течение года наемного персонала, отчет не подлежит. Об этом сообщает ФНС.

- Отчетность по учету IP ЕНВД не требуется для IP. Вести и брать это обязано только ООО..

- Данные о доходах работников. Информация обо всех денежных суммах, начисленных работникам в течение года, и подоходном налоге с населения, уплаченном с этих доходов.

- Прочие налоги — использование воды, земельных объектов, транспорта. Налогоплательщик ЕНВД не имеет льгот и освобождений от уплаты сборов.

- Заработная плата всей компании, каждому сотруднику. ИП предоставляют информацию о переводах ПФ и ФФОМС.

Кто обязан сдавать отчеты

Предоставляем отчеты, необходимые для всех предприятий и индивидуальных предпринимателей.Основание для представления отчетности ИП ЕНВД, письменное заявление с согласования с Федеральной налоговой службой. Важно то, что ЕНВД применим не к конкретной компании или индивидуальным предпринимателям, а только к определенным сферам деятельности.

Список территорий, по которым допустима оплата ЕНВД, различается в каждом городе, округе. Когда предприниматель по нескольким направлениям, из которых нет не связанных с этой темой, готовил отдельные заявления. Этот факт заставляет вести записи, составлять отдельную документацию для каждой области.Сначала подготовьте отчеты по единому налогу на вмененный доход — системе ЕНВД, а затем — другой выбранной налоговой системе.

Есть некоторые особые требования:

- При несоответствии условия, отраженного в законе, недопустимо использование ЕНВД (например, превышение площади или количества сотрудников).

- Если информация о деятельности не меняется, сумма к оплате просто дублируется. Налог рассчитывается один раз, после чего на основании полученных данных уплачивается такая же сумма.

Важно отслеживать изменения в законодательстве, касающиеся производительности и изменения ставок.

исключенияПри оплате ЕНВД есть исключения. Налогоплательщиками не могут стать:

- ломбарды;

- компания по производству мебели;

- при строительстве индивидуальных домов;

- человек, уплачивающий сельскохозяйственный налог;

- владельцев Интернет-магазинов;

- кузов — цеха.

Если ИП решило перейти на другой налоговый режим, достаточно прекратить заниматься той деятельностью, с которой взимался налог. Или, возможно, реструктурировать бизнес, чтобы он не соответствовал критериям налогового режима.

для предпринимателей, не получивших в отчетном периоде дохода, имеет свои особенности. При прекращении работы предприятия в любой момент и отсутствии отчета о нулевой прибыли ЕНВД IP недействителен. Федеральная налоговая служба такую декларацию не принимает. Компания не работает, соответственно право пользования компания теряет ЕНВД.

Этот вид налога не зависит от прибыли, уплатить его необходимо в любой ситуации. Разумнее использовать другую систему налогообложения. Иногда принимается сдача нулевой декларации. Это возможно, если ИП представит доказательства того, что остановка предприятия имеет веские причины: лечение, болезнь, решение суда, ремонт, уничтожение имущества в результате пожара, кража оборудования. Все эти факты следует задокументировать.

Где отчетные документыИП ЕНВД выписки без сотрудников передает только налог.

В наличии личный состав — ПФ и ФСС.

Контрольный список для выполнения:

- Федеральная налоговая служба (налоговая инспекция). Налоговая отчетность ЕНВД ИП предоставляет: декларацию; справка о доходах; отчет о количестве сотрудников.

- В Пенсионном фонде РФ (для ИП HR) — персональная информация о сотрудниках.

- ФСС (не передавать ИП, работать без наемного персонала).

отчетных периодов ИП для ежеквартального ЕНВД:

- 20 апреля — отчетность за 1 квартал.

- 20 июля — выписка за 1 полугодие.

- 20 октября — Отчетность за последние 9 месяцев.

SP по ведомости ЕНВД за год, доступный до 20 января. Последняя дата продлевается, если выпадает на выходные или праздничные дни.

Соблюдение сроков — очень важно избежать штрафных санкций. Однако, заплатив штраф, все равно придется сдавать отчеты.

Налог необходимо уплачивать ежеквартально до 25 числа. При обнаружении предприниматель может сделать ошибку настройки.

Отчетность заполняется без исправлений, аккуратно, исправление нежелательно.

Подача отчетности в электронном виде.

Сдача отчетных документов осуществляется плательщиком лично или в электронном виде через Интернет. Плательщик налога вместо себя может поручить доверенному лицу сдачу отчетности.

Все документы желательно предоставить по необходимости в 2-х форматах:

- напечатано на бумаге;

- цифровая версия (вся документация скопирована на флеш-карту или ПЗУ и т. Д.)).

, на который нужно оформить ЕНВД

Единый налог на вмененный доход может применяться компаниями, отвечающими определенным требованиям. Этот режим применяется в сфере малого бизнеса и имеет льготное налогообложение.

В чем интерес режима ЕНВД и кто может им пользоваться?

ЕНВД — довольно привлекательный режим, но, к сожалению, не все компании могут его использовать. Чтобы выйти на «неизбежное», фирме необходимо выполнить ряд требований.

Планируя переход на ЕНВД, в первую очередь необходимо уточнить, действует ли такой режим на территории организации, в которой зарегистрирована компания. В настоящее время не во всех городах действует такой режим. Следующими важными условиями реализации перехода на «неизбежность» являются соблюдение определенных параметров количества и размеров торговой площади. Лимит наемных сотрудников не должен превышать ста человек, а торговая площадь помещения — 150 квадратных метров.м.

Специальный режим ЕНВД был разработан для малых организаций с целью снижения налоговых и бухгалтерских сборов, поэтому индивидуальные предприниматели и ООО, планирующие работать в малых масштабах, могут подать заявку на ЕНВД. Очень важно, чтобы компания не числилась в реестре крупных налогоплательщиков.

В какой момент можно подать заявление на ЕНВД и как это сделать

Для перехода на специальный режим налогообложения необходимо зарегистрироваться в качестве налогоплательщика в налоговой инспекции. Обычно это делается во время подачи регистрационных документов, но не позднее, чем через пять дней после получения свидетельства.Заявку на ЕНВД можно подать в любой день отчетного периода, но воспользоваться режимом предприниматель сможет только с 1 января. Если компания открывает новый вид бизнеса, то перейти на ЕНВД можно в любой день года.

Для предоставления необходимых документов на переход необходимо обратиться в надзорный орган по месту нахождения деятельности. В некоторых случаях предприниматели обязаны регистрировать особый режим по месту регистрации фирмы. Эти виды деятельности включают рекламу, коммерческие и пассажирские перевозки.

Правила оформления переходного заявления на ЕНВД

Налоговой инспекцией разработана форма заявления, которая используется при переходе в этот специальный режим. Для компаний, зарегистрированных в форме ООО, используется приложение ЕНВД 1, а для предпринимателей — ЕНВД формы 2.

Дополнительная доставка регистрационных документов не требуется. Заявление в налоговую можно подать ценным письмом со списком приложений, отправленным по почте в Россию, отправленным по электронным каналам связи или принесенным лично.Если бланк ЕНВД передается курьером, то формально заполняется доверенность.

Процедура рассмотрения заявления составляет пять рабочих дней, после чего контролирующий орган вносит налогоплательщика в реестр или дает ему мотивированный отказ.

Построение бухгалтерского учета в специальном режиме

Бухгалтерская и налоговая отчетность по ЕНВД характеризуется простотой и небольшим количеством деклараций, сдаваемых в конце налоговых периодов.Переход на ЕНВД освобождает компании от уплаты многих налоговых платежей, заменяя их единым налогом на вмененный доход.

Если фирма выплачивает заработную плату наемным работникам, то по этим начислениям необходимо начислять страховые взносы в фонды и отчитываться по ним в конце квартала. Кроме того, бухгалтерский учет ЕНВД не освобождает от сдачи бухгалтерской отчетности на конец года. Налоговая декларация по вмененному налогу подается ежеквартально не позднее 20 числа следующего месяца, а налог перечисляется до 25 числа того же месяца.

Какие показатели входят в формулу единого налога

Формула расчета общей суммы налога состоит из нескольких переменных и зависит от личных показателей компании. При расчете ЕНВД используются два основных коэффициента, которые ежегодно корректируются контролирующими органами. В связи с этим исчисляемый налог постоянно меняет свои значения. Чтобы узнать коэффициент текущей ликвидности, вам необходимо обратиться в местную налоговую инспекцию.

Также важную роль при исчислении налога играет базовый показатель рентабельности, который устанавливается государством и зависит от вида оказываемых услуг.

Единый налог на вмененный доход является наиболее прибыльным и распространенным налоговым режимом, поэтому компаниям, деятельность которых соответствует условиям особого режима, рекомендуется уделять ему пристальное внимание с целью оптимизации налоговых вычетов.

Как вернуть завышенный налог. Как происходит возврат налога на ПП? Определите, с каким налогом обращаться

Так выглядит титульный лист Records, он заполняет налог. Компания может согласиться на сверку и подписать документ или оспорить его

Записьможно заказать в налоговой или в Интернете.Если вы заказываете в налоговой, вам нужно будет написать заявление. У него нет строгой формы, можно писать как угодно:

Пример претензии на сверка с налоговой. Важно указать данные компании: название, название, адрес и какие налоги будут сверяться

Предприниматель мирится с собой и приходит в налоговую с паспортом. А для компании в заявке нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер.Для подтверждения своих полномочий налог необходимо внести в налог. Для директора это приказ о назначении, для бухгалтера — доверенность.

На сайте налоговой вы можете заказать сверку в Личном кабинете: «Записи с бюджетом» → «Отправить заявку на начало процедуры …»

Вот как заказать сверку по налогу

Если вы заказываете сверку в налоговой, она готовится 10-15 рабочих дней. Через Интернет — день-два.

Запись лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновить платежную информацию, и расчеты будут точными.

ENVD сдает декларацию каждый квартал и может запросить выверку при сдаче следующей декларации.

По патенту сумма налога фиксированная, переплатить сложно, поэтому сверку можно проводить один раз в год.

В любом случае лучше проверять после сдачи отчета.

Как вернуть деньги

Теперь, когда мы узнали о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат денежных средств;

- получить ответ;

- проверьте, что деньги поступили на счет.

Все это занимает два месяца. Давайте начнем.

Напишите заявление на возврат денег. Его можно заполнить в Личном кабинете на Налоговом сайте или скачать и написать от руки. Приложение имеет утвержденную форму, ошибиться невозможно.

Пример заполненного заявления на возврат. В нем указывается период, за который уплачен налог, и данные Компании: ИНН, ФИО, ФИО

В заявке необходимо указать счет для возврата денег. Чтобы налогоплательщик обнаружил переплату, можно приложить к заявлению декларацию, налоговые квитанции, справку о сверке. Это не обязательно, но ускорит процесс.

Иногда компании могут платить налоги разными налогами.Например:

ИП по ЕНВДпопадают на налоговый учет в каждом регионе, где они работают.

IP на патент оплачивает патент там, где он был куплен, а остальные налоги взимаются по месту регистрации.

ИП об упрощенной оплате по месту прописки, но регистрируются в налоговой по месту работы, если приобретают нежилую недвижимость.

В этом случае вам нужно вернуть деньги с того налога, в котором вы отправили слишком много. Вы можете найти его в личном кабинете:

Получите ответ по заявке. Налоговая рассматривает выписку за 30 рабочих дней. При положительном решении деньги обычно сразу доходят до деталей. Если к заявке применена сверка, ответ придет быстрее.

Получите деньги. Если налогоплательщик обнаружит переплату, он вернет деньги на счет из приложения.

Сколько денег можно вернуть