Оценка нематериальных активов (НМА) в бухгалтерском учете

Оценка стоимости нематериальных активов или сокращенно НМА необходима для их признания в бухгалтерском балансе. В целом принципы оценки не отличаются от таковых для материальных активов: первоначальная оценка производится по стоимости приобретения или создания (по себестоимости). В случае приобретения НМА в сделке по объединению бизнеса необходимо определить справедливую стоимость такого нематериального актива. Для подготовки статьи использованы материалы с официального сайта совета по международным стандартам (iasb.org).

Оценка стоимости нематериального актива зависит от способа его приобретения. Нематериальные активы, приобретенные в рамках покупки бизнеса (объединения компаний) должны первоначально признаваться в консолидированной отчетности по справедливой стоимости. Если нематериальные активы был приобретены отдельно или создавались внутри компании (в результате НИОКР), то такие активы измеряются по себестоимости. В первом случае проблема заключается в том,

В связи с этим рассмотрение темы оценки стоимости НМА необходимо разделить на две части:

1. оценка справедливой стоимости НМА, приобретенных при покупке бизнеса

2. оценка себестоимости НМА при покупке или при создании внутри компании

Вторая часть статьи, касающаяся оценки нематериальных активов при приобретении или создании внутри компании опубликована отдельно.

Оценка нематериальных активов, приобретенных при покупке бизнеса

В соответствии с МСФО (IFRS) 3 «Объединения бизнеса», если нематериальный актив приобретается в рамках сделки по объединению бизнеса, себестоимость этого нематериального актива равна его справедливой стоимости на дату приобретения. Если справедливая стоимость НМА известна, то всё просто:

Пример 1. Объединение бизнеса — оценка нематериальных активов

1 января 2014 года компания Альфа (покупатель) выкупила все выпущенные акции компании Беты (дочерняя компания). Есть следующая информация о балансовой и справедливой стоимости нематериальных активов приобретаемой компании:

| Актив, приобретенный в результате сделки по объединению бизнеса | Балансовая стоимость | Справедливая стоимость |

| Список клиентов | 0 | 50,000 |

| Проект на исследовательской стадии | 0 | 80,000 |

| Лицензия | 100,000 | 150,000 |

| Бренд/торговая марка | 0 | 300,000 |

В 2014 году компания Альфа понесла дополнительные расходы в сумме ₽ 200 000 на исследовательские работы по приобретенному проекту НИОКР. Альфа до сих пор не может продемонстрировать техническую осуществимость и коммерческую целесообразность проекта.

В какой сумме необходимо отразить нематериальные активы в консолидированной отчетности на дату покупки дочерней компании?

Решение

1) На 1 января 2014 года (дату приобретения дочерней компании) в консолидированной отчетности необходимо отразить нематериальные активы по их справедливой стоимости:

| Актив, приобретенный в результате сделки по объединению бизнеса | Стоимость в консолидированной отчетности |

| Список клиентов | 50,000 |

| Проект на исследовательской стадии | 80,000 |

| Лицензия | 150,000 |

| Бренд/торговая марка | 300,000 |

| 580,000 |

Здесь есть небольшое усложнение, касающееся признания последующих затрат на исследовательский проект. Хотя этот исследовательский проект был признан в качестве нематериального актива, последующие расходы в размере ₽ 200 000 признаются в качестве расхода по мере возникновения (так как эти расходы на стадии исследований).

Да, это действительно так! Если исследовательский проект был приобретен при покупке бизнеса и можно определить его справедливую стоимость, то он признается в качестве НМА. Но последующие затраты на проект списываются на расходы, если компания не может продемонстрировать выполнение всех шести пунктов для «перехода» проекта в стадию разработки!

пункт 43, МСФО 38 Последующие затраты по незавершенному проекту исследований и разработок, приобретенному отдельно или в рамках сделки по объединению бизнеса и признанному в качестве нематериального актива:

● (a) признаются в качестве расходов в момент возникновения, если это затраты на исследования;

● (b) признаются в качестве расходов в момент возникновения, если это затраты на разработку, которые не удовлетворяют критериям признания в качестве нематериального актива, установленным в пункте 57; и

● (c) увеличивают балансовую стоимость приобретенного незавершенного проекта исследований и разработок, если это затраты на разработку, которые удовлетворяют критериям признания, установленным в пункте 57.

Пункт 57 МСФО 38 — это как раз пункт, в котором перечислены критерии для перехода на стадию разработки и капитализации последующих расходов.

Почему исследовательский проект вообще признается в консолидированной отчетности в данном случае?

Казалось бы, согласно МСФО 38 расходы на стадии исследований должны списываться на расходы периода. Дочерняя компания, предоставляющая отчетность по МСФО, несомненно так и сделала — списала расходы на ОПУ. В таблице в столбце «балансовая стоимость» только «лицензия» имеет балансовую стоимость, т.е. в отчетности дочерней компании в составе НМА была отражена только лицензия. Внутренне-созданные торговые марки, списки клиентов не признаются в отчетности так же, как и расходы на исследования. Что происходит, когда компанию Бета приобретает компания Альфа?

Если коротко, то IFRS 3 «Объединения бизнеса» (основной стандарт по консолидации) требует признавать отдельно от гудвила все идентифицируемые приобретенные активы, которые соответствуют определению актива (п.10, п.11 IFRS 3). Применительно к нематериальным активам, приобретенным в сделках по объединению бизнеса, критерии признания актива, (высокая вероятность получения будущих экономических выгод и надежность измерения стоимости), всегда считаются выполненными (п.33 МСФО 38). Собственно, сам факт покупки компании свидетельствует о том, что покупатель ожидает будущие экономические выгоды от всего, что он купил. Для исследовательского проекта это может быть в том числе и закрытие доступа к конкурирующей технологии (купили и закрыли конкурирующий проект). Неопределенность в отношении результатов отдельного проекта отражается в оценке его справедливой стоимости. Таким образом, если компания-покупатель бизнеса может идентифицировать нематериальные активы отдельно от гудвила и может оценить их справедливую стоимость, то такие активы признаются в консолидированной отчетности (вне зависимости от того, подлежали ли они признанию в индивидуальной отчетности дочерней компании).

Международные стандарты разрешают признавать внутренне-созданные торговые марки (бренды), списки клиентов в результате сделок по объединению бизнеса. А вот квалифицированный персонал не признается в качестве НМА вообще, для него никогда не выполняются критерии контроля.

BC 174, IFRS 3 Совет по МСФО пришел к выводу, что раздельное признание нематериальных активов на основе оценки справедливой стоимости вместо того, чтобы включать их в деловую репутацию, предоставляет пользователям финансовой отчетности более качественную информацию, даже если значительная степень суждения требуется для оценки справедливой стоимости.

Можно соглашаться или не соглашаться с аргументацией Совета по международным стандартам, но принципы вот такие, какие есть.

Идентификация НМА при консолидации

Финансовая информация дочерней компании наверняка будет иметь важные косвенные показатели. Например, высокие рекламные расходы могут быть показателем относительной важности торговой марки, бренда, логотипа и аналогичных нематериальных активов, связанных с маркетингом. Если компания несет значительные расходы на исследования и разработки, она, скорее всего, создаст основанные на технологии нематериальные активы. Относительная значимость расходов, связанных с обслуживанием клиентов, может указывать на возможные нематериальные активы в области отношений с клиентами.

Если бизнес зависит от конкретных прав использования, таких как доступ к лицензионным соглашениям или редкие поставки сырья, это может указывать на наличие соответствующих нематериальных активов. Примерами являются долгосрочные контракты на поставки энергии, воды или металла.

Гудвилл, ранее признанный приобретаемой (дочерней) компанией не должен приниматься к учету. А вот, некоторые активы, которые были полностью амортизированы в учете дочерней компании, могут по-прежнему использоваться и соответствовать определению идентифицируемых нематериальных активов.

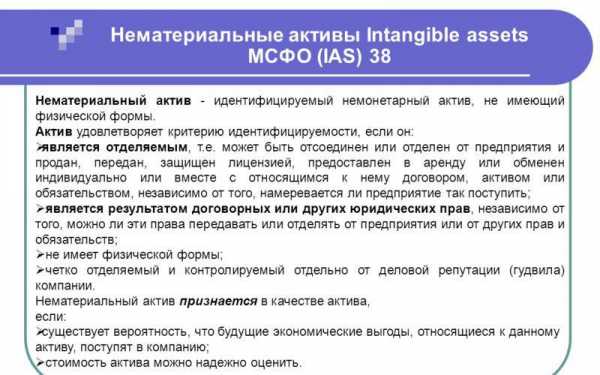

Актив удовлетворяет критерию идентифицируемости, если он:

- (a) является отделяемым, т. е. может быть отсоединен или отделен и продан, передан, защищен лицензией, предоставлен в аренду или обменен индивидуально или вместе с относящимся к нему договором, активом или обязательством, независимо от того, намеревается ли компания так поступить; или

- (b) является результатом договорных или других юридических прав, независимо от того, можно ли эти права передавать или отделять от предприятия или от других прав и

обязательств.

Конечно, большая часть признаваемых нематериальных активов относится к активам на основе договорных или юридических прав. Это: зарегистрированные товарные знаки, патентованные технологии, лицензии на использование чего-либо, договоры франчайзинга, доменные имена в интернете, разрешения на лицензируемую деятельность. Но есть нематериальные активы, которые идентифицируются на основе критерия отделяемости: списки клиентов, научно-исследовательские проекты, базы данных.

Методы измерения справедливой стоимости кратко

Оценка справедливой стоимости — это самая трудная часть работы. В примере 1 колонка «справедливая стоимость» уже заполнена. На практике оценка справедливой стоимости нематериальных активов будет поручена либо независимому оценщику, который имеет опыт таких оценок, либо менеджмент должен будет сделать её самостоятельно.

Если коротко, то в целом выделяют три метода для оценки справедливой стоимости:

- рыночный — сравнение рассматриваемого актива с аналогичными активами, которые были куплены и проданы в ходе недавних рыночных сделок

- доходный — дисконтирование ожидаемых будущих денежных потоков от актива

- затратный — оценка затрат, которые будут понесены для замены актива

Фактически первый метод представляет собой сравнительный способ оценки, а два других это расчетные способы.

Рыночный метод оценки стоимости

Наиболее надежная оценка справедливой стоимости нематериального актива согласно МСФО IFRS 13 это текущая котировочная цена на идентичный актив на активном рынке, цена покупки (bid price). Если текущие цены недоступны, основой для измерения справедливой стоимости может служить цена самой последней подобной сделки, при условии, что между датой этой сделки и датой оценки справедливой стоимости, не произошло существенных изменений экономических условий.

Активный рынок — это рынок, где выполняются все перечисленные ниже условия:

- (a) обращающиеся на рынке объекты имеют однородный характер;

- (b) как правило, в любое время можно найти покупателей и продавцов, желающих совершить сделку;

- (c) информация о ценах является общедоступной.

В теории всё звучит красиво, но в реальности активный рынок для нематериальных активов обычно не существует. Активный рынок просто не может существовать для брендов, названий печатных изданий, прав на музыкальные и кинопроизведения, патенты или товарные знаки, поскольку каждый такой актив является уникальным. Только для некоторых нематериальных активов можно использовать рыночные цены для оценки справедливой стоимости. Например, в некоторых юрисдикциях активный рынок существует для свободно передаваемых лицензий на определенные виды деятельности: на услуги такси, лицензий на вылов рыбы или квоты на производство.

В целом нематериальные активы иногда покупаются и продаются, но такие транзакции являются относительно нечастыми. Кроме того, информация о ценах часто недоступна для публики, поскольку многие транзакции осуществляется на основе частных договоренностей между покупателями и продавцами (не на открытом рынке). Найти примеры сделок и цены по идентичным или аналогичным нематериальным активам действительно трудно. Но даже если удастся найти такие примеры, то цена, уплаченная за один конкретный актив, не может надежно свидетельствовать о справедливой стоимости другого, поскольку большинство нематериальных активов отличаются друг от друга по своим характеристикам. И корректировки наблюдаемых цен для оценки стоимости конкретного актива могут быть весьма субъективными.

Поэтому в большинстве случаев справедливую стоимость нематериальных активов необходимо оценивать с использованием косвенных методов оценки. Это затратный и доходный методы. Более подробно расчетные методы измерения справедливой стоимости для целей бухгалтерского учета рассмотрены в отдельной статье.

Другие статьи:

Нематериальные активы: что к ним относится в бухгалтерском учете, примеры, учет по МСФО 38

МСФО IFRS 13: объяснение положений стандарта об измерении справедливой стоимости

Дисконтирование в МСФО. Учимся дисконтировать на задачах экзамена Дипифр

Что это такое IPO? Первичное размещение акций на примере Twitter, Google и Facebook

Компания Южных морей и национальный долг Англии

Статистика применения МСФО 38 на практике

Вернуться на главную страницу

msfo-dipifr.ru

НМА в бухгалтерском учете

Актуально на: 12 июля 2017 г.

Нематериальные активы в бухгалтерском учете – это объекты интеллектуальной собственности, которые удовлетворяет определенным условиям признания, а также положительная деловая репутация, возникающая при приобретении предприятия как имущественного комплекса (п.п. 3, 4 ПБУ 14/2007).

Как ведется бухучет НМА

Говоря о нематериальных активах по данным бухучета, можно сказать, что НМА в бухгалтерском учете – это дебетовый остаток по счету 04 «Нематериальные активы» (Приказ Минфина от 31.10.2000 № 94н). Это величина первоначальной или восстановительной (в случае их переоценки) стоимости. Напомним, что первоначальная стоимость НМА при принятии активов к учету отражается такой бухгалтерской записью:

Дебет счета 04 – Кредит счета 08 «Вложения во внеоборотные активы»

Что такое НМА в бухгалтерии на примерах? Это могут быть и программы для ЭВМ, и полезные модели, фирменные наименования и товарные знаки, ноу-хау и др.

Важно помнить, что проверка объектов на соответствие условиям признания НМА крайне важна с точки зрения бухгалтерского учета. Это особенно очевидно на примере бухгалтерских программ. Они не учитываются как НМА, потому что у организации нет исключительных прав на них. А ведь контроль над НМА (наличие прав и ограничений других лиц к активу) – обязательный критерий признания объектов как НМА (п. 3 ПБУ 14/2007).

Напомним, что к остальным условиям признания активов нематериальными относятся:

- объект способен приносить организации экономические выгоды в будущем;

- он предназначен для использования в течение периода свыше 12 месяцев;

- организация не предполагает продажу объекта в течение 12 месяцев;

- первоначальная стоимость объекта может быть достоверно определена;

- возможность идентификации объекта;

- отсутствие у объекта материально-вещественной формы.

Подробнее о синтетическом и аналитическом учете НМА мы рассказывали в отдельной консультации.

Нематериальные активы в балансе — это

Нематериальные активы отражаются в балансе в Разделе I «Внеоборотные активы» по строке 1110 «Нематериальные активы» (Приказ Минфина от 02.07.2010 № 66н).

Что входит в нематериальные активы в балансе? Напомним, что баланс формируется в нетто-оценке, т. е. за минусом регулирующих величин (п. 35 ПБУ 4/99). К таким регулирующим величинам относится и амортизация. Поэтому для нематериальных активов строка баланса 1110 арифметически определяется так:

Строка 1110 = Дебетовое сальдо счета 04 – Кредитовое сальдо счета 05 «Амортизация нематериальны активов»

Это означает, что НМА в балансе отражаются по остаточной стоимости.

В балансе есть еще строка 1130 «Нематериальные поисковые активы». Но отражаемые здесь активы не относятся к нематериальным с точки зрения ПБУ 14/2007, их бухучет ведется в соответствии с ПБУ 24/2011. Нематериальные поисковые активы в балансе – это затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых на определенном участке недр и которые не относятся к приобретению или созданию объекта, имеющего материально-вещественную форму (п.п. 2, 6 ПБУ 24/2011 ). К таким специфическим активам обычно относятся, к примеру, право на поиск и оценку месторождений полезных ископаемых, результаты разведочного бурения, оценка коммерческой целесообразности добычи (п. 8 ПБУ 24/2011).

Также читайте:

glavkniga.ru

Методы оценки нематериальных активов

Актуально на: 11 июля 2017 г.

Виды нематериальных активов (НМА) и их классификацию по различным признакам мы приводили в нашей консультации. Для любых видов нематериальных активов одним из основных критериев их признания является возможность достоверного определения первоначальной стоимости НМА. О способах оценки НМА и их амортизации расскажем в этом материале.

НМА: какие оценки бывают

Выделяют оценку, которая производится в момент принятия нематериальных активов на учет, а также оценку, которая может быть произведена в отношении уже учтенных ранее объектов НМА.

Та оценка, которая окончательно формируется в момент принятия объекта НМА к бухгалтерскому учету на счет 04 «Нематериальные активы, именуется «первоначальная стоимость» (п. 6 ПБУ 14/2007, Приказ Минфина от 31.10.2000 № 94н). Соответственно, оценка, которая может быть произведена после того, как первоначальная стоимость уже сформирована, называется «последующая оценка».

Определяем первоначальную стоимость НМА

Сгруппируем в таблице существующие методы оценки нематериальных активов при их первоначальном признании, указав основные способы определения первоначальной стоимости НМА для каждого конкретного варианта поступления актива. Необходимо помнить, что перечень включаемых в первоначальную стоимость НМА затрат является открытым. По сути, в первоначальную стоимость НМА включаются все расходы, напрямую связанные с приобретением НМА и подготовкой его к использованию в запланированных целях. А когда объект НМА отнесен к инвестиционным активам, даже проценты по полученным займам и кредитам при определенных условиях могут быть включены в первоначальную стоимость актива (п. 10 ПБУ 14/2007).

Порядок первоначальной оценки НМА будет зависеть от способа поступления объекта в организацию:

| Способ поступления НМА в организацию | Порядок определения первоначальной стоимости |

|---|---|

| Приобретение за плату | Суммируются фактические расходы, связанные с приобретением объекта НМА (п. 8 ПБУ 14/2007): — суммы по договору об отчуждении исключительных прав; — таможенные пошлины, сборы; — государственные, патентные и иные пошлины; — вознаграждения посредническим организациям; — стоимость информационных и консультационных услуг, связанных с приобретением объекта НМА |

| Создание самой организацией | Первоначальная стоимость актива определяется исходя из (п. 9 ПБУ 14/2007): — стоимости работ (услуг) по договорам подряда, договорам авторского заказа либо договорам на выполнение НИОКР; — расходов на оплату труда работников, непосредственно занятых созданием НМА, и страховых взносов с данных выплат; — расходов на содержание и эксплуатацию (в т.ч. амортизация) основных средств и другого имущества, которые используются при создании объекта НМА |

| Внесение в счет вклада в уставный капитал | Первоначальная стоимость определяется в размере денежной оценки, согласованной учредителями (п. 11 ПБУ 14/2007). При внесении НМА в уставный капитал хозяйственных обществ нужно привлекать независимого оценщика. И стоимость вносимого в уставный капитал актива не может быть оценена учредителями выше стоимости, определенной независимым оценщиком (п. 2 ст. 66.2 ГК РФ) |

| Получение безвозмездно | Первоначальная стоимость определяется исходя из текущей рыночной стоимости объекта НМА на дату его оприходования в бухучете на счете 08 «Вложения во внеоборотные активы» (Приказ Минфина от 31.10.2000 № 94н). Эта стоимость равна величине, которая была бы получена при продаже объекта НМА на эту дату (п. 13 ПБУ 14/2007) |

| Получение по договору мены | Первоначальная стоимость НМА определяется по стоимости переданного в обмен другого актива (п. 14 ПБУ 14/2007) |

Оценка НМА после принятия на счет 04 «Нематериальные активы»

В число видов оценки нематериальных активов, как мы уже сказали, включается последующая оценка НМА. Такая оценка производится при (п. 16 ПБУ 14/2007):

- переоценке нематериальных активов;

- обесценении НМА.

Коммерческая организация вправе проводить на конец отчетного года переоценку до текущей рыночной стоимости объектов НМА, по которым существует активный рынок (п. 17 ПБУ 14/2007). При этом, проведя хоть раз переоценку, в дальнейшем делать это нужно будет регулярно, чтобы учетная стоимость НМА существенно не отличалась от их текущей рыночной (п. 18 ПБУ 14/2007).

Обесценение НМА организация вправе проводить в соответствии с МСФО (п. 22 ПБУ 14/2007).

Способы амортизации НМА

Способ поступления и порядок определения оценки объектов НМА не влияет на выбор способа их амортизации. Амортизация НМА может производиться любым из следующих способов (п. 28 ПБУ 14/2007):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

И только в отношении положительной деловой репутации применяется всегда только линейный способ амортизации (п. 44 ПБУ 14/2007).

Подробнее о способах начисления амортизации НМА мы рассказывали в нашей отдельной консультации.

Также читайте:

glavkniga.ru

Первоначальная стоимость нематериальных активов — это…

Первоначальная стоимость нематериальных активов — это фактическая стоимость объекта учета на момент постановки его на баланс предприятия. Законодатель регламентирует порядок формирования первоначальной стоимости исходя из утвержденного перечня расходов, а также возможности изменения этой стоимости. В некоторых случаях возникают сложности из-за разницы требований, предъявляемых к ведению налогового и бухгалтерского учета.

Какие нормативные акты раскрывают понятие первоначальной стоимости НМА

Расходы, включаемые в первоначальную стоимость НМА

Случаи постановки НМА на учет, когда невозможно определить стоимость на основании документов

Изменения первоначальной стоимости НМА

Первоначальная стоимость НМА в проводках

Итоги

Какие нормативные акты раскрывают понятие первоначальной стоимости НМА

Понятие нематериальных активов (НМА), а также их первоначальной стоимости раскрываются в ПБУ 14/2007, в которое периодически вносятся важные изменения и дополнения. В середине 2016 года в ПБУ были внесены поправки, которые дали право организациям, применяющим упрощенные способы ведения бухгалтерского учета, списывать стоимость НМА в затраты по обычным видам деятельности в момент осуществления расходов, а не через амортизацию.

Порядок формирования первоначальной стоимости НМА как объекта амортизируемого имущества для целей налогового учета отражен в ст. 257 НК РФ. Принципиальной разницы в составе расходов в налоговом и бухгалтерском учете нет. Исключение составляют расходы на страхование, проценты по кредитам, курсовые разницы, которые увеличат стоимость НМА в бухгалтерском учете, но в налоговом попадут во внереализационные расходы.

И еще одно отличие. Если в налоговом учете установлена минимальная стоимость объекта для включения его в амортизируемое имущество, то для целей бухгалтерского учета никаких стоимостных ограничений нет.

Грамотно подойти к вопросу формирования учетной политики поможет статья «Составляем учетную политику в организации».

Расходы, включаемые в первоначальную стоимость НМА

Законодатель дает открытый перечень расходов, которые составят первоначальную стоимость нематериального актива. Это значит, что увеличить стоимость можно на любые расходы, если они оправданы и связаны с приобретением НМА или обеспечением условий для его последующего использования. В пп. 8, 9 ПБУ 14/2007 отражены следующие расходы:

- оплата в рамках договора на отчуждение интеллектуальной собственности или иные виды получения права использования интеллектуальной собственности;

- вознаграждение агентам-посредникам, принимавшим участие в приобретении актива;

- пошлины (в том числе таможенные), сборы, невозвратные налоги;

- консультационные и иные услуги, связанные со сбором и анализом информации перед покупкой нематериального актива;

- оплата труда тех сотрудников, которые принимали участие в создании НМА, исследованиях и технических разработках, а также обязательные социальные отчисления с суммы этой заработной платы;

- оплата в рамках договоров на оказание услуг (выполнение работ), связанных с проведением исследований или разработок.

Данный перечень открыт — возможно включение в стоимость НМА и других аналогичных расходов.

Для целей налогового учета первоначальная стоимость НМА составляет совокупность затрат на их приобретение (создание, изготовление) и доведение до состояния пригодности для использования. Первоначальная стоимость, а также вся дальнейшая информация об объекте НМА отражается в регистрах налогового учета.

В налоговом учете переоценка НМА недопустима. Поэтому при проведении переоценки для целей бухгалтерского учета необходимо понимать, что как следствие этого мероприятия возникнет разница с налоговым учетом.

Случаи постановки НМА на учет, когда невозможно определить стоимость на основании документов

Если нематериальный актив поступает на баланс предприятия в рамках внесения учредителями взноса в уставный капитал, то оценка производится по решению учредителей.

В случае поступления актива на предприятие безвозмездно необходима его рыночная оценка. Предприятие может определить рыночную стоимость на основании экспертной оценки, но такой метод не является обязанностью. Можно воспользоваться иными вариантами, в том числе самостоятельным определением цены. Чаще всего применяется доходный метод, когда для определения рыночной цены оцениваются ожидаемые доходы от использования объекта НМА.

Изменения первоначальной стоимости НМА

Не чаще одного раза в год предприятием может производиться переоценка первоначальной стоимости нематериального актива — это делается для того, чтобы стоимость, по которой НМА учитываются в бухгалтерском учете, соответствовала рыночной. Причем переоценивается остаточная стоимость путем пересчета первоначальной оценки и суммы начисленной амортизации. В результате стоимость НМА может как увеличиться, так и снизиться.

ВАЖНО! В ПБУ 14/2007 прописано, что если переоценка проведена один раз, то необходимо проводить ее в дальнейшем каждый год.

Законодатель вводит также понятие обесценения НМА. Эта процедура проводится по международным стандартам финансовой отчетности и подразумевает обеспечение соответствия балансовой и возмещаемой стоимости НМА. В данном случае понимают:

- под балансовой стоимостью — остаточную стоимость за минусом убытка от обесценения;

- под возмещаемой стоимостью — справедливую стоимость за минусом расходов на продажу или ценность использования НМА.

Ни в каких других случаях изменение первоначальной стоимости не допускается. Это значит и то, что при проведении работ по модернизации (например, модернизации сайта организации) первоначальная стоимость НМА не изменится, а расходы на эти работы будут списываться равномерно в течение оставшегося срока полезного использования в бухгалтерском учете и единовременно в налоговом.

Первоначальная стоимость НМА в проводках

Первоначальная стоимость НМА собирается на счете 08 «Вложения во внеоборотные активы». Принятие к учету объекта в качестве нематериального актива отражается проводкой:

Дт 04 Кт 08.

О том, как провести аудит счета 08, можно прочитать в статье «Аудит вложений во внеоборотные активы (счет 08)».

Результаты дооценки увеличивают добавочный капитал предприятия и оформляются проводкой:

Дт 04 Кт 83.

Для корректного отражения операции к счету 83 следует открыть субсчет «Прирост стоимости внеоборотных активов в результате переоценки».

Результат уценки в бухгалтерском учете будет выглядеть так:

Дт 91.2 Кт 04.

Если требуется отразить дооценку НМА, которая равна сумме ранее проведенной уценки, то проводка будет следующей:

Дт 04 Кт 91.1.

В обратной ситуации, когда сначала была произведена дооценка, а после нее уценка, результат уменьшает добавочный капитал, что отражается проводкой:

Дт 83 Кт 04.

Итоги

Для того чтобы избежать претензий со стороны проверяющих и по возможности облегчить учет на предприятии, следует подробно описать тонкости учета нематериальных активов в учетной политике. Грамотное составление этого документа позволит минимизировать разницу в налоговом и бухгалтерском учете.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

что к ним относится в бухгалтерском учете, что это такое, примеры

Нематериальные активы это авторские права, патенты, лицензии на использование интеллектуальной собственности, лицензии на определенные виды деятельности, списки клиентов, франшизы, научные знания, технологии, новые производственные процессы, знание рынков, товарные знаки и многое другое. Не всё из перечисленного может соответствовать определению нематериального актива для целей бухгалтерского учета, и не всё признается в бухгалтерском балансе в качестве активов. Учет нематериальных активов (НМА) регулируется международным стандартом МСФО (IAS) 38 «Нематериальные активы», в России — ПБУ 14 «Учет нематериальных активов».

В современной основанной на знаниях экономике изменилась оценка значимости активов. В некоторых отраслях экономики нематериальные активы становятся более критичными, чем материальные производственные мощности. Например, Делл Компьютерс представляет собой не что иное, как торговую компанию с дорогим брендом, а собственно производство компьютерной техники выполняется сторонними подрядчиками в странах с низкой стоимостью труда. Интеллектуальная собственность*, бренды, сети продаж, дизайн, модели ведения бизнеса становятся всё более необходимыми составляющими для процветания компаний, а при недостаточном внимании к этим элементам могут послужить причиной неудачи.

*Интеллектуальная собственность — это неосязаемый элемент, который возникает из человеческого творчества или интеллекта (т.е. состоит из человеческих знаний и идей) и имеет коммерческую ценность (например, авторские художественные произведения, запатентованные методы ведения бизнеса, запатентованные промышленные процессы).

Главный вопрос в бухгалтерском учете нематериальных активов (НМА)

Когда компания покупает оборудование, нет вопроса, капитализировать понесенные на покупку расходы или нет. Конечно, капитализировать, поскольку оборудование материально и это актив, который будет генерировать доходы не один год. Нематериальные активы не имеют физической формы, но несмотря на это также могут приносить экономические выгоды в течение долгого времени (и пять, и десять лет). Компании несут всё больше расходов на создание или приобретение чего-то нематериального, но приносящего доход. И главный вопрос в бухгалтерском учете в этой связи — какие расходы мы можем капитализировать в качестве нематериального актива, а какие обязаны списать на расходы периода?

Признание нематериальных активов в балансе согласно МСФО (IAS) 38

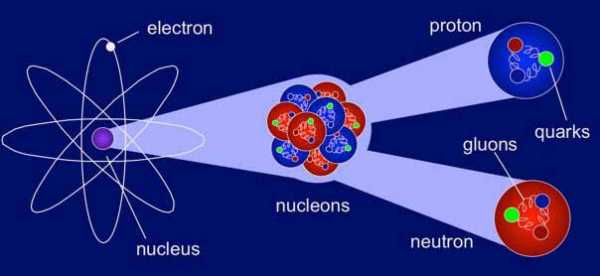

Официальное определение нематериального актива (НМА) в международном стандарте состоит из нескольких частей.

Сначала дается собственно определение: «нематериальный актив — это идентифицируемый немонетарный актив, не имеющий физической формы». Затем в пунктах 8-17 приводится объяснение 1) идентифицируемости, 2) контроля над активом и 3) будущих экономических выгод. Всё это тоже является частью определения. В пунктах 21-23 приводятся критерии признания нематериального актива, а именно: есть вероятность получения будущих экономических выгод и себестоимость может быть надежно оценена.

И далее сказано, что для признания статьи в качестве нематериального актива предприятие должно продемонстрировать, что эта статья отвечает:

- (a) определению нематериального актива (см. пункты 8–17)

- (b) критериям признания (см. пункты 21–23)

Если суммировать всё выше перечисленное, то ключевые слова в отношении нематериальных активов:

- 1) немонетарный, не имеющий физической формы

- 2) идентифицируемый

- 3) контролируется компанией

- 4) вероятен приток экономических выгод в будущем

- 5) себестоимость может быть надежно оценена

- 6) срок службы более года

Чтобы признать нематериальный актив в балансе, нужно проверить выполнение всех этих шести пунктов.

Пояснения по пункту «не имеющий физической формы»

Нематериальные активы не имеют физической формы. При этом некоторые нематериальные активы содержатся на физическом носителе, таком как компакт-диск (в случае программного обеспечения), юридическая документация (в случае лицензии или патента) или DVD диск (содержащий фильм). При определении того, учитывается ли актив, включающий как нематериальные, так и материальные элементы, в качестве основных средств или как НМА, компания оценивает, какой элемент является более значимым.

Например, программное обеспечение для автомобиля, который не может работать без этого программного обеспечения, является неотъемлемой частью автомобиля и учитывается в составе основного средства. То же самое относится к операционной системе компьютера. Однако, когда программное обеспечение не является неотъемлемой частью соответствующего оборудования, такое программное обеспечение рассматривается как нематериальный актив. В результате научно-исследовательских разработок могут быть получены прототип или модель нового изделия, которые имеют материальную форму. Но сам по себе прототип или модель вторичны по отношению к знанию, которое является основным результатом этих работ, а знание — нематериально.

Идентифицируемость

Актив удовлетворяет критерию идентифицируемости, если он:

- (a) является отделяемым, т. е. может быть отсоединен или отделен и продан, передан, защищен лицензией, предоставлен в аренду или обменен индивидуально или вместе с относящимся к нему договором, активом или обязательством, независимо от того, намеревается ли компания так поступить; или

- (b) является результатом договорных или других юридических прав, независимо от того, можно ли эти права передавать или отделять от предприятия или от других прав и

обязательств.

В некоторых случаях расходы, понесенные компанией для получения будущих экономических выгод, не приводят к созданию нематериального актива, который соответствует критериям признания МСФО 38. Такие расходы часто описываются как создание гудвилла внутри компании. Внутренне созданный гудвилл не соответствует определению нематериального актива, поскольку он не является идентифицируемым ресурсом (т.е. он не является отделимым и не возникает в результате договорных или других законных прав), контролируемых компанией, и его стоимость не может быть надежно оценена.

Контроль

п. 13, МСФО 38 Компания контролирует актив, если обладает правом на получение будущих экономических выгод, проистекающих от лежащего в его основе ресурса, а также на ограничение доступа других лиц к этим выгодам.

На русский язык переводчики стандарта перевели «обладает правом на получение будущих экономических выгод», в английском языке это звучит несколько сильнее «has the power to obtain the future economic benefits», т.е. имеет властные полномочия.

Обычно такой контроль осуществляется с помощью юридической защиты, например, через регистрацию прав в виде патентов, лицензий, товарных знаков. В отсутствие юридически закрепленных прав продемонстрировать наличие контроля сложнее. Тем не менее, юридическое обеспечение права не является необходимым условием для наличия контроля над активом, поскольку компания может контролировать будущие экономические выгоды другим способом, например, путем сохранения нематериального актива в секрете. Доказательством контроля в отсутствие юридических прав могут служить обменные операции с активом (продажа нематериального актива).

Определение контроля в МСФО (IAS) 38 «Нематериальные активы» аналогично тому, что записано в пункте 33 МСФО (IFRS) 15 «Выручка»:

Контроль над активом относится к способности определять способ его использования и получать практически все оставшиеся выгоды от актива. Контроль включает в себя способность препятствовать определению способа использования и получению выгод от актива другими организациями.

Будущие экономические выгоды

Будущие экономические выгоды, вытекающие из нематериального актива, могут включать выручку от реализации продукции или услуг, полученных с помощью НМА, экономию затрат или другие выгоды, связанные с использованием актива компанией.

Надежная оценка себестоимости и срок службы более года не требуют каких-то дополнительных пояснений. Эти критерии являются общими как для материальных активов — основных средств, так и для нематериальных активов.

НМА можно приобрести на стороне или создать внутри компании

Все нематериальные активы можно разделить на те, которые создаются внутри компании, и приобретенные со стороны. Трактовка расходов на создание нематериальных активов внутри компании оставляет большой простор для манипуляций в отчетности при недостаточном регулировании этой сферы бухгалтерского учета. Ведь всегда заманчиво капитализировать расходы и показать как можно больше активов в балансе, тем самым завысив прибыль. Поэтому стандарт МСФО 38 прописывает определенные условия для признания в финансовой отчетности внутренне-созданных нематериальных активов (научно-исследовательские проекты). А капитализация собственных расходов компаний на рекламу, на создание брендов, на укрепление отношений с клиентами прямо запрещена этим стандартом.

С приобретенными нематериальными активами дело обстоит проще: они имеют историческую стоимость, сама сделка по покупке свидетельствует о выполнении критерия идентифицируемости. Такие нематериальные активы могут приобретаться как индивидуально, так и вместе с другими активами и обязательствами при покупке бизнеса. Как правило, большинство нематериальных активов признается именно в сделках по объединению бизнеса.

Примеры нематериальных активов, приобретенных отдельно

МСФО (IAS) 38 предлагает следующую группировку нематериальных активов по классам в зависимости от их характера и способа использования в деятельности компании. Этот список приведен в стандарте для примера в главе о раскрытии информации. Для обеспечения пользователей финансовой отчетности наиболее уместной информацией компании могут разбить классы на более мелкие группы или наоборот объединить их в более крупные категории.

- (a) фирменные наименования;

- (b) титульные данные и названия публикуемых изданий;

- (c) компьютерное программное обеспечение;

- (d) лицензии и франшизы;

- (e) авторские права, патенты и другие права промышленной собственности, права на обслуживание и эксплуатацию;

- (f) рецепты, формулы, модели, чертежи и прототипы; и

- (g) нематериальные активы в процессе разработки.

Пример 1. Приобретенная торговая марка.

Компания владеет торговой маркой, приобретенной у конкурента. Торговая марка юридически защищена путем регистрации в местном правительстве.

Название бренда (товарный знак, товарная марка) является нематериальным активом компании. Это неденежный актив (т.е. он не является активом к получению в фиксированной или определяемой сумме денег) и он не имеет физической формы (поскольку это юридическое право). Идентифицируемость подтверждается правовой защитой через регистрацию и возможностью продажи (то есть актив является отделимым). Контроль подтверждается юридической защитой. Компания приобрела торговую марку в расчете на увеличение будущих доходов за счет продажи продукции и за счет того, что конкуренты не будут продавать такую продукцию (будущие экономические выгоды). Приобретенная торговая марка признается в балансе как нематериальный актив.

Пример 2. Франшиза

Компания имеет эксклюзивную лицензию на пять лет на управление отделениями быстрого питания в определенной юрисдикции по договору франшизы.

Франшиза — это нематериальный актив, она не имеет физической формы (поскольку это право) и поддаётся идентификации (поскольку она возникает из договорного права). Согласно договору эксклюзивное право на деятельность в конкретной юрисдикции предоставлено на пять лет, в течение который компания будет получать экономические выгоды от продаж в точках быстрого питания под известным брендом. Контроль над будущими экономическими выгодами подтверждается наличием юридической защиты и тем, что лицензия является эксклюзивной (никто другой не может организовать точки быстрого питания под этим брендом в этой юрисдикции).

Пример 3. Права на фильмы и звукозаписи

Компания владеет эксклюзивными правами на аудиовизуальные материалы — фильмы и звукозаписи, которые защищены юридически. Лицензии на использование фильмов и аудиозаписей компания предоставляет своим клиентам.

Цифровой аудиовизуальный материал представляет собой нематериальный актив.

Этот актив:

- неденежный, поскольку он не является ни валютой, ни активом к получению в фиксированной или определяемой сумме денег;

- не имеет физической формы — ценность физического актива, на котором хранятся аудиовизуальные материалы (например, DVD, компьютерный жесткий диск), не значительна по сравнению с ценностью фильма или звукозаписи

- идентифицируемый, так как является отделимым, что подтверждается возможностью компании лицензировать этот актив для других;

- контроль подтверждается юридической защитой и возможностью компании лицензировать этот актив с целью получения экономических выгод в форме лицензионных платежей

- будущие экономические выгоды — выплаты по лицензии

Пример 4. Права регистрации игроков футбольного клуба

Компания-футбольный клуб владеет правами на регистрацию нескольких футбольных игроков, которые она приобрела у других футбольных клубов.

Приобретенные права регистрации игроков отвечают определению нематериального актива, приведенному в МСФО 38. Это идентифицируемый актив, потому что права на игрока могут быть проданы, т.е. они отделяемы. Контроль подтверждается юридической защитой данного актива, а экономические выгоды возникают из выручки, которую заработает футбольный клуб на продаже билетов, прав на трансляции матчей, призовых за выступления в футбольных турнирах.

УЕФА разрешает капитализировать в отчетности только приобретенных игроков, эти игроки представляют нематериальные активы (за исключением гудвилла) каждого футбольного клуба. Стоимость доморощенных игроков (выпускников футбольных академий клубов) и свободных агентов (игроки, за трансфер которых клуб не платил) не капитализируется в бухгалтерском балансе.

Пример внутренне-созданного НМА

Пример 5. Секретная формула

Компания разработала формулу, которую она использует для производства уникального клея. Клей является ведущим продуктом на рынке благодаря своей уникальной смеси химических веществ. Специальная формула известна только двум владельцам-менеджерам компании. Многие конкуренты попытались купить формулу у компании, но никому не удалось это сделать. Формула не защищена патентом или другими способами, но компания приложила все усилия, чтобы держать её в секрете.

Формула соответствует определению нематериального актива. Актив неденежный и не имеет физической формы. Критерий идентифицируемости выполняется, так как формула может быть продана (т.е. актив отделим). Хотя формула не защищена юридическими правами, компания имеет контроль над активом, сохраняя формулу клея в секрете от конкурентов.

Поскольку это внутренне-созданный нематериальный актив, его признание в балансе возможно только при выполнении всех условий, записанных в стандарте МСФО 38.

НМА, создаваемый внутри компании, может быть признан только в момент, когда компания может продемонстрировать:

- (a) Техническую осуществимость завершения создания НМА так, чтобы его можно было использовать или продать.

- (b) Намерение завершить создание НМА и использовать или продать его.

- (c) Способность использовать или продать НМА.

- (d) То, каким образом НМА будет создавать вероятные будущие экономические выгоды. Помимо прочего, компания может продемонстрировать наличие рынка для продукции НМА, или самого НМА, либо, если этот актив предполагается использовать для внутренних целей, может продемонстрировать полезность такого нематериального актива.

- (e) Наличие достаточных технических, финансовых и прочих ресурсов для завершения

разработки, использования или продажи НМА. - (f) Способность надежно оценить затраты, относящиеся к нематериальному активу в

процессе его разработки.

Примеры нематериальных активов, приобретенных при объединении бизнеса

Пример 6. Заказы на производство

Компания приобрела контролирующую долю в дочерней компании. Дочерняя компания имеет контракты с покупателями на покупку произведенной продукции.

Портфель производственных заказов, приобретенный в результате объединения бизнеса, соответствует правовому критерию наличия контроля (он возникает из договоров с клиентами). Это верно, даже если в договорах с клиентами прописано условие, что заказы на покупку могут быть аннулированы. Такой НМА признается отдельно от гудвила в консолидированной отчетности. Однако в случае, если не существует истории или признаков обменных операций для такого же или аналогичного актива, то его справедливая стоимость не может быть надежно оценена, так как оценка будет зависеть от неизмеримых переменных. В этом случае такой актив не признается.

Пример 7. НИОКР при объединении бизнеса

Компания Альфа приобрела контроль в дочерней компании Бета. Бета имеет находящийся в процессе осуществления научно-исследовательский проект, который не был отражен в отчетности Беты, так как не были выполнены необходимые условия МСФО 38 для капитализации затрат по проекту. Справедливая стоимость всего проекта на момент покупки Беты Альфой может быть надежно оценена.

Находящийся в процессе осуществления проект в области исследований и разработок, приобретенный при объединении бизнеса, удовлетворяет определению нематериального актива, так как сам факт продажи компании на дату приобретения свидетельствует, что обе стороны ожидают будущие экономические выгоды от данного проекта. Неопределенность в конечном результате от такого проекта отражается в оценке его справедливой стоимости. Проект может быть отделен от гудвила (идентифицируемость), компания Альфа способна контролировать поступление будущих экономических выгод от проекта. Поэтому вся стоимость проекта признается как отдельный нематериальный актив.

Иными словами для внутренне-создаваемых НМА необходимые для признания критерии считаются выполненными, если такие НМА приобретены в сделке по покупке бизнеса. И если справедливая стоимость такого актива может быть надежно оценена, то он должен быть признан в составе нематериальных активов.

Пример 8. Приобретение торговой марки при объединении бизнеса

Предприятие приобрело ряд связанных с маркетингом активов (торговые марки) при объединении бизнеса.

Когда торговая марка защищена юридически (например, путем регистрации в государственных учреждениях) и приобретена в результате покупки бизнеса, торговая марка является нематериальным активом. Она признается в качестве НМА в консолидированной финансовой отчетности, если её стоимость может быть надежно оценена (есть история или признаки обменных операций для аналогичных активов).

Примеры активов, которые не признаются в качестве нематериальных

Пример 9. Квоты на вылов рыбы, удерживаемые для продажи

Компания, которая торгует передаваемыми лицензиями на рыбную ловлю, приобрела 1000 лицензий, каждая из которых дает право владельцу выловить одну тонну рыбы в водах указанной юрисдикции. Компания не владеет рыболовным флотом и не собирается ловить рыбу. Она рекламирует лицензии для продажи по цене, установленной таким образом, чтобы получить 40-процентную маржу валовой прибыли.

Хотя каждая лицензия удовлетворяет определению нематериального актива, эти лицензии не классифицируются как нематериальные активы компании. Лицензии представляют собой товарно-материальные запасы предприятия, так как они являются активами, удерживаемыми для продажи в ходе обычной деятельности.

Пример 10. Внутренне-созданный список клиентов

Благодаря приложенным усилиям на построение отношений с клиентами (например, с помощью рекламы) компания ожидает, что её клиенты будут и далее покупать продукцию компании. Контрактов с этими клиентами нет.

В отсутствие юридических прав для защиты отношений компании со своими клиентами у компании обычно недостаточно контроля над ожидаемыми экономическими выгодами от таких отношений с клиентами. Внутренне-созданные списки клиентов не соответствуют определению нематериального актива и не могут быть признаны в балансе, но приобретенные списки клиентов могут претендовать на признание.

Пример 11. Внутренне-созданный бренд

Компания имеет успешный бренд, который позволяет ей взимать премию за свои товары. Компания продолжает тратить значительные суммы на поддержание и дальнейшее развитие бренда (например, спонсируя местные спортивные мероприятия, спонсируя отдельные культурные мероприятия и рекламируя бренд).

Расходы, понесенные при разработке бренда, не соответствуют критериям признания согласно МСФО (IAS) 38. Расходы на спонсорство и рекламу не признаются в качестве нематериального актива. Их нельзя отличить от затрат, связанных с развитием бизнеса в целом. Затраты признаются в качестве расходов в том периоде, в котором они понесены.

Пример 12. Права на воду

Группа приобрела квоты на приобретение воды в рамках объединения бизнеса. Эти квоты обладают чрезвычайной ценностью для производителей, работающих в этой юрисдикции, потому что без этих квот компании не могут приобретать воду для производственного процесса. Местные власти предоставляют квоты на фиксированные периоды времени (обычно 10 лет), не требуя практически никакой оплаты, но количество квот ограничено. Возобновление квот по истечении срока действия гарантировано при небольших или нулевых расходах на продление. Квоты не могут быть проданы, кроме как в рамках продажи бизнеса в целом, поэтому на них не существует вторичного рынка. Если производитель передает квоты в местный орган власти, ему запрещается повторная заявка на приобретение квот на воду.

Компания перестанет существовать, если у нее не будет квот на воду. Эти юридически оформленные права (квоты) нельзя отделить от бизнеса в целом. Таким образом, квоты на воду не будут учитываться в качестве отдельного нематериального актива, приобретенного в результате объединения бизнеса, поскольку их справедливая стоимость не может быть надежно измерена (нет рынка), и они не могут быть отделены от гудвилла.

Заключение

Не всё, что нематериально и приносит доходы прямо или косвенно признается в качестве нематериальных активов в балансе. Ныне действующий стандарт МСФО (IAS) 38 (также как и ПБУ 14) запрещает признавать в качестве нематериальных активов квалифицированный персонал компаний, расходы на создание бренда или списков клиентов.

Между тем для многих видов деятельности (как в сфере услуг, так и в сфере производства, скажем, в конструкторских бюро) персонал становится всё большей и большей ценностью. Что вполне объяснимо: человеческая деятельность становится все более и более интеллектуальной. Промышленные роботы для автоматизированных линий производства чего-либо заключают в себе накопленные знания (интеллектуальный потенциал) нынешних и предыдущих поколений в несоизмеримо большей степени, чем примитивные орудия труда вроде отвертки или лопаты.

Если компания начинает исследовательский проект с целью создания нового лекарства, то успех этого проекта во многом зависит от людей, обладающих соответствующими знаниями. Честно говоря, не имею представления, заключают ли западные фармацевтические компании контракты, подобные тем, которые распространены в игровых видах спорта. Когда игрок имеет право покинуть клуб только в определенные периоды времени и по согласованию с клубом, который имеет право регистрации игрока. Наверное, спорт это единственный пример, где персонал в той или иной форме является нематериальным активом. Но и в спорте не все возможные активы учитываются: доморощенные игроки футбольных клубов не признаются в качестве нематериальных активов. Но если права регистрации таких молодых игроков будут проданы в другой клуб, то это принесет существенный доход вырастившему их клубу. То есть и в данном случае финансовая отчетность не содержит полной информации о всех источниках будущих доходов компании.

Возможно, в будущем будут выработаны иные критерии для признания нематериальных активов, и грядущим поколениям лет через 50 наша современная финансовая отчетность покажется поразительно неполной.

Другие статьи по теме «Международные стандарты»:

- Оценка нематериальных активов в бухгалтерском учете

- IFRS 16 Leases — новый международный стандарт по учету аренды

- МСФО IFRS 15: дебиторская задолженность в балансе — это безусловное право на получение оплаты

- Показатель EPS — формула расчёта. Базовая прибыль на акцию

- Справедливая стоимость МСФО. Ее использование для оценки стоимости активов. Новый стандарт IFRS 13 (часть 1)

- Операционная и финансовая аренда — это стандарт МСФО (IAS) 17

Вернуться на главную страницу

msfo-dipifr.ru

что к ним относится, что это такое, примеры в бухгалтерском учете

Предмет нематериальных активов (НМА) появился в бухгалтерском учете предприятия относительно недавно. Это вовсе не означает, что данный актив является в какой-то степени экзотическим или редким. Спектр учитываемых НМА напротив обширен и практически никак не лимитирован законом, однако актив должен отвечать некоторым требованиям, чтобы попасть в эту категорию.

Что такое нематериальные активы в бухгалтерском учете?

На данный момент нет четкого определения для этого наименования, руководствуясь положением по бухгалтерскому учету, за номером 14/07 “Учет нематериальных активов”, можно вывести определение подобного вида: нематериальные активы в бухгалтерском учете – это поддающаяся учету и оценке, часть финансового потенциала организации, не имеющая физической формы, служащая для извлечения прибыли с течением времени.

Ключевой характеристикой здесь является возможность компании доказать юридическую состоятельность претензий на владение этими активами.

Понятие и критерий идентифицируемости нематериальных активов.

Понятие и критерий идентифицируемости нематериальных активов.Характеристики нематериальных активов

Понятие этого явления крайне размыто, зачастую возникают проблемы с вычленением и выделением в отдельную категорию учета подобных активов. Выделить основные критерии, отличающие нематериальные активы все же можно:

- отсутствие материально-физической формы;

- существование высокой вероятности получения дохода от использования данного ресурса;

- наличие законно обоснованного права на использование актива и владения им, принадлежащего организации;

- наличие оценочной стоимости;

- перспективы длительного использования актива.

Что такое оборотно-сальдовая ведомость? Образец заполнения и руководство по оформлению этого документа содержатся тут.

В законодательстве (МСФО 38) выделены следующие требования, соответствие которым позволяет выделять нематериальные активы в отдельную категорию, при бухгалтерском учете:

- способность объекта приносить прибыль организации. При этом должна быть легко различима доходность именно от НМА, отдельно от остальных средств производства;

- НМА должен сам являться продуктом производства;

- юридическое подтверждение права собственности на актив;

- обязательное отсутствие формы у объекта.

Юридическое обоснование претензий на владение активом выделяется в отдельное требование и является здесь ключевым. Подтверждение права собственности необходимо не только для получения выгоды от использования НМА, но и для запрета на подобную возможность другим участникам.

Как рассчитать среднесписочную численность работников и на что влияет данный показатель, вы можете прочесть в нашей новой статье по ссылке.

Схема: Основные виды нематериальных активов.

Схема: Основные виды нематериальных активов.Нематериальные активы: что к ним относится?

В общем виде, можно поделить все встречающиеся финансовые активы, которые относятся к нематериальным активам на четыре подгруппы:

- Связанные со стоимостью самой фирмы активы, это – бренд компании, зарегистрированная торговая марка и т.д. Упрощенно стоимостью компании можно считать сумму, получаемую за вычетом стоимости ее физических активов – техники, арендованных площадей, средств производства.

- Закрепленные за компанией объекты с правом природопользования. Речь прежде всего идет о ресурсах, которые могут быть добыты из земли, которой владеет фирма. Это углеводородные энергоносители, “круглый” лес, грунт, металлы и минералы.

Также к этой категории можно отнести право на владение участком, расположенным в зоне, пригодной для курортно-санаторной деятельности, на побережье природных водоемов.

- Интеллектуальная собственность, такая как патенты на изобретения, авторские права, уникальные разработки на базе собственных исследований (ноу-хау) и прочее.

Немаловажным является тот факт, что часто изобретению, которое планируется продавать, присваивают имя самой компании, либо географического объекта связанного с ней. Это предопределяет восприятие продукта как части самого предприятия со стороны клиентской базы.

Как написать характеристику на работника? Образец и пошаговая инструкция по самостоятельному составлению рекомендательного письма – в статье по ссылке.

К объектам, подпадающим под действие этого права относят лицензии на производство и реализацию продуктов, программный софт, франшизы, контракты и прочее.

- Отложенные расходы – это затраты, потраченные на вышеупомянутые разработки, регистрацию патентов и авторских прав. На данном этапе эти траты проходят как убытки, однако ожидается получение долгосрочной прибыли.

Во избежание путаницы, необходимо обозначить часть активов, которые часто относят к нематериальным активам, однако таковыми НЕ являются:

- репутация компании, сформировавшаяся в результате деятельности;

- коллектив фирмы, а также затраты выделенные на его обучение;

- клиенты фирмы, постоянные покупатели и т.д.

- рекламные затраты, названия корпоративных газет, журналов.

При оценке нематериальных активов и их классификации могут возникать трудности. В бухгалтерском учете, вопросы трудности учета НМА выделены в отдельный предмет рассмотрения.

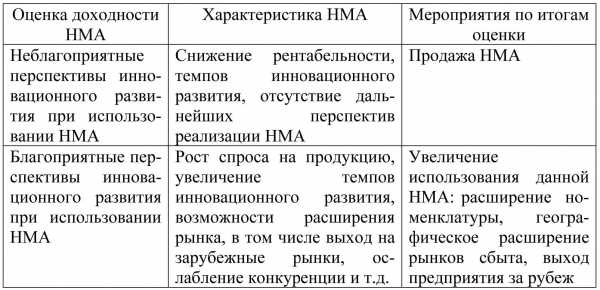

Таблица: Оценка доходности нематериальных активов.

Таблица: Оценка доходности нематериальных активов.Методы оценки нематериальных активов в бухгалтерском учете

Вне зависимости от происхождения актива (создан он самостоятельно или приобретен на внешнем рынке), должна быть произведена оценка его стоимости. Эта величина, в дальнейшем может изменяться, учитывая расходы связанные с НМА.

Если предприятием вложены ресурсы, для повышения качества актива, улучшения его характеристик (расходы на модернизацию конструкций, программного обеспечения), то должна происходить переоценка.

Как рассчитать декретные выплаты самостоятельно? Руководство с примерами находится в статье по ссылке.

Расходами признаются и те ресурсы, которые необходимо затратить на обслуживания НМА. Таким образом можно выделить две принципиально разных оценки поступившего на баланс актива:

- по первоначальной стоимости – в момент покупки, или разработки;

- по сформировавшейся цене – после анализа затрат на содержание и выгод на использование.

Второй способ, более углубленный, можно классифицировать по нескольким критериям:

- по приносимой выгоде. Базируется на тех финансовых преимуществах, которые дает использование актива на данный момент;

- по необходимым затратам – стоимость формируется как сумма необходимых на приобретение и использование ресурсов;

- по сравнению со стоимостью схожих объектов. Рынок наполнен схожими товарами, как пример – программное обеспечение для осуществления тех же функций.

Списание нематериальных активов

Ввиду ряда причин, нематериальный актив в бухгалтерском учете может быть снят с баланса предприятия. Происходит это в связи с:

- передачей права пользования активом в пользу другой компании;

- устаревание актива – сильное моральное отставание технологии, программного обеспечения и т.д.

- продажа актива за его рыночную стоимость;

- передача в дар.

Зачастую подобные риски указываются уже на этапе оценки актива. Это прогнозируемый срок службы, техническая возможность продажи, расходы на списание и выбывание НМА.

Как самостоятельно зарегистрировать товарный знак и какие документы для этого необходимо подготовить – узнайте здесь.

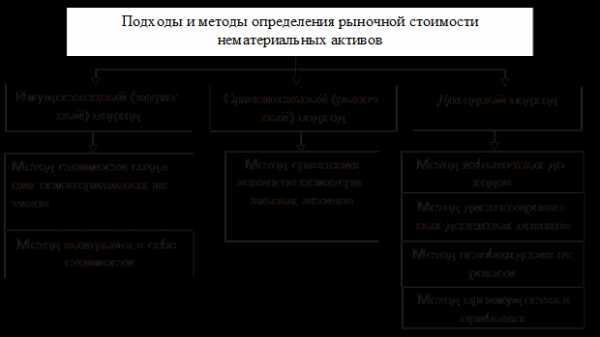

Схема: Подходы и методы определения рыночной стоимости НМА.

Схема: Подходы и методы определения рыночной стоимости НМА.Примеры нематериальных активов

Как сказано выше, в качестве подобного нематериального актива может выступать собственная разработка предприятия, полученная в результате научно-исследовательской деятельности.

Рассмотрим следующий пример: компания, занимающаяся выращиванием овощных культур в теплицах, может провести за свой счет разработку ряда технологий, которые повысят эффективность предприятия.

Это могут быть, например:

- уникальная технология создания гидропоники, внедрение которой даст увеличение урожая;

- автоматизированная крыша корпуса, со вставками из солнечных батарей, обеспечивающих работу предприятия;

- программа для компьютера, управляющего подачей полезного раствора к корням и движением створок крыши в зависимости от солнечной активности;

- зарегистрированная торговая марка “Продукты Солнца”, отражающая модель производства на данном предприятии.

На сколько дней дают больничный при ОРВИ и других заболеваниях, а также по уходу за больным родственником, вы можете прочесть в этой статье.

Все нематериальные активы из списка могут быть разработаны фирмой самостоятельно либо приобретены на стороне.

Что такое нематериальные активы и какие существуют методы их амортизации, вы можете узнать в следующем видео:

fbm.ru

Оценка НМА | Современный предприниматель

Денежная оценка нематериальных активов (интеллектуальной собственности, гудвилл, имущественных прав, отсроченных затрат) подразумевает определение стоимости неимущественных объектов предприятия. Что в себя включают НМА бизнеса? Как активы принимаются к учету? Рассмотрим основные методики оценки НМА.

Понятие и оценка нематериальных активов

В процессе своей деятельности компании обязаны вести учет всех финансово-хозяйственных операций. Это касается не только отражения объектов основных средств, ТМЦ, но и формирование объективной информации о нематериальных активах. Основным регламентирующим документом в области оценки нематериальных активов является ПБУ 14/2007. Здесь четко прописан порядок учета НМА, в том числе:

- Правила первоначальной оценки нематериальных активов.

- Последующая оценка НМА и интеллектуальной собственности.

- Механизм амортизации и списания НМА.

- Отражение операций по правам на работу с НМА.

- Порядок раскрытия данных в бухучете компании.

Методика оценки стоимости нематериальных активов может базироваться на различных способах и не всегда за основу берется рыночная цена. Понятно, что это наиболее объективный показатель в условиях сопоставимости, но не все объекты НМА могут иметь аналоги и подвергаться сравнению. К примеру, это права на редкие предметы искусства или специфические патенты. В этом случае рекомендуется применять затратный или доходный способ. Специалисты советуют пользоваться оптимальной методикой для оценки НМА в зависимости от их видов по таблице Г. Смита и Р. Парра.

Принятие к учету НМА

При постановке на учет купленных активов или внесенных в уставный капитал в качестве вклада оценка основных средств и нематериальных активов выполняется – по их первоначальной стоимости. Согласно разделу II ПБУ 14/2007 этот подход предполагает вычисление реальной текущей стоимости объекта на момент принятия на баланс. Оценка нематериальных активов, приобретенных за плату, осуществляется, исходя из затрат покупателя.

Фактическими издержками при первоначальной оценке стоимости купленных нематериальных активов признаются:

- Уплаченные продавцу (правообладателю) суммы за отчуждение прав в соответствии с договорными условиями.

- Таможенные сборы и платежи.

- Госпошлины, патентные сборы, невозмещаемые налоги, иные суммы в связи с приобретением НМА.

- Посреднические и агентские вознаграждения.

- Консультационные, экспертные, информационные расходы.

- Прочие суммы, уплачиваемые в процессе приобретения НМА и доведения актива до планируемого использования.

Говоря кратко, оценка нематериальных активов по первоначальной стоимости, включает все фактические издержки покупателя при покупке объекта для формирования достоверной картины о расходах компании. Если НМА не приобретается, а создается компанией самостоятельно, к фактическим расходам также следует отнести:

- Зарплату занятых в производстве работников и налоги с нее.

- Суммы за выполненные сторонними предприятиями услуги.

- Амортизационные, эксплуатационные издержки по содержанию занятых в производстве ОС.

- Прочие расходы, возникающие в процессе производства актива.

В учете организации для отражения информации об оценке интеллектуальной собственности и нематериальных активов используется «Справка о затратах, входящих в стоимость НМА».

Переоценка НМА

Первоначальная стоимость активов не подлежит изменению, за исключением ситуаций, предусмотренных ПБУ 14/2007 и другими законодательными актами РФ. Согласно ст. 17 коммерческим фирмам разрешается выполнять переоценку НМА с периодичностью не чаще, чем раз в год и по состоянию на конец календарного периода. Расчеты производятся путем изменения остаточной стоимости объекта для соответствия реалиям рынка.

Обратите внимание! Если предприятие хотя бы раз провело переоценку, в дальнейшем необходимо регулярно выполнять такую процедуру, то есть каждый год (ст. 18).

Результаты мероприятия могут увеличить балансовую стоимость, тогда производится дооценка объектов, или уменьшить – отражается уценка. Типовые проводки выполняются следующим образом:

- Д 04 К 83 – сумма дооценки отнесена на добавочный капитал.

- Д 91.2 К 04 – сумма уценки отнесена на прочие расходы компании.

- Д 04 К 91.1 – на прочие доходы отнесена сумма дооценки, равная произведенной ранее уценке.

- Д 91.2 К 04 – на прочие расходы отнесена сумма уценки, равная произведенной ранее дооценке.

Вывод – чтобы не столкнуться с претензиями налоговых инспекторов, необходимо правильно организовать учет НМА: понятие, состав и порядок оценки нематериальных активов регулируются Положением 14/2007. А для отражения действующих на предприятии правил учета существует учетная политика, где подробно раскрывается механизм принятия на баланс активов, алгоритм оценки и последующей переоценки стоимости.

spmag.ru