Как оформить дом в собственность построенный на своей земле

Бесплатная консультация юриста по телефону:

Действующий закон гласит что имущество должно быть зарегистрировано в Федеральной регистрационной службе. Только в этом случае вы имеете права на данную собственность. В ином случае у вас не будет возможности полноценно распоряжаться своим имуществом, так как в юридическом плане его не существует. Незарегистрированную недвижимость невозможно застраховать, продать, подарить.

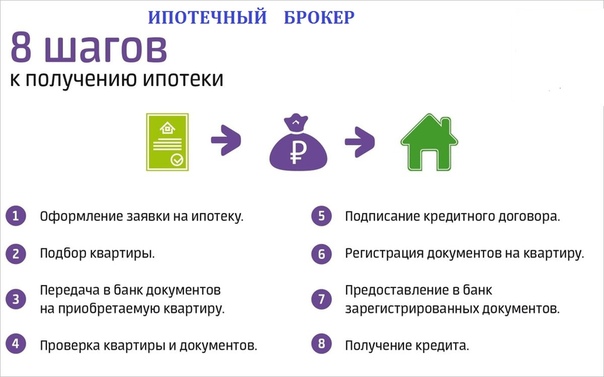

Оформление дачного дома в собственность 2018 пошаговая инструкция

Чтобы обрести права собственности на постройку жилья которое находится на вашем земельном участке необходимо следовать следующей инструкции:

1. Составить технический документ здания. А также кадастровое удостоверение на дом и земельный участок. Чтобы их получить требуется направить заявление в БТИ. Специалисты данного бюро произведут инвентаризацию жилья, а также составят его технический план.

- Кадастровый документ на земельную площадь;

- Справка из кадастра подтверждающий отсутствие жилой постройки на этой земельной площади;

- Распоряжение администрации о получении адреса. Для этого требуется написать заявление в архитектурное бюро.

2. Далее следует направить перечень документации в Федеральную службу государственной регистрации.

Список этих документов следующий:

- Обращение о государственной регистрации;

- Копия или оригинал фактуры которая является свидетельством оплаты госпошлины;

- Удостоверение личности;

- Два экземпляра кадастровых паспорта на постройку и земельный участок;

- Подлинник, доказывающий что вы имеете права на данную площадь земли.

Какие документы нужны для оформления в собственность дом

Чтобы зарегистрировать жилье на себя требуется собрать следующие документы:

- Подлинник и копию паспорта владельца участка;

- Также владельцу необходимо написать заявление о регистрации собственности;

- Документация доказывающая что вы являетесь владельцем земли.

Это такие документы, как: договор дарения, купли- продажи, приватизации;

Это такие документы, как: договор дарения, купли- продажи, приватизации; - Документация которая подтверждает разрешение на постройку дома для жилья;

- Справка из Росреестра;

- Техническая схема и кадастровый паспорт;

- План строения каждого этажа. Получить его можно в БТИ;

- Фактура подтверждающая оплату государственной пошлины.

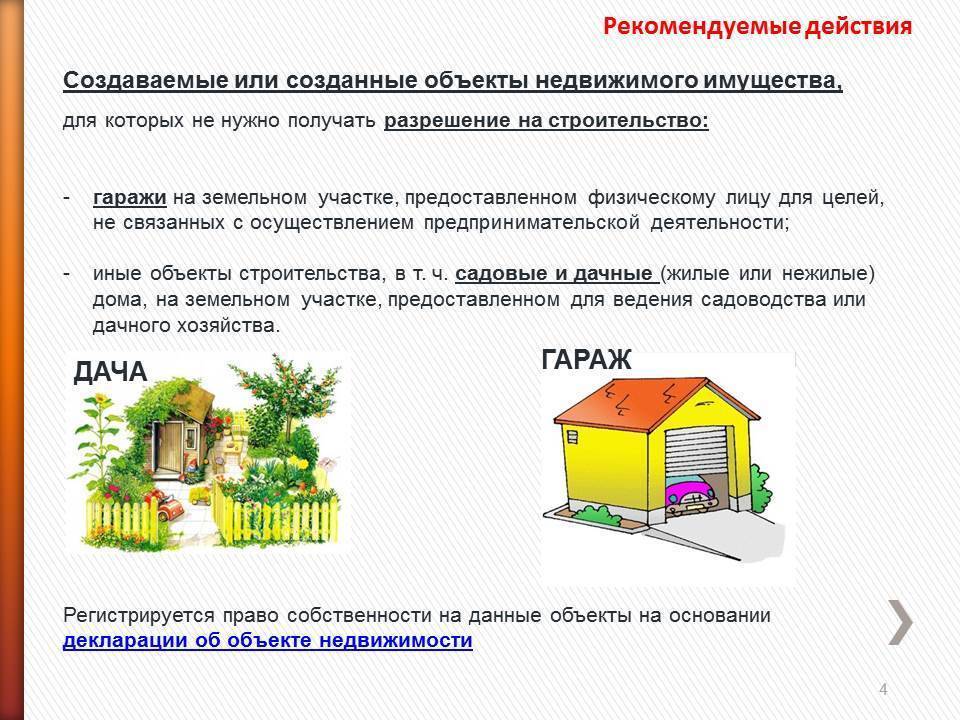

Оформить дом в собственность по дачной амнистии

Существуют категории людей, которые имеют возможность оформить дом в собственность по упрощенной схеме.

Данный перечень выглядит следующим образом:

- Лица, которые вправе использовать данную площадь земли пожизненно;

- Граждане, владеющие участком на котором совершаются огороднические, садоводческие или дачные работы.

Данные люди имеют возможность регистрировать имущество бесплатно.

Чтобы оформить собственность по упрощенной системе, строению необходимо соответствовать следующему списку:

- Здание построено на участке который предоставлялась для садоводства и ведения дачных работ;

- Постройка возведена на участке земли которая была предназначена для строительства жилого строения;

- Дом построен на земле которая была выделена для ведения подсобного хозяйства.

Если вы попадаете под категорию перечисленных объектов, необходимо собрать небольшой пакет документов и обратиться в государственную регистрационную службу.

Документы для оформления дома в собственность после строительства

Если владелец участка не получил своевременное разрешение на строительство жилья, по окончанию строительства ему стоит легализовать строение. Стоит отметить, что это может занять у вас немалое количество времени, а также, что финансовые затраты будут высоки.

Существует три способа это сделать. Они выглядят следующим образом:

- Обращение в суд;

- Не сообщать что жилье уже построено и получить разрешение на его строительство;

- Также возможно обратиться в комиссию пресечения самовольного строительства и написать заявление которое позволит вам сохранить дом. В случае удовлетворительного для вас решения вы получите все необходимые документы.

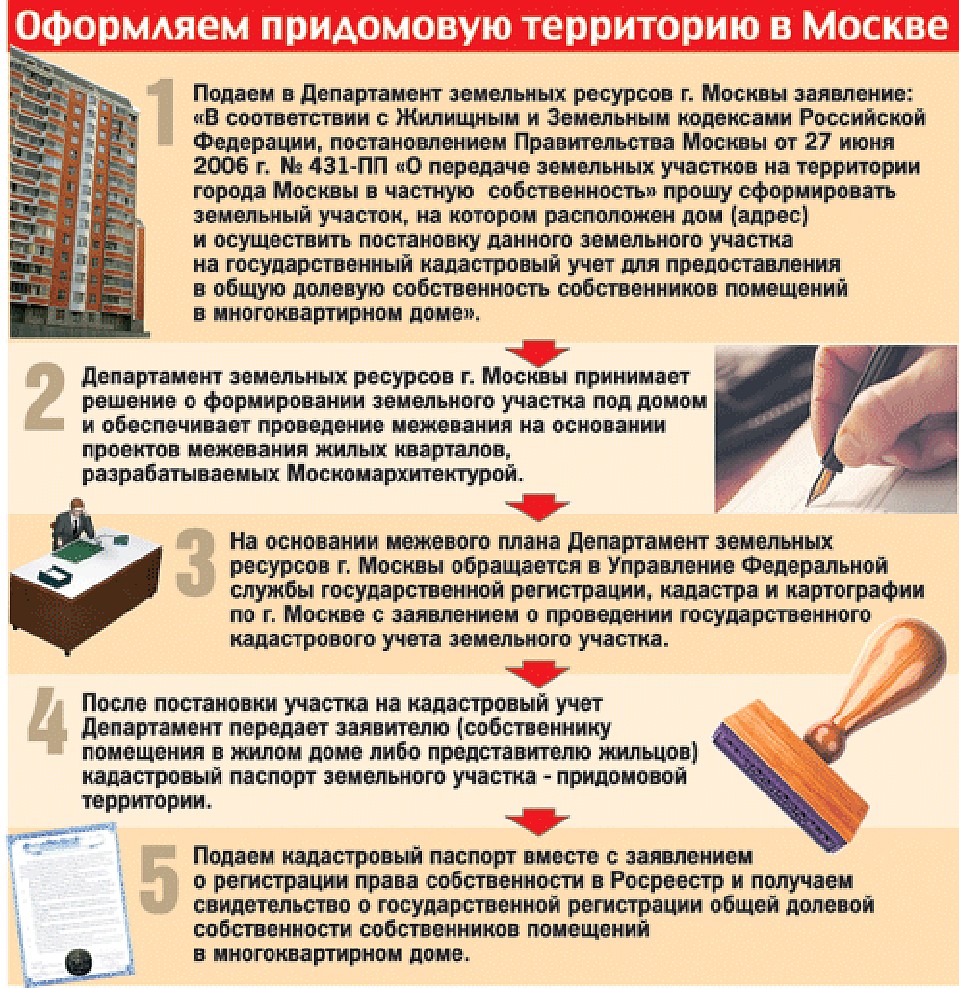

Оформление земельного участка в собственность при наличии жилого дома

Если на территории участка расположено ваше жилье, обрести землю которая является государственной собственностью не составит проблем.

Владельцы жилищ имеют преимущественное право на покупку данного участка земли. Но стоит отметить что существует законодательный акт в котором прописан список оснований по которым вам вправе отказать в предоставлении участка.

Перечень оснований для отказа

Как без документов оформить дом в собственность

Вам необходимо обратиться в местный архив чтобы найти документацию которая подтвердит что дом ваш.

Также вам необходимы следующие подлинники:

- План жилья;

- Документы из кадастра;

- Паспорта всех собственников;

- Фактуры подтверждающие уплату государственной пошлины;

Также необходимы свидетельские показания которые подтвердят что вы проживаете в данной жилой площади.

Бесплатная консультация юриста по телефону:

Что делать после подписания акта приема передачи квартиры в ипотеке

С чего начинается оформление новостройки?

Первое, с чего начинается оформление новостройки, это с подготовки пакета документов застройщиком и ввода здания в эксплуатацию. После окончания цикла строительства компания застройщик проводит предварительную подготовку к вводу в эксплуатацию. В ходе этой работы проверяется работоспособность все инженерных и коммуникационных сетей. Необходимы точные замеры, поскольку важнейшим этапом становится постановка здания на кадастровый учет. А для этого застройщик доложен получить паспорт дома в бюро технической инвентаризации. Одновременно застройщик заказывает в БТИ поэтажные планы, различные экспликации и паспорта на каждую квартиру в отдельности.

После окончания цикла строительства компания застройщик проводит предварительную подготовку к вводу в эксплуатацию. В ходе этой работы проверяется работоспособность все инженерных и коммуникационных сетей. Необходимы точные замеры, поскольку важнейшим этапом становится постановка здания на кадастровый учет. А для этого застройщик доложен получить паспорт дома в бюро технической инвентаризации. Одновременно застройщик заказывает в БТИ поэтажные планы, различные экспликации и паспорта на каждую квартиру в отдельности.

Следующим этапом строительная компания проводит собрание, по результатам которого оформляется протокол о распределении всех возведённых площадей. В этом документе указываются те помещения, которые обладают коммерческим назначением и жилые площади. Проектная документация подразумевает наличие подъездных путей, благоустройства территории вокруг возведённого многоэтажного дома. Поэтому все эти моменты тоже должны быть учтены в оформлении протокола.

Составление акта передачи для обращения в департамент по жилищной и строительной политике в местном муниципалитете – это еще одна обязанность подрядчика. Как только этот документ будет готов, на объект приезжает комиссия, состоящая из представителей проектного бюро, сотрудников муниципалитета, архитектора и инженера. Проводятся исследовательские работы. Проверяются все инженерные системы, коммуникации, работоспособность лифтов, безопасность конструкций, соответствие объекта проектной документации, утверждённой в процессе получения разрешения на строительство.

Как только этот документ будет готов, на объект приезжает комиссия, состоящая из представителей проектного бюро, сотрудников муниципалитета, архитектора и инженера. Проводятся исследовательские работы. Проверяются все инженерные системы, коммуникации, работоспособность лифтов, безопасность конструкций, соответствие объекта проектной документации, утверждённой в процессе получения разрешения на строительство.

Подписание акта передачи построенного объекта открывает возможность на получение разрешения на поэтапный ввод жилого сооружения в эксплуатацию. После данного шага к дому подключаются электрификация, газификация 9если это предусмотрено проектом), вводится в действие канализация, запускается водоснабжение (горячее и холодное), запускается система вентиляции, начинают работать лифты.

Это все дает возможность поставить объект на кадастровый учет, присвоить ему почтовый адрес и начать процесс выделения квартир участникам долевого строительства для оформления ими права собственности на свои квадратные метры.

Оформление квартиры: пошаговая инструкция

Чтобы можно было на законных основаниях пользоваться квартирой так, как вы захотите, мало только заключить договор купли-продажи, и оплатить сделку. После данной процедуры вам потребуется заняться оформлением недвижимости в собственность. Только потом удастся распоряжаться квартирой по своему усмотрению.

Нет смысла спешить с оформлением квартиры, поскольку у вас на руках есть договор купли-продажи, с помощью которого вы всего можете доказать свои права собственности. Но и медлить не стоит, поскольку если потребуется в срочном порядке сдавать или продавать жилье, то сделать это единовременно не удастся.

Документы

В первую очередь для переоформления квартиры вам потребуется подготовить документы. В соответствии с последними изменениями в действующем законодательстве Украины, для оформления жилья в собственность, вам нужно:

- Написать заявление. Имеется специальная установленная на государственном уровне форма, которую можно получить в соответствующей инстанции, либо скачать на государственных сайтах (ГосРеестр).

- Паспорт человека, на которого будет переоформляться жилье.

- ИНН. Вам потребуется копия или выписка, подтверждающая, что вы представляете собой ответственного гражданина, который оплачивает все налоги.

- Правоустанавливающая документация. В случае приобретения квартиры это будет договор купли-продажи. Если вы получили жилье в наследство, либо вам его подарили, потребуется подготовить другой документ.

- Документ, на основании которого подтверждается подошедший срок конкретного события. Если это наследство, то придется предоставить свидетельство о смерти того человека, который вам его оставил. Если это покупка, то должен быть передаточный акт, сообщающий, что вы приняли квартиру в той форме, которая предварительно указывалась в договоре.

- Квитанция об оплате, свидетельствующая о том, что выполнялось Извлечение из ГосРеестра прав.

- Квитанция об оплате государственной пошлины.

- Технический паспорт на объект недвижимости. Обратите внимание, он обязательно должен соответствовать реальному положению вещей. Если предыдущий владелец выполнял перепланировку, но не зарегистрировал ее официально, то предварительно вам потребуется ее оформить. Только после этого сможете получить права собственности на квартиру.

Если сбором и выполнением процедуры занимается другое лицо, а не потенциальный собственник, то он должен предоставить доверенность, заверенную у нотариуса. В противном случае он не имеет никаких прав распоряжаться оригиналами важных документов на квартиру.

Также рекомендуется подготовить не только перечисленные документы, но и их копии. Некоторые из них потребуется оставлять в отдельных органах. Если на руках не будет копий, потребуется бегать и искать ксерокс.

Инструкция по оформлению квартиры в собственность не отличается сложностью выполнения шагов. Нужно просто ответственно подойти к делу, равно как прислушиваться к советам опытных юристов.

Нужно просто ответственно подойти к делу, равно как прислушиваться к советам опытных юристов.

Если вы еще не успели найти жилье, которое хотели бы приобрести, рекомендуется воспользоваться сайтом DOM.RIA. Он – первый номер по недвижимости в рамках всей Украины. Помимо популярности, здесь есть еще одно преимущество – программа проверенных объявлений. Покупатели получают достоверную информацию относительно квартиры, ее состояния, других особенностей. Также они могут просмотреть фотографии в 360 градусов, выполненные на качественную камеру.

Процедура регистрации

Когда документы готовы, можно переходить непосредственно к оформлению квартиры. Обратите внимание на несколько особенностей выполнения этого действа:

- Процессом может заниматься государственный регистратор, либо нотариус;

- Нотариус имеет меньше прав в отношении рассматриваемого вопроса, чем официальный регистратор, работающий в Реестре. Он не может дать первичные права собственности, а только передавать таковые на основании правоустанавливающих документов;

- Извлечение формируется в двух экземплярах.

К процессу приступают только после получения заявления от покупателя квартиры, равно как всех остальных документов.

К процессу приступают только после получения заявления от покупателя квартиры, равно как всех остальных документов.

После принятия документов, регистратор сообщит вам о примерном времени оформления права собственности. Спустя это время вам потребуется повторно прийти в административный центр, чтобы получить один экземпляр. В каждом крупном городе есть несколько таких центров, поэтому вы сможете подобрать наиболее удобный для вас вариант.

Приватизация квартиры по доверенности пошаговая инструкция (образец)

Приватизация жилой площади в частности квартиры, процесс, занимающий длительное время и отнимающий много. В связи с этим у граждан РФ появляется возможность переложить этот процесс на другое лицо, для этого необходимо оформить доверенность на приватизацию квартиры.

Определение доверенности на приватизациюДоверенность – это договор, который заключается между собственником квартиры и гражданином РФ, который является доверителем. Этот документ предоставляет право доверенному лицу собирать необходимые документы для приватизации квартиры и предоставлять их в соответствующие органы.

Этот документ предоставляет право доверенному лицу собирать необходимые документы для приватизации квартиры и предоставлять их в соответствующие органы.

Важно!!! Доверенность дает возможность переложить процесс оформления документов для приватизации на более компетентного в этом вопросе человека.

Доверенность оформляется в определенных случаях, таких как:

- Болезнь, травмы, не позволяющие движения;

- Занятость;

- Временное отсутствие;

- Несовершеннолетие собственника.

| Одноразовый договор. | Оформляется одноразово, на человека, который будет получать определенный документ или пакет документов и предоставит его в государственные органы. |

| Специальная доверенность

| Подразумевает под собой полный сбор документов для проведения процедуры приватизации. |

| Генеральная доверенность | Передает право на весь процесс от сбора всех необходимых документов до получения свидетельства. |

Важно!!! Доверенное лицо не только уполномочено собирать документы, но и совершать действия, которые необходимы для приватизации. Если будет планироваться перепланировка квартиры, доверенное лицо, так же имеет право на сбор подписей с соседей.

Читайте также статью ⇒ Приватизация квартиры по наследству.

Оформление приватизации квартиры:

Для того, что бы правильно и не противореча закону РФ оформить приватизацию, необходимо следовать в следующем порядке:

- Определиться, кто будет вести весь процесс приватизации, если право собственности имеют несколько членов семьи, то благоразумнее будет оформить доверенность на оформление на одного человека, тогда всем остальным необходимо написать отказ от оформления документов и заверить у нотариуса.

- Далее необходимо собрать пакет документов на приватизируемую квартиру и предоставить в государственные органы. Этот этап самый трудоемкий, если у собственника нет технического паспорта и кадастрового паспорта на квартиру. Технический паспорт оформляется в БТИ. К нему прилагается поэтажный план квартиры, а технический план. Кадастровый паспорт. В нем указывается площадь квартиры, высота потолков, планировка. Если в квартире имеется незаконная перепланировка, то кадастровый паспорт придется переделать, узаконив все переделки, либо вернув квартиру в ее исходное состояние. А если же технический и кадастровый паспорт уже имеется, его необходимо просто приложить к общему пакету документов.

- Получение выписки из ЕГРП, для получения этой выписки необходимо подать пакет документов на квартиру в Росреестр.

- Заключение договора о приватизации. Оформляется в МФЦ, для этого необходимо явится всем участникам и их доверенным лицам, иметь при себе полный пакет документов на приватизируемую квартиру и квитанцию об оплате государственной пошлины.

Важно!!! Результатом успешной подачи документов станет договор на приватизацию, с которым следует далее обращаться в Росреестр

С момента заключения договора о приватизации, все участники становятся собственниками квартиры. Через 14 дней заявителям будут выданы на руки выписки из ЕГРП, подтверждающие факт регистрации прав собственности на квартиру. Теперь каждый будет иметь на руках полный пакет документов для того, чтобы распорядиться своей частью квартиры (продать, подарить, завещать, обменять и т.д.).

Содержание доверенности на приватизацию квартирыПо законодательству РФ доверенность на квартиру не имеет строго бланка и оформляется в свободной форме, но для юридической силы в доверенности должны быть указаны определенные пункты, такие как:

- Данные лиц, которые заключают договор, а именно паспортные данные и сведение о месте регистрации;

- Список передаваемых прав. Важно указать, в какие органы уполномочен обращаться доверитель;

- Дата составления документа;

- Срок действия доверенности;

- Обязательно в доверенности должна быть расписка доверителя, что он уведомлен о последствиях переданных ему полномочий.

Важно!!! Список передаваемых прав доверенному лицу необходимо оформлять более точно с указание всех прав и органов, в которые будет обращаться доверенное лицо.

Доверенность оформляется у нотариуса, поэтому так же необходимо указать данные нотариуса, который заверил доверенность на приватизацию. Документ должен оформляться на специальной бумаге, которая имеется в каждой нотариальной фирме, затем доверенность регистрирую в реестре, и доверитель платит за оказанную услугу.

Для того, что оформить доверенность на приватизацию квартиру о нотариуса, необходимо предоставить определенный пакет документов:

- паспорта лиц, которые заключают договор.

- документы на приватизируемую квартиру: справка БТИ, устанавливающая право на жилую площадь; договор на покупку недвижимости или договор обмена, дарения либо наследования.

- данные о перепланировке жилплощади или отсутствии таковой.

- справка о количестве людей, прописанных в квартире.

- справки с коммунальных служб об отсутствии задолженности.

Читайте также статью ⇒ Бесплатная приватизация квартиры.

Образец написания доверенности на приватизацию квартиры| Доверенность 15.03.2018г. Г. Москва Я, гражданин РФ, Иванов Сергей Михайлович 12.05.1986г. рождения, паспорт 0312 256589, место регистрации г. Москва, ул. Ленина 85, кв 12. Уполномочиваю гражданина РФ Кирова Николая Ивановича 23.06.1974г. рождения, паспорт 4512 658974, проживающую по адресу г. Москва ул. Чайковского 150, кв.69 -представлять во всех государственных учреждениях и других организациях мои интересы по вопросу приватизации квартиры, которая находится по адресу г. Москва ул. Ленина 85 кв.12. -подавать заявления и собирать необходимые справки для оформления приватизации -расписываться и заключать договора для приватизации квартиры от моего имени. Доверенность выдана на период 6 месяцев без права передачи. Доверенность заверена нотариусом Свиридовой Н.П. _________________ |

Вопрос №1. Определение доверенности на приватизацию квартиры.

Ответ: Доверенность – это договор, который заключается между собственником квартиры и гражданином РФ, который является доверителем. Этот документ предоставляет право доверенному лицу собирать необходимые документы для приватизации квартиры и предоставлять их в соответствующие органы.

Вопрос №2 Основные действия при приватизации

Ответ: Для того, что бы правильно и не противореча закону РФ оформить приватизацию, необходимо следовать в следующем порядке:

- Определиться, кто будет вести весь процесс приватизации, если право собственности имеют несколько членов семьи, то благоразумнее будет оформить доверенность на оформление на одного человека, тогда всем остальным необходимо написать отказ от оформления документов и заверить у нотариуса.

- Далее необходимо собрать пакет документов на приватизируемую квартиру и предоставить в государственные органы.

- Подписание в государственных органах договора о передачи собственности

- Оплата государственной пошлины

- Регистрация договора в Рос реестре

- Получение права собственности

Покупка квартиры в новостройке — пошаговая инструкция

Покупаете свою первую квартиру в новостройке? Пошаговая инструкция от портала KVARTIRAzaMKAD.ru поможет вам сделать правильный выбор и не допустить ошибок.

Шаг нулевой

Об этом не трубят на всех углах. Но важно понимать: покупка новостройки – это вовсе не покупка квартиры. Почему? Да просто потому, что этой квартиры еще не существует. Покупка новостройки (в том случае, если дом еще не введен в эксплуатацию) – это и не купля-продажа вовсе, а инвестирование. А инвестирование – всегда рисковый процесс. И понять это лучше до того, как вы решились на покупку новостройки.

А инвестирование – всегда рисковый процесс. И понять это лучше до того, как вы решились на покупку новостройки.

Для удобства мы собрали некоторые юридические отличия покупки новостройки от покупки квартиры на вторичном рынке.

Юридические отличия квартир на первичном и вторичном рынке

Кстати, хотя новостройки по договорам участия в долевом строительстве реализуют более 10 лет, правовые детали процесса до сих пор вызывают вопросы покупателей.

Александр Красавин, Первый заместитель Председателя правления корпорации «Баркли» рассказывает, что самым частым заблуждением, с которым им приходится сталкиваться, это то, что покупатель новостройки считает, что становится ее собственником в момент заключения ДДУ.

«Хотя мы всегда объясняем клиентам, что при заключении ДДУ возникает право требования к Застройщику по передаче квартиры после окончания строительства. Уже после окончания строительства, многоквартирный дом вводится застройщиком в эксплуатацию и получается разрешение на ввод. После ввода в эксплуатацию застройщик подписывает с клиентом «Передаточный акт о передаче готовой квартиры». И уже на основании ДДУ и передаточного акта в Росреестре оформляется право собственности клиента на квартиру».

После ввода в эксплуатацию застройщик подписывает с клиентом «Передаточный акт о передаче готовой квартиры». И уже на основании ДДУ и передаточного акта в Росреестре оформляется право собственности клиента на квартиру».

Кстати, по словам г-на Красавина, у клиентов часто возникают вопросы и касаемо самого слово «дольщик». Некоторые ассоциируют его не с участником долевого строительства, а с лицом, которое имеет право на долю в строящемся доме. То есть, они полагают, что приобретают не квартиру, а долю в доме. Ну, а теперь после затянувшегося вступления – наша пошаговая инструкция покупки квартиры в новостройке

Шаг первый – поиск новостройки

Стратегия поиска подходящей новостройки может быть разной, в зависимости от ваших целей. Если вы ищите объект для инвестирования (с последующей продажей), то вам важно приобрести новостройку на самом раннем этапе строительства, чтобы ей было куда расти в цене, и чтобы у вас было время продать купленную новостройку еще до этапа оформления права собственности.

Правда, сейчас таких сделок становится все меньше и меньше. С одной стороны, существует некоторая настороженность – люди бояться незавершенных проектов на начальных стадиях. С другой стороны, сами застройщики откладывают старт продаж, чтобы реализовывать квартиры по максимально высокой цене. Как действовать тем, кто хочет «поймать» новостройку на старте продаж? Постоянный мониторинг предложений отнимает много времени и сил. Но можно обратить внимание на строящиеся жилые комплексы: в них постоянно открываются продажи в новых очередях. Можно даже оставить заявку, чтобы вас об этом оповестили.

Инвестирование с целью сдачи в аренду. Традиционно считалось, что сдача недвижимости в аренду в столичном регионе – бизнес неприбыльный. Положить деньги, равные стоимости квартиры, в банк и — можно получать гораздо больший доход.

Да, бизнес неприбыльный, но – надежный. К тому же, сегодня, даже в условиях «проседания» рынка аренды, рентабельность его в Подмосковье возрастает (из-за снижения цен собственно на квартиры). Как выбирать новостройку для последующей сдачи в аренду? Прежде всего, советуем отказаться от однокомнатных квартир и студий.

Как выбирать новостройку для последующей сдачи в аренду? Прежде всего, советуем отказаться от однокомнатных квартир и студий.

Сегодня многим аренда отдельной квартиры не по карману. Квартиру предпочитают снимать с партнерами. А для этого нужно хотя бы две комнаты. Кстати, по данным портала «Мир Квартир» стоимость аренды двух- и трехкомнатных квартир в Московской области выросла (+3.2% и +4.8% соответственно), тогда как однокомнатные квартиры практически «стоят» (+0.4%).

Далее, выбирайте объект точечной застройки: в большом жилом комплексе вам надо будет конкурировать за потенциального арендатора с другими инвесторами.

И лучше выбирать новостройку с отделкой. В итоге, получится дешевле и быстрее.

Изменение целей покупки новостройки, данные Est-a-Tet

Покупка квартиры «для себя». Здесь возможны варианты. Очень часто квартиру ищут в определенной локации (близко к родителям, работе, даче). В этом случае посмотреть и сравнить несколько предложений не составляет труда. Но также часто бывает, что место не имеет решающего значения при покупке новостройки. Тогда мы советуем сначала подумать не о квартире, а о застройщике. Надежном, обеспечивающим высокое качество строительства и комфортную жилую среду.

Но также часто бывает, что место не имеет решающего значения при покупке новостройки. Тогда мы советуем сначала подумать не о квартире, а о застройщике. Надежном, обеспечивающим высокое качество строительства и комфортную жилую среду.

Кстати, после того, как «теоретический» выбор сделан – посмотрите на реальную стройплощадку. Сравнив несколько новостроек, вы поймете, на что надо обращать внимание. Насколько интенсивно ведутся работы, как организован показ, как встречают потенциальных клиентов. Кстати, не забудьте поинтересоваться и различными сопутствующими платежами, которые у некоторых застройщиков, в сумме, могут приближаться к ста тысячам. После этого – делайте свои выводы.

Шаг второй – выбор квартиры

Вопросы вызывает все – какую квартиру выбрать по оснащению (иногда это можно сделать в рамках одного проекта). И вообще – какую квартиру выбрать (в доме, которого еще нет, сориентироваться не всегда просто).

Итак, квартиры бывают с открытой (свободной) и с закрытой планировкой. Последние предлагаются в вариантах «с отделкой» и «без отделки». Так же сейчас набирает обороты новый тренд – квартиры частичной меблировкой.

Последние предлагаются в вариантах «с отделкой» и «без отделки». Так же сейчас набирает обороты новый тренд – квартиры частичной меблировкой.

Квартиры с открытой планировкой были популярны в первом десятилетии нулевых. Когда возможность самому планировать внутреннее пространство была большим преимуществом. Сегодня все больше покупателей склонны к готовым решением, как в планировке, так в отделке и дизайне. Кроме того, купив новостройку с отделкой (а уж тем более – с кухней), вы сможете переехать сразу после получения ключей (ремонт своими силами растягивается на 3-6 месяцев).

Понятно, что цена отделки и мебели заложена в цену квадратного метра. Это может быть выгодно по следующим причинам. Первое, позволяет избежать труднопрогнозируемых расходов в будущем. Второе, включить эти расходы в ипотечные платежи (для тех, кто покупает новостройку с привлечение ипотечного кредита).

Хотя, например, девелоперы, предлагающие квартиры с открытой планировкой, имеют свои аргументы. Роман Строилов, начальник управления продаж TEKTA GROUP говорит: «Широко распространено мнение, что квартира со свободной планировкой потребует больших затрат на ремонт, так как придётся самостоятельно возводить стены и перегородки. Однако не стоит забывать, что приобретая квартиру с закрытой планировкой, клиент всё равно платит за внутренние стены, их стоимость входит в общую стоимость квартиры. Особенно невыгодна такая покупка людям, желающим создать в доме авторский интерьер в полном соответствии со своими индивидуальными предпочтениями, для чего и потребуется перепланировка помещений. Сначала придётся заплатить за уже имеющиеся стены, потом за их снос, а потом за новое возведение».

Роман Строилов, начальник управления продаж TEKTA GROUP говорит: «Широко распространено мнение, что квартира со свободной планировкой потребует больших затрат на ремонт, так как придётся самостоятельно возводить стены и перегородки. Однако не стоит забывать, что приобретая квартиру с закрытой планировкой, клиент всё равно платит за внутренние стены, их стоимость входит в общую стоимость квартиры. Особенно невыгодна такая покупка людям, желающим создать в доме авторский интерьер в полном соответствии со своими индивидуальными предпочтениями, для чего и потребуется перепланировка помещений. Сначала придётся заплатить за уже имеющиеся стены, потом за их снос, а потом за новое возведение».

Что касается выбора квартиры в доме, то главных факторов «всего» два – стороны света и этаж. Лучше избегать квартир с окнами на север, постараться, чтобы в квартире окна не выходили только на юг. А вот с этажами – все не так просто. Есть аксиома, что чем выше этаж, тем красивее вид открывается. Но это – не всегда так. Иногда с верхнего этажа видно кладбище, промзона или свалка, которые незаметны с нижних этажей. Плюсы и минусы разных этажей собраны в таблицу.

Иногда с верхнего этажа видно кладбище, промзона или свалка, которые незаметны с нижних этажей. Плюсы и минусы разных этажей собраны в таблицу.

Плюсы и минусы квартир на различных этажах в современных ЖК

Источник: «Метриум Групп»

Руководитель департамента новостроек компании «НДВ-Недвижимость» Татьяна Подкидышева говорит, что до сих пор существует миф о том, что последний этаж дешевле. Это вовсе не так: предложения «на высоте» отличает преимущество в виде отличных видовых характеристик, а минусы, характерные для ряда предложений в старом в фонде, не относятся к новостройкам. Еще один миф, что в квартирах, расположенных рядом с лифтом, более шумно, а торцевые варианты хуже остальных.

А Александр Красавин, Первый заместитель Председателя правления БАРКЛИ, говорит, что при выборе квартиры люди путают апартаменты с квартирами-студиями. Но если раньше покупатели считали, что студия – это квартира, которая состоит из одной, большой просторной комнаты с высокими потолками, то теперь считают апартаментами все, где отсутствуют межкомнатные перегородки. Клиенты, напуганные историями с апартаментами, считают, что не смогут потом прописаться, устроить детей в сад или школу, если приобретут в собственность так называемые евро-однушки.

Клиенты, напуганные историями с апартаментами, считают, что не смогут потом прописаться, устроить детей в сад или школу, если приобретут в собственность так называемые евро-однушки.

Шаг третий – сбор необходимой суммы

Впрочем, выделять поиск финансирования покупки квартиры в новостройке именно в «третий шаг», не совсем корректно. Этот вопрос, которым озадачиваются практически на всех этапах. Просто именно сейчас самое время сверить свои желания и возможности.

Иногда бывает, что именно возможность получить выгодную ипотеку, например, без первоначального взноса или с удобной схемой рассрочки заставляют остановить выбор на квартире в той или иной новостройке. Кстати, рассрочка пригодится тем, кто продает имеющуюся квартиру, чтобы купить квартиру в новостройке.

Татьяна Подкидышева рассказывает, что до сих пор встречаются клиенты, которые уверены, что с процентами бывает только ипотека. А рассрочка – всегда без процентов. На самом деле, рассрочка отличается от ипотеки не наличием процентов, а тем, кто является кредитором – банк или застройщик.

Немало заблуждений связано и с самой ипотекой. Роман Строилов уверяет, что сегодня не все покупатели квартир понимают разницу между правом собственности и залогом, ошибочно полагая, что, если брать квартиру в ипотеку, то она будет принадлежать банку до тех пор, пока заёмщик полностью не выплатит кредит. На самом деле весь кредитный период квартира находится у банка не в собственности, а в залоге.

Залог недвижимости не является прямым способом получения прав собственности, а только лишь средством, удостоверяющим основные требования кредитора по стоимости заложенного объекта. Банк не имеет прав на владение и пользование имуществом. Заложенное имущество находится в пользовании должника на весь срок кредитования.

Шаг четвертый – заключение договора

Существует всего два документа, которые максимально защищают права покупателя квартиры в новостройке. Это Договор долевого участия (ДДУ), который заключается, если вы приобретаете квартиру непосредственно у застройщика (или через аккредитованное агентство недвижимости) и Договор переуступки прав требования, который заключается, если вы покупаете новостройку у частного лица, инвестировавшего на более раннем этапе строительства или у соинвестора застройщика (например, владельца земли, который получает плату за нее в «натуральном виде», квартирами).

Все остальные виды договоров – например, предварительный договор долевого участия, предварительный договор купли-продажи – незаконны. Впрочем, 12 мая 2016 г. вступил в силу Закон №139-ФЗ, предусматривающий уголовную ответственность застройщика за привлечение средств в обход долевого участия.

Правда, все это справедливо только для покупки квартиры. При приобретении апартаментов с вами могут заключить и предварительный договор купли-продажи. Разумеется, такая покупка оказывается менее защищенной.

Но даже, сам факт заключения ДДУ – это не повод терять бдительность. Обратите внимание на следующие моменты. Каковы сроки сдачи дома (насколько отличается написанное в договоре от того, что вам обещали устно), какие штрафы полагаются за несвоевременную сдачу дома.

Какая площадь квартиры зафиксирована в ДДУ и в сколько вы должны доплачивать, если по факту площадь окажется больше или сколько застройщик должен возвращать, если площадь окажется меньше. Возможно, предусмотрены естественные погрешности, которые вам не будут компенсировать.

Каковы условия приемки квартиры. Нет ли штрафов за то, что вы не явитесь на получение ключей в срок.

Так же обратите внимание на условия расторжения ДДУ.

О том, как проверять и на что обращать внимание в документах застройщика, читайте здесь.

Шаг пятый – оплата

Согласно Закону №214-ФЗ оплата по договору долевого участия возможна только после регистрации его в Россреестре. Чтобы соблюсти закон и не оказаться перед необходимостью расторгать договор из-за его неоплаты, большинство застройщиков сейчас практикует оплату через аккредитив.

То есть такой счет в банке, на котором переведенный вами деньги будут лежать до тех пор, пока получатель денежных средств. Вы переводите на этот счет деньги после подписания ДДУ, а застройщик получает их после регистрации ДДУ в Росреестре.

На этом наша пошаговая инструкция заканчивается покупки новостройки заканчивается. О том, как принимать квартиру в новостройке и оформлять ее в собственность – читайте в других статьях.

Зарегистрировать бизнес | Казначей и налоговый инспектор

Перед тем, как вы начнете Перед тем, как подавать заявление, подготовьте следующую информацию:- Юридическая структура вашего бизнеса

- Федеральный идентификационный номер налогоплательщика (FEIN, SSN или TIN)

- Действительный адрес электронной почты, по которому вы можете получить доступ.

- Расчетные валовые поступления в Сан-Франциско за текущий календарный год и валовые поступления в Сан-Франциско за предыдущие календарные годы (если применимо)

- Расчетные расходы на заработную плату в Сан-Франциско за текущий календарный год и Сан-Франциско Франциско Расходы на заработную плату за предыдущие календарные годы (если применимо)

- Адрес каждого места в Сан-Франциско, где вы ведете бизнес

- Бизнес-счет Номер существующего бизнеса, если вы покупаете или меняете структуру существующего бизнеса

- Платеж информация (кредитная карта, дебетовая карта или контрольная информация)

После отправки приложения, вы получите электронное письмо от DocuSign на адрес электронной почты, который вы укажете на странице бизнес-идентификации.

Если вы не подписываете приложение DocuSign в течение 15 дней, оно будет удалено, и вам нужно будет заполнить новое приложение для регистрации вашего бизнеса.

После того, как вы заполнили DocuSign, вам по электронной почте будет отправлена подписанная версия приложения для ваших записей в формате PDF.

Тип организацииТип организации — Описывает способ создания данной бизнес-единицы. Для получения дополнительной информации о перечисленных типах организаций посетите http: // businessportal.sfgov.org/ или обсудите это со своим налоговым специалистом.

Является ли этот бизнес некоммерческим? — Если это некоммерческий бизнес, ответьте «Да». В противном случае ответьте №

Идентификационный номер компании Название компании — Имя (имена), которые эта организация использует для ведения бизнеса в Сан-Франциско. Для индивидуальных предпринимателей и полных товариществ, не зарегистрированных Государственным секретарем, это будет имя индивидуальных владельцев. Для других организаций укажите название организации, зарегистрированное госсекретарем Калифорнии.

Для других организаций укажите название организации, зарегистрированное госсекретарем Калифорнии.

Идентификационный номер налогоплательщика — Идентификационный номер налогоплательщика (ИНН) — это идентификационный номер, используемый Налоговой службой (IRS) при администрировании налогового законодательства:

- Номер социального страхования (SSN) — для индивидуальных собственникам бизнес-идентификационный номер может совпадать с номером социального страхования (SSN) или ИНН, если применимо.

- Федеральный идентификационный номер (FEIN, также известный как EIN) — FEIN требуется для всех партнерств, корпораций и LLC (однопользовательские LLC без FEIN могут использовать SSN).Этот номер можно получить в налоговой службе.

- Индивидуальный идентификационный номер налогоплательщика (ITIN) — ITIN — это номер для налоговой обработки, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить SSN.

Дата начала в Сан-Франциско — Дата начала хозяйственной деятельности организации в Сан-Франциско. Даты начала в будущем не разрешены.

Номер телефона и рабочий адрес электронной почты — Введите номер телефона и рабочий адрес электронной почты.Заполненная заявка на регистрацию бизнеса будет отправлена на этот адрес электронной почты для цифровой подписи через DocuSign.

Вы создаете бизнес в качестве продавца (городской участник торгов / поставщик) или участвуете в процессах закупок с городом и округом Сан-Франциско? Выбор «да» позволяет настроить бизнес для получения платежей от города и округа Сан-Франциско в качестве поставщика или получателя гранта. Дополнительную информацию о том, как получить право на ведение бизнеса с городскими властями, можно найти по адресу: Стать поставщиком

Идентификатор корреспонденции — Если вы получили письмо из офиса казначея и налогового инспектора с указанием зарегистрироваться, введите корреспонденцию ID из правого верхнего угла письма.

Деловой почтовый адресПочтовый адрес — Деловой почтовый адрес является ЕДИНСТВЕННЫМ адресом, на который этот офис будет отправлять документы и корреспонденцию, включая личный идентификационный номер (ПИН) для подачи и уплаты налогов, бизнес-лицензий, уведомлений о продлении регистрация вашего бизнеса и возврат средств. Допускается любой действующий почтовый адрес (включая почтовый ящик). У компании может быть только один почтовый адрес. Этот адрес не обязательно должен находиться в Сан-Франциско.

Наш офис проверяет почтовые адреса по базе данных Почтовой службы США. Если мы не сможем подтвердить введенный вами почтовый адрес, мы предложим вам просмотреть и обновить введенный вами адрес. При желании вы можете продолжить, не внося дополнительных изменений в введенный вами адрес.

Смена владельцаЭто смена владельца существующего бизнеса? Если вы регистрируете бизнес, который представляет собой смену владельца для существующего бизнеса (изменение типа организации или изменение права собственности), и вам известен номер бизнес-счета (BAN) ранее зарегистрированного бизнеса, нажмите Да.В противном случае нажмите Нет.

Смена типа собственности — Если эта регистрация связана со сменой владельца существующего бизнеса, выберите тип смены владельца: изменение типа организации или изменение формы собственности.

Бизнес-счет Номер существующего бизнеса — Если вы регистрируете бизнес, который представляет собой смену владельца для существующего бизнеса, введите номер бизнес-счета (BAN) существующего бизнеса. Название компании, связанное с этим BAN, будет отображаться в поле «Предыдущее название компании.”Убедитесь, что он правильный, прежде чем продолжить. Если вы введете недействительный БАН для предыдущей компании, вы не сможете продолжить, пока не исправите или не удалите его.

Информация о владельцеСведения о владельце — Владельцы имеют право вносить изменения в бизнес-аккаунт. После того, как вы ввели или отредактировали хотя бы одного владельца, вы можете ввести дополнительных владельцев, нажав кнопку «+ Добавить владельца».

Имя владельца — Для владельцев, которые являются полными товариществами, не зарегистрированными Государственным секретарем, перечислите полные имена всех партнеров.Для всех других владельцев, которые являются юридическими лицами, укажите название юридического лица, зарегистрированное Государственным секретарем. Для траста укажите опекуна в качестве владельца. Вы также можете скопировать информацию, которую вы ввели на странице бизнес-идентификации, нажав кнопку «Копировать».

Идентификационный номер налогоплательщика (SSN, FEIN, TIN) — Все предприятия, включая некоммерческие, должны указывать идентификационный номер налогоплательщика (ИНН) хотя бы одного владельца. ИНН — это идентификационный номер, используемый налоговой службой (IRS) при администрировании налогового законодательства:

- Номер социального страхования (SSN) — для индивидуальных предпринимателей идентификационный номер предприятия может совпадать с номером социального страхования физического лица. Номер безопасности (SSN) или ИНН, если применимо.

- Федеральный идентификационный номер (FEIN, также известный как EIN) — FEIN требуется для всех партнерств, корпораций и LLC (однопользовательские LLC без FEIN могут использовать SSN). Этот номер можно получить в налоговой службе.

- Индивидуальный идентификационный номер налогоплательщика (ITIN) — ITIN — это номер для налоговой обработки, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить SSN.

Адрес владельца — Введите почтовый адрес каждого владельца.Напоминание: уведомления и сообщения из нашего офиса будут отправляться ТОЛЬКО на деловой почтовый адрес, указанный на странице бизнес-идентификации.

Информация о коммерческом должностном лице — Деловые должностные лица — это физические лица, такие как корпоративный служащий, генеральный или управляющий партнер, член правления или член регистрирующего предприятия. Должностные лица, указанные в заявке на регистрацию бизнеса, имеют право вносить изменения в бизнес-аккаунт. Эта информация не является обязательной и может оставаться пустой.

Идентификация бизнес-операцийИспользуя предоставленные категории, выберите все применимые бизнес-операции в каждом месте в Сан-Франциско, независимо от суммы валовых поступлений, которые, как ожидается, принесет бизнес-деятельность. Эта информация может быть общедоступной и использоваться для публикации информации о деловой активности в Сан-Франциско.

Для получения дополнительной информации о перечисленных кодах деловой активности (коды NAICS) перейдите по адресу: Business Activities / NAICS Codes

Примечание: в NAICS для использования в Сан-Франциско добавлены категории 4 и 6 — «Биотехнология» и «Чистые технологии». .Эта коммерческая деятельность описана в разделах 953.2 (e) (1) и 953.2 (e) (2) Кодекса коммерческого и налогового законодательства Сан-Франциско, соответственно.

Если вы занимаетесь какой-либо коммерческой деятельностью, не указанной в списке, установите флажок рядом со строкой 20 и опишите деятельность или действия в отведенном для этого месте.

Все ли ваши деловые операции полностью находятся в Сан-Франциско? Если вся ваша коммерческая деятельность осуществляется исключительно в Сан-Франциско, ответьте «Да». Если нет, ответьте Нет.

Деловая информацияВы должны ответить на все вопросы на этой странице, чтобы перейти к следующей странице.

Каково среднее количество сотрудников в неделю, в том числе за пределами Сан-Франциско? Введите среднее количество сотрудников в неделю, включая тех, кто работает за пределами Сан-Франциско для этого бизнеса.

Каковы предполагаемые расходы на заработную плату в Сан-Франциско в текущем календарном году? Введите предполагаемую сумму расходов на заработную плату в Сан-Франциско, ожидаемую в текущем календарном году.

Какова примерная валовая выручка Сан-Франциско за текущий календарный год? Введите предполагаемую сумму валовых поступлений Сан-Франциско, ожидаемую в текущем календарном году. Как правило, «валовая выручка» включает общие суммы, полученные или начисленные лицом из любого источника, включая, помимо прочего, суммы, полученные от продаж, услуг, сделок с недвижимостью, процентов, арендной платы, роялти, дивидендов, лицензионных сборов. , прочие сборы, комиссии и распределенные суммы от других хозяйствующих субъектов.

Имеет ли эта компания облагаемую налогом Личную собственность в Сан-Франциско? Деловая личная собственность включает в себя такие предметы, как машины, оборудование, приспособления и улучшения арендованного имущества, используемые или используемые в связи с торговлей или бизнесом. Владельцы коммерческой недвижимости должны ежегодно подавать заявление о собственности в Отдел личной собственности предприятий (BPP) Офиса оценщика-регистратора с подробным описанием стоимости приобретения всех расходных материалов, оборудования, приспособлений и улучшений, имеющихся в каждом месте в городе и округе. Сан-Франциско.

Получает ли этот бизнес доход от аренды четырех или более жилых единиц в одном здании? Арендодатель жилой недвижимости (арендодатель) должен подать отдельное заявление о регистрации бизнеса для каждого здания с четырьмя или более квартирами для сдачи в аренду. Здания, отвечающие этим критериям, могут не входить в одно приложение в качестве разных местоположений и не могут быть включены в одно приложение в качестве различных бизнес-операций, будь то в этом или других местах.

Облагается ли этот бизнес налогом на каннабис? Налог на бизнес, связанный с каннабисом, был одобрен избирателями в Сан-Франциско 6 ноября 2018 года и вступает в силу 1 января 2022 года. В дополнение к существующему налогу на валовую выручку, налог на бизнес каннабиса налагает налог на валовой доход в размере от 1% до 5% на валовая выручка от коммерческой деятельности, связанной с каннабисом, относящаяся к городу.

Освобожден ли этот бизнес от уплаты регистрационного сбора? Любая организация или лицо, документально подтверждающие следующее, не обязаны платить регистрационный сбор:

- Любая организация, имеющая официально признанное освобождение от подоходного налога в соответствии с Разделом 501 (c), 501 (d) или 401 (a) Налоговый кодекс 1986 года с поправками,

- В соответствии с разделами 502, 503, 504 и 508 Налогового кодекса 1986 года с поправками;

- Лицо, получающее доход от аренды в связи с деятельностью кооперативной жилищной корпорации, как это определено в разделе 216 (b) Налогового кодекса 1986 года с поправками; одно жилое строение, состоящее менее чем из четырех единиц; или один жилой кондоминиум.

Лицо освобождается от уплаты регистрационного сбора, требуемого настоящим Разделом, если и в той степени, и только до тех пор, пока федеральный закон или закон штата запрещает взимать регистрационный сбор с такого лица. Если вы установите этот флажок, вам необходимо будет загрузить подтверждение статуса освобождения от уплаты налогов для проверки в нашем офисе.

Налоги и сборы на владениеВыберите да или нет для каждого перечисленного типа налога. Для получения дополнительной информации о типе налога нажмите «подробнее».Обратите внимание, что если вы указали, что этот бизнес представляет собой смену владельца для ранее зарегистрированного бизнеса, ответы ниже по умолчанию отражают ответы для предыдущего бизнеса. Пожалуйста, просмотрите и подтвердите, прежде чем продолжить.

Подробная информация о местонахожденииКаждое название местонахождения, вымышленное название компании («FBN») или имя DBA («Doing Business As») следует указывать отдельно.

Чтобы скопировать информацию, введенную на странице бизнес-идентификации, нажмите кнопку «Копировать со страницы бизнес-идентификации».

После того, как вы ввели хотя бы одно местоположение, вы можете ввести дополнительные местоположения, нажав кнопку «+ Добавить местоположение».

Название местонахождения, торговое наименование или DBA — Каждое название места, вымышленное название компании («FBN») или имя DBA («Doing Business As») следует указывать отдельно. Если название места совпадает с названием вашей компании, укажите название вашей компании в этой строке. После регистрации в Управлении казначея и сборщика налогов все предприятия с одним или несколькими офисами в Сан-Франциско и использующими FBN должны зарегистрировать свое имя у клерка округа .

Дата начала местоположения в Сан-Франциско — Дата, когда регистрант начал свою коммерческую деятельность в Сан-Франциско в этом месте. Даты начала в будущем не разрешены. Эта дата должна приходиться на дату начала бизнеса, указанную на странице бизнес-идентификации, или позже.

Это коммерческое помещение на первом этаже? Если это коммерческое помещение на первом этаже, выберите Да. Если нет, выберите No.

Идентификационный номер предыдущего местоположения (LIN) — Если вы регистрируете бизнес, который представляет собой смену владельца или изменение типа организации для уже существующего зарегистрированного бизнеса, выберите предыдущее местоположение компании из выпадающего списка. вниз.Это не обязательное поле.

Адрес местонахожденияВведите адрес местонахождения предприятия. Чтобы скопировать информацию, введенную на странице бизнес-идентификации, нажмите кнопку «Копировать со страницы бизнес-идентификации».

Местоположение Налоги и сборыВыберите все применимые типы налогов / сборов для конкретного местоположения. Невозможность выбрать применимый вид налога или сбора может повлечь за собой штрафы и пени. Некоторые виды налогов, такие как налоги третьих лиц для операторов временного размещения, операторов парковок и поставщиков коммунальных услуг, имеют дополнительные требования.Для получения дополнительной информации об этих требованиях посетите в разделе «Налоги и сборы» нашего веб-сайта.

Примечание. Если вы указали, что это местоположение является сменой владельца для ранее зарегистрированного местоположения, ответы ниже по умолчанию отражают ответы для предыдущего местоположения. Пожалуйста, просмотрите и подтвердите, прежде чем продолжить.

Примечание. Хозяин краткосрочной аренды жилья («хозяин») — это лицо, которое получает арендную плату в обмен на предоставление краткосрочного (менее 30 дней) жилья в жилой структуре.Некоторые хозяева получают оплату аренды через веб-сайт компании, а другие получают оплату напрямую от гостя. Если вы выберете «да», вам будет предложено ответить на некоторые дополнительные вопросы, связанные с этим действием.

Просмотреть и отправитьПосле того, как вы добавили все офисы, нажмите «Просмотреть заявку», чтобы просмотреть заявку. Если вам нужно внести изменения, нажмите кнопку «Изменить» в разделе, который нужно изменить, внесите необходимые изменения и продолжайте работу с формой, пока не вернетесь на страницу «Просмотр и отправка».

На этой странице просмотрите и подтвердите введенную информацию, а затем нажмите «Отправить для электронной подписи» внизу страницы.

После того, как вы нажмете «Отправить на электронную подпись», вы не сможете вносить какие-либо дополнительные изменения.

После отправки вы получите электронное письмо от DocuSign на рабочий адрес электронной почты, указанный на странице бизнес-идентификации. Ваша электронная подпись — это окончательное разрешение, необходимое для создания нового налогового счета.

После подачи заявкиВаша электронная подпись — это окончательное разрешение, необходимое для создания нового налогового счета. Вы получите электронное письмо от DocuSign на рабочий адрес электронной почты, указанный на странице бизнес-идентификации. После того, как вы заполните DocuSign, вам по электронной почте будет отправлена подписанная версия приложения в формате PDF для ваших записей.

ПРИМЕЧАНИЕ. Если вы не подпишете DocuSign в течение 15 дней, приложение будет удалено, и вам нужно будет заполнить новую форму, если вы захотите открыть свой бизнес.

Если у вас есть вопросы или вам нужна дополнительная помощь, вы можете задать свой вопрос в электронном виде.

После того, как вы подпишете заявку и отправите ее через DocuSign, вы будете перенаправлены на страницу подтверждения, где перечислены следующие шаги для открытия вашего бизнеса, которые могут включать оплату регистрационного сбора. В некоторых случаях наш офис рассматривает новые бизнес-приложения, прежде чем вы сможете оплатить регистрационный сбор. Если это относится к вашему бизнесу, вы будете проинформированы об этом на странице подтверждения. Помимо страницы подтверждения, вы также получите электронное письмо на адрес электронной почты, который вы указали на странице бизнес-идентификации, в котором будут перечислены следующие шаги, в том числе способ оплаты.

Приблизительно через 5–10 рабочих дней после уплаты всех необходимых налогов и сборов на деловой почтовый адрес, указанный на странице бизнес-идентификации, будет отправлен деловой сертификат и дополнительная информация.

Регистрация личного имущества Если ваш автомобиль никогда не был зарегистрирован в городе Александрия, вы должны зарегистрировать его в течение 30 дней после въезда в город.Обратите внимание, что если требуется разрешение на парковку в жилом районе, его необходимо немедленно получить в мэрии. (т.е. нет 30-дневного льготного периода). Для регистрации заполните и отправьте эту форму. Мы свяжемся с вами, если у нас возникнут дополнительные вопросы. В противном случае мы вышлем вам счет по налогу на личную собственность (налог на автомобиль) по почте. Если вы арендуете автомобиль, счет будет отправлен зарегистрированному владельцу, которым обычно является лизинговая компания. Вы также должны уведомить городские власти в течение 30 дней. , если вы выбрасываете транспортное средство, меняете свой адрес или меняете место, в котором транспортное средство обычно находится в гараже, поскольку это может повлиять на юрисдикцию, ответственную за сбор налогов и управление парковкой для жилых помещений. разрешения.(Руководство по налогу на недвижимое имущество, Руководство по налогам для новых городских жителей)

| ||||||||

Idaho Business Registration (IBR) Information

Информация о регистрации бизнеса в Айдахо (IBR)

tax.idaho.gov/ibr

Айдахо требует, чтобы предприятия регистрировались для получения определенных разрешений. К ним относятся разрешения на продажу / использование, удержание подоходного налога, разрешения округа Бойсе, а также разрешения на поездки и собрания.

После регистрации вы должны регулярно подавать и пересылать налоги или фонды. Узнайте больше обо всех налогах, с которыми мы работаем.

подсказок

Новые предприятия

Подать заявку:Зайдите в онлайн-приложение Idaho Business Registration (IBR), чтобы запросить разрешение на ведение бизнеса. (Если у вас возникли проблемы с онлайн-заявкой, вы можете распечатать и заполнить этот PDF-файл и отправить его нам по адресу, указанному в верхней части бумажной формы.) | Изменения в существующих предприятияхЕсли вы покупаете бизнесПокупка бизнеса без подтверждения того, что компания своевременно уплачивает налоги, увеличивает риск неожиданного налогового обязательства.Запросите письмо об освобождении от ответственности преемников, чтобы проверить, есть ли у компании задолженность по налогу на продажи / использование, по которой вы могли бы нести ответственность. Как новый владелец, вы также должны подать заявление на получение новых налоговых разрешений Айдахо для бизнеса (например, продажи, удержания, сигареты, вино). Предыдущий владелец несет ответственность за аннулирование налоговых разрешений, полученных в то время, когда он является владельцем бизнеса (см. Правило Айдахо по налогу на продажи и использование 70.04). Запросить определенные изменения онлайнВы можете использовать форму самообслуживания бизнес-налогоплательщиков при уплате налогов.idaho.gov/ss до:

Вам нужно будет заполнить дополнительный IBR, если:

Используйте этот мастер справки для бизнеса Idaho Biz, чтобы получить контрольный список дополнительных разрешений, которые могут потребоваться для регистрации. |

Последнее обновление страницы: 29 июня 2021 г. Последняя полная проверка страницы: 11 июля 2018 г.

Эта информация предназначена только для общего ознакомления. Налоговые законы сложны и регулярно меняются. Мы не можем охватить все обстоятельства в наших руководствах. Это руководство может не относиться к вашей ситуации. Пожалуйста, связывайтесь с нами по любым вопросам. Мы работаем, чтобы предоставлять актуальную и точную информацию. Но в некоторой информации могут быть технические неточности или опечатки. Если есть противоречие между действующим налоговым законодательством и этой информацией, действующее налоговое законодательство будет иметь преимущественную силу.Документы, необходимые для регистрации лодки

Требования к регистрации и титулу судов

Специальное уведомление для владельцев лодокНачиная с 1 января 2016 года, Коннектикут начал выдавать права на лодки и другие суда, начиная с модельного года 2017. Это будет применяться к каждому последующему модельному году. Чтобы ознакомиться со списком судов, освобожденных от требований о праве собственности, загрузите этот документ.

Продление регистрации лодокСм. Инструкции по продлению регистрации лодки.

Перед регистрацией лодки прочтите уведомление DMV для всех судовладельцев. Прочтите уведомление здесь .

Заменить регистрациюСм. Инструкции по замене регистрации лодки.

Регистрация новых лодокФедеральный закон требует наличия бортового номера на всех судах, произведенных в 1973 году или позже. В заявлении должен быть указан бортовой номер. Если у судна есть номер «CT» (предыдущий номер Коннектикута), этот номер остается с судном и должен быть введен в заявку.

Если судно имеет зарегистрированный в США номер или иностранный номер, то это судно не имеет права на получение титула CT. Вы получите регистрацию судна CT с вашими задокументированными номерами.

Судами, имеющими право на получение титула, являются суда с модельным годом 2017 и новее или суда, которые ранее были зарегистрированы в США или за рубежом. Документация береговой охраны требуется, чтобы показать, что судно было и больше не зарегистрировано.

Запишитесь на прием в офис DMV и предоставьте следующие документы:

А .Заявление о регистрации судна и свидетельство о номере или декаль (форма B-148)

B. MCO / Название за пределами штата / или ранее задокументированные документы от береговой охраны США или иностранного юридического лица.

C. Если государство, в котором судно в настоящее время зарегистрировано, и ваше судно модели 2017 года или новее, у вас должны быть следующие документы:

1. Текущая внегосударственная регистрация

2. Распечатайте заявление этого штата о том, что они не предоставляют права собственности на суда.

D. Счет продажи / 1 квартал (Загрузите и заполните форму Счета DMV, либо потребуется следующая информация):

1. Описание судна

2. Предыдущий номер и состояние

3. Название и адрес продавца

4. Название и адрес покупателя

5. Дата продажи

6. Оплаченная сумма

Если продавец , а не последний зарегистрированный владелец, каждая дополнительная передача права собственности и / или купчая (форма Q1V) должны подаваться для каждой передачи права собственности обратно последнему зарегистрированному владельцу.Эта форма доступна только в офисе DMV.

- Подпись продавца на форме B-148 необязательна, если продавец подписал купчую.

- Письмо с объяснением, если лодка никогда не была зарегистрирована, а также заполненный Аффидевит о праве собственности (форма B-203).

E. Доказательство уплаты налога с продаж и налога на использование или освобождения от налога. (налог с продаж / использования в Коннектикуте составляет 6,35%)

Изменение продаж Налог: С судов и трейлеров, используемых для перевозки судов, купленных 1 июля 2018 г. или позднее, будет взиматься ставка налога с продаж в размере 2.99 процентов. С судов и прицепов, используемых для перевозки судов с датой покупки до 1 июля 2018 года, будет взиматься текущая ставка налога с продаж в размере 6,35 процента.

1. Заполните всю необходимую информацию в разделе «Освобождение от налогов» формы B-148 (Заявление о регистрации судна).

2. Сосуды, приобретенные у дилера:

A. Счет-фактура должна быть представлена с указанием уплаченной суммы и суммы налога с продаж, взимаемого дилером.

B. При покупке у дилера за пределами штата допускается зачет уплаченного налога с продаж (общая сумма налога должна равняться 6.35% налог с продаж Коннектикута). Квитанция должна быть предъявлена.

3. Суда, приобретенные у физического лица:

Должен быть представлен подписанный продавцом чек с указанием уплаченной суммы. Налог с продаж в Коннектикуте в размере 6,35% уплачивается во время регистрации и зависит от покупной цены.

F. Сертификат декали (не соответствует требованиям для титула Коннектикут)

Вам не обязательно быть резидентом Коннектикута, чтобы зарегистрировать свое судно в Коннектикуте. Если судно используется в водах Коннектикута более 60 дней, вы должны подать заявление на получение сертификата декали.(Вы должны предоставить действительное удостоверение личности).

Если ваше судно оформлено документами: Копия документа с приложением B-148. Документ должен быть актуальным и выдан на имя заявителя.

Если ваше судно зарегистрировано за пределами штата: Текущая копия внегосударственной регистрации должна быть представлена вместе с заявлением B-148.

G. Идентификационный номер

1. Водительское удостоверение или удостоверение личности государственного образца.

2.Если вы не являетесь резидентом США, иностранное водительское удостоверение вместе с международным водительским удостоверением, если оно не на английском или испанском языке.

Любые лица, запрашивающие новую транзакцию с судном в DMV, должны присутствовать в филиале для обработки своей транзакции.

Если одна сторона указана в заявлении на судно (форма B-148) и не может присутствовать, тогда требуется нотариально заверенная доверенность (A-83). (Для лица, указанного в доверенности, требуется идентификация). Требуется копия удостоверения личности всех зарегистрированных в заявке.

Если две стороны указаны в заявке на судно (форма B-148), любая из сторон может присутствовать для обработки регистрации. Требуется копия удостоверения личности всех зарегистрированных в заявке.

Для получения дополнительной информации о лодках

Прицепы

Требования для регистрации трейлера (для личного использования)

Документы, необходимые для регистрации трейлера, будут зависеть от того, 1) ваше название и / или регистрация из Коннектикута или другого штата и 2) имеет ли ваш трейлер VIN.Эта услуга предоставляется по предварительной записи , только в офисе DMV. Назначьте встречу здесь.

Перед посещением офиса DMV внимательно прочтите приведенные ниже инструкции, чтобы убедиться, что у вас есть правильные документы.

Если вы впервые приехали в Коннектикут, у вас есть 60 дней, чтобы передать регистрацию транспортного средства в этот штат после получения статуса резидента.

Вот шаги, которые необходимо предпринять:

Шаг 1. Проверьте наличие нерешенных проблем- Перед регистрацией автомобиля убедитесь, что у вас нет проблем (таких как налоги на имущество или страховые выплаты), которые могут вас остановить.Проверить онлайн здесь.

- Идентификация. Для регистрации трейлера необходимо предъявить приемлемый документ, удостоверяющий личность. См. Полный список допустимых форм идентификации.

- Заполненная заявка на регистрацию (форма H-13B). Загрузите и заполните эту форму перед тем, как прийти в офис.

- Купчая. Для недавно приобретенных автомобилей.Вы можете использовать эту форму.

- Оплата: Прицеп с новыми номерами (без залога) будет стоить 43,50 доллара. (Существует дополнительная плата в размере 10 долларов США за оформление транспортного средства с залоговым залогом). В зависимости от веса трейлера может взиматься дополнительный сбор за титул в размере 25 долларов. Кроме того, с недавно приобретенных автомобилей взимается налог с продаж.

- Свидетельство о праве собственности.

Ранее зарегистрировано в Коннектикуте: Если полная масса транспортного средства (GVWR) составляет 3000 фунтов.или меньше, требуется подтверждение регистрации в Коннектикуте. Титул (правильно присвоенный) требуется, если полная масса тела превышает 3000 фунтов. и новее 20 лет.

Ранее зарегистрированный за пределами Коннектикута: Коннектикут требует документа о праве собственности, выданного предыдущим штатом. См. Требования к титулам по штатам с контактной информацией.

Нет VIN на прицепе: Найдите идентификационный номер транспортного средства на своем прицепе.Если вы не можете найти VIN, вы должны получить VIN, присвоенный вашему прицепу, на инспекционной полосе DMV.

Трейлер для других стран с VIN: Если ваш трейлер ранее был зарегистрирован в другом штате и имеет VIN, посетите официальный центр проверки VIN. Требуется только для прицепов с регистрацией вне штата или титулом . Плата за осмотр составит 10 долларов. Обязательно принесите отчет о техосмотре в DMV при регистрации автомобиля.

Ранее зарегистрированный в Коннектикуте с VIN : Никаких дополнительных действий в отношении VIN не требуется.

Шаг 4: Назначьте встречу в офисе DMVЕсли вы переносите лицензию и регистрацию из другого штата, вы можете выполнить обе услуги во время одной встречи, выбрав здесь «Трансферы за пределы штата». Если вы регистрируете только свой трейлер, пожалуйста, запишитесь на «регистрацию» здесь.

| Правила и заявление о конфиденциальности для услуг личного переводчика | Переводчики Подпись соглашения |

| Запись об услугах переводчика | |

| Аффидевит о рождении | Форма травмы головного мозга |

| Форма запроса на отмену Информация об аннулировании ваших водительских прав | Заявление на получение лицензии CDL и / или школьного автобуса |

Форма медицинского самосертификации CDL | Сертификат CDL для участия в военной программе обмена |

| Сертификат глухоты или нарушения слуха | Заявление на выдачу дубликата водительских прав или удостоверения личности |

Раннее восстановление с использованием устройства блокировки зажигания Петиция | Форма глаза (MVE-103) |

Форма обозначения пола | Заявление на удостоверение личности |

Заявление о разрешении учащегося | Форма медицинского освидетельствования (CR-24) |

Заявление на получение лицензии на мотоцикл | Журнал допуска |

Аффидевит о проживании | Ограниченные водительские права (15 лет) Петиция |

Ходатайство об ограничении лицензии (Admin.OUI отстранения / привычные нарушители) | Заявление об освобождении от ремня безопасности (PS-15) |

Свидетельство о переводе | |

Формы водительских прав для правоохранительных органов | |

Отчет о неблагоприятном вождении (MVL-10) | Форма компенсации BMV в связи с явками на слушание |

Отчет о подразумеваемом согласии (Зеленая форма — DI-140) | Работа с отчетом о чрезмерном уровне интоксикации (синяя форма — DI-27) |

ФОРМА ОБСЛУЖИВАНИЯ ДВИГАТЕЛЯ | |

Инструкции IFTA | Заявление IFTA |

Инструкции по эксплуатации специального топлива | Пользователи, использующие специальное топливо, только в штате Мэн |

| Заявка на онлайн-счет оператора связи IFTA / IRP | Заявление на получение онлайн-лицензирования агента IFTA / IRP |

Форма IFTA по налогу на топливо, 1 квартал 2021 года | Форма налога на топливо IFTA, 1 квартал 2020 года |

Заявление о выдаче разрешения на поездку на 72 часа подряд | Отдельный отчет о пробеге и топливе автомобиля |

Заявление IRP — Приложение A | Сертификат IRP |

Заявление IRP об изменениях — Приложение C | Единый график дистанции IRP — график B |

Таблица средних расстояний в штате Мэн на 2022 год | Дубликаты учетных данных IRP |

Заявление на получение разрешения на ограничение веса в Канаде | Отчет об идентификации автомобильного перевозчика (форма MCS-150) с инструкциями — интерактивный |

| Заявление на получение разрешения на сверхлимит | Государственный контактный лист УЦР |

| 2021 Заявление UCR | Инструкции по применению UCR 2021 |

| 2020 Заявление UCR | Инструкции по применению UCR 2020 |

| UCR 1 Форма Инструкции UCR 1 Форма | Форма UCR 2 Инструкции Форма UCR 2 |

Действующая служба при освобождении от акцизного налога штата Мэн (MV-7) | Антикварные автомобили, старинные мотоциклы, экипажи без лошадей, нестандартные автомобили и аффидевиты с уличной удочкой (MV-65) |

Разрешение на регистрацию (MV-39) | Тарелка двухсотлетия |

Таблички / таблички с указанием инвалидности (PS-18) | Дублированная регистрация (MV-11) |

| Заявление на номер карты скорой медицинской помощи (MVR-17) | Возмещение акцизного налога |

Табличка пожарного (PS-43) | Аффидевит о самодельном сельскохозяйственном тракторе (PS-25) |

Подтверждение оплаты HVUT (MV-2) | Уведомление об утере пластин и запрос на новые пластины (MV-9) |

Запрос активации планшета (MVR-60A) | Запрос на отмену пластины (MVR-60) |

Заявление о том, что планшеты никогда не использовались или никогда не получали (MV-34) | Переоформление аффидевита о приостановленной регистрации (MV-83) |

Запрос на добавление имени / удаление из регистрации (MV-138) | Заявление об освобождении от ремня безопасности (PS-15) |

Приложение для умывальника (MV-45) | Инструкции по установке умывальника |

Форма общей жалобы PDF | Форма жалобы на частную продажу |

УЧЕБНЫЕ ФОРМЫ ДЛЯ ВОДИТЕЛЕЙ И МОТОЦИКЛОВ | |

Заявление на получение лицензии школы обучения водителей PDF / Word | Заявление в школу мотоциклистов PDF / Word |

| Заявление на получение лицензии инструктора по обучению водителей PDF / Word | Заявление инструктора по мотоциклисту PDF / Word |

| Отчет о новом курсе BRC PDF / Word | Отчет о новом курсе обучения водителей PDF / Excel |

Учебный лист учащихся по обучению водителей PDF / Word | Подтверждение преподавания PDF / Word |

Отчет об окончании курса BRC PDF / Excel | Отчет об окончании курса обучения водителей PDF / Excel |

Свидетельство об окончании обучения потерянному водителю | Форма жалобы программы обучения водителей и мотоциклистов PDF / Word |

ДИЛЕРСКИЕ ФОРМЫ ДЛЯ АВТОМОБИЛЕЙ | |

Новые и подержанные автомобили | |

| Заявление о разрешении на 10 тыс. Грузов (MVD-360) Инструкции по разрешению на 10 тыс. Грузов (МВД-361) | Нанесение временной пластины дилером на 14 дней (MVD-408) |

Заявление о дополнительном дилере, перевозчике или арендодателе (MVD-355) | Анкета соискателя для лицензирования дилеров, перевозчиков, кредиторов или переработчиков (MVD-362) |

Строительный кодекс, правила зонирования и землепользования (МВД-363) | Полный дилерский пакет |

Табличка дилерского семейства (MVD-356) | Заявка на получение дилерской лицензии (МВД-350) |

Правила и положения для дилеров — Глава 103 (MVD-359) | Дубликат запроса дилерской лицензии (MVD-404) |

| Повторный запрос на регистрацию дилера (MVD-405) | Применение экспериментального автомобиля (MVD-351) Инструкции по эксплуатации экспериментального автомобиля (MVD-365) Требования к экспериментальному автомобилю (MVD-366) |

Расширение / замена временной пластины (MVD-358) | Форма запроса (МВТ-44) |

Аффидевит легкого прицепа МВД-369 | Заявка на получение лицензии производителя (МВД-352) |

| Заявление о статусе некоммерческой организации (MVD-407) | Уведомление об утере пластины дилера и запрос на замену пластины (MVD-374) |

Уведомление об утере наклеек дилера и запрос новых наклеек (MVD-375) | Предварительно подтвержденное разрешение на демонстрацию заявки (MVD-373) |

План участка (МВД-364) | Образец аренды (заполняемый) |

Образец соглашения о партнерстве (MVD-387) | Поручительство (МВД-390) |

Разрешение на временный аукцион (МВД-391) | Бревно для временных пластин |

Титульный журнал сводного приложения (MVT-56) | |

Переработчики и переработчики лома | |

Заявление на получение лицензии (МВД-350) | Анкета соискателя (МВД-362) |

Полный комплект ресайклера | Запрос временного разрешения на передвижную дробилку |

| План участка (МВД-364) | Продление зонирования лицензии переработчика |

Правила и Положения — Глава 103 (МВД-359) | Образец аренды (заполняемый) |

Образец соглашения о партнерстве (MVD-387) | Лицензия дилера и переработчика транспортных средств Строительный кодекс Форма зонирования (MVD-394) |

Разрешение на стимулирование сбыта | |

Заполните заявку на получение разрешения на стимулирование продаж для дилеров | Образец договора аренды для продвижения продаж (МВД-388) |

Образец зонирования стимулирования сбыта (MVD-396) | |

Разрешение на транзит прицепа | |

Заявление на получение лицензии на транзит прицепа (MVD-354) | Правила транзита прицепа (МВД-400) |

Аффидевит об антикварных автомобилях, повозках без лошадей или классических транспортных средствах (MVT-34) | ВИДЕО: Заявление на получение титула (как заполнить) |

Уступка залога (МВТ-48) | Заявление о присвоении нового идентификационного номера транспортного средства (МВТ-6) |

Согласие держателя залога (МВТ-27) | Заявление на дублирование титула (МВТ-8) |

График оплаты — Заявка на право собственности и информация (MVT-29) | Форма запроса (МВТ-44) |

Инструкции — Заявка на право собственности (MVT 30) | Заявка на право собственности на промышленный дом / крошечный дом (MVT-2 MH) |

Уведомление о брошенном автомобиле (MVT-28) | Информация о пробеге (MVT-32) |

Аффидевит отремонтированной или отремонтированной аварийно-спасательной машины (MVT-103) | Освобождение залога (MVT-12) Освобождение залога (МВТ-53) |

Аффидевит о возвращении права собственности (МВТ-5) | Уведомление о сломанной машине, отправленной на переработку (MVT — 54) |

Аффидевит выжившего супруга или личного представителя (MVT-22) | Титульный залог (МВТ-18) |

Форма проверки идентификационного номера транспортного средства (МВТ-10) | Запрос на отзыв заявки на правовой титул (MVT-3) |

Заголовок сводного журнала приложения (MVT-56.pdf) Заголовок сводного журнала приложения (MVT-56.xls) | |

Часто задаваемые вопросы по налогу с продаж и налогу на использование

Часто задаваемые вопросы по налогу с продаж и использованию

Часто задаваемые вопросы по налогу с продаж и налогу за пользование Налог с продажФизические лица или предприятия, которые продают материальную личную собственность конечному потребителю, обязаны уплатить налог с продаж в размере 6% от общей цены (включая расходы на доставку и погрузку / разгрузку) своих облагаемых налогом розничных продаж в штат Мичиган.Продажа электроэнергии, природного или искусственного газа и топлива для отопления жилых домов облагается налогом по ставке 4%. Мичиган не позволяет городским или местным подразделениям взимать налог с продаж.

Налог на использованиеНалог на использование — это дополнительный налог к налогу с продаж. Налог на использование в размере 6% должен уплачиваться в штат Мичиган от общей стоимости (включая стоимость доставки и погрузочно-разгрузочных работ) всех облагаемых налогом товаров, ввозимых в Мичиган или покупок через Интернет, по почте или по телефону у розничных продавцов за пределами штата, которые не собирают и не перечисляют налоги с продаж или использования со своих клиентов.Кредит предоставляется на уплату налога другому государству. Налог за использование также применяется к определенным услугам, таким как телекоммуникации и размещение в гостиницах / мотелях. Мичиган не позволяет городским или местным единицам взимать налог за пользование.

Общие вопросы по налогу с продаж и налогу за пользование Почему налог на использование иногда называют налогом с удаленных продаж?Налог на использование обычно применяется к покупкам товаров у удаленного продавца за пределами штата, сделанных через каталоги, заказы по телефону или через Интернет.

ПРИМЕЧАНИЕ: Некоторые организации, ведущие бизнес в нескольких штатах, могут быть заинтересованы в упорядоченном налоге с продаж (SST). Целью Соглашения SST является облегчение бремени соблюдения налоговых требований.

Нужно ли мне регистрироваться для уплаты налога с продаж?Выполнение любого из этих видов деятельности, перечисленных в описании налога с продаж, требует регистрации в налоге с продаж.

Вы также можете ознакомиться с Законом о налоге с продаж.

Нужно ли мне регистрироваться для уплаты налога за пользование?Выполнение любых из этих действий, перечисленных в описании налога с продаж, требует регистрации в налоге на использование.

Вы также можете ознакомиться с Законом о налоге на использование.

Вы должны зарегистрироваться и заплатить налог за пользование с продаж и аренды , если вы:

ведут бизнес в Мичигане, но не имеют розничных магазинов в Мичигане;

Добровольно собирать налог за использование с ваших клиентов;

Продажа телекоммуникационных услуг;

Снять комнаты в гостиницах, мотелях или другое жилье; или

Сдать в аренду материальную личную собственность клиентам из Мичигана из Мичигана или другого штата.