Курс доллара падает. Покупать ли валюту прямо сейчас :: Новости :: РБК Инвестиции

Чего ждать от курса в ближайшее время и к концу года и как лучше покупать валюту частному инвестору

Фото: Scott Olson / Getty Images

С 10 по 21 июня курс рубля слабел — доллар поднялся с ₽71,77 до ₽73,13. Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Какие факторы влияют на рубль сейчас и что будет с курсом в ближайшей перспективе?

Что такое ОПЕК: как экспортеры нефти регулируют ценыПо словам аналитика инвестиционного холдинга «Финам» Андрея Маслова, рублю сейчас помогает рост цен на нефть, так как в США и Европе сняли некоторые ковидные ограничения. В среду, 23 июня, стоимость нефти марки Brent впервые с конца октября 2018 года превысила $76 за баррель.

В США снизились запасы нефти, а чем меньше сырья — тем выше его цена. Снижение курса доллара также оказывает поддержку сырьевым товарам. Другой позитивный момент для котировок нефти — победа на президентских выборах в Иране ультраконсерватора Ибрагима Раиси. Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк отметил, что это событие стало сигналом того, что сделку между США и Ираном могут отложить. «Увеличение добычи нефти в стране до 3,9 млн баррелей в сутки и снятие экспортных ограничений теперь под вопросом», — сказал эксперт.

Кроме того, стоимость нефти зависит от ближайшего заседания технического комитета ОПЕК+, которое пройдет 29 июня. На нем могут существенно смягчить квоты, полагает Миронюк. Принятые ОПЕК+ ограничения по добыче сырья действуют до конца июля. По мнению аналитика, дисбаланс курса рубля и цены на нефть — временный.

Джо Байден (слева) и Владимир Путин (справа) в Женеве (Фото: Peter Klaunzer — Pool / Keystone via Getty Images)

Международная политика и санкции давят на рубль, но снижение напряженности помогает валюте

Геополитика продолжает давить на рубль, но перспектива диалога США и России говорит о возможности сокращения риска санкций, считает ведущий аналитик «Открытие Брокер» по глобальным исследованиям, эксперт «Открытие Research» Андрей Кочетков. По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

Лидеры двух стран встретились в июне, и напряжение между государствами немного снизилось, полагает Маслов. С этим согласен и эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Однако директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала» Владимир Брагин отметил, что встреча «закончилась без очевидных улучшений отношений».

По словам Маслова, политическое напряжение немного ослабло и после завершения строительства нитки трубопровода «Северный поток — 2». Кроме того, на этой неделе рубль немного укрепляется на фоне заявлений представителей стран Евросоюза о необходимости налаживания отношений с Россией, отметил аналитик «ВТБ Мои

После встречи Путин и Байден заявили о конструктивности переговоров и отсутствии враждебности. Они договорились вернуть послов в Москву и Вашингтон, что впоследствии и произошло. Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Что касается ЕС, канцлер Германии Ангела Меркель предложила устроить встречу президента Путина с руководителями стран Евросоюза. Инициативу поддержал президент Франции Эмманюэль Макрон. Однако затем Меркель заявила, что после первого дня переговоров лидеры стран ЕС не смогли прийти к соглашению о саммите с Россией.

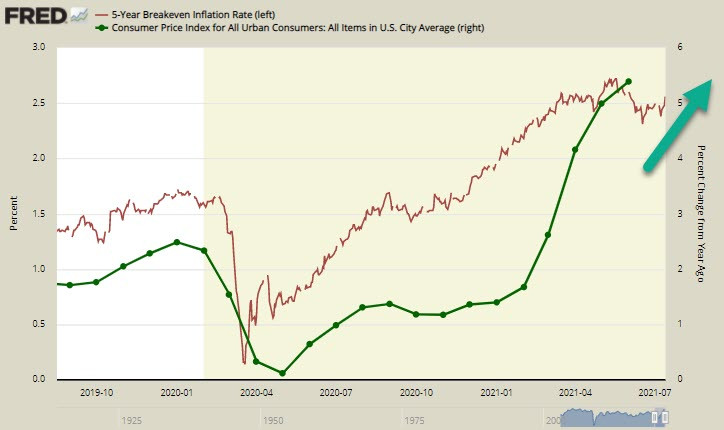

Маслов ответил, что после заседания Федеральной резервной системы США (ФРС) «многие инвесторы в доллар воспрянули духом» из-за прогнозов руководителей американского регулятора. Большинство руководителей ФРС ожидают, что в 2023 году процентная ставка поднимется минимум на 0,5 процентных пункта. Несколько представителей регулятора заявили, что сворачивание программы покупки активов может произойти раньше, чем ждали аналитики и инвесторы, добавил аналитик.

Большинство руководителей ФРС ожидают, что в 2023 году процентная ставка поднимется минимум на 0,5 процентных пункта. Несколько представителей регулятора заявили, что сворачивание программы покупки активов может произойти раньше, чем ждали аналитики и инвесторы, добавил аналитик.

Председатель ФРС Джером Пауэлл немного «остудил пыл инвесторов в американскую валюту», говоря о том, что рост инфляции временный и не должен повлиять на денежно-кредитную политику, добавил Маслов.

В марте прошлого года ФРС объявила о запуске программы неограниченной скупки активов. Регулятор начал покупать гособлигации США и ипотечные ценные бумаги, чтобы помочь рынку функционировать и поддержать американскую экономику. Эта мера называется количественным смягчением. ФРС дополнительно печатает доллары и на них покупает ценные бумаги. Таким образом деньги поступают на рынок. Меры количественного смягчения успокаивают рынки. Однако из-за них растет инфляция и сильно падают процентные ставки, что может положить начало системному кризису.

Фото: Shutterstock

Что будет с рублем в ближайшее время и к концу года?

Аналитики полагают, что доллар еще снизится в цене по отношению к рублю.

- Евгений Миронюк: «Ожидаем, что российская валюта в случае реализации базового сценария будет нацелена на ₽70 за доллар, но на горизонте месяца это возможно при продолжении ралли на рынке нефти, снижении угроз, связанных с COVID-19 и санкциями»;

- Андрей Маслов: «В ближайшее время мы ожидаем, что курс российской валюты все же будет укрепляться, но вряд ли пробьет уровень в ₽70 за доллар»;

- Дмитрий Бабин: «Если ситуация на мировых рынках существенно не ухудшится, скорее всего, рубль будет стабилен.

К концу года рубль продолжит укрепляться, и курс доллара даже может опуститься ниже ₽70, полагают некоторые аналитики:

- Владимир Брагин: «Если не будет серьезных проблем с санкциями или открытой конфронтации с Западом, а также если ЦБ удастся придушить инфляцию, то вполне можно увидеть курс ниже ₽70 за доллар»;

- Андрей Кочетков: «При относительно дорогой нефти, спокойном внешнеполитическом фоне и дальнейшем росте ставки ЦБ курс доллара может упасть до ₽70, а при учете радикальности рынка допустимы значения около ₽68–68,5»;

- Андрей Маслов: «Российская валюта имеет шанс укрепиться в случае отсутствия новых геополитических шоков к концу 2021 года до ₽69–74 за доллар»;

- Алексей Михеев: «Наш прогноз на конец 2021 года — ₽71 за доллар»;

- Дмитрий Бабин: «Скорее всего, к концу года мы увидим рубль ниже текущих уровней. Доллар может вернуться в коридор ₽74–78.

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

Стоит ли сейчас покупать доллар?

По словам Брагина, покупать валюту или нет — зависит от целей. Если вы планируете инвестировать на эти деньги, то есть очень интересные варианты и в рубле, и в долларе, считает эксперт.

«При этом в рублях вариант российского рынка акций мне сейчас нравится больше, чем инвестирование в рынок акций США», — отметил он.

Михеев из «ВТБ Мои инвестиции» не советует спешить с покупкой доллара. Кочетков из «Открытие Research» тоже не рекомендует пока покупать валюту, если для этого нет конкретных целей. Например, вы не планируете зарубежную поездку. По его словам, летом рубль еще может укрепиться по отношению к доллару, а осенью курс может стать стабильным. Шансы на то, что к концу года курс рубля будет более крепким, достаточно высоки, полагает аналитик.

«Поэтому частным инвесторам стоит проявить некоторое терпение и дождаться более выгодной ситуации для покупки валюты. Также стоит помнить, что нельзя делать ставки только на одну валюту», — отметил Кочетков.

Фото: Mark Wilson / Getty Images

Как лучше всего покупать валюту?

Лучше всего покупать валюту на бирже, так как это выгоднее, чем в банке. На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

Дмитрий Бабин из «БКС Мир инвестиций» полагает, что если речь идет о долгосрочных сбережениях, то лучше хотя бы часть суммы сразу переводить в доллары. По его словам, для долгосрочных вложений не важен текущий курс покупки, если, конечно, на рынке нет сильной нестабильности, как, например, в декабре 2014 года.

Важен сам принцип формирования валютной «подушки» сбережений путем покупки инвалюты при откладывании очередной суммы

Дмитрий Бабин

эксперт по фондовому рынку «БКС Мир инвестиций»

Он добавил, что вкладываться на более короткий срок или спекулировать на валюте не имеет особого смысла, так как валютам в принципе присуща низкая волатильность , которая обеспечивает их основную функцию — быть средством платежа.

Миронюк из «Фридом Финанс» говорит, что с учетом дальнейшего потенциала укрепления рубля покупку можно разделить на несколько частей, наращивая позицию в валюте по мере снижения стоимости доллара. Такая схема называется «лесенка».

Такая схема называется «лесенка».

Финансовый консультант Игорь Файнман описал, как он применяет ее в покупке доллара. По его словам, когда курс снижается на ₽1, он покупает $100. Допустим, когда доллар стоит ₽75, он покупает $100. Если курс достиг ₽76, то отказывается от покупки, а если опустился до ₽74, то докупает доллары. В итоге цена приобретенной валюты усредняется.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

ПодробнееКурс доллара в Украине: от чего он зависит

Заголовки «Доллар упал» или «Доллар вырос» мелькают в новостях чуть ли не каждый день. Мы привыкли считать, что когда доллар падает — это хорошо для гривны, а когда растет — плохо. Но что именно означает подорожание или удешевление доллара и из-за чего это происходит? Заборона простыми словами объясняет процессы, которые приводят к изменению ценности доллара и рассказывает, почему доллар точно не «обвалится» в ближайшее время.

Что такое падение доллара?

Любая валюта падает или растет в цене, когда ее стоимость меняется относительно других иностранных валют. Например, если мы говорим о падении доллара, это означает, что за иностранную валюту — скажем, за евро — можно купить больше долларов. Получается, что евро в этом случае остается на том же уровне, что и был, а вот количество долларов, которые можно купить за те же деньги, вырастает, то есть их ценность снижается.

В то же время падение доллара также может означать падение стоимости казначейских облигаций США — ценных бумаг, которые выпускает Минфин для финансирования госдолга и недостатка средств в бюджете. Чем больше госдолг США, тем дешевле облигации. Это также может свидетельствовать о том, что иностранные центральные банки тоже держат меньше долларов. Это снижает спрос на доллары.

Почему доллар падает или растет?

Причин может быть множество. Цена валюты устанавливается трейдерами и инвесторами ежеминутно: они делают ставки на то, в каком направлении движутся рыночные цены валюты. Но на эти ставки влияют более мощные и долгосрочные силы.

Валюта страны частично отражает состояние ее экономики. То есть когда экономика США ухудшается, доллар тоже падает в цене, а когда улучшается — растет. В то же время цена доллара зависит и от цены на нефть. Если в Америке добывают много нефти, цена на нее уменьшается. А поскольку нефть оценивается в долларах, в соответствии с ней снижается и цена доллара по сравнению с другими валютами.

Но у ситуации с нефтью есть и обратная сторона: падение цен и рост добычи нефти помогают улучшить торговый баланс США вследствие сокращения количества долларов, отправляющихся за границу для оплаты импортируемой нефти, и увеличения объемов экспорта нефтепродуктов, таких как бензин. Однако улучшение торгового баланса означает, что больше долларов остается в США — это сокращает предложение за пределами страны.

- Фото: Sahand Hoseini / Unsplash

К чему приводит падение доллара?

Во-первых, потребители в США сталкиваются с более высокими ценами на импортные товары. В то же время более низкий доллар увеличивает ценовую конкурентоспособность экспорта США. Удешевление экспорта приведет к увеличению спроса на отечественные товары. Однако это временный эффект. Удешевление валюты создает угрозу инфляции, которая, в свою очередь, снижает временный прирост конкурентоспособности.

Однако это временный эффект. Удешевление валюты создает угрозу инфляции, которая, в свою очередь, снижает временный прирост конкурентоспособности.

Однако в какой-то мере глобальные компании могут предотвратить рост цен вследствие снижения рентабельности, сокращения затрат и повышения эффективности. По крайней мере в краткосрочной перспективе импортные цены могут не так сильно вырасти для американцев. Но этому есть предел, ведь в долгосрочной перспективе компании не могут выдерживать рост цен.

С ростом экспортного спроса растут и объемы производства, а, следовательно, сокращается безработица. Падение стоимости доллара может ускорить темпы экономического роста, особенно если в экономике есть свободные мощности.

Однако, если девальвация (удешевление валюты) вызовет рост инфляции (общее повышение цен на товары и услуги), это может привести к повышению процентных ставок в центральных банках, что уже сдерживает экономический рост. Поэтому, скорее всего, повышение темпов роста окажется краткосрочным.

Кажется, что снижение стоимости доллара в принципе на руку США. И действительно: страна иногда специально искусственно удешевляет свою валюту. Однако стратегическая девальвация валюты не всегда работает и, более того, может привести к «валютной войне» между странами. Тогда страны поочередно специально внедряют меры, которые будут обеспечивать относительно низкий обменный курс для их национальной валюты. Это делают для того, чтобы увеличить личные объемы экспорта и сократить импорт.

Что это означает для Украины и мира?

Для украинцев падение стоимости доллара означает снижение цен на импортируемые из США продукты и на путешествия в страну. В то же время, если доллар падает в цене, евро и иена растут. Таким образом, инфляция в Евросоюзе будет ниже, потому что, опять же, импортные товары будут дешевле. Ну а низкая инфляция в Евросоюзе — это также дешевый импорт и более бюджетные путешествия. Но и здесь есть ряд «но»: например, если импорт товаров в Украину значительно увеличивается, то спрос на отечественные товары уменьшается — это плохо для внутренней экономики.

- Фото: Didier Weemaels / Unsplash

Также падение доллара способствует росту цен на сырье на международном рынке, а поскольку Украина — активный игрок на рынках руды, металла и продукции агропромышленного комплекса, нам это на руку. Но и здесь есть риски: может повышаться цена на энергоресурсы, которые Украина в основном импортирует.

В некоторых странах Латинской Америки и Азии (например, Таиланд) установлен полуфиксированный обменный курс относительно доллара. То есть если произойдет падение доллара, их валюта тоже упадет в стоимости — это поможет их экспорту, хотя может способствовать инфляции.

Касательно курса гривны практически никаких преимуществ или рисков нет. Падение доллара происходит в основном по отношению к другим мировым валютам — например, к евро. То есть если доллар обесценивается по отношению к евро на 5%, это не значит, что он обесценивается на столько же по отношению к гривне.

То есть если доллар обесценивается по отношению к евро на 5%, это не значит, что он обесценивается на столько же по отношению к гривне.

Зато экономика Китая зависит от экспорта и конкурентоспособности IT-товаров. Падение курса доллара относительно юаня сделает китайский экспорт менее конкурентоспособным и может привести к падению спроса на китайские продукты. Это может поставить под угрозу высокие темпы роста в Китае и в конечном счете привести к безработице.

Почему доллар не «обвалится»?

Среди финансистов давно бытует мнение, что евро может заменить доллар как международная валюта. В основном эти прогнозы базируются на том, что страны увеличивают свои государственные резервы евро. В период с первого квартала 2008 года по первый квартал 2020-го активы в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона. Но в то же время запасы в долларах США увеличились более чем вдвое — с 2,7 триллиона долларов до 6,7 триллиона долларов. Долларовые активы составляют 61,99% от общих измеряемых резервов.

Доллар не «упадет» по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство финансовых обменов. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах. Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший в мире покупатель. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран приняли доллар как внутреннюю валюту, а другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

Почему доллар падает, когда все растет в цене, и наоборот

Многие читатели, скорее всего, заметили, что доллар США чаще всего растет, когда финансовые рынки падают, и почти всегда растет, когда в экономике случаются проблемы. Такая закономерность возможно многих удивляет, но она имеет свое объяснение.

Мировое богатство и доля кешаНа сегодняшний день в мире есть очень много разных активов и их общая стоимость огромна. Мировой долг, по разным оценкам, составляет от 200 до 300 трлн. в долларовом эквиваленте. В частности, по оценке вашингтонского Института международных финансов (IIF), в 2020 году размер общего мирового долга достиг суммы, эквивалентной 281 трлн. долларов.

Мировой долг, по разным оценкам, составляет от 200 до 300 трлн. в долларовом эквиваленте. В частности, по оценке вашингтонского Института международных финансов (IIF), в 2020 году размер общего мирового долга достиг суммы, эквивалентной 281 трлн. долларов.

Фондовые рынки мира стоят сейчас около $100 трлн. К этому можно добавить и другие активы в виде стоимости компаний и бизнесов, не торгуемых на бирже, недвижимости и прочего имущества. Общая сумма всего капитала в мире будет явно превышать эквивалент $500 трлн. И весь этот капитал кому-то принадлежит и является чьими-то накоплениями и собственностью.

Люди и организации владеют разными активами, в основном в их структуре деньги в чистом виде занимают не очень большую долю. Человек может владеть имуществом и активами, скажем, на $500 тыс, но на его банковском счету и в виде кеша может быть только $5 тыс, то есть всего 1% от его активов. Такая пропорция нормы накоплений денег является вполне нормальной и адекватной и для человека, и для всего мира.

Читайте также: Что делать, если акции начали дешеветь: три действенных стратегии

Как и почему растет спрос на деньгиНо когда случается кризис и в экономике начинаются проблемы, люди начинают продавать свои активы, из-за чего цена на них начинает падать. И вот представьте, если из всех активов общей стоимостью $500 трлн., допустим, 10% будет выставлено на продажу. В этом случае для продажи активов на $50 трлн. в мире банально не хватит свободных денег. Ведь любая операция купли- продажи — это обмен товара, актива, или чего-либо еще на деньги. То есть, продавая товар, вы по факту покупаете деньги.

Чем больше люди продают, тем больше они создают спрос на деньги и дефицит денег. И наоборот, чем больше люди покупают, тем меньше становится дефицит денег, растет их избыток. Потому что меняется запрос общества на количественную долю денег в величине совокупного капитала. Ведь доля денег в величине всех активов может быть разная — и 1%, и 2%.

Конечно же, в мире никто не продает одномоментно сразу 10% всего, что существует в мире, но даже 1% от $500 трлн. — это уже $5 трлн. Колебание величины нормы накоплений во всем мире на 1% потенциально может изменить общий спрос на деньги на эти $5 трлн.

— это уже $5 трлн. Колебание величины нормы накоплений во всем мире на 1% потенциально может изменить общий спрос на деньги на эти $5 трлн.

В кризис люди увеличивают свои продажи различных активов и взамен берут деньги, норма резервирования и накоплений в деньгах начинает расти, а количество денег в обороте начинает резко сокращаться. Чем активнее люди продают активы, тем быстрее растет дефицит денег.

Потому что деньги — это мерило всего. Но, конечно же, в норме накоплений доля денег в чистом виде не прыгает на 1% в течение короткого времени. В реальной жизни речь идет о гораздо меньших величинах в процентном соотношении. Но спрос на деньги, как и на любой товар, всегда меняется. И доля денег в общем уровне капитала также меняется.

Читайте также: Объем кеша в еврозоне увеличился на 11% и составляет почти 1,4 триллиона евро

Предложение денегЦентральные банки регулируют стоимость и величину предложения денег, а не спрос на деньги! И в идеале любой центробанк должен стремиться к сохранению баланса спроса и предложения на денежном рынке. Регулятор должен увеличивать предложение денег по мере роста спроса и наоборот — он должен сокращать предложение денег если спрос на них падает.

Регулятор должен увеличивать предложение денег по мере роста спроса и наоборот — он должен сокращать предложение денег если спрос на них падает.

Спрос на деньги зависит от рынка в виде поведения людей во всем мире. Зависит от того, копят ли они кеш или нет, продают или покупают активы.

Читайте также: Почему украинцы выходят в кеш

ДолларПоэтому в кризисный период деньги обычно растут в цене, но в этом правиле есть и исключение. Валюты развивающихся стран часто ведут себя не как деньги, потому что их начинают продавать так же, как товар и прочие активы. А в роли денег выступают надежные резервные валюты. В первую очередь доллар США, потому что именно он является главной, самой ликвидной резервной валютой. Грубо говоря, половина всех счетов в мире, как банковских, так и брокерских открыты в долларе США, а потому продажа активов и выход в кеш создает спрос в первую очередь именно на доллар.

Отчасти этим объясняется то, что доллар США в текущий момент не упал кардинально в цене из-за того, что ФРС за два последних года нарастила свой баланс с $4 до $8 трлн.

При линейной логике, если за базу для оценки брать сам баланс ФРС и денежные агрегаты (денежную массу и денежную базу), то доллар должен был упасть в полтора или два раза. Но суть в том, что базой для доллара является весь уровень мирового капитала в объеме более $500 трлн. А на этом фоне ничего кардинального в росте баланса ФРС на $4 трлн. нет. Это менее 1% всех денег мира, а точнее сказать, от всего капитала мира. Ведь все эти $500 трлн. капитала в каком-то роде являются деньгами.

Избыток доллара ведет к тому, что люди начинают активно все покупать, что ведет к росту цен на активы, а этот рост ведет к росту инфляционного давления и снижению стоимости доллара. Но эта формула имеет свою специфику, поскольку доллар США не падает в цене как товар, а падает в цене из-за роста цены на все остальное. Так же и наоборот — доллар растет в цене, когда все остальное падает в цене.

Читайте также: 10 приложений, которые помогут разбогатеть

Доллар стабилизируется, юань падает после попыток центробанка ограничить рост курса

ЛОНДОН (Рейтер) — Доллар колеблется вблизи пятимесячных минимумов во вторник, проигрывая сырьевым валютам, поскольку инвесторы ждут экономических данных, которые укажут будущее направление для движения основных валют.

Four thousand U.S. dollars are counted out by a banker counting currency at a bank in Westminster, Colorado November 3, 2009. REUTERS/Rick Wilking

Индекс доллара к корзине из шести основных валют снизился на 0,17% до 89,88.

Представители ФРС во главе с председателем американского центробанка Джеромом Пауэллом неоднократно говорили, что ожидают, что ценовое давление будет временным, а денежно-кредитные стимулы сохранятся в течение некоторого времени, но инвесторы опасаются, что сильное восстановление после пандемии может заставить Федрезерв ужесточить политику раньше, чем он планирует.

Евро снизился на 0,04% до $1,222. Фунт стерлингов опустился на 0,33% до $1,4163. Фунт коснулся отметки $1,4250 в ходе азиатских торгов — самого высокого показателя с апреля 2018 года.

Фунту помогло изменение настроений в Великобритании — на прошлой неделе чиновник Банка Англии сигнализировал о возможном повышении ключевой ставки в конце следующего года или раньше, если экономика укрепится.

“Осси” подорожал на 0,09% до $0,7741. Новозеландский доллар снизился на 0,11% до $0,726.

Норвежская крона выросла на 0,67% до 8,2703 за доллар.

Юань на материковом рынке снизился на 0,22% до 6,3827, на офшорном рынке — подешевел на 0,22% до 6,3835.

Канадский доллар подорожал на 0,28% по отношению к доллару США до $1,2028.

В 17:00 МСК ожидается публикация обзора ISM для производственного сектора США, а в пятницу — отчет о занятости в США за май.

“Мы не ждем, что данные на этой неделе существенно повлияют на ожидания рынка в отношении политики ФРС, и импульс доллара может остаться слабым на фоне сохранения разговоров об отрицательной реальной ставке”, — написали стратеги ING.

Элизабет Хоукрофт при участии Кевина Бакленда. Перевели Ольга Вишневская и Алексей Кузьмин. Редактор Дмитрий Антонов

Эксперт оценила вероятность краха доллара

https://ria.ru/20210315/dollar-1601344044.html

Эксперт оценила вероятность краха доллара

Эксперт оценила вероятность краха доллара — РИА Новости, 15. 03.2021

03.2021

Эксперт оценила вероятность краха доллара

Рассуждения о возможном обвале доллара на фоне текущей ситуации лучше заменить на действия по укреплению российской экономики, сказала руководитель института… РИА Новости, 15.03.2021

2021-03-15T16:31

2021-03-15T16:31

2021-03-15T16:38

россия

вероника крашенинникова

китай

brent

сша

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23.img.ria.ru/images/07e5/03/04/1599927305_0:59:3054:1777_1920x0_80_0_0_06b76784eef299d07cd44140181dfec8.jpg

МОСКВА, 15 мар — РИА Новости. Рассуждения о возможном обвале доллара на фоне текущей ситуации лучше заменить на действия по укреплению российской экономики, сказала руководитель института внешнеполитических исследований и инициатив Вероника Крашенинникова.Она отметила, что если случится падение цены доллара к рублю, например, с 73 до 71 — «это никакой не обвал, а нормальные рыночные колебания». «Более того, не столько доллар падает, сколько рубль крепчает на фоне растущих цен на нефть: Brent приближается к 70 долларам за баррель, так было и в 2019 году», — сказала она.По мнению Крашенинниковой, несмотря на долг США в размере 28 триллионов долларов, который будет только расти, валюта выдерживает давление. «Он (доллар — ред.) держится, во-первых, на своём статусе мировой валюты. Пока другие страны торгуют в долларах, принимают их за свои товары, доллар остаётся в силе. В долларах хранятся национальные резервы. Другие страны инвестируют гигантские суммы в гособлигации США», — сказала Крашенинникова.»Да, в последние годы Китай и Россия сократили авуары в долларах и начинают торговать в своих валютах. Надеемся, этот тренд продолжится», — отметила она.Вторым фактором, который подкрепляет доллар, по словам эксперта, является военная мощь США. «Если лидер какого-либо государства вдруг захочет прекратить использование долларов, к нему придут со сменой режима», — сказала Крашенинникова.

«Более того, не столько доллар падает, сколько рубль крепчает на фоне растущих цен на нефть: Brent приближается к 70 долларам за баррель, так было и в 2019 году», — сказала она.По мнению Крашенинниковой, несмотря на долг США в размере 28 триллионов долларов, который будет только расти, валюта выдерживает давление. «Он (доллар — ред.) держится, во-первых, на своём статусе мировой валюты. Пока другие страны торгуют в долларах, принимают их за свои товары, доллар остаётся в силе. В долларах хранятся национальные резервы. Другие страны инвестируют гигантские суммы в гособлигации США», — сказала Крашенинникова.»Да, в последние годы Китай и Россия сократили авуары в долларах и начинают торговать в своих валютах. Надеемся, этот тренд продолжится», — отметила она.Вторым фактором, который подкрепляет доллар, по словам эксперта, является военная мощь США. «Если лидер какого-либо государства вдруг захочет прекратить использование долларов, к нему придут со сменой режима», — сказала Крашенинникова. «Есть и другие экономические факторы. Какая экономика имеет больше проблем — США, Китая или России? Американская, при всех своих проблемах, остаётся более сильной в сравнении», — сказала она.Как отметила Крашенинникова, при оценке нужно учитывать и такие факторы, как готовность крупного бизнеса страны отказаться от долларов, или граждан — перевести свои запасы в другие валюты, еще один вопрос о валюте, которая могла бы заменить доллар.

«Есть и другие экономические факторы. Какая экономика имеет больше проблем — США, Китая или России? Американская, при всех своих проблемах, остаётся более сильной в сравнении», — сказала она.Как отметила Крашенинникова, при оценке нужно учитывать и такие факторы, как готовность крупного бизнеса страны отказаться от долларов, или граждан — перевести свои запасы в другие валюты, еще один вопрос о валюте, которая могла бы заменить доллар.

https://radiosputnik.ria.ru/20210127/dollar-1594741142.html

https://ria.ru/20210315/izbavlenie-1601040461.html

россия

китай

сша

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright. html

html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn25.img.ria.ru/images/07e5/03/04/1599927305_0:0:2732:2048_1920x0_80_0_0_aa80d10938c81e441eb9170a65231980.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, вероника крашенинникова, китай, brent, сша, экономика

МОСКВА, 15 мар — РИА Новости. Рассуждения о возможном обвале доллара на фоне текущей ситуации лучше заменить на действия по укреплению российской экономики, сказала руководитель института внешнеполитических исследований и инициатив Вероника Крашенинникова.

«Есть экономисты, которые из предсказаний краха США и доллара сделали себе профессию. А мы видим, что в 2013 году курс доллара был 33 рубля, а сегодня 73. Так что не будем принимать желаемое за действительное и будем укреплять свою экономику», — сказала Крашенинникова РИА Новости.

Она отметила, что если случится падение цены доллара к рублю, например, с 73 до 71 — «это никакой не обвал, а нормальные рыночные колебания». «Более того, не столько доллар падает, сколько рубль крепчает на фоне растущих цен на нефть: Brent приближается к 70 долларам за баррель, так было и в 2019 году», — сказала она.По мнению Крашенинниковой, несмотря на долг США в размере 28 триллионов долларов, который будет только расти, валюта выдерживает давление. «Он (доллар — ред.) держится, во-первых, на своём статусе мировой валюты. Пока другие страны торгуют в долларах, принимают их за свои товары, доллар остаётся в силе. В долларах хранятся национальные резервы. Другие страны инвестируют гигантские суммы в гособлигации США», — сказала Крашенинникова. 27 января, 10:18АвторыКрах доллара в 2021 году – миф или реальность?

27 января, 10:18АвторыКрах доллара в 2021 году – миф или реальность?«Да, в последние годы Китай и Россия сократили авуары в долларах и начинают торговать в своих валютах. Надеемся, этот тренд продолжится», — отметила она.

Вторым фактором, который подкрепляет доллар, по словам эксперта, является военная мощь США. «Если лидер какого-либо государства вдруг захочет прекратить использование долларов, к нему придут со сменой режима», — сказала Крашенинникова.

«Есть и другие экономические факторы. Какая экономика имеет больше проблем — США, Китая или России? Американская, при всех своих проблемах, остаётся более сильной в сравнении», — сказала она.

Как отметила Крашенинникова, при оценке нужно учитывать и такие факторы, как готовность крупного бизнеса страны отказаться от долларов, или граждан — перевести свои запасы в другие валюты, еще один вопрос о валюте, которая могла бы заменить доллар.

15 марта, 02:15

Экономист рассказал, когда нужно избавляться от доллараПрогноз курса доллара, евро и рубля с 15 по 30 июня 2021

Первая половина июня на валютном рынке охарактеризовалась более стремительным, чем ожидалось, укреплением гривны. Так, 9 числа курс доллара упал почти до годового минимума — до 27,17 грн. В целом с начала месяца национальная валюта укрепилась на 36 копеек.

Так, 9 числа курс доллара упал почти до годового минимума — до 27,17 грн. В целом с начала месяца национальная валюта укрепилась на 36 копеек.

О том, почему гривна стремительно укрепляется, каким будет курс доллара, евро и рубля в Украине во второй половине июня, о факторах влияния, а также советы по покупке валюты — в материале .

Почему падает доллар и что будет влиять на него в июнеСейчас ревальвационный тренд на валютном рынке усилился. Так, предложение валюты превышает спрос, и преимущество на рынке прочно закрепилось за покупателями, объясняет аналитик инвесткомпании Concorde Capital Евгения Ахтырко.

Присоединяйтесь к нам в Telegram!«Укрепление курса было настолько стремительным, что на прошлой неделе впервые с марта на межбанке появился Национальный банк для выкупа избыточного предложения валюты с целью притормозить ревальвацию».

Евгения Ахтырко

аналитик инвесткомпании Concorde Capital

Евгения Ахтырко

аналитик инвесткомпании Concorde Capital

Она прогнозирует, что до конца месяца ревальвационный тренд может усилиться, если инвесторы-нерезиденты возобновят покупку гривневых ОВГЗ, что не только увеличит предложение валюты на рынке, но и улучшит ожидания его участников.

Согласен с Ахтырко и управляющий партнер компании «Атлант Финанс» Юрий Нетесаный, который называет преобладание предложения валюты над спросом на межбанковском валютном рынке главной причиной усиления гривны. Он объясняет, что экспортеры активно продают валюту, чему способствуют высокие мировые цены на товары украинского экспорта (зерновые, подсолнечник, руда, металлы). По его словам, они спешат продать ее сейчас, пока курс не опустился еще ниже, а покупатели ожидают еще большего укрепления гривны, что усиливает ревальвацию.

Однако это не единственная причина усиления национальной валюты. Так, в июне ей будут «помогать»:

- нерезиденты, которые возобновляют свой интерес к гривневым ОВГЗ и медленно продолжают наращивать свой портфель украинских ценных бумаг. Для покупки облигаций, номинированных в украинской гривне, иностранные инвесторы продают валюту на межбанке и покупают ОВГЗ, что также дополнительно давит на курс. А спрос на ОВГЗ подогревает Министерство финансов, которое увеличивает норму доходности по облигациям;

- население, которое продолжает продавать валюту.

В мае разница между продажей и покупкой составила $342 млн, а в апреле было еще больше — $546 млн.

В мае разница между продажей и покупкой составила $342 млн, а в апреле было еще больше — $546 млн.

Однако, по словам Нетесаного, на рынке есть и негативные для гривны факторы. Речь идет о том, что почти каждый день регулятор выходит на межбанковский валютный рынок с покупкой валюты. И если при цене 27,3 грн он делал это, чтобы «напомнить о себе», то ближе к 27 грн объемы покупки стали расти. «Регулятору невыгодны значительные колебания курса, поэтому стоит ожидать дальнейшую активную скупку валюты со стороны НБУ», — говорит он.

Из минусов Нетесаный отмечает также начало туристического сезона и значительный отложенный спрос на заграничный отдых со стороны украинцев, что вынуждает туристические компании увеличить покупку валюты.

Специалист отдела продаж долговых ценных бумаг инвестиционной компании Dragon Capital Сергей Фурса ранее отмечал в комментарии , что никаких неожиданностей, связанных с курсом гривны относительно доллара, в июне ожидать не стоит. Он считает, что валюта останется на том же уровне, что и сейчас, с возможными минимальными колебаниями.

Ахтырко прогнозирует курс на уровне 27 — 27,2 грн за доллар. Нетесаный настроен более оптимистично, утверждая, что гривна может укрепиться и до менее чем 27 грн за доллар. Так, большую часть месяца он ожидает курс гривны относительно доллара в диапазоне 26,9 — 27,1 грн.

«Однако учитывая то, что гривна является достаточно ликвидной валютой, стоит ожидать, что в течение месяца котировки будут оставлять пределы данного диапазона и перемещаться в более широкий, однако краткосрочный коридор — 26,8 — 27,2 грн за доллар».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Курс евро и рубля в Украине до конца июня 2021 годаКурс евро традиционно будет зависеть от ситуации на международном валютном рынке и котировок евро/доллар на нем. Нетесаный объясняет, что сейчас европейская валюта на мировом валютном рынке стоит $1,22, и это почти пиковое значение, в отношении которого стоит ожидать коррекции. Он прогнозирует, что курс евро на мировых площадках в узком диапазоне будет на уровне $1,196 — 1,221, а в более широком — $1,19 — 1,23 за евро. Соответственно гривна в узком диапазоне будет 32,5 — 33,5, а в широком — 32,0 — 33,0 грн за евро.

Нетесаный объясняет, что сейчас европейская валюта на мировом валютном рынке стоит $1,22, и это почти пиковое значение, в отношении которого стоит ожидать коррекции. Он прогнозирует, что курс евро на мировых площадках в узком диапазоне будет на уровне $1,196 — 1,221, а в более широком — $1,19 — 1,23 за евро. Соответственно гривна в узком диапазоне будет 32,5 — 33,5, а в широком — 32,0 — 33,0 грн за евро.

Что касается рубля, то из экономических факторов на курс будут влиять цены на нефть и газ на мировых рынках.

«Российский рубль в течение месяца мы ожидаем в диапазоне 0,37 — 0,38 грн за один рубль», — говорит эксперт.Покупка доллара в июне 2021 года

Аналитик инвесткомпании Concorde Capital Евгения Ахтырко ранее объясняла, что укрепление курса продлится еще некоторое время, поэтому покупать доллары для краткосрочных сбережений может быть невыгодно. А Нетесаный утверждает, что оптимальным курсом для покупки может стать уровень в районе 27 грн за доллар и ниже. Из вышеупомянутых валют, по его словам, наиболее целесообразной выглядит покупка доллара.

Из вышеупомянутых валют, по его словам, наиболее целесообразной выглядит покупка доллара.

Какими будут доллар, цены, и сильно ли упадет экономика: оценка последствий пандемии от правительства, НБУ и экспертов | Громадское телевидение

В начале года украинские чиновники строили планы по росту ВВП на 6-7% ежегодно, а уже в июле-августе ожидается 6-процентное падение. Мы разбирались, какие курс валют, инфляцию и экономические показатели предсказывают Украине в этом и следующиих годах и когда экономика восстановится после карантина.

От правительственных оптимистов к пессимистам с МВФ

В июле и августе в Украине и мире вышел ряд обновленных экономических прогнозов, в которых ухудшаются перспективы развития украинской экономики в 2020-м и в последующие годы. Одним из первых был прогноз ключевого кредитора Украины —Международного валютного фонда. Цифры там наиболее пессимистичные — падение на 8,2% в 2020 году (для сравнения, правительство отталкивается от падения экономики на 4,8%). «Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

Одним из первых был прогноз ключевого кредитора Украины —Международного валютного фонда. Цифры там наиболее пессимистичные — падение на 8,2% в 2020 году (для сравнения, правительство отталкивается от падения экономики на 4,8%). «Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

В противовес МВФ, украинское правительство остается «оптимистом» на столько, на сколько это возможно в 2020 году. В конце июля там утвердили новый макроэкономический прогноз для украинской экономики — это такой документ, на основании которого Минфин уже летом начинает составлять бюджет на следующий год. В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

«Прогноз правительства выглядит оптимистично, рост более 4% в год. Обычно после большого падения экономики такое быстрое восстановление возможно. В то же время такому прогнозу могут помешать ряд рисков, в частности то, как будет развиваться ситуация с пандемией и как из кризиса будут выходить наши торговые партнеры», — говорит Евгения Охтырко, аналитик инвестиционной компании Concorde Capital.

«Стоит понимать, что официальный прогноз Минэкономики — это политический прогноз. Однако для меня большой вопрос — что будет происходить осенью: тогда проявится отложенный импорт, а экспорт наоборот сократится. Также проявятся проблемы с МВФ: когда в сентябре фонд нам не предоставит транш, то возникнет много вопросов», — говорит Дмитрий Боярчук.

Стенд с курсом валют у пункта обмена в Киеве, в понедельник, 11 августа 2014 г. Этот день курс доллара и евро снова вырос.

Курс доллара

Валютный курс в Украине в этом году уже успел стать одной из причин неявного конфликта между правительством и Национальным банком. В начале июля этот конфликт перерос в отставку бывшего главы НБУ Якова Смолия, которую он объяснил «политическим давлением».

Правительство закладывало на 2020 год курс доллара на уровне 29,5 гривни. На самом же деле такого курса за 7 месяцев ни разу не было. Наоборот, гривня время от времени даже укрепляется. Для рядовых украинцев, получающих зарплаты в гривнях, укрепление национальной валюты является хорошей новостью. Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Какой же курс валют предсказывают на будущее? Правительство в утвержденном макроэкономическом прогнозе надеется, что в следующем году курс доллара в Украине вырастет до 29,1 гривни (против 27,6 по состоянию на начало августа). Основываясь на этом курсе, правительство будет рассчитывать и поступления в бюджет, в частности от его крупнейшего наполнителя — налога на добавленную стоимость по импорту (на него приходится почти треть всех доходов). В 2022 году в правительстве прогнозируют незначительное падение курса доллара — до 28,8 гривни.

Основываясь на этом курсе, правительство будет рассчитывать и поступления в бюджет, в частности от его крупнейшего наполнителя — налога на добавленную стоимость по импорту (на него приходится почти треть всех доходов). В 2022 году в правительстве прогнозируют незначительное падение курса доллара — до 28,8 гривни.

Несколько меньший прогноз на 2021 год дает Украине МВФ. Там ожидают, что американская валюта должна стоить 28,9 гривни. В то же время до конца 2020 года МВФ предсказывает резкий обвал гривни — до 30 гривен за доллар несмотря на то, что даже во время пика кризиса, вызванным карантином (в конце марта 2020 года), доллар в Украине стоил максимум 28,18 гривни.

Национальный банк, от действий которого зависит, сколько будет стоить доллар в Украине, замалчивает прогнозы относительно курса. Там боятся, что это значение банки и украинцы могут воспринять за определенный ориентир, что исказит ситуацию на валютном рынке. Однако ранее Нацбанк сообщал, что правительство в своих прогнозах завышало курс валют, что и становилось причиной невыполнения бюджета.

Экспертные организации и инвестиционные компании, которых накануне опросило Министерство развития экономики, ожидают, что в следующем году доллар в Украине подорожает до 28,6 гривни, а к концу 2020 года будет стоить в среднем 27 гривен. В инвестиционной компании ICU также не ожидают, что курс валют будет существенно колебаться: «В ближайшее время мы не ожидаем, что проявят себя неожиданные факторы, которые могут повлиять на курс. Поэтому, вероятнее всего, он будет колебаться в пределах коридора 27,5-28 гривен за доллар с возможным незначительным укреплением», — пояснил hromadske старший финансовый аналитик ICU Тарас Котович. В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

читайте также

Цены

Национальный банк еще в 2015 году поставил себе цель довести инфляцию в Украине с более 40% до около 5% в годовом измерении. Свою цель НБУ перевыполнил: по состоянию на июль 2020 года годовая инфляция в Украине составляет 2,4%. Нацбанк ожидает, что цены в Украине ежегодно будут расти на 4-6%, то есть в пределах целевого диапазона. В частности, по итогам 2020 года НБУ прогнозирует 4,7% инфляции, на 2021 — 5,5%, а на 2022 год — 5%.

Нацбанк ожидает, что цены в Украине ежегодно будут расти на 4-6%, то есть в пределах целевого диапазона. В частности, по итогам 2020 года НБУ прогнозирует 4,7% инфляции, на 2021 — 5,5%, а на 2022 год — 5%.

Несколько более высокие прогнозы приводят инвестиционные фонды и аналитические организации — 5,8% в 2020 году и 6% в 2021 году. В частности, там ожидают, что спрос на товары и услуги среди украинцев будет постепенно восстанавливаться после «локдауна», что приведет и к росту цен.

Несмотря на сдержанные ожидания Нацбанка и экспертов, правительство заложило в свой прогноз инфляции на уровне 7,3% в 2021 году, а накануне министр развития экономики заявлял, что рост цен в Украине нужно «разогнать» до 8-9%. Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

читайте также

Насколько глубок кризис и когда восстановится экономика?

МВФ прогнозирует падение украинского ВВП на 8,2%, Всемирный банк — на 3,5%, правительство заложило падение на 4,8%, а Нацбанк и аналитические организации и инвестиционные фонды — на 6%. Однако относительно восстановления украинской экономики данные имеющихся сейчас макроэкономических прогнозов несколько разнятся.

Однако относительно восстановления украинской экономики данные имеющихся сейчас макроэкономических прогнозов несколько разнятся.

Традиционно наиболее пессимистичные прогнозы предоставляет Международный валютный фонд. Там ожидают, что после стремительного падения в 2020 году, украинский ВВП вырастет лишь на 1,1% в 2021 году — это медленнее, чем восстановление экономики мира, которое МВФ прогнозирует на уровне 5,4%. Оптимистичнее настроен Всемирный банк, который ожидает, что украинская экономика после кризиса вырастет на 3%.

Прогнозы правительства, Национального банка, инвестиционных фондов и аналитических организаций объединяет то, что они рассчитывают на восстановление украинской экономики до уровня 2019 года только в 2022 году. Наиболее оптимистично настроенное правительство: там заложили в макропрогноз рост украинского ВВП на 4,6% в 2021 году и 4,3% в 2022 году. В Нацбанке приводят более сдержанные прогнозы — рост по 4% в 2021-2022 годах. Таким образом, по подсчетам НБУ, украинская экономика в 2022 году вырастет лишь на 1,67% по сравнению с 2019 годом.

Эксперты, инвестиционные фонды и аналитические организации, участвовавшие в опросе Минэкономики, ожидают постепенного восстановления экономического роста после 2020 года. Рост ВВП в 2021 году они прогнозируют на уровне 3,2%, а в 2022 году — на 4,1%. В компании Concorde Capital также ожидают, что экономика Украины в 2020 году сократится примерно на 6%: «Мы ожидаем, что в 2022 году можно будет выйти на докарантинный уровень и последствия кризиса будут преодолены», — говорит Евгения Охтырко.

Однако все приведенные прогнозы на последующие годы очень неточны. Эксперты и МВФ отмечают, что эти цифры могут измениться в зависимости от того, как будет развиваться ситуация с распространением коронавируса. В Нацбанке прогнозируют рост спроса на цифровые решения и ІТ-услуги, уменьшение спроса на офисные помещения и более активное развитие внутреннего туризма. Несущественную смену потребительских привычек прогнозируют и аналитические организации в консенсус-прогнозе Минэкономики. Там также ожидают активную цифровизацию финансовой сферы, розничной торговли и сферы здравоохранения.

Там также ожидают активную цифровизацию финансовой сферы, розничной торговли и сферы здравоохранения.

долларов упали после того, как данные о занятости в США ослабили надежды на ужесточение ФРС

Видно, как бизнесмен протягивает стопку банкнот США.

Thomas Trutschel | Фототек | Getty Images

Доллар упал в пятницу после того, как данные о занятости в несельскохозяйственном секторе США показали, что в мае количество сотрудников увеличилось, поскольку пандемия ослабла, но не так сильно, как ожидалось, что сдерживает ожидания, что Федеральная резервная система ужесточит монетарную политику раньше, чем позже.

Число рабочих мест вне сельского хозяйства увеличилось на 559000 рабочих мест в прошлом месяце, чему способствовал более высокий уровень вакцинации от COVID-19, но это ниже консенсус-прогноза для 650 000 рабочих мест, добавленных в мае.

«Это число немного разочаровало», — сказал Эдвард Мойя, старший аналитик рынка OANDA.

Более мягкий, чем ожидалось, отчет означает, что у ФРС нет необходимости начинать сужать ежемесячную покупку облигаций на сумму 120 миллиардов долларов для поддержки экономики, сказал он.

«Плохие новости об экономике — хорошие новости для крайне гибкого ФРС, который будет держать доллар на волоске», — сказал Мойя.

Несмотря на майский прирост, количество рабочих мест в несельскохозяйственном секторе осталось 5%, или 7.6 миллионов рабочих мест, что ниже докризисного уровня, сообщила в записке для клиентов Джоселин Паке, экономист Национального банка Канады.

«Таким образом, рынку труда предстоит пройти еще долгий путь», — сказала она.

В 15:00 По восточному времени (19:00 по Гринвичу) индекс доллара упал на 0,38% до 90,135, упав с трехнедельного максимума в начале сессии.

Валютные стратеги в опросе Reuters почти поровну разделились в отношении краткосрочного курса доллара после двух месяцев широкой слабости, поскольку они ждут более четких сигналов от политиков.

Евро вырос на 0,31% до 1,21650 доллара по отношению к доллару.

Австралийский доллар, который в четверг упал до минимума с апреля, подскочил на 1,08% до 0,77430, а новозеландский доллар вырос на 0,97% до 0,72115.

«Доллар имеет некоторую отрицательную динамику здесь, и начнется следующая неделя, поэтому я не удивлюсь, если часть этого ценового движения выльется на азиатские торги в воскресенье вечером», — сказал Эрик Брегар, директор и глава валютной стратегии на бирже. Банк Канады.

Доллар вырос в четверг, достигнув самого большого дневного прироста за месяц после недельного U.Количество обращений за пособием по безработице упало ниже 400 000 впервые с момента начала пандемии более года назад, а число рабочих мест в частном секторе увеличилось значительно больше, чем ожидалось.

В другом месте японская иена упала на 0,71% до 109,505 по отношению к доллару.

Китайский юань опустился ниже уровня 6.40, отойдя от трехлетних максимумов, когда центральный банк Китая предпринял меры по ограничению роста валюты в начале этой недели.

Президент США Джо Байден подписал в четверг указ, запрещающий У.S. организации инвестируют в десятки китайских компаний, предположительно связанных с сектором технологий защиты или наблюдения, — этот шаг, по словам его администрации, расширяет сферу действия юридически ошибочного приказа эпохи Трампа.

Криптовалюты упали после того, как босс Tesla Илон Маск пожаловался на разрыв с биткойнами.

Большая позиция Tesla в биткойнах и большое количество личных последователей Маска часто ставят крипторынки в тупик, когда он пишет в Твиттере.

Биткойн упал на 5,3% до 37 155 долларов.27, в то время как эфир упал на 4,2% до 2697,43 доллара.

Доллар падает, так как доходность в США падает, евро получает рост по результатам опроса

Набор банкнот в долларах США развернут для фотографии.

Игорь Головнев | SOPA Images | LightRocket через Getty Images

Доллар упал по отношению к основным валютам в пятницу, так как доходность в США упала, а курс евро поддержал оптимистичный опрос менеджеров по закупкам.

Индекс доллара упал на 0,5% до 90,86, около уровней начала марта.Он отказался от некоторых достижений, достигнутых ранее в этом году, когда доходность 10-летних казначейских облигаций США росла.

Доходность нот в пятницу, как и всю неделю, колебалась в районе 1,56%. В конце марта они достигли 1,75%.

Евро вырос на 0,3% за день до 1,2055 доллара после того, как индекс менеджеров по закупкам за апрель оказался лучше, чем ожидалось, в зоне евро и поддержал мнение о том, что восстановление экономики региона ускоряется и не будет так сильно отставать от U .С. выздоровление как раньше.

Аналогичный опрос в США также был опубликован позже в пятницу и, похоже, вскоре после этого поддержал доллар.

Рынок в пятницу утром был «продолжением того, что мы видели с начала месяца», — сказал Марк Чендлер, главный рыночный стратег Bannockburn Global Forex в Нью-Йорке.

«Первый квартал для доллара был очень сильным, и рынок все еще ослабевает», — сказал Чендлер.

Торгуя на этой неделе в узком диапазоне, доллар в первом квартале прибавил 3.6%, но в апреле он потерял около 2,3%.

Рынки ожидают заседания Федеральной резервной системы США на следующей неделе для обзора денежно-кредитной политики и экономики.

Ожидается, что председатель ФРС Джером Пауэлл поддержит послание президента Европейского центрального банка Кристин Лагард в четверг, которое снизило некоторые ожидания в отношении отмены смягчения денежно-кредитной политики. Лагард сказала, что разговоры о прекращении экстренных покупок облигаций ЕЦБ преждевременны.

Замечания Пауэлла могут оказать более сильное понижательное давление на доходность казначейских облигаций и ограничить любой отскок доллара.

«Реальная доходность в США остается глубоко отрицательной на 10-летней основе и отражает некоторую часть этой неопределенности, которая будет и дальше ограничивать потенциал роста доллара США», — сказал Дерек Халпенни, аналитик MUFG.

Австралийский и новозеландский доллары укрепились в пятницу, но трейдеры говорят, что риски указывают на снижение из-за недавнего снижения цен на сырье.

Британский фунт вырос за день на 0,1%.

Биткойн и другие криптовалюты понесли значительные убытки в пятницу из-за опасений, что U.План президента США Джо Байдена по повышению налогов на прирост капитала ограничит инвестиции в цифровые активы. Биткойн, самая большая и самая популярная криптовалюта, упала на 5% до 48 250 долларов, упав ниже отметки в 50 000 долларов впервые с начала марта, в то время как менее крупный конкурент Ether упал примерно на 6%.

Какие выгоды получают фирмы США при падении доллара

Многие инвесторы считают, что снижение стоимости доллара США — это плохо, но другая сторона уравнения заключается в том, что слабый доллар предоставляет несколько возможностей для получения прибыли.

Падение доллара снижает его покупательную способность на международном уровне, что в конечном итоге отражается на потребительском уровне. Например, слабый доллар увеличивает стоимость импорта нефти, вызывая рост цен на нефть. Это означает, что на доллар можно купить меньше газа, и это ущемляет многих потребителей. (Чтобы узнать больше о влиянии колебаний денежной массы, см. «Что означают термины« слабый доллар »и« сильный доллар »?). Хотя этот сценарий неудачен, инвесторы могут отомстить, так сказать, инвестируя в акции U.S. транснациональные корпорации, которые получают значительную часть своей прибыли за рубежом.

По мере того, как все больше развивающихся рынков приобретают вкус к американской продукции, эти компании будут отправлять больше продуктов по всему миру, что повысит их чистую прибыль и, возможно, прибыль акционеров.

Какие выгоды получают транснациональные корпорации при падении доллара?

Так что же этим многонациональным компаниям выгодно, когда доллар падает? Предположим, американская компания ведет большой бизнес в Европе, и евро устойчив по отношению к доллару.Прибыль компании из Европы будет деноминирована в евро, и когда эти евро конвертируются против слабого доллара, у американской компании появляется больше долларов и хороший скачок в прибыли. Лучшая норма прибыли обычно приводит к лучшим результатам для акционеров. (Узнайте, как оценить прибыльность компании с помощью соотношения прибыли и прибыли, в разделе «Итоги по рентабельности».)

Как торговать падающим долларом

Основные транснациональные корпорации и их связь с долларом

Два лучших примера U.S. транснациональными корпорациями являются McDonald’s (NYSE: MCD) и Procter & Gamble (NYSE: PG). Эти две компании являются одними из крупнейших в США и наиболее узнаваемыми на мировой арене. McDonald’s имеет непревзойденную узнаваемость бренда, и миллионы домов по всему миру имеют хотя бы один продукт Procter & Gamble.

Обе компании получают значительную часть своих годовых продаж на международных рынках, что дает им возможность извлечь выгоду из падения курса доллара. Procter & Gamble особенно выигрывает при слабом курсе доллара, поскольку она производит значительную часть своей продукции в США.S. Два ее крупнейших конкурента, Nestle и Unilever (NYSE: UN), являются иностранными фирмами.

Возьмем пример с евро, поскольку Nestle и Unilever — европейские компании. Сильный евро может нанести ущерб чистой прибыли этих компаний, в то время как P&G увеличивает свою прибыль за счет слабого доллара.

Вероятно, будет преувеличением сказать, что руководители транснациональных корпораций США проводят свое время, поддерживая более слабый доллар, но на самом деле их компании выигрывают от этого сценария.(Чтобы лучше понять, как торговать спотовыми, фьючерсными и опционными валютными рынками вместе для максимальной защиты от убытков и получения прибыли, прочтите «Объединение спотовых и фьючерсных сделок Forex».)

Выгодно ли акционерам от ослабления доллара?

Эмпирические данные подтверждают мнение о том, что акционеры транснациональных корпораций США выигрывают, когда проигрывает доллар. Не смотрите дальше, например, McDonald’s. Сравните диаграмму акций McDonald’s с индексом доллара США, который отслеживает динамику доллара по отношению к корзине основных валют, и результаты впечатляют.Чем больше биг-маков и картошки фри будет поглощено в странах, чья валюта бьет доллар, тем больше выигрывают акционеры McDonald’s.

Хотя инвесторы извлекают выгоду из прироста капитала транснациональных корпораций при слабом долларе, трудно количественно оценить, приведет ли добавленная прибыль к более высоким дивидендам для акционеров. Тем не менее, McDonald’s и P&G ранее повышали свои дивиденды во время падения доллара, поэтому это не повредит шансам на повышение дивидендов, когда доллар падает, чтобы повысить доверие инвесторов.

Еще один способ, которым акционеры могут получить выгоду при слабом долларе, — это приобретения. Слабый доллар может опьянить иностранные компании, желающие приобрести солидные американские компании со скидкой. Это не ограничивается небольшими компаниями США, поскольку Anheuser-Busch, настоящая американская транснациональная корпорация и одна из самых уважаемых корпораций страны, была приобретена InBev (OTCBB: AHBIF) в 2008 году отчасти благодаря силе евро по отношению к доллару США. (Чтобы узнать больше о климате для приобретений, см. Наше руководство по приобретениям.)

Сделано в Америке: экспортеры США и доллар

У более слабого доллара есть и другие преимущества для крупных экспортеров США. Во-первых, они могут поднять цены на свою внутреннюю валюту, что приведет к такой же цене за рубежом. Более высокие цены равны более высокой прибыли.

Если доллар будет оставаться стабильно низким в течение длительных периодов времени, транснациональные корпорации США также могут быть вынуждены сохранить больше производственных и производственных операций в США, потому что стоимость иностранных товаров может быть выше.Эффект просачивания вниз в том, что все больше американцев работает, что приносит пользу экономике США в целом.

Конечно, дяде Сэму нравится, когда гигантские транснациональные корпорации зарабатывают больше денег, потому что это означает, что они будут платить больше налогов. Хотя повышение налогового бремени никогда не приветствуется руководством компании, IRS определенно любит это, и оно редко бывает достаточно строгим, чтобы существенно повлиять на курс акций, к облегчению для акционеров.

Ловушки слабого доллара

С точки зрения акционеров, слабый доллар может быть хорошим в умеренных дозах, но есть подводные камни на пути к продолжительному падению доллара.Очевидно, что слабый доллар снижает покупательную способность американских потребителей, и это может направить их к генерическим брендам, а не к более дорогостоящим предложениям премиум-класса, производимым транснациональными корпорациями.

Слабый доллар также может повлиять на торговлю со странами с сильной валютой. Некоторые компании строят заводы или подписывают многолетние контракты с расчетом на определенный курс конвертации валюты. Серьезное изменение может повлиять на чистую прибыль компании, продолжая конвертировать слабый доллар в сильную местную валюту, и заставит иностранные компании сократить торговлю с США.S. Однако недостатком здесь является возможность потери рабочих мест и снижения налоговых поступлений.

Итог

Периоды слабости доллара могут принести пользу акционерам транснациональных корпораций США. Исторические тенденции поддержали эту тенденцию, но такая хорошая доходность обычно приходит в течение нескольких кварталов, а не лет. Падение доллара, которое продлится пять или десять лет, не является хорошим бизнесом и делает американские компании и их акционеров уязвимыми для покупок со стороны иностранных конкурентов.Поэтому, если ваш портфель выиграл от падения доллара в течение нескольких месяцев, возможно, пришло время отказаться от помпонов и поддержать рост доллара.

Для дальнейшего чтения см. «Что может сделать транснациональная компания, чтобы минимизировать подверженность политическим рискам?» и «Играйте в иностранной валюте против доллара США и выигрывайте».

Что делать инвесторам при падении доллара?

В дополнение ко всему остальному, о чем вы беспокоились в 2020 году, — огненным смерчам! убийство шершней! — ослабление доллара теперь вошло в микс.Доллар США в настоящее время торгуется примерно на 10% ниже своих мартовских максимумов — самого низкого уровня, который он торговал с мая 2018 года. Но прежде чем паниковать, важно понять , почему доллар падает в цене — и указывает ли это на кризис , возможность, или немного того и другого.

Почему падает доллар?

Некоторые колебания стоимости доллара являются нормальным явлением и не всегда являются непосредственным поводом для беспокойства. В марте он торговался по самой высокой цене с декабря 2017 года, что означает, что часть его последующего снижения может быть связана с циклическими взлетами и падениями.

ОбеспокоенностьCOVID-19 также подтолкнула доллар вниз. Соединенные Штаты все еще изо всех сил пытаются сдержать вирус, нанося постоянный удар по экономике и сомневаясь в том, смогут ли Соединенные Штаты успешно выйти из этого кризиса.

Источник изображения: Getty Images

Плюсы и минусы ослабленного доллара

Как бы плохо ни звучал ослабленный доллар, тем не менее, он имеет свои преимущества. Более слабый доллар делает товары и услуги США менее дорогими по сравнению с другими валютами, побуждая другие страны покупать больше в Соединенных Штатах. Согласно экономической теории, это могло бы значительно улучшить экономический рост , что, в свою очередь, могло бы создать рабочие места. Рост ВВП пережил худший квартал за последние 72 года, а рынок труда в США находится в худшем положении со времен Великой депрессии. Экономический рост и увеличение количества рабочих мест могут быть именно тем, что нужно Соединенным Штатам, чтобы вывести их из экономических потрясений, вызванных пандемией коронавируса.

Пандемия также сильно ударила по туризму. Когда возобновятся регулярные поездки, ослабленный доллар может побудить людей из других стран приехать в Соединенные Штаты, поскольку это будет стоить меньше и будет легче себе позволить.Это увеличение числа посетителей может также иметь отличное влияние на экономику и рабочие места.

Если ослабление доллара способствует росту экономики и ВВП, исторические данные показывают, что ваши шансы найти работу могут увеличиться, но эта зарплата будет ниже (с точки зрения покупательной способности), чем была раньше. Это особенно актуально, если вы собираетесь приобрести иностранные товары или отправиться в отпуск за границу. Даже если вы покупаете большую часть своей продукции на месте, американские предприятия могут взимать более высокую плату за товары, если они будут получать свои товары из других стран.

Доллар и фондовый рынок

Многие инвесторы хотят знать, что падение доллара означает для их портфелей акций. Пока что фондовый рынок не упал вместе с долларом — но изменит ли это продолжающийся тренд?

Исторически сложилось так, что не существует сильной корреляции между силой доллара США и тем, как работает фондовый рынок. Коэффициент корреляции измеряет положительную (+1) или отрицательную (-1) взаимосвязь между инвестициями.Коэффициент доллара по отношению к S&P 500 составляет всего около 0,38, отчасти потому, что фондовый рынок является глобальным и не зависит исключительно от того, как работают Соединенные Штаты.

Эта корреляция предполагает , что доллар не становится слабее, и что другие страны не теряют веру в общую силу доллара. В краткосрочной перспективе более низкие торговые цены могут привлечь инвесторов и покупателей для компаний, базирующихся в Америке, но в долгосрочной перспективе эти компании могут не так хорошо себя чувствовать.

Как увеличить ваши инвестиции

Добавление в ваш портфель географически диверсифицированных инвестиций, таких как isharesCore MSCI EAFE (NYSEMKT: IEFA), поможет обеспечить хеджирование против падающего доллара США, если вы в долгосрочной перспективе настроены по-медвежьи. Если вы настроены оптимистично по поводу экономики США и доллара, вы можете использовать эту возможность для покупки компаний, которые работают в основном в Соединенных Штатах.

Не знаете, куда пойдет доллар? Вы можете инвестировать в глобальные компании, основные операции которых находятся в Соединенных Штатах, но работают по всему миру, например, Procter & Gamble (NYSE: PG).

Наконец, вы можете рассмотреть возможность инвестирования в валютный ETF, такой как GuggenheimCurrencyShares Euro Trust (NYSEMKT: FXE), , который даст вам доступ к нескольким валютам по всему миру. Как и фондовые ETF, эти пассивно управляемые фонды взимают низкие комиссии при диверсификации ваших активов.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool.Мы разношерстные! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает всем нам критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Безопасные инвестиции для денег, поскольку стоимость доллара падает

Когда стоимость доллара падает, это не означает, что 20-долларовая банкнота превращается в 18-долларовую. Напротив, это означает, что покупательная способность доллара ниже, чем она могла быть в прошлом.Чтобы защитить себя от этого, вы можете покупать инвестиции, стоимость которых может регулироваться, чтобы компенсировать менее ценный доллар. Это может быть инвестиция в компанию, которая может повысить свои цены и прибыль в сочетании с падающим долларом, или вложение в актив, стоимость которого будет корректироваться в зависимости от доллара.

Казначейские ценные бумаги

Один из самых безопасных способов защитить себя от падения доллара — это купить ценные бумаги Казначейства США с индексом инфляции. Казначейство предлагает два разных типа ценных бумаг с защитой от инфляции.Облигации I предназначены для индивидуальных инвесторов, в то время как казначейские ценные бумаги с защитой от инфляции подходят для физических лиц или для крупных институциональных инвесторов. У них есть разные способы приспособиться к инфляции, но оба защищают вас от падения доллара, увеличивая свою прибыль, чтобы не отставать от меняющегося индекса потребительских цен.

Акции

Акции обычно считаются отличным способом защитить себя от инфляции. Причина этого в том, что когда цены растут, компании могут повышать цены, которые они взимают за свою продукцию.По сути, это нивелирует инфляцию. В то же время акции, которые вы покупаете, также представляют собой долю в материальных активах компании, таких как здания и оборудование. Стоимость этих активов также растет с инфляцией.

Недвижимость

Инвестирование в недвижимость также является страховкой от инфляции. Хотя правительство всегда может напечатать больше денег, оно не может сделать больше земли. Редкость недвижимости обычно вызывает ее рост в цене вместе с падающим долларом. Когда вы инвестируете в инвестиционную недвижимость или инвестиционные фонды недвижимости, вы также получаете выгоду от повышения арендной платы, связанного с инфляцией.Некоторые коммерческие объекты также передают ответственность за оплату своих операционных расходов арендаторам, что дополнительно защищает вас от падения доллара.

Материальные инвестиции

Хотя недвижимость — это одна из материальных инвестиций, которая защищает от инфляции, она не единственная. Золото является классическим средством защиты от инфляции, поскольку, хотя стоимость доллара может колебаться, унция золота все равно будет унцией золота. Другие материальные инвестиции, такие как предметы коллекционирования или товары, также могут защитить ваши деньги от инфляции, хотя логистика их получения и торговли может быть сложной.

Иностранные инвестиции

Если вас беспокоит динамика доллара по отношению к валютам остального мира, а не инфляция в целом, внутренние инвестиции могут не обеспечить достаточной защиты. Вы можете защитить себя, используя свои деньги для покупки иностранных инвестиций. Независимо от того, покупаете ли вы иностранные облигации, акции иностранных компаний, фонды, хранящие иностранную валюту, или конвертируете свои доллары в другую валюту и открываете счет в иностранном банке, любое из этих вложений приведет к выводу ваших денег из США.S. доллар, защищающий вас, если стоимость валюты упадет.

FOREX — Доллар упал после того, как данные о рабочих местах в США ослабили надежды на ужесточение ФРС

* Май число рабочих мест в несельскохозяйственном секторе США увеличилось на 559000 рабочих мест

* Консенсус-прогноз был для 650 000 новых рабочих мест

* Криптовалюты упали после твита Маска

* Графика: World Курсы валют https://tmsnrt.rs/2RBWI5E (добавляет комментарии аналитиков, обновляет цены)

Джон МакКранк

НЬЮ-ЙОРК, 4 июня (Рейтер) — Доллар упал в пятницу вслед за U.Данные о занятости в несельскохозяйственном секторе показали, что в мае количество сотрудников увеличилось, поскольку пандемия ослабла, но не в такой степени, как ожидалось, умеряя ожидания, что Федеральная резервная система ужесточит денежно-кредитную политику раньше, чем позже.

Число рабочих мест вне сельского хозяйства увеличилось на 559000 рабочих мест в прошлом месяце, чему способствовал более высокий уровень вакцинации от COVID-19, но это ниже консенсус-прогноза для 650 000 рабочих мест, добавленных в мае.

«Это число немного разочаровало», — сказал Эдвард Мойя, старший аналитик рынка OANDA.

Более мягкий, чем ожидалось, отчет означает, что у ФРС нет необходимости начинать сужать ежемесячную покупку облигаций на сумму 120 миллиардов долларов для поддержки экономики, сказал он.

«Плохие новости об экономике — хорошие новости для крайне гибкого ФРС, который будет держать доллар на волоске», — сказал Мойя.

Несмотря на майский рост, количество рабочих мест вне сельского хозяйства осталось на 5%, или 7,6 млн. Рабочих мест, ниже докризисного уровня, сообщила в записке для клиентов Джоселин Паке, экономист Национального банка Канады.

«Следовательно, рынку труда предстоит пройти еще долгий путь», — сказала она.

В 15:00 По восточному времени (19:00 по Гринвичу) индекс доллара упал на 0,38% до 90,135, упав с трехнедельного максимума в начале сессии.

Валютные стратеги в опросе Reuters почти поровну высказались по поводу краткосрочного курса доллара после двух месяцев широкой слабости, поскольку они ждут более четких сигналов от политиков.

Евро вырос на 0,31% до 1,21650 доллара по отношению к доллару.

История продолжается

Австралийский доллар, который упал до минимума с апреля в четверг, подскочил на 1,08% до 0,77430, а новозеландский доллар вырос на 0,97% до 0,72115.

«Доллар имеет некоторую отрицательную динамику здесь, и начнется следующая неделя, поэтому я не удивлюсь, если часть этого ценового движения выльется в азиатские торги в воскресенье вечером», — сказал Эрик Брегар, директор и глава валютной стратегии на бирже. Банк Канады.

Доллар вырос в четверг, достигнув самого большого дневного прироста за месяц после недельного U.Количество обращений за пособием по безработице упало ниже 400 000 впервые с момента начала пандемии более года назад, а число рабочих мест в частном секторе увеличилось значительно больше, чем ожидалось.

В другом месте японская иена упала на 0,71% до 109,505 по отношению к доллару.

Китайский юань опустился ниже уровня 6.40, отойдя от трехлетних максимумов, когда центральный банк Китая предпринял меры для ограничения роста валюты в начале этой недели.

Президент США Джо Байден подписал в четверг указ, запрещающий У.S. организации инвестируют в десятки китайских компаний, предположительно связанных с сектором технологий защиты или наблюдения, — этот шаг, по словам его администрации, расширяет сферу действия юридически ошибочного приказа эпохи Трампа.

Криптовалюты упали после того, как босс Tesla Илон Маск пожаловался на разрыв с биткойнами.

Крупные позиции Tesla в биткойнах и большое количество личных последователей Маска часто ставят крипторынки в тупик, когда он пишет в Твиттере.

Биткойн упал 5.3% до 37 155,27 доллара, в то время как эфир упал на 4,2% до 2697,43 доллара.

(Отчет Джона МакКрэнка в Нью-Йорке; дополнительный отчет Элизабет Хоукрофт в Лондоне; редактирование Барбары Льюис, Рос Рассел и Джонатан Оатис)

Нефть растет, поскольку доллар США падает на фоне тупика предложения ОПЕК + | Новости о пандемии коронавируса

Нефтьупадет впервые за неделю с мая из-за краткосрочной неопределенности предложения.

Цены на нефть выросли, поскольку ослабление доллара и высокий спрос на топливо в США во время пикового летнего сезона повышения активности в стране способствовали росту цен на сырье после недели нестабильной торговли.

Фьючерсы навыросли в пятницу на 2,4%, прибавив вместе с другими сырьевыми товарами. Доллар ослаб, что повысило привлекательность товаров, оцениваемых в этой валюте. Цены выросли после того, как отчет правительства США на этой неделе показал седьмое подряд снижение запасов нефти и рекордный спрос на бензин за неделю, предшествующую праздничным выходным 4 июля.