Оплата Труда Сдельно-Прогрессивная — это… Что такое Оплата Труда Сдельно-Прогрессивная?

- Оплата Труда Сдельно-Прогрессивная

-

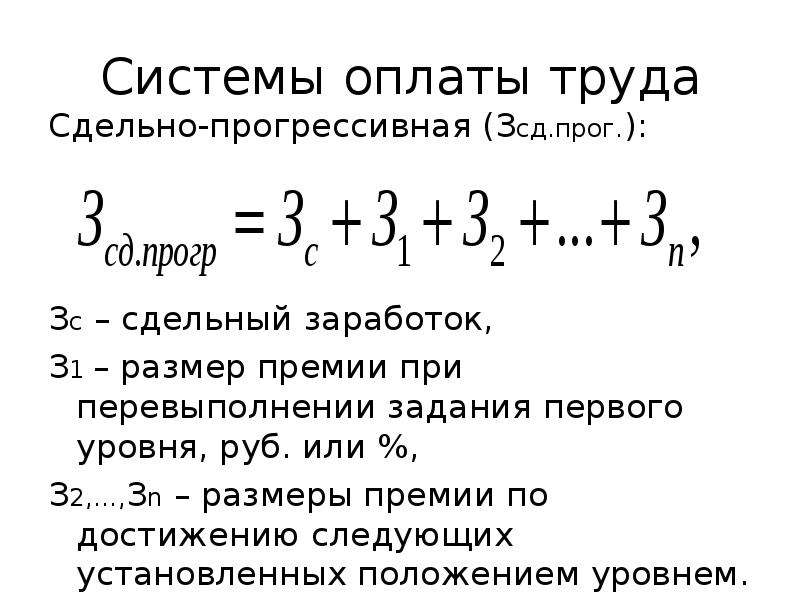

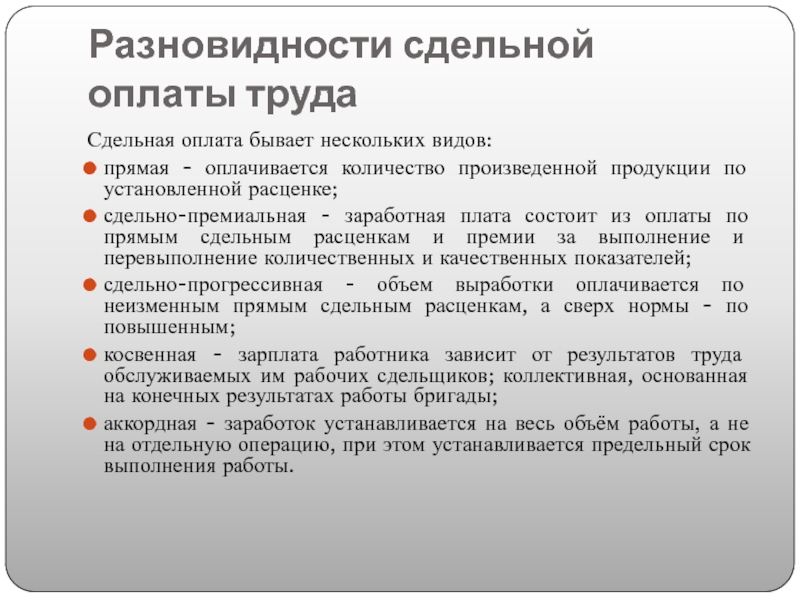

вид сдельной оплаты труда , при котором продукция, произведенная в пределах установленной нормы выработки, оплачивается по сдельным расценкам, а сверх нормы — по повышенным расценкам.

Словарь бизнес-терминов. Академик.ру. 2001.

- Оплата Труда Сдельная

- Оплата Фрахта

Смотреть что такое «Оплата Труда Сдельно-Прогрессивная» в других словарях:

ОПЛАТА ТРУДА СДЕЛЬНО-ПРОГРЕССИВНАЯ — вид сдельной оплаты труда , при котором продукция, произведенная в пределах установленной нормы выработки, оплачивается по сдельным расценкам, а сверх нормы по повышенным расценкам … Энциклопедия трудового права

ОПЛАТА ТРУДА, СДЕЛЬНО-ПРОГРЕССИВНАЯ — зарплата, при которой объем продукции, произведенной в пределах установленной нормы выработки, оплачивается по неизменным прямым сдельным расценкам, а сверх нормы по повышенным расценкам … Большой бухгалтерский словарь

ОПЛАТА ТРУДА, СДЕЛЬНО-ПРОГРЕССИВНАЯ — зарплата, при которой объем продукции, произведенной в пределах установленной нормы выработки, оплачивается по неизменным прямым сдельным расценкам, а сверх нормы – по повышенным расценкам … Большой экономический словарь

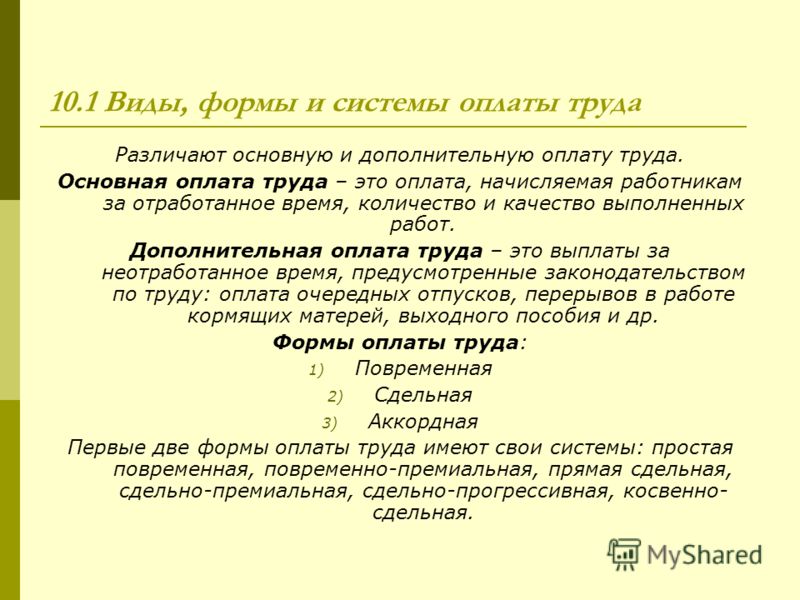

Оплата труда — (Wages, Salaries) вознаграждение в денежной или натуральной форме, выплачиваемое работнику работодателем за работу.

О.т. может быть сдельная, повременная, сдельно прогрессивная и аккордная, личная и коллективная (напр., бригадная), авансовая и… … Экономико-математический словарь

О.т. может быть сдельная, повременная, сдельно прогрессивная и аккордная, личная и коллективная (напр., бригадная), авансовая и… … Экономико-математический словарьоплата труда — Вознаграждение в денежной или натуральной форме, выплачиваемое работнику работодателем за работу. О.т. может быть сдельная, повременная, сдельно прогрессивная и аккордная, личная и коллективная (напр., бригадная), авансовая и итоговая (за… … Справочник технического переводчика

Оплата труда — Содержание 1 Определения 2 Функции заработной платы 2.1 Мотивационная 2.2 Воспроизводственная … Википедия

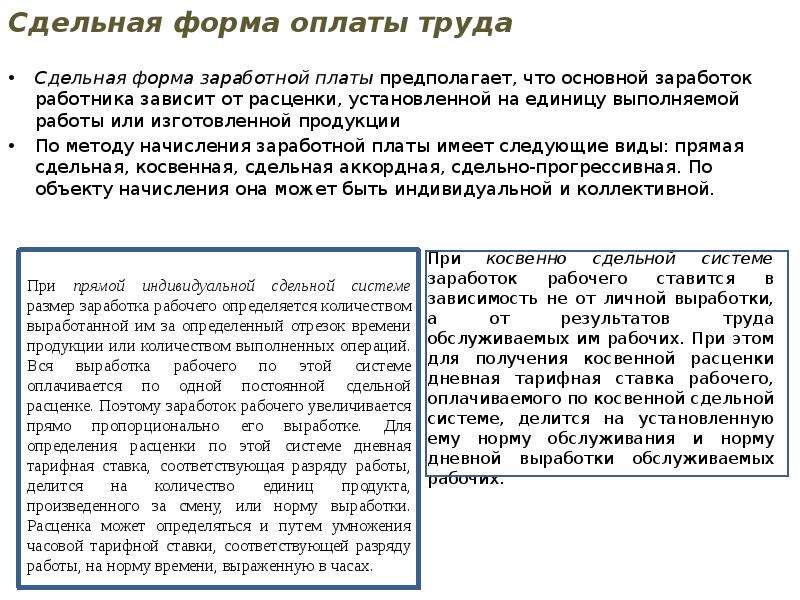

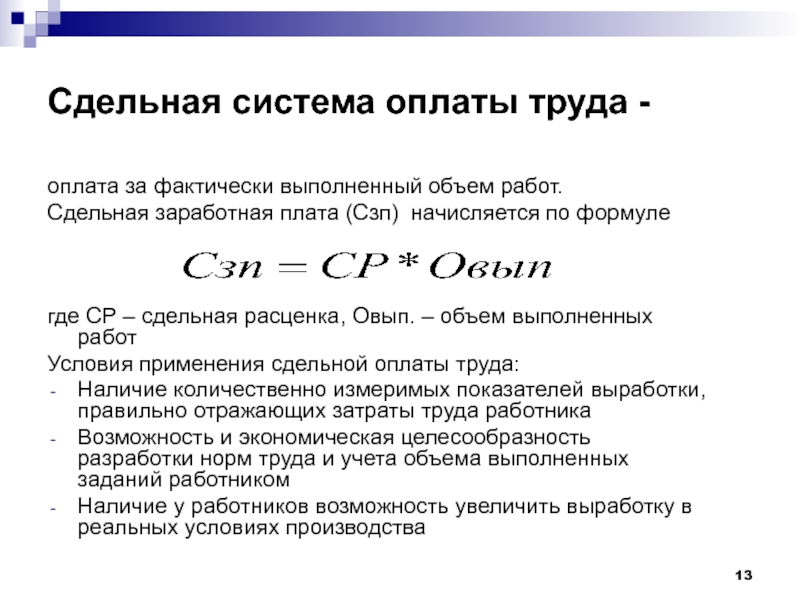

Сдельная оплата труда — Сдельная заработная плата (сдельная оплата труда, англ. piece rate pay[1], нем. Akkordlohn) это форма оплаты труда наёмного работника, при которой заработок зависит от количества произведённых им единиц продукции или выполненного объёма работ с… … Википедия

сдельная оплата труда — форма оплаты труда работников, при которой их заработная плата устанавливается в соответствии с количеством произведенной работником продукции заданного качества.

При этом за каждую единицу продукции выплачивается определенная сумма денег.… … Словарь экономических терминов

При этом за каждую единицу продукции выплачивается определенная сумма денег.… … Словарь экономических терминовСистемы Оплаты Труда — способы исчисления вознаграждения за труд в соответствии с его затратами и результатами. Существуют две основные системы оплаты труда сдельная, когда труд оплачивается по его результатам, и повременная, когда труд оплачивается по проработанному… … Словарь бизнес-терминов

СИСТЕМЫ ОПЛАТЫ ТРУДА — способы исчисления вознаграждения за труд в соответствии с его затратами и результатами. Существуют две основные системы оплаты труда сдельная, когда труд оплачивается по его результатам, и повременная, когда труд оплачивается по проработанному… … Энциклопедия трудового права

Оплата труда прогрессивная — Справочник химика 21

Нефтеперерабатывающие предприятия располагают большими возможностями роста производительности труда. Это —применение прогрессивных методов организации труда, повышение уровня механизации и автоматизации, сокращение непроизводительных потерь рабочего времени, внедрение типовых проектов, прогрессивных форм и систем оплаты труда (оплата по конечным результатам), совершенствование структуры управления, применение технически обоснованных норм времени и нормативов численности, повышение квалификации работающих, укрепление трудовой дисциплины, сокращение текучести кадров, широкое развитие социалистического соревнования.

Величина может также определяться объемом производства, например, при прогрессивно-премиальной оплате труда.

Формирование системы норм и нормативов производится иа основе экономических и инженерных расчетов. Следовательно, необходимо принимать во внимание прогрессивные научно-технические достижения, которые позволяют совершенствовать нормы и нормативы, например увеличение выхода готовой продукции из единицы сырья, повышение коэффициента использования оборудова-ния, снижение трудоемкости и др. Поэтому при их формировании необходимо включать в расчеты задания по экономии ресурсов или показатели экономии основных производственных фондов, материальных затрат и фонда оплаты труда в сфере материального производства.

В основе оплаты труда в химической промышленности лежат сдельная и повременная формы оплаты. Другие формы являются их разновидностями и вызваны определенными условиями производства. Это прямая сдельная, сдельно-премиальная, сдельно-прогрессивная, косвенная сдельная, коллективная сдельная оплата или простая повременная, повременно-премиальная, аккордная, устанавливаемая на весь объем работы при выполнении в срок. [c.74]

Это прямая сдельная, сдельно-премиальная, сдельно-прогрессивная, косвенная сдельная, коллективная сдельная оплата или простая повременная, повременно-премиальная, аккордная, устанавливаемая на весь объем работы при выполнении в срок. [c.74]

Удельный вес рабочих, охваченных бригадной формой организации и стимулирования труда — отношение численности рабочих, работающих по прогрессивной форме организации и системе оплаты труда к общей численности рабочих.

Отдел организации труда и заработной платы обосновывает внедрение прогрессивных систем оплаты труда, обобщает и внедряет передовые методы труда, участвует в организации социалистического соревнования, возглавляет работу по пересмотру норм выработки и расценок, следит за соблюдением законодательства о труде, организует работу по заключению коллективных договоров и участвует в проверке принятых обязательств. [c.340]

Для усиления стимулирующей роли сдельной оплаты труда применяются ее разновидности — сдельно-прогрессивная и сдельно-премиальная системы.

Нормативы трудоемкости ремонта представляют собой прогрессивные показатели трудозатрат на проведение одного ремонта оборудоваиия. Они определены как усредненные величины (в че-ловеко-часах, приведенных к 4 разряду ремонтников при шестиразрядной тарифной сетке) и предназначены для предварительного расчета объема ремонтных работ при планировании, но не для оплаты труда ремонтного персонала. [c.293]

Прогрессивные затраты опережают рост объема производства, т. е. возрастают на единицу продукции (заработная плата рабочих на сдельно-премиальной системе оплаты труда).

Каждая из систем оплаты труда в свою очередь разделяется па ряд форм. Так, сдельная форма оплаты труда подразделяется на прямую сдельную, сдельно-премиальную, сдельно-прогрессивную, косвенную и аккордную. Каждая из этих систем оплаты в зависимости от способов ее начисления может быть индивидуальной и коллективной. [c.250]

[c.250]

Анализ состояния нормирования труда рабочих должен быть тесно связан с рассмотрением форм оплаты труда, выяснением степени применения таких прогрессивных форм и методов материального стимулирования, как щекинский метод, метод бригадного подряда, оплата за конечную продукцию, оплата труда с учетом качества продукции и т. п.

Тарифная сетка — применяется для определения соотношений в оплате труда рабочих различного уровня квалификации. Тарифная сетка представляет собой совокупность разрядов, каждому из которых соответствует свой тарифный коэффициент. Тарифный коэффициент показывает, во сколько раз тарифная ставка данного разряда выше ставки первого разряда, а тарифный коэффициент первого разряда принимается равным единице. Тарифные коэффициенты обычно возрастают прогрессивно, т. е. по мере увеличения разряда разрыв в оплате труда возрастает. [c.193]

Сдельная оплата труда может быть прямой, прогрессивной и премиальной. [c.196]

[c.196]

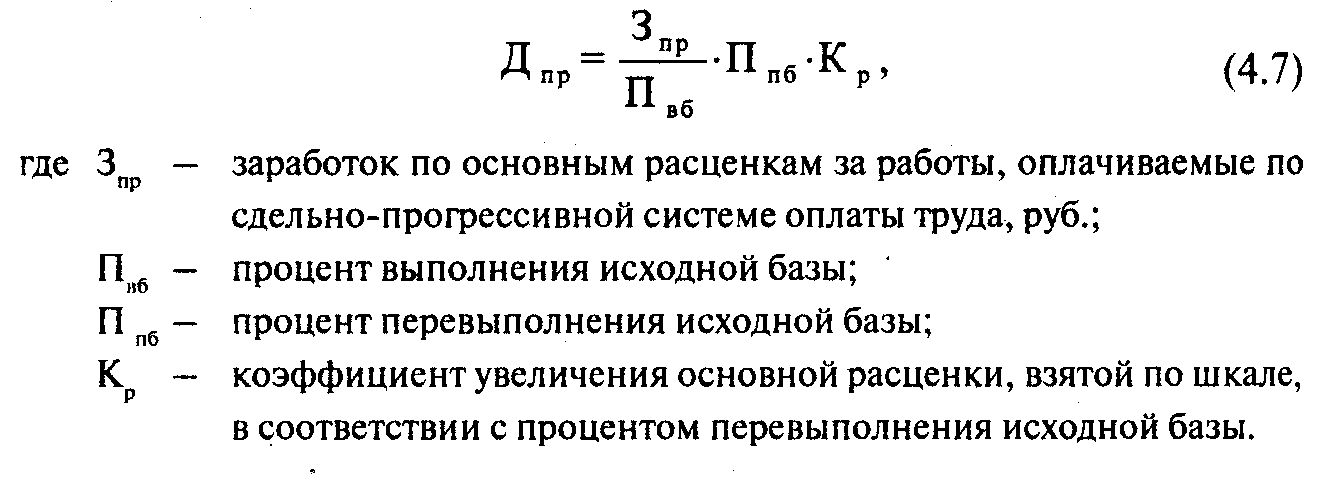

При сдельно-прогрессивной системе оплаты труда расценки за единицу продукции (или работ), произведенной -рабочим сверх нормы, прогрессивно возрастают. Сдельно-прогрессивная оплата труда на предприятиях нефтепереработки применяется редко и всегда после тщательного экономического обоснования. В противном случае применение этой системы в конечном счете может привести к тому, что темпы роста заработной платы будут опережать темпы роста производительности труда. [c.196]

Тарифная сетка применяется для определения соотношений в оплате труда рабочих различного уровня квалификации. Тарифная сетка представляет собой совокупность разрядов, каждому из которых соответствует свой тарифный коэффициент. Тарифный коэффициент показывает, во сколько раз тарифная ставка данного разряда выше ставки первого разряда. Тарифный коэффициент первого разряда принимается равным единице. Тарифные коэффициенты последующих разрядов показывают степень соотношения между трудом различного уровня квалификации и неквалифицированным трудом. Тарифные коэффициенты обычно возрастают прогрессивно, т. е. по мере увеличения разряда разрыв в оплате труда возрастает. [c.123]

Тарифные коэффициенты обычно возрастают прогрессивно, т. е. по мере увеличения разряда разрыв в оплате труда возрастает. [c.123]

Сдельная оплата труда имеет разновидности сдельно-прогрессивная и сдельно-премиальная системы. [c.125]

Пропорциональные расходы изменяются прямо пропорционально изменению объема производства (сырье, реагенты). Дегрессивные возрастают медленнее, чем объем производства, т. е. размер их снижается на единицу продукции (ремонт оборудования, заработная плата ИТР, рабочих-повременщиков). Прогрессивные затраты опережают рост объема производства, т. е. возрастают на единицу продукции (заработная плата рабочих на сдельно-премиальной системе оплаты труда). [c.214]

Кроме числа тарифных разрядов тарифная сетка предусматривает соотношение в оплате труда I и высшего разрядов размеры увеличения ставок от разряда к разряду, как абсолютные (в долях ставки I разряда), так и относительные (в % к предыдущему разряду). Тарифные сетки строят таким образом, чтобы создавать у рабочих материальную заинтересованность в повышении квалификации (разряда). Поэтому тарифные коэффициенты возрастают прогрессивно, т. е. по мере увеличения разряда разрывы в оплате возрастают как абсолютно, так и относительно. [c.123]

Тарифные сетки строят таким образом, чтобы создавать у рабочих материальную заинтересованность в повышении квалификации (разряда). Поэтому тарифные коэффициенты возрастают прогрессивно, т. е. по мере увеличения разряда разрывы в оплате возрастают как абсолютно, так и относительно. [c.123]

В целях повышения производительности труда на отдельных участках, лимитирующих выпуск продукции по производству (цеху), применяется сдельно-прогрессивная система оплаты труда. Оплата труда рабочих при этом зависит от перевыполнения нормы выработки, причем в пределах установленной нормы выработки применяются неизменные расценки, а продукция, выработанная сверх нормы, оплачивается по прогрессивным нарастающим расценкам. Внедрение данной системы требует тщательного экономического обоснования с тем, чтобы темпы роста производительности труда не опережали темпов роста заработной платы. [c.141]

В соответствии с. постановлением ЦК КПСС и Совета Министров СССР от 12 июля 1979 г. для обеспечения опережающего роста производительности труда по сравнению с ростом заработной платы в пятилетием плане предприятиям утверждают долгосрочные нормативы заработной платы на 1 руб продукции (с распределением по годам). Этот норматив определяют, исходя из намечаемых в плане затрат на оплату труда промышленно-производственного персонала (без выплат из фонда материального поощрения) за выпуск продукции предприятием, отнесенных к объему производства продукции по показателю, применяемому для планирования производительности труда. При определении норматива учитывают прогрессивные, технически обоснованные нормы затрат труда на производство продукции, намечаемый в пятилетнем плане рост производительности труда за счет повыщения технического уровня производства, внедрения прогрессивной технологии, механизации и автоматизации производственных процессов, совершенствования управления, организации производства и труда, изменения структуры производства и удельного веса отдельных производств и видов продукции, изменения условий разработки природных ресурсов и способов добычи природных ископаемых.

для обеспечения опережающего роста производительности труда по сравнению с ростом заработной платы в пятилетием плане предприятиям утверждают долгосрочные нормативы заработной платы на 1 руб продукции (с распределением по годам). Этот норматив определяют, исходя из намечаемых в плане затрат на оплату труда промышленно-производственного персонала (без выплат из фонда материального поощрения) за выпуск продукции предприятием, отнесенных к объему производства продукции по показателю, применяемому для планирования производительности труда. При определении норматива учитывают прогрессивные, технически обоснованные нормы затрат труда на производство продукции, намечаемый в пятилетнем плане рост производительности труда за счет повыщения технического уровня производства, внедрения прогрессивной технологии, механизации и автоматизации производственных процессов, совершенствования управления, организации производства и труда, изменения структуры производства и удельного веса отдельных производств и видов продукции, изменения условий разработки природных ресурсов и способов добычи природных ископаемых. [c.194]

[c.194]

На коксохимических заводах применяются повременная и повременно-премиальная, а также сдельная прямая и сдельная прогрессивная системы оплаты труда. Ввиду производственных особенностей коксохимической промышленности наиболее распространена бригадная и коллективная сдельная система оплаты труда, создающая заинтересованность рабочих в ритмичности работы всего потока. [c.263]

При сдельно-премиальной системе кроме оплаты по сдельным расценкам выплачивается премия за достижение определенных количественных и качественных результатов. Сдельно-прогрессивная система оплаты труда предусматривает дополнительное поощрение рабочих-сдельщиков за выработанную продукцию сверх установленной нормы или ее исходной базрл. Продукция, выработанная в пределах нормы, оплачивается по неизменным сдельным расценкам, а выработанная сверх нормы — но прогрессивно нарастающим расценкам. Применение сдельнопрогрессивной оплаты труда осложняет расчет заработной платы и часто (при пользовании высокими шкалами доплат за перевыпол- [c. 171]

171]

Пропорциональные расходы изменяются прямо пропорционально изменению объема производства (например, сырье, реагенты) дегрессивные возрастают медленнее, чем объем произ-водст)за, т. е. размер их на единицу продукции снижается (ремонт оборудования, заработная плата инженерно-технических работников, рабочих-повременщиков). Прогрессивные затраты (зараЗотная плата рабочих при сдельно-премиальной системе оплаты труда) опережают рост объема производства, т.е. возрастают на единицу продукции. [c.255]

При сдельно-прогрессивной системе оплаты труда расценки за единицу продукции (или работ), произведенной рабочим сверх нормы, прогрессивно возрастают. Сдельнопрогрессивная оплата труда на предприятиях нефтегазо-переработки применяется редко и всегда после тщательного экономического обоснования. Опасность широкого внедрения этой системы состоит в том, что она, прогрессивно увеличивая сумму заработка, приходящегося на единицу продукции, в конечном счете может привести К опережению темпов роста зарплаты по сравнению с темпами роста производительности труда. [c.152]

[c.152]

Как было уже отмечено выше, изменения заработной платы за счет сдельной или премиально-прогрессивной системы оплаты труда применительно к условиям химической промышленности обычно несущественно влияют на результаты решения, а цеховые и заводские расходы практически не зависят от режима. Поэтому условнопостоянные затраты также в большинстве случаев могут рассматриваться как неизменные. [c.55]

В-пятых, необходимо дальнейшее усиление роли экономических и моральных стимулов в улучшении использования трудовых ресурсов, применение эффективных форм оплаты труда и систем премирования за достижение конечных результатов, освоение прогрессивных норм трудоемкости, повышение качества продукщии, снижение ее материалоемкости, за повышение фондоотдачи, коэффициента сменности и т. п. [c.182]

Министров СССР и Всесоюзный Центральный Совет Профес-сиояальных Союзов приняли постановление о переводе на семи-и шестичасовой рабочий день и об упорядочении заработной платы рабочих и служащих еще ряда отраслей тяжелой промышленности в 1958 г. Новые ставки и системы оплаты труда в коксохимической промышленности введены с 1 декабря 1957 г. одновременно с введением 7-час. рабочего дня. Вследствие того, что на заводах коксохимической промышленности доля заработной платы рабочих по тарифным ставкам в общем их заработке не превышала 50%, применялись всякого рода доплаты и премиальные системы. Существовали очень сложные системы пре.мирования, в которых было трудно разобраться даже квалифицированным рабочим. В основных производственных цехах применялась сдельно-прогрессивная система оплаты труда, не способствовавшая росту производительности труда, поскольку, как уже отмечалось, возможности перевыполнения норм выработки в этих цехах в условиях регламентированного режима ограничены. [c.263]

Новые ставки и системы оплаты труда в коксохимической промышленности введены с 1 декабря 1957 г. одновременно с введением 7-час. рабочего дня. Вследствие того, что на заводах коксохимической промышленности доля заработной платы рабочих по тарифным ставкам в общем их заработке не превышала 50%, применялись всякого рода доплаты и премиальные системы. Существовали очень сложные системы пре.мирования, в которых было трудно разобраться даже квалифицированным рабочим. В основных производственных цехах применялась сдельно-прогрессивная система оплаты труда, не способствовавшая росту производительности труда, поскольку, как уже отмечалось, возможности перевыполнения норм выработки в этих цехах в условиях регламентированного режима ограничены. [c.263]

Сдельно прогрессивная оплата труда это

Госстрой СССР по согласованию с ВЦСПС было утверждено Единое положение о сдельно-прогрессивной и аккордной системе оплаты труда рабочих, занятых на строительстве, обязательное для строительных и монтажных организаций всех министерств и ведомств, выполняющих работы по новому капитальному строительству. Согласно этому положению, на сдельно-прогрессивную оплату труда могут переводиться но усмотрению производителя работ все рабочие, занятые в строительстве на выполнении основных работ, включая и работы на подсобных и вспомогательных производствах, состоящих на строительном балансе. Не переводятся на эту систему оплаты рабочие, занятые на работах, которые оплачиваются по местным опытно-статистическим нормам и расценкам, а также на вспомогательных работах (устройство и переноска трапов, поливка бетона водой, уборка строительного мусора и др.), кроме тех случаев, когда эти работы включены в комплекс работ, выполняемых комплексной бригадой, или входят в состав аккордного наряда.

Согласно этому положению, на сдельно-прогрессивную оплату труда могут переводиться но усмотрению производителя работ все рабочие, занятые в строительстве на выполнении основных работ, включая и работы на подсобных и вспомогательных производствах, состоящих на строительном балансе. Не переводятся на эту систему оплаты рабочие, занятые на работах, которые оплачиваются по местным опытно-статистическим нормам и расценкам, а также на вспомогательных работах (устройство и переноска трапов, поливка бетона водой, уборка строительного мусора и др.), кроме тех случаев, когда эти работы включены в комплекс работ, выполняемых комплексной бригадой, или входят в состав аккордного наряда.

При выдаче нарядов по сдельно-прогрессивным расценкам производитель работ обязан руководствоваться перечнем объектов и работ, на которые разрешено вводить сдельно-прогрессивную оплату труда, утвержденным руководителем треста (строительства) или директором предприятия (хозспособ).

Обязательными условиями для применения сдельно-прогрессивной оплаты труда являются точный учет степени выполнения норм выработки и своевременная выдача нарядов рабочим (до начала работ) с отметкой на наряде (производителем работ): «Подлежит оплате по сдельно-прогрессивным расценкам».

При применении сдельно-прогрессивной системы оплаты труда наряды должны выдаваться, как правило, на полный комплекс работ с указанием объемов работ, норм и расценок на конечный измеритель данного вида работ или конструктивного элемента. Нормы и расценки на конечный измеритель работ в таких нарядах определяются на основе калькуляции, утверждаемой производителем работ в соответствии с действующими нормами. На основные однотипные по характеру работы калькуляции должны составляться в трестах или управлениях.

Сроки выполнения заданий для каждой бригады определяются с учетом установившегося перевыполнения действующих норм выработки.

Показатель выполнения норм для определения сдельно-прогрессивных доплат исчисляется по сумме нарядов за платежный период (месяц), подлежащих оплате по сдельно-прогрессивным расценкам. Учитываются отдельно работы, выполняемые рабочими-сдельщиками вручную или с применением вспомогательных машин (механизмов), обслуживающий персонал которых состоит на повременной оплате труда.

Показатель выполнения норм для этих работ определяется путем деления нормативного времени на количество фактически отработанных часов и умножения на 100.

Процент выполнения нормы выработки рабочим и сдельщиками, занятыми на обслуживании (управлении) строительных машин, определяется по результатам работы за календарный месяц путем деления фактически выполненного объема работ в физическом выражении на месячную норму выработки и умножения на 100.

Месячная норма выработки машины определяется путем умножения сменной нормы на количество смен в данном календарном месяце за вычетом смен, в течение которых предусмотрены по графику плановый ремонт и перемещение (включая монтаж и демонтаж) машины к новому месту работы.

При применении сдельно-прогрессивной системы оплаты труда для рабочих, занятых в строительстве (кроме погрузочно-разгрузочных работ железнодорожного и водного транспорта, лесозаготовительных и ремонтно-строительных работ), расценки за перевыполненную сверх норм часть работ при качестве их, отвечающем действующим техническим условиям, увеличиваются: при перевыполнении норм выработки до 20% —на 50%, свыше 20% —на 100%.

При практическом применении указанной шкалы следует пользоваться табл. 3, показывающей процент доплат к сумме основного сдельного заработка, причитающегося по нарядам, подлежащим оплате по сдельно-прогрессивным расценкам.

Процент доплат к сумме основного сдельного заработка

На аккордную оплату труда по прямым сдельным расценкам могут переводиться распоряжением производителя работ все категории рабочих при условии точного учета объемов работ, нормативного и фактически отработанного рабочего времени по каждому аккордному наряду в отдельности.

Укрупненные нормы и расценки на конечный измеритель по аккордному наряду исчисляются также на основе калькуляции.

Сдельно-прогрессивная оплата труда по аккордным нарядам производится на общих основаниях, указанных выше. Сдельно-прогрессивные доплаты к основному заработку за сокращение срока выполнения аккордного задания указываются в нарядах при их выдаче. Размеры и суммы этих доплат после выполнения аккордного наряда пересчитываются с учетом фактического срока выполнения работ.

Процент сокращения срока выполнения задания и размер доплат по сдельно-прогрессивным расценкам определяются по каждому аккордному наряду в отдельности. Если наряд выдан на срок более месяца или работа оканчивается в следующем месяце, оплата за выполнение работ по данному наряду в текущем платежном месяце производится в соответствии с объемом принятых работ по прямым сдельным расценкам. Окончательный расчет, включая доплаты по сдельно-прогрессивным расценкам за перевыполнение норм выработки, производится после выполнения всех работ по наряду.

Процент сокращения срока выполнения аккордного наряда (задания) определяется но формуле

С = ( Дн — Дф ) х 100 Дн

где Дн — количество чел.-дней по нормам, полагающееся для выполнения аккордного наряда,

Дф — количество фактически отработанного времени в чел.-днях

прогрессивных систем выплаты заработной платы | Труда | Производство

При объединении повременной и сдельной оплаты система выплаты заработной платы известна как прогрессивная система выплаты заработной платы или система премиальных премий. Г-н Кэдбери и работодатели обнаружили, что определенный процент рабочих обладает особыми способностями к скорости и всегда будет зарабатывать примерно на 20 процентов выше среднего, если им будет предоставлена такая возможность.

Более того, даже средний рабочий редко дает работодателю лучший результат своей работы, если для этого не предлагается какой-либо стимул.Они прибегли к сдельной системе оплаты труда, описанной выше, как к усовершенствованию метода поденной оплаты труда.

Одно из возражений против системы сдельной оплаты труда заключалось в том, что работнику не была гарантирована минимальная заработная плата, а в случаях, когда предложение рабочей силы было избыточным, сдельная оплата труда снижалась настолько, что это приводило к возникновению любых других зол.

Объединения рабочих и профсоюзы начали возражать против системы сдельной оплаты труда в чистом виде и агитировали за гарантию справедливой минимальной заработной платы в связи с некоторыми профессиями.Это привело к появлению ряда систем выплаты заработной платы, которые технически стали известны как системы «Прогрессивная заработная плата», или методы премиальных бонусов для выплаты заработной платы.

Согласно этим системам выплаты заработной платы работнику, помимо гарантированной минимальной заработной платы, размер которой зависит от определенного времени, которое он занимает, обещается дополнительное вознаграждение в случае, если производительность за это время превысит установленный стандарт. .

Целью этих премиальных или премиальных планов является ускорение производства, и они представляют собой сочетание нормальной дневной заработной платы и сдельной оплаты труда; но бонус или надбавка рассчитывается исходя из сэкономленных часов.Различные принципы различаются, главным образом, принципом начисления бонусов, а также основанием, на котором обеспечивается экономия времени между работниками и работодателем.

Самый известный используемый метод — установить стандартное время, в течение которого определенная работа или часть должны быть выполнены, но если рабочие выполняют это в течение более короткого времени, указанная пропорция к сохраненной таким образом стоимости времени образует стандарт расчета. бонуса, который должен быть ему выплачен.

1. Система прямых ставок:Система прямой сдельной оплаты труда может применяться к отдельным работникам или группе рабочих, а заработок отдельного человека или группы рабочих прямо пропорционален количеству проделанной работы.

Если, например, сдельная ставка составляет 10 пайс за единицу продукции, рабочий, производящий 120 единиц, зарабатывает рупии. 12 в день, а другой, производящий 150 единиц, зарабатывает рупии. 15 в день и так далее. Команды рабочих получают зарплату в соответствии с результатами работы всей команды, а общая заработанная сумма делится между участниками.

Система, независимо от того, являются ли ставки индивидуальными или коллективными (для команды), проста и понятна. Рабочий может легко рассчитать, используя свой заработок, поскольку он час за часом знает, что он производит, и поэтому он сам знает, что он должен получить в своем конверте заработной платы в конце недели. Следовательно, он больше доверяет этому, чем некоторым сложным бонусным системам, включающим сложные вычисления, которые производятся в офисе и которые он, возможно, не полностью понимает.

Система хороша, если применяется справедливо на основе удовлетворительного исследования времени. Это имеет тенденцию приводить к большей концентрации и усилиям со стороны рабочего для обеспечения более высоких заработков. Сменные ставки и соответствующее время учебы не могут контролироваться коллективными договорами, но должны быть установлены для каждого вида работы на каждом предприятии.

Однако в Англии профсоюзы обычно настаивают на коллективных переговорах, что средний заработок опытных рабочих по сдельной оплате должен быть выше на определенный процент — обычно между 10 и 33.На 3 процента — по сравнению с временными ставками, выплачиваемыми временным работникам той же профессии. Следовательно, говорится, что работодатель может позволить себе платить эти большие суммы как потому, что объем производства выше, так и потому, что накладные или постоянные затраты уменьшаются на единицу произведенной продукции за счет распределения между более высокой производительностью.

Он направлен на признание заслуг рабочих. Рабочим предоставляется необходимый стимул доказывать свою ценность за счет повышения эффективности. Другими словами, рабочие могут зарабатывать больше, повышая свою эффективность, поскольку размер оплаты труда прямо пропорционален количеству проделанной работы.

Однако система непригодности для деликатного типа работы по качеству выполнения, вероятно, пострадает, потому что рабочие стремятся произвести максимальное количество единиц данного товара в течение определенного периода времени, чтобы получить максимальную сумму вознаграждения. Это создает большую нагрузку на рабочего и отрицательно сказывается на его здоровье.

2. Система дифференциальной расценки:Самая простая форма дифференциальной сдельной ставки — это форма, разработанная г-ном Фредериком В.Тейлор, «Отец научного менеджмента», , который установил две сдельные ставки, более высокая из которых выплачивалась только тем работникам, которые достигли или превысили установленный стандарт. Будет ли система стимулировать работу на высоких скоростях, зависит от разницы между двумя сдельными ставками и от стандартного набора.

Тейлор установил высокий стандарт производительности, и сдельная ставка, выплачиваемая рабочим, достигшим указанного стандарта, была значительно выше ставки, выплачиваемой тем, чей объем производства был ниже стандарта.Одна из его целей состояла в том, чтобы исключить последнюю, то есть неэффективную, из мастерской, препятствуя низкой заработной плате, и укомплектовать ее быстрыми работниками, политика, которая принесла ему титул «Быстрый» Тейлор.

Систему можно применять менее радикально. Можно установить более простой стандарт производительности, но с меньшим увеличением сдельной ставки для работы сверх стандарта. Существует система дифференцированной сдельной оплаты труда, которая была разработана с использованием трех сдельных ставок вместо двух, причем самая высокая ставка выплачивается работникам, достигшим стандартной (т.е. 100 процентов от стандарта), второй — тем, кто достигает заданной пропорции, например 80 процентов или 90 процентов нормы, а третья — другим работникам. Система может быть дополнительно доработана за счет четырех или более сдельных ставок, каждая из которых связана с разным уровнем выпуска, но растущая сложность будет недостатком.

При системе прямой сдельной оплаты стимул работать на чрезмерно высокой скорости незначителен, так как ставка выплачивается за высокую или низкую производительность, но дифференциальная система за счет особого побуждения к скачку заработка при достижении установленного стандарта является более подвержены превышению скорости и перегрузке для рабочих средней и ниже средней производительности.Этот риск варьируется в зависимости от увеличения сдельной ставки по мере увеличения производительности рабочего, причем опасность превышения скорости возрастает, если рост большой, чем если он небольшой.

Дифференциальная система в основном применяется на предприятиях с дорогостоящим оборудованием, работодатель может позволить себе платить более высокую сдельную ставку работнику, который работает быстрее, потому что его накладные расходы распределяются на более крупную продукцию и, следовательно, меньше на единицу, чем если бы машины обслуживаются более медленными работниками.Эта экономия накладных расходов на единицу продукции является главным преимуществом системы и в значительной степени определяет разницу между двумя показателями.

3. Система множественного тарифа Merrick:Это модификация системы Тейлора; в рамках этой системы установлены три различных сдельных тарифа. Наивысшая ставка выплачивается рабочим, которые достигли установленного стандарта, то есть производят 100% установленной продукции. Второй — это те, кто достигает заданной пропорции i.е., производящая более 80%, но менее 100%.

Третья ставка выплачивается тем работникам, эффективность которых ниже 80%, т. Е. Которые производят менее 80% стандартной продукции. Таким образом, очевидно, что этот показатель самый низкий, когда КПД ниже 80%, и самый высокий, когда рабочий достиг 100% КПД.

4. Бонусная или премиум-система:Здесь следует пояснить, что термин «надбавка» здесь применяется к формам выплаты заработной платы, разработанным для стимулирования производства, кроме сдельной или дифференцированной сдельной оплаты труда.

Таким образом, очевидно, что прямая сдельная оплата, дифференцированная сдельная оплата и система премирования призваны стимулировать производство. Они также известны как методы поощрения выплаты заработной платы прогрессивной системы оплаты труда или методы премиальных премий.

Прямая сдельная оплата труда имеет достоинство простоты, но, хотя и является стимулом, она не предусматривает какого-либо особого вознаграждения для рабочих, которые достигают заданного стандарта производительности. Система дифференцированной сдельной оплаты труда предлагает такое вознаграждение, но может привести к чрезмерной скорости работы, потому что, хотя стандарт, дающий рабочему право получать более высокую сдельную оплату, может быть разумным, он все же имеет привлекательность заработка по этой ставке для продукции сверх установленной. стандарт.

Чтобы избежать этого стимула, сохранив при этом преимущество установления стандарта выпуска, было разработано несколько систем бонусов. Однако их практическая ценность зависит от разумности стандартного набора и размера заработной платы, которую могут получать рабочие со средними способностями.

Бонусные системы часто вводятся там, где сдельная оплата не подходит из-за необходимости стимулирования.

Особенности бонусной системы:

(i) Установление стандартного времени для данной задачи обычно осуществляется на основе исследования времени или на основе среднесуточного производства.В некоторых системах задача является сложной и может быть решена в стандартное время лишь небольшим количеством рабочих, в то время как в других системах задача доступна большинству рабочих.

(ii) Рабочим выплачиваются бонусы, которые выполняют задание меньше установленного времени. Рабочий получает почасовую ставку за фактически отработанное время, а также выплачивается бонус.

(iii) Работникам выплачивается полная ставка, которая не достигает и не превышает установленную норму.Следовательно, нет никаких штрафов для работников, которые не достигли стандарта.

Размер бонуса обычно представляет собой процент от почасовой ставки, умноженный на сэкономленное время; то есть разница между временем, затраченным на выполнение задачи, и стандартным временем.

В некоторых системах доля почасовой оплаты составляет всего 30 или 50 процентов, в других — 100 или даже 120 процентов. Обычно низкие проценты относятся к довольно простым задачам, а высокие — к сложным.

Таким образом, очевидно, что все бонусные системы включают в себя установку стандартного времени, стандартной задачи, стандартной ставки заработной платы и фиксированной ставки премии, которую должен заработать работник, который завершит задание быстрее стандартного времени.

5. Система Halsey Premium или водосливная система:Он пытается объединить преимущества времени и сдельной оплаты и устранить их недостатки. В рамках системы определенное количество работы фиксируется как стандартный выпуск, который должен быть выполнен в установленный срок.В системе Хэлси работникам, которые не превышают стандартное время (т. Е. Завершают задачу в течение стандартного времени), оплачивается почасовая оплата, но те, кто выполняет задачу меньше стандартного времени, получают почасовую оплату за то время, которое они занимают, и, кроме того, процент, обычно 30 или 50 процентов, от почасовой оплаты за сэкономленное время.

Премия рассчитывается для каждой работы отдельно по следующей формуле.

Премиум =% (почасовая ставка × сэкономленное время)

Например, если фиксированное время составляет 10 часов (стандартное время), а задача выполняется за 6 часов, рабочий получает почасовую оплату за эти шесть часов и, в дополнение к этому, часть, скажем, 50% от Сэкономлено 4 часа i.е., 50% дохода в результате сэкономленных часов.

Предположим, что ставка времени составляет рупий. 10 / — в час;

Премиум также можно рассчитать по следующей формуле в Премиум-плане Halsey.

Премия =% сэкономленного / затраченного времени × дневная заработная плата

Дневная заработная плата = (стандартное время x стандартная почасовая ставка)

В приведенном выше примере ставка или премия составляет 15%, т.е. 50/100,

Стандартное время = 10 часов, почасовая оплата = рупий. 10 / = сэкономленное время, = 4 часа,

Дневная заработная плата = 10 × 10 = 100

Премиум = 50/100 × 4/100 × 100

= РТС.2.

Рабочий выполнил задание за шесть часов; оплата за эти шесть часов будет производиться по почасовой ставке, равной

.= (почасовая ставка x затраченное время)

= 10 × 6 = 60 рупий… (1)

Плата (премия) за сэкономленное время, равное 4 часам, будет равна 50/100 (почасовая ставка × сэкономленное время)

= 1/2 (10 × 4)

= РТС. 20… (2)

Таким образом, рабочий получит (1 + 2)

= 60 + 20 = рупий.80

Таким образом, система предоставляет работнику премию или надбавку по фиксированной ставке за сэкономленное время.

Эта система поощряет каждого рабочего изо всех сил стараться заработать премию. При постановке стандартной задачи необходимо позаботиться о том, чтобы результат был справедливым, который обычно производит средний рабочий; как иначе. Если будет установлен слишком высокий стандарт, большинство рабочих может упасть духом после того, как тщетно пытались добиться того же путем многократных усилий, и могут отказаться от попыток увеличить свою производительность или скорость.

Фиксированная страховая премия также должна быть умеренной и не очень высокой, иначе сотрудники могут начать получать очень высокие премии даже за счет здоровья. Это может повлиять на эффективность и привести к ожогу сердца, так как эффективный рабочий может повысить свою заработную плату до очень высокого уровня.

В работах Халси: «Если надбавка будет снижена, рабочие правильно поймут, что это означает, как и при сдельном плане работы, что их заработкам не разрешается превышать определенный предел, и что чрезмерные усилия являются недопустимыми. небезопасно.Сама цель плана состоит в том, чтобы избежать этого, разделив сбережения между работодателем и работником, чтобы устранить необходимость снижения ставки и, следовательно, позволить рабочим ограничиваться только его собственными способностями и деятельностью. Таким образом, полностью устраняется губительная особенность сдельного плана работы, и вместо периодических сокращений, вызывающих недовольство, надбавки заставляют рабочих прилагать больше усилий, что приводит к постоянному увеличению выпуска продукции, снижению затрат и доходов. . »

6.Система Роуэна: СистемаРоуэна, которая впервые была использована на стороне Клайда, идет даже дальше, чем система Халси, в плане наказания быстрых рабочих, причем цель состоит в том, чтобы уберечь руководство от необходимости платить большие суммы в виде бонусов, если при установке стандартного времени была допущена серьезная ошибка. и задача слишком проста.

Согласно этой системе, рабочему гарантируется повременная минимальная заработная плата. После этого устанавливается стандартное время для завершения каждой задачи, и если он выполняет задачу за меньшее время, ему дается бонус в виде фактически сэкономленного времени пропорционально общему времени.

Таким образом, Роуэн разработал схему бонусов с переменным процентом вместо фиксированного процента Холзи. В этой системе проценты определяются отношением сэкономленного времени к стандартному времени выполнения задачи. Например, если рабочий экономит одну пятую стандартного времени (то есть 2 в приведенном выше примере), его процент для расчета бонусов по этой системе будет двадцать, то есть 2/10 × 100 = 20. Точно так же, если он сэкономит четверть времени. когда процент составляет двадцать пять процентов; и так далее.

Хотя процент бонуса увеличивается по мере экономии времени, но сумма, к которой он применяется (т.е. затраченное время × почасовая ставка), становится меньше. Максимальный размер бонуса достигается, когда рабочий выполняет задачу за половину стандартного времени, и если он экономит больше половины разрешенного или стандартного времени, его бонус уменьшается.

Таким образом, Rowan System будет предоставлять более высокую премию только в том случае, если сэкономленное время составляет менее 50% от допустимого времени. При 50% и Halsey, и Rowan Systems дадут одинаковую премию, и если сэкономленное время составляет более 50% от установленного времени, то Halsey System, а не Rowan Systems предоставит более высокую премию.

Однако система рябины считается сложной из-за переменных процентных соотношений. Система Рябины более благоприятна для низших категорий работников, но стимулы быстро снижаются с увеличением сэкономленного времени, тогда как в Системе Холзи стимулы уменьшаются менее быстро. По этой причине система рябины подверглась критике за то, что она наказывает наиболее эффективных работников.

7. Бонус в размере 100 процентов:В соответствии с этой системой любой рабочий, который выполняет задачу менее стандартного времени, получает полную почасовую оплату за затраченное время и, кроме того, получает бонус по полной почасовой ставке за разницу между фактически затраченным временем и затраченным временем. стандартное время.Фактически система обеспечивает гарантированную минимальную почасовую ставку для рабочих, которые не достигли стандарта, и прямую сдельную ставку для рабочих, которые достигают или превышают ее.

Предположим, что почасовая ставка составляет рупий. 10 в час, стандартное время — четыре часа.

Если рабочий выполняет задание более чем за 4 часа, ему выплачивается почасовая оплата. Предположим, это 5 часов, тогда его заработок будет равен = почасовая ставка × затраченное время

.10 × 5 = 50 рупий

Если он выполнит задание всего за 4 часа, то его заработок будет равен = почасовая ставка × затраченное время

= 10 × 4 = рупий.40

Если он выполнит задание за 3 часа, то его заработок будет равен = почасовая ставка × затраченное время + 100% бонус за сэкономленное время.

= 10 × 3 + 1 × 10

= РТС. 40

Если он выполнит задание за 2 часа, то его заработок будет равен

= почасовая ставка × затраченное время + 100% бонус за сэкономленное время

= 10 × 2 + 2 × 10

= РТС. 40.

8. Бонусная система Ганта:Гант, который был сотрудником Тейлора, применил методы Холси с гарантированной минимальной ставкой времени и премией, рассчитываемой как процент от сэкономленной полной занятости, но, как и Тейлор, он поставил сложную задачу и предложил высокую награду эффективным работникам.

Сдельная ставка Ганта увеличивается по мере экономии времени. Фирмы могут позволить себе эти более высокие ставки, потому что накладные расходы на единицу продукции снижаются за счет высокой производительности эффективного работника. Мастеру также выплачивается премия в зависимости от количества его рабочих, которые выполняют задание в установленное время. Это признание той роли, которую он может сыграть в устранении задержек и перерывов, а также в создании условий, благоприятных для производства.

Согласно этой системе, если рабочий выполняет стандартное задание в установленное время, ему выплачивается почасовая ставка плюс бонус, который представляет собой процент от времени, затраченного на выполнение задания.

Предположим, что стандартное время составляет 8 часов, а почасовая ставка составляет 10 рупий, и предусмотрен бонус в размере 25% от времени, затраченного на выполнение задачи.

Если рабочий выполняет задание за 10 часов вместо 8 часов (стандартное время), то ему платят только почасовую оплату, его общий заработок будет равен

.= почасовая ставка × затраченное время

= 10 × 10 = 100

рупийЕсли он выполняет задание за 8 часов, то есть стандартное время, то ему выплачивается почасовая оплата плюс бонус в размере 25% от затраченного времени, что равно = почасовая ставка × затраченное время + бонус (25% от 8 часов)

= 10 × 8 + 20

= РТС.100

Если он выполняет задание за 6 часов, то ему выплачивается заработная плата за стандартное время, т.е. восемь часов плюс бонус в восемь часов, что равно

.= Стандартное время × почасовая ставка + бонус (25% от стандартного времени)

= 8 × 10 + 20

= РТС. 100.

9. Система Барта:Другая система стимулирования, иногда применяемая, известна как система Барта. Система Барта также основана на стандартном времени и почасовой ставке.

Основные характеристики системы Barth:

(i) Работникам не гарантируется минимальная временная ставка, и

(ii) Заработная плата рассчитывается путем умножения стандартного времени на затраченное время, а затем умножения квадратного корня из продукта на почасовую ставку.

Таким образом, формула выглядит следующим образом:

10. Система раздвижных весов:Заработная плата может устанавливаться по скользящей шкале. В соответствии с системой скользящей шкалы заработная плата варьируется в зависимости от изменений цен на продукцию, стоимости жизни или прибыли, полученной в отрасли. Когда заработная плата связана с ценами, берутся некоторые базовые цены. Заработная плата повышается в определенной пропорции с ростом цен на продукт.Если цены падают, зарплаты снижаются, но, как правило, они не могут опускаться ниже определенного уровня.

Однако система вызывает множество возражений. Трудно получить удовлетворительную основу для расчета цен, поскольку они могут меняться по разным причинам, и нельзя ожидать, что работник будет участвовать в рыночных рисках. При увеличивающейся доходности цены могут упасть, но прибыль может быть выше. Кроме того, и работодатели, и работники могут попытаться добиться изменения цен в свою пользу.

11. Система «Оперативная заработная плата»:В соответствии с системой «заработной платы» каждому человеку была поставлена задача, которую необходимо выполнить в установленном порядке, с помощью определенных приспособлений и выполнить в течение определенного времени. С помощью исследований и обученных экспертов определяется стандартная задача, т.е. какой объем продукции может быть произведен работником за заданное время.

Если работа выполняется в сроки, отведенные экспертом, и с соблюдением установленных стандартов качества, рабочий получает дополнительную компенсацию (обычно от 20 до 50 процентов отведенного времени) в дополнение к его дневной заработной плате.Если это не будет сделано в установленное время или не в соответствии с установленным стандартом качества, рабочий получает только свою дневную заработную плату. Опасность состоит в том, что недобросовестные работодатели могут использовать свои полномочия для установления стандарта как средства эксплуатации.

12. Система повышения эффективности Emerson:В хорошо известной системе Emerson Efficiency бонус начинается с определенного уровня производства, например 70 или 75 процентов от стандартного.

Работникам, не достигшим указанного уровня, выплачивается обычная повременная ставка, но выше этого уровня, вместо прямой сдельной оплаты, оплата производится по градуированной шкале, обеспечивая, по сути, временную ставку, которая сначала увеличивается медленно, но быстрее. по мере приближения рабочих к 100-процентной эффективности.

Другими словами, работникам, которые не достигли указанного уровня, выплачивается обычная повременная ставка, то есть дневная заработная плата, но также выплачивается надбавка выше этого уровня, которая постепенно увеличивается с увеличением производства или эффективности.

Например:

(i) Работнику с КПД 70% и ниже не выплачивается никаких премий.

(ii) Предположим также, что 100% производство или 100% эффективность равны = 800 единицам продукции.

(iii) Теперь, когда производство составляет 400 единиц, эффективность при этом будет = 50%.Размер заработной платы на этом уровне будет равен дневной заработной плате, и бонусы за эффективность не выплачиваются.

(iv) При производстве 600 единиц эффективность будет равна 75%. Размер заработной платы на этом уровне будет равен = (дневная заработная плата + 1% премии).

(v) При производстве 700 единиц КПД будет = 87,5%. Размер заработной платы при этом будет равен (дневная заработная плата + бонус 8%).

(vi) Когда объем производства составляет 750 единиц, эффективность будет равна = 93.5%. Размер заработной платы будет равен = (дневная заработная плата + 14% надбавки).

(vii) При производстве 800 единиц КПД = 100%. Общая заработная плата на этом уровне = (дневная заработная плата + 20% премии).

Таким образом, очевидно, что размер бонуса увеличивается по мере увеличения эффективности рабочего. Более того, коэффициент увеличения бонуса с повышением эффективности является прогрессивным или ступенчатым.

Статьи по темеЧто вам нужно знать — NBC Chicago

Возможно, наиболее важным вопросом в повестке дня законодателей Иллинойса на этой сессии является предложение об изменении системы индивидуального подоходного налога штата с текущей фиксированной ставки на прогрессивную шкалу.Вокруг этой идеи было много споров и вопросов. Вот несколько ключевых вещей, которые нужно знать:

Что такое дифференцированный подоходный налог?

Градиентный подоходный налог, также называемый прогрессивным налогом, представляет собой налоговую структуру, которая устанавливает все более высокие налоговые ставки для физических или юридических лиц с более высокими доходами. По сути, при такой системе: чем больше вы зарабатываете, тем больше платите. Напротив, фиксированный налог — это одна ставка для всех.

Какая сейчас ставка налога в Иллинойсе?

Текущая ставка индивидуального подоходного налога в штате Иллинойс — фиксированная 4.95% для всех, независимо от того, сколько денег они зарабатывают. Это фиксированная ставка для всех, потому что текущая версия Конституции штата, которая действует с 1971 года, требует, чтобы любой подоходный налог, взимаемый государством, был «по непостоянной ставке». Любая поправка к Конституции Иллинойса требует ратификации тремя пятыми избирателей на предстоящих всеобщих выборах.

Какой была ставка индивидуального подоходного налога в Иллинойсе в прошлом?

Первая ставка подоходного налога в штате Иллинойс составляла 2.5%, введено в 1969 году и действовало до 1982 года. С 1983 по 2010 год ставка колебалась между 2,5% и 3%, где она оставалась с 1990 по 2010 год. Столкнувшись с многомиллиардным бюджетным дефицитом в начале 2011 года, тогдашнее правительство . Пэт Куинн подписал закон о временном повышении налога, в соответствии с которым ставка была увеличена до 5% до конца 2014 года, когда оно должно было прекратиться. Куинн проиграл свою заявку на переизбрание губернатору Брюсу Раунеру в ноябре 2014 года, а 1 января 2015 года, до того, как Раунер вступил в должность, ставка автоматически упала до 3.75%.

Раунер проводил кампанию в рамках того, что он назвал «Повесткой дня по перевороту», которая включала предложения по ослаблению профсоюзов государственных служащих, изменение системы оплаты труда и многое другое, как способ улучшить экономику Иллинойса, а не повышать налоги. Это поставило его в противоречие с контролируемым демократами законодательным собранием и, таким образом, привело к более чем двухлетнему тупику в государственном бюджете — самому долгому в истории США — который опустошил школы и учреждения социального обслуживания по всему штату и увеличил задолженность по счетам Иллинойса до более чем 14 миллиардов долларов. — отчасти ухудшение и без того шаткого финансового положения государства.В 2017 году законодательный орган отменил вето Раунера на бюджет, которое включало повышение налогов, выход из тупика и возвращение ставки до 4,95%, где она остается сегодня.

Кто хочет изменить ставку налога и почему?

Губернатор Дж. Б. Прицкер, победивший Раунера в 2018 году, отчасти провел кампанию за обещание ввести прогрессивный подоходный налог для самых богатых людей штата. Сам Прицкер является самым богатым выборным должностным лицом в стране, а Forbes оценивает собственный капитал наследника отеля Hyatt примерно в 3 доллара.2 миллиарда и его налоговые декларации за 2017 год, показывающие, что только за тот год он заработал более 54 миллионов долларов. Как губернатор, он сталкивается с вышеупомянутой задолженностью по законопроектам и пенсионным дефицитом, а также надеется профинансировать крупный план капитального ремонта для восстановления инфраструктуры штата, среди других инициатив. Демократы в значительной степени поддерживают изменение того, что он назвал «справедливым налогом», в то время как республиканцы в Спрингфилде, в целом не склонные к налогам, выразили свое несогласие — все они голосовали одновременно против этой меры в обеих палатах. [[503509331, C]]

Что должно произойти, чтобы налоговые ставки изменились?

Короче несколько вещей.В мае, последнем месяце законодательной сессии, обе палаты приняли поправку к Конституции, отменяющую фиксированный налог штата и разрешающую дифференцированный подоходный налог. Но согласно Конституции штата избиратели должны будут решить, ратифицировать ли эту поправку на следующих всеобщих выборах, которые состоятся в ноябре 2020 года. Изменение вступит в силу одним из двух способов: если три пятых (или 60%) людей проголосуют за поправка одобряет ее, или если ее одобряет простое большинство (50% плюс один) всех избирателей, включая тех, кто пропускает вопрос в своих бюллетенях.

Но поправка к Конституции сама по себе не изменит ставки — она только позволит их градуировать. В последние дни законодательной сессии законодатели приняли (и Притцкер пообещал подписать) отдельный законопроект об установлении новых ставок, которые вступят в силу через год после ратификации поправки, то есть 1 января 2021 года, если избиратели его одобрят. осенью.

Какими будут новые налоговые ставки Иллинойса?

Согласно законопроекту Сената № 687, принятому обеими палатами, предлагаемые ставки будут следующими:

Для индивидуальных и совместных подателей документов, зарабатывающих менее 250 000 долларов в год, первые 10 000 долларов будут облагаться налогом в размере 4.75%, тогда доход от этого до 100 000 долларов будет облагаться налогом по ставке 4,9%. Отсюда до 250 000 долларов ставка составит 4,95%, где она стоит сегодня.

При цене выше 250 000 долларов ставки для индивидуальных и совместных подателей начинают различаться. Для индивидуальных подателей от 250 000 до 350 000 долларов и для совместных подателей до 500 000 долларов ставка составит 7,75%. Эта цифра увеличивается до 7,85% для заявителей, подавших индивидуальную декларацию, с доходом от 350 000 до 750 000 долларов США, а для лиц, подающих совместную декларацию, — с 500 000 до 1 миллиона долларов.

В соответствии с новой структурой, индивидуальные податели, зарабатывающие более 750 000 долларов, и совместные податели, зарабатывающие более 1 миллиона долларов, будут облагаться налогом по максимальной ставке 7.99%. Только для этой наивысшей категории чистая прибыль налогоплательщиков будет облагаться налогом по этой максимальной ставке, в отличие от остальных категорий.

Важно отметить: для тех, кто платит ниже максимальной ставки 7,99%, более низкие ставки не будут применяться ко всему вашему доходу. Это больше похоже на лестницу, чем на общую ставку, поэтому первые 10 000 долларов большинства жителей будут облагаться налогом по самой низкой ставке. Затем вы будете платить соответствующие ставки для каждой группы, если и до тех пор, пока вы не достигнете отметки в 750 000 долларов — или 1 миллион долларов для совместных файлов.

В то время как сделка, согласованная в законодательном органе, вряд ли будет пересмотрена, эти ставки не высечены на камне. Хотя этого, вероятно, не произойдет, теоретически они могут быть изменены в следующем году, поскольку сама поправка не будет выставлена на голосование до ноября 2020 года — до тех пор, пока не останется еще одна полная законодательная сессия. [[510401762, C]]

Когда вступят в силу новые ставки?

Поскольку поправка к Конституции требует ратификации на следующих всеобщих выборах, новая структура может вступить в силу не раньше января.1, 2021. Группы интересов с обеих сторон этого вопроса уже выступили в телеэфире как за, так и против прогрессивной налоговой структуры, а это означает, что пройдут полтора года рекламы и оживленных дебатов, прежде чем избиратели даже пойдут на свой избирательный участок. места.

На кого больше всего повлияет дифференцированный налог?

Притцкер говорит, что в рамках этой новой структуры 97% жителей Иллинойса будут платить столько же или меньше подоходных налогов штата. Согласно предложению, одобренному Сенатом, любой, кто зарабатывает менее 250 000 долларов, будет платить по текущей ставке 4.95%, с небольшим снижением ставок по доходу до 100 000 долларов США.

Какие еще штаты имеют дифференцированный подоходный налог?

Тридцать три штата в США и Вашингтон, округ Колумбия, имеют ту или иную форму прогрессивного подоходного налога, варьирующегося от 0% для людей с самым низким доходом в Южной Каролине до 13,3% для доходов более 1000000 долларов в Калифорнии. Иллинойс и его соседи на Среднем Западе Индиана и Мичиган — три из восьми штатов, которые взимают фиксированный налог.

Нам нужно более прогрессивное налогообложение и налог на богатство, чтобы платить за пакеты помощи от COVID-19

Стоимость пакетов спасательных работ от COVID-19, вероятно, будет частично финансироваться за счет роста инфляции, которая непропорционально затронет менее обеспеченных людей и работников, в том числе рядовых сотрудников Национальной службы здравоохранения. Paweł Bukowski (LSE) и Wojciech Paczos (Cardiff University) утверждают, что для более справедливого распределения этого бремени правительствам следует рассмотреть возможность увеличения прогрессивности подоходного налога и введения временного налога на богатство.

Возвращение инфляции?

Кризис COVID-19 возродил дебаты об инфляции. Есть веские основания полагать, что он может скоро вернуться. Во-первых, меры изоляции вызвали резкое сокращение как совокупного предложения, так и совокупного спроса.Хотя они наносят ущерб производству и занятости, они оказывают противоположное влияние на цены: сокращение спроса сокращается, в то время как сокращение предложения увеличивает инфляцию. Эти эффекты несбалансированы по секторам экономики. Падение измеряемой инфляции в апреле и мае 2020 года в основном было вызвано дефляцией в сфере транспорта и одежды, а также замедлением темпов роста в жилищном секторе. Это беспрецедентно и, вероятно, временно, поскольку транспортный и жилищный секторы вносили наибольший вклад в индекс потребительских цен, включая инфляцию стоимости жилья собственниками (CPIH) за последние десять лет.В то же время измеряемая инфляция в сфере продуктов питания, отдыха и культуры увеличилась (ONS, июнь 2020 г.).

Кроме того, меры изоляции привели к значительным изменениям в составе потребительской корзины. Некоторые товары просто недоступны для покупки — почти 15% от типичной корзины CPIH (ONS, май 2020 г.), но некоторые, хотя и доступны (бензин), покупаются значительно меньше. Таким образом, Диксон (май 2020 г.) утверждает, что в Великобритании официальный индекс CPIH, вероятно, недооценивает истинную инфляцию.

Во-вторых, массовые фискальные интервенции как в Великобритании, так и в остальном мире в равной степени зависят от национальных (и общесоюзных) центральных банков, обеспечивающих дополнительную чрезвычайную ликвидность. В Великобритании это даже приняло форму прямого денежного финансирования правительства Банком Англии. В случае успеха фискальное вмешательство механически увеличит количество денег в обращении. Однако спрос не может расти в тандеме из-за мер изоляции. Это, согласно количественной теории денег, приведет к более высокой инфляции: «Когда запасы и запасы истощаются, система цен будет соответствовать уменьшенным количествам и стимулированным расходам обычным способом.Цены вырастут ». (Болдуин, март 2020 г.).

В-третьих, когда будет снята блокировка, спрос восстановится. Гудхарт и Прадхан (март 2020 г.) утверждают, что, поскольку это произойдет после периода массивных фискальных и денежных мер по спасению, это может привести к всплеску инфляции более чем на 5%. Roach (май 2020 г.) предполагает, что это может усугубиться сбоями в глобальных цепочках поставок и возвращением оффшорного производства. Если это станет «новой нормой», это будет означать более высокие производственные затраты и более высокие цены на конечную продукцию.

Таким образом, можно ожидать, что успешное фискальное вмешательство в конечном итоге приведет к увеличению инфляции, если не сейчас, то во время восстановления экономики. Это будет хорошей новостью — стабильные или падающие цены будут признаком того, что налогово-бюджетная политика не использовала весь свой потенциал.

Кто платит налог на инфляцию?

Инфляция, независимо от того, будет ли она точно отражена в CPIH или нет, является формой налога на имущество и подоходного налога. Это снижает стоимость сбережений и заработной платы в единицах потребления.Таким образом, пакет спасения можно рассматривать как инструмент перераспределения: перевод средств в пострадавшие от кризиса части экономики за счет инфляции и будущих налогов.

Инфляция — это не эгалитарный налог, как может показаться. В основном это затрагивает три перекрывающиеся группы. Первая группа — это рабочие, заработная плата которых растет не так быстро, как инфляция. К ним относятся ключевые работники государственного сектора (медсестры, врачи, службы экстренного реагирования, учителя), номинальная заработная плата которых была практически заморожена с 2010 года из-за мер жесткой экономии (Dolton 2017).Если инфляция не будет уравновешена повышением минимальной заработной платы, это также скажется на профессиях с низкой и средней квалификацией в частном секторе. Вряд ли это новое явление — с 2007 года реальная средняя заработная плата в Великобритании сократилась на 3%, что является самым большим падением в Европе после Греции (Costa and Machin, 2019). Рекордно низкий уровень профсоюзов (Фарбер и др., 2018) и очень слабая переговорная способность рабочих (Белл и др., 2018) предполагают, что это явление сохранится и после кризиса COVID-19.

Воздействие инфляции зависит от состава потребительской корзины. Домохозяйства, которые потребляют товары и услуги по более жестким ценам, такие как обучение, уход за детьми или предметы роскоши, относительно защищены от общего роста цен. Недавнее исследование домашних хозяйств США показывает, что это в основном люди с высокими доходами (Cravino et al. 2020). С другой стороны, средний класс более подвержен инфляции, поскольку его расходы относительно больше растут, когда инфляция достигает своего уровня.

Наконец, инфляция имеет большее значение для людей, которые в основном хранят свои сбережения на обычных банковских счетах. Они предлагают исторически низкие номинальные процентные ставки и не защищают вкладчиков от инфляции. В основном это представители низшего и среднего классов. Состоятельные люди обладают относительно большим количеством недвижимости и коммерческой недвижимости, а также финансовых продуктов, доход от которых исторически превышает инфляцию (Crowe 2005, Piketty 2020).

Таким образом, инфляция — это регрессивный налог на богатство и подоходный налог: чем ниже доход, тем большая его часть облагается налогом на инфляцию.Это бремя также несоразмерно ложится на передовых рабочих. Что можно сделать для более справедливого распределения стоимости пакетов спасения?

Прогрессивные налоги на прибыль и имущество

Мы предлагаем двойное решение. Во-первых, чтобы защитить передовой персонал от инфляции, следует увеличить им заработную плату. Это должно быть частью более широкого пакета увеличения расходов на NHS. Кризис с коронавирусом доказал, что здравоохранение следует рассматривать не как расходы, а как инвестиции.Инвестиция, которая могла бы спасти экономику.

Во-вторых, эти новые расходы, а также новый государственный долг, который финансирует пакеты мер по спасению, могут быть частично погашены за счет нового прогрессивного налога, взимаемого с тех, кто пережил кризис относительно невредимым. Это может принять форму налога на богатство на чистую стоимость 1% самых богатых людей. Ландаис, Саез и Зукман (апрель 2020 г.) выдвинули предложение о введении временного прогрессивного налога на благосостояние в масштабах ЕС с тремя ставками: 1% от чистой стоимости активов свыше 2 млн евро (1 фунт стерлингов.75 млн), 2% свыше 8 млн фунтов (7 млн евро) и 3% свыше 1 млрд евро (870 млн фунтов). По их оценкам, этот новый налог погасит новый долг в размере 10% ВВП через 10 лет.

Это решение имеет два ключевых преимущества. Поскольку богатство самых богатых также в значительной степени является ликвидным, никому не нужно будет продавать неликвидные активы (например, свой дом) для уплаты налога. Например, ценные бумаги и денежные средства составляют более 40% валовой стоимости недвижимого имущества с чистой стоимостью более 1 миллиона фунтов стерлингов (ONS 2019).Во-вторых, налог на богатство — это налог на прошлые, а не на будущие потоки доходов. Он не искажает решения о потреблении, сбережениях, предложении рабочей силы или инвестициях. Такие временные налоги на богатство были введены во многих странах после мировых войн, например, в Германии, Японии и Польше. Великобритания почти ввела постоянный налог на богатство во время лейбористских правительств Гарольда Уилсона и Джеймса Каллагана в 1974–1976 годах.

Милтон Фридман сказал, что бесплатных обедов не бывает.Пакеты услуг по оказанию помощи — необходимый инструмент политики в условиях нынешнего кризиса, но они не предоставляются бесплатно. Сохранение экономики будет дорогостоящим, и эти затраты рано или поздно придется окупить в виде увеличения налогов. Справедливое распределение этого бремени в будущем так же важно, как и детали пакетов спасательных работ сегодня. Без этого затраты непропорционально упадут на тех, кто уже сегодня платит самую высокую цену.

Этот пост отражает точку зрения авторов, а не блог COVID-19 или LSE.Изображение Алана Кливера.

Что глобальным компаниям нужно знать о расчете заработной платы в Китае

Китай — один из крупнейших мировых финансовых центров. С его населением почти 1,4 миллиарда человек и значительным ростом он, по понятным причинам, занимает одно из первых мест в списках желаний расширения большинства транснациональных компаний.

При 14,2 триллиона долларов в 2019 году Китай уступает только США по валовому внутреннему продукту, но обгоняет США, если принимать во внимание покупательную способность.Китай также регулярно занимает первое место в мире по экспорту и второе место по импорту. И хотя его годовые темпы роста в последние годы стагнировали, составив 6% в 2019 году, он оставался одним из самых высоких среди крупных экономик до начала пандемии COVID-19.

Однако ведение бизнеса в Китае может быть палкой о двух концах. Продолжающаяся торговая война с США привела к введению тарифов на многие китайские товары. В связи с его положением первоисточника COVID-19, китайский бизнес-ландшафт, возможно, в течение некоторого времени находится в самом нестабильном состоянии.

Но, несмотря на эту неопределенность, для предприятий, выходящих на китайский рынок, по-прежнему открываются широкие возможности, особенно в сфере производства, энергетики, недвижимости и торговли сырьевыми товарами. Одним из ключевых элементов успешного ведения бизнеса является управление фондом заработной платы в Китае в соответствии со сложными законами страны о заработной плате, налоговыми требованиями и соображениями занятости. Здесь вы узнаете основные факты для начала работы:

Начало работы с платежной ведомостью в Китае

Излюбленным местом для открытия глобального бизнеса в Китае являются крупные промышленные и финансовые центры Шанхай, Пекин и Гуанчжоу или одна из многочисленных зон свободной торговли Китая, одна из которых есть в Шанхае.После того, как организация выбрала место для офиса, для начала процесса регистрации требуется подтверждение аренды.

Совместные предприятия (СП), представительства (РО) и предприятия, полностью принадлежащие иностранцам (WFOE), являются тремя наиболее распространенными бизнес-структурами для транснациональных компаний в Китае. Поскольку существуют значительные ограничения для СП и РО, WFOE являются наиболее популярными среди тех, кто намерен вести бизнес в Китае в долгосрочной перспективе.

Раньше настройка WFOE была чрезвычайно сложной.Но в целях упрощения и ускорения процесса китайские власти в 2017 году представили новую «Бизнес-лицензию Five-In-One». Она объединяет пять ключевых элементов регистрации в единую (хотя и длинную) онлайн-заявку:

- Бизнес-лицензия: основное регистрационное свидетельство, действительное в течение определенного срока в соответствии с инвестиционными планами компании

- Код организации: уникальный код, используемый для связи с государственными учреждениями

- Свидетельство о постановке на налоговый учет: свидетельство о постановке на учет в государственных налоговых органах, в которые подаются налоговые декларации

- Свидетельство о регистрации в системе социального страхования: то же, что и при постановке на учет в налоговой службе, но для отчислений на социальное страхование

- Свидетельство о статистической регистрации: регистрация для предоставления финансовых данных, данных о сотрудниках и заработной плате в соответствующий государственный департамент, ежемесячное требование для WFOE

Это не касается всех необходимых регистраций: другие области, такие как НДС или импорт / экспорт, нуждаются в собственных сертификатах, хотя некоторые китайские штаты также включают их в программу «Пять в одном».

Размер капитала, необходимый для создания WFOE, варьируется в зависимости от характера, размера и местоположения китайского офиса компании и подлежит налогообложению китайскими властями. Однако требование о капитале не требуется для предприятий, работающих в определенных отраслях, включая ИТ, торговлю и консалтинг.

Компании также должны предоставить технико-экономическое обоснование, отчет об объеме деятельности и подтверждение своего финансового статуса (в китайском банке), чтобы получить одобрение правительства.

Соображения относительно занятости

Один из самых больших рисков, с которыми сталкиваются работодатели при расчете заработной платы в Китае, не полностью соответствует национальным руководящим принципам трудоустройства. Однако основные принципы в целом аналогичны большинству развитых западных экономик: со всеми сотрудниками следует обращаться справедливо или одинаково, независимо от расы или пола, работники имеют право заключать коллективные договоры и вести переговоры на уровне компании, а дети до 16 лет не должны. работать.

Согласно китайскому трудовому законодательству, все сотрудники, занятые полный рабочий день, должны подписывать трудовые договоры с работодателем, хотя устные контракты могут быть разрешены для сотрудников, работающих неполный рабочий день.Тем не менее, условия, которых должны придерживаться транснациональные компании, должны зависеть от их бизнес-структур — например, только компании с ограниченной ответственностью (такие как WFOE) имеют право подписывать трудовые договоры напрямую с китайскими рабочими. Если компания является представительством (RO), то она может нанимать местных сотрудников только через лицензированную третью сторону, известную как «местное сервисное подразделение».

От сотрудников обычно требуется подтверждение проживания в городе, в котором они подают заявление о приеме на работу, а работодатели должны подать соответствующие документы социального страхования в первый день работы сотрудника.В контрактах должно быть указано:

- Сведения о работодателе

- Сведения о сотруднике, включая идентификационный номер

- Описание работы

- Условия и вознаграждение

- Социальное страхование

- Информация о предотвращении опасностей, безопасности и производственной среде

Сотрудники могут приниматься на работу на постоянной или временной основе; временный контракт может заключаться на фиксированный период времени или до наступления определенного события. Работники из-за рубежа могут быть приняты на работу только по специальному разрешению местных органов по труду и после получения справки о трудоустройстве (или рабочей визы) для сотрудника.

Компенсация и льготы

Минимальная заработная плата в Китае сильно различается в зависимости от провинции и даже между разными городами и районами в каждой провинции. Самые высокие ставки в Шанхае — 2480 юаней в месяц (примерно 280 фунтов стерлингов; 350 долларов США; 310 евро) и 22 юаня в час (примерно 2,50 фунтов стерлингов; 3,10 доллара США; 2,80 евро). Самые низкие из них составляют менее половины от самых высоких: минимальная ставка в районах Хулудао и Тиелин провинции Ляонин составляет 1120 юаней в месяц (примерно 125 фунтов стерлингов; 160 долларов США; 140 евро) или 10.6 юаней в час (примерно 1,20 фунта стерлингов; 1,50 доллара США; 1,30 евро). Эти цифры могут меняться ежемесячно.

Официально в Китае есть стандартизированный национальный восьмичасовой рабочий день, средняя рабочая неделя не более 40 часов и как минимум один выходной в неделю, однако многие работодатели не соблюдают эти правила.

В связи с многочисленными трудовыми соглашениями, затрагивающими китайских работодателей, сверхурочная работа может требоваться от работников только после консультации с соответствующими профсоюзами (за исключением чрезвычайных ситуаций).После любых необходимых консультаций сверхурочная работа ограничивается одним часом в день или 36 часами в месяц. Нормальная оплата сверхурочной работы установлена в размере 150% от нормальной заработной платы; сверхурочная работа, выполняемая в «выходные» (выходные), должна оплачиваться в размере 200% от нормальной заработной платы, а дополнительная работа, выполняемая в праздничные дни, должна оплачиваться в размере 300% от нормальной заработной платы.

Руководители высокого ранга не имеют автоматического права на сверхурочную оплату, и они могут быть наняты по альтернативной системе гибкого рабочего времени, которая позволяет компаниям нанимать их по нормальным ставкам более 40 часов в неделю.

Сотрудник может прекратить трудовую деятельность, направив письменное уведомление за 30 дней. Работодатели должны направить сотруднику за 30 дней предварительное уведомление о разрыве с обоюдным согласием и выплатить выходное пособие, если только сотрудник не выполнил условия своего трудового договора и / или не нарушил какие-либо законы или политику компании.

Выходное пособие рассчитывается как месячная заработная плата за каждый год службы. Работодатель может выплачивать заработную плату за один дополнительный месяц сверх требования выходного пособия в случае, если он не желает соблюдать 30-дневный период предварительного уведомления.Для сотрудников, получающих высокие зарплаты в этом районе, выходное пособие не превышает трехкратной средней заработной платы по месту жительства.

Дополнительные соображения

Во многих частях Китая принято выплачивать зарплату на 13-месячной основе, включая дополнительный последний месяц, который выплачивается непосредственно перед китайским Новым годом (обычно в начале февраля). Это необязательно — и должно быть указано в трудовом договоре, — но многие сотрудники ожидают его получения, и могут возникнуть проблемы, если его не предложить.Этот дополнительный месяц облагается налогом так же, как и обычный заработок. Некоторые компании также предоставляют бонусы за 14-й и 15-й месяцы, скорректированные в соответствии с оценками эффективности.

Мошенничество и взяточничество являются деликатными проблемами в Китае, поэтому иностранным компаниям следует проявлять осторожность в отношении комиссионных бонусов или других механизмов компенсации, основанных на стимулах.

Налоги, льготы и удержания

Как и во многих других странах, подоходный налог с населения в Китае облагается прогрессивными ставками, которые предусматривают более высокие налоговые вычеты для лиц с более высокими доходами.Это произошло благодаря новому закону о подоходном налоге с физических лиц (ИПН), который вступил в силу в январе 2019 года.

Первые 5000 юаней (прибл. 570 фунтов стерлингов; 700 долларов США; 630 евро), заработанные каждый месяц, освобождаются от налога, при этом доходы, превышающие эту сумму, облагаются налогом по ставке от 3% до 45%. Любые нерезиденты, которые проводят в Китае более 183 дней в течение одного года, обязаны платить налог на весь свой доход, полученный во всем мире.

Работодатели обязаны удерживать налоги и уплачивать их в налоговое управление Китая до 15 числа каждого месяца.Работодатели также обязаны удерживать и уплачивать налог на акции, налог на бонусы или налог на добычу полезных ископаемых, когда это применимо.

Работодатели и служащие обязаны вносить взносы в китайские схемы обязательного социального страхования — пенсионное страхование, медицинское страхование, страхование от производственных травм, страхование от безработицы и страхование материнства, — а также в его «Жилищный фонд», который позволяет китайским служащим экономить деньги на покупка собственного дома. (Примечание: взносы сотрудников могут не требоваться для страхования от травм и материнства.)

Размер взносов в фонд социального страхования и жилищного фонда корректируется каждый год для каждого города или региона, причем размер определяется на основе средней заработной платы в каждом городе. Как и минимальные ставки заработной платы, они часто меняются. Взносы работодателя могут составлять от 31,5% до 48% от заработной платы, а выплаты сотрудникам — от 15,5% до 27%.