Схема доходов и расходов определённого лица 6 букв

Ad

Ответы на сканворды и кроссворды

Бюджет

Схема доходов и расходов определённого лица 6 букв

НАЙТИ

Похожие вопросы в сканвордах

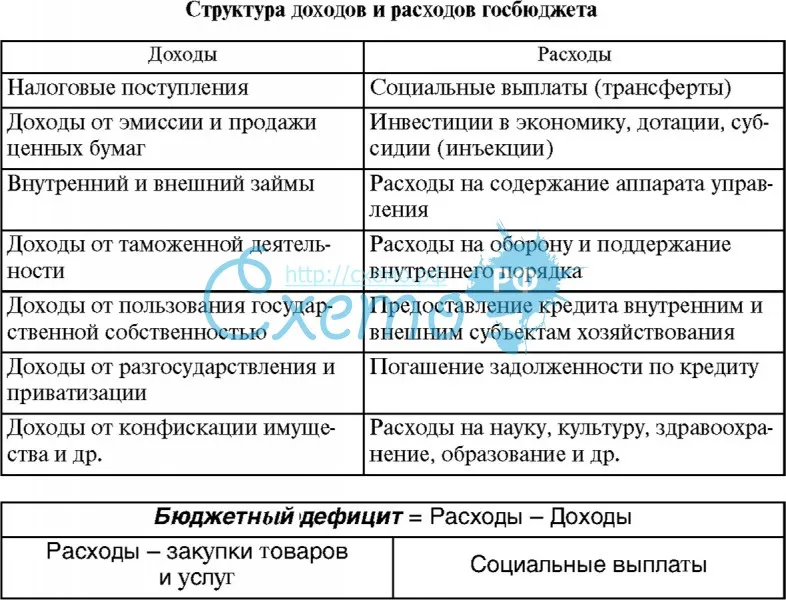

- Схема доходов и расходов определённого лица, устанавливаемая на определённый период времени, обычно на один год. … 6 букв

- Совокупность денежных доходов и расходов за определенный период 6 букв

- Часть некоторых спортивных игр, устанавливаемая по времени, проходящая в определенный период времени 4 буквы

Похожие ответы в сканвордах

- Бюджет — Роспись доходов и расходов государства, предприятия или отдельного лица на определенный срок 6 букв

- Бюджет — Чьи-нибудь средства к существованию, доходы и расходы 6 букв

- Бюджет — Роспись государственных расходов и доходов на определенный срок 6 букв

- Бюджет — Роспись доходов и расходов государства, учреждения, семьи или отдельного лица на определенный срок 6 букв

- Бюджет — Смета денежных доходов и расходов государства, предприятия или учреждения на определенный срок, утвержденная в законодательном порядке 6 букв

- Бюджет — Смета доходов и расходов 6 букв

- Бюджет — Совокупность денежных доходов и расходов за определенный период 6 букв

- Бюджет — Учет, расчет 6 букв

-

… 6 букв

… 6 букв

- Бюджет — Распределение доходов и расходов 6 букв

- Бюджет — Смета, утверждённая Думой 6 букв

- Бюджет — Государственная смета 6 букв

- Бюджет — Смета 6 букв

- Бюджет — Доходы и расходы 6 букв

- Бюджет — Роспись доходов и расходов государства на определённый срок 6 букв

- Бюджет — Что «отравляет жизнь ещё до всяких трат» 6 букв

- Бюджет — Роспись денежных доходов и расходов государства, предприятия, учреждения на определенный период, утвержденная в установленном порядке 6 букв

- Бюджет — Смета расходов по проекту 6 букв

-

Бюджет

- Бюджет — Финансовый план семьи 6 букв

- Бюджет — Источник зарплаты учителя 6 букв

Шлюз для приема расчетов по форме 4 ФСС РФ в электронном виде с использованием электронно-цифровой подписи Оценить качество госуслуг |

|

Бесплатные шаблоны для ведения любого бюджета в Excel

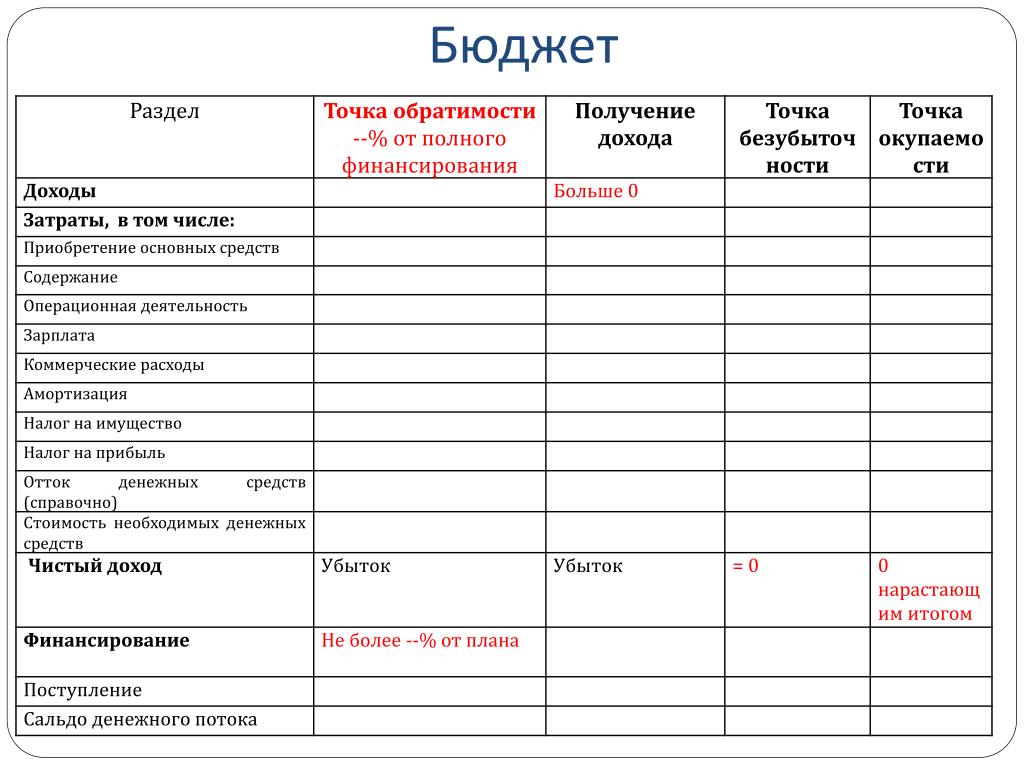

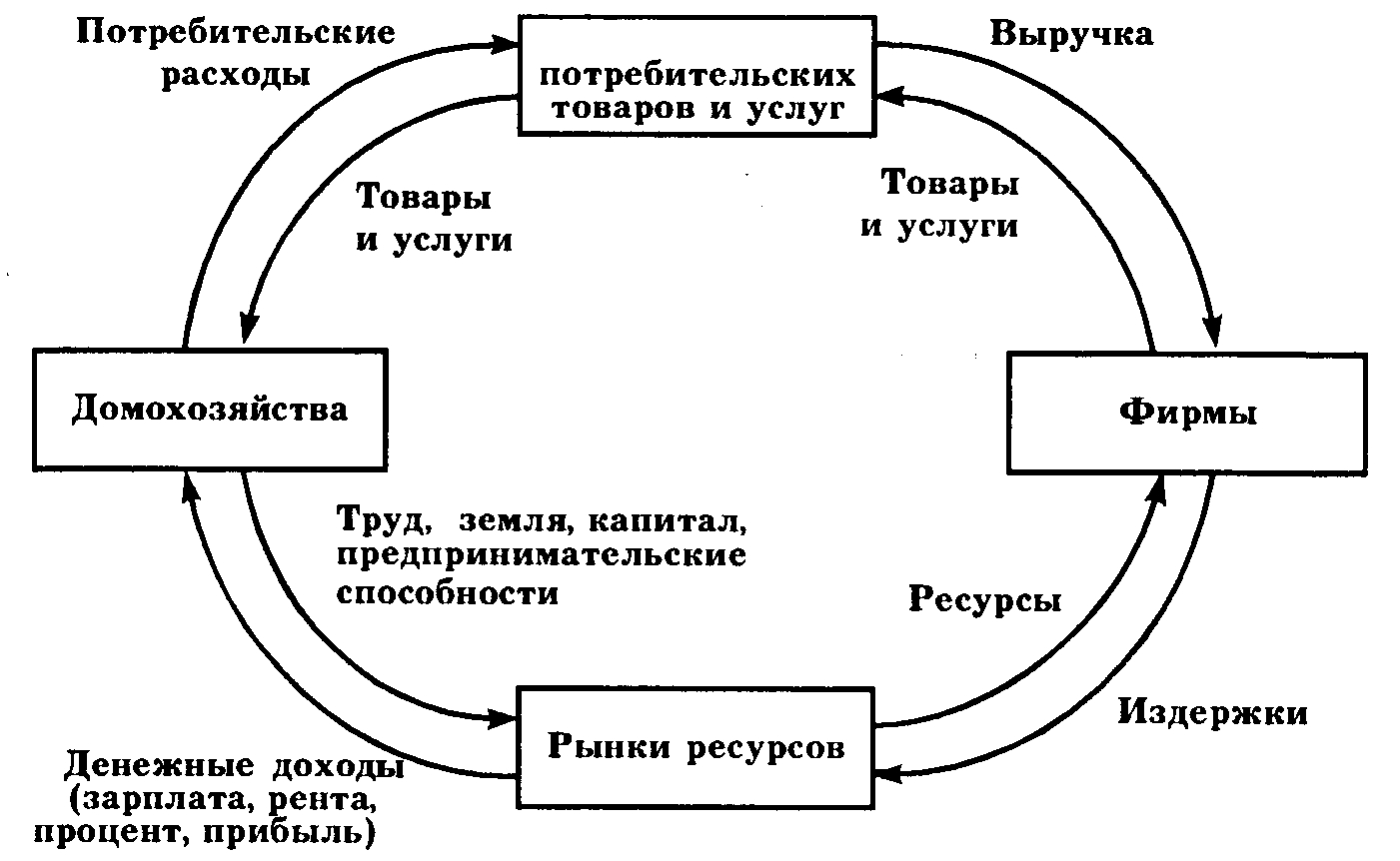

После того, как вы создали список ваших целей и начали отслеживать расходы, создайте ваш текущий бюджет, используя шаблон персонального бюджета.

Откройте шаблон персонального бюджета, добавьте сведения о вашем доходе, планируемых сбережениях и суммах расходов для каждого месяца. Этот шаблон состоит из двух страниц: панель мониторинга и бюджет.

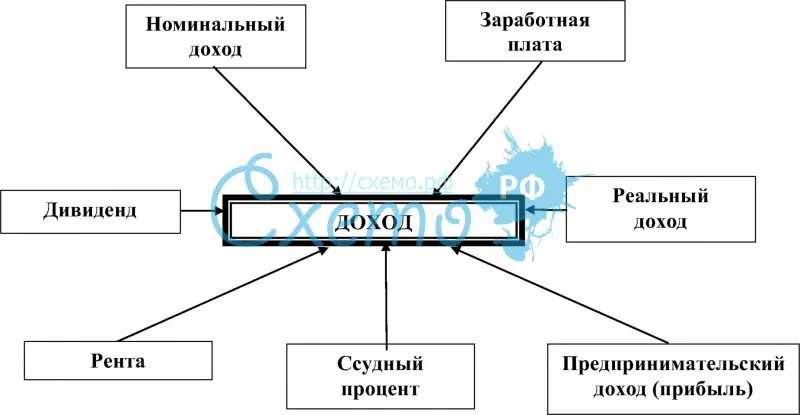

На странице бюджета вы найдёте три раздела: доход, сбережения и расходы. Категория доходов включают в себя следующие источники дохода:

- Заработная плата

- Процентный доход

- Дивиденды

- Возмещения

- Бизнес

- Пенсия

- Другое

В следующем разделе можно указать ваши планируемые сбережения. Этот раздел может включать в себя краткосрочные или долгосрочные цели, которые вы определили ранее. Раздел содержит следующие категории, которые вы можете менять:

- Фонд на случай непредвиденных обстоятельств

- Перевод на сберегательный счёт

- Пенсия

- Инвестиции

- Образование

- Другое

Последний раздел страницы персонального бюджета содержит расходы.

- Дом (домашние расходы)

- Транспорт

- Ежедневные расходы

- Развлечения

- Здоровье

- Отпуск

Как только вы введёте значения для каждой категории доходов, сбережений и расходов, вы увидите, что итоговая сумма для каждого месяца автоматически высчитывается и отображается в нижней части каждого столбца. Кроме того, итоговые суммы высчитываются в конце каждой строки и представляют собой данные на текущий момент для каждого элемента бюджета, категории и раздела.

На другой странице вы найдёте панель мониторинга для вашего бюджета. Панель мониторинга поможет вам получить визуальное представление о состоянии и здоровье вашего бюджета, а также будет автоматически обновляться при внесении изменений в таблицу бюджета. Панель мониторинга, включённая в шаблон персонального бюджета, состоит из 4-х частей:

- Краткая сводка о возможных источниках сбережений.

Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.

Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.

- Диаграмма соотношения доходов и расходов. Эта диаграмма даёт возможность быстрого визуального просмотра разницы между вашим общими доходами и расходами для каждого месяца, что поможет вам оценить здоровье вашего бюджета.

- Круговая диаграмма соотношения между доходами, расходами и сбережениями. Эта диаграмма демонстрирует, какую часть вашего бюджета занимают доходы, расходы и сбережения.

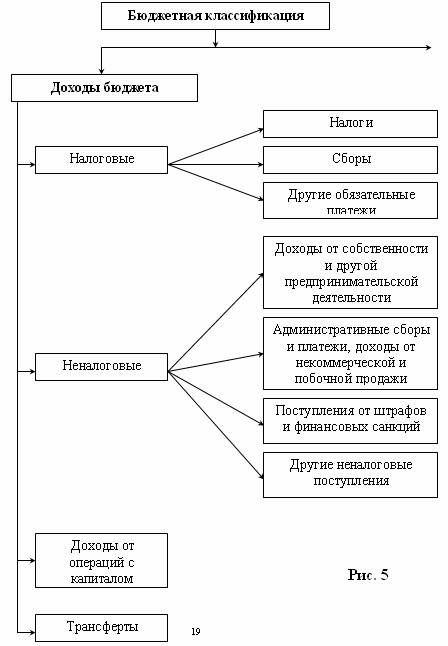

Код доходов бюджетной классификации Российской Федерации | Наименование

|

115 1 13 02992 02 0000 130 | Прочие доходы от компенсации затрат бюджетов субъектов Российской Федерации |

115 1 17 01020 02 0000 180 | Невыясненные поступления, зачисляемые в бюджеты субъектов Российской Федерации |

115 1 17 05020 02 0000 180 | Прочие неналоговые доходы бюджетов субъектов Российской Федерации |

115 1 15 02020 02 0000 140 | Платежи, взимаемые государственными органами (организациями) субъектов Российской Федерации за выполнение определенных функций |

115 1 16 90020 02 0000 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации |

115 1 16 90020 02 0083 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации (штрафы за административные правонарушения в области охраны окружающей среды и природопользования) |

115 1 16 90020 02 0084 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации (штрафы за административные правонарушения в сфере благоустройства и жилищно-коммунального хозяйства) |

115 1 08 07082 01 1000 110 | Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством Российской Федерации, зачисляемая в бюджеты субъектов Российской Федерации |

115 1 12 02012 01 0000 120 | Разовые платежи за пользование недрами при наступлении определенных событий, оговоренных в лицензии, при пользовании недрами на территории Российской Федерации по участкам недр местного значения |

115 1 08 07262 01 1000 110 | Государственная пошлина за выдачу разрешения на выброс вредных (загрязняющих) веществ в атмосферный воздух стационарных источников, находящихся на объектах хозяйственной и иной деятельности, не подлежащих федеральному государственному экологическому контролю |

115 1 12 02052 01 0000 120 | Плата за проведение государственной экспертизы запасов полезных ископаемых, геологической, экономической и экологической информации о предоставляемых в пользование участках недр местного значения |

115 1 12 05020 02 0000 120 | Плата за пользование водными объектами, находящимися в собственности субъектов Российской Федерации |

115 1 16 25086 02 0000 140 | Денежные взыскания (штрафы) за нарушение водного законодательства, установленное на водных объектах, находящихся в федеральной собственности, налагаемые исполнительными органами государственной власти субъектов Российской Федерации |

115 1 08 07282 01 1000 110 | Государственная пошлина за выдачу исполнительными органами государственной власти субъектов Российской Федерации документа об утверждении нормативов образования отходов производства и потребления и лимитов на их размещение, а также за переоформление и выдачу дубликата указанного документа |

115 1 16 90020 02 0004 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации (штрафы за административные правонарушения в области охраны окружающей среды и природопользования) |

115 1 16 90040 04 0000 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты городских округов |

115 1 16 90050 10 0000 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты сельских поселений |

115 1 16 90050 13 0000 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты городских поселений |

115 2 02 03018 02 0000 151 | Субсидии бюджетам субъектов Российской Федерации на осуществление отдельных полномочий в области лесных отношений |

115 2 02 02124 02 0000 151 | Субсидии бюджетам субъектов Российской Федерации на приобретение специализированной лесопожарной техники и оборудования |

115 2 18 02030 02 0000 151 | Доходы бюджетов субъектов Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов имеющих целевое назначение, прошлых лет из бюджетов городских округов |

115 2 19 02000 02 0000 151 | Возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет из бюджетов субъектов Российской Федерации |

| РАЗДЕЛ I | ||||||||||||||||

| 1 | Доходы, всего | 6 278. 9 9 |

7 781.1 | 9 275.9 | 7 337.8 | 8 305.4 | 11 367.7 | 12 855.5 | 13 019.9 | 14 496.9 | 13 659.2 | 13 460.0 | 15 088.9 | 19 454.4 | 20 188.8 | 18 719.1 |

| 1.1. | Нефтегазовые доходы | 2 943.5 | 2 897.4 | 4 389.4 | 2 984.0 | 3 830.7 | 5 641.8 | 6 453.2 | 6 534.0 | 7 433.8 | 5 862.7 | 4 844.0 | 5 971.9 | 9 017.8 | 7 924.3 | 5 235.2 |

| 1.2. | Ненефтегазовые доходы | 3 335.3 | 4 883.7 | 4 886.5 | 4 353.8 | 4 474.7 | 5 725. 9 9 |

6 402.4 | 6 485.9 | 7 063.1 | 7 796.6 | 8 616.0 | 9 117.0 | 10 436.6 | 12 264.5 | 13 483.8 |

| 1.2.1. | Связанные с внутренним производством | 1 527.3 | 2 140.6 | 1 884.8 | 1 453.7 | 1 697.7 | 2 327.6 | 2 603.8 | 2 681.5 | 3 113.6 | 3 467.6 | 3 780.6 | 4 741.9 | 5 430.9 | 6 389.6 | 6 260.3 |

| 1.2.1.1. | НДС (внутрений) | 924.2 | 1 390.4 | 998.4 | 1 176.6 | 1 328.7 | 1 753.2 | 1 886.1 | 1 868.2 | 2 181.4 | 2 448. 3 3 |

2 657.4 | 3 069.9 | 3 574.6 | 4 257.8 | 4 268.6 |

| 1.2.1.2. | Акцизы | 93.2 | 108.8 | 125.2 | 81.7 | 113.9 | 231.8 | 341.9 | 461.0 | 520.8 | 527.9 | 632.2 | 909.6 | 860.7 | 946.7 | 900.3 |

| 1.2.1.3. | Налог на прибыль | 509.9 | 641.3 | 761.1 | 195.4 | 255.0 | 342.6 | 375.8 | 352.2 | 411.3 | 491.4 | 491.0 | 762.4 | 995.5 | 1 185.0 | 1 091.4 |

| 1.2.2. | Связанные с импортом | 945. 6 6 |

1 385.3 | 1 794.6 | 1 360.4 | 1 787.1 | 2 236.7 | 2 445.8 | 2 418.0 | 2 474.3 | 2 404.4 | 2 539.6 | 2 728.6 | 3 211.5 | 3 644.5 | 3 748.8 |

| 1.2.2.1 | НДС на ввозимые товары | 586.7 | 871.1 | 1 133.8 | 873.4 | 1 169.5 | 1 497.2 | 1 659.7 | 1 670.8 | 1 750.2 | 1 785.2 | 1 913.6 | 2 067.2 | 2 442.1 | 2 837.4 | 2 933.5 |

| 1.2.2.2. | Акцизы на ввозимые товары | 17.3 | 26.2 | 35.3 | 19.8 | 30.1 | 46. 6 6 |

53.4 | 63.4 | 71.6 | 54.0 | 62.1 | 78.2 | 96.3 | 90.3 | 102.1 |

| 1.2.2.3. | Ввозные пошлины | 341.6 | 488.0 | 625.6 | 467.2 | 587.5 | 692.9 | 732.8 | 683.8 | 652.5 | 565.2 | 563.9 | 583.2 | 673.0 | 716.9 | 713.2 |

| 1.2.3. | Прочие | 862.5 | 1 357.9 | 1 207.1 | 1 539.7 | 990.0 | 1 161.6 | 1 352.7 | 1 386.4 | 1 475.2 | 1 924.6 | 2 295.8 | 1 646.5 | 1 794.2 | 2 230. 4 4 |

3 474.8 |

| РАЗДЕЛ II | ||||||||||||||||

| 2 | Расходы, всего | 4 284.8 | 5 986.6 | 7 570.9 | 9 660.1 | 10 117.5 | 10 925.6 | 12 895.0 | 13 342.9 | 14 831.6 | 15 620.3 | 16 416.4 | 16 420.3 | 16 713.0 | 18 214.5 | 22 821.6 |

| 2.1. | Общегосударственные вопросы | 533.2 | 815.7 | 839.4 | 853.1 | 887.9 | 777.8 | 809.9 | 850. 7 7 |

935.7 | 1 117.6 | 1 095.6 | 1 162.4 | 1 257.1 | 1 363.5 | 1 507.7 |

| в т.ч. обслуживание государственного и муниципального долга* | 172.8 | 143.1 | 153.3 | 176.2 | 195.0 | |||||||||||

| 2.2. | Национальная оборона | 681.8 | 831.9 | 1 040.9 | 1 188.2 | 1 276.5 | 1 516.0 | 1 812.4 | 2 103.6 | 2 479.1 | 3 181.4 | 3 775.3 | 2 852.3 | 2 827.0 | 2 997.4 | 3 168.8 |

| 2.3. | Национальная безопасность и правоохранительная деятельность | 550. 2 2 |

667.0 | 835.6 | 1 004.5 | 1 085.4 | 1 259.8 | 1 843.0 | 2 061.6 | 2 086.2 | 1 965.6 | 1 898.7 | 1 918.0 | 1 971.6 | 2 083.2 | 2 226.6 |

| 2.4. | Национальная экономика | 345.0 | 692.6 | 1 025.0 | 1 650.7 | 1 222.7 | 1 790.2 | 1 968.5 | 1 849.3 | 3 062.9 | 2 324.2 | 2 302.1 | 2 460.1 | 2 402.1 | 2 827.1 | 3 483.9 |

| 2.5. | Жилищно-коммунальное хозяйство | 52.7 | 294.9 | 129.5 | 151.6 | 234.9 | 279. 8 8 |

228.8 | 177.5 | 119.6 | 144.1 | 72.2 | 119.5 | 148.8 | 282.2 | 371.5 |

| 2.6. | Охрана окружающей среды | 6.6 | 8.2 | 10.2 | 13.0 | 13.5 | 17.6 | 22.5 | 24.3 | 46.4 | 49.7 | 63.1 | 92.4 | 116.0 | 197.6 | 260.6 |

| 2.7. | Образование | 212.4 | 294.6 | 355.0 | 418.0 | 442.8 | 553.4 | 603.8 | 672.3 | 638.3 | 610.6 | 597.8 | 615.0 | 722.6 | 826.5 | 956. 9 9 |

| 2.8. | Культура, кинематография и средства массовой информации* | 55.2 | 71.0 | 88.9 | 111.7 | 125.6 | ||||||||||

| Культура, кинематография | 83.8 | 89.9 | 94.8 | 97.8 | 89.9 | 87.3 | 89.7 | 94.9 | 122.4 | 144.5 | ||||||

| 2.9. | Здравоохранение и спорт* | 147.5 | 196.5 | 278.2 | 352.3 | 347.4 | ||||||||||

| Здравоохранение | 499. 6 6 |

613.8 | 502.0 | 535.5 | 516.0 | 506.3 | 439.8 | 537.3 | 713.0 | 1 334.4 | ||||||

| 2.10. | Социальная политика | 201.2 | 214.0 | 293.6 | 323.5 | 344.9 | 3 128.5 | 3 859.7 | 3 833.1 | 3 452.4 | 4 265.3 | 4 588.5 | 4 992.0 | 4 581.8 | 4 882.8 | 6 990.3 |

| 2.11. | Физическая культура и спорт | 44.2 | 45.7 | 68.0 | 71.2 | 73.0 | 59.6 | 96.1 | 64.0 | 81.4 | 75. 3 3 |

|||||

| 2.12. | Средства массовой информации | 61.1 | 77.5 | 77.3 | 74.8 | 82.1 | 76.6 | 83.2 | 88.4 | 103.5 | 121.1 | |||||

| 2.13. | Обслуживание государственного и муниципального долга | 262.7 | 320.0 | 360.3 | 415.6 | 518.7 | 621.3 | 709.2 | 806.0 | 730.8 | 784.2 | |||||

| 2.14. | Межбюджетные трансферты* | 1 498.9 | 1 900.1 | 2 674.6 | 3 593.4 | 4 135.9 | ||||||||||

| Межбюджетные трансферты общего характера бюджетам бюджетной системы Российской Федерации | 651. 3 3 |

599.4 | 668.1 | 816.1 | 682.0 | 672.0 | 790.7 | 1 095.4 | 1 003.1 | 1 395.9 | ||||||

| РАЗДЕЛ III | ||||||||||||||||

| 3 | Дефицит (-)/Профицит (+) | 1 994.1 | 1 794.6 | 1 705.1 | -2 322.3 | -1 812.0 | 442.0 | -39.4 | -323.0 | -334.7 | -1 961.0 | -2 956.4 | -1 331.4 | 2 741.4 | 1 974.3 | -4 102.5 |

| 3.1. | Ненефтегазовый дефицит | -949. 5 5 |

-1 102.8 | -2 684.4 | -5 306.3 | -5 642.7 | -5 199.7 | -6 492.6 | -6 857.0 | -7 768.5 | -7 823.7 | -7 800.4 | -7 303.3 | -6 276.4 | -5 950.0 | -9 337.7 |

| РАЗДЕЛ IV | ||||||||||||||||

| 4 | Источники финансирования дефицита федерального бюджета — всего | -1 994.1 | -1 794.6 | -1 705.1 | 2 322.3 | 1 812.0 | -442.0 | 39.4 | 323.0 | 334.7 | 1 961.0 | 2 956. 4 4 |

1 331.4 | -2 741.4 | -1 974.3 | 4 102.5 |

| 4.1. | Источники внутреннего финансирования дефицита | -1 243.6 | -1 614.1 | -1 570.0 | 2 450.9 | 1 692.4 | -336.9 | 21.4 | 270.2 | 481.4 | 2 257.0 | 2 913.6 | 542.9 | -2 530.9 | -2 263.6 | 4 403.2 |

| 4.1.1. | Источники внутреннего финансирования дефицита (без учета изменения остатков на счетах) | 154.6 | 147.1 | 421.2 | 421.9 | 7.5 | 1 302.8 | 420.7 | 831.8 | 4 076.3 | 1 242.4 | -683.7 | 1 176.5 | 1 471. 2 2 |

918.5 | 4 529.8 |

| 4.1.2. | Сальдо внутреннего долга: | 177.6 | 223.5 | 171.6 | 415.9 | 621.5 | 1 079.7 | 511.4 | 358.4 | 1 025.3 | 15.3 | 492.4 | 1 123.5 | 507.5 | 1 377.6 | 4 600.6 |

| 4.1.2.1. | привлечение | 237.6 | 293.6 | 266.3 | 515.9 | 857.2 | 1 378.8 | 911.9 | 821.7 | 1 348.9 | 836.0 | 1 054.9 | 1 756.4 | 1 036.6 | 2 082.7 | 5 176.4 |

| 4.1.2.2. | погашение государственного внутреннего долга | -59. 9 9 |

-70.1 | -94.7 | -100.0 | -235.7 | -299.1 | -400.4 | -463.3 | -323.7 | -820.8 | -562.5 | -633.0 | -529.0 | -705.2 | -575.8 |

| 4.1.3. | Бюджетные кредиты: | -5.0 | -120.6 | -157.8 | -75.0 | -2.3 | -40.3 | -165.0 | -161.3 | -177.9 | -20.4 | 69.9 | 55.9 | -217.2 | ||

| 4.1.3.1. | предоставление | -20.7 | -170.2 | -170.3 | -128.5 | -129.8 | -132.5 | -247.8 | -341. 5 5 |

-355.0 | -333.8 | 0.0 | -223.6 | |||

| 4.1.3.2. | возврат | 15.6 | 49.6 | 12.4 | 53.5 | 127.4 | 92.3 | 82.8 | 180.2 | 177.1 | 313.5 | 69.9 | 55.9 | 6.4 | ||

| 4.1.4. | Поступления от продажи акций и земельных участков, находящихся в государственной собственности | 23.4 | 20.2 | 6.7 | 2.0 | 14.9 | 126.2 | 43.9 | 41.6 | 29.7 | 6.3 | 406.8 | 14.3 | 12.8 | 11.5 | 12.6 |

| 4.1.5. | Курсовая разница | -2. 2 2 |

-62.1 | 722.6 | 350.7 | -132.4 | 142.3 | -122.6 | 481.3 | 3 487.0 | 1 775.6 | -1 345.0 | 59.1 | 839.2 | -963.5 | 2 440.2 |

| 4.1.6. | Изменение остатков на счетах | -1 398.2 | -1 761.1 | -1 991.3 | 2 029.0 | 1 684.9 | -1 639.7 | -399.3 | -561.6 | -3 594.9 | 1 014.6 | 3 597.3 | -633.6 | -4 002.2 | -3 182.1 | -126.6 |

| 4.1.7. | Прочее | -44.3 | -34.6 | -474.5 | -226.1 | -338.6 | 29.7 | -9. 7 7 |

-9.2 | -300.8 | -393.4 | -60.0 | 0.0 | 41.8 | 437.0 | -2 306.3 |

| 4.2. | Источники внешнего финансирования дефицита | -750.5 | -180.5 | -135.0 | -128.6 | 119.7 | -105.2 | 18.1 | 52.7 | -146.7 | -296.0 | 42.8 | -126.3 | -135.5 | 289.3 | -300.8 |

| 4.2.1. | Привлечение кредитов и размещение ценных бумаг | 45.9 | 9.3 | 6.1 | 3.0 | 164.4 | 3.4 | 206.3 | 227.8 | 2.6 | 4.9 | 199.1 | 409.3 | 305. 3 3 |

414.5 | 188.2 |

| 4.2.2. | Погашение внешнего долга | -768.5 | -189.8 | -120.8 | -103.5 | -84.8 | -101.1 | -69.1 | -65.2 | -74.8 | -238.0 | -106.1 | -388.5 | -370.7 | -160.2 | -394.9 |

| 4.2.3. | Другие источники внешнего финансирования | -27.9 | 0.0 | -20.4 | -28.2 | 40.1 | -7.5 | -119.2 | -109.9 | -74.4 | -62.9 | -50.2 | -147.2 | -70.0 | 35.0 | -94.0 |

| 1. | Составление и представление в министерство финансов Саратовской области: годовой бюджетной отчетности об исполнении областного бюджета главных распорядителей, получателей средств областного бюджета, главных администраторов доходов и источников финансирования дефицита областного бюджета; сводной бухгалтерской отчетности областных государственных и автономных учреждений | главные распорядители, получатели средств областного бюджета, главные администраторы доходов и источников финансирования дефицита областного бюджета, осуществляющие функции и полномочия учредителя в отношении бюджетных и автономных учреждений | 31 января 17 февраля | министерство финансов Саратовской области |

2. | Направление перечня документов и сведений, необходимых для проведения проверки годового отчета об исполнении областного бюджет | Счетная палата Саратовской области | 13 марта текущего года | министерство финансов Саратовской области |

| 3. | Представление: годового отчета об исполнении областного бюджета для подготовки на него заключения; годовой бюджетной отчетности | Правительство Саратовской области главные администраторы бюджетных средств | 15 апреля текущего года | Счетная палата Саратовской области |

| 4. | Проведение заседания Правительства Саратовской области (в повестку включен вопрос о рассмотрении годового отчета об исполнении областного бюджета) | Правительство Саратовской области | 28 мая текущего года | |

5. | Подготовка и представление заключения на годовой отчет об исполнении областного бюджета с учетом данных внешней проверки годовой бюджетной отчетности главных администраторов бюджетных средств | Счетная палата Саратовской области | 15 июня текущего года | Саратовская областная Дума, Правительство Саратовской области, министерство финансов Саратовской области |

| 6. | Проведение публичных слушаний по годовому отчету об исполнении областного бюджета | Правительство Саратовской области | 2 июля текущего года | |

| 7. | Представление: годового отчета об исполнении областного бюджета; проекта закона области об исполнении областного бюджета за отчетный финансовый год; баланса исполнения областного бюджета; отчета о финансовых результатах деятельности; отчета о движении денежных средств; пояснительной записки; отчета об использовании ассигнований резервного фонда Правительства области; отчета о предоставлении и погашении бюджетных кредитов (ссуд), балансовый учет которых осуществляется финансовым органом области; отчета о состоянии государственного долга области на начало и конец отчетного финансового года; отчета об исполнении приложений к закону области об областном бюджете за отчетный финансовый год; отчета об исполнении консолидированного бюджета области и бюджета Территориального фонда; информации об использовании бюджетных ассигнований областного дорожного фонда за отчетный финансовый год.  | Правительство Саратовской области | 22 июля текущего года | Саратовская областная Дума |

| 8. | Рассмотрение проекта закона об исполнении областного бюджета в первом и втором чтениях | Саратовская областная Дума | 31 июля текущего года | |

| 9. | Принятие закона об исполнении областного бюджета | Саратовская областная Дума | 31 июля текущего года | |

| 10. | Подписание закона области об исполнении областного бюджета | Губернатор Саратовской области | 3 августа текущего года |

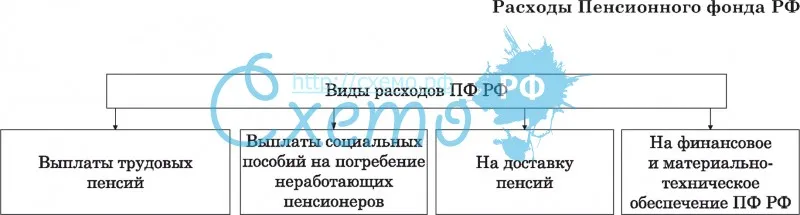

Бюджет ПФР: расходы

Как открыть в Excel файл CSV в формате открытых данных версии

Выгрузки данных в формате CSV (comma-separated values) обычно делаются с

разделителями значений – запятыми и в кодировке UTF-8. Однако Microsoft Excel по

умолчанию не может правильно отображать их содержимое при стандартной процедуре

открытия файла (неправильно отображается кириллица и данные не разбиваются по колонкам).

Однако Microsoft Excel по

умолчанию не может правильно отображать их содержимое при стандартной процедуре

открытия файла (неправильно отображается кириллица и данные не разбиваются по колонкам).

Для того, чтобы при открытии файла сохранились колонки и правильное отображение русского языка, необходимо выполнить следующее.

Перейти на вкладку «Данные» и выбрать пункт меню «Из текста» В стандартном диалоговом окне открытия файла выбрать файл, который необходимо открыть, и нажать кнопку «Импорт».

Откроется окно мастера импорта файлов. В поле «Формат исходных данных» необходимо выбрать «с разделителями», в выпадающем окне «Формат файла» выбрать «Юникод (UTF-8)».

В самом низу окна находится поле предварительного просмотра. В нем можно проверить, что текст на русском языке отображается корректно.

После настройки параметров необходимо нажать кнопку «Далее».

В следующем окне необходимо правильно задать разделитель значений. Для этого в поле

«Символом-разделителем является» поставить галочку «запятая» и снять все остальные

галочки, если они где-то стоят. При этом можно увидеть, что в поле предпросмотра в

нижней части окна значения начнут отображаться в виде колонок.

Для этого в поле

«Символом-разделителем является» поставить галочку «запятая» и снять все остальные

галочки, если они где-то стоят. При этом можно увидеть, что в поле предпросмотра в

нижней части окна значения начнут отображаться в виде колонок.

Необходимо нажать кнопку «Далее».

Последнее окно служит для настройки формата данных столбцов, аналогично тому, как это делается для ячеек таблицы Excel. Как правило, настройка не требуется, за исключением колонок, в которых находятся даты.

При импорте даты часто искажаются, поэтому рекомендуется указать мышью столбец, содержащий дату (он выделится черным цветом), и назначить ему значение даты в нужном формате (для случая на экране у нас формат год-месяц-день, поэтому в выпадающем списке «дата:» необходимо выбрать значение «ГМД».

По окончании настройки нажать кнопку «Готово».

После этого на экране появится диалоговое окно «Импорт данных». Требуется указать

ячейку, начиная с которой на листе будут вставлены данные из файла CSV (это будет

левый верхний угол таблицы). После нажатия кнопки «ОК» данные появятся на листе.

После нажатия кнопки «ОК» данные появятся на листе.

Что такое компенсация расходов сотрудникам и как это работает?

Независимо от того, большая компания или малая, каждый бизнес несет расходы и расходы, которые могут уменьшить налогооблагаемую прибыль компании. Иногда сотрудники, а не только работодатели, несут деловые расходы. Вот тут и приходит на помощь возмещение расходов.

Имейте в виду, что в некоторых штатах, например в Калифорнии и Иллинойсе, работодатели должны возмещать работникам разумные расходы, связанные с работой. Убедитесь, что вы понимаете и соблюдаете применимые законы в штатах, где у вас есть сотрудники.

Деловые расходы: руководство по созданию плана для новичков

Зачем компаниям нужен отчетный план расходов?

Что такое возмещение расходов?

Процесс возмещения расходов позволяет работодателям возмещать расходы сотрудникам, которые потратили собственные деньги на расходы, связанные с бизнесом. Когда сотрудники получают возмещение расходов, от них обычно не требуется сообщать о таких выплатах, как заработная плата или доход.

Когда сотрудники получают возмещение расходов, от них обычно не требуется сообщать о таких выплатах, как заработная плата или доход.

Эти виды возмещаемых расходов, как правило, возникают, когда сотрудники едут на работу, но могут быть связаны с другой деятельностью, связанной с их работой, включая, например, определенные покупки принадлежностей или инструментов для работы.

Psst … хотите узнать больше о создании плана учета расходов? Загрузите бесплатную копию книги «Деловые расходы: руководство по созданию плана для новичков», чтобы найти полезные советы, которые вам нужны.

Большинство предприятий возмещают такие расходы, но облагается ли налогом доход работника от возмещения коммерческих расходов?

Стр. 16 Публикации 15 IRS_ (Циркуляр E), Руководство работодателя по налогам_, утверждает, что возмещение расходов не должно включаться в заработную плату сотрудника, если у предприятия есть «подотчетный» план.

Что такое план подотчетности по возмещению расходов сотрудникам?

Подотчетный план — это план, в соответствии с которым надбавки или компенсации, выплачиваемые работникам за связанные с бизнесом расходы, не считаются доходом и не подлежат удержанию.

Хотя они не требуются IRS, подотчетные планы помогают вам установить критерии, соответствующие правилам IRS о том, какие возмещения подлежат вычету и какие возмещения считаются налогооблагаемым доходом.

Подотчетный план расходов на сотрудников действует как ограждение для сотрудников, чтобы избежать налогообложения возмещения работодателем.

Компенсация расходов квалифицированным сотрудникам

Чтобы иметь план подотчетности, политика возмещения расходов или программа авансовых платежей должны соответствовать следующим трем условиям:

Деловые связи: Расходы должны возникать при выполнении услуг в качестве наемного работника работодателя.

Обоснование: Сотрудник должен обосновать свои коммерческие расходы, предоставив работодателю подтверждение суммы, времени, места и коммерческой цели расходов.Сотрудник также должен представить деловые расходы в разумный период времени после того, как они произошли.

Возврат избыточных сумм: Если какие-либо суммы, выплачиваемые работодателем сотруднику, превышают суммы, потраченные сотрудником, сотрудник должен вернуть излишки работодателю в течение разумного периода времени.

Что считается бизнес-расходами сотрудников?

Когда работодатель возмещает работнику в соответствии с планом подотчетности, возмещение не засчитывается как заработная плата или доход работника.Часто работодатель может вычесть эти возмещения, но сумма удержания может быть ограничена.

IRS Публикация 535, Деловые расходы , гласит следующее: «Чтобы вычитались, деловые расходы должны быть как обычными, так и необходимыми. Обычные расходы являются обычными и приемлемыми в вашей отрасли. Необходимые расходы — это те, которые полезны и подходят для вашей торговли или бизнеса. Расходы не обязательно должны быть незаменимыми, чтобы считаться необходимыми.”

Каковы некоторые примеры обычных и необходимых расходов, которые потребуют возмещения работодателем? Самые распространенные — это товары для работы, путешествия, питание и развлечения.

Товары для бизнеса

Расходные материалы, которые сотрудник покупает для деловых целей, могут быть возмещены по стоимости при условии, что они возмещаются в соответствии с планом подотчетности.

Расходы на командировки, связанные с работой, как правило, возмещаются.

Командировочные расходы

Затраты на служебные командировки, включая транспорт, проживание, питание и развлечения, которые соответствуют критериям, изложенным в Публикации 463 IRS «Путевые расходы, развлечения, подарки и автомобиль» , как правило, являются возмещаемыми расходами.

Многие работодатели возмещают сотруднику, который использует свой личный автомобиль для бизнеса, по стандартной ставке пробега. Как правило, сюда не входят расходы на дорогу между домом сотрудника и рабочим местом. Стандартная ставка миль устанавливается IRS каждый год. (Стандартная федеральная ставка пробега для бизнеса в 2021 году составляет 56 центов за милю.)

Питание и развлечения

Расходы на питание и развлечения, понесенные в налоговой резиденции сотрудника, подлежат возмещению только в том случае, если можно доказать, что еда или развлечения имеют четкую деловую цель.

Хотя ранее питание и развлечения могли вычитаться работодателем только в размере 50% от стоимости, Закон 2020 года о гарантиях налогоплательщиков и помощи при стихийных бедствиях позволяет полностью вычесть определенные расходы на деловую еду, понесенные в течение 2021 или 2022 календарного года.

Внедрение плана подотчетности

Чтобы возместить работникам расходы, работодателю жизненно важно иметь подотчетный план.

Если у работодателя нет плана подотчетности, то в Публикации 15 IRS говорится: «Выплаты вашему сотруднику за командировки и другие необходимые расходы вашего бизнеса по безотчетному плану являются заработной платой и рассматриваются как дополнительная заработная плата и подлежат удержанию. и уплата подоходного налога, налогов на социальное обеспечение, Medicare и FUTA.”

Составление плана расходов сэкономит время работодателя, избавит его от путаницы и стресса.

Если у работодателя нет подотчетного плана, то любые компенсации, даже обычные и необходимые, являются налогооблагаемым доходом. Рассмотрите возможность составления плана; это, скорее всего, сэкономит всем время, сбережет путаницу и стресс.

Даже имея план подотчетности, есть некоторые вещи, на которые стоит обратить внимание. Например, если у работодателя есть план подотчетности, но работник не может должным образом обосновать расходы в разумные сроки или работник не возвращает излишки авансовых платежей, то любые возмещения могут стать налогооблагаемым доходом.

Кроме того, если какие-либо расходы оплачиваются сверх ограничений IRS, то превышение является налогооблагаемым доходом. Например, если работодатель возмещает работнику количество миль, превышающее стандартную ставку миль, то превышение является налогооблагаемым доходом.

Соответствует правилам IRS

Сотрудники должны платить подоходный налог только с заработной платы, которую они зарабатывают, и определенных налогооблагаемых дополнительных льгот. Расходы, понесенные служащими в ходе ведения бизнеса, должны быть понесены работодателем, а не его служащими.

Если работодатель составляет письменный план подотчетности, а сотрудники представляют должным образом документально подтвержденные расходы в рамках этого плана, то возмещение не должно считаться налогооблагаемым доходом.

Однако ключом к поддержанию любого подотчетного плана является правильное и своевременное обоснование расходов. Наличие бизнес-бухгалтера и обращение к консультанту по трудоустройству — это два способа для предприятий убедиться, что они вычитают и сообщают о правильных расходах.

Если вам нужна поддержка по вопросам соблюдения нормативных требований, связанных с трудоустройством, возможно, пришло время подумать о создании профессиональной организации работодателей (PEO).Justworks информирует вас о правилах трудоустройства, заботясь о налоговых декларациях вашего работодателя. Узнайте больше о нашей поддержке соответствия.

Этот материал был подготовлен только для информационных целей и не предназначен для предоставления юридических или налоговых консультаций и на них нельзя полагаться. Если у вас есть какие-либо юридические или налоговые вопросы относительно этого контента или связанных с ним вопросов, вам следует проконсультироваться со своим профессиональным юрисконсультом или налоговым консультантом.

Что такое доход от возмещения расходов? | Small Business

Если вы путешествуете по делам или работаете дома в компании, ваш работодатель может возместить вам ваши деловые расходы.В зависимости от того, как вы получаете возмещение, вы можете понести налоговые обязательства за полученные деньги. Налоговая служба признает множество общих соглашений о возмещении расходов, и для каждого типа соглашений существуют свои собственные требования к отчетности. Хотя IRS требует, чтобы вы сообщали о некоторых возмещениях как о доходах, оно также позволяет вам делать налоговые вычеты по определенным типам расходов.

Надбавка к расходам

Компании часто выплачивают надбавки по расходам определенным сотрудникам как часть их регулярной заработной платы.Например, работодатель может выплачивать вам ежемесячную зарплату в размере 6000 долларов США плюс дополнительно 2000 долларов США на оплату домашнего офиса или проживания и питания во время путешествия. В таких случаях работодатель обычно требует, чтобы вы оплатили собственные коммерческие расходы, не представляя отчет о расходах на возмещение. Если вы получаете регулярное пособие таким образом, вы должны указать свои расходы как доход. Тем не менее, IRS позволяет вам брать налоговые вычеты на некоторые связанные с бизнесом расходы, такие как домашний офис, проживание, транспорт, питание и развлечения.

Подотчетные планы

Если вы получаете возмещение коммерческих расходов по подотчетному плану, вам, как правило, не нужно указывать полученные деньги как доход. Для того чтобы ваша схема возмещения расходов соответствовала критериям подотчетности, вы должны сообщать своему работодателю о связанных с бизнесом расходах; ваш работодатель должен возместить вам только фактическую стоимость ваших расходов; и вы должны вернуть своему работодателю любые средства, которые превышают ваши фактические расходы, связанные с бизнесом. Если механизм возмещения расходов вашей компании соответствует всем требованиям плана IRS по подотчетности, и вы соблюдаете условия плана, компания, как правило, не будет указывать возмещение как доход в вашей форме W-2, и вам не нужно сообщать о платежах.

Безотчетные планы

IRS рассматривает любые соглашения о возмещении расходов, которые не соответствуют требованиям подотчетного плана, как безотчетные. Например, если вы получаете возмещение командировочных расходов, превышающее ваши фактические расходы, IRS считает такое соглашение безотчетным планом. Компании, которые используют планы без подотчетности, должны указать ваши возмещения как доход в вашей Форме W-2. Если вы получаете возмещение по безотчетному плану, вы должны указать полученные деньги как доход.Тем не менее, IRS позволяет вычесть расходы, связанные с бизнесом, такие как определенные транспортные, командировочные и развлекательные расходы. В некоторых случаях компания может уменьшить ваш налогооблагаемый доход в вашей форме W-2, чтобы возместить вам расходы. IRS также считает этот тип договоренности безответственным планом.

Компенсация самозанятым работникам

Если вы работаете по контракту, вы должны сообщать своему клиенту обо всех связанных с бизнесом расходах, чтобы избежать налоговых обязательств.Работодатели обычно отражают все средства, выплаченные подрядчикам, как доход, используя форму 1099-MISC. Если вы не предоставите клиенту отчет о своих расходах, может быть сложно получить право на налоговый вычет ваших расходов. Если вы предоставите клиенту надлежащий отчет о своих расходах, вы можете воспользоваться налоговым вычетом для связанных с бизнесом расходов, разрешенных IRS. Однако в некоторых случаях вы можете сделать только частичный вычет для определенных видов расходов, таких как расходы на развлечения и питание.

Ссылки

Ресурсы

Биография писателя

Майкл Эванс окончил Университет Мемфиса, где изучал фотографию и кинопроизводство. Его труды публиковались в многочисленных печатных и онлайн-изданиях, включая International Living, USA Today, The Guardian, Fox Business, Yahoo Finance и Bankrate.

Программное обеспечение для отслеживания доходов и расходов в личном бизнесе | Small Business

Время — деньги, и вы не хотите тратить много времени на отслеживание своих доходов и расходов, которые вы могли бы потратить на развитие своего бизнеса.Доступно множество программных приложений, которые вы можете использовать для отслеживания финансов в личном бизнесе, но вам нужно найти то, которое соответствует вашему бюджету и достаточно простое для повседневного использования.

Microsoft Excel

Многие домашние офисы уже используют Microsoft Office, и одним из компонентов этого пакета является Excel, программа для работы с электронными таблицами. Вы можете использовать Excel для создания таблиц расходов и доходов или попробовать один из шаблонов Excel, чтобы начать отслеживать свои расходы. Формулы Excel могут помочь вам сравнивать и сопоставлять ваши данные, и вы можете экспортировать данные Excel в удобные файлы для целей налогового учета.

Intuit Quicken для дома и бизнеса

Некоторые владельцы личного бизнеса используют Quicken для составления бюджета расходов. Quicken Home and Business может быть тем, что вам нужно для управления своими финансами в программном обеспечении, отличном от электронных таблиц. Quicken в первую очередь предназначен для управления личными финансами, но он имеет ряд полезных функций бухгалтерского учета малого бизнеса, таких как категоризация расходов и коммерческих расходов, управление доходами от банка или другого финансового учреждения, отображение прибылей и убытков бизнеса и сбор налоговой информации.

Intuit QuickBooks Online или Pro

Для растущего бизнеса вы можете посмотреть QuickBooks Online или Pro, чтобы отслеживать свои доходы и расходы. Попробуйте QuickBooks Online бесплатно в течение 30 дней, а затем внесите ежемесячную плату, чтобы продолжить использование. Вы можете использовать QuickBooks для управления банковскими счетами, отслеживания расходов, выставления счетов и отслеживания продаж. Мобильные функции QuickBooks будут держать вас в курсе ваших финансов, пока вы занимаетесь бизнесом в дороге.

GnuCash

Другой альтернативой для отслеживания доходов и расходов вашего бизнеса является GnuCash.Это программное обеспечение использует систему бухгалтерского учета с двойной записью, чтобы помочь вам отслеживать свои расходы с помощью реестра стиля чековой книжки, который упрощает использование интерфейса. Программа может выставлять счета клиентам и помогать с налогами.

Avanquest Bookkeeper

Недорогой программный пакет для отслеживания деловых расходов и доходов — это Avanquest Bookkeeper. Вы можете отслеживать и оплачивать счета, а также выставлять счета своим клиентам. Следите за своим доходом, отслеживая платежи и сверяя свою чековую книжку в одной области.Первоначальная стоимость программного обеспечения является номинальной, но за обработку кредитных карт взимается комиссия. В этой программе не поддерживается отслеживание основных средств.

Ссылки

Ресурсы

Writer Bio

Перевод технического жаргона на повседневный английский — одна из специализаций Анни Мартин. Она педагог и писатель, которая более 13 лет преподавала и создавала документацию в Университете Миссури. Она имеет степень магистра образовательных технологий, а также степень бакалавра журналистики и политологии Университета Миссури.

Правила возмещения расходов

Учебные курсы по возмещению расходов

Что такое возмещение расходов?Сотрудники часто оплачивают расходы компании — такие как расходы на автомобиль, проезд, питание или развлечения — из собственного кармана, а затем просят возмещения.

Что такое возмещение расходов? В целом, чтобы квалифицироваться как возмещение расходов:

- Расходы должны относиться к вычитаемым бизнес-расходам, которые оплачиваются или понесены сотрудником в ходе оказания услуг для вашей организации

- Сотрудник должен подтвердить сумму , время, использование и коммерческая цель возмещенных расходов

Для обучения обработке возмещения расходов

Рекомендуемый курс : Советы по соблюдению нормативных требований для возмещения расходов сотрудникамЭтот курс охватывает правила и требования к возмещению расходов, а также передовой опыт обработки возмещения расходов в платежной ведомости или в счетах к оплате , в том числе:

- Требования к возмещению расходов IRS

- Должно ли возмещение расходов сотрудникам проходить через платежную ведомость или кредиторскую задолженность

- Какие платежи, производимые вашим сотрудникам, могут облагаться налогом на заработную плату

- Правила плана подотчетности — и как они применяются к командировочным работникам и возмещению расходов

- Как коммерческие расходы сотрудников, понесенные в соответствии с планами отчетности, могут быть исключены из валового дохода сотрудника

- Вопросы бухгалтерского учета, связанные с использованием суточных

- Как определить объем и потенциалнаправления вашего аудита

- Как определить любые области, вызывающие озабоченность, до внешнего аудита или аудита другой группой в вашей компании

- Общие области, в которых обычно можно обнаружить ошибки или проблемы

- Как может быть проведена проверка поможет вам обнаружить проблемы внутреннего контроля

- Куда обратиться за помощью, чтобы вы не воссоздали колесо

- Разработка плана игры о том, что вы хотите проверить и как разделить и победить

http: // www.PayrollTrainingCenter.com/showWCtDetails.asp?tcid=1000383

Найти другие учебные курсы по возмещению расходов

Используйте поле поиска ниже, чтобы найти другие учебные курсы по этой теме.Найдите семинары, вебинары и онлайн-тренинги в вашем районе

Основные правила возмещения расходов

Правила IRS и DOL позволяют работодателям возвращать деньги сотрудникам, которые потратили свои собственные деньги на связанные с бизнесом расходы.Большинство планов возмещения расходов настроены как «План подотчетности».«План подотчетности позволяет сотруднику либо получать и аванс / надбавку, либо возмещать расходы при следующих условиях:

- Расходы должны быть связаны с выполнением услуг в качестве сотрудника

- Должны быть квитанции и счета-фактуры, которые задокументируйте характер и сумму расходов

Что такое подотчетный план

Подотчетный план — это план, который соответствует правилам Налоговой службы по возмещению работникам деловых расходов, в которых возмещение не считается доходом.

Примечание. Если ваш бизнес использует план подотчетности, но сотрудник не соблюдает план, возмещение расходов подлежит налогообложению.

Какие выплаты сотрудникам не облагаются налогом?

Согласно Paychex, следующие возмещения, как правило, не облагаются налогом:

- Утвержденные коммерческие возмещения сотрудников, которые соответствуют руководящим принципам IRS

- Возмещение расходов на образование до максимум 5250 долларов в год

- Конкретные страховые взносы, включая: до 50 000 долларов в групповое страхование жизни, страхование от несчастных случаев и страхование здоровья, а также доля работодателя в взносах COBRA

- Подарки минимальной стоимости или награды, такие как таблички и трофеи

- Скидки до 20 процентов на товары или услуги, предоставляемые работодателем

- Услуги по пенсионному планированию которые предлагаются как часть квалифицированного пенсионного плана

- Питание или проживание на рабочем месте, если соблюдаются особые правила

- Использование служебного фургона для поездок на работу при соблюдении особых требований

- Транспортная стоимость до 265 долларов в месяц -связанные дополнительные льготы, такие как бесплатная парковка, совместное пользование фургонами или транзитный проезд ses

Политика компании может предусматривать выплату суточных на питание и / или проживание во время поездки.Для компаний, не использующих суточные, IRS требует следующую документацию:

- Кто там был?

- Почему еда считалась официальным делом?

- Когда была трапеза?

- Где была трапеза?

- Сколько стоила еда?

- Причина командировочных расходов

- Дата поездки

- Количество пройденных миль

- Начальные и конечные показания одометра

Возмещение расходов Передовой опыт политики

Что должно быть включено в политику возмещения расходовРаботодатели должны убедиться, что любые коммерческие расходы должны быть обоснованы до того, как будет произведено возмещение.

Примеры: Передовые методы политики возмещения расходов

- В случае использования пробега, журнал поездок, подготовленный сотрудником, является приемлемым

- Для упрощения отслеживания попросите сотрудников использовать мобильное приложение для ввода всех связанных с бизнесом расходов для возмещения расходов

- Квитанции можно сканировать и сохранять для сокращения бумажной работы

- Тип расходов, на которые могут претендовать сотрудники

- Предпочтительный период времени для сотрудников для представления расходов

- Процесс представления / запрос возмещения

- Процесс возврата излишка возмещения или надбавок

- Внутренняя система для сбора, проверки, проверки и выплаты требований о расходах сотрудников

Справка по документу «Распределение доходов и расходов»

В документе «Распределение доходов и расходов» (DI) доходы и расходы или активы и обязательства перераспределяются с одного центрального счета на несколько других счетов в той же организации.

Этот документ часто используется для разделения расходов, связанных с системой, такой как UCD Buy, которая позволяет использовать только одну учетную запись для каждой позиции.Вы можете использовать документ DI, чтобы переместить расходы на покупку UCD на несколько счетов.

DI не может использоваться для переводов со ссылкой на федеральные счета (для переводов с федеральных счетов следует использовать общую коррекцию ошибок). Федеральные счета включают любые счета, назначенные Фонду UC с кодом накопления типа группы субфондов FEDWFEDAPP:

- B: Федеральные ассигнования

- C: Федеральные контракты

- F: Федеральные гранты

- N: БПФ правительства штата

- V: БПФ местного самоуправления

- Вт: частные гранты БПФ

- X: Частные контракты FFT

Ввод номера ссылочного документа в KFS

Поле Номер справочного документа отражает номер документа, в котором изначально появилась транзакция.Это может быть документ, созданный в KFS, или документ, созданный вне KFS в ленте.

Чтобы найти номер фида:

- Запустите подробные сведения о транзакции системы подачи (212) в FIS Decision Support для учетной записи и желаемого периода времени, чтобы определить местонахождение расходов.

- В итоговом отчете транзакции будут разбиты по двузначному буквенно-цифровому коду, указывающему, откуда они были отправлены (например, объекты, коммуникационные ресурсы и т. Д.)). Найдите конкретный расход, который вы переводите.

- В вашем документе KFS код происхождения, указанный в FIS Decision Support, должен быть введен в поле Код происхождения ссылки. Номер документа, указанный в FIS Decision Support, следует ввести в поле Номер справочного документа. Номер необходимо ввести, как описано, иначе система не распознает номер.

Примечание: Строки бухгалтерского учета, использующие объектный код 72RS для распределения административных затрат, не потребуют информации из справочного документа.

Изменение кода объекта 0060 (доход)

Чтобы убедиться, что проводка финансовых транзакций в код объекта 0060 (Доход) не изменилась неправильно, следуйте инструкциям ниже:

- При перемещении транзакции из кода объекта 0060 (Доход) в другую учетную запись / дополнительную учетную запись и т. Д., Но оставив объектный код как 0060, вы можете обработать документ Распределения доходов и расходов (DI).

- Если вы хотите изменить код объекта транзакции с 0060 на расход или возмещение расходов, пожалуйста, свяжитесь с отделом бухгалтерского учета, прежде чем продолжить

Документы на конец года

Во время закрытия финансовой отчетности в разделе «Операции на конец года» главного меню находится версия документа «Распределение доходов и расходов (DI) на конец года».Если вам необходимо провести отчет о распределении доходов и расходов на конец года в конце финансового года, заполните документ «Распределение доходов и расходов на конец года».

Распределение доходов и расходов: операции с капитальными активами

- Введите свои операции, не связанные с капиталом, и операции с капиталом в отдельных документах.

- В документе DI можно только изменять существующие активы ; вы не можете создавать новые активы.

- После ввода всех строк учета нажмите «Обновить» на вкладке «Строки учета для капитализации», прежде чем продолжить.

- Если вам нужно внести исправление в строки учета, после того, как вы заполнили вкладку «Строки учета для капитализации», удалите всю информацию о капитальных активах, обновите и затем повторно добавьте номер актива.

- Если у вас есть несколько целевых и / или исходных учетных записей с объектом 9000 и несколько активов для распределения, и вы не хотите равномерно распределять счета между активами, вы должны обработать несколько документов. Например, вы хотите перевести все 10 000 долларов со счета A в актив с номером 1234 и все 15 000 долларов со счета B в актив с номером 5678, тогда вы должны выполнить эту транзакцию в двух отдельных документах.

Вкладка «Изменить основные средства»

- В поле «Номер актива» на вкладке «Изменение основных средств» необходимо ввести номер актива KFS (а не номер тега UCOP). Если вы не знаете, что такое номер актива KFS, используйте значок увеличительного стекла для поиска.

- Вы ДОЛЖНЫ использовать строку «Поиск / добавление нескольких основных средств» на вкладке «Изменение основных средств», если вы собираетесь распределить строки учета на несколько основных средств.

- Вкладка «Изменить основные средства» вводится в абсолютных значениях.Например, если ваша общая сумма «От» счета A, объект 9000 на вкладке «Строки учета» составляет (25 000 долларов США), а ваша общая сумма «To» счета B, объект 9000 составляет 25 000 долларов США, то вы должны выделить 50 000 долларов США на вкладке «Изменение основных средств».

Дополнительные ресурсы

Как отслеживать бизнес-расходы: шаг за шагом

Вы можете использовать различные методы для отслеживания бизнес-расходов, но для адекватного управления своим бизнесом, отслеживания расходов и обеспечения точного учета расходов вы нужно будет создать систему отслеживания расходов, которая будет работать на вас.

Вот как вы можете отслеживать свои бизнес-расходы:

- Откройте счет в коммерческом банке

- Выберите подходящую бухгалтерскую систему

- Выберите кассовый или метод начисления

- Подключите финансовые учреждения

- Начните правильно управлять квитанциями

- Своевременно записывать все расходы

- Рассмотрите возможность использования расходного приложения

Обзор: Что такое бизнес-расходы?

Часть бухгалтерского процесса — это правильное отслеживание деловых расходов.Любые расходы, связанные с вашим бизнесом, считаются коммерческими расходами.

Вот некоторые общие бизнес-расходы, с которыми вы, вероятно, столкнетесь:

- Реклама

- Банковские сборы

- Комиссионные

- Консультационные услуги

- Работа по контракту

- Сборы и подписка

- Пробег

- Канцелярские товары

- Почтовые расходы и доставка

- Печать и копирование

- Заработная плата

- Программное обеспечение

- Поездки

- Коммунальные услуги

Хотя это более распространенные категории деловых расходов, любая покупка, связанная с вашим бизнесом, может быть отнесена к категории законных деловых расходов.

Как отслеживать расходы вашего малого бизнеса

Лучший способ отслеживать расходы вашего бизнеса — использовать программное обеспечение для бухгалтерского учета малого бизнеса, которое значительно упрощает отслеживание ваших расходов, их правильную классификацию и доступ к актуальной информации. дата финансовой информации. Это особенно важно при уплате налогов, поскольку вам нужно обязательно взять на себя все возможные вычеты по расходам.

Есть способы отслеживать расходы вручную, но это рекомендуется только в том случае, если у вас мало бизнес-расходов, которые нужно отслеживать.

Шаг 1. Откройте счет в коммерческом банке

Как новый владелец бизнеса, вам нужно будет открыть коммерческий банковский счет. После того, как эта учетная запись заработает, ее следует использовать исключительно для деловых операций.

Хотя может быть случай, когда вы используете свой личный банковский счет для деловых целей, наличие отдельного бизнес-счета значительно упростит отслеживание и учет ваших расходов.

Шаг 2: Выберите подходящую бухгалтерскую систему

У вас есть выбор, какую систему бухгалтерского учета использовать для вашего бизнеса.Хотя лучший вариант — выбрать бухгалтерское программное обеспечение, которое будет работать для вашего бизнеса, вы также можете использовать программное обеспечение для работы с электронными таблицами, такое как Microsoft Excel, для записи доходов и расходов вашего бизнеса.

Пользовательский интерфейс волнового учета позволяет легко настраивать как доходы, так и расходы. Источник. Программное обеспечение для волнового учета.

Если вы настроены на использование бухгалтерского программного обеспечения, но это просто не входит в бюджет вашего бизнеса, выберите бесплатное приложение, такое как GnuCash или Wave Accounting.

Шаг 3. Выберите учет по кассовому методу или по методу начисления

При настройке системы бухгалтерского учета вам также потребуется выбрать учет по кассовому методу или учет по методу начисления.

Большинство очень малых предприятий, индивидуальных предпринимателей и фрилансеров используют кассовый учет, поскольку это очень просто. Когда вы используете кассовый учет, вы просто записываете транзакции, когда они происходят. Например, вы регистрируете доход, когда он был получен, и вы записываете платежи, когда они были произведены.

Учет по методу начисления более глубокий, и он необходим для растущих предприятий, предприятий с сотрудниками или более крупных предприятий.При учете по методу начисления вы регистрируете доход, когда продукт продается, а не когда вы получаете оплату за этот продукт. То же самое касается расходов, которые регистрируются при получении счета, а не при его оплате.

Шаг 4. Подключите свои финансовые учреждения

Отслеживание расходов малого бизнеса можно упростить, подключив финансовые учреждения к своему бухгалтерскому программному обеспечению. Хотя некоторым может показаться неудобным этот вариант, на самом деле он очень безопасен, поскольку для защиты ваших данных предусмотрены встроенные меры безопасности.

Если вы подключите свой банк, вы сможете автоматически загружать все банковские транзакции прямо в свою бухгалтерскую программу, и во многих случаях они будут автоматически отправляться в соответствующий аккаунт.

Этот процесс позволяет легко учесть все расходы, понесенные вашим бизнесом.

QuickBooks Online позволяет легко импортировать все расходы с вашего банковского счета. Источник: программное обеспечение Quickbooks Online.

Многие популярные бухгалтерские приложения, включая QuickBooks Online, Xero и FreshBooks, а также многие другие, позволяют легко подключать свои банковские счета для удобного отслеживания деловых расходов.

Шаг 5. Начните правильно управлять квитанциями

Еще один способ убедиться, что вы правильно отслеживаете свои бизнес-расходы, — это использовать мобильное приложение, которое есть в вашем бухгалтерском программном приложении. Если в вашем программном обеспечении нет такого приложения, вы можете использовать приложение для управления расходами, которое будет интегрировано с вашим программным обеспечением.

Эти приложения обычно позволяют управлять расходами на ходу, позволяя вам сфотографировать квитанцию и загрузить изображение в свое программное обеспечение, где оно будет сохранено и позже прикреплено к соответствующим расходам.Если это возмещаемый расход, квитанцию можно использовать для создания отчета о расходах.

Шаг 6: Незамедлительно зафиксируйте все расходы

Вы узнали в бухгалтерии 101, что необходимо учитывать все доходы и расходы. Это можно сделать разными способами. Если вы решите подключить свои финансовые учреждения к своему программному приложению, этот процесс станет достаточно автоматизированным, хотя вам придется правильно настроить свои учетные записи, чтобы обеспечить правильное распределение загруженных транзакций.

Kashoo позволяет вам вводить свои расходы вручную, а не связываться с вашим банком. Источник: программное обеспечение Kashoo.

В некоторых приложениях есть возможность вводить расходы вручную. Это хорошая альтернатива для тех, кто предпочитает не импортировать транзакции автоматически. В большинстве случаев вы также можете импортировать свою банковскую выписку в конце месяца и записывать свои расходы в это время.

Наконец, ежемесячная выверка банковских счетов помогает обеспечить надлежащий учет всех транзакций.

Шаг 7. Рассмотрите возможность использования расходного приложения

Хотя это не обязательно для всех, если вы много путешествуете по делам, возможно, стоит изучить некоторые из доступных на рынке приложений для расходования средств. Эти приложения предназначены для отслеживания командировочных расходов, таких как пробег, расходы на перелет, питание и развлечения, а также любые другие связанные с этим деловые расходы.

Следует ли использовать бухгалтерское программное обеспечение для отслеживания деловых расходов?

Как видите, у вас есть много способов отслеживать свои бизнес-расходы, как вручную, так и с помощью программного обеспечения для бухгалтерского учета.

Когда бухгалтерское программное обеспечение лучше всего:

Хотя бухгалтерское программное обеспечение всегда лучше всего для любого типа отслеживания бизнеса, включая как доходы, так и расходы, бывают случаи, когда это необходимо.

Если любая из следующих ситуаций применима к вам или вашему бизнесу, настоятельно рекомендуется использовать бухгалтерское программное обеспечение, если вы еще этого не сделали:

- Вы часто путешествуете по делам: Посмотрим правде в глаза, все теряют квитанции . Если вы устали носить пачку квитанций в кошельке или кошельке, бухгалтерское программное обеспечение — ваш лучший выбор.Это особенно важно, если ваша компания требует частых поездок.

- У вас есть несколько сотрудников, которым необходимо отслеживать расходы: Если у вас несколько сотрудников, которым необходимо отслеживать коммерческие расходы, вам обязательно нужно использовать программное обеспечение для бухгалтерского учета. Хотя таблицы может хватить для работы одного человека, она просто не будет работать, если вы отслеживаете расходы нескольких сотрудников.

- Ваш бизнес находится в фазе роста: Возможно, вы сейчас малы, но если вы планируете или в настоящее время переживаете фазу роста, вы захотите инвестировать в программное обеспечение для бухгалтерского учета и начать правильно отслеживать свои расходы .

- У вас есть несколько коммерческих банковских счетов: Отслеживание расходов из одного учреждения может занять много времени, если оно выполняется вручную. Это практически невозможно, если у вас более одного коммерческого банковского счета. Так что сделайте себе одолжение и воспользуйтесь бухгалтерским программным обеспечением.

Когда искать другие методы:

Хотя бухгалтерское программное обеспечение является лучшим решением для отслеживания деловых расходов, бывают случаи, когда вы можете обойтись с помощью программного обеспечения для работы с электронными таблицами.

Если к вам применима какая-либо из следующих ситуаций, правильным выбором может быть отслеживание бизнес-расходов вручную.

- Вы несете небольшие расходы: Если вы только начинаете и вам нужно отслеживать только случайные расходы, может оказаться достаточно использования электронной таблицы. Но если бизнес-расходы начинают расти, вам следует подумать о переходе на программное обеспечение.

- Вы мастер Excel: Не секрет, что Excel может выполнять множество вычислений. Если вы специалист по Excel, скорее всего, вам удастся создать электронную таблицу, которая будет работать для вашего бизнеса. Однако, поскольку большинство из нас не являются специалистами по Excel, бухгалтерское программное обеспечение все же может быть вашим лучшим выбором.

- Ваш бизнес больше похож на хобби: Если вы увлекаетесь мелочами и еще не полностью посвятили себя своему делу, отслеживание расходов вручную может быть прекрасным решением. Но для всех остальных бухгалтерское программное обеспечение должно быть наверху вашего списка.

Отслеживание коммерческих расходов — важная часть вашего бизнеса

Независимо от того, только вы только начинаете, строите свой бизнес или уже давно, вам необходимо отслеживать свои коммерческие расходы.

Итак, уделите несколько минут и составьте план, который позволит вам легко и точно отслеживать свои бизнес-расходы.

Какие записи мне следует вести

Вы можете выбрать любую систему учета, подходящую для вашего бизнеса, которая четко показывает ваши доходы и расходы. Бизнес, которым вы занимаетесь, влияет на тип документации, которую вам необходимо вести для целей федерального налогообложения. Ваша система ведения документации должна включать в себя сводку ваших деловых операций. Это резюме обычно делается в ваших деловых книгах (например, бухгалтерских журналах и бухгалтерских книгах).В ваших книгах должен быть указан ваш валовой доход, а также ваши вычеты и кредиты. Для большинства малых предприятий текущий счет является основным источником записей в бухгалтерских книгах.

Некоторые предприятия предпочитают использовать программное обеспечение для электронного бухгалтерского учета или какой-либо другой тип электронной системы для сбора и систематизации своих записей. Выбранная вами программа электронного бухгалтерского учета или электронная система должны соответствовать тем же основным принципам ведения учета, которые были упомянуты выше. Все требования, которые применяются к бумажным книгам и записям, также применимы к электронным записям.Для получения более подробной информации см. Публикацию 583 «Начало бизнеса и ведение документации».

Сопроводительные деловые документы

Для покупок, продаж, начисления заработной платы и других транзакций, которые у вас есть в вашем бизнесе, будут созданы подтверждающие документы. К подтверждающим документам относятся квитанции о продаже, оплаченные счета, счета-фактуры, квитанции, депозитные квитанции и аннулированные чеки. Эти документы содержат информацию, которую вам необходимо записать в свои книги. Эти документы важно сохранить, поскольку они подтверждают записи в ваших бухгалтерских книгах и налоговой декларации.Вы должны хранить их аккуратно и в надежном месте. Например, сгруппируйте их по годам и типу доходов или расходов.

Ниже приведены некоторые типы записей, которые вы должны хранить:

- Валовая выручка — это доход, который вы получаете от своего бизнеса. Вам следует сохранить подтверждающие документы, в которых указаны суммы и источники вашей валовой выручки. Документы для валовой выручки включают следующее:

- Кассовые ленты

- Информация о депозите (продажа наличными и в кредит)

- Квитанции

- Счета

- Формы 1099-MISC

- Покупки — это товары, которые вы покупаете и перепродаете клиентам.Если вы производитель или производитель, это включает стоимость всего сырья или деталей, закупаемых для производства готовой продукции. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата совершения платежа, а также должно быть включено описание товара, чтобы показать, что сумма предназначалась для покупок. Документы на покупку включают следующее:

- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленточные квитанции

- Квитанции и выписки по кредитным картам

- Счета

- Примечание. Для подтверждения всех элементов покупки может потребоваться комбинация подтверждающих документов.

- Расходы — это расходы, которые вы несете (кроме покупок) для ведения вашего бизнеса. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата оплаты, а также описание приобретенного товара или полученной услуги, показывающее, что сумма была покрыта коммерческими расходами. К расходным документам относятся:

- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленточные квитанции

- Выписки со счета

- Квитанции и выписки по кредитным картам

- Счета

- Примечание. Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.

Командировочные, транспортные, развлекательные и подарочные расходы

Если вы вычитаете командировочные, развлекательные, подарочные или транспортные расходы, вы должны иметь возможность доказать (обосновать) определенные элементы расходов. Для получения дополнительной информации см. Публикацию 463 «Путевые расходы, развлечения, подарки и автомобильные расходы».- Активы — это собственность, такая как машины и мебель, которой вы владеете и используете в своем бизнесе.Вы должны вести записи для проверки определенной информации о ваших бизнес-активах. Вам нужны записи для расчета годовой амортизации и прибыли или убытка при продаже активов. Документы на имущество должны содержать следующую информацию:

- Когда и как вы приобрели активы

- Закупочная цена

- Стоимость любых улучшений

- Раздел 179 произведен вычет

- Отчисления на амортизацию

- Вычеты, произведенные в связи с потерями, вызванными пожарами или ураганами

- Как вы использовали актив

- Когда и как вы продали актив

- Цена продажи

- Расходы по продаже

Следующие документы могут содержать эту информацию.

- Счета-фактуры закупок и продаж

- Заключительные отчеты по недвижимости

- Аннулированные чеки или другие документы, идентифицирующие получателя, сумму и подтверждение платежа / переведенные электронные средства

- Налоги на трудоустройство

Существуют специальные записи о налогах на трудоустройство, которые вы должны вести.

… 6 букв

… 6 букв

Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.

Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.